Disciplina de Mercado Financeiro - GST0187 Curso de Graduação em Administração Prof. Hubert Chamone Gesser, Dr. Graduação em Administração - ESAG/UDESC Doutorado e Mestrado em Engenharia de Produção - UFSC - SUMÁRIO - Sistema Financeiro Nacional Mercados Financeiros: Monetário e Crédito Mercados Financeiros: Capitais e Cambial Risco da Taxa de Juros Carteira Eficiente de Ações Precificação de Ativos (CAPM) Valor em Risco de Ações (VaR) Produtos Financeiros Bibliografia Mercado Financeiro Sistema Financeiro Nacional Prof. Hubert Chamone Gesser, Dr. Retornar Sistema Financeiro Nacional • Conjunto de instituições financeiras e instrumentos financeiros que visam transferir recursos dos agentes econômicos (pessoas, empresas, governo) superavitários para os deficitários. • Órgão normativo máximo: CMN Lei de Reforma Bancária de 1964 Lei do Mercado de Capitais de 1965 Lei de criação dos Bancos Múltiplos de 1988 4 Estrutura do SFN SUBSISTEMA NORMATIVO SISTEMA FINANCEIRO NACIONAL (SFN) SUBSISTEMA DE INTERMEDIAÇÃO 5 Estrutura do SFN Sistema Financeiro Nacional SUBSISTEMA NORMATIVO Subsistema Normativo CONSELHO MONETÁRIO NACIONAL (CMN) Comissões Consultivas BANCO CENTRAL (BACEN) SUBSISTEMA NORMATIVO (CVM) COMISSÃO VALORES MOBILIÁRIOS INSTITUIÇÕES ESPECIAIS B.B. BNDES CEF Responsável pelo funcionamento do mercado financeiro e de suas instituições. 7 Conselho Monetário Nacional CMN FINALIDADE PRINCIPAL: FORMULAÇÃO DE TODA A POLÍTICA DE MOEDA E DO CRÉDITO, OBJETIVANDO ATENDER AOS INTERESSES ECONÔMICOS E SOCIAIS DO PAÍS. • Fixar diretrizes e as normas da política cambial • Regulamentar as operações de câmbio • Controlar a paridade da moeda e o equilíbrio do Balanço de Pagamentos Composto por: • Ministro da Fazenda • Ministro de Planejamento • Presidente do Banco Central Comissões Consultivas: • Assuntos Bancários • Mercado de Capitais e Mercados Futuros • Crédito Rural • Crédito Industrial • Política Monetária • Política Cambial Banco Central - BACEN • Executor das políticas traçadas pelo CMN e órgão fiscalizador do SFN. • Banco fiscalizador e disciplinador do Mercado Financeiro. • Banco que aplica penalidades, na intervenção e na liquidação extrajudicial de instituições financeiras. • Banco gestor do SFN ao expedir normas e autorizações e promover o controle das instituições financeiras. • Banco executor da política monetária. 9 Banco Central - BACEN Setor Bancário Sul (SBS) Quadra 3 Bloco B - Ed. Sede Brasília - DF CEP: 70.074-900 Telefone: (61) 3414-1414 10 Atribuições do BACEN • Fiscalizar as instituições financeiras. • Autorizar o funcionamento, instalação e transferência de sedes, fusões e incorporações das Instituições Financeiras. • Emitir dinheiro e controlar a liquidez do mercado. • Controlar o crédito, os capitais estrangeiros e receber os depósitos compulsórios dos bancos. • Efetuar operações de compra/venda de títulos públicos e federais. • Supervisionar o sistema de compensação de cheques. 11 CVM Comissão de Valores Mobiliários • Autarquia vinculada ao Ministério da Fazenda. • Incentiva a poupança no mercado acionário. • Estimula o funcionamento das bolsas de valores e das instituições operadoras do mercado acionário. • Assegura a lisura nas operações de compra/venda de valores mobiliários. • Promove a expansão dos negócios do mercado acionário. • Protege os investidores do mercado acionário. 12 CVM Comissão de Valores Mobiliários Rua Sete de Setembro, 111 2°, 3°, 5°, 6° (parte), 23°, 26° ao 34° Andares - Centro CEP - 20050-901 Rio de Janeiro - RJ - Brasil 13 Atuação da CVM Instituições Financeiras do Mercado CVM Companhias de Capital Aberto Investidores 14 Banco do Brasil • Sociedade Anônima de capital misto, controlada pela União. Até 1986 foi considerada uma autoridade monetária, atuando na emissão de moeda. • Agente Financeiro do Governo Federal: na execução de sua política creditícia e financeira sob a supervisão do CMN (recebe tributos). • Banco Comercial: pode exercer atividades próprias dessas instituições. • Banco de Investimento e Desenvolvimento: financia atividades rurais, industriais, comerciais e de serviços, além de fomentar a economia de diferentes regiões. 15 Banco do Brasil 16 BNDES Banco Nacional de Desenvolvimento Econômico e Social • Principal instrumento de médio e longo prazo de execução da política de financiamento do Governo Federal. • Objetivo: reequipar e fomentar empresas de interesse ao desenvolvimento do país. • Atua através de agentes financeiros, pagando uma comissão chamada “del credere”. Esses agentes são co-responsáveis na liquidação da dívida junto ao BNDES. • O BNDES administra fundos como o FAT (que financia o seguro-desemprego). 17 BNDES Banco Nacional de Desenvolvimento Econômico e Social 18 CEF Caixa Econômica Federal • As caixas econômicas são instituições financeiras públicas, autônomas e que apresentam um claro objetivo social. • A CEF executa atividades características dos bancos comerciais e múltiplos. • A CEF é o principal agente do SFH (Sistema Financeiro de Habitação), atuando no financiamento da casa própria. • Os recursos para o SFH são originados pelo FGTS, cadernetas de poupança e fundos próprios dos agentes financeiros. 19 CEF Caixa Econômica Federal 20 CEF Caixa Econômica Federal • Outros objetivos da CEF: – Administrar com exclusividade os serviços de loterias federais – Constituir-se no principal arrecadador do FGTS – Ter o monopólio das operações de penhor, que são empréstimos garantidos com bens de valor e alta liquidez como jóias, metais preciosos, pedras preciosas, etc.. 21 Subsistema de Intermediação Instituições Financeiras Bancárias Instituições Financeiras não Bancárias SUBSISTEMA DE INTERMEDIAÇÃO Sistema Brasileiro de Poupança e Empréstimo (SBPE) Instituições Auxiliares Instituições não Financeiras Composto pelas instituições bancárias e não bancárias que atuam em operações de intermediação financeira. Instituições Financeiras Bancárias • Bancos Comerciais: – Constituídos em forma de S.A. – Capacidade de criar moeda escritural Depósito Ativo e Passivo Empréstimo Juros (direito a receber) – Tendência a concentração via fusões – Prestação de serviços: pagamento de cheques, cobranças, transferências, ordens de pagamentos, aluguel de cofres, custódia de valores, operações de câmbio – Classificação: • • • • • Bancos de varejo: trabalham com muitos clientes Bancos de negócios: voltados a grandes operações Private bank: atende pessoas físicas de renda/patrimônio elevado Personal bank: para pessoas físicas de renda elevada e pequenas e médias empresas Corporate bank: para pessoas jurídicas de grande porte 23 Instituições Financeiras Bancárias 24 Instituições Financeiras Não Bancárias Não têm capacidade de criação de moeda. • Bancos de Investimento: grandes fornecedores de créditos de médio e longo prazo, lease-back, repasse de recursos do exterior • Bancos de Desenvolvimento: instituições públicas estaduais que visam promover o desenvolvimento econômico e social da região de atuação. • Sociedades de Crédito, Financiamento e Investimento: conhecidas como financeiras, dedicam-se a financiar bens duráveis às pessoas físicas por meio do mecanismo de crédito direto ao consumidor (CDC). • Sociedades de Arrendamento Mercantil: realizam operações de leasing de bens nacionais, adquiridos de terceiros e destinados ao uso dos arrendatários. • Cooperativas de Crédito: voltadas a viabilizar créditos a seus associados, além de prestar determinados serviços. • Sociedades de Crédito Imobiliário: voltam-se ao financiamento de operações imobiliárias, que envolvem compra e venda de imóveis. Os recursos são levantados por meio de letras imobiliárias e cadernetas de poupança. 25 SBPE Sistema Brasileiro de Poupança e Empréstimo SBPE CEF Sociedades de Crédito Imobiliário Associações de Poupança e Empréstimo Bancos Múltiplos A CAPTAÇÃO DE RECURSOS DESTAS INSTITUIÇÕES É FEITA ATRAVÉS DAS CADERNETAS DE POUPANÇA E DOS FUNDOS PROVENIENTES DO FGTS. 26 Instituições Auxiliares INSTITUIÇÕES AUXILIARES Bolsas de Valores Sociedades Corretoras de Valores Mobiliários Sociedades Distribuidoras de Valores Mobiliários Agentes Autônomos de Investimento 27 Bolsa de Valores • É uma associação civil sem fins lucrativos. • Proporcionam liquidez aos títulos negociados, atuando por meio de pregões contínuos. • Têm responsabilidade pela fixação de preços justos, formados pelo mecanismo da oferta e da procura. • Obrigam-se a divulgar todas as operações realizadas no menor tempo possível. • Local onde são efetuadas as operações de compra e venda de ações. • Tipos de ações ON (ordinárias nominativas) PN (preferenciais nominativas) 28 Bolsa de Valores 29 Sociedades Corretoras • Instituições que efetuam, com exclusividade, a intermediação financeira nos pregões das bolsas de valores, das quais são associadas, por meio da compra de um título patrimonial. – – – – – – – – Promovem ou participam de lançamentos públicos de ações. Administram e custodiam carteiras de títulos e valores. Organizam e administram fundos e clubes de investimento. Efetuam a intermediação em títulos e valores mobiliários. Efetuam compra/venda de metais preciosos. Operam em bolsas de mercadorias e futuros. Operam em câmbio. Prestam assessoria técnica em assuntos inerentes ao mercado financeiro. 30 Instituições Não Financeiras • Sociedades de Fomento Comercial (Factoring): são empresas comerciais que operam por meio da compra de duplicatas, cheques e outros títulos, de forma similar ao desconto bancário. Fórmula de cálculo do Desconto Bancário Simples DBS = Vn . id . nd • Companhias Seguradoras: são consideradas no sistema financeiro porque têm a obrigação de aplicar parte de suas reservas no mercado de capitais. 31 Composição do SFN (Proposta pelo BACEN) Orgãos Normativos Entidades Supervisoras Banco Central do Brasil Bacen Instituições financeiras captadoras de depósitos à vista Comissão de Valores Mobiliários - CVM Bolsas de mercadorias e futuros Conselho Monetário Nacional - CMN Conselho Nacional de Seguros Privados CNSP Operadores Superintendência de Seguros Privados - Susep Conselho Nacional de Superintendência Nacional de Previdência Previdência Complementar Complementar - CNPC PREVIC Resseguradores Demais instituições financeiras Bancos de Câmbio Outros intermediários financeiros e administradores de recursos de terceiros Bolsas de valores Sociedades seguradoras Sociedades de capitalização Entidades abertas de previdência complementar Entidades fechadas de previdência complementar (fundos de pensão) 32 Títulos Públicos Negociados no Mercado Financeiro • São títulos federais, estaduais e municipais. • Os títulos federais são adquiridos no mercado primário por meio de leilões promovidos pelo BC e podem, posteriormente, ser negociados no mercado secundário para outras instituições financeiras ou não financeiras. • Exemplos: LTN (Letras do Tesouro Nacional - pré-fixado), LFT (Letras Financeiras do Tesouro - pós-fixado), NTN (Notas do Tesouro Nacional - indexado pelo IPCA). 33 Organismos Financeiros Internacionais • • • • • Fundo Monetário Internacional (FMI) Banco Mundial Banco Interamericano de Desenvolvimento (BID) Grupo dos 20 (G-20) Blocos Econômicos União Européia NAFTA MERCOSUL ASEAN Pacto Andino APEC 34 G-20 PAÍSES MEMBROS: Argentina. México, Brasil, Canadá, Estados Unidos, África do Sul, China, Japão, Coréia do Sul, Índia, Indonésia, Arábia Saudita, Turquia, União Européia, Alemanha, França, Itália, Rússia, Reino Unido e Austrália. • O Grupo dos 20 foi proposto como um fórum para cooperação e consulta nas matérias pertinentes ao sistema financeiro internacional. Estuda, revisa e promove a discussão entre os principais países desenvolvidos e os emergentes. • É integrado pelos ministros de finanças e presidentes dos Bancos Centrais do G7 e de outros 12 países chaves, além do Banco Central Europeu. 35 Mercado Monetário e de Crédito Prof. Hubert Chamone Gesser, Dr. Retornar Segmentação do Mercado Financeiro MERCADO DE CRÉDITO MERCADO MONETÁRIO MERCADO FINANCEIRO MERCADO DE CAPITAIS MERCADO CAMBIAL JUROS: MOEDA DE TROCA DESSES MERCADOS 37 Mercado Monetário • • • • Envolve operações de curto e curtíssimo prazo. Visa o controle da liquidez do mercado. Prazos reduzidos e alta liquidez (NTN, LTN, CDI). Constituído pelos Bancos Comerciais e Sociedades Financeiras. • SELIC: Sistema Especial de Liquidação e Custodia, criado em 1979 para o controle, liquidação e custódia das operações com títulos públicos. • CETIP: Central de Custódia e de Liquidação Financeira de Títulos privados, começou a funcionar em 1986. Semelhante ao SELIC, abriga títulos como CDB, RDB, debêntures, CDI, etc... 38 Mercado Monetário • SELIC: Sistema Especial de Liquidação e Custodia, tem uma taxa de juros chamada Taxa Selic ou D0 . • CETIP: Central de Custódia e de Liquidação Financeira de Títulos privados, tem uma taxa de juros chamada Taxa Cetip ou D1 ou ADM. • A taxa Selic permite a compra e venda diária de títulos, através da taxa Selic apurada diariamente. • Como os títulos negociados no Selic são de grande liquidez e risco mínimo, a taxa definida nesse ambiente se reconhece como uma taxa livre de risco da economia. • Na Cetip a liquidação é feita no dia seguinte ao da operação. Por isso D1. A taxa Cetip é ligeiramente maior que a Selic pelo risco desse dia adicional. 39 Mercado Monetário CÁLCULO DA TAXA SELIC Operação Volume ($ mil) Taxa Diária (% ao dia) I $108,0 0,054667% II $207,6 0,055179% III $491,3 0,054533% IV $350,1 0,055861% Total $1.157,0 - Operação Volume (%) Taxa Diária (% ao dia) Taxa Ponderada (% ao dia) I 9,34% 0,054667% 0,005106% II 17,94% 0,055179% 0,009899% III 42,46% 0,054533% 0,023155% IV 30,26% 0,055861% 0,016904% Total 100% 0,055063% Mercado Monetário CÁLCULO DA TAXA SELIC EFETIVA ANUAL Taxa SELIC Anual = [ ( 1 + Taxa SELIC Diária ) 252 - 1 ] x 100 Taxa SELIC Anual = [ ( 1 + 0,00055063 ) 252 - 1 ] x 100 Taxa SELIC Anual = 14,8803% ao ano A Taxa SELIC representa a taxa média de juros das operações diárias de financiamentos realizadas entre instituições financeiras no mercado monetário (lastreadas em títulos públicos). A Taxa SELIC é a taxa básica de juros da economia. Taxas Equivalentes na HP-12c f f P/R PRGM x >y x >y f x>y yx P/R 1 Entrada no modo de programação Limpeza de programas anteriores 1 0 1 0 0 1 0 + X Saída do modo de programação Programa para Cálculo de Taxas Equivalentes na Calculadora Financeira HP-12c Cálculo de Taxas Equivalentes na Calculadora Financeira HP-12c EXEMPLO: Transformando a taxa de 14% ao mês em uma taxa diária f REG 1 4 1 Limpa os Registradores ENTER R/S 3 0 ENTER 0,437716065% a.d. Roteiro de Cálculo: 1º Informe a taxa que você tem, aperte ENTER e dê o tempo em dias; 2º Informe o número de dias da taxa que você quer e 3º Aperte a tecla R/S para obter a resposta Exercícios de Taxas Equivalentes EXERCÍCIOS Faça as seguintes conversões de taxas equivalentes na HP-12C 0,055063% a.d. para ano útil (252 dias) 14,8803% a.a. 4,678% a.m. para ano comercial (360 dias) 73,0872% a.a 34,8234% a.s. para dia 0,1661% a.d. 129,673% a.a. (comercial) para mês 7,1747% a.m. Títulos Públicos • Títulos do Tesouro Nacional: voltados a execução da política fiscal do Governo, financiando déficits. antecipando receitas ou • LTN - Letras do Tesouro Nacional • LFT - Letras Financeiras do Tesouro • NTN - Notas do Tesouro Nacional • Títulos do Banco Central: têm por objetivo a implementação e execução da política monetária. • BBC - Bônus do Banco Central • LBC - Letras do Banco Central • NBC - Notas do Banco Central 45 Títulos Públicos • LTN - Letras do Tesouro Nacional: emitidas por prazos de 28 dias e negociadas com deságio. • LFT - Letras Financeiras do Tesouro: rendimentos definidos pela taxa Selic. Papéis atraentes para o investidor sendo seus prazos de emissão definidos pelo Tesouro Nacional. • NTN - Notas do Tesouro Nacional: oferecem rendimento pós-fixado e atrelados a um indexador da economia. Prazo de emissão 3 meses e pagamento dos juros periódico. 46 Mercado Aberto Títulos BACEN Venda Primária ou Leilão Primário Propostas IF através dos Dealers Mercado Secundário ou Mercado Aberto OPERAÇÕES OVER NIGHT Taxa Selic 47 Atuação dos Bancos no Mercado Monetário RESERVAS MONETÁRIAS DOS BANCOS • Volume de Depósitos Voluntários junto ao BACEN • Volume de Depósitos Compulsórios junto ao BACEN • Dinheiro no caixa das instituições CAPTAÇÃO DE RECURSOS BANCOS • Depósitos à vista • Colocação de Títulos APLICAÇÕES EM ATIVOS • Créditos • Carteiras de Títulos e Valores • Moeda estrangeira 48 Transações que Afetam às Reservas Bancárias • Depósitos compulsórios • Recolhimentos e transferências ao Tesouro de tributos e contribuições federais • Negociações com títulos de sua própria emissão • Saldo das transações realizadas (entrada/saída) • Operações com títulos públicos em leilão primário e no mercado secundário • Operações com moeda estrangeira 49 Equilíbrio de Contas das Instituições Financeiras no Final do Dia • Mercado Interfinanceiro: operações lastradas em CDI, de emissão dos participantes e de circulação restrita a esse mercado. • Transações realizadas eletronicamente entre instituições financeiras e repassadas aos terminais da CETIP, para registro e controle. Taxa Cetip > Taxa Selic. 50 Mercado de Títulos da Dívida Externa • Constituído pelos papéis emitidos pelas diversas economias na renegociação de suas dívidas externas com credores privados e organismos financeiros internacionais como o FMI e o Banco Mundial. • Bônus (Bonds): principal papel representativo da dívida do Brasil. É um título de renda fixa que identifica uma obrigação de pagamento do Brasil, diante de um empréstimo concedido por um investidor. • Bradies Bonds: os emitidos depois de abril de 1994, são de diversos tipos como C, IDU, Par, Discount, EI. 51 Taxas de Juros do Mercado Financeiro • TR ou Taxa Referencial: apurada e mensalmente anunciada pelo governo, calcula-se pela remuneração média mensal (taxas prefixadas) dos CDB/RDB operados pelos maiores bancos. • TBF ou Taxa Financeira Básica: calculada pelo BC com base nos rendimentos médios mensais oferecidos pelos CDB de 30 dias. • TBC ou Taxa do Banco Central: tem por objetivo definir o nível de juros nas operações do mercado aberto. Formada livremente pela oferta e a procura. 52 Taxas de Juros do Mercado Financeiro • TBAN ou Taxa de Assistência do Banco Central: apurada e mensalmente divulgada, se aplica ao mercado aberto. TBC e TBAN são usadas nas operações de redesconto. Indica o percentual máximo a ser adotado como referência nas operações com títulos públicos. • TJLP ou Taxa de Juros de Longo Prazo: se calcula em base as taxas de juros dos títulos da dívida externa e interna do Brasil. Prazo de 3 meses. Usa-se para remunerar os recursos do PIS/PASEP, e do FAT. Está previsto para substituir a TR nos financiamentos do BNDES. 53 Precatórios • Quando o Estado é considerado culpado em uma ação judicial a obrigação financeira decorrente chama-se Precatório. • O Precatório é um documento originado de ordem judicial que obriga o devedor a pagar ao credor o valor atribuído na causa. • Os Precatórios são negociados no Mercado Secundário com Deságio (atraindo devedores do Estado). 54 Mercado de Crédito • Visa suprir as necessidades de caixa de curto e médio prazo dos vários agentes econômicos, por meio de créditos a pessoas físicas ou empréstimos e financiamento às empresas. • Empréstimos de Curto e Médio Prazo – – – – – – – Desconto Bancário de Títulos Contas Garantidas Créditos Rotativos Operações de Hot Money Empréstimos para Capital de Giro e Pagamento de Tributos Operações Vendor CDC/Assunção de Dívidas/ACC/ACE 55 Intermediação Financeira Crédito Tomador de Recursos Aplica Instituição Financeira Resgate Operações Ativas Poupador (aplicador) Resgate Operações Passivas 56 Empréstimos de Curto e Médio Prazo • Desconto Bancário de Títulos: operação de crédito típica do sistema bancário, envolvendo duplicatas e promissórias. O empréstimo é concedido contra a garantia do título representativo de um crédito futuro. • Contas Garantidas: similar ao cheque especial. • Créditos Rotativos: para financiar capital de giro. São próximas às contas garantidas, mas com garantia de duplicatas. A medida que as duplicatas vencem, devem ser substituídas por outras para manter o limite e a rotatividade do crédito. Movimentadas por meio de cheques. 57 Empréstimos de Curto e Médio Prazo • Operações Hot Money: empréstimos de curto e curtíssimo prazo (de 1 à 7 dias), para cobrir necessidades permanentes de caixa das empresas. Taxas formadas com base nas taxas dos CDI. • Empréstimos para Capital de Giro e Pagamento de Tributos: – Capital de Giro: garantias por meio de duplicatas, avais, notas promissórias etc. – Pagamento de Tributos: adiantamentos para liquidação de impostos e tarifas públicas, como IPI, ICMS, IR, INSS etc. 58 Empréstimos de Curto e Médio Prazo • Operações de Vendor: financiamento das vendas baseado no princípio da cessão de crédito, que permite a uma empresa vender a prazo e receber o pagamento a vista. SEM VENDOR À VISTA R$ 100 EMPRESA VENDEDORA À PRAZO R$ 110 EMPRESA COMPRADORA COM VENDOR EMPRESA VENDEDORA À VISTA R$ 100 EMPRESA COMPRADORA BANCO À PRAZO R$ 108 59 Empréstimos de Curto e Médio Prazo • Repasse de Recursos Externos: repasse de recursos contratados por meio de captações em moeda estrangeira efetuada pelos bancos comerciais e múltiplos e os bancos de investimento. Encargos: taxa Libor + spread + comissão de repasse + variação cambial. • Crédito Direto ao Consumidor (CDC): operação destinada a financiar a compra de bens e serviços por consumidores ou usuários finais. É concedido por sociedades financeiras e a garantia é a alienação do próprio bem. O CDC com interveniência representa o crédito concedido às empresas para repasse aos clientes. 60 Empréstimos de Curto e Médio Prazo • Assunção de Dívidas: operação de empréstimo para empresas que dispõem de caixa para quitação de uma dívida e, por tanto, não necessitam de crédito. Esta operação permite reduzir o custo direto da dívida original. Funcionamento: O importador (devedor) de uma dívida internacional transfere a responsabilidade da dívida ao Banco mediante sua liquidação antecipada. O ganho está no desconto (deságio) pelo pagamento antecipado. 61 Empréstimos de Curto e Médio Prazo • Adiantamento de Contrato de Câmbio (ACC): são adiantamentos aos exportadores lastreados nos contratos de câmbio firmados com clientes externos. Incentiva a exportação. • Cessão de Crédito: realizada entre Instituições Financeiras interessadas em negociar carteiras de crédito. • Commercial papers: nota promissória comercial. É negociado com deságio. • Export notes: um exportador cede seus direitos (cessão de créditos) a um investidor, recebendo em moeda nacional. • Crédito Consignado: financiamentos a funcionários públicos e trabalhadores do setor privado (desconto em folha). 62 Serviços Bancários • Ganhos por meio de cobrança de tarifas ou do floating. • Floating: retenção temporária de recursos de terceiros, que proporciona ganhos financeiros até a data da entrega a seus proprietários. • Principais Serviços Bancários: Emissão de saldos e extratos de c/c, DOC e TED, cartões eletrônicos e cartões de crédito e/ou débito. Acesso eletrônico a saldos e Home Banking Fornecimento de cheques Disponibilização de caixas eletrônicos Sustação pagamento cheques Cobranças bancárias, empréstimos Cofres de aluguel Débito automático em c/c de tarifas públicas 63 Títulos de Crédito • Duplicata e Fatura A Duplicata é um título de crédito que representa uma transação de compra e venda mercantil. A Fatura não é um título de crédito, mas um documento que comprova a operação comercial. • Letra de Câmbio Ordem de pagamento emitida pelo credor contra o devedor. O Favorecido pode ser uma terceira pessoa. • Nota Promissória É uma promessa de pagamento feita pelo devedor em favor de um credor. Pode ser endossada. 64 Títulos de Crédito Duplicata 65 Títulos de Crédito A Fatura não é um título de crédito 66 Títulos de Crédito Letra de Câmbio 67 Títulos de Crédito Nota Promissória 68 Mercado de Capitais e de Câmbio Prof. Hubert Chamone Gesser, Dr. Retornar Mercado de Capitais • Está estruturado para suprir as necessidades de investimento dos agentes econômicos, por meio de diversas modalidades de financiamento a médio e longo prazos para capital de giro e capital fixo. – – – – – – – – – – – Ações Opções sobre ações Depositary Receipts Brazilian Depositary Recepts Debêntures Letras de Câmbio Certificados/Recibos de Depósitos Bancários (CDB/RDB) Caderneta de Poupança Letras hipotecárias Letras imobiliárias Warrants 70 Mercado de Capitais • O Mercado de capitais é um sistema de distribuição de valores mobiliários que proporciona liquidez aos títulos de emissão de empresas e viabiliza o processo de capitalização. • É constituído pelas bolsas de valores, sociedades corretoras e outras instituições financeiras autorizadas. • Os principais títulos negociados: ações, empréstimos tomados pelas empresas, no mercado representado por debêntures, bônus de subscrição e outros papéis comerciais (commercial papers). AÇÕES DEBÊNTURES 71 Ações • Títulos de renda variável, emitidos por sociedades anônimas, que representam a menor fração do capital da empresa emitente. • O investidor em ações é um coproprietário da sociedade anônima da qual é acionista, participando dos seus resultados. Todo acionista é dono de uma parcela da empresa 72 Tipos de Ações • Ordinárias (ON): São as que conferem direito comuns aos sócios (incluindo o direito de voto), sem restrições ou privilégios. Nas companhias fechadas as ações poderão ser divididas em classes diferentes, já nas abertas serão todas iguais • Preferenciais (PN): São aquelas que dão as seus titulares alguns privilégio ou preferência, como a prioridade da distribuição dos dividendos no mínimo superior a 10% do que foi atribuído às ordinárias. 73 Classificação das Ações Pela liquidez do papel: • Primeira linha ou blue chips: grande volume negociado, grande número de vendedores e compradores; • Segunda linha: ações menos negociadas. Pelo grau de capitalização de mercado da empresa: • Large caps: alta capitalização • Mid caps: média capitalização • Small caps: baixa capitalização 74 Rentabilidade com Ações Dividendos: • É o recebimento da fração correspondente ao lucro líquido apurado no DRE. • Pelo § 2º, do art. 202 da Lei 6.404 (Lei das sociedades anônimas) as empresas devem distribuir pelo menos 25% do lucro líquido. Ganho de Capital: • Quando o preço de venda supera o de compra 75 Oferta Pública de Ações • A emissão e colocação de ações é uma operação típica das S.A. Ela é uma das formas mais vantajosas de levantar recursos. Obedecem a uma sistemática legal. • Denomina-se subscrição de ações ou underwriting, tendo os atuais acionistas o privilégio da compra dessas ações. • Lançamento no mercado primário e negociadas entre investidores no mercado secundário. 76 Debêntures • Títulos emitidos por empresas do tipo S/A (Sociedades Anônimas). Os recursos são destinados principalmente para capital fixo das empresas, paga juros, participações nos lucros etc. • São títulos de crédito de médio e longo prazo emitidos por uma empresa (S.A.) Ou seja, você se torna credor da companhia, de acordo com as regras divulgadas na escritura do título. Todo debenturista é um credor da empresa 77 Rentabilidade das Debêntures • Rentabilidade média: rendem juros fixos ou variáveis, que podem estar atrelados, entre outros indexadores, à inflação (IPCA mais juros), ao CDI ou às taxas de juros de referência (TJ3 e TJ6). • O pagamento ao debenturista se faz pelo Sistema de Amortização Americano. Pagamento de cupons periódicos Pagamento da amortização no final 78 Debêntures Nas Debêntures há a presença de coupons periódicos. Debêntures Componentes das Debêntures COUPON 10.000,00 VALOR NOMINAL 1o SEMESTRE $200.000,00 COUPON 10.000,00 VENCIMENTO COUPON 10.000,00 2o SEMESTRE 3o SEMESTRE 2 ANOS COUPON 10.000,00 4o SEMESTRE Coupons periódicos Debêntures PLANILHA DO FINANCIAMENTO Amortização pelo Sistema Americano n Saldo Devedor Inicial 1 200.000 Juros Amortização Total Saldo Devedor Final 2 3 4 Observação: valores em $, 4 parcelas e taxa de juros de 5% a.m. 81 Debêntures PLANILHA DO FINANCIAMENTO Amortização pelo Sistema Americano n Saldo Devedor Inicial Juros Amortização Total Saldo Devedor Final 1 200.000 (10.000) - (10.000) 200.000 2 200.000 (10.000) - (10.000) 200.000 3 200.000 (10.000) - (10.000) 200.000 4 200.000 (10.000) (200.000) (210.000) - Observação: valores em $, 4 parcelas e taxa de juros de 5% a.m. 82 Títulos Conversíveis • Concedem a seu titular o direito de trocar os ativos possuídos por outros. • Um caso comum é o Bônus Conversível em Ações da empresa emitente. • As debêntures costumam ser emitidas com cláusula de conversibilidade em ações da empresa. No momento do resgate, o debenturista faz a opção de receber em dinheiro ou em ações. 83 Warrants • Representam uma opção de compra futura concedida pelo emitente do título, a um preço previamente definido. • Os warrants são geralmente conversíveis em ações ou em títulos de dívidas. Alguns dão o direito de escolha na compra de ações ou obrigações e outros, mais raros, dão o direito de compra de mercadorias. • As condições da opção são indicadas no lançamento. Warrants são títulos que dão ao seu portador o direito de comprar ações ordinárias de uma empresa a preço fixo dentro de um certo período. 84 Mercado Cambial • Segmento financeiro em que ocorrem operações de compra e venda de moedas internacionais conversíveis. • Operadores de câmbio: especialistas vinculados às Instituições Financeiras na função de transacionar divisas. • Corretoras de câmbio: intermediários entre os operadores e os agentes econômicos interessados em comprar ou vender moedas. Taxa LIBOR: taxa de juros interbancária de Londres. Taxa PRIME: taxa de juros cobradas pelos bancos norte-americanos aos clientes preferenciais. 85 Atividades de Câmbio • É utilizado quando se faz comércio internacional e quando se captam recursos no exterior (investimentos, empréstimos, pagamento de juro, remessa de dividendos, viagens internacionais etc.) Empresas Exportadoras Empresas Importadoras 86 Operações Futuras e Arbitragem de Câmbio • Na modalidade de operação cambial futura, a moeda é negociada no presente em paridade e quantidade, ocorrendo a entrega efetiva no futuro. • Permite se proteger de eventuais variações da moeda no período considerado, eliminando os riscos cambiais tão comuns nas operações de comércio internacional. • As diferenças de cotações temporárias de uma moeda em diferentes centros financeiros, permite tirar vantagens através do processo chamado arbitragem. 87 Moeda Européia: Euro ( € ) • Foi criado o Banco Central Europeu com sede em Frankfurt, que define e executa a política monetária do continente. • Justificativos do Euro: – – – – – apoio /facilidades às relações comerciais e financeiras da UE redução de custos com a eliminação de comissões cambiais permitir a comparação dos preços dos diferentes países ampliação da força política e econômica da UE no mundo maior integração européia. A zona euro foi criada no início de 1999 com 11 países fundadores: Alemanha, Áustria, Bélgica, Espanha, Finlândia, França, Holanda, Irlanda, Itália, Luxemburgo e Portugal. 88 Moeda Européia: Euro ( € ) 89 Moeda Americana: Dólar (US$) As notas acima de US$100,00 deixaram de ser produzidas em 1946 e foram retiradas de circulação em 1969. 90 Outras Moedas Internacionais Libra Esterlina (Inglaterra) Yuan (China) Iene (Japão) Franco Suíço (Suíça) 91 Variação Cambial • Suponha-se que, em determinado mês, era necessário R$4,00 para adquirir US$1,00 e no seguinte essa paridade alterouse para R$6,00 por US$1,00. Fórmula: TCn VC 1 TCb Onde: VC = Variação Cambial TCn = Taxa de Câmbio na Data de Referência TCb = Taxa de Câmbio na Data Base No exemplo acima tem-se: VC 6 4 1 0,50 Pode-se dizer que a moeda brasileira sofreu um desvalorização de 50%. 92 Variação Cambial • Para o mesmo caso anterior, US$0,25 era equivalente a R$1,00 e depois essa relação de paridade alterou-se para US$0,1667 para cada R$1,00. Fórmula: TCn VC 1 TCb Onde: VC = Variação Cambial TCn = Taxa de Câmbio na Data de Referência TCb = Taxa de Câmbio na Data Base No exemplo acima tem-se: VC 0,1667 0,25 1 VC= -0,3332 Pode-se dizer que a moeda americana sofreu uma valorização de 33,32%. 93 Produtos Financeiros Prof. Hubert Chamone Gesser, Dr. Retornar Principais Papéis Privados Negociados no Mercado Financeiro • • • • • • • • Ações Depositary Receipts Commercial Papers e Export Notes Debêntures Letras de Câmbio Certificados de Depósitos Bancários (CDB) Recibos de Depósitos Bancários (RDB) Certificados de Depósitos Interfinanceiros (CDI) 95 Principais Papéis Privados Negociados no Mercado Financeiro • Ações: menor parcela do capital social de uma S.A. Têm valores negociáveis e são distribuídos aos subscritores de acordo com sua participação monetária. Podem ser emitidas com e sem valor nominal. Ações ordinárias: direito a voto. Dividendo obrigatório fixado por lei ou o indicado nos estatutos. Ações Preferenciais: sem direito a voto. Preferência no recebimento dos dividendos Preferência no reembolso do capital Ações de Gozo ou Fruição: montante em ações, que caberia aos acionistas em caso de dissolução da companhia. 96 Principais Papéis Privados Negociados no Mercado Financeiro • Depositary Receipts: são recibos de depósitos de ações depositadas em custódia em uma instituição financeira custodiante, responsável por manter a guarda dos títulos. O DR é emitido com base nesse lastro de ações, por um banco depositário no exterior. ADR: American Depositary Receipt, são recibos lançados nos Estados Unidos. IDR: Internacional DR, são recibos emitidos em outros países. BDR: recibos representativos de valores mobiliários emitidos no país, por empresas sediadas no exterior e negociados no Brasil. 97 Principais Papéis Privados Negociados no Mercado Financeiro • Commercial Papers: nota promissória de curto prazo emitida por sociedade tomadora de recursos para financiar seu capital de giro. A garantia do título é o desempenho da empresa e os títulos podem ser adquiridos pelas IF para sua própria carteira ou para repasse aos seus clientes. • Export Notes: representa a cessão de créditos de contratos de exportação de empresas brasileiras. O exportador transfere a um investidor, por este título, seus direitos sobre uma exportação realizada recebendo em troca o pagamento em moeda nacional. Este título é negociável no Mercado Financeiro. 98 Principais Papéis Privados Negociados no Mercado Financeiro • Debêntures: títulos de crédito emitidos por sociedades anônimas, tendo por garantia seus ativos. Os recursos gerados por esta emissão se usam para o financiamento do capital de giro e o capital fixo das empresas. Oferecem juros, participação nos lucros e prêmios de reembolso. Se emitidas com cláusula de conver-sibilidade, por opção do debenturista, a debênture é resgatada no vencimento em dinheiro ou em seu equivalente em ações. 99 Principais Papéis Privados Negociados no Mercado Financeiro • Letras de Câmbio: são emitidas pelos financiados dos contratos de crédito. Após do aceite, a Letra de Câmbio é vendida a investidores através do Mercado Financeiro. São a principal fonte de recursos para financiar bens duráveis, utilizadas pelas Sociedades Financeiras. • Certificados de Depósitos Bancários (CDB): é uma obrigação de pagamento futura de um capital aplicado em depósito a prazo fixo em Instituição Financeira. Transferível. • Recibos de Depósitos Bancários (RDB): similar ao anterior, intransferível, obrigatoriamente nominativos. 100 Principais Papéis Privados Negociados no Mercado Financeiro • Certificados de Depósitos Interfinanceiros (CDI): títulos emitidos pelas instituições que participam do mercado financeiro. As taxas negociadas não sofrem normalmente intervenções oficiais diretas, refletindo as expectativas do mercado com relação ao comportamento das taxas de juros da economia. A taxa CDI pode ser entendida como taxa básica do mercado financeiro que influencia a formação das demais taxas de juros. 101 Risco da Taxa de Juros Prof. Hubert Chamone Gesser, Dr. Retornar Risco da Taxa de Juros na Carteira de Títulos de Renda Fixa • Os investidores buscam diminuir a sua exposição ao risco. • O risco é baseado na expectativa futura da taxa de juros. Indicadores de Avaliação da Exposição ao Risco: - Duração - Convexidade 103 Indicador Duração • É a média ponderada dos prazos restantes de um título de uma carteira de títulos em função do valor presente do fluxo financeiro do título calculado pela taxa de mercado. Menor Duração = Maior Liquidez Maior Duração = Maior Risco Conceito de Duração de Macaulay (Frederick Robertson Macaulay, 1938) 104 Frederick R. Macaulay (Frederick Robertson Macaulay, 1882-1970) Economista Canadense - PhD Columbia University 105 Cálculo do Valor Presente (1º Passo) Cupom Cupom Valor Re sgate VP n n 1 i 252 1 i 252 VP = Valor Presente i = Taxa de mercado do título na data do cálculo (taxa na forma unitária) n = Número de dias úteis restantes até o resgate 106 Cálculo da Duração (2º Passo) D VP n1 VP n2 VP n3 ... VP n n VP D = Duração do título ou da carteira VP = Valor Presente do fluxo de cada título descontado a taxa de mercado n = Número de dias úteis restantes VP = Soma dos valores presentes 107 Exemplo 1 (1º Passo): Cálculo do Valor Presente Nota do Tesouro Nacional - Série C (IGPM) Valor Nominal de Resgate: R$1.000,00 Taxa de Cupom: 6% ao ano Periodicidade do Cupom: semestral 1º Cupom com 80 dias úteis até o resgate VP VP 29,56 1 0,08 80 252 Taxa equivalente = 2,956% ao semestre Taxa de mercado: 8% ao ano 2º Cupom com 205 dias úteis até o resgate Cupom Cupom Valor Re sgate n n 252 252 1 i 1 i 29,56 1000 1 0,08 205 252 VP = 28,84 + 967,08 VP = R$995,52 108 Exemplo 1 (2º Passo): Cálculo da Duração Nota do Tesouro Nacional - Série C (IGPM) Valor Nominal de Resgate: R$1.000,00 Taxa de Cupom: 6% ao ano Periodicidade do Cupom: semestral 1º Cupom com 80 dias úteis até o resgate D Taxa equivalente = 2,956% ao semestre Taxa de mercado: 8% ao ano 2º Cupom com 205 dias úteis até o resgate VP n1 VP n2 VP n3 ... VP n n VP 28,84 80 967,08 205 D 28,84 967,08 D = 201 dias úteis 109 Indicador Convexidade • Está relacionado com a Taxa de Juros e com o Valor Presente. • É expressa pela derivada segunda da função duração. Menor Taxa = Maior VP (Curva Menos Convexa) Maior Taxa = Menor VP (Curva Mais Convexa) Em títulos com mesmo valor e mesma duração, opta-se pelo de MAIOR CONVEXIDADE 110 Cálculo do Valor Presente (1º Passo) Cupom Cupom Valor Re sgate VP n n 1 i 252 1 i 252 VP = Valor Presente i = Taxa de mercado do título na data do cálculo (taxa na forma unitária) n = Número de dias úteis restantes até o resgate 111 Cálculo da Duração (2º Passo) VP n1 VP n2 VP n3 ... VP n n D VP D = Duração do título ou da carteira VP = Valor Presente do fluxo de cada título descontado a taxa de mercado n = Número de dias úteis restantes VP = Soma dos valores presentes 112 Cálculo da Convexidade (3º Passo) VP (n12 n1 ) VP (n22 n2 ) VP (nn2 nn ) 1 C(i ) 2 (1 i) VP C(i) = Convexidade do título ou carteira VP = Valor Presente do fluxo de cada título n = Número de dias úteis restantes i = Taxa de juros de mercado na data do cálculo (taxa na forma unitária) VP = Soma dos valores presentes 113 Exemplo 2 (1º Passo): Cálculo do Valor Presente Nota do Tesouro Nacional - Série B Valor Nominal de Resgate: R$1.000,00 Taxa de Cupom: 6% ao ano Periodicidade do Cupom: semestral 1º Cupom com 80 dias úteis até o resgate 3º Cupom com 330 dias úteis até o resgate VP VP Cupom 1 i n 252 Cupom Cupom Valor Re sgate n n 252 252 1 i 1 i 29,56 1 0,08 Taxa equivalente = 2,956% ao semestre Taxa de mercado: 8% ao ano 2º Cupom com 205 dias úteis até o resgate 80 252 29,56 1 0,08 205 252 29,56 1000 1 0,08 330 252 VP = 28,84 + 27,76 + 930,85 VP = R$987,45 114 Exemplo 2 (2º Passo): Cálculo da Duração Nota do Tesouro Nacional - Série B Valor Nominal de Resgate: R$1.000,00 Taxa de Cupom: 6% ao ano Periodicidade do Cupom: semestral 1º Cupom com 80 dias úteis até o resgate 3º Cupom com 330 dias úteis até o resgate D Taxa equivalente = 2,956% ao semestre Taxa de mercado: 8% ao ano 2º Cupom com 205 dias úteis até o resgate VP n1 VP n2 VP n3 VP 28,84 80 27,76 205 930,85 330 D 28,84 27,76 930,85 D = 319 dias úteis 115 Exemplo 2 (3º Passo): Cálculo da Convexidade Nota do Tesouro Nacional - Série B Valor Nominal de Resgate: R$1.000,00 Taxa de Cupom: 6% ao ano Periodicidade do Cupom: semestral 1º Cupom com 80 dias úteis até o resgate 3º Cupom com 330 dias úteis até o resgate Taxa equivalente = 2,956% ao semestre Taxa de mercado: 8% ao ano = 0,030545% ao dia 2º Cupom com 205 dias úteis até o resgate VP (n12 n1 ) VP (n22 n2 ) VP (nn2 nn ) 1 C(i ) 2 (1 i) VP 28,84 (802 80) 27,76 (2052 205 ) 930,85 (3302 330 ) 1 C(i ) 2 (1 0,00030545) 28,84 27,76 930,85 C(0,030545) = 104.281,7537 116 Carteira Eficiente de Ações Prof. Hubert Chamone Gesser, Dr. Retornar Teoria da Carteira Eficiente Teoria desenvolvida por Harry Max Markowitz (1952) Pressupostos: - Como avaliar, medir e quantificar o risco; - Entender que o investidor é avesso ao risco; - Tomar decisão pela relação retorno/risco maximizada. O método de Markowitz é conhecido como Algoritmo de Programação Quadrática, que objetiva combinar os ativos que irão compor a carteira ótima. Utiliza medidas estatísticas (variância, correlação e covariâncias) Harry Max Markowitz Economista Americano - Universidade de Chicago Prêmio Nobel de Economia (1990) Correlação Linear de Pearson (r) Ano Retorno da Ação A Retorno da Ação B Retorno da Ação C 1 27 25 21 2 18 -1 -2 3 19 21 18 4 15 14 20 Cálculo da Correlação entre A e B na Calculadora HP-12c: F 27 18 19 15 g REG ENTER ENTER ENTER ENTER y,r 25 1 CHS 21 14 x y S+ S+ S+ S+ 0,5728774 Coeficiente de Correlação Linear Correlação Linear de Pearson (r) Coeficiente de Correlação Linear na Calculadora HP-12c O Valor de r varia de -1 a +1 Valores Positivos: Diretamente Proporcionais Valores Negativos: Inversamente Proporcionais Correlação Linear Positiva Forte: 0,7 a 1 Correlação Linear Negativa Forte: -0,7 a -1 Correlação Linear de Pearson (r) Ano Retorno da Ação A Retorno da Ação B Retorno da Ação C 1 27 25 21 2 18 -1 -2 3 19 21 18 4 15 14 20 - De modo análogo se faz o cálculo das correlações entre as ações B e C e entre as ações A e C: Correlação entre A e B Correlação entre B e C Correlação entre A e C 0,5728774 0,9196739 0,2818997 Coeficientes de Correlação Linear Média ( x ) Cálculo da Média Aritmética na Calculadora HP-12c A média aritmética é a relação entre a soma e a contagem. Entende-se como o retorno esperado de cada Ação. Média ( x ) Ano Retorno da Ação A Retorno da Ação B Retorno da Ação C 1 27 25 21 2 18 -1 -2 3 19 21 18 4 15 14 20 Média de A na HP-12c: Média de B na HP-12c: F 27 18 19 15 g F REG 25 S+ 1 CHS S+ 21 S+ 14 S+ g x REG S+ S+ S+ S+ x Média da Ação A 19,75 Média da Ação B 14,75 Média ( x ) Ano Retorno da Ação A Retorno da Ação B Retorno da Ação C 1 27 25 21 2 18 -1 -2 3 19 21 18 4 15 14 20 Média de C na HP-12c: F REG 21 S+ 2 CHS S+ 18 S+ 20 S+ g x Média da Ação C Resumo: Média de A 19,75 Média de B 14,75 Média de C 14,25 14,25 Variância ( s2 ) Cálculo da Variância na Calculadora HP-12c A variância (s2) é o desvio-padrão (s) elevado ao quadrado. Variância ( s2 ) Ano Retorno da Ação A Retorno da Ação B Retorno da Ação C 1 27 25 21 2 18 -1 -2 3 19 21 18 4 15 14 20 Variância de A na HP-12c: Variância de B na HP-12c: F REG 27 S+ 18 S+ 19 S+ 15 S+ g x S+ g F REG 25 S+ 1 CHS S+ 21 S+ 14 S+ g x S+ g 19,6875 s 2 yx Variância da Ação A 98,1875 s 2 yx Variância da Ação B Variância ( s2 ) Ano Retorno da Ação A Retorno da Ação B Retorno da Ação C 1 27 25 21 2 18 -1 -2 3 19 21 18 4 15 14 20 Variância de C na HP-12c: F REG 21 S+ 2 CHS S+ 18 S+ 20 S+ g x S+ g s 89,1875 Resumo: Variância de A 19,6875 Variância de B 98,1875 Variância de C 89,1875 2 yx Variância da Ação C Sistema de Equações Supõe-se uma taxa livre de risco de um título de renda fixa = 13% ao ano Wa s Wb ra,b Wc ra,c Ra RF 2 Wa ra,b Wb sb Wc rb,c Rb RF 2 Wa ra,c Wb rb,c Wc sc Rc RF 2 a Onde: W = Fator da ação S2 = Variância da acão r = Coeficiente de Correlação Linear de Pearson R = Retorno esperado (média) RF = Retorno livre de Risco (13% a.a.) Sistema de Equações Supõe-se uma taxa livre de risco de um título de renda fixa = 13% ao ano Wa s Wb ra,b Wc ra,c Ra RF 2 a Wa ra,b Wb s Wc rb,c Rb RF 2 b Wa ra,c Wb rb,c Wc s Rc RF 2 c Wa 19,6875 Wb 0,5728774 Wc 0,2818997 19,7513 Wa 0,5728774 Wb 14,75 Wc 0,9196739 14,7513 Wa 0,2818997 Wb 0,9196739 Wc 14,25 14,2513 Sistema de Equações Wa 19,6875 Wb 0,5728774 Wc 0,2818997 6,75 Wa 0,5728774 Wb 14,75 Wc 0,9196739 1,75 Wa 0,2818997 Wb 0,9196739 Wc 14,25 1,25 Utilizar a Regra de Cramer para calcular o Determinante Geral (DG) e os Determinantes de A, B e C (DA, DB e DC). 1º passo – Calcular o DG 2º passo – Calcular o DA 3º passo – Calcular o DB 4º passo – Calcular o DC 5º passo – Apurar os valores W das ações 6º passo – Calcular o percentual de cada ação que será aplicado ao investimento para compor a carteira ótima. Cálculo do Determinante Geral Wa 19,6875 Wb 0,5728774 Wc 0,2818997 6,75 Wa 0,5728774 Wb 14,75 Wc 0,9196739 1,75 Wa 0,2818997 Wb 0,9196739 Wc 14,25 1,25 19,6875 0,5728774 0,2818997 19,6875 0,5728774 0,5728774 14,75 0,9196739 0,5728774 14,75 0,2818997 0,9196739 14,25 0,2818997 0,9196739 DG = (L1C1.L2C2.L3C3) + (L1C2.L2C3.L3C4) + (L1C3.L2C4.L3C5) (L1C3.L2C2.L3C1) - (L1C4.L2C3.L3C2) - (L1C5.L2C4.L3C3) DG = 4.115,86293 (Determinante Geral) Cálculo do Determinante DA Wa 19,6875 Wb 0,5728774 Wc 0,2818997 6,75 Wa 0,5728774 Wb 14,75 Wc 0,9196739 1,75 Wa 0,2818997 Wb 0,9196739 Wc 14,25 1,25 6,75 0,5728774 0,2818997 6,75 0,5728774 1,75 14,75 0,9196739 1,75 14,75 1,25 0,9196739 14,25 1,25 0,9196739 DA = (L1C1.L2C2.L3C3) + (L1C2.L2C3.L3C4) + (L1C3.L2C4.L3C5) (L1C3.L2C2.L3C1) - (L1C4.L2C3.L3C2) - (L1C5.L2C4.L3C3) DA = 1.394,685092 (Determinante de A) Cálculo do Determinante DB Wa 19,6875 Wb 0,5728774 Wc 0,2818997 6,75 Wa 0,5728774 Wb 14,75 Wc 0,9196739 1,75 Wa 0,2818997 Wb 0,9196739 Wc 14,25 1,25 19,6875 6,75 0,2818997 19,6875 6,75 0,5728774 1,75 0,9196739 0,5728774 1,75 0,2818997 1,25 14,25 0,2818997 1,25 DB = (L1C1.L2C2.L3C3) + (L1C2.L2C3.L3C4) + (L1C3.L2C4.L3C5) (L1C3.L2C2.L3C1) - (L1C4.L2C3.L3C2) - (L1C5.L2C4.L3C3) DB = 415,0335625 (Determinante de B) Cálculo do Determinante DC Wa 19,6875 Wb 0,5728774 Wc 0,2818997 6,75 Wa 0,5728774 Wb 14,75 Wc 0,9196739 1,75 Wa 0,2818997 Wb 0,9196739 Wc 14,25 1,25 19,6875 0,5728774 6,75 19,6875 0,5728774 0,5728774 14,75 1,75 0,5728774 14,75 0,2818997 0,9196739 1,25 0,2818997 0,9196739 DC = (L1C1.L2C2.L3C3) + (L1C2.L2C3.L3C4) + (L1C3.L2C4.L3C5) (L1C3.L2C2.L3C1) - (L1C4.L2C3.L3C2) - (L1C5.L2C4.L3C3) DC = 306,664689 (Determinante de C) Apuração dos Fatores W DA 1.394,685092 WA 0,338856 DG 4.115,862930 DB 415,033563 WB 0,100837 DG 4.115,862930 DC 306,664689 WC 0,074508 DG 4.115,862930 WA WB WC 0,338856 0,100837 0,074508 WA WB WC 0,514201 Cálculo do Percentual de Cada Ação WA 0,338856 %A 65,90% WA WB WC 0,514201 WB 0,100837 %B 19,61% WA WB WC 0,514201 WC 0,074508 %C 14,49% WA WB WC 0,514201 Conclusão Assim, um investimento de $200.000,00 seria distribuído da seguinte forma: Ação Participação (%) Valor Investido A 65,90% $ 131.800,00 B 19,61% $ 39.220,00 C 14,49% $ 28.980,00 TOTAL 100% $ 200.000,00 Precificação de Ativos (CAPM) Prof. Hubert Chamone Gesser, Dr. Retornar Modelo de Precificação de Ativos Capital Asset Pricing Model (CAPM) Desenvolvido por Willian Sharpe, John Litner, Jack Treynor e Jan Mossin. Willian Sharpe ganhou o prêmio Nobel de Economia de 1990, juntamente com Markowitz e Merton Miller. O Modelo CAPM mostra que a relação entre o risco e o retorno de títulos é linear e explicada por um índice de mercado, como o IBOVESPA. ReCAPM R f ( ERm R f ) A tomada de decisões é feita baseada nas estimativas de risco, expressas pelos betas, e os retornos esperados. Modelo de Precificação de Ativos Modelo CAPM ReCAPM R f ( ERm R f ) Taxa livre de risco ReCAPM Rf ERm β Prêmio de risco Retorno Exigido pelo Investidor Retorno do ativo sem risco Retorno esperado do mercado Beta da ação Risco e Beta RISCO Associado à incerteza do mercado. Risco Diversificável - não depende da flutuação do mercado Risco Sistemático - não pode ser eliminado pela diversificação COEFICIENTE BETA (β) O coeficiente β mede o impacto da taxa de retorno da ação em relação a taxa de retorno do mercado. Tende a ser estável quando não há mudanças bruscas no desempenho das empresas e na economia em geral. O β é determinado por meio do modelo de regressão linear simples, com a aplicação dos método dos mínimos quadrados. Exemplo do Cálculo de α e β Ano Retorno da Ação B (Rj) Retorno do Mercado IBOVESPA (Rm) 1 25 19 2 6 5 3 -15 -10 4 10 8 5 -5 -7 F REG 25 ENTER 19 6 ENTER 5 15 CHS ENTER 10 ENTER 8 5 CHS ENTER Σ+ Σ+ 10 CHS Σ+ Σ+ 7 CHS Σ+ 0 g STO y,r CHS 0 (Parâmetro alfa α) (Armazena o valor de alfa) α = 0,37148015 0 g RCL x,r CHS 0 x y ÷ (Alfa dividido por beta) (Valor de Beta) β = 1,27617329 Equação de Regressão ERj Rm ERj 0,37148015 1,27617329 Rm É útil para fazer previsões Exemplo: Se no próximo ano o retorno do IBOVESPA for de 19% (Rm) o retorno esperado da ação será de 24,61877209% (0,37148015 + 1,27617329 x 19) Coeficiente de Determinação ( r2 ) (É o quadrado do coeficiente de correlação) Ano Retorno da Ação B (Rj) Retorno do Mercado IBOVESPA (Rm) 1 25 19 2 6 5 3 -15 -10 4 10 8 5 -5 -7 F REG 25 ENTER 19 6 ENTER 5 15 CHS ENTER 10 ENTER 8 5 CHS ENTER Σ+ Σ+ 10 CHS Σ+ Σ+ 7 CHS Σ+ g y,r x y (Coeficiente de Correlação) r = 0,98880519 2 yx (Coeficiente de Determinação) r2 = 0,97773571 Coeficiente de Determinação ( r2 ) (É o quadrado do coeficiente de correlação) Ano Retorno da Ação B (Rj) Retorno do Mercado IBOVESPA (Rm) 1 25 19 2 6 5 3 -15 -10 4 10 8 5 -5 -7 (Coeficiente de Determinação) r2 = 0,97773571 Significa que 97,77% da variação do retorno da Ação B é explicada pela variação do IBOVESPA. Aplicação do Modelo CAPM Modelo CAPM ReCAPM R f ( ERm R f ) Conhecendo-se o Beta (β) de uma ação é possível estimar o seu retorno. ERj x ReCAPM Retorno Esperado pelo Investidor ˃ ˃ Retorno Esperado pelo Investidor Retorno Esperado pelo CAPM Ação Subavaliada Retorno Esperado pelo CAPM Ação Superavaliada Exemplo do Modelo CAPM Ação Beta (β) Retorno Esperado pelo Investidor - ERj A 1,60 14,31% a.a B 0,90 24,51% a.a. C 1,40 20,40% a.a. Projeções para o ano seguinte: - Taxa de aplicação sem risco Rf = 12% a.a. (Exemplo: LTN) Taxa de Mercado ERm = 18% a.a. (Exemplo: IBOVESPA) Exemplo do Modelo CAPM Ação Beta (β) Retorno Esperado pelo Investidor - ERj A 1,60 14,31% a.a B 0,90 24,51% a.a. C 1,40 20,40% a.a. ReCAPM R f ( ERm R f ) Ação A: ReCAPM = 12 + (18 - 12) x 1,60 = 21,60% Ação B: ReCAPM = 12 + (18 - 12) x 0,90 = 17,40% Ação C: ReCAPM = 12 + (18 - 12) x 1,40 = 20,40% Exemplo do Modelo CAPM Ação ERj (Esperado) ReCAPM (Exigido) Situação A 14,31% a.a. 21,60% a.a Ação Superavaliada B 24,51% a.a. 17,40% a.a. Ação Subavaliada C 20,40% a.a. 20,40% a.a. Indiferente Conclusões: Ação A: ERj 14,31% < ReCAPM 21,60% Vender a Ação Ação B: ERj 24,51% > ReCAPM 17,40% Permanência da Ação Ação C: ERj 20,40% = ReCAPM 20,40% Indiferença Valor em Risco de Ações (VaR) Prof. Hubert Chamone Gesser, Dr. Retornar Valor em Risco de Ações (VaR) Elevado Desvio-padrão dos resultados Volatilidade do Mercado O VaR tem por objetivo medir o risco de um ativo ou de uma carteira. É um bom indicador em mercados estáveis e no curto prazo. VaR Paramétrico (Value at Risk) • • • • Desenvolvido em 1994 pelo Banco J. P. Morgan É uma das principais referências na gestão de risco. Tem origem na Estatística (método da variância-correlações) O método Var avalia a maior perda esperada em um tempo t, supondo condições normais do mercado. VaR para uma Ação • • • • É necessário o conhecimento da média e do desvio-padrão. Adota-se um intervalo de confiança de 95%. O coeficiente Z = 1,644853627 É preciso determinar o intervalo de tempo (t) para o qual se deseja fazer a previsão. Retorno de uma Ação Cotação t Rt ln Cotação t 1 Emprega-se o logaritmo natural (ln) Cálculo do Retorno de uma Ação Data Cotação da Ação Retorno d0 (Dia Atual) 33,00 - d-1 35,00 -5,88% d-2 32,87 6,28% d-3 33,61 -2,23% d-4 32,94 2,01% d-5 33,58 -1,92% d-6 33,83 -0,74% d-7 33,34 1,46% d-8 33,52 -0,54% d-9 33,29 0,69% d-10 33,51 -0,96% Retorno de uma Ação Cotação t Rt ln Cotação t 1 Exemplo: Rd 1 33 ln 35 Rd 1 0,058840500 Média e Desvio-Padrão dos Retornos de uma Ação Data Retorno d0 (Dia Atual) - d-1 -5,88% d-2 6,28% d-3 -2,23% d-4 2,01% d-5 -1,92% d-6 -0,74% d-7 1,46% d-8 -0,54% d-9 0,69% d-10 -0,96% Cálculo na Hp-12c F 5,88 6,28 2,23 2,01 1,92 0,74 1,46 0,54 0,69 0,96 g Σ+ g REG CHS CHS CHS CHS CHS CHS x s Σ+ Σ+ Σ+ Σ+ Σ+ Σ+ Σ+ Σ+ Σ+ Σ+ -0,183% (Média dos Retornos) 3,012% (Desvio-padrão dos Retornos) VaR para uma Ação VaR VE Z t Value at Risk Tempo Desvio-Padrão Populacional Valor de Mercado das Ações Constante igual a 1,644853627 Adota-se um nível de confiança de 95% Exemplificando o Cálculo do VaR Suponhamos que uma carteira de títulos seja composta de 1.000 ações de uma única empresa cotadas a data atual (d0) a R$33,00, com um valor de mercado de R$33.000,00. Determine a VaR para um dia útil com um intervalo de confiança de 95%. VaR VE Z t 3,012 1 VaR 330001,644853627 100 252 VaR R$102,99 Esse valor seria a maior perda esperada em um dia. Bibliografia Prof. Hubert Chamone Gesser, Dr. Retornar Bibliografia ASSAF NETO, Alexandre. Mercado Financeiro. 11.ed. São Paulo: Atlas, 2012. MORAES, José Rabello; ARAÚJO, Carlos Roberto F. Mercado Financeiro: administração de títulos - uma visão do risco. Rio de Janeiro: Qualitymark, 2010.

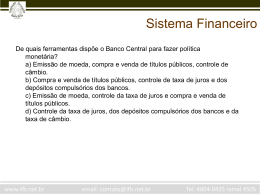

Baixar