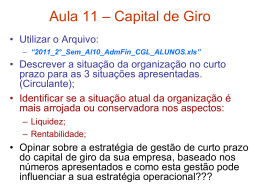

UNIVERSIDADE FEDERAL DE PERNAMBUCO PROGRAMA DE PÓS-GRADUAÇÃO EM ENGENHARIA DE PRODUÇÃO A APLICAÇÃO DO MODELO FLEURIET COMO INSTRUMENTO DE GESTÃO FINANCEIRA: ESTUDO DA RELAÇÃO ENTRE A LIQUIDEZ E A RENTABILIDADE DO SEGMENTO DE COMÉRCIO ATACADISTA COM BASE NO MODELO DINÂMICO DISSERTAÇÃO SUBMETIDA À UFPE PARA OBTENÇÃO DE GRAU DE MESTRE POR NELSON RODRIGUES DA SILVA Orientador: José Lamartine Távora Júnior, D.Sc. RECIFE, AGOSTO/2009 UNIVERSIDADE FEDERAL DE PERNAMBUCO PROGRAMA DE PÓS-GRADUAÇÃO EM ENGENHARIA DE PRODUÇÃO PARECER DA COMISSÃO EXAMINADORA DE DEFESA DE DISSERTAÇÃO DE MESTRADO DE NELSON RODRIGUES DA SILVA “A APLICAÇÃO DO MODELO FLEURIET COMO INSTRUMENTO DE GESTÃO FINANCEIRA: ESTUDO DA RELAÇÃO ENTRE A LIQUIDEZ E A RENTABILIDADE DO SEGMENTO DE COMÉRCIO ATACADISTA COM BASE NO MODELO DINÂMICO” ÁREA DE CONCENTRAÇÃO: Gestão da produção A comissão examinadora composta pelos professores abaixo, sob a presidência do primeiro, considera o candidato NELSON RODRIGUES DA SILVA aprovado. Recife, 31 de agosto de 2009. ________________________________________ Prof. José Lamartine Távora Júnior, D.Sc (UFPE) ________________________________________ Prof. Abraham Benzaquen Sicsú, D.Sc (UFPE) _________________________________________ Prof. João Policarpo Rodrigues Lima, PhD (Depto. de Economia/UFPE) ii DEDICATÓRIA A Railda da Silva Brandão (Idá), in memoriam, e a Edson Borges Brandão por tudo que a mim proporcionaram, inclusive poder realizar este trabalho. iii AGRADECIMENTOS Agradeço a DEUS por ter me concebido a oportunidade e a coragem de iniciar curso e concluí-lo, possibilitando a realização de um sonho. Ao meu filho, Matheus, pela compreensão pela minha ausência em diversos momentos durante as atividades. Ao colega de trabalho e amigo Luís Fernando Juriolli pelo apoio e incentivo em participar do curso e na colaboração dos trabalhos durante as aulas e na elaboração da dissertação. Aos colegas de trabalho pela compreensão da minha ausência para o desenvolvimento dessa dissertação. Ao colega Mauro Fará na colaboração no levantamento dos dados estatístico. A Juliane pela presteza no atendimento das minhas solicitações à secretária. À Universidade Federal de Pernambuco (UFPE), especialmente ao Departamento de Engenharia de Produção, representada na iv pessoa da D.Sc. Denise Dunker, pela oportunidade de realização desse mestrado. Aos companheiros de mestrado, por compartilhar o conhecimento em sala de aula. v Tudo flui, tudo se move, exceto o próprio movimento. Não podemos entrar duas vezes no mesmo rio, porque, ao entrarmos pela segunda vez, não serão as mesmas águas que estarão lá, e a mesma pessoa já será diferente. Heráclito de Éfeso Não deixe de fazer algo que gosta devido à falta de tempo, pois a única falta que terá, será desse tempo que infelizmente não voltará mais. Mário Quintana vi RESUMO Esta pesquisa apresenta um estudo sobre administração de capital de giro sob a ótica do Modelo Fleuriet (MF) ou Modelo Dinâmico, com base nos dados de empresas brasileiras que atuam no segmento comércio do atacadista. Este estudo teve como propósito apresentar e analisar a relação entre as variáveis do MF e os resultados (LAJIR, LAIR e LL), bem como os indicadores de rentabilidade (ROA, ROE, ROI, MOL e ML). O MF foi desenvolvido na década de 1970 com objetivo de analisar os investimentos em capital de giro e a sua administração. O modelo parte da reclassificação do balanço patrimonial em contas circulantes do ativo e do passivo em operacionais e erráticas, o que resulta na designação de três variáveis chaves – capital de giro (CDG); a necessidade de capital de giro (NCG) e o saldo de tesouraria (ST). A combinação dessas variáveis possibilitou a identificação de seis tipos de estruturas financeiras. Dessa maneira, o MF modificou o enfoque da análise tradicional que é voltado para a avaliação da solvência, com base no pressuposto de descontinuidade das empresas, para uma análise dinâmica voltada para a atividade operacional das companhias. A pesquisa foi realizada com base nos dados de 308 empresas que apresentaram balanços anuais e consecutivos no período de 2003 a 2007, sendo dividido em duas amostras, uma com dados de 2003 a 2006, e a outra de 2004 a 2007. A partir da classificação das empresas nos seis tipos de estruturas financeiras, foi realizada a análise por meio de ferramentas estatísticas descritiva e inferencial. Com base nos resultados obtidos estatisticamente, conclui-se que há ausência de relação entre as variáveis do MF com os resultados e os indicadores de rentabilidade. Entretanto, verificou-se, com base na estatística descritiva, que o MF pode ser aplicado na administração do capital de giro por gestores financeiros. Palavras-Chave: Administração Financeira; Rentabilidade; Liquidez. vii Capital de Giro; Modelo Fleuriet; ABSTRACT This research presents a study on the management of working capital from the perspective of the Fleuriet Model or Dynamic Model, based on data from Brazilian companies operating in the wholesale trade sector. This study set out to present and analyze the relationship between the variables of the Fleuriet Model and the results (EBIT, EBT and Net Profit - NP) and the indicators of profitability (ROA, ROE, ROI, Net Operating Margin – NOM - and Net Margin - NM). The Fleuriet Model was developed in the 1970s and its aim is to analyze investments in working capital and how they are managed. This model starts by reclassifying the balance sheet accounts of current assets and liabilities into operational accounts and erratic accounts, which results in the designation of three key variables working capital (WC); the working investiment (WI) and treasury balance (TB). The combination of these variables allowed six types of financial structure to be identified. Thus, the Fleuriet Model changed the focus of traditional analysis from one which aims at assessing solvency based on the assumption that companies may discontinue their activities, to a focus that makes a dynamic analysis which targets the operational activity of the companies. The research was conducted based on data from 308 companies that published annual and consecutive balance sheets in the period from 2003 to 2007. These were divided into two samples: one with data from 2003 to 2006 and the other with data from 2004 to 2007. After having classified the companies into six types of financial structure, the analysis was performed by means of descriptive and inferential statistical tools. Based on the results obtained statistically, it is concluded that there is an absence of any relationship between the variables of the MF with the results and the indicators of profitability. However, it was verified based on the statistical description that the Fleuriet Model can be applied to the management of working capital by financial managers. Keywords: Financial Management, Working Capital; Fleuriet Model, Profitability, Liquidity. viii SUMÁRIO 1 INTRODUÇÃO ................................................................................................................................................ 1 1.1 JUSTIFICATIVA E DELIMITAÇÃO DO TEMA.............................................................................................. 3 1.2 OBJETIVOS DO TRABALHO .................................................................................................................... 6 1.2.1 Objetivo Geral................................................................................................................................. 6 1.2.2 Objetivos Específicos ...................................................................................................................... 7 1.3 ESTRUTURA DA DISSERTAÇÃO .............................................................................................................. 7 2 BASE CONCEITUAL ...................................................................................................................................... 9 2.1 EMBASAMENTO TEÓRICO ...................................................................................................................... 9 3 REVISÃO DE LITERATURA ...................................................................................................................... 18 3.1 AS DEMONSTRAÇÕES CONTÁBEIS ........................................................................................................ 18 3.2 ANÁLISE TRADICIONAL DAS DEMONSTRAÇÕES FINANCEIRAS ............................................................. 23 3.3 ADMINISTRAÇÃO DO CAPITAL DE GIRO ............................................................................................... 26 3.3.1 O Capital de giro ou capital circulante ........................................................................................ 27 3.3.2 Os ciclos operacional e financeiro ................................................................................................ 31 3.3.3 Risco-retorno na administração do capital de giro ...................................................................... 37 3.3.4 Política de investimento do capital de giro ................................................................................... 39 3.3.5 Política de financiamento do capital de giro ................................................................................ 40 3.4 OS INDICADORES DE RENTABILIDADE ................................................................................................. 43 3.4.1 Introdução ..................................................................................................................................... 43 3.4.2 ROE (return on equity) ou Retorno sobre o patrimônio líquido (RPL) ......................................... 45 3.4.3 ROA (return on total assets) ou Retorno sobre o ativo total ......................................................... 46 3.4.4 Rentabilidade das vendas .............................................................................................................. 47 3.4.5 ROI (Return on investiment) ou Retorno sobre o investimento ..................................................... 48 3.4.6 Autofinanciamento das empresas .................................................................................................. 49 3.5 O MODELO FLEURIET OU MODELO DINÂMICO ................................................................................... 50 3.5.1 O Modelo Fleuriet ou Dinâmico ................................................................................................... 50 3.5.1.1 Necessidade de capital de giro (NCG) .................................................................................................... 55 3.5.1.2 Capital de giro........................................................................................................................................ 60 3.5.1.3 Saldo de tesouraria ................................................................................................................................. 63 3.5.2 Tipos de estruturas financeiras das empresas............................................................................... 68 4 METODOLOGIA ........................................................................................................................................... 74 4.1 MÉTODO UTILIZADO ............................................................................................................................ 74 4.2 UNIVERSO E AMOSTRA ....................................................................................................................... 75 4.3 COLETA DE DADOS .............................................................................................................................. 77 ix 4.4 TRATAMENTOS DOS DADOS ................................................................................................................. 80 4.5 PROCEDIMENTOS ESTATÍSTICOS .......................................................................................................... 81 4.5.1.1 Estatística inferencial ............................................................................................................................. 81 5 APRESENTAÇÃO E ANÁLISE DOS RESULTADOS .............................................................................. 85 5.1 ESTATÍSTICA DESCRITIVA ................................................................................................................... 85 5.2 ESTATÍSTICA INFERENCIAL ................................................................................................................. 92 6 CONCLUSÕES E RECOMENDAÇÕES ..................................................................................................... 96 6.1 CONCLUSÕES ...................................................................................................................................... 96 6.2 SUGESTÕES PARA TRABALHOS FUTUROS ............................................................................................. 99 REFERÊNCIAS BIBLIOGRÁFICAS ............................................................................................................ 100 x LISTA DE FIGURAS Figura 3.1.1– Ilustração da estrutura do Balanço Patrimonial ....................................................................... 20 Figura 3.1.2 – Estrutura do Balanço Patrimonial conforme a Lei 6.404/76 ................................................... 20 Figura 3.1.3 – DRE de acordo com a Lei 6.404/76 ........................................................................................... 22 Figura 3.3.1– Ilustração do fluxo do capital de giro ......................................................................................... 29 Figura 3.3.2 – Ilustração do volume de capital de giro .................................................................................... 30 Figura 3.3.3 – Ilustração do Ciclo Operacional ................................................................................................ 34 Figura 3.3.3 - Demonstração dos Ciclos Operacional e Financeiro................................................................. 36 Figura 3.4.1 – Ilustração do cálculo do ROA pelos índices de MOL e RA ..................................................... 47 Figura 3.4.2 – Ilustração do Autofinanciamento .............................................................................................. 49 Figura 3.5.1 – Estrutura de balanço patrimonial do Modelo Fleuriet ............................................................ 52 Figura 3.5.2 – Estrutura patrimonial a partir do Modelo Fleuriet ................................................................. 53 Figura 3.5.3 – Estrutura patrimonial a partir do MF ...................................................................................... 55 Figura 3.5.4 – Ilustração da NCG ...................................................................................................................... 56 Figura 3.5.5 – Ilustração do CCL e do CDG no Balanço ................................................................................. 61 Figura 3.5.6 – Ilustração do CDG positivo ........................................................................................................ 62 Figura 3.5.7 – Ilustração do CDG negativo ....................................................................................................... 62 Figura 3.5.8 –Ilustração do ST positivo ............................................................................................................. 64 Figura 3.5.9 –Ilustração do ST negativo ............................................................................................................ 64 Figura 3.5.10 –Ilustração do Efeito Tesoura ..................................................................................................... 66 Figura 3.5.11 –Radiografia da formação do ST ................................................................................................ 68 xi LISTA DE TABELAS Tabela 4.2.1 – Porte das empresas AI ................................................................................................................ 76 Tabela 4.2.2 – Porte das empresas A2 ............................................................................................................... 76 Tabela 5.1.1 Números dos demonstrativos A1 .................................................................................................. 85 Tabela 5.1.2 Números dos demonstrativos A2 ................................................................................................. 85 Tabela 5.1.3 ROL e Resultados A1 ................................................................................................................... 86 Tabela 5.1.4 ROL e Resultados A2 ................................................................................................................... 86 Tabela 5.1.5 Indicadores de Rentabilidade A1 ................................................................................................ 86 Tabela 5.1.6 Indicadores de Rentabilidade A2 ................................................................................................ 87 Tabela 5.1.7 Análise MF ou Dinâmica (R$ - valor médio) ............................................................................... 87 Tabela 5.1.8 – Tipos de estruturas financeiras A1 ........................................................................................... 88 Tabela 5.1.9 – Tipos de estruturas financeiras A2 ........................................................................................... 88 Tabela 5.1.10 – Tipos de empresas x Resultados- A1 ...................................................................................... 89 Tabela 5.1.11 – Tipos de empresas x Resultados A2......................................................................................... 90 Tabela 5.1.12 –Tipos de empresas x Rentabilidade - A1 .................................................................................. 90 Tabela 5.1.13 – Tipos de empresas x Rentabilidade A2 ................................................................................... 90 Tabela 5.2.1 Teste de correlação – A1................................................................................................................ 93 Tabela 5.2.2 Teste de correlação - A2 ................................................................................................................ 93 xii LISTA DE QUADROS Quadro 3.5.1 – Ilustração das estruturas financeiras ou de balanço. ............................................................. 69 Quadro 3.5.2 – Exemplos das estruturas financeiras ....................................................................................... 71 Quadro 4.2.1 – Classificação das Empresas quanto ao Porte .......................................................................... 75 Quadro 4.3.1 – Indicadores de Rentabilidade ................................................................................................... 78 Quadro 4.3.2 – Variáveis do MF e Indicadores de Atividade .......................................................................... 78 Quadro 4.3.3 - Tipo de Estrutura Financeira e Níveis de Risco ...................................................................... 79 Quadro 4.6.1 – Interpretação do coeficiente de correlação ............................................................................. 82 Quadro 4.6.2 – Interpretação do coeficiente de correlação ............................................................................. 82 xiii LISTA DE EQUAÇÕES Equação 3.2.1 Índice de liquidez corrente ......................................................................................................... 25 Equação 3.2.2 Índice de liquidez seca ................................................................................................................ 25 Equação 3.2.3 Índice de liquidez geral .............................................................................................................. 25 Equação 3.3.1 PME - Prazo médio de estoques ................................................................................................ 32 Equação 3.3.2 PMR - Prazo médio de recebimento.......................................................................................... 33 Equação 3.3.3 PMC - Prazo médio de compras ................................................................................................ 33 Equação 3.3.4 CO - Ciclo Operacional ............................................................................................................. 34 Equação 3.3.5 CF - Ciclo Financeiro ................................................................................................................ 34 Equação 3.4.1 ROE ............................................................................................................................................ 45 Equação 3.4.2 ROE em função da ML e do giro do PL ................................................................................... 45 Equação 3.4.3 ROA ............................................................................................................................................. 46 Equação 3.4.4 ML................................................................................................................................................ 48 Equação 3.4.5 MOL............................................................................................................................................. 48 Equação 3.4.6 ROI............................................................................................................................................... 48 Equação 3.5.1 NCG ............................................................................................................................................. 56 Equação 3.5.2 CDG ............................................................................................................................................. 60 Equação 3.5.3 Ativo = Passivo ............................................................................................................................ 61 Equação 3.5.4 CCL.............................................................................................................................................. 61 Equação 4.6.1 Coeficiente de Correlação ......................................................................................................... 82 xiv LISTA DE SIGLAS AC – Ativo Circulante ACF – Ativo Circulante Financeiro ACO – Ativo Circulante Operacional AOL – Ativo Operacional Líquido ANC – Ativo não Circulante AP – Ativo Permanente ARLP – Ativo Realizável de Longo Prazo AT – Ativo Total BRDE – Banco Regional de Desenvolvimento do Extremo Sul BOVESPA – Bolsa de Valores de São Paulo CCL – Capital Circulante Líquido CF – Ciclo Financeiro CFC – Conselho Federal de Contabilidade CDG – Capital de Giro CO – Ciclo Operacional CVM – Comissão de Valores Mobiliários DFC – Demonstração do Fluxo de Caixa DRE – Demonstração de Resultado de Exercício EVA® – Economic Value Added Inepad – Instituto de Ensino e Pesquisa em Administração FEBRABAN – Federação Brasileira de Bancos FIPECAFI – Fundação Instituto de Pesquisas Contábeis, Atuariais e Financeiras IOF – Imposto sobre Operações Financeiras IOG – Investimento Operacional em Giro ISEF – Indicador de Saúde Econômico-financeira LAJIR – Lucro antes do Juros e Impostos LAIR – Lucro antes do Imposto Renda LSA – Lei das Sociedades Anônimas LL – Lucro Líquido LO – Lucro Operacional xv MF – Modelo Fleuriet ML – Margem Líquida MOL – Margem Operacional MPE – Micro e Pequenas Empresas NCG – Necessidade de Capital de Giro NIG – Necessidade de Investimento em Giro NLCDG – Necessidade Líquida de Capital de Giro PC – Passivo Circulante PCF – Passivo Circulante Financeiro PCO – Passivo Circulante Operacional PE – Passivo Exigível PELP – Passivo Exigível de Longo Prazo PL – Patrimônio Líquido PMC – Prazo Médio de Compras PME – Prazo Médio de Estoques PMR – Prazo Médio de Recebimento PNC – Passivo não Circulante ROA – Return on total assets (Retorno sobre o Ativo Total) ROB – Receita Operacional Bruta ROE – Return on equity (Retorno sobre o Patrimônio Líquido) ROI – Return on investiment (Retorno sobre o Investimento) ROL – Receita Operacional Líquida Sebrae – Serviço Brasileiro de Apoio às Micros e Pequenas Empresas Simples – Regime Especial Unificado de Arrecadação de Tributos e Contribuições das Microempresas e das Empresas de Pequeno Porte ST – Saldo de Tesouraria T – Tesouraria WC – Working Capital WI – Working Investiment xvi Capítulo 1 Introdução 1 INTRODUÇÃO A formulação de modelos de análise econômico-financeira para subsidiar o processo de tomada de decisão e gestão financeira vem se tornando cada vez mais importante, tendo em vista a crescente preocupação com a saúde financeira das empresas, com impacto direto na sobrevivência e capacidade das organizações no sentido de empreenderem novos projetos. Para Assaf (1997), o processo de tomada de decisão reflete a essência do conceito de Administração. O autor ressalta que administrar é decidir, e a continuidade de qualquer negócio depende da qualidade das decisões tomadas por seus administradores nos vários níveis organizacionais. Essas decisões, por sua vez, são tomadas com os dados e as informações viabilizadas pela contabilidade. Diante disso, cabe aos profissionais de finanças e planejamento a coordenação e o controle das atividades referentes à geração de informações financeiras necessárias à administração, os quais incluem registros contábeis e fiscais, estoques, custos, fluxos de caixa, orçamentos financeiros e bens patrimoniais, como também saber aplicar os excedentes com a melhor rentabilidade possível e captar os recursos necessários nas melhores condições possíveis, criando valor para os acionistas no longo prazo. Portanto, independentemente da atividade operacional da empresa, o gestor financeiro estará envolvido em duas grandes decisões de características distintas, porém interdependentes: Decisão de investimento, e Decisão de financiamento (inclusive dividendos). A decisão de investimento está relacionada com a destinação dos recursos financeiros aplicados nos ativos (circulante e não circulante), o que envolve um processo de avaliação e seleção das escolhas de aplicação dos haveres. Já a decisão de financiamento está relacionada com a origem dos fundos investidos, inclusive via retenção de lucros (não pagamento de dividendos), no financiamento dos ativos. (Grifo do autor). Tais definições são corroboradas por Assaf (1997), que pondera que, enquanto as decisões de financiamento se referem às taxas de retorno exigidas pelos detentores de capital, as oportunidades de investimento focam suas preocupações nos retornos esperados e dessa forma, a busca do equilíbrio entre a capacidade de pagar suas obrigações nos prazos 1 Capítulo 1 Introdução pactuados, representada pela liquidez. A maximização dos retornos (ganho oriundo de investimento em certo período) dos aportadores de recursos ou proprietários, expresso pela rentabilidade, representa importante objetivo para propiciar a continuidade de uma empresa. Nesse contexto, Braga (2004) menciona que: No âmbito da análise das demonstrações contábeis é comum encontrar a expressão situação financeira como sinônimo de capacidade de solvência da empresa e situação econômico-financeira relacionada com algo mais amplo que envolve, também, a geração de lucros. De fato, uma empresa possui boa situação econômico-financeira quando apresenta adequado equilíbrio entre sua liquidez e rentabilidade. Esse conflito entre liquidez e rentabilidade constitui um grande desafio para os gestores financeiros das empresas, pois na medida em que aumenta a liquidez gera-se menor retorno, e decisões que impliquem maiores retornos reduzem a capacidade de liquidez da empresa, elevando o seu risco, o que envolve principalmente a administração do capital de giro, isto é, a gestão dos recursos de curto prazo (ativo e passivo circulantes). Diante desse desafio dos gestores financeiros, foi desenvolvido pelo pesquisador francês Michel Fleuriet,1 em conjunto com uma equipe de pesquisadores da Fundação Dom Cabral, um modelo cujo objetivo foi desenvolver técnicas de gerenciamento financeiro focadas na realidade das empresas brasileiras. Esse trabalho ficou conhecido como Modelo Fleuriet (MF) ou Modelo Dinâmico, pelo qual se pode analisar a gestão financeira das empresas por meio de variáveis que podem explicar a sua dinâmica financeira, considerando-as em atividade, ao contrário do enfoque do modelo tradicional, que se baseia na apuração de índices financeiros a partir do balanço patrimonial e da demonstração de resultados, e somente vislumbra o aspecto da solvência medida pelos indicadores de liquidez (corrente, seca e geral), implicando uma visão de que não haveria continuidade dos negócios. O surgimento do MF foi o resultado da quebra de paradigma que veio com a mudança de enfoque da análise, antes feita na base contábil e estática, para uma base dinâmica, pois o modelo está ligado diretamente aos ciclos operacional e financeiro, e indica o perfil financeiro das empresas. Portanto, revela a maneira como é feita a administração financeira dos Doutor em Direito e Finanças, naquela época era professor do Centre D’Enseignement Supérieur des Affaires (CESA) e da Fundação Dom Cabral, da Universidade Católica de Minas Gerais. 1 2 Capítulo 1 Introdução estoques, valores a receber e a pagar, empréstimos de curto prazo e fluxos financeiros, sendo que, por meio desses indicadores, pode-se visualizar a capacidade de captar recursos e investir, obtendo-se a partir de então retornos maiores em relação aos custos captados, como também verificar as situações de desequilíbrio financeiro porventura apresentadas. O MF tem como principais variáveis, que evidenciam a situação econômico-financeira das empresas, a Necessidade de Capital de Giro (NCG), o Capital de Giro (CDG) e o Saldo de Tesouraria (ST). Também se caracteriza como indicador do modelo o conceito de Efeito Tesoura, definido pela ocorrência de ST negativo e crescente, em valor absoluto, em maior proporção do que a NCG. O MF apresenta-se como um instrumento de administração financeira, cujas particularidades remetem à reformulação do balanço patrimonial e classificação em determinadas rubricas, conforme sua relação com as operações (operacionais e/ou erráticas) da empresa. As decisões dos gestores empresariais, que são refletidas pelos indicadores supracitados, devem ter como objetivo a maximização da riqueza dos proprietários, traduzida em grande parte pela capacidade de geração de rentabilidade apresentada pela organização. Essa capacidade de gerar retorno para os acionistas pode ser avaliada por meio dos indicadores Retorno sobre o Patrimônio Líquido (ROE), Retorno sobre o Investimento (ROI), Retorno sobre Ativo Total (ROA), Margem Operacional (MOL) e Margem Líquida (ML), que serão estudados neste trabalho juntamente com o conjunto de indicadores do MF, em termos da existência ou não de relação entre os mesmos. Desse modo, o objeto deste trabalho é mostrar a aplicabilidade do MF como instrumento de gestão financeira, o que vai possibilitar sua aplicação pelas empresas no sentido de obterem a maximização do retorno e, como consequência, o equilíbrio entre liquidez e rentabilidade. Também verificar a existência de possíveis relações entre os lucros (operacional e líquido) gerados pelas empresas, bem como os indicadores de rentabilidade e variáveis do MF, cabendo destacar que se espera a existência de influência dessas variáveis na rentabilidade. 1.1 Justificativa e delimitação do tema 3 Capítulo 1 Introdução A primeira razão para a realização deste trabalho é de ordem prática, considerando que o autor desta pesquisa desenvolve suas atividades profissionais no âmbito da Diretoria de Crédito do Banco do Brasil, atuando da avaliação econômico-financeira de empresas com a utilização do MF. Dessa maneira, foi possível, empiricamente, observar a eficácia do modelo no que se refere à situação de equilíbrio financeiro e/ou insolvência. Outro motivo para o desenvolvimento desta dissertação é que a gestão financeira de uma empresa se mostra imprescindível, o que contribui para o processo de tomada de decisões e a definição de políticas que não comprometam a capacidade de pagamento e de solvência das organizações. Isso se reflete na gestão do capital de giro, o que, segundo Braga (1989, p. 81), “a administração do capital de giro envolve um processo contínuo de tomada de decisões voltadas principalmente para preservar a liquidez da empresa, mas que também afetam a sua rentabilidade”. A opção por utilizar o MF adveio da importância da gestão do capital de giro numa empresa, sendo que o MF traz uma nova visão sobre a liquidez e seus indicadores, sugerindo uma abordagem nova, diferente da análise tradicional, e oferece um modelo completo para a administração do capital de giro. Os indicadores do MF estão relacionados diretamente com os ciclos operacional e financeiro e destacam os aspectos da política de capital de giro, indicando o seu perfil financeiro, numa situação de plena continuidade dos negócios. O MF, por meio das informações obtidas por intermédio de demonstrativos contábeis, possibilita a compreensão e a avaliação do nível, qualidade e motivo do endividamento, as políticas operacionais e seus impactos na necessidade de giro da empresa, como também permite realizar simulações sobre a situação financeira no futuro. Segundo Fleuriet (2003, p. 160), para uma empresa manter-se na frente das concorrentes, é necessário ter estratégia financeira para definir os meios pelos quais a companhia irá financiar seu crescimento, podendo ser decomposta em duas partes: estratégia de rentabilidade e estratégia de liquidez. (Grifo do autor). Essa importância é refletida na pesquisa Fatores Condicionantes e Taxa de Mortalidade das Micros e Pequenas Empresas entre 2003-2005, realizada pelo Sebrae (Serviço Brasileiro de Apoio às Micro e Pequenas Empresas) nacional (SEBRAE, 2007), em que se verificou que tipos de assessorias são úteis para enfrentar as dificuldades das empresas, sendo considerada a área financeira como a mais importante. Já nas dificuldades no gerenciamento da empresa, os itens falta de capital de giro, falta de crédito e dificuldade financeira foram os mais citados, 4 Capítulo 1 Introdução tendo apenas menos importância que a carga tributária e a falta de profissionais qualificados. Já em relação às razões para o fechamento das empresas, os itens falta de capital de giro e dificuldade financeira, em conjunto, ficariam abaixo apenas da falta de clientes. Diante disso, a melhor compreensão do trade-off existente entre a liquidez (administração do capital de giro) e a rentabilidade poderá ajudar na tomada de decisões mais acertadas nas organizações, principalmente, no tocante à fonte de recursos no financiamento das necessidades operacionais. Também, ao investigar a relação entre as variáveis do MF e a rentabilidade, espera que se possam estimular os gestores financeiros no sentido da realizar uma reflexão a respeito do uso dos seus ativos, da precaução nas escolhas das fontes de financiamento e no atendimento das expectativas com relação à rentabilidade esperada. Além disso, o equilíbrio entre a liquidez adequada e a rentabilidade satisfatória pode trazer para a empresa diversos benefícios, tais como: facilidade de obtenção de novos financiamentos e empréstimos, possibilidade de entrada de novos investidores, e o mais essencial que é a possibilidade de crescimento sustentável. O tema – assunto que se deseja provar ou desenvolver - deste trabalho é a investigação do relacionamento entre as variáveis do MF e os resultados e os indicadores rentabilidade. Segundo Braga (2004), há diversos modelos à disposição de quem deseja analisar os aspectos econômico-financeiros de empresas por intermédio de dados contábeis. Há modelos que vão desde os índices tradicionais até modelos mais sofisticados, baseados em métodos quantitativos por meio de análise discriminante, como também, sistemas complexos criados a partir de redes neurais. Entretanto, tais modelos analisam a situação financeira e a rentabilidade de maneira independente. Dessa maneira, esta dissertação, no que se refere à delimitação do estudo, está restrita à verificação do relacionamento dos indicadores do MF – Necessidade de Capital de Giro, Capital de Giro e Saldo de Tesouraria – com os resultados lucro antes dos juros e imposto de renda (LAJIR); lucro antes do imposto de renda (LAIR); lucro líquido (LL), e os indicadores de rentabilidade – Retorno sobre o Patrimônio Líquido (Return on Equity), ROI – Retorno sobre os investimentos (Return on Investment), MOL – Margem Operacional, ML – Margem Líquida e ROA – Retorno sobre Ativo Total (Return on Total Assets) – com base nos demonstrativos contábeis de empresas no período entre 2003 e 2007 do segmento Comércio Atacadista. 5 Capítulo 1 Introdução Trata-se de base primária obtida do banco de dados da diretoria de crédito do Banco do Brasil, que já possuem esses indicadores calculados, portanto, não será alvo deste estudo a apuração de tais indicadores para a avaliação proposta. No que concerne ao período escolhido, a delimitação ocorreu pela acessibilidade dos dados e pela maior quantidade de empresas analisadas nesse intervalo, que foi do segmento selecionado. Além disso, tais empresas possuem dois demonstrativos consecutivos. A amostra analisada neste trabalho será composta por 308 empresas do segmento comércio atacadista brasileiro, constante na base de dados do Banco do Brasil, que tiveram informações contábeis anuais em dois períodos sucessivos, nos anos de 2003 a 2007. À opção por esse período foi em razão de ter sido a época com uma maior quantidade de empresas com demonstrativos sucessivos. 1.2 Objetivos do Trabalho 1.2.1 Objetivo Geral O objetivo principal desta pesquisa é verificar a aplicabilidade do MF como instrumento de gestão financeira, como também pesquisar a existência de relação entre as variáveis do MF: Necessidade de Capital de Giro (NCG), Capital de Giro (CDG) e Saldo de Tesouraria (ST) com os resultados (LAJIR, LAIR e LL) e os indicadores de rentabilidade (ROA, ROE, ROI, MOL e ML) de empresas do segmento de comércio atacadista, com vista a melhor compreender o trade-off existente entre liquidez e rentabilidade. Dessa forma, o problema deste trabalho está centrado nas seguintes questões: Os lucros ou resultados e os indicadores de rentabilidade podem ser explicados ou são influenciados pelas variáveis do MF? O MF pode ser utilizado como instrumento de gestão? Para alcançar estes objetivos, os dados das amostras serão analisados por meio das estatísticas descritiva e inferencial. Desse modo, considerando-se os objetivos mencionados nesta dissertação, será testada a seguinte hipótese: 6 Capítulo 1 Introdução H0: as variáveis do MF estão correlacionadas com os resultados e com os indicadores de rentabilidade. 1.2.2 Objetivos Específicos Para atingir o objetivo geral da pesquisa, são estabelecidos os seguintes objetivos específicos: apresentar a teoria relativa ao MF (modelo dinâmico), sua origem e aspectos conceituais; apresentar a teoria da administração do capital de giro; analisar a situação de solvência das empresas do setor comércio atacadista, consideradas neste trabalho com base nos indicadores: Necessidade de Capital de Giro (NCG), Capital de Giro (CDG) e Saldo de Tesouraria (ST) de liquidez propostos pelo MF, enquadrar as empresas constantes nas amostras na estrutura financeira desenvolvida a partir do MF; analisar a situação de rentabilidade das empresas do setor comércio atacadista consideradas neste trabalho por meio dos indicadores Margem operacional (MOL), Margem Líquida (ML), Retorno sobre o Patrimônio Líquido (ROE), Retorno sobre os Investimentos (ROI) e Retorno sobre os Ativos Totais (ROA); mostrar como o uso das informações contábeis pode servir como instrumento de gestão financeira/administrativa. 1.3 Estrutura da Dissertação Esta dissertação será estruturada em seis capítulos, conforme está descrito abaixo: Primeiro capítulo – constará a introdução que permitirá ao leitor tomar conhecimento do tema que a dissertação tenciona investigar, e faz a caracterização da situação-problema da pesquisa, os objetivos (geral e específicos), a estruturação das hipóteses e as justificativas; 7 Capítulo 1 Introdução Segundo capítulo - demonstrará a importância da gestão do capital de giro, bem como serão descritas as avaliações já realizas com base no MF; Terceiro capítulo - serão apresentados os conceitos relativos às demonstrações contábeis, como também os conceitos relacionados com a administração do capital de giro, os indicadores de rentabilidade. Além disso, serão relatados os conceitos do MF, demonstrando as variáveis propostas pelo modelo, como também os tipos de estruturas financeiras com base no MF das empresas do segmento analisado; Quarto capítulo - serão descritos os métodos e as técnicas utilizados na pesquisa, isto é, a maneira como os dados foram coletados, além da caracterização da amostra, o tratamento estatístico aplicado e as ferramentas estatísticas utilizadas; Quinto capítulo - serão efetuadas as análises estatísticas mencionadas no quarto capítulo, de modo a averiguar os resultados dos testes obtidos com a aplicação do ferramental estatístico; Sexto capítulo - refere-se à descrição das considerações ou conclusões finais e aponta algumas recomendações para futuras pesquisas relacionadas com o tema objeto deste estudo. Por último, serão apresentadas as referências bibliográficas que alicerçaram a presente dissertação. 8 Capítulo 2 Base Conceitual 2 BASE CONCEITUAL 2.1 Embasamento teórico A gestão do capital de giro ou capital circulante refere-se aos recursos aplicados pela empresa em seu ciclo operacional, ou seja, às necessidades observadas desde a aquisição de matéria-prima até o recebimento das vendas. Portanto, o capital de giro é o ativo circulante que ampara as operações do dia a dia de uma empresa e significa a parte do investimento que circula de uma forma a outra (um ativo circulante se transforma rapidamente em outra forma de ativo circulante) durante a condução dos negócios. De acordo com Assaf (2002, p. 15): A administração do capital de giro diz respeito à administração das contas dos elementos de giro, ou seja, dos ativos e passivos correntes (circulantes), e as inter-relações existentes entre eles. Neste conceito, são estudados fundamentalmente o nível adequado de estoques que a empresa deve manter, seus investimentos em créditos a clientes, critérios de gerenciamento do caixa e a estrutura dos passivos correntes, de forma consistente com os objetivos enunciados pela empresa e tendo por base a manutenção de determinado nível de rentabilidade e liquidez. O mundo dos negócios em que o acirramento da concorrência aumenta cada vez mais em função da abertura de mercados e das políticas expansionistas seguidas pelas empresas, tem levado os administradores financeiros a buscarem novos conceitos e técnicas para a administração do giro das empresas, visto que uma administração inadequada pode resultar em sérios problemas financeiros, proporcionando uma situação de falência ou insolvência. Assim, Gitman (2004, p. 510) afirma que “administração financeira de curto prazo – a gestão de ativos e passivos circulantes – é uma atividade mais importante e mais intensas do administrador financeiro”. Partindo dessa afirmação, percebe-se que o papel do gestor financeiro é gerir as contas do ativo circulante (bens e direitos de curto prazo representados por estoques de matéria-prima, caixa, produtos em elaboração, produtos acabados, contas a receber etc.) e do passivo circulante (obrigações de curto prazo representadas por fornecedores, salários a pagar, empréstimos etc.) de forma a encontrar o equilíbrio entre a rentabilidade e o risco de liquidez. 9 Capítulo 2 Base Conceitual Tais dificuldades são corroboradas pelo resultado da pesquisa realizada pelo Sebrae sobre os Fatores Condicionantes e a Taxa de Mortalidade das MPE 2003-2005 (SEBRAE, 2007), em que a inadequada administração do capital de giro é um dos principais geradores dos problemas financeiros das empresas pesquisadas. A literatura, que será a base deste trabalho, mostra que, à medida que ocorre o aumento das aplicações no ativo circulante, se verifica que a rentabilidade tende a reduzir-se devido à existência do trade-off rentabilidade e a liquidez. Sobre isso, Vieira (2005) afirma que a elevação do ativo circulante diminui a rentabilidade do investimento da empresa, porque aumenta a base de capital investido, o que ocasiona, portanto, a necessidade de manter esses investimentos no nível mínimo considerado adequado para girar o negócio, sem sobressaltos e ameaças sérias de paralisação ou interrupção. Na busca da compreensão dessa dicotomia na administração do capital de giro, esta dissertação terá como fundamento a teoria da análise dinâmica, o MF, formulada pelo prof. Michel Fleuriet no segundo quinquênio da década de 1970. Esse modelo possibilita um melhor entendimento e uma avaliação mais analítica e dinâmica da posição financeira das empresas, o que ficou conhecido como análise dinâmica ou MF. Seus conceitos são largamente empregados na análise financeira de empresas por analistas e pesquisadores nacionais. A esse respeito, Marques & Braga (1995) afirmam que: Em seus estudos sobre gestão financeira de empresas, Fleuriet descreveu um modelo de análise dinâmica da situação financeira das organizações, favorecido pela experiência francesa nesta área de conhecimento. Em seguida outros autores, tais como Brasil e Brasil, Silva e Braga, aprimoram determinados aspectos do modelo original, inclusive no sentido de aplicá-lo a casos reais, bem como buscando divulgá-lo de uma maneira articulada. O MF, também chamado de modelo dinâmico, decorre do fato de o mesmo permitir a avaliação da liquidez e solvência das empresas, bem como a identificação do tipo de estrutura financeira das mesmas. O modelo possibilita a identificação das reais necessidades do investimento operacional em giro ou da necessidade de capital de giro das empresas, necessárias ao seu funcionamento, ou seja, o valor do investimento adequado ao seu equilíbrio financeiro. Corroborando essas afirmações, Olinquevitch & Santi Filho (2004, p. 145) registram que o MF: [...] fornece um modelo completo e fechado sobre a situação econômicofinanceira da empresa, sendo possível por intermédio dele detectar os principais problemas que afetam a situação econômico-financeira da 10 Capítulo 2 Base Conceitual empresa, bem como identificar quais medidas seriam necessárias para corrigir uma situação desfavorável. Esse modelo veio oferecer uma alternativa à análise tradicional, pois, ao contrário dessa – na qual se procura analisar a capacidade da empresa em liquidar seus compromissos pressupondo o encerramento de suas atividades, dando ênfase aos aspectos de liquidez de forma estática –, o modelo dinâmico, conforme Fleuriet & Brasil (1980), preocupa-se com a manutenção do empreendimento e busca responder aos seguintes questionamentos: Existem fundos permanentes suficientes para financiar as operações correntes da firma (necessidade de capital de giro)? A firma está gerando recursos suficientes para o seu crescimento (imobilizações correntes e permanentes)? Portanto, fica evidenciado que a premissa fundamental do modelo é considerar a empresa em funcionamento, visualizando a mesma como um ser dinâmico. Diante da importância das empresas na sociedade, parte-se do pressuposto de que todos os stakeholders (todas as partes envolvidas - acionista ou cotista, financiadores, funcionários, governo, clientes, fornecedores etc.) tenham interesse na sobrevivência das mesmas. Nesse sentido, Braga (1991) afirma que as ferramentas tradicionais de análise de balanço, constituídas pelos índices financeiros e pelas porcentagens das análises vertical e horizontal, são bastante limitadas em função da sua posição estática, o que dificulta fazer alguma inferência sobre a situação financeira futura de uma empresa. Já em relação ao MF, ele registra que as informações fornecidas por esse modelo são de grande utilidade, tanto para os administradores quanto para os diversos agentes externos que estejam interessados em avaliar a saúde financeira das empresas (credores em geral, acionistas minoritários etc.). Em termos gerenciais, o modelo permite projetar o volume de recursos necessários para compor o capital de giro operacional e realizar simulações sobre a situação financeira no futuro. Do mesmo modo, Dacol (2002), em sua tese de doutorado, registra que a utilização das ferramentas do modelo dinâmico propicia um maior controle das contas de curto prazo e garante, de certa forma, respostas rápidas para que haja ações mais eficientes e eficazes para o alcance dos resultados esperados por uma empresa. Analogamente, Theiss Junior & Wilhelm (2000), em estudo comparativo entre os índices do modelo tradicional e do MF, verificaram que análise dinâmica oferece parâmetros 11 Capítulo 2 Base Conceitual que apresentam maior grau de sensibilidade sobre mudanças na situação financeira, significativamente mais apurado que a análise tradicional e, ainda, permite uma classificação e qualificação do desempenho. Dessa mesma maneira, Carneiro Júnior & Marques (2005), no artigo em que fizeram um estudo da análise dinâmica do capital de giro aplicado a uma indústria têxtil no período de 1999-2004, mencionam a relevância do MF na gestão financeira das empresas, em especial para fins de controle e planejamento, como também a importância do modelo dinâmico de capital de giro para os gestores e acionistas, tendo em vista que os índices encontrados demonstraram a necessidade de reavaliação da política financeira da empresa. Braga (2004) apresentou o Indicador de Saúde Econômico-financeira (ISEF), que busca integrar a situação financeira com base no MF, e a rentabilidade do capital próprio com base no modelo Du Pont. Para desenvolver essa pesquisa, os autores utilizaram os dados de 684 empresas de 20 setores econômicos. O ISEF permite compreender se uma companhia tem ou não condição de continuar em atividade, horando seus compromissos nas datas aprazadas e obtendo rentabilidade suficiente para amparar seus investimentos em capital de giro, bem como investir em seus ativos fixos. Com base nos conceitos do MF, Marques (2000) apresentou uma pesquisa em que relacionou os conceitos do valor econômico agregado (EVA®2 - Economic Value Added). Marques pesquisou, por meio de regressão múltipla, se as variáveis (NCG, CDG e ST) do MF poderiam explicar o comportamento do EVA® de 171 (cento e setenta e uma) empresas dos setores veículos e autopeças, transporte e comércio varejista, com os dados disponíveis na Revista Balanço Anual da Gazeta Mercantil, no período de 1999 e 2000. Ele chega à conclusão de que decisões que tenham reflexo nas variáveis do MF influenciam na agregação ou não de valor econômico das companhias estudadas. Outro trabalho que utilizou as variáveis do MF foi elaborado por Monteiro & Moreno (2002), no qual os autores investigaram, a partir de testes realizados com dados de quatro empresas do segmento comércio varejista, a possibilidade de aplicação dos conceitos do MF sobre a Demonstração do Fluxo de Caixa (DFC). Eles chegaram à conclusão de que é possível aplicar os diagnósticos do modelo dinâmico sobre a DFC. 2 Marca registrada Stern Stewart 12 Capítulo 2 Base Conceitual Ao contrário dos resultados evidenciados nas pesquisas anteriormente citadas, Sato (2007), em sua dissertação, buscou verificar a relação entre a liquidez e a rentabilidade das empresas sob a ótica do MF. A base de dados foram 16 empresas do setores têxtil e calçadista, no período de 1997 a 2006. Ela concluiu que não é possível estabelecer uma relação direta entre a liquidez do ponto de vista do modelo dinâmico e os indicadores de rentabilidade. Outro trabalho que utilizou o MF foi produzido por Rangel (2006) que procurou evidenciar em sua pesquisa, por meio de teste empírico, a relação entre o beta de mercado e as faixas de classificação de risco propostas por Marques & Braga (1995). O autor, utilizando a base de dados da Economática com 491 (quatrocentos e noventa e uma) empresas brasileiras industriais, comerciais e de serviços que tiveram ações negociadas na Bovespa, concluiu que os resultados da regressão com dados combinados não revelaram a aderência para os níveis de risco propostos por Marques & Braga (1995), com base metodologia do MF, quando analisados em relação ao Beta – 60 meses calculado para as empresas. Além das pesquisas mencionadas anteriormente, é interessante destacar que o MF foi contestado em pesquisa realizada por Medeiros & Rodrigues (2004). Esses autores, com base em testes estatísticos, demonstraram que os ativos e passivos circulantes financeiros não seriam erráticos. Neste trabalho, foram utilizados os dados de 80 (oitenta) empresas de vários segmentos, não financeiras, de capital aberto, listadas na Bolsa de Valores de São Paulo (BOVESPA) disponível na base da Economática®3 Software para Investimentos Ltda., no período de 1995 a 2002. Esse trabalho também foi publicado por Medeiros (2005) nos Estados Unidos (Social Science Eletronic Publising, Rochester), com o título Questioning Fleuriet’s Model of Working Capital Management on Empirical Grounds. Eles aplicaram testes de correlação entre Receita Operacional Líquida (ROL) e as seguintes variáveis: ativo circulante (AC), ativo circulante financeiro/errático (ACF), ativo circulante operacional (ACO), passivo circulante (PC), passivo circulante financeiro/errático (PCF) e passivo circulante operacional (PCO). Os autores utilizaram valores absolutos nos testes e não levaram em consideração a evolução ou a diminuição das variáveis no tempo. Desse modo, verificaram que companhias com grande ROL possuem grandes montantes em ativos e passivos circulantes, operacionais ou financeiros. 3 Empresa de desenvolvimento de sofware contendo base de dados com diversas informações relativas às empresas sociedades anônimas e do mercado financeiro. 13 Capítulo 2 Base Conceitual Por outro lado, empresas de pequena ROL, em relação à amostra, possuem pequenos valores em seus ativos e passivos circulantes, operacionais ou financeiros. Portanto, Medeiros & Rodrigues não testaram como se comportam as variáveis citadas em relação ao comportamento das receitas das empresas, mas compararam o tamanho da receita com o tamanho das rubricas circulantes. Diante disso, os autores concluíram que todas as variáveis são fortemente correlacionadas com a ROL. Portanto, eles afirmaram que o ACF e o PCF não são erráticos, como mencionou Fleuriet, ou seja, essas variáveis são interligadas ao operacional da companhia. Logo, ao rejeitar o MF, levaria naturalmente a considerar a análise tradicional. O questionamento formulado por Medeiros (2005) foi respondido pelo próprio Michel Fleuriet em artigo publicado em 2005, com o seguinte título: Fleuriet’s Rebuttal to ‘Questioning Fleuriet’s Model of Working Capital Management on Empirical Grounds. Nesse artigo, Fleuriet menciona que existem grande falhas na argumentação de Medeiros, dentre as quais o fato de correlacionar o valor absoluto de grupos do balanço com o valor da receita líquida. Fleuriet também cita que o modelo foi criado como um método novo, voltado para administração operacional das companhias, e não como um modelo de equilíbrio financeiro, não obstante a ênfase dada à liquidez e à gestão do fluxo de caixa operacional, tendo em vista que o mau dimensionamento da NCG pode gerar sérias dificuldades financeiras, inclusive provocar a insolvência da empresa. Outro ponto destacado por Fleuriet (2005) é que a separação sugerida pelo modelo, tem como base os ciclos e não nos resultados ou os rendimentos das empresas. Portanto, ele menciona que os ativos e os passivos erráticos ou financeiros contabilmente não estão relacionados com o ciclo operacional, porém estão correlacionados com os resultados ou rendimentos operacionais das companhias. As contestações do MF feitas por Medeiros (2004 e 2005) e Medeiros & Rodrigues (2004) também foram refutadas por Starke Júnior & Freitag (2007) e Starke Júnior (2008). Na primeira pesquisa, os autores tiveram como base as demonstrações contábeis de 396 empresas, sendo 236 indústrias, listadas na BOVESPA no período de 1994 a 2004, sendo a base de dados, também, da Economática®. Os autores, por meio do teste de coeficientes de correlação de Person (r), concluíram que os ativos e os passivos financeiros são erráticos em relação a ROL, ou seja, não são influenciados pelo nível de atividade da empresa. 14 Capítulo 2 Base Conceitual Desse modo, os autores contestaram o próprio Fleuriet (2005, p. 5) que, ao responder, Medeiros registra - The model simply states that these assets are not related to the operating cycle of the firm. This is not an assumption that can be tested, this is an accounting definition4 – tendo em vista que foi possível confirmar empiricamente a sua definição. Por outro lado, eles também provam que os ativos e os passivos operacionais estão interrelacionados com a ROL, isto é, estão fortemente relacionados com as vendas, como prevê o modelo. Ressalte-se que os autores observaram que o ACO tem linearidade com as vendas superior à do PCO. Starke Junior (2008), com base nas mesmas empresas, porém no período de 1994 a 2007, comprovou estaticamente a erraticidade dos ativos e passivos financeiros em relação às receitas operacionais, bem como ratifica a correlação dos ativos e passivos operacionais com as vendas das empresas conforme está previsto no modelo dinâmico. Outro aspecto que pode ser refutado na pesquisa de Medeiros & Rodrigues (2004) é a afirmação dos autores de que o MF define empresas em equilíbrio quando o ST é positivo. Diante desse entendimento, eles registram que 3/4 da amostra analisada estaria em desequilíbrio (ST negativo), portanto, um resultado bastante implausível, pois se a amostra é representativa da população, deveria ter ocorrido uma crise de grandes proporções na economia brasileira no período considerado para justificar tais desequilíbrios. Na afirmação dos autores, verifica-se um equívoco na definição da situação de equilíbrio financeiro das empresas, pois nos trabalhos Fleuriet (2003) e Fleuriet & Brasil (1980) não há registro dessa definição. Esses autores afirmam que o ST negativo significa que a companhia necessitou recorrer a fontes onerosas para financiar sua NCG devido à insuficiência do CDG. Além disso, os autores evidenciam que a situação de ST negativo é a que mais aparece na prática. Portanto, na realidade, a pesquisa de Medeiros ratifica a situação identificada por Fleuriet, bem como nada impede que uma empresa com ST negativo possa ter sua situação econômico-financeira conceituada como equilibrada (situação essa observada empiricamente pelo autor no exercício de sua atividade profissional). 4 O modelo afirma simplesmente que estes ativos não são relacionadas com o ciclo operacional da empresa. Essa não é uma hipótese que pode ser testada, é uma definição contábil. (Tradução livre do Autor). 15 Capítulo 2 Base Conceitual Pesquisa realizada pelo Inepad (Instituto de Ensino e Pesquisa em Administração) em 2004, citada por Matias (2007, p. 50) confirma essa situação, pois verificou-se que 79% das empresas de capital aberto, listadas pela BOVESPA, apresentam ST negativo. Tal situação também é observada empiricamente pelo autor nas análises efetuadas no seu trabalho. Diante das citações acima mencionadas, a escolha do MF como o modelo a ser utilizado nesta pesquisa decorre de se tratar de um modelo que introduziu um novo instrumento de gestão financeira que buscou, quando do seu desenvolvimento, abordar os seguintes aspectos, conforme Fleuriet (2003): Ser sintético e globalizante, de forma a permitir a rápida tomada de decisão, exigida pelo nosso ambiente sujeito a rápidas mudanças; Considerar uma economia em crescimento permanente. A partir dos pressupostos acima exarados, houve uma mudança no enfoque da análise tradicional, que dava muito mais ênfase a uma visão estática da empresa do que a sua dinamicidade operacional, conforme relata Fleuriet (apud Padoveze & Benedicto, 2007, p. 251): Assim, os conceitos de liquidez, utilizados na análise contábil tradicional, pressupõem uma visão estática da empresa, podendo muitas vezes traduzir uma falsa imagem da situação solvência de curto prazo, principalmente porque desconsideram, na dinâmica operacional, a convivência de contas de naturezas bastantes distintas, tanto no ativo circulante quanto no passivo circulante. Isso significa que, ao terem seus resultados determinados pela visão entre totais de ativos e passivos circulantes, tanto o numerador da fórmula quando o denominador refletem um conjunto de contas que reagem de forma bastante distinta ao ritmo de operações da empresa. Partindo dessa visão, a liquidez de uma empresa deve ser analisada exclusivamente pelo seu ST, que é representado pelas saldo das contas erráticas, alterando o enfoque de solvência para a liquidez, ou seja, ao invés de responder se uma empresa encerrar suas atividades teria ativos suficientes para honrar suas exigibilidades, procura questionar se a mesma possui fundos suficientes para financiar seus ativos correntes, bem como se a companhia está a gerar recursos suficientes para financiar seu crescimento, isto é, como fazer para que uma empresa continue em atividade e com suas obrigações em dia? Outro aspecto que o MF possibilita, diferentemente da análise tradicional, é o planejamento de médio e longo prazos, tendo em vista que o modelo revela a probabilidade de um risco a prazo de efeito tesoura, ao permitir aos gestores uma análise das variações entre a previsões e a realidade, propiciando aos mesmos tomadas de decisões que possibilitem ajustes 16 Capítulo 2 Base Conceitual no direcionamento estratégico no se refere ao crescimento das vendas, rentabilidade e liquidez. Isso é possível, visto que suas variáveis são interligadas com a DRE, ou seja, suas variáveis são decorrentes do montante de vendas realizadas pela empresa. O MF foi desenvolvido com o objetivo de ser um instrumento de gestão financeira, porém também pode ser utilizado como mais uma ferramenta na análise financeira das empresas por instituições financeiras, considerando-se que, totalmente diferente do mercado norte-americano que tem como principal fonte de recursos o mercado de capitais (bolsa de valores), no Brasil, o principal financiador do capital de giro, principalmente das pequenas e médias empresas, são os bancos. Nesse sentido, o objetivo principal de uma análise de crédito é avaliar quais as chances de uma empresa reembolsar suas dívidas na data do vencimento. Não obstante a afirmação de Fleuriet de que não se trata de um modelo de equilíbrio financeiro, no entanto, o MF permite, por meio de suas variáveis, principalmente com base no ST, avaliar qual a situação de liquidez de uma empresa, bem como compreender as causas que estão a gerar tal situação, tanto de equilíbrio (baixo risco) como de desequilíbrio financeiro (alto risco). Essa situação é ratificada na prática, pelo autor, no exercício de sua atividade profissional, na diretoria de crédito do Banco do Brasil. Neste capítulo, foram mencionados diversos trabalhos que têm como base o MF, os quais mostraram a eficácia do modelo, ratificando o objetivo proposto pelos autores, fato que também levou a optar por utilizá-lo nesta dissertação. Para uma melhor compreensão do modelo e de suas variáveis citadas neste capítulo, no próximo será mostrado a partir dos demonstrativos contábeis (base do modelo), como elas são obtidas, bem como a sua caracterização. Além disso, serão descritos os indicadores tradicionais (atividade, liquidez, rentabilidade e de estrutura e endividamento), como também será demonstrada a importância da administração do capital de giro e de suas políticas de aplicação e financiamento. 17 Capítulo 3 3 Revisão de Literatura REVISÃO DE LITERATURA Inicialmente, para um melhor entendimento do MF e dos demais indicadores, é necessário efetuar uma breve descrição dos demonstrativos contábeis que são a base para qualquer análise econômico-financeira. Também serão explicitados os indicadores de rentabilidade (ROA, ROE, ROI, MOL e LL) com os quais serão verificados se existe correlação com as variáveis do MF. Além disso, será demostrada a importância da gestão do capital de giro e de suas respectivas políticas (financiamento e investimento). Por último, será descrito o MF. 3.1 As demonstrações contábeis As demonstrações financeiras, ou demonstrações contábeis, são sínteses dos valores contidos em registros contábeis de uma empresa, que são elaboradas de acordo com a Lei nº 6.404/76, de 15/12/1976 (Art. 176 e alterações introduzidas pelas Leis nº 11.638/07 e nº 11.941/09, de 27/05/09) e com a deliberação da Comissão de Valores Mobiliários (CVM) 488/05, de 03/10/2005. No item 7 dessa deliberação, é definida a finalidade da demonstrações contábeis: As demonstrações contábeis são uma representação monetária estruturada da posição patrimonial e financeira em determinada data e das transações realizadas por uma entidade no período findo nessa data. O objetivo das demonstrações contábeis de uso geral é fornecer informações sobre a posição patrimonial e a financeira, o resultado e o fluxo financeiro de uma entidade, que são úteis para uma ampla variedade de usuários na tomada de decisões. As demonstrações contábeis também mostram os resultados do gerenciamento, pela Administração, dos recursos que lhe são confiados. Para atingir esse objetivo, as demonstrações contábeis fornecem informações sobre os seguintes aspectos de uma entidade: 1. ativos; 2. passivos; 18 Capítulo 3 Revisão de Literatura 3. patrimônio líquido; 4. receitas, despesas, ganhos e perdas; e 5. fluxo financeiro (fluxos de caixa ou das origens e aplicações de recursos). O Art. 176 da Lei nº 6.404/76 (com as alterações introduzidas pela Lei 11.638/07, de 28/12/2007) determina que no final de cada exercício social (que tem a duração de 1 ano Art. 175 da Lei nº 6.404/76), as empresas por ações deverão elaborar as seguintes demonstrações financeiras: I - balanço patrimonial; II - demonstração dos lucros ou prejuízos acumulados; III - demonstração do resultado do exercício; e IV – demonstração dos fluxos de caixa; e V – se companhia aberta, demonstração do valor adicionado. As modificações introduzidas na Lei nº 6.404/76 pelas Leis nº 11.638/07 e nº 11.941/09, foram regulamentas pelo Conselho Federal de Contabilidade (CFC) por meio da resolução nº 1.159/09, de 13/02/2009. Ressalte-se que, conforme Art. 1.179 do Código Civil (Lei nº 10.406/02), os empresários (exceto rurais e pequenos empresários) e demais sociedades empresarias são obrigadas a elaborar o balanço patrimonial (BP) e demonstração de resultado do exercício (DRE); entretanto, não há exigência legal de sua publicação. No entanto, de acordo com o Art. 3 da Lei nº 11.638/07, passou ser obrigatória a publicação de demonstrações contábeis para as empresas de grande porte, isto é, empresas que, mesmo não sendo sociedade anônima, têm ativos totais superiores a R$ 240 milhões, ou receita bruta anual superior a R$ 300 milhões. Dentre os demonstrativos acima citados, nesta dissertação será dado maior enfoque ao BP e à DRE. O BP tem por objetivo evidenciar, nas formas qualitativa e quantitativa, a situação patrimonial e financeira de uma empresa, discriminando de forma sintética e ordenada os saldos de todos os valores integrantes do patrimônio da mesma em determinada data. Nesse contexto, o BP subdivide-se em bens e direitos pertencentes à empresa, de um lado, e 19 Capítulo 3 Revisão de Literatura obrigações para com credores e proprietários/acionistas de outro, conforme está demostrado na Figura 3.1.1. PASSIVO OBRIGAÇÕES COM TERCEIROS BENS E DIREITOS OBRIGAÇÕES COM OS SÓCIOS FONTES APLICAÇÕES ATIVO Figura: 3.1.1– Ilustração da estrutura do Balanço Patrimonial Fonte: Elaboração própria Na estruturação do BP, conforme está visualizado na Figura 3.1.2, as rubricas são classificadas por grupo de acordo com a sua natureza. Exemplificando: bens e direitos de curto prazo são representados pelo ativo circulante; as obrigações de curto prazo (fornecedores, salários e tributos etc.) são agrupadas no PC. Os grupos de contas são escalonados em ordem decrescente de liquidez no ativo e de exigibilidade no passivo, conforme está definido no Art. 178 da Lei nº 6.404/76. Dessa forma, o ativo é dividido em ativo circulante e ativo não circulante. Já o passivo é divido em passivo circulante, passivo não circulante e patrimônio líquido. ATIVO PASSIVO CIRCULANTE CIRCULANTE Disponibilidades - Caixa - Bancos, conta, movimento - Aplicações financeiras Duplicatas a receber Estoques Impostos a recuperar Empréstimos bancários curto prazo Debêntures Dividendos Fornecedores Impostos a pagar Salários e encargos a pagar NÃO CIRCULANTE Financiamentos de longo prazo NÃO CIRCULANTE PATRIMÔNIO LÍQUIDO Realizável a longo prazo Investimentos Imobilizado Intangível Capital social Reservas de capital Ajustes de avaliação patrimonial Reservas de lucros Prejuízos acumulados Figura: 3.1.2 – Estrutura do Balanço Patrimonial conforme a Lei 6.404/76 Fonte: Elaboração própria 20 Capítulo 3 Revisão de Literatura Em função dessa classificação, o ativo começa evidenciando as disponibilidades (caixa, saldo bancários e aplicações). Posteriormente, relaciona os direitos de curto prazo, tais como: clientes, estoques e outros valores de curto prazo a receber etc., de acordo com o prazo que o bem ou direito se converterá em moeda no exercício social subsequente (até 360 dias), ou dentro do prazo do ciclo de produção da empresa. Esse grupo é designado como ativo circulante (AC). No ativo não circulante (ANC), que se subdivide em ativo realizável no longo prazo, investimento, ativo imobilizado e ativo intangível, são registrados os valores de conversão no longo prazo (após o encerramento do exercício seguinte – mais de 360 dias) e os investimentos (permanentes ou quase permanentes) tidos como essenciais ao funcionamento de uma empresa (máquinas e equipamentos, imóveis de uso, veículos etc.). Quanto ao passivo (que mostra as origens dos recursos aplicados na empresa e ao mesmo tempo representa as obrigações da mesma), ele é agrupado de acordo com o prazo das exigibilidades. No PC, são registradas as obrigações com terceiros, vencíveis no decorrer do exercício seguinte (até 360 dias) ou dentro do ciclo de produção da empresa, sendo representado pelas contas de fornecedores, salários e encargos a pagar, empréstimos bancários de curto prazo, impostos a pagar etc. Já o passivo não circulante (PNC) revela as obrigações com terceiros, cuja liquidação deverá ocorrer após o encerramento do exercício social seguinte (mais de 360 dias). Esse grupo, normalmente, é representado pelos financiamentos de longo prazo, fornecedores de longo prazo, empréstimos de interligadas, receitas e despesas diferidas etc. O último grupo do passivo é o patrimônio líquido (PL) que demonstra os recursos pertencentes aos proprietários (sócios ou acionistas) e forma o capital próprio da empresa, portanto, em princípio, não são exigíveis. O PL subdivide-se em capital social, reservas de capital, ajustes de avaliação patrimonial, reservas de lucros, ações em tesouraria e prejuízos acumulados. No final do exercício social, normalmente um ano, a companhia deve apurar o resultado da sua atividade para saber se obteve lucro ou prejuízo, mediante o confronto das receitas (oriundas da vendas de produtos ou serviços) com o total de custos e demais despesas incorridas no exercício. Se as receitas forem superiores aos custos/despesas, a empresa obteve lucro; se os custos/despesas foram maiores que as receitas, apresenta prejuízo. Essa situação é 21 Capítulo 3 Revisão de Literatura revelada por meio da demonstração de resultado do exercício (DRE). Trata-se de um relatório dinâmico, tendo em vista que retrata os fatos contábeis ocorridos durante o exercício social. A DRE é exibida na posição vertical e discrimina os componentes de forma ordenada, de maneira tal que fique evidenciado o resultado operacional, o resultado após outras receitas ou despesas, o resultado antes do imposto de renda e da contribuição social, o resultado antes das participações e o lucro líquido ou prejuízo do exercício, conforme está demonstrado na Figura 3.1.3. De acordo com o Art. 187 § 1º da Lei nº 6.404/76, na elaboração da DRE deve ser observado o princípio da competência. É o princípio de regime contábil universalmente adotado, sendo definido, conforme a FIPECAFI (2003), que a receita é contabilizada no período em que ocorreu, independentemente da data de seu recebimento. Da mesma forma, as despesas são contabilizadas no período em que foram efetivadas, independentemente da data do pagamento. Receita Operacional Bruta (-) Devoluções, abatimentos e impostos (=) Receita Operacional Líquida (-) custos mercadorias ou produtos dos vendidos ou dos serviços prestados (=) Lucro Operacional Bruto (-) Despesas operacionais comerciais administrativas financeiras deduzidas as receitas gerais (±) Demais resultados operacionais outras receitas/despesas (=) Lucro Operacional Líquido (+) outras receitas (-) outras despesas (=) Resultado do Exercício antes do IR (-) contribuição social (-) imposto de renda (-) participações (=) Lucro ou Prejuízo do exercício Figura: 3.1.3 – DRE de acordo com a Lei 6.404/76 Fonte: Elaboração própria Dessa maneira, conforme foi evidenciado na Figura 3.1.3, a DRE apresentará lucro ou prejuízo apurado em um determinado período, geralmente, de um ano, sendo todas as 22 Capítulo 3 Revisão de Literatura despesas geradas no período (mesmo que ainda não tenham sido pagas) subtraídas do montante total das receitas, também geradas no mesmo período, ainda que não tenham sido recebidas. Portanto, conforme Matarazzo (2008, p.45), “a DRE retrata apenas o fluxo econômico e não o fluxo monetário (fluxo de dinheiro), pois não importa se uma receita ou despesas tem reflexos em dinheiro, basta apenas que afete o patrimônio líquido”. Exemplificando, as despesas de depreciação ou as receitas de equivalência patrimonial afetam o resultado, porém não ocorre entrada ou desembolso de recursos monetários. 3.2 Análise tradicional das demonstrações financeiras Segundo Assaf (2003, p 97/98): A análise das demonstrações financeiras visa fundamentalmente ao estudo do desempenho econômico-financeiro de uma empresa em determinado período passado, para diagnosticar, em conseqüência, sua posição atual e produzir resultado que sirvam de base para a previsão de tendências futuras. Na realidade, o que se pretende avaliar são os reflexos que as decisões tomadas por uma empresa determinam sobre sua liquidez, estrutura patrimonial e rentabilidade. Na realidade, a análise das demonstrações contábeis tem como objetivo compreender a indicação de informações numéricas, de preferência de dois ou mais períodos, de maneira a auxiliar gestores, acionistas, clientes, fornecedores, instituições financeiras, governo e investidores, ou seja aos stakeholders. Vale mencionar que os maiores interessados tendem a ser os proprietários (cotistas ou acionistas). Ratificando essa importância, Matarazzo (2008, p. 28) afirma que “a procura de um bom emprego deveria sempre começar com a análise financeira da empresa. O que adianta um alto salário inicial se as perspectivas da empresa não são boas?”. Para efetuar a análise das demonstrações financeiras, utilizam-se as técnicas tradicionais de análise que se compõem da análise horizontal, da análise vertical e da análise por meio dos índices ou indicadores econômico-financeiros. A análise horizontal tem como finalidade demonstrar a evolução ou involução ocorridas em diversos períodos sucessivos dos vários itens do BP e da DRE. Em síntese, a análise horizontal objetiva apresentar as variações dos itens das demonstrações contábeis e, 23 Capítulo 3 Revisão de Literatura comparando-os entre si, possibilita obter conclusões acerca do crescimento ou da involução da empresa. A análise vertical monstra a participação percentual ou de estrutura dos componentes que compõem as demonstrações contábeis. Dessa maneira, pode-se identificar quais deles mais contribuem para a formação do ativo ou passivo total da empresa. Além disso, quando confrontados ao longo do tempo, possibilitam averiguar a existência de itens fora dos padrões da empresa, comparando-a com outras do mesmo segmento de atuação. A análise por meio de índices ou indicadores econômico-financeiros tem por objetivo avaliar a relação que há entre os grupos, subgrupos de contas pertencentes às demonstrações financeiras ou contábeis, e que, por meio deles, se possa mensurar a capacidade de pagamento e o retorno dos investimentos, como, também, permitir a avaliação geral e final do desempenho e da situação econômico-financeira da empresa. De acordo com Gitman (2004, p.42), “a análise de índices envolve métodos de cálculo e interpretação de índices financeiros, visando analisar e acompanhar o desempenho da empresa. Os elementos básicos dessa análise são a demonstração de resultados e o balanço patrimonial”. Geralmente, os índices econômico-financeiros mais utilizados são segmentados em quatro grupos: índices de liquidez ou de solvência, índices de estrutura e de endividamento, índices de atividade e índices de rentabilidade. Os índices de liquidez são medidas de avaliação da capacidade financeira da empresa de fazer frente aos compromissos de curto prazo. Os índices de liquidez medem se os bens e direitos da empresa (ativos) são suficientes para quitar as obrigações (dívidas) da empresa. Normalmente, é definido que, quanto maior for a liquidez, melhor será a situação financeira da empresa. (Grifo do autor). Os principais índices de liquidez são: Liquidez Corrente (LC) revela quanto a empresa poderá dispor em recursos no curto prazo (disponibilidades, clientes, estoque etc. – ativo circulante) para pagar suas obrigações do PC (fornecedores, empréstimos de curto prazo, salários e encargos etc.). O índice superior a 1 indica, em princípio, que a empresa tem capacidade de pagar seus compromissos de curto prazo. 24 Capítulo 3 Revisão de Literatura ÍNDICE DE LC AC PC (3.2.1) Liquidez Geral (LG0 indica quanto a empresa poderá dispor de recursos circulantes (curto prazo) e de longo prazo para liquidar todas as suas obrigações, no curto e longo prazos, com terceiros. ÍNDICE DE LG AC ANC PC PNC (3.2.2) Liquidez Seca (LS) mede o grau de solvabilidade da empresa, excluindo o valor dos estoques. Se a LS for igual a 1, deduz-se que a empresa não depende da venda dos estoques para honrar seus débitos de curto prazo (PC). ÍNDICE DE LS AC Estoques PC (3.2.3) Vale salientar que, apesar da denominação de índices de liquidez ou de solvência, na realidade eles não medem a efetiva capacidade da empresa de quitar suas dívidas nos vencimentos, apenas demonstram o grau de solvência em caso de encerramento de suas atividades. Daí surge o conceito de “estático” do índice, tendo em vista que a solvência é medida a partir do pressuposto de terem sido finalizadas as atividades da empresa. Tal situação não considera os prazos de recebimento e de pagamento que são alterados continuamente devido à dinamicidade dos negócios da empresa, portanto, esse índice não capta a efetiva liquidez que decorre dos fluxos de recebimentos e de pagamentos. Os índices de estrutura e de endividamento objetivam avaliar a segurança que a empresa oferece aos capitais de terceiros ou alheios, bem como mostram sua política de obtenção e alocação de recursos nos diversos itens do ativo. Os principais índices de estrutura são: a Imobilização do Patrimônio Líquido (IPL), que indica quanto do ativo permanente da empresa é financiado por capital próprio ou PL; o Endividamento Geral (EG) revela o grau de endividamento total da empresa, a porcentagem de recursos de terceiros que financia o ativo, bem como indica a fração do ativo que está sendo financiada por recursos próprios; a Relação entre as Fontes de Recursos (RFR) é um índice que expressa o nível de endividamento (dependência) da empresa em relação ao financiamento por meio de recursos próprios; a Composição do Endividamento (CE) é uma medida que mostra a composição do passivo da empresa no tocante aos prazos de exigibilidade, revelando o perfil de suas obrigações. 25 Capítulo 3 Revisão de Literatura Os índices de atividade medem o grau de eficiência da empresa ao administrar seus ativos. Estão ligados, portanto, diretamente, ao ciclo operacional (tempo decorrido entre o momento em que a empresa adquire as matérias-primas/mercadorias e o momento do recebimento das vendas), que é determinado por meio do cálculo do giro das duplicatas a receber (prazo médio de recebimentos), dos estoques (prazo médio de estoques) e das duplicatas a pagar (prazo médio de compras). Já os índices de rentabilidade têm como finalidade avaliar a performance final da empresa. A rentabilidade reflete os efeitos combinados da liquidez, da atividade e de endividamento sobre os resultados obtidos pela empresa. É o reflexo, pois, das políticas e das decisões adotadas pelos gestores, o que expressa objetivamente o nível de eficiência e o grau de êxito econômico-financeiro atingido. Ressalte-se que esses índices revelam o grau de êxito econômico e não financeiro, como, por exemplo, o fluxo de caixa. De acordo com Braga (1989), convém ressaltar que os indicadores acima mencionados, se analisados de forma isolada não passariam do significado intrínseco, pois para avaliar se essa informação compõe algo favorável ou não para a companhia é necessário algum referencial. Portanto, esse referencial pode ser os índices-padrão das empresas que atuam no mesmo segmento. De acordo com Matarazzo (2008, p.195), “o papel dos índices-padrão parece, em princípio, extremamente simples: permitir comparar uma empresa com outras semelhantes”. De forma geral, os índices da análise tradicional revelam a situação econômicofinanceira da empresa sobre os seguintes aspectos: a posição financeira de curto prazo, medida por meio da liquidez; a situação da estrutura financeira, demonstrada pelo nível de endividamento da empresa; o resultado oriundo da atividade operacional e a remuneração/retorno dos capitais aplicados, expressa pelos índices de rentabilidade. 3.3 Administração do capital de giro A administração do capital de giro ou do ativo circulante refere-se à gestão das contas do ativo e do PC (correntes) e às inter-relações que existem entre as mesmas, buscando responder às seguintes questões: Quanto se deve investir nas rubricas ou contas do ativo circulante? Como esses investimentos deverão ser financiados? As respostas a tais perguntas 26 Capítulo 3 Revisão de Literatura implicam a procura do equilíbrio e da estabilidade financeira da empresa, o que influencia na rentabilidade/retorno e na liquidez. De acordo com Brigham & Houston (1999, p. 561), “aproximadamente 60% do tempo do administrador financeiro é dedicado à administração do capital de giro, [...]”. De modo geral, a gestão do capital de giro visa minimizar o tempo entre o recebimento das vendas a prazo e o desembolso com os pagamentos (saídas de caixa) das compras de insumos, salários etc. Por conseguintes, o equilíbrio financeiro é alcançado quando as obrigações da empresa se encontram amparadas em ativos de prazos de conversão em caixa semelhantes aos dos passivos, isto é, quando os prazos dos ativos e passivos se igualam. Nesse sentido, Vieira (2005, p. 317/318) menciona que a missão da gestão do capital de giro pode ser sintetizada em três pontos principais: Manter o equilíbrio financeiro da empresa, com foco na situação de liquidez; Contribuir para a expansão das suas atividades, viabilizando o crescimento da organização sem aumentar significativamente o risco financeiro; Capacitar a empresa, do ponto de vista financeiro, para responder adequadamente a desafios e oportunidades que o ambiente competitivo e em constante mudanças possa oferecer. 3.3.1 O Capital de giro ou capital circulante Em uma empresa, as operações financeiras implicam tanto aspectos de curto como de longo prazos. As decisões de quais ativos deverão ser adquiridos, como eles serão financiados e como a empresa deve administrar seus recursos são aspectos a ponderar para que haja um melhor aproveitamento de seus recursos. No que tange aos aspectos de curto prazo, remete-se à gestão do capital de giro que compreende os recursos de curto prazo ou correntes, ou seja, o ativo e o passivo circulantes que são elementos inter-relacionados (exemplificando: a existência de passivos de prazo mais exequível, em princípio, exigirá ativos circulantes ou correntes com maior liquidez ou mais líquido). Segundo Matias (2007, p. 33), “a gestão do capital de giro é uma das mais importantes, e também das mais complexas e abrangentes áreas financeiras de uma organização”. 27 Capítulo 3 Revisão de Literatura O termo capital de giro, segundo Brigham & Houston (1999, p. 561), surgiu provavelmente nos Estados Unidos a partir da seguinte definição: O termo capital de giro teve origem com os antigos mascates ianques, que carregavam suas carroças com mercadorias e percorriam suas rotas vendendo seus artigos. A mercadoria era chamada de capital de giro porque era o que o mascate vendia, ou “girava”, para produzir seus lucros. A carroça e o cavalo eram os seus ativos fixos. Como o mascate em geral era o proprietário da carroça e do cavalo, estes eram financiados com “capital próprio”, mas os fundos para comprar a mercadoria costumavam ser provenientes de empréstimos de capital de giro e tinham de ser liquidados a cada viagem, para demonstrar ao banco que o crédito do mascate era bom. Já Assaf (2003, p. 450) define o capital de giro como sendo: O capital circulante de uma empresa. Em sentido mais amplo, o capital de giro representa o valor total dos recursos demandados pela empresa para financiar seu ciclo operacional, o qual engloba as necessidades circulantes identificadas desde aquisição de matérias-primas até a venda e o recebimento dos produtos elaborados. Nesse sentido, Sanvicente (1987, p. 121) ressalta que “[...] os ativos correntes constituem o capital da empresa que circula até transformar-se em dinheiro dentro do ciclo de operações”. Conforme está evidenciado na Figura 3.3.1, o ciclo operacional ou de operações representa o tempo exigido para que uma aplicação monetária em insumos gire inteiramente, desde a compra de matérias-primas, o pagamento de funcionários, a estocagem, até o recebimento pela venda do produto ou serviço fornecido, iniciando-se novo ciclo. Deve-se considerar, também, que o ciclo operacional varia de acordo com a natureza da atividade exercida pela empresa. Ratificando essa situação Padoveze & Benedicto (2005, p.247) registra que “a terminologia capital de giro vem da visão circular do processo operacional de geração de lucros, ou seja: comprar estoques, produzir, vender e receber, voltar a comprar estoques, produzir e vender/receber”. 28 Capítulo 3 Revisão de Literatura Disponibilidades Recebimento clientes Compra de matériaprima Contas a receber/clientes Vendas a prazo Estoque de matériaprima Produtos acabados/mercadorias Produção Figura: 3.3.1.– Ilustração do fluxo do capital de giro Fonte: Adaptado de Sanvicente (1987) A respeito desse fluxo, Assaf & Silva (2002) exaram que o termo giro refere-se aos recursos correntes (curto prazo) da empresa, ou seja, àqueles passíveis de ser convertidos em caixa no prazo máximo de um ano (exercício social). Vale frisar que existem empresas (estaleiros, aeronáutica) que têm um ciclo superior a esse período. O ciclo operacional dependente, pois, do setor de atuação da companhia. A compreensão desse fluxo é importante, tendo em vista que o capital de giro tem uma participação relevante no desempenho operacional das companhias, representando geralmente mais da metade dos ativos totais aplicados na mesma. Por isso, uma administração inadequada do capital de giro resulta, normalmente, em sérios problemas financeiros, o que pode causar uma situação de insolvência (Assaf & Silva, 2002). Diante da importância da definição do montante do capital de giro para uma empresa, é necessário evidenciar, conforme está mostrado na figura abaixo, os fatos que influenciam e determinam o valor do capital de giro de uma empresa, principalmente, que são: o montante de vendas que influência o nível de estoques, o montante a receber e caixa; a sazonalidade das vendas que determina o montante das necessidades de recursos ao longo do tempo; os fatores cíclicos da economia, tais como recessão e comportamento do mercado; as tecnologias, principalmente, aquelas que proporcionam a redução do tempo e dos custos de produção; e, por fim, as políticas de negócios voltadas para as alterações das condições de venda, de crédito e de produção. 29 Capítulo 3 Volume de vendas acompanhamento por estoque, caixa e recebíveis Revisão de Literatura Sazonalidade negócios Fatores cíclicos da economia Importância e volume do capital de giro Política de negócios: alterações, vendas, crédito, produção Tecnologia custos e tempo de produção Figura: 3.3.2 – Ilustração do volume do capital de giro Fonte: Adaptado de Matias (2007) Os elementos do capital de giro são identificados no ativo circulante (disponibilidades, contas a receber, estoques etc.) (AC) e no passivo circulante (fornecedores, empréstimos bancários, salários e encargos etc.) (PC). A diferença entre o AC e o PC (AC - PC) determina o Capital Circulante Líquido (CCL) que reflete, na visão estática, a folga financeira (liquidez) da empresa para honrar seus compromissos de curto prazo, como também pode representar o montante de recursos de longo prazo (exigível longo prazo + patrimônio líquido) que se encontra a financiar os ativos correntes ou circulantes. Segundo Assaf & Silva (2002) e Brigham & Houston (1999), o capital de giro pode ser divido em componente fixo (permanente) e componente variável ou temporário (sazonal). O capital fixo corresponde ao montante mínimo do ativo corrente necessário para manter a empresa em condições normais de funcionamento. Já o capital variável ou temporário é determinado pelas necessidades adicionais e temporais/cíclicas verificadas nas vendas em terminado período. O capital de giro caracteriza-se pela sua volatilidade, ou seja, pela curta duração de seus componentes (o prazo máximo de conversão dos componentes não ultrapassa o ciclo operacional), como também pela rápida transformação ou constante mutação dos seus componentes em outros de natureza semelhante (caixa é convertido em estoque, os estoques são consumidos e transformados em caixa quando vendidos à vista, ou geram duplicatas 30 Capítulo 3 Revisão de Literatura quando vendidos a prazo; essas, quando recebidas, convertem-se novamente em caixa). Tais situações são demonstradas nos ciclos operacional e financeiro. Outras características, citadas por Assaf (2003), dizem respeito à comparação entre o capital de giro e os ativos permanentes: baixa rentabilidade produzida pelos investimentos em itens circulantes: excetuandose, em parte, as empresas em que a administração do capital de giro consiste na essência de seus negócios (empresas comerciais, basicamente), para os setores industriais, os investimentos circulantes tendem a produzir a mais baixa rentabilidade. Por conseguinte, as empresas do segmento industrial deverão minimizar ao máximo as aplicações em ativos circulantes, principalmente nos componentes que se apresentam mais expostos a uma perda de poder aquisitivo; divisibilidade dos elementos circulantes: os itens circulantes distinguem-se do ativos permanentes pela sua divisibilidade, o que quer dizer que a empresa pode investir recursos nos itens de curto prazo em níveis variados, de acordo com as suas necessidades, e relativamente baixos. 3.3.2 Os ciclos operacional e financeiro Os indicadores de prazos médios, também chamados de indicadores de administração de ativos ou indicadores de atividade, revelam a dinâmica ou eficiência de algumas verbas do patrimônio, isto é, quantos dias elas levam para girar durante o exercício (rotação), bem como fornecem informações que permitem uma avaliação do adequado dimensionamento dos ativos com base no nível de atividade da empresa. Como os demais índices, não devem ser analisados isoladamente, mas sempre em conjunto. Segundo Gitman (2004, p. 47), esses “índices medem a velocidade com que as várias contas são convertidas em vendas ou caixa – entradas ou saídas”. Dentre os indicadores de atividade, os de prazos médios constituem importante instrumento para se conhecer a política de compra, de estocagem e de venda adotada por uma empresa. A partir desses indicadores, pode-se constatar a eficiência com que os recursos (duplicatas a receber, estoques e fornecedores) estão sendo geridos. Nessa direção, Assaf & Silva (2002, p. 19) mencionam que: 31 Capítulo 3 Revisão de Literatura Uma boa administração do capital de giro envolve imprimir alta rotação (giro) ao circulante, tornando mais dinâmica seu fluxo de operações. Este incremento de atividade no capital de giro proporciona, de forma favorável à empresa, menor necessidade de imobilização de capital do ativo circulante e conseqüente incentivo ao aumento da rentabilidade. Na busca de melhor entendimento do sentido de giro na definição acima, faz-se necessário citar Padoveze & Benedicto (2007), que explicam que a palavra giro, na análise financeira, significa a produtividade do investimento, a qual é representada pela velocidade com que os ativos são operacionalizados e transformam os insumos em vendas. Vale ressaltar que, por conveniência, parte-se do pressuposto de que os valores utilizados como numerador (estoques, clientes e fornecedores) ao final do período são boas aproximações do saldo médio durante o exercício social, ou seja, não sofrem grandes alterações. Por exemplo, se no balanço de uma empresa apresentar o valor de R$ 10 mil na rubrica fornecedores, pressupõe que a mesma tenha mantido fornecedores médios próximos a esse valor durante o exercício. Os indicadores de prazo médios normalmente utilizados são: Prazo Médio de Estoques (PME) – explicita o número de dias, em média, em que os estoques são renovados/vendidos. Assim, o prazo médio de estoques é o número de dias que decorre, em média, entre a compra e a venda, como também o número de dias, em média, que os estoques ficam parados na empresa. Deve-se buscar que o estoque gire o mais breve possível. Na realidade, esse indicador mostra a eficiência como os estoques estão sendo geridos e a influência que exercem sobre a rentabilidade global da empresa (retorno sobre o ativo). Isso prova que, quanto maior o prazo de estocagem, maior a necessidade de investimentos no ativo, o que se constitui num redutor de sua rentabilidade. Esse indicador é obtido pela seguinte fórmula: PME = Estoques x 360 Custos de Produtos Vendidos (3.3.1) É importante que esse indicador da empresa seja comparado com o índice médio do segmento de atuação da empresa. Tal comparação possibilita aos administradores avaliarem se existem ou não estoques excessivos que representam investimentos com baixa ou nenhuma rentabilidade, ou seja, improdutivos. Prazo Médio de Recebimento (PMR) – exprime o prazo das vendas totais da empresa (entrada de caixa), indicando o tempo decorrido entre a venda a prazo de seus produtos e o 32 Capítulo 3 Revisão de Literatura efetivo ingresso de recursos. A melhor situação ocorre quando o recebimento das vendas se efetua no menor prazo possível. Com isso, poderá haver recursos disponíveis para executar outras aplicações com maior retorno. O custo de manter prazos elásticos de vendas pode ser evidenciado pelo custo financeiro (juros) cobrado pelo mercado nos empréstimos de capital de giro. Esse indicador é obtido pela seguinte expressão: PMR = Clientes x 360 Receita Operacional Bruta (3.3.2) É importante que o PMR da empresa seja comparado com o indicador do setor de atuação da mesma, a fim de evidenciar se sua política de concessão de prazos é diferente das demais empresas, ou se seus clientes apresentam maior índice de inadimplência. Ressalte-se que se deve ter em mente que os créditos de curto e longo prazos devem estar contidos no valor da rubrica clientes. Já em relação à receita operacional bruta, devem ser descontados os valores relativos às devoluções ocorridas no período. Prazo Médio de Compras (PMC) – revela o prazo que a empresa vem obtendo de seus fornecedores para o pagamento das compras de matérias-primas e/ou mercadorias. Assim, pode-se dizer que o prazo médio de compras é o número de dias que decorre, em média, entre a compra e o respectivo pagamento (saída de caixa). O ideal é que o pagamento das compras seja efetuado no maior prazo possível; portanto, quanto maior for o PMC, melhor será a situação da empresa, visto que estará financiando seu giro com recursos não onerosos (de fontes operacionais). Esse indicador é conseguido com a seguinte equação: PMC = Fornecedores x 360 Montante de Compras (3.2.3) Em princípio, quanto maior esse índice, melhor para a empresa, pois denota que a empresa estaria financiando sua necessidade de capital de giro com recursos não onerosos, ou seja, fontes operacionais. Outro aspecto a ser ponderado é o custo de oportunidade entre compra à vista ou a prazo, o que é normalmente definido pela taxa de juros da melhor aplicação financeira oferecida pelas instituições financeiras. Os indicadores de atividade acima mencionados permitem avaliar o desempenho operacional da empresa e suas necessidades de investimento de capital de giro, bem como evidenciar a dinâmica operacional da mesma, refletida no BP e na DRE. Por consequinte, a gestão do capital de giro da empresa trata da administração do conjunto das atividades 33 Capítulo 3 Revisão de Literatura essenciais para que empresa possa desenvolver seus produtos e/ou serviços e entregá-los a sua clientela. Tais fases correspondem ao ciclo operacional (CO) e ao ciclo financeiro (CF) da empresa. São representados pelas seguintes expressões: CO PME PMR (3.3.4) CF CO PMC ou (PME PMR) PMC (3.3.5) Em que: CO: ciclo operacional PME: prazo médio de estoques PMR: prazo médio de recebimento PMC: prazo médio de compras CF: ciclo financeiro O CO, conforme Padoveze & Benedicto (2007, p. 155), corresponde a todas as ações requeridas e exercidas para a performance de cada atividade (desde a compra de matériasprimas/mercadorias até o recebimento das vendas). Trata-se, pois, do processo de administração de cada atividade e inclui o planejamento, a execução e o controle. Braga (1991), semelhantemente, afirma que “CO corresponde ao intervalo de tempo compreendido desde a recepção dos materiais de produção (ou das mercadorias para revenda) até a cobrança das vendas correspondentes”. Fica evidenciado que o CO tem inicio com a aquisição da matéria-prima para produção (indústria) e termina com o recebimento pela venda do produto ou serviço final. No ciclo operacional, conforme está mostrado na Figura 3.2.2.1, são observadas duas categorias distintas. A primeira refere-se ao tempo que a entidade leva para comprar ou produzir e vender o produto/mercadoria, o que é denominado período de estocagem; já a segunda se refere ao tempo que a empresa leva para receber suas vendas a prazo, sendo designado como período de contas a receber. Compra PME 30 Vende Recebe PMR 55 + Figura: 3.3.3 – Ilustração do ciclo operacional Fonte: Elaboração própria 34 CO 85 Capítulo 3 Revisão de Literatura Assim, fica evidenciado que o ciclo operacional representa o intervalo de tempo no qual não acontece a entrada de recursos monetários no caixa da empresa, ou seja, ela irá necessitar de recursos para financiar seus investimentos operacionais (estoque e vendas a prazo). Dessa forma, quanto maiores forem os prazos em cada fase do ciclo operacional, de um maior volume de recursos necessitará a empresa para o financiamento do seu giro. Esse incremento pode estar sendo financiado por fontes onerosas (recursos bancários), o que resulta em maiores encargos financeiros (juros). Outro aspecto a ser considerado em relação ao CO é que esse varia de acordo com o setor de atividade e as características de atuação da empresa. Por exemplo, empresas do setor industrial tendem a ter um ciclo mais longo, pois dependem do prazo médio de estocagem das matérias-primas, do prazo médio de fabricação do produto e do prazo médio de recebimento. Já as empresas do segmento rural (principalmente do setor agrícola) e da construção civil também tendem a apresentar um CO caracteristicamente mais extenso, necessitando de um maior montante de recursos para financiar o seu capital de giro. Para as empresas que atuam no segmento de serviço ou trabalham sob encomenda, tais prazos podem não existir. A empresa ao efetuar suas compras de fatores de produção a prazo resulta em contas a pagar. Esse intervalo é designado de prazo médio de compras ou pagamento (PMC). O prazo médio de compras diminui o número de dias em que os recursos da empresa foram aplicados no ciclo operacional. Dessa forma, o ciclo operacional menos o PMC resulta no CF. O CF (também conhecido como ciclo de conversão de caixa ou ciclo de caixa) é o tempo decorrido entre o instante do pagamento aos fornecedores pelas mercadorias adquiridas e o recebimento pelas vendas realizadas. Representa o período em que a empresa necessita – ou não – de financiamento para complementar o seu ciclo operacional. Portanto, o CF é a diferença entre o CO (PME + PMR) e o prazo médio de compras (PMC) e corresponde ao intervalo de tempo entre o pagamento ao fornecedor e o momento em que a companhia recebe do cliente os recursos das vendas efetuadas. O CF mede as movimentações financeiras/caixa da empresa. Essa situação está explicitada na Figura 3.3.4. 35 Capítulo 3 Revisão de Literatura PME PMR Vendas de produtos acabados a prazo Compra de matériaprima a prazo Recebimento a prazo Clientes CO CF Compra de matéria-prima a prazo Pagamento fornecedores PMC Figura: 3.3.4: Demonstração dos Ciclos Operacional e Financeiro Fonte: Adaptado de Sato (2007) Na Figura 3.3.4, mostra-se que a empresa está com o CF positivo, levando-a a necessitar de outras fontes para financiar seu giro. As fontes para financiar o CF normalmente são o capital próprio e/ou os recursos de terceiros onerosos (geralmente recursos bancários). Caso o PMC fosse maior que o CO, a empresa estaria sendo financiada por fontes espontâneas, pois o pagamento das obrigações com fornecedores estaria acontecendo após o recebimento das vendas a prazo. Em tal situação o CF seria negativo. Nesse contexto, Vieira (2005, p. 54) define o CF sendo “a dimensão do tempo decorrido entre as saídas de caixa operacionais e o recebimento de produtos e representa uma avaliação do prazo durante o qual os recursos financeiros ficam comprometidos nos investimentos realizados em ativos circulantes”. Braga (1991), no mesmo direcionamento, registra que o CF compreende o prazo entre as saídas de caixa relativas aos pagamentos dos fornecedores e as entradas de caixa provenientes dos recebimentos das vendas. Há maneiras de a empresa maximizar o CF, minimizando, consequentemente, a necessidade de caixa: aumentar o giro do estoque por meio do acréscimo do giro das matériasprimas, reduzir o ciclo de produção, elevar o giro dos produtos acabados; diminuir o prazo concedido aos clientes (vendas a prazo); ampliar o prazo de pagamento a fornecedores, 36 Capítulo 3 Revisão de Literatura inclusive por meio de atraso do pagamento, quando a relação custo versus benefício, no tocante ao conceito de crédito, for possível. Na realidade, o CF nada mais é do que uma medida aproximada da NCG (analisada no subcapítulo 3.4.1.1) da empresa, expressa em dias, ao longo do exercício social, e corresponde ao intervalo de tempo entre o pagamento ao fornecedor e o momento em que a empresa recebe do cliente o valor monetário de suas vendas. Em síntese, a boa gestão empresarial revela-se pela competência na administração dos prazos médios, explicitados por meio do ciclo financeiro (CF), pois quanto mais ciclos uma empresa repetir no exercício social, mais eficientemente os recursos aplicados no ativo circulante estarão sendo administrados e, consequentemente, obtém-se maior rentabilidade (Braga, 1989). Portanto, o CF, se bem gerido e dimensionado, possibilitará à empresa a obtenção de liquidez e lucratividade suficientes e necessárias para a sua sobrevivência e prosperidade. 3.3.3 Risco-retorno na administração do capital de giro O retorno ou rentabilidade pode ser definido como a relação entre as receitas e os custos/despesas produzidos pela utilização dos ativos circulante e permanente. A rentabilidade pode ser elevada pelo aumento das receitas ou pela diminuição das despesas/custos. Já o risco pode ser definido como sendo a probabilidade de uma empresa não ter capacidade para quitar suas obrigações nas datas aprazadas. Quando isso ocorre, pode-se afirmar que a empresa se encontra insolvente, ou seja, não possui liquidez. Nesse sentido, na administração do capital de giro a liquidez é um aspecto fundamental. Uma liquidez elevada proporciona uma segurança maior para a empresa, pois a probabilidade de não honrar os compromissos assumidos é menor. Por outro lado, quanto maior for a liquidez, menor será o retorno ou a rentabilidade. Dessa forma, as decisões de liquidez são ponderadas com os níveis de retorno. Os empresários ou acionistas devem atentar para esse dilema liquidez versus rentabilidade, pois uma ótima rentabilidade pode denotar uma baixa liquidez, o que não é interessante. Entretanto, a situação inversa também não interessa, uma vez que os sócios/acionistas buscam uma adequada rentabilidade para o seu capital investido. 37 Capítulo 3 Revisão de Literatura O trade-off entre rentabilidade e liquidez ocorre, segundo Matias (2007), porque, sob condições normais de taxas de juros, uma elevação na proporção de ativos circulantes, com relação aos ativos totais, causa uma redução no retorno da empresa. Isso ocorre porque, teoricamente, os ativos de longo prazo têm maior rentabilidade que os ativos de curto prazo. Semelhantemente, Gitman (2004) comenta que os ativos circulantes são menos rentáveis que os ativos permanentes, haja vista que estes últimos agregam mais valor que os primeiros. A respeito desse assunto, Ross (2002) cita que, quando os ativos circulantes aumentam cresce o custo de carregamento, pois, como a taxa de retorno desses ativos é baixa, comparativamente à dos outros ativos, há um custo de oportunidade, como também existe o custo de manutenção do valor destes ativos (por exemplo, o custo de armazenagem dos estoques). Sobre esse tema, Braga (1989) registra que um capital de giro elevado prejudica o retorno da empresa, tendo em vista que o excesso de ativos circulantes pode indicar ineficiência na aplicação dos recursos financeiros, bem como os recursos próprios e de terceiros onerosos (fontes de financiamentos) envolvem custos elevados. O custo do capital próprio corresponde ao custo de oportunidade, ou seja, à expectativa de retorno dos acionistas em face ao risco assumido. Já em relação ao capitais de terceiros, eles envolvem custos nominais (juros, imposto sobre operações financeiras (IOF), taxas de serviços e reciprocidade bancária) elevados, mesmo com a possibilidade de serem deduzidos do imposto de renda. A gestão do capital de giro pode ser dividida em duas etapas. A primeira se constitui na definição do volume aplicado nos ativos circulantes. Na segunda, a questão é decidir como as aplicações serão financiadas. A partir dessas etapas, a companhia determina sua política de capital de giro, a qual tem como principal parâmetro o dilema liquidez versus rentabilidade. Uma política que priorize a liquidez evidenciará um menor risco, assim como uma outra, oposta, apresentará uma maior lucratividade (rentabilidade), em função de um patamar de maiores riscos assumidos. Geralmente, as deliberações financeiras tomadas pelas companhias impactam seu risco, bem como suas perspectivas de rentabilidade, sendo, portanto, necessário que as ações que venham a ser realizadas sejam fruto de um delicado processo de compatibilização entre essas variáveis. Tanto Assaf & Silva (2002, p.23) quanto Matias (2007, p.47) apontam que a necessidade da compatibilização da relação risco-rentorno é evidenciada porque nenhuma alteração acontece na rentabilidade sem que, em contrapartida, ocorram modificações na 38 Capítulo 3 Revisão de Literatura liquidez da empresa: liquidez e rentabilidade estão intimamente relacionadas e a procura desse equilíbrio constitui a essência da gestão do capital de giro. 3.3.4 Política de investimento do capital de giro No que tange aos investimentos no capital de giro de uma empresa, deve-se objetivar uma política que busque determinar que o montante de investimentos necessários seja reduzido ao mínimo, para conseguir os resultados exigidos. O excesso de aplicações no AC pode demostrar ineficiência na aplicação ou no uso dos recursos financeiros. Porém, a necessidade de AC superior ao PC, de acordo com Gitman (2004, p. 510), dá-se porque “como a maioria das empresas é incapaz de igualar entradas às saídas de caixa com certeza, é necessário que disponham de ativos circulantes em volume superior às saídas exigidas pelos passivos circulantes”. Os investimentos no capital de giro são definidos pelo setor de atuação da empresa, visto que uma empresa que atua no setor de comércio demanda um maior volume em estoques, enquanto uma empresa que atua em setores voltados para a prestação de serviços tende a demandar um menor montante em estoques, ou não possuí-los, mas tende a apresentar maior valor em contas a receber (vendas a prazo). Já as companhias industriais apresentam um maior valor investido em estoques, tendo em vista o seu ciclo de produção (matéria-prima, produtos em elaboração e produtos acabados). Quanto aos tipos de políticas alternativas de investimento do capital de giro, tanto Vieira (2005) quanto Brigham & Houston (1999) apresentam três: Agressiva ou liberal, na qual são mantidas elevadas quantias no caixa e nos estoques, sendo o incremento nas vendas estimulado por meio de uma política de crédito liberal ou frouxa, o que resulta num grande volume na conta clientes. Com essa política, ocorre um maior ciclo operacional e menor será o giro do investimento; Conservadora ou Restritiva, que indica um menor volume existente em caixa, estoque e contas a receber – clientes -, buscando minimizar as aplicações nesses itens operacionais. Em tal situação, ocorre um menor ciclo operacional, e o giro dos 39 Capítulo 3 Revisão de Literatura ativos será mais frequente, bem como ocorre a redução do volume de recursos investidos na atividade operacional da empresa; Moderada, que se situa em posição intermediária entre as políticas acima mencionadas, e busca equilibrar os objetivos que podem ser classificados como mais moderados ou mais agressivos, em função do volume de investimentos realizados em relação às vendas. Na realidade, busca equilibrar os custos de políticas agressivas com os riscos das políticas restritivas, visando chegar à melhor alternativa, ou seja, fica entre os dois extremos em termos de risco e retorno esperados. De maneira similar, Ross (2002, p, 604) explicita que as políticas de investimentos no ativo circulante podem ser flexíveis, ao buscarem manter um nível elevado de ativos circulantes em relação às vendas (manutenção de saldos elevados de caixa; investimentos substanciais em estoques; concessões de liberais de crédito, o que resulta em alto nível de contas a receber), ou restritivas, que envolveriam um quociente baixo entre os ativos circulantes e as vendas (manutenção de saldos reduzidos de caixa; realização de pequenos investimentos em estoques; nenhuma venda a prazo e, consequentemente, inexistência de contas a receber). (Grifo do autor). Na avaliação dos investimentos no capital de giro, faz-se necessário apreciar a administração dos componentes do ativo circulante (caixa, estoques e valores a receber – clientes), como também levar em consideração os ciclos operacional e financeiro/caixa (esses já descritos no subcapítulo anterior). 3.3.5 Política de financiamento do capital de giro Para uma empresa independente do segmento de atuação ou de fatores sazonais, sempre haverá um nível mínimo de recursos aplicados em disponibilidade (caixa), estoque, clientes, ou seja, de valores investidos no ativo circulante de forma permanente. Para financiar esses ativos, a empresa possui duas fontes básicas de financiamento. A primeira forma de financiamento são as dívidas de curto prazo (PC – fontes espontâneas e onerosas). As fontes espontâneas estão representadas pelos créditos concedidos por fornecedores (nesses, a depender do prazo para pagamento, pode haver juros embutidos), 40 Capítulo 3 Revisão de Literatura governos federal, estadual e municipal relativamente aos impostos a serem recolhidos, salários e encargos sociais, adiantamento de clientes etc. Entretanto, como nem sempre as empresas conseguem ser totalmente financiadas por meio de fontes operacionais/espontâneas, elas precisam recorrer às fontes onerosas/financeiras (bancos, factorings, financeiras) para financiar seu capital de giro. Confirmando essa situação, Matias (2007) cita que, em pesquisa realizada pelo Inepad em 2004, com base nos dados das empresas de capital aberto, 62% do ativo dessas empresas é financiado com recursos oriundos dessas fontes. Como no PC somente os empréstimos de curto prazo e as duplicatas descontadas têm custos préestabelecidos, fica evidenciado que a maneira mais vantajosa para financiar as necessidades adicionais de giro, em termos de custo, é por meio de fontes espontâneas. Desse modo, o custo do capital de giro tende a crescer à medida que aumenta o seu montante, tendo em vista que esse incremento, geralmente, é suprido por fontes onerosas. A outra forma de financiar o capital de giro é por meio das fontes de longo prazo representadas pelo PNC (fornecedores de longo prazo, financiamentos/empréstimos de longo prazo, parcelamento de impostos - fato comum no Brasil, a exemplo da renegociação autorizada pela Lei nº 11.941/09) e pelo PL, que representa o capital aplicado pelos sócios/acionistas e os lucros reinvestidos (autofinanciamento). Quanto maior a parcela desses recursos no financiamento do ativo circulante, menos arriscada se mostra a política de capital de giro da empresa. Um aspecto que se deve levar em consideração quanto aos empréstimos bancários de curto e longo prazos no Brasil é que, diferentemente do que se identifica na literatura, principalmente de autores norte-americanos, o custo dos empréstimos de curto prazo é superior ao custo das operações de longo prazo. Além disso, no Brasil, os empréstimos voltados para financiamento do capital de giro, geralmente, são operações de curto prazo. De acordo com Brigham & Houston (1999, p. 607) em função da origem da fonte de recursos para financiar o capital de giro,5 podem ser identificados três tipos de políticas alternativas de financiamento de aplicações de curto prazo (ativo circulante): 5 O capital de giro pode ser divido em fixo/permanente e em variável ou temporário. Para maior detalhe ver subcapitulo 3.2.1. 41 Capítulo 3 Revisão de Literatura Agressiva - indica que o capital de giro temporário/variável e parte ou mesmo a totalidade do capital de giro fixo/permanente estão sendo financiados por recursos onerosos de curto prazo (bancários). Nessa situação, a empresa fica bastante exposta à elevação das taxas de juros, bem como à capacidade de renovação dos empréstimos com as instituições financeiras; Moderada - revela que a empresa vem financiando o capital de giro fixo com recursos espontâneos e com recursos de longo prazo (capital próprio e empréstimos de longo prazo), enquanto as inversões temporárias ou adicionais são financiadas por fontes onerosas de curto prazo. Nesse caso, a empresa busca executar uma sincronia entre a origem das fontes e as aplicações; Conservadora - demonstra que o capital de giro permanente está sendo financiado por fontes de recursos de longo prazo, ou seja, por empréstimos/financiamentos de longo prazo e pelo capital próprio (patrimônio líquido), enquanto o capital de giro variável ou temporário é financiado por fontes espontâneas e de longo prazo. Nessa posição, a empresa exibe uma situação de risco mínimo, pois não apresenta dívidas onerosas no curto prazo. Tal situação pode justificar-se quando os encargos financeiros dos empréstimos de longo prazo forem inferiores aos juros dos empréstimos de curto prazo. Nesse mesmo sentido, Ross (2002) menciona que as políticas alternativas de financiamento do giro podem ser: flexível, quando o capital de giro, tanto o fixo e o variável, é financiado por fontes de longo prazo; restritiva, quando a empresa capta recursos onerosos de curto prazo para financiar o capital de giro temporário e parte ou o total do capital de giro fixo. (Grifo do autor). Sempre que uma empresa optar por reduzir seu risco por meio da elevação do capital de giro, sua lucratividade caminha em sentido inverso, sendo reduzida em decorrência do incremento do custo de financiamento, pois existe um custo na manutenção do capital de giro. Se por outro lado, resolver incrementar a rentabilidade, terá de diminuir os níveis de capital de giro, aumentando, consequentemente o risco do negócio, haja vista a redução da liquidez. Dessa maneira, a opção por qualquer política de financiamento do ativo circulante deve levar em consideração a relação risco versus retorno. Na definição de políticas alternativas de financiamento do capital de giro, não há uma resposta exata para essa questão. Se ocorrerem mudanças nos ambientes externo e interno, as 42 Capítulo 3 Revisão de Literatura políticas deverão ser revisadas e redefinidas. Portanto, os diferentes tipos de política de capital de giro alternam de um extremo ao outro. É importante salientar que não há um nível ótimo para as políticas alternativas de capital de giro, pois cada segmento específico da economia tem um padrão e, dentro de um mesmo setor, existem dessemelhanças em função do tamanho ou do porte da empresa, histórico de relações de crédito etc. 3.4 Os indicadores de rentabilidade 3.4.1 Introdução O princípio básico de qualquer empresa é gerar lucros (resultado decorrente das receitas > despesas/custos), criando valor para seus acionistas/cotistas (acionistas para sociedade anônima e cotistas para empresa Ltda.). Há diversos indicadores que medem essa relação, isto é, a rentabilidade ou o retorno dos negócios que permite aos acionistas, os administradores e os analistas externos avaliarem os resultados de uma empresa em relação ao seu nível de vendas, ao montante de ativos ou de capital investidos pelos proprietários. A geração de lucros é do interesse dos diversos stakeholders, pois somente uma empresa lucrativa tem capacidade de atrair capital externo. Segundo Gitman (2004, p. 52), “os proprietários, credores e administradores preocupam-se muito com o aumento do lucro, pois isso é visto como algo muito importante no mercado”. Corroborando, Padoveze & Benedicto (2007, p.103) exaram que a “análise da rentabilidade é a parte mais importante da análise financeira. Objetiva mensurar o retorno do capital investido e identificar os fatores que conduziram a essa rentabilidade”. Os mesmos autores respondem ao questionamento se análise da capacidade de pagamento não seria a parte mais importante da análise financeira, já que ela indica a capacidade de sobrevivência da sociedade no curto prazo. Eles contra-argumentam salientando que a saúde financeira da empresa é decorrente da obtenção de sua rentabilidade, pois uma empresa rentável não terá problemas de solvência. Dessa forma, os índices de rentabilidade têm como objetivo avaliar a performance final da empresa, ou seja, evidenciar os efeitos combinados da atividade, da liquidez e de estrutura 43 Capítulo 3 Revisão de Literatura e endividamento sobre os resultados auferidos. Logo, refletem as políticas e as decisões adotadas pelos administradores, expressando o retorno ou a rentabilidade dos valores investidos e a eficiência de sua gestão. Em síntese, os índices de rentabilidade ou retorno (sempre uma medida percentual - relativa) visam medir os resultados alcançados por uma empresa em relação a determinados parâmetros. Para Assaf (2003, p. 112), “as principais bases de comparação adotadas para o estudo dos resultados empresariais são o ativo total, o patrimônio líquido e as receitas de vendas ou receita líquida operacional – ROL (receita total menos devoluções e impostos sobre as vendas)”. No que se refere aos resultados, geralmente os utilizados são o lucro operacional (lucros gerados pelos ativos) e o lucro líquido (após o Imposto de Renda). Nessa mesma ótica, Padoveze & Benedicto (2007), dividem a análise de rentabilidade nas seguintes abordagens: a rentabilidade dos investimentos dos proprietários, denominada em finanças capital próprio, sendo representada no balanço pelo patrimônio líquido (PL); a rentabilidade da empresa como um todo, não distinguindo a origem dos recursos (próprio ou de terceiros) e buscando mensurar o retorno do investimento total, ou seja, do ativo, denominada rentabilidade do ativo operacional. De acordo com Iudícibus & Marion (2000), para determinadas finalidades, certos conceitos são melhores. Exemplificando, se o objetivo é ter uma idéia da lucratividade em sua totalidade, será conveniente relacionar o lucro líquido com o investimento total. Se a finalidade for evidenciar o retorno para os acionistas/cotistas, deverá ser relacionado o lucro líquido com o patrimônio líquido. No que se refere ao lucro, Assaf (2003, p.139) o define assim: O lucro liquido é o resultado do acionista, dependente das decisões de ativo (operações) e de passivos (despesas financeiras). A relação do lucro líquido somente tem sentido com o capital dos acionistas (patrimônio líquido), refletindo o retorno auferido. Já o lucro operacional, por ser formado pelas operações da empresa, sem influência da maneira como são financiadas, deve ser relacionar-se com os ativos da empresa, determinando o retorno sobre o investimento total. É importante frisar que o lucro decorre das estratégias aplicadas pela empresa nas operações e das margens repassadas nos preços de venda das mercadorias e serviços. Portanto, os fatores básicos na geração do lucro são o montante vendido e os preços obtidos. O lucro que significa o resultado positivo alcançado pelo empresa, pode ser dividido em lucro operacional (LO), também denominado LAJIR ou EBIT (earning before interest and 44 Capítulo 3 Revisão de Literatura taxes) e lucro líquido (LL). O lucro operacional é o resultado obtido exclusivamente das operações da empresa, ou seja, antes dos juros/despesas financeiras, impostos e de outras despesas não operacionais. Já o lucro líquido é o resultado disponível para os sócios, pois são deduzidos todos os custos e despesas ocorridos no exercício social, inclusive juros e dividendos, ou seja, é resultado final constante na DRE. Ressalte-se que esse resultado pode ser positivo (lucro) ou negativo (prejuízo). 3.4.2 ROE (return on equity) ou Retorno sobre o patrimônio líquido (RPL) Esse indicador mensura a remuneração dos capitais próprios (patrimônio líquido) investidos na empresa, ou seja, quanto foi acrescentado em determinado período ao patrimônio dos sócios. Em outro termos, para cada unidade monetária de recursos próprios ou patrimônio líquido aplicado na sociedade, quanto os sócios auferiram de lucro. Portanto, do ponto de vista de quem investe numa empresa, esse deve ser o índice mais importante. Além de avaliar a remuneração do capital próprio, o ROE possibilita analisar se esse rendimento é compatível com outras alternativas de aplicação. Como o lucro líquido do exercício pode ser distribuído ou reinvestido (total ou parcial) na empresa, por meio do ROE o proprietário poderá escolher outra aplicação, ao invés investir numa empresa que está oferecendo baixa rentabilidade. Esse indicador é obtido com a seguinte equação: ROE = Lucro Líquido Patrimônio Líquido (3.4.1) O numerador é composto pelo lucro que realmente pertence aos sócios, qualquer que seja a decisão quanto a sua destinação. Já o denominador é representado pelo valor do PL mantido na empresa. Quanto maior o indicador, melhor o índice de eficiência. Assaf (2003, p. 117) mostra que esse índice pode também ser calculado em função da rentabilidade das vendas (margem líquida) e do giro do patrimônio líquido, conforme a fórmula abaixo: ROE = Lucro Líquido Vendas Líquidas x Vendas Líquidas Patrimônio Líquido 45 (3.4.2) Capítulo 3 Revisão de Literatura Analisando os componentes dessa equação, os administradores podem identificar as causas das alterações que podem acontecer ao longo do tempo no ROE, o que permite aos mesmos executarem ações de correção ou redefinam suas estratégias empresariais. Nesse sentido, Iudícibus & Marion (2000, p. 161) comentam que “a importância do quociente de retorno sobre o patrimônio líquido reside em expressar os resultados globais auferidos pela gerência na gestão de recursos próprios e de terceiros, em benefícios dos acionistas”. Já em relação à análise de crédito, revela, indiretamente, uma segurança de perpetuidade do negócio e de retorno dos valores emprestados. 3.4.3 ROA (return on total assets) ou Retorno sobre o ativo total Esse indicador reflete o quanto a empresa está obtendo de resultado em relação aos seus investimentos totais, isto é, a rentabilidade ou retorno sobre os ativos totais e evidencia o ganho proporcionado por unidade de ativo da sociedade. É representado pela seguinte expressão: ROA = Lucro Líquido AtivoTotal (3.4.3) De acordo com Iudicibus & Marion (2000) e Assaf (2003), esse indicador constitui um dos mais importantes índices de um balanço para os gestores de uma empresa, pois ele demostra as razões que ocasionaram a rentabilidade alcançada. Esse indicador mostra qual o custo ou despesas financeiras máximas que uma empresa pode assumir nas suas captações de empréstimos, pois se a mesma tomar um empréstimo a uma taxa de juros superior à rentabilidade dos seus ativos, o resultado obtido pela aplicação desse financiamento será inferior às despesas de juros pagas ao credor, reduzindo, portanto, o ganho dos sócios. Esse índice pode ser igualmente obtido pela conjugação da margem operacional de lucro (MOL) com a rotação ou giro do ativo, expresso pela seguinte fórmula: ROA = MOL x RA. A margem operacional representa qual o ganho operacional (resultado antes das despesas e receitas não operacionais) da empresa em relação a sua receita operacional líquida (vendas líquidas), portanto, MOL = LO/ROL. Já a RA (ROL/AT) revela quantas vezes o ativo total 46 Capítulo 3 Revisão de Literatura girou durante determinado período, ou seja, revela quanta vezes a empresa conseguiu vender o valor equivalente ao seu ativo. A Figura 3.4.1 evidencia a ROA por essa conjugação. Margem operacional Lucro operacional ----------------------Vendas líquidas ROA X Giro do ativo total Vendas líquidas -------------------Ativo total Figura: 3.4.1 – Ilustração do cálculo do ROA pelos índices de MOL e RA Fonte: Adaptado de Assaf (2003) A avaliação por meio dessa expressão permite aos gestores uma maior facilidade na identificação das causas que podem estar levando a empresa a um melhor ou pior desempenho do que o esperado. Por exemplo, caso o problema esteja na margem, poderá fazer o controle mais eficiente das despesas, elevar as margens ou agilizar a política de vendas, como também se a margem é o fator para conseguir a rentabilidade, o caminho é o giro/rotação. Por outro lado, caso o problema seja verificado no giro, deve concentrar a atenção na gestão dos ativos, o que evita a ociosidade dos recursos. Esse modelo de performance é denominado Sistema Du Pont de análise financeira, tendo em vista que foi apresentado em 1930 pela empresa Du Pont como ferramenta básica utilizada para a análise e a avaliação de seus investimentos em sua atividade (Padoveze & Benedicto, 2007). 3.4.4 Rentabilidade das vendas Esse índice mensura a capacidade de a empresa gerar lucro por meio de suas vendas. A margem líquida (ML) expressa o ganho líquido da empresa em cada unidade vendida, isto é, compara o resultado final do exercício com a receita operacional líquida (ROL). A ML reflete a remuneração sobre a forma percentual das vendas após a dedução de todos os custos, despesas, inclusive juros, impostos e dividendos. A equação abaixo mostra esse índice. 47 Capítulo 3 Revisão de Literatura ML = Lucro Líquido Vendas Líquidas (3.4.4) A margem operacional de lucro explicita o resultado operacional (lucro antes das despesas e receitas não operacionais) da empresa em relação as suas vendas, ou seja, quanto é a margem de lucro proveniente de suas atividades operacionais. Representa, portanto, a margem remanescente para a quitação das despesas não oriundas da atividade operacional. Esse indicador é expresso pela equação abaixo: MOL = Resultado Operacional Vendas Líquidas (3.4.5) Ressalte-se que os indicadores acima mencionados não possuem um parâmetro predefinido. Na sua interpretação, pois, deve ser considerado qual o segmento em que está inserida a empresa analisada. 3.4.5 ROI (Return on investiment) ou Retorno sobre o investimento O retorno sobre os investimentos (return on investiment – ROI) considera a rentabilidade pura das operações operacionais da empresa, pois no resultado ou lucro operacional não são consideradas as despesas e receitas financeiras, como também o imposto de renda e as outras despesas e receitas (ambas eventuais) não decorrentes da atividade operacional. Esse indicador mede o desempenho do investimento líquido, ou seja, são deduzidos do ativo total os passivos considerados como não onerosos ou operacionais (passivo de funcionamento), tais como fornecedores, salários a pagar, encargos/tributos etc. (AOL = AT – PCC). É obtido com a seguinte fórmula: ROI = Lucro Operacional Ativo Operacional (3.4.6) Esse índice, similar ao ROA, permite ver quanto a empresa está obtendo de resultado ou ganho em relação aos ativos operacionais (ativo total menos o passivo funcionamento ou operacional, que é representado pelas contas ligadas à atividade operacional da empresa, ou seja, em tese, não são oneradas por juros/encargos financeiros). O ativo operacional será igual 48 Capítulo 3 Revisão de Literatura ao passivo oneroso (empréstimos bancários etc.) mais o PNC acrescido do PL (capital próprio ou dos sócios), isto é, AOL = PCF + PNC + PL. 3.4.6 Autofinanciamento das empresas Os índices de rentabilidade anteriormente citados refletem os efeitos combinados da liquidez e da administração dos ativos e passivos da empresa. Além disso, por meio da avaliação desses indicadores pode-se verificar se uma empresa terá condições de se perpetuar no mercado, como também remunerar seus acionistas/cotistas. No entanto, para que isso ocorra, é necessário que a mesma obtenha autofinanciamento que, segundo Fleuriet (2003, p. 23) “exprime o montante dos recursos gerados pela empresa e que são conservados para seu financiamento interno”. O autofinanciamento é, pois, de suma importância para o financiamento das atividades da empresa, principalmente se a mesma planeja crescer. Caso a empresa apresente uma situação deficiente nesse aspecto, terá, portanto, grande dificuldade, além de ameaça ao seu futuro, pois irá sempre necessitar de recursos oriundos dos sócios ou de entidades financiadoras (bancos) para manter seus negócios. Na realidade, trata-se do lucro líquido ou de parte desse que é reinvestido na atividade empresarial. É representado pela seguinte equação: Autofinanciamento = lucro retido + depreciação/amortizações (valores que não representam efetiva saída de caixa). A figura abaixo reflete essa situação. Na análise do autofinanciamento, por conseguinte, está envolvida a política de distribuição de lucros ou dividendos. (Grifo do autor). Lucro líquido Dividendos ou bonificações Lucro retido Depreciação AUTOFINANCIAMENTO Figura: 3.4.2: Ilustração do Autofinanciamento Fonte: Adaptado de Vieira (2005) 49 Capítulo 3 Revisão de Literatura Segundo Vieira (2005) e Brasil & Brasil (1997), o autofinanciamento é a principal fonte de crescimento do capital de giro (CDG) e reforça o financiamento da NCG, sendo, portanto, um fator essencial para se alcançar uma posição de liquidez satisfatória. Além disso, é bastante importante que a empresa disponha de recursos gerados internamente, os quais possam ser reinvestidos na manutenção e no crescimento dos seus negócios/atividade. Nesse mesmo sentido, Fleuriet & Brasil (1980) afirmam que esses recursos próprios constituem a primeira alavanca financeira de que dispõe a firma para enfrentar o seu crescimento. O autofinanciamento e os empréstimos a longo prazo constituem as principais fontes de recursos que possibilitam o crescimento de uma empresa. Quanto aos lucros retidos (autofinanciamento) ou reaplicados na atividade empresarial, os acionistas ponderam se a rentabilidade produzida pela empresa supera os ganhos que os mesmos poderiam alcançar ao disporem de seus lucros, aplicando-os em outras oportunidades análogas de investimento. 3.5 O Modelo Fleuriet ou Modelo Dinâmico Este subcapítulo, visando atingir parcialmente o objetivo desta dissertação, será destinado ao referencial teórico do MF -, também conhecido como modelo dinâmico de análise econômico-financeira de empresas. 3.5.1 O Modelo Fleuriet ou Dinâmico Os demonstrativos contábeis e financeiros de uma empresa são de fundamental importância para a obtenção de indicadores que servirão de subsídios para a tomada de decisão no processo de gestão financeira de uma companhia. O exame das informações obtidas por intermédio desses demonstrativos possibilita a compreensão e a avaliação de aspectos tais como: capacidade de pagamento da empresa por intermédio da geração de caixa; capacidade de remuneração aos investidores; nível, qualidade e motivo do endividamento, e políticas operacionais e seus impactos na necessidade de giro da empresa. De acordo com Brasil & Brasil (1997, p.01): 50 Capítulo 3 Revisão de Literatura A contabilidade, através de seus registros consolidados em vários formatos de balanços, podem ser considerados como fotografia da empresa em determinadas datas, já as demonstrações de resultados, os quadros de origens e aplicações, o demonstrativo de mutações patrimoniais consignam fluxos monetários por mostrarem os movimentos de valores entre dois momentos ou duas posições, entre datas determinadas. Continuando, Brasil & Brasil (1997, p.01/02) afirmam que: A empresa é um organismo vivo, agindo no ambiente de mudanças constantes, sendo, portanto, necessário que o empresário tenha em mãos um instrumento que lhe permita ter condições de avaliar os riscos que está correndo, para tomar medidas de ajuste que se fizerem necessárias, para isso pressupõe um enfoque dinâmico da contabilidade. Entretanto, a forma tradicional de apresentação do balanço patrimonial é estática e padronizada. Nela se discrimina de forma horizontal ordenada os saldos de todos valores integrantes do ativo e do passivo, conforme o prazo de disponibilidade das aplicações e de exigibilidades das origens dos recursos em ordem decrescente. Nesse sentido, Fleuriet (2003, p. 3) afirma que: Embora a classificação horizontal da apresentação tradicional ofereça uma série de vantagens, ela se mostra inadequada para uma análise dinâmica da situação econômico-financeira das empresas. Em geral, certas contas do ativo e do passivo renovam-se constantemente à medida que se desenvolvem as operações da empresa. Este fato constitui a base para uma nova classificação horizontal que enfatiza os ciclos econômico e financeiro de uma empresa, fornecendo dados para a análise dinâmica em oposição à análise estática normalmente realizada através das informações fornecidas pela classificação tradicional. Dessa modo, o MF torna-se uma interessante alternativa para se ultrapassarem as restrições na análise das fontes de financiamento da empresa, além das já oferecidas pela análise tradicional, servindo, portanto, de complemento alternativo para as avaliações dos gestores. De acordo com Braga (1991), em termos gerenciais, o modelo permite realizar projeções sobre a situação das empresas no futuro, bem como as informações resultantes da aplicação desse modelo são de grande utilidades para os administradores e para os diversos agentes externos (stakeholders) que estejam interessados em avaliar a situação financeira de uma empresa. Segundo Fleuriet (2003, p.7): Para uma melhor compreensão do modelo de análise financeira que se pretende definir, as contas do ativo e do passivo devem ser consideradas em relação à realidade dinâmica das empresas, em que as contas são 51 Capítulo 3 Revisão de Literatura classificadas de com o seu ciclo, ou seja, o tempo que leva para realizar uma rotação. O primeiro passo para compreender o MF é a reclassificação das contas do balanço patrimonial, conforme está exibido na Figura 3.5.1, em cíclicas, erráticas e não circulantes ou não cíclicas. Contas Erráticas Contas Cíclicas Duplicatas a receber Estoques Adiantamento a clientes Despesas pagas antecipadamente Fornecedores Salários e encargos Impostos e taxas Adiantamento de clientes - Investimentos Imobilizado Intangível Exigível a longo prazo: Empréstimos bancários a longo prazo - Financiamentos etc. Patrimônio líquido: - Capital Social - Reservas PASSIVO NÃO CIRCULANTE Realizável a longo prazo: - Empréstimos a terceiros - Títulos a receber etc. CONTAS NÃO CÍCLICAS CONTAS NÃO CÍCLICAS Empréstimos bancários a curto prazo Duplicatas descontas Dividendos e IR PASSIVO CIRCULANTE Caixa e Bancos Aplicações financeiras Contas Cíclicas ATIVO NÃO CIRCULANTE PASSIVO Contas Erráticas ATIVO CIRCULANTE ATIVO Figura: 3.5.1 – Estrutura de balanço patrimonial do MF Fonte: Adaptado de Fleuriet (2003) A partir da estrutura acima explicitada, pode-se conceituar de forma sucinta os grupos apresentados na estrutura patrimonial do MF. O ativo circulante foi dividido em ativo circulante cíclico e ativo circulante errático: O ativo circulante cíclico é composto pelas rubricas relacionadas diretamente com o ciclo operacional da empresa e apresenta um movimento contínuo e cíclico, isto é, renovável, tais como: estoque, contas a receber, adiantamento a fornecedores etc.; No ativo circulante errático estão as contas de natureza essencialmente financeira, como caixa, bancos, aplicações financeiras e títulos de curto prazo, que apresentam 52 Capítulo 3 Revisão de Literatura movimento descontínuo e errático - "do latim erraticu. Errante, vadio, aleatório, andando fora do caminho, ou seja, implica a não-ligação dessas contas ao Ciclo Operacional da empresa” (Fleuriet 2003, p.7) -, isto é, não estão diretamente relacionadas com a atividade operacional da empresa ou não necessariamente renováveis. O PC também é subdivido em dois grupos: Passivo Circulante Errático e Passivo Circulante Cíclico: O passivo circulante errático, similar ao ativo errático, é composto por contas erráticas, tais como: duplicatas descontadas, empréstimos bancários de curto prazo, parcela de curto prazo referente a empréstimos de longo prazo, dividendos etc.; Já o passivo circulante cíclico é composto pelas contas ligadas diretamente à atividade operacional da empresa, renováveis, tais como fornecedores, salários a pagar, tributos/encargos sociais, adiantamento de clientes etc. Assaf & Silva (2002), partindo da mesma ótica proposta por Fleuriet, porém com enfoque um pouco diferente, reclassificam, conforme está ilustrado na Figura 3.4.1.2, o balanço patrimonial quanto à natureza das operações das empresas, numa visão mais empresarial, em: Financeiro, Operacional e Permanente. PERMANTETE Exigível a longo prazo Patrimônio líquido PERMANENTE Financeiro Operacional Realizável a longo prazo Investimentos Imobilizado Intangível CIRCULANTE Duplicatas a receber Estoques Adiantamento a clientes Despesas pagas antecipadamente Empréstimos bancários Financiamentos Duplicatas descontas Dividendos e IR Fornecedores Salários e encargos Impostos e taxas Adiantamento de clientes Operacional Caixa e Bancos Aplicações financeiras Letras de câmbio PASSIVO Financeiro CIRCULANTE ATIVO Figura: 3.5.2: Estrutura patrimonial a partir do MF Fonte: Adaptado de Assaf & Silva (2002) Quanto ao modelo acima, os autores fazem algumas definições sobre esses grupos patrimoniais: 53 Capítulo 3 Revisão de Literatura O ativo circulante financeiro (ACF) e o passivo circulante financeiro (PCF) não apresentam nenhum vínculo direto com sua atividade operacional. O PCF não sofre quaisquer alterações caso venha a ocorrer uma mudança no volume de atividade, enquanto o ACF varia em função do risco ou da conjuntura de maior ou menor liquidez que a empresa queira assumir; O ativo circulante operacional (ACO) e o passivo circulante operacional (PCO) mantêm estreita relação com o nível de atividade da empresa, pois são influenciados pelo montante de negócios (vendas e produção) e pelo ciclo operacional (condições de recebimento e do pagamento a fornecedores, prazo de estocagem etc.). Quanto às vantagens que a segregação entre ativo e passivo circulantes, em contas operacionais e financeira, proporciona, Assaf & Silva (2002, p. 61) afirmam: Além de proporcionar uma avaliação mais analítica da posição financeira da empresa, o critério permite, ainda, de maneira relativamente simples e dinâmica, que se identifiquem as efetivas necessidades de capital de giro da empresa, ou seja, o volume de investimento operacional em giro adequado ao seu equilíbrio financeiro. No tocante ao permanente ou ativo não circulante (ANC), vale mencionar que a Lei nº 11.941/09 alterou a classificação das rubricas de longo prazo do balanço patrimonial contidas na Lei 6.404/76 (Art. 178), as quais passaram a ser classificadas de ativo não circulante – ANC – e passivo não circulante (PNC) e patrimônio líquido (conforme já foi relatado no subcapítulo 3.1.1). Anteriormente, eram classificas de ativo realizável a longo prazo e permanente. Já o passivo era dividido em exigível a longo prazo, resultado de exercícios futuros e patrimônio líquido. Na realidade, a nova classificação é praticamente a mesma denominada por Fleuriet na constituição do seu modelo. No ANC estão as contas realizáveis a longo prazo, ou seja, os direitos a receber a longo prazo (a mais de 360 dias), e o permanente (investimentos fixos). As rubricas exigíveis a longo prazo (a mais de 360) e o patrimônio líquido estão classificadas como PNC e representam as fontes de financiamento de longo prazo próprias ou de terceiros. O que caracteriza esse grupamento é a lenta movimentação de recursos ao longo do tempo. A partir dessa nova classificação dos grupos patrimoniais, surgem os conceitos das variáveis do modelo que são: Necessidade de capital de giro (NCG), Capital de Giro (CDG) e 54 Capítulo 3 Revisão de Literatura Saldo de Tesouraria (ST). A Figura 3.5.3, numa visão simplificada, resume a formação do MF, o que permite uma melhor compreensão do modelo. MODELO FLEURIET Necessidade de Capital Giro ACO Capital de Giro PCO PNC Saldo de Tesouraria ANC ACF PCF Figura: 3.5.3 – Estrutura patrimonial a partir do MF Fonte: Adaptado de Marques (2002) Essas variáveis serão explicadas mais detalhadamente na continuidade do trabalho. Outro elemento necessário à compreensão do MF é conhecer a definição do CO e do CF, conforme foi detalhado no subcapítulo 3.4.1.3. 3.5.1.1 Necessidade de capital de giro (NCG) Este indicador do MF nomeado de necessidade de capital de giro (NCG), também é conhecido por outras denominações encontras na literatura, tais como: Investimento operacional em giro (IOG) Necessidade líquida de capital de giro (NLCDG) Necessidade de investimento em giro (NIG) Working Investiment (WI) Nesta dissertação, será usada a denominação necessidade de capital de giro (NCG), até por se tratar da designação dada pelos autores do modelo. Segundo Fleuriet (2003, p.7): 55 Capítulo 3 Revisão de Literatura Quando, no ciclo financeiro, as saídas de caixa ocorrem antes das entradas de caixa, a operação da empresa cria uma necessidade de aplicações permanente de fundos, que se evidencia no balanço por uma diferença positiva entre o valor das contas cíclicas do ativo e das contas cíclicas do passivo. Denomina-se de Necessidade de Capital de Giro (NCG) esta aplicação permanente de fundos. No mesmo sentido, Assaf & Silva (2002, p. 63) exaram que: Quando a atividade operacional da empresa cria um fluxo de saídas de caixa mais rápido que o da entrada (os pagamentos dos fatores de produção ocorrem antes ao recebimento da venda), identifica-se claramente uma necessidade permanente de investimento em seu giro, que é apurada pela diferença entre os ativos e passivos cíclicos. Dessa maneira, a NCG é definida pela seguinte expressão: NCG ACO PCO (3.5.1) A equação anterior é demonstrada na Figura 3.5.4, onde fica evidenciada na estrutura patrimonial a localização da NCG. ATIVO PASSIVO ACO PCO NCG ANC PCN Figura: 3.5.4 – Ilustração da NCG Fonte: Elaboração própria Essa situação acontece porque dificilmente os pagamentos que a empresa realiza (saída de caixa) são simultâneos com os seus recebimentos (entradas de caixa), ou seja, variam de acordo com o CF e com o volume de vendas ou de negócios realizado pela empresa. Dessa forma, verifica-se que a falta de sincronia temporal entre pagamento, produção, vendas/recebimento pode fazer com que o CO não gere valores e/ou prazo suficientes para amparar a atividade operacional da empresa. Dessa maneira, a NCG tem por objetivo apurar quais são as necessidades que uma empresa tem de capital de giro para bancar as aplicações operacionais não supridas pelas fontes operacionais ou cíclicas de recursos (fornecedores, salários e encargos a pagar etc.). Portanto, quando os recursos oriundos das fontes operacionais são insuficientes, a empresa precisará recorrer a fontes não ligadas diretamente à atividade, isto é, a fontes erráticas, como, por exemplo, empréstimos bancários de curto prazo. Nesse sentido, Vieira (2005, p. 78) define a NCG como sendo: 56 Capítulo 3 Revisão de Literatura [...] o saldo líquido das aplicações operacionais de recursos, principalmente, originárias dos investimentos nas contas clientes e estoques (ativo cíclico), e das fontes operacionais de recursos, evidenciadas principalmente pelas contas de fornecedores, salários e encargos sociais a pagar e impostos operacionais (passivo cíclico). Para compreender a NCG, é importante mencionar que a mesma é influenciada pelo ciclo financeiro, pois ocorre maior demanda de recursos quando mais longos são seus prazos (Assaf & Silva, 2002). Exemplificando, a redução do prazo de pagamento a fornecedores pode elevar a NCG, indicando uma maior demanda por recursos de outras fontes para o seu financiamento. De maneira similar, ao ocorrerem alterações que podem acontecer nas fases operacionais, também pode ser modificado o volume de capital necessário ao giro da empresa. Por exemplo, a diminuição do prazo de estocagem e de recebimento proporcionará uma redução da NCG. Diante disso, fica evidente que a NCG é influenciada pelos ciclos operacional e financeiro, como também pelo volume de negócios ou das vendas da empresa (NCG = CF x Vendas), pois, quanto maior o aumento das vendas, mais elevada será a necessidade de recursos aplicados no ACO (duplicatas a receber/clientes, estoques etc.). Por outro lado, devese esperar que o incremento das vendas venha acompanhado do aumento do PCO (fornecedores, impostos e tributos etc.), para fazer face à variação ou ao novo nível da atividade da empresa. Portanto, a análise da NCG é considerada dinâmica em função do influxo que as variações nas vendas e nos prazos de rotação influenciam essa variável (Michalischen & Savoia, 2006). Partindo dessa abordagem, Padoveze & Benedicto (2007) afirmam que as contas cíclicas são necessárias para o ritmo das operações da empresa. Não podem, pois, ser realizadas e utilizadas na quitação de dívidas financeiras, sob pena de se comprometer a continuidade da sociedade. Nesse sentido, a NCG é uma necessidade operacional permanente de recursos e, em condições de equilíbrio, deve ser financiada com recursos também de longo prazo (Assaf & Silva, 2002). Portanto, fica evidenciado que a NGC representa um investimento ou uma aplicação. Ao analisar a diferença entre as aplicações cíclicas ou operacionais e as fontes cíclicas ou operacionais, verifica-se as seguintes situações: 57 Capítulo 3 Revisão de Literatura NCG POSITIVA (ACO > PCO): Nessa situação, a empresa necessita de recursos para o giro dos negócios, o qual poderá ser financiado com recursos próprios e/ou recursos de terceiros de curto e de longo prazos; NCG NEGATIVA (ACO < PCO): Embora pouco comum, nesta situação a empresa dispõe de sobra ou excesso de financiamento. Tal situação denota que a empresa é autossuficiente quanto a sua parte operacional e dispõe de recursos para financiar outros investimentos permanentes ou fazer aplicações financeiras; NCG NULA (ACO = PCO): Situação hipotética. Nesse caso, pois, a empresa não necessita de financiamento extra para o giro dos seus negócios, financiando-os apenas com contas as cíclicas ou operacionais. Quanto à situação de a NCG ser positiva ou negativa, Silva (1997) menciona que, quando ela for negativa, ao invés de ser um investimento, estará sendo um financiamento, ou seja, ao invés de tomar recursos, a NCG libera recursos. Quando positiva, representa uma aplicação ou investimento, isto é, necessita de fontes para financiá-la. Em relação às fontes de financiamento da NCG, pode-se citar as seguintes: capital de terceiros, tais como empréstimos bancários de curto ou longo prazo; créditos dos acionistas ou de controladas/coligadas etc.; capital próprio representado pelo patrimônio líquido, que é o recurso investido pelos acionistas/quotistas e pelos lucros reinvestidos (autofinanciamento). A depender do segmento em que a empresa esteja inserida, a NCG pode apresentar-se de três maneiras: permanente (em que as empresas apresentam certa homogeneidade nas vendas ao longo do ano); sazonal (em que as empresas têm forte concentração de vendas em determinado período do ano - Natal, festas juninas, produtores rurais); ou mista aquelas que produzem produtos distintos, como, por exemplo, ovos de páscoa e biscoitos, por meio de linhas de produção segregadas, mas com administração única. O conhecimento dessas situações permite aos gestores montarem estratégias mais adequadas para a utilização das fontes de financiamentos de sua NCG, em determinado períodos, de acordo com as necessidades da sociedade. Corroborando, Carneiro Júnior & Marques (2005) registram que “em essência a NCG significa a medida chave do processo de crescimento da empresa, e envolve decisões adequadas quanto ao seu financiamento”. Fleuriet (2003. p. 8-10) tece algumas considerações sobre a NCG, com o objetivo de esclarecer o seu conceito: 58 Capítulo 3 Revisão de Literatura A NCG é diferente do Capital Circulante Líquido (CCL), pois o CCL resulta da equação ativo circulante menos passivo circulante (CCL= AC – PC). Como o ACO e o PCO representam parte do ativo do passivo circulantes. conclui-se que a NCG é, necessariamente, diferente do CCL; A NCG é um conceito econômico-financeiro e não uma definição legal. A classificação contábil muita vezes não permite identificar com clareza as contas do ativo e do passivo cíclico, portanto, a NCG pode variar com as informações obtidas pelo analista financeiro sobre os ciclos econômico e financeiro das empresas; A NCG é bastante sensível às modificações que ocorrem no ambiente econômico em que a empresa atua. Dessa forma, ela depende, basicamente, da natureza e do nível de atividade dos negócios da empresa, pois a natureza desses negócios determina o ciclo financeiro, enquanto o nível de atividade é em função das vendas; As contas cíclicas do ativo e do passivo que constituem a NCG são contas ligadas diretamente às operações da empresa, pois as contas do ativo e do passivo estão ligadas às operações da empresa que representam as aplicações e as fontes de recursos; A NCG pode ser negativa. Nesse caso, no ciclo financeiro, as saídas de caixa ocorrem depois das entradas de caixa. O passivo cíclico torna-se maior do que o ativo cíclico, constituindo-se uma fonte de fundos para a empresa; Se uma empresa suspender ou encerrar parte suas operações, ocorrendo uma concordata ou falência, a NCG, que constituía uma aplicação de fundos, tornar-se-á uma fonte de fundos que poderá ser utilizada para o pagamento a credores e acionistas. Na visão de Matarazzo (2008, p. 337): A NCG é a chave para administração financeira de uma empresa, não sendo um só conceito fundamental para análise da empresa do ponto de vista financeiro, ou seja, análise de caixa, mas também de estratégias de financiamento, crescimento e lucratividade. Corroborando com essa afirmação, Silva (1997) afirma que a NCG é um método de análise de relativa simplicidade e de grande utilidade no auxílio da determinação da situação financeira de uma empresa, pois fornece uma visão sistêmica do impacto nas diversas áreas de decisão na empresa. 59 Capítulo 3 Revisão de Literatura 3.5.1.2 Capital de giro Na avaliação da NCG, percebe-se que a mesma revela o nível dos recursos necessários para as empresas manterem o giro de seus negócios, representando uma aplicação ou investimento. Como esses investimentos são bastante vinculados à atividade operacional de uma empresa, sofrendo constantes renovações, equipara-se a um investimento permanente e de longo prazo, que necessita ser financiado com recursos, que tenham, preferencialmente, características análogas. Esses recursos de longo prazo são oriundos das rubricas que compõem o passivo não circulante (PNC), ou seja, exigível a longo prazo (representa os capitais alheios) e o patrimônio líquido (representa os recursos próprios, isto é, os valores investidos pelos acionistas e os lucros reinvestidos). Dessa forma, Vieira (2005, p.84) afirma que: A NCG dever ser, preferencialmente, financiada pelo saldo líquido da fontes e aplicações de longo prazo, que compõe as contas permanentes do ativo e do passivo reclassificado. A este saldo de longo prazo denominamos capital de giro (CDG)”. Lembrando que o ativo permanente ou não circulante é composto pelo realizável a longo prazo, investimento, imobilizado e o intangível. Diante da definição acima mencionada, o CDG pode ser representado pela seguinte expressão: PNC ANC CDG (3.5.2) O CDG representa as fontes de recursos que a entidade devem buscar para financiar a NCG, de maneira a guardar a compatibilidade entre as características temporais das fontes e as aplicações cíclicas. No entanto, somente uma parte desses recursos é utilizada para financiar a NCG, pois a maior parte de tais fundos está aplicada, prioritariamente, no ANC (imobilizações, investimentos, máquinas e equipamentos, outros valores a receber a longo prazo etc.). É importante mencionar que o CDG possui o mesmo valor do CCL, que é demonstrado pela seguinte expressão: CCL = AC menos PC. O CCL, indicador da análise tradicional, demonstra a situação de liquidez/solvência no curto prazo da empresa (é semelhante ao índice 60 Capítulo 3 Revisão de Literatura de liquidez corrente). A igualdade ocorre porque o balanço é uma equação matemática, em que as aplicações são iguais às fontes (Silva 1997, p. 243): AC ANC PC ANC PL (3.5.3) A partir dessa expressão, pode-se obter a seguinte igualdade: AC PC PNC PL ANC (3.5.4) Daí fica evidenciado, matematicamente, que se pode obter o montante do CCL pela diferença entre as contas não circulantes, ou seja, PNC menos ANC. Entretanto, a interpretação desses indicadores é bastante diferente, haja vista que o CCL, na visão tradicional, representa uma aplicação de recursos, ou seja, um excedente do ativo circulante em relação ao PC. Já o CDG, conforme está visualizado na Figura 3.5.5 abaixo, representa uma fonte de recursos, isto é, revela o excedente de fontes de longo prazo em relação às aplicações também de longo prazo. ATIVO PASSIVO AC PC CCL ANC CDG PNC Figura: 3.5.5 – Ilustração do CCL e do CDG no Balanço Fonte: Adaptado de Vieira (2005) De acordo com Fleuriet (2003), geralmente o CDG é impactado pelas seguintes variáveis: autofinanciamento, aumento do capital (aporte de recursos pelos sócios/acionistas), empréstimos a longo prazo e investimentos no ANC (aumento do permanente, aplicação em investimentos), sendo que, se as três primeiras aumentam, também se eleva o CDG. Já os investimentos no ANC, caso aumentem, causarão a redução do CDG. A exemplo da NCG, o CDG também pode assumir valores positivos como negativos, conforme está expresso abaixo: CDG positivo (PCN > ANC), conforme está evidenciado na Figura 3.5.1.2.2, as fontes de recursos permanentes superam as aplicações permanentes e indicam a utilização de recursos estáveis (de longo prazo) no financiamento da NCG, ou seja, o CDG representa uma fonte de fundos permanentes para o financiamento das operações da empresa; 61 Capítulo 3 Revisão de Literatura ATIVO PASSIVO ACF PCF + PCO CDG ACO PNC ANC Figura: 3.5.6: Ilustração do CDG positivo Fonte: Elaboração própria CDG negativo (PCN < ANC) significa que as aplicações permanentes superam as fontes de recursos permanentes, o que evidencia a utilização de recursos de curto prazo no financiamento de ativos de pouca liquidez (ativo realizável a longo prazo, investimento, imobilizado), situação que pode acarretar problemas financeiros à empresa, conforme abaixo está demonstrado na Figura 3.5.7; ATIVO PASSIVO ACF ACO PCF PCO CDG ANC PNC Figura: 3.5.7: Ilustração do CDG negativo Fonte: Elaboração própria CDG nulo (ANC = PCN), situação não comum. Ocorre quando as fontes de recursos permanentes foram todas aplicadas no ANC. Portanto, a NCG, se positiva, estará sendo financiada com recursos de curto prazo de terceiros (empréstimos bancários, de coligadas etc.). Nessa situação, o ideal seria que a NCG também fosse nula ou negativa. Fleuriet (2003, p. 11-13), com o objetivo de esclarecer o conceito do CDG, faz as seguintes observações: O CDG possui o mesmo valor do ativo circulante líquido (CCL); no entanto, seu cálculo é realizado de maneira diferente. Além disso, os conceitos são diferentes. O CCL representa uma aplicação de fundos, enquanto o CDG representa uma fonte de fundos. Na visão tradicional, o CCL representa uma medida de folga financeira, ou seja, a capacidade de honrar seus compromissos de curto prazo, enquanto o CDG, no enfoque dinâmico, representa uma fonte de fundos e tendem a demonstrar as 62 Capítulo 3 Revisão de Literatura decisões estratégicas da empresa quanto aos investimentos fixos e quais as origens dos recursos para financiá-los; O CDG, analogamente à NCG, é um conceito econômico-financeiro e não uma definição legal, constituindo uma fonte de fundos permanente utilizada para financiar a NCG; O CDG apresenta certa estabilidade ao longo do tempo, tendo em vista que é oriundo das contas de longo prazo ou permanentes (contas não circulantes); O CDG pode ser negativo (ANC > PNC), o que significa que a empresa financia parte do seu ativo permanente ou não circulante com fundos de curto prazo. Embora tal situação aumente o risco de insolvência, a empresa poderá ter sua situação equilibrada, desde que a NCG também seja negativa. Empresas com maior grau de certeza de suas entradas de caixa podem trabalhar com baixa liquidez ou até mesmo com liquidez negativa. 3.5.1.3 Saldo de tesouraria Por fim, o Saldo de Tesouraria (ST) ou tesouraria (T), que representa o montante de recursos que a empresa precisa obter para financiar a sua NCG quando os recursos oriundos do CDG não são suficientes para financiá-la. Assim sendo, a empresa irá utilizar fontes de curto prazo objetivando complementar o financiamento de suas atividades operacionais. Fleuriet (2003, p. 98) define o ST como sendo “[...] a diferença, num dado momento, entre os recursos empregados para financiar a atividade da empresa e as necessidades geradas por esta atividade”. O ST pode ser definido pela diferença entre o ativo e o passivo errático (ST = ACF – PCF), ou pela diferença entre o CDG – NCG = ST, sendo que essa expressão representa a essência do MF. Como o CDG, o PCF também é uma fonte de recursos, porém de curto prazo e não está ligado à atividade operacional da empresa. Já o ACF, a exemplo da NCG, também representa uma aplicação de recursos, mas de curto prazo e não atrelada à atividade cíclica da companhia. A exemplo do CDG e da NCG, o ST pode ser positivo, negativo ou nulo. 63 Capítulo 3 Revisão de Literatura O ST positivo (ACF > PCF), evidenciado na Figura 3.5.8, acontece quando a empresa possui capital de giro superior a sua necessidade de capital de giro (CDG > NCG). Isso também evidencia que o ACF (contas erráticas do ativo) é superior ao PCF (contas erráticas do passivo). Tal situação significa que a empresa tem disponibilidade de recursos, a qual poderá ser aplicada no mercado financeiro ou utilizada a qualquer tempo no aproveitamento de oportunidades negociais, inclusive para realizar inversões fixas; ATIVO ACF PASSIVO O PCF ST PCO ACO ANC PNC Figura: 3.5.8: Ilustração do ST positivo Fonte: Elaboração própria O ST negativo (ACF < PCF), está demonstrado na Figura 3.5.9, onde fica evidenciado que o CDG não é suficiente para financiar a NCG, como também se verifica que ACF é menor que PCF. Isso indica que a mesma está utilizando capitais de terceiros onerosos (descontos de duplicatas, empréstimos bancários de curto prazo) para financiar sua atividade, ou até mesmo investimentos fixos; ATIVO PASSIVO PCF ACF ST ACO PCO ANC PNC Figura: 3.5.9: Ilustração do ST negativo Fonte: Elaboração própria O ST nulo (ACF = PCF) evidencia a suficiência de recursos do CDG para financiar a NCG, mas sem haver sobras de recursos. Em relação às situações acima mencionadas, Vieira (2005, p.88), afirma que: O ST negativo (ST < 0) representa uma fonte de recursos e indica que a empresa está financiando sua necessidade de capital de giro com recursos de 64 Capítulo 3 Revisão de Literatura curto prazo contido no passivo errático. Por outro lado, o ST positivo (ST > 0) representa uma aplicação e demonstra que a empresa financia toda sua necessidade de capital de giro com recursos de longo prazo e dispõe de um excedente para realizar aplicações de curto prazo. Além disso, o autor ainda registra que o ST apresenta forte componente financeiro e representa uma importante indicação da situação financeira da empresa, Portanto, o monitoramento contínuo da evolução do ST dever ser uma prioridade da gestão financeira da empresa. Na mesma direção, Olinquevitch & Santi Filho (2004, p. 42) afirmam que “a variável Tesouraria (ST), sem dúvida é a que melhor expressa a situação financeira de curto prazo das empresas”. Das situações possíveis desse indicador, a que merece maior atenção é o ST negativo, pois indica que a empresa vem recorrendo a fundos de curto prazo para financiar sua NCG como também pode estar a financiar o ANC, o que pode resultar em dificuldade financeira, haja vista que está utilizando fontes de financiamento incompatíveis com sua necessidade. Afinal, como já foi mencionado neste trabalho, as fontes adequadas de financiamento da NCG são as fontes de longo prazo, ou seja, o CDG. Nesse sentido, Matias (2007, p. 39), afirma que: O aumento do passivo circulante financeiro devido, por exemplo, a sucessivos empréstimos bancários ou descontos de duplicatas, pode acarretar aperto financeiro e conseqüente aumento do risco financeiro, isto é, da empresa se tornar insolvente. Normalmente, problemas na gestão do capital de giro operacional desembocam em deterioração do saldo de tesouraria. Normalmente, tal situação acontece porque a empresa não vem obtendo autofinanciamento (lucro retido + depreciação) suficiente para amparar o incremento da NCG. Numa mesma abordagem, Batistella (2006) expressa que: Quando o ST for negativo isto é um sinal de que a empresa precisa adequar seu investimentos e financiamentos, pois não é interessante para a liquidez de uma companhia que recursos de curto prazo cubram investimentos de longo prazo. Em síntese, o ST negativo é consequência de ações aplicadas na NCG e no CDG. A Figura 3.5.10 mostra quando se torna evidente a piora da situação financeira, por meio do descontrole do crescimento das fontes onerosos (principalmente bancárias) de curto prazo, sendo consequência do ST estar cada vez mais negativo, variando em proporção superior à NCG. Essa situação é denominada de efeito tesoura. Essa tendência é dada pela relação ST/|NCG|. O resultado decrescente revela que a empresa poderá não ter capacidade de 65 Capítulo 3 Revisão de Literatura pagamento para quitar com suas obrigações. A denominação é proveniente do hiato entre as curvas da NCG e do CDG, que se apresentam cada vez maiores e assumem a forma de uma tesoura aberta (Silva, 1997). $ NCG ST3 ST1 ST2 CDG t Figura: 3.5.10 –Ilustração do Efeito Tesoura Fonte: Elaboração própria Na observação da figura acima, verifica-se que o ST a cada período vem evoluindo consideravelmente, o que denota que a cada ano ou exercício a empresa aumenta sua dependência de recursos onerosos de curto prazo (geralmente empréstimos bancários). Outro indicador que visualiza essa situação é a relação entre ST/Vendas, demostrada pela fórmula [(ST/Vendas) x 360)], que indica quantos dias de vendas a empresa necessita vender (faturar) para obter os recursos completares para honrar suas obrigações financeiras, ou seja, quantos dias do seu faturamento equivalem ao seu endividamento no curto prazo (Silva, 2008). Segundo Silva (1997), Brasil & Brasil (1997), Vieira (2005) e Fleuriet (2003), o efeito tesoura pode ser decorrente dos seguintes aspectos: crescimento muito rápido das vendas e consequente aumento da NCG substancialmente, ano a ano; utilização de recursos bancários de curto prazo para financiar investimentos no ativo não circulante (imobilizações) ou a aquisição de outros negócios; crescimento expressivo do ciclo financeiro; imobilizações inadequadas (investimentos elevados com retorno a longo prazo); endividamento de perfil de retorno inadequado; prejuízos; distribuição excessiva de dividendos/lucros; 66 Capítulo 3 Revisão de Literatura altas taxas de juros; durante o período de crescimento das vendas, as fontes externas, que aumentam o CDG, são utilizadas somente para novos investimentos em bens do ativo permanente que, por sua vez, diminuem o CDG; relação ∆NCG/Vendas crescendo a um ritmo maior do que a relação autofinanciamento/vendas, durante o período de crescimento das vendas. A consequência do efeito tesoura é o overtranding, que significa o ato fazer negócios superiores à capacidade de financiamento da necessidade de capital de giro, decorrente dos negócios da empresa. Portanto, o overtranding é a condição de impossibilidade de financiamento do efeito tesoura (Matias, 2007). Isso pode ocorrer quando o CDG da sociedade se mostra cronicamente insuficiente para amparar o seu nível de atividade. Para resolver ou amenizar a situação anteriormente descrita, pode-se citar a capitalização (aporte de capital por parte dos sócios), em conjunto com uma completa revisão de prazos e margens. Assim, a empresa deverá planejar o incremento do ST, administrando as variáveis que o afetam. Essas variáveis são: o autofinanciamento (capacidade de gerar lucros e reinvesti-los na empresa, também depende do nível de atividade); a NCG que depende do ciclo financeiro, do nível de vendas e das decisões estratégicas (aumento ou redução das inversões fixas) que alteram o CDG, as quais devem ser consideradas levando em conta o equilíbrio entre o CDG e a NCG. Contudo, conforme Silva (1997), é importante salientar que o fato isolado de o ST ser negativo não é preocupante, isto é, não implica necessariamente uma situação de aperto financeiro. Na realidade, deve-se atentar para a tendência, pois o ST que, períodos após período, se revela crescentemente negativo e expressivo em relação às vendas, pode evidenciar que a empresa se encontra em situação financeira difícil, podendo, inclusive, estar a caminho da insolvência. Ratificando essa situação, Neiva (2008), na sua dissertação sobre Tipificação Financeira de Empresas Inadimplentes: Financiamentos de Projetos de Investimento Concedidos pelo Banco Regional de Desenvolvimento do Extremo Sul (BRDE), evidenciou que mesmo no grupo de adimplentes havia empresas com ST negativo. Continuando, o autor afirma que o ST se mostrou útil na discriminação das inadimplentes, quando considerado em conjunto com outros índices da análise multivariada. 67 Capítulo 3 Revisão de Literatura Corroborando com essa visão, Matias (2007, p. 410) menciona que “nem sempre o efeito tesoura é prejudicial aos negócios, principalmente em termos de rentabilidade”. Exemplificando, o autor relata que, caso a empresa consiga obter empréstimos a 1,5% a.m. e com as vendas a prazo obtenha 4% a.m. (contas a receber), o efeito tesoura não será prejudicial para a condição econômica da empresa, em que pese ser prejudicial em termos de liquidez (capacidade de pagamento). Essa situação explicita o dilema liquidez x rentabilidade. Outro aspecto importante a ser observado é que o ST positivo e constante/elevado não necessariamente significa existir uma situação desejável, pois tal situação pode denotar que a empresa esteja perdendo oportunidades de investimentos, criadas pela sua estrutura financeira, devido à falta de estratégias voltadas para novos investimentos, tanto fixos como operacionais (Fleuriet, 2003). Resumindo o conceito do ST, a figura seguinte visualiza o fluxo da sua formação, demonstrando por meio gráfico como se processo a sua formação. Fonte de longo Prazo Estratégico + operacional CDG Aplicação de longo Prazo Aplicações operacionai s Fontes operacionais Financeir o ST Aplicações de curto prazo Fontesde curto prazo NCG Operacional Figura: 3.5.11 –Radiografia da formação do ST Fonte: Adaptado de Vieira (2005) 3.5.2 Tipos de estruturas financeiras das empresas O MF, por meio das suas variáveis CDG, NCG e ST permitiu a Flueriet (2003) e Brasil & Brasil (1997) identificarem 6 perfis conjunturais e estruturais das empresas, isto é, cada perfil denota a situação financeira em determinado momento, de acordo com as configurações observadas do CDG, da NCG e do ST. Porém, eles somente evidenciaram os quatro tipos que 68 Capítulo 3 Revisão de Literatura aparecem em maior frequência, sendo que, em relação aos outros dois, apenas relataram a sua existência. Dando continuidade a esse estudo, Braga (1991), Marques & Braga (1995), Vieira (2005) e Braga (2004) demonstram as seis estruturas de balanços, visualizadas no quadro abaixo, que correspondem a uma situação financeira relativamente ao risco de solvência das empresas. Quadro 3.5.1 – Ilustração das estruturas financeiras ou de balanço. Tipo CDG NCG Condição ST Situação I + - CDG > NCG + aplicação Excelente II + + CDG > NCG + aplicação Sólida III - - CDG > NCG + aplicação Arriscada IV + + CDG < NCG - fonte Insatisfatória V - - CDG < NCG - fonte Ruim VI - + CDG < NCG - fonte Péssima Fonte: Adaptado de Braga (2004) Ao analisar os tipos de balanços registrados na figura acima, é possível defini-los das seguintes maneiras: Tipo I - indica uma ótima situação financeira ou uma excelente liquidez, denotando que a empresa possui boa capacidade de pagamento de suas obrigações. Isso ocorre porque a mesma tem sua necessidade de capital de giro totalmente amparada por fontes operacionais (ACO < PCO), portando, o CDG está sendo destinado a aplicações financeiras. Nessa estrutura, a sociedade também tende a apresentar um CF negativo. A situação é característica, a priori, de empresas que compram a prazo e vendem à vista (segmento de serviço e/ou comércio). De acordo com Braga (1991), é praticamente impossível encontrar empresas do segmento industrial nessa situação, haja vista o ciclo de produção e o prazo médio de cobrança. Tipo II - apresenta uma sólida situação financeira, isto é, com folga de caixa ou boa liquidez para fazer frente as suas dívidas, tendo em vista que o CDG, além de ser suficiente para cobrir a NCG positiva (aplicação), libera recursos para aplicações financeiras refletidas no ST positivo. Tal situação possibilita à empresa condições para fazer frente aos aumentos temporários da NCG. 69 Capítulo 3 Revisão de Literatura Tipo III - é uma situação de risco, tendo em vista que o ST positivo é oriundo da NCG negativa, porém superior ao CDG também negativo, indicando que as fontes operacionais (PCO) de curto prazo estão suprindo as aplicações operacionais (ACO) como também as aplicações fixas (imobilizações), ou seja, a empresa está financiado o ANC com recursos de curto prazo. Essa situação é bastante sensível ao nível de vendas, pois caso ocorra uma retração das vendas, tende a haver uma rápida alteração da NCG (diminuição do PCO em maior volume que o ACO), que passaria a ser positiva e consumiria as sobras. Consequentemente, o ST passaria a ser negativo. Por outro lado, a queda das vendas também, em princípio, influencia no lucro. Não haveria, portanto, a geração de autofinanciamento para comportar o incremento da NCG. Isso poderia levar a empresa a apresentar uma situação do tipo Ruim ou Péssima. Segundo Vieira (2005, p.155), tal situação “representa uma estrutura que demanda acompanhamento e administração adequados, bem como pode sugerir a necessidade de uma reorganização de ativos e passivos”. Tipo IV - revela que a NCG positiva (ACO > PCO) não é totalmente amparada pelo CDG, sendo necessário a empresa a recorrer a fontes (normalmente via empréstimos bancários) de curto prazo, o que está explicitado pelo ST negativo, para suprir parte de sua NCG. Fica evidente que, nessa estrutura, as empresas dependem constantemente de empréstimo de curto prazo para financiar suas atividades. De acordo com Vieira (2005, p. 154), essa estrutura “representa a situação encontrada com maior freqüência nas empresas brasileiras”. Nessa situação, deve-se observar se ocorre aumento da diferença entre o CDG e a NCG. Caso isso aconteça, aumenta a vulnerabilidade da empresa em função da evolução do ST negativo. Tipo V - mostra que o CDG (ACN > PCN) está sendo financiado por recursos de curto prazo oriundos da NCG negativa e das fontes erráticas ou financeiras, o que está evidenciado pelo ST negativo. O descasamento entre as fontes de curto prazo aplicadas em ativos de maturação de longo prazo revela elevado risco, pois qualquer expansão dos negócios gerará uma alteração na NCG (essa variação em função das vendas), o que tende a gerar um aumento do ST, piorando a situação financeira da empresa. Outro aspecto a ser ponderado é que os empréstimos de curto prazo podem oscilar conforme a política de concessão por parte das instituições financeiras. Portanto, quaisquer 70 Capítulo 3 Revisão de Literatura dificuldades na renovação dos empréstimos agravariam consideravelmente a situação financeira da empresa. Tipo VI - indica que tanto a NCG (positiva) como o CDG (negativo) são aplicações e estão sendo financiados por fontes de curto prazo (empréstimos bancários). Apresentam, portanto, estrutura bastante desfavorável. De acordo com Fleuriet (2003, p.16), essa situação “configura uma estrutura financeira típica de empresas que lutam por sua sobrevivência. Empresas cujos balanços são semelhantes a esse tipo tendem a desaparecer, ou então sobrevivem graças à ajuda do Estado”. São companhias que estão, pois, próximas da recuperação judicial ou da falência. De acordo com Assaf (2008, p. 216-219), as empresas dos Tipos I e II são de menor risco, pois apresentam folga de caixa explicitada pelo ST positivo. Já as do Tipo IV podem ser classificadas como de risco médio, visto que o CDG não financia completamente a NCG, o que leva a empresa a recorrer a empréstimos de curto prazo, situação característica comum à maioria das empresas. As dos Tipos III, V e VI podem ser consideradas de alto risco, tendo em vista que apresentam um CDG negativo, ou seja, as inversões de longo prazo estão sendo supridas por recursos de curto prazo, sendo, portanto, financiadas com recursos inadequados. Nesse aspecto, o Tipo VI difere do Tipo V, porque esse possui a NCG negativa (fonte), que financia parte dos investimentos no ANC. Portanto, o Tipo VI representa a pior situação, próxima da insolvência. Já o Tipo III, apesar de demonstrar um ST positivo, o risco envolvido nesse caso advém de que, tanto a NCG como o CDG negativos deixam a empresa bastante vulnerável à variação das vendas, o que pode gerar uma alteração na NCG, revertendo o ST de positivo para negativo, o que agravaria sobremaneira a sua situação financeira. Para uma melhor visualização das estruturas, o quadro seguinte exemplifica esses conceitos. Quadro 3.5.2 – Exemplos das estruturas financeiras Empresas Variáveis MF Tipo I Tipo II Tipo III Tipo IV Tipo V Tipo VI NCG (10) 10 (30) 30 (20) 20 CDG 10 20 (20) 20 (40) (10) ST 20 10 10 (10) (20) (30) Fonte: Adaptado de Vieira (2005) 71 Capítulo 3 Revisão de Literatura No quadro anterior, fica evidenciado que os Tipos I, II, III possuem uma melhor situação financeira por apresentarem ST positivo. Já os demais Tipos apresentam um ST negativo, o que denota a necessidade de recorrer a recursos erráticos (normalmente são recursos bancários de curto prazo) para financiar uma parte ou o total da NCG, como também parte do CDG, a exemplo dos Tipos V e VI. As empresas do Tipo IV são as mais frequentes no Brasil. Nesse Tipo, verifica-se que a estrutura de financiamento é amparada por recursos de curto prazo, tendo em vista que o CDG não ampara totalmente a NCG. Neste capítulo, foram descritos os indicadores da análise tradicional que têm como principal medida os índices de liquidez (corrente, geral e seca). Como foi demonstrado no subcapítulo 3.2, esses índices, a partir do confronto entre os ativos e os passivos circulantes, têm como principais parâmetros a solvência, tendo em vista que os mesmos presumem que a empresa irá ter capacidade de pagamento em determinada data, com base nos dados do BP, ou seja, numa visão estática. A análise tradicional não considera os prazos de recebimento e de pagamento que se alteram continuamente devido à dinâmica dos negócios de uma empresa. Conforme Assaf & Silva (2002), na administração do capital de giro, as saídas de caixa (pagamentos) são eventos relativamente previsíveis; já as entradas de caixa (recebimentos) são geralmente de difícil previsibilidade. Não são considerados, portanto, os ciclos operacional e financeiro. Comparando-se os indicadores tradicionais de liquidez com o MF, observa-se que o MF muda o foco da análise financeira da solvência para a liquidez, ou seja, ao invés de tentar responder à pergunta: Encerrando as operações, os ativos são suficientes para reembolsar as exigibilidades? A questão passa a ser formulada da seguinte maneira: Como pode a empresa honrar seus compromissos, mantendo-se em atividade e gerando recursos para o seu crescimento? Essa questão parte do princípio de que as empresas são organismos vivos, ou seja, são entes dinâmicos, que têm como objetivo gerar lucros para poderem financiar seu crescimento, com capacidade de reembolsar suas obrigações nas datas aprazadas. Outro aspecto importante do MF é o fato de ele ser um modelo sistêmico, o que possibilita uma gestão financeira globalizante, pois as decisões envolvem o conjunto da empresa, isto é, todas as contas do balanço estão envolvidas na análise financeira, como também o volume de vendas realizadas pela empresa. 72 Capítulo 3 Revisão de Literatura Dessa forma, o MF oferece parâmetros que podem melhorar significativamente a qualidade da gestão financeira, pois fornece informações sobre as oscilações e as tendências evolutivas do CDG, da NCG, do ST e do CF. Com tais informações, o administrador pode avaliar com maior precisão os limites para sustentar as atividades da empresa com segurança, além de ser possível a realização de mudanças estratégicas na política de vendas e de investimentos, conforme Theiss Junior & Wilhelm (2000). A análise do capital de giro das empresas por meio do MF oferece parâmetros que apresentam maior sensibilidade na identificação de mudanças na situação financeira das empresas, pois o modelo tende a captar essas mudanças antes da análise tradicional. O resultado da análise financeira com uso do MF permite definir questões relativas ao planejamento de curto e longo prazos, tais como o percentual de recursos destinados ao autofinanciamento da atividade, a política de distribuição de dividendos, bem como o montante necessário de recursos de longo prazo a serem captados para financiar novas inversões fixas. Registre-se que os resultados proporcionados pela análise tradicional têm mais utilidade na avaliação do risco de insolvência, enquanto o MF (análise dinâmica) apresenta maior utilidade no campo da avaliação da situação do fluxo de caixa. Em síntese, o MF veio agregar novos conceitos à avaliação financeira das empresas, numa visão holística das mesmas. Após a descrição da importância da gestão do capital de giro e de suas políticas de financiamento e investimento, relatar os indicadores de resultados e de rentabilidade, bem como a caracterização do MF (variáveis e estruturas financeiras), no capítulo seguinte será efetuada a análise dos dados contábeis das amostras, com base nas variáveis e estruturas financeiras do MF, buscando avaliar sua aplicabilidade. 73 Capítulo 4 Metodologia 4 METODOLOGIA Neste capítulo serão descritos os métodos e as técnicas de pesquisa, a coleta de dados e a caracterização da população e da amostra. Também serão demonstrados os tratamentos estatísticos utilizados e evidenciadas as ferramentas estatísticas empregadas. 4.1 Método utilizado Nesta dissertação serão utilizados os seguintes tipos de pesquisas: Quanto à abordagem do problema, será uma pesquisa quantitativa, visto que nesse tipo de abordagem se buscam identificar os elementos constituintes do objeto estudado, estabelecendo a estrutura e a evolução das relações entre os elementos. Serão utilizados os dados numéricos dos balanços das empresas do setor comércio atacadista no período de 2003 a 2007, com os quais será elaborada (por meio da estatística descritiva) a descrição das variáveis, as estruturas do MF e os indicadores de retorno, além de serem aplicados testes de correlação para observar se há um relacionamento entre as variáveis do MF com os indicadores de rentabilidade e com os resultados dessas empresas. Já em relação aos objetivos, esta pesquisa será descritiva e explicativa, pois este trabalho visa demonstrar os números das variáveis e estruturas do MF, bem como os indicadores de retorno. No que se refere aos procedimentos, este trabalho será uma pesquisa bibliográfica, pois trata-se de um estudo desenvolvido a partir de material já publicado em livros técnicos, revistas, dissertações de mestrado, artigos, teses de doutorado, ou seja, material publicamente acessível. Dessa maneira, esta pesquisa tem como objetivo analisar de forma descritiva e explicativa os dados das amostras, com base na variáveis e nas estruturas do MF (assunto abordado nos capítulos 2 e 3), já que se trata de uma nova abordagem de administração financeira das empresas. Primeiramente, foi realizada uma revisão bibliográfica do modelo, como também sua descrição, de forma que possa haver a sua compreensão. Foram igualmente 74 Capítulo 4 Metodologia relatados os trabalhos que aplicaram o modelo. Posteriormente, os números das amostras foram analisados por meio das variáveis e estruturas do MF. 4.2 Universo e Amostra Os dados que serão objeto deste estudo já foram obtidos na estrutura do MF, ou seja, os números dos balanços das empresas já estão reclassificados (ACO, PCO, ANC e PNC) de acordo as premissas do MF, conforme a descrição do modelo relatada no capítulo 3.5. Por conseguinte, as suas variáveis (CDG, NCG e ST) também já estavam calculadas na base de dados. No que se refere às estruturas financeiras mencionadas no subcapítulo 3.5.2, houve a necessidade de serem calculadas, visto que a instituição financeira não utiliza essa estrutura em suas análises. Neste trabalho, o universo pesquisado é formado por empresas não financeiras, sociedades anônimas ou de responsabilidade limitada (Ltda.) sediadas no Brasil. A escolha da amostra foi realizada por meio não probabilístico, isto é, não foi baseada em procedimentos estatísticos, mas em função da acessibilidade dos dados. Dessa forma, optou-se pelo segmento de comércio atacadista, haja vista que foi o setor com o maior número de empresas analisadas no período de 2003 a 2007 pela instituição onde o autor trabalha. Em relação ao tamanho ou porte, serão analisados dados das empresas desse segmento que tenham obtido faturamento igual ou superior a R$ 2.133 mil. A determinação desse intervalo de valor tem como base a Lei nº 9.841/99, de 05/10/1999 e o Decreto nº 5.028, de 31/03/2004, que classificam as micro e as pequenas empresas até o valor de R$ 2.133 mil. Também se considerou a classificação do Banco Nacional de Desenvolvimento Econômico e Social (BNDES) – Carta Circular 64/2002, de 14/10/2002 – que estabelece a classificação de médias e grandes empresas conforme está demonstrado no quadro abaixo. Quadro 4.2.1 – Classificação das Empresas quanto ao Porte Faixa de Faturamento Anual Bruto Pequenas maior que R$ 2.133 mil e inferior ou igual a R$ 10.500 mil Médias maior que R$ 10.500 mil e inferior ou igual a R$ 60.000 mil Grandes superior a R$ 60.000 mil Fonte: Elaboração própria 75 Capítulo 4 Metodologia A escolha dos valores acima mencionados justifica-se porque, geralmente, as empresas com faturamento inferior a R$ 2.133 mil não possuem escrita contábil organizada, até porque a grande maioria é optante pelo regime tributário SIMPLES (Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte, instituído pela Lei Complementar nº 123, de 14 de dezembro de 2006). Além disso, de acordo com o Art. 1.179 do Código Civil (Lei nº 10.406/02), as pequenas empresas não são obrigadas a confeccionar demonstrações contábeis. Os dados dessas empresas poderiam causar a ocorrência de viesses nas amostras analisadas. Após essa delimitação, foram formadas duas amostras, cada uma com 308 (trezentos e oito) empresas, as quais possuem dois demonstrativos consecutivos referentes ao período de 2003 a 2007. A primeira amostra, que será denominada A1, contém dados relativos ao período de 2003 a 2006, conforme a tabela abaixo. Tabela 4.2.1 – Porte das empresas AI PORTE NR. OBSERVAÇÕES % Pequena 73 23.70 Média 201 65,26 Grande 34 10,73 TOTAL 308 100 Fonte: Elaboração própria A segunda, que será denominada A2, possui dados subsequentes aos da primeira amostra, do período de 2004 a 2007, conforme está demostrado abaixo. Tabela 4.2.2 – Porte das empresas A2 PORTE NR. OBSERVAÇÕES % Pequena 65 21,10 Média 200 64,94 Grande 43 13,96 TOTAL 308 100 Fonte: Elaboração própria Convém registrar que em ambas as amostras todas as empresas possuem faturamento superior a R$ 2.133 mil. Os demonstrativos contábeis de encerramento de exercício coletados das empresas analisadas pelo Banco do Brasil já estão na forma da legislação societária (BP e DRE), como também os indicadores do MF e de rentabilidade já estão calculados no aplicativo utilizado 76 Capítulo 4 Metodologia pelo banco. Os números dessas empresas serão consolidados e, a partir de tal consolidação, os dados serão tratados por meio dos softwares STATISTICA e do Microsoft® Excel. 4.3 Coleta de dados A coleta de dados representa um importante passo na pesquisa científica, pois abrange a coleta dos dados/informações propriamente ditas necessárias para responder ao problema do trabalho. Dessa forma, de acordo com Lakatos & Marconi (2007, p. 176, apud Sato, 2007, p. 93) “toda pesquisa científica implica o levantamento de dados de variadas fontes, quaisquer que sejam os métodos ou técnicas”. Esse levantamento de dados pode ser realizado por meio de fontes primárias ou secundárias. Nesta pesquisa, os números dos balanços foram obtidos do banco de dados do Banco do Brasil, sendo que os índices/indicadores econômico-financeiros utilizados neste estudo são informações oriundas das demonstrações financeiras das empresas constantes na amostra definida. No que se refere à opção pelos indicadores utilizados, foi com base na teoria sobre administração financeira ou corporativas de curto prazo, já publicada em livros técnicos, dissertações de mestrado, teses de doutorado e artigos científicos publicados em congresso ou revistas. Cabe ressaltar que esses indicadores são utilizados por essa instituição financeira em seus modelos (desenvolvidos pelo próprio Banco) de avaliação econômico-financeira e de risco. Normalmente, as análises econômico-financeiras indicam que há um relacionamento entre as variáveis de modo a permitir uma melhor compreensão do objeto do estudo. Evidenciando essa afirmação, pode-se citar, por exemplo, que os indicadores de rentabilidade podem ser explicados por um maior ou menor nível de endividamento oneroso ou bancário? O aumento do circulante pode ser ou não explicado pelo aumento das vendas? Como neste trabalho se busca verificar a relação entre as variáveis, as mesmas utilizadas neste trabalho estão ordenadas nos quadros nas páginas seguintes, que apresentam uma sinopse das variáveis dependentes e independentes estudadas. Como possíveis variáveis dependentes estão os indicadores de rentabilidade e os resultados, evidenciados no quadro abaixo, sobre os quais se espera observar se os mesmos são correlacionados com as variáveis do MF. 77 Capítulo 4 Metodologia Quadro 4.3.1 – Indicadores de Rentabilidade SIGLA ROA INDICADORES FÓRMULA Retorno sobre o ativo SIGNIFICADO LL Retorno AT aplicações de recursos realizadas por uma produzido pelo total das empresa em seu ativo. ROE ROI Retorno sobre o patrimônio LL Retorno líquido PL empresa por seus proprietários. Retorno sobre o investimento Margem operacional líquida recursos investidos na _____LAJIR______ Retorno PCF+PELP+PL ou exclusivamente operacionais em relação à AOL MOL dos gerado pelas atividades estrutura de capital operacional LAJIR Resultado operacional da empresa em ROL relação as suas vendas. Mede a eficiência em produzir lucro por meio das vendas. ML Margem líquida LL Resultado líquido da empresa em relação ROL as suas vendas. Mede a eficiência em produzir lucro por meio das vendas. LAJIR Lucro antes dos juros e impostos LAIR Lucro antes do imposto de LB – Despesas Representa o resultado operacional da (incluídas a depreciação empresa, ou seja, o resultado gerado pelos e a amortização) ativos operacionais da empresa LL + Impostos (IR e renda/contribuição social LL Resultado final obtido pela empresa Representa o resultado antes dos impostos CS) LB – (Despesas + juros + Impostos) Representa o resultado dos acionistas/sócios, ou seja, pode ser dada qualquer destinação por eles. Fonte: Elaboração própria Já as variáveis independentes são as do MF relacionadas abaixo. Quadro 4.3.2 – Variáveis do MF e Indicadores de Atividade SIGLA CDG INDICADORES Capital de giro FÓRMULA SIGNIFICADO PNC –ANC Representa, se positivo, o montante de recursos de longo prazo que está a financiar a NCG. Se negativo, demonstra que as aplicações de longo prazo são financiadas por fontes de curto prazo NCG Necessidade de capital de giro ACO-PCO Representa o volume de recursos do giro que precisa ser financiado por fontes de curto ou longo prazos, se positiva. Sendo negativa, representa uma fonte de recursos. ST Saldo de tesouraria CDG-NCG Representa o montante de recursos de curto prazo oneroso (errático) que financia a NCG ou, caso positivo, e disponibilidade de caixa. Fonte: Elaboração própria 78 Capítulo 4 Metodologia Além das variáveis observados nos quadros anteriores, também é necessário demonstrar as possíveis situações dos tipos de estrutura financeira das empresas criados por Fleuriet (2003) e desenvolvidos por Braga (1991). Conforme está mostrado no Quadro 4.3.3, os tipos de empresas são definidos a partir do cálculo das variáveis do MF, o que possibilita, em princípio, a conceituar a situação econômico-financeira das companhias no que se refere à situação de equilíbrio financeiro. Quadro 4.3.3 - Tipo de Estrutura Financeira TIPO CONDIÇÃO SITUAÇÃO I excelente CDG > 0, NCG < 0, T > 0 Situação financeira excelente, as sobras de recursos podem ser destinadas à expansão equilibrada dos negócios. II sólida CDG > 0, NCG > 0, T > 0 Estrutura financeira mais sólida; muitos segmentos industriais e comerciais apresentam esse perfil. III arriscada CDG < 0, NCG < 0, T > 0 Essa situação, em princípio, tende a não se sustentar por muitos períodos, pois os investimentos em giro estão sendo financiados por fontes de curto prazo, o que denota uma situação financeira arriscada. IV insatisfatória CDG > 0, NCG > 0, T < 0 Empresas com essa configuração são muito dependentes de empréstimos de curto prazo para financiar suas operações. O aumento da vulnerabilidade financeira ocorre à medida que cresce a diferença negativa entre o CDG e a NCG e, consequentemente, é ampliado o saldo negativo do ST. Empresas com esse perfil têm de ser vigiadas permanentemente, em face do risco de se tornarem inadimplentes. V ruim CDG < 0, NCG < 0, T < 0 As empresas nessa situação estão a financiar seus investimentos de longo prazo com recursos onerosos de curto prazo, o que denota uma situação financeira ruim. VI péssima CDG < 0, NCG > 0, T < 0 Tanto os investimentos operacionais como os de longo prazo estão sendo financiados por fontes de curto prazo, o que se pressupõe uma situação de insolvência do negócio, denotando uma situação financeira péssima. Fonte: adaptado de Braga (2004) A partir do enquadramento das amostras nas estruturas acima mencionadas, procurou-se identificar a relação das companhias conceituadas pelo MF com os indicadores de rentabilidade e os resultados. 79 Capítulo 4 Metodologia 4.4 Tratamentos dos dados O tratamento do dados, segundo Vergara (2007), refere-se à parte na qual se explica ao leitor como serão tratados os dados coletados e justifica por que tal procedimento é adequado ao propósito do projeto. A autora também afirma que os dados podem ser tratados com procedimentos estatísticos, que são divididos em paramétricos (análise de variância, correlação, regressão, teste t de student, qui-quadrado) e não paramétricos (Mann-Whitney, Wilconxon), como também podem ser tratados não estatisticamente. Na realidade, ela denomina não estatisticamente o tratamento dos dados por meio da estatística descritiva. Além disso, a mesma autora cita que os dados podem ser tratados de ambas as formas num mesmo estudo. Antes de iniciar o tratamento dos dados, é oportuno que lhes seja dado algum tratamento prévio, a fim de torná-los mais inteligíveis. Esse tratamento consiste em sintetizar ou resumir os dados por meio de sua contagem e agrupamento, sendo também definido o trabalho de organização e tabulação dos dados que chegam ao pesquisador de forma desorganizada ou não processados. Os dados não organizados são de difícil interpretação do seu significado pela simples leitura. Desse modo, a primeira fase do tratamento dos dados deste trabalho implicou um conjunto de procedimentos relacionados com a estatística descritiva, ocupando-se da ordenação dos dados, informações e variáveis consideradas na pesquisa, tirando desse arcabouço os primeiros cálculos que serviram para todo o processo de análise posteriormente realizado. O primeiro passo adotado foi a exclusão das empresas que apresentaram ROB inferior a R$ 2.133 mil em quaisquer das amostras, tendo em vista o parâmetro de que somente seriam utilizadas empresas com vendas superior a esse montante. Do montante inicial de 317 (trezentos e dezessete) empresas contidas em cada amostra, foram excluídas oito empresas que apresentavam um faturamento inferior ao valor determinado em ambas as amostras, como também foram excluídos os dados de uma empresa que apresentava o montante de R$ 250.202 mil no AC, sendo, portanto, um elemento com pontuação extrema. Dessa forma, as amostras foram reduzidas a 308 (trezentos e oito) empresas. Esses procedimentos objetivaram evitar distorções nas análises estatísticas. 80 Capítulo 4 Metodologia Posteriormente, com base nos critérios classificatórios definidos, foram elaboradas tabelas descritivas que caracterizaram a composição final das amostras no que diz respeito às variáveis do MF, os indicadores de rentabilidade e os valores dos resultados. 4.5 Procedimentos estatísticos Esta parte da dissertação será destinada aos procedimentos estatísticos. A estatística “é a técnica que computa e numera os fatos e os indivíduos suscetíveis de serem enumerados ou medidos; coordena e classifica os dados obtidos com o objetivo de determinar suas causas, conseqüências e tendências” (Escotet, 1973, p. 11, apud Bisquerra, 2004, p.17). De acordo com Stevenson (1981), a estatística divide-se em três ramos: o primeiro trata da estatística descritiva, que tem como objetivo organizar, resumir, analisar, compreender e interpretar as observações disponíveis; o segundo é o da probalidade, que é utilizado para analisar as situações que envolvem o acaso; o terceiro ramo é a estatística inferencial, que tem como objetivo tirar conclusões sobre populações a partir do estudo dos resultados obtidos com testes estatísticos aplicados sobre amostra delas retirada. O mesmo autor também menciona que os três ramos não são separados ou distintos, mas ao contrário, eles se entrelaçam. Geralmente, as análises econômico-financeiras insinuam que existe um relacionamento entre as variáveis que servem de base para a avaliação das empresas, como, por exemplo, se os indicadores de retorno podem ser explicados por um maior ou menor nível de endividamento bancário? Dessa maneira, esta pesquisa, feita com base na estatística descritiva e na inferencial ou indutiva, a partir das amostras coletadas, irá buscar verificar se as variações ocorridas em determinada variável podem explicar o comportamento de outra variável. 4.5.1.1 Estatística inferencial Como nas análises financeiras se busca compreender as variações ocorridas nos indicadores e entender quais as variáveis que influenciam ou são influenciadas, ou seja, conhecido o valor de determinada variável é possível prever outra? Para verificar essa situação, pode-se utilizar a ferramenta estatística denominada correlação. De acordo com 81 Capítulo 4 Metodologia Stevenson (1981), a correlação mede a força, ou grau, de relacionamento entre duas variáveis. Já Bisquerra (2004) define a correlação como sendo a variação concomitante de duas variáveis. Para se verificar esse relacionamento, é necessário calcular o coeficiente de Pearson (r), cuja fórmula segundo Bisquerra (2004), assume diversas expressões, sendo a mais frequente a demonstrada abaixo: r = Sxy ------------SxSy Sxy: covariância SxSy: produto do desvio-padrão (4.6.1) O coeficiente de correlação é um instrumento que atende à necessidade de estabelecer a existência ou não de uma relação entre duas variáveis em um único número. O coeficiente também indica a intensidade da relação à medida que se aproxima dos seus extremos possíveis -1 r 1, ou seja, à medida que o coeficiente se aproxima do número 1 ou -1 absoluto, maior será a relação entre as duas variáveis correlacionadas. Se o coeficiente for r=0, a correlação será nula. A correlação pode ser positiva (r é +), isto é, uma variável se move no mesmo sentido da outra, não necessariamente, porém na mesma proporção. A correlação também pode ser negativa (r é -), a saber, uma variável se move no sentido contrário da outra, de modo semelhante à correlação positiva, não necessariamente, porém, na mesma proporção. Diante da descrição acima, a variação do coeficiente entre –1 e +1 pode ser interpretada conforme o quadro abaixo: Quadro 4.6.1 – Interpretação do coeficiente de correlação Coeficiente Nível de Correlação +1 Relacionamento positivo, perfeito Cerca de +0,70 Relacionamento positivo, moderado 0 Ausência de relacionamento Cerca de -0,70 Relacionamento negativo, moderado -1 Relacionamento positivo, perfeito Fonte: Stevenson (1981) O quadro seguinte apresenta outra interpretação do coeficiente de Pearson: Quadro 4.6.2 – Interpretação do coeficiente de correlação Coeficiente r =+ r próximo de +1 r próximo de 0 Nível de Correlação Correlação perfeita positiva Forte correlação positiva Fraca correlação positiva 82 Capítulo 4 Metodologia r=0 r próximo de - 0 r próximo de -1 r=-1 Não há relação Fraca correlação negativa Forte correlação negativa Correlação perfeita negativa Fonte: Stevenson (1981) Para os fins desse trabalho, quanto ao teste da hipótese H0, será considerado que os coeficientes acima de 0,70 revelam uma correlação entre as variáveis, e os coeficientes abaixo desse valor serão interpretados como o resultado da ausência de relação. Essa escolha deve-se ao fato de que r=0,70 equivale aproximadamente ao coeficiente de determinação de r²=0,50. De acordo com Stevenson (1981), o r²=0,50 indica que aproximadamente 50% da variação de uma determinada variável estão relacionados com a variação ocorrida em outra variável. Para a verificação da normalidade da amostra, foi utilizado o teste de KolmogorovSmirnov. Esse teste é indicado para grandes amostras e serve para comprovar se uma distribuição se ajusta à lei normal. Para interpretar esse teste pode usar o nível de significância. Se a significância estatística é maior que o nível crítico (por exemplo, 0,05 ou 0,01), então a variável possui distribuição normal. Se o teste mostra significância estatística, a distribuição não é normal. Para avaliar se existe uma correlação entre os indicadores analisados nesta pesquisa, será utilizado o teste de hipótese. Segundo Lakatos & Marconi (1982), hipótese é um anunciado geral de relações entre variáveis (fatos, fenômenos), ou seja, ela é formulada como uma solução provisória para um determinado problema. Já Vergara (2007) define a hipótese ou suposição como sendo a antecipação da resposta ao problema. De acordo com Lapponi (2000), no teste de hipótese são utilizadas duas hipóteses: A hipótese nula H0 é a hipótese com a qual se deve obter evidências para rejeitá-la; A hipótese alternativa H1 é a hipótese com a qual se deve obter evidências para aceitá-la. Dessa forma, a hipótese a ser testada neste trabalho está assim expressa: H0: as variáveis do MF estão correlacionadas com os resultados e com os indicadores de rentabilidade. A hipótese ou suposição é que CDG, NCG e ST, considerados como variáveis explicativas/independentes, variáveis do MF, estão correlacionados com os resultados (LAJIR, LAIR e LL) e os indicadores de rentabilidade (ROA, ROE, ROI, MOL e ML), considerados como variáveis dependentes ou explicadas, ou seja, é expressa a idéia de que 83 Capítulo 4 Metodologia existe uma associação entre essas variáveis. Portanto, o que interessa para o teste de hipótese está na simples associação ou na relação das variáveis, isto é, busca-se medir basicamente o grau ou a força do relacionamento das mesmas. 84 Capítulo 5 Apresentação e Análise dos Resultados 5 APRESENTAÇÃO E ANÁLISE DOS RESULTADOS Este capítulo apresenta e analisa os resultados da pesquisa. Apresenta o teste da hipótese, a análise dos resultados e a avaliação quanto ao atendimento dos objetivos propostos no início deste trabalho. 5.1 Estatística descritiva Com base nas medidas de tendência central e de variabilidade, nas tabelas seguintes serão efetuadas a avaliação dos resultados e da rentabilidade das amostras, inclusive a avaliação baseada nos tipos de estruturas financeiras. Na tabela abaixo é demostrado os números dos balanços da primeira amostra. Tabela 5.1.1 Números dos demonstrativos A1 Média Mediana Mínimo Máximo Desvio-padrão AC ANC AT PC PNC PL PT 6.550.494 2.309.959 8.860.453 4.444.687 694.514 3.713.861 8.860.453 4.642.204 823.647 5.953.607 2.804.526 111.091 1.923.292 5.953.607 217.501 0 364.868 0 -4.167.722 364.868 41.497.320 56.158.482 67.578.324 36.698.518 18.171.485 53.301.877 67.578.324 6.296.194 5.746.885 9.597.143 5.151.121 1.914.147 9.597.143 0 6.060.412 Fonte: Elaboração própria Os dados constantes na Tabela 5.1.2 revelam que houve um aumento do ativo, principalmente do AC, sendo que a principal fonte de financiamento foi o PC. Tabela 5.1.2 Números dos demonstrativos A2 Média Mediana Mínimo Máximo Desvio-padrão AC ANC AT PC PNC PL PT 7.819.680 2.670.845 10.568.569 5.507.099 780.120 4.277.346 10.568.569 5.025.515 885.172 6.502.179 3.148.431 153.145 2.142.022 6.502.179 209.915 0 537.142 13.000 -6.912.992 537.142 46.926.686 67.522.367 82.977.581 42.739.295 17.198.278 72.398.509 82.977.581 7.975.914 6.725.756 12.190.644 6.940.301 1.843.674 12.190.644 Fonte: Elaboração própria 85 0 7.687.551 Capítulo 5 Apresentação e Análise dos Resultados Outro ponto a ser observado é que as duas amostras possuem os indicadores tradicionais de liquidez (LC, LG), com base na média, superior à unidade 1 (A1: LC = 1,47; LG = 1,72; A2: LC = 1,42; LG = 1,67). A Tabela 5.1.3 mostra os resultados dos anos de 2003 a 2006, sendo que a Tabela 5.1.4 demonstra os relativos aos anos de 2004 a 2007. Tabela 5.1.3 ROL e Resultados A1 Média Mediana ROL LAJIR LAIR LL 24.464.026 1.496.931 1.273.228 983.039 16.686.039 815.380 549.712 384.926 1.903.283 -4.880.340 -1.428.502 -1.428.502 152.537.196 21.037.454 18.899.145 18.834.750 22.887.069 2.109.503 1.748.233 Mínimo Máximo Desvio-padrão 2.303.984 Fonte: Elaboração própria A Tabela 5.1.4 mostra que houve um incremento nas vendas das empresas no segundo exercício, como também que houve uma evolução nos resultados. Entretanto, a evolução dos resultados foi inferior ao percentual do aumento verificado nas vendas líquidas, sendo que isso pode ter sido decorrente da redução do lucro bruto (margem de contribuição), ou do aumento das despesas operacionais. Tabela 5.1.4 ROL e Resultados A2 Média Mediana Mínimo Máximo Desvio-padrão ROL LAJIR LAIR LL 27.171.595 1.559.641 1.398.342 1.070.763 16.887.745 913.344 542.753 410.844 3.456.251 -5.621.209 -5.335.266 -5.335.266 144.477.753 21.459.538 21.575.733 17.020.073 25.424.042 2.698.833 2.148.424 2.580.642 Fonte: Elaboração própria Nas Tabelas (5.1.5 e 5.1.6) de indicadores de rentabilidade, observa-se que a ML e a MOL se mantiveram praticamente estáveis, porém houve uma redução dos indicadores de rentabilidade. Tabela 5.1.5 Indicadores de Rentabilidade A1 Média Mediana Mínimo ROA ROE ROI ML MOL 0,121 0,434 0,313 0,051 0,077 0,070 0,222 0,238 0,021 0,047 -0,320 -5,690 -0,648 -0,087 -0,073 86 Capítulo 5 Apresentação e Análise dos Resultados Máximo Desvio-padrão 1,755 32,529 4,334 0,505 0,558 0,195 2,018 0,409 0,081 0,096 Fonte: Elaboração própria Quanto aos indicadores de rentabilidade, se forem analisados pela média, observa-se uma redução deles, principalmente do ROE. Entretanto, observando-os com base na mediana identifica-se certa estabilidade dos mesmos, sendo essa possivelmente a melhor forma de analisá-los, pois essa medida é menos sensível a valores extremos, haja vista as variações observadas nos valores extremos do PL e do ativo de um exercício para outro (da amostra A1 para A2), conforme está exibido nas Tabelas 5.1.3 e 5.1.4. Tabela 5.1.6 Indicadores de Rentabilidade A2 Média Mediana Mínimo Máximo Desvio-padrão ROA ROE ROI ML MOL 0,100 0,011 0,294 0,050 0,076 0,066 0,223 0,219 0,019 0,046 -1,001 -99,241 -1,350 -0,261 -0,243 0,960 3,812 11,022 0,938 0,712 0,161 5,639 0,661 0,102 0,103 Fonte: Elaboração própria A Tabela 5.1.7 evidencia os números consolidados das amostras no tocante às variáveis do MF, em que se verifica que houve um incremento nas vendas, o que gerou um aumento das aplicações cíclicas/operacionais sem o respectivo financiamento de fontes operacionais, resultando na evolução da NCG. Tabela 5.1.7 Análise MF ou Dinâmica (R$ - valor médio) Amostra A1 ROL ACC PCC NCG ANC PNC CDG ST Amostra A2 % 24.464.026 27.171.595 100 5.612.998 6.664.969 24,53 2.919.670 3.277.922 12,06 2.693.327 3.387.047 12,47 2.244.376 2.670.845 9,83 4.290.397 4.917.770 18,10 2.046.020 2.246.924 8,27 -647.306 -1.140.123 -4,20 Fonte: Elaboração própria Já o CDG também evoluiu por meio do autofinanciamento, porém em montante insuficiente para amparar o aumento da NCG. Dessa forma, as empresas recorreram a fontes 87 Capítulo 5 Apresentação e Análise dos Resultados onerosas para financiar parte de sua NCG, o que causou a elevação do ST negativo que passou a representar 15 dias de faturamento, quando no exercício anterior representava 10 dias. Os dados consolidados das amostras constantes na Tabela 5.1.7 indicam que elas estão enquadradas no Tipo IV de estrutura de empresas, o que designa situação insatisfatória. Tal classificação está evidenciada nas Tabelas 5.18 e 5.1.9, nas quais se observa a distribuição das empresas constantes nos tipos de estruturas financeiras das empresas propostos por Fleuriet (2003) e desenvolvidos por Braga (1991). Nada obstante estarem essas empresas enquadradas no Tipo IV – insatisfatória –, não se pode afirmar que empresas com esse perfil possam ser conceituadas como estando em situação econômico-financeira desfavorável, visto que as mesmas apresentaram evolução da vendas, resultados positivos e endividamento oneroso equivalente a 15 dias de vendas líquidas. Portanto, importante é acompanhar a tendência dos próximos exercícios. As Tabelas 5.1.8 e 5.1.9 evidenciam a quantidade das empresas classificadas de acordo com a estrutura financeira das mesmas. Tabela 5.1.8 – Tipos de estruturas financeiras A1 TIPO NR. OBSERVAÇÕES % I excelente 8 3,15 II sólida 73 24,61 III arriscada 9 3,15 IV insatisfatória 168 53,32 V ruim 10 3,15 VI péssima 40 12,62 TOTAL 308 100 Fonte: Elaboração própria Primeiramente, verifica-se que houve um deslocamento das empresas de um Tipo para outro, sendo que o Tipo IV foi o que apresentou uma maior evolução em relação ao exercício anterior (de 168 para 182). Em contrapartida, houve uma redução dos tipos I (8 para 4) e II (73 para 62). Tabela 5.1.9 – Tipos de estruturas financeiras A2 TIPO NR. OBSERVAÇÕES % I excelente 4 1,26 II sólida 62 21,14 III arriscada 3 0,95 IV insatisfatória 182 58,04 V ruim 9 3,15 VI péssima 48 15,46 88 Capítulo 5 Apresentação e Análise dos Resultados TOTAL 308 100 Fonte: Elaboração própria Tais mudanças são compreensíveis, tendo em vista que uma empresa é um ente vivo que pode apresentar variações de um exercício para outro. Essas variações tanto podem ser positivas como negativas. Os dados revelam que a grande maioria das empresas está enquadrada nos Tipos IV (insatisfatória) e II (sólida), o que ratifica a própria observação dos autores do MF, ao mencionarem que esses tipos, na prática, aparecem com maior frequência (Fleuriet, 2003). Outro ponto a ser destacado nos dados acima é que, na amostra A1, 69,09% das empresas apresentam ST negativo; já amostra A2 apresenta 76,65% das empresas nessa situação. Esses percentuais são similares aos resultados observados na pesquisa realizada pelo Inepad em 2004, quando verificou que 79% empresas de capital aberto, listadas na BOVESPA, apresentam ST negativo (Matias, 2007). Tal situação, inclusive, é observada por Medeiros & Rodrigues (2004) no trabalho de contestação do MF. As Tabelas 5.1.10 e 5.1.11 mostram, com base na mediana, uma relação entre os tipos de empresas e os resultados obtidos nos períodos analisados. Tabela 5.1.10 – Tipos de empresas x Resultados- A1 RESULTADOS TIPO I excelente II sólida III arriscada IV insatisfatória V ruim VI péssima LAJIR LAIR LL 416.563 270.641 270.641 1.055.079 1.053.869 713.971 155.554 137.460 103.750 870.828 589.758 410.959 362.238 216.084 216.084 441.669 171.693 128.275 Fonte: Elaboração própria É evidente que as empresas dos Tipos ruim e péssimo são as que apresentam os menores resultados. Por outro lado, as empresas do Tipo II (sólidas) são as que possuem maior lucratividade em valores absolutos, o que denota que esse grupo de empresas vem financiando seus investimentos operacionais com recursos de longo prazo. Nessa condição, as empresas apresentam uma situação de risco mínimo, pois tendem a não apresentar dívidas onerosas no curto prazo. 89 Capítulo 5 Apresentação e Análise dos Resultados Os dados da Tabela 5.1.11 ratifica que os Tipos V e VI apresentam os menores resultados, bem como se verifica estabilidade nos resultados das empresas do Tipo IV em relação ao exercício anterior. Tabela 5.1.11 – Tipos de empresas x Resultados A2 RESULTADOS TIPO I excelente II sólida III arriscada IV insatisfatória V ruim VI péssima LAJIR LAIR LL 229.580 203.848 156.346 1.373.856 1.246.997 906.192 2.916.448 1.924.086 1.293.828 943.711 547.911 427.595 193.206 59.062 58.192 424.496 170.431 155.358 Fonte: Elaboração própria Para melhor visualizar essa situação, buscou-se verificar por meio dos indicadores de rentabilidade (também com base nas medianas), conforme está explicitado nas Tabelas 5.1.12 e 5.1.13, analisá-los por tipo de estrutura. A partir desses indicadores, identificou-se que as empresas dos Tipos V e VI obtiveram menor ML, isso ocorre porque as mesmas possuem maior endividamento bancário, ou seja, pagam maior volume de juros. Tabela 5.1.12 –Tipos de empresas x Rentabilidade - A1 RENTABILIDADE TIPO ROA ROE ROI ML MOL I excelente 0,059 0,092 0,160 0,020 0,024 II sólida 0,110 0,209 0,247 0,038 0,067 III arriscada 0,028 0,132 0,193 0,008 0,013 IV insatisfatória 0,078 0,229 0,259 0,024 0,053 V ruim 0,069 0,349 0,233 0,013 0,021 VI péssima 0,021 0,224 0,181 0,007 0,022 Fonte: Elaboração própria Já as empresas do Tipo II apresentam melhores ML e MOL, sendo que, inversamente aos Tipos V e VI, tendem a não apresentar dívidas onerosas no curto prazo. Tabela 5.1.13 – Tipos de empresas x Rentabilidade A2 RENTABILIDADE TIPO ROA ROE ROI ML MOL I excelente 0,039 0,193 0,121 0,014 0,016 II sólida 0,123 0,217 0,279 0,037 0,063 III arriscada 0,124 0,151 0,192 0,110 0,158 90 Capítulo 5 Apresentação e Análise dos Resultados IV insatisfatória 0,071 0,241 0,238 0,021 0,048 V ruim 0,003 0,222 0,288 0,002 0,010 VI péssima 0,023 0,230 0,135 0,007 0,025 Fonte: Elaboração própria Quanto aos indicadores de rentabilidade, eles evidenciam que as empresas dos Tipos V e VI apresentaram o menor ROA em função da menor ML. Observa-se que determinados Tipos apresentam indicadores que guardam uma relação com o referencial teórico. Por exemplo, o ROE e o ROI dos Tipos V e VI são análogos ou até melhores que os mesmos indicadores de empresas enquadradas nos Tipos I e II que possuem situação favorável. Tal situação tende a ser decorrente da forma com essas empresas financiam suas atividades operacionais e seus investimentos fixos. As empresas do Tipo V apresentam o ROE e o ROI superiores aos dos demais grupos, em função de as mesmas possuírem pequenos valores no PNC (passivo não circulante + PL), pois apresentam CDG negativo, como também possuem elevadas fontes espontâneas, haja vista a NCG negativa, o que reduz o ativo operacional líquido (AT – PCC), portanto, situações semelhantes beneficiam os coeficientes desses indicadores. Esse Tipo tende, pois, a apresentar baixos indicadores de liquidez. Convém destacar que, possivelmente, o retorno obtido possa atender às expectativas dos acionistas/cotistas, porém os demais stakeholders (principalmente bancos e fornecedores) tendem a observar essa situação com maior parcimônia no relacionamento creditório. Já as do Tipo VI apresentam o ROE similar ou superior ao das demais, provavelmente, por possuírem pequenos valores no PL, ou seja, baixo volume de recursos próprios investidos no negócio, pois como o ROE = LL/PL, quanto menor o denominador maior será o coeficiente. Já em relação ao ROI, esse grupo apresenta coeficientes menores que os do Tipo V, porque possui menores fontes de financiamentos operacionais (PCO), visto que a NCG é positiva. Verifica-se, também, que os indicadores das companhias do Tipo I são similares ou inferiores aos dos demais Tipos, em que pese estarem sendo financiadas por fontes espontâneas (ciclo financeiro negativo) e de longo prazo, apresentando uma política de financiamento do capital de giro conservadora. Para entender essa situação, pode-se presumir que esse grupo de empresas possui elevados valores em caixa/bancos ou aplicados no sistema financeiro. Tal situação denota que o retorno obtido dessas aplicações são inferiores a rentabilidade da atividade operacional das 91 Capítulo 5 Apresentação e Análise dos Resultados mesmas. Isso evidência, que, em tese, a gestão do capital de giro não está sendo adequada, pois a opção por uma maior liquidez está resultando em menor retorno, o que ratifica o tradeoff rentabilidade versus liquidez. Também ratifica o conceito de que uma empresa com ST positivo nem sempre apresenta melhores desempenhos, conforme afirma Fleuriet (2003). Quanto ao Tipo IV, que apresenta a maior concentração de empresas em ambas as amostras, verifica-se que tanto a ML como a MOL obtidas por esse grupo fica abaixo apenas das empresas sólidas (Tipo II), o que denota que, mesmo recorrendo a fontes onerosas para financiar sua (ou parte da) NCG, os administradores dessas empresas estão gerindo-as por meio de uma política moderada de financiamento do capital de giro. Nada obstante essas empresas apresentarem risco superior às dos Tipos I e II, a situação ratifica que nem sempre empresas com ST negativo são insolventes ou apresentam situação econômico-financeira desfavorável. Na realidade, o que se deve acompanhar é a tendência do ST negativo em relação à ROL. Quanto às empresas do Tipo II, observa-se que as mesmas possuem melhores indicadores, tanto de margem como de rentabilidade. No entanto, verifica-se que elas possuem uma ML equivalente a 55% da MOL. Partindo do princípio de que elas possuem baixo endividamento oneroso, deduz-se que essa diferença está sendo consumida por impostos (imposto de renda e contribuição social). Caberia, pois, aos gestores avaliarem a utilização de recursos bancários, a fim de reduzirem o montante de impostos pagos com a geração de despesas financeiras, o que melhoraria a ML. Em princípio, identifica-se que empresas enquadradas nesse Tipo estariam aplicando uma política moderada de investimento do capital de giro. Por isso, tendem a apresentar uma situação próxima do equilíbrio entre uma liquidez adequada e uma rentabilidade, a qual satisfaça os acionistas/cotistas e possibilite à empresa evoluir em seus negócios de maneira equilibrada, permitindo a sua perpetuidade. 5.2 Estatística inferencial Na estatística inferencial, foi realizado primeiramente o teste de aderência das amostras de Kolmogorov-Smirnov. Todos os testes realizados com os dados das amostras não se 92 Capítulo 5 Apresentação e Análise dos Resultados apresentaram significativos, ou seja, nada se opõe a aceitar que a distribuição segue uma lei normal. Para o teste da hipótese H0, foi realizado um estudo de correlação das variáveis explicativas ou preditoras CDG, NCG e ST com as variáveis dependentes ou preditas LAIR, LAJIR, LL, ROA, ROE, ROI, MOL e ML, com base nos dados das amostras. Tabela 5.2.1 Teste de correlação – A1 Correlations Marked correlations are significant at p < ,05000 N=308 (Casewise deletion of missing data) CDG NCG ST LAIR 0,43 0,36 0,10 LAJIR 0,38 0,37 0,02 LL 0,40 0,33 0,10 ROA 0,17 0,09 0,12 ROE -0,04 -0,02 -0,02 ROI 0,01 -0,05 0,08 MOL 0,31 0,26 0,06 ML 0,31 0,22 0,13 Fonte: Elaboração própria Na amostra A1, conforme está visualizado na Tabela 5.2.1, o teste de correlação evidenciou baixo grau de relacionamento entre as variáveis, ou seja, conforme as premissas estabelecidas neste trabalho (coeficientes acima de 0,70), define-se que há ausência de relacionamento entre as mesmas. Tabela 5.2.2 Teste de correlação - A2 Correlations Marked correlations are significant at p < ,05000 N=308 (Casewise deletion of missing data) CDG NCG ST LAIR 0,60 0,47 0,12 LAJIR 0,54 0,49 0,03 LL 0,57 0,45 0,12 ROA 0,29 0,16 0,14 ROE 0,04 -0,01 0,06 ROI 0,01 -0,05 0,07 MOL 0,39 0,29 0,10 ML 0,36 0,25 0,11 Fonte: Elaboração própria O teste realizado com a amostra A2, conforme está exibido na Tabela 5.2.2, evidencia um maior nível de relacionamento entre as variáveis, principalmente o CDG com o LAIR, LAJIR e o LL. Porém, apesar do maior grau de relacionamento, os resultados dessa amostra também evidenciam que há ausência de correlação entre as variáveis estudadas. Tal situação é ratificada pelo r², coeficiente de determinação. Segundo Stevenson (1981), o r² explicita a 93 Capítulo 5 Apresentação e Análise dos Resultados percentagem de variação numa variável que é explicada estatisticamente pela variação na outra variável. Por exemplo, no caso de CDG versus LAIR com o r=60, o r²=0,36, isso significa que apenas 36% da variação dos pontos em torno das duas médias grupais pode ser explicada pelo relacionamento entre as duas variáveis. Inversamente, na situação, 1 - r², 64% da variação não pode ser explicada pelo relacionamento entre as mesmas, o que se deve considerar como devido a outros fatores não incluídos na pesquisa. Portanto, diante dessas observações, foi estatisticamente refutada a hipótese H0 de que as variáveis do MF de análise dinâmica do capital de giro estão correlacionadas com os resultados e com os indicadores de rentabilidade. Sintetizando este capítulo, observa-se que, ao serem analisados os dados com base nas variáveis e estruturas do MF, verifica-se que a maior parte das empresas das amostras está enquadrada na estrutura do Tipo IV, conforme as Tabelas 5.1.8 e 5.1.9, o que ratifica as informações contidas na literatura sobre o assunto, inclusive com dados obtidos por Medeiros (2004) na sua contestação ao MF. Ficou evidenciado nas Tabelas 5.2.12 e 5.2.13 que as empresas dos Tipos V (ruim) e VI (péssimo) são as que apresentam a menor ML, tendo em vista que essas empresas tendem a ter maiores despesas com encargos financeiros decorrentes do seu endividamento financeiro no curto prazo. Por outro lado, as empresas do Tipo II (sólidas) são as que possuem maior lucratividade em valores absolutos, o que denota que esse grupo de empresas vem financiando seus investimentos operacionais com recursos de longo prazo. Nessa posição, as empresas apresentam situação de risco mínimo, pois tendem a não ter dívidas onerosas de curto prazo. Já os dados constantes na Tabela 5.1.7 revelam que os números consolidadas das amostram indicam que houve um crescimento das vendas e, consequentemente, também ocorreu uma evolução da NCG que não foi totalmente amparada pelo CDG, levando-as a recorrer a fontes onerosas de recursos para financiá-las, o que resultou no incremento do ST negativo que passou a representar 15 dias de vendas das empresas, ou seja, para quitar os recursos erráticos, geralmente representados por dívidas bancárias, são necessário 15 dias de vendas. Esses dados denotam que os gestores devem atentar para suas políticas de administração do capital de giro, tendo em vista que as aplicações (a NCG) evoluíram em maior volume que suas fontes de financiamento, tanto as espontâneas de curto prazo como, também, as fontes de longo prazo (reinvestimento dos lucros – autofinanciamento – ou empréstimos de longo 94 Capítulo 5 Apresentação e Análise dos Resultados prazo). Isso obrigou as empresas a aumentarem seu endividamento no curto prazo, passando a depender constantemente de empréstimos para financiar suas atividades. Tal situação pode ser afetada pelas políticas de concessão de créditos das instituições financeiras, pois qualquer dificuldade na renovação de tais empréstimos pode agravar a situação financeira das empresas. Tendo como base as estruturas financeiras oriundas do MF que classificam as empresas de acordo com seu nível de risco, verifica-se que esses parâmetros tendem a ter maior utilidade na análise financeira das empresas na visão do credor, ou seja, são mais vantajosos nas análises de crédito. No entanto, ao buscar analisar as variáveis do MF e procurar entender as causas que geraram os valores das mesmas, pode-se ter um instrumento de gestão financeira sistêmico, tendo em vista que as variáveis são decorrentes do ativo econômico (conjunto de aplicações circulantes e permanentes de que a firma dispõe para operar no mercado). Nesse modelo é possível visualizar como está sendo gerida a política de investimento da empresa, como também sua política de financiamento. O resultado de tais políticas fica evidente no ST, que possibilita o acompanhamento da situação de liquidez das empresas, o que permite aos gestores tomarem medidas para evitar que as mesmas alcancem a situação do efeito tesoura. Para os bancos, a análise dessas variáveis também lhes permite uma melhor visualização da situação financeira das empresas, principalmente no tocante a sua liquidez, medida por meio do ST. A tendência desse indicador, principalmente quando se apresenta negativo e crescente, é de grande importância na avaliação de risco das empresas, pois ele revela o nível de endividamento bancário já existente. De modo geral, o MF é muito útil no acompanhamento da liquidez das firmas, como também pode ser de suma serventia na gestão dos ciclos operacional e financeiro, ao mesmo tempo que possibilita a tomada de decisões estratégicas no que se refere às fontes de financiamentos: instituições financeiras, autofinanciamento, mercado de capitais ou novos aportes dos acionistas/sócios. 95 Capítulo 6 Conclusões e Recomendações 6 CONCLUSÕES E RECOMENDAÇÕES Este capítulo resume as conclusões do trabalho realizado. Faz-se uma síntese do mesmo, desde a questão-problema até suas respostas. Posteriormente, apresenta oportunidades para estudos futuros. 6.1 Conclusões As pesquisas empíricas realizadas com base na teoria das finanças, em sua grande parte, têm buscado privilegiar os testes que envolvem rubricas contábeis de longo prazo, como também o valor da empresa e o preço de ações. Já os estudos empíricos que utilizam grande volume de dados e envolvam contas de curto prazo, como, por exemplo, as variáveis do MF, ainda são minoria (Matias, 2007). Diante disso, esta pesquisa procurou compreender a gestão do capital de giro, sob a ótica do MF, que, na busca do equilíbrio entre a liquidez adequada e a rentabilidade que satisfaça aos acionistas/sócios, constitui o grande desafio a ser enfrentado pelos administradores. Nesse contexto, portanto, a gestão do capital de giro é de suma importância para garantir a continuidade dos negócios. Também contribui para a criação de valor para os acionistas/cotistas, bem como atender às expectativas dos demais stakeholders. A gestão do capital de giro é influenciada pela capacidade da companhia de gerar lucros a partir de suas operações e reinvestimento - ou seja, pelo autofinanciamento -, o que, por sua vez, pode ser alavancado pela atividade operacional e pelos financiamentos. Encontrar o equilíbrio na administração é tarefa difícil para os gestores. A dicotomia entre liquidez e rentabilidade persiste e, para a análise de tendências, as variáveis do MF são importantes indicadores de manutenção ou perpetuidade das empresas. Com base na definição do problema, dos objetivos gerais e específicos, hipótese, levantou-se o referencial teórico sobre o tema e definiu-se a metodologia para responder à seguinte pergunta: Os lucros ou resultados e os indicadores de rentabilidade podem ser explicados ou são influenciados pelas variáveis do Modelo Fleuriet? 96 Capítulo 6 Conclusões e Recomendações Tendo como base duas amostras contendo cada 308 empresas de pequeno, médio e grande portes, com dois balanços consecutivos no período de 2003 a 2007, foi feita a análise dos dados com fundamento na estatística descritiva e na inferencial, visando responder a esse questionamento. No que se refere à estatística inferencial, foi realizado o teste de correlação entre as variáveis do MF (CDG, NCG e ST), consideradas preditas, e os resultados (LAJIR, LAIR e LL) e os indicadores de rentabilidade (MOL, ML, ROA, ROE e ROI) considerados variáveis dependentes. O teste de hipótese refutou a hipótese H0, ou seja, foi observado que há ausência do relacionamento entre essas variáveis. No que tange aos dados levantados pela estatística descritiva, podem ser destacados os seguintes aspectos: a análise fundamentada nos Tipos de estrutura financeiras desenvolvido baseadas no MF permite verificar que a grande maioria das empresas estão enquadradas no Tipo IV (insatisfatória). Também foi observado que a maior parte das empresas possui ST negativo. Tal identificação corrobora os resultados verificados na literatura analisada sobre o assunto; foi ratificado que as empresas com estrutura financeira desfavorável (ruim e péssima), segundo o MF, apresentaram menor ML devido ao maior valor de juros pagos oriundos do elevado montante de empréstimos onerosos de curto prazo; empresas enquadradas no Tipo II (sólida) obtiveram melhor performance, tanto no que se refere às margens quanto aos indicadores de retorno, o que ratifica que a gestão do capital de giro baseada numa política moderada de investimento pode proporcionar às empresas uma melhor situação de liquidez, bem como de rentabilidade; as empresas do Tipo I (excelente) apresentaram um desempenho, no que se refere aos resultados e rentabilidade, desfavorável, o que confirma que nem sempre o ST positivo significa melhores taxas de retorno, conforme afirma Fleuriet (2003). Também ratifica o trade-off, já que essas empresas apresentaram um ST positivo decorrente do CDG > 0 e o NCG < 0 (ambos são fontes de recursos), ou seja, apresentam excesso de liquidez, o que tende a reduzir a rentabilidade; verificou-se que as empresas enquadradas no Tipo IV (insatisfatória) apresentaram lucros e margens inferiores às do Tipo II, porém não se pode defini-las como possuindo situação financeira desfavorável; 97 Capítulo 6 Conclusões e Recomendações as empresas enquadradas como sólidas (Tipo II) podem melhorar seu desempenho por meio de empréstimos onerosos que geram encargos financeiros, o que reduziria o pagamento de impostos e, consequentemente, aumentaria a ML; as empresas dos Tipo V e VI (ruim e péssima, respectivamente) apresentaram indicadores de rentabilidade semelhantes ou superiores aos dos demais Tipos, o que é oriundo de uma maior utilização de recursos de terceiros (cíclico/operacional ou oneroso), porém tal situação tende a gerar nos demais parceiros uma maior parcimônia no relacionamento creditório, tendo em vista a baixa liquidez dessas empresas, bem como um maior endividamento bancário. Isso evidencia que uma menor liquidez tende proporcionar uma melhor rentabilidade. Além dos aspectos acima mencionados, também com base nas variáveis do MF, foi possível avaliar os dados contábeis (valores médios consolidados) das amostras, o que permitiu observar que nos períodos estudados houve um incremento no faturamento com o aumento dos resultados (LAJIR, LAIR e LL). Também se percebeu que houve um aumento das aplicações operacionais ou cíclicas que não foi acompanhado do incremento do CDG, mesmo tendo havido autofinanciamento. Essa situação levou as empresas a recorrerem a fontes onerosas para financiar tal incremento, o que resultou no aumento do ST negativo, que passou a equivaler a 15 dias de vendas (ST/ROL x 360). Não se identificou, portanto, com base nos valores consolidados, um grupo de empresas em dificuldade financeira ou insolvente. Diante dos elementos acima mencionados fica manifesto, não obstante a inexistência de correlação entre as variáveis, que o MF pode ser aplicado na gestão do capital de giro por gestores. Isso ratifica a afirmação de Fleuriet (2005) no artigo em que responde ao questionamento feito por Medeiros (2004): In the book, we presented a new method for operational and dynamic company management, not a model of financial equilibrium. 6 No que se refere às contribuições trazidas pelo presente trabalho, podem ser mencionadas: um melhor entendimento da gestão financeira das companhias, bem como a importância da administração do capital de giro; 6 No livro, é apresentado um novo método operacional e dinâmico para a gestão das empresas, e não um modelo de equilíbrio financeiro. (Tradução livre do autor). 98 Capítulo 6 Conclusões e Recomendações no aspecto teórico, a organização e a divulgação do MF, bem como sua aplicabilidade como instrumento de gestão financeira; a importância da contabilidade como geradora de dados que permitem avaliar o desempenho das empresas, tendo em vista que ela fornece a matéria-prima para o desenvolvimento do MF; que este trabalho possa ser um instrumento de apoio à tomada de decisão dos gestores financeiros das empresas, principalmente no tocante às políticas de financiamento e investimento de curto prazo. 6.2 Sugestões para trabalhos futuros Esta dissertação traz algumas recomendações para a realização de outros trabalhos que possam aprofundar as pesquisas sobre o relacionamento entre as variáveis do MF, os indicadores de rentabilidade e os resultados, como também sobre a gestão do capital de giro na ótica desse modelo: realizar os mesmos testes com outros segmentos, principalmente com empresas do segmento industrial, tendo em vista a característica do setor comércio atacadista de aplicar elevados valores no ativo circulante; efetuar um estudo similar com amostras de período mais longo, além de buscar uma maior aplicação da estatística inferencial; executar uma pesquisa similar apenas com empresas de grande porte, tendo em vista que, em princípio, essas empresas possuem dados contábeis com maior confiabilidade ou qualidade; com base na estrutura financeira das empresas, proceder a um estudo com dados de empresas insolventes, a fim de compreender as causas que geram essa situação sob a ótica das variáveis do MF, objetivando melhorar a gestão do capital de giro, como também verificar a aplicabilidade do MF como modelo de equilíbrio financeiro ou indicador de solvabilidade. 99 Referências Bibliográficas REFERÊNCIAS BIBLIOGRÁFICAS ASSAF, N. Alexandre. Estrutura e Análises de Balanço: um enfoque econômicofinanceiro. 8ª ed. 2ª reimpr. São Paulo, 2008. ______. Finanças Corporativas e Valor. São Paulo: Atlas, 2003. ______. A dinâmica das decisões financeiras. Cadernos de Estudo, São Paulo, v.16, p. 9-25, jul./dez 1997. Disponível em: <http://www.eac.fea.usp.br/cadernos/completos/Cad16/a_dinamica_certo.pdf>. Acesso em: 14 mar. 2008. ______. SILVA, A. T. César. Administração do Capital de Giro. 3ª ed. São Paulo: Atlas, 2002. BATISTELLA, D. Flávio. Análise dinâmica de capital de giro e inflação: um estudo de caso de empresas de recursos hídricos. In: Congresso USP de Contabilidade e Controladoria, 6, 27 e 28 de jul. de 2006, São Paulo. Anais eletrônicos... São Paulo: USP. Disponível em: <http://www.congressousp.fipecafi.org/artigos62006/205.pdf>. Acesso em: 23 mai. 2009. BISQUERRA, Rafael; SARRIERA, V. Jorge; MARTÍNEZ, Francesc. Introdução à estatística: enfoque informático com o pacote estatístico SPSS. Tradução Fátima Murad. Porto Alegre, Artmed, 2004. BNDES. Carta Circular 64/2002, de 14 de outubro de 2002. Porte das empresas. Rio de Janeiro, 14 out. 2002. Disponível em: <http://www.bndes.gov.br/SiteBNDES/export/sites/default/bndes_pt/Galerias/Arquivos/produ tos/download/02cc64.pdf>. Acesso em: 22 jun. 2009. BRAGA, Roberto. Fundamentos e técnicas de administração financeira. São Paulo: Atlas, 1989. ______. Análise avançada de capital de giro. Cadernos de Estudos, São Paulo, nº 3, p 1134, set. de 1991. Disponível em: <http://www.eac.fea.usp.br/cadernos/completos/cad03/analise.pdf>. Acesso em: 20 abr.2009 BRAGA, Roberto; Nossa, Valcemiro; Marques, V. C. José Augusto. Uma proposta para a análise integrada da liquidez e rentabilidade das empresas. Revista Contabilidade & Finanças, São Paulo, p. 51-64, jun. de 2004. Disponível em: http://www.eac.fea.usp.br/cardenos/completos/ed_comemor2/ec2_parte4_parte4_pg51a64.pdf >. Acesso em: 22 mar. 2008. 100 Referências Bibliográficas BRASIL. Lei nº 6.404/76 de 15 de dezembro de 1976. Dispõe sobre as sociedades por ações. Diário Oficial da União, Brasília, DF, 17 dez. 1976. Disponível em: < http://www.planalto.gov.br/ccivil_03/LEIS/L6404consol.htm>. Acesso em: 23 mai. 2009. BRASIL. Decreto nº 5.028 de 31 de março de 2004. Altera os valores dos limites fixados nos incisos I e II do art. 2º da Lei nº 9.841 de 5 de outubro de 1999, que instituiu o Estatuto da Microempresa e da Empresa de Pequeno Porte. Diário Oficial da União, Brasília, DF, 1º abr. 2004. Disponível em: <http://www.planalto.gov.br/ccivil/_Ato20042006/2004/Decreto/D5028.htm#art1>. Acesso em: 25 mar. 2008. BRASIL. Lei nº 9.841, de 05 de outubro de 1999. Institui o Estatuto da Microempresa e da Empresa de Pequeno Porte. Diário Oficial da União, Brasília, DF, 06 out. 1999. Disponível em: <http://www.planalto.gov.br/ccivil/leis/L9841.htm>. Acesso em: 25 mar.2008. BRASIL. Lei nº 10.406/02 de 10 de janeiro de 2002. Institui o Código Civil. Diário Oficial da União, Brasília, DF, 11 jan. 2002. Disponível em: <http://www.planalto.gov.br/ccivil_03/LEIS/2002/L10406.htm>. Acesso em: 20 mar. 2009. BRASIL. Lei nº 10.638/07 de 31 de dezembro de 2007. Altera e revoga dispositivos da Lei no 6.404, de 15 de dezembro de 1976, e da Lei n o 6.385, de 7 de dezembro de 1976, e estende às sociedades de grande porte disposições relativas à elaboração e divulgação de demonstrações financeiras. Diário Oficial da União, Brasília, DF, 28 dez. 2007. Disponível em: <http://www.planalto.gov.br/ccivil_03/_ato2007-2010/2007/Lei/L11638.htm>. Acesso em: 23 mai.2009. BRASIL. Lei nº 11.941/09 de 27 de maio de 2009. Altera a legislação tributária federal relativa ao parcelamento ordinário de débitos tributários, concede remissão nos casos em que especifica, institui regime tributário de transição, e dá outras providências . Diário Oficial da União, Brasília, DF, 28 mai. 2009. Disponível em: <http://www.planalto.gov.br/ccivil_03/_Ato2007-2010/2009/Lei/L11941.htm>. Acesso em: 24 mai. 2009. BRASIL. Lei Complementar nº 123 de 14 de dezembro de 2006. Institui o Estatuto Nacional da Microempresa e da Empresa de Pequeno Porte. Diário Oficial da União, Brasília, DF, 15 dez. 2006. Disponível em: <http://www.receita.fazenda.gov.br/legislacao/LeisComplementares/2006/leicp123.htm>. Acesso em: 10 mai. 2009. BRASIL. Deliberação da Comissão de Valores Mobiliários nº 488, de 03 de outubro de 2005. Aprova o Pronunciamento do IBRACON NPC nº 27 sobre Demonstrações Contábeis – Apresentação e Divulgações. Diário Oficial da União, Brasília, DF, 6 out. 2005. Disponível em:<http://www.cvm.gov.br/asp/cvmwww/atos/Atos_Redir.asp?Tipo=D&File=/deli/deli488. doc>. Acesso em: 10 mai. 2009. BRASIL. Resolução do Conselho Federal de Contabilidade nº 1.159, de 13 de fevereiro de 2009. Aprova o Comunicado Técnico CT 01, que aborda como os ajustes das novas práticas contábeis adotadas no Brasil trazidas pela Lei nº. 11.638/07 e Lei nº. 449/08 devem 101 Referências Bibliográficas ser tratados.. Diário Oficial da União, Brasília, DF, 4 mar. 2009. Disponível em: <http://www.cfc.org.br/uparq/Res_1159.pdf>. Acesso em: 20 mai. 2009. BRASIL, V. Haroldo; BRASIL, G. Haroldo. Gestão Financeira das Empresas: um modelo dinâmico. 3ª ed. Rio de Janeiro: Qualitymark, 1997. BRIGHAM, F. Eugene; HOUSTON, F. Joel. Fundamentos da moderna administração financeira. Tradução Maria Imilda da Costa e Silva. Rio de Janeiro: Campus, 1999. CARNEIRO JÚNIOR, B. A. João; MARQUES, A. V. C. José. Planejamento Financeiro a Curto Prazo: um estudo de caso da análise dinâmica do capital de giro aplicado a uma indústria têxtil no período de 1999-2004. Revista Pensar Contábil, Rio de Janeiro, v.7 nº 29, 2005. Disponível em <http://www.atena.org.br/revistacrc/ojs2.1.1/index.php/PENSAR/article/viewFile/96/91>. Acesso em: 10 mai. 2009. DACOL, Silvana. Gerenciamento do capital de giro no âmbito do varejo eletrônico. Florianópolis, 2002. 146p. (Doutorado Engenharia de Produção - Universidade Federal de Santa Catarina). Disponível em <http//teses.eps.ufsc.br/Resumo.asp?3878>. Acesso em: 10 mai 2009. FIPECAFI – Fundação Instituto de Pesquisas Contábeis, Atuariais e Financeiras. Manual de contabilidade das sociedades por ações: aplicável às demais sociedades. 6ª ed. São Paulo: Atlas, 2003. FLEURIET, Michel J. Fleuriet's Rebuttal to 'Questioning Fleuriet's Model of Working Capital Management on Empirical Grounds'. Social Science Electronic Publishing. Rochester, USA: SSRN, jun. 2005. Disponível em: <http://ssrn.com/abstract=741624>. Acesso em: 25 mai. 2009. ______; BRASIL, V. Haroldo. Planejamento Financeiro das Pequenas e Médias Empresas: um modelo integrado. 2ª ed. Belo Horizonte: Fundação Dom Cabral, 1980. ______; B. Georges; K. Ricardo. O Modelo Fleuriet: a dinâmica financeira das empresas brasileiras. 3ª ed. São Paulo: Campus, 2003. GITMAN, J. Lawrence. Princípios de administração financeira. Tradução Antonio Zoratto Sanvicente. 10ª ed. São Paulo: Addison Wesley, 2004. IUDÍCIBUS, Sérgio; MARION, C. José. Curso de contabilidade para não contadores. 3ª ed. São Paulo: Atlas, 2000. LAPPONI, C. Juan. Estatística usando Excel. São Paulo: Lapponi Treinamento e Editora, 2000. LAKATOS, E. Maria; MARCONI, A. Marina. Metodologia científica. São Paulo: Atlas, 1982. MARQUES, A. V. C. José; BRAGA, Roberto. Análise dinâmica do capital de giro: o Modelo Fleuriet. Revista de Administração de Empresas, v.35, n.3, p. 49-63. mai/jun 1995, São Paulo. Disponível em: < 102 Referências Bibliográficas http://www.rae.com.br/rae/index.cfm?FuseAction=Artigo&ID=464&Secao=ARTIGOS&Vol ume=35&numero=3&Ano=1995>. Acesso em: 22 mar. 2009. MARQUES, R. Rogério. Uma investigação do relacionamento entre o modelo Fleuriet e o modelo baseado no valor econômico agregado: estudo utilizando dados de empresas relativo aos anos de 1999 e 2000. Brasília, 2000. 154p. (Mestrado: Ciências Contábeis Universidade de Brasília, Universidade Federal da Paraíba, Universidade Federal do Rio Grande do Norte e Universidade Federal de Pernambuco). Disponível em <http://www.unb.br/cca/pos-graduacao/mestrado/dissertacoes/mest_dissert_005.pdf>. Acesso em: 24 mai. 2009. MATARAZZO, C. Dante. Análise Financeira de Balanços: abordagem básica e gerencial. 6ª ed. São Paulo: Atlas, 2008. MATIAS, B. Alberto (coord.). Finanças corporativas de curto prazo: a gestão do valor do capital de giro. São Paulo: Atlas, 2007. MEDEIROS, R. Otávio. Questionando Empiricamente a Validade do Modelo Fleuriet. BASE Revista de Administração e Contabilidade da Unisinos, São Leopoldo: Unisinos, v. 1, n. 2, p. 25-32, set./dez. 2004. Disponível em <http://www.unisinos.br/publicacoes_cientificas/images/stories/pdfs_base/07basevol1n2_arti go03.pdf>. Acesso em: 28 out. 2008. ______. Questioning Fleuriet's Model of Working Capital Management on Empirical Grounds. Social Science Electronic Publishing. Rochester, USA: SSRN, abr. 2005. Disponível em: <http://papers.ssrn.com/sol3/papers.cfm?abstract_id=700802>. Acesso em: 04 jun. 2009. ______; RODRIGUES, F. Fernanda. Testando Empiricamente o Modelo Fleuriet. In. Congresso da USP Controladoria e Contabilidade, 4., 7 e 8 de out. 2004, São Paulo. Anais eletrônicos... São Paulo: USP. Disponível em <http://www.congressousp.fipecafi.org/artigos42004/an_resumo.asp?cod_trabalho=65>. Acesso em: 01 jun. 2009. MICHALISCHEN, Fernanda; SAVOIA, R. F. José. A dinâmica do Investimento em Capital de Giro e a Rentabilidade da Empresa - Uma análise utilizando o Modelo Fleuriet. In: Seminários de Administração, 9, 10 e 11 ago. 2006, São Paulo. Anais eletrônicos... São Paulo: Semead. Disponível em: < http://www.ead.fea.usp.br/semead/9semead/resultado_semead/trabalhosPDF/391.pdf>. Acesso em: 20 mai. 2009. MONTEIRO, A. S. Andréa; MORENO, Roberto. Fluxos de caixa e capital de giro uma adaptação do Modelo de Fleuriet. In: Congresso USP de Contabilidade, 2., 01 e 02 de out. 2002, São Paulo. Anais eletrônicos... São Paulo: USP. Disponível em < http://anpad.org.br/enanpad/2003/dwn/enanpad2003-ccg-1983.pdf>. Acesso em: 03 jun. 2009. NEIVA, J. R. João. Tipificação de empresas inadimplentes: financiamentos de projetos de investimento concedidos pelo BRDE. Curitiba, 2008. 98p. (Mestrado: Ciências Contábeis 103 Referências Bibliográficas Universidade Federal do Paraná). Disponível <http://dspace.c3sl.ufpr.br/dspace/bitstream/1884/14703/1/Microsoft%20Word%20%20DISSERTA%C3%87%C3%83O%20DE%20MESTRADONEIVA,%20Jo%C3%A3o%20J.%20R..pdf>. Acesso em: 20 abr. 2009. em OLINQUEVITCH, L. José; SANTI FILHO, Armando. Análise de balanços para controle gerencial: demonstrativos contábeis exclusivos do fluxo de tesouraria... 4ª ed. São Paulo: Atlas, 2004. PADOVEZE, L. Clóvis; BENEDICTO, C. Gideon. Análise das Demonstrações Financeiras. 2ª ed. rev. e ampl. São Paulo: Thomson Learning, 2007. RANGEL, L. Jorge. Teste Empírico da Classificação de Risco Proposta a Partir do "Modelo Fleuriet": uma aplicação em companhias abertas brasileiras, no período de 1990 a 2003. Vitória, 2006. 66p. (Mestrado: Ciências Contábeis - Fundação Instituto Capixaba de Pesquisas em Contabilidade, Economia e Finanças - FUCAPE). Disponível em < http://www.dominiopublico.gov.br/download/texto/cp021439.pdf>. Acesso em: 26 jun. 2009. ROSS, Stephen; WESTERFIELD, W. Randolph; JAFFE, F. Jeffrey. Administração Financeira. Tradução Antonio Zoratto Sanvicente. 2ª ed. São Paulo: Atlas, 2002. SANVICENTE, Z. Antonio. Administração Financeira. 3ª ed. São Paulo: Atlas, 1987. SATO, S. Sônia. Análise econômico-financeira setorial: estudo da relação entre a liquidez e a rentabilidade sob a ótica do modelo dinâmico. São Carlos, 2007. 205p. (Mestrado: Engenharia de Produção - Universidade de São Paulo). Disponível em <http://www.teses.usp.br/teses/disponiveis/18/18140/tde-05032008-110440/>. Acesso em: 24 mai. 2009. SEBRAE. – Nacional - Fatores Condicionantes e taxas de sobrevivência e Mortalidade das Micro e Pequenas empresas no Brasil 2003–2005. Relatório de Pesquisa. Brasília, 2007. Disponível em <http://www.biblioteca.sebrae.com.br/bds/BDS.nsf/8F5BDE79736CB99483257447006CBA D3/$File/NT00037936.pdf>. Acesso em: 23 mar. 2007. SILVA, P. José. Gestão e análise de risco de crédito. São Paulo: Atlas, 1997. ______. Análise Financeira das Empresas. 10ª ed. São Paulo: Atlas, 2008. STARKE JUNIOR, Paulo César; FREITAG, C. Viviane. Existem contas erráticas: uma resposta a questão do Modelo Fleuriet. In: Congresso USP de Contabilidade e Controladoria, 7, 2007, São Paulo. Anais... São Paulo: USP. Disponível em: <http://www.congressousp.fipecafi.org/artigos72007/608.pdf>. Acesso em: 10 mai. 2009. STARKE JUNIOR, Paulo César. Efeito Tesoura: relevância e evidências estatísticas para análise econômico-financeira de empresas brasileiras. Curitiba, 2008. 200p. (Mestrado: Ciências Contábeis - Universidade Federal do Paraná). Disponível em: < http://www.dominiopublico.gov.br/download/texto/cp074335.pdf>. Acesso em: 23 fev. 2009. 104 Referências Bibliográficas STEVENSON, J. William. Estatística aplicada à administração. Tradução Alfredo Alves de Farias. São Paulo: Harper & Row do Brasil, 1981. THEISS JÚNIOR, C. Félix; WILHELM, H. P. Paulo. Análise do capital de giro: Modelo Dinâmico versus Modelo Tradicional. In. Encontro da ANPAD, 24., 10 a 13 set. 2000, Florianópolis. Anais eletrônicos... Rio de Janeiro: ANPAD. Disponível em: <http://www.anpad.org.br/enanpad/2000/dwn/enanpad2000-fin-825.pdf>. Acesso em: 15 mai. 2009. VERGARA, C. Sylvia. Projetos e Relatórios de pesquisa em Administração. 6ª ed. São Paulo: Atlas, 2005. VIEIRA, V. Marcos. Administração estratégica do capital de giro. São Paulo: Atlas, 2005. 105