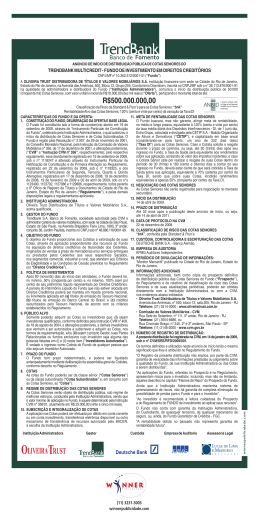

ANÚNCIO DE INÍCIO DE DISTRIBUIÇÃO PÚBLICA DAS COTAS SENIORES DO FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS ABERTO CAIXA RPPS CONSIGNADO BMG CNPJ/MF n° 14.728.096/0001-13 CEDENTE A presente instituição aderiu ao Código ANBIMA de Regulação e Melhores Práticas para os Fundos de Investimento. COORDENADOR LÍDER Classificação de Risco das Cotas Seniores Standard & Poor’s: brAAA(sf) Código ISIN para Cotas Seniores: BRCXR1CTF002 CAIXA ECONÔMICA FEDERAL, na qualidade de instituição administradora (“Instituição Administradora”) do FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS ABERTO CAIXA RPPS CONSIGNADO BMG (“Fundo”), e na qualidade de coordenador líder da distribuição pública de cotas seniores do Fundo (quando atuando como tal, o “Coordenador Líder”), comunica o início da distribuição pública de até 1.000.000 (um milhão) de cotas seniores do Fundo (“Cotas Seniores”), com valor unitário de emissão de R$1.000,00 (um mil reais) (“Cotas Seniores”), perfazendo o montante total de até: R$1.000.000.000,00 (um bilhão de reais) (“Oferta”) A deliberação de constituição do Fundo e a aprovação do regulamento do Fundo (“Regulamento”) e da Oferta foram realizadas pela Instituição Administradora em 01 de novembro de 2011, por meio de instrumento particular registrado no 2º Ofício de Registro de Títulos e Documentos da Cidade de Brasília, Distrito Federal, em 21 de novembro de 2011, sob o nº 1136552, conforme aditado em 05 de abril de 2012, por meio de instrumento particular registrado no mesmo cartório, em 10 de abril de 2012, sob o nº 1192097. O Regulamento do Fundo foi alterado em 03 de janeiro de 2012, em 23 de fevereiro de 2012, em 02 de março de 2012, em 22 de outubro de 2012, em 06 de novembro de 2012 e em 26 de novembro de 2012, sendo registrado no mesmo cartório, em 05 de janeiro de 2012, em 27 de fevereiro de 2012, em 12 de março de 2012, em 25 de outubro de 2012, em 07 de novembro de 2012 e em 27 de novembro de 2012, sob os nºs 1155361, 1173116, 1180692, 1424117, 1444697 e 1494990, respectivamente. A Oferta foi registrada na Comissão de Valores Mobiliários (“CVM”) sob o regime de registro automático, em 27 de janeiro de 2012, sob o nº CVM/SRE/RFD/2012/004. CARACTERÍSTICAS DO FUNDO E DA OFERTA 1. DENOMINAÇÃO DO FUNDO O Fundo é denominado “Fundo de Investimento em Direitos Creditórios Aberto Caixa RPPS Consignado BMG”. 2. INSTITUIÇÃO ADMINISTRADORA E RESPONSÁVEL PELA DISTRIBUIÇÃO DE COTAS SENIORES DO FUNDO CAIXA ECONÔMICA FEDERAL, instituição financeira sob a forma de empresa pública, regendo-se pelo Estatuto aprovado pelo Decreto nº 6.473, de 05 de junho de 2008, autorizada pela CVM a administrar fundos de investimento e carteiras de valores mobiliários, com sede em Brasília, Distrito Federal, no Setor Bancário Sul, Quadra 4, Lotes 3 e 4, 21º andar, Asa Sul, por meio de sua Vice-Presidência de Gestão de Ativos de Terceiros, domiciliada na Cidade de São Paulo, Estado de São Paulo, na Avenida Paulista, nº 2.300, 11º andar, inscrita no CNPJ/MF sob o nº 00.360.305/0001-04. 3. GESTORA INTEGRAL INVESTIMENTOS S.A., sociedade autorizada pela CVM para o exercício profissional de administração de carteira de títulos e valores mobiliários, com sede na Cidade de São Paulo, Estado de São Paulo, na Avenida Brigadeiro Faria Lima, nº 1.744, 1º andar, inscrita no CNPJ/MF sob o nº 06.576.569/0001-86. 4. CUSTODIANTE E CONTROLADOR BANCO BRADESCO S.A., instituição financeira com sede no Município de Osasco, Estado de São Paulo, na Avenida Yara, s/nº, Cidade de Deus, inscrita no CNPJ/MF sob o nº 60.746.948/0001-12. 5. OBJETO O Fundo tem como objeto a aquisição de direitos creditórios oriundos de empréstimos concedidos pelo Banco BMG S.A. (“Cedente”) a servidores públicos e pensionistas, que recebam pagamentos da Administração Pública direta, autárquica e fundacional (“Direitos Creditórios”), desde que atendidos os critérios de elegibilidade, as condições de cessão e a política de investimento previstos no Regulamento e descritos no prospecto da Oferta (“Prospecto”). 6. FORMA DE CONSTITUIÇÃO O Fundo é constituído sob a forma de condomínio aberto. 7. PRAZO DE DURAÇÃO DO FUNDO O Fundo possui prazo de duração indeterminado. 8. COTAS DO FUNDO E RELAÇÃO MÍNIMA As Cotas do Fundo poderão ser seniores ou subordinadas. A Relação Mínima admitida entre o patrimônio líquido do Fundo e o valor das Cotas Seniores será equivalente a 128,20% (cento e vinte e oito inteiros e vinte centésimos por cento). 9. CONDIÇÕES DE SUBSCRIÇÃO E INTEGRALIZAÇÃO DAS COTAS SENIORES O Coordenador Líder distribuirá publicamente, sob o regime de melhores esforços de colocação, até 1.000.000 (um milhão) de Cotas Seniores, com valor unitário de R$1.000,00 (um mil reais), perfazendo o montante de até R$1.000.000.000,00 (um bilhão de reais). Não haverá lotes máximos, nem recebimento de reservas antecipadas, devendo ser assegurado tratamento justo e equitativo a todos os destinatários e aceitantes da Oferta. Não serão constituídos fundos nem celebrados contratos de estabilização de preços e/ou de garantia de liquidez para as Cotas Seniores. O valor mínimo de aquisição de Cotas Seniores será de R$25.000,00 (vinte e cinco mil reais). As Cotas Seniores deverão ser subscritas e integralizadas dentro de 2 (dois) anos contados da data de publicação deste anúncio de início da Oferta, nos termos da decisão do Colegiado da CVM proferida no âmbito do Processo CVM nº RJ-2007-11393 (“Prazo de Distribuição”). Os investidores interessados em adquirir Cotas Seniores devem contatar o Coordenador Líder e tomar as providências por ele definidas. No ato de subscrição das Cotas Seniores, o investidor (i) assinará o boletim individual de subscrição, que será autenticado pelo Coordenador Líder; e (ii) receberá exemplar do Prospecto e cópia do Regulamento, declarando, por meio da assinatura de termo de ciência de risco e adesão ao Regulamento, estar ciente (a) das disposições contidas no Regulamento, especialmente aquelas referentes à política de investimento, à composição da carteira do Fundo e à Taxa de Administração; e (b) dos riscos inerentes ao investimento no Fundo, conforme descritos no Regulamento e no Prospecto. As Cotas Seniores deverão ser integralizadas exclusivamente em moeda corrente nacional, por meio de qualquer mecanismo de transferência de recursos autorizado pelo Banco Central do Brasil, no ato da subscrição. Caberá ao Coordenador Líder assegurar a condição de Investidores Autorizados (conforme definido abaixo) dos adquirentes das Cotas Seniores. A qualidade de Cotista caracteriza-se pela abertura de conta de depósitos em nome do Cotista. É indispensável, por ocasião do ingresso do Cotista, sua adesão aos termos do Regulamento, mediante assinatura de Termo de Adesão previsto no Regulamento. As Cotas Seniores serão escriturais, mantidas em conta de depósito em nome de seus respectivos titulares. 10. EMISSÃO DAS COTAS SENIORES As Cotas Seniores serão emitidas pelo menor dos seguintes valores, apurados na data da efetiva disponibilização de recursos à Instituição Administradora pelo investidor: i) o resultado da divisão do patrimônio líquido do Fundo pelo número de Cotas Seniores em circulação; ou ii) o valor da Cota Sênior no Dia Útil imediatamente anterior, acrescido da remuneração-alvo definida no item 11 abaixo, incidente no período. 11. REMUNERAÇÃO-ALVO DAS COTAS SENIORES As Cotas Seniores serão valorizadas a partir da primeira data de emissão de Cotas Seniores, de acordo com a seguinte fórmula: VQSt = VQSt-1 x VQSt [ 1 1 (1 + IPCA) dum x (1 + TAXA) 252 ] , sendo: = Valor da Cota Sênior diária, calculado com 8 casas decimais, sem arredondamento, na data t; VQSt-1 = Valor da Cota Sênior diária, calculado com 8 casas decimais, sem arredondamento, na data t - 1; IPCA = Variação percentual mensal do Índice de Preços ao Consumidor Amplo - IPCA, calculado pelo Instituto Brasileiro de Geografia e Estatística - IBGE, referente ao mês imediatamente anterior ao vigente; ou no caso de indisponibilidade do IPCA para o mês vigente, será utilizada a última projeção do IPCA divulgada pela ANBIMA, na respectiva data de cálculo, não obstante a eventual necessidade de ajuste futuro em decorrência da divulgação, pelo IBGE, do respectivo índice oficial; dum = número de dias úteis do mês vigente; TAXA = Será a maior taxa entre: i) 6,00% (seis por cento) ao ano; e (ii) a taxa de mercado da NTN-B de vencimento mais longo dentro do período de até 3 anos de vencimento, com base na taxa indicativa de fechamento divulgado pela ANBIMA, do último Dia Útil do mês de junho, para o período de julho a dezembro, e taxa indicativa o mês de dezembro, para o período de janeiro a junho, acrescido de um spread de 2,00% (dois por cento), calculado da seguinte forma: TAXA = [(1+ Taxa NTN-B) x (1+ 2,00/100) ] - 1 Caso exista mais de uma série de NTN-B com o mesmo vencimento atendendo a determinação do item acima, será adotada a média simples entre as taxas indicativas das referidas séries. Para início das atividades do Fundo, a “Taxa NTN-B” pertencente à fórmula indicada acima será considerada a taxa indicativa de fechamento do último Dia Útil do mês anterior ao da data do primeiro aporte de recursos, divulgado pela ANBIMA, até que esta seja alterada pela taxa indicativa divulgada no último Dia Útil dos meses de junho e dezembro. Em todo Dia Útil, após o cálculo do valor das Cotas Seniores, acrescido dos rendimentos no período, conforme a fórmula de rentabilidade estabelecida acima, o eventual excedente decorrente da valorização da carteira do Fundo no período será incorporado às cotas subordinadas do Fundo. As Cotas Seniores não sofrerão amortização. 12. RESGATE DE COTAS SENIORES O resgate das Cotas Seniores poderá ser solicitado à Instituição Administradora entre os dias 01 e 15 dos meses de janeiro e julho de cada exercício social (“Datas de Reserva de Resgate”), sendo que o pagamento do resgate será realizado em 756 (setecentos e cinquenta e seis) Dias Úteis contados da Data de Reserva de Resgate, sendo certo que para apuração do valor do resgate das Cotas Seniores será considerado o valor da Cota Sênior do Dia Útil imediatamente anterior ao do término do prazo referido acima. Ademais, as Cotas Seniores poderão ser resgatadas antecipadamente (i) pela ocorrência de qualquer Evento de Liquidação, conforme definido no Regulamento; (ii) se assim for deliberado pela Assembleia Geral; ou (iii) compulsoriamente, com vistas a enquadrar o patrimônio líquido do Fundo à Relação Mínima e/ou à Alocação Mínima, conforme definidas abaixo. Não é admitida a amortização das Cotas. 17. ADEQUAÇÃO/INADEQUAÇÃO DO INVESTIMENTO A Oferta visa a atingir Investidores Autorizados que busquem, no médio e longo prazo, rentabilidade condizente com a política de investimento do Fundo e que estejam dispostos a aceitar os riscos inerentes à aplicação nas Cotas Seniores, bem como o prazo de maturação do investimento. O investimento no Fundo não é adequado a investidores que necessitem de liquidez, tendo em vista que os fundos de investimento em direitos creditórios encontram pouca liquidez no mercado brasileiro. Ainda que se trate de um fundo aberto, o resgate das Cotas do Fundo somente poderá ser solicitado nas Datas de Reserva de Resgate, sendo que seu pagamento ocorrerá apenas em 756 (setecentos e cinquenta e seis) Dias Úteis contados da data da referida solicitação. Os investidores devem analisar cuidadosamente os “Fatores de Risco” descritos no Prospecto e no Regulamento antes de tomar decisão de investimento. 13. TAXA DE ADMINISTRAÇÃO A Instituição Administradora terá direito a receber, pela prestação de serviços de administração do Fundo, mensalmente, a título de Taxa de Administração, o montante equivalente a 1,36% (um inteiro e trinta e seis décimos por cento) ao ano, incidente sobre o patrimônio líquido do Fundo, respeitado o mínimo mensal de R$ 65.000,00 (sessenta e cinco mil reais), acrescido de R$ 4.000,00 (quatro mil reais) por mês, referente à taxa de verificação de lastro a ser paga pela Instituição Administradora a terceiro contratado. Os valores em reais serão corrigidos pela variação positiva do IGP-M a cada 12 (doze) meses, contados da data de início de atividades do Fundo. A remuneração acima será paga à Instituição Administradora até o 5º (quinto) Dia Útil do mês subsequente ao da prestação dos serviços, sendo calculada e provisionada todo Dia Útil, conforme a seguinte fórmula: 1,36% x Patrimônio Líquido D-1 Taxa Administração = 252 Para fins do disposto na fórmula acima, “D-1” significa o Dia Útil imediatamente anterior à data do provisionamento. A remuneração acima inclui a remuneração devida à Gestora e ao Custodiante e não inclui as despesas previstas no artigo 20 do Regulamento do Fundo, a serem debitadas do Fundo pela Instituição Administradora. A Instituição Administradora pode estabelecer que parcelas da Taxa de Administração sejam pagas diretamente pelo Fundo aos prestadores de serviços contratados, desde que o somatório dessas parcelas não exceda o montante total da Taxa de Administração acima fixada. Com exceção da Taxa de Administração, não poderão ser cobradas dos Cotistas quaisquer outras taxas, tais como taxa de performance, taxa de ingresso e/ou taxa de saída. 18. DATA DO INÍCIO DA DISTRIBUIÇÃO A distribuição das cotas do Fundo terá início imediatamente após a publicação do presente anúncio, ou seja, no dia 18 de fevereiro de 2013. 14. POLÍTICA DE INVESTIMENTO O Fundo tem como objetivo investir preponderantemente em Direitos Creditórios do segmento financeiro, oriundos de empréstimos concedidos pelo Cedente a Devedores, que se enquadrem nas condições de cessão e critérios de elegibilidade previstos no Regulamento. 14.1. Composição da Carteira: O Fundo deverá, a partir do 91º dia após a Data da Primeira Emissão de Cotas do Fundo, manter no mínimo 50% (cinqüenta por cento) de seu Patrimônio Líquido alocado em Direitos Creditórios (“Alocação Mínima”). Caso o Fundo não disponha de ofertas de Direitos Creditórios elegíveis suficientes para atingir a Alocação Mínima, a Instituição Administradora poderá, conforme orientação da Gestora, solicitar à CVM prorrogação do prazo para enquadramento da Alocação Mínima por novo período de 90 (noventa) dias, sem necessidade de autorização da Assembleia Geral. O Fundo observará limites mínimo e máximo de concentração dos Direitos Creditórios por Consignante, conforme descritos no Anexo II do Regulamento. Os Direitos Creditórios a serem adquiridos pelo Fundo devem necessariamente observar os Critérios de Elegibilidade previstos no Regulamento. Ademais, a cessão dos Direitos Creditórios deve ser realizada em observância às Condições de Cessão previstas no Regulamento. 14.2. Aplicação do Remanescente do Patrimônio Líquido do Fundo: O remanescente do Patrimônio Líquido poderá ser mantido em moeda corrente nacional e/ou aplicado em: i) títulos de emissão do Tesouro Nacional; ii) cotas de fundos de investimento de renda fixa e de fundos de investimento classificados como referenciado DI longo prazo ou renda fixa, cujas carteiras sejam compostas exclusivamente pelos títulos referidos no item (i) acima, e cujos respectivos administradores sejam instituições que pertençam ao grupo econômico das Instituições Autorizadas; e/ou iii) operações compromissadas lastreadas em títulos públicos indicados no item (i) acima. Os Direitos Creditórios Cedidos e os Ativos Financeiros integrantes da carteira do Fundo devem ser custodiados, bem como registrados e/ou mantidos em conta de depósito diretamente em nome do Fundo, em contas específicas abertas no Sistema Especial de Liquidação e de Custódia - SELIC, em sistemas de registro e de liquidação financeira de ativos autorizados pelo Banco Central do Brasil ou em instituições ou entidades autorizadas à prestação desses serviços pela referida autarquia ou pela CVM. 14.3. Operações em Mercados de Derivativos: O Fundo pode realizar operações em mercados de derivativos. A Gestora somente poderá realizar operações com instrumentos derivativos com o objetivo de proteger as posições detidas à vista, até o limite destas, sendo que o Cedente não pode atuar como contraparte em tais operações. A atuação do Fundo em mercados de derivativos não poderá gerar exposição superior a uma vez o respectivo patrimônio líquido. As operações contratadas pelo Fundo com instrumentos derivativos somente poderão ser realizadas (a) em mercado de balcão tendo como contraparte, necessariamente, uma ou mais Instituições Autorizadas, sendo que tais operações deverão ser necessariamente registradas na BM&FBovespa sob a modalidade “com garantia”; e/ou (b) diretamente na BM&FBOVESPA, sob a modalidade “com garantia”, desde que comunicada à Agência Classificadora de Risco. É expressamente vedada a realização de operações de derivativos a descoberto, alavancadas ou que de qualquer forma não se destinem à simples proteção de posições detidas à vista. A Gestora deverá disponibilizar cópia dos contratos das operações de swap realizadas pelo Fundo à Agência Classificadora de Risco. Para efeito das operações realizadas em mercados de derivativos, devem ser considerados, para efeito de cálculo do Patrimônio Líquido, os dispêndios efetivamente incorridos a título de prestação de margens de garantia em espécie, ajustes diários, prêmios e custos operacionais, decorrentes da manutenção de posições em mercados organizados de derivativos. 14.4. Demais Informações Relevantes sobre a Política de Investimento: É vedado ao Fundo realizar operações de (i) day trade, assim consideradas aquelas iniciadas e encerradas no mesmo dia, independentemente de o Fundo possuir estoque ou posição anterior do mesmo Ativo Financeiro e (ii) operações de renda variável. O Fundo não poderá contratar operações nas quais a Instituição Administradora e a Gestora atuem na condição de contraparte, inclusive no que se refere a operações com derivativos. As aplicações no Fundo não contam com garantia da Instituição Administradora, da Gestora, do Custodiante, de qualquer mecanismo de seguro ou do Fundo Garantidor de Crédito - FGC. Ademais, o Fundo, a Instituição Administradora, a Gestora e o Custodiante, bem como seus controladores, sociedades coligadas e controladas ou sob controle comum, não são responsáveis pela certeza, liquidez, exigibilidade, conteúdo, exatidão, veracidade, legitimidade, validade e correta formalização dos Direitos Creditórios Cedidos, tampouco pela solvência dos Devedores de tais créditos. A Gestora deste Fundo adota política de voto, a qual pode ser encontrada em sua versão integral na página da Gestora na rede mundial de computadores (http://www.integralinvest.com.br), por meio do link “Exercício de Voto”. 15. CLASSIFICAÇÃO DE RISCO As Cotas Seniores obtiveram a classificação de risco (rating) “brAAA(sf)” atribuída pela Standard & Poor’s. 16. PÚBLICO-ALVO A Oferta é destinada exclusivamente aos Regimes Próprios de Previdência Social - RPPS, considerados investidores qualificados de acordo com a regulamentação pertinente, atualmente o artigo 109 da Instrução nº 409, de 18 de agosto de 2004, da CVM (“Investidores Autorizados”). 19. DISTRIBUIÇÃO PARCIAL, SUSPENSÃO E CANCELAMENTO Será admitida a distribuição parcial das Cotas Seniores desta Oferta, sendo que a manutenção da Oferta está condicionada à subscrição da quantidade mínima de 25 (vinte e cinco) Cotas Seniores, perfazendo o montante total de R$ 25.000,00 (vinte e cinco mil reais). Caso ocorra a distribuição parcial aqui referida, as Cotas Seniores que não forem efetivamente subscritas e integralizadas no prazo de colocação das Cotas Seniores serão canceladas pela Instituição Administradora. A CVM poderá suspender ou cancelar, a qualquer tempo, a oferta de distribuição que: (i) esteja se processando em condições diversas das constantes da Instrução CVM 400 ou do registro; ou (ii) tenha sido havida por ilegal, contrária à regulamentação da CVM ou fraudulenta, ainda que após obtido o respectivo registro. A CVM deverá proceder à suspensão da Oferta quando verificar ilegalidade ou violação do Regulamento sanáveis. O prazo de suspensão da Oferta não poderá ser superior a 30 (trinta) dias, durante o qual a irregularidade apontada deverá ser sanada. Findo o prazo acima referido sem que tenham sido sanados os vícios que determinaram a suspensão, a CVM deverá ordenar a retirada da Oferta e cancelar o respectivo registro. A Instituição Administradora deverá dar conhecimento da suspensão ou do cancelamento aos investidores que já tenham aceitado a Oferta, facultando-lhes, na hipótese de suspensão, a possibilidade de revogar a aceitação até o quinto Dia Útil posterior ao recebimento da respectiva comunicação. Terão direito à restituição integral dos valores, bens ou direitos dados em contrapartida às Cotas ofertadas, na forma e condições do Prospecto: (i) todos os investidores que já tenham aceitado a Oferta, na hipótese de seu cancelamento, no prazo máximo de 5 (cinco) dias contados da data em que for cancelada a Oferta; e (ii) os investidores que tenham revogado a sua aceitação, na hipótese de suspensão, conforme previsto acima, aos quais se aplicará a regra de restituição descrita no item 20 abaixo. 20. MODIFICAÇÃO OU REVOGAÇÃO DA OFERTA Nos termos do artigo 25 e seguintes da Instrução CVM 400, havendo, a juízo da CVM, alteração substancial, posterior e imprevisível nas circunstâncias de fato existentes quando da apresentação do pedido de registro da Oferta, que acarrete aumento relevante dos riscos assumidos pelo Fundo e inerentes à própria Oferta, a CVM poderá acolher pleito de modificação ou revogação da Oferta. É sempre permitida a modificação da Oferta para melhorá-la em favor dos investidores. Em caso de revogação da Oferta os atos de aceitação anteriores ou posteriores tornar-se-ão sem efeito. A modificação será divulgada imediatamente através de meios ao menos iguais aos utilizados para a divulgação deste anúncio de início. A Instituição Administradora deverá acautelar-se e se certificar, no momento do recebimento das aceitações da Oferta, de que o manifestante está ciente de que a oferta original foi alterada e de que tem conhecimento das novas condições. Na hipótese de modificação da Oferta, a Instituição Administradora comunicará diretamente os investidores que já tiverem aderido à Oferta a respeito da modificação efetuada. Os investidores que tiverem aderido à Oferta nos 30 (trinta) dias anteriores à data da modificação deverão confirmar seu interesse em manter a sua aceitação da Oferta no prazo de 5 (cinco) Dias Úteis contados do recebimento da comunicação da Instituição Administradora. A manutenção da aceitação da Oferta será presumida em caso de silêncio do investidor. Nas hipóteses de (i) revogação da Oferta; ou (ii) revogação, pelos investidores, de sua aceitação da Oferta, quando de uma eventual modificação das condições da Oferta, nos termos dos artigos 25 e 26 da Instrução CVM 400, os montantes eventualmente utilizados pelos investidores na integralização de Cotas durante o prazo de colocação das Cotas serão integralmente restituídos pelo Fundo aos respectivos investidores no prazo máximo de 5 (cinco) dias contados (a) da data em que a Oferta for revogada; ou (b) da data em que a revogação da aceitação da Oferta por cada investidor for comunicada à Instituição Administradora, sem qualquer remuneração ou atualização, deduzidos dos encargos e tributos devidos, tais como Imposto de Renda e Imposto sobre Operações Financeiras, observadas as alíquotas previstas na legislação vigente. Nestes casos, os investidores deverão fornecer um recibo de quitação à Instituição Administradora, referente aos valores restituídos, bem como efetuar a devolução dos boletins de subscrição de Cotas referentes às Cotas já integralizadas, que ficarão automaticamente cancelados. 21. INFORMAÇÕES COMPLEMENTARES O Regulamento e o Prospecto objeto da presente Oferta estão disponíveis para consulta e reprodução nas sedes e nas páginas da rede mundial de computadores do Coordenador Líder e da CVM, nos endereços indicados abaixo. Informações adicionais poderão ser obtidas junto ao Coordenador Líder ou na CVM. • INSTITUIÇÃO ADMINISTRADORA E COORDENADOR LÍDER CAIXA ECONÔMICA FEDERAL Avenida Paulista, nº 2.300, 11º andar, São Paulo - SP www.caixa.gov.br, opção “Downloads” no centro superior da tela, item Investidores Institucionais, subitem “FIDC ABERTO CAIXA RPPS CONSIGNADO BMG”. COMISSÃO DE VALORES MOBILIÁRIOS (CVM) Rua Sete de Setembro, nº 111 - 5º andar, Rio de Janeiro - RJ Rua Cincinato Braga, n° 340 - 2°, 3º e 4º andares, São Paulo - SP www.cvm.gov.br (neste website, acessar “Ofertas Registradas”, selecionar o ano de 2012 e clicar em “Entrar”, clicar em “Quotas de FIDC / FIC-FIDC / FIDC-NP - Volume em R$”, clicar em “Fundo de Investimento em Direitos Creditórios Aberto CAIXA RPPS Consignado BMG” e clicar em “Prospecto”) 22. AVISOS “O registro da presente distribuição não implica, por parte da CVM, garantia de veracidade das informações prestadas ou em julgamento sobre a qualidade da companhia emissora, bem como sobre os valores mobiliários a serem distribuídos(as).” “Fundos de investimento não contam com garantia do administrador do Fundo, do gestor da carteira, de qualquer mecanismo de seguro, ou, ainda, do Fundo Garantidor de Crédito - FGC.” “A rentabilidade obtida no passado não representa garantia de rentabilidade futura.” “É recomendável a leitura cuidadosa do prospecto e regulamento do fundo de investimento pelo investidor ao aplicar seus recursos.” “O investimento no Fundo sujeita o investidor a riscos, conforme descrito na seção “Fatores de Risco” do Prospecto e do Regulamento. Ainda que a Instituição Administradora mantenha um sistema de gerenciamento de riscos da carteira de investimentos do Fundo, não há garantia de completa eliminação de possibilidade de perdas no Fundo e para o investidor.” “Os valores mobiliários objeto da presente oferta não serão negociados em bolsa de valores ou em sistema de mercado de balcão, não podendo ser assegurada a disponibilidade de informações sobre os preços praticados ou sobre os negócios realizados.” LEIA O PROSPECTO E O REGULAMENTO ANTES DE INVESTIR COORDENADOR LÍDER INSTITUIÇÃO ADMINISTRADORA GESTORA CUSTODIANTE AUDITOR ESTRUTURADOR ASSESSORIA LEGAL

Download