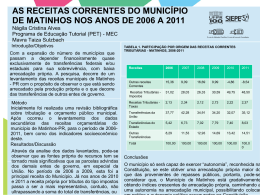

XXIII ENANGRAD Administração Pública (ADP) EFICIÊNCIA COMO CRITÉRIO DE TIPIFICAÇÃO DA ALOCAÇÃO DE RECURSOS NOS INDICADORES SOCIAIS DOS MUNICÍPIOS DA MESORREGIÃO DO ALTO PARANAÍBA E TRIÂNGULO MINEIRO Mariene Resende Cunha Antônio Carlos Brunozi Júnior André Luiz de Paiva Juliana Otoni Franco Melo Bento Gonçalves, 2012 ADMINISTRAÇÃO PÚBLICA - ADP EFICIÊNCIA COMO CRITÉRIO DE TIPIFICAÇÃO DA ALOCAÇÃO DE RECURSOS NOS INDICADORES SOCIAIS DOS MUNICÍPIOS DA MESORREGIÃO DO ALTO PARANAÍBA E TRIÂNGULO MINEIRO RESUMO Este estudo tem como objetivo determinar o nível de eficiência dos municípios mineiros da mesorregião do Alto Paranaíba e Triângulo Mineiro. Pretendeu-se analisar se os recursos recebidos pelos municípios são realmente utilizados eficientemente para o fornecimento dos serviços públicos, os serviços sociais básicos, que costumam, às vezes, ser escassos e ineficientes. Metodologicamente utilizou-se da Análise Envoltória de Dados - DEA com um modelo de orientação insumo, composto das variáveis: Receita Própria, Transferências intergovernamentais, Transferências Sociais e Valor Adicionado Fiscal (Insumos) e, Índice Mineiro de Responsabilidade Social (Produto). Foram considerados os 66 municípios da mesorregião. Partindo-se da premissa que os municípios apresentam-se diferenciados nos aspectos de arrecadação tributária, Produto Interno Bruto e, consequentemente nos indicadores sociais calcularam-se as eficiências técnicas com retornos variáveis e constantes e a eficiência de escala, além disso, considerou-se a eficiência sob o tipo de retorno. Observou-se que, dos 66 municípios, 50 possuem o problema maior com relação à eficiência técnica (constante/variável), equivalendo a 75,76%, já 13 (19,7%) apresentam problema relacionado à escala, operam abaixo da escala ótima. Sendo que, 3, não apresentam problema, apenas 4,55%. Palavras Chave: Eficiência, Arrecadação Tributária, Transferências Intergovernamentais, Indicadores Sociais. ABSTRACT This study aims to determine the level of efficiency of the mining towns from the middle of the Triangulo Mineiro and Alto Paranaíba. It was intended to examine whether the funds received by the municipalities are actually used efficiently for the provision of public services, basic social services, which tend to sometimes be scarce and inefficient. Methodologically, we used the Data Envelopment Analysis - DEA model with an input orientation, composed of the variables: Own revenue, intergovernmental transfers, Social Transfers and Value Added Tax (Input) and Mining Index Social Responsibility (Product). We considered the 66 municipalities in the midland region. Starting from the premise that cities present themselves in different aspects of tax revenue, GDP and consequently in social indicators were calculated technical efficiencies with variable and constant returns to scale and efficiency, in addition, we considered the efficiency in the return type. It was observed that the 66 municipalities, 50 have the biggest problem with respect to technical efficiency (constant / variable), equivalent to 75.76%, since 13 (19.7%) had problems related to the scale, operating below the scale great. Since, 3, does not present a problem, only 4.55%. Keywords: Efficiency, Tax Collection, Intergovernmental Transfers, Social Indicators. 1. INTRODUÇÃO Segundo Citadini (1998), com a promulgação da Constituição Federal de 1988, os municípios passaram a ter papel mais significativo na administração pública brasileira, integrando juntamente com os Estados e o Distrito Federal, a Federação. Os municípios receberam extensos e detalhados tratamentos constitucionais, com competências privativas ou em colaboração com o Estado e a União. De acordo com o referido autor, iniciou-se um movimento de descentralização, denominado de Federalismo Fiscal, com o objetivo de aumentar a autonomia administrativa, política e financeira dos municípios, ampliando-se a sua competência tributária e a garantia de repasse de arrecadação por parte dos governos estadual e federal. Segundo Musgrave e Musgrave (1980), com o Federalismo Fiscal, o Estado, que dentre outras funções tem a função distributiva, promoveu a redistribuição de rendas realizada através das transferências, impostos e subsídios do governo. Portanto, através deste sistema federativo buscouse priorizar a ampliação de eficiência do sistema tributário, a redistribuição de renda e desenvolvimento regional, ou seja, atender aos serviços sociais básicos, como a educação e a saúde, por exemplo. Sob outro aspecto deste sistema federativo, há de se destacar que, mesmo que os municípios aumentem a sua capacidade de arrecadação de recursos, sejam tributários ou oriundos de transferências, a sua essencialidade está em como aplicá-los. Segundo Mendes (2006), a maior eficiência na aplicação dos recursos públicos é condição necessária para que o Brasil possa elevar suas taxas de crescimento econômico, reduzir a desigualdade social, criar oportunidades de trabalho, reduzir a violência e proporcionar qualidade devida e bem-estar à população. Segundo Nascimento (2006), a eficiência da política fiscal de um país é um elemento determinante para a criação de riqueza, para o crescimento econômico e para a relação entre o cidadão e o governo. Envolve a definição e aplicação da carga tributária sobre os agentes econômicos, bem como o montante dos gastos com o governo. Diante do exposto, observa-se que a discussão do Federalismo Fiscal introduzido no Brasil não só advém do aumento da capacidade tributária e de captação de recursos dos entes da federação, mas também da eficiência de suas alocações. Nos últimos anos o país passou por reflexos da recessão mundial afetando de certa maneira o ingresso de recursos. Por outro lado, existe a necessidade do governo de manter suas políticas econômicas e sociais para promover o crescimento e o desenvolvimento. Considerando que grande parte da arrecadação de recursos financeiros dos municípios, que são direcionados para investimentos e gastos do governo, é feita por meio da tributação. A eficiência em arrecadar recursos e o seu uso correto têm relação direta com a execução de políticas públicas bem sucedidas que se traduzem em bem-estar para a população, redução das diferenças sociais e melhoria da qualidade de vida (PIMENTEL, 2009). Neste contexto, o aperfeiçoamento da capacidade de arrecadação e a maximização da eficiência tornam-se essenciais ao desenvolvimento econômico e social. 1.1. Problema A modernização da administração pública trouxe também, junto ao Federalismo Fiscal, a discussão e a imposição dos conceitos de eficiência. Desta maneira, os municípios procuram aumentar a eficiência com ganhos de desempenho e com a arrecadação e a aplicação de recursos visando promover melhores condições de bem-estar e qualidade de vida à sociedade. Diante do exposto, este estudo procura responder a seguinte questão: Qual o nível de eficiência dos indicadores sociais e econômicos dos municípios mineiros da mesorregião do Alto Paranaíba e Triângulo Mineiro derivados da aplicação das receitas tributárias e das transferências intergovernamentais? Busca-se verificar se os recursos recebidos pelos municípios são realmente utilizados eficientemente para o fornecimento dos serviços públicos, os serviços sociais básicos, que costumam, às vezes, ser escassos e ineficientes. Além disso, ressalta-se que, o Estado de Minas Gerais é diversificado e possui amplas disparidades regionais, sociais e econômicas. Delimitando-se a mesorregião do Alto Paranaíba e Triângulo mineiro, observa-se que os municípios apresentam-se diferenciados nos aspectos de arrecadação tributária, produto interno bruto e, consequentemente nos indicadores sociais. É importante destacar a escolha da mesorregião do Alto Paranaíba e Triângulo Mineiro pela sua riqueza tanto em produção, quanto em arrecadação. Esta segundo a FIEMG (2003), possui como principais atividades econômicas desenvolvidas a agricultura, com o plantio do café, laranja, abacaxi, batata, milho, a pecuária, a produção de álcool e açúcar e produção e processamento de grãos, processamento de carne, cigarros, cerâmica, produtos alimentares, fertilizantes, mineração, processamento de madeira, metalurgia, turismo, etc. Além disso, segundo dados da Fundação João Pinheiro (2010) o PIB per capita médio de Minas Gerais foi de R$ 14.233,00 em 2008. Entre os 853 municípios mineiros, apenas 114 alcançaram esse valor. E, dentre os 10 municípios que apresentaram maior PIB per capita, 3 estão localizados na região analisada e, dentre os 10 municípios com menor PIB, não encontra nenhum município da mesorregião do Alto Paranaíba e Triângulo Mineiro. 1.2. Objetivos Partindo-se desse cenário, o objetivo geral do estudo fundamenta-se em determinar o nível de eficiência dos municípios mineiros da mesorregião do Alto Paranaíba e Triângulo Mineiro, de forma a analisar se aplicam eficientemente os recursos no oferecimento dos serviços sociais básicos. Os objetivos específicos consistem em: - Identificar o grau de eficiência técnica e de escala dos municípios da mesorregião do Alto Paranaíba e Triângulo Mineiro; - Identificar os municípios da mesorregião em grupos homogêneos segundo aspectos relacionados ao grau de eficiência; - Caracterizar os grupos de municípios formados em termos de variáveis de desempenho social e arrecadação. 2. REFERENCIAL TEÓRICO 2.1. O Federalismo Fiscal no Brasil Segundo Freire (2002), o Federalismo Brasileiro iniciou-se a partir da Proclamação da República em 1891. Naquela época, objetivando fortalecer a nova república que se desenvolvia, a formação de um Estado centralizado era visto como determinante natural para se ter um regime político democrático. Procurava-se, assim, resolver o problema das diversidades regionais quanto aos aspectos econômicos, sociais, culturais e administrativos da máquina pública. Seguindo essa mesma linha de raciocínio, Elazar (1987) afirma que nacionalmente o Federalismo consistiu-se em: “... um princípio ou valor que permearia os sistemas políticos federativos e que diz respeito à necessidade das pessoas e das unidades políticas de se unirem para atingirem objetivos comuns e ainda assim se manterem separadas para preservar suas respectivas integridades.” Segundo Brunozi Júnior (2010), no Brasil, considerando que o país passou por muitas modificações nas Constituições e: “... atualmente pela Constituição Federal de 1988 (CF/1988), o Federalismo, tornou-se um importante instrumento em um sistema de vários níveis com a responsabilidade se encontrando distribuída pelo governo central e pelos níveis mais baixos de governo.” Para Silva (2005), na Constituição Federal de 1988, por meio do Federalismo buscou-se resgatar o princípio federalista e estruturar um sistema de repartição de competências, tentando refazer o equilíbrio das relações entre o poder central e os poderes estaduais e municipais. De acordo com Santos (2006), esse fato provocou um expressivo revigoramento da Federação Brasileira, dando status mais elevado aos Estados e Municípios ante a União. Giambiagi e Além (2000) afirmam que, a busca por uma alocação de recursos mais eficiente constitui um dos principais objetivos do processo de federalismo na Constituição Federal de 1988. Do ponto de vista do setor público, representa determinar qual esfera do governo pode administrar de forma mais eficiente os impostos, os gastos, as transferências, a regulação e outras funções públicas. Segundo Rezende (1995), a Constituição de 1988 inaugurou uma nova etapa do federalismo brasileiro, principalmente, quando se relaciona ao federalismo fiscal. Conforme Domingues (2007), o Federalismo Fiscal pode ser definido como o conjunto de providências constitucionais, legais e administrativas orientadas ao financiamento dos diversos entes federados, seus órgãos, serviços e políticas públicas tendentes à satisfação das necessidades públicas nas respectivas esferas de competência. O referido autor ainda afirma que o Federalismo consiste em uma técnica que visa garantir o melhor atendimento ao bem comum, e nessa medida é instrumento de ordenação das finanças públicas de exemplo a ensejar a realização do federalismo político. Segundo Musgrave e Musgrave (1980), a principal função do federalismo fiscal vem do aspecto redistributivo, uma vez que se diz a respeito do desenvolvimento e do crescimento econômico entre as regiões. Embora a responsabilidade pela política global de crescimento pertença ao governo central, à implementação dessa política pode exigir uma orientação regional. Regiões menos desenvolvidas sob o ponto de vista econômico podem permanecer estagnadas, caso existam barreiras à mobilidade do capital e do trabalho. Uma solução consistiria na remoção de tais barreiras e, consequentemente, na obtenção de maior mobilidade para os recursos econômicos. De acordo a Elali (2005), o Federalismo Fiscal apresenta alguns princípios básicos que se constituem na busca da harmonização nacional e do desenvolvimento socioeconômico, que devem nortear as políticas públicas, enfatizando a soberania sobre a autonomia dos entes federados. Assim, permite-se que, na imposição de tributos de alíquotas diferenciadas por regiões, busque-se a diminuição das desigualdades regionais e sociais. Nessa mesma linha de raciocínio, Martins (1998) afirma que, o desenvolvimento social e regional por meio do Federalismo Fiscal deve ser visto como um estado de equilíbrio entre a geração e o consumo de riquezas em todo o território nacional. Deve ser harmônico, sem que se perpetuem unidades de miséria em determinadas regiões, fomentando as atividades econômicas que conjuguem preservação ambiental, respeito ao consumidor e concretização de valores socialmente relevantes. Segundo Nusdeo (2002), elementos fundamentais como a estabilidade econômica, a ecologia, o controle da balança de pagamentos, o pleno emprego e a distribuição de renda estão inseridos no desenvolvimento. Rezende (1995) complementa que, no processo do Federalismo Fiscal, o Estado deve intervir no sentido de assegurar a igualdade de oportunidades, em vez de buscar, de forma quase sempre precipitada, promover a igualdade de rendimentos. Transferências de renda e vantagens fiscais devem, pois, constituir-se em opções secundárias e não em instrumentos principais de intervenção. A remoção das causas que contribuem para a reprodução das desigualdades, ao longo do tempo, é que se pode constituir o alvo prioritário de atenção. Por sua vez, Abrucio (2002) salienta que este tipo de federalismo bem-sucedido, além do aspecto democrático, que torna mais republicana a esfera pública. O sistema federativo se fundamenta, nos princípios da democracia e do republicanismo. Ao salientar o sucesso da experiência norte-americana, lembra que a mesma nasceu ligada à ideia de república, soberania popular e controle do poder. O poder não tem donos (patrimonialismo), os cidadãos devem participar da política, preservando o sentido público do Estado. Para isso, são importantes os espaços institucionais públicos, preenchidos pelos cidadãos, principalmente nos níveis subnacionais de governo, onde se dá a iniciação política e permite a adequação de um sistema tributário ideal e compartilhado. 2.2. O Federalismo Fiscal e as Transferências Intergovernamentais Conforme o Fórum Fiscal dos Estados Brasileiros (2007), embora cada federação existente seja de certo ponto de vista, única e peculiar, não há dúvida de que as transferências intergovernamentais que nelas ocorrem podem ser entendidas e analisadas segundo um esquema teórico comum. Em todas as Federações, existem determinados tipos de transferências, com certas características, que cumprem determinadas funções básicas, necessárias ao bom funcionamento da Federação. Pamplona (2009) afirma que o federalismo fiscal é compreendido como o conjunto das normas relativas à competência tributária, às transferências intergovernamentais e à distribuição intergovernamental de gasto público entre as entidades subnacionais. A mesma autora define transferências intergovernamentais como repasses da receita tributária entre as unidades subnacionais, que detém a relevante função social de equalização fiscal e de redução da desigualdade socioeconômica regional. De acordo Affonso (1996), com a função de redistribuição do Governo Federal, intensificada pela Reforma Tributária de 1988, os governos subnacionais tiveram sua capacidade de obtenção de recursos aumentada, especificamente no incremento das transferências intergovernamentais à capacidade de aumento da tributação própria. Segundo Paiva (2005), a necessidade de arrecadar mais e de forma eficiente parece ser a saída para que os entes federados obtenham mais recursos e que esses estejam disponíveis para investimentos nas mais diversas áreas. Uma arrecadação própria forte reduz a preocupação com a variação das transferências intergovernamentais. As transferências intergovernamentais em um sistema federativo também podem ser analisadas através do trade-off entre eficiência e compartilhamento de riscos (PERSSON e TABELLINI, 1996). De acordo com Wanderley (2006), é possível pensar que tais transferências busquem equalizar as bases tributárias regionais, assim como funcionar como sistema de seguro contra possíveis estados da natureza ruins, não compartilhados por toda a federação. Entretanto, estas incentivariam as unidades sub-federadas a não maximizarem suas receitas próprias. 2.3. A Teoria da Tributação: O porquê de tributar? As atividades do governo influenciam a economia de forma que se realize uma política econômica com o intuito de atingir seus principais objetivos, ou seja, suprir as necessidades da coletividade com recursos provenientes dos ingressos públicos: receitas advindas da arrecadação fiscal, rendas produzidas por organizações do Poder Público, multas, tarifas públicas, empréstimos contraídos, doações e expropriações excepcionais (LONGO e TROSTER, 1993). Segundo Mosquera (2005), é por intermédio dos ingressos públicos que os Estados viabilizam, em termos financeiros, a realização das funções estatais que provocam gastos públicos significativos. Desta forma, observa-se a busca incessante de financiamento público. Sem a receita, o gasto fica comprometido; sem o gasto, os governos não conseguem realizar o fim almejado pela sociedade: o bem comum. No caso dos ingressos públicos advindos da tributação, Nogueira (2004) afirma que tributar é um dever do Estado, porém, o tributo é um direito da sociedade. Além de que, o tributo é a receita derivada que dá sustentação à existência do Estado. Segundo a Secretaria da Fazenda de São Paulo (2011), o tributo é cobrado porque ele é o custo do contrato social, da vida em sociedade. Infelizmente, muitos parecem pensar e agir como se os benefícios sociais fossem gratuitos; na verdade, os bens e serviços públicos são custeados pelos tributos pagos pelo cidadão. A secretaria ainda afirma que diretamente, os tributos são revertidos para a sociedade em forma dos bens e serviços públicos, tais como: segurança pública, saúde, educação, justiça, sistemas de transportes, etc. E finaliza ressaltando que indiretamente, seu retorno para a vida social está nos efeitos na distribuição de renda (ao arrecadar dinheiro de quem tem para distribuir a quem não tem os tributos potencialmente reduzem as desigualdades sociais), no incentivo ao desenvolvimento regional ou setorial, na regulação do comércio interno e externo. Rios (2006) ainda afirma que o poder de tributar é exercido pelo Estado por delegação do povo. E a razão é que, qualquer que seja a concepção de Estado, este desenvolve atividade financeira. Para cumprir estas funções, é necessário que o governo gere recursos, em que a arrecadação tributária seja uma das principais fontes de obtenção de receitas (SOUZA, 2007). Nesse mesmo sentido, Borba (2004) afirma que atualmente os tributos não têm unicamente a função fiscal ou financeira, ou seja, arrecadar recursos para o Estado. Machado (2005) considera que, no mundo moderno, os tributos são utilizados com o objetivo de interferir na economia privada, estimulando atividades, setores econômicos ou regiões, desestimulando o consumo de certos bens e produzindo, finalmente, os efeitos mais diversos na economia. De acordo com Brunozi Júnior (2010), os objetivos gerais da tributação são: receita, regulamentação e controle, enquanto, em termos específicos, os objetivos da tributação são: restringir o consumo, redistribuir os recursos, proporcionar um fluxo de receita para o governo e fornecer incentivos fiscais que venham alterar o comportamento e, com isso, facilitar o crescimento social e econômico. Portanto, segundo Giambiagi e Além (2000), uma vez que o governo necessita gerar recursos, a principal fonte de receita do setor público é a arrecadação tributária. Partindo-se das bases da teoria da tributação, cada indivíduo ou organização, pelo conceito da equidade, deve contribuir com uma quantia “justa.” Baseado no conceito da progressividade, as alíquotas devem aumentar à medida que são maiores os níveis de renda dos contribuintes. Neste sentido, o sistema tributário desenvolve e se apresenta como um alinhamento advindo de influências políticas, econômicas e sociais. Dispondo que sua importância vem da necessidade, em que uma estrutura ideal apresente ao setor público fatores que propiciem a utilização da política tributária com objetivos de estabilização e crescimento. Para o segmento privado, os impostos devem ser escolhidos com vistas à minimização de interferências com as decisões econômicas nos mercados, que na ausência de tributos seriam eficientes. Ao mesmo tempo, os impostos podem ser utilizados na correção de ineficiências do setor público (MUSGRAVE e MUSGRAVE, 1980). 2.4. A Avaliação das Políticas Públicas Municipais por Indicadores Sociais A expressão "indicadores sociais" surgiu nos EUA, em 1966, e: “(...) a finalidade desse estudo era avaliar os impactos da corrida espacial na sociedade americana. A observação da mudança da sociedade em termos sócio-econômicos, dada à precariedade dos dados existentes (...); permitiu uma análise aprofundada do conjunto das condições sociais, políticas, econômicas e teóricas (ALTMANN, 1981).” Segundo Jannuzzi (2009), o aparecimento e o desenvolvimento dos indicadores sociais estão intrinsecamente relacionados à consolidação das atividades de planejamento do setor público ao longo do século XX. Embora seja possível citar algumas contribuições importantes para a construção de um marco conceitual sobre os indicadores sociais nos anos 20 e 30, o desenvolvimento da área é recente, ganhando corpo científico em meados dos anos 60, no bojo das tentativas de organização de sistemas mais abrangentes de acompanhamento das transformações sociais e aferição do impacto das políticas sociais nas sociedades desenvolvidas e subdesenvolvidas. Nessa mesma linha de raciocínio, Santagada (1993) afirma que, no caso brasileiro, é relativamente recente o uso de indicadores sociais como instrumento de planejamento, pois a intenção de criar um sistema de indicadores sociais só ocorreu em 1975. Segundo Jannuzzi e Patarra (2006), um indicador social é uma medida em geral quantitativa dotada de significado social substantivo, usado para substituir, quantificar ou operacionalizar um conceito social abstrato, de interesse teórico (para pesquisa acadêmica) ou programático (para formulação de políticas). É um recurso metodológico, empiricamente referido, que informa algo sobre um aspecto da realidade social ou sobre mudanças que estão se processando na mesma. Carley (1985) afirma que, em uma perspectiva programática, o indicador social é um instrumento operacional para monitoramento da realidade social, para fins de formulação e reformulação de políticas públicas. E há vários sistemas classificatórios para os indicadores sociais. Conforme Miles (1985), os indicadores prestam-se a subsidiar as atividades de planejamento público e a formulação de políticas sociais nas diferentes esferas de governo, possibilitando o monitoramento das condições de vida e bem-estar da população por parte do poder público e da sociedade civil e permitem o aprofundamento da investigação acadêmica sobre a mudança social e sobre os determinantes dos diferentes fenômenos sociais. Os autores Torres, Ferreira e Dini (2003) afirmam que é possível a construção de um conjunto de indicadores de desenvolvimento que reflitam a estreita relação entre os debates em torno da mensuração da qualidade de vida. A rigor, um indicador sobre este tema se baseia na admissão de que a qualidade de vida não se resume à esfera econômica da experiência humana. A grande questão que se coloca quando se pretende avaliar o nível de prosperidade ou qualidade de vida de um país, região ou município é como fazê-lo e quais os critérios verdadeiramente significativos para o desenvolvimento humano. A avaliação por meio de indicadores do desenvolvimento socioeconômico deve atuar a partir de diferentes visões, com o objetivo de caracterizar melhor os resultados apurados pelas técnicas empregadas e melhorar a condução dos programas públicos (CASTIONI, 1999). Segundo Megale (1976), "... numa visão funcionalista, os indicadores sociais são elementos de promoção ou afirmação do sistema, sem atingir a estrutura do mesmo.” Para Amaral Filho (1996), o desenvolvimento socioeconômico não deve ser entendido como um processo de autocentrismo ou autossuficiência, mas como um processo de transformação, fortalecimento e qualificação das estruturas internas. Com isso, a forma e a composição do desenvolvimento devem variar conforme as estruturas socioeconômicas, culturais institucionais e político-decisórias de cada espaço. Uma maneira de realizar a diferenciação da composição do desenvolvimento socioeconômico territorial é por meio de indicadores. O objetivo principal é que eles forneçam informações relevantes aos gestores, mostrando a realidade social vivida por determinada população. 3. PROCEDIMENTOS METODOLÓGICOS 3.1. Tipo de Pesquisa Segundo afirmam Andrade (2002) e Gil (2002), quanto aos objetivos gerais as pesquisas podem ser divididas em três categorias: exploratórias, descritivas e explicativas. Para Gil (1999), a pesquisa exploratória é desenvolvida no sentido de proporcionar uma visão geral acerca de determinado fato. Portanto, esse tipo de pesquisa é realizado, sobretudo, quando o tema escolhido é pouco explorado e torna-se difícil formular hipóteses precisas e operacionalizáveis. A pesquisa descritiva, segundo Martins (1997), é aquela que objetiva a descrição das características de determinada população ou fenômeno, bem como o estabelecimento de relação entre variáveis e fatos. Mais especificadamente: Em relação à investigação explicativa, Vergara (2005) afirma que a pesquisa tem como objetivo principal tornar algo inteligível, justificar-lhe os motivos. Dessa forma, esclarecer quais fatores contribuem de alguma forma para a ocorrência de determinado fenômeno. Considerando as classificações apresentadas, este estudo caracteriza-se como pesquisa descritiva. Uma vez que esta pesquisa busca descrever a relação entre as variáveis tributárias dos municípios da mesorregião do Alto Paranaíba e Triângulo Mineiro, e a eficiência de seus indicadores sociais. Além disso, quanto aos meios o estudo pode ser classificado como pesquisa bibliográfica.Em relação às naturezas das variáveis a serem levantadas, estas são do tipo quantitativa. Segundo Gil (1999), a pesquisa bibliográfica é importante, pois é desenvolvida a partir de material já elaborado, constituído principalmente de livros e artigos científicos. A principal vantagem reside no fato de permitir ao investigador a cobertura de uma gama de fenômenos muito mais ampla do que aquela que poderia pesquisar diretamente. 3.2. Delimitação e Operacionalização do Estudo Conforme o objetivo geral do estudo que é determinar o grau de eficiência dos municípios mineiros da mesorregião do Alto Paranaíba e Triângulo Mineiro quanto à aplicação dos recursos tributários e das transferências intergovernamentais, de forma a analisar se aplicam da melhor maneira possível os recursos no oferecimento dos serviços sociais básicos, é necessário salientar algumas etapas. Para a determinação da eficiência dos municípios serão coletados os dados secundários das unidades municipais integrantes da mesorregião estudada, embasados nos dados do Instituto Brasileiro de Geografia e Estatística (IBGE). Serão considerados os 66 municípios da mesorregião do Alto Paranaíba e Triângulo Mineiro. Além disso, serão utilizadas as fontes secundárias da Secretaria da Fazenda de Minas Gerais, Atlas de Desenvolvimento Humano, Índice Mineiro de Responsabilidade Social, Sistema FIRJAN de Desenvolvimento Municipal e Tesouro Nacional. Serão considerados os dados relativos ao ano de 2007, devido à disponibilidade. Após a coleta e a organização dos dados em planilha do Microsoft Excel será realizada uma análise descritiva das variáveis e, em seguida será aplicada a Análise Envoltória de Dados - DEA. 3.3. Modelo Analítico 3.3.1. Análise Envoltória de Dados – DEA Obter a eficiência consiste em maximizar a utilização dos recursos tributários para a geração de indicadores sociais. O ferramental utilizado para obter a eficiência consiste na técnica DEA (Análise Envoltória de Dados) que através deste modelo é caracterizado as variáveis em eficientes ou não. Conforme Gomes e Baptista (2004), a análise envoltória de dados é uma técnica nãoparamétrica que se baseia na programação matemática, especificamente na programação linear, para analisar a eficiência relativa de unidades produtoras. Nos conceitos aplicados aos modelos de DEA, uma unidade produtora é tratada como DMU (Decision Making Unit), uma vez que desses modelos provém uma medida para avaliar a eficiência relativa de unidades tomadoras de decisão. Por unidade produtiva entende-se qualquer sistema produtivo que transforme insumo em produtos. Araújo e Carmona (2002) afirmam que esta técnica oferece uma taxa de eficiência relativa para cada DMU, sendo as unidades do grupo em análise que determinam a fronteira, denominadas eficientes e as demais ineficientes. Afirmam também, que a identificação da eficiência está diretamente ligada ao grupo analisado, logo a mudança de segmento de verificação implicará em resultados diferenciados para a eficiência. Existem dois modelos desta técnica, que serão utilizados no estudo, relacionando a interação insumo e retorno à escala, eles são o CCR e o BCC. Segundo Arantes (2010), o primeiro foi criado por Charnes, Cooper e Rhodes em 1978, assim denominado devido às iniciais de seus inventores; enquanto o segundo também denominado Variable Return to Scale (VRS), foi desenvolvido por Banker, Charnes e Cooper (1984). O denominado CCR realiza a análise, considerando retornos constantes de escala, enquanto o modelo BCC avalia a eficiência, considerando retornos variáveis de escala. Para Arantes (2010), o modelo CCR (Modelo com retornos constantes à escala) apresenta os retornos constantes à escala, isto é, qualquer variação nas entradas (inputs) irão produzir uma variação proporcional nas saídas (outputs). Mas, a preparação deste modelo irá seguir pressupostos destacados por Gomes e Baptista (2004). São considerados k insumos e m produtos para cada n DMU’s e são construídas duas matrizes: a matriz X de insumos, de dimensões (k x n) e a matriz Y de produtos, de dimensões (m x n), representando os dados de todas as n DMU’s. Na matriz X, cada linha representa um insumo e cada coluna representa uma DMU; enquanto na matriz Y, cada linha representa um produto e a coluna uma DMU. Já o Modelo com retornos variáveis à escala (BBC), para Castanheira (2008), relaciona mais às questões práticas existentes no cotidiano das unidades produtivas. Segundo Arantes (2010), verifica-se que o BBC acrescenta uma restrição que permite que uma DMU analisada seja comparada com uma combinação convexa das demais DMUs ao invés de uma combinação linear, recorrente ao modelo CCR. 3.3.2. Variáveis do Modelo Na aplicação do modelo DEA e em sua análise, será utilizada a orientação insumo com o objetivo de maximizar a utilização dos recursos tributários nos indicadores sociais e consequentemente minimizar os recursos e mantendo fixos os níveis de produtos. Os dados são embasados no Índice Mineiro de Responsabilidade (IMRS) e nas arrecadações dos municípios da mesorregião do Alto Paranaíba e Triângulo Mineiro no ano de 2007. Justifica-se a orientação insumo, pois segundo Vasconcelos (2009), a eficiência para a Administração Pública é pautada pela busca por melhores resultados com o menor dispêndio de recursos, visando à qualidade na prestação de serviços postos à disposição da sociedade por parte do governo Federal, Estadual ou Municipal. As variáveis representativas do modelo serão: • Insumos o Receita própria: Representa os recursos arrecadados dos tributos e contribuições de competência municipal, como: Imposto Predial e Territorial Urbano (IPTU), Imposto sobre Serviços de Qualquer Natureza (ISSQN), Imposto sobre a Propriedade de Veículos Automotores (IPVA) - (parcela repassada pelo Estado) e outras receitas decorrentes da atividade municipal. o Transferências intergovernamentais: São os recursos decorrentes do repasse do ICMS e IPI/exportação da Lei Robin Hood de Minas Gerais. Para estas transferências é necessário que os municípios façam aplicações em áreas sociais essenciais, como: saúde, educação, alimentação, turismo, cultura e meio-ambiente. o Transferências sociais: São os recursos advindos da Previdência Social e do Programa Bolsa Família. o Valor Adicionado Fiscal (VAF): É um indicador econômico-contábil utilizado pelo Estado para calcular o índice de participação municipal no repasse de receita do Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS) e do Imposto sobre Produtos Industrializados (IPI) aos municípios mineiros. É apurado pela Secretaria de Estado de Fazenda de Minas Gerais (SEF-MG), com base em declarações anuais apresentadas pelas empresas estabelecidas nos respectivos municípios (SECRETARIA DA FAZENDA DE MINAS GERAIS, 2011). • Produtos o Índice Mineiro de Responsabilidade Social (IMRS): É um indicador social que representa as dimensões da saúde, educação, renda, segurança, habitação, cultura, lazer e esporte. Para a operacionalização do modelo será utilizando o software DEAP v. 2.1. 4. RESULTADOS E DISCUSSÕES 4.1. Caracterização da amostra dos municípios do estudo Os municípios analisados situam-se na mesorregião do Alto Paranaíba e Triângulo Mineiro, abrangendo 66 municípios. Esta região tem uma participação representativa no desenvolvimento econômico e social do estado de Minas Gerais, sendo que seu Produto Interno Bruto per capita em 2007 foi de R$ 17.690,00, o segundo mais significativo do estado (IBGE, 2011). Além disso, a mesorregião possui uma ótima localização geográfica no país, que auxilia na logística e na interação comerciais, com grandes centros na negociação de diferenciados produtos agropecuários. Quanto a estas negociações os principais produtos são oriundos das atividades de produção e comercialização de aves, bovinos, café, calçados, cerâmica, laticínios, sucro alcooleiro, cereais, móveis, telecomunicações e turismo rural (CAVALCANTE et al., 2003). No aspecto demográfico (população) e econômico dos municípios do estudo, buscou-se caracterizá-los quanto à arrecadação tributária e de transferências intergovernamentais e, pelos indicadores sociais utilizados na pesquisa. Inicialmente, analisando a população total de cada município, embasado nos dados utilizados, percebe-se que Uberlândia é a cidade de maior população e Grupiara a de menor, com 608.369 e 1.412 habitantes respectivamente. De acordo com o IBGE (2011) a média populacional da mesorregião mineira do Alto Paranaíba e Triângulo Mineiro corresponde a 31.699 habitantes. Há de se destacar que foram considerados dados de 2007. No aspecto econômico, consideraram-se os recursos arrecadados pelos municípios, caracterizando-os pelas transferências sociais (Bolsa Família e Previdência Social) e intergovernamentais (Lei Robin Hood – ICMS e IPI/exportação), o Valor Adicionado Fiscal (VAF) e a arrecadação tributária própria. Analisando os municípios do estudo quanto às arrecadações verificou-se que, é representativa a participação das transferências intergovernamentais, demonstrando principalmente o repasse advindo do ICMS e do IPI/Exportação (Lei Robin). Em média, para os 66 municípios da mesorregião, o recebimento destes recursos equivale a R$ 10.028.668,21. Porém, a disparidade existente entre os municípios é alta, com desvio-padrão de R$ 22.569.523,37. Para os outros meios de arrecadação, há de se destacar os benefícios transferidos aos municípios via previdência social, em média, R$ 25.929.243,30. Segundo Weintraub (2005), várias cidades brasileiras dependem dos benefícios da previdência para sobreviverem, pois eles correspondem a uma das principais fontes de renda de diversos municípios. Desta forma, pode-se dizer que os benefícios previdenciários são uma forma de promover o desenvolvimento local. Além das transferências, outro fator que se tornou um dispositivo de política governamental refere-se aos sistemas das distribuições de recursos sociais (Bolsa Família). São ações prioritárias de desenvolvimento da sociedade, com diretrizes e ações destinadas a proporcionar bens e serviços à população (BRUNOZI et al., 2010). Além disso, é importante destacar a participação do Valor Adicionado Fiscal (Tabela 1). Em relação à arrecadação dos recursos totais dos municípios (Receita própria) - valores per capita -, o município de Araporã é o que possui maior destaque, correspondendo ao montante de R$ 5.766,00 e a de menor é Santa Rosa da Serra com apenas R$ 359,00. A média da arrecadação própria corresponde a R$ 1.551,00, sendo o desvio-padrão de R$ 884,54 e o coeficiente de variação de 57,05%. Tabela 1 – Arrecadação total dos municípios da mesorregião do Alto Paranaíba e Triângulo Mineiro em 2007 Variáveis Transferências Bolsa Família Benefícios pagos Previdência Social Repasse ICMS/IPI exportação - Lei Robin Hood VAF Arrecadação Tributária Própria Maior Menor Média Desvio-Padrão Coeficiente de Variação 10.606.261,30 46.749,12 801.068,00 1.487.957,00 185,75 442.589.426,70 0,01 25.929.243,30 67.711.616,44 261,14 167.785.352,40 640.680,76 10.028.668,21 22.569.523,37 225,05 156.640.773,20 120.045,60 8.795.981,29 21.101.691,38 239,90 1.550.555,86 311,85 61.835,96 201.993,57 326,66 Fonte: Secretaria da Fazenda de Minas Gerais, Ministério da Previdência Social e Tesouro Nacional. No caso dos 5 municípios com maior arrecadação per capita, destacam-se Cascalho Rico, Pratinha, Frutal, Tapira, Santa Vitória e Gurinhatã. Em relação aos 5 municípios com menor arrecadação per capita, têm-se Araguari, São Gotardo, Canápolis, Indianópolis e Romaria. Na análise social dos municípios do estudo, considerou-se o Índice Mineiro de Responsabilidade Social (IMRS) de 2007, sob as distintas dimensões. Estes indicadores sociais demonstram os resultados que relatam a situação social de cada região. Representativamente são consideradas nas áreas da saúde; educação; meio ambiente e saneamento; segurança pública; renda e emprego; cultura, esporte e lazer. Considerando a análise dos indicadores observou-se que, em média os municípios apresentam indicadores entre 0,60 a 0,70, demonstrando uma situação razoável dentre os serviços sociais públicos. Há de se ressaltar uma situação preocupante para o indicador de Meio Ambiente e Habitação. Esta situação pode indicar pouca cobertura vegetal das áreas protegidas, acesso restrito na utilização dos serviços habitacionais e falta de gestão ambiental. 4.2. Análise da eficiência dos municípios da mesorregião do Alto Paranaíba e Triângulo Mineiro Inicialmente, utilizou-se o modelo DEA pressupondo-se retornos constantes à escala, a fim de obter a medida de eficiência técnica para cada município da mesorregião do Alto Paranaíba e Triângulo Mineiro. A Tabela 2 apresenta os resultados obtidos através do cálculo, em que os municípios foram agrupados de acordo com o resultado de cada tipo de eficiência. Utilizou-se o modelo orientação insumo com inputs, como: receita própria, VAF, transferências intergovernamentais, transferências sociais e outros recursos próprios recebidos pelos municípios. Neste sentido, considerando que são fixos os insumos e escassos, o município que consegue gerar mais eficientemente o produto alcança a eficiência ótima. É necessário aplicar os insumos, inputs, de maneira a maximizar o produto, aplicando diretamente aos indicadores sociais ou outras atividades do governo. A partir do modelo considerado, notou-se que dos 66 municípios analisados apenas 3 obtiveram eficiência técnica máxima com retornos constantes, sendo estes municípios Douradoquara, Grupiara e Santa Rosa da Serra. Tabela 2 – Distribuição dos municípios conforme as medidas de eficiência técnica e de escala Eficiência Técnica Retornos Constantes Eficiência Técnica – Retornos Variáveis Eficiência de Escala E < 0,1 35 23 7 0,1 ≤ E < 0,2 13 16 4 0,2 ≤ E < 0,3 5 6 2 0,3 ≤ E < 0,4 4 3 3 0,4 ≤ E < 0,5 3 2 1 0,5 ≤ E < 0,6 2 3 4 0,6 ≤ E < 0,7 0 2 4 0,7 ≤ E < 0,8 1 2 7 0,8 ≤ E < 0,9 0 1 6 0,9 ≤ E < 1,0 0 1 23 E = 1,0 3 7 5 Total 66 66 66 Média 0,1869 0,305 0,679 Especificação Fonte: Dados da pesquisa. No aspecto da ineficiência, em relação à mesorregião, os municípios em média apresentam uma ineficiência técnica alta de 81,31% (1-0,1869). O que indica que os municípios aplicam os recursos em excesso, gerando indicadores insatisfatórios ou estão aplicando os recursos em outras finalidades, como no caso o custeio de pessoal, investimentos permanentes e despesas em geral. Para atingirem os mesmos resultados de desempenho dos municípios eficientes, as unidades municipais ineficientes devem vincular os recursos arrecadados à geração de serviços sociais básicos e, caso ocorresse, poderiam reaplicar o excesso de recursos em outras atividades do governo municipal. Analisando a eficiência técnica com retornos variáveis, verifica-se que 7 municípios (Arapuá, Cachoeira Dourada, Canápolis, Douradoquara, Grupiara, Sacramento e Santa Rosa da Serra) obtiveram a eficiência igual a 1. A média de eficiência foi 30,5%, superior ao modelo anterior devido à concentração dos municípios entre os maiores escores de eficiência. Observa-se também, que o número de municípios eficientes no modelo com retorno variável, é superior ao modelo com retorno constante. Dentre a análise com retornos variáveis, também denominadas de pura eficiência técnica os municípios que apresentaram menor ineficiência se comparada ao modelo anterior, assim o valor médio é de 69,5% (1-0,305). Ainda assim, pode ser considerado um alto índice. Agora analisando a eficiência de escala, observou-se a presença de 5 municípios com eficiência ótima, que são Conceição das Alagoas, Douradoquara, Grupiara, Santa Juliana e Santa Rosa da Serra. Com relação à média dos municípios, esta foi de 0,679 ou 67,9%, sendo a ineficiência de escala (1-0,679) de 32,1%. Este resultado, em comparação as eficiências técnicas mostra que, os municípios não têm como problema principal à escala incorreta de recursos, mas a vinculação das receitas arrecadadas aos serviços sociais. 4.3. Análise da eficiência quanto ao tipo de retorno de escala Até então, foram apresentados os métodos de eficiência com retorno constante e variável, que determinam a eficiência de escala dos municípios mineiros. Para tanto, foram considerados eficientes aqueles com escore igual a 1 nos modelos e abaixo deste valor foram classificados como ineficientes. Torna-se necessário relatar que apenas estes valores não permitem determinar qual é a tendência do retorno de escala, se é crescente ou decrescente. Portanto, é acrescentada uma limitação ao estudo da eficiência, com o objetivo de estabelecer a tendência do retorno de escala. Pode haver a ineficiência de escala quando os municípios operam acima da escala ótima, retornos decrescentes ou, abaixo desta, retornos crescentes. Segundo Gomes e Felipe (2009), as fontes de ineficiências podem ocorrer da incorreta escala de produção. Neste caso, a eficiência técnica total (retornos constantes) que é composta pela pura eficiência técnica (retornos variáveis) e pela eficiência de escala. A ineficiência técnica com retornos variáveis mede efetivamente a utilização excessiva de insumos, ou seja, fornece uma ideia da capacidade produtiva e alocativa da unidade, caso ela estivesse utilizando corretamente seus insumos. Enquanto, a eficiência de escala faz uma projeção de quanto à unidade pode ganhar se estivesse operando na escala ótima, no caso em retornos constantes. Os municípios foram distribuídos segundo o tipo de retorno e o grau de pura eficiência técnica, conforme dados da Tabela 3. Tabela 3 - Tipo de retorno crescente, decrescente e constante Tipo de retorno Decrescente Crescente Constante Total Eficientes 4 (6,06%) 0 (0,00%) 3 (4,55%) 7 (10,61%) Ineficientes 43 (65,15%) 13 (19,70%) 3 (4,55%) 59 (89,39%) Total 47 (71,21%) 13 (19,70%) 6 (9,09%) 66 (100,00%) Fonte: Dados da pesquisa. Com relação ao tipo de retorno, nota-se que 71,21% dos municípios apresentam retornos decrescentes, em que 6,06% são eficientes e 65,15% ineficientes. Neste sentido, constatou-se que, estes municípios necessitam aplicar medidas qualitativas aos indicadores sociais para atingirem a eficiência de escala. Para os retornos crescentes, verificou-se a participação de 19,7% dos municípios, sendo apenas ineficientes. Para esse nível de produção os municípios utilizam mais recursos em atividades não vinculadas aos serviços sociais, diminuindo os recursos arrecadados aplicados às áreas essenciais. Já o retorno constante, na escala ótima, encontra-se apenas 9,09% dos municípios, sendo dividido proporcionalmente em eficientes e ineficientes, equivalendo a 4,55%. Analisando os resultados, apenas 3 municípios atuam na escala ótima (retornos constantes), estes obtiveram a melhor relação entre insumos e produtos. Os 3 municípios eficientes são Douradoquara, Grupiara e Santa Rosa da Serra. Neste caso, o retorno constante, por sua vez, configura a escala ótima de produção, na qual a aplicação dos recursos resulta nos melhores indicadores, apontado por Vasconcelos (2009) como uma opção vantajosa para os municípios devido às necessidades da população e a quantidade de recursos disponíveis. Por fim, é importante destacar que, dentre os 66 municípios, 50 possuem o problema maior com relação à eficiência, equivalendo a 75,76%, já 13 (19,7%) apresentam problema relacionado à escala, operam abaixo da escala ótima. Sendo que, 3, não apresentam problema, apenas 4,55%. 5. CONCLUSÃO A Administração Pública tem passado por constantes mudanças e modernizações, atuando principalmente na gestão baseada no desempenho. A partir disto, questiona-se a posição dos estados e municípios frente a esta modernização, se estão atuando com indicadores satisfatórios e de forma eficiente. A forma de aumentar a eficiência está na alocação dos recursos recebidos, estes bem direcionados e relacionados ao bem-estar e qualidade de vida, trazem bons resultados e ganhos ao município. Diante deste contexto, a questão principal deste trabalho consistiu em avaliar o nível de eficiência da aplicação de recursos tributários e de transferências intergovernamentais nos indicadores sociais de municípios da mesorregião do Alto Paranaíba e Triângulo Mineiro. Inicialmente, verificou-se que, os recursos arrecadados pelos municípios em relação per capital não necessariamente estão vinculados aos municípios maiores da mesorregião. Os municípios com destaque nas arrecadações foram: Cascalho Rico, Pratinha, Frutal, Tapira, Santa Vitória e Gurinhatã, unidades municipais de médio a pequeno porte. Em contrapartida, os municípios com menores arrecadações per capita foram Araguari, São Gotardo, Canápolis, Indianópolis e Romaria. Sob a ótica descritiva dos indicadores sociais observou-se que, os municípios da mesorregião, em média, apresentam uma situação satisfatória (entre 0,60 a 0,70). Segundo os dados do IMRS, utilizado no estudo, os municípios ainda deixam a desejar em diversos serviços e dimensões básicas a população. Há de se ressaltar uma situação preocupante para o indicador de Meio Ambiente e Habitação. Esta situação pode indicar pouca cobertura vegetal das áreas protegidas, acesso restrito na utilização dos serviços habitacionais e falta de gestão ambiental. Determinadas as características das variáveis utilizadas no estudo, realizou-se a análise de eficiência. Na mesorregião do Alto Paranaíba e Triângulo Mineiro verificou-se que, inicialmente, por meio do modelo DEA pressupondo-se retornos constantes à escala, dos 66 municípios analisados apenas 3 obtiveram eficiência técnica máxima com retornos constantes, sendo estes municípios Douradoquara, Grupiara e Santa Rosa da Serra. No aspecto da ineficiência, em relação à mesorregião, os municípios em média apresentam uma ineficiência técnica alta de 81,31% (1-0,1869). O que indica que os municípios aplicam os recursos em excesso, gerando indicadores insatisfatórios ou estão aplicando os recursos em outras finalidades, como no caso o custeio de pessoal, investimentos permanentes e despesas em geral. Sob o pressuposto do modelo de eficiência técnica com retornos variáveis observou-se que, 7 municípios (Arapuá, Cachoeira Dourada, Canápolis, Douradoquara, Grupiara, Sacramento e Santa Rosa da Serra) obtiveram a eficiência igual a 1. A média de eficiência foi 30,5%, superior ao modelo anterior devido à concentração dos municípios entre os maiores escores de eficiência. Observou-se também, que o número de municípios eficientes no modelo com retorno variável, é superior ao modelo com retorno constante. Na análise da eficiência com retornos variáveis os municípios apresentaram menor ineficiência se comparada ao modelo anterior, assim o valor médio é de 69,5% (1-0,305). Ainda assim, pode ser considerado um alto índice. Na eficiência de escala observou-se a presença de 5 municípios com eficiência ótima, que são Conceição das Alagoas, Douradoquara, Grupiara, Santa Juliana e Santa Rosa da Serra. Com relação à média dos municípios, esta foi de 0,679 ou 67,9%, sendo a ineficiência de escala (1-0,679) de 32,1%. Além das eficiências técnicas (constante e variável) e de escala, calculou-se a eficiência quanto ao tipo de retorno. Com relação ao tipo de retorno, nota-se que 71,21% dos municípios apresentam retornos decrescentes, em que 6,06% são eficientes e 65,15% ineficientes. Para os retornos crescentes, verificou-se a participação de 19,7% dos municípios, sendo apenas ineficientes. Já o retorno constante, na escala ótima, encontrou-se apenas 9,09% dos municípios, sendo divididos proporcionalmente em eficientes e ineficientes, equivalendo a 4,55%. Analisando os resultados, apenas 3 municípios atuam na escala ótima (retornos constantes), estes obtiveram a melhor relação entre insumos e produtos. Os 3 municípios eficientes são Douradoquara, Grupiara e Santa Rosa da Serra. Em suma, verificou-se que, dentre os 66 municípios, 50 possuem o problema maior com relação à eficiência, equivalendo a 75,76%, já 13 (19,7%) apresentam problema relacionado à escala, operam abaixo da escala ótima. Sendo que, 3, não apresentam problema, apenas 4,55%. Neste cenário, o grande problema observado foi que, a maioria dos municípios desta mesorregião possuíam altas arrecadações, porém eram deficientes na aplicação destes recursos em serviços sociais básicos, aplicando-os em aquisições de ativos permanentes e na manutenção de custeio do pessoal, por exemplo. Assim, gerou indicadores econômicos e sociais insatisfatórios. 6. REFERÊNCIAS BIBLIOGRÁFICAS ABRUCIO, F. L. A experiência de descentralização: uma avaliação. In: SEMINÁRIO BALANÇO DA REFORMA DO ESTADO NO BRASIL - A NOVA GESTÃO PÚBLICA, ago. 2002, Brasília. Coleção Gestão Pública. Brasília: MP, SEGES, 2002. 294 p. AFFONSO, R. Os municípios e os desafios da federação no Brasil. São Paulo em Perspectiva, São Paulo, v.10, n.3, p.3-10, jul./set. 1996. ALTMANN, W. A temática dos indicadores sociais e sua resultante atual: a qualidade de vida. Indicadores Sociais de Sergipe, Aracaju, v.3, p.187-204, 1981. AMARAL FILHO, J. do. Desenvolvimento regional endógeno em um ambiente federalista. Planejamento e Políticas Públicas, Brasília, n. 14, p. 35-70, dez. 1996. ANDRADE, M. M. de. Como preparar trabalhos para cursos de pós-graduação: noções práticas. 5. ed. São Paulo: Atlas, 2002. ARANTES, V. A. Eficiência e Alocação dos Recursos no Sistema Educacional Público de Minas Gerais. Viçosa: UFV, 2010. 53 p. (Monografia Graduação em Ciências Contábeis. Universidade Federal de Viçosa). ARAÚJO, P. M. Q.; CARMONA, C. U. M. Eficiência de uma rede de agencias bancárias utilizando o modelo Data Envelopment Analysis – DEA. Revista Produção Online, Santa Catarina, v. 2, n. 2, out. 2002. BANKER, R.D.; CHARNES, A.; COOPER, W.W. Some models for estimating technical scale inefficiencies in data envelopment analysis. Management Science, v.30, n.9, p.10781092, 1984. BORBA, C. Direito Tributário: Teoria e 1000 questões. 15. ed. Rio de Janeiro: Impetus, 2004. BRASIL. Constituição (1988). Constituição da República Federativa do Brasil. Brasília, DF. Disponível em: <http://www.planalto.gov.br/ccivil_03/constituicao/constitui%C3%A7ao.htm>. Acesso em: 10 de maio de 2012. BRUNOZI JÚNIOR, A. C. Políticas Tributárias do ICMS para a Cadeia Agroindustrial do Leite em Minas Gerais. Viçosa: UFV, 2010. 106 p. (Dissertação Programa de Pós-Graduação em Administração-Universidade Federal de Viçosa). BRUNOZI JÚNIOR, A. C. et al. Efeitos das Transferências Intergovernamentais e Arrecadação Tributária sobre os Indicadores Sociais da Saúde e Educação em Minas Gerais – Uma análise pelo Modelo de Regressão Logística. RIC - Revista de Informação Contábil, Recife, v. 2, n. 4, p. 82-101, out./dez. 2008. CARLEY, M. Indicadores sociais: teoria e prática. Rio de Janeiro: Zahar, 1985. CASTANHEIRA, E. T. J. Um modelo de análise por envoltória de dados para o segundo paradoxo Toyota de desenvolvimento de novos produtos. Rio de Janeiro: UFRJ, 2008. 89 p. (Dissertação Mestrado em Ciências em Engenharia Oceânica - Universidade Federal do Rio de Janeiro, Rio de Janeiro). CASTIONI, R. Avaliação de políticas públicas: modelos de avaliação de impacto em programas de formação profissional. São Paulo, 1999. 93p. CAVALCANTE, A. T. M. et al. Acesso Bancário e Preferência pela Liquidez nas mesorregiões administrativas de Minas Gerais. Análise Econômica (UFRGS), Porto Alegre, v. 21, n. 40, p. 39-64, 2003. CITADINI, A. R. Municípios inviáveis e controle do déficit público. Diário Comércio e Indústria, 24 e 25 nov. 1998. DATAGERAIS. Índice Mineiro de Responsabilidade Social. Disponível em <http://www.datagerais.mg.gov.br/site/int_imrs.php>. Acesso em: 20 de maio de 2012. DOMINGUES, J. M. Federalismo fiscal brasileiro. Disponível em: <http://www.idtl.com.br/artigos/186.pdf>. Acesso em: 24 de fevereiro de 2012. ELALI, A. O Federalismo Fiscal brasileiro e o Sistema Tributário Nacional. São Paulo: MP Editora, 2005. ELAZAR, D. Exploring Federalism. Tuscaloosa: University of Alabama, 1987. FEAM, Fundação Estadual do Meio Ambiente. Minas sem Lixões: Inventário de Resíduos Sólidos em Minas Gerais 2008. Disponível em: <http://residuossolidosurbanos.meioambiente.mg.gov.br/residuos/solidos/ferramenta.html >. Acesso em: 01 Junho de 2012. FIEMG. Indústria e Logística: o desafio da integração multimodal regional. Disponível em: <http://www.abgroup.com.br/download/Pedro%20Lacerda%20O%20desafio%20da%20Integracao%2 0Multimodal.pdf>. Acesso em: 20 de maio de 2012. FJP, FUNDAÇÃO JOÃO PINHEIRO (FJP). Dados Básicos: Lei Robin Hood. Disponível em: <http://www.fjp.mg.gov.br/robinhood/index.php/index.php?option=com_jumi&fileid=12> . Acesso em 01 de junho de 2012. ______. PIB do Estado de Minas Gerais. Disponível em: <http://www.fjp.gov.br/index.php/banco-denoticias/35-fjp-na-midia/1202-pib-do-estado-de-minas-gerais-ultrapassou-r-282-bilhoes-no-ano-de2008>. Acesso em: 21 de maio de 2012. FREIRE, I. V. Avaliação do impacto da lei Robin Hood sobre os municípios mineiros. Belo Horizonte: FJP, 2002. 116 p. (Monografia graduação em Administração – Fundação João Pinheiro). FÓRUM FISCAL DOS ESTADOS BRASILEIROS. Transferências Intergovernamentais na Federação Brasileira: Avaliação e alternativas de reforma. Caderno Fórum Fiscal n˚ 6. Disponível em: <http://www.esaf.fazenda.gov.br/esafsite/cursos_presenciais/Forum_Estados/FFEB_Caderno_n_6.pd f>. Acesso em 26 de fevereiro de 2012. GIAMBIAGI, F.; ALÉM, A.C. Finanças públicas. 2. ed. Rio de Janeiro: Campus, 2000. GIL, A. C. Métodos e técnicas de pesquisa social. 5ª ed. São Paulo: Atlas, 1999. ______. Como elaborar projetos de pesquisa. 4. ed. São Paulo: Atlas, 2002. GOMES, A.P.; BAPTISTA, A. J. M. S. Análise envoltória de dados: conceitos e modelos básicos. IN: SANTOS, M. L.; VIEIRA, W. C. Métodos Quantitativos em Economia. Viçosa: UFV, 2004. cap. 5, p.121-160. GOMES, A. P.; FELIPE, E. A. Medidas de Eficiência nas Empresas do Arranjo Produtivo Local de Ubá - MG. In: Luciano José Minette, Amaury Paulo de Souza. Ambiente, Ergonomia e Tecnologia em Indústrias de Móveis. Visconde do Rio Branco: Suprema, 2009, v. 1, p. 251-274. IBGE. Instituto Brasileiro de Geografia e Estatística. Disponível em: <http://www.ibge.gov.br>. Acesso em: 01 de março de 2012. JANNUZZI, P. M. Formulação e Avaliação de Políticas Públicas: conceitos, técnicas e indicadores. In: IV SEMINÁRIO DE POLÍTICAS CULTURAIS: REFLEXÕES E AÇÕES. Rio de Janeiro, 23 a 25 de novembro de 2009. Apresentação eletrônica. Rio de Janeiro: Casa Rui Barbosa, 2009. JANNUZZI, P. M.; PATARRA, N. L. Manual para Capacitação em Indicadores Sociais nas Políticas Públicas. São Paulo: Oficina Editorial, 2006. Disponível em: <http://www.anipes.org.br/cursos/pdf/fontes_indicadores/manual_isppdh.pdf>. Acesso em: 25 de fevereiro de 2011. LONGO, C. A.; TROSTER, R. L. Economia do Setor Público. São Paulo: Atlas, 1993. MACHADO, H. B. Curso de Direito Tributário. 26. ed. São Paulo: Malheiros, 2005. MARCONI, M. A. Fundamentos de metodologia científica. São Paulo: Atlas, 2001. MARTINS, G. A. Abordagens metodológicas em pesquisas na área de Administração. Revista de Administração, São Paulo, v. 32, n. 3, jul./set.1997. MARTINS, I. G. S. Teoria da Imposição Tributária. 2. ed. São Paulo: LTR, 1998. MEGALE, J. F. Indicadores sociais e realidade social. In: REUNIÃO DA SOCIEDADE BRASILEIRA PARA O PROGRESSO DA CIÊNCIA, 28., 1976, Brasília. Resumos. Brasília, 1976. MENDES, M. Gasto Público Eficiente. Propostas para o Desenvolvimento do Brasil. São Paulo: Instituto Braudel, 2006. MILES, I. Social indicators for human development. New York: St. Martin’s Press, 1985. MOSQUERA, R Q. Tributação e Política Fiscal in Segurança Jurídica na tributação e estado de direito. São Paulo: Noeses, 2005. MUSGRAVE, R. A.; MUSGRAVE P. B. Finanças Públicas: Teoria e Prática. Tradução de Carlos Alberto Primo Braga. Rio de Janeiro: Campus; São Paulo: Ed. da Universidade e São Paulo, 1980. NASCIMENTO, E. R. Gestão Pública. São Paulo: Saraiva, 2006. NOGUEIRA, R. W. L. O tributo é um direito da sociedade e não do Estado. Revista Jus Navigandi, Teresina, ano 9, n. 419, 30 ago. 2004. Disponível em: <http://jus.uol.com.br/revista/texto/5636>. Acesso em: 27 fevereiro 2012. NUSDEO, F. Desenvolvimento econômico: Um retrospecto e algumas perspectivas. In: Regulação e Desenvolvimento. Coordenação: Calixto Salomão Filho. Regulação e Desenvolvimento. São Paulo: Malheiros, 2002. PAIVA, V. Tributação, Arrecadação e Política Fiscal – Um estudo de caso: O Programa de Modernização da Administração Tributária do Município de Vitória. Vitória: FUCAPE, 2005. 145 p. (Dissertação Mestrado em Ciências Contábeis - Fundação Instituto Capixaba de Pesquisas em Contabilidade, Economia e Finanças). PAMPLONA, K. M. Federalismo fiscal, transferências intergovernamentais constitucionais e desenvolvimento regional. Uma análise em prol da efetividade dos direitos fundamentais. Revista Jus Navigandi, Teresina, ano 14, n. 2328, 15 nov. 2009. Disponível em: <http://jus.uol.com.br/revista/texto/13860>. Acesso em: 27 fevereiro 2011. PERSSON, T.; TABELLINI, G. Federal fiscal constitutions: Risk sharing and redistribution. The Journal of Political Economy, Chicago, v.104, oct.1996, p. 979-1009. PIMENTEL, J. C. dos S. Eficiência Tributária: Um Estudo do Desempenho das Regiões Fiscais da Receita Federal do Brasil na Arrecadação de Imposto de Renda entre 1995 e 2006. Ribeirão Preto: USP, 2009. 226 p. (Dissertação Programa de Pós-Graduação em Administração – Universidade de São Paulo). REZENDE, F. Federalismo Fiscal no Brasil. Revista de Economia Política, Rio de Janeiro, v. 15, n. 3, p. 5-17, jul./set. 1995. RIOS, J. L. C. Origem e Evolução do Tributo. Disponível em: <http://www.viajus.com.br/viajus.php?pagina=artigos&id=434>. Acesso em 25 de fevereiro de 2012. SANTAGADA, S. Indicadores Sociais: Contexto Social e Breve Histórico. Revista FEE, Porto Alegre, v. 20, n. 4, 1993. SANTOS, H. Perspectivas contemporâneas para a constituição de redes de políticas públicas. Civitas – Revista de Ciências Sociais, Porto Alegre, v. 5 n. 1, p.59-68, 2006. SÃO PAULO (Estado). Secretaria da Fazenda de São Paulo. Educação Fiscal. Disponível em: <http://www.fazenda.sp.gov.br/oquee/edu3.asp>. Acesso em: 26 de fevereiro de 2012. MINAS GERAIS (Estado). Secretaria da Fazenda de Minas Gerais. VAF. Disponível: <http://www.fazenda.mg.gov.br>. Acesso em: 29 de março de 2012. SILVA, M. S. Teoria do Federalismo Fiscal: Notas sobre as Contribuições de Oates, Musgrave, Shah e ter-Minassian. Nova Economia, Belo Horizonte, p. 117-137, jan./abr. 2005. SOUZA, C. O. Esforço fiscal e alocação de recursos nos municípios da Zona da Mata de Minas Gerais. Viçosa: UFV, 2007. 105p. (Dissertação Mestrado em Administração – Universidade Federal de Viçosa). TORRES, H. G.; FERREIRA, M. P.; DINI, N. P. Indicadores Sociais: por que construir novos indicadores como o IPRS. São Paulo Perspectiva, São Paulo, v. 17, n. 3-4. jul./dez. 2003. VASCONCELOS, A. O Principio da Eficiência na Gestão Pública. Disponível em: <http://www.webartigos.com/articles/14519/1/o-princpio-da-eficincia-na-gesto- pública/pagina1.html>. Acesso em: 20 de maio 2012. VERGARA, S. C. Projetos e relatórios de pesquisa em administração. São Paulo: Atlas, 2005. WANDERLEY, C. B. Transferências federativas e potências dos contratos: Avaliação da Lei Robin Hood. In: SEMINÁRIO DE ECONOMIA DE BELO HORIZONTE (SEBH), 2006, Belo Horizonte. Anais eletrônicos. Disponível em: <http://www.sebh.ecn.br/seminario_2/arquivo3.pdf>. Acesso em: 27 de fevereiro de 2011. WEINTRAUB, A. B. de V. Manual de Previdência Social. São Paulo: Quartier Latin, 2005.

Download