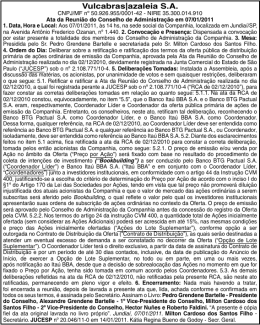

“Este anúncio é de caráter exclusivamente informativo, não se tratando de oferta de venda de valores mobiliários” ANÚNCIO DE ENCERRAMENTO DE DISTRIBUIÇÃO PÚBLICA PRIMÁRIA DE AÇÕES ORDINÁRIAS, NOMINATIVAS, ESCRITURAIS, SEM VALOR NOMINAL, DE EMISSÃO DA OSXB3 OSX BRASIL S.A. Companhia Aberta de Capital Autorizado - CNPJ/MF nº 09.112.685/0001-32 Praia do Flamengo, nº 66, 14º andar (1401 - parte), Flamengo, Rio de Janeiro - RJ CÓDIGO ISIN DAS AÇÕES: BROSXBACNOR8 CÓDIGO DE NEGOCIAÇÃO NA BM&FBOVESPA: OSXB3 Nos termos do disposto na Instrução da Comissão de Valores Mobiliários (“CVM”) nº 358, datada de 03 de janeiro de 2002, conforme alterada (“Instrução CVM 358”), e no artigo 53 da Instrução CVM nº 400, de 29 de dezembro de 2003, conforme alterada (“Instrução CVM 400”), a OSX BRASIL S.A., sociedade por ações com sede na Praia do Flamengo, nº 66, 14º andar (1401 - parte), Cidade do Rio de Janeiro, Estado do Rio de Janeiro, inscrita no CNPJ/MF sob o nº 09.112.685/0001-32 (“OSX” ou “Companhia”), em conjunto com o BANCO DE INVESTIMENTOS CREDIT SUISSE (BRASIL) S.A., instituição financeira com sede na Avenida Brigadeiro Faria Lima, nº 3.064, 12º, 13º e 14º andares (parte), na Cidade de São Paulo, Estado de São Paulo, inscrita no CNPJ/MF sob o n° 33.987.793/0001-33 (“Credit Suisse” ou “Coordenador Líder”) e BANCO ITAÚ BBA S.A., instituição financeira com sede na Avenida Brigadeiro Faria Lima, nº 3.400, 5º andar, na Cidade de São Paulo, Estado de São Paulo, inscrita no CNPJ/MF sob o nº 17.298.092/0001-30 (“Itaú BBA” ou “Agente Estabilizador”), BANCO BRADESCO BBI S.A., instituição financeira estabelecida na Avenida Paulista, nº 1.450, 8º andar, na Cidade de São Paulo, Estado de São Paulo, inscrita no CNPJ/MF sob o n° 06.271.464/0073-93 (“Bradesco BBI”), BANCO BTG PACTUAL S.A., instituição financeira com escritório na Avenida Brigadeiro Faria Lima, nº 3.729, 9º andar, na Cidade de São Paulo, Estado de São Paulo, inscrita no CNPJ/MF sob o n° 30.306.294/0001-45 (“BTG Pactual”) e BANCO MORGAN STANLEY S.A., instituição financeira com sede na Avenida Brigadeiro Faria Lima, nº 3.600, 6º andar e 7º andar (parte), na Cidade de São Paulo, Estado de São Paulo, inscrita no CNPJ/MF sob o n° 02.801.938/0001-36 (“Morgan Stanley” e, conjuntamente com o Coordenador Líder, o Itaú BBA, o Bradesco BBI e o BTG Pactual, os “Coordenadores da Oferta”) comunicam o encerramento da oferta pública primária de ações ordinárias, nominativas, escriturais, sem valor nominal, livres e desembaraçadas de quaisquer ônus ou gravames, de emissão da Companhia (“Ações”) no Brasil, com esforços de venda no exterior (“Oferta”). As Ações foram registradas para negociação no segmento especial de negociação de valores mobiliários da BM&FBOVESPA - Bolsa de Valores, Mercadorias e Futuros (“BM&FBOVESPA”), disciplinado pelo Regulamento do Novo Mercado da BM&FBOVESPA, sob o código “OSXB3”, ao preço de R$800,00 por Ação (“Preço por Ação”). A Oferta compreendeu a distribuição pública primária de 3.063.000 Ações no Brasil, em mercado de balcão não-organizado, em conformidade com a Instrução CVM 400, pelos Coordenadores da Oferta, em conjunto com as demais Instituições Participantes da Oferta, exclusivamente a investidores qualificados brasileiros e com esforços de venda das Ações no exterior, realizados pelo Credit Suisse Securities (USA) LLC, Itaú USA Securities Inc., Bradesco Securities Inc., Morgan Stanley & Co. Incorporated e BTG Pactual US Capital Corp. (“Agentes de Colocação Internacional”) e determinadas instituições financeiras contratadas, exclusivamente junto a investidores institucionais qualificados residentes e domiciliados nos Estados Unidos da América, conforme definidos na Regra 144A do Securities Act, e a investidores nos demais países, exceto no Brasil e nos Estados Unidos da América, em conformidade com os procedimentos previstos no Regulamento S do Securities Act, e de acordo com a legislação aplicável no país de domicílio de cada investidor (em conjunto, “Investidores Estrangeiros”), em todos os casos com base nas isenções de registro do Securities Act, desde que tais Investidores Estrangeiros invistam no Brasil nos termos da Resolução nº 2.689 e da Instrução CVM nº 325, datada de 27 de janeiro de 2000, conforme alterada, sem a necessidade, portanto, da solicitação e obtenção de registro de distribuição e colocação das Ações em agência ou órgão regulador do mercado de capitais de outro país que não o Brasil, inclusive perante a Securities and Exchange Commission dos Estados Unidos da América (“SEC”), perfazendo o montante total de: R$ 2.450.400.000,00 As Ações de emissão da Companhia são negociadas em lotes individuais e indivisíveis de 100 Ações e não haverá mercado para a negociação de frações de lotes durante os 18 meses a partir da data de publicação deste anúncio. Durante este período, as Ações somente poderão ser negociadas em lotes de 100 ações pelo valor mínimo inicial de R$80.000,00 (oitenta mil reais). Nos termos do artigo 24 da Instrução CVM 400, a quantidade total de Ações ofertadas poderia ter sido, mas não foi, acrescida em até 459.450 Ações, nas mesmas condições e preço das Ações inicialmente ofertadas (“Ações Suplementares”), conforme opção outorgada no Instrumento Particular de Contrato de Coordenação, Garantia Firme de Liquidação e Colocação de Ações de Emissão da Companhia (“Contrato de Distribuição”) pela Companhia ao Itaú BBA, as quais seriam destinadas a atender a um eventual excesso de demanda que viesse a ser constatado no decorrer da Oferta (“Opção de Ações Suplementares”). Nos termos do artigo 14, § 2º da Instrução CVM 400, a quantidade de Ações inicialmente ofertadas (sem considerar as Ações Suplementares) poderia ter sido, mas não foi, a critério da Companhia, em comum acordo com os Coordenadores da Oferta, acrescida de até 612.600 Ações nas mesmas condições e preço das Ações inicialmente ofertadas, equivalente a até 20% das Ações inicialmente ofertadas (“Ações Adicionais” e “Opção de Ações Adicionais”). Os termos e condições gerais da distribuição das Ações emitidas pela Companhia no âmbito da Oferta foram aprovados em reunião do Conselho de Administração da Companhia realizada em 26 de fevereiro de 2010, conforme ata arquivada na Junta Comercial do Estado do Rio de Janeiro, publicada no Diário Oficial do Estado do Rio de Janeiro e no jornal Diário Mercantil em 02 de março de 2010. A correspondente fixação do Preço por Ação, a determinação da quantidade de Ações emitidas e o respectivo aumento de capital da Companhia foram aprovados em reunião do Conselho de Administração da Companhia, realizada em 18 de março de 2010, conforme ata publicada nos jornais Valor Econômico, Diário Mercantil e no Diário Oficial do Estado do Rio de Janeiro em 19 de março de 2010. A Oferta foi previamente submetida à CVM e registrada sob o nº CVM/SRE/REM/2010/005, em 19 de março de 2010. A Companhia encontra-se registrada como companhia aberta perante a CVM desde 26 de fevereiro de 2008. A instituição financeira contratada para a prestação de serviços de emissão e escrituração e custódia das Ações é a Itaú Corretora de Valores S.A. DADOS FINAIS DE COLOCAÇÃO DA OFERTA TIPO DE INVESTIDOR Pessoas Físicas NÚMERO DE QUANTIDADE DE AÇÕES DE SUBSCRITORES EMISSÃO DA COMPANHIA 30 40.200 Clubes de Investimento 1 1.200 Fundos de Investimento 59 63.890 Entidades de Previdência Privada – – Companhias Seguradoras – – Investidores Estrangeiros 84 2.442.710* Instituições Intermediárias Participantes de Consórcio de Distribuição 5 219.250** Instituições Financeiras Ligadas à Companhia e/ou aos Participantes do Consórcio 2 52.800 Demais Instituições Financeiras – – Demais Pessoas Jurídicas Ligadas à Companhia e/ou aos Participantes do Consórcio – – Demais Pessoas Jurídicas 2 2.400 Sócios, Administradores, Empregados, Prepostos e Demais Pessoas Ligadas à Companhia e/ou aos Participantes do Consórcio 1 700.000 Outros – – 184 3.522.450 Subtotal Ações Recompradas no Âmbito das Atividades de Estabilização TOTAL DE OFERTA – (459.450) 184 3.063.000 * Inclui: (i) 331.670 Ações adquiridas por Credit Suisse Securities (Europe) Limited, como forma de proteção (hedge) para operações com derivativos de ações realizadas no exterior; (ii) 32.440 Ações adquiridas por Itaú USA Securities, Inc., como forma de proteção (hedge) para operações com derivativos de ações realizadas no exterior; e (iii) 761.088 Ações adquiridas por Morgan Stanley ou sociedades de seu conglomerado ecônomico, como forma de proteção (hedge) para operações com derivativos de ações realizadas no exterior. ** Inclui ações subscritas em razão da garantia firme prestada pelos Coordenadores da Oferta. A Itaú Corretora de Valores S.A., em atendimento ao disposto no Contrato de Prestação de Serviços de Estabilização de Preço de Ações Ordinárias, Nominativas, Escriturais, Sem Valor Nominal, de Emissão da Companhia, celebrado em 18 de março de 2010, comunica que, no âmbito das atividades de estabilização, encerradas em 08 de abril de 2010 foram adquiridas 459.450 Ações de emissão da Companhia. A(O) presente oferta pública (programa) foi elaborada(o) de acordo com as normas de Regulação e Melhores Práticas da ANBID para as Ofertas Públicas de Distribuição e Aquisição de Valores Mobiliários, atendendo, assim, a(o) presente oferta pública (programa), aos padrões mínimos de informação exigidos pela ANBID, não cabendo à ANBID qualquer responsabilidade pelas referidas informações, pela qualidade da emissora e/ou ofertantes, das Instituições Participantes e dos valores mobiliários objeto da(o) oferta pública (programa). Este selo não implica recomendação de investimento. O registro ou análise prévia da presente distribuição não implica, por parte da ANBID, garantia da veracidade das informações prestadas ou julgamento sobre a qualidade da companhia emissora, bem como sobre os valores mobiliários a serem distribuídos. COORDENADORES DA OFERTA AGENTE ESTABILIZADOR COORDENADORES CONTRATADOS INSTITUIÇÕES CONSORCIADAS Corretora de Valores corretora Luz Publicidade COORDENADOR LÍDER

Baixar