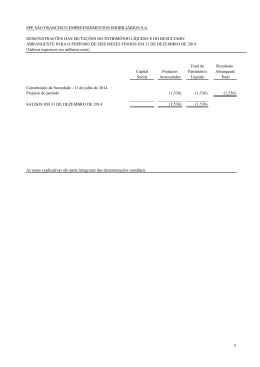

Fundo de Investimento Imobiliário Eldorado - FII (Administrado pela Brazilian Mortgages Companhia Hipotecária) Balanço patrimonial em 31 de dezembro Em milhares de reais ATIVO Nota Circulante Aplicações financeiras de renda fixa Aluguéis a receber Devedores diversos - País 2.b 3.a 13.d 2.011 22 4.744 1.608 6.374 Permanente Imóveis para renda Terrenos Edificação Depreciação acumulada 4 TOTAL DO ATIVO 82.756 PASSIVO E PATRIMÔNIO LÍQUIDO Nota Circulante Rendimentos a distribuir Provisões e contas a pagar 6 13.c Resultado de Exercícios Futuros Receita de Estrutura Técnica 8 TOTAL DO PASSIVO PATRIMÔNIO LÍQUIDO Cotas de investimento integralizadas (-) Cotas a integralizar Reserva estatutária especial Prejuízos acumulados 28.365 48.312 (295) 76.382 2.011 3.897 1.136 5.033 1.042 1.042 6.075 7 TOTAL DO PASSIVO E PATRIMÔNIO LÍQUIDO As notas explicativas da administração são parte integrante das demonstrações financeiras. 79.100 (2.129) 5 (295) 76.681 82.756 Fundo de Investimento Imobiliário Eldorado - FII (Administrado pela Brazilian Mortgages Companhia Hipotecária) Demonstração do resultado do período de 04 de março a 31 de dezembro de 2011 Em milhares de reais, exceto lucro líquido por cota Nota Receitas de locação de imóveis 5.310 Receitas de aluguel 5.298 Receitas de juros e multas recebidas 12 Custo dos imóveis locados (295) Depreciação (295) Lucro Bruto 5.015 Receitas (despesas) (1.408) Receitas de aplicações financeiras Taxa de administração - Fundo Despesas administrativas do Shopping 2 5 13.c Outras despesas operacionais LUCRO LÍQUIDO Quantidade de cotas integralizadas Lucro líquido por cota As notas explicativas da administração são parte integrante das demonstrações financeiras. (300) (1.096) (14) 3.607 769.708 4,69 Fundo de Investimento Imobiliário Eldorado - FII (Administrado pela Brazilian Mortgages Companhia Hipotecária) Demonstração do fluxo de caixa do período de 04 de março a 31 de dezembro de 2011 Em milhares de reais Nota Fluxos de caixa das atividades operacionais 2 (270) (4) Recebimento de receitas financeiras Taxa de administração - Fundo Pagamentos diversos (272) Caixa líquido das atividades operacionais Fluxo de caixa das atividades de investimento Aquisição de imóveis para renda (76.677) Caixa líquido das atividades de investimento (76.677) Fluxo de caixa das atividades de financiamento Cotas integralizadas Caixa líquido das atividades de financiamento 7 76.971 76.971 22 Aumento de caixa e equivalentes de caixa Caixa e equivalentes de caixa - início do período 22 Caixa e equivalentes de caixa - fim do período Reconciliação do resultado com o caixa líquido das atividades operacionais Lucro líquido do período Acertos de reconciliação Depreciação Variações patrimoniais Variações de contas ativas relacionadas com receitas Variações de contas passivas relacionadas com despesas Caixa líquido das atividades operacionais As notas explicativas da administração são parte integrante das demonstrações financeiras. 3.607 295 (5.310) 1.136 (272) Fundo de Investimento Imobiliário Eldorado - FII (Administrado pela Brazilian Mortgages Companhia Hipotecária) Notas explicativas da administração às demonstrações financeiras em 31 de dezembro de 2011 Em milhares de reais Contexto Operacional 1. O Fundo de Investimento Imobiliário Eldorado - FII, administrado pela Brazilian Mortgages Companhia Hipotecária, foi constituído sob forma de condomínio fechado, com prazo de duração indeterminado, nos termos da Instrução CVM nº 472 de 31 de outubro de 2008, tendo sido aprovado o seu funcionamento pela CVM em 04 de março de 2011. O Fundo tem por objetivo a exploração de 50% dos empreendimentos Shopping Center Eldorado e Edifício Garagem, ambos localizados nesta Capital na Avenida Rebouças nº 3.970 e 100% da unidade 171 do Eldorado Business Tower, localizado nesta Capital, na Avenida das Nações Unidas nº 8.501, (coletivamente denominados "empreendimentos" e/ou "Imóveis") mediante a locação de todas as áreas locáveis que compõem os empreendimentos detidas pelo Fundo, podendo, inclusive, adquirir outros Imóveis e/ou Ativos. O Fundo não possui suas cotas negociadas em bolsa de valores. Apresentação das Demonstrações Financeiras e principais práticas contábeis 2. As práticas contábeis adotadas para a contabilização das operações e para a elaboração das demonstrações financeiras advêm das disposições previstas na Instrução nº 206 da CVM, com as alterações decorrentes da Lei. nº 9.249/95 e Instrução CVM 248/96. Essas disposições não requerem a divulgação da demonstração das mutações do patrimônio líquido, que está sendo apresentada na Nota 7b. As demonstrações financeiras estão sendo apresentadas para o período de 04 de março de 2011 (data da aprovação de funcionamento do Fundo pela CVM) a 31 de dezembro de 2011. Dentre as diretrizes referidas destacamos a seguir, as principais adotadas pelo Fundo: a) Apuração do resultado O resultado é apurado pelo regime de competência. b) Aplicações financeiras Em 31 de dezembro de 2011, as aplicações financeiras de renda fixa estão compostas por cotas do Supreme Renda Fixa Crédito Privado Fundo de Investimento no montante de R$ 22, que é um fundo para investimento exclusivo dos FIIs administrados pela Brazilian Mortgages Companhia Hipotecária. As cotas do Supreme RF Crédito Privado FI (administrado pelo Banco Itaucard S/A) não possuem vencimento e podem ser resgatadas a qualquer momento (liquidez diária). A rentabilidade do Supreme RF Crédito Privado FI é determinada substancialmente pelo rendimento dos títulos e valores mobiliários investidos – títulos de emissão de instituições financeiras de primeira linha e títulos públicos federais. c) Demais ativos circulantes São demonstrados ao custo acrescido dos rendimentos auferidos e, quando aplicável, ajustado ao valor de mercado ou de realização. Os aluguéis a receber referem-se ao mês de dezembro de 2011 e foram substancialmente recebidos no mês subsequente. d) Ativo permanente É registrado pelo custo de aquisição e é depreciado pelo método linear a taxa de 4,46% a 7,45% ao ano. Passivos circulantes e) São demonstrados pelos valores conhecidos ou calculáveis acrescidos, quando aplicável, dos correspondentes encargos e variações monetárias. f) Resultados de exercícios futuros Refere-se a recursos provenientes da venda de pontos comerciais que são reconhecidos no resultado, de forma linear com base no prazo dos contratos. g) Passivos contingentes O reconhecimento, a mensuração e a divulgação dos passivos contingentes são efetuadas de acordo com os critérios definidos na Deliberação nº 594 de 15 de setembro de 2009 da Comissão de Valores Mobiliários – CVM, que aprovou o CPC 25 emitido em 26 de junho de 2009. São reconhecidos nas demonstrações financeiras quando, baseado na opinião de assessores jurídicos e da administração, for considerado provável o risco de perda de uma ação judicial ou administrativa, com uma provável saída de recursos para a liquidação das obrigações. Os passivos contingentes classificados como perda possível pelos assessores jurídicos e pela administração são apenas divulgados em notas explicativas, enquanto aqueles classificados como perda remota não requerem divulgação. Novas práticas contábeis h) Em 29 de dezembro de 2011, a CVM editou a Instrução nº 516, que revogou a Instrução nº 206 de 14 de janeiro de 2004, que dispõe sobre as novas práticas contábeis a serem aplicadas na elaboração de demonstrações financeiras de fundos de investimento imobiliário, estabelecendo os critérios contábeis de reconhecimento, classificação e mensuração dos ativos e passivos, bem como o modelo das demonstrações financeiras e notas explicativas mínimas a serem adotados nas demonstrações financeiras dos fundos de investimento imobiliários para os exercícios sociais iniciados em ou após 1º de janeiro de 2012, esclarecendo que se não houver disposição em contrário nessa instrução, deverão ser adotadas as mesmas práticas contábeis das companhias abertas. As principais alterações nas práticas contábeis decorrentes da referida instrução, estão relacionadas a seguir: (i) investimentos em imóveis para renda - deixam de ser registrados pelo custo de aquisição reduzido pela depreciação acumulada e apresentados em grupo de Ativo Permanente e passam a ser avaliados a valor justo e apresentados em rubrica de Propriedade para Investimentos no Ativo não Circulante. (ii) investimentos em instrumentos financeiros - passam a ser classificados consoante os mesmos critérios definidos para as companhias abertas: em ativos financeiros pelo valor justo por meio do resultado, investimentos mantidos até o vencimento ou empréstimos e recebíveis. Estes dois últimos avaliados ao valor de custo amortizado. (iii) operações de cessões de recebíveis - passam a considerar a transferência ou não dos direitos contratuais de receber os fluxos de caixa dos recebíveis cedidos, a retenção de riscos e benefícios da propriedade dos recebíveis e o controle sobre os mesmos para a sua adequada classificação contábil, como receita ou passivo financeiro. (iv) custos de colocação/distribuição de cotas - passam a ser registrados de forma destacada em conta redutora de patrimônio líquido. Fundo de Investimento Imobiliário Eldorado - FII (Administrado pela Brazilian Mortgages Companhia Hipotecária) Notas explicativas da administração às demonstrações financeiras em 31 de dezembro de 2011 Em milhares de reais As demonstrações financeiras passam a incluir a Demonstração das Mutações do Patrimônio Líquido e a Demonstração do Resultado passa a segregrar os resultados auferidos com a atividade imobiliária dos demais. Adicionalmente foram adicionados requerimentos de divulgação nas notas explicativas. Não será requerida a reapresentação das demonstrações financeiras de 2011, consoante as novas práticas contábeis, não obstante os efeitos dessa mudança sobre o saldo de abertura de 2012 serão reconhecidos diretamente no patrimônio líquido do Fundo como "ajustes de implantação das novas práticas contábeis". Os principais impactos estimados pela administração decorrentes das mudanças nas práticas contábeis citadas no item (i) acima e seus efeitos no patrimônio líquido de abertura do Fundo em 2012 são resumidos a seguir: (Não auditado) Patrimônio Líquido em 31 de dezembro de 2011 76.681 Ajustes de implantação de novas práticas contábeis (+) Ajuste ao valor justo imóveis 468.618 Patrimônio Líquido ajustado em 02 de janeiro de 2012 3. (a) 545.299 Contas a receber Aluguéis a receber O contas a receber está composto por aluguéis, estrutura técnica, estacionamento e provisão para créditos de liquidação duvidosa. Em 31 de dezembro de 2011, os valores que compõem o contas a receber de aluguéis, possuem os seguintes vencimentos: 2011 A Vencer 4.744 4.744 Imóveis para renda 4. Os imóveis para renda recebidos pelo Fundo, ao seu valor contábil, em contrapartida à integralização de suas cotas estão assim compostos: 2011 Descrição Corresponde a 50% da fração ideal dos empreendimentos imobiliários denominado Prédio Shopping Center Eldorado e Edifício Garagem, ambos localizados nesta Capital na Avenida Rebouças, nº 3.970, no 45º subdistrito de pinheiros, devidamente caracterizados nas matrículas nº 109.908 e 109.909, respectivamente, ambas do 10º Oficial de Registro de Imóveis de São Paulo - SP; e, 100% da unidade 171, localizado no 17º pavimento do Eldorado Business Tower, localizado nesta Capital, na avenida Rebouças, nº 3.970 e Avenida da Nações Unidas nº 8.501, no 45º subdistrito, pinheiros, devidamente caracterizados na matrícula nº 118.297 do 10º Oficial de Registro de Imóveis de São Paulo - SP. Valor contábil 76.382 Valor de mercado 545.000 O valor de mercado do empreendimento está suportado por laudo de avaliação elaborado pela empresa Colliers International do Brasil, emitido em janeiro de 2012. Ainda não foi concluído o processo de transferência da propriedade fiduciária do imóvel, Shopping Center Eldorado para o Fundo de Investimento Imobiliário Eldorado - FII. O imóvel para renda do Fundo encontra-se segurado quanto aos riscos e ao montante máximo abaixo mencionado: Tipo de cobertura (1) Risco máximo coberto 141.512 (1) Incêndio (inclusive decorrentes de tumultos), raio e explosão de qualquer natureza e queda de aeronaves, alagamento/inundação, danos elétricos, derrame de sprinklers, equipamentos móveis e estacionários, quebra de máquinas, quebra de vidros, espelhos, mármores e granitos, roubo e/ou furto qualificado de bens, roubo de valores dentro do local segurado ou em mãos de portadores, tumultos, greves e lockout, vazamento de tanques e tubulações, vendaval, granizo, impacto de veículos e fumaça, lucros cessantes (despesas fixas + lucro líquido) decorrente de incêndio (inclusive decorrente de tumultos), raio e explosão de qualquer natureza e queda de aeronaves , decorrente de danos elétricos e quebra de máquinas, anúncios luminosos, fidelidade, despesas extras - despesas com aluguel de equipamentos em consequência de cobertura básica, anúncios luminosos. 5. Encargos e taxa de administração A Administradora receberá por seus serviços uma taxa de administração equivalente a 0,3% a.a. (três décimos por cento ao ano) à razão de 1/12 avos, aplicados sobre o valor total dos ativos que integram o patrimônio do Fundo, vigente no último dia do mês anterior, observado o valor mínimo mensal de R$ 30, valor este que será corrigido anualmente pela variação do IGP-M (Índice Geral de Preço de Mercado), apurado e divulgado pela Fundação Getúlio Vargas - FGV, que deverá ser pago diretamente ao administrador, acrescido ainda do valor aproximado de R$ 2, correspondente ao valor de escrituração das cotas do Fundo, que deve estar incluído na remuneração do administrador mas será pago a terceiros. A taxa de administração será calculada mensalmente por período vencido, e quitada até o quinto dia útil do mês subseqüente ao mês em que os serviços forem prestados. Em 2011, o Fundo não incorreu em despesa com consultor de investimento imobiliário. Fundo de Investimento Imobiliário Eldorado - FII (Administrado pela Brazilian Mortgages Companhia Hipotecária) Notas explicativas da administração às demonstrações financeiras em 31 de dezembro de 2011 Em milhares de reais 6. Política de distribuição dos resultados O Fundo deverá distribuir aos seus cotistas, no mínimo, 95% do resultado auferido, apurado segundo o regime de caixa, com base em balanço semestral encerrado em 30 junho e 31 dezembro de cada ano. O resultado auferido num determinado período será distribuído aos cotistas mensalmente, até o 5º dia útil do mês subsequente ao recebimento da receita, a título de antecipação dos resultados a serem distribuídos. Eventual saldo de resultado não distribuído terá a destinação que lhe der a Assembleia Geral de Cotistas, com base em proposta e justificativa apresentada pela administradora. O saldo de rendimentos a distribuir foi calculado como segue: Rendimentos 2011 3.607 295 (5) Lucro líquido do período Despesas de depreciação Reserva de contigência 3.897 Rendimentos do período Rendimentos a pagar (3.897) Rendimentos líquidos pagos 7. - - Patrimônio líquido (a) Cotas integralizadas Em 31 de dezembro de 2011, está composto por 769.708 cotas com valor unitário de R$ 0,10 cada, totalizando R$ 76.971. Em 04 de março de 2011, foi realizada a 1ª emissão de cotas, que autorizou a subscrição de 791.000 cotas a R$ 0,10 cada, totalizando R$ 79.100; desse total foram integralizadas até dezembro de 2011 769.708 cotas no montante de R$ 76.971, restando em aberto a integralização de 21.292 cotas, totalizando R$ 2.129, sem prazo máximo para tanto. A integralização de 2.936 quotas foi realizada em espécie e 766.773 quotas foram integralizadas com a entrega de imóveis mencionados na nota 4, com base em laudo de avaliação contábil. (b) Mutações do patrimônio líquido Descrição Cotas subscritas e integralizadas (-) Cotas a Integralizar 79.100 (79.100) Cotas integralizadas - 76.971 Lucro líquido do período - Reserva de Contingência do período - Rendimentos apropriados no período 79.100 Cotas subscritas Em 31 de dezembro de 2011 (c ) Reseva de contingência Prejuízos acumulados 76.971 3.607 5 (2.129) Total 5 3.607 (5) - (3.897) (295) (3.897) 76.681 Reserva de Contingência O valor da reserva será correspondente a 1% do total dos ativos do Fundo. Para sua constituição ou reposição, caso sejam utilizados os recursos existentes na mencionada reserva, será precedida a rentenção de até 5% do rendimento mensal apurado pelo critério de caixa, até que se atinja o limite previsto. 8. Resultado de exercícios futuros Em 31 de dezembro de 2011 esse montante está composto por estrutura técnica a apropriar no valor de R$ 1.042. Rentabilidade 9. A rentabilidade do Fundo no período de 04 de março a 31 de dezembro de 2011 (apurada considerando-se o lucro líquido do exercício sobre o capital integralizado) foi de 4,69% positiva. 10. Encargos debitados ao Fundo 2011 Valores Taxa de administração - Fundo Despesas administrativas do Shopping Depreciação Encargos diversos 300 1.096 295 14 Percentual 3,96% 14,47% 3,89% 0,18% 1.705 Os percentuais foram calculados sobre o patrimônio líquido médio no exercício, no valor de R$ 7.576. 11. Tributação O Fundo, conforme legislação em vigor é isento de impostos, inclusive de imposto de renda, que só incide sobre as receitas de aplicações financeiras de acordo com o artigo 28 da Instrução Normativa RFB 1022 de 05 de abril de 2010, compensáveis quando da distribuição de rendimentos aos cotistas, que estão sujeitos à incidência do Imposto de Renda Retido na Fonte - IRRF à alíquota de 20%. De acordo com artigo 32º da Instrução Normativa, os rendimentos distribuídos pelos fundos de investimento imobiliário, cujas cotas sejam admitidas à negociação exclusivamente em bolsas de valores ou no mercado de balcão organizado ficam isentos de imposto de renda recolhidos na fonte e declaração de ajuste anual das pessoas físicas, limitadas pelos dispositivos da legislação em vigor. Fundo de Investimento Imobiliário Eldorado - FII (Administrado pela Brazilian Mortgages Companhia Hipotecária) Notas explicativas da administração às demonstrações financeiras em 31 de dezembro de 2011 Em milhares de reais 12. Demandas judiciais Não há registro de demandas judiciais, quer na defesa dos direitos dos cotistas, quer desses contra a administração do Fundo. 13. Outras informações a) Em atendimento à Instrução CVM nº 381, de 14 de janeiro de 2003, informamos que o Fundo, no exercício findo em 31 de dezembro de 2011, contratou a PricewaterhouseCoopers Auditores Independentes somente para a prestação de serviços de auditoria das demonstrações financeiras, não tendo a referida empresa prestado qualquer outro tipo de serviço ao Fundo. b) Durante o período de 2011, o Fundo não realizou transações com partes relacionadas, além das mencionadas na nota 5. c) Provisões e contas a pagar e despesas administrativas do Shopping referem-se substancialmente às despesas do condomínio. d) Devedores diversos referem-se substancialmente a valores de estrutura técnica a receber (Nota 8), nos prazos previstos contratualmente. * * *

Baixar