LOCAL CONFERENCE CALL TRANSCRIPT (in Portuguese) BANCO ITAÚ Resultados 1T02 6 de maio de 2002 – 9:30 am (Brazil Time) Operadora: Neste momento iniciaremos a teleconferência. Todos os participantes estão conectados apenas como ouvintes e mais tarde será aberta a sessão de perguntas e respostas, quando serão dadas as instruções para os senhores participarem. Caso precisem de ajuda de um operador durante a teleconferência, basta teclar “asterisco zero”. Cabe lembrar que esta teleconferência está sendo gravada. Agora, gostaria de passar a palavra ao Sr. Carlos Lazar, da Thomson Financial Investor Relations. Por favor Sr. Carlos, pode prosseguir. Carlos Lazar: Bom dia senhoras e senhores, obrigado por nos aguardarem e sejam bem-vindos à teleconferência do Banco Itáu, onde serão discutidos os resultados do primeiro trimestre de 2002. Cabe lembrar que esta teleconferência, acompanhada de slides, está sendo transmitida simultaneamente pelo site www.itau.com.br. Nele, há, inclusive, a possibilidade de envio de perguntas por e-mail. Antes de prosseguir, gostaria de esclarecer que eventuais declarações que possam ser feitas durante esta teleconferência, relativas às perspectivas dos negócios do Banco, projeções e metas operacionais financeiras, constituem-se em meras previsões, baseadas nas expectativas da administração em relação ao futuro do Banco. Essas expectativas são altamente dependentes das condições do mercado, do desempenho geral econômico do país, do setor e dos mercados internacionais, portanto, estão sujeitas a mudanças. Conosco hoje, em São Paulo, estão os senhores Alfredo Setúbal, Diretor de Relações com Investidores, Henri Penchas, Vice-presidente sênior, e Silvio de Carvalho, Diretor Executivo. O Dr. Alfredo, inicialmente, fará um comentário sobre o desempenho do Banco Itaú durante o primeiro trimestre de 2002 e, após a apresentação, os executivos estarão respondendo às questões que serão formuladas por telefone ou e-mail. Gostaria de passar a palavra ao Dr. Alfredo. Alfredo Setubal: Bom dia a todos. 1 É um prazer para o Banco Itaú voltar a fazer a nossa teleconferência a respeito do resultado do primeiro trimestre de 2002, que foi um trimestre em que nós não apresentamos, no nosso entendimento, nenhum resultado extraordinário, diferentemente de outros trimestres, em que isso dificultava a análise dos analistas e dos investidores a respeito dos nossos resultados. Entendemos que este resultado do primeiro trimestre foi totalmente recorrente, o que mostra a solidez dos resultados do Banco Itaú nesse período. Para aqueles que estão acompanhando a teleconferência através dos slides pela Internet, o primeiro slide, que tem número 2 no rodapé ao lado direito, demonstra a ação dos resultados. Nós vemos que o Banco Itaú encerrou o primeiro trimestre de 2002 com resultados de R$ 504 milhões. Eu destacaria aqui, em primeiro lugar, a margem financeira de R$ 1.692 bilhão, que se contraiu ligeiramente em relação à margem financeira do quarto trimestre de 2001, quando foi R$ 1.717 bilhão, quer dizer, tivemos uma redução de 1,5% no período, basicamente em função da redução da carteira de crédito do Banco Itaú nesse período, que nós vamos ver mais adiante. A despesa de PDD ficou estável, as despesas administrativas caíram 2.2% no primeiro trimestre em relação ao quarto trimestre, em linha com aquilo que nós vínhamos falando e escrevendo em nossos relatórios, do nosso objetivo de mantermos as despesas administrativas para o ano de 2002 no mesmo nível das despesas apresentadas em 2001. Então, nesse primeiro trimestre tivemos até uma pequena redução e acreditamos que essa meta, de manter as despesas, será alcançada ao longo do exercício de 2002. Com isso, encerramos, então, o resultado de R$ 504 milhões no período, que é bastante forte. Ativos totais do Banco fecharam cerca de R$ 80 bilhões (R$ 79.757), pouquinho abaixo dos R$ R$ 81.800 do quarto trimestre, no encerramento do exercício de 2001. Indo para o slide seguinte, de número 3, é só uma análise do retorno sobre patrimônio líquido do Banco. No primeiro trimestre, o retorno anuanizado de 28,3% é bastante forte, como foi colocado até agora. No slide número 4, operações de crédito, como já comentei, tivemos uma redução da carteira de crédito. Aqui, nós temos as operações de crédito na linha cor de laranja. Houve uma redução de R$ 29.615 bilhões para R$ 28.066 bilhões, e na linha azul, considerando além das operações de crédito, as garantias e fianças prestadas pelo Banco, também tivemos uma redução nesse período. O slide seguinte, de número 5, mostra o saldo das operações de crédito por tipo de cliente. Aí sim podemos ver que no segmento de grandes empresas tivemos uma redução de cerca de 9% da carteira, em relação a dezembro de 2001, basicamente por redução em alguns setores, conforme está demonstrado em nosso explicativo do balanço do Itaú, nos setores de siderurgia, 2 telecomunicações e energia, apresentando redução na carteira de crédito de grandes empresas nesse período. Na parte de cartão de crédito, tivemos uma redução de R$ 170 milhões aproximadamente, mas ela é natural desse período, tendo em vista as compras de final de ano. Os números são mais elevados no último trimestre de cada ano e é natural que haja uma queda nesse primeiro trimestre. Na parte de pessoas físicas e pequenas e médias empresas, continuamos apresentando crescimento, como temos dito nos últimos trimestres, isso faz parte da estratégia do Banco de crescer nesse segmento que apresentam maiores margens e, evidentemente, maiores riscos, e isso tem se refletido na carteira de crédito das provisões do Banco, mas ainda entendemos que o saldo é positivo ao corrermos esse risco e termos essa estratégia. Na parte de crédito imobiliário, continuamos apresentando redução da carteira, e como temos dito, não é um segmento em que o Banco, nesse momento, tenha interesse de crescer carteira, temos reduzido e estamos dentro das exigências mínimas do Banco Central no que diz respeito a crédito imobiliário. No slide seguinte, de número 6, mostramos as operações de crédito dentro dos níveis de risco em que o Banco Central e as resoluções do Conselho Monetário exigem a classificação de A até H e o saldo da provisão entre pessoa física e jurídica. Do total de provisão que nós temos, R$ 1.457 bilhão se referem a pessoas físicas e R$ 497 milhões se referem a pessoa jurídica. O índice de cobertura para pessoas físicas é 12,2% e para pessoas jurídicas 3,1%, que no nosso entendimento são índices de cobertura bastante confortáveis, e as provisões também bastante confortáveis no que diz respeito ao nível da carteira de risco de crédito que nós apresentamos. Temos que lembrar também que temos excesso de provisão de crédito além desses números, estão demonstrados nesse quadro, de R$ 715 milhões, conforme temos demonstrado isso nos últimos trimestres, essa provisão não tem sido reduzida, ao contrário, no ano passado ela foi aumentada, e nesse primeiro trimestre ela ficou mantida no mesmo nível da provisão do último trimestre no encerramento de 2001, em R$ 715 milhões de excesso. Seguindo para o slide seguinte, o slide de número 7, demonstramos aqui, aberto em três linhas no gráfico, o índice de non-accural dos nossos créditos. Vemos que para pessoa jurídica, esse índice ficou estável, em 1,55 contra 1,5 no encerramento do ano, quer dizer, não houve deterioração dessa carteira. Na linha laranja, em cima, aí sim houve uma deterioração, que é basicamente a linha de pessoas físicas, que pulou de 11,10 para 11,72, 0.5% de deterioração nesse primeiro trimestre, que perfaz um índice total de non-accural para carteira total do Banco no primeiro trimestre do ano de 5,66% contra 5,01%, uma deterioração na carteira geral. Mesmo assim, se olharmos à direita, o índice de cobertura se mantém em 168% no encerramento desse primeiro trimestre, que 3 ainda é um índice bastante confortável dentro da carteira geral que o Banco apresenta. O slide seguinte, número 8, mostra a variação cambial dos investimentos no exterior, considerando o custo de funding, vocês se lembram que nós temos US$ 2 bilhões aproximadamente de investimentos no exterior, e esses US$ 2 bilhões no primeiro trimestre não apresentaram nenhuma receita, a não ser os lucros gerados no período, que, evidentemente, são menores que o custo do funding para carregar essa posição no exterior. Vemos que o custo do funding, mostrado por CDI, carregar essa posição custou, entre aspas, receita de 185 milhões, que nós não tivemos. No quadro de baixo, mostramos a operação Sudameris. O Banco fez o hedge dessa operação de compra do Sudameris, no valor de US$ 1.450 bilhão aproximadamente, que é o valor estimado dessa aquisição, e fizemos um hedge, quer dizer, esses valores serão pagos em dólares a Intesa, então, fizemos um hedge dessa posição ao longo do primeiro trimestre do ano, que teve um custo de funding também R$ 141 milhões. Esses R$ 141 milhões nós fizemos uma reversão da provisão para desvalorização de títulos do mesmo valor, de modo que o impacto dessa provisão fosse neutro no balanço do primeiro trimestre, na medida em que entendemos que isso não é uma operação que vai ocorrer em outros trimestres do ano. É um ponto fora da curva, fora do momento. No quadro seguinte, número 9, mostramos a evolução dos recursos administrados em fundos de investimentos de carteira, que é um negócio importante do Banco Itaú, e mostramos que esses volumes continuam crescentes ao longo dos trimestres, e o mesmo ocorrendo nesse primeiro trimestre do ano. No quadro seguinte, número 10, evolução das receitas de serviço, houve um pequeno declínio no valor total das receitas de prestação de serviço, distorcido no último trimestre do ano, nós tivemos R$ 1.148 bilhão no quarto trimestre de 2001 contra R$ 1.138 bilhão no primeiro trimestre de 2002. É bom lembrar, pra aqueles que acompanharam o nosso balanço do último trimestre, do quarto trimestre, que nós tivemos uma receita extraordinária na prestação de serviço de R$ 40 milhões, aproximadamente, que foi recebimento de receitas atrasadas, que já estavam provisionadas no nosso balanço, relativas ao atraso do INSS. Uma boa parte daqueles valores atrasados, foram recebidos, o que inflou o quarto trimestre de 2001. Se não tivéssemos esse número teríamos tido um crescimento aí de cerca de R$ 30 milhõess no primeiro trimestre de 2002 contra o quarto trimestre de 2001, e um crescimento bastante expressivo em relação ao primeiro trimestre de 2001, em função aí das aquisições e dos serviços prestados pelo Banco. 4 No quadro seguinte, o quadro de número 11, a expansão da base de clientes, que se manteve estável nesse período que consideramos a aquisição do BEG, da evolução do BEG no quarto trimestre de 2001 e não consideramos nada ainda de Sudameris até esse momento na nossa base de clientes. Lembrando que o Sudameris tem 1 milhão e 300 mil clientes que serão agregados à nossa base de clientes, assim que terminado o período de due dilligence. O quadro seguinte é um quadro importante, que mostra a nossa operação de seguros, o quadro número 12, que mostra, do lado esquerdo o combined ratio, uma evolução bastante grande da qualidade da operação de seguros do Itaú, fechou o primeiro trimestre com 92,3% contra 97,7%, que se reflete no quadro da direita, no resultado antes das despesas e das receitas, despesas administrativas e das receitas geradas pelas reservas técnicas, mostra uma evolução bastante forte do resultado das operações de seguro do grupo Itaú, em função, principalmente, desse melhor índice de combined ratio. O quadro seguinte, número 13, despesas administrativas, no quarto trimestre nós tínhamos apresentado despesas administrativas de R$ 1.603 bilhão, esse trimestre, R$ 1.568 bilhão – uma redução de 35 milhões. Como eu disse, a nossa meta para o exercício é mantermos as despesas administrativas no mesmo nível do ano de 2001. E acreditamos que esse primeiro trimestre já foi um sinal de que esse número será atingido, esperamos continuar controlando as despesas de uma maneira bastante forte este ano, de maneira que possamos atingir o nível esperado. Em função desse maior controle de despesas, o nosso índice de eficiência se manteve estável, apesar das reduções que tivemos na nossa margem financeira. E o último quadro, o quadro de número quinze, que mostra a nossa negociação depois do lançamento do nosso ADR cresceu bastante, na soma dos dois mercados, e que o ADR do Itaú já está representando 30% do nosso movimento total de ações entre a Bolsa de São Paulo e a Bolsa de Nova Iorque. Com isso eu encerro essa apresentação inicial, eu e o Dr. Henri Penchas e o Dr. Sílvio de Carvalho estamos à disposição para as perguntas de vocês. Sessão de Perguntas e Respostas Operadora: Com licença. Caso haja alguma pergunta, queiram, por favor, digitar asterisco 1. Obrigada. Com licença, o Sr. Valter Brandimarte, da Reuters gostaria de fazer uma pergunta. Por favor, senhor Valter. 5 Valter: Bom dia Dr. Henri, Dr. Setúbal. Eu queria, na verdade, fazer duas perguntas. A primeira delas é com relação a esse valor que os senhores estimaram pra operação do Sudameris. Esse hedge que foi feito, de US$ 1.450 bilhão, ele já está sendo refletido no balanço desse trimestre, quero dizer, ele já foi totalmente incorporado no balanço o primeiro trimestre, não vai sobrar mais nada de Sudameris pros seguintes? Henri Penchas: Valter, bom dia, Henri falando. Valter, nós, na realidade, nós temos um “exigível” com a Bank Sudameris S/A, pela proposta de aquisição do Banco Sudameris Brasil. Esta proposta compõe-se de: 1- Valor do patrimônio líquido do Banco Sudameris Brasil, em 31/12, ajustado pela due dilligence. 2- É um ágio de pelo fundo de comércio, de US$ 925 milhões. Para fazer face a isso e para evitar qualquer problema futuro com eventual oscilação do dólar em relação ao Real nós já fizemos o hedge do lado do ativo, tá certo? Então, basicamente é isso, quer dizer, nós temos a moeda dólar travada para a aquisição, mas não tem nada de Sudameris, de ativos, passivos e patrimônio líquido, não tem nada de Sudameris incorporado no balanço do Itaú, apenas a proteção cambial pelo preço de aquisição estimado do Sudameris. Valter: Entendi. A segunda pergunta é com relação à entrada das ações do Itaú no novo mercado, num nível superior de governância corporativa, a exemplo do que a Itaúsa já está fazendo, com tag-along, etc... Tinham dito que iam analisar isso também pro Itaú, queria saber se há alguma novidade com relação a isso, alguma previsão. Alfredo Setubal: Nós anunciamos o tag-along, esse tag-along foi aprovado na assembléia de terça-feira, no dia 30 de abril, vamos estudar a outras condições que a Bovespa exige para o nível 2. Nesse momento nós estamos no nível 1, continua aberta a idéia desse estudo, nós ainda não fizemos nenhuma reunião com a Bovespa até esse momento, para a discussão desse assunto, mas pretendemos estudar isso com mais profundidade, tem vários aspectos que precisam ser considerados. Valter: A gente ta falando de Itaú ou de Itaúsa? Alfredo Setubal: De Banco Itaú. No caso da Itaúsa, essa operação de nível 2, se eventualmente, ela é muito mais complexa, na medida em que o nível 2 exige, entre outras coisas, o balanço no US - GAAP ou no International Stantard. Isso para a Itaúsa é muito mais complicado, na medida em que todas as subsidiárias dela precisariam ter o balanço nesse padrão. E até esse momento só o Banco Itaú é que possui, então no caso aí é muito mais complexo. No caso do Banco, nós já temos o balanço nessa forma e precisaríamos estudar, entender melhor todas as outras exigências que a Bovespa faz, principalmente no que diz 6 respeito à câmara arbitral, que foi instalada na Bovespa, precisaríamos entender melhor como é que funcionaria, como é que são esses aspectos, para aí efetivamente analisarmos com mais profundidade essa adesão ou não ao nível 2 da Bovespa, tá? Valter: Ok, obrigado. Operadora: Com licença, o Sr. Fernando Torres, do jornal Diário do Comércio e Indústria, gostaria de fazer uma pergunta. Fernando: Alô, bom dia a todos. Eu gostaria de fazer, na verdade são mais duas perguntas. Bom, eu não sei se eu entrei um pouco atrasado na conferência mas, vocês comentaram da carteira de crédito, da queda que deve ser por causa da retração, a economia parada, não sei se é esse o motivo, e eu gostaria de saber se é possível detalhar quanto da carteira de crédito, que agora tá em 28 bi, é pra pequenas e médias empresas. Alfredo Setubal: Fernando, em relação a sua primeira colocação, em função da redução da carteira de crédito, evidentemente que o ambiente econômico faz com que nós tenhamos um pouco mais de cautela na concessão de crédito, mas isso não é um ambiente ruim para a concessão de crédito até esse momento. A economia está crescendo num ritmo quem sabe abaixo do potencial da economia brasileira, mas acreditamos que está crescendo o suficiente pra que nós continuemos a expandir nossa carteira de crédito. Nesse primeiro trimestre, o que houve foi uma redução, principalmente da carteira de crédito para grandes empresas, que foi colocado aí, durante a conferência, principalmente nos setores de siderurgia, telecomunicações e geração de energia. Esses dois setores – telecomunicações e energia – evidentemente são setores que passam por crise, não só no Brasil, mas em outros países também e é uma medida mais de precaução do Banco, de maior cautela, maior conservadorismo, em relação a estes setores. No que diz respeito a pequenas e médias empresas, nós mostramos um crescimento, no trimestre, de R$ 50 milhões, na carteira, aproximadamente, ela fechou a R$ 3.208 bilhões, mas com um crescimento de R$ 700 milhões, no período de doze meses. Parte da estratégia do Banco, de crescer a carteira de crédito neste segmento, principalmente de pequenas e médias empresas, nós acreditamos que a nossa presença é pequena e pode ser muito ampliada, na medida em que nós tenhamos uma aproximação maior. Nós criamos ao longo do ano passado uma área nova dentro do Banco, especificamente criada para atender a pequenas empresas, e a unidade de pequenas empresas, de maneira a termos um atendimento às necessidades desse tipo de cliente, muito mais focada, muito mais objetiva. Então a idéia e a estratégia do Banco passam por um crescimento na carteira de crédito nesses segmentos de pessoas jurídicas médias e pequenas. 7 Fernando: Teria alguma expectativa de crescimento pra esse ano ou alguma coisa nesse sentido? Alfredo Setubal: Olha, nós acreditamos que a gente possa crescer a carteira de crédito, de um modo geral, na faixa aí de uns 15% a 20% de expansão nominal, tá certo? Evidente que é muito difícil você fazer projeções específicas sobre segmentos, vai depender muito do ritmo da economia, como é que a coisa vai caminhar. Mas a nossa expectativa aí é de 15% a 20% de expansão nominal da carteira de crédito do Banco Itaú. Fernando: A minha outra pergunta é a seguinte: sobre o lucro. No ano passado vocês tiveram um lucro maior do que o Bradesco e agora no primeiro trimestre, apesar da queda, continua maior. Quer dizer, apesar de ter menor número, quantidade de ativos, menor volume de ativos. A que vocês atribuem o lucro de vocês estar superando o do Bradesco, apesar dele ser um Banco maior? É qualidade e eficiência? Vocês gastam menos? Qual seria o diferencial? Alfredo Setubal: É difícil pra nós avaliarmos o balanço das outras instituições, em todos os detalhes, que nós não temos acesso a todos os níveis de informação. O que eu posso dizer e responder é a respeito do balanço do Itaú. Nós acreditamos que ao longo dos últimos anos o Banco, através das aquisições que foram feitas, principalmente dos Bancos estaduais, do Banerj, do Bemge, do Banestado e, no ano passado, do Banco do Estado de Goiás, nós aumentamos muito a nossa eficiência, a nossa base de clientes, conseguimos uma redução de custos bastante importante nessas aquisições, que geraram um resultado bastante expressivo para o Banco. Um outro aspecto que, evidentemente, não pode ser esquecido é que esses Bancos vieram com baixa exposição de crédito. Então as nossas perdas de crédito, proporcionalmente, foram menores do que a dos nossos concorrentes, de um modo geral. E um terceiro aspecto relevante nesses últimos anos é que o Banco, como foi colocado na conferência inicial, possui um capital no exterior de US$ 2 bilhões. Esse capital, como houve a desvalorização do Real nesses últimos três anos, evidentemente que isso contribuiu de uma forma bastante positiva para os nossos resultados. Mas eu diria que a grande diferenciação foi um nível de eficiência e de resultados operacionais melhor, em função do crescimento da base de clientes e de uma gestão de crédito bastante conservadora do Banco nesse período de maior turbulência. Fernando: Tá ok. Agora pra essa nova onda de leilões que deve acontecer, o Itaú parece que no primeiro trimestre ficou mais sossegado enquanto o Bradesco fez algumas aquisições nesses primeiros meses. Vocês pretendem ser mais agressivos daqui pra frente, em termos de aquisições? 8 Henri Penchas: Bom dia, Fernando. Henri Penchas falando. Fernando, nós vamos olhar, estamos olhando todas as oportunidades nas privatizações que vão ocorrer. A primeira agora é o Banco do Estado do Maranhão, nós estamos com uma equipe muito grande olhando o Banco. Sempre que fizer sentido, e a aquisição trouxer um retorno de modo a aumentar o retorno sobre patrimônio e a subir o shareholder value do Banco Itaú nós iremos adquirir o Banco. Fernando: Ok. Só queria fazer mais uma pergunta. O Itaú, ele tem ou ele pretende ter algum nicho específico? Vou dar um exemplo assim como o Banco do Brasil com o crédito rural, Caixa Econômica com carta imobiliária, algum nicho que o Itaú quer ser o Banco desse setor ou alguma coisa nesse sentido. Henri Penchas: Fernando, o Itaú é um Banco muito grande, acho que nós não podemos estar num nicho só. O nosso Banco, ele é bastante segmentado, e cada nicho tem um Diretor, tem um balanço, tem produtos diferentes, tem mensuração de crédito diferente. Então nós temos na área da pessoa jurídica, temos a área Corporate, pra atender grandes empresas, temos a área de médias empresas, temos a área de pequenas empresas. Na área da pessoa física nós temos o varejo, temos o Personalité, temos o Private, quer dizer, cada segmento é tratado de acordo com as suas necessidades, com produtos diferentes, gerentes diferentes. Um Banco do tamanho do Itaú não pode estar num segmento só. Fernando: Ok. Essas eram as minhas perguntas. Muito obrigado. Operadora: Com licença, o senhor Thomas Awad, do Banco BBA, gostaria de fazer uma pergunta. Thomas: Oi, bom dia. Vou separar, tentar separar em três. A primeira pergunta: como é que vocês vêem aí passado praticamente quinze dias, um pouco mais do SPB, quais possíveis impactos no sistema financeiro? Aparentemente o impacto é entre nulo ou talvez levemente positivo pros Bancos em si. Assim, eles ganham um floating, perdem um floating, as tarifas geradas pelo SPB são interessantes, vão ser relevantes ou não vão ser relevantes? Era mais ou menos isso que eu queria ter uma noção um pouco melhor. A segunda pergunta: qual será a lucratividade pro ano, vocês acham que esse nível de return on equity é compatível pro ano como um todo ou existe alguma preocupação, parece que controle de custo está numa linha boa, mas se é possível manter isso daqui até o final do ano, na casa dos 27%, 28% é factível pra esse ano. Por último, não sei se vocês já podem dar, já têm alguma idéia, a incorporação do Sudameris, pergunta básica é: vocês vão fazer ajustes no Sudameris antes de 9 incorporar, e a hora que incorporar já incorpora com os ajustes e aí o impacto desses ajustes no balanço do Itaú seria menor, provavelmente durante o ano, ou não, isso vai ser incorporado e depois vão ser feitos os ajustes necessários, provisões pra redução de pessoal, pra gastos de pessoal vão ser feitas já com o Sudameris dentro do balanço do Itaú? Alfredo Setubal: Oi Thomas, é o Alfredo. Em relação à sua segunda pergunta, depois eu vou passar pro Henri e pro Sílvio responderem às outras duas, a sua segunda pergunta diz respeito à perspectiva de resultado. Evidentemente nós não podemos falar sobre números. Acho que não é a nossa prática, mas nós temos mostrado, ao longo dos últimos trimestres sempre um resultado aberto entre resultados recorrentes e resultados extraordinários. Nós acreditamos que o nível de resultado recorrente que nós temos mostrado, ele vem crescendo aí trimestre a trimestre, de um modo geral, nós acreditamos que é um resultado bastante sólido, a operação do Banco esta bastante redonda, vamos dizer assim, usando uma linguagem bastante coloquial, acreditamos que a perspectiva do resultado recorrente é boa, não estamos vendo grandes problemas na carteira de crédito, acreditamos que vai haver uma melhoria da carteira de crédito ao longo do ano, na medida em que a economia não apresente deterioração. Tem variáveis que influenciam aí nesse resultado, evidentemente, como a taxa de câmbio e a taxa de juros. Acreditamos que a taxa de juros vai continuar caindo de uma maneira lenta, e a taxa de câmbio é possível que continuemos a ver uma pequena desvalorização do Real ao longo do ano. Então são vários fatores que influenciam no nosso resultado, mas eu gostaria de enfatizar que a análise do resultado recorrente, que a gente tem demonstrado aí trimestre a trimestre é bastante sólida, nós acreditamos que ela possa ser, na medida que, nós vamos controlando melhor as despesas, nós consigamos crescer o resultado recorrente ao longo dos próximos trimestres. Mas é muito difícil fazer previsões sobre os resultados. Henri Penchas: Thomas, com relação ao SPB, o efeito dele é imaterial nos números dos Bancos. Os investimentos que tinham que ser feitos foram feitos e também nos números dos grandes Bancos foram totalmente imateriais. A tarifa que tá sendo cobrada é equivalente à tarifa do antigo DOC, então também nada virá por aí. Então eu diria no fundo que nada mudou no nível de lucratividade dos Bancos do sistema. Em termos globais, obviamente, tem uma grande vantagem pro país, no sentido de que os Banco é que passam a correr o risco da compensação do clearing de um Banco que eventualmente tem algum problema ao longo do dia. Essa é a grande alteração, sem maiores conseqüências em nível de receita ou despesa para os Bancos. Com relação ao Sudameris, nós vamos ainda começar a due dilligence, provavelmente depois da due dilligence nós vamos definir o que será considerado na partida, na determinação do balanço de abertura na nova gestão. Tudo leva a crer que serão feitos os mesmos tipos de provisões que foram feitos nas últimas aquisições de Bancos, que foram 10 efetuados pelo Itaú, com uma provisão de reestruturação, que tem sido feita em todas as últimas aquisições do Itaú, de modo a não comprometer o resultado futuro da transação. Thomas: Ta ótimo, obrigado. Operadora: Com licença, lembrando que para fazer perguntas basta digitar asterisco1. Obrigada. Com licença, a senhora Romina Nicareta, da Bloomberg, gostaria de fazer uma pergunta. Romina: Bom dia a todos, eu teria duas perguntas. Queria saber qual foi o total, a primeira delas é qual foi o total da reversão de provisões que vocês fizeram no primeiro trimestre? Silvio Carvalho: Romina, é Silvio falando. Respondendo à tua pergunta, o total de reversão de provisões, de 141 milhões referente ao Sudameris e mais 90 milhões referente à Argentina, dos valores de 200 milhões que nós tínhamos provisionados aqui no Brasil. Em outra provisão, que não tem nada a ver com a provisão de desvalorização de títulos. Romina: Tá ótimo. Era essa uma pergunta. A segunda pergunta está relacionada ao crescimento das despesas, das provisões, dos ativos. Eu conversei com alguns investidores, eles tão um pouco preocupados com esse crescimento, com essa pequena deterioração dos ativos dos Bancos, e isso já vem desde o quarto trimestre. Uma das observações que eles fazem é que talvez os Bancos estejam sendo um pouco agressivos demais no crescimento, a economia não ta crescendo o suficiente que pode dar aos Bancos uma certa segurança nesse tipo de estratégia. Eu gostaria de saber qual que é a opinião do Itaú sobre isso. Silvio Carvalho: Bom, o Itaú tem, em todos os pronunciamentos que ele fez a respeito da nossa estratégia de crédito, mencionado que nós temos como target produtos de pessoa física, ligados à financiamento, à pessoa física e cartão de crédito cujo risco é alto. Nós, em todos os momentos, mencionamos que teríamos um incremento nas provisões, estávamos preparados pra isso, comunicamos isso ao mercado, mas por outro lado a contribuição que esses produtos traz ao resultado, depois das provisões é muito positiva. Então pra nós, nós pretendemos continuar com a mesma estratégia. Romina: Eu percebi que vocês reduziram um pouco o crédito pras grandes empresas. Então, de fato, vocês acabaram rejeitando créditos de empresas, pedidos de empréstimos de grandes empresas, dentro dessa estratégia? 11 Silvio Carvalho: É, nós mencionamos, já foi falado durante a conferência, pelo Dr. Alfredo, que fomos um pouco seletivos em alguns setores da economia. Basicamente telecomunicações, geração de energia e siderurgia, onde nós diminuímos um pouco nossa exposição. Romina: E no setor de varejo, então vocês pretendem crescer, vocês não seletivos no setor de varejo, quer dizer, vocês ainda continuam com essa estratégia de crescer nesse setor? Silvio Carvalho: É, seletivos somos sempre. Só continuamos crescendo com target naqueles clientes que acreditamos que venham trazer contribuição positiva. Romina: Tá ok, muito obrigada... Operadora: Com licença, o senhor Márcio Anaia, da Agência Estado, gostaria de fazer uma pergunta. Márcio: Bom dia a todos. Eu gostaria, ainda na linha dessa pergunta, de saber se houve algum motivo específico pra essa maior seletividade na conversão de crédito nesses três setores que foram citados e também, não foi colocado na apresentação, mas o Dr. Silvio colocou agora, que houve uma reversão de provisão na Argentina de 90 milhões, de uma reserva total de 200 milhões. Gostaria de saber também nos próximos trimestres, qual é a idéia do Banco em relação à isso, quer dizer, se pode haver novas reversões de provisão na Argentina e se há algum valor mais ou menos estimado a respeito disso. Silvio Carvalho: Com relação à parte de exposição de crédito, esses são setores que estão gerando algum tipo de problema no mundo, o telecomunicações, geração de energia, então a única razão foi essa, não que nós tenhamos reduzido drasticamente. Fomos um pouco mais seletivos, e no momento achamos que estamos no caminho correto. Com relação à Argentina, nós divulgamos nas nossas informações, numa nota, a nota número 17, letra “C”, todos os detalhes com relação aos efeitos da Argentina, do Banco Itaú Buenayre, aonde demonstramos inclusive uma análise de sensibilidade, aonde mostramos que, neste momento, estamos confortáveis com o nível de provisão que temos e inclusive para eventuais problemas de crédito. Márcio: Resta então uma provisão de 110 milhões, correto? Silvio Carvalho: Exatamente. Márcio: Ok, Dr. Silvio. Obrigado. 12 Operadora: Com licença, lembrando que para fazer perguntas basta digitar asterisco1. Obrigada. Com licença, a senhora Fernanda Pancheti, do Valor Online, gostaria de fazer uma pergunta. Fernanda: Bom dia a todos, eu entrei um pouco atrasada na conferência e eu queria confirmar, na verdade, quais os motivos que no caso, que o Banco atribuiu à queda do lucro, de 19% mais ou menos, no primeiro trimestre deste ano frente ao mesmo período de 2001. A que deve-se realmente à redução da carteira de crédito e o dólar estável, e com relação à compra do Sudameris, eu queria confirmar só se o impacto foi devido ao hedge que o Banco fez com relação à aquisição. Só isso. Henri Penchas: É o Henri falando, Fernanda. Fernanda, a primeira pergunta, no primeiro trimestre do ano passado a relação Real-Dólar variou 10,5%, então você imagina 10,5% sobre 2 bilhões de dólares. Essa é a grande explicação da diferença de resultado. A sua segunda pergunta, você podia repetir, por gentileza? Fernanda: É com relação à compra do Sudameris. Se teve algum impacto, os senhores citaram a questão do hedge, que foi, no caso, o único impacto em relação à aquisição, o impacto no balanço do primeiro trimestre, eu queria só confirmar se realmente foi só com relação à operação de hedge que o Banco fez. Henri Penchas: Exatamente isso: só com relação ao hedge para a variação cambial da nossa exigibilidade pela aquisição. Nenhum outro efeito existe sobre isso. Fernanda: Ok, obrigada. Operadora: Com licença, o senhor Fernando Torres, do jornal Diário do Comércio e Indústria, gostaria de fazer uma pergunta. Fernando: Alô, bom dia de novo. Eu queria fazer só mais uma pergunta em relação ao Sudameris. Eu queria saber como é que vai ficar a marca Sudameris e os clientes do Banco. Henri Penchas: Henri falando Fernando. Fernando, ainda não, a marca Sudameris é uma marca bastante forte, nós temo direito de usar a marca por três anos, um ano sozinha e os outros dois junto com o nome Itaú, provavelmente nós vamos usar durante esse período a marca. A marca é muito forte no Brasil, ela tem eventualmente alguns problemas em outros países da América Latina, como Argentina, Peru, e outros. E o Banco Sudameris em Paris, 13 que tem esse nome e vai continuar mantendo. Então após três anos, no máximo, não deveremos mais usar a marca Sudameris. Quanto a segunda parte da sua pergunta, o Banco Sudameris é um Banco muito forte na área de comércio exterior e na área de médias empresas e de pessoas físicas de média renda. Passaremos a oferecer todos os produtos do Itaú pra eles assim que for concluída a operação. Fernando: Os clientes do Itaú devem ir pro Personalité do Sudameris, seria mais ou menos isso ou pode ser que seja rateado aí? Henri Penchas: Pode ser o contrário: os clientes do Sudameris pro Personalité do Itaú. Quer dizer, agora nós vamos olhar a rede, a rede Sudameris é muito boa, tem agências de primeiro padrão, de ótimo padrão, vamos examinar lugar por lugar e ver se será aproveitada a agência do Sudameris ou a agência do Itaú. Agora começa o ajuste fino no processo. Fernando: Tá certo, obrigado. Operadora: Com licença, lembrando que para fazer perguntas basta digitar asterisco1. Obrigada. Com licença, a senhora Romina Nicareta, da Bloomberg, gostaria de fazer uma pergunta. Romina: Só uma perguntinha, é de be-a-bá mesmo. Então você pode me explicar por que vocês fizeram esses hedge pro Sudameris. Silvio Carvalho: O hedge foi feito pra fazer o pagamento do Sudameris, pra fazer frente ao pagamento não às operações do Sudameris. Romina: Ou seja, vocês se protegeram pra variação cambial, quando vocês tiverem que fazer o pagamento do Sudameris? Silvio Carvalho: Isso, exatamente. Romina: E existe uma expectativa de quando esse pagamento será efetivado? Henri Penchas: Provavelmente no terceiro trimestre. Romina: Terceiro trimestre? Henri Penchas: É. 14 Romina: Tá ok, muito obrigada. Operadora: Com licença, o senhor Valter Brandmarte, da Reuters, gostaria de fazer uma pergunta. Valter: Alô, eu acho que na verdade vocês já responderam à minha pergunta pra Romina. Eu ia perguntar quando tempo ainda durava essa due dilligence no Sudameris. Henri Penchas: É, a due dilligence leva 45 dias depois de iniciada. Está previsto o início dela dia 15 de maio. Então se começar realmente no dia 15 termina no dia 30 de junho e aí depois tem o ajuste, tem uma série de coisas que devem, com certeza, no terceiro trimestre. Valter: Ok. Operadora: Com licença, a senhora Marília Paiott, da Bloomberg, gostaria de fazer uma pergunta. Marília: Bom dia, a primeira pergunta é sobre a provisão pra crédito de liquidação duvidosa, eu queria ter uma medida aí de quanto isso subiu, se subiu nesse primeiro trimestre. E depois, uma pergunta sobre o cenário político. Os investidores estrangeiros estão bastante apreensivos e ariscos aí ao crescimento do candidato do PT nas pesquisas, e colocam os Bancos como setor mais sensível a esse risco político. Então eu queria ver a palavra de vocês sobre esse cenário político bastante conturbado ainda, e uma possível mudança aí do rumo da política econômica. Silvio Carvalho: Marília, com relação à primeira pergunta sobre a provisão pra devedoras duvidosas esteve em linha com o quarto trimestre de 2001, todos os indicadores mostram isso, ou seja, a despesa de provisão foi de 431 milhões e no quarto trimestre foi de 435 milhões. Então continuamos no mesmo nível, essa é a nossa expectativa. Alfredo Setúbal: Em relação à sua segunda pergunta Marília, em relação aí a esse noticiário, em relação à análise feita no exterior, nós entendemos que essas análises são um pouco exageradas ou bastante exageradas, na medida em que os programas apresentados até agora pelos partidos políticos de oposição são muito alinhados com a manutenção dos direitos das pessoas, das empresas, manutenção das regras. Entendemos que o discurso das oposições a favor de um crescimento maior, de uma taxa de crescimento maior do Brasil é um discurso correto e válido. Entendemos que análises que foram feitas são prematuras e exageradas no que diz respeito a uma eventual conseqüência de vitória das oposições, de algum partido de oposição, de uma coligação, nas 15 próximas eleições presidenciais. E com relação ao setor financeiro, especificamente, nós entendemos que o sistema financeiro é necessário evidentemente para o bom funcionamento da economia, eu acho que o que está acontecendo na Argentina demonstra isso de uma maneira bastante forte. O sistema financeiro brasileiro é bastante eficiente, foi bastante melhorado nos últimos anos, com as consolidações que foram feitas, com as privatizações de Bancos estaduais, entendemos que o setor financeiro tem um papel importante dentro da economia brasileira, na medida em que tudo passa pelos Bancos – pagamentos, recebimentos, pessoas físicas, pessoas jurídicas. Entendemos que o setor financeiro tem mostrado um grau de eficiência bastante forte de suporte ao desenvolvimento brasileiro, e entendemos que isso vai continuar, seja um governo de oposição, seja um governo de situação, nada mudará para o sistema financeiro no seu papel de agente econômico dentro da economia brasileira. Marília: Só uma perguntinha: o percentual de títulos do governo federal no total de ativos de vocês? Alfredo Setubal: R$ 11 bilhões, aproximadamente é o total da carteira de títulos públicos que o Banco Itaú tem. Total de ativos de R$ 80 bilhões. Marília: Obrigada. Operadora: Com licença, não havendo mais perguntas, gostaria de passar a palavra ao Dr. Alfredo Setúbal, para as considerações finais. Alfredo Setubal: Bom, gostaria de agradecer a participação de todos que acompanhara a teleconferência; tivemos um número bastante grande de pessoas, acho que foi o recorde das nossas teleconferências aí, desde que começamos a fazer. Entendo que o resultado do Banco foi um resultado muito forte, muito positivo, tanto no controle de despesas como no crescimento das nossas receitas e da margem. Um resultado bastante recorrente, como foi colocado aqui durante toda essa exposição, que permite aos analistas fazer uma análise criteriosa e detalhada da operação do Banco. Entendemos que essa tendência de resultados recorrentes continuará nos próximos trimestres, de maneira bastante forte, evidentemente que influenciada pelas conjunturas que possam ocorrer aí nos próximos meses, mas entendemos que o resultado é positivo, a operação do Banco é muito forte e continuaremos a apresentar bons resultados. Gostaria de encerrar então, convidando a todos para a nossa próxima teleconferência, que se dará no início de agosto, quando da apresentação dos resultados do segundo trimestre no ano de 2002. Muito obrigado. Operadora: A teleconferência do Banco Itaú está encerrada. Agradecemos a participação de todos. Tenham um bom dia. Obrigada. 16

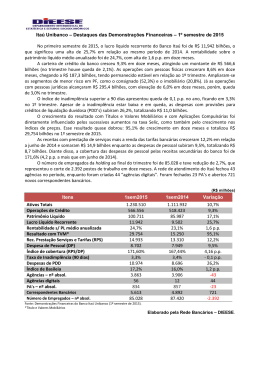

Baixar