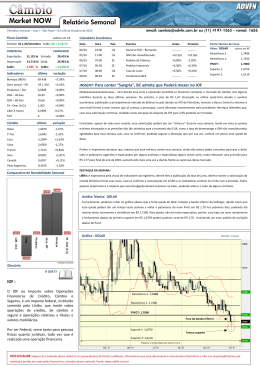

Março| 2015 O Brasil Diante da Piora dos Termos de Troca Temos assistido, desde meados de 2011, a um movimento importante de enfraquecimento do real frente ao dólar. Isto põe fim a um longo período, entre 2003 e 2011, no qual predominou uma tendência de valorização da nossa moeda. Na média de fevereiro de 2015, a taxa de câmbio alcançou 2,82 R$/US$, o que perfaz uma elevação do dólar frente ao real de 80% em comparação ao nível de 1,56 R$/US$ observado em julho de 2011. Neste comentário argumentamos que a piora dos termos de troca (isto é, a razão entre os preços de nossas exportações e importações) constitui uma força importante a impulsionar a depreciação do real, e tratamos do ajuste da economia frente a esse choque. Considerando-se os dados de janeiro, temos uma queda acumulada de 20,2% dos nossos termos de troca desde as máximas alcançadas em setembro de 2011. Esse movimento resulta de um recuo de 27,4% dos preços das exportações, apenas parcialmente compensado por uma queda de 9% dos preços das nossas importações. Embora essa tendência já esteja presente nos últimos três anos e meio, ela dá mostras de intensificação mais recentemente. Apenas nos últimos 6 meses, os termos de troca recuaram 8,1%, refletindo uma queda de 14,4% dos preços das nossas exportações. O movimento dos termos de troca dos últimos anos contrasta com aquele observado entre 2003 e 2011, quando se acumulou uma elevação de mais de 48%. A reversão dessa tendência, no segundo semestre de 2011, coincide com o início da tendência de desaceleração da economia chinesa. Após apresentar crescimento médio de 10,7% entre 2003 e 2011, tem havido gradual arrefecimento nos últimos anos, levando o crescimento de 2014 para 7,4%. Trata-se de um ritmo ainda muito vigoroso, mas a perda de ímpeto dos últimos anos teve implicações significativas para o Brasil. O ponto a ser destacado é que Brasil e China são, do ponto de vista de dotação de fatores, economias muito complementares. A China é uma economia com níveis altíssimos de poupança e investimento e, além disso, contou na década passada com forte ampliação da oferta de mão de obra, graças ao processo de migração do campo rumo às cidades, que representou a incorporação à economia capitalista de trabalhadores antes envolvidos em atividade de subsistência. Por outro lado, a China tem escassez de recursos naturais: minério, energia e terras aráveis. Disto segue que a emergência da China como uma grande potência econômica na década passada implicou uma forte expansão da demanda global por matérias-primas, com repercussões positivas sobre os preços das exportações brasileiras. Desde meados de 2011, as evidências sugerem que a perda de ímpeto no crescimento chinês contribuiu para esfriar a demanda global por commodities, e isto é importante para explicar a dinâmica recente dos termos de troca do Brasil. Como deve ser o ajustamento da economia brasileira diante da piora nos termos de troca? Essencialmente, esse movimento representa um empobrecimento do país. O mundo está disposto a pagar menos pelos produtos que exportamos e, como consequência, nossa capacidade de trocá-los por importações se reduz. Para que isso fique mais claro, é útil que imaginemos o que ocorreria com o nosso saldo comercial se mantivéssemos, aos preços atuais, exatamente as mesmas quantidades de importação e exportação de 2011: o superávit de US$ 30 bilhões daquele ano teria se transformado em um déficit ao redor de US$ 15 bilhões. Caso não tivesse havido uma depreciação do real nesse período, porém, possivelmente a situação seria muito pior. Isto porque, para um dado nível de câmbio real, a rentabilidade das exportações cai à medida que se reduzem os preços internacionais. Como consequência, a quantidade exportada também tende a se reduzir. O ajustamento da economia diante da queda dos preços das exportações, portanto, requer, em primeiro lugar, que haja uma depreciação de forma a evitar que haja uma queda da rentabilidade do setor exportador. Se o preço de uma tonelada de minério de ferro cair de US$ 100 para US$ 80, por exemplo, é preciso que a taxa de câmbio se deprecie de 1,50 R$/US$ para 1,875 R$/US$ para que o exportador continue recebendo os mesmos R$ 150 por cada tonelada exportada. Caso houvesse essa depreciação, seria de se esperar que a quantidade de exportações ficasse constante. Contudo, isso faria com que o valor das exportações fosse reduzido em 20%: se exportarmos 1 milhão de toneladas, por exemplo, o valor das exportações cairia de US$ 100 milhões para US$ 80 milhões. Para evitar uma piora da balança comercial, portanto, seria necessária uma depreciação muito maior, de forma a estimular uma ampliação da quantidade exportada de 25%, que compense a queda dos preços. Deve ficar claro, portanto, que o ajustamento da economia diante da piora nos termos de troca requer uma depreciação do câmbio real. Há duas coisas importantes a serem observadas nesse ponto. Primeiro, a variável relevante é o câmbio multilateral, e não apenas o bilateral frente ao dólar. Ao contrário de países como o México, que tem perto de 80% de suas exportações destinadas aos Estados Unidos, o Brasil destina para aquele país apenas 11% de suas vendas externas. Portanto, quando pensamos na competitividade das exportações brasileiras, temos que considerar a dinâmica da taxa de câmbio contra uma cesta de moedas de países relevantes nas nossas relações comerciais. Além do dólar americano, são importantes para o Brasil, entre outras, o renmimbi chinês, o euro, o iene, o peso argentino e o peso chileno. O ponto a ser considerado é que, sobretudo desde meados de 2014, tem havido uma tendência de apreciação do dólar frente à maior parte das moedas. Nos 12 meses terminados em fevereiro, a apreciação real do dólar frente a uma cesta de moedas ponderada pelo comércio americano foi de 9,2%. Março| 2015 Disto decorre que o movimento de depreciação do real frente a uma cesta de moedas no período recente é muito menor do que aquela que observamos frente ao dólar. Nos 12 meses terminados em fevereiro, por exemplo, o real se depreciou frente ao dólar de 2,38 R$/US$ para 2,82 R$/US$. No mesmo período, porém, o real se apreciou frente ao euro de 3,26 R$/€ para 3,20 R$/€. Ocorre que a Zona do Euro é destino de 16% das exportações brasileiras, ante os 11% embarcados para os EUA. Quando se considera a cesta multilateral ponderada pela participação no comércio externo brasileiro, vê-se que há uma tendência de depreciação do real, mas ela é muito mais lenta do que aquela observada isoladamente frente ao dólar. O segundo ponto a ser observado em relação ao ajustamento do câmbio é que, do ponto de vista da dinâmica do comércio externo, o que é relevante é o câmbio real. Ou seja, devemos ajustar o câmbio nominal pelo diferencial entre a inflação brasileira e aquela verificada nos nossos parceiros comerciais. Imaginemos, por exemplo, que o real se deprecie frente ao dólar de 2,00 R$/US$ para 2,20 R$/US$, mas que a inflação brasileira seja de 10% frente a uma inflação de zero nos EUA. Nesse contexto, nosso câmbio real frente ao dólar ficaria exatamente constante, a despeito da depreciação nominal de 10%. O que ocorreu nos últimos anos é que a inflação brasileira tem sido relativamente alta em um mundo que, em grande parte, ainda luta contra pressões deflacionárias no rescaldo da Grande Recessão de 2008 e 2009. Em particular, tem sido muito alta a inflação brasileira de bens não-comercializáveis (NC): nos últimos 4 anos, nossos cálculos do componente de NC do IPCA apontam uma média de 8% ao ano, perfazendo uma alta acumulada de 36%. Isso é relevante porque a inflação de NC mede mais acuradamente os custos dos exportadores, dentre os quais os salários são os mais importantes. Portanto, uma parte relevante da depreciação nominal dos últimos anos não se traduziu em depreciação real, dada a persistência de níveis elevados de inflação doméstica. Em resumo, o Brasil tem se defrontado, desde meados de 2011, com uma piora importante dos seus termos de troca, e esse movimento tem se intensificado nos últimos meses. A velocidade de ajustamento da economia diante desse choque depende das condições de financiamento externo, mas a piora dos termos de troca constitui uma força importante a impulsionar a depreciação do câmbio real. Essa desvalorização atua, em primeiro lugar, para evitar que a queda dos preços internacionais produza uma redução da rentabilidade do setor exportador, que tenderia a deprimir as quantidades exportadas. Em segundo lugar, para que se evite uma piora do saldo comercial, seria necessária uma depreciação adicional que estimulasse uma expansão dos volumes exportados, de forma a compensar o efeito de queda dos preços. Dada a tendência de apreciação global do dólar, os movimentos recentes de depreciação do real frente ao dólar superestimam significativamente a desvalorização multilateral da nossa moeda. Exige-se um movimento mais forte de depreciação nominal, também, para que se produza o necessário ajuste real em um contexto de inflação doméstica bastante elevada. A necessidade de produzir uma depreciação real do câmbio em um contexto em que as elevações de preços de bens não comercializáveis são tão fortes faz com que a convergência da inflação para a meta de 4,5% em 2016 seja um objetivo especialmente desafiador. Alexandre Bassoli Economista-chefe do Opportunity e Mestre em Economia pela USP.

Baixar