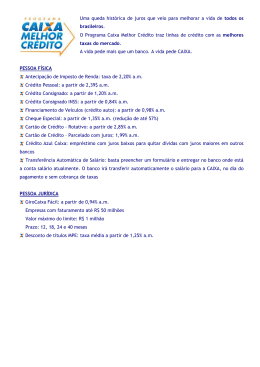

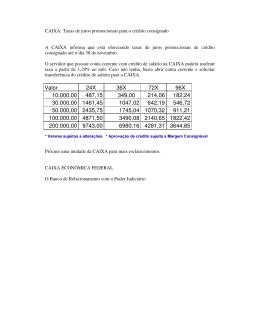

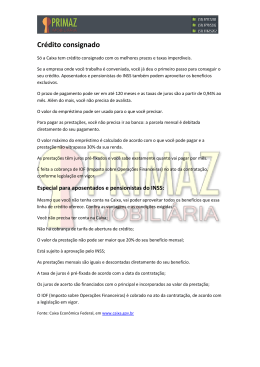

OPINIÃO EFC - Especialistas profissionais em Planejamento Estratégico, Reengenharia, Reestruturação Empresarial e Consultoria para Instituições Financeiras e Industriais. Semana Finda em 20/Abril/2012 Editorial: Evolução do crédito consignado Crédito consignado1, o que é isto? É uma modalidade de empréstimo com uma operação que os bancos no Brasil fazem mediante pagamento do devedor pelo seu “holerith”. Isto é, ela consigna em seu salário (autoriza) o desconto das parcelas devedoras. Esta modalidade de empréstimo surgiu por volta de 1999, mas foi regulamentada apenas em 2003, pela lei 10.820, de 17 de dezembro de 2003, por conversão da medida provisória 130 do mesmo ano. E no início era praticada apenas por poucos bancos de médio porte, especialmente o banco mineiro BMG. Como no crédito consignado há um acordo formal entre os empregados e o empregador, há uma maior garantia de que os pagamentos serão recebidos. A inadimplência fica muito baixa, bem menor do que em uma operação de empréstimo para pessoas físicas, do tipo “crédito pessoal”. Com menor inadimplência, o risco de crédito é bem menor e por consequência, os juros cobrados podem – e de fato são – bem menores. Hoje as taxas de juro cobradas variam de 1,8% a 2,4% ao mês, dependendo do particular banco e do prazo de financiamento, que varia de 12 a 60 meses. As operações de crédito consignado se mostraram tão interessantes que hoje todos os grandes bancos entraram no segmento. Especialmente a Caixa Econômica Federal, que, pertencendo 100% à União, tem boas relações com os demais ministérios do Governo, especialmente o INSS, onde existem registros de todos os aposentados. Todos os grandes bancos privados praticam essa modalidade de crédito: Itaú, Bradesco Banco do Brasil, Santander, HSBC. Os mercados explorados pelo crédito consignado começaram pelas prefeituras e seus funcionários, em geral com um acordo prévio com o sindicato ou associação da categoria; se estenderam aos aposentados, com o desconto direto no pagamento do valor mensal recebido do INSS; chegaram aos militares das três forças armadas, e recentemente chegaram aos funcionários das empresas privadas. As estatísticas das operações de crédito para pessoas físicas revelam um crescimento muito maior que o crescimento do PIB brasileiro. De fato, os ativos de crédito há 20 anos eram apenas 30% do PIB e hoje são 50%. Mas claro, o PIB nos 47 anos cresceu a uma taxa média de 4,4% ao ano. Nos últimos 20 anos, o PIB se multiplicou em 2,4 vezes, ou seja, cresceu em 140%. E então as operações de crédito se multiplicaram quatro vezes. As taxas de empréstimos mais altas em 20122 são as do cheque especial: 9,12% ao mês ou 185,04% ao ano; seguem as taxas para aquisição de bens, 4,1% ao mês ou 61,9% ao ano; crédito pessoal, 3,4% ao mês ou 48,75% ao ano; aquisição de veículos, 2,0% ao mês ou 26,5% ao ano; e crédito consignado, 1,8%3 ao mês ou 23,9% ao ano. As taxas de juro caem na medida em que as garantias sejam maiores. Por essa razão, o crédito consignado e o financiamento de veículos têm as taxas mais baixas oferecidas pelos bancos. (Voltaremos ao tema) 1 Do “Aurélio”: “Consignar – determinar ou assentar renda para despesa ou pagamento de dívida” Dados de Março de 2012, fonte quadro do Banco Central NITJ201204 em http://www.bcb.gov.br/?TXCREDMES 3 Taxa anunciada pela Caixa Econômica Federal 2 Este i nformativo é editado por responsabilidade de Carlos Daniel Coradi, Presidente da EFC - Engenheiros Financeiros & Consultores. Tel.: (11) 3266.2841 / 3266-2839; Fax: (11) 3266.2839 - Email: [email protected] Skype: efc-consultores Sugestões são bem vi ndas. A responsabilidade pelos comentários econômicos do “ Opinião” é do Economista Mário Sérgio Cardim Neto.

Baixar