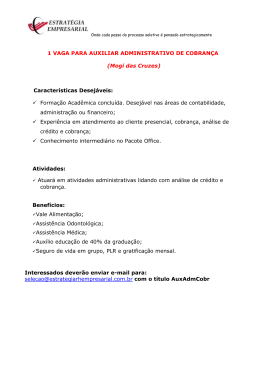

JULHO 2015 O Desafio Combater as incertezas | Conquistar o consumidor | Consolidar o seu negócio 10 e 11 de Novembro Expo Center Norte. São Paulo, Brasil. # 23 Sumário PARCEIROS LOCAIS Conteúdo especial do P26 CAPA P08 ENTREVISTA O Congresso Nacional de Crédito e Cobrança chega à 11ª edição em meio a um ano complexo, em que a economia e a indústria de C&C enfrenta um de seus momentos mais complicados em 10 anos. Mas ao invés de integrar a onda de pessimismo, o grande Desafio C está lançado com base no tripé: Combater as incertezas, Conquistar o consumidor e Concretizar o seu negócio. O jornalista, advogado, doutor em Ciências Políticas e um dos palestrantes mais requisitados do Brasil fala com exclusividade à Crédit Performance sobre como a ética avança no Brasil, mesmo em meio à crise, quando se predomina o clima do “vale tudo”. ENFRENTANDO O DESAFIO C CLÓVIS DE BARROS FILHO P22 SEGMENTO E GLOBALIZAÇÃO CONTACT CENTERSE OS IMPACTOS DA MULTICANALIDADE PARA O NEGÓCIO Mudança em relação ao consumo gerada pelos avanços tecnológicos fazem com que o segmento de Contact Center busque novas formas de aproximar o relacionamento com seus clientes em realidade cada vez mais virtual. 11º Congresso Nacional de Crédito e Cobrança Congresso Latino-Americano de Crédito e Cobrança 10 de novembro 2015 1° Fórum Nacional de Cooperativismo de Crédito 10 de novembro 2015 educrer 1˚ FÓRUM DE LÍDERES EM EDUCAÇÃO FINANCEIRA E CRÉDITO RESPONSÁVEL 11 de novembro 2015 Inscreva-se hoje! +55 11 3957 1309 | [email protected] | CMSpeople.com P32 DESTAQUES P40 P44 MERCADO NA MIRA Fornecedores? Não, parceiros. Essa é a meta do mercado de C&C juntos aos seus clientes e consumidores. A meta nessa relação contratante e contratado é entender as demandas, personalizar atendimento e ir além da mecanização dos processos. Se era no início apenas uma possibilidade, agora já se pode dizer que é tendência, ainda mais depois que essa modalidade desembarca no Brasil com players e investidores dispostos. A novidade promete. A indústria de C&C segue em constante evolução. 2015 está sendo marcado pela expansão e consolidação de empresas como a Intervalor e a Flex Contact Center. P04 Comitê Editorial P12 ACONTECEU NO MERCADO P16 INDICADORES P36 SOFISTICAÇÃO & LUXO MATCH POINT Seja para relaxar, exercitar ou aproximar relações de negócios, o tênis tornou-se o esporte individual mais popular do mundo e um dos preferidos dos empresários. Marque o ponto conferindo o porquê. P18 CARREIRA P37 PELO MUNDO CHICAGO Empresários da indústria de todo o mundo se encontram para o Field Trip CMS em uma das cidades mais atrativas dos Estados Unidos, tanto para negócios quanto para lazer. TENDÊNCIAS PARCERIAS DE SUCESSO ENTRE CRÉDITO ONLINE: O NOVO JEITO DE FAZER EMPRÉSTIMOS CLIENTES E FORNECEDORES A CMS reuniu um time de craques para ajudar na formulação de cada edição da revista Credit Performance. Veja quem são os líderes que integram nosso dream team. P05 Editorial P06 COM A PALAVRA EMPRESTADO, MAS TEM QUE PAGAR O especialista Ricardo Loureiro fala nesse artigo sobre o desafio de manter a linha em relação ao possível aumento da inadimplência. BRASIL DE NORTE A SUL De um extremo do mapa a outro, a CMS continua descobrindo o Brasil. De um seminário internacional em Fortaleza à segunda edição do Congresso Regional de Crédito e Cobrança Sul, em Porto Alegre, veja o resumo desses encontros de líderes. P14 EDUCAÇÃO FINANCEIRA DÓI NO BOLSO, DÓI NA MENTE! Endividamento causa problemas emocionais, além do financeiro? Diversas iniciativas começam a perceber esse fator importante a considerar no quesito inadimplência e oferecer soluções para detectar e ajudar a solucionar o tema. NOVOS E MAIORES PLAYERS NO MERCADO DE C&C TEM LUZ NO FIM DO TÚNEL? Inflação, desemprego e taxas em alta. Uma combinação perigosa que impacta diretamente nos índices de inadimplência. SEGURO-DESEMPREGO E ROTATIVIDADE Quais são os impactos das mudanças de regras no seguro-desemprego e abono salarial para a gestão de equipes e redução do turn-over nas empresas de C&C? P20 OPINIÃO P48 ANÁLISE SETORIAL ANÁLISE SETORIAL NADANDO CONTRA OU A FAVOR DA MARÉ Com as mudanças nas regras de financiamento de imóveis do principal player do mercado, os bancos privados começam a corrida para chegar aos clientes e crescer nesse mercado. P38 NOVIDADES E AGENDA Confira as principais notícias rápidas da indústria de crédito e cobrança, além de A PALAVRA É INOVAR Artigo de Jefferson Frauches Viana, presi- se programar para os próximos eventos dente da Way Back e do Instituto GEOC. da CMS em todo o mundo. Credit Performance 3 Editorial COMITÊ EDITORIAL A CRISE E A RESILIÊNCIA A CMS reuniu um time de craques para ajudar na formulação de cada edição da revista Credit Performance. Veja quem são os líderes que integram nosso dream team. C Jefferson Viana Presidente da Way Back Paulo Gastão Diretor-Presidente da PG Mais Resultado Luis Carlos Bento Presidente da Intervalor Ricardo Loureiro Expert Pablo Salamone Presidente da CMS Sérgio Bahdur CEO da Quantum Strategics Paulo César Costa Presidente da PH3A Victor Loyola Diretor de Risco Varejo America Latina do HSBC Paulo de Tarso Sócio Fundador da Kitado Wagner Montemurro Sócio-Diretor da Unioneblue staff A Credit Performance é a pioneira e mais importante revista especializada na indústria brasileira de crédito e cobrança. A publicação é idealizada pela CMS - Credit Management Solutions, a organização líder em interação e conteúdos da indústria latina de crédito com atuação em 19 países da América e Europa. Com periodicidade trimestral e tiragem de 5 mil exemplares, a revista oferece conteúdo especialmente desenvolvido para executivos líderes de grandes corporações e empresas da área. Distribuição exclusiva e gratuita. CONSELHO EDITORIAL: Adilson Melhado Elane Cortez Jefferson Viana Luis Carlos Bento Pablo Salamone Paulo César Costa Paulo de Tarso Paulo Gastão Ricardo Loureiro Sergio Bahdur Victor Loyola Wagner Montemurro Credit Performance, a revista da indústria de crédito e cobrança. www.creditperformance.com.br 4 Credit Performance REDAÇãO: Cris Moraes Camila Balthazar Gersica Rocha Erika Cerutti Luciano Feltrin Juliana Klein Editora e jornalista responsável: Elane Cortez MTB 0000687|MA REVISÃO: Gersica Rocha FOTOS: Paulo Bau COLABORAÇÃO: Nicolas Garaycoechea Comercial: Madleine Rose M. Sprocatti [email protected] Tel. (11) 3868-2883/ 3865-7013 E-mail da redação: [email protected] Diagramação: Leandro Hoffmann www.hoffmannestudio.com Credit Performance é uma publicação da CMS – Credit Management Solutions. Todos os direitos reservados, proibida a reprodução total ou parcial sem prévia autorização. rise. Já faz um tempo, essa é a palavra que mais permeia nosso vocabulário. Crise econômica, crise política, crise de imagem, crise energética, crise hídrica, crise internacional... A lista é longa. de 82% dos gestores de empresas afirmarem que não pretendem investir ou vão investir menos neste ano, 18% dos pesquisados pretendem seguir o rumo inverso e esperam crescer durante a crise. E quando o tema é crise, eu prefiro ao invés de ceder ao tentador clima de pessimismo - focar em resiliência, que é, basicamente, a capacidade de retornar ao estado natural, principalmente após situações fora do comum. É um conceito aplicado em vários campos. Inclusive da crise do crédito nascem oportunidades. A matéria cita o caso da Alizanza, incorporadora fundada em 2006 que abriu em 2014 uma gestora de fundos imobiliários para financiar empreendimentos que estavam parados pela escassez de crédito. Resultado: a empresa está investindo 60% mais que no ano passado. No contexto da ecologia, resiliência é a aptidão de um determinado sistema que lhe permite recuperar o equilíbrio depois de ter sofrido uma perturbação. Na psicologia, remete à capacidade de uma pessoa lidar com seus próprios problemas, vencer obstáculos e não ceder à pressão, seja qual for a situação. Na física, é a propriedade dos materiais que acumulam energias, quando são submetidos a situações de estresse, como rupturas. Mas, particularmente, gosto do conceito aplicado na Administração, para a qual resiliência faz parte dos processos de gestão de mudanças. Para pessoas e organizações, está vinculado ao equilíbrio emocional, principalmente para saber lidar com os problemas relacionados ao mundo corporativo, quando as situações não ocorrem como se esperava, e - acima de tudo - para tomar medidas que minimizam os efeitos causados por esses problemas. Nesse momento, essa é a resiliência que precisa ser injetada no mercado. É a capacidade de reação, depois do choque. E a crise deve ser vista como uma chance importante de aplicar esse conceito, pois, independentemente de Elane CORTEZ Editora da Credit Performance e Diretora de Desenvolvimento Corporativo Brasil da CMS opiniões sobre decisões administrativas e políticas, as crises sempre existiram e lamentavelmente essa não será a última. O lado bom da história é que a crise também permite o saneamento do mercado. Se no mundo não tivesse esse processo de mudanças, as grandes empresas seriam sempre grandes e as pequenas seriam sempre pequenas. É nesse momento instável que desaparecem marcas que não conseguem se adaptar, também é aí que surgem outras empresas, com ideias inovadoras e criativas, e há ainda aquelas que aproveitam para crescer. Contraditório? Nem tanto. Abílio Diniz, um dos empresários mais bem sucedidos na história do varejo, diz que “períodos de crise são extraordinários para o sucesso de marcas menos conhecidas. Enquanto elas ganham terreno, as líderes perdem”. Quer entender um exemplo prático? De acordo com uma matéria da Exame.com, publicada em julho, uma pesquisa do Instituto Brasileiro de Economia (Ibre), da Fundação Getúlio Vargas, apontou que, apesar Essa não é uma recomendação nem uma receita. O ponto que queria demonstrar com esse exemplo é: o quanto você está pronto para sair da zona de conforto e enfrentar a tormenta? O quanto está disposto a se unir com seus pares para juntos dar um impulso mais forte para reverter o cenário? Para terminar, vou citar Albert Einstein, um dos maiores gênios do mundo e sua opinião sobre crises: “Não pretendemos que as coisas mudem, se sempre fazemos o mesmo. A crise é a melhor benção que pode ocorrer com as pessoas e países, porque a crise traz progressos. A criatividade nasce da angústia, como o dia nasce da noite escura. É na crise que nascem as invenções, os descobrimentos e as grandes estratégias. Quem supera a crise, supera a si mesmo sem ficar ‘superado’. Quem atribui à crise seus fracassos e penúrias, violenta seu próprio talento e respeita mais os problemas do que as soluções. A verdadeira crise é a crise da incompetência... Sem crise não há desafios; sem desafios, a vida é uma rotina, uma lenta agonia. Sem crise não há mérito. É na crise que se aflora o melhor de cada um...”. • Boa leitura! Credit Performance 5 Com a palavra Emprestado, mas precisa pagar... A edição do dia 15 de julho do jornal “O Estado de S. Paulo” trouxe editorial com o título “Uma nação de inadimplentes”. Nele, o editor analisa e repercute dados divulgados pelo SPC (Serviço de Proteção ao Crédito) e CNDL (Confederação Nacional de Dirigentes Lojistas), que dão conta de que 56,5 milhões de brasileiros, mais de um quarto de nossa população, estão com o “nome sujo”. Segundo o texto, trata-se de número superior a toda a população da Espanha (46,8 milhões), quase igual à da Itália (60 milhões), e três vezes superior à população total do Chile (“incluindo os bebês...”). O editorial dá muita ênfase ao atual cenário brasileiro – de estagnação econômica, inflação, desemprego e taxas de juros elevadas - e seu impacto na diminuição da renda disponível às famílias como os grandes drivers dessa situação de “calote” generalizado. Apresenta, ainda, a tendência de curto prazo nada animadora, por conta do congelamento pelo governo de programas sociais, da persistente trajetória de queda nas vendas do varejo, da consequente diminuição das encomendas à indústria, concluindo que a expectativa do desemprego é de piora, pressionando ainda mais o atraso nos pagamentos. É fotografia precisa e reveladora de uma realidade que deveria exasperar a todos nós, e provocar o seu firme enfrentamento. De fato, é intuitivo que a conjuntura econômica, nacional ou mesmo “do lar”, deva exercer influência nos níveis de inadimplência. A perda inesperada do emprego, como também um falecimento ou doença séria na família, uma obra domiciliar de 6 Credit Performance estar em alta, o descontrole financeiro ainda se apresenta como o principal causa de atraso nos pagamentos. De certa forma, essa é a mensagem que a popular dupla sertaneja registra e sintetiza, de maneira gaiata, nos versos de um seus maiores hits: a dificuldade econômica equacionada no fiado, e o flerte contínuo com o consumo além da conta... RICARDO LOUREIRO Expert urgência, ou qualquer outra despesa não prevista, são fatores econômicos que, sim, afetam o fluxo de caixa doméstico e, portanto, podem impedir que os pagamentos sejam mantidos em dia. Porém, fatores de natureza comportamental assumem relevância tão grande ou maior, para um número muito elevado de consumidores. Investigação mais aprofundada sobre a população dessa “Nação” demonstra o extraordinário peso que o nível de endividamento familiar tem assumido nos últimos tempos, situação que serviu à qualificação de um novo segmento da sociedade: os super-endividados. Características mais marcantes desse grupo guardam pouca com sua condição econômica ou de renda, e muito mais com aspectos atitudinais perante o consumo e a prudência no trato com o dinheiro. Apesar do desemprego momentâneo Longe de ser uma população homogênea, essa “Nação de inadimplentes” é formada, de fato, por diversos grupos que possuem, cada um, distintos históricos de inadimplência, decorrentes de estarem mais ou menos sujeitos às “intempéries econômicas”, e de estarem melhor ou pior posicionados nas suas “finanças pessoais e familiares”. E é a avaliação a priori das várias combinações desses dois “estados” que melhoraria em muito a qualidade das previsões dos calotes futuros, antes de cada nova operação de crédito. Bom para os operadores de crédito, que podem se precaver e controlar melhor as perdas esperadas, transferindo parte desse benefício para estratégias comerciais para atrair novos e bons clientes; bom para os consumidores, que serão ajudados a não darem o “passo maior que perna” e, de quebra, receber melhores ofertas daqueles credores competentes no manejo de riscos. Essa é a abordagem que deve ser perseguida continuamente para derrubar esse elevado e persistente nível de inadimplência. Enquanto não promovermos esse choque de qualidade no processo de concessão, e continuarmos a tolerar os patamares de inadimplência dos últimos 10-15 anos, persistiremos na oferta de operações a um custo muito mais elevado do que seria desejável, o que conspira a favor do calote, diminui o mercado interessado e, mais importante, afrouxa o poder do crédito como mola propulsora do desenvolvimento econômico e social. Neste ponto, cabe retomar um aspecto fundamental na consolidação dessa estratégia: a existência de um Cadastro Positivo, abordagem mundialmente consagrada e que vem cumprindo valioso papel ao desenvolvimento do crédito em todos os países onde opera. No Brasil, o Cadastro Positivo em breve completará dois anos de implementação, depois de um longo período de debates, do qual participaram vários setores da inciativa privada e do governo. Até o momento, somente 2 milhões de pessoas optaram por participar formalmente do cadastro, exigência legal que, infelizmente, vai na contramão do que se observa no resto do mundo. O fato é que não decolou. E não creio que se deva a restrições legais ou de segurança, todas elas facilmente transponíveis em tempos de internet banking, banda larga, smartphones e toda sorte app’s. Do ponto de vista operacional, entendo que também não haja restrição: temos bureaus de crédito sérios e experimentados, capazes de atender a todos os requisitos de qualidade do serviço e segurança. Contudo, alguma coisa não está funcionando conforme o planejado, e precisa ser corrigida. A experiência obtida até o momento já permitiria reavaliar e alterar a rota original, em benefício não só das instituições financeiras e dos consumidores, mas do mercado em geral, beneficiário do crescimento sustentável do crédito. Não conheço a agenda de prioridades dos órgãos de defesa do consumidor, e reconheço que o sucesso da iniciativa é de responsabilidade coletiva: instituições creditícias, e bureaus de crédito, órgãos reguladores, entre outros. Mas arrisco a opinar que o Cadastro Positivo deveria estar entre as top 5, dada sua relevância em prol da cidadania e da proteção ao consumidor. Seria muito importante contar, neste momento, com o mesmo empenho dispendido por esses órgãos durante o processo de discussão do projeto. As oportunidades já foram mais evidentes, mas o potencial para desenvolvimento do crédito é ainda muito grande, mais que justificando empenho na consolidação dessa infraestrutura de informação. O jogo está muito mais difícil e, por isso mesmo, exige maior competência e eficiência, tanto na administração do risco, quanto na oferta de produtos. Precisamos colocar o Cadastro Positivo para funcionar de verdade. A Nação, não só a dos “inadimplentes”, teria muito a agradecer.• Entrevista Por Erika Cerutti Clóvis de Barros Filho Professor A ÉTICA EM TEMPOS DE CRISE N unca se falou tanto de ética como hoje em dia. O momento de crises - econômica, de imagem, política, energética e hídrica – tirou a ética do âmbito dos estudiosos e filósofos para trazê-la para os noticiários e conversas cotidianas. Mais pessoas estão refletindo sobre o tema, questionando o que é certo e errado, como pensar e como agir. Mas será que o contexto socioeconômico atual também acarretou uma crise de ética para o Brasil? A Credit Performance conversou com exclusividade com Clóvis de Barros Filho, um dos mais importantes professores e especialistas em ética do país. Formado em direito e jornalismo e doutor em ciências políticas pela Universidade de Paris, o professor já foi pesquisador “ 8 Credit Performance e consultor em ética da UNESCO. O especialista também palestrou em todos os estados do Brasil e também no Uruguai, França, México, Argentina e Portugal, explicando que a ética é a preocupação de todos com a convivência, a vitória da vontade geral sobre a vontade de cada um. Para o professor, o Brasil vive um período de muitos avanços no campo da ética. “A evolução moral de nossa sociedade atingiu seu ápice ao tratar de esquemas arraigados de corrupção, como os da Petrobras. Minha geração jamais acreditou que isso aconteceria um dia”, explica Clóvis. Segundo ele, o preconceito sobre a orientação ética do povo brasileiro foi construído pela elite para desmoralizar a participação popular na política. Discursos como ‘bem comum’ e ‘agenda social’ se tornaram marketing social para ludibriar nossos resquícios de solidariedade. ” Credit Performance - Em períodos de crise, a palavra ética é usada à exaustão. Você acredita que as pessoas conhecem realmente o significado ou banalizam o termo? Clóvis de Barros Filho: As pessoas têm uma certa consciência do termo ética. Cometem muitos equívocos, mas no geral banalizam muito o termo. Ética está ligada à liberdade, à reflexão sobre a própria ação, e não ao policiamento ou controle do ser humano. Ocorre que a palavra ética se tornou um atrativo comercial para vender ou desqualificar o concorrente, o que polui muito as discussões públicas. CP- Como explicar, de modo simples, o que é eticamente e moralmente aceito? A ética é temporal? É adaptável ao local e às sociedades em que é aplicada? CBF.: A ética é o estudo dos valores que regem as condutas humanas. O termo moral (mor morus) é a tradução latina do conceito grego ética (ethos). O exercício da ética sempre existirá enquanto houver liberdade. Já os valores podem sofrer variações histórico-culturais. CP- Em meio a tantas crises (de imagem, econômica, política, hídrica e energética), você acredita que o Brasil vive também uma crise ética? Se sim, por quais motivos? CBF.: O Brasil vive um período de muitos avanços no campo da ética. Lembro-me que na ditadura civil-militar a corrupção nas estatais era muito maior, mais explícita, e só não era discutida por causa da censura e da repressão. As chantagens para obter atendimento ou um serviço de qualidade em bancos, hospitais, escolas, universidades ou nos tribunais era tão descarada que tinha até tabelinha de corrupção divulgada por secretárias e enfermeiras. Quem trabalhou como advogado ou jornalista naquela época se lembra muito bem destas cenas bizarras. Com a redemocratização houve pouco avanço, principalmente nos governos Collor e FHC. Credit Performance 9 fishfish.com.br Entrevista Clóvis de Barros Filho Professor A evolução moral de nossa sociedade atingiu seu ápice ao tratar de esquemas arraigados de corrupção, como os da Petrobras. Minha geração jamais acreditou que isso aconteceria um dia. Mas ainda há muito para ser feito e estamos no caminho certo. O compromisso político de combate à corrupção feito por Dilma foi cumprido, o que tem gerado muitas rebeliões no congresso, desgastes no meio empresarial e muitas notícias ruins. Não existem reformas tranquilas. CP- Você descreveria o chamado “jeitinho brasileiro” como a capacidade de flexibilidade e de adaptação dos brasileiros diante de adversidades, ou como um modo de se aproveitar em qualquer situação, seja em contexto de crise ou não? CBF: O jeitinho brasileiro surgiu das necessidades de enfrentar as adversidades de trabalho e sobrevivência frente aos problemas econômicos enfrentados pela população. Mesmo no campo da moral, o jeitinho brasileiro serve como ato de resistência às hipocrisias morais que tentam nos empurrar. CP - Alguns autores acreditam que as referências dos brasileiros em relação aos seus conceitos éticos vieram dos europeus. Você acha que o continente europeu, em especial em países como Alemanha, Suíça, Dinamarca etc., continua como referência principal porque é onde supostamente a “sociedade funciona melhor”? CBF.: Temos excelentes teóricos brasileiros no campo da ética, mas, como somos uma país elitista e racista, simplesmente os ignoramos. Machado de Assis, Mário de Andrade, Mário Quintana, Anísio Teixeira, Darcy Ribeiro, Florestan Fernandes, Bento Prado Jr e Marilena Chauí são exemplos de mentes brilhantes que escreveram sobre a ética em nosso país. Esse preconceito sobre a orientação ética do povo brasileiro foi construído pela elite para desmoralizar a participação popular na política. Quem já morou fora do país sabe que o brasileiro é tão honesto ou desonesto quanto um italiano, alemão, inglês ou francês. Os escândalos de corrupção também pipocam nos países de primeiro mundo e são mais divulgados do que aqui. Alemanha, Espanha, Suíça e Israel tem povoado o noticiário internacional com corrupções políticas e comerciais que superam as irregularidades das investigações da Lava Jato. O que piora nossa sensação de imoralidade reside em dois fenômenos: primeiro, os meios de comunicação de lá valorizam muito as boas ações e exemplos de políticos, empresários e cidadãos comuns – eles se tornam referência para os demais. Segundo, as punições são muito rígidas para deslizes morais e legais. A imoralidade não é problema de uma determinada raça, nacionalidade ou cultura. Mas os meios de comunicações ainda utilizam uma ideologia preconceituosa de comparar nossos problemas com o pseudossucesso dos povos caucasianos. CP - Como a globalização interfere na ética de uma sociedade? CBF.: Ela tem relativizado valores e costumes. Também tem proporcionado inúmeros deslizes éticos em escala global. CP - Apesar de vivermos em sociedade, o individualismo e a gratificação imediata no qual contratos, laços e pessoas tendem a ser descartados parecem ser a base dessa nova geração. Como encontrar o equilíbrio entre o ‘eu’ e o os conceitos éticos que falam à coletividade? CBF.: Tem sido uma luta dura. Apesar da família, escola e igrejas estarem unidas contra o individualismo, militando em prol de valores coletivos de convivência, todo o mercado de consumo e trabalho adotam o individualismo como único valor. As campanhas de marketing vendem o egoísmo hedônico e ético. Os departamentos de recrutamento e seleção exigem “líderes” competitivos em suas empresas. Discursos como “bem comum” e “agenda social” se tornaram marketing social para ludibriar nossos resquícios de solidariedade.• onde muitos enxergam despreparo, nós vemos futuro Para inovar é preciso romper convenções, ser fiel aos valores e focado no que realmente importa nos negócios: as pessoas. Uma nova visão 10 Credit Performance em recuperação de crédito. ACONTECEU NO MERCADO “O setor de cobranças da América Latina está começando a se nivelar. Há países, como é o exemplo do Brasil, que se desenvolveram após atravessarem etapas de expansão de crédito e recessões, o que fez com que eles amadurecessem a atividade.”, aponta Silvana. E m abril, Fortaleza recebeu o Seminário Internacional de Hiperconectividade nas empresas de cobrança com a presença da especialista argentina Silvana Mora. O encontro, que reuniu cerca de 100 executivos das regiões norte e nordeste, discutiu as tendências mundiais e latino-americanas em termos de hiperconectividade e as formas de usar essas tecnologias a favor do serviço de cobrança. BRASIL DE NORTE A SUL No primeiro semestre de 2015, a CMS viajou de uma ponta à outra do Brasil, levando dois grandes encontros de líderes da Indústria de Crédito e Cobrança ao Ceará e Rio Grande do Sul. 12 Credit Performance Silvana MOra Silvana Mora, que também realizou este seminário em outros países da América Latina, afirma que o Brasil representa um bom papel diante dos vizinhos. “O setor de cobranças da América Latina está começando a se nivelar. Há países, como é o exemplo do Brasil, que se desenvolveram após atravessarem etapas de expansão de crédito e recessões, o que fez com que eles amadurecessem a atividade.”, aponta Silvana. No dia 24 de junho a cúpula de líderes desembarcou em Porto Alegre para sediou o 2º Congresso Regional de Crédito e Cobrança Sul. Reunindo cerca de 200 líderes da região sul do Brasil, o evento contou com importantes nomes do mercado, como o economista e diretor da UADE Business School (Argentina) Juan Lozada; o vice-presidente do Banrisul, Irany Sant’Anna Junior; o Superintendente de Relações Institucionais do BRDE, Rogério Penetra; a diretora executiva da Agiplan, Marines Bilhar; o Superintendente de Estratégia de Crédito da Sicredi, Edson Scheider; a vice-presidente da Associação Brasileira de Recursos Humanos – RS, Crismeri Delfino Corrêa; entre outros. Em um ano difícil para a economia brasileira, crédito e consumo foi um dos principais assuntos discutidos durante o congresso. De acordo com a Diretora Executiva da Agiplan, Marines Bilhar, neste cenário de recessão, o crédito se torna mais restritivo, mais caro e seletivo. “O desafio é fazer a gestão da inadimplência e recompor a capacidade de pagamento dos clientes.”, afirma. “Acreditamos que há espaço para o crescimento do crédito pois, da população economicamente ativa, somente 60% são bancarizados, bem como há o potencial da classe “C” que representa 56% da população brasileira.”, completa Marines. Leo Cherman, CEO da PortoCred Financeira, acredita que os eventos realizados pela CMS são muito importantes para o setor. “Eventos como o Congresso da CMS favorecem a comunidade de Crédito e Cobrança em momentos desafiadores da economia.”, afirma o executivo. • E A VIAGEM CONTINUA... Em setembro, a CMS desembarca em Belo Horizonte para o 2º Congresso Regional de Crédito e Cobrança Sudeste. Já em Novembro, o maior encontro de líderes do setor econômico-financeiro acontecerá no Expo Center Norte, em São Paulo. Junto ao congresso, serão realizados o 1º Fórum Nacional de Cooperativismo de Crédito e o 1º EDUCRER – Fórum de Líderes em Educação financeira e Crédito Responsável e o 13º Congresso latino-americano de Crédito e Cobrança. Os conteúdos especiais buscarão discutir formas de fortalecer o ciclo do crédito de forma sustentável. Credit Performance 13 EDUCAÇÃO FINANCEIRA Diferença de perfis Por Cris Moraes e Juliana Klein A Dra.Tatiana Filomensky explica que é muito fácil generalizar os tipos de endividados no mercado, mas há sim uma linha tênue entre os compulsivos e aqueles que foram vítimas do acaso. “O que leva o perfil compulsivo a gastar é outra questão. DÓI NO BOLSO, DÓI NA MENTE! Consumidores superendividados não sofrem apenas com a falta de dinheiro. Eles também lidam com problemas que podem afetar a qualidade de vida e a saúde psicológica. Diversas iniciativas começam a perceber esse fator como parte da “cura” ao endividado e até um teste online pode avaliar o nível de sofrimento com a inadimplência. M uitos acreditam que os 55,6 milhões de inadimplentes no mercado (dados da Serasa Experian) entram nessa situação porque querem. Não é bem assim. Fora realmente os casos de fraudes intencionais ao sistema, é bem provável que, entre as razões mais constantes do endividamento sem medidas de um indivíduo, estão: as surpresas que a vida prega (como desemprego, problemas de saúde na família) e o descontrole causado pela falta de educação financeira, ou mesmo a combinação dos dois. 14 Credit Performance Na opinião do educador financeiro do Portal Meu Bolso Feliz - iniciativa do Serviço de Proteção ao Crédito (SPC Brasil)-, José Vignoli, o número de inadimplentes e as causas que os levam a isso só evidenciam que o pano de fundo desse problema está relacionado à falta de educação financeira. “As pessoas não se preocupam com o quanto vão pagar de juros porque não sabem calcular. Não procuram fazer uma melhor adequação do prazo do parcelamento porque não sabem o que é um fluxo de caixa, o que é entrada e o que é saída. Confundem salário bruto com salário líquido. Tudo isso é falta de educação para o uso do dinheiro”, argumenta. José Vignoli Educador financeiro do Portal Meu Bolso Feliz - iniciativa do Serviço de Proteção ao Crédito (SPC Brasil) O que alguns ainda não sabem, no entanto, é que parte desses 40% da população adulta endividada atualmente sofre - e muito com a situação, afetando a saúde física e, especialmente, a psicológica. Levando em conta não somente as causas, mas os efeitos emocionais da inadimplência, empresas como a Serasa Experian começaram a abordar o tratamento emocional como parte do processo de reinserção do indivíduo no sistema financeiro. A empresa lançou neste ano, em parceria com Instituto de Psiquiatria do Hospital das Clínicas (HC) de São Paulo, um teste, que pode ser feito pela internet e que avalia o sofrimento psicológico provocado pelo superendividamento. O teste online foi desenvolvido pela Organização Mundial de Saúde (OMS) e adaptado para o Brasil pelo médico psiquiatra e professor do Departamento de Psiquiatria da USP, Jair de Jesus Mari, e pelo professor do Instituto de Psiquiatria de Londres, Paul Williams. Segundo a psicóloga do Programa de Transtornos do Instituto, Dra. Tatiana Filomensky, o intuito da iniciativa foi mostrar para a sociedade que o impacto de um problema com dinheiro na vida das pessoas não se limita ao fator financeiro, mas atinge também a esfera emocional emocional. De acordo com Filomensky, entre os principais sintomas apresentados por esses consumidores endividados estão: a frequência constante de irritação, ansiedade, dores de cabeça, perda de sono, medo, dores de estômago e, em alguns casos, até ganho de peso e depressão. “Esses são os principais sintomas, pois o indivíduo não consegue ver uma luz no fim do túnel ou não enxerga uma solução para aquele problema”, afirma. Segundo informações do Serasa Consumidor, braço da Serasa Experian, a parceria com o Instituto de Psiquiatria do Hospital das Clínicas começou em 2014, quando o órgão lançou o Guia de Inadimplência Dra. Tatiana Filomensky Psicóloga do Programa de Transtornos do Instituto Karla Longo Superintendente do Serasa Consumidor e já iniciou um trabalho com o perfil dos compulsivos. Contudo, os especialistas da Serasa e os profissionais do HC perceberam que além de transtornos compulsivos, parte da população endividada estava sofrendo também com outros problemas psicológicos. Por conta disso, resolveram estender o trabalho lançando o teste para avaliar até que ponto as dívidas atrasadas estão contribuindo para a perda de qualidade de vida e comprometendo o estado emocional dessas pessoas. A superintendente do Serasa Consumidor, Karla Longo diz que, com o teste, confirmaram-se as suspeitas e chegou-se à conclusão de que quanto mais as pessoas têm problemas financeiros, mais isso influencia no seu aspecto social e psicológico. “Percebemos o quanto esses problemas afetam nos relacionamentos e na vida de uma forma geral. Contudo, agora, as pessoas que realizam o teste e nos procuram conseguem entender melhor os seus problemas, o que facilita e nos ajuda a tomar uma atitude para orientá-las”, afirma. Após identificar esses consumidores que estão sendo afetados psicologicamente, a Serasa Experian faz o aconselhamento para que ele busque auxílio, não só de especialistas que vão ajudá-lo a organizar corretamente as finanças, como também de um psicólogo para dar assistência às questões emocionais. Depois da iniciativa, três novos pacientes por semana procuram o ambulatório do Hospital das Clínicas com queixas de ansiedade, angústia e depressão relacionados a problemas financeiros. Esse quadro promete agravar, pois segundo Karla Longo e o próprio Indicador de Perspectiva da Inadimplência da Serasa sinaliza uma perspectiva de descumprimento de pagamento grande pelos próximos dois trimestres, por conta do desemprego, inflação e taxas altas de juros. “Há sem dúvida uma expectativa de piora. Os juros estão altos em todos os setores, o que dificultará as compras e tornará o salário do brasileiro ainda menor”, calcula a superintendente. Ele busca na compra um alívio para as emoções e os problemas. Compra para ficar melhor com ele mesmo ou para agradar o outro. Já os que afetam a sua saúde por estarem endividados, quando conseguem sair, buscam formas de nunca caírem naquilo de novo”, avalia. Algo importante para se observar é que os compradores compulsivos geralmente não se importam com o nome “sujo na praça”. Sofrem da falha de um impulso e continuam comprando desenfreadamente, ou seja, é uma doença que está relacionada com dependências do comportamento. Já a outra parcela se sente incomodada e se endivida por motivos distintos, como não ter um conhecimento sobre juros, desemprego, problemas na família, morte ou doença do provedor responsável, empréstimode nome, entre outras causas. A psicóloga diz ainda que o impacto na saúde psíquica e na qualidade de vida pode ser avassalador, prejudicando todas as áreas da sua vida. “Se ela está deprimida vai ter menos ânimo para trabalhar e menos vontade de fazer alguma coisa com a família. Então o impacto é de uma forma geral em todos os aspectos. E isso acontece aos poucos, não a curto, mas a longo prazo. No entanto, quando ela menos esperar,não vai ter ânimo para seguir adiante”, esclarece.• Credit Performance 15 Indicadores M esmo as avaliações mais pessimistas sobre os rumos da economia indicam que os números positivos devem voltar a aparecer a partir do segundo semestre de 2016. Mas, antes disso, a perspectiva é seguir com o quadro de retração. De acordo com o diretor executivo da Associação Nacional de Executivos de Finanças Administração e Contabilidade (Anefac), Miguel José Ribeiro de Oliveira, todos os fatores que levaram à elevação dos juros, dos impostos, dos spreads e do risco de inadimplência, bem como à redução na concessão de crédito devem estar presentes nos próximos meses. “O Banco Central já sinalizou que continuará subindo os juros, cenário presenciado desde março de 2013. Todo o conjunto relacionado ao crédito vem piorando. Essa é uma situação que já vivenciamos, mas nunca conseguimos juntar todos os fatores negativos em um quadro só. Antes, as taxas subiam, mas os bancos continuavam emprestando”, comenta. TEM LUZ NO FIM DO TÚNEL? Por Camila Balthazar Cenário macroeconômico de retração, taxas de juros mais altas, aumento da inflação, dos impostos, do desemprego e da inadimplência, além de desconfiança do brasileiro em relação ao futuro do país dificultam a situação para todos: consumidores, empresas e o segmento de crédito. O que esperar para os próximos meses? risco de inadimplência, devido aos índices de inflação mais elevados, aumentos de impostos e juros, baixo crescimento econômico, que deve promover crescimento no desemprego, bem como as expectativas negativas para 2015, o que leva as instituições financeiras a aumentarem as taxas juros para compensar prováveis perdas com a elevação da inadimplência. Miguel José Ribeiro de Oliveira Diretor executivo da Associação Nacional de Executivos de Finanças Administração e Contabilidade (Anefac) Ainda segundo a Anefac, as taxas de juros das operações de crédito voltaram a ser elevadas em maio de 2015, apresentando a quinta alta do ano e a oitava consecutiva. No caso da pessoa física, a taxa de juros média geral alcançou 121,96% ao ano, sendo a maior desde junho de 2010. Para a pessoa jurídica, o índice foi o maior desde julho de 2011, ao atingir 60,10% ao ano. Alguns fatores contribuem para esse cenário: maior 16 Credit Performance diretas do cenário econômico atual são a restrição ao consumo e a redução das compras parceladas. Porém, uma das constatações mais importantes para o segmento é que 34% das pessoas acreditam que conseguir crédito está mais difícil em 2014, enquanto 57% percebe que as taxas de juros cobradas em 2015 estão maiores que no ano passado. Também é expressivo o percentual daqueles que não sabem responder a respeito – 33% dos entrevistados. “Isso representa uma grande parte dos consumidores que não tem muita noção de como a economia está e desconhecem as taxas cobradas no dia a dia”, aponta Marcela, trazendo à tona a importância da educação financeira e ressaltando que a retomada da economia deve acontecer no segundo semestre de 2016. A diminuição na base de crédito começou em 2013, ganhando força em 2014. “Muitos economistas anteciparam uma virada ruim em 2013 e, a partir dessas previsões, os bancos começaram a retrair o crédito, além de exigir mais garantias e financiar uma parte menor do valor total. Já 2014 foi o ano da estagnação. Do lado do consumidor, a confiança começou a cair no meio do ano passado, diminuindo a demanda por empréstimo”, analisa a economista-chefe do Serviço de Proteção ao Crédito (SPC Brasil), Marcela Kawauti. Essa realidade pode ser constatada na pesquisa realizada pelo SPC Brasil e pelo portal Meu Bolso Feliz sobre a percepção e expectativas dos consumidores em relação à situação atual da economia e sobre os impactos no consumo e tomada de crédito. Vem mais endivida mento? Paulo Ferreira Barbosa Professor de Economia e Empreendedorismo da IBE-FGV, Marcela Kawauti Economista-chefe do Serviço de Proteção ao Crédito (SPC Brasil), Após ouvir 642 pessoas em todos os estados brasileiros, o estudo revelou que 47% dos entrevistados esperam uma situação pior em comparação com o ano passado, principalmente entre as classes A e B e com maior escolaridade. Os dados também mostram que, para os consumidores, as consequências Um indicador inédito da Serasa Experian mostrou que a inadimplência dos consumidores e das empresas exibirá trajetória de alta até o fim deste ano. Ao olhar para trás e analisar a relação interanual, comparando abril de 2015 com abril de 2014, a inadimplência dos consumidores aumentou 12,2%, enquanto as empresas apresentaram alta de 12,1%. Segundo os economistas desta empresa, a elevação das taxas de desemprego, o peso da inflação mais alta no bolso do consumidor e os juros cada vez maiores incidentes sobre as dívidas estão dificultando a situação financeira do consumidor, impulsionando para cima os níveis de inadimplência. No caso das empresas, a maior inadimplência deste ano em relação ao ano anterior deve-se ao atual quadro recessivo da economia brasileira, prejudicando a geração de caixa das empresas, e à alta dos juros, encarecendo o custo financeiro para as corporações. E essa tendência deve se manter assim até o final de 2015. O professor de Economia e Empreendedorismo da IBE-FGV, Paulo Ferreira Barbosa, também aposta em uma pequena reação no final do ano de 2015, seguida de uma reação tímida da economia em 2016. “Para segurar a inflação, o governo utiliza o aumento das taxas de juros como instrumento de política econômica, acreditando que pessoas físicas e jurídicas comprarão menos. Ao vender menos, os preços diminuem e a inflação volta aos patamares da meta estabelecida pelo governo”, diz Barbosa. Para o executivo da Anefac, de um lado as empresas estão vendendo menos devido ao aumento do desemprego e, do outro, as instituições estão assumindo riscos maiores, uma vez que a economista está andando de lado. Por isso, 2015 é um ano em que a inadimplência tende a crescer, o que exige ainda mais critério na concessão do crédito”, observa. Enquanto os índices de inadimplência aumentam, o Governo se mostra indeciso quanto ao dilema: incentivar o crédito para consumo e freiar o endividamento da população. A Medida Provisória 661/14, que previa a ampliação do limite para desconto em folha para empréstimos a trabalhadores, aposentados e pensionistas, é uma prova disso. Em abril, mesmo sendo aprovado pela Câmara dos Deputados e pelo Senado Federal um aumento de 30 para 40% desse limite - exclusivo para despesas com cartão de crédito –, a medida gerou polêmica entre entidades financeiras e economistas. Em maio, a presidente Dilma vetou o aumento do limite do crédito consignado, alegando o que desconto maior no contracheque poderia comprometer renda das famílias para além do desejável. Segundo publicado no Diário Oficial da União, “a proposta levaria, ainda, à elevação do endividamento e poderia resultar na ampliação da inadimplência, prejudicando as próprias famílias e dificultando o esforço atual de controle da inflação”. A PROTESTE comemora a decisão e lembra que havia enviado um ofício à presidente, no dia 14 de maio, solicitando o veto, uma vez que a medida estimularia ainda mais o endividamento. “Num período em que a economia está praticamente estagnada e há ameaça de aumento do desemprego, iniciativas como esta elevam o risco de crescimento das dívidas das famílias”, destaca Maria Inês Dolci, coordenadora institucional da PROTESTE. Maria Inês Dolci Coordenadora institucional da PROTESTE Entretanto, a posição não durou muito. O governo aprovou no último dia 13 de julho, o acréscimo do limite para a obtenção de crédito consignado, de 30% para 35% da renda do trabalhador, aposentado ou pensionista. A regra agora valerá para os pagamentos de cartão de crédito, empréstimos, financiamentos e operações de arredamento mercantil. O professor da IBE-FGV, Paulo Ferreira Barbosa, é categórico ao prever os efeitos da medida. “Como as prestações do consignado são descontadas diretamente do salário, isso diminuiria a renda disponível dos trabalhadores para pagar outras contas”, afirma o especialista, opinando que o comprometimento não deveria ultrapassar os 20% da renda líquida. Já o diretor da Anefac exibe os dois lados da moeda. “Não aumentar o limite do consignado pode ser ruim para quem precisa de crédito e recorreria a um empréstimo mais caro. Por outro lado, evitaria o maior endividamento e seguraria a inadimplência”, aponta Miguel José Ribeiro de Oliveira, enfatizando que o crédito está curto, caro e há muitas incertezas pela frente. “Se o crédito for inevitável, o consignado e o pessoal são as melhores alternativas”, finaliza.• Credit Performance 17 Carreira NOVA REGRA NO SEGURODESEMPREGO E A ROTAVIVIDADE DO SETOR O que muda na indústria? O grande destaque das novas regras para o segmento de crédito e cobrança é o provável impacto na diminuição da rotatividade dos colaboradores. Com o aumento do tempo mínimo exigido para usufruir o benefício do seguro-desemprego, a manutenção do vínculo empregatício ganha força, o que deve motivar funcionários a apresentarem boa performance e assiduidade, gerando equipes mais qualificadas, fidelizadas e produtivas. “Nosso setor é caracterizado pelo alto índice de turn over, o que deve diminuir”, assinala Cristiano Ayres de Figueiredo, sócio-diretor da GlobalCob, associada do Topázio Silveira Neto Presidente da Flex Contact Center C om o objetivo de cortar gastos públicos, economizando até R$ 5 bilhões apenas no ano de 2015, a Medida Provisória 665 foi aprovada pelo Senado no dia 25 de maio, alterando as regras para acesso do trabalhador ao seguro-desemprego, ao abono salarial e ao seguro-defeso. Antes da MP, a regra para o seguro-desemprego exigia apenas seis meses ininterruptos de salário anteriores à demissão para acessar o benefício. Com as mudanças, o tempo mínimo para solicitar o primeiro pedido de seguro-desemprego aumentou para 12 meses nos últimos dois anos anteriores à dispensa. Para a segunda requisição do auxílio, a carência passou para nove meses nos últimos 16 meses e, para as demais solicitações, a exigência é de seis meses de atividade anteriores à demissão. Simulações realizadas pelo DIEESE (Departamento Intersindical de Estatística e Estudos Econômicos) apontam que, em um período de 10 anos após as novas regras, o trabalhador poderá ter acesso a no má18 Credit Performance ximo 20 parcelas do seguro-desemprego. Antes da MP 665, era possível receber até 23 parcelas do benefício. Mais impactante é o dado de que 43,4% da mão de obra é demitida antes de seis meses no mesmo emprego, o que demonstra, segundo especialistas de recursos humanos, uma falha no momento da contratação. Outras mudanças propostas pela MP são o período de 90 dias de vínculo empregatício registrado em carteira no último ano para acessar ao abono salarial (antes eram 30 dias), bem como o seguro-defeso para o pescador profissional, que precisará comprovar um ano de trabalho para usufruir do benefício. Para a advogada e gerente da área trabalhista do escritório Pinhão e Koiffman Advogados, Vanessa Cristina Ziggiatti Padula, as novas regras não trazem benefício imediato ao colaborador, pois a redução de gastos com políticas passivas, como seguro-desemprego e abono salarial, não aumentam os investimentos nas políticas ativas de fomento de mão IGEOC. “Isso acontece principalmente porque funcionários de contact center são jovens, geralmente em seu primeiro emprego e buscando uma remuneração melhor, sem paciência para investirem em um plano de carreira. Acrescente-se a isso o imediatismo da Geração Y”, explica. Vanessa Cristina Ziggiatti Padula Advogada e gerente da área trabalhista do escritório Pinhão e Koiffman Advogados, de obra e oportunidades para o mercado formal de trabalho. Ainda de acordo com a advogada, a medida deve reduzir o número de fraudes com os chamados “acordos” demissionais, prática ilegal que pode ser configurada como crime. “A simulação de dispensa sem justa causa para receber o seguro-desemprego configura estelionato, conduta tipificada no artigo 171 do Código Penal para o autor da conduta, bem como ao partícipe”, esclarece Vanessa, ressaltando que o aumento da carência deve alterar esse cenário de forma positiva. Para Cristiano Ayres de Figueiredo, a regra para o seguro-desemprego é uma pauta que deveria ser revista anualmente, variando conforme o momento econômico. “Em momentos de crise e recessão, os benefícios seriam ampliados e, em momentos de expansão econômica e pleno emprego, tais benefícios seriam diminuídos. No entanto, o ajuste fiscal é absolutamente necessário e a MP 665 é um item importante nesse sentido”, pontua. O executivo aponta os dois motivos de saída dos colaboradores: decisão da empresa e decisão do funcionário. “Se a empresa demite é sinal de que está contratando mal. A demissão voluntária também é um problema, pois gera todo o custo da recontratação: seleção de currículo, entrevista, treinamento”, explica Shiozawa, ilustrando o desafio das empresas de call center com o caso da Atento. Com mais de 100 mil colaboradores, seu índice de rotatividade apresenta uma curva decrescente. “O mais interessante é que a rotatividade está caindo e o índice de satisfação do cliente aumentando. São dois lados da mesma moeda. A medida que o colaborador está mais comprometido, ele atende melhor”. O melhor ambiente de trabalho Medida Provisória 665 endurece as regras para o pagamento do seguro-desemprego e do abono salarial. Tais mudanças fazem parte de um pacote de ajuste fiscal do governo e tendem a ter impacto direto no trun-over de equipes de contact center e empresas de cobrança. Por Camila Balthazar menores do interior, que são carentes de oferta de emprego e também a criação de um polo de educação à distância, permitindo que o funcionário tenha um maior desenvolvimento profissional. O presidente da Flex Contact Center, Topázio Silveira Neto, também aposta nessa mudança de postura do funcionário. “O profissional passará a valorizar mais a oportunidade de emprego, principalmente porque terá mais tempo de vínculo, o que deve deixá-lo mais comprometido. Antes de mover-se espontaneamente de um trabalho para outro, ele pensará duas vezes”, expõe o executivo, acrescentando que o setor de contact center é o que mais emprega no país. “Devido ao volume de pessoas e também ao perfil, uma vez que normalmente trata-se do primeiro emprego, os números de rotatividade são maiores. Por outro lado, a Flex tem um nível bastante abaixo da média de mercado de rotatividade porque desenvolve vários programas de retenção de pessoas”, citando a criação de unidades em cidades Uma pesquisa do Great Place to Work® (GPTW) Brasil de 2013 mostrou que 44% dos funcionários permanecem na empresa quando veem oportunidade de crescimento. O segundo item mais importante é a qualidade de vida, seguido de alinhamento de valores. Apenas na quarta posição aparece a questão remuneração e benefícios, contrariando o senso comum de que colaboradores migram facilmente para a empresa concorrente no caso de uma oferta salarial maior. O CEO da GPTW Brasil e diretor de relações empresariais da ABRH Nacional, Ruy Shiozawa, enfatiza que o salário é um fator de retenção muito frágil. “Se a empresa não tem nada que atraia o funcionário, o único peso realmente é o salário. Mas se há outros fatores importantes, como os três primeiros itens mostrados na pesquisa, a remuneração fica relativizada. Essa é a lógica que as empresas precisam entender na hora de pensar na rotatividade”. Cristiano Ayres de Figueiredo Sócio-diretor da GlobalCob Ruy Shiozawa CEO da GPTW Brasil e diretor de relações empresariais da ABRH Nacional, O segredo é simples: preocupar-se com a permanências das pessoas na empresa. Para o segmento de call center, a comunicação é um dos fatores principais. “É muito maçante para o funcionário chegar, sentar na mesa, ler o script por oito horas e ir embora, sem saber qual é o objetivo e a importância do seu trabalho dentro de um todo”, destaca o CEO da GPTW Brasil. Por isso a importância de reunir as equipes e apresentar metas, resultados e objetivos, bem como explicar a importância de cada trabalho. Outro item que engaja funcionários é o número de reuniões com o chefe imediato para discussão de desempenho, o famoso feedback. “Independentemente de ser positivo ou negativo, quanto mais feedbacks ele recebe, mais engajado e comprometido fica. A empresa não precisa ter orçamento para isso. Basta colocar na agenda. A partir de quatro conversas por ano, o índice de satisfação dispara”, expõe Shiozawa, mostrando que, na verdade, as pessoas pedem coisas simples. “Elas pedem para conversar”, conclui.• Credit Performance 19 OPINIÃO A palavra de ordem é inovar O segmento de cobrança é apaixonante e desafiador, ao mesmo tempo. Reinventamos processos, buscamos caminhos mais inteligentes, pensamos e discutimos alternativas, nos adaptamos rapidamente ao novo. E a novidade, neste caso, nem é tão nova assim. Desde o ano passado enfrentamos uma desaceleração econômica que se acentuou ainda mais depois das eleições. Mais do que nunca, precisamos inovar, reinventar, buscar dentre as soluções mais eficientes que o mercado oferece aquelas que se encaixam melhor nas nossas estruturas. O Fórum de Inovação do IGEOC encurta este processo. Há cinco anos, reunimos fornecedores de tecnologias e lideranças das assessorias de cobrança associadas em um único ambiente, para um dia networking, negociações e debates sobre novidades e tendências. O sucesso foi tanto que de 2011 para cá o evento triplicou de tamanho e este ano reuniu mais de 600 executivos em busca das melhores práticas de mercado. Em 2015, abrimos espaço também para inovações em segmentos indiretamente ligados à nossa área, como os meios de pagamentos digitais e a explosão das mídias sociais. É preciso estarmos atentos a tudo. Só nos Estados Unidos, por exemplo, mais de um milhão de estabelecimentos estarão preparados, até o fim do ano, para o pagamento via celular. Uma prática que aumenta a segurança para as partes envolvidas, torna as transações mais rápidas, diminui número de intermediários e o desperdício de material. Bancos brasileiros já estão em negociação para trazer este sistema para cá, mas ainda aguardam uma mudança na legislação para o reconhecimento des20 Credit Performance Jefferson Frauches Viana Presidente do Instituto GEOC te tipo de transação. Enquanto isso não acontece, do outro lado do hemisfério, os experimentos com leitores de íris – que substituiriam as senhas e impressões digitais – já começaram. Quem trabalha na área de inovação tecnológica afirma que as companhias que mais se valorizam hoje são as que usam tecnologias já existentes adaptadas para tornar a vida das pessoas mais fáceis. Porque não trazer este conceito para nossas empresas? Processos podem e devem ser revistos, para sobrevivermos a momentos mais hostis, como o que estamos passando atualmente. Precisamos buscar redução de custos operacionais e encontrar ainda mais eficiência. Na outra ponta da cadeia, os consumidores preferem, cada vez mais, serem contatados de forma eletrônica para renegociar uma dívida. Se comunicar com eficiência por meio das mídias sociais se tornou obrigatório. Hoje mais de 68 milhões de brasileiros acessam a internet por meio de smartphones, segundo o Ibope. Isto significa que precisamos falar a língua deste público que aumentou quase 20% no último trimestre, sendo que o maior crescimento ocorreu entre as pessoas de menor renda. As classes C, D e E, juntas, representam 38% do total de conectados. Os desafios já bateram à nossa porta. Precisamos enxergar a adversidade como oportunidade de crescimento e sucesso. • Segmento & Globalização Por Erika Cerutti A mudança nas relações de consumo gerada pelos avanços tecnológicos chegou aos contact centers. Empresas líderes no setor comentam o futuro do relacionamento com o cliente em uma realidade cada vez mais virtualizada. U m dos termos mais utilizados recentemente para descrever a mudança nos processos de relacionamento com o cliente é o Omnichannel. Tendência no varejo, o conceito chega aos contact centers, que estão se adaptando para oferecer a multicanalidade aos usuários. O objetivo é que o consumidor ou o inadimplente se relacione com uma só marca, independentemente do canal, já que a conectividade funde o físico ao virtual. exigem das empresas flexibilidade nas relações que, por sua vez, devem investir cada vez mais em tecnologia para acompanhar essa evolução. “Entender melhor os clientes e, consequentemente, estar à frente de suas necessidades, é primordial. Isso significa que o contato deixou de ser receptivo e tornou-se proativo. Atualmente, nosso papel vai além de responder as dúvidas, reclamações ou solicitações dos consumidores. É preciso aprimorar essa comunicação”, acrescentou o executivo da Atento. Para chegar ao sucesso, a integração de todos os canais de comunicação utiliza business intelligence para reconhecer o cliente, traçar seu perfil e antecipar seu próximo passo. O grande desafio é fazer a comunicação entre esses canais e aplicações móveis, para que esse cliente tenha menos esforço em suas interações, com um caminho fluido, único e integrado em qualquer tipo de procedimento. CONTACT CENTERS E OS IMPACTOS DA MULTICANALIDADE PARA O NEGÓCIO 22 Credit Performance Para Régis Noronha, diretor executivo de Estratégia e Marketing da Atento, o contato com o cliente ficou mais complexo, uma vez que agora ele está mais exigente e conhecedor de seus direitos. “Estamos na era do consumidor 3.0, lidando com usuários mais conscientes, que demandam informação de forma instantânea, em uma amplitude nunca antes imaginada. Os contact centers têm um papel fundamental nesse processo, devendo atuar como uma área de inteligência, aprimorando a comunicação e o relacionamento de seus clientes com os seus consumidores, que deve ser atendido com a mesma excelência por qualquer canal que escolha”, aponta Noronha. Grande parte dessas questões decorem dos avanços tecnológicos, como os smartphones e tablets, que geraram uma mudança nas relações de consumo. Os clientes de hoje Regis Noronha Diretor Executivo de Estrategia e Marketing da Atento O futuro do relacionamento com o cliente Para os especialistas do setor, a principal tendência é que o relacionamento com os consumidores fique ainda mais próximo, Ana Paula Rodrigues Diretora de relacionamento com o cliente da Algar Telecom alinhado à realidade do big data. Como os canais de comunicação entre o cliente e o prestador de serviços estão passando por uma grande transformação em um período curto, a perspectiva é que grande parte dos contatos entre cliente e prestador de serviço se dará de forma online e em tempo real, em um futuro cada vez mais próximo, dado ao potencial de inovação hoje disponibilizado pelos smart-devices. Segundo Ana Paula Rodrigues, diretora de relacionamento com o cliente da Algar Telecom, a evolução da conectividade é uma excelente oportunidade de otimizar a relação com os consumidores por meio de aplicativos de atendimento. Ana Paula ressalta que a personalização constante é a chave para proporcionar uma experiência cada vez melhor. “A mobilidade é algo totalmente presente no dia a dia das pessoas. Nesse cenário, vemos que os clientes querem ir além do lazer por meio das plataformas móveis e, devido à forte adesão dos consumidores às mídias sociais, a principal mudança de contato com certeza é o atendimento via redes sociais. Aprendemos a servir o cliente com mais conveniência”, comenta. De acordo com uma pesquisa divulgada recentemente pela E.life, o contato com clientes via redes sociais já representa 39,4% do total, ultrapassando os sites, que recebem 31,1% das solicitações. “As empresas do segmento de contact center deverão se adaptar às novas tecnologias, já disponíveis aos seus clientes, para manter o canal de comunicação com eles, principalmente para as novas gerações de futuros consumidores (geração Y, milênio Credit Performance 23 Segmento & Globalização profundo do público-alvo permite que as empresas utilizem as informações para traçar estratégias de contato que podem ser mais efetivas ao afinar seu relacionamento com o cliente, possibilitando que ele escolha por qual canal deseja ser contatado. Francesco Renzetti Vice-presidente executivo da AlmavivA do Brasil e diretor geral mundo do Grupo AlmavivA. ou internet)”, destaca Francesco Renzetti, vice-presidente executivo da AlmavivA do Brasil e diretor geral mundo do Grupo AlmavivA. O executivo acredita que saber administrar os diferentes canais de interação será fundamental, incluindo interpretação de voz e de sentimento e monitoramento e análise das redes sociais. “Tomar decisões assertivas sobre essas informações passa a ser uma função básica e obrigatória”, diz. De acordo com Andrea Oliveira, diretora de vendas para o mercado financeiro da empresa Genesys Brasil, empresa de soluções multicanal para contact centers, a tecnologia deve estar presente em todos os pontos de interação, fazendo com que as empresas aprendam dinamicamente o comportamento dos consumidores e adequem-se às suas necessidades. “Muitas oportunidades se escondem no uso da tecnologia para o momento da cobrança e recuperação de crédito. Diversas empresas falam multicanal com seus clientes, mas não sabem ouvir multicanal. Então, quando uma recuperadora de crédito consegue uma ferramenta que ofereça plataformas de comunicação interligadas, ela pode ter resultados positivos”, completa. Segundo Luis Otávio Matias, CEO IntelServ , a multicanalidade é fator chave do sucesso em performance das centrais de contato. “Estamos atentos a essa questão, estudando soluções e partindo para implementações. Neste segundo semestre implementaremos uma plataforma integrando Assim como para os demais segmentos, o uso de novos canais de interação com clientes no processo de concessão e recuperação de crédito está cada vez mais presente nas interações B2B e B2C. Assim, o papel dos contact centers se transforma e agrega funcionalidades e know how para serviços de segmentação e scoring de mailing, construção de estratégias de acionamento de clientes e identificação da base de propensão ao contato espontâneo e, principalmente, o provimento de ferramentas e canais de acesso de última geração. “Dessa forma, o mercado de crédito e cobrança se transforma e faz com que grandes empresas de call center tornem-se players importantes”, explica Renzetti. A exploração de canais de baixo custo, como chat, e-mail e SMS, que geram menor constrangimento no momento da cobrança, é uma das ferramentas que podem ser utilizadas a favor do setor. Um conhecimento 24 Credit Performance Andrea Oliveira Diretora de vendas para o mercado financeiro da Genesys Brasil URA ativa, chat, SMS interativo, e-mail e WhatsApp, considerando a primeira fase do projeto. A operação no modelo multicanal nos permitirá atuar com processos voltados especificamente aos devedores, por meio de canais dinâmicos, em horários que os próprios devedores definem para intera- Edson Pfeiffer Luis Otávio Matias CEO IntelServ ção, em um movimento de fora para dentro em contact center. Acreditamos muito no sucesso desse modelo.”, informa Matias. Além das evoluções tecnológicas, a qualificação dos profissionais de atendimento também é um ponto importante para aperfeiçoar as relações com o consumidor nas empresas de contact center, já que é difícil prever se, mesmo com tantos canais disponíveis, o recurso humano será descartado a longo prazo. O diretor comercial e de relacionamento da CSU Contact, Edson Pfeiffer, acredita que o desenvolvimento do setor também depende da capacitação de seus profissionais. “O futuro do relacionamento com o cliente está na profissionalização dos processos. O sucesso depende da construção de equipes capacitadas e especializadas em atendimento. As empresas tendem a compreender que o relacionamento com clientes é parte fundamental e determinante para o seu negócio e, por isso, merece atenção especial, investindo e acreditando no crescimento dos profissionais de call centers”, finaliza. • CAPA A CRISE E O CRÉDITO: SAINDO DO PESSIMISMO PARA A RETOMADA DO MERCADO Por Luciano Feltrin Com fim de ciclo virtuoso, a indústria de crédito e cobrança enfrenta o fantasma da crise e busca se adaptar à nova realidade do mercado com soluções criativas para obter resultados. Combater as incertezas, conquistar o consumidor e consolidar o negócio são “C’s” do tripé que pauta as atuais estratégias de sucesso. 26 Credit Performance Credit Performance 27 CAPA O ano chega à segunda metade com o país vivenciando aquela que, segundo muitos especialistas, é sua pior fase desde o surgimento do Plano Real e o advento da estabilidade econômica. Uma mistura indesejável entre a deterioração dos indicadores domésticos e a persistente crise internacional, cujos desdobramentos da vez atingem em cheio a Grécia e a Zona do Euro e fazem crescer a sensação de que a economia brasileira – que já não vai bem há pelo menos dois anos –, pode piorar ainda mais num futuro próximo. Esses fatores, somados à instabilidade política e à escassez de chuvas nas principais metrópoles, turvaram de vez o ambiente. Os efeitos práticos desse desânimo coletivo dos agentes econômicos podem ser vistos a olhos nus: empresários pisam no freio e consumidores, cada vez mais preocupados com a alta contínua de preços e a real possibilidade de perder o emprego, deixam de lado a ideia de ir às compras e fazem as contas para não ficar devendo na praça, o que nem sempre é possível, pelo que se percebe no aumento continuo dos índices de inadimplência. Esse cenário negativo traz enormes desafios à indústria de crédito e cobrança no Brasil e faz com que o setor – que vem de um ciclo virtuoso, com forte expansão há mais de uma década -, tenha de rever estratégias e planos de atuação, tentando enxergar acima do pessimismo em um cenário a longo prazo. O desafio é imenso. Em junho, o Banco Central (BC) rebaixou de 11% para 9% a projeção de crescimento do crédito no país ao longo do ano. Como o percentual 28 Credit Performance é semelhante à inflação projetada para 2015, na prática, a carteira não deve ter avanço real no período, algo que não acontecia desde 2003. “No que diz respeito à cadeia de cobrança, é hora de revisitar toda a política de atuação”, afirma Jefferson Frauches Viana, presidente da Way Back e do Instituto Gestão de Excelência Operacional em Cobrança (IGEOC). “Muitas vezes há a ilusão de que o simples aumento do volume de trabalho num momento como esse é bom. É um erro pensar assim. As empresas que atuam no segmento precisam estar preocupadas é com a recuperação efetiva de crédito. E para isso é necessário ter ferramentas adequadas, pessoal qualificado e trabalhar com elasticidade de prazos”, sugere. O executivo pondera que, diante do novo quadro macroeconômico, somente conhecer a clientela e suas necessidades, de forma ampla e sofisticada, levará à eficiência da cobrança. “Não só o formato de abordagem feito para cada tipo de devedor precisa ser refinado. Com a economia retraída, um fator decisivo para obter efetividade é entender o ciclo de faturamento e crédito dos clientes para adaptar a cobrança a essa lógica de funcionamento.” Jefferson Viana nota que a apreensão com o crescimento da inadimplência se traduz na adoção de um comportamento preventivo por parte de empresas que consultam firmas especializadas em serviços de cobrança. “Há uma preocupação crescente das empresas em vender para seus clientes, claro, mas também em conhecê-los melhor. Isso evita que eles fiquem inadimplentes, mas também faz com que as companhias desenvolvam ferramentas de análise de crédito de qualidade, caso precisem cobrá-los depois.” Ajustes na estrada Bastante castigado pela retração econômica e com picos de inadimplência em 2012, o setor automotivo foi o primeiro a adaptar suas políticas de crédito aos novos tempos. “Ficou muito claro que aquela liberalidade de prazos, com até 60 meses para financiar veículos, foi muito agressiva para pessoas físicas. Tanto que aquela carteira já não performava mais”, lembra Décio Carbonari, presidente da Associação Nacional das empresas Financeiras das Montadoras (Anef). Amargando recuo de 9% no volume de crédito concedido no primeiro quadrimestre do ano (em relação ao mesmo período de 2014), a entidade estima que o “fundo do poço” só pode ser decretado quando houver estabilização dos níveis de desemprego e uma recuperação na renda média do brasileiro. Luiz Rabi, economista da Serasa Experian, avalia que mesmo para além das fronteiras do atual momento de crise aguda – que registra retração nas duas pontas (oferta e demanda) -, há vários sinais que apontam na direção de uma acomodação do crédito voltado a consumo no Brasil. “O mercado está buscando seu equilíbrio num ponto mais baixo. Hoje, as linhas que mais avançam são as rotativas, como consignado, que são Novo patamar Em meio ao desaquecimento econômico e sem vislumbrar uma tendência clara e consistente de recuperação no horizonte, alguns especialistas apostam suas fichas naquilo que chamam de “novo normal”. Na avaliação desses analistas, o momento marca apenas o início de um novo patamar do crédito no Brasil. Esse “novo normal”, de acordo com essa visão, não é momentâneo. Veio para ficar. (Acrefi) considera precipitado cravar que o mercado esteja desenhando um novo patamar ou que exista um teto para expansão futura do crédito. “Para dizer que há um novo mercado de crédito no país é preciso antes dizer qual é o tamanho desse novo mercado. A economia está em meio a um processo de ajuste, com forte contração da demanda. Só será possível dizer qual é esse “novo normal” quando a economia responder a esse ajuste.” Luiz Rabi Economista da Serasa Experian mais caras, emergenciais e utilizadas para pagar dívidas e não para consumir.” As respostas que interessam à indústria de crédito, segundo Tingas, virão do indicador que mais tem tirado o sono dos brasileiros nos últimos meses: o mercado de trabalho. “É ele, no fim do dia, que define renda, capacidade de consumo e que parcela dos ganhos dos trabalhadores vai virar crédito.” E, por enquanto, as notícias vindas de emprego não são nada De acordo com Rabi, para pavimentar um novo ciclo virtuoso de crédito ao consumo, será preciso aumentar prazos e reduzir juros, o que pode acontecer caso o governo consiga executar uma boa gestão macroeconômica e levar à frente reformas microeconômicas. “O cadastro positivo, que já existe, não funciona bem. Se funcionasse, poderia estimular os bancos a baixar os spreads dos empréstimos. Afinal, um terço dos prêmios cobrados pelas instituições financeiras embute expectativa de inadimplência.” Mercado de trabalho Jefferson Viana Presidente da Way Back Décio Carbonari Presidente da Associação Nacional das empresas Financeiras das Montadoras (Anef). Embora também não tenha motivos no radar para acreditar no surgimento de um novo ciclo virtuoso do crédito no país, Nicola Tingas, economista-chefe da Associação das Instituições de Crédito, Financiamento e Investimento Marcel Solimeo Economista-chefe da Associação Comercial de São Paulo Credit Performance 29 CAPA animadoras. Segundo dados divulgados pelo Instituto Brasileiro de Geografia e Estatística (IBGE) no meio de junho, a ocupação na indústria caiu 5,4% em abril na comparação com igual mês do ano passado. AGENDA Um olhar mais profundo Com esse cenário de fundo, o 11º Congresso Nacional de Crédito e Cobrança, que acontece entre 10 e 11 de novembro, em São Paulo, terá como destaques temas referentes ao enfrentamento e superação da crise. O evento desse ano terá como tema o Desafio C: Combater as incertezas, Conquistar o Consumidor, Consolidar seu negócio. A ideia é analisar o contexto sob a ótica de soluções e oportunidades, sem deixar de lado o embate com gargalos de processos e mesmo de dificuldades que o mercado enfrenta pelo ambiente difícil. Nicola Tingas Economista-chefe da Associação das Instituições de Crédito A surpresa mais desagradável, contudo, veio dos serviços. Com peso de cerca de 70% na composição do Produto Interno Bruto (PIB) e até então relativamente refratário à crise, o setor dá claras mostras de perda de fôlego, o que deve significar fechamento de vagas nos próximos meses – mesmo considerando o período sazonal das festas de fim de ano. Sondagem elaborada pela Fundação Getulio Vargas (FGV) entre empresários do segmento durante o mês de maio revela que 23% projetam reduzir o quadro de colaboradores. Há um ano, apenas 10% tinham essa intenção. 30 Credit Performance “O tema desse ano vem porque realmente temos um desafio pela frente. O desafio C: C de crise, obviamente, mas também C de chance, de criatividade, de consumidor, de crédito e de crescimento. Nada é mais desafiante que um ambiente hostil no qual as empresas devem permanecer e se adaptar, seja em seus planejamentos, seja em seus processos, vislumbrando Compasso de espera Outro que aguarda com atenção o desfecho do ajuste fiscal para enxergar melhor o que virá pela frente para o mercado de crédito é Marcel Solimeo, economista-chefe da Associação Comercial de São Paulo. “Há um impasse nessa questão [ajuste fiscal]. Sabemos que ele precisava ser dolorido, mas deveria ser breve, e parece que está sendo mais lento do que o desejado. Essa demora e o total desarranjo da economia fizeram a confiança de empresários e consumidores desabar.” cenários futuros. E esse momento, onde os maiores líderes do segmento se unem, é propício para discussão de ideias e um ecossistema fértil para o surgimento de negócios”, comenta Pablo Salamone, presidente da CMS. As palestras e debates vão apresentar grandes nomes e especialistas para refletir e ampliar a visão sobre o assunto, sempre trazendo tendências e cenários para melhores oportunidades da indústria. Como novidade esse ano, paralelamente ao Congresso Nacional, ocorrerá o EDUCRER, o 1º Fórum de Líderes em Educação Financeira e Crédito Responsável, o que reflete uma tendência madura do mercado a focar estratégias conjuntas com o segmento de educação financeira, buscando a sustentabilidade da indústria de C&C. Será realizado também o 13º Congresso Latino-americano de Crédito e Cobrança, que levará as lideranças dos países vizinhos para o encontro. Na mesma linha de Tingas, da Acrefi, o economista mostra preocupação com a sensível piora dos indicadores de emprego divulgados recentemente. “Setores importantes para a economia, como a indústria automobilística e os segmentos de varejo e serviços, têm demitido, o que é negativo. Esses dados são fundamentais para a economia, pois causam receio em quem perdeu o emprego e também em quem está empregado. Quem vai planejar compras a prazo com essa expectativa no radar?”, questiona.• Destaques PARCERIAS DE SUCESSO: CLIENTE E FORNECEDOR CAMINHAM JUNTOS “É Profissionais de crédito e cobrança, bem como de todo o mercado corporativo, começam a apostar em modelos de parceria. Mais do que ser um fornecedor, o segredo do sucesso da relação contratado e contratante é ir além da mecanização dos processos para otimizar resultados Por Camila Balthazar 32 Credit Performance necessário conviver para conhecer. Conhecer para confiar. E confiar para construir juntos”. A frase do consultor e especialista em Estratégia de Abordagem da Cultura da Cooperação, Univaldo Cardoso, define claramente o fluxo de atitudes que levam contratantes e contratados a terem um modelo de parceria de sucesso. Há diversos exemplos de relações duradouras no mercado, sendo alguns clássicos como Coca Cola e Mc Donald’s, Boeing e American Airlines. “A relação é como um casamento. Alguns duram pouco, outros vão até o fim de uma vida”, comenta Bráulio S. Araújo, especialista em Gestão Estratégica de Negócios e Projetos Institucionais, além de colunista de negócios da Rádio CBN. Enquanto o fornecedor foca no curto prazo, o parceiro pensa no longo prazo, visando o lucro dos dois lados da relação. Apesar de ser comprovadamente um modelo comercial mais próspero, nem sempre a prática ilustra essa postura. Em muitos casos, o fornecedor cumpre o acordo estabelecido e suas disposições contratuais, sem compartilhar a tomada de risco, abrir margem para negociações das entregas ou apresentar soluções além do escopo do contrato. Resumindo, é a contramão do ganha-ganha. O CEO da PG Mais Resultado, Paulo Gastão, ressalta a importância de haver diálogo, clareza, sinergia e pro-atividade em ambas as partes. “É preciso entender os dois lados e ser ‘dono do negócio’ na relação. A preocupação com a saúde financeira tem que existir em todas as partes. Essa visão gera longevidade à parceira, já que nada sobrevive sem lucro e resultado”, especifica. Diversas empresas já focam nesse perfil de relacionamento e colhem resultados. O diretor de novos negócios da PH3A e especialista no mercado de recuperação de crédito, Marcelo Monteiro, defende que a proximidade e o compartilhamento são elementos de relações mais fortes e, por consequência, mais duradouras – indo ao encontro do conceito de “confiar para construir junto” “O mundo dos negócios está mais complexo e dinâmico. É por meio de parceria, na unidade de habilidades e competências, que podemos nos fortalecer mutuamente para enfrentarmos os desafios do mercado”, pontua Monteiro, destacando que a relação entre as empresas fica mais madura à medida que a confiança entre elas aumenta. Parcerias do mercado de C&C O diretor de Reestruturação de Ativos Operacionais do Banco do Brasil, Carlos Roberto Cafareli, lembra que, devido ao fato do banco ser uma sociedade de eco- “A relação é como um casamento. Alguns duram pouco, outros vão até o fim de uma vida” Bráulio S. Araújo Especialista em Gestão Estratégica de Negócios e Projetos Institucionais nomia mista, o processo de contratação dos fornecedores de cobrança obedece aos dispositivos legais contidos na Lei 8.666, que impõe rígidos procedimentos e responsabilidades ao ente púbico contratante e deveres e metas definidos para o contratado. “Acreditamos que nosso modelo é conceitualmente de fornecedor, mas com um viés de parceria que nos permite atingir um patamar diferenciado. As empresas contratadas entendem a essência de atuação do banco, que é uma empresa de mercado, mas com espírito público. Da mesma foram, o banco precisa com- preender como as empresas funcionam e sua estrutura política interna de forma a evitar ou minimizar eventual excesso de forca na relação”, explica Por esse motivo, mesmo com contratos regidos pela Lei 8.666, a instituição bancária busca ir além da postura estritamente impessoal do fornecedor. “A prestação do serviço de cobrança envolve aspectos mais amplos de relacionamento com o cliente do banco, como, por exemplo, um conceito de abordagem mais qualificada, o oferecimento de alternativas negociais Credit Performance 33 Destaques Carlos Roberto Cafareli Diretor de Reestruturação de Ativos Operacionais do Banco do Brasil que atendam às condições financeiras do cliente e sua retenção como correntista e tomador de crédito, respeitando os aspectos legais e a ética nas abordagens”, afirma Cafareli. Para ele, as parcerias serão mutuamente benéficas, se as duas partes mantiverem uma forma clara de relacionamento e estratégias de negócios entre si. Além disso, é importante evitar a oscilação de tais estratégias. “Qualquer ação não prevista pode ser equivocadamente compreendida e desestabilizar ou trazer fragilidade à relação das partes”, completa. Uma parceria bem estruturada pode trazer ganhos em escala, com redução de custos com infraestrutura, compartilhamento de riscos e maximização de resultados. Ainda de acordo com o executivo do Banco do Brasil, a parceria pode trazer o equilíbrio decisivo para a sobrevivência da empresa, principalmente em um mercado instável como o Brasil. A fim de evitar problemas futuros, o CEO da PG Mais Resultado lembra a necessidade de estudar a fundo o negócio do cliente, bem como fazer contas financeiras. “Um parceiro gasta mais. A empresa está preparada para isso? Além de investir na evolução do relacionamento, com infraestrutura e capacidade técnica, o fornecedor precisa saber se o contratante está alinhado com a sua visão de negócio. Outro ponto fundamental é a transparência em relação à lucratividade, para não haver desconfiança”, pontua. 34 Credit Performance Toda essa perspectiva de parceria depende muito do produto ou serviço em questão. Segundo Marcelo Monteiro, da PH3A, o modelo varia conforme a dependência do cliente em relação ao produto do fornecedor. Assim, quanto maior for essa dependência, o nível de exigência aumenta e a tolerância a qualquer falha diminui. “Se falamos de um produto como enriquecimento de dados, no qual a empresa contrata mais de um, os aspectos mais importantes são qualidade, rapidez e preço. Nesse caso, é fácil substituir o fornecedor sem risco de continuidade. Mas se o fornecedor é de software de cobrança, uma ferramenta fundamental na operação, qualquer problema afeta a receita do cliente. A qualidade do produto é fator chave na contratação, porém suporte, qualidade técnica da equipe de apoio e disponibilidade para atender um chamado é ainda mais importante”, explica. O executivo da PH3A lembra um caso recente, de um cliente que ligou na quinta-feira, solicitando ajuda urgente para implantar um novo sistema de cobrança em um prazo muito curto. “Mas um detalhe: nosso cliente fica a algumas horas de viagem de São Paulo, onde estamos baseados”, detalha Monteiro. Sem pensar duas vezes, a equipe da PH3A mobilizou- Marcelo Monteiro Diretor de novos negócios da PH3A e especialista no mercado de recuperação de crédito Paulo Gastão CEO da PG Mais Resultado -se para atender a demanda e, no sábado, os profissionais estavam na estrada a fim de treinar os funcionários a usar o sistema de cobrança online Datacob. “Em duas semanas, migramos toda a operação. E, o melhor, sem impacto no resultado operacional do nosso cliente, que continuou a trabalhar durante a migração”, completa. O CEO da PG Mais Resultado ainda indica que uma parceria de sucesso começa pequena e cresce ao longo dos anos. “Tenho vários clientes que trabalhavam conosco em apenas uma ferramenta e hoje já utilizam todas as soluções. Acredito que um cliente que faz essa migração percebe que somos um parceiro e queremos atender da melhor forma possível, com produtos, soluções e resultados”, observa Paulo Gastão. No fim, todos os envolvidos ganham. Braulio S. Araújo concorda com as afirmações e assegura que empresas buscarão cada vez mais parcerias. “Se bem conduzidos, os contratos de parceria podem trazer resultados extraordinários”, diz o especialista, lembrando que os riscos caminham lado a lado com o negócio. Afinal, a boa estratégia mapeia riscos e oportunidades, aproveitando as boas possibilidades de mercado e minimizando as ameaças.• Sofisticação e Luxo Por Erika Cerutti Match Point Um dos hobbies preferidos dos executivos, o tênis atrai uma legião de fãs e amadores pelo mundo em busca de alívio à pressão do dia-a-dia, saúde e lições que podem ser usadas dentro e fora das quadras C onsiderado o esporte individual mais popular do mundo, o tênis tem cerca de um bilhão de fãs acompanhando os rankings femininos e masculinos e aventurando-se nas quadras amadoras. Os grandes ídolos do tênis masculino são o suíço Roger Federer, o espanhol Rafael Nadal e o sérvio Novak Djokovic, que atraem muitos expectadores em suas partidas, enquanto a americana Serena Williams, a russa Maria Sharapova e a romena Simona Halep estão entre as melhores do mundo no tênis feminino e são ícones de estilo dentro e fora das quadras. No Brasil, o esporte ganhou popularidade depois que o catarinense Gustavo Kuerten, o Guga, foi tricampeão de Roland Garros nos anos de 1997, 2000 e 2001. No dia a dia, executivos invadem as quadras de tênis como uma alternativa para aliviar o estresse e também como forma de relacionamento e até networking de uma maneira mais leve, saudável e divertida. Além de se livrar das preocupações do dia-a-dia, lições ensinadas em quadra, como ética, competitividade, disciplina e respeito aos adversários, podem ser transpostas para o trabalho, fazendo o tênis um dos esportes preferidos no mundo corporativo. Para a saúde, o esporte é uma excelente escolha, já que é uma atividade física completa, trabalhando todo o corpo e também a força muscular. Grande aliado na perda de peso, o tênis melhora a capacidade cardiovascular e respiratória, reduz os riscos de ataques cardíacos e outras doenças vasculares, ajuda na prevenção da osteoporose e auxilia no bem-estar físico e mental, diminuindo a ansiedade, o estresse e a depressão. Paulo Isola, consultor do mercado de crédito e cobrança, é praticante e entusiasta da modalidade. Fã do tenista suíço Roger Federer e 36 Credit Performance Pelo Mundo DESTINO DA VEZ: CHICAGO Terceira maior cidade dos Estados Unidos e com a maior área destinada a parques, centro de negócios e finanças, paraíso da gastronomia e da arquitetura, sede de um dos prédios mais altos do mundo, lago para curtir o verão e muita neve no inverno. Esses são apenas alguns atrativos de Chicago, que recebeu o Credit Field Trip em agosto. Por Camila Balthazar de Guga, Paulo pratica tênis há 35 anos e dá dicas para quem quiser iniciar na atividade. “As principais características para um bom jogador amador é saber superar-se a cada partida, pois, como qualquer esporte, o tênis exige técnica, concentração e muita habilidade. A infinidade de golpes, movimentos e estilos fazem desse esporte um verdadeiro espetáculo”, explica. Isola acompanha o tênis pelo mundo, sempre buscando associar turismo com grandes competições, e conta que os torneios Grand Slam de Nova York e Miami estão entre seus preferidos. “Mas o charme e a beleza de Paris fazem Roland Garros imperdível para quem é fã do esporte”, comenta. A paixão pela modalidade acabou fazendo o hobby virar negócio. Hoje, o executivo é sócio de uma academia de tênis modelo em São Paulo. “O tênis me trouxe um grande círculo de amigos. Até nas competições eu encontrava uma forma de aumentar o relacionamento e criar oportunidades de negócios. Hoje em dia só pratico por prazer e diversão”, conta o executivo. • D esde o ano passado, Chicago tem uma nova atração turística: a Tilt!, plataforma de observação de vidro que inclina 30o cidade adentro. Dá frio na barriga e certeza de que chegou a hora de despencar de uma altura de 304 metros, lá do alto do 94o andar do John Hancock Building. Mas a vista do Lago Michigan e toda a parte norte de Chicago surpreende até mesmo quem já subiu em muitos arranha-céus mundo afora. A paisagem térrea também tem sua beleza. Afinal, o edifício está localizado na elegante Michigan Avenue, endereço de grifes luxuosas e modernos escritórios. A atração pôde ser vista de perto pelos participantes do Credit Field Trip Chicago, que foi realizado pela CMS entre os dias 23 e 25 de agosto. Mas o prédio mais famoso da cidade é o Willis Tower, antigamente chamado de Sears Tower. Inaugurada em 1974, a torre mais alta dos Estados Unidos também tem sua dose de adrenalina. A atração Skydeck apresenta uma estrutura transparente fora do prédio para entrar e ter o mundo aos seus pés, literalmente. Edifícios altíssimos, estrutura de metrópole, mas sem o caos de uma Nova York. A windy city, ou cidade do vento, como os americanos chamam, tem menos de três milhões de habitantes, hotéis cinco estrelas, metrô organizado e museus imperdíveis, como The Art Institute of Chicago, eleito o melhor museu do mundo pelos usuários do site TripAdvisor, em 2014. Com obras de Picasso, Matisse, Renoir, Van Gogh e muitos outros, o museu fica a uma quadra do pioneiro Millenium Park. A região, abandonada até 1998, passou por uma ampla reforma para abertura de um espaço com instalações culturais e áreas verdes para curtir o dia e passear de bicicleta. Aberto ao público em 2004, é ali que fica o Cloud Gate, um dos maiores símbolos de Chicago. Quem nunca viu uma foto de alguém refletido na obra de Anish Kaapor? A estrutura de 110 toneladas e formato de feijão funciona como um gigante espelho curvo do horizonte da cidade e das pessoas, que estão sempre por ali fazendo poses e caretas. Entre os meses de julho e setembro, há infinitas opções para aproveitar o verão ao ar livre. São 42 quilômetros de orla de lago com a cidade como pano de fundo, 24 quilômetros de praia de areia ao redor do lago, 31 quilômetros de ciclovia, 580 parques e 10 portos. A mais de mil quilômetros do oceano Atlântico e a quase três mil do Pacífico, Chicago tem vibe de praia por todos os lados – com a vantagem de estar no meio de uma grande metrópole que recebe praticamente o mesmo número de turistas que Nova York: 40 milhões por ano. Desses, menos de 70 mil são brasileiros. Chegou a hora de colocar a cidade no mapa.• CREDIT FIELD TRIP Cerca de 40 executivos embarcaram junto com a CMS com destino a Chicago para participar do Credit Field Trip que aconteceu entre os dias 23 e 25 de agosto. O grupo, composto por representantes do Brasil, Chile, Argentina, México, Estados Unidos, Jamaica e Guatemala, passou três dias visitando as empresas líderes de Crédito & Cobrança e expandindo fronteiras através do intercâmbio de ideias, experiências e melhores práticas. Credit Performance 37 Novidades Líderes da indústria de cobrança discutem inovações para o segmento em evento promovido pelo Instituto GEOC O mercado de cobrança americano, as perspectivas da terceirização, as inovações nos meios de pagamentos digitais foram alguns dos destaques C om número recorde de inscritos – 680 pessoas, entre formadores de opinião das recuperadoras de crédito, prestadores de serviços, clientes e futuros clientes – o Instituto GEOC realizou, em junho, no Hotel Maksoud Plaza, em São Paulo, o 5º Fórum de Inovação. Um evento abordou temas atuais e relevantes para o segmento de cobrança e apresentou 12 novas ferramentas para o aprimoramento de processos nas áreas de Tecnologia, Recursos Humanos, Qualidade, Planejamento, MIS e Jurídico. Logo na abertura, o presidente do IGEOC, Jefferson Frauches Viana, ressaltou a importância do segmento para a economia do país. “Diante do momento em que o Brasil se encontra, com a desaceleração de praticamente todos os setores, mais do que nunca precisamos digerir as transformações, “reinventar” processos, sempre em busca dos caminhos mais curtos e eficientes”. A inovação não depende de investi- 38 Credit Performance mento alto e infraestrutura grande. “Se você tiver uma grande ideia ou observar seu negócio e colocar coisas pontuais para melhorar processos já está inovando”, afirmou o analista de conteúdo sênior dos sites TecMundo, Baixaki e Baixaki Jogos, Wikerson Landim, na palestra de abertura do Fórum. E foi além: “Pense diferente, não tenha medo de testar. Observe, aprenda, troque experiências com outras pessoas que tenham problemas comuns ao seu e saia da zona de conforto”, aconselhou. O diretor-presidente da ACA Internacional (Associação dos Profissionais de Crédito e Cobrança), Patrick J. Morris, fez uma análise dos entraves legislativos que as empresas de cobrança enfrentam nos Estados Unidos. “O mercado de cobrança é uma das indústrias mais regulamentadas no país. Cada estado tem seus procuradores gerais, seus departamentos financeiros e uma forma específica de trabalhar. Por isso, há dois anos a diretora da ACA decidiu implantar um programa de avanço na área legislativa para buscar o apoio da indústria e propor mudanças nas leis”, contou. Segundo Morris, em 2016 entrarão em vigor nos Estados Unidos novos regulamentos que vão afetar a área de forma significante. “As empresas pequenas estão sofrendo com as novas regras, que vão aumentar custos”. Hoje a dívida do consumidor americano é de US$ 3,33 trilhões de dólares, de acordo com o Federal Reserve. As assessorias de cobrança empregam mais de 136 mil pessoas que recuperaram US$ 55,2 bilhões só em 2013. O Projeto de Lei 4330 – que regulamenta a terceirização para qualquer atividade das empresas – foi um dos temas mais esperados. Para o advogado e professor universitário Carlos Pereira, o assunto é tratado com preconceito. Ele lembrou que não existe legislação que regulamente atividade fim e meio. “A jurisprudência não consegue entender e esclarecer qual seria efetivamente a atividade fim bancária. Precisamos mostrar para o judiciário e pra toda a cadeia que regula o setor trabalhador a licitude da terceirização”. E destacou que atualmente o Brasil possui 35 mil empresas de terceirização, sendo que o setor de crédito e cobrança representa 1% deste montante (140 mil empregados, aproximadamente). Ele acredita que o PL será aprovado, uma vez que vem caindo o número de carteiras assinadas no Brasil. “O momento político do país necessita desta aprovação. Considerando o cenário político, acredito que a presidente Dilma vai confirmar. Mas nós não estaremos navegando num mar de tranquilidade. Vamos continuar sofrendo o preconceito. Precisamos pensar em uma solução imediata, com cuidado, para ultrapassar este preconceito empregado”. O Fórum de Inovação é uma iniciativa do Instituto GEOC que busca incessantemente pela excelência e boas práticas na recuperação de crédito. O Instituto reúne 14 das maiores empresas de cobrança do Brasil, com cerca de 18 mil colaboradores e 15 mil posições de atendimento, que juntas são responsáveis por cerca de 30% do mercado brasileiro. São elas: Cesec, Global, Intervalor, J.A. Rezende, Localcred, ML, Multicobra, Novaquest, RBrasil, Redebrasil, Renac, Siscom, Way Back e Zanc. Inadimplência das empresas fecha o primeiro semestre com crescimento de 12,9%, revela Serasa Experian O Indicador Serasa Experian de Inadimplência das Empresas encerrou o primeiro semestre de 2015 com alta de 12,9%, na comparação com o mesmo período do ano anterior. É o maior crescimento nesta relação desde 2012, quando o índice registrou elevação de 16,5%. Na comparação mensal – junho x maio de 2015 –, o indicador teve leve alta de 0,1%. Na interanual – junho de 2015 x junho de AGENDA: O SEGUNDO SEMESTRE CHEIO DE NOVIDADES! segundo semestre de 2015 promete! Nos primeiros meses percorremos de norte a sul levando oportunidades de negócio e networking para os líderes da indústria. Repetindo o sucesso da primeira edição, no dia 24 de setembro Belo Horizonte sediará o 2º Congresso Regional de Crédito e Cobrança Sudeste. Já em novembro, São Paulo receberá o evento mais esperado do ano: o 11º Congresso Nacional de Crédito e Co- brança, que reunirá cerca de 2 mil líderes. Neste ano de crise, o tema escolhido foi: “Desafio do C: Combater as incertezas, Conquistar o consumidor e Consolidar o seu negócio”. Junto ao congresso, serão realizados o 1º Fórum Nacional de Cooperativismo de Crédito e o 1º EDUCRER – Fórum de Líderes em Educação financeira e Crédito Responsável. Os conteúdos especiais buscarão discutir formas de fortalecer o ciclo do crédito de forma sustentável. 2014, o índice também cresceu 19,2%. Segundo os economistas da Serasa Experian, a elevação da inadimplência na comparação interanual deve-se ao cenário de deterioração da atividade econômica, que continua impactando negativamente a inadimplência das empresas, seja pela redução da geração de caixa ou pelo aumento do custo de capital e financeiro das empresas. Na decomposição do indicador, as dí- vidas não bancárias foram as que mais pesaram para a leve alta do índice, com crescimento de 4,8% e contribuição de 1,8 p.p. A inadimplência com os bancos também subiu 1,3% e contribuiu com 0,3 p.p. Já os cheques sem fundos e os títulos protestados caíram 8,8% e 2,4% e contribuíram negativamente com 1,4 p.p. e 0,6 p.p., respectivamente, para que o indicador não subisse ainda mais em junho de 2015. PRÓXIMOS EVENTOS DA CMS: 2º Congresso Regional de Crédito e Cobrança Sudeste 24 de Setembro de 2015 | Belo Horizonte | Brasil 11º Congresso Nacional de Crédito e Cobrança 10 e 11 de Novembro de 2015 | São Paulo | Brasil 1º Fórum Nacional de Cooperativismo de Crédito 10 de Novembro de 2015 | São Paulo | Brasil 1º EDUCRER – Fórum de Líderes em Educação financeira e Crédito Responsável 11 de Novembro de 2015 | São Paulo | Brasil IGEOC tem novo diretor executivo O Instituto GEOC, que reúne as principais empresas de cobrança do Brasil, tem novo diretor executivo, Célio Lopes. Para ele, o setor de recuperação de crédito deverá passar, nos próximos anos, por intensas mudanças provocadas principalmente pelas novidades tecnológicas. “É um setor dinâmico onde o Brasil tem destaque no mundo. O Instituto GEOC é um instituto que reflete o empreendedorismo e a vanguarda dos gestores das principais empresas de cobrança do país, que buscam construir oportunidades em conjunto. Pretendo dar vazão a este empreendedorismo”. O presidente do Instituto, Jefferson Frauches Viana, explica que foi feito um amplo estudo do Estatuto do Instituto GEOC antes da revisão que transformou o Regime Executivo em Conselho de Administração. “O diretor executivo ficar à frente dos projetos e interesses do Instituto e dos contratantes das associadas. Com a profissionalização, o trabalho ficou ainda mais dinâmico”. CÉLIO LOPES Diretor executivo Instituto GEOC Célio Lopes tem mais de 20 anos de experiência nas áreas de crédito, cobrança, produtos de financiamen- to ao consumo, prevenção a fraudes, faturamento e meios de pagamento, back-office, gestão de unidades de negócio e canais de atendimento com atuação internacional na Argentina e no México. Trabalhou nas empresas Anhanguera Educacional, Itaú-Unibanco, Fináustria, GE, C&A e Credicard. O novo diretor executivo atuar diretamente na renegociação de despesas operacionais, homologação de fornecedores, desenvolvimento educacional e responsabilidade social para o setor, crescimento do número de associadas, participação do Instituto GEOC em entidades setoriais, alavancagem tecnológica e participação ativa em relação a interesses do setor como desoneração da folha de pagamento e terceirização. Qualquer empresa de recuperação de crédito no Brasil pode ingressar no Instituto, após se adequar as exigências da Certificação de Qualidade. As associadas do Instituto GEOC atuam em diversos segmentos, como cartões de crédito, produtos bancários para pessoa física e jurídica, veículos, utilities, grandes redes de varejo, cobrança mercantil e cobrança internacional em 150 países. Credit Performance 39 I Tendência maginar que o consumidor brasileiro pode acessar a internet e fazer um empréstimo online para quitar uma dívida, pagar um curso, investir no próprio negócio ou até mesmo comprar um carro ou qualquer outro bem de consumo era, até pouco tempo atrás, considerado por muitos como loucura. Hoje, isso já é mais real do que se imagina. A tendência, no entanto, começou no mercado internacional. Um grande exemplo é a companhia Lending Club, uma das maiores plataformas de crédito online do mundo, na qual os mutuários têm acesso a empréstimos a taxas mais baixas de juros que as praticadas por outras instituições, e os investidores fornecem capital em troca de ganhar dividendos sobre esses juros. Aqui no Brasil, empresas que prestam esse tipo de serviço financeiro também já começaram a aparecer e prometem virar tendência, especialmente frente ao cenário turvo que vem dificultando o modelo tradicional de concessão. O sócio do escritório Pinheiro Neto Advogados que assessora algumas dessas empresas nesse segmento, como a Simplic, Biva e Geru -, Bruno Balduccini, diz que a modalidade chegou com o viés da facilidade e praticidade de se obter crédito de forma rápida e desburocratizada. “Outro ponto que ficou claro com a experiência no País é que os brasileiros são naturalmente mais tecnológicos e se adaptam rapidamente a qualquer aplicativo ou estrutura online”, avalia. CRÉDITO ONLINE: UM JEITO NOVO DE FAZER EMPRÉSTIMO 40 Credit Performance Se veio apenas como tendência, ou se a moda vai pegar o mercado, ainda não sabe, mas empresas que chegaram no Brasil oferecendo esse modelo de concessão estão dando o que falar. Por Juliana Klein No caso da Simplic, por exemplo, Balduccini afirma que a tecnologia permitiu uma instituição financeira de pequeno porte realizar empréstimos em todo o Brasil sem possuir uma rede de agência ou força de venda externa. Ou seja, tudo foi feito via smartphones. “Essa estrutura permite a bancarização de um pedaço da população que não tem acesso ao sistema bancário por viver em um local remoto ou por não ser o target de uma instituição financeira de grande porte”, esclarece. As pioneiras A Simplic opera no País desde junho de 2014, sendo uma das primeiras plataformas a oferecer empréstimos pessoais 100% online. A empresa atua em cinco outros países além do Brasil: Estados Unidos, Inglaterra, China, Canadá e Austrália. A responsável pela Simplic, no entanto, é a Enova - multinacional de crédito fundada em 2003, em Chicago, nos Estados Unidos. A empresa já realizou empréstimos para mais de quatro milhões de clientes e em novembro de 2014, abriu capital na NYSE - bolsa de New York. O diretor de estratégias e operações da Simplic, Antonio Brito, reforça que o principal foco da empresa é oferecer empréstimos pessoais online de forma rápida, prática, sem burocracia e com segurança, através de uma tecnologia exclusiva, na qual permite que clientes de norte a sul do Brasil tenham a oportunidade de ter acesso a crédito, sem contar que não fazem restrição a nenhum tipo de cliente. “Profissionais liberais, autônomos, funcionários públicos, Outra empresa que está operando desde março de 2015 aqui é a Geru. O economista e sócio da empresa, Sandro Reiss, conta que começaram as atividades em 2013, e levaram dois anos para desenvolver e testar a plataforma do site até o lançamento. Entre os principais parceiros da empresa que tornam essas operações possíveis estão a Instituição Financeira Banco Bracce - que concede o crédito aos clientes, a Clicksign - que atua como cartório eletrônico, a Jumio - empresa que faz autentificação de documentos, além da parceria com birôs de crédito. De acordo com Reiss, o serviço oferecido pela Geru é semelhante ao empréstimo pessoal que a Simplic proporciona, podendo ser tomado por qualquer pessoa, desde que seja maior de idade, tenha um documento de identificação que conste RG, CPF e um comprovante de residência. São empréstimos entre R$2 mil e R$35 mil, com contratos de 12 até 36 meses. “A taxa de juros, no entanto, é determinada de acordo com o perfil do tomador com base na avaliação que fazemos. Mas ela pode variar de 25% a 80% ao ano”, informa. Crédito para empreendedores Antonio Brito Diretor de estratégias e operações da Simplic privados, aposentados, ou ainda clientes com restrições nos serviços de proteção ao crédito podem pedir empréstimo. Se aprovados, o dinheiro solicitado é transferido para a conta do cliente em poucas horas, sem sair de casa”, explica. O produto oferecido pela Simplic é um empréstimo pessoal que o cliente pode solicitar entre R$500 e R$2.500,00 e escolher a opção de pagá-lo em até 3, 6, 9 ou 12 vezes. Atualmente, a taxa de juros do empréstimo é fixa em 14,90%. “Essa taxa é competitiva e está abaixo da praticada por outros credores dentro dessa modalidade de empréstimo”, considera Brito. Uma das últimas empresas a estrear no mercado foi a plataforma Biva, fundada pelo advogado Paulo David e pelo administrador financeiro Eduardo Teixeira. A empresa, ainda uma startup, tem o aval do fundo de investimento Vox Capital, de Antonio Moraes Neto, herdeiro do Grupo Votorantim, e do fundo argentino KaszeK Ventures, dos fundadores do Mercado Livre. A proposta da empresa tem um modelo de negócio inédito no Brasil, conhecido por peer-to-peer lending, ou empréstimo de pessoa para a pessoa. A ideia não apenas oferecer crédito, mas identificar pessoas que buscam alavancar o próprio negócio. “Ser empreendedor no Brasil é um grande desafio e procuramos histórias bacanas de pequenos empresários que ainda não tem crédito disponível ou utilizam produtos com taxas muito altas. Já tivemos uma cliente que usava o próprio cartão de crédito para investir”, conta o executivo, que releva que com apenas quatro meses de atividade, a plataforma conta com 2 mil usuários cadastrados, 400 investidores Credit Performance 41 Tendência ofertam taxas de juros menores que a do mercado para os tomadores e, por outro lado, acenam com uma remuneração melhor para os investidores. O atrativo com certeza reside na possibilidade de obtenção de crédito a um custo menor que o ofertado pelo mercado tradicional, justamente por não haver uma estrutura física de agência. Algumas organizações no Brasil, no entanto, estão oferecendo crédito em parceria com esse tipo de plataforma, mas os juros não tem se mostrado muito diferente do tradicional”, analisa. Sandro Reiss Economista e 600 a 800 tomadores de crédito. “A plataforma esta crescendo e queremos trabalhar com poucos projetos, mas de qualidade. Nossa ideia é gerar de 10 a 15 projetos por dia para oferecer crédito de R$ 10 mil a 50 mil para empresas”, conta. O sócio do escritório Pinheiro Neto Advogados compartilha da opinião de Lemos. “Em muitas dessas plataformas como o empréstimo é clean (i.e. sem garantias) as taxas de juros e o CET (custo efetivo total) costuma ainda ser muito alto. Realmente, a conveniência de se contratar um empréstimo no site não deve ser o único motivo da operação. O custo do financiamento deve pesar mais do que tudo”, avalia Balduccini. Modelo nacional x internacional A tendência da plataforma de empréstimo online aportou no País, mas há, contudo, uma diferença entre as empresas brasileiras e as de fora que oferecem esse tipo de serviço. Segundo o especialista em finanças e coordenador do curso de administração da Universidade Mackenzie Campinas, Luiz Carlos Lemos, aqui não são as próprias empresas que fazem os empréstimos diretos entre tomadores e investidores pela internet, como a Lending Club. Isso porque, para atender a atual legislação do Brasil, as plataformas precisam estar associadas a um Banco que possa prover os recursos e assumir os seus riscos de crédito. No caso da Geru é correspondente do Banco Bracce e da Simplic é um correspondente bancário da instituição financeira SorocredCFI S.A. Lemos explica ainda que a vantagem dessa modalidade de empréstimo online, além da desburocratização, seria, exatamente, a possibilidade de redução do spread bancário. “Empresas como a Lending Club 42 Credit Performance Luiz Carlos Lemos Especialista em finanças e coordenador do curso de administração da Universidade Mackenzie Campinas Mesmo assim, Balduccini diz que hoje devem ser levadas em consideração a agilidade no atendimento e a experiência concierge de se tomar empréstimo, independentemente da classe social, além, é claro, da desburocratização do processo. “Além de tudo isso, custos de empréstimos mais baixos”, espera. Sandro Reiss enfatiza: “a modalidade que costumamos fazer é sem sombra de dúvidas mais barata sim. É só comparar com o que está disponível publicamente no Banco Central. Na forma de empréstimo pessoal com garantia e consignação, ninguém oferece uma contra proposta”, argumenta. De acordo com os últimos dados divulgados pelo Banco Central em maio, as taxas de juros das instituições financeiras no mercado variam de 14% a 1038% ao ano no crédito pessoal não consignado, sendo os bancos mais populares de 68% a 312%; no cheque especial de 26% a 455% ao ano e no cartão de crédito de 81% a 672% ao ano. Futuro do mercado Segundo os especialistas, é difícil prever se a modalidade de empréstimo online será o futuro da concessão de crédito, mas, seguramente, é uma tendência que não pode ser desconsiderada. “No futuro, ter um banco com uma estrutura gigante de agências e pontos físicos pode deixar de existir. Afinal, essa estrutura física custa caro e esse custo vai ser repassado para o tomador do empréstimo. Se por outro lado estamos falando de uma estrutura leve e com custos mais baixos e escaláveis essa estrutura poderá repassar esses benefícios para o tomador final na forma de juros mais baixos”, reflete Bruno Balduccini. Sandro Reiss complementa que esse é um jeito muito mais moderno de tomar crédito. “Tem muitas empresas surgindo oferecendo formas de empréstimo bastante inovadoras. Então por que não trabalhar com ferramentas de tecnologia, sendo uma forma mais segura, privada, transparente e mais barata do que as outras? Não sei se é o futuro da concessão, mas que é uma modalidade mais moderna não tenho a menor dúvida”, afirma. Luiz Carlos Lemos vai mais longe. “Não há nada que impeça os bancos de hoje desaparecem no futuro, porém, acredito que, em caso de tornar-se um processo irreversível, o mais provável é que os tradicionais se reinventem e passem a incorporar o modelo”, conclui o executivo que diz que a Geru está preparada para fazer entre 500 a 1.000 empréstimos em 2015, com valor médio entre R$ 10 mil e R$ 15 mil. • Mercado na Mira Investimentos nacionais e estrangeiros trazem novos players ao mercado de C&C A inda que muitos digam que estamos em uma crise econômica, alguns empresários brasileiros enxergam o momento como oportunidade para crescer, expandir e unir para se tornarem ainda mais fortes. Na indústria de crédito e cobrança foram muitas novidades que vieram nessa esteira de produção positiva, com investimentos e parcerias nacionais e estrangeiras que prometem dar uma chacoalhada nesse mercado. A primeira empresa do setor a anunciar investimentos foi a Intervalor, em maio deste ano, quando recebeu um aporte financeiro do grupo alemão arvato Financial Solutions, subsidiária da arvato, provedora internacional de serviços de tecnologia. Segundo Luis Carlos Bento, presidente do Grupo Intervalor, o namoro entre as empresas começou há três anos e, depois de muitas negociações, a arvato resolveu que a Intervalor seria a parceira complementar para o avanço do grupo global na América Latina. O investimento internacional da arvato permitiu a aquisição de 40% do capital da empresa brasileira. “Começa agora uma nova etapa na história da Intervalor. Enxergamos essa parceria como uma oportunidade real de crescimento e expansão de negócios para a empresa”, explica Bento, que acentua que ambas as empresas estão alinhadas em termos de objetivos para o Brasil e o planejamento 44 Credit Performance Por Cris Moraes Indústria segue em constante movimento e evolução, sendo que 2015 está sendo marcado pela expansão e consolidação de empresas, como Flex, Intervalor e Paschoalotto, que projetam crescimento e traçam metas arrojadas de market share. de ações futuras será facilitado pelo entendimento e confiança construída durante o período de negociação. Para o executivo da Intervalor, a grande diferença de um investidor tradicional para a arvato é que o novo sócio é um operador global no ciclo de crédito e vem para o Brasil aportar conhecimentos, produtos e tecnologias para desenvolver o mercado nacional. “Não é um investidor puro. A arvato vai contribuir para o crescimento com os produtos da Intervalor, como risk management, fraudes e comércio eletrônico”. A ideia é aproveitar clientes globais da arvato para ter um atendimento diferenciado no Brasil, com produtos adequados à realidade brasileira. Como a Intervalor já teve experiências e negócios com o grupo alemão ao longo dos últimos anos, o processo de governança não foi uma grande dificuldade. O maior desafio será fazer mais com menos no atual cenário de dificuldade econômica, aumento de inadimplência e desempre- Luis Carlos Bento Presidente do Grupo Intervalor Credit Performance 45 Mercado na Mira go. “A Intervalor usa tecnologia e utiliza a cobrança de forma mais inteligência e eficiente, ou seja, com uma estrutura de custos mais adequada para a realidade que estamos vivendo”, aponta Bento. Para ele, o uso de modelagem e analytics na identificação de clientes permite que haja mais propensão a realizar estratégias e a arvato pode contribuir muito na melhoria desses processos. “Vamos integrar um gigante com toda a expertise no país. Sabemos que existem oportunidade para um player global e, juntos, vamos identificar essas oportunidades para consolidação e fortalecimento no mercado”, finalizou. Flex ingressa no segmento de C&C dois sites, a atuação foi ampliada com uma nova unidade na Zona Leste da capital, aproximando o local de trabalho da região com maior oferta de trabalho. Mas a grande novidade da empresa no setor de C&C foi a união da Flex com o Grupo RR, um dos grandes players desse mercado. “As duas empresas são vencedoras e têm mostrado um crescimento acelerado e sólido nos últimos anos, calcado na inovação e capacidade de geração de negócios. Estamos muito contentes por ter encontrado uma empresa como a RR, com princípios e valores semelhantes, além de serviços complementares aos da Flex. Teremos ainda mais força e capacidade de crescimento, podendo oferecer aos A Flex Contact Center, empresa catarinense que está há seis anos no mercado, cujo presidente é Topázio Silveira Neto, experiente executivo que implementou os primeiros contacts centers no país, também ingressou em um processo de crescimento e expansão acelerado em 2014. Depois do movimento de interiorização da empresa, focado na implantação de sites em cidades com capacidade de mão de obra qualificada, mas pouca oferta de trabalho, a empresa garantiu o aporte financeiro do fundo de private equity Stratus, que tem foco estratégico no segmento de middle-market, especialmente em empresas de médio porte com potencial de crescimento acelerado. Para Alberto Camões, sócio da Stratus, além da Flex ser reconhecida como uma ótima empresa para se trabalhar devido às oportunidades que gera para os funcionários, possui uma excelente performance e uma plataforma de gestão de relacionamento inovadora. “A Flex pode ser considerada um modelo e certamente atuará na consolidação de empresas deste mercado”, aponta. Se o último ano brilhou para a Flex, com a inauguração de sites em Lages e Xanxerê, ambos no interior de Santa Catarina, as boas notícias continuavam a soprar a favor, com a parceria com a Universidade Anhembi Morumbi, criando um polo de Educação a distância, garantindo formação para todos os profissionais. Em São Paulo, onde a empresa também contava com 46 Credit Performance Topázio Silveira Neto Presidente Flex Contact Center clientes e ao mercado processos para uma gestão de relacionamentos ainda mais eficiente e dentro do conceito full service”, destacou Topázio Silveira Neto, presidente da Flex Contact Center. “Estamos criando uma empresa mais forte e eficiente, com maior capacidade para geração de empregos, contribuindo para o desenvolvimento social e econômico do país”, apontou Fabio Ruiz, presidente do Grupo RR. Para ele, o grande diferencial nessa união é que as empresas são complementares no campo de atuação. “Temos conhecimentos e especializações diferentes, mas ambas as empresas acreditam na capacidade de crescimento, na qualidade de serviços e na inovação que permitem a nossa consolidação no mercado brasileiro”, acrescentou. A Flex e RR, agora juntas, formam a Flex RR Gestão de Relacionamentos, uma empresa com mais de 10 mil profissionais, 12 unidades e com projeção de R$ 450 milhões de faturamento para 2015. Novos mercados para a Paschoalotto Já a Paschoalotto Serviços Financeiros, também do segmento de contact center, passou a contar com a GIF Crédito Participações, que faz parte do grupo econômico Gávea Investimento, fundada pelo ex-presidente do Banco Central, Armínio Fraga. Com a entrada do sócio, a meta da empresa é garantir uma fatia de 20% do mercado nacional de call centers dentro de cinco anos. Atualmente, a empresa responde por uma fatia de 7% do mercado, o que já a posiciona como a maior companhia de recuperação de crédito do País. Para o vice-presidente da Paschoalotto, Eric Garmes de Oliveira, a entrada dos investidores tem como principal objetivo expandir a atuação da empresa dentro do seu segmento e beneficiar a exploração de novos mercados. Atualmente, a empresa atua essencialmente na recuperação de créditos bancários, mas, com a crise econômica, outras demandas se intensificaram, como a do ramo educacional, industrial, de varejo e serviços. “Criamos, em 2015, a Paschoalotto Contact Center, que pode ser contratada por grandes empresas para venda de serviços, atendimento a clientes e pesquisas de satisfação para fidelização de consumidores. É um ramo novo, também com potencial para ser expandido”, pontua o vice-presidente. Se todos os planos se concretizarem como o esperado, Eric Garmes de Oliveira acredita que, no mesmo período de cinco anos, a Paschoalotto possa dobrar seu número de funcionários. “A expectativa é chegar a 15 mil colaboradores, com a possibilidade de abrir novas unidades no interior do Estado”, revela. Além da sua sede em Bauru, a empresa, fundada em 1990, mantém outras unidades na cidade, bem como nos municípios de Agudos e Marília.• Análise setorial O mercado imobiliário encontra-se em um período de transição. Nos anos 2000, devido às mudanças institucionais que deram mais segurança aos bancos e aos consumidores, juntamente com a melhora do cenário macroeconômico - redução do desemprego, aumento da renda, redução da taxa de juros etc. -, verificaram-se vários anos de crescimento expressivo nesse setor. Mas, de uns meses para cá, nota-se problemas tanto em relação à oferta de crédito quanto à demanda. Uma delas, inclusive, e talvez a mais emblemática de 2015, foi a Caixa Econômica Federal anunciar a elevação dos juros para financiar imóveis com recursos da poupança e reduzir o percentual máximo de financiamento de imóveis usados, passando de 80% ou 70% para 50% ou 40% do valor de avaliação. Nadando contra ou a favor da maré? Com mudanças nas regras de financiamento e aumento das taxas de juros pela Caixa Econômica Federal, há chances promissoras de bancos privados pegarem essa fatia de mercado. Especialistas analisam esse cenário e o futuro do crédito imobiliário para o consumidor. Em grande parte, os saques da poupança ocorreram após a alta da SELIC. A poupança deixou de ser uma opção atrativa, prova disso é que, desde o início do ano, a captação líquida vem diminuindo mês a mês. Em abril, por exemplo, foi registrada a pior captação para o mês desde o início da série histórica do Banco Central, de 1995”, informa a especialista e sócia da Akamines Negócios Imobiliários, Daniele Akamine. Na visão do diretor de Habitação da Caixa Econômica, Teotônio Rezende, o mercado imobiliário brasileiro realmente passa por um momento de transição, mas isso significa uma adequação à nova realidade das empresas estarem direcionando seus esforços para comercializar o estoque de imóveis já prontos ou em produção, reduzindo o volume de novos lançamentos. “Do lado da demanda, embora não esteja tão aquecida como há dois anos, ainda há um nível expressivo, principalmente no segmento de média e baixa renda”, considera. Como parâmetro, o número de contratações no primeiro trimestre de 2015 da Caixa, em valor, foi de R$ 27,1 bilhões, com 228,8 milhões de unidades habitacionais contratadas, resultado 2,5% superior ao mesmo período de 2014. No entanto, a expectativa é que, no corrente ano, os volumes aplicados fiquem um pouco abaixo do verificado em 2014, segundo Rezende. José Ronaldo Souza Júnior Professor de economia do Instituto Brasileiro de Mercado de Capitais do Rio de Janeiro (Ibmec-RJ) O professor de economia do Instituto Brasileiro de Mercado de Capitais do Rio de Janeiro (Ibmec-RJ), José Ronaldo Souza Júnior, avalia que, em relação à oferta, os vultosos saques das contas de poupança foi o que levou a reduzir significativamente os valores disponíveis aos bancos para financiar a compra de imóveis. “Já no que se refere à demanda por crédito, observa-se uma piora devido ao elevado nível do comprometimento da renda das pessoas com pagamentos dos serviços das dívidas e à reversão do quadro macroeconômico, com aumento do desemprego, redução da renda e alta da inflação”, aponta. O diretor de habitação da Caixa declara ainda que as recentes medidas adotadas pelo Conselho Curador do FGTS e pelo Conselho Monetário Nacional tratam-se de iniciativas para viabilizar o financiamento expressivo de unidades habitacionais por parte das instituições financeiras, com efeito positivo na comercialização do atual estoque de imóveis. para a fatia do mercado que não está sendo apoiada pela Caixa, “, cita. Embora esse momento possa oferecer uma oportunidade para os bancos privados ganharem mercado em relação aos bancos públicos, a reversão do cenário macroeconômico tende a reduzir a disposição das instituições privadas de brigar por este mercado. “Não acredito que os privados pretendam avançar de forma agressiva porque também estão sofrendo com a redução dos recursos depositados na poupança e tendem a se manter cautelosos em momentos de crise econômica”, opina o professor José Ronaldo Souza Júnior, do Ibmec-RJ. Daniele Akamine Especialista e sócia da Akamines Negócios Imobiliários Oportunidade à vista A especialista Daniele Akamine, contudo, rebate que, caso não tenha alteração nessa realidade - o que não deve acontecer esse ano -, os consumidores deverão buscar opções de financiamento em outros bancos, especialmente nos privados, onde não existe distinção entre financiamento de imóvel novo e usado e a poupança para a compra do imóvel é de 20%. De acordo com Daniele Akamine, apesar do aumento das taxas de juros para financiamento de imóveis nos últimos meses, ainda existem boas opções no mercado. “Bancos como Bradesco e Banco do Brasil não alteraram o percentual de financiamento e o BB ainda aumentou o prazo de 360 para 420 meses. Esse fato demonstra a disposição em continuar emprestando, principalmente Como ficam os consumidores Segundo o professor do Ibmec-RJ, com todas essas mudanças no mercado, os consumidores provavelmente terão mais dificuldades para obter crédito imobiliário ou terão que se sujeitar a pagar taxas de juros mais altas. “Muitos ainda terão de optar por aguardar a melhora do mercado e juntar mais dinheiro para a entrada. Na verdade, Por Juliana Klein 48 Credit Performance Credit Performance 49 Análise setorial juntar 50% do valor do imóvel é difícil em qualquer País. No entanto, nas nações mais avançadas, os consumidores usualmente têm acesso mais fácil e barato a financiamentos imobiliários de longo prazo e com baixo valor de entrada. No caso brasileiro, não há muitas alternativas no momento”, avalia. Daniele tem uma opinião diferente e considera esse um bom momento para investir. “Com as construtoras com grandes estoques e o financiamento mais difícil para imóveis usados na Caixa, muitas oportunidades surgirão. O consumidor que barganhar conseguirá bons descontos e boas taxas de juros em outros bancos”, confia. Para equalizarem o estoque, ela diz, inclusive, que muitas construtoras já estão oferecendo descontos que chegam a 40%, sem contar a oferta de prêmios, como viagens de lua de mel, entre outras ações. Souza Júnior do Ibmec observa que a redução do valor dos imóveis pode acontecer. “Aliás, o preço dos imóveis medido pelo índice FipeZap apresentou um alta de cerca de 5% nos últimos 12 meses terminados em abril deste ano, bem menor que a alta da inflação medida pelo Índice de Preços ao Consumidor Amplo (IPCA), que foi de 8,17% no mesmo período”, analisa. Teotônio Rezende Diretor de Habitação da Caixa Econômica O professor observa que as construtoras já estão sofrendo as consequências da crise econômica e da escassez de crédito. E, quando os imóveis ficam prontos, os consumidores precisam conseguir financiamento para 50 Credit Performance pagar o saldo devedor com a construtora. Mas, com a piora do mercado, muitos consumidores não conseguem o financiamento ou simplesmente desistem da compra. “O resultado direto são as recentes promoções anunciadas pelas construtoras para tentar reduzir seus estoques de imóveis”, ressalta. Teotônio Rezende da Caixa endossa a opinião do professor e completa que dado o estoque de imóveis atualmente disponível para comercialização, é provável que, por um determinado período, a valorização dos imóveis não supere as taxas de inflação. Além disso, de acordo com Rezende, essas mudanças surtirão efeito no consumidor em “poupar mais”. “É uma praxe, na maioria dos países, que primeiramente as famílias poupem uma parcela de recursos para, somente então, pleitearem um financiamento para complementar a aquisição da casa própria. Isso, inclusive, era uma realidade vivenciada até há algum tempo em nosso País. Por isso, é possível que haja um retorno ao saudável hábito de fazer uma poupança prévia para aquisição da casa própria”, finaliza o diretor de habitação da Caixa. • Como ficam as condições em cada banco A taxa de juros para imóveis enquadrados no SFH (Sistema Financeiro de Habitação) é de 9,8% desde o dia 07/05/2015. As condições para a concessão de crédito permanecem inalteradas, inclusive quanto ao percentual de 80% do valor de avaliação para financiamento de imóveis novos ou usados. O prazo do financiamento é de até 30 anos, sendo o percentual de financiamento máximo de até 70% do valor de avaliação do imóvel residencial, seja novo ou usado. As taxas de juros variam de acordo com o relacionamento do cliente com o banco e o foco são os correntistas. Segundo o banco, o Itaú possui uma oferta de crédito imobiliário consistente e com taxas e prazos competitivos com o mercado. As condições do crédito imobiliário são definidas conforme o relacionamento com o cliente, com taxas a partir de 10,1% a.a + TR e financiamento máximo de até 80% do valor do imóvel. A instituição promoveu uma série de aprimoramentos e adaptações nas linhas de crédito imobiliário SBPE, buscando melhorar as condições para os clientes pessoa física para aquisição da casa própria e para a pessoa jurídica no financiamento à produção de projetos habitacionais. Dentre as principais melhorias estão: ampliação do prazo de financiamento de 360 para até 420 meses dependendo do perfil de renda do cliente; manutenção para todos os clientes do percentual de financiamento de 80% sobre o valor do imóvel (novo ou usado); maior flexibilização na aplicação das taxas de juros conforme o nível de relacionamento do cliente com o banco; para determinadas situações, maior poder de escolha por parte do cliente acerca da melhor fórmula de cálculo da prestação (adoção de múltiplas metodologias: SAC ou Price). Com as mudanças ocorridas nas taxas e na quota máxima de financiamento, os juros para imóveis até R$ 750 mil variam de 9 a 9,45% ao ano + TR e financiamento máximo de até 50% para imóveis usados e até 80% para as demais modalidades, como novos, por exemplo. Já para imóveis acima de R$ 750 mil, as taxas são de 10,48% a 11% ao ano + TR e valor máximo financiável de até 40% para imóveis usados e até 70% os de demais.