altus

Av. Theodomiro Porto da Fonseca, 3101 Lote 01

Bairro Duque de Caxias

93020-080 São Leopoldo RS Brasil

Fone: 55 51 35899500 Fax : 55 51 35899501

http://www.altus.com.br

ALTUS SISTEMAS DE AUTOMAÇÃO S.A.

PROPOSTA DA ADMINISTRAÇÃO

Companhia Aberta

CNPJ nº 92.859.974/0001-43

Sao Leopoldo, 24 de março de 2015.

A Altus Sistemas de Automação S.A. vem, atendendo as disposições da Instrução CVM nº 481/09,

que se aplica exclusivamente a companhias abertas que possuem ações admitidas à negociação em

mercados regulamentados, especialmente no que diz respeito ao disposto nos artigos 8º a 21 dessa

Instrução, disponibilizar a seus acionistas documentos e informações para a realização da Assembleia

Geral Ordinária da Companhia de 24/04/2015.

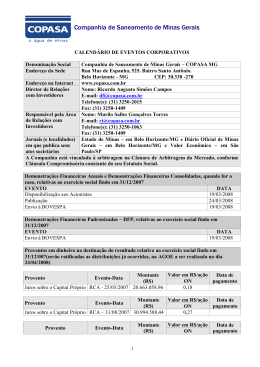

Referência

Art. 9 I

Item

Relatório da Administração

Art. 9 II

Cópia das Demonstrações Financeiras

Art. 9 III

Art. 9 IV

Comentários dos Administradores

Parecer dos Auditores Independentes

Art. 9 V § 1 I

Formulário de Demonstrações Financeiras

Padronizadas - DFP

Proposta de destinação do lucro líquido do

exercício

Informações sobre candidatos indicados pela

administração

Cópia do estatuto social com destaque para as

alterações propostas

Relatório com justificativa para as alterações

propostas para o Estatuto Social

Proposta de remuneração dos Administradores

Informacoes indicadas no item 13 do Formulário

de Referência

Proposta de aumento de capital social

Art. 9 V § 1 II

Art. 10

Art. 11 I

Art. 11 II

Art. 12 I

Art. 12 II

Art. 14

Local de disponibilização

Divulgado em 18/03/2015 pelo

EmpresasNet

Divulgado em 18/03/2015 pelo

EmpresasNet

Anexo I

Divulgado em 18/03/2015 pelo

EmpresasNet

Divulgado em 18/03/2015 pelo

EmpresasNet

Anexo II

Anexo III

Anexo IV

Anexo V

Anexo VI

Anexo VI

Anexo VII

Atenciosamente,

______________________________

Altus Sistemas de Automação S.A.

Fabiano Gunther Favaro

Diretor Financeiro e de Relações com Investidores

1

ANEXO I

10.1. Condições financeiras e patrimoniais gerais

Os diretores devem comentar sobre:

a. Condições financeiras e patrimoniais gerais

Com relação ao período findo em 31 de dezembro de 2014: Em 2014 a Altus S.A. apresentou

crescimento em sua receita bruta de 9% em relação a 2013, demonstrando crescimento oriundo de

sua performance no mercado. Este crescimento de receita é compatível com sua atual carteira de

contratos e está em sintonia com o Plano de Negócios da Empresa para o período 2014-2019. Foram

registrados avanços importantes em termos de vendas de integração de sistemas e geração de valor

como consequência de contínuos investimentos em Pesquisa, Desenvolvimento e Inovação,

Processos Produtivos e Gestão.

Indices de Liquidez e de Endividamento: A disponibilidade financeira consolidada, ao final de 2014,

foi de R$ 8.764 mil. As aplicações financeiras representavam 55% desta disponibilidade, estando

registradas integralmente no circulante.

O endividamento bancário bruto consolidado atingiu, nessa mesma data, o montante de R$ 58.724

mil, estando R$ 24.995 mil (43%) registrados no passivo circulante e R$ 33.729 mil (57%) no passivo

não circulante. Os indexadores do endividamento bancário bruto consolidado foram:

Taxa fixa de 11,73% a.a. para o P&G do BNDES

Taxa fixa de 9,60% a.a. para o FINEM do BNDES

Taxa fixa de 4,00% a.a. para o FINEP do BNDES

TJLP mais taxa fixa de 1% a.a. para o Prosoft do BNDES

Taxa fixa de 19,26% a.a. para capital de giro

Taxa fixa de 18,54% a.a. para CDC

Taxa fixa de 18,68% a.a. para arrendamento financeiro

Assim, o endividamento bancário líquido consolidado atingiu R$ 49.960 mil no final de 2014, uma

redução de 12,5% em relação ao final de 2013. A relação entre este valor e o EBITDA no período dos

últimos 12 meses de 2014 (R$ 14.742 mil), ficou em 3,39 vezes, superior ao índice de 5,27 vezes no

final de 2012.

Com relação ao exercício social de 2013: Em 2013 a Altus S.A. apresentou redução em sua receita

bruta de 4% em relação a 2012, demonstrando dificuldades em função de sua performance em

vendas durante o ano de 2012 e no início de 2013. Além disto, os resultados auferidos foram apenas

razoáveis diante da expectativa em função dos pontos mencionados abaixo:

a postecipação da decisão de compra e também de trâmites de compra por parte de clientes

em relação a projetos de vulto que deveriam ter sido comercializados e faturados em 2013;

uma composição final de custos pouco vantajosa em função de que projetos com custos

inferiores e margens superiores ainda não tiveram receitas reconhecidas, em função do

estágio desses projetos;

2

o resultado financeiro negativo foi pressionado em função da ausência de geração de caixa

da empresa pelas postecipações de receitas mencionadas nos itens anteriores e ainda pelas

postecipações dos encaixes de empréstimos contratados junto ao BNDES e à Finep.

Indices de Liquidez e de Endividamento: A disponibilidade financeira consolidada, ao final de 2013,

foi de R$ 9.499mil. As aplicações financeiras representavam 51% desta disponibilidade, estando

registradas integralmente no circulante.

O endividamento bancário bruto consolidado atingiu, nessa mesma data, o montante de R$ 66.569

mil, estando R$ 22.383mil (34%) registrados no passivo circulante e R$ 44.186 mil (66%) no passivo

não circulante. Os indexadores do endividamento bancário bruto consolidado foram:

Taxa fixa de 9,59% a.a. para o P&G do BNDES

Taxa fixa de 9,60% a.a. para o FINEM do BNDES

Taxa fixa de 4,01% a.a. para o FINEP do BNDES

TJLP mais taxa fixa de 1% a.a. para o Prosoft do BNDES

Taxa fixa de 14,88% a.a. para capital de giro

Taxa fixa de 17,38% a.a. para arrendamento financeiro

Assim, o endividamento bancário líquido consolidado atingiu R$ 57.070 mil no final de 2013, um

acréscimo de 23,9% em relação ao final de 2012. A relação entre este valor e o EBITDA no período

dos últimos 12 meses de 2013 (R$ 4.897 mil), ficou em 11,6 vezes, superior ao índice de 5,27 vezes

no final de 2012.

Com relação ao exercício social de 2012: Em 2012 a Altus Sistemas de Automação S.A. apresentou

crescimento em sua receita bruta de 11,23% em relação a 2011, demonstrando sintonia com sua

performance no mercado. Este crescimento de receita é compatível com sua atual carteira de

contratos e estava alinhado com o Plano de Negócios da Empresa para o período 2012-2016.

10.1 - Condições financeiras e patrimoniais gerais

Foram registrados avanços importantes em termos de vendas de integração de sistemas e geração

de valor como consequência de contínuos investimentos em Pesquisa, Desenvolvimento e Inovação,

Processos Produtivos e Gestão.

Ao final de 2012 a Altus acumulou R$ 8.657 mil de EBITDA, atingindo 9% da receita líquida. Como

consequência de um ano de atuação comercial vigorosa, apresenta uma carteira de contratos no

início de 2013 de aproximadamente R$ 131 milhões, apoiando-se na venda de produtos e serviços

de elevado conteúdo tecnológico.

Índices de Liquidez e de Endividamento: A disponibilidade financeira consolidada, ao final do ano de

2012, foi de R$ 8.222 mil. As aplicações financeiras representavam 33% desta disponibilidade,

estando registradas integralmente no circulante.

O endividamento bancário bruto consolidado atingiu, nessa mesma data, o montante de R$ 54.265

mil, estando R$ 22.837 mil (42%) registrados no passivo circulante e R$ 31.428 mil (58%) no passivo

não circulante. Os indexadores do endividamento bancário bruto consolidado foram:

Taxa fixa de 10,12% a.a. para o FINEM do BNDES

Taxa fixa de 4,13% a.a. para o FINEP do BNDES

TJLP mais taxa fixa de 4% a.a. para BNDES automático/ Finame – HSBC

TJLP mais taxa fixa de 1% a.a. para o Prosoft do BNDES

Taxa fixa de 14,93% a.a. para capital de giro

3

Taxa fixa de 16,74% a.a. para arrendamento financeiro

Assim, o endividamento bancário líquido consolidado atingiu R$ 46.043 mil no final de 2012, um

acréscimo de 16% em relação ao final de 2011. A relação entre este valor e o EBITDA no período dos

últimos 12 meses de 2012 (R$ 8.657 mil), ficou em 5,32 vezes, superior ao índice de 4,53 vezes no

final de 2011.

b. Estrutura de capital e possibilidade de resgate de ações ou quotas, indicando:

i. hipóteses de resgate

ii. fórmula de cálculo do valor de resgate

Os objetivos da Companhia ao administrar seu capital são os de salvaguardar a capacidade de

continuidade para oferecer retorno aos acionistas e benefícios às outras partes interessadas, além

de manter uma estrutura de capital ideal para reduzir esse custo.

Para manter ou ajustar a estrutura do capital, a Companhia pode rever a política de pagamento de

dividendos, devolver capital aos acionistas ou, ainda, emitir novas ações ou vender ativos para

reduzir, por exemplo, o nível de endividamento. Os índices de alavancagem financeira em 31 de

dezembro de 2014 e 2013 podem ser assim sumariados:

Estrutura de capital (R$ mil)

31/12/2014

31/12/2013

31/12/2012

31/12/2011

184.329

170.715

129.385

110.643

-8.764

-9.499

-8.222

-10.978

(=) Dívida líquida

175.565

161.216

121.163

99.665

(+) Total do patrimônio líquido

17.975

18.196

20.635

21.075

(=) Total do Capital

193.540

179.413

141.798

120.740

91%

90%

85%

83%

Total do passivo exigível

(-) Caixa e equivalentes de caixa

Índice de alavancagem financeira - %

O aumento do índice de alavancagem financeira em 2014 é motivado principalmente pela redução

da dívida líquida da Companhia.

O capital social em 31 de dezembro de 2014 é representado por 8.165.693 ações ordinárias

nominativas, sem valor nominal (2013 - 8.122.918) e 5.299.691 (2013 - 5.299.691) ações

preferenciais, resgatáveis, nominativas escriturais sem valor nominal, resgatáveis a partir do

exercício que se encerrará em 31 de dezembro de 2018.

Segundo o acordo de acionistas nº 10.6.0127.2 celebrado entre o BNDES Participações S.A., HCA

Participações S.A. (acionista controladora) e os controladores indiretos, aditado em 14/05/2012,

14/01/2013 e 13/12/2013:

Se a acionista controladora realizar as operações, especificadas e definidas no acordo de

acionistas, sem a anuência do BNDESPar, este poderá exercer alternativamente, a seu exclusivo

critério, o direito de venda conjunta de acordo com um dos cinco valores descritos a seguir,

ajustados, se for o caso, por eventuais bonificações, grupamentos e/ou desdobramentos de

ações, ou ainda exercer o direito de compra e venda compulsória:

Valor proposto por terceiros para aquisição das ações de propriedade da acionista

controladora ou dos controladores indiretos;

o valor patrimonial da ação apurado por balanço especialmente levantado para este fim,

atualizado, desde a data de encerramento do balanço de referência até a data do efetivo

pagamento, pela variação positiva do Índice Geral de Preços-Mercado (IGP-M),

4

divulgado pela Fundação Getúlio Vargas (FGV), do mês anterior à referida atualização e

calculado pro rata temporis. O balanço de referência deverá ser auditado por empresa

registrada na CVM;

valor correspondente ao preço de emissão das ações atualizado monetariamente pro

rata temporis, a partir das datas de integralização de ações pela BNDESPAR até a data

do efetivo pagamento, pela variação da Taxa de Juros de Longo Prazo (TJLP), acrescido

de um spread de 12% (doze por cento) ao ano;

valor econômico da ação apurado na forma do item 3.6.1. e seguintes; e

valor correspondente ao preço de emissão das ações atualizado, a partir das datas de

integralização de ações pela BNDESPAR até a data do efetivo pagamento, pela variação

positiva do Índice Geral de Preços - Mercado (IGP-M), divulgado pela Fundação Getúlio

Vargas (FGV), do mês anterior à referida atualização e calculado pro rata temporis,

acrescido de juros de 12% (doze por cento) ao ano.

Em cumprimento à criação do “Fundo de Resgate” – Fundo contábil para resgate das ações

preferenciais de propriedade da BNDESPAR, a Acionista Controladora e os Controladores

Indiretos aprovaram a destinação para o referido Fundo 30% (trinta por cento) do lucro

líquido apurado pela Companhia, em cada exercício social, a partir do exercício social

encerrado em dezembro de 2010, e cujo limite máximo deverá corresponder ao valor total

das ações preferenciais ou das ações ordinárias de titularidade da BNDESPAR a serem

resgatadas.

A Companhia terá o direito de resgatar anualmente as ações preferenciais de titularidade da

BNDESPAR a partir do início do exercício social que encerrar-se-á em 31 de dezembro de

2018 (“Direito de Resgate”)

Caso a Companhia opte por exercer seu Direito de Resgate, deverá resgatar um número de

ações preferenciais de titularidade da BNDESPAR correspondente ao saldo integral existente

no Fundo de Resgate e em quaisquer outras reservas que a Companhia possua em cada

exercício social em que optar por exercer o seu Direito de Resgate. Para tanto, a Companhia

deverá formalmente notificar a BNDESPAR a respeito de sua intenção de exercer o Direito

de Resgate naquele exercício social e a BNDESPAR terá o prazo de 30 dias para notificar a

Companhia a respeito de sua intenção de exercer seu direito de conversão das ações

preferenciais de sua titularidade em ações ordinárias de emissão da Companhia ou, caso não

exerça tal direito, para informar a respeito da escolha do critério de avaliação do valor de

suas ações de sua titularidade a serem resgatadas, conforme definido abaixo:

valor econômico da ação apurado na forma do item 3.6.1, sendo tal valor atualizado,

desde a data de elaboração do laudo de avaliação do valor econômico até a data do

efetivo pagamento, pela variação positiva do Índice Geral de Preços-Mercado (IGP- M),

divulgado pela Fundação Getúlio Vargas (FGV-RJ), do mês anterior à referida

atualização e calculado pro rata temporis, e ajustado, se for o caso, por eventuais

bonificações, grupamentos e/ou desdobramentos de ações;

o valor patrimonial da ação apurado por balanço especialmente levantado para este

fim, atualizado, desde a data de encerramento do balanço de referência, até a data do

efetivo pagamento, pela variação positiva do Índice Geral de Preços-Mercado (IGP-M),

divulgado pela Fundação Getúlio Vargas (FGV-RJ), do mês anterior à referida

atualização e calculado pro rata temporis, e ajustado, se for o caso, por eventuais

5

bonificações, grupamentos e/ou desdobramentos de ações. O balanço de referência

deverá ser auditado por companhia registrada na CVM;

A partir de 30 de junho de 2018, a BNDESPAR poderá exigir, a qualquer tempo e mediante

notificação, que a Acionista Controladora e/ou os Controladores Indiretos, solidariamente,

adquiram a totalidade das ações de titularidade da BNDESPAR, sejam elas preferenciais ou

ordinárias, descontadas as ações resgatadas pela Companhia, em até 90 dias após a referida

notificação.

Caso ocorra (i) a alienação das ações representativas do controle direto ou indireto da

Companhia, ou (ii) a oferta pública de ações de emissão da Compahia, em até 18 meses

contados a partir da data de resgate, e/ou da data de aquisição pela Acionista Controladora

ou pelos Controladores Indiretos das ações de titularidade do BNDESPAR, nos termos do

item 6.3, do item 6.4 e do item 6.5 do referido acordo de acionista, a Acionista Controladora

e os Controladores Indiretos solidariamente, se obrigam a pagar ao BNDESPAR o valor

correspondente à diferença positiva, se existente, entre:

o valor pago pelas ações em caso de alienação do controle direto ou indireto da

COMPANHIA ou o valor de cotação das ações de emissão da Companhia na oferta

pública, conforme o caso;

o valor por ação efetivamente pago à BNDESPAR, por ocasião do resgate pela

Companhia e/ou da aquisição pela acionista controladora ou pelos controladores

indiretos das ações de emissão da Companhia de propriedade da BNDESPAR,

multiplicado pelo número total de tais ações resgatadas e/ou adquiridas e ajustado,

se for o caso, por eventuais bonificações, grupamentos e/ou desdobramentos de

ações.

Na hipótese de descumprimento de qualquer obrigação assumida no referido acordo pela

Acionista Controladora, pelos Controladores Indiretos, pelas Controladas e/ou pela

Companhia, o infrator será advertido pelo BNDESPAR a fim de que, no prazo de sessenta

dias, cumpra a obrigação ou recomponha a situação ao estado anterior, de tal forma que o

ato impugnado resulte ineficaz.

Transcorrido o prazo de sessenta dias mencionado no item 7.1 do referido acordo, sem que

a Companhia, a Acionista Controladora, os Controladores Indiretos tenham sanados

respectivos inadimplementos, a Companhia, a Acionista Controladora, os Controladores

Indiretos ficarão, solidariamente, sujeitas ao pagamento de multa convencional de 5% do

valor de todas as ações de emissão da Companhia que sejam de propriedade da BNDESPAR

na época do descumprimento, a título meramente compensatório, se ocorrer o

descumprimento, pela Companhia, Acionista Controladora ou Controladores indiretos de

suas respectivas obrigações previstas nas Cláusulas Terceira, Quarta, Quinta, item 5.1, inciso

II, e Sexta do ACORDO; ou 1% do Valor para Cálculo da Multa, também a título meramente

compensatório, se ocorrer o descumprimento de qualquer outra obrigação da Companhia

ou da Acionista Controladora ou Controladores Indiretos, sem prejuízo da cobrança de

perdas e danos que venham a ser apurados em procedimento judicial específico.

Para fins de cálculo do valor de cada ação de titularidade da BNDESPAR objeto da Opção de

Venda de que trata o item 7.3 do referido acordo de acionistas, será utilizado, a critério da

BNDESPAR, um dos valores unitários que deverá ser pago à vista e em moeda corrente

nacional, ajustado, se for o caso, por eventuais bonificações, grupamentos e/ou

desdobramentos de ações:

6

O valor de cotação da ação de emissão da Companhia em bolsa de valores, assim

considerado a média ponderada de tais cotações obtidas nos vinte últimos pregões

realizados, excluídas de tais cotações aquelas operações efetuadas eventualmente

pelos signatários do presente acordo, cujo preço tenha sido inferior a média

retromencionada;

O valor patrimonial da ação apurado por balanço especialmente levantado para este

fim, atualizado, desde a data de encerramento do balanço de referência até a data

do efetivo pagamento, pela variação positiva do IGP-M, divulgado pela FGV, do mês

anterior à referida atualização e calculado pro rata temporis. O balanço de referência

deverá ser auditado por empresa registrada na CVM;

O valor correspondente ao preço de emissão das ações, reajustado pela TJLP,

acrescido de um spread de 12% ao ano, a partir das datas de integralização de ações

pela BNDESPAR até a data do efetivo pagamento;

O valor correspondente ao preço de emissão das ações atualizado, a partir das datas

de integralização de ações pela BNDESPAR até a data do efetivo pagamento, pela

variação positiva do IGP-M, divulgado pela FGV, do mês anterior à referida

atualização e calculado pro rata temporis, acrescido de juros de 12% ao ano;

Valor econômico da ação apurado no forma do item 3.6.1 e seguintes do referido

acordo de acionistas.

c. capacidade de pagamento em relação aos compromissos financeiros assumidos

No exercício findo em 31 de dezembro de 2014 e nos exercícios sociais de 2013 e 2012, a Companhia

apresentou adimplemento e pontualidade em relação aos compromissos financeiros assumidos por

consequência da capacidade de pagamento que é condinzente com a estrutura geral dos seus

negócios. A administração monitora continuamente os indicadores de liquidez, que, por sua vez,

apresentam níveis compatíveis com as práticas de mercado do setor de atuação.

d. fontes de financiamento para capital de giro e para investimentos em ativos não circulantes

utilizadas

A Companhia possui linhas de crédito disponíveis ou já utilizadas para investimentos em ativos não

circulantes nas seguintes instituições financeiras:

Banco Bradesco

Caixa Econômica Federal

Banco Alfa

Banco Cit

Banco HSBC

Banco Itaú

Banco Santander

Banco De Lage Landen

BNDES

FINEP

e. fontes de financiamento para capital de giro e para investimentos em ativos não

circulantes que pretende utilizar para cobertura de deficiências de liquidez

Caso a Companhia venha a enfrentar eventuais deficiências de liquidez, sua administração recorrerá

à utilização dos limites já aprovados e não utilizados para as linhas de empréstimos e financiamentos

de capital giro.

Caso os limites disponíveis para utilização dessas linhas sejam insuficientes em uma eventual

deficiência de liquidez, a Administração da Companhia poderá recorrer à abertura de novas linhas

7

de financiamento nas instituições financeiras com as quais já trabalha ou, alternativamente, à

abertura de novas linhas de financiamento em instituições ainda não utilizadas.

f.

níveis de endividamento e as características de tais dívidas, descrevendo ainda:

i.

contratos de empréstimo e financiamento relevantes

A Companhia possui contratos de empréstimo e financiamento relevantes com as seguintes

instituições financeiras nas datas de 31/12/2014, 31/12/2013 e 31/12/2012:

Contratos de empréstimos e financiamentos relevantes - 31/12/2014 (R$ mil)

Instituição

Tomado

FINEP

BNDES

BANCO SANTADER

BANCO BANRISUL

BANCO HSBC

CAIXA ECONÔMICA FEDERAL

BANCO CIT

BANCO ITAU

BANCO ALFA

BANCO DE LAGE LANDEN

TOTAL

%

18.057

16.641

13.142

5.341

4.134

728

320

248

82

31

58.724

31%

28%

22%

9%

7%

1%

1%

0%

0%

0%

100%

Contratos de empréstimos e financiamentos relevantes - 31/12/2013 (R$ mil)

Instituição

Tomado

23.358

BNDES

SANTANDER

17.927

14.972

FINEP

5.105

CAIXA ECONÔMICA FEDERAL

BRADESCO

2.259

1.413

ITAU

HSBC

887

459

FIBRA

BANCO ALFA

101

BANCO CIT

88

66.569

TOTAL

%

35%

27%

23%

8%

3%

2%

1%

1%

0%

0%

100%

Contratos de empréstimos e financiamentos relevantes - 31/12/2012 (R$ mil)

Tomado

18.432

7.400

7.426

6.264

3.690

3.675

2.073

2.086

1.372

1.217

504

126

54.265

%

34%

14%

14%

12%

7%

7%

4%

4%

3%

2%

1%

0%

100%

Instituição

SANTANDER

BNDES

FINEP

BRADESCO

BANRISUL

FIBRA

HSBC

TOPÁZIO

ITAU

BANCO DO BRASIL

SAFRA

ABC

TOTAL

8

ii.

outras relações de longo prazo com instituições financeiras

A Companhia não mantém outras relações relevantes de longo prazo com instituições financeiras,

além daquelas descritas no item 10.1.(f).

iii.

grau de subordinação entre as dívidas

Além das garantias informadas abaixo, os créditos detidos pelos credores são tratados em igualdade

de condições (pari passu) e não podem ser subordinados a quaisquer outros créditos.

Período findo em 31/12/2014

Tipo de dívida

Inferior a um

ano

Um a três anos

Três a cinco

anos

Superior a

cinco anos

Total

Garantia Real

6.642

6.501

6.073

3.534

22.750

Garantia Flutuante

-

-

Garantia Quirografária

18.352

17.621

Total

24.994

24.122

6.073

-

-

-

3.534

35.973

58.724

iv.

Eventuais restrições impostas ao emissor, em especial, em relação a limites de

endividamento e contratação de novas dívidas, à distribuição de dividendos, à

alienação de ativos, à emissão de novos valores mobiliários e à alienação de controle

societário

Em relação aos contratos firmados com o BNDES P&G - Petróleo e Gás e BNDES FINEM Financiamento a Empreendimentos, há cláusulas de vencimento antecipado do contrato caso a

Companhia não observe o disposto na legislação aplicável às pessoas portadoras de deficiência ou

haja sentença condenatória transitada em julgado em razão da prática de atos que importem em

trabalho infantil, trabalho escravo ou crime contra o meio ambiente.

Também em relação ao contrato firmado com o BNDES P&G - Petróleo e Gás, existe cláusula relativa

a obrigações especiais da beneficiária (Companhia). Tal cláusula estabelece, durante a vigência do

contrato, a manutenção do índice Patrimônio Líquido/Ativo Total, apurado anualmente, com base

em balanço auditado por auditoria independente registrada na Comissão de Valores Mobiliário,

maior ou igual a:

a)

b)

c)

0,11 (zero vírgula onze) no exercício de 2014;

0,14 (zero vírgula quatorze) no exercício de 2015;

0,19 (zero vírgula dezenove) no exercício de 2016.

Na hipótese do não atingimento destes índices a Companhia deverá comprovar, até 31 de maio de

cada ano, a partir de 2015, a integralização de aumento do seu capital social a fim de recompor os

níveis mencionados acima, ou alternativamente apresentar fiança bancária prestada por instituição

financeira que, a critério do BNDES, estejam em situação econômico-financeira que lhe confira grau

de notória solvência.

Os demais contratos de empréstimos e financiamentos mantidos pela Companhia, não possuem

cláusulas restritivas (covenants), sejam relacionadas ao atendimento de índices econômicofinanceiros, geração de caixa ou qualquer outra exigência que tenha que ser atendida.

Em relação à distribuição de dividendos, a Compahia compromete-se, pelo seu Acordo de Acionistas,

a efetuar pagamento no prazo máximo de 60 (sessenta) dias, contados da data da respectiva

deliberação na Assembléia Geral Ordinária a qual deverá ocorrer nos 4 (quatro) primeiros meses

9

seguintes ao término do exercício social. Os dividendos apurados serão atualizados pela variação

positiva do IGP-M-FGV do mês anterior à referida atualização e calculado pro rata temporis, a partir

da data do encerramento do exercício social até a data do seu efetivo pagamento aos acionistas.

O acordo de acionistas prevê que deverá ser submetido à prévia aprovação, por escrito, da

BNDESPAR, que deverá se manifestar no prazo máxio de 30 dias, passados os quais são considerados

aprovados pela BNDESPAR cada contrato que a Companhia ou as Controladas venham a assumir,

inclusive operações de arrendamento mercantil (leasing), cujo valor seja maior ou igual a 30% (trinta

por cento) do patrimônio líquido da Companhia, inclusive avais e fianças, bem como operações de

alienação de ativos permanentes representativos de percentual superior a 5% (cinco por cento) do

ativo total da Companhia.

Em relação à alienação de controle societário, o acordo de acionistas da Companhia estabelece que

a acionista controladora e os controladores indiretos têm a obrigação de manter em seu domínio

pleno e durante todo o prazo em que vigorar o Acordo, ações que representem, a todo tempo, pelo

menos 51% do capital social votante da Companhia.

Não existem restrições impostas à Companhia relacionadas à emissão de novos valores mobiliários.

g. limites de utilização dos financiamentos já contratados

Os empréstimos e financiamentos tomados pela Companhia, bem como a percentagem dos recursos

tomados em relação aos recursos disponíveis das datas de 31 de dezembro de 2014, 31 de dezembro

de 2013 e 31 de dezembro de 2012 estão demonstrados na tabela a seguir:

Contratos de empréstimos e financiamentos relevantes - 31/12/2014 (R$ mil)

Instituição

FINEP

BNDES

BANCO SANTADER

BANCO BANRISUL

BANCO HSBC

CAIXA ECONÔMICA FEDERAL

BANCO CIT

BANCO ITAU

BANCO ALFA

BANCO DE LAGE LANDEN

TOTAL

Tomado

18.057

16.641

13.142

5.341

4.134

728

320

248

82

31

58.724

%

31%

28%

22%

9%

7%

1%

1%

0%

0%

0%

100%

Limite de utilização

18.057

16.641

13.492

5.341

4.464

728

320

248

82

31

59.404

Contratos de empréstimos e financiamentos relevantes - 31/12/2013 (R$ mil)

Instituição

Tomado

%

Limite de utilização

BNDES

23.358

35%

23.358

SANTANDER

17.927

27%

18.277

FINEP

14.972

23%

14.972

CAIXA ECONÔMICA FEDERAL

5.105

8%

5.105

BRADESCO

2.259

3%

2.259

ITAU

1.413

2%

1.413

HSBC

887

1%

1.217

FIBRA

459

1%

459

BANCO ALFA

101

0%

101

BANCO CIT

88

0%

88

TOTAL

66.569 100%

67.249

Disponivel

350

330

680

Disponivel

350

330

680

10

Contratos de empréstimos e financiamentos relevantes - 31/12/2012 (R$ mil)

Instituição

Tomado

%

Limite de utilização

SANTANDER

18.432

34%

18.782

BNDES

7.400

14%

7.400

FINEP

7.426

14%

7.426

BRADESCO

6.264

12%

6.564

BANRISUL

3.690

7%

3.690

FIBRA

3.675

7%

3.675

HSBC

2.073

4%

2.403

TOPÁZIO

2.086

4%

2.086

ITAU

1.372

3%

1.722

BANCO DO BRASIL

1.217

2%

1.397

SAFRA

504

1%

504

ABC

126

0%

126

CEF

0%

100

TOTAL

54.265 100%

55.875

Disponivel

350

300

330

350

180

100

1.610

h. alterações significativas em cada item das demonstrações financeiras

Comentários referentes às alterações significativas no balanço patrimonial consolidado entre

31 de dezembro de 2013 e 31 de dezembro de 2014

Ativo Circulante: O Ativo Circulante totalizou R$ 157.593 mil ao final de 2014, acréscimo de 7,8% em

relação aos R$ 146.253 mil no encerramento do exercício de 2013. Esse acréscimo se deu

principalmente pelo:

Aumento na conta contas a receber, que passou de R$ 99.974 mil em 2013, para R$ 105.089

mil em 2014. Essa variação é decorrente do aumento da receita no período.

Acréscimo no saldo da conta de estoques, passando de R$ 26.738 mil para R$ 32.893 mil,

decorrente principalmente de estoques de produtos acabados, cuja entrega foi postecipada

por solicitação do cliente.

A geração de caixa operacional de 2014 foi muito boa, ainda que o saldo da conta de caixa

e equivalentes de caixa tenha apresentado uma redução de 7,7%. Esta redução deve-se ao

incremento de valores para investimentos em ativos não circulantes e pela redução do

endividamento da empresa.

Ativo Realizável a Longo Prazo: O Ativo Realizável a Longo Prazo totalizou R$ 9.352 mil no final do de

2014, decréscimo de 16,1% em relação a 2013. Esta movimentação deu-se basicamente pela redução

de Partes Relacionadas em 2014.

Ativo Permanente: Em 2014, o somatório das contas de investimentos, intangível e imobilizado

totalizou R$ 35.359 mil, aumento de 12,2% em relação a 2013. Esse aumento se deu no Ativo

Intangível é decorrente do desenvolvimento de um Sistema Digital de Controle Distribuído integrado

ao Software Mastertool e à Série Nexto, da finalização do desenvolvimento da nova linha de

Unidades Terminais Remotas (Série Hadron Xtorm), assim como o desenvolvimento de novos

módulos da Série Nexto, como a CPU e os Módulos Digitais de Entradas e Saídas SIL 3, uma CPU com

fonte integrada e bastidores de baixo custo, a Cabeça PROFIBUS DP para Série Nexto, para o

segmento de aplicações com redes de campo, adequações dos produtos da Série a fim de atender

novos mercados como certificações DNV e UL. Bem como, no Ativo Imobilizado referente ao

complemento da aquisição de linha produção para verticalização do processo de montagem de

11

placas eletrônicas. O ativo permanente de 2014 representou 17,5% do ativo total, enquanto em 2013

representava 16,7%.

Passivo Circulante: O Passivo Circulante em 2014 foi de R$ 146.303 mil, apresentando um aumento

de 19,4% em relação ao saldo de 2013, que foi de R$ 122.506 mil. Esse acréscimo ocorreu

principalmente pelo:

Acréscimo da conta de fornecedores de 14,2%, passando de R$ 64.263 em 2013 para R$

73.386 mil, decorrente de operações de aquisição de matéria-prima e contratação de

serviços ocorridos no segundo semestre de 2014 para os principais projetos da Companhia.

Acréscimo da conta de adiantamento de clientes, passando de R$ 17.605 em 2013 para R$

21.942 mil em 2014, decorrente de valores recebidos por conta de produtos a entregar ou

de serviços a executar conforme cronograma de recebimentos definido em contrato. Tais

valores foram segregados daqueles cujos clientes possuem algum valor em aberto, mas que

por tratar-se de projetos diferentes ou por peculiaridades do contrato não foram baixados

de contas a receber de clientes, porém são apresentados deduzindo esta conta.

Acréscimo da conta de empréstimos e financiamentos, passando de R$ 22.383 mil em 2013

para R$ 24.995 mil em 2014, aumento de 11,7%, decorrente da troca de financiamentos de

longo para curto prazo, minimizado pelos pagamentos ocorridos ao longo do ano.

Acréscimo da conta de impostos a recolher de 14,4%, de R$ 11.198 mil em 2013 para R$

12.816 mil em 2014, decorrente principalmente da inclusão de créditos tributários no

programa de parcelamento REFIS, com base em autuação recebida para tributação de

subvenções governamentais, a Companhia decidiu incluir débitos relativos ao Crédito

Presumido de ICMS de anos anteriores. Também foram incluídos outros débitos já

parcelados correspondentes a autuação de IRPJ/CSLL.

Acréscimo no saldo da conta de outros passivos em 182,5%, passando de R$ 1.450 mil em

2013 para R$ 4.096 mil em 2014, decorrente do aumento de comissão relativo ao projeto do

segmento CP´s com serviços associados, aumento da provisão dos gastos com consultoria

de recuperação tributária e aumento da demanda de fornecedores não produtivos.

Acréscimo do saldo da conta de partes relacionadas em R$ 733 mil em 2014, decorrente da

obtenção de empréstimo com pessoa vinculada, para suprimir demanda pontual de caixa.

Acréscimo do saldo da conta de provisões em 138,9%, passando de R$ 1.079 mil em 2013

para R$ 2.578 mil em 2014, decorrente da provisão para participação nos resultados de

2014.

Passivo não circulante: O passivo não circulante totalizou R$ 38.026 mil em 2014, apresentando uma

redução de 21,1% em relação ao saldo de 2013. Essa redução do exigível a longo prazo foi decorrente

da troca de financiamentos de longo para curto prazo.

Patrimônio Líquido: 2014 encerrou com Patrimônio Líquido de R$ 17.975 mil, decréscimo de 1,2%

sobre o encerramento de 2013. O decréscimo do Patrimônio Líquido foi motivado pelo prejuízo

líquido do exercício e minimizado pelo aumento de capital ocorrido em abril no valor de R$ 385 mil.

O Patrimônio Líquido de 2014 representou 8,8% do passivo total, comparado com 9,6% de 2013.

Comentários referentes às alterações significativas nos resultados operacionais e financeiros

consolidados no exercício findo em 31 de dezembro de 2014

12

Faturamento líquido: Em 2014 a Altus S.A. apresentou crescimento em sua receita bruta de 9% em

relação a 2013, demonstrando crescimento oriundo de sua performance no mercado. Este

crescimento de receita é compatível com sua atual carteira de contratos e está em sintonia com o

Plano de Negócios da Empresa para o período 2014-2019. Foram registrados avanços importantes

em termos de vendas de integração de sistemas e geração de valor como consequência de contínuos

investimentos em Pesquisa, Desenvolvimento e Inovação, Processos Produtivos e Gestão.

A média de incidência de impostos sobre as vendas em 2014 foi de 15%, abrangendo o PIS/PASEP

(Programa de Integração Social), a COFINS (Contribuição para o Financiamento da Seguridade Social),

o ISSQN (Imposto sobre Serviços de Qualquer Natureza), o ICMS (Imposto sobre a circulação de

mercadorias e serviços) e o IPI (Imposto sobre produtos industrializados).

Custo dos Serviços Prestados: O custo dos serviços prestados atingiu R$ 69.105 mil em 2014, o que

representa 69% da receita operacional líquida consolidada e um redução de 5% em relação ao

mesmo período do ano anterior, quando este custo representou 74% da receita operacional líquida

consolidada. Este incremento ocorreu em função do perfil dos contratos que têm sido executados

pela empresa.

A companhia encerrou 2014 com um prejuízo de R$ 606 mil, representando uma margem líquida de

-0,61%, equivalentes a 3,1 pontos percentuais acima da margem líquida do mesmo período do ano

anterior. Em 2014 buscou-se fortemente o crescimento da margem dos projetos, qualificando o

resultado da Companhia. Em contrapartida, o nível de alavancagem e o consequente resultado

financeiro negativo da Companhia contribuiram para reduzir o seu resultado líquido.

Em relação às margens de contribuição, os destaques foram o aumento de 3 pontos percentuais da

margem de contribuição na Unidade de produtos, e acréscimo de 4,7 pontos percentuais na Unidade

de integração. Este incremento foi resultado da alteração da estratégia de incremento de receita

utilizada em 2013 para incremento de margem em 2014, viabilizando melhores resultados para a

Companhia.

Despesas operacionais líquidas: As despesas operacionais líquidas atingiram R$ 18.394 mil em 2014,

apresentando uma redução de 14,4% em relação a 2013. Essas despesas representaram 18,5% da

receita operacional líquida em 2014, contra 23,5% no ano anterior.

EBITDA: Como reflexo das variações apresentadas anteriores, em 2014 o EBITDA foi de R$ 14.742

mil, montante 201% superior ao valor de 2013. Em relação à receita operacional líquida, a margem

de EBITDA foi de maior 14,8%, contra 5,3% do mesmo período do ano anterior.

O EBITDA representa o lucro (prejuízo) líquido antes do resultado financeiro, da contribuição social

e do imposto de renda, da participação dos minoritários e da depreciação e amortização.

A administração acredita que o EBITDA é uma medida prática para auferir seu desempenho

operacional e permitir uma comparação com outras companhias. Entretanto, ressalta-se que o

EBITDA não é uma medida estabelecida de acordo com as práticas contábeis adotadas no Brasil e

pode ser definido e calculado de maneira diversa por outras companhias.

A administração acredita, ainda, que a forma de cálculo do EBITDA é a que melhor se aproxima do

indicador de desempenho operacional, demonstrando de forma consolidada, ou seja, não excluindo

possível participação de minoritários, a geração de caixa da operação.

Resultado financeiro: O resultado financeiro do ano foi negativo em R$ 9.036 mil, uma diferença de

R$ 1.238 mil em relação ao resultado negativo de 2013 (R$ 7.798mil). Esse desempenho deu-se,

13

principalmente, devido à variação cambial proveniente de operações comerciais, ativos e passivos

reconhecidos que tem exposição as taxas cambiais do dólar americado e do euro.

Comentários referentes às alterações significativas no balanço patrimonial consolidado entre

31 de dezembro de 2012 e 31 de dezembro de 2013

Ativo Circulante: O Ativo Circulante totalizou R$ 146.253 mil ao final de 2013, acréscimo de 26% em

relação aos R$ 115.780 mil no encerramento do exercício de 2012. Esse acréscimo se deu

principalmente pelo:

Aumento na conta contas a receber, que passou de R$ 76.760 mil em 2012, para R$ 99.974

mil em 2013. Essa variação é decorrente da redução dos valores recebidos antecipadamente

divulgados como redutores das contas a receber de clientes.

Acréscimo no saldo da conta de estoques, passando de R$ 21.852 mil para R$ 26.738 mil,

decorrente principalmente de estoques de produtos acabados, matéria prima e materiais

para revenda.

O saldo da conta de caixa e equivalentes de caixa apresentou elevação de 16%, devido ao

incremento de valores para investimentos em ativos não circulantes, com prazo maior de

amortização e juros mais atrativos e da maior necessidade de investimento em giro.

Ativo Realizável a Longo Prazo: O Ativo Realizável a Longo Prazo totalizou R$ 11.153 mil no final do

de 2013, acréscimo de 21% em relação a 2012. Esse aumento deu-se basicamente pelo acréscimo

dos tributos diferidos em 2013.

Ativo permanente: Em 2013, o somatório das contas de investimentos, intangível e imobilizado

totalizou R$ 42.659 mil, aumento de 25% em relação a 2012. Esse aumento se deu no Ativo

Intangível, decorrente do desenvolvimento de um Sistema Digital de Controle Distribuído (BluePlant)

e da nova linha de Unidades Terminais Remotas (Xtorm), assim como a finalização do

desenvolvimento da nova série de produtos da Companhia, a série Nexto. Bem como, no Ativo

Imobilizado em função da aquisição de linha produção para verticalização do processo de montagem

de placas eletrônicas. O ativo permanente de 2013 representou 23% do ativo total, igual ao índice

de 2012.

Passivo Circulante: O Passivo Circulante em 2013 foi de R$ 122.505 mil, apresentando um aumento

de 31% em relação ao saldo de 2012, que foi de R$ 93.403 mil. Esse acréscimo ocorreu

principalmente pelo:

Acréscimo da conta de fornecedores de 21%, passando de R$ 53.323 em 2012 para R$ 64.263

mil, é decorrente do reconhecimento de custos ainda não incorridos, mas registrados em

função da evolução evolução física dos contratos de construção.

Acréscimo da conta de adiantamento de clientes, passando de R$ 0 em 2012 para R$ 17.605

mil em 2013, decorrente de valores recebidos por conta de produtos a entregar ou de

serviços a executar conforme cronograma de recebimentos definido em contrato. Tais

valores foram segregados daqueles cujos clientes possuem algum valor em aberto, mas que

por tratar-se de projetos diferentes ou por peculiaridades do contrato não foram baixados

de contas a receber de clientes, porém são apresentados deduzindo esta conta.

Decréscimo da conta de empréstimos e financiamentos, passando de R$ 22.837 mil em 2012

para R$ 22.383 mil em 2013, redução de 2%, decorrente da troca de financiamentos de curto

para longo prazo.

14

Acréscimo da conta de impostos a recolher de 18%, de R$ 9.508 mil em 2012 para R$ 11.198

mil em 2013, decorrente principalmente do aumento dos impostos sobre contratos de

construção, decorrente de um ano onde tivemos mais evolução física do que faturamento

dos projetos de integração.

Decréscimo na conta de Instrumentos Financeiros derivativos, passando de R$ 188 mil em

2012 para R$ 0 em 2013, decorrente do vencimento do contrato de Swap de taxa de juros

ocorrido em 11 de março de 2013.

Decréscimo no saldo da conta de outros passivos em 47%, passando de R$ 2.742 mil em

2012 para R$ 1.449 mil em 2013.

Diminuição do saldo da conta de provisões em 8%, passando de R$ 1.176 mil mil em 2012

para R$ 1.079 mil em 2013, decorrente da provisão para participação nos resultados de

2013.

Passivo não circulante: O passivo não circulante totalizou R$ 48.210 mil em 2013, apresentando uma

elevação de 34% em relação ao saldo de 2012. Esse aumento do exigível a longo prazo foi decorrente

da troca de financiamentos de curto para longo prazo.

Patrimônio Líquido: 2013 encerrou com Patrimônio Líquido de R$ 18.197 mil, decréscimo de 12%

sobre o encerramento de 2012. O decréscimo do Patrimônio Líquido refletiu principalmente o

prejuízo líquido do exercício. O Patrimônio Líquido de 2013 representou 10% do passivo total,

comparado com 14% de 2012, representando uma diminuição de 4 pontos percentuais.

Comentários referentes às alterações significativas nos resultados operacionais e financeiros

consolidados no exercício findo em 31 de dezembro de 2013

Faturamento líquido: Em 2013, a receita operacional líquida alcançou R$ 91.610 mil, um decréscimo

de 4,69% em relação a 2012. Essa diminuição foi impulsionada pelas dificuldades encontradas na

performance em vendas durante o ano de 2012 e o início de 2013, em virtude da postecipação da

decisão de compra e também de trâmites de compra por parte de clientes em relação a projetos de

vulto que deveriam ter sido comercializados e faturados em 2013.

A média de incidência de impostos sobre as vendas em 2013 foi de 14%, abrangendo o PIS/PASEP

(Programa de Integração Social), a COFINS (Contribuição para o Financiamento da Seguridade Social),

o ISSQN (Imposto sobre Serviços de Qualquer Natureza), o ICMS (Imposto sobre a circulação de

mercadorias e serviços) e o IPI (Imposto sobre produtos industrializados).

Custo dos Serviços Prestados: O custo dos serviços prestados atingiu R$ 67.882 mil em 2013, o que

representa 74% da receita operacional líquida consolidada e um aumento de 4% em relação ao

mesmo período do ano anterior, quando este custo representou 70% da receita operacional líquida

consolidada. Este incremento ocorreu em função do perfil dos contratos que têm sido executados

pela empresa.

A companhia encerrou 2013 com um prejuízo de R$ 3.403 mil, representando uma margem líquida

de -3,7%, equivalentes a 3,3 pontos percentuais abaixo da margem líquida do mesmo período do

ano anterior. Em 2013 buscou-se fortemente o crescimento da receita da Companhia, por outro lado,

ela foi onerada em margem e por conseguinte seu resultado foi menor. Também o nível de

alavancagem e o consequente resultado financeiro negativo da Companhia contribuiram para

reduzir o seu resultado líquido.

15

Em relação às margens de contribuição, os destaques foram a redução de 4 pontos percentuais da

margem de contribuição da Unidade de produtos, e decréscimo de 5 pontos percentuais da margem

de contribuição da Unidade de integração. Conforme descrito acima a empresa tem sofrido este

ônus em função de contratos maiores na Unidade de Integração de Sistemas e sua estratégia passa

pelo incremento das receitas da Unidade de Produtos que, naturalmente tem apresentado melhor

relação CPV/RL em função da recorrência, escala e valor agregado.

Despesas operacionais líquidas: As despesas operacionais líquidas atingiram R$ 21.499 mil em 2013,

apresentando o mesmo nível em relação a 2012. Essas despesas representaram 24% da receita

operacional líquida, contra 23% no ano anterior.

EBITDA: Como reflexo das variações apresentadas anteriores, em 2013 o EBITDA foi de R$ 4.898 mil,

montante 43% inferior ao valor de 2012. Em relação à receita operacional líquida, a margem de

EBITDA foi de menos 5,3%, contra 9% do mesmo período do ano anterior.

O EBITDA representa o lucro (prejuízo) líquido antes do resultado financeiro, da contribuição social

e do imposto de renda, da participação dos minoritários e da depreciação e amortização. O EBITDA

não deve ser considerado como uma alternativa para o lucro líquido, como um indicador do

desempenho operacional, ou uma alternativa para fluxo de caixa como um indicador de liquidez.

A administração acredita que o EBITDA é uma medida prática para auferir seu desempenho

operacional e permitir uma comparação com outras companhias. Entretanto, ressalta-se que o

EBITDA não é uma medida estabelecida de acordo com as práticas contábeis adotadas no Brasil e

pode ser definido e calculado de maneira diversa por outras companhias.

A administração acredita, ainda, que a forma de cálculo do EBITDA é a que melhor se aproxima do

indicador de desempenho operacional, demonstrando de forma consolidada, ou seja, não excluindo

possível participação de minoritários, a geração de caixa da operação.

Resultado financeiro: O resultado financeiro do ano foi negativo em R$ 7.798 mil, uma diferença de

R$ 2.016 mil em relação ao resultado negativo de 2012 (R$ 5.782mil). Esse desempenho deu-se,

principalmente, devido à despesa financeira proveniente dos juros de empréstimo bancário, no

montante de R$ 6.297 mil.

Comentários referentes às alterações significativas no balanço patrimonial consolidado entre

31 de dezembro de 2011 e 31 de dezembro de 2012

Ativo Circulante: O Ativo Circulante totalizou R$ 115.780 mil ao final de 2012, aumento de 14% em

relação aos R$ 100.894 mil no encerramento do exercício de 2011. Esse aumento se deu

principalmente pelo:

Crescimento na conta contas a receber, que passou de R$ 70.166 mil em 2011, para R$

76.760 mil em 2012. Essa variação é decorrente do crescimento da receita bruta no ano de

2012.

Acréscimo no saldo da conta de estoques, passando de R$ 14.811 mil para R$ 21.852 mil,

decorrente principalmente de adiantamentos a fornecedores e estoques de produtos em

elaboração e matérias-primas

Aumento da conta de impostos a recuperar, de R$ 3.793 mil para R$ 6.889 mil, decorrente

da composição dos faturamentos no período.

O saldo da conta de caixa e equivalentes de caixa apresentou redução de 25%, devido à baixa

de depósitos de curto prazo mantidos pela instituição em CDBs cujas taxas variam entre 95%

e 101% do CDI e da maior necessidade de investimento em giro.

16

Ativo Realizável a Longo Prazo: O Ativo Realizável a Longo Prazo totalizou R$ 9.228 mil no final de

2012, decréscimo de 7% em relação a 2011.

Ativo permanente: Em 2012, o somatório das contas de investimentos, intangível e imobilizado

totalizou R$ 25.012 mil, aumento de 20% em relação a 2011. Esse aumento se deu principalmente

no Ativo Intangível, decorrente da continuidade dos investimentos sistemáticos em inovação,

pesquisa e desenvolvimento de novos produtos principalmente as séries Nexto e Xtorm. O ativo

permanente de 2012 representou 17% do ativo total, comparado com 16% em 2011.

Passivo Circulante: O Passivo Circulante em 2012 foi de R$ 93.403 mil, apresentando uma redução

de 2% em relação ao saldo de 2011, que foi de R$ 92.002 mil. Esse decréscimo ocorreu

principalmente pelo:

Aumento da conta de fornecedores de 29%, passando de R$ 41.422 mil em 2011 para R$

53.323 mil, decorrente do aumento dos custos pela evolução física dos contratos de

construção, bem como aos projetos para a automação de dez plataformas a serem operadas

pela Petrobrás.

Decréscimo da conta de empréstimos e financiamentos, passando de R$ 36.688 mil em 2011

para R$ 22.837 mil em 2012, redução de 38%, decorrente principalmente do esforço da

empresa para otimizar sua estrutura de capital.

Aumento da conta de impostos a recolher de 30%, de R$ 7.324 mil em 2011 para R$ 9.508

mil em 2012, decorrente de um parcelamento, junto à Receita Estadual de um valor de R$

920 mil a ser pago em 12 parcelas mensais, referente a um crédito fiscal presumido de ICMS

apropriado indevidamente no período de outubro de 2011 a julho de 2012. Além disso, a

variação nesta conta decorre do provisionamenteo de PIS, Cofins, ISSSQN, ICMS e IPI

relacionado às receitas reconhecidas pela evolução física dos projetos vendidos.

Acréscimo na conta de Salários e encargos de 25%, passando de R$ 2.901 mil para R$ 3.629

mil, decorrente do aumento no quadro de funcionários, de 270 em 2011 para 307 em 2012,

conforme demonstrado na seção 14 deste formulário de referência.

Decréscimo na conta de Instrumentos Financeiros derivativos de 54%, passando de R$ 410

mil em 2011 para R$ 188 mil em 2012, decorrente de maturação de contrato de Swap de

taxa de juros, cujo vencimento ocorre em 11 de março de 2013.

Aumento no saldo da conta de outros passivos em 62%, passando de R$ 1.694 mil em 2011

para R$ 2.742 mil em 2012.

Diminuição do saldo da conta de provisões em 25%, passando de R$ 1.563 mil em 2011 para

R$ 1.176 mil em 2012.

Passivo não circulante: O passivo não circulante totalizou R$ 35.982 mil em 2012, apresentando um

aumento de 93% em relação ao saldo de 2011. Esse aumento do exigível a longo prazo decorreu,

principalmente, em função da maior necessidade de investimento em giro e da substituição de

empréstimos de curto prazo por empréstimos de longo prazo. O Passivo exigível a longo prazo em

2012 representou 24% do passivo total, comparado com 14% de 2011, representando um acréscimo

de 10 pontos percentuais.

Patrimônio Líquido: O ano de 2012 encerrou com Patrimônio Líquido de R$ 20.635 mil, decréscimo

de 2% sobre o encerramento de 2011. O decréscimo do Patrimônio Líquido refletiu principalmente

o prejuízo líquido do exercício. O Patrimônio Líquido de 2012 representou 14% do passivo total,

comparado com 16% de 2011, representando uma diminuição de 2 pontos percentuais.

Comentários referentes às alterações significativas nos resultados operacionais e financeiros

consolidados no exercício social de 2012

Faturamento líquido: No exercício de 2012, a receita operacional líquida consolidada alcançou R$

96.116 mil, um aumento de 12% em relação ao ano anterior. Esse crescimento foi impulsionado pelo

17

incremento nas vendas da Unidade de Produtos em 2012 se comparado a 2011 e principalmente

pela Unidade de Integração, que apresentou incremento de 10%, em virtude da evolução física dos

contratos de construção, bem como aos projetos para a automação das dez primeiras plataformas

do pré-sal, firmados com a Petrobrás.

A média de incidência de impostos sobre as vendas no período foi de 12,43%, abrangendo o

PIS/PASEP (Programa de Integração Social), a COFINS (Contribuição para o Financiamento da

Seguridade Social) e o ISSQN (Imposto sobre Serviços de Qualquer Natureza), os ICMS (Imposto sobre

a circulação de mercadorias e serviços) e o IPI (Imposto sobre produtos industrializados).

Custo dos Serviços Prestados: O custo dos serviços prestados atingiu R$ 67.769 mil no ano de 2012,

o que representa 71% da receita operacional líquida consolidada e um aumento de 14% em relação

ao mesmo período do ano anterior, quando este custo representou 69% da receita operacional

líquida consolidada. Este incremento ocorreu em função do perfil dos contratos que têm sido

executados pela empresa.

A companhia encerrou ano de 2012 com um prejuízo de R$ 352 mil, representando um decréscimo

de 1,16 vezes em comparação ao ano de 2011 e com uma margem bruta consolidada de 29%,

representando 2 pontos percentuais abaixo da margem bruta do mesmo período do ano anterior. A

medida que a empresa se propõe a crescer em receitas, ela tem sido onerada em margem e por

conseguinte seu resultado tem sido menor. Também o nível de alavancagem e o consequente

resultado financeiro negativo da empresa, tem contribuído para reduzir o seu resultado líquido.

Em relação às margens de contribuição, os destaques foram o aumento de 1 ponto percentual da

margem de contribuição da Unidade de produtos, e decréscimo de 2 pontos percentuais da margem

de contribuição da Unidade de integração. Conforme descrito acima a empresa tem sofrido este

ônus em função de contratos maiores na Unidade de Integração de Sistemas e sua estratégia passa

pelo incremento das receitas da Unidade de Produtos que, naturalmente tem apresentado melhor

relação CPV/RL em função da recorrência, escala e valor agregado.

Despesas operacionais líquidas: As despesas operacionais líquidas atingiram R$ 21.649 mil em 2012,

apresentando um acréscimo de 12% em relação a 2011. Essas despesas representaram 22% da

receita operacional líquida consolidada, o mesmo percentual do ano anterior.

EBITDA: Como reflexo das variações apresentadas nas seções anteriores, em 2012 o EBITDA foi de

R$ 8.657 mil, montante 1% inferior ao valor do ano de 2011. Em relação à receita operacional líquida

consolida, a margem de EBITDA foi de 9,0%, contra 10,0% do mesmo período do ano anterior.

O EBITDA representa o lucro (prejuízo) líquido antes do resultado financeiro, da contribuição social

e do imposto de renda, da participação dos minoritários e da depreciação e amortização. O EBITDA

não deve ser considerado como uma alternativa para o lucro líquido, como um indicador do

desempenho operacional, ou uma alternativa para fluxo de caixa como um indicador de liquidez.

A administração acredita que o EBITDA é uma medida prática para auferir seu desempenho

operacional e permitir uma comparação com outras companhias. Entretanto, ressalta-se que o

EBITDA não é uma medida estabelecida de acordo com as práticas contábeis adotadas no Brasil e

pode ser definido e calculado de maneira diversa por outras companhias.

A administração acredita, ainda, que a forma de cálculo do EBITDA é a que melhor se aproxima do

indicador de desempenho operacional, demonstrando de forma consolidada, ou seja, não excluindo

possível participação de minoritários, a geração de caixa da operação.

18

Resultado financeiro: O resultado financeiro do ano foi negativo em R$ 5.782 mil, uma diferença de

R$ 563 mil em relação ao resultado negativo do mesmo período de 2011 (R$ 5.219 mil). Esse

desempenho deu-se, principalmente, devido à despesa financeira proveniente dos juros de

empréstimo bancário, no montante de R$ 5.859 mil.

10.2. Resultado operacional e financeiro:

a) resultados das operações do emissor, em especial:

i. descrição de quaisquer componentes importantes da receita

Nos exercícios sociais de 2014, 2013, e 2012, os componentes mais importantes para a receita foram:

Vendas brutas de produtos: compreende o valor faturado pela venda de produtos de automação

e equipamentos eletrônicos, reconhecida quando os riscos significativos e os benefícios de

propriedade são transferidos para o comprador. A Companhia adota como política de

reconhecimento de receita, portanto, a data em que o produto é entregue ao comprador,

dependendo das características de cada transação.

Venda bruta de serviços: reconhecida tendo como base a etapa de execução dos serviços

realizados até a data-base do balanço, de acordo com porcentagem do total de serviços a serem

realizados, na medida em que todos os custos relacionados aos serviços possam ser mensurados

confiavelmente.

Contratos de construção: oriundas dos contratos de prestação de serviços por horas trabalhadas

e de entrega de materiais, geralmente relacionada à prestação de serviços de contratos de

engenharia. É reconhecida segundo o método de porcentagem de conclusão (POC), ou seja, a

receita contratual é reconhecida na demonstração do resultado nos períodos contábeis em que

o trabalho é executado. A receita é reconhecida de acordo com a evolução física dos contratos,

cujas etapas de execução são determinadas através da emissão de laudo técnico assinado por

profissional habilitado.

ii. fatores que afetaram materialmente os resultados operacionais

No exercício de 2012 a sua controlada Altus Sistemas de Informática S.A. venceu a licitação e assinou

o contrato da concorrência para fornecimento dos sistemas de automação para utilização em cascos

(HULLs) de FPSOs (Unidades Flutuantes de Produção, Armazenamento e Transbordo) a serem

operados na Bacia de Santos. Este projeto terá duração até 2015.

Em 1º de janeiro de 2013 a Companhia realizou reestruturação societária através da qual incorporou

sua controlada Altus Sistemas de Informática S.A., sucedendo-lhe em todos os direitos e obrigações.

Durante o exercício de 2013 não ocorreram mais fatores que pudessem afetar materialmente os

resultados operacionais da Companhia.

Em 2014 a Companhia alterou a estratégia de incremento de receita utilizada em 2013 para

incremento de margem, somando-se a recuperação de tributos de PIS e COFINS através do recálculo,

com a alteração da metodologia utilizada para rateio dos créditos, e, REINTEGRA viabilizaram

melhores resultados para a Companhia, em contraponto, a variação cambial influenciou

negativamente no resultado operacional obtido.

19

b) variações das receitas atribuíveis a modificações de preços, taxas de câmbio,

inflação, alterações de volumes e introdução de novos produtos e serviços

Variações das receitas (R$ mil)

31/12/2014

%

31/12/2013

Unidade de produtos

27.159

24,59%

21.798

Unidade de integração

72.394

3,70%

69.812

Receita Bruta total

99.553

8,67%

91.610

IPCA acumulado 12 meses

6,41%

IGP-M acumulado 12 meses

3,67%

No exercício de 2014, a Companhia apresentou crescimento em sua receita bruta de 9% em relação

a 2013, demonstrando crescimento oriundo de sua performance no mercado. Este crescimento de

receita é compatível com sua atual carteira de contratos e está em sintonia com o Plano de Negócios

da Empresa para o período. Como demonstrado na tabela, o IPCA e o IGP-M, que são índices usados

para reajuste de diversos serviços representou entre 6,41% a 3,67%, sendo o acréscimo real das

receitas da ordem de 2,1% e 4,8% respectivamente.

Variações das receitas (R$ mil)

2013

%

2012

%

2011

%

Unidade de produtos

21.798

60,07%

13.618

17,79%

11.561

-28,03%

Unidade de integração

69.812

-15,38%

82.498

11,11%

74.251

79,62%

Receita Bruta total

91.610

-4,69%

96.116

12,01%

85.812

49,50%

IPCA anual

5,91%

5,77%

6,55%

IGP-M anual

5,53%

7,81%

5,09%

No exercício de 2012, a receita operacional líquida consolidada alcançou R$ 96.116 mil, um aumento

de 12% em relação ao ano anterior. Esse crescimento foi impulsionado pelo incremento nas vendas

da Unidade de Produtos em 2012 se comparado a 2011 e principalmente pela Unidade de

Integração, que apresentou incremento de 11%, em virtude da evolução física dos contratos de

construção, bem como aos projetos para a automação das dez primeiras plataformas do pré-sal,

firmados com a Petrobrás. Como demonstrado na tabela, o IPCA e o IGP-M, que são índices usados

para reajuste de diversos serviços representou entre 5% a 8%, sendo o crescimento real das receitas

da ordem de 4% a 6%.

c) impacto da inflação, da variação de preços dos principais insumos e produtos, do câmbio e da

taxa de juros no resultado operacional e no resultado financeiro do emissor

O resultado operacional da Companhia pode ser afetado pelas mudanças econômicas nacionais,

principalmente no que tange à taxa de juros de curto e longo prazo, políticas governamentais para o

setor, índice de inflação e política cambial. Porém, historicamente, essas mudanças têm seu efeito

atenuado para a Companhia por ter uma base de clientes numerosa.

O impacto da variação dos índices de inflação nos custos e nas despesas da Companhia existe, por

serem o IGP-M e o IPCA bases de reajuste de diversos serviços utilizados, entre eles a despesa com

pessoal (salários, encargos e benefícios) e outros gastos em geral, como viagens, comunicação e

aluguel, que possam ser aumentados de acordo com as negociações atreladas a estes índices. Porém,

este impacto é minimizado na medida em que as receitas recorrentes e habituais são indexadas, no

geral, pelos mesmos índices, permitindo seu repasse aos preços, como tem ocorrido historicamente.

20

10.3. Eventos com efeitos relevantes, ocorridos e esperados, nas demonstrações financeiras

Os diretores devem comentar os efeitos relevantes que os eventos abaixo tenham causado ou se

espera que venham a causar nas demonstrações financeiras do emissor e em seus resultados:

a) introdução ou alienação de segmento operacional

A Companhia não introduziu ou alienou qualquer segmento operacional nos últimos três exercícios

sociais e no exercício em curso, de modo que os seus administradores não esperam alienar qualquer

segmento operacional e introduzir um segmento operacional que possa apresentar efeitos

relevantes sobre as demonstrações financeiras.

b) constituição, aquisição ou alienação de participação societária

Nos últimos três exercícios sociais a Companhia vivenciou mudanças no seu corpo acionário.

Em 2012, foi aprovada a operação de cisão parcial da Altus Participações S.A. com versão de

patrimônio para a Altus TK Participações S.A., ao mesmo tempo que a denominação social da Altus

Participações S.A. foi alterada para Altus Sistemas de Automação S.A.

Posteriormente, no início do exercício de 2013, a Altus Sistemas de Informática S.A. foi incorporada

pela Altus Sistemas de Automação S.A.

Em 27 de março de 2013, a acionista Parit Participações S.A. integralizou o capital social da

Companhia HCA Participações S.A. através da transferência de 52,97% da participação societária que

detinha da Altus Sistemas de Automação S.A. (correspondente a 7.110.384 ações ordinárias

nominativas e sem valor nominal). Após esta movimentação a participação da acionista Parit

Participações S.A. passou de 60,52% para 7,55%.

Em 5 de maio de 2013 a acionista Parit Participações S.A assinou Contrato de Compra e Venda de

participação societária com a HCA Participações S.A., transferindo portanto as 1.012.534 ações que

detinha da Altus Sistemas de Automação S.A. para a HCA Participações S.A., que passou a ser

detentora de 60,52% do capital social da Companhia.

Em 2014 houve a integralização de ações por parte da Parit S.A., que posteriormente cedeu parte

das ações para HCA Participações S.A. e parte para o BNDES Participações S.A., mantendo a mesma

participação anterior a integralização.

c) eventos ou operações não usuais

Não houve eventos ou operações não usuais.

10.4. Mudanças significativas nas práticas contábeis - Ressalvas e ênfases no parecer do auditor

Os diretores devem comentar:

a) mudanças significativas nas práticas contábeis

Adoção do IFRS e dos CPCs pela primeira vez

Em virtude de mudanças no ambiente regulatório introduzidas pela lei 11.638/08, as demonstrações

financeiras consolidadas para o exercício findo em 31 de dezembro de 2010 são as primeiras

demonstrações financeiras consolidadas anuais em conformidade com os CPCs e os IFRSs. A

Companhia e suas controladas aplicaram os CPCs 37 e 43 e o IFRS 1 na preparação destas

demonstrações financeiras consolidadas.

21

As demonstrações financeiras individuais da Controladora para o exercício findo em 31 de dezembro

de 2010 são as primeiras demonstrações individuais anuais em conformidade com os CPCs. A

Companhia e suas controladas aplicaram os CPCs 37 a 43 na preparação destas demonstrações

financeiras individuais.

Nos anos subsequentes não houve mudança significativa nas práticas contábeis.

b) efeitos significativos das alterações em práticas contábeis:

Não houve mudança significativa nas práticas contábeis.

c) ressalvas e ênfases presentes no relatório dos auditores independentes

A Companhia não possui ressalvas e ênfases no relatório dos auditores independentes no parecer

de auditoria no período findo em 31/12/2014.

A Companhia não possui ressalvas no relatório dos auditores independentes e possui a seguinte

ênfase no parecer de auditoria no período findo em 31/12/2013:

Revisão dos valores correspondentes ao período anterior

Resumo: Conforme descrito na Nota 2.1 (c), as demonstrações financeiras individuais em 31 de

dezembro de 2012, apresentadas para fins comparativos, foram elaboradas de acordo com as

práticas contábeis adotadas no Brasil. No caso da Altus Sistemas de Automação S.A., essas

práticas diferem das IFRS, aplicáveis às demonstrações financeiras separadas, somente no que

se refere à avaliação do investimento em controlada, pelo método de equivalência patrimonial,

uma vez que para fins de IFRS seria custo ou valor justo. Nossa opinião não está ressalvada em

função desse assunto.

Valor envolvido: n/a

Base conceitual envolvida: Apresentação das demonstrações contábeis

Necessidade contábil: Auditoria das demonstrações contábeis para efeito de comparação

Posicionamento da diretoria: para os próximos exercícios este ponto estará solucionado, uma

vez que não possui mais minvestimentos em controladas.

A Companhia não possui ressalvas no relatório dos auditores independentes e possui as seguintes

ênfases no parecer de auditoria em 31/12/2012:

Ações preferenciais resgatáveis:

Resumo: Classificação no patrimônio líquido recursos recebidos na subscrição de ações

preferenciais resgatáveis

Valor envolvido: R$ 17.200 mil – segregados entre R$ 511 mil (capital social) e R$ 16.689 mil

(Reserva de capital)

Base conceitual envolvida: CPC 39 – Instrumentos financeiros: Apresentação e IAS 32 –

Instrumentos financeiros: Apresentação

Necessidade contábil: Classificação no passivo, ao seu valor justo

Posicionamento da diretoria: A Companhia, em 15 de maio de 2012, alterou os termos de

resgate das ações preferenciais, passando o resgate das mesmas a ser uma opção da Companhia

e não mais dos seus detentores. Dessa forma, a partir dessa data, as ações preferenciais

resgatáveis puderam ser mantidas no patrimônio líquido.

A Companhia tinha como política reconhecer no patrimônio líquido os recursos recebidos na

subscrição de ações preferenciais resgatáveis, que correspondiam, em 31 de dezembro de 2010

22

e 2011, ao valor de R$ 511 mil, registrado à conta de capital social, e R$ 16.689 mil, registrado

como reserva de capital - ágio na subscrição de ações. A partir da entrada em vigor do

Pronunciamento Técnico CPC 39 - "Instrumentos Financeiros: Apresentação" e da adoção inicial

dos Padrões Internacionais de Demonstrações Financeiras, através do IAS 32 - "Instrumentos

Financeiros: Apresentação", as práticas contábeis passaram a requerer que instrumentos

financeiros com essas características fossem reconhecidos, ao seu valor justo, como passivo

financeiro (instrumento de dívida). A Companhia, em 15 de maio de 2012, alterou os termos de

resgate das ações preferenciais, passando o resgate das mesmas a ser uma opção da Companhia

e não mais dos seus detentores. Dessa forma, a partir dessa data, as ações preferenciais

resgatáveis puderam ser mantidas no patrimônio líquido.

Investimentos no exterior não auditados:

Resumo: Investimentos avaliados pelo método da equivalência patrimonial não examinados por

auditores independentes

Valor envolvido: Não houve impacto nos números de 31/12/2012

Base conceitual envolvida: Lei 6.404/64 e alterações posteriores

Necessidade contábil: Evidência de auditoria apropriada e suficiente

Posicionamento da diretoria: Os investimentos foram descontinuados no exercício anterior,

portanto a ressalva foi eliminada do parecer, figurando apenas como uma ênfase.

As demonstrações financeiras consolidadas em 31 de dezembro 2010 e 2011, apresentadas para

fins comparativos, foram auditadas, cujos relatórios, datados de 14 de junho de 2012 e 18 de

maio de 2011, respectivamente, continham limitação de escopo em relação aos investimentos

no exterior mantidos nas empresas Altus Argentina S.A. (Buenos Aires, Argentina) até 31 de

outubro de 2011 e Altus Informationssysteme GmbH (Waghaüsel, Alemanha) e Altus

Automation Systems Corporation Inc. (Miami, Estados Unidos da América) até 20 de dezembro

de 2011. Conforme mencionado na nota explicativa 12 das demonstrações financeiras, estes

investimentos, que eram avaliados pelo método de equivalência patrimonial, não foram

examinados por auditores independentes, consequentemente, não foi praticável, nas

circunstâncias, determinar se algum ajuste seria necessário nas demonstrações financeiras em

31 de dezembro de 2010 e 2011 em decorrência desse assunto. Em 31 de dezembro de 2012 a

opinião da auditoria não está modificada em função desse assunto, na medida em que tais

investimentos foram descontinuados ainda em 2011.

Demonstração do valor adicionado:

Resumo: Auditoria da Demonstração do Valor adicionado

Valor envolvido: Não estabelecido

Base conceitual envolvida: Lei 11.638/08

Necessidade contábil: Auditoria da DVA de 2011 e 2010

Posicionamento da diretoria: As demonstrações do valor adicionado dos anos de 2011 e 2010

não foram examinadas mas estão sendo tomadas medidas para a devida auditoria para a

apresentação dos números do próximo exercício social.

As demonstrações do valor adicionado (DVA), individuais e consolidadas, referentes ao exercício

findo em 31 de dezembro de 2012, preparadas sob a responsabilidade da administração da

Companhia, foram submetidas aos mesmos procedimentos de auditoria descritos anteriormente

e, na opinião dos auditores, estão adequadamente apresentadas, em todos os seus aspectos

relevantes, em relação às demonstrações financeiras tomadas em conjunto. As informações

comparativas relativas aos exercícios findos em 31 de dezembro de 2011 e 2010 não foram

examinadas.

23

Avaliação dos investimentos em controladas:

Resumo: Elaboração das demonstrações financeiras de acordo com as práticas contábeis

adotadas no Brasil

Valor envolvido: Não estabelecido

Base conceitual envolvida: Lei 11.638/08 - Adoção das práticas contábeis internacionais em

linha com o IFRS

Necessidade contábil: Adoção do IFRS 1

Posicionamento da diretoria: A Companhia elaborou as demonstrações financeiras consolidadas

em linha com o IFRS para em seguida elaborar as demonstrações financeiras individuais.

As demonstrações financeiras individuais foram elaboradas de acordo com as práticas contábeis

adotadas no Brasil. No caso da Altus Sistemas de Automação S.A., essas práticas diferem do

IFRS, aplicável às demonstrações financeiras separadas, somente no que se refere à avaliação

dos investimentos em controladas, coligadas e controladas em conjunto pelo método de

equivalência patrimonial, uma vez que para fins de IFRS esses investimentos seriam avaliados ao

custo ou valor justo. A opinião dos auditores não está ressalvada em função desse assunto.

10.5. Políticas contábeis críticas

Os diretores devem indicar e comentar políticas contábeis críticas adotadas pelo emissor,

explorando, em especial, estimativas contábeis feitas pela administração sobre questões incertas e

relevantes para a descrição da situação financeira e dos resultados, que exijam julgamentos

subjetivos ou complexos, tais como: provisões, contingências, reconhecimento da receita, créditos

fiscais, ativos de longa duração, vida útil de ativos não-circulantes, planos de pensão, ajustes de

conversão em moeda estrangeira, custos de recuperação ambiental, critérios para teste de

recuperação de ativos e instrumentos financeiros

10.5.1 Estimativas e julgamentos contábeis críticos

As estimativas e os julgamentos contábeis são continuamente avaliadas e baseiam-se na experiência

histórica e em outros fatores, incluindo expectativas de eventos futuros, considerados razoáveis para

as circunstâncias.

Estimativas e premissas contábeis críticas