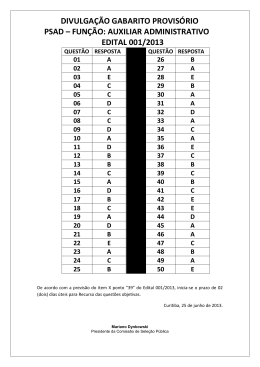

O IMPACTO DE FORMAS SOCIETÁRIAS SOBRE O VALOR DAS EMPRESAS DE CAPITAL ABERTO: O Caso da Transformação de Conglomerados Financeiros em Bancos Múltiplos. INTRODUÇÃO Até 1988, as diversas atividades no mercado financeiro eram exercidas, obrigatoriamente, de maneira segmentada, por entidades distintas, como bancos comerciais, bancos de investimento, sociedades de crédito imobiliário, financeiras, companhias de leasing, etc. Entretanto, muitas vezes tais entidades eram apenas "braços" de grandes conglomerados financeiros. No dia vinte e um de setembro de 1988, o Conselho Monetário Nacional autorizou, através da Resolução 1.524, a criação dos chamados "bancos múltiplos", permitindo que as instituições financeiras passassem a atuar nos diversos segmentos do mercado financeiro sob a mesma razão social. Como resultado, grandes conglomerados puderam incorporar algumas de suas subsidiárias financeiras em uma única empresa, a qual passou a caracterizar-se como "banco múltiplo", atuando com várias "carteiras". Tais alterações regulamentares geraram uma oportunidade ímpar para se avaliar a relevância de uma adequada constituição societária de grupos econômicos bancários brasileiros, visto que muitos conglomerados já operavam, na prática, como se fossem bancos múltiplos. Assim, fatores tais como grau de alavancagem ou nível de diversificação mantêmse inalterados do ponto de vista do conglomerado financeiro, colocando em evidência outros fatores tais como o relacionamento entre os acionistas de cada empresa pertencente ao conglomerado - quando a transformação envolveu mais de uma companhia aberta - e as implicações administrativas internas - em qualquer caso. Ao se agregar a essas idéias a hipótese de eficiência do mercado na sua forma semiforte, tem-se oportunidade de verificar se o comportamento dos preços das ações, analisado a partir da metodologia de estudos de evento, pode ser utilizado como indicativo do valor gerado por eventos que afetem um grupo de empresas - ou seja, neste caso, particularmente, se os investidores no mercado de capitais brasileiro atribuíram alguma importância à escolha da forma societária sob análise, e quais conjecturas seriam mais condizentes com seu comportamento. Com a ênfase no relacionamento entre empresas de um mesmo grupo econômico, espera-se contribuir para a maior compreensão das implicações internas e externas desse relacionamento, de modo a subsidiar decisões sobre estruturas societárias que possam facilitar a otimização dos resultados financeiros sem acirrar os conflitos de interesse entre gestores/controladores e acionistas minoritários, os quais acabam por onerar o custo de capital das empresas de capital aberto. O tema ganha relevância diante da predominância de grupos econômicos no contexto brasileiro, da crescente utilização de associações de capital, e do surgimento de formas alternativas de organização da produção baseadas em acordos de cooperação entre grupos, que vem se observando com o recente processo de abertura e globalização da economia. Os resultados do presente trabalho, longe da pretensão de esgotar a exploração do tema, deverão permitir conclusões a respeito da importância de se realizarem novos e mais completos estudos afins, visto que ainda inexiste uma clara racionalidade para a organização empresarial na forma de grupos econômicos, e que o conhecimento de suas implicações é ainda apenas incipiente, principalmente no que se refere aos aspectos financeiros. Para o setor bancário, em especial, tais estudos podem oferecer contribuição significativa no momento atual, tendo em vista as expectativas quanto a uma onda de fusões e aquisições no setor, motivadas, inclusive, por incentivos legais, a exemplo do Programa de Estímulo à Reestruturação e ao Fortalecimento do Sistema Financeiro Nacional (PROER). Adicionalmente, poderão ainda fornecer subsídios cientificamente fundamentados para as reformas da Lei das Sociedades por Ações e do Sistema Financeiro que já têm projetos em tramitação no Congresso Nacional. O artigo está organizado da seguinte forma: o tópico 2 descreve as vantagens e desvantagens da transformação em banco múltiplo, as quais serão utilizadas para fundamentar as hipóteses de teste; o tópico 3 apresenta a amostra trabalhada; os tópicos 4 e 5 descrevem, respectivamente as datas dos eventos analisados e a metodologia utilizada; o tópico 6 descreve as hipóteses de teste, enquanto que o tópico 7 apresenta os resultados obtidos e o tópico 8 sintetiza as principais conclusões. VANTAGENS E DESVANTAGENS DA TRANSFORMAÇÃO DE CONGLOMERADOS FINANCEIROS EM BANCO MÚLTIPLO A opção da maioria das instituições financeiras pela forma múltipla, por si só, seria um forte indício de que esta forma traz vantagens significativas. Entretanto, as razões que levariam a essa conclusão não têm sido investigadas com profundidade e, como se procurará demonstrar, pode haver desvantagens nessa opção, mesmo quando a análise é restrita a conseqüências internas da aglutinação de algumas companhias. Para analisar as implicações da transformação em banco múltiplo partiu-se, inicialmente da argumentação convencional, extraída de atas de assembléias de acionistas de bancos que deliberaram sobre o assunto e de notícias veiculadas na imprensa na época da criação da nova forma institucional,1 além de algumas citações em estudos acadêmicos relacionados indiretamente ao tema, já que não foi possível encontrar precedentes que o tratassem de modo particular. A partir daí, e considerando-se o referencial teórico, foi reforçada essa argumentação convencional e ainda se adicionaram aspectos até então não considerados, os quais serão utilizados para fundamentar as hipóteses de teste, e que indicam a existência de possíveis desvantagens na eliminação de todas as subsidiárias mantidas dentro de cada conglomerado. O fator comum entre estes aspectos é a importância atribuída ao relacionamento entre empresas de um mesmo conglomerado, o qual passa a ser particularmente relevante quando se dá em conglomerados constituídos por mais de uma companhia aberta, pois pode afetar o relacionamento entre acionistas controladores/gestores e acionistas minoritários, conforme se comentará a seguir. Para realçar essa distinção, será considerado, inicialmente, o caso no qual os conglomerados eram constituídos de apenas uma companhia aberta com uma ou mais subsidiárias integrais, e, portanto, expostos somente a implicações de ordem interna. A seguir, será discutido o caso no qual os conglomerados eram constituídos por mais de uma companhia aberta, onde passa a ser particularmente relevante o relacionamento entre acionistas. Um último aspecto a ser considerado refere-se às alterações no ambiente competitivo que, embora não diretamente relacionado às reestruturações societárias, não deve ser desprezado, pois pode ofuscar os resultados dos testes empíricos propostos e prejudicar a avaliação da relevância das novas formas societárias. Implicações Internas Convencionalmente, tem-se considerado que a principal vantagem da transformação em banco múltiplo seria a maior racionalização de procedimentos administrativos, devido, 1 Por exemplo, GAZETA MERCANTIL dos dias 23/09/88 [p. 20] e 27/09/88 [p. 21]. principalmente, à eliminação das estruturas mantidas para cada uma das empresas que constituíam o conglomerado financeiro. A esse respeito, MORENO (1984) já alertava para o fato de que a eficiência do sistema financeiro brasileiro poderia estar sendo prejudicada pelas exigências legais que determinavam a atuação nos diversos segmentos do mercado apenas através de empresas diferentes (mesmo que sujeitas ao mesmo controle acionário) acarretando elevados custos administrativos, e ainda complementava sua assertiva lembrando que a necessidade de aquisição de cartas-patentes acarretaria também elevada imobilização financeira. Com a institucionalização da figura do banco múltiplo as restrições à expansão de produtos e mercados através de uma única empresa foram eliminadas e a maioria dos conglomerados financeiros optou rapidamente pela nova forma. Ao fazê-lo, porém, nem todos incorporaram todas as subsidiárias e alguns preferiram manter a forma anterior, o que sugere que poderia haver outras razões, além da extinta exigência de especialização das instituições, para a forma conglomerada. Em uma visão de mais longo prazo, a incorporação de todas as subsidiárias implicaria a eliminação de um mecanismo importante para a flexibilidade das empresas que podem usar o relacionamento intragrupo para contornar restrições legais e aproveitar oportunidades de natureza tributária. Vale lembrar que a citada flexibilidade obtida através das subsidiárias é, em geral, caracterizada por particularidades momentâneas, que quase sempre geram uma reação das autoridades governamentais no sentido de eliminar brechas deixadas nos normativos. Há, porém, brechas legais que são mais duradouras ou quase permanentes, como é o caso da tributação escalonada do imposto de renda, a qual prevê a incidência de alíquotas adicionais sobre as parcelas de lucro que ultrapassem determinado valor.2 Neste caso, pode-se transferir riqueza, através de uma adequada alocação de despesas ou da transferência de operações, para aquelas companhias que ainda não atingiram os valores de lucro sujeitos às alíquotas adicionais, de forma a reduzir a tributação do conglomerado como um todo. A possibilidade de que as subsidiárias financeiras tenham sido mantidas com o objetivo de assegurar a citada flexibilidade é reforçada quando se considera que os custos com sua manutenção podem não ser significativos, já que, na prática, cada conglomerado pode funcionar como se fosse uma única empresa. Nesta situação, os custos administrativos adicionais para a forma conglomerada resumir-se-iam aos procedimentos formais, exigíveis legalmente, para cada uma das subsidiárias, tais como a manutenção de registros contábeis separados e a remessa de documentos de controle exigidos pelo Banco Central, no caso de subsidiárias de capital fechado e também os custos de registro na Comissão de Valores Mobiliários e os relativos à maior divulgação de informações exigíveis no caso de subsidiárias de capital aberto. Um estudo empírico que aborda os aspectos internos semelhantes aos aqui tratados foi realizado por GRABOWSKI et al. (1993), que se propuseram a verificar a existência de diferentes graus de eficiência entre bancos com formas organizacionais distintas. Restritos ao ambiente regulatório norte-americano - que exige a especialização dos bancos - esses autores compararam a eficiência de bancos de varejo afiliados àquela de não afiliados a companhias holdings de bancos. Com base em dados contábeis apurados a partir de demonstrativos consolidados, concluiu-se que os bancos não afiliados eram mais eficientes e que a forma conglomerada era usada para superar restrições legais de expansão geográfica do mercado e 2 As alíquotas e a base de cálculo têm variado ao longo do tempo. No ano fiscal de 1995 as instituições financeiras foram tributadas pelo imposto de renda à alíquota de 25% sobre lucros de até CR$ 180.000,00, com adicionais de 12% sobre a parcela de lucro situada entre CR$ 180.000,00 e CR$ 780.000,00 e de 18% sobre a parcela de lucro que exceder CR$ 780.000,00. de exploração de novos produtos, bem como para tirar proveito de benefícios fiscais. Entretanto, a ampliação de custos operacionais devido à duplicação de conselhos de diretores, escritórios, documentação e tecnologia foi sugerida como determinante da perda de eficiência pela forma conglomerada. Implicações do Relacionamento com o Mercado de Capitais Além das implicações internas a cada conglomerado, é conveniente avaliar também os efeitos adicionais que poderiam ter surgido quando tais conglomerados envolveram mais de uma companhia aberta no processo de transformação em banco múltiplo. Conforme PROCIANOY (1993), essa configuração societária pode ser estimulada pela possibilidade de “alavancagem de capital” como fonte alternativa de capital, a qual, se eliminada, prejudicaria o conglomerado como um todo, particularmente se fosse de pequeno porte, pois a sua capacidade de crescimento seria limitada quando o gestor-controlador não quisesse abrir mão do controle acionário. Entretanto, é importante lembrar que a possibilidade de “alavancagem de capital” pode não ser isenta de custos, podendo mostrar-se, na verdade, excessivamente onerosa devido à maior dificuldade de monitoramento pelos acionistas minoritários no tocante à distribuição de riqueza entre as diversas empresas do grupo. SHARAV (1974), por exemplo, alerta que os gestores teriam um natural incentivo para transferir riqueza para uma empresa do grupo onde os interesses dos minoritários pudessem não estar presentes. Essas preocupações são também relacionadas com a argumentação de BRIOSHI et al. (1989) que lembram que o “the group system multiplies the conflicts of interest among the different stockholders of the various firms constituting a group” [p. 771]. A referida transferência de "ativos" ou de "riqueza" entre empresas do mesmo grupo dar-se-ia através da opção deliberada por determinados métodos contábeis - como sistemas de preços de transferência utilizados para o registro de transações intragrupo - ou até mesmo pela não utilização desses. Estaria, assim, configurado um tipo específico de conflito de agência não explicitado por JENSEN E MECKLING (1976), mas que certamente se adequa à realidade brasileira. No contexto específico da presente pesquisa, a possibilidade de arbitrariedades na transferência de riqueza intragrupo é realçada, pois muitas vezes as atividades de diferentes empresas do mesmo conglomerado financeiro estão extremamente inter-relacionadas e raramente cada uma delas faz uso de mão-de-obra, tecnologia e espaço físico independentes. Uma abordagem mais próxima da aqui discutida, foi realizada por ROSENSTEIN & RUSH (1990), que sugeriram a possibilidade de transferência de riqueza entre corporações para explicar os resultados de seus testes indicativos de menores taxas de retorno por firmas parcialmente mantidas por outras em relação àquelas com propriedade difusa. Enquanto a preocupação com expropriação de riquezas tem estado presente em vários estudos, é importante ressaltar que transferências entre empresas de um mesmo grupo podem estar, na realidade, atendendo a objetivos de maximização do lucro global, ou seja, maximização do lucro do grupo como um todo, como é o caso quando se busca reduzir a quantia de impostos pagos pelo grupo. Como exemplo, o trabalho realizado por LIN et al. (1993) registra que, em empresas multinacionais, a maximização do lucro global compreenderá benefícios tais como a redução de impostos, de taxas de importação ou do risco cambial. Além disso, eventuais transferências de riqueza entre empresas ligadas podem também ser utilizadas para contornar restrições à repatriação de lucro e à remessa de dividendos. Entretanto, considerando-se que as participações societárias de cada investidor em cada empresa do grupo são diferenciadas, a possibilidade de expropriação de riqueza e a maximização de lucro global não são mutuamente exclusivas. Diante disso, conforme o referencial teórico proposto por JENSEN & MECKLING (1976), seria de se esperar uma atitude defensiva por parte dos investidores (aqui entendidos como os acionistas minoritários), o que acarretaria maiores custos de agência. Na prática, estes custos se materializariam, por exemplo, através da necessidade de elaboração e divulgação de demonstrativos contábeis submetidos a auditoria externa. Além disso, a teoria reconhece que os mecanismos institucionais ou contratuais não conseguem coibir completamente atitudes indesejáveis por parte dos gestores, fazendo com que os investidores apliquem um abatimento sobre o preço das ações para prevenir-se contra potenciais expropriações de riqueza, acarretando as chamadas perdas residuais. Assim, é de se esperar que o preço das ações de empresas do mesmo grupo, expostas a potenciais transferências de riqueza intragrupo, sejam negativamente influenciados pelos efeitos dos maiores custos de agência, o que, em última análise, estaria onerando o custo de capital da empresa. Em vista do acima exposto, uma das hipóteses que se pretende explorar com a presente pesquisa, é que a transformação de conglomerados financeiros em bancos múltiplos, quando acompanhada por redução do número de companhias abertas ligadas ao grupo, deveria implicar redução da potencial transferência de riqueza anteriormente descrita e, portanto, diminuir os custos de agência, levando a um aumento de preços das ações. Em contrapartida, se a “alavancagem de capital” vem sendo utilizada como fonte alternativa de capital, seja para suprir carências de capital do conglomerado, seja para viabilizar seu crescimento, sua eliminação prejudicará a performance do grupo, pressionando para baixo o preço das ações, principalmente nos bancos de menor porte. A performance global das ações, então, deverá refletir o resultado líquido da relação custo/benefício na utilização desse mecanismo. Alterações no Ambiente Competitivo Embora a ênfase no presente estudo recaia sobre as implicações das mudanças organizacionais dos conglomerados financeiros decorrentes da transformação em banco múltiplo, não podem ser negligenciados os efeitos colaterais que poderiam decorrer da institucionalização da forma múltipla. Especificamente, chamam a atenção notícias veiculadas na imprensa da época, que alertavam para o aumento da concorrência no setor financeiro devido à possibilidade de participação de instituições financeiras estrangeiras como bancos múltiplos e devido à criação de vários novos bancos oriundos de pequenas instituições especializadas, tais como distribuidoras de títulos e valores mobiliários, e bancos de investimentos. As instituições estrangeiras não podiam (e ainda não podem) atuar como conglomerados através de subsidiárias integrais devido a restrições impostas pela Lei 6.404/76 (art. 251), o que fazia com que sua atuação se limitasse a atividades especialistas (como bancos comerciais ou bancos de investimento, por exemplo). A institucionalização da forma múltipla, portanto, viabilizaria sua atuação em nichos do mercado aos quais elas ainda não tinham acesso, aumentando sua competitividade em detrimento da performance dos conglomerados financeiros. O acesso de pequenas instituições especializadas a novos nichos de mercado era dificultado pela existência das cartas-patentes, que foram eliminadas pela Constituição Federal de 1988, e ainda pelo sistema de pontuação exigido pela resolução 1060/85 do Conselho Monetário Nacional para a troca de cartas-patentes, o qual foi revogado após a criação dos bancos múltiplos. Essa maior facilidade de acesso ao setor financeiro, que justificaria o temor quanto ao aumento da concorrência, pode ser vista objetivamente em uma reportagem do jornal GAZETA MERCANTIL de 06/10/88 [p.21] (portanto apenas quinze dias após a criação do banco múltiplo), segundo a qual os quarenta e nove pedidos de transformação em banco múltiplo já acolhidos pelo Banco Central até aquela data seriam capazes de resultar na criação de setenta novas carteiras operacionais. Apesar desta informação, as demais reportagens da época não apresentavam consenso quanto aos efeitos negativos do aumento da concorrência sobre a performance dos grandes conglomerados financeiros, o que dificulta o teste direto da hipótese de aumento de concorrência, pois não se pode estabelecer a priori o momento em que o mercado teria tomado ciência dessa possibilidade.3 Portanto, embora não possa ser testada diretamente, as expectativas quanto a mudanças no ambiente competitivo podem ofuscar os resultados dos testes empíricos a serem realizados e prejudicar a avaliação da relevância das reorganizações societárias empreendidas. DESCRIÇÃO DA AMOSTRA Para identificação das instituições financeiras a serem incluídas no trabalho, partiu-se da relação de Sociedades Emissoras Cotadas fornecida pela Bolsa de Valores de São Paulo, e adicionou-se aquelas instituições financeiras com registro cancelado na Comissão de Valores Mobiliários-CVM por motivo de incorporação fruto da transformação em banco múltiplo. Estas duas últimas informações foram extraídas do Cadastro de Companhias Canceladas, fornecido pela CVM e do Cadastro de Instituições Financeiras disponível no SISBACEN (transação PCIF700). Esses procedimentos resultaram na identificação de um universo-alvo constituído de 73 instituições financeiras que foram listadas na Bolsa de Valores de São Paulo entre setembro/88 e outubro/95, cuja situação em relação à transformação em banco múltiplo está demonstrada na א. Pode-se confirmar ali que a grande maioria dos conglomerados financeiros optou por transformar-se em banco múltiplo. Além disso, dentre as seis instituições financeiras que não o fizeram, três pertencem a um mesmo conglomerado financeiro (Real), o que reduz para apenas quatro a quantidade de gestores que optaram por manter a forma anterior. 3 Vide, por exemplo, EXAME (05/10/88, p. 49-50) ou BALANÇO FINANCEIRO (out/88, p. 13-25). Tabela 1: Instituições Financeiras Listadas na BOVESPA 1. Transformaram-se em banco múltiplo:................. 67 1.1. Com subsidiárias listadas............................ 30 1.1.1. Controladoras ................................. 10 1.1.2. Subsidiárias ................................... 20 a .Foram incorporadas: ................ 10 b. Não foram incorporadas: ......... 10 1.2. Sem subsidiárias listadas:........................... 37 2. Não se transformaram em banco múltiplo:........... 06 Fontes:BOVESPA: Cadastros Básicos: Sociedades Emissoras Cotadas CVM: Cadastro de Companhias Canceladas e BACEN: Cadastro de Instituições Financeiras Uma vez delimitado o universo-alvo, buscou-se, junto à base de dados Economática, as séries históricas contendo as cotações de fechamento diárias, deflacionadas pelo dólar comercial e ajustadas com proventos, inclusive dividendos, das diversas companhias. Nesta etapa, pôde-se verificar que a grande maioria das instituições financeiras, embora listadas na Bolsa de Valores, raramente eram negociadas. Além disso, as negociações concentravam-se em papéis das empresas controladoras do conglomerado financeiro, em geral, no banco comercial. Com o intuito de incluir o maior número de companhias possível no estudo, buscaram-se alternativas metodológicas que permitissem a análise de empresas que não apresentassem negociações regulares. Embora a maioria dos estudos de evento tenham se desenvolvido nos Estados Unidos, onde o problema de negociações infreqüentes é reduzido, pôde-se ainda encontrar alternativas metodológicas para o tratamento de dados sujeitos a tal empecilho, tais como DIMSON (1979); e MAYNES & RUMSEY (1993) e HEINKEL & KRAUS (1988). Ainda assim, a amostra ficou restrita a apenas quatorze bancos, todos pertencentes a conglomerados financeiros que optaram pela forma múltipla. Um cuidado metodológico importante, que seria a utilização dos bancos que não se transformaram em banco múltiplo como controle, não foi possível porque, dentre estes, apenas dois (Banco do Brasil e Real) apresentavam cotações suficientes para inclusão no estudo. Da amostra final, quatro bancos pertenciam a conglomerados que envolveram mais de uma companhia com ações negociadas em Bolsa de Valores no processo de transformação em banco múltiplo. Algumas características dos bancos incluídos na amostra podem ser obtidas junto à ב. Nota-se que onze bancos, dentre os quatorze que compunham a amostra, estavam entre os vinte maiores bancos do País em termos de ativo total. Além disso, daqueles que envolveram mais de uma companhia com ações negociadas em Bolsa na transformação em banco múltiplo, apenas o Banco América do Sul não estava entre os dez maiores por ativo total. Esta constatação poderia ser tomada como atenuante para o questionamento a respeito da necessidade de utilização da “alavancagem de capital” para sustentar o crescimento desses bancos, visto que se poderia esperar que já estivessem operando com níveis de escala satisfatórios. Entretanto, optou-se por manter tal questionamento tendo em vista que as relações ativo/patrimônio líquido de três destes bancos situavam-se entre as mais altas de toda a amostra, indicando que eles poderiam estar mais próximos do limite de adequação de capital exigido pelo Banco Central, o que realçaria a necessidade de virem a utilizar suas subsidiárias para obter recursos no mercado acionário. Tabela 2: Dados da Amostra Posição em junho/88 valores em US$ milhões Bancos c/1 cia. negociada Bradesco Itaú Banespa BCN Econômico Sudameris Banrisul Mercapaulo Bandeirantes Noroeste c/+ de 1 cia. neg. Bamerindus Nacional Unibanco América do Sul Patr.Líq. Rank (a) Ativo (b) Rank Alavanc. (b/a) 1,448 819 637 157 289 87 139 261 52 85 3 4 5 16 10 23 17 12 30 24 10,276 6,947 6,171 1,968 1,798 1,428 1,362 1,320 442 909 2 3 4 12 15 17 19 20 41 25 7.10 8.48 9.69 12.53 6.22 16.51 9.82 5.07 8.43 10.71 284 201 355 89 11 13 6 21 5,672 2,744 2,384 1,207 5 8 9 22 19.98 13.67 6.71 13.63 Fonte: SISBACEN DATAS DOS EVENTOS Como “data do evento” foram escolhidos três momentos distintos em que se poderia esperar alguma reação do mercado. Em primeiro lugar, com o intuito de avaliar os impactos iniciais provocados pela perspectiva de mudança no ambiente competitivo e pela possibilidade de o mercado inferir o valor das reorganizações societárias que viriam a ser implementadas por cada uma das instituições (ACHARYA, 1993), foi escolhida a data da Resolução do Conselho Monetário Nacional (1.524 de 21.09.88) que autorizou a criação dos bancos múltiplos (a partir daqui mencionada como “data da autorização”). A seguir, a fim de avaliar como o mercado teria reagido à efetiva transformação de cada conglomerado financeiro em banco múltiplo, foram escolhidos dois novos eventos: um correspondente ao primeiro dia em que foi publicado o edital de convocação para a assembléia de acionistas que deliberou sobre a transformação de cada instituição financeira em banco múltiplo (a partir daqui mencionada como “data do edital”) e o outro correspondente à data de realização da assembléia (a partir daqui mencionada como “data da assembléia”). METODOLOGIA Embora haja algumas variações no ferramental estatístico empregado, a formulação básica para Estudos de Eventos compreende a utilização de um modelo de geração de retornos de ações e a identificação de performance anormal nos períodos próximos ao evento que se pretende analisar. Tal performance é dada pela diferença entre o retorno observado no período sob análise e o retorno esperado, gerado pelo modelo. Vários estudos, como os de BROWN & WARNER (1980,1985), têm comparado os diferentes modelos de geração de retornos e em geral concluem que não há melhorias significativas na utilização de metodologias mais sofisticadas, mesmo quando são violadas algumas pressuposições inerentes aos processos de geração de retornos, tais como a exigência de uma distribuição normal ou a ausência de correlação serial nas séries históricas dos retornos observados. CHANDRA et al. (1990), embora tenham criticado o trabalho de BROWN & WARNER (1980, 1985), também confirmaram a equivalência entre o modelo de retornos ajustados ao mercado e o modelo de retornos ajustados ao risco e ao mercado (aqui chamado de “modelo de mercado”), mas concluíram que esses dois modelos são superiores ao modelo de retornos ajustados pela média, ressaltando ainda que comparações sobre a metodologia de estudos de evento deveriam enfatizar a escolha de procedimentos de testes estatísticos mais poderosos, ao invés do tradicional enfoque sobre a escolha de melhores modelos de geração de retornos. Como decorrência, e dadas as peculiaridades da amostra aqui trabalhada (pequeno número de empresas analisadas e presença de empresas com baixa freqüência de negociações), utilizou-se os seguintes procedimentos: a) Para a “Data da Autorização”: foram utilizadas apenas as taxas de retorno referentes a um dia, desprezando os dias em que não houve negociação e também o primeiro dia após um intervalo sem negociação, conforme BROWN & WARNER (1980). O teste estatístico segue orientação destes mesmos autores, observando a necessidade de ajustamento para dependência cross-sectional. Esta metodologia é chamada aqui de “One Day Return”; b) Para a “Data do Edital” e “Data da Autorização”: foram utilizadas as taxas de retorno efetivamente observadas, deprezando os dias em que não houve negociação e adaptando os procedimentos de estimação e os testes estatísticos, conforme MAYNES & RUMSEY (1993). Este procedimento é chamado de “Trade-to-Trade” e inclui a realização de dois testes estatísticos, um paramétrico (“t”) e outro não paramétrico (“Rank”). O Modelo de Mercado é uma regressão linear da taxa de retorno observada para cada título sobre o retorno do portfólio de mercado (aqui foi utilizado o IBOVESPA). Formalmente, o retorno esperado para uma ação da empresa j, no período t, pode ser assim expresso: R$ jt = α j + β jR mt (1) onde: ) R jt = retorno esperado da ação da empresa j no período t; Rmt = retorno observado, no período t, de um portfólio referencial representativo das variações gerais do mercado; α , β = parâmetros estimados. Vale lembrar que o período utilizado para estimação dos parâmetros não deve incluir os períodos que compõem o evento a ser analisado. Com os parâmetros assim calculados passa-se, então, à análise dos resíduos (ou erros de predição) apresentados no período próximo à ocorrência do evento, dados por: e jt = R jt − α j − β jR mt (2) onde: e jt = erro de predição da empresa j no período t; R jt = retorno observado da ação da empresa j no período t. Alternativamente, será utilizada também a acumulação dos retornos anormais diários durante o intervalo do evento como uma medida alternativa de performance anormal, a qual pode ser útil para a análise de casos nos quais a reação do mercado difunde-se por alguns dias. BROWN & WARNER (1985) apresentaram o cálculo dessa acumulação da seguinte forma4: TARt = TARt-1 + ARt (4) HIPÓTESES A SEREM TESTADAS A análise das vantagens e desvantagens da transformação em banco múltiplo, conduziu à formulação de duas hipóteses de teste. A primeira delas focaliza as implicações internas e externas da transformação em banco múltiplo. A partir do comportamento não uniforme dos gestores de conglomerados financeiros e tendo em vista que se pôde identificar possíveis desvantagens na nova forma institucional, provocadas pela eliminação das subsidiárias, propõe-se, através da primeira hipótese de teste, um questionamento quanto à relevância (ou não) da transformação em banco múltiplo. Neste caso, a análise das taxas de retorno das ações das empresas incluídas na amostra para os eventos “data da autorização”, “data do edital” e “data da assembléia” deverá indicar como os investidores no mercado acionário reagiram à transformação em banco múltiplo, considerando-se toda a amostra utilizada. Uma segunda hipótese a ser testada focaliza somente as implicações externas da transformação em banco múltiplo, para o quê interessa, particularmente, a diferença entre as taxas de retorno dos dois grupos, a qual deverá permitir conclusões a respeito da relação custo/benefício entre os maiores custos de agência, presentes na forma conglomerada, e a possibilidade de “alavancagem de capital”. Neste caso, a amostra será segmentada nos seguintes grupos: GRUPO 1: conglomerados financeiros que envolveram apenas uma companhia aberta com ações negociadas em bolsa de valores na reestruturação organizacional. Os conglomerados a que se refere este grupo estão representados, na amostra, pelo banco comercial o qual era a empresa de capital aberto que veio a incorporar uma ou mais subsidiárias integrais, passando a denominar-se banco múltiplo. GRUPO 2: conglomerados financeiros que envolveram mais de uma companhia aberta com ações negociadas em bolsa quando da reestruturação organizacional. Este grupo é composto por bancos pertencentes a conglomerados nos quais o banco múltiplo resultou da incorporação, pelo banco comercial - companhia aberta - de uma ou mais subsidiárias de capital aberto com ações negociadas em bolsa, podendo incluir ou não a incorporação de subsidiárias integrais. RESULTADOS OBTIDOS5 Para “Data da Autorização” Através do método dos Mínimos Quadrados Ordinários, e tendo como período de estimação os 240 dias úteis findos no décimo primeiro dia anterior ao evento, apuraram-se os 4 Comparação entre diferentes formas de acumulação e teste dos resíduos pode ser encontrada em NAVARRO (1996). 5 Apenas os dados de maior relevância para a análise são apresentados neste tópico. Os resultados completos, incluindo procedimentos de teste alternativos podem ser obtidos junto ao autor. resíduos estimados para um intervalo de quarenta dias, sendo dez antes e vinte nove após a data (21.09.88) da Resolução do Conselho Monetário Nacional que criou os bancos múltiplos (“data da autorização”). Como decorrência das já citadas limitações metodológicas, apenas 10 empresas foram incluídas nesta etapa, sendo 7 pertencentes ao Grupo 1 e 3 pertencentes ao Grupo 2. Os resultados podem ser visualizados na forma apresentada na figura 1, que traz os os resíduos acumulados (TAR’) calculados a partir do décimo dia anterior ao evento até o vigésimo nono dia posterior ao evento. GERAL GRUPO I GRUPO II 60% 50% 40% T 30% A 20% R 10% ' 0% -10% -20% -10 -8 -6 -4 -2 0 2 4 6 8 10 12 14 16 18 2 0 2 2 2 4 2 6 2 8 Período: -10 a ... RESÍDUOS ACUMULADOS t o = Data da Autorização FIGURA 1 Os resultados também podem ser visualizados na forma apresentada na Tabela 3, a que traz os resíduos acumulados (TAR’) a cada intervalo de 5 dias a partir de t-10 até t29. Tabela 3: Resíduos Acumulados a Cada 5 Dias (%): to = Data da Autorização t -10 a -6 -5 a -1 0a 4 5a 9 10 a 14 15 a 19 20 a 24 25 a 29 GERAL -1.77 4.06 30.72 * -16.88 * -11.31 * -11.94 * -2.92 5.13 GRUPO 1 -2.97 4.35 25.20 * -18.16 * -14.03 * -14.37 * -2.83 4.50 GRUPO 2 0.63 3.39 43.59 * -13.89 ** -4.95 -7.09 -3.13 6.62 (2-1) 3.60 -0.96 18.39 4.26 9.09 7.28 -0.30 2.12 ** Tabela 3: Resíduos Acumulados a Cada 5 Dias (%): to = Data da Autorização (continuação) t -10 a -1 0 a 29 -10 a 29 GERAL 2.77 0.09 2.60 GRUPO 1 2.22 -9.98 -7.98 GRUPO 2 4.07 22.98 27.29 (2-1) 1.85 32.96 35.27 Obs.: * e ** indicam níveis de significância de 1% e 5% respectivamente. Metodologia: One-Day-Return Verifica-se que, após a reação inicial bastante positiva, ocorrida no intervalo de t0 a t4, houve quedas sucessivas com significância estatística ao nível de 1% até o antepenúltimo intervalo (de t15 a t19), o que indica que o mercado teria sobre-reagido às mudanças normativas no sistema financeiro. Se considerado o resíduo acumulado em toda a nova janela (de t-10 a t29) não se pode rejeitar a hipótese de irrelevância da transformação em banco múltiplo, bem como não pode ser afirmada estatisticamente a diferença entre os dois grupos, quando considerados os níveis convencionais de 1% e 5%. Nesse período, os resíduos acumulados foram de 2,60% para a amostra completa, -7,98% para as empresas do Grupo 1 e 27,29% para o grupo 2, nenhum destes três grupos estatisticamente discernível de zero, nem mesmo a nível de 10%.6 A propósito, a esse nível apenas a diferença entre os dois grupos (que ficou em 35,27%) poderia ser considerada estatisticamente significante. É importante lembrar que os testes estatísticos dos resíduos acumulados são enfraquecidos à medida que se amplia o intervalo de acumulação. Conforme BROWN & WARNER (1980, p. 232), a possibilidade de erro tipo II (aceitar a hipótese nula quando ela é falsa) é ampliada quando a presença de performance anormal é pontual mas se utiliza um período maior para sua avaliação. No evento aqui analisado, essa situação é típica dos resíduos do Grupo 2 e da diferença entre os dois grupos, cuja performance anormal mais positivamente acentuada foi concentrada no intervalo de to a t4 à qual não se seguiram quedas estatisticamente significantes. Assim, apesar dos resultados apenas fracos dos testes estatísticos, a diferença de 35,27% entre os dois grupos pode ser vista como um indicativo razoável de que, por ocasião da criação dos bancos múltiplos, os acionistas teriam valorizado, via redução dos custos de agência, a redução da potencial transferência de riqueza entre empresas de um mesmo grupo financeiro e que a possibilidade de “alavancagem de capital” não seria por eles considerada, ou pelo menos que não traria benefícios superiores aos custos de agência. Em outras palavras, os resultados conduzem à conclusão de que a redução de fontes potenciais de conflitos de interesse, neste caso a possibilidade de transferência de riqueza intragrupo, pode ser utilizada pelos gestores para adicionar valor às suas companhias. Outro aspecto a ser considerado é que o comportamento dos preços das empresas do Grupo 1, cuja performance anormal acumulada em toda a janela ficou em -7,98%, embora indique a irrelevância da transformação em banco múltiplo, presta-se também à interpretação de que o temor quanto ao acirramento da concorrência tenha anulado eventuais ganhos que adviriam das reestruturações societárias viabilizadas pelas novas normas regulamentares, tornando indistinguível, pela metodologia aqui utilizada, a influência de cada um dos dois fatores sobre as expectativas dos acionistas. 6 Para o Grupo 2 a significância estatística dos resíduos foi de 14%. Para “Data do Edital” e “Data da Assembléia” Como a “data do edital” e a “data da assembléia” podem ser entendidas como dois momentos distintos de um mesmo evento, ou seja, a realização da assembléia, seus respectivos resultados são analisados conjuntamente. Para a “data do edital” a janela foi composta dos 10 dias anteriores à primeira publicação do edital e dos 4 dias posteriores. O período pós-evento foi limitado a 4 dias porque no quinto dia já se registravam realizações de assembléias de duas instituições financeiras e no sexto dia dez delas já se haviam concretizado. Assim, para evitar a superposição das janelas dos eventos, a janela relativa à “data da assembléia” teve início no dia anterior à realização da assembléia, considerado como t-1 e incluiu os vinte e cinco dias subseqüentes. Nesta etapa, os resíduos foram estimados utilizando-se também o método dos Mínimos Quadrados Ordinários”, mas com os ajustes inerentes à metodologia Trade-toTrade. O período de estimação compreendeu os 240 dias úteis findos no décimo primeiro dia anterior à “data do edital”. As Tabelas 4 e 5 trazem os resíduos diários apurados para cada um dos eventos ora enfocados. Os níveis de significância para cada um dos grupos e para a amostra completa foram apurados a partir do Rank Teste descrito por MAYNES & RUMSEY (1993) e a diferença entre os grupos foi testada com o teste de Wilcoxon baseado na soma dos ranks (LEHMAMN, 1975). Conforme se pode observar, as maiores alterações dos preços das ações foram verificadas em torno da “data do edital”, mas sem uma tendência claramente definida. Para a amostra completa, os resíduos foram significativamente negativos em t-10 ao nível de 1%, mas em t-5 registrou-se o movimento oposto. Além disso, a diferença entre os dois grupos também se apresentou significante ao nível de 5%, pelo menos, em t-5 e t3, a primeira delas positiva e a segunda negativa. Tabela 4: Resíduos Diários (%) Datas com Significância Estatística de até 10% to = Data do Edital t GERAL GRUPO 1 GRUPO 2 (2 - 1) -10 -5 3 -2.50 * 2.49 ** 1.22 -2.41 ** 1.35 2.93 -2.70 ** 5.35 * -3.32 ** -0.29 4.00 ** -6.25 * Obs: * e ** indicam significância estatística aos níveis de 1% e 5%, respectivamente. Metodologia: Trade-to-Trade com Rank Teste Na “data da assembléia”, observou-se a ocorrência de performance anormal apenas em t21 e ainda restrita ao Grupo 2, o que ocasionou a indicação de diferença entre os dois grupos significativa ao nível de 5%. Entretanto, tendo em vista que não havia razões a priori para esperar uma distinção tão tardia entre os dois grupos, pois os investidores já detinham as informações sobre a efetivação da transformação em banco múltiplo, optou-se por não considerar os resultados fortes o bastante para a rejeição da hipótese de igualdade entre os dois grupos. Assim, considerando-se a tendência indefinida registrada no evento “data do edital” e a ausência de resíduos significativos nos dias mais próximos após a “data da assembléia”, pôde-se concluir que os resultados não foram suficientes para rejeitar a hipótese de irrelevância da transformação em banco múltiplo. Tabela 5: Resíduos Diários (%): to = Data da Assembléia t GERAL 21 0.53 GRUPO 1 -1.24 GRUPO 2 4.49 ** (2 - 1) 5.73 ** Obs: * e ** indicam significância estatística aos níveis de 1% e 5%, respectivamente Metodologia: Trade-to-Trade com Rank Teste A não identificação de performance anormal em torno dos eventos aqui analisados indica, na verdade, que a publicação do edital de convocação para as assembléias que deliberaram sobre a transformação dos conglomerados financeiros em banco múltiplo ou a realização destas não trouxe informações novas para o mercado. Não foi descartada, portanto, a possibilidade de que tal informação tenha chegado ao mercado em alguma data anterior à publicação do edital, ou mesmo que as reações registradas por ocasião da “data da autorização” tenham sido suficientes para refletir, definitivamente, quaisquer expectativas que o mercado pudesse ter em relação às reorganizações societárias viabilizadas pelas novas normas. CONCLUSÕES O presente trabalho procurou avaliar a importância de estruturas societárias alternativas em instituições financeiras, a partir das reestruturações que ocorreram no setor financeiro desde as alterações legais que instituíram a figura do banco múltiplo. Os resultados mais significativos do trabalho foram aqueles que mostraram taxas de retorno dos bancos pertencentes a conglomerados com mais de uma companhia com ações negociadas em bolsa superiores às taxas de retorno dos bancos que eram eles próprios a companhia nessa condição, sugerindo que a redução da quantidade de companhias abertas dentro de um mesmo grupo econômico é um fator gerador de valor para os proprietários das empresas. Tal resultado é coerente com os estudos que prevêem aumento dos custos de agência em grupos econômicos provocado pela perda de transparência e pelo aumento dos conflitos de interesse entre os acionistas das diferentes empresas de um mesmo conglomerado devido à possibilidade de transferência de riqueza entre empresas do mesmo grupo. Tais resultados mostram, ainda, que a prática, comum no Brasil, de se manter mais de uma companhia aberta no mesmo grupo econômico, seja ele bancário ou não, pode ser excessivamente onerosa, dificultando o crescimento das empresas e inibindo o desenvolvimento do mercado acionário como fonte alternativa de capitais. Assim, a busca de flexibilidade proporcionada pela constituição de subsidiárias, caso seja realmente necessária - seja para contornar restrições legais, seja para facilitar o planejamento tributário - deveria restringir-se a subsidiárias integrais. Outra implicação dos resultados obtidos é que os mecanismos institucionais previstos, basicamente, na Lei das Sociedades Anônimas, que regulam o relacionamento intragrupo e que procuram salvaguardar os direitos dos acionistas minoritários, não são considerados suficientes, pelos acionistas minoritários, para evitar potenciais expropriações de riqueza pelos gestores/controladores e podem estar, na verdade, apenas gerando custos desnecessários relativos à excessiva regulamentação do mercado. Para companhias do setor financeiro, especificamente, os resultados deste trabalho mostram que, se reestruturações societárias resultantes fusões e incorporações (como as incentivadas pelo PROER, por exemplo) resultarem no aumento do número de companhias abertas vinculadas a um mesmo controle acionário, os ganhos esperados com benefícios governamentais podem ser anulados por uma reação negativa dos acionistas diante do temor de ocorrerem transferências de riqueza para aquela companhia na qual seus interesses não estejam presentes. Naturalmente, as reestruturações incentivadas pelo governo oferecerão fértil campo para pesquisa onde poderão ser novamente exploradas as conjecturas aqui analisadas e outras que possam vir a ser incluídas, relativas à adequação das formas societárias no sistema financeiro brasileiro. REFERÊNCIAS BIBLIOGRÁFICAS ACHARYA, Sankarshan. Value of latent information: alternative event study methods. Journal of Finance, v. 48 n. 1, p. 363-385, 1993. BRIOSHI, F.; BUZZACCHI, L. & COLOMBO, M.G.. Risk capital and the separation of ownership and control in business groups. Journal of Banking and Finance, v. 13, p. 747-772, 1989. BROWN, Stephen J. & WARNER, J. B.. Measuring security price performance. Journal of Financial Economics, v. 8, p. 205-258, 1980. . Using daily stock returns: the case of event studies. Journal of Financial Economics, v. 14, p. 3-31, 1985. CHANDRA, Ramesh, MORIARITY, Shane & WILLINGER G. Lee. A reexamination of the power of alternative return-generating models and the effect of accounting for cross-sectional dependencies in eventstudies. Journal of Accounting Research, v. 28, n.2, p. 398-408, 1990. DIMSON, Elroy. Risk measurement when shares are subject to infrequent trading. Journal of Financial Economics, v. 7, p. 197-226, 1979. GRABOWSKI, Richard; RANGAN, Nanda & REZVANIAN, Rasoul. Organizational forms in banking: an empirical investigation of cost efficiency. Journal of Banking and Finance, v. 17, p. 531-538, 1993. HEINKEL, Robert & KRAUS, Alan. Measuring event impacts in thinly traded stocks. Journal of Financial and Quantitative Analysis, v. 23, n. 1, p. 71-88, 1988. JENSEN, Michael C. & MECKLING, William H.. Theory of the firm: managerial behavior, agency costs and ownership structure. Journal of Financial Economics, n. 3, p. 305-360, 1976. LEHMANN, E. L.. Nonparametrics Statistical Methods Based on Ranks. San Francisco: McGraw-Hill, capítulo 1, 1975. LIN, Liang-qi, LEFEBVRE, Chris and KANTOR, Jeffrey. Economic determinants of international transfer pricing and the related accounting issues with particular reference to Asian Pacific countries. International Journal of Accounting, v. 28, p. 49-70, 1993. MAYNES, Elizabeth & RUMSEY, John. Conducting event studies with thinly traded stocks. Journal of Banking and Finance, v. 17, p. 145-157, 1993. MORENO, Roberto. A concentração bancária e a conglomeração financeira. Revista Brasileira do Mercado de Capitais, v. 10, n. 32, p. 303-314, 1984. PROCIANOY, Jairo L.. Brazil: Company partnership models. In: Annual BALAS Conference Proceedings, p. 191-200, 1993. ROSENSTEIN, Stuart & RUSH, David F.. The stock return performance of corporations that are partially owned by other corporations. Journal of Financial Research, v. 13, n.1, p. 39-51, 1990. SHARAV, Itzhak. Transfer pricing - diversity of goals and practices. Journal of Accountancy. v. 137, n.4, p. 56-62,1974.

Download