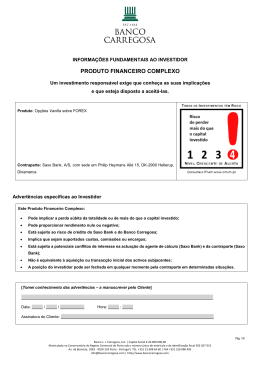

INSTRUÇÕES DE PREENCHIMENTO DE FICHA INFORMAÇÕES FUNDAMENTAIS AO INVESTIDOR De acordo com a nova legislação em vigor, Regulamento 2/2012 da CMVM - Deveres Informativos Relativos a Produtos Financeiros Complexos, enquanto investidor ao pretender transaccionar nesta categoria de produtos, deverá ler e assinar o documento informativo abaixo intitulado «Informações Fundamentais ao Investidor» (IFI). O IFI contém todas as informações necessárias para que tome uma decisão de investimento esclarecida sobre as características e riscos de determinado Produto Financeiro Complexo. Como tal, apenas lhe será possível aceder na plataforma de negociação iTrade a este conjunto de produtos após nos remeter devidamente os IFIs genéricos que disponibilizamos, nomeadamente: • CFDs • Opções sobre FOREX Assim, solicitamos-lhe que, para cada categoria de produto, proceda à leitura, e siga as instruções tal como descrevemos: 1. Na primeira página deverá preencher de forma manuscrita consoante o exemplo abaixo: Tomei conhecimento das advertências. 14/05/2013 12:23 ASSINATURA 2. Por fim, na última página do IFI de cada categoria, deverá também preencher de forma manuscrita consoante o exemplo abaixo: Recebi um exemplar deste documento previamente à (aquisição ou transacção inicial). 14/05/2013 12:23 ASSINATURA INSTRUÇÕES DE PREENCHIMENTO DE FICHA INFORMAÇÕES FUNDAMENTAIS AO INVESTIDOR Informações Fundamentais ao Investidor PRODUTO FINANCEIRO COMPLEXO Um investimento responsável exige que conheça as suas implicações e que esteja disposto a aceitá-las. CONTRATO POR DIFERENÇA (CFD) Contraparte: SAXO BANK A/S com sede em Philip Heymans Allé 15, DK-2900 Hellerup, Dinamarca (n.º 15731249) Advertências específicas ao Investidor Este produto financeiro complexo: • • • • • • • Pode implicar a perda súbita da totalidade ou de mais do que o capital investido. Pode proporcionar rendimento nulo ou negativo. Está sujeita ao risco de crédito do Saxo Bank A/S, como contraparte, e da Orey Financial IFIC SA, como entidade comercializadora. Implica que sejam suportados custos, comissões ou encargos. Está sujeito a potenciais conflitos de interesses na actuação do agente de cálculo (Saxo Bank A/S) e da Contraparte (Saxo Bank A/S). Não é equivalente à aquisição ou transacção inicial dos ativos subjacentes. A posição do investidor pode ser fechada em qualquer momento pela Orey Financial, IFIC, SA em determinadas situações. Texto a manuscrever pelo cliente: Tomei conhecimento das advertências Data: Assinatura do Cliente: Hora: Descrição e Principais Características do Produto Os CFD são instrumentos financeiros derivados negociados fora de mercado (Over the counter - OTC). Trata-se de um contrato entre duas partes, vulgo comprador e vendedor, em que existe um pagamento/recebimento da diferença de valor entre o momento de fecho e de abertura do contrato sobre um determinado activo subjacente (Acções, Índices, Futuros, ETF e divisas). Caso a diferença seja positiva, o vendedor pagará este montante ao comprador. Quando a diferença for negativa, será o comprador a pagar esta diferença ao vendedor. Este instrumento financeiro derivado é objecto de liquidação exclusivamente financeira pelo que não há lugar à entrega/recebimento do respectivo activo subjacente. 1/6 a) Quanto, quando e a que título o investidor paga ou pode pagar; Na abertura de uma posição (de venda ou de compra) é exigido, ao cliente, o depósito de determinada quantia (margem inicial), valor este que dependerá do activo subjacente. Na negociação em CFDs, se o investidor for detentor de uma posição curta (venda), e o valor de fecho dessa posição for superior ao valor da sua abertura, ao encerrar a posição, pagará a diferença do preço (entre valor de fecho e de abertura) multiplicada pelo número de unidades negociadas. Caso o investidor for detentor de uma posição longa (compra), e o valor de fecho dessa posição seja inferior ao valor da sua abertura, ao encerrar a posição, pagará a diferença do preço (entre valor de fecho e de abertura) multiplicada pelo número de unidades negociadas. Os valores de abertura e de fecho são formulados pela Contraparte. Para maior detalhe consultar campo Encargos no presente documento. b) Quanto, quando e a que título o investidor recebe ou pode receber; Na negociação em CFDs, e caso o investidor pretenda beneficiar da valorização do activo subjacente, deverá abrir uma posição longa (compra), beneficiando da subida de preço do activo subjacente. Ao encerrar a posição, receberá a diferença do preço multiplicada pelo número de unidades negociadas. Caso o investidor pretenda beneficiar da desvalorização do valor do activo subjacente, então deverá optar por abrir uma posição curta (venda), beneficiando assim com as quedas do mercado, registadas no respectivo activo subjacente seleccionado. Ao resultado obtido entre o preço de abertura de uma posição e o respectivo fecho denominamos de P&L (profit & losses: ganhos ou perdas). c) Quando, como, em que circunstâncias e com que consequências o investimento cessa ou pode cessar; O investimento pode cessar sempre que o investidor assim o determine, através do encerramento da posição ou sempre que a conta atinja o montante da utilização de margem igual ou superior 150% e o cliente não proceda ao reforço da conta, a Orey Financial, IFIC, SA tem o direito de fechar a posição. O investimento pode também cessar por intervenção da contraparte, devido a alterações nas condições específicas associadas ao respectivo activo subjacente (como por exemplo, no caso das acções, delisted - saída de bolsa, perda da qualidade de sociedade aberta). A Margem nos CFDs e Alavancagem: Os CFDs são instrumentos financeiros sujeitos a alavancagem (relação mais que proporcional entre as perdas ou ganhos resultantes do investimento e a variação do preço do activo subjacente ou do indexante). Isto é, aquando da abertura de uma posição, é exigido ao investidor o depósito de uma margem correspondente a uma percentagem do valor total a que fica exposto. A margem requerida pode variar consoante o activo subjacente e respectivo mercado bem como a volatilidade e liquidez registadas nos mercados. Devido a esta característica, os CFDs podem originar elevadas perdas, podendo atingir a totalidade ou mais do que o capital investido, assim como ganhos substanciais, quando a perspectiva do investidor se concretiza. As margens requeridas para cada activo subjacente encontram-se estipuladas nas condições de negociação que podem ser consultadas na plataforma Orey iTrade [versão demonstração disponível para download em http://www.oreyitrade.com/showpage.php?id=51&cid=0] Reforço de Margem e Encerramento de posições: A realização das operações referentes a CFDs está sujeita à constituição e manutenção das margens requeridas para o efeito definidas pela Orey Financial, IFIC, SA. O cliente terá acesso, a todo o momento, à informação sobre o nível da sua margem através da plataforma de negociação, a qual emite, automaticamente, mensagens de alertas. Caso não proceda ao reforço, o cliente, tal como estipulado no contrato, autoriza a Orey Financial, IFIC, SA a encerrar, de imediato e sem aviso prévio, cada uma das posições, quando o montante da utilização de margem seja imediatamente igual ou superior 150%. Para um investimento em um único activo, a utilização de margem é igual à margem inicial (numerador) / valor da carteira (denominador). 2/6 Activos subjacentes: Os CFD disponibilizados podem ter por activos subjacentes: Acções - o preço dos CFDs incorpora os eventos corporativos dos seus subjacentes com excepção dos direitos de voto. No caso de distribuição de dividendos, o investidor que detenha uma posição longa em CFDs recebe o montante correspondente ao dividendo líquido, ou paga o montante correspondente ao dividendo bruto se deter uma posição curta em CFDs. No que respeita aos Stock split, aos detentores de CFDs, será aplicado o mesmo factor de conversão aplicado aos investidores no activo subjacente. Índices - têm como activos subjacentes diversos índices bolsistas admitidos à negociação. Tratam-se de índices de retorno total, os quais englobam todos os eventos corporativos associados, como por exemplo, a distribuição de dividendos de acções constituintes do índice. Futuros (de commodities, de obrigações) – têm por base as cotações de uma determinada commodity/ obrigação em mercado regulamentado. ETFs (Exchange Traded Fund) – têm por base as cotações de um determinado fundo de investimento aberto admitido à negociação na bolsa de valores. Forex - consiste na compra/venda de pares cambiais. Por exemplo, EUR/USD é um o par cambial, i.e., o preço da moeda Euro expresso em unidades de Dólar Americano. A moeda base é a primeira moeda em qualquer par de moedas, e a moeda de cotação é a moeda secundária. O preço usado como referência das moedas é a taxa de câmbio no mercado interbancário. O investidor que acredite na valorização de determinado par cambial, deverá abrir uma posição longa (compra), beneficiando da subida da moeda base relativamente à moeda de cotação. No caso de CFD's de divisas cada transacção passa por comprar uma divisa de um país e pedir emprestado a divisa de outro país com data de liquidação dois dias depois da data de transacção. Este processo significa que há lugar ao recebimento/pagamento do diferencial de taxas de juro acrescido dos custos comerciais de o fazer. Se o investidor compra a divisa cuja taxa de juro é superior à taxa de juro da divisa que vende, então o investidor irá receber o diferencial de taxas depois de aplicadas as margens comerciais na sua conta, através de um ajuste do preço de entrada. Se o investidor vende a divisa cuja taxa de juro é superior à taxa de juro da divisa que compra, então o investidor paga o diferencial de taxas de juro depois de aplicadas as margens comerciais, através de um ajuste do preço de entrada na posição. Os mercados regulamentados disponibilizados para negociação podem ser consultados através do link http://www.oreyitrade.com/pdf/Orey_iTrade_Contrato_Corretagem_Pessoa_Singular.pdf / Anexo II. Formação do Preço: O Saxo Bank A/S actua como market maker, i.e. os preços de compra (bid) e venda (ask) de CFDs são formulados pelo próprio Saxo Bank A/S, contraparte do investidor, que simultaneamente executa as ordens. A diferença entre o bid e o ask é o spread. A unidade de transacção de cada tipo de CFD é denominada por lote. A variação mínima de preço de um CFD é igual à variação mínima de preço do activo subjacente no mercado correspondente, a qual se designa por tick size. A unidade mínima de uma moeda, convencionada no mercado forex, é designada por pip. Nos CFD's sobre Futuros existem lotes mínimos aplicáveis para abertura de posições, cujos valores encontram-se disponíveis para consulta em OreyiTrade (http://www.oreyitrade.com/showpage.php?id=90). Nos CFD's sobre divisas existem mínimos aplicáveis por par cambial, os quais encontram-se disponíveis para consulta na plataforma OreyiTrade. Nos restantes casos, o único factor é o valor da ordem, que tem de ser superior a 100€. O cliente pode consultar a tabela de instrumentos financeiros nas condições de negociação disponíveis na plataforma (via acesso conta iTrade), na qual pode ser consultado, atendendo ao activo subjacente, o valor nominal do lote aplicável a cada CFD, limite de exposição, spread, margem requerida, entre outras informações. Acções e ETF's: O preço de um CFD é formado tendo em conta o preço de mercado do respectivo activo subjacente. Em cada operação o cliente terá disponível um preço bid (preço de compra) e um ask (preço de venda) e ao preço de mercado é aplicada a comissão do intermediário (quem executa as operações), sendo este valor diferente consoante os mercados de negociação. A moeda de negociação e o método de cotação são os 3/6 mesmos do mercado onde o activo subjacente é negociado. Os locais de negociação encontram-se identificados no contrato. Índices e Futuros: O preço é formulado pelo market-maker, tendo por referência o valor de mercado do activo subjacente em bolsa, acrescido de um spread alvo (indicativo e que é diferente consoante o subjacente). Em cada operação o cliente terá disponível um preço bid (preço de compra) e um ask (preço de venda). A moeda de negociação e o método de cotação são os mesmos do mercado onde o activo subjacente é negociado. Os locais de negociação encontram-se definidos no contrato. Divisas: o preço é formulado pelo market-maker, tendo por referência o valor de mercado do par cambial. O market-maker, quando formula preços de compra e venda de um determinado par cambial estes apresentam um diferencial entre o preço de compra e de venda (spread). Principais factores de Risco Risco de Mercado: O CFD está sujeito aos riscos de flutuações de taxas de juro e ao risco de variações do preço do activo ou activos subjacentes. Risco de Capital: O investidor no CFD poderá perder parte ou a totalidade do capital investido incluindo a margem disponibilizada. Por se tratar de um instrumento financeiro alavancado, o investidor não só pode perder a totalidade do capital inicialmente investido, como pode vir a ser chamado (por exemplo, através do reforço de margens) a assumir perdas que vão além desse montante. Risco de Crédito: Possibilidade dos deveres inerentes ao CFD não serem cumpridos atempadamente por falência, insolvência, negligência ou dolo da contraparte. Risco de Contraparte: Possibilidade da contraparte do contrato ou operação não cumprir os compromissos assumidos, isto é, perder o valor do CFD, ainda que o movimento dos preços do activo subjacente evolua em sentido favorável ao investidor. Risco de Taxa de Juro: A rentabilidade do investimento em CFD pode ser afectada em consequência de movimentos adversos nas taxas de juro. Risco Cambial: Em situações em que a negociação do CFD ocorra numa moeda diferente da moeda da conta no final da operação, existe o risco das variações das taxas de câmbio afectarem a respectiva rentabilidade. Risco de Liquidez: O tempo que medeia o fim do contrato e o recebimento do respectivo resultado em moeda poderá ter custos para o investidor, nomeadamente se houver uma alteração significativa do preço do activo subjacente num curto espaço de tempo. Risco de Conflito de Interesses: Possibilidade de ocorrer eventos que comportem esta tipologia de risco, visto que a contraparte nas transacções de CFDs e o agente de cálculo é a mesma entidade, SAXO Bank. Tais eventos podem ter influência nos fluxos monetários a efectuar no âmbito das transacções em CFDs. Risco Jurídico e Fiscal: O investimento em CFD está sujeito a um enquadramento jurídico-fiscal, sendo que alterações à legislação e às demais normas aplicáveis poderão afectar a sua rentabilidade. Riscos Técnicos: Eventual indisponibilidade de acesso à plataforma ou de acesso a informação diversa, como cotação dos CFDs, valor global da carteira e consumo de margem, na sequência da ocorrência de problemas técnicos. Transacções em CFDs implicam ainda riscos operacionais decorrentes do processamento automático, como por exemplo: bugs, atrasos nos sistemas de telecomunicações, interrupções no serviço, erros na divulgação de dados e falhas de segurança da rede. Risco de Fecho Automático das Posições: as posições em CFDs podem ser encerradas de imediato, sem aviso prévio ao investidor, sempre que o montante da utilização de margem seja imediatamente igual ou superior 150% e/ou quando o investidor não proceda ao reforço da margem que lhe for solicitado pela Orey Financial com o intuito de suportar a sua ou suas posições abertas, no prazo para o efeito fixado. 4/6 Podem existir outros factores de risco com impacto directo e relevante no capital e rentabilidade do PFC. Cenários e probabilidades: - Pior Resultado Possível O investimento do cliente pode implicar perdas não determináveis, podendo o cliente perder mais do que o montante total investido. Detentor de uma Posição Longa: a perda será tão mais acentuada quanto maior for a descida do preço do activo subjacente entre o momento de abertura e de fecho da posição. Detentor de uma Posição Curta: a perda será tão mais acentuada quanto maior for a subida do preço do activo subjacente entre o momento de abertura e de fecho da posição. Em ambos os casos, sempre que a conta atinja o montante da utilização de margem igual ou superior 150%, sem que para o efeito o investidor tenha constituído qualquer reforço para manutenção das variações potenciais, a Orey Financial fechará a posição. - Melhor Resultado Possível O investimento do cliente pode implicar ganhos não determináveis, podendo o cliente ganhar mais do que o montante total investido. Detentor de uma Posição Longa: o ganho será tão mais acentuado quanto maior for a subida do preço do activo subjacente entre o momento de abertura e de fecho da posição. Detentor de uma Posição Curta: o ganho será tão mais acentuado quanto maior for a descida do preço do activo subjacente entre o momento de abertura e de fecho da posição. Encargos Os encargos inerentes à comercialização destes instrumentos estão disponíveis e são actualizados no nosso site www.oreyitrade.com em Preçário e www.cmvm.pt . Comissão Mínima de Transacção: comissão fixa para transacções abaixo do valor nominal mínimo indicado, por mercado de negociação e moeda. Custo de empréstimo para short-selling: pode ser aplicado na negociação de posições curtas de CFD. Em geral, a aplicação deste custo está dependente da liquidez do activo subjacente. As condições de negociação podem ser consultadas na plataforma de negociação Orey iTrade Custos de financiamento: juro inerente para posições detidas durante mais de 1 dia. Caso a posição seja aberta e fechada no próprio dia, não haverá cálculo de juros. Para posições longas detidas durante mais de 1 dia existe um juro a pagar à taxa interbancária (libor) da divisa em questão + um spread máximo de 6.0%, para posições curtas detidas durante mais de 1 dia existe um juro a receber à seguinte taxa: (Taxa interbancária (libid) da divisa em questão – spread máximo de 4.5%). Posições Spot de Forex mantidas até ao fim do dia útil antes da sua data-valor terão um “rollover” (manutenção da posição em aberto por mais de um dia) para uma nova data-valor numa base Tom/Next. As posições abertas serão ajustadas por pontos swap, que têm como função o financiamento necessário para rollover e ainda a correcção das posições abertas no seu valor (nomeadamente tendo em conta as diferenças de taxa de juro entre divisas). Para mais informações sobre os pontos swap para os diversos pares de moedas, consultar a tabela em: http://www.oreyitrade.com/showpage.php?id=88 Conversões Cambiais: caso a moeda do CFD seja diferente da moeda base da conta do cliente, será aplicado um custo de conversão à diferença resultante entre a abertura e fecho da posição (P&L) bem como ao montante requisitado para margem. As conversões cambiais de custos de transacção assim como de lucros/perdas de negócios são feitas aos câmbios de fecho de mercado às 17:00 Eastern Standard Time New York Time, + 0.5% posição longa (compradora) ou 0.5% posição curta (vendedora). 5/6 Outras Informações A Orey Financial IFIC SA presta o serviço de recepção e transmissão de ordens através da plataforma Orey iTrade cuja entidade fornecedora é o Saxo Bank A/S, com a qual a Orey Financial, IFIC, SA tem estabelecido um acordo "White Label Partner". A Orey Financial IFIC SA é responsável pela execução das ordens, bem como pelo envio de alertas para reforço de margens e pelo fecho automático de posições. As ordens inseridas na plataforma são executadas pela Contraparte, Saxo Bank A/S. Poderá consultar informação completa sobre a plataforma em http://www.oreyitrade.com. A autoridade de supervisão encarregue da supervisão prudencial e comportamental da contraparte (SAXO BANK A/S) é a Autoridade de Supervisão Financeira Dinamarquesa, Finanstilsynet (Danish FSA) http://www.finanstilsynet.dk. Entidade Comercializadora e Responsável pela elaboração deste documento: Orey Financial – IFIC S.A. Autoridade de Supervisão da comercialização do PFC: Comissão do Mercado de Valores Mobiliários (CMVM). Regime Fiscal: tributação em sede de IRS de acordo com o CIRS. Não é aplicada retenção na fonte. Residentes: Pessoas Singulares (saldo anual de mais-valias e menos-valias tributáveis em IRS a uma taxa especial de 28%), Pessoas Colectivas (as mais e menos-valias são imputadas ao lucro tributável, em sede de IRC, de acordo com a aplicação do método contabilístico do justo valor). Não residentes: Pessoas Singulares e Colectivas (as mais-valias auferidas que não sejam imputáveis a estabelecimento estável nele situado são tributadas à taxa autónoma de 28%, sem prejuízo da opção pelo englobamento concedida aos residentes noutro Estado membro da UE e da aplicação de Acordos de Dupla Tributação). A informação apresentada não dispensa a consulta da legislação em vigor. Direito à resolução de contrato: qualquer das Partes pode, a todo o momento, denunciar o Contrato desde que o comunique à outra parte com uma antecedência mínima de 5 dias úteis em relação à data em que a denúncia produzirá os seus efeitos. O investimento em CFDs cessa com o fecho das posições, e ocorrem, por iniciativa do cliente, em qualquer momento, desde que o mercado do activo subjacente se encontre aberto. O presente documento foi elaborado a 28 de Fevereiro de 2014 e actualizado a 24 Novembro de 2014. Encontra-se disponível em www.cmvm.pt. Este documento informativo não dispensa a consulta de outros documentos relevantes disponíveis no site www.oreyitrade.com , tais como, o contrato (condições gerais e anexos) de Registo e Depósito, Política de Execução de Ordens e de Gestão de conflito de Interesses http://www.oreyitrade.com/pdf/Orey_iTrade_politica_execucao_ordens.pdf Os clientes podem apresentar as suas reclamações junto da entidade comercializadora através do seguinte email [email protected] ou por correio, para: Orey Financial IFIC SA A/c Departamento de Compliance R. Prof. Carlos Alberto da Mota Pinto, nº17 – 6ºA, 1070-313 Lisboa, Portugal Os clientes podem ainda apresentar reclamações junto da CMVM através do site www.cmvm.pt ou através da linha verde 800205339. Texto a manuscrever pelo cliente: Recebi um exemplar deste documento previamente à [aquisição ou transacção inicial]. Data: Hora: Assinatura do Cliente: 6/6 Informações Fundamentais ao Investidor PRODUTO FINANCEIRO COMPLEXO Um investimento responsável exige que conheça as suas implicações e que esteja disposto a aceitá-las. OPÇÕES SOBRE FOREX Contraparte: SAXO BANK A/S com sede em Philip Heymans Allé 15, DK-2900 Hellerup, Dinamarca (n.º 15731249) Advertências específicas ao Investidor Este produto financeiro complexo: Pode implicar a perda súbita da totalidade ou de mais do que o capital investido. Pode proporcionar rendimento nulo ou negativo. Está sujeita ao risco de crédito do Saxo Bank A/S, como contraparte, e da Orey Financial IFIC SA, como entidade comercializadora. Implica que sejam suportados custos, comissões ou encargos. Está sujeito a potenciais conflitos de interesses na actuação do agente de cálculo (Saxo Bank A/S) e da Contraparte (Saxo Bank A/S). Não é equivalente à aquisição ou transacção inicial dos ativos subjacentes. A posição do investidor pode ser fechada em qualquer momento pela Orey Financial, IFIC, SA em determinadas situações. Texto a manuscrever pelo cliente: Tomei conhecimento das advertências Data: Assinatura do Cliente: Hora: Descrição e Principais Características do Produto As Opções sobre Forex são instrumentos financeiros derivados negociados fora de mercado (Over the counter OTC). As Opções sobre Forex conferem um direito, mas não uma obrigação, de comprar ou vender uma quantidade específica da moeda base de um determinado par cambial, a um preço pré-definido, durante ou até uma data préestabelecida. As Opções sobre Forex podem ser opção de compra ou opção de venda ou opções binárias. Pode ser criada uma posição de compra sobre opções de compra, sobre opções de venda e sobre opções binárias, havendo o pagamento de um prémio antecipado pelo comprador da opção ao vendedor desta. No caso da posição vendedora sobre opções de compra ou sobre opções de venda, há o recebimento de um prémio antecipado pelo vendedor. O método de exercício das Opções sobre Forex trata-se sempre de liquidação financeira, sendo a quantidade da moeda base convertida para a moeda daquela em que está denominada a conta do Investidor. As opções binárias são um tipo específico de opções, nas quais o resultado final é um montante fixado antecipadamente. Apenas existem dois cenários possíveis. O investidor poderá ganhar o montante predefinido ou nada. Para transaccionar uma opção, o investidor paga (no caso de compra) ou recebe (no caso da venda) um valor 1/6 predeterminado denominado prémio. Caso a opção expire in-the money (taxa de câmbio da moeda base do par cambial é superior ao preço de exercício da opção no caso de uma opção de compra ou o valor de mercado seja inferior ao preço de exercício da opção no caso de uma opção de venda) são convertidas, por defeito, em posições à vista (spot) sobre a divisa, o ganho do investidor resulta da diferença entre a quantidade da moeda base transaccionada e o prémio pago inicialmente. Caso a opção expire out-of-the-money (taxa de câmbio da moeda base do par cambial é inferior ao preço de exercício da opção no caso de uma opção de compra ou o valor de mercado seja superior ao preço de exercício da opção no caso de uma opção de venda), são convertidas, por defeito, em posições à vista (spot) sobre a divisa a perda resume-se ao prémio pago. a) Quanto, quando e a que título o investidor paga ou pode pagar; Na negociação em Opções sobre Forex, incluindo Opções Binárias, se o investidor for detentor de uma opção de compra, pagará, no dia da sua aquisição, o montante correspondente ao prémio da Opção. Caso o investidor seja detentor de uma opção de venda implica que este proceda à constituição de uma margem inicial. A venda de uma Opção sobre Forex, incluindo Opções Binárias, pode ainda compreender o eventual pagamento pelo investidor do montante correspondente à diferença entre o preço predeterminado (preço de exercício) e o preço de mercado do par cambial na data do exercício da Opção, caso o comprador a exerça, e nas seguintes situações: (i) Opção de compra: a taxa de câmbio da moeda base face à moeda cotação na data de exercício for superior ao preço predeterminado (preço de exercício); (ii) Opção de venda: a taxa de câmbio da moeda base face à moeda cotação na data de exercício for inferior ao preço predeterminado (preço de exercício); (iii) Opção Binária: o montante que o investidor poderá ter de pagar corresponde ao payout (valor prédeterminado e limitado). Para maior detalhe consultar campo Encargos no presente documento. b) Quanto, quando e a que título o investidor recebe ou pode receber; Na negociação em Opções sobre Forex, incluindo Opções Binárias, se o investidor for detentor de uma opção de venda, receberá, no dia da sua transacção, o montante correspondente ao prémio da Opção. A compra de uma Opção sobre Forex, incluindo Opções Binárias, pode ainda compreender o eventual recebimento pelo investidor do montante correspondente à diferença entre o preço predeterminado (preço de exercício) e o preço de mercado do par cambial na data do exercício da Opção, caso o investidor a exerça, e nas seguintes situações: (i) Opção de compra: a taxa de câmbio da moeda base face à moeda cotação na data de exercício for superior ao preço predeterminado (preço de exercício); (ii) Opção de venda: a taxa de câmbio da moeda base face à moeda cotação na data de exercício for inferior ao preço predeterminado (preço de exercício); (iii) Opção Binária: o montante que o investidor poderá receber corresponde ao payout (valor pré-determinado e limitado). c) Quando, como, em que circunstâncias e com que consequências o investimento cessa ou pode cessar; O investimento cessa no fim do prazo previamente estabelecido, quer o comprador exerça ou não o seu direito de compra ou de venda em relação ao par cambial. No caso da margem constituída, i.e. na venda de uma Opção pelo investidor, se revelar insuficiente, e este não proceder ao reforço da mesma, a Orey Financial, IFIC, SA tem o direito de fechar a posição. O investimento pode também cessar por intervenção da contraparte, devido a alterações nas condições específicas associadas ao mercado das divisas em causa. Até à data de vencimento da Opção sobre Forex, se houver liquidez, o investidor pode fechar a posição da opção, a qualquer momento, ao preço de mercado. 2/6 Funcionamento das Opções sobre Forex, incluindo Opções Binárias: As divisas são cotadas em pares de moedas. Por exemplo, EUR/USD é um o par cambial, i.e., o preço da moeda Euro expresso em unidades de Dólar Americano. A moeda base é a primeira moeda em qualquer par de moedas, e a moeda de cotação é a moeda secundária. A taxa de câmbio entre duas moedas é determinada pela interacção dos participantes no mercado cambial. Em caso de compra, uma taxa de câmbio especifica quanto tem de pagar na moeda cotada ou da cotação para obter uma unidade da moeda base. Compra de Opções sobre Forex: A compra de uma opção de compra/venda (Call/Put Option) dá o direito (mas não a obrigação) de comprar/vender determinada quantidade da moeda base do par cambial. Na compra de uma opção de compra (Call Option) o investidor tem a expectativa de que a taxa de câmbio da moeda base face à moeda de cotação valorize, na compra de uma opção de venda (Put Option) o investidor tem a expectativa de que a taxa de câmbio da moeda base face à moeda de cotação desvalorize. (i) Possibilita ganho ilimitado correspondente à diferença, se positiva, entre a taxa de câmbio da moeda base face à moeda cotação à data do exercício da opção e o preço predeterminado (preço de exercício) desta. A diferença apurada tem ainda de considerar o prémio pago no momento da compra da opção; (ii) Existência de perda limitada, i.e. prémio da opção. Venda de Opções sobre Forex: A venda de uma opção de compra/venda (Call/Put Option) obriga o seu vendedor a comprar/vender uma determinada quantidade da moeda base do par cambial caso o comprador exerça o seu direito, sendo que o vendedor recebe um montante limitado (prémio) e pode pagar um montante ilimitado. Na venda de uma opção de compra (Call Option) o investidor tem a expectativa de que a taxa de câmbio da moeda base face à moeda de cotação desvalorize, na venda de uma opção de venda (Put Option) o investidor tem a expectativa de que a taxa de câmbio da moeda base face à moeda de cotação valorize. (i) Existência de ganho limitado, i.e. prémio da opção; (ii) Risco de perda ilimitada correspondente à diferença, se negativa entre a taxa de câmbio da moeda base face à moeda cotação à data do exercício da opção e o preço predeterminado (preço de exercício) desta. Opções Binárias: (i) Compra: ganho limitado ao valor predeterminado e a perda limitada ao prémio pago; (ii) Venda: ganho limitado ao prémio e a perda limitada ao valor predeterminado. A negociação em Opções sobre Forex é efectuada em lotes cujo mínimo de transacção é de 10.000 da moeda base. O preço de exercício da Opção sobre Forex é estabelecido no momento da transacção. O método de exercício, que pode ser em cash ou spot, pode ser estabelecido no momento da transacção ou a posteriori até uma hora antes da hora de maturidade. As opções que estejam "in-the-money", i.e. taxa de câmbio da moeda base do par cambial é superior ao preço de exercício da opção no caso de uma opção de compra (Call Option) ou o valor de mercado seja inferior ao preço de exercício da opção no caso de uma opção de venda (Put Option), são convertidas, por defeito, em posições à vista (spot) sobre a divisa. O método cash implica sair da posição à vista automaticamente quando a opção expira, sendo apurada a diferença entre o preço de exercício e a taxa de câmbio no momento da maturidade. A Margem nas Opções sobre Forex e Alavancagem: As Opções sobre Forex são instrumentos financeiros sujeitos a alavancagem (relação mais que proporcional entre as perdas ou ganhos resultantes do investimento e a variação do preço do activo subjacente (par cambial). No caso de venda de Opções sobre Forex será exigido um determinado valor como colateral (margem) necessário para abertura e manutenção de uma dada posição (curta). Devido a esta característica, as Opções sobre Forex podem originar elevadas perdas, no caso do vendedor da opção, podendo atingir a totalidade ou mais do que o capital investido, assim como ganhos substanciais no caso do comprador da opção, i.e. superiores à variação no preço do par cambial. Reforço de Margem e Encerramento de Posições: A realização das operações referentes a Opções sobre Forex está sujeita à constituição e manutenção das margens requeridas para o efeito, definidas pela Orey Financial, IFIC, SA. O cliente terá acesso, a todo o momento, à informação sobre o nível da sua margem através da plataforma de negociação, a qual emite, automaticamente, 3/6 mensagens de alertas. Caso não proceda ao reforço, o cliente, tal como estipulado no contrato, autoriza a Orey Financial, IFIC, SA a encerrar, de imediato e sem aviso prévio, cada uma das posições, quando o montante da utilização de margem seja imediatamente igual ou superior 150%. Para um investimento em um único activo, a utilização de margem é igual à margem inicial (numerador) / valor da carteira (denominador). Formação do Preço: O Saxo Bank A/S actua como market maker, i.e. os preços de compra (bid) e venda (ask) de Opções sobre Forex são formulados pelo próprio Saxo Bank A/S, contraparte do investidor, e executa as operações de acordo com a sua Política de Execução de Ordens. A diferença entre o bid e o ask é o spread. O preço da opção dado pelo market-maker apresenta valores de compra e venda com um spread de referência, o qual varia em função da data de exercício da opção, preço de exercício, volatilidade implícita e dos restantes factores que afectam o valor da opção, isto é, de referência em normais condições de mercado. A variação mínima de preço de uma Opção sobre Forex é igual à variação da taxa de câmbio da moeda base face à moeda cotação de determinado par cambial no mercado correspondente, a qual se designa por tick size. A unidade mínima de uma moeda, convencionada no mercado forex, é designada por pip, sendo esta a medida mínima sobre a qual se pode alterar a taxa de câmbio. O preço de mercado do par cambial resulta da aplicação da taxa de câmbio da moeda base face à moeda cotação à data do exercício da opção. A taxa de câmbio é fornecida pelo Saxo Bank A/S. Principais factores de Risco Risco de Mercado: A negociação de Contratos de Opção sobre Forex está sujeita a flutuações de taxas de juro e de câmbio, em especial a flutuações da taxa de câmbio da moeda base face à moeda cotação do par cambial. Risco de Capital: O investidor poderá perder parte ou a totalidade do capital investido incluindo a margem disponibilizada. No caso da venda de Opções sobre Forex a perda poderá ser superior ao capital investido. Risco de Crédito: Possibilidade dos deveres inerentes à negociação de Opções sobre Forex não serem cumpridos atempadamente por falência, insolvência, negligência ou dolo da contraparte. Risco de Contraparte: Possibilidade da contraparte do contrato ou operação não cumprir os compromissos assumidos, como o de não receber o prémio da opção (venda) e/ou não receber o montante devido, caso aplicável, na data de exercício (compra). Risco de Taxa de Juro: A rentabilidade do investimento em Opções sobre Forex pode ser afectada pelos movimentos adversos das taxas de juro dos activos subjacentes. Risco Cambial: Em situações em que a negociação de Opções sobre Forex ocorra numa moeda diferente da moeda da conta, existe o risco das variações das taxas de câmbio afectarem a respectiva rentabilidade. Risco de Liquidez: O tempo que medeia o fim do contrato e o recebimento do respectivo resultado em moeda poderá ter custos para o investidor, nomeadamente se houver uma alteração significativa do preço do activo subjacente (par cambial) num curto espaço de tempo. Risco de Conflito de Interesses: Possibilidade de ocorrer eventos que comportem esta tipologia de risco, visto que a contraparte nas transacções de Opções sobre Forex e o agente de cálculo é a mesma entidade, Saxo Bank (quem formula os preços (bid/ask)). Tais eventos podem ter influência nos fluxos monetários a efectuar no âmbito das transacções em Opções sobre Forex. Risco Jurídico e Fiscal: O investimento em Opções sobre Forex está sujeito a um enquadramento jurídico- fiscal, sendo que alterações à legislação e às demais normas aplicáveis poderão afectar a sua rentabilidade. 4/6 Riscos Técnicos: Eventual indisponibilidade de acesso à plataforma ou de acesso a informação diversa, como cotação, valor global da carteira e consumo de margem, na sequência da ocorrência de problemas técnicos. Transacções com Opções sobre Forex implicam ainda riscos operacionais decorrentes do processamento automático, como por exemplo: bugs, atrasos nos sistemas de telecomunicações, interrupções no serviço, erros na divulgação de dados e falhas de segurança da rede. Risco de Fecho Automático das Posições: as posições em Opções sobre Forex podem ser encerradas de imediato, sem aviso prévio ao investidor, sempre que o montante da utilização de margem seja imediatamente igual ou superior 150% e/ou quando o investidor não proceda ao reforço da margem que lhe for solicitado pela Orey Financial com o intuito de suportar a sua ou suas posições abertas, no prazo para o efeito fixado. Podem existir outros factores de risco com impacto directo e relevante no capital e rentabilidade do PFC. Cenários: - Pior Resultado Possível Comprador de uma Opção sobre Forex: perda total do montante pago, designado por prémio, no momento da compra da opção, sem posterior exercício da mesma. Vendedor de uma Opção sobre Forex: perda ilimitada em caso de exercício da opção pelo comprador. A perda corresponde à diferença, se negativa, entre a taxa de câmbio da moeda base face à moeda cotação (activo subjacente) à data do exercício da opção e o preço predeterminado (preço de exercício) desta. Opções Binárias: perda do payout (opção de venda) ou do prémio (opção de compra). - Melhor Resultado Possível Comprador de uma Opção sobre Forex: ganho ilimitado em caso de exercício da opção. O ganho corresponde à diferença, se positiva, entre a taxa de câmbio da moeda base face à moeda cotação (activo subjacente) à data do exercício da opção e o preço predeterminado (preço de exercício) desta. Vendedor de uma Opção sobre Forex: recebimento de um ganho limitado (prémio) seguido do não exercício da opção pelo comprador da mesma. Opções Binárias: recebimento do prémio (opção de venda) ou do payout (opção de compra). Encargos Os encargos inerentes à comercialização destes instrumentos estão disponíveis e são actualizados no nosso site www.oreyitrade.com em Preçário (http://www.oreyitrade.com/pdf/OreyiTrade_precarioPT.pdf.) Posições Mantidas até à sua data-valor: Posições Spot de Forex mantidas até ao fim do dia útil antes da sua data-valor terão um “rollover” (manutenção da posição em aberto por mais de um dia) para uma nova data-valor numa base Tom/Next. As posições abertas serão ajustadas por pontos swap, que têm como função o financiamento necessário para rollover e ainda a correcção das posições abertas no seu valor (nomeadamente tendo em conta as diferenças de taxa de juro entre divisas). Para mais informações sobre os pontos Swap para os diversos pares de moedas, consultar a tabela em: http://www.oreyitrade.com/showpage.php?id=88 Comissão Mínima de Transacção: Comissão fixa para transacções abaixo do valor nominal mínimo indicado. Conversões Cambiais: Caso a moeda da Opção seja diferente da moeda base da conta do cliente, será aplicado um custo de conversão ao valor do prémio. As conversões cambiais de custos de transacção, de conversão do valor do prémio assim como de lucros/perdas de negócios são feitas aos câmbios de fecho de mercado às 17:00 New York Time, + 0.5% posição longa (compradora) ou -0.5% posição curta (vendedora). 5/6 Outras Informações A Orey Financial IFIC SA presta o serviço de recepção e transmissão de ordens através da plataforma Orey iTrade cuja entidade fornecedora é o Saxo Bank A/S, com a qual a Orey Financial, IFIC, SA tem estabelecido um acordo "White Label Partner". A Orey Financial IFIC SA é responsável pela execução das ordens, bem como pelo envio de alertas para reforço de margens e pelo fecho automático de posições. As ordens inseridas na plataforma são executadas pela Contraparte, Saxo Bank A/S. Poderá consultar informação completa sobre a plataforma em http://www.oreyitrade.com. A autoridade de supervisão encarregue da supervisão prudencial e comportamental da contraparte (Saxo Bank A/S) é a Autoridade de Supervisão Financeira Dinamarquesa, Finanstilsynet (Danish FSA) http://www.finanstilsynet.dk. Entidade Comercializadora e Responsável pela elaboração deste documento: Orey Financial – IFIC S.A. Autoridade de Supervisão da comercialização do PFC: Comissão do Mercado de Valores Mobiliários (CMVM). Regime Fiscal: tributação em sede de IRS de acordo com o CIRS. Não é aplicada retenção na fonte. Residentes: Pessoas Singulares (saldo anual de mais-valias e menos-valias tributáveis em IRS a uma taxa especial de 28%), Pessoas Colectivas (as mais e menos-valias são imputadas ao lucro tributável, em sede de IRC, de acordo com a aplicação do método contabilístico do justo valor). Não residentes: Pessoas Singulares e Colectivas (as mais-valias auferidas que não sejam imputáveis a estabelecimento estável nele situado são tributadas à taxa autónoma de 28%, sem prejuízo da opção pelo englobamento concedida aos residentes noutro Estado membro da UE e da aplicação de Acordos de Dupla Tributação). A informação apresentada não dispensa a consulta da legislação em vigor. Direito à resolução de contrato: qualquer das Partes pode, a todo o momento, denunciar o Contrato desde que o comunique à outra parte com uma antecedência mínima de 5 dias úteis em relação à data em que a denúncia produzirá os seus efeitos. O investimento em Opções de Forex cessa com o fecho das posições, e ocorrem, por iniciativa do cliente, em qualquer momento, desde que o mercado do activo subjacente (par cambial) se encontre aberto. O presente documento foi elaborado a 28 de Fevereiro de 2014. Encontra-se disponível em www.cmvm.pt. Este documento informativo não dispensa a consulta de outros documentos relevantes disponíveis no site www.oreyitrade com, tais como, o contrato (condições gerais e anexos) de Registo e Depósito, Política de Execução de Ordens e de Gestão de Conflito de Interesses http://www.oreyitrade.com/pdf/Orey_iTrade_politica_execucao_ordens.pdf Os clientes podem apresentar as suas reclamações junto da entidade comercializadora através do seguinte email [email protected] ou por correio, para: Orey Financial IFIC SA A/c Departamento de Compliance R. Prof. Carlos Alberto da Mota Pinto, nº17 – 6ºA, 1070-313 Lisboa, Portugal Os clientes podem ainda apresentar reclamações junto da CMVM através do site www.cmvm.pt ou através da linha verde 800205339. Texto a manuscrever pelo cliente: Recebi um exemplar deste documento previamente à [aquisição ou transacção inicial]. Data: Hora: Assinatura do Cliente: 6/6

Baixar