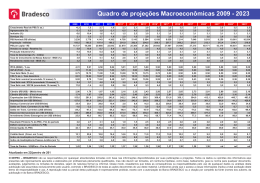

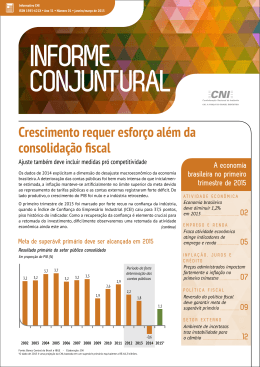

Red Econolatin www.econolatin.com Expertos Económicos de Universidades Latinoamericanas BRASIL Julio Setiembre 2015 Prof. Dr. Rubens Sawaya Assistente: Eline Emanoeli PONTIFÍCIA UNIVERSIDADE CATÓLICA DE SÃO PAULO - PROGRAMA DE ESTUDOS PÓSGRADUADOS EM ECONOMIA POLÍTICA. 1. SITUAÇÃO ECONÔMICA ATIVIDADE ECONÔMICA A economia brasileira mantém sua trajetória de queda. A elevação das taxas de juros com o objetivo de levar a taxa de inflação para baixo resultou em um enorme impacto sobre a atividade econômica e, como consequência, sobre as receitas tributárias. O desequilíbrio fiscal que havia aparecido de forma tímida no final do ano passado por queda na arrecadação e no crescimento econômico agravou-se e agora é fartamente alimentado pelos juros elevados. As medidas de cortes de gastos visando o equilíbrio fiscal contribuem para provocar ainda maior desaceleração na economia e na própria arrecadação. A situação assim agrava-se. Do lado positivo, a desvalorização cambial, ao encarecer as importações e incentivar as exportações serve como um incentivo, embora pequeno, sobre a atividade econômica, principalmente para a indústria, mas ainda pouco aparente. Neste cenário, o PIB retrocedeu 2,6% no segundo trimestre de 2015 comparando-se ao mesmo período de 2014. A atividade industrial caiu 6,5% na mesma base de comparação e registrou queda no início do terceiro trimestre de 8,9% em relação ao mesmo período do ano passado. O setor de bens de capital lidera a redução com -27,8% no início do terceiro trimestre de 2015 contra 2014, o que evidencia o baixo investimento (8,1% no 2º trimestre contra o 1º de 2015) e compromete a recuperação. As vendas do comércio varejista, em desaceleração desde 2012, encolheram 2,2% no primeiro semestre, se comparadas ao primeiro semestre de 2014. As vendas em geral caíram 3,5% em julho deste ano em relação ao mesmo mês de 2014. De modo geral, todos os setores apresentaram queda do primeiro para o segundo trimestre de 2015. Já comparando esse segundo trimestre com o mesmo período do ano passado, os setores que mais diminuíram foram respectivamente a indústria de transformação, a construção civil e o comércio. Contrariando a tendência e beneficiando-se ainda das exportações, os setores de agropecuária e extração mineral foram os únicos que não encolheram em comparação ao segundo trimestre de 2014, sendo que o primeiro cresceu 1,8% e a extração mineral 8,1%. Está cada vez mais difícil sair da situação recessiva que afeta também o emprego e os salários reais, o que deve criar uma onda de inadimplência em 2016. Por pressões políticas, as medidas recessivas devem-se manter até o final do ano, mas começa a haver um debate se deve realmente ser mantida. Estima-se uma queda do PIB de 3% para este ano. SETOR EXTERNO Se havia uma grande fragilidade a ser resolvida na economia brasileira era o desequilíbrio externo. A queda nos preços das commodities exportadas pelo Brasil e a desaceleração da produção industrial nacional com aumento correspondente nas importações desde 2011 provocavam elevações no déficit externo. Este fato materializa o impacto da crise econômica mundial sobre o Brasil. Os produtos básicos ainda representam hoje 47% da pauta de exportação, seguidos de 37% de manufaturados e 14% de semimanufaturados. O total das exportações no acumulado de janeiro a agosto foi de US$ 128 bi (FOB), resultado menor do que o acumulado do mesmo período em 2014 de US$ 152 bi. Mais especificamente o setor de alimentos (destaque para soja) apresentou participação de 34% no total das exportações acumulado em 2015. A categoria de petróleo e derivados teve participação reduzida no total das exportações de 11,21% para 9,39% no mesmo período no ano passado. A diminuição nos preços do petróleo influenciou nesta queda (o barril passou de US$ 106,40 no início de 2014 para US$ 57,33 em dezembro, mantendo este patamar ao longo de 2015). A participação dos minérios chegou a 8,83%, principalmente ferro. Quanto às importações a crise interna e a desvalorização cambial fizeram com que encolhessem de US$ 153,8 bi para US$ 121 bi no acumulado de janeiro a agosto deste ano contra o mesmo período de 2014. Seguindo a tendência, as importações concentram-se em matérias-primas seguido dos bens de capital. Como resultado, o saldo da balança comercial tornou-se superavitário no acumulado até agosto de US$ 2,7 bilhões. O déficit em transações correntes foi também 24% menor que o acumulado de janeiro a julho do ano passado. A queda no grau de investimento em avaliação da Standard and Poor’s (S&P) não influenciou nas contas externas brasileiras. Em relação ao ano passado, os investimentos diretos estrangeiros já vinham apresentando queda relacionada mais ao panorama internacional. Com os níveis de taxas de juros internas, os investimentos em títulos públicos brasileiros ainda continuam em ascensão. SETOR PÚBLICO E DÍVIDA PÚBLICA Diante de uma pequena elevação da inflação ainda em 2014, o governo elevou as taxas de juros, provocando forte queda do crescimento econômico. Com a desaceleração, a arrecadação fiscal iniciou sua trajetória de queda diante de despesas correntes inalteradas e gastos com juros ascendentes. O movimento tomou um aspecto de “bola de neve” quando cortes nos gastos visando acertar a situação agravou a queda no PIB e na arrecadação, piorando a situação fiscal. No acumulado de janeiro a julho de 2015 contra 2014, as receitas de impostos caíram 3,6%, enquanto as despesas, sem contar pagamentos de juros, mantiveram-se estáveis. A elevação das taxas de juros fez com que as despesas com juros passassem dos históricos 5% para 8% do PIB, agravando ainda mais a situação fiscal. A cada esforço de corte de gastos, não apenas a situação fiscal piorava como criava uma expectativa crescentemente negativa entre os agentes. A dívida líquida do governo geral cresceu e alcançou 34,2% do PIB em julho de 2015. A dívida bruta que havia terminado 2014 em 58,9% do PIB chega a um patamar de 64,6% do PIB em julho deste ano. Nos últimos 12 meses até julho deste ano o déficit primário alcançou o patamar aproximado de 51 bilhões, 0,89% do PIB contra 0,6% do PIB de 2014. Todas as propostas de cortes nos gastos não são suficientes porque, quanto mais se corta, maior é a queda no produto e o reflexo sobre a receita que, somando-se aos elevados gastos com juros, nunca se conseguirá, por essa lógica, alcançar o equilíbrio. Há uma enorme pressão política para que se realizem cortes nas políticas sociais, mas, diante da desaceleração do crescimento, nunca será suficiente. A solução seria a queda nas taxas de juros e a retomada do crescimento, ou seja, via arrecadação, mas trata-se de uma estratégia distante. EMPREGO E RENDA As atuais políticas fiscal e monetária de caráter restritivo começam a se refletir de maneira cada vez mais forte na elevação da taxa de desemprego e na desaceleração dos rendimentos reais. A taxa de desemprego passou de uma média de 4,8% em 2014 para 5,3% em janeiro de 2015 e rapidamente alcançou o nível de 7,5% em julho. Diante da política econômica atual, deve continuar crescendo até o final do ano, bem como em 2016 se não houver alteração de rota estratégica. O setor industrial é o mais atingido pelo desemprego devido à queda na produção. Os setores também com importante impacto no desemprego são intermediação financeira, atividades imobiliárias e de outros serviços. O rendimento médio real das famílias apresentou uma queda de 5,5% em e julho contra janeiro de 2015. Em relação a 2014, o rendimento apresentou uma queda de 2,2% quando comparada a media de janeiro a julho de 2015 com o mesmo período do ano passado. Em julho contra junho, ficou relativamente estável. A tendência de queda no emprego e no rendimento se reflete na massa salarial e pode resultar em problemas maiores sobre a economia no futuro. A parcela da renda das famílias comprometidas com pagamentos de dívidas alcança 31,5% e continua ascendente. Esse fato impacta principalmente aquelas que adquiriam casa própria com financiamentos de longo prazo. O setor imobiliário e outros setores começam a sentir os efeitos que tendem a se agravar mantida a tendência de queda na renda e no emprego. A inadimplência das pessoas físicas passou 3,74% em janeiro para 3,76% em julho, e de pessoa jurídica de 1,99% para 2,3%. A taxa total que em janeiro era de 2,82% subiu para 3,03% em julho. POLÍTICA MONETÁRIA Em setembro, a taxa básica de juros foi mantida em 14,25% depois de longa ascensão nos últimos doze meses, talvez demonstrando alguma sensibilidade do Banco Central diante da queda brutal na atividade econômica que provocou, bem como no desajuste fiscal nominal que resultará. Mesmo assim, as taxas de inflação não dão trégua e continuam em pressão ascendente, prometendo fechar o ano entre 9,5% a 10%. Isso se deve ao repasse da desvalorização cambial para os preços e ao realinhamento dos preços administrados. A queda nas vendas também influencia, dado que os grandes oligopólios compensam sua receita com elevação de preços, movimento contrário do que a política espera. O IPCA desacelerou-se em julho e agosto, mas ainda não se pode dizer que esta é uma tendência. Depois do pico de aumento no primeiro trimestre do ano, voltou a cair em julho e agosto. Atingiu 0,79% no mês de junho, caindo para 0,62% em julho e 0,22% em agosto. No acumulado de janeiro a agosto desse ano o índice está no patamar de 7,06% e 9,53% nos últimos doze meses. Esse movimento explica-se por conta de que grande parte do impacto cambial já deve ter sido repassada aos preços. Se não houver maiores desvalorizações, os preços tendem a permanecer mais estáveis. Novos problemas surgirão quando as negociações salariais começarem a pressionar por reajustes diante da perda real que tem observado. MERCADOS FINANCEIROS No início de setembro, o Brasil perdeu o grau de investimento conferido pela agência de rating S&P. A nota de classificação de crédito do Brasil foi rebaixada de BBB- para BB+, com a justificativa da agência de que a situação de deterioração fiscal (com perspectivas de déficit primário para o próximo ano) e as tensões políticas geram um ambiente de incertezas para os investimentos. A análise parece correta diante da sensível piora do quadro nacional em relação a 2014. Apesar disso, esse fato terá pouca influência sobre o movimento de recursos do exterior para o Brasil. Com as taxas de juros internas no patamar atual e com a possível estabilidade nas taxas de câmbio, os ganhos com títulos da dívida pública brasileira são tentadores. O Brasil também possui um nível de reservas que superam US$ 300 bilhões, o que deixa os investidores mais seguros para aproveitar os ganhos. O problema da saída de capitais só ocorrerá se os EUA elevarem suas taxas de juros ou o nível de reservas brasileiro começar a declinar. Acrescenta-se a isso que, diante da política atual de elevadas taxas de juros, as instituições financeiras brasileiras estão muito bem. Os quatro maiores bancos tiveram um crescimento de lucro no primeiro semestre de 46% sobre o primeiro semestre de 2014. O ganho dos bancos deriva principalmente da elevação das taxas de juros de suas próprias operações que chegam a superar 200% ao ano em alguns casos. Também têm ganhado muito com elevação de tarifas. Essas taxas de juros se explicam pelo custo de oportunidade em aplicar recursos em títulos públicos sem custos operacionais ou risco em relação aos custos como análise de crédito ou cobrança. TAXA DE CÂMBIO Um dos efeitos positivos para o atual desempenho da economia brasileira se resulta da desvalorização cambial. Há tempos o país precisava de um ajuste que tornasse suas exportações de produtos industrializados mais competitiva para melhorar a produção industrial nacional. Há anos o câmbio estava fora de lugar incentivando a importação de partes, peças e componentes, pressionando negativamente as contas comerciais externas e provocando desindustrialização no país. Durante o mês de julho a taxa média de cambio foi de R$ 3,21, subindo para R$ 3,51 em agosto. Em setembro alcançou R$ 3,81, resvalando em R$4,00. Com intervenções pontuais, o Banco Central permitiu a elevação do dólar. Apesar de seu impacto inflacionário, serve em parte para destravar a economia e incentivar algum investimento. De qualquer forma, a desvalorização cambial foi resultado de um movimento do próprio mercado que especulou com o medo de uma fuga de capitais do Brasil ou de uma elevação das taxas de juros Norte-americanas. O impacto positivo tanto sobre a atividade econômica como sobre a reversão nas contas externas podem ser sentidos. O impacto inflacionário parece também ter em parte assimilado pelos agentes dada a pressão inflacionária ocorrida. Estima-se que ainda haverá correções de preços. Não existe intenção por enquanto de alguma atuação do Banco Central de intervenção no mercado para trazer o dólar para baixo. 2. PERSPECTIVAS GERAIS A situação econômica do Brasil se agrava. A estratégia de política econômica adotada sob o pretexto de ganhar a confiança dos mercados que assim investiriam numa retomada do crescimento, ao contrário gerou uma brutal recessão com cortes significativos nos investimentos e com impacto no emprego e renda. Mais que isso, agravou de forma violenta a questão fiscal pela perda de arrecadação. Em termos políticos, há uma enorme pressão não para mudar a política, mas para que o Governo corte os gastos sociais e os investimentos públicos que são determinados como percentual da arrecadação por lei. O problema é que o total de gastos sociais, como proporção do PIB, praticamente equivale ao pagamento de juros sobre a dívida pública. Assim, mesmo que se acabe com todas as políticas, o problema não será resolvido e gerará um caos social. A política de elevação das taxas de juros que passaram de algo em torno de 8% para 14,25% em meses visava baixar a taxa de inflação dos 6,5% históricos para o centro da menta de 4,5%. Esperava que isso fosse possível simplesmente pelo hipotético ganho de confiança que provocaria nos agentes. O resultado saiu completamente diferente do esperado. A taxa de inflação aponta para 10% ao ano. Há economistas do mercado defendendo não só maiores cortes de gastos públicos como que se eleve ainda mais as taxas de juros. Diante desse quadro, sem alterações de rumo, já há quase um consenso que a situação se agravará. A disputa política gira em torno da pressão pelo abandono da estratégia restritiva e a retomada do crescimento e, de outro lado, ligados aos mercados financeiros que estão ganhando com a política, estão aqueles que defendem o aprofundamento do ajuste. Por enquanto, estes últimos estão ganhando, infelizmente. 3. SITUAÇÃO POLÍTICA Na verdade, o Governo aceitou a estratégia recessiva por muita pressão da oposição. O risco de impeachment serviu como arma política para que a presidente aceitasse o ministro da fazenda atual, responsável pela execução das políticas econômicas recessivas. Com a adoção, essa pressão política diminui. É muito baixo o risco de derrubarem o Governo. A pressão e a ameaça permanecerão até o final do mandado. Volta-se à carga a cada medida pleiteada pela oposição. A bola da vez é obrigar o Governo a cortar gastos sociais. Já se fala também em ampliação dos programas de privatização, principalmente de braços da Petrobras. O alvo seguinte é o sistema de financiamento de longo prazo formado por bancos públicos. A hipótese de impeachment continuará sendo levantada como forma de pressão. E o atual Governo tem se submetido à pressão realizando a política desejada. Diante disso, não se espera melhoras na situação política ou econômica mesmo em 2016, a não ser que haja algum tipo de reação, o que está difícil.

Download