UNIVERSIDADE DE PASSO FUNDO FACULDADE DE CIÊNCIAS ECONÔMICAS, ADMINISTRATIVAS E CONTÁBEIS CURSO DE CIÊNCIAS CONTÁBEIS CAMPUS CASCA TRABALHO DE CONCLUSÃO DE CURSO RODOLFO HENRIQUE CERBARO CONTABILIDADE APLICADA AO SETOR PÚBLICO E AUSTERIDADE FISCAL: a armadilha de liquidez e o perigo da condenação do endividamento público CASCA 2014 RODOLFO HENRIQUE CERBARO CONTABILIDADE APLICADA AO SETOR PÚBLICO E AUSTERIDADE FISCAL: a armadilha de liquidez e o perigo da condenação do endividamento público Trabalho de Conclusão de Curso apresentado ao Curso de Ciências Contábeis da Universidade de Passo Fundo, campus Casca, como parte dos requisitos para obtenção do título de Bacharel em Ciências Contábeis. Orientador: Prof. Ms. Nelton Carlos Conte. CASCA 2014 RODOLFO HENRIQUE CERBARO CONTABILIDADE APLICADA AO SETOR PÚBLICO E AUSTERIDADE FISCAL: a armadilha de liquidez e o perigo da condenação do endividamento público Trabalho de Conclusão de Curso aprovado em 05 de dezembro de 2014, como requisito parcial para obtenção do título de Bacharel em Ciências Contábeis no curso de Ciências Contábeis da Universidade de Passo Fundo, campus Casca, pela Banca Examinadora formada pelos professores: Prof. Ms. Nelton Carlos Conte UPF Prof. Ms. Fabiano Lima Webber UPF Prof. Ms. Tadeu Grando UPF CASCA 2014 À minha mãe, Ignes Cerbaro. “Mesmo nos tempos de austeridade fiscal, educação é mais que apenas uma despesa.” Arne Duncan “Economists set themselves too easy, too useless a task if in tempestuous seasons they can only tell us that when the storm is long past the sea is flat again.” John Maynard Keynes RESUMO CERBARO, Rodolfo Henrique. Contabilidade Aplicada ao Setor Público e Austeridade Fiscal: a armadilha de liquidez e o perigo da condenação do endividamento público. Casca, 2014. 33 f. Trabalho de Conclusão de Curso (Curso de Ciências Contábeis). UPF, 2014. O edifício contábil público brasileiro em funcionamento, com a existência da Lei de Responsabilidade Fiscal, estabeleceu metas de gestão fiscal rígidas ao gestor público, como, por exemplo, limites ao endividamento e tetos para despesas de caráter continuado. Tal regramento impede que o governante tenha muita discricionariedade no desempenho de suas funções referentes ao gasto público. O presente estudo busca mostrar, através de metodologia bibliográfica, que este engessamento do administrador público perante uma situação econômica de “Armadilha de Liquidez” é problemático, sendo este o resultado que se acredita ter obtido como conclusão do trabalho. O que se faz é um exercício em possibilidade, levando o leitor a refletir problemas que poderiam ocorrer se o Brasil, futuramente, viesse a enfrentar, com o regramento contábil público atual, a situação econômica denominada “Armadilha de Liquidez.” Palavras-chave: Armadilha de Liquidez. Lei de Responsabilidade Fiscal. Contabilidade Pública. LISTA DE FIGURAS Figura 1 – Inflação no Brasil, século XX .............................................................................. 21 Figura 2 – Regulamentação de despesa com pessoal ........................................................... 27 Figura 3 – Regulamentação de recondução da dívida os limites ........................................ 27 Figura 4 – Regulamentação de limite global para endividamento..................................... 28 Figura 5 – Regulamentação de despesa de caráter continuado.......................................... 28 Figura 6 – Regulamentação de restos a pagar ..................................................................... 29 Figura 7 – Regulamentação de vedações para antecipação de receita orçamentária ...... 29 SUMÁRIO 1 INTRODUÇÃO ............................................................................................................... 8 1.1 PROBLEMA E JUSTIFICATIVA ..................................................................................... 9 1.2 OBJETIVOS .................................................................................................................... 10 1.2.1 Objetivo geral ................................................................................................................. 10 1.2.2 Objetivos específicos ...................................................................................................... 10 2 METODOLOGIA .......................................................................................................... 11 2.1 DELINEAMENTO DA PESQUISA ............................................................................... 11 2.2 PROCEDIMENTO E TÉCNICAS DE COLETA DE DADOS ...................................... 11 2.3 ANÁLISE E INTERPRETAÇÃO DOS DADOS ........................................................... 12 2.4 VARIÁVEIS DE ESTUDO ............................................................................................. 12 3 CONTABILIDADE PÚBLICA E AUSTERIDADE FISCAL ................................... 13 3.1 CIÊNCIA UNA E RAMIFICADA E A RAMIFICAÇÃO UTILIZADA: CONTABILIDADE PÚBLICA ...................................................................................... 13 3.2 AS FINANÇAS PÚBLICAS, A LEI DE RESPONSABILIDADE FISCAL E O ENDIVIDAMENTO ....................................................................................................... 14 3.3 UMA SITUAÇÃO ECONÔMICA-CONTÁBIL PROBLEMÁTICA: A ARMADILHA DE LIQUIDEZ ...................................................................................... 18 3.4 A ECONOMIA BRASILEIRA NO SÉCULO XX: ENTENDENDO COMO CHEGAMOS ATÉ AQUI ............................................................................................... 21 4 RESULTADOS E DISCUSSÕES ................................................................................. 23 4.1 INTRODUÇÃO AOS RESULTADOS ............................................................................ 23 4.2 A PROBLEMÁTICA DA ARMADILHA DE LIQUIDEZ ............................................. 23 4.3 UM ESTUDO DA (IR)RESPONSABILIDADE FISCAL E DA LEGISLAÇÃO.......... 25 5 CONSIDERAÇÕES FINAIS ........................................................................................ 31 REFERÊNCIAS ............................................................................................................ 32 8 1 INTRODUÇÃO O presente estudo busca, através de uma pesquisa bibliográfica, discorrer sobre a problemática da relação entre a “Armadilha de Liquidez” e a “Gestão Pública”, esta última concebida num sistema legalista, no que tange à utilização da política fiscal expansionista. Nesta introdução, são providas noções de (I) Armadilha de Liquidez; (II) princípio da legalidade; (III) estruturação do sistema legal-contábil brasileiro atual; (IV) direcionamento para a problemática do trabalho. A Armadilha de Liquidez é uma situação econômica, tema recente na literatura 1, que pode ser conceituada como “[...] demanda privada é tão fraca que mesmo a taxas de juros zeradas o gasto fica aquém do que seria necessário para o pleno emprego” (KRUGMAN, 2013b). A Armadilha de Liquidez, portanto, pode ser compreendida como uma situação econômica formada por dois fatores principais: (I) taxa de juros zero (II) economia desaquecida com alto desemprego, apesar da taxa de juros zero. Esta situação econômica se relaciona com a contabilidade pública, no caso brasileiro, dado o princípio da legalidade, que faz com que a contabilidade pública precise ser regrada em lei e seguir o ordenamento jurídico em questão. A contabilidade aplicada ao setor público, no Brasil, está estruturada com base no direito romano, em detrimento de direito consuetudinário, o que faz com que esta esteja diretamente atrelada ao princípio da legalidade, insculpido no Art. 5º Inciso II da Carta da República: “[...] ninguém será obrigado a fazer ou deixar de fazer alguma coisa senão em virtude de lei” (BRASIL, 1988). Este regramento implica que o Poder Público não pode agir contra as leis ou na ausência destas – portanto, em nosso ordenamento jurídico, a forma de sistematização da contabilidade pública precisa ser minuciosamente descrita em lei e seguir o que a lei ordena, sob pena de punição, como exemplificado pela Lei nº 10.028 2 de 19/10/2000 (BRASIL, 2000b). A Contabilidade Pública, no Brasil, tem como primeira legislação normatizadora o código brasileiro de contabilidade pública, estabelecido em 1922, posteriormente vindo a tomar a forma que tem, atualmente, em 1964, com a Lei nº 4320/64, aprovada em pleno Regime Militar e em 2000, com a Lei de Responsabilidade Fiscal (Lei nº 101/2000). A 1 Os primeiros estudos são da década de 1970, mas ganham relevância apenas na década de 1990, com a situação experiência da pela economia do Japão. 2 Lei de Crimes de Responsabilidade Fiscal. 9 legislação contábil pública brasileira é deveras influenciada pelo ambiente externo, pois que, em especial a Lei de Responsabilidade Fiscal (LRF), foi aprovada num cenário de necessidade de financiamento do setor público (NFSP), em que as pressões externas eram de tal modo que houvesse garantia que os empréstimos concedidos ao Brasil seriam pagos. A relação da Armadilha de Liquidez com a forma atual da Contabilidade Pública no ordenamento jurídico brasileiro, perante o administrador público, é o foco deste trabalho, sendo este dividido em quatro capítulos. No primeiro, da introdução, apresenta-se problema, justificativa, objetivos e a metodologia de pesquisa. No segundo, da fundamentação, introduzse o histórico da Contabilidade Pública no Brasil; em seguida, discute-se sobre a Contabilidade Pública atual; finalmente, prestam-se noções sobre Economia e Armadilha de Liquidez. Na pesquisa, por sua vez, estuda-se a problemática da Armadilha de Liquidez e a questão da responsabilidade fiscal, focando-se nos diversos mecanismos que limitam o gasto público de diversas formas. 1.1 PROBLEMA E JUSTIFICATIVA A contabilidade pública brasileira, como destacada na seção anterior, está alicerçada em uma legislação rígida, que não permite ao governante adaptações discricionárias, no sentido oposto ao de outros países. Este trabalho enfoca qual a discricionariedade do gestor público em utilizar a política fiscal perante uma situação de “Armadilha de Liquidez.” Em síntese, o problema de pesquisa proposto é: como o Gestor Público, mediante a legislação que normatiza a contabilidade pública brasileira (Lei 4320/64 e Lei Complementar 101/2000), pode adotar a política fiscal como instrumento de defesa para uma situação de Armadilha de Liquidez? Em termos gerais, a justificativa para o presente trabalho se dá através de um acompanhamento que houve da leitura especializada sobre o que estava acontecendo em certas economias avançadas, que mostravam taxas de desemprego altas apesar da taxa de juros zerada (zero lower bound), numa situação econômica incomum onde “responsabilidade fiscal” ou “austeridade fiscal” – termos que praticamente sempre detém uma conotação positiva – eram revirados e se tornavam o problema ao invés da solução (com demanda pública fraca, o problema do alto desemprego se mantinha ou, até mesmo, se agravava). O problema da “Armadinha de Liquidez” ocorreu em economias avançadas como a do Japão e dos Estados Unidos, tendo sida enfrentada através de seguidos e elevados déficits 10 públicos, o que elevou o endividamento público destes países. O caso brasileiro deve ser abordado de forma específica, uma vez que foi introduzida, no país, no ano de 2000, a Lei de Responsabilidade Fiscal, a qual traz vários dispositivos que impedem o aumento do endividamento, a realização de déficits orçamentários, a ampliação de despesas de caráter continuado, entre outros. Assim, o que se faz é abordar a especificidade do caso brasileiro perante a situação de Armadilha de Liquidez. 1.2 OBJETIVOS 1.2.1 Objetivo geral Analisar se o Gestor Público no Brasil tem discricionariedade, mediante a legislação que normatiza a Contabilidade Pública, em adotar instrumentos para enfrentamento da Armadilha de Liquidez. 1.2.2 Objetivos específicos a) apresentar a problemática da Armadilha de Liquidez; b) verificar em qual período econômico brasileiro houve a aprovação da legislação que normatiza a contabilidade pública brasileira; c) identificar quais os dispositivos introduzidos pela Lei de Responsabilidade Fiscal que vedam a discricionariedade dos governantes em uma possível Armadilha de Liquidez. 11 2 METODOLOGIA O presente capítulo é constituído de quatro seções contendo: (1) delineamento da pesquisa, onde se provê classificações referentes a esta; (2) procedimentos e técnica de coleta de dados, especificando os instrumentos para coleta de dados; (3) análise e interpretação dos dados; (4) variáveis de estudo, que é o que se estuda. 2.1 DELINEAMENTO DA PESQUISA Para Diehl e Tatim, (2006, p. 47), a pesquisa “[...] constitui-se num procedimento racional e sistemático, cujo objetivo é proporcionar respostas aos problemas propostos. Ao seu desenvolvimento é necessário o uso cuidadoso de métodos, processos e técnicas.” A pesquisa se configura como exploratória e qualitativa. Exploratória é o “[...] tipo de pesquisa tem como objetivo proporcionar maior familiaridade com o problema, com vistas a torná-lo mais explícito ou a construir hipóteses” (GERHARDT; SILVEIRA, 2009, p. 35). Qualitativa, por sua vez, é o método que “[...] busca explicar o porquê das coisas, exprimindo o que convém ser feito [...] preocupa-se, portanto, com aspectos da realidade que não podem ser quantificados, centrando-se na compreensão e explicação da dinâmica” (GERHARDT; SILVEIRA, 2009, p. 47). Utiliza-se do método indutivo, que, segundo Medeiros (2010, p. 31), “[...] é um raciocínio em que, de fatos particulares, se tira uma conclusão genérica. Indução é levar para dentro. É um processo inverso ao dedutivo. A indução caminha de fatos singulares para chegar a uma conclusão ampla [...].” 2.2 PROCEDIMENTO E TÉCNICAS DE COLETA DE DADOS A coleta de dados se dará através de uma pesquisa bibliográfica, onde se busca identificar os dispositivos contidos na Lei de Responsabilidade Fiscal, que vedam a utilização de políticas fiscais discricionárias pelo Gestor Público. A Lei de Responsabilidade Fiscal foi aprovada através da Lei Complementar nº 101 de 04 de maio de 2000. A mesma, em seu preâmbulo, “[...] estabelece normas de finanças públicas voltadas para a responsabilidade na gestão fiscal e dá outras providências” (BRASIL, 12 2000). A lei está estruturada em 10 capítulos, contendo detalhes minuciosos sobre finanças públicas. 2.3 ANÁLISE E INTERPRETAÇÃO DOS DADOS A análise e interpretação dos dados se dão através de quadros, onde são especificados os itens da Lei de Responsabilidade Fiscal que inibem a adoção de uma política fiscal expansionista. Através dos quadros, busca-se comparar a legislação com a situação econômica específica (Armadilha de Liquidez), e analisar como este sistema se comportaria. 2.4 VARIÁVEIS DE ESTUDO Por variáveis de estudo, entende-se “[...] aqueles aspectos, propriedades ou fatores reais ou potencialmente medidos através dos valores que assumem e discriminam um objeto de estudo” (CERVO; BERVIAN, 1996, p. 209). As variáveis que norteiam este estudo são: a) Armadilha de Liquidez: Situação econômica na qual apesar de juros zerados há alta taxa de desemprego (pouca demanda); b) Lei de Responsabilidade Fiscal: Lei aprovada no ano de 2000 que regra as finanças públicas brasileiras; c) Contabilidade Pública: Sistema que comporta toda a legislação que forma o edifício contábil-jurídico brasileiro. 13 3 CONTABILIDADE PÚBLICA E AUSTERIDADE FISCAL 3.1 CIÊNCIA UNA E RAMIFICADA E A RAMIFICAÇÃO UTILIZADA: CONTABILIDADE PÚBLICA Há diversas formas de ramificar o estudo da Contabilidade. Esta pode ser diferenciada entre Contabilidade Geral e Pública, e, dentro dessa divisão, há, ainda, diversas ramificações. No presente trabalho, o ramo utilizado é a Contabilidade Aplicada ao Setor Público. A sistematização da Contabilidade Aplicada ao Setor Público atual se dá, basicamente, através de dispositivos constitucionais (Título VI, Capítulo II: Das Finanças Públicas, art. 163 a 169 e outros espraiados) e duas leis com status de lei complementar: (a) Lei nº 4320/64 (Estatui Normas Gerais de Direito Financeiro para elaboração e controle dos orçamentos e balanços da União, dos Estados, dos Municípios e do Distrito Federal) e (b) Lei nº 101/2000 (Estabelece normas de finanças públicas voltadas para a responsabilidade na gestão fiscal e dá outras providências), sem prejuízo de outras normas de menor hierarquia (resoluções da Secretaria do Tesouro Nacional, por exemplo). Note-se que, em caso de colisão entre (a) e (b), aplica-se (b) (PALUDO, 2013, p. 296). Nesta seção é feita uma breve contextualização histórica da Contabilidade Pública Brasileira. A Contabilidade Pública Brasileira se inicia, em termos gerais, em 1808, quando, com a chegada da família real, o processo de escrituração contábil nos órgãos públicos tornou-se obrigatório. Em 1869 foi criada a Associação dos Guarda-Livros da Corte, reconhecida oficialmente apenas no ano seguinte após a promulgação do Decreto Imperial nº 4.475. Com esse ato, guarda-livros passou a ser a primeira profissão liberal do Brasil. A partir de 1964, alterou-se bastante a estrutura da Contabilidade Aplicada ao Setor Público, entre essas alterações destacam-se: (I) extinção da Contadoria Geral da República; (II) Criação das Inspetorias Gerais de Finanças, como órgãos do sistema de administração financeira, contabilidade e auditoria; (III) Criação da Secretaria do Tesouro Nacional (1986) com as funções de auditoria e de contabilidade; (IV) transformação das Inspetorias Gerais de Finanças em Secretarias de Controle Interno (CISET's); (V) Segregação da Secretaria Federal de Controle do Ministério da Fazenda e criação da Controladoria Geral da União (Secretaria do Tesouro Nacional, 2010). É impossível distar do assunto o período patrimonialista brasileiro, em que o patrimônio público e privado se equivaliam. A transição é notada nos ditos: 14 Até a edição do Código de Contabilidade Aplicada ao Setor Público da União (1922) a Contabilidade Aplicada ao Setor Público era organizada segundo velhos princípios oriundos do período colonial em que prevalecia o regime do governo despótico, segundo o qual os bens públicos eram propriedade do soberano. Se, por um lado, não prestava contas a ninguém dos atos que praticava, exigia, por outro, que aqueles a que estavam afetos os negócios do Erário Régio, fossem severamente punidos caso não prestassem contas dos negócios que lhes tinham sido confiados pelo monarca. (Secretaria do Tesouro Nacional, p. 13, 2010) O quadro 1, traz uma linha das principais características históricas da contabilidade pública no Brasil. Quadro 1 – Períodos históricos Fonte: Secretaria do Tesouro Nacional, 2010. O patrimonialismo é menos manifesto atualmente, mas ainda há traços. Os paradigmas patrimonialista (indiferença entre patrimônio público e privado), burocrático (foco na norma em detrimento da eficiência) e gerencial (foco na eficiência) de administração pública atualmente se manifestam concomitantemente no Brasil. 3.2 AS FINANÇAS PÚBLICAS, A LEI DE RESPONSABILIDADE FISCAL E O ENDIVIDAMENTO 15 A Lei nº 101/2000, Lei de Responsabilidade Fiscal (LRF), baseada no “fiscal responsability act” da Nova Zelândia, foi implantada após o ajuste fiscal brasileiro de 1999. É julgado necessário traçar um breve histórico das finanças públicas brasileiras, para situar o leitor nas razões que ergueram a legislação que dá causa ao estudo. Segundo opiniões apontadas antes mesmo da aprovação da lei: O maior desafio do Estado brasileiro está em romper a cadeia de seu histórico desequilíbrio fiscal, fruto dos déficits crescentes da previdência social, da inflexibilidade da legislação de pessoal na administração pública e da repartição de receitas entre os diversos níveis de governo. Nesse sentido, a Lei de Responsabilidade Fiscal era um passo que faltava, pois com ela serão fixadas sanções rigorosas em caso do não-cumprimento de metas prefixadas. A Emenda Constitucional n.º 19, que propôs ao Poder Legislativo e ao país a reforma do Estado brasileiro, já salientava a necessidade de se criar uma legislação neste sentido. (COSTIN, 1998). E depois: Diz a sabedoria popular: quem gasta o que ganha é imprudente; quem gasta mais do que ganha é irresponsável. Esse adágio bem representa o objetivo maior da Lei de Responsabilidade Fiscal (LRF) brasileira, que é o de impor sérios limites aos gastos governamentais e manter sob controle rígido as finanças públicas. Essa lei estruturase em quatro pilares: planejamento, transparência, controle e responsabilidade. O planejamento contempla o estabelecimento de metas, limites e condições para a gestão de receitas e despesas públicas e para a assunção de dívidas. A transparência e a ampla divulgação dos dados da gestão fiscal mediante a publicação de relatórios e a divulgação de dados por meio eletrônico. O controle pressupõe o acompanhamento de metas, limites e condições previamente planejadas. A responsabilidade implica a apenação dos agentes em caso de descumprimento desses parâmetros. (CESPE AUD (TC-DF)/2002) Entre 1981 e 1994, uma das metáforas utilizadas para as finanças públicas brasileiras era a de um avião sem controle; outra, de uma equipe médica dividida acerca de que tipo de cirurgia fazer e sem termômetro para saber a temperatura (GIAMBIAGI; ALÉM, 2011, p. 105). O panorama das contas públicas, nesse período, gerava duas interpretações diversas e, com isso, controvérsia: de um lado, os ortodoxos, que defendiam que a inflação era causada pelo tamanho do desequilíbrio fiscal e emissão monetária para financiá-lo; de outro, os heterodoxos, que argumentavam que tal atitude não funcionaria, dado que (1) a chave para a melhora fiscal era a retomada do crescimento e (2) eventuais cortes da despesa pública poderiam ser anulados pela redução da receita que a contração da demanda resultante dos cortes acarretaria (GIAMBIAGI; ALÉM, 2011, p. 106-107). 16 O acordo do FMI de 1983 resultou numa vitória dos ortodoxos (GIAMBIAGI; ALÉM, 2011, p. 107) e a Lei de Responsabilidade Fiscal também representou uma vitória dessa corrente de pensamento. No regime de alta inflação, entre 1981 e 1994, a austeridade fiscal novamente mostrou-se a opção mais adequada e, em 1999, vivemos um período de ajustamento fiscal, com um novo acordo com o FMI, que precedeu a Lei de Responsabilidade Fiscal de 2000. Como se nota, foram várias situações históricas de funcionalidade da austeridade fiscal, que, argumentativamente, levaram o país a passar a legislação conhecida como LRF no início do século XXI, numa vitória da escola de pensamento ortodoxa, pois que se positivou em lei, de diversas formas, a responsabilidade fiscal, sendo o termo responsabilidade, na verdade, em muitas situações, sinônimo de obrigatório ajustamento e austeridade fiscal, impostas por meio legal. É do interesse do leitor a noção de que o governo é, em seus diversos níveis, o ente de maior atuação na economia – o que mais despende – e, portanto, o de maior importância, vide que decisões de gastar ou não gastar afetam profundamente o nível de atividade econômica que ocorre. O tópico da dívida e do endividamento público é um tema de notória complexidade teórica, com proposições divergentes entre autores do que é melhor se fazer, dado determinada situação econômica. No caso brasileiro, porém, o que se percebe lendo a normatização contábil é o que se deve fazer, ignorando as complexidades e divergências teóricas sobre o tema, e sendo extremamente franca e clara na linha adotada: Art. 31. Se a dívida consolidada de um ente da Federação ultrapassar o respectivo limite ao final de um quadrimestre, deverá ser a ele reconduzida até o término dos três subsequentes, reduzindo o excedente em pelo menos 25% (vinte e cinco por cento) no primeiro. (BRASIL, 2000a). O prazo dado não é anos, muito menos décadas – são meses. Não há discricionariedade pública, vincula-se a atuação dos administradores. Ademais, a Presidência da República e uma maioria no Congresso podem agir de modo a literalmente impedir o endividamento público em todos os entes da federação, nos termos do Art. 30 § 3º: Os limites de que tratam os incisos I e II do caput serão fixados em percentual da receita corrente líquida para cada esfera de governo e aplicados igualmente a todos os entes da Federação que a integrem, constituindo, para cada um deles, limites máximos. (BRASIL, 2000a). 17 Ora, baseando-se nesse preceito, basta fixar um limite de dívida significativamente baixo, por um Presidente que adote os preceitos de austeridade, que se estaria relativizando a autonomia da economia política de todos os entes da federação, que se veriam sofrendo penalidades caso divergissem. Outros itens importantes, pró-austeridade, são os que se fixou na Constituição Federal: Art. 34. A União não intervirá nos Estados nem no Distrito Federal, exceto para: […] a) suspender o pagamento da dívida fundada por mais de dois anos consecutivos, salvo motivo de força maior Art. 35. O Estado não intervirá em seus Municípios, nem a União nos Municípios localizados em Território Federal, exceto quando: I - deixar de ser paga, sem motivo de força maior, por dois anos consecutivos, a dívida fundada. (BRASIL, 1988). Nota-se a ânsia do legislador para não permitir a manutenção de déficits prolongados, atrelando-os, automaticamente, uma conotação negativa, e listando-os entre as possíveis formas de intervenção de um ente político em outro. O sistema, com certeza, atua de forma a não deixar Prefeitos e Governadores gastarem com fins clientelistas, mas cria uma reação adversa significativa, que é o atrelamento da política econômica ao Poder Executivo Federal. A funcionalidade do sistema contábil público brasileiro atual é manifesta. As críticas ao nosso sistema de contabilidade pública são escassas, e frequentemente se voltam contra os engodos da burocracia, mais do que algum problema no sistema em si. Com a implementação de sistemas eletrônicos, como o SIAFI e o SIDOR, o Brasil tem um dos mais abrangentes sistemas de gerenciamento de finanças públicas em funcionamento no mundo (PALUDO, 2013, p. 276). Não há, portanto, nenhum problema à vista e a economia brasileira não está em uma situação ruim na data que o presente é escrito. Qual a razão da crítica, portanto, e onde esta se encontra? Comparativamente com a situação econômica de outros países (como Estados Unidos e Japão), situação esta a qual o Brasil não está sequer perto de enfrentar, se verificam problemas que o sistema contábil público possivelmente teria dificuldade de enfrentar, isto é, na comparação com outras possíveis situações econômicas, se encontram problemas adaptatórios na gestão do sistema contábil público brasileiro. É nesse sentido que o trabalho faz uma crítica, interdisciplinarmente entre o sistema legal-contábil que o Brasil dispõe atualmente e como o gestor público se comportaria numa situação econômica específica. 18 3.3 UMA SITUAÇÃO ECONÔMICA-CONTÁBIL PROBLEMÁTICA: A ARMADILHA DE LIQUIDEZ Foge ao escopo do trabalho ensinar economia. Porém, é preciso tecer noções básicas de como se chega à situação econômica que se usa para averiguar como se comportaria o sistema contábil. Dado o fato que o sistema de contabilidade pública brasileiro está estruturado – porém não fica constante, pois sofre melhorias – desde a aprovação da LRF e não sofreu nenhum forte ataque a sua reputação até hoje, tem-se que a situação econômica descrita ainda não foi enfrentada pelo Brasil. Para se chegar a situação, bastam algumas simplórias noções de política econômica. Não é necessário um engodo terminológico tão amplo para se compreender de forma básica o objeto do trabalho. Política econômica é definida como: “A intervenção do governo na economia com o objetivo de manter elevados níveis de emprego e elevadas taxas de crescimento econômico com estabilidade de preços. As principais formas de política econômica são a política fiscal e a política monetária” (GREMAUD; VASCONCELOS; TONETO, 2010, p. 175). Política fiscal é: A atuação do governo no que diz respeito à arrecadação de impostos e aos gastos. Estes afetam o nível de demanda da economia. A arrecadação afeta o nível de demanda ao influir na renda disponível que os indivíduos poderão destinar para consumo e poupança. […] Os gastos são diretamente um elemento de demanda: dessa forma, quanto maior o gasto público, maior a demanda e maior o produto. (GREMAUD; VASCONCELOS; TONETO, 2010, p. 175). Política fiscal envolve a obtenção de receita pública – originárias através de atuação direta no domínio econômico e derivadas através da cobrança de tributos –, a despesa, o crédito e o endividamento público. Como se nota, o sistema de contabilidade pública brasileiro tem um foco na regulação da política fiscal, sendo inviável uma adequada compreensão deste instituto sem se possuir algumas noções de economia. Política monetária é: “A atuação do Banco Central para definir as condições de liquidez da economia: quantidade ofertada de moeda, nível de taxa de juros entre outros” (GREMAUD; VASCONCELOS; TONETO, 2010, p. 201). O Banco Central (Bacen) é quem administra a política monetária, utilizando de três instrumentos, nomeadamente: (I) reservas compulsórias; (II) empréstimo de liquidez e taxa de 19 redesconto (III) operações de mercado aberto. (GREMAUD; VASCONCELOS, 2010, p. 218). Uma explicação clara e sucinta dos instrumentos é encontrada numa passagem de Eduardo Terada Kosmiskas: O Banco Central, autoridade responsável pela política monetária do país, utiliza três instrumentos para controlar a quantidade de moeda na economia: a taxa de redesconto, os depósitos compulsórios e as operações de mercado aberto. Ao aumentar os depósitos compulsórios exigidos dos bancos, estes terão que reduzir seus empréstimos, contraindo, pelo efeito multiplicador monetário, a oferta de moeda do país. A taxa de redesconto é a taxa cobrada pelo BC dos bancos que o procuram em busca de empréstimos. Se o BC aumenta a taxa de redesconto, aumentam os custos dos bancos para contrair empréstimos, tendo eles que comprometer uma parte maior dos seus depósitos para pagá-los. Com menor quantidade de depósitos, a quantidade de empréstimos diminui, e, pelo efeito do multiplicador monetário, também a criação de moeda na economia. Por meio das operações de mercado aberto, o BC controla a oferta na economia, comprando e vendendo títulos no mercado financeiro. Ao vender títulos, o BC diminui a oferta de moeda, já que a moeda que é usada para pagar os títulos será retirada das mãos dos agentes econômicos. Ao comprá-los, o BC expande a quantidade de moeda na economia, usando suas reservas para pagar os títulos que estavam nas mãos dos agentes. (KOSMISKAS, 2005, apud AMORIN; GUIMARÃES NETO; REIS, 2008, p. 84). Basta a compreensão do conceito de política econômica (política fiscal e monetária) para acompanhar o raciocínio do estado da economia: trata-se de uma economia em que a política fiscal não tem sido suficiente para combater altas taxas de desemprego e a política monetária está em seu limite, isto é, a taxa de juros básica da economia está praticamente zerada, em prol de combater o desemprego, porém também se mostra uma medida insuficiente. O desemprego se mantém em patamares altos, uma vez que a atividade econômica da localidade geográfica está deprimida. As duas principais ferramentas governamentais foram usadas até seus limites e agora só através de maior endividamento público se pode combater o esfriamento econômico (alto desemprego), isto é, adentra-se a ideia keynesiana de gastar mais do que se arrecada, criandose déficits e endividando entes públicos, em prol de aquecer uma economia desaquecida (John Maynard Keynes foi um economista inglês do século XX que preconizou que o Estado deveria intervir na economia, em alguns casos gastando mais do que arrecada, para evitar altas taxas de desemprego, e a escola de pensamento Keynesiana detém seu nome). Esta ideia, argumentativamente, não foi positivada no sistema contábil público brasileiro posterior à LRF – como anteriormente visto, déficits tem uma conotação negativa no sistema em atuação no Brasil –, o que é notório, dado o fato que, possivelmente, o que salvou um número 20 significativo de economias no século XX foi a aplicação de ideias e ideais keynesianos, até a década de 1970, quando começaram a perder força. Esta situação econômica recebeu o nome de “Armadilha de Liquidez” (Liquidity Trap), na literatura econômica especializada. O sistema legal-contábil público é esquematizado para dar contornos à política fiscal de uma determinada nação, traçando regras e fazendo-a ser de um modo. A formação do sistema, portanto, se dá de uma maneira histórica: julga-se necessário positivar e moldar o sistema através do que, a priori, funcionou no histórico do país, o que não poderia ser diferente. Com a vitória dos ortodoxos na sempre controversa política econômica, portanto, criou-se um sistema de forte austeridade, o que possui certa naturalidade, dada as fortes inflações presenciadas pelo país no século XX. Porém, há situações econômicas diversas que podem ocorrer, e são presenciadas em outros países. Armadilha de Liquidez é: “Demanda privada é tão fraca que mesmo a taxas de juros zeradas o gasto fica aquém do que seria necessário para o pleno emprego (KRUGMAN, 2013b).” A Armadilha de Liquidez é uma condição econômica “recente”, deveras que mais visível em países já desenvolvidos e nos dias atuais – sendo o exemplo atual mais icônico os Estados Unidos da América – e, portanto, ainda não presenciada no Brasil. Ela é, de um lado, distante – com uma taxa de juros em ascensão, é difícil visualizar juros zerados e uma economia desaquecida mesmo com isso no Brasil – e, de outro, próxima – pois ela se mostra visível e em ocorrência no momento atual, em alguns países. Não se verifica possibilidade de o Brasil se encontrar em tal situação a curto ou médio prazo, porém a longo prazo a possibilidade é significativa. A Armadilha de Liquidez já é, por si, um problema significativo, o qual alguns teóricos, como os neoclássicos, sequer acreditavam poder existir. No Brasil, este problema poderia ser somado a um problema legal. Mesmo com a Carta da República afirmando que um dos objetivos da Ordem Econômica (TÍTULO VII) é a busca do pleno emprego (art. 170, inc. VIII), o sistema contábil brasileiro é incisivo ao condenar a prática de manutenção do endividamento público e de déficits (BRASIL, 1988). Numa economia de demanda privada fraca, se o governo também for austero ao demandar, a Carta Magna será amplamente contrariada e, ao invés do pleno emprego, o que haverá são taxas brutais de desemprego, como, por exemplo, as presenciadas pela Grécia atual, que beiram quase a 1/3 da população desempregada. A vitória dos ortodoxos gerou, portanto, um sistema de manifesto 21 favorecimento à austeridade fiscal no Brasil, que, até hoje, não gerou problemas, mas, futuramente, não se sabe se a presente situação se manterá. 3.4 A ECONOMIA BRASILEIRA NO SÉCULO XX: ENTENDENDO COMO CHEGAMOS ATÉ AQUI Figura 1 – Inflação no Brasil, século XX Fonte: Adaptado de Gremaud, Vasconcelos e Toneto, 2010. A inflação no Brasil se manteve alta de 1940 até metade da década de 1990. É um amplo período histórico. Todo o sistema legal de contabilidade pública em funcionalidade hoje foi praticamente realizado num alto viés inflacionário ou por pessoas cuja memória da situação econômica se voltava à épocas de notória inflação. Consequentemente, fica difícil, ao estar inserido em tal cenário, se deter com preocupações sobre a austeridade – é uma situação onde a austeridade é muito bem vinda, pois é através dela que se consegue baixar os níveis inflacionários. É dentro dessa experiência – que se mantém até hoje, nunca tendo havido graves problemas por utilizar uma filosofia austera – que se formou e consolidou o sistema de contabilidade pública brasileiro em normas legais. E se trata de um sistema legal que não teve muitas preocupações com casos em que a austeridade fiscal não é funcional, pois tais cenários não eram sequer visíveis, assim como ainda atualmente distam do Brasil, mas provaram ser possíveis de ocorrer em vários países no século XXI, ensejando crises e altas taxas de desemprego. Frente tais cenários, o sistema legal-contábil público brasileiro pode se provar 22 um entrave à tão necessária correta tomada de decisão, por amplamente favorecer medidas de austeridade fiscal. É notável a afirmação de que a base de dados do EconLit, de 1975 até 1998, registrou apenas 21 artigos sobre a Armadilha de Liquidez (KRUGMAN, 1998, p. 138), ou seja, como países não enfrentaram a situação, a literatura especializada raramente previa ou comentava sobre esta, havendo uma carência de trabalhos sobre armadilha de liquidez. 23 4 RESULTADOS E DISCUSSÕES 4.1 INTRODUÇÃO AOS RESULTADOS Convém dizer, primeiramente, que o problema é de contabilidade pública, no Brasil, dado o fato que o orçamento público é regido por leis – que regram a contabilidade pública – e aprovado como lei em sentido formal, isto é, bastaria para o presente trabalho perder sua relevância: (1) mudanças legais ou (2) a inexistência do princípio da legalidade. Mudanças legais, porque se a legislação permitisse ao Gestor Público adaptar-se à Armadilha de Liquidez, não teria-se o que dizer; e a inexistência do princípio da legalidade, pois sem tal princípio o Gestor Público poderia agir como bem entendesse, tornando o objeto do presente estudo inexistente. No estado atual, todavia, encontra-se o objeto de estudo, qual seja a falta de adequação entre, de um lado, uma legislação rígida frente ao gasto público e, de outro, uma situação adversa que necessita de gasto público para o bem-estar da economia. Defina-se, portanto, o objeto de estudo, na seguinte frase: “a legislação rígida impede a discricionariedade do gasto público em demasia em praticamente todas as formas que este último pode tomar.” Mesmo em uma situação de Armadilha de Liquidez, o país se manteria regrado por tal legislação e, com o princípio da legalidade vigente, não haveria suficiente discricionariedade do Gestor Público para gastar, pois que há uma conotação negativa, punível via lei, à manutenção de déficits e endividamento público, em quase que na totalidade das formas que estes podem tomar. Tais dispositivos (que serão vistos ao longo do desenvolvimento dos resultados) vedam a discricionariedade dos governantes em uma possível Armadilha de Liquidez, não se adaptando, portanto, a ela. Desta forma, surge a problemática da Armadilha de Liquidez. 4.2 A PROBLEMÁTICA DA ARMADILHA DE LIQUIDEZ Taxas de juros zerados e alto desemprego caracterizam essa delicada situação econômica, cuja problemática pode ser compreendida na seguinte frase: “a política monetária está em seu limite, com a taxa de juros beirando ao zero, e só através de maior dispêndio, via política fiscal, é que se pode diminuir o desemprego.” No caso brasileiro, esta situação toma ares de peculiaridade em relação ao resto do mundo, por ser regrada por direito romano e, ainda, ter uma legislação firme que preza por austeridade fiscal. Todavia, com juros altos e 24 uma economia longe, portanto, da Armadilha de Liquidez, esta recebeu pouca atenção de acadêmicos, e o presente trabalho busca, em parte, preencher esta lacuna. A problemática da Armadilha de Liquidez no caso brasileiro pode ser compreendida através de um olhar às particularidades de outros países que já enfrentaram esta situação econômica, dois exemplos dos quais são o Japão e os Estados Unidos. Na época em que ocorreu a Armadilha de Liquidez japonesa, o Japão se classificava como a segunda economia mundial (KRUGMAN, 1998), tendo sido o primeiro país a enfrentar uma Armadilha de Liquidez que se tem notícia, ou seja, o Banco do Japão aumentava a quantia de dinheiro em circulação, deixava a taxa de juros zerada e, ainda assim, a economia se mantinha em recessão. Tal acontecimento levou observadores a concluírem que “[...] se pode acontecer com o Japão, é possível que possa acontecer com qualquer um” (KRUGMAN, 1998, p. 138). O país foi de taxas de crescimento de 9% nos anos 1960 para menos de 4% após 1973 (KRUGMAN, 2009). Felizmente, no caso japonês, a estratégia de utilizar endividamento público para colocar a economia de volta no eixo não era anatema, não havendo, mesmo se tratando de um país de direito romano, nada como a Lei de Responsabilidade Fiscal brasileira. Assim, Chefes do Executivo japonês, em especial o atual, Shinzo Abe (no que ficou conhecido como Abenomics), utilizam (e utilizaram) do endividamento público para, ao menos, amenizar os altos índices de desemprego do país, possibilitando manobrar a economia. O caso americano não possui o mesmo problema do Brasil, dado o fato que se trata de um país de direito consuetudinário, onde tribunais resolvem controvérsias, e não há o princípio da legalidade como há no Brasil. Assim, há a possibilidade de Chefes de Executivo agirem com pacotes de estímulo fiscal e endividamento (como o visto pós-crise de 2008) para amenizarem o esfriamento da economia e altas taxas de desemprego, todavia o estímulo pode ser insuficiente ou, até mesmo, não vir. No recente pós 2008, havia 4 candidatos por vaga de emprego nos EUA, algo não experienciado desde a Grande Depressão de 1930 (KRUGMAN, 2013a, p. 15). Ou seja, não só é necessário haver estímulo, este precisa, também, ser adequado. Tanto o caso japonês como o norte-americano tem características próprias, todavia é importante notar que, acaso uma situação de Armadilha de Liquidez ocorra, a situação brasileira seria ainda mais delicada, pois, ao revés destes outros países vistos, a manutenção de déficit e endividamento público prolongado chega até mesmo a ser proibida por lei. Tal é, portanto, a problemática da Armadilha de Liquidez no caso brasileiro: de um lado uma 25 situação econômica problemática de desemprego alto com taxa de juros zerada e, de outro, legislação que não permite ao Gestor Público se adaptar a ela. Faz-se mister, portanto, estudar a questão da responsabilidade legal positivada em lei no caso brasileiro. 4.3 UM ESTUDO DA (IR)RESPONSABILIDADE FISCAL E DA LEGISLAÇÃO A austeridade fiscal é muito comumente entendida como “responsabilidade”, mas tal relação não se mantém em toda e qualquer situação – há casos em que ser “responsável” através de não gastar é de uma enorme irresponsabilidade, pois deprime economias. Assim, ser “responsável”, em certas situações, significa despender, pois, em economia, a renda de um é o dispêndio de outro e, no geral, dinheiro precisa circular para economias se manterem saudáveis. Todavia, este entendimento não é legalmente positivado pelo sistema de contabilidade pública brasileiro, que se prende à austeridade como se esta sempre significasse “responsabilidade”, tendo, em todos os casos, uma conotação positiva. A legislação atual, que regra as finanças públicas, nasce em pleno Regime Militar, no ano de 1964, com a publicação da Lei nº 4320. Esta lei estipula normas financeiras aplicadas a todos os entes da federação, e provê a forma de apresentação de diversos demonstrativos contábeis. Posteriormente, já após regime de exceção, porém em situação de ajustamento fiscal (1999), e sob pressão externa para cumprir pré-requisitos para concessão de empréstimos exteriores, nasce a Lei de Responsabilidade Fiscal, que vem, principalmente, criar mecanismos para haver equilíbrio entre receitas e despesas públicas. O momento em que essa legislação foi aprovada, isto é, num histórico de alta inflação, garantiu e vem garantindo atualmente a funcionalidade da lei, todavia não se sabe se sempre se estará na situação econômica atual. O sistema de contabilidade pública brasileiro consolidou-se com um viés histórico de alta inflação, como visto na fundamentação teórica, frente a qual a austeridade fiscal é uma virtude para sua diminuição (o governo demanda menos, a demanda agregada diminui e, com ela, a inflação). Portanto, não é difícil entender como a aprovação da Lei de Responsabilidade Fiscal (LRF), dada a situação, foi possível. Porém, a adequação entre o montante global de despesas e o volume previsto para a arrecadação não deve ser a única preocupação dos formuladores da política fiscal do governo. Segundo os autores das escolas clássica e neoclássica do pensamento econômico, o orçamento, instrumento de controle das contas governamentais, deve ser equilibrado, ou seja, elaborado com o objetivo de conter seus gastos 26 e de não prejudicar a eficiência do mercado, e é este orçamento que está positivado, legalmente, na contabilidade brasileira. Mas altas taxas de desemprego e recessões econômicas são exemplos de fatores a serem levados em consideração. A condenação do endividamento público, em lei, num país de direito romano, trás consigo perigos, em que situações econômico-contábeis incomuns e adversas não são previstas e, portanto, se acontecerem, há uma inviabilidade técnica entre manter o edifício jurídico intacto e, ao mesmo tempo, viabilizar ações adequadas para corrigir a situação problemática (no caso específico desta pesquisa, ampliar a utilização da política fiscal). Neste trabalho, acredita-se que este é o caso brasileiro e avisa-se sobre a possibilidade distante, porém existente, de ocorrência de uma Armadilha de Liquidez no país. O gasto público, no Brasil, está inserido dentro de um sistema que delimita sua amplitude, punindo, através de lei, a quem desobedecer os limites estipulados, o que torna possível evitar que Gestores Públicos gastem em demasia com fins clientelistas. Há funcionalidade manifesta do sistema de contabilidade pública, que, com a Lei de Responsabilidade Fiscal, passou a presenciar, em geral, melhores resultados em relação ao que se apresentava anteriormente. Todavia, o presente trabalho é, em seu cume, uma crítica ao sistema de contabilidade pública em apreço, pois que engessou a discricionariedade de Gestores Públicos para certas situações econômicas adversas, em especial a situação adversa tratada recentemente na literatura e conhecida como “Armadilha de Liquidez.” Tem-se, portanto, uma situação que se pode considerar como uma “faca de dois gumes”, pois, de um lado, o sistema em funcionamento atual ajuda a controlar os gastos em demasia, e, de outro, tem-se que esse controle de gastos pode se tornar um sério problema para Gestores Públicos, que se veem paralisados ao precisar agir frente uma situação de Armadilha de Liquidez. A Lei de Responsabilidade Fiscal é um marco e um divisor de águas nas finanças públicas brasileiras, atuando, de forma geral, a conter os gastos públicos, focando-se no equilíbrio das contas públicas. Esta lei faz jus ao seu nome, isto é, em seus 10 capítulos ela delimita vários mecanismos cujos efeitos são a austeridade fiscal, que seguem: 27 Figura 2 – Regulamentação de despesa com pessoal Fonte: Lei de Responsabilidade Fiscal e Lei de Crimes de Responsabilidade Fiscal (BRASIL, 2000). É possível ver que a despesa total com pessoal é limitada pela Lei de Responsabilidade Fiscal, não podendo passar de um dado limite ou haverá penalização, ou seja, há um efeito de austeridade necessária no quadro de funcionários que qualquer um dos entes públicos podem ter. Figura 3 – Regulamentação de recondução da dívida os limites Fonte: Lei de Responsabilidade Fiscal e Lei de Crimes de Responsabilidade Fiscal (BRASIL, 2000). A recondução da dívida aos limites precisa se dar até o término dos três quadrimestres subsequentes, o que, também, tem efeito de austeridade, uma vez que a manutenção de dívida a longo prazo torna-se impraticável. 28 Figura 4 – Regulamentação de limite global para endividamento Fonte: Lei de Responsabilidade Fiscal e Lei de Crimes de Responsabilidade Fiscal (BRASIL, 2000). Há um limite global de endividamento que se estipula, tornando a utilização de estímulos fiscais de difícil realização. Figura 5 – Regulamentação de despesa de caráter continuado Fonte: Lei de Responsabilidade Fiscal e Lei de Crimes de Responsabilidade Fiscal (BRASIL, 2000). Talvez um dos mecanismos onde se torna mais possível observar o objetivo de “equilíbrio das contas públicas” é o acima transcrito, que faz com que, ao criar uma despesa continuada, há a necessidade de indicar fonte de receita ou redução de outra despesa, ou seja, não se permite, em termos gerais, uma política fiscal expansionista. 29 Figura 6 – Regulamentação de restos a pagar Fonte: Lei de Responsabilidade Fiscal e Lei de Crimes de Responsabilidade Fiscal (BRASIL, 2000). Existe vedação de contrair obrigação de despesa que não possa ser cumprida dentro dos últimos dois quadrimestres do mandato, a fim de evitar gastos com fins clientelistas, ou mau uso da máquina pública para fins eleitorais, o que também faz que, nesse período, haja uma necessidade de adotar certa austeridade. Figura 7 – Regulamentação de vedações para antecipação de receita orçamentária Fonte: Lei de Responsabilidade Fiscal e Lei de Crimes de Responsabilidade Fiscal (BRASIL, 2000). Há vedação de antecipação de receita orçamentária (ARO) no último ano de mandato, atuando, conjuntamente com a regulamentação de restos a pagar, para evitar altas despesas ao fim do mandato de gestores públicos. Como se nota, portanto, há vários dispositivos na Lei de Responsabilidade Fiscal, que “bloqueiam” a utilização de uma política fiscal expansionista, sob penalização legal. Assim, pode-se chegar à Armadilha de Liquidez com um edifício jurídico que impossibilite manobrar adequadamente. Note-se que, (I) ao estar em armadilha de liquidez, com o edifício jurídico atual, o Brasil estaria em situação mais adversa que os Estados Unidos e o Japão estiveram, porque não seria permitido, por lei, utilizar elevados estímulos fiscais e (II) economia não é 30 um jogo de moralidade, onde os excessos do passado causam más condições econômicas como punição, portanto austeridade nem sempre é a resposta correta para as mazelas econômicas, como a Lei de Responsabilidade Fiscal e a Lei de Crimes de Responsabilidade Fiscal faz querer pensar. O Brasil tem especificidades, notadamente leis que impedem o gasto, buscando “equilíbrio fiscal”, e um sistema jurídico que obriga ao Gestor Público seguir as regras adotadas. Em termos gerais, pode-se afirmar que, em caso de Armadilha de Liquidez, a situação do Brasil seria mais problemática que as situações norte-americana e japonesa. 31 5 CONSIDERAÇÕES FINAIS Frente o problema de pesquisa “como o Gestor Público, mediante a legislação que normatiza a contabilidade pública brasileira (Lei 4320/64 e Lei Complementar 101/2000), pode adotar a política fiscal como instrumento de defesa para uma situação de Armadilha de Liquidez?” a resposta dada é que a Lei de Responsabilidade Fiscal não prevê uma situação de “Armadilha de Liquidez” e age como se ela não existisse, porque nunca ocorreu no cenário brasileiro. Em síntese, o sistema legal-contábil não permite ao Gestor Público se adaptar a esta situação econômica específica, porque não permite a utilização de política fiscal expansionista, atrelando uma conotação negativa automática a déficits prolongados. O que o sistema faz é requerer austeridade fiscal, via meios legais, em todos os níveis de governo, qualquer que seja a situação econômica enfrentada, o que pode vir a ser desastroso, no futuro, para o Brasil, se uma Armadilha de Liquidez vier a ocorrer e o sistema se manter como o atual e ser regrado pelo princípio da legalidade, porque não haverá permissão legal, sem penalização, para a manutenção de endividamento e déficits prolongados. Baseando-se no dito que “uma grama de prevenção vale um quilograma de cura”, o enfoque deste trabalho é avisar que, mesmo a Armadilha de Liquidez distando, esta pode, em algum momento, acontecer. Sabendo desta possibilidade, o Brasil deveria prevê-la e adaptar seu edifício legal-contábil para, pelo menos, não deixar o princípio da legalidade conjuntamente com o edifício legal-contábil atual inviabilizar qualquer manobra pelo Gestor Público que requeira política fiscal expansionista. Sabe-se, todavia, que, dificilmente, um singelo aviso, como o presente trabalho, vá modificar uma legislação tão importante como a de finanças públicas. Mas é melhor que avisos existam ao revés de haver uma completa surpresa, caso essa situação econômica específica ocorra no Brasil. Finaliza-se o presente trabalho, portanto, com a esperança que o aviso tenha alguma influência, chegando, assim, ao seu objetivo maior de avisar o perigo que gerou-se via legislação em conjunto com o princípio da legalidade, engessando o sistema quanto ao uso de política fiscal expansionista perante esta condição econômica delicada e essencialmente imprevista. 32 REFERÊNCIAS AMORIN, C. L. N.; GUIMARÃES NETO, S. P.; REIS, F. G. Concurso de Admissão à Carreira de Diplomata: guia de estudos. Brasília, DF: Instituto Rio Branco, 2008. Disponível em: <http://sistemas.mre.gov.br/kitweb/datafiles/IRBr/ptbr/file/Guias%20de%20estudo/GUIA_DE_ESTUDOS_2008.pdf>. Acesso em: 01 out. 2013. BRASIL. Constituição da República Federativa do Brasil. Brasília, DF: Senado Federal, 1988. _______. Lei complementar nº 101, de 4 de maio de 2000. Estabelece normas de finanças públicas voltadas para a responsabilidade na gestão fiscal e dá outras providências. Diário Oficial [da] União, Brasília, DF, 05 maio 2000a. Disponível em: <http://www.planalto.gov.br/ccivil_03/leis/lcp/lcp101.htm>. Acesso em: 12 ago. 2014. _______. Lei no 10.028, de 19 de outubro de 2000. Altera o Decreto-Lei no 2.848, de 7 de dezembro de 1940 – Código Penal, a Lei no 1.079, de 10 de abril de 1950, e o Decreto-Lei no 201, de 27 de fevereiro de 1967. Diário Oficial [da] União, Brasília, DF, 20 out. 2000b. Disponível em: <http://www.planalto.gov.br/ccivil_03/leis/l10028.htm>. Acesso em: 10 ago. 2014. CERVO, A. L.; BERVIAN, P. A. Metodologia científica. 4. ed. São Paulo: Makron Books, 1996. 209 p. COSTIN, Cláudia. Opinião. O Globo, Rio de Janeiro, 18 dez. 1998. DIEHL, Astor Antônio; TATIM, Denise Carvalho. Pesquisa em Ciências Sociais Aplicadas: métodos e técnicas. São Paulo: Prentice Hall, 2004. GAMBIAGI, Fabio; ALÉM, Ana Cláudia. Finanças Públicas: teoria e prática no brasil. 4. ed. Rio de Janeiro: Elsevier, 2011. GREMAUD, Amaury Patrick; VASCONCELOS, Marcos Antonio Sandoval de; TONETO, Rudinei Jr. Economia Brasileira Contemporânea. 7. ed. São Paulo: Atlas, 2010. IUDÍCIBUS, Sergio de. Teoria da Contabilidade. 8. ed. São Paulo: Atlas, 2006. KRUGMAN, Paul R. End This Depression Now! New York: W. W. Norton & Company, 2013a. 288 p. KRUGMAN, Paul. Monetary Policy in a Liquidity Trap. The New York Times, New York, 11 abr. 2013b. Disponível em: <http://krugman.blogs.nytimes.com/2013/04/11/monetarypolicy-in-a-liquidity-trap/>. Acesso em: 01 out. 2013. KRUGMAN, Paul. The Return of Depression Economics and the Crisis of 2008. New York: W. W. Norton & Company, 2009. 33 GERHARDT, Engel; SILVEIRA, Denize T. Métodos de Pesquisa. Coordenado pela Universidade Aberta do Brasil – UAB/UFRGS e pelo Curso de Graduação Tecnológica – Planejamento e Gestão para o Desenvolvimento Rural da SEAD/UFRGS. – Porto Alegre: Editora da UFRGS, 2009, 120 p. MONTOTO, Eugênio. Contabilidade Geral Esquematizado. 2. ed. São Paulo: Saraiva, 2012. PALUDO, Augustinho Vicente. Orçamento Público e Administração Financeira e Orçamentária e LRF. 4. ed. Rio de Janeiro: Elsevier, 2013 SECRETARIA DO TESOURO NACIONAL. Apostila Curso de Contabilidade Aplicada ao Setor Público. Brasília, 2010. Disponível em: <ww.sigma.tce.ac.gov.br/wpcontent/files/Apostila_-_Curso_de_Contabilidade_Aplicada_ao_Setor_Pblico.pdf>. Acesso em: 04 de dezembro de 2014.

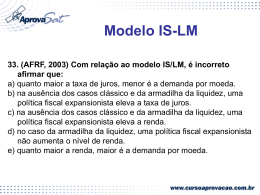

Download