Modelização e gestão do risco 13.ª e 14.ª Aula 2 Cenários, Probabilidade, Valor Médio e Desvio Padrão 3 Modelização e gestão do risco • No planeamento financeiro tem muita importância o que vai acontecer no futuro porque as decisões tomadas no presente têm repercussões que perduram no tempo. • O risco resulta de não existir conhecimento perfeito sobre o comportamento futuro das variáveis económicas relevantes. 4 Modelização e gestão do risco • A análise financeira é feita com base em previsões – preços dos inputs, – preços e quantidades dos outputs • Têm associados erros de previsão • O desempenho calculado a priori pode vir a concretizar-se de forma desfavorável. 5 Cenários - Lotaria 6 Lotaria • A lotaria como modelo do risco. • Ex. 2.1 – Numa slot machine, o apostador paga 1€ e escolhe um número entre 000 e 999). A máquina sorteia um número e se coincidir com o número do apostador, o apostador recebe 950€ mas, no caso contrário, não recebe nada. • Determine o payoff deste jogo 7 Lotaria • Existem 2 cenários • C1 => o número é igual – Tem probabilidade de 1/1000 • C2 => o número é diferente – Tem probabilidade de 999/1000 8 Lotaria • Como a probabilidade de C1 é de 0,1% e de C2 é de 99,9%, por cada euro jogado, o apostador vai receber (valor médio) • 950€ *0,1% + 0€*99,9% = 0,95€ • E a máquina vai receber (valor médio) • -949€ *1/1000 + 1€*999/1000 = 0,05€ 9 Lotaria • Ex. 2.2 – Existem duas aplicações financeiras para 1000€ a um ano. • Sem risco => 1025€ • Com risco => 900€ mais uma lotaria que, atirando uma moeda ao ar, se sair cara lhe paga 300€ e se sair coroa não lhe paga nada • Determine a rentabilidade das aplicações 10 Lotaria • Sem risco, 1025€/1000€-1 = 2,5% • • • • Com risco, C1 => (900€+ 300€)/1000€ -1 = 20% C2 =>(900€ + 0€)/1000€ -1 = -10% Como as probabilidades são iguais, teremos o valor médio de • (C1+C2)/2 = (20%-10%)/2 = 5% 11 Lotaria • No exempo 1 e 2 qual seria a melhor opção? • Jogar ou não? • Adquirir o activo sem risco ou com risco? 12 Seguro de Vida 13 Seguro de vida • No seguro de vida, o segurado paga o “prémio” que é uma renda antecipada (por exemplo, uma mensalidade de 35€/mês) e, em caso de morte, a seguradora paga a “indemnização” ao beneficiário do seguro (por exemplo, 25000€). 14 Seguro e vida • No cálculo do prémio, a primeira questão que a seguradora tem que saber é quais são as contingências futuras, i.e., quais as variáveis relevantes do negócio que estão sujeitas a risco e incerteza. – A longevidade do segurado, N – A taxa de juro de mercado, r 15 Seguro de vida • Em termo analíticos teremos I (1 r ) P N P N 1 (1 r ) (1 r ) r I r 1 (1 r) (1 r) N N 1 16 Seguro e vida • Sabendo estas duas variáveis, consegue calcular a margem do negócio • Longevidade = 40 anos • Tx de juro = 3,0%/ano = 0,2466% /mês 17 Seguro e vida VAprm =35/0,2466%*(1-(1+ 3%)^-40)* (1+0,2466%) = 9865,25 € (sem arredondamento da taxa de juro) VAind= 25000€*(1+3%)^-40 = 7663,92 € A margem do seguro é de 28,7% 18 Seguro de vida • Se capitalizasse a renda dava no mesmo VFprm = 9865,25 € *(1+3%)^40 =32180,82€ Margem = 32180,82 €/25000€ - 1 = 28,7% 19 Seguro de vida • Podemos verificar que o VF da renda fica maior quando • Maior longevidade é melhor – A pessoa paga mais prémios • Maior taxa de juro é melhor – Capitaliza mais a renda (p5) 20 Seguro de vida • Ex.2.3. Prémio de 140€/mês para uma indemnização de 100 mil euros. • Logevidade de 45 anos e taxa de capitalização é de 1,88%/ano, • Qual é a “margem das vendas”? • (Análise de Sensibilidade) A longevidade aumenta 1 ano ou a taxa de juro aumenta 0,1pp. 21 Seguro de vida C4: =(1+C3)^(1/12)-1 B5: =A5*12 C5: =$B$1*(1+C$3)^-$A5*C$4/(1-(1+C$3)^-$A5) G3: =$B$2/C5-1 22 (Aula 14) Informação Imperfeita 23 Informação imperfeita • Identificadas as variáveis onde se pode materializar a ameaça e como essa ameaça se traduz no desempenho do negócio (e.g., usando o modelo da Renda), será preciso recolher informação sobre essas variáveis de forma a podermos 24 Informação imperfeita • 1) Construir cenários – Cenário Base (mais provável) – Cenário(s) desfavorável(áveis) • Adverso • Muito Adverso – Cenário(s) favorável(áveis) • Favorável • Muito Favorável • 2) Atribuír uma probabilidade aos cenários 25 Informação imperfeita • 3) Agregar a informação – Temos que agregar os payoffs de todos os cenários numa medida que permita avaliar o impacto financeiro de cada acção no desempenho do nosso investimento – Valor Médio – Desvio Padrão 26 Conceito de probabilidade 27 Probabilidade • O conceito de probabilidade p de ocorrer x tem duas perspectivas, a clássica e a bayesiana. • Na perspectiva clássica, a probabilidade resulta de um fenómeno repetível. • Na perspectiva bayesiana é uma conjectura construída por “peritos”. 28 Probabilidade Clássica • A probabilidade é a proporção de vezes que eu observo o acontecimento x se retirar repetidamente, de forma aleatoriamente e independente indivíduos da população em consideração. • Podemos ter uma população de papelinhos ou uma população teorica – Permite um número infinito de réplicas nas mesmas condições. 29 Probabilidade Clássica • Ex. Atirando dois dados de 6 faces, qual a probabilidade observar um total de 1; 2; 3; 4; 5; 6; 7; 8; 9; 10; 11; 12 pontos? • Podemos repetir a experiência para determinar a proporção de cada caso • 2 => (1; 1) => 1 caso • 3 => (1; 2) + (2; 1) => 2 casos • 4 => (1; 3)+(2; 2)+(3; 1) => 3 casos 30 Probabilidade Clássica • • • • • • 5 => (1; 4)+(2; 3)+(3; 2) +(4; 1) => 4 casos ... 11 => (5; 6)+(6; 5) => 2 casos 12 => (6; 6)+(6; 6) => 1 casos Num total de 36 casos dá 0; 1/36; 2/36; 3/36; 4/36; 5/36; 6/36; 5/36; 4/36; 2/36; 2/36;1/36 31 Probabilidade Clássica • Baralhando as 52 cartas, qual a probabilidade de a primeira carta ser o Ás de Copas? • Posso repetir a experiência milhões de vezes • Havendo 52 cartas, será 1/52 32 Probabilidade Clássica • No jogo Black Jack, • i) Qual a probabilidade de ter a “mão natural” (10 pontos + ás)? – 10 pontos => 4/13 – Ás => 1/13 • Prob = 4/13*1/13 + 1/13*4/13 • = 8/169 = 4,734% 33 Probabilidade Clássica • No jogo Black Jack, • ii) Tendo uma mão com N pontos, qual a probabilidade de, com mais uma carta, “rebentar”? <=11 pontos 0% =12 pontos 4/13 =14 pontos 6/13 =16 pontos 8/13 =18 pontos 10/13 =20 pontos 12/13 =12 pontos 3/13 =13 pontos 5/13 =14 pontos 7/13 =17 pontos 9/13 =19 pontos 11/13 = 21 pontos 100% 34 Probabilidade Bayesiana • Ex, tendo uma possibilidade de exportar para um novo cliente (que não conheço), perguntei a 10 dos meus fornecedores (que têm alguma informação) que ideia tinham sobre a probabilidade desse potencial cliente pagar a encomenda: • C1 (vai pagar) => lucro de 10000€ • C2 (não vai pagar) => Prejuizo de 15000€ 35 Probabilidade Bayesiana • As respostas foram 30%; 40%; 40%; 40%; 50%; 50%; 80%; 80%; 90%; 90%. • Calculando a média dos 6 valores intermédios (deitei fora os 2 maiores e os 2 menores), calculei que a probabilidade de não vir a receber o dinheiro da encomenda é de 58%. • Valor médio = 58%* 10mil€ - 42%*15mil€ • = -500€ 36 Probabilidade Bayesiana • Em termos práticos a perspectiva bayesiana é mais flexível mas não tem tanto suporte teórico. 37 Valor Médio 38 Valor médio • Tendo o payoff e a probabilidade de cada cenário, em termos quantitativos somos capazes de agregar todos os cenários no valor médio. • Em termos económicos, o valor médio é a medida que contém mais informação – Um agente económico neutro ao risco vai maximizar esta medida 39 Valor médio • Obtemos o valor médio multiplicando o payoff de cada cenário pela probabilidade. x1. p1 x2 . p2 ... xn . pn p1 p2 ... pn x1. p1 x2 . p2 ... xn . pn 40 Valor médio • Ex. Na decisão de investir no mercado sulafricano foram considerados 3 cenários, Mau, Médio e Bom que foram ponderados com base em opinião de peritos. Calcule o resultado médio; 41 Valor médio Cenár Descrição Mau Destroem tudo Ganho Probab. Aux -1000 12% -120 +100 60% 60 +150 28% 42 Crescimento Médio moderado Crescimento Bom elevado Média -1842 Valor médio • Voltando ao Ex.2.3 do seguro de vida, assumindo serem conhecidas as probabilidades de cada um dos cenário, • i) calcule o valor médio da margem das vendas • Ii) o valor das reservas mensais que é necessário constituir para que a margem seja nula (fazer o valor da célula F11 igual a zero). 43 Valor médio 44 Decisão sob Risco O uso do Valor Médio 45 O uso do valor médio • O valor médio dos payoffs de todos os cenários ponderados pelas probabilidade tem em atenção o impacto dos casos adversos e dos casos favoráveis. • Um agente económico neutro ao risco vai adoptar esta medida como função objectivo. • E.g., maximizar o lucro esperado 46 • Ex.2.8. Um empresa fornece refeições a aviões que cozinha durante a noite para responder às solicitações do dia seguinte que são incertas. • Por cada refeição que fornecer recebe 15€ (com um custo de produção de 5€) e tem uma penalização de 15€ por cada refeição que seja pedida e não possa ser fornecida. • As refeições que sobram são destruídas no fim do dia (perda total). 47 • i) Determine, em termos médios, a rentabilidade do fornecimento em função do número de refeições confeccionadas. • ii) Determine o número de refeições que maximiza a rentabilidade média. 48 • A empresa constrói cenários em que a variável desconhecida é o número de refeições encomendadas • Calcula, para cada dia e com base na sua experiência, a probabilidade de cada um dos cenários se verificar. • Com essas probabilidades, a empresa determina o resultado médio do dia em função do número de refeições confeccionadas (que é a variável de decisão). 49 E6: =MÍNIMO(C6;$D$1) F6: =C6-E6 G6: =E6*E$4-D$1*D$2+F6*F$4 H6: =D6*G6 H15: =SOMA(H6:H14) 50 • Alterando o valor da variável de decisão, D1, determino qual o número de refeições que maximiza o resultado médio, H15 51 Optimização • O Excel tem a ferramenta Solver que permite maximizar ou minimizar o resultado de um modelo. No Excel 2007: • Office Button+ Excel Options + Add-ins category +no Manage clickar em Go…, • +Solver Add In • Depois, aparece no Analysis 52 Função de Distribuição 53 Função de Distribuição • É aceitável pensar que os cenários vizinhos devem ter associadas probabilidade semelhantes, • A probabilidade de morrerem com 60 anos de idade deve ser semelhante a morrerem com 61 anos de idade. 54 Função de Distribuição • A Estatística propõe o uso de uma função F(x) que quantifica a probabilidade de ser observado um qualquer valor e que é caracterizada por apenas alguns parâmetros. • A Estatística indica qual deve ser a função de distribuição a utilizar. 55 Distribuição Normal 56 Distribuição Normal • Apesar de a sua expressão analítica ser complicada, é uma distribuição muito utilizada porque é “a distribuição limite” que resulta de somarmos acontecimentos estatisticamente pouco dependentes (e.g., a altura das pessoas). • É caracterizada por dois parâmetros, o valor médio, , e o desvio padrão, . 57 Distribuição Normal • QI é uma variável aleatória com distribuição normal com média 100 e desvio padrão 15 • ~N(100,15) • A probabilidade de encontrar um indivíduo com QI > 130 é de 2,275% (i.e., uma em cada 44 pessoas). • =1-NORMDIST(130;100;15;TRUE). 58 Distribuição Normal • Ex.2.7. Uma empresa emitiu obrigações a 25 anos à taxa de juro nominal fixa de 3,000%/ano. Supondo que a taxa de inflação média nesses 25 anos se prevê seguir distribuição N(0,02, 0,01)/ano, determine, em termos reais, o valor médio a receber no fim do prazo de aplicar 10000€. 59 Distribuição Normal • R. Vou dividir o domínio da taxa de inflação em cenários (a gosto), calcular o valor capitalizado com a taxa de juro real para cada cenário e determinar o valor médio capitalizado. Resulta que, em média, a taxa de juro real vai ser de =(13176,28/100)^(1/25)-1 = 1,109%/ano. 60 Distribuição Normal 61 Distribuição Normal • A7: =G1-4,25*G2 B7: =A7+$G$2/2 • A8: =B7 D7: =(A7+B7)/2 • C7: =NORMDIST(B7;G$1;G$2;TRUE)NORMDIST(A7;G$1;G$2;TRUE) • E7: =(1+C$1)/(1+D7)-1 • F7: =C$2*(1+E7)^C$3 G7: =F7*C7 • C24: =SOMA(C7:C23) • G25: =SOMA(G7:G22)/C24 62 Distribuição Normal • R. Em média, a taxa de juro real vai ser de =(13176,28/100)^(1/25)-1 = 1,109%/ano. 63 Distribuição Uniforme • Traduz que todos os valores dentro de um intervalo são igualmente prováveis. É caracterizada por dois parâmetros, • O valor máximo, e o valor mínimo. • Valor médio, = (Vmax+ Vmin)/2, e • Desvio padrão, = 0,2887(Vmax–Vmin). 64 Distribuição de Poisson • Caracteriza por um parâmetro (o valor médio que é igual ao desvio padrão). Esta distribuição tem boa aplicação em todos os fenómenos em que existe uma probabilidade de falha (por exemplo, de na próxima hora, uma lâmpada fundir, um avião cair ou sermos mordidos por uma vespa asiática). 65 Distribuição de Poisson • Quando se constrói um avião, é necessário colocar bancos adequados para acomodar Pessoas com Necessidades Especiais (PNE). – Cada lugar implica um custo – Mas deixar passageiros em terra tem uma penalização • Eu não sei quantas pessoas aparecem em cada voo. 66 Distribuição de Poisson • Dados passado: • Olhando para as pessoas que viajaram no passado, 3.0% são PNE. 67 Distribuição de Poisson • Partindo desta pormenorizada informação pouco – Calculada com os passageiros do passado • podemos calcular, com a ajuda da estatística, estimativas para as necessidades das viagens futuras – Supomos a estabilidade das características da população 68 Distribuição de Poisson Probabilidade 15% 10% 5% 0% 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14PNE 15 Sabendo-se que 3% dos indivíduos são PNE, em x% das viagens futuras (com 200 passageiros) haverá necessidade de N lugares – Função distribuição de Poisson 69 Distribuição de Poisson • Agora, podemos optimizar uma função objectivo. • H1) cada lugar especial dá 0,5 “bilhetes” de prejuizo • H2) Deixar um PNE em terra tem 5 “bilhetes” de penalização • Podemos maximizar o lucro esperado 70 Distribuição de Poisson • A variável de decisão é N. se x n 0 f (n, x) 0,5n 5( x n) se x n x é o número de PNE que aparecem num voo qualquer n é o número de cadeiras especiais do avião 71 Distribuição de Poisson Óptimo 0 -5 -10 -15 -20 -25 -30 0 5 10 15 20 72 Distribuição de Poisson • Com os 3% de PNE, foi possível construir um modelo de apoio à decisão. O valor óptimo depende das variáveis do modelo de decisão Percentagem de PNE (estimativa) Custo da rejeição Custo do banco alargado 73 Decisão sob Risco O uso do Valor Médio e do Desvio Padrão 74 Aversão ao risco • Os investidores são avessos ao risco – Para a mesma rentabilidade esperada escolhem as aplicações com menor risco • É preciso introduzir uma medida da dispersão do resultado em trono do valor médio – O Desvio Padrão 75 Aversão ao risco • Os investidores são avessos ao risco – Para a mesma rentabilidade esperada escolhem as aplicações com menor risco • É preciso introduzir uma medida da dispersão do resultado em trono do valor médio – O Desvio Padrão 76 Desvio Padrão • A vantagem do desvio padrão é ser uma expressão algebricamente derivável e ter interpretação física: • e.g., uma população agrega-se no valor médio de 25€/dia e no desvio padrão de 5€/dia. Em termos “físicos” é como se tivessemos metade dos casos em 20€/dia e outra metade em 30€/dia. 77 Desvio Padrão • A vantagem do desvio padrão é ser uma expressão algebricamente derivável e ter interpretação física: • e.g., uma população agrega-se no valor médio de 25€/dia e no desvio padrão de 5€/dia. Em termos “físicos” é como se tivessemos metade dos casos em 20€/dia e outra metade em 30€/dia. 78 Desvio Padrão • Para calcular o desvio padrão, primeiro calculamos o valor médio, , depois calculamos a variância, 2, (a média dos desvios relativamente ao valor médio, ao quadrado) e, finalmente, calculamos o Desvio Padrão fazendo a raiz quadrada da variância, . 79 Desvio Padrão ( x1 ) . p1 ( x2 ) . p2 ... ( xn ) . pn 2 2 2 80 Desvio Padrão • Ex.2.x. Uma empresa pretende internacionalizar-se e traçou vários cenários possíveis. Determine o valor médio e o desvio padrão do resultado financeiro que resulta da internacionalização. 81 Desvio Padrão 82 Desvio Padrão • • • • D2: =$B2*C2 D10: =SOMA(D2:D9) E2: =(C2-$D$10)^2 F2: =$B2*E2 F10: =SOMA(D2:D9) F11: =F10^0,5 83 Desvio Padrão • Na tomada de decisão vamos retirar ao valor médio do lucro uma parte referente ao risco – Vamos subtrair uma parte proporcional ao Desvio Padrão, tanto maior quanto maior for a aversão ao risco do investidor. – O lucro para efeito de comparação com outros investimentos será o lucro médio com uma parte do desvio padrão – Lucro Comparável = Lucro médio – k*Desv. Padrão – k > 0 se o investidor for avesso ao risco 84 • Voltemos ao modelo do Ex.2.8. • Agora, vamos maximizar o ganho médio diminuido do desvio padrão. • Maximizando o valor médio, a empresa faz 3875 refeições (lucro médio de 30050€ com DP de 5819€ ) • Maximizando o valor médio menos 1 desvio padrão, a empresa faz 3694 refeições (lucro médio de 29761€ com DP de 5087€) • Menos 5DP dava 3501 refeições (lucro médio de 28784€ com DP de 4540€ ) 85 • Recordemos Ex.2.8. Um empresa fornece refeições a aviões que cozinha durante a noite para responder às solicitações do dia seguinte que são incertas. • Por cada refeição que fornecer recebe 15€ (com um custo de produção de 5€) e tem uma penalização de 15€ por cada refeição que seja pedida e não possa ser fornecida. • As refeições que sobram são destruídas no fim do dia (perda total). 86

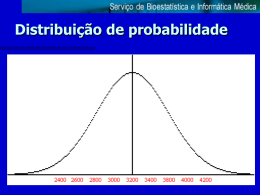

Download