OAB 1ª FASE CESPE NACIONAL DIREITO EMPRESARIAL 68. O aval parcial é válido somente quando há previsão na lei especial, como é o caso da nota promissória, da letra de câmbio, do cheque da duplicata. Para os demais títulos de crédito aplica-se o Código Civil ( art. 903, CC). De acordo com o artigo 897, parágrafo único do CC, é vedado o aval parcial. Logo, o aval prestado por Waldir é nulo. 69. Cartular porque é indispensável a posse do documento original para o exercício do direito de crédito. Literal porque o crédito é representado pelo que consta no título por escrito. Autônomo porque as obrigações nela contida são independentes entre si, ou seja, se uma delas for nula ou anulável, não comprometerá a validade e a eficácia das demais obrigações contidas no título. Abstrato porque não há vinculação nem dependência com o negócio que originou o crédito. Portanto, a nota promissória é cartular, literal, autonomia e abstrata. 70. No cheque: sacador (emitente), sacado (instituição financeira) e tomador/beneficiário (credor). Na nota promissória: sacador (emitente) e beneficiário (credor). Na letra de câmbio: sacador (emitente, dá a ordem de pagamento), sacado (destinatário da ordem de pagamento) e tomador/beneficiário (beneficiário da ordem de pagamento). Na duplicata: sacador (emitente, credor) e sacado (devedor). 71. Os avais prestados foram simultâneos, porque todos os avalistas garantiram o mesmo avalizado conjuntamente. Diferente é o aval sucessivo, em que o aval ocorre um após o outro. A distinção é importante no que diz respeito ao direito de regresso do avalista que paga o título. No aval simultâneo, poderá o avalista que pagar, cobrar dos outros avalistas a parte que cada um teria obrigação. Já no aval sucessivo, o avalista posterior pode cobrar dos anteriores. Por fim, importante dizer que na Súmula 189 do STF fixou entendimento de que “Avais em branco e superpostos consideram-se simultâneos e não sucessivos”. 72. Aval é instituto de direito cambiário enquanto a fiança é um instituto contratual. Aval garante título de crédito, enquanto a fiança garante outro contrato. Aval é obrigação autônoma, o avalista é devedor solidário, enquanto a fiança é obrigação acessória, o fiador é devedor subsidiário a não ser que abra mão do benefício de ordem expressamente. O aval é constituído por simples assinatura enquanto a fiança depende de cláusulas contratuais específicas. 73. “Art. 10. Poderão ser protestados títulos e outros documentos de dívida em moeda estrangeira, emitidos fora do Brasil, desde que acompanhados de tradução efetuada por tradutor público juramentado. § 1º Constarão obrigatoriamente do registro do protesto a descrição do documento e sua tradução. § 2º Em caso de pagamento, este será efetuado em moeda corrente nacional, cumprindo ao apresentante a conversão na data de apresentação do documento para protesto. § 3º Tratando-se de títulos ou documentos de dívidas emitidos no Brasil, em moeda estrangeira, cuidará o Tabelião de observar as disposições do Decreto-lei nº 857, de 11 de setembro de 1969, e legislação complementar ou superveniente”. 74. Todos os requisitos essenciais para a validade da nota promissória encontram-se preenchidos, havendo divergência apenas em relação a requisito não essencial, ou seja, a data do pagamento. A nota promissória pode ser à vista, a dia certo ou a tempo certo da data. Se for omissa, ela será considerada à vista (art. 76, §2ª, LU; art. 889, §1º, CC/02). In casu, a nota promissória não possui data de vencimento, ou seja, ela é omissa quanto a este aspecto, e, portanto, deve ser considerada à vista em face do princípio da autonomia dos títulos de crédito.Por fim, poderia ter sido feita a duplicata de serviços se houvesse a emissão prévia de nota fiscal ou fatura. 75. O argumento do avalista não procede. A nota promissória, assim como a maioria dos títulos de crédito, é autônoma, ou seja, as obrigações nela contida são independentes entre si. A falsidade da assinatura do emitente não compromete a validade e a eficácia do aval. Isso é o que dispõe o art. 32 1 OAB 1ª FASE CESPE NACIONAL DIREITO EMPRESARIAL do Decreto-Lei 57.663/66, bem como o §2º do art. 889 do Código Civil de 2002. 76. Significa que não é permitido que àquele que se obriga em uma nota promissória a recusar o pagamento ao portador dela alegando relações pessoais com o sacador ou outros obrigados anteriores do título. (art. 1.507, CC/02; art. 17, Dec. 57.663/66) 77. Roberto poderá propor a execução contra todos os co-devedores, ou seja, contra Carlos Silva (emitente), Ricardo Souza (avalista) e Joaquim Soares (endossante), já que houve o protesto do título, que é indispensável para propositura de execução contra os co-devedores. 78. O aval parcial é válido para a nota promissória e a letra de câmbio, conforme art. 32 do Decreto-lei 57.663/66. A vedação do Código Civil é aplicável para os demais títulos de crédito, no caso de omissão da lei especial ( art. 903, CC). 79. A nota promissória pode ser preenchida pelo credor de boa-fé (Súmula 387/STF - A cambial emitida ou aceita com omissões, ou em branco, pode ser completada pelo credor de boa-fé antes da cobrança ou do protesto.). O título de crédito é cartular e sua obrigação é literal e autônoma, ou seja, vale o que está escrito, sem vínculo com a relação negocial. 80. Os títulos de créditos possuem como elemento marcante a autonomia em relação ao negócio que o originou (art. 887, CC/02), o que faz com que cada obrigação cambial valha por si só. O cheque é uma ordem de pagamento à vista, porém, quando pós-datado o cheque preserva a sua natureza essencial de ordem de pagamento à vista, já que qualquer menção em contrário é considerada não escrita (art. 32, Lei 7.357/85). Assim, a indicação de data futura é desconsiderada. Se o cheque possuir como data de emissão o dia 10/09/2007, estará prescrito apenas após 06 meses após o fim do prazo de apresentação (art. 59, Lei 7.357/85) que poderá ser de 30 dias ou 60 dias após a data de emissão, dependendo do lugar em que foi emitido (art. 33, Lei 7.357/85) e, portanto não estaria prescrito em dezembro/2007. Mas se a data futura estava apenas indicada no cheque ela será desconsiderada e assim em dezembro/07, o cheque estará prescrito. 81. A cláusula não à ordem impede a transmissão do título de crédito por meio do endosso. A transmissão nesta hipótese ocorrerá pela forma e com os efeitos de uma cessão civil de crédito portanto não responsabilizaria Rogério(art. 17, 18 e 19 do Dec. 57.663/66; art. 17, §1º, Lei 7.357/85; arts. 295 e 296, CC/02). 82. Não é requisito para a propositura de execução de cheque a sua apresentação na instituição financeira sacada. Porém, é extremamente recomendada a apresentação antes da propositura da execução. Isto porque o tomador-beneficiário pode perder o direito de execução contra o emitente se aquele provar que tinha fundos disponíveis para pagamento no prazo de apresentação (art. 47, § 3º, Lei 7.357/85). Contudo, se for evidente que o emitente do cheque não possui fundos, seja porque o tomador é beneficiário de outros títulos de crédito do qual ele é o sacador, seja porque teve notícia de que não havia fundos na conta do sacador, pode o credor do cheque propor a execução independentemente de apresentação, por sua conta e risco. 83. O protesto não é requisito para a propositura de execução de cheque contra o emitente e seu avalista (art. 47, § 4º, Lei 7.347/85). Contudo, para promover execução contra os endossantes e seus avalistas a lei impõe que seja o cheque apresentado em tempo hábil e ainda que o cheque seja levado a protesto, como meio de comprovar que houve a recusa de pagamento. Entretanto, esta regra comporta exceção. O protesto será desnecessário caso se comprove a recusa de pagamento por declaração do sacado, escrita e datada no cheque com indicação do dia de apresentação, e ainda, por declaração escrita e datada por câmara de compensação (art. 47, II, Lei 7.357/85). 84. Em regra, o princípio da autonomia das obrigações contidas no título faz com que, anulada a 2 OAB 1ª FASE CESPE NACIONAL DIREITO EMPRESARIAL obrigação em relação ao sacador, seja mantida com relação ao garante. Porém esta regra comporta exceção justamente quando o vício alegado diz respeito à forma (art. 32, Dec. 57.663/66; art. 889, § 2º, CC/02). Isto porque, se o vício é inerente a formação do título (ex.: ausência da palavra “cheque”) inexiste o próprio título de crédito, logo, a garantia não subsiste. 85. Não. O cheque com cláusula “não à ordem” não é transmissível por endosso. Mas pode ser transmitido para terceiro com efeito de cessão civil de crédito (art. 17, § 1º, Lei 7.357/85). 86. Os títulos de créditos possuem como elemento marcante a autonomia em relação ao negócio que o originou (art. 887, CC/02), o que faz com que cada obrigação cambial valha por si só. O cheque é uma ordem de pagamento à vista, porém, quando pós-datado o cheque preserva a sua natureza essencial de ordem de pagamento à vista, já que qualquer menção em contrário é considerada não escrita (art. 32, Lei 7.357/85). Assim, a indicação de data futura é desconsiderada. Como o cheque possui como data de emissão o dia 14/11/2003, estará prescrito a pretensão executiva 06 meses após o fim do prazo de apresentação (art. 59, Lei 7.357/85) que poderá ser de 30 dias ou 60 dias após a data de emissão, dependendo do lugar em que foi emitido (art. 33, Lei 7.357/85). Como a ação executiva foi proposta após este prazo, há prescrição da pretensão executiva do cheque. O fato de ter ocorrido um contrato entre as partes para postergar o prazo de apresentação, não altera o seu prazo prescricional para a pretensão executiva. 87. No momento que o cheque perdeu a força executiva, perdeu também a autonomia típica dos títulos de crédito, necessitando provar a existência do negócio jurídico, e apresentar o cheque que é prova escrita sem eficácia de título executivo. (art. 1.101-A a 1.101-C, CPC). 88. O cheque visado traz mais garantia às relações jurídicas vez que o é aquele em que o banco sacado lança declaração de suficiência de fundos e reserva a quantia durante o prazo de apresentação do cheque (art. 7º, Lei 7.357/85). Já o cheque administrativo é aquele sacado pelo banco contra um de seus estabelecimentos. Sacado e sacador se confundem. O banco emite o cheque contra seu próprio caixa (art. 9º, III, Lei 7.357/85). Nas relações de consumo, o fornecedor não é obrigado a aceitar um cheque como forma de pagamento, ou seja, não há obrigatoriedade em seu recebimento, já que ninguém é obrigado a fazer ou deixar de fazer alguma coisa se não em virtude de lei (Art. 5º, II, CF). Porém, tendo em vista ser direito do consumidor a informação adequada e clara, é importante que as empresas informem que aceitarão cheque somente mediante consulta ou que não se aceita cheque. 89. A prescrição da via executiva pode ser reconhecida de ofício pelo juiz (art. 219, §5º, CPC). O credor poderá ingressar com ação locupletapletamento (2 anos) ou ação monitória (5 anos ) ou ação de cobrança (5 anos ). O prazo prescricional inicia-se no momento em que o cheque perde sua força executiva. 90. A duplicata é um título causal, porque só pode ser emitida mediante a existência de uma origem específica que é a nota fiscal de compra e venda mercantil ou de prestação de serviços. (art. 1º e 20, Lei 5.474/68) 91. Em relação ao devedor principal da duplicata, o protesto será facultativo quando tenha sido aceita pelo sacado (art. 15, I, Lei 5.474/68), mas se o sacado não aceitou a duplicata, o protesto por falta de aceite é essencial. 3

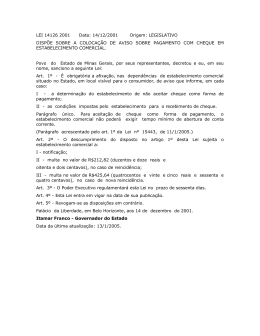

Download