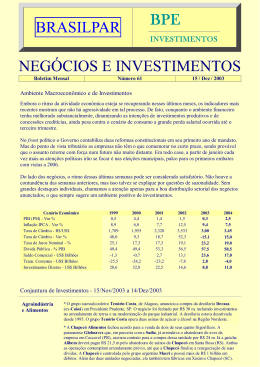

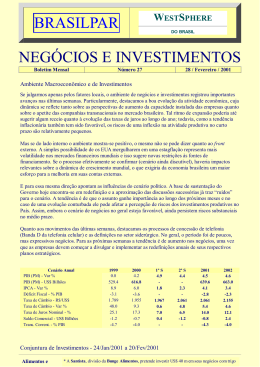

¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯¯ Boletim Mensal Número 44 29 / Julho / 2002 Ambiente Macroeconômico e de Investimentos A volatilidade dos cenários econômicos interno e externo continua prejudicial ao ambiente de negócios. Em linhas gerais as empresas continuam evitando iniciar novos projetos e empreendimentos. Notadamente aqueles operacionalizáveis em curto espaço de tempo, já que os mesmos podem ser rapidamente acionados sob conjunturas melhores. Nesse sentido, as principais ações hoje percebidas na mídia têm focado processos de reestruturação operacional, saneamento financeiro, parcerias e reorganização societária. O princípio básico desses movimentos é a delimitação de riscos no curto prazo e a potencialização de uma postura mais agressiva para quando o cenário se recuperar. Em momentos como esse, claro, sempre surgem boas oportunidades de aquisições internas e até mesmo externas. E, evidentemente, é nessas ocasiões que se destacam as empresas e grupos financeiramente folgados. Aqui, vale observar especificamente os processos recentemente anunciados pela Petrobras, Vale do Rio Doce e Pão de Açúcar. Para as próximas semanas não antevemos movimentos muito diferentes. O tom geral da conjuntura deve permanecer adverso, sendo que a proximidade eleitoral e as indefinições do cenário internacional certamente ainda concentrarão as atenções. Diante disso, é provável que a maioria dos movimentos empresariais continuem focando reestruturações operacionais e societárias, as quais, evidentemente, podem abrir espaço para que sejam confirmadas algumas grandes incorporações e fusões, como o caso recente da CSN/Corus. Cenário Anual PIB (PM) - Var % PIB (PM) - US$ Bilhões IPCA - Var % Déficit Fiscal - % PIB Taxa de Câmbio - R$/US$ Taxa de Câmbio - Var % Taxa de Juros Nominal - % Saldo Comercial - US$ Bilhões Trans. Corrent. - % PIB 1º S 3.2 3.0 2.305 17.9 7.5 -0.1 - 1º S -0.1 4.6 2.320 0.7 9.1 2.7 - 2001 1.5 519.3 7.7 -3.6 2.320 18.7 17.3 2.6 -4.5 1º S 1.0 2.9 2.844 22.6 8.6 2.6 - 2º S 1.1 4.2 3.320 12.5 8.9 4.5 - 2002 1.1 499.2 7.2 -3.6 3.320 37.9 18.3 7.1 -3.7 Conjuntura de Investimentos - 21/Jun/2002 a 25/Jul/2002 Alimentos, Bebidas e Agroindústria * A Bunge Alimentos está concluindo seu processo de reestruturação. Os nomes e marcas Ceval e Santista deixarão de existir e a empresa passará a contar com três unidades de negócios: agribusiness, produtos alimentícios e ingredientes. A processadora de carnes Seara não faz parte da Bunge Brasil e responderá diretamente à Bunge Ltd. Na Bunge Brasil, que também responde diretamente à Bunge Ltd, ficarão a Bunge Alimentos e a Bunge Fertilizantes. * A Parmalat está concretizando a venda da Companhia Brasileira de Laticínios (CBL), empresa de Morada Nova (CE), para a Carital Participações. O valor da transação não foi revelado. A CBL produz leite longa vida, leite pasteurizado, manteiga e queijos, sendo que sua área de comercialização abrange o CE e PE. A Parmalat também anunciou mais um passo em sua reestruturação e vai dividir suas atividades em três unidades de negócios: leite, refrigerados e mercearia (atomatados, biscoitos, bolinhos e chocolates). Essas unidades serão independentes, mas as atuais diretorias (industrial, supply chain, marketing, vendas, finanças, recursos humanos e comunicação) continuarão existindo e executarão funções comuns às três novas áreas. * Por meio da subsidiária Companhia Brasileira de Bebidas (CBB), a AmBev aumentou sua participação na Astra, cervejaria maranhense, de 73,1% para 93,6%. A AmBev pagou R$ 104 m na operação, mas já gastou R$ 170 m desde o final de 2001, quando então detinha 50% da Astra. * A Effem Brasil, subsidiária da norte-americana Mars, anunciou a desativação de três de suas atuais cinco fábricas, sendo duas em SP (São Caetano do Sul e Ribeirão Preto) e uma no RS (Eldorado do Sul). A medida visa agilizar a logística da empresa. A fabricação de alimentos e produtos para animais, onde a Effem detém as marcas Pedigree, Frolic, Whiskas e Champ, será concentrada em Mogi Mirim (SP). A produção de chocolates e confeitos, que conta com as marcas M&M e Twix, ficará em Recife (PE). Já a produção de alimentos (Uncle Ben´s, Castellari e outras) será transferida para a fábrica que está sendo erguida em Guaratinguetá (SP). A unidade ficará pronta em março de 2003 e absorverá investimentos de R$ 30 m. * A Cargill vai investir R$ 30 m na construção de nove armazéns de grãos, parte deles já em obras no Mato Grosso. O objetivo é viabilizar a logística de suas exportações de soja por Santarém, no PA. O projeto inclui o terminal fluvial de Porto Velho (RO) que, sozinho, demanda gastos de R$ 10 m. As obras deverão ser concluídas em janeiro de 2003. Energia * A norte-americana PPL Corporation anunciou a venda de seus 90% de participação no capital da brasileira Cemar (Companhia Energética do Maranhão) para a também norte-americana Franklin Park Energy. A Franklin Park é um grupo de investidores focado na aquisição e operação de companhias de utilidade pública nos EUA. O valor da transação ainda não foi definido, mas pode sair por preço simbólico, dadas as necessidades de capitalização e investimentos na Cemar. * A Aneel promoveu mais um leilão para a concessão de explorações hidrelétricas. Foram repassados oito novos projetos e o destaque nessa rodada foi novamente a participação de grandes consumidores industriais de energia. Dentre eles, a Alcoa, a Alcan a CVRD e a Billiton Metais. Se todos os planos forem implementados, os investimentos chegarão a R$ 3,5 bi nos próximos quatro anos. Plásticos, Petroquímica e Petróleo * A italiana Mossi & Ghisolfi (M&G) adquiriu os 88,4% que a francesa Rhodia detinha na Rhodia-ster e assumiu o controle da fabricante de fibra poliéster e de resinas PET. Com a aquisição, a M&G torna-se a segunda maior fabricante mundial de PET, matéria-prima para embalagens plásticas de bebidas. O valor da transação não foi revelado. A Rhodia-ster possui unidades em São Paulo (Indaiatuba e Paulínia), Minas Gerais (Poços de Caldas) e Pernambuco (Cabo). Também mantém uma unidade na Venezuela, em sociedade com a Mantex. * A alemã Degussa pretende desengavetar seu projeto de polímeros superabsorventes (SAP) no Brasil. Matéria-prima para fraldas descartáveis e absorventes femininos, a fabricação de superabsorventes vai exigir investimentos de US$ 40 m. O local da nova unidade não está definido, mas é provável que ela fique no Estado de SP. Além desse investimento, a Degussa ainda está disponibilizando, entre 2001 e 2004, mais US$ 100 m para as áreas de negro de fumo, produtos para tratamento de água e catalizadores químicos. * A norte-americana Clopay e a paulista Isofilme estão associando-se no mercado brasileiro de filmes plásticos para fraldas e absorventes descartáveis. Com isso, está sendo formada a Clopay do Brasil, sob controle da empresa americana. Estão previstos investimentos de US$ 50 m para modernização tecnológica e ampliação da capacidade produtiva da unidade da Isofilme em São Paulo. A Clopay pertence ao grupo Griffon e o Brasil é o terceiro mercado em que ela atuará. * A Petrobras assumiu o controle da Perez Companc (PeCom), segundo maior grupo produtor de petróleo da Argentina. A estatal brasileira vai ficar com 58,6% da companhia, pagando um total de US$ 1,125 bi, sendo US$ 754,6 m em dinheiro e US$ 370,5 m em títulos de dívida. O negócio, porém, ainda depende da renegociação da dívida da PeCom, que hoje alcança US$ 2 bi. Além da produção argentina, a Perez Companc também possui campos de petróleo na Venezuela, Peru e Bolívia, sendo que nesse último país ela é sócia da Petrobras em duas refinarias e em uma distribuidora de combustíveis. Com a aquisição, a Petrobras herda também a fabricante brasileira de poliestireno Innova, importante ativo no setor petroquímico sul-americano. A Petrobras anunciou ainda que vai investir US$ 140 m em seus outros negócios na Argentina até 2003, sendo que nesse ano serão alocados US$ 43 m. Os recursos destinam-se à refinaria da empresa em Baía Blanca, a suas áreas de exploração em Neuquém (na Patagônia), à mudança de marca dos 700 postos Eg3 que ainda estão com bandeira Repsol/YPF e à fábrica de lubrificantes Lubrax, na Grande Buenos Aires. Veículos e Materiais de Transporte * A italiana Fiat ampliou a previsão de investimentos em sua divisão de automóveis no Brasil. Com isso, seus gastos anuais passarão de R$ 450 m para cerca de R$ 600 m. A decisão também esticou em um ano o horizonte dos investimentos, o que significa que a empresa italiana vai aplicar R$ 3 bilhões até 2006. Atualmente a Fiat está concentrada na equalização de suas dívidas. Vale lembrar que a partir de 2004 a norte-americana General Motor (GM) poderá exercer sua opção de compra da divisão de veículos da montadora italiana. * O grupo português Tricos vai investir US$ 14 m para instalar uma fábrica de veículos no Brasil. Será a Fábrica Brasileira de Automóveis (Fabral), que será erguida em Palmas, TO. A unidade vai produzir modelos da espanhola Santana Motor e da indiana Tata. A previsão é de que ela seja operacionalizada no segundo semestre de 2003 e um terço de sua produção deve ser destinada a exportações para a América Latina. * A alemã Witzenmann está investindo R$ 17,8 m para implantar sua primeira fábrica no Brasil. A empresa vai produzir tubos metálicos flexíveis para a indústria automobilística e sua unidade ficará em Curitiba, PR. A previsão é de que a produção local se inicie no final de 2003 e a empresa pretende exportar para os países do Mercosul. Máquinas Agrícolas * A Deere & Company, uma das maiores fabricantes mundiais de tratores e colheitadeiras, colocou sua fábrica de motores em Rosário (Argentina) sob o comando da John Deere Brasil, que tem sede em Horizontina (RS). A reestruturação foca o aproveitamento de sinergias e não envolve transferência de linhas de produção. * A AGCO Corporation, fabricante dos tratores Massey Ferguson, anunciou investimentos de US$ 35 m para transferir parte de sua produção na Inglaterra para a unidade de Canoas, RS. A AGCO Brasil entrará diretamente com US$ 15 m, sendo que os US$ 20 m restantes serão aportados por fornecedores da unidade de Canoas. O incremento previsto na produção local será voltado para exportações. Eletrodomésticos * A Fujitsu General, divisão da japonesa Fujitsu responsável por sua área de produtos de consumo, vai investir pelo menos US$ 20 m no Brasil. A empresa pretende fabricar monitores e TV´s de plasma e só aguarda a definição do padrão digital no País para detalhar seus planos. A fábrica deverá ficar em Manaus (AM), onde a Fujitsu já produz equipamentos para automação comercial. O objetivo é que a unidade seja exportadora para toda a América Latina. * A BSH, sociedade entre as alemãs Bosch e Siemens no setor de eletrodomésticos, quer priorizar o Brasil em seus investimentos. Com isso, sua filial local deverá receber US$ 15 m por ano até 2005 para modernizar fábricas, desenvolver produtos e agilizar distribuição. Aqui, a empresa fabrica geladeiras, freezers, máquinas de lavar louças e roupas, fogões, fornos e outros produtos com as marcas Bosch e Continental. O objetivo da matriz é transformar a filial brasileira em plataforma de exportações para a América Latina. Hoje a BSH Continental possui três fábricas na Grande São Paulo e uma em Hortolândia (SP). Comunicações * A Net Serviços de Comunicação, nova denominação da Globo Cabo, concluiu a reestruturação de US$ 200 m em dívidas que venceriam até 2003. O acordo envolveu a rolagem de débitos da companhia com um grupo de 15 bancos. Com ele, a empresa está preparada para receber o aporte de R$ 1 bi a ser realizado pela Organizações Globo, Bradespar, RBS e BNDESPar. * O Grupo Estado recomprou os 40% da OESP Mídia que desde 1999 estavam nas mãos da Bell South Advertising & Publishing Corporation (Bapco). A Bapco é a maior editora de listas telefônicas dos EUA e o valor da transação não foi revelado. A OESP Mídia faturou R$ 100 m em 2001 e o objetivo do Grupo Estado é ampliar sua atuação regional. Transporte e Logística * Arrematando em leilão as instalações onde operava a Ebrasa, em Itajaí (RJ), chega ao Brasil o estaleiro Detroit Chile. Sua nova subsidiária, a Detroit Brasil, deve absorver parte da demanda ora suprida pela empresa chilena e quer chegar ao mercado gerado pelo setor petroleiro interno. * A Kwikasair, empresa de entrega expressa de cargas, começa a se movimentar em direção ao segmento de soluções logísticas. Para amparar seu objetivo de médio prazo, ela pretende construir um novo terminal de cargas próximo a Guarulhos (SP) e também pretende ampliar suas 22 filiais no País. O terminal receberá investimentos de R$ 30 m e deverá ser concluído em abril de 2003. * A norte-americana Westrec, que opera mais de 50 marinas nos EUA e no Caribe, vai investir cerca de US$ 20 m no Brasil ao longo dos próximos cinco anos. O objetivo é operar pelo menos dez marinas em território brasileiro ao final desse período. Seu primeiro negócio já foi fechado e será em Angra dos Reis, RJ. Outros Setores * O Grupo Pão de Açúcar (Companhia Brasileira de Distribuição - CBD) está consolidando sua liderança no setor supermercadista do País com a compra da Rede Sé de Supermercados. A Rede Sé possui 62 lojas, sendo 33 na capital paulista, 28 no interior de SP e 1 em Uberlândia (MG). Seu controle era detido pelo grupo português Jerônimo Martins. A operação custou ao Pão de Açúcar R$ 250,6 m em pagamento, R$ 25 m em capital de giro e R$ 124,4 m em dívidas assumidas, somando R$ 400 m no total. No mercado brasileiro a rede francesa Carrefour ocupa a segunda posição. * A norte-americana Pfizer, maior laboratório farmacêutico do mundo, fechou acordo para incorporar a rival Pharmacia numa transação de US$ 60 bilhões via troca de ações. Isso lhe permitirá maior atuação no segmento de analgésicos e deve provocar nova onda mundial de fusões no setor. No Brasil, a união das duas empresas formará a segunda maior companhia farmacêutica, sendo que hoje a Pfizer ocupa a quinta posição, com destaque para as vendas do medicamento Viagra. Aqui, a Pfizer/Pharmacia possuirá três unidades fabris, todas em São Paulo: Capital, Jandira e Guarulhos. * A Companhia Siderúrgica Nacional (CSN) está integrando suas operações às da anglo-holandesa Corus. O processo de fusão não envolverá pagamentos, apenas troca de ações, e a expectativa é de que ele seja finalizado no início de 2003. Pelo acordo, a CSN formará uma empresa denominada CSN HoldCo, que deterá 37,6% do novo grupo, sendo sua principal acionista individual. O grupo resultante da união terá operações no Brasil, Europa e EUA e um vasto portfólio de produtos de aços planos e longos. Será a quarta maior siderúrgica do mundo, com faturamento estimado em US$ 13,5 bilhões. O grande interesse da Corus na operação é o acesso a minérios de baixo custo e boa qualidade. Tanto que, dos investimentos de US$ 300 m já previstos pelo grupo nos próximos dois anos, metade irá para a produção de matéria-prima na mina de Casa de Pedra, em Congonhas (MG). Pouco antes de anunciar essa fusão, a CSN havia adquirido a cearense Metalic, única fabricante de latas de aço para bebidas no Brasil e pertencente ao grupo Vicunha. A CSN, fornecedora da Metalic, pagou R$ 215,5 m pela empresa, sendo R$ 108,5 m em dinheiro e R$ 107 m em dívidas assumidas. O objetivo da CSN com a operação é abrir novas alternativas de negócios e agregar mais valor aos seus produtos. * O Grupo Inpar finalizou a venda da recicladora de latas de bebidas Recipar para a norteamericana Imco. A Imco pagou US$ 12 m, sendo que a Recipar deixará de coletar material, focando-se apenas no processo de reciclagem propriamente dito. A aquisição marca a entrada da Imco no Brasil e a empresa já anunciou que futuramente pretende voltar-se para a produção de ligas de alumínio para a indústria automobilística. * A CVRD pretende ampliar sua atuação no setor de metais e, depois do cobre, começa a tirar do papel seus projetos para a área de níquel. Ainda em fase de estudos, a empresa pode investir US$ 700 m para explorar o metal em Vermelho, na região de Carajás (PA). A decisão final quanto ao projeto será tomada em 2004 e o início das operações está previsto para 2007. O níquel é insumo básico para o aço inoxidável e no Brasil a empresa vai concorrer com a Companhia Níquel Tocantins (CNT), do Grupo Votorantim, a Anglo American e a Rio Tinto. No setor de alumínio, a empresa segue reorganizando suas participações. Nesse sentido, a Vale do Rio Doce Alumínio (Aluvale) comprou 12,6% da Alumina Norte do Brasil (Alunorte), ambas empresas já controladas pela Vale. A participação adquirida pertencia à Mineração Rio do Norte (MRN), coligada da Vale, e a Aluvale pagou R$ 118,8 m na transação. Com a operação, a MRN passa a se focar no segmento de bauxita, seu principal negócio. A Alunorte, refinaria de alumina no Pará, passará a ter 62,09% de seu capital ordinário detido pela Aluvale. Vale observar que a Aluvale possui 40% do capital da MRN, que continuará suprindo bauxita à Alunorte. A Aluvale, aliás, recentemente adquiriu 64% das ações da Mineração Vera Cruz (MVC), de propriedade do Grupo Paranapanema. A operação custou R$ 6,4 m e, com ela, a empresa passará a ter 100% da MVC. A MVC possui direitos minerários na região de Paragominas (PA), onda há forte concentração de bauxita. * Os grupos Giroflex e Aceco, ambos do setor de equipamentos para escritórios, decidiram fundir sua operações. A transação une quatro empresas: a Giroflex, que fabrica cadeiras para escritórios; a Forma, do segmento de móveis para escritório; a Aceco Arquivos, fabricante de arquivos deslizantes; e a Tate do Brasil, que atua com pisos elevados. Será formada uma nova holding, a Aurus Participações, cujo faturamento estimado é da ordem de R$ 240 m. Nela, a Giroflex/Forma deterá dois terços de participação, ficando o restante com a Aceco/Tate. * A Icatu Health Services (IHS) pretende investir cerca de R$ 100 m nos próximos cinco anos para montar uma rede com 30 hospitais. Seu objetivo é atender às classes de renda mais elevada. A gestão das unidades ficará a cargo da Gestal, empresa do próprio grupo IHS. * A fabricante de brinquedos Estrela vai investir R$ 12 m para instalar uma segunda unidade industrial em Três Pontas, no sul de MG. A previsão é de que a nova planta entre em operação no final desse ano. A Estrela já atua naquele município e seu foco na região justifica-se por questões salariais e condições de logística. A BRASILPAR atua na área de Serviços Financeiros, prestando serviços envolvendo compra, venda, associação entre empresas, atração de sócios, avaliação de empresas e projetos, assim como assessoria no levantamento de recursos de longo prazo e de capital (Project Financing e Restruturação de Empresas). A BPE INVESTIMENTOS é o novo nome para as atividades das empresas: Brasilprivate Consultoria e Participações Ltda., administradora do FIRE - Fundo Mútuo de Investimentos em Empresas Emergentes e da Brasil Private Equity Ltda., contratada exclusiva da WestSphere do Brasil Ltda. para a administração da carteira de investimentos do South America Private Equity Growth Fund Coinvestors, L.P. no Brasil, com participações acionárias nas empresas Mobitel, Injepet, Datasul e TendTudo. As participações acionárias do South America Private Equity Growth Fund, L.P. anteriormente também administradas pela equipe, passaram para a responsabilidade da Baring Latin America Partners LLC a partir de dezembro de 2001. A carteira atual do FIRE é composta pelas seguintes empresas: Autotrac Comércio e Telecomunicações S/A, Latina S/A, Getec Guanabara Química Industrial S/A, Companhia Brasileira de Esterilização S/A, Metalciclo Reciclagem de Metais S/A, Armco Staco S/A Indústria Metalúrgica, Metalkraft S/A Injeção e Usinagem, OpenCommerce S/A , Padron S/A Impressos de Segurança e KA2 Laundry Services S/A (Mr. Clean). BRASILPAR: BPE Investimentos: Alberto Ortenblad Filho [email protected] Antonio Carlos Molina [email protected] Luiz Carlos Mazzaferro Junior [email protected] Marco Antonio Serra [email protected] Marina Fernandes de Oliveira [email protected] Ricardo Hanitzsch [email protected] Rodrigo de Barros Monzoni [email protected] Vinicius Casagrande Canheu [email protected] Cláudio A. Peçanha R. Duncan Littlejohn Frederico Greve Luis Fernando Salem Paulo Chueri [email protected] [email protected] [email protected] [email protected] [email protected] www.brasilpar.com.br Tel.: (011) 3269-5200 Fax : (011) 3285-6582 O boletim NEGÓCIOS E INVESTIMENTOS é editado mensalmente pela BPE Investimentos e pela Brasilpar Serviços Financeiros Av. Paulista, 949 16º andar SP Tel: (011) 3269-5200 Fax: (011) 3285-6582. Diretores: Paulo Chueri e Antonio Carlos Molina. O cenário econômico contido neste boletim refere-se aos resultados de nossas simulações e podem ser modificados sem prévia comunicação. A BPE Investimentos e a Brasilpar não se responsabilizam pela utilização comercial ou financeira dessas previsões. Os projetos e valores de investimentos das empresas citadas nesse boletim referem-se aos divulgados nos principais meios jornalísticos. A BPE Investimentos e a Brasilpar não se responsabilizam pela veracidade dessas informações. Não é permitida a reprodução sem autorização da BPE Investimentos e da Brasilpar.

Download