Conselho Regional de Contabilidade do Estado de São Paulo Tel. (11) 3824-5400, 3824-5433 (teleatendimento), fax (11) 3824-5487 Email: [email protected] | web: www.crcsp.org.br Rua Rosa e Silva, 60 | Higienópolis 01230 909 | São Paulo SP Presidente: Luiz Fernando Nóbrega Gestão 2012-2013 Palestra Contabilidade para Pequenas e Médias Empresas e RTT A reprodução total ou parcial, bem como a reprodução de apostilas a partir desta obra intelectual, de qualquer forma ou por qualquer meio eletrônico ou mecânico, inclusive através de processos xerográficos, de fotocópias e de gravação, somente poderá ocorrer com a permissão expressa do seu Autor (Lei n. 9610) TODOS OS DIREITOS RESERVADOS: É PROIBIDA A REPRODUÇÃO TOTAL OU PARCIAL DESTA APOSTILA, DE QUALQUER FORMA OU POR QUALQUER MEIO. CÓDIGO PENAL BRASILEIRO ARTIGO 184. Elaborado por: Sergio Renato Reolon Martins O conteúdo desta apostila é de inteira responsabilidade do autor (a). Acesso gratuito pelo portal do CRC SP www.crcsp.org.br Maio 2012 1) RESOLUÇÃO CFC 1.255/2009 (NBC-TG 1000) e RTT - Regime Tributário de Transição A Resolução do Conselho Federal de Contabilidade 1.255, de 10.12.2009, aprovou a NBC TG 1000 (NBC T 19.41), que dispõe sobre a contabilidade a ser aplicada às Pequenas e Médias Empresas, assim como suas características e conceituação, no âmbito da Convergência às Regras Internacionais, que serão aplicadas para os exercícios sociais (períodos contábeis) iniciados a partir de 1º de janeiro de 2010. Portanto, a norma editada pelo Conselho Federal de Contabilidade é de observância para todos os profissionais de contabilidade do Brasil. O Comitê de Pronunciamentos Contábeis - CPC aprovou o PRONUNCIAMENTO TÉCNICO PME – CONTABILIDADE PARA PEQUENAS E MÉDIAS EMPRESAS. O Pronunciamento foi elaborado a partir do The International Financial Reporting Standard for Small and Medium-sized Entities (IFRS for SMEs) (IASB) e sua aplicação, no julgamento do Comitê, produz reflexos contábeis que estão em conformidade com o documento editado pelo IASB. Resolução CFC 1.255, de 10.12.2009 – DOU de 17.12.2009 Aprova a NBC TG 1000 (NBC T 19.41) – Contabilidade para Pequenas e Médias Empresas. O CONSELHO FEDERAL DE CONTABILIDADE, no exercício de suas atribuições legais e regimentais, CONSIDERANDO que o Conselho Federal de Contabilidade, em conjunto com outras entidades, é membro do Comitê de Pronunciamentos Contábeis (CPC), criado pela Resolução CFC 1.055/05; CONSIDERANDO que o CPC tem por objetivo estudar, preparar e emitir Pronunciamentos Técnicos sobre procedimentos de contabilidade e divulgar informações dessa natureza, visando permitir a emissão de normas uniformes pelas entidades-membro, levando sempre em consideração o processo de convergência às normas internacionais; CONSIDERANDO que o Comitê de Pronunciamentos Contábeis, a partir da IFRS for SMEs do IASB, aprovou o Pronunciamento Técnico PME Contabilidade para Pequenas e Médias Empresas, RESOLVE: Art. 1º. Aprovar a NBC T 19.41 – Contabilidade para Pequenas e Médias Empresas. Art. 2º. Esta Resolução entra em vigor nos exercícios iniciados a partir de 1º de janeiro de 2010. 1.1) RTT – Regime Tributário de Transição Obrigatório a Partir de 2010 O RTT - Regime Tributário de Transição é um sistema que teve vigência OPTATIVA restrita aos anoscalendários de 2008 e 2009. A partir do ano-calendário de 2010 este regime transformou-se em Regime Permanente, sendo de aplicação obrigatória ao Lucro Real, Presumido e Arbitrado. O RTT consiste em ajustar as alterações introduzidas pela Lei 11.638 de 2007 e pelos artigos 37 e 38 da Lei 11.941 de 2009, que modificaram o critério de reconhecimento de receitas, custos e despesas computadas na escrituração contábil, para apuração do lucro líquido do exercício definido no art. 191 da Lei 6.404, de 15 de dezembro de 1976 (Lei das Sociedades por Ações), e que, sob a ótica fiscal, não deverão gerar efeitos para fins de apuração do lucro real (LALUR) e da base de cálculo da Contribuição Social sobre o Lucro Líquido (DRA) da pessoa jurídica tributada pelo Lucro Real, assim como para o Lucro Presumido e Arbitrado, devendo ser considerados, para fins tributários, os métodos e critérios contábeis vigentes até 31 de dezembro de 2007. Instrução Normativa RFB 949, de 16.06.2009 - DOU de 17.06.2009 Regulamenta o Regime Tributário de Transição (RTT), institui o Controle Fiscal Contábil de Transição (FCONT) e dá outras providências. (...) Art. 8º O FCONT é uma escrituração, das contas patrimoniais e de resultado, em partidas dobradas, que considera os métodos e critérios contábeis aplicados pela legislação tributária, nos termos do art. 2º. (...) § 4º A elaboração do FCONT é obrigatória, mesmo no caso de não existir lançamento com base em métodos e critérios diferentes daqueles prescritos pela legislação tributária, baseada nos critérios contábeis vigentes em 31 de dezembro de 2007, nos termos do art. 2º. (Redação dada pela Instrução Normativa RFB nº 1.139, de 28 de março de 2011) Parecer Normativo SRFB 1, DE 29 DE JULHO DE 2011 – DOU de 09.08.2011 As diferenças no cálculo da depreciação de bens do ativo imobilizado decorrentes do disposto no § 3º do art. 183 da Lei nº 6.404, de 1976, com as alterações introduzidas pela Lei nº 11.638, de 2007, e pela Lei nº 11.941, de 2009, não terão efeitos para fins de apuração do lucro real e da base de cálculo da CSLL da pessoa jurídica sujeita ao RTT, devendo ser considerados, para fins tributários, os métodos e critérios contábeis vigentes em 31 de dezembro de 2007. PME RTT PME - Pequenas e Medias Empresas RTT - Regime Tributário de Transição Resolução do CFC 1.255/2009 Obrigatório ao Lucro Real, Presumido e Convergência às Regras Internacionais Arbitrado A partir de 2010 A partir de 2010 CONTABILIDADE IRPJ/CSLL/PIS/COFINS AJUSTES PARA EFEITOS TRIBUTARIOS LALUR/DRA/DIPJ/FCONT/PIS/COFINS 1.2) LALUR - DIPJ - FCONT (INFORMAÇÃO DO RTT) CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional LALUR PARTE A – REGISTRO DOS AJUSTES DO LUCRO LIQUIDO DATA HISTÓRICO 31/12/11 Demonstração do Lucro Real 1. RESULTADO ANTES DO IRPJ (+-) AJUSTES DO RTT 2. RESULTADO APÓS O AJUSTE DO RTT 3. MAIS ADIÇÕES 3.1 ... 4. MENOS EXCLUSOES 4.1 ... 5. LUCRO REAL ANTES DA COMPENSAÇÃO DE PREJUÍZOS 6. MENOS COMPENSAÇÕES DE PREJUÍZOS FISCAIS 6.1. Prejuízo Fiscal do Período Base 2010 7. L U C R O R E A L DO EXERCICIO ADIÇÕES EXCLUSÕES R$ R$ xxxxx xxx xxx xx xxx x x DIPJ PASTA IRPJ Ficha 04A - Custo dos Bens e Serviços Vendidos - PJ em Geral (LR) Ficha 04D - Custo dos Bens e Serviços Vendidos - Critérios em 31/12/2007 - PJ em Geral (LR) Ficha 05A - Despesas Operacionais - PJ em Geral (LR) Ficha 05D - Despesas Operacionais - Critérios em 31/12/2007 - PJ em Geral (LR) Ficha 06A - Demonstração do Resultado - PJ em Geral (LR) Ficha 07A - Demonstração do Resultado - Critérios em 31.12.2007 - PJ em Geral (LR) Ficha 09A - Demonstração do Lucro Real - Atividade Rural (LR) Ficha 11 - Cálculo do Imposto de Renda Mensal por Estimativa (LR - anual) Ficha 12A - Cálculo do Imposto de Renda sobre o Lucro Real - PJ em geral (LR) Ficha 14A - Apuração do Imposto de Renda sobre o Lucro Presumido (LP) Ficha 15 - Apuração do Imposto de Renda sobre o Lucro Arbitrado (LA) PASTA CSLL Ficha 16 - Cálculo da Contribuição Social sobre o Lucro Líquido Mensal por Estimativa - LR, Imunes ou Isentas - Anual Ficha 17 - Cálculo da Contribuição Social sobre o Lucro Líquido (LR) Ficha 18A - Cálculo da Contribuição Social sobre o Lucro Líquido (LP e LA) Ficha Ficha Ficha Ficha Ficha Ficha DEMONSTRAÇÕES FINANCEIRAS 36A - Ativo - Balanço Patrimonial - PJ em Geral (LR) 36E - Ativo - Balanço Patrimonial - Critérios em 31/12/2007 - PJ em Geral (LR) 37A - Passivo - Balanço Patrimonial - PJ em Geral (LR) 37E - Passivo - Balanço Patrimonial - Critérios em 31/12/2007 - PJ em Geral (LR) 38 - Demonstração dos Lucros ou Prejuízos Acumulados (LR) 38A - Demonstração dos Lucros ou Prejuízos Acumulados - Critérios em 31.12.2007 - (LR) FCONT Os dados a serem apresentados no FCONT consistem em lançamentos de débitos e créditos, considerando critérios societários e tributários diferenciados. I - lançamentos realizados na escrituração contábil para fins societários, que devem ser expurgados (X) para fins tributários; e II - lançamentos considerando os métodos e critérios contábeis aplicáveis para fins tributários, que devem ser inseridos (F) para fins tributários. Partindo-se da escrituração contábil para fins societários, expurgados e inseridos lançamentos poderá ser gerado o Fcont de ajuste. No caso da pessoa jurídica que tenha adotado a Escrituração Contábil Digital (ECD), a escrituração contábil para fins societários será a própria ECD. CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional 1.3) IFRS Completa e IRFS para PMEs (aplicação) Em regra geral, o International Accounting Standards Board - IASB instituiu Normas Internacionais de Contabilidade (International Financial Reporting Standards - IFRS) a serem aplicadas a todas as empresas. Estas normas foram recepcionadas no Brasil, combinando com a criação do CPC – Comitê de Procedimentos Contábeis. Nesta esteira de alterações, surgiu a Resolução CFC 1.255 de 2009, determinando regras específicas às Pequenas e Médias Empresas – PMEs. Portanto, existem duas regras distintas, que deverão ser aplicadas da seguinte forma: a) para as PMEs - Pequenas e Médias Empresas, aplica-se a Resolução CFC 1.255 de 2009; b) para as demais empresas, não PMEs, aplicam-se todas as Normas (IFRS full), isto é, o conjunto completo das normas. PMEs PME - Pequenas e Médias Empresas Resolução do CFC 1.255/2009 Convergência às Regras Internacionais PJ Conceituadas como PMEs Aplicação somente das IFRS para PMEs - Res. CFC 1.255/2009 A partir de 2010 OUTRAS EMPRESAS Cias Abertas/SGP/BC/SUSEP Lei 11.638/2007 e 11.941/2009 Convergência às Regras Internacionais PJ NÃO Conceituadas como PMEs Aplicação das IFRS COMPLETAS e todas as Resoluções desde 2005 A partir de 2008 1.4) Conceito de Pequenas e Médias Empresas - PMEs (Seção 1) PMEs são conceituadas como sendo aquelas que apresentam as seguintes características: I - não têm obrigação pública de prestação de contas; e Uma empresa tem obrigação pública de prestação de contas se: a) seus instrumentos de dívida ou patrimoniais são negociados em mercado de ações ou estiverem no processo de emissão de tais instrumentos para negociação em mercado aberto (em bolsa de valores nacional ou estrangeira ou em mercado de balcão, incluindo mercados locais ou regionais), ou seja, submeter, ou estiver no processo de submeter, suas demonstrações contábeis para CVM ou outro órgão regulador com o propósito de emitir qualquer classe de instrumento em mercado de ações; ou (b) possuir ativos em condição fiduciária perante um grupo amplo de terceiros como um de seus principais negócios. Esse é o caso típico de bancos, cooperativas de crédito, companhias de seguro, corretoras de seguro, fundos mútuos e bancos de investimento. II - elaboram demonstrações contábeis para fins gerais (usuários externos) Podemos citar os proprietários de empresas que não estão envolvidos na administração do negócio, ou os credores existentes e potenciais, e ainda as agências de avaliação de crédito, ou seja, Demonstrações Contábeis direcionadas às necessidades gerais de informação financeira de vasta gama de usuários. CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional 2) ESTRUTURA DO PLANO DE CONTAS (Lei 11.638/07, 11.941/09 e NBC TG 1000) As Leis 11.638/07 e 11.941/09 modificaram a nomenclatura de alguns grupos e contas, conforme a seguir: 1. ATIVO 1.1 Ativo Circulante 1.2 Ativo Não-Circulante 1.2.1 Realizável a Longo Prazo 1.2.2 Investimento 1.2.3 Imobilizado 1.2.4 Intangível 1.2.9 Diferido até 31.12.2007 (transitória) 2. PASSIVO 2.1 Passivo Circulante 2.2 Passivo Não-Circulante 2.2.1 Exigível a Longo Prazo 2.2.2 Resultados Diferidos 2.3 PATRIMÔNIO LÍQUIDO 2.3.1 Capital Social 2.3.2 Reservas de Capital 2.3.3 Ajustes de Avaliação Patrimonial 2.3.4 Reserva de Reavaliação efetuada até 31.12.2007 (transitória) 2.3.5 Reservas de Lucros 2.3.7 Lucros ou Prejuízos Acumulados 3. RECEITAS 3.1 Receita Bruta de Vendas 3.2 Deduções da Receita Bruta 3.3 Outras Receitas Operacionais 3.4 Outras Receitas 5. DESPESAS 5.1 Custos da Mercadoria Vendida 5.2 Despesas com Vendas 5.3 Despesas Administrativas 5.4 Despesas Financeiras 5.5 Outras Despesas Operacionais 5.6 Outras Despesas 5.7 Contribuição Social, Imposto de Renda e Participações 3) ATIVO NÃO-CIRCULANTE IMOBILIZADO São classificados no Ativo Imobilizado os direitos que tenham por objeto bens corpóreos destinados à manutenção das atividades da companhia ou da empresa ou exercidos com essa finalidade, inclusive os decorrentes de operações que transfiram à companhia os benefícios, riscos e controle desses bens. Dessa forma, ficou bem claro a segregação dos bens materiais/corpóreos (Imobilizado) e os bens imateriais/incorpóreos (Intangível). Conceito de Ativo Imobilizado Ativos imobilizados são ativos tangíveis que: a) são mantidos para uso na produção ou fornecimento de bens ou serviços, para aluguel a terceiros ou para fins administrativos; b) que se espera sejam utilizados durante mais do que um período. Reconhecimento Ao determinar o reconhecimento ou não de um ativo imobilizado, a entidade deverá aplicar os critérios de reconhecimento. Portanto, a entidade deverá reconhecer o custo de um ativo imobilizado como ativo se, e apenas se: a) for provável que futuros benefícios econômicos associados ao item fluirão para a entidade; e b) o custo do item puder ser mensurado de maneira confiável. Mensuração na data do reconhecimento A entidade deverá mensurar um item do ativo imobilizado no reconhecimento inicial pelo seu custo. Mensuração do custo O custo de ativo imobilizado é o equivalente ao preço à vista na data do reconhecimento. Se o pagamento é postergado para além dos termos normais de transação a prazo, o custo é o valor presente de todos os pagamentos futuros. Mensuração após o reconhecimento inicial A entidade deverá mensurar todos os itens do ativo imobilizado, após o reconhecimento inicial, pelo custo menos depreciação acumulada e quaisquer perdas por redução ao valor recuperável de ativos CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional acumuladas. A entidade deve reconhecer os custos de operação dia-a-dia de item de ativo imobilizado como despesa do resultado no período em que são incorridos. Depreciação Caso as partes principais de item do ativo imobilizado tenham padrões de consumo de benefícios econômicos significativamente diferentes, a entidade deverá alocar o custo inicial do ativo para suas partes principais e depreciar cada parte separadamente ao longo de sua vida útil. Outros ativos deverão ser depreciados ao longo de sua vida útil como um único ativo. Valor depreciável e período de depreciação A entidade deverá alocar o valor depreciável de ativo em base sistemática ao longo da sua vida útil. Fatores como, por exemplo, mudança na maneira como o ativo é utilizado, desgaste e quebra relevante inesperada, progresso tecnológico e mudanças nos preços de mercado podem indicar que o valor residual ou a vida útil do ativo mudou desde a data de divulgação anual mais recente. Se tais indicações estiverem presentes, a entidade deve revisar suas estimavas anteriores e, caso as expectativas atuais divirjam, corrigir o valor residual, o método de depreciação ou a vida útil. A entidade deve contabilizar a mudança no valor residual, no método de depreciação ou na vida útil como mudança de estimativa contábil. PARECER NORMATIVO 1, DE 29 DE JULHO DE 2011 – DOU de 09.08.2011 As diferenças no cálculo da depreciação de bens do ativo imobilizado decorrentes do disposto no § 3º do art. 183 da Lei 6.404, de 1976, com as alterações introduzidas pela Lei 11.638, de 2007, e pela Lei 11.941, de 2009, não terão efeitos para fins de apuração do lucro real e da base de cálculo da CSLL da pessoa jurídica sujeita ao RTT, devendo ser considerados, para fins tributários, os métodos e critérios contábeis vigentes em 31 de dezembro de 2007. Redução ao Valor Recuperável de Imobilizado Reconhecimento e Mensuração Em cada data de divulgação, a entidade deverá aplicar a Redução ao Valor Recuperável de Ativos para determinar se um item ou um grupo de itens do ativo imobilizado está desvalorizado e, nesse caso, reconhecer e mensurar a perda pela redução ao valor recuperável do ativo. D= Perda por Redução ao Valor Recuperável (Resolução CFC 1.255/2009) Conta de Resultado – Despesa ou Custo C= Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/2009) Ativo Não-Circulante Imobilizado – Conta Redutora do Imobilizado D= Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/2009) Ativo Não-Circulante Imobilizado – Conta Redutora do Imobilizado C= Reversão de Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/2009) Conta de Resultado – Receita Baixa do Ativo Imobilizado A entidade deverá baixar um do ativo imobilizado e reconhecer no resultado o ganho ou a perda: a) por ocasião de sua alienação; ou b) quando não existir expectativa de benefícios econômicos futuros pelo seu uso ou alienação. Exemplo para quando não existir expectativa de benefícios econômicos futuros A empresa possui um computador 386 que não funciona e encontra-se atirado em um canto de uma sala na empresa. Este computador não pode ser utilizado e não pode ser aceito para venda (nem como sucata), e também não é aceito para doação. Portanto, não poderá gerar qualquer beneficio econômico futuro (fluxo de caixa) e deverá ser baixado da contabilidade, mesmo que fisicamente permaneça na empresa. Conta Contábil Saldo Saldo Computadores 2.000,00 Depreciação Acumulada de Computadores 1.600,00 Contabilização da Baixa D= Depreciação Acumulada de Computadores (imobilizado) C= Computadores (imobilizado) 1.600,00 D= Perdas de Capital (outras despesas) C= Computadores (imobilizado) 400,00 AVALIAÇÃO DO IMOBILIZADO A VALOR JUSTO NA DATA DA TRANSIÇÃO Resolução CFC 1.255, de 10.12.2009 - DOU de 18.12.2009 Aprova a NBC TG 1000 – Contabilidade para Pequenas e Médias Empresas. CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional Seção 35 Adoção Inicial desta Norma 35.10 A entidade pode usar uma ou mais das seguintes isenções na elaboração de suas primeiras demonstrações contábeis que se adequarem a esta Norma: Custo atribuído A entidade que adotar esta Norma pela primeira vez pode optar por mensurar o ativo imobilizado ou a propriedade para investimento, na data de transição para esta Norma, pelo seu valor justo e utilizar esse valor justo como seu custo atribuído nessa data. Para isso a entidade deve observar a Interpretação Técnica IT 10 - Interpretação sobre a Aplicação Inicial ao Ativo Imobilizado e à Propriedade para Investimento. MENSURAÇÃO A VALOR JUSTO DE IMOBILIZADO NO BALANCO DE TRANSIÇÃO PARA A NORMA DAS PMEs PESSOA JURIDICA – LUCRO REAL Balanço Patrimonial em 31.12.2009 ATIVO PASSIVO Ativo Circulante Passivo Circulante Banco 26.000,00 Passivo Não-Circulante Ativo Não-Circulante Imobilizado PATRIMÔNIO LÍQUIDO Veículos 30.000,00 Capital Social 40.000,00 Depreciação Acumulada de Veículos (6.000,00) Lucros Acumulados 10.000,00 TOTAL 50.000,00 TOTAL 50.000,00 Veículos Prazo de vida útil conforme a IN SRF 162/98: 5 anos Taxa de Depreciação Anual: 20% Avaliação a Valor Justo (no balanço de transição) conforme Relatório Valor Justo apurado na avaliação: 34.000,00 (considerou-se que não haverá valor residual no final do prazo de vida útil) Novo prazo de vida útil após a avaliação: 10 anos / Nova Taxa de Depreciação Anual: 10% Contabilidade Pela Transferência da Depreciação Acumulada para o Custo do Veículo D= Depreciação Acumulada de Veículos (IMOB) C= Veículos (IMOB) 6.000,00 Pelo Reconhecimento do Valor Justo do Custo do Veículo por ocasião do Balanço de Transição (Valor Justo apurado na avaliação: 34.000,00 (-) Custo Contábil: 24.000,00) D= Veículos - Valor Justo (IMOB) C= Ajuste de Avaliação Patrimonial - Veículos (PL) 10.000,00 Pelo Reconhecimento dos Tributos Diferidos D= Tributos Diferidos (conta redutora da conta de Ajuste de Avaliação Patrimonial) 2.400,00 C= CSLL Diferida (PNC LP) 900,00 C= IRPJ Diferido (PNC LP) 1.500,00 Pelo Reconhecimento do Encargo de Depreciação Mensal 24.000,00 x 10% / 12 = 200,00 10.000,00 x 10% / 12 = 83,33 D= Depreciação (Resultado) 283,33 C= Depreciação Acumulada de Veículos (IMOB) 200,00 C= Depreciação Acumulada de Veículos – Valor Justo (IMOB) 83,33 Por ocasião da Realização (pela depreciação) do custo do bem ajustado D= Ajuste de Avaliação Patrimonial - Veículos (PL) C= Lucros Acumulados (PL) 83,33 Pela baixa dos tributos diferidos apropriados D= CSLL Diferida (PNC LP) (83,33 x 0,09) 7,50 D= IRPJ Diferido (PNC LP) (83,33 x 0,15) 12,50 C= Provisão para Contribuição Social sobre o Lucro Liquido (Passivo Circulante) 7,50 C= Provisão para Imposto de Renda Pessoa Jurídica (Passivo Circulante) 12,50 D= Lucros ou Prejuízos Acumulados (Patrimônio Líquido) 20,00 C= Tributos Diferidos (conta redutora da conta de Patrimônio Líquido) (7,50 + 12,50) 20,00 Procedimentos Tributários Realização relativa ao Valor Justo que será Ajustada no Lalur/DIPJ/FCONT: 10.000,00 x 10% / 12 = 83,33 Cálculo da Depreciação Acumulada de Veículos (IMOB) antes do Ajuste ao Valor Justo Depreciação Mensal: 30.000,00 x 20% / 12 = 500,00 Cálculo da diferença de Depreciação a ser Ajustada no Lalur/DIPJ/FCONT. Depreciação Mensal 500,00 (-) Depreciação Acumulada de Veículos (IMOB) 200,00 = 300,00 CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional Encargo do Mês 30.000,00 x 20% / 12 = 500,00 Relatório de Controle da Depreciação Encargo Ajustado (-) 24.000,00 x 10% / 12 = 200,00 = Ajuste Lalur/DRA 300,00 RECEITA NO MÊS D= Banco (AC) C= Receita Operacional Bruta (RE) 20.000,00 Demonstração do Resultado CONTAS Receita Operacional Bruta Depreciação RESULTADO ANTES DA CSLL CSLL RESULTADO ANTES DO IRPJ IRPJ RESULTADO DRA – CSLL RESULTADO ANTES DA CSLL (+) Adições Valor Justo Realizado (-) Exclusões Depreciação de Veículos (=) Resultado Ajustado (x) Alíquota da CSLL (=) CSLL DEVIDA R$ 20.000,00 (283,33) 19.716,67 1.747,50 17.969,17 2.912,50 15.056,67 DESRECONHECIMENTO PARA EFEITOS TRIBUTÁRIOS LALUR – IRPJ 19.716,67 RESULTADO ANTES DO IRJ (+) Adições 83,33 Valor Justo Realizado CSLL 300,00 (-) Exclusões 19.500,00 Depreciação de Veículos 9% (=) Lucro Real 1.755,00 (x) Alíquota do IRPJ (=) IRPJ DEVIDO 17.969,17 83,33 1.747,50 300,00 19.500,00 15% 2.925,00 Balanço Patrimonial ATIVO Ativo Circulante Banco 46.000,00 Ativo Não-Circulante Imobilizado Veículos Depreciação Acumulada de Veículos Veículos – Valor Justo (IMOB) Depreciação Acumulada Veículos Valor Justo TOTAL 24.000,00 (200,00) 10.000,00 (83,33) 79.716,67 PASSIVO Passivo Circulante CSLL IRPJ Passivo Não-Circulante CSLL Diferida IRPJ Diferido PATRIMÔNIO LÍQUIDO Capital Social Ajuste de Avaliação Patrimonial – Veículos Tributos Diferidos Lucros Acumulados Resultado Mensal TOTAL 1.755,00 2.925,00 892,50 1.487,50 40.000,00 9.916,67 (2.380,00) 10.063,33 15.056,67 79.716,67 4) ARRENDAMENTO MERCANTIL (LEASING) A classificação de arrendamento mercantil como arrendamento mercantil financeiro ou arrendamento mercantil operacional depende da essência da transação e não da forma do contrato. Exemplos de situações que individualmente ou em conjunto levariam normalmente a que um arrendamento mercantil fosse classificado como arrendamento mercantil financeiro são: a) o arrendamento mercantil transfere a propriedade do ativo para o arrendatário no fim do prazo do arrendamento mercantil; b) o arrendatário tem a opção de comprar o ativo por preço que se espera que seja suficientemente mais baixo do que o valor justo na data em que a opção se torne exercível de forma que, no início do arrendamento mercantil, seja razoavelmente certo que a opção será exercida; c) o prazo do arrendamento mercantil cobre a maior parte da vida econômica do ativo, mesmo que a propriedade não seja transferida; d) no início do arrendamento mercantil, o valor presente dos pagamentos mínimos do arrendamento mercantil totaliza pelo menos substancialmente todo o valor justo do ativo arrendado; e e) os ativos arrendados são de natureza especializada tal que apenas o arrendatário pode usá-los sem grandes modificações. Arrendamento mercantil operacional D= ARRENDAMENTO MERCANTIL (Conta de Resultado) C= ARRENDAMENTOS A PAGAR (Passivo Circulante) D= ARRENDAMENTOS A PAGAR (Passivo Circulante) C= BANCOS CONTA MOVIMENTO (Ativo Circulante) Arrendamento Mercantil Financeiro D= VEÍCULOS (Ativo Não-Circulante Imobilizado) C= FINANCIAMENTOS – LEASING (Passivo Circulante) CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional C= FINANCIAMENTOS – LEASING (Passivo Não-Circulante - Exigível a Longo Prazo) D= ENCARGOS FINANCEIROS A APROPRIAR (Conta Redutora – Passivo Circulante) C= FINANCIAMENTOS – LEASING (Passivo Circulante) D= DESPESAS FINANCEIRAS (Conta de Resultado) C= ENCARGOS FINANCEIROS A APROPRIAR (Conta Redutora – Passivo Circulante) 5) ATIVO NÃO-CIRCULANTE INTANGIVEL Ativo intangível é um ativo não monetário sem substância física. Tal ativo é identificável quando: a) for separável, isto é, puder ser dividido ou separado da entidade e vendido, transferido, licenciado, alugado ou trocado, individualmente ou junto com contrato relacionado, ativo ou passivo; b) for proveniente de direitos contratuais ou outros direitos legais, independentemente de tais direitos serem transferíveis ou separáveis da entidade ou de outros direitos e obrigações. Mensuração inicial A entidade deverá mensurar um ativo intangível inicialmente pelo custo. Ativo intangível gerado internamente A entidade deve reconhecer os gastos incorridos internamente em item intangível como despesa quando incorridos, a não ser que esses gastos se transformem em parte do custo de outro ativo que atenda aos critérios de reconhecimento. Como exemplos, a entidade deve reconhecer como despesa os seguintes gastos: a) marcas geradas internamente, lista de publicação, títulos de publicações, listas de clientes e outros itens similares em substância; b) gastos com atividades iniciais (isto é, custo inicial das operações), que incluem os custos de estabelecimento, tais como custos jurídicos e de formalidades incorridos para estabelecer a entidade jurídica, gastos para abrir nova instalação ou negócio (isto é, custos pré-abertura) e gastos para iniciar novas unidades operacionais ou para lançar novos produtos ou processos (isto é, custos pré-operacionais); Mensuração após o reconhecimento A entidade deverá mensurar os ativos intangíveis pelo custo menos qualquer amortização acumulada e qualquer perda acumulada por redução ao valor recuperável. Amortização ao longo da vida útil Todos os ativos intangíveis deverão ser considerados como tendo vida útil finita.. Caso os direitos contratuais ou outros direitos legais sejam conferidos por um período limitado que possa ser renovado, a vida útil do ativo intangível deve incluir os períodos renováveis apenas se existir evidência para suportar a renovação pela entidade sem custo relevante. Caso a entidade seja incapaz de fazer uma estimativa confiável da vida útil de ativo intangível, presume-se que a vida seja de dez anos. Período de amortização e Método de amortização A entidade deverá alocar o valor da amortização de ativo intangível utilizando uma base sistemática ao longo de sua vida útil. O encargo de amortização para cada período deverá ser reconhecido como despesa, a não ser que outra regra exija que o custo seja reconhecido como parte do custo de ativo. Revisão do período de amortização e método de amortização Fatores como, por exemplo, mudança na forma como o ativo intangível é utilizado, progresso tecnológico e mudanças nos preços de mercado podem indicar que o valor residual ou a vida útil de ativo intangível mudaram desde a data de divulgação anual mais recente. Se tais indicações estiverem presentes, a entidade deve revisar suas estimavas anteriores e, caso as expectativas atuais divirjam, corrigir o valor residual, o método de amortização ou a vida útil. A entidade deve contabilizar a mudança no valor residual, no método de amortização ou na vida útil como mudança de estimativa contábil. Baixas e alienações A entidade deverá desreconhecer o intangível e reconhecer o ganho ou a perda no resultado: a) por ocasião de sua alienação; ou b) quando não existir expectativa de benefícios econômicos futuros pelo seu uso ou alienação. Teste de Recuperabilidade Aplicar o teste de recuperabilidade do valor contábil e se for necessário reconhecer a perda por desvalorização. CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional D= Perda por Redução ao Valor Recuperável (Resolução CFC 1.255/2009) Conta de Resultado – Despesa ou Custo C= Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/2009) Ativo Não-Circulante Intangível – Conta Redutora do Intangível D= Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/2009) Ativo Não-Circulante Intangível – Conta Redutora do Intangível C= Reversão de Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/2009) Conta de Resultado - Receita Relação exemplificativa Fundo de Comércio Marcas Patentes Direitos Autorais Licenças/Concessões/Permissões Propriedade Intelectual Nome Comercial Imagem Carteira de Clientes Franquia Direitos de Comercialização Direito de Uso de Software Direito de Uso de Telefone Luvas Ponto Comercial Direito de Concessão Direitos de Folha de Pagamento Ágio por Expectativa de Rentabilidade Futura (goodwill) (-) Amortizações Acumuladas (somente se tiver prazo legal ou contratual determinado). 6) ATIVO NÃO-CIRCULANTE DIFERIDO O Ativo Diferido poderá permanecer no Plano de Contas com saldo enquanto suas contas próprias não forem reclassificadas. Anteriormente à nova legislação classificavam-se no Ativo Diferido as despesas préoperacionais e os gastos de reestruturação que contribuíam, efetivamente, para o aumento do resultado de mais de um exercício social e que não configuravam tão-somente uma redução de custos ou acréscimo na eficiência operacional; 7) RESULTADO DE EXERCICIOS FUTUROS - PASSIVO O grupo de REF – Resultado de Exercícios Futuros desapareceu como grupamento de contas do balanço patrimonial por força da Medida Provisória 449/08, sendo que seus saldos existentes serão reclassificados para o Passivo Não Circulante, devidamente destacadas as receitas e despesas em contas que poderão adquirir as nomenclaturas de “Receitas Diferidas” e “Despesas ou Custos Diferidos” em um sub-grupo que poderá ter a nomenclatura de “Resultados Diferidos”. 8) RESERVAS DE CAPITAL – PATRIMÔNIO LÍQUIDO Foram excluídos das Reservas de Capital os valores relativos: a) às “Doações e Subvenções para Investimentos”. b) ao “Prêmio Recebido na Emissão de Debêntures” e, Serão considerados somente os valores relacionados com o Capital Social da empresa. Doações e Subvenções para Investimento - As Doações e Subvenções para Investimento serão consideradas receitas e irão para o resultado do exercício e poderão ser destinadas para formação da Reserva de Incentivos Fiscais. Reserva de Incentivos Fiscais Foi incluído o art. 195-A na Lei 6.404/76, que instituiu a Reserva de Incentivos Fiscais e possibilitou a destinação da parcela do lucro que for decorrente de doações ou subvenções governamentais para investimentos, para esta Reserva de Incentivos Fiscais. CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional Regra Anterior e Regra Atual PROCEDIMENTO ANTERIOR ATUAL D= Banco/Imobilizado (Ativo) Contabilização em conta de resultado C= Subvenções Recebidas (Reserva de Capital - PL) D= Banco/Imobilizado (Ativo) C= Subvenções Recebidas (Receita) Contabilizava em contas de Ativo e Patrimônio Líquido. Portanto, não transitava em contas de Resultado. Encerramento das contas de resultado Aumentava o Ativo e o Patrimônio Líquido. D= Subvenções Recebidas (Receita) Não fazia parte do Resultado do Exercício. C= Resultado do Exercício Transferência para o Patrimônio Líquido D= Resultado do Exercício C= Lucros Acumulados (PL) Destinação para Reserva de Lucros da parte proporcional dos Lucros em relação à Subvenção Recebida D= Lucros Acumulados (PL) C= Reserva de Incentivos Fiscais (Reserva de Lucros – PL) *Exclusão da Subvenção Recebida para efeitos tributários. Caminho: Receita > Resultado do Exercício > Lucros Acumulados/PL > Reserva de Incentivos Fiscais/PL Exclusão no Lucro Real > Exclusão na BC CSLL > Exclusão na BC Pis e Cofins RESERVAS DE CAPITAL Reservas de Capital Correção Monetária do Capital integralizado Ágio na Emissão de Ações (-) Ações em Tesouraria RESERVAS DE LUCROS Reservas de Lucros Reserva Legal Reservas Estatutárias Reserva para Contingências Reservas de Lucros a Realizar Reserva para Incentivos Fiscais Reserva de Prêmio na Emissão de Debêntures Reservas Especiais * Limitação para as Reservas de Lucros Total em R$ das Reservas de Lucros (-) Reserva de Incentivos Fiscais (-) Reserva de Prêmio na Emissão de Debêntures * (-) Reservas para Contingência (-) Reservas de Lucros a Realizar (=) Resultado NÃO poderá exceder ao Capital 9) LUCROS ACUMULADOS E LUCRO DO EXERCÍCIO A Lei 11.638/2007 eliminou o saldo na conta “Lucros Acumulados” para as Sociedades por Ações, mantendo saldo somente na conta “Prejuízos Acumulados”. Por orientação do CFC - Conselho Federal de Contabilidade, através das Resoluções 1.157 e 1.159 de 2009, esta regra aplica-se somente para as Sociedades por Ações (abertas ou fechadas). Portanto, quando se aplicar esta regra, eventual saldo positivo remanescente na conta de Lucros Acumulados deverá ser destinado para Reserva de Lucros, distribuído como Dividendo, ou dado outra destinação. Sugestão de proposta para destinação do Saldo de Lucro - Reservas de Lucro; - Aumento de Capital; - Distribuição de Lucro/Dividendo (R$) - Distribuição de Lucro/Dividendo (Passivo) 10) REDUÇÃO AO VALOR RECUPERÁVEL DOS ATIVOS CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional Uma perda por desvalorização ocorre quando o valor contábil de ativo excede seu valor recuperável. Acontece quando o valor do ativo se torna irrecuperável. Também chamado de “Perda por Redução ao Valor Recuperável do Ativo” ou “Perda por Irrecuperabilidade do Ativo”. A entidade deverá fazer nova avaliação do preço de venda menos custos para completar e vender em cada data de divulgação subseqüente. Quando as circunstâncias que originaram anteriormente a desvalorização dos estoques não existirem mais ou quando existir evidência clara do aumento do preço de venda menos custos para completar e vender em razão de mudanças nas circunstâncias econômicas, a entidade deve reverter o valor da desvalorização (isto é, a reversão é limitada ao valor da perda por desvalorização original) de forma que o novo valor contábil seja o menor entre o custo e o valor revisado do preço de venda menos custos para completar e vender. Lançamentos Contábeis D= Perda por Redução ao Valor Recuperável (Resolução CFC 1.255/2009) Conta de Resultado – Despesa ou Custo C= Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/2009) Ativo (Estoque, Imobilizado, Intangível...) – Conta Redutora Reconhecimento da Reversão de Perda D= Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/2009) Ativo (Estoque, Imobilizado, Intangível...) - Conta Redutora C= Reversão de Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/2009) Conta de Resultado - Receita INDICADORES DE DESVALORIZAÇÃO A empresa deverá avaliar em cada data de divulgação se existe qualquer indicação de que um Ativo possa estar desvalorizado. Se tal indicação existir, a empresa deverá estimar o valor recuperável do Ativo. Se não existir indicação de desvalorização, não será necessário estimar o valor recuperável. EXEMPLO - LUCRO REAL Balanço Patrimonial em 31.12.2009 ATIVO Ativo Circulante Banco Ativo Não-Circulante Imobilizado Veículos Depreciação Acumulada de Veículos TOTAL PASSIVO 26.000,00 30.000,00 (6.000,00) 50.000,00 Passivo Circulante Passivo Não-Circulante PATRIMÔNIO LÍQUIDO Capital Social Lucros Acumulados TOTAL 40.000,00 10.000,00 50.000,00 RECEITA EM 2010 D= Banco (AC) C= Receita Operacional Bruta (RE) 20.000,00 DEPRECIAÇÃO EM 31.12.2010 = 30.000,00 (x) 20% = 6.000,00 D= Depreciação (RE) C= Depreciação Acumulada de Veículos (IMOB) 6.000,00 BALANÇO PATRIMONIAL e DEMONSTRAÇÃO DO RESULTADO DO EXERCÍCIO antes do Reconhecimento da Perda por Irrecuperabilidade Demonstração do Resultado do Exercício em 31.12.2010 CONTAS Receita Operacional Bruta Depreciação RESULTADO R$ 20.000,00 (6.000,00) 14.000,00 Balanço Patrimonial em 31.12.2010 ATIVO Ativo Circulante Banco Ativo Não-Circulante Imobilizado Veículos Depreciação Acumulada de Veículos TOTAL PASSIVO Passivo Circulante 46.000,00 30.000,00 (12.000,00) 64.000,00 Passivo Não-Circulante PATRIMÔNIO LÍQUIDO Capital Social Lucros Acumulados TOTAL CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional 40.000,00 24.000,00 64.000,00 CÁLCULO DO VALOR IRRECUPERÁVEL DO ATIVO IMOBILIZADO Valor Recuperável do Ativo Imobilizado Veículos = 11.000,00 (conforme relatório) Diferença em relação ao Valor Contábil = 11.000,00 (-) 18.000,00 = Perda de 7.000,00 Valor Irrecuperável em 31.12.2010 = 7.000,00 Reconhecimento Contábil D= Perda por Irrecuperabilidade do Ativo Veículos (Resultado do Exercício) C= Perda por Irrecuperabilidade do Ativo Veículos (Imobilizado) 7.000,00 BALANÇO PATRIMONIAL e DEMONSTRAÇÃO DO RESULTADO DO EXERCÍCIO após o Reconhecimento da Perda por Irrecuperabilidade Demonstração do Resultado do Exercício em 31.12.2010 CONTAS Receita Operacional Bruta Depreciação Perda por Irrecuperabilidade do Ativo Veículos RESULTADO ANTES DA CSLL CSLL RESULTADO ANTES DO IRPJ IRPJ RESULTALDO DESRECONHECIMENTO PARA EFEITOS TRIBUTÁRIOS DRA - CSLL RESULTADO ANTES DA CSLL 7.000,00 (+) Adições Perda por Irrecuperabilidade Ativo Veículos 7.000,00 (-) Exclusões (=) Resultado Ajustado (x) Alíquota da CSLL (=) CSLL DEVIDA 14.000,00 9% 1.260,00 R$ 20.000,00 (6.000,00) (7.000,00) 7.000,00 (1.260,00) 5.740,00 (2.100,00) 3.640,00 LALUR - IRPJ RESULTADO ANTES DO IRJ (+) Adições Perda por Irrecuperabilidade Ativo Veículos CSLL (-) Exclusões (=) Lucro Real (x) Alíquota do IRPJ (=) IRPJ DEVIDO 5.740,00 7.000,00 1.260,00 14.000,00 15% 2.100,00 Balanço Patrimonial em 31.12.2010 ATIVO Ativo Circulante Banco Ativo Não-Circulante Imobilizado Veículos Depreciação Acumulada de Veículos Perda por Irrecuperabilidade Ativo Veículos TOTAL 46.000,00 30.000,00 (12.000,00) (7.000,00) 57.000,00 PASSIVO Passivo Circulante CSLL IRPJ Passivo Não-Circulante PATRIMÔNIO LÍQUIDO Capital Social Lucros Acumulados TOTAL 1.260,00 2.100,00 40.000,00 13.640,00 57.000,00 11) TRIBUTOS SOBRE O LUCRO Obrigatoriedade de Reconhecimento dos Tributos É requerido que a entidade reconheça os efeitos fiscais atuais e futuros de transações e outros eventos que tenham sido reconhecidos nas demonstrações contábeis. Esses valores fiscais reconhecidos compreendem o tributo corrente e o tributo diferido. Tributo diferido é o tributo a ser pago ou recuperável em períodos futuros, geralmente como resultado de a entidade recuperar ou quitar seus ativos e passivos pelos seus valores contábeis correntes, e o efeito fiscal da postergação, para compensação ou débito a resultados em períodos posteriores, de créditos fiscais e prejuízos fiscais não utilizados no período corrente. Princípio geral de reconhecimento A entidade deve reconhecer um ativo ou um passivo diferido pelo tributo recuperável ou devido em períodos futuros como efeito de transações ou eventos passados. Tais tributos surgem das diferenças entre os valores reconhecidos para ativos e passivos no balanço patrimonial e o reconhecimento pelas autoridades fiscais, e a compensação para datas futuras de créditos fiscais e prejuízos fiscais não utilizados. Pelo Reconhecimento dos Tributos Diferidos no Resultado Ativos Fiscais Diferidos (créditos tributários) D= Crédito de CSLL/IRPJ Diferido (Ativo Não-Circulante LP) C= CSLL/IRPJ Diferidos (Conta de Resultado) Receita CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional Passivos Fiscais Diferidos (débitos tributários) D= CSLL/IRPJ Diferidos (Conta de Resultado) Despesa C= Débito de CSLL/IRPJ Diferido (Passivo Não-Circulante LP) ou, Pelo Reconhecimento dos Tributos Diferidos no Patrimônio Líquido D= CSLL/IRPJ Diferidos (conta redutora do Patrimônio Líquido) C= CSLL Diferida (PNC LP) C= IRPJ Diferido (PNC LP) A entidade deverá reconhecer: a) um passivo fiscal diferido para todas as diferenças temporárias para o qual se espera que haja aumento nos lucros tributáveis no futuro; Exemplo: Venda de Imobilizado para recebimento a longo prazo (art.421 RIR/99; IN SRF 390 art.18 §10). - Venda do Prédio por R$ 10.000,00, com recebimento de R$ 3.000,00 à vista e o restante a longo prazo. D - Banco (AC) 3.000,00 D - Títulos a Receber (ANC LP) 7.000,00 C - Outras Receitas (RES) 10.000,00 D - Depreciação Acumulada Prédio (Imobilizado) 1.000,00 C - Outros Custos (RES) 1.000,00 D - Outros Custos (RES) 5.000,00 C - Prédio (Imobilizado) 5.000,00 Lucro na operação: R$ 10.000,00 (–) R$ 4.000,00 = R$ 6.000,00 Percentual de realização 6.000,00 x 100 do ganho de capital na alienação ------------------- = 60% (venda) 10.000,00 Valor que será excluído no LALUR: 7.000,00 x 60% = R$ 4.200,00 Valor que será base de cálculo para o IRPJ Diferido = R$ 4.200,00 Valor do IRPJ Diferido = R$ 4.200,00 (x) 15% = R$ 630,00 D= IRPJ Diferidos (Conta de Resultado) Despesa 630,00 C= Débito de IRPJ Diferido (Passivo Não-Circulante LP) 630,00 b) um ativo fiscal diferido para todas as diferenças temporárias para o qual se espera que haja redução nos lucros tributáveis no futuro; Exemplo: Perda em Operações de Renda Variável - Bolsa Valores (art. 249, X e 250, § único, “e” do RIR/99) Resgate do total da aplicação de Renda Variável: R$ 1.800,00. D - Banco c/c (AC) 1.800,00 D - Despesa Aplicação Financeira Renda Variável (CR) 200,00 C - Aplicação Financeira Renda Variável (AC) 2.000,00 O valor de R$ 200,00 que impactou o Resultado do período deverá ser Adicionado no LALUR e registrado na Parte B, para Exclusão em período posterior. Valor que será adicionado no LALUR: R$ 200,00 Valor que será base de cálculo para o IRPJ Diferido = R$ 200,00 Valor do IRPJ Diferido = R$ 200,00 (x) 15% = R$ 30,00 D= Crédito de IRPJ Diferido (Ativo Não-Circulante LP) 30,00 C= IRPJ Diferidos (Conta de Resultado) Receita 30,00 c) um ativo fiscal diferido para os créditos fiscais e prejuízos fiscais não utilizados e transportados para uma data futura. Exemplo: Prejuízo Fiscal a Compensar e Base de Cálculo Negativa da CSLL (art. 509 a 515 do RIR/99) PARTE A – REGISTRO DOS AJUSTES DO LUCRO LIQUIDO DO EXERCICIO DATA HISTÓRICO ADIÇÕES EXCLUSÕES 31/12/10 Demonstração do Lucro Real R$ R$ 1. RESULTADO ANTES DO IRPJ 5.000,00 2. MAIS ADIÇÕES 3. MENOS EXCLUSOES 15.000,00 4. PREJUÍZO FISCAL 10.000,00 5. MENOS COMPENSAÇÕES DE PREJUÍZOS FISCAIS 6. PREJUÍZO FISCAL (10.000,00) PARTE B – Controle de valores que constituirão ajuste do lucro líquido de exercícios futuros Página: 02 Empresa Modelo LTDA Conta Prejuízo Fiscal a Compensar Data do Histórico Correção Monetária Controle de Valores lançamento Mês Ref Valor a corrigir Coeficiente DÉBITO CRÉDITO SALDO 31/12/2010 Parte “A” folha 3 10.000,00 10.000,00 C CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional O valor de R$ 10.000,00 registrado na Parte B, para compensação em período posterior deverá gerar um ativo fiscal diferido. Valor que será base de cálculo para o IRPJ Diferido = R$ 10.000,00 Valor do IRPJ Diferido = R$ 10.000,00 (x) 15% = R$ 1.500,00 D= Crédito de IRPJ Diferido (Ativo Não-Circulante LP) 1.500,00 C= IRPJ Diferidos (Conta de Resultado) Receita 1.500,00 12) BALANÇO PATRIMONIAL (Seção 4) Estrutura Anterior ATIVO Estrutura Atual ATIVO Ativo Circulante Ativo Realizável a Longo Prazo Ativo Permanente Investimento Imobilizado Diferido Ativo Circulante Ativo Não-Circulante Realizável a Longo Prazo Investimento Imobilizado Intangível *Diferido (transitória) PASSIVO Passivo Circulante Passivo Não-Circulante Exigível a Longo Prazo Resultado Diferido Patrimônio Líquido Capital Social Reservas de Capital *Reserva de Reavaliação (transitória) Ajuste de Avaliação Patrimonial Reservas de Lucros Lucros ou Prejuízos Acumulados PASSIVO Passivo Circulante Passivo Exigível a Longo Prazo Resultado de Exercícios Futuros Patrimônio Líquido Capital Social Reservas de Capital Reserva de Reavaliação Reservas de Lucros Lucros ou Prejuízos Acumulados Demonstrações Comparativas A entidade deverá apresentar um conjunto completo de demonstrações contábeis, com informação comparativa relativa ao período anterior para todas demonstrações contábeis do período corrente, pelo menos anualmente. BALANÇO PATRIMONIAL Contas ... Total ATIVO 2010 ... ... 2011 ... ... Contas ... Total PASSIVO 2010 ... ... 2011 ... ... O conjunto completo de demonstrações contábeis da entidade deverá incluir todas as seguintes demonstrações: a) BP - Balanço Patrimonial ao final do período; b) DRE - Demonstração do Resultado do período de divulgação; c) DRA - Demonstração do Resultado Abrangente do período de divulgação. A Demonstração do Resultado Abrangente poderá ser apresentada em quadro demonstrativo próprio ou dentro das mutações do patrimônio líquido. A demonstração do resultado abrangente, quando apresentada separadamente, começa com o resultado do período e se completa com os itens dos outros resultados abrangentes; Se as únicas alterações no Patrimônio Líquido durante os períodos para os quais as demonstrações contábeis são apresentadas derivarem do resultado, de distribuição de lucro, de correção de erros de períodos anteriores e de mudanças de políticas contábeis, a entidade poderá apresentar uma única Demonstração dos Lucros ou Prejuízos Acumulados no lugar da demonstração do resultado abrangente e da demonstração das mutações do patrimônio líquido. Se a entidade não possui nenhum item de Outro Resultado Abrangente em nenhum dos períodos para os quais as demonstrações contábeis são apresentadas, ela pode apresentar apenas a demonstração do resultado. d) DLPA – Demonstração dos Lucros ou Prejuízos Acumulados e) DMPL - Demonstração das Mutações do Patrimônio Líquido para o período de divulgação; f) DFC - Demonstração dos Fluxos de Caixa para o período de divulgação; g) NE - Notas Explicativas, compreendendo o resumo das políticas contábeis significativas e outras informações. Conjuntos de Demonstrações Contábeis previsíveis conforme situação de cada Entidade 1ª Situação Balanço DRE DRA 2ª Situação Balanço DRE CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional DLPA DMPL DFC Notas Explicativas DLPA DFC Notas Explicativas 13) DEMONSTRAÇÃO DO RESULTADO ABRANGENTE OUTROS RESULTADOS ABRANGENTES (ORA) Ajustes DRE PASSIVO ROB PC Em 2009 não reconheceu Receita ROL PNC D= Clientes LOB C= Receita (-) Despesas Operacionais Patrimônio Líquido Em 2010 reconhece aquela Receita Capital Social Resultado Operacional D= Clientes Reservas de Capital (+-) Outros C= Patrimônio Líquido-Ajuste de Transição CSLL Ajuste de Avaliação Patrimonial Procedimentos na data de transição (35.8) Reservas de Lucros IRPJ Os ajustes resultantes derivam de transações, Participações Lucros ou Prejuízos Acumulados eventos antes da data de transição para esta LUCRO/PREJUÍZO LIQUIDO DO EXERCÍCIO Ajustes Norma. Portanto, a entidade deve reconhecer esses ajustes diretamente em lucros ou prejuízos acumulados (ou, caso determinado por esta Norma, em outro grupo do patrimônio líquido) na data de transição para esta Norma. Demonstração do Resultado Abrangente LUCRO/PREJUÍZO LIQUIDO DO EXERCÍCIO (+) Ajustes (-) .... (=) Resultado Abrangente Portanto: A DRA demonstra as alterações no PL que não transitaram pela DRE. Desta forma, a DRA é uma extensão complementar da DRE. A Demonstração do Resultado Abrangente deverá iniciar com a última linha da DRE e em seqüência deverão constar todos os itens de Outros Resultados Abrangentes, tais como: a) efeitos da correção de erros e mudanças de políticas contábeis que são Ajustes Retrospectivos de períodos anteriores (Seção 10); b) ganhos e perdas provenientes da conversão de demonstrações contábeis de operação no exterior (Seção 30); c) ganhos e perdas atuariais (Seção 28); d) mudanças nos valores justos de instrumentos de hedge (Seção 12); e) parcela dos outros resultados abrangentes de coligadas, controladas e controladas em conjunto, contabilizada pelo método de equivalência patrimonial; únicas alterações no PL DRA Se as durante os períodos derivarem do Resultado, de distribuição de lucro, de correção de erros de períodos anteriores e de mudanças de políticas contábeis, poderá apresentar uma única DLPA no lugar da DRA e da DMPL. Modelo de DRA - Demonstração do Resultado Abrangente DEMONSTRAÇÃO DO RESULTADO ABRANGENTE LUCRO OU PREJUÍZO LÍQUIDO DO EXERCÍCIO 2011 2010 Participação dos Controladores = R$ Participação dos Não-Controladores = R$ (±) AJUSTES (Ajustes Retrospectivos) (+) RESERVAS DE CAPITAL (±) OUTRAS MUTAÇÕES DO PATRIMÔNIO LÍQUIDO (não provenientes dos proprietários) a) ganhos e perdas provenientes da conversão de demonstrações contábeis de operação no exterior (Seção 30); b) ganhos e perdas atuariais (Seção 28); c) mudanças nos valores justos de instrumentos de hedge (Seção 12); d) parcela relativa à equivalência patrimonial dos outros resultados abrangentes de coligadas, controladas e controladas em conjunto; (=) RESULTADO ABRANGENTE Participação dos Controladores = R$ Participação dos Não-Controladores = R$ 14) ESTOQUES (Seção 13) Redução ao Valor Recuperável do Ativo - Estoques A Resolução CFC 1.255 de 2009 exige que a empresa proceda à análise ao final de cada exercício/período contábil, para verificar se alguns estoques necessitam ser reduzidos ao seu valor CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional recuperável, como por exemplo, quando o valor contábil não é totalmente recuperado (isto é, por causa de dano, obsolescência ou preços de venda em declínio). Se um item (ou grupo de itens) de estoques necessita ser reduzido ao valor recuperável, aqueles itens exigem que a entidade avalie o inventário pelo seu preço de venda menos custos para completar a produção e vender, e reconhecer a perda por redução ao valor recuperável. D= Perda por Redução ao Valor Recuperável (Resolução CFC 1.255/09) Conta de Despesa ou Custo C= Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/09) Ativo Circulante – Conta Redutora D= Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/09) Ativo Circulante – Conta Redutora C= Reversão de Redução ao Valor Recuperável Acumulado (Resolução CFC 1.255/09) Conta de Receita EXERCÍCIO COM INVENTÁRIO PERIÓDICO A PARTIR DE 2010 Vamos admitir que na contagem física de determinada espécie de mercadoria ou matéria-prima no dia 31/12/2010, foram encontradas 200 unidades na prateleira, Na última compra desse bem, efetuada antes do encerramento do período de apuração do resultado, foram adquiridas 120 unidades, ao custo unitário de R$ 500,00 cada, e na compra imediatamente anterior foram adquiridas 150 unidades ao custo unitário de R$ 400,00 cada (em ambos os casos, já excluídos os impostos recuperáveis - IPI e/ou ICMS). Neste caso, as 200 unidades inventariadas avaliam-se da seguinte forma: 120 unid.(total última compra) a 500,00 (120 x 500,00)......................................R$ 60.000,00 80 unid. (parte da penúltima compra) a 400,00 (80 x 400,00).............................R$ 32.000,00 200 unidades..................................................................................................R$ 92.000,00 Portanto, a posição patrimonial ficou com a seguinte forma: ATIVO Ativo Circulante ... Estoques Roupas Femininas 92.000,00 ... A empresa efetuou o Teste de Recuperabilidade deste Ativo, para verificar se existe a necessidade de redução ao valor recuperável, utilizando as premissas determinadas pela Seção 27. Foi constatado que a empresa obteria como retorno com a venda deste Estoque menos o custo para essa venda, o valor de R$ 60.000,00. Visto que o valor constante no Ativo é de R$ 92.000,00 percebe-se que a empresa tem uma expectativa de perda na venda deste Estoque de R$ 32.000,00. Portanto, o Valor Irrecuperável deste Estoque, deverá ser reconhecido no Balanço de 31/12/2010. D= Perda por Redução ao Valor Recuperável (Resol. CFC 1.255/09) Despesa 32.000,00 C= Redução ao Valor Recuperável Acumulado (Resol. CFC 1.255/09) Ativo Circulante 32.000,00 Roupas Femininas Após o reconhecimento da perda, a nova posição patrimonial ficou com a seguinte forma: ATIVO Ativo Circulante ... Estoques Roupas Femininas 92.000,00 Redução ao Valor Recuperável Acumulado (32.000,00) ... 15) PROPRIEDADE PARA INVESTIMENTO (Seção 16) Trata da contabilização de investimentos em terrenos ou edificações que estejam de acordo com a definição de propriedade para investimento e de algumas participações imobiliárias por parte de arrendatário de arrendamento mercantil operacional que seja tratado como propriedade para investimento. Apenas a propriedade para investimento, cujo valor justo possa ser avaliado de forma confiável, sem custo ou esforços excessivos e de forma contínua, é contabilizada de acordo com esta pelo valor justo por meio do resultado. Mensuração após o Reconhecimento inicial A propriedade para investimento, cujo valor justo poderá ser avaliado de forma confiável, sem custos ou esforços excessivos, é avaliada pelo valor justo a cada balanço com as alterações no valor justo reconhecidas no resultado. Se a participação em propriedade mantida em arrendamento é classificada como propriedade para investimento, o item contabilizado pelo valor justo é aquele interesse e não o da propriedade subjacente. A CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional entidade contabiliza todas as outras propriedades para investimento como ativo imobilizado usando o método do custo menos depreciação e menos redução ao valor recuperável. Avaliação a Valor Justo D= Propriedades para Investimentos (Ativo Não-Circulante Investimento) Avaliação a Valor Justo C= Valor Justo (conta de resultado) Receita 16) ADOÇÃO INICIAL DA RESOLUÇÃO CFC 1.255 DE 2009 (Seção 35) Aprova a NBC TG 1000 – Contabilidade para Pequenas e Médias Empresas. NORMAS BRASILEIRAS DE CONTABILIDADE NBC T 19.41 - CONTABILIDADE PARA PEQUENAS E MÉDIAS EMPRESAS Seção 35 Adoção Inicial desta Norma Procedimentos para elaboração de demonstrações contábeis na data de transição 35.7 Exceto pelo evidenciado nos itens 35.9 a 35.11, a entidade deve, no seu balanço patrimonial de abertura, sendo essa sua data de transição para esta Norma (isto é, o início do período apresentado mais antigo): (a) reconhecer todos os ativos e passivos cujos reconhecimentos são exigidos por esta Norma; (b) não reconhecer itens como ativos ou passivos se esta Norma não permitir tais reconhecimentos; (c) reclassificar itens que reconheceu, de acordo com seu arcabouço contábil anterior, como certo tipo de ativo, passivo ou componente de patrimônio líquido, mas que seja um tipo distinto de ativo, passivo ou componente de patrimônio líquido de acordo com esta Norma; e (d) aplicar esta Norma na mensuração de todos os ativos e passivos reconhecidos. RECONHECIMENTO NO BALANÇO DE TRANSIÇÃO DE BEM NÃO RECONHECIDO NOS BALANÇOS ANTERIORES PESSOA JURIDICA – LUCRO REAL Balanço Patrimonial em 31.12.2009 ATIVO PASSIVO Ativo Circulante Passivo Circulante Banco 26.000,00 Passivo Não-Circulante Ativo Não-Circulante Imobilizado Veículos Depreciação Acumulada de Veículos TOTAL PATRIMÔNIO LÍQUIDO Capital Social 30.000,00 (6.000,00) 50.000,00 Lucros Acumulados TOTAL 40.000,00 10.000,00 50.000,00 Máquina adquirida em 2008 e não reconhecida nos Balanços anteriores Valor de aquisição: 20.000,00 Reconhecimento Contábil D= Máquinas (Imobilizado) 20.000,00 C= Depreciação Acumulada de Máquinas (Imobilizado) 4.000,00 (taxa de 10% ao ano) C= Lucros Acumulados -Ajuste (PL) 16.000,00 BALANÇO PATRIMONIAL e DEMONSTRAÇÃO DO RESULTADO DO EXERCÍCIO após o Ajuste Demonstração do Resultado do Exercício em 31.12.2010 CONTAS Receita Operacional Bruta Depreciação de Veículos Depreciação de Máquinas RESULTALDO R$ 20.000,00 (6.000,00) (2.000,00) 12.000,00 Balanço Patrimonial em 31.12.2010 ATIVO Ativo Circulante Banco PASSIVO 46.000,00 Ativo Não-Circulante Imobilizado Veículos Depreciação Acumulada de Veículos Passivo Circulante Passivo Não-Circulante PATRIMÔNIO LÍQUIDO 30.000,00 (12.000,00) Capital Social CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional 40.000,00 Máquinas Depreciação Acumulada de Máquinas TOTAL 20.000,00 (6.000,00) 78.000,00 Lucros ou Prejuízos Acumulados TOTAL 38.000,00 78.000,00 LEGISLAÇÃO Lei 11.638, de 28 de dezembro de 2007. Altera e revoga dispositivos da Lei 6.404, de 15 de dezembro de 1976, e da Lei 6.385 de 1976, e estende às sociedades de grande porte disposições relativas à elaboração e divulgação de demonstrações financeiras Lei 11.941, de 27 de maio de 2009 DO REGIME TRIBUTÁRIO DE TRANSIÇÃO Art. 15. Fica instituído o RTT de apuração do lucro real, que trata dos ajustes tributários decorrentes dos novos métodos e critérios contábeis introduzidos pela Lei 11.638 de 2007, e pelos arts. 37 e 38 desta Lei. Resolução CFC 1.255, de 10.12.2009 - DOU de 17.12.2009 Aprova a NBC TG 1.000 (NBC T 19.41) - Contabilidade para Pequenas e Médias Empresas. NBC TG 1000 - CONTABILIDADE PARA PEQUENAS E MÉDIAS EMPRESAS Instrução Normativa RFB 949, de 16.06.2009 Regulamenta o Regime Tributário de Transição (RTT), institui o Controle Fiscal Contábil de Transição (FCONT) e dá outras providências. Art. 1º As pessoas jurídicas sujeitas ao Regime Tributário de Transição (RTT), instituído pela Lei 11.941, de 27 de maio de 2009, devem observar as disposições desta Instrução Normativa. Instrução Normativa RFB 1.139, de 28 de março de 2011 Altera a Instrução Normativa RFB 787/07 (ECD); a Instrução Normativa RFB 949/09 (RTT) e (FCONT); a Instrução Normativa RFB 967/09 (PVAFCONT); a Instrução Normativa RFB 989/09 (e-Lalur). PARECER NORMATIVO 1, DE 29 DE JULHO DE 2011 - DOU de 09.08.2011 As diferenças no cálculo da depreciação de bens do ativo imobilizado decorrentes do disposto no § 3º do art. 183 da Lei 6.404, de 1976, com as alterações introduzidas pela Lei 11.638, de 2007, e pela Lei 11.941, de 2009, não terão efeitos para fins de apuração do lucro real e da base de cálculo da CSLL da pessoa jurídica sujeita ao RTT, devendo ser considerados, para fins tributários, os métodos e critérios contábeis vigentes em 31 de dezembro de 2007. RESOLUÇÃO CFC 1.285 DE 2010 Apêndice – Glossário de Termos das PMEs CONTATO: [email protected] CRC SP - Material exclusivo para uso nas atividades promovidas por este Regional

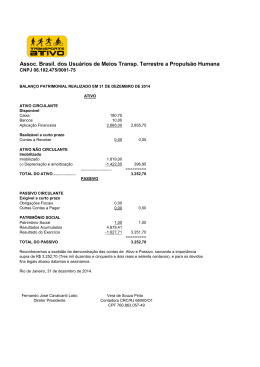

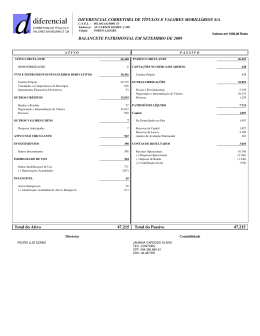

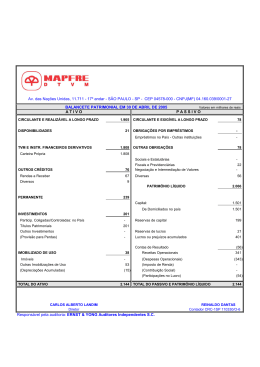

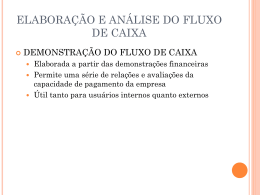

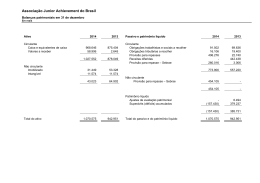

Download