. Opções Reais em Petróleo:

Uma Visão Geral

Seminário na Escola Politécnica, DEI, UFRJ

Rio de Janeiro, 16 de Setembro de 2003

Por: Marco Antonio Guimarães Dias

Petrobras/E&P-Corp/EngP/DPR

Visite o 1o website de opções reais: www.puc-rio.br/marco.ind/

Tópicos do Seminário

Introdução

e visão geral de opções reais em

exploração e produção (E&P) de petróleo

Intuição, modelo clássico, processos estocásticos p/ preços do óleo

Aplicações

no Brasil de opções reais em petróleo

Política de timing do setor petróleo (opções extendíveis)

Programa de pesquisa da Petrobras “PRAVAP-14”

Valoração de Projetos de Desenvolvimento sob Incertezas

Projetos

internos e externos (especialmente PUC-Rio).

Investimento

em informação, opções reais e revelação

Combinação de incertezas técnicas (volume e qualidade da

reserva) e de mercado (preços do petróleo)

Visão Gerencial de Opções Reais (OR)

OR

é uma metodologia moderna para análise econômica

de projetos e decisões de investimento sob incerteza

OR complementa (não substitui) as ferramentas corporativas (ainda)

Difusão corporativa de OR toma tempo e treinamento

Considera

as incertezas e as opções (flexibilidades

gerenciais) relevantes e dá duas respostas:

o valor da oportunidade de investimento (o valor da opção)

a regra de decisão ótima (gatilho)

Pode

ser visto como um problema de otimização:

Maximizar

o VPL (função objetivo típica), sujeito a:

(a) Opções (flexidades gerenciais) relevantes;

(b) Incertezas de mercado (ex.: preço do óleo, demanda);

(c) Incertezas técnicas (ex.: reserva de óleo);

(d) Incerteza nas ações de outros players (competição).

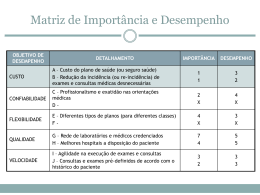

Quando as Opções Reais São Valiosas

Baseado no livro “Opções Reais” de Copeland & Antikarov

Opções reais tem valor quanto maior for a incerteza e a flexibilidade de reação

Baixa

Baixa

Probabilidade de receber nova informação

Incerteza

Alta

Espaço para a

flexibilidade gerencial

Capacidade de reagir

Flexibilidade de

valor moderado

Flexibilidade

de alto valor

Flexibilidade

de valor baixo

Flexibilidade de

valor moderado

Alta

Principais Tipos de Opções

Opção de Espera (de “Timing”)

Aguarda novas informações e aprende.

Espera proativa. Ex.: desenvolvimento inicial.

Opção Seqüencial e de Expansão

Valora o aspecto “estratégico”

Ex.: Poços opcionais podem ser perfurados

Opção de Abandono

Gerentes não são obrigados a seguir um plano

de negócios se ele se tornar não-lucrativo.

O programa de investimento seqüencial (ex.:

delimitação de um campo) pode ser abandonado se a

informação gerada nesse processo for desfavorável.

Processo de Opções Reais Seqüenciais em Petróleo E&P

Probabilidade de sucesso

de óleo/gás = p

Volume Esperado

de Reservas = B

Reserva

Esperada = B’

Bloco (prospecto): Opção de perfurar o pioneiro

Investimento em

Exploração

Campo Não Delimitado: Opção de delimitar

Investimento em

Delimitação

Reservas Não-Desenvolvidas: Opções de

investir em informação adicional e desenvolver

Investimento em

Desenvolvimento

Reservas Desenvolvidas: Opções de expansão

(adicionar poços extras, adensar malha, etc.);

de interromper a produção e de abandonar

Qualidade Econômica da Reserva Desenvolvida

Imagine que você quer comprar 100 milhões de barris de

reservas desenvolvidas. Assuma que o preço de longo-prazo do

petróleo é de 20 US$/bbl.

Quanto você pagaria por barril de reserva desenvolvida?

Isso depende de vários fatores tais como a qualidade permo-porosa da

rocha (produtividade), qualidade dos fluidos (óleo pesado x leve, etc.), país

(regime fiscal, risco político), localização específica da reserva (águas

profundas tem maior custo operacional que as reservas onshore), o capital

in place (velocidade de extração e logo o valor presente da receita depende

do número de poços), etc.

Quanto maior é o valor do barril de reserva em relação ao

barril de óleo (na superfície), maior é a qualidade econômica:

valor de um barril de reserva = v = q . P

Onde q = qualidade econômica da reserva desenvolvida

O valor da reserva desenvolvida é v vezes o tamanho da reserva (B)

Logo, vamos usar a equação para o VPL = V - D = q P B - D

D

= custo de desenvolvimento (investimento ou preço de exercício da opção)

VPL (milhões $)

Qualidade da Reserva e Gráfico do VPL

Equação Linear para o VPL

usando o “Business Model”:

VPL = q P B - D

VPL em função de P

valor da planilha de FC

tangente q = q . B

P ($/bbl)

-D

A qualidade da reserva (q) está relacionada

com a inclinação do gráfico VPL x P

Intuição (1): Opção de Timing e Valor da Jazida

Assuma a equação simples para o VPL de desenvolvimento:

VPL = q B P - D = 0,2 x 500 x 18 – 1850 = - 50 milhões $

Você venderia esse campo de petróleo por US$ 3 milhões?

Suponha o seguinte problema em dois períodos e só dois cenários no

segundo período para o preço do óleo P representando a incerteza.

t=1

E[P+] = 19 VPL+ = + 50 milhões $

50%

t=0

E[P] = 18 $/bbl

VPL(t=0) = - 50 milhões $

50%

E[P-] = 17 VPL- = - 150 milhões $

Gerente racional não irá exercer essa

opção Max (VPL-, 0) = zero

Logo, em t = 1 o VPL do projeto é positivo: (50% x 50) + (50% x 0) = + 25 milhões $

Intuição (2): Opção de Timing e Valor da Espera

Suponha o mesmo caso mas com um VPL um pouco positivo.

O que é melhor: desenvolver agora ou “esperar e ver”?

VPL = q B P - D = 0,2 x 500 x 18 – 1750 = + 50 milhões $

Taxa de Desconto = 10%

t=1

E[P+] = 19 VPL+ = + 150 milhões $

50%

t=0

E[P] = 18 /bbl

VPL(t=0) = + 50 milhões $

50%

E[P-] = 17 VPL- = - 50 milhões $

Gerente racional não irá exercer essa

opção Max (VPL-, 0) = zero

Logo em t = 1, o VPL do projeto é: (50% x 150) + (50% x 0) = + 75 milhões $

O valor presente é: VPLespera(t=0) = 75/1,1 = 68.2 > 50

Logo é melhor “esperar e ver”, exercendo a opção somente no cenário favorável

Intuição (3): Opção Real “Deep-in-the-Money”

Suponha

o mesmo caso mas com um VPL bem maior.

O que é melhor: desenvolver agora ou “esperar e ver”?

VPL = q B P - D = 0,25 x 500 x 18 – 1750 = + 500 milhões $

t=1

Taxa de Desconto = 10%

E[P+] = 19 VPL+ = 625 milhões $

50%

t=0

E[P] = 18 /bbl

VPL(t=0) = 500 milhões $

50%

E[P-] = 17 VPL- = 375 milhões $

Logo, em t = 1 o VPL do projeto é: (50% x 625) + (50% x 375) = 500 milhões $

O valor presente é: VPLesperar(t=0) = 500/1,1 = 454.5 < 500

O exercício imediato é ótimo porque esse projeto está deep-in-the-money (alto VPL)

Para que valor da reserva V* (gatilho) se ficaria indiferente entre esperar e investir?

Modelo Clássico de Opções Reais em Petróleo

Paddock

& Siegel & Smith escreveram uma série de

artigos sobre valoração de reservas offshore nos anos 80

É o modelo mais conhecido para decisões de desenvolver jazidas

Explora a analogia opções financeiras com opções reais

Incerteza em V é modelada com o movimento geométrico Browniano

Opções Financeiras: Black&Scholes-Merton

Valor da Opção Financeira

Opções Reais: Paddock, Siegel & Smith

Valor da Reserva Não-Desenvolvida (Opção Real) (F)

Preço Corrente da Ação

Valor Corrente da Reserva Desenvolvida (V)

Preço de Exercício da Opção

Investimento para Desenvolver a Reserva (D)

Taxa de Dividendo da Ação

Fluxo de Caixa Líquido de Depleção/V (d)

Taxa de Juros Livre de Risco

Taxa de Juros Livre de Risco (r)

Volatilidade da Ação

Volatilidade do Valor da Reserva Desenvolvida (s)

Tempo de Expiração da Opção

Tempo de Expiração dos Direitos de Investir (t)

Equação da Reserva Não-Desenvolvida (F)

Equação

Diferencial Parcial (t, V) para o valor da opção F

0.5 s2 V2 FVV + (r - d) V FV - r F = - Ft

Condições

de Contorno da EDP:

Ação Gerencial É

Inserida no Modelo

Para V = 0, F (0, t) = 0

Para t = T, F (V, T) = max [V - D, 0] = max [VPL, 0]

Para V = V*, F (V*, t) = V* - D

“Contato Suave”, FV (V*, t) = 1

Parâmetros: V =

}

Condições no Ponto em que é

Ótimo o Imediato Investimento

valor da reserva desenvolvida (ex., V = q P B);

D = custo de desenvolvimento; r = taxa de desconto livre de risco;

d = taxa de dividendos para V ; s = volatilidade of V

O Valor dos Direitos (F) de Investir na Jazida

Assuma que V = q B P, podendo usar o gráfico F x V ou F x P

Suponha que o “break-even” (NPV = 0) de desenvolver é US$15/bbl

Curva do Gatilho: A Regra de Decisão Ótima

Analogamente,

pode-se pensar no gatilho V* ou no

gatilho P* (se V é ~ proporcional a P), V* = q B . P*

Estimando os Parâmetros do Modelo

Se V =

k P, então sV = sP e dV = dP (D&P p.178. Por que?)

Geométrico Browniano Neutro ao Risco: dV = (r - dV) V dt + sV V dz

Volatilidade

dos preços do óleo no longo-prazo (~ 20% p.a.)

Para decisões de desenvolvimento, o valor do benefício é ligado

aos preços de longo-prazo, não os (mais voláteis) preços spot

Um proxy de mercado é o contrato de mais longa maturidade do

mercado futuro, que tenha liquidez (Nymex mês 18; Brent mês 12)

Volatilidade = desvio padrão de( Ln Pt - Ln Pt-1 )

Dividend yield (ou convenience yield de longo-prazo) ~ 6% p.a.

Paddock & Siegel & Smith: equação usando fluxos de caixa

Se V = k P, podemos estimar d do mercado futuro de petróleo

Regra

de Pickles & Smith (1993): r = d (no longo-prazo)

“We suggest that option valuations use, initially, the ‘normal’ value of net convenience

yield, which seems to equal approximately the risk-free nominal interest rate”

Brent: Preços Spot x Preço Futuro

Note

que os preços spot (“à vista”) alcançam valores mais

extremos que os preços do mercado futuro

Brent Prices: Spot (Dated) vs. IPE 12 Month

Jul/1996 - Jan/2002

40

Brent Platt's Dated Mid (US$/bbl)

Brent IPE Mth12 Close (US$/bbl)

35

Brent (US$/bbl)

30

25

20

15

10

1/22/2002

10/22/2001

7/22/2001

4/22/2001

1/22/2001

10/22/2000

7/22/2000

4/22/2000

1/22/2000

10/22/1999

7/22/1999

4/22/1999

1/22/1999

10/22/1998

7/22/1998

4/22/1998

1/22/1998

10/22/1997

7/22/1997

4/22/1997

1/22/1997

10/22/1996

5

7/22/1996

Estrutura à Termo

Mercado Futuro Brent

Movimento Geométrico Browniano (MGB)

Um

processo estocástico pode ser visto como um

mapeamento de probabilidades ao longo do tempo.

No caso do MGB, a tendência é um crescimento (ou queda)

exponencial e os preços tem uma distribuição lognormal com

variância crescendo com o horizonte temporal.

Variância cresce com

o horizonte de previsão

Distribuição de

probabilidades

log-normal

tendência

ou drift

(aqui a > 0)

Reversão à Média de Longo Prazo

No

caso do processo de reversão à média, a tendência é o

preço reverter para um nível de equilíbrio do mercado, P,

chamada de média de longo prazo. Analogia: mola.

Nesse caso a variância cresce inicialmente e depois se estabiliza

Gráficos mostram as variâncias em ti @ tj @ tk (estáveis após ti )

Caso P0 < P

Tendência do preço subir

Caso P0 > P

Tendência do preço cair

Alternativas de Processos Estocásticos para Preços do Óleo

Existem vários modelos de processos estocásticos para preços do

óleo na literatura de opções reais. Eu classifico eles em três classes

As propriedades adequadas do Movimento Geométrico Browniano (poucos

parâmetros, homogeneidade) é um grande incentivo prático para seu uso.

Pindyck (1999) escreveu: “é improvável que a premissa do MGB leve

a erros significativos na regra ótima de investimento”

Processo de Jump-Reversão: os Sample Paths

O gráfico mostra 100 caminhos (sample paths) de uma simulação de

Monte Carlo para um processo de reversão com jumps de um óleo

pesado com P = 15 $/bbl. Freqüência de jumps 1 a cada 5 anos.

Jump-Reversion Sample Paths

Preços Nominais do Óleo Brent ou Similar (1970-2003)

Vemos os preços do óleo com saltos (jumps) em ambas direções,

dependendo do tipo de notícia anormal: jumps-up em 1973/4, 1978/9,

1990, 1999, 2002; e jumps-down em 1986, 1991, 1997, e 2001

Jumps-up

Jumps-down

Reversão à Média com Saltos: Dias & Rocha

Nós (Dias & Rocha, 1998/9) adaptamos a idéia de difusão-saltos

de Merton (1976) para o caso de preço de óleo, considerando:

Notícias normais causam só ajustes marginais nos preços do óleo,

modelado com um processo tempo-contínuo de reversão à média

Notícias raras anormais (guerra, surpresas da OPEP, ...) causam

ajustes anormais (saltos) nos preços do óleo, modelados com um

processo de Poisson (jumps-up & jumps-down em tempo-discreto)

Um

processo similar de reversão à média com saltos foi

usado por Dias para remunerar o equity (US$ 200 MM)

do Project Finance de Marlim (oil prices-linked spread)

Ganha-Ganha (maior preço do óleo maior spread, e vice versa)

Contrato foi em dezembro/98 quando o preço do óleo era 10 US$/bbl

A curva

de valor esperado era uma rápida reversão para US$ 20/bbl

Com a possibilidade de saltos, nós colocamos cap e floor no spread

– Essa visão de saltos foi muito importante pois poucos meses depois os preços

do óleo saltaram, dobrando de valor em agosto/99: cap protegeu a Petrobras

Política de Timing para o Setor Petróleo

A abertura

do setor petróleo brasileiro começou em 1997,

quebrando o monopólio da Petrobras. Para o E&P:

Regime fiscal de concessões, com leilão selado de 1o preço

Adotado o conceito de opções extendíveis (dois ou três períodos).

A extensão

do prazo é condicional a um compromisso exploratório

adicional (1-3 poços), estabelecido antes do leilão (bid)

A possibilidade de extensão ocorre também nos EUA (5 + 3 anos,

em algumas áreas do GoM) e na Europa (paper da Kemna, 1993)

Opções com maturidades extendíveis foi estudado por Longstaff

(1990) para aplicações financeiras

O timing da fase exploratória (tempo de expiração para os

direitos de desenvolvimento) foi objeto de um debate público

A agência

(ANP) postou o primeiro projeto para debate em seu website

em fevereiro/98, com 3 + 2 anos, tempo considerado muito curto

Dias

& Rocha escreveram um paper sobre isso apresentado em maio/98.

Opções de Maturidade Extendível:

Caso de Dois Períodos

Período

T E M P O

t = 0 a T1:

1o

Período

T1: 1a

Expiração

T1 a T2:

2o

Período

T2: 2a

Expiração

Opções Disponíveis

[Desenvolver Já] ou [Espere e Veja]

[Desenvolver Já] ou [Estender (paga K)]

ou [Abandonar (Retorna ao Governo)]

[Desenvolver Já] ou [Espere e Veja]

[Desenvolver Já] ou

[Abandonar (Retorna ao Governo)]

Valor da Opção na Primeira Expiração

Na

primeira expiração (t = T1), a firma pode desenvolver o

campo, estender a opção ou abandonar/devolver o bloco

para a ANP/governo

Para o caso base do Movimento Geométrico Browniano:

Debate da Política de Timing do Setor Petróleo

As companhias de petróleo consideraram muito curto o prazo

exploratório de 3 + 2 anos do anteprojeto da ANP

Isso estava abaixo da prática international principalmente para

águas profundas (ex.: EUA/GoM: areas com ou 5 + 3 ou 10 anos)

Durante 1998 e parte de 1999, o Diretor da ANP insistiu nessa

política de prazo curto, mesmo com a reclamação das firmas

As simulações numéricas do nosso paper (Dias & Rocha, 1998)

concluíram que o timing ótimo deveria ser de 8 a 10 anos

Em janeiro de 1999 nós enviamos o nosso paper para o influente

deputado e ex-Ministro Delfim Netto, destacando essa conclusão

Em abril/99 (3 meses antes do 1o bid), Delfim Netto escreveu

um artigo na Folha de São Paulo defendendo um prazo maior

para a política de timing do setor petróleo

Delfim usou as conclusões do nosso paper para suportar a sua visão!

Poucos dias depois, finalmente o diretor da ANP mudou de posição!

Desde o 1o bid a maioria das áreas tem 9 anos. No mínimo uma coincidência!

Alternativas de Política de Timing em Dias & Rocha

A tabela

abaixo mostra a análise de sensibilidade para

diferentes políticas de prazo para o setor petróleo

Valores de opção (F) são proxy para o bônus no leilão

Maior o gatilho (P*), maior o adiamento dos investimentos

Trade-off:

maiores prazos significam mais bônus mas mais espera

Tabela

indica um maior ganho % para o valor da opção

(bônus) do que o % de aumento no gatilho (adiamento)

Logo, é razoável considerar algum valor entre 8-10 anos

PRAVAP-14: Alguns Projetos de Opções Reais

PRAVAP-14 é um programa de pesquisa sistêmico chamado de

Valoração de Projetos de Desenvolvimento sob Incertezas

Eu coordeno esse projeto sistêmico pelo E&P-Corporativo

Apresentaremos alguns projetos de opções reais desenvolvidos:

Revelação Exploratória com foco em bids (pre-PRAVAP-14)

Valor dinâmico da Informação para projetos de desenvolvimentos

Seleção de alternativas mutuamente exclusivas de

desenvolvimento sob incertezas de preços do óleo (com PUC-Rio)

Análise de alternativas de desenvolvimento com opção de expansão,

considerando incertezas técnicas e nos preços do óleo (com a PUC)

Analisamos diferentes processos estocásticos e métodos de solução

Geométrico Browniano, reversão + saltos, diferentes modelos de reversão

Diferenças finitas, Monte Carlo para opções americanas, algoritmos genéticos

Algoritmos genéticos são usados para otimização (evolução de curvas de gatilho)

Eu chamo esse método de opções reais evolucionárias (tenho 2 papers)

Incerteza Técnica e Valor

Incerteza técnica tem correlação zero com a carteira de mercado.

Logo o prêmio de risco incremental é zero

A taxa de desconto é a mesma se o projeto possui incerteza técnica ou não,

uma vez que os acionistas são investidores diversificados

Entretanto, incerteza técnica diminui tanto o valor presente

líquido (VPL) dos projetos como o valor das opções reais

A incerteza técnica quase certamente levará ao exercício da opção errada

de projeto de desenvolvimento (capacidade da planta, no de poços,

localização dos poços, e até padrões de segurança inadequados)

O

projeto sub-ótimo gera ou over-investimento ou sub-investimento quando

comparado com o nível ótimo de investimento que maximiza o VPL ou OR

A incerteza técnica levará ao exercício da opção quando o melhor é não

exercer a opção (“esperar e ver” é melhor para o verdadeiro valor)

A incerteza técnica levará ao não exercício da opção quando o melhor é

exercer a opção (opção deep-in-the-money para o verdadeiro valor)

Logo a incerteza técnica diminui valor devido a decisões subótimas, e não devido à taxa de desconto ou “utilidade do gerente”

Incerteza Técnica: Ameaça e Oportunidade

Incerteza

técnica gera a ameaça de exercício sub-ótimo da

opção desenvolvimento. Mas isso é somente um lado da moeda.

Incerteza técnica cria também uma oportunidade: gera a opção

de investir em informação antes da decisão de desenvolvimento

(a opção de aprendizagem é valiosa)

VPL Esperado

• O valor de aprendizagem será capturado pelo modelo de opções

•Usaremos uma equação D(B) para o investimento ótimo de desenv.

Informação Imperfeita ou Revelação Parcial

Nova

informação reduz a incerteza técnica mas usualmente

alguma incerteza residual permanece (revelação parcial)

Nesse caso nós temos 3 distribuições a posteriori. Para o caso com

cenários contínuos nós temos infinitas distribuições a posteriori!

É muito mais simples trabalhar com a única distribuição de expectativas

condicionais (que será chamada de distribuição de revelações)

Expectativa Condicional na Teoria e na Prática

Vamos responder o questionamento sobre a relevância do conceito

de expectativa condicional para valorar aprendizagem

No último slide nós vimos que é muito mais simples trabalhar com a única

distribuição de expectativa condicional que várias distribuições posteriores

Outra vantagem prática: valor esperado tem um lugar natural em finanças

Firmas usam as expectativas correntes para calcular o VPL ou o resultado do exercício da

opção real. Ex-ante o investimento em informação, a nova expectativa é condicional

O preço dum derivativo é simplesmente uma expectativa de valores futuros (Tavella, 2002)

O conceito de expectativa condicional é também sonoro teoricamente:

Queremos

estimar X observando I, através da função g( I ).

A medida de qualidade dum preditor mais usada é o erro médio quadrático

definido por MSE(g) = E[X - g( I )]2 . A escolha de g* que minimiza a medida de

erro MSE(g) é exatamente a expectativa condicional E[X | I ].

Essa é uma propriedade muito conhecida e usada em econometria

Mesmo na literatura de análise de decisão, é comum trabalhar com

expectativa dentro da equação de maximização (ex., McCardle, 1985)

Mas

em vez de focar nas propriedades das expectativas condicionais, o foco dessa

literatura tem sido de inferência estatística focado na função verosimilhança.

Se

privilegia a análise de dados e não o valor ex-ante dum projeto de obter informação

Revelação de Informação & Distribuição de Revelações

Revelação (definição): processo em direção à verdade

O processo de acumulação de dados sobre um parâmetro técnico X incerto é

um processo de aprendizagem em direção à “verdade” sobre X

Isso

sugere os nomes de revelação de informação e distribuição de revelações

Um conceito similar mas não igual é o “princípio da revelação” usado em

jogos Bayesianos referente à verdade sobre o tipo de um jogador.

Aqui estamos interessados na verdade sobre um parâmetro técnico

Isso significa que se investirmos o suficiente em informação, podemos saber a

verdade a respeito desses parâmetros técnicos (ex.: volume da reserva)

Valorando um projeto de investimento em informação, E[X | I], a

expectativa conditional do parâmetro X, é uma variável aleatória

A distribuição de expectativas condicionais E[X | I] é aqui chamada de

distribuição de revelações, isto é, a distribuição de RX = E[X | I]

A distribuição de revelações tem atraentes propriedades práticas

Usaremos

a distribuição de revelações em simulações de Monte Carlo, a fim

de combinar com outras fontes de incerteza numa abordagem neutra ao risco

A distribuição

de revelações já é uma distribuição neutra ao risco já que a incerteza

técnica não demanda prêmio de risco e assim não requer ajuste adicional ao risco

Incerteza Técnica e Bacias Pouco Exploradas

Seja uma bacia pouco explorada onde várias firmas irão investir em

sísmica e em poços pioneiro ao longo dos próximos anos

Informação pode ser tanto custosa (nosso investimento) e/ou grátis,

advinda do investimento de outras firmas (free-rider)

Investimento

em informação

(sísmica, etc.)

.

t=0

Avaliação

técnica e

econômica

hoje

Investimento em informação

(custoso e free-rider)

t=T

t=1

Possíveis cenários depois

da chegada da informação

durante o primeiro ano do

período exploratório

Distribuição

de Revelações

Possíveis

cenários

depois do

revelation de

informação

durante todo

o período da

exploração

A dinâmica do processo de informação alavanca o valor de opção do bloco

Combinação de Incertezas com Monte Carlo

Considerando

que: (a) existem muitas incertezas nessa bacia

pouco conhecida; e (b) muitas companhias de petróleo irão

perfurar poços naquela área nos próximos 5 anos:

As expectativas em 5 anos quase certamente irão mudar e também o valor do bloco

As distribuições de revelações e a distribuição neutra ao risco do preço do óleo são:

Distribuições de Expectativas

(distribuições de revelações)

Simulação Real x Simulação Neutra ao Risco

Os caminhos simulados do MGB: um real (drift a) e o outro neutro ao

Real Versus

risco (r - d). Na realidade

r - dRisk-Neutral

= a - p, ondeSimulations

p é um prêmio de risco

45

Real Simulation

40

Risk-Neutral Simulation

35

25

20

15

10

5

Time (Years)

6.

0

5.

8

5.

5

5.

3

5.

0

4.

8

4.

5

4.

3

4.

0

3.

8

3.

5

3.

3

3.

0

2.

8

2.

5

2.

3

2.

0

1.

8

1.

5

1.

3

1.

0

0.

8

0.

5

0.

3

0

0.

0

Oil Price ($/bbl)

30

Equação Visual para Opções Reais

Hoje o VME do prospecto é negativo, mas existem 5 anos para a decisão de perfurar o

poço pioneiro e novos cenários serão revelados pela atividade exploratória na bacia.

+

Valoração do Prospecto

(em milhões $)

Valor Tradicional = - 5

=

Valor de Opção (T) = + 12,5

Valor de Opção (@ t=0) = + 7,6

Logo, se oferecerem $3 milhões, recuse!

E&P: Processo de Opções Seqüenciais

Probabilidade de

Sucesso Óleo/Gas = p

Volume de Reservas

Esperada = B

Volume

Revisado = B’

Perfura

o pioneiro? Espera? Estende?

Modelo de Incerteza Técnica é requerido

Fase

appraisal: delimitação de reservas

Deve-se investir em informação adicional?

Reservas Delineadas mas Não-Desenvolvidas

Desenvolver? Aguardar melhores condições?

Estender? Qual a melhor alternativa?

Reservas

Desenvolvidas.

Expandir a produção? Vender a reserva madura?

Parar temporariamente? Abandonar?

Redução de Incerteza e Distribuição de Revelações

Intuitivamente, o objetivo gerencial de um investimento em

informação é reduzir a incerteza técnica (aprendizagem)

Pelo lado do benefício, a qualidade de um projeto de investimento

em informação é relacionado com o poder de revelação do projeto

Uma

alternativa mais cara de investimento em informação pode ser preferível se tiver

maior capacidade de reduzir a incerteza, isto é, maior poder de revelação

Nós precisamos de um modelo simples que quantifique o valor de reduzir a incerteza

Precisamos distinguir os benefícios de projetos mutuamente exclusivos de aprendizagem

Isso será obtido com as atraentes propriedades da distribuição de

revelações que permitirá comparar alternativas com diferentes

poderes de revelação. Apresentaremos as 4 proposições práticas.

Estarão ligados a redução esperada de incerteza com a

dispersão (variância) da distribuição de revelações?

A resposta é sim e duma maneira muito simples! (Proposição 3)

A redução

esperada de variância é igual à variância da distribuição de revelações

Como a volatilidade, a variância da distribuição de revelações alavanca o valor da opção

Propriedades da Distribuição de Revelações

A distribuição de revelações RX (distribuição de expectativas condicionais

à nova informação) tem ao menos 4 propriedades práticas de interesse:

Proposição 1: para o caso de revelação total, a distribuição de revelações RX é

igual a distribuição incondicional (ou distribuição a priori ) de X

Essa

Proposição 2: O valor esperado para a distribuição de revelações é igual ao

valor esperado da distribuição original (ou a priori) do parâmetro X

é a propriedade de RX no limite de um processo de aprendizagem

E[E[X | I ]] = E[RX] = E[X] (conhecido como lei das expectativas iteradas)

Proposição 3: a variância da distribuição de revelações é igual a redução de

variância esperada induzida pela nova informação

| I ]] = Var[RX] = Var[X] - E[Var[X | I ]] = Redução de Variância

Esperada (essa propriedade reporta o poder de revelação de uma alternativa)

Var[E[X

Ou:

Var[RX] = redução percentual esperada da incerteza x Var[X]

Proposição 4: Num processo sequencial de investimento em informação, a

sequencia {RX,1, RX,2, RX,3, …} é um martingale dirigido por eventos

Em

resumo, ex-ante essas variáveis aleatórias tem o mesmo valor esperado

Investimento em Informação e Cenários Revelados

Suponha

o seguinte exemplo estilizado de projeto de

delimitação de um campo para ilustrar as proposições

O poço perfurado na área “a” provou 100 MM bbl (MM = milhões)

Área a: provada

Ba = 100 MM bbl

Área c: possível

50% de chances de

Bc = 100 MM bbl

e 50% de nada ter

a

c

b

Área b: possível

50% de chances de

Bb = 100 MM bbl

e 50% de nada ter

d

Área d: possível

50% de chances de

Bd = 100 MM bbl

e 50% de nada ter

Suponha que existam três alternativas de investimento em informação

com diferentes poderes de revelação: (1) perfurar um poço (na área b);

(2) perfurar dois poços (b + c); (3) perfurar três poços (b + c + d)

Visualização dos Cenários Revelados: Distribuição de Revelações

Alternativa 1

.

t=0

E1(B) = 300

E(B) = 250

(MM boe)

E2(B) = 200

Informação (2 poços)

E1(B) = 350

.

t=0

Alternativa 2

E(B) = 250

(MM boe)

E2(B) = 250

E3(B) = 150

Informação (3 poços)

E1(B) = 400

.

t=0

Alternativa 3

(full revelation) E(B) = 250

(MM boe)

E2(B) = 300

E3(B) = 200

E4(B) = 100

Essa é exatamente a distribuição a priori de B (Prop. 1 OK!)

Todas as distribuições de revelações tem a mesma média (maringale): Prop. 4 OK!

Informação (1 poço)

Distribuições a Posteriori x Distribuição de Revelações

Maior volatilidade, maior valor da opção. Por que investir para reduzir a incerteza?

Por que aprender?

Redução de

incerteza

técnica

Distributições

de expectativas

condicionais

Aumenta a

variância da

distribuição de

revelações

(e, logo, o

valor da opção)

Valor

Valor Dinâmico da Informação

da informação tem sido estudado pela teoria de análise

de decisão. A extensão aqui apresentada usando opções

reais, adota o nome valor dinâmico da informação.

Por que dinâmico? Porque considera a variável “tempo”:

Tempo

de expiração ANP para a Petrobras se comprometer com o PD;

Time to learn: o processo de aprendizagem consome tempo. Tempo de coletar

dados, processá-los, e analizá-los, para obter novo conhecimento técnico;

Processo estocástico em tempo contínuo para as incertezas de mercado (preço

do óleo) interagindo com as expectativas revisadas de parâmetros técnicos

O especialista de reservatórios precisa responder duas questões:

Qual a incerteza total de cada parâmetro técnico relevante? Ou seja,

quais são os parâmetros das distribuições de probabilidades a priori?

Para cada alternativa de investimento em informação, qual é a % de

redução de variância esperada em cada parâmetro técnico?

Isso é o mínimo que se precisa saber ao se propor investir em informação,

incerteza atual e expectativa de redução da mesma investindo em informação

Precisaremos também de uma função otimização de investimento

Equações para o VPL de Desenvolvimento

Vamos ver um exemplo. Quando a opção de desenvolvimento é

exercida, obtém-se o valor presente líquido (VPL) dada pela equação:

VPL = V - D = q P B - D

A combinação de incertezas é feita com a simulação de Monte Carlo

q

= qualidade econômica da reserva, que tem incerteza técnica

(modelada com a distribuição de revelações);

P(t) é a expectativa de longo prazo do preço do óleo, fonte de incerteza de

mercado, modelada com um processo estocástico neutro ao risco;

B = volume da reserva (milhões de barris), que tem incerteza técnica; e

D = investimento de desenvolvimento, funcão do tamanho da reserva B

Depois da revelação de informação, assuma que a escolha da capacidade

ótima é função só do volume de reservas. Essa função otimização é:

D(B) = Custo Fixo + Custo Variável x B

Logo,

o investimento ótimo de desenvolvimento D muda depois da

revelação de informação a respeito do volume de reserva B.

Outra otimização é referente ao timing de investimento (opções reais)

Real x Risk-Neutral Simulation

Simulation paths for the geometric Brownian motion: one using

the real drift (a) and the other risk-neutral drift (r - d).

It is easy to show that the risk-neutral drift r - d = a - p where p is the risk-premium

The simulation equations are:

Real Versus Risk-Neutral Simulations

45

Real Simulation

40

Risk-Neutral Simulation

35

30

25

20

15

10

5

Time (Years)

6.

0

5.

8

5.

5

5.

3

5.

0

4.

8

4.

5

4.

3

4.

0

3.

8

3.

5

3.

3

3.

0

2.

8

2.

5

2.

3

2.

0

1.

8

1.

5

1.

3

1.

0

0.

8

0.

5

0.

3

0

0.

0

Oil Price ($/bbl)

Combinação de Incertezas, VoI e Opções Reais

O investimento DP ótimo se dá quando o valor simulado de V/D alcança o gatilho (V/D)*

VPLDP = V - D(B) = q B P - D(B)

Normalização: V/D = q B P / D(B)

A

B

Valor Presente (t = 0)

F(t = 0) =

= F(t=1) * fator de desconto(t)

Opção F(t = 1) = V - D

Pular para as conclusões?

F(t = 2) = 0

Expirou

Sem Valor

Melhor Alternativa de Investimento em Informação

Dado o conjunto k = {0, 1, 2… K} de alternativas (k = 0 denota

não investir em informação) a melhor, k*, é a que maximiza Wk

Onde Wk

é o valor da opção real incluindo o custo/benefício

do investimento em informação com a alternativa k (custo

de aprender Ck, tempo de aprender tk), dado por:

Onde EQ é a expectativa sob medida neutra ao risco, a qual é

avaliada com a simulação de Monte Carlo, e t* é o tempo

ótimo de exercício (stopping time). Para o caminho i:

Pular para as conclusões?

E&P Process and Options

Oil/Gas Success

Probability = p

Drill

Expected Volume

of Reserves = B

Revised

Volume = B’

the wildcat? Wait? Extend?

Revelation, option-game: waiting incentives

Appraisal phase: delineation of reserves

Technical uncertainty: sequential options

Delineated but Undeveloped Reserves.

Wait and See? Invest in information?

Develop? What is the best alternative?

Developed Reserves.

Expand the production?

Stop Temporally? Abandon?

Selection of Alternatives under Uncertainty

In

the equation for the developed reserve value V = q P B,

the economic quality of reserve (q) gives also an idea of

how fast the reserve volume will produce.

For a given reserve, if we drill more wells the reserve will be

depleted faster, increasing the present value of revenues

number of wells higher q higher V

However, higher number of wells higher development cost D

Higher

For the equation NPV = q P B - D, there is a trade off between q

and D, when selecting the system capacity (number of wells, the

platform process capacity, pipeline diameter, etc.)

For the

alternative “j” with n wells, we get NPVj = qj P B - Dj

Hence, an important investment decision is:

How select the best one from a set of mutually exclusive alternatives?

Or, What is the best intensity of investment for a specific oilfield?

I follow the paper of Dixit (1993), but considering finite-lived options.

The Best Alternative at Expiration (Now or Never)

The chart below presents the “now-or-never” case for three

alternatives. In this case, the NPV rule holds (choose the higher one).

Alternatives: A1(D1, q1); A2(D1, q1); A3(D3, q3), with D1 < D2 < D3 and q1 < q2 < q3

Hence, the best alternative depends on the oil price P. However, P is uncertain!

The Best Alternative Before the Expiration

Imagine that we have t years before the expiration and in

addition the long-run oil prices follow the geometric Brownian

We can calculate the option curves for the three alternatives, drawing

only the upper real option curve (in this case A2), as presented below.

The decision rule is:

If P < P*2 , “wait and see”

Alone, A1 can be even deep-in-the-money,

but wait for A2 is more valuable

If P = P*2 , invest now with A2

Wait

is not more valuable

If P > P*2 , invest now with the higher

NPV alternative (A2 or A3 )

Depending

of P, exercise A2 or A3

How about the decision rule along

the time? (thresholds curve)

Let us see a software from PRAVAP-14

Threshold Curves for Three Alternatives

There

are regions of wait and see and others that the

immediate investment is optimal for each alternative

Investments

D3 > D2 > D1

E&P Process and Options

Oil/Gas Success

Probability = p

Drill

Expected Volume

of Reserves = B

Revised

Volume = B’

the wildcat? Wait? Extend?

Revelation, option-game: waiting incentives

Appraisal phase: delineation of reserves

Technical uncertainty: sequential options

Delineated but Undeveloped Reserves.

Develop? Wait and See? Extend the

option? Invest in additional information?

Developed Reserves.

Expand the production?

Stop Temporally? Abandon?

Option to Expand the Production

Analyzing

a large ultra-deepwater project in Campos

Basin, Brazil, we faced two problems:

Remaining technical uncertainty of reservoirs is still important.

In

this specific case, the best way to solve the uncertainty is not by drilling

additional appraisal wells. It’s better see the initial production profile.

In the preliminary development plan, some wells presented both

reservoir risk and small NPV.

Some

wells with small positive NPV (are not “deep-in-the-money”)

Depending of the information from the initial production, some wells

could be not necessary or could be placed at the wrong location.

Solution:

leave these wells as optional wells

Buy flexibility with an additional investment in the production

system: platform with capacity to expand (free area and load)

It permits a fast and low cost future integration of these wells

The

exercise of the option to drill the additional wells will depend of both

market (oil prices, rig costs) and the production profile response

Modeling the Option to Expand

Define

the quantity of wells “deep-in-the-money” to start

the basic investment in development

Define the maximum number of optional wells

Define the timing (accumulated production) that reservoir

information will be revealed and the revelation distributions

Define for each revealed scenario the marginal production

of each optional well as function of time.

Consider the secondary depletion if we wait after learn about reservoir

Add

market uncertainty (stochastic process for oil prices)

Combine uncertainties using Monte Carlo simulation

Use an optimization method to consider the earlier exercise

of the option to drill the wells, and calculate option value

Monte Carlo for American options is a growing research area

Many Petrobras-PUC projects use Monte Carlo for American options

Secondary Depletion Effect: A Complication

With the main area production, occurs a slow oil migration from

the optional wells areas toward the depleted main area

optional wells

oil migration

(secondary depletion)

petroleum reservoir (top view) and the grid of wells

It is like an additional opportunity cost to delay the exercise of the option to

expand. So, the effect of secondary depletion is like the effect of dividend yield

Oilfield Development with Option to Expand

The

timeline below represents a case analyzed in PUC-Rio

project, with time to build of 3 years and information

revelation with 1 year of accumulated prodution

The

practical “now-or-never” is because many times the

effect of secondary depletion is relevant

The oil migrates from the original area so that the exercise of the

option gradually become less probable (decreasing NPV)

In

addition, distant exercise of the option has small present value

Recall the expenses to embed flexibility occur between t = 0 and t = 3

Conclusões

Os

modelos de opções reais em petróleo trazem uma

metodologia rica para avaliar o investimento ótimo sob

incertezas e valorar as flexibilidades gerenciais

O tradicional fluxo de caixa descontado é muito limitado e

pode induzir a erros sérios em negociações e decisões

Nós

vimos o modelo clássico, trabalhando com a intuição e

com parte da “caixa de ferramentas” das opções reais

Vimos diferentes processos estocásticos e outros modelos

Apresentei

uma idéia geral das pesquisas de opções reais na

Petrobras e na PUC-Rio

Foram mostrados modelos de valor da informação com

simulação combinando incertezas técnicas e de mercado

A metodologia usando distribuições de revelações é prática e dá os

incentivos corretos para o investimento em informação

Muito

obrigado pelo seu tempo!

Anexos

APPENDIX

SUPPORT SLIDES

See more on real options in the first website on real options at:

http://www.puc-rio.br/marco.ind/

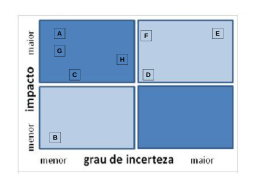

When Real Options Are Valuable?

Flexibility

(real options) value greatest when:

High uncertainty about the future

Very likely to receive relevant new information over time.

Information can be costly (investment in information) or free .

High room for managerial flexibility

Allows

management to respond appropriately to this new information

(eg., better fitted development investment; to expand or to contract the

project; etc.)

Projects with NPV around zero

Flexibility

to change course is more likely to be used and therefore is

more valuable

The next chart, real options value (F) versus the oil price (P),

illustrates this point for the option to wait

“Under these conditions, the difference between real options

analysis and other decision tools is substantial” Tom Copeland

Estimating the Model Parameters

How

to estimate the value of underlying asset V?

Transactions

in the developed reserves market (USA)

v = value of one barrel of developed reserve (stochastic);

V = v B where B is the reserve volume (number of barrels);

v is ~ proportional to petroleum prices P, that is, v = q P ;

For q = 1/3 we have the “one-third rule of thumb”;

Let us call q = economic quality of the developed reserve

– The developed reserve value V is an increasing function of q

Discounted

cash flow estimate of V, that is:

NPV = V - D V = NPV + D

It is possible to work with the entire cash-flows, but we can

simplify this job identifying the main sources of value for V

For fiscal regime of concessions the chart NPV x P is a

straight line, so that we can assume that V is proportional to P

Let us write the value V = q P B or NPV = q P B - D

Geometric Brownian Motion Simulation

The real simulation of a GBM uses the real drift a. The price P

at future time (t + 1), given the current value Pt is given by:

Pt+1 = Pt exp{ (a - 0.5 s2) Dt + s N(0, 1) Dt }

The risk-neutral simulation of a GBM uses the risk-neutral

drift a’ = r - d . Why? Because by supressing a risk-premium

from the real drift a we get r - d. Proof:

But for a derivative F(P) like the real option to develop an oilfiled,

we need the risk-neutral simulation (assume the market is complete)

Total return r = r + p (where p is the risk-premium, given by CAPM)

But total return is also capital gain rate plus dividend yield: r = a + d

Hence, a + d = r + p a - p = r - d

So, we use the risk-neutral equation below to simulate P

Pt+1 = Pt exp{ (r - d - 0.5 s2) Dt + s N(0, 1) Dt }

The Options and Payoffs for Both Periods

Using Mean-Reversion with Jumps

Period

t = 0 to T1:

T I M E

First Period

T1: First

Expiration

T1 to T2:

Second Period

T2: Second

Expiration

Options Charts

Comparing Jump-Reversion with GBM

Jump-reversion points lower thresholds for longer maturity

The threshold discontinuity near of T2 is due the behavior of d, that

can be negative for lower values of P: d = r - h( P - P)

A necessary condition for early exercise of American option is d > 0

Technical Uncertainty and Risk Reduction

Technical

uncertainty decreases when efficient investments

in information are performed (learning process).

Suppose a new basin with large geological uncertainty. It is

reduced by the exploratory investment of the whole industry

The “cone of uncertainty” (Amram & Kulatilaka) can be adapted to

understand the technical uncertainty:

Expected

Value

confidence

interval

Higher

Risk

Current

project

evaluation

(t=0)

Lower

Risk

Lack of Knowledge Trunk of Cone

Risk reduction by the

investment in information

of all firms in the basin

(driver is the investment, not

directly by the passage of time)

Expected

Value

Project

evaluation

with additional

information

(t = T)

Technical Uncertainty and Revelation

The consequence of an investment in information project are:

Risk reduction process (learning) towards the truth (revelation process)

and revision of expectations leading a revision of decisions.

E[V]

lack of knowledge trunk of cone illustrates these issues

confidence interval

The

Current project

value (t=0)

Value with

good revelation

Lack of Knowledge Trunk of Cone

Value with

neutral revelation

Value with

bad revelation

Investment in

Information

Project value

after new information

Oil Drilling Bayesian Game (Dias, 1997)

Oil exploration: with two or few oil companies exploring a

basin, can be important to consider the waiting game of drilling

Two companies X and Y with neighbor tracts and correlated oil

prospects: drilling reveal information

If Y drills and the oilfield is discovered, the success probability for X’s

prospect increases dramatically. If Y drilling gets a dry hole, this information

is also valuable for X.

In this case the effect of the competitor presence is to increase the

value of waiting to invest

Company X tract

Company Y tract

Two Sequential Learning: Schematic Tree

Two sequential investment in information (wells “B” and “C”):

Invest

Well “B”

Invest

Well “C”

Posterior

Scenarios

NPV

{

400

300

350 (with 25% chances)

300

{

300

200

250 (with 50% chances)

100

150 (with 25% chances)

- 200

{

Revelation

Scenarios

200

100

The upper branch means good news, whereas the lower one means bad news

Distribuição de Revelações e os Experts

Esse é um procedimento prático de conseguir do técnico expert os

dados para valorar um investimento em informação, perguntando:

Qual a incerteza total de cada parâmetro técnico relevante? Ou seja,

quais são os parâmetros das distribuições de probabilidades a priori ?

Pela proposição 1, a variância da distribuição a priori é a variância

limite para a distribuição de revelações num processo de aprendizagem

Pela proposição 2, a distribuição de revelações gerada pela nova

informação tem a mesma média da distribuição a priori.

Para cada alternativa de investimento em informação, qual é a

(%) redução de variância esperada em cada parâmetro técnico?

Pela

proposição 3, essa é também variância da distribuição de revelações

Isso é o mínimo que se precisa saber ao propor investir em informação

Now considere again the simple equation NPV = V - D = q B P - D

We’ll combine technical uncertainties on q and B with oil price (P) uncertainty

After an information revelation, assume that the optimal capacity choice is

function only of the reserve volume: D(B) = Fixed Cost + Variable Cost x B

The capacity constrain makes E[q B] < E[q] E[B] . The factor g corrects it.

Real Options Evaluation by Simulation + Threshold Curve

Before the information revelation, V/D changes due the oil prices P (recall

= qPB and NPV = V – D). With revelation on q and B, the value V jumps.

V

A

B

Present Value (t = 0)

F(t = 0) =

= F(t=5.5) * exp (- r*t)

Option F(t = 5.5) = V - D

F(t = 8) = 0

Expires Worthless

Visual FAQ’s on Real Options: 9

Is

possible real options theory to recommend

investment in a negative NPV project?

Answer:

yes, mainly sequential options with

investment revealing new informations

Example: exploratory oil prospect (Dias 1997)

Suppose

a “now or never” option to drill a wildcat

Static NPV is negative and traditional theory recommends to

give up the rights on the tract

Real options will recommend to start the sequential investment,

and depending of the information revealed, go ahead (exercise

more options) or stop

Sequential Options (Dias, 1997)

“Compact Decision-Tree”

Note: in million US$

( Developed Reserves Value )

( Appraisal Investment: 3 wells )

( Development Investment )

( Wildcat

Investment )

EMV = - 15 + [20% x (400 - 50 - 300)]

EMV = - 5 MM$

Traditional method, looking only expected values, undervaluate

the prospect (EMV = - 5 MM US$):

There are sequential options, not sequential obligations;

There are uncertainties, not a single scenario.

Sequential Options and Uncertainty

Suppose that each appraisal

well reveal 2 scenarios (good

and bad news)

development option will not be

exercised by rational managers

option to continue the

appraisal phase will not be

exercised by rational managers

Option to Abandon the Project

Assume it is a “now or

never” option

If we get continuous bad

news, is better to stop

investment

Sequential options turns

the EMV to a positive

value

The EMV gain is

3.25 - (- 5) = $ 8.25 being:

$ 2.25 stopping development

$6

stopping appraisal

$ 8.25 total EMV gain

(Values in millions)

Economic Quality of the Developed Reserve

Imagine

that you want to buy 100 million barrels of developed

oil reserves. Suppose a long run oil price is 20 US$/bbl.

How much you shall pay for the barrel of developed reserve?

One

reserve in the same country, water depth, oil quality,

OPEX, etc., is more valuable than other if is possible to extract

faster (higher productivity index, higher quantity of wells)

A reserve

located in a country with lower fiscal charge and

lower risk, is more valuable (eg., USA x Angola)

As higher is the percentual value for the reserve barrel in

relation to the barrel oil price (on the surface), higher is the

economic quality: value of one barrel of reserve = v = q . P

Where q = economic quality of the developed reserve

The value of the developed reserve is v times the reserve size (B)

Mean-Reversion + Jumps for Oil Prices

Adopted

in the Marlim Project Finance (equity

modeling) a mean-reverting process with jumps:

where:

(the probability of jumps)

The

jump size/direction

are random: f ~ 2N

In case of jump-up, prices

are expected to double

OBS: E(f)up = ln2 = 0.6931

In case of jump-down, prices

are expected to halve

OBS: ln(½) = - ln2 = - 0.6931

(jump size)

Equation for Mean-Reversion + Jumps

The

interpretation of the jump-reversion equation is:

continuous (diffusion) process

variation of the

stochastic variable

for time interval dt

discrete

process

(jumps)

uncertainty from

the continuous-time

process (reversion)

mean-reversion drift:

positive drift if P < P

negative drift if P > P

uncertainty from

the discrete-time

process (jumps)

Example in E&P with the Options Lens

In

a negotiation, important mistakes can be done if we

don´t consider the relevant options

Consider two

marginal oilfields, with 100 million bbl, both

non-developed and both with NPV = - 3 millions in the

current market conditions

The oilfield A has a time to expiration for the rights of only 6

months, while for the oilfield B this time is of 3 years

Cia

X offers US 1 million for the rights of each oilfield.

Do you accept the offer?

With the static NPV, these fields have no value and even

worse, we cannot see differences between these two fields

It is intuitive that these rights have value due the uncertainty and the

option to wait for better conditions. Today the NPV is negative, but

there are probabilities for the NPV become positive in the future

In addition, the field B is more valuable (higher option) than the field A

Baixar