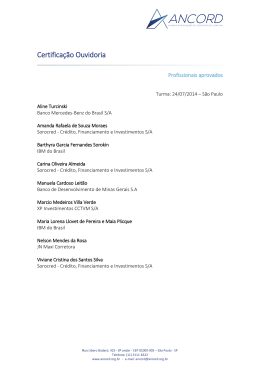

Ano 04 – Nº 20 Março/Abril de 2014 Carlos Souza Barros Novos desafios e caminhos para as Corretoras Há quatro anos enfrentando dificuldades e prejuízos por conta da redução do interesse dos investidores por ações, as corretoras de valores buscam se reinventar, procurando diversificar as atividades para além do segmento de renda variável e, ao mesmo tempo, mudando suas estruturas e formas de atuação no mercado, afirma Carlos Souza Barros, presidente da Ancord. Dois momentos marcam a ascensão e queda do mercado de ações na história recente do Brasil. De Janeiro de 2002 a Dezembro de 2007, o Ibovespa teve excelente performance, passando de 14 mil para 64 mil pontos, novas empresas abriram capital, os famosos IPO’s. E o Mercado de Capitais foi atingindo maior importância atraindo novos investidores. Emissões primárias de ações, as aberturas de capital, alcançaram R$ 39,8 bilhões em 2007 – aumento de 139,8% diante do ano anterior. “O Mercado de Capitais passou a ser uma importante fonte de financiamento das empresas brasileiras” declarou Raymundo Magliano Filho, presidente da Bovespa a época. Além de fonte de financiamento, o Mercado de Capitais tem sido um fator determinante de sucesso para o desenvolvimento do País e uma alternativa ao financiamento via BNDES. As corretoras de valores montaram grandes estruturas para atender o crescente número de investidores, locais e internacionais. Foi o momento de importante crescimento e inovação. Aqui vale destacar que os corretores brasileiros são bastante criativos, houve o florescimento do home broker, que deu amplitude de acesso e capilaridade. Criamos o pregão estendido para que os clientes pudes- sem operar após as 18,00 horas, lembra Souza Barros. Nesse período as corretoras de valores apresentaram excelentes resultados. Outro momento teve início no final do 1º semestre de 2008 com a crise internacional, a partir do subprime dos EUA, ecoando em todas as economias, com grande guinada no valor das empresas listadas, machucando o investidor. De 2010 até 2013, com o mercado sofrendo bastante “andando de lado”, tivemos uma desaceleração do segmento de varejo. Mesmo com a campanha de captação de 5 milhões de CPFs, com o Pelé de “garoto propaganda”, não conseguimos reverter o desinteresse do investidor com o mercado de ações. Diversificação – Para se fortalecer, as corretoras de valores com resultados ainda muito atrelados ao Ibovespa, começaram a diversificar a oferta de produtos. Passaram a oferecer renda fixa – LCI, LCA, CDBs, distribuição de cotas de fundos pré-selecionados, mercado de títulos públicos voltados ao varejo, como o Tesouro Direto. Hoje, entre os 10 maiores vendedores de títulos públicos pelo sistema do Tesouro Direto, 3 são corretoras independentes. Das 75 instituições que oferecem Tesouro Direto, 57 são corretoras, representando 67% do mercado. “Também nos destacamos na colocação e oferta de Debentures de infraestrutura – último lançamento foi da Vale. Temos certeza que o berço de um mercado secundário de renda fixa será montado por corretoras” diz Souza Barros. Um avanço nesse sentido foi a parceria entre a Ancord, a ABBC, que reúne os bancos de médio porte, e a Cetip, para montar a plataforma que centraliza as ➠ Ano 04 – Nº 20 – Março/Abril de 2014 ➠ ofertas de CDBs e Letras de Câmbio dos 2 bancos e financeiras em um só sistema que dá visibilidade e transparência às taxas e facilita as vendas para os clientes. Sobre o projeto de criar duas categorias de corretoras, as PN – Participantes de Negociação, e as PNP – Participantes de Negociação Plena, que fariam a liquidação das operações junto à Bolsa, Carlos Souza Barros diz que as conversas continuam com a Bolsa e os reguladores. “Não é muito diferente do que já existe, as PN são as antigas distribuidoras de valores, ou DTVM’s, e as PNP são as Corretoras”. Para reduzir os custos, algumas corretoras têm buscado terceirizar a parte de conexão com a BVMF, usando a estrutura tecnológica de outras instituições para realizar operações para seus clientes na Bolsa. São as chamadas “operações por conta e ordem”, processo que permite a corretora focar a sua atuação e reduzir os custos com tecnologia. “É um conceito amplamente utilizado por instituições financeiras, dentro e fora do Brasil, onde grandes bancos comerciais, que não possuem corretoras, através do “por conta e ordem” tenham acesso ao ambiente de negociação”. Regulação – Quanto à regulação, Souza Barros entende que há uma sobreposição de auditoria e fiscalização dos reguladores e autorreguladores com diversas entidades tratando o mesmo assunto. O custo pode subir 2 a 3 vezes com equipes e tempo dedicado. “Nesse sentido, temos trabalhado junto a estas entidades, BSM, Anbima e Cetip – sobre o peso da regulação vis-à-vis as necessidades e agentes envolvidos. Muitas vezes essas entidades são autorreguladoras de temas muito próximos. Trabalhamos para que reconheçam as atividades uns dos outros, até para que as instituições não precisem estar em constante processo de auditoria/fiscalização. De certa forma é um trabalho muito em linha com o Simplifica BACEN”, afirma. Câmbio – Para conseguir que as corretoras de câmbio possam ter conta em moeda-estrangeira em bancos internacionais no Exterior, Souza Barros diz que a Ancord esta trabalhando com a Abracam junto ao Banco Central do Brasil, para que o limite por operação de US$ 100.000,00 passe a ser de US$ 200 mil a US$ 250 mil dólares. A contratação dessas operações com um corretor autorizado. permite aos clientes obterem taxas mais competitivas, tarifas menores, maior agilidade e controle no processamento de suas operações. Também conversamos com o BC e a Receita Federal solicitando a revisão da medida que instituiu IOF de 6,38% sobre as cargas de moedas estrangeiras em cartões pré-pago, também conhecidos como cartões de débito. Ao passar a tributar em 6,38% – acabou prejudicando o mercado, criou maior risco para o viajante, que passa a transitar com grandes valores no bolso e sem a segurança do cartão. Para os corretores o custo com transporte e custódia de valores aumentou. Este novo IOF fez o volume de operações cair mais de 80%. Autônomos – No caso dos Agentes Autônomos de Investimento, desde que a CVM delegou à Ancord a autorregulação da atividade, foi montada toda uma estrutura e um departamento de autorregulação e supervisão, inclusive com a participação da categoria no Conselho de Administração. “Temos vaga para dois Agentes Autônomos de Investimento no Conselho de Administração da Ancord no espírito de melhor governança e integração” diz Carlos Souza Barros. A entidade faz o credenciamento dos profissionais, provas, registro, além de cursos de educação continuada para termos sempre profissionais capacitados para atender os clientes da melhor forma, criando especialistas em investimento. “Nessa capacitação está a ênfase no cuidado em oferecer aos clientes, investimentos que se encaixem em seu perfil, o chamado “suitability”. O Agente Autonomo de Investimento é um profissional de grande valor para o mercado. Sua atividade permite aumento da capilaridade das corretoras, e com isso inclusão dos investidores no Mercado de Capitais. Eles, atuando de forma correta, auxiliam os brasileiros a escolherem as melhores opções de investimentos, comparando diversos produtos. “Os Agente Autônomos de Investimento são representantes das Corretoras, e muito bem vindos para os Mercados Financeiro e de Capitais do Brasil” completa o presidente da Ancord. Ano 04 – Nº 20 – Março/Abril de 2014 Conselho de Administração da Ancord Após a realização da Assembleia Geral Ordinária e da reunião do Conselho de Administração da Ancord, ocorridas em 31 de Março de 2014, a composição do referido Conselho ficou constituído da seguinte forma: Presidente Carlos Alberto Botelho de Souza Barros ¡ Corretora Souza Barros CT S/A Vice-Presidente Caio Weil Villares ¡ Concórdia S/A CVMCC Conselheiros de Administração – Efetivos Alfredo Neves Penteado Moraes ¡ Distribuidora Intercap TVM S/A André Luiz de Santos Freitas ¡ Credit Suisse Hedging Griffo CV S/A Anibal César Jesus dos Santos ¡ Bradesco S/A CTVM Carlos Alberto H. F. Maggioli Filho ¡ Itaú CV S/A Carlos Arnaldo Borges de Souza ¡ Planner CV S/A Ede Antonio Gasperin ¡ Corretora Geral VC Ltda Joaquim da Silva Ferreira ¡ Futura Comm. CM Ltda Manoel Felix Cintra Neto ¡ Guide Investimentos S/A CV Marcelo Maisonnave de Oliveira ¡ XP Investimentos CCTVM S/A Rubens Vieira Martins Futuro ¡ Agente Autônomo de Investimento Conselheiros de Administração – Suplentes Augusto Afonso Teixeira de Freitas ¡ Ativa S/A CTVC Fabio Feola ¡ CM Capital Markets CCTVM Ltda Marcos Azer Maluf ¡ Um Investimentos S/A CTVM Norberto Lanzara Giangrande Júnior ¡ Octo CTVM S/A Roberto Llopis Lee Clear CTVM S/A Diretor Superintendente José David Martins Júnior Peso das empresas na carteira de ações A primeira prévia do Ibovespa para a carteira que valerá de Maio a Agosto/2014 consolida o avanço do setor financeiro sobre o principal índice da Bovespa. De acordo com a lista, Itaú PN é a ação que lidera o indicador e supera as blue chips Vale PNA e Petrobras PN. Na prévia, a lista de blue chips é a seguinte: Itaú PN (com 9,410% de peso no índice), Petrobras PN (7,288%), Bradesco PN (7,246%), Vale PNA (6,083%) e AmBev ON (5,560%). Estrategistas dizem que boa parte dessas mudanças, foi causada pela alteração de metodologia do Ibovespa, e que dá mais espaço para valor de mercado, ponderado pela liquidez dos papéis. A nova regra passa a valer na íntegra pela primeira vez nesta carteira de Maio. A ponderação do índice passará a ser realizada pelo valor de mercado das ações em circulação “free float” com um “cap” – limite de duas vezes. 3 Ano 04 – Nº 20 – Março/Abril de 2014 Sindcor e questões fiscais O Sindcor – Sindicato das Corretoras de Valores e Câmbio do Estado de São Paulo, encomendou estudos a uma equipe de renomados advogados tributaristas, visando disponibilizar pareceres aos associados nas questões fiscais e tributárias junto a Secretaria da Receita Federal do Brasil, relativos a integração das ações da Bovespa Holding S/A pela Nova Bolsa S/A. Segundo Paulino Botelho de Abreu Sampaio, presidente do Sindicato, a entidade passou a ter essa maior interação com as corretoras de valores e de câmbio, por força da desmutualização das Bolsas. “Por tudo que o sindicato vem avaliando, a expectativa de êxito na defesa das autuações da Receita são significativas. Para cuidar da questão, o Sindcor criou um Grupo de Trabalho formado por Paulino Botelho de Abreu Sampaio, Carlos Arnaldo Borges de Souza, Carlos Alberto Souza Barros, Eduardo Lobo Fonseca, Nelson Spinelli, Norberto Lanzara Giangrande Júnior e Roberto Lombardi de Barros, apoiado pelos Comitês Jurídico e Técnico”. Dentre seus principais objetivos, o Sindcor representa as associadas perante as autoridades e órgãos governamentais, atua na negociação salarial da categoria, celebra contratos coletivos de trabalho, e mantem serviços de assistência jurídica/trabalhista. Nova estrutura de atendimento e relacionamento com Corretoras e mercado 4 Com o objetivo de fortalecer o relacionamento com todos os participantes de seu sistema, proporcionando mais qualidade no atendimento e buscando mais agilidade no desenvolvimento de novos produtos e serviços, a B M&F B OVESPA promoveu alterações em sua estrutura organizacional. A Bolsa passa a contar com duas diretorias dedicadas exclusivamente a melhorar o atendimento e o relacionamento com clientes, além de preservar a atuação das diretorias atualmente responsáveis junto aos corretores e vendors e com empresas e estruturadores de ofertas. As Diretorias Comercial e de Desenvolvimento de Mercado e a de Empresas e de Relações Internacionais respondem para a Diretoria Executiva de Produtos e Relações com Investidores, liderada por Eduardo Guardia. A Diretoria de Relacionamento com Distribuidores continua a responder para a Diretoria Executiva de Operações, Clearing e Depositária, liderada por Cícero Augusto Vieira Neto. Paralelamente, para tornar mais eficiente o processo de desenvolvimento de novos produtos e serviços, foi constituída a Diretoria de Engenharia de Produtos e Serviços, cuja principal responsabilidade será, em conjunto com as demais áreas da Bolsa, a estruturação de novos produtos e serviços e respectiva implantação final. Ela será liderada por André Demarco, que deixará a área de Operações que passará para a responsabilidade de Mário Palhares, subordinada à Diretoria Executiva de Operações, Clearing e Depositária. Os responsáveis pelo relacionamento com o público externo são: Fábio Dutra – Diretoria Comercial e de Desenvolvimento de Mercado – Bancos, Seguradoras, Investidores Internacionais e Empresas do Agronegócio; Júlio Ziegelmann – Gestores de Recursos, Fundações, Fundos de Pensão e Tesourarias de Empresas; Cristiana Pereira – desenvolvimento de Empresas listadas e estruturadores de ofertas; Luiz Felipe Paiva – Relacionamento com Distribuidores – Corretoras, Distribuidoras, Agentes Autónomos de Investimento e Vendors que distribuem o sinal de market data da Bolsa; Lucy Pamboukdjian – Relações Internacionais Organismos Multilaterais, Federações, Bolsas e Reguladores Internacionais. Ano 04 – Nº 20 – Março/Abril de 2014 Sindcor – Diretoria e Conselho Fiscal O Sindcor – Sindicato das Corretoras de Valores e Câmbio do Estado de São Paulo comunicou que após a realização da Assembléia Geral Ordinária e da reunião de Diretoria, ocorridas em 31 de março de 2014, a composição da Diretoria e do Conselho Fiscal, ficou constituída da seguinte forma: Diretoria Presidente Paulino Botelho de Abreu Sampaio Coinvalores CCVM Ltda. Suplentes Raymundo Magliano Neto Magliano S/A CCVM Diretor Secretário Carlos Arnaldo Borges de Souza Planner CV S/A Roberto Lombardi de Barros Interfloat HZ CCTVM Ltda. Diretor Tesoureiro Carlos Alberto Botelho de Souza Barros Corretora Souza Barros CT S/A Eduardo Teixeira Ribeiro Fator S/A CV Conselho Fiscal Efetivos Henrique Freihofer Molinari Homero Amaral Júnior Norberto Lanzara Giangrande Júnior Suplentes Eduardo Lobo Fonseca Odilson Lírio Moré Rubens dos Reis Andrade Bancos médios avançam em sua estratégia de distribuição Os bancos pequenos e médios avançam numa estratégia de distribuição e de redução de custos, segundo Manoel Felix Cintra Neto, presidente da ABBC – Associação Brasileira de Bancos. “Cumprimos praticamente as mesmas exigências regulatórias dos grandes bancos, com uma estrutura e conjunto de ativos menores, onde os custos fixos tem grande peso, além do gargalo de captação. A ideia é compartilhar tudo o que for possível. Começamos com a área de compliance e queremos avançar para a de ouvidoria, publicidade, e outros serviços”. Na distribuição de produtos de renda fixa, depois que o FGC aumentou o limite de garantia de R$ 70 mil para R$ 250 mil, a quantidade de pessoas-físicas que compram CDBs dos bancos médios cresceu 20 vezes. Os investidores mais sofisticados estão adquirindo esses papéis porque pagam juros maiores. Manoel Cintra acredita que a plataforma Cetip Trader Captação deve dar um novo impulso para a venda de certificados de depósitos bancários, o mais importante instrumento de renda fixa para captação de recursos dos bancos através das corretoras. “O compartilhamento vai baratear os custos de distribuição para os bancos e as corretoras vão levar os CDBs a investidores pessoas-físicas, ajudando a pulverizar a captação e reduzir assim a dependência de grandes investidores institucionais”. “Mas nem tudo está resolvido; outra frente que vamos atacar é a da tributação das Letras Financeiras, que ainda é muito elevada”. 5 Ano 04 – Nº 20 – Março/Abril de 2014 BNDES lança pacote de R$ 3 bilhões para Mercado de Capitais O BNDES anunciou dia 15 de abril, um programa de incentivo à compra de ações de empresas de menor porte que abrirem seu capital. O programa, de R$ 3 bilhões, inclui R$ 2 bilhões em incentivos aos fundos de participações, ou private equity, que investem em companhias de menor porte e R$ 1 bilhão para investimento direto em ações dessas empresas nos próximos cinco anos no segmento Bovespa Mais, da BM&FBOVESPA. Clearing Integrada - alteração do cronograma de migração Após entendimentos mantidos com o Banco Central do Brasil e a Comissão de Valores Mobiliários, a BM&FBOVESPA informou alterações promovidas no cronograma de migração da Clearing de Derivativos para a nova Clearing. Foram motivadas pelos seguintes fatores: a) necessidade de prazo adicional para finalização dos testes de certificação por participantes; b) incorporação de sugestões recebidas dos participan- tes no que diz respeito às atividades a serem desenvolvidas durante o período de produção paralela; c) necessidade de compatibilização do cronograma geral do projeto corn o cronograma dos testes de homologação a serem desenvolvidos pelo Banco Central do Brasil. A implantação ainda em produção da nova Clearing BM&FBOVESPA está prevista para 09 de Junho de 2014, mas sujeita à aprovação dos órgãos reguladores. Corretoras ampliam o leque de produtos para investidores 6 São muitas as corretoras que têm diversificado o modelo de atuação para poder atuar num mercado cada vez mais desafiador, de elevada concorrência e margens apertadas. Além do investimento em tecnologia para oferecer produtos via Internet e ampliar o acesso da pessoa-física, elas têm colocado na prateleira um número maior de ativos de Renda Fixa à disposição dos clientes, já que o desempenho das ações nos últimos anos tem desestimulado a demanda por esse mercado. Por isso oferecem grande variedade de papéis como CDBs – Certificados de Depósitos Bancários; LCI – Letra de Crédito Imobiliário; LCA – Letra de Crédito do Agronegócio; LC – Letra de Cambio; LF – Letra Financeira; LH – Letra Hipotecária; CRI – Certificado de Recebível Imobiliário; CRA – Certificado de Recebíveis do Agronegócio; Debêntures; e títulos públicos federais – Prefixados: LTN – Letras do Tesouro Nacional; NTN – Notas do Tesouro Nacional; – Pós-fixados: LFT – Letras Financeiras do Tesouro, NTN – Notas do Tesouro Nacional. Nove corretoras contam com plataformas de fundos, entre elas, a XP Investimento, Ativa, Um Investimentos, CGD Securities, Mirae, Guide e Planner; outras como Gradual e Spinelli estão em processo de implantação. Ano 04 – Nº 20 – Março/Abril de 2014 Caio Weil Villares O sistema de distribuição e o ambiente regulatório “Nos últimos anos, a indústria de intermediação no Brasil tem vivido uma contínua deterioração de resultados, aumento de concentração de volumes e uma estagnação da base de clientes. Há uma conjunção ampla de fatores macro e micro que têm afetado o modelo de negócios das corretoras no Brasil e no mundo, mas, sem duvida, os nossos desafios no mercado local são comparativamente muito maiores do que os dos nossos pares lá fora.” diz Caio Weil Villares, vice-presidente da Ancord. “Ainda temos um mercado de escala reduzida e muito abaixo do nosso potencial principalmente quando verificamos a participação do segmento de pessoa-física”. Desconsiderando os obstáculos macro tradicionais ao desenvolvimento do setor de intermediação no Brasil, como o alto custo de oportunidade para investimentos de risco (risk free rate), estudos recentes de uma renomada consultoria, mostram caminhos que já estão sendo trilhados por algumas corretoras como a diversificação de atividades/receitas e/ou especialização em um determinado nicho de atuação. Estes mesmos estudos também apontam à necessidade de uma substancial evolução do modelo de distribuição e principalmente, a racionalização sob todos os aspectos do ambiente regulatório atual. “Na minha avaliação, sem uma evolução relevante nestes dois temas mais complexos, a simples adoção de novas estratégias de negócio ou mesmo o compartilhamento de custos vão acabar tendo um efeito limitado e pouco duradouro para as corretoras. Um estudo sobre a estrutura de classificação das corretoras PN – Participante de Negociação e PNP – Participante de Negociação Pleno realizado pela PwC, de certa forma confirma esta impressão de que a solução estratégica pode ser apenas paliativa. Em uma simulação onde 10 corretoras se juntam, o conjunto passaria de um prejuízo substancial para um pequeno lucro, mas ainda longe de remunerar o capital adequadamente (cerca de 2/3 da remuneração do CDI). Caio Villares afirma que, mesmo tratando-se de uma simulação e considerando apenas as receitas de intermediação sem um componente relevante de crescimento, a sinergia de 10 corretoras deveria produzir um efeito muito mais substancial e definitivo, uma vez que o conjunto teria um Market share expressivo – top 10 tanto em BM&F quanto em Bovespa. Infelizmente, nas condições atuais de mercado, a atratividade do modelo PN/PNP depende de um projeto muito mais ousado, amplo e extremamente complexo que passaria pela busca de uma maior simplificação da estrutura de custos, redução das exigências regulatórias e até, enquadramento de PNs no regime de lucro presumido. “Vejo que o atual momento é delicado, mas ao mesmo tempo, propicio para um maior envolvimento das associadas – corretoras, distribuidoras e Agentes Autônomos de Investimento – e conselheiros da Ancord em torno da defesa dos interesses da classe. Na minha percepção, os temas que merecem mais atenção e foco estão na elaboração de sugestões e propostas para a melhoria do ambiente regulatório – principalmente com relação à supervisão da BSM e do autorregulador BVMF – e, sobre o modelo de distribuição dos Agentes Autônomos de Investimento”. Editor: Antonio Tofaneto – Programação Visual: J.T.Ribeiro Coordenação Editorial e Gráfica: Tofapress Communications Fone: (0xx11) 5585-3550 – E-mail: [email protected] 7 Ano 04 – Nº 20 – Março/Abril de 2014 CDBs na Cetip começa em Abril A plataforma de negociação de Certificados de Depósitos Bancários – CDBs emitidos por bancos de médio porte na Cetip, lançada em Fevereiro/2014, será entregue ao mercado em Abril. A informação foi dada pelo presidente da instituição, Gilson Finkelsztain. “O desenvolvimento, feito em conjunto com a ABBC teve aceitação de quase todos os bancos”. A oferta dos papéis na plataforma vai permitir às corretoras de valores terem acesso a taxas e volumes rapidamente, para oferecerem a seus clientes no varejo. “A Cetip Trader Captação é um dos maiores lançamentos da empresa neste ano, e estão ainda em desenvolvimento novos produtos no segmento de financiamentos de veículos, e também esperamos autorização do Banco Central para registrar derivativos de balcão e fazer empréstimos de títulos”. Recompra de ações Até o ano passado, das 51 empresas que pretendiam adquirir suas próprias ações, apenas oito fizeram recompras integrais dos papéis; outras 25 efetuaram a operação parcialmente. Do total, 14 das que tinham programas a se encerrar, estão novamente com a opção de comprar ações neste ano. No primeiro trimestre/2014, o número de programas de recompras de ações anunciados pelas empresas alcançou 21. O total é o maior para o período desde o auge da crise financeira em 2008, quando foram anunciados 27 programas. Ao todo existem 71 programas de recompras em curso. Segundo instrução da CVM – Comissão de Valores Mobiliários, as companhias têm prazo máximo de 365 dias para implementar seus programas. As empresas podem recomprar até 10% de cada classe de ações em circulação no mercado. Pelas regras da CVM, devem divulgar em nota explicativa às demons- trações financeiras e no formulário de informações trimestrais a quantidade de ações adquiridas ou alienadas no curso do exercício. A avaliação de analistas é que os programas não tendem a apresentar efeito prático sobre os preços dos papéis, mas há alguns casos que chamam atenção: 1º) a de aumentar a expectativa de lucro por ação; 2º) a companhia está sinalizando para o mercado que vai ter uma boa performance operacional; 3º) está vinculada à simples indicação de que as ações estão subvalorizadas. Em síntese, a recompra indica que, mesmo em casos de pouca expressividade do programa, costuma haver um efeito “psicológico” dos anúncios sobre os investidores, dada a sinalização de que a própria empresa considera o preço de seu papel atrativo e demonstra confiança em seu futuro ao ter a intenção de recomprar suas próprias ações. ANCORD – Associação Nacional das Corretoras e Distribuidoras de Títulos e Valores Mobiliários, Câmbio e Mercadorias ANCORD Rua Libero Badaró, 425 – 8º andar – CEP 01009-905 Telefone: (0xx11) 3111-6322 www.ancord.org.br – e-mail: [email protected]

Download