TEORIA E PRÁTICA CAMBIAL CURSO DE COMERCIO EXTERIOR PROFESSOR>: CARLOS GOMES FREIRE NOVAES EMAIL - [email protected] MERCADO DE CÂMBIO BRASILEIRO E REGULAMENTO DE CÂMBIO DE EXPORTAÇÃO E IMPORTAÇÃO Prof: CARLOS GOMES FREIRE NOVAES APRESENTAÇÃO DO PROFESSOR: Experiência Profissional Atual BANCO CENTRAL DO BRASIL 3 meses na área de Prevenção à Lavagem de Dinheiro (DECIC/GTSP2/COMON-04) 5 anos na área de Câmbio de Exportação (DECIC/GTSP2/COMEX) Email: [email protected] APRESENTAÇÃO DO PROFESSOR: EXPERIÊNCIA ACADÊMICA: Professor da NEWTON PAIVA - FACISA • Curso de Comércio Exterior • Professor da IEC -instituto de Educação Continuada • Curso de Negocios Internacionais (PUC) APRESENTAÇÃO DO PROFESSOR: FORMAÇÃO ACADÊMICA: GRADUAÇÃO: ADMINISTRAÇÃO DE EMPRESAS Una _ Belo horizonte - Minas Gerais PÓS-GRADUAÇÃO: Gestão Financeira -m Negócios e Finanças Internacionais Una - Belo Horizonte - Minas Gerais INTRODUÇÃO AO MERCARDO DE CAMBIO -Curso Forçado das Moedas Curso forçado de uma moeda é a obrigação de sua utilização e aceitação em determinado território, normalmente, sendo estabelecido pela ordem jurídica interna de cada País, ou seja, pelo Estado, em virtude de sua Soberania Nacional. No comércio internacional não vigora a lei do curso forçado das moedas, pois os vendedores podem ou não aceitar a moeda do país dos compradores. CONVERSIBILIDADE DAS MOEDAS As mercadorias negociadas no mercado de câmbio são as moedas estrangeiras de diversos países. Estas diferentes moedas, quanto à sua livre aceitação e negociação são divididas em: Conversíveis Inconversíveis CONVERSIBILIDADE DAS MOEDAS Consideramos conversíveis as moedas dos países, cujas estabilidades econômicas e credibilidade na condução de suas políticas econômicas, monetárias e fiscais, são reconhecidas pelos agentes econômicos/financeiros de todo mundo, fazendo com que elas sejam livremente aceitas como meio de troca e reserva de valor. Inconversíveis, portanto, são aquelas moedas que não têm essas características de livre aceitação e negociação. CONVERSIBILIDADE DAS MOEDAS Hoje em dia encontramos 10 moedas conversíveis, quais são: DKK - COROA DINAMARQUESA NOK – COROA NORUEGUESA SEK – COROA SUECA AUD – DÓLAR AUSTRALIANO CAD – DÓLAR CANADENSE USD – DÓLAR AMERICANO CHF – FRANCO SUÍÇO JPY – IENE JAPONÊS GBP – LIBRA ESTERLINA EUR – EURO CONCEITO DE CÂMBIO Câmbio é toda operação em que há troca de moeda nacional por moeda estrangeira ou vice-versa. Ex1: Um exportador recebe dólares de seu importador e para obter os Reais correspondentes, precisa vendê-los a um banco autorizado a operar em câmbio, pelo Banco Central. Ex2: Um importador precisa transformar seus Reais em dólares, para remetê-los ao seu fornecedor no exterior, para tanto, precisa comprá-los de um banco autorizado a operar em câmbio, pelo Banco Central. CONCEITO DE MERCADO DE CÂMBIO Mercado de câmbio é o ambiente abstrato onde se realizam as negociações de moedas estrangeiras entre os agentes autorizados ou credenciados pelo Banco Central do Brasil (bancos, corretoras, distribuidoras, agências de turismo e meios de hospedagem) e entre estes e seus clientes. A necessidade do mercado de câmbio decorre, fundamentalmente, da internacionalidade do comércio e da livre movimentação global de capitais, em confronto com a nacionalidade das moedas. Se houvesse apenas uma moeda no mundo, não existiriam os complexos problemas cambiais. FUNÇÕES DO MERCADO DE CÂMBIO Viabilizar a transferência de recursos entre os agentes econômicos/financeiros, dos diversos países. Fornecer crédito para transações de negócios internacionais. Minimizar exposição aos riscos de flutuação das Taxas de Câmbio ( Hedge ). TAXA DE CÂMBIO Taxa de câmbio é o preço de uma moeda estrangeira medido em unidades ou frações (centavos) da moeda nacional (Reais). A moeda estrangeira mais negociada é o dólar dos Estados Unidos, fazendo com que a cotação mais comumente utilizada seja a dessa moeda. A taxa de câmbio reflete, assim, o custo de uma moeda em relação à outra, dividindo-se em taxa de venda e taxa de compra, pensando sempre do ponto de vista das instituições financeiras. TAXA DE CÂMBIO REGIME DE CÂMBIO FLUTUANTE ( Flutuação Suja ) Atualmente as Taxas de Câmbio são livremente pactuadas entre as partes, embora exista a previsão de penalidades para operações que se situem em patamares destoantes daqueles praticados pelo mercado no dia, e que possam configurar evasão cambial, sonegação fiscal ou qualquer dano ao patrimônio público. PTAX 800 É uma taxa divulgada diariamente pelo Banco Central, por volta das 17:30hs, cuja intenção é refletir a média da taxa de câmbio negociada ao longo do dia. PTAX = Taxa média, ponderada pelos volumes, das operações interbancárias de câmbio, com liquidação em D+2, obtida após expurgo de uma parcela dessas operações ( cujo volume não é superior a 5% do volume negociado no dia ). O expurgo serve para eliminar possíveis “outliers”, ou seja, operações fechadas a taxas discrepantes das praticadas no mercado. TAXA DE CÂMBIO A oferta e procura de moedas estrangeiras poderão representar o movimento normal das transações realizadas com o exterior (exportações, importações, pagamento ou recebimento de juros, lucros, dividendos, etc...), como também poderão ser resultantes de manobras especulativas por parte de grupos interessados em auferir lucros com as elevações e quedas bruscas das taxas cambiais. PARIDADE ENTRE MOEDAS Paridade é o preço de uma unidade de moeda estrangeira medido em unidades ou frações de outra moeda estrangeira. Para entendermos os valores das paridades das moedas estrangeiras, precisamos conhecer os conceitos de Moedas “tipo A” e “tipo B”. TIPOS DE MOEDAS MOEDA TIPO A – Moeda cuja taxa de câmbio, se apresenta, na relação de quantas unidades de moeda nacional são necessárias para adquirir US$ 1,00 ( Hum dólar americano ). EX: US$ 1,00 = R$ 2,20 US$ 1,00 = CHF 1,31 US$ 1,00 = JPY 119,00 US$ 1,00 = DKK 6,32 MOEDA TIPO B - Moeda cuja taxa de câmbio, se apresenta, na relação de quantas unidades de dólares americanos são necessários para adquirir uma unidade de moeda nacional. EX: EUR 1,00 = US$ 1,18 AUD 1,00 = US$ 0,73 GBP 1,00 = US$ 1,72 TIPOS DE MOEDAS A grande maioria das moedas do mundo são “Tipo A”, e apenas algumas são “Tipo B”, dentre elas, as mais importantes são: Euro, Libra Esterlina e Dólar Australiano. SISBACEN/DECIC-DENIS TAXAS DE CAMBIO E DE MERCADO 28/11/2005 15:01 TRANSACAO PTAX800 CONSULTA A TAXAS DE CAMBIO VTAX5101 ----------------- BOLETIM - 3243 - 28/11/2005 - 15:00 - INTERMEDIARIO COTACOES DIVULGADAS POR BACEN/COMPU, EM 28/11/2005, 'AS 15:00 HORAS MOEDA PARIDADES COTACOES EM REAL -----------------------------------------------------------------COMPRA VENDA COMPRA VENDA 055-DKK 6,31600 6,31900 0,349106 0,349588 065-NOK 6,69020 6,69520 0,329490 0,330035 070-SEK 8,01140 8,02140 0,275014 0,275607 150-AUD* 0,737400 0,737800 1,62670 1,62906 165-CAD 1,16570 1,16620 1,89161 1,89414 220-USD 1,0000 1,0000 2,20600 2,20800 425-CHF 1,31120 1,31140 1,68217 1,68395 470-JPY 119,240 119,280 0,018494 0,018517 540-GBP* 1,72160 1,72200 3,79785 3,80218 978-EUR* 1,18020 1,18060 2,60352 2,60676 -------------------------------------------------------------- * MOEDA TIPO B MERCADO DE CÂMBIO BRASILEIRO MERCADO DE CÂMBIO BRASILEIRO De acordo com a legislação brasileira, as divisas são monopólio da União, que é representada pelo Banco Central, mas como é impossível a este executar todas as operações de câmbio e prover a liquidez necessária para a economia, ele autoriza e credencia Instituições Financeiras a operar nesse mercado, dita as regras que deverão ser observadas e fiscaliza seu cumprimento. MERCADO DE CÂMBIO BRASILEIRO As operações de câmbio, portanto, não podem ser praticadas livremente, devendo ser conduzidas através de um estabelecimento autorizado/ credenciado a operar em câmbio pelo Banco Central do Brasil. Qualquer compra ou venda de moeda estrangeira realizada sem a participação de uma instituição financeira, é uma operação de câmbio ilegal, conduzida no mercado paralelo, o famoso “black”. MERCADO DE CÂMBIO BRASILEIRO As pessoas físicas e as pessoas jurídicas podem comprar e vender moeda estrangeira ou realizar transferências internacionais em reais, de qualquer natureza, sem limitação de valor, observada a legalidade da transação, tendo como base a fundamentação econômica e as responsabilidades definidas na respectiva documentação Marco legal: principais características Curso forçado da moeda nacional: como regra geral apenas o Real pode ser usado para pagamentos Cobertura cambial: receitas em moeda estrangeira obtidas pelos exportadores devem ingressar no país (Dec 23.258/33) Proibição da compensação privada de câmbio, ou seja, todas as operações devem ser conduzidas de forma individualizada e através de instituições autorizadas pelo Banco Central (Dec 9.025/46 e Lei 4.131./62) Todas as operações de câmbio requerem contrato de câmbio (Lei 4.131/62) Obrigatoriedade de registro de capital estrangeiro (Lei 4.131/62) MERCADO DE CÂMBIO BRASILEIRO Unificação do Mercado de Câmbio de Taxas Livres – MCTL (Comercial) e do Mercado de Câmbio de Taxas Flutuantes – MCTF (Turismo) TIPOS DE OPERAÇÕES DE CÂMBIO Operações comerciais – aquelas relacionadas à exportação ou importação de bens e serviços. Operações financeiras - transferências “do” ou “para” o exterior, sem que haja contrapartida em mercadorias ou serviços. Ex: empréstimos, financiamentos, investimentos, juros, lucros, aluguéis, etc. Operações interbancárias - são operações realizadas entre os bancos, para ajuste na posição de câmbio ou para especulação. Eventualmente os bancos realizam operações com o Banco Central, relativas a leilões de compra ou venda de moedas estrangeiras. TIPOS DE OPERAÇÕES DE CÂMBIO Operações de arbitragem - são operações realizadas entre bancos, que consistem na entrega de moeda estrangeira contra o recebimento de outra moeda estrangeira. Podem ser realizadas com bancos no Brasil ou no exterior, e a equivalência entre as moedas é estabelecida utilizando-se a paridade existente entre elas, no dia da contratação. MERCADO DE CÂMBIO BRASILEIRO PARTICIPANTES DO MERCADO DE CÂMBIO BANCOS - atender às necessidades de seus clientes não financeiros ( mercado primário ) - atuar no mercado secundário de câmbio. MERCADO DE CÂMBIO BRASILEIRO PARTICIPANTES DO MERCADO DE CÂMBIO CORRETORAS - são entidades que intermediam operações de câmbio; - assessoram seus clientes nas operações de câmbio; - atuam no mercado flutuante, basicamente para atender as necessidades do turismo. MERCADO DE CÂMBIO BRASILEIRO PARTICIPANTES DO MERCADO DE CÂMBIO EMPRESAS NÃO-FINANCEIRAS (Originadoras primárias) - exportação; importação; investimentos diretos; empréstimos; royalties; lucros; juros; dividendos; serviços diversos, etc... MERCADO DE CÂMBIO BRASILEIRO PARTICIPANTES DO MERCADO DE CÂMBIO BANCO CENTRAL DO BRASIL - manter o valor da moeda local, no mercado de câmbio, em nível compatível com sua política ( Taxa de Câmbio ) - manter reservar internacionais em nível adequado Pagadores Débito em Conta Corrente / Espécie Recebedores Crédito em Conta / Em espécie Exterior US$ US$ Vendedores de Moeda US$ Agentes Autorizados Bancos, Corretoras, DTVM, Agências de Turismo e Hotéis - Exportadores - Tomador de Empréstimos - Receptor de Investimentos - Transportadores - Doações - Cartões de Crédito - Turistas Estrangeiros (câmbio manual) US$ R$ R$ Corretoras / Intermediação Não é Obrigatória Compradores de Moeda - Importadores - Pagto. Empréstimos - Retorno Investimento - Juros - Cias Transportad. - Cartões de Crédito - Turistas Brasileiros (Câmbio Manual) MERCADO DE CÂMBIO BRASILEIRO FORMALIZAÇÃO DAS OPERAÇÕES DE CÂMBIO • • CONTRATOS DE CÂMBIO BOLETOS – Contratos Simplificados - Operações do antigo mercado Flutuante - Câmbio Simplificado de Exportação (Até US$ 20 mil) - Câmbio Simplificado de Importação (Até US$ 10 mil) CONTRATO DE CÂMBIO O contrato de câmbio é um instrumento particular, bilateral, no qual um vendedor se compromete a entregar certa quantidade de moeda estrangeira, sob determinadas condições ( taxa de câmbio, prazo, forma de entrega, prazo para liquidação, etc. ) a um comprador, recebendo em contrapartida o equivalente em moeda nacional. Ele tem por objeto a compra e venda de moeda estrangeira ( divisas ). CONTRATO DE CÂMBIO TIPOS DE CONTRATOS • • • • • • • • • • 01-Exportação 02-Importação 03-Transferências Financeiras do Exterior 04-Transferências Financeiras para o Exterior 05-Interbancárias/Arbitragens de Compra 06-Interbancárias/Arbitragens de Venda 07-Alterações de Contratos de Compra 08-Alterações de Contratos de Venda 09-Cancelamento de Contrato de Compra 10-Cancelamento de Contrato de Venda CONTRATO DE CÂMBIO Liquidação: É o momento em que as partes cumprem o pactuado no contrato de câmbio, isto é efetuam mediante entrega, recíproca ou não, as moedas objeto de troca, e acertando eventuais juros ou despesas pertinentes à operação. É importante lembrar que nem sempre existe casamento entre moeda nacional e estrangeira na mesma data. CONTRATO DE CÂMBIO PRAZOS PARA LIQUIDAÇÃO DOS CONTRATOS DE CÂMBIO • • Até 2 dias úteis - PRONTAS ( SPOT ) Mais de 2 dias úteis - FUTURAS FORMA DE ENTREGA DA MOEDA ESTRANGEIRA • Espécie e Traveller´s Cheques - CÂMBIO MANUAL • Demais Instrumentos - CÂMBIO SACADO ( Saques; Ordens de Pagamento; Cartas de Crédito, Cheques ) TAXAS DE JUROS INTERNACIONAIS TAXAS DE JUROS INTERNACIONAIS LIBOR - London Interbank Offered Rate É a mais famosa, mais importante, e mais utilizada taxa de juros do mercado internacional, utilizada na grande maioria das operações de empréstimos e financiamentos efetuados em moedas estrangeiras, praticada não somente pelos bancos ingleses, mas também pela quase totalidades dos grandes bancos internacionais, independente de sua nacionalidade. LIBOR SISBACEN DECIC/DENIS TAXAS DE CAMBIO E DE MERCADO 28/11/2005 15:04 TRANSACAO PTAX800 CONSULTA AS TAXAS DE CAMBIO MTAX592A ------------------- TAXAS DE JUROS NO MERCADO INTERNACIONAL ------------------COTACOES DIVULGADAS PELO DEPARTAMENTO DE OPERACOES DAS RESERVAS INTERNACIONAIS (DEPIN/ARIOSTO, EM 28/11/2005, 'AS 11:16 HORAS) DATA DE COTACAO : INFORMATIVO NRO.: 28/11/2005 226 (SEGUNDA FEIRA) TAXAS LIBOR: MOEDA 1 MES 2 MESES 3 MESES 4 MESES 5 MESES 6 MESES 12 MESES --------- --------- --------- --------- --------- --------- --------- -------150-AUD 5,51000 5,55500 5,57250 5,58250 5,59500 5,60750 5,69250 165-CAD 3,20417 3,27000 3,36083 3,45250 3,53583 3,61500 3,84083 220-USD 4,22000 4,34000 4,40625 4,46000 4,52000 4,58000 4,75563 425-CHF 0,84667 0,95000 1,00000 1,06000 1,12000 1,17833 1,44000 470-JPY 0,04563 0,05750 0,06563 0,06688 0,07500 0,08125 0,11438 540-GBP 4,58500 4,60750 4,61563 4,61500 4,61625 4,61563 4,62750 978-EUR 2,33000 2,41600 2,46263 2,50213 2,54625 2,58475 2,74613 ---------------------------------------------------------------------- LIBOR SISBACEN DECIC/DENIS TAXAS DE CAMBIO E DE MERCADO 28/11/2005 15:05 TRANSACAO PTAX800 CONSULTA AS TAXAS DE CAMBIO MTAX592B ------------------- TAXAS DE JUROS NO MERCADO INTERNACIONAL ------------------COTACOES DIVULGADAS PELO DEPARTAMENTO DE OPERACOES DAS RESERVAS INTERNACIONAIS (DEPIN/ARIOSTO, EM 28/11/2005, 'AS 11:16 HORAS) DATA DE COTACAO : INFORMATIVO NRO.: 28/11/2005 226 (SEGUNDA FEIRA) TAXAS DE SWAP: MOEDA 24 MESES 36 MESES 48 MESES 60 MESES --------- --------- --------- --------- --------150-AUD 5,68500 5,73500 5,81000 5,84500 165-CAD 3,91200 3,96800 4,00400 4,05000 220-USD 4,77000 4,79200 4,81500 4,84600 425-CHF 1,78000 1,98000 2,10500 2,20500 470-JPY 0,33200 0,53250 0,71750 0,88200 540-GBP 4,64250 4,66300 4,63900 4,63300 978-EUR 2,92900 3,04000 3,11800 3,19600 TAXAS DE JUROS INTERNACIONAIS PRIME - Prescibed Right to Income and Maximum Equity Taxa de juros cobrada pelos bancos norte-americanos, dos clientes com as melhores avaliações de crédito. Poderia ser considerada então, como a menor taxa de juros praticada pelos bancos norte-americanos, em operações de empréstimo ou financiamento com seus clientes de menor risco. PRIME RATE (FONTE: CITI/NY) PARA 30/11/2005 : 7,00% ao ano. MODALIDADES DE PAGAMENTO INTERNACIONAL MODALIDADES DE PAGAMENTO A escolha da modalidade de pagamento é feita de comum acordo entre o exportador e o importador e vai depender, basicamente, do grau de confiança comercial existente entre as partes, das exigências do país importador e das disponibilidades das linhas de financiamento. As principais modalidades de pagamento utilizadas no comércio internacional são: • Remessa sem Saque (Open Account ) • Cobrança Simples ( Teletransmission Transfer ) • Cobrança Documentária (Sight Draft / Time Draft) • Carta de Crédito (Letter of Credit - L/C) • Recebimento Antecipado (Advanced Payment) Recebimento Antecipado - Advanced Payment O importador remete previamente o valor da transação, após o que, o exportador providencia a exportação da mercadoria e o envio da respectiva documentação. Do ponto de vista cambial, o exportador deve providenciar, obrigatoriamente, o contrato de câmbio, antes do embarque, junto a um banco, pelo qual receberá reais em troca da moeda estrangeira, cuja conversão é definida pela taxa de câmbio vigente no dia. Esta modalidade de pagamento não é muito freqüente, pois coloca o importador na dependência do exportador. CARTA DE CRÉDITO - Letter of Credit A carta de crédito, também conhecida por crédito documentário, é a modalidade de pagamento mais difundida no comércio internacional, pois oferece maiores garantias, tanto para o exportador como para o importador. É um instrumento emitido por um banco (o banco emitente), a pedido de um cliente (o tomador do crédito). De conformidade com instruções deste, o banco compromete-se a efetuar um pagamento a um terceiro (o beneficiário), contra entrega de documentos estipulados, desde que os termos e condições do crédito sejam cumpridos. Por termos e condições do crédito, entende-se a concretização da operação de acordo com o combinado, especialmente no que diz respeito aos seguintes itens: valor do crédito, beneficiário e endereço, prazo de validade para embarque da mercadoria, prazo de validade para negociação do crédito, porto de embarque e de destino, discriminação da mercadoria, quantidades, embalagens, permissão ou não para embarques parciais e para transbordo, conhecimento de embarque, faturas, certificados, etc. Abre a LC Exportador Importador Banco do Importador COBRANÇA DOCUMENTÁRIA - Sight Draft Ao contrário das modalidades anteriores, a cobrança documentária é caracterizada pelo manuseio de documentos pelos bancos. Os bancos intervenientes nesse tipo de operação são meros cobradores internacionais de uma operação de exportação, cuja transação foi fechada diretamente entre o exportador e o importador, não lhes cabendo a responsabilidade quanto ao resultado da cobrança documentária. O exportador embarca a mercadoria e remete os documentos de embarque a um banco, que os remete para outro banco, na praça do importador, para que sejam apresentados para pagamento (cobrança à vista) ou para aceite e posterior pagamento (cobrança a prazo). Para que o importador possa desembaraçar a mercadoria na alfândega, ele necessita ter em mãos os documentos apresentados para cobrança. Portanto, após retirar os documentos do banco, pagando à vista ou aceitando (assina, manifestando concordância) a cambial para posterior pagamento, o importador estará apto a liberar a mercadoria. COBRANÇA SIMPLES – Teletransmission Transfer O exportador embarca as mercadorias para o exterior, remetendo por fax, ao importador, cópia dos documentos; comprovado o embarque, o importador envia o pagamento; após receber o pagamento, o exportador envia ao importador os documentos originais de embarque, para que ele promova o desembaraço da mercadoria na alfândega. Também é uma forma de negociação adequada, quando não existe, por parte do exportador, confiança na honestidade e na capacidade financeira do importador, bem como na estabilidade política do seu país. • isenção ou redução de despesas bancárias. REMESSA SEM SAQUE – Open Account O importador recebe diretamente do exportador os documentos de embarque, sem o saque; promove o desembaraço da mercadoria na alfândega e, posteriormente, providencia a remessa da quantia respectiva diretamente para o exportador. Esta modalidade de pagamento é de alto risco para o exportador, uma vez que, em caso de inadimplência, não há nenhum título de crédito que lhe garanta a possibilidade de protesto e início de ação judicial. No entanto, quando existir confiança entre o comprador e o vendedor, possui algumas vantagens, entre as quais: • agilidade na tramitação de documentos; • isenção ou redução de despesas bancárias. ASPECTOS CAMBIAIS NA EXPORTAÇÃO ASPECTOS CAMBIAIS NA EXPORTAÇÃO O exportador é responsável, junto ao Banco Central do Brasil, pelo recebimento, em moeda estrangeira, do valor exportado, sendo considerado sonegação de cobertura cambial, o seu não recebimento, podendo sujeitar o exportador ao pagamento de multa correspondente, no máximo, ao dobro do valor da operação, conforme disposto no DecretoLei 23.258, de 19.10.1933. ASPECTOS CAMBIAIS NA EXPORTAÇÃO O recebimento do valor em moeda estrangeira decorrente da exportação deve ocorrer mediante crédito do correspondente valor em conta, no exterior, de banco autorizado a operar no mercado de câmbio, no País, ressalvadas as seguintes situações: a) entrega, ao banco, da moeda estrangeira em espécie ou em cheques de viagem, mediante autorização específica do Departamento de Combate a Ilícitos Financeiros e Supervisão de Câmbio e Capitais Internacionais - Decic, do Banco Central; b) utilização de cartão de crédito internacional ou vale postal internacional pelo devedor estrangeiro, nas situações previstas na sistemática de câmbio simplificado de exportação. ASPECTOS CAMBIAIS NA EXPORTAÇÃO São vedadas instruções para pagamento ou crédito no exterior diretamente ao exportador ou a terceiros, de qualquer valor da exportação, exceto nos casos de: a) comissão de agente e parcelas de outra natureza devidas a terceiros, residentes ou domiciliados no exterior, previstas no respectivo registro de exportação constante do Sistema Integrado de Comércio Exterior - Siscomex; b) exportações conduzidas por intermediário no exterior de valor individual até USD 10.000,00 (dez mil dólares dos Estados Unidos) ou seu equivalente em outras moedas, admitindo-se que o pagamento no exterior seja efetuado pelo intermediário, mediante crédito à conta, no exterior, de banco autorizado a operar no mercado de câmbio no País, vedada a compensação de créditos. ASPECTOS CAMBIAIS NA EXPORTAÇÃO As operações de câmbio podem ser contratadas prévia ou posteriormente à data do embarque das mercadorias ou da prestação dos serviços, observado que: a) se contratação prévia: a antecipação máxima admitida é de 360 dias; b) se contratação posterior: o prazo máximo admitido para contratação e liquidação é de 210 dias. Prazos para Contratação de Câmbio As operações de câmbio de exportações podem ser celebradas antes ou depois do embarque das mercadorias. antes depois Embarque 360 dias 360 dias, ou Outras medidas de simplificação Vinculação direta pelo exportador, ou seu preposto, do contrato de câmbio ao Registro de Exportação (hoje só o banco) Permissão para remessa direta de documentos (hoje só banco e não é possível remessa direta sem câmbio contratado) Faculdade para que os bancos possam dispensar a apresentação de documentos para vinculação, que podem ser substituídos por declaração formal do exportador Inclusão das exportações de serviços na regulamentação, permitindo, entre outras coisas, ACCs sobre exportação de serviços Permissão para desconto de cambiais no exterior Possibilidade de pagamentos a terceiros (intermediário no exterior) para exportações de pequeno valor e pela internet Aumento do limite mínimo para início de ação judicial contra devedor no exterior de US$ 30 mil para US$ 50 mil OPERAÇÕES DE CÂMBIO DE EXPORTAÇÃO Câmbio Pronto Recebimento Antecipado / Pré-Recebimento Negociação de Carta de Crédito sem Direito de Regresso Câmbio Simplificado de Exportação Câmbio Futuro ACC ( Adiantamento sobre Contrato de Câmbio ) ACE ( Adiantamento sobre Cambiais Entregues ) Câmbio Travado de Exportação Recebimento Antecipado / Pré-Recebimento DE EXPORTAÇÃO Consideramos Recebimento Antecipado – quando os recursos são adiantados pelo próprio importador. Consideramos Pré-Recebimento – quando os recursos são adiantados por um banqueiro no exterior. Destinado a empresas que desejam financiar, suas exportações na fase pré-embarque, tendo por base uma previsão firme de contratos de venda ao exterior. Recebimento Antecipado / Pré-Recebimento DE EXPORTAÇÃO O recebimento antecipado é definido pela aplicação de recursos em moeda estrangeira na liquidação de contrato de câmbio de exportação anteriormente ao embarque da mercadoria, o qual deverá ocorrer em até 360 dias da data da contratação. Recebimentos antecipados de exportação, com prazo de embarque superior a 360 dias, dependem de autorização prévia do Banco Central do Brasil, por meio da análise e aprovação de um ROF (Registro de Operação Financeira), elaborado pela exportadora, banco ou corretora, conforme RMCCI 3.3.1. A antecipação dos recursos em moeda estrangeira pode ser feita pelo importador ou qualquer pessoa jurídica no exterior, inclusive instituições financeiras. NEGOCIAÇÃO DE CARTA DE CRÉDITO DE EXPORTAÇÃO SEM DIREITO DE REGRESSO Os bancos que operam com câmbio podem celebrar câmbio pronto com as exportadoras, baseado em carta de crédito aberta por banco no exterior, quando as mercadorias já tenham sido embarcadas e toda documentação esteja em boa ordem. O banco está assumindo o risco do banqueiro internacional não honrar o pagamento do valor da carta de crédito. ( Ex: Banco Nacional de Cuba ) Nesses casos o Banco cobra uma comissão por estar assumindo esse risco, que pode ser um percentual do valor da operação ou um valor fixo. Além dessa comissão, o Banco ganha dinheiro no spread entre TV e TC, despesas de edição de contrato, despesa de vinculação de documentos, etc. CÂMBIO SIMPLIFICADO DE EXPORTAÇÃO Podem ser efetuadas em até 210 dias antes e até 210 dias após a prestação de serviços ou o embarque das mercadorias ao exterior, amparadas por Registro de Exportação (RE), Registro de Exportação Simplificado (RES) e Declaração Simplificada de Exportação (DSE). O exportador fica dispensado de apresentar ao banco os documentos comprobatórios da exportação. ACC ( Adiantamento Sobre Contrato de Câmbio ) – Operação de crédito, na qual o Banco comprador da moeda estrangeira, vendida pelo exportador, adianta, total ou parcialmente, o valor em moeda nacional ( Reais ), ao exportador, quando da celebração do contrato de câmbio de exportação ( contrato de câmbio tipo 1 ), anteriormente ao embarque das mercadorias para o exterior. Nessa modalidade de financiamento, tanto o embarque das mercadorias, quanto a realização do pagamento, por parte do importador, são eventos futuros e incertos. Este tipo de financiamento proporciona apoio financeiro, ao exportador, para a produção das mercadorias a serem embarcadas para o exterior, financiamento este que pode ser obtido junto a qualquer Banco autorizado a operar em câmbio, pelo Banco Central do Brasil. ACE ( Adiantamento Sobre Cambiais Entregues ) - Operação de crédito, na qual o Banco comprador da moeda estrangeira, vendida pelo exportador, adianta, total ou parcialmente, o valor em moeda nacional ( Reais ), ao exportador, quando da celebração do contrato de câmbio de exportação ( contrato de câmbio tipo 1 ), posteriormente ao envio das mercadorias para o exterior e contra entrega de documentos comprobatórios do embarque. Dentre esses documentos, temos: conhecimento de transporte internacional; Registro de Exportação ( RE ), devidamente averbado pela Secretaria da Receita Federal ( SRF ); fatura comercial; saque de exportação ( título de crédito ), emitido contra o importador; e outros documentos necessários para embarques de mercadorias específicas, ou para determinada região do planeta, tais como: certificado de origem, certificado de inspeção, apólice de seguro, etc. ACC / ACE O adiantamento sobre contrato de câmbio constitui antecipação parcial ou total por conta do preço em moeda nacional da moeda estrangeira comprada a termo, devendo ter sua concessão pelos bancos e utilização pelos exportadores dirigida para o fim precípuo (principal, essencial) de apoio financeiro à exportação. Contratação 360 dias 210 dias ACC ACE Embarque Liquidação Celebrado o contrato de câmbio, o adiantamento pode ser concedido a qualquer tempo, a critério das partes. CÂMBIO TRAVADO / TRAVA DE CÂMBIO É um produto financeiro que permite as empresas exportadoras que desejam vender moeda estrangeira a termo, proveniente de suas exportações, e que não tenham necessidade de caixa, posicionarem-se em face de diferentes expectativas de mercado. Por sua vez a instituição operadora do câmbio, utilizase de suas linhas externas de pré-financiamento a exportação, vendendo as divisas no mercado de câmbio pronto, para gerar REAIS, constituindo portanto, fonte alternativa de captação de recursos. CÂMBIO TRAVADO / TRAVA DE CÂMBIO Por não creditar os Reais para o exportador, o banco aplicará esses Reais no CDI. Por conta disso, normalmente, paga-se um prêmio ao exportador, equivalente à remuneração do CDI, deduzidos do custo da linha de crédito tomada no exterior. O prêmio na operação para o exportador, quando houver, dependerá do momento de mercado. Empresas com restrição de embarque no Banco Central, são quem mais procuram os bancos para a contratação de câmbio travado. CONTRATOS VENCIDOS Considera-se vencido o contrato de exportação no qual: não houve a entrega dos documentos de embarque até a data prevista para tal fim, no contrato, se a contratação efetuada antes do embarque da mercadoria; não houve a liquidação até o vencimento previsto para tal fim, no contrato, no caso de operação com mercadoria embarcada. O contrato que estiver regularizado, por meio de: nessa situação deve ser PRORROGAÇÃO DE CONTRATO DE CÂMBIO A prorrogação do prazo para entrega dos documentos de embarque, não pode ultrapassar 360 dias data da contratação do câmbio. O pedido de prorrogação deve ser formalizado pelo exportador antes do vencimento do prazo para a entrega dos documentos, informando o motivo que impediu o embarque da mercadoria. Para contrato com mercadoria embarcada, por consenso das partes, o prazo de liquidação pode ser prorrogado até 210 dias, contados do embarque. Prorrogações por prazo superior aos permitidos: 360 dias para entrega de documentos; 210 dias para liquidação, deverão ser objeto de pedido de autorização especial ao Banco Central do Brasil. CANCELAMENTO DE CONTRATO DE CÂMBIO SEM MERCADORIA EMBARCADA O exportador deve pagar ao banco os valores referentes a: - devolução do adiantamento em moeda nacional (ACC); - diferença de taxa de câmbio entre a data da contratação e o do cancelamento; - deságio (juros); - IOF pela descaracterização do ACC; - imposto de Renda sobre os juros remetidos ao banqueiro no exterior que concedeu a linha de crédito ao banco brasileiro; - encargo financeiro (Lei 7.738/89); - demais despesas dia CANCELAMENTO DE CONTRATO DE CÂMBIO COM MERCADORIA EMBARCADA O exportador deve pagar ao banco os valores referentes a: - devolução do adiantamento em moeda nacional (ACC); - diferença de taxa de câmbio entre a data da contratação e o do cancelamento; - deságio (juros); - demais despesas dia CANCELAMENTO DE CONTRATO DE CÂMBIO COM MERCADORIA EMBARCADA Além disso, deve ser atendida uma das seguintes condições: - comprovação de início de ação de cobrança judicial contra o devedor no exterior; - nos casos em que ocorra o retorno ao país da mercadoria exportada, esteja o correspondente desembaraço aduaneiro vinculado ao Registro de Exportação no SISCOMEX; - nos casos de redução de preço embarcada, haja anuência do DECEX. da mercadoria CANCELAMENTO DE CONTRATO DE CÂMBIO COM MERCADORIA EMBARCADA É dispensado o início de ação judicial contra o devedor no exterior quando: - Dívida total do importador inferior a USD 50.000,00; Concordata ou falência do importador (habilitação do crédito); Moratória do país do importador; Parcela não indenizável, de até 15%, do seguro de crédito à exportação. BAIXA DE CONTRATO DE CÂMBIO SEM MERCADORIA EMBARCADA Trata-se de providência unilateral adotada pelo banco comprador da moeda estrangeira, quando o exportador não tem recursos financeiros suficientes para pagar todas as despesas do cancelamento do contrato de câmbio. Previamente à efetivação da baixa de valor igual ou superior a USD 50.000,00, o banco deve protestar o contrato de câmbio. BAIXA DE CONTRATO DE CÂMBIO COM MERCADORIA EMBARCADA Trata-se de providência unilateral adotada pelo banco comprador da moeda estrangeira, quando, além do nãopagamento por parte do importador, o exportador não tem recursos financeiros suficientes para pagar todas as despesas do cancelamento do contrato de câmbio. As baixas de valores iguais ou superiores a USD 50.000,00, somente poderão ser efetivadas após o protesto do contrato de câmbio e comprovação de início de ação de cobrança judicial contra o devedor no exterior. COMISSÃO DE AGENTE • A remeter • Em conta gráfica • Por dedução na fatura comercial FIM

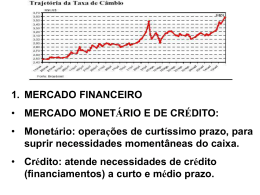

Baixar