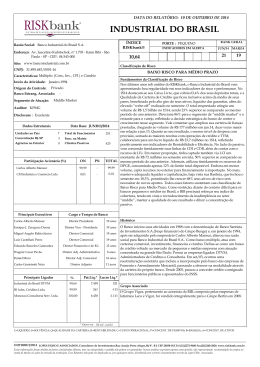

Setembro 2014 Volume 13 | Número 2 Relatório de Estabilidade Financeira Setembro 2014 Volume 13 | Número 2 ISSN 2176-8102 CNPJ 00.038.166/0001-05 Relatório de Estabilidade Financeira Brasília v. 13 nº 2 set. 2014 p. 1-56 Relatório de Estabilidade Financeira Publicação semestral do Banco Central do Brasil (BCB) É permitida a reprodução das matérias, desde que mencionada a fonte: Relatório de Estabilidade Financeira, volume 13, nº 2. Eventuais divergências entre dados e totais ou variações percentuais são provenientes de arredondamentos. Não são citadas as fontes das tabelas e dos gráficos de autoria exclusiva do Banco Central do Brasil. Divisão de Atendimento ao Cidadão Banco Central do Brasil Deati/Diate SBS – Quadra 3 – Bloco B – Edifício-Sede – 2º subsolo 70074-900 Brasília – DF DDG: 0800 9792345 Fax: (61) 3414-2553 Internet: <http://www.bcb.gov.br/?FALECONOSCO> Sumário Prefácio 5 Sumário executivo 6 1 Ambiente macroeconômico e financeiro 7 1.1 Introdução ___________________________________________________________________ 7 1.2 Mercados financeiros internacionais _______________________________________________ 7 1.3 Mercado financeiro nacional ____________________________________________________ 11 2 Sistema bancário 2.1 2.2 2.3 2.4 2.5 2.6 Introdução __________________________________________________________________ Liquidez ____________________________________________________________________ Crédito _____________________________________________________________________ Rentabilidade ________________________________________________________________ Solvência ___________________________________________________________________ Testes de estresse de capital _____________________________________________________ 2.6.1 Análise de cenário – Testes de estresse nas condições macroeconômicas ____________ 2.6.2 Análise de sensibilidade___________________________________________________ 3 Sistema de Pagamentos Brasileiro 15 15 15 17 21 22 24 25 26 31 3.1 Desempenho dos sistemas de transferência de fundos_________________________________ 31 3.2 Desempenho dos sistemas de compensação e de liquidação de títulos, valores mobiliários, derivativos e câmbio __________________________________________ 32 4 Organização do Sistema Financeiro Nacional 4.1 4.2 4.3 4.4 4.5 4.6 Introdução __________________________________________________________________ Instituições bancárias __________________________________________________________ Níveis de concentração no Sistema Financeiro Nacional ______________________________ Instituições não bancárias ______________________________________________________ Participação estrangeira no Sistema Financeiro Nacional ______________________________ Participação de instituições financeiras brasileiras no exterior __________________________ 36 36 36 37 39 39 40 5 Regulação do Sistema Financeiro Nacional 5.1 5.2 5.3 5.4 5.5 5.6 Introdução ________________________________________________________________ Demonstrações consolidadas do conglomerado prudencial_____________________________ Responsabilidade socioambiental das instituições do sistema financeiro __________________ Comitê de auditoria ___________________________________________________________ Letras Financeiras como instrumento de capital _____________________________________ Movimentações em contas de depósito em moeda nacional tituladas por organismos internacionais acreditados pelo Governo brasileiro para operações de captação e financiamento em reais; aperfeiçoamentos na classificação estatística ____________________ 41 41 41 42 43 43 44 Boxes Evolução do Endividamento das Empresas não Financeiras após a Crise Internacional de 2008 ___ 27 Trabalho para discussão que versa sobre estabilidade financeira ____________________________ 45 Apêndice 46 Anexo 51 Prefácio O Relatório de Estabilidade Financeira (REF) é uma publicação semestral do Banco Central do Brasil (BCB) destinada a apresentar, com foco no risco sistêmico, os principais resultados das análises sobre o Sistema Financeiro Nacional (SFN), especialmente com respeito a sua dinâmica recente, às perspectivas e ao grau de resiliência a eventuais choques na economia brasileira ou no próprio sistema. Esta edição concentra-se nos eventos ocorridos no primeiro semestre de 2014. O relatório é constituído por cinco capítulos. No primeiro – Ambiente macroeconômico e financeiro –, é realizada a análise dos principais mercados internacionais e seu reflexo no mercado financeiro nacional. O segundo capítulo – Sistema bancário – apresenta um panorama da exposição a riscos, da rentabilidade e da solvência das instituições e dos conglomerados que compõem o sistema bancário brasileiro. Os testes de estresse de risco de mercado e de crédito e seus reflexos sobre a situação de solvência das instituições estão incluídos nesse capítulo. No terceiro capítulo – Sistema de Pagamentos Brasileiro –, são descritos os resultados da avaliação acerca do funcionamento do Sistema de Pagamentos Brasileiro (SPB) e do desempenho dos sistemas de liquidação, as principais atividades e os avanços ocorridos no período, o comportamento da liquidez intradia e o resultado dos testes de estresse dos sistemas de compensação e de liquidação de títulos e valores mobiliários, de derivativos e de câmbio interbancário. O quarto capítulo – Organização do Sistema Financeiro Nacional – analisa as principais alterações ocorridas no controle acionário de instituições financeiras. O quinto capítulo – Regulação do Sistema Financeiro Nacional – trata das principais normas aprovadas pelo Conselho Monetário Nacional (CMN) e pelo BCB para regular o funcionamento do SFN. Esta edição apresenta, também, boxes tratando da evolução do endividamento das empresas não financeiras após a crise internacional de 2008 e uma seleção de trabalhos para discussão que versam sobre estabilidade financeira. O relatório em PDF está disponível no endereço eletrônico <www.bcb.gov.br/?relestab>. Também está disponível nesse mesmo endereço a base de dados utilizada para a elaboração dos gráficos e tabelas do relatório, além de outros dados de interesse, como a matriz de migração de classificação de crédito e comparativos internacionais dos principais Financial Soundness Indicators (FSIs). Adicionalmente, as séries temporais relacionadas à estabilidade financeira podem ser encontradas em <http:// www4.bcb.gov.br/pec/series/port/aviso.asp>. Setembro 2014 | Relatório de Estabilidade Financeira | 5 Sumário executivo A despeito do crescimento econômico moderado nas principais áreas econômicas, os mercados financeiros se caracterizaram pela diminuição da volatilidade, em especial na segunda metade do primeiro semestre de 2014. Verificou-se abrandamento nas condições de financiamento para as economias emergentes e periféricas da Área do Euro e a melhora generalizada na precificação de seus ativos financeiros, ainda que tenham ocorrido períodos de aumento da volatilidade nos mercados cambiais ao longo do semestre. No Brasil, em maio de 2014, o BCB interrompeu o ciclo de aumento da taxa de juros iniciado em abril de 2013 e, em junho, anunciou a manutenção, com modificações, do programa de leilões de swap cambial e de venda de dólares com compromisso de recompra, com o objetivo de prover proteção cambial aos agentes econômicos e proporcionar liquidez ao mercado de câmbio. Ao final do semestre, os juros domésticos futuros apresentaram trajetória de queda, o mercado bursátil exibiu tendência de alta e, no mercado de câmbio, houve redução da volatilidade da cotação do real frente à moeda norte-americana. Nesse cenário, o sistema bancário brasileiro manteve-se apresentando baixo risco de liquidez e elevada solvência. O risco de liquidez continua baixo, apesar do aumento no período em razão do movimento de alocação de recursos para crédito, principalmente em financiamentos habitacionais, que provoca redução da participação dos ativos líquidos no balanço das instituições e alongamento de prazo nas carteiras de crédito. As provisões para o risco de crédito apresentam-se adequadas a um novo cenário que aponta para leve aumento do risco de crédito, decorrente da elevação das taxas de juros, do provável fim do ciclo de redução da inadimplência e da redução no índice de cobertura. Compõem também esse ambiente o menor ritmo de crescimento do crédito e a manutenção de práticas e de critérios saudáveis na concessão de novas operações de crédito. O retorno sobre o patrimônio líquido (RSPL) do sistema avançou no semestre, impulsionado por ganhos com tesouraria, os quais compensaram a queda na margem líquida de crédito. A solvência do sistema bancário apresentou estabilidade e mantém-se em patamar elevado. Os índices de capitalização permanecem em níveis superiores aos requerimentos regulatórios, o que, associado aos resultados da simulação da plena implementação do arcabouço de Basileia III e da introdução do futuro requerimento de razão de alavancagem, confirma a confortável solvência do sistema bancário. Nas simulações de situações de estresse, o sistema bancário brasileiro apresentou adequada capacidade de suportar efeitos de choques decorrentes de cenários macroeconômicos adversos ou de mudanças abruptas nas taxas de juros, de câmbio ou de inadimplência. O Sistema de Pagamentos Brasileiro (SPB) funcionou de forma eficiente e segura no primeiro semestre de 2014. As análises de backtesting, periodicamente realizadas para os sistemas de compensação e de liquidação de transações com títulos, valores mobiliários, derivativos e moeda estrangeira, nos quais há uma entidade atuando como contraparte central (CPC), apresentaram resultados satisfatórios ao longo do semestre. Nos sistemas de transferência de fundos, a liquidez intradia agregada disponível continuou acima das necessidades das instituições financeiras participantes, o que garante que as liquidações ocorram com tranquilidade, sobretudo no que diz respeito ao Sistema de Transferência de Reservas (STR). Setembro 2014 | Relatório de Estabilidade Financeira | 6 Ambiente macroeconômico e financeiro 1.1 Introdução No ambiente internacional, prevalecem perspectivas de atividade global mais intensa no médio prazo, não obstante o dinamismo aquém do esperado em importantes economias maduras e emergentes no primeiro semestre de 2014. Em contexto de ritmo oscilante de crescimento e de inflação moderada nos Estados Unidos da América (EUA) e de recuperação lenta no Japão e na Europa (com risco de deflação na Área do Euro), fortaleceram-se expectativas de manutenção do ambiente de alta liquidez global. Para tal percepção, contribuíram o gradualismo sinalizado pelo banco central dos EUA (Fed) na execução do tapering1 e a disposição do Banco Central Europeu (BCE)2, do Banco do Japão (BoJ) e de autoridades chinesas em manter e/ou aprofundar suas políticas expansionistas, caso necessário. Nesse cenário, a demanda por ativos financeiros de risco foi impulsionada ao longo do semestre, enquanto indicadores de volatilidade declinaram para patamares historicamente reduzidos. Em consonância com esse quadro, verificaram-se alívio das condições de financiamento para as economias emergentes e periféricas da Área do Euro e a melhora generalizada na precificação de seus ativos financeiros3, ainda que tenham ocorrido períodos de aumento da volatilidade nos mercados cambiais ao longo do semestre. Os índices de mercados acionários de economias 1/ Tapering: redução do volume de compras mensais de ativos pelo Fed iniciada em janeiro de 2014. Trata-se do estágio inicial do processo de normalização da política monetária dos EUA, importante fator para a consolidação da estabilidade financeira global. O Fed sinalizou que pretende encerrar as compras mensais de títulos em outubro de 2014, mantendo, porém, a política monetária acomodatícia por tempo considerável. 2/ Em junho, o Banco Central Europeu (BCE) divulgou conjunto amplo de medidas de política monetária não convencional para impulsionar a concessão de crédito no bloco europeu, com o objetivo de alavancar o crescimento econômico e mitigar os riscos de deflação. 3/ Destaque-se a melhora na classificação de risco soberano da Espanha (Standard & Poor’s), da Grécia (Fitch) e de Portugal (Moody’s), que concluiu o seu programa de assistência financeira internacional. 1 maduras (com recordes históricos de alta) e de economias emergentes também foram beneficiados pela redução das taxas de juros de longo prazo em nível global. 1.2 Mercados financeiros internacionais A despeito do crescimento econômico moderado nas principais áreas econômicas, os mercados financeiros se caracterizaram pela diminuição da volatilidade, em especial na segunda metade do semestre. Entre os fatores que contribuíram para essa redução, estão a maior previsibilidade sobre a gradual retirada dos estímulos monetários nos EUA; a decisão do comitê de política monetária do BCE, que reduziu as taxas anuais das principais operações de refinanciamento, depósito e empréstimo, além de tomar medidas adicionais de aumento da liquidez; e a percepção de diminuição do risco sistêmico e da ocorrência de eventos extremos no sistema financeiro, com o setor bancário de economias maduras reduzindo seu grau de alavancagem e melhorando os níveis e a qualidade de seu capital próprio. Essa conjunção de fatores permitiu a elevação nos preços dos ativos financeiros de maior risco nos mercados acionários e de dívidas, tanto soberanas quanto de empresas de classificação de risco menos favorável. Desde março de 2014, as emissões de títulos soberanos e corporativos de economias emergentes e em desenvolvimento atingiram recordes históricos de alta, evidenciando condições internacionais de financiamento mais favoráveis4. O Institute of International Finance (IIF), no relatório Global Economic Monitor de junho de 2014, avaliou que há tendência de aumento dos fluxos de 4/ Global Economic Prospects – Financial Markets Outlook, Banco Mundial, junho de 2014. Setembro 2014 | Relatório de Estabilidade Financeira | 7 capital para as economias emergentes, principalmente a partir do segundo trimestre do ano. Esse cenário propiciou redução nos rendimentos anuais dos títulos soberanos de economias maduras. No primeiro semestre, os rendimentos anuais dos títulos de 10 anos dos EUA recuaram de 3,03% para 2,53%, e os da Alemanha, de 1,93% para 1,25% (gráfico 1.2.1). de comparação, o dólar depreciou-se frente às moedas do Brasil (6,3%), da Índia (2,6%), da Indonésia (2,4%) e da Turquia (1,4%) (gráfico 1.2.5). Gráfico 1.2.2 – CDS soberanos (5 anos) p.b. 650 520 390 Gráfico 1.2.1 – Rendimento de títulos soberanos (10 anos) % a.a. 260 8,0 130 6,4 0 4,8 Jul 2012 3,2 Set Nov Fev 2013 Abr Alemanha Jul Set França Nov Fev 2014 Abr Espanha Jun Itália 1,6 Fonte: Bloomberg 0,0 Jul 2012 Set Nov EUA Fev 2013 Abr Jul Alemanha Set Nov Itália Fev 2014 Abr Jun Gráfico 1.2.3 – CDS soberanos (5 anos) p.b. Espanha 350 Fonte: Bloomberg 290 Com a redução da aversão ao risco, verificou-se o declínio dos prêmios dos Credit Default Swaps (CDS) de cinco anos (expressos em pontos-base [p.b]) das principais economias da Europa: Itália, de 168 para 95; Espanha, de 157 para 66; França, de 54 para 40; e Alemanha, de 25 para 20 (gráfico 1.2.2). Na mesma base de comparação, os prêmios dos CDS de cinco anos de economias emergentes também declinaram, com destaque para a Turquia, de 245 para 177, e para o Brasil, de 194 para 145 (gráfico 1.2.3). Os prêmios respectivos da África do Sul, do México e do Chile reduziram-se para 177, 67 e 64, de 204, 92 e 80, na ordem. Destaque-se a exceção da Rússia, cujo prêmio de CDS elevou-se para 184, de 167, no início do período, repercutindo a crise na Ucrânia. Adicionalmente, o risco de moratória soberana na Argentina5 provocou elevação dos CDS do país, com contágio limitado sobre a precificação de ativos de renda fixa de outras economias emergentes. 230 170 110 50 Jul 2012 Set Nov Fev 2013 Abr Jul Set Nov Fev 2014 Abr África do Sul Rússia Turquia Brasil México Chile Jun Fonte: Bloomberg Gráfico 1.2.4 – Taxas de câmbio de economias avançadas 2.7.2012 = 100 135 125 115 105 No primeiro semestre de 2014, o dólar dos EUA desvalorizou-se 3,8% frente ao iene e 3,2% frente à libra esterlina, mas apreciou-se 0,4% em relação ao euro, haja vista a perspectiva de aprofundamento da acomodação monetária no bloco europeu (gráfico 1.2.4). Evidenciando o ambiente de menor aversão ao risco, na mesma base 95 85 Jul 2012 Set Nov Fev 2013 Abr Euro/Dólar Jul Set Libra/Dólar Nov Fev 2014 Abr Jun Iene/Dólar Fonte: Bloomberg 5/ Em consequência da decisão da Corte Suprema dos EUA em favor do pagamento integral a grupo de investidores (holdouts) que permanecem em disputa judicial sobre a restruturação da dívida soberana argentina. Setembro 2014 | Relatório de Estabilidade Financeira | 8 Título 7,8 pontos para Gráfico 1.2.7 em – Bolsas de valores Economias emergentes Gráfico 1.2.5 – Taxas de câmbio de economias emergentes versus dólar dos EUA caber no Gráfico. 2.7.2012 = 100 2.7.2012 = 100 165 140 147 128 129 116 111 104 93 92 Jul 2012 Set Nov Fev 2013 Rúpia indonésia Abr Jul Rande Set Nov Real Fev 2014 Abr Jun Lira 80 Jul 2012 Baht Set Nov Fev 2013 Abr Jul Set Nov Fev 2014 Abr África do Sul Brasil Índia Indonésia Tailândia Turquia Fonte: Bloomberg Fonte: Bloomberg Com o aumento do apetite por ativos de risco a partir do fim de fevereiro, as cotações das bolsas de valores de várias economias maduras elevaram-se, atingindo recordes ao longo do primeiro semestre (gráfico 1.2.6). Os índices S&P 500 (EUA) e DAX (Alemanha) valorizaram-se 6,5% e 2,9%, na ordem. O FTSE 100 (Reino Unido) apresentou relativa estabilidade, avançando 0,2% no período. O índice Nikkei (Japão), após valorizar-se 51% em 2013, declinou 6,9%, refletindo os efeitos da valorização do iene frente ao dólar no período. Mercados acionários de importantes economias emergentes também apresentaram ganhos expressivos, favorecidos, especialmente, pelo realinhamento das expectativas referentes às taxas de juros futuras nas economias centrais: Índia (20,2%), África do Sul (10,4%), Tailândia (14,4%), Indonésia (14,1%) e Brasil (3,2%)6 (gráfico 1.2.7). Na China, o mercado acionário recuou 2,3%, no mesmo período. O índice Chicago Board Options Volatility Index (VIX), que afere o sentimento dos investidores a partir da volatilidade implícita de curto prazo dos preços das opções do índice S&P 500, que no final de 2013 situouse em 13,7 pontos, alcançou 23 pontos, nível mais alto no semestre, em 3 de fevereiro, refletindo as incertezas associadas à desaceleração da economia chinesa e à instabilidade político-econômica na Argentina, na Tailândia, na Turquia e na Ucrânia. No fechamento do semestre, o VIX recuou para 11,6 pontos (gráfico 1.2.8), acumulando redução de 31,4% em doze meses. Gráfico 1.2.8 – CBOE Volatility Index – VIX Índice de volatilidade pontos 25 22 19 Gráfico 1.2.6 – Bolsas de valores Economias desenvolvidas 16 2.7.2012 = 100 200 13 176 152 128 104 Jul 2012 Set Nov 75 Jun Fev 2013 Abr Jul Set Nov Fev 2014 Abr Jun EUA – S&P 500 Reino Unido – FTSE 100 Alemanha – DAX Japão – NIKKEI 225 80 Fonte: Bloomberg 6/ Em contraste com os índices acionários nos EUA e na Área do Euro, ressaltese que os índices acionários de mercados emergentes relevantes ainda se situam em patamares inferiores aos observados no início de 2013, refletindo o menor dinamismo da atividade econômica e dos lucros corporativos. Jul 2012 Set Nov Fev 2013 Abr Jul Set Nov Fev 2014 Abr Jun 10 Fonte: Bloomberg Os índices Morgan Stanley Capital International (MSCI) 7 para bancos dos EUA e de economias emergentes elevaram-se, respectivamente, 4,4% e 4,7% no primeiro semestre de 2014, comparativamente às variações de 10,7% e 2%, no semestre anterior. O índice MSCI para bancos europeus mostrou relativa estabilidade 7/ Os índices refletem médias ponderadas dos preços das ações das respectivas indústrias bancárias. Setembro 2014 | Relatório de Estabilidade Financeira | 9 no primeiro semestre, após elevar-se 22,9% no segundo semestre de 2013 (gráfico 1.2.9). Gráfico 1.2.9 – MSCI bancos 2.7.2012 = 100 165 149 133 risco ou no ritmo de normalização da política monetária em economias maduras pode dificultar as condições de financiamento de empresas e de mercados emergentes, com riscos à estabilidade financeira. Na Área do Euro, a despeito do compromisso das autoridades com o aprofundamento da união bancária, importantes avanços ainda são necessários para a desvinculação entre os riscos do sistema bancário e o risco soberano10 e para a contenção da fragmentação financeira. 117 101 Jul 2012 Set Nov Fev 2013 Abr Jul Set Nov Fev 2014 Abr Jun Gráfico 1.2.10 – CDS de 5 anos – Bancos Prêmios médios de países selecionados1/ p.b. 85 600 480 EUA Europa Economias emergentes 360 Fonte: Bloomberg Os custos médios de proteção contra default (CDS) de bancos relevantes dos EUA e da Europa declinaram significativamente ao longo do primeiro semestre de 2014, refletindo a percepção de maior resiliência dos sistemas bancários em nível global, o ambiente de recuperação do crescimento, a redução da fragmentação financeira na Área do Euro e a atuação expansionista do BCE8. Nesse sentido, os prêmios médios dos CDS de cinco anos de bancos declinaram na Itália (33%), na Espanha (27,8%), no Reino Unido (24,9%), na Alemanha (17,2%)%, na França (11,5%) e nos EUA (13%) (gráfico 1.2.10)9. Destaque-se que na Área do Euro a avaliação da qualidade dos ativos do sistema bancário e a realização de testes de estresse têm encorajado a recapitalização voluntária dos bancos, favorecendo a elevação da confiança no sistema financeiro do bloco. De forma prospectiva, não obstante o cenário macrofinanceiro relativamente benigno vigente ao longo do primeiro semestre de 2014, importa destacar que os riscos para a estabilidade financeira global permanecem elevados, uma vez que as condições prevalecentes nos mercados financeiros nos últimos meses têm encorajado eventual subprecificação do risco e aumento da alavancagem financeira, enquanto fragilidades estruturais relevantes persistem em economias avançadas e emergentes. Uma eventual reversão na percepção de 8/ A fragmentação financeira se manifesta pela migração de fluxos de não residentes dos países mais vulneráveis da Área do Euro (Espanha, Grécia, Irlanda, Itália e Portugal) para seus mercados domésticos, assim como a transferência de depósitos de residentes dessas economias para outras consideradas mais seguras. 9/ Média aritmética dos dois maiores bancos de cada país pelo critério de capitalização de mercado. 240 120 Jul 2012 Set Nov Fev 2013 Abr Jul Set Nov Fev 2014 Abr Jun Espanha França Alemanha Reino Unido EUA Itália 0 Fonte: Bloomberg 1/ Calculados pela média aritmética dos prêmios de CDS dos dois maiores bancos pelo critério de capitalização de mercado de cada país. Exceção EUA: JPM Chase e Bank of America. Em relação às economias emergentes, as perspectivas de redução da liquidez internacional no médio prazo e de moderação de seu ritmo de crescimento econômico permanecem demandando, de forma geral, esforços de reequilíbrio macrofinanceiro, ainda que considerada a elevada diversidade nos fundamentos dessas economias. Notadamente, os investidores permanecem atentos ao ritmo de crescimento do Produto Interno Bruto (PIB) e do endividamento público e privado, embora a maioria dos sistemas bancários de economias emergentes mantenha reservas de capital sólidas, significativamente acima das recomendadas pelo Acordo de Basileia III. Ajustes mais abruptos das expectativas sobre a trajetória das taxas de juros globais, contudo, podem provocar desequilíbrios financeiros associados ao descasamento entre ativos e passivos em moedas diferentes e à sensibilidade de portfólios a mudanças nas taxas de juros, comprometendo a solidez dos balanços de bancos e famílias, em particular em economias com alto grau de alavancagem. 10/ Nesse sentido, o BCE assumirá efetivamente responsabilidades de supervisão bancária no último trimestre de 2014. Em março deste ano, o Parlamento, a Comissão e o Conselho Europeus decidiram que o próximo passo para o aprofundamento da união bancária deve ser a implementação de mecanismo único de resolução bancária. Setembro 2014 | Relatório de Estabilidade Financeira | 10 Nesse sentido, as condições de financiamento de economias emergentes, apuradas pelo IIF, pioraram no primeiro trimestre de 2014, principalmente na Europa emergente e na América Latina, refletindo o desempenho econômico mais fraco que o esperado, com impacto negativo sobre a demanda por crédito e elevação das taxas de inadimplência. Pelo lado da oferta, as restrições para a concessão de crédito mantiveram-se estáveis11. Riscos adicionais advêm de eventual deterioração da estabilidade financeira e do ritmo de atividade econômica na China, como possível efeito colateral das ações governamentais destinadas a disciplinar o mercado de crédito. Nesse sentido, a transição ordenada no mercado de crédito chinês demanda a conjugação de várias iniciativas, tais como a elevação da capacidade de o banco central lidar com alterações repentinas na demanda por liquidez, a implantação de sistema de seguro de depósitos, a liberalização das taxas de juros e a consolidação de arcabouço de resolução bancária12. Eventos recentes nos mercados financeiros da Argentina e da Turquia mostraram, até o momento, limitado efeito de contágio nos principais mercados emergentes, que mantêm bons fundamentos macroeconômicos, com níveis confortáveis de reservas internacionais e políticas fiscais sustentáveis. Adicionalmente, o aumento da volatilidade nesses países entre maio e dezembro de 2013 desencadeou diversas ações, tais como ajustes das taxas básicas de juros, acordos bilaterais de swaps de moedas e medidas de caráter prudencial destinadas a limitar a exposição a moedas estrangeiras, o que contribuiu para elevar o grau de confiança dos mercados relativamente a essas economias. Ressalte-se, por fim, que os principais fatores de risco para a estabilidade financeira internacional têm sido os ajustes abruptos na inclinação da curva de juros em economias maduras, em especial nos EUA; a deterioração do contexto geopolítico, com os conflitos na Ucrânia e no Oriente Médio, cujos efeitos podem impactar o preço de importantes commodities, em especial as energéticas; e desdobramentos políticos e financeiros adversos em economias maduras e emergentes, com potenciais impactos em economias consideradas de maior vulnerabilidade. Tais condições seguem demandando 11/ IIF, Emerging Markets Bank Lending Conditions Survey (Apr/14) <http:// www.iif.com/emr/resources+3470.php>. 12/ Conforme <http://www.imf.org/External/Pubs/FT/GFSR/2014/01/pdf/ text.pdf>. monitoramento contínuo e coordenado por parte das autoridades reguladoras em nível mundial. 1.3 Mercado financeiro nacional No início do primeiro semestre de 2014, a perspectiva de recuperação da economia norte-americana e a consequente expectativa de que o Fed retirasse os estímulos monetários mais cedo que o esperado contribuíram para a elevação da volatilidade nos mercados financeiros internacionais, com efeitos sobre o mercado financeiro nacional. Posteriormente, com a reversão dessa expectativa, as taxas de juros domésticas futuras exibiram trajetória de queda, e o mercado bursátil passou a operar em alta, encerrando o semestre no mesmo patamar de outubro de 2013. No âmbito interno, as sucessivas revisões para baixo das estimativas de crescimento econômico13 também contribuíram para a redução das taxas de juros domésticas. Além disso, a depreciação do real frente ao dólar norte-americano no início do ano foi revertida, e o risco-país voltou a exibir trajetória declinante14. O BCB interrompeu em maio de 2014 o ciclo de aumento da taxa de juros iniciado em abril de 2013, totalizando elevação de 3,75 pontos percentuais (p.p.) ao longo do período. Em janeiro, diante de uma inflação cuja resistência se mostrava ligeiramente acima da antecipada15, o Comitê de Política Monetária (Copom) manteve o ritmo de elevação da meta para a taxa básica de juros em 0,5 p.p., reduzindo-o para 0,25 p.p. em fevereiro e em abril. A partir de então, a estabilidade da meta para a taxa Selic em 11,0% foi acompanhada, no mercado futuro de taxas de juros, de redução das taxas referentes aos demais prazos. Isso ocorreu em razão da desaceleração do nível de atividade econômica e redução das taxas mensais de inflação16 (gráfico 1.3.1). 13/ A taxa estimada para o crescimento do PIB em 2014, nos relatórios de inflação do BCB de março e de junho era de 2,0% e 1,6% respectivamente. 14/ O Embi+Brasil subiu de 221 para 279 pontos, em 3 de março. Depois apresentou tendência de queda até atingir 205 pontos no final do primeiro semestre, retornando ao patamar do primeiro semestre de 2013. 15/ A mediana das expectativas de inflação (Índice Nacional de Preços ao Consumidor Amplo [IPCA]) acumulada para os próximos doze meses (suavizada) ao final de dezembro de 2013 foi de 6,01% e oscilou em torno desse patamar ao longo do semestre seguinte, encerrando-o em 5,90%. A meta de inflação foi fixada pelo Conselho Monetário Nacional (CMN) em 4,5% para 2014, 2015 e 2016 e os intervalos de tolerância em 2,0 p.p. abaixo e acima da meta. 16/ O IPCA referente ao mês de dezembro foi de 0,92%. Após recuo para 0,55% em janeiro, voltou a subir, retornando a 0,92% em março. No segundo trimestre, o IPCA apresentou declínio e, em junho, já estava em 0,4%. O acumulado em doze meses, entretanto, manteve-se em elevação desde março e registrou 6,34% em junho de 2014. Setembro 2014 | Relatório de Estabilidade Financeira | 11 Gráfico 1.3.1 – Evolução das taxas de juros Taxa Selic e swap de 3 e 6 meses, 1 ano e 2 e 5 anos % a.a. 13,5 12,3 11,1 9,9 8,7 Jul 2013 Ago Set Out Nov Taxa Selic 1 ano Dez Jan 2014 Fev 3 meses 2 anos Mar Abr Mai Jun 7,5 6 meses 5 anos Fontes: BM&FBovespa e BCB No início de 2014, as taxas no mercado futuro de juros no Brasil acompanharam o comportamento ascendente da taxa básica, oscilando, em seguida, em torno do novo patamar alcançado, particularmente as de prazos mais longos. A partir de março, entretanto, em razão da expectativa do fim do ciclo de aperto monetário, as taxas de prazos mais longos assumiram uma trajetória de queda. Os agentes de mercado esperavam que a meta para a taxa básica se mantivesse constante por algum tempo ao término desse ciclo, o que levou as taxas de curto prazo a convergirem para a taxa básica. Embora tenha ocorrido acentuada perda de inclinação da curva de juros, o processo não foi contínuo ao longo do semestre. Em janeiro, a intensidade do aumento da meta para a taxa Selic e o sell-off dos mercados emergentes, com a crise cambial na Argentina e na Turquia, contribuíram para o ganho de inclinação da curva de juros. Ao final do mês, o Tesouro Nacional anunciou um leilão extraordinário de recompra de títulos, realizado no início de fevereiro, o que favoreceu o processo de flattening da curva de juros. Entretanto, para a maioria dos participantes de mercado, as incertezas quanto à condução da política fiscal17 contribuíram para que as expectativas inflacionárias se mantivessem em patamares elevados e as taxas de juros, em alta. No âmbito externo, a continuidade da redução dos estímulos monetários nos EUA e a possibilidade de que o aumento das taxas de juros pudesse ocorrer antes do esperado adicionaram pressão às taxas de juros no mercado doméstico. No entanto, a partir do final 17/ As soluções para os problemas do setor elétrico e a defasagem acumulada dos preços administrados adicionam incertezas à condução da política fiscal. No ano, até junho, o superavit acumulado do setor público alcançou R$29,4 bilhões, ante R$52,2 bilhões no mesmo período do ano anterior. Considerando-se os fluxos acumulados em doze meses, o superavit primário atingiu R$68,5 bilhões, totalizando 1,36% do PIB, 0,52 p.p. abaixo do registrado no ano de 2013. de março18, registrou-se forte queda nas taxas longas até meados de junho, impulsionadas pela redução dos yields dos Treasuries, que ampliou a entrada de recursos estrangeiros em operações de carry trade e levou à valorização do real e à redução das taxas de juros futuros. Além disso, a perspectiva de manutenção da política monetária acomodatícia nas principais economias desenvolvidas19 contribuiu para o recuo das curvas de juros nessas economias e em países emergentes. Internamente, a queda nas taxas foi impulsionada pelo arrefecimento da atividade econômica20 e pela desaceleração dos índices de inflação. Em junho, o BCB anunciou que estenderia, até o final do ano, o programa de leilões de câmbio que se encerraria no final daquele mês e, embora a taxa de câmbio tenha se mantido relativamente estável, as taxas de juros subiram na segunda quinzena, acompanhando o aumento dos Treasuries. Gráfico 1.3.2 – Volatilidade das taxas de juros % a.a. 4,0 3,2 2,4 1,6 0,8 Jul 2013 Ago Set Out Nov Curto Dez Jan 2014 Médio Fev Mar Abr Mai Jun 0,0 Longo Fontes: BM&FBovespa e BCB As taxas de juros domésticas apresentaram baixa volatilidade no primeiro semestre de 2014. As volatilidades das taxas de médio e de longo prazo mantiveram-se no patamar registrado no último trimestre de 2013. Ao final de março, o recrudescimento da inflação doméstica, as oscilações dos Treasuries e as incertezas sobre o prazo para o fim dos estímulos do Fed resultaram em aumento pontual da volatilidade na parte longa. A partir do final de maio, a volatilidade voltou a subir ligeiramente, inicialmente em função da incerteza quanto à manutenção 18/ Deve-se observar que não se verificou impacto expressivo do rebaixamento do rating soberano do Brasil pela S&P em 24 de março, que mantém, entretanto, a classificação de grau de investimento. 19/ No início de junho, o BCE cortou em 0,10 p.p. a taxa de refinanciamento, para 0,15%; reduziu a taxa para depósitos bancários para -0,10% e diminuiu a taxa de juros de empréstimo marginal para 0,40%. 20/ Na série dessazonalizada, após aumento de 1,1% em janeiro, o IBC-Br manteve-se praticamente estável até abril, recuando 2,3% no acumulado de maio e junho. Setembro 2014 | Relatório de Estabilidade Financeira | 12 do programa de leilões de câmbio, que expiraria no final de junho, e, em seguida, com a inversão do movimento de flattening da curva de juros, acompanhando o movimento dos Treasuries. A volatilidade das taxas de curto prazo, por seu turno, apresentou um pequeno repique apenas em meados de janeiro, em razão de o aumento na taxa Selic ter superado as expectativas do mercado. A partir daí, ancorada na maior homogeneidade das expectativas quanto à evolução da taxa básica de juros, a volatilidade declinou e, ao final do semestre, já se encontrava próximo às mínimas históricas (gráfico 1.3.2). Até o final de janeiro, a taxa de câmbio continuou a trajetória de alta iniciada no semestre anterior, mas reverteu o movimento a partir de fevereiro. Desde então, a volatilidade das taxas retomou a trajetória de queda. A expectativa com a redução dos estímulos monetários pelo Fed havia gerado realocação de portfólio nos mercados internacionais num movimento de flight to quality, afetando, nesse caso, os países emergentes. A partir de fevereiro, o Fed sinalizou que essa redução seria mais suave, desencadeando demanda por maior rentabilidade por parte dos investidores e, consequentemente, a queda da divisa norte-americana ante o real, em razão do decorrente aumento do fluxo de recursos para o país. Em 8 de abril, a cotação21 atingiu R$2,20/USD e, até o final do semestre, passou a oscilar entre esse valor e R$2,25/USD, na maior parte do período. No início de junho, a expectativa de descontinuidade do programa de leilões de swap cambial gerou pressão nas cotações, que apresentaram tendência de alta. Entretanto, a autoridade monetária, ao comunicar a extensão do programa, realinhou as expectativas dos agentes, o que contribuiu para amenizar a volatilidade no mercado de câmbio22. No semestre, o BCB efetuou leilões de swap cambial tradicional23 no valor nocional de US$70,2 bilhões (incluídas as rolagens de vencimentos), terminando o período com posição líquida em swap passiva em 21/ Cotação da taxa de câmbio real/dólar divulgada pelo BCB (PTAX) calculada segundo metodologia divulgada pela Circular BCB nº 3.506, de 23 de setembro de 2010, e atualizada conforme Circular BCB nº 3.537, de 25 de maio de 2011. 22/ De fato, em 24 de junho, o BCB estendeu o programa de leilões de swap cambial e de venda de dólares com compromisso de recompra para o segundo semestre de 2014, com o intuito de prover hedge cambial e liquidez ao mercado de câmbio com as seguintes condições: realização de leilões de swap de segunda a sexta-feira, com oferta de US$200 milhões por dia; realização de leilões de venda de dólares com compromisso de recompra em função das condições de liquidez do mercado de câmbio; e, sempre que necessário, realização de operações adicionais de venda de dólares por meio dos instrumentos ao alcance do BCB. 23/ Leilões de swap cambial realizados pelo Banco Central referenciados à taxa Selic nos quais o BCB assume a parte passiva em câmbio mais cupom cambial e a parte ativa em taxa de juros. câmbio de US$89,9 bilhões. O real encerrou o mês de junho cotado a R$2,20/USD, com valorização de 6,0% no semestre. Em relação ao euro, no mesmo período, a valorização do real foi de 6,3% (gráfico 1.3.3). Gráfico 1.3.3 – Taxa de câmbio EUR/US$ R$/US$ 2,50 0,79 2,42 0,77 2,34 0,76 2,26 0,74 2,18 0,73 2,10 Jul Ago 2013 Set Out Nov Dez Jan Fev 2014 R$/US$ Mar Abr Mai Jun 0,71 EUR/US$ O saldo de câmbio contratado registrou fluxo positivo de US$4,1 bilhões no primeiro semestre de 2014, composto por US$2,9 bilhões no comercial e por US$1,3 bilhão no financeiro. O volume líquido de investimento estrangeiro direto (IED) totalizou US$29,3 bilhões no mesmo período. Já as reservas internacionais, no conceito de caixa, encerraram o semestre em US$373,5 bilhões, acréscimo de 4,1% em relação ao final de dezembro de 2013. Gráfico 1.3.4 – Índice Bovespa Pontos (mil) 59 56 53 49 46 Jul 2013 Ago Set Out Nov Dez Jan 2014 Fev Mar Abr Mai Jun 43 Fonte: BM&FBovespa No mercado acionário, o Índice da Bolsa de Valores de São Paulo (Ibovespa) continuou o movimento de queda iniciado em outubro do ano anterior até meados de março, quando reverteu e iniciou trajetória de alta, encerrando o primeiro semestre de 2014 com alta de 3,2% (gráfico 1.3.4). Externamente, a dispersão das expectativas com relação à intensidade na redução dos estímulos à economia norte-americana pelo Fed influenciou o mercado. No âmbito interno, a divulgação do PIB de 2013 acima do esperado ajudou a impulsionar Setembro 2014 | Relatório de Estabilidade Financeira | 13 a BM&FBovespa no final de março e contribuiu para melhorar a percepção em relação ao Brasil. A partir de abril, as cotações oscilaram com maior volatilidade e foram influenciadas, positivamente, pelo forte fluxo financeiro dos investidores estrangeiros e, negativamente, pela desaceleração do nível de atividade. No semestre, o ingresso líquido dos investimentos estrangeiros somou R$12,2 bilhões, com destaque para o mês de maio, que registrou entrada de R$5,5 bilhões. Setembro 2014 | Relatório de Estabilidade Financeira | 14 2 Sistema bancário 2.1 Introdução No primeiro semestre de 2014, manteve-se a avaliação de baixo risco de liquidez e de elevada resiliência do sistema bancário brasileiro. O risco de liquidez continua baixo, apesar do aumento no período decorrente do movimento de alocação de recursos para crédito, principalmente em financiamentos habitacionais, o que provoca redução da participação dos ativos líquidos no balanço das instituições e alongamento de prazo nas carteiras de crédito. No que se refere ao risco de crédito, num cenário de menor ritmo de crescimento das carteiras e de manutenção de práticas e critérios saudáveis na concessão, as provisões apresentam-se adequadas para um novo ambiente, que aponta para leve aumento do risco. Esse aumento decorre da elevação das taxas de juros, do provável fim do ciclo de redução da inadimplência e da redução no índice de cobertura (IC), ainda que este último apresente-se em níveis elevados para os padrões internacionais. O retorno sobre o patrimônio líquido (RSPL) do sistema avançou no semestre, impulsionado por ganhos com tesouraria, os quais compensaram a queda na margem liquida de crédito. A solvência do sistema bancário apresentou estabilidade e permanece em patamar elevado. Os índices de capitalização permanecem em níveis superiores aos requerimentos regulatórios, o que, associado aos resultados da simulação da plena implementação antecipada do arcabouço de Basileia III e da introdução do futuro requerimento de razão de alavancagem, confirma a confortável solvência do sistema bancário. Nas simulações de situações de estresse, o sistema bancário brasileiro apresentou adequada capacidade de suportar efeitos de choques decorrentes de cenários macroeconômicos adversos, ou de mudanças abruptas nas taxas de juros, de câmbio ou de inadimplência. Destaque-se que, para efeito deste capítulo, o sistema bancário é constituído pelas instituições banco comercial, banco múltiplo, caixa econômica, banco de câmbio e banco de investimento, e pelos conglomerados financeiros compostos ao menos por uma dessas modalidades de instituições. Os bancos de desenvolvimento não estão incluídos nas análises, exceto na seção 2.3 – Crédito, na qual as análises envolvem todo o SFN. 2.2 Liquidez O risco de liquidez de curto prazo do sistema bancário brasileiro continua baixo, não obstante o pequeno aumento no período, reflexo da pressão por rentabilidade que motivou as instituições financeiras (IF) a alocar mais recursos do estoque de captações em carteira de crédito e menos em ativos líquidos24. O risco de liquidez estrutural25 também continua baixo, pois o estoque de recursos estáveis26 tem sido suficiente para suportar o crescimento do crédito, ainda que pressionado pelo alongamento no prazo médio dessa carteira. 24/ Para definição de ativos líquidos e de fluxo de caixa estressado, vide “Conceitos e Metodologias”, itens a e e. 25/ Liquidez estrutural de uma IF refere-se à relação entre operações ativas de prazos mais longos e as fontes de recursos suficientemente estáveis para suportá-las. Quanto maior a estabilidade dos recursos, menor o risco futuro de insuficiência de recursos. 26/ Recursos estáveis são aqueles com risco reduzido de corrida bancária em situação de estresse: a) primeiramente, pela perspectiva do aplicador (principal), são estáveis as captações de varejo (detentores não institucionais); e b) de forma complementar, pela perspectiva do prazo efetivo do instrumento de captação, sendo estável quando maior que um ano. Indicador modificado e adaptado do conceito do Financial Soundness Indicator FSI I22, preconizado pelo Fundo Monetário Internacional (FMI). Detalhes da definição, ver “Conceitos e Metodologias”, letra b (sob “captações estáveis”). Setembro 2014 | Relatório de Estabilidade Financeira | 15 O aumento de ativos líquidos em menor proporção que o de fluxo de caixa estressado (FCE) reduziu levemente o índice de liquidez (IL)27 do sistema de 1,58 para 1,51 no semestre (gráfico 2.2.1). Em que pese a redução do IL do sistema, merece destaque a melhora na distribuição da liquidez entre as instituições, com redução da representatividade para o sistema das IF com IL abaixo de 1 (gráfico 2.2.2). Gráfico 2.2.1 – Índice de liquidez un. R$ bilhões 800 2,4 640 1,9 480 1,4 320 1,0 160 0,5 ativos mais rentáveis em contrapartida à menor liquidez (gráfico 2.2.3). Gráfico 2.2.3 – Ativos líquidos sobre crédito 3.200 0,40 2.560 0,35 1.920 0,30 1.280 0,25 640 0,20 0 0 Jan 2012 Jul Jan 2013 Jul Jan 2014 Jun un. R$ bilhões Jan 2012 Jul Jan 2013 Jul Jan 2014 Jun Ativos líquidos Carteira de crédito doméstica Ativos líquidos/crédito Estoque de captações líquido de compulsório 0,0 Ativos líquidos Fluxo de caixa estressado Índice de liquidez Gráfico 2.2.2 – Distribuição de frequência para o índice de liquidez1/ % dos ativos do sistema Esse crescimento do crédito foi acompanhado no período pelo aumento do estoque de recursos estáveis, mantendo o risco de liquidez estrutural baixo (gráfico 2.2.4). Por sua vez, o prazo médio da carteira de crédito elevouse de 24,6 para 34,9 meses, desde 2010, influenciado principalmente pelo aumento da participação de financiamentos habitacionais (gráfico 2.2.5). 50 11 40 Gráfico 2.2.4 – Captações de recursos estáveis sobre crédito % 30 6 9 18 22 <0,8 7 64 62 6 5 0,8-1,0 1,0-1,2 140 20 112 10 11 5 1,2-1,4 11 1,4-1,6 8 1,6-1,8 7 9 1,8-2,0 ≥2,0 84 0 56 Índice de liquidez Dezembro 2013 0,15 28 Junho 2014 1/ Os valores sobre as barras referem-se ao número de instituições financeiras com índice de liquidez pertencente ao intervalo correspondente. A pressão por rentabilidade tem levado as IF a alterar suas políticas de alocação de recursos. O quociente entre ativos líquidos e crédito segue em tendência de queda nos últimos anos, evidenciando a escolha por Jun 2009 Dez Jun 2010 Dez Jun 2011 Dez Jun 2012 Dez Jun 2013 Dez Gráfico 2.2.5 – Prazo médio dos estoques de crédito e de captações 0 Jun 2014 Meses 35 29 27/ O IL relaciona o volume de ativos líquidos disponíveis para a instituição com o fluxo de caixa estressado (desembolso dos 30 dias/21 dias úteis subsequentes em cenário de estresse). O fluxo de caixa estressado simula desembolsos em padrões bem acima dos esperados, tendo por parâmetro o histórico de crises passadas. Instituições com IL superior a 1,0 (100%) possuem ativos líquidos suficientes para suportar esse cenário de estresse. Como a metodologia simula um cenário de trinta dias em que os ativos líquidos teriam de ser convertidos em dinheiro, eles são marcados a mercado e/ou sofrem ponderação que simula redução de preço no caso de venda forçada. Essa métrica de liquidez tem por base os mesmos conceitos subjacentes ao Liquidity Coverage Ratio (LCR), índice introduzido por Basileia III. O LCR tem sua implementação prevista a partir de janeiro de 2015. 23 17 11 Dez 2010 Jun 2011 Dez Jun 2012 Dez Jun 2013 Dez 5 Jun 2014 Prazo médio do estoque de captações Prazo médio da carteira de crédito Setembro 2014 | Relatório de Estabilidade Financeira | 16 O aumento de recursos estáveis foi possível com oferta de instrumentos de longo prazo e sem possibilidade de resgate antecipado, tais como Letras Financeiras (LF) e Letras Financeiras Subordinadas (LFS), ampliando a estabilidade do funding (gráfico 2.2.6). Gráfico 2.2.7 – Perfil das captações externas como percentual da captação total % 15 12 9 Gráfico 2.2.6 – Perfil das captações 6 3 100% 80% Dez 2010 Jun 2011 Dez Jun 2012 Dez Jun 2013 Dez 0 Jun 2014 60% 40% 20% 0% Jun Dez Jun Dez Jun Dez Jun Dez Jun Dez Jun Dez Jun 2008 2009 2010 2011 2012 2013 2014 Depósitos a vista Depósitos de poupança Compromissadas (títulos privados) IHCD + LFS + LF Depósitos a prazo Empréstimos e repasses LCA + LCI Outros Por fim, manteve-se inalterada a tendência, iniciada no segundo semestre de 2012, de queda da exposição do SFN a captações externas diretas que ingressam no país28. Nessas, a pequena redução da participação de recursos externos livres29 confere maior estabilidade ao funding. Por sua vez, os recursos externos captados por empresas ou aqueles aplicados diretamente em carteiras de ações e títulos no país têm crescido quando comparados com o porte do sistema bancário. Já o peso dos recursos captados e mantidos no exterior, que era crescente desde 2011, e que evidencia o processo de internacionalização dos bancos brasileiros, estabilizou-se no semestre (gráfico 2.2.7). Em suma, o risco de liquidez de curto prazo permanece baixo e o aumento do volume de recursos estáveis continua suficiente para suportar o crescimento da carteira de crédito. O risco de liquidez estrutural, por sua vez, também não é elevado, embora esteja pressionado pelo movimento de alocação de recursos para crédito e alongamento dessa carteira. Captações externas mantidas no exterior Captações externas que ingressam (vinculadas a comércio exterior) Captações externas que ingressam (recursos livres) 2.3 Crédito As provisões para o risco de crédito apresentam-se adequadas para um novo cenário que aponta para leve aumento do risco de crédito, decorrente da elevação das taxas de juros, do provável fim do ciclo de redução da inadimplência iniciado no segundo semestre de 2012 e da redução no índice de cobertura (IC)30. Completam esse cenário o menor ritmo de crescimento do crédito e a manutenção de práticas e critérios saudáveis na concessão de novas operações. A queda no ritmo do crescimento do crédito doméstico acentuou-se no período, principalmente por causa da redução da taxa de crescimento da carteira dos bancos públicos (gráfico 2.3.1). Não obstante, esses bancos mantiveram expansão maior do que a dos bancos privados, aumentando sua participação no crédito doméstico total para 52,7% em junho de 2014. Gráfico 2.3.1 – Crescimento anual do crédito por controle % 50 40 30 20 10 Dez Jun 2008 2009 28/ Captações realizadas no exterior diretamente pelos bancos sediados no Brasil ou redirecionados para esses quando captados por agências e subsidiárias no exterior. 29/ São considerados recursos externos livres aqueles que ingressam no país e não estão necessariamente vinculados a operações de comércio exterior (importações, exportações e repasses). Dez Jun 2010 Dez Público Jun 2011 Dez Jun 2012 Privado Dez Jun 2013 Dez 0 Jun 2014 Total 30/ O índice de cobertura mede a razão entre a provisão contabilizada e o saldo total das operações vencidas há mais de noventa dias. Setembro 2014 | Relatório de Estabilidade Financeira | 17 Quanto às taxas de juros, houve elevação no semestre, tanto para o crédito livre, quanto para o crédito direcionado (gráfico 2.3.2), influenciada, em parte, pela continuidade dos aumentos da taxa Selic31/. Aumentos foram observados em todas as modalidades de crédito, mas em maior intensidade naquelas que apresentam maior nível de inadimplência, como os créditos rotativos e o crédito pessoal não consignado. Gráfico 2.3.2 – Evolução das taxas de juros Recursos livres e direcionados, PF e PJ % a.a. 50 40 30 20 10 Mar Jun 2011 Set Livre PJ Dez Mar Jun 2012 Set Dez Mar Jun 2013 Set Direcionado PJ Livre PF Embora tenha ficado estável como proporção da carteira de crédito, a inadimplência elevou-se em termos absolutos, movimento não acompanhado na mesma magnitude pelas provisões. Como consequência, houve diminuição da folga do índice de cobertura (IC), que passou de 1,75 em dezembro de 2013 para 1,65 em junho de 2014. Esse nível continua a ser adequado para fazer frente a potenciais perdas, mesmo em um cenário conservador, sendo superior ao mantido pelas instituições da maioria dos países.32 Dez Mar Jun 2014 0 A avaliação de suficiência da cobertura de provisões também é corroborada por outras métricas, como a relação entre as provisões constituídas e os créditos baixados para prejuízo nos doze meses seguintes, ou as provisões constituídas e o total da carteira de maior risco (operações de crédito classificadas nos níveis de E a H) (gráfico 2.3.4). Gráfico 2.3.4 – Inadimplência, provisões e baixas para prejuízo % Direcionado PF 6,0 A inadimplência na carteira de crédito doméstico fechou em 3,0% em junho de 2014, índice estável em relação a dezembro de 2013, depois de três semestres consecutivos de redução, indicando o provável fim do ciclo de redução da inadimplência. Esse comportamento é explicado por um ritmo menos acentuado de queda da inadimplência nos bancos privados, cuja diminuição no semestre foi de apenas 0,1 p.p., e pelo aumento de 0,2 p.p. nos bancos públicos (gráfico 2.3.3). Constatam-se também comportamentos diferentes na análise por pessoa jurídica e pessoa física. No primeiro caso, houve aumento de 0,2 p.p.; no segundo, redução de 0,1 p.p. Gráfico 2.3.3 – Inadimplência por controle % 6,0 4,8 3,6 2,4 4,8 3,6 2,4 1,2 Mar Jun 2011 Set Dez Mar Jun 2012 Set Dez Mar Jun 2013 Set Dez Mar Jun 2014 0,0 Carteira de crédito classificada nos níveis de E até H Provisões Inadimplência Créditos baixados nos doze meses seguintes Uma análise da dispersão do IC por banco33 (gráfico 2.3.5) em dezembro de 2013 e junho de 2014 evidencia que o movimento mais expressivo no período foi sua redução no grupo de bancos com maior folga, ou seja, naqueles em que o IC era igual ou superior a 1,9. Assim, a redução desse índice para o total do SFN foi influenciada por esse fator, e não pelo aumento da relevância de bancos com IC menor do que 1,0. Ainda que índices inferiores a 1,0 sejam relativamente comuns na comparação 1,2 Mar Jun 2011 Set Dez Mar Jun 2012 Público Set Dez Mar Jun 2013 Privado Set Dez Mar Jun 2014 0,0 Total 31/ No segundo semestre de 2013, a meta para a taxa Selic variou de 8,00% para 10,00%; no primeiro semestre de 2014, variou de 10,00% para 11,00%. 32/ Global Financial Stability Report publicado em abril de 2014, página 31, disponível no sítio do FMI: <http://www.imf.org/external/pubs/ft/GFSR/ index.htm>. 33/ O termo “banco” utilizado aqui engloba tanto as instituições financeiras pertencentes a conglomerados, quanto instituições financeiras independentes. Nesse teste, as cooperativas de crédito e as instituições financeiras não bancárias não foram consideradas, pois, apesar de serem em grande número, respondiam somente por 2,9% do crédito doméstico total em junho de 2014. Setembro 2014 | Relatório de Estabilidade Financeira | 18 internacional34, cabe salientar que, em junho de 2014, 93% da carteira de crédito no SFN encontrava-se no ativo de instituições com IC superior a 1,3. Gráfico 2.3.5 – Distribuição de frequência para o índice de cobertura1/ 60% 48% 36% 57 12 8 4 <0,7 11 12 23 25 0,7≤IC<1 1≤IC<1,3 24% 55 8 11 12% 12 1,3≤IC<1,6 1,6≤IC<1,9 Dezembro 2013 ≥1,9 0% Junho 2014 Gráfico 2.3.7 – Crescimento anual do crédito Principais modalidades – PF 1/ As colunas indicam a representatividade da carteira, e os valores sobre elas referem-se ao número de instituições financeiras com índice de cobertura no intervalo correspondente. % 25 20 15 10 5 Até 3 s.m. 3 a 5 s.m. Junho 2013 5 a 10 s.m. Dezembro 2013 > 10 s.m. SFN % 40 Passando a focalizar especificamente no crédito à pessoa física, cabe destacar que a expansão do mercado de crédito, embora em menor ritmo, não foi acompanhada de alterações significativas no comprometimento de renda dos tomadores de crédito no SFN35. Apesar do aumento registrado no primeiro semestre de 2014 em todas as faixas de renda, os valores ainda se encontram em patamares inferiores aos observados em junho de 2013 (gráfico 2.3.6). Gráfico 2.3.6 – CR dos tomadores de crédito no SFN Pessoa física Vale notar que o financiamento imobiliário e o crédito pessoal consignado correspondem às modalidades com maiores participações (29,5% e 18,1% em junho de 2014), explicitando a estratégia das instituições financeiras de dar maior ênfase em modalidades de baixo risco no crédito à pessoa física. Em relação à velocidade de crescimento desses saldos no semestre (gráfico 2.3.7), à exceção do financiamento para aquisição de veículos, todas as carteiras continuaram apresentando índice de crescimento superior à variação do PIB. Mesmo com a desaceleração no período recente, as carteiras de financiamento imobiliário e de financiamento rural mantiveram o crescimento expressivo, com variações de 28,9% e 27,2%, respectivamente, na comparação anual. 0 Junho 2014 34/ Financial Soundness Indicators – FSI Tables, de abril de 2014, tabela 4, disponível no sítio do FMI: <http://fsi.imf.org/fsitables.aspx>. 35/ O comprometimento de renda dos tomadores de crédito considera apenas a renda das pessoas físicas que possuem endividamento no SFN. Não se confunde com o comprometimento de renda das famílias, divulgado no Sistema Gerenciador de Séries Temporais – Série 19.881, que computa a renda de toda a população conforme metodologia utilizada internacionalmente. Para mais detalhes sobre o comprometimento de renda dos tomadores de crédito no SFN, ver seção “Conceitos e metodologias”, item d. 30 20 10 0 Dez 2012 Mar 2013 Jun Set Imobiliário Consignado Sem consignação Dez Mar 2014 Jun -10 Financiamento rural Cartão de crédito Veículos A retração no montante da carteira de veículos prosseguiu no período, com redução de 4,5% no semestre ou 6,9% na comparação anual36. No entanto, há na margem uma pequena aceleração nas concessões, as quais cresceram 3,6% no primeiro semestre de 2014 em relação ao mesmo período do ano anterior. O cartão de crédito apresentou crescimento da ordem de 14%, mas, quando avaliada sua composição, nota-se forte crescimento do crédito a vista em detrimento do crédito rotativo, o que sugere a utilização dessa modalidade principalmente como meio de pagamento diferido, e não como empréstimo propriamente dito. A inadimplência de algumas modalidades de crédito a pessoas físicas voltadas ao consumo sem destinação 36/ O saldo da carteira de veículos foi mensurado a partir das séries temporais número 20581 e 20581, divulgadas no SGS, as quais se referem ao financiamento e ao arrendamento mercantil de veículos, respectivamente, adotando metodologia distinta para apuração do saldo daquela apresentada na Nota para a Imprensa sobre Política Monetária e Operações de Crédito do SFN. Setembro 2014 | Relatório de Estabilidade Financeira | 19 específica37 apresentou sinais de elevação no semestre, revertendo o ciclo de redução que vinha ocorrendo desde o segundo semestre de 2012 (gráfico 2.3.8). Os empréstimos sem consignação e as operações com cartão de crédito38 – modalidades mais arriscadas, per se – apresentaram, entre fevereiro e junho, aumento na inadimplência de 6,7% para 7,0% e de 6,4% para 6,7%, respectivamente. A carteira de financiamento de veículos, por sua vez, manteve a trajetória de redução na inadimplência observada nos últimos três semestres, fato esse explicado tanto pelo expressivo fluxo de baixa para prejuízo das operações inadimplidas39, quanto pela manutenção de critérios mais conservadores nas concessões. tanto públicas quanto privadas, preservando critérios prudentes de concessão, uma vez que as PME apresentam inadimplência mais elevada41. Gráfico 2.3.9 – Crescimento anual do crédito Pessoa jurídica 30 24 18 12 6 Jun 2011 Jun 2012 PME Gráfico 2.3.8 – Inadimplência de PF por modalidade % 10 8 6 4 2 Mar Jun 2011 Set Dez Mar Jun 2012 Imobiliário Consignado Veículos Set Dez Mar Jun 2013 Set Dez Mar Jun 2014 0 Financiamento rural Sem consignação Cartão de crédito No que tange ao crédito à pessoa jurídica, a análise por porte aponta que pequenas e médias empresas (PME)40 continuaram perdendo participação no estoque total de crédito, de 46,6% em dezembro de 2013 para 45,0% em junho de 2014, consequência de um crescimento cada vez menor da carteira de crédito com essas empresas, em comparação com as grandes empresas (gráfico 2.3.9). Esse fato reflete a manutenção de uma postura mais conservadora das instituições financeiras, 37/ Entenda-se crédito ao consumo sem destinação específica como todo crédito voltado a pessoa física, exceto o financiamento imobiliário, o financiamento rural e o financiamento de veículos. 38/ A inadimplência em cartões de crédito refere-se à soma ponderada das operações em atraso superior a noventa dias nas modalidades cartão a vista, rotativo e parcelado. Trata-se de metodologia distinta de apuração da inadimplência do produto cartão de crédito daquela apresentada na Nota para a Imprensa sobre Política Monetária e Operações de Crédito do SFN e publicada no SGS. 39/ O fluxo de baixas para prejuízo se concentrou especialmente nas operações concedidas durante o período de maior apetite ao risco das instituições financeiras. 40/ A segregação por porte utilizou como proxy o valor devido das operações de crédito doméstico. As PME são aquelas cujas dívidas são inferiores a R$100 milhões, e as grandes, iguais ou superiores a R$100 milhões. % 0 Jun 2014 Jun 2013 Grande Total A inadimplência das pessoas jurídicas aumentou em 0,2 p.p. no semestre, para 2,0% em junho de 2014. O acréscimo ocorreu em ambas as classificações de portes, sendo que o incremento dos atrasos das PME ficou concentrado nos bancos públicos e o das grandes empresas, nas instituições privadas. Apesar dessa elevação, a inadimplência encontra-se abaixo das máximas observadas em períodos anteriores recentes (gráfico 2.3.10). A redução da oferta de crédito para as PME poderia ocasionar limitações na rolagem de suas necessidades de financiamento, causando eventuais impactos na inadimplência do segmento. Visando evitar a materialização desses riscos, no mês de agosto o Banco Central atuou preventivamente por meio de medidas macroprudenciais com o objetivo de reduzir restrições à oferta de crédito às PMEs42. Nas grandes empresas, avalia-se que eventual aumento de créditos inadimplentes apresentaria impactos apenas pontuais, determinados mais em função da dinâmica adversa de setores localizados do que de fatores generalizáveis. 41/ A Pesquisa Trimestral de Condições de Crédito no Brasil de junho de 2014, realizada pelo BCB, indica uma oferta menor de crédito para as pessoas jurídicas no próximo trimestre, embora menos restritiva que a observada no trimestre anterior. Os principais fatores, no caso das PME, são os níveis de tolerância ao risco e da inadimplência, e no caso das grandes empresas, as condições gerais da economia e específicas da indústria/setor da empresa, bem como a percepção do risco do tomador de crédito. 42/ A Circular BCB 3.714, de 20 de agosto de 2014, entre outras medidas visando à convergência da regulação da exigência de capital aos padrões internacionais e considerando a fase atual do ciclo de crédito, elevou os critérios de exposição e receita máximas que definem operações contratadas com empresas como elegíveis para a carteira de varejo, ampliando o rol de operações classificáveis no fator de ponderação de risco (Fpr) de 75%. Setembro 2014 | Relatório de Estabilidade Financeira | 20 Gráfico 2.3.10 – Inadimplência Pessoa jurídica % 5 4 3 2 Jun 2011 Jun 2012 PME Jun 2013 Grande primeiro semestre de 2014. O resultado de crédito, por outro lado, recuou pelo segundo semestre seguido, em decorrência da redução da margem, a qual não vem sendo compensada pelo crescimento da carteira (gráfico 2.4.2). Gráfico 2.4.1 – Retorno sobre o patrimônio líquido anual Acumulado nos últimos doze meses Unidades % 1 2,2 18 0 Jun 2014 2,0 15 1,8 12 1,6 9 1,4 6 Total Por fim, os principais fatores que marcaram o comportamento do crédito doméstico no primeiro semestre de 2014, como a desaceleração do crescimento e a relativa estabilidade da inadimplência, tendem a continuar presentes no segundo semestre. Mesmo em cenário que apresente algum grau de elevação da inadimplência, ainda assim o SFN apresenta adequados fundamentos para fazer frente a esse ambiente, notadamente, a manutenção tanto do nível adequado de provisões para perdas quanto de políticas saudáveis na concessão de crédito. 2.4 Rentabilidade O RSPL do sistema bancário atingiu 13,7% ao ano (a.a.) em junho de 2014. Desconsiderando os efeitos de uma operação não recorrente43, houve avanço de 0,8 p.p. em relação a dezembro de 2013, alargando a distância entre o RSPL bancário e a Selic, utilizada como proxy para taxa livre de risco44 (gráfico 2.4.1). 1,2 Dez 2009 Jun 2010 Dez Jun 2011 Dez Jun 2012 Dez Jun 2013 Dez Jun 2014 3 RSPL anual do sistema bancário (SB) RSPL anual do SB ajustado (sem efeito da venda do BB Seguridade) Proxy para taxa livre de risco RSPL anual do SB / (0,85 * Selic) (eixo da esquerda) RSPL anual do SB ajustado / (0,85 * Selic) (eixo da esquerda) Gráfico 2.4.2 – Composição do resultado, antes de tributos sobre faturamento e lucro R$ bilhões R$ bilhões 200 150 160 120 120 90 80 60 40 30 0 Dez 2012 Jun 2013 Dez Jun 2014 0 Resultado com crédito Resultado com tesouraria O resultado líquido de intermediação financeira avançou cerca de R$8 bilhões em relação a dezembro de 2013, em razão da melhora significativa do resultado com tesouraria. A elevação da taxa Selic contribuiu para o aumento das receitas com títulos de renda fixa, ao passo que, com a redução das taxas de juros de longo prazo, o ajuste a valor de mercado de títulos, que vinha gerando perdas desde o início de 2013, voltou a ser positivo no 43/ Em abril de 2013, o Banco do Brasil (BB) alienou parte de sua participação no BB Seguridade, gerando um acréscimo de aproximadamente R$4,7 bilhões no lucro líquido (LL) do sistema bancário. No acumulado de doze meses, esse valor afetou o LL até março de 2014. 44/ Para efeito de comparação com o RSPL, utilizou-se como proxy para taxa livre de risco a média anual da Selic acumulada nos últimos 36 meses, multiplicada por 0,85 para minimizar efeitos tributários. O prazo de 36 meses foi definido com base no prazo médio da carteira de crédito, principal fonte de receita do sistema bancário. Receitas com serviços Outros resultados operacionais e não operacionais Despesas administrativas (eixo da esquerda) A margem de crédito ainda estará pressionada no curto prazo. O aumento nas taxas de concessão em algumas modalidades colaborou, até junho de 2014, apenas para estabilizar a rentabilidade bruta das operações. O custo de captação, por sua vez, deve permanecer em elevação até o final de 2014, porém em ritmo mais moderado. Ademais, como não se espera redução na inadimplência média do sistema bancário, o recuo nas despesas de provisão45 observado nos últimos semestres não deverá se repetir (gráfico 2.4.3). 45/ Considera-se o resultado de despesas de provisão, líquido de reversões e de recuperação de crédito. Setembro 2014 | Relatório de Estabilidade Financeira | 21 Gráfico 2.4.3 – Margem de crédito Acumulado nos últimos doze meses % 20 16 das receitas de serviços tem desacelerado. Assim, desconsiderando fontes não recorrentes de resultado, o ganho de rentabilidade dependerá, em grande parte, da capacidade de os bancos ganharem eficiência por meio de contenção de despesas. 12 8 Gráfico 2.4.5 – Distribuição de frequência do RSPL anual1/ % dos ativos do sistema 4 Dez 2009 Jun 2010 Dez Jun 2011 Dez Jun 2012 Dez Jun 2013 Dez 100 0 Jun 2014 80 60 Rentabilidade bruta das operações Despesa de provisões/operações de crédito Custo de captação Margem líquida de crédito 51 As receitas de serviços continuam aumentando, sustentadas pelo mercado de cartões de crédito. Contudo, com a redução do avanço de fontes importantes, como tarifas bancárias, o ritmo de crescimento das receitas de serviços tem se reduzido gradativamente e está no menor nível desde meados de 2010. A taxa de crescimento das despesas administrativas, por sua vez, que apresentava declínio desde abril de 2012, estabilizou-se a partir do final de 2013 (gráfico 2.4.4). Gráfico 2.4.4 – Taxa anual de crescimento % 20 16 12 8 4 Jun 2010 Dez Jun 2011 Dez Receita de serviços Jun 2012 Dez Jun 2013 Dez 0 Jun 2014 Despesas administrativas Considerando as IF individualmente, a melhora do RSPL levou a um aumento de 51 para 58 no número de IF com RSPL anual acima da proxy para a taxa livre de risco. Contudo, 35 IF, ou 26,5% das instituições, que representam 4,0% dos ativos do sistema, ainda permanecem com prejuízo no acumulado dos últimos doze meses (gráfico 2.4.5). Para o próximo semestre, não há expectativa de retomada expressiva do crédito, tampouco de redução de despesas de provisão e, sem movimentos relevantes na Selic e nas taxas de longo prazo, os ganhos adicionais com tesouraria tendem a ser menores. Ademais, o ritmo de crescimento 44 36 35 RSPL < 0 40 20 39 0 < RSPL < 0,85 * Selic Dezembro 2013 58 RSPL > 0,85 * Selic 0 Junho 2014 1/ Os valores dentro das colunas referem-se ao número de IFs com RSPL anual pertencente ao intervalo correspondente. 2.5 Solvência A solvência do sistema bancário apresentou estabilidade e permanece em patamar elevado, apesar da redução absoluta registrada no Índice de Basileia quando se compara o mês de novembro46 de 2013 com junho de 2014. Os índices de capitalização permanecem em níveis superiores aos requerimentos regulatórios, o que, associado aos resultados da simulação da plena implementação do arcabouço de Basileia III e da introdução do futuro requerimento de razão de alavancagem, confirma a situação confortável da solvência do sistema. Em junho de 2014, o IB atingiu 15,5% (gráfico 2.5.1), queda absoluta de 1,1 p.p. em relação a novembro de 2013, influenciada por mudanças regulatórias advindas dos ajustes prudenciais progressivos de Basileia III e alteração no cálculo47 dos ativos ponderados por risco (RWA). Mesmo com a redução do IB, o capital principal (CP), isoladamente, seria suficiente para atender aos três 46/ Em decorrência da introdução do arcabouço regulatório de Basileia III e do calendário para envio de informações ao Banco Central, definido pela Circular BCB nº 3.686, de 29 de novembro de 2013, a edição anterior da seção de solvência do REF analisou o período de junho a novembro de 2013, razão pela qual se analisa nesta edição o período compreendido entre novembro de 2013 e junho de 2014. 47/ Em dezembro de 2013, passaram a produzir efeito as circulares BCB nº 3.679, de 31 de outubro de 2013, e nº 3.696, de 3 de janeiro de 2014, que alteram procedimentos para o cálculo do RWA referente às exposições ao risco de crédito sujeitas ao cálculo do requerimento de capital mediante abordagem padronizada. Setembro 2014 | Relatório de Estabilidade Financeira | 22 requerimentos regulatórios. O índice de capitalização teria apresentado estabilidade, caso não houvesse alterações regulatórias. Gráfico 2.5.2 – Distribuição de frequência para o capital principal/RWA ponderado por ativos1/ % dos ativos do sistema Gráfico 2.5.1 – Índices de capitalização e exigência regulatória1/ 60 % 16,6 15,5 12,9 11,8 12,2 18 48 15 36 12 11,0 5,5 5 Jan 2014 Mar Jun 118 10 0 1 0 - 4,5 0 0 0 4,5-5,125 2 Índice de capital principal 117 14 8 4,5 Nov 2013 tomando por base o mesmo conjunto de regras48 e os dados de novembro de 2013 e de junho de 201449. Novembro 2013 12 3 7-10,5 5,125-7 24 >10,5 0 Junho 2014 1/ Os valores dentro das barras referem-se ao número de IFs com índice de capital principal pertencente ao intervalo correspondente. Índice de patrimônio de referência nível I Índice de Basileia 1/ As linhas pontilhadas representam os requerimentos regulatórios para os diferentes níveis de capital. O Patrimônio de Referência (PR) atingiu R$619,5 bilhões em junho de 2014, aumento de R$0,5 bilhão em relação a novembro de 2013, influenciado pela progressividade dos ajustes prudenciais de Basileia III, os quais passaram de R$8,7 bilhões em novembro para R$29,5 bilhões em junho de 2014. Contribuíram positivamente para o PR o lucro líquido retido de R$17,0 bilhões e o ganho de R$8,4 bilhões em marcação a mercado de títulos disponíveis para venda e em obrigações referentes a planos de previdência de benefício definido de funcionários. O RWA, influenciado principalmente pela elevação do fator de ponderação de risco das exposições, avançou 7,2%, para R$4.001,1 bilhões, em junho de 2014, montante do qual 89,4% correspondem ao risco de crédito. Em linha com os dados agregados do sistema, verificase pouca alteração na capitalização de instituições financeiras entre novembro de 2013 e junho de 2014 (gráfico 2.5.2), ficando apenas uma instituição, responsável por menos de 0,01% dos ativos do sistema, com nível de capital principal inferior ao mínimo exigido, que atualmente é de 4,5% do RWA. A estabilidade no nível de capitalização também é evidenciada quando se simula a aplicação dos ajustes regulatórios de Basileia III em sua totalidade aos dados de novembro de 2013 e de junho de 2014. O IB projetado, caso as regras que entrarão em vigor até 2019 estivessem válidas, ficaria estável em 13,2%, Ainda dentro do exercício de projeção, a necessidade total de capital do sistema (gráfico 2.5.3) para atender os requerimentos futuros50 se reduziu de R$3,4 bilhões em novembro de 2013 para R$2,1 bilhões em junho de 2014, equivalente a 0,3% do PR do SFN. Os bancos privados reduziram a necessidade projetada de R$2,7 bilhões para R$1,2 bilhão, ao passo que a necessidade dos bancos públicos comerciais elevou-se de R$0,7 para R$0,9 bilhão. Gráfico 2.5.3 – Evolução da necessidade de capital com regras de 2019 R$ bilhões 4,0 3,2 0,6 2,4 1,4 0,1 0,3 0,4 0,3 - Nov 2013 0,9 0,8 0,8 Jun 2014 Nov 2013 Jun 2014 Público comercial Capital principal 1,6 0,8 0,0 Privado Capital complementar PR_II 48/ Nesse exercício, as alterações normativas promovidas pelas circulares BCB nº 3.696, nº 3.711 e nº 3.714, de 3 de janeiro de 2014, 24 de julho de 2014 e 20 agosto de 2014, respectivamente, são consideradas. Elas afetam os índices de capitalização e realinham o requerimento de capital para algumas modalidades de exposição. 49/ O presente exercício, por se tratar de uma simulação, já considera como capital principal os instrumentos híbridos de capital e dívida adquiridos pela União e emitidos pelos bancos públicos comerciais, em função de readequação das cláusulas e nova autorização do BCB, nos termos da Resolução CMN nº 4.192, de 1º de março de 2013. 50/ Em 2019, considera-se requerimento de 7% do RWA constituído sob a forma de capital principal, 8,5% do RWA sob a forma de capital nível I e 10,5% do RWA sob a forma de PR, contemplando o limite inferior do adicional de capital principal, conforme a Resolução CMN nº 4.193, de 1º de março de 2013. Setembro 2014 | Relatório de Estabilidade Financeira | 23 Ainda com base nas simulações de Basileia III, verificamse alterações pontuais no nível de capitalização das instituições financeiras (gráfico 2.5.4), em linha com o dado agregado do sistema. Outros indicadores de solidez como o IB e a relação Capital/Ativos, uma medida mais simples de alavancagem, também corroboram a percepção da robustez do SFN, quando comparado a outras jurisdições. (gráfico 2.5.6). Gráfico 2.5.6 – Capital/ativos e IB Últimos dados disponíveis1/ Gráfico 2.5.4 – Distribuição de frequência para o capital principal/RWA projetado para 2019 ponderado por ativos1/ Capital/ativos (%) % dos ativos do sistema 75 AR 45 16 3 0 - 4,5 0 0 116 5,125-7 Novembro 2013 – Proj. 2019 7-10,5 0 >10,5 Junho 2014 – Proj. 2019 1/ Os valores dentro das barras referem-se ao número de IFs com índice de capital principal pertencente ao intervalo correspondente. A sólida situação de solvência do SFN é também constatada quando se analisa a situação brasileira em relação ao futuro requerimento regulatório, a Razão de Alavancagem (gráfico 2.5.5), que entrará em vigor em janeiro de 2018, segundo o Comitê da Basileia de Supervisão Bancária. A propósito, em 25 de julho de 2014, o BCB disponibilizou para consulta pública a minuta de normativo referente à razão de alavancagem51. Os cálculos preliminares reforçam a percepção de solidez do sistema, obtendo-se o valor de 7,3% para o SFN em junho de 2014, frente ao requerimento inicial de 3%. Gráfico 2.5.5 – Distribuição de frequência para a razão de alavancagem ponderado por ativos1/ % dos ativos do sistema 80 64 48 32 13 2 0-3 16 5 3-5 5-7 16 96 7-9 >9 CH IT CA KO JP 9 BR/2 6 GE TU UK FR 3 15 1 1 4,5-5,125 111 MX IN 30 12 2 AU 12 SA RU 60 15 ID USA % 0 Junho 2014 1/ Os valores dentro das barras referem-se ao número de IFs com índice de alavancagem pertencente ao intervalo correspondente. 51/ Para mais informações, ver <https://www3.bcb.gov.br/audpub/Anexos/ Download?caminho=/editais/edt_60/EditalConsultaPublica44.pdf> e <http://www.bis.org/publ/bcbs270.htm>. 10 12 14 16 18 20 IB (%) 0 Fonte: FMI. 1/ As siglas acima correspondem a: AR = Argentina; AU = Austrália; BR = Brasil; CA = Canadá; CH = China; FR = França; GE = Alemanha; ID = Indonésia; IN = Índia; IT = Itália; JP = Japão; KO = Coreia do Sul; MX = México; RU = Rússia; SA = África do Sul; TU = Turquia; UK = Reino Unido; e USA = Estados Unidos da América. 2/ As informações divergem dos dados encontrados em <http://fsi.imf.org>, em razão de serem utilizados dados de junho de 2014 do BCB, ainda não disponíveis no referido sítio. Concluindo, a solvência do sistema bancário continua elevada, com níveis de capitalização adequados para suportar os riscos assumidos. Grande parte da variação nominal dos referidos índices é resultado do cronograma progressivo de implementação de Basileia III e de alteração no método de cálculo do RWA. Simulações desconsiderando alterações na metodologia de cálculo reforçam a conclusão acerca da estabilidade da solvência em patamar elevado. 2.6 Testes de estresse de capital52 Com a finalidade de mensurar a resistência, bem como a capacidade de absorção de perdas do sistema bancário à materialização dos principais riscos a que se encontra exposto, foram simuladas alterações extremas e adversas nas principais variáveis econômicas e financeiras. Apesar de a necessidade de capitalização na análise de cenário ter aumentado em relação ao teste realizado em dezembro de 2013, os resultados obtidos permitem concluir que o sistema bancário brasileiro apresenta adequada capacidade de suportar tanto os efeitos de choques decorrentes de cenários adversos por seis trimestres consecutivos, quanto de mudanças abruptas nas taxas de juros e de câmbio ou na inadimplência. 52/ Para detalhes sobre o conceito de “testes de estresse” e a metodologia relacionada aos testes e cenários, refira-se ao anexo “Conceitos e Metodologias – Estresse de capital”. Setembro 2014 | Relatório de Estabilidade Financeira | 24 2.6.1 Análise de cenário – Testes de estresse nas condições macroeconômicas A análise de cenário baseia-se em modelo estatístico que relaciona cenários macroeconômicos ao risco de crédito da carteira de empréstimos e financiamentos dos bancos. Essa análise contempla quatro cenários para um horizonte de tempo de seis trimestres consecutivos e projeta a inadimplência e o crescimento da carteira de crédito a partir desses cenários. Todos eles são baseados na projeção do produto e das taxas de juros, de câmbio e de inflação, além de choques externos medidos pelo prêmio de risco Brasil e pelos juros americanos. Na tabela 2.6.1, podem ser observados os valores das variáveis que compõem cada um dos cenários: cenário base, VAR estressado, quebra estrutural e pior histórico. As inadimplências projetadas podem ser vistas no gráfico 2.6.1. Os resultados do VAR Estressado revelam que a inadimplência projetada atingiria o pico de 5,4%, superando as provisões constituídas em junho de 2014 em 0,9 p.p. Para o cenário de quebra estrutural, o pico seria de 5,5%. Ambos seriam atingidos em dezembro de 2015. Apesar de a necessidade de capital apresentar um leve aumento em relação aos testes efetuados em dezembro de 2013 (gráfico 2.6.2), em todos os cenários o sistema bancário permaneceria com seus índices de capitalização acima dos mínimos regulamentares. Tabela 2.6.1 – Cenários de estresse macroeconômico (dezembro de 2015) Adversos 1/ Jun/14 Cenário base VAR estressado (α = 5%) Quebra estrutural Pior histórico Produto (IBC-Br) 1,4% 1,2% -1,7% -1,7% -0,2% Juros (Selic) 10,9% 12,0% 8,8% 19,7% 12,1% Câmbio (R$/US$) 2,23 2,49 3,57 3,75 2,89 Inflação (IPCA) 6,3% 6,0% 4,7% 16,5% 10,8% Desemprego (PME-IBGE) 4,4% 4,4% 8,9% 8,9% 5,0% 209 209 209 209 302 2,6% 2,6% 5,1% 5,1% 2,4% Cenários Prêmio de risco 2/ (EMBI Brasil+) Juros americanos (Treasury 10 anos) 1/ As variáveis obtidas da pesquisa Focus são a previsão para o PIB, a Selic, o câmbio e a inflação. As demais variáveis são mantidas constantes por todo o período de projeção. 2/ Para o VAR estressado e quebra estrutural, o prêmio máximo, igual a 401, é atingido em dez./2014, retornando gradativamente ao valor inicial em dez./2015. Gráfico 2.6.2 – Necessidades de capital Gráfico 2.6.1 – Estresse macroeconômico Inadimplência projetada Jun 2014 Set Dez Mar 2015 Jun Cenário base VAR estressado (α = 5%) Quebra estrutural Pior histórico Provisões constituídas (jun./2014) % Set VAR estressado – Evolução % do PR 6,0 3,0 4,8 2,4 3,6 1,8 2,4 1,2 1,2 0,6 0,0 Dez 0 1 2 3 4 5 6 0,0 Trimestres Dezembro 2013 Setembro 2014 | Junho 2014 Relatório de Estabilidade Financeira | 25 Após seis trimestres de deterioração macroeconômica, a necessidade estimada de capitalização do sistema para que nenhum banco ficasse desenquadrado53 seria de 2,5% do patrimônio de referência atual do sistema, quase toda ela formada por capital de nível 2 (gráfico 2.6.3). das instituições bancárias desenquadradas seria de 0,7% do total de ativos do sistema bancário. Gráfico 2.6.4 – Análise de sensibilidade Risco de taxa de juros 10 4,2 2,1 0,0 44 Gráfico 2.6.3 – Necessidades de capital VAR estressado 0,0 15,4 8 13,0 Índice de Basileia (%) 40 14,3 36 % do PR 6 6 18,0 32 4 4,6 5 14,4 2 10,8 4 0 7,2 2 3,6 1 0,0 Jun 2014 Set Dez Mar 2015 Jun Set Dez Capital principal (dir.) Complementar (dir.) Nível 2 (dir.) Índice de Basileia 0,6 0,8 1% A análise de sensibilidade consiste na aplicação de variações incrementais nas taxas de juros e de câmbio e na inadimplência, bem como na mensuração do efeito isolado das variações de cada uma dessas variáveis sobre o capital e os índices de capitalização dos bancos, mantendo-se os demais fatores de risco inalterados. No pior caso, se a taxa de juros fosse reduzida para algo próximo a 1,0% a.a., dezesseis instituições bancárias, detentoras de 4,2% do total de ativos do sistema, ficariam desenquadradas. Essas instituições necessitariam de um aporte equivalente a 6,0% do capital do sistema para evitar um desenquadramento (gráfico 2.6.4). Nos choques simulados, nenhuma instituição bancária ficaria insolvente. Negativa 28 USADO ESTE 2.6.3 NO REF201406 4% 7% 10% Positiva 13% 16% 0,9 0,1 0,2 19% Bancos desenquadrados (% do ativo total) Complementar Bancos em insolvência (% do ativo total) Principal IB estressado (%) Os resultados das análises de sensibilidade confirmam que o sistema bancário brasileiro apresenta elevada capacidade de suportar situações adversas, uma vez que os índices de capitalização do conjunto de instituições bancárias se mantêm sempre acima dos mínimos regulamentares. Gráfico 2.6.5 – Análise de sensibilidade Risco de crédito 16 48,1 160 156 152 148 144 14 140 136 132 2,3 128 0,0 124 12 120 116 112 108 104 10 15,4 100 11,7 96 92 88 84 8 80 76 72 68 64 6 60 56 52 48 44 4 40 36 32 24 2 20 Provisão constituída atual 4,1 0,2 2,3 16 12 O resultado relativo aos testes de sensibilidade à materialização do risco de crédito, sumarizados no gráfico 2.6.5, indica que, caso se repita a maior inadimplência já observada no sistema bancário brasileiro desde dezembro de 2000, próxima a 7%, a representatividade dos ativos 20 22% Em uma situação de inadimplência extrema, próxima de 14,5%, as instituições desenquadradas necessitariam de um aporte de capital de 6,6% do patrimônio de referência do sistema para evitar o desenquadramento. 28 Os testes de sensibilidade às taxas de câmbio revelam que os impactos seriam irrelevantes para o sistema. 24 Taxa de juros de 6 meses Necessidade de capital (% do capital total): Nível II 0 2.6.2 Análise de sensibilidade Máx. variação em 21 dias desde jan./1999 8 4 0 0 3 6 9 Inadimplência média do sistema (%) 12 Necessidade de capital (% do capital total): Bancos desenquadrados (% do ativo total) Nível II Complementar Bancos em insolvência (% do ativo total) Principal IB estressado (%) 53/ Uma instituição é considerada desenquadrada se não atender a qualquer um dos três índices de exigência de capital: Índice de Basileia (IB), Índice de Capital Nível 1 (IPR1) e Índice de Capital Principal (ICP). Setembro 2014 | Relatório de Estabilidade Financeira | 26 Evolução do Endividamento das Empresas não Financeiras após a Crise Internacional de 2008 No cenário de baixas taxas de juros e abundante liquidez que predominou no mercado internacional após a crise financeira de 2008, diversas empresas do setor não financeiro de economias emergentes, como o Brasil, beneficiaram-se das condições mais favoráveis de financiamento para intensificar as captações no mercado externo. Em termos globais, os movimentos de emissões corporativas e o consequente aumento no endividamento trouxeram preocupações associadas à estabilidade financeira e têm sido objeto de discussão nos principais fóruns relacionados a esse tema (ver, por exemplo, GFSR1, 2014 e BIS2, 2014). De fato, em tese, o aumento do endividamento e a maior exposição ao mercado internacional implicam potencial sensibilidade a mudanças nos cenários interno e externo, especialmente com o processo de normalização gradual das políticas monetárias dos países desenvolvidos, principalmente dos Estados Unidos. Nesse contexto, esta nota apresenta sucintamente uma avaliação dos riscos relacionados à estrutura de financiamento das empresas no Brasil. Destaca-se que uma eventual transição de cenário apontaria para riscos em níveis controlados, em razão das características da estrutura de financiamento das empresas que operam no país, as quais apresentam alavancagem agregada confortável, comprometimento de renda estável e endividamento em moeda estrangeira proporcionalmente baixo. 1/ Fundo Monetário Internacional, “Chapter 1 – Making the transition from liquidity to growth-driven markets”, Global Financial Stability Report, 2014. 2/ Bank for International Settlements, “Chapter IV - Debt and the financial cycle: domestic and global”, 84th BIS Annual Report, 2013/2014. 1 Alavancagem das empresas no Brasil O endividamento das pessoas jurídicas triplicou entre junho de 2008 e junho de 2014 (gráfico 1), com aumento efetivo do total de recursos captados nos mercados de capitais e externo, mas com maior destaque ao crédito bancário com recursos direcionados. Observa-se, no período, que o crédito bancário doméstico com recursos livres continuou sendo a principal fonte de recursos, perdendo porém representatividade frente ao mercado externo e ao crédito bancário doméstico com recursos direcionados (gráfico 2). Gráfico 1 – Endividamento PJ Base jun./2008 = 100 % 400 340 280 220 160 Jun 2008 Jun 2009 Jun 2010 Jun 2011 Crédito livre Merc. de capitais Merc. externo – US$ Jun 2012 Jun 2013 100 Jun 2014 Crédito direcionado Merc. externo – R$ Total PJ Fontes: BCB e Cetip Importante notar, entretanto, que o crédito à pessoa jurídica cresceu no período a uma taxa superior à do PIB. A alavancagem das empresas, representada pela razão crédito corporativo sobre PIB (gráfico 3), subiu para 49,2% em junho de 2014, o que significa um nível ainda confortável em comparação aos demais países. Segundo dados do Relatório de Estabilidade Financeira Global (GFSR, 2014), esta relação no Brasil estaria na mediana dos países emergentes e abaixo das economias desenvolvidas. Setembro 2014 | Relatório de Estabilidade Financeira | 27 Gráfico 2 – Participação no endividamento PJ Por fonte de recursos % 100 24 29 8 80 10 60 25 30 43 20 31 Jun 2008 Crédito livre 40 0 Jun 2014 Crédito direcionado Merc. de capitais Merc. externo comprometimento de renda4. Tal comportamento é reflexo de uma melhora no perfil de endividamento do setor não financeiro, em termos de maturidade e custo, influenciada pelo aumento da participação do crédito com recursos direcionados, da dívida externa e do mercado de capitais, que têm prazos mais longos e taxas mais baixas. Após a estabilidade observada no semestre anterior, em 2014 o comprometimento de renda voltou a registrar leve elevação, porém encontrando-se atualmente em patamares relativamente semelhantes aos observados em períodos anteriores (gráfico 4). Fontes: BCB e Cetip Gráfico 4 – Comprometimento de renda PJ Gráfico 3 – Endividamento PJ sobre PIB % % 100 50 84 40 68 30 52 20 36 10 Jun 2008 Jun 2009 Jun 2010 Jun 2011 Jun 2012 Jun 2013 0 Jun 2014 Se, por um lado, a alavancagem em termos agregados é limitada, por outro, deve ser considerada a maior sensibilidade a mudanças nos cenários interno e externo em decorrência do aumento do endividamento e da exposição ao mercado externo. Notadamente, as duas principais questões a serem avaliadas em relação ao setor não financeiro em um hipotético cenário de reversão das condições de financiamento seriam os potenciais impactos na capacidade de pagamento das empresas e no montante do endividamento, decorrente da exposição cambial. Tais questões são avaliadas a seguir3. 2 Capacidade de pagamento Apesar do aumento do endividamento, não foram observadas variações significativas no 3/ Nas análises foram utilizadas informações detalhadas das bases de dados de monitoramento do SFN, entre elas as informações de dívida bancária doméstica do Sistema de Informações de Crédito (SCR), de dívida externa, de debêntures e das operações de derivativos cambiais das câmaras de registro. Jun 2011 Jun 2012 Jun 2013 20 Jun 2014 Além disso, eventuais variações nas taxas de juros tem efeito limitado na capacidade de pagamento, tendo em conta que aproximadamente 30% do crédito à pessoa jurídica origina-se com recursos direcionados, contratados com taxas e indexadores regulados, menos sensíveis a alterações nos juros. 3 Risco cambial Não obstante o aumento do endividamento no mercado externo, a representatividade da dívida corporativa referenciada em moeda estrangeira não sofreu alteração em relação ao período pré-crise, mantendo-se em aproximadamente um terço da dívida total. A participação da dívida em moeda estrangeira das empresas no Brasil é relativamente baixa, pois se encontra entre as menores em comparação aos demais países emergentes, conforme mostra o GFSR (2014). 4/ Para mais detalhes sobre o comprometimento de renda pessoa jurídica, ver seção “Conceitos e metodologias”, item c. Setembro 2014 | Relatório de Estabilidade Financeira | 28 Além disso, as exposições em moeda estrangeira concentram-se em um conjunto limitado de empresas de grande porte, dado que menos de 1% dos devedores possuem alguma dívida em moeda estrangeira, ainda que respondam por mais de 60% da dívida total5. Desse conjunto de empresas com exposição à moeda estrangeira, foram mapeadas aquelas que apresentariam maior vulnerabilidade a choques na taxa de câmbio, uma vez que parte estaria protegida por possuir algum tipo de hedge, de natureza operacional ou financeira. Nesse sentido, observa-se que as empresas exportadoras6, ou seja, aquelas que possuem hedge natural relativo à sua atividade operacional 7 , respondem por mais de um terço da dívida total em moeda estrangeira. Além disso, a participação das empresas não exportadoras que usam o mercado de derivativos local para proteger suas exposições à moeda estrangeira corresponde a quase 20% do total do endividamento em moeda estrangeira das empresas não financeiras. Após essa filtragem inicial, tem-se que as empresas não exportadoras sem hedge8 representam quase metade da dívida total em moeda estrangeira (gráfico 5). 5/ O padrão metodológico internacional para a compilação das estatísticas do setor externo, incluindo as de dívida externa, adota o conceito de residência e não o de nacionalidade. Dessa forma, as estatísticas do endividamento externo brasileiro, compiladas pelo Banco Central do Brasil, não incluem os títulos no exterior emitidos por subsidiárias não residentes (isto é, residentes no exterior) de empresas residentes. No entanto, a grande maioria dos recursos provenientes dessas emissões é, em seguida, internalizada no país, na forma de empréstimo intercompanhia, da subsidiária no exterior para a residente no Brasil. Nesse momento, a dívida externa brasileira é sensibilizada, havendo, portanto, perda pouco relevante de informação. 6/ Definiu-se como exportadora, para fins desta análise, a empresa que tenha exportado em 2013, segundo a Secretaria de Comércio Exterior, e que possua pelo menos 50% da dívida vinculada a alguma linha de crédito ao comércio exterior. 7/ Um aumento do custo da dívida em um hipotético cenário de depreciação do real seria compensado por um acréscimo das receitas advindas do exterior. 8/ Uma empresa foi considerada como sem hedge se não é exportadora e se o percentual da dívida em moeda estrangeira menos a dívida vinculada à exportação menos a posição comprada em derivativo cambial no mercado doméstico é maior que 20% da dívida total. Cabe ainda ressaltar que mesmo uma empresa aqui considerada como sem hedge pode estar totalmente protegida no mercado de derivativos no exterior. Gráfico 5 – Dívida em moeda estrangeira Por tipo de devedor 16,8% 35,6% 16,0% 14,1% 17,5% Exportadora Não exportadora com hedge Não exportadora sem hedge – matriz no exterior Não exportadora sem hedge – com ativo no exterior Não exportadora sem hedge – outros Alguns outros fatores mitigadores de risco podem ser considerados na análise, como, por exemplo, se a empresa fizer parte de um grupo econômico com sede no exterior, o que aumentaria a possibilidade de suporte financeiro intra-grupo. Ou ainda, a empresa possuir ativos no exterior em montante relevante que possam compensar ou justificar economicamente a exposição em moeda estrangeira9. Ao excluir estes grupos, a participação das empresas não exportadoras sem hedge cai para 16,8% da dívida total em moeda estrangeira. Assim, sem considerar exposições de natureza especulativa, o grupo de empresas que não possui proteção cambial relevante e conhecida é bastante restrito em relação ao total das pessoas jurídicas com endividamento sujeito a riscos cambiais. A exposição em moeda estrangeira desse grupo de empresas representa 2,9% do PIB (gráfico 6) e corresponde a 5,8% da dívida total das empresas não financeiras. Considerando, ainda, instrumentos de proteção cambial10, esse percentual cai a 5,1% da dívida total das empresas não financeiras, o que sugere tratar-se de conjunto bastante limitado de empresas sujeito a impactos decorrentes do risco cambial. 9/ Para definir o critério de relevância, considerou-se que os ativos no exterior devem representar pelo menos 70% da dívida em moeda estrangeira sem hedge. Devido à limitação de dados, passivos no exterior de empresas brasileiras não residentes que não foram internalizados, mesmo através de empréstimos intercompanhia, não foram considerados. 10/ Mesmo empresas consideradas sem hedge para fins desta análise podem ter algum tipo de proteção à variação cambial, ainda que abaixo do ponto de corte de relevância definido na nota de rodapé número 8. Setembro 2014 | Relatório de Estabilidade Financeira | 29 Gráfico 6 – Dívida corporativa total, por moeda Crédito bancário + mercado de capitais + dívida externa % PIB 2,9 2,7 2,4 3,0 6,1 50 40 30 32,1 20 10 0 Dívida em ME (não exportadora sem hedge – outros) Dívida em ME (não exportadora sem hedge – com ativo no exterior) Dívida em ME (não exportadora sem hedge – matriz no exterior) Dívida em ME (não exportadora com hedge local) Dívida em ME (exportadora) Dívida em moeda local 4 Conclusão Tal como nos demais países emergentes, as empresas no Brasil, nos últimos anos, se beneficiaram de condições de financiamento mais favoráveis no mercado externo para captar com taxas de juros mais baixas e prazos mais longos. Entretanto, a normalização da política monetária nos países desenvolvidos implica a transição para um cenário de custo de financiamento mais alto e liquidez menor. Assim, apesar da limitação de dados e das premissas simplificadoras adotadas, é possível destacar que a transição de cenário aponta para riscos controlados, tendo em conta o nível confortável de alavancagem agregada, o comprometimento de renda não ter crescido na mesma magnitude que o endividamento, a exposição em moeda estrangeira ser baixa comparativamente às empresas de outros países emergentes, além da existência de elementos mitigadores do risco cambial, como hedge de natureza operacional ou financeira. Setembro 2014 | Relatório de Estabilidade Financeira | 30 3 Sistema de Pagamentos Brasileiro O Sistema de Pagamentos Brasileiro (SPB)54 funcionou de forma eficiente e segura no primeiro semestre de 2014. As análises de backtesting, periodicamente realizadas para os sistemas de compensação e de liquidação de transações com títulos, valores mobiliários, derivativos e moeda estrangeira, nos quais há uma entidade atuando como contraparte central (CPC), apresentaram resultados satisfatórios ao longo do semestre. No que tange às garantias exigidas nesses sistemas, não foi observada deficiência de cobertura do risco de crédito apresentado pelos participantes. Os cenários utilizados para o cálculo de margem foram satisfatórios, quando comparados às variações dos fatores de risco efetivamente ocorridas no mercado. Com relação à quantidade de transações (gráfico 3.1.1), o principal período de concentração, representando 28,2% do giro, ocorreu entre 16h e 17h30. Gráfico 3.1.1 – STR Quantidade – Perfil intradia (1º semestre de 2014) % % acumulado 15 100 12 80 9 60 6 40 3 20 0 6:30 8:00 9:30 11:00 12:30 14:00 15:30 17:00 18:30 0 20:00 Faixa: média +/- desvio padrão Nos sistemas de transferência de fundos, a liquidez intradia agregada disponível continuou acima das necessidades das instituições financeiras participantes, o que garante que as liquidações ocorram com tranquilidade, sobretudo no que diz respeito ao Sistema de Transferência de Reservas (STR). 3.1 Desempenho dos sistemas de transferência de fundos Percentual médio Percentual médio acumulado Os títulos públicos permaneceram como a principal fonte de liquidez intradia do sistema no primeiro semestre de 2014 (gráfico 3.1.2). Em média, a necessidade de liquidez intradia agregada do sistema ficou em 2,5% da liquidez intradia disponível. Gráfico 3.1.2 – Necessidade de liquidez intradia R$ bilhões 1.000 Durante o primeiro semestre de 2014, o funcionamento do STR foi normal, apresentando, ao final do período, índice de disponibilidade de 99,9%, dentro da meta regulamentar estabelecida para sistemas desse tipo – de, no mínimo, 99,8% de disponibilidade. 800 600 400 200 Jul 2013 Ago Set Out Nov 54/ O SPB compreende as entidades, os sistemas e os procedimentos relacionados com o processamento e liquidação de operações de transferência de fundos, de operações com moeda estrangeira ou com ativos financeiros e valores mobiliários. Desde outubro de 2013, com a edição da Lei nº 12.865, os arranjos e as instituições de pagamento passaram, também, a integrar o SPB. Dez Jan 2014 Fev Mar Abr Mai Jun 0 Títulos livres Compulsórios Reservas de início de dia Necessidade efetiva de liquidez Setembro 2014 | Relatório de Estabilidade Financeira | 31 Não houve alterações significativas na distribuição da necessidade efetiva de liquidez intradia (tabela 3.1.1) entre o segundo semestre de 2013 e o primeiro semestre de 2014. Com 110 das 132 instituições financeiras na faixa de baixo percentual de necessidade de liquidez (inferior a 20%), dezenove na faixa de percentual intermediário de necessidade de liquidez (entre 20% e 80% do potencial) e três com necessidade de liquidez acima de 80% do potencial, mas com apenas 0,2% dos pagamentos totais efetuados, o cenário de distribuição de liquidez permanece confortável para garantir a fluidez dos pagamentos. O volume e a distribuição de liquidez foram adequados para garantir a liquidação das ordens de transferência de fundos, não havendo ocorrência de travamento de pagamentos (gridlock) no período considerado. Tabela 3.1.1 – STR Necessidade efetiva de liquidez Percentual da necessidade efetiva de liquidez em relação à disponibilidade total de liquidez 2013 2014 2º semestre 1º semestre Nº de IF % 1/ Nº de IF % 1/ De 0 a 10% 97 90,7 98 89,7 De 10 a 20% 13 4,4 12 3,7 De 20 a 30% 6 1,5 7 1,9 De 30 a 40% 4 1,5 5 1,7 De 40 a 50% 3 0,9 3 1,2 De 50 a 60% 2 0,4 2 0,9 De 60 a 70% 1 0,4 1 0,5 De 70 a 80% 1 0,1 1 0,3 De 80 a 90% 1 0,1 1 0,1 De 90 a 100% 2 0,1 2 0,1 130 100,0 132 100,0 Total Financeiro Líquido (RFL)56 para os dois participantes mais críticos (gráfico 3.2.1) atingiu seu valor máximo no dia 6 de fevereiro (R$2,9 milhões). Nesse dia, o RFL correspondeu a 0,7% das salvaguardas adicionais disponíveis (como fundos mutualizados). Para a Câmara de Derivativos da BM&FBovespa (BM&FBovespa – Derivativos), o valor máximo de RF foi verificado no dia 18 de junho de 2014 (R$897 milhões) e o valor máximo de RFL (gráfico 3.2.2) ocorreu no dia 18 de fevereiro (R$16 milhões). Nesse dia, o RFL correspondeu a 5,3% das salvaguardas adicionais disponíveis (como fundos mutualizados). Para a Câmara de Câmbio da BM&FBovespa (BM&FBovespa – Câmbio), o maior valor de RF para os dois participantes com maiores posições devedoras em um dia específico foi de R$ 1 milhão, no dia 18 de março de 2014, enquanto o valor do RFL foi nulo em todo o período, visto que as garantias individuais foram suficientes para cobrir as exposições geradas pelos participantes. Com relação ao risco de liquidez em reais, houve oito dias em que as linhas de liquidez contratadas pela BM&FBovespa não seriam suficientes para converter as garantias em reais e cobrir a inadimplência simultânea dos dois maiores devedores (gráfico 3.2.3), apesar de o montante das garantias depositadas suportar o risco de crédito. Gráfico 3.2.1 – BM&FBovespa – Ações Risco financeiro líquido R$ milhões 1/ Participação percentual dos pagamentos efetuados pelas instituições que se enquadram na classe em relação ao giro financeiro total. 3,0 2,4 Os demais sistemas de transferência de fundos também apresentaram funcionamento normal. 1,8 1,2 3.2 Desempenho dos sistemas de compensação e de liquidação de títulos, valores mobiliários, derivativos e câmbio Na análise de backtesting da Câmara de Ações da BM&FBovespa (BM&FBovespa – Ações), o valor máximo de Risco Financeiro (RF) 55 para os dois participantes com maiores posições devedoras foi de R$7,1 bilhões em 5 de maio de 2014. Já o Risco 55/ O RF mensura, para cada dia e com base nas variações reais dos preços dos ativos, o risco de reposição de cada um dos participantes da câmara. Para cada dia, são considerados os dois participantes em relação aos quais a exposição da câmara, em termos de riscos, é mais crítica. 0,6 0,0 2014 Fontes: BM&FBovespa e BCB 56/ O RFL representa o custo em que a câmara iria incorrer para encerrar a carteira de um determinado participante, caso se tornasse inadimplente, subtraído do total de garantias por ele constituídas, com base nas variações reais dos preços dos ativos. Representa, pois, a parcela de exposição ao risco que não é coberta pelas garantias individuais do participante. Para cada dia, são considerados os dois participantes aos quais a câmara esteja mais exposta, isto é, os dois participantes que apresentarem maior valor de RFL. Setembro 2014 | Relatório de Estabilidade Financeira | 32 Gráfico 3.2.2 – BM&FBovespa – Derivativos Risco financeiro líquido Tabela 3.2.2 – BM&FBovespa – Derivativos R$ milhões Garantias por tipo de ativo % 16 Discriminação 13 10 6 3 0 2014 Fontes: BM&FBovespa e BCB R$ milhões 400 320 240 160 80 Fev Títulos públicos federais Abr Mar Fev Mar Abr Mai Jun 93,5 93,5 93,1 92,7 92,9 92,7 Cartas fiança 2,2 2,1 2,2 2,4 2,1 2,1 CDB 0,9 0,8 0,9 0,8 0,9 0,7 Ações 2,8 2,9 3,0 3,4 3,4 3,7 Ouro 0,0 0,0 0,0 0,0 0,0 0,0 Dinheiro 0,5 0,6 0,6 0,6 0,5 0,6 Outros 0,1 0,1 0,1 0,1 0,2 0,2 Mai Jun No primeiro semestre de 2014, as variações acumuladas de dois dias nos principais Fatores Primitivos de Risco (FPR)57 utilizados pela BM&FBovespa – Derivativos para cálculo de garantias mantiveram-se dentro dos limites estabelecidos em seus cenários de estresse (tabela 3.2.3). Tabela 3.2.3 – BM&FBovespa - Derivativos 0 Fatores primitivos de risco (FPR) 1/ Mín Discriminação Falha de um membro da câmara Jan Fontes: BM&FBovespa e BCB Gráfico 3.2.3 – BM&FBovespa – Câmbio Deficit de liquidez Jan 2014 2014 1/ N Máx 2/ Confiança do VaR Falha de dois membros da câmara As garantias depositadas na BM&FBovespa – Ações (tabela 3.2.1) foram compostas, majoritariamente, por ações e títulos públicos federais, enquanto as depositadas na BM&FBovespa – Derivativos (tabela 3.2.2) foram compostas, majoritariamente, por títulos públicos federais. As garantias depositadas na BM&FBovespa – Câmbio foram compostas, majoritariamente, por títulos públicos federais, oscilando entre 74,8% e 100,0% das garantias totais depositadas no período. As demais garantias foram compostas por moeda estrangeira (dólar). 3/ Ibovespa a vista -20% 28% 0 99% Dólar a vista -45% 34% 0 99% Pré 42 -5% 15% 0 99% Pré 126 -10% 17% 0 99% Pré 252 -17% 22% 0 99% Pré 756 -16% 12% 0 99% DDI 180 4/ -11% 5% 0 99% DDI 360 -13% 4% 0 99% DDI 1080 -13% 8% 0 99% Fontes: BM&FBovespa e BCB 1/ Primeiro semestre de 2014. 2/ N é o número de exceções observadas na amostra de tamanho T. 3/ Teste de Kupiec, T = 255 dias. 4/ Cupom cambial. Tabela 3.2.1 – BM&FBovespa – Ações Garantias por tipo de ativo1/ % Discriminação 2014 Jan Fev Mar Abr Mai Jun Ações 47,8 48,1 49,8 48,9 49,9 51,4 Título público 47,6 47,2 45,0 45,4 44,3 42,7 Título internacional 2,4 2,5 2,8 3,2 3,5 3,6 1,5 1,4 1,4 1,5 1,4 1,4 0,3 0,3 0,3 0,4 0,3 0,4 Dinheiro 0,4 0,3 0,6 0,4 0,4 0,4 Outros 0,2 0,2 0,1 0,2 0,2 0,2 2/ CFI CDB 3/ Fontes: BM&FBovespa e BCB 1/ Consideram-se apenas garantias vinculadas. 2/ Carta de fiança interbancária. 3/ Certificado de depósito bancário. 57/ Fator primitivo de risco (FPR) associado a um contrato derivativo é a denominação dada à variável financeira relevante para a formação do valor, ou preço, do contrato. Ao se determinar o valor de um contrato derivativo por meio de uma relação matemática bem definida envolvendo um conjunto de variáveis econômicas, como a que resulta da assunção do princípio de não arbitragem, define-se que tais variáveis representam os fatores primitivos de risco do contrato. Setembro 2014 | Relatório de Estabilidade Financeira | 33 A acurácia 58 do modelo de risco utilizado pela BM&FBovespa – Derivativos na determinação dos níveis de garantia individuais dos seus participantes permaneceu acima dos 99% (gráfico 3.2.4) recomendados pelos Princípios para Infraestruturas do Mercado Financeiro59. Gráfico 3.2.4 – BM&FBovespa – Derivativos Risco de crédito 100,0% 99,8% 99,6% 99,4% 99,2% Jan 2014 Fev Mar Abr Mai Jun 99,0% No primeiro semestre de 2014, foram realizadas no Sistema Central de Cessões de Crédito (C3) 243 operações de cessão, envolvendo 3.962.974 contratos e 197.059.739 parcelas num montante financeiro de R$22,5 bilhões. Em comparação com o segundo semestre de 2013, trata-se de uma redução de 10% em termos de quantidade de cessões e de uma alta de 6% em termos de valor financeiro. 58/ O nível de acurácia é definido como a proporção de acertos de um modelo de gerenciamento de riscos em um determinado período de tempo. No caso de câmara de liquidação atuando como contraparte central (CPC), o nível de acurácia é dado, simplificadamente, pelo número de vezes em que as garantias requeridas dos participantes foram superiores ao risco de fato incorrido pela CPC, dividido pelo número total de participantes que tiveram sua exposição ao risco verificada, em um determinado período de tempo. 59/ PFMI 6, KC 3: “A CCP should adopt initial margin models and parameters that are risk-based and generate margin requirements sufficient to cover its potential future exposure to participants in the interval between the last margin collection and the close out of positions following a participant default. Initial margin should meet an established single-tailed confidence level of at least 99 percent with respect to the estimated distribution of future exposure.” Setembro 2014 | Relatório de Estabilidade Financeira | 34 Tabela 3.2.4 – Visão geral do Sistema de Pagamentos Brasileiro: 1º semestre de 2014 Principais operações Forma de Contraparte Giro – Valor Giro – Quantidade Poder de Economia liquidadas liquidação central Média diária Média diária compensação de liquidez R$ bilhões Mil operações Discriminação Média diária R$ bilhões Sistemas de Transferência de Fundos STR 1/ Selic, câmaras, TED e outros pagamentos - - 22.775,6 84,2 10,9 3.250,6 93,1 4,1 788,3 6,6 - - Sim 2,9 146,7 0,8 2,3 LDL Sim 3,3 0,1 0,4 1,3 LDL Sim 0,0 0,0 0,0 0,0 LBTR Não 0,1 0,02 - - LDL Sim 6,7 887,5 0,9 6,5 LBTR Não 25,1 3,1 - - LDL Não 12,7 2,3 0,2 2,9 LBTR Não 0,2 0,0 - - - 899,7 136,9 15,2 844,7 - 13,0 LDL 4,4 LBTR Não opções e swaps LDL Câmbio Câmbio interbancário BM&FBovespa – Títulos públicos Ativos federais BM&FBovespa – Ações e outros títulos priv. 2/ LBTR críticos 1/ Híbrido CIP-Sitraf TED CIP-Siloc Boleto de pagamento , 3/ 4/ cartão de pagamento e DOC Compe LDL 5/ Cheque Sistemas de compensação e liquidação de ativos Selic Títulos públicos federais BM&FBovespa – Derivativos Mercadorias, futuros, BM&FBovespa – Ações Cetip Títulos privados, títulos estaduais e municipais e swaps CIP-C3 Cessão de crédito 1/ Transferência eletrônica disponível que envolve cliente e por conta de IF. 2/ Incluída a liquidação bilateral de cheques de valor unitário igual ou superior a R$250 mil e de boletos de pagamentos com valor unitário igual ou superior a R$250 mil. 3/ CIP-Siloc liquida boletos de pagamento de valor unitário menor que R$250 mil. 4/ CIP-Siloc liquida alguns cartões de pagamento. 5/ Compe liquida cheques de valor unitário menor que R$250 mil. Setembro 2014 | Relatório de Estabilidade Financeira | 35 4 Organização do Sistema Financeiro Nacional 4.1Introdução Tabela 4.2.1 – Movimentação orgânica no SFN O segmento das instituições bancárias do SFN não apresentou no primeiro semestre de 2014 movimento que viesse a alterar sua configuração. De janeiro a junho de 2014 Em relação ao segmento das instituições não bancárias, merecem destaque as reduções nos quantitativos das Cooperativas de Crédito, resultantes de cancelamentos de autorização para funcionamento por inatividade, liquidações ordinárias e processos de incorporações. Além disso, vale ressaltar as autorizações para funcionamento concedidas a instituições dos segmentos das Sociedades Corretoras de Câmbio e das Sociedades de Crédito ao Microempreendedor e às Empresas de Pequeno Porte (SCMEPP). Processos aprovados e publicados no Diário Oficial da União Eventos BM BC BI CFI DTVM CTVM CC SCI SCM SAM Coop Autorização - - - - - - 3 - 4 - 2 Cancelamento - - - - 2 1 - 1 1 - 6 Incorporação - - - - 1 - - - - 1 17 Cisão - - - - - - - - - - - Mudança de objeto social - entrada 1 - - - - - - - - - - - saída - 1 - - - - - - - - - Liquidação extrajudicial - - - - - - - - - - - Intervenção - - - - - - - - - - - RAET - - - - - - - - - - - Fonte: Diário Oficial da União 4.2 Instituições bancárias Mudança de Objeto Social No tocante às instituições bancárias, não foi registrado nenhum movimento orgânico de relevância no semestre. Esse fato pode ser constatado observando-se a tabela 4.2.1, que apresenta os quantitativos de movimentações por tipos de instituição. Desse modo, a estrutura do segmento manteve-se inalterada no período em questão. • Banco Indusval S.A. (de Banco Comercial para Banco Múltiplo), em 16 de maio de 2014. A única movimentação orgânica ocorrida no semestre envolvendo o segmento bancário foi a seguinte: Observando-se a tabela 4.2.2, que apresenta os quantitativos de instituições por segmento, e tendo em conta a mudança de objeto social acima citada, percebese que a única alteração nos quantitativos dos segmentos bancários refere-se à mudança de uma instituição de banco comercial para banco múltiplo. Setembro 2014 | Relatório de Estabilidade Financeira | 36 Tabela 4.2.2 – Evolução do quantitativo de instituições financeiras autorizadas Tipo de instituição 2011 2012 2013 2014 Dez Dez Dez Jun Bancos Múltiplos Nacionais sem particip. estrang. 139 137 132 133 69 66 63 65 Nacionais com particip. estrang. 16 15 15 14 Sob controle estrangeiro1/ 54 56 54 54 20 22 23 22 Nacionais sem particip. estrang. 11 12 12 11 Nacionais com particip. estrang. 1 1 1 1 Sob controle estrangeiro 2 3 4 4 Filiais de bancos estrangeiros 6 6 6 6 4 4 4 4 14 14 14 14 2 2 3 3 1 1 1 1 semestre de 2012. Nesse sentido, as redes de agências dos bancos públicos registraram no semestre crescimento de 1,6%, as dos bancos privados nacionais mantiveramse estáveis e no caso das redes dos bancos sob controle estrangeiro houve redução de 1,2% em seu quantitativo. Tabela 4.2.3 – Distribuição de agências bancárias por região Quantidade de agências Região Comerciais e filiais de bancos estrangeiros2/ Desenvolvimento Investimento Câmbio Caixa Econômica Federal Sociedades 2/ Arrendamento mercantil 31 30 29 28 59 58 58 58 2010 2011 2012 2013 2014 Dez Dez Dez Dez Jun 2.828 3.215 3.474 3.609 3.653 832 985 1.067 1.106 1.113 1.512 1.610 1.698 1.820 1.833 10.851 11.386 11.725 12.024 12.052 3.790 4.080 4.254 4.359 4.370 19.813 21.276 22.218 22.918 23.021 Nordeste Norte Centro-Oeste Sudeste Sul Total Fonte: Unicad Tabela 4.2.4 – Número de agências bancárias1/ por origem de capital Quantidade de agências Crédito financiamento e investimento Crédito ao microempreendedor 42 40 38 41 Crédito imobiliário, associações de poupança e empréstimo e repassadoras Discriminação 2010 2011 2012 2013 2014 Dez Dez Dez Dez Jun Público 8.322 8.534 9.315 9.951 10.106 Privado nacional 7.998 9.124 9.206 9.200 9.195 Estrangeiro 3.493 3.618 3.697 3.767 3.720 19.813 21.276 22.218 22.918 23.021 14 12 11 10 mobiliários2/ 99 94 93 92 Fonte: Unicad/Capef Corretoras de câmbio 47 57 62 65 1/ Bancos múltiplos, comerciais e Caixa Econômica Federal. valores mobiliários2/ 126 118 116 114 Agências de fomento 16 16 16 16 Corretoras de títulos e valores Distribuidoras de títulos e Companhias hipotecárias 2/ Cooperativas Administradoras de consórcio Total 8 7 8 8 1.312 1.254 1.209 1.190 284 222 199 192 2.218 2.088 2.016 1.991 Fonte: Unicad e Capef 1/ Retificação – Dez./2013 – Alteração do tipo de controle de uma instituição de "estrangeiro" para "nacional sem participação estrangeira". 2/ Retificação – Acréscimo de 21 instituições em dez./2013 devido ao fato de que as instituições na situação paralisada passaram a ser consideradas a partir desta data-base. Com isso, foram acrescidas dezessete cooperativas, um banco comercial, uma sociedade de arrendamento mercantil, uma corretora de títulos e valores mobiliários e uma distribuidora de títulos e valores mobiliários. Em relação aos quantitativos de agências por regiões geográficas, constantes da tabela 4.2.3, vale ressaltar que todas as regiões apresentaram redução em suas taxas de crescimento, que vinham sendo registradas desde o primeiro semestre de 2012. Na tabela 4.2.4, constam os quantitativos de agências bancárias sob a ótica da origem de capital das instituições. Analisando-se os valores apresentados, constata-se taxa de crescimento menor que a registrada desde o primeiro Total No tocante às transferências de controle envolvendo instituições do segmento bancário, não foi concedida autorização dessa natureza no semestre analisado. 4.3 Níveis de concentração no Sistema Financeiro Nacional Para o monitoramento sistemático dos níveis de concentração do segmento bancário do SFN, o BCB utiliza o Índice de Herfindahl-Hirschman (IHH)60 e a Razão de Concentração dos quatro maiores (RC4)61 e dos 60/ O IHH é utilizado pelas autoridades nacionais e internacionais de defesa da concorrência como instrumento acessório na avaliação de níveis de concentração econômica. Conforme o Guia para Análise de Atos de Concentração, divulgado pelo Comunicado nº 22.366, de 27 de abril de 2012, o BCB considera que mercados que registraram valores para o IHH situados entre 0 e 0,1 são considerados de baixa concentração; entre 0,1 e 0,18, de moderada concentração; e acima de 0,18, de elevada concentração. O IHH é obtido pelo somatório do quadrado da participação de cada instituição financeira (IF) no mercado considerado: IHH = (IF1)2 + (IF2)2 + ... + (IFn)2. 61/ O RC4 e o RC10 representam a participação acumulada dos quatro e dos dez maiores concorrentes, respectivamente, em cada mercado. Setembro 2014 | Relatório de Estabilidade Financeira | 37 dez maiores participantes (RC10) nos ativos totais, nas operações de crédito e nos depósitos totais do segmento. Os valores dos indicadores de concentração do segmento bancário relativos ao segundo trimestre de 2014 (junho de 2014), para cada um dos três agregados contábeis considerados, são os seguintes: segmento 63 , que abrange exclusivamente bancos múltiplos com carteira comercial, bancos comerciais e Caixa Econômica Federal. Gráfico 4.3.1 – Evolução dos níveis de concentração – Segmento bancário Índice de Herfindahl-Hirschman (IHH) IHH 0,18 • IHH: 0,16 - Ativos totais: 0,1416 0,14 0,12 - Operações de crédito: 0,1631 - Depósitos totais: 0,1645 0,10 Jun 2006 •RC4: - Ativos totais: 71,35% - Operações de crédito: 75,69% Jun 2007 Jun 2008 Jun 2009 Ativos Jun 2010 Jun 2011 Jun 2012 Operações de crédito Jun 2013 0,08 Jun 2014 Depósitos Gráfico 4.3.2 – Evolução dos níveis de concentração – Segmento bancário Razão de concentração – RC4 RC4 % 80 - Depósitos totais: 76,09% 74 •RC10: 68 - Ativos totais: 90,03% 62 56 - Operações de crédito: 91,92% - Depósitos totais: 91,22% Diante dos dados acima apresentados, percebe-se que, para os três agregados contábeis, o IHH manteve-se dentro do intervalo considerado como de moderada concentração, segundo referência adotada pelo BCB62, uma vez que os valores mantiveram-se entre 0,1 e 0,18. Jun 2006 Jun 2007 Jun 2008 Jun 2009 Ativos Jun 2010 Jun 2011 Jun 2012 Operações de crédito Jun 2013 50 Jun 2014 Depósitos Gráfico 4.3.3 – Evolução dos níveis de concentração – Segmento bancário Razão de concentração – RC10 RC10 % 95 Os gráficos 4.3.1, 4.3.2 e 4.3.3 apresentam a evolução de junho de 2006 a junho de 2014 do IHH, do RC4 e do RC10, do segmento bancário para cada um dos agregados considerados. 91 87 83 79 Para auxiliar as análises envolvendo os níveis de concentração do segmento bancário, na tabela 4.3.1 e no gráfico 4.3.4 constam as participações por tipo de controle nos saldos das operações de crédito do 62/ Vide a nota anterior, relativa ao IHH. Jun 2006 Jun 2007 Jun 2008 Jun 2009 Ativos Jun 2010 Jun 2011 Operações de crédito Jun 2012 Jun 2013 75 Jun 2014 Depósitos 63/ Foram considerados os valores da coluna “Operações de Crédito e Arrendamento Mercantil Total”, para o macrossegmento Bancário 1 do relatório “50 maiores bancos e o consolidado do Sistema Financeiro Nacional” (Top50), disponível no sítio do Banco Central. Setembro 2014 | Relatório de Estabilidade Financeira | 38 Tabela 4.3.1 – Participação dos conglomerados e das instituições independentes do segmento bancário nos principais agregados contábeis Junho de 2014 % Discriminação Ativos totais Depósitos totais Operações de crédito 1/ Bancos Públicos 42,0 52,0 50,6 Privados 58,0 48,0 49,4 41,7 34,9 36,7 Nacionais Nacionais sob 2/ 16,3 13,1 12,7 100,0 100,0 100,0 controle estrangeiro Total Fonte: Unicad, Cosif e Capef 1/ Incluem bancos múltiplos com carteira comercial, bancos comerciais e Caixa Econômica Federal. 2/ Somatório das participações estrangeiras no capital votante maior que 50%. Gráfico 4.3.4 – Evolução das participações por tipo de controle nas operações de crédito do segmento bancário % 50 40 30 20 10 Jun 2008 Jun 2009 Público Jun 2010 Jun 2011 Privado nacional Jun 2012 Jun 2013 0 Jun 2014 Controle estrangeiro Por meio do gráfico 4.3.4, é possível perceber que as participações dos bancos públicos no mercado de crédito mantiveram a tendência de crescimento iniciada no segundo semestre de 2011. Observa-se, também, mediante os gráficos 4.3.1 a 4.3.3, que os indicadores de concentração relativos a operações de crédito apresentaram continuidade, num movimento ascendente iniciado no segundo semestre de 2011. 4.4 Instituições não bancárias Entre as movimentações ocorridas no semestre nos segmentos de instituições não bancárias, merecem destaque as reduções nos quantitativos das Cooperativas de Crédito e as autorizações para funcionamento concedidas a instituições dos segmentos das SCMEPP. No caso do segmento das Cooperativas de Crédito, houve redução em dezenove instituições, 1,6% do quantitativo total. Esse decréscimo é equivalente ao que vem ocorrendo desde o primeiro semestre de 2012 e advém, da mesma forma que em semestres anteriores, de processos de cancelamentos de autorização para funcionamento por inatividade operacional e de ingressos no regime de liquidação ordinária. Além disso, também foram autorizados vários pleitos de incorporação, resultantes do processo de consolidação e de fortalecimento do setor cooperativista ora em curso. Em relação às SCMEPP, vale a pena ressaltar o aumento em três unidades no quantitativo de entidades do segmento, equivalente a 7,9% do total. Esse acréscimo merece destaque diante do fato de que desde 2006 tal segmento vinha apresentando redução semestral da ordemDados de 5% em seu quantitativo de instituições. utilizados nos gráficos No tocante às Sociedades Corretoras de Câmbio, foram autorizadas 2007três novas instituições no semestre, número 2008a 4,8% do total. Essas autorizações resultam equivalente 2008 da continuidade das iniciativas tomadas por agências de 2009 turismo2009 e meios de hospedagem, em resposta ao disposto na Resolução 2010 CMN nº 3.568, de 29 de maio de 2008. 2010 2011 2011 4.5 Participação estrangeira no 2012 Sistema Financeiro Nacional 2012 2013 Em relação 2013 à participação do capital estrangeiro na 2014societária das instituições integrantes do SFN composição (tabela 4.5.1), vale ressaltar a redução de seis instituições do grupamento das que possuem participação estrangeira em seu capital votante (participações entre 10% e 50%). Tabela 4.5.1 – Instituições financeiras com controle ou participação minoritária estrangeira no país1,5/ Discriminação2/ 2010 2011 2012 2013 2014 Dez Dez Dez Dez Jun Com controle (> 50%)3/ Com participação (≥ 10% e < 50%)4/ 133 129 130 131 130 41 49 43 41 35 Total 174 178 173 172 165 Fonte: Capef 1/ Instituições bancárias e instituições financeiras de outro tipo. 2/ Participação no capital votante. 3/ Retificação do valor relativo a dez./2013 – Alteração do tipo de controle de uma instituição, de "estrangeiro" para "nacional sem participação estrangeira". 4/ Valor referente a dez./2013 foi retificado de 37 para 41 – Acréscimo de quatro instituições públicas com participação estrangeira (congl. BB e Besc). 5/ Dados ainda não refletem mudanças na composição societária que eventualmente tenham sido encaminhadas ao Banco Central pelas instituições mas que se encontram em processo de validação. Setembro 2014 | Relatório de Estabilidade Financeira | 39 Um dos fatos que levaram à redução no quantitativo de instituições com participações minoritárias de estrangeiros é a redução de 14,04% para 6,62% na participação estrangeira do conglomerado BTG Pactual. Com isso, quatro instituições deixaram de ser listadas na categoria “privado nacional com participação estrangeira”. Tais alterações decorrem de mudanças na composição societária de instituições do conglomerado BTG Pactual que foram informadas ao BCB no segundo semestre de 2013; porém, em face do tempo necessário para análise, ajustes e carga dos dados, seu devido registro na base de dados ocorreu no primeiro semestre de 2014. Além disso, duas instituições do segmento das distribuidoras de títulos e valores mobiliários deixaram de ser consideradas nesse grupamento, uma por redução de participação estrangeira e outra por cancelamento da autorização para funcionamento, a pedido. 4.6 Participação de instituições financeiras brasileiras no exterior As participações no exterior das instituições integrantes do SFN não sofreram no semestre alteração relevante e que mereça ser citada. Setembro 2014 | Relatório de Estabilidade Financeira | 40 Regulação do Sistema Financeiro Nacional 5.1 Introdução A regulamentação financeira, independentemente do assunto regulado, é uma prática que visa à estabilidade do sistema financeiro, na medida em que tem a capacidade de induzir comportamentos, formar expectativas e uniformizar práticas dos agentes desse sistema, favorecendo a atuação das autoridades supervisora e reguladora. Nesse sentido, no primeiro semestre de 2014, foram adotadas medidas regulatórias alinhadas à manutenção da estabilidade e à ampliação da eficiência do sistema financeiro, destacando-se a edição de normas complementares sobre: elaboração e divulgação das demonstrações consolidadas do conglomerado prudencial; formulação e implementação de política de responsabilidade socioambiental das instituições do sistema financeiro; aprimoramento de regras relativas à composição do Comitê de Auditoria; letras financeiras como instrumento de capital; além de norma relativa a movimentações em contas de depósito em moeda nacional tituladas por organismos internacionais para operações de captação e financiamento em reais. Essas normas são detalhadas nos tópicos a seguir. 5.2 Demonstrações consolidadas do conglomerado prudencial Em março de 2014, foi editada a Circular BCB nº 3.701, estabelecendo os procedimentos para elaboração, divulgação e remessa ao BCB das demonstrações contábeis consolidadas do conglomerado prudencial. Essas demonstrações, por sua vez, consistem no documento, de natureza contábil, que visa a garantir o alinhamento geral da regulamentação local às recomendações constantes do Acordo de Basileia. 5 Assim, esse normativo constitui um aprimoramento da regulamentação contábil doméstica, com o objetivo de atualizar os procedimentos para elaboração, divulgação e remessa das demonstrações contábeis consolidadas do conglomerado prudencial para fins regulatórios. As demonstrações desse conglomerado devem apresentar informações contábeis consolidadas das instituições autorizadas a funcionar pelo BCB e de entidades não autorizadas, que sejam controladas por estas, as quais devem ser objeto de requerimento e apuração de capital regulamentar, segundo a nova metodologia preconizada por Basileia. Nesse cenário, as demonstrações devem se consubstanciar em documento contábil robusto e amplo, capaz de: 1) permitir que a informação contábil contribua para a execução de trabalhos de supervisão do BCB; 2) demonstrar, de forma adequada, as posições econômica, financeira e patrimonial dos grupos financeiros como se representassem uma entidade única; e 3) evidenciar os riscos incorridos pelo conglomerado. Note-se que a correta evidenciação do patrimônio dos grupos financeiros constitui desafio constante para supervisores bancários em todo o mundo, uma vez que a indevida exclusão, ou inclusão, de entidades nos demonstrativos contábeis consolidados pode implicar fortes distorções aos limites apurados e, por consequência, uma subavaliação da necessidade de capital das instituições. Dessa forma, um dos principais pontos de atenção referese à definição de quais entidades devem integrar o escopo de consolidação prudencial, de modo a mitigar o risco de capitalização insuficiente dos grupos financeiros. Tal definição está intrinsecamente ligada às operações e às atividades desenvolvidas em cada uma das entidades componentes dos grupos, bem como às relações de controle entre elas. Setembro 2014 | Relatório de Estabilidade Financeira | 41 Percebe-se que a correta delimitação do grupo financeiro é de extrema importância, uma vez que as demonstrações contábeis do conglomerado prudencial serão utilizadas, a partir de janeiro de 2015, como base de cálculo para a apuração do capital regulamentar e dos limites a que estão sujeitas as instituições supervisionadas pelo BCB. Ressalte-se que os fundos de investimento nos quais as entidades integrantes do conglomerado retenham substancialmente, sob qualquer forma, riscos e benefícios, devem ser consolidados, de forma a permitir a adequada identificação da composição patrimonial do fundo, mesmo nos casos de participação e controle indiretos, com vistas a impedir que ativos de qualidade questionável fiquem ocultos na estrutura do fundo de investimento. Por fim, merece destaque o fato de o conjunto de demonstrações contábeis completo, incluindo notas explicativas, para as datas bases de junho e dezembro, ser objeto de exame e de relatório semestral pelos auditores independentes. 5.3 Responsabilidade socioambiental das instituições do sistema financeiro A Resolução CMN nº 4.327, de 25 de abril de 2014, estabelece as diretrizes que devem ser observadas pelas instituições financeiras e demais instituições autorizadas a funcionar pelo BCB no estabelecimento e na implementação da Política de Responsabilidade Socioambiental (PRSA). Essa resolução é o resultado de uma ampla discussão com a sociedade, inclusive por meio da Audiência Pública nº 41, realizada no período de 13 de junho de 2012 a 11 de setembro de 2012, cujo edital foi apresentado durante a Conferência das Nações Unidas para o Desenvolvimento Sustentável (Rio+20). De acordo com essa resolução, a PRSA deve ser elaborada de forma a conter princípios e diretrizes que norteiem as ações de natureza socioambiental nos negócios e na relação da instituição com as partes interessadas. Para tanto, deve ser implementada segundo os princípios de proporcionalidade – ou seja, esta deve ser compatível com a natureza da instituição e com a complexidade de suas atividades e de seus serviços e produtos financeiros – e de relevância – isto é, o escopo da política deve considerar o grau de exposição ao risco socioambiental das atividades e das operações da instituição. Com base nesses fundamentos, as disposições desse ato normativo devem ser aplicadas de forma diferenciada pelas diversas instituições e segmentos do SFN, em função dos diferentes perfis de negócio. A PRSA deve estabelecer, expressamente, as diretrizes sobre as ações estratégicas relacionadas a sua governança, inclusive para fins do gerenciamento do risco socioambiental. Ademais, as instituições devem estabelecer plano de ação visando à implementação da PRSA. A fim de permitir que as instituições possam adequar seus sistemas e processos às novas disposições, foi estabelecido prazo para concepção e aprovação da PRSA, bem com para início da execução do respectivo plano de ação, conforme o seguinte cronograma: I – até 28 de fevereiro de 2015: por parte das instituições obrigadas a implementar o Processo Interno de Avaliação da Adequação de Capital (Icaap), conforme regulamentação em vigor; e II – até 31 de julho de 2015: pelas demais instituições. A regulamentação tem o propósito de promover maior eficiência sistêmica, reduzir a assimetria informacional e promover melhores condições concorrenciais, por intermédio do estímulo ao level playing field. Como repercussão imediata, a nova regra deve promover a adoção de medidas adequando a estrutura de gestão de risco e de governança das instituições, contribuindo para aumentar a eficiência e a estabilidade sistêmicas. Nesse contexto, as normas divulgadas determinam a incorporação de práticas relacionadas à responsabilidade socioambiental das instituições integrantes do sistema financeiro em sua própria política estratégica, de modo a compatibilizar seus princípios com a natureza e a complexidade de seus produtos, serviços, atividades, processos e sistemas. Nesse mesmo sentido, o monitoramento e o controle socioambiental requerem maior gama de informações e abordagens inovadoras, o que pode resultar em mitigação de riscos associados à questão socioambiental, bem como significar oportunidades de negócio a partir da avaliação de um amplo espectro de serviços e produtos relacionados com essa mesma variável. Setembro 2014 | Relatório de Estabilidade Financeira | 42 5.4 Comitê de Auditoria Com o objetivo de promover o aperfeiçoamento do processo regulatório e buscando a implementação das melhores práticas mundiais relativas aos comitês de auditoria, foi editada a Resolução CMN nº 4.329, de 25 de abril de 2014, permitindo a flexibilização do mandato dos membros do Comitê de Auditoria. Atualmente, verifica-se que práticas de governança corporativa têm recebido especial atenção de órgãos reguladores tanto nacionais quanto internacionais, no que se refere ao papel dos integrantes dos mercados financeiros e de capitais. Busca-se, por meio da aderência a uma série de recomendações, fazer com que as organizações apresentem estruturas corporativas baseadas em princípios éticos e centradas na gestão profissional. Nesse contexto de melhores práticas, destacam-se as recomendações voltadas para o papel desempenhado pelos comitês de auditoria na estrutura organizacional das empresas. A resolução em tela representa aprimoramento significativo, por permitir que até um terço dos integrantes do comitê possam voltar a integrar tal órgão, para mandato consecutivo único, dispensado o interstício mínimo de três anos exigido pelo § 3º do art. 12 do Regulamento anexo à Resolução CMN nº 3.198, de 27 de maio de 2004. Com isso, criam-se condições para que fique preservada a memória e o conhecimento histórico dos atos e fatos administrativos. Dessa forma, essa Resolução CMN nº 4.329, de 2014, permite equalizar os padrões de independência exigidos das instituições com ações negociadas em bolsa, já estendidos para as instituições de capital fechado controladas pela União, pelos estados ou pelo Distrito Federal, por meio da Resolução CMN nº 3.416, de 2006, ao mesmo tempo em que possibilita a adoção desse requisito para as instituições de capital fechado, desde que entendido oportuno pela administração de tais instituições. Assim, abre-se a possibilidade de que a totalidade dos membros dos comitês de auditoria de todas as instituições supervisionadas pelo BCB esteja submetida a padrões de independência estabelecidos na regulamentação em vigor. 5.5 Letras Financeiras como instrumento de capital Uma importante medida regulatória adotada no semestre foi a aprovação da Resolução CMN nº 4.330, de 26 de maio de 2014, que intenta aprimorar a regulamentação concernente à emissão de Letra Financeira, instituída pela Lei nº 12.249, de 11 de junho de 2010, a fim de que esse título possa ser usado como instrumento de recursos destinados a reforçar o capital das instituições financeiras, em consonância com as recomendações do Comitê de Basileia para Supervisão Bancária, formuladas no documento conhecido como Basileia III, que buscam aperfeiçoar a capacidade de o capital das instituições financeiras fazer frente a choques provenientes do próprio sistema financeiro ou dos demais setores da economia, à luz da experiência alcançada a partir dos desdobramentos da recente crise financeira internacional. Essa resolução foi editada com base Lei nº 12.838, de 9 de julho de 2013, que dotou a Letra Financeira dos requisitos necessários para ser usada como instrumento elegível para composição do capital regulamentar. Assim, exclusivamente para fins de composição do Patrimônio de Referência (PR), a Letra Financeira pode ser emitida com cláusula de subordinação, prevendo: I – suspensão do pagamento da remuneração estipulada; II – extinção permanente do direito de crédito por ela representado ou, alternativamente, conversão desse direito em ações elegíveis ao Capital Principal da instituição emitente; III – vencimento condicionado somente à ocorrência da dissolução da instituição emitente ou do inadimplemento da obrigação de pagar a remuneração estipulada, caso em que ambas as condições deverão constar do título; e IV – correção pela variação cambial. Aspecto de particular importância no processo de emissão de Letra Financeira para fins de composição de capital é garantir que as características relacionadas à suspensão do pagamento da remuneração estipulada e à extinção do direito de crédito ou sua conversão em ações somente se apliquem aos títulos emitidos para efetivamente compor o Patrimônio de Referência da instituição emissora. Isso porque tais características representam inovações significativas no arcabouço legal, notadamente no que Setembro 2014 | Relatório de Estabilidade Financeira | 43 diz respeito às características dos títulos de crédito, sendo fundamental que sua utilização restrinja-se aos propósitos prudenciais para os quais foram admitidas. créditos nas contas em reais tituladas por organismos internacionais, bem como ao dispor sobre os códigos de classificação dessas movimentações. Importa destacar a possibilidade de emissão de Letra Financeira a capital com previsão de correção pela variação cambial. Tal característica, diferentemente das demais, não configura requisito essencial para o reconhecimento do instrumento como elegível à composição do Patrimônio de Referência, nos termos das recomendações internacionais. Não obstante, o públicoalvo de LF que incorpora essas condições diferenciadas será integrado por investidores estrangeiros, que atualmente já correspondem à parcela mais relevante da demanda por instrumentos da mesma natureza emitidos pelos bancos do país. Com a medida, buscou-se promover o desenvolvimento econômico no país mediante incentivo ao empreendimento privado produtivo, bem como contribuir para o desenvolvimento do mercado de capitais doméstico. Essa medida facilita a operacionalização de tais financiamentos e amplia o conjunto de produtos financeiros disponíveis no mercado, em especial os de longo prazo, com possíveis benefícios a projetos de infraestrutura no Brasil. 5.6 Movimentações em contas de depósito em moeda nacional tituladas por organismos internacionais acreditados pelo Governo brasileiro para operações de captação e financiamento em reais; aperfeiçoamentos na classificação estatística No primeiro semestre de 2014, a regulamentação cambial foi alterada com o objetivo de facilitar, a organizações internacionais como o Banco Mundial e o Banco Interamericano de Desenvolvimento (BID), a operacionalização de financiamentos em moeda nacional, a partir de contas de não residente de titularidade dessas organizações. A Resolução CMN nº 4.319, de 27 de março de 2014, permitiu que os recursos creditados nas contas em moeda nacional desses organismos internacionais, em decorrência de suas captações no mercado de valores mobiliários brasileiro, sejam direcionados à concessão de crédito ao setor privado ou à realização de investimento em títulos privados no país. A Circular BCB nº 3.702, de 28 de março de 2014, por sua vez, trouxe contribuições à melhoria das estatísticas e à eficiência do sistema financeiro ao flexibilizar o prazo de registro no Sistema de Informações do Banco Central (Sisbacen) de transferências internacionais em reais e ao dispensar a comprovação documental para os débitos e Setembro 2014 | Relatório de Estabilidade Financeira | 44 Trabalho para discussão que versa sobre estabilidade financeira O trabalho para discussão não deve ser citado como representando o ponto de vista do BCB. As opiniões expressas no trabalho são exclusivamente dos autores e não refletem necessariamente a visão do BCB. 347. Inflation Targeting and Banking System Soundness: A Comprehensive Analysis Dimas M. Fazio, Benjamin M. Tabak e Daniel O. Cajueiro Fevereiro/2014 Resumo Texto completo Setembro 2014 | Relatório de Estabilidade Financeira | 45 Apêndice Administração do Banco Central do Brasil Siglas Setembro 2014 | Relatório de Estabilidade Financeira | 46 Administração do Banco Central do Brasil Diretoria Colegiada Alexandre Antonio Tombini Presidente Aldo Luiz Mendes Diretor Altamir Lopes Diretor Anthero de Moraes Meirelles Diretor Carlos Hamilton Vasconcelos Araújo Diretor Luiz Awazu Pereira da Silva Diretor Luiz Edson Feltrim Diretor Sidnei Corrêa Marques Diretor Setembro 2014 | Relatório de Estabilidade Financeira | 47 Siglas a.a. ATA BC BCB BCE BI BID BIS BM BM&FBovespa BM&FBovespa – Ações BM&FBovespa – Câmbio BM&FBovespa – Derivativos BoJ BNDES CDB CDS Cetip CMN Compe Copom CP CPC CTVM CVM C3 DI DPGE DTVM EMBI+Br EOB EONIA EUA Fed FGC Finame FMI ao ano Ativo total ajustado Banco Comercial Banco Central do Brasil Banco Central Europeu Banco de investimento Banco Interamericano de Desenvolvimento Bank for International Settlements Banco múltiplo Bolsa de Valores, Mercadorias e Futuros Câmara de Ações da BM&FBovespa Câmara de Câmbio da BM&FBovespa Câmara de Derivativos da BM&FBovespa Banco do Japão Banco Nacional de Desenvolvimento Econômico e Social Certificado de depósito bancário Credit Default Swap Central de Liquidação e Custódia de Títulos Privados Conselho Monetário Nacional Centralizadora da Compensação de Cheques Comitê de Política Monetária Capital principal Contraparte central Corretora de títulos e valores mobiliários Comissão de Valores Mobiliários Central de Cessões de Crédito Depósito interfinanceiro Depósito a Prazo com Garantia Especial do FGC Distribuidora de títulos e valores mobiliários Emerging Markets Bond Index Plus que reflete o comportamento de títulos da dívida externa brasileira Excedente Operacional Bruto Euro OverNight Index Average Estados Unidos da América Federal Reserve Fundo Garantidor de Crédito Agência Especial de Financiamento Industrial Fundo Monetário Internacional Setembro 2014 | Relatório de Estabilidade Financeira | 48 FPR Fpr FSI GFSR IB IBC-Br IBGE Ibovespa IC Icaap ICP IED IF IHCD IHH IIF IL IPCA IPR1 LCR LF LFS LL p.b. PCAM PF PIB PJ PME p.p. PR PRSA RC4 RC10 RDB REF RF RFL RSPL RWA SAM SCM SCI SCMEPP SCR Selic S&P SFN SGS Fator Primitivo de Risco Fator de ponderação de risco Financial Soundness Indicator Global Financial Stability Report Índice de Basileia Índice de Atividade Econômica do Banco Central Instituto Brasileiro de Geografia e Estatística Índice da Bolsa de Valores de São Paulo Índice de cobertura Processo Interno de Avaliação da Adequação de Capital Índice de Capital Principal Investimento estrangeiro direto Instituição financeira Instrumentos Híbridos de Capital e Dívida Índice de Herfindahl-Hirschman Institute of International Finance Índice de liquidez Índice Nacional de Preços ao Consumidor Amplo Índice de Capital de nível I Liquidity Coverage Ratio Letra Financeira Letra Financeira Subordinada Lucro líquido Pontos-base Parcela do PRE referente ao risco das exposições em ouro, em moeda estrangeira e em ativos e passivos sujeitos à variação cambial Pessoa física Produto Interno Bruto Pessoa jurídica Pequena e média empresa Ponto percentual Patrimônio de Referência Política de Responsabilidade Socioambiental Razão de concentração dos quatro maiores Razão de concentração dos dez maiores Recibo de depósito bancário Relatório de Estabilidade Financeira Risco Financeiro Risco Financeiro Líquido Retorno sobre o Patrimônio Líquido Risk-weighted assets (ativos ponderados pelo risco) Sociedade de Arrendamento Mercantil Sociedade de crédito ao microempreendedor Sociedade de crédito imobiliário Sociedades de Crédito ao Microempreendedor e às Empresas de Pequeno Porte Sistema de Informações de Crédito do BCB Sistema Especial de Liquidação e de Custódia Standard & Poor’s Sistema Financeiro Nacional Sistema Gerenciador de Séries Temporais Setembro 2014 | Relatório de Estabilidade Financeira | 49 Sitraf Siloc SPB STR TPF VAR VIX Sistema de transferência de fundos Sistema de Liquidação Diferida das transferências interbancárias de ordens de crédito Sistema de Pagamentos Brasileiro Sistema de Transferência de Reservas Título público federal Vetor autorregressivo Chicago Board Options Volatility Index Setembro 2014 | Relatório de Estabilidade Financeira | 50 Anexo Conceitos e metodologias a) Ativos líquidos – Recursos líquidos disponíveis para cada conglomerado/instituição honrar seu fluxo de caixa estressado dos próximos trinta dias. Os ativos líquidos são o somatório dos ativos de alta liquidez, compulsório liberado e recursos suplementares. i. Ativos de alta liquidez: Incluem títulos públicos federais (TPF), excedente de garantias em bolsas, ações Ibovespa, cotas de fundos de investimento, folga de caixa e margem de compulsório. a. TPF em poder da instituição compreendem o montante em poder da instituição nas posições livre ou recebido como lastro de operações compromissadas (posição doadora/bancada) e o montante excedente do valor depositado em garantia nas câmaras de negociação (somente se TPF). b. Valor presente do estoque de ações que fazem parte do índice Ibovespa. c. Valor presente de cotas dos fundos de investimento regulados pela Instrução Normativa CVM nº 409. d. Folga de caixa compreende a diferença entre o saldo da conta Caixa e o encaixe mínimo obrigatório. ii. Compulsório liberado – Montante de depósito compulsório que será retornado à instituição em decorrência da saída de depósitos estimada no fluxo de caixa estressado. iii. Recursos suplementares – Outras opções para realização de caixa no horizonte do cenário. a. Títulos privados – Certificado de depósito bancário (CDB), recibo de depósito bancário (RDB), depósito interfinanceiro (DI), posições ativas em estratégias de box, posições doadoras em operações compromissadas lastreadas em títulos privados, depósito a prazo com garantia especial do FGC (DPGE) (após o prazo de carência para resgate antecipado) com vencimento superior ao horizonte de trinta dias. b. Cotas de fundos menos líquidas – Cotas seniores de fundos de investimentos em direitos creditórios ou de investimento em cotas desses fundos, regidos pela Instrução CVM nº 356. c. Potencial para cessão de créditos – Montante de recursos a serem obtidos por meio de cessão da carteira de créditos, estimada com base nos critérios passíveis de serem adquiridos pelo Fundo Garantidor de Crédito (FGC). Setembro 2014 | Relatório de Estabilidade Financeira | 51 d. Disponibilidades no exterior. b) Captações estáveis – Pela perspectiva do aplicador (principal), considera as captações por depósitos, títulos e operações compromissadas que não sejam provenientes de “depositantes” institucionais, instituições financeiros e fundos de investimento; pela perspectiva secundária (do instrumento de captação), acrescenta o saldo de instrumentos reconhecidamente de longo prazo (maior que um ano) como obrigações por empréstimos no exterior, obrigações por repasses (BNDES), obrigações por repasses (Agência Especial de Financiamento Industrial – Finame), obrigações por repasses (outras instituições oficiais), repasses do exterior, dividas subordinadas, outras dívidas subordinadas e instrumentos híbridos de capital e dívida (IHCD). Indicador modificado e adaptado do conceito do Financial Soundness Indicator FSI I22, preconizado pelo FMI. c) Comprometimento de renda das empresas – Medida calculada pelo mesmo método utilizado na métrica das famílias, mas considerando as outras fontes de financiamento disponíveis às empresas, composta pela razão entre o serviço das dívidas e a renda das empresas. O serviço da dívida foi calculado em três partes: dívida bancária, dívidas contraídas por meio da emissão de títulos no mercado de capitais e dívidas contraídas no exterior. O serviço da dívida bancária foi calculado de forma similar ao serviço da dívida das famílias: a partir dos dados de saldo, prazos e taxas, estimou-se o valor das prestações periódicas por meio do Sistema Price de Amortizações, que pressupõe uniformidade no pagamento de principal e juros dessas dívidas ao longo do tempo. O serviço das dívidas contraídas no mercado de capitais foi fornecido pela Central de Liquidação e Custódia de Títulos Privados (Cetip) e compreende, preponderantemente, os pagamentos de principal e juros de debêntures e notas promissórias emitidas por essas empresas. O serviço da dívida externa compreende o pagamento de principal e juros das dívidas (empréstimos e títulos) contraídas no exterior. No que tange à renda do setor, a métrica adotada foi o Excedente Operacional Bruto (EOB), obtido a partir das Contas Nacionais, do Instituto Brasileiro de Geografia e Estatística (IBGE). d) Comprometimento de renda dos tomadores de crédito no SFN: com a implementação da nova versão do Sistema de Informações de Crédito do Banco Central do Brasil (SCR2) em 2012, as instituições financeiras passaram a informar o porte de cada cliente pessoa física, de acordo com as oito faixas de renda do IBGE. Tais informações permitiram o desenvolvimento de uma metodologia de comprometimento de renda (CR) individualizada para cada tomador de crédito no SFN. O componente relativo ao numerador, que é o serviço da dívida mensal, corresponde aos valores informados ao SCR da carteira ativa a vencer em até trinta dias, exceção feita ao financiamento habitacional e às modalidades com caráter rotativo, estimados, respectivamente, pelo sistema de amortização constante e Price. Contempla todas as modalidades de crédito à pessoa física, exceto crédito rural, cartão de crédito a vista/parcelado lojista e aquelas cujas características tenham natureza de financiamento empresarial, apesar de contratadas com pessoas físicas. Para a renda, com exceção das faixas “até 1 salário mínimo (s.m)” e “acima de 20 s.m.”, é utilizado o ponto médio dos intervalos de s.m. de cada porte pessoa física informado ao SCR, descontada estimativa da contribuição previdenciária e do imposto de renda. Uma vez que as informações de porte podem divergir, quando provenientes de diferentes IF, adotou-se a moda como critério para definir o porte único do cliente. O CR individual é calculado pela divisão do serviço da dívida de cada cliente pela sua respectiva renda líquida estimada. Como a distribuição dos clientes é mais concentrada nas faixas mais baixas de CR, o conceito de mediana é utilizado para obter o CR do SFN e para cada faixa de renda. Realiza-se um tratamento de outliers para excluir CR elevados em razão das limitações das informações disponíveis, pois há casos em que a renda considerada na concessão do crédito é a familiar, e não a individual, e, ainda, por não ser possível determinar a renda na faixa “acima de 20 s.m.”. Assim, são excluídos clientes com CR maior que o 3º quartil adicionado de três vezes a distância entre o primeiro e o terceiro quartil. e) Fluxo de caixa estressado – Estimativa do montante de recursos que as instituições necessitariam dispor no horizonte de trinta dias, sob o cenário de estresse. As análises consideram o perfil dos depósitos, perspectivas de resgate antecipado, análise do estresse de mercado, fluxo contratado e demais ativos e obrigações. Setembro 2014 | Relatório de Estabilidade Financeira | 52 i. Perfil dos depósitos – Estima o valor necessário para cobrir a possibilidade de saque de clientes em depósitos, poupança, operações de box, títulos de emissão própria e operações compromissadas sem TPF. ii. Resgate antecipado – Estimativa do valor necessário para cobrir a possibilidade de solicitação de resgate antecipado das posições passivas efetuadas com as três maiores contrapartes de mercado. iii. Estresse de mercado – cenário de crise – Estima o valor necessário para cobrir perdas decorrentes do impacto de oscilações de mercado (todos os fatores de risco considerados para cálculo de capital) nas posições de ativos líquidos ou naquelas que podem gerar saída de recursos da instituição. As perdas compreendem: a. chamadas adicionais de margem de garantias depositadas em câmaras; b. desembolsos em posições de mercados derivativos em virtude de pagamentos de ajustes ou liquidação de contratos vincendos no horizonte do cenário de estresse; c. perda de valor de ativos líquidos; iv. Fluxo contratado – Vencimentos e ajustes de posições em derivativos e posições ativas e passivas com agentes de mercado, com vencimento dentro do horizonte do cenário. v. Demais passivos e obrigações – Resgate de outras posições passivas e obrigações não monitoradas diariamente, compreendendo captações no exterior, outros passíveis exigíveis, linhas de crédito concedidas e não utilizadas, créditos concedidos a liberar, acordos de compra de créditos e outros compromissos. f) Índice de Basileia – Conceito internacional definido pelo Comitê de Basileia que recomenda a relação mínima de 8% entre o PR e o RWA. No Brasil, até setembro de 2013, a relação mínima exigida era dada pelo fator “F”, de acordo com a Resolução nº 3.490, de 29 de agosto de 2007, do CMN, e com a Circular nº 3.360, de 12 de setembro de 2007, do BCB. Devia-se observar o valor de 11% para instituições financeiras e para as demais instituições autorizadas a funcionar pelo BCB, exceto para as cooperativas de crédito singulares não filiadas a cooperativas centrais de crédito. A partir de outubro de 2013, a relação mínima exigida passou a ser dada pela Resolução CMN nº 4.193, de 2013, que define um calendário de convergência, o qual especifica a exigência de 11% do RWA de outubro de 2013 a dezembro de 2015; 9,875% em 2016; 9,25% em 2017; 8,625% em 2018; e 8% a partir de 2019. A esse requerimento soma-se o adicional de capital principal, conforme mencionado no Índice de Capital Principal. g) Índice de Capital de nível I (IPR1) – Em linha com o estabelecido pela Resolução CMN nº 4.193, de 2013, foi criado um requerimento mínimo para o capital nível I a partir de outubro de 2013, correspondendo a 5,5% do RWA, de outubro de 2013 a dezembro de 2014, e a 6% a partir de janeiro de 2015. A esse requerimento soma-se o adicional de capital principal, conforme mencionado no Índice de Capital Principal. h) Índice de Capital Principal (ICP): Em linha com o estabelecido pela Resolução CMN nº 4.193, de 1º de março de 2013, foi criado um requerimento mínimo para o capital principal a partir de outubro de 2013, correspondendo a 4,5% dos ativos ponderados pelo risco (RWA). Além desse requerimento, foi criado o adicional de capital principal, com requerimentos entre: 0,625% e 1,25% de janeiro de 2016 a dezembro de 2016; 1,25% e 2,5% de janeiro de 2017 a dezembro de 2017; 1,875% e 3,75% de janeiro de 2018 a dezembro de 2018; e entre 2,5% e 5% a partir de janeiro de 2019. Setembro 2014 | Relatório de Estabilidade Financeira | 53 Conceitos e metodologias – Estresse de capital Os testes de estresse de capital são utilizados para estimar as potenciais perdas e a nova exigência de capital das instituições financeiras causadas por grandes oscilações nas taxas de juros e de câmbio (risco de mercado) e pelo aumento do risco de crédito. Podem ser aplicados choques individualmente para cada fator de risco ou simultaneamente para vários fatores de risco. Para cada cenário de estresse, são calculados os novos índices de exigência de capital: IB, IPR1 e ICP. Uma instituição é considerada desenquadrada se não atender a qualquer um dos três índices de exigência de capital e insolvente no caso de perda total do capital principal. É avaliada a relevância das instituições que ficariam desenquadradas e/ou tecnicamente insolventes, e o capital adicional necessário para que nenhum banco viesse a desenquadrar-se é calculado. A relevância é calculada com base na representatividade do ativo total ajustado (ATA) da instituição em relação ao universo analisado. O método assume como premissa que o lucro/prejuízo é o impacto resultante do choque aplicado sobre o fator de risco, que incide diretamente sobre o capital da instituição. Além disso, os efeitos positivos dos possíveis acionamentos dos gatilhos de nível II e de capital complementar, em que os valores são convertidos em capital principal, são considerados como receita. Finalmente, são consideradas as potenciais alterações de constituição e de uso de crédito tributário e suas implicações na apuração do requerimento de capital (RWA), de acordo com a Resolução nº 4.192 do CMN, de 1º de março de 2013, e alterações posteriores. Estresse para risco de mercado – Análise de sensibilidade As exposições sujeitas à variação de taxas de juros (taxas de juros prefixadas e taxas dos cupons de moedas estrangeiras, índices de preços e taxa de juros) classificadas na carteira de negociação são estressadas. As posições por vértices (de 21 dias úteis a 2.520 dias úteis) são recalculadas após a aplicação dos choques, e o impacto financeiro sobre o patrimônio é avaliado. Além do impacto sobre o patrimônio, as posições estressadas classificadas na carteira de negociação originam novas parcelas de requerimento de capital para risco de taxas de juros (RWAJUR1, RWAJUR2, RWAJUR3, RWAJUR4). No caso das taxas prefixadas (RWAJUR1), a cada curva de juros gerada por um choque, novos parâmetros regulamentares de exigência de capital são calculados. As exposições em ouro, em moeda estrangeira e em ativos e passivos sujeitos à variação cambial são estressadas, e o impacto financeiro sobre o patrimônio e a nova parcela de requerimento de capital (RWACAM) provocados pelas oscilações das taxas de câmbio são recalculados. Assume-se que todas as exposições sujeitas à variação cambial seguem as oscilações percentuais ocorridas para o cenário de estresse do dólar americano. Os choques alteram, individualmente, as taxas de juros e de câmbio em degraus de 10%, variando-as para baixo até 10% da taxa original e para cima até 200% da taxa original. Após os impactos, são calculados novos índices de exigência de capital e é avaliada a situação de desenquadramento e solvência das instituições. Setembro 2014 | Relatório de Estabilidade Financeira | 54 Estresse para risco de crédito 1. Análise de sensibilidade A análise de sensibilidade busca medir o efeito do aumento da inadimplência (créditos em atraso superior a noventa dias em relação à carteira de crédito total) sobre o PR e o PRE das instituições. Em incrementos percentuais, a inadimplência é elevada a até 350% do seu valor original. No caso de a provisão contabilizada ser insuficiente para cobrir a inadimplência estressada, o PR e o RWACPAD sofrerão impactos decorrentes do aumento da provisão. Após esses impactos, são calculados os índices de exigência de capital e é avaliada a situação de desenquadramento e solvência das instituições. 2. Análise de cenário 2.1 Construção de cenários São projetados quatros cenários macroeconômicos para os seis trimestres seguintes em relação à data de referência com base em informações do mercado e de um modelo de vetor autorregressivo (VAR). As variáveis endógenas do VAR são o produto (média trimestral do índice de atividade econômica do Banco Central [IBC-Br]), a taxa de câmbio do dólar americano (média trimestral da paridade real vs. dólar), a taxa de juros (média trimestral da Selic) e a inflação (Índice de Preços ao Consumidor Amplo [IPCA] acumulado em doze meses). O prêmio de risco Brasil (média trimestral do spread EMBI+Br calculado pelo J.P. Morgan Chase) e os juros americanos de dez anos (média trimestral do yield das Treasuries com vencimento para dez anos) são variáveis exógenas. O desemprego entra como uma variável externa ao modelo VAR (média trimestral). O cenário base é construído a partir da mediana das expectativas do mercado (Focus) para as seguintes variáveis componentes do VAR: produto, juros, taxa de câmbio e inflação. A correlação entre o PIB (expectativa Focus) e o IBC-Br (VAR) é considerada igual a 1. Para as variáveis que não estão contidas nas expectativas do mercado (EMBI+Br e yield das Treasuries), os valores da data base são considerados constantes durante os seis trimestres de projeção. O cenário VAR Estressado assume a pior inadimplência obtida a partir de quatro projeções feitas por meio do modelo VAR. Em cada uma dessas projeções, considera-se individualmente a trajetória da previsão de cada variável endógena (produto, câmbio, juros e inflação) a um nível de significância de 5% (unicaudal na direção mais adversa: produto mais baixo e câmbio, juros e inflação mais altos). As demais variáveis são estimadas pelas funções impulso-resposta, que contêm as relações de dependências entre elas, com o objetivo de manter a consistência de cada projeção. O cenário de quebra estrutural é estimado pelas trajetórias de cada variável endógena (produto, câmbio, juros e inflação) a um nível de significância de 5% (unicaudal na direção mais adversa, da mesma maneira anterior). O intervalo de projeção de cada variável depende apenas da variância de sua projeção e desconsidera as relações de dependências entre as variáveis. O cenário histórico simula a repetição do comportamento das variáveis macroeconômicas em janelas de seis trimestres desde julho de 1998. Cada uma dessas janelas de cenário é inserida no painel dinâmico para previsão da inadimplência seis trimestres à frente. O cenário histórico refere-se à previsão que resulta na pior inadimplência projetada dentro desse conjunto de projeções. Os cenários VAR Estressado e Quebra Estrutural assumem trajetórias para a yield das Treasuries de dez anos de acordo com o cenário desenhado pelo Board of Governors of the Federal Reserve System em seu relatório “2014 Supervisory Scenarios for Annual Stress Tests Required under the Dodd-Frank Act Stress Testing Rules Setembro 2014 | Relatório de Estabilidade Financeira | 55 and the Capital Plan Rule1. A trajetória do EMBI+Br é projetada simulando a repetição da maior variação histórica ocorrida, enquanto para o desemprego assume-se uma trajetória de aumento linear de dois desvios padrões, da série iniciada em setembro de 1994, em relação ao valor da data base. 2.2 Projeção do crédito e da inadimplência Os cenários macroeconômicos gerados são utilizados como entrada nos modelos de painel dinâmico para previsão do crédito e da inadimplência de cada instituição financeira. As carteiras de crédito com as respectivas inadimplências foram segmentadas em três: 1) crédito para pessoa física, excluindo o crédito imobiliário; 2) crédito para pessoa jurídica; e 3) crédito imobiliário para pessoa física. Para cada segmento de carteira, são estimados um painel para o crescimento do crédito e outro para a inadimplência, num total de seis painéis. Para os painéis de crescimento do crédito, o modelo tem como variável dependente a diferença entre o crescimento do crédito e a tendência do crescimento do crédito calculado pelo filtro Hodrick-Prescott com parâmetro lambda igual a 1.600. As variáveis exógenas incluem a variável dependente defasada, variáveis macroeconômicas (assim como as respectivas defasagens) e variáveis de controle (e.g. público vs. privado). O crescimento do crédito é controlado pela disponibilidade de capital existente. Nesse sentido, o crescimento do crédito de cada instituição financeira (ex ante os impactos de ajuste de provisão dada a nova inadimplência) fica limitado a montantes que não impliquem índices de capitais (IB, IPR1 e ICP) que fiquem em desacordo com os limites regulamentares. Para os painéis da inadimplência, a variável dependente é a taxa de inadimplência do segmento transformada por uma função logística. As variáveis exógenas incluem a variável dependente defasada, variáveis macroeconômicas (assim como as respectivas defasagens) e variáveis de controle (e.g. público vs. privado). O crescimento do crédito do segmento e suas respectivas defasagens são considerados como variáveis predeterminadas. 2.3 Mensuração dos impactos Para cada cenário e para cada instituição financeira, ao longo dos seis trimestres à frente, caso a provisão constituída seja insuficiente para cobrir a inadimplência projetada, o capital é impactado pela nova necessidade de provisão. Em função da evolução da carteira de crédito projetada, a nova parcela de requerimento de capital (RWACPAD) é calculada. Além disso, foram estimados os efeitos produzidos pelas circulares BCB nº 3.711 e nº 3714, ambas de 2014. Após esses impactos, são calculados novos índices de exigência de capital para o sistema. 1/ Vide <http://www.federalreserve.gov/bankinforeg/bcreg20131101a1.pdf>. Setembro 2014 | Relatório de Estabilidade Financeira | 56