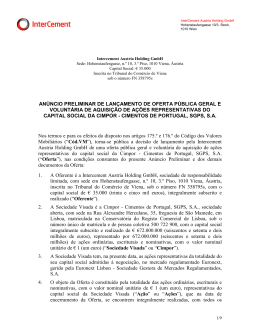

FARMINVESTE 3 - Gestão de Participações SGPS, Lda. Sede social: Travessa de Santa Catarina, nº. 8, 1200-403 Lisboa Matriculada na Conservatória do Registo Comercial de Lisboa Sob o número único de matrícula e de pessoa coletiva 508 515 173 Capital Social: € 10.635.614,59 (Oferente) PROSPETO DE OFERTA PÚBLICA DE AQUISIÇÃO GERAL E VOLUNTÁRIA DE AÇÕES ORDINÁRIAS COM O VALOR NOMINAL DE € 1 CADA UMA, REPRESENTATIVAS DO CAPITAL SOCIAL DA GLINTT - GLOBAL INTELLIGENT TECHNOLOGIES, S.A. Sociedade aberta Sede social: Beloura Office Park, Edifício 10, Quinta da Beloura, Sintra Matriculada na Conservatória de Registo Comercial de Sintra Sob o número único de matrícula e pessoa coletiva 503 541 320 Capital social: € 86.962.868 (Sociedade Visada) Intermediário Financeiro 2 de novembro de 2015 ÍNDICE GLINTT - GLOBAL INTELLIGENT TECHNOLOGIES, S.A. ....................................................................0 DEFINIÇÕES ............................................................................................................................................2 CAPÍTULO 0.............................................................................................................................................5 ADVERTÊNCIAS/INTRODUÇÃO ............................................................................................................5 0.1. Sumário da Oferta .......................................................................................................................5 0.2. Efeitos do registo........................................................................................................................8 CAPÍTULO 1.............................................................................................................................................9 RESPONSÁVEIS PELA INFORMAÇÃO..................................................................................................9 CAPÍTULO 2...........................................................................................................................................11 DESCRIÇÃO DA OFERTA.....................................................................................................................11 2.1. Montante e natureza da Oferta .............................................................................................11 2.2. Montante, natureza e categoria dos valores mobiliários objeto da Oferta .......................12 2.3. Contrapartida oferecida e sua justificação .........................................................................13 2.4. Modo de pagamento da contrapartida .................................................................................17 2.5. Caução ou garantia para a contrapartida ............................................................................18 2.6. Modalidade da Oferta ............................................................................................................18 2.7. Assistência ............................................................................................................................29 2.8. Objetivos da aquisição .........................................................................................................29 2.9. Declarações de aceitação .....................................................................................................36 2.10. Resultado da Oferta ..............................................................................................................37 CAPÍTULO 3...........................................................................................................................................38 INFORMAÇÕES RELATIVAS À OFERENTE, PARTICIPAÇÕES SOCIAIS E ACORDOS ..................38 3.1. Identificação da Oferente ......................................................................................................38 3.2. Imputação de direitos de voto ..............................................................................................42 3.3. Participações da Oferente no capital social da Sociedade Visada ...................................43 3.4. Direitos de voto e participações da Sociedade Visada na Oferente .................................44 3.5. Acordos parassociais ...........................................................................................................44 3.6. Acordos celebrados com os titulares dos órgãos sociais da Sociedade Visada ............44 3.7. Representante para as relações com o mercado ...............................................................45 CAPÍTULO 4...........................................................................................................................................46 OUTRAS INFORMAÇÕES .....................................................................................................................46 1 DEFINIÇÕES Salvo se o contrário resultar do respetivo contexto, os termos utilizados neste Prospeto terão os seguintes significados: “Ações” As 86.962.868 ações ordinárias nominativas e escriturais representativas de 100% do capital social da Sociedade Visada, com o valor nominal unitário de € 1 e com o código ISIN PTPAD0AM0007; “Anúncio de Lançamento” O anúncio de lançamento da Oferta tal como definido no artigo 183.º-A do Cód.VM; “Anúncio Preliminar” O anúncio preliminar de lançamento da Oferta pela Oferente datado de 15 de setembro de 2015, tal como publicado no sítio da internet da CMVM; “Millennium Investment Banking” O Banco Comercial Português, S.A., com sede em Praça D. João I, 28, no Porto, matriculado na Conservatória do Registo Comercial do Porto sob o número único de matrícula e pessoa coletiva 501525882 e com o capital social de € 4.094.235.361,88, agindo através da sua área de banca de investimento; “CDT” Convenção de Dupla Tributação; “CMVM” A Comissão do Mercado de Valores Mobiliários; “Código das Sociedades Comerciais” ou “CSC” O Código das Sociedades Comerciais, aprovado pelo Decreto-Lei n.º 262/86, de 2 de setembro, conforme alterado; “Código dos Valores Mobiliários” ou “Cód.VM” O Código dos Valores Mobiliários aprovado pelo Decreto-Lei n.º 486/99, de 13 de novembro, conforme alterado; “Data do Anúncio Preliminar” A data de publicação do Anúncio Preliminar, 15 de setembro de 2015; “EUR”, “Euro” ou “€” A moeda oficial dos estados membros da União Europeia (UE) que adotaram a moeda única nos termos do Tratado sobre o Funcionamento da União Europeia; “Euronext Lisbon” A Euronext Lisbon - Sociedade Gestora de Mercados 2 Regulamentados, S.A.; “Farminveste” ou “Oferente” FARMINVESTE 3 - Gestão de Participações SGPS, Lda., com sede na Travessa de Santa Catarina, n.º 8, 1200-403 Lisboa, matriculada na Conservatória do Registo Comercial de Lisboa sob o número único de matrícula e de pessoa coletiva 508 515 173, com o capital social integralmente subscrito e realizado de € 10.635.614,59. “Glintt” ou “Sociedade Visada” A GLINTT - Global Intelligent Technologies, S.A., sociedade aberta com sede no Beloura Office Park, Edifício 10, Quinta da Beloura, 2710 - 693 Sintra, matriculada na Conservatória do Registo Comercial de Sintra sob o número único de matrícula e de pessoa coletiva 503 541 320, com o capital social integralmente realizado de € 86.962.868,00, representado por 86.962.868 ações, com o valor nominal de € 1,00 cada; “Interbolsa” A Interbolsa - Sociedade Gestora de Sistemas de Liquidação e de Sistemas Centralizados de Valores Mobiliários, S.A.; “IRC” Imposto sobre o Rendimento das Pessoas Coletivas; “IRS” Imposto sobre o Rendimento das Pessoas Singulares; “ISIN” O número internacional de identificação de valores mobiliários (“international securities identification number”); “Lei da Concorrência” A Lei n.º 19/2012, de 8 de maio; “Mercado Regulamentado Euronext Lisbon” O mercado regulamentado de valores mobiliários gerido pela Euronext Lisbon; “Oferta” ou “OPA” A oferta pública de aquisição geral e voluntária pela Oferente da totalidade das Ações registada pela CMVM sob o número 9209; “Período da Oferta” A Oferta irá iniciar-se às 8:30 horas do dia 3 de novembro de 2015 e decorrerá até às 15:00 horas do dia 20 de novembro de 2015, a não ser que tal prazo venha a ser prorrogado ao abrigo das normas aplicáveis; 3 “Prospeto” O presente prospeto relativo à Oferta; “Regulamento n.º 3/2004 da Interbolsa” O Regulamento n.º 3/2004 da Interbolsa relativo às regras operacionais dos sistemas de liquidação; “Regulamento n.º 3/2006 da CMVM” O Regulamento n.º 3/2006 da CMVM, conforme alterado, relativo às ofertas e emitentes; “Sessão Especial de Mercado A sessão especial do Mercado Regulamentado Euronext Regulamentado” Lisbon, destinada a apurar os resultados da Oferta, que se espera que tenha lugar no primeiro dia útil após o Termo da Oferta, i.e., no dia 23 de novembro de 2015, em hora a designar no aviso a ser publicado pela Euronext Lisbon; “Sistema de Liquidação e Compensação” O sistema de liquidação e compensação gerido pela Interbolsa; “Termo da Oferta” As 15:00 horas do dia 20 de novembro de 2015, o último dia do Período da Oferta; 4 CAPÍTULO 0 ADVERTÊNCIAS/INTRODUÇÃO 0.1. Sumário da Oferta A Oferente A Oferente é a FARMINVESTE 3 - Gestão de Participações SGPS, Lda., com sede na Travessa de Santa Catarina, n.º 8, 1200-403 Lisboa, matriculada na Conservatória do Registo Comercial de Lisboa sob o número único de matrícula e de pessoa coletiva 508 515 173, com o capital social integralmente subscrito e realizado de € 10.635.614,59, representado por uma quota no valor nominal de € 10.635.514,59 pertencente à sócia FARMINVESTE – Investimentos, Participações e Gestão, S.A., e outra quota no valor nominal de € 100, pertencente à sócia Associação Nacional das Farmácias. Para mais informações sobre a Oferente vide Capítulo 3 – Informações Relativas à Oferente, Participações Sociais e Acordos infra. A Sociedade Visada A Sociedade Visada pela presente Oferta é a GLINTT - Global Intelligent Technologies, S.A., sociedade aberta com sede no Beloura Office Park, Edifício 10, Quinta da Beloura, 2710 - 693 Sintra, matriculada na Conservatória do Registo Comercial de Sintra sob o número único de matrícula e de pessoa coletiva 503 541 320, com o capital social integralmente realizado de € 86.962.868,00, representado por 86.962.868 ações, com o valor nominal de € 1,00 cada. As Ações encontram-se admitidas à negociação no Mercado Regulamentado Euronext Lisbon, com o código ISIN PTPAD0AM0007. De acordo com a informação pública disponibilizada nos documentos de prestação de contas consolidados referentes a 30 de junho de 2015, a Sociedade Visada não detém ações próprias. Tanto quanto é do conhecimento da Oferente, a Sociedade Visada não tem emitidos quaisquer outros valores mobiliários que devam ser objeto da Oferta, nos termos do n.º 1 do artigo 187.º do Código dos Valores Mobiliários. Termos e condições da Oferta A Oferta é geral e voluntária, obrigando-se a Oferente, nos termos e condições previstos neste Prospeto e nos demais documentos da Oferta, a adquirir a totalidade das Ações que não sejam diretamente detidas pela Oferente e que forem objeto de válida aceitação pelos destinatários da Oferta. 5 Tendo em conta as Ações detidas diretamente pela Oferente, os valores mobiliários objeto da Oferta são 43.716.248 Ações. Na presente data, e tanto quanto é do conhecimento da Oferente, são-lhe imputáveis 49,73%1 do capital social e dos direitos de voto referentes às Ações, inerentes a 43.247.620 ações, nos termos e para os efeitos do n.º 1 do artigo 20.º do Cód.VM, atendendo a que: a) A Oferente detém diretamente 43.246.620 ações, representativas de 49,73% do capital social e dos direitos de voto da Sociedade Visada; e b) Tanto quanto é do conhecimento da Oferente, o Senhor Dr. António Nuno de Jesus Ribeiro de Barros, membro do Conselho de Administração da Farminveste - SGPS, S.A. (que domina a Oferente) detém 1.000 ações, representativas de 0,0011% do capital social e dos direitos de voto da Sociedade Visada. Apenas poderão ser objeto de aceitação as Ações que, na data de transmissão da ordem e até ao encerramento da Oferta, se encontrem integralmente realizadas, com todos os direitos que lhes são inerentes e livres de quaisquer ónus, encargos ou responsabilidades, bem como de quaisquer limitações ou vinculações de outra ordem, nomeadamente quanto aos respetivos direitos patrimoniais e/ou sociais e/ou à sua transmissibilidade. A aceitação da Oferta pelos seus destinatários fica sujeita ao cumprimento dos respetivos requisitos legais e regulamentares, incluindo os constantes de lei estrangeira, quando os destinatários da Oferta a ela estejam sujeitos. A Oferta foi registada junto da CMVM, nos termos do n.º 2 do artigo 114.º do Cód.VM. Nos termos e para os efeitos da alínea a) do n.º 1 e do n.º 2 do artigo 189.º do Cód.VM, a Oferente considera que se encontram reunidos os pressupostos para poder vir a beneficiar, mediante requerimento, da derrogação do dever de lançamento de oferta pública de aquisição subsequente, caso ultrapasse, diretamente ou nos termos do n.º 1 do artigo 20.º do Cód.VM, em resultado da aquisição de Ações no âmbito da presente Oferta, metade dos direitos de voto correspondentes ao capital social da Sociedade Visada, uma vez que a Oferta é geral e cumpre, na presente data, os requisitos relativos à contrapartida mínima previstos no artigo 188.º do A atual participação da Oferente na Sociedade Visada resultou da concretização do processo de fusão por incorporação da Consiste – Sistemas de Informação, SGPS, Unipessoal, Lda. (então dominada pela Farminveste, SGPS, Lda., antiga denominação da Oferente, a qual, por sua vez, era dominada pela Farminveste, S.A.) na ParaRede – SGPS, S.A (antiga denominação da Sociedade Visada), o qual foi aprovado na Assembleia Geral da ParaRede – SGPS, S.A. realizada em 11 de junho de 2008. Na sequência do referido processo de fusão foi, ao abrigo do disposto na alínea c) do n.º 1 do artigo 189.º do Cód.VM, emitida pela CMVM, em 4 de julho de 2008, declaração de derrogação do dever de a Farminveste, S.A. lançar oferta pública de aquisição da ParaRede – SGPS, S.A. 1 6 Cód.VM para as ofertas obrigatórias. Assim, e desde que a Oferente e/ou as entidades que com ela se encontram em alguma das situações previstas no artigo 20.º do Cód. VM não adquiram Ações a preço superior à contrapartida da Oferta até ao termo desta, é expectável, no entender da Oferente, que a CMVM venha a emitir a declaração prevista no n.º 2 do artigo 189.º do Cód.VM. Após a data de publicação do Anúncio Preliminar, a Oferente apresentou à Autoridade da Concorrência um requerimento de avaliação prévia relativa ao lançamento da OPA. Na sequência da análise solicitada, a Autoridade da Concorrência confirmou que a aquisição do capital social remanescente da Sociedade Visada pela Oferente por efeito da OPA não consubstancia uma operação de concentração nos termos e para os efeitos da Lei da Concorrência. A Oferta não se encontra sujeita à obtenção de outras aprovações ou autorizações legais ou administrativas, nos termos da lei portuguesa aplicável. A Oferta não está sujeita a quaisquer condições de eficácia, sem prejuízo da possibilidade de revogação ou modificação, nos termos consentidos pelo Cód. VM. Para os devidos efeitos, e designadamente do disposto no artigo 128.º do Código dos Valores Mobiliários, a Oferente declarou no Anúncio Preliminar que a decisão de lançamento da Oferta se fundou num conjunto de pressupostos (para mais detalhe vide Capítulo 2.6. – Modalidade da Oferta infra). Caso a Oferente venha a atingir ou ultrapassar, diretamente ou nos termos do n.º 1 do artigo 20.º do Cód.VM, (i) 90% dos direitos de voto correspondentes ao capital social da Sociedade Visada, e (ii) 90% dos direitos de voto abrangidos pela Oferta, por efeito da Oferta ou de outras operações legalmente permitidas e relevantes para o cálculo de tal percentagem, a Oferente irá recorrer ao mecanismo da aquisição potestativa previsto no artigo 194.º do Cód.VM, o que implicará a imediata exclusão de negociação das Ações no Mercado Regulamentado Euronext Lisbon, ficando vedada a sua readmissão pelo prazo fixado na lei. Não se verificando os requisitos legais para o recurso ao mecanismo da aquisição potestativa previsto no artigo 194.º do Cód.VM, e desde que a Oferente venha a atingir pelo menos 90% do capital social da Sociedade Visada, a Oferente irá fazer uso do disposto na alínea b) do n.º 1 do artigo 27.º do Cód.VM, promovendo para esse efeito, em prazo inferior a três meses contados do encerramento da Oferta, a convocatória de uma Assembleia Geral da Sociedade Visada para deliberação sobre a perda da correspondente qualidade de sociedade aberta, cuja declaração implicará a imediata exclusão de negociação das Ações do Mercado Regulamentado Euronext Lisbon, ficando vedada a sua readmissão pelo prazo fixado na lei. Para o efeito, a Sociedade Visada deverá indicar um acionista que se obrigue a adquirir, no prazo de três meses após o deferimento pela CMVM, as ações pertencentes aos acionistas que não tenham votado favoravelmente alguma das deliberações em assembleia, sendo a contrapartida de tal aquisição, em numerário, fixada nos termos do artigo 188.º do Cód.VM. 7 Após a eventual perda da qualidade de sociedade aberta pela Sociedade Visada, a Oferente poderá ainda recorrer ao mecanismo de aquisição das ações remanescentes previsto no artigo 490.º do Código das Sociedades Comerciais. Período da Oferta A Oferta irá iniciar-se às 8:30 horas do dia 3 de novembro de 2015 e decorrerá até às 15:00 horas do dia 20 de novembro de 2015, podendo as respetivas ordens de venda ser recebidas até ao termo deste prazo. De acordo com o disposto no n.º 2 do artigo 183.º do Código dos Valores Mobiliários, o Período da Oferta pode ser prorrogado por decisão da CMVM, por sua iniciativa ou a requerimento da Oferente, em caso de revisão da Oferta, de lançamento de oferta concorrente ou quando a proteção dos interesses dos destinatários o justifique. Contrapartida A contrapartida oferecida, a pagar em numerário, é de € 0,241 (vinte e quatro cêntimos vírgula um) por cada Ação. O resultado da Oferta será apurado em Sessão Especial de Mercado Regulamentado que se espera vir a ter lugar no dia 23 de novembro de 2015, i.e., o primeiro dia útil após o Termo da Oferta, em hora a designar no respetivo aviso de Sessão Especial de Mercado Regulamentado, a publicar pela Euronext Lisbon. A contrapartida será paga em numerário, prevendo-se que se torne disponível para os destinatários da Oferta que a tenham aceite no segundo dia útil após a data da Sessão Especial de Mercado Regulamentado destinada a apurar os resultados da Oferta. 0.2. Efeitos do registo A Oferta foi registada junto da CMVM no dia 2 de novembro de 2015, sob o número 9209. Nos termos do disposto no n.º 6 e no n.º 7 do artigo 118.º do Código dos Valores Mobiliários, “o registo da oferta pública de aquisição implica a aprovação do respetivo prospeto e baseia-se em critérios de legalidade” e “a aprovação do prospeto e o registo não envolvem qualquer garantia quanto ao conteúdo da informação, à situação económica ou financeira do oferente, do emitente ou do garante, à viabilidade da oferta ou à qualidade dos valores mobiliários”. O intermediário financeiro responsável pela prestação dos serviços de assistência à Oferente na preparação, lançamento e execução da Oferta, nos termos e para os efeitos da alínea b) do n.º 1 do artigo 113.º e do n.º 2 do artigo 337.º do Código dos Valores Mobiliários, é o Millennium investment banking. 8 CAPÍTULO 1 RESPONSÁVEIS PELA INFORMAÇÃO A forma e o conteúdo do presente Prospeto obedecem ao preceituado no Código dos Valores Mobiliários, no Regulamento n.º 3/2006 da CMVM e na demais legislação e regulamentação aplicáveis. As pessoas e entidades a seguir indicadas são, nos termos dos artigos 149.º e 150.º do Código dos Valores Mobiliários, responsáveis por quaisquer danos causados pela desconformidade do conteúdo do Prospeto (à data da sua divulgação) de acordo com o disposto no artigo 135.º do Código dos Valores Mobiliários, exceto se provarem que agiram sem culpa. - A Oferente FARMINVESTE 3 - Gestão de Participações SGPS, Lda. - Os membros do Conselho de Gerência da Oferente Paulo Jorge Cleto Duarte Vitor Manuel Lopes Segurado Luis Carlos Alves Rodrigues Matias Abel Bernardino Teixeira Mesquita Nuno Manuel Soares Flora - O intermediário financeiro encarregue da assistência à Oferta Millennium investment banking Nos termos do disposto no n.º 2 do artigo 149.º do Código dos Valores Mobiliários, a culpa será apreciada de acordo com elevados padrões de diligência profissional. Ao abrigo do n.º 3 do artigo 149.º do Código dos Valores Mobiliários, a responsabilidade das pessoas acima referidas é excluída se provarem que o destinatário tinha ou devia ter conhecimento da deficiência do conteúdo do Prospeto à data da emissão da declaração de aceitação ou em momento em que a revogação da aceitação ainda era possível. De acordo com a alínea a) do artigo 150.º do Código dos Valores Mobiliários, a Oferente será responsável, independentemente de culpa, em caso de responsabilidade dos membros do seu Conselho de Gerência ou do Millennium investment banking, o último na qualidade de intermediário financeiro responsável pela assistência à Oferta. A informação contida neste Prospeto relativa à Sociedade Visada provém ou é baseada em informação disponível publicamente, não verificada pela Oferente ou pelo intermediário 9 financeiro responsável pela assistência à Oferta, pelo que não declaram que a mesma seja correta ou completa. A Oferente, os membros do Conselho de Gerência da Oferente e o Millennium investment banking não têm conhecimento de quaisquer factos ou circunstâncias que indiciem que qualquer declaração relativa à Sociedade Visada e a qualquer entidade com ela relacionada contida neste Prospeto não é verdadeira ou é materialmente enganosa. Adicionalmente, a Oferente e o intermediário financeiro responsável pela assistência à Oferta não assumem qualquer responsabilidade pelo eventual não cumprimento por parte da Sociedade Visada e/ou de qualquer entidade com ela relacionada, da obrigação de divulgar quaisquer eventos que possam eventualmente ter ocorrido, em virtude dos quais a informação aqui contida e em que a Oferente e o Millennium investment banking se basearam seja suscetível de ser inexata ou enganosa. 10 CAPÍTULO 2 DESCRIÇÃO DA OFERTA 2.1. Montante e natureza da Oferta A Oferta é geral e voluntária, obrigando-se a Oferente, nos termos e condições previstos neste Prospeto e nos demais documentos da Oferta, a adquirir a totalidade das Ações que não sejam diretamente detidas pela Oferente e que forem objeto de válida aceitação pelos destinatários da Oferta. Tendo em conta as Ações detidas diretamente pela Oferente, os valores mobiliários objeto da Oferta são 43.716.248 Ações. Na presente data, e tanto quanto é do conhecimento da Oferente, são-lhe imputáveis 49,73%2 do capital social e dos direitos de voto referentes às Ações, inerentes a 43.247.620 ações, nos termos e para os efeitos do n.º 1 do artigo 20.º do Cód.VM: a) A Oferente detém diretamente 43.246.620 ações, representativas de 49,73% do capital social e dos direitos de voto da Sociedade Visada; e b) Tanto quanto é do conhecimento da Oferente, o Senhor Dr. António Nuno de Jesus Ribeiro de Barros, membro do Conselho de Administração da Farminveste - SGPS, S.A. (que domina a Oferente) detém 1.000 ações, representativas de 0,0011% do capital social e dos direitos de voto da Sociedade Visada. Apenas poderão ser objeto de aceitação as Ações que, na data de transmissão da ordem e até ao encerramento da Oferta, se encontrem integralmente realizadas, com todos os direitos que lhes são inerentes e livres de quaisquer ónus, encargos ou responsabilidades, bem como de quaisquer limitações ou vinculações de outra ordem, nomeadamente quanto aos respetivos direitos patrimoniais e/ou sociais e/ou à sua transmissibilidade. A aceitação da Oferta pelos seus destinatários fica sujeita ao cumprimento dos respetivos requisitos legais e regulamentares, incluindo os constantes de lei estrangeira, quando os destinatários da Oferta a ela estejam sujeitos. Tanto quanto é do conhecimento da Oferente, a Sociedade Visada não tem emitidos quaisquer outros valores mobiliários que confiram direito à subscrição ou aquisição das Ações e devam ser objeto da Oferta, nos termos do n.º 1 do artigo 187.º do Cód.VM. 2 Vide nota de rodapé n.º 1 supra. 11 2.2. Montante, natureza e categoria dos valores mobiliários objeto da Oferta O capital social da Sociedade Visada é representado por 86.962.868 ações ordinárias nominativas e escriturais, com o valor nominal de € 1 cada uma, as quais se encontram admitidas à negociação no Mercado Regulamentado Euronext Lisbon, com o código ISIN PTPAD0AM0007. De acordo com a informação pública disponibilizada nos documentos de prestação de contas consolidados da Sociedade Visada referentes ao primeiro semestre de 2015, a Sociedade Visada não era titular de quaisquer Ações próprias. Tendo em conta as Ações detidas diretamente pela Oferente, os valores mobiliários objeto da Oferta são 43.716.248 Ações. A aceitação da Oferta está limitada a Ações que, na data de transmissão da ordem e até ao encerramento da Oferta se encontrem integralmente realizadas, com todos os direitos inerentes e livres de quaisquer ónus, encargos ou responsabilidades, bem como de quaisquer limitações ou vinculações, nomeadamente quanto aos respetivos direitos patrimoniais e/ou sociais ou à sua transmissibilidade, incluindo quando tal limitação à sua transmissibilidade resulte de ordens de bloqueio de Ações na respetiva conta de valores mobiliários dada pelo respetivo titular, nos termos do disposto na alínea a) do n.º 2 do artigo 72.º do Cód.VM. A Oferente compromete-se a adquirir todas as Ações que sejam objeto de válida aceitação na Oferta e que cumpram os termos e condições estabelecidos no presente Prospeto. Nos termos e para os efeitos da alínea a) do n.º 1 e do n.º 2 do artigo 189.º do Cód.VM, a Oferente considera que se encontram reunidos os pressupostos para poder vir a beneficiar, mediante requerimento, da derrogação do dever de lançamento de oferta pública de aquisição subsequente, caso ultrapasse, diretamente ou nos termos do n.º 1 do artigo 20.º do Cód.VM, em resultado da aquisição de Ações no âmbito da presente Oferta, metade dos direitos de voto correspondentes ao capital social da Sociedade Visada, uma vez que a Oferta é geral e cumpre, na presente data, os requisitos relativos à contrapartida mínima previstos no artigo 188.º do Cód.VM para as ofertas obrigatórias. Assim, e desde que a Oferente e/ou as entidades que com ela se encontram em alguma das situações previstas no artigo 20.º do Cód. VM não adquiram Ações a preço superior à contrapartida da Oferta até ao termo desta, é expectável, no entender da Oferente, que a CMVM venha a emitir a declaração prevista no n.º 2 do artigo 189.º do Cód.VM. A disponibilidade da Oferta e a sua aceitação por entidades ou pessoas não residentes em Portugal poderão ser afetadas pelas leis da jurisdição relevante. Qualquer pessoa não residente em Portugal deverá informar-se sobre os requisitos legais aplicáveis e proceder ao respetivo cumprimento. 12 2.3. Contrapartida oferecida e sua justificação Montante da contrapartida A contrapartida oferecida, a pagar em numerário, é de €0,241 (vinte e quatro cêntimos vírgula um). Justificação da Contrapartida - Prémio face às cotações de mercado recentes A contrapartida oferecida representa um prémio face às cotações recentes das ações da Glintt no Mercado Regulamentado Euronext Lisbon, antes da Data do Anúncio Preliminar, conforme se apresenta no quadro abaixo: Prémio da Contrapartida face à Performance da Ação Glintt €/Ação Prémio Contrapartida Oferta 0,241 Preço de Fecho a 15 de setembro de 2015 0,181 33,1% Preço Médio Ponderado pelo Volume Último Mês 0,189 27,5% Preço Médio Ponderado pelo Volume Últimos 3 Meses 0,196 22,9% Preço Médio Ponderado pelo Volume Últimos 6 Meses 0,210 15,0% Fonte: Euronext Lisbon A contrapartida oferecida representa um prémio de 33,1% relativamente ao último preço de negociação das Ações antes da divulgação do Anúncio Preliminar. O preço médio ponderado pelo volume das Ações da Glintt negociadas nas sessões do Mercado Regulamentado Euronext Lisbon durante os 6 meses que precederam a divulgação do Anúncio Preliminar foi de € 0,210, representando assim a contrapartida proposta pela Oferta um prémio de 15% face a este valor. O gráfico abaixo ilustra a evolução do preço médio diário ponderado pelo volume das Ações nos seis meses anteriores à divulgação do Anúncio Preliminar (entre o dia 16 de março de 2015 e 15 de setembro de 2015, inclusive) comparado com a evolução do índice PSI 20 e a contrapartida oferecida. O gráfico evidencia ainda a diferença entre a contrapartida por Ação oferecida e o respetivo preço médio ponderado por volume durante todo o período referido. 13 Preço por ação (€) 0,30 0,25 €0,241 Ação Glintt PMPV PSI20 (rebaseado) para cotação Glintt 16 março €0,210 Contrapartida Oferta (€ 0,241) 0,20 6 meses PMPV (€ 0,210) (16 mar a 15 set) 0,15 16-Mar-15 16-Abr-15 16-Mai-15 16-Jun-15 16-Jul-15 16-Ago-15 16-Set-15 Fonte: Euronext Lisbon Nota: O cálculo do preço médio ponderado por volume (PMPV) foi determinado com base no preço de cada transação realizada nas sessões do mercado regulamentado da Euronext Lisbon durante o referido período No período dos seis meses anteriores à divulgação do Anúncio Preliminar (entre o dia 16 de março de 2015 e 15 de setembro de 2015), a cotação de fecho da Sociedade Visada diminuiu cerca de 33%, enquanto o valor de fecho do índice PSI 20 diminuiu apenas cerca de 13,4% no mesmo período. É também de salientar que desde o dia 9 de abril de 2015 até à data de divulgação do Anúncio Preliminar, o preço das Ações Glintt transacionadas no Mercado Regulamentado Euronext Lisbon nunca atingiu a contrapartida da Oferta. Considerando a análise acima efetuada, pese embora não se tratar de uma oferta pública de aquisição obrigatória, a contrapartida oferecida cumpre os requisitos previstos no número 1 do artigo 188.º do Código dos Valores Mobiliários, uma vez que: (i) É superior ao preço médio ponderado pelo volume das Ações durante o período dos seis meses anteriores à data do Anúncio Preliminar, o qual foi de € 0,210; (ii) Tanto quanto é do seu conhecimento, nem a Oferente nem as entidades que com ela se encontram em alguma das situações previstas no artigo 20.º do Cód.VM, adquiriram Ações nos seis meses imediatamente anteriores à Data do Anúncio Preliminar, nem adquiriram Ações posteriormente a essa data, a preço superior ao da contrapartida oferecida. - Análise do valor contabilístico face às empresas comparáveis Os capitais próprios consolidados da Glintt, a 31 de dezembro de 2014, ascenderam a 120,7 milhões de euros (incluindo interesses minoritários), pelo que o valor patrimonial por Ação da Glintt apurado no final do exercício de 2014 corresponde, em termos consolidados, a € 1,386, 14 pelo que se conclui que a contrapartida oferecida é cerca de 5,8 vezes inferior ao valor patrimonial das Ações. Apresenta-se de seguida uma análise comparativa do valor contabilístico registado no final de 2014 por cada uma das empresas comparáveis selecionadas com a sua respetiva cotação de mercado a 15 de setembro de 2015 (exceto no caso da Glintt em que foi considerado o valor da contrapartida da Oferta): Valor contabilístico Empresa País Book Value 2014 (€) * cotação Cotação / 15 set (€) Book Value empresas nacionais comparáveis NovaBase Portugal 2,77 2,24 0,81 x Reditus Portugal 2,40 0,35 0,15 x Média empresas nacionais empresas europeias comparáveis Cap Gemini Atos Origin Alten Tietoenator Média empresas europeias Glintt 0,48 x França França França Finlândia 30,91 31,51 16,67 6,44 79,18 67,93 42,42 23,02 2,56 x 2,16 x 2,54 x 3,57 x 2,71 x 1,39 0,241 ** 0,17 x * Book Value 2014 = Total capital próprio a 31dez14 / nº total ações existentes a 31dez14 ** contrapartida oferecida na Oferta Fonte: Cálculos efetuados com base em informação disponibilizada na Bloomberg - Prémio face aos Múltiplos do Setor A análise do múltiplo EV/EBITDA permite comparar empresas ativas no mesmo setor mas com diferentes níveis de alavancagem. Face às empresas nacionais do setor: O múltiplo de valorização da Glintt implícito na contrapartida oferecida é superior aos das empresas admitidas à negociação no Mercado Regulamentado Euronext Lisbon pertencentes ao setor das Tecnologias de Informação, conforme se apresenta na seguinte tabela: 15 Múltiplo de Mercado EV/EBITDA Empresa NovaBase Reditus Média Glintt (EV ao preço da Oferta) Prémio implícito da contrapartida da Oferta face à Média das empresas nacionais (x) Prémio implícito da contrapartida da Oferta face à Média das empresas nacionais (%) em 2014 5,90 x 7,00 x 6,45 x 9,28 x 2,83 x 43,8% Fonte: Cálculos efetuados com base em informação disponibilizada nos R&C de 2014 das empresas Face às empresas europeias comparáveis do setor: O múltiplo de valorização da Glintt implícito na contrapartida oferecida é superior ao da média das empresas europeias do setor das Tecnologias de Informação selecionadas como comparáveis, conforme se apresenta na seguinte tabela: Múltiplo de Mercado Empresa País Cap Gemini França Atos Origin França Alten França Tietoenator Finlândia Média Glintt (EV ao preço da Oferta) Prémio implícito da contrapartida da Oferta face à Média das empresas europeias (x) Prémio implícito da contrapartida da Oferta face à Média das empresas europeias (%) EV/EBITDA em 2014 12,06 x 6,53 x 9,72 x 6,83 x 8,79 x 9,28 x 0,49 x 5,6% Fonte: Cálculos efetuados com base em informação disponibilizada na Bloomberg Detalhes do cálculo dos múltiplos de mercado: Para o cálculo dos múltiplos implícitos na contrapartida da Oferta e para as empresas comparáveis, foram utilizadas as seguintes fórmulas: - EV (Enterprise Value) = Equity Value + Dívida Financeira Líquida + Interesses Minoritários - Valor Ações Próprias Investimentos em Associadas - Equity Value (Valor de mercado do capital próprio) = número de ações da empresa existentes em 15 de Setembro de 2015 * Preço por ação em 15 de setembro de 2015 (exceto a Glintt para a qual foi utilizado o preço da Oferta) - EBITDA = Resultado Operacional + Gastos com Depreciações e Amortizações Enterprise Value da Glintt O Enterprise Value utilizado para cálculo dos múltiplos implícitos na contrapartida oferecida para as ações da Glintt foi de € 74,153 milhões, calculado da seguinte forma: (+) Equity Value da Glintt: € 20,958 milhões (€ 0,241 por ação * 86.962.868 ações) (+) Dívida Financeira Líquida: € 53,002 milhões (Relatório e Contas da Glintt de 2014) (+) Interesses Minoritários: € 0,194 milhões (Relatório e Contas da Glintt de 2014) (-) Ações Próprias: € 0 (Relatório e Contas da Glintt de 2014) 16 (-) Investimentos em Associadas: € 0 (Relatório e Contas da Glintt de 2014) EBITDA da Glintt O EBITDA utilizado para cálculo dos múltiplos implícitos na contrapartida oferecida para as ações da Glintt foi de € 7,992 milhões, calculado da seguinte forma: (+) Resultado Operacional da Glintt: € 5,806 milhões (Relatório e Contas da Glintt de 2014) (+) Gastos com Depreciações e Amortizações: € 2,186 milhões (Relatório e Contas da Glintt de 2014) Múltiplos das empresas nacionais comparáveis Os múltiplos das empresas comparáveis foram calculados com base na informação disponibilizada nos respetivos Relatórios e Contas de 2014 e de acordo com os seguintes pressupostos: - Enterprise Values com base em (i) preço por ação de cotação de fecho das empresas comparáveis de 15 de setembro de 2015; (ii) Dívida Financeira Líquida à data de 31 de dezembro de 2014; (iii) Interesses Minoritários à data de 31 de dezembro de 2014; (iv) Ações Próprias à data de 31 de dezembro de 2014, valorizadas ao preço de fecho de 15 de setembro de 2015 e (v) investimentos em associadas à data de 31 de dezembro de 2014. - EBITDA com base em (i) Resultado Operacional à data de 31 de dezembro de 2014 e (ii) Gastos com Depreciações e Amortizações à data de 31 de dezembro de 2014. Os valores obtidos encontram-se apresentados na tabela abaixo, em milhões de Euros: Empresa NovaBase Reditus EV 2014 77,464 69,137 EBITDA 2014 13,137 9,871 Múltiplos das empresas europeias comparáveis Os múltiplos das empresas europeias comparáveis foram calculados com base em informação disponível na Bloomberg e de acordo com os seguintes pressupostos: - Enterprise Values com base em (i) preço por ação de cotação de fecho das empresas comparáveis de 15 de setembro de 2015; (ii) Dívida Financeira Líquida (Dívida Total – Caixa e Equivalentes) à data de 31 de dezembro de 2014; (iii) Interesses Minoritários à data de 31 de dezembro de 2014; (iv) Ações Próprias à data de 31 de dezembro de 2014 e (v) investimentos em associadas à data de 31 de dezembro de 2014. - EBITDA de 2014 disponível na Bloomberg, conforme apresentado na tabela abaixo, em milhões de Euros: Empresa Cap Gemini Atos Origin Alten Tietoenator EBITDA 2014 1.130 1.074,6 146,7 249,2 2.4. Modo de pagamento da contrapartida A contrapartida será paga em numerário, prevendo-se que se torne disponível no segundo dia útil após a data da Sessão Especial de Mercado Regulamentado destinada ao apuramento dos resultados da Oferta, ou seja, no dia 25 de novembro de 2015. 17 A liquidação física e financeira da Oferta ocorrerá nos termos do Sistema de Liquidação e Compensação previstos no Regulamento n.º 3/2004 da Interbolsa e de acordo com o previsto no aviso relativo à Sessão Especial de Mercado Regulamentado referente à Oferta, prevendo-se que a referida liquidação venha a ocorrer em 25 de novembro de 2015. 2.5. Caução ou garantia para a contrapartida O montante total da contrapartida encontra-se assegurado nos termos do n.º 2 do artigo 177.º do Cód.VM. Para este efeito, a Oferente apresentou uma garantia bancária no valor de € 10.535.615,77 (dez milhões quinhentos e trinta e cinco mil seiscentos e quinze euros e setenta e sete cêntimos), correspondente ao valor máximo a pagar como contrapartida para as Ações objeto da presente Oferta, prestada pelo Banco Comercial Português, S.A. 2.6. Modalidade da Oferta A Oferta é geral e voluntária, obrigando-se a Oferente, nos termos e condições previstos neste Prospeto e nos demais documentos da Oferta, a adquirir a totalidade das Ações que não sejam diretamente detidas pela Oferente e que forem objeto de válida aceitação pelos destinatários da Oferta. Tendo em conta as Ações detidas diretamente pela Oferente, os valores mobiliários objeto da Oferta são 43.716.248 Ações. Condições de lançamento da Oferta Tal como é referido no Anúncio Preliminar, o lançamento da Oferta encontrava-se sujeito: (i) À obtenção do registo prévio da Oferta junto da CMVM nos termos do n.º 2 do artigo 114.º do Cód.VM; (ii) À declaração pela CMVM da derrogação do dever de lançamento, pela Oferente e/ou por quaisquer pessoas que com ela estão em qualquer das situações previstas no n.º 1 do artigo 20.º do Cód.VM, de oferta pública de aquisição subsequente, em resultado da aquisição de Ações no âmbito da presente Oferta, nos termos da alínea a) do n.º 1 e do n.º 2 do artigo 189.º do Cód.VM, ainda que subordinada à subsistência dos respetivos pressupostos; (iii) À obtenção das aprovações e autorizações legais e administrativas que se venham a revelar exigíveis nos termos da lei portuguesa aplicável. 18 A condição referida em (i) supra encontra-se verificada na presente data. Quanto à condição referida em (ii) supra, a Oferente apresentou, em 5 de outubro de 2015, um requerimento à CMVM para que fosse emitida a declaração de derrogação do dever de lançamento de oferta pública de aquisição subsequente, nos termos e para os efeitos da alínea a) do n.º 1 e do n.º 2 do artigo 189.º do Cód.VM, em caso de ultrapassagem, diretamente ou nos termos do n.º 1 do artigo 20.º do Cód.VM, por força da aquisição de Ações no âmbito da presente Oferta, de metade dos direitos de voto correspondentes ao capital social da Sociedade Visada, uma vez que a Oferta é geral e cumpre, na presente data, os requisitos relativos à contrapartida mínima previstos no artigo 188.º do Cód.VM para as ofertas obrigatórias. Em resposta ao requerimento apresentado pela Oferente, em 22 de outubro de 2015, i.e., em momento anterior à obtenção do registo da Oferta, a CMVM pronunciou-se no sentido de, não obstante a contrapartida proposta preencher naquela data, e por referência ao período de seis meses anterior à divulgação do Anúncio Preliminar, os requisitos previstos no artigo 188.º do Cod.VM, não ser possível deferir o pedido de derrogação apresentado pela Oferente, porquanto, de acordo com o entendimento da CMVM, a derrogação do dever de lançamento de oferta pública de aquisição obrigatória apenas pode ser declarada após o apuramento e divulgação dos resultados da Oferta, pois apenas nesse momento será possível aferir o preenchimento dos pressupostos legais de que a mesma depende e emitir a correspondente declaração, uma vez concluído encontrar-se plenamente salvaguardada a posição jurídica dos acionistas minoritários. Tendo em conta o exposto anteriormente, considera a Oferente ser de prosseguir com o lançamento da Oferta, na medida em que entende estarem reunidos os pressupostos para poder vir a beneficiar, mediante requerimento, da derrogação do dever de lançamento de oferta pública de aquisição subsequente nos termos e para os efeitos da alínea a) do n.º 1 e do n.º 2 do artigo 189.º do Cód.VM, caso ultrapasse, diretamente ou nos termos do n.º 1 do artigo 20.º do Cód.VM, em resultado da aquisição de Ações no âmbito da presente Oferta, metade dos direitos de voto correspondentes ao capital social da Sociedade Visada, uma vez que a Oferta é geral e cumpre, na presente data, os requisitos relativos à contrapartida mínima previstos no artigo 188.º do Cód.VM para as ofertas obrigatórias. Assim, e desde que a Oferente e/ou as entidades que com ela se encontram em alguma das situações previstas no artigo 20.º do Cód.VM não adquiram Ações a preço superior à contrapartida da Oferta até ao termo desta, é expectável, no entender da Oferente, que a CMVM venha a emitir a declaração prevista no n.º 2 do artigo 189.º do Cód.VM. Relativamente à condição referida em (iii) supra, após a data de publicação do Anúncio Preliminar, a Oferente apresentou à Autoridade da Concorrência um requerimento de avaliação prévia relativa ao lançamento da OPA. Na sequência da análise solicitada, a Autoridade da Concorrência confirmou que a aquisição do capital social remanescente da Sociedade Visada 19 pela Oferente por efeito da OPA não consubstancia uma operação de concentração nos termos e para os efeitos da Lei da Concorrência. Deste modo e atendendo a que o entendimento da Oferente é o de que a presente Oferta não se encontra sujeita à obtenção de quaisquer aprovações ou autorizações legais ou administrativas adicionais, nos termos da lei portuguesa aplicável, deixou de ser aplicável a condição prévia ao lançamento referida em (iii) supra. Condições de eficácia da Oferta A Oferta não está sujeita a quaisquer condições de eficácia, sem prejuízo da possibilidade de revogação ou modificação, nos termos consentidos pelo Cód. VM. Pressupostos da decisão de lançamento da Oferta Para os devidos efeitos, e designadamente do disposto no artigo 128.º do Cód.VM, a Oferente declara que a decisão de lançamento da Oferta se fundou e teve como pressuposto que, entre a Data do Anúncio Preliminar e o termo do prazo da Oferta, não ocorreu, nem ocorrerá, qualquer circunstância com impacto significativo na situação patrimonial, económica e financeira da Sociedade Visada, vista em termos consolidados. São exemplos de situações que podem ter tal impacto as seguintes: (i) A conclusão da Oferta despoletar o vencimento de qualquer obrigação da Sociedade Visada ou de sociedade que com esta se encontre em relação de domínio ou de grupo ou atribuir direito de denúncia ou resolução de qualquer acordo relevante celebrado pela Sociedade Visada ou por sociedade que com esta se encontre em relação de domínio ou de grupo; ou (ii) A prática ou abstenção, pela Sociedade Visada ou por sociedade que com esta esteja em relação de domínio ou de grupo ou por qualquer outra entidade, de qualquer decisão ou ato ou a ocorrência de qualquer evento ou circunstância que possa resultar numa alteração patrimonial desfavorável relevante, não emergente do curso normal dos negócios, na situação da Sociedade Visada ou de sociedades que com ela se encontrem em relação de domínio ou de grupo, relativamente à situação evidenciada nos respetivos documentos de prestação de contas consolidados referentes a 30 de junho de 2015 ou, quando existam, relativamente ao último balanço anual, semestral ou trimestral publicado subsequentemente a essa data ou outros factos autonomamente divulgados. É ainda pressuposto da Oferta, designadamente para os efeitos do artigo 128.º do Cód.VM, a não ocorrência de qualquer alteração substancial nos mercados financeiros nacionais e internacionais e das respetivas instituições financeiras, não assumida nos cenários oficiais 20 divulgados pelas autoridades da Zona Euro, e que tenha um impacto substancial negativo na Oferta, excedendo os riscos a ela inerentes ou nos valores mobiliários por esta visados. Ao lançar a Oferta, a Oferente não renuncia a quaisquer direitos, nomeadamente o direito de solicitar à CMVM a modificação ou revogação da Oferta no que respeita a factos ou atos que não estejam consistentes com os pressupostos constantes do Anúncio Preliminar e do Anúncio de Lançamento, nomeadamente aqueles atos ou factos cujos efeitos ou consequências ainda não estejam integralmente verificados ou não sejam totalmente conhecidos pela Oferente no momento de divulgação do Anúncio Preliminar e do Anúncio de Lançamento. Nos termos do disposto no artigo 128.º do Cód.VM, mediante aprovação da CMVM, a qual deverá ser solicitada num período de tempo razoável, a Oferta poderá ser modificada ou revogada, em caso de alteração imprevisível e substancial das circunstâncias que, de modo cognoscível pelos destinatários, hajam fundado a decisão de lançamento da Oferta. Despesas e custos a ser suportados pelos destinatários da Oferta A Oferente suportará os custos com a realização da Sessão Especial de Mercado Regulamentado, incluindo as comissões devidas pelos vendedores, pela realização das transações em Sessão Especial da Euronext Lisbon. Deste modo, serão da conta dos destinatários da Oferta os demais encargos inerentes à venda das Ações, designadamente as comissões de corretagem, os quais deverão ser indicados pelos intermediários financeiros no momento da entrega das ordens de venda, bem como os impostos que couberem na situação tributável do vendedor. Os preçários de intermediação financeira estão disponíveis para consulta no sítio da internet da CMVM (www.cmvm.pt). Regime fiscal O texto abaixo é um sumário, para efeitos informativos, do regime fiscal de tributação do rendimento das pessoas singulares e coletivas, vigente à data do presente Prospeto, aplicável aos rendimentos derivados de ações emitidas por uma sociedade anónima residente em Portugal, nomeadamente às mais-valias obtidas aquando da sua alienação. O enquadramento descrito é uma abordagem geral às principais implicações fiscais, que poderão estar sujeitas a alterações, a todo o momento, com eventual efeito retroativo. Esta descrição não dispensa o aconselhamento legal ou fiscal e a consulta das leis e regulamentos relevantes por parte dos destinatários da Oferta. Não foram tomados em consideração regimes transitórios eventualmente aplicáveis, designadamente aplicáveis a determinado tipo de investidores. As consequências fiscais podem 21 variar de acordo com as disposições constantes da CDT considerada aplicável, ou de características particulares dos investidores. A. Pessoas singulares residentes em Portugal a) Mais-valias e menos valias na venda de ações O saldo anual positivo entre as mais-valias e as menos valias tributáveis resultantes da alienação de ações (bem como de outros valores mobiliários ou ativos financeiros) está sujeito a tributação à taxa especial de 28%, sem prejuízo dos respetivos titulares poderem optar pelo seu englobamento. No caso de exercício de opção pelo englobamento, o saldo anual positivo estará sujeito a tributação às taxas gerais progressivas de IRS, as quais variam entre 14,50% e 48%, acrescido de uma taxa adicional de solidariedade de 2,5% e 5%, que incidirá sobre o rendimento coletável que exceda os € 80.000 e € 250.000, respetivamente. Sobre a parte do rendimento coletável de IRS que exceda, por sujeito passivo, o valor anual da retribuição mínima mensal garantida, incidirá, ainda, uma sobretaxa de 3,5%, no caso de opção pelo englobamento. O saldo negativo apurado num determinado ano pode ser reportado para os dois anos seguintes, aos rendimentos com a mesma natureza, quando o sujeito passivo opte pelo englobamento. Para apuramento do saldo relevante, positivo ou negativo, entre mais-valias e menos valias, as perdas resultantes de vendas a contraparte sujeita a um regime fiscal mais favorável no seu respetivo país, território ou local de residência, incluído na lista aprovada pela Portaria n.º 150/2004, de 13 de fevereiro (com as alterações introduzidas pela Portaria n.º 292/2011, de 8 de novembro) não serão tomadas em consideração. b) Dividendos resultantes da titularidade de ações Os dividendos pagos a uma pessoa singular residente em Portugal estão sujeitos a retenção na fonte a título definitivo em sede de IRS no momento em que são pagos ou colocados à disposição, atualmente a uma taxa liberatória de 28%. O beneficiário dos dividendos pode optar pelo englobamento destes rendimentos em conjunto com o restante rendimento coletável obtido no mesmo ano fiscal, caso em que 50% dos dividendos serão tributados às taxas gerais progressivas de IRS, as quais variam entre 14,5% e 48%, acrescido de uma taxa adicional de solidariedade de 2,5% e 5%, que incidirá sobre o rendimento coletável que exceda os €80.000 e €250.000, respetivamente. No caso de exercício da opção de englobamento, sobre a parte do rendimento coletável de IRS que exceda, por sujeito passivo, o valor anual da retribuição mínima mensal garantida, incidirá ainda uma sobretaxa de 3,5%. Em caso de englobamento, o imposto retido na fonte é considerado como um pagamento por conta do imposto devido a final. 22 Quando os dividendos são pagos ou colocados à disposição de contas abertas em nome de um ou mais titulares, mas por conta de terceiros não identificados, a taxa de retenção na fonte é de 35% e tem natureza liberatória, a não ser que o beneficiário efetivo dos dividendos seja identificado, caso em que as regras gerais acima descritas são aplicáveis. c) Aquisição de ações a título gratuito Sobre a aquisição de ações a título gratuito (por morte ou em vida) é aplicável imposto do selo à taxa de 10%. Contudo, cônjuges, unidos de facto, ascendentes ou descendentes beneficiam de isenção de imposto do selo em tais aquisições. B. Pessoas singulares não residentes em Portugal a) Mais-valias e menos valias na venda de ações O saldo anual positivo entre as mais-valias e as menos valias resultantes da venda de ações (bem como de outros valores mobiliários ou ativos financeiros) está sujeito a tributação a uma taxa especial de 28%. Às mais-valias realizadas na transmissão a título oneroso de ações obtidas por pessoas singulares não residentes é, porém, aplicável uma isenção de IRS, salvo no caso de (i) pessoas singulares domiciliadas em país, território ou região sujeitas a um regime fiscal mais favorável, constante da Portaria n.º 150/2004, de 13 de fevereiro, com as alterações introduzidas pela Portaria n.º 292/2011, de 8 de novembro; e (ii) mais-valias resultantes da alienação de ações de sociedades cujo ativo seja constituído, em mais de 50%, por bens imóveis ou direitos reais sobre bens imóveis, situados, em ambos os casos, em Portugal. Em geral, nos termos das CDTs em que Portugal é signatário, Portugal está habitualmente limitado na sua competência para tributar as referidas mais-valias. No entanto, as regras das CDTs aplicáveis deverão ser confirmadas caso a caso. b) Dividendos resultantes da detenção de ações Os dividendos colocados à disposição dos titulares de ações estão sujeitos a retenção na fonte de IRS à taxa de 28%, no momento da sua colocação à disposição, tendo esta retenção na fonte natureza liberatória. A taxa referida pode ser reduzida nos termos de uma CDT em vigor entre Portugal e o país de residência fiscal do titular das ações, caso se verifiquem as condições substanciais de aplicação de tal redução e se cumpram as formalidades previstas na legislação fiscal portuguesa para o efeito. 23 Será aplicável retenção na fonte a título definitivo a uma taxa de 35% quando os dividendos são pagos ou colocados à disposição: C. (i) em contas abertas em nome de um ou mais titulares mas por conta de terceiros não identificados, a não ser que o beneficiário efetivo dos dividendos seja identificado, caso em que as regras gerais são aplicáveis; e (ii) a pessoas singulares com domicílio em países incluídos na lista de paraísos fiscais aprovada pela Portaria n.º 150/2004, de 13 de fevereiro, com as alterações introduzidas pela Portaria n.º 292/2011, de 8 de novembro. Pessoas coletivas residentes em Portugal ou entidades não residentes com estabelecimento estável situados em Portugal às quais são atribuíveis o rendimento ou as mais-valias resultantes da venda de ações a) Mais-valias e menos valias na venda das ações Consideram-se rendimentos ou ganhos ou gastos ou perdas, para efeitos de determinação do lucro tributável em IRC, as mais-valias ou as menos-valias realizadas. A taxa de IRC é de 21% (17% até aos primeiros € 15.000 de matéria coletável no caso de pequenas e médias empresas), à qual pode acrescer a derrama municipal, a uma taxa variável, até 1,5% do lucro tributável. Poderá ainda ser aplicável uma derrama estadual, à taxa de 3%, sobre a parte do lucro tributável que exceda € 1.500.000 e seja igual ou inferior a € 7.500.000, 5% sobre a parte do lucro tributável que exceda € 7.500.000 e seja igual ou inferior a € 35.000.000 e 7% sobre a parte do lucro tributável que exceder € 35.000.000. Para efeitos de apuramento das mais e menos-valias fiscais, o custo de aquisição, deduzido das perdas por imparidade e depreciações aceites fiscalmente, das ações detidas, há, pelo menos dois anos na data da transmissão onerosa, é objeto de atualização mediante a aplicação de coeficientes de desvalorização monetária aprovados anualmente por Portaria do Ministro das Finanças. Quando, nos termos do regime especial de neutralidade fiscal, em sede de IRC, haja lugar à valorização das participações sociais recebidas pelo mesmo valor pelo qual as antigas se encontravam registadas, considera-se, para efeito da aplicação dos coeficientes de desvalorização monetária, data de aquisição das primeiras a que corresponder à das últimas. A taxa aplicável é de 21,5% no caso de entidades que beneficiem de isenção de imposto nos termos do disposto nos artigos 9.º e 10.º do Código do IRC, que não se aplica a 24 rendimentos de investimento, e no caso de entidades que não realizem atividades de natureza comercial, industrial ou agrícola. De acordo com o regime de eliminação da dupla tributação económica, caso uma pessoa coletiva: (i) não esteja sujeita ao regime de transparência fiscal; (ii) diretamente (ou direta e indiretamente) for titular de pelo menos 5% do capital social ou direitos de voto de uma sociedade; e (iii) tenha sido titular dessas ações durante um período de 24 meses anterior à data da venda das ações, as mais e menos valias resultantes da venda dessas ações não serão tomadas em consideração para os efeitos de determinação do lucro tributável. O referido não é aplicável às mais e menos-valias realizadas mediante transmissão onerosa de partes sociais quando o valor dos bens imóveis ou dos direitos reais sobre bens imóveis situados em território português, com exceção dos bens imóveis afetos a uma atividade de natureza agrícola, industrial ou comercial que não consista na compra e venda de bens imóveis, represente, direta ou indiretamente, mais de 50% do ativo. As menos valias na venda de ações a favor de entidades residentes em território, país ou região sujeitos a um regime fiscal mais favorável incluído na lista aprovada pela Portaria n.º 150/2004, de 13 de fevereiro, conforme alterada, não são dedutíveis para efeitos fiscais. O montante de dividendos distribuídos que beneficiam do regime de eliminação da dupla tributação económica, aplicável às ações nos quatro anos anteriores à data de venda, não é dedutível para efeitos de cálculo de menos valias em relação a essa venda. b) Dividendos resultantes da titularidade de ações Os dividendos estão sujeitos a retenção na fonte de IRC à taxa de 25%, a qual tem natureza de imposto por conta do IRC devido a final. A taxa de IRC é de 21% (17% até aos primeiros €15.000 de matéria coletável no caso de pequenas e médias empresas), à qual pode acrescer a derrama municipal, a uma taxa variável, até 1,5% do lucro tributável. Poderá ainda ser aplicável uma derrama estadual, à taxa de 3%, sobre a parte do lucro tributável que exceda € 1.500.000 e seja igual ou inferior a € 7.500.000, 5% sobre a parte do lucro tributável que exceda € 7.500.000 e seja igual ou inferior a € 35.000.000 e 7% sobre a parte do lucro tributável que exceder € 35.000.000. É aplicável uma taxa de retenção na fonte a título definitivo de 21,5% em caso de entidades que beneficiem de isenção de imposto nos termos do disposto nos artigos 9.º e 10.º do Código do IRC, que não se aplica a rendimentos de investimento, e no caso de entidades que não realizem atividades de natureza comercial, industrial ou agrícola. De acordo com o regime de eliminação da dupla tributação económica, se uma pessoa coletiva: (i) não estiver sujeita ao regime de transparência fiscal; (ii) diretamente (ou direta e indiretamente) for titular de pelo menos 5% do capital social ou direitos de voto de uma 25 sociedade; e (iii) tiver sido titular de ações continuamente durante os 24 meses anteriores à data em que os dividendos se tornaram coletáveis, ou for titular das ações até ao fim do referido período mínimo de titularidade, os dividendos não serão dedutíveis para efeitos de apuramento do lucro tributável. Um período mínimo de um ano de titularidade antes da distribuição é requisito para beneficiar da isenção de retenção na fonte. As instituições financeiras, fundos de pensões, planos de poupança de reforma ou de educação, planos de poupança de ações, fundos de capital de risco e algumas entidades isentas, entre outras entidades, não se encontram sujeitas à referida retenção na fonte. Não existe obrigação de retenção na fonte, total ou parcial, sobre os dividendos de ações que forem colocados à disposição de sujeitos passivos isentos de IRC quanto a estes rendimentos (por exemplo, pessoas coletivas de utilidade pública e de solidariedade social, fundos de pensões, fundos de poupança-reforma, fundos de capital de risco e fundos de poupança em ações, desde que, em qualquer dos casos relativos aos fundos, os mesmos se constituam/estejam reconhecidos e operem de acordo com a legislação portuguesa). A taxa de retenção na fonte aplicável sobre os dividendos distribuídos será, contudo, de 35%, tendo neste caso caráter definitivo, sempre que os mesmos sejam pagos ou colocados à disposição em contas abertas em nome de um ou mais titulares, mas por conta de terceiros não identificados, exceto quando o beneficiário efetivo seja identificado, caso em que se aplicará a taxa de retenção na fonte de 25% acima descrita. Há lugar a tributação autónoma, à taxa de 23%, dos lucros distribuídos a entidades que beneficiem de isenção total ou parcial de IRC (abrangendo, neste último caso, os rendimentos de capitais) se as ações não forem detidas por tais entidades pelo período mínimo de um ano, o qual pode ser completado após a colocação à disposição. Esta taxa é elevada em 10 pontos percentuais quanto às entidades que apresentem prejuízo fiscal no período de tributação em que ocorre a colocação à disposição do rendimento. c) Aquisição de ações a título gratuito A variação patrimonial positiva não refletida no resultado do exercício resultante das aquisições de ações a título gratuito por pessoas coletivas está sujeito à taxa de IRC de 21% (17% até aos primeiros €15.000 de matéria coletável no caso de pequenas e médias empresas), à qual pode acrescer a derrama municipal, a uma taxa variável, até 1,5% do lucro tributável. Poderá ainda ser aplicável uma derrama estadual, à taxa de 3%, sobre a parte do lucro tributável que exceda € 1.500.000 e seja igual ou inferior a € 7.500.000, 5% sobre a parte do lucro tributável que exceda € 7.500.000 e seja igual ou inferior a € 35.000.000 e 7% sobre a parte do lucro tributável que exceder € 35.000.000. D. Pessoas coletivas não residentes 26 a) Mais-valias e menos valias na venda de ações As mais-valias resultantes da alienação de ações (bem como outros valores mobiliários e ativos financeiros) por pessoas coletivas não residentes e sem estabelecimento estável situado em Portugal, estão sujeitas a tributação em sede de IRC. O saldo anual positivo entre mais-valias de outro modo não isentas de tributação e as menos valias em resultado da venda das ações (e outros ativos), líquida de despesas incorridas na venda, é tributado a uma taxa de 25%. Sem prejuízo do que foi referido acima, será aplicável uma isenção à tributação de maisvalias, exceto em caso de: (i) o titular não residente ser detido, direta ou indiretamente, em mais de 25% por entidades residentes em Portugal; (ii) o titular não residente residir em país, território ou região incluído na lista de paraísos fiscais aprovada pela Portaria n.º 150/2004, de 13 de fevereiro, com as alterações introduzidas pela Portaria n.º 292/2011, de 8 de novembro. Adicionalmente, podem ser excluídas de tributação em Portugal as mais-valias realizadas com a transmissão onerosa de ações por um residente, para efeitos fiscais, num país com o qual vigore uma CDT com Portugal, o que deverá ser confirmado numa base casuística. b) Dividendos e outros rendimentos resultantes da detenção das ações Os dividendos estão sujeitos a retenção na fonte de IRC à taxa de 25%, no momento da sua colocação à disposição, tendo esta retenção na fonte natureza liberatória. A taxa referida pode ser reduzida nos termos de uma CDT em vigor entre Portugal e o país de residência fiscal do titular das ações, caso se verifiquem as condições substanciais de aplicação de tal redução e se cumpram as formalidades previstas na legislação fiscal portuguesa para a aplicação de uma CDT. A pedido do beneficiário, a diferença entre o imposto retido na fonte e o montante correspondente à aplicação das taxas gerais de IRC poderá ser reembolsada a residentes de outro Estado Membro da União Europeia ou do Espaço Económico Europeu (neste último caso, apenas se houver cooperação em matéria fiscal equivalente à que existe na União Europeia), desde que as condições estabelecidas nos termos do disposto no artigo 2.º da Diretiva 2011/96/UE do Conselho de 30 de novembro de 2011 se encontrem 27 verificadas. Neste caso, todo o rendimento será tido em consideração, incluindo o rendimento obtido em território português. Os dividendos pagos a uma sociedade residente noutro Estado Membro da União Europeia ou do Espaço Económico Europeu (neste último caso, apenas se houver cooperação em matéria fiscal equivalente à que existe na União Europeia) ou em país com o qual Portugal tenha celebrado uma CDT, caso exista, que preveja cooperação administrativa em matérias fiscais equivalente à que existe na União Europeia, estão isentos de tributação em certas circunstâncias. Incluem-se os casos de a sociedade beneficiária: (i) estar sujeita a, e não isenta de, imposto previsto nos termos do disposto no artigo 2.º da Diretiva 2011/96/UE do Conselho de 30 de novembro de 2011 (com os ajustamentos necessários, caso aplicável) ou sujeita a imposto que seja idêntico ou semelhante ao IRC, desde que nos países em que Portugal tenha celebrado uma CDT que preveja cooperação administrativa em matérias fiscais seja acordada e essa cooperação seja equivalente à existente na União Europeia, e a taxa aplicável não seja inferior a 60% da taxa de IRC normal; (ii) diretamente (ou direta e indiretamente) seja titular de pelo menos 5% do capital social ou direitos de voto de uma sociedade; e (iii) seja titular de ações continuamente durante os 24 meses anteriores à data em que os dividendos foram colocados à disposição. Se o referido período de 24 meses for concluído após a data do pagamento, o imposto retido poderá ser reembolsado. Para efeitos de isenção de retenção na fonte ou de reembolso, algumas formalidades, conforme previstas nos termos do disposto no artigo 95.º do Código do IRC, são necessárias. Será aplicável uma taxa de retenção na fonte a título definitivo a uma taxa de 35% quando os dividendos forem pagos ou colocados à disposição: c) (i) em contas abertas em nome de um ou mais titulares, mas por conta de terceiros não identificados, a não ser que o beneficiário efetivo dos dividendos seja identificado, caso em que as regras gerais serão aplicáveis; e (ii) a pessoas coletivas com domicílio em países incluídos na lista de paraísos fiscais aprovada pela Portaria n.º 150/2004, de 13 de fevereiro, com as alterações introduzidas pela Portaria n.º 292/2011, de 8 de novembro. Aquisição de ações a título gratuito 28 O incremento patrimonial resultante da aquisição de ações a título gratuito por pessoas coletivas não residentes sem estabelecimento estável ao qual as ações sejam imputáveis é tributado à taxa de 25%. Nos termos das CDT’s, o Estado Português está geralmente limitado na sua competência para tributar estes rendimentos, mas esse tratamento fiscal convencional deve ser aferido casuisticamente. 2.7. Assistência O Millennium investment banking é o intermediário financeiro responsável pela prestação dos serviços de assistência à Oferente na preparação, lançamento e execução desta Oferta. Para a realização da Oferta foi celebrado um contrato de assistência entre a Oferente e o Intermediário Financeiro com vista à organização e lançamento da Oferta, nos termos e para os efeitos dos artigos 113.º e 337.º do Cód.VM e de um eventual subsequente processo de aquisição potestativa previsto no artigo 194. º do Cód.VM. Tal contrato contém os compromissos da Oferente e do Millennium investment banking, no que respeita à sua atuação no âmbito da Oferta e do referido eventual processo de aquisição potestativa. O contrato contém ainda informação relativa às comissões, despesas e procedimentos operacionais inerentes à Oferta e ao referido eventual processo de aquisição potestativa. 2.8. Objetivos da aquisição Setor das Tecnologias de Informação (“TIs”) em Portugal O mercado das TIs em Portugal, segundo o INSAT, Consultoria e Serviços, Lda. (“INSAT”), pode ser caracterizado em dois grandes segmentos: (i) fornecedores maioritariamente de produtos e (ii) fornecedores maioritariamente de serviços. Naturalmente a larga maioria das empresas que atua no mercado de TI comercializa produtos e mercadorias em simultâneo com a prestação de serviços, sendo este também o caso da Sociedade Visada, que assenta o seu volume de negócios maioritariamente na prestação de serviços, considerando-se por essa via um concorrente que opera no segmento de serviços. Esta segmentação e o peso relativo de ambas as vertentes no volume de negócios total é indiciadora de dinâmicas e perfis de negócio muito diferentes. De facto, segundo a INSAT, a evolução do mercado e o aumento da concorrência têm provocado elevada pressão sobre as margens de comercialização, verificando-se uma clara guerra de preços na venda dos equipamentos mas também no software. Com margens mais apertadas, vários têm sido os 29 fornecedores que procuram novas fontes de receita e maior rentabilidade, geralmente pela via dos serviços ou da produção própria. A análise efetuada de seguida recorre aos dados apresentados pelo INSAT no seu estudo anual intitulado “Benchmarking a Indústria Portuguesa de TI 2015”, datado de Agosto de 2015, elaborado com base em documentos de gestão, contabilísticos, financeiros e em informação recolhida junto de fornecedores de TIs ao longo dos anos, não contendo nenhuma informação que tenha sido fornecida sob reserva de confidencialidade, assumindo a Oferente integral responsabilidade pela correta reprodução da mesma. Os dados apresentados no referido estudo permitem, de acordo com os autores, analisar a evolução do mercado e dos seus principais fornecedores de serviços com base num conjunto de indicadores relevantes para as decisões de natureza estratégica e operacional, facilitando a análise comparada e antecipando a provável evolução futura. No período compreendido entre 2010 e 2014, o volume de negócios no segmento de serviços registou uma evolução ligeiramente negativa de cerca de 2,4%, para valores de cerca de € 942 milhões no final de 2014, tendo a performance das principais empresas do setor evoluído da seguinte forma: 30 Este desempenho verificado no mercado coloca uma pressão competitiva acrescida entre os principais competidores pelo facto de bons desempenhos sustentados de uns apenas serem possíveis a expensas dos seus concorrentes. Constata-se que a Sociedade Visada apresenta um desempenho em termos de evolução do volume de negócios nos últimos cinco anos muito mais negativo do que o mercado e os principais concorrentes, tendo este indicador reduzido cerca de 28,6% comparativamente a 2010, quando o mercado e os principais concorrentes decresceram cerca de 2,4% e 6,2% (IBM) e 6,4% (Novabase), respetivamente. No que respeita à análise da rentabilidade do segmento de serviços no mesmo período, traduzida pelo valor acrescentado bruto aproximado (“VAB Aproximado”) 3 , registou-se uma evolução positiva do mercado de cerca de 10%, para valores de cerca de € 455 milhões no final de 2014. Resultado do volume de negócios deduzido do custo dos produtos vendidos e matérias consumidas e deduzido dos fornecimentos e serviços externos. 3 31 De um modo geral, nos últimos cinco anos, quer a Sociedade Visada quer os principais concorrentes, apresentam uma melhor performance relativa do VAB Aproximado comparativamente à evolução verificada no volume de negócios, o que indicia a aplicação, neste período, de estratégias de forte contenção de custos e/ou foco em serviços/produtos que libertam maior valor acrescentado. Todavia, a Glintt é a empresa que, a par da IBM, apresenta um pior desempenho em termos de evolução da sua rentabilidade no período referido, expressa no indicador do VAB Aproximado, comparativamente com os seus principais concorrentes. Em resumo, através da análise supra, poder-se-á concluir que a Glintt tem vindo a concorrer num mercado extremamente competitivo e que tem vindo a registar consistentemente piores desempenhos em termos de volume de negócios e VAB Aproximado comparativamente com o total de mercado e os principais concorrentes. Manutenção ou modificações a efetuar na condução dos negócios, atividade e estratégia financeira da Sociedade Visada e entidades relacionadas após a conclusão da Oferta Através da concretização da Oferta, a Oferente pretende incrementar a sua participação no capital social e direitos de voto na Sociedade Visada, como forma de reforçar a sua esfera de atuação, influência, intervenção e decisão no âmbito da atividade da Sociedade Visada. A Oferente identifica-se com as grandes linhas estratégicas delineadas pelo Conselho de Administração da Sociedade Visada, pretendendo dar continuidade à atividade empresarial da Sociedade Visada e das sociedades que com ela estão em relação de domínio ou de grupo, e reafirma expressamente o seu pleno acordo relativamente às medidas de reestruturação da organização corporativa e áreas de negócio da Sociedade Visada, tal como anunciadas ao mercado no passado dia 3 de fevereiro de 2015, assumindo o compromisso de prosseguir com a execução da respetiva implementação. 32 Nestes termos, a Oferta pretende correr em paralelo com o referido processo de reestruturação anunciado no passado dia 3 de fevereiro pela Sociedade Visada, sendo, designadamente, objetivos da Oferente, nos termos já aprovados e anunciados pelo Conselho de Administração da Glintt, os seguintes: Estabelecer o objetivo de acrescida especialização da atividade, dos recursos e dos investimentos da Glintt, no sector da saúde e nas áreas de maior valor acrescentado; Iniciar a restruturação da Organização Corporativa da Sociedade Visada e das Áreas de Negócio da Glintt, com vista a atingir uma maior eficiência da estrutura existente, nas vertentes, societária, dirigente e operacional, com simultânea redução dos custos de funcionamento e acréscimo de competitividade no mercado; Identificar possíveis interessados na aquisição de Áreas de Negócio não-core, ou outro tipo de operação que tenha por efeito a saída dessas áreas da exclusiva esfera de interesse económico da Glintt; Em particular, em implementação do último objetivo enunciado no parágrafo anterior, a Sociedade Visada anunciou ao mercado, no passado dia 23 de setembro de 2015, a celebração com a HCCM-Outsourcing Investment, S.A. de um contrato para venda da totalidade do capital social das suas subsidiárias Glintt-Business Process Outsourcing S.A., Netpeople-Tecnologias de Informação S.A. e Glintt-Technology Enabled Services, S.A. na sua configuração pós-cisão, assumindo integralmente a Oferente o compromisso de prosseguir com a plena execução desta transação. Adicionalmente aos objetivos supra anunciados, em linha com o referido comunicado da Glintt ao mercado do passado dia 3 de fevereiro de 2015, a Oferente poderá vir a implementar medidas de restruturação adicionais, nos termos que seguidamente se elencam, por forma a permitir uma melhoria das perspetivas futuras de solvabilidade da Sociedade Visada: 1. Restruturação financeira da Glintt com redução global do seu custo de financiamento por via da prestação de colaterais e garantias por parte da Oferente; 2. Racionalização das atividades de suporte da Glintt numa lógica de sinergias por via da dimensão do grupo da Oferente; 3. Maximização da eficiência do negócio e operações da Glintt. No seguimento do referido em supra nos pontos 2 e 3 das medidas de restruturação adicionais, a Oferente poderá vir a equacionar a possibilidade de poder constituir unidades de serviços partilhados entre as empresas integrantes do grupo económico da Oferente e a Sociedade Visada em atividades de suporte passíveis de gerar sinergias e maiores eficiências nos 33 processos executados, nas áreas de, mas não limitado a, Contabilidade, Recursos Humanos, Sistemas de Informação, em virtude das dimensões de ambas as entidades. Com base na informação disponível nos Relatório e Contas da sociedade visada dos últimos 5 anos, período compreendido entre 2010 e 2014, o seu nível de endividamento registou uma subida em valor absoluto na ordem de € 6,3 milhões, ao mesmo tempo que aumentava o seu grau de exigibilidade, traduzido pelo aumento do endividamento de curto prazo no valor indicado. Adicionalmente, no período mencionado, a empresa não aumentou os seus ativos nem efetuou qualquer desembolso no sentido de remunerar os seus acionistas, quer seja através do pagamento de dividendos, quer seja por compra de Ações próprias. No seguimento do referido em supra no ponto 1 das medidas de restruturação adicionais, a Oferente manifesta-se disponível para procurar encontrar formas de atuar ao nível da redução do stock total da dívida da sociedade visada e do seu respetivo custo, por: (i) reforço da capacidade financeira e reestruturação dos financiamentos existentes ao nível das diferentes maturidades, através de, mas não limitado, ao reforço dos seus capitais próprios e à implementação de operações conducentes à redução dos níveis de endividamento e de alongamento dos respetivos prazos de amortização e (ii) renegociação do custo dos financiamentos existentes. Em particular, a Oferente poderá vir a equacionar a possibilidade de poder apresentar os colaterais e garantias necessárias de forma a conseguir atingir com maior sucesso os objetivos supra enunciados e, assim obter uma melhoria do rácio dívida líquida / EBITDA no sentido de minimizar o risco atual de incumprimento perante as entidades credoras. Importa contudo salientar que a possibilidade e/ou o grau de intensidade de implementação das referidas medidas de reestruturação adicionais que a Oferente equaciona poder vir a desenvolver na Sociedade Visada irá depender da participação que a Oferente passar a deter no capital social da Sociedade Visada. 34 Políticas de recursos humanos a adotar na Sociedade Visada após a conclusão da Oferta A Sociedade Visada assenta a sua atividade em negócios onde o capital humano é um fator imprescindível para o sucesso dos mesmos. Conforme referido no Relatório e Contas de 2014 da Glintt, a estratégia da empresa assenta em “Criar um ambiente de valorização e desenvolvimento profissional, onde a cada colaborador lhe seja dada oportunidade de explorar a sua criatividade e experiencia pessoal em prol de iniciativas que criem valor nas mais diversas atividades do dia-a-dia, contribuindo desta forma na melhoria contínua e nos processos de inovação do Grupo”. À presente data, exceção feita ao eventual impacto decorrente das medidas de restruturação anteriormente comunicadas pela Glintt ao mercado no passado dia 3 de fevereiro de 2015, não se perspetivam necessidades substanciais de modificação das condições trabalho nem de relocalização de um número significativo de colaboradores. Manutenção da negociação em mercado regulamentado das Ações e da qualidade de sociedade aberta da Glintt Caso a Oferente venha a atingir ou ultrapassar, diretamente ou nos termos do n.º 1 do artigo 20.º do Cód.VM, (i) 90% dos direitos de voto correspondentes ao capital social da Sociedade Visada, e (ii) 90% dos direitos de voto abrangidos pela Oferta, por efeito da Oferta ou de outras operações legalmente permitidas e relevantes para o cálculo de tal percentagem, a Oferente irá recorrer ao mecanismo da aquisição potestativa previsto no artigo 194.º do Cód.VM, o que implicará a imediata exclusão de negociação das Ações no Mercado Regulamentado Euronext Lisbon, ficando vedada a sua readmissão pelo prazo fixado na lei. Não se verificando os requisitos legais para o recurso ao mecanismo da aquisição potestativa previsto no artigo 194.º do Cód.VM, e desde que a Oferente venha a atingir pelo menos 90% do capital social da Sociedade Visada, a Oferente irá fazer uso do disposto na alínea b) do n.º 1 do artigo 27.º do Cód.VM, promovendo para esse efeito, em prazo inferior a três meses contados do encerramento da Oferta, a convocatória de uma Assembleia Geral da Sociedade Visada para deliberação sobre a perda da correspondente qualidade de sociedade aberta, cuja declaração implicará a imediata exclusão de negociação das Ações do Mercado Regulamentado Euronext Lisbon, ficando vedada a sua readmissão pelo prazo fixado na lei. Para o efeito, a Sociedade Visada deverá indicar um acionista que se obrigue a adquirir, no prazo de três meses após o deferimento pela CMVM, as ações pertencentes aos acionistas que não tenham votado favoravelmente alguma das deliberações em assembleia, sendo a contrapartida de tal aquisição, em numerário, fixada nos termos do artigo 188.º do Cód.VM. 35 Após a eventual perda da qualidade de sociedade aberta pela Sociedade Visada, a Oferente poderá ainda recorrer ao mecanismo de aquisição das ações remanescentes previsto no artigo 490.º do Código das Sociedades Comerciais. Financiamento da Oferta O montante potencial máximo dos fundos necessários à aquisição da totalidade das Ações é de € 10.535.615,77. Relativamente ao financiamento da totalidade da contrapartida oferecida no âmbito da presente Oferta, a Oferente declara ter já garantido a totalidade dos fundos necessários ao pagamento da contrapartida referida mediante a realização voluntária de prestações suplementares gratuitas pela sua sócia maioritária FARMINVESTE – Investimentos, Participações e Gestão, S.A., no montante máximo de € 10.535.615,77 Dado que a Oferta é financiada integralmente por capitais próprios, o sucesso da Oferta não terá impacto na situação financeira da Oferente. A nível consolidado, a obtenção dos recursos necessários para capitalizar a Oferente não terá impacto significativo na situação financeira do grupo. 2.9. Declarações de aceitação A Oferta irá iniciar-se às 8:30 horas do dia 3 de novembro de 2015 e decorrerá até às 15:00 horas do dia 20 de novembro de 2015, podendo as respetivas ordens de venda ser recebidas até ao termo deste prazo. De acordo com o disposto no n.º 2 do artigo 183.º do Cód.VM, o Período da Oferta pode ser prorrogado por decisão da CMVM, por sua iniciativa ou a requerimento da Oferente, em caso de revisão da Oferta, de lançamento de oferta concorrente ou quando a proteção dos interesses dos destinatários o justifique. A operação será executada na Euronext Lisbon, devendo a aceitação da Oferta por parte dos seus destinatários manifestar-se durante o Período da Oferta, através de ordens de venda transmitidas a sociedades corretoras, sociedades financeiras de corretagem ou intermediários financeiros habilitados a prestar o serviço de registo e depósito de valores mobiliários. De acordo com o artigo 126.º, o n.º 3 do artigo 133.º e o n.º 6 do artigo 185.º-A, todos do Cód.VM, os detentores de Ações que aceitem a Oferta poderão revogar a sua declaração de aceitação através de comunicação escrita dirigida ao intermediário financeiro que recebeu tal declaração: 36 - Em geral, até quatro dias antes do Termo da Oferta, i.e., até às 15:00 horas do dia 16 de novembro de 2015, inclusive; - No caso de lançamento de oferta concorrente, até ao último dia do prazo da oferta, i.e., até às 15:00 do dia 20 de novembro de 2015; - No caso de suspensão da Oferta pela CMVM, até ao quinto dia posterior ao termo da suspensão, com o direito à restituição do que tiver sido entregue. Os intermediários financeiros deverão enviar ao Millennium investment banking (intermediário financeiro responsável pela assistência à Oferta) informação diária relativamente às ordens de aceitação e revogação recebidas, com indicação das respetivas quantidades globais, para o endereço de correio eletrónico [email protected]. Os intermediários financeiros que venham a receber ordens de aceitação devem comunicar diariamente à Euronext Lisbon as ordens dos seus clientes através do Sistema de Serviços Centrais de Ofertas Públicas, via Serviço de Centralização, entre as 8:00 horas e as 19:00 horas, exceto no caso do último dia do Período da Oferta em que o período de transmissão através dos Serviços Centrais de Ofertas Públicas será entre as 8:00 horas e as 16:30 horas. 2.10. Resultado da Oferta O resultado da Oferta será apurado em Sessão Especial de Mercado Regulamentado que terá lugar na Euronext Lisbon e que se espera vir a ter lugar no dia 23 de novembro de 2015, o primeiro dia útil após o Termo da Oferta, em hora a designar no respetivo Aviso de Sessão Especial de Mercado Regulamentado, a publicar pela Euronext Lisbon, sendo esta entidade responsável pelo apuramento e divulgação dos resultados da Oferta. O resultado da Oferta será objeto de publicação no Boletim de Cotações da Euronext Lisbon e estará disponível no sítio da internet da CMVM (www.cmvm.pt). Está previsto que a liquidação física e financeira ocorra no segundo dia útil seguinte à data da Sessão Especial de Mercado Regulamentado, nos termos do Sistema de Liquidação e Compensação previsto no Regulamento n.º 3/2004 da Interbolsa e de acordo com o previsto no Aviso da Sessão Especial de Mercado Regulamentado, prevendo-se que a referida liquidação venha a ocorrer no dia 25 de novembro de 2015. 37 CAPÍTULO 3 INFORMAÇÕES RELATIVAS À OFERENTE, PARTICIPAÇÕES SOCIAIS E ACORDOS 3.1. Identificação da Oferente A Oferente é a FARMINVESTE 3 - Gestão de Participações SGPS, Lda., com sede na Travessa de Santa Catarina, n.º 8, 1200-403 Lisboa, matriculada na Conservatória do Registo Comercial de Lisboa sob o número único de matrícula e de pessoa coletiva 508 515 173, com o capital social integralmente subscrito e realizado de € 10.635.614,59. A Oferente tem como objeto a gestão de participações sociais noutras sociedades, como forma indireta do exercício de atividades económicas. Atualmente detém unicamente uma participação de 49,73% no capital da Sociedade Visada. O capital social da Oferente encontra-se dividido em duas quotas, uma quota no valor nominal de € 10.635.514,59 pertencente à sócia FARMINVESTE – Investimentos, Participações e Gestão, S.A. (“Farminveste IPG”), e outra quota no valor nominal de € 100, pertencente à sócia Associação Nacional das Farmácias. De acordo com o organigrama infra, a Farminveste IPG é, por sua vez, totalmente detida pela Farminveste - SGPS, S.A. e esta última é detida em 90,28% pela Associação Nacional das Farmácias, sendo os restantes 9,72% detidos por pequenos acionistas, maioritariamente proprietários de farmácia, associados da Associação Nacional das Farmácias. 38 A Associação Nacional das Farmácias é uma associação patronal que tem por missão a defesa dos legítimos interesses dos proprietários de Farmácia, apoiando-os de forma transversal e multissectorial, de modo a garantir a evolução do sector e da atividade e a sustentabilidade do negócio, incluindo (i) apoio à gestão de tesouraria dos seus associados, (ii) desenvolvimento de programas de adesão à terapêutica, em parceria com a indústria farmacêutica e apoio às farmácias na implementação e desenvolvimento de serviços farmacêuticos; (iii) a disponibilização de informação sobre medicamentos e saúde; (iv) desenvolvimento de conteúdos formativos para os seus associados e outros públicos-alvo. A atividade da Associação Nacional das Farmácias está organizada através dos seguintes quatro pilares: (i) atividade associativa, (ii) formação e inovação, (iii) área financeira e (iv) universo empresarial. Apresentam-se de seguida os seus principais indicadores em 31 de dezembro de 2014: Associação Nacional das Farmácias Indicadores económico financeiros (em € milhares) 2014 Volume de negócios 20.487 Resultado operacional bruto Resultado operacional bruto / Volume de negócios 9.346 45,6% Resultado operacional Resultado operacional / Volume de negócios 9.000 43,9% Resultado líquido Activo Passivo Fundos patrimoniais Nº de Farmácias filiadas 2.865 156.328 40.067 116.261 2.767 A atividade do universo empresarial é desenvolvida essencialmente pela Farminveste IPG, em setores diversificados, através de participação em empresas nas áreas de distribuição farmacêutica, sistemas e tecnologias de informação, inteligência sobre o mercado farmacêutico e sector imobiliário. Adicionalmente, a Farminveste IPG, desenvolve atividades diretas, a nível da gestão do Programa Saúda e do Market Intelligence do sector farmacêutico. Segue infra uma descrição sumária destas atividades: (i) Distribuição Farmacêutica A Farminveste IPG detém uma participação de 49% no capital social da Alliance Healthcare (www.alliancehealthcareportugal.com), a qual se encontra valorizada contabilisticamente em € 33,6 milhões a 31 de dezembro de 2014, sendo os restantes acionistas o grupo Walgreens Boots Alliance, através da sua participada Alliance Boots Holdings Ltd., com uma participação de 49%, e a José de Mello Participações II SGPS, com uma participação de 2%. A Alliance Healthcare 39 tem por objeto a distribuição e comércio, importação e exportação, de drogaria, perfumaria, produtos químicos e farmacêuticos e prestação de serviços. A título acessório, a sociedade exerce igualmente as seguintes atividades: (a) transporte e distribuição de mercadorias, nomeadamente especialidades farmacêuticas, por conta de outrem; (b) formação profissional no âmbito da sua atividade comercial para destinatários internos e externos; (c) tratamento e eliminação de resíduos não perigosos decorrentes do exercício da sua atividade comercial; (d) telemarketing, merchandising e promoção de vendas, venda de espaço publicitário, comercialização de dados relativos à sua atividade económica; (e) organização de eventos relacionados com a atividade, apoio a ensaios clínicos; e (f) representação de marcas e laboratórios. A Farminveste IPG detém também uma participação de 75% na sociedade A Globalvet – Soluções e Inovação Veterinária, Lda. (“Globalvet”), valorizada contabilisticamente em € 128 mil a 31 de dezembro de 2014, sendo os restantes 25% detidos pela sociedade Bioconsulting Consultadoria e Serviços Lda. A Globalvet dedica-se à prestação de serviços de consultoria e venda de produtos veterinários às farmácias, clínicas veterinárias e outras entidades relacionadas com a produção, saúde e bem-estar animal. (ii) Inteligência sobre o Mercado Farmacêutico A Farminveste detém a totalidade do capital social da Health Market Research (“hmR”), a qual se encontra valorizada contabilisticamente em € -1,5 milhões a 31 de dezembro de 2014. A hmR é uma sociedade que se dedica à consultoria e elaboração de estudos de mercado, quantitativos e qualitativos, na área da saúde, nomeadamente estudos relacionados com o comércio de especialidades farmacêuticas, para-farmacêuticas, dermocosméticas e veterinárias, bem como à prestação de serviços e ações de formação no âmbito desses estudos. A hmR dedica-se ainda ao desenvolvimento e comercialização de programas informáticos com as inerentes atividades de formação e assistência técnica dos seus clientes. Em 2013, foi constituída uma empresa em Espanha, participada a 100% pela Farminveste para desenvolver o mesmo tipo de atividade da hmR Portugal, a qual se encontra valorizada contabilisticamente em € -2,9 milhões a 31 de dezembro de 2014, beneficiando da infraestrutura existente e da experiência adquirida no mercado nacional. Dando seguimento ao projeto estratégico de internacionalização do negócio desenvolvido pela hmR, foi constituída uma empresa na Irlanda em Outubro de 2014, participada conjuntamente pela Farminveste IPG (50%), encontrando-se esta participação valorizada contabilisticamente em € 24 mil a 31 de dezembro de 2014, e pela Irish Pharmacy Union (50%). 40 (iii) Prestação de Serviços de Saúde A Farminveste IPG detém uma participação de 30% no capital das sociedades José de Mello Saúde, S.A., a qual se encontra valorizada contabilisticamente em € 24,5milhões a 31 de dezembro de 2014, e da José de Mello Residências e Serviços, SGPS, S.A., a qual não apresenta valor contabilístico registado a 31 de dezembro de 2014. A primeira tem como missão a prestação de cuidados de saúde e a segunda desenvolve soluções residenciais para a terceira idade. (iv) Sector Imobiliário A Farminveste IPG detém, em conjunto com a Associação Nacional das Farmácias, a totalidade das unidades de participação do Imofarma - Fundo Especial de Investimento Imobiliário Fechado (“Imofarma”), cuja valorização contabilística ascendia a 58,9 milhões em 31 de dezembro de 2014, e a totalidade do capital da Jutai – Sociedade Imobiliária, S.A. (“Jutai”), a qual se encontra valorizada contabilisticamente em € 2,9 milhões a 31 de dezembro de 2014. O Imofarma é proprietário da generalidade dos imóveis utilizados no desenvolvimento das várias atividades do universo da Associação Nacional das Farmácias. Por sua vez, a Jutai dedica-se à gestão e realização de projetos de engenharia e à fiscalização de obras e sua manutenção, prestando serviços de manutenção integrada e de conservação dos imóveis do Imofarma, bem como à gestão comercial do “Edifício ANF Porto”, também propriedade do Imofarma. (v) Outras atividades A Farminveste IPG desenvolve ainda diretamente as seguintes atividades: - Programa “Saúda” – Este programa tem como objetivo principal a criação de uma marca única para as farmácias bem como, na sua vertente mais visível, a fidelização dos clientes das farmácias através da emissão de um cartão de fidelização, que conta já com mais de 2 milhões de aderentes. - Market Intelligence – esta atividade agrupa as vertentes seguintes: (i) o Farmalink, infraestrutura tecnológica composta por uma rede informática de alto débito e que permite às farmácias comunicar com os parceiros de negócio e outras utilizações (multibanco, encomendas, manutenção remota, atualização de dicionários, Programa Farmácias Portuguesas, Farmácia TV e internet), e (ii) o Sifarma, um software de gestão da Farmácia de Oficina que, para além da gestão corrente da farmácia (nomeadamente clientes, fornecedores, stocks e indicadores de gestão), integra informação técnica e científica de suporte à intervenção farmacêutica e permite 41 a interação com a Farminveste IPG na recolha de dados que são vendidos para tratamento estatístico e comercialização. 3.2. Imputação de direitos de voto Conforme supra referido, à data do presente Prospeto, o capital social da Oferente é representado por uma quota no valor nominal de € 10.635.514,59 pertencente à sócia Farminveste IPG, e outra quota no valor nominal de € 100, pertencente à sócia Associação Nacional das Farmácias. À data do presente Prospeto, as pessoas ou entidades que estão com a Oferente e/ou com a Associação Nacional de Farmácias em alguma das relações previstas no n.º 1 do artigo 20.º do Cód.VM, na medida em que se considerem abrangidas por tal disposição, são as seguintes: (i) Entidades em relação de domínio ou de grupo com a Oferente e/ou com a Associação Nacional de Farmácias: A Ver Navios em Santa Catarina - Sociedade de Restaurantes Unipessoal, Lda. FARMINVESTE – Investimentos, Participações e Gestão, S.A. Farminveste - SGPS, S.A. Farminveste 2 - SGPS, Unipessoal, Lda. Finanfarma - Sociedade de Factoring, S.A. Glintt – Global Intelligent Technologies, SGPS, S.A. Globalvet - Soluções e Inovação Veterinária, Lda. Health Market Research España, S.L. Health Market Research Ireland Limited HMR - Health Market Research, Lda. Imofarma - Fundo Especial de Investimento Imobiliário Fechado Infosaúde - Instituto de Formação e Inovação em Saúde, Unipessoal, Lda. Jutai - Sociedade Imobiliária, S.A. (ii) Os membros dos órgãos de administração e fiscalização da Oferente e que se passam a indicar: Gerência: o Paulo Jorge Cleto Duarte; o Vítor Manuel Lopes Segurado; o Luís Carlos Alves Rodrigues Matias; o Nuno Manuel Soares Flora; o Abel Bernardino Teixeira Mesquita. 42 Fiscal único: o Oliveira, Reis & Associados, SROC, Lda.; (iii) Os membros dos órgãos de administração e fiscalização da Associação Nacional de Farmácias e das restantes sociedades referidas em (i) supra. 3.3. Participações da Oferente no capital social da Sociedade Visada Na presente data, tanto quanto é do conhecimento da Oferente, são-lhe imputáveis 49,73%4 do capital social e dos direitos de voto referentes às Ações, inerentes a 43.247.620 ações, nos termos e para os efeitos do n.º 1 do artigo 20.º do Cód.VM: a) A Oferente detém diretamente 43.246.620 ações, representativas do capital social e dos direitos de voto da Sociedade Visada; e b) Tanto quanto é do conhecimento da Oferente, o Senhor Dr. António Nuno de Jesus Ribeiro de Barros, membro do Conselho de Administração da Farminveste - SGPS, S.A. (que domina a Oferente) detém 1.000 ações, representativas de 0,0011% do capital social e dos direitos de voto da Sociedade Visada. Na presente data, são ainda imputáveis à FARMINVESTE IPG, à Farminveste - SGPS, S.A. e à Associação Nacional de Farmácias – entidades que dominam a Oferente - os mesmos 49,73% dos direitos de voto imputáveis à Oferente, nos termos e para os efeitos do n.º 1 do artigo 20.º do Cód.VM. À data do presente Prospeto, a Oferente e, tanto quanto é do seu conhecimento, quaisquer pessoas ou entidades que estão com a mesma em qualquer das situações previstas no n.º 1 do artigo 20.º do Cód.VM, não executaram quaisquer transações sobre as Ações nos últimos 6 meses. À data do presente Prospeto, a Oferente e, tanto quanto é do seu conhecimento, quaisquer pessoas ou entidades que estão com a mesma em qualquer das situações previstas no n.º 1 do artigo 20.º do Cód.VM, não são parte de qualquer acordo ou compromisso para adquirir, direta ou indiretamente, quaisquer Ações. A Oferente agindo diretamente, através do Millennium investment banking, ou de outros agentes nomeados para o efeito, poderá vir a adquirir Ações na Euronext Lisbon ou através de operações fora de mercado regulamentado desde que autorizadas pela CMVM, nos termos do disposto na 4 Vide nota de rodapé n.º 1 supra. 43 alínea a) do n.º 1 do artigo 180.º do Cód.VM. As referidas aquisições poderão ocorrer a qualquer momento, desde que respeitem as regras e legislação aplicáveis. Tais aquisições serão efetuadas aos preços praticados na altura e não superiores à contrapartida oferecida na Oferta. A informação relativa a tais aquisições será devidamente comunicada pelo Oferente, ou pelo Millennium investment banking de acordo com as regras e legislação aplicáveis, nomeadamente, nos termos do artigo 16.º e da alínea b) do n.º 1 do artigo 180.º do Cód.VM. 3.4. Direitos de voto e participações da Sociedade Visada na Oferente À data do presente Prospeto, a Sociedade Visada, não é titular de qualquer participação nem detém quaisquer direitos de voto no capital social da Oferente. 3.5. Acordos parassociais À data do presente Prospeto, a Oferente e, tanto quanto é do seu conhecimento, as pessoas ou entidades que se encontram com a Oferente em alguma das situações previstas no n.º 1 do artigo 20.º do Cód.VM, não celebraram quaisquer acordos parassociais com impacto relevante na Sociedade Visada. Na presente data, inexistem quaisquer acordos ou entendimentos estabelecidos com outras pessoas singulares ou coletivas para as quais a Oferente deva transferir, após o Termo da Oferta, qualquer quantidade de Ações adquiridas através da Oferta. 3.6. Acordos celebrados com os titulares dos órgãos sociais da Sociedade Visada Não foram celebrados quaisquer acordos entre a Oferente ou qualquer das entidades referidas no n.º 1 do artigo 20.º do Cód.VM e os membros dos órgãos sociais da Sociedade Visada, nem foram estipuladas com relação à Oferta quaisquer vantagens especiais a favor destes membros, sem prejuízo (i) do vínculo laboral que o Senhor Dr. José Luis Bonifácio Lopes e o Senhor Miguel Jorge Belpho da Silva Lança, membros do Conselho de Administração da Sociedade Visada, mantêm com a Associação Nacional das Farmácias, (ii) do facto de o Senhor Dr. Luis Carlos Alves Rodrigues Matias, o Senhor Dr. Nuno Vasco Rodrigues Viegas Vieira Lopes e o Senhor Dr. Vitor Manuel Lopes Segurado, também membros do Conselho de Administração da Sociedade Visada, serem membros de órgãos sociais da Oferente e de outras entidades em relação de domínio ou de grupo com aquela e (iii) do facto de o Senhor Henrique Augusto Pereira Moreira, igualmente membro do Conselho de Administração da Sociedade Visada, ser membro do Conselho de Administração da Jutai – Sociedade Imobiliária, S.A., sociedade que se encontra em relação de domínio ou de grupo com a Associação Nacional de Farmácias. A nenhuma das pessoas referidas no parágrafo anterior são atribuídos quaisquer direitos ou benefícios especiais, sendo as condições aplicáveis aos seus respetivos vínculos, 44 nomeadamente em termos de remuneração, semelhantes às aplicáveis a outros trabalhadores e/ou membros dos órgãos sociais das entidades em causa em posição equivalente. 3.7. Representante para as relações com o mercado Uma vez que a Oferente não é uma sociedade aberta não tem um representante para as relações com o mercado. 45 CAPÍTULO 4 OUTRAS INFORMAÇÕES O Anúncio Preliminar foi divulgado no sítio da internet da CMVM (www.cmvm.pt) no dia 15 de setembro de 2015. O relatório do Conselho de Administração da Sociedade Visada sobre a oportunidade e os termos e condições da Oferta, de 13 de outubro de 2015, encontra-se disponível para consulta no sítio da internet da CMVM (www.cmvm.pt). O Anúncio de Lançamento da Oferta foi tornado público nesta data e encontra-se disponível para consulta no sítio da internet da CMVM (www.cmvm.pt). O órgão de administração da Sociedade Visada não está limitado nos termos do n.º 1 do artigo 182.º do Cód.VM, uma vez que a exceção do n.º 6 do mesmo artigo se aplica, pelo facto de a Oferente não estar sujeita às mesmas regras. Acresce que nem a Oferente nem a Sociedade Visada comtemplam nos respetivos estatutos qualquer disposição referida pelo n.º 1 do artigo 182.º-A do Cód.VM. Nos termos do disposto na alínea n) do n.º 1 do artigo 138.º do Cód.VM, os contratos de compra e venda referentes às Ações a serem transferidas no âmbito da Oferta a celebrar entre a Oferente e os detentores das Ações que aceitem a Oferta serão regidos pela lei Portuguesa e quaisquer conflitos que surjam em relação a esses contratos serão dirimidos pelos Tribunais da Comarca de Lisboa. A informação contida neste Prospeto relativa à Sociedade Visada provém ou é baseada em informação disponível publicamente, não verificada pela Oferente ou pelo intermediário financeiro responsável pela assistência à Oferta, pelo que não declaram que a mesma seja correta ou completa. A Oferente, os membros do Conselho de Gerência da Oferente e o Millennium investment banking não têm conhecimento de quaisquer factos ou circunstâncias que indiciem que qualquer declaração relativa à Sociedade Visada e a qualquer entidade com ela relacionada contida neste Prospeto não é verdadeira ou é materialmente enganosa. Adicionalmente, a Oferente e o intermediário financeiro responsável pela assistência à Oferta não assumem qualquer responsabilidade pelo eventual não cumprimento por parte da Sociedade Visada e/ou de qualquer entidade com ela relacionada da obrigação de divulgar quaisquer eventos que possam eventualmente ter ocorrido, em virtude dos quais a informação aqui contida e em que a Oferente e o Millennium investment banking se basearam seja suscetível de ser inexata ou enganosa. 46 Este Prospeto não constitui uma recomendação da Oferente ou do intermediário financeiro responsável pela assistência à Oferta, nem um convite à venda de Ações à Oferente ou ao intermediário financeiro responsável pela assistência à Oferta. Este Prospeto não constitui uma análise da qualidade da Oferta nem uma recomendação à venda de Ações pelos seus detentores. Qualquer decisão de venda deverá ser baseada na informação contida neste Prospeto, considerado como um todo, e deverá ser executada após avaliação das condições económicas e financeiras da Sociedade Visada e da Oferente, bem como de quaisquer outras informações relativas à Sociedade Visada, a qualquer entidade com ela relacionada e à Oferente. Nenhuma decisão de venda deverá ser tomada sem uma análise prévia do Prospeto, como um todo, pelos acionistas e pelos seus consultores. O Anúncio de Lançamento da Oferta, bem como o presente Prospeto, encontram-se disponíveis para consulta no sítio da CMVM na internet (www.cmvm.pt) e no sítio da Oferente na internet (www.farminveste3.pt). O Prospeto encontra-se ainda disponível para consulta, sem custos, nos seguintes locais: - Na sede da Oferente, sita na Travessa de Santa Catarina, n.º 8, em Lisboa; - Na sede do Banco Comercial Português, S.A., sita na Praça D. João I, 28, no Porto. Uma versão em suporte de papel do presente Prospeto será entregue, gratuitamente, aos titulares de Ações que o solicitem nos locais supra indicados. 47