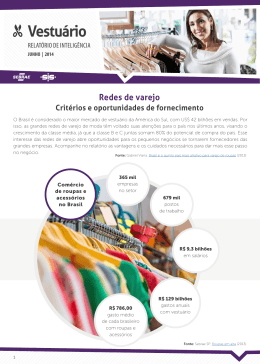

Coordenação Carlos Alberto dos Santos Pequenos Negócios Desafios e Perspectivas Encadeamento Produtivo Alberto Ribeiro Vallim | André Grossi | André Luis da Silva Dantas | Antonio Batista Ribeiro Neto | Aureo Gaspar | Carlos Alberto dos Santos | Carlos Almiro de Magalhães Melo | Eliane Lobato Peixoto Borges | Fabianni Silveira Melo Costa | Fausto Cassemiro | Francisca Pontes da Costa Aquino | Glauco Lopes Nader | Guilherme Plessmann Tiezzi | Gustavo Reis Melo | Helbert Sá | Ivelise Fortim | Jairo Martins | Kelly Sanches | Lara Chicuta Franco | Luiz Ojima Sakuda | Maísa Feitosa | Mauricio Tedeschi | Mauro Uhlig Mocellin | Oscar Attisano | Patricia Mayana | Paulo Cesar Rezende de Carvalho Alvim | Pedro Pessoa | Rafael de Farias Costa Moreira | Raul Martins Gomes de Paiva | Renato Dias Regazzi | Renato Perlingeiro Salles Junior | Rodrigo Maia Marcelo Pirani | Rogério Allegretti | Ronaldo M. L. Martins | Sérgio Luiz Vaz Dias | Sylvia Pinheiro | Walter Domingues de Faria Junior Vol. Carlos Alberto dos Santos Coordenação Pequenos Negócios Desafios e Perspectivas Encadeamento Produtivo Alberto Ribeiro Vallim | André Grossi | André Luis da Silva Dantas | Antonio Batista Ribeiro Neto | Aureo Gaspar | Carlos Alberto dos Santos | Carlos Almiro de Magalhães Melo | Eliane Lobato Peixoto Borges | Fabianni Silveira Melo Costa | Fausto Cassemiro | Francisca Pontes da Costa Aquino | Glauco Lopes Nader | Guilherme Plessmann Tiezzi | Gustavo Reis Melo | Helbert Sá | Ivelise Fortim | Jairo Martins | Kelly Sanches | Lara Chicuta Franco | Luiz Ojima Sakuda | Maísa Feitosa | Mauricio Tedeschi | Mauro Uhlig Mocellin | Oscar Attisano | Patricia Mayana | Paulo Cesar Rezende de Carvalho Alvim | Pedro Pessoa | Rafael de Farias Costa Moreira | Raul Martins Gomes de Paiva | Renato Dias Regazzi | Renato Perlingeiro Salles Junior | Rodrigo Maia Marcelo Pirani | Rogério Allegretti | Ronaldo M. L. Martins | Sérgio Luiz Vaz Dias | Sylvia Pinheiro | Walter Domingues de Faria Junior Vol. 6 Sebrae – Serviço Brasileiro de Apoio às Micro e Pequenas Empresas Presidente do Conselho Deliberativo Nacional Roberto Simões Diretor-Presidente Luiz Eduardo Pereira Barretto Filho Diretor-Técnico Carlos Alberto dos Santos Diretor de Administração e Finanças José Claudio dos Santos Informações para contato Sebrae – Serviço Brasileiro de Apoio às Micro e Pequenas Empresas SGAS 605 – Conjunto A – Asa Sul CEP 70200-904 – Brasília/DF Telefone: 55 61 3348-7192 Portal Sebrae: www.sebrae.com.br Coordenação Carlos Alberto dos Santos Pequenos Negócios Desafios e Perspectivas Vol. 6 Encadeamento Produtivo Esta coletânea tem o objetivo de estimular o debate sobre o desenvolvimento brasileiro na perspectiva dos pequenos negócios, a partir de abordagens que privilegiam a reflexão teórica da prática, conectando o debate acadêmico com o cotidiano da assistência técnica e dos serviços empresariais. Com duas edições temáticas anuais, abertas à colaboração de técnicos e gerentes do Sistema Sebrae, bem como seus parceiros na iniciativa privada, universidades e governos, esta coletânea reúne as seguintes publicações: Vol. 1 – Programas Nacionais Vol. 2 – Desenvolvimento Sustentável Vol. 3 – Inovação Vol. 4 – Educação Empreendedora Vol. 5 – Serviços Financeiros Comentários, sugestões e críticas são bem-vindos: [email protected]. 2014. © Serviço Brasileiro de Apoio às Micro e Pequenas Empresas – Sebrae Coordenação Carlos Alberto dos Santos Revisão editorial José Marcelo Goulart de Miranda, Magaly Tânia Albuquerque, Miriam Machado Zitz, Silmar Pereira Rodrigues Edição Tecris de Souza Apoio Técnico Cláudia Patrícia da Silva, Denise Chaves, Elizabeth Soares de Holanda, Enio Queijada, Gabriela da Silva Gomes, Juarez de Paula, Kelly Cristina Valadares de Pinho Sanches, Lorena Ortale, Luísa Medeiros, Maria Cândida Bittencourt, Ricardo Guedes, Sandra Pugliese e Wladimir Lobato Torres Galvão Projeto Gráfico Giacometti Comunicação Editoração Eletrônica Grupo Informe Comunicação Integrada Revisão Ortográfica Grupo Informe Comunicação Integrada S237 Santos, Carlos Alberto. Pequenos Negócios : Desafios e Perspectivas: Encadeamento Produtivo / Carlos Alberto dos Santos, coordenação. - Brasília: SEBRAE, 2014. 308 p. : il. ISBN 978-85-7333-583-5 1. Atendimento ao cliente. 2. Pequenos negócios. 3. Empreendedorismo. 4. Desenvolvimento econômico. II. Título CDU 334.012.64 As opiniões emitidas nesta publicação são de responsabilidade exclusiva dos autores, não exprimindo, necessariamente, o ponto de vista do Serviço Brasileiro de Apoio às Micro e Pequenas Empresas. É permitida a reprodução desde que citada a fonte. Reproduções com objetivo comercial são proibidas (Lei n° 9.610). Sumário APRESENTAÇÃO PARCERIAS VALORIZAM CADEIAS PRODUTIVAS.......................................... Luiz Barretto 11 PREFÁCIO PEQUENOS NEGÓCIOS E ENCADEAMENTO PRODUTIVO........................... Carlos Alberto dos Santos 17 CAPÍTULO I ENCADEAMENTO PRODUTIVO E PEQUENOS NEGÓCIOS EM DEBATE A CENTRALIDADE DO MERCADO NO FOMENTO DOS PEQUENOS NEGÓCIOS.............................................................................................. 22 EXCELÊNCIA NA GESTÃO DAS CADEIAS PRODUTIVAS: FATOR DE DESENVOLVIMENTO NACIONAL................................................................. 32 DESAFIOS DA INTEGRAÇÃO DO HABITAT DE INOVAÇÃO E CADEIAS DAS GRANDES EMPRESAS......................................................................... 39 A DISPARIDADE DA PRODUTIVIDADE DAS EMPRESAS BRASILEIRAS: POSSÍVEIS DETERMINANTES, SEU IMPACTO NAS CADEIAS DE VALOR E NA ECONOMIA..................................................................................... 50 INTELIGÊNCIA COMPETITIVA NA BASE DO PROCESSO DE ENCADEAMENTO PRODUTIVO................................................................... 66 Carlos Alberto dos Santos Jairo Martins Maísa Feitosa / Pedro Pessoa Rafael de Farias Costa Moreira Patrícia Mayana / Paulo Cesar Rezende de Carvalho Alvim CAPÍTULO II DESAFIOS SETORIAIS FRENTE AO ENCADEAMENTO PRODUTIVO ESTRATÉGIA DE ENCADEAMENTO PRODUTIVO COMO DIFERENCIAL COMPETITIVO PARA PEQUENAS INDÚSTRIAS................................................ 76 DESAFIOS DO ENCADEAMENTO PRODUTIVO PARA O SETOR DE SERVIÇOS................................................................................................. 92 Fausto Cassemiro / Francisca Pontes da Costa Aquino / Kelly Sanches Lara Chicuta Franco 100 A INSERÇÃO DO VAREJO NO ENCADEAMENTO PRODUTIVO.................. Alberto Ribeiro Vallim / Fabianni Silveira Melo Costa / Mauricio Tedeschi SELO COMBUSTÍVEL SOCIAL – O ENCADEAMENTO PRODUTIVO EM VERSÃO DE POLÍTICA PÚBLICA COM VISÃO DE FUTURO......................... Sylvia Pinheiro / Helbert Sá / André Grossi 110 CAPÍTULO III EXPERIÊNCIAS BEM-SUCEDIDAS DE ENCADEAMENTO PRODUTIVO NO BRASIL DESENVOLVIMENTO DE FORNECEDORES ORIENTADO PELOS RESULTADOS DOS INDICADORES CHAVES DE DESEMPENHO (GAP DE FORNECIMENTO): FERRAMENTA IMPORTANTE DO PROGRAMA DE ENCADEAMENTO PRODUTIVO – UM ESTUDO DE CASO – PDF SEBRAE&GERDAU................. Sérgio Luiz Vaz Dias / Mauro Uhlig Mocellin 118 A ESTRATÉGIA DE ENCADEAMENTO PRODUTIVO NA CADEIA DE PETRÓLEO, GÁS E ENERGIA................................................................... Eliane Lobato Peixoto Borges / Gustavo Reis Melo / Raul Martins Gomes de Paiva / Ronaldo M. L. Martins 138 PARCERIA ESTRATÉGICA SEBRAE E ODEBRECHT: UM PASSO PARA MELHORIA DO DESEMPENHO E AUMENTO DA COMPETITIVIDADE DOS PEQUENOS NEGÓCIOS DA CADEIA DE VALOR DA ODEBRECHT.............. Renato Perlingeiro Salles Junior 152 A ESTRATÉGIA DE ENCADEAMENTO PRODUTIVO NO CONTEXTO DA TERRITORIALIDADE: PERSPECTIVAS DE FORMAÇÃO DE UMA BASE FORNECEDORA LOCAL DE PEQUENAS EMPRESAS NA COSTA LESTE DO MATO GROSSO DO SUL.................................................................. Rogério Allegretti / Rodrigo Maia Marcelo Pirani 168 O USO DO PODER DE COMPRAS COMO ESTRATÉGIA PARA O DESENVOLVIMENTO DE UM TERRITÓRIO: MODELO DE APL DE ÓLEO E GÁS DA BACIA DE CAMPOS............................................................... 188 Renato Perlingeiro Salles Junior / Renato Dias Regazzi / Glauco Lopes Nader OPERAÇÕES AEROPORTUÁRIAS – OPORTUNIDADES PARA OS PEQUENOS NEGÓCIOS NO ENCADEAMENTO PRODUTIVO..................... Carlos Almiro de Magalhães Melo / Fausto Cassemiro 201 FORTALECER A CADEIA DE ABASTECIMENTO: O CASO DA ABAD E O PROGRAMA VAREJO COMPETITIVO....................................................... Oscar Attisano 211 O SISTEMA INTEGRADO MARTINS E A OFERTA DE SOLUÇÕES PARA APOIAR O DESENVOLVIMENTO DE PEQUENOS VAREJISTAS...................... Walter Domingues de Faria Junior 216 CAPÍTULO IV ABORDAGENS COMPLEMENTARES AO ENCADEAMENTO PRODUTIVO SERVIÇOS FINANCEIROS: GARANTINDO O FLUXO DE CAPITAL PARA PROCESSOS CORPORATIVOS DE ENCADEAMENTO PRODUTIVO.............. Paulo Cesar Rezende de Carvalho Alvim / André Luis da Silva Dantas 228 A ESTRATÉGIA DE ENCADEAMENTO PRODUTIVO FRENTE AOS GRANDES EMPREENDIMENTOS DO ESTADO DO RIO DE JANEIRO........................... Renato Dias Regazzi 236 ENCADEAMENTO PRODUTIVO SOB A PERSPECTIVA DA METODOLOGIA PMBOK: ANÁLISE ESTRATÉGICA PARA ORIENTAR A GESTÃO DO PROJETO....................................................................... Antonio Batista Ribeiro Neto 248 CADEIAS GLOBAIS DE VALOR, EMPREENDEDORISMO E A INDÚSTRIA BRASILEIRA DE JOGOS DIGITAIS............................................................. Luiz Ojima Sakuda / Ivelise Fortim 273 REDES COLABORATIVAS DE DISTRIBUIÇÃO: UM CAMINHO PARA O DESENVOLVIMENTO E PROSPERIDADE DO COMÉRCIO INDEPENDENTE NO BRASIL..................................................................... Guilherme Plessmann Tiezzi / Aureo Gaspar 286 Capítulo 1 INOVAR PARA SUSTENTAR O DESENVOLVIMENTO Apresentação Inovar para sustentar o desenvolvimento: desafio para o Brasil Os pequenos negócios e o empreendedorismo inovador no século 21 Inovação para a sustentabilidade – o imperativo de uma nova era A competitividade e a inovação – uma questão de capacidade Inovação: conceitos e abordagens Luiz Barretto Presidente do Sebrae O empreendedorismo passa por uma fase muito promissora no Brasil. O mercado interno expressivo, com número de consumidores superior à população de muitos países; o aumento da renda per capita, que viabilizou o ingresso de cerca de 40 milhões de pessoas na classe média nos últimos anos; investimentos em obras estruturantes e grandes eventos esportivos internacionais sediados no Brasil. É um contexto favorável aos empreendedores: há muitas portas abertas no mercado. No entanto, existe também uma enorme concorrência formada por empresas nacionais e internacionais. Não há como um negócio prosperar sem competitividade. Tornar-se mais competitivo exige pré-requisitos como planejamento, qualificação contínua e a capacidade de estabelecer relacionamentos cooperativos com outros negócios. Apresentação Parcerias valorizam cadeias produtivas Cooperação é o foco desta nova publicação da coletânea Pequenos Negócios – Desafios e Perspectivas. As análises aqui reunidas tratam de uma valiosa estratégia de mercado incentivada pelo Sebrae Nacional – o encadeamento produtivo – que une grandes e pequenas empresas de uma mesma cadeia de valor. Os resultados são positivos para todas as partes. Em abril de 2014, o Sebrae conta com um portfólio de 84 projetos nacionais de encadeamento produtivo. Essas parcerias beneficiam mais de 15 mil empresas e possuem uma expectativa de negócios da ordem de R$ 4 bilhões. Os projetos nacionais tiveram início em 2002, tendo a parceria de grandes empresas como Vale, Gerdau, Petrobras, Nestlé, Braskem e muitas outras. O encadeamento produtivo é um caminho seguro para aumentar, por meio da qualificação de fornecedores e distribuidores, a competitividade na indústria, no comércio, nos serviços e no agronegócio do País. A integração entre grandes e pequenas empresas ocorre por meio de um compromisso coletivo com a qualidade de produção. O Sebrae atua na capacitação dos pequenos negócios, ajudando-os a inovar e a aperfeiçoar seus processos e produtos para que atendam aos critérios de excelência das empresas-âncora, como as grandes empresas são chamadas nesses projetos. 13 O passo inicial nessa qualificação é a identificação de gargalos e as oportunidades atuais e futuras na cadeia produtiva. O Sebrae trabalha com pequenos negócios indicados por grandes empresas, a partir da definição dos segmentos considerados mais prioritários onde esses pequenos negócios podem se inserir. Esse trabalho de capacitação ocorre de diversas formas, como cursos, consultorias e troca de experiências. Apresentação A lógica do encadeamento produtivo se baseia principalmente na inovação, a nova agenda do século 21. Nenhuma grande empresa consegue ser inovadora e autossuficiente em todos os processos produtivos. Em algum momento, será mais interessante financeiramente delegar parte da produção a pequenos negócios. No entanto, apenas os mais qualificados e inovadores estarão aptos a aproveitar as oportunidades que surgem com essas parcerias. Exatamente por essa razão, uma das frentes de trabalho prioritárias nos projetos de encadeamento produtivo é representada por um programa nacional que tem a missão de incentivar a inovação nas micro e pequenas empresas. Trata-se do Sebraetec, que reúne mais de 1,4 mil fornecedores de soluções de inovação e tecnologia aos pequenos negócios de todo o país. Por meio desse programa, os empreendedores têm acesso a consultorias customizadas, de acordo com as necessidades e a realidade de cada negócio. Em 2013, o Sebraetec atendeu mais de 78 mil pequenos negócios, com 80% do valor das consultorias subsidiado pelo Sebrae. Nesse processo de capacitação que caracteriza o encadeamento produtivo, todos os lados ganham. A empresa-âncora tem a segurança de que mais fornecedores terão condições de atender a seus indicadores de qualidade. Há muitos outros ganhos expressivos para as grandes empresas. Por exemplo, aumento da produtividade do setor de compras, devido à melhora da qualidade dos produtos e cumprimento dos prazos de entrega. Essas empresas também identificam uma redução nos custos de produtos e serviços, com impactos positivos no preço para o consumidor final. Os pequenos negócios, ao se capacitarem, tornam-se aptos a integrar a cadeia produtiva dos grandes e a ter acesso a novos mercados, sem relação de dependência com apenas um cliente. O aumento de oportunidades para esse segmento convém do ponto de vista macroeconômico: as micro e pequenas empresas são as maiores empregadoras de trabalhadores formais no Brasil. O crescimento dos pequenos negócios impulsiona a geração de emprego e de renda. O encadeamento produtivo é uma ferramenta estratégica de mercado e precisa ser ampliado no país. As grandes empresas podem contribuir com a inserção de pequenos negócios na cadeia produtiva. As micro e pequenas empresas, por sua vez, devem ter a iniciativa de sempre investir em capacitação. O Sebrae está à disposição para contribuir com a qualificação das cadeias produtivas, em sintonia com nossa missão institucional de promover a competitividade e o desenvolvimento sustentável das micro e pequenas empresas, bem como fomentar o empreendedorismo. 14 15 Apresentação Prefácio Carlos Alberto dos Santos Diretor-Técnico do Sebrae Três pontos chamam a atenção quando se tem contato com o tema encadeamento produtivo, apresentado aqui sob diferentes experiências e percepções. O primeiro, pode-se dizer, seria um postulado acerca das relações empresariais na economia atual: por mais acirrada que seja a concorrência, nenhuma empresa sobrevive sozinha no mercado global. Grandes dependem de pequenas e vice-versa, à medida que ambos querem se manter competitivos, atendendo bem o cliente, ou seja, oferecendo produtos e serviços de qualidade garantida e sustentáveis. Pressupõe gestão eficiente, tecnologia e logística excelentes, mão de obra qualificada, além de responsabilidade social, considerando-se padrões de classe mundial. Prefácio Pequenos negócios e encadeamento produtivo Esse ambiente de negócios colabora para desmitificar o que até pouco tempo não se ousava aventar: alianças estratégicas entre grandes e pequenos negócios em prol da maior competitividade de toda a cadeia. Já não se trata mais, por analogia, de anões enfrentarem gigantes, numa disputa desigual e muitas vezes inglória. No contexto de uma cadeia de valor, ambos formam parceria com o que têm de melhor, trabalham juntos e compartilham conhecimento, estratégias e resultados para garantir a fidelidade e a conquista de novos clientes. Por força do mercado, então, o sentido da cooperação e da parceria tende a prevalecer em processos de encadeamento produtivo, gerando redes de aprendizagem em contínuo aperfeiçoamento. O fato é que, ao interagir numa cadeia de valor, cada empresa evolui em eficiência e produtividade, embora mantenha e fortaleça sua identidade, sua marca e seus clientes. São parcerias com aprendizados mútuos e múltiplos que preservam e diferenciam cada integrante para valorizar todas as empresas que participam de projetos de encadeamento produtivo. Nas cadeias de valor – segundo ponto –, aonde interagem grandes (empresas-âncora) e pequenos negócios (fornecedores, distribuidores, varejo etc) com interesses comuns e objetivos complementares, todos compartilham responsabi- 19 lidades e conquistas. As empresas convivem com a competência de outras para entregar produtos e serviços de alto valor agregado, com eficiência operacional, excelência em gestão e sustentabilidade efetiva. Assim, por meio de cadeias produtivas, ampliam-se as oportunidades de negócios e a perspectiva de sustentabilidade nas relações entre pequenas e grandes empresas. Prefácio Esse conjunto de fatores favorece os resultados e o desempenho da produção na perspectiva de aumento da produtividade da economia brasileira, o grande desafio que ainda permanece, principalmente para os pequenos negócios. Estes são maioria no país entre as empresas formais, geram a maioria dos empregos, mas participam com apenas 25% do Produto Interno Bruto (PIB), contribuição acentuadamente inferior à verificada em países da União Europeia, como Itália e Alemanha. O encadeamento produtivo é uma solução estratégica para reverter esse quadro com mais vigor e confiança em resultados. Observa-se um ambiente propício à aprendizagem – terceiro ponto – entre grandes compradores e pequenos fornecedores, grandes produtores e pequenos distribuidores. Os relatos e análises aqui presentes também são uníssonos ao concordar que para o desenvolvimento de toda a cadeia, o ponto de partida comum, após diagnósticos, requisitos etc, é viabilizar capacitação, qualificação e acesso a conhecimento, o que vai influenciar a inovação. Integrantes de todos os elos da cadeia admitem essa necessidade, querem se aperfeiçoar e estão dispostos a mudar para melhor. As cadeias produtivas se estruturam em diversas redes de relacionamento, à medida que há vários atores e instituições presentes nesse universo empresarial, entre eles, governos, órgãos de controle, instituições de ensino, pesquisa, além de assistência técnica e fomento ao desenvolvimento. Por isso é possível perceber uma dimensão muito mais abrangente e novas possibilidades, mais promissoras, de um encadeamento produtivo. Aqui também o leitor pode se debruçar sobre o modelo de gestão, que já deu resultados, desenvolvido em vários estados a partir da parceria entre Sebrae e Petrobras, desde 2005; a experiência com o programa capacitação de fornecedores da Gerdau; na construção civil, a bem-sucedida abordagem da Odebrecht, entre diversas outras formas de gestão do processo de encadeamento produtivo. Há também reflexões relacionadas a segmentos potenciais, como o de distribuição, o aeroportuário e o de jogos digitais, bem como na esfera pública, nos estados do Rio de Janeiro e em Mato Grosso do Sul. O Sebrae atua desde a década de 1990 nesse ambiente de negócios com aglomerações setoriais, envolvendo desde redes de empresas e arranjos produtivos locais a cadeias produtivas e de valor. Hoje, o Termo de Referência para Atuação do Sebrae em Encadeamento Produtivo esclarece as condições para que se possa implementar projetos e ações dessa natureza. A maioria dos autores recorre a esse documento e a suas definições conceituais. É a principal referência para orientar a atuação de gestores e colaboradores de todo o Sistema Sebrae, que a partir deste ano dispõem do Programa Nacional de Encadeamento Produtivo voltado para a indústria, comércio, serviços e agronegócios. 20 A jusante e a montante de uma megaempresa, a experiência de todos esses anos, o conhecimento adquirido e gerado tanto às empresas-âncora como aos pequenos negócios possibilitam uma relação em que todos ganham, mostram alguns autores, especialistas em encadeamento produtivo. As novas metodologias para mensuração de resultados, por exemplo, foram desenvolvidas e têm evoluído com apoio do Sebrae em cada projeto de parceria sob a lógica do encadeamento produtivo. Em seu esforço de promover maior competitividade dos pequenos negócios, o Programa Nacional de Encadeamento Produtivo do Sebrae é uma ferramenta eficaz à disposição dos empresários desse segmento. Todas as empresas que fazem parte de uma cadeia de valor precisam ser competitivas. Prefácio Ao se debruçar sobre os artigos aqui presentes, o leitor poderá aprofundar sua percepção e o seu conhecimento sobre encadeamento produtivo, a partir do contato com experiências práticas, modelos e estratégias empresariais que vêm gerando ganhos de competitividade em cadeias de valor em nosso país. 21 CAPÍTULO I ENCADEAMENTO PRODUTIVO E PEQUENOS NEGÓCIOS EM DEBATE A centralidade do mercado no fomento dos pequenos negócios Excelência na gestão das cadeias produtivas: fator de desenvolvimento nacional Desafios da integração do habitat de inovação e cadeias das grandes empresas A disparidade da produtividade das empresas brasileiras: possíveis determinantes, seu impacto nas cadeias de valor e na economia Inteligência competitiva na base do processo de encadeamento produtivo A centralidade do mercado no fomento dos pequenos negócios Carlos Alberto dos Santos1 Introdução Capítulo I – Encadeamento produtivo e pequenos negócios em debate Nos diagnósticos das fragilidades e desafios enfrentados pelos pequenos negócios2 brasileiros preponderam duas causas: o ambiente legal e a precariedade de conhecimentos e habilidades em gestão por parte dos empreendedores. Consequentemente, mudanças no ambiente legal, para torná-lo mais favorável ao empreendedorismo, e processos de capacitação empresarial são fundamentais para superar as dificuldades do segmento em nosso país. Entretanto, como sói acontecer, não existem respostas simples para problemas complexos. Uma estratégia eficaz na superação do quadro de fragilidades dos pequenos negócios passa, necessariamente, por um diagnóstico preciso e rigoroso do conjunto de fatores determinantes das limitações enfrentadas por esse segmento empresarial. Dito de outra forma: melhorias no ambiente legal e ganhos de qualidade na gestão são necessárias e importantes indutores do desenvolvimento dos pequenos negócios, mas insuficientes para uma mudança substantiva e permanente da atual situação. O presente artigo lança luzes sobre a centralidade do mercado nas estratégias de fomento aos pequenos negócios, com ênfase para as oportunidades e desafios propiciados pelas cadeias de valor: há inúmeras razões para antevermos a sua crescente importância nos próximos anos – tanto na economia brasileira, em processo de conquista e defesa de espaços em um mercado global cada vez mais competitivo, como para o futuro do Sistema Sebrae. Ambiente legal e competitividade As pesquisas apontam que os encargos tributários e a grande (e confusa) profusão de regras e normas para o cumprimento das obrigações tributárias, trabalhistas, contábeis, dentre outras, são as principais dificuldades enfrentadas pelos proprietários de pequenos negócios3. 1 Economista, doutor pela Freie Universitaet Berlim. Diretor-Técnico do Sebrae. 2 No presente texto, a expressão pequenos negócios designa o segmento formado por microempreendedores individuais, micro e pequenas empresas, nos termos das Leis Complementares 123/06 e 128/08, bem como a pequena produção agropecuária (comumente identificada como agricultura familiar). 3 Veja, por exemplo, pesquisa GEM Brasil 2013. 24 Mais que uma característica brasileira, a aversão e crítica aos impostos é um fenômeno universal, já até cristalizado no imaginário popular: “se fosse bom não seria imposto”. Por outro lado, a persistente percepção de que a “burocracia”, sempre uma forte candidata a vilã número 1 dos empreendedores, é um grande peso na vida dos pequenos negócios indica o quanto ainda há para avançarmos na agenda da desburocratização no Brasil, em que pese os grandes avanços propiciado pela LC 123/06.4 Além dos aspectos econômicos envolvidos, raízes culturais e religiosas também exercem um relevante papel.8 A suposta dicotomia entre setor produtivo e os bancos (e seus “lucros fáceis”) reforça e estimula uma forte responsabilização dos juros nas dificuldades enfrentadas pelo setor empresarial de pequeno porte. Entretanto, ao centrar a crítica na taxa de juros, muitos diagnósticos subestimam uma realidade ainda mais difícil e complexa: os custos de transação para o acesso ao crédito9 e a disseminada prática de venda casada (eufemisticamente chamada de contrapartidas) de seguros e outros produtos financeiros. Nesse contexto, mais do que uma suposta falta de informações sobre linhas de crédito, a larga utilização de outras fontes de recursos financeiros (cartão de 4 Aprovada em dezembro de 2006, a chamada Lei Geral das Micro e Pequenas Empresas (LC 123/06), entrou em vigor em 01 de julho de 2007. Ao unificar em uma única guia de recolhimento de 6 tributos federais (IRPJ, IPI, CSLL, Cofins, PIS/Pasep e Contribuição Patronal Previdenciária); ICMS, de competência estadual e o ISS, de competência municipal, o Simples Nacional, também conhecido como Super Simples representou, de fato, uma forte simplificação da arrecadação e redução da carga tributária no segmento dos pequenos negócios. 5 As taxas de juros das linhas de crédito com recursos do Fundo de Amparo ao Trabalhador (FAT), por exemplo, equivalem a soma da TJLP e os spreads dos agentes financeiros (BNDES e o banco de varejo repassador do recurso) e situam-se, quase sempre, abaixo da taxa básica de juros (Selic), referencial para a remuneração dos títulos da dívida pública. Já as taxas de juros dos empréstimos direcionados a agricultura familiar (Pronaf) são frequentemente negativas. 6 Segundo dados do Banco Central do Brasil a relação Crédito/PIB evolui do patamar de 22% em 2002 para 56,5 em 2013. 7 Sobre esse controverso debate veja SANTOS, Carlos A. (2009): Crédito para os pequenos negócios: o duplo desafio de ampliar a oferta e reduzir custos. In: Feltrim, L. E.; Ventura, E. C. F.; Doll, A. v. B.. (Org.). Inclusão Financeira. Brasília DF: Banco Central do Brasil, 2009, p. 195-206. 8 “A teu irmão não emprestarás com juros, seja dinheiro, seja comida ou qualquer coisa que é costume se emprestar com juros. Ao estrangeiro emprestarás com juros, porem ao teu irmão não emprestarás com juros, para que o Senhor, teu Deus, te abençoe em todos os teus empreendimentos na terra a qual passas a possuir.” (A Bíblia, Deuteronômio: 23 – 19,20). 9 Qual o valor das horas perdidas pelo empreendedor para dar conta de inúmeros procedimentos burocráticos com idas e vindas a agencia bancária para aprovação da solicitação de crédito? Qual o custo da perda de oportunidades de negócios devido a grande morosidade ainda presente em muitas linhas de crédito subsidiadas? Capítulo I – Encadeamento produtivo e pequenos negócios em debate Os estudos indicam, ainda, uma terceira e importante dificuldade enfrentada pelos pequenos negócios brasileiros: as elevadas taxas de juros. A existência de linhas de crédito subsidiadas dirigidas aos pequenos negócios5, o grande aumento da oferta de crédito do sistema financeiro brasileiro nos últimos anos6 e a recente redução paulatina (ainda que partindo de um nível bastante elevado) das taxas de juros em operações de crédito com funding de recursos livres ainda não foram suficientes para alterar essa percepção.7 25 crédito, cheque especial, factoring) pelos pequenos negócios, pode representar, contrário ao senso comum, em muitos casos uma decisão racional de suprir a falta de liquidez temporária com recursos de fontes de fácil acesso e que apresentam custos de transação irrelevantes. As críticas de atores públicos e privados, baseadas no trinômio impostos-burocracia-juros, são positivas e reforçam a necessidade de um ambiente legal mais favorável às atividades econômicas em geral e aos pequenos negócios em especial. Os avanços dos últimos anos abalizam os caminhos que devem ser persistentemente trilhados. Redução da carga tributária, da burocracia e do custo de capital são uma agenda permanente e fundamental para o desenvolvimento nacional. Capítulo I – Encadeamento produtivo e pequenos negócios em debate A importância do ambiente legal e, em um sentido amplo, do ambiente de negócios (inclusive política monetária e fiscal, infraestrutura e logística, sistema educacional e instrumentos de incentivo à inovação) para o desenvolvimento das empresas e dos mercados é incontestável. 26 Produtividade e competitividade dos pequenos negócios brasileiros Atuando em um ambiente de negócios muitas vezes desfavorável e com grandes carências e fragilidades operacionais e gerenciais, a baixa produtividade dos pequenos negócios brasileiros é evidenciada quando comparada ao desempenho do segmento em países da União Europeia. A forte correlação positiva entre número de empresas, geração de emprego e participação no PIB pode ser visualizada no gráfico seguinte. (52;25) Fonte: Elaboração própria a partir de dados do European Comission Enterprise and Industry (2009), Ministério do Trabalho e Emprego 2010. Os dados evidenciam que a grande participação de pequenos negócios no número total de empresas é uma característica das economias de mercado, independentemente de seu nível de desenvolvimento. A grande contribuição desse segmento empresarial para a geração de emprego também pode ser considerada um fenômeno universal. Entretanto, infere-se que a participação dos pequenos negócios no emprego no Brasil e nos países selecionados da União Europeia aponta para uma correlação inversa entre a geração de emprego e o nível de renda e custos relacionados à criação e manutenção de um posto de trabalho em cada país. Quanto à contribuição dos pequenos negócios para o PIB, as evidências apontam para um desempenho do Brasil claramente “fora da curva”. Muitas empresas e muito emprego não resultam, no caso brasileiro, em uma grande participação do segmento dos pequenos negócios no PIB. Por outro lado, no caso europeu, uma maior participação dos pequenos negócios na geração de emprego tem uma correlação positiva com uma maior contribuição ao PIB por parte dessas empresas. Conclui-se que há disparidades nos níveis de produtividade do trabalho nos pequenos negócios entre os países europeus selecionados, ainda que muito inferiores quando comparados com o mesmo segmento no Brasil. Esse exercício comparativo auxilia o debate para a elucidação de três equívocos onipresentes nas concepções que influenciam o desenho de políticas públicas e estratégias de fomento para os pequenos negócios. O primeiro equívoco é associar a enorme quantidade de pequenos negócios na economia a uma característica do subdesenvolvimento. Uma grande participação dos pequenos negócios na economia nacional representaria um dos fatores constitutivos do subdesenvolvimento a ser superado. Com o crescimento econômico e o aumento da renda os pequenos negócios perderiam importância e o seu número seria declinante. Essa visão, além de reducionista, desconhece as evidências empíricas da participação dos pequenos negócios nas economias desenvolvidas – os números da tabela Participação dos pequenos negócios na economia falam por si. Se há uma relação de causalidade entre baixa produtividade das micro e pequenas empresas e subdesenvolvimento, ela é interdependente: pequenos negócios são, ao mesmo tempo, parte do problema e da solução. O segundo equívoco é partir do pressuposto de que a precariedade operacional e gerencial e a baixa produtividade são características inerentes aos pequenos ne- Capítulo I – Encadeamento produtivo e pequenos negócios em debate A menor geração de empregos em pequenos negócios na Alemanha ou Suécia em comparação com o Brasil, Espanha e Portugal pode ser atribuída às diferentes características dos mercados de trabalho em cada um desses países, com os consequentes níveis salariais e custos para se criar e manter um posto de trabalho. Dito de outra forma, os baixos salários possibilitam e a baixa produtividade induzem uma grande geração de emprego nos pequenos negócios. 27 gócios. Essa concepção é muito disseminada devido a sua fácil constatação empírica. Entretanto, ao não distinguir problemas conjunturais e estruturais, estabelecendo uma pretensa relação causal entre produtividade e o porte da empresa em diagnósticos que embasam projetos e programas de fomento voltados para os pequenos negócios, essa associação torna-se bastante prejudicial. Irmão siamês do segundo, o terceiro equívoco é a adoção da premissa, explícita ou não, de que os pequenos negócios são estágios iniciais na evolução de uma empresa. De caráter dogmático, essa concepção preconiza um crescimento contínuo das empresas: após nascerem micro, elas se tornam pequenas, continuam a crescer passando a médias e, posteriormente, grandes empresas. Capítulo I – Encadeamento produtivo e pequenos negócios em debate A popularidade dessa “visão biológica” da empresa é alimentada pelos exemplos de grandes grupos econômicos que tiveram em sua gênese uma pequena empresa ou uma start up de base tecnológica, entretanto, parece ignorar a trajetória e experiência concreta da imensa maioria das empresas, revelando uma grave incompreensão do funcionamento da economia de mercado. 28 Pequenas e grandes empresas são, a seu modo e especificidade, inegáveis e insubstituíveis atores na propulsão do desenvolvimento em uma economia de mercado. Muitas das dificuldades de concepção e, principalmente, de implementação em projetos de fomento dos pequenos negócios estão relacionados com esses três equívocos. Preconizar no crescimento econômico e/ou das empresas a via para a superação dos problemas e dificuldades dos pequenos negócios leva a não observância de um tratamento diferenciado para o segmento por agentes e agencias públicas10, que é, muitas vezes, acompanhada de um discurso e ações com ênfase na geração de emprego e/ou ocupação pelo segmento. Na função de “colchão social” a importância primordial dos pequenos negócios estaria na geração de empregos e/ou ocupação a baixo custo. A consequente baixa produtividade desses postos de trabalho seria a consequência lógica do subdesenvolvimento a ser superado e junto com ele uma forte redução do número de pequenos negócios de baixa produtividade, cuja mão de obra seria posteriormente absorvida pelo mercado de trabalho. No outro extremo11, estratégias que refletem uma concepção de crescimento da empresa como um objetivo em si resultam, quase sempre, em ações de forte viés motivacional e de divulgação de “casos de sucesso”, com resultados ques- 10 Geralmente de forma não explicita, por exemplo através de estatísticas que não correspondem ao porte das micro e pequenas empresas para superestimar o resultados da atuação da instituição no segmento dos pequenos negócios. 11 Trata-se, naturalmente de uma tipologia simplificada devido ao escopo desse artigo. Na prática, a literatura especializada é repleta de relatos de projetos e iniciativas de fomento ao empreendedorismo e aos pequenos negócios que transitam entre (e em alguns casos até mesclam) esses dois extremos. tionáveis ou, até mesmo, contraproducentes, ao estimular um comportamento do empreendedor incompatível com sua capacidade de gestão e/ou estágio de desenvolvimento e posicionamento de mercado de seu negócio. Não apenas pequenos, mas também diferentes A influência das ideias da ortodoxia econômica nos três principais equívocos referidos anteriormente não deve ser subestimada, visto que repercute diretamente na concepção de um sem número de projetos e atividades de fomento dos pequenos negócios em nosso país. O mainstream fornece justificativas teóricas para o não tratamento diferenciado dos pequenos negócios (na contramão da LC 123/06). Senão vejamos. A teoria da firma como uma função de maximização dos lucros por meio da melhor combinação dos fatores capital e trabalho tem como consequência lógica a não tematização do porte da empresa e, consequentemente, o questionamento das políticas de fomento setoriais. Nesse contexto, o tratamento diferenciado dos pequenos negócios levaria a distorções no mercado ao subsidiar a sobrevivência de empresas ineficientes e desestimular (via incentivos fiscais) o crescimento de pequenas empresas eficientes. A intervenção estatal no mercado distorceria o livre jogo da oferta e demanda e dificultaria a destruição criativa schumpeteriana. O fomento (subsídios) ao segmento dos pequenos negócios não deve, necessariamente, estar em contradição com a racionalidade de mercado. Essa é a inflexão teórica necessária para avançarmos na qualidade da formulação e implementação de políticas de fomento para os pequenos negócios mais efetivas do que as atuais. Pequenos negócios não são apenas pequenos, eles são também diferentes da empresa de livro texto. Mas afinal, por que os pequenos negócios são diferentes? Essa pergunta é geralmente respondida com base na pequena força econômica da empresa, expressa em seu faturamento12. 12 Nesse sentido, mesmo as definições que não observam a LC 123/06 representam um avanço. Em uma economia monetária o volume de transações, expresso em seu faturamento, é o critério para a definição do porte de uma empresa, não o da quantidade de postos de trabalho gerados por ela, como no mundo da produção fordista de meados do século passado. Capítulo I – Encadeamento produtivo e pequenos negócios em debate A construção de um diagnóstico claro dos fatores determinantes das dificuldades dos pequenos negócios brasileiros na atualidade enfrenta, no plano prático e teórico, dois grandes desafios simultâneos. A perspectiva de curto prazo (e, com ela, a expectativa de resultados rápidos) dos policy makers e a matriz teórica do mainstream econômico e o seu questionamento (aberto ou dissimulado) ao tratamento diferenciado dos pequenos negócios. 29 Também são destacados ineficiência técnica13, precariedade e informalidade como características muito presentes no cotidiano dos pequenos negócios em nosso país. Uma resposta insuficiente: o pequeno volume de transações é, ao mesmo tempo, causa e consequência da natureza distinta dos pequenos negócios. Três são os elementos substantivos que distinguem os pequenos negócios das médias e grandes empresas: 1. Papel do empreendedor a frente da empresa; 2. Flexibilidade e falta de escala; Capítulo I – Encadeamento produtivo e pequenos negócios em debate 3. Inserção no mercado. Nos pequenos negócios, o papel do empreendedor é central e insubstituível, uma espécie de faz tudo, que assume múltiplas funções em um contexto organizacional com tênue hierarquização e departamentalização. Um ambiente marcado pela predominância de relações (de trabalho, com fornecedores e com a clientela) extremamente flexíveis e, muitas vezes, com alto grau de informalidade. No mundo dos negócios as deficiências de conhecimentos em técnicas de gestão e a carência em habilidades negociais do empresário são tão mais perniciosos para o sucesso da empresa, quanto menor a separação entre propriedade e gestão. A quase inexistência dessa distinção e o consequente papel central do empreendedor à frente de sua empresa é uma característica fundamental dos pequenos negócios.14 A flexibilidade em sua ação cotidiana é outra importante diferença dos pequenos negócios em relação as empresas de maior porte.15 A grande flexibilidade dos pequenos negócios é o outro lado da moeda da pequena escala da sua oferta de produtos e serviços. A centralidade do mercado no fomento dos pequenos negócios Sem as possibilidades e as vantagens competitivas proporcionadas pela economia de escala, o posicionamento no mercado e a inserção em cadeias 13 O conceito de ineficiência técnica, presente na literatura econômica, pode ser caracterizado como perdas e desperdícios, ausência de rotinas, falhas de procedimentos, erros de planejamento e todos os problemas advindos de deficiências de capacitação tecnológica e gerencial no processo produtivo. 14 Esse é o fator primordial da relevância de uma agenda de capacitação empresarial de qualidade voltada para massa dos pequenos negócios brasileiros. Sobre a importância e complexidade dessa agenda veja Santos, Carlos A. (2013): Desafios da educação empreendedora: revisitando Schumpeter. Inúmeros exemplos de ações e projetos exitosos de educação empreendedora em todo o país são relatados em Pequenos Negócios: Desafios e Oportunidades. Educação Empreendedora. Volume 4. Santos, Carlos A. (Org.), Brasília DF; Sebrae, 2013. 15 Por meio de spin offs, out sourcing e simplificação em suas estruturas de comando e operação as grandes empresas tentam reduzir sua rigidez operacional e administrativa. 30 produtivas são fatores chave para o desenvolvimento ou mesmo sobrevivência de um pequeno negócio. Os fatores intrafirma desenvolvem-se em função das oportunidades e desafios do mercado no qual a empresa está inserida ou pretende se inserir. Um exemplo: Ao problematizar os efeitos de mudanças profundas e em curto espaço de tempo em um mercado regional, esse simples exemplo evidencia um binômio inafastável: as oportunidades e desafios do mercado ditam as necessidades e possibilidades de desenvolvimento adequado às empresas. Esse fato é atestado por pesquisas sobre mortalidade de pequenos negócios que apontam: além dos impostos, burocracia e a falta de crédito, também, a falta de clientes (27%) e concorrência muito forte (25%) são as principais causas do fracasso dos novos negócios em seus dois primeiros anos.16 Um resultado de grande importância para o desenvolvimento de estratégias de fomento aos pequenos negócios. Ao identificar na falta de clientes e na concorrência muito forte fatores determinantes para o insucesso de seu negócio, esses empreendedores evidenciam uma perspectiva ingênua do funcionamento da economia de mercado. Mais que isso, eles indicam, ainda que involuntariamente, os fatores determinantes do sucesso para uma empresa. Enquanto o ambiente legal e o contexto histórico, social e cultural influenciam o conjunto das empresas indistintamente, a inserção no mercado é sempre singular. As características substantivas dos pequenos negócios (que não são só menores, mas também diferentes das empresas de maior porte) sugerem que suas vantagens competitivas são propicias para atuar em nichos específicos de mercado, quando voltadas para o consumidor final17, ou para participar em cadeias produtivas de grandes empresas atuantes em segmentos customizados de mercado. 16 Pesquisa “Fatores Condicionantes e Taxa de Mortalidade das MPE”. Sebrae (2005). 17 Um exemplo recorrente é a diferença entre a produção artesanal de cachaça (e o seu alto valor agregado, logo com grandes margens para o produtor) e a produção industrial de pinga (pequenas margens, grande escala). Grande empresa não produz cachaça, pequena não consegue concorrer no mercado de pinga. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Grandes investimentos em determinada região geram emprego e renda, consequentemente, o mercado da região ganha dinamismo e passa a apresentar demanda quantitativamente ampliada e qualitativamente mais exigente. Em tal cenário as novas condições do mercado passam a atrair novas unidades empresariais, acirrando a concorrência. Para os pequenos negócios estabelecidos anteriormente na região, surgem novas oportunidades e desafios. Aqueles que não conseguirem reciclar seus produtos e serviços à luz do novo perfil da demanda e da concorrência correm o risco de sair do mercado. Em contrapartida, aqueles que se ajustarem rapidamente a nova constelação de mercado tendem a ampliar seus resultados. 31 A melhor forma de inserção de um pequeno negócio no mercado subordina-se as características da demanda. Em um mercado de produtos de massa padronizados, logo, com o preço como fator determinante da demanda, a produção em pequena escala não é competitiva. O contrário se dá em mercados de nicho e customizados. A “falta de clientes e concorrência muito forte” identificadas pela pesquisa são reflexos da realidade de um grande número de pequenos negócios brasileiros atuando em mercados de produtos e serviços de massa. Nesse contexto, cadeias de valor são uma promissora alternativa para a inserção competitiva dos pequenos negócios no mercado, dada a eficácia de suas múltiplas formas de relacionamento18 entre fornecedores, fabricantes, distribuidores e clientes com todos os seus efeitos de transbordamento, externalidades e sinergias. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Perspectivas 32 Os fatores determinantes da competitividade dos pequenos negócios são múltiplos e complementares. Ao ambiente legal, somam-se fatores intrafirma que possibilitam uma gestão eficiente voltada para uma estratégia de inserção no mercado que impulsionem suas vantagens e minimizem suas desvantagens competitivas. Lançando mão da analogia popular: treino é treino, jogo é jogo. Estabelecidas as regras (o ambiente) o jogo é ganho em campo (mercado) pelos jogadores (empresas) e equipes (cadeias de valor) mais competitivas. Mecanismos de fomento da competitividade e sustentabilidade dos diferentes subsegmentos dos pequenos negócios19 devem, necessariamente, considerar essa hierarquia ditada pelo mercado. Políticas e ações de fomento aos pequenos negócios brasileiros enfrentam, portanto, o desafio de desenvolver estratégias que incentivem e viabilizem: 1. O direcionamento dos pequenos negócios para nichos específicos de mercado; 2. A maior participação de pequenos negócios em cadeias produtivas lideradas por grandes empresas que atendem segmentos de mercado com produtos e serviços de massa padronizados e, consequentemente; 3. A redução do número de pequenos negócios voltados para mercados de produtos e serviços padronizados de massa. Um grande e instigante desafio que diz respeito, em primeira linha, ao Sebrae: consolidar o Programa Nacional de Encadeamento Produtivo em todo o 18 Linkages na terminologia de Hirschman (1965). 19 O desenvolvimento de estratégias e mecanismos eficientes de fomento para essas empresas deve refletir a amplitude e diversidade do segmento. Caso contrário prevalecerá uma ação ofertista de apoio a MPE, reducionismo desvinculado da enorme dinâmica e diversidade do segmento. A utilização do acrônimo MPE no singular é revelador da limitação conceitual dessa perspectiva. território brasileiro, além de corresponder a racionalidade econômica acima exposta, possui relevância estratégica intrinsecamente ligada ao modelo de financiamento da entidade. Ao dar assistência técnica aos pequenos negócios de suas cadeias produtivas, o Sebrae beneficia suas financiadoras por meio de contribuição compulsória, as médias e grandes empresas. O que é bom para todas as empresas envolvidas, para o desenvolvimento nacional e para o Brasil. Referências bibliográficas Global Entrepreneurship Monitor (2013): Empreendedorismo no Brasil, relatório executivo. IBQP, Sebrae, UFPR, FGV, 2013. SANTOS, Carlos A. (2008): Riesgo de crédito y garantías: propuesta de un sistema. In: Pombo, Pablo; Alcas, Romy C. (Org.). Los Sistemas de Garantías de Iberoamérica: Experiencias y Desarrollos revientes. Valladolid: Regar – Red Iberoamericana de Garantías, 2008, p. 233-247. SANTOS, Carlos A. (2009): Crédito para os pequenos negócios: o duplo desafio de ampliar a oferta e reduzir custos. In: Feltrim, L. E.; Ventura, E. C. F.; Doll, A. v. B.. (Org.). Inclusão Financeira. Brasília DF: Banco Central do Brasil, 2009, p. 195-206. SANTOS, Carlos A. (2013): Desafios da educação empreendedora: revisitando Schumpeter. In: Santos, Carlos A. (Org.). Pequenos Negócios: Desafios e Oportunidades. Educação Empreendedora. Brasília DF; Sebrae, 2013, v. 4, p. 29-42. Sebrae (2005): Fatores Condicionantes e Taxa de Mortalidade das MPE. Brasília DF, Sebrae 2005. Capítulo I – Encadeamento produtivo e pequenos negócios em debate HIRSCHMAN, Albert O. (1965): The Strategy of Economic Development. New Haven: Yale University Press 1965. 33 Excelência na gestão das cadeias produtivas: fator de desenvolvimento nacional Jairo Martins20 Introdução Capítulo I – Encadeamento produtivo e pequenos negócios em debate Qualquer organização, independentemente do seu porte, setor ou natureza, com ou sem fins lucrativos, é responsável por algum processo de transformação de recursos em valor para a sociedade. Hoje, a sua existência só se justifica se ela puder cumprir essa missão de forma ética e sustentável. A eficiência e a eficácia da organização nesse processo de transformação é papel da administração, cuja evolução tem acompanhado as mutações de cenário desde a Era Agrícola, passando pelas eras Industrial e da Informação, até a atual Era da Sustentabilidade. No final da década de 1980, motivado pelos avanços da microeletrônica, das telecomunicações, da internet e dos transportes, teve início o inexorável processo de globalização e integração econômica no Brasil. Com as fronteiras abertas e o acesso a produtos e serviços originários de todas as partes do mundo, os consumidores brasileiros tornaram-se mais exigentes. As organizações, por sua vez, visando ter a preferência dos seus clientes, iniciaram uma busca incessante pela identificação do seu diferencial competitivo, que na época poderiam ser custo, qualidade e rapidez, e procuraram concentrar-se nas suas competências essenciais, transferindo à parceiros as suas atividades de suporte ou complementares. Assim, em meados da década de 1990, as empresas voltaram-se estrategicamente para o estabelecimento de alianças, para se tornarem mais enxutas, ágeis, eficientes e focadas no seu core business. E foi em resposta a esse novo e desafiador cenário que o Sebrae criou o inovador conceito de relações empresariais colaborativas, entre parceiros de diferentes portes, denominado encadeamento produtivo. Em ambientes cada vez mais complexos, voláteis e imprevisíveis, é condição sine qua non que os diversos parceiros estejam alinhados e sejam coordenados para atingir um objetivo comum. 20 Superintendente-geral da Fundação Nacional da Qualidade (FNQ) e engenheiro eletrônico pelo Instituto Tecnológico de Aeronáutica (ITA). 34 Por meio deste artigo, demonstra-se como o uso do Modelo de Excelência da Gestão® (MEG), da Fundação Nacional da Qualidade (FNQ) – já adotado pelas micro e pequenas empresas atendidas pela iniciativa do Prêmio MPE Brasil – Prêmio de Competitividade para Micro e Pequenas Empresas, realizado pelo Sebrae, Movimento Brasil Competitivo (MBC), Gerdau e FNQ – garante que todos os integrantes do encadeamento produtivo de determinado segmento atuem de forma sinérgica, na direção de um mesmo destino estratégico – a excelência. Em uma visão mais ampla e sistêmica, não há dúvidas de que esse conceito, se aplicado integralmente ao Brasil, buscando o alinhamento dos elos Público – Privado – Federação – Estados – Municípios – Sociedade – Cidadãos, denominado Encadeamento Produtivo Brasil, é o único caminho para o desenvolvimento sustentável do país. A história das organizações tem início, embora não constituída formalmente, quando o homem passou a viver em comunidades e a suprir as suas necessidades com produtos feitos artesanalmente. Com o tempo, o homem entendeu que o processo de troca das suas habilidades poderia ampliar as suas possibilidades de conforto, gerando assim valor para toda a comunidade, ou melhor, para a sociedade da época. No decorrer da sua evolução, a humanidade experimentou diversas transformações, saindo da economia agrária, passando pelas três revoluções industriais, até chegar a atual economia global da sustentabilidade. Apesar dos progressos tecnológicos vivenciados, as organizações, na sua essência, sempre foram responsáveis por um processo de transformação de recursos naturais, financeiros, humanos e intelectuais em valores econômicos, ambientais, sociais e culturais para a sociedade. Novos padrões de demanda associados à evolução cultural foram responsáveis pelo desenvolvimento científico e tecnológico, em todos os setores do conhecimento, o que provocou significativas mudanças no modo de vida da sociedade. Nesse processo evolutivo, os recursos naturais eram utilizados de forma indiscriminada, sem uma preocupação com a sua finitude e nem com as futuras gerações. As revoluções industriais iniciadas no século XVIII foram também responsáveis por profundos câmbios nos processos de transformação e, consequentemente, do consumo. Pouco a pouco, foi-se sentindo a necessidade de estruturar a divisão do trabalho para melhor organizar a produção. Começou assim a se estabelecerem as bases da administração científica, que veio a se consolidar como tal no início do século XIX. Mudando o caráter do trabalho, o homem tornou-se complemento da máquina e passou a receber um salário pela sua atividade, cada vez mais especializada, iniciando um processo de troca de “dinheiros” por produtos mais elaborados do que os produzidos artesanalmente. Com as evoluções da sociedade e das civilizações, os cenários foram se tornando cada vez mais complexos, obrigando as organizações a modificarem continuamente as suas formas de atuar. No final do século XX, após vários perío- Capítulo I – Encadeamento produtivo e pequenos negócios em debate A evolução das organizações 35 dos de adaptação às diferentes teorias e aos modelos administrativos que foram surgindo, com ênfases nas tarefas, nas estruturas, nas pessoas, na tecnologia, nas competências, downsizing, reengenharia etc, criadas por estudiosos como Taylor, Fayol, Weber, Mayo, Maslow, Porter e outros, o ambiente empresarial foi impactado por uma nova mudança na vida econômica mundial: a globalização. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Marcada simbolicamente pela queda do muro de Berlin, em 1989, e pela derrocada dos regimes comunistas, instituídos após a Segunda Guerra Mundial, a globalização caracterizou-se pela interdependência dos atores econômicos globais: governos, empresas e movimentos sociais. A revolução tecnológica, decorrente da microeletrônica, das telecomunicações e da indústria do software, potencializou possibilidades de integração econômica a distância. A circulação mais veloz de capital pelo planeta, fruto do pensamento econômico neoliberal, facilitando investimentos e ações especulativas, fez com que as cadeias produtivas, até então fortemente nacionais, espalhassem-se pelo globo, transferindo empresas para países de baixo custo laboral. 36 Em uma arena global estava deflagrada uma nova guerra: “A guerra da produtividade e da competitividade”. Custo, tempo e qualidade passaram a ser os diferenciais competitivos para atrair os clientes que, agora, podiam escolher, dentre uma ampla gama de produtos e serviços, aqueles que melhor satisfaziam as suas necessidades. Internamente, ou seja, “intramuros”, a melhoria da produtividade das organizações – fazer mais como menos – era possível por meio de uma forte liderança, processos bem estruturados e pessoas qualificadas, tudo orquestrado por um modelo de gestão eficiente e eficaz. Por outo lado, a competitividade das organizações, caracterizada pela entrega ao mercado de mais valor por menores custos, estava impactada diretamente pelo ambiente onde operava, isto é, o “extramuros”. O entendimento sistêmico da interligação desses dois conceitos pelas organizações e pelos governos, em uma visão estratégica de futuro, no cenário global de mercados abertos, foi crucial para o crescimento das economias nacionais e para a sobrevivência das empresas, que passaram a competir com produtos e serviços gerados e trazidos de qualquer parte do mundo. Alianças: uma nova forma de gerar valor no mundo globalizado Os movimentos em direção à globalização abriram as portas para aqueles – empresas e países – que quiseram enxergar novas oportunidades dando início a uma competição desesperada pelo mundo entre fornecedores de todas as coisas. Uma vez que entraram no jogo, as organizações encontraram-se frente a frente com ambiciosos concorrentes locais, cujos governos nacionais, como forma de protegê-los, restringiram o acesso aos mercados a uns poucos escolhidos. Outra constatação foi que o aproveitamento das oportunidades em mercados que se abriam demandava novas habilidades, que estavam fora dos limites, do controle e do conhecimento das empresas. Não era possível fazê-lo sozinhas. Tanto as grandes como as iniciantes tiveram de identificar as suas lacunas de competências e preenchê-las rapidamente. Nesse novo cenário, as empresas logo descobriram que o estabelecimento de parcerias tornava-se essencial para o sucesso competitivo em mercados globais em rápida transformação. As corridas pelo mundo e pelo futuro exigiram o desenvolvimento de perspectivas, capacidades e infraestruturas em velocidades cada vez mais rápidas, que poucas empresas podiam dominar, o que tornou as alianças essenciais por três principais razões. Primeiro, porque muitas das grandes oportunidades do mundo globalizado e da era da informação exigiam a fusão de habilidades e recursos que poucas empresas possuíam individualmente. Segundo, porque essa revolução não podia ser construída em estruturas verticalmente integradas, característica herdada da revolução industrial precedente. Terceiro, a incerteza inerente à economia da informação, com sua miríade de novos mercados a criar e de tecnologias emergentes a definir, exigia alianças não apenas para atender ao objetivo de juntar forças complementares, mas também para combinar perspectivas e compreensões para reduzir as incertezas e acelerar a aprendizagem. Assim, o estabelecimento de alianças estratégicas foi decisivo para que as organizações pudessem atender aos novos parâmetros de negócios do exigente mundo globalizado. A fusão de habilidades complexas e heterogêneas e a interação entre organizações dissimilares foram as bases da criação de valor para a sociedade global. Encadeamento produtivo – o conceito simbiótico do Sebrae para as cadeias de valores A missão do Sebrae é promover a competitividade e o desenvolvimento sustentável dos pequenos negócios e fomentar o empreendedorismo para fortalecer a economia nacional. Em sintonia com as mudanças ocorridas no cenário econômico e social mundial e os resultados alcançados e as experiências acumuladas em quatro décadas, o Sebrae, no âmbito da sua visão para construir um país mais justo, competitivo e sustentável, estabeleceu novas prioridades institucionais. Além de promover a inovação, enxergou a importância das alianças no contexto do mercado globalizado e tomou a decisão de fortalecer a cooperação entre as micro e pequenas empresas, e estimular a atuação colaborativa em redes Capítulo I – Encadeamento produtivo e pequenos negócios em debate Surgia daí, o conceito das “alianças estratégicas” – uma resposta lógica e oportuna às dinâmicas e intensas mudanças na atividade econômica, na tecnologia e na administração, que lançaram muitas corporações em duas corridas competitivas: uma pelo mundo e outra pelo futuro. A globalização abriu a corrida pelo mundo, à medida que as empresas entraram em mercados outrora fechados e perseguiram oportunidades até então inexploradas. A corrida pelo futuro impeliu as empresas de descobrirem novas oportunidades de mercado, novas soluções para os clientes e novas respostas para necessidades mal atendidas. 37 com as grandes e médias organizações para atender às necessidades da sociedade. O novo conceito, batizado como encadeamento produtivo, estabelece uma relação socioeconômica, de ganho mútuo, entre grandes e pequenas empresas. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Além de identificar elos complementares de uma mesma cadeia de valor e unidos de forma simbiótica, cada um focado na sua competência-núcleo de gerar ganhos em produtividade, decorrentes da melhoria dos processos e compartilhamento de experiências, o encadeamento produtivo gera vantagens econômicas e sociais. Em uma relação ganha-ganha, os grandes ganham em rapidez e flexibilidade e os pequenos melhoram a qualidade das suas entregas, atendendo aos requisitos pré-definidos pelos grandes, em um relacionamento democrático, simbiótico e de longo prazo, melhorando o desempenho, a eficiência e a eficácia de toda a cadeia produtiva. 38 Não há dúvidas de que a complementariedade das competências dos integrantes de uma determinada cadeia produtiva traz vantagens competitivas para toda a cadeia de valor. Não se pode, entretanto, esquecer que são organizações de portes e culturas diferentes, que precisam estar alinhadas estrategicamente para que o objetivo comum seja atingido. É extremamente importante que todos os integrantes da cadeia estejam sintonizados em relação à sua missão, à visão, aos valores, aos fatores críticos de sucesso e ao direcionamento estratégico. Estarem orquestradas por um sistema de gestão eficiente e eficaz, que possa conduzir toda a cadeia de valor no sentido de atingir a excelência operacional é condição para o desenvolvimento e para o sucesso coletivo do encadeamento produtivo. A excelência de qualquer organização está relacionada à sua capacidade de perseguir seus propósitos em completa harmonia com os complexos ecossistemas com os quais interage e dos quais depende. Esse estado só pode ser alcançado por meio da adoção de um sistema de gestão estruturado e consistente. Exemplo vivo disso é a iniciativa do Prêmio MPE Brasil, criado em 2002 para estimular a competitividade das micro e pequenas empresas e da sociedade brasileira, promovendo uma ampla sensibilização dos conceitos sobre competitividade, qualidade, gestão, inovação e produtividade. O projeto do Prêmio MPE Brasil foi elaborado com base no Modelo de Excelência da Gestão ® (MEG), da FNQ, adaptado à realidade das micro e pequenas empresas. O Modelo de Excelência da Gestão ® (MEG) da FNQ O Modelo de Excelência da Gestão ® (MEG), concebido pela FNQ, é um instrumento essencial voltado ao desenvolvimento da competitividade, sustentabilidade, ética e inovação nas organizações no Brasil. O MEG está alicerçado pelos Fundamentos de Excelência, que representam padrões culturais internalizados nas organizações de classe mundial e reconhecidos internacionalmente por meio de seus processos gerenciais e consequentes resultados. São eles: Pensamento sistêmico, Atuação em rede, Aprendizado organizacional, Inovação, Agilidade, Liderança transformadora, Olhar para o futuro, Conhecimento sobre clientes e mercados, Responsabilidade social, Valorização das pessoas e da cultura, Decisões fundamentadas, Orientação por processos e Geração de valor. As questões endereçadas por meio dos Critérios de Excelência trabalham juntas, como uma estrutura única e integrada para gerir o desempenho da organização de forma sistêmica. Estruturar-se com base nestes critérios auxilia a organização a alinhar seus recursos; identificar pontos fortes e oportunidades de melhoria; aprimorar a comunicação, a produtividade e a efetividade de suas ações; e atingir os objetivos estratégicos pré-estabelecidos. Como resultado da utilização de um modelo estruturado da gestão, a organização ou, no caso das cadeias produtivas, as organizações encadeadas, avança em direção à excelência da gestão e gera valor aos clientes, à sociedade, aos acionistas, ao governo e às demais partes interessadas, o que contribui para a sua sustentabilidade e perenidade. Capítulo I – Encadeamento produtivo e pequenos negócios em debate No Modelo de Excelência da Gestão®, os Fundamentos da Excelência são expressados em características tangíveis, mensuráveis quantitativa ou qualitativamente, por meio de ações gerenciais propostas na forma de questões e de solicitações de resultados. Assim, o MEG está estruturado em oito Critérios de Excelência, que, se observados e praticados garantem à organização uma melhor compreensão do seu sistema gerencial, além de proporcionar uma visão sistêmica da gestão, do mercado e dos cenários local e global onde as empresas se relacionam. São eles: Liderança, Estratégias e Planos, Clientes, Sociedade, Informações e Conhecimento, Pessoas, Processos e Resultados. 39 Encadeamentos produtivos – o modelo para a excelência da “Cadeia de Valor Brasil” É evidente que o tão almejado desenvolvimento sustentável do Brasil só será alcançado por meio de uma gestão eficiente e eficaz dos processos de transformação dos recursos disponíveis em valor para a sociedade. O uso do Modelo de Excelência da Gestão ® (MEG) é o caminho lógico e compreensível para se atingir esse objetivo. Capítulo I – Encadeamento produtivo e pequenos negócios em debate O sucesso alcançado pelo conceito do encadeamento produtivo do Sebrae remete a uma visão mais ampla de aplicação e multiplicação no país como um todo. Enxergar o Brasil como uma grande cadeia de valor, composta de empresas públicas e privadas, governos federal, estaduais e municipais, sociedade e cidadãos, todos alinhados com o propósito único de atingir a excelência, é pré-condição para a retomada do desenvolvimento, de forma a garantir uma melhor qualidade de vida à população brasileira na atual e nas futuras gerações. 40 Referências bibliográficas RUNIA, Peter; Wahl, Frank; Geyer, Olaf; Thewissen, Christian. Marketing: eine prozess- und praxisorientierte Einführung. 2. Auflage München: Oldenbourg, 2007. 312 S. HUNGENBERG, Harald. Strategisches Management in Unternehmen: Ziele, Prozesse und Verfahren. 3. Auflage. Wiesbaden: Gabler, 2004. 555 S. KAPLAN, Robert; Norton, David. Alinhamento: Utilizando o Balanced Scorecard para criar sinergias corporativas. 1ª edição. Rio de Janeiro: Elsevier, 2006. 340 p. SANTOS, Carlos Alberto (coordenação). Pequenos negócios: desafios e perspectivas – Programas Nacionais do Sebrae. 1ª edição. Brasília: Sebrae, 2011. 112 p. Critérios de Excelência – Avaliação e Diagnóstico da Gestão Organizacional 20ª. Edição. São Paulo: Fundação Nacional da Qualidade (FNQ). 126 p. DOZ, Yves: Hamel, Gary. A Vantagem das Alianças: A Arte de Criar Valor Através de Parcerias. 1ª edição. Rio de Janeiro: Qualitymark, 2000. 320 p. Desafios da integração do habitat de inovação e cadeias das grandes empresas Maísa Feitosa21 Pedro Pessoa22 “A próxima sociedade será a sociedade do conhecimento. O conhecimento será o recurso primordial e os trabalhadores do conhecimento serão o grupo dominante na força de trabalho” Um conceito aceito sobre parques tecnológicos é o da Associação de Parques Tecnológicos do Reino Unido (UKSPA, sigla em inglês) que o define como “uma iniciativa voltada para o apoio a empresas e transferência de tecnologia com vista a: encorajar e suportar o início (spin-off23) e a incubação de empresas inovadoras, de alto crescimento e baseadas em conhecimento; prover ambiente onde as empresas de dimensão internacional podem desenvolver cooperação com um específico centro de criação de conhecimento com vistas ao seu mútuo benefício; manter relação formal e operacional entre centros de criação de conhecimento, tais como universidades e institutos de pesquisa.”24 Esses arranjos surgiram no Brasil no início da década de 50, sendo divididos em três fases: a ciência como fonte emuladora (1ª), o mercado como indutor (2ª) e a atual, baseada nos fluxos locais tecno-produtivos (3ª)25. A primeira fase, que tem duração até o final da década de 60, tem como principais características o foco na inovação industrial a partir da extensão tecnológica (aproximação da pesquisa com o mercado). Formado em locais próximos a universidades, a reflexão de sua implementação tinha parâmetros nacionais. 21Graduada em Direito pela Universidade Federal de Alagoas, atua na coordenação do Programa Sebraetec da Unidade de Acesso a Inovação e Tecnologia do Sebrae. 22 Graduado em Administração pela Universidade Federal Fluminense, pós-graduado em Gestão de Processos Gerenciais pela Faculdade Educacional da Lapa, atua como coordenador nacional do Programa Sebraetec, na Unidade de Acesso a Inovação e Tecnologia do Sebrae. 23 Spin-off ou derivagem é um termo em inglês utilizado para descrever uma nova empresa que nasceu a partir de um grupo de pesquisa de uma empresa, universidade ou centro de pesquisa, público ou privado, normalmente com o objetivo de explorar um novo produto ou serviço de alta tecnologia. Capítulo I – Encadeamento produtivo e pequenos negócios em debate (DRUCKER, 2001) 24 Retirado do site http://www.ukspa.org.uk/, em 05 de janeiro de 2014. 25 GIUGLIANI, Eduardo. Modelo de governança para parques científicos e tecnológicos no Brasil. 41 Após essa fase, começa um processo de regionalização dos parques, focados na reindustrialização de territórios com baixo dinamismo econômico. Utilizavam estruturas físicas abandonadas, sendo o seu foco no mercado externo. Durou até meados da década de 90. Por último, na década de 90 inicia-se a adequação dos parques ao modelo de sistemas locais produtivos, com uma vocação setorizada, baseada em determinado segmento produtivo ou cadeia de valor empresarial. Nesse cenário, surgem ou enfatizam-se a criação das empresas spin-off nesses ambientes. Como consequência desse processo histórico, os parques surgem a partir de quatro vertentes: por aliança, acoplados a universidade, a clusters e a (grandes) empresas. O objetivo deste artigo é se aprofundar na reflexão sobre este último modelo. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Os parques tecnológicos podem ser de quatro tipos: centros de inovação, parques de empresas, parques científicos e tecnológicos e parques de pesquisa. A figura, a seguir, retrata as possibilidades de configuração desses ambientes: Posição e sobreposição de diversos tipos de parques Fonte: European Comission (2007), adaptado pelos autores Ao redor do planeta esses ambientes se ampliam e solidificam-se. Atualmente26, já são mais de 1,5 mil parques operando. Nas principais experiências, a relação de investimento mostra-se extremamente favorável: para cada dólar investido há um retorno de U$2,50, consolidando um retorno médio de 250%. Mesmo nos países emergentes, o retorno tem sido de U$1,50 para a receita anual já nos primeiros anos – uma inquestionável oportunidade para os estados com perspectiva de desenvolvimento econômico. 26 Dados IASP (International Association of Science Parks and Areas Innovation), 2010. 42 Outro importante aspecto a ser analisado está na composição da origem dos recursos: as principais referências demonstram uma receita composta igualmente entre setor privado e setor público. Fator crítico para a sustentabilidade desses projetos, podemos observar que ocorrem principalmente nos parques acoplados a empresas. Essa composição é essencial já no processo de implementação, uma vez que esses projetos exigem investimentos elevados, variando de U$ 50 milhões a U$ 100 milhões, e totalizando, em alguns casos, inversões de U$ 1 bilhão até a consolidação dos primeiros resultados. O impacto social também deve ser estudado, dado o potencial de geração de empregos de alto valor agregado e, consequentemente, impacto na qualidade de vida da população direta e indiretamente atingida. Ainda nas experiências de sucesso, relatórios comprovam investimentos de US$ 20 mil a US$ 30 mil por emprego gerado. Para compreensão do cenário atual dos parques tecnológicos brasileiros, cabe uma leitura do estudo, de 2007, intitulado Parques Tecnológicos Brasileiros Estudo, Análise e Proposições, liderado pela Associação Nacional de Entidades Promotoras de Empreendimentos Inovadores (Anprotec) e Agência Brasileira de Desenvolvimento Industrial (ABDI), e que contou com a parceria do Ministério da Ciência e Tecnologia (MCT), do Ministério do Desenvolvimento, Indústria e Comércio Exterior (MDIC), da Financiadora de Estudos e Projetos (Finep), do Banco Nacional de Desenvolvimento Econômico e Social (BNDES), do Centro de Gestão e Estudos Estratégicos (CGEE) e Sebrae. A história dos parques tecnológicos no Brasil é relativamente recente. Os primeiros passos surgiram na década de 1980, principalmente após o lançamento pelo Conselho Nacional de Desenvolvimento Cientifico e Tecnológico (CNPq) do Programa Brasileiro de Parques Tecnológicos – Resolução 084/1984. Plonski (1995) relata que essa iniciativa foi alinhada com as experiências norte-americanas, mas sofreram com a falta de continuidade dos processos de implementação e consolidação, fruto da ausência de políticas específicas para seu fomento por parte do(s) governo(s) federal(is). Como primeiras experiências, podemos citar: Fundação Parque Tecnológico da Paraíba (PAQTC-PB), em Campina Grande; a Companhia de Desenvolvimento do Polo de Alta Tecnologia de Campinas (Ciatec), em São Paulo; o Parque de Software de Curitiba (CIC – Companhia de Desenvolvimento de Curitiba); o Parque Alfa – Conselho das Entidades Promotoras do Polo Tecnológico da Grande Florianópolis (Contec), em Santa Catarina; o Parque de Desenvolvimento Tecnológico (Padetec), da Universidade Federal do Ceará (UFC), em Fortaleza; a Fundação Parque de Alta Tecnologia de São Carlos (PARQTEC-SCAR), em São Paulo. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Parques tecnológicos no Brasil: contexto atual 43 O estudo indica a presença de 939 empresas nos parques científicos e tecnológicos do país, um crescimento ao apontado por Miranda, em pesquisa intitulada Parque Científico e Tecnológico como Mecanismo Indutor de Desenvolvimento Sustentável, realizada em 2007, que contabilizou 520 empresas existentes nesses arranjos e cuja divisão de faturamento é expressa no gráfico a seguir: Capítulo I – Encadeamento produtivo e pequenos negócios em debate Número de empresas / faturamento. Número Total de empresas – 520 44 Fonte: Retirado de Parque Científico e Tecnológico como Mecanismo Indutor de Desenvolvimento Sustentável (MIRANDA, 2007). Percebe-se que a existência de empresas de pequeno porte, que faturam até R$ 3,6 milhões/ano, é maior do que se imagina. Apenas somando as empresas com faturamento de até R$ 1 milhão, já se supera 70% do universo existente. Os reflexos socioeconômicos também apresentam dados importantes: já são 32 mil pessoas empregadas diretamente nesses ambientes de inovação, divididas nas empresas instaladas no parque (29.909 empregados), nos centros de pesquisa (1.797) e na equipe responsável pela governança e funcionamento dos parques (531). (MIRANDA, 2007) A engenharia financeira também está alinhada com o “modelo ideal”: se durante a fase de estruturação a maior parcela dos recursos tem origem no poder público (R$29,7 milhões ou 88%), na fase de operação esse cenário de inverte – as empresas são responsáveis por R$ 2,1 bilhões (55%). (MIRANDA, 2007) Dentre os resultados econômicos, é importante destacar a geração de receitas de aproximadamente R$ 116 milhões em exportações de novos produtos desenvolvidos nesses parques, com um retorno aos cofres públicos de mais de R$ 119 milhões em impostos em todas as atividades desenvolvidas por ano. (MIRANDA, 2007) Por último, aponta-se que a média das empresa-âncoras nos parques tecnológicos brasileiros é de duas por parque em operação. Essas parcerias, em geral no modelo público-privadas, demarcam centros que transportam paradigmas da pesquisa científica para dentro das empresas e contradições da competitividade para dentro dos laboratórios e grupos de pesquisa. Para atrair o interesse das principais empresas, em especial as multinacionais, os gestores dos parques oferecem: 1 Facilidade na obtenção de recursos de subvenção para inovação; 2. Acesso aos centros de desenvolvimento tecnológico das instituições de Ciência e Tecnologia; e 3. Isenção tributária. Com o alinhamento conceitual, histórico do desenvolvimento dos parques e atual contexto da operação e ambiente dessas iniciativas, é necessário ampliar o foco da abordagem, principalmente: 2. Oportunidade para dinamização da agenda da inovação junto aos pequenos negócios, ao oferecer o binômio mercado (empresa-âncora) & tecnologia (centro de P&D) em nível global. Dialeticamente, os empresários das pequenas empresas não apenas têm uma oportunidade, mas são obrigados a se inserir ou manter-se nesse arranjo; 3. Necessidade de ampliar os resultados socioeconômicos, como geração de empregos diretos e indiretos e ampliação da renda/salários, como forma de justificar os relativamente altos investimentos concentrados nos projetos; 4. Possibilidade de agregar novos serviços aos parques, ampliando as ferramentas de atratividade das empresas; 5. Busca de sustentabilidade das atividades dos ambientes de inovação, visto as possibilidades de geração de receita com a oferta de serviços de transferência de tecnologia. Com essas considerações, buscam-se experiências de atuação dos parques tecnológicos na cadeia de suas empresas-âncoras. A pergunta que se tenta responder é: Quais atividades são desenvolvidas pelos parques tecnológicos junto às pequenas empresas que afetam diretamente a perspectiva de valor de suas empresas-âncoras? Destaca-se que, em alguns casos, o aspecto do território não será um condicionante – uma empresa pode ser diretamente relacionada ao negócio da empresa sem necessariamente estar próxima geograficamente dela. Parques tecnológicos e encadeamento produtivo Capítulo I – Encadeamento produtivo e pequenos negócios em debate 1. Dado o compromisso do arranjo do ecossistema de pesquisa e desenvolvimento com a agenda da competitividade global, cuja agenda se estende a toda a cadeia de valor das grandes e médias empresas (impactando principalmente pequenos negócios fornecedor-distribuidores desse sistema produtivo); A presença de empresas de grande porte pode ser considerada fator de competitividade para uma aglomeração produtiva, à medida que, além de se confi- 45 gurarem em elementos de atração para outras empresas, instituições de P&D e investidores, promovem a especialização produtiva e o encadeamento sistemático dos atores envolvidos. No caso específico dos parques tecnológicos, que contam com uma estrutura de governança institucionalizada, a geração de valor nas cadeias de suas empresas-âncoras tende a ser acelerada, o que torna essas empresas peças ainda mais valiosas para essa modalidade de aglomeração. Capítulo I – Encadeamento produtivo e pequenos negócios em debate A maioria dos parques tecnológicos em operação no Brasil tem, entre seus objetivos estratégicos, a atração de empresas de grande porte, razão porque, de modo geral, os estudos de avaliação dos parques tecnológicos brasileiros consideram a instalação de empresa-âncora como indicador de desempenho, tanto para os parques em estágio de implementação quanto para aqueles em operação, representando um fator de sucesso dos mesmos (MCTI, 2013). 46 A preponderância do investimento privado nos parques tecnológicos brasileiros em operação é outro fator que aponta para a importância da existência de grandes empresas em suas estruturas, já que reduzem o grau de incerteza do investidor externo e tendem a ser importante fonte de investimento interno. A simples presença de grandes empresas não é, por si só, garantia da integração destas ao ambiente dos parques tecnológicos. É imprescindível a estruturação de modelos de governança capazes de impulsionar o encadeamento das empresas menores no processo produtivo das grandes, a partir da complementaridade de suas atividades produtivas e da transferência de tecnologia. Partindo de um modelo ideal de governança, os parques tecnológicos podem se valer de algumas ações estratégicas, de validade universal, para atuação na cadeia de suas empresas-âncoras, dosando-as conforme indicarem as necessidades postas por suas variáveis específicas – territoriais, regionais, sociais, produtivas, culturais, normativas, etc. Essas ações podem ser organizadas, conforme a etapa de atuação com estas empresas de grande porte, conforme Figura, a seguir: Na fase de prospecção e atração, os parques tecnológicos têm seu foco na definição de critérios objetivos de identificação de grandes empresas, nacionais ou internacionais, aderentes aos seus setores, e respectivas lacunas de produção, bem como às especificidades que caracterizam o parque. O passo seguinte é a articulação dos poderes públicos locais para a concessão de incentivos que sejam percebidas por esse público-alvo como vantagens competitivas dos parques ofertantes. O parque tecnológico torna-se ainda mais atraente se tiver definido plano estratégico de encadeamento de suas bases empresariais e de P&D no processo produtivo da grande empresa visada. É recomendada a articulação prévia dos atores envolvidos, em especial das pequenas empresas com potencial para se integrarem à cadeia de valor da grande empresa e das instituições de P&D que possam lhe oferecer produtos e serviços. Na fase de integração, será investida a maior parte dos recursos captados para o processo de instalação e operação da grande empresa, decorrente da conclusão de todas as quatro fases. A fase de operação é o momento de verificação da eficiência da estratégia e do plano de integração da grande empresa ao parque tecnológico, que deve ser medida por meio de indicadores quantitativos e qualitativos de avaliação dos processos implementados e dos resultados alcançados. O percentual de sucesso dos elos estruturados com outras empresas e instituições de P&D é uma variável relevante de avaliação nesse contexto, pois ajuda a parametrizar o nível de integração em comparação com o potencial previsto no planejamento estratégico. A análise dos indicadores deve apoiar o processo de decisão da administração do parque sobre a necessidade de eventuais ajustes de percurso na estratégia de operação da nova empresa-âncora. É também na fase de operação que terão início os processos de incentivo às atividades de P&D e transferências de tecnologia entre instituições / empresas e entre empresas / empresas pelo parque tecnológico, com foco nas necessidades de bens e serviços da grande empresa recém-chegada. Os processos de transferência de tecnologia se dão por aquisição direta ou de forma indireta, pela qualificação da mão de obra e/ou investimentos financeiros em P&D externo. O bom desempenho desses processo deve ser avaliado como fator de sucesso dos elos de interação estruturados e deverão ser alvo de medidas de gestão caso não se demonstrem efetivos. Também é fator de sucesso o incremento pro- Capítulo I – Encadeamento produtivo e pequenos negócios em debate A fase de integração exige dos parques tecnológicos um plano de implementação físico e produtivo da grande empresa à sua composição, que deverá ser executado até a estruturação de todos os elos da cadeia dessa empresa internos ao parque. 47 dutivo e inovador das pequenas empresas integradas à cadeia de valor da nova empresa-âncora, acompanhado de retorno financeiro significativo para essas unidades empresariais. A quarta e última fase, de expansão, pressupõe o amadurecimento do processo de integração e operação da cadeia da grande empresa, com alta agregação de valor em todos os seus elos, integrados num tecido empresarial inovador, formado, em sua maioria, por pequenas empresas de base tecnológica e alta competitividade em nível nacional e internacional. Essa fase visa ampliar o alcance de mercado dessa cadeia e expandir os negócios do parque tecnológico que lhe dá abrigo, como um centro avançado de promoção de empreendimentos inovadores pela efetividade do seu modelo de gestão. Capítulo I – Encadeamento produtivo e pequenos negócios em debate A fase de expansão implica, ainda, um planejamento prévio com foco na captação de novos investimentos, que deverá ser liderada pelo próprio parque tecnológico. Uma boa governança desempenha o papel de atrair e articular investidores públicos e privados para os projetos de expansão de suas empresas. 48 O êxito da expansão decorre, dentre outros fatores, do melhor aproveitamento do potencial inovador das pequenas empresas da cadeia da empresa-âncora, uma vez que nos seus processos têm início a geração de valor que garante vantagem competitiva para a grande empresa em escala mundial. Em todas as fases, o foco na transferência de conhecimentos, pessoas e tecnologia para as pequenas empresas do parque tecnológico pelas instituições de P&D e por outras empresas, de qualquer porte, é um fator que interfere diretamente no desempenho da estratégia, demonstrando ser, em muitos casos, determinante para o sucesso de uma iniciativa de encadeamento produtivo. Em suma, o parque tecnológico deve ser mais do que um provedor de infraestrutura e serviços de apoio à produção. Deve agregar ao seu mix, como provedor de soluções para as necessidades dos seus ocupantes, a oferta de planejamentos estratégicos integrados, políticas de incentivo, metodologias de gestão e apoio estruturante às iniciativas de P&D das pequenas empresas que preencham lacunas de produção das atividades concentradas no Parque. A interlocução permanente com as esferas governamentais também se configura como fator de diferenciação de um parque tecnológico na formação, operação e expansão de encadeamentos produtivos. Alguns exemplos demonstram casos de sucesso que podem servir de subsídio para o debate aqui proposto. Experiências internacionais: China e Espanha Na Espanha, os primeiros parques foram criados a partir dos governos estaduais. Hoje, estão estruturados e com alta produção científica/acadêmica formada a partir das demandas socioeconômicas de seus territórios. A União Europeia tem atuado na garantia de infraestrutura (logística, adequação urbana e equipamentos para laboratórios/centros de pesquisa) desses ambientes. Na Espanha, segundo dados da Asociación de Parques Científicos y Tecnológicos de España (APTE), existem 87 parques científicos e tecnológicos em operação/implementação, respondendo por um PIB de 7,5 bilhões de euros, contendo 2 mil empresas, 51 mil empregos (10 mil diretos em ações de pesquisa e desenvolvimento). Cabe destacar que a principal programa de extensão tecnológica da APTE, referência nacional como ação de transferência de tecnologia, tem como eixo central a atuação nas micro e pequenas empresas vinculadas aos parques ou relacionadas a cadeia das empresas-âncoras. Essa opção resultou em diversos saltos tecnológicos no sistema de inovação espanhol. Na China, a busca agressiva de consolidação de seu comércio exterior e reposicionamento geopolítico, o governo tem ampliado os estímulos ao desenvolvimento de parques científicos e tecnológicos que se baseiam em projetos de produtos exportáveis e importação de tecnologias aos territórios. As atividades de C&T eram geradas por public research institutes (PRI), enquanto as atividades de produção eram realizadas exclusivamente por state owned enterprises (SOE), sendo suas funções completamente separadas. Com uma economia que depende fundamentalmente de sua inovação (os produtos intensivos em tecnologia representam 30% do volume das exportações), a China possui 53 parques científicos nacionais, com 40 mil empresas. Outro ponto que merece atenção é o universo de 400 incubadoras de base tecnológica, instrumento essencial para alavancagem do empreendedorismo no país. O destaque na experiência está na introdução das chamadas bridge high technology, baseando-se em “distritos de aprendizados”, interligando as fases iniciais de produção, com empresas offshore27 e suas satélites, e as de fase final, com empresas de referência global de alta tecnologia. Para financiamento dessa política, os parques ofertam um amplo portfólio de benefícios: políticas especiais de importação e exportação, disposição de pesqui- Capítulo I – Encadeamento produtivo e pequenos negócios em debate A política de prospecção de empresas-âncoras é baseada na composição de estruturas de alta tecnologia focadas em segmentos produtivos industriais e serviços, em especial, aquelas vinculadas a serviços para empresas, que sejam intensivos em conhecimento. 27 Empresas offshore (offshore company) são entidades situadas fora do país de domicílio de seus proprietários e, portanto, não sujeitas ao regime legal vigente naquele país. 49 sadores exclusivos, subsídio para investimento e gastos com pesquisa cientifica28, entre outros. Ponderações sobre os parques tecnológicos brasileiros Ao analisar os potenciais de uma maior sinergia entre as ações de encadeamento produtivo e o sistema nacional de parques tecnológicos, surgem algumas sugestões ao desenvolvimento de políticas públicas e ações das agências de desenvolvimento. Capítulo I – Encadeamento produtivo e pequenos negócios em debate A principal oportunidade está na inclusão, nas metodologias e estratégias de atuação no Encadeamento produtivo das ferramentas existes nos ambientes de inovação. É central a formulação e implementação de política de estímulo à criação de centros de inovação para pequenas empresas, focado nos segmentos produtivos que têm interseção com as suas empresas-âncoras. Uma das principais oportunidades está na adesão às políticas nacionais de extensão tecnológica promovidas pelo governo federal, em destaque o Sibratec, e pelas agências de promoção do desenvolvimento econômico, como o Sebrae. É importante destacar que parques em diferentes estágios de desenvolvimento possuem composição diferenciada de recursos. Parques na fase de projeto ou em implantação tendem a ser mais dependentes de recursos dos governos. Já os parques em operação têm conseguido captar mais recursos para suas ampliações junto à iniciativa privada. Referências bibliográficas ABDI (Associação Brasileira de Desenvolvimento Industrial) Parques Tecnológicos no Brasil: Estudo, Análise e Prospecções. ABDI – Anprotec, 2007. BRASIL, Lei Geral da Micro e Pequena Empresa, Lei Complementar nº 123/06. BRASIL, Ministério da Ciência, Tecnologia e Inovação. Estudo de Projetos de Alta Complexidade: indicadores de parques tecnológicos / Centro de Apoio ao Desenvolvimento Tecnológico. – Brasilia: CDT/UnB, 2013. CHOO, Chun Wei. A organização do Conhecimento: Como as Organizações usam o conhecimento para criar significado, construir conhecimento e tomar decisões. São Paulo: Editora Senac, 2003. DRUCKER, P. A sociedade pós-capitalista. São Paulo: Pioneira, 1993. 28 Como exemplo, a “TORCH Program” que foca os pequenos e médios negócios para apoio a transferência tecnológica e fundo de suporte à internacionalização. 50 EUROPEAN COMMISSION, Trendchart. European Innovation Progress Report 2006. Bélgica, Luxembourg, 2006. 249 p. Disponível em: http://ec.europa.eu/enterprise/innovation/index_en.html. Acesso em 03 de Janeiro de 2013. FIATES, J.E.A. Projeto Executivo Sapiens Parque. Florianópolis, 2011. GIUGLIANI, Eduardo Modelo de Governança para parques científicos e tecnológicos no Brasil. Revisão de Romeu Martins Brasília: Anprotec. Sebrae, 2012 GUEDES, Mauricio, FORMICA, Piero, A Economia dos Parques Tecnológicos, ANPROTEC, Rio de Janeiro, 1997. MIRANDA, Zoraide Amarante Itapura; NEGREIROS, Rovena Parque Científico e Tecnológico como Mecanismo Indutor de Desenvolvimento Sustentável INTERFACEHS, Disponível em www.interfacehs.sp.senac.br PLONSKI, G. A. Cooperação empresa-universidade: antigos dilemas, novos desafios. Revista USP, São Paulo, v. 25, p. 32-41, 1995. (Dossiê Universidade-Empresa). REDESIST Rede de Sistema Produtivos e Sistemas Locais. Instituto de Economia da Universidade Federal do Rio de Janeiro. Disponível em <HTTP://www. ie.ufrj.br/redesist/Semi/slides.html>. Acesso em: 28/12/2013. SACHS, Ignacy. Desenvolvimento: includente, sustentável, sustentado. Rio de Janeiro: Garamond, 2004. Capítulo I – Encadeamento produtivo e pequenos negócios em debate HABIB, Jorge. Estratégia para implantação de ambiente de inovação em Itaipu Binacional. Trabalho de Conclusão de Curso de Pós-graduação Lato Sensu – MBA Executivo Internacional, apresentado à Fundação Instituto de Administração, São Paulo, 2010. 51 A disparidade da produtividade das empresas brasileiras: possíveis determinantes, seu impacto nas cadeias de valor e na economia Capítulo I – Encadeamento produtivo e pequenos negócios em debate Rafael de Farias Costa Moreira29 Após um ciclo de crescimento econômico relativamente elevado, puxado por um boom de produtos primários e expansão do mercado interno, por meio da valorização expressiva do salário mínimo e políticas de redistribuição de renda, o Brasil se encontra, desde 2011, em um momento distinto. No cenário interno, tem-se um baixo nível de investimento, problemas de infraestrutura, a indústria com menos vigor e um consumo menos aquecido. Já no fronte externo, os países desenvolvidos seguem em processo de lenta e incerta recuperação, e a China reduz o seu ritmo de crescimento. Somam-se ainda a esse cenário um processo de recuperação da indústria norte-americana, o foco muito claro da China em se voltar para a manufatura em segmentos de ponta e o eminente fim do bônus demográfico, do qual o Brasil parece ter tirado pouco proveito e que trará grandes desafios (ARBACHE, 2012). Diante desse quadro complexo, é quase consenso que o país precisa tornar-se mais competitivo para crescer de forma sustentada e elevar o padrão de vida da sua população. Para isso, elevar a produtividade é essencial, já que isso contribui para o crescimento sustentável da renda, aumento do produto potencial, maior competitividade internacional, melhoria do bem-estar da população e redução da pobreza (ARBACHE, 2013). A questão da produtividade ganha uma relevância ainda maior para o Brasil visto que seu nível é baixo e cresce pouco. Dados do Conference Board (2013) mostram que a produtividade do trabalho do Brasil é a mais baixa da América do Sul30. Em uma listagem de 126 países, o Brasil é o que tem o 81o maior nível de produtividade do trabalho. Além disso, desde 1992, a produtividade do trabalho cresceu 30%, apenas o 73o maior crescimento. O quadro não é muito diferente quando se observam dados da produtividade total dos fatores. 29 Mestrando de Economia pela Universidade de Brasília (UnB), analista técnico e bolsista do Sebrae. 30 A Total Economy Database, do Conference Board, não inclui informações para quatro países sulamericanos (Guiana, Guiana Francesa, Suriname e Paraguai). 52 O fato é que o país parece estar ficando para trás no quesito de produtividade. Em 1980, a produtividade agregada do Brasil era equivalente a 30% da norte-americana; em 2012, esse percentual estava em 20% (THE CONFERENCE BOARD, 2013). Fonte: Total Economy Database (THE CONFERENCE BOARD, 2013). As razões para esse desempenho variam desde limitações sistêmicas – como o custo de trabalho, burocracia, barreiras de entrada etc. – até aquelas associadas ao “chão de fábrica”. Fato, porém, que não pode ser ignorado – e que está relacionado tanto a limitações de “chão de fábrica” quanto estruturais – é que, assim como há uma alta dispersão da qualificação de empregados na economia (ARBACHE, 2013), há também uma dispersão na produtividade das empresas, ainda pouco explorada na literatura. Esse aspecto parece especialmente danoso para as cadeias de valor, onde a dispersão de produtividade pode afetar todos os seus elos, mesmo aqueles que são, individualmente, mais produtivos. Além disso, esse é um problema com soluções mais complexas, tanto por ainda ter sido pouco explorado na literatura, quanto pela necessidade de ações coordenadas, pela natureza do problema. A dispersão de produtividade fica evidente quando os dados são apresentados de forma mais desagregada. Por exemplo, analisando-se a evolução da produtividade do trabalho por grandes setores, no Brasil, dois aspectos são rapidamente percebidos: a) com a exceção do setor primário, o nível de produtividade setorial era mais baixo em 2005 do que em 1980; Capítulo I – Encadeamento produtivo e pequenos negócios em debate Figura 1 – Evolução da produtividade do trabalho em países selecionados entre 1982 e 2012, em US$ de 1990, em PPP 53 b) desde 1997, os níveis de produtividade da manufatura, comércio, serviços e construção civil caíram em menor ou maior escala31. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Figura 2 – Evolução da produtividade do trabalho, por setor entre 1950 e 2005, em R$ de 2000. Indexado para 1980=100 54 Fonte: Elaboração própria a partir de DE VRIES E TIMMER (2007). Analisando-se o nível de produtividade (e não apenas a evolução), o quadro não é diferente: o setor manufatureiro é, em média, cinco vezes mais produtivo que o comércio (DE VRIES e TIMMER, 2007). Mesmo dentro de grandes setores há dispersão de produtividade. No setor de serviços, por exemplo, o segmento de “finanças, seguros e setor imobiliário” é quase três vezes mais produtivo que o de “serviços pessoais” (ARBACHE, 2013). O panorama da produtividade no Brasil também é heterogêneo quando analisado com relação ao porte das empresas. Segundo dados da Comissão Econômica para a América Latina e o Caribe (Cepal) e da OCDE (2012), as microempresas brasileiras são 2,7 vezes menos produtivas do que as empresas de pequeno porte e dez vezes menos produtivas do que as grandes empresas. Já as empresas de pequeno porte são 3,7 vezes menos produtivas do que as grandes. Esse diferencial de produtividade entre empresas de diferentes portes é mais acentuado no Brasil do que em países como Espanha, França e México. 31 Os dados desagregados por setor aqui utilizados não são totalmente comparáveis com os apresentados anteriormente, pois são de fontes diversas que utilizam metodologias distintas. Ainda assim, as conclusões que podem ser tiradas das duas fontes é parecida: a produtividade do trabalho no Brasil é baixa e pouco cresce. Fonte: Cepal e OCDE, 2012. Considerando-se a importância dos pequenos negócios brasileiros para a economia brasileira, tanto no número de empreendimentos quanto na geração de emprego, o estudo da produtividade dessas empresas é claramente importante para se entender a situação e os prospectos da produtividade agregada da economia. Uma relativa baixa produtividade dos pequenos negócios afeta a produtividade agregada da economia tanto de maneira direta, pela sua representatividade numérica; quanto de maneira indireta, já que esses invariavelmente se encontram integrados em cadeias de valor a montante e a jusante, de modo que podem também afetar a produtividade de elos mais competitivos da cadeia. A questão da disparidade de produtividade entre empresas torna-se ainda mais relevante nos dias atuais, nos quais a terceirização e a interdependência de empresas são cada vez mais presentes. Nesse cenário, a baixa produtividade individual de uma empresa não é neutra, pois impacta direta e indiretamente a produtividade de outros elos da cadeia. A questão da dispersão de produtividade é especialmente relevante para entender os desafios de uma cadeia de valor competitiva, já que a performance de uma empresa sempre estará atrelada a de outros elos da cadeia. Mas quais são as possíveis causas dessa dispersão de produtividade das empresas brasileiras? E, numa questão ainda mais importante, como essa dispersão pode estar impactando as cadeias de valor e a produtividade agregada do país? As respostas para essas perguntas não parecem ser tão óbvias e ainda permanecem pouco exploradas na literatura. Devido à complexidade da temática e a pouca disponibilidade de dados sobre produtividade em um âmbito mais micro, este artigo Capítulo I – Encadeamento produtivo e pequenos negócios em debate Figura 3 – Produtividade relativa média, segundo o porte 55 não pretende responder a essas questões de forma definitiva, mas sim apresentar possíveis caminhos para essas respostas. Possíveis determinantes da dispersão de produtividade entre pequenas e grandes empresas Capítulo I – Encadeamento produtivo e pequenos negócios em debate Na literatura, há uma vasta discussão teórica e empírica sobre os fatores determinantes da produtividade. Entre os fatores internos, discutem-se, por exemplo: a qualificação de empregados; a qualidade da gestão; o acesso à tecnologia; a realização de investimentos em P&D (pesquisa e desenvolvimento) e a inovação; entre outros (SYVERSON, 2011). Já os fatores externos que costumam ser citados são: competição; regulação; custos de produção; infraestrutura; concentração em atividades em geral menos produtivas etc. 56 Para se investigar possíveis determinantes desse diferencial de produtividade, é preciso ver o que há de diferente entre os pequenos negócios e as grandes empresas, principalmente nesses fatores que impactam a produtividade. Com relação à qualificação de empregados, é de se esperar que uma grande empresa, com mais recursos financeiros e operacionais, tenha melhores condições de contratar empregados do que uma microempresa, por exemplo. Dados da RAIS32 parecem confirmar isso. Apesar de alguma melhora no nível de escolaridade dos empregados das micro e pequenas empresas nos últimos anos, na média, eles são menos escolarizados do que aqueles das médias e grandes empresas33. Segundo a literatura relacionada a capital humano, a escolaridade dos trabalhadores afeta, além de sua própria produtividade, a produtividade de seus colegas, por meio dos chamados “transbordamentos de conhecimento”. O que é possível ver de forma muito clara é que os empregados das micro e pequenas empresas são, em geral, menos escolarizados do que os funcionários das grandes empresas. Para efeitos de comparação, enquanto apenas 9% dos empregados das microempresas têm ensino superior incompleto ou mais, esse índice entre empregados de grandes empresas é de 30% (MTE, 2013). 32 Relação Anual de Informações Sociais, do Ministério do Trabalho e Emprego. 33 Empregou-se o critério de classificação de porte por número de empregados formais utilizado pelo Sebrae, pelo qual empresas de comércio e serviços com até nove empregados são consideradas microempresas; de dez a 49 empregados, empresas de pequeno porte; de 50 a 99 empregados, médias empresas; e mais de 100 empregados, grandes empresas. Para as empresas da indústria e da construção civil, as empresas com até 19 empregados são classificadas como microempresas; de 20 a 99 empregados, empresas de pequeno porte; de 100 a 499, médias empresas; e mais de 500 empregados, grandes empresas. “Total” inclui as médias empresas. Fonte: Elaboração própria a partir de RAIS/MTE, 2013. Contudo, uma boa notícia é que, nos últimos anos, a escolaridade dos trabalhadores tem aumentado, tanto nas micro e pequenas empresas (MPE), quanto nas grandes empresas. Parece estar havendo, também, um lento mas importante processo de convergência, que no médio prazo pode vir a contribuir para o aumento da produtividade média e para um menor diferencial dos níveis das empresas de menor e maior porte. Segundo a literatura, a produtividade do trabalho também é impactada pela qualidade da gestão da empresa na qual o trabalhador está inserido (SYVERSON, 2011). Isso parece ser ainda mais importante no caso das empresas de menor porte, já que o empresário ou gestor costumeiramente assume os papéis que seriam exercidos por mais de uma pessoa em uma grande empresa. Em geral, a gestão do negócio, de recursos humanos, de estoque e a financeira é feita pelo próprio pequeno empresário, ou com um número de pessoas muito menor do que em uma grande empresa. A qualidade de gestão é difícil de se mensurar, além de ser um conceito passível de grande subjetividade. É razoável supor, porém, que, em geral, um empresário mais escolarizado terá melhores condições de gerir um negócio. Assim como observado no caso dos empregados, a escolaridade também é distribuída de forma difusa entre os empresários. Conforme exposto na Tabela 1, em geral, quanto maior a empresa, maior a escolaridade do empresário. Enquanto 30% dos empresários individuais (sem empregados) têm ensino superior incompleto ou mais, 56% Capítulo I – Encadeamento produtivo e pequenos negócios em debate Figura 4 – Distribuição dos empregados por escolaridade, por porte da empresa, 2011 57 dos empresários à frente de empresas com pelo menos 11 empregados têm esse nível de instrução34 (IBGE, 2012a). É importante ressaltar que o grupo de empresários individuais representa 56% do total. Tabela 1 – Escolaridade dos empresários* Capítulo I – Encadeamento produtivo e pequenos negócios em debate Nº. de empregados Médio incompleto ou menos Médio completo Superior incompleto ou mais Participação no total de empresários Nenhum 36% 35% 30% 56% 01 a 02 35% 36% 29% 16% 03 a 05 28% 36% 36% 13% 06 a 10 26% 33% 41% 7% 11 ou mais 17% 27% 56% 9% Total 32% 34% 33% 100% * Foram considerados empresários aqueles que declararam ter como principal ocupação “empregador” ou “conta própria” e que afirmaram que a sua empresa tinha CNPJ. Fonte: Elaboração própria a partir da Pesquisa Nacional por Amostra de Domicílios (Pnad) 2011 (IBGE, 2012a). Portanto, o problema da dispersão de produtividade das empresas parece passar não só pela qualificação dos empregados, mas também pela qualificação dos próprios empresários. Nesse contexto, o papel de instituições de apoio como o Sebrae é essencial para buscar diminuir o diferencial de produtividade que existe entre pequenas e grandes empresas no país. Outra questão relevante para a produtividade é o acesso à tecnologia. Uma empresa que faz controle de estoque por meio de softwares, por exemplo, provavelmente necessitará de menos horas de trabalho para realizar a atividade do que uma que não faz uso desse recurso. Segundo a pesquisa Pesquisa sobre o Uso de Tecnologias da Informação e Comunicação nas Empresas – 2010, do IBGE (2012b), a informática está bem disseminada nas empresas, porém, quanto menor o empreendimento, maior a chance de ele não utilizar computadores ou internet35. Além disso, o uso de softwares específicos de gestão é consideravelmente menor entre as empresas de menor porte. A título de exemplo, enquanto 72% das empresas com 50 a 499 empregados utilizam softwares de gestão financeira/contábil/fiscal, apenas 39% das empresas de um a nove empregados o fazem (IBGE, 2012b). Tabela 2 – Uso de TIC nas empresas, por número de empregados 34 Os dados da Pnad não permitem outras segmentações para empresas com mais de onze empregados. 35 A pesquisa não cobre empresas que não têm empregados. 58 Nº de empregados Computadores Internet De 01 a 09 78% 74% De 10 a 19 94% 91% De 20 a 49 97% 96% De 50 a 499 99% 99% 100% 100% 81% 77% Com 500 ou mais Total Fonte: Pesquisa “Uso de TICs nas empresas – 2010” (IBGE, 2012b). Segundo a Pintec, porém, Pesquisa de Inovação do IBGE (2011)36, enquanto 34% das empresas pesquisadas com 10 a 29 pessoas ocupadas realizaram inovação no período pesquisado37, esse percentual é de 56% entre as que têm mais de 500 pessoas ocupadas. Essa diferença é ainda mais destacada quando se consideram apenas aquelas empresas que introduziram produtos novos para o mercado nacional: 3% e 21%, respectivamente. Assim como ocorre com a escolaridade de empregados e empresários (e talvez em parte por conta disso), a taxa de inovação entre as empresas brasileiras é baixa na média e tem distribuição difusa: empresas de menor porte costumam inovar menos. Tabela 3 – Percentual de empresas que realizaram inovação de produto e/ou processo entre 2006 e 2008, por faixa de pessoal 36 A Pintec restringe-se a pesquisar algumas atividades da indústria e de serviços, e também não cobre empresas com menos de dez pessoas ocupadas no estabelecimento, ainda assim, os resultados são relevantes como indicadores da dispersão da inovação no Brasil. 37 A Pintec utiliza-se do conceito de inovação do Manual de Oslo, segundo o qual a inovação de produto e processo é a implementação de produtos ou processos novos ou substancialmente aprimorados por uma empresas. Ou seja, o produto/processo pode não ser novo para o mercado, mas se for novo para a empresa, é contado como uma inovação. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Outro aspecto citado na literatura como potencial “alavancador” da produtividade é a inovação. De acordo com Schumpeter (1961), o pequeno empreendedor é o principal indutor do desenvolvimento econômico. Por ser menor, a pequena empresa teria mais flexibilidade para inovar. 59 ocupado. Nº. de pessoal ocupado % de empresas que realizaram inovação de produto e/ou processo entre 2009 e 2011 % de empresas que introduziram um produto novo para o mercado nacional entre 2009 e 2011 % de empresas que introduziram um processo novo para o mercado nacional entre 2009 e 2011 De 10 a 29 34% 3% 2% De 30 a 49 34% 5% 2% De 50 a 99 39% 6% 1% De 100 a 249 43% 8% 4% De 250 a 499 51% 12% 6% De 500 a mais 56% 21% 9% Total 36% 4% 17% Capítulo I – Encadeamento produtivo e pequenos negócios em debate Fonte: Pesquisa de Inovação Tecnológica – 2011 (IBGE, 2013). No tocante à inovação, há ainda um ponto positivo que merece ser ressaltado: as empresas com dez a 29 pessoas ocupadas investem um percentual maior de sua receita líquida em atividades inovadoras (5,4%) do que aquelas com 500 ou mais (2,2%), isso parece mostrar um maior esforço inovador das empresas de menor porte, mas pode evidenciar também que há sunk costs elevados para se inovar. Um fator externo que pode impactar de forma diferente pequenas e grandes empresas é a burocracia e os custos tributários diretos e indiretos. É de se esperar que empresas de maior porte tenham mais recursos (departamentos específicos, apoio externo especializado etc.) para tornar esses aspectos proporcionalmente menos custosos. A respeito desse quesito, pode-se dizer que houve avanços nos últimos anos. Instituído em 2007, o Simples Nacional, sistema tributário simplificado diferenciado e exclusivo para micro e pequenas empresas, diminui consideravelmente a burocracia tributária para os pequenos negócios, já que unifica tributos federais, estaduais e municipais, com alíquotas diferenciadas. O sistema já conta com mais de 8 milhões de empresas (incluindo cerca de 4 milhões de microempreendedores individuais) e parece estar trazendo diversos benefícios para os pequenos negócios. Entretanto, ainda é necessária a realização de uma avaliação aprofundada de seus impactos. Outro ponto relevante que impacta a produtividade geral da economia é a alocação de recursos em segmentos que são de baixa produtividade (ARBACHE, 2013). Por exemplo, como apresentado anteriormente, dificilmente uma empresa do comércio será tão produtiva quanto uma industrial. Um fator que poderia contribuir para o elevado diferencial de produtividade que existe entre pequenas e grandes empresas é a distribuição dos pequenos 60 negócios concentrada principalmente em segmentos de menor produtividade. Curiosamente, ao se analisar a distribuição por grandes setores, observa-se uma participação maior do setor de serviços – o setor de menor produtividade média – entre as grandes empresas (56%) do que entre as micro e pequenas (36%) (ver Figura 6).38 O setor de serviços é muito diverso, já que engloba desde salões de beleza até bancos. Contudo, desagregando-se um pouco mais os dados do setor de serviços para o nível de classe CNAE, o padrão parece pouco se alterar. Apesar de uma presença forte, entre as micro e pequenas empresas de serviços, de atividades normalmente de baixo valor agregado, como restaurantes e salões de beleza, observa-se também uma participação considerável de empresas que exigem um grau de qualificação mais elevado, como “consultoria em gestão empresarial” e “serviços de engenharia”, por exemplo.39 MPE Grandes Empresas Fonte: Elaboração própria a partir de RAIS/MTE, 2013. É necessário um estudo mais aprofundado para se entender essa aparente 38 Um ponto interessante, mas que não será objeto de análise aprofundada deste artigo, é a dinâmica setorial por porte. Nos últimos dez anos, a participação da indústria no total de empresas diminuiu, enquanto a de construção civil aumentou, tanto entre as pequenas quanto entre as grandes empresas. Já a participação do comércio entre as grandes empresas aumentou, e caiu entre as pequenas. No setor de serviços, o oposto ocorreu: a participação do setor diminuiu entre as grandes e aumentou entre os pequenos negócios. Uma possível explicação para os dois últimos movimentos parece ser o aumento da renda da população e do crédito, que sustentaram o crescimento de grandes cadeias de comércio de bens duráveis e o surgimento de um vasto mercado de serviços pessoais providos da base da pirâmide para a base da pirâmide. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Figura 6 – Distribuição das empresas por setor, por porte, 2011 39 As tabelas com as atividades mais comuns de serviços estão disponíveis, e, caso o leitor deseje, basta solicitar ao autor. 61 contradição – das grandes empresas estarem mais concentradas em setores pouco produtivos de serviços –, mas esse cenário parece indicar que até mesmo entre empresas do mesmo segmento há um diferencial de produtividade. Outra possível explicação é que segmentos que não concentram tantas empresas – serviços financeiros, por exemplo – “compensariam” a baixa produtividade de outros segmentos. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Possíveis impactos do diferencial de produtividade entre pequenas e grandes empresas Os impactos de se ter uma baixa produtividade agregada já foram bastante explorados na literatura e sabe-se que eles não são desprezíveis. Além de constranger o aumento da renda, uma baixa produtividade agregada pode ser especialmente danosa para um país que passará em breve pelo fim do bônus demográfico. Isso é especialmente importante considerando-se que o custo da mão de obra no Brasil já é elevado, e deverá se tornar ainda mais quando a população em idade economicamente ativa passar a decrescer, o que deverá acontecer na década de 2020 (ARBACHE, 2012). O aumento da produtividade agregada, torna-se, então, essencial para o financiamento dos custos crescentes em saúde e previdência, devido ao aumento da população mais velha e à diminuição da população em idade ativa. Para os pequenos negócios, uma baixa produtividade torna-os pouco competitivos tanto nacionalmente quanto internacionalmente. Para além de uma análise dos impactos de uma baixa produtividade agregada, permanecem ainda pouco explorados os impactos de uma heterogeneidade da produtividade entre as empresas. Um impacto muito claro disso parece ocorrer nas cadeias de valor, em especial na indústria, na qual há uma interdependência cada vez maior entre empresas. Considere uma grande empresa do segmento automotivo, por exemplo. O segmento é de importância significativa para a economia – responde por 21% do PIB industrial do país (ANFAVEA, 2013) – e possui uma cadeia produtiva considerável, tanto à montante quanto à jusante. De acordo com Torres (2011), a cadeia de valor automotiva envolve três níveis de fornecedores e mais um nível de comercialização e prestação de serviços (ver Figura 7). O autor dividiu a cadeia em sete grupos de CNAE participantes dessa cadeia e mostrou que os segmentos de maior produtividade também foram os que apresentaram maior crescimento de produtividade nos últimos anos (ver Tabela 5). Figura 7 – Modelo empírico da cadeia de valor da indústria 62 automobilística Consumidores Comércio de veículos Comércio de autopeças Fabricantes de veículos e motores Fonte: Torres, 2011. Talvez não coincidentemente, “fabricação de caminhões e ônibus”, o segmento de maior produtividade e maior crescimento de produtividade, é o segmento com menor participação de micro e pequenas empresas. Já “recondicionamento e recuperação de motores para veículos automotores” é o segmento de menor produtividade e a participação das micro e pequenas empresas nele é de 100%. Apesar desse fato, por si só, não ser suficiente para se estabelecer uma relação de causalidade entre a presença de pequenos negócios e o seu nível e crescimento de produtividade, é algo que se destaca. Tabela 5 – Distribuição das empresas, por porte, por grupo CNAE da cadeia de automóveis, e o crescimento real de produtividade de cada segmento entre 1996-200840 Grupo CNAE % de micro e peq. % de % de empresas grandes médias empresas Crescimento real de produtividade – 1996-2008 Fabricação de automóveis, camionetas e utilitários* 83% 5% 12% 50% Fabricação de caminhões e ônibus* 71% 19% 10% 132% Capítulo I – Encadeamento produtivo e pequenos negócios em debate Fabricantes de peças e acessórios 40 Como a fonte de dados para a produtividade, usada por Torres (2011), é a PIA/IBGE, esses dados não incluem empresas com menos de cinco empregados, que não são cobertas pela pesquisa. 63 Grupo CNAE % de micro e peq. % de % de empresas grandes médias empresas Crescimento real de produtividade – 1996-2008 Fabricação de cabines, carrocerias e reboques para veículos automotores 97% 2% 1% -11% Fabricação de peças e acessórios para veículos automotores 86% 10% 4% -11% Recondicionamento e recuperação de motores para veículos automotores 100% 0% 0% -32% Comércio de veículos automotores 97% 2% 1% 15% Comércio de peças e acessórios para veículos automotores 100% 0% 0% Estável Capítulo I – Encadeamento produtivo e pequenos negócios em debate *Inclui a fabricação de motores e chassis com motor. Fonte: Torres (2011) a partir de PIA e PAC/IBGE (2010) e elaboração própria a partir de RAIS/MTE, 2013. 64 Considerando-se a concentração de pequenos negócios e a disparidade de produtividade entre as empresas de menor e de maior porte, a empresa-âncora inevitavelmente compra ou contrata serviços de micro e pequenas empresas, direta ou indiretamente. Nesse cenário, a grande empresa, por mais produtiva que seja, vai ter seu desempenho afetado por empresas menos produtivas na cadeia. Diante disso, a empresa-âncora, caso queira mitigar essa situação, pode: (i) buscar a qualificação ou exigir certificações de seus fornecedores; (ii) verticalizar sua produção; e (iii) importar insumos. Talvez não por acaso, entre 2003 e 2012, o coeficiente de importação de peças e acessórios para veículos automotores saiu de 7,5% em 2003 para 10,8% em 2012 (FIESP, 2013).41 Por outro lado, a verticalização, especialmente em um segmento que envolve tantos componentes, não parece muito vantajosa. O mais interessante, apesar de custoso e complexo, parece ser a qualificação de fornecedores, principalmente porque há serviços que não podem ser importados e que podem fugir muito do core business da empresa âncora. O que acontece com a indústria automotiva parece ocorrer em outras cadeias produtivas, em especial, da indústria e, quanto mais longa e complexa uma cadeia, maior será um impacto de uma heterogeneidade de produtividade. Como resultado disso, há, cada vez mais, grandes empresas exigindo certificações de seus fornecedores, que podem acabar “forçando” as empresas inseridas na cadeia a se qualificar e se tornar mais competitivas. Além disso, algumas dessas empresas-âncoras já têm implementado programas de qualificação e certificação 41 Para além da importação, parece haver em curso um processo de desnacionalização das fabricantes de autopeças que atuam no Brasil. Entre 1994 e 2009, a participação das fabricantes de autopeças de capital nacional no total de faturamento do segmento caiu de metade para menos de um terço (TORRES, 2011). de seus fornecedores. Empresas como a Petrobras, Vale, Camargo Correa, entre outras, têm se aliado a instituições como o Sebrae e o Instituto Euvaldo Lodi, do Sistema Indústria, em programas de qualificação de seus fornecedores. Nesses programas, as instituições fazem um diagnóstico dos principais gargalos na cadeia produtiva e formatam capacitações específicas junto aos fornecedores para melhor respondê-los. Ao final do programa, espera-se uma situação de ganha-ganha: os fornecedores tornam-se mais competitivos e as grandes empresas mitigam a questão da disparidade de produtividade. Considerações finais Com o arrefecimento do crescimento global, as limitações do mercado interno e o fim do bônus demográfico, faz-se essencial, no debate sobre o crescimento econômico, abordar a questão da produtividade no Brasil. Sob qualquer óptica, o nível de produtividade no Brasil é baixo e pouco cresceu nas últimas décadas. Um problema pelo menos tão importante quanto à baixa produtividade agregada é a má distribuição dessa produtividade, que afeta diretamente as cadeias de valor. O nível e a evolução da produtividade é bastante heterogênea. A produtividade do comércio em 2005 era menos da metade da produtividade do mesmo setor em 1980; já o setor primário triplicou sua produtividade no mesmo período. A produtividade das empresas brasileiras também é difusa entre os portes. Segundo dados da Cepal e OCDE (2012), na média, as microempresas brasileiras são dez vezes menos produtivas que as grandes empresas e quase três vezes menos produtivas que as empresas de pequeno porte. Este artigo buscou levantar possíveis causas para essa heterogeneidade de empresas de diferentes portes. Para isso, levantou-se o que diferencia as micro e pequenas das grandes empresas nos fatores que afetam a produtividade. Observou-se que, assim como a produtividade é difusa, a escolaridade de empregados e empresários; o acesso à TIC; e à inovação são difusos entre empresas de diferentes portes. Porém, para além de entender as causas, é necessário investigar mais a fundo as consequências da dispersão de produtividade das empresas. A desigualdade de produtividade das empresas não parece ser neutra, em especial considerando-se a cada vez maior interdependência das empresas em cadeias produtivas. Esse é um ponto rico que ainda permanece pouco explo- Capítulo I – Encadeamento produtivo e pequenos negócios em debate Programas como esses, apesar de muito bem-vindos, são custosos, exigem governança complexa e normalmente têm escopo limitado. É preciso realizar uma avaliação de impacto desses programas tanto dentro da cadeia quanto para a economia como um todo, sendo necessário encontrar formas viáveis de ampliar iniciativas como essas para que se possa diminuir a heterogeneidade de produtividade que existe. 65 rado na literatura. A qualificação e certificação de fornecedores é uma estratégia interessante tanto para a empresa de menor porte que fornece, quanto para a grande empresa que compra insumos ou contrata serviços. Como consequência disso, algumas grandes empresas têm se aliado a instituições de apoio para conjuntamente capacitar os seus fornecedores. Nesse cenário, o papel de políticas públicas e de instituições de apoio como as do Sistema S se faz indispensável. Essas instituições têm décadas de know-how acumulado e capilaridade única. A capacitação de empregados e empresários de pequenos negócios, aliada a políticas de apoio à inovação e de desburocratização do ambiente de negócios, é indispensável para atacar o problema da alta dispersão da produtividade entre as empresas do país. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Referências bibliográficas ARBACHE, J. Como elevar a produtividade? In: GIAMBIAGI, F; PORTO, C (Org.). Propostas para o governo 2015/2018: Agenda para um país próspero e competitivo. Rio de Janeiro: Elsevier, 2013. p. 191-206. ARBACHE, J. Transformação demográfica e competitividade internacional da economia brasileira. Revista do BNDES. No. 36, p. 365-392. Brasília, dezembro de 2012. ASSOCIAÇÃO NACIONAL DOS FABRICANTES DE VEÍCULOS AUTOMOTORES – ANFAVEA. Anuário da Indústria Automobilística Brasileira – 2013. Brasília, 2013. CEPAL e OCDE. Perspectivas económicas de América Latina 2013 – Políticas de PYMES para el cambio estrutural. Santiago de Chile, 2012. Disponível em: <http://www.eclac.org/publicaciones/xml/4/48374/LEO_2013.pdf>. Acesso em: 26 de janeiro de 2014. THE CONFERENCE BOARD. Conference Board Total Economy Database, 2013. Disponível em: <http://www.conference-board.org/data/economydatabase/>. Acesso em: 26 de janeiro de 2014. DE VRIES E TIMMER. Groningen Growth and Development Centre 10-sector database. Julho de 2007. Disponível em: <http://www.ggdc.net/>. Acesso em: 26 de janeiro de 2014. FEDERAÇÃO DA INDÚSTRIA DO ESTADO DE SÃO PAULO – FIESP. Série Histórica Coeficientes de Exportação e Importação – Coeficientes de importação, série anual. 2013. Disponível em: <http://www.fiesp.com.br/indices-pesquisas-e-publicacoes/cei-coeficientes-de-exportacao-e-importacao/>. Acesso em 25 de agosto de 2013. INSTITUTO BRASILEIRO DE GEOGRAFIA E ESTATÍSTICA – IBGE. Pesquisa de 66 Inovação – PINTEC 2011. Rio de Janeiro, 2013. Microdados disponíveis em: < http://www.pintec.ibge.gov.br/>. Acesso em: 25 de janeiro de 2014. INSTITUTO BRASILEIRO DE GEOGRAFIA E ESTATÍSTICA – IBGE. Pesquisa Nacional por Amostra de Domicílios – PNAD 2011. Rio de Janeiro, 2012a. Microdados disponíveis em: <http://www.ibge.gov.br/home/estatistica/populacao/trabalhoerendimento/pnad2011/>. Acesso em: 25 de janeiro de 2014. INSTITUTO BRASILEIRO DE GEOGRAFIA E ESTATÍSTICA – IBGE. Pesquisa sobre o uso de Tecnologias de Informação e Comunicação nas empresas – 2010. Rio de Janeiro, 2012b. MINISTÉRIO DO TRABALHO E EMPREGO – MTE. Relação Nacional de Informações Sociais – RAIS 2011. Microdados disponíveis em: <http://bi.mte.gov.br/bgcaged/login.php>. Acesso em: 13 de agosto de 2013. TORRES, R. L. A indústria automobilística brasileira: uma análise da cadeia de valor. Dissertação. Universidade Federal de Santa Catarina. Florianópolis, 2011. Disponível em: <https://repositorio.ufsc.br/bitstream/handle/123456789/95276/290390. pdf?sequence=1>. Acesso em 26 de janeiro de 2014. Capítulo I – Encadeamento produtivo e pequenos negócios em debate SYVERSON, C. What determines productivity? Journal of Economic Literature, Pittsburgh, v. 49, n. 2, p. 326-365, jun. 2011. 67 Inteligência competitiva na base do processo de encadeamento produtivo Patrícia Mayana 42 Paulo Cesar Rezende de Carvalho Alvim43 “A Inteligência Competitiva tem o objetivo de auxiliar as empresas a pensar em mudar suas estratégias antes que elas mesmas o proponham.” Michael Sandman Capítulo I – Encadeamento produtivo e pequenos negócios em debate Introdução Os processos de encadeamento produtivo, a montante e a jusante, envolvendo relacionamentos entre empresas de diversos portes, partem da seguinte premissa: a aliança produtiva vislumbra um ganho de competitividade em mercados cada vez mais concorrenciais nos quais a integração otimiza a inserção competitiva. O encadeamento produtivo é uma forma das empresas conseguirem ser competitivas e ter uma capacidade de resposta, construída coletivamente, às dinâmicas de mercado, cada dia mais instáveis e exigentes. Estamos falando de aprimoramento empresarial e ganhos de produtividade em que o poder de compra induz o desenvolvimento da cadeia de valor. Ou seja, o mercado sinaliza onde o segmento produtivo deve concentrar seu foco de atuação e onde as alianças empresariais, além de darem maior capacidade e velocidade de resposta às demandas do consumo, permitem compartilhar e minimizar riscos. Permitem também facilitar relacionamentos técnico e comerciais, cooperativos, com foco em inovação, sustentabilidade dos negócios e abertura de mercados para todos os atores envolvidos. O processo de inteligência competitiva por outro lado, permite que sejam geradas informações que balizem os processos decisórios nas organizações. No caso dos pequenos negócios, contribui para, dentre outros, agregar valor na cadeia, criar vantagens competitivas, maior poder de barganha na negociação com grandes empreendimentos e implantação de inovações provenientes de uma leitura do ambiente competitivo e das oportunidades de negócios identificadas no mercado. 42 Administradora de empresas, gerente-adjunta da Unidade de Mercados e Serviços Financeiros (Uamsf) do Sebrae. 43 Engenheiro, mestre em Ciência da Informação, gerente da Unidade de Mercados e Serviços Financeiros (Uamsf) do Sebrae. 68 Informação e tomada de decisão Alguns aspectos corroboram a necessidade de informação no mundo atual: a diminuição do prazo concedido ao executivo para tomar suas decisões; o tempo cada vez menor para profissionais dos diversos elos pesquisarem e analisarem informações; as concorrências nacional e internacional se ampliando e exigindo decisões rápidas, mas ao mesmo tempo embasadas; a explosão informativa que gera a necessidade de se planejar o que fazer e estabelecer controle dos fluxos de informações, a necessidade de reduzir as incertezas de mercado por meio do conhecimento do mesmo e a expansão de oferta de linhas de produto que torna o consumidor mais e mais exigente. Fuld (2007) lança ainda dois componentes importantes em relação à definição: risco e incerteza. Por serem os processos de inteligência baseados em percepções, darão origem a um conhecimento que nunca será perfeito. E é baseado nele que são tomadas as decisões de risco, permitindo à organização estar à frente da concorrência. Exemplifica com um caso clássico: Kodak e Fuji. A primeira decidiu manter sua participação no mercado de filmes tradicional. A segunda movimentou-se para ao longo dos anos dominar o mercado de imagens digitais. Para sobreviver e tomar decisões cada vez mais acertadas, as empresas precisam e utilizam cada vez mais a inteligência competitiva, ou de mercados ou de negócios. As denominações são múltiplas, mas a função é a mesma: assegurar que os decisores de organizações de diversos portes tenham embasamento para nortear o rumo de seus negócios e estabelecer estratégias vencedoras, ainda que diante de riscos e incertezas. Geração de valor no encadeamento produtivo O valor adicionado por uma empresa em uma cadeia que integra fornecedores e clientes é mensurado pela diferença entre as vendas realizadas para os clientes e o valor pago aos fornecedores de insumos e serviços anteriores no ciclo evolutivo do processo de produção, em que para cada tipo de atividade, produto e serviço oferecido, os ciclos apresentam lógicas diferenciadas. Na matriz lógica de atuação do modelo de encadeamento produtivo, temos o mapeamento da demanda como o início do processo de identificação do valor a ser perseguido, geralmente conduzido por uma empresa-âncora. A demanda é explicitada pela definição de requisitos a serem cumpridos pelo conjunto de fornecedores, distribuidores ou varejistas, além da compreensão e entendimento das expectativas de políticas corporativas das empresas que mais impulsionam a ca- Capítulo I – Encadeamento produtivo e pequenos negócios em debate Por outro lado, os processos decisórios passam por análises de dados e informações, e este é um resultado do trabalho de inteligência. Para Passos & Martini (2010), “a análise de mercados, consumidores, competidores, entre outros fatores, faz a diferença entre as empresas líderes e as empresas seguidoras na atualidade complexa dos negócios”. 69 deia, seja de produção e comercialização, bem como a construção de formatos de relacionamento para garantir acesso a mercados, de forma sustentável. Esse modelo estabelece nova forma de relacionamento entre pequenos negócios e empresas de maior porte numa relação ganha-ganha, respeitosa das características explícitas de cada ator no jogo da cadeia de valor, de modo a garantir ganho coletivo. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Para que um pequeno negócio faça parte da cadeia de valor do mercado corporativo, há exigência de requisitos como: 70 • Ter preço competitivo; • Estar apto a cumprir requisitos internacionais; • Oferecer garantia de serviço e assistência técnica; • Cumprir os prazos do calendário estabelecido; • Oferecer produtos e serviços qualificados e diferenciados; • Ser legalizado e estar em dia com os compromissos trabalhistas; • Ter ações de investimento social e em sustentabilidade; • No caso de fornecimento de produtos, ter código de barra e embalagem que atenda às demandas do comprador; • Ter capacidade produtiva para atendimento em nível regional e/ou nacional; • Oferecer serviços contínuos em detrimento do pontual; • Contar com histórico de vendas e ter outros clientes do mesmo porte no rol das empresas que pretenda atender. O modelo de encadeamento produtivo ao se orientar para o mercado e suas exigências, contribui efetivamente para o incremento da competitividade dos pequenos negócios e permite sua inserção em mercados cada vez mais competitivos, o que contribui para a sustentabilidade dessas empresas. Inteligência competitiva A postura competitiva que se espera das empresas deve ser entendida como a capacidade de formular e implementar estratégias concorrenciais que permitam manter, de forma duradoura, uma posição sustentável no mercado. Essas estratégias devem gerar valor para seus clientes, tornando-se assim, vantagens competitivas. Em um ambiente de incertezas e turbulências, onde a concorrência é acirrada e em contínua transformação, antecipar-se às mudanças e enxergar as oportunidades existentes é fundamental. Para tal é preciso monitorar de forma permanente o fluxo de informações de negócios e interagir com todos os atores nas diversas interfaces que envolvem a empresa. Sun Tzu nos ensinou que se conhecermos o inimigo e a nós mesmo, não precisamos temer o resultado das batalhas que teremos pela frente. Nesse contexto é que usaremos o conceito de inteligência competitiva (IC), como um processo ético de identificação, coleta, tratamento, análise e disseminação de informação estratégica para a empresa no seu processo de tomada de decisão. A inteligência competitiva atua no capital ambiental, pois monitora o ambiente de negócios onde a empresa atua. Ou seja, permite trazer contribuições do ambiente externo para a tomada de decisões estratégicas que definam ações que gerem valor para a organização como pode ser visualizado na Figura 1, a seguir: A IC permite às organizações gerarem vantagens competitivas como redução de custos e diferenciação de produtos e processos. O uso de IC permite ainda: • Antecipar mudanças no ambiente de negócios; • Descobrir concorrentes novos ou potenciais; • Antecipar movimentos dos atuais concorrentes; • Observar mudanças políticas, regulatórias ou legislativas que venham afetar o negócio; • Auxiliar na decisão de abertura e definição de novos negócios; • Subsidiar os processos de tomada de decisão de fusões, aquisições e alianças estratégicas, do ponto de vista tecnológico ou mercadológica. Tradicionalmente, os sistemas de IC nas empresas são estruturados conforme as etapas a seguir: 1. Identificação das necessidades de informação que permite a estruturação das atividades de vigilância (tecnológica, econômica, política-legal e social) Esta é uma etapa crucial, pois definirá o norte para o processo. É nesse momento que devem ser feitas as perguntas certas, as quais nem sempre estão claras para os tomadores de decisão. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Figura 1 – Processo de geração de valor 71 2. Coleta de informações O essencial na coleta de informações é a identificação de fontes confiáveis, tanto secundárias, como primárias. Os dados coletados podem ser internos ou externos, publicados ou não. Daí a importância de se ter uma rede de informação estruturada. 3. Análise de informações Capítulo I – Encadeamento produtivo e pequenos negócios em debate Esta é uma etapa crítica na qual são utilizadas técnicas de análise que efetivamente interpretam e transformam os dados em informações. Segundo Uendo, envolve quatro processos: Análise (filtragem dos dados), Síntese (elaboração de um mapa da informação), Hipótese (elaboração de cenários) e Construção, além de prova de suposições (procurar a explicação e prova das suposições que guiam a síntese e a hipótese). A capacidade de síntese do analista é determinante nesse momento, pois as conclusões e proposições devem ser claras e concisas de modo que os decisores tenham segurança para agir a partir dos relatórios apresentados. 72 4. Disseminação de informações e produtos de IC A disseminação pode ser feita por diversos meios, mas deve seguir o princípio da simplicidade, síntese e clareza. Caso o decisor precise aprofundar algum tema, poderá fazê-lo em versões mais completas. 5. Avaliação do uso de IC e seus resultados para o impacto dos negócios da empresa A avaliação sobre o valor gerado à empresa pelo processo de IC é importante para que façam as melhorias necessárias, como também de modo que fique evidente para a organização da contribuição do processo para o alcance de resultados. Inteligência competitiva nos projetos de encadeamento produtivo A geração de valor nas empresas se faz por meio de um processo que sofre influência de fatores internos: tecnologia, gestão e produtividade; e externos: mercado, concorrência e alianças (SEBRAE, 2012). Sendo assim, para que os pequenos negócios gerem valor na cadeia produtiva à qual pertence, faz-se necessário monitorar o ambiente em que estão inseridos de forma sistemática e permanente. As movimentações que ocorrem no setor, tanto de fornecedores, como de concorrentes e players influenciará a curto, médio ou longo prazo a competitividade de toda a cadeia. A lógica de atuação em encadeamento demonstrada na Figura 2, a seguir, evidencia a necessidade de reduzir o gap de competitividade gerado pela diferença entre a demanda das grandes empresas representada pelos requisitos estabelecidos para processos, gestão e produtos, e a oferta das pequenas empresas evidenciada por competências tecnológicas em processos, gestão e produtos. O encadeamento produtivo busca diminuir a assimetria de mercados existente entre a demanda de grandes empresas e a oferta de pequenas empresas por meio do desenvolvimento destes. Para esse processo é imprescindível que se tenham informações que direcionem as melhorias a serem realizadas. Se considerarmos que os requisitos estabelecidos pelas grandes empresas, por sua vez, são estabelecidos por exigências de seus mercados de atuação, monitorar de forma sistemática suas movimentações e atores é requisito para o sucesso da atuação em encadeamento produtivo. Ao conhecer os movimentos do ambiente em que atua, os pequenos negócios geram uma vantagem competitiva por estarem preparados para adaptar-se a mudanças nos requisitos das grandes empresas e, de forma global, do próprio mercado de atuação. Nas empresas que estão posicionadas a jusante, esse aspecto é mais impactante, pois as mesmas atendem diretamente os consumidores e precisam ser mais ágeis para atender às novas tendências e mudança de comportamento dos mesmos. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Figura 2 – Lógica de atuação em encadeamento produtivo A inteligência competitiva atende necessidades, pois permite o monitoramento permanente do ambiente de atuação das empresas, promovendo um alinhamento 73 na cadeia de valor, orientado pelos interesses e necessidades de um mercado, geralmente puxado por uma grande empresa ou empreendimento. Capítulo I – Encadeamento produtivo e pequenos negócios em debate Pode-se eleger como focos de monitoramento em um processo de inteligência competitiva aplicado ao encadeamento produtivo: o mercado de atuação das empresas, a empresa-âncora e os demais elos participantes. A seguir, apresenta-se exemplos de temas a serem monitorados em cada um: • Mercado: tendências de consumo, novos produtos, desempenho da concorrência, novas tecnologias, processos de inovação, fornecedores, normas técnicas e patentes; • Empresa-âncora: lançamento de produtos/serviços, requisitos de compra, parcerias estabelecidas (fusões, aquisições alianças) e estratégias de atuação; • Elos da cadeia: empresas atuantes, novos entrantes, estrutura de custos, market share das empresas, parcerias internas e externas, desempenho competitivo das empresas. A definição dessas informações deverá ser estabelecida em cada projeto, assim como a relevância de cada uma, a partir da construção da denominada “árvore de inteligência”, ou seja, quais as principais necessidades de inteligência. Essas necessidades podem variar tanto em conteúdo, como em relevância em cada projeto, setor ou empresa. Essas diferenças podem ser ilustradas pelo quadro a seguir, que mostra a classificação das informações priorizadas para a implantação da IC no Programa Sebrae 2014: Setor Tema Tópico Construção civil Marcos regulatórios • • • • • Normas técnicas Certificações Carga tributária Incentivos fiscais Legislações trabalhistas Turismo Serviços Turísticos • • • Turismo receptivo Transporte de pessoas Qualificação da mão de obra Serviços Mercados • Demanda na cadeia produtiva e incentivo ao esporte (visibilidade, patriotismo, escola de futebol etc.) Aumento da renda das famílias brasileiras, classes CeD Novos canais de venda Novos negócios Precificação dos serviços (4P) Relação com grandes fornecedores e grandes clientes Concorrência com médias e grandes empresas Concorrência com os informais Concorrência com entrantes internacionais (mão de obra) • • • • • • • • Fonte: Mapas de Monitoramento IC Programa Nacional Sebrae 2014. 74 A partir da definição dos mapas de monitoramento, aplica-se o processo de IC descrito anteriormente. A etapa de disseminação da informação pode também ser customizada à realidade de cada projeto. Os instrumentos de comunicação mais adequados serão selecionados para garantir que sejam apresentadas aos decisores e potenciais usuários da informação, respostas às suas questões de inteligência e possíveis cursos de ação (UENDO, 2013). Esta é uma ação crucial uma vez que o grande desafio para as organizações é gerar valor a partir das ações definidas, provenientes de processos de IC. Considerações finais A atuação com visão na cadeia de valor, concretizada e fortalecida pelas relações empresariais estabelecidas entre grandes empresas e pequenos negócios, torna-se excelente oportunidade de aprimoramento da competitividade produtiva. O modelo de encadeamento produtivo permite construir essas parcerias empresariais que elevam o patamar da gestão, produtos e processos dos pequenos negócios. Ao ser parte integrante desse modelo de atuação, a IC torna-se peça-chave na construção dos projetos de encadeamento produtivo, pois permitem antecipar movimentos de mercado, avaliar tendências, minimizar o impacto de ameaças, reduzir o tempo de resposta às demandas do ambiente externo, atualizar-se com as tecnologias, produtos e processos. E ainda apontam caminhos que ajudam a minimizar riscos nos processos decisórios de todos os elos da cadeia. Ao adotar o uso de informações em suas decisões estratégicas, os pequenos negócios, além de ganhos diretamente relacionados a redução do gap existente entre a oferta e a demanda de seu mercado de atuação, incorporam uma cultura de utilizar informações relevantes em seus processos decisórios de curto, médio, e, principalmente, longo prazo. Referências bibliográficas CASSEMIRO, F. Encadeamento produtivo – textos para leitura. Brasília: SEBRAE, 2011. FULD, L.M. Inteligência Competitiva. Rio de Janeiro: Elsevier, 2007. GOMES, E & BRAGA, F. Inteligência competitiva: como transformar informação em negócio lucrativo. Rio de Janeiro: Elsevier, 2004. Capítulo I – Encadeamento produtivo e pequenos negócios em debate O ambiente concorrencial e dinâmico que se transformou em arena onde ocorre a competição entre empresas passou a exigir estratégias ágeis e competentes para que as empresas mantenham suas capacidades e vantagens competitivas, como forma de ampliar sua sustentabilidade no mercado. 75 PASSOS, A.; MARTINI, S.M. Homem no fogão e mulher na gestão. São Paulo: LCTE Editora,2010. SILVA, R V & NEVES, A (organizadores) Gestão de empresas na era do conhecimento. São Paulo: Serinews, 2004. STARTEC, C, GOMES, E B P & CHAVES, J B L (organizadores) Gestão estratégica da informação e inteligência competitiva. São Paulo: Saraiva, 2005. Capítulo I – Encadeamento produtivo e pequenos negócios em debate UENDO, A. Inteligência competitiva: Uso da Informação pelo Empresário. Brasília: 2013. 76 CAPÍTULO II Estratégia de encadeamento produtivo como diferencial competitivo para pequenas indústrias Desafios do encadeamento produtivo para o setor de serviços A inserção do varejo no encadeamento produtivo Selo combustível social – o encadeamento produtivo em versão de política pública com visão de futuro Capítulo I – Encadeamento produtivo e pequenos negócios em debate DESAFIOS SETORIAIS FRENTE AO ENCADEAMENTO PRODUTIVO 77 Estratégia de encadeamento produtivo como diferencial competitivo para pequenas indústrias Fausto Cassemiro44 Francisca Pontes da Costa Aquino45 Kelly Sanches46 Capítulo II – Desafios setoriais frente ao encadeamento produtivo Cenário global Ao fazer uma reflexão sobre o setor externo da economia brasileira não se pode deixar de falar de crise, em particular, dos desafios da Zona do Euro, da China, dos Estados Unidos e demais países emergentes. As estimativas, de acordo com a última edição dos relatórios de organismos internacionais, tais como, o Fundo Monetário Internacional (FMI), o Banco Mundial e a Organização para a Cooperação e Desenvolvimento Econômico (OCDE), indicam taxas de crescimento para as economias avançadas acompanhadas de arrefecimento da expansão dos países em desenvolvimento. É fato que, nos últimos anos, os países classificados como emergentes tornaram-se a principal fonte de otimismo em relação à economia mundial. Não obstante, esse quadro parece denotar alguns sinais de esgotamento ao se constatar a desaceleração de seus índices econômicos, o que se agrava ainda mais em razão do término do pico de crescimento dos países asiáticos, em particular, da China. O crescimento econômico global passou por uma desaceleração de 2,4% em 2012 para estimativas de 2,1% em 2013, com sinais de recuperação no segundo semestre, o que coincidiu com um alto grau de volatilidade financeira, de acordo com o documento intitulado Relatório da América Latina y el Caribe/2013. A recuperação sinalizada pela economia a partir do segundo semestre de 2013 com o surgimento dos primeiros sinais de uma reviravolta no dinamismo da econo- 44 Mestre em Engenharia Mecânica e engenheiro de produção pela Universidade Federal de Santa Catarina. Gerente-adjunto da Unidade de Atendimento Coletivo – Indústria do Sebrae. 45Mestre em Gestão Ambiental e Desenvolvimento Sustentável pela Universidade de Brasília e economista pela Universidade Federal do Ceará. Coordenadora nacional da Carteira de Projetos Intensivos em Alta Tecnologia no Sebrae. 46 Pós-graduada em Gestão Empresarial pela Universidade Católica de Brasília (UCB) e em Planejamento de Marketing pela Fundação Getúlio Vargas (FGV); Especialização em Agribusiness e Bacharel em Ciências da Computação pela Faculdade Integrada do Planalto Central. Gerente da Unidade de Atendimento Coletivo - Indústria do Sebrae. 78 mia mundial, segundo o The World Economic Outlook (WEO), do FMI, ocorreu em função do crescimento da demanda nas economias avançadas e do aumento das exportações nas economias emergentes. Por sua vez, a demanda interna manteve-se moderada em geral, com exceção da China. O Gráfico 1 a seguir, retrata as tendências das economias globais e de alguns países, de acordo com o FMI. Gráfico 1 – Crescimento do PIB: observado e projeções do FMI (2000 – 2014) Os indicadores mais recentes do nível de atividade dos países de alta renda sugerem um quadro mais promissor em 2014 com uma recuperação, embora moderada, e apontam para um crescimento de 2,2% e de 2,4% (acréscimo de 0,2 pontos percentuais) para 2015 e 2016, individualmente. Escalada mundial Estados Unidos Em 2013, segundo dados do Instituto de Pesquisa Econômica Aplicada (Ipea), os Estados Unidos registraram crescimento moderado recente, ao contrário dos tênues resultados assinalados no final de 2012 e início de 2013. O PIB do terceiro trimestre alcançou uma variação positiva de 3,6% frente a igual período do ano anterior, indicando a taxa mais elevada em um ano e meio. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Em % Não obstante esses dados, a falta de definição das políticas orçamentárias e anúncios de mudanças na política monetária dos Estados Unidos também foram fatores de turbulência para a economia norte-americana. 79 Para a OCDE, a economia norte-americana deverá crescer 2,7%, em 2013, face a uma expectativa formulada pelo FMI de 2,9%. Para 2014, as estimativas assinalam um crescimento de 3,6%, mantendo o mesmo número do FMI. China Capítulo II – Desafios setoriais frente ao encadeamento produtivo Após registros de forte recuperação no terceiro trimestre de 2013, a atividade interna da economia chinesa fechou o ano com sinais de desaceleração. Ao mesmo tempo, depois do anúncio em novembro de 2013, das novas estratégias para a viabilização das reformas, instalou-se uma fase de expectativa para a efetiva implantação das políticas positivas e favoráveis ao crescimento. Finalmente, as condições de liquidez seguem apertadas, as taxas interbancárias encontram-se pressionadas e começam a surgir notícias de quebras de alguns produtos financeiros, desenvolvidos fora do sistema bancário. Apesar disso, o crescimento da China parece ter-se estabilizado na faixa de 7,5% e 8%, afastando, ao menos a curto prazo, o risco de um desaquecimento mais forte, de acordo com dados do Ipea. O resultado do PIB acompanha essa tendência ao passar de 7,8% para 7,7%, na comparação interanual, e de 2,2 % para 1,8% levando em conta a comparação trimestral. A manutenção das taxas superiores a 7% tem uma forte relação com o crescimento das exportações, refletindo a melhora da demanda externa (especialmente dos Estados Unidos e da Europa). Europa A União Europeia (UE) denota sinais de saída do processo recessivo, inclusive, pela apresentação de sinais de melhoria dos indicadores fiscais e externos de suas economias periféricas. Mesmo assim, segundo registros da OCDE, é prudente ao Banco Central Europeu (BCE) a opção pela busca ainda mais acentuada da adoção de uma política de afrouxamento de sua política monetária, somada à manutenção da atual postura do Federal Reserve de estímulos monetários àquela região. As projeções do Banco Mundial indicam um aumento de 1% para 2014 e de 1,4%, para 2015 para os países da Zona do Euro. Em geral, essas taxas serão mais moderadas nos países europeus que têm sido submetidos a crises financeiras sejam de maior ou menor intensidade (Grécia, Chipre, Itália e Portugal), onde o aumento das exportações será fator importante para estimular o crescimento, bem como para melhoria do nível da dívida interna, seja pública ou privada. Mudanças dos últimos anos Não é possível contestar dados tão contundentes e os efeitos desse cenário têm refletido na indústria de transformação no Brasil, pois participa cada vez menos da geração de valor no Produto Interno Bruto (PIB). Seu auge aconteceu em 1985, quando participava com 25%, e de lá para cá, a queda tem se acentuado 80 até chegar a 15%, em 2011. A curva de participação da indústria no PIB pode ser observada no Gráfico 147. Além disso, a participação dos bens manufaturados nas exportações brasileiras caiu de 55% em 1985 para 36% em 2011, segundo dados da Fundação Centro de Estudos do Comércio Exterior (Funcex). Por outro lado, os bens primários vêm ocupando cada vez mais espaço na pauta de exportação. Gráfico 2 – Participação da indústria no PIB, séries original e corrigida – 1947-2011 (% do VA a custo de fatores até 1989, a preços básicos de 1990 em diante, ambas em preços correntes) 40% 30% 25% 20% 15% Preços correntes errada Preços correntes corrigida 10% Fonte: Bonelli, Pessoa e Matos. Civilização Brasileira (2013). O Gráfico 2 traz à tona a palavra desindustrialização, muito debatida atualmente. Há diversas controvérsias quando se avalia se a indústria brasileira passa ou não por um processo contrário ao de industrialização, mas, se considerarmos como desindustrialização a perda de peso da indústria na economia, fica evidente que esse processo é real e tem se acentuado ao longo dos últimos anos. Evidentemente que se olharmos para dentro da indústria de transformação alguns segmentos industriais perderam participação e outros ganharam. Dentre os que mais aumentaram sua participação estão: Produtos farmacêuticos, máquinas e equipamentos, máquinas, aparelhos e materiais elétricos e outros equipamentos de transporte (incluindo aeronaves). Este último muito influenciado pela ascensão da Embraer. Já os que mais perderam são: vestuário e acessórios, couros e artefatos, inclusive Capítulo II – Desafios setoriais frente ao encadeamento produtivo 35% 47 Em função das mudanças metodológicas de cálculo do valor adicionado no PIB ao longo dos anos, os autores corrigiram a curva para melhorar a comparação entre os períodos. 81 calçados, produtos de madeira, produtos químicos, borracha e material plástico e equipamentos (BONELLI, PESSOA e MATOS, 2013). Mas será que esse fenômeno só acontece em terras tupiniquins? Quando se compara o grau de industrialização de diversos países ao longo dos últimos anos (Gráfico 3), percebe-se claramente que a única região do mundo que teve industrialização, ou seja, a indústria aumentou sua participação no PIB, foi a Ásia. As demais passaram por um processo de desindustrialização. Se colocarmos uma lupa na industrialização da Ásia, a China foi a responsável por este crescimento, saindo de 28% em 1990 para 33,5% em 2010 (BONELLI, PESSOA e MATOS, 2013). As demais regiões, incluindo a América Latina, tiveram quedas significativas no seu grau de industrialização. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Gráfico 3 – Grau de industrialização médio por grupos de países, 1970-2010 (%) 82 Fonte: Bonelli, Pessoa e Matos. Civilização Brasileira (2013). Além de acompanhar a tendência mundial, ou seja, participar cada vez menos do PIB do Brasil, a indústria enfrenta outros desafios talvez até mais preocupantes. Enquanto o salário médio real tem subido significativamente nos últimos anos, a produtividade média da mão de obra, após registrar altas de 2004 a 2007, vem caindo ano a ano. O Gráfico 4 demonstra claramente essas tendências. Esse cenário de baixa produtividade da mão-de-obra com alta no salário real é desafiador para as empresas, principalmente para as pequenas. Gráfico 4 – Grau de industrialização médio por grupos de países, 1970-2010 (%) O Sebrae e os principais desafios O desempenho da economia em 2013 delineia um quadro para o Brasil de início de uma nova fase de desenvolvimento, condicionada pelo ambiente global e por novos desafios internos. Todo esse conjunto de variáveis aqui comentadas tende a impactar, diretamente e indiretamente, no desempenho das empresas em geral. E, nesse contexto, incluem-se os pequenos negócios, propiciando, ao mesmo tempo uma enorme janela de oportunidades, por representarem 99% das empresas brasileiras, e um desafio para o Sebrae de prepará-las para o mercado. Esse impacto ocorre de forma e intensidade diferenciadas, o que proporciona a criação de um ambiente não só de oportunidades, mas também de desafios para as empresas existentes no país e, de modo particular, para o Sebrae. A conscientização desse quadro e, consequentemente, a necessidade de avanços impõem ao Sebrae grandes desafios, fazendo com que este exerça um papel de formulador de estratégias diferenciadas, voltadas a contribuir para a elevação dos níveis de produtividade e competitividade das microempresas e empresas pequeno porte. Em sintonia com as transformações que ocorrem no país, e levando em conta as necessidades mais urgentes dos pequenos negócios, o Sebrae definiu seu novo Mapa Estratégico, com um horizonte para 2022, pautado por uma leitura do cenário econômico e social do país e dos pequenos negócios, e pela análise do desempenho e projeções sobre a evolução da instituição nos últimos anos. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Fonte: Bonelli, Pessoa e Matos. Civilização Brasileira (2013). A partir daí, cada vez mais se consubstancia o desafio da promoção da competitividade e do fortalecimento dos pequenos negócios e da economia na- 83 cional, sob a ótica de um cenário de sustentabilidade. Insere-se nesse contexto de forma explícita a promoção da educação e da cultura empreendedoras como objetivos primordiais. Os aspectos ligados à inovação e ao emprego da tecnologia e à conquista e ampliação de mercados também têm a sua relevância e o seu caráter desafiador. Capítulo II – Desafios setoriais frente ao encadeamento produtivo E não por acaso, os programas nacionais de atendimento, dentre estes o de Encadeamento Produtivo, ao serem criados tem como principal objetivo estimular e potencializar a execução da estratégia do Sistema Sebrae, direcionando ações e recursos no provimento de conhecimento para os pequenos negócios, articulando e fortalecendo a rede de parceiros, promovendo a cultura empreendedora, potencializando um ambiente favorável para o desenvolvimento dos pequenos negócios; todos com o objetivo de alcançar a excelência no atendimento com foco nos resultados para o cliente (Manual de Programas, Projetos e Atividades 2014). 84 Estratégia para adensar a atuação dos segmentos industriais A estratégia de atuação do Sebrae para pequenos negócios industriais passa necessariamente pela escolha de segmentos prioritários, ou seja, aqueles que receberão recursos da instituição para atingir patamares superiores de desempenho. A opção leva em consideração duas variáveis distintas. A primeira é a densidade de empresas de um mesmo segmento industrial num determinado território, visando a atuação em aglomerados empresariais que facilita a obtenção de resultados para as empresas. A segunda é a opção por segmentos que não possuem densidade significativa, mas têm grande potencial para rápido crescimento e desenvolvimento. O debate sobre o que fazer para aumentar a produtividade dos trabalhadores de uma economia não é novo. Porém, devido às rápidas e constantes mudanças no mercado de trabalho, algumas pesquisas recentes demonstraram que o caminho mais eficaz é deslocar produção e trabalhadores de firmas poucos produtivas para mais produtivas, ao invés de aumentar a produtividade das firmas existentes. Nos Estados Unidos, o deslocamento dos trabalhadores para empresas mais produtivas foi responsável por 50% do crescimento recente da produtividade no setor industrial e 90% no comércio. O aumento da produtividade das pequenas indústrias está intimamente ligado ao seu posicionamento estratégico na cadeia de valor. Em função da convergência do mundo, da tendência cada vez maior dos produtos manufaturados serem um misto de eletrônica, mecânica, TI etc., empresas precisam de competências de outras empresas para entregarem produtos competitivos aos exigentes consumidores. Portanto, atualmente, é quase impossível que um produto seja feito inteiramente por uma só empresa. A produção está altamente fragmentada e dispersa em diversos países. Nesse cenário de alta dependência das empresas, os pequenos negócios precisam trabalhar em complementaridade com grandes empresas, buscando nichos específicos de mercado, fugindo da competição por preços no mercado de produtos e serviços padronizados. Basicamente, o pequeno negócio tem dois caminhos para se posicionar de forma competitiva. Ele pode identificar clientes de mercados específicos (lado esquerdo da Figura 1) ou pode fazer parte de encadeamentos produtivos, participando da cadeia de valor de grandes empresas, tanto no fornecimento quanto na distribuição (lado direito da figura). Figura 1 – Mercado em países industrializados: alternativas para pequenos negócios Franchises, revenda, assistência técnica Fonte: Altenburg. German Development Institute (2009). Nesse contexto, a atuação do Sebrae tem buscado melhorar o posicionamento das pequenas indústrias nas cadeias de valor mais relevantes do país. Essa análise acontece em segmentos industriais mais maduros (aglomerados já existentes), mas também em segmentos nascentes e com amplo potencial de crescimento. A seguir, os segmentos industriais priorizados pelo Sebrae e as parcerias com grandes empresas que visam adensar a atuação e melhorar o posicionamento competitivo dos pequenos negócios nas cadeias de valor. Carteiras de projetos x projetos de encadeamento produtivo • • • • • • • • • Bens intensivos em tecnologia: Projeto automotivo: Chevrolet, Fiat, Volkswagen, Nissan, PSA Pegeout, Citroen e MAN; Construção civil: Odebrecht e GRU Airport – Aeroporto Internacional de São Paulo e OAS; Cosméticos; Moda; Indústria de alimentos e bebidas: Nestlé; Petróleo, gás e energia: Petrobras; Mineração: Vale; Indústria do aço: Gerdau; Química e plásticos: Braskem. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Aquisições spin-offs 85 Principais resultados É conhecido o grau de dificuldade por que passam as empresas de pequeno porte para acessar cadeias globais de valor. Daí a atuação de políticas públicas traduzidas em programas governamentais e de agências de fomento ao desenvolvimento, como o Sebrae, ao envidar esforços adicionais para ajudar os pequenos negócios a desenvolver suas capacidades, a exemplo de associações, certificações técnicas, etc, o que somado à busca de outros instrumentos, conduzem esse segmento à obtenção de escala, de padrões de qualidade exigidos pelo mercado, de forma a participar de cadeias globais de valor, de diferentes setores econômicos. Capítulo II – Desafios setoriais frente ao encadeamento produtivo A ótica das cadeias globais de valor impulsiona a presença de uma força central que promove mudanças estruturais nas economias modernas, levando à obtenção de resultados positivos e até negativos (STURGEON, et al., 2014). 86 A expertise do Sebrae na capacitação de microempresas e empresas de pequeno porte que participam de encadeamentos produtivos motivou a instituição a assumir novos desafios com complexidades próprias. Essa característica leva à necessidade de uma gestão diferenciada dos projetos, ocorrendo inicialmente pelas diferentes realidades de cada um dos negócios das empresas-âncoras das empresas, exigindo com cada líder da grande empresa um tipo de relacionamento. Nessa atuação estão presentes ações que se destinam a ampliar a sinergia do esforço do Sistema Sebrae na promoção do encadeamento produtivo de pequenos negócios com grandes empresas da cadeia de petróleo, gás, energia e naval, mineração, metal-mecânica, alimentos e bebidas, dentre outros. Há que se ressaltar as parcerias construídas até agora sob a ótica dessa metodologia e que já demonstram resultados, em sua maioria de natureza numérica, mas também de cunho qualitativo advindos de ganhos de melhoria da qualidade de vida das pessoas/famílias dos empresários participantes, surgimento de outros tipos de negócios etc. Parcerias Atuais Atualmente, a atuação do Sebrae com a aplicação da estratégia de encadeamento produtivo ocorre por meio de oito parcerias nacionais firmadas com grandes empresas, movimentando mais de R$ 101 milhões em prol dos pequenos negócios. Sebrae/Petrobras A parceria com a Petrobras, iniciada em 2005, constitui a primeira experiência do Sebrae à luz da metodologia de encadeamento produtivo, com o objetivo de promover a inserção competitiva e sustentável dos pequenos negócios na Cadeia Produtiva de Petróleo, Gás e Energia, além de estimular processos locais de desenvolvimento e fortalecer os arranjos produtivos e sistemas de produção locais. Foram mais de 13 mil empresas atendidas com 36 projetos em 16 estados (AM, AL, BA, CE, ES, MA, MG, MS, PE, PR, RJ, RN, RS, SC, SE e SP). O caráter emblemático dessa parceria entre a Petrobras e o Sebrae pode ser reforçado pelos números e resultados alcançados que vão além de metas quantitativas, como o caso de 11 demandas tecnológicas desenvolvidas e atendidas por pequenos fornecedores inseridas no mercado a partir de um conjunto de 349 originárias da Petrobras. Ainda nessa mesma direção, pode-se citar o aumento de 81% de empresas de pequeno porte inseridas nos cadastros da Petrobras, o que implica diferencial para essas empresas, já que a participação nesse cadastro requer o atendimento a vários itens de exigência que levam à melhoria de patamar das pequenas empresas, inclusive servindo de uma vantagem ou atributo perante o mercado. • Aumento de 51% no faturamento das empresas participantes e de 19% nos postos de trabalho; • Expectativas de R$ 4 bilhões de negócios declarados pelos grandes compradores, em 89 Rodadas de Negócios; • 11 demandas tecnológicas da Petrobras. Sebrae/Vale Trata-se de uma iniciativa conjunta para suprir as demandas de fornecimento de produtos e serviços, para as unidades industriais da Vale em sete estados (ES, MA, MG, MS, PA, RJ e SE), com vistas ao atendimento aos requisitos da cadeia de valor da mineração, visando à ampliação de negócios, o empreendedorismo e melhorias na competitividade. Como resultados alcançados, pode-se citar: • Incremento em 16,2% de compras da Vale junto às pequenas empresas fornecedoras e prestadoras de serviços; • Realização de quase R$ 16 milhões em compras da Vale de micro e pequenas empresas; • Aumento de 16,2% no faturamento das empresas participantes. Além desses resultados, há que se ressaltar ganhos na melhoria da relação entre âncora/empresas participantes do projeto, a partir da conscientização da relação “ganha a ganha” que permeia toda a metodologia de encadeamento produtivo; nas relações comerciais desenvolvidas com abertura de mercado, indo além da relação com a Vale e se incorporando às práticas do dia a dia dos pequenos negócios. Somem-se ainda a esses números a melhoria na gestão de pessoas, na formação de preços, no controle financeiro e no atendimento às demandas da Vale, em geral. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Como resultados quantitativos há que se destacar: Sebrae/Gerdau Cabe destacar também a parceria com a Gerdau, que objetiva desenvolver ações voltadas para o aumento da competitividade e sustentabilidade das micro e 87 pequenas empresas fornecedoras da cadeia produtiva do aço. No decorrer de 24 meses foram implementadas ações em sete estados (BA, CE, MG, PE, PR, RJ, RS e SP), onde estão instaladas as plantas industriais da Gerdau no Brasil, voltadas a capacitações em temas de gestão e implantação da prática de medição de resultados empresariais por meio de indicadores gerenciais, com destaque para os seguintes resultados: • Capítulo II – Desafios setoriais frente ao encadeamento produtivo • • • • • • 88 Aumento de 29,4% no faturamento dos pequenos negócios atendidos na indústria do aço; Redução de 12% dos gastos gerais; Aumento de 13,6% na lucratividade; Aumento de 17,1% na produtividade do trabalho; Incremento de 25% no número de postos de trabalho; Redução de 70% das não conformidades; e Crescimento de 6,3% no atendimento ao prazo de entrega médio. Além desses resultados, esse projeto constituiu um marco para o Sebrae, não somente pela abrangência desse projeto, mas sobretudo pela importância na implementação da metodologia de indicadores de desenvolvimento nos estados que participaram do programa, envolvendo a participação de 286 empresas – das quais 13% são do setor do comércio, 24% da indústria e 63% do setor de serviços – envolvendo 8.662 empregados no total. De forma geral, percebe-se que as pequenas empresas contribuem muito mais para o conjunto da economia local do que se pode calcular apenas a partir dos gastos e lucros gerados por elas, e isto se torna ainda mais evidente ao se constatar os ganhos qualitativos que se visualizam com a inserção destas na cadeia de valor das grandes empresas. Boas práticas e lições aprendidas A sistematização das lições aprendidas constitui uma das melhores formas de aumentar o capital intelectual de uma organização. Lições aprendidas, para fins deste trabalho, são definidas como checklists do que deu certo e do que deu errado, juntamente com orientações para outros que venham a realizar projetos similares. O registro das lições aprendidas possibilita às equipes gestoras de projetos a realização de trabalhos com menos tempo em novas iniciativas e, portanto, de forma mais otimizada. Uma das mais completas definições de lições aprendidas foi formulada por (Secchi et AL, 1999) e é usada por agências espaciais norte-americana, europeia e japonesa: “Uma lição aprendida é o conhecimento ou entendimento obtido por experiência. A experiência pode ser positiva, como um teste ou missão de sucesso, ou negativa, como um percalço ou infortúnio. Sucessos são também considerados fontes de lições aprendidas. Uma lição precisa ser significante e ter um impacto real ou assumido nas operações; deve ser válida e tecnicamente correta e aplicável em determinado e específico processo, desenho ou decisão que reduzirá ou eliminará erros ou infortúnios potenciais ou aumentará um resultado positivo”. A definição para melhores práticas está direcionada às lições que impactaram de forma a alterar instruções ou procedimentos, ligando o processo de identificação, seleção e validação de lições ao processo de melhoria de normas e procedimentos (ou mecanismos, instrumentos e ferramentas) que contribuem para a realização de processos gerenciais. A implementação dessas práticas nas organizações requer, via de regra, a utilização de mecanismos, instrumentos e ferramentas que possibilitem o registro e a identificação de forma sistematizada do conhecimento sobre determinados assunto ou tema. A prática do Sebrae consistiu na estruturação de trabalhos técnicos e de campo, tendo como escopo inicial o desenvolvimento de uma base de informações estratégicas para atuação nos projetos de encadeamento produtivo, construída a partir das experiências acumuladas pelos Sebrae/UF, dos requisitos das grandes empresas ou âncoras dos setores envolvidos, das boas práticas e lições aprendidas já vivenciadas pelo Sistema Sebrae, dos grandes investimentos nos Estados (construção de usinas, eventos esportivos, programas governamentais como o Programa de Aceleração do Crescimento (PAC), Programa Minha Casa, Minha Vida etc.), tendências dos principais setores da economia brasileira, publicações sobre o tema, entre outros. Essa base de dados foi complementada por dados e informações mais atualizadas e de fácil localização, obtidos por meio de mecanismo de interação via chat, suporte online, comunidade na internet, EAD (Ensino a Distância), da utilização de algumas plataformas disponíveis por entidades tais como, o Ministério do Desenvolvimento da Indústria e do Comércio (MDIC), Associação Brasileira das Indústrias de Calçados (Abicalçados), Relação Anual de Informação Social (Rais), do Ministério do Trabalho e Emprego, dentre outras. A metodologia de pesquisa foi desenvolvida por meio de estudos de caso48 dos Sebrae UF com maior experiência na atuação de encadeamento produtivo, o que se verificou nos estados da BA, CE, MG, RJ e RS, em ordem alfabética, o que serviu para delimitar o universo de atuação. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Casos práticos do Sebrae 48 Considera-se como conceito de estudo de caso, como uma investigação empírica que analisa determinado fenômeno, geralmente contemporâneo, dentro de um contexto real de vida, quando as fronteiras entre o fenômeno e o contexto em que Le se insere não são claramente definidas. (Morais, J.M. Petróleo em águas Profundas: Uma história tecnológica da Petrobras na exploração e produção offshore. Projeto – Convênio Petrobras/Ipea. Brasília, 2013. 89 Nesse contexto, o mapeamento das experiências das instituições, entidades parceiras e técnicos envolvidos em ações de encadeamento produtivo, também levou em consideração o levantamento dos elementos diferenciadores para a atuação nas diversas cadeias produtivas (processos de negócio, tipo de relacionamento com seus parceiros, requisitos, tendências, certificações, entre outros), bem como os objetivos que norteiam a seleção de fornecedores por parte das grandes empresas, que podem ser resumidos na busca de empresas fornecedoras de produtos de alta qualidade, que forneçam produtos a preços baixos, que sejam flexíveis em relação às características das compras e que apresentam um bom desempenho na entrega dos produtos (Poder de Compra da Petrobras: impactos econômicos nos seus fornecedores (João Alberto de Negri et al – Brasília, IPEA:PETROBRAS, 2011). Esse trabalho teve como direcionamento os cinco focos estratégicos (lado esquerdo da Figura 2 e o ciclo de projetos de encadeamento produtivo (lado direito), descritos, a seguir: Capítulo II – Desafios setoriais frente ao encadeamento produtivo Figura 2 – Focos estratégicos e ciclo de encadeamento produtivo Em todos os estados, os trabalhos seguiram a mesma dinâmica e o registro das práticas e lições aprendidas a partir das experiências com o encadeamento produtivo em diferentes setores e territórios, partindo do preenchimento de formulários/instrumentos49 estruturados. São eles: Caracterização das Práticas e Lições aprendidas e Checklist para Identificação das Melhores Práticas. 49 Esse material foi desenvolvido pelo consultor Rogério Allegretti e é parte integrante do produto de nº 1 do contrato Sebrae /OS 07401/12. 90 Com a finalidade de criar mecanismos disponíveis em sites e ao mesmo tempo no sentido de buscar alternativas fáceis para a sistematização da coleta de dados pelas equipes envolvidas com os trabalhos das melhores práticas e lições aprendidas com a implementação de projetos de encadeamento produtivo, foi elaborado um formulário na ferramenta Google Docs50. Dessa forma, também se buscou a padronização do mecanismo de coleta, de modo a facilitar a inserção dos dados em uma base de dados, vindo posteriormente, a integrar um Sistema de Inteligência Competitiva (SIC). Link para acesso ao formulário: http://goo.gl/MAb16r. Não obstante a visualização de uma performance favorável para a economia global, não se pode perder de vista os maiores riscos para os quais ainda não se vislumbra uma blindagem, tais como: crise fiscal na Europa; “abismo fiscal” nos Estados Unidos; baixa retomada do investimento privado doméstico; restrições de mão de obra e infraestrutura mostraram-se mais difíceis de serem superados. Por outro lado, mesmo diante desse cenário, não seria tão prematuro afirmar que o Brasil entra em nova fase de desenvolvimento, condicionada pelo ambiente global e por novos desafios internos, principalmente ao se detectar a presença de sinais de aquecimento do mercado de trabalho, bem como a preservação da renda e da elevação da confiança dos consumidores A partir daí, cada vez mais se consubstancia o desafio da promoção da competitividade e do fortalecimento dos pequenos negócios e da economia nacional, sob a ótica de um cenário de sustentabilidade. Somem-se a isso alguns fatores que reforçam esse argumento, tais como: conjunto de estímulos à economia: juros, desonerações e investimentos em infraestrutura; aceleração dos investimentos privados, com avanço na reorganização produtiva de diversos setores, dentre outros. Em particular, à luz desse contexto, pode-se esperar um novo ciclo de recuperação da economia brasileira em 2014, podendo-se inferir que existe uma gama de oportunidades para os pequenos negócios, ou seja, a utilização de uma estratégia de aproximação entre a demanda das grandes empresas e a oferta das pequenas, sob a ótica do tripé inovação, sustentabilidade e competitividade propicia um leque de oportunidade em campos que estão por ser melhorados como alternativa de aprimoramento do posicionamento de mercado. Em que pesem as especificidades da metodologia de encadeamento produtivo, somadas às experiências vivenciadas pelo Sistema Sebrae, é possível Capítulo II – Desafios setoriais frente ao encadeamento produtivo Considerações finais 50 Segundo dados do site da Wikipédia, o Google Docs, é um pacote de aplicativos do Google e funciona totalmente on line diretamente no browser. Os aplicativos são compatíveis com o OpenOffice.org/BrOffice.org, KOffice e Microsoft Office e, atualmente, compõem-se de um processador de texto, um editor de apresentações, um editor de planilhas e um editor de formulários. 91 se concluir que cada empresa, mesmo em setores econômicos semelhantes, tem a sua própria dinâmica, a sua forma de atuar com seus fornecedores mesmo estando sujeita às mesmas normas, enfim às mesmas exigências do mercado que ditam as regras de competitividade. Ou seja, o caminho que o Sebrae vem adotando, ao aperfeiçoar seu capita intelectual, seja pela capacitação de seus profissionais, seja pela sistematização e difusão de boas práticas e lições aprendidas, com a construção de projetos individualizados, sendo caso a caso, demonstra a grandeza do desafio. Referências bibliográficas ALTENBURG, T. Industrie – und Strukturpolitik – Ansatzpunkte für die deutsche Entwicklungspolitik. Eschborn: German Development Institute, 2009. Capítulo II – Desafios setoriais frente ao encadeamento produtivo BONELLI, R; PESSOA, S. MATOS, S. Desindustrialização no Brasil: fatos e interpretação. In: BACHA, E; BAUMGARTEN, M. O futuro da indústria no Brasil: desindustrialização em debate. Rio de Janeiro: Civilização Brasileira, 2013. BORGES, E; CASSEMIRO, F; SANCHES, K; PERLINGEIRO, R; ALLEGRETTI, R. Encadeamento produtivo: estratégia para atuação do Sistema Sebrae. Brasília: Sebrae, 2012. BORGES, E; CASSEMIRO, F; RINCÓN, J; PFEIFFER, P; ALLEGRETTI, R; JÄCKEL, W. Vínculos de Negócios Sustentáveis: bom negócio para as grandes empresas, oportunidades para as pequenas. Brasília: GTZ e Sebrae, 2009. CASSEMIRO, F. Modelo para Implementação da Disseminação da Manufatura Enxuta na Cadeia de Suprimentos. Dissertação do Mestrado em Engenharia da Produção, UFSC. Florianópolis, 2007. CASSEMIRO, F; PFEIFFER, P; ALLEGRETTI, R; JÄCKEL, W. Encadeamento Produtivo: textos para leitura. Brasília: Sebrae, 2011. FILHO, N. Políticas equivocadas para inovação. Valor Econômico, Rio de Janeiro. Disponível em: <http://www.valor.com.br/opiniao/3277010/politicas-equivocadas-para-inovacao>. Acesso em: 01 fev. 2014. PASTORE, A. GAZZANO, M. PINOTTI, M. Por que a produção industrial não cresce desde 2010? In: BACHA, E; BAUMGARTEN, M. O futuro da indústria no Brasil: desindustrialização em debate. Rio de Janeiro: Civilização Brasileira, 2013. PORTER, M. Vantagem Competitiva: Criando e sustentando um desempenho superior. Rio de Janeiro: Campus, 1990. 92 UNITED NATIONS CONFERENCE ON TRADE AND DEVELOPMENT. Business Linkages: Programme Guidelines. New York and Geneva, 2006. DE NEGRI J. A, DE NEGRI, F, TURCHI, L. IPEA:PETROBRAS, 2011. PORTER, M. Estratégia Competitiva: Técnicas para Análise de Indústrias e da Concorrência. Rio de Janeiro: Campus, 1986. DAVENPORT, T; HARRIS. J. Competição Analítica: Vencendo através da Nov Ciência. Rio de Janeiro: Campus, 2007. STURGEON, T; GEREFI, G; GUINN, A; ZYLBERBERG, E. A Indústria Brasileira e as Cadeias Globais de Valor: Uma Análise com Base nas Indústrias Aeronáutica, de Eletroeletrônicos e de Dispositivos Médicos. Rio de Janeiro: Campus, 2014. Capítulo II – Desafios setoriais frente ao encadeamento produtivo http://www.economiaemdia.com.br/vgn-ext-emplating/v/index.jsp?vgnextoid=85e d577b99f21310VgnVCM100000882810acRCRD. 93 Desafios do encadeamento produtivo para o setor de serviços Lara Chicuta Franco51 Capítulo II – Desafios setoriais frente ao encadeamento produtivo A qualidade do que ofertam as grandes empresas está diretamente relacionada à qualidade dos serviços prestados por seus fornecedores e distribuidores – geralmente pequenos negócios, ainda que na segunda ou terceira camada da cadeia de valor. Nesse artigo serão tratadas as possibilidades e as peculiaridades do encadeamento produtivo envolvendo prioritariamente o setor de serviços, a montante e a jusante da empresa-âncora, bem como os principais desafios desse processo. O setor de serviços – importância, características e dinâmica O setor de serviços vem ganhando cada vez mais atenção na economia nacional. Em 2012, foi o único que apresentou crescimento de participação no valor total adicionado do Produto Interno Bruto (PIB) e alcançou 56%, enquanto a indústria atingiu menos da metade desse desempenho, com 26%, o comércio, 13%; e o agronegócio, 5% (IBGE, 2013, Gráfico 1). Essa participação no PIB brasileiro está na média dos países em desenvolvimento, mas bem abaixo das principais economias mundiais (CNC, 2008). Segundo o IBGE (2011), serviços pode ser considerado um setor dinâmico, que apresenta média nos últimos anos de aumento real anual do valor adicionado e crescimento da produtividade e do número de pessoas ocupadas. Entre 2007 e 2011, o crescimento da produtividade do trabalho foi 3,2% e a variação do salário médio mensal de 2,8% (IBGE, 2011). 51 Bacharel em Turismo pela Universidade de São Paulo (USP), com pós-graduação em Administração pela Fundação Getúlio Vargas (EAESP/FGV) e mestrado em Administração e Gestão Turística pela Universidad de Alicante (Espanha). Analista Técnico da Unidade de Atendimento Coletivo – Serviços do Sebrae. 94 Gráfico 1 – Evolução do valor adicionado ao PIB, por setor (1.000.000 R$) Entretanto, até os anos 1930/40, o setor de serviços foi tratado como improdutivo e menosprezado economicamente por não ser estocável e, portanto, não acumular riquezas. Seu papel era complementar aos setores primário e secundário e, por isso, muitas vezes era realizado quase que exclusivamente pelo governo, como serviços de educação, saúde, defesa e transporte, e eram financiados a partir de taxas e impostos. Apenas em meados do século XX, devido aos aumentos na participação relativa no PIB total dos países, o setor ganhou visibilidade. Ele foi, sobretudo, o principal responsável pelo desenvolvimento econômico nos últimos 50 anos, em substituição à produção de bens. Embora seja o setor mais representativo na economia da maioria dos países desenvolvidos e em desenvolvimento, e nenhuma economia possa sobreviver sem um setor de serviços organizado, sua compreensão ainda é incompleta e com diversos pontos nebulosos. A definição de serviços não é unânime entre os economistas, mas algumas características são consenso, e estão evidentes nas atividades que compõem o setor. São elas: intangibilidade, simultaneidade, interatividade, variabilidade e perecibilidade. Isso significa que um serviço é baseado em insumos e processos intangíveis, cuja produção e consumo acontecem simultaneamente, por meio de interação entre o prestador e o usuário, com possíveis variações de desempenho (pelo prestador ou pelo momento), e resulta em um produto intangível e não estocável, que não pode ser revendido ou devolvido. É possível agrupar as atividades em basicamente dois grupos de serviços, um tradicional, que se baseia nas habilidades manuais – como pequenos reparos domésticos – e outro que é intensivo em informação e conhecimento – como sofisticadas consultorias. De qualquer forma, ambos os grupos possuem sua valoração subjetiva e personalizada, de acordo com os insumos do trabalho empregado, e, sobretudo, da qualidade que é percebida pelo cliente. Capítulo II – Desafios setoriais frente ao encadeamento produtivo * 2013 até 3º trimestre. Fonte: IBGE, 2013. Elaboração própria. Dessa maneira, o setor de serviços abrange uma enorme quantidade e variedade de atividades, que diferem significativamente entre si em relação a características de produto, processo, organização de mercado, densidade de capital, nível tecnológico etc., além do modo como elas surgem e interagem com os demais 95 segmentos e setores da economia. Essa complexidade e heterogeneidade das características dos serviços dificultam não apenas sua conceituação como também sua medição. O Instituto Brasileiro de Geografia e Estatística (IBGE) (2011) considera para a composição do PIB os serviços mercantis, que incluem as atividades de saúde e educação mercantis, bem como as atividades de intermediação financeira, seguros e previdência, mas exclui os serviços públicos. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Se, por um lado, a dinâmica do setor de serviços é importante e fundamental para elevar o fortalecimento da economia, pela sua capacidade de gerar empregos e criar novos produtos e mercados, por outro, enfrenta as dificuldades básicas como a informalidade, as poucas barreiras de entrada, o baixo investimento inicial e as inovações geralmente simples e incrementais, de caráter menos tecnológico e facilmente imitáveis por concorrentes ágeis. Entretanto, o principal desafio do setor é a baixa produtividade. 96 Os maiores gargalos da produtividade em serviços estão na baixa qualificação profissional, na limitada competitividade de grandes segmentos que passaram muito tempo dominados pelo Estado, e nas antigas restrições ao investimento estrangeiro (IPEA, 2006). Além disso, embora o avanço tecnológico tenha possibilitado melhorias, há diversos serviços que são menos propensos a incrementos de produtividade, por exemplo, um garçom que pode servir apenas uma determinada quantidade de mesas em um intervalo de tempo – não podendo aumentar significativamente sua capacidade –, ou o número de músicos demandados para uma orquestra completa tocar a Nona Sinfonia de Beethoven – que é o mesmo de três séculos atrás. E baixos ganhos de produtividade não atingem níveis que sustentam o crescimento econômico. Estudos (MOREIRA, 2014 e EUROMONITOR, 2014) avaliam negativamente a evolução da produtividade no Brasil, que está bem abaixo da média de países desenvolvidos, e chamam a atenção para a necessidade de melhorá-la, bem como a inovação. A provocação é para utilizar o capital e os trabalhadores disponíveis de forma mais eficiente para segmentos de maior qualidade e atividades com maior valor agregado. Nesse mesmo sentido, o IPEA (2006) afirma que não há relação direta entre o crescimento da produtividade das empresas brasileiras de serviços e suas participações no mercado – e, analogamente, as empresas que saem do mercado não o fazem necessariamente porque são menos produtivas. Com isso, o setor está repleto de micro, pequenos, médios e grandes empreendimentos que, embora colaborem significativamente para o PIB do país e ocupem um grande número de pessoas, apresentam média geral de baixa produtividade, e deixam de contribuir ainda mais para o crescimento da economia. Por isso, faz-se necessário planejar e executar estratégias que elevem os patamares competitivos brasileiros com empresas de serviços mais eficientes, e que adicionem mais valor ao negócio do qual fazem parte. Uma inteligente abordagem para estimular o aumento geral de desempenho é o encadeamento produtivo. Possibilidades e peculiaridades do encadeamento produtivo no setor de serviços O encadeamento produtivo apresenta-se como um modelo para aumentar a competitividade, a cooperação e a competência tecnológica e de gestão das empresas; e, para que uma empresa tenha competitividade, é imprescindível que ela crie valor para o cliente (SANCHES, 2012). Para agregar valor a um produto ou serviço, a empresa e/ou sua cadeia de valor deve executar uma ou mais atividades a um menor custo ou melhor forma que os concorrentes, de maneira a criar vantagens competitivas. Não é preciso, entretanto, que o encadeamento aconteça sempre nesse nível de complexidade ou extensão territorial. O essencial é que as lacunas de competência ao longo de uma cadeia de valor sejam compensadas por meio do compartilhamento de atividades com outras empresas que agreguem maior valor ao produto ou serviço. Nesse sentido, existem, basicamente, dois modos das empresas de serviços participarem das cadeias de valor: 1. Como empresa-âncora; 2. A jusante ou a montante de uma empresa-âncora de qualquer um dos quatro setores. Para uma empresa-âncora ter significativa capacidade de encadear, ela precisa apresentar fortes ligações com as empresas fornecedoras – em seus diversos níveis – e os empreendimentos a jusante de sua cadeia. Pereira (2012) identificou alguns segmentos da economia, dentre os 65 (sendo 24 de serviços) analisados pelo IBGE, que apresentaram índices de ligação acima da média, e que por isso foram chamados de segmentos-chave: 14 no ano 2000 e 11 em 2005. Nenhum deles pertencente ao setor de serviços. Segundo o autor, o setor de serviços está pouco conectado com o restante da economia, com exceção das atividades financeiras. Ele afirma isso após verificar que grande parte dos segmentos de serviços não possui forte poder de compra na economia, e não demandam, portanto, muitos insumos de outros segmentos e setores. E fornecem uma menor quantidade de insumos para outros (comparada a outros setores), por isso, ao impactarem a economia, impulsionam poucos setores e segmentos a jusante de sua cadeia produtiva. Portanto, no encadeamento produtivo ter uma empresa de serviços como âncora é possível, porém, em caráter restrito. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Para tanto, todos os recursos e os territórios são possíveis para o mercado. As cadeias globais de valor, por exemplo, têm se tornado cada vez mais importantes no comércio internacional e para as políticas de investimento. Isso porque elas conseguem relacionar empresas, colaboradores e consumidores em nível mundial, promovendo uma importante plataforma para os países de economia emergente se integrarem à economia global (EUROMONITOR, 2013). 97 Em compensação, o crescimento da produtividade e do emprego na economia brasileira são altamente dependentes do sucesso das empresas de serviços, que são agentes do crescimento econômico (IPEA, 2006). A possibilidade, então, de encadeamento produtivo de empresas de serviços a partir de uma âncora de outro setor, seja a montante ou a jusante, é relevante. A grande correlação do setor de serviços com a indústria, o agronegócios e o comércio foi estudada por Pereira (2012), e está resumida nos gráficos, a seguir. O Gráfico 2, sobre a dependência de outros setores, demonstra como os diversos segmentos de serviços possuem uma grande interdependência da indústria, pouca com do agronegócios, e uma ligação importante com outros segmentos do mesmo setor. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Gráfico 2 – Dependência de outros setores (% na queda do produto na extração dos setores de serviços) 98 Fonte: PEREIRA, 2012 (p.89). O Figura 1 reforça a ideia e mostra o fraco desempenho do setor de serviços no índice de ligação para trás (a montante) e para frente (a jusante), indicando que ele não tem grande poder de encadeamento na economia. Mais ligações a montante que a jusante indicam que os serviços consomem mais insumos dos demais setores do que tem seus insumos demandados pelos outros. A dispersão dos índices a montante mostra que a demanda dos diversos segmentos de serviços não é homogênea, ou seja, ao demandar insumos, o fazem para poucos segmentos e setores da economia. Fonte: PEREIRA, 2012 (p.87). Não obstante, o mesmo autor é incisivo ao afirmar que os serviços são indispensáveis para o bom funcionamento da economia, principalmente do setor industrial. Conclui-se, assim, que a ligação entre os setores faz com que dinâmica de um cause impacto na dinâmica do outro. Portanto, a estratégia de aumentar a qualidade e a produtividade dos serviços e efetivamente inseri-los nas diversas cadeias produtivas, com maior destaque para a indústria como empresa-âncora, faz sentido e é desejável. As empresas-âncoras demandam diversos serviços a montante e a jusante, dependendo de seu negócio. É certo, porém, que, se tratando de uma grande empresa, seus requisitos de compra e fornecimento geralmente são exigentes, acima da média do mercado. E isso é extremamente relevante para os pequenos negócios que participam da cadeia de valor delas, pois eles são obrigados a oferecer níveis mais competitivos de serviços, de melhor eficiência e alta qualidade. Desafios no processo de encadeamento produtivo com pequenos negócios do setor de serviços Em 2011, o Brasil contava com aproximadamente 1,1 milhão de empresas do setor de serviços que juntas, geraram cerca de R$ 1,0 trilhão em receita líquida e foram responsáveis por ocupar 11,4 milhões de pessoas (IBGE, 2011). A representatividade dos pequenos negócios nesses números é significativa: 99% dos empre- Capítulo II – Desafios setoriais frente ao encadeamento produtivo Figura 1 – Índice de ligação de Rasmussen-Hirschmann para trás e para frente da economia brasileira – ano 2005 – dos segmentos do setor de serviços 99 endimentos são microempreendedores individuais, microempresas ou empresas de pequeno porte, que respondem por 54,3% pessoal ocupado (MDIC, 2013). Essa expressividade de mercado, somada às grandes possibilidades de inserção dos pequenos negócios de serviços nas cadeias produtivas, principalmente de grandes indústrias, apresenta um cenário extremamente favorável. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Apesar disso, a falta de estudos referente às possibilidades do setor de serviços nos processos de encadeamentos produtivos evidencia a dificuldade de se trabalhar o tema. Dois autores, entretanto, contribuíram para um melhor entendimento: Ribeiro (2013) e Pereira (2012). Ambos identificaram segmentos-chave da economia e concluíram que há necessidade de integração e complementaridade entre as atividades em prol do desenvolvimento, como capacitação profissional e desenvolvimento tecnológico. Nesse sentido, os pequenos negócios que buscarem melhorar sua gestão e o trinômio inovação-qualidade-eficiência de seus serviços, por meio da participação em cadeias produtivas de grandes e exigentes empresas-âncoras, terão o estimulante desafio de alcançar e manter patamares elevados de produtividade e competitividade, conquistados e internalizados por competência própria. Com um maior número de empreendimentos sendo continuamente exigido na melhoria de produtividade, qualidade e capacidade de adicionar valor às cadeias produtivas, o resultado é um estímulo geral de incremento à economia. Considerações finais Mesmo que o setor de serviços apresente dificuldades de conceituação e medição, e sua expansão no Brasil esteja relacionada com o aumento nas atividades de baixa qualificação profissional, há transformações em curso que constituem sinais positivos de contribuição para uma economia mais competitiva. Para acelerar esse processo, uma das estratégias é inserir as atividades de serviços nos encadeamentos produtivos de grandes empresas, de qualquer setor que elas sejam, a montante ou a jusante, já que os serviços são fortes agentes do desenvolvimento econômico e estão presentes nas diversas camadas de fornecimento ou distribuição e assistência técnica. Referências bibliográficas CNC – Confederação Nacional do Comércio, Serviços e Turismo. A Competitividade nos Setores de Comércio, de Serviços e do Turismo no Brasil: Perspectivas até 2015 – Relatório Executivo. Brasília: CNC; SEBRAE, 2008. 120 p. EUROMONITOR. Emerging focus: global value chains – emerging market economies take the lead. Article, 31/10/2013. Disponível em http://www.portal. euromonitor.com. Acesso em 17/01/2014. 100 ______________. Productivity in Latin America much lower than OECD average. Datagraphic, 16/01/2014. Disponível em http://www.portal.euromonitor. com. Acesso em 17/01/2014. IBGE – Instituto Brasileiro de Geografia e Estatística – IBGE. Tabela Completa das Contas Nacionais 1996 – 2013 (III Trimestre). Disponível em http://www.ibge. gov.br/home estatistica/indicadores/pib/defaultcnt.shtm. Acesso em 02/02/2014. _____. Pesquisa Anual de Serviços – PAS, v.13, 2011. Disponível em ftp://ftp. ibge.gov.br/Comercio_e_Servicos/Pesquisa_Anual_de_Servicos/pas2011/comentarios2011.pdf. Acesso em 01/02/2014. MDIC – Ministério do Desenvolvimento, Indústria e Comércio Exterior. Atlas nacional de comércio e serviços. Brasília: MDIC, 2013. 140 p. NEGRI, João Alberto e KUBOTA, Luis Claudio (org.). Estrutura e Dinâmica do Setor de Serviços no Brasil. Brasília: IPEA, 2006. Disponível em: http://www. ipea.gov.br/portal/index.php?option=com_content&view=article&id=5513. Acesso em 26/01/2014. PEREIRA, Marcilio. Interação do Setor de Serviços com os Demais Setores da Economia: uma Análise de Insumo-Produto (2000-2005). Dissertação de Mestrado (Economia Aplicada – Universidade Federal de Juiz de Fora. Juiz de Fora, 2012, 117 p. Disponível em: http://www.ufjf.br/poseconomia/files/2012/08/Dissertacao-Marc%C3%ADlio-Zanelli-Pereira.pdf. Acesso em 01/02/2014. RIBEIRO, Luiz, MONTENEGRO, Rosa e PEREIRA, Roberto. Estrutura Econômica e Encadeamentos Setoriais de Minas Gerais: uma contribuição para as políticas de planejamento. Instituto de Pesquisa Econômica Aplicada – IPEA, Revista Planejamento e Políticas Públicas, – PPP, n. 41, jul/dez 2013. Disponível em https://www.en.ipea.gov.br/ppp/index.php/PPP/article/viewFile/310/315. Acesso em 26/01/2014. SANCHES, Kelly et.al. Encadeamento Produtivo: estratégia para atuação do Sistema Sebrae. Brasília: SEBRAE, 2012. Capítulo II – Desafios setoriais frente ao encadeamento produtivo MOREIRA, Assis. Brasil está perdendo a batalha da produtividade, diz OIT. In: Valor Econômico, em 20/01/2014. Disponível em http://www.valor.com.br/internacional/ 3400730/brasil-esta-perdendo-batalha-da-produtividade-diz-oit. Acesso em 26/01/2014. 101 A inserção do varejo no encadeamento produtivo Alberto Ribeiro Vallim52 Fabianni Silveira Melo Costa53 Mauricio Tedeschi54 Capítulo II – Desafios setoriais frente ao encadeamento produtivo Existe aceitação cada vez maior de que a competitividade de uma empresa é resultado da eficiência da cadeia de valor ou aglomerado local no qual ela está inserida, e não somente de sua atuação individual55. O impacto dessa interdependência é mais facilmente visualizado na relação de uma grande empresa com seus fornecedores: se estes obtêm ganhos de produtividade ou qualidade, melhores produtos ou serviços são ofertados à grande empresa, impactando positivamente em sua competitividade. O encadeamento por essa ótica é denominado a montante. Porém, quando é analisado o outro sentido da cadeia de valor, ou seja, o relacionamento da grande empresa com os distribuidores e varejistas, esse impacto não é tão explícito. São necessárias, portanto, algumas reflexões para melhor entender a chamada modalidade a jusante do encadeamento produtivo e identificar os benefícios, tanto para grandes quanto para pequenos negócios, de desenvolver os elos de distribuição e comercialização da cadeia de valor. O gap de competitividade do varejo Abordagens de encadeamento produtivo a jusante da empresa âncora têm foco nas etapas que sucedem a atuação dessa empresa na cadeia de valor. O comércio varejista é, por definição, o último elo da cadeia antes do consumidor final. Por isso, projetos de encadeamento produtivo com pequenos negócios desse setor encaixam-se na modalidade a jusante e têm como referência uma empresa âncora posicionada, na cadeia de valor, antes do varejo. 52 Graduado em Relações Internacionais pela Universidade de Brasília. Coordenador nacional de projetos de comércio varejista no Sebrae. 53 Graduada em Matemática pelo Centro Universitário de Brasília, pós-graduada em Marketing pela Fundação Getúlio Vargas. Coordenadora nacional de projetos de comércio varejista no Sebrae. 54 Graduado em Planejamento Turístico e pós-graduado em Análise Ambiental pela Universidade Federal do Paraná. Coordenador nacional de projetos de comércio varejista no Sebrae. 55 SANCHES, Kelly et al. Encadeamento Produtivo: estratégia para atuação do Sistema Sebrae. Brasília: SEBRAE, 2012. 102 A cadeia de valor dos pequenos negócios do comércio Quando se trata da abordagem a jusante, há certa modificação nessas funções. Os pequenos negócios, agora representados pelo varejo, continuam no papel do ofertante que busca ganhos de qualidade. No entanto, a função de demandante é exercida essencialmente pelos consumidores finais. É o mercado consumidor que definirá os níveis exigidos para o mix de produtos, para o atendimento, para os meios e condições de pagamento, entre outros. A partir dessa definição, algumas dúvidas podem surgir: quem é a empresa-âncora dessa abordagem? Se ela não é nem ofertante, nem demandante, qual seu interesse em minimizar o gap de competitividade entre varejo e consumidor final? A empresa-âncora, nesse caso, será aquela que identificar oportunidades de crescer por meio do desenvolvimento dos varejistas que ofertam seus produtos aos consumidores finais. Sua atuação será no sentido de auxiliar o varejo a identificar e a alcançar as exigências desse mercado consumidor. Por exemplo, se um minimercado tem problemas na gestão de seu estoque e na reposição de prateleiras, venderá menos e, consequentemente, comprará menos dos distribuidores que o abastecem. Esses distribuidores, portanto, podem atuar como empresas-âncoras, tendo em vista que têm interesse direto no melhor desempenho de seus clientes. Não somente distribuidores, mas também os grandes fabricantes podem interessar-se pelo desenvolvimento do varejo que existe a jusante em sua cadeia de valor. Pesquisa realizada em 2012 pela Point of Purchase Advertising International (POPAI)56 apontou que 76% das decisões de compra são tomadas dentro das lojas. Esse dado alinha-se às tendências observadas recentemente que reforçam o papel do varejo como responsável pela satisfação do cliente e por criar fidelidade às marcas. Outra importante tendência é o showrooming – nome dado à prática dos consumidores que vão às lojas conhecer e experimentar os produtos, mas depois compram online, onde geralmente encontram melhores preços. Ela indica que, Capítulo II – Desafios setoriais frente ao encadeamento produtivo O objetivo do encadeamento produtivo é diminuir ou eliminar o gap de competitividade que existe entre ofertante e demandante. A abordagem a montante é a situação mais conhecida: os pequenos negócios ocupam a posição do ofertante que precisa aumentar sua produtividade e qualidade, para atender aos requisitos estabelecidos pela empresa âncora e estar apto a ser seu fornecedor. 56 POPAI - POINT OF PURCHASE ADVERTISING INTERNATIONAL. 2012 Shopper Engagement Study. Disponível em: <www.popai.com/engage/docs/Media-Topline-Final.pdf>. Acesso em: 4 de fevereiro de 2014. 103 por falta de diferenciais e de inovação, como serviços agregados à venda, o varejo físico está perdendo clientes para o varejo online. Logo, a necessidade de desenvolver o pequeno varejo justifica-se tanto pela sua relevância quanto pelos desafios que enfrenta atualmente. E grandes empresas que possuem o pequeno varejo a jusante podem encontrar no encadeamento produtivo uma forma de desenvolver toda sua cadeia de valor. O papel da empresa-âncora Capítulo II – Desafios setoriais frente ao encadeamento produtivo Como exposto, na modalidade a jusante a empresa âncora tem a importante função de auxiliar o pequeno varejo a identificar e alcançar os requisitos de qualidade. Essas exigências, muitas vezes, não são evidentes, já que estão intimamente relacionadas ao comportamento do consumidor, uma variável instável que os pequenos negócios têm dificuldade para monitorar e avaliar. Os consumidores podem ficar insatisfeitos por diversos motivos: por faltar um produto, por faltar determinada marca de produto, pela dificuldade de localizar o produto na loja, pelo atendimento inadequado antes ou depois da venda ou pela falta de opções de pagamento. Por outro lado, a empresa âncora, em geral, tem grande conhecimento sobre o produto e seus diferenciais, sobre as melhores formas de divulgá-lo e expô-lo no ponto de venda, sobre gestão empresarial, e tem melhor estrutura operacional e recursos disponíveis para realizar pesquisas e obter informações que o pequeno varejo normalmente não tem. Essas características da empresa âncora reforçam a importância da relação de parceria criada pelo encadeamento produtivo, bem como seu potencial para desenvolver as cadeias de valor onde se encontram os pequenos negócios do varejo. Oportunidades para grandes e pequenos negócios O problema não é ser pequeno e sim estar sozinho. A metodologia do encadeamento produtivo colabora para o rompimento do isolamento empresarial pelo poder de aglomeração e de compartilhamento de ações, processos e o incentivo a formação de redes de aprendizagem. Para os pequenos negócios, o encadeamento produtivo cria um ambiente favorável e de oportunidades para o estabelecimento de relações e parcerias comerciais, com médias e grandes empresas, que impactam na melhoria do mix de produtos, melhores margens para negociação de preços e prazos, logística mais eficiente e aumento da capacidade de acesso a novos mercados. Com a capacidade de volume de compras instalada e relações comerciais bem estabelecidas com indústria e fornecedores, o pequeno varejo adquire a van- 104 tagem de ineditismo de produtos inovadores e exclusivos, podendo também ser um canal para teste de novos produtos. O pequeno varejo passa a ser visto como forte aliado das grandes empresas no esforço de gerar dados relacionados ao comportamento do consumidor. Tais dados contribuem para a identificação de novas necessidades de consumo e adequação de produtos e para o estabelecimento de uma relação de ganha-ganha. Um dos principais objetivos do processo de encadeamento produtivo está relacionado com o aumento da produtividade. No pequeno varejo podemos medir o aumento da produtividade utilizando a lógica do valor adicionado: o valor total vendido menos o valor pago pelos produtos. Uma matemática simples e eficiente para apurar resultados finais. O monitoramento do índice de valor adicionado possibilita a tomada de medidas de gestão preventivas e corretivas. A aplicação de ferramentas de gestão apropriadas, o planejamento estratégico definido e pactuado e a promoção da interação entre empresas são fatores que contribuem para a criação de um processo amplo que engloba o desenvolvimento e o alcance de competitividade no mercado. Em países desenvolvidos observamos que a atuação complementar entre pequenas e grandes empresas são relações fortemente estabelecidas e que contribuem significativamente para o aumento da produtividade. Para termos êxito nos propósitos estabelecidos é preciso quebrar paradigmas com relação às ações de cooperação com grandes empresas fornecedoras e entre os pequenos empreendedores, concorrentes diretos e indiretos. O pequeno varejo não deve esperar por resultados de ações isoladas. Estar sozinho dificulta o acesso a novos mercados, novos produtos e tecnologia. Crescer e se fortalecer em ações de cooperação foi o caminho percorrido por milhares de empresas que se fixaram no mercado. A convivência em grupos permite a difusão de conhecimento e de práticas de gestão eficientes dando maior segurança e diminuindo incertezas. Para as grandes empresas fornecedoras, o encadeamento produtivo proporciona melhores condições de negociação e agilidade na entrega de produtos e serviços. Com a eficiência dos pequenos negócios aumentada, há, por parte da grande empresa, liberação de recursos para investimento em pesquisa e inovação de produtos. A redução de custos e a melhoria da imagem institucional junto ao consumidor pelo cumprimento de prazos são vantagens competitivas observadas para a grande empresa. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Ganha a grande empresa pela oferta de produtos desejáveis, pela correta exposição e pelo aumento do volume de vendas. Ganha o pequeno varejo com melhores condições para negociação de produtos, preços e conquista de novos consumidores. Ganha o consumidor que passa a ter suas necessidades e expectativas atendidas. Para os pequenos negócios, a melhoria da qualificação dos empresários, a identificação e o mapeamento de processos internos, a qualificação de mão 105 de obra e a oportunidade de ser o canal de distribuição de produtos de grandes empresas são vantagens que podem contribuir para seu crescimento e sustentabilidade. Desafios e ameaças para os pequenos negócios Capítulo II – Desafios setoriais frente ao encadeamento produtivo Para uma pequena empresa, integrar um encadeamento produtivo significa, antes de tudo, estar capacitada para atender níveis de exigências bastante elevados e requisitos específicos. A consequência desse preparo e inserção no encadeamento amplia o acesso à tecnologia, à práticas avançadas de gestão e de processos produtivos, e eleva a capacidade da empresa para acessar mercados mais competitivos. 106 Em geral, o processo de encadeamento exige investimentos expressivos para a capacidade financeira de um pequeno negócio, pois é um processo que pode envolver a introdução de controles de qualidade, aumento e capacitação do quadro de pessoal, certificações, e mudanças na estrutura física. Assim, é preciso realizar uma avaliação dos riscos, em especial quando os requisitos de preparação e enquadramento exigem altos investimentos e são muito específicos. O fato é que nem sempre o investimento irradiará um ganho de mercado além da empresa âncora. Algumas dessas adequações são muito específicas e dizem respeito a procedimentos e demandas exclusivas, para os quais a adaptação terá pouco ou nenhum valor para outras empresas. Em outros casos, a demanda da grande empresa é tão significativa que a pequena passa a direcionar boa parte de sua estrutura de funcionamento para atendê-la, criando um vínculo de grande dependência e ficando em uma posição vulnerável. Assim como a grande empresa avalia diversos aspectos antes de fechar algum contrato com uma empresa de pequeno porte, as pequenas também devem avaliar a oportunidade de relação com a grande empresa, em aspectos como: expectativa de duração dessa relação, o contexto da governança corporativa, a política de inovação, a saúde financeira e etc. Essa avaliação visa entender se o nível de esforço e investimento está adequado às estimativas de ganho. É preciso ter a consciência de que se trata de uma aposta de risco, mas que tende a ser proporcionalmente recompensadora. As peculiaridades dos principais segmentos De acordo com o Cadastro Sebrae de Empresas (CSE) de 2012, os segmentos mais representativos do varejo, em número de pequenos negócios são: Varejo da Moda 715.256 Minimercados 407.548 Loja de Material de Construção 279.202 Lojas de Autopeças 212.092 Lojas de Sup. de Informáticas e 170.577 82.572 0 100 200.000 300 400.000 500 600.000 700 800.000 Embora estejamos falando do mesmo setor (comércio varejista), cada um desses segmentos apresentam peculiaridades na configuração da cadeia de valor e da relação com grandes empresas, o que impacta nas oportunidades e modelos de encadeamento produtivo. Tradicionalmente, a relação dos pequenos varejistas é com grandes distribuidores/atacadistas. Destacam-se, porém, algumas peculiaridades: O varejo da moda se caracteriza por ser um segmento bastante pulverizado e pouco organizado, onde predomina a relação mais direta com a indústria, tendo na figura do representante comercial o canal de negociação. Outra característica no varejo da moda é a necessidade de exclusividade e diferenciação, o que acaba inibindo a formação de redes. Já o estabelecimento de uma relação mais duradoura com a indústria enfrenta o desafio da perecibilidade da moda, levando muitos varejistas a preferir escolher seus fornecedores a cada estação. No caso dos minimercados, a variedade de itens comercializados é muito elevada, demandando uma relação de negociação com diversos fornecedores. Essa característica dá à figura do atacadista um papel fundamental. As lojas de material de construção apresentam uma relação mais complexa entre seus canais de distribuição. Nela, tanto distribuidores quanto fabricantes exercem um papel relevante e de forma simultânea. Por parte da indústria, há o interesse em capacitar varejistas para vender corretamente seus produtos. Por isso, são muito comuns cursos e treinamentos oferecidos por grandes fabricantes. Já os atacadistas/distribuidores são fundamentais para viabilizar a logística para as pequenas lojas. O segmento de autopeças, assim como no varejo de material de construção, também demanda uma relação forte com fabricantes, distribuidores ou representantes. Em função das especificidades técnicas das peças, o apoio desses parceiros é essencial para que o consumidor final receba com confiança as orientações e recomendações do varejista. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Farmácias 107 O segmento de lojas de suprimentos de informática e papelarias é composto, em sua maioria, por lojas independentes. Nele, o fornecedor tem papel importante no mix de produtos e na logística. Essa característica dá destaque aos fabricantes e seus distribuidores exclusivos, sem uma participação mais relevante de atacadistas. Já no segmento de farmácias, destacam-se as redes, e são elas que possuem uma relação mais direta com os grandes laboratórios fabricantes. O papel do distribuidor/atacadista nesse caso fica mais restrito as farmácias independentes, que representam cerca de 40% do universo total. Outras formas de relação ainda podem ser identificadas, uma vez que os segmentos são dinâmicos e complexos; um dos maiores desafios está justamente no trabalho de conhecer as relações dos canais de distribuição e identificar as empresas-âncoras para um potencial encadeamento. Capítulo II – Desafios setoriais frente ao encadeamento produtivo O futuro do varejo no encadeamento Um grande desafio é estabelecido quando falamos de encadeamento produtivo no setor de comércio varejista. Um setor dinâmico, com muitas variáveis e inconstâncias, sensível às mudanças do perfil e das necessidades do consumidor, onde a execução do planejamento estratégico se dá no dia a dia, sem rotinas e passível de sofrer alterações de estratégias a qualquer tempo. Os pequenos negócios do setor se destacam na posição de 2º maior empregador do país, contribuindo significativamente para a composição do Produto Interno Bruto (PIB). O Valor Adicionado Bruto (VAB) do comércio cresceu em média 4,5% ao ano nos últimos dez anos, sensivelmente acima do PIB do país, cuja taxa média anual, no mesmo período, foi de 3,6%57. Além disso, no setor de comércio estão cerca de 49% dos pequenos negócios instalados no país. Um importante indicador para a manutenção e sustentabilidade dos pequenos negócios está relacionado com a produtividade. Além do Valor Adicionado, podem-se usar outras variáveis para medir a produtividade58. O investimento nos recursos humanos é o diferencial para os pequenos negócios do varejo, que mantêm relação direta com o consumidor final. Ter uma equipe 57 FECOMÉRCIO-RJ; FGV PROJETOS. Mapa Estratégico do Comércio 2014-2020. Disponível em: <www.fecomercio-rj.org.br/publique/media/MAPA_ESTRATEGICO_DO_ COMERCIO_2014_2020.pdf>. Acesso em: 04 de fevereiro de 2014. 58 ALCOBA, Rebeca. Acima do padrão. Mercado & Consumo, São Paulo, Ano 1, nº 03, p. 6-7, agosto de 2013. 108 qualificada, conhecedora dos produtos e serviços, comprometida com a missão da empresa e motivada contribui fortemente para o aumento da produtividade. Com atuação a jusante, o varejo tem foco na construção de estratégicas que envolvam grandes e médias empresas, que são, basicamente, indústrias, atacadistas, distribuidores e franquias. A relação comercial estabelecida com uma grande ou média empresa fornecedora pode ser complexa devido ao variado mix de produtos necessários para o varejo. Em busca de adequação do mix de produtos, os pequenos negócios investem em negociações com mais de um fornecedor, o que torna o procedimento de encadeamento um pouco mais desafiador. Por outro lado, o envolvimento das médias e grandes empresas em prol do aumento da produtividade e competitividade dos pequenos negócios do comércio varejista passa a ser um fator de grande desafio para gestores de projetos de encadeamento produtivo, principalmente pelo processo de identificação, seleção, mobilização e sensibilização dessas empresas. Um dos pontos cruciais para a adesão da empresa âncora consiste no estabelecimento de relações duradouras com os pequenos negócios de sua cadeia de valor. Com características peculiares, os pequenos negócios podem ser a melhor forma para o escoamento da produção de uma grande empresa por possuírem maior capilaridade, acessibilidade, facilidade de adaptação frente às diversidades e, possui relacionamento direto com o maior bem de uma empresa: o consumidor. Explorar essas possibilidades de ganho mútuo por meio da aplicação de ferramentas como a de inteligência competitiva é um dos objetivos estratégicos defendidos no encadeamento produtivo. O monitoramento permanente sobre o mercado, clientes, concorrentes e fornecedores permite o desenvolvimento de uma base de conhecimento sobre o negócio. Com esse conhecimento é possível identificar nichos de mercado para uma atuação com diferencial competitivo. O varejo é considerado como a fase semifinal do processo de encadeamento produtivo. Após essa fase estão os serviços de pós-venda e de reciclagem. Mas sem esse importante elo da cadeia – varejo – as outras duas fases se tornam quase inexistentes e as fases anteriores ficam sem um dos seus principais canais de distribuição. Diferentemente da atuação dos setores da indústria e do agronegócio, que visa principalmente à qualificação das empresas para a oferta de produtos e serviços que atendam aos pré-requisitos das grandes empresas, os pequenos negócios dos setores de comércio e serviços se beneficiam, no encadeamento, por terem total atenção das grandes empresas comprometidas na melhoria da comu- Capítulo II – Desafios setoriais frente ao encadeamento produtivo Trabalhar o encadeamento produtivo no setor de comércio varejista requer habilidade na identificação da empresa âncora e dos pequenos negócios que fazem parte de sua cadeia de valor. É preciso estratificar o público-alvo, ter um grupo com atividades semelhantes e apresentar de forma clara os benefícios que podem ser gerados e conquistados a partir de um trabalho conjugado entre esse grupo e a grande empresa. 109 nicação, da oferta correta de produtos e em políticas corporativas que possam impactar positivamente no varejo, aumentando a venda dos pequenos negócios e, consequentemente, aumentando o poder de compras desses negócios. Uma das alternativas para competir no mercado atual, que está cada vez mais agressivo e acirrado, é a organização dos pequenos negócios em redes colaborativas e centrais de negócios, visando à aproximação com grandes empresas para facilitar, principalmente, a aquisição de produtos com margens de preços mais competitivas, por serem adquiridos em maior escala. Essa é uma forma de organização que pode facilitar a implementação de ações de encadeamento produtivo no comércio. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Quando pensamos em construção de relações de grandes empresas e pequenos varejistas, há, necessariamente, que se empreender um mínimo de organização dos pequenos negócios, mantendo o alinhamento sobre o que se espera das grandes empresas em termos não só de negociação de preços como também de outros fatores que possam contribuir para um desempenho de alta performance do varejo. 110 Segundo Alberto Serrentino, consultor da GS&MD – Gouvêa de Souza, para um varejo de alta performance com uma execução eficiente e assertiva é necessário percorrer quatro pilares: estratégia, produto, viabilizadores e loja. Os focos estratégicos de encadeamento produtivo mantêm relação com esses pilares e propõem uma atuação mais ampla, promovendo a troca de experiências por meio de uma rede de aprendizagem, além do tradicional desenvolvimento de competências gerenciais dos pequenos negócios. Ainda que o modelo estruturado para a atuação do Sebrae em encadeamento produtivo tenha sido elaborado com base nas exitosas experiências com projetos do setor da indústria, as ideias exploradas neste artigo mostram grandes oportunidades para a aplicação dessa metodologia em projetos do setor de comércio. No entanto, as peculiaridades do setor e a utilização da modalidade a jusante são fatores que necessitam ter uma maior exploração quanto a definição de estratégias que causem impactos efetivos e positivos na cadeia de valor de grandes e médias empresas. Referências bibliográficas FECOMÉRCIO-RJ; FGV PROJETOS. Mapa Estratégico do Comércio 20142020. Disponível em: <www.fecomercio-rj.org.br/publique/media/MAPA_ESTRATEGICO_DO _COMERCIO_2014_2020.pdf>. Acesso em: 04 de fevereiro de 2014. POINT OF PURCHASE ADVERTISING INTERNATIONAL (POPAI). 2012 Shopper Engagement Study. Disponível em: <www.popai.com/engage/docs/Media-Topline-Final.pdf>. Acesso em: 04 de fevereiro de 2014. SANCHES, Kelly et al. Encadeamento Produtivo: estratégia para atuação do Sistema Sebrae. Brasília: SEBRAE, 2012. Capítulo II – Desafios setoriais frente ao encadeamento produtivo ALCOBA, Rebeca. Acima do padrão. Mercado & Consumo, São Paulo, Ano 1, nº 03, p. 6-7, agosto de 2013. 111 Selo combustível social – o encadeamento produtivo em versão de política pública com visão de futuro Sylvia Pinheiro59 Helbert Sá60 André Grossi61 Capítulo II – Desafios setoriais frente ao encadeamento produtivo Encadeamento produtivo O encadeamento produtivo é uma poderosa ferramenta para ampliar a capacidade de sucesso dos produtores rurais no processo de desenvolvimento econômico, por lastrear nas grandes empresas a gestão de variáveis extremamente complexas para eles. Este artigo procura demonstrar o poder dinamizador dessa abordagem e o seu efeito multiplicador, quando aliado a políticas públicas, em especial, o Programa Nacional de Produção e Uso de Biodiesel (PNPB). Em seus 8,5 milhões de quilômetros quadrados, o Brasil abriga seis biomas e 5,2 milhões de propriedades rurais, sendo que 4,3 milhões desses estabelecimentos são da agricultura familiar – classificados conforme a Lei nº 11.326/2006. Esse universo constitui-se em um imenso e diverso público para atendimento por diferentes instituições, dentre elas, o Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae). Levar conhecimento técnico, ampliar a produção e a segurança do alimento, agregar valor, acessar novos mercados e tornar esses produtores gestores eficientes de seus negócios são objetivos buscados incessantemente. E o fortalecimento dos princípios do associativismo e do cooperativismo são pontos centrais, mas essas duas ferramentas às vezes não são suficientes para dar sustentabilidade ao desenvolvimento dos pequenos negócios do campo, em função de lacunas estruturais inerentes aos produtores rurais. Para o Sebrae, encadeamento produtivo “são relacionamentos cooperativos, de longo prazo e mutuamente atraentes, que se estabelecem entre grandes companhias e pequenas empresas de sua cadeia de valor com a finalidade de adequar estas últimas aos requisitos das grandes e facilitar a realização de negócios entre elas, melhorando a competitividade das pequenas, das grandes companhias e da cadeia de valor como um todo”. 59 Especialista em Gestão de Projetos pelo Ibmec; bacharel em Gestão do Agronegócio pela Universidade Federal de Viçosa (UFV), analista técnico II no Sebrae. 60 Mestre em Agronegócios – UNB, engenheiro agrônomo, analista técnico II, Sebrae. 61 Mestre em Agronegócios pela Universidade Federal de Goiás (UFG), bacharel em Gestão do Agronegócio pela Universidade Federal de Viçosa (UFV), coordenador geral de Biocombustíveis – DGRAV/SAF/MDA. 112 Ao extrapolar a visão da firma e compartilhar com as grandes empresas a responsabilidade pelo desenvolvimento sustentável dos pequenos negócios, o Sebrae contribui para a geração de riqueza ao longo da cadeia de valor, corroborando com os preceitos de Porter (2009, pg. 4) que diz: “a estrutura setorial saudável deveria constituir-se em preocupação para os estrategistas, em termos de competitividade, tanto quanto a própria empresa”. A busca de resultados via encadeamento produtivo passa pelos focos estratégicos: 1) Políticas corporativas das grandes empresas, 2) Inteligência competitiva, 3) Desenvolvimento dos pequenos negócios, 4) Acesso dos pequenos negócios ao mercado e 5) Rede de aprendizagem. Segundo Porter (2009, pg133), “a estratégia corporativa é fator sinérgico que torna o valor total gerado pela empresa superior à soma do valor gerado a cada unidade de negócio isoladamente”. Tendo a estratégia das grandes empresas como motor das políticas corporativas, quaisquer influências nessas variáveis demandam elevada capacidade de intervenção. Assim sendo, contar com políticas públicas que contribuem para atuar nesse foco estratégico apresenta-se como uma grande vantagem que deve ser explorada na formulação e implantação de pr1ojetos para o desenvolvimento sustentável dos pequenos negócios do campo. O mercado de biodiesel no país O caminho do biodiesel no Brasil foi sendo construído antes mesmo da sua concretização no mercado brasileiro. O primeiro passo na abertura para esse novo mercado foi o primeiro choque do petróleo em 1973, quando o mundo se viu assustado com a elevação dos preços dos combustíveis fósseis. Em 1974, como tentativa de inovação e redução de dependência do combustível fóssil, o governo federal lançou o Programa Nacional do Álcool (Proálcool), com o objetivo de substituir o uso dos combustíveis veiculares derivados do petróleo por biocombustíveis. Em 2005, antes do segundo choque do petróleo e com o advento do álcool nos combustíveis, fomentado por meio do lançamento dos carros biocombustíveis, o governo brasileiro optou por inovar ao criar o PNPB com a pretensão de ampliar a matriz energética brasileira, permitindo a mistura de biodiesel a partir de óleos advindos de matrizes renováveis (canola, amendoim, girassol, soja, dendê etc.) no diesel fóssil. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Quanto ao agronegócio, influenciar as políticas corporativas das grandes empresas apresenta-se como um grande desafio, tanto pelo pequeno histórico de parceria direta com as grandes empresas, pelo poder econômico que elas possuem nos diversos segmentos econômicos que compõem o agronegócio e pela posição do produtor rural como tomador de preços. De acordo com o Ministério de Minas e Energias (MME), o PNPB foi o marco que institucionalizou a base normativa para produção e comercialização do biodiesel no 113 País, envolvendo a definição do modelo tributário para esse novo combustível e o desenvolvimento de mecanismos para inclusão da agricultura familiar, consubstanciado no Selo Combustível Social, que será o objeto de análise deste artigo. Ainda em 2005, a Lei n° 11.097, sancionada nesse ano, permitiu que fosse incorporado aos combustíveis do País uma porcentagem progressiva, na qual a mistura variaria com o passar do tempo. Em 2005, foi permitido que fosse misturado 2% de biodiesel (B2) ao diesel. Em janeiro de 2008, com legislação e normas estabelecidas, a mistura passou a ser obrigatória, iniciando em 2% de biodiesel – B2, 3% de biodiesel em março do mesmo ano – B3, 4% em julho de 2009 – B4 e em janeiro de 2010 fora autorizado e mistura de 5% – B5 que permanece até os dias atuais. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Figura 1 – Principais marcos históricos do biocombustível no Brasil Fonte: Adaptado de ANP 2011. A Figura 1 apresenta os marcos de criação da Lei e a sua história com o passar do tempo. Vale ressaltar a alta influência governamental e a força do mercado movendo o setor. Enquanto o governo determina a quantidade de mistura, o mercado age influenciando no tempo que essas misturas acontecem, antecipando-se à previsão governamental. De acordo com a Agência Nacional do Petróleo (ANP) existem 64 indústrias autorizadas a produzir biodiesel no País. Em 2012, elas produziram mais de 2,7 bilhões de m³/ano de biodiesel. Ressalta-se ainda que esse mercado mostra-se muito interessante e atraente, uma vez que em apenas oito anos, houve um crescimento de mais de 800%, com a entrada de 56 novas empresas no setor, das quais a sua grande maioria é de grande porte. De acordo com a Associação dos Produtores de Biodiesel (Aprobio), a expectativa é que a produção cresça aceleradamente, dobrando seu volume no curto prazo e triplicando no longo prazo. 114 Demanda anual de biodiesel no Brasil (milhões m3 /ano) 14,3 15 12 Capacidade instalada pronta para B10 9 5,5 6 2,6 3 0 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2 018 2019 2020 Fonte: Aprobio (2011). O Programa Nacional de Produção e Uso de Biodiesel (PNPB) O PNPB implementa de forma sustentável a produção e o uso do biodiesel com enfoque na inclusão social e no desenvolvimento regional, via geração de emprego e renda, devido à preocupação do Brasil em dialogar com os três pilares da sustentabilidade, e para ele tem como diretrizes: • A implantação do programa sustentável provendo inclusão social; • A garantia de preços competitivos, de qualidade e suprimento para o mercado nacional; • A produção de biodiesel a partir de diferentes fontes oleaginosas em diversas regiões. Para o MME, os princípios orientadores básicos do PNPB de promover a inclusão social e o desenvolvimento regional vêm sendo perseguidos continuamente, com importantes resultados alcançados e lições aprendidas. O Programa conta com suporte de recursos para pesquisa, desenvolvimento e inovação (PD&I) em toda cadeia produtiva, abrangendo desde a fase agrícola até os processos de produção industrial, incluindo coprodutos e armazenamento. O modelo tributário vigente confere ao biodiesel brasileiro a característica única no mundo de um biocombustível apoiado por políticas públicas com orientação social. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Visto todo esse cenário, e devido ao Selo combustível Social, que será apresentado em seguida, este artigo foi proposto no intuito de apresentar uma maneira diferente de se pensar e realizar o encadeamento produtivo. Vale ainda ressaltar que esse programa atua dentro de uma cadeia produtiva complexa, cujo ator principal, o Selo Combustível Social, vem demonstrando resultados positivos ao agregar os elos industriais, ambientais, de investimentos das indústrias, da saúde pública, da geração de empregos e da inclusão social. 115 O selo combustível social O Selo Combustível Social, Decreto nº 5.297/2004, é a identificação concedida para as empresas produtoras de biodiesel que atendam às regras do PNPB, sendo concedido e mantido pelo Ministério do Desenvolvimento Agrário (MDA). Por meio desse selo, que para os fins desta publicação é o agente indutor do encadeamento produtivo, o produtor de biodiesel tem acesso à alíquota de PIS/Pasep e Cofins com coeficientes de redução diferenciados, a melhores condições de financiamento junto aos agentes financeiros e podem concorrer a 80% do volume total negociado nos leilões de biodiesel do país. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Em contrapartida, as empresas produtoras de biodiesel que detêm o Selo, precisam garantir a compra de matéria prima mediante celebração de contratos e assistência técnica, garantindo assim aos agricultores familiares renda e inclusão social. Apesar de diferenciado por trabalhar os elos indústria, governo e agricultura familiar ao mesmo tempo, esse modelo inovador de encadeamento produtivo, agrega 45 das 64 empresas produtoras, o que corresponde a mais de 70% do mercado e 99% da produção brasileira, que beneficiam mais de 100 mil estabelecimentos e 75 cooperativas da agricultura familiar em todo o País, gerando uma movimentação de mais de R$2 bilhões em aquisições de matéria prima da agricultura familiar. Evolução do número de estabelecimentos da agricultura familiar participantes do PNPB no Brasil 120.000 104.295 100.000 100.371 92.673 80.000 60.000 40.000 51.047 27.858 20.000 0 2008 2009 2010 2011 2012 Fonte: GCBIO – SAF/MDA (2013) Evolução das aquisições de agricultores familiares participantes do PNPB no Brasil (MM R$), 2008 a 2012 R$ 2.500,00 R$ 2.110,41 R$ 2.000,00 R$ 1.519,16 R$ 1.500,00 R$ 1.058,70 R$ 1.000,00 R$ 500,00 R$ 677,34 R$ 276,54 R$ – 2008 Fonte: GCBIO – SAF/MDA (2013). 116 2009 2010 2011 2012 Benefícios gerados por esse modelo de encadeamento à sociedade em oito anos de PNPB Além das vantagens econômicas já apresentadas, que são frutos dos oito anos do PNPB, também serão ressaltados os benefícios indiretos à sociedade moderna. De acordo com o estudo Benefícios Ambientais da Produção e do Uso do Biodiesel, publicado pelo Ministério da Agricultura, Pecuária e Abastecimento (Mapa) (2013), a produção e o uso do biodiesel, introduzidos no Brasil pela Lei 11.097/2005, trouxeram ao país melhorias substanciais em relação à qualidade do ar e à utilização mais eficiente dos recursos vinculados a esse biocombustível. • Somando todo o biodiesel consumido no Brasil desde 2008, as emissões evitadas de Gases do Efeito Estufa (GEE) já chegam a 21,8 milhões de toneladas de CO2, o equivalente ao plantio de quase 158 milhões de árvores em uma área correspondente a 144 mil campos de futebol em 20 anos. • A gordura animal, em especial o sebo bovino, é a segunda fonte de matéria prima mais utilizada para a produção do biodiesel no Brasil, perdendo apenas para a soja. Em 2012, o sebo respondeu por 17% de todo o biocombustível fabricado em solo nacional e, em 2013, sua participação representou quase 20% da produção. Essa importante matéria prima, além de contribuir substancialmente para a oferta de biodiesel, causa outros também significativos impactos positivos ao meio ambiente. • Conforme apontam dados da ANP, a produção de biodiesel a partir de óleo de fritura usado cresceu de 4,75 milhões de litros em 2010 para 17,8 milhões de litros em 2012, uma elevação de 275% no período. Dados da Companhia de Saneamento Básico do Estado de São Paulo (Sabesp indicam que um litro de óleo pode contaminar até 25 mil de litros de água. Nesse sentido, levando-se em consideração que de janeiro de 2008 a agosto de 2013 foram produzidos quase 58 milhões de litros de biodiesel a partir do óleo de fritura usado, conclui-se que, potencialmente, deixou-se de contaminar algo em torno de 1,45 trilhão de litros de água. • Pode-se ainda citar os efeitos multiplicadores do biodiesel na economia, considerando que o Brasil está importando menos diesel mineral e aumentando o esmagamento de grãos em vez de exportá-lo in natura, além da maior oferta de farelo no País, que certamente traz efeitos positivos para as cadeias agroindustriais de leites e carnes. • E para finalizar, em outro estudo realizado pela Fundação Getúlio Vargas (FGV) e a União Brasileira de Biodiesel (Ulbrabio) (2010), a adoção de misturas maiores de biodiesel ao diesel fóssil, a taxas de 10% e 20%, resultaria em uma redução significativa de internações por problemas respiratórios e evitaria quase duas mortes por dia, apenas nas seis maiores capitais brasileiras. Capítulo II – Desafios setoriais frente ao encadeamento produtivo Dentre essas melhorias, o estudo citado, destaca: 117 Considerações finais Assim, o encadeamento produtivo que tem por estratégia o aumento da competitividade, da cooperação, da competência tecnológica e de gestão de empresas, por meio de relacionamentos cooperativos de longo prazo e mutuamente atraentes, se faz presente no mercado de biodiesel do país. Isso se dá por meio de um programa governamental inovador, o Selo Combustível Social, no qual as grandes empresas produtoras de biodiesel e a agricultura familiar do Brasil se unem e formam uma cadeia de valor, atingindo assim seu principal objetivo. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Referências bibliográficas 118 ASSOCIAÇÃO DOS PRODUTORES DE BIODIESEL DO BRASIL. A Chegada da Consolidação. Amadurecimento na cadeia de Biodiesel. In: Conferência Biodieselbr 2011. São Paulo, 2011. AGÊNCIA NACIONAL DO PETRÓLEO, GÁS NATURAL E BIOCOMBUSTÍVEL (ANP). Boletim Mensal do Biodiesel. Disponível em: http://www.anp.gov.br/ mwg-internal/de5fs23hu73ds/progress?id=J9f3kin35K. AGÊNCIA NACIONAL DO PETRÓLEO, GAS NATURAL E BIOCOMBUSTIVEL (ANP) – Como Manter o Controle de um Setor em expansão. In: Conferência BiodieselBR 2011. São Paulo, 2011. BRASIL – MINISTÉRIO DO DESENVOLVIMENTO AGRÁRIO. Disponível em: http:// portal.mda.gov.br/portal/saf/programas/biodiesel. BRASIL – MINISTÉRIO DA AGRICULTURA, PECUÁRIA E ABASTECIMENTO. Benefícios Ambientais da Produção e Uso do Biodiesel, disponível em: http://www. agricultura.gov.br/arq_editor/relatorio_biodiesel.pdf. BRASIL – MINISTÉRIO DE MINAS E ENERGIAS, disponível em: http://www.mme. gov.br/programas/biodiesel/menu/biodiesel/pnpb.html. BRASIL – MINISTÉRIO DO DESENVOLVIMENTO AGRÁRIO. Disponível em: http:// portal.mda.gov.br/portal/saf/programas/biodiesel. PORTER, Michael. Competição, Rio de Janeiro, Elsevier, 2009. UNIÃO BRASILEIRA DE BIODIESEL E FUNDAÇÃO GETÚLIO VARGAS. O Biodiesel e a sua Contribuição ao Desenvolvimento Brasileiro, disponível em: http:// www.bsbios.com/media/adminfiles/estudo_fgv_2010.pdf. CAPÍTULO III Desenvolvimento de fornecedores orientado pelos resultados dos indicadores-chaves de desempenho (GAP de fornecimento): ferramenta importante do programa de encadeamento produtivo – um estudo de caso – PDF Sebrae&Gerdau A estratégia de encadeamento produtivo na cadeia de petróleo, gás e energia Parceria estratégica Sebrae e Odebrecht: um passo para melhoria do desempenho e aumento da competitividade dos pequenos negócios da cadeia de valor da Odebrecht A estratégia de encadeamento produtivo no contexto da territorialidade: perspectivas de formação de uma base fornecedora local de pequenas empresas na costa leste do Mato Grosso do Sul O uso do poder de compras como estratégia para o desenvolvimento de um território: modelo de APL de óleo e gás da Bacia de Campos Operações aeroportuárias – oportunidades para os pequenos negócios no encadeamento produtivo Fortalecer a cadeia de abastecimento: o caso da Abad e o Programa Varejo Competitivo O Sistema Integrado Martins e a oferta de soluções para apoiar o desenvolvimento de pequenos varejistas Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil EXPERIÊNCIAS BEM-SUCEDIDAS DE ENCADEAMENTO PRODUTIVO NO BRASIL 119 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Desenvolvimento de fornecedores orientado pelos resultados dos indicadores chaves de desempenho (GAP de fornecimento): ferramenta importante do programa de encadeamento produtivo – um estudo de caso – PDF Sebrae&Gerdau Sérgio Luiz Vaz Dias62 Mauro Uhlig Mocellin63 Introdução Em um mercado sem fronteiras, as empresas competem em ambientes mais exigentes, complexos e dinâmicos e precisam ter produtos e serviços de excelência. A palavra competitividade passa a acompanhar o dia a dia das organizações, impactando não somente nos parâmetros de mercado (prazo de entrega, preço final e qualidade do produto/serviço), mas também nas suas características intrínsecas como gestão financeira e gestão dos processos. A implantação de estratégias que assegurem uma vantagem competitiva para as organizações requer o desenvolvimento de modelos de gestão inovadores. Torna-se cada vez mais relevante o uso de métricas de desempenho efetivas que entendam e traduzam as organizações como um ser vivo e uma combinação dinâmica e complexa de processos, relacionamentos e parcerias. Uma busca isolada por melhor desempenho passa a ser insuficiente. A competitividade sobrepõe-se às fronteiras organizacionais, orientando a sua cadeia de valor para a busca de resultados de excelência. Tyndall et al. (1998) afirma que as grandes empresas líderes de mercado assumem que sua vantagem competitiva está ficando cada vez mais dependente das atividades externas à organização e das relações com seus fornecedores. Nesse contexto, as empresas que objetivam competir dentro de um mercado global passaram a exigir parâmetros de qualida- 62 Doutor em Engenharia de Produção pela UFRJ. Professor de Graduação e pós-graduação – Instituto Brasileiro de Gestão de Negócios (IBGEN). 63 Gerente de Gestão de Materiais da América Latina – Gerdau. 120 de e produtividade, não somente nos seus processos internos, mas também dos produtos e serviços de todas as empresas que fazem parte da sua cadeia de valor. A construção de resultados empresariais de classe mundial passa necessariamente pela melhoria do modelo de gestão e da cadeia de fornecimento em termos de inovação, processo de fabricação ágil e flexível, redução dos gastos gerais, qualidade assegurada, atendimento e melhoria da produtividade. Para tanto, temática como encadeamento produtivo força a grande empresa a romper as barreiras tradicionais de desenvolvimento e mensuração de desempenho de seus fornecedores para aquelas relacionadas à inovação e ao valor agregado na cadeia de valor por meio da melhoria do produto ou serviço prestado e percebido pelo cliente (ZANETTE, 2002). O assunto desenvolvimento de fornecedores é abordado por diversos autores, com diferentes correntes de pensamento e com vários princípios a serem seguidos. Isso leva a uma matriz de combinação N x N de possibilidades de métodos de construção de um projeto de desenvolvimento de fornecedores (PDF). Para o artigo será considerado, entre outros, os autores Eliyahu M. Goldratt, Gary Pisano, Robert S. Kaplan, Robert Hayes, Shigeo Shingo, Sérgio Dias e Vicente Falconi. Como correntes de pensamento, o texto utiliza o programa de desenvolvimento de fornecedores e as empresas participantes como um ser vivo e a gestão do programa como um processo dinâmico, complexo e transversal. Como premissas do sistema de mensuração de desempenho, o mesmo define o foco no resultado na cadeia de fornecimento e nas empresas e as intervenções de consultoria e treinamentos “puxadas” pelos indicadores de desempenho. Nesse contexto, o objetivo geral deste artigo é apresentar o PDF Sebrae & Gerdau orientado pelo GAP de fornecimento e puxado pelos resultados dos indicadores chaves de desempenho aplicado no programa de encadeamento produtivo do Sebrae. O método foi desenvolvido e aplicado às empresas de pequeno porte fornecedoras da Gerdau no período de 2012 e 2013. Como objetivo específico, o trabalho propõe-se a transcrever de maneira detalhada os seguintes tópicos: principais conceitos utilizados; indicadores e sistema de mensuração de desempenho; etapas do método e seu processo de implementação; principais resultados qualitativos e quantitativos alcançados; método de gestão e monitoramento; principais aprendizagens com o projeto. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil O tema encadeamento produtivo entre grandes e pequenas empresas é uma estratégia de melhoria da competitividade das organizações. É preciso que todas as empresas, independente do seu porte, de uma cadeia de valor sejam eficientes, produtivas e rentáveis. A grande disparidade entre a eficiência e a produtividade das empresas pertencentes a uma cadeia de valor responde, em parte, pela baixa competitividade das empresas brasileira. É possível afirmar que a cadeia de valor de uma grande empresa será mais eficiente quanto maior for a eficiência da empresa de menor eficiência dessa cadeia. A produtividade média das empresas definirá a competitividade da cadeia de valor da grande empresa frente ao seu concorrente em um mercado global (KELLY. S, 2012). 121 Sistema de mensuração de desempenho Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil O gerenciamento de uma cadeia de fornecimento através de um sistema de mensuração de desempenho é visto, frequentemente, como essencial, no entanto, ele é tratado de maneira reativa ou, ainda, com pouco comprometimento por parte dos gestores. Apesar dos empresários considerarem que os indicadores e a mensuração de desempenho são ferramentas importantes para a saúde de suas empresas, com frequência, a rotina de medição é negligenciada, tornando a gestão um processo de alto risco. O gerenciamento do desempenho só pode ser realizado quando da existência de um processo de medição. Quando ausente, não permite identificar adequadamente os problemas, não torna claro o que se espera de cada executante e, consequentemente, inviabiliza uma adequada tomada de decisão e a retroalimentação do processo, que é crucial para o aprimoramento contínuo (DIAS 2013). 122 Normalmente as empresas, através de seus acionistas e colaboradores perguntam: como vão os negócios e o resultado operacional da empresa? Considerando que as empresas, explicitamente ou não, têm suas expectativas como condição de subsistência, através essencialmente do atendimento das necessidades de seus clientes, acionistas e colaboradores, pergunta-se: as estratégias estão sendo viabilizadas? Os objetivos, indicadores e metas da empresa estão sendo respeitados e atingidos? O cliente, que se constitui na razão do negócio, está sendo atendido plenamente em suas necessidades e expectativas? A saúde financeira da empresa como um bem maior para o acionista e colaboradores está sendo monitorada para que esteja bem hoje e no futuro? Dessa forma, assim como um médico na condução de um paciente em pleno processo de seu tratamento, em que os instrumentos ou o diagnóstico clínico indica ao médico a pressão, batimento cardíaco, nível de colesterol, nível de diabete, capacidade pulmonar etc. dele, também acontece com os gestores empresariais, que necessitam de indicadores que mostrem como está a saúde da empresa que estão dirigindo e se ela está no processo da melhoria contínua. Dias (2013) afirma que um sistema de mensuração de desempenho precisa conter na sua estrutura os conceitos de eficiência e a eficácia empresarial. A medição deve considerar os indicadores de eficiência dos recursos utilizados e demandados pelos objetivos estratégicos da empresa “indicador vertical” e os indicadores de eficácia dos objetivos estratégicos da cadeia de valor “indicador transversal”. Ao se minimizar os recursos necessários em um processo, aumenta-se a eficiência. Já a eficácia indica o quanto a saída da atividade satisfaz a diretriz estratégica da cadeia de valor. Tal medição deve contemplar o que a diretriz estratégica da empresa-âncora, das empresas fornecedoras e dos eventuais parceiros deseja. Para uma estratégia de excelência, o resultado não passa somente por questões ou influências comerciais, tais como valores de vendas ou contratos, ou simplesmente pelo maior poder político-financeiro das empresas. De certa forma, as empresas e a cadeia de fornecimento dependem e demandam que seus gestores e departamentos tenham uma busca constante por maior com- petitividade, no que diz respeito aos gastos operacionais, inovação de produtos e serviços, atendimento, velocidade de resposta ao mercado, qualidade, prazo de entrega, flexibilidade e confiabilidade. Evolução dos sistemas de mensuração de desempenho Resumidamente o começo dos sistemas de mensuração de desempenho foi evidenciado no início do século XX com a produção em massa. O primeiro sistema de medição foi estabelecido por Taylor no processo de racionalização do trabalho. (MOTTA; VASCONCELOS, 2005). Um segundo estágio dos sistemas de mensuração dos resultados veio a partir do gerenciamento contábil. Esse sistema tinha o objetivo de mensurar o retorno financeiro das empresas e veio em resposta a expectativa de maiores lucratividades por meio da mecanização da produção. Uma grande mudança nos sistemas de mensuração aconteceu entre os anos 80 e 90 quando as empresas sentiram a necessidade de um sistema que ajudasse os gestores a implementar as estratégias de suas empresas. Nesse período, além da necessidade de controlar a estratégia da empresa, os sistemas de mensuração controlavam basicamente as dimensões de qualidade e da satisfação dos clientes. Foi um sistema que passou décadas abordando a perspectiva interna das empresas. Com a expansão dos conceitos da Gestão da Cadeia de Suprimento e da sua utilização o sistema de mensuração, nos últimos anos, foi mais uma vez repensado. Olhar somente para dentro das empresas não estava gerando ganhos de competitividade para elas. Pires (2004) coloca que um novo paradigma competitivo gerencial estava surgindo e precisava ser considerado nos sistemas de mensuração de resultados das empresas. O autor ressalta que a competição empresarial estava migrando para as cadeias produtivas das empresas e deixando de ser entre as empresas isoladamente. Isso obrigava as organizações a criarem o viés da cadeia de suprimento nos sistemas de mensuração de desempenho e na determinação do grau de competitividade das empresas. Apesar de muitos sistemas de mensuração de desempenho utilizados em cadeias de fornecimentos terem ainda um viés interno muito forte e por isso não medirem o desempenho da cadeia de fornecimento como um todo, os programas de desenvolvimento de fornecedores precisam olhar para fora da empresa visando à definição dos seus indicadores de desempenho. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Não se pode falar em eficiência produtiva e eficácia de uma cadeia de fornecimento sem abordar Sistema de Mensuração de Desempenho. Entender a estratégia da cadeia de fornecimento e desdobrá-la em objetivos estratégicos alinhados e indicadores de desempenho coerentes faz parte da conquista da saúde financeira da cadeia e de todas as empresas participantes. É importante compreender que um sistema de mensuração precisa ser um método estruturado, composto de objetivos e indicadores estratégicos, metas desafiadoras, reuniões de análise crítica dos indicadores e de um sistema inteligente de armazenamento e monitoramento dos dados. 123 Visão transversal de uma cadeia de fornecimento Para uma melhor construção e implementação de um projeto de desenvolvimento de fornecedores, são necessárias mudanças no modelo mental de pensar e enxergar a atividade de gestão da cadeia de fornecimento e das empresas que fazem parte dela. É necessário pensar transversalmente as atividades das empresas em relação a sua estrutura, seus processos, seus indicadores, suas competências e suas rotinas dentro da cadeia de fornecimento. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Ter uma visão transversal significa que os objetivos estratégicos e seus respectivos indicadores necessitam passar transversalmente por todas as empresas da cadeia de fornecimento e ser baseadas nas suas principais dimensões competitivas. 124 Pensar transversalmente a cadeia de fornecimento tem por objetivo permitir que suas rotinas destinadas a desenvolver as principais atividades necessárias para prospectar, produzir e vender um produto ou serviço sejam percebidas de forma integrada com as rotinas das diversas empresas da cadeia. Para que isso funcione bem, é fundamental que seus gestores estejam plenamente integrados e que sejam aplicados mecanismos de avaliação de desempenho único e permanente (DIAS, 2013). Conforme a Figura 1, os indicadores verticais ou das empresas de pequeno porte (EPP) devem ser subordinados aos indicadores transversais (estratégicos da cadeia de fornecimento). Os indicadores das EPP, analisados de forma individual e, em seguida, relacionados em conjunto com os indicadores estratégicos da cadeia de fornecimento, podem não levar ao resultado operacional positivo da cadeia de fornecimento – o somatório dos resultados ótimos dos indicadores de cada EPP podem não resultar no desempenho ótimo da cadeia de fornecimento que elas fazem parte. O sistema de mensuração de desempenho de uma cadeia de fornecimento precisa ser construído a partir de uma visão transversal dos seus indicadores estratégicos. Pode-se afirmar que os indicadores transversais são aqueles ligados ao resultado das expectativas dos principais atores da cadeia de valor ou de um programa de desenvolvimento de fornecedores que são: acionistas da empresa âncora e das EPP, colaboradores internos, clientes, comunidade e meio ambiente. Um exemplo de indicador transversal em relação à cadeia de fornecimento de material de manutenção de uma empresa âncora é o percentual de pedidos entregue fora do prazo ou o tempo médio entre a solicitação do serviço e a execução do mesmo. Olhar transversamente uma cadeia de fornecimento passa por entender a relação de mercado entre as empresas; o gap entre a necessidade do mercado e a capacidade de fornecimento da cadeia; tempo de atendimento orientado pela necessidade dos clientes internos “das empresas compradoras” e clientes externos “usuário final do produto ou serviço”; o resultado financeiro de cada empresa participante da cadeia; o estoque médio de toda a cadeia. Apesar de alguns autores definirem outras dimensões, é importante saber balancear todas elas quanto à eficiência da utilização dos recursos dos participantes e quanto à eficácia no atendimento das necessidades do mercado ou do cliente. Como uma corrente “cadeia de fornecimento”, Figura 2, o gestor de cada elo “empresa” precisa enxergar a corrente e entender que seu objetivo maior é melhorá-la e, para isso, todas as suas ações devem estar direcionadas à corrente “cadeia de fornecimento”. É possível relacionar a visão transversal dos objetivos estratégicos com o conceito de eficácia da cadeia de fornecimento “melhoria da corrente” e a visão vertical dos objetivos estratégicos com o conceito de eficiência das empresas “melhoria do elo”. É possível afirmar que uma corrente “cadeia de fornecimento” será mais forte quanto mais forte for seu elo (empresa) mais fraco. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Figura 1 – Indicadores verticais “empresas” versus indicadores transversais “cadeia de fornecimento” 125 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Figura 2 – Relação entre corrente e elos versus cadeia de fornecimento e empresas fornecedoras 126 Complexidade da cadeia de fornecimento Considerando os problemas da cadeia de fornecimento das empresas do passado como problemas do mundo simples e problemas da cadeia de fornecimento das empresas atuais como problemas do mundo complexo, pode-se afirmar que está cada vez mais difícil utilizar ou adaptar os modelos e as técnicas de desenvolvimento e gestão de fornecedores existentes no passado para uso nas empresas contemporâneas. Os programas de desenvolvimento e gestão de fornecedores do passado foram construídos para gerenciar problemas de fornecimento em empresas e processos de baixa complexidade. Atualmente, as relações de fornecimento entre as grandes empresas e seus fornecedores e as necessidade dos clientes e do mercado estão cada vez mais complexas e dinâmicas. Por estarem enfrentando problemas de maior complexidade, as empresas precisam de modelos de desenvolvimento e gestão de fornecedores capazes de solucionar problemas complexos e não uma simples adaptação. Utilizar as mesmas técnicas do passado não está resolvendo os problemas atuais “alta complexidade”. Por isso, os gestores precisam de um novo modelo de pensar o desenvolvimento de fornecedores e de mensurar o desempenho da cadeia de fornecimento de suas empresas. Dinamismo da cadeia de fornecimento A melhoria da competitividade de uma cadeia de suprimento passa por enxergar as empresas fornecedoras como um ser vivo, tal como na biologia. A economia evolucionária postula que as empresas passam por mecanismos de seleção natural quando inseridas em cadeias de fornecimentos de mercados de alta complexidade e dinamicidade. Tais mecanismos definem a probabilidade de sobrevivência não apenas da empresa, mas também de toda a cadeia de valor. Cadeias de fornecimento compostas de empresas fornecedoras com maior capacidade de inovação no sistema de gestão, nas suas rotinas e habilidades possuem maior probabilidade de sobrevivência diante dos processos de seleção desse mercado. As principais variáveis de seleção que operam em uma empresa são a qualidade dos serviços É importante lembrar que, uma vez selecionada e estabelecida, a trajetória de alinhamento ganha uma dinâmica própria que contribui para definir as direções em que se movem as atividades de solução de problemas levantados pelos indicadores chaves de fornecimento e desempenho empresarial (DIAS, 2005). Cada trajetória poderá ser diferente e cada planejamento para a sua execução terá necessidades específicas e mutáveis ao longo do tempo e em intervalos cada vez menores. Por conseguinte, o plano estratégico de fornecimento para uma empresa considerada viva não poderá ser cumprido com políticas e procedimentos rígidos, ou seja, a complexidade das relações comerciais atuais e a incerteza do mercado estão forçando-nos a olhar os projetos de fornecimento de produtos e serviços e suas métricas de desempenho além dos modelos tradicionais existentes. O resultado dessa estratégia não é o produto de uma combinação ótima dos fatores (diagnóstico, matriz de treinamento e consultoria, cronograma físico financeiro, recursos físicos e indicadores de desempenho) definida ex ante. É importante entender que um projeto de desenvolvimento de fornecedores dentro da lógica de encadeamento produtivo é dependente de uma trajetória; possui elevado grau de complexidade, dinamismo e incerteza; depende do aprendizado da empresa e da sua relação de fornecimento; possui empresas com diferentes níveis de competitividade e resulta da combinação de estratégias deliberadas e emergentes. Hayes, em seu livro Operations, Strategy and Technology – Pursuing the Competitive Edge, afirma que em ambientes ‘hipercompetitivos’ e dinâmicos as capacitações (aprendizados) das empresas “pessoas” possuem um papel relevante dentro do novo paradigma competitivo. O autor define dois principais tipos de aprendizados: “aprender fazendo – consultorias” e “aprender antes de fazer – treinamentos”. Pode-se dizer que as capacitações são habilidades específicas das empresas que se manifestam no modelo de gestão e nos processos operacionais, a partir de combinações de recursos tangíveis e intangíveis (HAYES et al, 2005). Entre eles, podem-se incluir as habilidades de saber fazer a baixo custo, em intervalos de tempo menores, entrega no prazo, inovar nos processos, produtos e serviços, fazer com boa qualidade, entregar um bom serviço além de saber escolher o que fazer. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil e dos produtos, os preços e os prazos praticados em relação à concorrência, as expectativas dos principais atores, o relacionamento com os clientes e a base tecnológica da cadeia de fornecimento em que ela está inserida. Essas variáveis também são chamadas de fatores externos que, muitas vezes, influenciam no gap64 de fornecimento ou na trajetória de alinhamento entre a demanda do mercado “grande empresa” e a oferta das pequenas empresas (DIAS, 2013). 64 GAP de fornecimento é a diferença entre a necessidade “demanda” do cliente ou empresa-âncora e a capacidade de fornecimento “oferta” das empresas fornecedoras. 127 Programa de desenvolvimento de fornecedores como ferramenta do encadeamento produtivo Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Encadeamento produtivo são relacionamentos cooperativos, de médio e longo prazo e mutuamente atraentes, que se estabelecem entre grandes empresas e empresas de pequeno porte (EPP) de sua cadeia de valor. A partir da adequação das EPP aos requisitos demandados da grande empresa e de facilitar a realização de negócios entre elas, o encadeamento produtivo favorece o comprometimento e o aumento da confiança nas relações de fornecimento. Como resultado o encadeamento produtivo busca de forma conjunta a melhoria da competitividade das EPP, das grandes empresas-âncoras e da cadeia de valor como um todo (SANTOS, C. A. 2012). 128 Em uma cadeia de suprimentos (Figura 3) uma determinada empresa (tomada como âncora) atua com um conjunto de fornecedores diretos ou de primeira camada (first tier suppliers) e esses últimos com o de segunda camada, ou seja, o fornecedor desses fornecedores (second tier suppliers) e assim por diante. Essa empresa também possui um conjunto de clientes com os quais se relaciona de forma direta e outros com os quais se relaciona de forma indireta. Assim, a empresa âncora mantém relações no sentido de seus fornecedores (montante – upstream) e no sentido do cliente final (jusante – downstream). Para fim do trabalho será utilizada a cadeia de fornecedores a montante da empresa-âncora “Gerdau” até o primeiro nível de fornecimento, ou seja, fornecedor da primeira camada. Figura 3 – Cadeia de valor de uma empresa-âncora A cadeia de fornecedores da primeira camada da Gerdau é composta por fornecedores de material produtivo, não-produtivo, equipamentos e serviços. Em geral, os fornecedores de materiais produtivos são grandes players globais, atuando em todas as empresas do setor. Já as empresas fornecedoras de material não-produtivo e de serviços estão localizadas nas proximidades das usinas fabricantes de aço, sendo em geral organizações de pequeno e médio porte. A Gerdau entende que seus fornecedores são fundamentais para que ela consiga alcançar metas de qualidade, segurança e excelência. Por isso, seleciona e desenvolve cuidadosamente seus parceiros e exige que estes sigam práticas responsáveis em relação às pessoas e ao meio ambiente. Eles estão diretamente ligados à qualidade dos produtos e serviços, à segurança no ambiente de trabalho e à sustentabilidade da cadeia produtiva. Por isso, cada vez mais a empresa trabalha ao lado de seus parceiros, para que sigam práticas responsáveis em relação às pessoas e ao meio ambiente. Em função desse alinhamento entre a Gerdau e o Sebrae, o Programa de Desenvolvimento de Fornecedores Sebrae & Gerdau (PDF Sebrae & Gerdau) buscou desenvolver os principais fornecedores de materiais e serviços da empresa. A Gerdau busca a melhoria de seus processos-chave de negócio (vender, produzir e entregar) com base no gerenciamento da rotina de suas operações. Entretanto, nota-se que o aumento de competitividade pode ser potencializado pelo desenvolvimento da cadeia de suprimentos da empresa, a partir dos fornecedores pertencentes ao processo suprir. Essa categoria de fornecedores é extremamente importante para a continuidade da operação industrial do aço, uma vez que os custos operacionais são elevados e podem comprometer a lucratividade no negócio. Os fornecedores do negócio siderúrgico são, em geral, organizações com atuação específica no âmbito técnico de suas competências centrais. Adicionalmente, as empresas fornecedoras possuem características variadas quanto ao seu tamanho, área geográfica de atuação, faturamento e grau de maturidade gerencial. Desta forma, a determinação de quais empresas fornecedoras participará do programa constitui também uma etapa crítica na concepção do programa. 1. Método do PDF Sebrae & Gerdau O Programa de Desenvolvimento de Fornecedores Sebrae & Gerdau é um programa estruturado, compostos de quatro pilares (Figura 4) e com duração de 24 meses de implementação. Os pilares são: Pilar I: abordagem e estruturação do programa; pilar II: reuniões técnicas de análise crítica dos indicadores; pilar III: indicadores de desempenho e gestão empresarial; pilar IV: armazenamento e monitoramento dos dados. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Essa estratégia do grupo Gerdau, vem ao encontro da missão do Sistema Sebrae que é “Promover a competitividade e o desenvolvimento sustentável das micro e pequenas empresas e fomentar o empreendedorismo” e da estratégia da instituição de buscar planejar e implementar projetos/programas de encadeamento produtivo, que visam à inserção competitiva dos pequenos negócios nas principais cadeias de valor globais. 129 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Figura 4 – Etapas do Método PDF Sebrae & Gerdau 130 Durante o Pilar I foi estabelecida a Gerdau como a empresa-âncora do programa e sua participação direta nas etapas de planejamento, implementação e monitoramento dos resultados do PDF. O Pilar I é o responsável pela definição da estratégia do programa e os seus respectivos desdobramentos. Dado que o cenário global faz com que as empresas ligadas à siderurgia estejam em constante revisão dos seus processos, buscando incrementar sua produtividade e reduzir custos, a Gerdau definiu, durante a implementação desse pilar, os seus direcionadores estratégicos, Figura 5. Os direcionadores estratégicos do PDF Sebrae & Gerdau foram separados segundo as quatro perspectivas do BSC: Clientes; Financeira; Processos e Pessoas e Aprendizado. Entre os direcionadores estratégicos listados na Figura 6, a Gerdau definiu na perspectiva cliente os direcionadores estratégicos: Garantir a segurança, a qualidade, a preservação do meio ambiente e a responsabilidade social ao longo da cadeia de suprimento. Fonte: Gerdau Como atividade desse pilar, a Gerdau e o Sebrae definiram os seguintes objetivo estratégico e seus respectivos indicadores finalísticos e intermediários nacionais para o programa: Resultados finalísticos 1. Aumentar o Volume de Vendas Brutas das micro e pequenas empresas participantes do projeto em 5% até dezembro de 2012 e 5% até dezembro de 2013; 2. Aumentar o nº de postos de trabalho nas micro e pequenas empresas participantes do projeto em 5% até dezembro de 2012 e 5% até dezembro 2013. Resultados intermediários 1. Alcançar 85% de pontualidade nos prazos de entrega até dezembro 2012 e 90% até dezembro de 2013; 2. Reduzir a não conformidade para 0,25% (2,5 peças não conformes a cada 1000 fabricadas) até dezembro de 2012 e 0,15% (1,5 peça não conforme a cada 1000 fabricadas) até dezembro de 2013. Finalmente, a Gerdau definiu a relação das EPP fornecedoras que participarão do programa nos estados (Figura 6). Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Figura 5 – Direcionadores estratégicos do PDF Sebrae & Gerdau 131 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Figura 6 – Relação das empresas participantes do programa por estado e por área de atuação Bahia Ceará Minas Gerais Paraná Pernambuco Rio de Janeiro Rio Grande do Sul São Paulo Toral do Programa Total de MPE´s Total Func. Setor Serviço Setor Comercio Setor Indústria Sem identificação 13 10 90 16 24 178 237 3580 521 549 6 4 57 10 17 5 2 13 2 4 2 4 20 2 3 0 0 0 2 0 Total de MPE com Indicadores Lançados no site 0 0 35 0 2 24 461 7 9 8 0 4 37 1089 9 1 4 23 18 44 1365 11 2 18 13 5 258 7980 121 38 61 38 64 O Pilar II é responsável pela implementação do PDF Sebrae & Gerdau. O Método Indicador de Desempenho e Gestão Empresarial foi à ferramenta utilizada para a implementação do PDF. Conforme Figura 8, o método é composto de nove etapas e que são planejadas, executadas e gerenciadas a partir do método PDCA como ferramenta de gestão. Figura 7 – Método indicador de desempenho e gestão empresarial Durante a etapa de Planejamento (P do PDCA), as empresas definem seus 132 A etapa de Checar (C do PDCA) consiste na reunião de análise crítica comparativa do indicador chave de desempenho com a sua respectiva meta estabelecida pelo programa ou pela empresa. O não atingimento dessa meta faz com que os responsáveis “Gerdau, Sebrae, Consultor padrinho e gestor da empresa” elaborem os respectivos planos de ação para a não conformidade correspondente. Finalmente, a etapa de Agir (A do PDCA) responde pela implementação das ações contidas no plano de ação. Semestralmente o programa estabelece um encontro geral entre as empresas fornecedoras, a Gerdau, O Sebrae e os consultores padrinhos para divulgação dos resultados do programa e troca das melhores práticas entre as empresas. Durante essa apresentação de resultados, cada gestor de empresa deve apresentar as principais melhorias implementadas em suas empresas e divulgar o ganho que elas proporcionaram para a empresa e para a cadeia de fornecimento. O intuito dessa divulgação é possibilitar que outras empresas possam se beneficiar dessa melhoria ou, a partir dela, possam induzir outras melhorias. O Pilar II define as reuniões necessárias para monitorar e analisar os indicadores-chave de desempenho do programa e seus respectivos desdobramentos. As reuniões têm frequências variáveis e depende do nível estratégico do indicador. Indicador estratégico do programa tem reuniões bimestrais. Para essa reunião é importante à participação da Gerdau, Sebrae e dos consultores. As reuniões de análise crítica dos indicadores das empresas têm frequência, na maioria das empresas, mensal. Esses indicadores formam um grupo de indicadores financeiros e não financeiros. Faz parte dessa reunião o consultor padrinho e o gestor da empresa. Os indicadores operacionais ou de processo têm reunião de análise crítica semanal e, na sua grande maioria, formam um grupo de indicadores não financeiros. O público dessa reunião não é fixo, conforme as duas primeiras. Normalmente os colaboradores responsáveis pelos processos analisam e corrigem seus indicadores. Caso seja necessário, o gestor da empresa acompanha os indicadores e participam na elaboração do plano de ação. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil indicadores-chaves de desempenho (KPI´s) e desdobram os objetivos estratégicos do programa em objetivos estratégicos das empresas e seus respectivos indicadores e metas. Na etapa de execução (D do PDCA), os consultores padrinhos realizam as visitas às empresas para acompanhar os indicadores chaves de desempenho do programa e das empresas. Durante essa etapa, o programa realiza os treinamentos e as consultorias levantadas pelos padrinhos e pelos indicadores que não atingiram suas respectivas metas. Os objetivos dos treinamentos e das consultorias são resgatar a saúde financeira da empresa “quando necessário” e eliminar o GAP de fornecimento entre a empresa-âncora e as empresas fornecedoras. Estas implementam suas ações e coletam seus indicadores de desempenho durante essa etapa. O último pilar de implementação do PDF Sebrae & Gerdau é o Pilar IV – Ar- 133 mazenamento e Monitoramento dos Dados. Esse pilar tem como objetivo estabelecer uma sistemática de armazenamento e monitoramento dos dados e dos indicadores do programa e das empresas fornecedoras. Além do painel visual dos indicadores colocado em cada empresa, o programa construiu um site “sistema” www.pdfgerdau.com.br, onde foram registrados, armazenados e acompanhados os indicadores chaves de desempenho do programa e das empresa e os planos de ação registrados ao longo dos meses. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil O “Site” sistema de armazenamento e monitoramento dos indicadores foi construído a partir de uma inteligência capaz de informar aos gestores do programa, consultores padrinhos e diretores das empresas fornecedoras em tempo real toda e qualquer não conformidade que esteja comprometendo ou que possa comprometer o resultado operacional do programa e das empresas hoje e no futuro. 134 Apresentação dos resultados do PDF Sebrae & Gerdau O projeto Desenvolvimento de Fornecedores Gerdau & Sebrae teve uma duração de dois anos e foi desenvolvido nos seguintes estados: Bahia; Ceará; Minas Gerais; Paraná; Pernambuco; Rio de Janeiro; Rio Grande do Sul; e São Paulo. Como dados gerais o projeto trabalhou com um total de 286 empresas (221 empresas “77%” de pequeno porte “EPP” e 65 microempresas “23%” “MC”) e seus 8.662 funcionários. Dessas empresas 37 empresas (13%) são do setor do comércio, 70 empresas (24%) são do setor da indústria e 179 empresas (63%) são do setor de serviço. Foram feitas durante o projeto 6.980 visitas de consultorias às empresas e elaborados 6.720 planos de ação totalizando 7.314 intervenções de melhorias. Finalmente o projeto realizou 27.920 horas de consultoria e 5.026 horas de treinamento. Como método de avaliação dos resultados o projeto selecionou um grupo balanceado de Indicadores-Chaves de Desempenho e suas respectivas metas apresentados a seguir. 1. Margem de lucro ou lucratividade operacional O Indicador de Lucratividade da empresa é um indicador muito importante para o Projeto, pois está relacionado com a sobrevivência das empresas. O projeto estabeleceu como meta uma lucratividade mínima de 10%. O gráfico mostra que a média da lucratividade do grupo das empresas melhorou em relação ao início do projeto 13,7 pontos percentuais. 20% 17,60% 15% 10,00 % 10% 0% Início do Projeto Final do Projeto Meta do Projeto 2. Gastos gerais (custos fixos) por faturamento Apesar de ser bastante importante para o projeto e para as empresas esse indicador foi o que apresentou o maior grau de dificuldade de implementação. O projeto estabeleceu como meta para esse indicador 35,0%. Tomando como base o valor inicial (38,9%) e o valor final (34,7%) do programa o gráfico mostra que o grupo de empresas teve uma redução de 10,8% no custo fixo para cada Real de faturamento. 40% 38,90% 34,70% 35% 35% 30% 25% 20% 15% 10% 5% 0 Início do Projeto 3. Aumento do faturamento Final do Projeto Meta do Projeto Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil 4,00% 5% 135 O Sebrae e a Gerdau estabeleceram em 10% a meta de aumento médio do faturamento das empresas do projeto. Tomando como base o valor inicial e o valor final do faturamento das empresas com a Gerdau mostrado pelo gráfico, é possível concluir que o grupo de empresas teve um aumento médio de 29,4% no seu faturamento durante o projeto. Faturamento das empresas com a Gerdau (Milhões) 200 150 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil 100 50 0 4. Prazo de entrega (pontualidade da data contratada com a Gerdau) É um indicador estratégico do projeto e a Gerdau definiu 90% a Meta da Pontualidade Média das empresas. O grupo de empresas melhorou em 6,3% a qualidade do atendimento dos seus produtos e serviços com a Gerdau. Considerando que a maioria dos itens (produto ou serviço) é utilizada no processo de manutenção industrial, o incremento obtido pelas empresas é extremamente relevante quando comparado com outras práticas de mercado. 95,00% 100 80 90,00% 60 88,70% 40 20 0 Início do Projeto Final do Projeto Meta do Projeto 5. Não conformidade de entrega com a Gerdau (devoluções) 136 É um indicador definido pela Gerdau e sua Meta foi estabelecida em 0,15%. O grupo de empresas melhorou esse indicador durante o projeto reduzindo as não conformidades de entrega em 3 devoluções para cada 10000 (dez mil) serviços ou produtos entregues à Gerdau. 0,10 0,10% 0,08% 0,08 0,06 0,04 0,03% 0,00 Início do Projeto Final do Projeto Meta do Projeto 6. Postos de trabalhos gerados É um indicador estratégico do projeto e definido pelo Sebrae. Sua meta foi estabelecida em aumentar 10% a média dos postos de trabalhos existentes. Conforme o gráfico, o projeto iniciou com uma média de 24,3 postos de trabalho por empresa e finalizou com uma média de 30,4 postos de trabalho por empresa (aumento de 25,1%). 35 30,4 30 25 26,0 24,3 20 15 10 5 0 Início do Projeto 7. Grau de dependência Final do Projeto Meta do Projeto Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil 0,02 137 Apesar de ser um indicador de resposta lenta, pode-se observar uma redução média de 18,18% no Grau de Dependência Financeira das empresas do programa com a Gerdau. 30 30,8% 27,0 25,2% 25 20 15 10 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil 5 138 0 Início do Projeto Final do Projeto Meta do Projeto Considerações finais O artigo buscou apresentar as principais características de um programa de desenvolvimento de fornecedores aplicado dentro dos princípios do encadeamento produtivo. Identificou a necessidade de um sistema de mensuração de desempenho da cadeia de fornecimento como ferramenta de suporte na implementação do PDF Sebrae & Gerdau. A partir da análise do caso, foi possível constatar que não existe uma única trajetória possível para o processo de desenvolvimento de fornecedores, nem tampouco o que se poderia chamar de uma trajetória “mais eficiente”. Isto porque a trajetória depende de alguns recursos inimitáveis de cada empresa fornecedora e da empresa-âncora (Gerdau), como também dos resultados das intervenções anteriores e das diferentes combinações dos demais recursos. O fator complexidade e o dinamismo das relações de fornecimento mostraram que as empresas precisam ser tratadas como uma empresa viva e de necessidades pulsantes. Existe uma demanda de consultoria de intervenção e de treinamento que se altera ao longo do tempo e somente são identificadas através da medição dos indicadores-chaves de desempenho mensais. Da mesma maneira que definimos a dimensão: tempo de resposta de fornecimento de uma empresa para um novo GAP de fornecimento da cadeia, como um fator competitivo precisamos ter soluções de intervenção rápidas para as demandas específicas e pulsantes das empresas. Outro aprendizado com o programa foi a dificuldade que as empresas e os gestores apresentaram de medir a eficácia dos treinamentos e das consultorias. Foi decisivo olhar transversalmente a cadeia de fornecimento, as expectativas das empresas quando dentro da cadeia e do programa e os indicadores-chaves de desempenho de fornecimento. Finalmente, pode-se constatar que o principal legado deixado pelo PDF Sebrae & Gerdau foi entender que as ferramentas utilizadas para solucionar os problemas de gestão e de fornecimento no passado perderam ou estão perdendo sua eficiência. O modelo mental de pensar sistema de mensuração de desempenho mudou. Transverticalizar a gestão e entender que as empresas são vivas e por isso, além de serem diferentes entre si, ficam diferentes de si mesma ao longo do tempo pode ser o ingrediente importante para que um programa de desenvolvimento de fornecedores seja assertivo ou não. Referências bibliográficas DIAS, S. L. V. Análise Histórica da Trajetória de Alinhamento dos Sistemas de Produção, Custo e Indicadores de Desempenho, Tese de Doutorado, COPPE- Universidade Federal do Rio de Janeiro, 2005. DIAS, S. L. V. Manual do programa de desenvolvimento de fornecedores – PDF Indicadores. Porto Alegre: SEBRAE/RS, 2013. DIAS, S.L.V.; Sandro J.R.; Coutinho, J. M. F.; Pires, R. P. Mensuração de Desempenho. Editora Unisinos: São Leopoldo, 2013. FALCONI, V. O Verdadeiro Poder. Nova Lima: INDG Tecnologia e Serviços LTDA, 2009. HAYES, R.; Pisano, G.; Upton, D et. al. Pursuing The Competitive Edge. Danvers: John Wiley & Sons, 2005. Kelly Sanches [et. al]. Encadeamento produtivo: estratégia para atuação do Sistema Sebrae – Brasília: SEBRAE, 2012. MOTTA, F. P.; Vasconcelos, I. F. G. Teoria Geral da Administração. Bookman: Porto Alegre, 2005. PIRES, S. R. I. Gestão da Cadeia de Suprimentos: conceitos, estratégias, práticas e casos. São Paulo: Atlas, 2004. SANTOS, C. A. Pequenos Negócios: Desafios e Perspectivas: Inovação. Brasília: SEBRAE, 2012. TYNDALL, G. et al. Supercharging Supply Chains: new ways to increase value thtough global operational excellence. Ed. U.S.A.: John Wiley, 1998. ZANETTE, R. Análise de Melhorias em Sistemas de Avaliação de Fornecedores em Indústria do Ramo Automotivo. Dissertação (Mestrado Profissionalizante em Engenharia de Produção). Programa de Pós-Graduação em Engenharia de Produção. Porto Alegre. Universidade Federal do Rio Grande do Sul, 2002. A estratégia de encadeamento Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil CRUZ, Tadeu. Sistemas, métodos & processos: administrando organizações por meio de processos de negócios. São Paulo: Atlas, 2009. 139 produtivo na cadeia de petróleo, gás e energia Eliane Lobato Peixoto Borges65 Gustavo Reis Melo66 Raul Martins Gomes de Paiva67 Ronaldo M. L. Martins68 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Introdução 140 Neste artigo, os autores discorrem sobre a estratégia de encadeamento produtivo entre grandes e pequenas empresas na cadeia de petróleo, gás e energia, desenvolvida e implementada nos projetos de parceria entre a Petrobras e o Sebrae. Apresentam, sob a ótica de sua vivência, um histórico dos movimentos que contribuíram para a sua definição e os principais resultados alcançados no período 2005-2013. Ao longo do texto, sinalizam contribuições e influências que a experiência da parceria entre a Petrobras e o Sebrae trouxe para o adensamento da cadeia produtiva e para a ação de encadeamento produtivo no país, bem como novas oportunidades para um futuro próximo. Cenário de suprimento de bens e serviços nos últimos 60 anos no Brasil Desde o início de suas operações, a Petrobras enfrenta a questão do suprimento de bens e serviços de forma bastante objetiva. Nas décadas de 50 e 60, a maioria das contratações era feita fora do Brasil, por conta da inexistência de uma cadeia de fornecedores estabelecida no país. 65 Engenheira metalúrgica com especialização em Engenharia Industrial pela PUC-Rio, com pós-graduação em Engenharia de Produção pela Coppe/UFRJ, Administração de Empresas pela UnB e Formação de Consultores para Pequenas Empresas pela FIA/USP, coordenadora da carteira de petróleo, gás e energia no Sebrae e membro do Comitê Gestor Nacional do Convênio Petrobras-Sebrae. 66 Administrador de empresas pela AEUDF, com pós-graduação em Administração de Empresas pela FGV Campinas, coordenador da carteira de petróleo, gás e energia no Sebrae e membro do Comitê Gestor Nacional do Convênio Petrobras-Sebrae. 67 Engenheiro metalúrgico com especialização em Engenharia Industrial pela PUC-Rio, engenheiro de equipamentos da Petrobras e membro do Comitê Gestor Nacional do Convênio Petrobras-Sebrae. 68 Engenheiro mecânico e de automóveis pelo IME, mestre em Engenharia Submarina pela Coppe/UFRJ, trabalha como gerente na área de suprimentos da Petrobras (Materiais). Membro do Comitê Gestor Nacional do Convênio Petrobras-Sebrae. No início da década de 1990, o governo brasileiro mudou radicalmente a sua política de importações. A indústria nacional foi exposta à competição internacional, depois de duas décadas de proteção. Em muitos casos, a defasagem tecnológica e a baixa competitividade comercial levaram as empresas brasileiras a perder várias concorrências, com impacto negativo e significativo em seus negócios. Para a indústria supridora do setor de petróleo e naval, foi uma confluência de fatores de grande impacto nos negócios, resultando num forte movimento de desindustrialização no setor. No início dos anos 2000, o governo federal fez mais um movimento, desta vez, com objetivo de desenvolver e proteger a indústria nacional, mas sem descuidar de questões como competitividade e aderência tecnológica. A criação do Programa de Mobilização da Indústria Nacional de Petróleo e Gás Natural (Prominp) (PROMINP, 2014) capitaneado pelo governo federal e ancorado na maior operadora de petróleo brasileira, a Petrobras, com a participação de vários segmentos representantes de fornecedores envolvidos, foi decisiva para que o mercado nacional compreendesse suas fraquezas e traçasse estratégias para mitigá-las, focando também na capacitação de mão de obra para essa indústria. Conteúdo local e a visão de suprimento da Petrobras De forma sistematizada, a Petrobras vem acumulando experiência no desenvolvimento de fornecedores e tecnologias desde a década de 1990, dada a sua vocação para a liderança tecnológica na exploração de petróleo em águas profundas. A inexistência de soluções prontas de engenharia levou a empresa a elaborar metodologias capazes de desenvolver fornecedores para as tecnologias que eram necessárias às suas operações. Desde então, centenas de projetos foram elaborados em parceria com seus fornecedores de bens e serviços, buscando o desenvolvimento de soluções de engenharia que atendessem às suas necessidades. Na década de 1990, grande parte desses projetos era feita com empresas e entidades fora do Brasil. O modelo de atuação é bastante pragmático. Identificada uma necessidade na área operacional, a área de suprimento da Petrobras (Materiais) vai ao mercado buscar uma solução pronta, que possa ser adotada imediatamente. Se ela for identificada, estabelece-se um contrato de teste de tecnologia, para que a solução disponível seja testada nos cenários de operação da Petrobras. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Nos anos 1970 e 1980, a política federal de restrição às importações criou um cenário propício para a indústria local se desenvolver, já que aquilo que poderia ser fabricado no Brasil era proibido de ser importado. Se por um lado esta política, num primeiro momento, viabilizou a criação e a consolidação de uma rede de fornecedores, por outro lado, no cenário seguinte, o isolamento do mercado internacional levou a indústria local a se defasar tecnologicamente e a perder competitividade frente aos seus pares internacionais. Esse fenômeno não atingiu apenas a indústria de petróleo e gás. Ele foi bastante sensível e visível pela sociedade em dois outros segmentos: a indústria automobilística e a indústria de informática. 141 Se a solução não estiver disponível no mercado, a área de Materiais busca competências para desenvolvê-la, na indústria e nos centros de excelência, estabelecendo contratos de desenvolvimento tecnológico ou termos de cooperação tecnológica. Neste caso, o desenvolvimento da solução contempla e incorpora a experiência fabril dos cooperadores com a experiência operacional da Petrobras. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Seja para as soluções prontas, seja para as soluções desenvolvidas em cooperação, uma fase decisiva do sucesso do projeto é o teste de campo. O resultado positivo ao final da bateria de testes habilita o fornecedor a incluir o item no seu cadastro de fornecedor da Petrobras (CRCC). 142 Nessa fase, há oportunidades para empresas de todos os portes, de pequenas até gigantes da indústria do petróleo. O critério de seleção se baseia em competência fabril, capacidade de engenharia e capacidade da empresa de estar no mercado diante das demandas futuras do item desenvolvido. Com o advento da legislação da Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP), que regula a questão de Conteúdo Local (CL) para os novos campos de petróleo no Brasil, a Petrobras passou a ter mais uma variável na análise de seus gargalos de suprimento. Se antes a disponibilidade da tecnologia e a capacidade fabril eram os itens principais, a variável conteúdo local passou a ter que ser analisada. Nesse caso, bens e serviços que estão disponíveis no mercado internacional e que não têm provedores no Brasil, passaram a constituir novo foco de atuação. Para esta nova vertente, alguns caminhos podem ser adotados quando identificado o gargalo: aumento das capacidades fabril e de engenharia de um fornecedor estabelecido no Brasil; licenciamento de tecnologia estrangeira para um fabricante nacional com competência fabril para fabricar e fornecer; estabelecimento de joint venture entre empresa estrangeira detentora de tecnologia e empresa brasileira, capaz de fabricar ou fornecer o item no Brasil; estabelecimento de subsidiária de empresa estrangeira no Brasil, com aporte de tecnologia da matriz. Seja qual for a vertente adotada, o aumento de conteúdo local é sempre o alvo pretendido, sem que se descuide do binômio: aderência tecnológica e competitividade. Os itens para os quais há necessidade de atuação são monitorados permanentemente pelo Prominp e, em particular, pela Petrobras, a qual prioriza em quais segmentos deve atuar e sob que estratégia cada projeto deve ser conduzido. Observando ao longo dos anos a sua atuação junto aos mercados nacional e internacional e as consequências desta para as áreas operacionais, a Petrobras revisitou a sua metodologia de desenvolvimento de materiais e fornecedores, alinhando sua estratégia de suprimento de bens e serviços às questões de incremento de conteúdo local. Foi possível então depreender que o desenvolvimento de soluções de suprimento local ia além do requisito legal de conteúdo local, e que era, na verdade, uma solução adequada de suprimento, por conta de alguns fatores, tais como: melhor entendimento e atendimento às suas necessidades técnicas; incremento na qualidade das relações de pós-atendimento com os fornecedores; redução dos tempos de atendimento e solução de problemas na assistência técnica; redução dos custos e do lucro cessante associados às paradas por falhas de equipamentos e sistemas. Um efeito colateral, mas não menos importante pôde ser observado. As ações de desenvolvimento de fornecedores nacionais se refletiam em importantes ações de responsabilidade social, por conta da geração de emprego e renda nas vizinhanças das unidades da Petrobras. Este efeito importante não se fez sentir apenas no primeiro nível da cadeia de suprimento. Novos entrantes no mercado nacional passam a demandar bens e serviços para a sua cadeia de suprimento, num círculo virtuoso que se expande até a cadeia indireta, de prestação de serviços à nova sociedade envolvida no processo fabril nacional. A inclusão de novos fornecedores na cadeia de suprimento nacional, seja no primeiro, seja nos demais níveis, permite que outros efeitos se façam expandir pelo mercado. Valores relacionados à responsabilidade social e ambiental, praticados na Petrobras, são informados e desdobrados a seus fornecedores, inclusive em cláusulas contratuais, sendo incentivado o desdobramento desses mesmos princípios ao longo da sua cadeia de suprimento. Nesse cenário, sob bases de competitividade, sustentabilidade e aderência tecnológica, a Petrobras incentiva a realização das compras e contratações com fornecedores nacionais em detrimento dos estrangeiros. Isto não significa que a empresa não contrate mais fora do Brasil, mas sim que, sempre que for possível, a Petrobras optará pelos fornecedores nacionais que tenham patamares de qualidade, preço e prazo compatíveis com o mercado internacional. Desdobramentos para a cadeia de suprimento Nesse contexto, aflorou a necessidade de se olhar a cadeia de suprimento, ampliando o olhar do primeiro nível de fornecimento da cadeia aos níveis subsequentes, ou seja, para os fornecedores dos fornecedores da Petrobras e assim por diante. Ações voltadas a compreender e atuar na cadeia de suprimento de itens estratégicos passaram a ser adotadas, com o objetivo de identificar os gargalos de suprimento (tempo, prazo e qualidade) que os fornecedores estavam enfrentando. Nessa etapa, o olhar sobre a cadeia de suprimento se aprofundou e se desdobrou até as pequenas e microempresas, onde boa parte do produto ou servi- Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Na indústria do petróleo, onde o custo da falha é quase sempre muito superior ao custo de aquisição do bem, contar com um fabricante que entenda suas necessidades operacionais e que seja capaz de gerar uma solução customizada para as suas necessidades, assim como prestar assistência técnica de forma rápida e efetiva, podem ser fatores decisivos de aumento da eficiência e continuidade operacionais, assim como elevação dos padrões de segurança. 143 ço entregue à Petrobras se origina. Uma parceria firmada entre a Petrobras e o Sebrae deu origem ao Programa da Cadeia Produtiva Petróleo, Gás e Energia, que vem sendo implementado desde 2005. A estratégia adotada no programa, construída em 2004 e sistematizada em 2008, é fruto da experiência da Petrobras e do Sebrae, em parte até aqui descrita e em parte relatada na linha do tempo recente, a seguir. Mas também é fruto da inteligência coletiva dos gestores e consultores que passaram pelos mais de 50 projetos estruturantes concluídos ou em andamento no país. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil A linha do tempo recente na definição da estratégia 144 A partir de 1992, época em que a terceirização estava em destaque no país, o Sebrae começou a atuar em parceria com grandes empresas, dentre elas a própria Petrobras, para capacitar seus fornecedores. Essa experiência foi consolidada na Metodologia de Capacitação de Fornecedores do Sistema Sebrae (SEBRAE, 1998), que até hoje, ainda que em melhoria contínua, é a base central dos projetos de encadeamento produtivo do Sebrae. Em 1993, foi criada pelo governo federal a Subcomissão do Uso do Poder de Compra, mecanismo conjunto do Programa Brasileiro da Qualidade e Produtividade (PBQP) e do Programa de Apoio à Capacitação Tecnológica da Indústria (PACTI). Seu objetivo era promover o uso do poder de compra do Estado, de grandes empresas e do consumidor para induzir a melhoria da qualidade, produtividade e capacitação tecnológica empresarial. Tanto o Sebrae quanto a Petrobras foram membros dessa subcomissão, que ajudou a pavimentar o caminho no qual Petrobras e Sebrae se reencontrariam no futuro. Em 1997, houve a quebra do monopólio do petróleo: foi promulgada a Lei nº 9478, de 06/08/1997 – Lei do Petróleo, que dispôs sobre a política energética do país, as atividades relativas ao monopólio do petróleo, instituiu o Conselho Nacional de Política Energética e a Agência Nacional do Petróleo (ANP), além de outras providências. A partir de então, grandes empresas petrolíferas de todo o mundo e outras criadas para aproveitar as oportunidades no setor passaram a arrematar campos de petróleo nas Rodadas de Licitações organizadas pela Agência instituída. Hoje são mais de quarenta as empresas que exploram petróleo no país. Em maio de 1999, entidades de classe dos fornecedores do setor e instituições governamentais criaram a Organização Nacional da Indústria do Petróleo (Onip), que atua como fórum de articulação e cooperação entre as companhias do setor de petróleo, fornecedores, órgãos governamentais e de fomento. Sua missão é contribuir para o aumento da competitividade e sustentabilidade da indústria nacional, para a maximização do conteúdo local e para a geração de emprego e renda no setor de petróleo e gás. Uma de suas primeiras ações foi a criação de um cadastro de fornecedores, para gerar oportunidades para empresas nacionais (ONIP, 2014). No mesmo ano de 1999, um grupo de empresários gaúchos procurou a Secretaria de Ciência e Tecnologia do Governo do Rio Grande do Sul (SCT/RS), pedindo No âmbito da Subcomissão do Uso do Poder de Compra acima mencionada, o Sebrae, em parceria com o Ministério do Desenvolvimento, Indústria e Comércio Exterior (MDIC) e com o apoio dos ministérios da Ciência e Tecnologia (MCT) e Planejamento (MP), concebeu, em 2000, um instrumento de organização da demanda de competitividade e gestão do processo de adensamento de cadeias produtivas: a Metodologia de Gestão para Adensamento de Cadeias Produtivas (SEBRAE, 2002), que incorporou a Metodologia de Capacitação de Fornecedores do Sistema Sebrae em seu fluxo metodológico, sob a denominação Capacitação de Fornecedores e Redes de Empresas. A referida metodologia de gestão viria a ser um dos instrumentos inspiradores da estratégia do Convênio Petrobras-Sebrae. Ela se baseava na implementação de projetos estruturantes para o adensamento de cadeias produtivas, a partir da criação de uma cadeia institucional, atuando com as vertentes de capacitação de fornecedores de grandes empresas e de desenvolvimento de polos setoriais regionais (clusters). Ainda em 2000, foi firmado um acordo de cooperação entre o Sebrae, Onip, MDIC, MCT e MP, no âmbito da Subcomissão do Uso do Poder de Compra, que viabilizou, dois anos depois, a realização de um projeto precursor aos do Convênio Petrobras-Sebrae. Este projeto, implementado de 2002 a 2004, capacitou micro e pequenas empresas, nos 12 estados onde havia produção e refino de petróleo, para que se cadastrassem na Onip e, assim, ficassem visíveis para as grandes operadoras que se estabeleciam no país em decorrência da quebra do monopólio; e fomentou a criação de Redes Petro, à semelhança da Rede Petro RS. O projeto utilizou parte dos instrumentos e da filosofia da Metodologia de Gestão para Adensamento de Cadeias Produtivas: a metodologia de capacitação de fornecedores e redes e o fórum de desenvolvimento da cadeia produtiva local (estrutura de apoio competitivo para assegurar ações continuadas no âmbito da cadeia, ambiente de governança e cooperação), mais tarde substituído pelo modelo da Rede Petro. As unidades da Petrobras foram convidadas a participar do projeto e as informações que forneceram sobre os requisitos exigidos em suas compras balizaram a capacitação dos fornecedores. Três novas Redes Petro surgiram no decorrer desse projeto: na Bacia de Campos (RJ), em Minas Gerais e em Sergipe, sendo que a de Minas ficou restrita a duas instituições (Sebrae e Fiemg) e ao segmento empresarial. No entanto, a participação da Fiemg no projeto acabou influenciando a criação de uma Câmara da Cadeia do Petróleo na federação da indústria mineira – o primeiro ambiente voltado para o setor de petróleo nas Federações das Indústrias do país. No início da década de 2000, o Sebrae, que havia definido em seu Redirecionamento Estratégico a prioridade pelo desenvolvimento local e setorial, firmou Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil apoio visando ao desenvolvimento de produtos para a Petrobras. Como resultado dessa demanda, a SCT/RS apoiou a criação da Rede Petro RS, para fortalecer a cadeia de suprimento da indústria do petróleo naquele estado. Integravam a Rede Petro RS empresas, universidades, centros tecnológicos, órgãos de governo, de representação e de fomento (PELLEGRIN et al., 2004). Essa rede, logo no início, teve sucesso na captação de recursos do CT-Petro, fundo setorial de recursos para pesquisa e desenvolvimento, liberados normalmente por meio de editais – o que demonstrou o diferencial de uma governança organizada. 145 parcerias internacionais para aprofundar o conhecimento sobre os fatores de sucesso dos distritos industriais italianos e de clusters em outros países; passou a apoiar projetos em Arranjos Produtivos Locais (APL); por intermédio de uma rede de pesquisadores no tema, a RedeSist, promoveu uma série de estudos sobre aglomerações deste tipo; e capacitou intensivamente técnicos do Sistema Sebrae. Em 2002/2003, construiu o Termo de Referência para Atuação do Sistema Sebrae em Arranjos Produtivos Locais (SEBRAE, 2003), que foi o segundo instrumento inspirador da estratégia do Convênio Petrobras-Sebrae. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil A partir de 2003, foi introduzido no Sebrae o modelo de Gestão Estratégica Orientada para Resultados (GEOR), tendo como principal mecanismo o projeto orientado para resultados. 146 Com o boom de investimentos na cadeia do petróleo brasileira após a quebra do monopólio, anunciado em 1998 como sendo da ordem de US$ 100 bilhões nos dez anos seguintes (PELLEGRIN et al., 2004) – mais que o dobro do que havia sido investido pela Petrobras em seus primeiros 50 anos, o governo federal lançou, conforme já relatado, por meio do Decreto nº 4.925, de 19 de dezembro de 2003, o Prominp. Sob a coordenação geral do Ministério de Minas e Energia (MME), e coordenação executiva da Petrobras, o objetivo do programa, vigente até hoje, é maximizar a participação da indústria nacional fornecedora de bens e serviços, em bases competitivas e sustentáveis, na implantação de projetos de investimentos do setor de petróleo e gás natural no Brasil e no exterior (PROMINP, 2014). Para a construção da primeira carteira de projetos do Prominp, foi realizado em 2003 um workshop com entidades e empresas atuantes na cadeia produtiva, no qual propostas foram apresentadas, discutidas e avaliadas. O Sebrae e a Onip lograram aprovar o projeto que vinham implementando e que passou a denominar-se IND P&G-6 – Inserção Competitiva e Sustentável de MPE na Cadeia Produtiva do Petróleo e Gás. A partir de então, a pequena empresa passou a ter maior visibilidade nessa cadeia – o que abriu portas para a assinatura de um convênio entre o Sebrae e a Petrobras, decidido em abril e firmado em 6 de outubro de 2004, com o objetivo de promover a inserção competitiva e sustentável de micro e pequenas empresas na cadeia de petróleo, gás e energia. O Convênio Petrobras-Sebrae passou a integrar a carteira de projetos do Prominp sob a denominação de Projeto IND P&G-6.1 – Inserção Competitiva e Sustentável de MPE na Cadeia Produtiva de Petróleo, Gás e Energia. A definição da estratégia Para a definição da estratégia da parceria, foi realizada uma série de reuniões, nas quais as experiências acima relatadas foram analisadas. O termo “sustentável” constante do objetivo da parceria foi ali inserido tendo em vista o sentido amplo de sustentabilidade do processo de inserção de micro e pequena empresa, que implica criação de um ambiente favorável para que este processo se desenvolva de forma crescente e continuada, com impactos positivos sobre o meio ambiente, Um ponto relevante considerado foi que, durante a execução dos projetos da parceria Sebrae-Onip, de 2002 a 2004, tinha sido constatado que no entorno das unidades da Petrobras formavam-se Arranjos Produtivos Locais de Petróleo, em geral com relações de cooperação pouco significativas, mas que não havia percepção de sua existência. A Petrobras se relacionava com todos os atores, mas normalmente as relações no APL eram biunívocas entre ela e cada um dos demais agentes do território. Em poucas localidades havia um fórum para discussão do desenvolvimento do APL ou da cadeia de petróleo local. Quando a Petrobras se instala numa localidade, pela grandeza do seu porte ela produz transformações significativas no território. Fornecedores de bens e serviços de todos os tamanhos migram para a região. Empresas já estabelecidas se aprimoram e se associam, para aproveitar as oportunidades trazidas pelo investimento. Faculdades e escolas técnicas se instalam na região e as eventualmente existentes passam a oferecer cursos e a realizar pesquisas na área de petróleo e afins. Bancos abrem novas agências no território e oferecem linhas de crédito diferenciadas para os novos clientes. As mudanças exigem dos governos locais posturas diferenciadas, um leque de providências para fazer frente a esse processo de desenvolvimento e mitigar os riscos inerentes ao meio social e ao ambiente. Os agentes econômicos, políticos e sociais aglomerados no território, com foco em um conjunto específico de atividades econômicas relacionadas com o setor de petróleo, passam a interagir, em maior ou menor grau, dependendo do capital social da região. É o fenômeno do surgimento e do desenvolvimento, no entorno da unidade da Petrobras, do Arranjo Produtivo Local (APL) de Petróleo, Gás e Energia. Mas fica latente um potencial para a promoção da dinamização das relações entre os atores, visando ampliar o grau de articulação e cooperação no APL, além de promover o protagonismo local. A dinamização das relações induz um processo de aprendizagem coletiva e este, por sua vez, influencia o enraizamento da capacidade inovativa no APL, fator essencial para a melhoria da competitividade das empresas e para a capacitação social. Foi com base na experiência descrita que se chegou à conclusão que, para a busca da sustentabilidade do processo de inserção de micro e pequenas empresas na cadeia, a estratégia mais adequada aos projetos do Convênio Petrobras-Sebrae seria a de promover o encadeamento entre grandes e pequenas empresas no âmbito de projetos estruturantes orientados para resultados, que contribuíssem para o desenvolvimento dos APL de Petróleo, Gás e Energia existentes no entorno Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil o meio econômico e o social. A palavra “energia” foi acrescentada pela Petrobras à qualificação da cadeia para abranger todo o espectro das suas atividades. E foi acordado que o esforço da parceria não se limitaria à cadeia de suprimentos da Petrobras, mas abrangeria toda a cadeia produtiva do petróleo, gás e energia, com a sensibilização e mobilização de grandes empresas e/ou fornecedores para o engajamento de micro e pequenas empresas como subfornecedoras locais ao longo das cadeias de suprimentos. A visão de futuro era que as grandes empresas da cadeia viessem a incluir, de forma permanente em sua agenda estratégica, a questão da inserção de pequenas empresas em sua cadeia de suprimento. 147 das Unidades da Petrobras. Em artigo sobre o Convênio Petrobras-Sebrae, Borges et. al. (2012b, p. 4-10) apresentam a estratégia e explicam que, para fazê-la chegar às bases nos Sebrae UF e unidades da Petrobras, foram definidos temas prioritários nos quais as ações dos projetos deveriam se enquadrar. Mencionam que influíram na definição o Termo de Referência para Atuação do Sebrae em APL, a Metodologia de Gestão para Adensamento de Cadeias Produtivas e a experiência das quatro Redes Petro que existiam na ocasião. Citam os temas, no primeiro e segundo convênios, e as ações deles decorrentes. Os temas no primeiro convênio foram: Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil 1. Diagnóstico da cadeia produtiva local, com mapeamento, junto à Petrobras e seus grandes fornecedores, das oportunidades para micro e pequenas empresas, bem como levantamento de fornecedores efetivos e potenciais para atendimento dessas oportunidades; 148 2. Mobilização de grandes empresas da cadeia e/ou fornecedores para engajamento de micro e pequenas empresas como subfornecedoras locais ao longo da cadeia produtiva; 3. Capacitação e desenvolvimento de micro e pequenas empresas locais, para qualificação de fornecedoras potenciais da cadeia produtiva de petróleo, gás e energia, ou melhoria de sua condição de fornecedoras efetivas da Petrobras, com ênfase em Gestão da Qualidade, da Segurança, do Meio Ambiente e Saúde Ocupacional (QSMS) e da Responsabilidade Social; 4. Formação e consolidação de redes de cooperação competitiva de empresas petrolíferas e fornecedores locais ao longo da cadeia produtiva de petróleo, gás e energia, com o apoio de instituições, com ênfase na inserção competitiva e sustentável de pequenas empresas nos territórios onde existam unidades da Petrobras; 5. Interação entre redes de cooperação competitiva para troca de experiências e promoção de negócios. Mas, ainda no primeiro convênio, foi constatada a necessidade de uma ação voltada ao fomento à inovação nas pequenas empresas, pela sua relevância para a competitividade. Criado um grupo de trabalho, foi estruturada uma metodologia, com a opção da rota de inserção de pequenas empresas no processo de inovação da cadeia a partir de demandas tecnológicas de grandes empresas. Mais tarde, uma segunda rota, a partir de tecnologias desenvolvidas pelas Redes Temáticas de pesquisas da Petrobras, foi incorporada na metodologia (BORGES; CUNHA, 2012). Por ocasião da renovação da parceria, viabilizada pela assinatura de um segundo convênio em 20 de junho de 2008, os temas do primeiro convênio foram mantidos e um sexto foi acrescentado: “implementação de um programa de desenvolvimento tecnológico e inovação para micro e pequenas empresas da cadeia produtiva de petróleo, gás e energia” (tema 6). Após a assinatura do segundo convênio, seguindo o princípio da melhoria contínua, promoveu-se, com o apoio da Coordenação Executiva do Prominp, uma análise dos projetos executados na primeira etapa da parceria. Como consequência, os projetos foram padronizados com a participação de cerca de 80 gestores e chegou-se a um documento denominado Sistematização das Ações dos Projetos do Convênio Petrobras-Sebrae (PETROBRAS; SEBRAE, 2012). O objetivo geral dos projetos passou a ter o seguinte texto: “Promover a inserção competitiva e sustentável de micro e pequenas empresas locais na cadeia produtiva de petróleo, gás e energia, visando à adequação da base de fornecedores e estimulando processos de desenvolvimento”. Figura 1 – Focos estratégicos dos projetos do convênio Petrobras-Sebrae Fonte: Apresentação sobre o Convênio Petrobras-Sebrae no Encontro de Gestores de agosto de 2008, em Salvador, por Eliane Lobato Peixoto Borges e Ernani Turazzi (adaptada). Esses focos estratégicos definidos vieram a influenciar, posteriormente, o Modelo de Encadeamento Produtivo do Sebrae (BORGES et al., 2012a), que periodicamente é submetido ao ciclo PDCA de Deming, e que passou a ter os seguintes focos: inteligência competitiva, desenvolvimento das empresas de pequeno porte, rede de aprendizagem, acesso das empresas de pequeno porte ao mercado e Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Os seis temas prioritários foram agrupados nos quatro focos estratégicos apresentados na Figura 1: inteligência competitiva (tema 1); cultura da cooperação (temas 2, 4 e 5); desenvolvimento de fornecedores e inovação (temas 3 e 6); e acesso ao mercado (temas 2, 5 e outras ações para promoção de negócios implementadas no primeiro convênio). 149 políticas corporativas das grandes empresas. Foram padronizadas as 19 ações que deveriam compor o universo mínimo dos projetos. Em dezembro de 2011, uma revisão da sistematização foi concluída e algumas ações foram agrupadas, chegando-se ao total de dezessete, conforme a Figura 2: Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Figura 2 – Novo macroprocesso dos projetos do convênio PetrobrasSebrae 150 Fonte: Sistematização das Ações dos Projetos do Convênio Petrobras-Sebrae. Resultados do convênio Petrobras-Sebrae No primeiro convênio, assinado em 2004, os recursos disponibilizados pela Petrobras e pelo Sebrae em conjunto foram de R$ 12 milhões, em partes iguais, os quais viabilizaram 14 projetos em 11 estados, iniciados em 2005 e já concluídos, no valor de R$ 31 milhões, incluídos os aportes de terceiros. Participaram 21 unidades da Petrobras e 188 grandes e médias empresas, totalizando 209 âncoras com CNPJ diferentes, além de 53 instituições. No tema Capacitação de Fornecedores, 6.365 empresas participaram de palestras e seminários, 1.058 participaram de cursos e receberam algum tipo de con- sultoria e 2.207 receberam orientação ao cadastramento. Foram realizados diagnósticos da cadeia produtiva local em 11 territórios e criadas dez Redes Petro, além das quatro já existentes antes do convênio. No total, foram atendidas 6.032 empresas. A expectativa de negócios em 33 rodadas realizadas foi de cerca de R$ 1,5 bilhão. Os resultados, medidos numa amostra de cerca de 1.000 empresas em 18 projetos finalizados foram: aumento médio de 51% no faturamento e de 19% no número de postos de trabalho. Segundo informações fornecidas pela Petrobras e pela Onip, houve aumento de 81% das empresas participantes dos projetos no cadastro da Petrobras e 57% nos cadastros da Onip. Informação da Petrobras sinalizou redução em 74% de itens de baixa competitividade (com menos de três fornecedores ou com dificuldade de fornecimento) nos cadastros da empresa. Nas 89 Rodadas de Negócios realizadas, com mobilização de 837 grandes empresas compradoras e 6.644 ofertantes, foi gerada uma expectativa de negócios, declarada pelos grandes compradores, de cerca de R$ 4 bilhões. Atualmente existem 18 Redes Petro em 15 estados da Federação, com cerca de 2 mil empresas participantes, além de diversas instituições públicas e privadas. O estímulo à interação das redes resultou em um movimento nacional chamado de Rede Petro Brasil (REDEPETRO BRASIL, 2014), que hoje conta com uma rede social, disponibilizada no ambiente do Observatório de Arranjos Produtivos Locais do Ministério do Desenvolvimento, Indústria e Comércio Exterior (MDIC) (OBSERVATÓRIO BRASILEIRO DE APL, 2014). Na ação de desenvolvimento tecnológico e inovação dos projetos, foram mapeadas e divulgadas demandas tecnológicas em áreas de operação e manutenção de unidades da Petrobras. Como resultado, até o momento, foram disponibilizadas ao mercado 11 soluções tecnológicas, desenvolvidas por empresas de pequeno porte. Dentre elas, citamos: vedações especiais com elastômero resistente a qualquer tipo de perfuração, serviços técnicos especializados de avaliação de poços antes realizados apenas por grandes multinacionais, detector de gás em sondas de perfuração, simulador de operações de perfuração, método de elevação para produção de poços de baixa produtividade e solução integrada de monitoramento de operações de perfuração. Em termos de resultados qualitativos abrangendo os dois convênios, merecem destaque: desenvolvimento de metodologia para inserir microempresas e empresas de pequeno porte no processo de inovação da cadeia; arremate de campo maduro em rodada da ANP por uma pequena empresa pertencente ao projeto, em Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil No segundo convênio, assinado em 2008 e ainda vigente, Petrobras e Sebrae se comprometeram, juntos, com R$ 64 milhões. Este valor, somado a R$ 2 milhões de outro convênio entre o Sebrae e a Refinaria Abreu e Lima – RNEST, viabilizou 38 projetos em 16 estados, com 13.242 empresas atendidas, que tiveram início a partir de 2009. Destes, dezoito estão concluídos e vinte em andamento. Os estados são: AL, AM, BA, CE, ES, MA, MG, MS, PE, PR, RJ, RN, RS, SC, SE e SP. 151 parceria com um investidor; empresas certificadas em diversos sistemas de gestão, inclusive em sistemas integrados; empresas finalistas e/ou vencedoras, anualmente, das etapas estaduais e nacionais do Prêmio MPE Brasil, organizado pela Fundação Nacional da Qualidade (FNQ) e Sebrae; criação de Rede de Municípios Petrolíferos, em Sergipe; celebração de acordos entre a Caixa Econômica Federal (CEF) e alguns APL de Petróleo, com lançamento de estratégia de atuação junto às pequenas empresas. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Considerações finais 152 A experiência da parceria entre a Petrobras e o Sebrae contribuiu para a consolidação do conceito de encadeamento produtivo hoje adotado pelo Sebrae, ancorado em cinco focos estratégicos: inteligência competitiva, desenvolvimento das empresas de pequeno porte, rede de aprendizagem, acesso das empresas de pequeno porte ao mercado e políticas corporativas das grandes empresas. Trouxe oportunidades para a elevação do patamar competitivo de uma gama abrangente de segmentos dos setores industrial, de serviços e de comércio, qualificando as pequenas empresas para atendimento não só à cadeia de petróleo, gás e energia, mas a outros mercados. Demonstrou ser possível inserir pequenas empresas no processo de inovação da cadeia, sinalizando possibilidades de contribuição para o aumento de conteúdo local. Chamou atenção para a existência de Arranjos Produtivos Locais de Petróleo, Gás e Energia no entorno das unidades da Petrobras e para a necessidade de se apoiar o seu desenvolvimento, incluindo a ampliação do efeito trabalho e renda decorrente dos grandes empreendimentos em curso, como parte da estratégia de adensamento da cadeia produtiva. Mostrou que a metodologia adotada para inserir pequenas empresas na cadeia pode promover a inclusão de fornecedores de qualquer porte, visto que vem inspirando editais e projetos apoiados por outras instituições com fornecedores de maior tamanho. Em termos de perspectivas, cabe citar a iniciativa, da Petrobras, MDIC e ABDI, de apoiar cinco APL de interesse do setor de petróleo, gás e naval, na qual o Sebrae, a CNI, a Onip e o BNDES também participam. Todos os Arranjos são em territórios abrangidos pelo Convênio Petrobras-Sebrae. Trata-se do projeto IND P&G-75 do Prominp, em parceria com o Plano Brasil Maior, que, trazendo novos atores nacionais, busca uma abrangência maior no encadeamento produtivo da cadeia, introduzindo o desenvolvimento de fornecedores de médio e de médio-grande porte e a promoção do desenvolvimento territorial sustentável contemplando cinco eixos estratégicos da política de atuação do BNDES no entorno de grandes projetos: planejamento e ordenamento territorial e ambiental; infraestrutura regional e desenvolvimento urbano, social, ambiental e cultural; fortalecimento e modernização de gestão; educação e formação dos recursos humanos e desenvolvimento econômico. Este projeto, que também deverá propor uma política de apoio a Arranjos Produtivos Locais de interesse do setor de petróleo, gás e naval, deverá, em futuro próximo, abrir novas oportunidades de encadeamento para as empresas de pequeno porte e microem- presas, desta vez com as médias e médias-grandes empresas que estão sendo objeto de desenvolvimento. Referências bibliográficas BORGES, E.; CASSEMIRO, F.; SANCHES, K.; PERLINGEIRO, R.; ALLEGRETTI, R. Encadeamento produtivo: estratégia para atuação do Sistema Sebrae. Brasília: Sebrae, 2012. BORGES, E.; CUNHA, R. Estratégias para inserir pequenas empresas no atendimento de demandas tecnológicas de grandes empresas participantes do convênio Petrobras-Sebrae: metodologia de desenvolvimento tecnológico e inovação. Brasília: Sebrae, 2012. Portal Saber. ONIP. Quem somos. Rio de Janeiro, 2014. Disponível em: <http://www1.onip.org. br/quem-somos/>. Acesso em: 23 fev. 2014. PELLEGRIN, I.; JUNIOR, J.; BALESTRON, M.; LOPES, M. A experiência da Rede Petro-RS: uma estratégia para o desenvolvimento das capacidades dinâmicas. RAC, Edição Especial, p. 181-202, 2004. PETROBRAS; SEBRAE. Sistematização das ações do convênio Petrobras-Sebrae. Brasília: Petrobras; Sebrae, 2012. Documento interno. PROMINP. Sobre o Prominp. Rio de Janeiro, 2014. Disponível em: < http://www. prominp.com.br/prominp/pt_br/conteudo/sobre-o-prominp.htm>. Acesso em: 23 fev. 2014. SEBRAE. Termo de referência para atuação do Sistema Sebrae em Arranjos Produtivos Locais. Brasília: Sebrae, 2003. SEBRAE. Metodologia de capacitação de fornecedores. Brasília: Sebrae, 1998. SEBRAE. Metodologia de gestão para adensamento de cadeias produtivas: curso de formação de gestores. Brasília: Sebrae, 2002. REDEPETROBRASIL. Quem somos. Rio de Janeiro, 2014. Disponível em: < http:// www.redepetrobrasil.org.br/?page_id=650 >. OBSERVATÓRIO BRASILEIRO DE APL. Home, Brasília, 2014. Disponível em: <http://portalapl.ibict.br/ > Parceria estratégica Sebrae e Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil BORGES, E.; TURAZZI, E.; CAMPOS, M.; REGAZZI, R. Inserção competitiva e sustentável de micro e pequenas empresas na cadeia produtiva de petróleo, gás e energia. Brasília: Sebrae, 2012. Portal Saber. 153 Odebrecht: um passo para melhoria do desempenho e aumento da competitividade dos pequenos negócios da cadeia de valor da Odebrecht Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Renato Perlingeiro Salles Junior69 Introdução O presente trabalho busca sintetizar os principais conceitos que fundamentam as decisões estratégicas das empresas. Trata inicialmente da análise da competitividade, da estratégia empresarial, da estrutura e da evolução do setor. Posteriormente, analisa os meios de como desenvolver as empresas para conquistar e sustentar vantagens competitivas. Esses pontos são cruciais para a análise do desempenho em qualquer setor e fonte primária para a compreensão dos demais temas que se relacionam a ela. Este artigo apresenta o modelo de atuação que o Sistema Sebrae e o grupo Odebrecht propõem para a melhoria da competitividade dos pequenos negócios dessa cadeia de valor, bem como importante passo para o adensamento da atuação do Sebrae na cadeia da construção. Pretende-se demonstrar, de forma bastante objetiva, por meio do estudo de caso da parceria com o grupo Odebrecht, a viabilidade na condução de uma estratégia empresarial de sucesso comprometida com o desenvolvimento dos pequenos negócios que gera valor para a cadeia como um todo. Modelo de análise da competitividade Nesse sentido, o modelo de análise de competitividade desenvolvido por Porter (1986) nos dá o referencial analítico de sustentação das parcerias estratégicas, no âmbito do encadeamento produtivo. O chamado modelo Porter apresenta características que o aproxima do modelo Estrutura-Conduta-Desempenho (modelo ECD). Este último, como afirmam Kupfer e Hasenclever (2002, p.23) “... tem como objetivo principal a análise da alocação dos recursos escassos sob as hipóteses de equilí- 69 Economista pela Universidade Federal Fluminense, pós-graduando em gerenciamento de projetos, pela Fundação Getúlio Vargas (FGV), analista técnico do Sebrae. 154 brio e maximização dos lucros”. O modelo ECD tem foco nos elementos estruturais básicos “... as condutas não importavam, a ponto de se considerar que a estrutura – representada por variáveis como grau de concentração ou de barreiras à entrada – determinava direta e inequivocamente o desempenho do mercado. O desempenho, por sua vez, é avaliado em termos do desvio da taxa de lucro efetiva em relação à taxa ideal em eficiência alocativa ...” (Kupfer; Hasenclever, op. cit., p.25). Porter dividiu o desempenho de qualquer empresa em duas partes: a primeira depende do desempenho médio de todos os concorrentes do setor, a segunda, do desempenho relativo da empresa no setor, podendo estar acima ou abaixo da média. Com base nos elementos das cinco forças – (1) Ameaça de novos concorrentes; (2) Poder de negociação dos fornecedores; (3) Poder de negociação dos compradores; (4) Ameaça de substitutos e (5) Intensidade da rivalidade – descrevem-se os determinantes da rentabilidade setorial de longo prazo e mostram-se como as empresas são capazes de influenciá-la. Uma empresa para garantir uma rentabilidade superior à média do setor deve praticar preços mais altos ou custos mais baixos do que os concorrentes. Podemos constatar dois tipos de práticas na determinação das diferenças de preços ou de custos das empresas: práticas resultantes de diferenças na eficácia operacional – aplicação de melhores práticas – e as derivadas de diferenças no posicionamento estratégico. O entendimento dos conceitos de como são moldadas as estratégias competitivas e a determinação de rentabilidade em níveis sustentáveis, formam a base de referência analítica para o desenvolvimento da estratégia no nível de uma empresa específica: estrutura setorial e vantagem competitiva. Porter afirma que: “O referencial das cinco forças proporciona a estrutura para a análise do efeito sobre o setor, ao passo que as atividades e a cadeia de valores oferecem a base para o exame do efeito sobre a vantagem competitiva” (1999, p.11). Isso nos mostra que o instrumental desenvolvido para análise competitiva é divido em duas frentes: uma que analisa o comportamento da empresa no setor e a outra, os aspectos diferenciais frente aos concorrentes. Forças competitivas que moldam a estratégia A estratégia de uma empresa é vista como a forma estruturada para o enfrentamento da competição. A estratégia é geralmente formada por meio do planejamento estratégico realizado nas empresas. Esse instrumental é colocado em prática por intermédio de um plano de ação que tem como objetivo melhorar os pontos fracos e consolidar os pontos fortes da empresa. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil O modelo Porter também utiliza como base de análise os elementos estruturais do mercado, muito embora tenha expandido a análise, dando importância a outros fatores que serão explorados a seguir. O nível de competição num setor depende das cinco forças, da forma que a 155 potência conjunta delas age no mercado, determinando, por conseguinte, as perspectivas de rentabilidade do setor. A potência varia de setor para setor, podendo ser intensa em alguns setores – nestes, nenhum agente percebe retornos expressivos sobre o capital empregado – ou moderada em setores onde os agentes podem obter retornos elevados. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Em um mercado competitivo podemos perceber que quanto maior for o grau de competição, mais fácil será a entrada. Nos tipos de estruturas setoriais onde se percebem um alto nível de concentração, podemos esperar resultados com baixa rentabilidade de longo prazo, pois a competição pelo aumento ou permanência no mercado exigirá altos investimentos. No entanto, quanto menos competição, maiores oportunidades para expansão da rentabilidade. 156 Apesar do conhecimento desses efeitos, o objetivo central da estratégia empresarial é encontrar uma posição na qual a empresa possa melhorar suas defesas contra as forças competitivas ou então, influenciá-las a seu favor. O ponto chave da questão da definição da estratégia é analisar as fontes de cada uma das forças, pois quanto mais apurado for o seu conhecimento, mais fácil ou menos doloroso será enfrentá-las. Um melhor conhecimento das fontes de pressão competitiva conduz a uma melhor identificação dos pontos fortes e fracos de uma empresa. Quanto a esse ponto, Porter afirma que: “... inspiram seu posicionamento no setor, iluminam as áreas em que as mudanças estratégicas talvez proporcionem o maior retorno e identificam os pontos em que as tendências setoriais são mais significativas, em termos de oportunidade ou ameaças” (Porter, op.cit., p.28). Vamos analisar as características de cada força competitiva: Ameaça de novos concorrentes A ameaça da entrada de novos concorrentes depende basicamente da expectativa das empresas entrantes em relação às barreiras que enfrentarão no mercado, tendo em vista que as empresas estabelecidas em determinado setor tenderão a reagir à entrada de novas empresas, na busca pela preservação das suas respectivas participações de mercado. São seis as principais barreiras de entrada: • Economias de escala: Essas economias dificultam a entrada no mercado, pois exigem dos potenciais entrantes uma capacidade de instalação de grande escala, o que pode implicar grandes volumes financeiros, ou então, possuir uma desvantagem de custo. • Diferenciação do produto: É a maior fonte de barreira. As empresas já estabelecidas possuem um diferencial muito importante, a identificação com a marca pelos consumidores. A questão da identificação faz com que os consumidores dificilmente optem por mudar as suas preferências de consumo. Para reduzir a força dessa barreira, as empresas entrantes precisam investir em pesquisa e desenvolvimento (P&D) e em campanhas de marketing para que, com isso, o público consumidor possa ter conhecimento e oportunidade de experimentar • Exigências de capital: A necessidade de investir grande volume financeiro limita a quantidade de potenciais entrantes. A quantidade de recursos exigidos é um dos pré-requisitos mais importantes para uma competição sustentada, ainda mais se boa parte do capital for destinada a despesas irrecuperáveis, como marketing, P&D e possíveis absorções de prejuízos iniciais. • Desvantagens de custo, independentes do tamanho: São as vantagens que as empresas estabelecidas possuem independente da vantagem de custo e das possíveis economias de escala. Seguem os exemplos: vantagens fruto do processo de aprendizagem (curva de aprendizagem), de experiência (curva de experiência), da tecnologia exclusiva, acesso às melhores fontes de matéria prima etc. • Acesso a canais de distribuição: Para assegurar a distribuição dos produtos ou serviços ofertados pelos entrantes, estes deverão buscar acesso aos canais de distribuição existentes ou, então, criar novos canais. Destacando a importância do tema, Porter diz: “Quanto mais limitados os canais atacadistas e varejistas e quanto maior a ocupação com os atuais concorrentes, mais difícil será a entrada no setor.” (Porter, op.cit., p.31) • Política governamental: O governo pode limitar a entrada de novas empresas em determinados setores; esses embargos podem ser feitos por meio de exigências de licença prévia, restrição de acesso às matérias primas, regulamentação setorial, concessão de serviços públicos etc. Poder de negociação dos fornecedores O poder de negociação dos fornecedores se verifica por meio de práticas de elevação de preços ou da redução da qualidade dos bens e serviços disponibilizados. Um fornecedor poderoso pode reduzir em muito a rentabilidade das empresas de um setor que não consegue repassar os aumentos de custo para os preços ofertados no mercado. Poder de negociação dos compradores Os compradores conseguem exercer poder ainda maior de negociação sobre os fornecedores. O objetivo é negociar melhores preços, exigir produto de melhor qualidade, melhores prazos para pagamento, menores prazos de entrega, entre outros. Nessa modalidade, o comprador poderoso geralmente busca maximizar as condições a seu favor. É recomendável que nesse tipo de negociação se preserve uma condição razoável para o fornecedor, de modo que ele possa manter-se na sua posição, garantindo o fornecimento dos produtos e serviços contratados. Ameaça de substitutos As ameaças impostas pelos produtos ou serviços substitutos definem um patamar máximo nos preços de um determinado setor, passando a limitar os possíveis aumentos de rentabilidade ou até mesmo de crescimento no setor. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil as outras opções de consumo e, assim, decidir ou não pela mudança. Intensidade da rivalidade 157 Dependendo do nível de rivalidade dentro de um setor, podemos identificar os principais instrumentos utilizados nos combates competitivos. Competição via preço, introdução de novos produtos, batalhas de publicidade, melhoramento nos serviços e garantias aos clientes, são algumas de muitas práticas que podemos encontrar em um mercado competitivo onde a rivalidade entre as empresas se dá de forma explícita. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Passos para a formulação da estratégia 158 O primeiro passo é avaliar as forças que influenciam a competição. A partir daí teremos condições de identificar os pontos fortes e os pontos fracos da empresa. Numa segunda etapa, o primordial é o desenvolvimento de um planejamento estratégico pautado em um plano de ação bem definido. Porter define que esse plano de ação deve abranger os seguintes pontos: “... (1) o posicionamento da empresa, de modo que suas capacidades proporcionem a melhor defesa contra as forças competitivas; e/ou (2) a influência no equilíbrio das forças, por meio de manobras estratégicas, melhorando, dessa forma, a posição da empresa; e/ou (3) a antecipação de mudanças nos fatores subjacentes às forças e da reação da empresa a essas alterações, na esperança de explorá-las de modo favorável, por intermédio de uma estratégia adequada ao novo equilíbrio competitivo antes de seu reconhecimento pelos concorrentes” (Porter, op. cit., p.40-41). Conforme definido por Britto (2002, p.307), “O conceito de empresa nas visões institucionalista e shumpeteriana, ..., identifica-a com um organismo em contínuo crescimento, associado, por um lado, à sua capacidade de geração interna de lucros e, por outro, às possibilidades que a estrutura da indústria em que ela atua coloca para a “realização” do potencial de acumulação gerado, pelo processo de investimento”. Em outras palavras, a empresa é uma entidade que está obrigada a crescer, isto é, a reinvestir seus lucros para gerar maior acumulação de capital. A condução de um processo de diversificação significa o movimento de expansão em direção a novos mercados. A diversificação é uma estratégia importante na promoção do crescimento da empresa, na medida em que possibilita superar os limites de seus mercados correntes, ao mesmo tempo em que permite, via gestão de um conjunto de atividades diversas, ampliar o potencial de acumulação da empresa. De acordo com Britto: “..., a discussão desse fenômeno encontra-se integrada a um corpo teórico mais amplo que aborda, como questão central, o processo de crescimento da empresa, o qual é analisado a partir das interações que se estabelecem entre as noções de Estrutura-Conduta-Desempenho” (2002, p.308). Ou seja, o processo como um todo se baseia nos elementos apresentados no modelo de Porter de análise da competitividade, e ainda segundo Britto: “..., ao ser viabilizado, amplia o espaço da concorrência para mais além de mercados particulares, convertendo-se em instrumento que permite às empresas sustentarem suas posições relativas frente a outras empresas também diversificadas, em um contexto associado à evolução do sistema econômico como um todo”. (2002, p.309). O processo de diversificação indica algumas possíveis direções, que incorporadas às estratégias empresariais, orientam o planejamento estratégico da empresa. Nas palavras de Britto: “... pode ser sistematizada considerando-se dois critérios básicos. O primeiro deles refere-se à proximidade existente entre as atividades originais da empresa e as novas atividades para as quais ela está expandindo, particularmente em termos da localização das mesmas nos diferentes estágios do processo de transformação de insumos em produtos ao longo das cadeias produtivas” (2002, p.311). A partir desse critério, temos: • Diversificação horizontal (ou lateral): Consiste na introdução de produtos que, de alguma forma, estejam relacionados aos produtos originais das empresas em termos de mercado atingido e que possam ser vendidos por meio dos canais de distribuição já estabelecidos ou a partir da extensão dos mesmos. Visa possibilitar a exploração de economias de escopo e dos canais de comercialização disponíveis para a empresa. • Diversificação vertical (ou integração): a empresa assume o controle sobre diferentes estágios (ou etapas) associados à progressiva transformação de insumos em produtos finais. Geralmente se associa às estratégias de longo prazo da empresa. Ainda segundo Britto: “O segundo critério diz respeito ao grau de similaridade existente entre as atividades originais da empresa e as novas atividades em termos das competências produtivas e gerenciais necessárias para operá-las de forma eficaz” (2002, p.311). Nesse caso, é possível estabelecer uma distinção entre os processos: • Diversificação concêntrica: é o caso em que essa similaridade é explicitamente explorada enquanto fonte de vantagens competitivas. • Diversificação em conglomerado: a similaridade não é considerada pelas empresas na definição das suas estratégias de expansão para novos negócios. Britto identifica algumas diferenças em termos de impacto entre os processos de diversificações: A diversificação horizontal tem impacto direto sobre as barreiras à mobilidade, ao fortalecer a posição competitiva dos produtores que atuam em vários mercados próximos. Enquanto a integração vertical tem efeito sobre as barreiras à entrada, impondo uma maior escala de produção intraempresa. A diversificação concêntrica, não tende a reforçar tais barreiras, devido à atuação da empresa em vários mercados, assim, a empresa poderia enfrentar problemas para se posicionar dinamicamente frente à concorrência (efetiva ou potencial) nos diferentes mercados, a não ser que ela tenha elevado poder econômico-financeiro Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Um ponto importante nessa questão é a relação que se estabelece com a exigência de capital, fazendo com que o projeto de diversificação esteja articulado com a política de investimento da empresa, demandando avaliações das oportunidades, de risco e sobre a incerteza, que são incorporadas às decisões empresariais. O fator exigência de capital é outra força competitiva vista no modelo Porter, representando em última análise, uma barreira à entrada de empresas potenciais e elemento de competitividade com as efetivas. 159 que sustente seu complexo nível de diversificação. O foco na diversificação em conglomerado pode acarretar problemas para realização de um crescimento autossustentado, pois a entrada em atividades muito distintas entre si pode dar origem a uma estrutura organizacional confusa e a uma elevação dos níveis de risco do portfólio dos negócios da empresa. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Portanto, a diversificação pode proporcionar uma série de benefícios que tendem a acelerar o ritmo de crescimento e acumulação de capitais. Esses efeitos são derivados de três fatores. O primeiro está associado à busca de novas áreas de atuação com o objetivo de acelerar o crescimento da empresa. O segundo refere-se aos benefícios relacionados ao incremento da eficiência produtiva da empresa, via sinergias e melhoramentos na utilização dos recursos disponíveis. E o terceiro trata dos benefícios relacionados à ampliação da rentabilidade da empresa ao longo do tempo. 160 Por tudo o que vimos, podemos concluir, conforme Edith Penrose (1959), que a empresa precisaria ser vista como uma entidade complexa orientada para o crescimento, e não como mero agente definidor de preços e de quantidades de equilíbrio. Assim, o Sistema Sebrae tem dado especial atenção aos pequenos negócios da cadeia da construção, o que pode ser verificado nos projetos estruturados por todo país, beneficiando setores como artefatos de concreto, construtoras, pedras e rochas ornamentais, oleiro-cerâmico, entre outros, tendo em vista desenvolver um conjunto de ações de apoio aos pequenos negócios. A cadeia da construção se apresenta como um dos setores que mais contribuem para a dinâmica econômica do país. Segundo dados da publicação “Perfil da Cadeia Produtiva da Construção e da Indústria de Materiais e Equipamentos”, realizada pela Fundação Getúlio Vargas (FGV) e Associação Brasileira da Indústria de Materiais de Construção (Abramat), em 2011, o valor adicionado por essa cadeia somou R$ 315,5 bilhões, que representou 8,9% do PIB brasileiro, responsável pela geração de 12,8 milhões de ocupações (2012, p.5). A atuação do Sistema Sebrae visa contribuir para melhoria do desempenho dos pequenos negócios da cadeia da construção, focando nos aspectos da produtividade, adequação às exigências legais e ambientais, fatores determinantes para ampliação e manutenção da competitividade dos pequenos negócios da cadeia. Nesse sentido, a preparação das empresas deve considerar, além dos aspectos estruturais e conjunturais, o mapeamento dos requisitos dessa complexa cadeia, percebendo as especificidades e disseminando as informações para o grupo de empresas do relacionamento do Sistema Sebrae. Quanto mais detalhado for o mapeamento dos requisitos e mais efetivo for o relacionamento com os mercados, maiores serão as possibilidades de inserção dos pequenos negócios nas oportunidades existentes na cadeia da construção, contribuindo assim com a redução do gap de competitividade. Este, por sua vez, pode ser considerado como a lacuna de competitividade existente entre o mercado Fonte: Encadeamento Produtivo: Estratégia para Atuação para o Sistema Sebrae. Na figura anterior, a demanda da grande empresa é qualificada pelos requisitos de gestão, processo e produto. Já a oferta das pequenas empresas, pelas competências nas mesmas dimensões e o gap surge em função do grau de maturidade desse grupo de empresas em relação à demanda. Uma inferência importante no conceito do gap é que se nenhuma intervenção for feita, a tendência é que essas esferas (demanda e oferta) se afastem, levando à concentração em poucos fornecedores, por exemplo. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil demandante – no encadeamento pode ser entendido como a demanda da grande empresa – e o mercado ofertante, caracterizado pela oferta dos pequenos negócios, conforme figura a seguir: 161 O mecanismo de tratamento do gap na esfera da oferta se dá pelo acesso a informações de mercado, via mapeamento da demanda, análise de tendências, identificação de novos investimentos no setor e em setores correlatos, entre outros. Por outro lado, o desenvolvimento dos atuais fornecedores ou a atração de novos, alinhados aos requisitos da grande empresa, permite maior aproximação ou aumento das possibilidades de fornecimento, redução de custos, flexibilidade e segurança empresarial. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Portanto, o Sebrae tem realizado grande esforço para o adensamento empresarial, por meio do desenvolvimento de projetos de encadeamento produtivo, estratégia de abordagem via parceria entre o Sistema Sebrae e grandes empresas, tendo em vista a inserção competitiva e sustentável de microempresas e empresas de pequeno porte em diversas cadeias de valor. A parceria com o grupo Odebrecht é uma resposta do Sistema Sebrae frente aos desafios que se apresentam na cadeia da construção e, principalmente, de apoio aos pequenos negócios envolvidos nessa complexa cadeia, que envolve, inicialmente, quatro empresas do grupo, que são: 1. Odebrecht Infraestrutura: Responsável por grandes obras de transporte e logística, edificações, saneamento e irrigação, desenvolvimento urbano, energia e infraestrutura para mineração. 2. Odebrecht Realizações Imobiliárias (OR): Atuam em obras residenciais e comerciais de médio e alto padrão, complexos multiusos, soluções corporativas integradas e segmento econômico. 3. Odebrecht Logística e Exportação (Olex): É a unidade responsável pelo apoio às empresas da organização Odebrecht nos processos de suprimento, logística, transporte, além de expatriação e repatriação de pessoal. 4. Odebrecht Engenharia Industrial (Consórcio TUC): Atua na construção e montagem de projetos industriais no Brasil e no exterior, com destaque nos setores de: petróleo, mineração, siderurgia, petroquímica, fertilizantes, metalurgia, papel e celulose. As peculiaridades de cada um dos negócios são consideradas nas ações específicas em cada projeto, mas todos com o seguinte escopo comum: Objetivo geral • Desenvolver microempresas e empresas de pequeno porte da cadeia de valor das empresas do grupo Odebrecht, nos estados priorizados, visando ao pleno atendimento aos requisitos da cadeia, com vias a ampliação de negócios entre elas e melhorias na competitividade das empresas envolvidas e da cadeia produtiva como um todo. Focos estratégicos a) Desenvolvimento empresarial das microempresas e empresas de pequeno 162 porte; b) Inserção da questão das microempresas e empresas de pequeno porte nas políticas corporativas do grupo Odebrecht; c) Acesso das empresas ao mercado; d) Desenvolvimento de ações de inteligência competitiva para a cadeia de valor; e) Criação de redes de aprendizagem entre os fornecedores e o grupo Odebrecht. Resultados esperados • Aumentar o volume de vendas das microempresas e empresas de pequeno porte. • Aumentar o número de empregados das microempresas e empresas de pequeno porte. Intermediários • Aumentar o desempenho das microempresas e empresas de pequeno porte em relação aos critérios estabelecidos pela Odebrecht. Cenário de atuação Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Finalísticos 163 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Fonte: Elaboração própria. Assim, para a execução dos projetos os focos estratégicos estabelecem as diretrizes para o alcance dos resultados definidos, norteando as ações específicas de cada projeto que devem contemplar as especificidades dos negócios e necessidades dos grupos de empresas dos projetos. Os focos estratégicos de políticas corporativas e inteligência competitiva apontam as principais linhas de ação na busca de informações sobre o comportamento da demanda de bens e serviços e da oferta dos pequenos negócios dos projetos, orientando assim as intervenções nas empresas, com vistas a reduzir o gap de competitividade. De acordo com a publicação Encadeamento Produtivo: Estratégia para Atuação para o Sistema Sebrae, “o modelo de encadeamento produtivo do Sistema Sebrae toma por base as políticas corporativas das grandes empresas, principalmente as de compra, para identificar os requisitos a serem atendidos pelas pequenas empresas” (2012, p.47). E continua: “Esse foco desdobra as políticas em características técnicas de gestão, processos e produtos. A utilização desses elementos visa contribuir para o processo de desenvolvimento das pequenas empresas, direcionando-as para conquista e manutenção de vantagens competitivas”. Cada projeto possui especificação própria, que tem como foco o desenvol- 164 Fonte: Elaboração própria. Todas as empresas que fazem parte de uma cadeia de valor precisam ser competitivas. Não pode mais existir a dicotomia entre pequenas de um lado e grandes empresas de outro. A produtividade conjunta é que vai definir a competitividade da cadeia de valor, este é um desafio da economia brasileira. A complexidade da gestão dos projetos se dá inicialmente pelas diferentes realidades dos negócios priorizados. Compreender os aspectos comuns aos diversos negócios do grupo Odebrecht, considerando a Tecnologia Empresarial Odebrecht (TEO), que estabelece a filosofia empresarial, dividida em princípios, conceitos e critérios, assegurando a unidade de pensamento e ação das pessoas nos diferentes negócios, países e contextos culturais em que atuam. (http://www.odebrecht.com.br/organizacao-odebrecht/tecnologia-empresarial-odebrecht#principiosfundamentais). Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil vimento empresarial para melhoria da produtividade dos pequenos negócios das cadeias, bem como a inserção competitiva de novas empresas na cadeia de valor do grupo Odebrecht. A seguir, é possível observar a configuração dos quatro projetos em andamento com o grupo. Outro aspecto verificado nos projetos com a Odebrecht é um forte processo 165 de delegação planejada, baseada na confiança e parceria entre líderes e liderados, o que os diferenciam das demais parcerias com grandes empresas, que geralmente adotam um cadastro corporativo centralizado como parâmetro balizador em relação à especificação da demanda e seus requisitos. Esse modelo de atuação é desafiador para o Sistema Sebrae, pois exige maior grau de relacionamento com cada líder da obra, tendo em vista o aspecto da descentralização. Por outro lado, maior oportunidade de inserção de pequenas empresas, uma vez que as demandas não sendo centralizadas tendem a favorecer os pequenos negócios pela escala e flexibilidade. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Dessa forma, a orientação na estruturação de cada projeto tem sido articular oficinas com os líderes das obras, que sinalizam e indicam o grupo de empresas e os segmentos prioritários para, em seguida, proceder aos diagnósticos empresariais e ao desenvolvimento dos grupos de empresas dos projetos. 166 Um exemplo desse desafio é a composição das obras em um dos projetos com a Odebrecht Infraestrutura executado pelo Sebrae no Rio de Janeiro, que tem interação com uma grande diversidade de obras, como demonstrado a seguir: Fonte: Equipe gestora do projeto EP – Odebrecht Infra do Sebrae RJ. Outro fator importante a considerar é que o prazo e o grupo de empresas dos projetos têm sido relacionados aos cronogramas de uma ou um conjunto de obras. Esse fato, somado à questão peculiar da descentralização do processo decisório ao nível de cada obra, revela a forma autônoma da definição dos requisitos e fornecedores para cada empreendimento. Esses aspectos apresentam tantos desafios como oportunidades às equipes dos projetos, mas existe grande espaço para que os projetos contribuam além da questão da melhoria do desempenho dos pequenos negócios, mas também como mais um “elo” de comunicação para as diversas obras da Odebrecht. • Os projetos iniciaram o primeiro ciclo com a realização de 128 diagnósticos empresariais, tendo como objetivo identificar as necessidades de intervenção nos grupos de empresas dos projetos. • Realização de amplo mapeamento dos requisitos para fornecimento e avaliação de fornecedores das empresas do grupo Odebrecht, tendo em vista complementar as informações dos diagnósticos empresariais, definindo melhor os gaps de competitividade, orientando assim o conjunto de intervenções nas pequenas empresas. • Os planos de desenvolvimento das empresas até 2013 já registraram 1.619 horas de consultoria e 151 horas de instrutoria em temas como: Indicadores de Desempenho e Gestão Empresarial, Finanças, Qualidade, Gestão Legal, Administração Competitiva, 5S, Como Conquistar e Manter Clientes, Recrutamento e Seleção, Lucratividade, Gerenciando o Fluxo de Caixa com Eficiência. • Desenvolvimento de Programa de Indicadores de Desempenho adequado às especificidades da construção civil. • Realização de cinco eventos de mercado, integrando diversas obras e empresas do grupo Odebrecht, tendo em vista ampliar o mercado para os pequenos negócios e contribuir com a adequação da base de fornecedores, bem como envolvendo outras grandes empresas. • As experiências nos eventos de negócios possibilitaram 13 novas empresas cadastradas na Odebrecht, grande parte delas com contratos de curto e médio prazo. Além de desenvolver o grupo de empresas indicadas, o Sebrae apresentou novas empresas, desenvolvidas em outros projetos da instituição e de segmentos como artefatos de concreto, fabricação de peças metálicas, pisos de granitos, serviços de pintura e jateamento, serviços de soldas especiais, transportes de resíduos sólidos, entre outros, para atendimento a itens críticos da Odebrecht. Os primeiros resultados dos projetos permitiram observar que a melhoria no relacionamento entre grandes e pequenas empresas é o caminho para o desenvolvimento empresarial mais eficiente. Questões como necessidade de padronização das propostas comerciais, elaboração de formulários de padrão de entrega de Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Resultados dos projetos 167 serviços, avaliação de satisfação do cliente, resolução de dúvidas sobre questões tributárias, procedimento de entrega de documentação para prestação de serviços, entre outras questões, passaram a ser trabalhadas no âmbito dos projetos beneficiando toda a cadeia. A parceria com o grupo Odebrecht, iniciada em meados de 2013, caminha para expansão alcançando outros estados e negócios do grupo, o que representará grande oportunidade para os pequenos negócios. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Essa agenda pretende contribuir com o novo posicionamento do Sebrae, que tem a missão de promover a competitividade e o desenvolvimento sustentável dos pequenos negócios e fomentar o empreendedorismo para fortalecer a economia nacional. 168 A proposta passa a estabelecer uma lógica mais sofisticada, direcionada à elevação da produtividade e competitividade dos pequenos negócios, beneficiando a cadeia como um todo, aspecto fundamental para a sustentabilidade de todos os envolvidos no ciclo produtivo – grandes empresas, empresas de pequeno porte, microempresas e microempreendedores individuais. Referências bibliográficas Perfil da Cadeia Produtiva da Construção e da Indústria de Materiais e Equipamentos – FGV/ABRAMAT, 2012. 58p. BRITTO, Jorge N. P. Economia Industrial: fundamentos teóricos e práticas no Brasil. Rio de Janeiro, Brasil: Campus, 2002. 640p. Encadeamento Produtivo: Estratégia de Atuação do Sistema SEBRAE, 2012. 159p. KUPFER, David; HASENCLEVER, Lia. Economia Industrial: fundamentos teóricos e práticas no Brasil. Rio de Janeiro, Brasil: Campus, 2002. 640p. PENROSE, E. The Theory of the firm. Oxford University Press. Oxford, UK. 1959. PORTER, Michael E. Competição: estratégias competitivas essenciais. Rio de Janeiro, Campus, 1999. 515p. __________. Estratégia competitiva: técnicas para análise de indústrias e da concorrência. Rio de Janeiro: Campus, 1986. 365p. __________. Vantagem competitiva: Criando e sustentando um desempenho superior. Rio de Janeiro, Brasil: Editora Campus, 1989. 512p. ODEBRECHT http://www.odebrecht.com. A estratégia de encadeamento produtivo no contexto da territorialidade: Perspectivas de formação de uma base fornecedora local de pequenas empresas na costa leste do Mato Grosso do Sul Introdução O que define a capacidade dos pequenos negócios serem competitivos em nível global são suas bases locais. Isso implica inserção competitiva não baseada exclusivamente na redução dos custos de produção, mas orientada para uma contínua capacidade de agregar valor aos produtos e serviços. Nesse sentido, as principais estratégias formuladas e executadas de modo a permitir a inserção das pequenas empresas em mercados competitivos estimulam os relacionamentos interorganizacionais com empresas e instituições de apoio em um contexto territorial. Algumas das estratégias bem-sucedidas referem-se àquelas pequenas empresas que tiveram acesso às condições que permitiram sua inserção em determinados segmentos e nichos de mercado na forma de organizações coletivas e cooperativas. Essas empresas do mesmo porte configuraram mais do que simples grupos setoriais concentrados regionalmente. A capacidade de articulação seletiva e de mobilização coletiva permitiu a execução de ações conjuntas e coordenadas, e a consequente obtenção de ganhos e vantagens que, de outra forma, seriam inacessíveis a uma pequena empresa individualmente (ALLEGRETTI, 2006). Por sua vez, a estratégia de encadeamento produtivo, de modo complementar às demais, caracteriza uma trajetória de inserção que valoriza as possíveis formas de articulação entre pequenas e grandes empresas, estas denominadas empresas-âncoras. Incluem-se aqui: pequenas empresas subcontratadas ou terceirizadas, fornecedoras de materiais, prestadoras de serviços, pequenas consultorias especializadas, revendedoras, ou seja, todas as empresas de menor porte com maior ou menor grau de dependência e de autonomia que interagem com as grandes, fazendo parte das estratégias dessas últimas. A desintegração 70 Consultor de Empresas. Mestre em Administração e Negócios – Pontifícia Universidade Católica/Rio Grande do Sul (PUC/RS). Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Rogério Allegretti70 Rodrigo Maia Marcelo Pirani71 71 Gerente da Unidade de Indústria e Projetos Estruturantes do Sebrae no Mato Grosso do Sul. Mestrando em Estudos Fronteiriços – Universidade Federal do Mato Grosso do Sul (UFMS). 169 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil vertical “para trás” das grandes empresas tem ampliado os espaços para esse tipo de interação. Um exemplo clássico dessa interação é o modelo de subcontratação no Japão, onde as grandes firmas se aliaram a pequenos fornecedores, visando ganhos de produtividade (SOUZA, 1995). 170 No Brasil, um modelo de aplicação da estratégia de encadeamento produtivo, que vem sendo executada de forma efetiva e com resultados significativos, está vinculado à parceria regida pelo Convênio Nacional Petrobras-Sebrae. Essa parceria prevê a implementação de projetos estruturantes para inserção de pequenas empresas como fornecedoras da cadeia produtiva do petróleo, gás e energia e contribui para o desenvolvimento dos arranjos liderados pelas unidades da Petrobras, com foco no encadeamento entre pequenas e grandes empresas. As unidades da Petrobras são empresas líderes da cadeia de valor e do arranjo produtivo local que se forma no território, do qual fazem parte também os fornecedores de todos os portes e de diferentes camadas da cadeia de valor, bem como instituições com competências distintas que atuam no suporte. No Estado do Mato Grosso do Sul, a parceria Petrobras-Sebrae acontece em Três Lagoas, município situado na costa leste do estado, e que apresenta acentuado dinamismo econômico e volume significativo de investimentos nos últimos anos com a atração de grandes indústrias de diferentes setores para a região. O projeto estruturante foi articulado com as duas unidades de negócios da Petrobras no território: a Fábrica de Fertilizantes Nitrogenados (Fafen-MS) e a Usina Termelétrica Luís Carlos Prestes (UTE-LCP). Observa-se que o projeto tem estimulado a formação de uma base comum de fornecedores locais, constituída por pequenas empresas, e atuado como um catalisador do desenvolvimento multissetorial e territorial. As pequenas empresas identificadas e mobilizadas de modo a serem inseridas na cadeia de petróleo, gás e energia, fornecendo para as duas unidades da Petrobras, habilitam-se, a partir do desenvolvimento de competências, a fornecer também para outras grandes empresas da região. Ampliam-se assim as oportunidades de geração de negócios e aprimora-se a perspectiva de sustentabilidade nas relações entre pequenas e grandes empresas. Dessa forma, estabelece-se o ambiente de aprendizagem entre grandes compradores e pequenos fornecedores. Instala-se então a primeira instância de uma base comum de fornecedores que aprendem juntos e ampliam a geração de negócios. Com base nesse ambiente marcado pela cooperação, o presente artigo tem por objetivo discutir a estratégia de encadeamento produtivo, com foco na dissipação do conhecimento e na formação de uma base fornecedora local no contexto do território. São apresentados os conceitos centrais que sustentam a discussão, como a distinção entre crescimento e desenvolvimento, a territorialidade, os fatores do ambiente competitivo, o processo de desenvolvimento de fornecedores e a formação de uma base fornecedora, a caracterização de um projeto estruturante e os impactos desses conceitos no pensamento e na formulação da estratégia de encadeamento produtivo. Também são apresentados os principais resultados e de pesquisas complementares junto às grandes em- presas do território sobre segmentos de fornecedores prioritários. Finalmente, a partir das bases conceituais e apresentação dos dados do projeto e pesquisas complementares são tecidas considerações e apontadas perspectivas de ações futuras para consolidação da base fornecedora local na costa leste do Estado do Mato Grosso do Sul. Base conceitual A base conceitual que fundamenta o trabalho foi segmentada em cinco blocos com as definições e caracterizações essenciais para a compreensão e evolução do estudo. É uma das estratégias coletivas que o Sebrae utiliza para atuar de forma a promover a inserção de pequenas empresas em cadeias de valor. Encadeamentos produtivos para efeito da atuação do Sebrae são relacionamentos cooperativos, de longo prazo e mutuamente atraentes, que se estabelecem entre grandes companhias e pequenas empresas de sua cadeia de valor, com a finalidade de adequar estas últimas aos requisitos das grandes e facilitar a realização de negócios entre elas, melhorando a competitividade das pequenas, das grandes companhias e da cadeia de valor como um todo (SANCHES; CASSEMIRO; BORGES; PERLINGEIRO; ALLEGRETTI, 2012). As pequenas empresas encadeadas pertencem a um mesmo setor ou a múltiplos setores e, na medida do possível, são segmentadas a partir da concentração em territórios específicos. As empresas são mobilizadas de maneira a formar grupos de trabalho, compartilhar objetivos comuns e desenvolver ações conjuntas voltadas para o aprimoramento e ao aumento de competitividade individual e coletiva. 2. Território e territorialidade A noção de território é importante para a atuação em encadeamento produtivo, já que muitos relacionamentos entre compradores e fornecedores acontecem em um determinado espaço, bem como o aprimoramento e desenvolvimento técnico e gerencial dessas empresas. E cada vez mais a política de suprimentos das grandes companhias está fortalecendo a aquisição de materiais e serviços nos mercados regionais e fortalecendo o cinturão de fornecedores em um raio previamente delimitado. Conceitualmente, território é um espaço definido e delimitado por e a partir de relações jurídicas, políticas ou econômicas, instituídas sempre por conformações explícitas ou implícitas de poder. Assim, o território está sempre ligado à ideia de domínio coletivo. A ideia de território não se reduz, porém, à sua dimensão material Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil 1. Estratégia de encadeamento produtivo 171 ou concreta; ele é também um campo de forças, uma rede de relações sociais que se projetam em um determinado espaço. É construído historicamente por meio de relações políticas, socioeconômicas e culturais, remetendo a diferentes contextos e escalas: a casa, o trabalho, o bairro, a cidade, a região, a nação, o planeta. Muitas partes interessadas ou agentes (empresas, bancos, associações, entidades de apoio, universidades etc.) se inserem, produzem e se reconhecem nesses territórios (SEBRAE, 2003). A territorialidade refere-se às relações que se processam nos territórios, remetendo ao cotidiano da população; às relações entre o Estado, a sociedade civil organizada e cidadãos, que com interações políticas, econômicas, sociais e simbólico-culturais transformam o território em um ente vivo (SANTOS, 2006). Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil 3. Crescimento econômico e desenvolvimento 172 A relação conceitual entre território, territorialidade e desenvolvimento envolve complexidades e em muitos casos tem sido abordada de forma restrita, implicando assim limitações na elaboração de projetos estruturantes fundamentados nesses conceitos. Neste estudo, posicionam-se possibilidades de conexões mais amplas entre esses conceitos. Compreende-se que desenvolvimento não é o mesmo que crescimento econômico e que crescimento econômico não garante desenvolvimento. Ao abordar a questão do desenvolvimento, Luz (2003) correlaciona três aspectos indissociáveis: crescimento, desenvolvimento e sustentabilidade. Para o autor, o crescimento é o processo que assegura a expansão de estruturas e/ou de funções (em organismos, em instituições...) e que, embora seja complementar ao processo de desenvolvimento, desse se distingue por seu caráter fundamentalmente quantitativo. Assim é que é possível a ocorrência de crescimento, sem que se registrem indicadores de desenvolvimento. O processo de desenvolvimento deve apresentar padrões de sustentabilidade, revelando uma capacidade de: (a) manter padrão positivo de qualidade, (b) apresentar, no menor espaço de tempo possível, autonomia de manutenção (contar com suas próprias forças), (c) pertencer simbioticamente a uma rede de coadjuvantes também sustentáveis e (d) promover a dissipação de estratégias e resultados, em detrimento de qualquer tipo de concentração e/ou centralidade. Luz (2003) define desenvolvimento como “(...) o processo que, sendo inicialmente concomitante à fase de crescimento (em um organismo, em uma instituição,...), mesmo após haver cessado de crescer, se caracteriza por: (a) capacidade permanente de articulações seletivas por meio de adaptações e adequações em relação aos meios (interno e externo) que lhe são pertinentes, (b) capacidade gradativa de sustentabilidade e (c) ser capaz de favorecer o desenvolvimento do contexto em que está inserido, por meio de dinâmicas sinérgicas. 4. Ambiente competitivo Os autores Ferraz, Kupfer e Haguenauer (1999) definem competitividade como “(...) a capacidade de a empresa formular e implementar estratégias concorrenciais, que lhe permitam ampliar ou conservar, de forma duradoura, uma posição sustentável no mercado”. 5. Projeto estruturante e ações sinérgicas Projeto estruturante é um projeto que transforma o perfil socioeconômico do local de sua implantação, como também, a região do seu entorno. É assim denominado pela sua capacidade de alavancar o desempenho no território. Um projeto estruturante é um projeto de desenvolvimento e está vinculado a um processo de transformação e melhoria de uma situação, podendo referir-se tanto a situações sociais, econômicas ou ambientais. A elaboração de um projeto estruturante é um processo de construção coletiva, que acontece no ambiente onde o projeto será desenvolvido e conta com a participação ativa dos agentes do território. A agenda estratégica do Sebrae no Mato Grosso do Sul enfatiza os projetos estruturantes no estado, caracterizando-os de forma a: (a) (b) (c) (d) (e) (f) (g) (h) (i) (j) (k) (l) conferir visibilidade ao processo de mudança; concretizar a visão de futuro em resultados sustentáveis; resolver problemas históricos do estado; estimular o desenvolvimento da infraestrutura; integrar e articular diversos parceiros; traduzir em ações concretas as políticas públicas; estimular a criação de um ambiente de inovação; mobilizar recursos públicos, privados ou em parcerias; incentivar o uso racional dos recursos naturais; reduzir as desigualdades regionais; aumentar a competitividade dos produtos e serviços mato-grossenses; melhorar a qualidade dos serviços públicos e privados. As ações que compõem um projeto estruturante para desenvolvimento de pequenas empresas fornecedoras vêm evoluindo de modo a se tornar mais sinérgi- Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Para avaliar a capacidade de pequenas empresas fornecedoras de formular e implementar estratégias concorrenciais é fundamental verificar em que se baseia essa capacidade. Isso significa identificar os fatores relevantes para o sucesso competitivo – sejam internos à própria empresa, ou externos, vinculados ao setor ou cadeia produtiva a que pertence ou ao ambiente político-institucional, legal e econômico. Verificar a importância e impacto desses fatores no presente e no futuro próximo e avaliar o potencial das empresas em relação a eles permite uma abordagem dinâmica do desempenho competitivo da empresa integrada ao exame de seus fatores determinantes. 173 cas72. De uma abordagem de atuação em empresas, individualmente, concentrada no diagnóstico e na consultoria empresarial, essas ações aplicadas aos grupos de pequenos fornecedores foram gradativamente incorporando dimensões e variáveis externas ao ambiente interno das firmas, passando a considerar também as questões estruturais, o entorno ou ambiente institucional, político e infraestrutural, bem como a relação dos pequenos negócios entre si e com os demais elos de uma cadeia produtiva. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil 6. Base fornecedora local de pequenas empresas 174 O processo de desenvolvimento de fornecedores aplicado a um conjunto de pequenas empresas em um território pode envolver várias etapas, que implicam identificar, selecionar e transformar pequenas empresas fornecedoras efetivas ou com potencial de fornecimento em parceiras das grandes empresas, utilizando-se de mecanismos que promovam a adequação aos requisitos técnicos e comerciais exigidos, de forma a capacitá-las e qualificá-las. Uma base fornecedora local de pequenas empresas pode ser entendida, no âmbito de projetos de encadeamento produtivo como uma plataforma ou sistema de registros que contém desde os dados cadastrais básicos e todos os demais dados e informações relativos ao processo de desenvolvimento e aprimoramento das empresas até atingirem o status de fornecedores qualificados ou certificados. Ela permite que as pequenas empresas sejam acompanhadas em seus diferentes estágios, possibilitando o envio de relatórios parciais e relatórios finais de desempenho a partir dos critérios estabelecidos. Em um projeto estruturante de encadeamento produtivo, no âmbito da gestão do projeto, geralmente é estabelecida a primeira instância de governança do agrupamento de pequenas empresas no território ou da base fornecedora local. A partir do fortalecimento das relações do grupo, verifica-se a geração de uma autonomia de manutenção do sistema, a partir da criação de uma rede de aprendizagem sustentável que permite a dissipação de resultados e de conhecimento. Potencial de Três Lagoas e região Os dados e informações, a seguir, fornecem uma visão das principais características do município de Três Lagoas e região, apresentando aspectos do dinamismo econômico e capacidade de atração de investimentos. 1. Características de Três Lagoas e região 72 Efeitos resultantes da ação de vários agentes que atuam de forma coordenada para um objetivo comum. Pode ter um valor superior ao valor do conjunto desses agentes, se atuarem individualmente sem esse objetivo comum previamente estabelecido. O mesmo que dizer que “o todo supera a soma das partes”. A localização é privilegiada e oferece vantagens para a atração de novos empreendimentos, tais como: proximidade dos grandes centros consumidores, dos grandes parques industriais e com grandes produtores de alimentos e matérias primas para a indústria; condições climáticas ideais com temperaturas e clima adequados; água potável em abundância; topografia sem acidentes acentuados com bom aproveitamento econômico e solos já antropizados. A logística é multimodal e tem grande relevância na atração de novos empreendimentos. As principais vias de transportes são: Rodovia Marechal Rondon que interliga o município de Três Lagoas à capital de São Paulo e ao Porto de Santos; malha da Ferrovia Novo-Oeste que liga Três Lagoas a São Paulo, à Bolívia e ao Rio Paraguai; Hidrovia Tietê-Paraná com navegação de cargas de Três Lagoas até os portos de Buenos Aires, na Argentina, aeroporto com voos domésticos. Além disso, a região da costa leste está localizada no centro da Rota Bioceânica73. Os incentivos fiscais concedidos pelos governos tornam a região ainda mais atraente com a oferta dos seguintes benefícios: doação de terrenos no distrito industrial; isenção do pagamento do Imposto Predial e Territorial Urbano (IPTU) pelo prazo de cinco a 25 anos dependendo do valor do investimento, podendo chegar até, na isenção de IPTU, no caso do empreendedor que aumentar seu efetivo funcional em cem novos postos de trabalho; isenção do pagamento do Imposto Sobre Serviços (ISS) incidentes na construção civil da obra; isenção entre 67% a 90% do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) até 2028; acréscimo de até 5% na isenção do ICMS para empresas que adotarem planos de sustentabilidade ambiental; projetos industriais com foco na interiorização ampliam o benefício da isenção do ICMS em mais 2% nas operações internas e 4% nas operações interestaduais; melhoria dos acessos viários às indústrias. A região tem excelente oferta de energia e conta com a Usina Hidrelétrica de 73A Rota Bioceânica é um dos projetos da Iniciativa para a Integração da Infraestrutura Regional Sul-Americana (IIRSA). Constitui-se de aproximadamente 4 mil km de estradas que atravessarão o continente sul-americano no sentido leste-oeste, a partir do Porto de Santos, cortando a Bolívia e chegando aos portos chilenos de Arica e Iquique. Assim, os bolivianos poderão dispor de maior facilidade de transporte e acesso para o mar. A rota principal e mais tradicional é que passa por Corumbá, no Mato Grosso do Sul. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil A região da costa leste de Mato Grosso do Sul é constituída por 11 municípios: Água Clara, Aparecida do Taboado, Bataguassu, Brasilândia, Cassilândia, Inocência, Paranaíba, Ribas do Rio Pardo, Santa Rita do Pardo, Selvíria e Três Lagoas. Dentre os municípios, cabe destacar que Aparecida do Taboado, Bataguassu e Três Lagoas exercem papel de municípios-polo, devido ao seu dinamismo econômico. Esses municípios somam uma população de 273.519 habitantes (IBGE, 2010); possuem 11.492 empresas que empregam diretamente 63.570 trabalhadores (RAIS/MTE, 2011) e contam com 5.006 microempreendedores individuais (PORTAL DO EMPREENDEDOR, 2013). 175 Jupiá, Usina Termelétrica Luís Carlos Prestes da Petrobras e um ramal do Gasoduto Brasil-Bolívia que disponibilizam energia para as empresas. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Aproveitando de suas vantagens comparativas, nos últimos dez anos, a região industrializou-se com formas modernas de produção e atualmente desfruta do maior e mais moderno parque industrial do Mato Grosso do Sul. Diversos setores com investimentos bilionários se instalaram na região, a exemplo da International Paper; Fibria Celulose; Eldorado Brasil Celulose e Papel; fábrica de fertilizantes nitrogenados da Petrobras; Siderúrgica de Três Lagoas (Sitrel); fábrica de biodiesel da Cargill; Zona de Processamento de Exportações de Bataguassu; complexo da borracha em Cassilândia – Cautex Florestal; áreas com florestas plantadas em Inocência, Selvíria e Brasilândia e madeireiras. Nota-se que a região possui uma indústria diversificada que contempla os segmentos intensivos em mão de obra, a exemplo da construção civil, sucroenergético, alimentos, têxtil, eletrodomésticos, moveleiro, metalúrgico, metal-mecânico, elétrico, química e fabricação de calçados. Os setores de comércio e serviços, predominantemente formados por micro e pequenas empresas, acompanham o ritmo da indústria e aos poucos vêm se integrando às cadeias produtivas emergentes com mais produtividade e qualidade. É incontestável a contribuição da agropecuária (produção florestal) que assumiu outras dimensões e buscou mercados nacionais e internacionais. 2. Industrialização em Três Lagoas Na última década, o município de Três Lagoas liderou o processo de industrialização na região e teve um crescimento médio do PIB de 20% ao ano. Esse passado recente foi marcado por múltiplas territorialidades, sendo que as principais são: processo de industrialização acelerada sem precedentes; megaprojetos de investimento em cadeias produtivas emergentes; intensificação do fluxo de investimentos; aumento da geração de riquezas para o município; aperfeiçoamento das vantagens logísticas; expansão significativa da arrecadação de impostos; manutenção dos incentivos fiscais e tributário; aumento da população urbana que carece de melhor infraestrutura; crescimento da massa salarial que ampliou a demanda por bens e serviços; maior especulação imobiliária que disparou o valor dos imóveis urbanos e rurais; aumento do número de acidentes com vítimas fatais nas indústrias; vulnerabilidade da população em ocorrência de acidente industrial com grandes proporções; ampliação da demanda por trabalhadores qualificados que trouxe um contingente de pessoas de todas as regiões do país e não dispõe de infraestrutura social adequada. A estratégia de industrialização de Três Lagoas concentrou fundamentalmente na atração de indústrias de transformação e na agroindústria que agregou muito valor à produção e atende aos mercados da Ásia, Europa, América do Norte e América Latina. Hoje, o município assume a posição de segundo maior PIB Industrial do Mato Grosso do Sul e de segundo maior empregador, perdendo apenas para a capital, Campo Grande. A expansão das empresas de vários segmentos acabou induzindo ainda mais 176 O processo de industrialização que investiu nos últimos 14 anos aproximadamente R$ 24 bilhões em Três Lagoas requer de todos os elos integrantes das respectivas cadeias produtivas agilidade nas respostas que o novo modelo imprime aos complexos produtivos da região. O município possui uma população próxima de 102 mil habitantes e apresentou um crescimento populacional de 29% no Censo Demográfico do IBGE de 2000 a 2010, bem superior à média do Mato Grosso do Sul que foi de 18%. A cidade está entre os municípios mais dinâmicos do Brasil e seu ambiente de negócios é formado por cerca de 4,5 mil empresas que empregam em torno de 25 mil trabalhadores e pouco mais de 2 mil microempreendedores individuais. O setor industrial possui cerca de 450 indústrias e emprega aproximadamente 9 mil trabalhadores. O volume de exportações do município cresceu mais de 4.000% desde 2008 e a balança comercial apresenta um superávit de US$ 132,4 milhões no mesmo período. Já o PIB per capita que era de R$ 10.451, em 2002, alcançou o valor de R$ 24.950, em 2011. Com relação ao orçamento anual de Três Lagoas, saltou de R$ 60 milhões em 2005 para R$ 448 milhões em 2014. O crescimento quantitativo é importante, mas o qualitativo é o principal desafio que o município de Três Lagoas atravessa, ou seja, de promover a expansão dos investimentos sem passivo ambiental e criar oportunidades concretas para atender às demandas dos atuais e novos empreendedores que apostam na cidade. 3. Aspectos da sustentabilidade na região Os ganhos obtidos na última década precisam agora ser consolidados por meio de um conjunto de iniciativas voltadas a promover a sustentabilidade ambiental dos empreendimentos. Ainda são necessários novos investimentos do setor privado e, principalmente, do setor público para superar os desafios postos à cidade, que possui perspectivas de abrigar novas empresas. Por meio do Zoneamento Ecológico e Econômico de Mato Grosso do Sul (ZEE-MS) foi estabelecido um conjunto de normas técnicas e legais para o adequado uso e ocupação do território, compatibilizando de forma sustentável as atividades econômicas, a conservação ambiental e, ao mesmo tempo, promovendo a competitividade dos setores com capacidade de contribuir para a geração de emprego e renda. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil a industrialização diversificada e novos projetos industriais complementares começam a operar com destaque para a fábrica de fertilizantes da Petrobras, que possui em seu projeto a previsão de estabelecimento de novas empresas, e o caso da cadeia do papel e celulose com a Fibria, International Paper e Eldorado que apresentaram resultados significativos. Esta última viabilizou a maior e mais moderna fábrica de celulose em linha de produção única do mundo. Esses empreendimentos transformaram a região da costa leste no “Vale da Celulose” e a cidade de Três Lagoas, na “Capital da Celulose”. Em 2013, o governo do estado ampliou os incentivos fiscais para as empresas 177 que colocarem seus planos de sustentabilidade ambiental em prática. Assim, as empresas poderão acumular mais 5% na isenção do ICMS. É notório que adoção do Selo Ambiental vai estimular melhorias contínuas nos processos produtivos, não só das grandes empresas, mas também dos pequenos negócios que deverão adotar processos modernos de gestão empresarial e praticar a gestão ambiental, além de incentivar o uso de tecnologias limpas com vistas a garantir a sustentabilidade. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Outro importante aspecto relacionado a esse novo cenário que a região vivencia está o chamado “efeito renda”, promovido a partir desses investimentos. Esse efeito se reflete no surgimento de novas oportunidades, fortalecendo a infraestrutura local o que, por sua vez, contribui na melhoria da qualidade de vida da população dos municípios da costa leste. Vinculada ao “efeito renda” está a oportunidade que se abre aos novos empreendedores para atuação em atividades encadeadas à produção dos municípios-polo, o que pode acarretar uma complementaridade produtiva regional. Esses efeitos positivos na economia – principalmente dos municípios-polo – irradiam-se por toda a região, especialmente, no tocante à agricultura familiar. Dessa forma, municípios menores vêm recebendo fortes estímulos para ampliar a sua produção, visto que se tem um novo canal de demanda por parte das prefeituras e da população, que não para de crescer. Projeto estruturante de encadeamento produtivo em Três Lagoas A parceria entre a Petrobras e o Sebrae é de abrangência nacional e caracteriza-se por um conjunto de projetos ancorados pelas unidades de negócios da Petrobras, que têm impacto na economia da região onde estão instaladas. No Estado do Mato Grosso do Sul, o projeto estruturante no âmbito do convênio Petrobras-Sebrae recebeu o nome de Projeto de Adensamento da Cadeia Produtiva de Petróleo, Gás e Energia do Território de Influência da Fábrica de Fertilizantes Nitrogenados (FAFEN-MS) e da Usina Termelétrica Luís Carlos Prestes (UTE-LCP) na cidade de Três Lagoas e região. O objetivo do projeto é inserir micro e pequenas empresas do Estado do Mato Grosso do Sul na cadeia produtiva do petróleo, gás e energia, de forma sustentável, visando à adequação da base de fornecedores e estimulando processos locais de desenvolvimento. Está vinculado a quatro resultados, sendo dois finalísticos, ou seja, medidos diretamente nas pequenas empresas, e dois intermediários. Os dois resultados finalísticos mensuram o volume de vendas das empresas participantes do projeto e o número de postos de trabalho nessas empresas. Os resultados intermediários mensuram o número de empresas que foram cadastradas na Petrobras e o número de empresas cadastradas na Organização Nacional da Indústria do Petróleo (Onip). 1. Estrutura do projeto 178 A estrutura do projeto é definida pelos focos estratégicos e respectivas ações vinculadas, conforme apresentado no Quadro – 1. Os focos estratégicos enfatizam as principais linhas de ação para que sejam atingidos os resultados. São quatro focos estratégicos vinculados às ações típicas do projeto. São eles: inteligência competitiva, cultura da cooperação, desenvolvimento de fornecedores e inovação e promoção comercial. Cada um dos focos estratégicos é composto por um conjunto de ações que dão sustentação para o alcance dos resultados. Quadro 1 – Projeto estruturante Foco Estratégico: Inteligência Competitiva Ação 1 Diagnóstico da demanda e oferta de bens e serviços Ação 2 Articulação dos stakeholders Ação 3 Mobilização de âncoras Ação 4 Elaboração do plano de comunicação e marketing do projeto Ação 5 Rede Petro Foco Estratégico: Cultura da Cooperação Ação 6 Acesso a serviços financeiros Foco Estratégico: Desenvolvimento de Fornecedores e Inovação Ação 7 Diagnóstico do fornecedor Ação 8 Capacitação de fornecedores Ação 9 Desenvolvimento tecnológico e inovação Ação 10 Desenvolvimento de responsabilidade social Ação 11 Emissão do atestado ao fornecedor Foco Estratégico: Promoção Comercial Ação 12 Promoção comercial Ação 13 Participação em feiras e eventos Ação 14 Apoio ao cadastramento de fornecedores Ação 15 Elaboração de catálogo de fornecedores Gestão do Projeto Ação 16 Gestão e monitoramento do projeto Ação 17 Acompanhamento da execução das mensurações Ação 18 Acompanhamento da execução das avaliações Ação 19 Estruturação e fortalecimento da governança local Ações Complementares Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil As ações executadas a partir dos quatro focos estratégicos criam um ambiente propício e promovem o desenvolvimento das empresas de pequeno porte, para que elas atendam aos critérios das grandes empresas. O conjunto de ações gera a sustentação para que os focos estratégicos sejam alcançados. 179 Ação 20 Promoção do empreendedorismo no território Fonte: Elaborado pelos autores a partir da Sistematização do Convênio Petrobras-Sebrae74. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil A lógica desse projeto compreende, a partir da delimitação do objetivo geral e focos estratégicos bem definidos, a mobilização e articulação de recursos técnicos, humanos, financeiros e tecnológicos, isoladamente ou combinados. 180 A materialização da estratégia de encadeamento produtivo implica inserção das pequenas empresas locais na cadeia de petróleo, gás e energia, inicialmente no mercado regional e, em seguida, nos demais mercados. Primeiramente, são identificadas as principais demandas das unidades da Petrobras e mapeadas as pequenas empresas no território que já fornecem ou apresentam potencial de fornecimento. O potencial das pequenas empresas é avaliado quanto ao desempenho na gestão e na capacidade das mesmas de atender aos requisitos técnicos e legais exigidos. A competência das pequenas empresas é aprimorada com a utilização de diferentes mecanismos e com soluções provenientes de diferentes parceiros locais. Paralelamente, as pequenas empresas são promovidas e aproximadas de potenciais compradores. Outros agentes de suporte também são envolvidos na medida em que algumas pequenas empresas demandam aperfeiçoamento em seus processos técnicos e gerenciais para a elaboração de produtos e serviços, e consequentes investimentos adicionais. 2. Aspectos do projeto em Três Lagoas O projeto estruturante em Três Lagoas apresenta elementos específicos com relação à estrutura padrão de sistematização do convênio Petrobras-Sebrae. O mais relevante é que o projeto se propõe a aumentar as capacidades locais e a articulação entre as instituições e entre as empresas com ênfase no aumento da competitividade do território, uma vez que as pequenas empresas fornecedoras de bens e serviços atendem várias grandes empresas, de diferentes cadeias de valor. O projeto é complementar e não se sobrepõe às demais iniciativas, como o Programa de Desenvolvimento de Fornecedores articulado entre o Instituto Euvaldo Lodi (IEL) e o Sebrae, implementado com êxito em Três lagoas desde 2007. O projeto em Três Lagoas conecta diferentes grandes indústrias que, por sua vez, possuem variações dinâmicas na demanda de bens, serviços e mão de obra na grande maioria dos municípios da região. Esses estímulos na economia regional, em função dos investimentos, proporcionam o “efeito renda”, derivado dos empregos gerados pelas grandes empresas, e contribuem para o impacto econômico indireto identificado por todos que mantêm contato com o território, que vivenciam 74 Documento de referência técnica vinculado ao Convênio Petrobras-Sebrae, que descreve as ações típicas e de gestão necessárias para promover a inserção de pequenas empresas na cadeia de petróleo, gás e energia. Destaca-se aqui que para o projeto estruturante no Estado do Mato Grosso do Sul foi utilizada a Sistematização do Convênio Petrobras-Sebrae, considerando-se a primeira edição. as iniciativas e reproduzem os aprendizados. Caracterização da base fornecedora local de pequenas empresas 1. Mapeamento de pequenas empresas na região Para mapeamento das pequenas empresas da região com potencial de fornecimento, foram considerados inicialmente os seguintes critérios: (1) identificação dos principais segmentos de materiais e serviços demandados junto às duas unidades da Petrobras, considerando-se o estágio do empreendimento; (2) aderência dos pequenos negócios, considerando-se os dados informados na Classificação Nacional de Atividades Econômicas (CNAE); (3) as necessidades ligadas diretamente aos investimentos previstos para estágio de engenharia e construção da Fábrica de Fertilizantes Nitrogenados (Fafen-MS) e das demandas previstas na operação e manutenção da Usina Termelétrica Luís Carlos Prestes (UTE-LCP), da Petrobras. Os dados estão apresentados na tabela, a seguir. Tabela 1 – Pequenas empresas com potencial de fornecimento PEQUENAS EMPRESAS COM POTENCIAL DE FORNECIMENTO Unidades da Petrobras Nº Pequenas Empresas Três Lagoas Brasilândia FAFEN-MS 255 41 UTE-LCP 687 87 Fonte: Dados de pesquisa – Sebrae/MS – no âmbito do convênio Petrobras-Sebrae (2011-2013). A partir da identificação dos segmentos de materiais e serviços das duas unidades da Petrobras, das pequenas empresas com potencial de fornecimento a cada uma delas, das empresas comuns às duas unidades, e do refinamento a partir dos dados cadastrais do Sebrae no Mato Grosso do Sul foi confirmado o total de 327 pequenas empresas da região com potencial de fornecimento. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil São apresentados, a seguir, os dados relativos à execução do projeto estruturante em Três Lagoas, bem como, dados de pesquisas complementares realizadas junto às grandes empresas do território. O objetivo é contribuir com a análise da aplicação da estratégia de encadeamento produtivo, considerando-se o período 2011-2013; tecer considerações e apontar perspectivas de ações futuras para consolidação da base fornecedora local na costa leste do Mato Grosso do Sul. 181 2. Mobilização de grandes empresas As grandes empresas são mobilizadas de forma a participar do projeto conforme apresentado a seguir na Tabela 2: (1) grandes empresas atuando como âncoras na gestão do projeto, participando do Grupo Gestor e contribuindo com recursos financeiros no orçamento total; (2) grandes empresas atuando como âncoras com potencial de compra nas rodadas de negócios; Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil (3) grandes empresas atuando como âncoras nas ações de capacitação de fornecedores, induzindo o processo de desenvolvimento das pequenas empresas fornecedoras a partir da definição de requisitos técnicos norteadores da capacitação. 182 Tabela 2 – Grandes empresas mobilizadas GRANDES EMPRESAS MOBILIZADAS Modalidade de Participação das Grandes Empresas Nº Grandes Empresas Âncoras atuando na gestão projeto 02 Âncoras atuando como compradores nas rodadas de negócios 21 Âncoras atuando na capacitação de fornecedores 08 Fonte: Dados de pesquisa – Sebrae/MS – no âmbito do convênio Petrobras-Sebrae (2011-2013). Considerando-se que as duas unidades da Petrobras, Fafen-MS e UTE-LCP, vinculadas ao setor de petróleo, gás e energia, que atuam na gestão do projeto e as demais oito grandes empresas vinculadas aos setores de siderurgia, papel e celulose, biodiesel e alimentos, atuaram como âncoras também nas rodadas de empresas, totalizam-se 21 grandes empresas mobilizadas na região e engajadas no processo de consolidação de uma base fornecedora local. Caracteriza-se então, uma mobilização multiâncoras e uma abordagem multissetorial no território, catalisada pelo projeto estruturante vinculado ao convênio Petrobras-Sebrae. 3. Mapeamento de segmentos de fornecedores prioritários A Tabela 3, a seguir, apresenta a síntese da quantidade de segmentos de materiais e serviços que foram identificados a partir de pesquisas realizadas junto às duas unidades da Petrobras, grandes empresas fornecedoras de 1ª camada da cadeia de valor e grandes empresas que apresentaram potencial de compra vinculadas aos demais setores da economia local. Tabela 3 – Grandes empresas mobilizadas SEGMENTOS DE MATERIAIS E SERVIÇOS Fontes da Consulta Nº de Segmentos de Materiais e Serviços Fafen-MS e grandes empresas fornecedoras de 1ª camada 26 UTE-LCP 74 Grandes Empresas Multissetoriais 55 A pesquisa junto à Fafen-MS identificou 26 segmentos de materiais e serviços prioritários e junto à UTE-LCP, 74 segmentos. Considerando-se os segmentos comuns, foram confirmados então 59 segmentos. Esses foram caracterizados como oportunidades de negócios em Três Lagoas e Brasilândia. A pesquisa que identificou os principais segmentos de materiais e serviços a partir das necessidades apontadas pela Fafen-MS e pela UTE-LCP foi publicada75 e disponibilizada para os potenciais fornecedores. Na sequência, foram identificados junto às grandes empresas multissetoriais os principais segmentos de materiais e serviços demandados por elas. Foram identificados 55 segmentos, sendo 21 segmentos comuns às duas unidades da Petrobras. Ou seja, as grandes empresas multissetoriais apontaram 34 segmentos adicionais de materiais e serviços. 4. Identificação dos requisitos para o fornecimento Os principais requisitos estabelecidos pelas duas unidades da Petrobras podem ser resumidos, conforme apresentado no Quadro 2. Quadro 2 – Requisitos para o fornecimento Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Fonte: Dados de pesquisa – Sebrae/MS – no âmbito do convênio Petrobras-Sebrae (2011-2013). 75 Sebrae MS. Oportunidades de Negócios em Três Lagoas e Brasilândia MS. Campo Grande: Sebrae MS, 2012. 183 REQUISITOS PARA O FORNECIMENTO Atributos Descrição Legais Possibilitam conhecer previamente e acompanhar a regularidade das empresas junto ao mercado, aos órgãos de governo e à sociedade. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Certidões e certificados emitidos por entidades legais que demonstram o cumprimento da regularidade fiscal e tributária. 184 Econômicos Possibilitam conhecer a solidez econômica para a continuidade e conclusão dos empreendimentos, avaliando a credibilidade, rentabilidade e outros fatores. Saúde, Meio Ambiente e Segurança (SMS) Possibilitam conhecer o grau de responsabilidade no trato das questões de saúde, meio ambiente e segurança. A adequação aos requisitos permite controlar os riscos à saúde e segurança, reduzir o potencial de acidentes e auxiliar na conformidade ambiental. Técnicos Possibilitam conhecer a capacidade técnica na produção de bens e serviços e avalia os recursos necessários ao bom desempenho. Gerenciais e Responsabilidade Social Possibilitam conhecer a postura gerencial e de responsabilidade social, avaliando o compromisso com a qualidade e a melhoria contínua, bem como o comprometimento da empresa com o ambiente em que está inserida. Fonte: Petrobras. Percebe-se que os requisitos apresentados no quadro anterior são abrangentes. As empresas que tiverem capacidade de atender a esses requisitos ampliam de forma significativa a possibilidade de fornecer para grande parte do mercado local e nacional. Além dos requisitos sistematizados, outros aspectos foram apontados por todas as grandes empresas como pontos que podem ser aprimorados. Entre eles, destacam-se: (1) Consistência e alinhamento entre os dados e informações que compõem os documentos que viabilizam as transações de compras (Ordem de Compra e Nota Fiscal); (2) Composição de custos e formação do preço de venda de materiais e serviços; (3) Flexibilidade para atendimento de reprogramações de compras; (4) Adequação às normas técnicas; (5) Utilização de tecnologias de informação e comunicação; (6) Inovação de produtos e processos; (7) Relacionamento com compradores e habilidades de negociação. 5. Mobilização das pequenas empresas no território Foi atendido no projeto no período de 2011-2013 um total de 588 pequenas empresas. Essas empresas foram identificadas a partir de algum tipo de participação nas ações que compõem a estrutura do projeto. O número fornece uma ordem de grandeza do alcance do projeto no território. Destaca-se que embora tenham sido identificadas e sensibilizadas 327 pequenas empresas do território, muitas empresas da capital do estado e da região metropolitana, bem como empresas do Estado de São Paulo têm interesse em fornecer para o mercado de Três Lagoas e se movimentam nessa direção. O projeto, em função de sua estrutura sistêmica, pretende atingir as pequenas empresas de diferentes formas, orientado sempre pelos requisitos identificados junto ao mercado comprador. As oportunidades geradas pelo dinamismo do território poderão ser absorvidas pelos pequenos negócios na medida em que estes se prepararem e incrementarem o desempenho competitivo. A ferramenta utilizada no âmbito do projeto para avaliar o desempenho das empresas fornecedoras é o questionário vinculado ao Prêmio MPE Brasil76. No âmbito do projeto estruturante foram diagnosticadas 118 pequenas empresas. O diagnóstico do fornecedor fornece o desempenho da pequena empresa antes de receber o esforço de transformação para aprimorar a sua condição de fornecimento. 7. Capacitação dos fornecedores As empresas que foram diagnosticadas são segmentadas de acordo com o seu grau de desempenho e necessidades de desenvolvimento. Por critérios previamente estabelecidos, definiu-se que 80 empresas diagnosticadas iriam compor o primeiro conjunto de empresas capacitadas. Formaram-se, então três grupos de empresas com necessidades compatíveis, e essas empresas passaram a receber uma carga de treinamentos e consultorias, além de acompanhamento e monitoramento específico. 8. Promoção comercial e geração de negócios Paralelamente ao processo de capacitação das empresas foram realizadas as rodadas de negócios com os grandes compradores da região. A estimativa de geração de negócios entre grandes empresas e pequenas empresas fornecedoras, identificada por meio de pesquisa nas rodadas realizadas no período 2012-2013 é de R$ 141 milhões77. As rodadas de negócios contaram com a participação de 76 O Prêmio MPE Brasil é um mecanismo de reconhecimento a micro e pequenas empresas, executado no âmbito de um convênio específico entre o Sebrae e a Fundação Nacional da Qualidade (FNQ). É fundamentado no MEG – Modelo de Excelência da Gestão, constituído por uma série de requisitos relacionados a diferentes critérios para avaliação do desempenho da gestão dos pequenos negócios. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil 6. Diagnóstico das pequenas empresas 77 Fonte: Dados de pesquisa – Sebrae MS – no âmbito do convênio Petrobras-Sebrae (2012-2013). 185 189 pequenas empresas. 9. Estímulo ao empreendedorismo Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Além dos segmentos de materiais e serviços identificados junto às grandes empresas compradoras, foram identificados também vários segmentos de negócios vinculados à rede de serviços de conveniência. Para tanto, foi realizada uma pesquisa considerando-se uma amostra composta por pessoas residentes na região e por pessoas que compõem a população flutuante, hospedadas nos hotéis e pousadas da cidade e região, sendo estes geralmente funcionários das grandes empresas do território e dos respectivos fornecedores externos. Foram identificados 28 oportunidades de negócios adicionais, contemplando serviços que existem na região, mas que não atendem com níveis adequados aos padrões exigidos e negócios que são demandados e não existem na região. 186 10. Fortalecimento da governança Por meio da análise dos fatores da competitividade dos pequenos negócios, pode-se fazer um paralelo entre esses determinantes e as possibilidades para formação das estratégias entre as empresas de diferentes portes. As estratégias baseadas somente na eficiência da firma privilegiam os fatores internos de competitividade como fontes de vantagem competitiva. Por outro lado, as estratégias fundamentadas no poder do mercado e no ambiente privilegiam a análise dos fatores externos, que estão além do domínio dos pequenos empresários, mas que afetam o desempenho. Nesse sentido, busca-se também a aproximação com as demais iniciativas correntes, de forma a fortalecer a governança multissetorial no âmbito do território. A aderência ao Fórum Regional do Programa de Mobilização da Indústria Nacional de Petróleo e Gás Natural (Prominp) do Mato Grosso do Sul possibilitou o alinhamento com as diretrizes de formação e qualificação de mão de obra para a cadeia de petróleo, gás e energia. O apoio e organização do Fórum Regional de Desenvolvimento, com a realização de palestras temáticas e debates sobre os temas emblemáticos que impactam no desenvolvimento do território, permitiu, em um primeiro momento, o nivelamento sobre os temas transversais comuns a todos os setores. E em um segundo momento, possibilitou a articulação inicial para a formação de uma estratégia de desenvolvimento regional compartilhada. Desse evento participaram 410 empresas e 987 pessoas. 11. Rede de aprendizagem e dissipação do conhecimento Com o tempo de execução do projeto, percebe-se a consolidação do capital social decorrente do aprimoramento das relações entre os pequenos empresários e destes com os grandes compradores da região. Da mesma forma, a interatividade das empresas locais com as instituições que apoiam o desenvolvimento setorial foi acrescida. Uma das ações contempladas na estrutura do projeto é a formação da Rede Petro MS. Esta rede a ser consolidada tem entre os seus objetivos estimular o desenvolvimento tecnológico e o incremento da capacidade inovativa, bem como a geração de negócios entre os participantes. O primeiro passo no sentido de estabelecer a rede já foi dado e, percebe-se a contínua construção do espaço de negociação de forma a identificar uma visão de futuro para essa rede e as principais escolhas que deverão ser feitas para concretizá-la, bem como a análise da complexidade para a definição dos mecanismos de gerenciamento que deverão ser utilizados. Percebe-se que as estratégias baseadas somente na eficiência da pequena empresa individualmente privilegiam os fatores internos de competitividade como fontes de vantagem competitiva. Por outro lado, as estratégias fundamentadas no poder do mercado e no território privilegiam a análise dos fatores estruturais e sistêmicos da competitividade, possibilitando assim o debate e o fortalecimento do ambiente para que se consolidem políticas públicas vinculadas aos setores envolvidos, dinamizados pelo projeto estruturante, gerando assim vantagens competitivas com maior potencial de se sustentarem ao longo do tempo. Com a estratégia de encadeamento produtivo, aplicada ao projeto estruturante vinculado ao convênio Petrobras-Sebrae, alcança-se no território de Três Lagoas uma abordagem dinâmica para fortalecer o desempenho competitivo das pequenas empresas fornecedoras locais, integrada ao exame dos fatores determinantes da competitividade no território. Estudos realizados por academias do Estado do Mato Grosso do Sul abordaram o fenômeno da industrialização acelerada e seus impactos em Três Lagoas e região. Os efeitos adicionais dessas grandes empresas de classe mundial requerem, porém, reflexões complementares, como: a) A região de Três Lagoas pode ser caracterizada como um território multiescalar que processa territorialidades em diferentes dimensões (global, nacional, regional, estadual e local)? b) Qual o impacto no Produto Interno Bruto (PIB) do país gerado pelo volume de investimentos no território? Foi investido praticamente o mesmo valor de uma Copa do Mundo e as empresas vão continuar produzindo por muito tempo. c) Qual o impacto no aumento da produtividade das pequenas empresas locais a partir da indução de desenvolvimento, proporcionado pelas grandes empresas, por meio da exigência de requisitos legais e técnicos e do aumento do volume das compras no território? d) A instância da governança local do território apresenta o patamar de articulação, cooperação e engajamento requerido para a promoção do desenvol- Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Considerações finais 187 vimento tecnológico na velocidade que as grandes empresas demandam em suas cadeias de valor? e) Como a estratégia de encadeamento produtivo pode contribuir para a formação de uma estratégia compartilhada de desenvolvimento territorial, envolvendo a abordagem multissetorial? Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil f) 188 Qual a possibilidade de criação e formação de um centro gestor da base fornecedora local que dissipe o conhecimento gerado a partir do aumento do capital social no território, impulsionado pela estratégia de encadeamento produtivo? O fortalecimento da governança local, a partir da ênfase territorial e multissetorial fortalece a formação de uma estratégia de gestão vinculada ao fortalecimento da base fornecedora local de pequenas empresas. Nesse sentido, a academia e institutos tecnológicos, bem como órgãos de governo, agentes de desenvolvimento e bancos possuem lugar de destaque. A formação de uma base fornecedora local implica processo de organização das iniciativas de desenvolvimento empresarial, inovação, financiamento e políticas públicas, vinculado aos acordos e relações estabelecidas com as grandes empresas, de forma a ampliar a aquisição de conteúdo local, tanto nas fases de engenharia e construção como na fase de operação dos empreendimentos. As indústrias de classe mundial são agentes transnacionais, que independentemente de seus setores ou relevância global, investem localmente e transformam os territórios e entorno de acordo com as suas demandas, orientadas cada vez mais pelos movimentos globais. A estratégia de encadeamento produtivo em territórios dinâmicos possibilita a construção de uma rede de aprendizagem com características multissetorial e territorial em que o conhecimento gerado é dissipado de forma a gerar valor de forma continuada, ampliando as possibilidades para os pequenos negócios de forma multiescalar, absorvendo inicialmente as oportunidades do mercado local, mas sinalizando também as possibilidades de alianças estratégicas e parcerias internacionais para aquisição e transferência de tecnologias de forma a incrementar o fornecimento de conteúdo local e aumentar a produtividade dos pequenos negócios no Brasil. Referências bibliográficas ALLEGRETTI, R. Mecanismos organizacionais horizontais em consórcios de exportação: estudo na indústria moveleira. / Rogério Della Fávera Allegretti. Dissertação do Mestrado em Administração e Negócios – Faculdade de Administração, Contabilidade e Economia, PUCRS. – Porto Alegre, 2006. FERRAZ, J.C.; KUPFER, D.; HAGUENAUER, L. Made in Brazil: Desafios Competitivos para a Indústria. Rio de Janeiro: Campus, 1999. IBGE – INSTITUTO BRASILEIRO DE GEOGRAFIA E ESTATÍSTICA. Censo 2010. Disponível em: http://censo2010.ibge.gov.br/. LUZ, G.O.F. da. Contribuições a um conceituário básico sobre desenvolvimento. Curitiba: IBQP, 2003. MTE – MINISTÉRIO DO TRABALHO E EMPREGO. Relação anual de informações sociais – RAIS. Brasília, 2011. PAULA, J. Um olhar que se amplia. In: LAGES, V.; BRAGA, C.; MORELLI, G. (orgs); SACHS, I. (prefácio). Territórios em movimento: cultura e identidade como estratégia de inserção competitiva. Rio de Janeiro: Relume Dumará; Brasília: SEBRAE, 2004. PORTER, M. Competição = On Competition: estratégias competitivas essenciais. Rio de Janeiro: Campus, 1999. SANCHES, K.; CASSEMIRO, F.; BORGES, E.; PERLINGEIRO, R.; ALLEGRETTI, R. Encadeamento Produtivo: estratégia para atuação do Sistema SEBRAE. Brasília: SEBRAE, 2012. SEBRAE. Termo de referência para atuação do sistema Sebrae em arranjos produtivos locais. Brasília: SEBRAE, 2003. SANTOS, Milton. A natureza do espaço: técnica e tempo, razão e emoção. 4 ed.São Paulo: Edusp, 2006. SOUZA, M.C.A.F. Pequenas e médias empresas na reestruturação industrial. Brasília: SEBRAE, 1995. O uso do poder de compras como estratégia para o desenvolvimento de Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil PORTAL DO EMPREENDEDOR. Relatórios Estatísticos do MEI. Brasília, 2013. Disponível em: http://www.portaldoempreendedor.gov.br/estatistica/relatorios-estatisticos-do-mei. 189 um território: modelo de APL de óleo e gás da Bacia de Campos Renato Perlingeiro Salles Junior78 Renato Dias Regazzi79 Glauco Lopes Nader80 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Introdução Com a finalidade de identificar as boas práticas de uma experiência de encadeamento produtivo para a inserção competitiva de micro e pequenas empresas no setor de óleo e gás, com foco no desenvolvimento regional, este trabalho procura compartilhar as principais motivações, objetivos e ações necessárias para a estruturação e consolidação de um projeto de desenvolvimento local tomando como exemplo o projeto referente ao Convênio Petrobras-Sebrae na Bacia de Campos – BC, localizada no norte do estado do Rio de Janeiro, Brasil. O projeto está inserido no maior polo de exploração e produção de petróleo e gás natural do Brasil, responsável atualmente por mais de 80% da produção nacional de óleo e 45% de gás natural, envolvendo, em sua área de abrangência, diversos municípios do Estado do Rio de Janeiro, com destaque para os municípios de Campos dos Goytacazes, Rio das Ostras e Macaé. Neste último localiza-se a base operacional da Petrobras, empresa considerada âncora, em função do volume de investimentos e aquisições de fornecedores nesta região. Decorridos quase 30 anos de produção de petróleo e gás natural, a BC ainda apresenta um grande vigor em relação à atividade petrolífera e apresenta boas perspectivas de desenvolvimento devido às novas tecnologias de exploração e do seu potencial ainda inexplorado (descoberta de novos campos). Ainda hoje, apesar do longo tempo de atividade, a expectativa é que essa bacia atinja uma produção de aproximadamente 1,8 milhão de barris de óleo por dia e 34,6 milhões de metros cúbicos de gás. Atualmente, a Bacia de Campos possui mais de 50 campos em operados pela Petrobras, mas também existem outros operados por multinacionais (Statoil, Shell e etc.). Nos próximos anos, a BC ainda será a protagonista de um cenário promis- 78 Economista (UFF), pós-graduando em gerenciamento de projetos (FGV/RJ), Analista técnico do Sebrae. 79 Engenheiro mecânico (UFRJ), pós-graduado em engenharia de produção (INT-UFRJ), com mestrado em tecnologia (Cefet/RJ), exerce a função de gerente da área de Grandes Empreendimentos do Sebrae/RJ. 80 Economista (UFF), mestre e doutor em Planejamento Urbano e Regional (UFRJ) e diretor da Dinamus Consultoria. 190 sor de investimentos e aumento constante da produção que se desenha no futuro, mas com participação crescente de outras operadoras além da Petrobras. Nesse sentido, a Petrobras e o Sebrae em esforço conjunto assinaram, em outubro de 2004, um convênio com objetivo de fomentar projetos estruturantes nos principais estados da federação com vocação e potencial de atuação no setor de óleo e gás, com ênfase na capacitação de fornecedores, na remoção de obstáculos ao desenvolvimento e no aproveitamento de oportunidades para a inserção competitiva e sustentável de micro e pequenas empresas na cadeia produtiva do petróleo, gás e energia. Interrelação empresarial Segundo Pyke (Apud:AMATO NETO, 2000), o sistema de cooperação entre empresas pode ser formado por pequenas empresas independentes, organizado em uma região, pertencendo ao mesmo setor industrial (incluindo todas as atividades a montante e a jusante), empresas individuais especializadas e organizadas no processo produtivo, que usufruem o apoio das instituições locais, por meio de relacionamentos de competição e cooperação. A cooperação empresarial possibilita o atendimento às necessidades das empresas, principalmente as de menor porte, que dificilmente conseguiriam atender isoladamente, como: combinar competências; dividir o ônus de realizar pesquisas tecnológicas ou acessar novas tecnologias; exercer maior pressão no mercado; aumentar a capacidade de fornecimento de produtos e serviços; compartilhar recursos; fortalecer o poder de compra; minimizar riscos (riscos diluídos); acessar crédito; aumentar a força para penetração em mercados internacionais. Do ponto de vista mais específico, das grandes empresas inseridas em arranjos empresariais, podem também ser citados alguns benefícios importantes, tais como: racionalização das atividades (terceirização); redução de custos fixos; redução das não-conformidades; redução dos custos globais de fornecimento; maior confiabilidade no fornecimento; maior velocidade de resposta; utilização da capacidade produtiva local; flexibilização da produção; soluções conjuntas; personalização dos produtos e serviços (maior flexibilidade); maior envolvimento com a comunidade local; aproveitamento de especialidades externas (Apud: REGAZZI, 2004). As redes interfirmas vem se difundindo como organização de cooperação empresarial, constituindo-se em uma relação de interdependência de sistemas complementares (produção, pesquisa, engenharia), visando fortalecer as atividades de Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Pelo cenário exposto, considerando a participação de diversas instituições públicas e privadas, a presença de uma importante base empresarial, a oportunidade de desenvolvimento de uma cadeia produtiva local competitiva, com alto potencial de geração de emprego, renda e desenvolvimento regional, é que se definiu trabalhar nesta região com a estratégia de fortalecer o Arranjo Produtivo Local (APL) de Petróleo e Gás. 191 cada um dos participantes, em vez de agregá-los em uma única firma. As empresas quando atuam em rede podem se complementar tanto em aspectos técnicos e produtivos como em aspectos mercadológicos (divulgação e redes de distribuição). Santos (AMATO NETO, 2000) classifica dois tipos de redes de cooperação interempresariais: Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Redes verticais ou top-down – nas relações de cooperação entre empresas de diferentes elos de uma cadeia produtiva. Este tipo de cooperação vertical, muitas vezes, ocorre à presença de uma grande empresa e se apresenta principalmente em casos em que o produto final é composto por um grande número de componentes e passa por vários estágios ao longo do processo produtivo. 192 Redes horizontais ou flexíveis – neste caso a cooperação se dá entre empresas que produzem produtos similares, pertencentes a um mesmo setor ou ramo de atuação. Este tipo de rede é mais complexo por se tratar de relacionamento entre concorrentes diretos. Ocorre quando as empresas vislumbram as possibilidades trazidas pela cooperação interfirmas. Os clusters se enquadram como uma rede compreendida por meio das concentrações setorial e geográfica de empresas, podendo ter internamente vários tipos de configurações de redes empresariais e institucionais, tanto horizontais quanto verticais. No caso da Bacia de Campos, os clusters setoriais estão inseridos em alguma cadeia produtiva, apresentando forte interação entre empresas e instituições a jusante e a montante. APLs como política de desenvolvimento territorial Os arranjos produtivos locais surgem como alternativa para definir um modelo produtivo capaz de proporcionar o desenvolvimento social e econômico, por meio das vocações regionais e da produção flexível. Muitos países, a exemplo da: Alemanha, Dinamarca, Finlândia, Espanha, França, Itália, Reino Unido, Grécia, Portugal, Bélgica, Japão, Estados Unidos, Austrália, Coréia do Sul e Índia (CASSIOLATO et al, 2000), vêm estabelecendo políticas de desenvolvimento das médias, pequenas e microempresas com base na dinamização de arranjos produtivos locais. Em 1910, Marshall já tinha identificado as vantagens advindas das organizações produtivas “clusterizadas” – distritos industriais na Inglaterra, porém este tema começou a ficar conhecido como importante estratégia de desenvolvimento local, no meio científico mundial, após 1982, quando Krugman e Porter começam a dedicar atenção aos clusters industriais e às comunidades locais de aprendizado (URANI et al, 2002). Características dos APLs Essa estruturação produtiva baseada em aglomerados industriais vem demostrando grande eficiência como modelo de desenvolvimento industrial. Os aglomerados industriais ou clusters vêm sendo estudados como estratégia competitiva internacional para que uma nação possa competir em uma economia mundial globalizada. Porter (1989) define o cluster como um agrupamento geograficamente concentrado de empresas inter-relacionadas e instituições correlatas, vinculadas por elementos comuns e complementares, enquanto KOTLER (1997) define cluster como um grupo de segmentos industriais que compartilham encadeamentos verticais (relação cliente-fornecedor) e horizontais (entre empresas do mesmo setor) positivos. Ambos partem do princípio do compartilhamento entre empresas e instituições e têm como premissas básicas a cooperação e a competição. As indústrias relacionadas em encadeamentos horizontais não são apenas importantes para a geração de efeitos sinérgicos para um cluster industrial, que surge de uma coordenação em rede, mas também na geração de efeitos dinâmicos que vêm das interações tecnológicas e de marketing entre os segmentos industriais (KOTLER, 1997). As indústrias de apoio, em encadeamentos verticais, além de aumentarem o valor agregado, têm um papel importante na geração de economias externas, como o de criar efeitos satélites no cluster industrial. Conceitualmente, os agrupamentos industriais denominados clusters são conglomerados de empresas que, graças à proximidade geográfica ou à infraestrutura da região ou existência de recursos naturais, humanos ou de capital, especializam-se em determinado ramo industrial que acaba se tornando a base da economia da região. Os clusters desenvolvem-se em virtude da capacidade inovativa das empresas, da valorização dos recursos e das atividades que são capazes de realizar, tornando a região competitiva e atraente a investimentos (GRAMKOW,t2000). Na prática, existe dificuldade na caracterização de um arranjo produtivo local, justamente porque os sistemas produtivos nem sempre são claramente aglomerados ou dispersos. Porém, a dificuldade de classificação não altera o fato essencial de que a aglomeração traz ganhos em eficiência coletiva, por meio das inter-relações empresariais, que raramente poderiam ser atingidos pelos produtores isolados (AMATO NETO, 2000). É importante ressaltar que a concentração setorial e geográfica por si mesma não garante os benefícios e a eficiência coletiva de um cluster. A essência está nos Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil O que determina a competitividade internacional de um país na economia mundial? Porter (1990) mostra que a explicação pode ser encontrada na situação dos clusters industriais, não nos agregados nacionais e atributos. A investida competitiva dos asiáticos não tem, na realidade, origem em recursos próprios favoráveis, mas em estratégias coerentes de industrialização. Cada país mobiliza e molda constantemente suas capacidades de recursos limitados, porém produtivos, para obter vantagens econômicas, e os clusters industriais fornecem as estratégias econômicas e as perspectivas para desenvolver o portfólio industrial de um país (KOTLER, 1997). 193 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil processos internos, nas relações interfirmas e na capacidade inovativa da estrutura. Também, é importante frisar que os clusters são formados apenas quando ambos os aspectos setoriais e geográficos estão concentrados. De outra forma, o que se tem são apenas organizações de produção em setores e geografias dispersas, não formando, portanto, um cluster, visto que o escopo para a divisão de trabalho e economia de escala é pequeno (AMATO NETO, 2000). 194 Humphrey e Schmitz (1998) destacam alguns fatores facilitadores para que sejam gerados benefícios diretos para os membros de um aglomerado: divisão do trabalho; especialização e flexibilidade produtiva; surgimento de fornecedores de matéria-prima; surgimento de fornecedores de equipamentos e componentes; surgimento de prestadores de serviços técnicos, serviços de P&D e assessoria tecnológica; surgimento de agentes para a negociação dos produtos nos mercados nacional e internacional; surgimento de prestadores de serviços financeiros e contábeis; formação de mão-de-obra qualificada e com habilidades específicas; formação de associações para a realização de tarefas específicas para o conjunto de seus membros (Apud:REGAZZI, 2004). Porter (1989), por sua vez, afirma que há ganhos inerentes ao modo como o ambiente externo, próximo de uma empresa, influencia seu processo competitivo. A concentração geográfica torna-se então uma força explícita. A concentração espacial das relações econômicas favorece não apenas uma rede mais densa de interdependências setoriais, mas também, sobretudo, a troca de informações e a harmonia nos objetivos de desenvolvimento local. Ao mesmo tempo, a vizinhança geográfica torna mais forte a rivalidade doméstica, uma das principais promotoras da busca por vantagem competitiva, além de tornar mais estreitos os laços com os fornecedores, e mais direta a comunicação com as instituições-chave do desenvolvimento local, tais como: a universidade, os centros de pesquisa, as agências de fomento e de políticas industriais, funcionando, em geral, como condição de atração de fatores especificados (REGAZZI, 2004). A relação entre empresas pode ir de exploração à colaboração estratégica. A competição não exclui a possibilidade de uma ação conjunta para solucionar problemas específicos, principalmente em áreas ainda não competitivas, como, por exemplo: infraestrutura, treinamento de mão-de-obra, acesso a novos mercados e à provisão de serviços. A formação de um arranjo produtivo facilita a solução de problemas coletivos dificilmente contornados por produtores isolados, seja por meio de associações, organizações não governamentais ou por ação do governo local. Os fatores que viabilizam o crescimento de um cluster não são necessariamente os mesmos que propiciam sua vantagem inicial, podendo ser por disponibilidade de recursos humanos, naturais e de capital. O crescimento e o sucesso de um cluster estão diretamente relacionados ao desenvolvimento da competição entre as empresas locais, com a constante inovação de seus produtos e processos, da geração de conhecimento específico, do desenvolvimento de redes de fornecedores e compradores, do acesso a novos mercados e de incentivos que possibilitam uma postura dinâmica de adaptação às mudanças do mercado, além da criação de novas vantagens competitivas (AMATO NETO, 2000). Fica evidente que, para a sustentabilidade dos clusters, é necessária a existência de uma boa capacidade inovativa e tecnológica e, para isto, devem ser definidas políticas tecnológicas efetivas que atendam às necessidades especificas destas estruturas produtivas. Um outro aspecto importante dos clusters é que a aproximação das empresas torna a troca de informações mais densa e rápida, tanto entre as empresas do cluster quanto das empresas com organizações locais, como universidades e outras instituições de ensino, apoio técnico e fomento, transformando a localidade em um verdadeiro sistema produtivo. E é justamente esta troca de informações e sua respectiva difusão que propicia as inovações, que gera vantagem competitiva e o conseqüente fortalecimento econômico da região. Apesar de suas características positivas, os clusters também sofrem algumas críticas, porque, por serem formados geralmente por empresas de um mesmo ramo industrial, podem se tornar vulneráveis a mudanças de mercado. Este fato aumenta ainda mais a necessidade de permanente atualização em relação às constantes inovações. A mesma pressão não acontece em regiões mais diversificadas, onde a vulnerabilidade econômica é menor. O desenvolvimento de um cluster de médias, pequenas e microempresas, pelo que se observa na literatura apresentada, neste trabalho, depende dos recursos internos do conglomerado e de seu próprio gerenciamento – governança. Mas também depende da economia externa, do desenvolvimento do setor industrial ao qual pertence. Muitos clusters europeus e de países em desenvolvimento surgiram de um processo endógeno, no entanto houve também uma importante participação do Estado na criação de condições propícias, a exemplo, melhoria da infraestrutura e do sistema de educacional. No que diz respeito aos recursos internos dos arranjos produtivos, é possível a sua otimização no ambiente do território, por meio das interações entre instituições, entre empresas e entre instituições e empresas, formando uma verdadeira rede de relações, transformando o aglomerado de empresas em um eficiente sistema produtivo local (Apud:REGAZZI, 2004). A experiência do APL de óleo e gás da Bacia de Campos Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Os clusters regionais são, em muitos casos, atrativos para investimentos no setor privado ou público. A integração de universidades e outras instituições de ensino locais com o cluster se torna interessante, visto que as empresas do aglomerado absorvem a mão-de-obra fornecida por essas instituições, além de serviços tecnológicos. Como característica dos aglomerados, a geração de benefícios é coletiva e, assim, as universidades e outras instituições técnicas inseridas nas redes empresariais também se beneficiam pela geração de receita; pelo fortalecimento de serviços das instituição e pela maior integração com a comunidade empresarial, que estimula as inovações e a prestação de serviços. 195 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil No ano de 2005, a Petrobras Bacia de Campos e o Sebrae/RJ formalizaram um convênio específico como parte integrante do um convênio nacional com o objetivo de implementar um projeto estruturante de inserção competitiva de empresas localizadas nos municípios que compõem a Bacia de Campos. 196 No entanto, o Sebrae/RJ vem desenvolvendo ações fomento a inserção de micro e pequenas empresas na cadeia produtiva desse território desde 1997, quando realizou o primeiro Programa de Capacitação de Fornecedores (PCF) na região. Em 2000 foi assinado um acordo de cooperação entre o Sebrae e a Organização Nacional da Indústria do Petróleo (Onip), para capacitar pequenas empresas para que se qualificassem para o cadastramento na Onip e, conseqüentemente, se tornarem visíveis para os grandes compradores da cadeia do petróleo e gás. Esse acordo viabilizou um projeto nacional que teve início em janeiro de 2002 e foi incorporado na primeira carteira de projetos do Prominp em 2003, com o título “Inserção Competitiva e Sustentável de Micro e Pequenas Empresas na Cadeia do Petróleo e Gás”. A região de Campos e Macaé foi um dos territórios abrangidos por esse projeto, que promoveu a criação da Rede Petro-Bacia de Campos. Na prática, o projeto persegue o objetivo de promover a inserção competitiva e sustentável de micro e pequenas empresas locais na cadeia produtiva de petróleo, gás e energia, visando contribuir com a adequação da base de fornecedores e estimulando processos locais de desenvolvimento. Este projeto se desenvolveu por meio de quatro focos estratégicos e se subdividindo em diversas ações, como pode ser observado abaixo: 1. Foco estratégico – Inteligência Competitiva • Diagnóstico de demanda e oferta – Ação responsável pela descrição da cadeia produtiva de petróleo, gás e energia na região da Bacia de Campos, através do levantamento dos itens que são demandados pelas grandes empresas do setor e suas subcontratadas. Realizada através do mapeamento de oportunidades de futuros negócios, histórico de fornecimentos e eventos com grandes empresas. Essa ação contribuiu para o aumento de 11,03% nas aquisições da Petrobras na região entre o período de 2008 e 2010, referente ao montante de R$ 2,39 bilhões. Particularmente na cidade de Macaé, a Petrobras aumentou o volume de compras entre os anos de 2008 e 2010, que passou de 12,74% para 19,64%, respectivamente. Esta ação da Petrobras mostrou também a consonância da política da empresa com os objetivos do projeto. 2. Foco estratégico – Desenvolvimento de fornecedores e inovação • Diagnóstico do fornecedor – Avalia o nível de competitividade da microempresa ou pequena empresa fornecedora ou potencial fornecedora, segundo critérios definidos pelo Sebrae e empresa âncora. Esse procedimento foi baseado nos fundamentos de excelência da Fundação Nacional O Diagnóstico realizado pelo projeto da Bacia de Campos trabalhou com amostra de 58 empresas, de quatro municípios diferentes. Este procedimento permitiu conhecer as necessidades de desenvolvimento empresarial do público-alvo do projeto, bem como orientar a estratégia de atuação do projeto, principalmente relacionado às ações de capacitação, acesso a crédito e mercado. • Capacitação de fornecedores – O projeto da Bacia de Campos apresenta um programa específico para disseminação da cultura da gestão da qualidade, conhecido como “Programa Qualidade Rio-BC”. Foram realizadas diversas turmas de capacitação coletiva, consultorias empresariais e cursos in company, nos seguintes temas: qualidade, SMS (segurança, meio ambiente e saúde), norma ISO 9001, norma ISO 14001, OHSAS 18001, liderança, estratégia, indicadores de desempenho, tratamento de não conformidades, finanças, gestão de pessoas, vendas, comércio exterior e etc. • Desenvolvimento Tecnológico e Inovação – O atendimento de demandas tecnológicas das empresas do projeto foi realizado através de clínicas tecnológicas, utilização do programa Bônus Metrologia do Sebrae, parceria com a Universidade Federal Fluminense(UFF) para orientação das empresas nos editais da Finep e Faperj, e participação no II Ciclo de Inovação e Desenvolvimento Regional, também organizado pela UFF. Foram trabalhados nas Clínicas Tecnológicas (encontros entre especialista e empresas) os temas: mecanização e automação em soldagem (Senai), custos da soldagem com foco em otimização e automação (Senai), gestão de riscos empresariais (UFF), qualidade e produtividade na soldagem (UFF), planejamento e controle da produção – PCP (UFF) e patentes (UFF). 3. Foco Estratégico – Cultura da Cooperação • Rede Petro-Bacia de Campos – Esta ação visa consolidar a governança do arranjo produtivo local, através da participação conjunta de instituições e empresas, que se reúnem com o objetivo de estimular estratégias de intercâmbios comerciais e tecnológicos entre empresas e redes. Em 2013, completaram-se dez anos de sua fundação tendo aproximadamente 65 empresas e mais de dez instituições associadas. A Rede Petro-BC realiza bimestralmente uma reunião geral aberta ao público, com o objetivo de apresentar as empresas associadas ao mercado, comunicar a adesão de novas empresas e contribuir para a criação de um ambiente favorável aos negócios. Isto se dá através do convite de palestrantes de empresas de grande porte como também, de instituições que possam contribuir com informações relevantes para melhoria da competitividade e para o desenvolvimento comercial das empresas. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil de Qualidade (FNQ), através do questionário do Prêmio MPE, além de considerar requisitos necessários para cadastro na Petrobras. 197 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil 198 Para ilustrar algumas dessas iniciativas, que contou com o apoio do convênio Petrobras-Sebrae: palestra sobre a política de compras na Bacia de Campos (PETROBRAS, Schulz, NOV, UTC, Odebrecht, Cameron, AkerSolutions, Baker Hughes). Cabe destacar a participação em diversos eventos do setor, como nas feiras: Protection Offshore, Rio Oil&Gas, Brasil Offshore, Navalshore dentre outros. • Acesso a serviços financeiros – Entre 2009 e 2010, foi realizado um amplo diagnóstico do cenário de crédito ofertado às empresas do APL na região. Em seguida, estimulou-se um processo de reaproximação com os agentes financeiros locais, demonstrando aos gerentes dos bancos as especificidades das operações financeiras das empresas do projeto. Após este trabalho, foi assinado um convênio entre agentes financeiros e a Rede Petro-BC para criação de linhas de créditos específicas para o APL e articulação para alongamento do prazo de carência. No entanto, o maior diferencial foi possibilitar atendimento customizado às empresas do APL. Como resultado da ação de acesso a serviços financeiros foi mensurado, através dos gerentes dos bancos participantes do projeto, no município de Macaé, no período de 2010, a liberação de mais de R$ 12 milhões em linhas de crédito às empresas do APL. Atualmente foi incorporado o programa Progredir da Petrobras nas ações de crédito para as empresas da região. 4. Foco estratégico – Acesso ao Mercado • • Promoção Comercial – Esta ação foi realizada através de diversos eventos: • Missões empresariais para as feiras Rio Oil&Gas 2010, Metal Mecânica Sul Fluminense e OTC • Estande da Rede Petro-BC na Feira Rio Oil&Gasdesde 2006 • Rodada de Negócios realizadas nas edições da Protection Offshore, Rio Oil&Gas e Brasil Offshore Desenvolvimento de Potenciais Fornecedores (Petrobras) – APetrobras UO-BC realiza anualmente mapeamento de itens considerados de pouca competitividade. Esses itens apresentam menos de três fornecedores cadastrados. Após uma pré-avaliação técnica, as empresas aprovadas são convidadas a participarem de um encontro de negócios com os técnicos da Petrobras responsáveis pelas contratações destes itens. Após isso são seguidos dois caminhos: caso a empresa esteja ativa no cadastro da Petrobras é ampliada sua lista de fornecimento de itens; caso contrário, ela é encaminhada ao Sebrae na ação de apoio ao cadastramento para receber auxílio no processo de cadastro. A Tabela 1 evidencia os resultados alcançados ao longo de 2007 a 2010. Tabela 1 – Resultados Desenvolvimento de Potenciais Fornecedores 2007 - 2010 De acordo com os resultados observados, é possível constatar que a ferramenta de desenvolvimento de fornecedores contribui de forma eficaz para redução dos itens de baixa competitividade da Petrobras. • Apoio ao cadastramento – Esta ação contribui para disponibilizar atendimento personalizado às empresas sobre o processo de cadastramento na Petrobras e na Onip. Para receber este atendimento a empresa entra em contato com o Sebrae, solicitando o agendamento para receber a visita do gestor do projeto ou de consultor especialista no Sebrae ou nas instalações da empresa. Gestão e monitoramento do projeto A Gestão e o Monitoramento do Projeto são realizados a partir de princípios que se tornaram um dos diferenciais deste projeto. São eles: • Efetiva participação dos representantes da Petrobras; • Governança consolidada a partir do fórum de discussões que a Rede Petro-BC se tornou; • Base empresarial consolidada e com participação efetiva nas ações do projeto; • Gestão compartilhada e profissional; • Transparência na utilização dos recursos corroborada através do processo de prestação de contas bimestral. Reconhecimento internacional O projeto foi selecionado como “Case de Sucesso”, dentro do conjunto de arranjos produtivos locais apoiados pelo Sebrae no Brasil, para apresentação no 6° Congresso Latino Americano de Clusters – http://www.clusterlatinoamerica2011. com/index.php, realizado em Ouro Petro-MG, em maio de 2011. Tendo sido destacado pelo moderador, Christian Ketels do Instituto de Estratégia e Competitividade da Harvard Business School- Núcleo de estudos do Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Fonte: elaboração própria a partir de dados da Petrobras 199 Professor Michael Porter, como boa prática internacional de modelo de dinamização de cluster (APL), do tipo Top-Down (vertical), onde existe a presença de uma empresa âncora, no caso a Petrobras. Tendo em vista a complexidade do modelo apresentado, nível de organização, integração entre grande empresa – empresas locais - agência de fomento, e os expressivos resultados alcançados. Resultados do projeto Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Ao longo do 2º Ciclo do Projeto de Fortalecimento do APL de Petróleo, Gás e Energia da Bacia de Campos foram alcançados resultados relevantes em relação à inserção competitiva das micro e pequenas empresas na cadeia produtiva de petróleo e gás, como também, em relação ao impacto no desenvolvimento econômico da região: 200 • Aumento de 11,03% nas contratações da Petrobras em Macaé perfazendo mais R$ 2,39 bilhões em contratações em 2010, em relação a 2008, aplicando um total de R$ 24,09 bilhões, em 2010; • Crescimento de 71,14% no volume de contratação pela Petrobras em Macaé; • Em relação aos resultados finalísticos do projeto houve um aumento de 12,9% nos postos de trabalho médio nas 53 empresas pesquisadas e um crescimento de 69,6% no volume de vendas brutas média pelas empresas, saindo de um total de R$ 215,35 milhões em 2008 para R$ 328,07 milhões em 2010; • Concessão de mais de R$ 12 milhões em crédito para as empresas do projeto; • As rodadas de negócios proporcionaram R$ 202,3 milhões em expectativas de negócios; • Em relação aos itens de baixa competitividade da Petrobras, 59% dos 213 itens trabalhados deixaram de ser críticos e aproximadamente 30% das empresas com potencial de fornecimento conseguiram se cadastrar e foram vencedoras de 42 licitações; • A efetiva participação da Petrobras e de outras instituições na governança do projeto através da Rede Petro-BC. Considerações finais O desenvolvimento de políticas industriais de apoio as empresas locais podem contribuir efetivamente para o desenvolvimento regional e geração de emprego e renda. Os resultados alcançados no projeto Petrobras-Sebrae evidenciam que esta abordagem pode obter excelentes resultados. O Brasil não pode desperdiçar o grande momento econômico e deve aproveitar os investimentos na área de energia para organizar um parque industrial nacional de competitividade global. Neste sentido todos os elos da cadeia produtiva podem ser beneficiados, inclusive, aqueles com grande concentração de micro e pequenas empresas, que são atualmente as grandes contribuintes para a geração de novos postos de trabalho, equidade e mobilidade social. As estruturas empresariais locais organizadas através de “redes petro” são respostas das micro e pequenas empresas fornecedoras e potenciais fornecedoras da cadeia produtiva de óleo e gás no que diz respeito a estratégia de marketing e negociação como importante “player” do setor a altura dos grandes operadores, como também, demonstra ao mercado o potencial existente referente às exigências de conteúdo local nacional. O segredo de sucesso referente ao projeto abordado está além do eficiente método aplicado, sendo dependente de “vontade política” e de eficientes equipes técnicas das instituições e empresas participantes que compartilham o mesmo ideal de contribuir profissionalmente para o desenvolvimento da sociedade e de um país melhor. Referências bibliográficas AMATO NETO, J.; Redes de Cooperação Produtiva e Clusters Regionais: Oportunidades para as pequenas e médias empresas, São Paulo, Atlas, 2000. CASAROTTO FILHO, N.; PIRES, L. H.; Rede de pequenas empresas e desenvolvimento local: Estratégias para a Conquista da Competitividade Global com Base na Experiência Italiana; 2a.ed. São Paulo, Atlas, 2001. CASSIOLATO, J. E; LASTRES, H. M. M; SZAPIRO, M.; Arranjos e sistemas produtivos locais e proposições de desenvolvimento industrial e tecnológico, NT 27 do projeto Arranjos e Sistemas Produtivos Locais e as Novas Políticas de Desenvolvimento Industrial e Tecnológico, J. E. CASSIOLATO E H. M. L. LASTRES (coords.), convênio IE/UFRJ-BNDES/FINEP, 2000. FALCÃO, J. Apresentação do Projeto Fortalecimento do APL de Petróleo, Gás e Energia da Bacia de Campos. 6° Congresso Latino Americano de Clusters - http://www.clusterlatinoamerica2011.com/index.php, realizado em Ouro Petro-MG, em maio de 2011 GRAMKOW, A.; Redes Relacionais entre Organizações: uma estratégia inovadora de sobrevivência, Anais do XX Encontro Nacional de Engenharia de Pro- Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Políticas de dinamização de arranjos produtivos locais podem funcionar como verdadeiros motores do desenvolvimento nacional, potencializando vocações regionais e preparando o país para se tornar em um grande exportador, não somente de óleo e gás e seus derivados, sobretudo de capacidade industrial e tecnológica, de produtos e serviços de alto valor agregado, maximizando os ganhos econômicos e sociais possíveis advindos das nossas riquezas oriundas, neste caso, das grandes reservas de óleo e gás. 201 dução, CD-ROM, 2000. HUMPHREY, J.; SCHMITZ, H.; Principles for promoting clusters & networks of SMEs, Londres, Unido, 1995. KOTLER, P. et al.; O marketing das nações: Uma abordagem estratégica para construir as riquezas das nações, São Paulo, Futura, 1997. NEGRI, J.A. Poder de Compras da Petrobras: impactos econômicos nos seus fornecedores – Brasília: Ipea: Petrobras, 2010; Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil PELLEGRIN, I. & ARAÚJO, R.S.B. Caracterização do Arranjo Produtivo Local do Petróleo da Bacia de Campos e a Estruturação de uma Rede de Empresas, a Rede Petro-BC. Rio de Janeiro: SEBRAE/RJ, 2004. 202 PORTER, M. E.; Vantagem competitiva: Criando e sustentando um desempenho superior, 15a. ed., Rio de Janeiro, Campus, 1989. REGAZZI, R. Estudo para o desenvolvimento das micro, pequenas e médias empresas de rochas ornamentais de Santo Antônio de Pádua – RJ: Diretrizes para a dinamização do arranjo produtivo local. 2004. 120f. Dissertação (Mestrado) – Centro Federal de Educação Tecnológica Celso Suckow da Fonseca, Rio de Janeiro. 2004. URANI, A.; COCCO, G.; GALVÃO, A. P.; Empresários e empregos nos novos territórios produtivos: o caso da terceira Itália, 2a.ed., Rio de Janeiro, SEBRAE, 2002. Operações aeroportuárias – oportunidades para os pequenos negócios no encadeamento produtivo Carlos Almiro de Magalhães Melo81 Fausto Cassemiro82 O setor aeroportuário configura-se como um dos mais dinâmicos do mundo devido aos efeitos multiplicadores que produz sobre a renda e produção local. Essa característica redunda do grande polo de atração que exerce sob seu entorno imediato, fazendo com que não possa ser analisado unicamente sob o ponto de vista do operador. Junto com ele instalam-se uma grande quantidade de empresas e pessoas são deslocadas para trabalhar nas mais variadas atividades que o envolvem. Exemplo disso é a cadeia de restaurantes, transporte de cargas, hotéis, empresas de handling e outros serviços associados à cadeia de valor. Em reportagem recente veiculada pela revista Exame, o entorno dos aeroportos são classificados como “aerotrópoles”. Em estimativa feita pela própria revista, o aeroporto de Amsterdã atrai cerca de 500 empresas, emprega 290 mil pessoas e gera 26 bilhões de dólares/ano em receita do aeroporto e negócios do entorno. Além disso, o potencial econômico só tende a aumentar. A Iata (International Air Transport Association) estima um aumento de 31% no número de passageiros entre 2013 e 2017. Paralelamente, a Iata estima também um aumento anual de 5,4% na demanda. A China será o principal impulsor desse crescimento, respondendo por 24% dos novos passageiros. Esse crescimento também refletirá no mercado nacional. O mesmo relatório da Iata posiciona o Brasil como o terceiro maior mercado doméstico do mundo, atrás dos Estados Unidos e China. O grande potencial econômico dos aeroportos, aliada as notórias projeções de crescimento, abrem grandes oportunidades para o encadeamento produtivo envolvendo pequenos negócios. Não há como prevenir também o processo de concessões de aeroportos iniciado pelo governo federal em 2012, que passou para a iniciativa privada a operação dos principais aeroportos do país. Essa nova 81 Doutor em Desenvolvimento Sustentável pela Universidad de Alcalá (Madri, Espanha), coordenador de Responsabilidade Social do GRU Airport. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Aeroportos: um mundo em movimento 82 Mestre em Engenharia Mecânica e Engenheiro de Produção pela Universidade Federal de Santa Catarina, gerente-adjunto da Unidade de Atendimento Coletivo – Indústria do Sebrae. 203 configuração do setor, abre ainda mais possibilidades de encadeamento para os pequenos, haja vista a flexibilidade do regime de contratação privada. Brasil: o caminho das concessões Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Seguindo tendências globais, o número de passageiros do transporte aéreo aumenta ano a ano no Brasil. Em 2013, o número de pessoas transportadas por empresas brasileiras e estrangeiras em voos domésticos e internacionais cresceu 1,66% quando comparado a 2012, alcançando aproximadamente 111 milhões de passageiros, conforme gráfico 1. Se compararmos os dados de 2013 com 2009, o número de passageiros aumentou 55,79% num período de cinco anos. 204 Esse contingente de pessoas demanda um sistema de transporte aéreo integrado, ágil, com custo atraente, de boa qualidade e seguro. No entanto, o que se observa nos últimos anos, em função do aumento do número de passageiros e dos poucos investimentos realizados, é um sistema que não atende às exigências dos passageiros. Gráfico 1 – Número de passageiros transportados nos aeroportos brasileiros 120.000.000 100.000.000 80.000.000 60.000.000 40.000.000 20.000.000 0 Número de Passageiros 2009 71.376.691 2010 2011 87.243.220 101.966.820 2012 109.387.548 2013 111.200.188 Fonte: Elaborado pelos autores com base nos dados publicados pela Agência Nacional de Aviação Civil (Anac), em 07/02/2014. Dentro desse contexto, visando dar celeridade aos investimentos, o governo federal adotou a estratégia de conceder à iniciativa privada a administração dos principais terminais aeroportuários do Brasil. Em fevereiro de 2012, três aeroportos foram concedidos pelo prazo de 20 anos (tabela 1). Quando da assinatura do contrato de concessão houve um período de transição, durante o qual a administração foi realizada em conjunto entre a Infraero e a concessionária, para então a concessionária assumir integralmente a gestão, permanecendo a Infraero com o controle do espaço aéreo nos terminais. Tabela 1 – Aeroportos concedidos à iniciativa privada Valor do leilão (milhões de reais) Consórcio Guarulhos 16.213 Invepar e ACSA (África do Sul) Viracopos 3.821 Triunfo, UTC e Egis Airport Operation Brasília 4.501 Infravix e Corporation America Confins 1.800 CCR, Zurique Flughafen Zurich e Munich Airport International Beteiligungs Galeão 19.000 Odebrecht e Transport e a Operadora do Aeroporto de Cingapura Changi Total 45.335 Fonte: Elaborado pelos autores com base nos dados publicados pela Infraero. Em novembro de 2013 mais dois aeroportos foram concedidos à iniciativa privada: Confins e Galeão. O primeiro foi arrematado pelo empresas CCR (75%), Zurique Flughafen Zurich (24%) e Munich Airport International Beteiligungs (1%) para um período de 30 anos e o segundo pela Odebrecht e Transport (60%) e a Operadora do Aeroporto de Cingapura Changi (40%) para 25 anos. De forma análoga ao primeiro leilão, a Infraero permanecerá com 49% das ações dos aeroportos. Em ambos aeroportos estão previstas obras para ampliação dos terminais, reforma e modernização dos terminais existentes, reforma das pistas de pouso e decolagem, ampliação do pátio de aeronaves, melhoria do acesso e estacionamentos, entre outras obras para aumentar a qualidade do serviço prestado. Em função dos bons resultados que estão sendo alcançados com as concessões e das perspectivas futuras de profissionalização dos cinco aeroportos, a tendência é que os demais aeroportos do Brasil sejam concedidos nos próximos anos, principalmente os de grande e médio porte. Encadeamento produtivo em Guarulhos No dia 6 de fevereiro de 2012, o consórcio formado pelas empresas Invepar (Investimentos e Participações em Infraestrutura S.A.) e ACSA (Airports Company South Africa) foi o vencedor do leilão de concessão do Aeroporto Internacional de Guarulhos, o maior do país, com movimento de cerca de 32,8 milhões de passageiros em 2012. Com a assinatura do contrato foi formada a Concessionária do Aeroporto Internacional de Guarulhos S.A., com 51% das ações pertencentes à Grupar (Grupo Invepar e ACSA) e 49%, à Infraero. Dos 51% da iniciativa privada, a Invepar tem participação de 90% e a ACSA, de 10%. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Aeroporto 205 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Com as mudanças, o aeroporto ganhou uma nova logomarca e passou a ser conhecido como GRU Airport – Aeroporto Internacional de São Paulo, uma marca que já vem batizada com a grandiosidade que o aeroporto significa não só para Guarulhos, mas também para o Estado de São Paulo, para o Brasil, América Latina e mundo. Com a nova identidade corporativa, o aeroporto demonstra os atributos já pertencentes concentrados a sua história, além de tudo que se tornará com a evolução do trabalho: 206 • Eficiente: um novo referencial em aeroportos no Brasil. Patamar de classe mundial. • Facilitador: The Brazilian hub, ou seja, proporcionar agilidade, comodidade, praticidade na forma do usuário se locomover. Aqui, o passageiro poderá se conectar com o mundo. • Diversidade: um aeroporto que tem orgulho de suas origens e que concentra a harmonia das diferenças. No GRU Airport viajam pessoas de todo o mundo e são recebidas da mesma forma. • Próximo: um aeroporto que respeita as parcerias. Um aeroporto de todos. O nosso GRU Airport. Hoje, o aeroporto atende cerca de 35 milhões de passageiros por ano, em três terminais de passageiros (TPS1, TPS2 e TPS4). Para atender a demanda de crescimento da população que viaja no país, o aumento do número de estrangeiros que visitam o Brasil e os eventos que acontecerão nos próximos anos, como Copa do Mundo da FIFA/2014 e os Jogos Olímpicos Rio 2016, o GRU Airport passará por uma grande reforma e modernização, além da construção de um novo terminal de passageiros, o TPS3. Marco de atuação do projeto Com o objetivo de entender o contexto local que está inserido, o GRU Airport promoveu um diagnóstico focado, principalmente, nos aspectos de sustentabilidade do entorno. Esse estudo apontou os seguintes aspectos: • A economia do município representa mais de 1% do PIB brasileiro, posicionando Guarulhos na 9ª posição do ranking nacional; • A taxa de desocupação do município atingiu, em 2012, 9,9% (maior que a média do país); • O entorno do aeroporto é formado por cerca de 20 bairros/comunidades (aproximadamente 671 mil moradores) que, de alguma maneira, sofrem influência direta ou indireta pelas atividades do mesmo; • Muitos dos trabalhadores do aeroporto moram nesses bairros/comunidades (média de 55% entre diretos e indiretos); • Parte da população ainda sobrevive da informalidade; • Segundo pesquisa realizada, 35% dos entrevistados priorizam o comércio local devido a comodidade de não haver necessidade de deslocamento para grandes centros comerciais; • Os estabelecimentos comerciais do entorno necessitam melhorias com relação à infraestrutura, profissionalização, competitividade, visando à qualidade dos serviços e produtos ofertados. Uma das linhas de atuação do projeto procura desenvolver um processo de encadeamento produtivo posicionando o GRU Airport como um polo indutor de novos negócios e dinamizador da economia. Para colocar em funcionamento a frente de encadeamento produtivo, foi necessário estudar a base de fornecimento da nova empresa, assim como o percentual sobre o volume total de compras locais (6% – munícipio de Guarulhos) que era dedicado antes das ações planejadas. Foi detectado também que 12% da base de fornecedores eram locais. Essa etapa preparatória trouxe importantes insumos para configuração das ações e objetivos do programa. Foi mapeado junto a área de suprimentos as categorias críticas para o negócio e o volume correspondente dedicado ao fornecimento local. Paralelamente, foi feito um cruzamento dessas categorias com os aspectos vocacionais da economia guarulhense. A conjunção dos fatores mencionados anteriormente redundou em uma lista de 40 categorias passíveis de fornecimento local. Assim, uma vez compreendido o status atual do GRU Airport em termos de desenvolvimento local, foram estabelecidos os objetivos estratégicos do programa de encadeamento produtivo. Os principais objetivos traçados foram: • Elevar o volume de compras com fornecedores locais; • Elevar a quantidade de fornecedores locais na base de fornecedores; • Elevar o nível de gestão interna dos fornecedores locais. Primeira onda de desenvolvimento A primeira fase do programa de desenvolvimento incluiu a participação de 55 fornecedores locais, onde cerca de 48% deles são pequenos negócios do entorno do aeroporto. Após a realização de um diagnóstico de maturidade de gestão, foi identificado que cerca de 70% desse grupo apresenta gaps técnicos/operacionais ou de qualidade, para estarem aptos para fornecer bens e serviços para o GRU Airport. Com base nesses resultados, foram definidas as ações de desenvolvimento (portfólio do Sebrae) contendo os cursos e palestras aderentes às necessidades Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Com base nessas informações, e identificando o potencial de desenvolvimento da região, atrelados aos benefícios que isso pode gerar para o aeroporto, o GRU Airport firmou um convênio com o Sebrae, chamado Decolando com Guarulhos, com o objetivo de contribuir para o desenvolvimento econômico e social de Guarulhos, criando oportunidades de inclusão produtiva por meio da implementação de ações no entorno do aeroporto; visando o estímulo ao empreendedorismo, a formalização de novos negócios e o fortalecimento dos empreendimentos existentes. 207 desse grupo. Assim, foi elaborado um modelo contendo 26 ações de capacitação, envolvendo palestras e consultorias coletivas. Também está previsto o monitoramento desses fornecedores locais por 12 meses, com o objetivo de acompanhar a eficiência das ações, a partir de indicadores financeiros, de saúde segurança e meio ambiente e de sustentabilidade. Durante esse processo, com base nos resultados alcançados, eles serão enquadrados no processo de homologação de fornecedores desenvolvido pelo GRU Airport. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Mesmo não tendo chegado ao fim da primeira etapa, já foram detectados aumentos na recorrência de participação de fornecedores locais na cadeia de suprimentos do GRU Airport, como, por exemplo, nas categorias de serviços de construção civil, serviços de recursos humanos e buffet. 208 Em paralelo à implementação da primeira onda, visando uma atuação mais sistêmica, está sendo desenhada a segunda onda de desenvolvimento que será iniciada em 2014, contemplando os cinco focos estratégicos do modelo de encadeamento produtivo (políticas corporativas das grandes empresas, desenvolvimento dos pequenos negócios, acesso ao mercado, inteligência competitiva e rede de aprendizagem), além de um esforço mais intenso no monitoramento do desempenho dos fornecedores do aeroporto (CASSEMIRO et al., 2011). Figura 1 – Encadeamento produtivo no Aeroporto de Guarulhos Encadeamento produtivo em números • 104 fornecedores locais mapeados; • 55 RFIs (request for information) completas recebidas para atualização no cadastro de fornecedores; • 55 fornecedores locais avaliados a partir do diagnósticos de maturidade de gestão realizados; • 4 workshops realizados com fornecedores locais para apresentação do programa Decolando com Guarulhos; • 26 ações de desenvolvimento definidas, planejadas para realização entre janeiro e março de 2014 (52 horas de palestras e consultorias previstas); • 13 ações de desenvolvimento realizadas. Fonte: Elaborado pelos autores. Modelo de encadeamento produtivo para atuação em aeroportos O projeto de encadeamento produtivo no Aeroporto de Guarulhos, além dos resultados auferidos para todos os envolvidos, tem sido fundamental para desvendar as oportunidades destinadas aos pequenos negócios nas operações aeroportuárias. Dada a complexidade dessas operações, no início do projeto, algumas dificuldades foram encontradas para identificar as relações de compra e venda existentes nos vários pontos da operação. Além disso, tendo em vista que as compras realizadas pelo aeroporto seguiam o regime público de contratações, foi necessário aguardar a implementação das novas rotinas de compra. Tomando como base uma operação aeroportuária de médio a grande porte, é possível segmentar as oportunidades para os pequenos negócios em quatro frentes distintas: varejo do aeroporto, obras de modernização e ampliação da operação, suprimentos para a concessionária do aeroporto e suprimentos para as empresas que operam no aeroporto, conforme Figura 2. Nos próximos tópicos, as oportunidades serão detalhadas. Figura 2 – Oportunidades para os Pequenos Negócios Fonte: Elaborado pelos autores. A primeira linha de atuação, e talvez a mais visível, é a inserção de pequenos negócios no varejo do aeroporto. As operações aeroportuárias mais modernas Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Os modernos aeroportos são muito mais que terminais. Eles têm a capacidade de aglutinar redes de negócios na própria operação e no seu entorno, como: hotéis, centros de convenções, escritórios, centros médicos, centros de pesquisa, centros esportivos, empresas de logística para movimentação e armazenamento de cargas, além dos negócios que já orbitam intrinsicamente a operação aeroportuária. 209 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil possuem uma ampla gama de varejistas que estimulam o consumo de diversos produtos quando os passageiros circulam nas várias fases do transporte aéreo. Os aeroportos brasileiros ainda precisam evoluir para alcançar o patamar dos principais aeroportos do mundo. Os negócios mais comuns são livrarias, bares, restaurantes e cafés, lojas de artesanato, farmácias/drogarias, salões de beleza, agências de viagem, etc. O desafio para os pequenos negócios figurarem como varejistas nos aeroportos, principalmente nos de grande circulação, é que enfrentarão a concorrência das grandes redes do varejo. Portanto, para serem competitivos, precisam oferecer produtos/serviços diferenciados para consumidores mais exigentes. 210 A segunda linha de atuação envolve as oportunidades para os pequenos negócios nas compras dos aeroportos. Devido à complexidade deste tipo de operação, muitas oportunidades surgem para os pequenos negócios, pois as compras envolvem vários bens e serviços. A concessionária adquire peças/itens e serviços para fazer com que o aeroporto continue em operação. O desafio para os pequenos negócios que desejarem fornecer para a área de manutenção do aeroporto é atender os requisitos da concessionária, principalmente se o item envolver aspectos de segurança dos passageiros. Alguns negócios que podem fornecer aos aeroportos são: manutenção elétrica, civil e mecânica, serviços de TI, alimentação, segurança, serviços de montagem, consumíveis (EPI, material elétrico, hidráulico, tintas, etc.), serviços de automação, transportes de resíduos, cargas e pessoas, entre outros. Outra linha de atuação a ser explorada pelos pequenos negócios é a inserção na cadeia de valor de empresas que operam nos aeroportos. Nessa vertente estão as companhias aéreas, empresas de catering e de movimentação de cargas, que têm seus negócios intrinsicamente conectados aos aeroportos. O desafio da linha é mapear a cadeia de valor de cada uma dessas empresas, tendo em vista que os negócios são diferentes. Além disso, dependendo da oportunidade mapeada, o pequeno negócio deverá atender a requisitos bastante rígidos, como executar serviços de manutenção em aeronaves. A última linha de atuação está centrada na inserção dos pequenos negócios nas obras de modernização e ampliação dos aeroportos. As concessionárias, quando assumem a operação, são obrigadas a realizar várias obras para melhorar a qualidade do serviço prestado aos viajantes. Nesse aspecto, a experiência do Sebrae em projetos da construção civil ajuda a mapear as oportunidades para os pequenos negócios. O desafio é a questão da agilidade, ou seja, os pequenos negócios precisam rapidamente atender os requisitos das construtoras contratadas para as obras, pois o prazo exigido dessas empresas é menor do que normalmente é demandado. Assim como em outras obras civis, os pequenos negócios podem fornecer nas várias fases da obra, com foco principal na fase de acabamento. Em qualquer uma das linhas de atuação, após mapear as oportunidades para os pequenos negócios, é fundamental que os requisitos de compras sejam identificados para que o projeto de encadeamento produtivo possa atuar efetivamente no sentido de reduzir os gaps de competitividade entre a demanda e a oferta dos pequenos negócios (BORGES et al., 2009). Considerações finais Nesse contexto, o presente artigo apresentou as oportunidades vislumbradas para os pequenos negócios em aeroportos, com foco para: inserção no varejo dos terminais, buscando ocupar espaços diferenciados fugindo da concorrência das grandes redes do varejo; atuação nos suprimentos do aeroporto, melhorando o desempenho dos pequenos negócios para que eles atendam os requisitos de qualidade, segurança, pontualidade, etc.; inserção na cadeia de valor das empresas que operam nos aeroportos, como catering e companhias aéreas; suprimentos das obras de modernização e ampliação dos aeroportos, com o desafio de melhorar o desempenho das empresas de forma rápida para atender os requisitos das construtoras. Com base nas oportunidades mapeadas, fica evidente a oportunidade do Sistema Sebrae buscar parcerias com os aeroportos concedidos à iniciativa privada para implementar projetos de encadeamento que almejem a inserção dos pequenos negócios nas diversas cadeias de valor que permeiam as operações aeroportuárias. Referências bibliográficas ANAC. Mais de 111 milhões de passageiros voaram em 2013. Disponível em: http://www.anac.gov.br/Noticia.aspx?ttCD_CHAVE=1297&slCD_ORIGEM=29. Acessado em: 11 de fev. 2014. BARROS, D. Outro ângulo. Revista Exame, São Paulo, p. 29, 22 jan. 2014. BORGES, E; CASSEMIRO, F; SANCHES, K; PERLINGEIRO, R; ALLEGRETTI, R. Encadeamento produtivo: estratégia para atuação do Sistema Sebrae. Brasília: Sebrae, 2012. BORGES, E; CASSEMIRO, F; RINCÓN, J; PFEIFFER, P; ALLEGRETTI, R; JÄCKEL, W. Vínculos de Negócios Sustentáveis: bom negócio para as grandes empresas, oportunidades para as pequenas. Brasília: GTZ e Sebrae, 2009. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Os aeroportos ao redor do mundo vêm evoluindo para atender à crescente demanda por transporte aéreo eficiente e de excelente qualidade. Além disso, esses equipamentos tornaram-se centros de consumo e entretenimento, aproveitando o grande fluxo de passageiros, com a tendência de criarem ”aerotrópoles” no seu entorno. No Brasil, o governo federal decidiu conceder as principais operações aeroportuárias à iniciativa privada. Esse movimento trará excelentes oportunidades para os pequenos negócios, conforme o projeto do aeroporto de Guarulhos tem demonstrado. CASSEMIRO, F. Modelo para Implementação da Disseminação da Manufa- 211 tura Enxuta na Cadeia de Suprimentos. Dissertação do Mestrado em Engenharia da Produção, UFSC. Florianópolis, 2007. CASSEMIRO, F; PFEIFFER, P; ALLEGRETTI, R; JÄCKEL, W. Encadeamento Produtivo: textos para leitura. Brasília: Sebrae, 2011. DIÁRIO DO NORDESTE. Relatório Iata aponta demanda crescente. Disponível em: http://diariodonordeste.verdesmares.com.br/suplementos/tur/relatorio-iata-aponta-demanda-crescente-1.787410. Acessado em: 10 de fev. 2014. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil INFRAERO. Concessão de Aeroportos. Disponível em: http://www.infraero.gov. br/index.php/transparencia/concessao.html. Acessado em: 11 de fev. 2014. 212 UNITED NATIONS CONFERENCE ON TRADE AND DEVELOPMENT. Business Linkages: Programme Guidelines. New York and Geneva, 2006. Fortalecer a cadeia de abastecimento: o caso da Abad e o Programa Varejo Competitivo O engajamento do setor atacadista distribuidor no desenvolvimento da cadeia produtiva tem se intensificado à medida que sua posição dentro dela se tornou estratégica ante a nova realidade do mercado, em que o consumidor é quem estabelece a forma como quer ser atendido e abastecido. Temos, por um lado, o varejo, que é o elo que mais conhece e tem como detectar os anseios do cliente final. Do outro está a indústria, que se esmera em desenvolver produtos que ofereçam qualidade e praticidade para melhor atender esse consumidor. Por sua vez, o elo intermediário, representado pelo setor atacadista distribuidor, precisa viabilizar esse abastecimento por meio de uma logística ajustada e um atendimento especializado. Pensando nisso e preocupada com o futuro da cadeia de abastecimento, a Associação Brasileira de Atacadistas e Distribuidores (Abad) promoveu em 2010 o Fórum Estratégico Abad Cadeia de Abastecimento – Cenário 2015. O evento contou com 80 lideranças da indústria, do atacado distribuidor e do varejo, além de representantes de entidades classistas e de empresas de pesquisa. Nele, foram estabelecidas prioridades para a cadeia de abastecimento vislumbrar um cenário de melhor interatividade nos cinco anos seguintes. Entre as prioridades levantadas pelos participantes estava a capacitação do pequeno varejo, cliente do setor atacadista distribuidor. O que se esperava com essa diretriz era tornar a ponta da cadeia mais fortificada ante a rápida emergência das grandes redes varejistas, a maior parte delas impulsionada pelo capital estrangeiro. A Abad já possuía, nesse momento, um acordo de cooperação com o Sebrae, e que tinha gerado um programa de capacitação voltado ao varejo com até quatro checkouts, chamado Varejo Competitivo. Naquela fase, uma grade de seis cursos havia sido customizada em parceria com a equipe de consultores do Sebrae, resultando num leque de capacitações capaz de cobrir grande parte das necessidades do pequeno varejo: 1. Controles financeiros; 2. Formação de preços; 3. Atendimento ao cliente; 4. Técnicas de vendas; 5. Gestão de pessoas; e 6. Gestão de estoques. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Oscar Attisano83 83 Superintendente Executivo da Abad. 213 Cada um dos cursos foi adaptado e submetido a pilotos em diversos estados brasileiros (Minas Gerais, Pará, Sergipe e Piauí) com o apoio das filiadas da Abad e aplicação pelos Sebrae nos estados. Após essa fase, os cursos foram oferecidos às 27 filiadas Abad distribuídas por todo o país, para que organizassem as turmas e aplicassem os cursos. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Na época do Fórum, do qual o Sebrae também participou, surgiu a necessidade de estreitar os laços entre as duas entidades. O relativo sucesso da aplicação dos cursos em algumas regiões motivou as equipes técnicas tanto da Abad quanto do Sebrae a pensar num modelo de aplicação que fosse mais efetivo do que aquele até então adotado. Assim, chegou-se ao Convênio Abad/Sebrae Varejo Competitivo, assinado em 2011 e que previa a capacitação de 2 mil empresas de pequeno varejo alimentar (autosserviço) em todo o país. O programa previa um modelo que seria aplicado da seguinte forma: 214 Consultoria 2h 2h 2h Curso 5 encontros de 3h/aula cada, total de 15 horas/aula 5 encontros de 3h/aula cada, total de 15 horas/aula 5 encontros de 3h/aula cada, total de 15 horas/aula Pré-diagnóstico Avaliação Avaliação Avaliação final Fonte: Manual do Programa Varejo Competitivo, ABAD. Assim, procurou-se sistematizar a aplicação dos conteúdos. Partindo da mesma grade de seis cursos já adaptada, o primeiro passo do programa envolvia a indicação, pela filiada, de 35 empresas para formar a turma à qual seriam aplicados os cursos e as consultorias previstas pelo convênio. Após uma rodada de visitas às empresas para a elaboração dos pré-diagnósticos, o consultor definia os cursos e o calendário de aplicação, de modo que após cada curso o varejista participante receberia mais duas horas de consultoria no ponto de venda. A ideia foi tornar mais efetiva a aplicação dos conceitos passados em sala de aula com o apoio do consultor que auxiliaria o varejista a aplicá-los na loja. A Abad, executora do convênio, se incumbiria de formar as turmas e, juntamente com o Sebrae, agendaria os cursos e as consultorias, gerenciando o trabalho dos instrutores e consultores indicados pelo Sebrae. A aplicação do convênio exigiu o preparo e o desenvolvimento de ferramentas adequadas para a sua gestão. Assim, foram desenvolvidos o Manual do Varejo Competitivo, roteiros de consultoria, fichas cadastrais etc. No segundo semestre de 2011, começou a ser solicitada ao Comitê Abad Varejo Competitivo a formação das primeiras turmas do programa. Tive a oportunidade de dar a aula magna da turma formada em Itajaí, Santa Catarina, na sede da nossa filiada Associação dos Distribuidores e Atacadistas Catarinenses (Adac), naquele período. Foi quando percebi o quanto parceiros e varejistas envolvidos estavam dispostos a levar adiante o cumprimento do nosso objetivo de fortalecer os laços – antes meramente comerciais – entre os elos da cadeia produtiva. Mas havia uma questão latente nessa discussão. Se a oferta dos cursos envolvia a indicação das empresas varejistas por parte dos atacadistas distribuidores, considerando sua carteira de clientes e usando como filtro o reconhecimento daquelas mais engajadas na melhoria dos seus serviços, por que essas empresas não terminavam os cursos? Um dos propósitos do atacado distribuidor ao formalizar o convênio com o Sebrae foi o de, além de oferecer ao varejo a oportunidade de se capacitar e sobreviver num mercado de alta concorrência, usar essa oferta como um diferencial para fidelizar esse cliente varejista. Ao capacitá-lo, previa-se que seriam fortalecidos atributos característicos do pequeno varejo, como o atendimento personalizado e a agilidade operacional, que as grandes redes não dispõem. O estreitamento das relações comerciais entre fornecedor e varejista era o segredo para o sucesso da capacitação. Assim, o Comitê Abad Varejo Competitivo passou a incentivar a participação dos atacadistas distribuidores nas reuniões de sensibilização de varejistas para a formação das turmas. Era uma forma de assumirem publicamente o compromisso de aproximação para o desenvolvimento positivo da cadeia. No nosso entender era mais do que isso: era a quebra de um paradigma cultural que comandou as relações comerciais entre fornecedor e varejo desde os seus primórdios. Por muitos anos foi o preço que balizou as negociações, pois o varejo tinha como pressuposto comprar barato para vender bem. Por sua vez, o atacado distribuidor queria desovar lotes de mercadoria sem se preocupar se o varejo conseguiria ou não vendê-lo bem. O relacionamento era baseado na desconfiança e no confronto. Oferecer apoio, e ainda mais baseado em conhecimento, era uma postura profundamente diferenciada e consoante com o novo mercado. Costumo usar a metáfora de que essa iniciativa é como uma boia jogada por um navio para salvar aqueles que estão à deriva. Quem entender a oportunidade e vir a realidade que se apresenta, agarrará com certeza a boia e fará parte da tripulação do navio, que é a nossa cadeia de abastecimento. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Durante aquele ano e o seguinte começaram a surgir os grandes desafios envolvidos numa empreitada de grande monta como o Programa Varejo Competitivo, que exigiu dos parceiros Abad e Sebrae um grande senso de parceria para que a iniciativa não se precipitasse no fracasso. O primeiro deles e o mais contundente veio da constatação da dificuldade de tirar o varejista de sua loja para participar das aulas dos cursos. A dinâmica comercial envolvida no dia a dia do pequeno varejo muitas vezes inviabilizava uma dedicação constante do varejista ao projeto. Se os dois primeiros dias de cursos, geralmente nas segundas e terças-feiras, eram de tranquilidade, já na quarta, dia em que boa parte das lojas de autosserviço oferecem promoções aos clientes em seções estratégicas como a de perecíveis, a frequência começava a cair. Nas quintas e sextas, então, quando se aproxima o fim de semana, normalmente os dias com os maiores picos de vendas, muitos dos varejistas simplesmente abandonavam os cursos. Soluções surgiram nas reuniões bimestrais ocorridas na Abad com a presença do representante do Sebrae e dos presidentes e executivos das filiadas Abad, entre elas a de dividir as aulas em duas semanas para reduzir a evasão. A opção foi adotada em diversas filiadas, resultando num aproveitamento maior. 215 No final de 2012, os consultores do Sebrae, com o apoio de nossas filiadas, voltaram aos pontos-de-venda para saber se a participação daquelas empresas no Programa Varejo Competitivo havia impactado positivamente a gestão e a operação das suas lojas. Munidos de um questionário preparado pelos parceiros, conseguiram ouvir 445 das 2 mil empresas capacitadas e obter dados importantes sobre a rentabilidade, a empregabilidade e a competitividade das empresas de varejo. Os resultados são bem animadores e acima das metas estabelecidas pelo Convênio: • • Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil • 216 O aumento médio da contratação de funcionários após o programa foi de 16%, quando a meta do convênio era de 5%; 27% das empresas registraram aumento do faturamento mensal acima de 11%; e 39% tiveram aumento entre 6% e 10%. A meta era de 10% de aumento no faturamento mensal; 22% tiveram aumento do tíquete médio mensal acima de 11%; 38% tiveram entre 6% e 10%. Não havia meta específica para esse item. Foram escolhidos dez atributos para que as empresas pudessem avaliar a melhoria no seu desempenho. Foram definidas como métricas para avaliar se a competitividade daquelas lojas de varejo havia aumentado. O segundo item em importância de melhoria foi a negociação com os fornecedores. Especificamente nesse item, perguntou-se aos entrevistados se haviam feito ajustes no sortimento de produtos na loja, que é um indicador de que a loja está buscando atender melhor seu cliente oferecendo-lhe aquilo que ele procura. A parcela de 83% dos entrevistados confirmou a atitude. Perguntados se contaram com o apoio dos seus fornecedores para isso, 59% disseram que sim. Outro questionamento foi sobre a melhoria da relação com o fornecedor e 80% confirmaram que o programa serviu, entre outras coisas, para aproximar mais os parceiros comerciais. É um claro indicador de que a mudança cultural está em curso. O balanço que a Abad faz da sua parceria com o Sebrae, especialmente após a assinatura do convênio que gerou o Programa Varejo Competitivo, é de que conseguimos criar um modelo de capacitação, embora ainda sujeito a melhorias – que já estão sendo planejadas para o próximo convênio a ser assinado entre os parceiros em 2014 para a continuidade da iniciativa – e que esse modelo tem revelado capacidade não só de preparar melhor o pequeno varejo para o mercado como de aproximar varejo, atacado distribuidor e indústria para uma relação comercial mais eficiente. O setor atacadista distribuidor abastece mais da metade do mercado varejista brasileiro (51,9% conforme dados do Ranking Abad/Nielsen 2013 ), garantindo uma capilaridade geográfica que nenhum outro setor tem a capacidade de cumprir. Assegurar a sobrevivência desses pequenos pontos de venda espalhados pelo país é uma forma de promover a melhoria desse abastecimento e, por consequência, a sua sobrevivência no mercado. Conforme apresentem resultados positivos como os pontuados acima, maior será a nossa responsabilidade para com toda a cadeia de abastecimento, pois é preciso torná-la cada vez mais eficiente para arcar, inclusive, com o crescimento que o consumo vem experimentando nos últimos anos, sem deixar desabastecidos aqueles que entram nesse mercado para adquirir novos itens. Outras iniciativas têm ocupado a pauta da Abad, entre elas definir melhor os papéis de cada modalidade do canal indireto: o atacado tradicional generalista, o distribuidor especializado e o ascendente cash & carry, o atacado de autosserviço, entre outros. No fundo, esse esforço é também uma iniciativa para ajustar o setor aos novos tempos e compreendê-lo melhor para aprimorar o seu atendimento. Por muitos anos, as empresas do atacado distribuidor conheceram experiências internacionais que mostravam uma logística e uma operação que pareciam distantes da nossa realidade brasileira. A partir de ações que tentam aproximar e aprimorar os elos da cadeia de abastecimento fica claro que essa distância está sendo sistematicamente reduzida. Parcerias como as mantidas pela Abad com o Sebrae nos dão a certeza de que aquele futuro de eficiência está amanhecendo sobre nossas empresas. Aproveitemos o dia! Referências bibliográficas Manual do Programa Varejo Competitivo. Disponível em: <http://www.abad. com.br/comite/comite_varejo.shtml>. Pesquisa de avaliação do Programa Varejo Competitivo. Documento interno da ABAD. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil A dimensão do mercado brasileiro e o volume de varejos espalhados pelo país que carecem dessa boia de salvação são um desfio imenso para essa experiência pioneira. Buscar um envolvimento maior do fornecedor na sensibilização dos varejos participantes é um processo que precisa ser contínuo, pois envolve uma iniciativa voltada a ambos os objetivos. O atual presidente da Abad, José do Egito Frota Lopes Filho, que teve participação ativa na elaboração do formato vitorioso de aplicação do programa – pois o Estado do Ceará, de onde é originário, foi pioneiro no desenvolvimento de ferramentas de capacitação do pequeno varejo –, acredita que a parceria torna-se ainda mais estratégica à medida que produz resultados de sucesso. Revista Distribuição, edição 244, maio de 2013. 217 O Sistema Integrado Martins e a oferta de soluções para apoiar o desenvolvimento de pequenos varejistas Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Walter Domingues de Faria Junior84 Líder nacional do segmento atacadista-distribuidor, o Martins foi fundado há 60 anos e construiu uma história de sucesso incomparável, tornando-se uma referência na distribuição e no varejo brasileiro. Ao longo da sua trajetória e com a diversificação e amplitude de seu atendimento em todas as regiões do país, assumiu o papel de integrador da cadeia de consumo. Esse papel foi importante para o sucesso do varejo, pois as pequenas e médias empresas brasileiras são vitais para o desenvolvimento da sociedade. A partir dessa realidade, a estratégia do Martins foi organizar-se em um sistema – o Sistema Integrado Martins – que atendesse às necessidades dos pequenos empreendedores, levando soluções específicas para apoiar e desenvolver esses varejistas. Para atuar em sinergia no apoio à cadeia produtiva, foram criados diversos instrumentos com objetivos específicos: a) Um banco destinado a oferecer soluções financeiras, o Banco Triângulo (Tribanco); b) Uma empresa de cartões com soluções de crédito aos consumidores, a Tricard; c) Uma corretora de seguros para soluções de proteção do patrimônio e dos ativos, a Tribanco Seguros; d) Uma universidade corporativa com o objetivo de fornecer soluções de conhecimento, gestão e tecnologia aos clientes, a Universidade Martins do Varejo (UMV); e) Uma rede de varejo para promover eficiência em marketing e operações aos filiados, a Smart Supermercados; f) Portais de e-commerce para aproximar e facilitar o relacionamento com os clientes, o www.martins.com.br (B2B) e o www.efacil.com.br (B2C); 84 Administrador de empresas pela Universidade São Marcos (SP). Especialização em Economia pela USP. Ex-diretor mundial em Global Sales da Colgate. CEO da Martins Comércio e Serviços de Distribuição S/A. 218 g) Uma central de atendimento a clientes e vendas pelo telefone para maior rapidez e facilidades de compras e contato direto do cliente com a empresa, o Televendas; Ao criar essa verdadeira “fábrica de soluções para o varejo”, o Sistema Integrado Martins promove o desenvolvimento contínuo de toda a cadeia de consumo, atendendo às necessidades da indústria, de seus clientes e dos consumidores. A filosofia de atuação das empresas Martins é integrar produção e consumo por meio de um sistema de relações de qualidade que capacite seus integrantes para cooperar e competir, atuando segundo os princípios da sustentabilidade e gerando resultados consistentes para todas as partes envolvidas. Estratégia de negócio baseada no desenvolvimento do pequeno varejo Ao longo da experiência acumulada em 60 anos de atuação em todo o Brasil como fornecedor de mercadorias para o varejo, o Martins percebeu que, muitas vezes, o cliente precisava tanto da mercadoria para abastecer sua loja quanto de apoio financeiro para manter seu crescimento; de conhecimento para ficar atualizado frente à concorrência; de tecnologia para aplicar em sua gestão; e de competitividade que fortalecesse sua atuação perante a concorrência. Foi com essa a visão que a organização Martins se estruturou para oferecer a seus clientes varejistas o apoio necessário ao seu desenvolvimento, ensinando os pequenos e médios varejistas a entender melhor o mercado, a concorrência, o consumidor e o seu próprio negócio. O Sistema Integrado Martins (SIM), através de suas empresas e ações coligadas, oferece ao varejo brasileiro treinamentos que vão desde como fazer a exposição dos produtos nas gôndolas, lidar com o consumidor, manter a higiene do estabelecimento até como fazer a contabilidade. Preocupado com a perenização do pequeno negócio, que tem taxa de mortalidade na casa dos 19% nos dois primeiros anos de existência, de acordo com estudo divulgado pelo Sebrae em julho/2013, o SIM também transfere conhecimento para que os lojistas preparem a sucessão e a continuidade de seus negócios. O objetivo desse conhecimento compartilhado é simples: quanto mais bem preparado estiver o cliente, mais competitivo e fortalecido ele estará para fazer negócios. A filosofia do SIM é: “Quanto mais benefícios nossos clientes receberem, mais preparados estarão para competir, e mais emprego e renda vão gerar”. Essa vocação para o bem servir levou o Martins a pesquisar sobre a melhor forma de ajudar o cliente e se fortalecer enquanto cadeia de valor. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil h) Uma entidade que desenvolve ações socioambientais em parceria com entidades de atuação nacional e atua junto a jovens e adolescentes, desenvolvendo neles potencial para construir visões de futuro e transformá-las em realidade por meio da educação para o empreendedorismo, o Instituto Alair Martins (Iamar). 219 A evolução dos clientes Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Buscando avançar nessa escala de relacionamento, de melhor atender seus clientes e, principalmente fidelizá-los, o Martins investiu na criação da Smart Varejos Ltda. O Smart é um projeto de associativismo que criou uma marca padrão para um grupo de lojas se identificar diante da comunidade como pertencente à uma rede, porém, preservando a administração independente de cada uma delas. A estratégia é trazer a modernidade, o conhecimento e a competitividade para essas lojas, preservando o relacionamento de proximidade já construído com o consumidor final. 220 Como visão, o Smart Supermercados procura ser reconhecido como a maior e melhor rede de varejo associativista do Brasil, por meio de uma maior integração de todos e melhor desempenho no ponto de venda. Tem como missão, promover o desenvolvimento e crescimento sustentável do filiado Smart, respeitando os valores ditados por todo o SIM: Integridade, Fazer com amor, Lealdade, Justiça, Inovação, Humildade, Disciplina. De acordo com o diretor do Smart Supermercados, Gilmário Torre Cavalcante, o Smart se propôs e tornou viável a união de varejistas por todo o Brasil, construindo um grupo que se apresenta para a comunidade, consumidores e fornecedores, como uma rede suportada por uma marca-mãe. Com um grande número de lojas sob a mesma marca, o objetivo é conseguir suprimir as principais dificuldades de mercado enfrentadas pelos pequenos varejistas, tais como comprar diretamente da indústria, utilizar veículos de comunicação e ferramentas de marketing, ter acesso a capital e tecnologia para modernizar a loja, além de capacitar funcionários. O Smart Supermercados se assemelha a uma franquia, onde o atacadista que possui o produto/serviço ou método exclusivo de fazer negócio vende o direito de operação a um empresário independente, cobrando uma taxa por isso. Entretanto, não há pagamento de valor sobre o faturamento de cada loja, a mensalidade é fixa. Essa é apenas uma das diferenças entre smart x franquia. A empresa fechou o ano de 2013 com 900 lojas em operação em 626 municípios de 23 estados da Federação. O grande diferencial do Smart Supermercados frente a outras redes, ainda conforme Cavalcante, é o grupo que está por trás, suportando toda a estratégia do negócio. Exemplo disso é a oferta de linhas de crédito, disponibilizadas pelo Smart Supermercados por meio do Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e do Tribanco, para que os filiados possam modernizar seus equipamentos e adequar o ponto de venda, conforme os padrões da rede. A Universidade Martins do Varejo apoia com projetos de leiaute, iluminação, planogramas de gôndola e cursos para capacitação. Por meio da Tricard, a loja passa a emitir o cartão de crédito da rede; o consumidor ganha crédito e se torna um cliente fiel àquela loja. Através da Tribanco Seguros, todas as lojas são seguradas e seus proprietários contam com uma segurança que não tem preço. Sem falar no atacado que fornece mais de mil itens para abastecimento do ponto de venda, trabalhando inclusive com materiais usados como suprimentos, por exemplo, sacolas plásticas e bobinas para check-out. Essa é uma relação estilo ganha-ganha, pois as lojas filiadas crescem em média 20% em faturamento anual. E todas as empresas do SIM crescem também, pois o relacionamento é intensificado. Com menos de 1% da base de clientes, o Smart representa 6,3% do faturamento do atacado Martins, 15,8% do negócio Tricard, e 24,4% da venda de recarga para telefone feita pelo Tribanco ocorrem nas lojas Smart. Todo esse crescimento experimentado pelos filiados se deve ao trabalho realizado com base em cinco soluções: marketing, finanças, operação de loja, comercial e tecnologia, a saber: Soluções de Marketing • Calendário Promocional: Refere-se ao estudo dos hábitos de consumo do cliente final e orienta os lojistas sobre quais produtos trabalhar e quando. Representa para os varejistas um grande diferencial à medida que atrai fluxo para as lojas, que recebem toda a campanha gratuitamente, inclusive jornal de ofertas e material para decoração. • Grandes campanhas: São ações promocionais mais agressivas que as tradicionais, voltadas para o consumidor final. São importantes para os filiados uma vez que jamais teriam condições de sortear prêmios como casas, se não estivessem na rede. Não há dúvida que isso atrai novos consumidores e estimulam as compras. • Material de merchandising: Auxilia os filiados a preparar as lojas para receber os consumidores, torna o ambiente mais agradável e estimula o consumo. • Merchandising (rede nacional): Mídia televisiva institucional importante para reforçar a marca, dar peso e credibilidade. Uma vez que os consumidores veem a mesma marca próximo de sua casa e em programas de TV exibidos nacionalmente as ideias de grandiosidade e confiança serão reforçadas. • Vídeo para TV e rádio local: Importantes ferramentas para trabalhar a ideia de preço baixo. Por meio de ofertas, as pessoas vão até as lojas e acabam sendo estimuladas ao consumo, contribuindo para maiores vendas nas lojas. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Ao se filiar ao Smart Supermercados, a loja adota uma postura diferenciada em comunicação e marketing, pois através de um programa de mídia cooperada com os fornecedores, o custo de divulgação para as lojas é inexistente. Isso proporciona ao lojista a possibilidade de veicular suas ofertas em mídia televisiva e jornais de ofertas sem qualquer custo. A contrapartida esperada é que ele adquira os produtos em promoção nas quantidades acordadas, sejam eles produtos fornecidos ou não pelo atacado Martins. 221 Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Solução Financeira 222 • Seguro de loja: Todas as lojas são seguradas contra incêndio, raios e explosões. Importante considerar que os seguros feitos por uma loja individual ficam muito mais caros que aqueles feitos coletivamente. • Linhas de crédito especiais (BNDES): A maioria dos pequenos varejistas não possui conhecimento suficiente para organizar documentação ou atender aos requisitos necessários visando a financiamentos via BNDES. • Cartão Smart: Importante forma de evitar o recebimento de cheques ou mesmo formalizar as tradicionais notinhas tão comuns nos pequenos supermercados. Isso proporciona maior garantia de recebimento, portanto, lucratividade para as lojas. • Correspondente não bancário: Leva comodidade ao consumidor, e é uma fonte de receita para as lojas, ou seja, enquanto o consumidor faz suas compras, ele paga suas contas de água, energia e outros boletos; e assim, a loja recebe comissão a cada transação. Solução Operação de Loja • Gestão de Categoria: Recurso utilizado para levar rentabilidade às lojas. É ensinar os varejistas quais produtos vendem, como estimular a venda de produtos com maior valor agregado, quantas marcas ter de cada item. • Planograma ideal: Metodologia utilizada para definir a forma mais recomendada de exposição de cada categoria, privilegiando produtos de maior rentabilidade, facilitando a leitura de gôndola e reposição, sem deixar de oferecer itens de alto giro, procurados pelos consumidores. Pequenos e médios varejistas não têm acesso a esse tipo de tecnologia, quando independentes. • Supervisor de polo: Profissional especializado em varejo, capaz de identificar pontos falhos na operação da loja e sugerir novas formas de trabalhar, melhorando a sua lucratividade. • SmartGol: Consultoria que permite aos filiados Smart terem acesso e entendimento sobre relatórios que facilitam a gestão de mix e margem de lucro por família, categoria ou até mesmo por produto. Essa avaliação fornece subsídios ao lojista para a tomada de decisão sobre mix e planograma ideal, avaliação sobre impacto de ações promocionais, entre outras análises. É um pacote de serviços que para ser implantado depende muito da disponibilidade da loja. Solução Comercial • Negociação de itens regionais e locais: Apesar do Smart ser uma rede nacional, ele consegue também atender às necessidades locais de cada loja, ou seja, ele negocia tanto com fornecedores gigantes, como Nestlé e Sadia, quanto com o pequeno fornecedor de cada região. Essas negociações serão • Negociação com os principais players do mercado: Grandes indústrias não atendem diretamente pequenos supermercados, portanto, quando estes estão juntos sob uma mesma marca isso pode ser feito de forma coordenada. • Abastecimento em suprimentos de loja: Um dos itens de suprimentos mais consumidos nos supermercados é sacola plástica. Normalmente os fabricantes exigem grandes volumes o que significa dispêndio de capital que ficará parado e ainda ocupando espaço físico no depósito. Por meio do Smart, os lojistas podem comprar pequenos lotes, já que a grande compra será fracionada para diversas lojas. • Parcerias diferenciadas com indústria: Provavelmente as indústrias não construiriam, por exemplo, um display personalizado para uma loja, entretanto, fazem isso para uma rede de lojas. É importante ressaltar que a solução comercial vai além do mix oferecido pelo atacado Martins. Ela abrange todas as categorias da loja, incluindo os perecíveis (açougue, padaria, hortifruti, refrigerados e congelados). Solução Tecnológica • TEF (Transferência Eletrônica de Fundos): Possibilita às lojas receberem pagamento por meio de cartões de crédito e débito em todos os caixas, dispensando os tradicionais balcões de atendimento comuns em pequenos supermercados, ou seja, o cliente não precisa passar as compras em um lugar e pagar em outro, o lojista não precisa ter um funcionário extra só para passar cartões. Isso agiliza o processo e leva segurança à loja. • Consulta de Cheques (direto no check-out): Em vez de se credenciar junto à Câmara de Dirigentes Lojistas (CDL) local e pagar por esse serviço, o lojista pode consultar diretamente no caixa junto ao Banco Central (sem custo extra). • Conciliação de Cartões: Mais uma forma de agilidade e confiança nas transações da loja. Em vez de ter um funcionário para conciliar o que foi vendido a prazo ou à vista e identificar a bandeira de cartão de crédito, isso é feito automaticamente. • Recarga Celular (principais operadoras): Em vez de guardar os tradicionais cartões para recarga, ela é feita diretamente no caixa, ou seja, não tem roubo de funcionários nem investimento em estoques. Essa também é uma fonte de receita para a loja, pois cada venda representa uma comissão. O TEF Smart é considerada uma grande vantagem competitiva, uma vez que se trata de altíssimo investimento financeiro e requer capacidade técnica para desenvolvê-lo. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil utilizadas tanto para o simples abastecimento das lojas quanto para alimentar o calendário promocional citado anteriormente. 223 A transformação do cliente – resultados, competitividade e qualidade na gestão Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil A seguir, algumas histórias de clientes que transformaram seus empreendimentos com o apoio do Smart Supermercados. É importante destacar que as conquistas foram obtidas por meio da implementação dos direcionamentos e acompanhamentos oferecidos pela rede. Levar esse conhecimento aos filiados é o principal papel do supervisor Smart, um profissional que conhece os serviços da rede e o ponto de venda, portanto, qualificado para desenvolver as lojas com as ferramentas que possui. Nada disso significa custo extra ao filiado, já que a mensalidade que ele paga refere-se ao uso da marca, utilização de serviços e tecnologias, além da consultoria oferecida pelo supervisor. 224 Heraldo Amadeu trabalhou até os 18 anos em um comércio do pai. Lá, conheceu as rotinas de uma loja e tomou-se de paixão pela atividade. Em 1988, ao lado da esposa e de dois cunhados, resolveu abrir seu próprio negócio. Começava então a trajetória do Supermercado Amadeu, com 80 metros quadrados, um mix de aproximadamente 300 itens, administrado e operacionalizado pelos quatro sócios. O supermercado está localizado em Itamarandiba (MG), cidade do Vale do Jequitinhonha com aproximadamente 33 mil habitantes e que tem como principais atividades econômicas a agricultura e o reflorestamento. Heraldo sempre foi parceiro comercial do Martins. Dez anos depois, mudou-se para um ponto melhor, com cerca de 300 metros quadrados. O lugar, mais movimentado, contribuiu para aumentar o fluxo de clientes na loja. E o negócio cresceu paulatinamente. Mas o salto de rentabilidade, profissionalismo, bom atendimento e oferta de soluções de consumo à comunidade se deu em 2010, quando se filiou ao Smart Supermercados. Apesar do crescimento do negócio, Heraldo sentia dificuldades e desânimo porque o mercado na região tinha concorrentes que atuavam de maneira desleal, especialmente quanto à tributação. “Conheci o Smart Supermercados por meio da revista Vitrine do Varejo, publicação editada pelo Martins, e fiquei mais curioso para saber como ele atuava, como poderia nos apoiar, entre outras interrogações que tinha”, lembra o empresário. Foi aí que Heraldo entrou em contato com representantes do Smart Supermercados. “Conheci, então, como tudo funcionava, a operação, a filosofia aplicada em lojas reais, e decidi me filiar”, conta. Heraldo e a esposa Maria Aparecida Cordeiro Oliveira notaram, de imediato, a organização que o Smart Supermercados oferecia para o negócio. “Um dos aspectos mais fortes que nos apoiou de forma decisiva foi a orientação quanto ao regime tributário e gerenciamento da contabilidade. A ‘casa’ foi arrumada e passamos a atuar de forma regular, minuciosamente dentro da legislação e isso foi primordial para que pudéssemos trabalhar com os pés no chão, enxergar as nossas potencialidades e ter tranquilidade para pensar no crescimento do negócio”, lembra o varejista. “E isso refletiu no aumento das vendas, que foi de 100% em pouco tempo”, lembra. Amadeu ressalta que teve suporte constante na escolha, na operação e na manutenção de aspectos tecnológicos que fizeram a loja ganhar mais competitividade, rapidez e visão estratégica. “Um exemplo foi o software Getway, indicado pelo Smart Supermercados que, acredito, somente as grandes redes têm. Ele nos ajuda no gerenciamento de compras, de estoques, de vendas, fornecendo indicadores confiáveis de cada categoria, cada produto”, avalia. Heraldo conta que o software também mostra a margem de cada produto, quantos foram vendidos, quando chegou, quando acabou, enfim, traça um mapa capaz de dar um raio X de todo o negócio. “E isso gera tranquilidade, pois temos todas as informações em mãos, quase que instantaneamente”, afirma o empresário. O lojista também destaca que, por meio do Smart, pode fazer negociações mais vantajosas, e que consegue repassar preços competitivos, muitas vezes mais atraentes que a concorrência que atua de forma desleal. “Unidos, ganhamos poder de compras e negociações e isso também enriquece o composto de diferenciais que a rede nos oferece”, afirma. O Supermercado Macol também conta com a parceria do Tribanco e Tricard e passou a trabalhar com o cartão do Smart. Outro grande ganho foi a implementação do TEF, o que permitiu à loja aceitar pagamentos de cartões de diversas bandeiras em todos os caixas, além de viabilizar o recebimento de contas de energia elétrica, telefone, água, boletos e ainda vender recarga para telefones. “Isso também atrai mais clientes, pela comodidade que oferece”, diz. Animado com os resultados e o crescimento do negócio, o casal inaugurou em novembro de 2013 uma loja de 1,1 mil metros quadrados, agora em prédio próprio. “Toda a loja foi planejada e construída dentro do padrão Smart Supermercados e, com isso, a expectativa é que as vendas dupliquem novamente. A Smart Supermercados não é uma parceira, é um patrimônio do nosso negócio, pois está presente de forma eficiente e rentável no nosso negócio. E vamos seguir, juntos, crescendo, e oferecendo cada vez mais soluções para o consumidor final”, finaliza. O Smart Supermercados surpreende cada dia mais os filiados, tendo conquistado a confiança do mercado. Mais um empresário que participa desse boom de crescimento é Paulo Roberto Santos, sócio-proprietário do Supermercado Cristo Rei, em Wenceslau Braz, cidade de 20 mil habitantes na região nordeste do Paraná. A loja foi fundada em 1982 e desde então é cliente do Martins. Há três anos, filiou-se ao Smart Supermercados. É o único que carrega essa marca forte em Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Em 2011, com as vendas se avolumando, mudou-se para um espaço mais amplo, de 480 metros quadrados. Nessa loja, ele usufruiu com mais intensidade do apoio do Smart Supermercados em diversos aspectos de loja, desde o leiaute, passando pela fachada, departamentalização, gerenciamento, capacitação de colaboradores, repasse de tecnologia para o varejo, como a técnica de gerenciamento por categoria, entre outros aspectos. Desde então, passou a se chamar Supermercado Macol Center, que conta com cinco caixas, 40 funcionários, mercearia, açougue, hortifruti, lanchonete, padaria, posto de atendimento bancário dentro da loja, entre outros diferenciais. 225 Wenceslau Braz, com oito check-outs e 40 colaboradores; é uma referência no comércio supermercadista da cidade. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil Paulo Roberto Santos ressalta que “o Smart oferece muitos diferenciais para o negócio, como a centralização das compras. Ao termos a Smart do nosso lado, ganhamos poder de negociação com as grandes marcas, indústrias, fornecedores e players do mercado. E com negociações melhores, temos preços mais competitivos, produtos de qualidade e isso atrai ainda mais o consumidor final”, avalia. 226 Paulo Roberto também elogia o padrão elevado da comunicação visual do Smart Supermercados. “A fachada da loja foi toda planejada, levando em conta também as características do meu negócio e do nosso público”, destaca o empresário. Ele também conta que trabalha com todos os produtos marca própria Smart, que oferecem padrão de primeira qualidade com uma margem de lucratividade bastante satisfatória. “Como só nós temos esses produtos na cidade, isso também é um forte diferencial”, disse. Outra ferramenta de atratividade disponibilizada pelo Smart Supermercados na loja foi a tecnologia TEF (Transferência Eletrônica de Fundos). “Aceitamos pagamentos de contas de energia elétrica, água, telefone, entre outras, e isso atrai ainda mais o público, pois as pessoas querem comodidade, fazer tudo em um só lugar”, afirma. Ele conta também que oferece o Cartão Smart, outra forma de fidelizar o consumidor, dando mais uma boa opção para que ele possa efetuar as suas compras. Outra história que merece ser destacada é do Supermercado Anauê, em Fernando Prestes (SP), cidade com cerca de 5 mil habitantes. Trata-se de mais um exemplo de sucesso, pois vem crescendo em faturamento e lucratividade graças às grandes oportunidades oferecidas pela rede. Éden Jones, proprietário da loja, conta que antes de se filiar ao Smart Supermercados até realizou uma pesquisa e analisou outras empresas para se associar, mas que a proposta do Smart Supermercados foi a mais atraente e interessante. “A rede que mais criou oportunidades de negócios para mim foi a Smart. Na realidade, o Martins enxerga as direções e tendências de mercado e traz essas informações para nós. Eles trouxeram inúmeras soluções e a chance de trabalhar em uma empresa de renome, que tem por vocação e missão contribuir com o crescimento dos clientes”, avalia. Em um ano, o supermercado triplicou as vendas mensais. “Antes de me filiar ao Smart, vendia em torno de R$ 200 mil por mês. Hoje o fluxo da loja é maior, tenho produtos rentáveis, realizo ações de guerrilha e conto com um mix abrangente, entre outros diferenciais. Posso dizer que meu lucro aumentou 300%. Todos os funcionários sentiram a mudança e vestiram a camisa, porque só tendemos a crescer.” Com dez colaboradores e três check-outs, o supermercado tornou-se referência em vendas na região e para os profissionais do Martins ao prospectarem outros varejistas. “O Martins me indica como referência, e os lojistas me ligam para confirmar as informações e saber se tudo o que aconteceu com a minha loja é verdade”, conta Jones. Ao ser questionado acerca do crescimento das vendas, o empresário afirma que encoraja todos os lojistas que ligam. “A mudança é impactante. Falo para eles que, se não tiverem coragem e não quiserem crescer, é melhor não se filiar ao Smart Supermercados, porque a cultura da loja muda e as vendas aumentam muito, juntamente com a responsabilidade”, diz. “Conto que o negócio vai deixar de ser pequeno e passará a concorrer com os grandes.” De acordo com Jones, um dos motivos para a ascensão acelerada foi o desenvolvimento da ação de guerrilha85. “Quinta Filé”. O supermercado faz a distribuição dos panfletos no dia anterior e na quinta-feira já está preparado para o fluxo grande de consumidores no ponto de venda. “Quando começamos com essa ação, fiquei impressionado. Acho que esse é um dos principais motivos para o nosso crescimento rápido. As vendas nesse dia aumentam cinco vezes se comparadas com outros dias da semana. É uma proposta agressiva que dá resultados imediatos.” Além dessa ação, o empreendedor estuda a proposta de realizar a “Terça Verde”. Mas, para isso, ele conta que ainda é preciso adaptar a loja e os funcionários para atender o público. “Não desenvolvemos a Terça Verde porque estamos nos adaptando à outra ação de guerrilha. A movimentação aumenta muito e, com ela, cresce também a responsabilidade. Estamos nos programando para implementar essa ação até o fim do ano. Vamos estruturar o setor verde para crescer. Mudanças exigem planejamento”, afirma. Outro diferencial do Supermercado Anauê para se destacar na região é vender o mix de marcas próprias. Com produtos de excelente qualidade e embalagens extremamente atrativas, os consumidores podem comprovar a relação custo-benefício. Segundo o empresário, esses produtos se vendem sozinhos e são mais lucrativos que as marcas regionais. “Os produtos Smart giram bem porque além de bons são muito bonitos. Muitos são mais baratos que as marcas líderes e têm a mesma qualidade”, ressalta. As soluções oferecidas pelo Smart Supermercados abrangem diversos aspectos da loja e sua eficiência é refletida pelos resultados apresentados. O proprietário do Supermercado Anauê lembra que é fundamental trabalhar o conceito de rede, onde um ajuda o outro a se beneficiar. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil O Supermercado Anauê tem toda a proposta de valor Smart implantada e, recentemente, mudou o leiaute do ponto de venda. A ação influenciou positivamente no crescimento das vendas. “Minha loja foi virada de ponta-cabeça. Tudo o que estava de um lado passou para o outro, para auxiliar no fluxo dos clientes. Foi feita uma transformação na organização das prateleiras, deixando os produtos em destaque, e o estacionamento foi ampliado para dar maior comodidade aos consumidores”, conta. 85 Estratégia de marketing não convencional, considerada uma maneira inovadora, de baixo custo e desafiadora de comunicação com o público-alvo (http://goo.gl/ihhDFr). 227 “O Smart Supermercados está aí, abrindo oportunidades. Para quem quer entrar na rede, sugiro não pensar duas vezes”, aconselha Jones. “Ao me filiar, aumentaram o fluxo de clientes, as vendas e os lucros. É um processo de estruturação e adaptação. Se o lojista fizer as implantações necessárias, vai acontecer. Devemos abraçar a ideia e utilizar bem todas as soluções propostas. Para mim, foi incrível. Cresci e me tornei referência, o que mais posso querer?”, conclui. Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil José Silvestre da Silva, da pequena Catolé do Rocha, cidade de 28 mil habitantes no sertão da Paraíba, também foi influenciado pelo DNA transformador do SIM. Dono do Smart Boa Vista, o maior e mais moderno supermercado da cidade, Silvestre acabou aproveitando todos os cursos oferecidos pela Universidade Martins do Varejo. Ele lembra que tomou tanto gosto pelo estudo que acabou voltando para a escola aos 65 anos de idade e depois de passar mais de 40 anos longe dos bancos escolares. Junto com ele foram a mulher, Ilza, e a nora, Rafaella. 228 Quando foi inaugurada, em 1989, a pequena mercearia do “seu” Silvestre tinha menos de 35 m2, poucos produtos e uma fila de clientes que dobrava a esquina. “Eu colocava as caixas dos produtos atrás dos itens para parecer que tínhamos bastante”, conta o comerciante. Há 12 anos ele associou-se ao Smart Supermercados, o que só ajudou em seu crescimento. É assim que o Smart Supermercados vem atuando junto a centenas de empresários que passam a se destacar no mercado, aprimorando suas histórias de sucesso. O SIM é justamente para isso: criou o Smart para levar crescimento rentável e sustentável aos pequenos e médios supermercados. Trata-se de uma relação de fidelidade, as lojas se capacitam e por meio de atendimento, produtos e serviços se diferenciam da concorrência, fidelizam o consumidor e são fidelizadas pelo SIM por todo esse know-how apresentado. Uma nítida estratégia ganha-ganha, pois à medida que essas lojas crescem, elas se relacionam muito mais e melhor com todo o Sistema Integrado Martins, fortalecendo sua estratégia em que todos ganham. Uma estratégia de crescimento que tem se mostrado vantajosa e vencedora para toda a cadeia sob a liderança do Martins. CAPÍTULO IV Serviços financeiros: garantindo o fluxo de capital para processos corporativos de encadeamento produtivo A estratégia de encadeamento produtivo frente aos grandes empreendimentos do estado do Rio de Janeiro Encadeamento produtivo sob a perspectiva da metodologia PMBOK: análise estratégica para orientar a gestão do projeto Cadeias globais de valor, empreendedorismo e a indústria brasileira de jogos digitais Redes colaborativas de distribuição: um caminho para o desenvolvimento e prosperidade do comércio independente no Brasil Capítulo III – Experiências bem-sucedidas de encadeamento produtivo no Brasil ABORDAGENS COMPLEMENTARES AO ENCADEAMENTO PRODUTIVO 229 Serviços financeiros: garantindo o fluxo de capital para processos corporativos de encadeamento produtivo Paulo Cesar Rezende de Carvalho Alvim86 André Luis da Silva Dantas87 Capítulo IV – Abordagens complementares ao encadeamento produtivo Introdução Com a sustentação econômica iniciada no País há duas décadas e a consequente possibilidade de programação de projetos pessoais e empresariais de longo prazo, abriu-se um espaço importante para que os pequenos negócios marcassem sua relevância no contexto empresarial brasileiro. A representatividade desse segmento empresarial destaca-se não só pelo fato de representar 99% dos empreendimentos formais do País, mas também pelo avanço a cada período nos indicadores de novas vagas mensais de empregos gerados (70%); do saldo de empregos formais (52%) e da massa salarial dos trabalhadores brasileiros (40%). Em relação à participação dos bens e serviços finais produzidos no país – Produto Interno Bruto (PIB), os números ainda mostram que há um grande caminho a ser percorrido, especialmente quando comparado a países europeus. Segundo dados da SBA Fact Sheet 2009 – European Commision on Enterprise and Industry, na Itália e na Grécia a participação dos pequenos negócios no PIB é de 55%, na Suécia 37%, no Reino Unido 34% e na Alemanha 33%, ao passo que no Brasil essa relação gira em torno de 25%. Considerando que nesses países europeus o número de empregos formais e a participação no PIB sugerem uma correlação direta, e que no Brasil a participação dos pequenos negócios nos empregos formais (52%) é maior do que na França e na Suécia (45%), no Reino Unido (39%) e Alemanha (41%), há uma perspectiva concreta de que a participação das micro e pequenas empresas no PIB nacional avance para patamares mais adequados, aproximando-se dos níveis verificados naqueles países. Outro indicador que merece apreciação é a baixa participação dos pequenos negócios nas exportações brasileiras, hoje em 1%, e que vem diminuindo, seja em número de empresas como em termos de percentual. 86 Engenheiro, Mestre em Ciência da Informação, Gerente da Unidade de Acesso a Mercados e Serviços Financeiros (Uamsf), do Sebrae. 87Contador, pós-graduado em Administração Financeira, assessor da Diretoria de Administração e Finanças do Sebrae. 230 Esses dois números, participação no PIB e nas exportações, sinalizam de forma objetiva o desafio de incrementar a competitividade dos pequenos negócios, que faz parte da missão do Sebrae. Intimamente relacionada com a baixa produtividade das pequenas empresas, o que consequentemente impacta a menor participação dessas na economia brasileira, o processo de encadeamento produtivo entre empresas-âncoras e pequenos negócios apresenta-se como alternativa de inserção competitiva e sustentável das empresas de menor porte, por meio da participação nas cadeias de valor capitaneadas por grandes corporações, as empresas-âncora a montante ou a jusante da cadeia produtiva. O encadeamento ao longo da cadeia gera oportunidades de incremento de competitividade para as pequenas empresas, com perspectivas de negócios mais sustentáveis, além de uma maior garantia para as empresas-âncora, de fornecimento em melhores condições de conformidade e qualidade, por exemplo. Com isso, é importante perceber que as grandes empresas podem ser indutoras para que haja melhor relação dos pequenos negócios com o Sistema Financeiro Nacional (SFN), não só no que tange ao crédito produtivo que proporcione o aumento da competitividade empresarial, mas também de produtos e serviços financeiros que contribuam para a melhor gestão financeira dos pequenos negócios. Interação entre as grandes empresas e os agentes do Sistema Financeiro Nacional A segmentação do atendimento das instituições financeiras é relativamente recente no país. Sua primeira versão foi estabelecida por um grande banco de varejo há três décadas, e naquele momento inicial indicava apenas a segregação no atendimento entre pessoas físicas e jurídicas. Desde então, as grandes instituições financeiras buscam segmentações baseadas em faturamento anual das empresas, que podem variar de um para outro banco, mas que normalmente são os segmentos de varejo, empresarial e corporativo, que associam a faturamentos anuais, respectivamente, até R$ 25 milhões, até R$ 1 bilhão e acima desse valor. A dimensão do quantitativo de instituições que compõem o SFN (Figura 1) indica a disponibilidade de quase duas centenas de bancos múltiplos, bancos comerciais, cooperativas de crédito, bancos de investimento, bancos de desenvolvimento e caixas econômicas, que em função da segmentação do seu atendimento corporativo (corpo- Capítulo IV – Abordagens complementares ao encadeamento produtivo Não obstante a cadeia de valor caracterizar-se genericamente pelas atividades de apoio e primárias, é fundamental identificar de que forma é possível agregar valor ao produto por meio de uma entrega a um custo menor ou de forma melhor que os concorrentes, o que abre espaço para atuação dos pequenos negócios. 231 rate bank) concorrem por um nicho de mercado que deve contemplar cerca de 1,3 mil grupos econômicos, com faturamento superior a R$ 250 milhões anuais. Figura 1 – Quantitativo de instituições que compõem o SFN Capítulo IV – Abordagens complementares ao encadeamento produtivo Segmento Bancos* Banco de câmbio Sociedade de crédiito, financiamento e investimento Sociedade corretora de títulos e valores mobiliários Sociedade corretora de câmbio Sociedade distribuidora de títulos e valores mobiliários Sociedade de arrendamento mercantil Sociedade de crédito imobiliário e associação de poupança e empréstimo 232 Companhia hipotecária Agência de fomento Subtotal Cooperativa de crédito Sociedade de crédito ao microempreendedor Subtotal Sociedade administradora de consórcios Total Dez 2011 178 2 51 101 46 129 31 14 Dez 2012 177 2 57 93 55 118 29 12 8 16 586 1.312 43 1.941 296 2.237 7 16 566 1.251 39 1.855 222 2.073 *Inclui bancos múltiplos, bancos comerciais, bancos de investimento, bancos de desenvolvimento e caixas econômicas Fonte: Relatório de Administração do BCB – 2012. Dado ao volume de faturamento dessas empresas, as instituições financeiras buscam atender os clientes de seu mercado-alvo com uma abordagem individual e de relacionamento de longo prazo, mantendo uma gestão centralizada que oferece, além de produtos tradicionais, soluções estruturadas (tailor made) e de banco de investimento, por meio de uma equipe especializada de profissionais que possuem visão de risco, mercado e setores econômicos. Dessa forma, as grandes empresas que atuam no país e que se caracterizam como empresas-âncoras da cadeia de valor, possuem um vasto relacionamento com as instituições financeiras do SFN, uma vez que suas demandas por produtos e serviços bancários visam atender não só à sua necessidade de captação de recursos financeiros (empréstimos e financiamentos), mas também a de aplicação de suas sobras financeiras, administração de folhas de pagamento, seguros patrimoniais, planos de saúde e de aposentadoria. Nesse relacionamento, extremamente fortalecido, as grandes empresas passam a ter um poder de negociação que permite a redução de custos tanto para suas operações financeiras ativas como as passivas e, em muitos casos, com mais de uma instituição financeira. A partir dessa relação “ganha-ganha” entre os grandes grupos empresariais com os financeiros, há de se pensar no transbordo dessa relação para toda a cadeia produtiva, como meio de fortalecer os elos dos pequenos negócios. Esse transbordo, à semelhança da lógica do encadeamento produtivo, deve ocorrer a montante e a jusante, de forma que as empresas de menor porte possam ter à sua disposição um portfólio de produtos e serviços financeiros que, customizados a partir das demandas da empresa-âncora, possam preencher não só os gaps de financiamentos para capital de giro e investimento em modernização, ampliação da capacidade produtiva e em inovação dos pequenos negócios, mas também de uma necessidade real de melhor gerenciamento dos seus ativos e passivos financeiros. Para que isso aconteça, é necessário mudanças nos fluxos de trabalho das instituições financeiras, que precisam sair do modelo concorrencial existente dentro da própria organização para um outro que permita a criação de processos sinérgicos entre as diferentes áreas de atendimento empresarial do banco – grandes e pequenas e médias empresas – de forma que se possa suprir as necessidades de toda a cadeia de valor capitaneada pela empresa-âncora. Necessidades de capacitação para acesso a produtos e serviços financeiros O Sebrae estabelece um modelo, por meio de sua carteira de projetos de atendimento coletivo, para atuação em encadeamento produtivo, o qual prevê interfaces com as unidades de articulação e conhecimento da própria instituição. Entre as possibilidades de interface com as unidades de conhecimento e articulação que possam contribuir com a estratégia do encadeamento produtivo, é considerada a elaboração de diagnósticos para identificação de demandas e ofertas de serviços financeiros, bem como na articulação de parcerias com instituições financeiras para ampliação do acesso a serviços financeiros e captação de recursos. De forma geral, o Sebrae já atua na aproximação entre as instituições financeiras e os pequenos negócios, com o objetivo de ampliar o acesso e reduzir custos dos serviços financeiros para essas empresas. Com um vasto leque de soluções voltadas à orientação e qualificação dos empresários no tema acesso a serviços financeiros, também possui forte atuação para a indução de políticas junto ao SFN, entidades não reguladas e organismos internacionais. Não obstante o Sebrae não emprestar recursos financeiros para os empresários, já que não é instituição financeira e, portanto, legalmente não pode atuar como repassador de recursos, a instituição possui ações contundentes no sentido Capítulo IV – Abordagens complementares ao encadeamento produtivo Nesse contexto, é importante perceber que a montante, o acesso ao capital deve surgir como principal necessidade dos pequenos negócios, especialmente para fazer frente aos recursos financeiros que são necessários para atender às demandas das grandes empresas. Entretanto, a jusante, a oferta competitiva de pacotes de serviços às pequenas empresas que contemplem, por exemplo, ferramentas para um melhor gerenciamento da conta empresarial ou a administração do contas a pagar e do contas a receber ou a segurança das pessoas e do patrimônio da empresa, devem estar na estratégia de atuação dos bancos com as empresas. 233 de ampliar o acesso dos pequenos negócios a produtos e serviços financeiros disponíveis nos agentes do SFN. Nessa linha, há ações de capacitação, orientação qualificada e aproximação entre oferta e demanda, cabendo destacar a atuação em todo o país das unidades regionais do Sebrae na realização de seminários, fóruns e rodadas com instituições financeiras públicas e privadas conveniadas, objetivando proporcionar atendimento personalizado para alcançar o objetivo de ampliar o acesso a custos reduzidos. Além disso, promove ações coordenadas nacionalmente e que integram todo o Sistema Sebrae com os agentes financeiros, públicos e privados, em especial, nas temáticas relacionadas a: Capítulo IV – Abordagens complementares ao encadeamento produtivo • • • 234 Meios eletrônicos de pagamento; Inclusão financeira dos pequenos negócios; Garantias. Boas práticas de recursos e serviços financeiros viabilizando interações corporativas A atuação do Sebrae no encadeamento produtivo possui seu alicerce nas unidades de atendimento coletivo, que são estruturadas a partir de carteiras de projetos coletivos finalísticos, com abordagem setorial. Para tanto, os coordenadores nacionais e regionais das carteiras de atendimento coletivo possuem responsabilidade para estabelecer alianças estratégicas com instituições para mobilizar recursos, competências, conhecimentos e políticas indutoras do encadeamento produtivo. Dentre essas alianças, podemos citar o convênio de cooperação existente entre o Sebrae e a Petrobrás, cujo objetivo é promover a inserção competitiva e sustentável de microempresas, pequenas empresas e microempreendedores individuais nas cadeias produtivas de petróleo, gás, energia e fertilizantes, visando à adequação da base de fornecedores e estimulando processos locais de desenvolvimento. O desdobramento regional prevê acordos que são assinados para aumentar o faturamento bruto dos pequenos negócios participantes da cadeia produtiva, bem como os postos de trabalho. Além disso, busca reduzir o número de itens de baixa competitividade do cadastro da Petrobras, aumentar o número de empresas participantes do projeto cadastradas na Petrobras e na Organização Nacional da Indústria do Petróleo (Onip). Para resultados dessa magnitude, há de se esperar que os pequenos negócios necessitem de novos investimentos em suas atividades produtivas, o que então evidenciará a necessidade de acesso a recursos financeiros que permitam o crescimento sustentável dessas empresas, de forma que as exigências para o aumento da competitividade possam ser alcançadas. Nesse contexto, merece destaque o Programa Progredir, lançado em setembro de 2011, desenvolvido pela Petrobras em parceria com o Programa de Mobilização da Indústria Nacional de Petróleo e Gás Natural (Prominp), cujo objetivo é criar condições favoráveis para o aumento da capacidade de investimento no setor, com a concessão de crédito aos fornecedores diretos e indiretos da Petrobras. Fonte: Programa Progredir. Capítulo IV – Abordagens complementares ao encadeamento produtivo Figura 2 – Processos do Programa Progredir Desenhado para ser um processo que define ações e responsabilidades dis- 235 tintas entre compradores, fornecedores e bancos (Figura 2), o programa permite que por meio do portal, disponibilizado para os participantes, muitas dessas ações possam ser registradas e controladas. Vale destacar o leque de instituições financeiras que atuam como banco recebedor, credor ou pagador dos fornecedores participantes do programa, o que abre uma janela de oportunidade para que o empresário possa fortalecer seu relacionamento bancário em busca de alternativas complementares de produtos e serviços financeiros, como cartões empresariais, seguros, folha de pagamento de salários, entre outros. Capítulo IV – Abordagens complementares ao encadeamento produtivo Com uma rede de bancos representativa em todo o país – que inclui Banco do Brasil, Bradesco, Caixa Econômica Federal, HSBC, Santander, Itaú Unibanco, Itaú BBA, BicBanco, Citibank e Banrisul – existe a possibilidade de que novas instituições financeiras possam aderir ao programa, importante ação para a inclusão financeira das empresas participantes. 236 Segundo informações da gestão do programa, hoje pequenos negócios que participam da cadeia de petróleo e gás têm se beneficiado dessa solução e, por serem empresas de menor porte, além dos benefícios decorrentes dela, obtém melhores condições das linhas operacionalizadas pelas instituições financeiras partícipes, voltadas às micro e pequenas empresas, o que acarreta um melhor acesso, pois reduz a assimetria de informações e com menor custo para as empresas. Considerações finais Em um contexto internacional que coloca frente a frente os países emergentes, que nos últimos anos impactaram o crescimento da economia mundial, e os países desenvolvidos, que buscam a retomada de suas ações de crescimento, o Brasil por sua magnitude continental e impacto com operações comerciais de grande representatividade, torna-se ator importante para protagonizar caminhos que poderão influenciar positivamente o crescimento da economia mundial. Nesse contexto, os pequenos negócios brasileiros, que atualmente representam algo em torno de 25% da riqueza gerada no país, precisam conquistar um ambiente que proporcione o aumento desse patamar aos níveis internacionais, o que passa, necessariamente, por condições de acesso a produtos e serviços financeiros mais adequados para as empresas de menor porte. Como visto anteriormente, há boas práticas para que isso possa acontecer, como é o caso do Programa Progredir, que possui um plano de investimentos previstos até 2017 de US$ 236,7 bilhões. No entanto, há alguns entraves à expansão da cadeia de suprimentos, como o acesso à tecnologia, qualificação de mão de obra, fontes de crédito (capital de giro e investimento) para ampliar capacidade produtiva. Já em relação às dificuldades para levantamento de crédito bancário foi citado o custo elevado devido à carência de informações para avaliação dos bancos e demora no fechamento dos financiamentos por indisponibi- lidade de histórico de desempenho. Se por um lado os agentes financeiros que compõem o SFN ainda diluem o risco de emprestar aos pequenos negócios pelo universo dos mais de 7 milhões de empresas desse segmento, o que prejudica o acesso ao crédito produtivo e sustentável, por outro, ainda é perceptível a falta de capacitação dos pequenos negócios para aprimorar a gestão financeira de seus empreendimentos, o que certamente proporcionará ganhos a ambos os lados. Referências bibliográficas Kelly Sanches ... [et al]. Encadeamento produtivo: estratégia para atuação do Sistema Sebrae – Brasília: Sebrae, 2012. Relatório Anual do Banco Central do Brasil, 1998. Disponível em http://www. bcb.gov.br/?REVSFN. Relatório Anual do Banco Central do Brasil, 2012. Disponível em http://www. bcb.gov.br/?REVSFN. Atuação das Cooperativas de Crédito no Âmbito das Micro e Pequenas Empresas no Brasil, 2012. Brasília/DF: Sebrae. Disponível em http://www.sebraefinancas.com.br/wp-content/uploads/2012/08/Atuacao_das_coop_MPE_2.pdf. CONHECER, Revista. Sociedade de Garantia de Crédito, 2011. Brasília/DF: Sebrae. Disponível em http://www.sebrae.com.br/customizado/uasf/onde-buscar-garantias/sociedade-de-garantia-de-credito/revistasebrae.pdf. Alexandre Guerra de Araújo ... [et al.]; Carlos Alberto dos Santos, organizador. Sistema financeiro e as micro e pequenas empresas: diagnósticos e perspectivas – 2.ed. – Brasília: Sebrae, 2004. Fortuna, Eduardo. Mercado Financeiro: produtos e serviços – 14ª edição – Rio de Janeiro: Qualitymark Ed., 2000. 608 p. Ross, Stephen A. Administração Financeira / Stephen A. Ross, Randolph W. Westerfield, Jefrey F. Jaffe; tradução Antonio Zorato Sanvicente. – São Paulo: Atlas, 1995. Capítulo IV – Abordagens complementares ao encadeamento produtivo Nessa equação entre oferta e demanda, a articulação junto ao poder público e às instituições financeiras, no intuito de constituir um ambiente favorável ao acesso dos pequenos negócios a produtos e serviços customizados, é uma ação importante, que conjugada às ações de capacitação e orientação qualificada das micro e pequenas empresas brasileiras e da utilização de instrumentos eficientes de garantia, como é o caso das Sociedades de Garantia de Crédito, pode ser um importante passo para que o país possa aumentar seu grau de competitividade com os países desenvolvidos. 237 A estratégia de encadeamento produtivo frente aos grandes empreendimentos do Estado do Rio de Janeiro Renato Dias Regazzi88 Capítulo IV – Abordagens complementares ao encadeamento produtivo Introdução O Estado do Rio de Janeiro vem recebendo, nos últimos anos, vultosos investimentos que estão impactando consideravelmente as atividades empresariais e sua infraestrutura. No período de 2012 a 2014 a previsão de investimentos públicos e privados é da ordem de R$ 211 bilhões, sendo a maior parte destes investimentos destinados a novos empreendimentos, aproximadamente 69,1% conforme dados da Firjan – Decisão Rio 2012-2014. Os setores mais impactados são o do petróleo e gás 50,9%, seguido da infraestrutura com 24,1%. A indústria da transformação será responsável por 19,2% dos investimentos, com destaque para o setor siderúrgico e automotivo. Outros importantes investimentos que estão transformando, sobretudo, a capital do estado são referentes aos grandes eventos esportivos programados como: a Copa 2014, os Jogos Olímpicos e Paraolímpicos de 2016. Estes últimos estão impactando diretamente a cadeia produtiva do turismo e a cadeia produtiva da construção civil, devido às necessidades de novos equipamentos esportivos, hospedagem e infraestrutura de mobilidade. Na etapa de realização dos jogos, além do impacto no turismo, também serão impactados os setores de bares e restaurantes, transporte, brindes e vestuário. Frente a essas extraordinárias oportunidades de investimentos se faz necessário desenvolver ações de fomento que possam contribuir para a disseminação destas oportunidades no tecido econômico e social do Estado, e, consequentemente, estabelecer um legado de transformações. Neste sentido, um programa de encadeamento produtivo que vise envolver os pequenos negócios fluminenses, como fornecedores diretos ou indiretos das cadeias produtivas mais impactadas pelos investimentos programados, parece ser um importante caminho a ser trilhado. Segue abaixo a relação de investimentos programados para o Estado do Rio de Janeiro (Firjan – Decisão Rio 2012 – 2014). 88 Engenheiro mecânico (UFRJ), pós-graduado em engenharia de produção (INT-UFRJ), com mestrado em Tecnologia (Cefet/RJ), exerce a função de gerente da Área de Grandes Empreendimentos do Sebrae RJ. 238 Existem diversos tipos de relações entre empresas que vêm sendo cada vez mais adotadas no cenário de competição globalizada. De tais relações, definidas também como alianças estratégicas, podem-se destacar alguns tipos mais comuns: aliança multiorganizacional de serviços ou consórcios, pela qual as empresas, geralmente de um mesmo setor, unem-se para criar uma nova entidade para preencher as necessidades do conjunto; aliança oportunista ou joint-venture, pela qual as empresas constituem um novo negócio ou ampliam um já existente; e aliança de parceria, pela qual há o envolvimento de vários parceiros no processo de negócio, em seus diferentes estágios, em busca de um objetivo comum (AMATO NETO, 2000). A formação de uma rede empresarial trata-se, portanto, de uma associação por afinidade, que pode ser formal (existência de um contrato) ou informal, na qual cada empresa permanece responsável por seu próprio desenvolvimento. Existe uma tipologia de redes empresariais, criada por Grandori e Soda (AMATO NETO, 2000). De acordo com esta tipologia, as redes de empresas podem ser: sociais, cuja característica principal é a informalidade nas relações entre as empresas; burocráticas, que se caracterizam pela existência de um contrato formal que regula as condições de relacionamento entre os membros; ou proprietárias, que se caracterizam pela formalização de acordos relativos ao direito de propriedade entre os acionistas de empresas. Estes três tipos de redes podem ser classificadas em simétricas, quando não existe a centralização de poder entre os participantes, ou em assimétrica, quando existe um agente central que coordena os contratos existentes entre as empresas e as organizações que participam da rede (Apud:REGAZZI, 2004). Capítulo IV – Abordagens complementares ao encadeamento produtivo Redes de Cooperação Produtiva – Alicerce ao Encadeamento Produtivo 239 Por outro lado, Santos (AMATO NETO, 2000) classifica dois tipos de redes de cooperação interempresariais como: Redes verticais ou top-down – nos casos de relações de cooperação entre empresas de diferentes elos de uma cadeia produtiva. Este tipo de cooperação vertical ocorre principalmente em casos em que o produto final é composto por um grande número de componentes e passa por vários estágios ao longo do processo de produção. Este tipo de rede geralmente apresenta uma grande empresa – “empresa mãe”, conforme a Figura1. Esta rede retrata a organização empresarial através dos encadeamentos produtivos. Capítulo IV – Abordagens complementares ao encadeamento produtivo Figura1 – Rede top-down – Adaptado de Casarotto (2001) 240 Redes horizontais ou flexíveis – nos casos em que a cooperação se dá entre empresas que produzem produtos similares, pertencentes a um mesmo setor ou ramo de atuação. Esse tipo de rede é mais complexo por se tratar de relacionamento entre concorrentes diretos. Ocorre normalmente quando as empresas isoladas enfrentam dificuldades e vislumbram as possibilidades trazidas pela cooperação interempresarial cuja estrutura encontra-se apresentada na Figura 2. Figura 2 – Rede flexível – Adaptado de Casarotto (2001) As redes empresariais e suas inter-relações são à base do processo de encadeamento produtivo sendo que no caso da existência de uma grande empresa, esta exerce, através do poder de compra, grande influência na cadeia produtiva, repercutindo nas organizações e nos modelos de negócios das empresas que fazem parte da mesma cadeia. Cadeia produtiva e os fatores de competitividade Um dos conceitos teóricos sobre cadeia produtiva (MDIC) define como o conjunto de atividades econômicas que se articulam progressivamente desde o início da elaboração de um produto. Isso inclui desde matérias-primas, insumos básicos, máquinas e equipamentos, componentes, produtos intermediários até o produto acabado, a distribuição, a comercialização e a colocação do produto final para o consumidor, constituindo elos de uma corrente, conforme as Figura 3. Figura 3 – Cadeia Produtiva Fonte: Adaptado de Allegretti (SEBRAE, MDIC, MCT e MP, 2000). Podem-se classificar, de uma maneira geral, os elos da cadeia em fontes (matéria prima), fornecedores, processadores ou produtores, distribuidores e prestadores de serviços, varejistas e consumidores. Atualmente, os elos da cadeia produtiva estão se estendendo após os consumidores finais, sendo ampliado até os setores de reciclagem e reaproveitamento. No âmbito da definição de políticas de desenvolvimento da produção, estimulam-se soluções que aumentem a eficiência de cada um dos elos das cadeias Capítulo IV – Abordagens complementares ao encadeamento produtivo Uma cadeia produtiva, ou cadeia de suprimentos, pode ser definida como um sistema constituído por agentes tomadores de decisão envolvidos em um processo interdependente, por meio de um fluxo de produtos e serviços em uma direção e informações em outro. É constituída desde os fornecedores de matérias-primas, passando pelos transformadores, distribuidores, transporte, até os consumidores finais (PADILHA e BOMTEMPO, 1999). 241 produtivas. Esse foco trabalha com o conceito que surge do baixo rendimento das formas tradicionais de estímulo ao aumento da competitividade de um segmento industrial. Segundo Allegretti (Apud: Sebrae, MDIC, MCT e MP, 2000), essas formas ignoravam os problemas que acometiam seus fornecedores e prestadores de serviços, trabalhadores e, até mesmo, as políticas públicas praticadas em cada uma das etapas da pré-produção, produção, distribuição e comercialização do produto em foco. Capítulo IV – Abordagens complementares ao encadeamento produtivo Atualmente, a competição internacional se faz entre cadeias produtivas. Então, todo o esforço tem como objetivo básico aumentar a participação das cadeias produtivas no mercado internacional, mediante o incremento das exportações de produtos, e ampliar a presença destes produtos no mercado interno (KOTLER 1997). Isso será obtido com capacitação tecnológica, aumento da qualidade, maior produtividade e, principalmente, inovação. 242 A competição entre cadeias produtivas remete ao conceito de competitividade que pode ser traduzida como produtos e serviços mais baratos, de melhor qualidade, mais eficientes e, também, a questões referentes à qualidade das estradas, à eficiência das comunidades, às leis editadas pelos governos, à distribuição da população e aos investimentos em pesquisas e novos conhecimentos e tecnologias (MBC e Sebrae, 2003). As dimensões da competitividade em uma cadeia produtiva são desdobradas em três dimensões (MBC e Sebrae, 2003). Empresarial: os fatores empresariais são aqueles sobre os quais a empresa detém poder de decisão e podem ser controlados ou modificados por meio de condutas ativas assumidas, que correspondem às variáveis no processo decisório. Dizem respeito basicamente ao estoque de recursos acumulados pela empresa e às estratégias de ampliação desses recursos por elas adotadas, em termos das suas quatro áreas de competência, a saber: a eficácia da gestão em termos de posicionamento estratégico da empresa, de acordo com os fatores de sucesso no mercado e da capacidade de integrar estratégias, capacitação e desempenho; a capacitação tecnológica em processos e produtos; a capacitação produtiva principalmente em termos de grau de atualização dos equipamentos e instalações, assim como dos métodos de organização da produção, da qualidade e da produtividade dos recursos humanos. Enfim, são os fatores condicionantes que podem ser alterados ou controlados pelas empresas, como a relação entre custo e preço, a produtividade, a qualidade, a inovação e o marketing. Estrutural: os fatores estruturais são aqueles sobre os quais a capacidade de intervenção da empresa é limitada pela mediação do processo de concorrência, estando, por isso, apenas parcialmente sob sua área de influência. Apresentam características setoriais específicas mais nítidas, na medida em que têm sua importância diretamente relacionada ao padrão de concorrência dominante em cada indústria, conforme o ambiente competitivo no qual as empresas se enfrentam, abrangendo não somente as características da demanda e da oferta, mas também a influência de instituições extra mercados, públicas e não públicas, que definem o regime de incentivos e regulação da concorrência prevalecente, diferentemente dos fatores empresariais. Em termos do mercado, fatores estruturais integram características, como taxas de crescimento, distribuição geográfica e faixas de renda; grau de sofisticação tecnológica e outros requisitos impostos aos produtos. A configuração da indústria refere-se às tendências do progresso técnico em particular no que diz respeito aos ciclos de produtos e processos: • À intensidade do esforço de P&D e às oportunidades tecnológicas; • Ao relacionamento da empresa com fornecedores, usuários e concorrentes; e • À relação capital-trabalho. • Macroeconômicos: taxa de câmbio, carga tributária, taxa de crescimento do produto interno, oferta de crédito e taxas de juros, política salarial e outros parâmetros. • Político-institucionais: política tributária, política tarifária, apoio fiscal ao risco tecnológico, poder de compra do governo. • Legais-regulatórios: políticas de proteção à propriedade industrial, de preservação ambiental, de defesa da concorrência e proteção ao consumidor; de regulação do capital estrangeiro. • Infraestruturais: disponibilidade, qualidade e custo de energia, transportes, telecomunicações, insumos básicos e serviços tecnológicos (ciência e tecnologia; informação tecnológica; serviços de engenharia, consultoria e projetos; metrologia, normalização e qualidade). • Sociais: sistema de qualificação da mão de obra (educação profissionalizante e treinamento), políticas de educação e formação de recursos humanos, trabalhista e de seguridade social. • Internacionais: tendências ao comércio mundial, fluxos internacionais de capital, de investimento de risco e de tecnologia, relações com organismos multilaterais, acordos internacionais. A avaliação da competitividade da cadeia produtiva considera então as três dimensões: Empresarial, Estrutural e Sistêmica. Como resultados, podem ser propostas políticas industriais que potencializem os pontos fortes destas dimensões e minimizem ou proponham melhorias sobre os aspectos negativos identificados. No âmbito de ações que promovam a parceria entre grandes e pequenas empresas, as atividades que levam em consideração os fatores de competitividade nas dimensões empresariais e estruturais podem se mostrar mais pragmáticas devido ao maior grau de controle por parte dos atores envolvidos, ao logo da cadeia produtiva. Capítulo IV – Abordagens complementares ao encadeamento produtivo Sistêmica: os fatores sistêmicos são aqueles que constituem externalidades strictu sensu para a empresa produtiva, sobre os quais a empresa detém escassa ou nenhuma possibilidade de intervir, construindo parâmetros do processo decisório. Podem ser: 243 Alavancar a competitividade das cadeias produtivas pode funcionar como um importante motor para o desenvolvimento industrial. Porter (1990) ressalta que uma das explicações para a competitividade entre nações pode ser encontrada na situação dos clusters industriais encadeados (Apud:REGAZZI, 2004). “A investida competitiva dos novos desafios asiáticos não tem, na realidade, origem em recursos próprios favoráveis, mas em estratégias coerentes de industrialização conforme destaca Kotler (1997). Cada país mobiliza e molda constantemente suas capacidades de recursos limitados, porém produtivos, para obter vantagens econômicas, e os sistemas produtivos industriais fornecem as estratégias econômicas e as perspectivas para desenvolver o portfólio industrial de um país.” (KOTLER, 1997). Capítulo IV – Abordagens complementares ao encadeamento produtivo Cooperação entre grandes e pequenas empresas 244 É notório que existam dificuldades no processo de fornecimento das pequenas empresas para com as grandes, sobretudo, devido à assimetria de tamanho, poder econômico, exigências técnicas, capacidade de oferta e assimetria de informações. As grandes corporações priorizam o fornecimento de produtos e serviços estratégicos e que demanda maiores recursos, o que muitas vezes não estão dentro do espectro das micro e pequenas empresas. Este modelo de interação empresarial assemelha-se ao modelo top-down da literatura onde existe uma hierarquização nas relações interfirma. (AMATO NETO, 2000). Com as exigências cada vez maiores por parte do mercado em relação ao tempo de fabricação, logística de operação e execução de projetos e entregas, os pequenos serviços e produtos passam a impactar consideravelmente a produtividade da grande empresa, a exemplo de uma peça quebrada ou um serviço especializado que, devido a sua falta, pode comprometer todo o fluxo de bens e serviços ao longo da cadeia produtiva. Então determinados serviço e produtos, customizados, passam a ser estratégicos para uma boa operação exigindo, em muitos casos, a proximidade e agilidade junto à fabricação. Esta seria uma etapa da cadeia produtiva que se encontra a montante da unidade fabril. Outra etapa ao longo da cadeia produtiva que vem crescendo e tomando importância é o setor de serviços e suas respectivas inovações, que são cada vez mais exigidas para se vender um produto no mercado, atualmente. Sem falar no tradicional setor de comércio. Nessa etapa, a jusante, o número de empresas de serviço e comércio é enorme e em sua maioria é formada por micro e pequenas empresas que, assumem uma posição estratégica na cadeia devido à proximidade em relação ao cliente final. Esse cenário retrata para a importância de se aprimorar o relacionamento de parceria entre grandes e pequenas empresas, aumentando sua interatividade, o que repercutirá em novos modelos de negócios e, consequentemente, nas cadeias produtivas onde estiverem inseridas, sobretudo em aspectos que remetem a busca de produtividade e eficácia empresarial. O uso do poder de compras como importante instrumento de fomento dos pequenos negócios No mundo dos negócios o mercado é o ponto de partida, o ponto focal e central para se pensar em um empreendimento. Nesse sentido, o poder do comprador exerce uma força fundamental no que se refere à forma, utilidade, prazo, velocidade, preço, qualidade e conformidade de um produto. Sendo então o principal balizador para definir o modelo de negócio e seu tamanho. Essa não é uma abordagem paternalista e sim uma abordagem que reflete eficiência, eficácia operacional e responsabilidade social, além de maior aceitação e simpatia da sociedade em relação ao empreendimento, que poderá refletir na manutenção e construção de mercados atuais e futuros. Estratégia utilizada no Rio de Janeiro para inserção da MPE No cenário de grandes transformações para o estado do Rio de Janeiro, o Sebrae RJ elaborou seu novo plano estratégico para o período de 2013-2016, promovendo grandes mudanças organizacionais para fazer frente aos novos cenários apresentados para o estado. A estratégia de trabalhar com ações que promovam a inserção e aumento da participação dos pequenos negócios na rede de fornecedores de grandes empresas, por meio da promoção da competitividade e desenvolvimento sustentável, passa a ser uma das prioridades estratégicas da instituição. As oportunidades e desafios referentes à estratégia do Sebrae RJ para projetos de encadeamento produtivo no estado do Rio de Janeiro se apresentam como novas formas de negociação, aplicação e refinamento do modelo de encadeamento produtivo, visto que o Sebrae RJ tem grande tradição no tema, devido as experiências adquiridas no final da década de noventa e durante a primeira década do ano 2000. Com destaque para projetos de parceria com a Shell, Rimisa, Cosigua/ Gerdau, Metro, Fleischman Royal, Grupo Votorantim, Petrobras dentre outros. Porém, a tradição do Sebrae RJ referente ao tema era restrita as atividades de capacitação de fornecedores de grandes empresas e não abordava ações de encadeamento frente a novos empreendimentos que, em sua fase inicial se apresentam como grandes obras de montagem industrial e de construção civil, antes da tradicional etapa de operação. Outros novos desafios são referentes a todas as formas de encadeamento possíveis com uma grande empresa, seja a montante e a jusante, o que permite novas oportunidades para os pequenos negócios fluminenses. Capítulo IV – Abordagens complementares ao encadeamento produtivo Então, os grandes empreendimentos podem contribuir, significativamente, para o desenvolvimento econômico e social ao longo das cadeias produtivas em que estão envolvidos, sobretudo dando-se maior importância às compras locais e às pequenas empresas. O resultado desta abordagem reflete positivamente sobre questões de produtividade do negócio e contribui fortemente para o desenvolvimento social, visto a criação de novos empregos e o aumento da renda ao redor do empreendimento. 245 Capítulo IV – Abordagens complementares ao encadeamento produtivo A partir dos desafios apresentados foram criadas novas áreas organizacionais que interagem entre si, destinadas a trabalhar com grandes empreendimentos, com foco em segmentos estratégicos do estado do Rio de Janeiro considerando, simultaneamente, as vocações do estado e seus impactos e oportunidades para os negócios das micro e pequenas empresas. Essas áreas destinadas a obter informações, articular, executar e refinar o programa de encadeamento produtivo têm como atribuições: acompanhar os grandes empreendimentos em implantação no estado, analisando suas características, estratégias e os atores envolvidos, bem como as oportunidades e impactos sobre a economia fluminense e as MPE do entorno. Participar da discussão dos grandes empreendimentos no estado, antecipando oportunidades e interagindo como promotores chave das grandes empresas, visando a construção de parcerias que visem a inserção competitiva e sustentável dos pequenos negócios nas cadeias produtivas das grandes empresas trabalhadas. 246 Uma das áreas criadas no processo de transformação organizacional do Sebrae RJ, para o plano estratégico 2013-2016, foi à área de grandes empreendimentos responsável pela implementação dos projetos de encadeamento produtivo junto das grandes empresas. Essa área interage diretamente com outras duas novas áreas organizacionais criadas que são: as de articulação institucional e a de gestão do conhecimento. A estratégia conjunta se baseia em um primeiro passo na análise do investimento, analise do ambiente de negócio e identificação dos interlocutores tomadores de decisão do empreendimento a ser encadeado. Complementando com o segundo passo apresentado no diagrama abaixo após a primeira reunião com o grande empreendimento. No decorrer do ano de 2013, foram desenvolvidas novas formas de abordagem às grandes empresas e refinamentos da aplicação do programa de encadeamento produtivo de forma customizada, o que vem contribuindo significativamente para a inserção dos pequenos negócios nas cadeias produtivas do Estado do Rio de Janeiro, a exemplo dos projetos em parceria com: GEG, Gerdau, Vale, Odebrecht, Comperj, Porto do Açu. Resultados da abordagem de encadeamento produtivo realizada no Estado do Rio de Janeiro Algumas grandes empresas do estado do Rio de Janeiro como a CEG, Gerdau, Odebrecht, Petrobrás e Vale realizaram parcerias com micro e pequenas empresas fluminenses ao logo do ano de 2013, o que repercutiu no crescente interesse de outras grandes corporações do estado em aperfeiçoar a sua gestão de fornecedores. Vale ressaltar a crescente importância que as pequenas empresas vêm obtendo no modelo de negócios das grandes. Os resultados dos projetos de parceria entre grandes e pequenas empresas no estado evidenciam o aumento da produtividade e a competitividade das micro e pequenas empresas participantes, impactando na melhoria operacional da grande empresa, ressaltando que a cooperação interfirmas pode gerar benefícios para ambos os lados. O que pode ser demonstrado nos vídeos de depoimentos do projeto da GEG e da Gerdau (Programa de Desenvolvimento de Fornecedores – CEG/Gás Natural Fenosa89; Programa de Desenvolvimento de Fornecedores – Gerdau90). 89 Videos: http://www.youtube.com/watch?v=lXanOnmZGD0&list=PLxtoFipMk7Z6hHJrJcVSKd58Ez50LgJPm. Capítulo IV – Abordagens complementares ao encadeamento produtivo Segue abaixo um exemplo de modelo de atuação em um grande empreendimento em instalação no Estado do Rio de Janeiro: 90http://www.youtube.com/watch?v=B8-k7G0o5oo&list=PLxtoFipMk7Z6hHJrJcVSKd58Ez50LgJPm&feature=c4-overview-vl. 247 O que fica claro por meio dos resultados apontados nos projetos de encadeamento é que a diferença de tamanho entre empresas não impede uma interação positiva. Esta cooperação mútua e diferenciada gera uma sinergia ao longo da cadeia, reduzindo os “déficits” de comunicação, informação e permitindo que as pequenas empresas façam parte dos cadastros das grandes, atendendo perfeitamente aos requisitos exigidos, reduzindo a distância entre os dois modelos de negócios. Capítulo IV – Abordagens complementares ao encadeamento produtivo Foi constatada, nos projetos trabalhados, uma redução dos custos logísticos com destaque para: o transporte, acessibilidade e agilidade na oferta de bens e serviços fornecidos pelas pequenas empresas, o que reduz os custos da cadeia de valor da grande empresa, repercutindo nos indicadores de produtividade do sistema e no ambiente ao redor da grande unidade fabril, através da geração de renda na localidade. É possível constatar que a eficiência na cadeia produtiva aumenta, sobretudo, devido aos fatores de competitividade empresariais, trabalhados a partir dos novos modelos de gestão em que as pequenas empresas passam a ter acesso, o que reflete na melhoria dos processos internos, das estratégias e planos, da liderança do empreendedor, do relacionamento com os clientes, aumentando da qualidade e produtividade, melhorando os serviços para com a grande empresa (Vídeo: Metodologia de Encadeamento Produtivo91). Esta transferência de conhecimentos, referentes aos novos modelos de gestão, são realizadas através de consultorias e instrutorias disponibilizadas pelo Sebrae e, também, pelas transferências de conhecimentos provenientes das grandes empresas, fornecidos através de novas rotinas, procedimentos, boas práticas e requisitos de mercados exigentes. Em relação a questões referentes a fatores de competitividade estrutural, a grande empresa exerce influência significativa, devido ao seu poder de compra o que afeta o processo de oferta e demanda de bens e serviços, a dinâmica setorial, sofisticação tecnológica dentre outros fatores de competitividade estrutural. Alguns resultados de cooperação entre pequenas empresas também foram identificados nos projetos de encadeamento, através das trocas de experiências entre elas. Em alguns casos foram realizadas alianças estratégicas que permitiram aumentar a capacidade produtiva e o mix de produtos das pequenas empresas envolvidas, e, por último, na relação de cooperação cliente e fornecedor mutuamente ao logo da cadeia produtiva. “Vivência, conhecimento e competência empresarial são os maiores valores que podemos repassar para a sociedade na posição que nos encontramos.” 91http://www.youtube.com/watch?v=TgmP4bQgCYk. 248 (Jorge Gerdau) Considerações finais O que se pode perceber, ao logo do artigo, é que o desenvolvimento de projetos que promovam as inter-relações empresariais, sobretudo entre grandes e pequenas empresas na cadeia produtiva, a montante e a jusante, pode ser um importante instrumento transformador da eficiência operacional das micro e pequenas e contribuir efetivamente para o aumento da produtividade das empresas brasileiras. O processo de negociação de parcerias com grandes empresas é fundamental para a construção de um efetivo programa de encadeamento produtivo, o que repercutirá diretamente no número de projetos a serem realizados e na eficiência dos resultados ao final do projeto. Isto se deve ao sofisticado processo de negociação e por se tratar de um sistema complexo de difícil sistematização e replicabilidade. Referências bibliográficas AMATO NETO, J. Redes de Cooperação Produtiva e Clusters Regionais: Oportunidades para as pequenas e médias empresas, São Paulo, Atlas, 2000. FIRJAN – FEDERAÇÃO DAS INDÚTRIAS DO ESTADO DO RIO DE JANEIRO – Decisão Rio 2012-2014, Rio de Janeiro, FIRJAN, Fevereiro de 2012, 81 p. KOTLER, P. et al.; O marketing das nações: Uma abordagem estratégica para construir as riquezas das nações, São Paulo, Futura. 1997. KOTLER, P.; Marketing para o século XXI: Como criar, conquistar e dominar mercados, 7º. ed., São Paulo, Futura, 2000. MBC; SEBRAE; Cooperar para competir: o novo desafio da competitividade, 2003. PORTER, M. Vantagem competitiva: Criando e sustentando um desempenho superior, 15º. ed., Rio de Janeiro, Campus, 1989. REGAZZI, R. Estudo para o desenvolvimento das micro, pequenas e médias empresas de rochas ornamentais de Santo Antônio de Pádua – RJ: Diretrizes para a dinamização do arranjo produtivo local. 2004. 120f. Dissertação (Mestrado) – Centro Federal de Educação Tecnológica Celso Suckow da Fonseca, Rio de Janeiro. 2004. SEBRAE; MDIC; MCT; MP; Metodologia de gestão para adensamento de cadeias produtivas (Cluster), Brasília, SEBRAE, 2000. Palestra Feira do Empreendedor 2013: O Que as Grandes Empresas Esperam dos Pequenos Fornecedores. http://www.youtube.com/watch?v=sHyqP9ZUqfI &feature=youtu.be ,29/11/2013. Capítulo IV – Abordagens complementares ao encadeamento produtivo Outro aspecto identificado é aproveitar os grandes investimentos atuais e futuros sobre inserção competitiva das micro e pequenas empresas, como estratégia de desenvolvimento econômico e social de uma região. Este potencial legado é muitas vezes negligenciado devido à visão restrita baseada somente no valor de utilidade do empreendimento, após a sua concepção. 249 Encadeamento produtivo sob a perspectiva da metodologia PMBOK: Análise estratégica para orientar a gestão do projeto Antonio Batista Ribeiro Neto92 Capítulo IV – Abordagens complementares ao encadeamento produtivo O contexto da gestão de projeto em encadeamento produtivo no Sebrae Histórico O Sebrae, cuja missão é “promover a competitividade e o desenvolvimento sustentável dos pequenos negócios e fomentar o empreendedorismo para fortalecer a economia nacional”, operacionaliza sua estratégia por meio de diferentes canais e abordagens para atendimento aos clientes, os quais podem ser: virtual e/ ou presencial, individual e/ou coletivo, setorial e/ou territorial, direta e/ou por terceiros. Desde 1990, o Sebrae tem dado grande importância ao atendimento a clientes por meio de projetos. Um dos objetivos com essa estratégia consiste na obtenção de ganhos provenientes das economias de escala e da aglomeração empresarial. Na atuação por projetos, o Sebrae organiza a demanda (prospecta ou recebe) de uma parte interessada, por exemplo, grupo de empresas ou um representante, e define um plano de trabalho com atividades que possam gerar alguma transformação nas empresas-clientes (Exemplo: melhoria de qualidade, redução de custos, aumento de vendas etc.). Entretanto, ao longo desse histórico de trabalhos por projeto, identifica-se um marco – ou pode-se até mesmo definir que houve um ‘divisor de águas’ – na atuação por projetos em todo o Sistema Sebrae93. Em 2004, a instituição consolidou o modelo de gestão de projetos denominado de Gestão Estratégica Orientada para Resultados (Geor). “..O objetivo da Geor é alavancar, a curto prazo, a capacidade do Sistema Sebrae e parceiros de produzir e medir benefícios relevantes para a sociedade e para as micro e pequenas empresas”. Fonte: Sebrae: Metodologia Geor, 2004. 92 Doutor em Engenharia de Produção pela Coppe/UFRJ. Professor Uepa. Coordenador da Unidade de Petróleo do Sebrae no Rio de Janeiro. 93 Sistema Sebrae refere-se ao Sebrae Nacional e todos os demais Sebrae nos estados, incluindo o Distrito Federal. 250 Atualmente, o Sebrae implementa projetos que são organizados em função de tipologias definidas, prioritariamente, a partir do escopo e da forma de atuação junto aos clientes. De acordo com Sebrae (2012), quanto ao escopo, os projetos se organizam em dois grupos: projetos internos e projetos de atendimento. O primeiro grupo tem foco intraorganização, ou seja, é realizado para desenvolver algo ou alguma coisa para apoiar as atividades do próprio Sebrae. Enquanto o segundo, de atendimento, refere-se a projetos orientados para os clientes, ou seja, tem o objetivo de promover alguma agregação de valor diretamente aos beneficiários (pessoas físicas ou jurídicas). Estes são classificados em: setorial (empresas ou empreendedores que pertencem a um mesmo setor econômico) e territorial (empresas ou empreendedores que são agrupadas em função de um espaço ou recorte geográfico). Por último, destaca-se que os projetos de atendimento podem ser desenvolvidos em três tipologias: projeto setorial, projeto de setor-segmento e projeto de encadeamento produtivo. Este trabalho dará ênfase ao projeto de encadeamento produtivo. Caracterização do projeto de encadeamento produtivo O encadeamento produtivo é uma estratégia do Sebrae para elevar as condições de competitividade de microempresas e empresas de pequeno porte (MPE) que gravitam em torno de grandes empresas por diferentes formas de relacionamentos comerciais (fornecedores bens/serviços, subcontratados, representantes comerciais, franqueados, entre outros) nos diversos segmentos da economia (indústria, agronegócio, comércio e serviços). Em geral, a estratégia é operacionalizada por meio de um projeto que, primeiramente, inicia-se com negociação entre o Sebrae e uma (ou mais) grande(s) empresa(s), também denominada de empresa-âncora. Em seguida, são identificadas as empresas de pequeno porte que fazem parte do relacionamento comercial94 com a referida âncora, bem como, é definido o plano de trabalho para desenvolver competências (gerenciais e/ou tecnológicas) nas fornecedoras. Em alguns casos, é facultada a participação de outros atores (parceiros) organizacionais, tais como: federações e associações empresariais, universidades, instituições governamentais, entre outros. “… Encadeamentos produtivos, para efeito da atuação do Sebrae, são relacionamentos cooperativos, de longo prazo e mutuamente atraentes, que se estabelecem entre grandes companhias e pequenas empresas de sua cadeia de valor com a finalidade de adequar estas últimas Capítulo IV – Abordagens complementares ao encadeamento produtivo Com a implantação da metodologia Geor, o Sebrae conseguiu padronizar, em nível Brasil, tanto a nomenclatura quanto o processo para planejamento, execução, monitoramento e avaliação de projetos. Outro valor atribuído à Geor foi que a partir deste marco, os projetos no Sebrae passaram a ter maior alinhamento organizacional, pois os mesmos tornaram-se efetivamente derivados da estratégia e orientados a resultados explícitos e pactuados com todas as partes interessadas. 94 Este trabalho utilizará a nomenclatura ‘empresas fornecedoras’ ou MPE para as empresas de micro e pequeno porte cuja empresa-âncora e/ou o Sebrae tem interesse em trabalhar um Projeto de Encadeamento Produtivo. 251 aos requisitos das grandes e facilitar a realização de negócios entre elas, melhorando a competitividade das pequenas, das grandes companhias e da cadeia de valor como um todo”. Fonte: Encadeamento Produtivo: Estratégia para atuação do Sistema Sebrae, 2012. Capítulo IV – Abordagens complementares ao encadeamento produtivo O Sistema Sebrae tem grande experiência em implementar projetos diretamente para micro e pequenas empresas, sem um outro interveniente, como uma empresa-âncora. De acordo com SGE (Sistema de Gestão de Projetos do Sebrae), que consiste no sistema onde os projetos são estruturados, planejados e monitorados, anualmente, o Sistema Sebrae implementa mais de 1,5 mil projetos em todo o Brasil. Entretanto, a instituição, em nível nacional, ainda está consolidando o processo de operar projetos via tipologia de ‘encadeamento produtivo’. Por isso, infere-se que há uma ‘curva de aprendizado’, em andamento, em todo o Sistema. Pois projetos dessa natureza, ao envolverem novos contextos estratégicos, múltiplos atores, diversas ações e fatores, têm maior complexidade, tanto na etapa de planejamento quanto nas de operação e monitoramento. 252 Em 2012, o Sebrae lançou o documento “Encadeamento Produtivo: Estratégia para atuação do Sistema Sebrae”, que consiste no termo de referência para orientar todo o processo de trabalho em projetos na referida tipologia. Entre outros conteúdos, o documento apresenta as fases para gerenciamento de um projeto de encadeamento produtivo, os quais são: articulação institucional, negociação com grande empresa, estrutura da governança, mobilização das empresas de pequeno porte, contratualização, planejamento operacional, implementação do plano, verificação do esforço e resultados, e revisão e aprimoramento do plano. Este trabalho não tem a intenção de fazer uma avaliação sobre o documento oficial do Sebrae que orienta todo o processo de trabalho em projetos de encadeamento produtivo. Ao contrário, a proposta é contribuir com informações e conhecimentos sobre o tema a partir de uma leitura diferenciada. Esta leitura envolve a identificação e análise de algumas ‘ações e fatores de impactos’ – que são gerados/demandados das três principais partes interessadas de um projeto desta tipologia (empresa-âncora, fornecedoras e Sebrae) – em relação às principais áreas de conhecimentos do guia PMBOK – 2013 (Project Management Board Knowledge, 2013). Como conclusão o trabalho apresenta fatores críticos e um conjunto de boas práticas que poderão ser aplicadas nas diferentes fases de um projeto de Encadeamento Produtivo: estruturação, planejamento, execução, monitoramento e encerramento. Estruturação do trabalho O trabalho foi estruturado a partir de 03 (três) temas centrais: os agentes que participam de um projeto de Encadeamento Produtivo, as ações e fatores críticos para projetos desta tipologia e as áreas de conhecimento da metodologia do PMBOK. Por último, foi realizada uma análise entre os temas. Principais partes interessadas em um projeto de encadeamento produtivo • A empresa-âncora é a organização que tem na sua cadeia de valor as pequenas empresas fornecedoras, que serão alvo das atividades do projeto. A âncora é um ator importante, pois ela repassará informações para o planejamento do projeto (ex. quais as empresas fornecedoras têm maior potencial para adesão, que necessidades ou demandas ela apresenta para serem trabalhadas nas fornecedoras, entre outras). • As empresas fornecedoras constituem-se no conjunto de micro e pequenas empresas indicadas pela âncora para participarem do projeto. Em geral, essas empresas são diferentes entre si (porte, tipo de negócio, maturidade de gestão etc.). Essas empresas são o alvo das atividades do plano de trabalho. Em geral, um plano poderá contemplar atividades para melhorias da gestão, de processos e de indicadores de competitividades das MPE. • O Sebrae é a organização responsável pela negociação com a empresa-âncora e com as empresas fornecedoras. Com a âncora o Sebrae identifica alguns elementos para definição do escopo do trabalho, e com as fornecedoras o Sebrae complementa o plano de trabalho e negocia o seu processo de implementação. Ações e fatores críticos em um projeto de encadeamento produtivo O Sebrae RJ tem uma longa trajetória na realização de trabalhos com projetos similares à tipologia de encadeamento produtivo95. Dessa forma, a partir de situações práticas vivenciadas por este autor em mais 15 projetos realizados, além de uma base de referenciais teóricos desses projetos (relatórios, casos de sucesso, livros etc.), e uma pesquisa (survey) com alguns agentes que participaram desses projetos (representantes de Empresas-âncora e MPE, além de gestores do Sebrae), foi identificado um conjunto de ‘ações e fatores críticos’ que mais causam impacto nas diferentes etapas de um projeto (planejamento, execução, monitoramento e encerramento) que envolvem uma grande empresa, suas fornecedoras e o Sebrae. Essas ações e fatores são descritos a seguir. Capítulo IV – Abordagens complementares ao encadeamento produtivo Um projeto de Encadeamento pode conter vários parceiros. Entretanto, há 03 (três) atores principais: empresa-âncora, Fornecedores e o Sebrae. Este trabalho dá foco nestes atores, pois são os principais responsáveis para a realização e o sucesso de projetos desta tipologia. 95 O Sebrae RJ desde 2000 trabalha com projeto denominado de ‘Capacitação de Fornecedores’ a estrutura e a operação desse projeto é similar ao projeto de encadeamento produtivo. 253 Capítulo IV – Abordagens complementares ao encadeamento produtivo Em relação à empresa-âncora: • Envolve a liderança estratégica com o projeto: o(s) principal(s) dirigente(s) participa(m) do projeto em diferentes etapas e atividades (ex. sugestões de atividades, assinatura de documentos jurídicos, lançamento do projeto etc.); • Delega o acompanhamento do projeto para pessoa com poder de decisão: O trabalho irá demandar por informações e comprometimento de várias pessoas dentro da empresa-âncora, o interlocutor precisará ter autonomia para agir e decidir para que o trabalho planejado seja efetivamente realizado; • Envolve várias áreas da empresa, além da área de relação com os fornecedores: Em geral, o trabalho de encadeamento inicia na área (ou no departamento) que realiza as compras (suprimentos), mas é importante o trabalho envolver principalmente as áreas usuárias (operação, manutenção etc.); • Implementa algum sistema de gestão (ex. ISO 9.000, ISO 14.000, Prêmio Nacional da Qualidade, LEAN96, outros); • Aplica política de Responsabilidade Social (RS); • Trabalha com gestão com foco em indicadores de resultados; • Utiliza os indicadores do projeto para tomar medidas que prejudicam os fornecedores. Neste caso a âncora usa o projeto para agir negativamente com sua cadeia de fornecedores; • Repassa ao Sebrae informações qualificadas sobre as empresas fornecedoras. O plano de trabalho precisará de informações sobre os fornecedores que só poderão ser fornecidos pela empresa-âncora. Em relação às empresas fornecedoras: • Envolve a liderança estratégica com o projeto. O(s) principal(s) dirigente(s) participa(m) diretamente e efetivamente das atividades do projeto; • Delega a implantação do projeto para pessoa com poder de decisão. A implementação do plano de trabalho irá demandar pelo envolvimento e comprometimento de várias pessoas da MPE. A pessoa com esta delegação precisará ter autonomia para agir e decidir para que o trabalho seja realizado conforme escopo, prazo, custo e qualidade; • Envolve toda a empresa, além da área de relação com os clientes (empresa-âncora); • Implementa algum sistema de gestão (ex. ISO 9.000, ISO 14.000, FNQ, outros); • Trabalha com gestão com foco em indicadores de resultados; • Tenta levar vantagem na relação com a empresa-âncora. A empresa forne- 96 Lean é uma tecnologia de gestão que trabalha com o conceito de empresa enxuta – foca na eliminação das perdas. 254 cedora utiliza o projeto para fazer pedidos e/ou reclamações sobre a relação comercial com a empresa-âncora; • Percebe o projeto como uma oportunidade de crescimento e não como uma obrigação com a âncora; • Participa e implementa as atividades do plano de trabalho, conforme orientado pelo Sebrae. • Envolve a liderança estratégica com o projeto. As pessoas de cargos de gerência e diretoria participam efetivamente do projeto; • Define uma equipe de trabalho com conhecimentos da empresa-âncora. A negociação com a âncora é uma fase crítica, a equipe precisará saber explorar oportunidades a partir do negócio da âncora para sensibilizá-la a participar do projeto; • Estrutura uma equipe de trabalho com experiência e expertise em desenvolver atividades em MPE trabalhando em grupo. As atividades de um plano de trabalho nas empresas fornecedoras demandam intensivos esforços para implementar ações, realizar avaliações e propor revisões; • Define o plano de trabalho. Este é o eixo motriz do projeto de Encadeamento Produtivo, contém todas as atividades a serem realizadas para geração de resultados para todas as partes do projeto. Em geral, um plano contém ações de responsabilidade da âncora, das MPE e do Sebrae; • Mobiliza os recursos para a operacionalização do plano de trabalho: envolve o processo de: contratação (pessoas e serviços), locação (infraestrutura e equipamentos), aquisição (materiais e equipamentos), produção (apostilas, materiais, outros) etc. O Guia PMBOK (Project Management Board Knowledge) Este guia consiste na metodologia para gestão de projetos desenvolvida pelo Project Management Institute (PMI), cuja aplicação é adequada para projeto de qualquer natureza. A quinta edição do PMBOK descreve que a metodologia gestão de projeto consiste num conjunto de boas práticas formadas por técnicas, ferramentas e documentos que são aplicados nos cinco processos (Inicialização, Planejamento, Execução, Monitoramento/Controle e Encerramento) e nas nove áreas de conhecimentos de um projeto, as quais são apresentadas abaixo: • Escopo: Inclui todo o trabalho requerido, e nada mais do que o trabalho requerido, para completar o projeto com sucesso; • Tempo: Inclui os processos requeridos para completar o projeto no prazo previsto; • Custo: Inclui os processos envolvidos em planejar, controlar e gerenciar os custos para que o projeto possa ser completado dentro do orçamento aprovado; Capítulo IV – Abordagens complementares ao encadeamento produtivo Em relação ao Sebrae: 255 Capítulo IV – Abordagens complementares ao encadeamento produtivo 256 • Qualidade: Inclui as atividades da organização que determina as políticas de qualidade e a responsabilidade por garantir as políticas, de forma que o projeto satisfação os objetivos dos interessados; • Recursos Humanos: Inclui os processos exigidos para organizar e administrar o time do projeto; • Comunicação: Inclui os processos para geração, distribuição e armazenamento de informações relacionadas ao projeto; • Riscos: Inclui o planejamento, identificação, análise, resposta e controle dos riscos do projeto; • Suprimentos: Inclui os processos para comprar ou adquirir material, produtos, bens, ou serviços necessários para executar os trabalhos do projeto; • Stakeholders: Inclui os processos para identificar pessoas, grupos ou organizações que podem impactar ou serem impactados pelo projeto. As interseções dos processos com as áreas formam uma matriz (ver quadro abaixo) que identifica as principais ações de gestão a serem realizadas em um projeto. Matriz: Processo x Áreas de Conhecimentos de um Projeto Inicialização Planejamento Execução Monitoramento e Controle Escopo Definir o escopo Estrutura Analítica (EAP) Verificar o Escopo Controlar o Escopo Tempo Definir, Sequenciar, Estimar recursos Definir Cronograma Controlar o Cronograma Custos Estimar os custos Determinar o orçamento Controlar os custos Qualidade Planejar a Qualidade Realizar a garantia da Qualidade Recursos Humanos Desenvolver o plano de RH Mobilizar Equipe Desenv. a Equipe Gerenciar a Equipe Realizar o controle da Qualidade Encerramento Inicialização Planejamento Comunicações Planejar as Comunicações Riscos Planejar os Riscos Suprimentos Planejar os suprimentos Stakeholders Identificar os stakeholders Execução Distribuir Informações Monitoramento e Controle Encerramento Reportar o desempenho Monitorar e controlar os riscos Conduzir as aquisições Administrar as aquisições e contratos Encerrar as aquisições e contratos Gerenciar os stakeholders 1. Análise das áreas de conhecimentos do PMBOK em relação às ações e fatores críticos de um projeto de encadeamento produtivo Este tópico faz uma análise de cada área de conhecimento do PMBOK (seção “O Guia PMBOK...”) em relação a cada ação/fator crítico descrito no item “Ações e fatores críticos em um projeto...”. As análises são apresentadas nos quadros a seguir. Para facilitar a compreensão, separa-se a análise por cada agente: âncora, fornecedores e Sebrae. Quando não for identificada qualquer relação entre a área de conhecimento e ação/fator, a informação será suprimida dos quadros. a)Escopo: para um projeto de encadeamento produtivo este contempla o ‘escopo do produto’ (os resultados desejados pelas partes) e o ‘escopo do projeto’ (que é o trabalho a ser desenvolvido para alcance dos resultados), sendo que ambos deverão ser definidos, prioritariamente, a partir das demandas e necessidades da empresa-âncora e das micro e pequenas empresas, e das competências do Sebrae e de parceiros. O quadro a seguir apresenta as análises do escopo em relação a cada ação e fator crítico. Capítulo IV – Abordagens complementares ao encadeamento produtivo Fonte: PMBOK, PMI, 2013. 257 ESCOPO Ações e fatores críticos Envolve a liderança estratégica com o projeto Análise A liderança poderá influenciar com demandas específicas que podem impactar na extensão do escopo do projeto e do produto. 258 EMPRESA – ÂNCORA Envolve várias áreas funcionais da empresa Quanto mais áreas forem envolvidas com o projeto, maior será a abrangência do plano e do escopo do trabalho. Ex. suprimentos, produção/operações e manutenção. Implementa algum sistema de gestão O escopo poderá ser orientado por políticas, procedimentos ou normas estabelecidos por um Sistema de Gestão. Aplica política de Responsabilidade Social (RS) Atividades que promovem o desenvolvimento da cadeia de fornecedores é uma prática de RS. O escopo pode ser orientado para atender a referida política. O escopo do projeto/produto poderá ser definido Trabalha com gestão com em função dos indicadores de resultados da foco em indicadores empresa-âncora. EMPRESA – FORNECEDORA Capítulo IV – Abordagens complementares ao encadeamento produtivo O representante da âncora com poder de decisão Delega o projeto a pessoa poderá incluir ou suprimir atividades do escopo do com poder de decisão projeto. Repassa informações qualificadas para o Sebrae Quanto mais informações qualificadas sobre os fornecedores forem repassadas ao Sebrae, melhor será a definição das necessidades e precisão do escopo. Envolve a liderança estratégica com o projeto A liderança tem autonomia para definir o conjunto de atividades que a empresa deverá fazer ao longo do projeto, isso influencia na abrangência do escopo. O representante da empresa fornecedora com Delega o projeto a pessoa poder de decisão poderá incluir ou suprimir com poder de decisão atividades do escopo do projeto. Envolve várias áreas da empresa O escopo do trabalho na empresa fornecedora estará diretamente relacionado à abrangência do trabalho na empresa. Implementa algum sistema de gestão Se a empresa já adota algum sistema de gestão, poderá não haver necessidade de se fazer uma determinada atividade do plano de trabalho, isso tem impacto no escopo. O escopo do projeto/produto poderá ser definido e Trabalha com gestão com alinhado em relação aos indicadores de resultados foco em indicadores da empresa fornecedora. ESCOPO Análise Percebe o projeto como uma oportunidade de crescimento e não como uma obrigação Esta atitude impacta no escopo, pois a empresa pode decidir fazer outras atividades, além do necessário. Participa e implementa as atividades do plano de trabalho, conforme orientado pelo Sebrae A MPE também contribui para definição do escopo, dessa forma é fundamental que a empresa implemente as atividades conforme plano definido pelo Sebrae. Estrutura equipe de trabalho com conhecimento da empresa-âncora O escopo do trabalho é resultado da competência da equipe do trabalho em identificar e analisar as necessidades/demandas da empresa-âncora (entrevistas, diagnósticos, análise de cenários, entre outros). Estrutura equipe de trabalho com experiência no tratamento com os fornecedores O escopo do trabalho é consequência direta da experiência da equipe do trabalho em identificar e analisar as necessidades/demandas das empresas fornecedoras (diagnóstico, levantamento, entrevista etc.). Define o plano de trabalho Este plano consiste no escopo do trabalho e no escopo do produto do projeto, além de atender as necessidades das âncoras e das fornecedoras, também contempla as competências e os serviços a serem desenvolvidos pelo Sebrae e/ou parceiros. Fonte: próprio autor b)Tempo: em relação ao projeto, o tempo total é elaborado a partir do plano de trabalho (escopo do projeto). Ou seja, após a definição de cada ação ou atividade a ser feita no escopo de trabalho, deve-se fazer a correlação entre elas. Para se definir o cronograma do projeto são identificados os recursos (pessoas, equipamentos, máquinas) de cada atividade e o tempo necessário para realizá-la. Por último, tendo por base a correlação, encontra-se o tempo total do projeto. O quadro a seguir apresenta algumas análises das ações e fatores de maior impacto em relação à área tempo em projeto de encadeamento produtivo. Capítulo IV – Abordagens complementares ao encadeamento produtivo SEBRAE EMPRESA – FORNECEDORA Ações e fatores críticos 259 TEMPO 260 EMPRESA – FORNECEDORA Capítulo IV – Abordagens complementares ao encadeamento produtivo EMPRESA – ÂNCORA Ações e fatores críticos Análise Envolve a liderança estratégica com o projeto A liderança, em geral, define as prioridades da empresa. A liderança envolvida no projeto, diminui-se a probabilidade das atividades serem realizadas fora do período previsto e comprometer o prazo do projeto. Delega o projeto a pessoa com poder de decisão Atividades que dependem da empresa-âncora precisam ser delegadas a pessoas com autonomia, senão poderá haver dificuldades de execução e causar impactos no prazo. Envolve várias áreas da empresa Quanto mais áreas envolvidas na âncora, maior a necessidade de interação e negociação. Isso poderá demandar um tempo, muito além do que o previsto no cronograma. Implementa algum sistema de gestão Em geral, quando uma empresa trabalha com um sistema de gestão há procedimentos e outros ativos para ações de melhorias/avaliações. Esses ativos poderão contribuir para a realização de atividades em menor tempo do que o previsto. Repassa informações qualificadas para o Sebrae As informações necessárias para o Sebrae implementar o trabalho precisam ser repassadas dentro do cronograma planejado, pois senão poderá haver comprometimento do prazo nas demais ações do projeto. Envolve a liderança estratégica com o projeto A implementação das atividades depende da participação e do apoio da liderança superior, senão aumenta o risco do plano de trabalho não ser executado no prazo. Delega o projeto a pessoa com poder de decisão A execução do plano de trabalho depende de pessoas que tenham autonomia para tomada de decisão, senão poderá haver atrasos na sua implementação. Envolve várias áreas da empresa Quanto mais áreas envolvidas na empresa fornecedora, maior a necessidade de interação e negociação. Isso poderá demandar um tempo, muito além do que o previsto no cronograma. Implementa algum sistema de gestão Em geral, quando uma empresa trabalha com um sistema de gestão, há procedimentos e outros ativos para realização de ações de melhorias e avaliações. Esses ativos poderão diminuir o prazo para realização de atividades do projeto de Encadeamento. Participa e implementa as atividades do plano de trabalho, conforme orientado pelo Sebrae O plano de trabalho precisa ser implementado pela empresa fornecedora, conforme cronograma do Sebrae, pois senão poderá haver comprometimento do prazo do projeto. TEMPO Análise Estrutura equipe de trabalho com conhecimento da empresaâncora Quanto mais eficaz a equipe de trabalho for para fazer o diagnóstico e o levantamento de informações na empresa-âncora, menor o tempo de planejamento do projeto. Estrutura equipe de trabalho com experiência no tratamento com os fornecedores Quanto mais eficaz a equipe for para realizar as atividades do projeto nas empresas fornecedoras, diminui-se a probabilidade de atrasos no projeto, em função erros, ajustes ou retrabalho. Define o plano de trabalho O plano de trabalho define as atividades que serão responsáveis por monitorar a evolução física do projeto, isso é importante para identificar o desempenho do projeto. Define e contrata recursos para a operacionalização do plano de trabalho A equipe do Sebrae deverá especificar todos os recursos e o tempo em que cada recurso será contratado. A especificação errada poderá gerar retrabalho e impactar diretamente no tempo do projeto. Fonte: próprio autor. c) Custo: Um projeto de encadeamento produtivo tem seu custo definido em função das despesas referentes aos recursos necessários para a realização das atividades ou ações definidas no projeto (pessoas, informações, equipamentos, material, infraestrutura, logística, outros). Esta área também define as fontes de receitas para pagamento das despesas O quadro a seguir destaca as análises referentes às ações e fatores críticos relacionados ao custo em um projeto de encadeamento produtivo. CUSTO EMPRESA – ÂNCORA Ações e fatores críticos Análise A liderança envolvida, em geral, aumenta o Envolve a liderança comprometimento da âncora com os recursos estratégica com o projeto financeiros para subsidiar parte do orçamento do projeto. Envolve várias áreas da empresa Quanto mais abrangente o projeto for dentro da empresa-âncora, provavelmente maior será o escopo do projeto e, por conseguinte, maior será o custo. Implementa algum sistema de gestão Um sistema de gestão já em operação poderá suprimir a necessidade de se fazer uma determinada atividades específica, o que pode gerar redução de custo. Aplica política de Responsabilidade Social (RS) O orçamento destinado para a implantação da política de RS poderá ser usado como fonte para pagamento de despesas do projeto de Encadeamento Produtivo. Capítulo IV – Abordagens complementares ao encadeamento produtivo SEBRAE Ações e fatores críticos 261 CUSTO Ações e fatores críticos Análise EMPRESA – FORNECEDORA Envolve várias áreas da empresa A contraparte financeira da empresa em um projeto de encadeamento produtivo poderá ser influenciada (maior ou menor) em relação à amplitude do projeto na empresa. Em geral, quanto mais abrangente, maior o valor financeiro. Implementa algum sistema de gestão Atividades do plano de trabalho poderão ser realizadas em menor tempo ou até mesmo suprimidas quando a empresa já aplica algum sistema de gestão, isso pode resultar em diminuição de custo para a empresa fornecedora. Percebe o projeto como uma oportunidade e não como uma obrigação com a âncora A empresa fornecedora fica menos preocupada com o custo do projeto, quando percebe o projeto como uma oportunidade de maior qualificação para mercado, independente da relação com a âncora. Participa e implementa as atividades do plano de trabalho, conforme orientado pelo Sebrae O plano de trabalho precisa ser implementado dentro do prazo, pois senão poderá haver atrasos no cronograma, e por conseguinte aumento de custos. A liderança envolvida, em geral, aumenta o Envolve a liderança comprometimento do Sebrae com os recursos estratégica com o projeto financeiros para subsidiar parte das despesas do projeto. SEBRAE Capítulo IV – Abordagens complementares ao encadeamento produtivo A liderança ao estar envolvida com o projeto, Envolve a liderança em geral, tende a honrar com os compromissos estratégica com o projeto financeiros da empresa com o projeto. Estrutura equipe de trabalho com experiência no tratamento com os fornecedores A equipe de trabalho precisa ser experiente para implementar as atividades dentro do cronograma estabelecido, pois senão poderá haver necessidade de ampliação do prazo e dos custos totais do projeto. Define o plano de trabalho O plano de trabalho de um projeto de encadeamento produtivo deverá contemplar um plano de gestão de custos, onde será apresentado o custo de cada atividade e as fontes de custeio. O plano deverá apresentar, ainda, o processo de monitoramento do desempenho dos custos. Define e contrata recursos para a operacionalização do plano de trabalho Um projeto de encadeamento produtivo demanda por muitos e diversos tipos de recursos e serviços, os quais são responsáveis por quase todo o custo do projeto. Dessa forma, recomenda-se um bom processo de planejamento desses recursos para que se contrate somente o necessário para o trabalho e no tempo certo, do contrário poderá haver excesso ou desperdício, que resultará no aumento dos custos. Fonte: próprio autor. d)Qualidade: Todo projeto deve ser realizado com qualidade. Para um projeto 262 de Encadeamento Produtivo ter qualidade significa que suas atividades (ou ações) sejam realizadas em conformidade com o que foi planejado, e os usuários fiquem plenamente satisfeitos com o processo de implementação e com os resultados. Dessa forma, recomenda-se que a qualidade seja verificada no nível de cada atividade executada e na entrega dos resultados do projeto. O quadro a seguir destaca as análises referentes às ações e fatores críticos relacionados à área de qualidade em um projeto de Encadeamento Produtivo. QUALIDADE Ações e fatores críticos Análise Delega o projeto a pessoa com poder de decisão O representante da âncora precisa de autonomia para realizar as atividades de acordo com o padrão do plano de trabalho, senão a qualidade do trabalho poderá ficar prejudicada. Implementa algum sistema de gestão Um sistema de gestão poderá ser um orientador do nível de qualidade exigido pela âncora para as atividades e os resultados do projeto. Trabalha com gestão com foco em indicadores A política com foco em resultados poderá prover suporte na obtenção dos resultados do projeto, e dessa forma facilitar o alcance da qualidade desejada com o projeto. Utiliza os indicadores do projeto contra os fornecedores A qualidade de todo o projeto poderá ficar comprometida se a empresa-âncora utilizar o projeto para adotar medidas que prejudicam os fornecedores. Repassa informações qualificadas para o Sebrae Quanto mais assertiva a empresa-âncora for em repassar informações de desempenho dos fornecedores, melhor será a qualidade do plano de trabalho. A liderança é diretamente responsável em garantir Envolve a liderança que o projeto seja implementado com plena estratégica com o projeto qualidade, ou seja, que atividades sejam realizadas, conforme escopo, prazo e custo. Delega o projeto a pessoa com poder de decisão A qualidade do trabalho pode ser afetada, caso o responsável não tenha autonomia para mobilizar os recursos necessários para desenvolvimento das atividades. Envolve várias áreas da empresa Quanto mais amplo for a abrangência do projeto na empresa, maior o esforço para envolver e treinar pessoas com foco em garantir o padrão e a qualidade do trabalho. Capítulo IV – Abordagens complementares ao encadeamento produtivo EMPRESA – FORNECEDORA EMPRESA – ÂNCORA A liderança, por estar envolvida no projeto, poderá Envolve a liderança exigir alto desempenho de qualidade, tanto nas estratégica com o projeto atividades executadas, quanto nos resultados do projeto. 263 QUALIDADE 264 EMPRESA – FORNECEDORA Análise Implementa algum sistema de gestão Um sistema de gestão poderá ser um facilitador para que a garantia da qualidade das atividades e dos resultados sejam plenamente alcançados em um projeto de Encadeamento Produtivo. Trabalha com gestão com foco em indicadores A política com foco em resultados poderá prover suporte na obtenção dos resultados do projeto, e dessa forma facilitar o alcance da qualidade desejada. Tenta levar vantagem na relação com a empresaâncora A qualidade nas relações do projeto poderá ficar comprometida, caso a empresa fornecedora tente, a partir do projeto, levar algum tipo de vantagem ou fazer cobranças não oportunas à empresa-âncora. Percebe o projeto como uma oportunidade de crescimento e não como uma obrigação com a âncora A empresa fornecedora trabalha para garantir a qualidade não apenas para atender os requisitos do projeto, mas para todo o mercado. Participa e implementa as atividades do plano de trabalho, conforme orientado pelo Sebrae A qualidade do projeto (e de seus resultados) é diretamente dependente do nível de participação e envolvimento das pessoas e dos recursos da empresa. A liderança, por estar envolvida no projeto, poderá Envolve a liderança exigir altos níveis de qualidade na execução e nos estratégica com o projeto seus resultados do projeto. SEBRAE Capítulo IV – Abordagens complementares ao encadeamento produtivo Ações e fatores críticos Estrutura equipe de trabalho com experiência no tratamento com os fornecedores A qualidade dos resultados do projeto é consequência da ‘expertise’ da equipe de trabalho em implementar as atividades de acordo com as características e especificidades de cada empresa. Define o plano de trabalho O plano de trabalho de um projeto de Encadeamento Produtivo deve contemplar um plano específico para garantir a qualidade do projeto. Define e contrata recursos para a operacionalização do plano de trabalho A qualidade das atividades e dos resultados do projeto será altamente impactada pelo nível de qualidade dos recursos contratados e disponibilizados pelo Sebrae: - qualidade da equipe de operação e dos serviços de apoio; - qualidade da infraestrutura de suporte as atividades; - qualidade do conteúdo e da impressão do material de apoio. Fonte: próprio autor. e) Recursos Humanos: Um projeto de encadeamento produtivo exige uma equipe de trabalho de alto nível técnico, pois pelo lado da âncora estarão interagindo com profissionais que, em geral, possuem bons conhecimentos técnicos sobre o negócio da empresa e múltiplos conhecimentos de tecnologias de gestão (ISO 9000, Lean, etc.), e pelo lado das MPE, estes precisarão de habilidades para trabalharem, simultaneamente, com várias empresas que atuam em múltiplos setores e em estágios de maturidade de gestão bem distintos. O quadro a seguir destaca as análises referentes às ações e fatores críticos relacionados à área de recursos humanos em um projeto de Encadeamento Produtivo. RECURSOS HUMANOS Ações e fatores críticos Análise Delega o projeto a pessoa com poder de decisão As pessoas indicadas para participarem de um projeto de encadeamento produtivo deverão ter um apoio formal dos níveis gerenciais e diretivos para desenvolverem com tranquilidade as atividades do plano de trabalho. Envolve várias áreas da empresa Em cada área a ser envolvida pelo projeto, há necessidade de definição de uma pessoa foco, bem como deve ser feito, sempre que necessário, um treinamento específico sobre o projeto (qual o propósito, resultados etc.). Implementa algum sistema de gestão As pessoas que são responsáveis pelos sistemas de gestão deverão ser envolvidas na equipe de um projeto de Encadeamento Produtivo. Aplica política de Responsabilidade Social (RS) O responsável pela política de RS deverá ser envolvido na equipe de um projeto de Encadeamento Produtivo. Trabalha com gestão com foco em indicadores O responsável pela gestão de indicadores deverá ser envolvido na equipe de um projeto de Encadeamento Produtivo. A liderança superior deverá participar do projeto, Envolve a liderança além de definir a(s) pessoa(s) que irá(ão) compor a estratégica com o projeto equipe de implantação do projeto na empresa. Delega o projeto a pessoa com poder de decisão A(s) pessoa(s) indicada(s) para participar (em) do projeto deverá (ão) ter uma aprovação formal dos níveis superiores. Capítulo IV – Abordagens complementares ao encadeamento produtivo EMPRESA – FORNECEDORA EMPRESA – ÂNCORA A liderança superior envolvida no projeto irá Envolve a liderança engajar e mobilizar os funcionários da empresa estratégica com o projeto para participarem ativamente do projeto de encadeamento produtivo. 265 RECURSOS HUMANOS 266 Análise Envolve várias áreas da empresa Em cada área a ser envolvida pelo projeto, há necessidade de definição de uma pessoa foco, bem como deve ser feito, sempre que necessário, um treinamento específico sobre o projeto (qual o propósito, resultados etc.). Implementa algum sistema de gestão As pessoas da empresa fornecedora que são responsáveis pelos sistemas de gestão deverão ser envolvidas na equipe de um projeto de Encadeamento Produtivo. Trabalha com gestão com foco em indicadores O responsável pela gestão de indicadores deverá ser envolvido na equipe de um projeto de Encadeamento Produtivo. Participa e implementa as atividades do plano de trabalho, conforme orientado pelo Sebrae A(s) pessoa(s) indicada(s) para participar (em) do projeto deverá (ão) ter o comprometimento com as atividades previstas no plano de trabalho. Bem como, é importante que tenham algum tipo de reconhecimento pelos resultados alcançados. A liderança superior deverá definir a(s) pessoa(s) que Envolve a liderança irá (ão) ficar responsável (si) pela gestão do projeto estratégica com o projeto de Encadeamento Produtivo. SEBRAE Capítulo IV – Abordagens complementares ao encadeamento produtivo EMPRESA – FORNECEDORA Ações e fatores críticos Estrutura equipe de trabalho com conhecimento da empresa-âncora A equipe de trabalho deverá ter pleno conhecimento, ou então deverá ser treinada, sobre o setor e o negócio da empresa-âncora. Estrutura equipe de trabalho com experiência no tratamento com os fornecedores A equipe de trabalho deverá ter experiência na implementação de boas práticas de gestão ou de processos em empresas fornecedoras, além de habilidades em: gestão de projeto, negociação, trabalho em equipe, resolução de conflito, entre outras. Define o plano de trabalho O plano de trabalho de um projeto de Encadeamento Produtivo deverá contemplar um plano de gestão dos recursos humanos específicos do projeto. Define e contrata recursos para a operacionalização do plano de trabalho Os recursos humanos contratados para realizarem atividades do projeto deverão ser treinados e desenvolvidos para trabalhos em encadeamento produtivo, isso envolve: visão sistêmica do projeto, gestão de stakeholders, negociação, entre outros. Fonte: próprio autor. f)Comunicação: Durante a implementação de um projeto de encadeamento produtivo, os diversos stakeholders precisam ser informados, periodicamente, sobre o andamento das atividades. É comum vários problemas ocorrerem em função da falta ou de ruídos na comunicação (a empresa-âncora reclama que desconhecia quando uma atividade do projeto foi realizada, ou que desconhecia seu custo, ou, ainda, que não conhece os resultados do projeto; as empresas fornecedoras, em geral, reclamam que o trabalho de ‘encadeamento’ não dá visibilidade junto as pessoas e áreas da empresa-âncora ou que âncora não reconhece os esforços de melhoria). Portanto, para se evitar assimetria de informação e outros problemas de ruído na comunicação, há necessidade de definição de um plano eficaz de gestão da comunicação do projeto. O quadro abaixo apresenta as análises referentes às ações e fatores críticos relacionados à área de comunicação em um projeto de encadeamento produtivo. COMUNICAÇÃO Ações e fatores críticos Análise Envolve várias áreas da empresa O plano de comunicação de um projeto de Encadeamento Produtivo deverá contemplar peças que promovam e divulguem as atividades do projeto por toda a empresa-âncora. Principalmente, para dá visibilidade aos fornecedores que participam do projeto. Implementa algum sistema de gestão A comunicação das atividades de um projeto de Encadeamento Produtivo deverá destacar as interseções com os sistemas de gestão existentes na empresa-âncora. Aplica política de Responsabilidade Social (RS) A comunicação de um projeto de Encadeamento Produtivo deverá envolver a área de RS. Trabalha com gestão com foco em indicadores A comunicação de um projeto de Encadeamento Produtivo deverá fazer divulgação da relação entre os resultados do projeto e os resultados da empresa. A liderança superior deverá ser comunicada Envolve a liderança periodicamente sobre o andamento das atividades e estratégica com o projeto resultados do projeto, principalmente em relação ao desempenho da sua empresa, em particular. Envolve várias áreas da empresa O plano de comunicação de um projeto de Encadeamento deverá contemplar peças que promovam e divulguem as atividades do projeto por toda a empresa fornecedora. Implementa algum sistema de gestão A comunicação das atividades de um projeto de Encadeamento Produtivo deverá destacar as interseções com os sistemas de gestão existentes nas empresas fornecedoras. Capítulo IV – Abordagens complementares ao encadeamento produtivo EMPRESA – FORNECEDORA EMPRESA – ÂNCORA A liderança superior deverá ser comunicada, Envolve a liderança periodicamente, sobre o andamento das atividades estratégica com o projeto e dos resultados do projeto para se manter envolvida. 267 COMUNICAÇÃO EMPRESA – FORNECEDORA Ações e fatores críticos Análise Trabalha com gestão com foco em indicadores A comunicação de um projeto de Encadeamento Produtivo deverá fazer divulgação da relação entre os resultados do projeto e os resultados da empresa. Participa e implementa as atividades do plano de trabalho, conforme orientado pelo Sebrae A empresa fornecedora deverá ser comunicada periodicamente sobre o seu nível de desempenho em relação às atividades planejadas x realizadas. 268 SEBRAE Capítulo IV – Abordagens complementares ao encadeamento produtivo A liderança superior deverá ser comunicada Envolve a liderança periodicamente sobre o andamento das atividades estratégica com o projeto do projeto, principalmente em relação às variáveis tempo e custo. A liderança superior deverá ser comunicada Envolve a liderança periodicamente sobre o andamento das atividades e estratégica com o projeto resultados do projeto, principalmente em relação às variáveis tempo e custo. Define o plano de trabalho O plano de trabalho de um projeto de Encadeamento Produtivo deverá um contemplar um plano de comunicação específico para o projeto. Define e contrata recursos para a operacionalização do plano de trabalho Os materiais de comunicação (folder, pasta, bloco, cartazes, banners etc.) de um projeto de encadeamento produtivo deverão ser produzidos com alto nível conteúdo, impressão e difusão. Fonte: próprio autor. g)Riscos: Todo projeto tem riscos. Um projeto de encadeamento, em função de algumas incertezas, também há riscos. Tais como: incerteza econômica (indicadores econômicos como: taxa de juro, variação cambial, entre outros, podem afetar as empresas envolvidas no projeto e, portanto, resultar em impactos negativos ao projeto) e incerteza de comprometimento (o nível de comprometimento de um ou alguns atores do projeto pode diminuir e como consequência afetar o ritmo de execução, bem como impactar em variáveis críticas como receita e resultados). Um projeto de Encadeamento produtivo deve definir um plano de riscos e as respectivas estratégias de intervenção para se monitorar os pontos críticos, e, ainda, atuar previamente para evitá-los e/ou mitiga-los. O quadro abaixo apresenta as análises referentes às ações e fatores críticos relacionados à área de risco em um projeto de Encadeamento Produtivo. RISCOS Ações e fatores críticos Análise Delega o projeto a pessoa com poder de decisão Se as pessoas tiverem poder de decisão para implementar atividades, em geral, há menor risco de uma atividade da âncora deixar de acontecer ou atrasar. Envolve várias áreas da empresa Quando o projeto envolve várias áreas da empresaâncora, em geral, aumenta-se o risco de ruído de informações e conflitos de interesses. Implementa algum sistema de gestão Quando a empresa-âncora já implementa algum sistema de gestão, em geral, diminui-se o risco na implementação de atividades específicas do projeto. Utiliza os indicadores do projeto contra os fornecedores Se a empresa-âncora utiliza o projeto de Encadeamento Produtivo para tomar alguma medida que prejudica os fornecedores, poderá haver aumento do risco das empresas fornecedoras diminuírem a motivação ou até mesmo desistirem do projeto. Repassa informações qualificadas para o Sebrae As informações da âncora para o Sebrae deverá ter grande confiabilidade, senão poderá haver risco do plano de trabalho não atender suas necessidades/ demandas. Quando a liderança superior é envolvida, em geral, Envolve a liderança diminui-se o risco de problemas na implementação estratégica com o projeto das atividades na empresa fornecedora. Delega o projeto a pessoa com poder de decisão Se as pessoas tiverem poder de decisão para implementar as atividades, em geral, há menor risco de uma atividade que depende da MPE deixar de acontecer ou atrasar. Envolve várias áreas da empresa Quando o projeto envolve várias áreas da empresa fornecedora, em geral, aumenta-se o risco de ruído de informações e conflitos de interesses. Implementa algum sistema de gestão Quando a empresa fornecedora já implementa algum sistema de gestão, em geral, diminui-se o risco na implementação de atividades específicas do projeto. Capítulo IV – Abordagens complementares ao encadeamento produtivo EMPRESA – FORNECEDORA EMPRESA – ÂNCORA Quando a liderança superior é envolvida, em geral, Envolve a liderança diminui-se o risco da empresa-âncora não realizar/ estratégica com o projeto participar das atividades do projeto. 269 270 SEBRAE Capítulo IV – Abordagens complementares ao encadeamento produtivo EMPRESA – FORNECEDORA RISCOS Ações e fatores críticos Análise Tenta levar vantagem na relação com a empresaâncora Se a empresa fornecedora utiliza o projeto para fazer alguma ação que desafia ou questiona a empresaâncora, em geral, poderá haver um aumento do risco da âncora tomar decisões que impactem a operacionalização e os resultados do projeto. Participa e implementa as atividades do plano de trabalho, conforme orientado pelo Sebrae Se a MPE não participa e/ou não implementa as atividades do plano, conforme cronograma e orientação do Sebrae, poderá haver aumento do risco do trabalho não ser executado, ou dos resultados não serem alcançados. Estrutura equipe de trabalho com conhecimento da empresa-âncora Quanto mais a equipe estiver preparada para negociar e trabalhar com âncora, menor será o risco de se estruturar um plano de trabalho que não atenda às necessidades/demandas da âncora. Estrutura equipe de trabalho com experiência no tratamento com os fornecedores A equipe de trabalho do Sebrae deve ter os conhecimentos e as habilidades necessárias para implementação do plano de trabalho, senão poderá haver aumento dos riscos de problemas na implementação das atividades Define o plano de trabalho O plano de trabalho deverá apresentar um plano de gestão de riscos do projeto. Define e contrata recursos para a operacionalização do plano de trabalho Os recursos contratados deverão ter a qualidade de acordo com as exigências dos parceiros, senão haverá aumento do risco de evasão e até mesmo desistências das empresas do projeto. Fonte: Próprio autor. h) Suprimentos: atualmente, as organizações cada vez mais usam práticas de subcontratação de bens e/ou serviços para atividades de sua cadeia de valor. Portanto, é comum que um projeto de Encadeamento Produtivo seja realizado com o apoio de diversos fornecedores de bens e prestadores de serviços. Um conjunto de bons fornecedores pode garantir ao projeto: • confiabilidade de entrega, que resulta na garantia que as atividades serão realizadas no prazo, para que o prazo final do projeto não fique comprometido; • satisfação dos clientes com a qualidade dos bens ou serviços recebidos ao longo do projeto (ex. qualidade da impressão da apostila de um curso, limpeza do local onde os empresários receberão os treinamentos). A metodologia do PMBOK recomenda que a equipe do projeto elabore um plano de compras e aquisições que contempla, além dos suprimentos necessários para realização das atividades do projeto, também o processo de gestão dos fornecedores, administração de contratos e convênios, inclusive descrevendo os procedimentos de encerramento. O quadro a seguir apresenta as análises referentes às ações e fatores críticos relacionados à área de suprimentos em um projeto de encadeamento produtivo. O quadro apresenta apenas para o Sebrae, pois os demais não foram identificados correlações. SUPRIMENTOS Ações e fatores críticos Análise Estrutura equipe de trabalho com conhecimento da empresa-âncora O projeto de encadeamento produtivo é tão estratégico que em alguns casos precisa que o Sebrae contrate pessoas com conhecimentos específicos de um setor/empresa para compor a equipe de trabalho. Estrutura equipe de trabalho com experiência no tratamento com os fornecedores A equipe de trabalho do Sebrae deve ter os conhecimentos e as habilidades necessárias para implementação do plano de trabalho para poder especificar bem os suprimentos necessários para atender cada empresa. Define o plano de trabalho O plano de trabalho deverá apresentar um plano de gestão de suprimentos do projeto. Define e contrata recursos para a operacionalização do plano de trabalho Os suprimentos (recursos de suporte e apoio) contratados pelo Sebrae para implementação das atividades do projeto deverão ter confiabilidade e qualidade. Fonte: próprio autor. i)Stakeholders: Um projeto de encadeamento produtivo envolve vários atores com objetivos distintos, além do que uns participam diretamente do projeto, e outros são impactados. Dessa forma, é importante a definição de um plano que faça a identificação dos stakeholders, bem como defina as estratégias de relacionamento com cada um deles. O quadro a seguir apresenta as análises referentes às ações e fatores críticos relacionados à área de stakeholders em um projeto de encadeamento produtivo. Capítulo IV – Abordagens complementares ao encadeamento produtivo SEBRAE Quando a liderança superior é envolvida em um projeto de encadeamento produtivo, em geral, Envolve a liderança diminui-se a probabilidade de problemas com os estratégica com o projeto suprimentos necessários para a gestão e operação das atividades do plano de trabalho. 271 STAKEHOLDERS Ações e fatores críticos Análise 272 EMPRESA – ÂNCORA EMPRESA – FORNECEDORA Capítulo IV – Abordagens complementares ao encadeamento produtivo O projeto deverá tem uma estratégia permanente Envolve a liderança para envolver e manter envolvida a liderança da estratégica com o projeto âncora (informar, convidar para participar, evitar surpresas, outros). Delega o projeto a pessoa com poder de decisão O representante da empresa-âncora é um stakeholders estratégico e a equipe do projeto deve ter uma estratégia para mantê-lo motivado com o trabalho. Envolve várias áreas da empresa Deve ser identificado um stakeholders para cada área da empresa-âncora envolvida no projeto. A equipe do projeto deverá fazer ações para envolver esses stakeholders. Implementa algum sistema de gestão O(s) responsável(is) por esses Sistema de Gestão é(são) stakeholders importante(s) e deve(m) ser envolvido(s) e engajado(s) no projeto de encadeamento produtivo. Aplica política de Responsabilidade Social (RS) O(s) responsável(is) pela Política de RS é(são) stakeholders importante(s) e deve(m) ser envolvido(s) e engajado(s) no projeto de encadeamento produtivo. Trabalha com gestão com foco em indicadores O(s) responsável(is) pela Gestão de Resultados é(são) stakeholders importante(s) e deve(m) ser envolvido(s) e engajado(s) no projeto de encadeamento produtivo. O projeto deverá ter uma estratégia permanente Envolve a liderança para envolver e manter envolvido a liderança da estratégica com o projeto MPE (informar, convidar para participar, evitar surpresas, outros). Delega o projeto a pessoa com poder de decisão O representante da empresa fornecedora é um stakeholders estratégico e a equipe do projeto deve ter uma estratégia para mantê-lo motivado com o trabalho. Envolve várias áreas da empresa Deve ser identificado um stakeholders para cada área da MPE envolvida no projeto. A equipe do projeto deverá fazer ações para envolver esses stakeholders. Implementa algum sistema de gestão O(s) responsável(is) por esses Sistema de Gestão é(são) stakeholders (s) importante(s) e deve(m) ser envolvido(s) e engajado(s) no projeto de encadeamento produtivo. STAKEHOLDERS Trabalha com gestão com foco em indicadores Análise O(s) responsável(is) pela Gestão de Resultados é(são) stakeholders importante(s) e deve(m) ser envolvido(s) e engajado(s) no projeto de encadeamento produtivo. Participa e implementa Os stakeholders da empresa fornecedora devem ser as atividades do plano de envolvidos nas atividades do plano de trabalho. trabalho O projeto deverá ter uma estratégia permanente Envolve a liderança para envolver e manter envolvido as lideranças do estratégica com o projeto Sebrae (informar, convidar para participar, evitar surpresas, outros). Estrutura equipe de trabalho com conhecimento da empresa-âncora A equipe do Sebrae que trabalha na gestão e operação do projeto é um stakeholders importante, e precisa de estratégias para se manter mobilizada e motivada. Define o plano de trabalho O plano de trabalho deverá apresentar um plano de gestão de stakeholders do projeto. Fonte: próprio autor Análise estratégica das áreas de conhecimentos do PMBOK em relação a elementos da gestão de Projeto de encadeamento produtivo A partir das análises realizados no item “Análise das áreas de conhecimento do PMBOK...”, a seguir apresenta-se uma síntese, por cada parte interessada, da relação entre as áreas de conhecimentos do PMBOK e as ações/fatores de impacto da gestão de um projeto de Encadeamento Produtivo. O símbolo (√) é usado para indicar que foi identificado relação de impacto e o símbolo (•) para indicar que não foi identificado. a) Em relação à empresa-âncora. As ações/fatores que mais impactam a gestão de um projeto de Encadeamento Produtivo a partir das áreas do PMBOK, são: envolvimento da liderança estratégica, delegação de pessoas com poder de decisão e a identificação de aplicação de um sistema de gestão. Em outra análise, as áreas de conhecimentos que demandam mais intensidade de gestão, em relação à âncora, em ordem de prioridade, são: escopo (mais importante), qualidade, RH, comunicação e stakeholders. b) Em relação às empresa fornecedoras. As ações/fatores com mais correlações são: envolvimento da liderança estratégica, abrangência de várias áreas da empresa Capítulo IV – Abordagens complementares ao encadeamento produtivo SEBRAE EMPRESA – FORNECEDORA Ações e fatores críticos 273 no projeto, implementa algum sistema de gestão, e participa/implementa as atividades do plano de trabalho. Em outra análise, as áreas de conhecimentos que mais demandam intensidade de gestão, em ordem de prioridade, são: qualidade (mais importante), seguidos por escopo, custo, RH, comunicação, riscos e stakeholders. c) Em relação ao Sebrae. As ações e fatores com mais correlações com as áreas do PMBOK são: definição do plano de trabalho (mais importante), equipe de trabalho com conhecimento da âncora, equipe com experiência com os fornecedores e contratação de recursos. Em outra análise, as áreas de conhecimentos que mais demandam intensidade de gestão, em ordem de prioridade, são: recursos humanos e suprimentos (mais importantes), tempo, custo, qualidade, comunicações e custo. Capítulo IV – Abordagens complementares ao encadeamento produtivo Considerações finais 274 Um projeto de encadeamento produtivo é uma estratégia do Sebrae e parceiros para promover a competitividade e a sustentabilidade de empresas de pequeno porte que trabalham ou tenham vínculo comercial com uma grande empresa. Para planejamento, execução e monitoramento do projeto, sua equipe gestora precisará de um conjunto de conhecimentos e habilidades específicas, em função da complexidade da gestão e operação. Este trabalho contribui com o debate, ao sugerir à equipe gestora do projeto um conjunto de ações e fatores, inerentes ao processo de trabalho, bem como às áreas de conhecimentos, do referencial PMBOK, que demandam por maior foco de atenção e priorização na relação entre a equipe gestora e os principais stakeholders do projeto (Âncora, Fornecedores e Sebrae). Referências bibliográficas Encadeamento Produtivo: Estratégia para atuação do Sistema Sebrae, SEBRAE 2012. Gestão Estratégica Orientada para Resultados: avaliação e desafios, SEBRAE, 2006. Gestão de Projetos. Jack Guido e James Clements. Cengage Learning, 2011. Manual de Programas, Projetos e Atividades, Série Planejamento e Gestão, SEBRAE, 2012. Manual da Metodologia GEOR, SEBRAE, 2004. PMBOK – A Guide to the Project Management Body of Knowledge, PMI, 5º Edição, 2013. Relatório do Projeto APL Petróleo, Gás e Energia da Bacia de Campos, SEBRAE, 2010. Relatório do Projeto APL Petróleo, Gás e Energia de Duque de Caxias, SEBRAE, 2010. Relatório do Projeto de Fornecedores do Polo Cimenteiro de Cantagalo, SEBRAE, 2002. Cadeias globais de valor, empreendedorismo e a indústria brasileira de jogos digitais Luiz Ojima Sakuda97 Ivelise Fortim98 A indústria de videogames tem chamado a atenção recentemente por seus impressionantes números de faturamento. Cada vez mais presente, a indústria de jogos digitais deixou os consoles e começou a fazer parte da vida cotidiana através de tablets e smarthphones. Isso mudou não apenas o mercado, atraindo novos públicos, mas também gerou novas oportunidades para empreendedores. O objetivo deste texto é apresentar as cadeias globais de valor da indústria e levantar algumas das oportunidades de empreendedorismo na indústria brasileira de jogos digitais. O texto99 foi divido em cinco partes. Esta introdução apresenta o texto. A segunda parte descreve de modo panorâmico a indústria de jogos digitais (IJD), um breve histórico, sua importância econômica e social, e uma visão geral sobre as classificações e tipologias. A partir da abordagem das cadeias globais de valor (CGV), a terceira parte analisa as diferenças entre as cadeias de valor entre os setores de JD para consoles, para computadores pessoais (PC), para dispositivos móveis, web e redes sociais; e as cadeias para advergames e serious games. Na quarta parte, diversas oportunidades relacionadas a pequenos negócios são discutidos nas diferentes etapas das cadeias de valor e no ecossistema de jogos digitais. Na última parte, concluímos o texto com desafios e perspectivas para o setor. 97 Professor do Centro Universitário da FEI e da Fundação Vanzolini, conselheiro da Associação Brasileira de Desenvolvedores de Jogos Digitais (Abragames) e sócio da Homo Ludens. Bacharel em Administração Pública (FGV-Eaesp), Mestre em Administração de Empresas (FGV-Eaesp, com intercâmbio na Essec) e doutorando em Engenharia de Produção (Poli-USP). Bolsista do CNPq. 98 Professora da PUC-SP nos cursos de graduação em psicologia e jogos digitais; e sócia da Homo Ludens. Psicóloga (PUC-SP), especialista em Orientação Profissional (Sedes Sapientiae) e Psicologia Analítica (PUC-SP). Mestre em Ciências Sociais – Antropologia (PUC-SP) e doutora em Psicologia Clínica (PUC-SP). 99 Luiz Ojima Sakuda foi coordenador técnico e Ivelise Fortim foi responsável pela área de serious games do projeto FEPGames, financiado pelo BNDES e realizado entre fevereiro/2012-fevereiro/2013. Este texto foi redigido no contexto do projeto e resume partes de seu conteúdo nas sessões 2 e 3. Para um aprofundamento destes temas, sugere-se a leitura dos relatórios originais e sua respectiva bibliografia. Os autores agradecem toda a equipe do projeto, e todos os profissionais que auxiliaram na pesquisa, especialmente aqueles que participaram do Delphi sobre Políticas Públicas e do I Censo da Indústria Brasileira de Jogos Digitais. Todos os nomes dos pesquisadores e profissionais estão listados nos documentos do Projeto. Capítulo IV – Abordagens complementares ao encadeamento produtivo Introdução 275 Indústria de jogos digitais Os jogos digitais dependem basicamente de dois componentes: o equipamento (hardware) e o programa (software). O software, como outros produtos digitais, tem uma característica importante: embora os custos de desenvolvimento do produto sejam significativos, o custo marginal de produção (gerar uma cópia digital) é muito baixo. Com a internet, o custo marginal de distribuição também ficou muito mais baixo que a distribuição de cópias que necessitam de suporte físico (cartuchos, CDs, DVDs), embora existam limitações de infraestrutura (largura e confiabilidade da banda larga fixa e móvel). Capítulo IV – Abordagens complementares ao encadeamento produtivo Assim como em outras categorias de software, a internet também proporcionou a opção para o JD ser oferecido como serviço. A assinatura é um importante modelo de receitas para diversos tipos de jogos. 276 Breve histórico O primeiro jogo eletrônico foi criado em 1958, mas foi a partir da década de 70 é que se transformou em uma indústria. A evolução da indústria de jogos digitais desde a década de 70 reflete diversas transformações tecnológicas que modificaram as cadeias de valor. Na primeira fase, no início da década de 1970, o hardware e o software eram distribuídos conjuntamente, nos equipamentos arcade, também conhecidos como fliperamas (Atari com o Pong embaracado). Na segunda fase, na segunda metade da década de 1970, surgiram os primeiros consoles, equipamentos dedicados aos jogos (Atari, Coleco, Odissey e Nintendo). O hardware passou a ser vendido independentemente do software, e cada fabricante de console possuía uma plataforma tecnológica exclusiva. Esta configuração marcou o início da indústria de desenvolvimento de jogos digitais. Esta fase foi marca por jogos clássicos como o Space Invaders e Asteroids. Diversas gerações de consoles se sucederam, sempre com aprimoramentos tecnológicos que melhoravam o processamento de informações, os gráficos e a jogabilidade; o que proporcionou a criação de jogos mais complexos. Muitas empresas fabricaram consoles com maior ou menor sucesso (Mattel, Sega, Philips e outros), sendo que as três plataformas dominantes atualmente são Sony Playstation, Microsoft Xbox e Nintendo Wii. Enquanto os jogos precisavam de uma mídia física, a lógica da distribuição era semelhante a outros produtos de entretenimento, com necessidade de destaque no varejo e marketing para conseguir um volume significativo de vendas. Com o aumento da penetração da internet e da qualidade do serviço de banda larga, novos modelos de negócio e tipos de jogos foram criados. Em paralelo, os jogos digitais passaram também a ser desenvolvidos para equipamentos não dedicados, como computadores pessoais. A popularização dos computadores a partir da década de 80 foi acompanhada pelo desenvolvimento de jogos nas diversas plataformas e gerações de computadores. Uma grande mudança está em curso com o aumento da produção e do mercado de JDs para equipamentos de comunicação móvel (celulares, smartphones e tablets). Estes dispositivos ampliaram muito a diversidade de tipos de jogo e de perfis de jogadores. O mercado de jogos digitais é estudado por empresas privadas de pesquisa, acadêmicos, entidades governamentais e internacionais. Embora exista um movimento de convergência na segmentação e análise do mercado e da indústria, existem diferenças metodológicas que levam a números muitas vezes díspares entre fontes diferentes para a mesma categoria. A seleção de estatísticas e projeções abaixo tem o intuito de ilustrar a importância econômica e social dos jogos digitais, mas as relações entre os números de fontes diferentes deve ser feita com cautela. Segundo o Gartner Group, o mercado de hardware e software em 2013 foi de 93,3 bilhões de dólares. A estimativa de 2012 foi de 78,9 bilhões, e a projeção para 2014 é de 101,6 bilhões e para 2015 de 111 bilhões. O principal mercado neste estudo é o setor de consoles, que passa de 37,4 para 55 bilhões de 2012 para 2015; e o setor com maior crescimento é o de mobile games, que passa de 14,4 em 2012 para 21,6 bilhões em 2015 (GARTNER, 2013). O crescimento dos setores não-console também é confirmada por outras fontes, como a Digi-Capital. Para esta, a receita de software de jogos digitais pode chegar a 100 bilhões em 2017, do qual a participação dos jogos online e para dispositivos móveis pode chegar a 60%. (DIGI-CAPITAL, 2014). A Digi-Capital observa que o mercado pode ser dividido em dois tipos de mercado distintos: (i) o mercado baseado em Valor, que é o mercado tradicional de jogos para console e PCs no padrão AAA (triple-A) e MMOs por assinatura, com milhares a dezenas de milhões de usuários, receita média por usuário de dezenas a centenas de dólares, custos na ordem de milhões a dezenas de milhões de dólares, operacional entre o negativo até pouco mais de 20%, taxas de crescimento entre o negativo a menores que 10%, com modelos de receita baseadas principalmente em vendas unitárias, assinaturas e bens virtuais; presente principalmente em países centrais como EUA, Japão e Coréia do Sul; e (ii) o mercado baseado em Volume, que é o mercado emergente de jogos para dispositivos móveis, redes sociais, MMOs gratuitos para jogar (free-to-play) e sociais/casuais online; com milhares a centenas de milhões de usuários, receita média por usuário de centavos a dezenas de dólares, custos na ordem de dezenas de milhares a milhões de dólares, lucro operacional de negativo a mais de 70%, taxas de crescimento entre o negativo a mais de 100%, e modelo de negócios baseado em vendas unitárias, freemium, bens virtuais e propaganda. Capítulo IV – Abordagens complementares ao encadeamento produtivo Importância econômica e social 277 Classificações e tipologias de jogos Os jogos podem ser classificados de diversas formas e dimensões. As mais comuns são: gênero de jogos, finalidade, público. Os gêneros de jogos são geralmente baseados no tipo de interação com o jogador, ao invés das diferenças visuais ou narrativas. Existem diversas classificações, nas quais os tipos mais comuns são ação, aventura, RPG (Role-Playing Games, ou jogo de interpretação de personagens), simulação, estratégia, esportes e música. Esta classificação é importante para segmentação de mercados consumidores e compreender sua dinâmica e diversidade. Capítulo IV – Abordagens complementares ao encadeamento produtivo A classificação por finalidade – entretenimento, educação, treinamento, publicidade (advergame) e outros – auxilia a compreender as diferenças nas cadeias de valor, uma vez que podem incorporar atores diferentes como as universidades, escolas, governos, empresas e agências de propaganda. Jogos de cassino (gambling) possuem tratamento diferenciado conforme o país. 278 Os perfis de público são relevantes não apenas por questões mercadológicas como também legais, como a classificação indicativa por idade conforme o conteúdo. Outras dimensões relevantes na segmentação incluem gênero (sexo), perfil de uso e consumo (horário, local, equipamento, tempo e recursos financeiros dispendidos, etc.), perfil socioeconômico e localização geográfica. Cadeias globais de valor e a IJD A abordagem das cadeias globais de valor / redes globais de produção (Global Production Networks) é usada para estudar uma variedade de indústrias, desde de matérias-primas a tecnologia da informação, com contribuições significativas para a compreensão da dinâmica da indústria e da governança, criação e captura de valor e distribuição geográfica da produção. Uma pesquisa recente inclui institucional, social, cultural, sustentabilidade e outras dimensões. Além de estudos acadêmicos, esta linha de pesquisa baseia documentos de órgãos multilaterais como a OCDE, Banco Mundial e International Labour Office. No conceito de Porter, a cadeia de valor desagrega a empresa em suas atividades estrategicamente relevantes, a fim de compreender os custos e as fontes potenciais de diferenciação. Assim, o conceito não se aplica às indústrias, pois uma cadeia da indústria ou setorial valor é muito ampla, e pode obscurecer as fontes de vantagem competitiva (PORTER, 1985). Nesta abordagem, as cadeias de valor dos fornecedores, empresas, canais e clientes interagem em um sistema de valores da indústria único ou empresas diversificadas. Para pesquisadores de CGVs, a cadeia de valor descreve toda a gama de atividades que são necessárias para trazer o produto ou serviço, desde a concepção, através das diferentes fases de produção até a entrega ao consumidor final e disposição final após o uso. (KAPLINSKY, MORRIS, 2000). Por isso, é considerado no nível da indústria, e não ao nível da empresa. O conceito é mais amplo do que cadeia de valor de Porter, e um pouco mais estreito do que fluxo de valor. A metodologia CGV explora quatro dimensões principais: 1. a estrutura de insumo-produto, que descreve o processo de transformação de matérias-primas em produtos finais; 2. a análise geográfica, que relaciona a localização das atividades empresas com a racionalidade CGV; 3. a estrutura de governança, que explica como a cadeia de valor é controlado e; 4. o contexto institucional em que o valor da indústria é incorporado, que integra os níveis macro, meso e micro de análise. A compreensão da dinâmica da indústria com estes elementos proporciona também a compreensão do upgrading que descreveu o movimento dentro da cadeia de valor, examinando como produtores de alternar entre diferentes etapas da cadeia. A tipologia de governança mais influente tem cinco tipos de governança: mercado, modular, relacional, cativo e hierarquia, onde a diferença de poder entre os agentes é menor nas primeiras e maior nas últimas. Estes tipos veio das combinações dos três principais determinantes da governança: b) a complexidade de codificar transações e; c) capacidade da base de fornecedores. É importante ressaltar que a dinâmica da governança e como ela muda de um tipo para outro de acordo com as mudanças nas variáveis citadas é tanto ou mais importante do que classificação dos tipos (GEREFFI; HUMPHREY; STURGEON, 2005). Os centros tecnológicos originais onde a indústria foi incubada amadureceram e se tornaram os líderes da indústria: Japão, Estados americanos da Califórnia e de Washington, Grã-Bretanha e Estados canadenses de Quebec e de British Columbia. Seguiram-se a França, a Coréia do Sul, Austrália, Estado americano do Texas e a Escandinávia, que desenvolveram a escala adequada e/ou vantagem competitiva para se posicionar internacionalmente. Uma terceira onda, com Estados americanos da Flórida e de Massachusetts, China, Europa Oriental e Índia, está emergindo com estímulos governamentais, vantagens competitivas e/ou grandes mercados internos (SECOR, 2008). Neste contexto, o Brasil está entrando no final desta Terceira onda. Embora se configure como um mercado importante, possui uma indústria relativamente pequena, especialmente considerando o tamanho e sofisticação de outras indústrias digitais, como software, mídias digitais e comércio eletrônico; e mesmo outras indústrias criativas, como publicidade, cinema e animação. Esta diferença de desenvolvimento reflete o potencial latente de crescimento da indústria, absorvendo conhecimento e experiência de indústrias correlatas, além de profissionais da indústria que atuam em outros países. Embora seja pouco provável que o papel central do líder da plataforma (como Google, Apple, Microsoft, Sony, Nintendo) seja alcançado por qualquer empresa que não tenha um papel importante na cadeia (como Samsung, Intel, Nvidia, Steam e outros); a articulação com estas empresas poderá ser gerar benefícios para todos os envolvidos. Capítulo IV – Abordagens complementares ao encadeamento produtivo a) a complexidade de informações e transferência de conhecimento; 279 Cadeias de jogos digitais para consoles Capítulo IV – Abordagens complementares ao encadeamento produtivo No caso da IJD, a cadeia de jogos para consoles tinha a seguinte configuração em meados da década de 2000, quando a distribuição dos jogos ainda era física (JOHNS, 2006): 280 • Responsável do Console: o produtor do hardware era claramente o líder da cadeia de valor, podendo também acumular as funções de desenvolvedor e de publicador em títulos-chave. Fornece os kits de desenvolvimento para os desenvolvedores, faz contratos de licenciamento com os publicadores e aprovam os jogos. Localizados nos EUA e no Japão, possuem escritórios e estúdios em todo o mundo. • Desenvolvedores de jogos: os desenvolvedores criam os jogos, e recebem uma taxa ou percentual fixo da receita de vendas. Localizados principalmente nos centros da primeira e segunda onda. • Prestadores de serviços especializados: estúdios de arte e animação, estúdios de som e dublagem, estúdios de captura de movimento, laboratórios de teste e localização que são contratados pelos desenvolvedores de jogos. • Publicadores (Publishers): investem no desenvolvimento de jogos, possuem e/ou negociam o licenciamento com propriedade intelectual para o uso nos jogos. Os publicadores também negociam espaço de prateleira e estratégias de marketing com distribuidores e varejistas. Podem acumular a função de desenvolvedores de jogos. • Distribuidores: distribuem os consoles e os jogos para os varejistas. • Varejistas: vendem os consoles e os jogos para o consumidor final. A distribuição das receitas entre os atores da cadeia de jogos para console é estimado em aproximadamente: Publicador 20%; Desenvolvedor, 16%; Marketing, 12%; Royalty de Licenças (plataformas), 14%; Fabricantes de Mídia, 6%; e Varejista, 32% (RABIN, 2013). Embora a distribuição digital tenha diminuído a participação dos distribuidores e varejistas de jogos, a governança continua sendo fortemente exercida pelos responsáveis pelos console, especialmente nas três principais plataformas (Microsoft, Sony e Nintendo). Existe uma geração de consoles emergentes, com a proposta de oferecer uma experiência que mescla características das consoles tradicionais e dos dispositivos móveis. Baseados em sistema operacional Android, iniciativas como o OUYA e o GameStick procurar alavancar a grande base de desenvolvedores para dispositivos móveis e oferecer uma experiência na sala de estar, com telas grandes de TV e controles (joysticks) semelhantes aos consoles tradicionais. Embora mantenham um papel de mediadores com o consumidor, sua atitude é diferente, pois precisam convencer os desenvolvedores que a adaptação de seus jogos para estes consoles pode trazer um bom retorno comercial. Passam atualmente pelo desafio dos negócios baseados em plataformas multilaterais: conseguir simultaneamente massa crítica de fornecedores e clientes. Cadeias de jogos digitais para computadores pessoais (PCs) A distribuição de jogos para PCs possui uma cadeia com semelhanças e diferenças em relação aos consoles. Embora o hardware e o sistema operacional (SO) possam ser fornecidos pela mesma empresa (Apple), o modelo atualmente dominante é modular, com diversos fabricantes de hardware e um fornecedor de SO principal (Microsoft). O desenvolvimento de software para PCs é pouco controlado pelos fornecedores de hardware e software. A governança é fraca, embora os efeitos de rede da padronização. Isto proporcionou uma grande liberdade de tipos de jogos desde o início dos computadores pessoais da década de 80. Nos jogos para console que possuem versões para PC, a dinâmica predominante é a da cadeia de console, sendo a versão para PC mais uma opção para o consumidor. Existem alguns softwares que são vendidos embarcados (junto com o produto original), entre os quais jogos digitais (Paciência, Campo Minado), mas constituem uma parte pequena da indústria. O Windows 8 procura direcionar o usuário para sua loja de aplicativos, em um modelo semelhante às lojas de aplicativos para dispositivos móveis. Dois segmentos que merecem destaque por suas características: MMORPG (Massive Multiplayer Online Role-Playing Game, ou jogo de interpretação papéis multijogador, massivo e online) e MOBA (Multiplayer Online Battle Arena). Cadeias de jogos digitais para a dispositivos móveis, web e redes sociais As cadeias de jogos para dispositivos móveis, web possuem algumas diferenças em relação às cadeias de console, entre as quais: a distribuição é feita pela internet sem a necessidade de mídias físicas, baixo custo de produção e distribuição de jogos para a web. Estas características geraram as barreiras de entrada baixas para desenvolvedores e portais, um volume muito elevado de jogos e desenvolvedores e uma variedade de modelos de receita e de negócios. Esta cadeia não possui distribuidores e varejistas com presença física, e inclui novos atores: • Agregadores: intermediários entre portais, publicadores, desenvolvedores, empresas de telefonia móvel e outros atores. • Portais: websites com jogos de diversos desenvolvedores, podendo ser áreas de portais generalistas mais amplos, exclusivos de jogos, ou ainda dedicados a nichos específicos de jogos. • Anunciantes: a maior parte dos portais de jogos online é gratuita, e tem como fonte de receita os anunciantes. • Middleware: ferramentas de desenvolvimento, monetização, informações e es- Capítulo IV – Abordagens complementares ao encadeamento produtivo A maior parte dos jogos são desenvolvidos por empresas independentes, que distribuem diretamente para os jogadores ou por portais e aplicativos dedicados à distribuição digital, como o Steam, GOG, Nuvem e outros. 281 tatísticas de uso, otimização para múltiplas plataformas, marketing e distribuição digital, pagamentos e segurança. • Redes sociais: incorporam os jogos no ambiente da plataforma de rede social, proporcionando ferramentas para interação social baseadas nos relacionamentos já existentes entre os usuários. A principal rede social hoje é o Facebook. Capítulo IV – Abordagens complementares ao encadeamento produtivo No caso da cadeia para dispositivos móveis, existem também: 282 • Provedores do sistema operacional: a escolha do sistema operacional condiciona quais aplicativos que o usuário poderá ter acesso, sendo fundamental no ecossistema. • Lojas de aplicativos: existem muitas lojas de aplicativos, sendo que duas merecem especial destaque. O Google Play, que agrega aplicativos para o sistema operacional Android; e a Apple App Store, que agrega os aplicativos para iOS. São atualmente os líderes da cadeia. • Fabricantes de dispositivos móveis: duas empresas são verticalizadas, produzindo o hardware e o sistema operacional (Apple e Blackberry); e as outras utilizam principalmente o SO Android. • Operadoras de telefonia móvel: possuem o relacionamento com o cliente final, mas não são mais os líderes da cadeia. Negociam com os fabricantes de dispositivos móveis para ofertar pacotes de serviços de voz e dados com o equipamento móvel; e podem ajudar a introduzir novas tecnologias nos mercados. • Plataformas de financiamento coletivo (crowdfunding): os clientes e fãs podem financiar os projetos de desenvolvimento de JDs e viabilizar jogos. O sucesso de captação tem alta correlação com um histórico de jogos de sucesso e uma forte comunidade de usuários e fãs anterior ao lançamento do projeto. Cadeias de advergames Os advergames são jogos que promovem uma marca ou produto, em geral jogos de entretenimento com mecânicas de jogo conhecidas. A cadeia de valor é mais simples: a empresa, que é o cliente final; a agência de publicidade, que geralmente media a relação entre a empresa e o desenvolvedor, e o desenvolvedor. Os jogos são geralmente distribuídos pela internet, nos sites mantidos pela empresa, em redes sociais e lojas de aplicativos. O uso de jogos para publicidade de produtos alimentícios e seu impacto no perfil de consumo infantil é objeto de estudos e debates. Em geral, o desenvolvimento é feito localmente, pois a proximidade geográfica ajuda na agilidade e comunicação entre os atores citados, e o custo total do desenvolvimento não é tão alto no contexto do planejamento de marketing da marca ou produto. Em um contexto transmídia, onde a mesma franquia (propriedade intelectual) é explorada de diferentes formas, é possível considerar o jogo como um advergame. Embora esta classificação não seja unânime, é defensável: os jogos digitais da linha Lego também aumentam a venda dos produtos físicos originais; e os jogos com personagens de filmes (como o Minion Rush e o filme “O Meu Malvado Favorito”). Cadeias de serious games Serious games são jogos digitais desenvolvidos para serem utilizados como dispositivos educacionais, e são usados para facilitar a comunicação de conceitos, o desenvolvimento de estratégias e raciocínio, tomada de decisão, desempenho de papéis, por exemplo. São chamados de serious games, pois tem objetivos considerados “sérios”, ou seja, tem outros propósitos além do entretenimento. Esses jogos tem uma cadeia característica, que diferem um pouco da cadeia de consoles. As principais diferenças se devem ao fato de que uma grande parte dos serious games são jogos feitos por encomenda, e não visam lucro ou vendas diretas. Outra diferença é o importante papel das universidades e agências de pesquisa e fomento, que produzem jogos em contexto de ensino e pesquisa, e depois os distribuem gratuitamente. Os atores da cadeia incluem: • Instituições solicitantes: Solicitam jogos por encomenda ou compram jogos já desenvolvidos para este fim. • Governo: Podem financiar os jogos por intermédio de bolsas de fomento a pesquisa, editais, compras públicas, incentivo a inovação e outros. • Universidades: Cuidam do processo com relação ao conteúdo didático, pedagógico e conhecimento técnico relativo ao jogo. Também podem ser financiadores. • ONGs e fundações: Cuidam do processo com relação ao conteúdo didático, pedagógico. Também podem ser financiadores. • Desenvolvedores de Jogos: Responsáveis pela preparação do jogo, incluindo geração de conceitos, gráficos, game engines, testes, otimização e manutenção depois do lançamento. Podem ser terceirizados ou fazer parte da universidade que desenvolve o projeto. • Distribuidores de softwares: vendem e distribuem produtos de serious games. • Publishers: Investem nos jogos e depois os distribuem. • Portais de distribuição: Distribuem os jogos, podendo ser de forma gratuita ou por assinatura. • Usuários finais: Podem ser alunos, público comum, profissionais em treinamento, que se utilizam dos jogos para aprender determinados conceitos. As funções podem ser executadas por empresas diferentes ou por uma mesma empresa, de forma integrada, como quando o desenvolvedor financia a produção do jogo. O desenvolvimento pode ser feito por empresas, universidades ou mais raramente por indivíduos. A distribuição pode ser feita pela internet em portais Capítulo IV – Abordagens complementares ao encadeamento produtivo Os serious games podem ser usados na área da educação escolar, formação profissional, Saúde, Inclusão e Empoderamento e Defesa. Os Advergames podem ou não ser incluídos nos serious games, e fez-se a opção, para o estudo realizado para o BNDES, de inclui-los, pois não são apenas jogos de puro entretenimento, mas que visam promover a marca de uma empresa. 283 ou como aplicativos para dispositivos moveis, em sites próprios dos jogos, pode ser utilizado em loco. ALVAREZ (2012) faz uma classificação da cadeia de valores com três categorias. Eles acreditam que há uma primeira categoria, publicadoras e operadoras, que inclui desenvolvedores, operadores técnicos, distribuidores e vendedores de solução e conteúdo. Os atores muitas vezes cobrem todas essas funções, embora se utilizem de serviços especializados de subcontratação ocasionalmente. Capítulo IV – Abordagens complementares ao encadeamento produtivo A segunda categoria, promotores e investidores, compreende organizações dedicadas à pesquisa sobre serious games e as que investem em iniciativas de pesquisa e desenvolvimento. Esta categoria tende a mudar o foco ou pode vir a se fundir com a terceira categoria, assim que a demanda seja substancial e produtos totalmente adotados. 284 A terceira categoria, prescritores e usuários finais, representam as organizações e indivíduos que são a favor da aplicação e utilização de serious games e que recomendam a sua aquisição. Nesta categoria estão representados as empresas de consultoria, os alunos, os funcionários e os primeiros seguidores das técnicas e produtos inovadores. São estes que impulsionam a adoção de serious games. Finalmente, o quarto grupo, indústrias-alvo e segmentos de mercado contém todos os setores de mercados, que representam os clientes / compradores e a demanda para serious games. Outras cadeias de jogos digitais Existem outras cadeias de jogos digitais, como TV Digital e jogos para fliperamas, mas que são muito pequenas em relação às já citadas. Oportunidades para negócios no Brasil A seguir, as oportunidades para negócios no Brasil foram organizadas conforme os papéis exercidos no ecossistema. • Desenvolvedores de Jogos Digitais: O desenvolvimento de jogos digitais é o elo mais visível da indústria. Nos momentos de rupturas de mercado, abre-se espaço para novos entrantes. Neste cenário de transição, as empresas brasileiras podem se preparar para conquistar novos espaços em jogos de entretenimento, cujo mercado é global; como criar e desenvolver mercados em advergames e serious games, cuja característica é local ou nacional. • Serviços Profissionais para os Desenvolvedores de Jogos Digitais: Estúdios de arte e animação, estúdios de som e dublagem, estúdios de captura de movimento e laboratórios de teste que são contratados pelos desenvolvedores de jogos e também por outras indústrias. • Educação, treinamento e eventos de profissionais para a indústria. A IGDA de- • Distribuição e Comércio de Jogos Digitais: a abundância de opções de mercado pode propiciar o surgimento de mais intermediários de nicho, com conhecimento dos produtos e dos usuários, incluindo o desenvolvimento de comunidades virtuais e de propostas de valor mais específicas para cada tipo de cliente. Parcerias com outras. • Fabricação de Equipamentos e Acessórios para Jogos Digitais: embora a fabricação de equipamentos seja geralmente explorada apenas por empresas médias e grandes, os projetos dos consoles OUYA e GameStick mostraram que é possível também para pequenos negócios desenvolver equipamentos. Existem casos nacionais de equipamentos brasileiros desenvolvidos em parceria com fornecedores de partes-chave de equipamentos, como a Nvidia, Intel e Google. Equipamentos e assessórios específicos, principalmente no segmento de simuladores de equipamentos de alto valor, podem ser interessantes caso o setor consiga ganhar escala. • Produtos e Serviços para a Comunidade de Jogadores: produtos para fãs com temas de jogos, mídia especializada, campeonatos de e-sports e eventos para consumidores também devem continuar a crescer. Um símbolo é a Brasil Game Show, que mostra crescimento vigoroso a cada edição. • Investimento em Empresas da IBJD: Investidores anjo, aceleradoras, gestores de fundos de capital empreendedor e publicadoras são atores importantes e podem conseguir retorno sobre o investimento proporcionais ao risco. Os publicadores e investidores internacionais possuem especializações, e como em outras indústrias, a tendência é que esta segmentação também se fortaleça conforme o amadurecimento da indústria. Embora existam casos de investimento brasileiro e internacional em empresas e jogos brasileiros, ainda são pouco numerosos e volumosos. O potencial para um crescimento rápido e de curto prazo é real, baseado em uma indústria de capital empreendedor experiente em empresas de base tecnológica com atuação na internet, profissionais de outras indústrias criativas e digitais mais maduras e parcerias internacionais para transferência de conhecimento sobre investimento, mercados e crescimento de empresas de jogos digitais e acesso a relacionamentos nos mercados internacionais. Já existem acordos internacionais de produção e publicação de JDs entre empresas nacionais e internacionais, como a Hoplon e a Square Enix. Capítulo IV – Abordagens complementares ao encadeamento produtivo fine seis áreas de trabalho no desenvolvimento de jogos digitais: Artes visuais, Áudio, Design, Negócios, Produção e Programação (KELLEY et al. 2012). Existem cursos de graduação e pós-graduação oferecidos pelo sistema universitário, e também diversos cursos livres ministrados por escolas. No entanto, o desenvolvimento da indústria demandará profissionais nestas seis áreas com um grau de especialização maior. Na área de eventos, o SBGames (acadêmico) e o BIG Festival (profissional) são dois exemplos que têm espaço para ganhar escala e/ou aprofundar os temas debatidos; com espaço para outros eventos similares ao GDC e o GameConnect. 285 Considerações finais Capítulo IV – Abordagens complementares ao encadeamento produtivo Além da importância econômica e do potencial de transformação social dos serious games em áreas como educação, treinamento, saúde, segurança e cidadania; a IJD está cada vez mais interligada nos ecossistemas de tecnologia de informação e comunicação e também de produção e difusão cultural e artística. 286 O estudo FEPGames estudou o potencial e os desafios da IBJD e dos gestores públicos para desenvolver políticas eficazes, considerando sempre o cenário internacional. (PGT-USP, 2014). Existem muitas oportunidades e desafios para o sucesso de indústrias criativas na nova economia: por um lado, o acesso a um mercado globalizado, novos modelos de negócio, diminuição das barreiras à entrada e aumento da colaboração entre a academia, as empresas, entre as mídias e governos; e por outro lado o desafios do financiamento e do acesso aos clientes, a falta de talentos treinados e de recursos para experimentação e inovação e acesso. (PWC, 2011). Neste contexto, a IBJD tem importância estratégica, como integrante de dois tipos de indústria relacionadas ao século XXI, intensivas em conhecimento e de baixo carbono: as criativas e as digitais, ambas em transformação profunda. Apesar das plataformas serem centrais em diversas indústrias, especialmente as tecnológicas, a pesquisa na área ainda é recente (GAWER, 2009). Esta natureza de plataforma multilateral da IJD é um aspecto importante para ser aprofundado, pois a dinâmica dos mercados que possuem efeitos (externalidades) de rede é bastante distinta das cadeias de valor tradicionais. Este conhecimento pode ser essencial para aproveitar o potencial destas novas formas de organização das indústrias e do trabalho internacional para reposicionar as empresas brasileiras em posições mais centrais, com maior valor agregado e efetiva captura de valor. Referências bibliográficas ALVAREZ, J. Serious games: enjeux, offre et marché: enseignement, formation, santé, information & communication, défense. Paris: IDATE- Institut de l’audiovisuel et des télécommunications en Europe, 2012. DIGI-CAPITAL Global Games Investment Review 2014 Executive Summary. Digi-Capital: Londres, 2014. GAWER, A. (Org.) Platforms, Markets and Innovation. Cheltenham: Edward Edgar, 2009. GARTNER. Gartner Says Worldwide Video Game Market to Total $93 Billion in 2013. Disponível em: <www.gartner.com/newsroom/id/2614915>. Acesso em: 10 de fevereiro de 2014. GEREFFI, G.; HUMPHREY, J; STURGEON, T. The governance of global value chains. Review of International Political Economy, 2005. 12(1): p. 78- 104. JOHNS, J., 2006. Video games production networks: value capture, power relations and embeddedness. Journal of Economic Geography, 6(2), 151–180. KAPLINSKY, R.; MORRIS, M. Handbook for Value Chain Research. Ottawa: International Development Research Centre (IDRC), 2000. KELLEY, H.; DELLA ROCCA, J.; VON BUDIGEN, E.; WAKEFIELD, L.; FEIL, J.; PORCHER, D. Breaking In: Preparing for your career in games. Disponível em: <http://archives.igda.org/breakingin/home.htm>. Acesso em 10 de fevereiro de 2014. PGT-USP Relatório Final do Projeto FEPGames. São Paulo: PGT-USP e BNDES, 2014. Trabalho inédito. PWC. Digital transformation of creative media industries: Opportunities for success and challenges. Toronto: PWC Canada, 2011. SECOR. Ontario 2012: Stimulating Growth in Ontario’s Digital Game Industry. Toronto: Ontario Media Development Corporation, 2008. Capítulo IV – Abordagens complementares ao encadeamento produtivo RABIN, S. Introdução ao Desenvolvimento de Games – Vol. 4. São Paulo: Centage Learning, 2013. 287 Redes colaborativas de distribuição: Um caminho para o desenvolvimento e prosperidade do comércio independente no Brasil Capítulo IV – Abordagens complementares ao encadeamento produtivo Guilherme Plessmann Tiezzi100 Aureo Gaspar101 288 Um mundo dual do vencedor e do perdedor, do certo e do errado, do sujeito e do objeto, do comprador e do vendedor, no qual as polaridades e conflitos prevalecem nas relações e as margens e rentabilidade de um lado ao outro entre as empresas – ora estão com a indústria, ora estão com o varejo ou, entre estes, com agentes de distribuição, os atacadistas distribuidores. Um típico jogo Ganha-Perde, onde quando um ganha, o outro perde! O mercado, nessa visão, parece uma arena de guerra onde a luta pela sobrevivência é o que realmente importa. A conquista do mercado alvo, maior cobertura, positivação e participação de mercado são fatores críticos para o sucesso. Mas que mercado? Qual a fatia que vamos abocanhar? Onde queremos ser líderes e manter nossa vantagem competitiva? Por um lado, temos uma abundância de conceitos e teorias para pesquisar e segmentar o mercado e definir uma estratégia de como chegar aos clientes, de forma cada vez mais competitiva e baseada na escassez. Estratégias de Canais de Distribuição, Logística, Trade Marketing, Rotas de Mercado. Lembra-nos dos 4P´s do Marketing (Produto, Preço, Praça e Ponto de Distribuição)? Ou será que serão 12? Por outro lado, estamos vivendo em uma sociedade em completa ebulição, que passa por uma verdadeira revolução nas suas maneiras de comunicar, criar, compartilhar, colaborar e decidir. Se antes vivíamos em uma sociedade de consumidores, hoje vivemos em uma comunidade de produtores e compartilhadores de conteúdos e conhecimentos que também seguem consumindo. Vivemos no mundo das redes, da mídia social, da conectividade. Uma sociedade de complexidade crescente. Uma sociedade cada vez menos fiel a marcas, avaliando produtos e empresas e efetuando suas compras em multicanais. Ou seriam canais 100Sócio-fundador da Agenttia, organização especializada em Redes de Negócios Colaborativas. Graduado em Administração de Empresas pela Unip/SP, em Tecnologia da Informação pela Unesp/SP, pós-graduado em Marketing pela ESPM/SP e com MBA em Alta Direção de Empresas pela Esade, na Espanha. Fundador do Instituto Value Builders - Empreendedores Colaborativos - e do Instituto Abad - Associação Brasileira de Atacadistas e Distribuidores. Professor de pós-graduação em escolas de negócio como Insper/Ibmec, ESPM e ITA. 101 Consultor associado e pesquisador em Redes Humanas da Agenttia. Mestre em Administração pela PUC/SP, pós-graduado em Administração de Empresas pela Eaesp/ FGV. Autor de diversos artigos científicos. Professor em cursos livres e pós-graduação na PUC/SP, Sescoop e UnB. múltiplos? Produtos já não são distribuídos por canais bem delimitados, mas sim por sistemas e redes de distribuição orientadas a comunidades de consumidores cada vez mais conscientes. A segmentação simplifica. A divisão facilita o controle e a gestão. Henry Ford foi um dos grandes precursores da divisão do trabalho. Se o trabalho de um artesão tinha lá sua complexidade, sua beleza e sua graça, a divisão de tarefas em linhas de produção trouxe a produtividade, a eficiência operacional, os departamentos e a hierarquia nas empresas. Comando e controle o nome do jogo! As relações em rede, tanto de consumidores quando de varejistas, distribuidores e fabricantes, estão ai, sempre estiveram, funcionam, só que agora se reconhecem como tal e passam a se apropriar de sua força própria, a reconhecer seu potencial criativo, seu poder de influência e decisão. Vivas! Passam a ser um todo e não uma divisão. Reconhecem e fortalecem sua Identidade. Membros e atores interagem, e com a Interação, passam a ter vontade, passam a ter Intenção! Interação, Intenção e Identidade. Seriam os 3 I´s do Communitying !! Fim do Marketing? Convivemos com vários exemplos de empresas e negócios cujo limites organizacionais já não são claros. O Linux, Apache, Visa e Wikipédia são cases clássicos, de organizações baseadas e modeladas em redes abertas, auto organizadas e auto geridas. O Google é uma rede mista, por um lado é composta por funcionários de “carteiras assinadas”, e por outro, por milhares de empresas, clientes e parceiros, que além de consumir, prestam serviços para a rede expandida. Na distribuição de produtos de consumo, atacadistas e distribuidores regionais de grandes empresas do setor de material de construção como Suvinil, Coral, Sherwin Williams, Amanco, Amanco, Henkel, Philips, Tramontina, entre outras, já possuem distribuidores que se auto organizam em modelos de redes autônomas. Sem falar nas mais das mais de 300 Centrais de Negócios auto organizadas por varejistas independentes em todo Brasil. Dentro deste contexto, sem precedentes, o micro e pequeno comerciante de bairro nunca encontrou tantas ameaças, desafios e também novas perspectivas e grandes oportunidades. Segundo institutos de pesquisas temos mais de 1,2 milhões de pontos de vendas no canal alimentar, formado por bares, mercearias, lojas de conveniência e supermercados de todos os portes. Não chega a 30.000 o número de pontos de venda considerados de médio e grande portes, na sua maioria já organizados em redes de capital estrangeiro ou importantes grupos empresariais regionais. São as grandes redes de supermercado como o americano Walmart, os franceses Carrefour e Pão de Açúcar e o chileno Cencosud detentor de redes como Bretas, GBarbosa entre outras. Os setores de Alimentos e Bebidas, juntamente com setores farmacêuticos e de bens duráveis – de Automóveis a Eletrônicos e Eletrodomésticos – são os que apresentam os maiores índices de organização e concentração, representando para o pequeno comerciante in- Capítulo IV – Abordagens complementares ao encadeamento produtivo Hoje fabricantes, distribuidores e varejistas, os milhares de vendedores, representantes comerciais, balconistas, promotores, repositores, formam um complexo ecossistema de negócios, uma rede de distribuição que de simples não tem nada. O controle e gerenciamento desses canais de vendas e marketing já não são possíveis com as cabeças e ferramentas do marketing que conhecemos. 289 dependente, como a mercearia da Dona Joana, a farmácia do Seu Joaquim e a Oficina do Tonhão, mais ameaças do que oportunidades. Casas Bahia, Ponto Frio e Extra são todas do mesmo dono! Droga Raia e Drogasil também! Já em setores menos organizados e concentrados, como Material de Construção, Agronegócios, Utilidades Domésticas e Vestuário e Calçados, as oportunidades são proporcionalmente inversas ao grau de concentração. As cinco maiores redes revendedoras de material de construção, entre elas as Francesas Leroy Merlin e Telha Norte, a ainda brasileira C&C – Casa e Construção, a agora chilena Dicico (recentemente comprada pelo Cencosud ) entre outras, não representam 10% do total de venda de materiais de construção no Brasil. Capítulo IV – Abordagens complementares ao encadeamento produtivo Gráfico 1 290 � * Apenas hiper e super ** Exc. veículos *** Vendas de artigos farmacêuticos, med. ortop. e de perfumaria **** Exclui receita de jardinagem, eletro, decoração, lojas especializadas de luminárias, lustres e abajures Fonte: Estudo Material de Construção – Uma visão 360º. O grau de concentração e organização de um setor exerce forte influência e ao mesmo tempo é intensamente influenciado pela dinâmica relacional entre os atores ou participantes da cadeia produtiva em que atuam. É neste ponto que acreditamos, nós os autores, que novas e inovadoras formas de diálogo e organização entre empresas, baseadas em conceitos de redes abertas, distribuídas e auto organizadas podem transformar cadeias produtivas em redes colaborativas de negócios. Neste artigo abordamos mais especificamente como os modelos de redes colaborativas de distribuição, compostas prioritariamente por milhares lojas de bairro, pelos agentes de distribuição – atacados e distribuidores – e pelos fabricantes, podem promover desenvolvimento e prosperidade do pequeno comerciante de bairro. Poder, cooperação e confiança As questões comportamentais associadas ao relacionamento entre fabricantes e agentes de distribuição (varejistas, atacadistas ou distribuidores), exercem grande influência nas configurações da “forma” de negociação. Grau de dependência, poder, confiança e cooperação entre fabricantes e seus agentes de distribuição são variáveis não econômicas que fazem das relações comerciais um sistema mais complexo do que aquele modelado pelos economistas, colocando as relações entre essas empresas em um sistema social Inter organizacional que tem como principal desafio a busca de equilíbrio nas relações de poder entre partes com interesses conflitantes. Os agentes de distribuição estão fazendo isso por meio da “gestão de categorias”, que funciona de certa forma como um contraponto à poderosa “gestão de marcas” dos fabricantes e visa reduzir sua dependência em relação aos fabricantes e aumentar a cooperação. Trata-se de um mecanismo de integração vertical entre agentes de distribuição e fabricantes que permite às duas partes responder de maneira mais eficiente às preferências dos consumidores e “shoppers”. As grandes redes varejistas mundiais como Walmart, Carrefour, Tesco, Metro, Target e Aldi adotam fortes práticas de Gestão de Categorias dentro de suas estruturas, buscando maior gerenciamento e influência sobre os fabricantes. Grandes atacados mundiais como Makro, Costco, atacados nacionais como Martins, Tambasa, Embrasil, Atacadão e Assaí também buscam, através do gerenciamento de categorias, promover a cooperação dentro da cadeia de distribuição. Essa cooperação envolve três aspectos: a busca de rentabilidade por categorias de produtos; a disponibilização e o compartilhamento de informações sobre as necessidades dos consumidores; e a formação de alianças. Para alcançar a integração absoluta, fabricantes e agentes de distribuição deveriam fazer de forma cooperativa, portanto sem ameaças, o planejamento, a comercialização e a reposição de produtos. Isso não significa, contudo, que o poder tenha que deixar de existir. Mesmo não sendo ativado, ele é um elemento que está presente em todos os relacionamentos. No contexto dos fabricantes e agentes de distribuição, o poder pode ser definido como a habilidade de um influir nas decisões de negócios do outro. O poder já foi definido de várias formas, mas em sua essência sempre aparece a ideia de controle ou influência do comportamento de uma parte sobre a outra. Porém o poder não é um atributo do ator social em si mesmo, e sim uma característica de todas as relações sociais, tanto individuais como grupais. O poder de uma parte (A) sobre a outra (B) deriva da dependência desta em relação a primeira. E a dependência da parte B está diretamente relacionada com o quanto deseja conseguir determinado resultado e até que ponto pode consegui-lo sem A. Mesmo quando não é manifestado ostensivamente, o poder é uma influência potencial e basta ser percebido para que influencie comportamentos, sem que seja efetivamente exercido. Devido à reciprocidade das relações sociais, existe certa interdependência entre as partes, e ambas têm alguma dose de poder. Capítulo IV – Abordagens complementares ao encadeamento produtivo Atualmente é perceptível a mudança nas relações de poder entre fabricante e os grandes agentes de distribuição, a favor destes últimos. Como acontece muitas vezes em relacionamentos, quando certa vantagem de alguma das partes fica ostensiva, a outra parte não demora em tentar recuperar o equilíbrio perdido – uma reação natural diante do poder. O parceiro em “desvantagem” pode, eventualmente, sair da relação, buscando novos parceiros, pode tentar “sabotar” a relação ou pode, de alguma forma buscar mudar as bases da relação para que se tornem mais ganha-ganha. 291 Tal característica conduz ao conceito de vantagem ou equilíbrio no poder. Em qualquer vínculo, as partes tentam reequilibrar a relação, modificando a natureza da dependência. Por exemplo, um agente de distribuição atacadista busca não ter nenhum fabricante com participação elevada em suas vendas. Quando isso acontece busca fortalecer o desenvolvimento e ações de outros fabricantes. Por outro lado, o fabricante busca não ter alta participação de suas vendas concentradas em grandes redes varejistas, fazendo com que os fabricantes constantemente fortaleçam suas estratégias de desenvolvimento de canais indiretos, buscando vendas pulverizadas para os pequenos comerciantes através de agentes de distribuição atacadistas e distribuidores, para fortalecer o pequeno comerciante independente. Aqui, um exemplo do que podemos chamar de “Poder Com o Outro” e não o “Poder Sobre o Outro”. Capítulo IV – Abordagens complementares ao encadeamento produtivo Se na cadeia de fornecimento o poder pode ser definido como a habilidade de um elo da cadeia em controlar as decisões do outro, então as tipologias de Redes de Negócios ou Redes de Distribuição, também podem ser analisadas como uma Rede de “Poderes”. 292 Cinco fontes de poder são habitualmente conceitualizadas e estudadas: o da recompensa, o da coesão, o do conhecimento técnico, o da referência e o da legitimidade. Há quem acrescente o sexto poder, o da informação e comunicação. Daí deduz-se que o controle da informação e comunicação tem potencialmente a capacidade de gerar dependência. Facebook, Google, Visa? Há um interesse crescente em definir a natureza da cooperação entre empresas – conjunto de atividades coordenadas, similares ou complementares, realizadas por empresas unidas por uma relação de negócios, que produz resultados individuais ou compartilhados superiores aos que seriam se cada uma atuasse isoladamente, com a expectativa de reciprocidade no tempo. Ou seja, a cooperação, promete benefícios mútuos. Tem relação com o alinhamento das políticas, estratégias, táticas e processos, através do diálogo. Pode acontecer operacionalmente, quando o foco está na eficiência das transações, ou em níveis estratégicos, quando se concentra em objetivos e valores compartilhados. Não há consenso sobre a natureza da cooperação. Alguns sugerem que o uso do poder exclui a possibilidade de cooperar. Assim, as empresas que se relacionam sobre essa base do poder teriam poucos incentivos para cooperar entre si. Uma razão para afirmar isso parece ser a percepção negativa do poder, equiparando-o a medo ou intimidação, poder sobre o outro. Outros veem a confiança como base da cooperação e a enxergam como antítese do poder. Mas a noção de confiança também é complexa e pode ser entendida como resultado de um relacionamento ou uma característica dos comportamentos que nele acontecem. Há quem considere a confiança, por exemplo, um indicador do tipo de cooperação. Um indício de pouca confiança e, portanto, baixo nível de cooperação, é a tendência de apelar a regras contratuais para a resolução de conflitos. A ideia de que a confiança é uma característica do relacionamento, e não um resultado, está implícita na afirmação de que a confiança promove a cooperação porque influi em dois fatores que a ameaçam: medo e ambição. Então o que é confiança? Acreditar que o outro participante do relacionamento compartilha os mesmos objetivos seus e participará das ações que os levem a alcançá-los. Enquanto, para alguns, o comprometimento e a confiança são a causa da cooperação, para outros, eles são a consequência. O fato é que a confiança se transformou no foco de muitos estudos e reflexões. Claramente multidimensional, é percebida como a representação de um mecanismo de coordenação baseado em normas compartilhadas e na cooperação em ambientes incertos, mas também com algumas características de dependência ou seria interindependência? Quando se fundamenta na ausência de alternativas viáveis, a confiança se parece um pouco com a dependência do poder. É enganoso ver polarizados, em vez de interdependentes, a dupla poder/controle e confiança. No entanto, há quem insista no mito de que o poder só pode ser negativo, coercitivo. Ignoram teorias e práticas que mostram que o poder pode ter bases coercitivas e não coercitivas, sobre o outro e com o outro. Quanto menor a concentração do varejo – não domínio do setor por poucas grandes empresas –, mais espaço para configurações de redes orientadas à cooperação (poder de referência, com o outro) e maior a probabilidade de manutenção de relações de confiança a longo prazo. Quanto maior a concentração – poucas grandes empresa dominando o setor – maior a predominância de configurações de redes, neste casos cadeias, baseadas em relações de dominação (poder coercitivo, sobre o outro) com tendência a rompimentos de relacionamento. Gráfico 2 – Modelo de poder e cooperação Capítulo IV – Abordagens complementares ao encadeamento produtivo Uma classificação que nos parece aqui pertinente distingue duas manifestações diferenciadas da confiança nas trocas econômicas: a confiança frágil e a confiança resiliente. A primeira está relacionada com o conceito de risco, ou seja, com a probabilidade de que os resultados futuros sejam coerentes com as expectativas reais das partes. Já a confiança resiliente não deriva da previsibilidade dos resultados, mas sim da convicção de que há boa vontade dos outros. A confiança resiliente está fortemente presente nas relações entre empresas fabricantes familiares e em redes com visão de longo prazo, mais baseadas no “poder com o outro”. 293 Nos mercados de baixa concentração do varejo, destaca-se o processo de formação de centrais de negócios ou redes associativas entre varejistas independentes. No Brasil, existem aproximadamente de 800 centrais de negócios, sendo que mais de 40% delas são centrais de negócios de comércio varejista, tendo nas associações de supermercados e material de construção mais de 80% destas. No estado de São Paulo, praticamente 500 lojas de supermercados independentes já se organizam em várias redes e ultrapassam R$ 5 bilhões de faturamento anual. Este movimento econômico colocaria essa ‘Rede de Redes’ entre os cinco maiores varejistas do pais! Segundo a pesquisa de Rede de Negócios 2012, realizada pelo Sebrae, o principal objetivo que determina a criação de uma central de negócios é justamente aumento do poder de negociação junto aos fornecedores. Capítulo IV – Abordagens complementares ao encadeamento produtivo Redes de distribuição colaborativas (RDC) 294 “Um empresa é uma teia de contratos – com fornecedores, empregados, clientes, associados, consultores e governo. O que justifica sua existência é que seus custos de transação sejam menores do que o mercado aberto. Caso contrário, seria mais fácil, mais barato contratar caso a caso, até o ponto de as empresas não existirem mais”. Ronald Coase – Prêmio Nobel da Economia 1991. Já conhecemos bem os grandes desafios de redução de custos nas redes de distribuição de produtos de consumo, buscando continuamente a otimização de recursos de produção, transporte e estoques da cadeia de distribuição. Principalmente no Brasil, um pais com vastas extensões territoriais e mercado consumidor cada vez mais distribuído, inúmeros projetos de “Rede Logística” foram desenvolvidos nas últimas décadas. Esses projetos de “Redes Logísticas”, entre várias definições, indicam localizações ótimas para onde se deve implantar armazéns ou centros de distribuição e também níveis de estoques ótimos para cada um deles. Se o fabricante possui grandes volumes de faturamento e atua em todas as regiões do pais, maior a probabilidade de assumir grande parcela da distribuição de seus produtos para o varejo diretamente, já que o volume pode justificar o financiamento de uma estrutura de logística própria, exclusiva e dedicada. Mas isto não vale para todas as empresas, em todos os locais. Por exemplo, no setor de material de construção, a necessidade de trabalhar em uma rede logística compartilhada faz-se necessária e coloca para as indústrias do setor o desafio de buscar parceiros para a realização da entrega local de seus produtos para o micro e pequeno varejo. Talvez esse desafio poderia ser resolvido através de empresas parceiras atuando exclusivamente na armazenagem e no transporte através de transportadoras e operadores logísticos. Mas, se os desafios são grandes na rede logística, eles são ainda maiores quando é preciso lidar com o compartilhamento de estruturas e organizações comerciais. Chegar até o pequeno comerciante de bairro diretamente, na maioria das vezes é economicamente inviável para os fabricantes. A definição estratégica dos fabricantes, entre ter uma equipe de vendas própria e exclusiva ou optar por compartilhar uma rede de representantes comerciais autônomos é uma questão constante. A definição relacionada ao tipo de organização comercial e ao grau de compartilhamento de estruturas e pessoas faz com que o desafio vá muito mais além da “Rede Logística”, levando o setor questões relacionadas a sua estratégia de rota e desenvolvimento de mercado, desafios estes relacionados a uma rede ampliada, uma “Rede de Comércio ou Trade”. Essas redes passam a incorporar aspectos, não só relacionados a recursos físicos como caminhões, armazéns e estoque, mas aspectos sociais relacionados ao relacionamento entre pessoas e organizações, ganhando complexidade no seu reconhecimento, desenvolvimento, operação e gestão. Se de um lado já aprendemos muito sobre as “Redes Logísticas”, como otimizá-las e operá-las, já não podemos dizer o mesmo das “Redes de Comércio”, onde o aspecto social e as novas tecnologias de comunicação e colaboração trazem dinâmicas ainda pouco conhecidas na comercialização e distribuição de produtos. Passamos a falar de uma rede ainda mais ampliada, uma rede entre pessoas e empresas, uma “Rede Social”, uma organização que possibilita a interação e relacionamento entre seus atores partilhando valores e objetivos comuns. Redes sociais não são, portanto, apenas uma outra forma de estrutura, mas quase uma não estrutura, no sentido de que parte de sua força está na habilidade de se fazer e desfazer rapidamente. Os limites das redes sociais não são limites de separação, mas limites de identidade. Não é um limite físico, mas um limite de expectativas, de confiança e lealdade, o qual é permanentemente mantido e renegociado pela rede de comunicações. A redes entre pessoas ou empresas, as redes sociais, caracterizam se principalmente pela sua abertura e porosidade e suas conexões são fundamentalmente baseadas na identidade e valores. E, é na combinação e sobreposição destas três redes e seus desafios – a Rede Logística otimizando recursos, a Rede de Comércio buscando a geração de negócios e a Rede Social criando a identidade e desenvolvendo relações de confiança – que surge o conceito das Redes de Distribuição Colaborativas (RDC´s). Relações A forma como se dão as relações em uma rede de distribuição trazem grande clareza sobre o comportamento e desempenho desta rede. A figura abaixo representa uma rede com 8 elementos. A seta indica o sentido da comunicação, que neste caso sempre tem origem em A_7 e se direciona aos demais. Assim, esta é uma rede totalmente centralizada, onde a comunicação flui em um único sentido. Capítulo IV – Abordagens complementares ao encadeamento produtivo As “Redes de Comércio” – seguiremos com exemplos do setor de material de construção – colocam os fabricantes, os agentes de distribuição, sejam eles atacados ou distribuidores, os lojistas e os profissionais da construção civil (pedreiros, encanadores, pintores, marceneiros, eletricistas, etc.) com grandes desafios de interação, diálogo e relacionamento. Várias são as iniciativas hoje no mercado que buscam desenvolver negócios através de programas de relacionamento em busca de fidelidade e maior rentabilidade. 295 Capítulo IV – Abordagens complementares ao encadeamento produtivo Gráfico 3 296 Na figura seguinte, o que muda é que há uma relação de comunicação dos demais elementos para A_7. Assim, é possível propiciar que todos se comuniquem, mas esta comunicação tem necessariamente que passar por A_7 para alcançar quaisquer outros elementos. É uma rede altamente centralizada, onde um agente detém o poder de facilitar ou dificultar a comunicação e relacionamento entre os demais. É também uma rede totalmente ‘vertical’ pois a comunicação sempre deve ‘subir’ até A_7 para depois ‘descer’ aos demais. Gráfico 4 Já na figura abaixo, com o aumento do número de vínculos entre os mesmos oito elementos, percebe-se a formação de duas comunidades dentro da rede. A primeira comunidade, formada por A_1, A_7, A_0 e A_2, ainda tem características de elevada concentração de relacionamentos, enquanto que a segunda, com A_7, A_6, A_5, A_4 e A_3 tem um maior número de vínculos e possibilidades de trocas. A comunicação segue mais rápida, pois pode contar com caminhos alternativos, sem ter que passar por A_7. É também mais flexível, pois se um elemento deixar de atuar, as rotas alternativas podem propiciar a continuidade da relação. A_7, ao se manter na intersecção entre as comunidades, ainda cumpre um papel de ‘ponte’ ou ‘conector’, estabelecendo a comunicação entre as comunidades. Na figura a seguir, com o aumento do número de conexões entre os elementos, temos uma rede mais coesa do que as anteriores. O número de contatos e comunicações aumentou, melhorando a qualidade e velocidade da comunicação e interação entre os elementos. A_7 continua com um número maior de vínculos, mas seu poder não é mais absoluto. A maior troca de conhecimentos e experiências, nesta rede, pode significar maior velocidade de absorção, por exemplo, de melhores práticas ou novas tecnologias, fortalecendo o grupo como um todo. Gráfico 6 Aumentando-se ainda mais o número de conexões entre estes mesmos elementos, temos uma rede densa de conexões, onde os elementos estão altamente conectados. Entretanto, alguns ainda têm mais conexões que outros. Na rede a seguir, o tamanho de cada elemento é proporcional ao número de conexões de entrada de cada elemento, ou seja, o quanto os demais o procuram. Capítulo IV – Abordagens complementares ao encadeamento produtivo Gráfico 5 297 A_7 continua bem pontuado, mas A_1 e A_5 também são muito procurados pelos demais. Diz-se que uma pessoa ou organização, quando é muito referenciada pelas demais, tem elevado grau de entrada, podendo ser um especialista, pessoas preeminentes ou de muito prestígio. Capítulo IV – Abordagens complementares ao encadeamento produtivo Gráfico 7 Da mesma forma, as pessoas ou organizações que buscam muito a outras, são aquelas com ‘elevado grau de saída’ relacional, sendo denominados ‘propagadores’, influentes ou formadores de opinião. No caso, A_7 e A_3 tem a maior medida e são os maiores influenciadores ou propagadores de opinião nesta rede. Gráfico 8 Podemos identificar na rede, também, aqueles que estão ‘bem relacionados com outros bem relacionados’, ou seja, o grupo que detém o maior poder de relacionamento na rede, como abaixo. Gráfico 9 298 Gráfico 10 Finalmente, em uma rede em que todos se relacionam com todos, como abaixo, dizemos que é uma rede plenamente horizontal, pois ninguém tem mais poder do que ninguém. Nenhum fluxo de comunicação é bloqueado e, se o for, há sempre rotas alternativas. Todos estão à ‘mínima distância relacional’ uns dos outros, e podem conversar. As trocas de informação ocorrem à máxima velocidade, sem perdas. Capítulo IV – Abordagens complementares ao encadeamento produtivo Ou aqueles que têm poder advindo de ter ‘muitos relacionamentos com quem tem poucos contatos’, pois quem tem baixo relacionamento depende de quem tem muitos para poder se comunicar com outros. 299 Capítulo IV – Abordagens complementares ao encadeamento produtivo Gráfico 11 300 Aumentar o número de contatos e conexões, portanto, pode propiciar a criação de uma riqueza e criatividade que beneficia todos os elementos, empresas ou organizações, para fazer frente a desafios externos. Agora que temos uma boa ideia sobre dinâmicas de relacionamento das redes passamos para alguns conceitos e reflexões sobre o ciclo de desenvolvimento e maturidade de uma Rede de Distribuição, bem como exemplos de tipologia de rede usando o setor da construção civil como exemplo. A formação e as fases de desenvolvimento de uma rede de distribuição é impactada por três importantes variáveis: 1. Grau de Concentração de Mercado, 2. Nível de Organização do Varejo e 3. Adoção de Processos de Construção de Confiança. Concentração Normalmente, quanto maior a concentração de um setor, maior a probabilidade de predominância de modelos de redes de distribuição centralizadas e “redes pontes”. Quando um mercado, por exemplo, tem forte domínio de poucas indústrias e marcas, os fabricantes e suas organizações tendem atuar como “redes pontes” entre sua própria organização e seus inúmeros clientes e suas possíveis redes. Buscam ter o maior nível de controle e gestão da rede, buscando liderar e dominar a comunicação da rede e padronizar e gerenciar processos e atividades. O mesmo pode acontecer quando o mercado tem forte domínio de algumas poucas redes varejistas. Estas quando concentram poder, também precisam gerenciar e controlar muitos pontos de venda da rede e negociar de forma cada vez mais centralizada preços de produtos e serviços logísticos com seus fornecedores. Normalmente grandes empresas que dominam seus mercados são atores importantes de redes com menor índice de coesão. Nestes casos, o aprendizado é disseminado rapidamente dentro de estruturas hierarquizadas através de programas de capacitação e treinamentos. O conhecimento e poder dentro das organiza- ções com esse papel central na rede são maiores do que o conhecimento e poder da rede como um todo. Por outro lado, quando a concentração é baixa, há uma maior tendência de redes descentralizadas e mais distribuídas. No varejo de material de construção no Brasil, há predominância de redes com essas características. Apesar de descentralizadas, possuem no entanto baixa coesão e consequente dificuldade de disseminação de conhecimentos e melhores práticas. Há pouca interação e troca entre os proprietários e gestores das revendas de material de construção. Aspectos culturais e distância geográfica contribuem para a baixa coesão, tornando as redes formadas por varejistas independentes, curiosamente mais dependentes de outras “redes pontes”. Quanto maior a organização de uma rede e menor o grau de centralização, maior tende a ser a coesão, a velocidade de aprendizagem e consequentemente a capacidade de adaptação e inovação de rede e de seus membros, características de uma “rede coesa”. A organização do varejo pode ser impulsionada pelo capital e rápida expansão territorial, através de fusões e aquisições, formando as “grandes redes” ou, através de processos auto organizados por varejistas independentes, as “centrais de negócios”. As “centrais de negócios” podem ser auto organizadas ou ser impulsionadas e estimuladas por industrias ou agentes de distribuição. No setor de material de construção, como dito anteriormente, o nível de organização do varejo é ainda muito baixo e oportunidades para o surgimento de novas redes é bastante elevado. Um setor “desorganizado”, com baixa concentração e com força econômica, abre espaço para novos modelos de distribuição. Neste cenário tanto a indústria como o agente de distribuição, seja atacado ou distribuidor, podem e talvez devam, assumir um papel integrado de mobilização, sensibilização, estruturação e desenvolvimento de redes formadas por pequenos e médios varejistas. • Rede Ponte: Contatos em sua rede não estão conectados uns aos outros. Você é a ponte entre indivíduos e grupos isolados, o que lhe dá o controle sobre que, quando e como se comunicar com cada um deles. • Rede Coesa: Contados em sua rede estão conectados uns aos outros. Isso gera confiança e apoio mútuo, facilitando a comunicação e a coordenação. Confiança Entre os principais desafios para o desenvolvimento de redes está a construção de confiança e o desenvolvimento de processos de colaboração e mudança. Capítulo IV – Abordagens complementares ao encadeamento produtivo Organização 301 Gráfico 12 – Maiores dificuldades no desenvolvimento de redes Capítulo IV – Abordagens complementares ao encadeamento produtivo Fonte: Estudos Redes Colaborativas de Alto Desempenho – INESC PORTO – 2007. 302 Sabemos no entanto que a construção de confiança é um processo longo e desafiador. Um processo que no mundo dos negócios, está intimamente ligado ao estilo de liderança, e este, diretamente relacionado com aspectos culturais. No Brasil, e na grande maioria dos países latino americanos, a liderança empresarial dominante incorpora traços culturais relacionados a uma cultura controladora, patriarcal e com medo de incertezas (orientação ao curto prazo). O típico empreendedor, dono de sua empresa no Brasil, é a figura carismática do “paizão”, aquele que tem sob seus cuidado e dependência várias famílias, que acredita que “o boi só engorda com o olho do dono”, que tem que “matar um leão por dia”, e que ninguém “veste a camisa da empresa”! Associado a esse perfil cultural está uma liderança centralizada, que confia pouco nos outros e exige cada vez mais necessidades de controle e imediatismo. Em um ambiente como este, as pessoas passam a ter dificuldade de agir com autonomia e não se sentem estimuladas a cooperar. São características de uma rede centralizada e de baixa coesão. Gráfico 13 Agora temos um pouco mais claras as influencias das principais variáveis e os impactos que elas podem causar nos processos de formação e o desenvolvimento de Redes de Distribuição. Grau de Concentração de Mercado, Nível de Organização do Varejo e Adoção de Processos de Construção de Confiança impactam diretamente o ciclo de desenvolvimento e também afetam diretamente índice de Colaboração da Rede de Distribuição. Tipologia As Redes Verticais são aquelas formadas por elos, ou membros, que desempenham diferentes papeis ou funções no processo e atividades chaves do setor. Uma Rede Vertical pode ser formada por um fabricante, um grupo de agentes de distribuição, e um grupo de varejistas e clientes destes varejistas, profissionais, pintores, instaladores, por exemplo. Temos bons exemplos de indústrias do setor de tintas e hidráulica que desenvolvem suas redes verticais apoiadas por programas de relacionamento e desenvolvimento de negócios. Normalmente apoiadas pelas áreas de trade marketing e vendas, fabricantes de marcas como a Suvinil, Coral, Sherwin Williams, Amanco e Tigre são exemplos de indústrias que mobilizam e coordenam redes verticais, mais ou menos centralizadas. Outro exemplo de Redes Verticais seria a rede de um Varejista ou de um Atacadista e até mesmo de um Distribuidor, com grupos de seus fabricantes fornecedores. Gráfico 14 Redes Verticais de Distribuição normalmente possuem uma liderança e mobilização mais centralizada e lideradas por um dos elos da rede, um fabricante, um agente de distribuição ou varejista. Nesta tipologia de rede um médio grau de concorrência entre seus membros pode existir. Atacadistas concorrentes podem conviver e colaborar dentro de uma mesma rede vertical liderada por uma indústria comum. Fabricantes de produtos dentro da mesma categoria podem conviver e colaborar dentro da mesma rede vertical liderada por um atacadista. Claro, que nestes caso o grau de colaboração é menor do que o grau atingido em redes horizontais. Capítulo IV – Abordagens complementares ao encadeamento produtivo Dentro dos tipos ou tipologias de Redes de Distribuição, identificamos o que chamamos de Redes Verticais e Redes Horizontais. 303 As redes horizontais já são tipologias de redes formadas por elos que desempenham o mesmo papel ou função dentro da distribuição. Neste caso grupos de industrias, grupos de distribuidores ou grupo de varejistas acabam se organizando em rede buscando alto grau de coesão e objetivos comuns. Exemplos como estes no Varejo são mais conhecidos através das centrais de negócios que vem se desenvolvendo nos últimos 20 anos no Brasil. A Rede Construtop reúne há dez anos mais de 20 revendas de materiais de construção do estado do Ceará e foca seus esforços no desenvolvimento conjunto em processo de compras e marketing. Capítulo IV – Abordagens complementares ao encadeamento produtivo Gráfico 15 304 Já as redes de distribuição horizontais formadas por distribuidores já são mais recentes. O grupo G8, reúne 10 distribuidores de diferentes estados do Brasil que há mais de 3 anos desenvolvem conjuntamente seus programas de excelência e programas de desenvolvimento do micro e pequeno varejista. Essa rede horizontal é composta por mais de 900 representantes comerciais autônomos, mais de 300 motoristas e atinge mais de 60.000 revendedores de material de construção. Conjuntamente com o Sebrae essa rede já atua como uma “Universidade Aberta” do pequeno comerciante de material de construção já tendo formado várias turmas nos últimos anos. Gráfico 16 Normalmente, as redes horizontais possuem maior grau de coesão e são menos centralizadas. Curiosamente, a maioria das centrais de negócios, que por alguma razão passa a ser lideradas de forma centralizada, acabam não evoluindo como rede colaborativa e, quando muito, ficam como um grupo de compras. A combinação de Redes Horizontais dentro de um mesmo setor aumenta exponencialmente o potencial de geração de negócios, desenvolvimento e prosperidade de todos os atores envolvidos no que seria uma “Rede de Redes”. A Associação Brasileira de Atacadistas e Distribuidores (Abad) e a Agenttia, empresa especializada em redes de negócios, proveram em 2013 o primeiro Fórum Estratégico da Rede Matcon, reunindo redes horizontais de varejistas e distribuidores independentes com importantes fabricantes do setor. Abad, Sebrae, indústrias do setor, a Rede G8, a Rede Construtop estiveram juntas em um diálogo construtivo em busca do fortalecimento de uma rede de distribuição colaborativa que tem no pequeno e médio comerciante de bairro seu principal foco de desenvolvimento e negócio. O mapa deste encontro, representado no gráfico abaixo, traduz toda a riqueza dos contatos atuais entre as organizações e, principalmente, as novas e amplas possibilidades de conexões para geração de negócios cooperativos, em um modelo ganha-ganha, entre as empresas participantes. Gráfico 17 Capítulo IV – Abordagens complementares ao encadeamento produtivo Redes Horizontais, caracterizam se também por uma grande capacidade de resolução de problemas complexos. São redes que avançam como alianças estratégicas com orientação de longo prazo onde planos e riscos, mais do que informações, são construídos e compartilhados. Neste tipo de rede as relações são mais de empreendedor-empreendedor e menos de cliente-fornecedor. 305 Acreditamos que essa nova perspectiva de organização em rede, baseado em relações de confiança – ganha-ganha – apresenta para os milhões de pequenos negócios brasileiros a grande oportunidade de promover uma transformação no atual modelo de comercialização e distribuição de produtos no país, buscando uma nova dinâmica de relações e melhor equilíbrio de poder entre os diferentes atores da rede. Entendemos que o desafio é proporcional à oportunidade e exigirá do pequeno empreendedor brasileiro “trocar os pneus com o carro andando”, alinhando uma nova forma de pensar, mais colaborativa e menos competitiva, com a manutenção e desenvolvimento de sua atual e grande capacidade de execução e gestão no dia a dia de sua loja. Acreditamos que esse desenvolvimento e prosperidade do “pequeno” somente é possível em escala e com real poder de transformação e sustentação, se feito em rede! Referências bibliográficas Capítulo IV – Abordagens complementares ao encadeamento produtivo CASTELLS, M. Aftermath: The Cultures of the Economic Crisis. OUP Oxford, 2012. 306 LÉVY, P. A Inteligência Coletiva. São Paulo: Loyola, 1998. NEWMAN, M. E. J. Networks: an introduction. Oxford: Oxford University, 2010. SCOTT, J, CARRINGTON, PJ. Sage Handbook of Social Network Analysis. Thousand Oaks, CA: Sage Publications, 2011. VILLANSANTE, T. R. Redes e alternativas: estratégias e estilos criativos na complexidade social. Rio de Janeiro: Vozes, 2002.