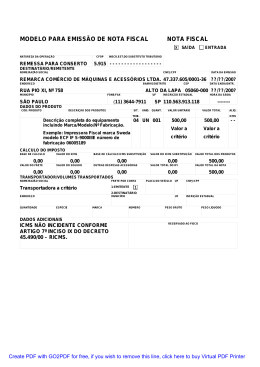

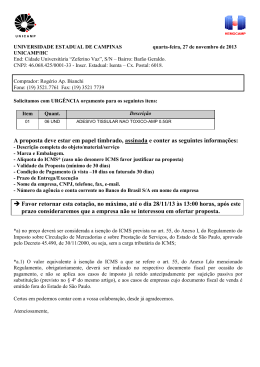

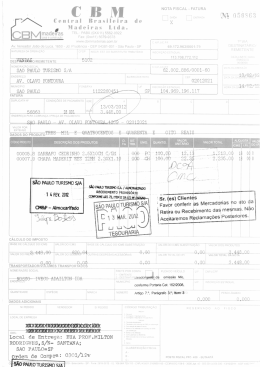

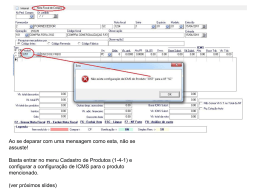

Comentários às ressalvas na lista de serviços Ricardo J. Ferreira Conforme a Lei Complementar nº 116/03, ressalvadas as exceções expressas na lista, os serviços nela mencionados não ficam sujeitos ao Imposto Sobre Operações Relativas à Circulação de Mercadorias e Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS, ainda que sua prestação envolva fornecimento de mercadorias. Desse modo, tratando-se de serviços previstos na lista, a regra é a incidência do ISS sobre o preço total, sendo a incidência do ICMS limitada às hipóteses de ressalvas e exclusivamente sobre o valor das mercadorias fornecidas. No caso dos serviços prestados com o fornecimento de mercadorias para os quais conste ressalva na lista, é necessária a discriminação do preço dos serviços prestados (sem as mercadorias), que sofrem a incidência do ISS, e do preço do fornecimento de mercadorias, que está sujeito ao ICMS. A incidência do ICMS nos casos de ressalvas independe da forma como o preço do serviço prestado seja cobrado. Ainda que o prestador do serviço alegue que o valor das mercadorias foi incluído no preço do serviço, o ICMS incidirá sobre o fornecimento das mercadorias. De forma análoga, não fica excluído da incidência do ISS o contribuinte que argumente ter incluído o preço do serviço no preço cobrado pelas mercadorias fornecidas. Na lista de serviços, as ressalvas relativas ao ICMS são as seguintes: 7.02 – Execução, por administração, empreitada ou subempreitada, de obras de construção civil, hidráulica ou elétrica e de outras obras semelhantes, inclusive sondagem, perfuração de poços, escavação, drenagem e irrigação, terraplanagem, pavimentação, concretagem e a instalação e montagem de produtos, peças e equipamentos (exceto o fornecimento de mercadorias produzidas pelo prestador de serviços fora do local da prestação dos serviços, que fica sujeito ao ICMS); 7.05 – Reparação, conservação e reforma de edifícios, estradas, pontes, portos e congêneres (exceto o fornecimento de mercadorias produzidas pelo prestador dos serviços, fora do local da prestação dos serviços, que fica sujeito ao ICMS); 14.01 – Lubrificação, limpeza, lustração, revisão, carga e recarga, conserto, restauração, blindagem, manutenção e conservação de máquinas, veículos, aparelhos, equipamentos, motores, elevadores ou de qualquer objeto (exceto peças e partes empregadas, que ficam sujeitas ao ICMS); 14.03 – Recondicionamento de motores (exceto peças e partes empregadas, que ficam sujeitas ao ICMS); 17.11 – Organização de festas e recepções; bufê (exceto o fornecimento de alimentação e bebidas, que fica sujeito ao ICMS). Até aqui, os comentários foram extraídos do nosso livro Manual do ISS de São Paulo. A parte seguinte, porém, não consta dessa obra. Passamos a comentar os subitens com ressalvas. 7.02 – Execução, por administração, empreitada ou subempreitada, de obras de construção civil, hidráulica ou elétrica e de outras obras semelhantes, inclusive sondagem, perfuração de poços, escavação, drenagem e irrigação, terraplanagem, pavimentação, concretagem e a instalação e montagem de produtos, peças e equipamentos (exceto o fornecimento de mercadorias produzidas pelo prestador de serviços fora do local da prestação dos serviços, que fica sujeito ao ICMS). Em função da ressalva, nessas atividades, não faz parte da base de cálculo do ISS o preço relativo ao fornecimento de mercadorias produzidas pelo prestador dos serviços fora do local da obra, que está sujeito à incidência do ICMS. No fornecimento de estruturas metálicas produzidas por empresa de construção civil fora do local da obra, por exemplo, o ICMS incide apenas sobre a operação de que decorra o fornecimento da mercadoria, não alcançando os serviços relacionados com sua colocação ou montagem no local da execução da obra. Nesse caso, o valor da mercadoria não é computado na base de cálculo do ISS, que incide sobre a prestação de serviços de colocação ou montagem. Os empreiteiros e subempreiteiros de obras podem fornecer a mão-de-obra e os materiais ou se limitarem a fornecer apenas a mão-de-obra, de acordo com o que for contratado. Se a construção é por empreitada com o fornecimento de material, o contratante pode exigir que o empreiteiro lhe entregue a obra pronta, utilizando o material indicado no contrato. Nesse caso, o empreiteiro se responsabiliza pela aquisição do material e contratação de mão-de-obra, além de assumir eventuais riscos de aumento dos custos de construção acima de suas previsões, uma vez que o contratante normalmente se obriga a pagar apenas o preço da obra fixado no contrato. O subempreiteiro é contratado pelo empreiteiro, em regra, para fornecimento de mãode-obra. Na construção por administração ou administração de obras, a obra é realizada pelo proprietário, sob a administração de pessoa física ou jurídica, que normalmente é remunerada de acordo com um percentual aplicado sobre os gastos efetuados com a obra ou mesmo com um valor fixo. Cabe ao administrador a fiscalização técnica e a direção da construção. Todos os gastos necessários são feitos por conta e em nome do proprietário, ainda que o administrador seja encarregado de realizar os pagamentos. São serviços de construção civil, obras hidráulicas, elétricas e semelhantes a realização dos seguintes serviços, entre outros: 1- edificações em geral; 2- rodovias, ferrovias, hidrovias, portos e aeroportos; 3- pontes, túneis, viadutos e logradouros públicos; 4- canais de drenagem ou de irrigação, obras de retificação ou de regularização de leitos ou perfis de rios; 5- barragens e diques; 6- sistemas de abastecimento de água e de saneamento, poços artesianos, semiartesianos ou manilhados; 7- sistemas de produção e distribuição de energia elétrica; 8- sistemas de telecomunicações; 9- refinarias, oleodutos, gasodutos e outros sistemas de distribuição de líquidos e gases. Deduções na Apuração da Base de Cálculo - Conforme a LC nº 116/03, não se inclui na base de cálculo do imposto sobre serviços de qualquer natureza o valor dos materiais fornecidos pelo prestador dos serviços previstos nos subitens 7.02 e 7.05. Na redação do Projeto de Lei Complementar nº 161 (convertido na Lei Complementar nº 116/03), art. 7º, § 2º, II, havia previsão de dedução do “valor de subempreitadas sujeitas ao imposto sobre serviços de qualquer natureza”. Todavia, esse inciso foi vetada pelo presidente da República, sob a justificativa de que, na redação objeto do veto, podia-se interpretar que a dedução dependia apenas de as subempreitadas estarem sujeitas ao imposto, ainda que isentas. A legislação anterior (Decreto-lei nº 406/68) permitia a dedução das subempreitadas já tributadas pelo Município, o que implicava a necessidade de o imposto incidente nas subempreitadas ter sido efetivamente cobrado para que o valor das subempreitadas pudesse ser deduzido. Apesar do veto presidencial, vários Municípios, como é o caso de São Paulo, admitem a dedução do valor das subempreitadas já tributadas. Caso contrário, haverá a cobrança do ISS duas vezes sobre o mesmo serviço, da empreiteira e da subempreiteira. Obras Hidráulicas e Semelhantes - As obras hidráulicas são aquelas relacionadas à captação, distribuição, drenagem, contenção e congêneres de água, gás ou líquidos em geral. É o caso dos serviços relativos a: canais de drenagem ou de irrigação, retificação ou regularização de leitos ou perfis de rios; barragens e diques; sistemas de abastecimento de água e de saneamento, poços artesianos, semi-artesianos ou manilhados; oleodutos, gasodutos e outros sistemas de distribuição de líquidos e gases; galerias pluviais. A rigor, as obras hidráulicas e semelhantes são espécies de obras de construção civil. Incorporação e Construção - De acordo com a Lei n° 4.591/64, art. 28, considera-se incorporação imobiliária a atividade exercida com o intuito de promover e realizar a construção, para alienação total ou parcial, de edificações ou conjunto de edificações compostas de unidades autônomas. Cada apartamento de um prédio, por exemplo, é uma unidade autônoma. Quando a venda da unidade imobiliária é efetivada antes do “habite-se”, a obrigação do incorporador-construtor se caracteriza como prestação de serviço de construção civil por empreitada. Trata-se de obrigação de fazer, de prestar um serviço. Esse também é o entendimento do STJ: “Tributário - Imposto sobre Serviços - DL n° 406/68 - Incorporação de Imóveis - Incidência - Tabela anexa ao DL n° 406/68 - Item 32. Na incorporação, fundem-se dois contratos: compra e venda e empreitada. Assim, o construtor-incorporador é, também, empreiteiro. Sua atividade constitui “Execução por administração, empreitada ou subempreitada, de construção civil”, correspondendo ao tipo fiscal descrito no item 32 da tabela anexa ao DL n° 406/68. Imposto sobre Serviços devido. Segurança denegada.” (RESP 57478/RJ, 03.04.1995) Se a venda é feita após o “habite-se”, a obrigação do incorporador-construtor consiste em transferir o bem já pronto. Nesse caso, a obrigação é de dar; não há prestação de serviço. Considera-se incorporador a pessoa física ou jurídica, comerciante ou não, que, embora não efetuando a construção, compromisse ou efetive a venda de frações ideais de terreno, objetivando a vinculação de tais frações a unidades autônomas, em edificações a serem construídas ou em construção sob regime de condomínio, ou que meramente aceite propostas para efetivação de tais transações, coordenando e levando a termo a incorporação e responsabilizando-se, conforme o caso, pela entrega, a certo prazo, preço e determinadas condições, das obras concluídas. Estende-se a condição de incorporador aos proprietários ou titulares de direitos aquisitivos que contratem a construção de edifícios que se destinem à constituição em condomínio, sempre que iniciarem as alienações antes da conclusão da obra. A iniciativa e a responsabilidade das incorporações imobiliárias cabem ao incorporador, que somente pode ser: 1- o proprietário do terreno, o promitente comprador, o cessionário deste ou promitente cessionário com título que satisfaça os requisitos previstos em lei; 2- o construtor ou corretor de imóveis. Nenhuma incorporação pode ser proposta à venda sem a indicação expressa do incorporador, devendo também seu nome permanecer indicado ostensivamente no local da construção. O incorporador somente poderá negociar as unidades autônomas após ter arquivado, no cartório competente do Registro de Imóveis, os seguintes documentos, entre outros: 1- título de propriedade de terreno, ou de promessa, irrevogável e irretratável, de compra e venda ou de cessão de direitos, ou de permuta, do qual conste cláusula de imissão na posse do imóvel, não haja estipulações impeditivas de sua alienação em frações ideais e inclua consentimento para demolição e construção, devidamente registrado; 2- projeto de construção devidamente aprovado pelas autoridades competentes; 3- cálculo das áreas das edificações, discriminando, além da global, a das partes comuns e indicando, para cada tipo de unidade, a respectiva metragem de área construída; 4- memorial descritivo das especificações da obra projetada (memorial descritivo dos acabamentos da edificação); 5- avaliação do custo global da obra; 6- discriminação das frações ideais de terreno, com as unidades autônomas que a elas corresponderão. O valor da fração ideal do terreno não integra a base de cálculo do ISS, uma vez que não corresponde a serviço prestado. 7.05 – Reparação, conservação e reforma de edifícios, estradas, pontes, portos e congêneres (exceto o fornecimento de mercadorias produzidas pelo prestador dos serviços, fora do local da prestação dos serviços, que fica sujeito ao ICMS). A ressalva prevista neste subitem é igual à do 7.02. Os serviços de conservação são destinados a evitar que o bem sofra deterioração. Já os serviços de reparação e reforma têm a finalidade de recuperar ou restaurar o bem avariado ou deteriorado, de forma a recobrar o seu estado original. A reforma também pode corresponder a modificações nas características originais do bem. Os serviços de pintura, revestimento, marmoraria, instalações elétricas etc., executados, por exemplo, durante a construção de um prédio, são serviços (auxiliares ou complementares) de construção civil ou semelhantes, previstos no subitem 7.02. Mas se esses serviços forem executados após a construção, durante reparação, conservação ou reforma de edifícios, por exemplo, estarão previstos no subitem 7.05 da lista. 14.01 – Lubrificação, limpeza, lustração, revisão, carga e recarga, conserto, restauração, blindagem, manutenção e conservação de máquinas, veículos, aparelhos, equipamentos, motores, elevadores ou de qualquer objeto (exceto peças e partes empregadas, que ficam sujeitas ao ICMS). Está enquadrado na ressalva deste subitem o prestador dos serviços mencionados que forneça peças ou partes juntamente com os serviços de lubrificação, limpeza, lustração, revisão, carga e recarga, conserto, restauração, blindagem, manutenção e conservação de máquinas, veículos, aparelhos, equipamentos, motores, elevadores ou de qualquer objeto A título de ilustração, quando uma oficina efetua a revisão de equipamentos industriais com a substituição de peças e partes, caso essas mercadorias tenham sido fornecidas ao cliente pela própria oficina, sobre o preço das peças e partes haverá a incidência do ICMS; sobre os serviços, do ISS. Na hipótese de o cliente fornecer as peças e partes, a oficina não terá incidência de ICMS. A ressalva é exclusivamente quanto ao fornecimento de peças e partes. Logo, o valor de materiais como óleos e graxas, utilizados na prestação dos serviços, integra a base de cálculo do ISS, em razão de esses bens não se enquadrarem no conceito de peças e partes. O subitem 14.01 contempla veículos terrestres, aéreos e marítimos. 14.03 – Recondicionamento de motores (exceto peças e partes empregadas, que ficam sujeitas ao ICMS). O recondicionamento ou renovação é a operação que, exercida sobre o produto usado ou parte remanescente de produto deteriorado ou inutilizado, renove ou restaure o produto para utilização. É o caso da retificação de motores. Sobre o fornecimento de peças e partes pelo prestador de serviço de recondicionamento, ocorre a incidência do ICMS. Sobre o serviço prestado, sem o valor das peças e partes, incide o ISS. Se o cliente fornecer as peças, o prestador do serviço não terá a incidência do ICMS. Apesar de não haver menção expressa na lista, o recondicionamento sujeito ao ISS é aquele prestado ao usuário final. O recondicionamento de bens destinados à comercialização ou industrialização é considerado operação de industrialização pela legislação federal, podendo estar sujeito ao IPI e ao ICMS. 17.11 – Organização de festas e recepções; bufê (exceto o fornecimento de alimentação e bebidas, que fica sujeito ao ICMS). Esse item abrange a organização de festas, cerimônias, recepções, formaturas. Em regra, o organizador de festas e recepções não se limita a fornecer alimentação e bebidas. Ele também pode ser encarregado de procurar o local adequado ao evento ou mesmo já tê-lo disponível; pode fornecer mesas, cadeiras, toalhas, talheres, copos; ornamentar o local do evento; fornecer os serviços de manobristas, garçons, recepcionistas. O fornecimento de alimentação e bebidas na organização de festas e recepções está sujeito à incidência do ICMS, devendo o prestador dos serviços identificar, sob pena de arbitramento, o preço cobrado a título de serviços, sujeitos ao ISS, e o preço do fornecimento de bebidas e alimentação, sujeito ao ICMS. Um forte abraço e muito sucesso. Ricardo J. Ferreira

Download