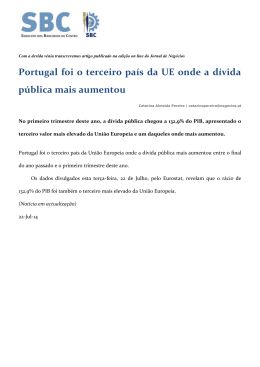

Por que devemos ouvir os mercados O que deve ser feito? Para encontrar uma resposta, ouçamos os mercados. Eles estão dizendo: levantem empréstimos e gastem, por favor. Mas os que professam a fé na magia dos mercados estão superdeterminados a ignorar a exortação. Os céus fiscais estão desabando. O HSBC prevê que as economias dos países de alta renda agora crescerão 1,3% neste ano e 1,6% em 2012. Os mercados de títulos estão pelo menos igualmente pessimistas: os títulos do Tesouro americano para 10 anos rendiam 1,98% na segunda-feira, o percentual mais baixo em 60 anos; os bunds, títulos do governo alemão, rendiam 1,85%, até mesmo o Reino Unido têm condições de captar a 2,5%. Esses rendimentos estão caindo rapidamente para um nível japonês. Incrivelmente, os rendimentos de obrigações atreladas a índices estavam próximas de zero nos EUA, 0,12% na Alemanha e 0,27% no Reino Unido. Os mercados enlouqueceram? Sim, insiste a "sabedoria popular": o maior risco não é desaquecimento econômico, como temem os mercados, mas calotes. Mas se os mercados estão avaliando tão erroneamente os preços desses títulos governamentais, por que deveríamos levá-los a sério? Os enormes déficits fiscais atuais, particularmente em países onde ocorreram enormes crises financeiras, não são o resultado de estímulo keynesiano deliberado - mesmo nos EUA, o estímulo inadequado e focado em alvo errôneo representou menos de 6% do Produto Interno Bruto (PIB), ou, no máximo, um quinto dos déficits reais em três anos. Os déficits foram em grande parte resultado da crise - governos permitiram que os déficits fiscais crescessem, enquanto o setor privado conteve seus gastos brutalmente. Ter impedido isso implicaria ter provocado uma catástrofe. Como argumentou Richard Koo, da Nomura Research, déficits fiscais ajudam a desalavancar o setor privado. É exatamente isso o que está acontecendo nos EUA e no Reino Unido. Nos EUA, as famílias ingressaram em território financeiro superavitário depois que os preços dos imóveis começaram a cair, ao passo que o setor empresarial, com a crise, passou a superavitário. Estrangeiros são persistentes fornecedores de capital. Isso deixou o governo como tomador de empréstimos de última instância. O cenário no Reino Unido não é tão diferente, exceto pelo fato de o setor empresarial estar persistentemente superavitário. O crescimento desacelera fortemente depois que a dívida pública ultrapassa 90% do PIB. Mas essa é uma relação estatística, e não uma lei imutável. Em 1815, a dívida pública do Reino Unido equivalia a 260% do PIB. O que veio em seguida? A revolução industrial. Uma objeção - exposta por Kenneth Rogoff, de Harvard, no "Financial Times", em agosto - é que as pessoas temem mais impostos futuros e poupam ainda mais. Não estou persuadido disso: no Japão, a poupança das famílias caiu. Mas há uma boa reação disponível: usar recursos baratos para aumentar a riqueza futura e assim melhorar a situação fiscal de longo prazo. É inconcebível que governos dignos de crédito sejam incapazes de obter retorno bem acima de seus desprezíveis custos de financiamento por meio de investimentos em capital físico e humano, sozinhos ou em associação com o setor privado. Igualmente, é inconcebível que recursos tomados de empréstimo por governos para acelerar a redução do excesso de dívida privada, recapitalizar os bancos e evitar um colapso imediato dos gastos não possa obter um retorno muito acima dos custos. Outra objeção digna de nota - fundamentada no trabalho de Rogoff e da professora Carmen Reinhart, do Instituto Peterson de Economia Internacional, é que o crescimento desacelera fortemente depois que a dívida pública ultrapassa 90% do Produto Interno Bruto (PIB). Mas essa é uma relação estatística, não uma lei imutável. Em 1815, a dívida pública do Reino Unido equivalia a 260% do PIB. O que veio em seguida? A revolução industrial. O perigo é iminente na zona do euro. Muitos argumentos podem ser colocados em resposta ao artigo de Wolfgang Schäuble, ministro alemão das Finanças, publicado no "Financial Times". Mas dois pontos se destacam. Primeiro, é impossível que tanto os governos como os setores privados dos países deficitários paguem suas dívidas - em contraposição a que deixem de honrá-las - sem incorrer em superávits em relação ao exterior. O que a Alemanha está fazendo para acomodar essa mudança? Praticamente, nada. Em segundo lugar, no âmbito de uma união monetária, um grande país com um superávit estrutural em conta corrente é praticamente compelido a financiar os déficits de seus contrapartes. Se seu setor privado recusa-se a fazê-lo, o setor público precisa. Do contrário, seus parceiros ficarão inadimplentes e suas economias sofrerão um colapso, prejudicando, assim, a economia exportadora. Neste momento, o Banco Central Europeu está provendo grande parte do financiamento necessário. Schäuble deseja, realmente, que o BCE pare com isso? As medidas de política fiscal não foram esgotadas, segundo Christine Lagarde, diretora-gerente do Fundo Monetário Internacional, afirmou em Jackson Hole no mês passado. A necessidade é combinar a tomada de empréstimos a baixo custo agora, com freios críveis a gastos em mais longo prazo. Não é menor a necessidade de os países superavitários em condições de fazê-lo expandirem a demanda. Está ficando cada vez mais claro que o mundo desenvolvido está cometendo o erro japonês de conter prematuramente os gastos durante uma depressão do balanço patrimonial, mas em escala mais perigosa - e muito mais globalizada. A percepção majoritária é de que austeridade fiscal resultará em retomada de investimento e crescimento. Uma visão alternativa é que o sofrimento é bom. A primeira é tola. A segunda é imoral. Reconsiderar a política fiscal não é tudo o que é necessário. A política monetária ainda tem um papel importante. O mesmo vale também para fazer reformas do lado da oferta, especialmente mudanças na tributação que promovam investimentos. E também, não menos importante, um reequilíbrio mundial. Mas, agora, em um mundo com excesso de poupança, a última coisa de que necessitamos é que os governos dignos de crédito reduzam sua tomada de empréstimos. Em alto e bom som, os mercados estão dizendo exatamente isso. Portanto, escutemos. Martin Wolf - Editorialista e principal comentarista econômico do FT. Artigo publicado no jornal Valor Econômico em 08/09/2011.

Download