!"#$%&

'()*+,-$%.,/-$)%"%0*1,2$%'34),-$

!"#$%&'()*&+'(#),)-$.&/()!01#&'()2)!3&4,&3")567(3

86	,34,):&;"'")/,)5&4()<"3%(=

!"#$%$&'()*+,-")-./0$")-1234$5)6-7#-8&'7",-9)()-,-5)&,-3()&$48$(,

=))>,+%3,),4):,"3&()?'";@4&'()A,#()B;&.,3+&/(/,)/,)CD")!(6#")EBC!FG)?'";"4&+%()/")H(;'")I('&";(#)/")-,+,;."#J

.&4,;%")EHI-?CF

:8&7#,

Esta monografia busca estudar estratégias eficientes para a gestão da dívida

pública brasileira. Utiliza-se uma metodologia recorrente na literatura, que consiste em estimar e simular a economia por meio de um modelo estrutural Novo-Keynesiano e, em seguida, verificar qual o comportamento da relação dívida/PIB

para vários tipos de composição da dívida. Trabalha-se, portanto, com uma análise

de risco e retorno para diversas carteiras da dívida, em uma abordagem focada na

fronteira eficiente. Duas classes de modelos são utilizadas: backward-looking (BL)

e forward-looking (FL). A estimação foi realizada por Mínimos Quadrados Ordinários e a amostra utilizada foi trimestral, variando do primeiro trimestre de 1999

ao terceiro trimestre de 2010. Os resultados principais indicaram que quando se

trabalha com um modelo FL as carteiras eficientes são compostas quase exclusivamente por títulos indexados à inflação. Em contrapartida, quando se utiliza um

modelo BL, os resultados indicam que as carteiras eficientes são híbridas, sendo

compostas por títulos de diferentes indexadores, incluindo grande parte de títulos

indexados à inflação.

Palavras-chave: política fiscal; dívida pública; gestão da dívida.

;7#<($,

!"#$%&'()*+',"."/)$(012$%0*324"%25ɜ,"7

" !"#$%&'()*+&$,-./01(.*02&$/0$3(&*4+$/0$/562/0$'7892)0:!"

! !"!$%$/562/0$'7892)0$.+$;<0&29=$)+.)(2*+&$($3(&*4#$!%%

!"!"#$>+.)(2*+&:$%%

!"!"!$$?$/(&(.@+$2.&*2*-)2+.09$'0<0$0$3(&*4+$/0$A562/0$B7892)0$C(/(<09$DABCE:$%&

! !"F$>+.)9-&G(&$!%'

8"0"%&092%5�"&262$%2"('4"#$(#60('&24"(0"(:;#(0"<=>?#60">&04#?2#&0,"!7

" F"#$H&*+I-($!%"

$ F"!$>+1'+&2J4+$!()

$ F"F$B<0K+$!(&

$ F"L$B%C$!M#M$!("

$ F"N$>+.)9-&G(&$!(*

@">)460$('")10"24%&0%AB#0"<0&0"0"B24%+'"(0"(:;#(0"<=>?#60,"8C

D")1"24%)('"21<:',"8E

! N"#$O+/(9+$-*292K0/+$!+"

$ N"!$A0/+&$!,$ N"F$H&*210J4+$!,%

$ N"L$P21-90J4+$!,,

$ N"N$Q(&-9*0/+&$!,,

-"6'$4#(2&0*324"/#$0#4,"DC

&2/2&F$6#04,"D.

/LVWDGHJUiÀFRV

B&G/#6'"!H"2;'?)*+'"(0"&2?0*+'"(:;#(0I<#>"('">&04#?"J"!KK!IC!"0".C!CICE,"!K

B&G/#6'".H"/0%'&24"6'$(#6#'$0$%24"(0"(?4<"J"90$HI!KK-"0"9)$HI.CC8"H"&L">#?M324"(2"9)$HI.CC8,"..

B&G/#6'"8H"(:;#(0I<#>,"(?4<"2"(</"$'">&04#?"J"!KKE"0".C!C,".@

B&G/#6'"@H"(:;#(0"#$%2&$0"N"(:;#(0"2N%2&$0"J"!KKE"0".C!C,".D

B&G/#6'"DH""%:%)?'4" <=>?#6'4" /2(2&0#4" 21" <'(2&" ('" <=>?#6'"O(<1/#P"J"" <0&%#6#<0*+'" <'&" #$(2N0('&"

J"!KK@ICE"0".C!CICE,".D

B&G/#6'"-H"<&0Q'"1A(#'"(0"(<1/#"O21"0$'4P"J"!KK!"0".CCK,".E

B&G/#6'"EH"<&0Q'"1A(#'"(<1/#"N"<0&62?0"(2"<&2/#N0('4"$0"(<1/#"J".CCC"0".C!C,".E

B&G/#6'"7H"<&0Q'"1A(#'"('"24%'R)2"(2"?%$4"J".CCC"0".C!C,".7

=$&')-"8-')384)&%0>2?0"!H"(:;#(0"?:R)#(0"('"42%'&"<=>?#6'"J">&04#?,"!8

%0>2?0".H"6&246#12$%'"('"<#>"2"$/4<"O<G&#'P"J">&04#?"J"!KK!"0".CC7,".C

%0>2?0"8H"2;'?)*+'"(0"(:;#(0"?:R)#(0"J"/0%'&24"6'$(#6#'$0$%24"J".CC."0".CCK,"..

%0>2?0"@H"12%04"(0"(:;#(0"<=>?#60"/2(2&0?"<0&0".C!C,".K

%0>2?0"DH"&24)?%0('4"(04"24%#10%#;04"('"1'(2?'">06ST0&(U?''S#$B,"@.

%0>2?0"-H"&24)?%0('4"(04"24%#10%#;04"('"1'(2?'"/'&T0&(U?''S#$B,"@8

%0>2?0"EH"62$G&#'4"26'$V1#6'4"&24)?%0$%24"(0"4#1)?0*+'"<0&0"'4"('#4"1'(2?'4,"@@

%0>2?0"7H"&24)?%0('4"(0"4#1)?0*+'"J"1'(2?'"!,"@D

%0>2?0"KH"&24)?%0('4"(0"4#1)?0*+'"J"1'(2?'".,"@E

%0>2?0"!CH"12$'&24".'4W"60&%2#&04"<)&04,"@7

%0>2?0"!!H"12$'&24"6)4%'4W"60&%2#&04"<)&04,"@K

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

>-?%'(,"7*+,

A dívida pública é um recurso de uso muito antigo na história das finanças

públicas. Inicialmente, era uma alternativa usada para equilibrar as finanças do

Estado em situações emergenciais, tais como as guerras. Nessas ocasiões, a contratação dos empréstimos era geralmente feita com os ricos comerciantes da nação.

Com o passar dos séculos, a partir da formação dos Estados modernos, da dissociação entre o patrimônio do monarca e o Tesouro Público e, posteriormente, do

desenvolvimento do sistema bancário, o instrumento da dívida passou a ser mais

utilizado para financiar as despesas dos governos, tanto as emergenciais como

as correntes. Essa evolução continuou em sua tendência expansiva até o século

XX, principalmente após a Primeira Guerra Mundial, quando a emissão de papel-moeda inconversível e títulos públicos ganhou maior importância. Desse modo, a

contratação de dívida assumiu um caráter menos esporádico, e o recurso da dívida

pública ganhou uma importância ainda maior nas economias modernas.

Durante as décadas de 1970 e 1980, o tema da dívida pública conquistou seu

espaço no debate econômico. Depois de uma fase dourada do capitalismo, que

combinou crescimento acelerado, inflação controlada e ganhos de produtividade,

as maiores economias do mundo chegaram à década de 1970 combinando baixo

crescimento e alta inflação. Diante desse cenário, a dívida pública de diversos países assumiu valores bastante elevados, despertando, pela primeira vez, dúvidas

quanto a sua sustentabilidade1 (HAMILTON; FLAVIN, 1986; TREHAN; WALSH,

1988; WILCOX, 1989; BOHN, 1995, dentre outros).

Como forma de ilustração desse ponto, Dornbusch e Draghi (1990) mostram a evolução da razão dívida/PIB para países selecionados entre 1981 e 1988.

Somente dois países da amostra2 não tiveram sua razão dívida/PIB aumentada.

Para o grupo Europa-10,3 por exemplo, esse índice subiu quase 50% no período,

passando de 40,6% para 58,7%. Portanto, de maneira geral, percebeu-se um salto

expressivo na dívida/PIB dos países, que pode ser atribuído i) às altas taxas de

juros praticadas no período; ii) ao baixo crescimento econômico; e iii) aos déficits

primários observados (DORNBUSCH; DRAGHI, 1990).

%! .

! /01!2#!3/4#!5678/!23!98/3:;#!267<23=>?@$!73/8!28A43B39!CD8!D13!E39B8/3!B323!78F!13<#9!23A!98B8<43A!G#7895318543<A!

28789<3!A89!28A4<5323!3#!E3G31854#!2#A!HD9#A!23!267<23$!E#2852#!BI#CD8A!<58AE8932#A!5#A!HD9#A!#D!B98AB<1854#!B#/#B39!

3!93F;#!267<23=>?@!81!D1!B31<5I#!8JE/#A<7#K!LD54#A$!8AA8A!2#<A!8M8<4#A!3HD23931!3!28AE89439!8AA8A!CD8A4<#531854#A!3!

98AE8<4#!23!B3E3B<2328!28!E3G31854#K

(! .

! !31#A493!M#<!B#1E#A43!E#9!./8135I3$!@0/G<B3$!N<53139B3$!OAE35I3$!OP.$!Q90B<3$!R#/3523$!?4S/<3$!L3E;#$!TDJ81UD9G#$!

>#94DG3/!8!V8<5#!P5<2#$!A852#!TDJ81UD9G#!8!V8<5#!P5<2#!#A!W5<B#A!E36A8A!CD8!5;#!4<78931!AD3!267<23=>?@!3D1854323K

+! !X;#!28F!E36A8A!23!OD9#E3$!E#901!#!3D4#9!5;#!8AE8B<M<B#D!CD3<A!M39<31!E3948!2#!652<B8K

6

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

Para manter a dívida sob controle, os países tiveram de realizar ajustes orçamentários, basicamente pelo corte de gastos. Além disso, com o serviço da dívida crescente, ganhou destaque o gerenciamento técnico da dívida pública, com

o objetivo de financiá-la com os menores custos e risco, evitando-se que choques

inesperados causassem saltos na dívida. Conforme destacado por Missale (1999),

“as the debt ratio rises, the effects of alternative funding policies become as important

as the effects of budget deficits”. Dessa maneira, a administração da dívida pública

entrava definitivamente na agenda da gestão macroeconômica dos países.

Para os países em desenvolvimento, entretanto, apesar de importante, a gestão da dívida sempre foi uma tarefa difícil. A instabilidade macroeconômica acabava condicionando a escolha do setor privado a títulos públicos. Nesse sentido,

o prêmio de risco para determinados prazos e tipos de títulos inviabilizavam sua

emissão, limitando as estratégias possíveis a serem adotadas pelo Tesouro.

No Brasil, a questão fiscal da administração da dívida pública brasileira não

esteve, tradicionalmente, no topo das prioridades do governo em virtude do longo

período de inflação descontrolada, incertezas políticas, frustrados planos de estabilização na economia brasileira e calotes e renegociações da dívida. Na maioria

das vezes, o foco acabava sendo o curto prazo.

Tal situação começou a mudar em 1999, quando, após uma crise cambial, o

governo brasileiro adotou o regime das metas de inflação, marcando o início de

uma nova etapa do Plano Real. Assim, a partir desse momento, a política macroeconômica do país passou a ser sustentada por um tripé formado pelas metas de

inflação, superávits primários e câmbio flutuante.

Ciente de que a credibilidade é um dos pressupostos centrais para o alcance

de melhores resultados com esse desenho institucional, o governo começou a colocar em prática algumas medidas, tanto no lado fiscal como no lado monetário, que

buscaram elevar os níveis de transparência e de comunicação. Uma dessas medidas

foi justamente a reestruturação da área responsável pela gestão da dívida pública na

Secretaria do Tesouro Nacional. Pelo lado fiscal, podem ser destacadas as medidas

de fixação de metas para o superávit primário, a aprovação da Lei de Responsabilidade Fiscal (LRF) e a reestruturação das dívidas estaduais e municipais.

Nesse sentido, no período mais recente, principalmente no pós-1999, a partir dessa melhora institucional e de um quadro macroeconômico de maior estabilidade, abriu-se espaço para um estudo mais aprofundado acerca da gestão da

dívida pública brasileira. No atual contexto, o mercado estaria mais receptivo em

relação a uma gama maior de tipos e prazos de títulos públicos, sem exigir prêmios

de risco proibitivos, ampliando os graus de liberdade para que o Tesouro efetivamente administrasse a dívida, tornando possível a formulação de estratégias que

priorizassem o longo prazo.

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

7

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

Dessa maneira, o objetivo desta monografia é estudar uma composição ideal

para a dívida pública brasileira em termos de seus indexadores. Ela está estruturada em seis seções, incluindo esta introdução. Na segunda seção, são apresentados os aspectos fundamentais da administração da dívida pública. Na seção 3,

busca-se analisar a trajetória da dívida pública brasileira a partir dos anos 1990,

destacando seus principais indicadores, como indexadores, prazos e a evolução

de seu estoque. Na quarta seção, são apresentados os principais trabalhos aplicados que buscaram chegar a um benchmark para a dívida pública brasileira.4 Em

seguida, na quinta seção, realiza-se um estudo empírico que tem como objetivo

pesquisar estratégias eficientes para a gestão da dívida pública brasileira com foco

na minimização da volatilidade orçamentária. Para finalizar, na última seção são

apresentadas as considerações finais.

@-A7%")#8%')*B8&-'8C($5)&

KGL)M+A,'%"+)N6;/(4,;%(&+)/()7,+%D")/()/$.&/()A01#&'(

A dívida pública do governo é basicamente financiada por meio de quatro

tipos de títulos: i) prefixados, ii) indexados ao câmbio, iii) indexados à taxa de

juros e iv) indexados à inflação.

O título prefixado é aquele com o menor risco para o governo, pois este já

sabe quanto irá pagar no seu vencimento. Por trazer riscos mais altos ao investidor, apresenta um custo maior e um prazo menor. No entanto, possui a vantagem

(importância) adicional de auxiliar na construção da curva de juros do país. Os

títulos indexados pelo câmbio, por sua vez, trazem o risco da desvalorização cambial para o governo. No entanto, são mais fáceis de alongar (em termos de custo)

e permitem a oferta de um hedge cambial, diminuindo a procura do setor privado

por dólares. Por um lado, os títulos indexados pela taxa de juros têm custos menores e um prazo maior; por outro lado, apresentam um risco maior para o governo

e aumentam a contaminação da política fiscal pela política monetária. Por fim, os

títulos indexados por índices de preços também permitem mais facilmente um

alongamento do prazo, além de sinalizarem um compromisso do governo com

baixa inflação. Carregam, entretanto, os riscos de inflação alta, o que poderia acarretar maiores despesas para o Tesouro no pagamento de juros.

Dessa forma, a grande questão para a autoridade fiscal é identificar qual seria a composição ótima para sua dívida pública, respeitando as restrições impostas

pelas condições estruturais e conjunturais específicas a cada país. Para entender a

,! P

! 1!8(.)@10<R!98E98A8543!3!B#1E#A<:;#!23!267<23!CD8!#!G#7895#!G#A439<3!28!489!5#!102<#!8!5#!/#5G#!E93F#A$!A897<52#$!

E#94354#$!B#1#!D1!GD<3!E393!3A!8A49340G<3A!28!M<535B<31854#!5#!BD94#!E93F#K

8

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

importância da questão, Goldfajn e Paula (1999) sugerem considerar algumas hipóteses sob as quais a questão da composição da dívida seria um tema irrelevante.

Com o relaxamento dessas hipóteses, a composição da dívida pública tornar-se-ia

um instrumento de melhora do bem-estar social e, portanto, uma questão relevante

em termos de política. Assim, os autores estabelecem as três hipóteses que caracterizariam o paradigma inicial: i) equivalência ricardiana, ii) inexistência de distorções

tributárias e iii) existência de mercados completos e informação simétrica.

A primeira hipótese baseia-se no trabalho de Barro (1974), que estabeleceu

que, sob a hipótese da equivalência ricardiana, a escolha entre impostos e dívida

pública como formas de financiamento dos gastos do governo seria neutra em

relação ao bem-estar social. Mesmo a composição da dívida não traria nenhum

ganho em termos do bem-estar social.

A segunda hipótese estabelece que, sem a presença de distorções tributárias,

não seria relevante estudar diferentes tipos de taxação (trabalho ou capital) ou diferentes prazos de pagamento. No entanto, quando essa hipótese é relaxada, ganha

importância a discussão sobre o timing dos impostos, bem como a escolha entre

diferentes categorias de tributos. Outro ponto a ser ressaltado é o de Barro (1979),

que sugere que uma alta volatilidade na tributação pode gerar custos maiores em

média. Assim, o perfil de vencimentos da dívida torna-se um importante instrumento para amenizar a variação dos impostos.

A terceira premissa diz respeito aos mercados completos e à informação

simétrica. Sob essas hipóteses, os agentes conseguiriam precaver-se perfeitamente

contra a incerteza, igualando marginalmente o retorno dos diferentes títulos da

dívida. As alocações da economia, consequentemente, tornar-se-iam eficientes.

No entanto, quando essas hipóteses não são verificadas, Goldfajn e Paula (1999)

afirmam que a composição da dívida pública se torna um importante instrumento

para a partilha de risco, para a suavização de impostos (no caso da existência de

distorções tributárias) e para a construção de credibilidade do governo.

Como sabemos que, na prática, as premissas citadas são pouco realistas, faz-se necessário um estudo aprofundado a respeito da composição ótima da dívida,

pois diferentes composições trazem diferentes resultados em termos de bem-estar

social. Para chegar a uma composição desejável, além de lidar com o trade-off

entre risco e custo esperado, a autoridade fiscal deve estar atenta a várias outras

variáveis, como: i) sinalização de comprometimento, ii) efeitos na política monetária, iii) hedge ao setor privado, iv) risco de rolagem, v) liquidez e vi) desenvolvimento do mercado de capitais.

A sinalização de comprometimento aparece quando o governo quer demonstrar que está comprometido com alguma meta, como, por exemplo, a estabilidade de preços. Nesse caso, ao emitir títulos da dívida indexados por índices

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

9

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

de preços, ele acaba assumindo um compromisso crível, pois será penalizado caso

não cumpra a promessa de baixa inflação: acabará gastando mais com o pagamento de juros. O mesmo poderia ocorrer com uma promessa relacionada ao

comportamento do câmbio.

Em relação aos efeitos na política monetária, por exemplo, a indexação de

parte da dívida pela taxa de juros traz efeitos negativos por meio de dois canais: i) ao

aumentar ainda mais as despesas do Tesouro, no caso de uma elevação da taxa de juros e ii) por meio do efeito riqueza sobre os detentores de títulos. Assim, caso deseje

aumentar o poder da política monetária, o governo deve reduzir a parcela da dívida

indexada pelas taxas de juros, arcando, obviamente, com os custos da operação.5

A administração da dívida pública também pode ser utilizada como forma

de fornecer hedge ao setor privado. Principalmente em países com mercado de

capitais pouco desenvolvido, a estrutura da dívida teria a função de completar

mercados, desenvolvendo o mecanismo de risk-sharing. Mattos (2005) ressalta que

o fornecimento de hedge não seria puramente uma concessão ao setor privado. No

caso de títulos indexados ao câmbio, ele seria, antes de qualquer coisa, uma forma

de evitar pressões inflacionárias desnecessárias oriundas do mercado cambial.

O governo também deve estar atento ao risco de rolagem. Para minimizar

esse risco, o ideal é estabelecer os vencimentos não concentrados no tempo, pois,

quando eles estiverem concentrados em uma mesma data, os investidores saberão

que o governo terá de rolar um volume grande da dívida.6 Assim, caso um choque

atinja a economia, os efeitos podem tornar-se mais intensos. No entanto, vencimentos concentrados apresentam a vantagem de completar e aperfeiçoar o mercado. Desse modo, há um trade-off entre um risco de rolagem maior combinado

com um mercado mais completo e um risco de rolagem menor com um mercado

mais imperfeito.

Em relação à liquidez, o governo enfrenta mais um trade-off. Se por um lado

quanto maior a liquidez menor é o custo da dívida, por outro lado quanto maior a

liquidez menos potentes são os efeitos da política monetária. Logo, ao escolher uma

dívida mais líquida, ele pode estar prejudicando a eficácia da política monetária.

A última variável à qual o governo deve estar atento é o desenvolvimento do

mercado de capitais. Isso ocorre porque esse mercado é plenamente influenciado

pela gestão da dívida pública do país, pois uma dívida cara de curto prazo, por

)! >

! 393!8AA8!E#54#$!789!>3A4#98!Y%**&Z!8!7S9<#A!48J4#A!B#54<2#A!81!@3BI3!8![/<78<93!Y(--&Z$!CD8!2<ABD481!#!E3E8/!8!#!M<1!

23A!T\]AK!><98A!8!.529328!Y(--*Z!431U01!#UA89731!8AA3A!B#5B/DA^8A!E393!D1!1#28/#!28!BD94#!E93F#$!5#!CD3/!CD354#!

13<#9!3!<528J3:;#!23!267<23!EWU/<B3!_!43J3!28!HD9#A$!13<#9!0!3!2D93:;#!2#!B<B/#!8B#5`1<B#K

&! @

! 39B<5Aa<! Y%**"Z! 282<B3! D1! B3E64D/#! 28! AD3! 2<AA8943:;#! 3#! 9<AB#! 23! 267<23! EWU/<B3! A#U! 3! b4<B3! 2#! A8D! G8985B<32#9K!

.AA<1$!U3A832#!81!3/GD5A!1#28/#A!B/SAA<B#A$!B#1#!#!28!./8A<53$!>9344<!8!]3U8//<5<!Y%**-Z$!8/8!28M<58!CD8!#!G8A4#9!

2878!E98#BDE39cA8!B#1!#!3/#5G31854#!23!267<23!8!B#1!3!5;#!B#5B85493:;#!81!E#DB#A!785B<1854#AK!d#1!U3A8!5<AA#!

8/8!B#5A49b<!49eA!652<B8A!CD8!UDAB31!3HD239!53!35S/<A8!23!A<4D3:;#!23!267<23f!#!652<B8!28!2<AE89A;#!Y?NZ$!#!652<B8!28!

3/#5G31854#!Y?.Z!8!#!652<B8!28!3/#5G31854#c2<AE89A;#!Y?.NZK

10

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

exemplo, acaba inibindo seu desenvolvimento (BACHA; OLIVEIRA, 2006). Novaes (2006) destaca que as experiências internacionais mostram que os mercados

de capitais nacionais tendem a estabelecer seus padrões de preços, indexadores e

prazos mirando a dívida pública de seus respectivos países.7 Se o governo busca

desenvolver o mercado de capitais, deve levar isso em conta na formulação de sua

estratégia de administração da dívida.

Tendo apresentado essas variáveis, observamos que a escolha de diferentes

indexadores para os títulos da dívida é um dos instrumentos que permitem ao

atuação do governo sobre elas. No entanto, o prazo da dívida também é um importante instrumento que o governo utiliza para atingir seus objetivos em relação

às variáveis apresentadas.

Para Giavazzi e Pagano (1990), o alongamento do prazo (maturidade) torna

a economia menos suscetível a ataques especulativos, à medida que diminui a

fração da dívida a ser renovada em termos desfavoráveis. Com isso, haveria a redução da vulnerabilidade do país, contribuindo para a redução do custo da dívida.

Resultados similares são encontrados em Alesina, Prati e Tabellini (1990). Apesar

das vantagens em relação ao alongamento, tem-se que o prêmio de risco exigido

pelos investidores é, em geral, maior para títulos mais longos. Por essa razão, existem estudos que defenderam o não alongamento da dívida pública (para o Brasil,

por exemplo, Llussá (1997),8 Silva e Mendonça (2007) e Alfaro e Kanczuk (2007)9).

De qualquer jeito, o fato é que o alongamento, realizado em condições favoráveis,

pode servir para reduzir a volatilidade orçamentária e o risco de rolagem e favorecer o desenvolvimento do mercado de capitais.

KGK)M)/$.&/()A01#&'();")H3(+&#O)'";',&%"+),)7,+%D"

KGKGL)P";',&%"+

Para o melhor entendimento dos fatores que afetam a evolução da dívida

pública no Brasil, o primeiro passo é a solidificação do conceito do que é a dívida

'! !V8AA3/43cA8!5#7318548!#!E3E8/!2#A!464D/#A!E98M<J32#A!53!B#5A49D:;#!23!BD973!28!HD9#A$!98M89e5B<3!E393!4#2#!#!189B32#K

"! T

! /DAAS!Y%**'Z!1#A49#D!CD8!5#A!E9<18<9#A!35#A!/#G#!3EbA!3!<1E/818543:;#!2#!>/35#!V83/!#!3/#5G31854#!23!267<23!EWU/<B3!

U93A</8<93!A89<3!<57<S78/!81!D1!B#548J4#!5#!CD3/!E982#1<5373!U3<J#!G93D!28!B982<U</<2328!8!M93G</<2328!2#!A<A4813!M<535B8<9#!

8!E#/64<B#K!>3G39cA8c<3!D1!E9e1<#!28!9<AB#!1D<4#!8/8732#$!A852#!E98M89678/$!E#94354#$!#!5;#!3/#5G31854#!23!267<23K

*! .

! /M39#!8!g35BFDa!Y(--'Z!B#5A49#81!D1!1#28/#!28!8CD</6U9<#!G893/!2<5h1<B#!8A4#BSA4<B#!E393!353/<A39!3!CD8A4;#!2#!3/#5c

G31854#!23!2<7<23!EWU/<B3K!@3A<B318548$!3!35S/<A8!0!M8<43!E#9!18<#!28!49eA!B353<Af!E9e1<#!28!134D9<2328$!ADA48543U</<2328!

8!AD37<F3:;#!28!<1E#A4#AK![!1#28/#!0!M#91D/32#!B#1!2<A4#9:^8A!28!<1E#A4#A!8!<5B8948F3!3B89B3!2#!B#1E#9431854#!8!2#!

4<E#!28!G#7895#K!.!<28<3!0!E398B<23!B#1!3!85B#549323!81!./8A<53$!>9344<!8!]3U8//<5<!Y%**-Z$!13A!8/8A!1#28/31!#!/(,0-9*!

2<M89854818548f!#!E36A!CD8!2S!#!/(,0-9*!5;#!0!8JB/D62#!E89135854818548!2#!189B32#!M<535B8<9#i!A8D!BDA4#!0!CD8!8/8!E3AA3!

3!B#5439!B#1!13<#98A!43J3A!28!HD9#A!3EbA!#!B3/#48K![!1#28/#!0!B#5A4<4D62#!E#9!2D3A!8B#5#1<3A!YD13!B#1!3!267<23!28!D1!

E896#2#!8!3!#D493!B#1!3!267<23!28!2#<A!E896#2#AZ!8!#A!3D4#98A!#!B3/<U931!B#1!232#A!98M898548A!3#!@93A</!8!3#A!OP.K![A!

98AD/432#A!1#A4931!CD8$!E393!31U#A!#A!B3A#A$!3!267<23!28!BD94#!E93F#!8A4S!3AA#B<323!3!D1!13<#9!G93D!28!U81c8A439K

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

11

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

pública. Para isso, iniciamos com as definições de Dívida Líquida do Setor Público

(DLSP) e de Dívida Pública Federal (DPF).

DLSP (Dívida Líquida do Setor Público)

Este é o indicador mais utilizado pelo governo para decisões de política econômica e é ele que dá origem à relação dívida/PIB, sendo amplamente difundido

na análise econômica. É referente ao setor público não financeiro e ao Banco Central, abrangendo, por definição, a administração direta e indireta das esferas federais, estaduais e municipais, além das empresas estatais não financeiras, do Banco

Central e do sistema público de previdência social. Inclui ainda os fundos públicos

cujas fontes de recursos sejam contribuições fiscais (como o FAT10).

Para chegar ao resultado líquido da dívida, subtraem-se os ativos financeiros

das obrigações do setor público.11 As principais contas do passivo são a Dívida

Pública Federal, a base monetária e as operações compromissadas. Dentre as contas do ativo, as mais relevantes são as reservas internacionais do Banco Central e

os fundos públicos.12 Após a crise econômica iniciada em 2007, uma conta que

ganhou importância no ativo do setor público foi a dos créditos concedidos ao

BNDES, relativa aos empréstimos feitos pelo Tesouro a este banco para que ele

atuasse anticiclicamente durante a crise.13

DPF (Dívida Pública Federal)

Como foi visto anteriormente, a DPF integra a DLSP como um de seus

principais componentes. Ela se divide em duas: a DPMFi, que é a Dívida Pública

Mobiliária Federal Interna, e a DPFe, que é a Dívida Pública Federal Externa. A

diferença entre as duas é a moeda de denominação; enquanto na primeira a dívida

é denominada em reais, na segunda ela é denominada em moeda estrangeira.14

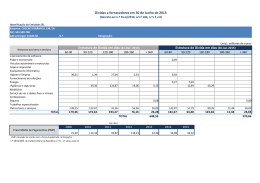

A Tabela 1 permite a ilustração do que foi apresentado antes em relação aos

conceitos de dívida. Pode ser verificado que a DPF está presente no balanço do

setor público por meio de seus dois componentes (DPMFi e DPFe). A DPMFi é a

%-! \

! D52#!28!.1E39#!3#!]93U3/I32#9K

%%! ![!@35B#!d85493/!2<7D/G3!185A3/18548!3A!E9<5B<E3<A!8A4346A4<B3A!98M898548A!_A!B#543A!EWU/<B3A$!E#9!18<#!28!AD3!S+*0$

'0<0$0$21'<(.&0$T$'+95*2)0$,2&)09K

%(! d

! 3U8!/81U939!3<523!CD8!3!NTX>!0!D4</<F323!B#1#!U3A8!E393!#!BS/BD/#!23!j8B8AA<2328!28!\<535B<31854#!2#!X84#9!>WU/<B#!

Yj\X>Z$!431U01!B#5I8B<23!B#1#!#!98AD/432#!5#1<53/!k3U3<J#!23!/<5I3lK

%+! !O1!(--*!8!(-%-$!#!]8A#D9#!983/<F#D!3E#948A!28!Vm!%"-!U</I^8A!5#!@jNOX$!E#9!18<#!23A!T8<A!5K!%%K*,"=(--*!8!5K!

%(K(,*=(-%-K!OAA3!M#<!D13!23A!182<23A!354<B6B/<B3A!32#4323A!E8/#!G#7895#!E393!85M985439!3!B9<A8!M<535B8<93!98B8548K!

d#1#!8A43!4878!#9<G81!5#!A84#9!M<535B8<9#$!3!M3/43!28!/<CD<28F!8!B902<4#!3183:#D!B#/#B39!3!8B#5#1<3!5D13!98B8AA;#!

3<523!13<#9K!.AA<1$!#A!U35B#A!EWU/<B#A!M#931!DA32#A!E8/#!G#7895#!M82893/!E393!8A4<1D/39!3!8B#5#1<3!8!5;#!28<J39!CD8!

#!B902<4#!A#M98AA8!D1!G93528!B#/3EA#K![A!3E#948A!2#!]8A#D9#!5#!@jNOX$!B#54D2#$!3E98A85431!D1!BDA4#!M<AB3/!8$!E#9!

<AA#$!7e1!B3DA352#!D1!<5485A#!28U348!8B#5`1<B#!53!162<3K!P13!23A!B#5A8CDe5B<3A!<182<343A!M#<!D1!G93528!A3/4#!53!

267<23!U9D43K

%,! !.4D3/18548$!B#1#!78981#A!B#1!13<A!2843/I8A!3!A8GD<9$!3!N>n\<!98E98A8543!13<A!28!*-o!23!N>\K

12

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

soma das contas Dívida Mobiliária do Tesouro Nacional e Dívidas Securitizadas e

TDA, enquanto a DPFe é a Dívida Externa Líquida do Governo Federal.

!"#$%"&'&

()*+("&%),-+("&(.&/$!.0&12#%+3.&4�"/+%

Composição da Dívida Líquida

do Setor Público

2009

2010

Dezembro

Julho

Saldos

%

PIB

Saldos

%

PIB

Dívida líquida total

1 345 325

42,8

1 406 626

41,7

1 . Dívida interna líquida

1 633 255

52,0

1 731 370

51,3

876 731

27,9

931 542

27,6

1 381 841

44,0

1 493 245

44,2

16 575

0,5

15 873

0,5

Outros

- 149 778

-4,8

- 177 200

-5,3

Recursos do FAT

- 159 633

-5,1

- 165 734

-4,9

Renegociação (Lei nº 9.496/1997 e Proes)

- 366 707

-11,7

- 386 787

-11,5

Créditos junto ao BNDES

- 129 237

-4,1

- 211 465

-6,3

283 673

9,0

363 610

10,8

- 406 354

-12,9

- 324 947

-9,6

637 815

20,3

677 227

20,1

52 212

1,7

11 330

0,3

368 999

11,7

397 338

11,8

Base monetária

166 073

5,3

162 528

4,8

Operações compromissadas

454 710

14,5

403 827

12,0

Outros depósitos no Bacen

63 292

2,0

227 437

6,7

- 28 306

-0,9

- 30 070

-0,9

- 3 097

-0,1

- 2 774

-0,1

- 283 673

-9,0

- 363 610

-10,8

Governos estaduais

335 899

10,7

346 607

10,3

Governos municipais

54 059

1,7

57 994

1,7

Empresas estatais

- 2 433

-0,1

- 2 110

-0,1

Governo Federal

Dívida mobiliária do Tesouro Nacional

Dívidas securitizadas e TDA

Relacionamento com Banco Central

Conta única

Dívida mobiliária na carteira do Bacen

Equalização cambial

Banco Central do Brasil

Créditos do Bacen às inst. financeiras

Demais contas do Bacen

Relacionamento com Governo Federal

continua ▶

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

13

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

Composição da Dívida Líquida

do Setor Público

2 . Dívida externa líquida

2009

2010

Dezembro

Julho

Saldos

%

PIB

Saldos

%

PIB

- 287 930

-9,2

- 324 744

-9,6

94 993

3,0

91 758

2,7

- 408 188

-13,0

- 444 213

-13,2

Governos estaduais

14 440

0,5

16 645

0,5

Governos municipais

2 007

0,1

2 022

0,1

Empresas estatais

8 819

0,3

9 044

0,3

Federais (exceto Petrobras)

4 772

0,2

5 044

0,1

Estaduais

4 046

0,1

3 999

0,1

Governo Federal

Banco Central do Brasil

Fonte: Banco Central

Percebe-se ainda que as reservas internacionais estão na conta Dívida Externa Líquida do Banco Central, que se apresenta como a principal conta redutora da

DLSP. Outra conta que não havia sido citada anteriormente é a Renegociação (Lei

n. 9.496/1997 e Proes), que apareceu como ativo do governo federal e se refere ao

refinanciamento das dívidas dos estados. Assim, basicamente, enquanto ela está

no ativo da União, ela também está no passivo dos estados, praticamente se anulando para efeitos práticos da DLSP.

Após essas definições, fica mais clara a questão da gestão da dívida pública no

Brasil. O ponto principal é que essa gestão deve ter em mente as principais contas

do ativo financeiro e do passivo do setor público, que determinam a evolução da

dívida. No entanto, o instrumento de que o governo dispõe para realizar a gestão

é o gerenciamento da Dívida Pública Federal por meio da escolha dos indexadores

e do prazo dos títulos emitidos pelo Tesouro. Por exemplo, o Tesouro não controla

diretamente a aplicação dos recursos, como o FAT, nem os créditos com o BNDES.

A seguir apresentamos um modelo simplificado, proposto por Bevilaqua e Garcia

(2002), que resume essas colocações e determina em linhas gerais a evolução da

dívida pública de um país.

A evolução da dívida pública

Conforme exposto anteriormente, podemos analisar a evolução da DLSP

por meio da restrição orçamentária do setor público, conforme proposto por Bevilaqua e Garcia (2002). Parte-se da seguinte equação:

14

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

M t M t1 Bt Bt1 Et ( Bt Bt1 ) Dt

B

E A H

+

+

+ it t1 + it t Bt1

t+ t

Pt

Pt

Pt

Pt

Pt

Pt

Pt Pt

(1)

onde M é a base monetária; B é a dívida líquida doméstica; B* é a dívida externa

líquida das reservas internacionais; E é a taxa de câmbio nominal; D é o resultado

primário;15 i é a taxa de juros doméstica; i* é a taxa de juros internacional; A representa as receitas de privatizações; H corresponde aos passivos contingentes; e P é o

nível de preços. Dividindo-se a equação (1.1) por Yt, chegamos a

M t M t1 Bt Bt1 Et ( Bt Bt1 ) Dt

B

E A

H

+

+

+ it t1 + it t Bt1

t + t

PtYt

PtYt

PtYt

PtYt

PtYt

PtYt

PtYt PtYt

(2)

ou simplesmente

Bt Et Bt Bt1

E B

+

=

1+ it ) + t t1 (1+ it ) t + dt at + ht

(

PtYt PtYt

PtYt

PtYt

(3)

onde vt, dt, at e ht são, respectivamente, a senhoriagem, o resultado primário, as

receitas de privatização e os passivos contingentes, todos sobre o PIB. Ainda podemos reescrever (1.3) da seguinte forma:

(

)

Et 1+ it

Bt1 1+ it

E

+ t1 Bt1

t + dt at + ht

Pt1Yt1 PtYt

Pt1Yt1

Et1 PtYt

Pt1Yt1

Pt1Yt1

(4)

1+ it ) (1+ t )

1+ it )

(

(

= bt1

+b

+ d a + h

(1+ t )(1+ gt ) t1 (1+ t )(1+ gt ) t t t t

(5)

bt + bt =

chegando a

t

bt + b

onde bt e b*t correspondem às dívidas líquidas interna e externa do setor público

em relação ao PIB, e r, g e f são as taxas de inflação, crescimento do PIB e desvalorização da taxa de câmbio nominal.

Essa equação indica a evolução da dívida líquida do governo em relação ao

PIB, incluindo a dívida em moeda estrangeira. O estoque da dívida líquida em t

é igual ao estoque da dívida líquida interna em t – 1, multiplicada pela sua taxa

de juros e dividida pela inflação e pelo crescimento em t, somada ao estoque da

dívida líquida em moeda estrangeira em t – 1, multiplicada pela sua taxa de juros

%)! !j8A43! 8CD3:;#$! 20M<B<4A! E9<1S9<#A! A;#! 98G<A4932#A! B#1! #! A<53/! E#A<4<7#$! 85CD354#! ADE89S7<4A! E9<1S9<#A! A;#! /35:32#A!

B#1!#!A<53/!58G34<7#K!j#48cA8!CD8!A#U!8AA3!28M<5<:;#!#!N!E#28!A89!<5489E98432#!B#1#!Qc]$!#528!Q!A;#!#A!G3A4#A!5;#!

M<535B8<9#A!2#!G#7895#!8!]!A;#!#A!<1E#A4#AK

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

15

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

e pela desvalorização cambial em t e dividida pela inflação e pelo crescimento em

t. Além disso, subtraem-se a senhoriagem e as receitas de privatizações, enquanto

se somam o reconhecimento de novas dívidas (passivos contingentes) e o resultado primário (com sinal positivo para déficit), tudo em relação ao produto em t.16

Podem ser analisados os fatores que implicam aumento ou redução da dívida líquida em relação ao PIB no curto prazo: o crescimento, a inflação, as receitas

de privatizações e as receitas de senhoriagem causam a queda da relação dívida/

PIB, enquanto os déficits primários, o reconhecimento de passivos contingentes, a

desvalorização cambial e a remuneração da dívida passada provocam o aumento

da relação dívida/PIB.

KGKGK))Q)/,+,;9")&;+%&%6'&";(#)A(3()()7,+%D")/()-$.&/()!01#&'()*,/,3(#)E-!*FLR

Como já foi apontado anteriormente, em 1999 o governo brasileiro adotou

uma nova política macroeconômica baseada no tripé metas de inflação, superávit

primário e câmbio flutuante. O novo ambiente institucional era fortemente baseado na transparência e na credibilidade, e para isso várias mudanças foram sendo

colocadas em prática para atender a esses pressupostos.

Nesse cenário de estabilidade, alguns fatores chamavam a atenção para a

necessidade de uma gestão técnica da dívida pública menos focada no curto prazo.

Em primeiro lugar, as crises que atingiram os mercados emergentes ao longo dos

anos 1990 explicitaram a exigência de adotar boas práticas na gestão da dívida

pública para assegurar, ou ao menos não prejudicar, a estabilidade econômica. Em

segundo lugar, a consolidação do novo contexto macroeconômico possibilitava

maiores graus de liberdade para a gestão da dívida, abrindo uma oportunidade de

pensar no longo prazo, conforme ressaltado por Alves e Silva (2009).

Em vista dessa necessidade, o governo brasileiro, seguindo recomendações

do FMI e do Banco Mundial, procurou reformular toda a gestão de sua dívida

pública baseado no estudo das melhores práticas internacionais.18

O primeiro passo dessas reformulações foram as medidas legais, isto é, a

modernização da legislação que disciplina as práticas da gestão da dívida. Um

exemplo que pode ser citado nesse quesito foi a proibição da emissão de títulos em mercado pelo Banco Central.19 Em seguida, houve uma reestruturação da

%&! !.!43J3!28!HD9#A!23A!267<23A!/6CD<23A!<548953!8!8J48953!98M898cA8!3#!A8D!BDA4#!5#1<53/!102<#$!232#!E8/3!43J3!28!981D58c

93:;#!28!A8DA!2<M898548A!B#1E#58548A!2#!E3AA<7#!8!34<7#!CD8!854931!5#!B#5B8<4#!28!267<23!/6CD<23K

%'! !.A!98M89e5B<3A!DA323A!3CD<!A;#!U3A<B318548!V#BI3!Y(--*Z$!./78A!8!X</73!Y(--*Z$!>.\!Y(-%-Z!8!d3U93/$!T#E8A!84!3/K!

Y(--"ZK

%"! !\n?!8!@35B#!nD52<3/!Y(--%Z!p!U-2/(92.(&$,+<$'-892)$/(8*$10.03(1(.*"

%*! !OAA3!182<23!UDAB#D!B#5B854939!3!4398M3!28!G8A4;#!23!267<23!81!D13!Ab!D5<2328!G#7895318543/$!A8E39352#cA8$!3AA<1$!

3A!MD5:^8A!23!E#/64<B3!1#584S9<3!8!M<AB3/K

16

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

área do Tesouro diretamente responsável pelo gerenciamento da dívida pública. A

Secretaria-Adjunta da Dívida Pública passou a ser dividida em três áreas, relativas

às atividades de back, middle e front office.20 Além disso, foi criado um Comitê de

Gerenciamento da Dívida Pública Federal formado pelo secretário-adjunto, pelos

chefes de cada office e por coordenadores da Secretaria-Adjunta. O comitê teria

funções importantes, como definir as diretrizes de médio e longo prazos para a

Dívida Pública Federal e também as estratégias de curto prazo.

Posteriormente, a credibilidade e a transparência, também recomendadas

pelas guidelines, foram sendo trabalhadas por meio de uma série de relatórios e

documentos que passaram a ser disponibilizados ao público. Rocha (2009) destaca

que, ao reduzir as incertezas do mercado, uma política transparente possibilita a diminuição da volatilidade e dos prêmios de risco exigidos pelos investidores. Como

exemplos desses documentos, temos o Plano Anual de Financiamento (PAF) e o

Relatório Anual da Dívida Pública. O primeiro divulga as diretrizes que norteiam

a gestão da dívida, bem como as premissas para o planejamento, as estratégias de

emissão e as metas para os principais indicadores da dívida. O segundo analisa a

gestão da dívida do ano que passou, apresentando a evolução dos indicadores ao

longo do ano e detalhando os acontecimentos relevantes.21

Hoje em dia, com todo esse arcabouço, pode-se dizer que a gestão da dívida

pública brasileira tem servido de referência para países que estão em estágios iniciais ou intermediários de desenvolvimento desse processo (PAF, 2010). O Tesouro

busca compartilhar suas experiências por meio de seminários, congressos, fóruns

de discussão (como o LAC Debt Group – Grupo de Especialistas em Gerenciamento da Dívida Pública da América Latina e Caribe). Além dessas participações, o

reconhecimento da qualidade de sua gestão é evidenciado por meio de prêmios,

como o Emissor do Ano (2008) e o IIF (2009).22

KGS)P";'#6+T,+

Nesta seção, foram apresentados os aspectos fundamentais da gestão da dívida pública, destacando-se sua relevância e as principais questões envolvidas. Na

(-! !.A!80)R$!12//9(!8!,<+.*$+,,2)(&!A;#$!98AE8B4<7318548$!3!d##92853:;#cQ893/!2#!d#549#/8!23!N67<23!>WU/<B3!Yd#2<7Z$!3!

d##92853:;#cQ893/!28!>/358H31854#!OA49340G<B#!23!N67<23!>WU/<B3!Yd#G8EZ!8!3!d##92853:;#cQ893/!28![E893:^8A!23!

N67<23!>WU/<B3!Yd#2<EZK!>393!13<A!2843/I8A$!B#5AD/439!V#BI3!Y(--*Z!#D!#!&2*(!2#!]8A#D9#K

(%! ![!E9<18<9#!>.\!M#<!EDU/<B32#!E393!#!35#!28!(--%$!8!#!E9<18<9#!V8/34b9<#!.5D3/!23!N67<23!>WU/<B3!M#<!EDU/<B32#!81!

98/3:;#!3!(--+K!.5489<#918548$!#!A8GD52#!893!E3948!2#!E9<18<9#K![D49#A!2#BD1854#A!CD8!1898B81!A89!28A43B32#A!A;#!#!

V8/34b9<#!n85A3/!23!N67<23!>WU/<B3$!#!d9#5#G9313!n85A3/!28!O1<AA^8A$!#A!?5M#918A!23!N67<23!8!.E98A8543:^8A!E393!

?578A4<2#98AK

((! ![!E9e1<#!O1<AA#9!2#!.5#!p!.109<B3!T34<53$!28!(--"$!M#<!232#!E8/3!O189G<5G!n39a84A$!E3948!23!OD9#1#58q!?5A4<4Dc

4<#53/!?578A4#9$!E393!3!81<AA;#!2#!Q/#U3/!(-%'!E8/#!]8A#D9#!j3B<#53/K!./01!23!#E893:;#!489!B#5A8GD<2#!D1!&'<(0/!

28!3E853A!%,-!E#54#A!81!98/3:;#!3#!V<(0&-<W!B#1!785B<1854#!A<1</39$!8/3!B#5A8GD<D!D13!2813523!U81!13<#9!CD8!3!

#M8943K![!A8GD52#!98B#5I8B<1854#$!23!??\$!B#/#B#D!#!@93A</!B#1#!#!E36A!8189G8548!28!18/I#9!98/3:;#!B#1!<578A4<2#98A!

8!4935AE39e5B<3!53!2<7D/G3:;#!28!<5M#913:^8A!A#U98!B#543A!EWU/<B3A!8!852<7<231854#!81!D1!8A4D2#!B#1!49<543!E36A8AK

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

17

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

próxima seção, descreve-se a trajetória da dívida pública no país a partir dos anos

1990, destacando-se a evolução dos indicadores de gestão, como estoque da dívida, indexadores e prazos.

D-!-'()E8'C($)-(858%'8-",&-$%"$5)",(8&-")"/0$")-9234$5)-3()&$48$()

SGL)?+%"U6,

Foi visto na seção anterior que existem duas medidas relevantes para o estoque da dívida nacional, a DLSP e a DPF. Além delas, há o conceito de DLSP/PIB,

ou dívida/PIB, indicador mais utilizado relativo à solvência de um país. Apesar da

grande relação que esses conceitos têm entre si, cada um apresenta seus próprios

determinantes, como veremos a seguir.

Analisando-se a trajetória da relação dívida/PIB a partir de 1991, podem

ser destacados quatro períodos principais (Gráfico 1). O primeiro foi do início

da amostra até o final de 1995, quando ela apresentou uma tendência de queda e

alcançou um valor mínimo de 28% em dezembro de 1995. O segundo momento

inclui uma fase de estabilidade, verificada até o meio de 1997, seguida de um crescimento acelerado, quando atingiu 47% no início de 1999. O terceiro período foi

marcado por uma estabilidade nesse alto patamar até o meio de 2001 e uma forte

elevação da relação dívida/PIB a partir do segundo semestre de 2001, chegando

a 63% em setembro de 2002. Desde então podemos destacar uma quarta fase,

quando a dívida/PIB apresentou um vigoroso processo de queda, com uma leve

interrupção momentânea em 2009, no contexto da crise financeira mundial.23

Pode-se tentar buscar explicações para o desempenho do indicador para

os quatro períodos destacados. Para isso, voltamos à equação (5) apresentada na

seção 2:

t

bt + b

1+ it ) (1+ t )

1+ it )

(

(

= bt1

+b

+ d a + h

(1+ t )(1+ gt ) t1 (1+ t )(1+ gt ) t t t t

Foi visto que ela identifica os fatores que determinam a evolução do indicador

dívida/PIB: o custo real da dívida líquida, a taxa de crescimento, as receitas de senhoriagem, os resultados primários, as receitas de privatização e o reconhecimento

(+! !>393!D13!U#3!987<A;#!A#U98!3!87#/D:;#!23!267<23!EWU/<B3$!789!Q<31U<3G<!8!./01!Y(--%Z!E393!#A!2#<A!E9<18<9#A!E896#2#A!

8!#A!>.\A!Y(--%c(-%-Z!E393!#A!A8GD<548AK

18

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

de dívidas antigas.24; 25Tendo esses fatores em mente, podem ser analisados os períodos assinalados anteriormente.

5067+3.&'&

$*.%-89.&("&0$%"89.&()*+(":1+#&(.�"/+%&4&';;':<'&"&=<'<:<>

Fonte de dados: Ipeadata

Em relação ao primeiro, de janeiro de 1991 até o final de 1995, destaca-se

a influência dos superávits primários conseguidos pelo governo, juntamente com

uma forte taxa de crescimento entre 1993 e 1995, de 4,9% na média (Tabela 2).

Giambiagi e Além (2001) indicam que os dois principais motivos para a queda da

relação dívida/PIB entre 1990 e 1994 foram a redução significativa das Necessidades de Financiamento do Setor Público (NFSP), fazendo com que o resultado

operacional médio ficasse zerado, e a obtenção de receitas expressivas com senhoriagem.26

No segundo período destacado, de 1996 ao início de 1999, observa-se que

a tendência de alta foi permanente. Pedras (2009) explica esse movimento pela

conjugação de três fatores: i) a rígida política monetária do período, responsável

(,! !./GD5A!3D4#98A$!B#1#!n852#5:3$!><98A!8!n82935#!Y(--"Z$!3G9DE31!3A!98B8<43A!28!E9<734<F3:;#$!#!98B#5I8B<1854#!28!

267<23A!354<G3A!YE3AA<7#A!B#54<5G8548AZ!8!3HDA48A!B31U<3<A!Y8M8<4#!23A!1D235:3A!B31U<3<A!5#A!<485A!23!NTX>!285#1<532#A!

81!1#823!8A4935G8<93Z!81!D13!B#543!285#1<5323!3HDA48A!E349<1#5<3<AK

()! !r!<1E#943548!98AA3/439!CD8!3A!267<23A!<548953!8!8J48953!A;#!B#5A<289323A!81!73/#98A!/6CD<2#A!8!#!

BDA4#!23!267<23!0!D13!102<3!E#5289323!2#!BDA4#!28!B323!E39B8/3!23!267<23!Y3/01!23!981D5893:;#!

2#A!34<7#AZ$!28E852852#$!E#94354#$!M#94818548!28!AD3!B#1E#A<:;#K

(&! ![A!3D4#98A!3<523!B<431!#D493A!B3DA3A!E393!8AA8!M85`185#f!Y<Z!#!M89<32#!U35BS9<#!28!49eA!2<3A$!28B98432#!<182<34318548!

3548A!2#!>/35#!d#//#9$!CD8!M8F!B#1!CD8!3!267<23!5;#!A#M98AA8!585ID13!B#998:;#$!81!D1!B#548J4#!28!3/46AA<13!<5M/3:;#$!

Y<<Z!#!1#7<1854#!28!3E98B<3:;#!B31U<3/!CD8!982DF<D!3!267<23!8J48953!8!Y<<<Z!D1!3B#92#!23!267<23!8J48953!81!%**,!CD8!

8/<1<5#D!E3948!28!A8D!73/#9K

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

19

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

por uma taxa de juros real média extremamente elevada (aumentando o custo da

dívida); ii) o fraco desempenho das contas públicas (resultados primários); e iii) a

política de propiciar maior transparência às contas públicas, com o reconhecimento de vários passivos do setor público. Além dessas, podemos acrescentar o baixo

crescimento econômico verificado no período, conforme a Tabela 2.

O momento extremo dessa etapa foi durante o biênio 1998/1999, quando, no

auge dos efeitos das crises asiática e russa, o governo foi obrigado a elevar fortemente a taxa de juros. Logo em seguida, acabou abandonando o regime das bandas

cambiais, fazendo com que o câmbio sofresse uma maxidesvalorização. Em virtude do período de turbulência, com uma grande parcela da dívida indexada aos

juros e ao câmbio, a relação dívida/PIB acabou dando um grande salto, passando

de 30% (outubro de 1997) para 47% (janeiro de 1999).27

!"#$%"&=&

30$/3+?$@!.&(.&1+#&$&@7/1&A10+?60+.B&4�"/+%&4&';;'&"&=<<C

ANO

% PIB

1991

1,06

1992

NFSP (primário)

ANO

% PIB

NFSP (primário)

-2,71

2000

4,31

-3,47

-0,49

-1,58

2001

1,36

-3,36

1993

4,66

-2,18

2002

2,64

-3,55

1994

5,24

-5,64

2003

1,17

-3,89

1995

4,75

-0,26

2004

5,71

-4,17

1996

2,11

0,1

2005

3,16

-4,35

1997

3,41

0,96

2006

3,97

-3,81

1998

0,06

-0,02

2007

6,08

-3,91

1999

0,27

-3,23

2008

5,17

-4,08

Fonte: Ipeadata e STN

Para o terceiro período destacado, de meados de 1999 até o fim de 2002,28

observamos que a relação dívida/PIB se manteve mais ou menos estável até o final

de 2001, mas sofreu uma forte elevação em seguida. O momento extremo nesta fase

pode ser explicado por uma crise de confiança que atingiu a economia brasileira,

('! !d#5A<289352#!A#18548!28F81U9#!28!%**"!8!H358<9#!28!%***$!3!267<23=>?@!B98AB8D!"$(!E#54#A!E89B854D3<A$!E3AA352#!28!

+"$*o!E393!,'$%oK

("! !V8AA3/43cA8!CD8!81!%***!3!E#/64<B3!13B9#8B#5`1<B3!A#M98D!D13!<5M/8J;#$!CD352#!E3AA#D!28!D1!98G<18!28!U3523A!B31c

U<3<A!E393!D1!98G<18!ADA485432#!E#9!D1!49<E0!M#9132#!E#9!1843A!28!<5M/3:;#$!ADE89S7<4A!E9<1S9<#A!8!Bh1U<#!M/D4D3548K

20

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

quando, a partir de maio de 2002, no contexto da sucessão presidencial, a taxa de

câmbio sofreu sucessivas desvalorizações, chegando a um pico de R$ 3,81 por U$

1,00 em outubro. Novamente a relação dívida/PIB deu um salto, passando de 51,5%

em abril para 63% em setembro.29

Os principais fatores que atuaram positivamente sobre a dinâmica da dívida/

PIB nesse período foram o custo da dívida – em virtude das turbulências externas

em 2001 e internas em 2002 – e a continuação do reconhecimento de passivos

contingentes. Esses fatores foram contrabalançados pelos superávits primários

obtidos.

Pêgo-Filho e Pinheiro (2004) apresentam um gráfico que quantifica o impacto de cada fator para o aumento da DLSP entre janeiro de 1996 e junho de 2003,

abrangendo o segundo e o terceiro períodos em análise (Gráfico 2). No agregado

desses dois períodos, vemos que o pagamento de juros nominais teve o maior peso

na explicação do aumento da DLSP, seguido do reconhecimento de dívidas e do

ajuste cambial.30 Os resultados primários e as receitas das privatizações atuaram

no sentido contrário. Ressalta-se ainda que os principais itens incluídos em reconhecimento de dívidas são o Programa de incentivo à redução do Setor Público

Estatal (Proes) na atividade bancária, securitização de dívidas diversas,31 Fundo

de Compensação de Variações Salariais (FCVS), Programa de Fortalecimento das

Instituições Financeiras Federais (Proef) e transferências para fundos de pensão.32

Por último, no quarto período destacado, que vai de 2003 até o presente, a

relação dívida/PIB tem seu movimento de queda explicado principalmente pelos

elevados superávits primários, pela queda no custo médio da dívida e principalmente pelo crescimento econômico, que atuou sobre o denominador da relação.

Por sua vez, as privatizações e o reconhecimento de dívidas deixaram de ter peso

sobre a variação da DLSP. É possível ver esses fatores, ano a ano, na Tabela 3.

O próximo passo é comparar a evolução da DLSP e da DPF entre 1995 e 2010

(Gráfico 3). Observa-se que, embora caminhem bem próximas, a DPF cresceu a

taxas mais altas do que a DLSP entre 1995 e 1998 e também mais recentemente, a

partir de 2005.

Bevilaqua e Garcia (2002) analisam os fatores que causaram o aumento nominal da dívida mobiliária federal entre 1995 e 1998 e encontram que os resultados nominais do setor público responderam por 63% do aumento, seguidos pela

(*! !s3/8!28A43B39!CD8!3!N>\!8A4373!8J4981318548!<528J323!81!HD9#A!8!Bh1U<#K

+-! !O1U#93!#A!3D4#98A!28A43CD81!CD8!2#A!Vm!'(,!U</I^8A!28!HD9#A!5#1<53<A!CD3A8!Vm!(--!U</I^8A!M#931!28!HD9#A!A#U98!3A!

267<23A!98B#5I8B<23AK!T#G#$!8AA3!E39B8/3!E#289<3!8A439!53!B#543!2#!98B#5I8B<1854#!28!267<23AK

+%! !?5B/D<!267<23A!A8BD9<4<F323A!3#!h1U<4#!23!T8<!5K!*K,*&=%**'!YV858G#B<3:;#!23A!267<23A!2#A!8A432#A!B#1!3!P5<;#ZK

+(! !nD<4#A!3D4#98A!B#5A<28931!4#2#A!8AA8A!<485A!B#1#!k98B#5I8B<1854#!28!267<23A!354<G3AlK!.AA<1$!8AA8!B#5B8<4#!3B3U3!

<5B/D<52#!<485A!CD8!5;#!A;#!58B8AA39<318548!267<23A!354<G3A$!B#1#!3/GD5A!B#1E#58548A!28!3HDA48!M<AB3/!Y>9#8A!8!#!>9#8M$!

E#9!8J81E/#ZK!>393!13<A!2843/I8A$!789!s89A<35<!Y(--+Z!8!>eG#c\</I#!8!><5I8<9#!Y(--,ZK

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

21

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

acumulação de ativos (FAT, reservas internacionais, créditos do BC a instituições

financeiras e renegociação de dívida com os estados33), com 62,5% de participação. O crescimento de outras contas do passivo teve uma participação negativa de

25,5%. Esse resultado explica o maior crescimento da DPF (mobiliária) em relação

à DLSP: um aumento dos ativos financeiros do setor público, quando financiada

pela dívida mobiliária, causa uma elevação desta sem aumentar a DLSP, pois os

ativos são descontados da dívida bruta, deixando a dívida líquida inalterada.

*'(

+%%

)(+

)%%

(%%

&(+

'%%

&(*

%

"'%%

"&%+

"')(

"(%%

5067+3.&=&

7"!.0$/&3.@(+3+.@"@!$/&("&(%/1&4&D"@E:';;F&"&D-@E:=<<G&&

0H&#+%IJ$/&($&D-@E:=<<G

Fonte de dados: PÊGO-FILHO; PINHEIRO (2004)

!"#$%"&G&

$*.%-89.&("&()*+("&%),-+("&4&7"!.0$/&3.@(+3+.@"@!$/&4&=<<=&"&=<<;

Discriminação

2002

2003

2004

Dívida líquida total - saldo (R$ milhões)

896.096

933.630

981.973 1.035.278 1.112.701 1.200.799 1.153.631 1.345.325

Dívida líquida - var. ac. ano

216.019

37.534

48.342

53.305

77.423

88.098

-47.168

191.694

Fatores condicionantes:

216.019

37.534

48.342

53.305

77.423

88.098

-47.168

191.694

65.333

87.232

54.128

72.600

83.890

71.492

57.240

104.622

-47.440

-56.829

-73.844

-84.431

-76.828

-89.730

-106.420

-64.517

NFSP Primário 2005

2006

2007

2008

2009

continua ▶

++! d

! #1#!8J81E/#$!s89A<35<! Y(--+Z! 28A43B3! CD8$! A#U! #! 31E39#! 23! T8<! 5K! *K&*'$! 28! %**'! Y9858G#B<3:;#! 23A! 267<23AZ$! #!

G#7895#!M82893/!81<4<D!3E9#J<132318548!Vm!%(-!U</I^8A!81!464D/#A!Y73/#98A!28!HD5I#!28!%***Z!E393!CD<439!#A!20U<4#A!

CD8!3AAD1<D!2#A!8A432#A!8!2#A!1D5<B6E<#A!Y267<23A!1#U</<S9<3A$!267<23A!B#54934D3<A!8!#U9<G3:^8A!B#1!U35B#AZK

22

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

Discriminação

2002

2003

2004

2005

2006

2007

2008

2009

112.774

144.061

127.972

157.031

160.718

161.222

163.660

169.139

147.970

-66.101

-18.011

-20.520

-6.890

21.016

-77.373

79.754

Dívida mobil. interna indexada ao câmbio

76.662

-22.715

-3.335

-4.554

-2.222

-2.432

3.180

-3.414

Dívida externa - metodológico

71.308

-43.386

-14.676

-15.965

-4.667

23.449

-80.553

83.168

Dívida externa - outros ajustes

-341

15.799

6.464

-1.082

2.847

-2.516

-26.404

10.880

6.694

605

6.514

3.262

-375

-630

135

-345

-3.637

0

-753

-954

-2.049

-1.265

-767

-3.217

Juros nominais Ajuste cambial Reconhecimento de dívidas

Privatizações

PIB acumulado em doze meses valorizado

Dívida líquida total - saldo (%PIB)

1.477.822 1.699.948 1.941.498 2.147.239 2.369.484 2.661.344 3.004.881 3.143.015

60,6

54,9

50,6

48,2

47,0

45,1

38,4

42,8

8,4

-5,7

-4,3

-2,4

-1,3

-1,8

-6,7

4,4

14,6

2,2

2,5

2,5

3,3

3,3

-1,6

6,1

4,4

5,1

2,8

3,4

3,5

2,7

1,9

3,3

-3,2

-3,3

-3,8

-3,9

-3,2

-3,4

-3,5

-2,1

7,6

8,5

6,6

7,3

6,8

6,1

5,4

5,4

10,0

-3,9

-0,9

-1,0

-0,3

0,8

-2,6

2,5

Dívida mobil. interna indexada ao câmbio

5,2

-1,3

-0,2

-0,2

-0,1

-0,1

0,1

-0,1

Dívida externa - metodológico

4,8

-2,6

-0,8

-0,7

-0,2

0,9

-2,7

2,6

Dívida externa - outros ajustes

0,0

0,9

0,3

-0,1

0,1

-0,1

-0,9

0,3

Reconhecimento de dívidas

0,5

0,0

0,3

0,2

0,0

0,0

0,0

0,0

-0,2

0,0

0,0

0,0

-0,1

0,0

0,0

-0,1

-6,2

-7,9

-6,8

-4,8

-4,5

-5,1

-5,2

-1,7

Dívida líquida - var. ac. ano

Fatores condicionantes:

NFSP Primário Juros nominais Ajuste cambial Privatizações Efeito do crescimento do PIB sobre a dívida

Fonte: Banco Central

Em relação aos últimos anos, pode-se dizer que a acumulação de ativos também é responsável por parte do aumento da dívida mobiliária, cabendo destaque

às reservas internacionais, aos recursos do FAT, à conta da renegociação de dívidas

com os estados e aos empréstimos do Tesouro ao BNDES. Essas razões ajudam a

explicar o maior aumento da DPF em relação à DLSP.34

+,! !.<523!E#9!8AA3A!93F^8A$!I#H8!81!2<3!1D<4#A!8B#5#1<A43A$!3#!353/<A3981!3A!B#543A!EWU/<B3A$!E98A431!G93528!3485:;#!_!

267<23!U9D43K

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

23

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

$+#####

*##

$)#####

)(#

$'#####

)##

((#

$%#####

(##

$######

'(#

+#####

'##

)#####

&(#

&##

%#####

%(#

#

%##

$,,$#$

$,,$#*

$,,%#$

$,,%#*

$,,&#$

$,,&#*

$,,'#$

$,,'#*

$,,(#$

$,,(#*

$,,)#$

$,,)#*

$,,*#$

$,,*#*

$,,+#$

$,,+#*

$,,,#$

$,,,#*

%####$

%####*

%##$#$

%##$#*

%##%#$

%##%#*

%##&#$

%##&#*

%##'#$

%##'#*

%##(#$

%##(#*

%##)#$

%##)#*

%##*#$

%##*#*

%##+#$

%##+#*

%##,#$

%##,#*

%#$##$

%#$##*

'#####

5067+3.&G&

()*+(":1+#K&(%/1&$&(17&@.�"/+%&4&';;>&"&=<'<

Fonte de dados: Ipeadata e STN

5067+3.&L&

()*+("&+@!$0@"&M&()*+("&$M!$0@"&4&';;>&"&=<'<

Fonte de dados: STN

Ainda deve ser mencionada, em relação ao estoque da dívida, a mudança

significativa em relação à distribuição da DPF entre dívida interna e dívida externa

ao longo dos últimos anos. Esse fato pode ser visualizado no Gráfico 4, que mostra

que atualmente a parcela de dívida interna já alcança quase 95%.

24

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

SGK)P"4A"+&VD"

O Gráfico 5 mostra-nos como se comportou a composição da DPMFi (Dívida Pública Mobiliária Federal interna35) por indexador desde 1994. Os títulos

indexados ao câmbio iniciaram o Plano Real com pequena participação. Em 1997,

essa tendência de queda inverteu-se, tendo a alta se intensificado a partir de outubro, à medida que a situação externa se deteriorava em razão da crise asiática. Em

janeiro de 1999, mês do abandono da âncora cambial, a parcela da dívida indexada em moeda estrangeira cresceu quase 50%, chegando a 30%. Ao final de 2001,

com a deterioração do cenário externo (desaceleração norte-americana, atentados

terroristas e crise argentina), a participação dos títulos cambiais novamente teve

um salto, atingindo 32,9% em outubro. De lá para cá, no entanto, essa parcela foi

caindo sucessivamente, representando hoje menos de 1% da DPMFi.

Os títulos indexados a índices de preços, por sua vez, começaram o Plano Real

com uma parcela de 30% de participação. Rapidamente essa parcela decresceu, atingindo menos de 10% em março de 1995. Essa queda pode ser explicada por uma estratégia anti-inflacionária no plano de estabilização em curso – o Plano Real, quando

qualquer forma de indexação deveria ser evitada. Assim, só no início de 2000 a participação desse indexador voltou a ter importância, quando alcançou 5,6% em abril.

Desde então a tendência foi de alta, e ela permaneceu sempre acima dos 20 pontos

percentuais, estando nos últimos tempos permanentemente na casa dos 25% a 30%.

!

"" ""

""

""

""

""!

"" "" "" ""!

""!"

"""

""" """

!

"

!

!

!"

"

" "

5067+3.&N&

!)!-%./&12#%+3./&7$($0"+/&$?&1.($0&(.&12#%+3.&A(1?7+B&4&&

1"0!+3+1"89.&1.0&+@($M"(.0&4&';;L:<>&"&=<'<:<>

Fonte de dados: Bacen e STN

+)! !V8AE#5AS78/!E#9!E8/#!185#A!*-o!23!N67<23!>WU/<B3!\82893/!YN>\Z!28A28!(--'K

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

25

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

A parcela de títulos indexados aos juros estava na casa dos 20% em julho de

1994. No contexto da crise do México, subiu bastante, atingindo 41% em outubro

de 1995. Após esse pico, foi caindo, mas ao final de 1997, no contexto da crise

asiática, a parcela sofreu um salto para 34% e seguiu bastante volátil, alcançando

70% em dezembro de 1998. Reduziu-se levemente até o início de 2002, mas voltou

a subir no contexto do pânico dos mercados em relação ao processo sucessório do

Brasil, quando novamente alcançou patamares acima de 60%. Desde então sofreu

um processo de queda e hoje em dia oscila em torno de 35%.

Por fim, a parcela de títulos prefixados também oscilou bastante conforme

o ambiente econômico durante o período analisado. No início do Plano Real, tal

parcela foi subindo, atingindo quase 60% em setembro de 1997. A alta volatilidade da economia internacional ao longo do final de 1997 e 1998 não possibilitou a

manutenção desse alto patamar devido ao aumento do risco de juros que impôs

um alto custo de colocação de dívida prefixada no mercado (ROMAN, 2004). Assim, a queda da parcela prefixada foi intensa, alcançando menos de 2% da DPMFi.

Após a mudança do regime macroeconômico, ao longo do ano de 1999, ela voltou

a subir, mas logo caiu de novo, no contexto da deterioração do cenário econômico

interno e mundial. À medida que o governo Lula determinava a continuidade das

políticas macroeconômicas do governo anterior e as condições da economia internacional melhoravam, a parcela de prefixados voltou a subir fortemente, estando

hoje em cerca de 35% do total da DPMFi.

SGS)!3(W"

Analisando-se o prazo médio da Dívida Pública Mobiliária Federal interna,

pelo Gráfico 6 percebemos que ele foi bem baixo até o ano de 1999. A partir daí,

ele apresentou uma melhora considerável, subindo até 2001. No ano de 2002, ele

entra em uma fase de queda até 2005. Os documentos do Tesouro Nacional explicam essa queda a partir de 2003 por seu insucesso na emissão planejada de CVS,36

títulos de longo prazo. Somado a esse fator, tem-se também o aumento considerável nas emissões de títulos prefixados, que apresentam um prazo menor, afetando

negativamente o prazo médio da DPMFi (Gráfico 7).

A partir de 2006, o prazo médio inicia novamente uma fase de alta, explicada

tanto pela Lei n. 11.312, que concedeu isenção do Imposto de Renda para não residentes sobre os ganhos obtidos com investimentos na DPMFi, quanto pela maior

emissão de títulos indexados aos preços, que possuem um prazo maior. Além disso,

+&! [

! A!dsX!A;#!464D/#A!81<4<2#A!E8/#!]8A#D9#!j3B<#53/!98/34<7#A!_!9858G#B<3:;#!23A!267<23A!327<523A!2#!\D52#!28!d#1c

E85A3:;#!28!s39<3:^8A!X3/39<3<A!Y\dsXZ$!981358AB8548A!23!/<CD<23:;#!28!B#54934#A!28!M<535B<31854#!I3U<43B<#53/!2#!

354<G#!@35B#!j3B<#53/!28!R3U<43:;#!Y@jRZK

26

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

o Tesouro acentuou a política de troca de títulos mais curtos por títulos mais longos.

Ainda foi importante nessa fase o aumento dos prazos de emissão de títulos prefixados, que contribuíram para o aumento do prazo médio do estoque de prefixados

na DPMFi (Gráfico 8).

5067+3.&F&

10"O.&?P(+.&("&(1?7+&A$?&"@./B&4&';;'&"&=<<;

Fonte de dados: STN

5067+3.&>&

10"O.&?P(+.&(1?7+&M&1"03$%"&($&10$7+M"(./&@"&(1?7+&4&=<<<&"&=<'<

Fonte de dados: STN

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

27

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

É importante atentar para o prazo médio verificado para a DPMFi de 1991 até

o ano de 1996, quando ele esteve sempre abaixo de um ano. Com um prazo deste,

é grande a dificuldade enfrentada pelo gestor, pois o risco de refinanciamento fica

muito maior. Logo, ele acaba tendo de priorizar o alongamento, em detrimento de

títulos prefixados (que têm o prazo ainda menor ou um prêmio bastante elevado).

Esse ponto é fundamental, pois demonstra as limitações condicionadas pelo mercado a uma administração ativa da dívida pública brasileira em tempos remotos.

!

!

!

5067+3.&C&

10"O.&?P(+.&(.&$/!.,-$&($&%!@/&4&=<<<&"&=<'<

Fonte de dados: STN

SGX)!M*)KYLY

Foi visto na seção 2 que o PAF é um dos documentos elaborados pelo Tesouro para dar maior transparência à gestão da dívida pública no país. Assim, é

interessante apresentar as diretrizes contidas no PAF 2010: i) aumento do prazo

médio do estoque; ii) suavização da estrutura de vencimentos; iii) substituição

gradual dos títulos remunerados pela Selic por títulos com rentabilidade prefixada

ou vinculada a índice de preços; iv) aperfeiçoamento do perfil da dívida pública

federal externa (DPFe) por meio de emissões de títulos com prazos de referências,

programa de resgate antecipado e operações estruturadas; v) incentivo ao desenvolvimento da estrutura a termo das taxas de juros para títulos públicos federais

nos mercados interno e externo; e vi) ampliação da base de investidores.

A partir dessas diretrizes, o Tesouro estabelece as metas para a dívida pública federal. As metas do PAF 2010 são apresentadas na Tabela 4.

28

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

!"#$%"&L&

?$!"/&("&()*+("&12#%+3"&7$($0"%&1"0"&=<'<

2010

INDICADORES

2009

Mínimo

Máximo

1497,4

1600,0

1730,0

Prefixados

32,2

31,0

37,0

Índice de Preços

26,7

24,0

28,0

Selic

33,4

30,0

34,0

Câmbio

6,6

5,0

8,0

Demais

1,1

0,0

1,0

3,5

3,4

3,7

23,6

24,0

28,0

Estoque (R$ Bilhões)

Composição (%)

Estrutura de Vencimentos

Prazo Médio (Anos)

% Vincendo em 12 meses

Fonte: PAF (2010)

SGZ)P";'#6+T,+

Nesta seção, procurou-se fazer uma breve exposição da situação do gerenciamento da dívida pública brasileira nos últimos anos. Foram apresentados alguns dados relativos à evolução da DLSP e da relação dívida/PIB, como também

à composição e ao prazo da dívida brasileira. Além de expor a situação da dívida

pública brasileira atualmente, a seção foi importante pelo fato de evidenciar como

era difícil a tarefa de administrar a dívida em tempos remotos. Vimos que em determinados momentos o Tesouro não tinha alternativas, a não ser emitir títulos de

prazo muito curto ou indexar a dívida em ativos mais voláteis, como juros e câmbio. Ao longo do período estudado, pudemos observar que a estrutura da dívida

foi evoluindo para um perfil diferente daquele observado no passado. A estratégia

adotada pelo Tesouro passou a priorizar a dívida prefixada e indexada aos preços

em detrimento de títulos indexados ao câmbio e à taxa de juros, buscando ainda

o alongamento dos prazos.

Na próxima seção, apresenta-se a literatura empírica sobre a administração ideal da dívida pública baseada em modelos que procuraram determinar uma

composição ideal para a dívida brasileira. Seguindo essa literatura, realiza-se um

estudo empírico que busca pesquisar estratégias eficientes para a gestão da dívida

pública brasileira.

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

29

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

F-G7&5)%",-7#)-8&'()'HI$)-9)()-)-I8&'+,-")-"/0$")-9234$5)

Bevilaqua e Garcia (2002) analisam qualitativamente a gestão da dívida pública brasileira. Após simulações para a evolução da razão dívida/PIB de 1998 até

2002, em diferentes cenários, eles concluem que, mesmo em condições macroeconômicas favoráveis, a evolução desse indicador continuaria sendo preocupante

nos anos seguintes. Assim, a gestão da dívida teria um importante papel para amenizar as consequências de um alto endividamento público.

O problema da escolha entre dívida nominal (prefixada) ou indexada seria

dividido em duas partes: primeiro escolher-se-ia a proporção de cada um deles no

total da dívida e, depois, escolher-se-iam os indexadores para a parcela indexada.37

Uma prioridade central seria alongar a dívida, obviamente tentando fazê-lo

pelo menor custo possível. Em relação à primeira parte do problema, os autores

defendem a emissão de dívida indexada, pois o prêmio de risco para títulos nominais mais longos seria anormalmente alto. A recomendação básica seria ainda

emitir dívida nominal com a maior maturidade possível, sem tornar a curva de

juros muito inclinada no final.

A segunda parte da pergunta seria o quanto de cada indexador deveria ser

emitido. A recomendação seria a redução da emissão de títulos indexados ao câmbio, atendendo a recomendações do FMI, e à taxa Selic, melhorando a eficácia da

política monetária. Ao mesmo tempo, a parcela de títulos indexados à inflação

deveria ser aumentada.38

Goldfajn (2000) e Goldfajn e Paula (1999) estudam a composição ótima

para a dívida pública nacional no contexto da minimização do risco orçamentário. Utilizam um modelo teórico de dois períodos, em que o governo minimiza

uma função objetivo que representa as expectativas das distorções tributárias e

inflacionárias.

+'! !V8M#9:3cA8!3CD<!CD8!3!35S/<A8!M#<!M8<43!3E853A!28!1#2#!CD3/<434<7#$!3/01!28!5;#!489!857#/7<2#!585ID1!1#28/#!#D!18c

4#2#/#G<3!13<A!M#913/K

+"! !>393!8M84D39!#!3/#5G31854#!2#!E93F#$!#!13<A!3B#5A8/IS78/!A89<3!3!81<AA;#!28!464D/#A!<528J32#A!3#A!E98:#AK![!E#54#!

58G34<7#!28A48!464D/#!A89<3!A8D!8M8<4#!<5M/3B<#5S9<#K!j3!#B3A<;#$!3!E39B8/3!28!267<23!<528J323!3#A!E98:#A!893!1D<4#!U3<J3$!

98AD/432#$!A8GD52#!#A!3D4#98A$!23A!28B<A^8A!5#!h1U<4#!2#!>/35#!V83/$!CD352#!A8!3B982<4#D!CD8!8AA8A!464D/#A!E#289<31!

3/<185439!3!<5M/3:;#K!.AA<1$!@87</3CD3!8!Q39B<3!Y(--(Z!ADG89<931!3!98789A;#!28AA3!28B<A;#$!<A4#!0$!98A43U8/8B89!3!81<AA;#!

28AA8A!464D/#A$!3E9#78<4352#!D13!2813523!98E9<1<23!81!MD52#A!28!E85A;#$!A8GD932#93A!8!#D49#A!3G8548A!CD8!E#AAD6AA81!

E3AA<7#A!28!/#5G#!E93F#!B#998/3B<#532#A!B#1!#A!5678<A!28!E98:#K!j3!A8CDe5B<3!2#!>/35#!V83/$!E#9!M<1$!CD352#!3A!1843A!

28!B98AB<1854#!8!28!D1!31U<8548!5;#!<5M/3B<#5S9<#!M#AA81!34<5G<23A$!3!8A49D4D93!28!267<23!534D93/18548!E#289<3!1<G939!

E393!13<#9!81<AA;#!28!267<23!5#1<53/$!<5B/D<52#!28!/#5G#!E93F#K

30

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

Na sequência do exercício, Goldfajn e Paula (1999) resolvem chegar a uma

solução explícita para o modelo. Para isso, calculam as covariâncias e os desvios-padrão utilizando um Vetor Autorregressivo (VAR), que envolveu as variáveis

taxa de inflação, gastos reais do Tesouro (excluindo-se os juros da dívida), câmbio

real efetivo e produto (por meio do IPF-IBGE como proxy). Após a estimação do

VAR, os resultados indicaram que:

i)

a volatilidade da inflação estava diminuindo, enquanto a volatilidade cambial

estava aumentando (devido à adoção do câmbio flutuante): tais fatos sugeririam uma composição crescente em títulos prefixados, longos, em moeda

nacional;

ii) a correlação entre gastos e inflação estava crescente, sugerindo esses mesmos

tipos de títulos. Dessa maneira, diminuir-se-ia a volatilidade do resultado nominal;

iii) a correlação entre câmbio real e gastos foi positiva entre 1990 e 1994 e 1995

e 1998, porém tornou-se negativa em 1999. Caso continuasse com essa tendência, seria um fator para justificar o aumento da dívida indexada em moeda

estrangeira.

De maneira geral, em relação à consideração sobre volatilidade orçamentária, os resultados sugeriram o alongamento da dívida em títulos prefixados, com

atenção para a correlação negativa entre câmbio e gastos, que justificaria a indexação de uma parcela da dívida ao câmbio.39

Giavazzi e Missale (2004) realizaram um estudo para derivar a composição

ótima da dívida pública brasileira. O modelo foi desenvolvido sob a hipótese de

que o principal objetivo da gestão da dívida seria estabilizar a relação dívida/PIB

e, portanto, reduzir a probabilidade de uma crise de dívida no país. Assim, eles

estudaram o impacto relativo entre custo esperado e risco dos diferentes títulos,

preocupando-se com a minimização do risco.

Os resultados encontrados foram robustos aos diferentes métodos de solução e sugeriram que, para evitar uma crise de dívida, o governo deveria aumentar

a participação de títulos prefixados e indexados à inflação, além de reduzir a participação de títulos indexados à Selic e ao câmbio.

Na sequência, os trabalhos posteriores podem ser considerados dentro de

uma tradição que utiliza um benchmark como uma ferramenta de gestão da dívida

pública. Essa tradição estaria consistente com a experiência internacional e também

+*! !./01! 2<AA#$! B#5A<2893:^8A! 48b9<B3A! A#U98! /<CD<28F! <52<B3931! 3! 58B8AA<2328! 28! B#5B854939! 785B<1854#AK! O54984354#$!

A8GD52#A!#A!3D4#98A$!43<A!3:^8A!A89<31!3A!<283<A!5#!/#5G#!E93F#!3E853A$!232#!CD8$!2D93548!3!4935A<:;#!E393!D13!8B#5#c

1<3!13<A!8A4S78/$!#D49#A!*<0/(+,,&!28789<31!A89!353/<A32#AK!.AA<1$!5#!BD94#!E93F#$!B#5A<2893:^8A!A#U98!B982<U</<2328$!

A<53/<F3:;#!8!9<AB#!28!9#/3G81!ADG89<9<31!D13!4935A<:;#!/8543!E393!D13!267<23!13<A!/#5G3$!D13!81<AA;#!13<#9!28!267<23!

B31U<3/!8!13<#9!B3D48/3!3#!B#5B854939!785B<1854#AK

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011

31

Política Fiscal e Dívida Pública ‒ Guilherme Tinoco de Lima Horta

com as recomendações de organismos multilaterais.40 Segundo Alves (2009), por

exemplo, órgãos como o Banco Mundial e o FMI recomendavam que os gestores de

dívida soberana adotassem modelos de benchmark como ferramenta de gerenciamento de risco e planejamento estratégico. Dessa maneira, pesquisas em torno de

uma metodologia para determinar um benchmark passaram a ocupar um lugar de

destaque na agenda de gestores de dívida e outros especialistas em vários países. Esse

benchmark seria construído por meio de simulações com algum tipo de modelo,

tendo os modelos macroestruturais41 destaque na literatura.

Nessa linha, Lopes e Domingos (2004) buscam derivar uma fronteira eficiente para a composição ótima da dívida pública brasileira com base em um modelo

macroestrutural para três diferentes regras de política monetária. A estratégia dos

autores é a seguinte: eles simulam a economia por meio do modelo, gerando trajetórias para as principais variáveis macroeconômicas (produto, inflação, câmbio e

juros). Como as simulações são estocásticas, a economia é simulada várias vezes.

Em seguida, para cada estratégia de financiamento da dívida, analisa-se a situação

da relação dívida/PIB após o período de simulação, sendo o retorno medido pela

sua média e seu risco medido pelo desvio-padrão.

O modelo utilizado é caracterizado pelas seguintes equações, que representam, respectivamente, a curva IS, a curva de Phillips, uma equação para o câmbio,

outra para o risco-país e a última para a regra de juros:

y = r1 + e1 + y1 + = 1 + y2 + ( e1 e2 ) + e = Embi + Embi = Embi1 + (Divida / PIB)1 + r = r1 + ( 1 ) + y1

onde y é o hiato do produto; r, a taxa de juros; e, a taxa de câmbio real; r a inflação;

Embi, o risco-país; r* a meta de inflação; f, h, v são ruídos brancos.

A dívida/PIB evolui de acordo com o custo de carregamento (endógeno a

cada composição de dívida), com o crescimento do produto e com o superávit

primário (SP). Os dois últimos são definidos exogenamente como 4,25% do PIB e

3,5%, respectivamente, e essa evolução é descrita pela seguinte equação:42

,-! !\n?!8!@35B#!nD52<3/!Y(--%Z!p!U-2/(92.(&$,+<$'-892)$/(8*$10.03(1(.*"

,%! !N8A857#/7<1854#A!98B8548A!2#A!1#28/#A!13B9#8B#5`1<B#A!8A49D4D93<A!28!E8CD853!8AB3/3!4e1!AD3!#9<G81!5#A!493U3/I#A!

28!]3q/#9!Y%**,Z$!@3//!Y%***Z!8!X785AA#5!Y(---Z$!285498!#D49#A$!CD8!UDAB3931!98E98A85439!#!MD5B<#531854#!23!8B#5#1<3!

8!#A!8M8<4#A!28!E#/64<B3!1#584S9<3!E#9!18<#!28!D13!M899318543!A<1E/8A!8!E#289#A3K

,(! ![528!3!0!#!B98AB<1854#$!))!0!#!BDA4#!28!B3998G31854#!8!PB!0!#!ADE89S7<4!E9<1S9<#K!j3!A<1D/3:;#$!#!73/#9!<5<B<3/!E393!

3A!739<S78<A!A;#!#A!W/4<1#A!#UA89732#A!53!31#A493$!A852#!#!73/#9!<5<B<3/!E393!3!98/3:;#!267<23=>?@!28!)&oK

32

Finanças Públicas ‒ XVI Prêmio Tesouro Nacional ‒ 2011