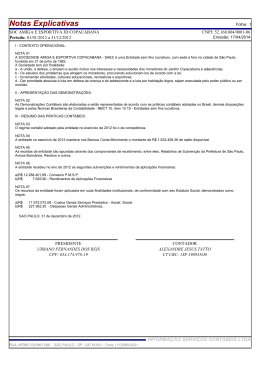

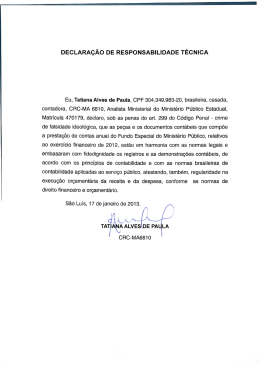

GESTÃO E CONTROLE CONTÁBIL PARA INSTITUIÇÕES SEM FINS LUCRATIVOS: UM ESTUDO DE CASO [email protected] POSTER-Desenvolvimento Rural, Territorial e regional JAQUELINE CARLA GUSE; LUIZ ANTONIO ROSSI DE FREITAS. UFSM, SANTA MARIA - RS - BRASIL. GESTÃO E CONTROLE CONTÁBIL PARA INSTITUIÇÕES SEM FINS LUCRATIVOS: UM ESTUDO DE CASO.1 Jaqueline Carla Guse2 Luiz Antonio Rossi de Freitas3 RESUMO O presente artigo tem como objetivo demonstrar a importância de métodos de gestão e controle contábeis para uma instituição sem fins lucrativos. Para realização deste, foi feito um estudo de caso na Associação dos Arrozeiros de Santa Maria, onde foi possível o contato direto com uma instituição desta categoria e onde foram realizadas pesquisas das obrigações que estas devem prestar. A partir deste estudo, procura-se ajudar na regularização das pendências da associação, além de dar sugestões que melhorem seus controles internos, e proporcionar uma melhor compreensão dos ensinamentos obtidos durante o curso de Ciências Contábeis. PALAVRAS-CHAVES: Instituições sem fins lucrativos, gestão, regularização, controles internos. 1 Artigo publicado a partir de projeto de extensão de auxilio à entidades sem finalidade lucrativa. 2 Aluna do 4º Semestre do Curso de Ciências Contábeis da Universidade Federal de Santa Maria 3 Professor do Curso de Ciências Contábeis da Universidade Federal de Santa Maria 1. INTRODUÇÃO Independente de visar lucros ou não, toda e qualquer organização utiliza recursos e necessita de informações para realizar um processo de desenvolvimento. Encaixam-se neste contexto, as instituições sem fins lucrativos, que são instituições privadas, que possuem por propósito, seja específico ou não, colaborar com a sociedade. Este trabalho pretende relatar em forma de um artigo sobre a gestão e controle contábil para instituições sem fins lucrativos, um estudo de caso realizado em uma associação civil sem fins lucrativos, a Associação dos Arrozeiros de Santa Maria. Esta associação é uma instituição que tem por finalidade representar e defender os interesses da classe arrozeira de Santa Maria e região. Para a realização deste trabalho foram inter-relacionadas as disciplinas de Contabilidade introdutória, contabilidade I e II, Contabilidade de Custos I e II e Finanças empresariais. O trabalho foi realizado com o objetivo de enfatizar a importância das informações contábeis para a correta gestão e planejamento de instituições sem fins lucrativos, mostrando quais as normas que as regulam e quais as obrigações que devem cumprir. Foram realizadas intervenções na instituição para a coleta de informações e execução das atividades. Para o referencial teórico foram utilizadas pesquisas bibliográficas. No estudo pode-se constatar a inexistência de registros contábeis formais, além de problemas de gestão e controle decorrentes da dificuldade de compreensão, por parte de dirigentes e associados, do que seja isenções fiscais e da falta de conhecimento da importância de um profissional da área que desempenhe as funções especialmente por ser de caráter voluntário, isto dificulta a gestão de certas entidades. 2. DESENVOLVIMENTO 2.1 Referencial Teórico 2.1.1 Instituições Sem Fins Lucrativos Instituições sem fins lucrativos são entidades privadas, que tem por objetivo promover ações para a sociedade, sem que o lucro seja a razão para sua existência. Essas instituições adquirem seus recursos econômicos, financeiros e materiais a partir de contribuições, doações e subvenções. Existem diversas categorias destas instituições. São exemplos as associações, as organizações filantrópicas, beneficentes e de caridade, as Organizações não governamentais, as Fundações privadas, Organizações sociais, dentre outras. Os conceitos de associações e fundações são bastante confundidos, porém são diferentes. Uma associação é a iniciativa que reúne pessoas com objetivos comuns, visando superar dificuldades e gerar benefícios para os seus associados, sem a finalidade de lucro. Já as fundações privadas são instituições sociais que para existirem necessitam de um fundador, e este por meio de escritura pública ou testamento, fará dotação de bens livres, especificando o fim para o qual se destinará a fundação. Assim também, os conceitos de organização filantrópica, beneficente e de caridade e o conceito de organizações não governamentais são parecidos e se confundem. As primeiras são organizações voltadas para a promoção da assistência social. Já as segundas são organizações voltadas para a sociedade, movimentos sociais e para a transformação social. E as Organizações Sociais são organizações públicas não estatais que se destinam a absorver atividades nas áreas de educação, saúde, cultura, dentre outras. 2.1.2 Contabilidade para Instituições sem fins lucrativos A contabilidade é uma ciência que tem por objetivo promover as informações necessárias para que seus usuários possam analisar a natureza econômica, financeira, física e de produtividade de sua entidade. De acordo com Franco (1997, p. 21), a contabilidade consiste na Ciência que estuda os fenômenos ocorridos no patrimônio das entidades, mediante o registro, a classificação, a demonstração expositiva, a análise e a interpretação desses fatos, com o fim de oferecer informações e orientações – necessárias a tomada de decisões – sobre a composição do patrimônio, suas variações e resultados econômicos decorrentes da gestão da riqueza patrimonial. Mais que um procedimento de registro e controle a contabilidade ordena as informações de forma a torná-las compreensíveis para todos os interessados e é de grande importância como instrumento de gestão. Já na definição de Marion (2006, p. 23): A Contabilidade é o grande instrumento que auxilia a administração a tomar decisões. Na verdade, ela coleta todos os dados econômicos, mensurando-os monetariamente, registrando-os e sumarizando-os em formas de relatórios ou de comunicados, que contribuem sobremaneira para a tomada de decisões. A tomada de decisões torna-se um dos elementos mais importantes para a garantia de sucesso das entidades, conforme Marion (2006) a contabilidade nada mais é e se trata de um sistema de informação capaz de direcionar as decisões de seus usuários, sendo estes considerados externos: acionistas, clientes, instituições financeiras, fornecedores, governos, sindicatos entre outros, e internos como diretores, administradores, gerentes e funcionários em geral. Conseqüentemente esses usuários, com o auxílio da contabilidade, terão a possibilidade de realizar a sua própria avaliação econômica sobre a entidade e visualizar tendências futuras. Para as instituições sem fins lucrativos ter informações claras e precisas é um fator de grande importância para o processo de gestão. Para tanto, essas instituições devem seguir os princípios de contabilidade assim como as demais entidades. E além destes princípios o Conselho Federal de Contabilidade se pronunciou sobre estas instituições através de normas técnicas. As normas técnicas aplicáveis as instituições sem fins lucrativos são: I – Norma Brasileira de Contabilidade Técnica 10.4 – Fundações ( Resolução CFC nº837/99, de 22 de fevereiro de 1999); II – Norma Brasileira de Contabilidade Técnica 19.4 – Incentivos Fiscais, Subvenções, Contribuições, Auxílios e Doações Governamentais (Resolução CFC nº 1.026, de 15 de abril de 2005); III – Norma Brasileira de contabilidade Técnica 10.18 – Entidades sindicais e associações de classes (Resolução CFC nº 838/00, de 22 de fevereiro de 1999); IV – Norma Brasileira de Contabilidade Técnica 10.19 – Entidades sem finalidade de lucros (Resolução CFC nº 877/00, de 18 de abril de 2000, alterada pela Resolução CFC nº 926/2001, de 19 de dezembro de 2001). A NBC T 10.4 estabelece os critérios e os procedimentos específicos de avaliação, de registro contábil e de estruturação das demonstrações contábeis das Fundações, que são organizações destinadas a fins de interesse coletivo e que podem ser “fundação pública de natureza jurídica de direito público” ou “pessoas jurídicas de direito privado”. Além disso, esta norma regulamenta quais as demonstrações contábeis que uma fundação deve elaborar. Estas demonstrações são as seguintes: Balanço Patrimonial, Demonstração do Resultado, Demonstração das Mutações do Patrimônio Líquido e Demonstrações das Origens e Aplicações de Recursos. No Balanço Patrimonial das Fundações deve ser evidenciado os componentes patrimoniais que lhe são pertinentes, de modo a possibilitar aos seus usuários a adequada interpretação da sua posição patrimonial e financeira. Já a denominação da Demonstração do Resultado deve ser alterada para Demonstração do Superávit ou Déficit, a qual deve evidenciar a composição do resultado de um determinado período. Além de evidenciar, de forma segregada, as contas de receitas e despesas, quando identificáveis, por tipo de atividade. A denominação Da Demonstração das Mutações do Patrimônio Líquido deve ser alterada para Demonstração das Mutações do Patrimônio Social, que deve evidenciar, num determinado período, a movimentação das contas que integram o seu patrimônio. As Fundações estão dispensadas da elaboração da Demonstração de Lucros ou Prejuízos Acumulados (NBC -3-4), por estar incluída na Demonstração das Mutações do Patrimônio Social. E na Demonstração das Origens e Aplicações de Recursos, a palavra resultado, é substituída pela expressão superávit ou déficit. Porém esta demonstração foi extinta pela Lei 11.638/07. Todas as demonstrações contábeis devem ser divulgadas obedecendo à NBC T 6 – Da Divulgação das Demonstrações Contábeis. As notas explicativas devem incluir informações de natureza patrimonial, econômica, financeira, legal, física e social, tais como: 1) as principais atividades desenvolvidas pela Fundação; 2) as principais práticas contábeis adotadas; 3) os investimentos relevantes efetuados no período e os anteriormente existentes; 4) a origem e a natureza das principais doações e outros recursos de valor significativo; 5) os detalhes dos financiamentos a longo prazo; e 6) os detalhes das contingências na data do encerramento do exercício e dos prováveis efeitos futuros. A NBC T 19.4 estabelece os procedimentos contábeis e as informações mínimas a serem divulgadas em notas explicativas pelas entidades privadas que recebem incentivos fiscais, subvenções, contribuições, auxílios e doações governamentais. Esta norma estabelece que os valores recebidos a título de incentivos fiscais, subvenções, contribuições, auxílios e doações, devem ser registrados em conta específica de receita, segregados por tipo de benefício. Nos casos em que a entidade perde o direito a um benefício, já registrado como receita, e tiver que ser devolvido, a entidade deve primeiramente compensar esse valor com receitas diferidas relacionadas com o mesmo benefício. Nos casos em que esta compensação não for suficiente ou não houver receita diferida, a perda não-compensada deve ser reconhecida imediatamente como despesa. Nas notas explicativas relativas a esta norma devem conter, no mínimo, as seguintes informações: 1) os valores recebidos por tipo de benefício: incentivos fiscais, subvenções, contribuições, auxílios, perdão de empréstimos subsidiados e doações; 2) critérios contábeis adotados, quando do registro dos benefícios recebidos; 3) principais compromissos assumidos pela entidade por conta dos benefícios recebidos; 4) potenciais ganhos ou perdas em decorrência do cumprimento ou descumprimento de compromissos de que trata esta norma; 5) contingências relativas aos benefícios de que trata esta norma. Já a NBC T 10.18 estabelece critérios e procedimentos de avaliação de registros contábeis e de estruturação das demonstrações contábeis das Entidades Sindicais e Associações de Classe. A partir desta norma tem-se também, que as instituições sem fins lucrativos devem elaborar demonstrações contábeis assim como as outras entidades. Essas demonstrações são o Balanço Patrimonial, o qual deve evidenciar os componentes patrimoniais; a Demonstração do Resultado, que deve ser alterada para Demonstração do Superávit ou Déficit, evidenciando o resultado do período; a Demonstração das Mutações do Patrimônio Líquido, que deve ser alterada para Demonstração das Mutações do Patrimônio Social, evidenciando as movimentações das contas de patrimônio e Demonstrações das Origens e Aplicações de Recursos, que pela lei 11638/07 deixou de existir. Além disso, as instituições devem divulgar as demonstrações contábeis para colocar as demonstrações a disposição dos usuários, segundo a NBC T 06. E também, as notas explicativas devem incluir informações de natureza patrimonial, econômica, financeira, legal, física e social. A NBC T 10.19 estabelece os critérios e os procedimentos específicos de avaliação, dos registros dos componentes e das variações patrimoniais e de estruturação das demonstrações contábeis. Além disso, também estabelece os procedimentos e critérios para as informações mínimas a serem divulgadas em nota explicativa das entidades sem finalidades de lucros. As demonstrações contábeis que devem ser elaboradas pelas entidades sem finalidade de lucros são as determinadas pela NBC T 3 - Conceito, Conteúdo, Estrutura e Nomenclatura das Demonstrações Contábeis, e a sua divulgação pela NBC T 6 - Da Divulgação das Demonstrações Contábeis. Essas demonstrações contábeis devem ser complementadas por notas explicativas que contenham, pelo menos, as seguintes informações: 1) o resumo das principais práticas contábeis; 2) os critérios de apuração das receitas e das despesas, especialmente com gratuidades, doações, subvenções, contribuições e aplicações de recursos; 3) as contribuições previdenciárias relacionadas com a atividade assistencial devem ser demonstradas como se a entidade não gozasse de isenção, conforme normas do Instituto Nacional do Seguro Social (INSS); 4) as subvenções recebidas pela entidade, a aplicação dos recursos e as responsabilidades decorrentes dessas subvenções; 5) os fundos de aplicação restrita e responsabilidades decorrentes desses fundos; 6) evidenciação dos recursos sujeitos a restrições ou vinculações por parte do doador; 7) eventos subseqüentes à data do encerramento do exercício que tenham, ou possam vir a ter efeito relevante sobre a situação financeira e os resultados futuros da entidade; 8) as taxas de juros, as datas de vencimento e as garantias das obrigações a longo prazo; 9) informações sobre os tipos de seguro contratados; 10) as entidades educacionais, além das notas explicativas, devem evidenciar a adequação das receitas com as despesas de pessoal, segundo parâmetros estabelecidos pela Lei das Diretrizes e Bases da Educação e sua regulamentação; 11) as entidades beneficiadas com isenção de tributos e contribuições devem evidenciar suas receitas com e sem gratuidade de forma segregada, e os benefícios fiscais gozados. 2.1.3 Existência Legal de uma Instituição sem fins lucrativos Uma instituição sem fins lucrativos passa a existir legalmente a partir do registro do ato constitutivo no órgão competente. A partir de então, estas instituições passam a ter deveres perante os órgãos públicos. O primeiro passo para constituição de uma instituição sem fins lucrativos é a elaboração e discussão do projeto e Estatuto Social, seguindo da realização da Assembléia Geral de constituição da instituição. A partir de então se faz o registro do Estatuto e Ata da Assembléia de Constituição em Cartório de Registro de Pessoas Jurídicas. A documentação exigida pelo cartório é a seguinte: a) requerimento do Presidente da instituição, em uma via; b) O estatuto Social, em três vias, sendo uma original e duas cópias assinadas ao vivo por todos os associados e rubricada por advogado com registro na OAB; c) Ata de constituição, em três vias; d) Carteira de Identidade do Presidente. Após registrado o estatuto no Registro civil , passa-se para a obtenção de inscrição na Receita Federal, que é através do Cadastro Nacional de Pessoas Jurídicas – CNPJ. Este cadastro é formalizado por meio do Documento Básico de Entrada do CNPJ (DBE), ou protocolo de transmissão da Ficha Cadastral da Pessoa Jurídica(FCPJ) e da Ficha Cadastral da Pessoa Jurídica , acompanhada, no caso de inscrição de sociedades, do Quadro de Sócios ou Administradores (QSA), ambas geradas por meio do Programa Gerador de Documentos do CNPJ (PGD CNPJ), e que devem ser apresentadas pela Internet, utilizando-se o aplicativo Receitanet da Receita Federal do Brasil. Há também a inscrição na Secretaria da Fazenda - Inscrição Estadual , no caso de vendas ou prestações de serviços. O registro da entidade no INSS é feito automaticamente junto com o cadastro de pessoas Jurídicas na Receita Federal do Brasil. Então, por último, é feito o registro na Prefeitura Municipal, na qual cada município tem suas exigências, tendo-se de verificar em cada localidade. 2.1.4 Obrigações Fiscais As entidades sem fins lucrativos com existência legal possuem algumas isenções e imunidades, assim como possuem algumas obrigações. As imunidades e isenções são em relação ao Imposto de Renda. A imunidade é concedida pela Constituição Federal enquanto a isenção é concedida pelas leis ordinárias, devendo ser aplicada, uma ou outra, conforme o caso concreto. 2.1.4.1 Imunidade Tributária A Constituição Federal estabelece as hipóteses de imunidade de impostos às entidades sem fins lucrativos no artigo 150, VI, "C", in verbis: "Art. 150 - Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios: VI - instituir impostos sobre: c) patrimônio, renda ou serviços dos partidos políticos, inclusive suas fundações, das entidades sindicais dos trabalhadores, das instituições de educação e de assistência social, sem fins lucrativos, atendidos os requisitos da lei". A Lei nº 9.532/97, alterada pela Lei nº 11.941, de 27 de maio de 2009, estabeleceu os critérios para que as entidades enquadradas no artigo constitucional acima transcrito possam gozar do benefício. Esses critérios são os seguintes: a) Para efeito do disposto no art. 150, inciso VI, alínea "c", da Constituição, considera-se imune a instituição de educação ou de assistência social que preste os serviços para os quais houver sido instituída e os coloque à disposição da população em geral, em caráter complementar às atividades do Estado, sem fins lucrativos. b) Considera-se entidade sem fins lucrativos a que não apresente "superávit" em suas contas ou, caso o apresente em determinado exercício, destine referido resultado, integralmente à manutenção e ao desenvolvimento dos seus objetivos sociais. c) Excluem-se da imunidade, os rendimentos e ganhos de capital auferido em aplicações financeiras de renda fixa ou de renda variável. d) Para o gozo da imunidade, as instituições estão obrigadas a atender aos seguintes requisitos: 1) Não remunerar, por qualquer forma, seus dirigentes pelos serviços prestados; 2) Aplicar integralmente seus recursos na manutenção e desenvolvimento dos seus objetivos sociais; 3) Manter escrituração completa de suas receitas e despesas em livros revestidos das formalidades que assegurem a respectiva exatidão; 4) Conservar em boa ordem, pelo prazo de cinco anos, contado da data da emissão, os documentos que comprovem a origem de suas receitas e a efetivação de suas despesas, bem como a realização de quaisquer outros atos ou operações que venham a modificar sua situação patrimonial; 5) Apresentar, anualmente, declaração de rendimentos, em conformidade com o disposto em ato da secretaria da receita federal; 6) Recolher os tributos retidos sobre os rendimentos por elas pagos ou creditados e a contribuição para a seguridade social relativa aos empregados, bem como cumprir as obrigações acessórias daí decorrentes; 7) Assegurar a destinação de seu patrimônio à outra instituição que atenda às condições para gozo da imunidade, no caso de incorporação, fusão, cisão ou de encerramento de suas atividades, ou a órgão público; h) Outros requisitos, estabelecidos em lei específica, relacionados com o funcionamento das entidades a que se refere este artigo. 2.2.4.2 Isenção Tributária A isenção tributária aplica-se as sociedades e fundações de caráter beneficente, filantrópico, caritativo, religioso, cultural, instrutivo, científico, artístico, literário, recreativo, esportivo e as associações e sindicatos que tenham por objeto cuidar dos interesses de seus associados, desde que observem os requisitos exigidos pela Lei nº 9.532/97, alterada pela Lei nº 11.941, de 27 de maio de 2009, que estabelece os critérios para que as entidades possam gozar da isenção tributária. Os critérios estabelecidos pela legislação são os seguintes: a) Consideram-se isentas as instituições de caráter filantrópico, recreativo, cultural e científico e as associações civis que prestem os serviços para os quais houverem sido instituídas e os coloquem à disposição do grupo de pessoas a que se destinam, sem fins lucrativos; (§ 3º do art. 12 da Lei nº 9.532/97, conforme nova redação dada pela Lei nº 9.718/98). b) A isenção aplica-se, exclusivamente, em relação ao IRPJ (Imposto de Renda da Pessoa Jurídica) e à CSLL (Contribuição Social sobre o Lucro Líquido); (art. 15 da Lei nº 9.532/97). c) Estas entidades estão sujeitas a recolher o PIS no montante equivalente a 1% sobre a folha de pagamento (Lei nº 9.715/98, arts. 2º, II e 8º, II). d) Excluem-se da isenção do imposto de renda os rendimentos e ganhos de capital, auferidos em aplicações financeiras de renda fixa ou de renda variável. e) A COFINS somente é incidente as atividades não afins da instituição. Na atividade afim as instituições sem fins lucrativos são imunes. Para o gozo da isenção, as instituições estão obrigadas a atender aos seguintes requisitos: 1) não remunerar, por qualquer forma, seus dirigentes pelos serviços prestados; 2) aplicar integralmente seus recursos na manutenção e desenvolvimento dos seus objetivos sociais; 3) manter escrituração completa de suas receitas e despesas em livros revestidos das formalidades que assegurem a respectiva exatidão; 4) conservar em boa ordem, pelo prazo de cinco anos, contado da data da emissão, os documentos que comprovem a origem de suas receitas e a efetivação de suas despesas, bem como a realização de quaisquer outros atos ou operações que venham a modificar sua situação patrimonial; 5) apresentar, anualmente, Declaração de Rendimentos, em conformidade com o disposto em ato da Secretaria da Receita Federal. As Instituições sem fins lucrativos, dentre elas as Associações civis legalmente registradas são obrigadas a apresentar obrigações fiscais tanto para o Ministério da Fazenda quanto para o Ministério do Trabalho e para o Ministério Público, como demonstrado no quadro 1. Quadro 1 - Obrigações Fiscais das associações por esfera de governo. Obrigações Gerais DIPJ Entidades sem fins lucrativos estão sujeitas a essas obrigações gerais SRF Todas as entidades imunes ou isentas Periodicidade Anual DCTF Entidades imunes ou isentas que tenham pago ou creditado rendimentos que sofreram retenção do IRF ou que tenham efetuado retenção da CSSL, da COFINS e da Contribuição do PIS/PASEP sobre pagamentos efetuados a outras pessoas jurídicas Todas as entidades imunes ou isentas Mensal ou semestral DACON Entidades imunes ou isentas cujo valor mensal das contribuições a serem informadas no DACON seja superior a R$ 10000,00 Mensal ou semestral DIRF IRPJ Isentas CSLL Isentas Anual PIS folha de pagamento IR retido INSS Patronal Entidades que possuem empregados. Mensal Entidades que fazem pagamentos tanto para assalariados ou não, que incida o IR retido Mensal Isentas Mensal M.T.E. RAIS Todas as Entidades sem fins lucrativos, com ou sem empregados Anual GFIP ESFL sujeitas ao recolhimento do FGTS ou as contribuições e/ou informações a Previdência Social Mensal CAGED Exame dos Atos Constitutivos Prestação de contas ESFL que tenham admitido, desligado ou transferido empregado com contrato de trabalho regido pela CLT Ministério Público – MP Mensal No momento da constituição Anual Fundações Fundações Obrigações Estaduais ICMS Todas as entidades que atuarem no campo de incidência do ICMS Obrigações Municipais Todas que prestem serviços a outras entidades ou ISSQN pessoas IPTU, Taxas e demais tributos Todas as entidades que tiverem propriedade urbana Fonte: Contabilidade para entidades sem fins lucrativos (terceiro setor)/Paulo Diego Toledo Nascimento. 2. ed. - São Paulo: Atlas, 2008. Mensal Mensal Anual Arnaldo Olak; As obrigações a serem apresentadas ao Ministério da fazenda são a DIPJ, DIRF, DCTF e DACON. A DIPJ, declaração de informações econômico - fiscais da Pessoa Jurídica, é a declaração de rendimentos que informa os resultados das operações ocorridas no anocalendário. Esta declaração deve ser entregue Anualmente independente de ter movimentação financeira ou não. A DIRF, declaração do Imposto de Renda Retido na Fonte, é uma declaração obrigatória para instituições sem fins lucrativos desde que tenham pago ou creditado rendimentos que tiveram imposto de renda retido na fonte. A DCTF, declaração de débitos e créditos tributários federais, é a declaração que informa sobre os valores devidos dos impostos e contribuições federais e os respectivos créditos vinculados. A partir de 2007, todas as entidades sem fins lucrativos estão obrigadas a apresentar DCTF, mesmo sem valores a declarar. E o DACON, demonstrativo de apuração de Contribuições Sociais,é um demonstrativo que informa a receita federal sobre a apuração da contribuição para PIS/PASEP e da Contribuição para financiamento da seguridade social (COFINS). As entidades sem fins lucrativos que tiverem o valor das contribuições inferiores a R$ 10.000,00 (dez mil reais) estão dispensadas de apresentar o DACON. Em relação ao IRPJ, Imposto de Renda Pessoa Jurídica, as instituições sem fins lucrativos gozam de isenção, segundo a Lei nº 9.532/97, alterada pela Lei nº 9.718, de 27.11.98. A Contribuição Social sobre o Lucro Líquido, CSLL, não é devida pelas instituições sem fins lucrativos, por terem caráter filantrópico, recreativo, cultural e científico assim como as associações civis sem fins lucrativos, beneficiada com isenção da contribuição em questão. A COFINS, Contribuição para Financiamento da Seguridade Social, para as instituições sem fins lucrativos incidirá sobre as receitas provenientes de atividades que não sejam consideradas como próprias da entidade. O PIS Folha de Pagamento, Programa de integração Social sobre a folha de pagamento, para as instituições sem fins lucrativos deve ser recolhido baseados na folha de salários, sendo 1% sobre esta. O Imposto de Renda Retido na Fonte incide sobre os pagamentos efetuados pelas entidades do terceiro setor a Pessoas Físicas, tanto por trabalho assalariado como aos não assalariados têm a mesma incidência de IRF que dos outros setores. A contribuição devida ao Instituto Nacional da Seguridade Social também é isenta às instituições sem fins lucrativos. Além das obrigações perante o Ministério da Fazenda, as instituições sem fins lucrativos também possuem obrigações a serem prestadas ao Ministério do trabalho. Estas obrigações são a RAIS, a GFIP e o CAGED. A RAIS, Relação anual de informações sociais, é a declaração que fornece ao Ministério do Trabalho informações sobre as movimentações trabalhistas da entidade. Sua Periodicidade é anual. E toda e qualquer entidade deve apresentar, mesmo sem ter movimentação. A GFIP, Guia de Recolhimento do FGTS e de informações à Previdência Social, é a declaração que informa sobre os empregados, as remunerações e ainda fornece informações a previdência social. As instituições sem fins lucrativos estão obrigadas a prestar a GFIP mensalmente, mesmo que não tenham informações a prestar. E o CAGED, Cadastro Geral de Empregados e desempregados, é uma declaração de todas as admissões, desligamentos e transferências de empregados na entidade. Esta deve ser entregue mensalmente, quando há movimentações, até o dia 7 do mês seguinte ao da movimentação. As instituições sem fins lucrativos têm prestações de contas também ao Ministério Público, porém estas são referentes apenas as Fundações. Perante as obrigações estaduais, depende de cada estado, mas uma das principais obrigações é do ICMS, Imposto sobre a Circulação de bens e serviços, em que as entidades sem fins lucrativos não possuem um benefício específico. Desta forma, atuando dentro do campo de incidência do ICMS a instituição deverá providenciar o recolhimento deste imposto. Em relação às obrigações municipais, que assim como as estaduais, dependem de cada localidade, as principais obrigações são o ISSQN e o IPTU. O Imposto sobre Serviços de Qualquer Natureza incide em algumas prestações de serviços da entidade O IPTU, Imposto Predial Territorial Urbano, Taxas e demais tributos, as instituições sem fins lucrativas estão obrigadas ao recolhimento das taxas, desde que se enquadrem no campo de incidência das mesmas, sejam elas municipais, estaduais ou federais, além de outros impostos como o caso do Imposto sobre propriedade territorial urbana. 2.2 A Associação A Associação dos Arrozeiros de Santa Maria, localizada na Rua Appel, nº 475, em Santa Maria, é uma associação civil sem fins lucrativos que nasceu com o objetivo representar e defender a classe arrozeira de Santa Maria e região. A associação foi constituída em junho de 1992, com a elaboração de seu estatuto social. 2.2.1 Existência Legal A Associação dos Arrozeiros de Santa Maria teve seu estatuto firmado em 1992 com registro no Cartório de Oficio dos Registros Especiais sob nº960 do Lv. “A” nº5 as fls. 079vº de 17 de agosto de 1992. O registro no Cadastro Nacional de Pessoa Jurídica (CNPJ) foi encaminhado em novembro de 2008, quando surgiu a necessidade de negativas fiscais. A partir de então foi necessário a ajuda de profissional da área, período este em que estava em andamento o projeto de auxilio as instituições sem fins lucrativos. Este encaminhamento desencadeou uma série de obrigações fiscais perante os órgãos federais, municipais, e estaduais que deveriam ter sido cumpridas desde a constituição e encontrava-se em aberto. 2.2.2 Procedimentos Para a realização do trabalho foram inter-relacionadas as disciplinas de contabilidade introdutória, contabilidade I e II, contabilidade de Custos I e II e finanças empresariais, do curso de ciências contábeis. O método utilizado para realização deste trabalho foi o de intervenções dentro da Associação para coleta de dados e elaboração de um diagnóstico. Através das intervenções conseguiu-se um conhecimento geral da entidade, para então partir para pesquisas em órgãos federais, municipais e estaduais onde se visualizou a situação desta perante estes órgãos fiscais onde se identifico que desde sua criação, não haviam sido prestadas quaisquer informações fiscais. Passou-se então para o processo de regularizações sendo feito juntamente com um treinamento na entidade. Neste utilizou-se manuais de passo a passo, para uma melhor fixação das obrigações orientado para a posterior continuidade da regularização. Estando regularizadas as informações para o ano de 2009, passou então para a visualização dos controles auxiliares da entidade. A associação possuía apenas o controle de caixa e o controle de associados, de forma precária, que não estavam prestando as informações necessárias por estarem incompletos e inadequados. O controle de caixa não estava dividido mensalmente e não possuía totalizadores, isto o tornava vulnerável, dificultando o controle das contribuições sociais e dos gastos incorridos. O controle de associados não contemplava todas as informações que a associação necessita para tomada de decisões, especialmente com relação a cobrança e acompanhamento dos associados. Após estudos foram realizadas modificações nos controles auxiliares para uma melhor informação. O controle caixa foi agrupado mensalmente, com totalizadores automáticos, e o controle de associados foi complementado com algumas informações consideradas importantes, utilizando-se do aplicativo Excel da Microsoft como ferramenta, como mostra os quadros abaixo, utilizando-se de valores aleatórios para exemplificar. Quadro 2 – Livro caixa associação modificado. LIVRO CAIXA da ASSOCIAÇÃO DOS ARROZEIROS DE SANTA MARIA DATA HISTÓRICO Saldo Inicial 06/01/2009 Débito Tarifa Pacote Serv.Banco do Brasil cfe.Extrato 07/01/2009 Pgto.2°Tabel.(3 Reconhecimento Firma da Ata 14) Rec.58067 26/01/2009 Pgto.Tabelionato Xisto (Reforma Estatutária) Rec.497053 RECEITAS Totais DESPESAS 16,00 8,10 99,60 0 123,70 SALDO 1.276,10 1.260,10 1.252,00 1.152,40 1.152,40 1.152,40 Fonte: Elaboração própria a partir das informações obtidas na associação. Quadro 3. Controle de Associados Modificado FICHA N° 001 ASSOCIAÇÃO DOS ARROZEIROS DE SANTA MARIA Nome do Associado: Telefone: Endereço: Bairro: CPF: RG: C/C banco: IE: Área Própria: Área Arrendada: DATA VALOR ANUIDADE ÁREA PRODUÇÃO HISTÓRICO do PGTO Fonte: Elaboração própria a partir das informações necessárias à Associação. Um fato a ser destacado é a forma de gestão de uma instituição destas, pois sendo de caráter voluntário e o tipo de atividade está um pouco deslocado das competências fiscais e legais, faz com que ocorra um descuido involuntário. Isto conduz a pouco ou quase nada de profissionalismo na gestão o que ficou claro através da observação dos relatórios, registros e controles descomprometidos com uma metodologia clara de acompanhamento. Estes são exercidos por uma pessoa que possuía a maioria das informações de forma pessoal, dotandolhe de certo poder de manipulação sobre os fatos sociais, financeiros e contábeis. A falta de registros contábeis sistematizados e efetuados por profissional da área favorece esta forma de situação uma vez que os dirigentes, embora com a melhor das intenções, não têem formação específica para conduzir o processo de registros. 3. CONSIDERAÇÕES FINAIS Avaliando a estrutura organizacional e a conduta geral da instituição, percebe-se a importância de informações contábeis para o seu correto gerenciamento e para poder seguir as normas legais aplicadas a este tipo de instituição, o que é de grande importância para o seu funcionamento. Assim torna-se indispensável a figura de um profissional na área contábil para proceder os registros e informações fiscais obrigatórias, as quais o não cumprimento implicará em multas e outras penalidades que criam uma situação de desconforto tanto para os associados quanto para a diretoria. O estudo da Associação dos Arrozeiros de Santa Maria foi de grande importância para a aplicação das disciplinas de Contabilidade Introdutória, Contabilidade I e II, Contabilidade de Custos I e II e Finanças Empresariais. O contato com a atividade empresarial, especialmente em uma instituição sem fins lucrativos, possibilitou uma maior aproximação entre as teorias desenvolvidas e a aplicação prática em um caso carente de ações profissionalizada na solução de determinados entraves burocráticos que servem de suporte para a gestão. Também permitiu a identificação do tripé: contabilidade, gestão e controle que tem um relacionamento muito estreito e interdependente, tornando difícil a conduta do processo por pessoas ou profissionais que não tenham compreensão adequada dos procedimentos de gestão. Para a entidade o estudo foi de grande valia não só por ter resolvido situações fiscais e de controle pendentes que gerariam um custo adicional para os dirigentes, mas especialmente por esclarecer melhor a necessidade de uma gestão profissionalizada embora para uma instituição que gira com pequeno volume de recursos. 4. REFERÊNCIAS BIBLIOGRAFICAS NBC T 10.4 – Fundações. Resolução CFC nº837/99, de 22 de fevereiro de 1999. Disponível em: www.portaldecontabilidade.com.br .Acesso em: 10 nov. 2009. NBC T 19.4 – Incentivos Fiscais, Subvenções, Contribuições, Auxílios e Doações Governamentais. Resolução CFC nº 1.026, de 15 de abril de 2005. Disponível em: www.portaldecontabilidade.com.br . Acesso em: 10 nov. 2009. NBC T 10.18 – Entidades sindicais e associações de classes. Resolução CFC nº 838/00, de 22 de fevereiro de 1999. Disponível em: www.portaldecontabilidade.com.br. Acesso em: 10 nov. 2009. NBC T 10.19 – Entidades sem finalidade de lucros .Resolução CFC nº 877/00, de 18 de abril de 2000, alterada pela Resolução CFC nº 926/2001, de 19 de dezembro de 2001.Disponível em: www.portaldecontabilidade.com.br . Acesso em: 10 nov. 2009. Receita Federal do Brasil. CNPJ. Disponível em: http://www.receita.fazenda.gov.br . Acesso em: 28 nov. 2009. Olak, Paulo Arnaldo;Nascimento,Diego Toledo do. Contabilidade para entidades sem fins lucrativos (terceiro setor). 2. Ed. São Paulo: Atlas, 2008. Cruz, Carla; Ribeiro, Uirá. Metodologia Científica: Teoria e Prática. 2. Ed. Axcel Books do Brasil editora.

Download