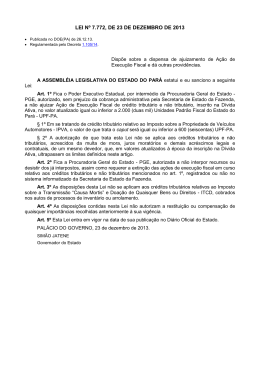

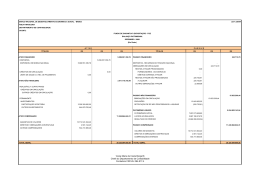

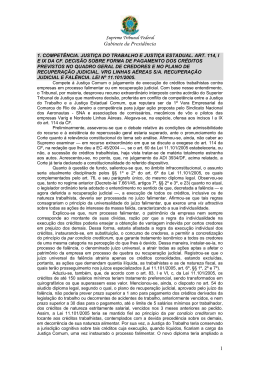

CENTRO DE ENSINO SUPERIOR DO AMAPÁ Curso: Direito – 8º DIV (Unid. V) e 8º DIN (Unid. IV) Disciplina: Direito Financeiro e Tributário II Profª. Ilza Maria da Silva Facundes UNIDADE IV – Garantias e privilégios do crédito tributário: 4.1 Garantias do crédito tributário; 4.2 Privilégios ou preferências; 4- Garantias e privilégios do crédito tributário (CTN, arts. 183 / 193). Garantias do crédito tributário são mecanismos estabelecidos em lei que tornam mais efetiva a atividade de cobrança de dívida fiscal. Trata-se de prerrogativas em prol da Fazenda, criando meios pelos quais esta consiga mais facilmente penetrar no patrimônio do particular, evitando que o sujeito passivo venha a frustrar a cobrança. Privilégios ou preferências são mecanismos que outorgam ao crédito tributário a prioridade de pagamento, em detrimento de créditos de outras naturezas, na hipótese de haver um concurso de cobranças contra o sujeito passivo. 193). 4.1- Garantias do crédito tributário (CTN, arts. 183 / 185 e 191 / Define nosso estatuto tributário (art. 183) que as garantias em prol do crédito nele afixadas não são taxativas, podendo as leis ordinárias determinar outras em função da natureza ou das características do tributo a que se refiram. Os tributos são diferentes entre si, o que justifica a necessidade de estipulação de garantias diferenciadas, protegendo os respectivos créditos. A título de exemplo, o imposto sobre a propriedade territorial rural tem por fato gerador a propriedade de imóvel localizado em área rural, o que configura uma situação perene, impossível de ser mudada de um instante para o outro, de forma que o próprio imóvel sirva como garantia para o pagamento do tributo que sobre ele incide. Já o imposto de importação tem por fato gerador a entrada de mercadoria estrangeira no território nacional, uma situação instantânea, que não se protrai no tempo, o que pode justificar a estipulação de garantias específicas. De uma maneira mais simples, se um ilícito relativo a uma importação não pé detectado na alfândega, pode ser difícil buscar a recuperação do crédito após a entrada da mercadoria importada no território nacional. Quanto ao ITR, a situação é muito diferente, pois a situação tributada é perene e os elementos necessários para o cálculo do montante do tributo não podem ser alterados rapidamente. Por esses motivos é que a legislação do imposto de importação estipula casos de exigências de garantias bastantes específicas, como a assinatura de termos de responsabilidade ou até apresentação de fianças bancárias, seguros aduaneiros ou depósitos em dinheiro, para o gozo de regimes aduaneiros especiais. Vejamos aquelas que estão mencionadas no texto do Código. 4.1.1 – Renda e patrimônio do sujeito passivo respondendo pelo crédito tributário O art. 184 do CTN prevê garantia que se fundamenta no princípio geral de direito segundo o qual o patrimônio e as rendas de determinadas pessoas respondem por suas obrigações. Ao se procurar uma instituição financeira em busca de um empréstimo ou financiamento, as primeiras informações solicitadas são, exatamente, a renda e o patrimônio do solicitante. A entidade de crédito sabe que, em caso de inadimplência do financiado, as únicas garantias disponíveis serão as citadas. Por isso, é lugar comum afirma-se, jocosamente, que só obtém empréstimos em instituições financeiras quem prova deles não precisar. Universalidade da cobrança (art. 184). Fixa-se o princípio de que a totalidade de bens ou rendas do sujeito passivo pode ser objeto de penhora quando da ação de execução fiscal. Significa dizer que, por princípio, qualquer elemento do patrimônio do devedor pode ser expropriado, para a conversão em dinheiro, no sentido da satisfação da dívida tributária. A responsabilidade prevista no art. 184 é de natureza pessoal, de forma que, nos termos do referido dispositivo, todo o patrimônio do devedor responde pelo débito, mesmo que este ultrapasse o valor do próprio bem que gerou a dívida. Assim, se vários anos de inadimplência do ITR fizerem com que a dívida (tributo, juros e multas) ultrapasse o valor do próprio imóvel, não é cabível imaginar que a entrega do imóvel extingue o crédito, uma vez que a responsabilidade, conforme afirmado, é pessoal, e não real. Podem ser penhorados, inclusive, bens do sujeito passivo gravados com ônus real, como, por exemplo, a hipoteca, o penhor, a anticreses. Significa dizer que imóvel do sujeito passivo gravado com hipoteca, garantindo contratualmente a dívida de um credor, pode ser penhorado e leiloado para pagamento da dívida tributária. Na verdade, as dívidas tributárias possuem preferência em face de qualquer outra (exceto as de natureza trabalhista). Podem, da mesma maneira, ser penhorados e leiloados bens do sujeito passivo que foram, por manifestação de vontade, gravados com cláusula de inalienabilidade ou impenhorabilidade. Tais cláusulas, em regra, só tem efeitos no universo das obrigações privadas (obrigações contratuais). No entanto, excetuam-se do princípio da universalidade da cobrança os bens ou rendas declarados por lei como absolutamente impenhoráveis. São aqueles que a lei exclui da possibilidade de serem penhorados para execução de quaisquer dívidas. Eles estão listados, basicamente, no Código de Processo Civil (art. 649) e Código Civil. Na maioria das vezes, trata-se de bens cujo valor 2 econômico não é tão relevante, tais como: o anel nupcial, os retratos de família, a provisão de alimentos necessária à manutenção da família do devedor por um mês, dentre outros. Art. 649. São absolutamente impenhoráveis: I - os bens inalienáveis e os declarados, por ato voluntário, não sujeitos à execução; II - os móveis, pertences e utilidades domésticas que guarnecem a residência do executado, salvo os de elevado valor ou que ultrapassem as necessidades comuns correspondentes a um médio padrão de vida; III - os vestuários, bem como os pertences de uso pessoal do executado, salvo se de elevado valor; IV - os vencimentos, subsídios, soldos, salários, remunerações, proventos de aposentadoria, pensões, pecúlios e montepios; as quantias recebidas por liberalidade de terceiro e destinadas ao sustento do devedor e sua família, os ganhos de trabalhador autônomo e os honorários de profissional liberal, observado o disposto no § 3o deste artigo; V - os livros, as máquinas, as ferramentas, os utensílios, os instrumentos ou outros bens móveis necessários ou úteis ao exercício de qualquer profissão; VI - o seguro de vida; VII - os materiais necessários para obras em andamento, salvo se essas forem penhoradas; VIII - a pequena propriedade rural, assim definida em lei, desde que trabalhada pela família; IX - os recursos públicos recebidos por instituições privadas para aplicação compulsória em educação, saúde ou assistência social; X - até o limite de 40 (quarenta) salários mínimos, a quantia depositada em caderneta de poupança. XI - os recursos públicos do fundo partidário recebidos, nos termos da lei, por partido político. Perceba-se que, apesar da previsão em lei, não haverá, perante a Fazenda Pública, a impenhorabilidade dos bens assim declarados por ato de vontade (art. 649, I, CPC), visto que os mesmos foram expressamente sujeitos à execução pela regra do art. 184 do CTN, que tem prevalência no caso, em virtude de ser específica e possuir status de lei complementar. Na falência, o crédito tributário não mais prefere aos créditos com garantia real, no limite do valor do bem gravado (CTN, art. 186, parágrafo único, alterado pela LC 118/2005). Agora, não se pode mais afirmar de maneira ampla e irrestrita que os bens gravados por ônus real respondem pelo crédito tributário, pois, no processo de falência, tal regra não é mais aplicável, conforme veremos nesta unidade. 4.1.2- Presunção de fraude à execução (art. 185). Acontecido o fato gerador e efetuado o lançamento, fica formalizado o crédito contra o sujeito passivo. Mesmo após esse momento, o devedor continua na livre disposição de seus bens. Posteriormente, o crédito porventura não pago será inscrito nos cadastros da dívida ativa, como uma providência preliminar ao ajuizamento da ação de execução. Mesmo inscrito o crédito em dívida ativa, tal providência, por si só, não retira a disponibilidade dos bens do devedor. Aliás, mesmo que já ajuizada a ação de execução fiscal, isso não significa que os bens tornam-se automaticamente indisponíveis. A indisponibilidade dos bens do sujeito passivo, numa ação de execução, só se efetiva quando eles são penhorados por ordem do juiz. A penhora significa exatamente a tomada dos bens do executado, para que fiquem à disposição do juízo, visando à efetuação do leilão. Portanto, é razoável concluir que entre o ajuizamento da ação (momento em que a Fazenda, através de 3 procurador, apresenta em juízo sua petição inicial requerendo a execução do sujeito passivo) e a efetivação da penhora dos bens do devedor decorra um lapso de tempo considerável. Pois bem, poderá ocorrer que, ajuizada a execução (mas ainda não efetuada a penhora), o sujeito passivo venha a alienar bens que compõem o seu patrimônio. Tal alienação é legítima, desde que ele mantenha em seu poder bens ou valores suficientes à quitação da dívida pela qual está sendo executado. No entanto, se, ajuizada a execução, o sujeito passivo promover alienação de seus bens, sem manter a suficiente reserva, tal alienação, ou mesmo sua tentativa, considerar-se-á fraudulenta. Ou seja, o Código Tributário determina a presunção de que tal ato está contaminado com o vício da fraude contra a execução, eis que esta restaria frustrada. Perceba-se que não é necessária a demonstração da intenção (animus) do sujeito passivo, como, de regra, é natural para se provar a fraude. Basta que estejam presentes as circunstâncias objetivamente descritas no Código, para que a alienação seja tida como fraudulenta: (i) crédito em execução; (ii) alienação de bens ou sua tentativa; (iii) insuficiência de reserva para o pagamento do crédito. Em linguagem jurídica, presunção significa um mecanismo pelo qual, partindo-se de fatos conhecidos e provados (crédito em execução; alienação; ausência de reserva), tem-se por verdadeiro um outro fato não conhecido e nem provado (presença de fraude). Perceba que a presunção prevista no CTN tem como pressupostos eventos puramente objetivos (crédito em execução; alienação; ausência de reserva), não se cogitando, em instante algum, sobre o real estado psíquico do sujeito passivo. De efeito, presentes os pressupostos necessários e suficientes, incide a presunção, não se admitindo prova em contrário por parte do sujeito passivo a respeito de suas reais intenções, eis que estas não são cogitadas pela lei. Trata-se de uma presunção absoluta, ou iuris et de iure. Resultado prático disso é que o ato de alienação pode ser anulado a pedido da Fazenda interessada. Sendo assim, invalidada a alienação, o bem volta a compor o acervo penhorável do sujeito passivo, em prol da Fazenda. Nessa hipótese, fragilizada fica a posição do eventual adquirente de boa fé. É por isso que, no momento da aquisição de um bem de valor considerável (imóvel, por exemplo), é importante a pesquisa, junto ao Poder Judiciário, sobre a existência de uma eventual execução sobre o alienante. 4.1.3- Exigência de prova de quitação de tributos. Os artigos 191, 192 e 193 do CTN trazem regras que exigem, para a prática de certos atos jurídicos, a presença ou apresentação de prova de quitação de tributos. Essa prova é feita mediante certidão negativa, que estudaremos mais adiante. Exige o Código a apresentação da certidão negativa nas seguintes hipóteses: (i) concessão judicial da concordata, hoje, recuperação judicial (art. 191, primeira parte; a concordata judicial é procedimento pelo qual o comerciante ou sociedade comercial consegue obter, nos termos da lei, 4 prorrogação do prazo para pagamento a seus credores, com ou sem algum abatimento no valor das dívidas); (ii) declaração judicial da extinção das obrigações do falido (art. 191, segunda parte); (iii) prolação da sentença judicial de partilha ou adjudicação (art. 192); (iv) participação em contrato ou licitação da Administração Pública da União, Estado, Distrito Federal, Município ou autarquia (art. 193). Nesta hipótese, o CTN exige apenas que a comprovação se refira aos tributos da respectiva Fazenda contratante ou que promove a licitação, bem como a prova de quitação pode abranger apenas aqueles tributos devidos em função da atividade que o contribuinte se propõe a contratar; este tema é tratado atualmente com mais rigor pela Lei 8.666/93. 4.2- Privilégios ou preferências (CTN, art. 186 / 190). Privilégios em relação aos outros créditos (art. 186). O CTN fixa o princípio de que os créditos tributários possuem privilégio em relação a toda sorte de outras dívidas, com exceção daquelas que decorram da legislação trabalhista. A dívida trabalhista é prestigiada devido ao seu evidente caráter alimentício, bem como à presumível fragilidade de seu credor. A doutrina tem entendido que nas dívidas trabalhistas incluem-se aquelas decorrentes de acidentes de trabalho. É correto afirmar, portanto, que, pelo princípio do art. 186, o crédito tributário não possui preferência absoluta, mas sim relativa, eis que sucumbe em face dos créditos trabalhistas. 4.2.1- Não-sujeição a concurso de credores (art. 187, caput). Na pendência de processos judiciais em que está ocorrendo a cobrança conjunta de vários créditos (processos de insolvência civil, de falência, de recuperação judicial, de inventário), os credores devem se habilitar no juízo correspondente, apresentando os documentos que façam prova de seu direito. Vale dizer, a instauração do processo em que ocorre a cobrança coletiva, suspende ou impede as ações individuais de execução contra o mesmo devedor, para que todos os créditos sejam pagos conjuntamente no concurso. No juízo do concurso, todas as questões controvertidas de fato e de direito relativas às dívidas serão apreciadas pelo juiz que preside o processo. Exemplificando, significa dizer que, se sou credor de uma empresa em processo falimentar, não posso cobrar o meu crédito mediante ação autônoma. Terei que habilitar meu crédito na falência, para que seja pago junto com os demais. No entanto, com o crédito tributário, o mecanismo é diferente. Prevê o art. 187, caput, que “a cobrança judicial do crédito tributário não é sujeita a concurso de credores ou habilitação em falência, recuperação judicial, concordata, inventário ou arrolamento”. Significa dizer que a Fazenda, na busca do recebimento de seu crédito, não precisa habilitar-se na ação pendente, mas pode ajuizar sua ação de execução fiscal de forma autônoma, no juízo fazendário (e não naquele em que 5 já existe o concurso). A execução fiscal não é, pois, atraída para o juízo universal (da insolvência civil, falimentar, recuperação judicial ou sucessório). Da mesma forma, o início da falência, recuperação judicial, inventário ou arrolamento, não obsta ao regular prosseguimento da ação de execução fiscal em curso. Nesse sentido esclarece a Súmula 44 do extinto Tribunal Federal de Recursos: “ajuizada a execução fiscal anteriormente à falência, com penhora realizada antes desta, não ficam os bens penhorados sujeitos à arrecadação no juízo falimentar; proposta a execução fiscal (após a falência), a penhora far-se-á no rosto dos autos do processo de quebra, citando-se o síndico”. Privilégio absoluto. Vimos, portanto, que a instauração de um concurso de credores em falência, recuperação judicial, inventário ou arrolamento, não atrai a cobrança do crédito tributário porventura não pago, que poderá ser exigido em ação de execução fiscal autônoma. Tais créditos tributários são aqueles decorrentes de fatos geradores anteriores à instauração da execução coletiva. 4.2.2- Preferência entre as esferas de governo. Determina o Código (art. 187, parágrafo único) que existe uma ordem de preferência dos créditos tributários, a depender da Fazenda Pública credora. A ordem é a seguinte: (i) União; (ii) Estados, Distrito Federal e Territórios, conjuntamente e mediante rateio proporcional ao crédito de cada um, se necessário; e (iii) Municípios, conjuntamente e mediante rateio proporcional ao crédito de cada um, se necessário. Essa ordem é muito questionada pelos juristas em geral, eis que se estabelece uma preferência da União em detrimento das outras pessoas políticas (Estados, Distrito Federal e Municípios). A regra constitucional que fixa a proibição de privilégios entre os governos está no art. 19, III. Trata-se de um dos pilares do princípio constitucional da forma federativa de Estado, que pressupõe a paridade jurídica entre os entes governamentais. Sob a égide do regime constitucional anterior, que trazia regra similar à prevista no art. 19, III, da atual Constituição (Constituição de 1967, art. 9º, I, com a redação dada pela Emenda Constitucional 1/69), o Supremo Tribunal Federal foi instado a se pronunciar sobre a constitucionalidade do art. 187, parágrafo único, do Código. Do julgamento resultou a Súmula 563, de 1976: “o concurso de preferência a que se refere o parágrafo único do art. 187 do Código Tributário Nacional, é compatível com o disposto no art. 9º, inciso I, da Constituição Federal”. Portanto, apesar de certa discussão acadêmica corrente até hoje, o fato é que a Corte Maior, justamente responsável pela guarda da Constituição, entendeu pela constitucionalidade do dispositivo. Este, portanto, é o entendimento que deve prevalecer. Em 1980, foi editada a atual Lei de Execuções Fiscais – Lei 6.830. Ela, a pretexto de complementar a regra do art. 187, parágrafo único, do CTN, insere 6 as autarquias nessa lista de preferências, ao lado das pessoas políticas que lhe deram origem. Prescreve o art. 29, parágrafo único, da Lei 6.830/80 que os pagamentos serão feitos nessa ordem. (i) União e suas autarquias; (ii) Estados, Distrito Federal e Territórios e suas autarquias, conjuntamente e mediante rateio proporcional ao crédito de cada um, se necessário; e (iii) Municípios e suas autarquias, conjuntamente e mediante rateio proporcional ao crédito de cada um, se necessário. A principal novidade do dispositivo foi a equiparação dos créditos tributários das autarquias aos dos respectivos entes instituidores. Deixando de lado a discussão sobre a possível inconstitucionalidade dessa lei, eis que ordinária, a equiparação tem sido tomada como válida. No âmbito do STF, desde o julgamento do RE 54.990 (1970), a Corte entende por equiparado os créditos da União e o das autarquias federais, o que aponta no sentido da Lei 6.830/80 apenas reafirma o que já decorria do espírito do próprio CTN. Trago a colação um exemplo do Professor Ricardo Alexandre: Suponha-se que, em um processo de falência, certa massa falida apresenta a situação a seguir: Recursos (depósitos bancários): R$ 3.000,00 a) Importâncias Passíveis de Restituição: R$ 300.000,00; b) Dívidas de Natureza Trabalhista menores que 150 salários mínimos por credor: R$ 140.000,00; c) Dívidas decorrentes de acidente de trabalho: R$ 60.000,00 d) Dívidas com garantia real (hipoteca): R$ 500.000,00; e) Dívidas de Natureza Quirografária: R$ 1.000.000,00; f) Dívida de Natureza Tributária: á União: R$ 1.100.000,00, sendo R$ 100.000,00 relativos a multas tributárias; ao Estado de São Paulo: R$ 2.000.000,00; ao Estado do Amapá: R$ 1.000.000,00; ao Estado da Paraíba: R$ 7.000.000,00; ao Município de Macapá: R$ 2.000.000,00 Assim, de acordo com o novo regramento do CTN, em primeiro lugar dever ser pago o valor passível de restituição (item “a”). Além disso, têm preferência sobre o crédito tributário as dívidas previstas nos itens “b”, “c”, e “d”. Ressalte-se que a dívida com garantia real (item “d”) somente tem preferência por se tratar e processo de falência e que a dívida prevista decorrente da legislação do trabalho (item “b”) somente prefere à tributária em virtude de estar abaixo de 150 salários mínimos por credor. As dívidas de natureza quirografária (item “e”) não preferem à tributária. Abatidos do valor dos recursos da massa falida (R$ 3.000.000,00) os valores referentes a créditos que devem ser pagos com prioridade sobre os tributários (R$ 300.000,00 + 140.000,00 + R$ 60.000,00 + 500.000,00), chega7 se ao montante disponível para o pagamento dos créditos de natureza tributária (R$ 2.000.000,00). Em primeiro lugar, o crédito da União (conjuntamente com suas autarquias, caso houvesse) possui prioridade sobre os demais. A preferência não beneficia as multas tributárias, de forma que o valor a ser pago ao ente é de R$ 1.000.000,00. Em segundo lugar, passa-se ao pagamento dos créditos tributários relativos aos Estados. Como o valor disponível (R$ 1.000.000,00) não é suficiente para pagar todos os créditos, deve-se fazer um rateio proporcional entre os credores (utilizando-se da famosa “regra de três”), de forma que cada um receberá na proporção do seu crédito, quando comparado aos demais. R$ 7.000.000,00 X R$ 1.000.000,00 _______________________________________________ = R$ 700.000,00 R$1.000.000,00+R$2.000.000,00+7.000.000,00 O Município de Macapá não receberá qualquer valor, pois todos os recursos foram gastos com a quitação de créditos que lhe são preferenciais. Ver esquema em sala de aula. Segundo o art. 188 do CTN, são extraconcursais1 os créditos tributários decorrentes de fatos geradores ocorridos no curso do processo de falência. Leciona Ricardo Alexandre (ALEXANDRE, 2008) que os créditos extraconcursais devem ser pagos imediatamente pela massa falida, sem se cogitar de participação em concurso, da mesma forma que faz quanto aos demais débitos que surgem no transcorrer do processo de falência como decorrência das atividades nele desenvolvidas. Assim, se a massa falida compra uma mercadoria, deve fazer o pagamento à vista; se vende uma mercadoria deve recolher o respectivo ICMS no prazo legal, da mesma forma que deve pagar os salários de seus empregados à vista. Regula ainda o CTN (art. 188, §§1º e 2º, e 189, parágrafo único) que se o crédito tributário, exigível da massa falida, da empresa concordatária ou do espólio, for contestado pelo síndico, comissário ou inventariante, nos autos do processo de falência, concordata ou inventário, a controvérsia não pode ser 1 Serão considerados créditos extraconcursais e serão pagos com precedência sobre a classificação de créditos da falência, na ordem a seguir, os relativos a: a) remunerações devidas ao administrador judicial e seus auxiliares, e créditos derivados da legislação do trabalho ou decorrentes de acidentes de trabalho relativos a serviços prestados após a decretação da falência; b) quantias fornecidas à massa pelos credores; c) despesas com arrecadação, administração, realização do ativo e distribuição do seu produto, bem como custas do processo de falência; d) custas judiciais relativas às ações e execuções em que a massa falida tenha sido vencida; e) obrigações resultantes de atos jurídicos válidos praticados durante a recuperação judicial (L. 11101/2005, art. 67) ou após a decretação da falência, e tributos relativos a fatos geradores ocorridos após a decretação da falência, respeitada a ordem de classificação de créditos na falência. (L. 11101/2005, art. 84).São extraconcursais os créditos tributários decorrentes de fatos geradores ocorridos no curso do processo de falência. (CTN, art. 188, NR LC 118/2005). Bens restituíveis. Possuem precedência também, não se incluindo entre os bens que garantem os créditos os bens e direitos restituíveis. O proprietário de bem arrecadado no processo de falência ou que se encontre em poder do devedor na data da decretação da falência poderá pedir sua restituição. Também pode ser pedida a restituição de coisa vendida a crédito e entregue ao devedor nos 15 (quinze) dias anteriores ao requerimento de sua falência, se ainda não alienada. (L. 11.101/2005, art. 85). 8 resolvida pelo juízo falimentar ou sucessório, mas sim deve ser remetido ao juízo fazendário, reservando-se bens ou valores para a garantia da dívida. Nesse ponto, a importante conclusão a ser tirada é a de que a certeza ou a liquidez do crédito tributário só podem ser debatidas e decididas na vara especializada (vara de fazenda pública). Além disso, deve-se entender que, tratando-se de tributo federal, competente será a vara de fazenda pública da Justiça Federal. Os juízos falimentar e o de sucessões integram o Poder Judiciário dos Estados-membros. Vale lembrar que a aplicabilidade do art. 188 e de seu parágrafo único ocorre somente no que concerne aos créditos tributários extraconcursais, porque aqueles cujos fatos geradores se verificaram antes da decretação da falência (concursais) já são naturalmente objeto de discussão dentro do processo de execução fiscal. Com relação às execuções em andamento em juízos diferentes do falimentar, é necessário um mecanismo para evitar que a autonomia da execução fiscal não prejudique os credores de valores que preferem ao crédito tributário. Como mecanismo para a solução do problema, o STJ estabeleceu que “aparelhada a execução fiscal com penhora, uma vez decretada a falência da executada, sem em embargo do prosseguimento da execução singular, o produto da alienação deve ser remetido ao juízo falimentar, para que ali seja entregue aos credores, observada a ordem de preferência legal” (STJ, 2ª T., REsp 399.724-RS, Rel. Min. Eliana Calmon, j. 4.11.2003, DJ 25.02.2004). Noutras palavras, apesar de a execução fiscal tomar seu curso, o montante arrecadado com a alienação do bem penhorado deve ser remetido ao juízo falimentar para que lá seja distribuído de acordo com a ordem legal de preferências. As mesmas regras são aplicáveis aos processos de concordata que estavam em andamento na data de entrada em vigor da nova Lei de Falências (art. 192 da Lei 11.1012005 combinado com o § 2º, do art. 188 do CTN). Na mesma linha, tratando da preferência do crédito tributário no plano civil, prevê o art. 189 do CTN que são pagos preferencialmente a quaisquer créditos habilitados em inventário ou arrolamento, ou a outros encargos do monte, os créditos tributários vencidos ou vincendos, a cargo do de cujus (falecido) ou de seu espólio no decurso do processo de inventário ou arrolamento. Conforme já estudamos, teoricamente, com a abertura da sucessão (morte), o patrimônio do de cujus é imediatamente transferido para os seus sucessores. Todavia, é com o inventário que a partilha é formalizada, individualmente os bens que cabem a cada sucessor. Assim, pode-se definir inventário como o processo mediante o qual é formalizada a transmissão causa mortis de bens e direitos. Arrolamento nada mais é que um inventário simplificado realizado nos casos previstos na lei civil. Encargos do monte são todas as dívidas deixadas pelo de cujus, que somente devem ser pagas após a quitação dos créditos tributários “vencidos 9 ou vincendos, a cargo do de cujus ou de seu espólio, exigíveis no decurso do processo de inventário ou arrolamento”. Na sua essência, a regra é idêntica à que garante preferência dos créditos tributários extraconcursais exigíveis no decurso do processo de falência. Finalmente, conforme decorre do art. 190 do CTN, são pagos preferencialmente a quaisquer outros os créditos tributários vencidos ou vincendos, a cargo de pessoas jurídicas de direito privado em liquidação judicial ou voluntária, exigíveis no decurso da liquidação. Comentando a Lei das Sociedades Anônimas, Fran Martins afirma que “liquidação é o processo durante o qual o ativo da companhia é transformado em dinheiro para distribuição entre sócios, depois de pagas todas as dívidas e encargos da sociedade”. Na liquidação, optou o legislador por conferir absoluta preferência ao crédito tributário afastando toda e qualquer preferência que algum crédito poderia ter sobre o mesmo. Vale ressaltar que, ao menos na teoria, a regra não trará prejuízo para qualquer pessoa, pois, na liquidação, presume-se que o devedor seja solvente, tendo condição de pagar todas as suas dívidas. Relembre-se, que, conforme estudado na unidade relativa à responsabilidade, a jurisprudência tem atribuído responsabilidade pessoal dos sócios no caso de dissolução irregular da sociedade (STJ, 1ª T., AGREsp 276.779/SP, rel. Min. José Delgado, DJU 02.04.2001, p. 260) 10

Baixar