O acesso a operações compromissadas intradia do Banco Central do Brasil por instituições financeiras não bancárias Arcabouço jurídico e benefícios econômicos do acesso ao mecanismo de liquidez intradia do Banco Central Cristiano de Oliveira Lopes Cozer Procurador-Geral Adjunto Roteiro 1. O aperfeiçoamento do Sistema de Pagamentos: contextualização do tema à luz das atribuições do Conselho Monetário Nacional (CMN) e do Banco Central do Brasil (BCB). 2. Ampliação do acesso às operações compromissadas intradia: base legal do mecanismo de liquidez intradia às instituições não bancárias. 3. Considerações finais. 2 Contextualização do tema à luz das atribuições do CMN e do BCB O aperfeiçoamento do Sistema de Pagamentos Considerações prévias Compreensão de alguns aspectos essenciais ao Sistema de Pagamentos: • • • • Conceito: abrange as entidades, os sistemas e os procedimentos relacionados com a transferência de fundos e de outros ativos, bem como o processamento, a compensação e a liquidação de pagamentos (art. 2º da Lei nº 10.214, de 2001); Risco sistêmico: por sua elevada conectividade, o sistema de pagamentos atua como canal de transmissão de distúrbios financeiros pelo mercado. O inadimplemento de um participante pode irradiar efeitos deletérios para todo o sistema; Regulação e vigilância: sistemas de pagamentos hígidos (seguros, eficientes e íntegros) são importantes para preservação da estabilidade do sistema financeiro e para seu fortalecimento; Mitigação de riscos (segurança) e custos (eficiência): os participantes desse mercado podem não ter estímulos adequados para minimizar os seus riscos e os de outros participantes ou, ainda, os custos que eles impõem aos demais participantes. 4 Breve histórico da reestruturação do SPB (1/3) Sistema de Pagamentos Brasileiro (SPB) Antes de 2001 • Principal aspecto de preocupação: Possibilidade de saldo negativo na conta Reservas Bancárias (RB); • Ainda que o banco não possuísse saldo suficiente para satisfazer os pagamentos previstos na sua conta RB, o BCB liquidava as obrigações confirmadas no sistema (compensação no final do dia); • a soma dos saldos negativos nas contas RBs, entre as 7h e as 23h de cada dia, girava em torno de R$ 6 bilhões. Normalmente, a situação se regularizava com o fechamento do sistema as 23h; Diagnóstico: • • • no caso de eventual default (falha de um participante): (i) reversão (rejeição) dos lançamentos pelo BCB, elevando-se o risco da propagação de iliquidez de uma instituição para todo o sistema (risco sistêmico); ou (ii) o BCB assumia o papel de prestamista de última instância, transferindo o risco privado para a sociedade brasileira; moral hazard (risco moral): incentivo maior à assunção de risco, visto que a instituição financeira não o assumia integralmente; assimetria de informações quanto aos riscos assumidos por cada participante. 5 Breve histórico da reestruturação (2/3) Modificações relevantes (2001/2002): Fortalecimento do arcabouço legal: Lei 10.214, de março de 2001, Res. nº 2.882, de 2001, e Circ. nº 3.057, de 2001; Criação do Sistema de Transferência de Reservas (STR): sistema de transferência de fundos interbancários operado pelo BCB, com liquidação bruta em tempo real (LBTR), em caráter irrevogável e incondicional (finality); Mudanças no Sistema Especial de Liquidação e de Custódia (Selic): liquidação em tempo real, permitindo conexão com o STR; Alterações paralelas com vistas ao suave funcionamento dos sistemas em tempo real (STR e SELIC): • • • (i) operações compromissadas intradia : fornecimento de liquidez intradia às instituições bancárias, por meio de operações compromissadas com títulos públicos federais, sem custos financeiros; (ii) verificação do compulsório apenas no final do dia; (iii) rotina de otimização da liquidação de ordens de transferência de fundos mantidas em filas de espera no âmbito do STR, a critério do Bacen. 6 Breve histórico da reestruturação (3/3) Ano de 2009 Acesso às Contas de Liquidação por IF não bancárias Art. 2º da Circular nº 3.438, de 2009: titulares de Contas de Liquidação: instituições financeiras não bancárias e entidades operadoras de sistemas de compensação e de liquidação; contas: (i) obrigatórias para as câmaras e prestadores de serviços de compensação e de liquidação sistemicamente importantes; e (ii) facultativas para as demais instituições autorizadas a funcionar pelo Banco Central do Brasil não detentoras de conta Reservas Bancárias; Resultado: Ampliou-se a participação direta no STR, por meio do acesso pelas demais instituições autorizadas a funcionar pelo BCB, propiciando uma maior competitividade e eficiência no sistema de pagamentos; Ineficiência: o SPB ainda não dispunha de mecanismo de liquidez intradia, exclusivamente para fins de fluidez dos pagamentos das instituições não bancárias. 7 Base legal do mecanismo de liquidez intradia às instituições não bancárias Ampliação do acesso às operações compromissadas intradia Parecer PGBC-174, de 2011 Situação que reclamava aperfeiçoamento Panorama anterior à Circular nº 3.557, de 2011: tratamento assimétrico entre os participantes diretos do STR (instituições bancárias X instituições não bancárias): Recomendações do Core Principles for Systemically Important Payment Systems (2001), do Committee on Payment and Settlement Systems (CPSS) do BIS. • Principio Fundamental nº IX: “o sistema deve ter critérios de participação objetivos e divulgados publicamente, que permitam acesso justo e aberto.” dificuldade das instituições não bancárias na administração de liquidez intradiária; instituições não bancárias dependentes de liquidez das instituições bancárias, as quais recorriam ao redesconto intradia, sem custo, fornecido pelo BCB; baixo incentivo dos participantes bancários em fornecer liquidez intradia às demais instituições financeiras, além da possibilidade de arbitragem, por intermédio da obtenção de recursos pela repos e do seu repasse com juros. 9 Arcabouço Jurídico (1/2) Constituição da República • Art. 164, § 1º: veda a concessão de empréstimos, pelo BCB, a qualquer entidade que não seja instituição financeira. Lei nº 4.595, de 1964 • • • • Art. 12: BCB deve operar exclusivamente com instituições financeiras, salvo os casos expressamente autorizados por lei; Art. 17: conceito legal de instituição financeira (não inclui clearings); Art. 4º, XVII: O CMN regulamenta as operações de redesconto e de empréstimo, efetuadas com quaisquer instituições financeiras de natureza bancária; Art. 10, V: O BCB pode realizar operações de redesconto e empréstimos às instituições financeiras bancárias. 10 Arcabouço Jurídico (2/2) LC nº 101, de 2000 (Lei de Responsabilidade Fiscal – LRF): • Art. 28, §2º: “Art. 28. Salvo mediante lei específica, não poderão ser utilizados recursos públicos, inclusive de operações de crédito, para socorrer instituições do Sistema Financeiro [...] (Obs.: caput com preocupação de cunho notoriamente fiscal) § 2º O disposto no caput não proíbe o Banco Central do Brasil de conceder às instituições financeiras operações de redesconto e de empréstimos de prazo inferior a trezentos e sessenta dias.” (Obs.: § 2º busca a preservação da estabilidade financeira, não distinguindo instituições bancárias e não bancárias) Conclusão do Parecer PGBC-174, de 2011: Art. 28, § 2º, da LRF ampliou a gama de instituições financeiras que, na forma de regulamentação do CMN, poderiam ter acesso à assistência financeira de liquidez pelo BCB, evitando situações de crise financeira. 11 Regulamentação posterior ao Parecer PGBC-174/2011 Resolução nº 4.002, de 2011 (CMN): • Autoriza a realização do redesconto com instituições financeiras titulares de Conta de Liquidação, na modalidade de compra com compromisso de revenda, intradia, de títulos públicos registrados no Selic em conta de custódia própria, livres de restrição à negociação. Circular n° 3.105, de 2002 (BCB): • Art. 1º (antiga redação): “acesso ao redesconto do Banco Central é restrito às instituições financeiras titulares de conta Reservas Bancárias”. • Nova redação dada pela Circular nº 3.557, de 2011: o acesso ao redesconto do BCB é facultado às instituições financeiras titulares de Conta de Liquidação, sendo restrito às operações na modalidade de compra com compromisso de revenda, intradia, de títulos públicos federais registrados no Selic (Art. 1º, caput, e parágrafo único) . 12 Considerações finais fortalecimento e ampliação da eficiência e da segurança do sistema de pagamentos, atendendo aos objetivos da política da moeda e do crédito traçados pela Lei nº 4.595, de 1964, e aos princípios assentados na Resolução nº 2.882, de 2001; favorecimento à ampliação da participação direta no STR por instituições não bancárias, propiciando a desconcentração dos pagamentos no âmbito do sistema; melhor fluidez dos pagamentos e melhor monitoramento, pelo BCB, do fluxo diário das liquidações no sistema; redução do risco sistêmico; redução dos custos de transação e ganho em eficiência econômica; aprofundamento do desenvolvimento do mercado secundário de títulos da dívida pública federal. 13 Obrigado. Cristiano de Oliveira Lopes Cozer Procurador-Geral Adjunto [email protected] (061) 3414-1220

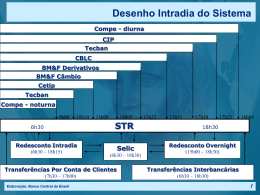

Download