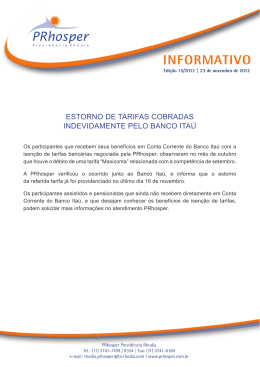

Conjuntura Macro quarta-feira, 1 de abril de 2015 Depreciação do real se intensifica A economia brasileira em março de 2015 O crescimento do PIB foi de 0,1% em 2014. Os últimos indicadores de confiança e emprego mostraram enfraquecimento adicional da economia esse ano. O Banco Central sugeriu, em seu Relatório de Inflação, que o ciclo de alta na taxa de juros está próximo do fim. A Taxa de Juros de Longo Prazo (TJLP) foi novamente elevada. A inflação alcançou 7,9%, pressionada pelo realinhamento de tarifas (energia elétrica, gasolina, ônibus urbano) realizado neste início do ano. O resultado fiscal veio pior do que o esperado, e o déficit em conta corrente recuou. A aprovação do governo voltou a cair, em meio a manifestações pelo País. Após um embate com o PMDB, o Ministro da Educação, Cid Gomes, deixou o governo. PIB cresce 0,3% no quarto trimestre de 2014. No ano, o crescimento foi de 0,1% O PIB aumentou 0,3% no quarto trimestre de 2014 contra o trimestre imediatamente anterior. No ano, o crescimento foi de 0,1% ante 2013, com crescimento de 0,9% do consumo privado e queda de 4,4% do investimento. Os números já incorporam a nova metodologia das Contas Nacionais. Além disso, os dados para 2012 e 2013 foram revisados para cima após a adoção da nova metodologia. As maiores revisões se concentraram, pela ótica da demanda, no investimento, e pela oferta, na indústria. Confiança do consumidor volta a recuar e atinge novos mínimos históricos A confiança do consumidor (calculado pela FGV) recuou 2,9% em março na comparação com o mês anterior, após ajuste sazonal. Assim, o índice atinge pela terceira vez consecutiva um novo mínimo histórico da série iniciada em 2005. O percentual de pessoas reportando que está difícil conseguir emprego aumentou de 67,9% em fevereiro para 75,4% em março, reforçando o cenário de enfraquecimento do mercado de trabalho. Novo aumento da taxa de desemprego Segundo o IBGE, a taxa de desemprego atingiu 5,9% em fevereiro. Usando nosso ajuste sazonal, a taxa de desemprego passou de 5,4% em janeiro para 5,6% em fevereiro. Assim, o desemprego teve seu segundo aumento consecutivo, e segue em tendência de alta. Houve também recuo da massa salarial real, tanto devido a uma queda na população ocupada quanto no salário real. Relatório de Inflação sugere que ciclo de alta está próximo do fim O Copom divulgou seu Relatório de Inflação do primeiro trimestre. O Relatório discutiu o atual realinhamento de preços relativos (administrados, câmbio) e concluiu que os efeitos sobre a inflação “tendem a se circunscrever ao curto prazo e se apresentar fortemente mitigados em 2016”. As projeções de inflação apresentadas reforçam essa conclusão. Dessa forma, entendemos que o Relatório sugere que o ciclo de alta de juros está próximo do fim. Acreditamos que o Copom fará uma alta final em abril. Taxa de Juros de Longo Prazo sobe para 6% O Conselho Monetário Nacional elevou em 0,5 p.p. a Taxa de Juros de Longo Prazo (TJLP), que parametriza boa parte dos empréstimos do BNDES. A alta, a segunda este ano, faz parte do conjunto de ajustes econômicos propostos pela equipe econômica. A última página deste relatório contém informações importantes sobre o seu conteúdo. Os investidores não devem considerar este relatório como fator único ao tomarem suas decisões de investimento. Conjuntura Macro – quarta-feira, 1 de abril de 2015 Inflação do IPCA-15 alcança 7,9% em 12 meses A inflação medida pelo IPCA-15 ficou em 1,24% em março, em linha com as expectativas de mercado. O resultado foi substancialmente superior a março do ano passado (0,73%), o que elevou a inflação acumulada em 12 meses para 7,9%. Os preços administrados continuaram pressionando a inflação, reflexo do realinhamento de tarifas (energia elétrica, gasolina, ônibus urbano) feito neste início do ano. Em 12 meses, a inflação de preços administrados atingiu 11,5%. Resultado fiscal pior que o esperado O setor público consolidado registrou déficit primário de R$ 2,3 bilhões em fevereiro, pior do que o esperado. A surpresa negativa foi concentrada no âmbito do governo central, que registrou déficit primário de R$ 6,7 bilhões. A arrecadação federal continua em retração, impactada pela fraqueza da atividade econômica. A despesa federal também está em queda, mas é necessário um aprofundamento no corte das despesas para que o superávit primário alcance níveis próximos da meta estipulada para este ano. Déficit em conta corrente recua em fevereiro O balanço de pagamentos de fevereiro mostrou déficit em conta corrente abaixo do esperado, com recuo tanto no déficit de serviços quanto de rendas. Em 12 meses, o déficit em conta corrente caiu para US$ 89,8 bilhões, frente a US$ 90,4 bilhões em janeiro, embora tenha ficado estável como proporção do PIB (4,2%). Na conta de capitais, o investimento estrangeiro direto ficou abaixo do esperado, somando US$ 60 bilhões em 12 meses (ou 2,8% do PIB). Aprovação do governo volta a recuar, enquanto manifestações acontecem pelo País Manifestações aconteceram em diversas cidades do País. Uma pesquisa feita pelo instituto Datafolha revelou que a aprovação do governo recuou para 13% em março, frente a 23% em fevereiro. A taxa de rejeição da presidente Dilma Rousseff aumentou de 44% para 62%. Após um embate com o PMDB, o Ministro da Educação, Cid Gomes (PROS), deixou o governo. Real deprecia fortemente, Banco Central encerra programa de swaps cambiais A taxa de cambio alcançou 3,20 reais por dólar no final de março, uma alta de 11,5% sobre o mês anterior. O Banco Central anunciou que não ofertará mais contratos de swaps cambiais a partir de abril, mas que continuará a renovar os contratos existentes. O Ibovespa teve queda de 0,6% em reais e 10,9% em dólares. O risco-país medido pelo CDS de 5 anos subiu 41 pbs, a 284 pbs, tendo alcançado 306 pbs durante o mês. Próximos eventos A tramitação dos projetos de ajuste fiscal no Congresso será destaque, em particular as medidas provisórias 664 e 665, relativas a mudanças no seguro-desemprego, abono salarial e pensão por morte. A próxima reunião do Copom será em 29 de abril, quando esperamos uma alta final na taxa básica de juros. Página2 Conjuntura Macro – quarta-feira, 1 de abril de 2015 Principais indicadores macroeconômicos INFLAÇÃO (1) (2) Jan Fev Mar Abr Mai Jun Jul Ago Set Out Nov Dez Acumulado 12M 3M Anualizado 2014 IPCA IPA-M IGP-M 0,5 0,3 0,5 0,7 0,3 0,4 0,9 2,2 1,7 0,7 0,8 0,8 0,5 (0,7) (0,1) 0,4 (1,4) (0,7) 0,0 (1,1) (0,6) 0,3 (0,4) (0,3) 0,6 0,1 0,2 0,4 0,2 0,3 0,5 1,3 1,0 0,8 0,6 0,6 6,4 2,1 3,7 7,1 8,8 7,8 2015 IPCA IPA-M IGP-M 1,2 0,6 0,8 1,2 (0,1) 0,3 1,2 0,9 1,0 8,0 0,7 3,2 15,8 5,7 8,4 2014 M3 Crédito Bancário 0,2 1,1 0,7 1,0 0,6 0,9 12,7 11,4 10,6 12,2 2015 M3 Crédito Bancário 0,3 0,9 0,4 0,9 12,6 11,0 6,2 11,1 2014 Overnight (Taxa interbancária em R$) Taxa de Juros de 2 anos (em R$) Taxa de Juros de 2 anos (em US$) 10,4 12,6 2,3 10,7 11,9 2,0 10,7 12,2 1,6 10,9 12,0 2,0 11,3 12,5 2,4 2015 Overnight (Taxa interbancária em R$) Taxa de Juros de 2 anos (em R$) Taxa de Juros de 2 anos (em US$) 12,2 12,5 2,4 12,2 12,7 2,9 12,7 13,4 3,3 11,4 12,1 2,2 12,3 12,9 2,8 BASE MONETÁRIA E CRÉDITO (1) (4) 1,0 0,8 1,4 0,7 0,8 0,8 1,4 0,8 2,5 0,9 1,0 1,0 0,7 1,0 1,0 1,0 0,8 0,9 TAXAS DE JUROS (5) 10,9 12,0 1,5 10,9 11,5 1,6 10,9 11,3 1,6 10,9 11,3 1,6 10,9 11,2 1,6 10,9 12,2 2,1 11,2 12,2 2,1 11,2 12,2 2,2 11,7 13,0 3,0 BOLSA DE VALORES IBOVESPA (6) 2014 Volume negociado (média diária - US$ mil.) Variação (Fim do mês em US$) 2577 2708 2883 3296 2795 3061 2660 3289 3599 4444 2711 2796 (10,7) 2,8 10,4 3,6 (0,9) 5,5 2,0 11,1 (19,3) 1,2 (4,5) (13,4) 3068 (14,4) 3317 (47,1) 2015 Volume negociado (média diária - US$ mil.) Variação (Fim do mês em US$) 2394 2515 2058 (6,4) 1,7 (10,9) 2968 (28,3) 2322 (48,1) TAXA DE CÂMBIO Jan Fev Mar Abr Mai Jun Jul Ago Set Out Nov Dez (Fim de período) 2014 (a) R$/US$ (7) (b) % variação mensal 2,43 3,6 2,33 (3,8) 2,26 (3,0) 2,24 (1,2) 2,24 0,1 2,20 (1,6) 2,27 2,9 2,24 (1,2) 2,45 9,4 2,44 (0,3) 2,56 4,7 2,66 3,8 --13,4 --14,8 (c) R$/Euro (€) (7) (d) % variação mensal 3,27 1,4 3,22 3,12 3,10 3,05 3,02 3,04 (1,5) (3,3) (0,6) (1,5) (1,3) 0,7 3,06 3,19 (1,2) 4,4 3,23 1,3 --0,2 --14,7 2015 (a) R$/US$ (7) (b) % variação mensal 2,66 0,2 2,88 3,21 8,1 11,5 --41,8 --(53,0) --10,5 --(22,5) (c) R$/Euro (€) (7) (d) % variação mensal 3,01 3,23 (6,9) 7,2 2,95 3,10 (3,0) 5,1 3,45 6,8 PRINCIPAIS TÍTULOS BRASILEIROS (%) 2014 CDS Global 40 5 anos (8) Spread sobre US Treasury (9) 205,7 171,3 169,7 146,7 142,3 144,2 156,0 127,0 175,6 151,8 153,5 196,9 150,5 103,9 82,6 20,4 38,9 -26,7 18,6 -48,9 8,8 -17,5 35,7 -50,9 2015 CDS Global 40 5 anos (8) Spread sobre US Treasury (9) 226,6 242,9 283,6 -59,7 4,2 -7,9 1. Dados do fim do mês. Variação percentual com relação ao mês anterior. 2. IPA (Índice de Preços no Atacado) e IGP-M (Índice Geral de Preços - Mercado) da Fundação Getúlio Vargas; IPCA (Índice de Preços ao Consumidor Amplo) do IBGE. O último dado referente ao IPCA é a inflação dos primeiros 15 dias do mês (IPCA-15) com relação ao mês anterior; o penúltimo é o do mês completo. O IGP-M [inflação ponderada - 30% pela inflação ao consumidor, 60% pelo IPA e 10% pelo INPC], sempre se refere ao período de 30 dias terminados no 20º dia do mês. 3. Baseado na média dos últimos três meses, acumulado em 12 meses. 4. M3 = moeda em circulação, depósitos à vista, poupança, CDBs, fundos de renda fixa e operações compromissadas com títulos federais. Crédito bancário = crédito das instituições financeiras para os setores públicos e privados. Ajustado sazonalmente pelo Itaú Unibanco. 5. Valores de fim de período, exceto a taxa intradiária, que é um valor cumulativo do mês. A taxa swap em dólar é conversível em reais. 6. Média diária: volume mensal total / número de dias úteis. Variação do índice: razão da variação percentual mensal do Ibovespa sobre a variação mensal da taxa de câmbio R$/dólar. 7. Média da taxa de oferta do ultimo dia útil do mês. 8. CDS = prêmio em pontos base, calculados a partir da Libor, utilizado como proteção no caso de uma moratória brasileira no período de cinco anos. 9. Spread sobre título US Treasury ou de duração equivalente, em pontos bases. O Global 40 é resgatável em qualquer momento após 17/08/2015. Página3 Conjuntura Macro – quarta-feira, 1 de abril de 2015 Principais indicadores macroeconômicos (continuação) PIB (1) Índice (1995 = 100) Variação trimestral (%) ATIVIDADE ECONÔMICA T1 T2 166,5 0,1 167,3 0,5 2012 T3 169,4 1,3 T4 Ano T1 T2 2013 T3 T4 Ano 170,0 168,3 171,2 173,3 173,5 173,6 172,9 0,4 1,8 0,7 1,2 0,1 0,1 2,7 T1 T2 174,7 172,3 0,6 (1,4) 2014 T3 172,6 0,2 T4 Ano 173,1 0,3 173,2 0,1 Jan Fev Mar Abr Mai Jun Jul Ago Set Out Nov Dez Média Anual 2014 Produção Industrial (2) Utilização de Capacidade (3) 101,1 84,6 101,3 84,6 100,5 84,4 99,9 84,1 99,1 84,3 97,7 83,5 98,3 83,2 98,9 83,2 98,4 83,0 98,6 82,0 97,5 82,7 94,4 81,3 98,8 83,4 2015 Produção Industrial (2) Utilização de Capacidade (3) 96,3 82,0 81,6 2014 Vendas no Varejo (4) Índice de Confiança do Consumidor (5) Índice de Confiança do Empresário (6) 116,4 108,9 99,5 116,2 107,1 98,5 115,5 107,2 96,2 2015 Vendas no Varejo (4) Índice de Confiança do Consumidor (5) Índice de Confiança do Empresário (6) 116,3 89,8 85,9 85,4 83,0 82,9 76,2 Jan Fev Mar 4,7 124,8 162,3 EMPREGO 96,3 81,8 115,1 115,4 114,7 113,6 114,9 115,4 116,7 106,3 102,8 103,8 106,9 102,3 103,0 101,5 95,6 90,7 87,2 84,4 83,4 81,1 82,6 118,5 95,3 85,6 115,4 96,2 84,3 115,7 103,4 89,1 116,3 86,0 81,7 Abr Mai Jun Jul Ago Set Out Nov Dez Média Anual 4,6 4,7 4,7 4,8 5,0 4,9 4,8 124,8 124,5 125,0 124,4 124,5 124,3 124,6 162,2 162,2 162,1 162,2 162,2 162,2 162,0 5,2 124,9 162,1 5,0 124,2 161,9 4,8 124,7 162,1 (%) 2014 Taxa de Desemprego (7) Emprego IBGE (8) Emprego Formal Caged (9) 4,9 125,0 161,5 4,8 124,9 162,1 2015 Taxa de Desemprego (7) Emprego IBGE (8) Emprego Formal Caged (9) 5,4 124,4 161,7 5,6 123,9 161,3 Jan Fev Mar Abr Mai Jun Jul Ago Set Out Nov Dez 12 Meses (2,7) 2,1 57,5 34,2 (2,3) 2,6 57,9 34,3 (3,4) 1,5 58,2 34,7 (3,7) 1,2 59,0 35,2 (4,2) 0,9 59,6 35,4 (4,6) 0,3 60,4 36,1 (5,9) (0,4) 61,9 36,0 (5,7) (0,3) 62,4 36,3 (6,1) (0,4) 63,1 36,2 (6,7) (0,6) 63,5 36,8 (6,7) (0,6) CONTAS FISCAIS (10) 5,5 124,1 161,5 (% PIB) 2014 Resultado Nominal (11) Resultado Primário (acumulado no ano) Dívida Pública Bruta (12) Dívida Líquida Bruta (13) (2,5) 4,8 58,1 33,1 (2,5) 2,7 57,4 33,6 2015 Resultado Nominal (11) Resultado Primário (acumulado no ano) Dívida Pública Bruta (12) Dívida Líquida Bruta (13) 0,7 4,9 64,4 36,6 (6,5) 2,2 65,5 36,3 Jan Fev Mar Abr Mai Jun Jul Ago Set Out Nov Dez 12 Meses (2,1) 15,9 (18,1) (7,4) 4,1 5,4 (3,2) 377,2 (80,2) 311,8 0,1 17,6 (17,5) (6,3) 5,0 10,4 (7,9) 377,2 (87,4) 320,2 0,5 19,7 (19,2) (8,3) 5,2 9,0 (4,8) 378,4 (88,0) 326,3 0,7 20,8 (20,0) (6,6) 6,0 9,6 (8,1) 379,4 (86,3) 326,7 2,4 20,5 (18,1) (3,5) 3,9 8,7 (5,7) 380,3 (88,8) 333,3 1,6 23,0 (21,5) (6,0) 5,9 5,3 0,6 379,0 (90,2) 328,4 1,2 20,5 (19,3) (5,5) 6,8 8,1 (7,5) 379,4 (93,1) 333,1 (0,9) 19,6 (20,6) (7,9) 4,2 9,7 (4,7) 375,7 (97,6) 338,4 (1,2) 18,3 (19,5) (8,2) 5,0 11,8 (8,7) 377,0 (102,2) 343,5 (2,4) 15,6 (18,0) (9,4) 4,6 3,2 2,3 376,0 (105,8) 345,5 0,3 17,5 (17,2) (10,3) 6,6 (7,5) 2,8 373,7 (109,5) 348,7 89,1 240,4 151,2 (64,5) 65,4 51,5 (31,3) BALANÇO DE PAGAMENTOS (7,3) (0,7) (US$ bilhões) 2014 Balança Comercial Exportações Importações Conta Corrente Investimento Estrangeiro Direto (14) Outros Fluxos de Capital (15) Fluxos Brasileiros ao Exterior (16) Reservas Internac. / Liquidez (17) Swaps de dólar do Banco Central (18) Dívida Externa Total (19) (4,1) 16,0 (20,1) (11,6) 5,1 9,2 (0,1) 375,8 (79,8) 311,3 2015 Balança Comercial Exportações Importações Conta Corrente Investimento Estrangeiro Direto (14) Outros Fluxos de Capital (15) Fluxos Brasileiros ao Exterior (16) Reservas Internac. / Liquidez (17) Swaps de dólar do Banco Central (18) Dívida Externa Total (19) (3,2) (2,8) 13,7 12,1 16,9 14,9 (10,7) (6,9) 4,0 2,8 11,4 6,2 (5,1) (0,1) 372,4 372,0 371,5 (111,2) (112,8) (112,8) 348,7 348,0 1. Dados dessazonalizados pelo IBGE. 2. Índice dessazonalizado pelo IBGE, média de 2002=100. 3. Dados dessazonalizados da FGV. 4. Vendas no varejo ajustado sazonalmente e deflacionado pelo IPCA, 2011=100. 5. Dados da pesquisa da FGV sobre as expectativas do consumidor nacional para as condições econômicas atuais e futuras. Dados dessazonalizados, Setembro de 2005 = 100 6. Dados da pesquisa da FGV referente às expectativas de produção da indústria sobre as condições atuais e futuras. Ajustado sazonalmente. 7. Dados domiciliares do IBGE para as seis principais regiões metropolitanas brasileiras, incluído a força de trabalho de dez anos de idade ou mais; a pesquisa tem duração de 30 dias. Dessazonalizados pelo Itaú Unibanco. 8. Dados domiciliares do IBGE (PME) sobre a população empregada das seis principais regiões metropolitanas brasileiras, média 2003 = 100, dessazonalizados pelo Itaú Unibanco. 9. Dados do Registro Empresarial (CAGED) do Ministério do Trabalho, média 2003 = 100, incluindo todos os empregados com carteira de assinada, ajustado sazonalmente pelo Itaú Unibanco. 10. Fluxos acumulados no ano, exceto para a dívida pública líquida que é estoque. Inclui os governos federal, estadual e municipal, com suas respectivas empresas não financeira (mais o Banco Central) e excluindo a Petrobras e Eletrobrás. 11. Necessidade líquida de financiamento do setor público. 12. Dívida pública bruta. Não inclui Banco Central, estatais e Previdência. 13. Dívida bruta menos créditos do governo geral, inclui dívidas líquidas do Banco Central e empresas públicas. 14. Inclui empréstimos intercompanhias. 15. Inclui ações, títulos, empréstimos, créditos de fornecedores, transferências de ativos, e outros 16. Inclui o investimento direto e outros. 17. Inclui, além de dinheiro, ações de linhas de recompra e os empréstimos no exterior. 18. Estoque de swaps de dólar do Banco Central do Brasil. Um número negativo expressa posição comprada em swaps e, portanto, vendida em dólares. Página4 Conjuntura Macro – quarta-feira, 1 de abril de 2015 Pesquisa macroeconômica – Itaú Ilan Goldfajn – Economista-Chefe Para acessar nossas publicações e projeções visite nosso site: http://www.itau.com.br/itaubba-pt/analises-economicas/publicacoes/ Informações Relevantes Este relatório foi preparado e publicado pelo Departamento de Pesquisa Macroeconômica do Banco Itaú Unibanco S.A. (“Itaú Unibanco”). Este relatório não é um produto do Departamento de Análise de Ações do Itaú Unibanco ou da Itaú Corretora de Valores S.A. e não deve ser considerado um relatório de análise para os fins do artigo 1º da Instrução CVM n.º 483, de 6 de Julho de 2010. 2. Este relatório tem como objetivo único fornecer informações macroêconomicas, e não constitui e nem deve ser interpretado como sendo uma oferta de compra ou venda ou como uma solicitação de uma oferta de compra ou venda de qualquer instrumento financeiro, ou de participação em uma determinada estratégia de negócios em qualquer jurisdição. As informações contidas neste relatório foram consideradas razoáveis na data em que o relatório foi divulgado e foram obtidas de fontes públicas consideradas confiáveis. O Grupo Itaú Unibanco não dá nenhuma segurança ou garantia, seja de forma expressa ou implícita, sobre a integridade, confiabilidade ou exatidão dessas informações. Este relatório também não tem a intenção de ser uma relação completa ou resumida dos mercados ou desdobramentos nele abordados. As opiniões, estimativas e projeções expressas neste relatório refletem a opinião atual do analista responsável pelo conteúdo deste relatório na data de sua divulgação e estão, portanto, sujeitas a alterações sem aviso prévio.] O Grupo Itaú Unibanco não tem obrigação de atualizar, modificar ou alterar este relatório e de informar o leitor. 3. O analista responsável pela elaboração deste relatório, destacado em negrito, certifica, por meio desta que as opiniões expressas neste relatório refletem, de forma precisa, única e exclusiva, suas visões e opiniões pessoais, e foram produzidas de forma independente e autônoma, inclusive em relação ao Itaú Unibanco, à Itaú Corretora de Valores S.A. e demais empresas do Grupo. 4. Este relatório não pode ser reproduzido ou redistribuído para qualquer outra pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento por escrito do Itaú Unibanco. Informações adicionais sobre os instrumentos financeiros discutidos neste relatório se encontram disponíveis mediante solicitação. O Itaú Unibanco e/ou qualquer outra empresa de seu grupo econômico não se responsabiliza, e tampouco se responsabilizará por quaisquer decisões, de investimento ou de outra forma, que forem tomadas com base nos dados aqui divulgados. Observação Adicional nos relatórios distribuídos no (i) Reino Unido e Europa: Itau BBA International plc: Este material é distribuído e autorizado pelo Itau BBA International plc (Itau BBA UK) em conformidade com o Artigo 21 do Financial Services and Markets Act 2000. O material que descreve os serviços e produtos oferecidos pelo Itaú Unibanco SA (Itaú) foi elaborado por aquela entidade. IBBA UK é uma filial do Itaú. Itaú é uma instituição financeira validamente existente sob as leis do Brasil e membro do Grupo Itaú Unibanco. Itaú BBA International plc sede 20 º andar, 20 de Primrose Street, London, Reino Unido, EC2A 2EW e está autorizado pela Prudential Regulation Authority e regulado pela Autoridade de Conduta Financeira e do Prudential Regulation Authority (FRN 575225). Itaú BBA International plc Sucursal Lisboa é regulado pelo Banco de Portugal para a realização de negócios. Itaú BBA International plc tem escritórios de representação na França, Alemanha e Espanha, que estão autorizados a realizar atividades limitadas e as atividades de negócios realizados são regulados pelo Banque de France, Bundesanstalt fur Finanzdienstleistungsaufsicht (BaFin) e Banco de España, respectivamente . Nenhum dos escritórios e filiais lida com clientes de varejo. Para qualquer dúvida entre em contato com o seu gerente de relacionamento. Para mais informações acesse: www.itaubba.co.uk; (ii) EUA: A Itaú BBA USA Securities Inc., uma empresa membro da FINRA/SIPC, está distribuindo este relatório e aceita a responsabilidade pelo conteúdo do mesmo. O investidor americano que receber este relatório e desejar realizar uma operação com um dos valores mobiliários analisados neste relatório, deverá fazê-lo através da Itaú USA Securities Inc., localizada na 767 Fifth Avenue, 50th Floor, New York, NY 10153; (iii) Ásia: Este relatório é distribuído em Hong Kong pela Itaú Asia Securities Limited, autorizada a operar em Hong Kong nas atividades reguladas do Tipo 1 (operações com títulos e valores mobiliários) pela Securities and Futures Commission. A Itaú Asia Securities Limited aceita toda a responsabilidade legal pelo conteúdo deste relatório. Em Hong Kong, um investidor que desejar adquirir ou negociar os valores mobiliários abrangidos por este relatório deverá entrar em contato com a Itaú Asia Securities Limited, no endereço 29th Floor, Two IFC, 8 Finance Street - Central, Hong Kong; (iv) Japão: Este relatório é distribuído no Japão pela Itaú Asia Securities Limited - Filial de Tóquio, Número de Registro (FIEO) 2154, Diretor, Kanto Local Finance Bureau, Associação: Associação dos Operadores de Títulos Mobiliários do Japão; (v) Oriente Médio: Este relatório foi distribuído pela Itaú Middle East Limited. A Itaú Middle East Limited é regulada pela Dubai Financial Services Authority e é localizada no endereço Al Fattan Currency House, Suite 305, Level 3, Dubai International Financial Centre, PO Box 482034, Dubai, Emirados Árabes Unidos. Esse material é destinado apenas para Clientes Profissionais (conforme definido pelo módulo de Conduta de Negócios da DFSA), outras pessoas não deverão utilizá-lo; (vi) Brasil: A Itaú Corretora de Valores S.A., uma subsidiaria do Itaú Unibanco S.A., autorizada pelo Banco Central do Brasil e aprovada pela Comissão de Valores Mobiliários brasileira, está distribuindo este relatório. Caso haja necessidade, entre em contato com o Serviço de Atendimento a Clientes, telefones nº. 4004-3131* (capital e áreas metropolitanas) ou 0800-722-3131 (outras localidades) durante o expediente comercial, das 09h00 às 20h00. Se desejar reavaliar a solução apresentada, após a utilização destes canais, ligue para a Ouvidoria Corporativa Itaú, telefone nº. 0800 570 0011 (em dias úteis das 9h00 às 18h00), ou entre em contato por meio da Caixa Postal 67.600, São Paulo-SP, CEP 03162971. 1. * Custo de uma Chamada Local Página5

Download