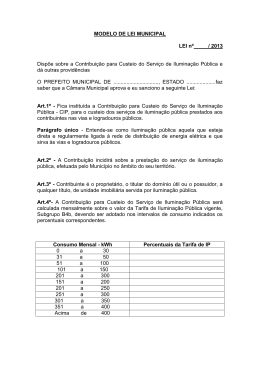

Os Serviços de Iluminação Publica na Ordem Tributária Wirna Maria Alves da Silva Advogada. Professora do curso de Direito da Faculdade das atividades Empresariais de Teresina -FAETE Resumo O presente artigo tem por escopo analisar os encargos tributários do setor elétrico (desenvolvimento histórico no Direito Comparado) com o fito de Identificar a natureza e finalidade jurídica dos Serviços de Iluminação Pública no propósito de dirimir as controvérsias existentes correlacionadas à Contribuição dos Serviços de Iluminação Pública – objeto da Emenda Constitucional Brasileira nº 39/02, com especial enfoque nos Princípios Constitucionais e Tributários, face ao papel político, organizatório e programático do Poder competente, apresentados de acordo com os dados levantados no estudo de idéias avançadas, em meio às variadas críticas e acirradas discussões jurídico-doutrinárias, embasando-se nos conceitos, princípios jurídicos e enunciados jurisprudenciais aliados aos casos concretos, tendo como suporte fundamental a Lei maior e o Código Tributário, bem como, a competência administrativa frente às disposições dos Direito Sociais, assim, através da exposição de motivos, e da ocorrência plena das hipóteses apontadas, a adequação, conformidade e validade dos Serviços de Iluminação Pública. Palavras – Chave: Direito Tributário. Ordem econômica. Emenda Constitucional nº 39/02. O Sistema tributário Brasileiro e suas transformações, alvo das mais acirradas discussões à cerca da necessidade de identificar a natureza e a finalidade jurídica esculpidas no Setor Elétrico com enfoque nos Serviços de Iluminação Pública, ou seja, o controle tributário que vincula a cobrança embutida nas faturas de energia elétrica dos consumidores (no Brasil, a Emenda Constitucional nº 39/02, acrescentou à Constituição Brasileira vigente, o art. 149-A, o qual outorgou competência aos Municípios e Distrito Federal, para criar tal tributo) e a despesa para qual a contribuição do custeio de 2 Iluminação Pública foi instituída, além da importância hodierna dos encargos tributários e fiscais do setor energético como fator de desenvolvimento. Destarte, diante o incremento gradual da carga tributária imposta à sociedade, mediante a análise histórica do desenvolvimento do setor energético do Brasil e em Portugal, especialmente dos Serviços de Iluminação Pública, comparando a antiga Taxa de Iluminação Pública, e da “nova” Contribuição para o Custeio de Iluminação Pública do Brasil, desta forma, percebemos que se prolifera no sistema tributário o número considerável de contribuições além de outras figuras tributárias atípicas que são especiosamente percebidas em ferimento à tipologia tributária, fatos notórios ao desrespeito das relações de consumo sob a ótica das regras Tributárias e dos Princípios Constitucionais, embasadas na proteção das garantias e direitos individuais. De sorte, apoiados a doutrina de Sérgio pinto Martins1, corroborando inicialmente com o estudo que se desenha, ressaltamos: O fim do Direito é a ordenação, mas seu fundamento é a legalidade, pois o Direito existe para ser cumprido. O Direito não é em si um meio. O Direito de verdade, é “um instrumento de organização social. Compreende um sistema de normas que regula – para o fim de assegura-la – a preservação das condições de existência do homem em sociedade2” O tema aborda diretamente a responsabilidade que pesa ao ente competente no trato da coisa pública (arrecadação e destinação) em atendimento às necessidades essenciais da coletividade a partir da cobrança por parte do poder executivo da despesa que entendemos ser financiada pela própria sociedade que já sofre com o aumento da carga tributária diariamente e que paga muito para pouco retorno. I – EVOLUÇÃO DO SETOR ELÉTRICO I.1. HISTÓRICO DO SETOR ELÉTRICO NO BRASIL. Da origem do Setor Elétrico Brasileiro, até chegarmos ao modelo vigente, ocorreram várias alterações, resultando em transformações nas atividades de alguns agentes deste setor, assim, destacamos alguns momentos importantes, iniciando em 1993 com a Lei nº 8.631, que extinguiu a equalização tarifária vigente e criou os contratos de suprimento entre geradores e distribuidores, e mais tarde em 1995: a promulgação da Lei nº 9.074, que criou o Produtor Independente de Energia e o conceito de Consumidor Livre. 1 2 Martins, Sérgio Pinto. Instituições de Direito Público e Privado. 6 ed. 2. reimpr. – São Paulo: Atlas, 2006. p 91. GRAU, Eros Roberto. Elementos de Direito Econômico. São Paulo: Revista dos Tribunais, 1981. p. 1. Wirna Maria Alves da Silva 3 No ano de 1996, com a criação e implantação do Projeto de Reestruturação do Setor Elétrico Brasileiro - Projeto RE-SEB3, concluiu-se, a necessidade de programar a divisão nos segmentos de geração, transmissão e distribuição, incentivando a competição e a comercialização nesses segmentos, mantendo sob regulação os setores de distribuição e transmissão de energia elétrica, considerados como monopólios naturais, sob regulação do Estado, além da necessidade de criação de um órgão regulador - a Agência Nacional de Energia Elétrica - ANEEL, de um operador para o sistema nacional elétrico - ONS e de um ambiente para a realização das transações de compra e venda de energia elétrica - Mercado Atacadista de Energia Elétrica - MAE. O marco das transformações deste setor deu-se no ano de 2001, em meio à crise de abastecimento que resultou no plano de racionamento de energia elétrica. Como conseqüência de tal crise, vários questionamentos surgiram em torno do setor elétrico, por isso, foi instituído em 2002 o Comitê de Revitalização do Modelo do Setor Elétrico, trazendo á baila uma gama de propostas para a melhoria do setor elétrico brasileiro, neste toar destacamos o surgimento da EC nº 39/2002 cujas considerações serão feitas no capítulo pertinente. Com o desejo de aperfeiçoar e apaziguar os possíveis comprometimentos do Setor elétrico o Governo Federal nos anos de 2003 e 2004, lançou as bases de um novo modelo4 para o Setor Elétrico Brasileiro, sustentado pelas Leis nº 10.847 e 10.848, de 15 de março de 2004 e pelo Decreto nº 5.163, de 30 de julho de 20045. O diagrama abaixo, demonstra a hierarquia das instituições responsáveis pelo Setor elétrico Brasileiro, vejamos: 3 Concluído em agosto de 1998, o Projeto RE-SEB, coordenado pelo Ministério de Minas e Energia, definiu o arcabouço conceitual e institucional do modelo a ser implantado no Setor Elétrico Brasileiro. 4 Em termos institucionais, o novo modelo definiu a criação de uma instituição responsável pelo planejamento do setor elétrico a longo prazo (a Empresa de Pesquisa Energética - EPE), uma instituição com a função de avaliar permanentemente a segurança do suprimento de energia elétrica (o Comitê de Monitoramento do Setor Elétrico - CMSE) e uma instituição para dar continuidade às ativisades do MAE, relativas à comercialização de energia elétrica no sistema interligado (a Câmara de Comercialização de Energia Elétrica - CCEE). 5 Fonte: O setor Elétrico Brasileiro. CCCE – Câmara de Comercialização de Energia Elétrica. Extraído do site: www .cce.org.br/cceinterdsm/v/index.jps?vgnextoid=e1f9a5c1de88a010VgnVCM100000aa01a8c0RCRD; Wirna Maria Alves da Silva 4 I.2 – HISTÓRICO DO SETOR ELÉTRICO E OS SERVIÇOS DE ILUMINAÇÃO PÚBLICA EM PORTUGAL Em Portugal, as centrais produtoras de energia elétrica foram instaladas nos grandes centros urbanos na primeira metade do século XX, ainda sem qualquer política de interligação, mas foi em meados da década de vinte que surgiu a publicação da “Lei dos Aproveitamentos Hidráulicos”, representando a primeira definição da “rede elétrica nacional”, concentrada nas atividades de produção, transporte e distribuição de energia elétrica, cujo exercício atrelava-se na exploração de concessões em regime de serviço público6. Segundo pesquisa extraída do Portal da Entidade Reguladora de Serviços Energéticos – ERSE, o setor elétrico passou a acordar concessões do Estado aos municípios, somente em 1944, e com a publicação da Lei n.º 2002, nesta oportunidade, tais serviços eram explorados por sociedades privadas concessionárias, em regra participadas pelo Estado, já em 1975, à semelhança do que aconteceu, nos outros setores da atividade econômica, assistiu-se à nacionalização do sector elétrico e, em conseqüência disso, à criação de empresas públicas às quais é conferido, em exclusivo, em regime de serviço público, por tempo indeterminado, o exercício das atividades de produção, transporte e distribuição de energia elétrica: EDP, no Continente; EDA nos Açores; EEM na Madeira. Em 1995 com a aplicação dos princípios da Diretiva 96/92/CE, foram estabelecidas regras comuns visando a concepção do Mercado Interno de Eletricidade, com isso dá-se início à liberalização do setor, marcado pela reprivatizarão da EDP e pela afirmação do principio de liberdade de acesso às atividades de produção e distribuição de energia elétrica, através da definição de um Sistema Elétrico 6 Eletricidade em Portugal. Fonte: Portal ERSE. /www.erse.pt/vpt/entrada/electricidade/electricidadeemportugal; Wirna Maria Alves da Silva 5 Nacional baseado na coexistência de um Sistema Elétrico de Serviço Público (SEP) e de um Sistema Elétrico não Vinculado (SENV). Ao mesmo tempo, é consolidada a regulação do setor elétrico através da criação de uma entidade administrativa independente, a Entidade Reguladora dos Serviços Energéticos - ERSE. O enquadramento do funcionamento do sector elétrico 7 no âmbito dos princípios de abertura e concorrência estabelecidos na Diretiva 2003/54/CE, de 26 de Junho, passou a ser consagrado no Decreto-lei n.º 9/2006 de 15 de Fevereiro, estabelecendo os princípios gerais relativos à organização e funcionamento do sistema elétrico nacional, bem como ao exercício das atividades de produção, transporte, distribuição e comercialização de eletricidade e à organização dos mercados de eletricidade, transpondo para a ordem jurídica interna os princípios da Diretiva n.º 2003/54/CE, do Parlamento Europeu e do Conselho, de 26 de Junho, que estabelece regras comuns para o mercado interno da eletricidade, e revoga a Diretiva n.º 96/92/CE, do Parlamento Europeu e do Conselho, de 19 de Dezembro. Em 2004 o conceito de elegibilidade foi dilatado a todos os consumidores de energia elétrica, com exceção dos consumidores de energia elétrica em baixa tensão normal (BTN), através do Decretolei n.º 36/2004, de 26 de Fevereiro. Em Agosto desse mesmo ano, o Decreto-Lei n.º 192, veio estabelecer as disposições aplicáveis à extensão da elegibilidade aos consumidores de energia elétrica. E em 3/02/2005, a Portaria n.º 139, vem possibilitar e constituir as regras para a atribuição da licença de comercialização de energia elétrica a agentes externos, incluindo um anexo com medidas de proteção dos consumidores, e em 2005, foi estabelecida uma estratégia nacional inovadora para a energia, através da Resolução do Conselho de Ministros n.º 169/2005, de 24 de Outubro (que revoga as Resoluções do Conselho de Ministros n.º 63/2003, de 28 de Abril e n.º 68/2003, de 10 de Maio) estabeleceu como objetivos da política energética nacional8: a) Garantir a segurança de abastecimento de energia, através da diversificação de recursos primários e da promoção da eficiência energética; b) Estimular e favorecer a concorrência, de forma a promover a defesa dos consumidores e a competitividade e eficiência das empresas e; c) Garantir a adequação ambiental do processo energético. 7 A publicação dos Decretos-Lei n.os 184/2003 e 185/2003, ambos de 20 de Agosto, representa o inicio do processo de liberalização global do sector elétrico, liberalização que tem os seus princípios expressos na Diretiva 54/CE/2003, de 26 de Junho, e na qual se inspira a criação do Mercado Ibérico de Eletricidade (MIBEL), expresso nos acordos celebrados entre Portugal e Espanha. 8 Fonte: Portal ERSE – Entidade Reguladora dos Serviços Energéticos. www.erse.pt/NR/exeres/562BA07A-6F8A4FAE-A183-1A6023A3234A,frameless.htm?print=y Wirna Maria Alves da Silva 6 As linhas de orientação que seguem, foram estabelecidas para progredir os objetivos expostos no parágrafo anterior, são elas9: 1. Liberalização dos mercados da eletricidade, do gás natural e dos combustíveis, a prosseguir, nomeadamente, através da adoção: a) De leis de bases para a eletricidade, para o gás natural e para o petróleo, bem como de legislação complementar; b) Da antecipação da liberalização do mercado do gás natural; c) Da operacionalização do MIBEL; d) Da reorganização da estrutura empresarial do setor da energia; e) Enquadramento estrutural da concorrência nos se tores da eletricidade e do gás natural, através da promoção da constituição de uma empresa detentora das redes de transporte de eletricidade e de gás natural, bem como das instalações de armazenamento e do terminal de gás liquefeito, assegurando a separação jurídica dos operadores; f) Reforço das energias renováveis; g) Promoção da eficiência energética; h) Aprovisionamento público - energeticamente eficiente e ambientalmente relevante; i) Reorganização da fiscalização e dos sistemas de incentivos do sistema energético, nomeadamente através da criação da taxa de carbono; j) Prospectiva e inovação em energia; h) Comunicação, sensibilização e avaliação da estratégia nacional para a energia. Na continuidade, com a Resolução do Conselho de Ministros n.º 169/2005, foi aprovado o Decreto-Lei n.º 29/2006 de 15 de Fevereiro, que estabeleceu os princípios gerais relativos10, quais sejam: I. À organização e funcionamento do Sistema Elétrico Nacional (SEN); II. À organização dos mercados de eletricidade; III. Ao exercício das atividades11 de: - Produção; - Transporte12; Distribuição13; e Comercialização. Em Portugal14, as Empresas interessadas têm direito de acesso às redes de transporte e distribuição, mediante o pagamento de tarifas reguladas, podem livremente comprar e vender eletricidade. Os consumidores15 além de poder escolher o seu fornecedor, não sendo a mudança onerada, do ponto de vista contratual. 9 Idem a nota 7; Este Decreto-lei inicia a transposição para a ordem jurídica interna dos princípios da Diretiva n.º 2003/54/CE, do Parlamento Europeu e do Conselho, de 26 de Junho, que estabelece regras comuns para o mercado interno da eletricidade, revogando a Diretiva n.º 96/92/CE, do Parlamento Europeu e do Conselho, de 19 de Dezembro, vem concretizar a orientação estratégica da Resolução do Conselho de Ministros n.º 169/2005, de 24 de Outubro, com o objetivo de incrementar um mercado livre e concorrêncial. Agora, as atividades de produção e comercialização são exercidas em regime de livre concorrência, media nte a atribuição de licença. 11 O transporte e a distribuição são exercidos mediante a atribuição de concessões de serviço público. 12 A atividade de transporte está jurídica e patrimonialmente separada das demais atividades desenvolvidas no âmbito do Sistem Elétrico Nacional. 13 A distribuição está juridicamente separada da atividade do transporte e das demais atividades não relacionadas com a distribuição. No entanto, esta separação não é obrigatória quando os distribuidores em BT abasteçam menos de 100 mil clientes. 14 Fonte: www.erse.pt/vpt/entrada/electricidade/regulamentos/acessoasredeseasinterligacoes. 15 Está também consagrada, para proteção dos consumidores, a figura do comercializador de último recurso, cuja finalidade é servir de garante do fornecimento de eletricidade aos consumidores, nomeadamente os mais frágeis, em condições de qualidade e continuidade do serviço. Este comercializador de último recurso irá atuar enquanto o mercado liberalizado não estiver a funcionar com plena eficácia e eficiência. Assim esta função foi atribuída, provisoriamente, aos 10 Wirna Maria Alves da Silva 7 II - OS SERVIÇOS DE ILUMINAÇÃO PÚBLICA E A “ANTIGA TAXA” NO BRASIL Inicialmente, entendemos que, de acordo com Código Tributário Brasileiro, especialmente nos arts. 77 a 80, as taxas cobradas pela União, pelo Distrito Federal e pelos Municípios, no âmbito de suas respectivas atribuições, tem como fato gerador o exercício regular do poder de polícia (a atividade da administração pública, que regula a prática de ato ou obtenção de fato, em razão de interesse público concernente dentre outros, ao exercício de atividades econômicas dependentes de concessão ou autorização do Poder Público, e aos direitos individuais e coletivos), ou a utilização, efetiva ou potencial, de serviço público especifico e divisível prestado ao contribuinte ou postos à sua disposição. Assim, Taxa é um tributo instituído pela utilização efetiva ou potencial de serviços públicos doutrinariamente denominados de "uti singuli", ou de uso singular e divisível, se podem ser destacados em unidades autônomas de intervenção, de utilidade ou de necessidade públicas ou quando suscetíveis de utilização, separadamente, por parte de cada um de seus usuários. No caso dos serviços de iluminação pública, trata-se dos serviços públicos que são "uti universi", fugindo daquela característica, visto que, os serviços os quais nos referimos, beneficiam toda a coletividade e para tanto a cobrança teria a mesma base de cálculo dos impostos, fato que pesou na descaracterização da “antiga taxa” cobrada, tornando-a inconstitucional, dificultando cada vez mais a tarefa de se definir tal tributo. Observamos ainda que, qualquer contribuinte poderia ingressar em juízo, contra o Município pleiteando, incidentalmente, a declaração de inconstitucionalidade de lei local e, como conseqüência desta, a cessação da cobrança do referido tributo bem como a invalidação do convênio que era celebrado entre o Município e a concessionária do fornecimento de energia elétrica, para a cobrança que seria realizada juntamente com a conta de energia elétrica e, ainda, a devolução dos valores recebidos, devidamente corrigidos. III - A COBRANÇA DA ANTIGA TIP NOS MUNICÍPIOS BRASILEIROS: COMPANHIA ENERGÉTICA DO PIAUÍ S/A – CEPISA. distribuidores de eletricidade, pelo prazo de duração da sua concessão. Neste contexto, as atividades de transporte, distribuição, comercialização de último recurso e operação logística de mudança de comercializador estão sujeitas a regulação exercida pela ERSE, sem prejuízo das competências de outras entidades administrativas. Neste âmbito, cabe à ERSE elaborar, periodicamente, um relatório sobre o funcionamento do sector, a entregar ao Governo, que posteriormente o enviará à Assembléia da República e à Comissão Européia. Wirna Maria Alves da Silva 8 José Gil Barbosa Júnior, em sua obra: “O consumidor não é palhaço – Temas em defesa do Consumidor”,16 afirma que a diferença mais significativa entre um País desenvolvido e outro em vias de desenvolvimento repousa, certamente, no fato das leis do primeiro, por mais simples que sejam, são por todos cumpridas, sem nenhuma tergiversação, enquanto no segundo, raramente são levadas a sério pela população, em alguns casos a própria Constituição, até mesmo pelo dirigente máximo da Nação. Para o Autor, esteve presente na cobrança da TIP, instituída pela maior parte dos municípios piauienses a partir da segunda metade do Século XX, o objetivo de suprir deficiências de caixa, além de já ter sido declarada inconstitucional por decisão do Supremo Tribunal Federal (qualquer contribuinte, individualmente, ajuizando uma ação, logrará êxito, liberando-se de respectivo pagamento), arrecadada de foram ilegal e abusiva pela Companhia Energética do Piauí S/A – CEPISA. Conforme o exposto, foi “ilegal e abusiva” esta cobrança, por sua inclusão na fatura de energia elétrica, sem a expressa autorização do consumidor-usuário, uma vez vedada pela legislação consumerista e por outras normas pertinentes, devendo, nessa hipótese, os municípios disponibilizarem outro meio para a arrecadação do tributo. Nesse sentido, tratando dos itens que poderiam ser inseridos na fatura de energia elétrica, o art. 84 e seu parágrafo único, da Resolução n° 456, de 29/11/00, da Agência Nacional de Energia Elétrica: “Art. 84. Além das informações relacionadas no artigo anterior, fica facultado à concessionária incluir na fatura outras informações julgadas pertinentes, inclusive veiculação de propagandas comerciais, desde que não interfiram nas informações obrigatórias, vedadas, em qualquer hipótese, mensagens políticopartidárias. Parágrafo único. Fica também facultado incluir a cobrança de outros serviços, de forma discriminada, após a autorização do consumidor”. De igual forma no ano anterior à vigência dessa disposição, o Secretário de Direito Econômico do Mistério da Justiça, com embasamento no art. 51 do Código de Defesa do Consumidor e no art. 56 do Decreto n° 2.181, de 20.03.97, através da portaria n° 317 de 19/03/99, publicada no D.O.U. de 22.03.99, já havia considerado como abusivas, sendo nulas, de pleno direito, as cláusulas que: “3. Permitam ao fornecedor de serviço essencial (água, energia, telefonia) incluir na conta, sem autorização expressa do consumidor, a cobrança de outros serviços. Excetuam-se os casos em que a prestadora de serviço essencial informe e disponibilize gratuitamente a opção do bloqueio prévio da cobrança ou utilização de serviços de valor adicionado”. 16 BARBOSA JÚNIOR, José Gil. “O Consumidor não é palhaço – Temas em defesa do Consumidor”, Páginas 68 a 70; 17 O texto integral da portaria n° 03, de 19.03.99, da Secretaria de Direito Econômico do Ministério da Justiça, que completa o elenco de cláusulas abusivas (art. 51, CDC), está na p. 319, do livro: “O consumidor não é palhaço – Temas em defesa do consumidor”; Wirna Maria Alves da Silva 9 Essas disposições, segundo José Gil Barbosa, têm como fundamento o fato de que, consoante as normas do direito do consumidor, o contrato celebrado entre as partes está submetido ao princípio da justiça comutativa, isto é, as obrigações e prestações ajustadas pelos contratantes devem ser recíprocas e equivalentes, restringindo-se, assim no caso do contrato de energia elétrica, e ao pagamento da fatura correspondente ao consumo mensal, pelo usuário, e qualquer alteração contratual, de forma unilateral, como a inserção pela concessionária de cobrança da Taxa de Iluminação Pública na fatura de energia elétrica sem a expressa autorização do consumidor, serviço alheio às finalidades da empresa, constituiu-se em cláusula abusiva, sendo nos termos da legislação vigente, nula de pleno direito, retroagindo os efeitos da nulidade ao início da data em que a cobrança começou a ser feita indevidamente. Com base no artigo do mesmo autor, o DECOM, no dia 19.07.01, ajuizou na Justiça Federal, ação civil pública contra a CEPISA, postulando fosse facultado aos consumidores piauienses de energia elétrica o direito de manifestar a sua recusa expressa quanto à cobrança da TIP na fatura de energia elétrica. Após citação, em data de 01/10/01, quando expirava o prazo para o oferecimento da defesa, a concessionária teve iniciativa de firmar acordo com o órgão, já homologado judicialmente, mediante o qual, desde 01/12/01, concedeu aos usuários de seus serviços o direito de optarem pelo pagamento ou não da TIP nas contas de energia elétrica. Com a adoção das devidas providências, e a obediência à Lei, evitar-se-ia o agravamento da situação de inadimplência e os conseqüentes cortes no fornecimento de energia elétrica, que acentuaram-se ainda mais com a implantação do Plano de Racionamento, principalmente quando o Governo Federal começou a aplicar a penalidade da sobretaxa para quem descumprisse a meta de consumo fixada pela concessionária, sem se falar que o critério que os municípios adotariam para a cobrança da TlP no período emergencial era completamente desconhecido e se os valores permaneceriam nos mesmos patamares de hoje ou se os previstos em Lei iriam incidir sobre o valor total da conta, inclusive sobretaxa. Neste caso, competia a CEPISA, em obediência às diretrizes traçadas pela ANEEL e pela Secretaria de Direito Econômico, desencadear de imediato, junto aos meios de comunicação em massa do Estado, uma ampla campanha com o objetivo de esclarecer aos consumidores da faculdade que tinham de requerer a suspensão do pagamento da TIP em sua conta de energia elétrica, disponibilizando, inclusive, gratuitamente, formulário próprio do requerimento 18. 18 Ações similares à do DECOM foram ajuizadas em diversos Estados do Brasil. No Estado de Mato Grosso, p. ex., no final do mês de Outubro de 2001, o Juiz Luís Otávio Pereira Marques, da Comarca de Lucas do Rio Verde, acolheu o pedido de antecipação de tutela em ação civil pública promovida pelo Ministério Público Estadual contra a rede/Cemat. De acordo com o juiz, a taxa de iluminação pública deve ser cobrada separadamente da conta de energia elétrica, em faturas distintas independentes e não através de “cobrança casada”, haja vista que o Código de Defesa do Consumidor veda expressamente essa prática, “uma vez que o fornecedor não pode condicionar o consumidor a efetuar o pagamento de um Wirna Maria Alves da Silva 10 Caso a concessionária assim não procedesse, cumpria ao usuário efetivar uma reclamação junto ao órgão oficial de defesa do consumidor do Estado, DECOM, postulando dita suspensão; na hipótese de não acolhimento do pleito, o consumidor ajuizaria uma ação para compeli-la ao cumprimento da disposição legal, podendo até mesmo, se viesse a sofrer prejuízo em razão de contumácia da empresa, cumular o pedido com o de indenização por danos materiais e/ou morais, o que, conforme o valor a ser reparado, deverá ser feito no Juizado Especial Cível ou na Justiça Comum19. IV – A CRIAÇÃO DA CONTRIBUIÇÃO PARA O CUSTEIO DO SERVIÇO DE ILUMINAÇÃO PÚBLICA. De acordo com o art. 149 da CF/88, podem ser instituídas como instrumento de atuação da União no interesse das categorias profissionais ou econômicas, de intervenção no domínio econômico, na área social e para o financiamento da seguridade social, visto que essas contribuições possuem a ampla acepção de serem destinadas ao custeio das metas fixadas na Ordem Social, Título VIII e dos direitos sociais. Um ponto que merece destaque é o fato de que o aspecto material das contribuições é duplo, necessitando de uma ação do estado e um fato da esfera do contribuinte. Logo a hipótese de incidência de uma contribuição está condicionada a uma determinada atividade estatal intimamente ligada com determinado fato do contribuinte, pelo que inexistindo tal requisito, restará impossível a criação de uma contribuição. Todavia, tal qual ocorre com a contribuição de melhoria, é preciso ter em mente que o valor arrecadado com uma contribuição não pode ser superior ao financiamento à que se destina, pois no caso estaríamos desvirtuando a figura da contribuição e transformando-a num imposto. Com o fito de sobrepujar o problema constitucional e jurídico da antiga taxa de iluminação pública, foi formulada a figura da contribuição para o custeio de Iluminação Pública com semelhança a outras contribuições, já esculpidas no art. 149 da CF/88, que dá permissão à União instituir contribuições sociais, contribuições de intervenção de domínio econômico e contribuições de interesse das categorias profissionais ou econômicas, como instrumento de sua atuação nas respectivas áreas. serviço para o fornecimento de outro”. A cobrança da taxa de iluminação pública foi estabelecida em 2000 através de convênio firmado entre a rede/Cemat e o Município de Lucas do Rio Verde. Para o juiz, a cobrança nos termos do convênio impõe constrangimento aos consumidores, uma vez que os obriga ao pagamento de dois tipos de taxas, condicionando o fornecimento de energia ao pagamento das mesmas. Além disso, havia o receio de corte no fornecimento de energia elétrica pelo não pagamento em conjunto das contas inseridas na fatura de energia elétrica, sem se falar na possibilidade do nome do consumidor vir a ser inserido em lista de inadimplentes, qual seja, de algum serviço de proteção ao crédito. (Revista Consultor Jurídico, 24.10.01). 19 Artigo publicado no Jornal Diário do Povo, edição de 23.06.01, Teresina – Pi. Wirna Maria Alves da Silva 11 Curiosamente, nesse diapasão, a EC n.° 33/01, acrescentou dispositivos ao art. 149, para facultar a criação de contribuições incidentes na importação de petróleo e seus derivados, gás natural e seus derivados e álcool combustível. Em relação à lógica que justifique a criação do tributo em destaque, mencionamos a incompatibilidade surgida da atribuição legal de sua criação ao legislador municipal, a contrário senso do voto prolatado pelo Deputado Custódio de Mattos, relator da Proposta de Emenda Constitucional analisada, onde se explicou que: “A lógica e a boa técnica jurídica e constitucional, e até mesmo o precedente da recente Emenda n° 33, sugerem inserir na Constituição um art 149-A, que também possibilite aos Municípios e ao Distrito Federal instituir, por lei própria, uma contribuição para o custeio do serviço de iluminação pública. Todavia, a razoabilidade, juridicidade e constitucionalidade das leis municipais que venham a instituir a contribuição para o custeio do serviço de iluminação pública estarão sempre submetidas ao exame e controle jurisdicional do Poder Judiciário, para a proteção e defesa dos cidadãos e contribuintes que, acaso, venham a se sentir oprimidos pelo Fisco Municipal”. Porém, alguns doutrinadores contrários ao dispositivo da EC n° 39/02, afirmam que, a figura das contribuições não se presta para o financiamento de todas as atividades estatais, mas somente às destinadas ao custeio das metas fixadas na Ordem Social. Sendo assim, estamos diante de típica receita de impostos e não de contribuição. Noutra esfera, levando-se em consideração que o ente arrecadador não pode ter superávit na arrecadação da contribuição, torna-se complexo ratificar em fim qual é a base de cálculo adotada, a alíquota e a sujeição passiva, ressaltando-se a necessidade de lançamento para a cobrança do tributo, tal qual dispõe o art. 142 do Código Tributário Nacional. Em sentido, entendemos que todos os princípios do Direito Tributário são aplicáveis às contribuições e consequentemente aos serviços de iluminação pública que são públicos, essenciais, massificados, de segurança e utilidade públicas, prestado a pessoas indeterminadas, que têm como características a não-especificidade, a indivisibilidade, não sendo suscetíveis a pessoas determinadas, noutras palavras, a iluminação pública é um serviço "uti universi", de natureza difusa, passível somente, de ser remunerado por impostos gerais; A jurisprudência pacífica do Supremo Tribunal Federal afirma que a iluminação pública é um serviço não específico, indivisível e insuscetível de ser referido a determinado contribuinte. Mas o que nos consta, Leis Municipais estão oportunizando a cobrança da contribuição com base em fato gerador diverso do real, e com o estabelecimento de base de cálculo estranha ao fato gerador iluminação pública, fato que tornou a antiga taxa inconstitucional. Wirna Maria Alves da Silva 12 O que se confere diante dos fatos, é o desrespeito ao Princípio da Isonomia, pois proprietários rurais e urbanos são cobrados igualmente, ainda porque são beneficiários difusos da iluminação pública, tais como estrangeiros visitantes, pessoas de outras cidades, residentes que não são consumidores de energia elétrica acabam não pagando o tributo, enquanto os proprietários rurais, que não são beneficiários, pagam. Isto posto, configura-se lesão ao princípio da capacidade contributiva e da Justiça Fiscal, pois o consumidor de energia elétrica não mais pode suportar o acúmulo de adicionais, seguros, verbas em geral que sucessivamente são agregados à conta mensal. Noutro ponto, a iluminação pública integra o fato gerador do IPTU, então o serviço de iluminação pública possui a prerrogativa de ser remunerado pelos impostos gerais, na medida em que é um serviço "uti universi", difuso, na forma já reconhecida pelo STF, assim sendo, o fato gerador iluminação pública, gera a obrigação de pagar IPTU e a contribuição especial, o que não é possível, pois, fere a norma geral que proíbe a bi-tributação e a cumulação de tributos, como no caso do ICMS, este e a contribuição de iluminação pública possuem a mesma base de cálculo, o que pode configurar na contribuição especial instituída como confisco. V. A BASE DE CÁLCULO E O FATO GERADOR DOS SERVIÇOS DE ILUMINAÇÃO PÚBLICA. Para a distinção dos tributos em fiscais, parafiscais e extrafiscais, observa-se a base de cálculo e o fato gerador, ou seja, a destinação do produto da arrecadação contribui para a qualificação da espécie tributária, e se a finalidade do tributo presta meios às necessidades a que se destina, uma vez verificada sua adequação aos interesses e fins constitucionalmente legítimos. A base de cálculo é o valor do serviço de iluminação pública e elege como contribuintes os proprietários titulares de domínio útil ou possuidores a qualquer título de imóveis edificados, localizados nas zonas urbanas ou de expansão urbana, existindo a previsão de um valor fixo para cada unidade urbana, cobrada de acordo com o consumo de KWH, assim, se a base de cálculo é o valor da iluminação pública, então, como explicar o valor fixo cobrado dos contribuintes e a vinculação com o gasto de KWH dos mesmos, senão se descobrirmos outra figura tributária, muito semelhante à antiga TIP, julgada inconstitucional pelo STF, isto porque, o fato gerador da obrigação tributária que é possuir imóveis edificados, não guarda nenhuma relação com a base de cálculo adotada, nem mesmo com o consumo de energia elétrica, permitindo-nos concluir que a exação criada pela Lei Complementar Municipal não é uma contribuição, mas uma outra espécie tributária. Wirna Maria Alves da Silva 13 Como bem sabemos a base de cálculo de um tributo, confirma o critério material, sendo assim, analisaremos o aspecto material e a base de cálculo adotada pela Lei Municipal. Ao rememorarmos as lições de Geraldo Ataliba, notamos que: "O arquétipo básico da contribuição deve ser respeitado: a base de cálculo deve repousar no elemento intermediário (pois, contribuição não é imposto e não é taxa); é imprescindível circunscrever-se, na lei, explícita ou implicitamente, um círculo especial de contribuintes e reconhecer-se uma atividade estatal a eles referida. Assim, ter-se-á um mínimo de elementos, para configuração da contribuição"20. O elemento intermediário que o Autor refere-se seria justamente a causa provocante da ação estatal, e no caso da COSIP. Para Ataliba, os sujeitos passivos das contribuições são pessoas cuja situação jurídica tenha relação direta, ou indireta, com uma “despesa especial”, a elas respeitantes, ou alguém que receba da ação estatal um reflexo que possa ser qualificado como especial, portanto, o custeio do serviço da iluminação pública, não é uma despesa especial provocada por um grupo específico de pessoas, mas, sim uma despesa geral pertinente a todos21. Logo, segundo o Autor supra citado, percebe-se que o fato que gera a COSIP é fato gerador típico de taxa de serviço e não de contribuição, pois, o Custeio dos Serviços de Iluminação Publica, deve-se através da receita dos impostos municipais. Podemos assim dizer, se a contribuição para os serviços de Iluminação Pública é contribuição, sua base de cálculo estará mensurada na causa provocante da ação estatal por um grupo especial de sujeitos passivos, sem falar que a norma tributária da COSIP ao mesmo tempo em que juridiciza por qualificação a causa provocante da ação estatal, o custeio do serviço, juridiciza-o também, quantificando-o, visando medir o quantum a ser tributado dos contribuintes beneficiados pela iluminação pública15. Desta forma, a base de cálculo cobrada não mede uma “despesa especial” provocada por um grupo de pessoas, mede uma “despesa geral” provocada por toda população que se beneficia da iluminação pública, provocando ainda mais a discussão que encerra nosso estudo. VI - A FINALIDADE JURÍDICA DA CONTRIBUIÇÃO PARA O CUSTEIO DOS SERVIÇOS DE ILUMINAÇÃO PÚBLICA. Os Municípios não poderiam "criar" tributos, como assevera Marco César de Carvalho22, tendo em vista as limitações constitucionais ao poder de tributar (arts. 150 a 152, da CF/88), ou 20 ATALIBA, Geraldo. "Hipótese de Incidência Tributária" 4ª ed. São Paulo. Malheiros. 1988. p. 199. Op. cit. p. 200. 1 5 Op. cit. p. 203. 22 CARVALHO, Marco César de. A Contribuição para Custeio do Serviço de Iluminação Pública - CIP. Jus Navigandi, Teresina, a. 7, n. 63, mar. 2003. Disponível em: http: //www1.jus.com.br/ doutrina/texto.asp?id= 3824; 21 Wirna Maria Alves da Silva 14 usavam do artifício de aumentar as alíquotas de outros tributos para cobrir as despesas, ou instituíam a taxa de iluminação pública - TIP e, exatamente neste caso, surgia a inconstitucionalidade, porque a lei que instituía essa taxa, feria o disposto no art. 145, inciso II, da CF, e nos artigos 77 e 79 do Código Tributário Nacional, cujo artigo 77, em seu parágrafo único, define o fato gerador da taxa bem como sua base de cálculo, sendo que esta não poderá ser idêntica à dos impostos (§ 2º, art. 145, CF). O constituinte derivado ao outorgar competência tributaria aos municípios para criarem uma Contribuição para o Custeio do Serviço de Iluminação Publica, fez surgir dois aspectos negativos, que o legislador, através da Emenda Constitucional n. 39/02 buscou resolver, quais sejam: 1. Estabelecer uma exceção constitucional para a cobrança de uma taxa sobre serviço público genérico e indivisível (a contribuição somente permite a cobrança de taxas sobre serviços públicos específicos e divisíveis); e; 2. Permitir que os municípios celebrassem convênios com concessionários, permitindo que cobrassem o tributo diretamente na conta de luz. Segundo afirmações do Advogado Roberto Wagner Lima Nogueira23, no tocante às contribuições, senão em casos especiais, CF/88 art. 195 e incisos, o constituinte ao contrário do que fez relativamente a todos os demais tributos, não disse qual seria os fatos que poderiam ser considerados geradores de contribuições, apenas apontou finalidades a serem atendidas. Daí corroboramos24 : "As contribuições sociais, em especial, exigem uma certa releitura da "teoria do fato gerador" que marca a doutrina do direito tributário brasileiro, uma vez que o pressuposto de fato das contribuições além de ser uma espécie econômica é um especial fim de agir”. A finalidade do custeio da iluminação pública, uma vez atendida, constitucional é a CIP25 porém, a liberdade dada pelo legislador constitucional ao legislador ordinário, para criar contribuições afetadas a certas finalidades, sem determinar previamente os fatos que a poderiam gerar, possui parâmetros e limitações. Destarte, a Emenda Constitucional nº 39/02 originou-se da pressão que os Deputados Federais e Senadores sofriam, em seus respectivos Estados, dos Prefeitos, que instituíam a taxa de iluminação pública, mas o Poder Judiciário sempre a declarava inconstitucional e, então, tinham que embutir essa taxa na alíquota de outros tributos (IPTU, ITBI, entre outros). Muitos municípios brasileiros estavam instituindo a Contribuição para a Iluminação Pública, através de Lei Complementar Municipal, que deveria ser publicada ainda no exercício de 2002, para que se respeitasse o disposto no art. 150, incisos 23 NOGUEIRA, Roberto Wagner Lima. Pensando a CIP - Contribuição para Custeio do Serviço de Iluminação Pública. Jus Navigandi, Teresina, a. 7, n. 64, abr. 2003. Disponível em: http://www1.jus.com.br/ doutrina /texto.asp?id=4005; 24 "Fundamentos do Dever Tributário", Belo Horizonte. Del Rey. 2003. p. 37. 25 CARRAZZA, Roque Antonio: "Curso de Direito Constitucional Tributário" 18ª ed. São Paulo. Malheiros. 2002. p. 515; Wirna Maria Alves da Silva 15 I e III da CF/88, que tratam, respectivamente, dos princípios constitucionais da Legalidade Tributária (CF/88, art. 150, I), que exige lei e, no caso, lei complementar (CF/88, art. 146, III, "a") para estabelecer normas gerais em matéria de legislação tributária; da Irretroatividade (CF/88, art. 150, III, "a") onde é vedado cobrar tributo em relação a fatos geradores ocorridos antes do início da vigência da lei que o instituiu, e da Anterioridade (CF/88, art. 150, III, "b"). Para tanto, a Confederação Nacional dos Municípios Brasileiros, colocou à disposição um modelo de projeto de lei municipal, destacando a cada prefeitura a autonomia para elaborar sua proposta, tendo em vista que o texto legal permite que a cobrança seja feita na fatura de energia elétrica, e que cada município devesse decidir sobre tarifas sociais para famílias de baixa renda. Estabeleceu-se, portanto, que os Municípios, na forma ou sob o nome de contribuição, somente poderiam instituir contribuição a ser cobrada de seus servidores, para o custeio, em benefício destes, de sistema de previdência e assistência social. Para o Senado, a contribuição para o custeio da iluminação pública representaria um acréscimo de 1% (um por cento) a 4% (quatro por cento) na conta de cada consumidor, dependendo do perfil do município. O projeto modelo da CNM instituiu alíquotas com variação de 3,5% (três e meio por cento) a 6% (seis por cento). Tal valor seria cobrado dos contribuintes residenciais, rurais, comerciais e industriais junto com a conta de energia elétrica. Ressalte-se ainda pelo projeto modelo da CNM, que estariam isentos da contribuição os consumidores da classe residencial com consumo de até 50 kW/h e da classe rural com consumo até 70 kW/h. Também estariam excluídos da base de cálculo da Contribuição de Iluminação Pública os valores de consumo que superassem os seguintes limites: classe industrial: 10.000 Kw/h/mês; b) classe comercial: 7.000 Kw/h/mês; c) classe residencial: 3.000 Kw/h/mês; d) classe rural: 2.000 Kw/h/mês; e) classe serviço público: 7000 Kw/h/mês; f) classe poder público: 7.000 Kw/h/mês; g) classe consumo próprio: 7000 Kw/h/mês. Contudo, a EC nº 39/02, veio a contrapor à Jurisprudência do STF, já consolidada sobre a inconstitucional cobrança de taxa, pretendendo dar respaldo constitucional a Contribuição para o Custeio do Serviço de Iluminação Pública - CIP, vazada nos seguintes artigos: "Art. 1º. A Constituição Federal passa a vigorar acrescida do seguinte art. 149A.: Os Municípios e o Distrito Federal poderão instituir contribuição na forma das respectivas leis, para o custeio do serviço de iluminação pública, observado o disposto no art. 150, I e III. Parágrafo Único - É facultada a cobrança da contribuição a que se refere o caput, na fatura de consumo de energia elétrica." Wirna Maria Alves da Silva 16 VII – A ÉTICA TRIBUTÁRIA NA COSIP. Entender a ética na tributação é sobre tudo entender que a mesma se preocupa com as formas humanas de resolver as contradições entre necessidade e possibilidade, entre o individual e o social, entre o econômico e o moral, entre o corporal e psíquico, entre o natural e o cultural, e entre a inteligência e a vontade 21. Em relação às afirmações ora apresentadas, como bem diz o Autor, Pensar a Justiça Tributária no campo das contribuições é desenvolver e vivenciar a realidade de uma justiça tributária transformadora, isto é, observar no plano da realidade social, a aplicação do Princípio Constitucional do Justo Gasto do Tributo Afetado, contudo, todas as normas vinculadoras de contribuições como esta, estão subordinadas a este princípio constitucional sob pena de eiva de nulidade. O princípio do justo gasto do tributo afetado aplicado a CIP, nos chama a atenção, para o fato de que a afetação é do tributo e não só da receita como quer a doutrina tradicional, com isto unem-se o direito tributário ao financeiro com o fito de criar-se mecanismo de controle e validação das normas tributárias. Ademais, a justiça tributária, em especial no campo das contribuições, traz em si uma mensagem de valores jurídicos que impregnam o mundo à nossa volta, mesmo porque a justiça tributária não é um monopólio das leis escritas, nem da conformidade formal e material de uma Emenda Constitucional para com o Texto Constitucional; a justiça tributária é um valor; ora ela se apresenta explícita em um enunciado constitucional26, ou noutro modo, implícita no art. 5º, parágrafo 2º da CF/88. A aplicação deste princípio, na avaliação e na validação constitucional da aplicação da CIP, é de extrema importância, como bem explicita Roberto Wagner Lima Nogueira19: “o destino dos recursos tributários seja ele tributário ou financeiro não pode mais ficar à margem de um sério questionamento jurídico, o importante é o instrumental a ser colocado à disposição da sociedade, através de seus operadores jurídicos. Tributo afetado e mal aplicado é tributo injustamente arrecadado, portanto, tributo passível de devolução, bem como, de punição dos responsáveis pela malversação dos recursos públicos oriundos da CIP, eis aí uma questão que merece ser dita e redita para que sejam afastados, os preconceitos arraigados pela aplicação de uma ciência jurídica exclusivamente positivista e infensa à realidade social subjacente ao jurídico.” Outro ponto relevante é o discernimento do direito tributário e do excesso tributário, “para se evitar o excesso e a falta, assim estaremos transformando e fazendo justiça tributária, portanto, a 2 1 Cf. Álvaro L. M. Valls. "O que é Ética" São Paulo. Brasiliense. 1994. p. 56 Art. 3º, inciso I, da CF/88; 1 9 Justem Filho, Marçal. Justiça tributária e a Emenda Constitucional nº 39/2002 . Jus Navigandi, Teresina, a. 7, n. 63, mar. 2003. Disponível em: http://www1.jus.com.br/doutrina/texto.asp?id=3840 26 Wirna Maria Alves da Silva 17 virtude da justiça tributária é uma disposição de caráter relacionada com uma escolha transformadora, uma escolha entre dois vícios, um por excesso de tributação e desconhecimento do justo gasto do tributo afetado e outro por falta (aplicação positivista exonerativa da tributação), pois nos vícios ou há falta ou há excesso daquilo que é conveniente, ao passo que a virtude da justiça tributária encontra e escolhe o meio-termo, a mediania aristotélica 23 que é transformadora”. CONCLUSÃO Discorrer sobre os serviços de iluminação Pública é tratar da importância do setor energético, sob o ponto de vista do paradigma da legitimidade, responsabilidade e compromisso, frisando o interesse duplo: custo-benefício, resguardando os direitos oriundos da política do desenvolvimento em se tratando dos encargos e tributos, estes são oriundos dos princípios constitucionais que primam pela justa tributação, para sua plena adequação, conformidade e validade, resguardando os direitos e as garantias individuais contidos no Sistema Tributário. Conforme exposto, fica claro que, não podemos deixar de extrair todas as conseqüências jurídicas da afetação dos valores atinentes às contribuições, porém, é necessário notarmos que, o direito tributário tem como limite de seu campo de especulação, o pagamento do tributo, pois, tributo pago torna-se recurso público, portanto, sujeita-se à fiscalização dos Tribunais de Contas quanto à responsabilidade do gestor da res publica. Para a adaptação do tributo na tipificação jurídica a que se destina terá que respeitar o requisito da especificidade, e não se pode optar entre querer usar o serviço de iluminação ou não, porque, concretamente, é um serviço essencial para a vida de todos os cidadãos, não se podendo determinar, quem do serviço se utilizou, tendo em vista que, a iluminação beneficia toda a coletividade, indistintamente. A Emenda Constitucional n° 39/02, ainda enseja um amplo debate no meio jurídico-tributário, pela sua fragilidade constitucional, em face da autonomia dada a cada prefeitura a para elaborar sua proposta, permitindo que a cobrança seja feita na fatura de energia elétrica, e que cada município decida sobre tarifas sociais para famílias de baixa renda, como foi demonstrada, tal disposição consente que os legitimados para instituição do tributo escolham os critérios de acordo com o que o ordenamento jurídico sustenta, tendo em vista que, a contribuição social criada pelos municípios com base na Emenda Constitucional n.º 39/2002, está indelevelmente subordinada aos princípios específicos sob pena de nulidade. 2 3 Aristóteles, "Ética a Nicômaco" São Paulo. Martin Claret. 2002. p. 48-49. Wirna Maria Alves da Silva 18 Neste toar, entendemos que a hipótese de incidência da CIP deve apresentar os seguintes aspectos: a prestação de serviços públicos e o consumo particular de energia elétrica, ficando claro que a cobrança da COSIP deve respeitar todas as regras existentes em nosso ordenamento jurídico, para sua plena adequação, conformidade e validade, resguardando os direitos e as garantias individuais contidos no Sistema Tributário Nacional. Conforme exposto, fica claro que, não podemos deixar de extrair todas as conseqüências jurídicas da afetação da Política Energética e seus setores de um modo geral, resultando nos valores atinentes em especial, às contribuições sociais, porém, é necessário notarmos que, o direito tributário tem como limite de seu campo de especulação, o pagamento do tributo, pois, tributo pago torna-se recurso público, portanto, matéria de direito financeiro, sujeita-se à fiscalização dos Tribunais de Contas quanto à responsabilidade do gestor da res publica. ANEXO I LEI COMPLEMENTAR Nº 3.150, DE 23 DE DEZEMBRO DE 2002. Institui a contribuição para o custeio do serviço de iluminação pública prevista no art. 149-a, da constituição federal e dá outras providências. O PREFEITO MUNICIPAL DE TERESINA, Estado do Piauí, Faço saber que a Câmara Municipal de Teresina aprovou e eu sanciono a seguinte Lei Complementar: Art. 1º - Fica instituída, no município de Teresina, a Contribuição para Custeio do Serviço de Iluminação Pública – COSIP, prevista no art. 149-A, da Constituição Federal. Parágrafo único - Constitui-se fato gerador da contribuição da COSIP a prestação de serviço de iluminação pública, pelo município de Teresina, nas vias, logradouros e demais bens públicos, situados nas zonas urbanas e de expansão urbana deste Município. Art. 2º - A COSIP será cobrada, mensalmente, por meio da conta de energia elétrica, emitida pela concessionária, de acordo com os valores constantes da Tabela I, desta Lei Complementar. Art. 3º - O sujeito passivo da obrigação do pagamento da COSIP é o proprietário, o titular do domínio útil ou o possuidor a qualquer título de imóvel edificado, situado no município de Teresina. Parágrafo único - No caso de imóvel não edificado, o sujeito passivo da obrigação, a que se refere o caput deste artigo, pagará, anualmente, por ocasião do lançamento do IPTU, valor constante da Tabela II, desta Lei Complementar. Art. 4º - A COSIP incidirá: I – sobre os imóveis de ambos os lados das vias públicas, mesmo que as luminárias estejam instaladas em apenas um dos lados; e II – sobre os imóveis situados nas praças, independente da distribuição das luminárias. Art. 5º - A COSIP será arrecadada, mensalmente, pela Companhia Energética do Piauí - CEPISA ou sua sucessora, juntamente com a conta tarifária do consumidor de energia elétrica. Parágrafo único - O produto da arrecadação da COSIP, recebida pela CEPISA ou sua sucessora, será depositado até o 5º (quinto) dia útil do mês subseqüente ao do vencimento da conta paga pelo contribuinte, em conta bancária própria da Secretaria Municipal de Finanças - SEMF, para efetiva contabilização. Art. 6º - Fica o município de Teresina autorizado a firmar convênio com a CEPISA ou sua sucessora para cumprimento desta Lei Complementar. Wirna Maria Alves da Silva 19 Art. 7º - A concessionária de energia elétrica deverá manter cadastro atualizado dos contribuintes inadimplentes, fornecendo os respectivos dados para a autoridade municipal, responsável pela administração tributária. Art. 8º - Esta Lei Complementar será regulamentada no prazo de 60 (sessenta) dias, a contar da publicação da presente Lei Complementar. Art. 9º - Esta Lei Complementar entra em vigor na data de sua publicação. Art. 10 - Revogam-se as disposições em contrário. Gabinete do Prefeito Municipal de Teresina, em 23 de dezembro de 2002. FIRMINO DA SILVEIRA SOARES FILHO Prefeito de Teresina Esta Lei Complementar foi sancionada e numerada aos vinte e três dias do mês de dezembro do ano dois mil e dois. MATIAS AUGUSTO DE OLIVEIRA MATOS Secretário Municipal de Governo TABELA I CONTRIBUIÇÃO PARA O CUSTEIO DO SERVIÇO DEILUMINAÇÃO PÚBLICA - COSIP FAIXA DE CONSUMO POR KW/H POR MÊS PARA IMÓVEIS EDIFICADOS (art. 2º, desta Lei Complementar) até 30 > 30 > 60 > 100 > 150 > 200 > 250 > 300 > 400 > 500 > 1000 VALOR (R$) 0,70 1,20 2,00 2,50 2,80 3,20 4,00 6,00 8,50 10,00 12,00 TABELA II CONTRIBUIÇÃO PARA O CUSTEIO DO SERVIÇO DE ILUMINAÇÃO PÚBLICA - COSIP FAIXA POR VALOR VENAL PARA IMÓVEIS NÃO EDIFICADOS / ANO (art. 3º, desta Lei Complementar) 0,00 a 20.000,00 20.000,01 a 50.000,00 50.000,01 a 100.000,00 > 100.000,00 VALOR (R$) 10,00 16,00 23,00 35,00 REFERENCIAS AMARO, Luciano. Direito Tributário Brasileiro. 7a ed. São Paulo, Saraiva, 2002. ARISTÓTELES, "Ética a Nicômaco" São Paulo. Martin Claret. 2002. ATALIBA, Geraldo. Sistema Constitucional Brasileiro. 2.ed. São Paulo: Revista dos Tribunais, 1968. ______. Hipótese de Incidência Tributária. 4. ed. São Paulo: Revista dos Tribunais, 1996. BARBOSA Júnior, José Gil. O consumidor não é Palhaço – Temas em Defesa do consumidor. Teresina: Edições Geralão 70, 2002; ______. 354p.: il. I. Direito do Consumidor. BARRETO, Aires. Base de Cálculo, Alíquota e Princípios Constitucionais. 2a. ed., rev. São Paulo, Max Limonad, 1998. CARRAZZA, Roque Antônio. Curso de Direito Constitucional Tributário. 3. ed., São Paulo: Revista dos Tribunais, 1991. Wirna Maria Alves da Silva 20 CARVALHO, Marco César de. A Contribuição para Custeio do Serviço de Iluminação Pública CIP . Jus Navigandi, Teresina, a. 7, n. 63, mar. 2003. Disponível em: <http://www1.jus.com.br/doutrina/texto.asp?id=3824, em: 27/07/2003; DOMINGOS, João Henrique Gonçalves. Os desacertos da "nova" Contribuição de Iluminação Pública . Jus Navigandi, Teresina, a. 7, n. 66, jun. 2003. Disponível em: <http://www1.jus.com.br/doutrina/texto.asp?id=4167> acesso em: 12/07/2003; GRINOVER, Ada Pellegrini. Teoria Geral do Processo. Em colaboração com Cândido Rangel Dinamarco e Antônio Carlos de Araújo Cintra. 16 a ed. São Paulo, Malheiros, 2000. HARADA, Kiyoshi. Taxa de iluminação pública. Análise da proposta de emenda Constitucional Nº 222-A. Jus Navigandi, Teresina, a. 6, n. 55, mar. 2002. Disponível em: <http://www1.jus.com.br/doutrina/texto.asp?id=2775, acesso em; 20/07/2003; ______. Contribuição para custeio da iluminação pública . Jus Navigandi, Teresina, a. 7, n. 65, maio. 2003. Disponível em: http://www1.jus.com.br/doutrina/ texto.asp? id=4076> acesso em: 25/07/2003; ______i. Direito Tributário: atualizado com as Emendas Constitucionais nºs 3, de 17/3/93, 10 de 4/3/96, 17 de 22/11/97, 21 de 18/3/99, 29, de 13/9/00, 31 de 18/12/00, 32 de 11/12/01, 37, de 12/6/02, 39, de 19/12/02, 40, de 29/5/03, 41, e 42 de 31/12/03 / Yoshiaki Ichiara. – 13. ed. – São Paulo: Atlas, 2004. HOFFMANN, Daniel Augusto. COSIP: possíveis corrompimentos das legislações pertinentes e a verificação da validade da EC Nº 39 . Jus Navigandi, Teresina, a. 7, n. 64, abr. 2003. Disponível em: http:/ www1.jus.com.br /doutrina/ texto.asp?id= 3976 >acesso em: 25/07/2003; INTERNET. Site do Supremo Tribunal Federal. http://www.stf.gov.br JARDIM, Eduardo Marcial Ferreira. Manual de Direito Financeiro e Tributário. 2a ed. Ampl. e atual. São Paulo, Saraiva, 1994. JUSTEM FILHO, Marçal. Justiça tributária e a Emenda Constitucional nº 39/2002 . Jus Navigandi, Teresina, a. 7, n. 63, mar. 2003. Disponível em: http://www1.jus.com.br/doutrina/texto.asp?id=3840 LIMA, Fernando Machado da Silva. Taxa de iluminação pública . Jus Navigandi, Teresina, a. 4, n. 42, jun. 2000. Disponível em:<http ://www1.jus.com.br/doutrina/ texto.asp?id=1426> acesso em: 23/06/2003; ______. Contribuição de melhoria . Jus Navigandi, Teresina, a. 6, n. 52, nov. 2001. Disponível em: http://www1.jus.com.br/doutrina/texto.asp?id=2321, acessado em: 27/06/2003; MACHADO, Hugo de Brito. Princípios Jurídicos da Tributação na Constituição de 1988, 1. ed., São Paulo: Revista dos Tribunais, 1989. ______. Curso de Direito Tributário, 16. ed., São Paulo: Malheiros, 1999; MORAES, Paulo Valério Dal Pai. “Contribuição para o Custeio de Iluminação Pública Municipal’. Revista da Ajuris, Porto Alegre (89): 239-73, Março/2003; NOGUEIRA, Roberto Wagner Lima. Pensando a CIP - Contribuição para Custeio do Serviço de Iluminação Pública . Jus Navigandi, Teresina, a. 7, n. 64, abr. 2003. Disponível em: <http://www1.jus.com.br/doutrina/texto.asp?id=4005>acessado em: 27/06/2003; PAUSEN, Leandro. Constituição e Código Tributário à Luz da Doutrina e da Jurisprudência, Porto Alegre.: Ed. Livraria do Advogado. 2002; PERGORARO, Olinto A. "Ética é Justiça" 6ª ed. Petrópolis. Vozes, 2001; Wirna Maria Alves da Silva

Download