UNIVERSIDADE CATÓLICA DE GOIÁS DEPARTAMENTO DE ADMINISTRAÇÃO PLANEJAMENTO TRIBUTÁRIO II Professor: Manuel Gomes da Silva IMPOSTO DE RENDA Marque hora, marque prazo, agende e predisponha-se a superar todos os impedimentos, sabendo distinguir, com clareza, onde pretende chegar. Elzi Nascimento GOIÂNIA, SETEMBRO DE 2003 1 IMPOSTO DE RENDA (IR)– NORMAS GERAIS Imposto sobre a renda e proventos de qualquer natureza COMPETÊNCIA: A competência tributária é o poder atribuído a uma pessoa jurídica de direito público interno (União, Estados, DF e Municípios) para legislar plenamente sobre tributos. A Constituição Federal atribui competência à União para instiuir e cobrar o IR. A justificativa para que o Imposto de Renda seja da competência privativa da União se dá pelo fato de que o imposto deve ser um instrumento de redistribuição de renda e ser uniforme em todo território nacional. Caso o imposto fosse de competência de Estados e Municípios certamente surgiriam dificuldades no tocante à uniformidade, face às desigualdades econômicas entre as diferentes entidades tributantes e as diversas políticas adotadas visando a melhoria da performance econômica de cada ente, culminando com a chamada guerra fiscal, fundada na estratégia da concessão de incentivos e benefícios fiscais de forma que as empresas se instalem em seus territórios. FINALIDADE: O IR predominantemente tem finalidade fiscal, isto é, o imposto é um instrumento que visa essencialmente a arrecadação de receitas para fazer face às despesas das entidades de direito público interno. Embora a finalidade do imposto seja basicamente fiscal, identifica-se também neste imposto uma finalidade extrafiscal, dado que ele é utilizado também com instrumento para promover o equilíbrio do desenvolvimento sócio-econômico entre as diferentes regiões do país, através do mecanismo da concessão de incentivos e benefícios fiscais às regiões menos favorecidas, com base no Art. 151, Inciso I da Constituição Federal. CONCEITOS DE RENDA E PROVENTOS DE QUALQUER NATUREZA O Art. 43, do Código Tributário Nacional – CTN define renda e proventos de qualquer natureza, da forma a seguir: • RENDA e o produto do capital, do trabalho ou da combinação de ambos. • PROVENTOS DE QUALQUER NATUREZA. São os acréscimos patrimoniais não caracterizados como renda. Partindo-se da premissa de que produto é incremento, acréscimo, conclui-se que renda é o acréscimo patrimonial, ou seja, o aumento de riqueza decorrente da remuneração do capital (lucros, juros ou aluguéis), do trabalho (salários) ou da combinação de ambos, enquanto que proventos de qualquer natureza é qualquer acréscimo patrimonial não compreendido no conceito de renda, como por exemplo: doações recebidas, prêmios recebidos, heranças, achados, produto de roubo, apropriações indevidas, propinas recebidas etc. 2 Conclui-se que o IR incide sobre aumento de patrimônio, quer seja renda, quer sejam proventos de qualquer natureza. É importante se esclarecer que a lei tributária não pode modificar o conceito de renda para abarcar outros acréscimos de patrimônio não decorrentes da remuneração dos fatores de produção, no entanto o campo de incidência do imposto não é apenas o das rendas, mas também o dos proventos de qualquer natureza, logo o imposto pode incidir sobre acréscimos de patrimônio que não caracterizem renda, pois essa foi a intenção do legislador constituinte. PERÍODO DE APURAÇÃO E ANO CALENDÁRIO: a legislação do IR dispõe sobre o período de apuração e ano calendário da seguinte forma: 1) Pessoas Jurídicas e Firmas Individuais: devem fazer a apuração do IR e seu recolhimento trimestralmente e, após o encerramento do exercício devem fazer a Declaração Anual de Ajuste . É permitido às pessoas jurídicas que apuram o IR pelo lucro real fazerem a apuração mensalmente com base em valores estimados, devendo fazer a declaração de ajuste após o encerramento do exercício. 2) Pessoas Físicas: no tocante aos rendimentos do trabalho, são tributadas no momento do recebimento dos rendimentos (retenção na fonte), sujeitando-se à declaração anual de ajuste PRINCÍPIOS CONSTITUCIONAIS APLICÁVEIS AO IR Ao IR aplicam-se todos os principais princípios constitucionais tributários, tais como: Princípio da Legalidade, Princípio da Irretroatividade, Princípio da Anterioridade e da Isonomia, além dos decorrentes expressamente do que dispõe o § 2º do Art. da Generalidade, da Universalidade e da Progressividade. PRINCÍPIO DA LEGALIDADE. O IR somente pode ser instituído ou aumentado por lei, sem exceção. Não é possível haver um aumento da alíquota ou base de cálculo do imposto por ato que não seja a lei. PRINCÍPIO DA IRRETROATIVIDADE. Por este princípio não é possível instituir ou aumentar o IR de forma a atingir fatos geradores que tenham ocorridos anteriormente à lei que o houver instituido ou aumentado. Este princípio visa dar segurança às pessoas sujeitas ao IR, de forma que elas possam planejar suas atividades sem sujeitar-se a aumentos do imposto relativos a fatos geradores consumados em data anterior a lei . PRINCÍPIO DA ANTERIORIDADE. É o Princípio expresso no Art. 150, Inciso III, alínea “b” da CF, que prevê “é vedado cobrar tributos no mesmo exercício financeiro em que haja sido publicada a lei que os instituiu ou aumentou. 3 Várias exceções a este princípio estão previstos na CF, no entanto o IR não se enquadra em nenhuma delas. Logo, qualquer alteração neste imposto que resulte em aumentá-lo, terá de ser feita até 31 de dezembro de um ano para vigorar a partir do ano seguinte, aplicando este princípio inclusive aos casos de extinção ou redução de isenções do IR, dado que isto resulta em torná-lo mais oneroso. PRINCÍPO DA ISONOMIA. Este Princípio estabelece que é vedado instituir tratamento desigual entre contribuintes que se encontrem em situação equivalente e proíbe qualquer distinção em razão de ocupação profissional ou função exercida, independente da denominação jurídica dos rendimentos, títulos ou direitos. Este princípio não admite nenhuma exceção. Logo, não é admissível que determinadas pessoas ou categorias de pessoas tenham tratamento diferenciado com relação ao IR em função do cargo, do título do rendimento ou direito, não interessando se o rendimento é salário ou gratificação a qualquer título, jeton ou qualquer nome que venha a ser atribuído aos rendimentos, estando integralmente no campo de incidência do IR. PRINCÍPIO DA GENERALIDADE. Tendo em vista a aplicação deste princípio ao IR, este imposto incide sobre o somatório de todas as rendas ou proventos de qualquer natureza auferidos no período considerado, não sendo permitido excluir da base de cálculo do imposto, quaisquer aumentos de riqueza ocorridos, salvo os expressamente previstos na lei. Por este princípio se uma pessoa tiver uma ou mais fontes de rendas, deverá ela somar todos os rendimentos e oferecer à tributação do IR, mesmo que em todas elas já tenha havido retenção, salvo nos casos de tributação exclusiva na fonte. PRINCÍPIO DA UNIVERSALIDADE. Por mandamento constitucional, o IR incide sobre a universalidade das rendas ou proventos de qualquer natureza, caracterizando este princípio apenas um reforço ao princípio da generalidade. Por ele o IR atinge todas as rendas e proventos de qualquer natureza, obtidos por quaisquer pessoas físicas ou jurídicas, quaisquer que sejam as fontes dos rendimentos e os meios empregados para obtê-los. PRINCÍPIO DA PROGRESSIVIDADE. Para ocorrer a progressividade do IR, a alíquota deve aumentar em razão do aumento da base tributável, isto é, aumento da renda ou proventos de qualquer natureza auferidos no período de referência. Atualmente este aumento da alíquota está muito restrito, dado que somente existem duas alíquotas do IR, tanto para a pessoa jurídica (15% e 25%), quanto para a pessoa física (15% e 27,5%), o que leva a conclusão de que o IR atualmente é pouco progressivo. IMUNIDADES AO IR 4 ao IR: Por força do disposto no Art. 150, Inciso VI, alíneas a, b e c, estão imunes a) A União, Estados, DF e Municípios, inclusive suas autarquias e fundações no tocante às rendas obtidas que estejam vinculadas aos seus objetivos essenciais. Os rendimentos obtidos pela entidades públicas em decorrência de imposição tributária ou de penalidades estão imunes ao IR, no entanto os rendimentos obtidos auferidos por meio de exploração de atividade econômica, através de empresas públicas ou de economia mista sujeitam-se à tributação normalmente, dado que não é objetivo do poder público a exploração de atividade econômica como um agente do mercado. b) Os templos de qualquer culto, quanto aos rendimentos auferidos que estejam relacionados com suas finalidades essenciais ou dela decorrentes. As rendas dos templos decorrentes de doações e contribuições recebidas dos seus frequentadores estão imunes ao IR, mas, as rendas obtidas através de atividades comerciais ou industriais não estão imunes, mesmo que os rendimentos sejam revertidos para manutenção do templo. c) Os partidos políticos e suas fundações, as entidades sindicais dos trabalhadores, as instituições de educação e de assistência social, sem fins lucrativos, atendidos os seguintes requisitos: • • • Não remunerar por qualquer forma seus dirigentes pelos serviços prestados; Aplicar integralmente seus recursos na manutenção e desenvolvimento de seus objetivos sociais; Manter escrituração completa de suas receitas e despesas em livros revestidos das formalidades que assegurem a respectiva exatidão. FATO GERADOR: é a aquisição da disponibilidade econômica ou jurídica de renda ou proventos de qualquer natureza. Cabe esclarecer que para a concretização do tato gerador, faz-se necessário que a renda ou provento de qualquer natureza estejam disponibilizados para o contribuinte, podendo a disponibilidade ser econômica quando há o efetivo recebimento da renda em espécie. Regime de caixa, portanto, ou a aquisição da disponibilidade jurídica pela constituição do direito de receber determinado valor de crédito em determinado prazo. BASE DE CÁLCULO O art. 44 do CNT define como BC do IR o montante real, arbitrado ou presumido da renda ou dos proventos tributáveis. O montante real é o total da disponibilidade jurídica ou econômica, adquiridas no período-base. Isso se obtém do confronto entre Receitas Tributáveis - Despesas Dedutíveis. 5 Pessoa física, que recebe rendimentos do trabalho, a BC é o total auferido no ano-calendário que, feitas as deduções permitidas pela legislação (dependentes, despesas médicas etc.) vai resultar na renda líquida, que, dependendo de seu valor, será tributada progressivamente ou isenta. O imposto retido, mensalmente, na fonte é considerado como antecipação do devido na declaração anual de ajuste. Pessoa jurídica: a BC é o lucro real, presumido ou arbitrado. LUCRO REAL: é um conceito fiscal e não um conceito econômico. É igual ao montante obtido da operação RECEITAS TRIBUTÁVEIS – DESPESAS DEDUTÍVEIS. LUCRO PRESUMIDO: É uma forma simplificada de apuração do IR que pode ser utilizada pelas pessoas jurídicas que não estejam obrigadas a apurar pelo lucro real e é obtido aplicando-se um percentual previsto na lei sobre as receitas brutas de vendas, acrescido de outras receitas que não sejam de vendas. LUCRO ARBITRADO: é uma forma mais onerosa de apuração da base de cálculo do IR, imposta pela autoridade administrativa quando constatada a omissão de declaração ou a falsidade dos valore declarados. REGIMES DE TRIBUTAÇÃO 1 – Tributação exclusivamente na Fonte Exemplos: aplicações financeiras, 13º salário, prêmios pagos por instituições financeiras (loterias etc.) 2 – Tributação no momento da realização da renda ou provento sujeitando-se ao ajuste anual. Exemplos: salários, lucro das empresas (mensal ou trimestral, quando encerra o ano, faz-se o ajuste anual) 3 – Tributação na declaração anual. Exemplo: rendimentos obtidos no exterior, lucro na alienação de bens. 4 – Tributação pelo SIMPLES. O SIMPLES – Sistema Integrado de Pagamento de Impostos e Contribuições das Microempresas e Empresas de Pequeno Porte, foi instituído com base no Art. 179 da CF e consiste no recolhimento de forma englobada dos tributos federais discriminados na lei 9317/96. CONTRIBUINTE: O art. 45 do CTN define contribuinte como o titular da disponibilidade da renda ou provento, ou seja, a pessoa física ou jurídica. A lei pode, ainda, atribuir essa 6 condição ao possuidor, a qualquer título, dos bens produtores da renda ou proventos tributáveis. A lei atribui, ainda, à fonte pagadora da renda ou provento tributável a condição de responsável pel imposto cuja retenção e recolhimento lhe caibam. IMPOSTO DE RENDA – PESSOA FÍSICA Tabela MENSAL do IR - 2003 Rendimento (R$) Até 1.058,00 Acima de 1.058,01 até 2.115,00 Acima de 2.115,00 Alíquota (%) Isento - Deduzir (R$) 15 158,70 27,50 423,08 Deduções Mensais da base de cálculo: 1) R$ 106,00 por dependente; 2) R$ 1.058,00 por aposentadoria a quem já completou 65 anos; 3) Pensão alimentícia judicial; 4) Valor da contribuição paga, no mês, à Previdência Social 7 Tabela utilizada para a Declaração do Imposto de Renda Pessoa Física 2003 – Ano Calendário 2002 Tabela Progressiva para Cálculo Anual do Imposto de Renda de Pessoa Física Para o Exercício de 2003, Ano-calendário de 2002 Base de cálculo anual em R$ Até 12.696,00 De 12.696,01 até 25.380,00 Acima de 25.380,00 Alíquota % 15,0 27,5 Parcela a deduzir do imposto em R$ 1.904,40 5.076,90 DEDUÇÕES ANUAIS DA BASE DE CÁLCULO: 1) DESPESAS COM INSTRUÇÃO. Poderão ser deduzidos da base de cálculo, os pagamentos efetuados a estabelecimentos de ensino, relativamente à creches, pré-escola, 1º, 2º e 3º graus, cursos de especialização ou profissionalizantes do contribuinte ou de seus dependentes, até o limite de R$ 1.998,00 por pessoa. 2) DESPESAS MÉDICO/HOSPITALARES E CONGÊNERES. Poderão ser deduzidas médico/hospitalares, sem limite de valores, porém sujeitas a comprovação. Consideram-se despesas médico/hospitalares os pagamentos efetuados relativamente a consultas médicas, internações, tratamentos médicos, odontológicos, psicológicos, terapêuticos, psiquiátricos, exames laboratoriais, fonoaudiológicos, etc. DEDUÇÕES DO IMPOSTO ANUAL APURADO: 1) CONTRIBUIÇÕES aos fundos controlados pelos Conselhos Municipais, Estaduais e Nacional dos direitos da criança e do adolescente; 2) CONTRIBUIÇÕES em favor de projetos culturais aprovados Programa Nacional de Apoio à Cultura – PRONAC; na forma do 3) INVESTIMENTOS feitos em atividades audiovisuais desenvolvidas com apoio do Ministério da cultura. 4) O IMPOSTO RETIDO NA FONTE ou pago, relativamente aos rendimentos incluídos na base de cálculo. 8 *OBSERVAÇÃO. A soma das deduções do imposto apurado constantes nos itens de 1 a 3 não podem reduzi-lo em mais de 6% . DECLARAÇÃO DE IMPOSTO DE RENDA – PESSOA FÍSICA Modelos de declaração: - Declaração completa: é a declaração em que podem ser utilizadas todas as deduções legais. Sujeitando-se à comprovação. - Declaração simplificada: é a declaração em que se utiliza o desconto de 20% dos rendimentos tributáveis, limitado a R$ 9.400,00. Este desconto substitui todas as deduções legais da declaração completa, sem necessidade de comprovação. Prazo de Entrega: até 30/04/2003 Multas por atraso na entrega: - Existindo imposto devido, multa de 1% ao mês ou fração de atraso calculada sobre o valor do imposto devido, observadas os valores mínimo de R$ 165,74 e máximo de 20% do imposto devido; - Não existindo imposto devido, multa de R$ 165,74. Formas de Preenchimento da Declaração: - Declaração em Formulário - Declaração elaborada em computador: programa IRPF 2003, entrega em disquete, declaração on-line - Declaração por telefone EXERCÍCIOS Imposto de Renda Retido na Fonte Calcular o IRPF devido com relação a remuneração recebida no mês de março de 2003, cujo valor bruto é de R$ 2.900,00, tem 3 dependentes, pagou R$ 400,00 de pensão judicial, gastou R$ 200,00 com médicos e hospitais, gastou R$ 220,00 com instrução formal e ainda R$ 300,00 de Previdência. Calcular o IRPF na declaração anual de ajuste, referente ao exercício de 2002 com relação ao rendimento do trabalho com base nos seguintes dados: - Remuneração bruta............................................................ R$ 50.000,00 Imposto Retido na Fonte..................................................... R$ 3.500,00 Tem 3 dependentes, porém efetuou despesas com instrução apenas com um Pagamentos efetuados a terceiros: 9 - A) Médicos........................................................................... R$ 1.000,00 B) Colégio Vida.................................................................... R$ 2.500,00 C) Não houveram despesas de instrução com o próprio declarante Contribuição à Previdência Oficial........................................ R$ 1.600,00 Aluguéis recebidos............................................................... R$ 4.000,00 Doação ao Conselho de Assist. à Criança e Adolescente... R$ 500,00 IMPOSTO DE RENDA PESSOA JURÍDICA LUCRO PRESUMIDO Conceito: o lucro presumido ou estimado é um conceito tributário e significa que utilizando-se esta metodologia para a apuração da base de cálculo do IR, aplicase o percentual de presunção previsto na lei sobre as receitas brutas tributáveis. Tem a finalidade de facilitar o cálculo do IR sem ter que recorrer à complexa apuração do lucro real que pressupõe contabilidade eficaz, ou seja, capaz de apurar o resultado de forma rápida e simplificada. Atenção!!! Pode optar pelo lucro presumido apenas as pessoas jurídicas que não estejam obrigadas, por lei, à apuração pelo lucro real (art. 14 da Lei n.º 9.718/98) . PERCENTUAIS DE PRESUNÇÃO Atividade Comercial, industrial, transporte de carga e serviços hospitalares % de Presunção 8% Revenda, para consumo, de combustível derivado de petróleo, álcool etílico carburante e gás natural. 1.6% Prestação de Serviços: a) exclusivamente prestação de serviços: faturamento anual até R$ 120.000,00 b)exclusivamente Superior a R$ 120.000,00 anual e demais serviços não exclusivamente b) Transporte (exceto carga) ALÍQUOTAS DO IR 15% do Lucro até: R$ 20.000,00/mensais R$ 60.000,00/trimestrais R$ 240.000,00/anual Adicional de 10% sobre o excedente. 16% 32% 16% 10 Observações: 1 – Empresas com múltiplas atividades aplica-se para cada atividade o percentual específico. 2 – Se houve retenção antecipada do IR, deve ser deduzido do imposto calculado APURAÇÃO DO RESULTADO TRIMESTRAL A base de cálculo do IR trimestral deve ser apurada da seguinte forma: a. LUCRO PRESUMIDO OU ESTIMADO Determinando mediante a aplicação do percentual de presunção do lucro correspondente á atividade da pessoa jurídica, sobre a receita bruta mensal (faturamento) da venda de bens e de prestação de serviços, excluída dos valores relativos ao IPI, aos descontos incondicionais e às vendas canceladas(devoluções). b. ADICIONAR O GANHO DE CAPITAL E DEMAIS RECEITAS FINANCEIRAS, que não tiverem sido tributadas exclusivamente na fonte Exemplo: a empresa X apresenta no quarto trimestre do ano 2002 os seguintes dados: Receita bruta no trimestre: Vendas (-) Devoluções Vendas líquidas 200.000 - 5.000 195.000 Serviços de mecânica [A] Receita líquida de venda/serviços (Venda + Serviços) 100.000 295.000 [B] Ganho de capital 2.000 [C] Receitas financeiras (juros recebidos, aplicações financ) 1.000 Determinação do lucro presumido Venda líquida 195.000,00 x 8% 15.600 Serviços 100.000,00 x 32% 32.000 Ganhos de capital 2.000 Receitas financeiras 1.000 Lucro presumido 50.600 IR 15% de R$ 50.600,00 = R$ 7.590,00 Nota – No caso, não incide adicional pelo fato do lucro presumido ser inferior ao limite de R$ 60.000,00 11 EXERCÍCIOS 1 – Calcular o IRPJ – Lucro presumido, com base nos dados abaixo – ano 2002: – Receitas brutas de vendas: R$ 2.000.000,00 – Juros passivos: R$ 10.000,00 – Juros ativos: R$ 15.000,00 – Devoluções de vendas: R$ 105.000,00 2 – Calcular o IRPJ com base nos seguintes dados – 3º trimestre/2002: - Vendas de combustíveis: R$ 500.000,00 - Venda de mercadorias: R$ 400.000,00 - Prestação de Serviços: R$ 100.000,00 - Retenção antecipada de IR: R$ 5.000,00 3 – Calcular o IRPJ pelo Lucro Presumido referente ao 3º trimestre de 2002 devido por uma empresa Comercial de Materiais para Construção, conhecendo-se: - Receitas brutas de vendas.................................................... R$ 2.000.000,00 Juros Ativos........................................................................... R$ 10.000,00 Devoluções de vendas.......................................................... R$ 20.000,00 Descontos Incondicionais...................................................... R$ 30.000,00 Imposto retido na fonte sobre receitas.................................. R$ 5.000,00 IMPOSTO DE RENDA PESSOA JURÍDICA LUCRO REAL Conceito: (Art. 247-RIR) Lucro real é o lucro líquido do período-base ajustado pelas adições, exclusões ou compensações prescritas ou autorizadas por este decreto: A determinação do lucro real será precedida da apuração do lucro líquido de cada período de apuração com observância das disposições das leis comerciais. A demonstração de resultado do exercício, deve obedecer o seguinte gráfico: Receita Bruta de Vendas e Serviços (-) Devoluções das vendas, abatimentos e impostos 12 (=) Receita líquida de venda (-) CMV, CPV ou CSP (=) Lucro Bruto (-) Despesas operacionais (+) Receitas operacionais (=) Lucro operacional (-) Despesas não operacionais (+)Receitas não operacionais (=) LAIR (Lucro antes do IR) Receita Operacional Bruta: refere-se ao valor das vendas de bens e serviços, à vista e a prazo, realizadas no mercado interno e em outros países. Deduções da Receita Bruta: integradas pelas seguintes contas devedoras Impostos sobre vendas: IPI, ICMS, ISS, PIS, COFINS. Devoluções das vendas: referem-se às vendas canceladas por motivos vários. Abatimentos: descontos concedidos na nota fiscal, ou seja concedidos no ato da transação ou aqueles concedidos posteriormente à entrega dos produtos, decorrentes de defeitos de fabricação, danos sofridos no transporte etc. Os descontos financeiros concedidos para pagamentos antecipados devem ser tratados como despesas financeiras. Receita Operacional Líquida: constitui a parcela remanescente das receitas brutas após o cômputo das mencionadas deduções. A Receita operacional líquida representa a principal fonte de fundos e de lucros gerados pelas operações. CMV, CPV ou CSP: Custo das Mercadorias Vendidas, Vendidos ou Custo do serviços prestados. Custo dos Produtos Lucro Bruto: representa a diferença entre a Receita Operacional Líquida e o custo das vendas. Despesas Operacionais: A Lei n.º 6.404/76 classificou como despesas operacionais: Despesas com vendas, despesas gerais e administrativas, despesas financeiras e outras despesas operacionais. Lucro operacional: refere-se ao que sobra após subtrair do Lucro Bruto as despesas operacionais e adicionar as outras receitas operacionais. Resultados não-operacionais: são constituídos basicamente por ganhos e perdas de capital relativos aos elementos que integram o Ativo Permanente. Vejamos alguns exemplos: lucros/prejuízos apurados na venda de investimentos; ganhos e perdas na alienação de imobilizados, doações. 13 DESPESAS NÃO DEDUTÍVEIS: - Gratificações a diretores - Multas fiscais (descumprimento de obrigação principal) - Despesas com conservação de imóveis adquiridos como investimentos - Pagamentos sem causa - Doações, exceto: a entidades filantrópicas, limitadas a 2% do Lucro operacional e doação a entidades culturais, educacionais e desportivas, reconhecidas de utilidade pública, limitada a 1,5% do Lucro Operacional. - Despesas não operacionais. APURAÇÃO DA BASE DE CÁLCULO DO IRPJ Lucro tributável = LAIR + despesas não dedutíveis – receitas não tributáveis ALÍQUOTAS DO IR: 1) 15% , se lucro mensal até R$ 20.000,00, trimestral até R$ 60.000,00 ou anual até R$ 240.000,00; 2) Adicional de 10% sobre o excedente aos limites anteriores. DRE ABC INFO 3º TRIMESTRE – 2002 Receitas Brutas de Serviços (-) Descontos Incondic. s/serviços (-) ICMS (-) ISS (-) PIS E COFINS (=) Receitas Líquidas de Vendas (-) CSP (=) Lucro Bruto (-) Despesas Operacionais Remuneração de Diretores Multas fiscais (obrig. acessórias) Salários Comissões de Vendas Gratificações a diretores Despesas Administrativas Despesas de Depreciação trimestral Provisão para 13º salário (+) Receitas Operacionais 2.000.000,00 (50.000,00) (2.000,00) (80.000,00) (53.000,00) 1.815.000,00 (1.400.000,00) 415.000,00 (198.000,00) (20.000,00) (3.000,00) (30.000,00) (100.000,00) (5.000,00) (25.000,00) (7.000,00) (8.000,00) 14.000,00 14 Juros ativos Receitas de Aplicações Financeiras (=) Lucro Operacional (-) Despesas Não-operacionais (-) Despesas c/ manut. Imóveis p/invest. (-)Doações a entidades filantrópicas (+) Receitas Não-operacionais (=)Lucro antes do IR (LAIR) 4.000,00 10.000,00 231.000,00 (10.000,00) (6.000,00) (4.000,00) 221.000,00 AJUSTE Lair......................................................R$ 221.000,00 + Gratificações a diretores..................R$ 5.000,00 + Desp. c/imov. Investimento..............R$ 6.000,00 - Receitas de Aplic.Financeiras.......R$ (10.000,00) = Base de Cálculo do IRPJ.................R$ 222.000,00 IRPJ - R$ 222.000,00 X 15% = 33.300,00 R$ 162.000,00 X 10% = 16.200,00 Imposto devido.......R$ 49.500,00 IRPF – IMPOSTO DE RENDA PESSOA FÍSICA 1 – Calcular o IRPF devido com relação ao salário recebido no mês de MARÇO de 2003, cujo valor bruto é de R$ 2.800,00, tem 4 dependentes, gastou R$ 300,00 com médicos e hospitais e pagou R$ 280,00 de previdência. 2 – Calcular o IRPF devido com relação a remuneração recebida no mês Mar;co de 2003, cujo valor bruto e de R$ 3.200,00, tem um dependente, gastou R$ 200,00 com médicos e hospitais, gastou R$ 220,00 com instrução formal e ainda R$ 300,00 de Previdência. 3 – Calcular o IRPF devido com relação a remuneração recebida no mês de Setembro de 2002, cujo valor bruto é de R$ 2.900,00, tem 3 dependentes, pagou R$ 400,00 de pensão judicial, gastou R$ 200,00 com médicos e hospitais, gastou R$ 220,00 com instrução formal e ainda R$ 100,00 de Previdência. 4 – Calcular o IRPF na declaração anual de ajuste, referente ao exercício de 2001 com relação ao rendimento do trabalho com base nos seguintes dados: 15 - Remuneração bruta............................................................ R$ 50.000,00 Imposto Retido na Fonte..................................................... R$ 3.500,00 Tem 3 dependentes, porém efetuou despesas com instrução apenas com um Pagamentos efetuados a terceiros: A) Médicos........................................................................... R$ 1.000,00 B) Colégio Vida.................................................................... R$ 2.500,00 C) Não houveram despesas de instrução com o próprio declarante Contribuição à Previdência Oficial........................................ R$ 1.600,00 Aluguéis recebidos............................................................... R$ 4.000,00 Doação ao Conselho de Assist. à Criança e Adolescente... R$ 500,00 5 – Calcular o IRPF, incidente sobre a remuneração de um vendedor autônomo sem vínculo empregatício, a ser retido pela empresa pagadora dos rendimentos no momento da efetivação de cada um dos pagamentos, quando houver a incidência do imposto, com base nos seguintes dados: - Comissão paga em 10/09/02...................................................... R$ 1.200,00 - Comissão paga em 20/09/02...................................................... R$ - Comissão paga em 25/09/02...................................................... R$ 1.500,00 - Houve retenção da contribuição ao INSS, no valor de R$ 132,00, já na primeira 700,00 comissão paga (10/09/02) - O vendedor tem 01 (um) dependente. IRPJ – IMPOSTO DE RENDA PESSOA JURÍDICA 1 – Calcular o IRPJ, pelo LUCRO PRESUMIDO, referente ao 3º trimestre de 2002, devido por uma empresa com múltiplas atividades, levando em consideração os seguintes dados: 1.1 Receitas da venda de combustíveis a consumidor final 1.2 Sobre as receitas do item anterior, houve retenção antecipada de IRPJ 1.3 Receitas da prestação de serviços de transporte de carga 1.4 Receitas da prestação de serviços de manutenção de veículos 1.5 Receitas de venda de mercadorias e fornecimento de alimentação 2 R$ 500.000,00 R$ 4.000,00 R$ 450.000,00 R$ 250.000,00 R$ 300.000,00 – Apurar o IRPJ liquido devido por empresa Comercial S.A., de capital fechado, pelo método mais econômico e legalmente permitido, relativamente ao 3º trimestre de 2002, com base nos dados abaixo discriminados: 2.1 Receitas Brutas de Vendas R$ 2.400.000,00 16 2.2 ICMS s/ vendas 2.3 PIS e COFINS 2.4 Descontos incondicionados s/vendas 2.5 CMV 2.6 Salários 2.7 Despesas Administrativas 2.8 Despesas com imóveis, adquiridos como investimento 2.9 Juros Ativos 2.10 Depreciação (dentro do percentual previsto na Lei) 2.11 Multa por descumprimento de obrigação principal 2.12 Juros Passivos 2.13 Doações a entidades culturais reconhecidas 2.14 Receitas de aplicações financeiras (tributadas exclusivo na fonte) R$ 300.000,00 R$ 68.000,00 R$ 20.000,00 R$ 1.300.000,00 R$ 200.000,00 R$ 80.000,00 R$ 30.000,00 R$ 50.000,00 R$ 10.000,00 R$ 15.000,00 R$ 40.000,00 R$ 15.000,00 R$ 12.000,00 3 – Calcular o IRPJ pelo Lucro Presumido referente ao 3º trimestre de 2002 devido por uma empresa Comercial de Materiais para Construção, conhecendo-se: - Receitas brutas de vendas.................................................................. R$ 2.000.000,00 Juros Ativos......................................................................................... R$ 10.000,00 Devoluções de vendas........................................................................ R$ 20.000,00 Descontos Incondicionais.................................................................... R$ 30.000,00 Imposto retido na fonte sobre receitas inclusas nas receitas brutas... R$ 5.000,00 4 – Calcular o IRPJ pelo Lucro Presumido, referente ao 3º trimestre de 2002, devido por uma empresa com múltiplas atividades, levando em consideração os seguintes dados: 4.1 – Receitas de venda de combustíveis a consumidor final.......................R$ 500.000,00 4.2 – Houve retenção antecipada de R$ 4.000,00 de IRPJ sobre as receitas do item anterior 4.3 – Receitas da prestação de serviços de transporte de carga..................R$ 450.000,00 4.4 – Receitas da prestação de serviços de manutenção de veículos..........R$ 250.000,00 4.5 – Receitas de venda de mercadorias e fornecimento de alimentação....R$ 300.000,00 5 – Calcular o IRPJ, pelo Lucro Presumido, a ser recolhido referente ao 3º trimestre de 2002, por uma empresa com múltiplas atividades, dados: 5.1 – Receitas Brutas Totais....................................................................... R$ 1.500.000,00 5.2 – Devolução de Vendas........................................................................ R$ 100.000,00 5.3 – 60% das receitas brutas tributáveis são provenientes da venda de mercadorias e 40% da prestação de serviços de consultoria e projetos de atividades médicas 5.4 – Houve retenção antecipada de imposto de renda no valor de R$ 10.000,00 6 – Calcular o IRPJ referente ao 3º trimestre de 2002, devido pela ABC INFO, empresa prestadora de serviços na área de informática, estabelecida em Goiânia, pelo Lucro Real, com base nos seguintes dados: 6.1 – Receitas brutas de Serviços................................................................R$ 2.000.000,00 17 6.2 – CSP.....................................................................................................R$ 1.400.000,00 6.3 – Descontos incondicionados s/serviços................................................R$ 50.000,00 6.4 – ISS.......................................................................................................R$ 80.000,00 6.5 – ICMS s/Vendas....................................................................................R$ 2.000,00 6.6 – Cofins e Pis..........................................................................................R$ 53.000,00 6.7 – Remuneração de diretores..................................................................R$ 20.000,00 6.8 – Multas fiscais por descumprimento de Obrig. Acessórias...................R$ 3.000,00 6.9 – Juros Ativos.........................................................................................R$ 4.000,00 6.10 – Salários de Funcionários...................................................................R$ 30.000,00 6.11 – Comissões de Vendas de Serviços...................................................R$ 100.000,00 6.12 – Gratificações a diretores....................................................................R$ 5.000,00 6.13 – Despesas administrativas..................................................................R$ 25.000,00 6.14 – Receitas de aplicações financeiras (trib.Exclusivamente na fonte)...R$ 10.000,00 6.15 – Doação a Entidades Filantrópicas Reconhecidas..............................R$ 4.000,00 6.16 – Despesas com a manutenção de imóveis adquiridos como invest....R$ 6.000,00 6.17 – Despesas de depreciação trimestral..................................................R$ 7.000,00 6.18 – Provisão para o 13º salário (rateio do trimestre)................................R$ 8.000,00 7 - Calcular o IRPJ, referente ao 3º trimestre de 2002, devido pela LAR SILVA, empresa comercial de móveis e eletrodomésticos, pelo Lucro Real, com base nos seguintes dados: 7.1 Receitas Brutas de Vendas.......................................................... R$ 1.950.000,00 7.2 CMV.............................................................................................. R$ 1.500.000,00 7.3 Descontos incondicionados sobre vendas................................... R$ 10.000,00 7.4 ICMS s/ Vendas............................................................................ R$ 200.000,00 7.5 Cofins e Pis.................................................................................. R$ 48.000,00 7.6 Remuneração de diretores........................................................... R$ 25.000,00 7.7 Multas Fiscais por Descumprimento de Ob. Acessórias.............. R$ 2.000,00 7.8 Juros Ativos.................................................................................. R$ 3.000,00 7.9 Salários de Funcionários.............................................................. R$ 40.000,00 7.10 Comissões de Vendas................................................................ R$ 50.000,00 7.11 Gratificação a Diretores.............................................................. R$ 6.000,00 7.12 Despesas Administrativas.......................................................... R$ 27.000,00 7.13 Receitas de Aplicações Fin.(trib.Exclusivamente na fonte)........ R$ 8.000,00 7.14 Doação a entidades filantrópicas reconhecidas......................... R$ 3.800,00 7.15 Despesas com a manutenção de imóveis adquiridos c/invest... R$ 6.000,00 7.16 Despesas de Depreciação Trimestral........................................ R$ 7.000,00 7.17 Provisão para o 13º salário (rateio do trimestre)........................ R$ 8.000,00 7.18 Juros passivos............................................................................ R$ 2.500,00 8 – Calcular o IRPJ, referente ao 3º trimestre de 2002, devido pela empresa METAL ÚNICO LTDA., indústria de produtos metalúrgicos, pelo Lucro Real, com base nos seguintes dados: 8.1 Receitas Brutas de Vendas.......................................................... R$ 1.900.000,00 18 8.2 CPV.............................................................................................. 8.3 Descontos incondicionados sobre vendas................................... 8.4 ICMS s/ Vendas............................................................................ 8.5 IPI s/Vendas................................................................................. 8.6 Cofins e Pis................................................................................ 8.7 Remuneração de diretores (2 diretores)....................................... 8.8 Multas Fiscais por descumprimento de Ob. Acessórias.............. 8.9 Juros Ativos.................................................................................. 8.10 Salários de Funcionários............................................................ 8.11 Comissões de Vendas................................................................ 8.12 Gratificações a Diretores............................................................ 8.13 Despesas Administrativas.......................................................... 8.14 Receitas de Aplicações Fin.(trib.exclusivamente na fonte)........ 8.15 Doações a entidades culturais devidamente reconhecidas....... 8.16 Despesas com a manutenção do imóvel onde funciona a empresa.... 8.17 Despesas de depreciação trimestral.......................................... 8.18 Provisão para o 13º salário (rateio do trimestre)....................... 9 R$ 1.350.000,00 R$ 20.000,00 R$ 200.000,00 R$ 95.000,00 R$ 53.000,00 R$ 20.000,00 R$ 3.000,00 R$ 4.000,00 R$ 30.000,00 R$ 100.000,00 R$ 5.000,00 R$ 25.000,00 R$ 10.000,00 R$ 5.000,00 R$ 3.000,00 R$ 7.000,00 R$ 8.000,00 – Apurar o IRPJ líquido devido pela ATACADÃO 2000, empresa Comercial Atacadista de Produtos Alimentícios, pelo Lucro Real, relativamente ao 3º trimestre de 2002, com base nos dados abaixo discriminados: 9.1 Receitas Brutas de Vendas.......................................................... 9.2 ICMS s/ Vendas............................................................................ 9.3 Cofins e PIS.................................................................................. 9.4 Descontos Incondicionados s/ Vendas......................................... 9.5 Devolução de Vendas.................................................................. 9.6 CMV.............................................................................................. 9.7 Salários......................................................................................... 9.8 Despesas Administrativas............................................................ 9.9 Despesas com imóveis, adquiridos como investimento............... 9.10 Juros Ativos................................................................................ 9.11 Depreciação (dentro do percentual previsto na Lei.................... 9.12 Multa por descumprimento de obrigação principal..................... 9.13 Juros passivos............................................................................ 9.14 Doações a entidades culturais reconhecidas............................. 9.15 Receitas de aplicações financeiras (trib. Exclusivamente na fonte).... 9.16 Comissões de Vendas pagas no trimestre................................. 9.17 Provisão para o Imposto de Renda............................................ 9.18 Provisão para a Contrib. Social Sobre o Lucro Líquido (CSLL). R$ 3.800.000,00 R$ 380.000,00 R$ 130.000,00 R$ 20.000,00 R$ 50.000,00 R$ 2.300.000,00 R$ 200.000,00 R$ 80.000,00 R$ 9.000,00 R$ 8.000,00 R$ 10.000,00 R$ 13.000,00 R$ 40.000,00 R$ 11.000,00 R$ 12.000,00 R$ 300.000,00 R$ 80.750,00 R$ 28.400,00 19 10 – Apurar o IRPJ Líquido devido por empresa Comercial S.A de capital aberto, pelo método mais econômico e legalmente permitido, relativamente ao 3º trimestre de 2002, com base nos dados abaixo discriminados: 10.1 Receitas Brutas de Vendas.......................................................... 10.2 ICMS s/ Vendas............................................................................ 10.3 Descontos Incondicionados s/ Vendas......................................... 10.4 CMV.............................................................................................. 10.5 Salários......................................................................................... 10.6 Despesas Administrativas............................................................ 10.7 Despesas com imóveis adquiridos como investimento................ 10.8 Juros ativos.................................................................................. 10.9 Depreciação (dentro do percentual previsto na Lei...................... 10.10 Multa por descumprimento de obrigação principal..................... 10.11 Juros Passivos........................................................................... 10.12 Doações a entidades culturais reconhecidas............................. 10.13 Receitas de aplicações financ. (tributadas exclusiv.na fonte).. R$ 2.600.000,00 R$ 300.000,00 R$ 20.000,00 R$ 1.300.000,00 R$ 200.000,00 R$ 80.000,00 R$ 30.000,00 R$ 50.000,00 R$ 10.000,00 R$ 15.000,00 R$ 40.000,00 R$ 18.000,00 R$ 12.000,00 RESPOSTAS IRPF – IMPOSTO DE RENDA PESSOA FÍSICA 1) Renda Bruta = R$ 2.800,00 Base de Cálculo = R$ 2.800,00 – (424,00 + 100,00) = 2.276,00 R$ 2.276,00 x 27,5% = 625,90 – 423,08 = 202,82 Imposto de Renda a ser retido e recolhido R$ 202,82 2) Base de Cálculo = R$ 3.200,00 – (106,00 + 100,00) = R$ 2.294,00 R$ 2.294,00 x 27,5% = 823,35 – 423,08 = 400,27 Imposto de Renda a ser retido e recolhido R$ 400,27 3) Base de cálculo = R$ 2.900,00 – (318,00 + 400,00 + 100,00) = R$ 2.082,00 20 R$ 2.082,00 x 15% = R$ 312,30 – 158,70 = R$ 153,60 Imposto de Renda a ser retido e recolhido R$ 153,60 4) Remuneração Bruta............. (-)3 Dependentes................. (-)Instrução formal............... (-)Médicos............................ (-)Previdência...................... (+)Aluguéis recebidos.......... Base de Cálculo................... R$ 50.000,00 R$ 3.240,00 R$ 1.700,00 R$ 1.000,00 R$ 1.600,00 R$ 4.000,00 R$ 46.460,00 Cálculo do Imposto R$ 46.460,00 x 27,5% = 12.776,50 – 4.320,00 = R$ 8.456,50 – 3.500,00 = R$ 4.956,50 Saldo a pagar: R$ 4.956,50 – R$ 500,00 = R$ 4.456,50 5) 10/09/02 R$ 1.200,00 – (132,00 + 106,00) = 962,00 - Isento 20/09/02 R$ 700 +1.200,00 = R$ 1.900,00 – (132,00 + 106,00) = 1.662,00 x 15% = R$ 249,30 – 158,70 = R$ 90,60 (IR Retido) 25/09/02 R$ 1.500,00 + 700,00 + 1.200,00 = R$ 3.400,00 – (132,00 + 106,00) = R$ 3.162,00 x 27,5% = R$ 869,55 – 423,08 = R$ 446,47 – 90,60 = R$ 355,87 (RETIDO) IRPJ – IMPOSTO DE RENDA PESSOA JURÍDICA 1) 4.1 500.000 4.2 4.000 4.3 450.000 4.4 250.000 4.5 300.000 BASE DE CÁLCULO 1,6% = 8.000 RETENÇÃO 8% = 36.000 32% = 80.000 8% = 24.000 148.000 CÁLCULO DO IMPOSTO 148.000 X 15% 88.000 X 10% IR IR RETIDO IR DEVIDO 2) 22.200,00 8.800,00 31.000,00 4.000,00 27.000,00 21 DRE EMPRESA COMERCIAL S/A 3º TRIMESTRE - 2002 LUCRO REAL Receitas (-)ICMS s/vendas (-)Pis e Cofins (-)Descontos s/vendas (=) Receita Líquida (-)CMV (=)LUCRO BRUTO (-)DESPESAS OPERACIONAIS (-)Despesas c/salários (-)Despesas Administrativas (-)Depreciação (-)Multa por Descump.Obrig.Principal (-)Juros Passivos (+)RECEITAS OPERACIONAIS (+)Juros Ativos (+)Receitas de Aplic. Financ. (Trib. na Fonte) =LUCRO OPERACIONAL (-)Doações a entidades culturais (-)Despesas com imóveis (-)LAIR 2.400.000,00 -300.000,00 -68.000,00 -20.000,00 2.012.000,00 -1.300.000,00 712.000,00 -200.000,00 -80.000,00 -10.000,00 -15.000,00 -40.000,00 50.000,00 12.000,00 429.000,00 -15.000,00 -30.000,00 384.000,00 AJUSTE LUCRO LÍQUIDO DO PERÍODO 384.000,00 (-)REC.APLIC.FIN.TRIB.FONTE -12.000,00 (+)MULTAS FISCAIS DESC.OBRG.PRINC. 15.000,00 (+)EXCESSO DOAÇÕES ENT.CULT. 8.565,00 (+)DESPESAS COM IMÓVEIS 30.000,00 BASE DE CÁLCULO 425.565,00 CÁLCULO DO IMPOSTO 425.565 X 15% = 63.834,75 365.565 X 10% = 36.556,50 IR DEVIDO = 100.391,25 LUCRO PRESUMIDO RECEITAS BRUTAS (-)DESCONTOS S/VENDAS RECEITAS BRUTAS TRIBUTÁVEIS 2.380.000 X 8% = (+)JUROS ATIVOS = BASE CÁLCULO IRPJ = CÁLCULO DO IMPOSTO 240.400,00 X 15% = 180.400,00 X 10% = 2.400.000,00 -20.000,00 2.380.000,00 190.400,00 50.000,00 240.400,00 36.060,00 18.040,00 22 IR DEVIDO = 54.100,00 O MÉTODO MAIS ECONÔMICO E LEGALMENTE PERMITIDO É O LUCRO PRESUMIDO 2) Receitas Brutas de Vendas.............2.000.000,00 (-)Devoluções de Vendas.....................20.000,00 (-)Desc. Incond. Vendas......................30.000,00 1.950.000,00 Percentual x 8% 156.000,00 + Juros Ativos 10.000,00 BC = R$ 166.000,00 X 15% = 24.900,00 R$ 106.000,00 X 10% = 10.600,00 IR INCIDENTE: (-)IR RETIDO: Imposto a ser recolhido: R$ 35.500,00 R$ 5.000,00 R$ 30.500,00 4) Venda de Combustível...................................... 500.000,00 X 1,6% = Prestação de Serviço de Cargas....................... 450.000,00 X 8% = Manutenção de Veículos................................... 250.000,00 X 32% = Venda de Mercadorias e Alimentos................... 300.000,00 X 8% = BASE DE CÁLCULO.................................................................................. R$ 148.000,00 X 15% R$ 88.000,00 X 10% IR incidente (-) IR Retido = 22.000,00 = 8.800,00 = 31.000,00 = (4.000,00) 27.000,00 IR a pagar: R$ 27.000,00 5) Receitas Brutas................................................. Receitas de Vendas (60%)................................ (-)Devoluções de Vendas.................................. R$ 800.000,00 x 8% = R$ 600.000,00 x 32% = R$ 1.500.000,00 R$ 900.000,00 (R$ 100.000,00) R$ 800.000,00 64.000,00 192.000,00 256.000,00 x 15% 38.400,00 19.600,00 (10% s/excedente) 58.000,00 R$ 8.000,00 R$ 36.000,00 R$ 80.000,00 R$ 24.000,00 R$ 148.000,00 23 (10.000,00) Retido na fonte IR A RECOLHER.............. 48.000,00 6) DRE ABC INFO 3º TRIMESTRE – 2002 Receitas Brutas de Serviços (-) Descontos Incondic. s/serviços (-) ICMS (-) ISS (-) PIS E COFINS (=) Receitas Líquidas de Vendas (-) CSP (=) Lucro Bruto (-) Despesas Operacionais Remuneração de Diretores Multas fiscais (obrig. acessórias) Salários Comissões de Vendas Gratificações a diretores Despesas Administrativas Despesas de Depreciação trimestral Provisão para 13º salário (+) Receitas Operacionais Juros ativos Receitas de Aplicações Financeiras (=) Lucro Operacional (-) Despesas Não-operacionais (-) Despesas c/ manut. Imóveis p/invest. (-)Doações a entidades filantrópicas (+) Receitas Não-operacionais (=)Lucro antes do IR (LAIR) 2.000.000,00 (50.000,00) (2.000,00) (80.000,00) (53.000,00) 1.815.000,00 (1.400.000,00) 415.000,00 (198.000,00) (20.000,00) (3.000,00) (30.000,00) (100.000,00) (5.000,00) (25.000,00) (7.000,00) (8.000,00) 14.000,00 4.000,00 10.000,00 231.000,00 (10.000,00) (6.000,00) (4.000,00) 221.000,00 AJUSTE Lair......................................................R$ 221.000,00 + Gratificações a diretores..................R$ 5.000,00 + Desp. c/imov. Investimento..............R$ 6.000,00 - Receitas de Aplic.Financeiras.......R$ (10.000,00) = Base de Cálculo do IRPJ.................R$ 222.000,00 IRPJ - R$ 222.000,00 X 15% = 33.300,00 24 R$ 162.000,00 X 10% = 16.200,00 Imposto devido.......R$ 49.500,00 7) DRE LAR SILVA 3º TRIMESTRE – 2002 Receitas Brutas (-) Descontos Incondicionados s/vendas (-) ICMS (-) PIS E COFINS (=) Receitas Líquidas de Vendas (-) CMV (=) Lucro Bruto (-) Despesas Operacionais Remuneração de Diretores (2) Multas fiscais (obrigações acessórias) Salários Comissões de Vendas Gratificações a diretores Despesas Administrativas Despesas de Depreciação trimestral Juros Passivos Provisão para 13º salário (+) Receitas Operacionais Receitas de Aplic. Financ. (trib. fonte) Juros ativos (=) Lucro Operacional (-) Despesas Não-operacionais (-) Despesas com manut. Imóveis p/invest. (-)Doações (entidades filatr.reconhecidas) (+) Receitas Não-operacionais (=)Lucro antes do IR (LAIR) AJUSTE Lair......................................................R$ 25.700,00 + Gratificações a diretores..................R$ 6.000,00 + Desp. c/imov. Investimento..............R$ 6.000,00 - Receitas de Aplic.Financeiras.......R$ (8.000,00) = Base de Cálculo do IRPJ.................R$ 29.700,00 IRPJ - R$ 29.700,00 X 15% = 4.455,00 Imposto devido.......R$ 4.455,00 8) DRE METAL ÚNICO LTDA 3º TRIMESTRE - 2002 1.950.000,00 (10.000,00) (200.000,00) (48.000,00) 1.692.000,00 (1.500.000,00) 192.000,00 (167.500,00) (25.000,00) (2.000,00) (40.000,00) (50.000,00) (6.000,00) (27.000,00) (7.000,00) (2.500,00) (8.000,00) 11.000,00 8.000,00 3.000,00 35.500,00 (9.800,00) (6.000,00) (3.800,00) 25.700,00 25 Receitas Brutas (-) Descontos Incondicionados s/vendas (-) IPI (-) ICMS (-) PIS E COFINS (=) Receitas Líquidas de Vendas (-) CPV (=) Lucro Bruto (-) Despesas Operacionais Remuneração de Diretores (2) Multas fiscais (obrigações acessórias) Salários Comissões de Vendas Gratificações a diretores Despesas Administrativas Despesas c/ imóveis -local func.empresa Despesas de Depreciação trimestral Provisão para 13º salário (+) Receitas Operacionais Juros ativos Receitas de Aplic. Financ. (trib. fonte) (=) Prejuízo Operacional (-) Despesas Não-operacionais Doações (entidades filatr.reconhecidas) (=)PREJUÍZO DO EXERCÍCIO 1.900.000,00 (20.000,00) (95.000,00) (200.000,00) (53.000,00) 1.532.000,00 (1.350.000,00) 182.000,00 (201.000,00) (20.000,00) (3.000,00) (30.000,00) (100.000,00) (5.000,00) (25.000,00) (3.000,00) (7.000,00) (8.000,00) 14.000,00 4.000,00 10.000,00 (5.000,00) (5.000,00) (5.000,00) (10.000,00) 9) DRE ATACADÃO 2000 3º TRIMESTRE - 2002 Receitas Brutas de Serviços (-) Descontos Incondicionados s/serviços (-) ICMS (-) PIS E COFINS (=) Receitas Líquidas de Vendas (-) CMV (=) Lucro Bruto (-) Despesas Operacionais Salários Despesas Administrativas Despesas de Depreciação trimestral Multas fiscais (obrigação principal) Juros passivos Comissões (+) Receitas Operacionais Juros ativos 3.800.00,00 (20.000,00) (380.000,00) (130.000,00) 3.220.000,00 (2.300.000,00) 920.000,00 (643.000,00) (200.000,00) (80.000,00) (10.000,00) (13.000,00) (40.000,00) (300.000,00) 20.000,00 8.000,00 26 Receitas de Aplic.Financ.(trib.Fonte) (=) Lucro Operacional (-) Despesas Não-operacionais Despesas com manut. Imóveis p/invest. Doações a entidades culturais (+) Receitas Não-operacionais (=)Lucro antes do IR (LAIR) (-)Provisão para o IR (=)Provisão para CSLL (=)Lucro Líquido 12.000,00 297.000,00 (20.000,00) (9.000,00) (11.000,00) 277.000,00 (80.750,00) (28.400,00) 167.850,00 AJUSTE Lair......................................................R$ 277.000,00 + Despesas c/manut.imóveis invest...R$ 9.000,00 + Excedente de doação......................R$ 6.545,00 + Multa (obrig.principal)......................R$ 13.000,00 - Receitas de Aplic.Financeiras.......R$ (12.000,00) = Base de Cálculo do IRPJ.................R$ 293.545,00 IRPJ - R$ 293.545,00 X 15% = 44.031,75 R$ 233.545,00 X 10% = 23.354,50 Imposto devido.......R$ 67.386,25 10) DRE EMPRESA COMERCIAL S/A 3º TRIMESTRE - 2002 Receitas Brutas (-) Descontos Incondicionados s/serviços (-) ICMS (=) Receitas Líquidas de Vendas (-) CMV (=) Lucro Bruto (-) Despesas Operacionais Salários Despesas Administrativas Despesas de Depreciação trimestral Multas fiscais (obrigação principal) Juros passivos (+) Receitas Operacionais Juros ativos Receitas de Aplic.Financ.(trib.Fonte) (=) Lucro Operacional (-) Despesas Não-operacionais Despesas com manut. Imóveis p/invest. 2.600.000,00 (200.000,00) (300.000,00) 2.280.000,00 (1.300.000,00) 980.000,00 (345.000,00) (200.000,00) (80.000,00) (10.000,00) (15.000,00) (40.000,00) 62.000,00 50.000,00 12.000,00 697.000,00 (48.000,00) (30.000,00) 27 Doações a entidades culturais (+) Receitas Não-operacionais (=)Lucro antes do IR (LAIR) (18.000,00) 649.000,00 AJUSTE Lair......................................................R$ 649.000,00 + Despesas c/manut.imóveis invest...R$ 30.000,00 + Excedente de doação......................R$ 7.545,00 + Multa (obrig.principal)......................R$ 15.000,00 - Receitas de Aplic.Financeiras.......R$ (12.000,00) = Base de Cálculo do IRPJ.................R$ 689.545,00 IRPJ - R$ 689.545,00 X 15% = 103.431,75 R$ 629.545,00 X 10% = 62.954,50 Imposto devido.......R$ 166.386,25

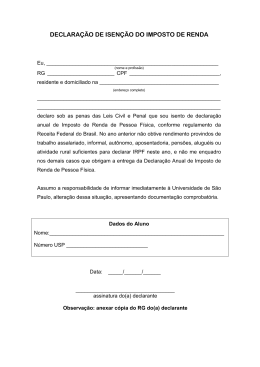

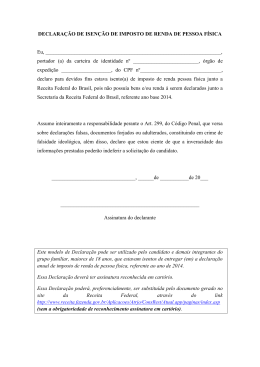

Download