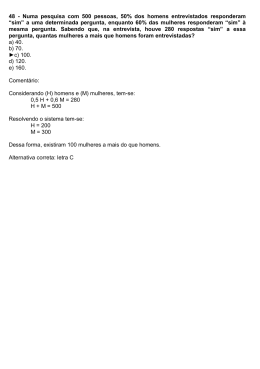

FACULDADE DE PARÁ DE MINAS CURSO DE ADMINISTRAÇÃO DE EMPRESAS Kelly Cristina Oliveira Silva PROCESSO DE ESCOLHA DE INSTITUIÇÃO FINANCEIRA: BANCOS X COOPERATIVAS DE CRÉDITO, UM ESTUDO EM UMA CIDADE DO CENTRO OESTE MINEIRO Pará de Minas 2014 Kelly Cristina Oliveira Silva PROCESSO DE ESCOLHA DE INSTITUIÇÃO FINANCEIRA: BANCOS X COOPERATIVAS DE CRÉDITO, UM ESTUDO EM UMA CIDADE DO CENTRO OESTE MINEIRO Monografia apresentada à coordenação de Administração de Empresas da Faculdade de Pará de Minas como requisito parcial para a conclusão do Curso de Administração de Empresas. Orientadora: Prof. (a) Márcia Beatriz F.Amaral Pará de Minas 2014 Kelly Cristina Oliveira Silva PROCESSO DE ESCOLHA DE INSTITUIÇÃO FINANCEIRA: BANCOS X COOPERATIVAS DE CRÉDITO, UM ESTUDO EM UMA CIDADE DO CENTRO OESTE MINEIRO Monografia apresentada à coordenação de Administração de Empresas da Faculdade de Pará de Minas como requisito parcial para a conclusão do Curso de Administração de Empresas. Aprovada em _____ / _____ / ______ __________________________________________ Profª. Márcia Beatriz Ferreira Amaral __________________________________ Prof. Fabiano Parreiras Dedico este trabalho a todos que me ajudaram de alguma forma. Em especial meus pais, meus irmãos, amigos e aos professores, em especial a minha orientadora Márcia. Agradeço primeiramente a Deus por ter me concedido a paciência necessária para a conclusão deste trabalho. A meu pai pela inspiração. A minha mãe, irmãos e amigos pela força. E a minha orientadora Márcia pela ajuda nas horas mais difíceis e desesperadoras. “Que os vossos impossibilidades, esforços lembrai-vos desafiem as de as que grandes coisas do homem foram conquistadas do que parecia impossível.” Charles Chaplin RESUMO O presente trabalho visa obter informações do processo de escolha da instituição financeira em que as pessoas, em geral, usam para movimentarem sua conta corrente. Busca-se descobrir o entendimento sobre o comportamento das pessoas e o que e por quais motivos levaram essas pessoas a escolherem entre Cooperativas de Crédito (Ex: Sicoob, Sicred), Bancos Privados (Ex: Ítaú, Santander, Bradesco) ou Bancos do Governo (Ex: Caixa Econômica Federal, Banco do Brasil). Para tanto, procedeu-se com uma pesquisa quantitativa e descritiva, onde foram aplicados questionários a diversas pessoas acerca da escolha de banco. A amostra total foi de 100 questionários. Em suma, quando diz respeito ao resultado dos questionários aplicados, a preferência da maioria dos entrevistados foi por Bancos Privados, no entanto, os relatos não indicaram um auto nível de satisfação. Todas as instituições devem fazer pesquisas de satisfação com seus clientes e buscarem uma melhora em cada ponto apresentado por eles como negativo. Os Bancos Privados e do Governo como as cooperativas de crédito, dependem exclusivamente de seus clientes, e por isso, devem apresentar a eles vantagens e tentar melhorar os pontos fracos que vier a existir. Palavras-chave: Processo de escolha. Instituição Financeira. Comportamento do Consumidor. SUMÁRIO 1 Introdução ............................................................................................................... 9 1.1 Objetivos ............................................................................................................ 11 1.1.1 Objetivo Geral ................................................................................................. 11 1.1.2 Objetivos Específicos .................................................................................... 11 2 REFERENCIAL TEÓRICO..................................................................................... 12 2.1 Bancos Privados e Bancos do Governo ......................................................... 12 2.2 Cooperativismo ................................................................................................. 13 2.3 Como construir uma cooperativa .................................................................... 17 2.5 Estatuto Social .................................................................................................. 18 2.6 Funcionamento .................................................................................................. 18 2.7 Demissão, eliminação e exclusão de cooperados ......................................... 19 2.8 Capital Social ..................................................................................................... 19 2.9 Assembléia Geral .............................................................................................. 20 3. Assembléia Geral Ordinária ............................................................................... 20 3.1 Assembléia Geral da extraordinária ................................................................ 20 3.2 Direitos dos Cooperados .................................................................................. 21 3.3 Deveres dos Associados .................................................................................. 21 3.4 Conselho de Administração ............................................................................. 21 3.5 Conselho Fiscal ................................................................................................. 21 3.6 Demonstração de Resultado do Exercício e Sobras ...................................... 22 3.7 Sobras ................................................................................................................ 22 3.8 Fundo Indivisível ............................................................................................... 23 3.9 Presença do Cooperativismo no Brasil ........................................................... 23 4. Comportamento do Consumidor ....................................................................... 26 4.1 Reconhecimento de necessidade .................................................................... 29 4.3 Avaliação de alternativa pré-compra ............................................................... 29 4.4 Processo decisório de compra ........................................................................ 29 4.5 Avaliação de alternativa pós-consumo ........................................................... 31 4.6 A escolha entre um banco ou cooperativa de crédito ................................... 31 5. Metodologia ......................................................................................................... 33 5.1 Natureza da pesquisa........................................................................................ 33 5.2 Abordagem e tipo de pesquisa ........................................................................ 33 5.3 Procedimentos utilizados na pesquisa ........................................................... 33 5.4 Universo, amostra e período de estudo .......................................................... 34 5.5 Coleta de dados ................................................................................................. 34 6. RESULTADOS ..................................................................................................... 35 7. CONSIDERAÇÕES FINAIS ................................................................................ 487 7.1 Conclusão ........................................................................................................ 487 7.2 Sugestões para as instituições financeiras .................................................. 500 7.3 Limitações do trabalho ................................................................................... 510 7.4 Sugestões para trabalhos futuros ................................................................. 510 8. REFERÊNCIAS ................................................................................................... 481 APÊNDICE 1 ........................................................................................................... 543 QUESTIONÁRIO PARA IDENTIFICAR QUAL A PREFERÊNCIA DAS PESSOAS AO ESCOLHER UMA INSTITUIÇÃO FINANCEIRA LISTA DE FIGURAS FIGURA 1 – Processo decisório ..........………………………………….…… 30 LISTA DE GRÁFICOS GRÁFICO 1: Idade ………………………………………………………………… 34 GRÁFICO 2: Sexo ………………………………………………………………... 35 GRÁFICO 3: Renda Mensal …………………………………………………….. 35 GRÁFICO 4: Qual número de instituições que os entrevistados possuem conta corrente? ………….......................................................................... 36 GRÁFICO 5: Qual instituição os entrevistados movimentam a conta corrente? …………………………………...................................................... 36 GRÁFICO 6: Qual a instituição preferida pelos entrevistados? …………………….................................................................. 37 GRÁFICO 7: A insituição escolhida é referência no mercado? ............................................................................................ 38 GRÁFICO 8: A instituição é líder no mercado? ……………………………... 38 GRÁFICO 9: A instituição escolhida é confiável? .................................... 39 GRÁFICO 10: A instituição escolhida atende as necessidades dos entrevistados? ..........................................................……….. 39 GRÁFICO 11: A instituição escolhida possui as melhores taxas? …...... 40 GRÁFICO 12: A instituição escolhida atende as expectativas? .....……….. 40 GRÁFICO 13: A instituição escolhida possui um ótimo atendimento?...... 41 GRÁFICO 14: Existem pessoas que falam bem da instituição escolhida? 41 GRÁFICO 15: Existem pessoas conhecidas pelos entrevistados que possuem conta corrente na instituição? ……….......…………. 42 GRÁFICO 16: Existe identificação com os funcionários que trabalham na instituição?........................................................................ 42 GRÁFICO 17: A instituição escolhida possui tradição aonde se localiza? 43 GRÁFICO 18: Existem conhecidas que trabalham na instituição escolhida?……………............................................................. 44 GRÁFICO 19: A instituição escolhida é inovadora?.................................. 44 GRÁFICO 20: A instituição escolhida proporciona status?........…………. 45 GRÁFICO 21: Busca de informações para o processo de decisão........... 45 GRÁFICO 22: O que os entrevistados mais gostam na instituição........... 46 GRÁFICO 23: O que os entrevistados não gostam na instituição............... 44 9 1 Introdução Hoje em dia não existem mais aqueles problemas de poucas variedades de Instituições Financeiras para se movimentar uma conta poupança / conta corrente / aplicação. O mercado apresenta várias opções de Instituições e tipos de contas específicas para o objetivo de cada usuário que pretende ter uma movimentação financeira. Alguns visam procurar aquelas instituições que possuem as melhores tarifas, outros buscam o melhor atendimento e agilidade, e alguns nem pesquisam, já opta m pelas de mais fácil acesso. No que tange às instituições financeiras, existem: Bancos do Governo, por exemplo, a Caixa Econômica Federal e o Banco do Brasil. Bancos Privados, Santander, Itaú, Bradesco. E as Cooperativas de Crédito que são instituições que visam principalmente captar recursos de usuários e emprestá-los com juros, gerando uma margem de ganho. O atendimento pessoal dos bancos privados e os bancos do governo vêm reduzindo cada vez mais. As instituições estão se tornando mais “enxutas” e assim, investem cada vez mais em tecnologia de forma que os clientes sejam os próprios funcionários no auto-atendimento. Muitos clientes se sentem “forçados” a usarem o caixa eletrônico e a internet banking, etc. Nesse sentido, as cooperativas de crédito estão aproveitando essa oportunidade para investirem em campanhas e o aprimoramento do atendimento. Sem contar que as pessoas associadas, buscam o cooperativismo existente na instituição, que visa agir de forma coletiva buscando melhoria na qualidade de vida, o que é a sua principal missão. Em dezembro de 1902, deu-se início a história do cooperativismo no Brasil. Sua origem foi baseada na situação econômico-social adversa enfrentada por colonos da região de Nova Petrópolis/RS que com a ajuda do padre jesuíta Theodor Amstad baseando-se no modelo Raiffeisen (associação restrita a produtores rurais), fundou a Caixa de Economia e Empréstimos Amstad que continua em funcionamento até os dias atuais, estando entre as maiores do Brasil (MEINEM; DOMINGUES; DOMINGUES, 2002). 10 As cooperativas também ganham força por se agregarem a países de fora. Um exemplo disso é o cooperativismo alemão que é citado inúmeras vezes como um modelo a ser seguido, seja pelos seus grandes números, como também pela estruturação sistêmica adotada por eles. No Brasil existem cerca de 1.200 cooperativas que administram em torno de U$$ 70 bilhões, oriundos de 6 (seis) milhões de associados (BACEN, 2012). Foram conquistadas recentemente e estão amparadas na Resolução do Conselho Monetário Nacional nº 2.193 de 08/1995. Segundo o Sescoop (2007), os principais sistemas cooperativos no país são: SICREDI, SICOOB, UNICRED e algumas outras independentes não ligadas a uma Confederação ou Central. Porém, mesmo com inúmeras diferenças, principalmente na forma de atendimento e divisão de lucro, as duas instituições fazem parte do Sistema Financeiro Nacional, sendo fiscalizadas pelo mesmo órgão – Banco Central do Brasil. A proposta deste trabalho é entender os motivos que levam as pessoas a escolherem as instituições financeiras no qual pretendem movimentar uma conta corrente. Seja em uma instituição pública, privada ou em uma cooperativa de crédito. Segundo Menezes (2010), para entender o comportamento do consumidor, deve-se estudar, conhecer e monitorar sempre o que os consumidores procuram, o que preferem, o que estão dispostos a pagar e quais os fatores que influenciam (marketing, gestores empresariais, instalações,etc.). São nos pequenos detalhes da análise de todos esses fatores que será possível buscar as melhores estratégias de lançamento de um produto ou melhorar a divulgação de um serviço. É importante lembrar que no processo de decisão do consumidor há variáveis que precisam ser relevadas e que as necessidades de cada consumidor e a capacidade de satisfazer essas necessidades mudam de acordo com as influências. O profissional deve estar atento sobre as características de cada cliente para que se possa satisfazê-los. Cada consumidor reage de um jeito, dificultando ainda mais o resultado positivo (Engel, Blackwell e Miniard, 2000). Assim, este estudo visa responder a seguinte questão: Qual é a percepção do individuo no processo de escolha de uma instituição financeira? 11 1.1 Objetivos 1.1.1 Objetivo Geral Apresentar as diferentes percepções de escolha de instituição financeira: Cooperativas de Crédito, Bancos Privados e Bancos do Governo. 1.1.2 Objetivos Específicos - Demonstrar a quantidade de usuários que optam por bancos privados, bancos do governo e quais por cooperativas de crédito. - Apresentar a quantidade de clientes satisfeitos com a instituição financeira escolhida para movimentar sua conta corrente. - Demonstrar quais foram os motivos do processo de escolha. 1.2 Justificativa O presente projeto foi impulsionado pelas constantes reclamações e dificuldades por parte de clientes bancários quanto à escolha de uma instituição financeira para movimentar a sua conta corrente. Existem inúmeras reclamações dos clientes que já possuem conta corrente em alguma instituição e isso acaba por atrapalhar aqueles que também estão à procura de uma. Um dos fatores que mais levam os clientes a reclamarem são as demoradas filas e o mau atendimento. Segundo Ferreira (2010), mesmo com o constante avanço tecnológico, ainda existem falhas na qualidade do atendimento prestado aos clientes, ou seja, ainda prospera esse mau atendimento. 12 2 REFERENCIAL TEÓRICO 2.1 Bancos Privados e Bancos do Governo Segundo Andrezo, Lima (2007) o mercado financeiro é um conjunto de instituições financeiras que oferecem aos seus colaboradores funções de utilização e captação de recursos financeiros. Esse mercado oferece inúmeras opções para quem se interessa em ter uma movimentação. Seja corrente, seja poupadora, seja para um simples empréstimo. O art. 17 da Lei nº 4.595/64 conceitua instituições financeiras como pessoas jurídicas públicas ou privadas, que têm como atividade principal ou acessória a coleta, intermediação ou aplicação de recursos financeiros próprios ou de terceiros, em moeda nacional ou estrangeira, e a custódia de valor de propriedade de terceiros. Além disso, equipara às instituições financeiras as pessoas físicas que realizam qualquer dessas atividades de forma permanente e eventual, para efeito da legislação em vigor. Andrezo, Lima (2007) consideram ainda que são instituições financeiras os bancos; as sociedades de crédito, financiamento e investimento; as caixas econômicas e as cooperativas de crédito ou a seção de crédito das cooperativas. São aplicáveis em: bolsa de valores; companhias de seguros; companhias de capitalização; sociedades que efetuam distribuição de prêmios em imóveis, mercadorias ou dinheiro, mediante sorteio de títulos de sua emissão ou por qualquer forma; e as pessoas físicas ou jurídicas que exerçam, por conta própria ou de terceiros, atividade relacionada com a compra e venda de ações e outros quaisquer títulos, realizando nos mercados financeiros e de capitais operações ou serviços de natureza dos executados pelas instituições financeiras. Os bancos podem ser: bancos comerciais, bancos de investimento, bancos múltiplos e bancos de desenvolvimento. Bancos comerciais realizam predominantemente operações de curto prazo, enquanto bancos de investimento realizam predominantemente operações de médio e longo prazo. Bancos múltiplos devem ser constituídos com, no mínimo, duas carteiras, sendo uma delas obrigatoriamente comercial ou de investimento. Os bancos múltiplos passaram a ser permitidos no Brasil a partir dos anos 80. (...) Bancos de desenvolvimento, por sua vez, são bancos públicos. (ANDREZO, LIMA, 2007, p. 47) O ato de emprestar, pegar emprestado, guardar surgiu nas primeiras de civilizações e foi ganhando força com o passar dos anos. Até a criação do nome 13 Banco, dado pelos romanos que significa a mesa em que eram realizadas as operações – troca de moedas (www.historiadetudo.com/bancos.html). O troca troca entre as civilizações teve um grande começo na Europa Central que foi quando as pessoas chegavam com valores em ouro para a troca de outro produto como: especiarias, arroz, feijão, gados em geral, etc. Quem fazia a troca era o banqueiro, ele avaliava a pesagem e a qualidade dos metais. Apareceram enormes dificuldades ao longo da movimentação, como por exemplo, para se realizar a troca, os parceiros deveriam achar alguém que interessasse por sua mercadoria oferecida e você pela a do parceiro, e assim entrarem num acordo para se estipular os valores dos produtos (Franco Jr, Hilário, 1983). Porém com o passar do tempo, os banqueiros passaram a aceitar depósitos e, em troca, o banco emitia um certificado só que nem sempre essas pessoas retiravam tudo o haviam depositado. Foi ai que surgiu a idéia de conceder empréstimos com pagamentos de juros (Franco Jr, Hilário, 1983). Assim começaram a surgir as operações creditícias. Aqueles comerciantes, senhores feudais e às vezes até o rei que se encontravam sem dinheiro, procuravam os banqueiros, mais tarde chamados de cambistas, para um empréstimo com pagamento de juros. E foram com esses negócios que apareceram os primeiros bancos europeus a partir do século XV. O primeiro banco privado foi fundado pelo duque Vitali em 1157, em Veneza. Após a fundação do primeiro, toda uma rede bancária foi criada e foram tomando força até os dias atuais (HISTÓRIA... de tudo. 2013. Disponível em: www.historiadetudo.com/bancos.html). 2.2 Cooperativismo Segundo a Sescoop (2007), o Cooperativismo origina-se da palavra cooperação. Cooperar é agir de forma coletiva com as pessoas, ajudando, trabalhando juntos em busca de um mesmo ideal. O Cooperativismo desenvolve a capacidade intelectual das pessoas. Busca a melhoria da qualidade de vida. 14 O Cooperativismo possui princípios que foram aplicados e colocados em prática na primeira cooperativa formal criada no mundo em 1844. No entanto, com a modernização e evolução do Cooperativismo e da Economia, os princípios foram adaptados à realidade atual. São eles: Adesão voluntária e livre diz que a pessoa deve ter a liberdade de associar – se a cooperativa de livre escolha. É uma decisão individual e deve ser feita de forma única, sem política, sem optar-se por cor, posição social e religião. Porém é preciso que se conheça toda a doutrina e os princípios, conhecerem os direitos e deveres, os objetivos e o estatuto da cooperativa e principalmente acreditar nela, pois ele também será responsável pela administração dela junto aos que já fazem parte da associação (Sescoop, 2007). Uma observação é que cada cooperativa tem um estatuto, normas e um modo de reagir perante aos cooperados, levando a interesses conflitantes, atividades paralelas, podendo isso ser uma restrição para se associar. Gestão democrática prega a democracia que deverá obrigatoriamente existir perante a vontade dos cooperados. São eles que votam durante as assembléias gerais – órgão supremo da cooperativa (Sescoop, 2007). Participação econômica dos cooperados é indispensável para os que pretendem se tornar cooperados. Ao optar pela cooperativa, deve-se integralizar o capital social mediante quotas-partes, lembrando que os valores podem variar de cooperativa para cooperativa. Esse capital poderá ser investido no desenvolvimento da cooperativa, na criação de reservas, retorno de benefício aos membros, apoio a atividades aprovadas pelos cooperados (Sescoop, 2007). Autonomia e independência falam que não há interferência governamental nas decisões gerais da cooperativa. Somente os associados que decidem sobre os assuntos (Sescoop, 2007). 15 Educação, formação e informação dizem que deve existir a capacitação e a constante requalificação de associados, diretores, conselheiros, colaboradores para sempre terem sucesso (Sescoop, 2007). Cooperação entre cooperativas objetiva a ajuda mútua das cooperativas existentes. Só assim todos terão crescimento (Sescoop, 2007). Interesse pela comunidade é algo claro, pois, a cooperativa contribui para o desenvolvimento da comunidade gerando empregos, produção, serviços e preservação do meio ambiente (Sescoop, 2007). O cooperativismo opera em diversos ramos que podem ser classificados de acordo com o segmento em que atuam (Sescoop, 2007). Agropecuário é composto por cooperativas que abrangem de produtores rurais ou agropastoris e de pesca. A sua participação mediante o PIB é significativa, devido ao leque de atividades econômicas pertencentes a esse grupo. De Consumo são aquelas cooperativas que se dedicam à compra em comum de artigos de consumo para seus associados. Foi inclusive a primeira cooperativa existente em Minas Gerais em 1844 na Inglaterra. Crédito é composto por cooperativas destinadas a ajudar nas questões financeiras do cooperado. Financia as necessidades ou empreendimentos e a promove a poupança. Educacional são as cooperativas compostas de professores, alunos de escola agrícola, por cooperativas de pais de alunos e por cooperativas de atividades afins. 16 Especial é composto por pessoas que precisam de cuidados especiais como dispostos pela Lei 9.867, 10 de novembro de 1999 que diz: consideram – se pessoas em desvantagem as tuteladas; deficientes físicos e sensoriais; os deficientes psíquicos e mentais, as pessoas dependentes de acompanhamento psiquiátrico permanente, e os egressos de hospitais psiquiátricos; os dependes químicos; os egressos de prisões; os condenados a penas alternativas à detenção; os adolescentes em idade adequada ao trabalho e situação familiar difícil do ponto de vista econômico, social ou afetivo. Habitacional é composto por cooperativas que dão assistência à construção, manutenção e administração de conjuntos habitacionais para seu quadro social. Infra-Estrutura tem por objetivo atender diretamente serviços de infraestrutura. São repassadoras de energia ou geradoras de energia. Mineral é composto por cooperativas que fazem qualquer tipo de serviço relacionado a minerais. Como por exemplo, extração, pesquisa, importação, exportação, comercialização, etc. Produção são as que operam na produção de bens e mercadorias, sendo os meios de produção a própria propriedade, mediante a cooperativa como pessoa jurídica e não propriedade individual. Saúde é composto por cooperativas que tem somente o objetivo de preservar a saúde humana. São divididas de acordo com os ramos: médicos, psicólogos, odontólogos e serviços afins, bem como os que usufruem dos mesmos. Trabalho é composto por trabalhadores assim como as de Saúde, porém são trabalhadores de qualquer categoria. 17 Transporte são as que atuam no ramo de transporte como o nome mesmo já diz. Turismo e Lazer aquelas que têm o objetivo de criar um fluxo e refluxo de turistas dentro do Sistema Cooperativo. Prestam serviços turísticos e artísticos, de entretenimento, esportes, etc. Enfim, pode-se criar uma cooperativa para tudo e para ajudar qualquer atividade. Só necessita de criatividade, ousadia, uma visão do futuro e mercado e principalmente constituir de pessoas que queiram ajudar uns aos outros, praticando então o Cooperativismo. 2.3 Como construir uma cooperativa É preciso conhecer o que é uma cooperativa e como funciona; elaborar estatuto social de acordo com os objetivos que se pretende alcançar; pesquisar as cooperativas existentes da região e em qual rumo elas atuam; conhecer a legislação cooperativista – Lei 5.764 de 12/1971 (Sescoop, 2007). A associação deve ser de no mínimo 20 (vinte) pessoas unidas pela cooperação, ajuda mútua e que possuem o mesmo objetivo – prestar serviços financeiros, sociais e culturais dos diversos associados com condições favoráveis, não sujeita à falência. Buscam através da ajuda mútua uma melhor administração de recursos financeiros (CODEAGRO - SP. 2008. Disponível em: http://www.codeagro.sp.gov.br/ica/pdf/faqs.pdf). Tem dupla natureza que auxilia o lado econômico e o social dos que fazem parte da associação. Ao mesmo tempo em que o cooperado é cliente ele é também dono. A grande vantagem é que ele pode desfrutar dos serviços oferecidos como qualquer outro e administrar. Só haverá resultados positivos se houver a participação e a colaboração de todos os associados (CODEAGRO - SP. 2008. Disponível em: http://www.codeagro.sp.gov.br/ica/pdf/faqs.pdf). 2.4 Classificações das sociedades cooperativas 18 - Singular ou de 1º grau: presta serviços diretamente aos cooperados; constituída por um mínimo de 20 pessoas; permite admissão de qualquer pessoa – física ou jurídica – com objetivos iguais econômicos. - Central e Federação ou de 2º grau: organiza os serviços das filiadas, facilitando a cooperação entre todas as cooperativas. Deve ser constituída por mínimo três cooperativas singulares. - Confederação ou de 3º grau: organiza os objetivos das filiadas. Constituição de no mínimo três cooperativas centrais e ou federações de qualquer ramo (Sescoop, 2007). 2.5 Estatuto Social De acordo com a Sescoop (2007) o Estatuto Social é um documento que mostra as normas que regem funções, atos e objetivos da cooperativa. Nele devem constar informações como o nome da cooperativa, os direitos e deveres dos sócios, o capital mínimo (varia de acordo com a cooperativa), a administração e fiscalização da sociedade, as formalidades de convocação das assembléias gerais, os casos de dissolução da instituição, o modo de reformar o estatuto, demissão, eliminação e exclusão de cooperados, voto, balanços, despesas, sobras, etc. Deve obedecer a um padrão e não poderá ser copiado de outra cooperativa. Todos deverão ter acesso ao Estatuto, pois, o conhecimento e o cumprimento do seu conteúdo são do interesse do cooperado. 2.6 Funcionamento O funcionamento deve ser regulado e autorizado pelo Banco Central do Brasil e os administradores possuem os mesmos deveres de um administrador de bancos. E os princípios estão dispostos na constituição Federal de 1988 e a Lei 5.764 de 1971. É um movimento mundial baseado em um ideal. 19 Todas as movimentações feitas pelos associados – empréstimos, aplicações, depósitos e outras, são aplicados e revertidos para os próprios associados ao final de cada exercício (Sescoop, 2007). 2.7 Demissão, eliminação e exclusão de cooperados A Demissão deve ocorrer de forma livre e por opção apenas do cooperado. O pedido mediante a cooperativa não deverá ser recusado pela administração, desde que o cooperado esteja em dia com seus deveres e obrigações. A Eliminação será realizada apenas pelo Conselho de Administração, cientes da lei, do estatuto e das normas internas, em virtude de infração legal ou estatutária, ou por fato especial, mediante termo firmado no livro de matrícula, com os motivos que a determinaram. A Exclusão ocorre por morte, invalidez, incapacidade civil, término de contrato de pessoas jurídicas ou por não cumprimento de requisitos internos da cooperativa. Nos três casos, o cooperado terá pleno direito à restituição do capital integralizado ao ato da associação, porém acontecerá após a realização e aprovação do exercício pela Assembléia Geral do ano seguinte (Sescoop, 2007). 2.8 Capital Social O capital social é um valor em moeda que cada pessoa investe para se tornar um cooperado. O capital é integralizado no ato da associação e será devolvido somente quando a pessoa por livre e espontânea vontade desejar-se desligar da cooperativa (CODEAGRO - SP. 2008. Disponível em: http://www.codeagro.sp.gov.br/ica/pdf/faqs.pdf). O capital social é de muita importância para a cooperativa, pois, sem esse capital a cooperativa não consegue girar algum dinheiro fixo e é com esse crédito que a cooperativa presta alguns serviços aos cooperados, como: empréstimo, financiamentos, etc. (Sescoop, 2007). 20 2.9 Assembléia Geral A Assembléia Geral é uma reunião que ocorre com todos os cooperados para discutir, analisar, decidir sobre diversas questões da cooperativa. Deverá ser convocada com antecedência de 10 (dez) dias por meio de Edital de convocação e comunicação, por escrito, aos cooperados (CODEAGRO - SP. 2008. Disponível em: http://www.codeagro.sp.gov.br/ica/pdf/faqs.pdf). 3. Assembléia Geral Ordinária A Assembléia Geral Ordinária deve ser realizada uma vez por ano nos 3 (três) primeiros meses após o término do exercício social, e trata-se sobre os assuntos que deverão constar em ata: prestação de contas dos órgãos de administração juntamente com o relatório da gestão, o balanço e a demonstração das sobras ou perdas; destino das sobras apuradas; eleição dos componentes dos órgãos de administração e fiscal, se for o caso; fixação dos valores dos honorários, cédulas de presença dos membros dos conselhos de administração e fiscal; outros, tais como: plano de expansão, investimentos e financiamentos (CODEAGRO - SP. 2008. Disponível em: http://www.codeagro.sp.gov.br/ica/pdf/faqs.pdf). 3.1 Assembléia Geral da extraordinária A Assembléia Geral Extraordinária é realizada quantas vezes forem necessárias e poderá dizer sobre assuntos de interesse da cooperativa como: reforma de estatuto; dissolução da sociedade; fusão, incorporação ou desmembramento da cooperativa; investimentos e financiamentos; em casos especiais, eleição (CODEAGRO de - nova diretoria SP. e conselheiros; 2008. http://www.codeagro.sp.gov.br/ica/pdf/faqs.pdf). capitalização; Disponível outros em: 21 3.2 Direitos dos Cooperados A Sescoop (2007) diz que os direitos dos cooperados é votar em todos os assuntos da assembléia geral; participar de operações e serviços prestados; oferecer sugestões; solicitar demissão do quadro social; receber as sobras de acordo com a movimentação durante o exercício; etc. 3.3 Deveres dos Associados Ser associado exemplar; integralizar quotas partes em dia; participar das assembléias, opinar e votar; respeitar decisões tomadas pelo voto da maioria; conhecer e cumprir o estatuto, zelar pelo patrimônio da cooperativa (Sescoop, 2007). 3.4 Conselho de Administração A cooperativa é administrada por um Conselho que administra a cooperativa e é composto por uma Diretoria Executiva – que é constituída pelo Presidente, Vice presidente e secretário - e alguns membros, eleitos pela assembléia geral. Suas funções variam de acordo com a cooperativa (CODEAGRO - SP. 2008. Disponível em: http://www.codeagro.sp.gov.br/ica/pdf/faqs.pdf). 3.5 Conselho Fiscal De acordo com a Sescoop (2007), o Conselho Fiscal é constituído por membros efetivos e suplentes, eleitos também em assembléia geral por todos os cooperados. É o órgão que fiscaliza e colabora minuciosamente com as operações, ações e serviços da cooperativa. Cabe ressaltar que o papel do conselheiro é de responsabilidade perante a sociedade cooperativa. Portanto, ele deverá ter conhecimentos básicos sobre planejamento, administração, contabilidade, análise de balanço, entre outros. 22 São os conselheiros fiscais que acompanham passo a passo a execução e o desenvolvimento do plano de ação da cooperativa. Os conselheiros examinam mensalmente os balancetes e, no final do ano, apresentam aos demais associados o parecer quanto à veracidade do balanço e o submetem à aprovação da assembléia geral. Em suma: os conselheiros devem se reunir, no mínimo, uma vez por mês, ou quantas vezes for necessário, para: verificar e analisar o balancete, caixa, extratos bancários, relatórios e outros; analisar o plano de trabalho aprovado na última assembléia geral; analisar se os investimentos estão de acordo com os programas pré-estabelecidos; verificar se a Diretoria Executiva e o Conselho de Administração reúnem-se regularmente e se há cargos vagos; certificar-se da participação dos associados na vida da cooperativa; verificar os saldos devedores dos associados e se os mesmos estão em dia com seus compromissos; verificar se os encargos sociais e tributários são recolhidos dentro dos prazos estabelecidos por lei; informar à Diretoria sobre as irregularidades constatadas, para que sejam tomadas as providências necessárias para a sua solução; caso haja necessidade, os suplentes eleitos também podem desempenhar a função de conselheiros fiscais. 3.6 Demonstração de Resultado do Exercício e Sobras No final de cada exercício é apresentado na assembléia geral o Balanço e a Demonstração do Resultado (Sescoop, 2007. P. 66). 3.7 Sobras Diz a Sescoop (2007) que as sobras são os resultados originários da taxa de serviço. São os ingressos, menos os dispêndios. Se o resultado for positivo, haverá o retorno ao associado no final de cada exercício, após as deduções. As sociedades cooperativas, geridas de forma inteligente procuram formar o próprio capital de giro, buscando a forma autogestionada e investindo no seu negócio. Assim, não se tornam dependentes de empréstimos e financiamentos bancários, que não é uma coisa garantida. Portanto, é saudável reservar certo percentual para a conta capital do associado e, do restante, efetuar a distribuição na 23 conta corrente de cada um, cuja decisão cabe à Assembléia Geral. As cooperativas só serão eficientes se os cooperados forem verdadeiros empreendedores e tiverem visão de futuro. 3.8 Fundo Indivisível É o valor em moeda corrente, que pertence também aos cooperados, porém não se pode utilizar e não pode ser também distribuído. Deverá ser destinado ao fundo de reserva – utilizado para o desenvolvimento da cooperativa; ao FATES (Fundo de Assistência Técnica Educacional e Social) que presta assistência técnica, social e educacional aos cooperados, familiares e funcionários; a outros fundos que poderão ser criados ao longo da assembléia. A vantagem das cooperativas para a Economia é o fortalecimento da economia, a democratização do crédito e a desconcentração de renda. No Brasil existem cerca de 1.200 cooperativas que administram em torno de U$$ 70 bilhões, oriundos de 6 (seis) milhões de associados. Foram conquistadas recentemente e estão amparadas na Resolução do Conselho Monetário Nacional nº 2.193 de 08/1995. Os principais sistemas cooperativos no país são: SICREDI, SICOOB, UNICRED, CONFESOL, CECRED e algumas outras independentes não ligadas a uma Confederação ou Central (Sescoop, 2007). 3.9 Presença do Cooperativismo no Brasil Em dezembro de 1902, deu-se início a história do cooperativismo no Brasil. Sua origem foi baseada na situação econômico-social adversa enfrentada por colonos da região de Nova Petrópolis/RS que com a ajuda do padre jesuíta Theodor Amstad baseando-se no modelo Raiffeisen (associação restrita a produtores rurais), fundou a Caixa de Economia e Empréstimos Amstad que continua em funcionamento até os dias atuais, estando entre as maiores do Brasil (MEINEM; DOMINGUES; DOMINGUES, 2002). Segundo Meinem, Domingues e Domingues (2002) no dia primeiro de março de 1906, no Município de Lajeado/RS, o padre Amstad fundou a primeira 24 cooperativa do tipo Luzzatti (aberta ao público – livre associação) com a denominação de Caixa de Poupança e Empréstimos. Em 08 de dezembro de 1925, no Rio Grande do Sul, fundou-se através da união de 18 cooperativas a primeira central brasileira que passou a ser chamada de Central das Caixas Rurais da União Popular do Estado do Rio Grande do Sul, (Sociedade Cooperativa de Responsabilidade Limitada) (MEINEM; DOMINGUES; DOMINGUES, 2002). Já em 02 de maio de 1946, devido ao êxito observado nas organizações interioranas um grupo de banqueiros, criou em Porto Alegre através de assembleia a primeira cooperativa urbana, a Cooperativa de Credito dos Funcionários da Matriz do Banrisul Limitada, sendo a mesma registrada no Ministério da Agricultura no dia 24 de julho de 1947 (MEINEM; DOMINGUES; DOMINGUES, 2002). De acordo com Meinem, Domingues e Domingues (2002), por volta de 1965, a reformulação da legislação bancária restringiu o espectro societário e operacional das cooperativas; o que provocou um lamentável atraso no desenvolvimento do cooperativismo brasileiro extinguindo quase que totalmente estas importantes, sólidas e úteis entidades associativas. Em 1980 com a redução dos recursos destinados ao financiamento rural (menor presença do Estado) e com o retorno inflacionário; surgiu um cenário favorável para o retorno das cooperativas. Foi então que no Rio Grande do Sul, Mário Kruel Guimarães recompôs o modelo sistemático integrado contando com uma nova e remodelada central estadual (Cooperativa Central de Credito Rural do Rio Grande do Sul LTDA – COCECRER) (MEINEM; DOMINGUES; DOMINGUES, 2002). No início de novembro de 1986 na cidade de Vitória/ES, se constituiu a primeira confederação do setor, a CONFEBRAS- Confederação Brasileira das Cooperativas de Credito, com sede atual em Brasília/DF (MEINEM; DOMINGUES; DOMINGUES, 2002). Em 1989 o médico Antônio Moacir de Azevedo fundou a primeira cooperativa de médicos e profissionais da saúde (Cooperativa de Economia e Credito Mútuo dos Profissionais da Saúde Vinculados à Unimed do Vale das Antas LTDA – UNICRED – Vale das Antas (MEINEM; DOMINGUES; DOMINGUES, 2002). De acordo com (Meinem, Domingues e Domingues, 2002), que a partir de 1992, a Resolução de no 25 1914/92, do Conselho Monetário Nacional, passou a conceder a devida representatividade às cooperativas; cenário que também permitiu o surgimento do primeiro banco cooperativo privado do país (o Banco Cooperativo- SICREDI S/ABANSICREDI, constituído no dia 16 de outubro de 1995 em Porto Alegre/RS). O segundo banco do setor – BANCOOB (Banco Cooperativo do Brasil S/A) veio a surgir em 04 de novembro de 1996 em Brasília/DF. O diploma que Define a Política Nacional de Cooperativismo institui o regime jurídico das sociedades cooperativas, e dá outras providências, é a Lei 5.764, de 16/12/1971 (SICOOB, 2012). Essa lei regulamenta, genericamente de todos os ramos do cooperativismo. As cooperativas de crédito são definidas como instituições financeiras, conforme disposto no art. 18, § 1º, da Lei 4.595, de 31/12/1964, que regulamentou o Sistema Nacional. Em 17/04/2009, foi aprovada a Lei Complementar 130 que dispõe sobre o Sistema Nacional de Crédito Cooperativo e revoga 20 dispositivos das Leis no 4.595, de 31 de dezembro de 1994, e 5.764, de 16 de dezembro de 1971. Esse diploma solucionou muitas dúvidas na gestão de cooperativas de crédito, a propósito de assuntos não abrangidos pela legislação até então existente. Dessa forma, as cooperativas de crédito estão sujeitas, conforme art.1º, § 1º, LC 130, à regulação e à supervisão do Banco Central do Brasil que, inclusive, é responsável pela avaliação do cumprimento, pelas instituições financeiras, das determinações contidas nas resoluções do Conselho Monetário Nacional. Para efeito de regulamentação e de supervisão, o Banco Central trata as cooperativas de forma similar aos bancos, instituindo os mais diversos procedimentos e controles para as atividades exercidas. Além da regulação do Conselho Monetário Nacional e do Banco Central, as cooperativas de crédito singulares, têm regulação própria interna e também estão sujeitas às regulamentações estipuladas pelas cooperativas centrais e, no nosso caso, pelo Sicoob Confederação. Estão sujeitas as cooperativas, então, à obediência aos ditames da Lei 5.764/1971, da Lei 4.595/1964 – em decorrência dessa última, às determinações do Banco Central – da Lei Complementar 130/2009, dos estatutos sociais próprios, dos regimentos internos e dos normativos das cooperativas centrais e do Sicoob Confederação. Aplicam-se, também, às cooperativas, no que couberem, as leis tributárias federais, estaduais e municipais. No Brasil existem cerca de 1.200 cooperativas que administram em torno de U$$ 70 bilhões, oriundos de 6 (seis) milhões de associados (BACEN, 2012). Foram 26 conquistadas recentemente e estão amparadas na Resolução do Conselho Monetário Nacional nº 2.193 de 08/1995. Segundo o Sescoop (2007), os principais sistemas cooperativos no país são: SICREDI, SICOOB, UNICRED e algumas outras independentes não ligadas a uma Confederação ou Central. Unicred – o Sistema Unicred é voltado, exclusivamente, à prestação de serviços financeiros aos profissionais e às instituições relacionados com o atendimento medicinal e afins; Sicredi – o Sicredi originou-se da cooperativa constituída em 1902, pelo Padre Theodoro Armstad, com fortes raízes na atuação do credito rural, sediado em Porto Alegre – RS; Sicoob: o Sistema Sicoob teve a pedra fundamental lançada em 1997 com a constituição do Bancoob, por iniciativas das cooperativas centrais que passariam a integrar o Sicoob. A concretização formal do Sistema Sicoob ocorreu em 2001 com a criação do Sicoob Confederação, por iniciativa dessas cooperativas centrais. 4. Comportamento do Consumidor Segundo Menezes (2010), para entender o comportamento do consumidor, devemos estudar, conhecer e monitorar sempre o que os consumidores procuram, o que preferem, o que estão dispostos a pagar e quais os fatores que influenciam (marketing, gestores empresariais, instalações,etc.). São nos pequenos detalhes da análise de todos esses fatores que será possível buscar as melhores estratégias de lançamento de um produto ou melhorar a divulgação de um serviço. “Definimos comportamento do consumidor como as atividades diretamente envolvidas em obter, consumir e dispor de produtos e serviços, incluindo os processos decisórios que antecedem e sucedem estas ações.” (Engel, Blackwell, Miniard, 2000, p. 4). De acordo com Engel, Blackwell e Miniard (2000), para se criar essa estrutura de referência de pesquisa e uma base para se obter informações dos clientes, é preciso utilizar um modelo. Esse modelo do processo de decisão do consumidor 27 representa as etapas que os consumidores passam antes, durante e depois de fazerem alguma compra. O primeiro passo é a busca de informação, quando os consumidores dizem sobre as experiências boas ou ruins que já passaram. Após as informações existentes, deve-se avaliar as alternativas disponíveis e quais são os fatores que vão interferir na decisão de compra (marketing, instalações, marcas, etc.). É muito provável que o consumidor abra mão de algumas características do produto por considerar mais importante a urgência de satisfazer a sua necessidade. O momento mais importante segundo Engel, Blackwell e Miniard (2000) é a compra em si. As empresas devem analisar esse quesito com cautela para que o resultado alcance as expectativas dos consumidores. A última etapa do processo é o pós-compra. Muitas empresas deixam a desejar, não buscam as informações sobre a satisfação dos clientes após a compra e o uso dos seus produtos. Com essa pesquisa, as empresas conseguem construir um relacionamento duradouro e lucrativo. É de extrema importância compreender como os consumidores se comportam em cada etapa do processo de decisão de compra para que o resultado seja positivo e consiga o sucesso da empresa. É importante lembrar que no processo de decisão do consumidor há variáveis que precisam ser relevadas e que as necessidades de cada consumidor e a capacidade de satisfazer essas necessidades mudam de acordo com as influências. O profissional deverá estar atento sobre as características de cada cliente para que se possa satisfazê-los. Cada consumidor reage de um jeito, dificultando ainda mais o resultado positivo (Engel, Blackwell e Miniard, 2000). Variáveis que mudam a tomada de decisão: Diferenças individuais: O comportamento do consumidor é influenciado por cinco categorias de diferenças individuais. São elas: Recursos do consumidor: cada pessoa traz três recursos para cada situação de tomada de decisão: (1) tempo; (2) dinheiro e (3) capacidades de recepção e processamento de informação. De maneira geral, há limites distintos sobre a disponibilidade de cada um exigindo, desta maneira, uma alocação cuidadosa (Engel, Blackwell, Miniard, 2000, p. 93). 28 Conhecimento são as informações gravadas na memória dos consumidores como, por exemplo, as características de certo produto ou serviço; Atitudes: o comportamento é fortemente influenciado por atitudes em relação a uma dada marca ou produto. Uma atitude é simplesmente a avaliação geral de uma alternativa, variando de positiva e negativa. As atitudes, uma vez formadas, representam um papel diretivo na escolha futura e são difíceis de mudar. Todavia, mudança de atitude é uma meta comum de marketing. (Engel, Blackwell, Miniard, 2000, p. 93). Motivação: “as necessidades e os motivos afetam de maneiras importantes todas as fases dos processos decisórios” (Engel, Blackwell, Miniard, 2000, p. 93). Personalidade, valores e estilo de vida: todos os indivíduos são diferentes em vários aspectos como crenças, valores e possuem atitudes e comportamentos individuais. Influências ambientais: Os consumidores vivem num ambiente complexo. Por isso, ele é afetado pela cultura: valores, idéias, artefatos e outros símbolos são importantes para ajudar os indivíduos a se comunicar, interpretar e avaliar. Classe social: influência pessoal, família e situação. Processos Psicológicos: Além disso, o comportamento do consumidor é influenciado por três processos psicológicos básicos: processamento de informação; aprendizagem; e mudança de atitude e comportamento (Engel, Blackwell e Miniard, 2000). A decisão de comprar um produto ou contratar um serviço é muito importante para qualquer tipo de consumidor. É preciso eficácia e inteligência para definir qual serão as estratégias de marketing a serem utilizadas. Observa-se que a motivação influencia bastante na decisão da compra e que tanto os fatores culturais, sociais, pessoais e psicológicos são importantes e deverão ser tratados diferentemente com cada perfil de cada cliente. Enfim, para garantir a compra e fidelização do cliente, é relevante analisar o comportamento do consumidor e usar de influências para motivar e finalizar o processo de compra de forma que o resultado seja satisfatório para ambos os envolvidos. (Engel, Blackwell e Miniard, 2000). 29 4.1 Reconhecimento de necessidade Segundo Engel, Blackwell e Miniard (2000) o reconhecimento da necessidade é definido como uma percepção do estado desejado das coisas e a situação real em que se encontra para que se possa chegar naquilo que se precisa. Algumas situações também influenciam bastante na decisão, como: experiências passadas do consumidor: a experiência que obteve daquele produto, boa ou ruim. Características do consumidor: o que procura para se tornar satisfeito, sua renda. Ações de Marketing: promoção, preço. 4.2 Busca Pode ser interna ou externa. O consumidor toma diversas ações para identificar informações sobre o produto que quer. Busca interna é aquela guardada na memória e a externa é aquela pesquisa na busca das informações que ele precisa para tomar sua decisão (Engel, Blackwell e Miniard, 2000). 4.3 Avaliação de alternativa pré-compra Processo pelo qual uma alternativa é avaliada e selecionada para atender às necessidades do consumidor. São critérios de avaliações para obter o resultado desejado da compra e do consumo (Engel, Blackwell e Miniard, 2000). 4.4 Processo decisório de compra Segundo Morsch e Samara (2005) o processo decisório de compra inicia-se com o reconhecimento de uma necessidade ou um problema. “Várias questões devem ser discutidas no processo de compra: (1) se comprar ou não; (2) quando comprar; (3) o que comprar; (4) onde comprar; (5) como pagar.” (Engel, Blackwell, Miniard, 2000, p. 152). 30 Existem diversos fatores que podem intervir na decisão juntamente com as variáveis: Mudança de motivação – a necessidade do cliente é atendida de outras formas ou há troca de necessidades mais importantes; Mudança de circunstâncias – considerações econômicas ou outros fatores levados em consideração; Nova informação – a avaliação de alternativas; Alternativas desejadas não estão mais disponíveis – escassez não prevista. Outros pontos que deverão ser levados é a variedade de mercado e qualidade que o consumidor vive hoje trazendo diferentes opções para se realizar pesquisa e ter alternativas de escolha, etc; e o quando ocorre o momento oportuno de uma compra como, por exemplo, os produtos sazonais (ENGEL, BLACKWELL; MINIARD, 2000). FIGURA 1 – Processo decisório Fonte: ENGEL, J.; BLACKELL, R.; MINIARD, P. Comportamento do Consumidor. 8. Ed. Rio de Janeiro: LTC; 2000 31 4.5 Avaliação de alternativa pós-consumo As empresas deverão estar preocupadas não somente em vender bem, mas também com a pesquisa de satisfação dos clientes após a compra realizada. O consumidor pode ficar satisfeito ou insatisfeito e mudar sua opinião sobre a alternativa escolhida. De acordo com Engel, Blackwell e Miniard (2000) a satisfação é definida como a avaliação pós-consumo de que uma alternativa escolhida pelo menos atende ou excede as expectativas. Ou seja, ela saiu-se pelo menos tão bem quanto você esperava. A resposta oposta é insatisfação. 4.6 A escolha entre um banco ou cooperativa de crédito O processo de escolha da instituição financeira que terá sua conta é muito importante. A pesquisa é fundamental para que a escolha seja bem feita e para que não haja futuros problemas. Assim, os clientes precisam buscar as diversas alternativas e escolher a que encaixa melhor no seu perfil. Geralmente as primeiras contas bancárias abertas de um cliente são os próprios pais que abrem com a intenção de ter um futuro garantido para o filho ou a empresa que lhe deu o primeiro emprego. Qualquer conta que um cliente for abrir é necessária a pesquisa do mercado, tarifas, atendimento. Independente de ser uma conta salário ou até mesmo uma conta poupança, por essas não serem tarifadas. As tarifas de serviços como saques, cheques, TED, DOC, extratos mensais, manutenção de conta, são variados de acordo com a instituição financeira. Recomenda-se a pesquisa para que o cliente se enquadre no melhor pacote para que não lhe cobrem serviços desnecessários. Alguns poucos reais de diferença podem se traduzir em uma grande economia no fim do ano. Outro ponto muito importante são as taxas de juros geradas por um crédito especial ou empréstimos. Cada instituição tem uma forma de trabalhar e um sistema diferente para se operar. Essas variações podem ser muito grandes, por isso pesquise. 32 Os investimentos são uns dos principais pontos a se considerar para a pesquisa. Se a intenção é render o seu dinheiro, as opções de investimentos oferecidas pelos bancos devem atender ao seu perfil de investidor. Procure a instituição que lhe dê o melhor retorno e que possua taxas de administração baixas. Chegou ao principal e mais importante ponto: qualidade do atendimento. A pesquisa de satisfação de clientes que já possui conta na instituição é fundamental. O atendimento é chave de sucesso para aqueles bancos ou cooperativas que querem se destacar. Pesquisas realizadas recentemente mostram que hoje as pessoas não querem mais preço, querem também atendimento, comodidade, fácil acesso. Ninguém possui mais tempo para se ficar no banco o dia todo esperando ser atendido. Outro fator que se destaca são os serviços oferecidos como: Internet Banking, número de agências e terminais eletrônicos. São serviços rápidos e que estão disponíveis 24 horas. Outro ponto a ser analisado é o fato de que os bancos estão sujeitos a riscos de falência. Credibilidade é tudo. Se o banco ou cooperativa que possui conta “quebrar”, seu dinheiro pode nunca mais ser recuperado, mesmo com as proteções estabelecidas pela justiça. (BANCO CENTRAL DO BRASIL. 2000. Disponível em: http://www.bcb.gov.br). 33 5. Metodologia O trabalho realizado é apresentado com intuito de compreender quais são os motivos que levam as pessoas a escolherem uma instituição financeira para movimentar sua conta corrente. 5.1 Natureza da pesquisa Para o presente estudo, será utilizada a pesquisa aplicada que, de acordo com Gil (2002, p.42) “objetiva gerar conhecimentos para aplicação prática dirigidos à solução de problemas específicos. Envolve verdades e interesses locais”. 5.2 Abordagem e tipo de pesquisa Pode-se classificar a presente pesquisa como descritiva, sendo uma pesquisa que segundo Gil (2002, p.42) “expõe características de determinada população ou de determinado fenômeno, não tem compromisso de explicar os fenômenos que descreve, embora sirva de base para tal explicação”. Quantitativa é a técnica a ser usada, pois serão observados dados através do questionário aplicado nos diversos clientes das diversas instituições. 5.3 Procedimentos utilizados na pesquisa Segundo Gil (2002), a pesquisa pode ser: pesquisa de campo, pesquisa de laboratório, documental, bibliográfica, experimental, levantamento, ex post facto, participante, pesquisa ação e estudo de caso. Para a monografia serão utilizadas as pesquisas bibliográficas e de campo. A pesquisa bibliográfica procura explicar problemas a partir de referências teóricas publicadas em livros, revistas especializadas, jornais, etc. Já a pesquisa de campo enfoca a opinião das pessoas sobre as instituições. 34 5.4 Universo, amostra e período de estudo O universo da pesquisa significa a totalidade de indivíduos que serão caracterizados para o estudo e amostra é a parte deste universo que será respectivamente estudado ou colhido para análise. Para a presente monografia será utilizada como parâmetro, as instituições estudadas, que serão, portanto, o universo da pesquisa. A amostra foi composta de clientes ou não de várias instituições financeiras, sendo que 100 pessoas responderam ao questionário. 5.5 Coleta de dados A coleta de dados foi realizada através de questionários com 26 questões, sendo 3 (três) de caráter de identificação e 23 (vinte e três) para verificar sobre o processo de escolha da instituição financeira. Foi usada uma linguagem simples e com questões fechadas. O período de aplicação dos questionários se deu de 01 de Setembro de 2014 a 20 de Setembro de 2014. 35 6. APRESENTAÇÃO DOS RESULTADOS Gráfico nº 1 – Idade dos entrevistados Fonte: Elaborado pela autora (2014). Neste gráfico pode-se observar que a idade dos clientes que predomina é entre 18 e 25 anos, apresentando um percentual de 52%. E com 27% idade entre 26 a 35 anos. Gráfico nº 2 – Sexo dos entrevistados Fonte: Elaborado pela autora (2014). 36 No gráfico número 2 pode-se observar que houve um resultado heterogêneo em relação ao sexo, sendo que do total 44% eram do sexo masculino e 55% eram do sexo feminino. Gráfico nº 3 – Renda dos entrevistados Fonte: Elaborado pela autora (2014). Em relação à renda dos clientes entrevistados, observou-se grande parte com renda a cima de R$ 1.001,00, e não apresentou nenhum cliente com renda acima de R$ 15.001,00 Gráfico nº 4 – Qual o número de instituições que os entrevistados possuem conta corrente? Fonte: Elaborado pela autora (2014). 37 A pesquisa começa a se caracterizar pela pergunta: Em quantas instituições você possui conta corrente? A resposta obtida mostrou que 43% dos entrevistados possuem conta em uma instituição. 42% possuem conta corrente em duas instituições. 13% em três instituições e apenas 2% em quatro ou mais instituições financeiras. Gráfico nº 5 – Qual instituição os entrevistados movimentam a conta corrente? Fonte: Elaborado pela autora (2014). Neste resultado apresentou que 57% das pessoas escolheram movimentar a sua conta corrente em bancos particulares. 50% em Bancos do Governo e apenas 23% em Cooperativas de Crédito. Gráfico nº 6 – Qual a instituição preferida pelos entrevistados? Fonte: Elaborado pela autora (2014). 38 Este gráfico mostra o resultado sobre qual instituição financeira o cliente prefere movimentar sua conta corrente. 34% responderam em Cooperativas de Crédito, 35% em Bancos Privados e 29% em Bancos do Governo. Entre os gráficos 7 e 20 os entrevistados teriam que responder as perguntas com as respostas que representavam sua opinião: DT (Discordo Totalmente), D (Discordo), NS (Não sei), C (Concordo), CT (Concordo Totalmente). Gráfico nº 7 – A instituição escolhida é referência no mercado? Fonte: Elaborado pela autora (2014). O gráfico número 7 mostra que 58% dos entrevistados responderam concordo. 18% responderam concordo totalmente. 7% discordaram e apenas 2% discordaram totalmente. 39 Gráfico nº 8 – A instituição escolhida é líder no mercado? Fonte: Elaborado pela autora (2014). O gráfico número 8 mostra que 40% dos entrevistados responderam concordo. 25% não souberam responder. 12% responderam concordo totalmente. 16% discordaram com a afirmativa e apenas 2% discordaram totalmente. Gráfico nº 9 - A instituição escolhida é confiável? Fonte: Elaborado pela autora (2014). O gráfico número 8 mostra que 55% dos entrevistados responderam concordo. 28% responderam concordo totalmente. 9% não souberam responder. 2% discordaram e apenas 3% discordaram totalmente. 40 Gráfico nº 10 – A instituição escolhida atende as necessidades dos entrevistados? Fonte: Elaborado pela autora (2014). O gráfico número 10 mostra que 62% dos entrevistados responderam concordo. 27% responderam concordo totalmente. 5% discordaram totalmente. 2% discordaram. 1% não soube responder. Gráfico nº 11 – A instituição escolhida possui as melhores taxas? Fonte: Elaborado pela autora (2014). O gráfico número 11 mostra que 46% dos entrevistados responderam concordo. 25% não souberam responder. 13% responderam concordo totalmente. 9% discordaram. 4% discordaram totalmente. 41 Gráfico nº 12 – A instituição escolhida atende as expectativas? Fonte: Elaborado pela autora (2014). O gráfico número 12 mostra que 63% dos entrevistados responderam concordo. 23% responderam concordo totalmente. 4% discordaram. 4% discordaram totalmente e 3% não souberam responder. Gráfico nº 13 – A instituição escolhida possui um ótimo atendimento? Fonte: Elaborado pela autora (2014). O gráfico número 13 mostra que 48% dos entrevistados responderam concordo. 23% responderam concordo totalmente. 13% discordaram. 8% não souberam responder e 5% discordaram totalmente. 42 Gráfico nº 14 – Existem pessoas que falam bem da instituição escolhida? Fonte: Elaborado pela autora (2014). O gráfico número 14 mostra que 47% dos entrevistados responderam concordo. 19% responderam concordo totalmente. 18% não souberam responder. 9% discordaram e 3% discordaram totalmente. Gráfico nº 15 – Existem pessoas conhecidas pelos entrevistados que possuem conta corrente na instituição? Fonte: Elaborado pela autora (2014). 43 O gráfico número 15 mostra que 62% dos entrevistados responderam concordo. 19% responderam concordo totalmente. 6% não souberam responder. 5% discordaram e 4% discordaram totalmente. Gráfico nº 16 – Existe identificação com os funcionários que trabalham na instituição? Fonte: Elaborado pela autora (2014). O gráfico número 16 mostra que 46% dos entrevistados responderam concordo. 19% responderam concordo totalmente. 17% não souberam responder. 7% discordaram e 7% discordaram totalmente. Gráfico nº 17 – A instituição escolhida possui tradição aonde se localiza? Fonte: Elaborado pela autora (2014). 44 O gráfico número 17 mostra que 61% dos entrevistados responderam concordo. 24% responderam concordo totalmente. 5% não souberam responder. 4% discordaram e 3% discordaram totalmente. Gráfico nº 18 – Existem pessoas conhecidas que trabalham na instituição escolhida? Fonte: Elaborado pela autora (2014). O Gráfico 18 mostra que 46% dos entrevistados responderam concordo. 24% responderam concordo totalmente. 11% discordaram e 9% discordaram totalmente e 6% não souberam responder. Gráfico nº 19 – A instituição escolhida é inovadora? Fonte: Elaborado pela autora (2014). 45 O Gráfico 19 mostra que 40% dos entrevistados responderam concordo. 25% não souberam responder. 14% responderam concordo totalmente. 9% discordaram e 8% discordaram totalmente. Gráfico nº 20 - A instituição escolhida proporciona status? Fonte: Elaborado pela autora (2014). O Gráfico 20 nos mostra que 32% dos entrevistados responderam concordo. 23% discordaram. 22% não souberam responder. 11% responderam discordo totalmente e 9% concordo totalmente. Gráfico nº 21 – Busca de informações para o processo de decisão Este gráfico número 21 mostra a onde os clientes buscaram informações sobre a instituição escolhida para abrir e movimentar a sua conta corrente. 47% disseram que foi indicação de amigos. 37% responderam que foi pelo tempo de mercado da instituição. 28% indicação de parentes. 14% viram propaganda na televisão. 7% propaganda na internet. 6% jornais e revistas. 3% outdoors e apenas 2% ouviram na rádio. Observação: poderia marcar mais de uma opção. 46 Fonte: Elaborado pela autora (2014). Gráfico nº 22 – O que os entrevistados mais gostam na instituição O gráfico número 22 mostra o que os entrevistados mais gostam e o que querem na instituição que elegeram como a preferida. 40% dos entrevistados responderam que gostam de ser atendidos rapidamente. 36% possuir terminais eletrônicos funcionando e também ter fácil localização. 24% querem e tem caixas e gerentes atenciosos. 21% possuem melhores taxas de acordo com os entrevistados. 10% se sentem clientes especiais e 4% possuem estacionamento. 47 Fonte: Elaborado pela autora (2014). Gráfico nº 23 – O que os entrevistados não gostam na instituição O gráfico número 23 mostra o que os entrevistados não gostam e o que querem na instituição que elegeram como a preferida. 73% não gostam de filas. 33% não gostam de não possuir estacionamento na instituição. 15% têm dificuldades em ser atendido pelos gerentes. 8% não se sentem clientes especiais. 6% acham que a instituição possui má localização e 5% acham as taxas ruins. Fonte: Elaborado pela autora (2014). 48 7. CONSIDERAÇÕES FINAIS 7.1 Conclusão 7.1 Conclusão Esse trabalho tem como objetivo geral apresentar as diferentes percepções de escolha de instituição financeira: Cooperativas de Crédito, Bancos Privados e Bancos Públicos. Apresentou-se a quantidade de usuários que optaram por cada tipo de instituição financeira, mostrou-se também a quantidade de clientes que estão satisfeitos com a sua escolha e quais foram os motivos para a escolha da instituição preferida. Com relação ao perfil da amostra teve-se 55% foi do sexo feminino, 44% do sexo masculino; 52% possuem idade entre 18 a 25 anos, 45% idade entre 26 e 50 anos e apenas 3% mais de 50 anos. A renda que prevaleceu no estudo foi de R$ 1.001,00 até R$ 3.000,00. No quesito em quantas instituições esses clientes possuem conta corrente, o que apresentou o maior percentual foi em apenas uma instituição com 43%, porém, não ficando tão distante da opção de duas instituições que mostrou um percentual de 42%. Com base na pergunta em qual tipo de instituição financeira possui conta corrente, 57% das pessoas que responderam o questionário possui conta corrente em bancos privados, chegando perto dos 50% em bancos públicos e apenas 23% em cooperativas de crédito. Quando se perguntou à amostra qual instituição eles preferiam movimentar a conta corrente, 35% dos entrevistados optaram por bancos privados, 34% em cooperativas de crédito e 29% em bancos públicos. Esse resultado demonstra a equivalência de preferências, bem como o crescimento do mercado para as cooperativas de crédito. No que tange sobre a preferência dos entrevistados com relação à escolha da instituição, bem como da movimentação financeira, detectou-se que 76% da amostra relatou que é pelo fato da instituição ser referência no mercado; 52% disse que é pelo fato da mesma ser líder no mercado; 83% por ela ser confiável; 89% da amostra disse que é pela questão de atender às necessidades; 59% relatou que é 49 por possuir melhores taxas; atender as expectativas (86%); possuir um ótimo atendimento (71%); quando se perguntou se a escolha foi pelo fato de conhecerem pessoas na instituição, 81% concordou; 85% disseram que a instituição escolhida tem tradição no mercado, 54% falaram que a instituição é inovadora, mas 25% não souberam responder. No que tange à escolha da instituição pela proporção de status conferida ao cliente, 41% concordaram, 34% discordaram e 22% não souberam responder. Com base na pergunta sobre aonde os clientes buscaram informações sobre a instituição financeira escolhida como a preferida, 75% responderam que foi por indicação de amigos e parentes, 37% foi por tempo no mercado, 14% foi por propaganda na televisão, 7% foi por propaganda na internet, 6% responderam que foi por jornais ou revistas, 3% outdoors e apenas 2% escutaram em rádio. Esses percentuais mostram algumas situações que influenciam bastante na decisão como: experiências passadas do consumidor: a experiência que obteve daquele produto, boa ou ruim. No quesito sobre o que os clientes mais gostam na instituição, 40% responderam que é ser atendido rapidamente, 36% gostam que a instituição possua terminais eletrônicos funcionando e 36% os clientes preferem que ela possua uma fácil localização; 24% gostam porque existem caixas e gerentes atenciosos. 21% gostam por ter as melhores taxas, 10% se sentem clientes especiais e apenas 4% possuir estacionamento. Sobre os motivos que menos gostam da instituição, o maior percentual foi 73% da amostra que indicou as filas. 33% não gosta quando a instituição não possui estacionamento, 15% disse que tem dificuldades em ser atendido pelos gerentes, 8% não se sentem clientes especiais, 6% falaram que a instituição é má localizada e 5% disse que possuem taxas ruins. Os clientes se importam às vezes, quase sempre, com as coisas pequenas, por exemplo, um estacionamento ou uma fila. É importante lembrar que no processo de decisão do consumidor há variáveis que precisam ser relevadas e que as necessidades de cada consumidor e a capacidade de satisfazer essas necessidades mudam de acordo com as influências. O profissional deverá estar atento sobre as características de cada cliente para que se possa satisfazê-los. Cada consumidor 50 reage de um jeito, dificultando ainda mais o resultado positivo (Engel, Blackwell e Miniard, 2000). A maioria dos clientes disse que é fundamental ser atendido rapidamente, possuir terminais eletrônicos funcionados, problema comum nas instituições, tanto públicas, privadas e até mesmo nas cooperativas. Por fim, pode- se concluir que os clientes no geral estão satisfeitos, as escolhas são feitas com base em recomendações de amigos e parentes, e também, por tempo da instituição no mercado. Grande maioria relatou que a escolha é feita pelo fato da empresa ser de confiança, atender as expectativas dos clientes e oferecer um ótimo atendimento. As empresas cada vez mais precisão se ater não somente em vender bem, mas também com a pesquisa de satisfação dos clientes após a compra realizada. O consumidor pode ficar satisfeito ou insatisfeito e mudar sua opinião sobre a alternativa escolhida. De acordo com Engel, Blackwell e Miniard (2000) a satisfação é definida como a avaliação pós-consumo de que uma alternativa escolhida pelo menos atende ou excede as expectativas. Ou seja, ela saiu-se pelo menos tão bem quanto você esperava. A resposta oposta é insatisfação. 7.2 Sugestões para as instituições financeiras Esta pesquisa proporcionou resultados importantes, o que foi possível avaliar não somente o grau de satisfação, mas também o que cada cliente procura de bom e o que cada um apresenta como ruim dentro de uma instituição financeira. Diante dos resultados obtidos e da análise foram dadas sugestões de melhoramento contínuo dentro de todas essas instituições. Contratar mais gerentes e caixas para que o cliente seja atendido mais rapidamente. Melhorar a qualificação de atendentes. Oferecer terminais eletrônicos funcionando. Satisfazer melhor o cliente para que o mesmo possa recomendar a instituição para outros clientes. 51 Fazer mais propagandas relativas com outros meios para os clientes movimentarem sua conta corrente como, por exemplo, internet banking. Fazer frequentemente pesquisa de satisfação com os clientes. Oferecer estacionamento e ou convênio de estacionamento com alguma empresa para seus clientes. Tais sugestões têm com um único objetivo melhorar o processo de atendimento, tanto em relação a caixas quanto a gerentes. Contribuir também para o aumento de satisfação do cliente para que a instituição seja mais reconhecida. 7.3 Limitações do trabalho Tempo reduzido para aplicação da pesquisa. 7.4 Sugestões para trabalhos futuros - Aplicar a pesquisa em outras regiões e comparar os dados. - Aplicar pesquisa qualitativa de forma a entender melhor o comportamento do consumidor com relação à suas escolhas. 52 REFERÊNCIAS ANDREZO, Andrea F.; LIMA, Iran S. Mercado financeiro: aspectos conceituais e históricos. 3. ed. São Paulo: Atlas, 2007. BRASIL. Vade Mecum. Obra coletiva de autoria da Editora Saraiva com a colaboração de Antônio Luiz de Toledo Pinto. 10. ed. São Paulo: Saraiva, 2010. ENGEL, J.F; BLACKWELL, R.D.; MINIARD, P.W. Comportamento do Consumidor. Rio de Janeiro: LTC, 2000. FRANCO. Jr, Hilário, O feudalismo, Ed Brasiliense, col. Tudo é história. São Paulo, 1983. GAWLAK, Albino, Fabiane Ratzke. Cooperativismo: primeiras lições. 3ª. Ed. Brasília: Sescoop, 2007. GIL, Antonio Carlos. Como elaborar projetos de pesquisa. 4. ed. São Paulo: Atlas, 2002. FERREIRA, Devandira D. B. B. Nunes. As empresas que encantam os clientes. 8ª Mostra Acadêmica UNIMEPE – 26 a 28/10, 2010. 8 Congresso de Pós-Graduação. Tema: Desafios da Educação Superior na Agenda do Novo Milênio. Disponível em: <HTTP://www.unimep.br/phpg/mostraacademica/anais/8mostra/5/346.pdf>. Acesso em 20 Agosto 2014. BANCO CENTRAL DO BRASIL. 2000. Disponível em: http://www.bcb.gov.br/ptbr/paginas/default.aspx. Acesso em: 17 de Agosto 2014. (CODEAGRO - SP. 2008. Disponível em: http://www.codeagro.sp.gov.br/ica/pdf/faqs.pdf. Acesso em: 6 de Março 2014 HISTÓRIA... de tudo. 2013. Disponível em: www.historiadetudo.com/bancos.html. Acesso em: 15 de Abril 2014. 53 MEINEN, Ênio et al. Cooperativismo de crédito no direito brasileiro. Porto Alegre: Sagra Luzzato, 2002. MENEZES, Valdelício. Comportamento do consumidor: fatores que influenciam o comportamento de compra e suas variáveis, 2010. Disponível em: < http://www.administradores.com.br/artigos/marketing/comportamento-doconsumidorfatores-que-influenciam-o-comportamento-de-compra-e-suas-variaveis/47932/>. Acesso em: 12 de Julho 2014. MORSCH, Marcos A.; Samara, B. S. Comportamento do Consumidor: conceitos e casos. 1. Ed. São Paulo: Pearson, 2005. RIBEIRO, Guilherme Guerra. Estágios do processo de decisão do consumidor de jornais populares: busca, avaliação de alternativas e consumo. 2009. 115f. Dissertação (Mestrado em Administração) – Universidade FUMEC, Belo Horizonte, 2009. 54 APÊNDICE 1 QUESTIONÁRIO PARA IDENTIFICAR QUAL A PREFERÊNCIA DAS PESSOAS AO ESCOLHER UMA INSTITUIÇÃO FINANCEIRA 1 ) Qual a sua idade? ( ( ) 18 a 25 anos ) 26 a 35 anos ( ( ) 36 a 50 anos ) Mais de 50 anos ( ) Masculino 2) Qual seu sexo? ( ) Feminino 3) Qual a sua renda? ( ( ( ) Até 1.000,00 ) R$ 1.001,00 a 3.000,00 ) R$ 3.001,00 a 5.000,00 ( ( ) R$ 5.001,00 a 15.000,00 ) Acima de 15.001,00 4) Em quantas instituições financeiras você possui conta corrente? ( ( ) Uma instituição ) Duas instituições ( ( ) Três instituições ) Quatro ou mais instituições 5) Qual tipo de instituição financeira você possui conta corrente? (Pode marcar mais de uma opção) ( ( ( ) Cooperativas de Crédito (Ex. Sicoob) ) Bancos privados (Ex. Bradesco, Itaú, Santander) ) Bancos do governo (Ex. Banco do Brasil, Caixa Econômica Federal) 6) Qual instituição financeira você prefere movimentar sua conta corrente? (Marque apenas uma opção) ( ( ( ) Cooperativas de Crédito (Ex. Sicoob) ) Bancos privados (Ex. Bradesco, Itaú, Santander) ) Bancos do governo (Ex. Banco do Brasil, Caixa Econômica Federal) 55 Com base na sua resposta da questão número 6, responda as questões abaixo marcando um X nas opções que melhor representem a sua opinião, sendo: (DT) – DISCORDO TOTALMENTE. (D) – DISCORDO. (NS) – NÃO SEI. (C) – CONCORDO. (CT) – CONCORDO TOTALMENTE. Eu prefiro essa instituição por que: 7) É referência no mercado 8) É líder no mercado 9) É confiável 10) Atende às minhas necessidades 11) Possui melhores taxas 12) Atende às minhas expectativas 13) Possui um ótimo atendimento 14) Porque as pessoas falam bem da instituição 15) Conheço pessoas que possuem conta na instituição 16) Me identifico com os funcionários da instituição 17) Tem tradição no local 18) Conheço pessoas que trabalham na instituição 19) A instituição é inovadora 20) A instituição me proporciona status DT 1 1 1 1 1 1 1 1 1 D 2 2 2 2 2 2 2 2 2 NS 3 3 3 3 3 3 3 3 3 C 4 4 4 4 4 4 4 4 4 CT 5 5 5 5 5 5 5 5 5 1 2 3 4 5 1 1 2 2 3 3 4 4 5 5 1 1 2 2 3 3 4 4 5 5 21) Qual serviço você mais utiliza na (s) instituição (ões)? (Pode marcar mais de uma opção) ( ( ( ) Depósitos ) Saques ) Doc 's ou Ted's ( ) Visualizar saldo ou extrato ( ) Pagamentos ( ) Outros 22) Onde você buscou informações sobre a instituição preferida? (Pode marcar mais de uma opção) ( ( ( ( ) Propaganda na t elevisão ) Propaganda na Internet ) Rádio ) Outdoors ( ) Jornais e/ou revistas ) Indicação de parentes ( ) Indicação de amigos ( ) Tempo no mercado ( 24) O que você mais gosta na instituição que elegeu como preferida? (Marque no máximo 3 opções). ( ( ( ( ) Ser atendido rapidamente ) Possuir terminais eletrônicos funcionando ) Possuir estacionamento ) Me sinto um cliente especial ( ) Caixas e gerentes atenciosos ( ) Fácil localização ( ) Possui taxas melhores 56 25) O que você não gosta na instituição que elegeu como preferida? ( ( ( ( ) Filas ) Tenho dificuldades de ser atendido pelos gerentes ) Não possui estacionamento ) Não me sinto um cliente especial ( ( ) Má localização ) Possui taxas ruins 26) Algum comentário positivo ou negativo sobre a instituição escolhida por você. (Opcional) ___________________________________________________________________ ___________________________________________________________________ ___________________________________________________________________ ___________________________________________________________________ ___________________________________________________________________.

Download