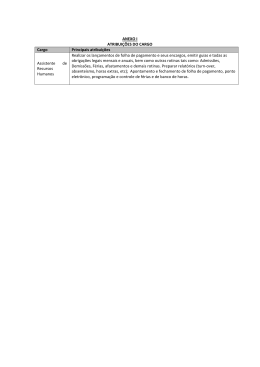

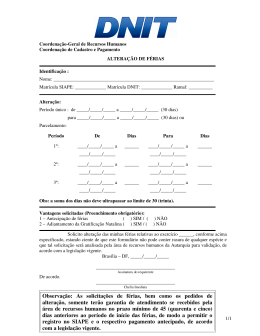

Cap. I – INTRODUÇÃO À FOLHA DE PAGAMENTO I.1 - Obrigatoriedade da Elaboração O art. 225 do Decreto nº 3.048/99 determina que a empresa seja obrigada a elaborar mensalmente a folha de pagamento da remuneração paga devida ou creditada a todos os segurados a seu serviço, devendo manter em cada estabelecimento, uma via da respectiva folha e recibos de pagamento. A elaboração da folha faz parte das obrigações acessórias conforme estabelece a Previdência Social. Art.225. A empresa é também obrigada a: I - preparar folha de pagamento da remuneração paga, devida ou creditada a todos os segurados a seu serviço, devendo manter, em cada estabelecimento, uma via da respectiva folha e recibos de pagamentos; ..... O § 9º do art.225 do Decreto nº 3.048/99 dispõe que na folha de pagamento, deverão estar discriminados: • O nome do segurado: empregado, trabalhador avulso, autônomo e equiparado, empresário, e demais pessoas físicas sem vínculo empregatício; • Cargo, função ou serviços prestados; • Parcelas integrantes da remuneração; • Parcelas não integrante da remuneração (diárias, ajuda de custo, etc.); • O nome das seguradas em gozo de salário-maternidade; • A indicação do número de quotas de salário-família atribuídas a cada segurado empregado ou trabalhador avulso. § 9º A folha de pagamento de que trata o inciso I do Caput, elaborada mensalmente, de forma coletiva por estabelecimento da empresa, por obra de construção civil e por tomador de serviços, com a correspondente totalização, deverá: I - discriminar o nome dos segurados, indicando cargo, função ou serviço prestado; II- agrupar os segurados por categoria, assim entendido: segurado empregado, trabalhador avulso, contribuinte individual; (Redação dada pelo Decreto nº 3.265, de 29/11/99); III - destacar o nome das seguradas em gozo de salário-maternidade; IV - destacar as parcelas integrantes e não integrantes da remuneração e os descontos legais; e V -indicar o número de quotas de salário-família atribuídas a cada segurado empregado ou trabalhador avulso. Lembrando que não existe modelo oficial para sua elaboração, podendo ser adotados critérios que melhor atendam aos interesses de cada empresa, observadas as informações que legalmente deve conter. Nota: A empresa não está obrigada a inserir todos os segurados na mesma folha de pagamento, podendo elaborar folhas separadas para os empregados e os contribuintes individuais (empresários e autônomos). A folha de pagamento para fins contábeis deverá ser de forma analítica e sintética sendo: 1 Docente: Uérito Cruz 1. Analítica – conter de forma discriminada a memória de cálculo de todas as parcelas pagas ao empregado da retenção dos encargos sociais. 2. Sintética – conter mapa demonstrando os valores totais pagos e os valores totais descontados. Na maioria das empresas, a folha de pagamento é elaborada e controlada por centro de custo. I.2 - Folha de Pagamento Informatizada A empresa poderá adotar o sistema informatizado para elaboração da folha de pagamento, observando todos os procedimentos de uma folha manual. A empresa deverá ter um programa de folha adequado a suas necessidades, contendo todas as informações necessárias, como os salários, adicionais de horas extras, prêmios, gratificações, identificação de cada empregado, adicional noturno, repouso semanal remunerado, dentre outras informações e ainda as tabelas de desconto do INSS e do IRRF. I.3 - Procedimentos e Prazo para Pagamento do Salário Procedimentos O art. 464 da CLT determina que o pagamento do salário deva ser efetuado contra-recibo, assinado pelo empregado; em se tratando de analfabeto, mediante sua impressão digital, ou, não sendo esta possível, a seu rogo. A Lei nº 9.528/97 veio acrescentar o parágrafo único ao art. 464 da CLT estabelecendo que tenha força de recibo o comprovante de depósito em conta bancária, aberta para esse fim em nome de cada empregado, com o consentimento deste, em estabelecimentos de crédito próximo ao local de trabalho. Nota: Os pagamentos efetuados por intermédio de cheques ou depósitos em conta corrente obrigam ao empregador assegurar ao empregado o seguinte: • • • Horário durante o expediente ou logo após este, que permita o desconto imediato do cheque ou o saque imediato do valor depositado; Transporte, caso necessário, para acesso ao estabelecimento bancário; Quaisquer outras condições que impeçam atrasos no recebimento dos salários e da remuneração das férias. O pagamento dos salários deverá ser efetuado mediante recibo, no qual serão discriminadas todas as parcelas pagas. Há a necessidade de que as horas/dias trabalhados, as faltas injustificadas e os repousos semanais (caso não seja o empregado mensalista) sejam discriminados separadamente no recibo, porque além de facilitar a compreensão do empregado, evita a configuração do “salário complessivo”i, proibido por lei. O recibo deverá ser apresentado em duas vias para efeito de comprovação do pagamento do salário, ficando a primeira via em poder do empregador e a segunda com o empregado. Além das parcelas componentes da remuneração e dos descontos a serem efetuados, os empregadores obrigam-se ainda a comunicar mensalmente aos empregados os valores recolhidos ao 2 Docente: Uérito Cruz FGTS em conta vinculada, que poderão constar no mesmo recibo de pagamento dos salários do empregado. O pagamento dos salários não pode ser estipulado por prazo superior a um mês, com exceção de pagamento de comissões, percentagens e gratificações conforme estabelece o art. 459 da CLT. I.4 - Prazo para Pagamento Quando o pagamento for estipulado por mês, deverá ser efetuado o mais tardar, até o quinto dia útil do mês subseqüente ao vencido. Se estipulado por semana ou quinzena, este deverá ser efetuado também no máximo até o quinto dia da semana ou quinzena vencida. Assim temos por prazo: • • Pagamento mensal = até 5º dia útil do mês subseqüente ao vencido; Pagamento semanal ou quinzenal = até 5º dia (corrido) após o vencimento da semana ou quinzena Na contagem dos dias úteis, para o pagamento mensal, serão incluídos o sábado, excluindo-se apenas domingos e feriados, inclusive feriados municipais. Quando o feriado for apenas bancário, o dia em questão será considerado dia útil para efeito de pagamento salarial. O art. 467 da CLT determina que em caso de rescisão de contrato de trabalho, motivada pelo empregador ou pelo empregado, e havendo controvérsia sobre parte da importância dos salários, o empregador é obrigado a pagar ao empregado, à data do seu comparecimento à Justiça do Trabalho, a parte incontroversa dos mesmos salários (parte em que não haja litígio, estando às partes de acordo), ou de quaisquer outras verbas rescisórias, sob pena de ser, quanto a essas partes, condenado a pagá-las acrescidas de 50%. Nota: Até a data de 04/09/01, entretanto, esta obrigatoriedade do pagamento da parte incontroversa se limitava apenas aos salários, sob pena de ser o empregador condenado a pagá-los em dobro (100%). Com a publicação da Lei nº 10.272/01, é que tal obrigação se estendeu a todas as parcelas rescisórias e que a penalidade foi reduzida para apenas 50% dos valores. A Legislação Previdenciária estabelece que a empresa esteja, entre outras, obrigada a preparar mensalmente folha de pagamento da remuneração paga, devida ou creditada a todos os segurados a seu serviço, devendo manter em cada estabelecimento, uma via da respectiva folha e recibos de pagamentos. 3 Docente: Uérito Cruz Exemplo de uma folha de pagamento 4 Docente: Uérito Cruz CAP. II - ANÁLISE PARA ELABORAÇÃO DA FOLHA DE PAGAMENTO 1 - Controle de Freqüência ( faltas, atrasos e saídas antecipadas ), os quais, deverão ser excluídos das incidências para fins de encargos sociais. 2 - Quadro de Incidências dos Encargos Sociais, conforme tabela (ANEXO ) 3- Forma e Prazo para Pagamento : O pagamento do Salário poderá ser efetuado via bancária, através de Conta Corrente aberta em nome dos funcionários, com consentimento dos mesmos, ou em cheques nominais ( salvo se o trabalhador for analfabeto, quando o pagamento somente poderá ser feito em espécie ), desde que seja assegurado ao empregado horário que permita o saque em conta corrente ou desconto do cheque, sem qualquer prejuízo para o referido recebimento. No que tange ao Prazo, a Folha de Pagamento deverá ser efetuada até o 5º dia útil do mês subseqüente ao vencido, conforme determina o parágrafo 1º do art. 459 da CLT. A folha de pagamento divide-se em duas partes distintas: Proventos e Descontos À parte dos proventos engloba: Salários, horas extras, adicional de insalubridade, adicional de periculosidade, adicional noturno, salário-família, diárias para viagem, ajuda de custo. À parte dos descontos compreende: Quota de previdência, imposto de renda, contribuição sindical, seguros, adiantamentos, faltas e atrasos, vale-transporte. Algumas empresas fazem o pagamento de seus funcionários no último dia do mês; neste caso é necessário fechar a folha de pagamento alguns dias antes, ganhando-se assim tempo necessário para calculo dos devido proventos e descontos. Outras empresas realizam o pagamento no limite máximo exigido por lei: o quinto dia útil do mês subseqüente ao vencido, se o pagamento for mensal, ou o quinto dia subseqüente, quando o pagamento for semanal ou quinzenal, conforme IN nº 01/89. O apontamento é feito em geral no próprio cartão de ponto; somam-se as horas trabalhadas, inclusive as horas-extras e observam-se as faltas e atrasos para o não pagamento. II.1 - Proventos: Salário É a contraprestação devida e paga diretamente pelo empregado. Ele pode ser pago mensal, quinzenal, semanal ou diariamente, por peça ou tarefa; sempre se obedecerá ao salário mínimo. Integram o salário não só a importância fixa estipulada, como também as comissões, gorjetas,percentagem, gratificações ajustadas, diárias para viagem que excedam 50% do salário percebido pelo empregado e abonos pagos pelo empregador. Hora extra São horas excedentes à jornada normal de trabalho que deverão ser pagas com fator de acréscimo. A nova constituição determinou que esse mínimo seja de 50 % alterando o parágrafo 1° do artigo 589 da CLT, que era de 20 %. Observar particularidade nas convenções de trabalho. 5 Docente: Uérito Cruz A duração normal do trabalho poderá ser acrescida de duas horas, mediante acordo escrito entre empregador e empregado, ou mediante acordo coletivo ou convenção coletiva de trabalho, devendo obrigatoriamente o empregador pagar, pelo menos, mais 50% sobre a hora normal. Ex.: Salário-hora normal= R$ 4,00 x 50% = R$ 2,00 R$ 4,00 + R$ 2,00 = R$ 6,00 Hora extra = R$ 6,00 Obs.: Aos menores e vedada a programação da jornada de trabalho, salvo para efeito de compensação. Hora extra Extração do calculo com fração de horas extras trabalhada. Quando temos o tempo dado em horas, a divisão do salário é por 220. Quando temos o tempo dado em minutos, a divisão do salário é por 13.200 ou seja (220 x 60) Ex.: Funcionário com salário de R$ 800,00 fez 10hs e 40 minutos de horas extras. Primeiro passo transformar todas as variáveis da hora extra (10:40) em mesmo referencial de calculo. _ 10hs = (10 x 60) = 600 minutos 600 minutos + 40 minutos = 640 minutos de horas extras. 800/13.200 = 0,06 por minutos trabalhado 0,06 + 0,03 = 0,09 0,09 X 640 = 57,60 Cálculo simplificado da integração de horas extras, feriado e adicionais noturno no RSR Repouso Semanal Remunerado De acordo com a Lei nº 605/49, art. 7º, alínea “a” e “b”, com relação dada pela Lei nº 7.415, de 09/12/1985, computam-se no cálculo do repouso semanal remunerado as horas extraordinárias habitualmente prestadas. Somam-se as horas extras da semana e divide-se o resultado pelo número de dias trabalhados; temse então o número de horas feitas por dia útil. Ex. O empregado trabalhou extraordinariamente 2 horas extras por dia de segunda a sábado. Somam-se: 2+2+2+2+2+2 = 12 horas extras. Divide-se o resultado pelo número de dias trabalhado da semana: 12 : 6 = 2 Essas 2 hora extra, representa o valor do Descanso Semanal remunerado DSR ou RSR – Repouso Semanal remunerado. Fração de 1/6. Remuneração variável O empregado sujeito a controle de horário, remuneração à base de comissões, tem direito de, no mínimo, 50% pelo trabalho em horas extras, calculado sobre o valor das comissões a elas referentes. Com Garantia de salário, nunca inferior ao mínimo, para os que percebem remuneração variável. 6 Docente: Uérito Cruz Feriados e ou folgas trabalhada Corresponde a mais 100% do dia normal de trabalho. Adicional de insalubridade Serão consideradas atividades insalubres aquelas que, por sua natureza, condições ou métodos de trabalho, exponham os empregados a agentes nocivos à saúde, acima dos limites de tolerância fixados em razão da natureza e da intensidade do agente e do tempo de exposição aos seus efeitos. Há três graus de insalubridade: máximo, médio e mínimo; os empregados que trabalham em condições insalubres têm asseguradas a percepção de adicional respectivamente de 40%, 20% e 10%. A base de calculo é o salário da categoria a que pertence o empregado, e não sobre o saláriomínimo. Adicional de periculosidade São consideradas atividades ou operações perigosas, na forma da regulamentação aprovada pelo Ministério do Trabalho, aquelas que, por sua natureza ou métodos de trabalho, impliquem o contato permanente com inflamáveis ou explosivos, em condições de riscos acentuado. O empregado que trabalha em condições de periculosidade recebe um adicional de 30% sobre o salário efetivo, não incluindo esse percentual sobre gratificações, prêmios ou participações nos lucros da empresa. Se o empregado trabalhar em serviço insalubre ou perigoso, deverá optar por um ou outro adicional. A caracterização e a classificação de insalubridade ou periculosidade, segundo normas do MT, serão feitas através de perícia a cargo de médico do trabalho ou engenheiro do trabalho, registrado no Ministério do Trabalho. Obs.: É proibido o trabalho do menor em serviços perigosos ou insalubres, conforme quadros aprovados pelo MT. Adicional noturno Tem direito ao ad.noturno o empregado que trabalha no período de 22 horas de um dia e as 5 horas do dia seguinte. O adicional Noturno é de 20%, pelo menos, sobre a hora diurna e pago com habilidade, integra o salário do emprego para todos os efeitos ( Enunciado n° 60 do TST ). A hora do trabalho no turno deve ser computada como de 52 minutos e 30 segundos, ou seja, o trabalho durante sete horas noturnas equivalente a oito horas diurnas. Vejamos: De 22:00:00 às 22:52:30 = 1 hora; De 22:52:31 às 23:45:00 = 1 hora; De 23:45:01 às 00:37:30 = 1 hora; De 00:37:31 às 01:30:00 = 1 hora; De 01:30:01 às 02:22:30 = 1 hora; De 02:22:31 às 03:15:00 = 1 hora; De 03:15:01 às 04:07:30 = 1 hora; e De 04:07:31 às 05:00:00 = 1 hora. Total de 8 horas. 7 Docente: Uérito Cruz Horas Extras Noturnas Quando uma pessoa fizer hora extra noturna, há 2 adicionais: o da hora extra e o da hora noturna. Aplica-se o adicional noturno sobre o salário-base-noturno, e sobre o total, aplica-se o adicional de hora extra. Ex.: Hora diurna normal, R$ 2,73, mais R$ 0,55 de adicional noturno, dá o valor da hora noturna , ou seja, R$ 3,27 sobre o qual se aplica o adicional de hora extra ( digamos 50%); resulta um total de R$ 4,91. Exemplo: 600/220 = 2,73 + 20% (adc noturno) = 3,27 esse é o valor da hora noturna, ou 600 + 20% (adc noturno) = 720 (720/220) = 3,27 esse é o valor da hora noturna. O mesmo trabalhador fez 2 horas extras a 50%. 3,27 + 50% = 4,91 (4,91 x 2h) = 9,82 DSR = 9,82/6 = 1,64 Salário-família Uma quota de salário-família fixada pela previdência social. Têm direito a ela os filhos com até 14 anos de idade ou inválidos. Cada filho tem direito a uma quota. Para recebimento do salário-família, o empregado tem que apresenta copia de certidão de nascimento dos filhos menores de 14 (quatorze) anos de idade, a carteira de vacinação atualizada quando menos de 07( sete ) anos de idade sempre no mês de maio de cada ano e, comprovante de frequência à escola quando maior de 07 ( sete ) anos de idade sempre nos meses e novembro de cada ano. O valor de cada quota do salário-família é de R$ 29,41 para quem ganha remuneração até R$ 573,58 e de R$ 20,73 para quem ganha de R$ 573,59 até R$ 862,11. Ajuda de custo é parcela paga de uma só vez para o Ajuda de custo e diárias para viagem empregado atender a certas despesas, sobretudo de transferência. Tem caráter indenizatório, nunca salarial mesmo quando excede de 50% do salário, pois esse mínimo só diz respeito às diárias que são importâncias concedidas para gastos com deslocamento do trabalhador da sede da empresa e cessam quando ele retorna, só sendo levadas em contas no cálculo do salário para efeito de indenização. II.2 - DESCONTOS: Desconto do empregado para INSS. O INSS incide sobre o total da remuneração, ou seja, salário mais as horas extras, adc. insalubridade, periculosidade, adc. noturno, 13° salário e outros valores admitidos em lei pela previdência social. Esse valor é descontado em folha de pagamento. Há um limite máximo para desconto do INSS. Quando o empregado ganha o valor superior ao limite máximo (teto) só se poderá descontar-lhe do salário e limite estabelecido. 8 Docente: Uérito Cruz Tabela 2011 Salário-de-contribuição 2011 ( R$ ) Até 1.106,90 de 1.106,91 até 1.844,83 de 1.844,84 até 3.689,66 acima de 3.689,66 Alíquota ao INSS (%) 8 9 11 fixo de R$ 425,66 O vencimento para recolhimento do INSS a partir da competência 11/2008 é no dia 20 do mês subseqüente ao da competência e deve ser feito através da Guia da Previdência Social – GPS. (MP 447/2008 DOU 17.11.2008). Tabela Progressiva em Reais do Imposto de Renda 2010. Faixa de rendimento Até R$ 1.566,61 Alíquota Parcela a deduzir 0% (isento) 0,00 De R$ 1.566,62 a R$ 2.347,85 7,5% 117,49 De R$ 2.347,86 a R$ 3.130,51 15% 293,58 De R$ 3.130,52 a R$ 3.911,63 22,5% 528,37 Acima de R$ 3.911,63 27,5% Fonte: http://www.receita.fazenda.gov.br/aliquotas/ContribFont.htm 723,95 Base de deduções: I – importâncias pagas de pensão alimentícia; II – a quantia equivalente a R$ 157,47 por dependente; III – as contribuições para a Previdência Social da União, dos estados, do distrito Federal e dos Municípios; IV – as parcelas isentas de R$ 1.499,15 provenientes de aposentadoria e pensão, transferência para a reserva remunerada ou reforma pagos pela Previdência Social da União, dos Estados, do Distrito Federal e dos Municípios. Segundo o artigo 83, inciso I, alínea D, da Lei n° 8.981, de 20/01/1995, o imposto retido na fonte deverá ser pago até o terceiro dia útil da semana subsequente do fato gerador através do DARF. 0561 Exemplo prático: Um funcionário que ganha R$ 3.500,00, tem dois dependentes, qual vai ser o valor do Imposto de Renda Retido na Fonte (IRRF) ? PROCEDIMENTO DE CÁLCULO 3.500,00 Base de Cálculo (-) Inss retido do empregado (-) Dependentes (02) = Valor Tributável X Alíquota – vide tabela = (-) Parcela a deduzir (vide tabela) = Imposto de Renda Retido na Fonte 9 Docente: Uérito Cruz Um funcionário que ganha R$ 5.600,00, tem dois dependentes, qual vai ser o valor do Imposto de Renda Retido na Fonte (IRRF) ? 5.600,00 Base de Cálculo Inss retido do empregado Dependentes (2) Valor Tributável Alíquota – vide tabela Parcela a deduzir (vide tabela) Imposto de Renda Retido na Fonte EXERCÍCIO FOLHA DE PAGAMENTO 1 - Salário de R$ 1.800,00, fez 30 horas extras a 50%. Tem dois filhos menores de 14 anos. IRF 3 dependentes. 2 - Salário fixo de R$ 800,00, fez 20 horas extras a 50%. 3 - Salário de R$ 700,00, trabalha em área de periculosidade e têm 3 filhos menores de 14 anos. 4 - Salário de R$ 650,00, fez 30 horas extras noturna, trabalhou 1 feriado e têm 1 filho menor de 14 anos. 5 - Salário de R$ 2.900,00, tem 3 filhos menores de 14 anos. IRF 4 dependentes. 6 – Salário de R$ 600,00, 20 horas extras diurnas e 20 horas extras noturnas, 1 feriado e 3 filhos menores de 14 anos. 7 - Salário de R$ 750,00, fez 12hs e 20 minutos de horas extras, trabalhou 1 feriado e têm 1 filho menor de 14 anos. 8 - Salário de R$ 1.100, fez 14hs e 15 minutos de horas extras e trabalha na área insalubre máxima. 9 – Salário de 2.950,00, trabalhou 1 feriado. Contribuição sindical Os empregados ficam obrigados a descontar na folha de pagamento, no mês de março de cada ano, a contribuição sindical de um trabalho ( 1/30) de todos os empregados, qualquer que seja a forma de remuneração. Caso o empregado foi admitido após o mês de março, deverá desconta-lo no mês subsequente a sua admissão para sua categoria profissional específica, se não fez em emprego anterior. Adiantamentos Geralmente são permitidos adiantamentos até 50% do salário. A maioria das empresas mensalistas faz no (décimo quinto) 15° ou (vigésimo) 20° dia de trabalho um adiantamento ( vale ) do salário a seus empregados. Faltas e atrasos Quando o empregado, sem motivo justificado, faltar ou chegar atrasado ao trabalho, o empregado poderá descontar-lhe do salário quantia correspondente à falta; inclusive o repouso semanal, quando o empregado não cumprir integralmente seu horário de trabalho. Ex.: Faltas em dias: Salário / 30 dias x N° de faltas em dias. Docente: Uérito Cruz 10 Faltas em horas: Salário / 220 horas x N° de faltas em horas. Vale-Transporte Para o exercício do direito de receber o vale-transporte o empregado informará ao empregador, por escrito: I – seu endereço residencial; II – os serviços e meios de transportes mais adequados ao seu deslocamento residência-trabalho e vice-versa. O vale-transporte será custeado - Lei n° 7.418, de 16 de dezembro de 1985 I – pelo beneficiário, na parcela equivalente a 6% de seu salário básico ou vencimento, excluídos quaisquer adicionais ou vantagens; II – pelo empregador, no que exceder à parcela referida no item anterior. II.3 - FGTS Segundo a constituição Federal, é direito dos trabalhadores urbanos e rurais: Fundo de Garantia do Tempo de Serviço ( FGTS ). Desde 05/10/1988, o direito ao regime do FGTS é assegurado aos trabalhadores urbanos e rurais independentemente de opção. O empregador é obrigado a depositar, até o dia 7 de cada mês, em conta bancária vinculada, a importância correspondente a 8% da remuneração paga ou devida no mês anterior, a cada trabalhador, incluindo a gratificação de Natal. O depósito se faz através da Guia de Recolhimento da FGTS e informações à Previdência Social – GFIP, utilizando o SEFIP 8.4 através da conectividade social. II.4 - 13° SALÁRIO O 13° salário deve ser pago em duas parcelas. A primeira será paga entre os meses de fevereiro e novembro de cada ano e a segunda até o dia 20 de dezembro. Seu valor corresponderá a 1/12 da remuneração devida em dezembro, por mês de serviço, do ano correspondente, sendo que a fração igual ou superior a 15 dias de trabalho em cada mês calendário será como mês integral. As faltas legais e justificadas ao serviço não são deduzidas para fins de cálculo de 13° salário. A – Primeira parcela A primeira parcela deve ser paga até 30 de novembro do ano em curso, salvo se paga ao ensejo das férias. Para que seja paga por ocasião das férias, é necessário que o empregado faça um requerimento no mês de janeiro do correspondente ano. Para os empregados admitidos em 17 de janeiro ou anterior, seu valor corresponderá a metade da remuneração correspondente a 1/12 por mês de serviço ou fração igual ou superior a 15 dias. Ex.: Empregado Mensalista: salário mensal de R$ 800,00, recebe R$ 400,00. Horista: percebe R$2,20 por hora, faz jus a metade de 220 horas. R$ 2,20 x 220 = R$ 484,00 : 2 = R$ 242,00. 11 Docente: Uérito Cruz Para os empregados admitidos após 17 de janeiro, seu valor corresponderá à metade de 1/12 da remuneração por mês de serviço ou fração igual ou superior a 15 dias, contados da data da admissão até o mês de dezembro ou até o mês do pagamento quando este ocorrer antes do mês de novembro. Ex.: Mensalista admitido em 01/07/2002: salário mensal de R$ 800,00 R$ 800,00 : 12 = R$ 66,67 x 6 = R$ 400,00 : 2 = R$ 200,00 ( conta-se 6 meses de serviço de julho a dezembro) Salário variável Qualquer que seja o salário variável será necessário achar a média da remuneração de janeiro até o mês anterior ao pagamento. Aos empregados admitidos após 17 de janeiro será necessário achar a média da remuneração da data de admissão até o mês anterior ao pagamento. Quando do pagamento da primeira parcela do 13° salário, deve-se fazer o recolhimento do FGTS até o dia 07 ( sete ) do mês subsequente. Ex. de janeiro a maio = R$ 650,00 de junho a agosto = 915,00 de setembro a outubro = 780,00 Média = (5 x 650) + (3 x 915) + (2 x 780) = 755,11/10 = 755,11 salário médio no ano. 755,11/2 = 377,56 é o valor da 1ª parcela do 13º salário. Não se aplica a tributação do Imposto de Renda na Fonte e do INSS no atendimento da primeira parcela do 13° salário. B – Segunda parcela Deve ser paga até 20 de dezembro do corrente ano, descontando-se o INSS sobre o total. Para o cálculo da segunda parcela usam-se os mesmo critérios adotados para a primeira. Considerase como salário fixo o de dezembro. Quando houver salário variável faz-se a média de janeiro a novembro, ou do mês em que foi admitido até novembro, obtendo-se, dessa forma, 1/11. Para aqueles que recebem o salário variável, a empresa tem o prazo até o dia 10 de janeiro do ano seguinte para acertar a diferença de 1/12, correspondente a dezembro; corrige-se, então, o valor da respectiva gratificação com o pagamento ou compensação das possíveis diferenças. Obs.: Para recolhimento do INSS, a diferença devera ser efetuada juntamente com a competência dezembro do mesmo ano. Além das horas extras prestadas habitualmente e da gratificação periódica contratual, integram também o 13° salário o adicional noturno, os adicionais de insalubridade e periculosidade. Imposto de Renda sobre o 13º 12 Docente: Uérito Cruz O 13° salário será tributado sobre o valor integral no mês de sua quitação, não havendo nas antecipações. A tributação será exclusivamente na fonte separadamente dos demais rendimentos do beneficiário, conforme lei n° 8.134, de 27/12/1990, art. 16. Os valores relativos a pensão judicial e contribuição previdenciária, computados como deduções do 13° salário, não poderão ser utilizados para a determinação de quaisquer outros rendimentos. EXERCÍCIO DÉCIMO TERCEIRO SALÁRIO 1 - Calcule a 1ª parcela do 13º salário de um funcionário admitido em 12 de maio de 2011, cujo a remuneração total, percebido em outubro foi de R$ 900,00. Suponhamos que o sua remuneração total tenha sido reajustado no mês de dezembro para R$ 1.050,00. Calcule o valor líquido da 2ª parcela. 2 - Calcule o valor da 1ª parcela e o valor líquido da 2ª parcela do 13º salário de um funcionário com remuneração total em dezembro no valor de R$ 780,00 admitido em 16 de abril de 2011. 3 - Empregado com salário-fixo de R$ 600,00, recebeu a título de adiantamento de 13º salário R$ 900,00 e durante o ano ganhou comissões no valor de R$ 9.592,00. Calcule a 2ª parcela líquida. 4 – Durante o ano o funcionário recebeu os seguintes salários variáveis a título de comissão Janeiro a junho = 980,00 Julho a setembro = 1200,00 outubro = 1300,00 (total = 12.080/10 = 1.208) a - Calcule a média salarial e o valor da 1ª parcela do 13º salário. b - Calcule a 2ª parcela, sendo que em novembro recebeu 1.800,00 c - Quando chegamos em janeiro, devemos calcule o ajuste de dezembro 1/12, ele recebeu em dezembro 1.800,00 13 Docente: Uérito Cruz CAP. III - FÉRIAS 1 – Após cada período de 12 meses de vigência do contrato de trabalho, o empregado era direito ao gozo de um período de férias, sem prejuízo da remuneração, na seguinte proporção: I – 30 dias ocorridos, quando não houver faltado o serviço mais de 5 vezes; II – 24 dias ocorridos, quando houver de 6 a 14 faltas; III - 18 dias ocorridos, quando houver de 15 a 23 faltas; IV - 12 dias ocorridos, quando houver de 24 a 32 faltas; ( art. 130, incisos I a IV da CLT ). III . 1 – CONDIÇOES EM QUE A AUSENCIA DO EMPREGADO NÃO É CONSIDERADA FALTA AO SERVIÇO I - até 2 dias consecutivos, em caso de falecimento do cônjuge, ascendente, descendente, irmão ou pessoa que, declara em sua CTPS, viva sob sua dependência econômica; II - até 3 dias consecutivos, em virtude de casamento; III – por ( cinco ) 05 dias em caso de nascimento de filho; IV – por ( um ) 01 dia, em cada doze meses de trabalho, em caso de doação voluntária de sangue devidamente comprovada; V – até ( dois ) 02 dias consecutivos ou não, para o fim de se alista eleitor, nos termos da lei respectivas; VI – no período de tempo que estiver de cumprir a exigências do Serviço Militar; VII – nos dias em que estiver comprovadamente realizando provas de exame vestibular para ingresso em estabelecimento em ensino superior; VIII - pelo tempo que se fizer necessário, quando estiver que comparecer em juízo. IX – durante o licenciamento compulsório da empresa por motivo de maternidade ou aborto não criminoso, observados os requisitos para percepção do salário maternidade custeado pela previdência social; X – por motivo de acidente de trabalho ou enfermidade atestado pelo INSS. III . 2 – FÉRIAS: PERDA DO DIREITO Não terá direito a férias o empregado que, no curso do período aquisitivo: I – deixar o emprego e não readmitido dentre dos 60 ( sessenta ) dias subseqüentes à sua saída; II – permanecer em gozo de licença com percepção de salários, por mais de 30 dias; III – deixar de trabalhar, com percepção de salário, por mais de 30 dias em virtude de paralisação parcial ou total dos serviços da empresa; e IV – estiver percebido da Previdência Social prestações de acidente de trabalho ou de auxíliodoença por mais de 6 meses, embora descontínuo; A lei dá ao empregador o direito de marcar a época de concessão das férias aos seus empregados. Ele tem o limite de doze meses subseqüentes à aquisição do direito pelo empregado para marcar as férias, ultrapassando esse período, o empregador devera pagá-las em dobro. O empregado estudante, menor de 18 anos, terá o direito a fazer coincidir suas férias com as férias escolares. Os membros de uma família que trabalharem no mesmo estabelecimento ou a empresa terão direito a gozar férias no mesmo período, se assim disso desejarem e se disso a empresa não resultar prejuízo para o serviço. 14 Docente: Uérito Cruz II.3 - FÉRIAS: UM TERÇO A MAIS DO QUE O SALÁRIO NORMAL De acordo com o disposto no inciso XVII do art. 7° da nova Constituição, ficou instituído o pagamento de um terço a mais do que o salário normal, por ocasião por gozo de férias anuais remuneradas. Quando o empregado receber por tarefa ou peça, o pagamento será feito pela média do período aquisitivo do respectivo direito. Tratando-se de comissões, levar-se-á em conta a média percebida nos 12 ultimo meses, ou período inferior. O pagamento de férias, integrais ou proporcionais, gozadas ou não, na vigência da Constituição da republica de 1988, se sujeita ao acréscimo do terço previsto em seu art. 7° inciso XVII. Férias Proporcio nais 1/12 2/12 3/12 4/12 5/12 6/12 7/12 8/12 9/12 10/12 11/12 12/12 30 dias ( até 5 faltas ) 2,5 dias 5 dias 7,5 dias 10 dias 12,5 dias 20 dias 17,5 dias 20 dias 22,5 dias 25 dias 27,5 dias 30 dias Cálculo das férias proporcionais 24 dias 18 dias ( de 6 a 14 ( de 15 a 23 faltas ) faltas ) 2 dias 1,5 dia 4 dias 3 dias 6 dias 4,5 dias 8 dias 6 dias 10 dias 7,5 dias 12 dias 9 dias 14 dias 10,5 dias 16 dias 12 dias 18 dias 13,5 dias 20 dias 15 dias 22 dias 16,5 dias 24 dias 18 dias 12 dias ( de 24 a 32 faltas ) 1 dia 2 dias 3 dias 4 dias 5 dias 6 dias 7 dias 8 dias 9 dias 10 dias 11 dias 12 dias II.4 - ABONO PECUNIÁRIO DAS FÉRIAS Todos empregados que quiser poderá converter 1/3 ( um terço ) do período de férias a que estiver direito em abono pecuniário, no valor da remuneração das férias, já acrescida em ( um terço ) 1/3, referido no citado artigo 7°, inciso XVII, da Constituição Federal. Para isso é necessário que o empregado requeira tal abono até 15 dias antes do término do período aquisitivo. O pagamento do abono pecuniário das férias será efetuado até dois dias antes do inicio do respectivo período. Ex.: a) Um empregado com direito a 30 dias corridos de férias requereu o abono pecuniário. Por ocasião do gozo das férias, o empregado esta com um salário de R$ 894,00 e recebe o adicional de periculosidade. Salário de R$ 894,00 + 268,20 ( adicional de periculosidade ) = 1.162,20 Remuneração das férias R$ 1.162,20 ( + ) 1/3, art. 7°, inciso XVII, da Constituição R$ 387,40 R$ 1.549,60 Abono pecuniário = 1/3 de R$ 1.549,60 15 Docente: Uérito Cruz R$ 1.549,60 : 3 = R$ 516,53 Valor a pagar do abono pecuniário = R$ 516,53 Ex.: b) Um empregado com direito a 24 dias corridos de férias ( obteve oito faltas não abonadas ) requereu o abono pecuniário. Por ocasião do gozo de férias o empregado percebe R$ 2,160,00 por mês. Remuneração de férias, 24 dias R$ 1,728.00 ( + ) 1/3 art.7°, inciso XVII, Constituição R$ 576,00 R$ 2.304.00 Abono pecuniário = 1/3 de R$ 2,304.00 R$ 2,304.00 : 3 = R$ 768,00 Valor a pagar do abono pecuniário = R$ 768,00 III.4.1 - Incidência do INSS, FGTS e IR Abono pecuniário de férias, concessão de 10 ( dez dias ) em trabalho remunerado . INSS – NÃO: art. 28 § 9°, alinea e, item 6 da lei n° 8.212/91,, com redação dada pela Lei n° 9.711, de 20/11/98. FGTS – NÃO: CLT, art. 144 IR – NÃO: (súmulas 125 e 136 do Egrégio Superior Tribunal de Justiça) alterando a Lei n° 7.713/88, arts. 3° e 7°. Obs.: O abono de férias deverá ser requerido até 15 dias antes do término do período aquisitivo, art. 143, § 1° da CLT. III.5 - FÉRIAS COM HORAS - EXTRAS Conforme preceitua o art. 142 par. 1º da CLT., essa parcela é obtida mediante apuração da média das horas-extras realizadas no período aquisitivo correspondente, cujo resultado é multiplicado pelo salário-hora atualizado, incluindo o adicional de horas-extras a que o empregado fizer jus na época da respectiva concessão. 1 ) Calcule as férias de um empregado com salário fixo mensal de R$ 1.100,00 e que no período aquisitivo correspondente fez um total de 480 horas-extras, com adicional de 50%. 16 Docente: Uérito Cruz CAP. IV – PREENCHIMENTO DE GUIAS IV.1 - GPS – GUIA DA PREVIDÊNCIA SOCIAL A GPS será preenchida em 02 ( duas ) vias, com a seguinte destinação: 1º Via – destinada ao INSS 2° Via – destinada ao contribuinte A empresa está obrigada a emitir guias separadas para cada estabelecimento ou obra de construção civil identificados, respectivamente, pelo CNPJ ou CEI. Observando que as guias devem ser individualizadas de acordo com o código de pagamento especifico. Os originais da GPS quitadas deverão permanecer no local onde a empresa centraliza os livro e documentos contábeis para apresentação à fiscalização do INSS, pelo prazo de 10 ( dez ) anos. Cada estabelecimento deve afixar a ultima GPS recolhida no quadro de horário e enviar cópia da mesma ao sindicato da categoria mais representativa entre seus empregados. Nota: Para o recolhimento das contribuições devidas sobre o décimo-terceiro salário deverá ser utilizada a competência 13 ( treze ). IV.2 - GUIA DE RECOLHIMENTO DO FGTS E INFORMAÇÕES A PREVIDÊNCIA SOCIAL Para realizações dos recolhimentos nas contas vinculadas dos trabalhadores no FGTS, bem como prestação de informações à previdência social, o empregado/ contribuinte utilizar-se-á da GFIP. A GFIP será apresentada: a) GFIP em maio magnético – gerada por programa computacional ( SEFIP ), que poderá ser obtido gratuitamente nas agencias da Caixa, Bancos conveniados ou no site www.caixa.gov.br, juntamente com Manual do Usuário (atualmente o seu uso é obrigatório para todos as empresas). O empregador/contribuinte, para fins de quitação da GFIP, deverá apresentá-la em 02 ( duas ) vias, com a seguinte destinação: 1ª via – Caixa/Banco Conveniado; 2ª via – Empregador/ Contribuinte; Ao empregador/contribuinte compete manter sua via em arquivo, pelo prazo legal, para fins de controle e fiscalização. Cada formulário da GFIP, abrigando apenas uma data competência, constituirá um documento de recolhimento e individualização de valores, sendo assim autenticado pela agência bancária no ato da efetivação do depósito. O empregador/contribuinte passará a informar, em campo próprio, os valores relativos à remuneração do trabalhador. 17 Docente: Uérito Cruz O décimo terceiro salário, inclusive suas antecipações, será informado separadamente da remuneração regular, em campo próprio da GFIP. O cadastramento de novos Empregadores/Trabalhadores no sistema FGTS, dar-se-á quando do seu primeiro recolhimento para o futuro. Os depósitos do FGTS relativos ao percentual incidente sobre a remuneração paga ou devida ao trabalhador no mês anterior e as informações à Previdência Social devem ser efetuados até o dia 07 ( sete ) do mês subseqüente ao da competência devida. 18 Docente: Uérito Cruz CAP. V - ROTINA DE DESLIGAMENTO O desligamento do empregado pode se dar por vários motivos/ causas, por iniciativa do empregador ou empregado, falecimento, término de contrato de trabalho, extinção do contrato em virtude de morte do empregador em empresa individual. V.1 - Documentos Importantes Ao desligar um empregado, é importante a ater alguns documentos. Passo imprescindível no processo, como: Dar baixa no CPTS; Dar baixa na ficha ou livro de registro; Incluir o nome na lista de desligados; Relação dos salários de contribuição (INSS); Relações dos rendimentos pagos ou creditados, com indicações das quantias retidas na fonte, como imposto de renda; Termo de Rescisão de Contrato de Trabalho – TRCT, que reúne o recebo de quitação. Para empregado com mais de um ano de serviço é feita a homologação da DRT ou no sindicato da Categoria; Indicar a data e código da saída na GIFP do FGTS, classificando o motivo do desligamento; Aviso prévio da empresa para o empregado ou vice versa; Extrato de FGTS (CEF); Atestado de exame médico dimensional; Sindicância, inquérito, em caso de falta grave; Seguro-desemprego; entregar e colher assinatura do empregado (parte destacável); GRFC – Guia de Recolhimento Rescisório do FGTS e da Contribuição Social; V.2 - AVISO PRÉVIO Finalidade A relação de emprego se estabelece, em regra, mediante acordo bilateral denominado Contrato de Trabalho. Contrato de Trabalho é, portanto, um acordo espontâneo firmado entre empregador e empregado, e, razão do qual este se obriga a prestar trabalho em caráter permanente e habitual, mediante pagamento de salário e subordinação hierárquica. Qualquer das partes (empregado ou empregador) que, sem justo motivo, quiser rescindir o contrato deverá avisar a outra com antecedência mínima de 30 dias. Integração de Tempo de Serviço A falta do aviso prévio por parte do empregador dá ao empregado o direito aos salários correspondentes ao prazo do aviso, garantida sempre a integração desse período no seu tempo de serviço; isso quer dizer que integra 1/12 a mais no 13° salário e 1/12 a mais nas férias e nos demais caso em que o aviso integra o tempo de serviço. 19 Docente: Uérito Cruz A falta de aviso prévio por parte do empregado dá ao empregador o direito de descontar os salários correspondentes ao prazo respectivo, a menos que o empregado ao fazer sua carta pedindo demissão peça dispensa do mesmo e o empregador dê seu parecer favorável à sua solicitação. Redução de Jornada Se a rescisão for promovida pelo empregador será feito uma redução de duas horas diárias em seu horário normal de trabalho. O empregado poderá optar trabalhar 2 horas a menos todos os dias ou por sete dias corridos no final do aviso prévio, sem prejuízo de salários (artigo 487,§4°, da CLT). Remuneração do Aviso Prévio Sendo o aviso prévio trabalhado, a remuneração relativa ao período correspondente será a normal contratada – mensal, quinzenal, semanal – diária ou equivalente a 220 horas se não verificada falta injustificada no período, acrescida dos adicionais porventura devidos. O emprego comissionista receberá as comissões das vendas efetuadas no período, acrescido dos descansos semanais. Aviso Prévio Indenizado Recebendo o empregado remuneração fixa (mensal, quinzenal, semanal, diária ou horária), o aviso prévio indenizado deverá corresponder a 220 horas. A remuneração relativa ao aviso prévio indenizado, quando for pago em comissão, correspondente a: Empregado com mais de um ano de serviço, média dos últimos doze meses. Empregado com menos de um ano de serviço, média dos meses trabalhados. Aviso Prévio Cumprido em Casa Não há previsão legal quanto a esta modalidade de aviso prévio. V.3 - Homologação – Rescisão de Contrato de Trabalho Órgãos competentes São competentes para assistir ao empregado na rescisão do contrato de trabalho, cuja vigência tenha ultrapassado um ano, o sindicato da respectiva categoria profissional, a autoridade do MTE (Ministério do Trabalho e Emprego) ou, na falta destes, o representante do Ministério Público ou defensor, onde houver, e o Juiz de Paz, na falta ou impedimento das autoridades anteriores descritas. Das Partes No ato da homologação, as partes devem estar presentes na figura do empregador e do empregado. 20 Docente: Uérito Cruz Todavia o empregador, não podendo comparecer, pode ser representado por um preposto credenciado, e o empregado, excepcionalmente, pode ser representado por um procurador com poderes especiais (procuração pública). Na hipótese de o empregado ser menor de idade, será obrigatória a presença e assinatura do pai ou da mãe ou, ainda, do responsável legal, que dera comprovar essa qualidade. Documentos Necessários O empregado deve levar ao agente homologação o Instrumento de rescisão em quatro vias; A CTPS e a Ficha ou Livro de Registro serão apresentados com todos as anotações devidamente atualizadas; Os formulários de aviso prévio ou pedido de demissão deverão ser apresentados em três vias; Deverá, também, ser apresentada cópia do acordo, convenção ou sentença normativa; Extrato do FGTS atualizado, ou SEFIP e guias de pagamento dos período; GRRF – Guia de recolhimento de multa rescisória do FGTS e Informações à Previdência Social, devidamente autenticada pelo banco; CD – Comunicado de Dispensa para o Seguro Desemprego, no caso de dispensa sem justa causa; Atestado Médico Demissional; O último documento que deve ser apresentado é a Procuração ou Carta de Preposto. Prazo para Pagamento A empresa deve efetuar o pagamento das parcelas que constam do instrumento de rescisão ou recibo de quitação nos seguintes prazos. Até o 1° dia útil imediato ao término do contrato: Aviso prévio trabalhado Rescisão antecipada de contrato por prazo determinado Extinção automática do contrato de prazo determinado. Até o 10° dia contado da notificação da demissão, quanto da ausência de aviso prévio ou indenização do mesmo: Aviso prévio indenizado; Ausência de aviso prévio. Pagamento – Formas Por meio de depósito bancário em conta corrente do empregado, ordem bancária de pagamento, ordem bancária de crédito, cheque administrativo e especial, desde que o estabelecimento bancário esteja situado próximo ao local de trabalho. Caso se trate de empregado menor ou analfabeto, o pagamento deverá ser feito, obrigatoriamente, em moeda corrente. 21 Docente: Uérito Cruz CAP. VI – RESCISÃO DE CONTRATO DE TRABALHO a) Rescisão por término do Contrato de Experiência. O empregado terá direito a: 1 – Saldo de Salário (art. 462 da CLT). 2 – Férias Proporcionais (art. 147 da CLT). 3 – 1/3 sobre férias (art. 7°, inicio XVII, CF). 4 – 13° proporcional (art.3° da Lei n° 4.090/62). b) Rescisão antecipada do contrato de experiência pelo empregador. O empregado terá direito a: 1 – Indenização (art. 479 da CLT) 50% da remuneração devida até o final do contrato. 2 – Saldo de Salário (art. 462 da CLT). 3 – Férias Proporcionais (art. 147 da CLT). 4 – 1/3 sobre férias (art. 7°, inicio XVII, CF). 5 – 13° salário proporcional (art.3° da Lei n° 4.090/62) c) Rescisão por Pedido de Dispensa antes de completar um ano de serviço. O empregado terá direito a: 1 - Saldo de Salário (art. 462 da CLT). 2 - 13° salário proporcional (art.3° da Lei n° 4.090/62). O empregado não terá direito a: 1 – aviso prévio (o empregado neste caso, é que deve dar aviso prévio ao empregador, (art. 487 CLT). 2 - Férias Proporcionais (art. 147 da CLT). 3 – 40% do FGTS, art.18,§ da Lei n° 8.036/90. d) Rescisão por Pedido de Dispensa com mais de um ano de serviço. O empregado terá direito a: 1 - Saldo de Salário (art. 462 da CLT). 2 - 13° salário proporcional (art.3° da Lei n° 4.090/62). 3 – Férias vencidas, se ainda não as tiver gozado (art. 146 da CLT). 4 – Férias proporcionais (art. 146 da CLT). 5 – 1/3 sobre férias (art. 7°, inciso XVII da CF). O empregado não terá direito a: 1 – Aviso prévio; deverá dar aviso ao empregado ( art. 487 da CLT) 2 – 40% do FGTS, art. 18§ 1° da Lei n° 8.036/90. e) Rescisão por Dispensa Sem Justa Causa com mais de um ano de serviço E antes de completar um ano de serviço: O empregado terá direito a: 1 – Aviso prévio( art. 487 da CLT) 2 - Férias Proporcionais indenizadas (art. 146, § único da CLT). 3 – Férias vencidas se ainda não estiver gozado (art.146 da CLT) 22 Docente: Uérito Cruz 4 - 1/3 sobre férias (art. 7°, inciso XVII da CF). 5 -13° salário (art.3° da Lei n° 4.090/62). 6 – 40% do FGTS art. 18§ 1° da Lei n° 8.036/90, depositar em conta vinculada. 7 - Saldo de Salário (art. 462 da CLT). GRFC – GUIA DE RECOLHIMENTO RESCISÓRIO DO FGTS E DA CONTRIBUIÇÃO SOCIAL Atualmente é preenchida através da importação dos dados para o sistema SEFIP – conectividade social. Data de movimento e Código Na GFIP e GRFC informar a movimentação, com data de afastamentos e retorno, no formato DD/MM/AAAA, bem com o código, conforme as situações discriminadas no quadro a seguir: Cód. H - JC2 L1 - SJ2 L2 - CR0 L3 - PD0 L4 - RA2 J - SJ1 L N1 O1 O2 P1 P2 Q1 Q2 Q3 R S - FT1 U1 U2 U3 W X Y Z1 Z2 Z3 Z4 Z5 Situação Rescisão, com justa causa, por iniciativa do empregador; Rescisão, sem justa causa, por iniciativa do empregador; inclusive antecipada do contrato a termo; Rescisão por culpa recíproca ou força maior (FM0); Rescisão por término de contrato de trabalho a termo; Rescisão sem justa do contrato de trabalho do empregado doméstico, por iniciativa do empregador; Rescisão do contrato de trabalho por iniciativa do empregado; Outros motivos de rescisão de contrato de trabalho; Transferência de empregado para outro estabelecimento da mesma empresa; Afastamento temporário por motivo de acidente de trabalho, por período superior a 15 dias; Novo afastamento temporário em decorrência do mesmo acidente do trabalho; Afastamento temporário por motivo de doença, por período superior a 15 dias; Novo afastamento temporário em decorrência da mesma doença, dentro de 60 dias; Afastamento temporário em decorrência por motivo de licença-maternidade; Prorrogação do afastamento temporário por motivo de licença-maternidade; Afastamento temporário por motivo de aborto não criminoso; Afastamento temporário para afastar serviços militar; Falecimento; Aposentadoria sem continuidade de vínculo empregatício; Aposentadoria com continuidade de vínculo empregatício; Aposentadoria por invalidez: Afastamento, temporário para exercício de mandato sindical; Licença sem vencimento; Outros motivos de afastamento temporário; Retorno de afastamento por motivo de licença-maternidade Retorno de afastamento temporário por motivo de acidente de trabalho; Retorno de novo afastamento temporário em decorrência do mesmo acidente de trabalho; Retorno de afastamento temporário por motivo de prestação de serviço militar; Outros retornos de afastamento temporário e/ou licença. i Salário complessivo é aquele que engloba numa única forma de retribuição o pagamento de diferentes parcelas em razão da impossibilidade de ser aferida a sua exatidão. É uma forma de ajustar um só salário englobando outras variáveis como, por exemplo, salário mais adicional noturno, horas extras, adicional de insalubridade, etc. 23 Docente: Uérito Cruz

Download