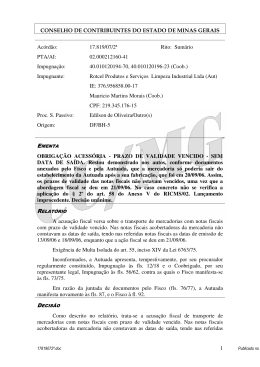

BASE DE CÁLCULO DISTINÇÃO ENTRE VALORES DE MERCADORIAS E DE SERVIÇOS VENDAS EFETUADAS ATRAVÉS DE PROPAGANDA TELEVISIVA – SISTEMÁTICA DE VENDAS POR "TELEMARKETING" - CONHECIDO E PROVIDO O RECURSO EXTRAORDINÁRIO – DECISÃO NÃO UNÂNIME. PROC. DRTC –III – 1298/1995, JULGADO EM SESSÃO DE CÂMARAS REUNIDAS DE 14/04/2005, DECISÃO PUBLICADA NO DOE DE 29/04/2005 RELATOR: DR. LUIZ FERNANDO MUSSOLINI JÚNIOR, COM VOTOS DE VISTA DRA. ELIANA MARIA BARBIERI BERTACHINE; DRA. RENATA ESTEVES DE ALMEIDA ANDRETO, E DR. DJALMA BITTAR. INTEGRA DA DECISÃO VOTO DO RELATOR Dr. LUIZ FERNANDO MUSSOLINI JÚNIOR 1 Trata-se de Recurso Extraordinário, manejado pela D. Representação Fiscal, na pena da Dra. Ana Maria Alves Reducino, contra a decisão unânime da extinta 5ª Câmara Especial, no mandato de 98/00, relator o Juiz Oswanderley Alves Ataíde, que deu provimento ao RO do contribuinte, para afastar as exigências consubstanciadas no AIIM. O apelo extremo teve antes três relatores designados, a Dra. Yonne Dolácio de Oliveira, o Dr. Durval Ferro Barros e a Dra. Eliana Maria Barbieri Bertachini, não chegando, por razões várias, a ser levado a julgamento, vindo-me agora a relato. 2 Os fatos que deram azo ao libelo na dicção da D. Representação Fiscal, são os seguintes: "Trata-se da conhecida venda de mercadorias que são oferecidas através de propaganda televisiva tendo como suporte o número de telefone, garantindo ao consumidor a restituição do valor pago, caso não fique satisfeito com o produto adquirido. A pessoa interessada liga para o número anunciado e faz seu pedido, ocasião em que não lhe é facultada a oportunidade de ir retirar o produto na vendedora. A lista de preço em papel timbrado com a razão social da recorrente (fls. 141, 148 e 151) demonstra qual é o verdadeiro preço da mercadoria a ser vendida. Quem procede à entrega da mercadoria é uma terceira empresa. O consumidor, quando do recebimento desta mercadoria, recebe duas notas fiscais, uma emitida pela empresa vendedora, referindo-se supostamente à mercadoria, no valor de 50% do preço anunciado, e outra emitida por outra empresa responsável pelo sistema de telemarketing, como aviamento, na valor de 50% do preço anunciado. O pagamento é feito pelo valor total anunciado, CONTRA UM ÚNICO RECIBO (fls. 144. 147) emitido pela ECT, onde podemos ler: Destinatário (da quantia recebida) a empresa emitente da nota fiscal de venda. A empresa responsável pelo sistema de telemarketing; nada fez, além de emitir nota fiscal de supostos serviços prestados (aviamento de entrega domiciliar) - não vendeu, não entregou, não recebeu, apenas participou do valor cobrado pela empresa vendedor, a metade do valor da venda a titulo de "aviamento". 3 O cerne da decisão recorrida, uníssona em não acatar a denúncia fazendária, pode ser assim posto, nas palavras do D. Relator: "7- Na Sistemática de venda "telemarketing" os produtos não são encontrados nas prateleiras ou nas lojas onde o consumidor toca e escolhe o produto que vai comprar. O consumidor, no caso do "telemarketing", só tem conhecimento do produto que vai adquirir por meio de anúncios televisivos, sendo que efetua a compra da mercadoria anunciada ligando para determinado número telefônico, que pode ser tanto da empresa "responsável pelo sistema de telemarketing " ou de uma de suas prepostas terceirizadas, no presente caso a ECT e a terceira empresa responsável pela entrega da mercadoria. Portanto, a contratação do negócio mercantil é feita pelo adquirente junto à empresa de "telemarketing", que se incumbe, além de anunciar o produto, de fazer o pedido e a entrega diretamente no domicílio do consumidor final. Como se desprende do exame das peças que os autos contêm, a contratação dos serviços de "responsável pelo sistema de telemarketing" é feita sempre pelo consumidor final, É este que lhe faz o pedido diretamente, sem passar pela empresa Recorrente. 8- Portanto, estou convencido de que se trata, efetivamente, de uma nova sistemática de vendas que não encontra similaridade no mercado convencional. O proprietário das mercadorias não tem qualquer contacto com o adquirente final. Todas as tratativas são feitas pelo consumidor diretamente com a empresa "responsável pelo sistema de telemarketing ". Mas não são só as razões de cunho comercial que formam minha convicção no sentido de que o valor dos serviços prestados não deve e não pode integrar a base de cálculo do ICMS. A vigente Constituição Federal estabeleceu um sistema rígido de atribuição de competência tributária, alterando em muitos aspectos o sistema constitucional anterior, especialmente no que se refere ao Imposto Sobre Serviços (ISS). 9- Estabelece o artigo 156 da Carta Magna que é de competência Municipal a instituição do imposto sobre ‘IV - Serviços de qualquer natureza não compreendidos no artigo 155, I, b, definidos em Lei Complementar, 10- Ora, o artigo 155, I, b, relaciona os serviços que sofrem a incidência do ICMS, quais sejam: serviços de transporte interestadual e intermunicipal e de comunicação. A interpretação sistemática dos dois dispositivos constitucionais é de clareza meridiana. Ou seja, é atribuída a competência tributária aos municípios para instituírem o ISS sobre qualquer serviço, com exceção daqueles arrolados no artigo 155,I, b. 11- A empresa "Teleshopping" existe de fato e de direito. Presta serviço diretamente ao consumidor final que é, em última análise, aquele que contrata os seus serviços, e os serviços prestados não estão incluídos entre aqueles excepcionados pelo art. 155, i, b. Assim, não há como inserir esses serviços na base de cálculo do ICMS. 12- Ora, evidentemente existe na operação praticada pela responsável, pelo sistema de telemarketing, uma prestação de serviços que lhe é contratada diretamente pelo consumidor final da mercadoria. Estes serviços não se encontram entre aqueles definidos na Constituição Federal como de competência dos Estados. Os serviços prestados podem ser enquadrados no item 100 da lista de serviços – "Distribuição de Bens de Terceiros em Representação de Qualquer Natureza" - o que definiria a competência exclusiva dos Municípios. 13- O fato da operação estar seccionada ou dividida em iguais percentuais, atribuindo-se (50%) cinquenta por cento ao valor das mercadorias e outro tanto, de igual grandeza, a titulo de serviços prestados, não justificaria a inclusão desses valores na base de cálculo do ICMS. Nem se diga que o consumidor só tem conhecimento deste desmembramento do preço quando recebe a mercadoria em sua casa com as duas notas fiscais, uma com o valor das mercadorias e outra com o valor dos serviços prestados. Se alguma irregularidade há neste fato, obviamente que ela não será resolvida na órbita do direito tributário, devendo, se for o caso, encontrar solução nas lindes do direito de defesa do consumidor. 14- Em suma, não há sob qualquer prisma, quer seja pela aplicação das regras estabelecidas pelo nosso vigente sistema constitucional tributário, quer seja pelos aplicativos dos conceitos consagrados pelo direito comercial privado como se possa incluir, na base de cálculo do ICMS, os valores cobrados a titulo de serviços prestados que estão sujeitos, exclusivamente, ao tributo de competência Municipal". 4. Contra o decisum insurge-se a D. Representação Fiscal, sustentando a pertinência de Recurso Extraordinário, à vista de dita inexistência, no seio da Corte, de decisões paradigmais que reflitam a mesma situação fática-jurídica, por ofensa à lei e por contrariedade à prova dos autos. Para o primeiro fundamento, aduz: " O ICMS tem como base de cálculo o valor da operação de que decorrerá a saída da mercadoria, significando dizer que o valor tributável não se esgota no valor baseado na simples pretensão que a recorrente quer estabelecer, segundo seu inovado entendimento (50% do preço anunciado), demandando, isso sim, a consideração de outros encargos que interferiram nas operações que impulsionaram ao longo do ciclo de comercialização". Não comporta, pois, maiores delongas de que o valor deste inovado "serviço de aviamento e entrega do bem", assim como o frete pago pela vendedora, incluído no recibo que acompanha a mercadoria, integra o critério da base de cálculo do ICMS. Vejamos, no mundo das relações tributárias, a cada ato praticado corresponde um fato jurídico, que se exterioriza através de uma forma jurídica típica. Se o contribuinte adota uma forma jurídica completamente anormal ou atípica, com o único objetivo de, através desta manipulação obter o não pagamento ou o pagamento a menor de um tributo, isto é, adotou uma forma economicamente inadequada com o único objetivo de provocar redução de carga tributária, compete ao intérprete da lei adequá-lo à realidade do fato ocorrido. Inobstante a forma dissimulada que se lhe emprestou ao negócio realizado, para tentar evadir-se da responsabilidade tributária, deve o fato jurídico ser apreciado à luz do dispositivo legal (item 3) , sob pena de OFENSA A LEI, que segundo nosso entendimento ocorreu no caso concreto". Na direção de ter sido a decisão guerreada supostamente contrária à prova dos autos, afirma: "A PROVA DOS AUTOS deixa claro, que a empresa responsável pelo sistema de telemarketing, não executa nenhum serviço preparatório para expedição de mercadorias, pois existe DECLARAÇÃO (fls. 10) de uma terceira empresa: DISTRIBUIDORA, que na realidade recebe e estoca a mercadoria, prepara a entrega, despacha pelo correio, ou faz a entrega com seus próprios veículos, ou por veículos contratados. Verifico aqui outro equívoco, porque o I. Juiz Relator no item 1 justifica que a outra nota (prestação de serviços) "que acompanha a mercadorias descrimina no seu corpo o transporte e o aviamento, como sendo serviços prestados para entrega a domicílio e que em alguns casos surge a presença de um terceira nota fiscal. Que pode ser de emissão do E.C.T ou de uma outra subcontratada para concluir a entrega no domicílio do adquirente, no presente caso a empresa Distribuidora I". Em nenhum documento emitido pela empresa responsável pelo sistema de telemarketing tem em corpo a descrição de transporte. O que consta de todos esses documentos é; "aviamento de entrega domiciliar d encomenda", mesmo porque se fosse transporte o documento correto seria o conhecimento de transporte. Não existe a terceira nota de emissão do E.C.T. O que consta nos autos são vales postais da empresa E.C.T. e que fazem PROVA contra a autuada, pois nestes vales encontramos descrito o valor total da venda e a destinatária como sendo a empresa vendedora, confirmando assim as razões do fisco, pois a responsável pelo sistema de telemarketing nada vendeu, nada transportou, nada aviou. Não existe também nos autos, as supostas notas emitidas pela subcontratada Distribuidora , conforme relato de fls. 572. Ainda sobre as PROVAS dos autos, verificamos que as listagem de preços de fls. 141, 148, 151, onde consta: Papel timbrado da empresa..vendedora Endereçamento: a Distribuidora; Texto: Pela presente, comunicamos a V.Sa, nossa nova TABELA DE PREÇOS, que passa a vigorar a partir de... Os preços ali descritos são do valor total da mercadoria, constituem portanto a base de cálculo para incidência do tributo. Sobre esta PROVA nada se falou na decisão proferida. Admitindo que seria uma contratação, por parte da vendedora e responsável pelo sistema de telemarketing para o tal "aviamento de entrega domiciliar de encomendas (corpo das nfs. de fls. 143, 146, 153), como sendo uma medida preparatória para a entrega, mesmo assim teríamos ai um negócio comercial, uma contratação fora do campor jurídico tributário. Fatos este que acontece com todos os demais contribuintes que contratam serviço de entrega domiciliar como por exemplo: entrega de móveis, de eletrodomésticos. De compras de supermercados, docerias, buffets e porque não dizermos das tão modernas compras via internet. Outras empresas também utilizam-se destes meios: serviços de propaganda, de criação, de veiculação em anúncios de televisão. Todos esse serviços não interferem na relação jurídica que faz nascer a obrigação tributária, do dever de pagar o imposto previsto. No item 11 - O I. Juiz Relator afirma também que "a empresa ‘Teleshopping’ presta serviço diretamente ao consumidor final que é, em última análise, aquele que contrata os seus serviços, e os serviços prestados não estão incluídos entre aqueles excepcionados pelo art. 155, I, b. Assim. Não há como inserir esses serviços na base de cálculo do ICMS". O comprador não contrata serviços com a responsável pelo sistema de telemarketing. Não encontrei no Recurso Ordinário, tal alegação e o próprio anúncio televisivo informa que o comprador receberá seu produto em casa. A razões do recurso são contraditórias, pois às fls., esclarece que: "a operação realizada pela recte., resume-se na venda de mercadorias, sem sua colocação na prateleira das lojas. ...os produtos são oferecidos ao público comprador com a promessa de entrega domiciliar, desde que solicitado. ...o adquirente pode deslocar-se até a sede da empresa e recolher o produto ou, então, recebê-lo em casa. Ninguém vai a recte. ...a recorrente não é uma loja. O traço distintivo do seu comércio é a entrega domiciliar e a exploração da indolência do cliente..." Não existe a contratação e transporte, nem de aviamento pelo adquirente, como disse o nobre Juiz Relator, compra-se o produto a ser recebido em casa. Assim, as provas dos autos favorecem o fisco, e a decisão, "data venia", contraria todas estas evidentes provas." 5 O contribuinte recorrido ofertou as contra-razões de fls. Nega a pretensa ofensa à lei, refuta a suposta contrariedade à prova dos autos, e sustenta a existência de paradigma o obstar a interposição de Recurso Extraordinário, pois que cabível, em tese, Pedido de Revisão, a teor do art. 614, II, do RICMS/91. Daí pleitear o não conhecimento do apelo extremo, ausentes seus pressupostos de admissibilidade. 6 Quanto ao primeiro ponto - ofensa à lei - sublinha que A recorrente não aponta, em nenhum momento, qual o artigo de lei que teria sido efetivamente violado; até porque inexiste a dita violação legal. Nesse mesmo diapasão, insiste em que exerce atividade diferenciada, na medida em que vende produtos exclusivos sem que o consumidor tenha que sair de sua casa sequer para escolher ou tomar conhecimento do produto, sendo que toda a transação comercial é feita telefonicamente, "com a ajuda da responsável pelo sistema de telemarketing no atendimento ao consumidor, na distribuição e no aviamento", sendo ainda certo que a operação de venda e compra da mercadoria foi devidamente escriturada pelo Grupo Imagem e que "O ICMS foi pago, quando da saída da mercadoria, em total conformidade com o seu valor". Acentua que esta mesma Corte, em processo com características análogas e contra si mesmo dirigido, teria decidido em seu favor - isto é, pela legalidade do procedimento que adotou - em Pedido de Reconsideração de que foi relatora a I. Juíza Zineide Menasce, no DRT-l-11415/93, julgado em sessão de 18/08/99, no qual, por unanimidade de votos, assentou-se que: "Assim, não se pode imputar à recorrente a utilização de base de cálculo incorreta, porquanto não existe fundamento legal a exigir seja incluída na base de cálculo valor de serviço prestado por outra empresa. Embora cause estranheza a atribuição de valores de venda e de serviços efetuada pela recorrente e pela empresa prestadora de serviços, é certo que o fisco não provou a inexatidão ou a ilegalidade da mesma". Aponta, ademais, para que "o próprio judiciário já se manifestou sobre o assunto entendendo que a atividade da recorrida era absolutamente legítima, podendo configurar, no máximo, caso de elisão fiscal, permitido a todo e qualquer contribuinte...". Com efeito, deslindando Habeas-Corpus impetrado em nome dos sócios da Recorrida, com o fito de trancar ação penal por crime de sonegação fiscal, que teve causa idêntica a que motivou o presente feito, decidiu, por unanimidade, pela concessão da ordem a C. 3a Câmara Criminal do E. TJSP, que inclusive fez menção à decisão desta Corte no feito administrativo correspondente, cuja parte final de fundamentação vale repetir: "Entretanto, nosso ordenamento possibilitava a formação da segunda prestadora de serviços para aquela finalidade e as operações foram feitas sem subterfúgios, inclusive com a regular escrituração fiscal. De tal sorte, houve, na verdade, como tão bem explicaram os nobres Impetrantes, simples elisão fiscal, na qual os suplicantes conseguiram, com o emprego de meios lícitos que a legislação lhes oferecia, evitar maior carga, aplicando o princípio geral de direito fiscal, segundo o qual ninguém está obrigado a administrar sua fortuna e suas rendas de maneira a propiciar ao Estado o máximo de arrecadação (RUY BARBOSA NOGUEIRA, ‘Da interpretação a da Aplicação das Leis Tributárias, Bushatsky, 1968; AMAILCAR DE ARAÚJO FALCÃO, trabalho fornecido pelos ilustres Autores fls. 88 a 91)" 7 Quanto ao segundo ponto - contrariedade á prova dos autos - retorquiu a assertiva fazendária de que não é ela, mas sim a responsável pelo sistema de telemarketing, que contrata a Distribuidora para que esta efetivamente realize a distribuição das mercadorias, subcontratação da qual derivaria a não atuação real da responsável pelo sistema de telemarketing. Afirma que a responsável pelo sistema de telemarketing é encarregada de prestar os serviços de distribuição e aviamento de mercadorias, bem ainda do atendimento ao consumidor, incumbência essa última que não está elencada entre as atividades da Distribuidora, e assevera que nada impede que a responsável pelo sistema de telemarketing terceirize seus serviços a quem quer que seja, operação que no seu entender é legítima. Insiste em que não há qualquer prova de falta de recolhimento de imposto por parte do empresa vendedora, procurando desmerecer o conteúdo das correspondências trocadas com a Distribuidora, que retratariam singelos câmbios de informações, sustentando enfaticamente, e isso é textual: "Não há o que se contestar na conduta da recorrida. Repita- se, mais uma vez: o ICMS relativo ao valor da mercadoria foi devidamente pado pela recorrida de acordo com a legislação em vigor. O Fisco não pode pretender que o contribuinte haja da forma que lhe é mais onerosa. A conduta da recorrida configura hipótese típica de elisão fiscal". 8 Argui o contribuinte, ademais, que "também não pode ser conhecido o presente recurso pela existência, em tese, de decisão a respeito de matéria similar à ventilada, que poderia configurar um paradigma. Tal decisão, proferida em sede de recurso ordinário, está encartada no processo DRTC-III 004107/98 (2ª Câmara, Relator Nelson Paschoal Biazzi, sessão de 17 de agosto de 1999, unânime). Vedada, portanto, a utilização da via processual do recurso extraordinário dada a possibilidade de interposição do pedido de revisão. Vale destacar trecho do voto do Juiz com Vista, Sr. José Roberto Rosa: ‘Como se vê, não há como a empresa eximir-se da responsabilidade tributária com referência às mercadorias vendidas. Se uma empresa de "telemarketing" presta serviços a um contribuinte do ICMS, não há como tal serviço ser considerado argumento para diminuir o valor da operação que decorre a saída da mercadoria promovida pelo vendedor. A artimanha de dividir o valor em uma nota de serviço e outra de mercadoria não encontra respaldo no sistema tributário em vigor.’ 9 Esmiuçando e sublinhando a sistemática de suas operações, aduz o particular que " A suposição de que a vendedora estaria vendendo seus produtos sem lucro foi absolutamente descartada diante da prova inconteste acostada aos autos. É o que se extrai das fls. 255 a 265 do presente processo. Qualquer pessoa pode constatar que os preços cobrados pelo empresa vendedora são bem superiores aos preços dos mesmos produtos ou de produtos similares nas prateleiras de outros estabelecimentos comerciais. A lógica disto está justamente no fato da responsável pelo sistema de telemarketing realizar um serviço incomum que dá mais comodidade ao consumidor. Muitas vezes a metade do valor total pago à responsável pelo sistema de telemarketing e a empresa vendedora já é maior do que o valor cobrado por estabelecimentos comerciais comuns em relação a produtos similares aos vendidos pelo sistema responsável pelo sistema de telemarketing. Assim, nada mais justo do que uma real divisão do preço pago pelo consumidor em função das operações realizadas e do produto adquirido. No que se refere aos impostos, cada empresa deve arcar com o imposto que recai sobre a sua atividade, uma vez que vigem entre nós os princípios da autonomia dos estabelecimentos comerciais e da vedação do enriquecimento sem acusa. Entendido o mecanismo cooperação entre as empresas, translúcida fica esta conclusão." 10 Finaliza as contra-razões, sustentando que " ... o presente recurso não deve ser conhecido, extinguindo-se o processo sem julgamento de mérito, mediante o acolhimento de uma das preliminares apresentadas ou, caso V. Exas. entendam pelo julgamento de mérito, deve o recurso da Representação Fiscal ser totalmente indeferido, com o integral cancelamento do auto inaugural...". Dou como relatado, e passo ao VOTO 12 Em primeiro, vou superar a alegação do descabimento do Recurso Extraordinário, em virtude de supostamente existir decisão assumindo razões jurídicas distintas daquelas postas no acórdão vergastado. O ônus da prova de tal fato cabia ao contribuinte, que o opôs em contra-razões e dele não se desincumbiu. 13 Supero, por igual, a circunstância de que foi concedido habeas corpus trancatório de ação penal por crime de sonegação fiscal intentada contra os responsáveis pela empresa aqui Recorrente, procedimento esse que teria a mesma causa da ação fazendária. Considero que o reconhecimento da inexistência do delito fiscal não implica, de per si e no caso concreto, em ser insubsistente o lançamento tributário, pois que, em tese, pode ocorrer evasão que não esteja estigmatizada por intuito fraudulento. 14 É de ser conhecido, portanto, o Recurso Extraordinário da Fazenda Pública, não prevalecendo os óbices suscitados. 15 No mérito, entretanto, penso que não merece acolhimento. Com efeito, não vislumbro em que a r. decisão recorrida tenha ofendido a lei ou sido lavrada com atentado à prova dos autos. Não foi contra legem, pois que aplicou aos fatos as regras pertinentes, dando como legítimo o procedimento adotado pelo contribuinte na fixação da base imponível do ICMS nas vendas de mercadorias que realizou, e, por consequência, improcedente a imputação de erro na determinação de um dos aspectos do critério quantitativo da norma jurídica tributária individual e concreta produzida pelo sujeito passivo. Da mesma sorte, não contrariou a prova dos autos, uma vez que o Fisco não logrou traduzir em linguagem competente o evento que afirma ter acontecido no plano da realidade social, qual seja o dito aviltamento artificioso e fraudulento do valor efetivo das mercadorias vendidas, com o subterfúgio formal de uma prestação de serviços que não teria sido concretizada por empresa terceira e, se acaso efetivada, fora supervalorizada. É curial que acusações da espécie não podem ter espeque em suposições ou mesmo indícios, requerendo prova cabal da manobra delituosa. 16 Parece mesmo, em verdade, que o contribuinte organizou sua atividade de maneira a sofrer a menor carga tributária possível dentro do ordenamento. Nessa linha, impossível ignorar o conteúdo, que é peremptório e indene de dúvidas, da decisão lavrada em processo que por aqui tramitou em nome do mesmo particular e envolvendo imputação idêntica. Disse a I. Juíza Zineide Menasce, no DRT-1-11415/93, resolvido em favor do acusado: " ...Assim, não se pode imputar à recorrente a utilização de base de cálculo incorreta, porquanto não existe fundamento legal a exigir seja incluída na base de cálculo valor de serviço prestado por outra empresa. Embora cause estranheza a atribuição de valores de venda e de serviços efetuada pela recorrente e pela empresa prestadora de serviços, é certo que o fisco não provou a inexatidão ou ilegalidade da mesma..." De outra banda, ainda que sem a força pretendida de ser inibitória da ação fazendária, não se pode desconsiderar os termos da decisão da Colenda Terceira Câmara do Egrégio Tribunal de Justiça do Estado de São Paulo, no habeas corpus já antes referido. Trancando ação penal ensejada por fatos que seriam os mesmos aqui versados, reconheceu-se a licitude dos procedimentos acoimados pelo Fisco como criminosos, em dicção também inequívoca: " ...Entretanto, nosso ordenamento jurídico possibilitava a formação da Segunda prestadora de serviços para aquela finalidade e as operações foram feitas sem subterfúgios, inclusive com a regular escrituração fiscal. De tal sorte, houve, na verdade, como tão bem explicaram os nobres Impetrantes, simples elisão fiscal, na qual os suplicantes conseguiram, com o emprego de meios lícitos que a legislação lhes oferecia, evitar maior carga, aplicando o princípio geral de direito fiscal, segundo o qual ninguém está obrigado a administrar sua fortuna e suas rendas de maneira a propiciar ao Estado o máximo de arrecadação...". 17 Faço, no reforço de motivação, paralelo com a situação hipotética de uma empresa comercial atacadista, cujas vendas, todas a varejistas localizados no mesmo Município onde está sediada, sejam invariavelmente realizadas na modalidade CIF, vale dizer, fazendo ela mesma, ou terceiros, as entregas, isto por conveniência de seus clientes. É de se indagar – e não tenho dúvidas em ser positiva a resposta – sobre a legitimidade de se apartar uma parcela do patrimônio da empresa e constituir outra, que se dedique à prestação de serviços de transporte. A eventual evasão fiscal, para efeitos do ICMS, somente se caracteriza no subfaturamento das mercadorias e no superfaturamento dos valores do frete. Caso contrário, e a prova de tais eventos deveria ser frontal e incontestável, faltaria sempre suporte para uma imputação de tal jaez. Mutatis mutandis, é o que se tem no caso sob exame. Não há obrigação de um grupo empresarial obrar com única empresa, que venda mercadorias e preste serviços. Não há prova de que as mercadorias tenham sido subvalorizadas, nem que os serviços de terceiros não tenham sido prestados, ou tenham sido supervalorizados. 18. Com esses fundamentos, conheço e nego provimento ao Recurso Extraordinário da Fazenda Pública, reafirmando não enxergar contrariedade à lei ou à prova no decisum objurgado. É como voto, sub censura de meus i. pares desta CCRR. VOTO DE VISTA Dra. ELIANA MARIA BARBIERI BERTACHINI 1. Pedi vista dos autos para declarar minha posição sobre a questão tratada neste processo, já que havia proferido voto pela relatoria designada anteriormente, não apresentado para julgamento em razão do término do mandato. 1.1. Daí porque aproveito, com a devida vênia do I. Juiz relator agora oficiando, aproveito, na íntegra, o trabalho anteriormente produzido, que bem retrata meu entendimento sobre a matéria, inclusive relatando o quanto consta dos autos, por entender importante cada citação para a conclusão final. 2. Trata-se de acusação fiscal de falta de recolhimento do imposto, por erro na determinação da base de cálculo, com fracionamento do valor da operação entre valor de mercadoria e valor de serviços prestados. 3. A I. Representação Fiscal interpôs recurso extraordinário contra a decisão tomada em sede de recurso ordinário, que, como diz, reconheceu por correta a base de cálculo utilizada pela empresa na venda de produtos por anúncio televisivo (responsável pelo sistema de telemarketing), sob a alegação de que esta prestava "serviço de aviamento". 3.1. Esclarece que, sem decisões anteriores sobre a matéria, seria impraticável o pedido de revisão, além do que, entende, que a decisão está posta contra a lei e contra a prova dos autos, defendendo, com isso a admissibilidade do recurso. 3.2. Refere-se, então, à decisão recorrida, lembrando que o voto condutor, da lavra do I. Juiz Oswanderley Alves Ataide, esclareceu estar pautado em acórdão da Terceira Câmara do Tribunal de Justiça do Estado, analisando outra operação da mesma autuada, motivando seu voto em duas premissas: a primeira, por entender que a ação do contribuinte, ao remeter produto solicitado por "telemarketing", não enseja prática de nenhuma infração, a segunda, por entender que a decisão em habeas corpus onde são pacientes os sócios da recorrente, e não a empresa, teria força de coisa julgada neste Tribunal, obrigando a não contrariá-la. 3.3. Fundamenta o pedido, nos dispositivos da Lei nº 6.374/89 contidos: a) no art.2º, que determina como fato gerador do imposto "a saída da mercadoria, a qualquer título, do estabelecimento do contribuinte, ainda que para outro estabelecimento do mesmo titular", bem como "o fornecimento de mercadoria com prestação de serviço ", não compreendido na competência dos municípios ou alcançados pelo ICMS por expressa disposição de lei; b) no art. 24, que determina a base de cálculo do imposto, para as hipóteses do art. 2º, atrelada ao valor da operação, compreendendo valor de mercadoria e serviço, incluindo todas as importâncias, despesas acessórias e ou outras importâncias ou vantagens a qualquer título recebidas pelo contribuinte, excluídos descontos e abatimentos e incluídos frete relativo a transporte intra ou intermunicipal ou interestadual cobrado em separado pelo remetente ou realizado por sua conta e ordem. 3.4. Explica o procedimento das operações realizadas pelo conhecido comércio de mercadorias por propaganda televisiva, com suporte em um número de telefone reservado à ECT, garantindo ao consumidor a devolução do dinheiro caso não fique satisfeito: a) o consumidor liga para um número, faz o pedido, com base numa lista de preço fornecida, não lhe sendo facultado retirar a mercadoria, devendo aguardar sua entrega que será feita pela Distribuidora; b) o consumidor recebe a mercadoria com duas notas fiscais, uma da fornecedora, no caso a autuada, com valor correspondente à 50% do preço indicado e outra da responsável pelo sistema de telemarketing, com valor de 50% do mesmo preço anunciado; c) o pagamento é feito pelo valor total anunciado contra um recibo emitido pela ECT onde está escrito ser a fornecedora o destinatário da quantia recebida. 3.5. Entende, então, que a empresa responsável pelo sistema de telemarketing nada fez, ou seja, não vendeu, não entregou, não recebeu, apenas emitiu a nota fiscal de suposto serviço prestado, a saber o aviamento da entrega domiciliar. 3.6. Justifica então seu pedido de reforma da decisão, alegando a contrariedade à lei, por entender: a) que, no caso, há identidade do fato à hipótese – saída de mercadoria a qualquer título, fazendo nascer a obrigação tributária; b)que a base de cálculo determinada pela lei é o valor da operação, integrado pelos valores de frete, mais outras e demais despesas, citando Fernando A. Brockstedet: "O valor básico do cálculo do ICMS é o valor da operação de circulação manifestado por qualquer um dos seus fatos de exteriorização, isto é, o valor pelo qual a operação de circulação se tenha realizado"; c) que a prática usada demonstra abuso de forma e ofensa aos princípios constitucionais; d) que foi criada outra empresa, pelos mesmos sócios, para realizar "aviamento" e "entrega do bem" com a finalidade de reduzir a base de cálculo e, consequentemente, o imposto a recolher; e) que essa prática atenta contra os princípios da isonomia e da capacidade contributiva, enquanto cria tratamento fiscal privilegiado em relação aos outros contribuintes que adotam a operação pelo forma usual; f) cita Amilcar de Araujo Falcão: "Em Direito Tributário, autoriza-se o intérprete, quando o contribuinte comete um abuso de forma jurídica, a desenvolver considerações econômicas para a interpretação da lei tributária e o enquadramento do caso concreto em face do comando resultante não só da literalidade do texto legislativo, mas também do seu espírito da mens ou ratio legis.";g) defende que a compra e venda é negócio autônomo, distinto e inconfundível com os negócios existentes entre a autuada, e as duas empresas envolvidas e que emitiram as notas fiscais e recibos; h) cita Hermes Marcelo Huck: "Essas ponderações podem afastar a licitude da elisão, pois ainda que o comportamento do contribuinte se apresente permeado num negócio permitido pelo direito,privado, o fim nele perseguido poderá considerado ilícito se a forma jurídica adotada visar tão-só a burla da norma tributária. Nessa perspectiva o negócio indireto aparece como uma forma de fraude à lei.". 3.7. Alega ainda contrariedade à prova dos autos: a) afirma que a prova dos autos deixa claro que a empresa responsável pelo sistema de telemarketing não executa nenhum serviço, enquanto a Distribuidora é a responsável pelo recebimento, estocagem, preparo da entrega e despacho ou a entrega da mercadoria; b) os documentos emitidos pela responsável pelo sistema de telemarketing só descreve "aviamento de entrega domiciliar"; c) que nos vales postais da ECT consta o valor total da venda e a destinatária como sendo a autuada; d) não há nos autos as notas emitidas pela empresa Distribuidora; e) há prova de pelo preço da mercadoria pelo valor total; f) e que as provas dos autos revelam que a mercadoria é comprada e simplesmente recebida em casa. 3.8. Sobre a decisão judicial citada pela decisão recorrida, em sede de habeas corpus, esclarece que o remédio posto para os sócios comuns das empresas vendedora autuada, e responsável pelo sistema de telemarketing, resolve a acusação de crime contra a ordem tributária, não alcançando a presente autuação, não estendendo, assim, efeitos a este processo administrativo, ressaltando que o voto do I. Juiz José Eduardo Monteiro de Barros que revela a verdadeira situação. 3.9. Termina ressaltando a contrariedade é lei e à prova e a falta de prejuízo por coisa julgada, para pedir o recebimento e provimento do recurso. – fls.605/15. 4. Após uma intervenção equivocada, enquanto não conhecia do recurso apresentado pela Representação Fiscal, pedindo vista para depois remeter o processo ao Posto Fiscal de origem (fls. 616/7), a Autuada apresenta sua versão sobre os fatos, contesta o direito e rebate as alegações do recurso, a saber: a) que não ficou comprovada a contrariedade à lei, não existindo indicação do artigo infringindo e defendendo a base de cálculo aplicada como a correta por ser o valor da operação praticada, citando decisões do tribunal em abono a tal entendimento; b) que não ficou comprovada a contrariedade da decisão à prova dos autos, sendo certo que os documentos que registram a operação são claros ao indicar o valor de cada operação praticada, obedecidas as diversidades; c) que não caberia recurso extraordinário porque há paradigma no processo DRT-C III 004107/98, decisão da 2ª Câmara, de agosto de 1999;d) defende os efeitos da coisa julgada no Processo nº 321/96, perante a 4ª Vara Criminal do estado de São Paulo, onde foi julgada a conduta tributária aqui discutida enquanto considerada figura delituosa, havendo o trancamento da ação penal por entender o Judiciário que a ação dos acusados não seria ilegal pelo reconhecimento da inexistência do fato material, decretando-se a necessidade de "decretação de insubsistência do auto", invocando o art.65 do CPP e o art. 66 do CP para defender a coisa julgada como causa da extinção do processo administrativo; f) defende a legitimidade da atividade praticada; g) defende, ainda, que a Constituição federal não autoriza a cobrança de ICMS sobre a prestação de serviço da responsável pelo sistema de telemarketing, porque não é hipótese de transporte intermunicipal, nem interestadual, nem de comunicação, e que também não seria alcançada pela incidência do ISS, por falta de previsão legal para a hipótese, não se aplicando a regra contida no item 100 da Lei Complementar 56/87; h) esclarece que a operação praticada realmente tem por separadas as etapas de circulação de mercadoria e de entrega da mesma ao destinatário. Ameaçando deixar o estado para se estabelecer em outra Unidade da Federação, a empresa pede pelo não conhecimento e ou indeferimento do recurso da Representação Fiscal – fls. 619/34. 5. Vem, então, o voto do I. Juiz relator, Dr. Luiz Fernando Mussolini Junior, que, conhecendo do recurso, a ele nega provimento, por entender correta a decisão recorrida, no quanto limitou a base de cálculo das vendas aos valores destacados como preço da mercadoria, seguido do voto da I.Juíza Maria Regina Bertim, que, contrariamente, conheceu do recurso extraordinária para declarar sua procedência. 6. Nesse contexto, pedi vista para declarar minha posição pela entusiasmada pela inovação da matéria, e, com todo respeito às bem lançadas considerações do I.Juiz relator, filiar-me à posição defendida pela I.Juíza com vista, pelas razões que a seguir consigno. 7. Preliminarmente, entendo que o recursos extraordinário é de ser conhecido, enquanto se insurge contra decisão tomada em sede de recurso ordinário, sob a alegação de contrariedade à lei e à prova dos autos, enquanto resta suficientemente demonstrado, pelas suas razões, que a decisão afronta aos artigos de lei e de regulamento que determinam o fato gerador e a composição da base de cálculo do imposto, bem como, à própria prova carreada aos autos, tudo como alegado, não sendo procedente a alegação da Autuada, de que o recurso seria improcedente pela falta de indicação do artigo infringido, bem como não sendo hipótese que albergasse eventual pedido de revisão, à época, a um, por falta de paradigma, a dois, porque o fundamento do recurso não é a uniformização de julgado e sim a contrariedade aos termos da lei e da prova dos autos. 8. Assim, entendo convencidamente que a espécie escolhida atende ao pressuposto do pedido, à previsão da lei procedimental da época, estando, portanto, corretamente invocada, pelo que conheço do recurso. 9. Quanto ao mérito, tenho que os fatos denunciados pela farta prova dos autos acenam para a razão do argumentado no recurso. 10. Como bem demonstra o exame das notas e dos recibos trazidos aos autos, analisado à luz dos esclarecimentos quanto ao procedimento praticado pelo próprio contribuinte, as mercadorias são oferecidas e vendidas por meio indireto, qual seja por telefone ou propaganda em meios de comunicação e entregues ao endereço fornecido pelo consumidor, caracterizando, com isso, uma só operação de circulação de mercadoria, independentemente do procedimento adotado pelas empresas envolvidas na oferta, venda ou entrega do bem, tudo quanto compõe o preço final do produto como bem demonstrou a I. Representação Fiscal. 10.1. Tenha-se em conta o procedimento operado por esse tipo de comércio: a) a propaganda televisiva, com suporte em um número de telefone reservado à ECT, garante a oferta dos produtos, mediante pedido, com base na lista de produtos e preços ofertados, que serão obrigatoriamente entregues por via postal, sendo vedada sua retirada; b) a empresa Distribuidora é a responsável pelo recebimento, estocagem, preparo da entrega e despacho ou a entrega da mercadoria, por via postal; c) o consumidor recebe a mercadoria no endereço indicado. 10.2. Observa-se, então, que a operação é documentada por duas notas fiscais: uma da fornecedora, no caso a autuada, com valor correspondente à 50% do preço indicado e outra da responsável pelo sistema de telemarketing , com valor de 50% do mesmo preço anunciado, sendo o pagamento pelo valor total anunciado contra um recibo emitido pela ECT, onde está escrito ser a fornecedora o destinatário da quantia recebida. 10.3. Vê, então, pelos apontamentos dos documentos carreados aos autos que a empresa responsável pelo sistema de telemarketing não executa nenhum serviço, simplesmente servindo o canal de oferta dos produtos apresentados, emitindo "aviamento de entrega domiciliar", para comunicação do pedido realizado a partir da oferta veiculada. Já a Distribuidora é a responsável pelo recebimento, estocagem, preparo da entrega e despacho ou a entrega da mercadoria, por via postal. 10.4. De outro lado, é certo ainda que, nos vales postais da ECT, relativos à cada mercadoria, consta como destinatária a Autuada e o valor total da venda, não havendo nos autos as notas fiscais emitidas pela empresa Distribuidora, havendo prova de que o preço lançado da mercadoria é o valor total da operação de venda feita por telemarketing, . 11. Nesse sentido, tem razão a Representação Fiscal quando diz que a decisão contraria a prova dos autos e, mais, os artigos da lei que invoca. 11.1. De fato, o art.2º da Lei n.º6.374/89 determina como fato gerador do imposto "a saída da mercadoria, a qualquer título, do estabelecimento do contribuinte, ainda que para outro estabelecimento do mesmo titular", bem como "o fornecimento de mercadoria com prestação de serviço", não compreendido na competência dos municípios ou alcançados pelo ICMS por expressa disposição de lei. 11.2. E o art. 24 da mesma Lei determina a base de cálculo do imposto, para as hipóteses do art. 2º, atrelada ao valor da operação, compreendendo valor de mercadoria e serviço, incluindo todas as importâncias, despesas acessórias e ou outras importâncias ou vantagens a qualquer título, recebidas pelo contribuinte, excluídos descontos e abatimentos e incluídos frete relativo a transporte intra ou intermunicipal ou interestadual cobrado em separado pelo remetente ou realizado por sua conta e ordem. 12. A venda praticada pelas empresas envolvidas no negócio é efetivamente uma operação de circulação de mercadoria, reconhece a própria autuada na medida em que destaque o ICMS nas notas emitidas. 13. Daí que, se ocorre a operação sujeita ao imposto de circulação de mercadoria, a composição de sua base de cálculo só poderá ser aquela determinada pela lei e composta por todos valores, de mercadoria e serviço, incluindo despesas acessórias e ou outras importâncias ou vantagens a qualquer título recebidas pelo contribuinte, bem como frete relativo a transporte intra ou intermunicipal ou interestadual cobrado em separado pelo remetente ou realizado por sua conta e ordem, independente dos procedimentos elaborados ou realizados pelo fornecedor. 14. Dessa forma, estou convencida das razões expostas pela Fazenda Pública em seu recurso extraordinário, entendendo que a decisão recorrida efetivamente está posta contra a prova dos autos e os artigos da lei que determinam o fato gerador e a base de cálculo do ICMS. 15. Isto posto, com a devida vênia do I. Relator, acompanhando a I. Juíza com vista, pelos fatos e pelas provas dos autos, conheço do recurso extraordinário interposto pela Fazenda, que se apresenta em condições formais regulamentares, e no mérito dou-lhe provimento para reformar a decisão recorrida, declarando a procedência da ação fiscal. VOTO DE VISTA Drª. RENATA ESTEVES DE ALMEIDA ANDRETTO Pedi vista destes autos para informar-me sobre a existência ou não de paradigma que, há época da interposição do apelo, pudessem dar condição à recorrente de interposição de Pedido de Revisão, o que afastaria a possibilidade do conhecimento do Recurso Extraordinário. Adoto o relatório do Dr. Luiz Fernando Mussolini Júnior e passo ao O recorrido alega à fls. 623 destes autos, em contra-razões do apelo agora em julgamento, que haveria decisão proferida nos autos do Processo DRTC-III nº 004107/98, em julgamento de recurso ordinário relatado pelo Juiz Nelson Pascoal Biazzi, que "poderia configurar um paradigma." Não encontrei nos autos esta demonstração. O recorrido não juntou a cópia da decisão que "poderia configurar um paradigma" e que com esta qualidade revelaria que faltaria ao recurso interposto pela Fazenda Pública pressuposto principal para sua admissibilidade. Rejeito, pois, o argumento por desacompanhado de comprovação. Conheço do recurso. Com respeito aos que a firmaram, reconheço que a decisão recorrida contrariou a prova dos autos, de vez que considerou duas operações o que é na realidade uma só, e ofendeu a lei quando assim considerando – duas operações ao invés de uma – permitiu o fracionamento da base de cálculo do imposto pela metade, deixando de atribuir ao Estado o que a lei determina claramente que é seu. Com razão a recorrente. Jurídica e legalmente válidos seus argumentos. Consta dos autos que a mercadoria, oferecida por propaganda televisiva, é entregue no domicílio do cliente acobertada por duas Notas Fiscais, cada uma delas relativa a aproximadamente 50% do valor contratado. Uma dessas Notas Fiscais, emitida pela recorrida, vendedora autuada, discrimina a mercadoria adquirida e traz o destaque do ICMS à alíquota de 18%. A outra, emitida por responsável pelo sistema de telemarketing, refere-se a "aviamento de encomenda" e traz destaque de ISS à alíquota de 2%. Alega a recorrida que ela e a responsável pelo sistema de telemarketing. são duas pessoas jurídicas distintas, perfeitamente estabelecidas, com atividades próprias e bem delimitadas. A recorrida cuida da venda do bem, pelo que é contribuinte do ICMS. A responsável pelo sistema de telemarketing. cuida do serviço de atendimento ao consumidor, aviamento e entrega da mercadoria, sendo contribuinte do ISS. Assim estaria a justificar a emissão das duas Notas Fiscais. Contudo, não demonstra que os adquirentes dos produtos por ela assim vendidos tenham contratado com duas pessoas: com ela e com a responsável pelo sistema de telemarketing. Com ela para a adquirir a mercadoria; com a Teleshop Serviços Ltda. para divulgá-la, atendê-lo, transportá-la e entregá-la. Na propaganda televisiva que se assiste, o produto é apresentado com seu preço e o espectador a ele adere como sendo ele todo o preço do produto e não somente uma parte dele. Se a recorrida terceiriza as atividades de atendimento de sua clientela, divulgação, atendimento, transporte e entrega do seu produto, o faz por sua conta, devendo ter – se não o tem a responsabilidade é sua – a perspectiva de que essa contratação não faz excluir a respectiva remuneração da base de cálculo do ICMS incidente sobre as operações de venda com entrega à domicílio, porquanto o cliente, quando expressa sua vontade de adquirir o produto apresentado na tela, firma verbalmente um único contrato, com a recorrida, titular do produto. Nada contrata com a responsável pelo sistema de telemarketing. Não pode a recorrida, em seguida, transformar esse ato numa ilusão. As operações praticadas pela recorrida não são diferentes das demais operações sujeitas ao ICMS e, por esta razão, não requerem tratamento tributário diferente. Embora a recorrida queira justificar a emissão de duas notas fiscais, alegando que ocorreram duas contratações – uma pelo fornecimento da mercadoria e outra pelo aviamento de sua entrega – o que se verifica é que essas contratações não foram firmadas pelo adquirente final da mercadoria. Esse adquirente firmou um único contrato – de compra e venda – com a vendedora autuada, nada contratando com a responsável pelo sistema de telemarketing. Observo também que se a responsável pelo sistema de telemarketing prestou algum serviço, não foi ele tomado pelo adquirente final da mercadoria e sim pela empresa vendedora autuda, que o contratou. A empresa vendedora autuada é que repassou, ao seu cliente, o valor por ela despendido com o que se poderia chamar de "aviamento de entrega", valor esse que deve ser considerado parte do valor da mercadoria, e, portanto, parte da base de cálculo do imposto na previsão do art. 24, parágrafo 1º, nºs 1 e 2 da Lei nº 6.374/89. Deixo de me manifestar sobre o Habeas Corpus impetrado em favor de sócios da recorrida. Isto porque ao acórdão juntado por cópia às fls. 552/557 faltam folha intermediária, a que teria nº 6 na numeração do Tribunal de Justiça de São Paulo, e as folhas posteriores a de nº 7, que visivelmente não é a sua última. A estas razões agrego as do Dr. José Eduardo Monteiro de Barros, nos autos do Processo DRT-1 nº 11415/93 (cópia às fls. 579/602), também em nome da agora recorrente, para, com grande respeito ao i. relator, conhecer do recurso e darlhe provimento. VOTO DE VISTA Dr. DJALMA BITTAR Pedi vista do presente processo para proceder a uma análise mais detalhada dos fatos que deram causa ao presente litígio. Nesse contexto, deixo consignado o meu entendimento no sentido de que, em nenhum momento a Recorrida comprovou a existência de paradigma que impedida a interposição do presente recurso. Conheço, pois, do recurso interposto. Relativamente ao mérito, entendo que, para justificar a pretensão fiscal, necessário se torna a demonstração que a relação jurídica de direito material, que representa os sujeito do vínculo obrigacional está nitidamente configurada, o que significa dizer que, o valor global da operação de venda da mercadoria tem como destino a Recorrida e que os serviços prestados pela empresa de "empresa prestadora de serviço de Telemarketing" estabelece um nexo obrigacional entre as mesmas, não se configurando, portanto, qualquer liame de natureza mercantil com a distribuidora do produto. Após a análise dos autos, afigura-se-me que a operação se concretiza entre o comprador do produto e a Recorrida, empresa vendedora autuada, figurando a empresa de prestação de serviço de Telemarketing como simples representante comercial da mesma. Para lastrear esse entendimento, socorro-me da cláusula 1.2 do "Instrumento Particular de Contrato de Prestação de Serviços" (fls. 420) que assim dispõe: 1.2- "A EMPRESA VENDEDORA AUTUADA obriga-se a contratar um seguro com empresa, renomadamente idônea, abrangendo a totalidade dos produtos de propriedade das mesmas estocados no estabelecimento supra-referido, até a remessa aos consumidores"… Por sua vez, as cláusulas 3 e 3.1 do mesmo Contrato assim estão redigidas: 3.- A comercialização será feita pela EMPRESA VENDEDORA AUTUADA através de malas Diretas… devendo remeter à DISTRIBUIDORA os pedidos de seus clientes, que serão triados por sistema adequado… 3.1- A Irmãos Reis deverá depositar o cheque e/ou relacionar a ordem bancária no primeiro dia útil seguinte ao do recebimento, em conta corrente em nome Da empresa venedora autuada Ora, a dinâmica descrita configura a venda por mecanismo conhecido como "representação comercial", no qual o Representante opera em nome e por risco do Representado, razão pela qual, recebe determinada quantia a título de prestação de serviços, não advindo daí nenhum vínculo de natureza obrigacional com o comprador do produto. Nesse sentido a cláusula 5 assim redigida: 5.- Os dados como, nome, enedereço, mídia,CPF e demais informações advindas dos pedidos, são de propriedade da empresa vendedora autuada. Consequentemente, entendo que entre a Recorrida e o comprador existe o demominado "Contrato de Representação Comercial" que no dizer de Fran Martins, é "aquele em que uma parte se obriga, mediante remuneração, a realizar negócios mercantis, em caráter não eventual, em favor de uma outra", sendo que, o que caracteriza em regra a representação é "o fato de poder agir uma pessoa em nome da outra, representando-a, praticando todos os atos como se esses fossem praticados pelo mandante." E conclui: "Na realidade é o mandante quem se obriga, por intermédio do mandatário, respondendo por todos os atos deste, desde que praticados dentro dos limites dos poderes outorgados" Contratos e Obrigações Comerciais, Forense, RJ/1977 - 5.ª ed. pags. 337/311). Daí a convicção deste Julgador, no sentido de que a Recorrida na realidade recebe o valor total da operação, pagando, a seguir, pelos serviços prestados pelas empresas incumbidas da apresentação, venda e entrega do produto, consubstanciadas no "INSTRUMENTO PARTICULAR DE CONTRATO DE CESSÃO DE DIREITOS" (fls. 425/428) pelas empresas empresa vendedora autuada como CEDENTE e como CESSIONÁRIO A "empresa prestadora de serviço de Telemarketing" e a ANUENTE - DISTRIBUIDORA . que, expressamente indica a Recorrida como a empresa que comercializa o produto (cláusula1.ª § único: pág. 426). Portanto, reitero o entendimento de que a relação jurídica de direito material instaurada entre o vendedor da mercadoria, no caso a venedora autuada . e o comprador da mesma nenhum nexo tem com as empresas que lhes prestam serviços relativos à mídia e a sua entrega, devendo, pois, a base de cálculo do imposto devido ser calculado pelo preço total da transação praticada pela ora Recorrida. Isto posto dou provimento ao recurso interposto para restabelecer a decisão de fls. 471/478.

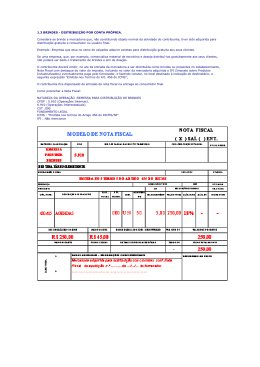

Download