UNIVERSIDADE VALE DO RIO DOCE FACULDADE DE DIREITO, CIÊNCIAS ADMINITRATIVAS E ECONÔMICAS CURSO DE DIREITO Deivimar Santos da Silva O LOCAL DO RECOLHIMENTO DO ISS Governador Valadares 2011 1 DEIVIMAR SANTOS DA SILVA O LOCAL DO RECOLHIMENTO DO ISS Monografia submetida ao Curso de Direito da Faculdade de Direito, Ciências Administrativas e Econômicas da Universidade Vale do Rio Doce, como requisito para obtenção do grau de bacharel em Direito. Orientador (a): Prof.ª Rosemary Mafra Nunes Leite Governador Valadares 2011 2 DEIVIMAR SANTOS DA SILVA O LOCAL DO RECOHIMENTO DO ISS Monografia submetida ao Curso de Direito da Faculdade de Direito, Ciências Administrativas e Econômicas da Universidade Vale do Rio Doce, como requisito para obtenção do grau de bacharel em Direito. Governador Valadares, ___ de _____________________________de _____ Banca Examinadora: _______________________________________________ Prof.ª Rosemary Mafra Nunes Leite – Orientador _______________________________________________ Convidado 1: Prof. ________________________ _______________________________________________ Convidado 2: Prof. ________________________ 3 Dedico primeiramente a Deus, a minha família, aos amigos e a todos os que me incentivaram e me impulsionaram nesta trajetória. 4 AGRADECIMENTOS Agradeço primeiramente a Deus, por ter sustentado em todos os momentos na realização deste trabalho, sem ELE, seria impossível a conclusão deste. Agradeço aos meus pais e irmão, que foram indispensáveis na compreensão, incentivo e colaboração para a realização deste trabalho. Agradeço ainda, aos amigos, que compartilharam todos os momentos antecedentes à conclusão deste trabalho. Agradeço aos meus professores, que contribuíram no conhecimento indispensável, em especial, a minha orientadora, que foi de extrema competência, auxiliando e direcionando o desenvolvimento desta pesquisa. 5 "Os impostos representam os nervos do Estado." Cícero 6 RESUMO O local do recolhimento do Imposto sobre serviços tem gerado polêmica no judiciário brasileiro, transformando-se num verdadeiro palco de brigas e discussões. Ocorre que a Lei Complementar 116/03, que disciplina o Imposto sobre serviços, legitimou como regra geral, o município onde está sediada a empresa como competente para o recolhimento do Imposto sobre serviços, excepcionando apenas algumas hipóteses, onde o Imposto sobre serviços deverá ser recolhido no local da prestação do serviço. Entretanto, o poder judiciário tem contrariado o disposto na Lei Complementar 116/03 ao proferir suas decisões, no que se refere ao munícipio competente para a arrecadação do Imposto sobre serviços, manifestando-se pacificamente no sentido de que, como regra geral, a competência para arrecadar o Imposto sobre serviços é do município onde o serviço foi efetivamente prestado, ou seja, onde houve a concretização do fato gerador, isto devido a não extraterritorialidade da lei fiscal municipal. Desta forma, percebe-se que a definição da competência para a arrecadação do Imposto sobre serviço tem causado inúmeros conflitos entre o fisco municipal e seus contribuintes. Pois afinal, a competência para a arrecadação do Imposto sobre Serviços, conforme a Lei Complementar 116/03 é do município onde está estabelecida a sede da empresa, no entanto, o poder judiciário ao julgar os conflitos entre o fisco municipal e contribuintes, tem decidido que a competência para a arrecadação do referido imposto é do município onde o serviço tenha sido realmente prestado pela empresa, não importando se está localizada em outro município sua sede, mas sim onde houve a concretização do fato gerador, ou seja, a prestação do serviço. Palavras-chave: Imposto. Sobre. Serviços. Fato gerador. Extraterritorialidade. Município. Judiciário. Fisco. Lei. Complementar. 7 ABSTRACT The location of the collection of tax on services has generated controversy in the Brazilian judiciary, turning into a real stage of arguments. Occurs Complementary Law 116/03, which regulates the tax on services, legitimized as a general rule, the city where it is based as the company responsible for the payment of service tax, exceptional only a few cases where the tax on services should be collected at the site of the service. However, the judiciary has thwarted the provisions of Complementary Law 116/03 in its decisions, in relation to the municipality responsible for the collection of tax services, manifesting itself peacefully in the sense that, as a general rule, the jurisdiction to raise the tax on services is the county where the service was actually rendered, ie, where there was the realization of a triggering event, this is due to non-extraterritoriality of the municipal tax bill. Thus, it is clear that the definition of competence to the collection of service tax has caused many conflicts between the city and its tax payers. For after all, responsible for collection of Service Tax, as the Complementary Law 116/03 is the city where the headquarters of the company established, however, the judiciary to judge the conflicts between the local tax authorities and taxpayers, has decided that jurisdiction for the collection of that tax is the city where the service was actually provided by the company, whether located its headquarters in another city, but where was the realization of the taxable event, ie the service . Key words: Tax. On. Services. Taxable event. Extraterritoriality. The municipality. Judiciary. Tax authorities. Complementary Law. 8 LISTA DE ABREVIATURAS E SIGLAS CF – Constituição Federal CTN – Código Tributário Nacional DL – Decreto Lei EC – Emenda Constitucional ICMS – Imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação ISS – Imposto Sobre Serviços LC – Lei Complementar STJ – Superior Tribunal de Justiça TJMG – Tribunal de Justiça de Minas Gerais 9 SUMÁRIO 1 INTRODUÇÃO ................................................................................................................... 10 2 DIREITO TRIBUTÁRIO – ASPECTOS GERAIS.......................................................... 13 2.1 TRIBUTO ........................................................................................................................... 15 3 LIMITAÇÕES AO PODER DE TRIBUTAR .................................................................. 17 3.1 PRINCÍPIO DA LEGALIDADE TRIBUTÁRIA .............................................................. 17 3.2 PRINCÍPIO DA IRRETROATIVIDADE DA LEI TRIBUTÁRIA................................... 18 3.3 PRINCÍPIO DA ANTERIORIDADE DA LEI TRIBUTÁRIA ......................................... 18 3.4 PRINCÍPIO DA ISONOMIA OU IGUALDADE TRIBUTÁRIA .................................... 19 3.5 PRINCÍPIO DA TERRITORALIDADE DA LEI TRIBUTÁRIA .................................... 19 4 IMPOSTOS .......................................................................................................................... 21 5. IMPOSTO SOBRE SERVIÇOS – NOÇÕES GERAIS .................................................. 24 6 LOCAL DO RECOLHIMENTO DO IMPOSTO SOBRE SERVIÇO - ISS CONFLITO DE COMPETENCIA ....................................................................................... 25 6.1 INTERPRETAÇÃO DO ARTIGO 12 DO DL 406/68 ...................................................... 25 6.2 INTERPRETAÇÃO DOS ARTIGOS 3º E 4º DA LEI COMPLEMENTAR 116/03 ........ 27 6.3 INTERPRETAÇÃO DO TRIBUNAL DE JUSTIÇA DE MINAS GERAIS E SUPERIOR TRIBUNAL DE JUSTIÇA....................................................................................................... 29 7 CONCLUSÃO...................................................................................................................... 33 REFERÊNCIAS ..................................................................................................................... 35 10 1 INTRODUÇÃO O Imposto sobre Serviços é previsto em nossa Constituição Federal, no seu artigo 156. Tal imposto tem o fato gerador muito amplo, sendo quaisquer prestações de serviços, excluindo-se apenas os serviços compreendidos no art. 155 II da Constituição Federal (ICMS). O fato gerador do ISS, ou seja, a prestação de serviços de qualquer natureza, previsto por lei complementar, pode ser efetuada por pessoa física ou jurídica, independente de estabelecimento fixo ou não. A base de cálculo para a arrecadação do ISS é o preço do serviço prestado, conforme o artigo 7º da LC 116/03. A competência para a arrecadação do ISS é municipal, conforme imposto pela Constituição Federal, constituindo-se como importante fonte de recursos para o desempenho da atividade financeira dos Municípios. Ocorre que existe um grande conflito a cerca da municipalidade competente para realizar a cobrança do ISS. A questão gera brigas e discussões no Judiciário brasileiro, que se transformou em verdadeiro cenário de guerra, tudo isso, devido à existência de divergência entre a LC 116/03 e o que tem sido efetivamente aplicado pelos tribunais, quando decidem os conflitos que lhes são trazidos. O poder judiciário brasileiro ao julgar os conflitos que discutem a definição do local de recolhimento do ISS, tem manifestado de forma divergente do critério imposto LC 116/03, afirmando que o local de recolhimento do ISS, deverá ser no município onde houve a concretização do fato gerador, ou seja, a efetiva prestação do serviço, e não no local do estabelecimento do prestador, mostrando assim, total fragilidade do artigo 12 da referida LC 116/03, trazendo insegurança aos contribuintes que querem pagar corretamente seus tributos, além de colaborar para a continuidade da guerra fiscal entre os municípios. Certo é que, não são raros os casos em que dois ou mais municípios tentam tributar sobre os mesmos fatos geradores, situação inadmissível em nosso sistema jurídico tributário, pois a competência de um ente federado exclui de pronto a pretensão impositiva de qualquer outro. Desta forma, a proposta deste trabalho, é apresentar e discutir todos os aspectos pertinentes à competência do local para tributação do ISS, colaborando 11 para a minimização dos nocivos efeitos produzidos pelos conflitos que envolvem a sua cobrança. A metodologia utilizada neste trabalho foi o uso de doutrinas, legislações, jurisprudências e reportagens que tratam do tema da pesquisa. Na parte introdutória, foi abordado o cerne do conflito existente acerca do local do recolhimento do ISS, chamando a atenção do leitor para o que será apresentado no decorrer do trabalho. No capitulo II, foi feita abordagem em linhas gerais, do conceito de Direito Tributário, bem como, seus principais aspectos e informações mais relevantes, além de estudo a respeito de Tributo. Já no capítulo III, foram tratadas as Limitações ao Poder de Tributar, traduzidas neste trabalho, pelos princípios do Direito Tributário, que visam impor limites na atuação do Estado quando da tributação ao contribuinte. No capítulo IV, foi tratado em linhas gerais o conceito de Imposto, bem como sua previsão constitucional, além dos principais aspectos e informações mais relevantes. Posteriormente, no capítulo V, foi abordado o Imposto sobre serviços, onde foram tratados assuntos como: competência, função, importância para as receitas do município, incidência, base de cálculo, alíquotas e forma de lançamento. Adiante, já no capítulo VI, foi evidenciada a questão do Local do Recolhimento do ISS, onde foi abordada toda a discussão existente acerca do tema, trazendo o posicionamento da legislação anterior e legislação atual que regula o recolhimento do referido imposto, bem como o posicionamento do Tribunal de Justiça de Minas Gerais e do Superior Tribunal de Justiça, além de reportagens que mostram na prática o problema tratado na pesquisa. Na parte de conclusão do trabalho, foi confirmada a divergência existente entre a legislação que regulamenta o local do ISS e o posicionamento doutrinário e jurisprudencial, concluindo-se que, embora o legislador tenha adotado como regra geral, a competência do município onde está situada a sede da empresa prestadora do serviço, a doutrina e a jurisprudência entendem que, o que determina a competência municipal para o recolhimento do ISS é o local onde houve a ocorrência do fato gerador, ou seja, a efetiva prestação do serviço. 12 13 2 DIREITO TRIBUTÁRIO – ASPECTOS GERAIS O Direito Tributário é aquele que regula as relações jurídicas entre o Fisco, posicionado como sujeito ativo, e os contribuintes ou terceiros, que se posicionam como sujeito passivo nas relações. Na verdade, para se sustentar e prover aos cidadãos todas as suas necessidades básicas, o Estado precisa montar um mecanismo para captar recursos materiais. Nesse momento, a cobrança de tributos, apresenta-se como a principal fonte das receitas públicas, que se destinam a cumprir os objetivos fundamentais do Estado. Desta forma, diante da obrigação do Estado, de captar recursos materiais, para manter sua estrutura e prover as necessidades básicas dos cidadãos, faz-se necessário a positivação de regras, que visam regulamentar a extração de tais recursos materiais pelo Estado. Esta positivação de regras ou normas é o que denominamos Direito Tributário. Antes de prosseguirmos no conceito de Direito Tributário, vale relembrar o conceito de Direito, conforme definição de Meirelles(2008 p.35): O Direito, objetivamente considerado, é o conjunto de regras de conduta coativamente impostas pelo Estado. Na clássica conceituação de Ihering, é o complexo das condições existenciais da sociedade, asseguradas pelo Poder Público. Em última análise, o Direito se traduz em princípios de conduta social, tendentes a realizar a justiça. Ao tratar do assunto, Machado (2006 pp. 49-50) apresenta o seguinte conceito de Direito Tributário: “ramo do direito que se ocupa das relações entre fisco e as pessoas sujeitas a imposições tributárias de qualquer espécie, limitando o poder de tributar e protegendo o cidadão contra abusos deste poder”. Para Amaro(2007 p.2), o Direito Tributário “é a disciplina jurídica dos tributos, com o que se abrange todo o conjunto de princípios e normas reguladoras da criação, fiscalização e arrecadação das prestações de natureza tributária”. 14 Nos dizeres do mestre Baleeiro(1999 p.5), Direito Tributário é aquele que “regula precipuamente as relações entre o Fisco, como sujeito ativo, e o contribuinte, ou terceiros como sujeitos passivos”. Desta forma, tem-se que Direito Tributário é o conjunto de normas e princípios jurídicos, que regulam as relações entre o ente público estatal de um lado, e o contribuinte de outro. Existe a preponderância do interesse coletivo no Direito Tributário, vez que, o Estado, ao ocupar o polo ativo da relação jurídica, tutela o interesse público perante o particular. Amaro(2007 p.5) leciona que “a preponderância do interesse coletivo no direito dos tributos é evidente, daí derivando o caráter cogente de suas normas, inderrogáveis pela vontade dos sujeitos da relação jurídico-tributária”. Diante dessa preponderância do interesse coletivo, pode-se afirmar que o Direito Tributário pode ser classificado como ramo do direito público. 15 2.1 TRIBUTO Primeiramente, faremos uma leitura do artigo 3º do Código Tributário Nacional, que preconiza o seguinte: “Tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada”. Diante dessa definição, trazida pelo nosso CTN, percebe-se que Tributo é prestação pecuniária, compulsória, instituída por meio de lei, não configura multa e cobrada mediante lançamento. Prestação pecuniária significa que o pagamento do tributo deve ser efetuado em dinheiro ou moeda corrente, ou em cheque. No entanto, tem-se admitido em caráter excepcional, o pagamento de tributos à fazenda pública em imóveis, como a dação em pagamento por exemplo. Prestação Compulsória significa dizer que o Tributo não é facultativo ou voluntário, ao contrário disso é obrigatório ao contribuinte. Logo, percebe-se que a prestação pecuniária é dotada de compulsoriedade, não sendo permitida a autonomia da vontade da parte passiva na relação tributária. Além disso, como já viu-se anteriormente, o Direito Tributário é ramo do Direito Público, logo o interesse público é superior ao interesse particular, portanto, permite-se a imposição unilateral da obrigação, mesmo que não haja consentimento do obrigado. Portanto, o pagamento do tributo não é uma opção do contribuinte, pois devida à sua natureza compulsória, o pagamento torna-se obrigatório. A prestação do Tributo deve ser instituída por meio de lei, logo, nos remetemos ao princípio da legalidade. Na verdade, a lei cria a hipótese de incidência tributária, e, quando ocorre o fato previsto na hipótese prevista pela lei, nasce a obrigação tributária, ou seja, a obrigação de prestar o tributo. Ainda na definição de Tributo, temos que a prestação deve ser cobrada mediante atividade administrativa plenamente vinculada. Na verdade, nesse momento o CTN está dizendo que a prestação deverá ser cobrada por Lançamento, que seria a quantificação e a qualificação da obrigação tributária em um documento escrito. 16 O lançamento deve ser ato vinculado, logo, não se permite a discricionariedade da administração no momento do lançamento. Portanto, lançamento é regulado ou regrado por lei, sendo defeso ao administrador tributário, ao exigir os tributos do contribuinte, utilizar-se de critérios de oportunidade ou conveniência (discricionariedade). 17 3 LIMITAÇÕES AO PODER DE TRIBUTAR Nossa Constituição Federal, visando à proteção do contribuinte, impõe limites ao poder de tributar. Trazidos nos artigos 150, 151 e 152 da Constituição Federal, os princípios tributários são limitadores ao poder de tributar. Como ensina Machado(2006 p.50), “o Direito Tributário, existe para delimitar o poder de tributar, transformando a relação tributária, que antigamente foi uma relação simplesmente de poder, em relação jurídica”. Na verdade, o poder de tributar não é absoluto, pois encontra princípios que visam refrear o exercício arbitrário da tributação. 3.1 PRINCÍPIO DA LEGALIDADE TRIBUTÁRIA O Princípio da Legalidade Tributária (nullum tributum sine lege), previsto no inciso I do artigo 150 da Constituição Federal, que proclama ser vedada a exigência ou aumento de tributos sem que seja estabelecido por lei. O princípio em estudo foi consagrado na Carta Magna de 1.215, do Rei João Sem Terra, na Inglaterra. Nessa época, os barões ingleses fizeram com que, para a cobrança de tributos fosse necessária a aprovação prévia dos súditos. O princípio da Legalidade Tributária, não abrange apenas a ideia de a cobrança do tributo, dever ser autorizada pelo Poder Legislativo, mas, além disso, a lei que autoriza que a cobrança do tributo, deverá trazer todos os aspectos que são relevantes, afim de que, possa ser identificado quem irá contribuir, quanto, a quem será pago, etc. Neste sentido, Amaro (2007 p.112) ensina o seguinte: A lei deve esgotar, como preceito geral e abstrato, os dados necessários à identificação do fato gerador da obrigação tributária e à quantificação do tributo, sem que restem à autoridade poderes para, discricionariamente, determinar se “A” irá ou não pagar tributo, em face de determinada situação. Os critérios que definirão se “A” deve ou não contribuir, ou que montante estará obrigado a recolher, devem figurar na lei, e não no juízo de conveniência ou oportunidade do administrador público. 18 Desta forma, conclui-se que o Princípio da Legalidade Tributária, impõe não apenas a previsão legal para cobrança de tributos, pois, além disso, a lei deverá trazer todas as informações necessárias, que sejam pertinentes ao fato gerador, quantificação do tributo, quem será o contribuinte, qual a forma de arrecadação, a quem deverá ser pago, etc. 3.2 PRINCÍPIO DA IRRETROATIVIDADE DA LEI TRIBUTÁRIA O Princípio da Irretroatividade da Lei Tributária, preconizado no artigo 150, III, a, da Constituição Federal, prevê a vedação à cobrança de tributo, que tenha o fato gerador ocorrido antes no início da vigência da lei que institui ou aumentou o referido tributo. No Princípio em comento, aprende-se que a lei não pode retroagir, pois se aplica somente para os fatos futuros. Portanto, se a lei tributária, com base em fatos geradores passados, exigir tributo que à época não era exigível, estaremos diante de uma inconstitucionalidade, por ferir o Princípio da Irretroatividade da Lei Tributária. 3.3 PRINCÍPIO DA ANTERIORIDADE DA LEI TRIBUTÁRIA O Princípio da Anterioridade da Lei Tributária, previsto no artigo 150, III, alíneas “b” e “c” da Constituição Federal, impõe que deve ser observado um determinado espaço de tempo, entre a instituição do tributo e sua exigibilidade. Coelho(2001 p. 226). ensina que o Princípio da Anterioridade da lei tributária é: nascido da aspiração dos povos de conhecerem com razoável antecedência o teor e o quantum dos tributos a que estariam sujeitos no futuro imediato, de modo a poderem planejar as suas atividades levando em conta os referenciais da lei. 19 Ressalta-se que o Princípio da Anterioridade da lei tributária, é subdivido em dois. No primeiro, trazido pela alínea “b” do artigo 150, III, da CF, observa-se a anterioridade anual, ou também intitulada de anterioridade de exercício. No segundo, trazido pela alínea “c”, do artigo 150, III, da CF, observa-se a anterioridade privilegiada, ou também intitulada de anterioridade nonagesimal. Amaro(2007 p.121) nos traz a baila que: a Constituição exige, como dizíamos, que a lei que crie ou aumente o tributo seja anterior ao exercício financeiro em que o tributo será cobrado e, ademais, que se observe a antecedência mínima de noventa dias entre a data da publicação da lei que instituiu ou aumentou e a data em que passa a aplicar-se. 3.4 PRINCÍPIO DA ISONOMIA OU IGUALDADE TRIBUTÁRIA O Princípio da Isonomia ou Igualdade tributária está previsto no artigo 150, II da Constituição Federal, que veda o tratamento tributário diferenciado aos contribuintes que se encontrem na mesma situação. Na verdade, o princípio em estudo, busca defender os contribuintes contra a arbitrariedade do Estado, proibindo que seja instituído tratamento desigual entre cidadãos que estejam no mesmo plano de equivalência. O professor Amaro(2007 p. 135) ensina que o Princípio da Isonomia tributária, implica que: diante da lei “x”, toda e qualquer pessoa que se enquadre na hipótese legalmente descrita ficará sujeita ao mandamento legal. Não há pessoas “diferentes” que possam, sob tal pretexto, escapar do comando legal, ou ser dele excluídas. Sendo assim, pelo Princípio da Isonomia ou Igualdade tributária, o aplicador da lei tributária, não poderá ser arbitrário, discriminar, no momento de aplicação do mandamento legal. 3.5 PRINCÍPIO DA TERRITORALIDADE DA LEI TRIBUTÁRIA 20 O Princípio da Territorialidade tem o objetivo de fundamentar o alcance espacial das normas tributárias sobre fatos juridicizados por um determinado ordenamento. Certo é, que toda regra jurídica é editada para imperar em determinado espaço territorial. Sendo assim, as leis municipais, por exemplo, são aplicáveis apenas dentro de seu próprio território municipal. Na verdade, tal princípio determina que a lei tributária só possa incidir sobre fatos geradores que tenham ocorrido dentro dos limites do território da pessoa jurídica que a editou. Desta forma, podemos concluir que, a legislação tributária, quanto a sua aplicabilidade no espaço, deve respeitar o Princípio da Territorialidade. Entretanto, apenas em casos excepcionais, o CTN admite a extraterritorialidade da norma tributária, desde que haja convênio entre as pessoas jurídicas de Direito Público interno interessadas, ou desde que, existam tratados ou convenções firmados pela União. Importante frisar, a necessidade dos convênios, tratados ou convenções entre as pessoas jurídicas de Direito Público, para que a norma tributária possa ser dotada de extraterritorialidade. Portanto, correto é afirmar que em regra geral, a norma tributária deve respeitar o Princípio da Territorialidade, sendo que, somente em caráter excepcional, admite-se a extraterritorialidade da lei tributária. 21 4 IMPOSTOS O Imposto figura-se como uma das espécies tributárias, previsto em nossa Carta Magna, no artigo 145, conforme descrito abaixo: Art. 145 (CF). A União, os Estados, o Distrito Federal e os Municípios poderão instituir os seguintes tributos: I – Impostos; II – taxas, em razão do exercício do poder de polícia ou pela utilização, efetiva ou potencial, de serviços públicos específicos e divisíveis, prestados ao contribuinte ou postos a sua disposição; III – contribuição de melhoria, decorrentes de obras públicas. O Código Tributário Nacional traz o Imposto em seu artigo 5º, que assim descreve: Art. 5º (CTN). “Os tributos são impostos, taxas e contribuições de melhoria”. A definição de Imposto está amparada pelo artigo 16 do CTN, que diz o seguinte: Art. 16 (CTN). “Imposto é o tributo cuja obrigação tem por fato gerador uma situação independente de qualquer atividade estatal específica, relativa ao contribuinte.” Neste sentido, o mestre Baleeiro(1999 p. 197) leciona que: Imposto é a prestação de dinheiro que, para fins de interesse coletivo, uma pessoa jurídica de Direito Público, por lei, exige coativamente de quantos lhe estão sujeitos e têm capacidade contributiva, sem que lhes assegure qualquer vantagem ou serviço específico em retribuição desse pagamento. Na verdade, entende-se que Imposto é um tributo cujo a hipótese de incidência tributária é um fato gerador alheio a qualquer atuação do Estado. Desta forma, o contribuinte que se enquadre na hipótese de incidência tributária, deverá pagar o Imposto, sem que haja uma contraprestação do Poder Público. Portanto, o Imposto é um tributo unilateral, bastando a realização do fato gerador pelo contribuinte, que deverá pagar o referido tributo. A instituição dos Impostos pode ser feita pela União, Estados, Distrito Federal texto constitucional, trouxe a competência tributária, de cada ente estatal, no que diz respeito a instituição dos Impostos. 22 No artigo 153 da CF, foram tratados os Impostos de competência da União, que diz o seguinte: Art. 153 (CF). Compete à União instituir impostos sobre: I – importação de produtos estrangeiros; II – exportação, para exterior, de produtos nacionais ou nacionalizados; III – renda e proventos de qualquer natureza; IV – produtos industrializados; V – operações de crédito, câmbio e seguro, ou relativas à títulos ou valores mobiliários; VI – propriedade territorial rural; VII – grandes fortunas, nos termos de lei complementar. O artigo 154 da CF, I e II, ainda trouxe a permissão de que a União crie novos impostos não previstos no artigo 153, bem como a instituição dos chamados Impostos Extraordinários, vejamos: Art.154 (CF). A União poderá instituir: I – mediante lei complementar, impostos não previstos no artigo anterior, desde que não sejam cumulativos e não tenham fato gerador ou base de cálculo próprios dos discriminados nesta Constituição; II – na iminência ou no caso de guerra externa, impostos extraordinários, compreendidos ou não sua competência tributária, os quais serão suprimidos, gradativamente, cessadas as causas de sua criação. Os Impostos de competência dos Estados e do Distrito Federal foram tratados pelo artigo 155 da CF, conforme disposto a seguir: Art.155 (CF). Compete aos Estados e ao Distrito Federal instituir impostos sobre: I – transmissão causa mortis e doação de quaisquer bens e direitos; II – operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior; III – propriedade de veículos automotores. Já os Impostos Municipais foram previsto no artigo 156 da CF, que assim estabelece: Art.156 (CF). Compete aos Municípios instituir impostos sobre: I – propriedade predial e territorial urbana; II – transmissão inter vivos, a qualquer título, por ato oneroso, de bens imóveis por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição; 23 III – serviços de qualquer natureza, não compreendidos no art. 155, II, definidos em lei complementar. Para finalizar, vale a pena ressaltar que, em regra, a instituição de todos os Impostos previstos na CF, ocorre por meio de lei ordinária. Entretanto, apenas o IGF e o Imposto Residual são casos de instituição por meio de lei complementar. 24 5. IMPOSTO SOBRE SERVIÇOS – NOÇÕES GERAIS O ISS é um imposto predominante fiscal, que funciona como uma importante fonte de receita tributária para os municípios. Quanto à competência, por sua vez, esta é municipal, conforme estabelecido pela CF em seu artigo 156, III. Vejamos: Art. 156. “Compete aos Municípios instituir impostos sobre: (...) III – serviços de qualquer natureza, não compreendidos no art. 155, II, definidos em lei complementar” (...). Incide sobre a prestação de serviços por empresa ou profissional autônomo, com ou sem estabelecimento fixo. Conforme a LC 116/2003, o ISS tem como fato gerador a prestação de serviços constantes na Lista anexa à referida lei, ainda que tais serviços não constituam a atividade preponderante do prestador. A base de cálculo do ISS é o próprio preço do serviço prestado, sendo considerado o valor bruto, conforme o artigo 7º da LC 116/2003. Sendo assim, podemos afirmar que não incidirá o ISS, sobre serviços de natureza gratuita. A alíquota do ISS poderá ser fixa ou proporcional, que será determinada de acordo com as características do sujeito passivo, sendo que, os municípios são dotados de autonomia para fixar as alíquotas, por meio de suas leis ordinárias municipais, desde que, sejam observados os limites impostos em lei complementar. Diante disso, nos termos do artigo 8º da LC 116/2003, a alíquota máxima do ISS é de 5% e nos termos do artigo 88 do ADCT, com a redação que lhe deu a EC nº 3, de 12.06.2002, a alíquota mínima é de 2%. Quanto ao lançamento do ISS, em regra geral, é feito por homologação, conforme preceitua o artigo 150 do CTN. No entanto, poderá ser objeto de lançamento por ofício. 25 6 LOCAL DO RECOLHIMENTO DO IMPOSTO SOBRE SERVIÇO - ISS CONFLITO DE COMPETENCIA Com a ocorrência do fato gerador, surge o nascimento da obrigação tributária. Tal obrigação tributária será devida ao local onde o legislador tenha estabelecido. Desta forma, a legislação tributária que regula o recolhimento do Imposto Sobre Serviços, determina que o município competente para a arrecadação do referido imposto, como regra geral, é o município onde está a sede da empresa prestadora do serviço. Entretanto, o poder judiciário e a doutrina tem tratado o assunto de forma diferente, não acolhendo como regra geral o município onde está o estabelecimento prestador, mas sim o município onde o serviço tenha sido efetivamente prestado, como veremos a seguir. 6.1 INTERPRETAÇÃO DO ARTIGO 12 DO DL 406/68 Em se tratando de local do recolhimento do ISS, o artigo 12 do DL 406/68, dispunha o seguinte: Art.12. Considera-se local da prestação do serviço: a) o do estabelecimento do prestador ou, na falta de estabelecimento, o do domicílio do prestador; b) no caso de construção civil, o local onde se efetuar a prestação; c) no caso do serviço a que se refere o item 101 da lista anexa, o Município em cujo território haja parcela da estrada explorada. Percebe-se então, que a regra trazida pelo revogado artigo 12 do DL 406/68, era de que, o município competente para o recolhimento do ISS era aquele onde estiver fixado o estabelecimento prestador, sendo que, seria apenas uma exceção, o recolhimento no local da efetiva prestação do serviço, como no caso da construção civil. Ocorre que a regra geral imposta pelo art.12 do referido decreto lei, sempre foi alvo para grandes discussões e judiciais e doutrinárias. Isso, porque no momento 26 da efetiva aplicação da norma, dava-se margem para a inobservância ao princípio constitucional da territorialidade da tributação. Na verdade, acontecia que na prática, o município onde estava instalado o estabelecimento prestador de serviços, estava legitimado para cobrar o ISS, segundo o DL 406/68, mesmo em serviços prestados em território de outro Município, desde que não fosse construção civil, por tratar-se de exceção conforme previsto no mencionado artigo 12, descrito acima. Diante da fragilidade da norma que regulamentava a competência para o recolhimento do ISS, surgiu a famigerada “Guerra Fiscal” dos municípios, que disputavam acirradamente o direito de recolherem seu ISS. Além disso, utilizando-se do critério adotado pelo DL 406/68, as empresas começaram a instalar as chamadas “sedes de fachadas” em municípios com alíquotas de ISS mais baixas, mesmo que a prestação efetiva de seus serviços ocorresse em outros municípios, com o intuito de recolherem menos ISS, já que a regra adotada pelo referido DL, era de que a competência para a tributação do referido imposto era do município onde estivesse o estabelecimento prestador, pouco importando onde o serviço foi realmente prestado. Prova disso, o jornal Folha de São Paulo, em 2002, veiculou uma matéria que abordava a situação de algumas cidades da grande São Paulo que estimulavam a criação de empresas dentro dos limites de seus territórios, sem que elas desenvolvessem qualquer atividade econômica no município. Segundo a reportagem, tais municípios ofereciam alíquotas baixíssimas para as empresas que instalassem suas sedes em seus territórios, como por exemplo, o município de Carapicuíba, que oferecia uma alíquota absurda de apenas 0,3%. Diante disso, os empresários que tinham suas empresas situadas do município de São Paulo, cuja alíquota do ISS era de 5%, logo mudavam a sede de suas empresas para os municípios com alíquotas quase insignificantes. A matéria trouxe ainda que, para que as empresas não necessitassem transferir de fato suas sedes para os referidos municípios, usavam de uma tática ardilosa, onde adotavam um endereço de qualquer escritório, geralmente de contabilidade como domicílio fiscal. Diante disso, consequentemente, era prejudicado o município de São Paulo, que embora tivesse os serviços prestados em seu território, era obrigado a ver os contribuintes recolhendo o ISS em municípios vizinhos, que ofereciam alíquotas absurdamente menores. 27 Logicamente, como era de se esperar, com o surgimento dos conflitos e discussões entre os municípios a respeito da competência para recolhimento do ISS, era necessária a intervenção do Poder judiciário para solucionar o problema, que por sua vez, começa a emitir decisões que contrariavam o disposto no DL 406/68. As decisões que eram proferidas pelo Poder judiciário sobre os conflitos de competência para o recolhimento do ISS, eram baseadas na doutrina majoritária e principalmente no princípio constitucional da territorialidade da tributação, onde se criou o entendimento de que, mesmo naqueles serviços não compreendidos nas exceções do art. 12 do DL 406/68, o ISS deveria ser recolhido no município onde houve a efetiva prestação do serviço, ou seja, a real ocorrência do fato gerador. O STJ, ao proferir suas decisões à cerca do assunto, entendeu que a arrecadação do ISS, deveria ser feita onde ocorreu o fato gerador da obrigação, não importando onde esteja localizado o estabelecimento prestador. O posicionamento do STJ é fundado dentre outros, no princípio da não extraterritorialidade da lei municipal, que veda a aplicabilidade de uma lei municipal sobre fatos geradores que tenham ocorridos em outro município. Desta forma, observa-se que o Poder judiciário não seguiu a regra geral, trazida pelo referido DL 406/68, ao desconsiderar para efeito de local competente para recolhimento do ISS, o local do estabelecimento prestador, mas sim o local onde houve a prestação do serviço, portanto, embora o artigo 12 do DL 406/68 considerava como local competente para tributação do ISS, como regra, o local do estabelecimento prestador, o posicionamento doutrinário e jurisdicional era de que o município competente para recolher o referido imposto, seria onde houve a efetiva prestação do serviço. 6.2 INTERPRETAÇÃO DOS ARTIGOS 3º E 4º DA LEI COMPLEMENTAR 116/03 Diante da divergência entre o posicionamento doutrinário e jurisprudencial com o posicionamento do artigo 12 do DL 406/68, e ainda, da guerra fiscal instaurada entre os municípios, revelada estava, a fragilidade do referido artigo, o que mostrava a necessidade de uma nova norma, que visasse resolver de uma vez por todas, os conflitos a respeito da competência para a tributação do ISS. 28 Então, em 2003, surge a LC 116/2003, com o objetivo de solucionar a discussão entre os municípios, consequentemente, acabando com a guerra fiscal e contribuindo com o Poder judiciário, que já se encontrava abarrotado de tantos conflitos que envolviam a definição do local competente para a arrecadação do ISS. Entretanto, a LC 116/2003, não atendeu as expectativas que todos aguardavam. Na verdade, a nova norma que passou a regulamentar a competência do local para recolhimento do ISS, não teve a capacidade suficiente para solucionar toda a discussão que envolve o assunto. Muito ao contrário do que se esperava a atual LC 116/2003, não alterou a regra geral trazida pelo DL 406/68, pois ela manteve como local competente para a tributação do ISS, o local onde esteja estabelecido o prestador de serviços, o que continuou permitindo o surgimento de novos litígios entre municípios. O que fez a atual norma, foi apenas aumentar o número de hipóteses que seriam exceções à regra geral, tais como: instalação de estruturas, demolição, varrição e coleta de lixo, limpeza e manutenção de imóveis, decoração e jardinagem, controle e tratamento de efluentes, reflorestamento, escoramento e contenção de encostas, limpeza e dragagem de rios e lagos, guarda e estacionamento de veículos e embarcações, vigilância e segurança de bens ou pessoas, armazenamento e guarda de bens de qualquer espécie, serviços de diversão e lazer, transporte municipal, fornecimento de mão de obra, planejamento e organização de feiras e exposições, serviços portuários e de terminais rodoviários, ferroviários e metroviários. Nestas hipóteses, consideradas como exceções, o local competente para a tributação do ISS seria o município onde o serviço tenha sido efetivamente prestado. Na verdade, para solucionar o conflito entre os municípios, bastaria a LC 116/2003 adotar explicitamente o princípio constitucional da territorialidade, ou seja, apontasse como competente, o município onde ocorreu o fato gerador da obrigação, que em nosso caso, seria a prestação do serviço. Portanto, percebe-se que o legislador ao instituir a atual norma que regulamenta o ISS, agiu da mesma forma que o legislador instituinte do DL 406/68, excepcionando o princípio constitucional da territorialidade, conseqüentemente, ferindo nossa carta magna. A revista Veja, no ano de 2006, veiculou uma reportagem que aponta claramente a problemática do local do recolhimento do ISS, trazendo à tona a 29 disputa entre municípios para recolherem o referido imposto para seus cofres, mesmo após a vigência da LC 116/2003. A revista publicou a reportagem com o título “Tem firma com sede até no cemitério”, onde foi exposta a situação de um determinado município do Estado de São Paulo, que para aumentar a arrecadação de seus cofres públicos, aprovou alíquota de 0,5% de ISS para as empresas que para lá migrassem, ainda que a migração fosse apenas “no papel”. Sem dúvidas, foi grande o número de empresas que instalaram sedes de fachadas no referido município, atraídas pela baixíssima alíquota de 0,5%. Além disso, as empresas não teriam gastos para migrarem para tal município, afinal de contas, a migração era feita apenas “no papel”, portanto, não seria necessária a contratação de funcionários, locação de imóvel, etc. A matéria trouxe ainda, que as empresas que montavam suas sedes de fachadas no referido município, usavam endereços notadamente falsos, como por exemplo, o mesmo endereço do ginásio poliesportivo do município, ou ainda do próprio edifício sede da prefeitura e até o endereço de um cemitério, de onde surgiu o interessante título da matéria. No caso abordado pela revista Veja, percebemos claramente que, a legislação atual, ao considerar como regra geral, competente o município onde estiver o estabelecimento prestador, continuou dando margem para que municípios e empresas montassem esquemas ardilosos para efetuarem o recolhimento do ISS, em total afronta ao princípio constitucional da territorialidade. Certo é que, a questão não foi resolvida pela LC 116/2003, pois os municípios continuam em disputa acirrada no tocante a arrecadação do ISS, haja vista, poderá ser recolhido o referido imposto no município onde estiver localizado o estabelecimento prestador, bem como, também poderá ser recolhido no município onde houve a prestação do serviço, o que deixaria o contribuinte totalmente desamparado em meio a esta disputa, correndo o risco da bitributação, cabendo ao poder judiciário, solucionar o litígio. 6.3 INTERPRETAÇÃO DO TRIBUNAL DE JUSTIÇA DE MINAS GERAIS E SUPERIOR TRIBUNAL DE JUSTIÇA 30 O Tribunal de Justiça de Minas Gerais, em setembro de 2010, ao julgar uma Apelação Cível, interposta pelo município de Contagem/MG contra uma empresa que presta serviços de consultoria de geologia e agrimensura, negou provimento ao recurso do referido município, alegando que entende ser devido o ISS ao município em cujo território se realiza a prestação do serviço, uma vez que o critério adotado pela CF para atribuição da competência impositiva é o territorial. Vejamos o posicionamento do TJMG: EMENTA: Constitucional e tributário. ISSQN. Município competente para tributar. Local da prestação do serviço. O local da prestação do serviço, onde se concretizou o fato gerador, determina a competência para realizar a cobrança do ISS, para que não se vulnere o princípio implícito que atribui a cada Município o poder de tributar os serviços prestados em seu território. Primeiro recurso não provido e segundo e terceiro recursos prejudicados. APELAÇÃO CÍVEL Nº 1.0079.09.975195-4/001 – COMARCA DE CONTAGEM – APELANTE (S): EPSILON ENGENHARIA LTDA – APTE (S) ADESIV: MUNICÍPIO CONTAGEM – APELADO (A) (S): EPSILON ENGENHARIA LTDA, MUNICIPIO CONTAGEM – RELATOR: EXMO. SR. DES. ALMEIDA MELO. Em outro conflito existente entre uma empresa prestadora de serviços e o Município de Juiz de Fora, o Tribunal Mineiro, em 13 de maio de 2010, negou provimento ao recurso de apelação interposto pela referida empresa, alegando que o Município de Juiz de Fora era competente para tributar sobre os serviços prestados pela empresa dentro dos limites de seu território, mesmo a apelante tendo sua sede no Município de Lima Duarte. Afirma ainda na decisão, que o fato gerado do ISS é justamente a prestação de serviços, tornando-se, destarte, desarrazoado permitir que o tributo seja recolhido aos cofres de ente municipal diverso, em cujo território está fixado o estabelecimento, uma vez que o domicílio do prestador de serviços não guarda qualquer consonância com o local em que realizada a atividade social, não podendo assim, influir na fixação do tributo. Observemos a decisão do TJMG: EMENTA: TRIBUTÁRIO. AÇÃO ANULATÓRIA DE DEBITO FISCAL. ISS. FISCALIZAÇÃO. ABUSO DE PODER. INOCORRENCIA. COMPETENCIA TRIBUTARIA. LOCAL DA PRESTAÇÃO DOS SERVIÇOS TRIBUTADOS. RECOLHIMENTO PERANTE MUNICIPIO INCOMPETENTE. BITRIBUTAÇÃO. INOCORRENCIA. Se a atividade da fazenda pública municipal de deu dentro do regular exercício da atividade de fiscalização fazendária, não há que se falar em qualquer abuso ou ilegalidade. A competência para a cobrança do ISS é do município em que ocorreu a prestação dos serviços tributados, e não daquele em que estabelecido o 31 prestador, consoante a interpretação que a jurisprudência vem fazendo dos artigos 3º e 4º da LC 116/03. Não há que se falar em bitributação se o contribuinte recolheu o imposto em município incompetente, haja vista que, assim sendo, não há a cobrança de dois impostos diferentes sobre o mesmo fato gerador por dois entes federativos distintos. APELAÇÃO CÍVEL Nº 1.0145.99.020125-6/001 – COMARCA DE JUIZ DE FORA – APELANTE (S): PROVIDE MANUTENÇÃO CONSERVAÇÃO AMBIENTAL LTDA – APELADO (A) (S): MUNICIPIO DE JUIZ DE FORA – RELATOR: EXMO. SR. DES. DÍDIMO INOCENCIO DE PAULA. Na verdade, o posicionamento do TJMG, nada mais é do que a fiel reprodução do posicionamento do STJ, que proferiu a seguinte decisão em 05 de fevereiro de 2009: EMENTA: PROCESSUAL CIVIL. RECURSO ESPECIAL. SUPOSTA OFENSA AO ART. 535 DO CPC. INEXISTENCIA DE VICIO NO ACÓRDÃO RECORRIDO. ALEGADA AFRONTA AO ART. 467 DO CPC. AUSENCIA DE PREQUESTIONAMENTO. RESTRIÇÃO DA SÚMULA 211/STJ. TRIBUTÁRIO. ISS. COBRANÇA. LOCAL DA PRESTAÇÃO DO SERVIÇO. EMPRESA GESTORA DE PLANO DE SAÚDE. BASE DE CÁLCULO DO TRIBUTO. 1. Não viola o art. 535 do CPC o acórdão que, mesmo sem se ter pronunciado sobre todos os temas trazidos pelas partes, manifestou-se de forma precisa sobre aqueles relevantes e aptos à formação da convicção do órgão julgador, resolvendo de modo integral o litígio. 2. A matéria suscitada nas razões de recurso especial e não abordada no acórdão recorrido, a despeito da oposição de embargos declaratórios, não merece ser conhecida por esta Corte, ante a ausência do indispensável prequestionamento (Súmula 211/STJ. 3. A jurisprudência da Primeira Seção deste tribunal é firme no sentido de que o Município competente para realizar a cobrança do ISS é aquele onde se realizou a efetiva prestação dos serviços, pois é nele que ocorreu o fato gerador do imposto. Nesse sentido: AgRg no Ag 734.289/RS, 2ª Turma, Rel. Min. Castro Meira, DJ de 27.03.2006; REsp 133.230/CE, 2ª Turma, Rel. Min. João Otávio Noronha, DJ de 14.03.2005; AgRg no Ag 762.249/MG, 1ª Turma, Rel. Min. Luiz Fux, DJ de 28.09.2006; AgRg no Ag 595.028/RJ, 1ª Turma, Rel. Min. José Delgado, DJ de 29.11.2004; REsp 431.564/MG, 1ª Turma, Rel. Min. Teori Albino Zavascki, DJ de 27.09.2004. 4. No que se refere à base de cálculo, mostra-se ilegítima a incidência do ISS sobre o total das mensalidades pagas pelo titular do plano de saúde à empresa gestora, pois, em relação aos serviços prestados pelos profissionais credenciados, há a incidência do tributo, de modo que a nova incidência sobre o valor destinado a remunerar tais serviços caracteriza-se como dupla incidência de um mesmo tributo sobre uma mesma base imponível. Por tal razão, o valor repassado aos profissionais credenciados deve ser excluído da base de cálculo do tributo devido pela empresa gestora. Nesse sentido: EDcl no REsp 227.293/RJ, 1ª Turma, Rel. Min. Jose Delgado, Rel. p/acórdão Min. Francisco Falcão, DJ de 19.09.2005; REsp 1.002.704/DF, 1ª Turma, Rel. Min. Jose Delgado, Rel. p/acordão Min. Francisco Falcão, DJE de 15.09.2008. 5. Recurso especial parcialmente provido. ACORDÃO. REsp 783022/MG – RECURSO ESPECIAL 2005/0155972-8 – RELATOR (A) MIN. (A) DENISE ARRUDA (1126) – PRIMEIRA TURMA. Ainda neste sentido, Machado(2006 p.36) afirma que: 32 o Superior Tribunal de Justiça vinha entendendo que competente para a cobrança do ISS seria o município em cujo território ocorre a prestação do serviço, sendo irrelevante o local onde se encontra o estabelecimento prestador. Neste mesmo entendimento, são relevantes as palavras do mestre Amaro(2007 p.279): O que se deve ressaltar é a importância da precisa identificação temporal e espacial do fato gerador, pois, a partir do momento em que ele se realiza, nasce a obrigação tributária, com a irradiação de direitos e deveres, pretensões e ações, conferidos às partes que titulam os polos ativo e passivos da relação jurídica tributária. Claro está que, o posicionamento da doutrina e da jurisprudência é totalmente divergente do critério adotado pelo artigo 3º e 4º da LC 116/03, pois, corretamente acolheram o princípio constitucional da territorialidade como regra principal. Desta forma, é lamentável a postura adotada pela legislação atual que regulamenta a competência para o recolhimento do ISS, pois, o princípio constitucional da territorialidade da tributação, continua sendo observado apenas como excepcionalidade, quando na verdade, deveria ser observado como regra geral, o que continua dando margem a discussões, litígios e conflitos no que diz respeito à competência para recolhimento do ISS. Não obstante, pressuposto preliminar reside no entendimento de que a tributação do ISS pelos municípios deverá ser efetuada em plena harmonia com a Constituição Federal e com as normas gerais do direito tributário, portanto, sendo defeso definir fatos geradores ou aspectos a eles pertinentes, de forma divergente da previsão contida na lei complementar nacional, a quem compete exclusivamente, solucionar os conflitos de competência entre os entes tributantes. 33 7 CONCLUSÃO Com o advento da Lei Complementar 116/03, que revogou parcialmente o Decreto-Lei 406/68, esperava-se uma pacificação à cerca do assunto, entretanto, mesmo após o ingresso da nova lei em nosso ordenamento jurídico, não foi atingido à solução para a questão do local competente para o recolhimento do ISS. Por haver ainda, as divergências entre o posicionamento doutrinário e jurisprudencial e o critério adotado pela legislação atual, continuamos com o problema da insegurança aos contribuintes que ainda correm o grande risco de passar pela bitributação, além de continuar dando margem ao problema da guerra fiscal instaurada entre os municípios. O poder judiciário, por sua vez, ao julgar os conflitos que discutem a definição do local de recolhimento do ISS, tem manifestado de forma divergente do critério adotado pelos artigos 3º e 4º da LC 116/03, entendo de forma majoritária que o local de recolhimento do ISS deverá ser no município onde houve a concretização do fato gerador, ou seja, a efetiva prestação do serviço. Sendo assim, o posicionamento doutrinário e jurisprudencial majoritário, apresenta-se a favor do recolhimento do ISS no município, cujo foi realmente prestado o serviço e não onde se encontra o estabelecimento prestador. Tudo isso, baseado em argumentos constitucionais e hierarquicamente superiores à lei complementar. Ao estabelecer como regra geral, para recolhimento o ISS, o local do estabelecimento prestador, a LC 116/03 seguiu o mesmo critério adotado pelo DL 406/68, não observando o princípio constitucional da territorialidade, que garante aos entes da Federação, autonomia para recolherem aos seus cofres, impostos sobre fatos geradores que tenha ocorrido em seu território, ou seja, as normas tributárias só terão efeitos, dentro do território do ente Federativo que as houver instituído, sendo apenas em caráter excepcional, os casos em que se permite a extraterritorialidade da lei tributária. No entanto, a despeito do critério adotado pela LC 116/03, temos que é o local da efetiva prestação do serviço que indica qual Município é competente para a imposição do ISS, para que não seja vulnerado o princípio constitucional implícito que atribui ao ente da Federação, o poder de tributar as prestações ocorridas em 34 seu território. Portanto, embora a legislação atual, que regulamenta o recolhimento do ISS considere o local do prestador, como competente para arrecadação do ISS, na prática, a competência para tributar sobre os serviços tem sido do município onde houve a concretização do fato gerador, ou seja, a efetiva prestação do serviço. 35 REFERÊNCIAS ALEXANDRE, Ricardo. Direito Tributário Esquematizado. 3ª edição, Método, 2009. AMARO, Luciano. Direito Tributário Brasileiro. 13. Ed. São Paulo: Saraiva, 2007. ATALIBA, Geraldo. Hipótese de Incidência Tributária, 5ª ed. São Paulo: Malheiros, 1993. BALEEIRO, Aliomar. Direito Tributário Brasileiro. 11. ed. Rio de Janeiro: Forense, 1999. BRASIL. Código Tributário Nacional. http://www.planalto.gov.br/ccivil_03/Leis/L5172.htm. Disponível em BRASIL. Constituição da República Federativa do Brasil. Brasília: Senado Federal, 1988. BRASIL. Decreto-Lei de .nº 406, de 31 de janeiro de 1968. Disponível em http://www.planalto.gov.br/ccivil_03/Decreto-Lei/Del0406.htm BRASIL. Lei Complementar nº 116 de julho de 2003. Disponível em www.planalto.gov.br/ccivil/leis/lcp 116.htm. BRITO MACHADO, Hugo. Curso de Direito Tributário. 29ª edição, Malheiros, 2006. COELHO, Sacha Calmon Navarro. Curso de direito tributário brasileiro. Rio de Janeiro: Forense, 2001. GOIS, Chico. Folha de São Paulo. Ed. 24/04/2002. MEIRELES, Hely Lopes. Direito Administrativo brasileiro. 27.ed.São Paulo: Malheiros, 2008. 36 PORTELA, Fábio. Revista Veja, Ed. nº 1938, de 11 de janeiro de 2006. SABBAG, Eduardo. Manual de Direito Tributário. São Paulo: Saraiva, 2009.

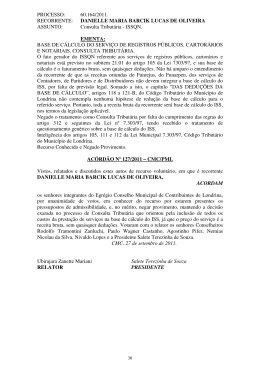

Download