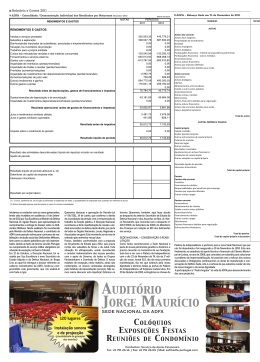

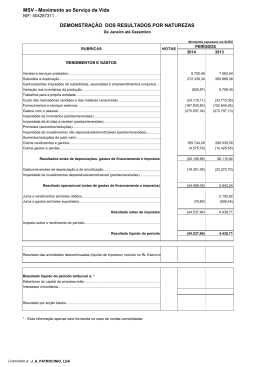

Savana 10-07-2015 relatório e contas 1 RELATÓRIO DE ACTIVIDADES E CONTAS 2014 A actividade da Gapi no exercício de 2014, além da gestão dos negócios correntes, foi marcada pela necessidade de gerir três processos de complexidade adicional, designadamente: i) Consolidação da estrutura accionista e de governação; ii) Actualização da estratégia e respectivos modelo de negócios e organizacional; e na iii) Reestruturação da carteira de negócios; Os negócios correntes, beneficiando de alguma renovação da carteira ocorrida no decurso do exercício, asseguraram um aumento do volume de facturação de 232,4 para 414,1 milhões de Meticais, o que representa um crescimento na ordem dos 78,2%. Este crescimento do volume de negócios proporcionou lucros antes de impostos num montante de 16,1 milhões de Meticais. A consolidação da estrutura accionista traduziu-se num aumento dos Fundos Próprios na ordem de 22% por via de aumento do capital social e respectivos prémios totalizando MZN 86.9 milhões. Esta decisão dos accionistas consolidou a confiança e reputação da Sociedade, dando suporte à mobilização de recursos adicionais que estimularam o crescimento dos activos e da carteira de negócios. O reforço da estrutura accionista criou condições para que todos os órgãos sociais de gestão e controle fossem operacionalizados, facilitando a comunicação com a autoridade reguladora sobre o modus operandi desta sociedade financeira de desenvolvimento. O Conselho de Administração eleito em Dezembro de 2013 desencadeou um processo de consolidação da governação da Sociedade dotandose ele próprio de competências necessárias para dirigir uma Instituição Financeira de Desenvolvimento e introduzindo normas e procedimentos que assegurem uma gestão eficiente e transparente dos recursos ao dispor da Sociedade. O Conselho de Administração adoptou medidas com vista a melhorar o enquadramento legal e regulatório da Sociedade. Em busca de um regime fiscal mais justo e menos penalizante está a ser preparada uma proposta a ser discutida com a Autoridade Tributária de Moçambique (ATM). No domínio da regulamentação prudencial iniciou-se a elaboração de uma proposta conducente à criação de um sistema de supervisão mais adequado a uma instituição de crédito que, em conformidade com o Decreto 31/2006, não depende de depósitos do público para realizar o seu objecto social. A continuação do processo de actualização da estratégia constituiu outra preocupação central do exercício e que teve como epílogo a aprovação pelos accionistas de um novo modelo de negócios e organizacional. A implementação desta estratégia estabelece que a linha de negócios de gestão de participações seja transferida para uma empresa distinta da Gapi-SI. Assim, para o exercício de 2015, prevê-se a constituição de uma nova entidade que absorva as actuais e futuras participações da Gapi. Este ajuste organizacional facilitará a governação da sociedade e, em particular, como efeito imediato, solucionar o problema da imparidade do investimento da Gapi-SI no Banco Terra, referido na nota de reserva do relatório dos auditores. Esta imparidade já havia sido mencionada no relatório de 2013 num montante na ordem dos 190 milhões de Meticais, tendo agora sido reduzida para 57 milhões de Meticais. Portanto, esta imparidade, que emergiu dos prejuízos ocorridos naquela participada, tem sido gerida com prudência e, sendo um negócio no âmbito da gestão de participações, irá deixar de afectar os rácios da Gapi-SI logo que a unidade gestora das participações seja operacionalizada. Ainda no âmbito do modelo de negócios e organizacional, o exercício de 2014 acentuou a urgente necessidade de se negociar com a Autoridade Fiscal um enquadramento tributário que não seja extremamente penalizante para a actividade da Gapi. Com efeito, em 2014, a sociedade incorre em gastos fiscais em cerca de 10 milhões de Meticais, o que representa uma carga fiscal na ordem dos 63% relativamente aos rendimentos. Com efeito, dos 16,1 milhões de Meticais de lucros, a parcela disponível para alocação e aplicação será apenas 6 milhões de Meticais. Para tentar corrigir esta injustiça fiscal, o Conselho de Administração mandatou a Direcção Executiva a preparar uma proposta para discussão com as autoridades fiscais, a qual é sustentada em informação exemplificativa sobre aspectos do sistema tributário actualmente em vigor que não estimulam a expansão das actividades ligadas ao desenvolvimento. Para o presente exercício o Conselho de Administração recomenda que os resultados líquidos no montante de 6.027.491Mt (seis milhões, vinte e sete mil e quatrocentos e noventa e um meticais) sejam aplicados da seguinte forma: Reserva Legal 5% 301.375 Reserva de Investimento 75% 4.520.618 Reservas Livres 20% 1.205.498 Total 100% 6.027.491 Maputo, 7 de Maio de 2015 O Conselho de Administração 2 relatório e contas Savana 10-07-2015 Mensagem do Conselho de Administração O crescimento realizado em 2014 pela Gapi-Sociedade de Investimentos é motivo de orgulho e satisfação para todos os colaboradores e parceiros desta instituição. O Conselho de Administração da Sociedade, além de partilhar igualmente deste sentimento, sente-se privilegiado pela oportunidade que lhe foi conferida pelos seus accionistas para que, concomitantemente aos objectivos de crescimento financeiro, abraçássemos com sucesso dois outros grandes desafios. Esses desafios – a preparação e adopção de um plano estratégico actualizado e o início da reestruturação da sociedade em conformidade com este plano – têm uma importância vital para o futuro da Gapi como instituição financeira de desenvolvimento. O Conselho de Administração assumiu a relevância e complexidade da conjugação destes objectivos e desafios através de um processo de reforço das suas próprias competências incluindo um aumento da sua composição, em paralelo com uma melhor coordenação com os demais órgãos da Sociedade. Tal como no passado, também para o futuro, os novos desafios que a Sociedade irá enfrentar só poderão ser superados se em conjunto com todos os colaboradores formos capazes de consolidarmos a já reconhecida cultura institucional prevalecente na Gapi e assente em sólidos valores éticos e geradora de boa reputação e credibilidade. Numa instituição financeira que tem de mobilizar recursos para promover o desenvolvimento, essa reputação e credibilidade são os activos mais valiosos. Aos accionistas, a todos os gestores e colaboradores, assim como aos parceiros endereçamos os nossos agradecimentos pela compreensão e apoio que nos foi prestado para podermos realizar a nossa missão como principal órgão de gestão da mais antiga instituição financeira de desenvolvimento de Moçambique que, em 2015 completa os seus 25 anos! Promovendo: Oportunidades, Inovação e Equidade Savana 10-07-2015 relatório e contas Demonstrações financeiras Demonstração das alterações no capital próprio 3 relatório e contas 4 Relatório dos auditores independentes Savana 10-07-2015 • Aumento do volume de negócios em 78%, relativamente a 2013, sendo a maior contribuição de outros rendimentos em 32%, seguida dos rendimentos de capacitação e consultoria empresarial com 29%. Importa ainda referir que parte significativa dos outros rendimentos (36%) deveu-se aos ganhos pela revalorização das propriedades de investimento para o justo valor. • Crescimento das receitas líquidas de taxas e comissões em 275%, sendo de louvar os esforços da gestão na diversificação das fontes de rendimento. • Decréscimo significativo da margem financeira na ordem de 60% se comparados com o ano transacto, como corolário da queda de juros e proveitos equiparados em 23%. A queda desde indicador na magnitude observada é preocupante. Note-se que o ano em causa foi bastante desafiador para o Mercado monetário, visto que as principais taxas de juros de referência decresceram, sobretudo a FPC em 75 pontos base o que teve como consequência a diminuição da receita dos créditos concedidos. • A carga fiscal de 2014 quase iguala-se ao total do lucro apurado no ano transacto. Apelamos a direcção para que empregue o máximo possível, uma política de Prudência fiscal em todas actividades desenvolvidas. • Durante o ano a Sociedade prestou garantias no valor de 10 milhões de meticais, sendo a maior destas emitidas no âmbito do Agro-Garante. Os reembolsos totais da carteira de créditos totalizaram 89 milhões de meticais. • A provisão constituída para fazer face as imparidades dos activos de investimento líquidos provou se insuficiente, facto que, implicou uma opinião de auditoria com reservas. A direcção tomou medidas preconizadas no plano estratégico para resolver a bom termo as imparidades dos activos líquidos de investimento. Encorajamos a iniciativa e esperamos que no ano de 2015 esta questão seja ultrapassada. Relatório e Parecer do Conselho Fiscal De acordo com as disposições legais e estatutárias, o Conselho Fiscal apresenta aos Exmos. Senhores Accionistas o seu relatório e parecer sobre Demonstrações Financeiras relativas ao exercício findo em 31 de Dezembros de 2014. No cumprimento das suas funções, o Conselho Fiscal, reuniu com os órgãos de administração e também acompanhou a actividade da instituição através da apreciação das Demonstrações Financeiras periódicas e anuais e do Relatório dos auditores externos, tendo constatado que: • As demonstrações financeiras da Gapi, SA, compostas por Balanço, Mapa de Demonstrações dos resultados, Mapa de variação dos fundos próprios, Mapa de fluxos de caixas, sumários das principais políticas contabilísticas e das Notas Explicativas às Contas, estão em conformidade com a Lei e satisfazem as disposições estatutárias, bem como as normas emanadas pelo Banco Central; • As Demonstrações Financeiras foram preparadas de acordo com as Normas Internacionais de Relato Financeiro (IFRS); e • Excepto quanto a reserva de opinião emitida pelo auditor externo decorrente da diferença de 57 milhões de meticais apurada nos activos líquidos das entidades detidas, pelo facto da provisão constituída não ser suficiente para cobrir o risco de recuperação destes investimentos, as demonstrações financeiras reflectem a posição patrimonial e financeira da Gapi, SI em 31 de Dezembro de 2014, bem como os resultados das operações realizadas durante o ano. O Conselho Fiscal tomou também conhecimento dos seguintes desafios no âmbito da Gestão e Governação da Sociedade, e que teve os seguintes destaques: No Desempenho Financeiro No âmbito da Gestão e Governação: • Aumento do capital social de 41 milhões de MT para 120 milhões de MT, que resultou no reforço dos fundos próprios em 22% e consolidação da estrutura accionista. Referir que apesar deste esforço dos accionistas, os fundos próprios sob perspectiva prudencial continuam aquém do esperado, comprometendo os rácios de solvência prescritos pelo regulador; • Consolidação da estrutura de governação com o complemento dos órgãos sociais e de gestão e respectiva introdução de normas e procedimentos para uma gestão mais eficiente e concorde com os princípios de bom governo das sociedades; • Aprovação da nova estratégia consubstanciada num novo modelo de negócios e organizacional, que separe a componente de gestão de participações para uma nova entidade, visando não só conformar-se com os requisitos da entidade reguladora, como também consolidar a sustentabilidade da instituição e garantir o retorno dos investimentos; Nestes termos, o Conselho Fiscal recomenda aos Exmos. Senhores Accionistas: • A aprovação do Relatório e Contas referentes ao exercício findo em 31 de Dezembro 2014; • No que concerne a proposta de aplicação de resultados, de 6,1 milhões de meticais, o Conselho Fiscal é de parecer favorável à proposta apresentada pelo Conselho de Administração, nos termos que se seguem: o o o 5% para reforço da reserva legal 75% para reservas de investimento e 20% para reservas livres O Conselho Fiscal encoraja o Conselho de Administração bem como os accionistas a continuar as medidas visando reforçar a solidez e robustez dos fundos próprios. O Conselho Fiscal expressa o seu voto de louvor aos colaboradores da Gapi pelos resultados alcançados durante o exercício de 2014. Expressa também a sua confiança nos planos em curso visando a implementação do Plano Estratégico, e garantir a melhoria contínua do desempenho da GAPI, SI como instituição financeira de desenvolvimento, o que deverá contar com a colaboração dos accionistas na tomada de decisões atempadas , principalmente no que concerne à consolidação da estrutura financeira da empresa. Maputo, aos 09 de Junho de 2015 Savana 10-07-2015 relatório e contas Principais Políticas Contabilísticas As políticas contabilísticas apresentadas a seguir foram aplicadas de forma consistente em todos os períodos apresentados nestas demonstrações financeiras. (a) Operaҫões em moeda estrangeira As operações em moeda estrangeira são convertidas mediante a utilização da taxa de câmbio em vigor à data da operação. Os activos e passivos monetários denominados em moeda estrangeira são convertidos à taxa de câmbio em vigor à data do balanço. As diferenças cambiais resultantes da conversão são reconhecidas em lucros e perdas. Os activos e passivos não monetários denominados em moeda estrangeira que sejam determinados pelo seu custo histórico, são convertidos à taxa de câmbio em vigor à data da sua aquisição.Os activos e passivos não monetários que são mensurados pelo justo valor em moeda estrangeira são convertidos para a moeda funcional à taxa de câmbio em vigor na data que foi determinado o justo valor. (b) Juros As receitas e despesas financeiras são reconhecidas em lucros e perdas, mediante a utilização do método da taxa de juro efectiva. O método da taxa de juro efectiva é o método seguido para calcular o custo amortizado de um activo ou passivo financeiro e alocar as receitas e despesas de juros ao período relevante. A taxa de juro efectiva corresponde à taxa que desconta exactamente os pagamentos ou recebimentos de caixa estimados futuros durante a vida estimada do activo ou passivo financeiro (ou, quando apropriado, um período mais curto) para o valor escriturado do activo ou passivo financeiro. A taxa de juro efectiva é estabelecida no momento do reconhecimento inicial do activo ou passivo financeiro, não sendo objecto de revisão subsequente. O cálculo da taxa de juro efectiva inclui todas as taxas pagas ou recebidas, custos de transacção e todos os descontos ou prémios que sejam parte integrante da taxa de juro efectiva. Os custos de transacção representam os custos marginais directamente atribuíveis à aquisição, emissão ou venda de um activo ou passivo financeiro. As receitas e despesas financeiras apresentadas reconhecidas em lucros e perdas incluem: • Os juros sobre os activos e passivos financeiros mensurados ao custo amortizado e calculados com base no método do juro efectivo; e • Os juros sobre instrumentos financeiros disponíveis para venda calculados com base no método do juro efectivo. (c) Honorários e comissões recebidas As receitas e despesas de taxas e comissões que componham a taxa efectiva de juro num activo ou passivo financeiro são incluídas na mensuração da taxa de juro efectiva. Todas as outras receitas de taxas e comissões, incluíndo os serviços de gestão de caixa, serviços de corretagem, transacções financeiras projectadas e estruturadas, comissão de vendas, taxas de colocação e taxas de sindicância são, geralmente, reconhecidas de acordo com o princípio de especialização do exercício e à medida que os respectivos serviços forem sendo executados. As outras despesas de taxas e comissões referem-se, principalmente, às taxas de transacção e serviços, são reconhecidas como despesas, à medida que os serviços forem sendo recebidos. (d) Resultados em operações financeiras Os resultados em operações financeiras em moeda estrangeira incluem os lucros e perdas que resultarem de transacções de comercialização em moeda estrangeira e da conversão de itens monetários denominados em moeda estrangeira, bem como da margem financeira dos activos negociáveis. (e) Dividendos Os dividendos são reconhecidos como uma exigibilidade no período em que são declarados. (f) Pagamento de locações Os pagamentos efectuados a título de locações operacionais são reconhecidos em lucros e perdas numa base linear durante o prazo do contrato de locação. Os incentivos recebidos de locação são reconhecidos como parte integrante das despesas totais de locação durante o prazo do contrato de locação. Os pagamentos mínimos de locação efectuados sob locações financeiras são repartidos entre despesa financeira e a redução do passivo pendente. A locação financeira é alocada a cada período durante os termos do contrato, de modo a produzir uma taxa de juro periódica constante sobre o saldo remanescente do passivo. Quando uma locação operacional é encerrada antes do período de locação expirar, qualquer pagamento necessário para ser efectuado ao locador a título de sanção é reconhecido como despesa no período em que a rescisão ocorre. (g) Locações financeiras Na óptica do locatário, os contratos de locação financeira são registados na data do seu início como activo e passivo pelo justo valor da propriedade locada, que é equivalente ao valor actual das vendas de locação vincendas. As vendas são constituídas pelo encargo financeiro e pela amortização financeira do capital. Os encargos financeiros são imputados ao período durante o prazo da locação, a fim de produzir uma taxa de juros periódica constante sobre o saldo remanescente do passivo para cada período. Na óptica do locados, os activos sob locação financeiras são registados no balanço como capital e em locação pelo valor equivalente ao investimento líquido da locação financeira. As vendas são constituídas pelo proveito financeiro e pela amortização financeira do capital. O reconhecimento do resultado financeiro reflecte uma taxa de retorno periódica constante sobre o investimento líquido remanescente do locador. (h) Impostos O imposto a pagar sobre o lucro inclui o imposto corrente e o imposto diferido. O imposto corrente e o imposto diferido são reconhecidos em lucros e perdas, excepto a parte que diz respeito aos itens directamente reconhecidos no capital próprio ou noutros resultados compreensivos. Imposto corrente O imposto corrente é o imposto que se prevê pagar sobre o rendimento tributável do ano, utilizando as taxas de imposto legisladas ou substantivamente previstas à data do relato, e todos os ajustamentos ao imposto pagável com respeito aos exercícios anteriores. Imposto diferido O imposto diferido é reconhecido segundo o método do balanço, fornecido para as diferenças temporárias entre as quantias escrituradas dos activos e passivos, para o relato financeiro, e os valores usados para efeitos de tributação. O imposto diferido não é reconhecido para as diferenças temporárias no reconhecimento inicial de activos ou passivos numa transacção, que não é uma combinação de negócios e que não afecte a contabilidade, o lucro tributável ou a perda. O valor do imposto diferido é apurado com utilização das taxas que deverão ser aplicadas às diferenças temporárias quando as mesmas são anuladas, com base nas taxas prescritas por lei ou em vigor à data de relato. Os activos e passivos por impostos diferidos são compensados caso haja um direito legal de compensar os activos e passivos por impostos correntes, e dizem respeito a impostos sobre o rendimento lançados pela mesma autoridade fiscal sobre a mesma entidade tributável, ou em entidades fiscais diferentes, mas eles pretendem liquidar os activos e passivos por impostos correntes numa base líquida ou os seus activos e passivos por impostos diferidos serão realizados simultaneamente. Um activo por imposto diferido é reconhecido nas perdas fiscais não usadas, créditos fiscais e diferenças temporárias dedutíveis, na medida em que é provável que os lucros tributáveis futuros estarão disponíveis contra os quais poderão ser utilizados. Os activos por impostos diferidos são revistos a cada data do relato e são reduzidos na medida em que não é mais provável que o benefício fiscal será realizado. Contingências Fiscais Na determinação do montante do imposto corrente e diferido, a entidade leva em conta o impacto de posições fiscais incertas e se os impostos adicionais e juros podem ser devidos. Esta avaliação baseia-se em estimativas e suposições e podem envolver uma série de julgamentos sobre eventos futuros. Novas informações podem tornar-se disponíveis, que fazem com que a entidade altere os seus julgamentos sobre a adequação de passivos fiscais existentes, sendo que tais mudanças para o passivo fiscal terão impacto na despesa de imposto no período que tal determinação é feita. (i) Instrumentos financeiros Classificação Os activos financeiros mensurados ao justo valor através de lucros ou perdas são os que são mantidos com a finalidade específica de obter lucros a curto prazo e os activos e passivos que tenham sido designados após reconhecimento inicial ao justo valor através de lucros e perdas. Nestes estão incluídos os investimentos e passivos resultantes da venda de instrumentos financeiros de curto prazo. Empréstimos e contas a receber representam os créditos criados pela entidade com a finalidade de fornecer dinheiro a um devedor, que não sejam os criados com a intenção de obter lucros de curto prazo. Os empréstimos e contas a receber têm pagamentos fixos ou determináveis e não possuem cotação num mercado activo. Os empréstimos e contas a receber incluem empréstimos e adiantamentos a clientes. Os activos detidos até-a-maturidade representam os activos financeiros com pagamentos fixos ou determináveis e com data de maturidade fixa, que a entidade tem a intenção e a capacidade de manter até à data de vencimento. Alguns instrumentos de dívida incluem-se nestes activos. Os activos disponíveis-para-venda representam os activos financeiros que se destinam a ser mantidos por tempo indefinido, que podem ser vendidos para atender às necessidades de liquidez ou às alterações nas taxas de juro, taxas de câmbio ou preço das acções. Os activos disponíveis-para-venda incluem determinados investimentos de dívida e capital. 5 6 relatório e contas Reconhecimento e desreconhecimento A entidade reconhece os activos financeiros mantidos para comercialização e os activos disponíveis-para-venda na data em que se compromete a adquirir os activos. A partir desta data, todos os ganhos e perdas resultantes das alterações no justo valor dos activos são reconhecidos em lucros e perdas ou em capital próprio. Os empréstimos detidos até-a-maturidade e as contas a receber são reconhecidos no dia em que o dinheiro é pago. Os activos financeiros são desreconhecidos quando cessarem os direitos de receber os fluxos de caixa dos activos financeiros, ou quando a entidade tiver transferido todos os substanciais riscos e benefícios de propriedade. Mensuração inicial e subsequente Um activo ou passivo financeiro é inicialmente mensurado pelo justo valor acrescido, para os itens que não são mensurados ao justo valor através de lucros e perdas, os custos de transacção que são directamente atribuíveis à sua aquisição ou emissão no caso de um activo financeiro. Subsequentemente ao reconhecimento inicial, todos os activos financeiros são mensurados pelo justo valor através de lucros e perdas e todos os activos disponíveis para venda são mensurados pelo justo valor, excepto os instrumentos que não tiverem cotação num mercado activo e cujo justo valor não puder ser fiavelmente determinado, que são mensurados ao custo, incluíndo os custos de transacção, menos as perdas por imparidade, com adequada divulgação do facto. Todos os passivos financeiros não comercializáveis, empréstimos e contas a receber, e activos mantidos até-a-maturidade são mensurados pelo seu custo amortizado, deduzido das perdas por imparidade. O custo amortizado é calculado pelo método da taxa de juro efectiva. Os prémios e os descontos, incluindo os custos de transacção iniciais, são incluídos na quantia escriturada do respectivo instrumento e amortizados com base na taxa de juro efectiva do instrumento. O custo amortizado de um activo ou passivo financeiro é o montante pelo qual o activo ou passivo financeiro é mensurado no reconhecimento inicial, menos os reembolsos de capital, mais ou menos a amortização acumulada usando o método do juro efectivo de qualquer diferença entre o valor inicial reconhecido e o valor na maturidade, menos qualquer perda por imparidade. Princípios de mensuração do justo valor O justo valor dos instrumentos financeiros é baseado no seu preço de mercado à data do relato sem qualquer dedução de custos de transacção. Caso o preço de mercado não se encontre disponível, o justo valor dos instrumentos é estimado por recurso às técnicas de fluxo de caixa descontado. Nos casos em que forem utilizadas as técnicas de fluxo de caixa descontado, a estimativa dos fluxos de caixa futuros é baseada nas melhores estimativas da Administração, sendo a taxa de desconto a taxa de mercado de um instrumento com termos e condições semelhantes à data de relato. Não são determinados justos valores nos casos em que não seja praticável fazê-lo, e nos casos em que as principais características do instrumento financeiro subjacente, pertinente para o seu valor, são divulgadas. Ganhos e perdas na mensuração subsequente Os ganhos e perdas resultantes de uma alteração no justo valor dos activos disponíveis para venda são reconhecidos directamente no capital próprio. Quando os activos financeiros são vendidos, cobrados ou, de qualquer outro modo alienados, os ganhos ou perdas acumulados reconhecidos no capital próprio são transferidos para lucros e perdas. Os ganhos e perdas resultantes de uma alteração no justo valor dos instrumentos comercializáveis são reconhecidos em lucros e perdas. Compensação de instrumentos financeiros Os activos e passivos financeiros são compensados, sendo o valor líquido reportado na demonstração da situação financeira quando houver um direito legalmente executável de compensar os montantes reconhecidos, e não houver intenção de liquidar numa base líquida, ou de realizar o activo e liquidar a dívida, simultaneamente. Savana 10-07-2015 (j) Caixa e equivalentes de caixa Caixa e equivalentes de caixa compreendem saldos em caixa, depósitos a ordem e investimentos com elevada liquidez, com maturidades iniciais de três meses ou menos e que não estejam suscetíveis a mudanças no seu justo valor. Para efeitos de demonstração de fluxos de caixa, caixa e equivalentes de caixa são apresentados líquidos de descobertos bancários. (k) Empréstimos que rendem juros Os empréstimos que rendem juros são inicialmente reconhecidos ao custo, deduzido dos custos de transacção atribuíveis. Após reconhecimento inicial, os empréstimos que rendem juros são determinados pelo custo amortizado, com todas as diferenças entre o custo e o valor de amortização a serem reconhecidas em lucros e perdas, no decurso do período dos empréstimos, com base no método da taxa de juro efectiva. (l) Activos não-correntes disponíveis para venda Todos os activos não correntes, que satisfaçam os requisitos da IFRS 5 – Activos não correntes detidos para venda, são classificados como tal, no caso da administração acreditar que dentro de um ano os mesmos estarão vendidos. Estes activos não são sujeitos a amortização. (m) Activos tangíveis Activos próprios (i) Reconhecimento e mensuração As propriedades são mensuradas pelos valores reavaliados, líquidos de amortizações acumuladas. Por sua vez, os itens de equipamento são registados pelo seu custo histórico ou custo considerado, líquido de amortizações acumuladas e perdas por imparidade acumuladas. O custo dos activos de auto-construção inclui o custo dos materiais, trabalho directo e uma parcela adequada de custos indirectos de produção. Nos casos em que um item de propriedade e equipamento incluir componentes principais com períodos de vida útil estimada diferentes, os mesmos são contabilizados como itens separados de activo tangível. Os edifícios são periodicamente reavaliados nos termos das Normas Internacionais de Relato Financeiro. O valor adicional resultante da reavaliação é reconhecido como reserva de reavaliação e é incluído no capital próprio até que seja realizado, altura em que é transferido directamente para resultados acumulados. (ii) Custos subsequentes Os custos subsequentes são incluídos na quantia escriturada do activo ou são reconhecidos como um activo separado, conforme apropriado, apenas se for provável que dele resultem benefícios económicos futuros para a entidade e o custo do item puder ser medido de forma fiável. As despesas restantes com manutenção e reparação são debitadas a outras despesas operacionais durante o período financeiro em que as mesmas incorrerem. Depreciação A depreciação é calculada segundo o método das quotas constantes, para imputar o custo do activo menos os valores residuais, ao longo do seu período de vida útil estimada. Os períodos de vida útil estimada para os períodos, actual e comparativo, são os seguintes: • • • • Número de anos Edifícios 50 Equipamentos 3 – 10 Veículos 4 Outros activos 10 Os valores residuais dos activos e a sua vida útil são revistos e ajustados, se necessário, em cada data de relato. Os activos que são sujeitos a amortização são revistos quanto à imparidade, sempre que eventos ou mudanças nas circunstâncias indicarem que a quantia escriturada pode não ser recuperável. A quantia escriturada de um activo é, imediata e parcialmente, reduzida ao seu valor recuperável, no caso de a quantia escriturada do activo ser superior ao seu valor recuperável estimado. O valor recuperável é o maior entre o justo valor do activo, deduzido dos custos de venda e o valor de uso. Os ganhos e perdas em alienações são determinados pela comparação da receita obtida com a quantia escriturada. Estes são reconhecidos em lucros e perdas. (n) Propriedades de investimento Propriedade de investimento é a propriedade detida ou para ganhar renda de aluguer ou para valorização do capital ou para ambos, mas não para venda no curso normal dos negócios, utilização na prestação de serviços ou para fins administrativos. Propriedades de investimentos são inicialmente mensuradas pelo custo e, posteriormente, pelo justo valor, sendo as mudanças reconhecidas em lucros ou Savana 10-07-2015 relatório e contas perdas como outras receitas. Qualquer ganho ou perda na alienação de uma propriedade de investimento é reconhecida em lucros ou perdas. Quando o uso de uma propriedade muda de tal forma que é reclassificado para o ativo fixo, seu justo valor na data da reclassificação torna-se o custo de contabilização. (o) Activos intangíveis Os activos intangívies são registados pelo seu custo histórico deduzido da amortização acumulada e das perdas por imparidade acumuladas. Amortização A amortização é reconhecida em lucros ou perdas, sendo calculada segundo o método das quotas constantes, ao longo do período de vida útil estimada dos activos intangíveis. Os activos intangíveis são amortizados durante um período máximo de 5 anos. As despesas de software desenvolvido internamente são reconhecidas como um activo quando a entidade é capaz de demonstrar a sua intenção e a capacidade de concluir o desenvolvimento e usar o software de uma maneira que irá gerar futuros benefícios económicos, e pode mensurar com segurança os custos para concluir o desenvolvimento. Os custos capitalizados de software desenvolvido internamente incluem todos os custos directamente atribuíveis para o desenvolvimento do software e custos de empréstimos capitalizados e são amortizados durante sua vida útil. O software desenvolvido internamente é demonstrado pelo seu custo menos qualquer amortização e perdas por imparidade acumuladas. A despesa subsequente em activos de software é capitalizada somente quando aumentam os futuros benefícios económicos incorporados no activo específico a que se refere. Todas as outras despesas são registadas como gastos do exercício quando incorridas. A amortização é reconhecida em lucros e perdas numa base linear durante a vida útil estimada do software, a partir da data em que está disponível para uso, uma vez que reflecte de perto o padrão de consumo esperado dos futuros benefícios económicos incorporados no activo. A vida útil estimada do software não é superior a três anos. Os métodos de amortização, vidas úteis e os valores residuais são revistos a cada final do ano financeiro e ajustados, se apropriado. (p) Imparidade As quantias escrituradas dos activos são revistas em cada data de relato, de forma a poder-se determinar se existe uma evidência objectiva de imparidade. Caso essa indicação exista, é estimado o valor recuperável desse activo. Uma perda por imparidade é reconhecida sempre que a quantia escriturada de um activo ou a sua unidade geradora de caixa exceder o seu valor recuperável. As perdas por imparidade são reconhecidas em lucros e perdas. Activos não financeiros As quantias escrituradas dos activos não financeiros são revistos em cada data de relato, de forma a poder-se determinar se existe uma evidência objectiva de imparidade. Caso essa indicação exista, é estimado o valor recuperável desse activo. Uma perda por imparidade é reconhecida sempre que o valor contabilístico de um activo ou a sua unidade geradora de caixa exceder o seu valor recuperável. As perdas por imparidade são reconhecidas em lucros e perdas. O valor recuperável de um activo é o maior entre o valor em uso e o justo valor menos os custos para vender. Ao avaliar o valor em uso, os futuros fluxos de caixa estimados são descontados ao seu valor presente, utilizando as taxas de descontos que reflictam as avaliações correntes do mercado, tendo em conta o valor temporal do dinheiro e os riscos específicos para o activo. Uma perda por imparidade é revertida somente na medida em que o valor contabilístico do activo não exceda o valor contabilístico que teria sido determinado, líquido de depreciação ou amortização, caso a perda por imparidade não tivesse sido reconhecida. Activos financeiros A cada data de relato, a entidade avalia se há evidência objectiva que os activos não mensurados pelo justo valor através de lucros e perdas estão em imparidade. Um activo financeiro ou um grupo de activos se encontram em imparidade quando existe evidência objectiva que uma perda ocorreu após o reconhecimento inicial do activo e que a perda tenha um impacto nos futuros fluxos de caixa de um activo que pode ser mensurado com fiabilidade. Cálculo do valor recuperável Empréstimos e contas a receber e activos mantidos até-a-maturidade: O valor recuperável dos empréstimos e contas a receber e dos activos que sejam classificados como investimentos mantidos até-a-maturidade é determinado com base na estimativa que a Administração faz da probabilidade desses empréstimos virem a ser recuperados à data de relato. Os empréstimos e contas a receber são apresentados líquidos de provisões específicas para a incapacidade de se realizar a sua cobrança. Provisões específicas são criadas contra a quantia escriturada dos empréstimos e contas a receber que sejam identificados como prováveis de terem sofrido imparidade, com base nas revisões periódicas dos saldos em aberto, com vista a reduzir estes empréstimos e contas a receber aos seus valores recuperáveis. Quando um activo mensurado pelo custo amortizado tiver sido identificado como tendo sofrido imparidade, a quantia escriturada do activo é reduzida a um valor igual ao valor actual dos fluxos de caixa futuros esperados, descontados à taxa de juro efectiva original do activo. A imparidade também é reconhecida com base na carteira como um todo, para além da identificação das perdas por imparidade de cada um dos activos em carteira. Essa imparidade da carteira leva em conta factores, tais como, características do risco, experiência de perda histórica e períodos de emergência de perdas da respectiva carteira de activos. Todas as perdas por imparidade que forem identificadas são reconhecidas em lucros e perdas. Activos financeiros disponíveis-para-venda O valor recuperável de um instrumento de capital próprio é representado pelo seu justo valor. O montante recuperável de instrumentos de dívida e empréstimos adquiridos mensurados pelo justo valor é calculado como o valor actual dos fluxos de caixa futuros esperados, descontados à taxa de juro actual do mercado. Nos casos em que um activo mensurado pelo justo valor, directamente através do capital próprio tiver sofrido imparidade, e uma perda por imparidade tiver sido previamente reconhecida directamente no capital próprio, a perda por imparidade é transferida para lucros ou perdas e reconhecida como parte da perda por imparidade. Nos casos em que um activo mensurado ao justo valor, através de capital próprio, tiver sofrido imparidade e um incremento do justo valor do activo tiver sido previamente reconhecido em capital próprio, o incremento no justo valor do activo reconhecido no capital próprio é revertido na medida da imparidade desse activo. Qualquer perda por imparidade é reconhecida em lucros e perdas. Reversão da imparidade Uma perda por imparidade num título detido até a maturidade ou contas a receber é estornada se o aumento subsequente no valor recuperável puder estar objectivamente relacionado a um acontecimento ocorrido após reconhecimento da perda por imparidade. No que diz respeito aos outros activos, uma perda por imparidade é estornada no caso de se verificar alguma alteração nas estimativas usadas para determinar o valor recuperável. (q) Provisões Uma provisão é reconhecida quando a entidade tiver uma obrigação presente legal ou construtiva resultante de um acontecimento passado, sendo muito provável que uma saída de recursos venha a ser necessária para liquidar a obrigação e o valor puder ser estimado de forma fiável. As provisões são determinadas com base no valor presente das despesas que se espera venham a incorrer para liquidar à obrigação. (r) Benefícios a empregados As empresas moçambicanas são obrigadas por lei a contribuir para o fundo do Instituto Nacional de Segurança Social (INSS). As despesas de contribuição são reconhecidas como despesas com pessoal em lucros ou perdas no ano em que são incorridas. (s) Reservas Reserva para riscos gerais de crédito A reserva representa o valor mínimo das provisões necessárias para cobrir riscos adicionais de crédito, que excederem a provisão para imparidade, determinada de acordo com as Normas Internacionais de Relato Financeiro, de modo a satisfazer as exigências dos regulamentos estabelecidos para o sector financeiro local. Essa reserva é reconhecida directamente em capital próprio como uma apropriação dos lucros não distribuídos. 7 8 relatório e contas Savana 10-07-2015 Notas às Demonstrações Financeiras 4.1O saldo da rubrica rendas de edifícios respeita ao rendimento obtido nos contratos de locação operacional dos imóveis. Parte substancial deste saldo, 22 761 724 Meticais (2013: 20 537 543 Meticais) respeita aos rendimentos provenientes da sublocação em regime de locação operacional de um imóvel que foi adquirido em regime de locação financeira. 4.2 O saldo da rubrica serviços de extensão financeira refere-se aos rendimentos auferidos pela prestação de diversos serviços no âmbito das actividades de consultoria e capacitação empresarial e de execução dos programas de desenvolvimento sob gestão da Gapi – SI., incluindo acções de formação, aconselhamento e consultoria empresarial e acompanhamento de clientes. 4.3 Os subsídios ao desenvolvimento referem-se a valores recebidos no âmbito do Acordo do Uso dos Fundos de Contrapartida e nos ganhos obtidos na transferência das Acções até então detidas pelo MF – DNT na Socremo. 4.4A rubrica “Outros” refere-se a valores provenientes da revalorização das propriedades de investimento para o justo valor. Savana 10-07-2015 relatório e contas A carteira de propriedades de investimento inclui edifícios onde, por via de contratos de locação operacional, a entidade aufere rendimentos. A referida carteira inclui um imóvel sito na cidade de Quelimane, o edifício sede e o edifício da antiga sede da empresa sito na Rua de Mukumbura e ainda parte dos edifícios de Nampula e Montepuez. As propriedades de investimento são valorizadas pelo modelo do justo valor. a)No final do ano, a GAPI-SI procedeu a revalorização dos seus edifícios, tendo utilizado para esta revalorização uma empresa externa e certificada para este propósito (CPU). Assim, a empresa registou um valor de 133 287 276 Meticais em ajustamentos do justo valor. b)Durante o ano de 2014, a empresa procedeu a transferência de uma parte dos edifícios de Nampula e Montepuez de edifícios de uso próprio para propriedade de investimento. A transferência foi efectuada pelo valor líquido de 4,916,060 Meticais. Os rendimentos de rendas de propriedades de investimento, decorrentes de locações operacionais, referentes ao exercício findo em 31 de Dezembro de 2014 ascendem a 25 231 199 Meticais (2013: 23 353 308 Meticais). O activo registado nesta categoria refere-se à participação financeira detida na MOCIT que resulta da execução de um crédito vencido cuja garantia era constituída por penhor de 90% das acções da sociedade. Embora a Gapi - SI detenha 90% do Capital Social da MOCIT, o controlo da gestão da empresa é detido pela empresa Bosveld Sitrus na sequência do acordo firmado entre as partes cujo desfecho culminará com a passagem de 55% do valor da empresa para a Bosveld Sitrus ficando a Gapi - SI com 45%. Dada a ausência de um mercado activo para a determinação do justo valor deste activo financeiro, a participação foi mensurada pelo seu custo. Por outro lado, toda a informação relevante disponível a data de relato, indica que não existem indícios de imparidade deste activo financeiro pelo que não foi reconhecida qualquer perda por imparidade. 9 10 relatório e contas Savana 10-07-2015 A responsabilidade para com o FARE decorre dos contratos mútuos, para o financiamento dos projectos em Morrumbala e Tsangano. Em 2014 as partes rubricaram uma adenda aos dois contratos de mútuo, onde aglutinam, actualizam e reprogramam as dívidas. O valor programado está fixado em 6 866 666 Meticais, amortizável por um período de 36 (trinta e seis) meses. O empréstimo vence juros a taxa de 10,25% ao ano, alterável se as condições do mercado assim o determinarem. Os juros são pagos bimensalmente e posticipados. 17.2 FFP - FAD - Projecto de Pesca Artesanal A responsabilidade para com o FFP - FAD - Fundo Africano de Desenvolvimento, resulta do contrato celebrado em Junho de 2007, entre o FFP e a Gapi - SI para a materialização e implementação do Projecto de Pesca Artesanal no Norte de Nampula e Cabo Delgado (PPANNCD) o qual teve o suporte financeiro do FAD - Fundo Africano de Desenvolvimento, no montante de USD 4 000 000. Até ao final de implementação do projecto a Gapi-SI recebeu em três tranches USD 1 976 838, tendo com base neste valor financiado 86 operações de crédito. Savana 10-07-2015 relatório e contas 11 Em 8 de Novembro de 2010, as partes (Gapi - SI e Fundo de Fomento Pesqueiro), rubricaram um acordo de conversão da dívida em dólares para Meticais, fixando-a em MT 53 374 626. Uma nova adenda foi rubricada entre as partes em final de 2012 reprogramando a dívida fixada em MT 50 326 259,87. Segundo o presente acordo, a A Gapi - SI reembolsará o empréstimo através de 30 prestações semestrais antecipadas e sucessivas de capital e juros durante 15 anos, a partir de Junho de 2013. O empréstimo vigorará a uma taxa de juro fixa de 3,9% sobre o capital, devendo o reembolso do empréstimo, bem como outros encargos, serem efectuados em Meticais. 17.3 NDF168 - Linha de crédito para o Apoio à Pesca Semi-industrial O saldo de NDF (Pescas) resulta do contrato de retrocessão celebrado em Junho de 2002, entre o Ministério das Finanças através da Direcção Nacional do Tesouro e a Gapi – SI, para a materialização e implementação do programa de desenvolvimento no sector de Pesca Semi-industrial, o qual foi financiado pelo NDF - Fundo Nórdico de Desenvolvimento, no montante de SDR 2 000 000 (USD 2 848 677). O programa foi implementado pela Gapi - SI desde 2003 até finais de 2006. O montante foi desembolsado na totalidade à Gapi - SI e foi integralmente aplicado, financiando 35 operações de crédito para suportar a criação e gestão de micro-finanças e pequenas e médias empresas em Maputo, Inhambane e Nampula. De acordo com as condições do contrato celebrado, este financiamento funciona em regime de crédito rotativo durante o período de implementação do projecto, que termina a 31 de Dezembro de 2012. O contrato não prevê a remuneração do empréstimo. 17.6 Fundo de capital Din-Mo O objecto do fundo de capital DIN-MO é a criação de novas iniciativas empresariais para aceder a recursos financeiros adicionais, quer da banca comercial local, quer de outros instrumentos disponibilizados pela cooperarão dinamarquesa. Neste sentido, foi celebrado um acordo entre a Embaixada Real da Dinamarca e a Gapi – SI, que tem por objecto a colaboração entre as partes para a implementação de um projecto-piloto de apoio a um número limitado de novas iniciativas que se destaquem pelas seguintes características: • Atraiam empresas dinamarquesas a investirem em Moçambique, de preferência em “Joint-ventures” com entidades moçambicanas; e • Contribuam significativamente para a criação de postos de trabalho em Moçambique. do sector das pescas. Este empréstimo que foi concedido com exclusivo objectivo de financiar as PME’s do sector da pesca semi-industrial será reembolsado em 16 anos, através de uma série de 32 prestações semestrais após um período de diferimento (capital e juros) de 4 anos, contados a partir da data do primeiro desembolso. A taxa de juro acordada para este empréstimo é de 1%. 17.4 NDF 247- Linha de crédito para o Apoio ao Sector das Florestas O saldo de NDF - Florestas, resulta do contrato de retrocessão celebrado, em Dezembro de 2005, entre o Ministério das Finanças através da Direcção Nacional do Tesouro e a Gapi – SI, para a materialização e implementação do programa de desenvolvimento no sector das florestas, o qual foi financiado pelo NDF - Fundo Nórdico de Desenvolvimento, no montante de EUR 3 300 000. Até ao final de implementação do projecto, a Gapi - SI recebeu EUR 3 300 000 tendo financiado, com base neste valor 75 operações de crédito no valor de EUR 3 304 038,57. Este empréstimo será reembolsado em 25 anos através de uma série de 50 prestações semestrais, após um período de carência de 5 anos contados a partir da recepção da primeira tranche. As prestações semestrais incluem juros calculados a uma taxa de 2%. 17.5 ILO - International Labour Organization A responsabilidade para com a ILO resulta de um contrato de financiamento de USD 90 000 celebrado em Março de 2010, O capital inicial do “Fundo de Capital DIN-MO” é de USD 1 500 000, sendo a comparticipação da Embaixada Real da Dinamarca e da Gapi - SI de USD 870 000 e USD 630 000, respectivamente. A Gapi - SI recebeu a totalidade da parte financiada pela Embaixada Real da Dinamarca no montante de USD 870 000 que corresponde a 28 344 600 Meticais. O presente acordo tem início na data da assinatura (28 de Outubro de 2010) e termina em 31 de Dezembro de 2012. 12 relatório e contas a.A caução da Bosveld Sitrus não é remunerada e decorre do memorando de entendimento entre as partes na sequência do processo da venda dos activos da empresa CITRUM onde a Gapi - SI é sócia, por via da participação (90%) detida na MOCIT (empresa mãe da CITRUM). Em cumprimento do memorando de entendimento, a Bosveld Sitrus pagou, a título de caução, 10% do valor pelo qual se propõe adquirir a sua participação (USD 1 650 000). b.O saldo das contas de Credores em regime de locação financeira compreende ao valor das rendas vincendas dos contratos de locação financeira celebrados com instituições de crédito para a aquisição de diversas viaturas no montante de 411 355 Meticais (2013: 23 976 Meticais) e financiamento para aquisição e reconstrução do edifício Sede no montante de 104 255 268 Meticais (2013: 107 492 117 Meticais). Savana 10-07-2015 19.3 Prestações acessórias As prestações acessórias foram convertidas das responsabilidades para com o Estado Moçambicano e correspondem à contribuição do accionista público, para o reforço da capacidade institucional da Gapi - SI por via do reforço dos seus capitais próprios. As dívidas ora convertidas, respeitam a donativos cedidos ao Estado Moçambicano pelos seus parceiros nomeadamente o Governo da República Federal da Alemanha, Fundo de Desenvolvimento Africano (ADF), Fundo Internacional para o Desenvolvimento da Agricultura (FIDA), e KFW os quais foram repassados a Gapi - SI, através dos contratos de retrocessão, para a materialização e implementação dos programas de desenvolvimento em vários sectores. c.O saldo da conta do Agro-Investe corresponde ao valor da linha de crédito do Agroempreender, aplicado e por aplicar e visa financiar PMEs do sector de agronegócios, Jovens empreendedores e refinanciamento às Instituições de MicroFinanças. d.O saldo do Programa PMEs – VZ corresponde ao valor recebido por aplicar no financiamento das acções que se enquadram no Programa de Fomento empresarial do Vale do Zambeze. e.Uma parte do valor do Agroinveste é aplicado noutras instituições de crédito, por 181 dias. A outra parte do valor aplicado de 395 139 821 Meticais refere-se ao Fundo de Garantias gerido pela GAPI - SI no âmbito do Programa Agrogarante. O restante valor de 6 863 793 Meticais refere-se a parcela aplicada do Agroempreender. 20. Reservas de revalorização No fecho do ano, a GAPI-SI procedeu a revalorização dos seus edifícios, tendo utilizado para esta avaliação uma empresa externa e certificada para este propósito (CPU). Neste seguimento, a GAPI-SI procedeu a contabilização de um montante de 68 724 840 Meticais referente a actualização do valor dos edifícios de uso próprio para o seu valor de mercado.

Download