EXCELENTÍSSIMA SENHORA JUIZA DE DIREITO DA VARA CÍVEL DA COMARCA DE POÇO FUNDO MEDIDA URGENTE DISTRIBUIÇÃO INICIAL MARCELO FERREIRA DOS SANTOS, brasileiro, casado, autônomo, portador do RG nº MG 12.960.255 – SSP/MG , inscrito no CPF/MF nº 086.036.996-07, portador do titulo eleitoral nº 164545221, nascido aos 04/06/1985, filho de Joaquim Victor dos Santos e Olinda Clarice Ferreira dos Santos, residente e domiciliado nesta cidade de Poço Fundo, Estado de Minas Gerais, à Avenida José Evilásio Assi, nº 467, Bairro Nova Gimirim, CEP: 37757-000, em pleno gozo de seus direitos políticos, por seu advogado infra assinado, conforme procuração anexa aonde informa o endereço que recebe citações, intimações e demais documentos de praxe, vêm perante Vossa Excelência amparado no art. 5º, LXXIII, CF, combinado com o Artigo 1º da Lei 4.717/65, propor AÇÃO POPULAR COM PEDIDO DE LIMINAR INAUDITA ALTERA PARTE Contra o MUNICÍPIO DE POÇO FUNDO, entidade civil, de direito público, situada à Praça Tancredo Neves, nº 3000, Centro, CEP: 37757-000, representado pelo Prefeito Municipal, Exmo. Sr. Renato Ferreira de Oliveira, que poderá ser encontrado no prédio sede da Prefeitura, no Gabinete do Prefeito. 1. CABIMENTO DA AÇÃO 1.1. DA LEGITIMIDADE ATIVA O autor é brasileiro, casado, autônomo, encontra-se regular com a Justiça Eleitoral conforme documento anexo, com amparo no Art. 5º, LXXIII da Carta Magna, tem direito ao ajuizamento de ação popular, que se substancia num instituto legal de Democracia. É direito próprio do cidadão participar da vida política do Estado fiscalizando a gestão do Patrimônio Público, a fim de que esteja conforme com os Princípios da Moralidade e da Legalidade. Outrossim, o artigo 167 da Lei Orgânica Municipal do Município de Poço Fundo, garante que “Todo cidadão, nos termos do artigo 5 inciso LXXIII da constituição da República Federativa do Brasil, é parte legitima para propor ação popular que vise anular ato lesivo ao patrimônio público municipal, à moralidade administrativa, ao meio ambiente e ao patrimônio histórico e cultural”. 1.2. DA LITIMIDADE PASSIVA A Lei nº 4.717/65 – LAP – Lei da Ação Popular, em seu Art. 6º, estabelece um espectro abrangente de modo a empolgar no pólo passivo o causador ou produtor do ato lesivo, como também todos aqueles que para ele contribuíram por ação ou omissão. A par disto, respondem passivamente o suplicado nesta sede processual na condição de pessoa pública, autoridade e administrador. 1.3. DO CABIMENTO DO PROCEDIMENTO O cidadão, é dono do patrimônio público, e por isso deve privá-lo dos maus administradores públicos que agem em seu nome. Significa que têm eles o dever de agir dentro dos parâmetros da moralidade e não causar qualquer prejuízo ao patrimônio do cidadão. Quando isso não ocorre, e se pratica um ato que prejudique o patrimônio público, é dever do cidadão lutar para que esse ato lesivo seja anulado. Para isso, é a ação popular o remédio constitucional que aciona o Poder Judiciário, dentro da visão democrática participativa dos jurisdicionados pátrios, fiscalizando e atacando os atos lesivos ao Patrimônio Público com a condenação dos agentes responsáveis. Aqui constituídos todos os pressupostos da Ação Popular, quais sejam, condição de eleitor, ilegalidade e lesividade, o que impugna para que seja cabível a propositura da Ação Popular, por conter ato ilegal e lesivo ao patrimônio público, em conformidade com a Lei 4.717/65. 2. DOS FATOS Em 30 de setembro de 2013, a Lei nº 053/2013, dispôs sobre a instituição de uma planta de valores imobiliários e disposições acerca do Imposto Predial e Territorial Urbano (IPTU). Ocorre que, as modificações geradas pela referida lei são inconstitucionais. Assim sendo, passamos a tecer alguns comentários acerca da afronta aos princípios constitucionais tributários. A pretexto de que na última década e com mais forças nos últimos anos o município de Poço Fundo tem assistido a um forte incremento no seu crescimento e por consequência um aquecimento imobiliário e que os valores venais dos imóveis fossem compatíveis com a realidade, tanto social, política e administrativa do município, conforme justificativa que acompanhou o projeto legislativo, e justificativa do Exmo. Sr. Prefeito Renato Ferreira de Oliveira que a forma de cobrança de IPTU seria mais justa a Lei nº 053/2013 elevou o IPTU para o exercício de 2014 em índices que chegaram a mais de 900%, conforme documentos que seguem anexos, justificativa essa que não é condizente com a realidade do município que possui sua economia voltada para o setor da pecuária e maior parte agricultura, onde a realidade atual são pastagens secas por falta de chuvas e o preço do café despencando causando grande perda no poder de compra do cidadão e no poder de gerar empregos do comércio local que já não era favorável ao trabalhador. Esse aumento além de injusto é arbitrário, pois feri o princípio da razoabilidade, pois os últimos dados divulgados pelo IBGE no cadastro central de empresas do município demonstra que caíram de 517 para 426 as empresas atuantes no município, o pessoal ocupado assalariado caiu de 1460 para 1374 e o salário médio mensal caiu quase 6%, o que, por si só, revela afronta aos princípios da capacidade contributiva e da vedação do efeito confiscatório do imposto. Contrastando com esse aumento abusivo da receita tributária, o Município, em cumprimento ao inciso X, do art. 37 da CF que determina a revisão geral anual da remuneração do servidor público, concedeu, nos últimos anos, um aumento máximo de 8% ao ano, fato que acentua a falta de razoabilidade da lei impugnada e o efeito confiscatório que ela propicia. Esse aumento, injusto e arbitrário, atinge os integrantes de diversas categorias do Município, tanto de quem depende de emprego quanto de quem gera emprego, trazendo reflexos negativos aos respectivos setores, que são diretamente atingidos na qualidade de proprietários dos imóveis em que operam ou como locatários dos mesmos, pela majoração abusiva do IPTU, nitidamente maculadora do princípio da razoabilidade e também da segurança jurídica, pois quando a inflação praticada foi da ordem de 6% a 7%, o aumento do IPTU com índices de mais de 900% está dificultando ou até mesmo impedindo o exercício livre de atividades econômicas pelos contribuintes Poço Fundenses, principalmente para as micros e pequenas empresas, sendo que muitas empresas não terão como arcar com o pagamento do aluguel e do IPTU, que lhes é repassado, além dos demais tributos, com a insuportável carga tributária, serão obrigadas a fechar seus negócios, resultando em maior desemprego gerando insegurança jurídica para a sociedade. Também ficou perceptível que a Planta de Valores Imobiliários instituída pela nova lei não houve por fazer uma avaliação criteriosa, nem mesmo individualizada dos imóveis sujeitos à tributação. Como resultado, tem-se as distorções na classificação entre imóveis em zonas fiscais semelhantes, como é o caso da rua Tiradentes, onde imóveis na mesma rua foram classificados como zonas fiscais diferentes sem critérios objetivos que justificassem tal classificação. Esclarecendo ainda, que a referida planta de valores Imobiliários não foi assinada pelo profissional competente, pois, a empresa contratada é de consultoria tributária, e somente estipula valores para a correção do valor a pagar do novo IPTU, portanto, não é empresa especializada em engenharia. A discrepância da Planta de Valores Imobiliários também ficou demonstrada na recém asfaltada Avenida Waldemar Gonçalves de Lima, que dá acesso ao Instituto Federal do Sul de Minas no qual o atual Prefeito foi gestor e também às terras adquiridas recentemente pelo mesmo, que não constaram na planta de valores, tais localidades são correspondentes ao Perímetro Urbano da cidade de Poço Fundo – MG, conforme se depreende das Leis Municipais nº 1143/95 e 1837/11, cujas cópias seguem anexas. Também não foi estipulado novos valores ao Distrito de Paiolinho, local estratégico onde pode ser decidida uma eleição municipal, que ficou de fora da planta de valores e consequentemente da majoração dos tributos. Sem a intenção de adentrarmos ao debate político-partidário, é conveniente ao atual governo municipal deixar de fora de altos reajustes tributários contribuintes de importantes valores eleitorais, e favorecer propriedades pertencentes à situação do governo, mas é inconstitucional tratar contribuintes em mesma situação jurídica de forma tão desigual, considerando os preceitos do principio da isonomia. Isto posto, verifica-se que a planta de valores promoveu a distorção do IPTU entre imóveis equivalentes por não ter realizado a instituição de novos valores de forma objetiva com estudos mais aprofundados abrangendo toda a zona urbana do município de Poço Fundo. 3. DO DIREITO A garantia constitucional é de que a lei deve estar em conformidade com suas normas e princípios de garantia do contribuinte. Os direitos fundamentais têm seu fundamento de validade na Constituição e não na lei, com o que fica claro que é a lei que deve respeitar a Constituição, e não ao contrário, por serem as normas constitucionais diretamente reguladoras de relações jurídicas. Resta, portanto, nítido que a Lei Municipal nº 053/2013, padece de vícios de inconstitucionalidade, conforme demonstrado, por violar os princípios constitucionais de garantia dos contribuintes, que limitam o poder de tributar da Municipalidade e, portanto, de observação obrigatória quando da proposição e elaboração das leis. Não há como acolher argumentos econômicos, no sentido de eventuais prejuízos aos cofres públicos, em termos de arrecadação. O primeiro compromisso há de ser com o cumprimento da Constituição. O desafio está em encontrar o justo equilíbrio entre os direitos dos contribuintes, de um lado, e os poderes da administração de outro lado, para que não sejam exercidos de forma arbitrária, retirando direitos do contribuinte, que são constitucionalmente assegurados, para fins de arrecadação. Se a lei não estiver em conformidade com a Constituição, com seus princípios e garantias, e a lei impugnada não está, como ficou demonstrado, não pode o intérprete considerar a suposta finalidade da lei para fins de torná-la constitucional. Luís Roberto Barroso, sobre o tema ensina: “Se uma lei inconstitucional puder reger uma dada situação e produzir efeitos regulares e válidos, isto representaria a negativa de vigência da Constituição naquele mesmo período, em relação àquela matéria. A teoria constitucional não poderia conviver com essa contradição sem sacrificar o postulado sobre o qual se assenta.” (O Controle da Constitucionalidade no Direito Brasileiro – São Paulo - Saraiva - 2004 - pg. 15) 3.1. DO PRINCIPIO DA MORALIDADE ADMINISTRATIVA O texto constitucional ao apontar os princípios que devem ser observados pelo administrador público no exercício de sua função, inseriu entre eles o princípio da moralidade. Isso significa que em sua atuação o administrador público deve atender aos ditames da conduta ética, honesta, exigindo a observância de padrões éticos, de boa-fé, de lealdade, de regras que assegurem a boa administração e a disciplina interna na Administração Pública. Moralidade administrativa está ligada ao conceito de bom administrador. Pelo princípio da moralidade administrativa, não bastará ao administrador o cumprimento da estrita legalidade, ele deverá respeitar os princípios éticos de razoabilidade e justiça, pois a moralidade constitui pressuposto de validade de todo ato administrativo praticado (MORAES, Alexandre de. Direito Constitucional. São Paulo: Atlas, 2005, p. 296 ) O Supremo Tribunal Federal, analisando o princípio da moralidade administrativa, manifestou-se afirmando: “Poder-se-á dizer que apenas agora a Constituição Federal consagrou a moralidade como principio de administração pública (art 37 da CF). isso não é verdade. Os princípios podem estar ou não explicitados em normas. Normalmente, sequer constam de texto regrado. Defluem no todo do ordenamento jurídico. Encontram-se ínsitos, implícitos no sistema, permeando as diversas normas regedoras de determinada matéria. O só fato de um princípio não figurar no texto constitucional, não significa que nunca teve relevância de principio. A circunstância de, no texto constitucional anterior, não figurar o principio da moralidade não significa que o administrador poderia agir de forma imoral ou mesmo amoral. Como ensina JesusGonzales Perez “el hecho de su consagracion em uma norma legal no supone que com anterioridad no existiera, ni que por tal consagración legislativa haya perdido tal carácter” (El principio de buena fé em el derecho administrativo. Madri, 1983. p. 15). Os princípios gerais de direito existem por força própria, independentemente de figurarem em texto legislativo. E o fato de passarem a figurar em texto constitucional ou legal não lhes retira o caráter de principio. O agente público não só tem que ser honesto e probo, mas tem que mostrar que possui tal qualidade. Como a mulher de César”. (STF – 2ª T. Recurso Extraordinário nº 160.381 – SP, Rel. Min. Marco Aurélio, v.u.; RTJ 153/1.030 ) A Constituição Federal, ao consagrar o princípio da moralidade administrativa como vetor da atuação do administrador público, consagrou também a necessidade de proteção à moralidade e responsabilização do administrador público amoral ou imoral (FRANCO SOBRINHO (FRANCO SOBRINHO, Manoel de Oliveira. O princípio Constitucional da moralidade administrativa. 2 ed. Curitiba: Gênesis, 1993. p.157.), (apud MORAES): “Difícil de saber por que o princípio da moralidade no direito encontra tantos adversários. A teoria moral não é nenhum problema especial para a teoria legal. As concepções na base natural são analógicas. Por que somente a proteção da legalidade e não da moralidade também? A resposta negativa só pode interessar aos administradores ímprobos. Não à Administração, nem à ordem jurídica. O contrário seria negar aquele mínimo ético mesmo para os atos juridicamente lícitos. Ou negar a exação no cumprimento do dever funcional.” Resta-nos agora exigir o cumprimento do principio constitucional, a fim de que as condutas do administrador público sejam, efetivamente, pautadas pela lei e também pela moral, com o objetivo de concretização do interesse público. Demonstrando na questão o interesse público de forma ampla, segue anexo a essa ação um abaixo assinado, realizado pelos moradores do município e assinados por 740 (setecentos e quarenta) Poço Fundenses que se sentiram extremamente prejudicados pela instituição da nova planta de valores e a majoração do impostos nos índices que foram aplicados. 3.2. - DO PRINCÍPIO DA RAZOABILIDADE É manifesta a inconstitucionalidade das normas apontadas por violação do princípio da razoabilidade. Referido princípio da razoabilidade visa coibir a arbitrariedade da Administração no exercício do poder discricionário. Ele está também ligado ao princípio do devido processo legal em seu sentido material. Um ato, mesmo observando os requisitos legais para a sua formação, pode resultar em inconstitucionalidade, se deixar de guardar proporção com a finalidade a que se destina. A razoabilidade é um limite que a Constituição impõe ao próprio legislador. Segundo Pedro Lenza: “A razoabilidade e a proporcionalidade das leis e atos do Poder Público são inafastáveis, considerando-se que o Direito tem conteúdo justo”. E prossegue: “Como parâmetro podemos destacar a necessidade de preenchimento de três importantes requisitos: necessidade: por alguns denominada exigibilidade, a adoção da medida que possa restringir direitos só se legitima se indispensável para o caso concreto e não se puder substituí-la por outra menos gravosa; adequação: também denominada pertinência ou idoneidade, quer significar que o meio escolhido deve atingir o objetivo perquerido; proporcionalidade em sentido estrito: em sendo medida necessária e adequada, deve-se investigar se o ato praticado, em termos de realização do objetivo pretendido, supera a restrição a outros valores constitucionalizados. Podemos falar em máxima efetividade e mínima restrição.” A cláusula do substantive due process of law permite que o Poder Judiciário controle os atos do Poder Legislativo, bem como a discricionariedade dos atos do Poder Público, procedendo-se ao exame da razoabilidade e da proporcionalidade das normas jurídicas. Cai como uma luva, no presente caso, o trecho da decisão proferida pelo C. STF na ADI 2667/MC, tendo como Relator o Ministro Celso de Mello, publicada no DJ de 12-03-2004, pp. 00036, em que se lê: “TODOS OS ATOS EMANADOS DO PODER PÚBLICO ESTÃO NECESSARIAMENTE SUJEITOS, PARA EFEITO DE SUA VALIDADE MATERIAL, À INDECLINÁVEL OBSERVÂNCIA DE PADRÕES MÍNIMOS DE RAZOABILIDADE. - As normas legais devem observar, no processo de sua formulação, critérios de razoabilidade que guardem estrita consonância com os padrões fundados no princípio da proporcionalidade, pois todos os atos emanados do Poder Público devem ajustar -se à cláusula que consagra, em sua dimensão material, o princípio do “substantive due process of law”. Lei Distrital que, no caso, não observa padrões mínimos de razoabilidade. A EXIGÊNCIA DE RAZOABILIDADE QUALIFICA-SE COMO PARÂMETRO DE AFERIÇÃO DA CONSTITUCIONALIDADE MATERIAL DOS ATOS ESTATAIS. - A exigência de razoabilidade - que visa a inibir e a neutralizar eventuais abusos do Poder Público, notadamente no desempenho de suas funções normativas - atua, enquanto categoria fundamental de limitação dos excessos emanados do Estado, como verdadeiro parâmetro de aferição da constitucionalidade material dos atos estatais.” 3.3. DO PRINCÍPIO DA CAPACIDADE CONTRIBUTIVA Com a instituição da lei em comento, os contribuintes Poço Fundenses do IPTU tiveram o abrupto e inesperado aumento da já absurda carga tributária a que se sujeitam os contribuintes brasileiros. Cumpre-nos mencionar que a lei publicada em 2013, visando a criação da Planta Genérica de Valores (PGV), atualizou de uma única vez e sem qualquer sermão, os valores que estavam sem correção deste 2002 Ora, é fato que a municipalidade tem todo o direito de rever o valores venais dos imóveis para que, por via de consequência, tenha o IPTU cobrado de maneira correta, porém, a mesma municipalidade tem a obrigação de fazer a correção de modo anual, até porque, esta é a periodicidade do tributo em comento. Ainda que se argumente acerca da dificuldade de estabelecer-se um vínculo direto entre o IPTU e a capacidade contributiva dos proprietários e inquilinos, responsáveis pelo seu recolhimento, não se pode escamotear a verdadeira realidade econômica e social do município sob o manto diáfano de uma justificativa que desafia a realidade dos fatos, ao distorcer a situação financeira dos atingidos, uma vez que todos, indiscriminadamente, são direta ou indiretamente afetados por essa realidade. O aumento do imposto nos índices em que foram efetuados viola, às escâncaras, o princípio da capacidade contributiva, pois conforme disposto no § 1º, do art. 145 da Constituição Federal: “Sempre que possível, os impostos terão caráter pessoal e serão graduados segundo a capacidade econômica do contribuinte, facultado à administração tributária, especialmente para conferir efetividade a esses objetivos, identificar, respeitados os direitos individuais e nos termos da lei, o patrimônio, os rendimentos e as atividades econômicas do contribuinte.” (grifo nosso) Se a majoração do imposto é necessariamente fundada na capacidade contributiva do proprietário somente o valor venal, que é um dado objetivo, deve ser levado em conta para o aumento do imposto, à medida em que ele expressa objetivamente essa capacidade contributiva. A planta de valores que elevou de uma vez e demasiadamente o valor venal viola o princípio da capacidade contributiva considerando que a renda do cidadão não acompanhou os índices do aumento , tornando inconstitucional o imposto. Destaca-se que o Princípio Constitucional da Capacidade Contributiva (art. 145, §1º, da CF) pressupõe que o legislador respeite a possibilidade do contribuinte em realizar o pagamento de tributos de forma a manter sua própria sustentabilidade, e que não tenha que abdicar desta para adimplir obrigações tributárias, em especial aquelas surgidas de súbito, como é o caso do aumento do IPTU pela Lei impugnada. O modo pelo qual a instituição da PGV realizado pela Prefeitura do Município de Poço Fundo, afronta este clássico princípio. 3.4. DO PRINCÍPIO DO NÃO CONFISCO Ocorre o confisco quando o Estado toma de um indivíduo ou de uma classe além do que lhes dá em troco, verifica-se o desvirtuamento do imposto em confisco. Por fim, podemos conceituar confisco tributário como o ato Estatal, em virtude de uma obrigação fiscal, pelo qual é injustamente transferida a totalidade ou parcela substancial da propriedade do contribuinte ao ente tributante, sem qualquer retribuição financeira ou econômica por tal ato. O texto da Constituição Federal, no art. 150, IV, veda á União, aos Estados, ao Distrito Federal e aos Municípios utilizar tributos com efeito de confisco. Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios: […] IV – utilizar tributo com efeito de confisco. (grifo nosso) Observe-se que o artigo supra não impõe um limite objetivo ao o que é confisco. A Constituição não define o que é uma Tributação Confiscatória simplesmente para permitir que seu interprete, faça a análise de sua aplicação caso a caso. No caso em tela, o efeito confiscatório do IPTU se acentua claramente se levarmos em conta a brutal elevação da carga tributária do IPTU de até 900% no município, a situação e o grande contingente de pessoas e empresas de baixo poder aquisitivo que se utilizam de imóveis locados no município. À luz do que dispõe o art. 5º da Lei de Introdução às Normas Gerais do Direito Brasileiro, não é possível ignorar a realidade social, em que pessoas de baixo poder aquisitivo se utilizam de imóveis locados e que, por força contratual, o encargo financeiro do IPTU é transferido aos locatários. Em última análise, são os locatários que suportarão o imposto bem além da sua capacidade contributiva e que por isso mesmo a natureza confiscatória se acentua. Assim, em razão do caráter confiscatório do imposto, os contribuintes do IPTU (proprietários, titulares do domínio útil ou os detentores da posse) ou os contribuintes de fato (locatários) não terão outra alternativa senão repassar o ônus financeiro do imposto a seus produtos, mercadorias e serviços, comprometendo a política nacional de contenção do processo inflacionário. Verificou-se então que a lei impugnada afrontou o Princípio da Vedação ao Confisco, tendo em vista ter exacerbado na atualização destes valores, impossibilitando qualquer previsão de pagamento por parte dos contribuintes. 3.5. DO PRINCÍPIO DA SEGURANÇA JURÍDICA Ao analisar a Constituição Federal de 1988, em seu Artigo 5°, XXXVI, é possível perceber o princípio da segurança jurídica estampado de forma implícita : “A lei não prejudicará o direito adquirido, o ato jurídico perfeito e a coisa julgada.” É possível entender essa preocupação do legislador como um meio de proteger os direitos dos cidadãos uma vez que o princípio constitucional da segurança jurídica pode ser considerado um dos pilares do Estado democrático de direito e a forma de garantir estabilidade e paz nas relações jurídicas. É importante mencionar que ele tem como objetivo proteger e preservar as justas expectativas das pessoas. Nesse sentido, é possível notá-lo como um instrumento capaz de assegurar a previsibilidade esperada pela sociedade que pode advir tanto da lei quanto dos juízes e tribunais. Assim, diante de uma simples análise sobre o aumento do IPTU, resta evidente a importância para o contribuinte do princípio da segurança jurídica, que se constitui como relevante meio de garantir o direito do cidadão contra alterações abruptas nas regras inerentes à tributação, pois apesar da Lei que instituiu a planta genérica de valores ser de 2013, somente agora com a entrega dos carnês os contribuintes tomaram conhecimento dos valores que deverão ser pagos até o dia 10 de outubro do presente ano. O que a prefeitura Poço Fundense fez, em verdade, foi atualizar mais de 11 anos dos valores venais em uma única vez, o que inviabiliza o pagamento e vai em total afronta à legislação pátria e ao princípio da segurança jurídica. 3.5. DO PRINCÍPIO DA ISONOMIA O princípio da isonomia em Direito Tributário, prescreve que não poderá haver instituição e cobrança de tributos de forma desigual entre contribuintes que se encontram em condições de igualdade jurídica. É corolário do princípio constitucional de igualdade jurídica, encontrado no art. 5º, caput, da Constituição Federal. O princípio da isonomia, do mesmo modo, é encontrado na Carta Magna, em seu art. 150, II, in verbis: Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios: (...) II - instituir tratamento desigual entre contribuintes que se encontrem em situação equivalente, proibida qualquer distinção em razão de ocupação profissional ou função por eles exercida, independentemente da denominação jurídica dos rendimentos, títulos ou direitos; Constitui, ao lado de outros princípios tributários, uma vedação ao arbítrio do Estado, e, portanto, garantia assegurada ao indivíduo-contribuinte. É definido, portanto, como cláusula pétrea da Constituição, não podendo ser abolida nem mesmo através do expediente da Emenda Constitucional. Diante dos fatos resulta-se nítido que a lei impugnada afronta o princípio da isonomia, quando trata de forma discriminatória os proprietários que tiveram seus imóveis constantes na Planta de Valores Imobiliários e consequentemente seu tributo majorado de forma abrupta, dos proprietários que não tiveram seus imóveis constantes na Planta de Valores Imobiliários e consequentemente não sofreram reajustes no referido imposto sendo que se se situam na zonas urbanas do município, como demonstrado nos documentos juntados. Com efeito, o princípio da isonomia comporta exame pelo seu duplo aspecto, pelo aspecto negativo é vedado ao legislador tratar diferentemente situações iguais; e pelo aspecto positivo onde legislador é obrigado a tratar diferentemente situações diferentes. No caso em exame, se o imóvel se localiza na zona urbana do município não há como tratar diferentemente, na aplicação da atualização dos valores venais e fazerem parte da Planta de Valores Imobiliários. 5 – DO PEDIDO DE LIMINAR A Lei 4.717, reguladora da Ação Popular, vislumbra o PERICULUM IN MORA da prestação jurisdicional e em boa oportunidade no comando do seu art. 5º, § 4º, preconiza: “na defesa do patrimônio público caberá a suspensão liminar do ato lesivo impugnado.” A lesividade ao patrimônio público e a ilegalidade dos atos praticados pelo ente público e seu gestor, se mostram patentes diante dos fundamentos articulados, que justificam, in extremis, a concessão de liminar para evitar que os contribuintes e a própria administração pública sejam prejudicados. Prejuízos estes que se agravam na medida em que se protraia uma solução judicial com vista à correção de tantas ilegalidades, capazes, em muitos casos, de irreversibilidade de seus danos, pois a possibilidade de uma decisão tardia causaria à população dano grave irreparável ou de difícil reparação à população diante de uma difícil e tortuosa reversibilidade na devolução dos valores, por ventura arrecadados pela municipalidade da população. Considerando que a devolução dos valores somente seria possível com a intervenção do próprio Poder Judiciário mediante restituição por indébito, único meio que o contribuinte conseguiria a restituição do valores. Ademais, após uma batalha jurídica e demasiadamente demorada, marcada pelo formalismo exacerbado concedido aos entes públicos com dilações procrastinatórias como prazos em dobro pra contestar e quadruplo para recorrer e inúmeras possibilidades de interposição de recursos, ao final, tendo o contribuinte reconhecido seu direito, ainda se submeteria à penosa sistemática dos precatórios para receber os valores que teria direito. Cabe aqui mencionar, o caso análogo correspondente ao reajuste de IPTU no município de São Paulo-SP, discutido na ADIN Nº 0201865-26.2013.8.26.0000, na qual o STF entendeu pelo restabelecimento das decisões que impediram o reajuste do IPTU, suspendendo-se todas as cobranças. Somando-se isso ao aumento do imposto, nos termos como proposto, inibiria o crescimento do município com a oneração direta dos setores da indústria e, sobretudo, de serviços com a refugio das empresas para outros municípios com carga tributária menor, ocasionando reflexo direto e em cascata nos postos de trabalho e majorando ainda mais a situação econômica-financeira da população. Destarte, presentes os requisitos do fumus bonis iuris e do periculum in mora, o autor requer seja concedida a LIMINAR, inaudita altera pars, suspendendo o pagamento dos tributos relativos ao IPTU, constantes no Carnê e/ou nas Guias de recolhimento dos tributos destinados à Prefeitura de Poço Fundo, relativos ao atual exercício. 6 – DO PEDIDO EX POSITIS, o Autor, respeitosamente, requer a V. Exa.: 6.1.1 – PRELIMINARMENTE 6.1.2 - Liminar – a concessão da liminar, nos termos do art. 5º, § 4º, da Lei 4.717, de 29 de junho de 1965, pelas razões expostas, suspendendo a cobrança dos tributos especificados no Carnê e/ou na Guia de Pagamento para cobrança e pagamento do Imposto Predial e Territorial Urbano (IPTU). Determinando, outrossim, a suspensão dos prazos até o julgamento de mérito e seja feita a devida regularização tributária. Mantendose os benefícios legais concedidos aos contribuintes quanto ao pagamento antecipado do tributo e o seu parcelamento; sem que estes venham a sofrer sanções no que diz respeito à mora. 6.2 – NO MÉRITO 6.2.1 - Citação - a citação do Município de Poço Fundo na pessoa do seu representante legal, o Prefeito Renato Ferreira de Oliveira para, querendo, responderem aos termos da presente Ação Popular; que espera seja julgada procedente para anular os atos lesivos ao patrimônio público e aos contribuintes municipais quanto aos tributos mencionados, com a declaração de ilegalidade e inconstitucionalidade da lei violadora, que instituiu e modificou a exação dos tributos no Município de Poço Fundo. Com a condenação dos Réus nas custas e honorários advocatícios. 6.2.2 – Requer a condenação do Município no pagamento das custas processuais e honorários sucumbenciais. 6.2.3 - Provas - protesta por todos os meios de provas admitidas em direito, especialmente depoimentos pessoais, testemunhais, documentais e periciais. Dá-se à causa o valor de R$ 1.000,00 (um mil reais) para efeitos legais. Nestes termos, Pedem deferimento. Poço Fundo, 09 de outubro de 2014. MARCELO FERREIRA DOS SANTOS

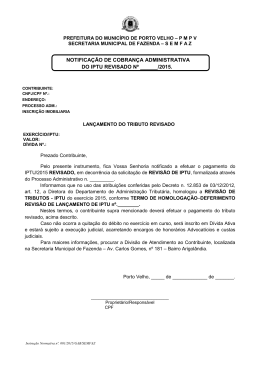

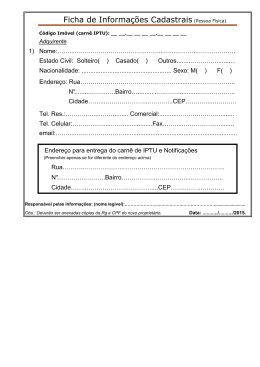

Download