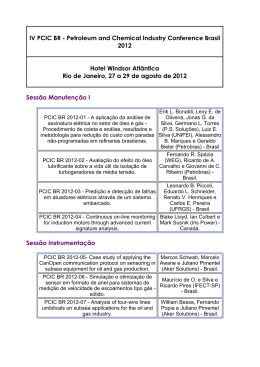

Visões do Gás Natural Uma contribuição para o futuro do Brasil Visões do Gás Natural 1 Sumário Apresentação04 Ricardo Mendes Sumário Visões para o Desenvolvimento da Indústria Brasileira de Gás Natural 40 Marco Tavares Gás natural, o motor do século 06 Propostas para o Planejamento do Mercado de Gás Natural no Brasil Paulo Pedrosa Visões para o Desenvolvimento da Indústria do Gás Natural 10 Uma Visão para o Gás Natural no Brasil Marcio Balthazar Propostas para Planejar o Mercado de Gás Natural no Brasil Ieda Gomes 48 20 Adriano Pires 26 Análisis y Propuesta para Brasil sobre el futuro de la industria del gas natural 54 Edmar de Almeida Advice on the Brazilian Natural Gas Market Alvaro Rios Ashley Brown (Falsos) Dilemas na Escolha da Matriz Energética e o Futuro do Gás Natural no Brasil 60 32 Joisa Dutra Visões do Gás Natural Visões do Gás Natural PROJETO VISÕES DO GÁS NATURAL Ricardo Mendes Presidente do Conselho Diretor da ABRACE Apresentação A falta de competitividade da indústria em relação à energia está entre os principais fatores da perda de espaço da produção brasileira no mercado global. Somada à redução do consumo doméstico, essa situação tem gerado grande ansiedade entre as nossas associadas. Mesmo assim, a Associação reafirma seu papel de instituição técnica e seu compromisso com o debate, pois essa é a melhor forma de se identificarem aperfeiçoamentos para os rumos do País. Ainda mais no caso do gás natural, cujo debate esteve até agora desproporcional à sua importância para o nosso futuro. O Projeto Visões do Gás Natural visa justamente preencher essa lacuna, com a mobilização de lideranças na área para que auxiliem o próximo governo a dar o devido peso ao gás natural. Como parte dos esforços do projeto, neste documento disponibilizamos as contribuições de especialistas que estão entre os mais respeitados do setor energético brasileiro, ao mesmo tempo em que apresentamos a visão da ABRACE. Você também pode contribuir nesse processo: conheça as diferentes percepções, pesquise, discuta e proponha a sua própria visão no site do Projeto (visoesdogas.com.br). Venha ajudar o próximo presidente a definir de que maneira o Brasil vai se posicionar em relação ao energético do século. 4 Visões do Gás Natural Visões do Gás Natural 5 Gás natural, o motor do século Paulo Pedrosa – presidente-executivo da ABRACE Um gigante do gás natural: foi nisso que as tecnologias de perfuração horizontal e fraturamento de rochas por muitas décadas, qualquer possibilidade do País no segmento. Pelo contrário, o gás, em muitos casos presente transformaram os Estados Unidos nos últimos anos. O país hoje ocupa não só o posto de maior produtor de gás do nos poços associado ao óleo, era visto como gerador de custos extras. Destiná-lo ao mercado consumidor – quase mundo, como soube aproveitar o insumo como combustível para acelerar sua retomada econômica ao viabilizar a inexistente – não era o foco. revitalização da indústria. O perfil da matriz elétrica brasileira – majoritariamente baseada em energia produzida a partir de hidrelétricas com Atentos à reviravolta na competitividade entre nações e à verdadeira reindustrialização dos EUA, muitos países reservatórios – contribuía para esse descaso, bem como o clima tropical na maior parte do território. Perfil que, vale passaram a priorizar a energia competitiva como desafio nacional. Colômbia e Peru buscam soluções para desenvolver observar, vem se transformando significativamente nos últimos anos, hoje já contando praticamente com usinas suas reservas de gás e fomentar a produção local, enquanto a Austrália é tida como futura líder do mercado mundial térmicas a gás na base. Por outro lado, países do hemisfério Norte voltaram-se ao combustível como alternativa para de GNL. O insumo também assumiu grande relevância no novo plano energético do México e é tratado como o uso doméstico e como combustível industrial. prioridade na política externa da China, que acaba de assinar um acordo histórico com a Rússia para importação do energético, ao mesmo tempo em que amplia os esforços de viabilização de produção doméstica. O quadro começou a mudar a partir do início da década de 2000. Estimulada pela construção do gasoduto Bolívia – Brasil e pelo subsequente Plano de Massificação do Gás Natural promovido pela Petrobras, a indústria passou a ter O reposicionamento em torno do gás, que de coadjuvante se transforma em competidor do petróleo, impacta até acesso em larga escala ao gás a partir do início da década passada. Disponível em condições de preço melhores do que mesmo os tradicionais produtores. Há alguns meses, o príncipe Alwaleed bin Talal, da Arábia Saudita, alertou que as dos energéticos concorrentes, o combustível ajudou diversas empresas a cumprirem metas de redução de emissão a economia de seu país precisa ser diversificada por estar cada vez mais vulnerável à concorrência da revolução de poluentes: mais limpo, eficiente e competitivo, o gás natural tornou-se, a partir daquele momento, insubstituível americana. A formação de um novo equilíbrio geopolítico é uma realidade, sendo este o momento em que os países em boa parte dos parques industriais brasileiros. Hoje, a condição de retorno aos energéticos anteriores é mínima. estão tomando as decisões que determinarão suas posições no novo quadro de forças global. O problema é que o setor de gás natural não depende apenas de mercado consumidor: exploração e produção, transporte e distribuição estão organizados numa cadeia, fazendo com que as condições de comercialização entre No Brasil, desafio é transformar gás em diferencial competitivo “- Tenho duas notícias, uma boa e uma ruim”, diz o técnico de exploração ao diretor da área de uma petrolífera. “A ruim é que furamos o poço e não encontramos óleo; a boa é que também não encontramos gás”. A piada frequente em eventos do setor de gás natural no País resume bem a postura histórica em relação ao energético, que vem sendo quebrada. Com foco prioritário na redução da dependência de petróleo importado, o País praticamente ignorou, 6 Visões do Gás Natural cada um dos elos tenha impactos sobre o todo. Por isso, regras claras e estáveis em todas as instâncias regulatórias também são fatores decisivos para o perfeito encadeamento dos diversos segmentos e, portanto, do mercado. Infelizmente, o Brasil nunca dispôs de um planejamento dessa natureza. Por mais bem intencionadas que possam ter sido, a maioria das ações em favor do gás natural foram desenvolvidas de maneira isolada e acabaram ficando aquém de seus objetivos. Um bom exemplo é a questão do mercado livre que, previsto na Lei do Gás, de 2009, também depende de regulações estaduais para funcionar na prática. Com exceção de alguns esforços – como em São Visões do Gás Natural 7 Gás natural, o motor do século Paulo Pedrosa Paulo Pedrosa Gás natural, o motor do século Paulo e no Rio –, na maior parte dos casos tais regras sequer foram definidas. Mesmo nos casos em que já existem, O primeiro deles é o estabelecimento de uma política pública para o energético que seja capaz de transformar a dificilmente viabilizam o fechamento de contratos – seja pelo rigor excessivo, seja pela concentração de mercado nos atual realidade, atraindo investimentos em favor de um futuro melhor. O fato é que a indústria do gás precisa de segmentos de produção e transporte que dificulta o desenvolvimento efetivo do mercado. diversidade em todos os pontos de sua cadeia, com mais liberdade e competição. Isso passa por uma dinâmica para o setor de exploração e produção que viabilize a realização de licitações de O Brasil não pode, no entanto, continuar à margem do ciclo virtuoso que hoje o gás natural protagoniza em boa parte do mundo. De coadjuvante do petróleo, o energético tem de se transformar em primo rico, assumindo definitivamente o diferencial competitivo que já encontrou na maioria dos nossos competidores internacionais. A indústria está pronta para fazer a sua parte. Pesquisa da UFRJ com grupos industriais de setores energointensivos mostra que, se tivesse gás a US$ 7 por milhão de BTU, a indústria nacional chegaria a triplicar o consumo no início da próxima década. Essa expansão se daria não só pela viabilização de novos projetos de cogeração e de substituição de outros energéticos, como principalmente graças a investimentos na expansão do parque produtivo atual. Como efeitos diretos de tais investimentos, gás mais competitivo também vai significar mais desenvolvimento econômico. Estudos realizados pela Fipe mostram que, com o gás a US$ 7 por milhão de BTU, os investimentos agregados (diretos e indiretos) para a economia aumentariam em 7,8% até 2015, passando para 19,5% do PIB. Até 2025, esse efeito seria significativamente maior: a taxa de investimento passaria para 22,3%. O volume investido passaria de R$ 585 bilhões para R$ 632,7 bilhões no curto prazo e para R$ 723,7 bilhões no longo prazo. Além disso, a redução do preço médio possibilitaria um aumento anual de 0,5 ponto percentual no PIB do País até 2025. Isso novas áreas de concessão em periodicidade anual, ao mesmo tempo em que se garanta que o gás descoberto seja produzido e chegue à malha de gasodutos, sem entraves no escoamento das plataformas offshore ou nas unidades de processamento. Ainda no que se refere às atividades de E&P, a diversidade depende ainda da questão das fontes não convencionais de gás que, no caso brasileiro, têm o potencial de interiorizar a indústria e de atrair investidores de menor porte para o segmento. O segundo passo fundamental diz respeito à rede de gasodutos. É preciso ampliá-la para que seja um facilitador do desenvolvimento do mercado, necessidade que traz questionamento inclusive sobre o próprio controle dessa rede. Ao mesmo tempo, têm de ser considerados aspectos relativos ao acesso dos agentes a essa malha e à transparência das informações. Só assim será possível o desenvolvimento de mecanismos comerciais para que os riscos possam ser geridos por todos os agentes da cadeia. Além disso a modernização institucional da cadeia do gás natural precisa ser complementada com a melhoria das regulações estaduais que cristalizaram situações incompatíveis com o Brasil de hoje, como garantias de rentabilidade inaceitáveis, e o fim de patentes conflitos de interesse que marcam e distorcem o mercado de gás. significa que a renda suplementar gerada por esse melhor desempenho da indústria alcançaria a esfera dos R$ 712 O governo federal tem um papel de protagonista nas definições para que tais avanços sejam possíveis. Mas o bilhões em 12 anos. instrumento para demonstrar esse protagonismo tem de ir muito além de um relatório de dificuldades, e sim de um planejamento verdadeiramente transformador, que reconheça o gás por seu papel de indutor de investimentos. Como justamente demonstram os estudos da ABRACE, a expansão da oferta de gás competitivo é capaz de fomentar Propostas: planejamento em favor do gás competitivo Para participar do ciclo virtuoso que o gás natural protagoniza em boa parte do mundo, o Brasil precisa rever sua estratégia em relação ao energético. A ampliação do debate é o primeiro passo para avançarmos nessa direção. Hoje, a capilaridade das discussões sobre o futuro do gás natural está desproporcional à sua importância para o futuro do País. O fato é que governo, empresas, especialistas e todo o restante da sociedade têm de participar, de maneira que seja possível expandir a compreensão da sua importância e que sejam trabalhadas propostas em favor do desenvolvimento amplo do setor. Evidentemente que essa discussão tem que ter qualidade técnica apurada e, como já se percebe por debates fomentados por interlocutores diversos – como o Fórum das Associações Empresariais Pró-Desenvolvimento do Mercado de Gás Natural e o Projeto +Gás Brasil – os principais vetores desse futuro já estão surgindo. Na limitação deste texto, é possível pontuar alguns desses aspectos principais. 8 Visões do Gás Natural um novo ciclo de investimentos para a economia brasileira. O fundamento desses estudos da indústria não se baseia num simples capricho: é esse ciclo de investimentos que vai nos ajudar a recuperar a capacidade fabril nacional, com escala e inovação. Caso contrário, a indústria, que hoje já está estagnada, só tende a envelhecer e se deteriorar. Desse modo, quando se confirmarem as perspectivas de aumento da oferta de gás, o Brasil pode não ter mais condições de disputar seu lugar no parque industrial global: mantidas as atuais condições, dificilmente nossa indústria sobreviverá até lá. Por isso, essa política pública também tem que contemplar uma ponte para esse futuro. Essa transição passa pela garantia de oferta e, principalmente, por uma política de preços que garanta a competitividade do gás já neste momento, para que desde já sejam promovidos investimentos. Não podemos nos esquecer da lição americana: os efeitos finais do gás competitivo são benefícios estruturais amplos, duradouros e coletivos. Para garanti-los no futuro, temos de antecipá-los desde já. Visões do Gás Natural 9 Visões para o Desenvolvimento da Indústria do Gás Natural Ieda Gomes Gás Natural no Contexto Mundial Três fatores são fundamentais para entender a importância do gás natural no contexto mundial: O gás natural ocupa e continuará a ocupar um papel muito importante na matriz energética mundial. Segundo 1. A revolução do gás de folhelho (“shale gas”) nos Estados Unidos, que hoje representa 40% da produção de projeções da Agência Internacional de Energia (AIE) sua participação deverá crescer de 21 % em 2012 para 25% em 2035. O aumento do consumo de gás natural será impulsionado pelos países emergentes, particularmente da Ásia e Oriente Médio, que necessitam de energia limpa e eficiente para manter suas indústrias competitivas, produzir eletricidade e gerar novos empregos. Composição da Matriz Energética Mundial gás no país, cerca de 800 milhões m3/dia. A parceria entre o Governo e empresas privadas, particularmente empresas independentes de médio porte, no desenvolvimento de tecnologia de poços horizontais e de fraturamento das rochas de folhelho tornou possivel a produção em escala comercial. Os impactos na economia americana são surpreendentes: AUTOSUFICIÊNCIA ENERGÉTICA O gás de folhelho foi o fator decisivo para o crescimento de 42% nas reservas provadas de gás dos EUA nos últimos 7 anos, comparado com o crescimento de 18% das reservas mundiais. Em apenas 8 anos, os EUA passaram de importador a exportador de gás natural. Além de gás, os folhelhos também produzem petróleo. A produção de petróleo de folhelho nos EUA é de 2 milhões de barris por dia, equivalente à produção total de petróleo do Brasil. BENEFÍCIOS ECONÔMICOS Com o aumento da oferta de gás natural, os preços do gás nos EUA cairam de US$ 8-10/MMBtu para US$ 4-5/ MMBtu[1]. Tendo em vista o consumo médio de gás de 1,9 bilhão de metros cúbicos por dia, isso significa uma economia para os EUA de US$ 100 bilhões/ano. O barateamento do preço do gás natural atraiu dezenas de projetos industriais para os EUA, com investimetos anunciados de mais de US$ 90 bilhões nos últimos dois anos. O “boom” do gás de folhelho deverá gerar mais de 1 milhão de empregos diretos e indiretos no curto prazo e contribuir com um Valor Adicionado de US$ 118 Fonte: Agência Internacional de Energia (AIE), 2013 10 Visões do Gás Natural bilhões em 2015. Visões do Gás Natural 11 Visões para o Desenvolvimento da Indústria do Gás Natural Ieda Gomes Visões para o Desenvolvimento da Indústria do Gás Natural Ieda Gomes A população americana também se beneficiou: os consumidores residenciais tiveram uma redução média da O Brasil precisa de gás natural, pois é o combustível que reúne qualidades que não se encontram em outros conta de gás de 33% no período 2006-2013. A redução na conta de eletricidade foi de 10%, aumentando a renda energéticos: é mais limpo que o carvão e o petróleo; é versátil, podendo ser consumido em todos os segmentos disponível das famílias americanas em quase mil dólares por ano (R$ 2200,00/ano) (residencial, industrial, transportes, geração de eletricidade); é um combustível imprescindível para a qualidade 1. O crescimento do comércio mundial de Gás Natural Liquefeito (GNL), que cresceu mais de 100% nos últimos dez anos. Além de interligar produtores e mercados distantes como Trinidad e Tobago com a Ásia, a indústria não cessa de inovar, através do desenvolvimento de tecnologias para uso de GNL em transporte dos produtos industriais; e não é intermitente, como o vento ou a energia solar. Além de reservas pouco mapeadas de gás convencional, o Brasil tem enormes reservas de gás de folhelho, ocupando a décima posição mundial, segundo estudo do Departamento de Energia dos EUA. urbano, navios, locomotivas, além de projetos de liquefação flutuantes, que permitem o aproveitamento de Uma série de entraves institucionais, fiscais e regulatórios colocam em evidência a fragilidade e a dependência reservas de gás em campos de díficil acesso. energética crescente do Brasil: 2. As enormes descobertas de gás natural na África Oriental, Austrália, China e Turquemenistão, gerando bilhões de dólares em investimentos e turbinando a economia e o mercado de trabalho nesses países: um projeto de gás natural integrado mobiliza de 10 a 20 mil empregos na fase de construção e gera investimentos de US$ 10 a 30 bilhões. A experiência mundial mostra que os países bem sucedidos são aqueles que efetivamente desenvolveram políticas de incentivo à exploração de gás, regularam as atividades monopolísticas do setor e implementaram parcerias entre governo e iniciativa privada. 1. Incertezas quando à Oferta Dependência acentuada e crescente de importações de gás natural e GNL. A situação deverá se agravar a partir de 2019 quando expira o contrato de gás boliviano, pois a Bolívia não dispõe de reservas suficientes para garantir o suprimento do Brasil aos volumes atuais por mais 20 anos. Falta um cronograma anual e estável de rodadas de exploração de petróleo e gás natural. As rodadas, até então anuais, foram interrompidas em 2008 e retomadas em 2013; aparentemente não vão ocorrer nem 2014, nem em 2015, gerando incertezas junto aos investidores, e prejudicando a reposição das reservas brasileiras de petróleo e gás no longo prazo. Cenário nacional: desafios e barreiras Em 2012 a participação do gás natural na matriz energética brasileira foi de 11,5%. Apesar da produção doméstica de gás ter crescido 69% entre 2006 e 2014, apenas 36% do gás nacional chega ao mercado consumidor, o restante é consumido nas atividades internas e refinarias da Petrobrás. O Brasil se tornou importador de gás natural em 1999, com a entrada em operação do gasoduto Bolivia-Brasil. Embora tenha cogitado exportar GNL, a Petrobras cancelou o projeto em função de incertezas quanto à de outros países, como os EUA, Inglaterra e China, que oferecem diversos incentivos fiscais e econômicos, o Brasil não diferencia o gás do petróleo e não oferece incentivos para produção de gás natural. O leilão de blocos de gás realizado em novembro de 2013 foi decepcionante: de 240 blocos ofertados, somente 72 foram arrematados, 49 dos quais pela Petrobrás, refletindo a falta de incentivos e incertezas regulatórias. 2. Entraves ao Crescimento da Demanda produção de gás do Pré-Sal. A situação de dependência externa vem aumentando, com importações crescentes Os preços de gás no Brasil são dos mais altos no mundo – isso apesar de 65% do gás nacional ser associado e de GNL a partir de 2009, o qual é 50-60% mais caro que o gás importado da Bolívia. portanto com custo de produção baixo, já embutido no custo de produção de petróleo. Em dezembro de 2013 o O consumo de gás para geração de energia elétrica quadruplicou entre 2011 e 2014, enquanto que o consumo nos outros setores (industrial, residencial e transporte) tem estado praticamente estagnado, fruto da falta de políticas setoriais para o gás e de preços pouco competitivos. 12 Inexistência de incentivos para exploração tanto de gás convencional e não-convencional. Diferentemente Visões do Gás Natural preço ao consumidor industrial era quase três vezes o preço nos EUA e de 10 a 37% mais caro do que nos países europeus. O preço ao consumidor residencial chega a 450% do preço residencial nos EUA e é 26% mais caro que no Reino Unido. Preços altos e indefinição quanto à oferta inibem a maior penetração do gás na indústria e residências. Visões do Gás Natural 13 Visões para o Desenvolvimento da Indústria do Gás Natural Ieda Gomes Preços Internacionais de Gás no City-Gate, 2012 Visões para o Desenvolvimento da Indústria do Gás Natural Ieda Gomes Petrobrás é obrigada a comprar GNL no mercado spot/curto prazo para impedir que falte energia elétrica no Brasil, pagando preços altos, similares aos do Japão. Em 2013 o custo de importação de GNL foi superior a US$ 3 bilhões, situação que deverá se repetir em 2014. 3. Quadro institucional e regulatório desfavorece a competitividade Decorridos quase 20 anos após a emenda constitucional quebrando o monopólio estatal do petróleo, e apesar de existirem mais de 70 empresas explorando ou produzindo petróleo e gás no Brasil, a Petrobrás detém o monopólio de fato no suprimento de gás natural no País. A Petrobrás controla toda o suprimento de gás aos Estados, todos os pontos de importação e ainda participa com poder de veto da maioria das distribuidoras de gás no Brasil. Como consequência do monopólio não regulado no suprimento, o gás natural é precificado no city-gate ao custo de oportunidade com o óleo combustível, sem qualquer relação com custos de produção. Não existe transparência quanto ao custo da matéria-prima e do transporte. O gás nacional sem desconto é 20% mais caro que o gás importado boliviano. Além disso, produtores associados vendem o gás para a Petrobrás a preços baixos na boca-do-poço, por falta de acesso ao mercado, sem que esse benefício seja repassado aos consumidores. A venda de gás ao consumidor final é controlada pelas distribuidoras estaduais de gás canalizado, com contratos de concessão exclusiva de 30-50 anos, renováveis por mais 20 anos. Apesar de margens permitindo a recuperação Source: International Gas Union e Nexant, 2012 de custos e investimentos, apenas a CEG (RJ) e a COMGAS (SP) têm investido no crescimento da infra-estrutura e na penetração do gás nos segmentos residencial e comercial. As duas empresas respondem por 93% dos Vários fatores contribuem para o preço alto do gás natural no Brasil: preço elevado da molécula, baixo consumo individual no setor residencial devido ao clima ameno, alta carga tributária, ausência de competição na oferta e dependência crescente de gás importado. A carga tributária sobre o preço do gás é muito elevada, equivalendo a 27% do preço do gás sem tributos; em consumidores e por 73% das redes de distribuição de gás natural. O Conselho Nacional de Política Energética (CNPE), que tem como função assessorar a Presidência na formulação de políticas e diretrizes relacionadas ao setor de energia, tem sido pouco atuante, reunindo-se duas vezes por ano, com representatividade pouco expressiva da sociedade civil. Inexiste coordenação entre os orgãos muitos casos os impostos excedem as margens de distribuição. reguladores estaduais e federais. Distorções criadas por políticas populistas de redução de preços de eletricidade impedem o desenvolvimento do Apesar de vários estados permitirem a existência de consumidores “livres”, não existem incentivos para que tal mercado de cogeração, que além de ser um dos usos mais eficientes do gás, possibilitaria o descongestionamento aconteça, devido à falta de competição no suprimento de gás e margens de distribuição que praticamente não das redes de distribuição de eletricidade. diferenciam consumidores livres e cativos. O consumo de gás na geração de eletricidade cresceu 300% entre 2011 e 2014; apesar do perfil cada vez mais No cenário internacional, os grandes consumidores industriais de energia deverão ampliar seus investimentos em hidrotérmico do sistema elétrico brasileiro, as condições de despacho do Operador Nacional do Sistema (ONS) e as regras restritivas dos leilões de energia – por exemplo, preços incompatíveis com preços de mercado e exigência de comprovação de reservas de gás por 20-25 anos – impedem a assinatura de contratos de gás de longo prazo e a participação de investidores privados em projetos de usinas elétricas a gás natural. Como consequência, a países com custos de produção baixo e energia competitiva: EUA, Oriente Médio, China e India, em detrimento de países e regiões onde o preço da energia não é competitivo, como o Japão, Europa e, possivelmente, o Brasil. Além de perda de investimentos industriais e de oportunidades de geração de emprego, o Brasil corre o risco de precisar recorrer a usinas termelétricas emergenciais a óleo combustível, mais caras e poluentes, tal como vem ocorrendo em países que não conseguiram viabilizar uma produção doméstica sustentável de gás natural, por exemplo Bangladesh e Paquistão. 14 Visões do Gás Natural Visões do Gás Natural 15 Visões para o Desenvolvimento da Indústria do Gás Natural Ieda Gomes Participação no Mercado Global de Produtos Intensivos em Energia Ieda Gomes Visões para o Desenvolvimento da Indústria do Gás Natural Revisão pela ANP e Ministério de Minas e Energia das regras de licitação visando oferecer incentivos ao investimento na exploração de gás natural: redução ou abolição dos bônus de assinatura e participação especial, abrandamento dos requerimentos de conteúdo local, concessão de incentivos fiscais para produção de gás natural, redução/isenção dos royalties , concessão de financiamento em termos favoráveis para construção de infraestrutura de escoamento de gás. Obrigatoriedade da Petrobrás e produtores privados de informarem a disponibilidade de gás no curto e longo prazos, visando o planejamento de investimentos pelos consumidores finais. A ANP deve organisar leilões periódicos de compra de gás produzido por empresas independentes e parceiros da Petrobrás, com acesso garantido à infraestrutura de transporte e transferência de gás, com remuneração do uso da infra-estrutura definida pela ANP. Viabilização inicial pelo Governo de infraestrutura de transporte de gás produzido em zonas distantes dos centros consumidores, com emissão de “bonds” de infraestrutura. Fonte: Agência Internacional de Energia (AIE), 2013 Criação de Demanda Sustentável A política de preços deve encorajar a penetração do gás em todos os segmentos do mercado. Enquanto não Propostas para o Desenvolvimento da Indústria de Gás no Brasil O Brasil precisa urgentemente de uma política efetiva de Governo para o gás natural. O modelo atual não está funcionando e não atende às necessidades da sociedade brasileira, pois: 1) não reduziu, ao contrário aumentou, a dependência de gás importado; 2) não estimulou a competição no suprimento; 3) não contribuiu para baixar os preços aos consumidores; 4) está desestimulando o investimento industrial no Brasil; 4) e não está possibilitando a construção de termelétricas a gás a preços competitivos. O Governo Federal deve coordenar ações prioritárias visando estimular a indústria de gás no Brasil, dentre as quais: Definição de política de gás natural com participação efetiva da sociedade, com metas de investimentos por parte do Governo e do setor privado e ações efetivas para superar os entraves. O CNPE deveria ser reformulado para cumprir seu papel estatutário, com ampliação da participação da sociedade civil. Choque de Oferta, visando aumentar a produção de gás no Brasil e incentivar a competição no suprimento. É imprescindível uma ação imediata pois o efeito somente se fará sentir no longo prazo tendo em vista os horizontes de maturação de projetos de gás natural (5-10 anos). Compromisso do governo federal de manter um cronograma anual e previsivel de rodadas de exploração de houver competição no suprimento, o Governo deveria regular as atividades monopolísticas: Separação contábil e aprovação pelo Governo dos custos da molécula e transporte de gás. Preço de gás no city-gate pelo custo do serviço em lugar de custo da oportunidade. Investimentos realizados pela Petrobras em projetos “estratégicos” de baixa utilização, tais como o gasoduto GASENE, não deverão ser repassados ao consumidor final. Se aprovados pelo Governo, deverão ser objeto de políticas específicas de financiamento. Redução da carga tributária sobre o gás natural: isenção de PIS/Cofins e redução do ICMS. O transporte de gás é um monopólio de fato. Portanto, à semelhança de outros países, a ANP deverá publicar e moderar as tarifas de transporte de gás natural. Coordenação entre ANP e orgãos reguladores estaduais para harmonização de margens e tarifas de distribuição de gás. Incentivos ao uso sustentável de gás nos segmentos de transporte (GNV), cogeração industrial, geração petróleo e gás natural. distribuída e residencial: financiamento a juros baixos da infraestrutura de transporte e distribuição, Mapeamento geológico detalhado pela ANP das reservas de gás no Brasil. (GLP) em regiões dispondo de redes de gás canalizado; eliminação das distorções regulatórias entravando o conversão de consumidores, compra de veículos e postos de GNV; eliminação dos subsidios ao gás de botijão crescimento da geração distribuída. 16 Visões do Gás Natural Visões do Gás Natural 17 Visões para o Desenvolvimento da Indústria do Gás Natural Ieda Gomes Visões para o Desenvolvimento da Indústria do Gás Natural Ieda Gomes O Governo Federal deverá reformular as regras dos leilões de energia visando atrair investidores privados na construção de termelétricas a gás: leilões por fonte de energia, preços realistas e compatíveis com o mercado, abolição da exigência de comprovação de reservas de gás por 20-25 anos e custos fixos compatíveis com as obrigações de suprimento de contratos de gás natural. Isso permitiria ao investidor firmar contratos de gás/GNL de longo prazo, economizando bilhões de dólares para o País. É imprescindível a reformulação do Marco Regulatório, visando incentivar a eficiência e atrair investimentos. O Governo precisa coordenar a abertura da infraestrutura de gás a terceiros interessados mediante remuneração justa e transparente para diversificar a oferta e aumentar a competição, aí incluídos os gasodutos de transporte, escoamento e transferência, redes de distribuição e terminais de GNL. O marco regulatório do setor de gás deve efetivamente regular os monopólios naturais visando o justo equilíbrio entre a proteção ao consumidor e a atração de investimentos. A experiência bem sucedida nos EUA e países europeus mostra que esses princípios têm sido bem sucedidos em aumentar a oferta e competitividade do gás natural. O Reino Unido e países europeus optaram por um operador único privado, para o sistema nacional de transporte de gás natural. Nos EUA co-existem diversos operadores, todos privados. O que existe em comum entre esses países: os transportadores de gás não podem ser comercializadores, devido ao conflito de interesse. O Brasil deveria implementar um modelo semelhante, seja através da venda dos ativos de transporte da Petrobrás para um operador neutro, ou através da criação de um operador independente do Sistema Nacional de Gás, à semelhança do que ocorre no setor elétrico. Para garantir a diversificação de suprimentos e a competição na oferta, a Comunidade Européia obrigou os monopólios nacionais de gás a liberarem 10% dos contratos de gás e da capacidade de transporte para terceiros, o que facilitou a competição e a atuação de comercializadores independentes. O Brasil poderia adotar políticas similares, visando encorajar a competição no suprimento. CONHEÇA O AUTOR > Ieda Gomes [1] MMBtu, unidade energética usada na indústria do gás, equivalente 28 metros cúbicos de gás. 18 Visões do Gás Natural Ieda Gomes é socia-diretora da Energix Strategy Ltd, consultoria baseada no Reino Unido. Ieda é membro do Conselho da Camara de Comércio Brasil-Grã Bretanha em Londres, diretora na Divisão de Energia do Departamento de Infraestrutura da Federação da Indústria do Estado de S. Paulo e membro do Board da Bureau Veritas (França) e da InterEnergy Holdings (IEH). Ieda é também Senior Visiting Research Fellow no Oxford Institute of Energy Studies, membro do Comitê de Programa da LNG18 e do Steering Committee de Young Engineers da Gastech.Ieda atuou por mais de 13 anos na BP plc, baseada em Londres, tendo exercido os cargos de Vice President of New Ventures, Presidente BP Brazil, VP Latin America Gas and VP Market Development BP Solar. Antes da BP, Ieda foi Presidente da Comgas em S. Paulo, de 1995 a1998. Ieda é graduada em Engenharia Quimica com mestrados em Energia pela USP e Engenharia Ambiental pela Ecole Polytechnique Federale de Lausane. Em 2001, Ieda recebeu o prêmio Veuve Clicquot Business Woman of the Year Brazil. Visões do Gás Natural 19 Uma Visão para o Gás Natural no Brasil Edmar de Almeida O Contexto internacional A partir da década de 1980, a difusão do gás natural na matriz energética primária mundial passou a crescer rapidamente. Saltou de 19% em 1980 para 24% em 2010. Este crescimento se explica por um intenso processo de inovação tecnológica, que permitiu ao gás natural atender a novos mercados. Foi a partir de uma série de inovações tecnológicas que o gás natural passou a ser utilizado como combustível automotivo (GNV); como matéria-prima para produtos petroquímicos e combustíveis líquidos (química do metano – gas-to-liquids – GTL, metanol, DME e amônia e uréia) e como um importante insumo para produção de eletricidade (turbinas a gás com ciclo combinado – TGCC). Mais recentemente, uma nova onda de inovações, agora pelo lado da oferta, vem descortinando um novo horizonte para a indústria do gás natural. Dois grupos de inovações têm contribuído para mudar o cenário de O gás não convencional mudou radicalmente a geopolítica do gás natural, uma vez que a América do Norte, tende a se tornar exportadora de gás natural. Esta revolução contribuiu também para uma enorme diferencial de preços regionais de gás. Desde 2009, os preços de gás nos Estados Unidos situam-se em um patamar entre 2 a 3 vezes menor que nos países onde o preço do gás está vinculado ao preço do petróleo, como a Europa, o Japão, e o Brasil. A Agência Internacional de Energia – AIE estima que esta vantagem de preços da América do Norte tende a perdurar nas próximas décadas. Este diferencial de preços se traduz em grandes vantagens competitivas para os países que têm acesso ao gás competitivo. Nos últimos anos, observou-se um grande fluxo de investimento das indústrias gás intensivas para os Estados Unidos. O preço da energia elétrica também é favorecido, uma vez que o gás é insumo muito importante para produção de energia elétrica. Assim, pode-se afirmar que o gás não-convencional representa uma verdadeira revolução energética, com impactos que vão muito além da indústria do gás. oferta de gás no mundo. As inovações na cadeia do GNL que permitem reduzir significativamente o custo do transporte do gás e as inovações na produção de gás não-convencional. Com relação a esta última, destaca-se a tecnologia de grandes poços horizontais com fraturamento hidráulico. O Cenário Nacional Com o desenvolvimento do gás não-convencional, a disponibilidade de gás se desvinculou da disponibilidade A oferta de gás natural competitivo representa um dos maiores desafios da política energética brasileira de petróleo. As reservas mundiais de gás natural vêm crescendo rapidamente e, em 2010, se igualaram às de atualmente. A partir da década de 2000, o consumo de gás natural no país foi estimulado de forma que petróleo. Algumas grandes empresas do setor de petróleo e gás já detêm mais reservas de gás natural que de participação do combustível na matriz energética nacional saltou de 4,1% em 1999 para 11,5% em 2012 (MME, petróleo. Esta maior disponibilidade do gás natural associada às vantagens ambientais do gás em relação ao 2013). Esta rápida difusão explica-se pelo enorme esforço de investimento da Petrobras e de outros agentes do carvão e ao petróleo tem levado muitos especialistas e autoridades energéticas a enxergarem o gás natural como setor na criação de uma infraestrutura básica necessária para garantir a oferta de gás natural para a indústria, o uma fonte de energia com um papel protagonista na transição da matriz energética atual para uma futura matriz setor elétrico e mercado de GNV. com predominância de energias renováveis e sustentáveis. 20 Visões do Gás Natural Visões do Gás Natural 21 Uma Visão para o Gás Natural no Brasil Edmar de Almeida Gráfico 1 – Evolução Consumo e da Participação do Gás na Matriz Energética do Brasil Uma Visão para o Gás Natural no Brasil Edmar de Almeida Os preços elevados do gás natural importado afetam também a própria Petrobras já que a empresa nem sempre consegue repassar para os consumidores finais todo o custo de importação. Este é o caso particular do GNL vendido às termelétricas que têm seus preços de eletricidade atrelados a contratos de longo-prazo. Em 2013, por exemplo, o preço pago pelas térmicas inseridas no programa prioritário das térmicas foi de 5,105 US$/MMbtu frente a um preço médio do GNL de 12,85 US$/MMBtu. Se atualmente a situação da indústria de gás natural brasileira desperta grandes preocupações, para os próximos anos as perspectivas não são muito reconfortantes. Segundo a Petrobras, o cenário de oferta doméstica continuará desfavorável, pelo menos até 2020. De acordo com a empresa, a oferta adicional de gás nacional proveniente dos investimentos na área do pré-sal não será suficiente para atender o crescimento da demanda de forma que o balanço entre a oferta e a demanda dependerá do aumento das importações de GNL. O cenário de escassez de gás natural mostra-se ainda mais preocupante uma vez que o déficit de gás previsto pela Petrobras não considera um aumento significativo do consumo no setor elétrico. Entretanto, as dificuldades crescentes de construção de hidrelétricas com grandes reservatórios na região Amazônica exigem uma participação cada vez mais ativa do segmento de geração térmica a gás natural. Assim, sem uma oferta doméstica de gás natural adequada, a segurança de abastecimento do setor elétrico fica comprometida, assim como o equilíbrio econômico da Petrobras que corre o risco de ter que importar cada vez mais GNL. Fonte: Elaboração própria a partir de dados do MME, 2013 Propostas para Uma Agenda de Políticas para o Gás Natural Nesse contexto, ao longo da última década, os setores supracitados foram gradativamente tornando-se Os motivos acima deixam claro que é estratégico para o país uma agenda de políticas públicas para incrementar dependentes do gás natural. No setor industrial, a participação do energético saltou de 3% em 1990 para 11% em 2012. No transporte rodoviário, cerca de 1,7 milhões de motoristas acreditaram no gás natural e converteram seus veículos para o GNV. No segmento de geração elétrica, a participação do gás natural saltou de menos de 1% em 1999 para 10% em fevereiro de 2014, sendo atualmente a principal fonte de complementação hidráulica. Contudo, o acelerado crescimento da demanda de gás natural não foi acompanhado pela expansão da oferta nacional, de forma que nossa dependência externa em relação ao energético se manteve elevada, situando-se em cerca de 40% em 2012 (MME, 2013). Em 2013, o déficit da balança comercial de gás natural atingiu o recorde de 6,96 bilhões de dólares. O crescimento das importações de gás natural não apenas afeta a balança comercial Brasileira, mas também impõe um custo elevado para a indústria e para o setor elétrico nacional uma vez que os preços do gás importado encontram-se em patamares elevados. Em 2013, o valor médio pago pelo gás Boliviano nos city-gates foi de 10,1 US$/MMbtu. O preço médio de importação do GNL no mesmo ano foi de 12,85 US$/MMbtu. Os problemas relacionados ao elevado custo do gás natural para o setor industrial brasileiro se agravam no cenário atual pelo reduzido preço do energético na América do Norte (4,9 US$/MMbtu em março de 2014) que, associado a outros a oferta competitiva de gás no curto e médio prazo. Nesse contexto, é essencial que se estimule o investimento e a competição no upstream, viabilizando a entrada de novos agentes no setor. O aumento do número de agentes principalmente nas etapas de exploração e produção, mostra-se essencial para o aumento da oferta doméstica de gás natural uma vez que o programa de investimento da Petrobras para os próximos anos está comprometido com o Pré-Sal e com a expansão do parque de refino nacional. O aumento da atratividade dos investimentos na indústria de gás natural brasileira, contudo, depende da superação de algumas barreiras regulatórias e de mercado. A primeira questão a ser tratada é o aumento da produção em terra. Tendo em vista as menores exigências de capital e os menores custos de escoamento, as barreiras à entrada na atividade de produção em bacias terrestres mostram-se significativamente menores o que favorece a entrada de novos agentes nesse segmento. Contudo, para que a produção em terra aumente sua importância no Brasil é preciso: i) promover rodadas de licitação mais frequentes para blocos em terra; ii) um forte investimento da ANP em sísmica terrestre para criar novos prospectos exploratórios a serem leiloados; iii) uma atuação do BNDES para buscar alternativas no mercado de capitais para reduzir o custo de capital para diferenciais de custos, reduzem a competitividade dos setores energo-intensivos no Brasil. 22 Visões do Gás Natural Visões do Gás Natural 23 Uma Visão para o Gás Natural no Brasil Edmar de Almeida Uma Visão para o Gás Natural no Brasil Edmar de Almeida operadoras independentes; iv) livre acesso as infraestruturas de transporte existentes; v) o desenvolvimento de leilões de compra de gás pelas distribuidoras e pelos novos projetos térmicos; e vi) o desenvolvimento de um mercado livre de gás natural. A segunda questão que merece atenção é a reformulação dos objetivos do PEMAT. É importante que os estudos realizados pela EPE sejam indicativos e não determinativos possibilitando o surgimento de novas propostas de gasodutos, mesmo que estes não respeitem os critérios de viabilidades impostos pelo PEMAT. Ademais, é importante que os investimentos em gasodutos estruturais sejam financiados pela compra antecipada de capacidade pelos estados e Governo Federal. Por fim, o último ponto a ser tratado é a mudança na regulação do setor elétrico. Em algumas regiões do interior do país, a produção de eletricidade representa a única opção de monetização para o gás natural. Ou seja, dado os grandes volumes descobertos, somente novas termelétricas poderiam criar um mercado com volume suficiente para justificar os investimentos em produção e transporte. Para isso, contudo, é fundamental revisar a regulação do setor elétrico. Atualmente, o arcabouço regulatório da indústria de eletricidade dificulta o aproveitamento de reservas de gás natural. Isto ocorre porque as termelétricas operam de forma complementar à geração hidráulica com um despacho médio de 30%. Nestas condições, as térmicas não podem dar garantias de compra de gás e, portanto, não conseguem ancorar projetos de desenvolvimento de reservas de gás natural. Por fim, vale ressaltar que que o desenvolvimento de uma agenda de políticas positiva para a indústria de gás natural no Brasil depende de um grande esforço de coordenação institucional para buscar uma convergência de visões entre os diferentes órgãos do governo envolvidos no processo de planejamento do setor de gás natural (EPE, ANEEL, MME, Petrobras e ANP). O planejamento deverá ser realizado pelo Estado, mas deverá levar em conta os interesses dos produtores e dos consumidores de gás natural, já que são estes que, em última instância, estarão mobilizando os recursos para viabilizar a expansão da produção. Portanto, será necessário que o Governo tenha capacidade de estabelecer um diálogo com o setor produtivo, resguardando a sua independência para perseguir seus objetivos de política energética. CONHEÇA O AUTOR > Edmar Luiz Fagundes de Almeida Referências ALMEIDA, E e COLOMER, M (2013) Indústria de Gás Natural: Aspectos Técnicos e Econômicos. Rio de Janeiro, Editora Synergia. MME, 2013 Balanço Energético Nacional. Disponível em http://www.mme.gov.br/mme/menu/todas_publicacoes.html MME, 2014 http://www.mme.gov.br/see/menu/publicacoes.html 24 Visões do Gás Natural Bacharel em Ciências Econômicas pela Universidade Federal de Minas Gerais. Mestre em Economia Industrial pela Universidade Federal do Rio de Janeiro. Doutor em Economia Aplicada pelo Institut d’Economie et de Politique de l’Energie - IEPE da Universidade Pierre Mendes-France, França (1999). É Professor Associado e Diretor de Pesquisa do Instituto de Economia da Universidade Federal do Rio de Janeiro. É Secretário da Associação Latino-Americana de Economia da Energia. É membro do Grupo de Economia de Energia do Instituto de Economia. É Coordenador acadêmico da Área de Concentração em Economia do Petróleo e Gás do PRH-21 ANP, no Instituto de Economia. Dedica-se desde 1993 ao ensino e pesquisa tendo como principais áreas de interesse: Organização Industrial e Dinâmica das Indústrias de Energia, Regulação e Políticas Energéticas, e Inovação de Desenvolvimento de Mercado de Energia. Visões do Gás Natural 25 Advice on the Brazilian Natural Gas Market Ashley Brown The pipeline is an essential bottleneck facility, access to which is absolutely essential for every market participant. monopoly power in both oil and gas. In most of the world today gas and oil compete and discipline prices If a company in the competitive commodity business controls access to the pipeline, unless regulated far more and services in each sector. In Brazil, gas and oil products and services are linked and controlled by the same rigorously than is currently being done in Brazil, it has the power to keep competitors out of the market. corporate entity. Further hindering development is the fact that the same company has a dominant position in The natural gas market in Brazil is largely dysfunctional and constitutes a major barrier to the nation’s growth and competitiveness. A well-functioning natural gas market in a modern economy will provide users with a While the company with monopoly power, Petrobras, has many critics, the fundamental problem is not reasonably priced product on a reliable yet flexible basis. Petrobras itself, nor is it necessarily the fact that it is controlled by the state, but rather the legal and institutional To accomplish those objectives, the market should afford its participants with adequate access to the system, ease of entry to the market, a wide variety of products and services, meaningful price signals, enhanced reliability in all energy supply, and transparency in the rules and operations of the system. The Brazilian natural market provides virtually none of these benefits. Reform is absolutely essential. While there are a variety of reasons why the market functions so poorly, the focus in this document is not why things may have occurred in the past, but, rather, what needs to be done on a going forward basis to both better provide users of natural gas with more reasonable prices and a greater range of goods and services and to enable arrangements that have allowed it to dominate the market in ways that may or may not serve its interests, but certainly do not serve either the public interest or the long term well-being of the economy. It is important to note in that regard that Petrobras was created to be the “national champion” in the global petroleum market. Whether or not one agrees with the “national champion” model, we can all agree that any advantages offered by such an institution are found in markets such as petroleum, which is truly global in scope. Natural gas markets, by their very nature, are local or regional in scope and scale, and the only aspect that is global, liquefied natural gas, is purely marginal. Thus, there is no economically defensible reason to have a “national champion” in a market that simply is not global. economic growth in Brazil. Liberalizing the Concession Process Concentration of Market Power There is nothing about exploring and drilling for natural gas that has monopoly characteristics. Any financially While the natural gas market depends on a central network, pipelines, the commodity business itself lacks any of the characteristics of a “natural monopoly. Nevertheless there is a very high degree of concentration of horizontal and vertical market power in the sector, something which is highly undesirable. To compound the problem, Brazil may be the only major economy in the world that allows a single company to essentially exercise 26 thermal generation. Visões do Gás Natural and socially responsible company with technical competence can engage in the business. It stands to reason that if more companies were engaged in exploration and drilling, more extensive geological study would be carried out and more resources brought to market. That principle has already been recognized by the government is regard to other resources in the new mining law. There is no reason not to do the same in regard to natural gas. While governmental oversight is necessary for environmental and safety reasons, as well as to protect the financial Visões do Gás Natural 27 Advice on the Brazilian Natural Gas Market Ashley Brown Advice on the Brazilian Natural Gas Market Ashley Brown interests of the state in the exploitation of underground resources, that does not require the overly burdensome business. It is a win for consumers and suppliers because open access is very likely to allow more gas as well as concession process a company has to go through to obtain rights to explore and drill. As a practical matter more diverse offerings of gas related products and services. Even if Petrobras does not sell its pipeline, it could that process poses a major barrier to new, perhaps more efficient, players entering the market. In fact, global take, or be compelled to take one or two alternative steps to stimulate the market. The first would be to simply experience has shown that, more often than not, it is the new players, not comfortable, powerful incumbents, open the pipelines up to full access to everyone and be submitted to strict oversight of its real time operations who bring innovation and new products to consumers. It was new entrants, for example, who developed shale by regulators in order to assure transparency in pipeline availability. A second step which could be taken is to gas. As a practical matter, those players cannot do business in Brazil because, under the current proce3ss of open a secondary market, where the ownership and operations of the pipeline might remain unchanged, but the concessions, if they identify new resources, the result is not economic opportunity for them, but rather a bidding rights to use the pipeline could be bought and sold among other parties, much like the leasing and sub-leasing of process that is likely to deny them the fruits of their labor. That is because Brazil utilizes a process for granting apartments. The latter step would have two benefits. The first is that it would enable the costs of system expansion concessions that was originally designed to protect the financial interests on the Portuguese Crown in colonial to be shared among multiple parties. The second is that it would enable both greater access to the pipelines while times, and which, to be fair, does offer a degree of transparency, but which is out of date in a modern world at the same time, providing investors with an opportunity to hedge their risks in pipeline expansion. with rapidly evolving technology, explosive growth, and highly sophisticated ways to protect both the public interest and the financial interest of the state. Interestingly, the Government has clearly recognized the need for such reform in the mining sector where it has liberalized the process for new entry. It needs to do the same in natural gas. Companies with the technical and financial capabilities should be afforded to opportunity, with appropriate regulatory oversight to protect safety and the environment and look out for the state’s financial interest in underground resources, to seek out new natural gas resources and to have a fair opportunity to gain from successful exploration and drilling, rather than having to submit the fruits of the labor to the vagaries of The lack of open access carries with it enormous costs for Brazil. Closed pipeline access has a very negative effect on the terms and conditions for the purchase and sale of natural gas. Those terms and conditions must be put on a far more commercial and flexible basis than they are at present. Essentially, reliable supplies for natural gas must be purchased on a “take or pay” basis, where the buyer must contract for a specified quantity of gas for which he must pay regardless of whether he uses it or not. It is a very primitive form of contracting that more efficient gas markets have relegated to history. It makes fuel costs for electric generators and for industrial users an auction process. a fixed, rather than variable cost, which both drives up prices for consumers, increases the risk of inflations, and Pipeline Access to the products and services available in the natural gas market. Open pipeline access would allow for more Another major barrier to new entry into the market is the lack of open access to the pipeline system. While the current gas law envisions open access in the long run, it does not provide it in ways that assure new entrants of their ability to move what they produce to the market. The pipeline is an essential bottleneck facility, access to which is absolutely essential for every market participant. If a company in the competitive commodity business controls access to the pipeline, unless regulated far more rigorously than is currently being done in Brazil, it has the power to keep competitors out of the market. That is why in so many countries, the pipeline business and the commodity business in one way or another, are unbundled. Indeed, in some jurisdictions, companies are prohibited from being in both businesses. There is no policy or practical reason why Brazil should be any different. Interestingly, in the U.S. the natural gas business vigorously opposed unbundling when it was mandated in the 1980’s, industry participants in both sides of the business have found themselves quite satisfied with the harms the competitiveness of Brazilian industry in the global economy. Steps need to be taken to add diversity free trading of gas, so that even customers with “take or pay” obligations could easily re-sell the gas they did not use, would ultimately enable the establishment of a hub price that would open the door to swapping and derivative products that would allow both sellers and buyers of gas to mitigate their risks and add liquidity to the commodity market. The types of products that are unavailable in Brazil but are available to competitors in other countries, include not only financial and physical swaps, but gas storage, heat rate contracts, and tolling agreements that facilitate and monetize separation between capacity and energy markets in energy intensive industries as well as electricity. While some of these products may seem, on the surface, to be exotic, they have very practical and beneficial effects in making the market more efficient, cutting costs for the users of gas, reducing inflationary pressures, and making the overall economy more competitive. Brazil can simply no longer afford to have a gas pipeline system that is not open to all market participants. results. While the current Brazilian gas law is premised on the assumption that monopoly pipeline access for a few years is an incentive for exploration and drilling, the North American experience is exactly the opposite. Open access provides an incentive for drilling and exploration and assure more efficient and profitable use of the pipelines. In regard to Petrobras’ current situation with the pipelines, the easiest thing to do, in theory, is to require the company to sell its pipeline business, or, perhaps exit the gas business altogether. That would result in a “win win” situation. It is a win for Petrobras because the sale will produce a great deal of capital for investment in Pre Sal and other activities and would permit it to focus more directly on its core mission, the petroleum 28 Visões do Gás Natural Relationship Between Gas and Electricity It is very important to keep in mind the almost symbiotic relation between natural gas and electricity. The fact that most of Brazil’s electricity is generated by hydro resources does not diminish that relationship. There are three reasons for that. The first is that Brazil’s hydro system depends on large reservoirs that store energy in order to manage seasonal variations in rain and to deal with drought cycles. For a variety reasons, primarily Visões do Gás Natural 29 Advice on the Brazilian Natural Gas Market Ashley Brown Advice on the Brazilian Natural Gas Market Ashley Brown environmental, Brazil has been unable to build reservoirs. Thus, on a going forward basis, the country will have a shrinking ratio of storage to demand. That means that Brazil will need additional generating capacity to reliably meet demand. While wind and solar will play a role, their intermittent nature limits reliance on their availability, and makes it essential that thermal generation fill much of the gap. The second reason is that thermal generation should set the marginal price for electricity, the essential price signal that signals investors to build new generation and which signal consumers of the need to use energy more efficiently. The third reason is that there is more flexibility in siting thermal plants than hydro facilities. That flexibility can be important in improving the efficiency and reliability of the transmission system by adding voltage support, reactive power, and other types of services necessary to keeping the gird operating effectively. For two important reasons, the most practicable fuel for thermal generators in Brazil is natural gas. The fact that natural gas is available to generators primarily on a “take or pay” basis means that in Brazil, almost unique among the world’s major economies, fuel is a fixed rather than variable cost. Simply stated it means that thermal generating plants, rather than being able to buy fuel as needed, must buy it regardless of need. That automatically translates into both higher costs which are ultimately passed on to consumers. Those higher costs are the result not only of gas being available only on a “take or pay” basis, but also because the lack of flexibility in supply precludes the development of products and services that reduce both costs and risks in electricity. As noted, those products include tolling arrangements, heat rate contracts, fuel trading and hedging. The high cost and inflexibility of fuel supply also makes the risk of apagao much greater. That is because investment in the thermal generation needed to enhance the country’s reserve margin is made very unattractive by the largely dysfunctional natural gas market. One other aspect of the relationship between natural gas and electricity is that Brazil is one of the few major economies in which natural gas regulation is linked to oil. In most countries the regulatory linkage is between gas and electricity not oil and gas. That is in recognition of the largely symbiotic relation between those two markets. It also reflects that fact that gas and oil should be competing with one another rather than operating in the same regulatory framework. Brazil has already suffered consequences from the lack of common regulatory oversight of the electric and gas markets in the de-rating of some thermal generators. It makes eminent sense to bring the regulation of gas and electricity under the purview of the same regulator. Conclusion In summary, reformation of the natural gas market is absolutely essential for the long term economic health of Brazil. The primitive, dysfunctional nature of that market poses a burden that Brazil need not bear. The reform should, as discussed, focus on the liberalizing the concession process, opening up pipeline access, reducing monopoly power in the market, both horizontally and vertically, tightening the and restructuring the regulatory system, and reforming the organization structure of the market so that barriers to entry are lowered in order to enable more participants to add value and innovation. 30 Visões do Gás Natural CONHEÇA O AUTOR > Ashley Brown Ashley C. Brown is Executive Director of the Harvard Electricity Policy Group [HEPG], a program of the MossavarRahmani Center for Business and Government at Harvard University’s John F. Kennedy School of Government. The HEPG provides a forum for the discussion and analysis of important policy issues regarding the United States electricity industry. Ashley Brown is also of counsel to the law firm of Greenberg Traurig, LLC. He has also served as an advisor to numerous governments around the world on infrastructure regulatory issues. Before his current activities, Ashley Brown served as Commissioner of the Public Utilities Commission of Ohio, appointed twice by Governor Richard F. Celeste, first for a term from April 1983 to April 1988 and for a second term from April 1988 to April 1993. Prior to his appointment to the Commission, Mr. Brown was Coordinator and Counsel of the Montgomery County, Ohio, Fair Housing Center. From 1979-1981 he was Managing Attorney for the Legal Aid Society of Dayton, Inc. From 1977 to 1979 he was Legal Advisor of the Miami Valley Regional Planning Commission in Dayton. While practicing law, he specialized in litigation in federal and state courts, as well as before administrative bodies. In addition, Mr. Brown has extensive teaching experience in public schools and universities. Visões do Gás Natural 31 (Falsos) Dilemas na Escolha da Matriz Energética e o Futuro do Gás Natural no Brasil Joisa Dutra [1] O setor elétrico no Brasil nesse momento enfrenta problemas profundos. A maior evidência de natureza econômica de transporte insuficiente e pela necessidade de assegurar um fluxo comercial para expandir a infraestrutura de das distorções que vem sendo reveladas é o elevado preço de curto prazo, substancialmente maior que o custo transporte. O que se quer aqui é dar um passo adiante no debate, ultrapassar o dilema (ainda que se conviva com marginal de expansão da capacidade do sistema: o preço médio estimado para o curto prazo para o ano de 2014 ele), propor um exercício metodológico alternativo, para que se olhe não apenas como aumentar a participação do é superior a R$600, 00, muito superior ao custo marginal de expansão, atualmente inferior a R$200,00. Preços de gás na matriz, mas também como explorar o potencial de usos múltiplos do gás de forma a promover uma formação curto prazo mais altos do que preços de longo sinalizam escassez, que deve gerar incentivos para expansão da oferta, de preços mais competitivos. revertendo essa distorção. Esse movimento, no entanto, não parece estar ocorrendo no país. É necessário olhar para o sistema como um todo para entender o que esses problemas representam e o que eles sinalizam em termos de A indústria do gás natural é caracterizada como indústria de rede, na qual o preço final do recurso é composto dos política setorial. preços do recurso energético e dos preços de transporte e distribuição. Por sua vez, estas componentes de custo Em geral, o preço da energia elétrica é determinado pela fonte marginal necessária para atender a demanda. utilização dessas redes. Nesse contexto, cabe avaliar quais são os fatores que influenciam a evolução dos preços dessas Atualmente, no Brasil, o gás natural é o combustível que tem conduzido a formação desses valores. Em um contexto duas componentes. relativas ao acesso apresentam economias de escala. Significa dizer que seu custo unitário cai com o aumento da de preços de energia elevados, surgem os questionamentos estruturantes acerca de quais medidas (institucionais ou não) poderiam alterar esse cenário. A resposta certamente não é óbvia, mas é necessário sofisticar o debate enfrentando algumas questões. Por essa razão, este artigo não tem a pretensão de esgotar a discussão sobre quais medidas devem ser implementadas para mudar a realidade no setor de energia elétrica. O que se quer aqui é chamar atenção para o fato de que a solução desejada (ou as soluções, talvez) passa necessariamente por uma ampliação do uso do gás na matriz energética nacional. Não se quer reduzir a importância que (outras) fontes renováveis tem nesse processo, mas essas fontes ainda estão engessadas quer pelo seu caráter intermitente, quer pela dificuldade de expandir a geração hidrelétrica com base em grandes reservatórios. O debate sobre uma maior inserção do gás natural na matriz brasileira, no entanto, é usualmente abortado pela constatação precoce de um dilema essencial à la ‘ovo-galinha’, no qual a expansão da oferta é desafiada pela capacidade Desenvolvimentos recentes da indústria do gás natural no mundo O aumento da disponibilidade da oferta de gás natural a partir de fontes não convencionais tem provocado mudanças bastante profundas em âmbito internacional. De acordo com relatório da Agência Internacional de Energia para 2013 (IEA Outlook 2013), em 2015 os Estados Unidos assumirão a posição de liderança na produção mundial de petróleo, antecipando estimativa anterior para 2017. Essa marca será alcançada principalmente em face de novas tecnologias que permitirão explorar e produzir a partir de reservas de fontes não convencionais – light tight oil ou shale oil. Outro aspecto animador do cenário de energia nos Estados Unidos se relaciona à crescente disponibilidade de gás natural a partir também de fontes não convencionais, principalmente o shale gas, permitindo o aproveitamento de recursos que não eram considerados técnica e/ou economicamente recuperáveis em um passado recente. 32 Visões do Gás Natural Visões do Gás Natural 33 (Falsos) Dilemas na Escolha da Matriz Energética e o Futuro do Gás Natural no Brasil Joisa Dutra (Falsos) Dilemas na Escolha da Matriz Energética e o Futuro do Gás Natural no Brasil Joisa Dutra A consequência imediata da maior oferta de gás natural no continente norte-americano já se faz notar no aumento Visando aumentar a competitividade indústria e da economia como um todo[4], em setembro de 2012 foi publicada da atratividade de indústrias eletro-intensivas, a exemplo da petroquímica, que representam parcela expressiva da Medida Provisória 579, posteriormente convertida na Lei 12.783/13. Aproveitando-se a oportunidade do término de geração de valor e dos empregos na indústria em âmbito mundial. Além disso, setores como o de fertilizantes, que diversos contratos de concessão de geração, transmissão e distribuição de eletricidade, facultou-se a renovação das usam o gás como matéria-prima, também se beneficiam do gás a baixo custo, se tornando mais competitivos no referidas concessões mediante aceite de um conjunto de condições; entretanto, a adesão às condições oferecidas foi mercado internacional. apenas parcial. Concomitantemente, teve lugar um choque negativo de oferta em parte ocasionado pelas condições Merece destaque, contudo, o fato de que, no mesmo pronunciamento, a IEA declara que a liderança dos Estados Unidos no setor de energia não será persistente, começando a dar sinais de arrefecimento por volta do ano 2020. Para hidrológicas desfavoráveis. Esses dois fatores e uma sequencia de eventos que se seguiram impactaram negativamente o equilíbrio econômico-financeiro das empresas do setor. esse período, prevê-se uma redução da oferta de energéticos a preços tão favoráveis, consequência também do fato de Desde então diversas medidas se sucederam na tentativa de assegurar o funcionamento do setor elétrico[5]; todavia, que os processos produtivos a partir das fontes não convencionais de petróleo e gás natural tendem a diminuir sua o quadro atual é de preocupação quanto à capacidade do setor de atender aos objetivos de garantir o “equilíbrio capacidade mais rápido que no caso dos recursos convencionais. adequado entre confiabilidade de fornecimento e modicidade de tarifas e preços”, preconizados pela Lei 10.848/04. Some-se a isso a necessidade crescente de busca de recursos externos ao segmento para evitar comprometimento de seu equilíbrio econômico-financeiro. Gás Natural no Brasil O aumento da disponibilidade de GN no mundo e seus efeitos sobre a competitividade da indústria na América do Norte têm consequências importantes para alguns países da América Latina. O caráter transitório da proeminência dos Estados Unidos apontado pela IEA oferece oportunidades para países da região, caso do Brasil. Cabe avaliar como um posicionamento estratégico do país poderia permitir explorar de modo benéfico uma reversão dessa tendência. Desde 2007, o Brasil registra descobertas relevantes de petróleo na camada do Pré-sal, que recentemente começaram a ter seus direitos de exploração alocados através do leilão de Libra[2]. O anúncio em 2008 deu início a tratativas para mudanças significativas, muito debatidas, que culminaram com a aceitação da proposta do governo de mudança para Uma Nova Abordagem para O Problema de Decisão e Escolha da Matriz Energética Diante desse cenário de possibilidades representadas pela maior disponibilidade de gás natural em nível mundial de um lado e dos desafios enfrentados em âmbito nacional para promover um desenvolvimento do setor energético compatível com as necessidades do país de outro, nosso principal objetivo nesse artigo é propor uma abordagem (exercício) metodológica(o) alternativa(o). um regime de partilha de produção para exploração das reservas do Pré-sal, em contraposição ao regime anterior, Para tanto, considere que a composição da matriz energética possa ser entendida como o resultado de um problema de concessões. de otimização de um planejador ou governo. Neste, a participação de cada um dos recursos energéticos no total As projeções recentes para o gás natural são de que haja grande potencial de oferta no país, tanto no Pré-sal, como em terra, quer convencional, quer não-convencional. Esse potencial precisa ser melhor investigado; entretanto, uma exploração e produção adequadas dependem da capacidade de que essa produção possa ser alocada racionalmente. Um primeiro passo nessa direção foi dado pelas rodadas de licitação (11ª e 12ª) com maior foco em blocos em terra com potencial para gás natural promovidas pela ANP em 2013. da produção de energia deve ser definida de modo a proporcionar o maior volume de ganhos para a sociedade, desde que atendidas algumas restrições, tais como: limites e possibilidades tecnológicas; máxima disponibilidade de recursos, que pode ainda incorporar recursos externos (por meio de importações) e exportações; atendimento a preocupações com o meio ambiente; e capacidade de pagamento dos cidadãos-usuários-consumidores. Ainda que esses critérios não esgotem os condicionantes da escolha do planejador, argumentamos que incorporam parte expressiva dos fatores de preocupação. Considerando a evolução da oferta de energia elétrica no Brasil, a solução desse problema deve incluir resgate Uso do Gás Natural no Setor Elétrico no Brasil Conforme destacado no início desse documento, o setor de energia no Brasil é atualmente objeto de muitas preocupações[3]. da capacidade de implantação de empreendimentos hidrelétricos com reservatórios. Essa decisão se contrapõe à evolução recente do setor elétrico no Brasil, que tem logrado apenas implantar usinas a fio- d’água[6]. Atualmente a viabilidade econômico-financeira da expansão das fontes renováveis intermitentes de geração é fortemente afetada pela (in)disponibilidade de recursos de armazenamento. Nesse contexto, a capacidade de armazenamento das usinas hidrelétricas atua de modo complementar, aumentando a confiabilidade da geração de energia elétrica. 34 Visões do Gás Natural Visões do Gás Natural 35 (Falsos) Dilemas na Escolha da Matriz Energética e o Futuro do Gás Natural no Brasil Joisa Dutra O PDE 2022 projeta uma necessidade de adição de potência anual de geração de eletricidade de 8.000 MW para fazer frente a um crescimento de 4% a.a. da economia nos próximos dez anos. Diante desse quadro, mesmo que se tenha êxito na capacidade de implantar usinas com reservatório, e na implantação de geração a partir de fontes renováveis intermitentes, urge tomar decisões de caráter estratégico com relação ao papel que o gás natural deverá desempenhar na matriz energética, na matriz elétrica e na economia do país. Cabe destacar, contudo, que a decisão estratégica de incrementar a geração termelétrica a gás natural depende de aperfeiçoamento do arcabouço regulatório subjacente. E esse aperfeiçoamento deve ser capaz de alocar o recurso para seus diferentes usos, quais sejam: setor elétrico, consumo industrial, comercial, residencial e no setor de transportes, dentre outros. Admitindo-se então que o resultado de nosso exercício de definição da participação dos recursos na matriz energética implique um aumento do uso do gás natural, é fundamental avaliar a capacidade de alcançar essa solução. Recorrentemente são usados argumentos de impossibilidade: o país não contaria nem com disponibilidade suficiente desse recurso, nem com infraestrutura de escoamento que permitisse levar o GN aos centros de consumo. Nossa proposta consiste em utilizar uma abordagem alternativa, que foge às linhas de análise do dilema “ovogalinha”; se considerarmos que é imperativo e racional um aumento da participação do GN, ao invés de buscar em um ou outro componente – recurso energético ou redes de transporte e distribuição – as razões para explicar a situação atual, cabe questionar essa imutabilidade, propondo caminhos alternativos viáveis e dotados de racionalidade econômica. No Brasil normalmente é usado o argumento de insuficiência relativa de infraestrutura de transporte de gás natural para justificar o baixo grau de desenvolvimento e penetração desse recurso energético. No caso, a infraestrutura de transporte e distribuição incipiente dificultaria o acesso a mercados e preços mais competitivos. Note-se, contudo, que como essas redes de escoamento do recurso são marcadamente caracterizadas por economias de escala, uma maior utilização é benéfica, pois produz reduções de custos unitários. No contexto atual a maior utilização desse recurso energético é dificultada pela estrutura de mercado que conta com uma empresa dominante no setor de petróleo, a Petrobras, a qual comercializa produtos concorrentes com o GN, é monopolista no segmento de transporte e detém controle ou participação expressiva no capital de diversas empresas (Falsos) Dilemas na Escolha da Matriz Energética e o Futuro do Gás Natural no Brasil Joisa Dutra Proposições Nesse sentido, argumentamos que: • Há ganhos expressivos em promover um aumento expressivo e consistente da participação do gás natural na matriz energética e elétrica do país. Trata-se de decisão estratégica, que demanda tempo e planejamento para que se mostre efetiva e eficaz. • A implantação desse novo equilíbrio, com maior participação do gás natural na matriz energética, contribui para o atendimento a diversos objetivos de política energética, tais como assegurar confiabilidade de suprimento, competitividade da indústria e eficiência econômica. Ademais, o GN é considerado um recurso energético de transição para uma economia de baixo carbono. • Esse novo equilíbrio com maior participação do gás requer promover sua alocação de modo racional para múltiplos usos: setor elétrico, consumo industrial, comercial, residencial e no setor de transportes. A alocação racional para esses diferentes segmentos produz aumento da utilização do recurso, permitindo reduzir custos unitários de transporte e de preços, através do compartilhamento da infraestrutura. • O atingimento desse novo equilíbrio demanda alterações substanciais no marco legal e regulatório do setor de energia. • O aumento da utilização do gás natural depende de maior disponibilidade do recurso e de acesso a redes em condições isonômicas. • Concentração indevida e desnecessária, barreiras a entrada e favorecimento ou condições não isonômicas de acesso a redes impedem o desenvolvimento da indústria do GN e também reduções de preços que poderiam advir de uma maior utilização desse recurso. • Inovações regulatórias, tais como a criação de mercados que aumentem o número de participantes nas transações (caso de uma apropriada regulamentação da figura dos consumidores livres ou de instrumentos de swap de gás) e desenvolvimento e incentivo a armazenamento de gás natural, são instrumentos complementares úteis para sistemas menos flexíveis de contratos de longo prazo. de distribuição de gás natural no país. Esse quadro não representa condições favoráveis para o desenvolvimento da indústria de gás natural; ao contrário, oferece barreiras ao aumento da participação desse recurso na matriz energética. Ademais, é fortemente conducente a práticas discriminatórias – conforme inclusive analisado por Farina et al. (2011)[7]. Observações Finais Os acontecimentos recentes do setor elétrico tem chamado atenção para a necessidade de promover um debate articulado sobre a matriz energética brasileira. No setor elétrico, a expansão confiável da capacidade de geração envolve uma maior utilização do gás natural para a geração termelétrica. No entanto, a oferta de gás a preços competitivos tem uma relação próxima com a exploração coordenada dos diferentes potenciais de monetização das reservas. 36 Visões do Gás Natural Visões do Gás Natural 37 (Falsos) Dilemas na Escolha da Matriz Energética e o Futuro do Gás Natural no Brasil Joisa Dutra (Falsos) Dilemas na Escolha da Matriz Energética e o Futuro do Gás Natural no Brasil Joisa Dutra A indústria do gás natural é uma indústria de rede: significa dizer que seu consumo envolve acesso ao recurso energético e a redes de transporte e de distribuição. Atualmente a infraestrutura de redes é pouco madura no Brasil. Mas há perspectivas de aumento da disponibilidade do recurso, quer por meio de oferta interna ou mesmo diante do cenário internacional, por meio de fontes não convencionais. Então, cabe garantir condições de acesso ao recurso por parte dos diferentes segmentos de demanda – indústria, setor elétrico, segmentos comercial, residencial, por meio de uma política energética e regulação adequadas. Uma regulação que ofereça tratamento isonômico e garanta a entrada nos segmentos competitivos e que promova neutralidade no acesso aos que apresentam características de monopólio e ganhos de escala, viabilizará aumento da utilização e redução de preços do gás natural. Reduzem-se assim os preços da energia (elétrica) com ganhos de confiabilidade do suprimento e de competitividade no país. Ademais, trata-se de promover investimento e desenvolvimento em infraestrutura, o que contribui para o crescimento do país. [1] Joisa Dutra, Economista, Ex-Diretora da ANEEL. [2] Importante ressaltar que há uma diferença entre o conceito geológico de pré-sal e o conceito legal definido para fins de atribuição via regime de partilha de produção. Para fins de exploração no regime de partilha, a Lei n.º 12.351/2010 delimita o polígono do pré-sal (art. 2º, IV), que não corresponde a todas as reservas alcançadas pelo conceito geológico de pré-sal. [3] Vide a respeito análise do Tribunal de Contas da União – TCU, identificada como Tema de Maior Significância – TMS: Segurança Energética, submetida ao Plenário em 07 de maio de 2014. [4] Vide Exposição de Motivos da Medida Provisória no. 579/2012. [5] Na data de elaboração do presente artigo contavam-se nove MPS e nove decretos publicados após a MP 579/2012. CONHEÇA O AUTOR > Joisa Dutra [6] De 2000 a 2017 a potência instalada no setor elétrico crescerá 71%, enquanto que a capacidade de regularização aumentará em 11%. ( TCU – Tema de Economista, foi Diretora da Agência Nacional de Energia Elétrica (ANEEL), entre 2005 e 2009. No primeiro semestre de 2010, foi Professora Convidada na Mossavar-Rahmani Center for Business and Government na Harvard Kennedy School (Universidade de Harvard). No primeiro semestre de 2013, participou do Australian Leadership Award Fellowship Program, prêmio do governo australiano. Coordena o Centro de Estudos em Regulação e Infraestrutura da Fundação Getulio Vargas (CERI-FGV) desde 2010. Também é professora da Escola de Pos- Graduação em Economia - EPGE/FGV e na Direito Rio na FGV. Maior Significância: Segurança Energética, conforme Acórdão publicado em 07 de maio de 2014). [7] De acordo com E. Farina et al.,(2011), “No leilão de energia realizado no dia 17 de agosto para compra de energia proveniente de novos empreendimentos de geração (Leilão A-3) ficou evidenciado que a Petrobras utilizou de sua posição dominante no mercado de fornecimento de gás natural para favorecer a sua termelétrica à custa das termelétricas concorrentes que dependiam do combustível fornecido pela estatal.”. Para referências, veja-se: E. Farina et al.,(2011) “Efeitos Anticompetitivos da Participação da Petrobras nos Leilões de Venda de Energia Gerada por Termelétricas”. 38 Visões do Gás Natural Visões do Gás Natural 39 Visões para o Desenvolvimento da Indústria Brasileira de Gás Natural Marco Tavares Contexto internacional da indústria de gás natural A IEA – Agência Internacional de Energia propôs que a “Era do Ouro do Gás Natural” chegou, com sua crescente participação na matriz energética mundial, com a explosão da produção norte-americana de gás não convencional, novos reservas como na Austrália e com as recentes descobertas de recursos em outros países, destacando-se o Présal brasileiro e a costa leste africana, que se somam aos desenvolvimentos tecnológicos nas operações de exploração, podem ser de mais de 1.000 tcf de gás não convencional. Do lado da demanda, o principal driver tem sido e continuará a ser, o aumento do uso do gás na geração de energia, tanto elétrica quanto para climatização. Outro crescimento importante tem sido o uso do gás e líquidos de gás natural como matéria-prima, com importantes projetos anunciados principalmente nos USA. Outro paradigma que processamento, transporte e no consumo do Gás. vem sendo quebrado é o grande desenvolvimento do uso do gás natural no setor de transportes, com a substituição A IEA – Agência Internacional de Energia propôs que a “Era do Ouro do Gás Natural” chegou, com sua crescente híbridos. participação na matriz energética mundial, com a explosão da produção norte-americana de gás não convencional, novos reservas como na Austrália e com as recentes descobertas de recursos em outros países, destacando-se o Présal brasileiro e a costa leste africana, que se somam aos desenvolvimentos tecnológicos nas operações de exploração, processamento, transporte e no consumo do Gás. Todos estes fatores conjugados levam a uma expectativa de mudança substancial do quadro de oferta e demanda de gás natural, uma verdadeira “Revolução”. É notável a mudança provocada no mercado de óleo e gás com a nova dinâmica da produção do shale oil & shale gas nos Estados Unidos e também no Canada e seus impactos no mercado mundial de energia, inclusive com mudanças geopolíticas relevantes vindas da potencial autossuficiência energética dos USA em meados da próxima década. O gás natural já representa 24% do consumo de energia primária do mundo e é a fonte com maior expectativa de crescimento até 2035. São grandes as incertezas sobre a extensão da exploração de gás não convencional em todo o mundo, visto a forte dependência da indústria do gás de regulação e de pesados investimentos em infraestrutura. Porém, os números potenciais são estratosféricos, e a China, a Austrália e a Argentina, aparecem com enorme 40 potencial, além dos EUA, Canadá e México. Mesmo na Inglaterra são especuladas que as reservas aproveitáveis Visões do Gás Natural do diesel nos veículos pesados utilizando o GNL, e a substituição de gasolina utilizando o GNC, inclusive nos carros Já no processamento e no transporte de gás natural, a grande disponibilidade está promovendo o crescimento das tecnologias mais econômicas como a liquefação de grande porte, a liquefação de pequeno porte, o gás comprimido, as unidades modulares e flexíveis de processamento e compressão, além de pesquisas em novas fronteiras como o LNG Lite. Tudo isto irá se refletir na competitividade contrariando no futuro a lógica de preços estritamente regional. O aumento gradativo do comércio mundial através do GNL e o inicio efetivo da exportação em grande volume de EUA/Canada e Austrália, tendem a mudar na segunda metade desta década as lógicas até agora observadas no comportamento de preços do gás natural nas diversas regiões, que tenderão a refletir muito mais as diferenças de custos logísticos para se atingir cada mercado do que exclusivamente as particularidades específicas de cada país. Este cenário mundial que se descortina é resultante de quatro elementos diferenciados do gás natural como fonte de energia: é o mais limpo dos combustíveis fósseis, além de uma promessa bastante plausível de ser acessível, confiável, eficiente e abundante. Visões do Gás Natural 41 Visões para o Desenvolvimento da Indústria Brasileira de Gás Natural Marco Tavares Situação atual da indústria brasileira de gás natural Visões para o Desenvolvimento da Indústria Brasileira de Gás Natural Marco Tavares Pré Sal. Não é por outro motivo que o volume de gás natural consumido na indústria é praticamente o mesmo de 2007, O gás natural no Brasil é um setor relativamente novo que se iniciou efetivamente a partir da entrada do gás boliviano em 1999. Pelo pequeno período de tempo, ainda é um setor composto por uma estrutura contratual, de logística e de produção que ainda carrega os resíduos de um modelo monopolista anteriores à Lei do Petróleo de 1998. Essa situação deve ser enfrentada, na busca de um modelo de competição, fundamental para o desenvolvimento da indústria, fortemente dependente de um gás competitivo. enquanto a produção industrial bruta teve crescimento. O único setor com aumento de demanda foi termoelétrico, todo baseado em fortes desajustes do modelo usado que causam inúmeros problemas ao mercado. Gás natural não pode ser usado em mercados da dimensão tão pequena como a existente no Brasil em complementariedade a algo que ainda por cima é aleatório como a chuva. Este processo levou a um profundo desajuste do setor, a inibição da nova oferta ao mercado e ao encarecimento deste energético para a indústria. E o futuro? Como isto poderia ser alterado? Teremos oferta suficiente? O mercado de gás natural terá uma explosão de crescimento nos próximos anos no Brasil. O Pré-Sal, rico em gás natural associado ao petróleo, necessitará enviar para a costa o equivalente a novos 50 Mm3/d até 2020, volume este superior aos atuais 43 Mm3/d de todas as outras bacias produtoras, sendo que cerca de 20 Mm3/d de novos players. Adicionalmente, novos volumes a serem confirmados, poderão elevar a participação dos novos produtores para 25% no total de gás disponibilizado (nacional + importação), mudando drasticamente o ambiente deste setor no Brasil. As novas rodadas da ANP de 2013 incorporaram além disto novos players, ampliando o potencial de negócios neste setor, levando a um cenário como o mostrado na figura a seguir. Esta não é uma estrutura somente visualizada na indústria de gás natural mas reflete a situação existente do midstream e downstream do petróleo. O modelo estruturado na Lei do Petróleo de 1998 e repetido na Lei do Gás de 2009, não ousou quebrar a estrutura monopolista existente a não ser na exploração e produção do Petróleo e Gás. Mesmo a visão de uma Agência Reguladora fortalecida foi desestruturada nos últimos anos por uma intensificação de um modelo nacionalista e de altíssima intervenção que contaminou os preços relativos desta indústria. Os dutos de transferência e transporte de petróleo e de derivados, os terminais de importação, exportação ou movimentação interna, as refinarias e os preços dos derivados, são exemplos claros de elementos que são barreiras econômicas efetivas para a entrada de novos agentes neste setor e que são repetidos no gás natural. Nessa indústria, a presença do agente praticamente monopolista na estrutura de produção, Tendo em vista a ainda baixa participação do gás natural na matriz energética nacional pode-se afirmar que existe logística e na participação em praticamente todas as distribuidoras, deriva em um controle do desenvolvimento do mercado e em uma paralização das iniciativas dos agentes, levando a um aumento da concentração e a uma desistência no um grande potencial para a expansão da demanda de gás natural no Brasil. Entretanto, a realização plena deste potencial depende substancialmente de algumas mudanças na política energética do país e na estruturação de um plano para o setor do gás. desenvolvimento das novas descobertas de gás não associado, além de atrasos / desvios na comercialização do gás do 42 Visões do Gás Natural Visões do Gás Natural 43 Visões para o Desenvolvimento da Indústria Brasileira de Gás Natural Marco Tavares Proposta para a indústria brasileira de gás natural Para olhar quais seriam as soluções estruturais para a organização de uma indústria saudável, segue um quadro referência da organização do gás natural em países relevantes: Visões para o Desenvolvimento da Indústria Brasileira de Gás Natural Marco Tavares Na nossa visão, poderíamos recomendar alguns ajustes fundamentais que se baseiam nos modelos de sucesso de mercado competitivo de gás natural em outros países: 1. Governo indeniza a Petrobras pelos ativos de transporte (gasodutos); 2. Petrobras vende as participações nas Distribuidoras de Gás Canalizado e novos produtores não podem ter mais que 25% de participação e não podem ser operadores destas concessões; 3. Governo licita os ativos de transporte e que foram indenizados a Petrobras em, por exemplo, 5 companhias transportadoras (Sul; SP, RJ/MG, NE e NO/CO) pela menor tarifa; 4. Obrigações dos novos proprietários em expandir a rede; 5. ANP controla a operação, interconexões e swaps de gás garantindo transparência; 6. Implantação em todos os estados das figuras de Consumidor Livre; 7. Petrobras e os demais produtores passam a cobrar somente pela molécula; 8. Petrobras fica proibida de comprar gás de terceiros produtores enquanto detiver mais que 50% da comercialização de gás natural; 9. Petrobras é obrigada a repassar para comercializadores / distribuidores 50% dos direitos dos contratos de * OC = Óleo Combustível Na avaliação detalhada destes exemplos pode-se depreender que: Os processos de unbundling (separação) societário foram fundamentais para garantir a criação de um mercado competitivo e com novos agentes na cadeia; Desverticalização torna mais eficiente e eleva os investimentos em transporte; Tais processos foram os principais elementos facilitadores da criação de uma competição de gás-gás, que, por sua vez, na condição de oferta abundante, tendem a reduzir o preço final do energético; Para uma estrutura ótima de mercado competitivo de gás natural, conforme nos mostra a experiência de outros países, deveríamos trilhar um caminho que combinasse medidas tanto de ajuste regulatório / ações de política energética como de alguns mecanismos de indução / organização do mercado. 44 Visões do Gás Natural importação porventura existentes até a data; 10. Petrobras reduz participação vertical em térmicas e plantas de fertilizantes para menos que 49%; 11. Enquanto Petrobras detém mais de 50% do mercado é obrigado a ser o produtor de última instância (a semelhança dos processos europeus de desverticalização) garantindo o backup aos novos produtores a custo de oportunidade; 12. Organização de clusters na costa e nas regiões potenciais produtoras de gás onshore para atrair os novos produtores, com incentivos para a criação de novos hubs de gás; 13. Regulamentação do serviço de armazenagem de gás (subterrânea); 14.Novas rodadas da ANP voltadas para gás em terra com incentivos fiscais e compromissos de investimento em gasodutos troncais caso descobertas relevantes de gás natural (acima de 30 bilhões de m3 de gás natural ~~1 trilhão pés cúbicos) Visões do Gás Natural 45 Visões para o Desenvolvimento da Indústria Brasileira de Gás Natural Marco Tavares Visões para o Desenvolvimento da Indústria Brasileira de Gás Natural Marco Tavares Detalhando um pouco o que enxergamos como uma solução para a quebra do dilema “Chicken and Egg”, colocada no item 12 acima, a sugestão é uma estratégia de organizar clusters de consumos âncora de gás natural, que viabilizassem a primeira infraestrutura de gás natural dos novos produtores: Construção de infraestrutura para trazer gás offshore (do mar) para a costa Dutos de transferência offshore, UPGN’s – Unidades de Processamento de Gás Natural, logística de escoamento dos líquidos, dutos de transferências radiais na produção onshore; Demanda de gás ancorada em: Projetos Térmicos a serem indicados pelo setor elétrico, Projetos Químicos e Petroquímicos considerando estratégia de complexos, Grandes projetos estruturantes (mineração, siderurgia, alumínio, etc..) próximos à costa ou à produção onshore futura. Preços de gás obtidos através de leilões com participação de vários produtores e esquemas organizados de back up de gás (solução para eventuais problemas operacionais de suprimento de gás). Considerações Finais O Brasil tem uma enorme oportunidade para desenvolver uma indústria competitiva de Gás Natural. Os elementos estão dados – Oferta Potencial e Demanda Potencial. Precisamos buscar um CHOQUE DE OFERTA do Gás Natural no Brasil, para não perdermos a competitividade industrial frente aos movimentos internacionais que estão se consolidando a partir da nova realidade de gás não convencional (EUA, China, Austrália, etc…) Não são simples as medidas a serem tomadas, mas o diagnóstico do setor há tempos está feito e o que não nos parece haver no momento é uma Política Energética que esteja em execução, nem o diagnóstico correto e, consequentemente, nem as medidas em implementação. Está na hora de entrarmos nesta corrida para participarmos da ERA DE OURO DO GÁS NATURAL (The Golden Age of Natural Gas – Agência Internacional de Energia). 46 Visões do Gás Natural CONHEÇA O AUTOR > Marco Tavares Marco Tavares, sócio fundador da Gas Energy, é atualmente o Presidente do Conselho deAdministração. Engenheiro químico com mais de 25 anos de experiência profissional na indústria depetróleo, gás natural e petroquímica. Desde 2005, quando fundou a Gas Energy, assessora empresas einstituições com interesses na cadeia de gás natural. De 2001 a 2005 foi Diretor de Comercialização deGás Natural da Repsol YPF no Brasil, onde acumulou experiência em assuntos ligados ao gás natural eparticipou direta e ativamente nas negociações para integração do gás entre Bolívia, Brasil e Argentina.Foi parte importante nos estudos do anel energético de gás e energia que se pretendia construir em 2005. Realizou apresentações e debates de alto nível em mais de 60 congressos e seminários no Brasil e noexterior sobre temas relacionados ao gás natural, geração de energia e integração regional. Antes daRepsol YPF desenvolveu sua carreira profissional na área petroquímica pela Copesul, subsidiaria dogrupo brasileiro Ipiranga. De 1997-2000 foi Diretor de Desenvolvimento de Mercado da Ipiranga, quandoparticipou no Planejamento Estratégico da área de petróleo e gás da empresa. De 1993-1997, ocupou ocargo de assistente ao CEO da Copesul. Visões do Gás Natural 47 Propostas para o Planejamento do Mercado de Gás Natural no Brasil Marcio Balthazar Estratégia e Globalização dos Preços de Gás Natural No final de Maio passado a Gazprom e a Corporação Nacional de Petróleo da China (CNPC) surpreenderam o mundo do gás ao formarem um consórcio visando à construção de um gasoduto unindo regiões produtoras na Rússia aos consumidores chineses. A Gazprom fornecerá 38 bilhões de metros cúbicos anuais de gás natural, o equivalente a 3,25 vezes o Bolívia-Brasil, a partir de 2018 por 30 anos. Um negócio de 400 bilhões de dólares, em que somente a Rússia irá investir algo estimado em 55 bilhões de dólares nos próximos quatro a seis anos. Para a Rússia, o empreendimento significa uma diversificação de mercados em face do ceticismo em relação aos prognósticos de crescimento da Europa Ocidental. Apesar de não ter sido oficializada a informação, o preço estimado de venda do gás russo à China estaria entre US$ 0,35/m³ e US$ 0,40/m³, o que equivale a algo entre US$ 9,72/MMBTU e US$ 11,00/MMBTU. Adicionalmente, o empreendimento agrega escala e integra o suprimento à planta de liquefação em Vladivostok (VLNG). Alguns analistas sustentam que, sem o recente acordo com os chineses, o empreendimento somente se viabilizaria com preços de GNL acima de US$ 15/MMBtu. A estratégia mostra o interesse russo na expansão do suprimento na direção da Ásia, competindo com Austrália, Deve-se ter em mente que, em 2000, a China consumia 25 Bcm (68.5 milhões de m³/dia, equivalente à média brasileira atual) e em 2012 já atingia 144 Bcm (crescimento médio de 15.9% ao ano). E a expectativa é de que chegue até 2015 aos 230 Bcm e cerca de 420 Bcm em 2020. A dependência de importações se elevaria dos 17 Bcm em 2010 (1,5 o volume do Bolívia-Brasil) para 93,5 Bcm em 2015 (8 vezes o volume importado da Bolívia atualmente). As negociações em torno do empreendimento consumiram mais de uma década e acabaram sendo impulsionadas pela crise na Ucrânia e a demonstrada intenção da Rússia em se orientar para mercados da Ásia, potencialmente mais ativos que a Europa. Certamente as negociações enxergaram as possibilidades de a China vir a ser atendida com GNL, em bases regulares. E o comércio de gás natural, que outrora era sempre objeto de negociações bilaterais, com este evento sinaliza claramente que pode assumir uma característica de mercado globalizado, com referências de preços específicas e desatreladas dos preços de óleo. Sinaliza para os países, sejam importadores ou exportadores de gás, a relevância de um plano com vistas ao equacionamento de um planejamento de suprimento energético de longo prazo. E a pergunta que se pode fazer é: qual o reflexo disso para o Brasil? mirando também nas intenções de Canadá e Estados Unidos e no desejo de se tornarem exportadores preferenciais de GNL para a região. Para a China o acordo anunciado é convergente com um planejamento quinquenal de dimensões energéticas impressionantes e que reflete uma clara opção pelo gás natural em substituição ao uso de carvão. Por um Planejamento Energético Plurianual O primeiro ponto é que o mundo busca o suprimento de energia e, mais especificamente em gás com apostas de longo prazo. Países (leia-se China, Japão e Coreia) que têm compromissos com sustentabilidade no desenvolvimento econômico, mas dependem do suprimento externo de energia, definem estratégias agressivas e de elevado viés geopolítico no seu planejamento energético. 48 Visões do Gás Natural Visões do Gás Natural 49 Propostas para o Planejamento do Mercado de Gás Natural no Brasil Marcio Balthazar O segundo ponto é a constatação de uma tendência à globalização dos preços de gás natural e à desvinculação aos preços de óleo. Enquanto isso, no Brasil, as autoridades, que deveriam se ocupar do planejamento estratégico de energia e com a formulação de um Plano Plurianual, cuidam da administração da pluviometria dos reservatórios para definir se as termelétricas irão despachar e se a Petrobras terá que importar GNL. Na ponta consumidora de energia, a indústria, refém das circunstâncias oficiais, vai lidando com hipóteses de apagões energéticos e, de uma forma geral, trata de se contratar acompanhando os movimentos do principal protagonista – a Petrobras. E coloca-lhe no colo pleitos que nem sempre têm coerência ou racionalidade de riscos para uma Marcio Balthazar Propostas para um Plano Plurianual para o Gás Natural no Brasil A participação hegemônica em toda a cadeia de produção de óleo e gás natural faz com que a Petrobras pague um preço elevado, porquanto todas as contas e demandas da área de energia no País lhe são atribuídas. Admitir alterações na estrutura da cadeia do gás natural com livre trânsito de moléculas irá desonerar a Petrobras da responsabilidade e controle do suprimento e conferir realidade e transparência tarifária e de preços de gás ao mercado. Muito há a se avançar – e rapidamente – até que potenciais produtores e agentes comercializadores tenham acesso companhia de petróleo e que tem acionistas privados. livre à malha de transporte de gás natural. Produtores de óleo e gás – associados ou não da Petrobras – que lidam com investimentos e riscos elevados, vêm Um Plano Plurianual para o Gás Natural deverá compor o planejamento global para a área de energia e definir sua também diante de si a questão elementar de como fazer chegar ao mercado consumidor o gás natural produzido em condições que viabilizem a sua atividade. No meio do caminho, estão os gargalos que inibem o acesso a qualquer elo da cadeia. Presente ao longo de toda a cadeia está a Petrobras, objeto do assédio de interesses específicos, uma Companhia que tem compromissos ligados à essência e razão de sua existência como corporação produtora de óleo e gás, mas que se mantém como controladora de 100% do refino, responsável por prover o suprimento de termelétricas com GNL, transportadora de gás e varejista de GLP ou gás natural. É um ambiente de completo imobilismo, pouca vontade política e indefinição de estratégias que visem proporcionar sustentabilidade e desenvolvimento econômico para o País. A missão da Petrobras de planejar e prover o abastecimento de óleo, gás natural e derivados se encerrou com o fim do monopólio do petróleo. Mantém-se no controle de toda a cadeia de óleo e gás natural e com a missão de garantir o abastecimento e prover soluções para o mercado doméstico. Faz com que, diante da impossibilidade do acesso a outros agentes, de fato, seu planejamento corporativo se transforme no planejamento oficial do País. E se cria um dilema de identidade na medida em que a Companhia acaba priorizando as questões de governo em detrimento da sua atuação como corporação interessada em gerar resultados para seus acionistas. É elementar que o organismo de planejamento energético no País deve ser independente e atuante e constituído por quadros competentes que conheçam as questões inerentes à indústria e do petróleo; que entendam que a indústria de energia no Brasil não se restringe às questões ligadas à geração de eletricidade, mais especificamente à hidroeletricidade. 50 Propostas para o Planejamento do Mercado de Gás Natural no Brasil Visões do Gás Natural prioridade no contexto energético nacional. Serão atribuições a serem desempenhadas por organismos nas esferas federal e estadual de governo. Agência Reguladora deverá ter atuação forte e integrada às agências estaduais que, por seu turno, deverão comprovar independência e capacitação para regular em seus Estados. Isto colocado, algumas questões serão basilares na formatação deste Plano, que envolvem também alterações regulatórias: • Planejamento plurianual da produção e importação de gás natural. • Planejamento plurianual da demanda de infraestrutura logística e processamento de gás, com definição de regras para ampliação da malha de transporte. • Livre acesso à rede de transporte. Gestão independente da operação sem qualquer tipo de exclusividade a qualquer carregador. O “swap” não seria uma possibilidade ou exceção, mas uma decorrência óbvia da otimização operacional no transporte de gás. • Criação da figura do Operador de Transporte de Gás – agente integrador, administrador e controlador dos sistemas de transporte regulado e fiscalizado com tarifas e regras reguladas pela ANP. • Consolidação dos conceitos de consumidor livre e comercializador já previstos da Lei do Gás. • Distinção entre a função das concessionárias de gás canalizado enquanto comercializadoras e distribuidoras de gás natural. Concessionárias terão que prover e equacionar a contratação do seu suprimento. Visões do Gás Natural 51 Propostas para o Planejamento do Mercado de Gás Natural no Brasil Marcio Balthazar • Plano de estocagem, peak-shaving e terminais de GNL: a modulação no atendimento ao mercado e sazonalidades. • Preços de gás natural (commodities) no mercado interno deverão seguir a tendência de globalização. • Reequilíbrio geral de preços de combustíveis e eliminação de quaisquer formas de subsídios ou defasagens de preços na economia. Quaisquer subsídios terão que ter justificativa, definida a origem e determinação de prazo de vigência. Propostas para o Planejamento do Mercado de Gás Natural no Brasil Marcio Balthazar Abre-se o espaço para, através da liberação irrestrita de acesso à rede e com o ingresso de novos produtores e agentes comercializadores, um novo mercado de gás se consolide com a prática de preços mais estáveis, previsíveis, transparentes e compatíveis com a prática internacional. É chegado o tempo em que todas estas questões têm que ser passadas a limpo. O Brasil precisa, como mencionou o ministro do STF Luiz Roberto Barroso, “da prática de um capitalismo menos viciado em dinheiro público”. A Petrobras neste novo Contexto Por uma condição histórica, a Petrobras deverá se manter por muito tempo ainda na liderança do mercado. No entanto, abrir o acesso a outros agentes poderá dar à Companhia saúde financeira compatível com os desafios e compromissos assumidos de desenvolvimento da produção, aí incluído o Pressal. A decisão de participar em qualquer elo da cadeia deixa de ser impositiva à Petrobras mas uma decisão soberana a ser tomada pelos acionistas da Companhia. Assim, recomenda-se: • Realidade e transparência nos preços de gás: renegociação dos contratos de gás boliviano e desatrelamento à cesta de óleos, seguindo a tendência à globalização de preços do gás natural via GNL. • A Petrobras se manterá como líder na produção de óleo e gás natural. Não precisa atuar como uma companhia transportadora. sua atuação será apenas indicativa da demanda por transporte (e processamento). • A Petrobras poderia adotar para as transportadoras a mesma estrutura acionária da TBG com a participação de sócios privados. As novas sociedades serão submetidas à vontade dos seus acionistas e visarão tão somente à saúde econômica e financeira das empresas. A Petrobras irá ganhar mais independência política, força e agilidade econômica e financeira. Ganhará de variadas formas ao desinvestir em ativos que não precisa controlar, ao reduzir custos e ao retirar de si a pressão e os riscos por ser a responsável pela garantia do suprimento nacional de gás natural. A Petrobras terá a dimensão que se permitir nacional e internacionalmente, determinada por seus acionistas, gerida por um Conselho de Administração independente. Irá reconstruir uma imagem que se deteriorou nos últimos anos apesar de ser uma companhia de capital aberto com ações na BOVESPA e na NYSE. Esgotou-se a capacidade da Petrobras de prover as soluções em todos os segmentos e, por isso, deve concentrar as suas atividades naquilo fez dela uma corporação de excelência em óleo e gás natural. 52 Visões do Gás Natural CONHEÇA O AUTOR > Marcio Balthazar Trabalhou por 34 anos na Petrobras em óleo, gás natural e fertilizantes. Expertise em negociações internacionais e desenvolvimento de negócios em gás natural, LNG e governança corporativa. Foi diretor comercial da GASLOCAL (Consórcio Gemini) e membro de Conselho de Administração em Companhias Distribuidoras de Gás Natural. Foi Consultor comercial em contratos de E&P e desenvolvimento de negócios na El Paso Brazil. Consultor for SHV Brasil (Supergasbras). Em 2012 criou a NatGas Economics para oferecer consultoria, expertise a clientes interessados em oportunidades em óleo, energia e natural gás no Brasil. Visões do Gás Natural 53 Propostas para Planejar o Mercado de Gás Natural no Brasil Adriano Pires Introdução Nos últimos dez anos, o mercado mundial de gás natural passou por uma série de mudanças, como o Gráfico 1 – Variação dos Preços dos Energéticos no Brasil (2005=base 100) desenvolvimento da produção de gás não convencional e o aumento do comércio internacional de GNL. Essas mudanças transformaram a dinâmica mundial do mercado de gás natural, com aumento da oferta e redução do preço do produto. O exemplo mais notável deste movimento é mercado norte-americano, no qual o preço reduziu-se de US$11/ MMBTU, em meados de 2008, para algo em torno de US$4/MMBTU em 2013, o que equivale a um decréscimo de aproximadamente 70% em cinco anos. Este aumento da oferta tornará os Estados Unidos exportador, além de ter aumentado a competitividade da indústria local, atraindo investimentos como os do setor de petroquímicos, fertilizantes e siderúrgicos, ajudando o país a sair da crise econômica, além de ter reduzido, sobremaneira, a emissão de gases de efeito estufa. No Brasil, o caminho tem se mostrado bem diferente. A produção encontra-se quase estagnada e a elevação dos preços do gás natural em taxas superiores aos demais energéticos, conforme mostra o Gráfico 1, é mais um ingrediente para a perda de competitividade da indústria, o que acaba se refletindo no crescimento baixo do PIB observado nos últimos trimestres. Pode-se observar que determinados segmentos da indústria estão trocando o gás natural por outro energético mais barato ou estão deixando o país para se estabelecer em países nos quais o gás natural tem preço mais competitivo. 54 Visões do Gás Natural Fonte: Petrobras, ANP e Fundação Getúlio Vargas (FGV) Visões do Gás Natural 55 Propostas para Planejar o Mercado de Gás Natural no Brasil Adriano Pires Receita para a Expansão do Mercado de Gás Natural No Brasil existe o mito de que a atividade de exploração de petróleo e gás é exclusividade de grandes empresas. Este mito vem do fato de a Petrobras ser o modelo nacional de empresa do setor. Enquanto nos EUA a média de poços perfurados para o desenvolvimento de produção entre 2000 e 2010 foi de 32,8 mil poços anuais, no Brasil foram furados, em média, apenas 261 poços por ano. O programa de Governo do Obama, ainda no seu primeiro mandato, elevou a política de autossuficiência de energia nos Estados Unidos à categoria de política de Estado. Esta decisão foi capaz de mudar a geopolítica mundial. A experiência americana e canadense se mostra diferente. Empresas de médio porte são extremamente ativas na atividade de exploração em terra, que tem custos menores e tecnologia mais simples e barata. Tal estrutura de mercado permitiu o boom do shale gas, que é essencialmente um business de médias empresas. As grandes só chegaram depois do mercado consolidado. As médias empresas são basicamente nacionais e focadas no mercado local. O salto na produção de gás natural e a retomada da autossuficiência energética americana vieram da média empresa de prospecção de óleo e gás, atuando em terra e com grandes benefícios para economia: • A produção de gás natural cresceu 30% em cinco anos, gerando dois milhões de empregos e reduzindo a dependência de combustíveis fósseis estrangeiros; • As novas descobertas proporcionaram uma reserva de gás capaz de suprir o país por, aproximadamente, 100 anos; • Com aumento do uso do gás natural houve a redução da emissão de gases poluentes advindos da queima de carvão, de óleo e seus derivados; • Estima-se que a indústria do gás não convencional irá contribuir com US$ 118 bilhões para o PIB americano em 2015; • Estima-se que, em 2020, o PIB americano será de 2% a 3,3% maior devido ao impacto cumulativo da nova produção de gás e petróleo; • Aumento da renda disponível dos americanos em média de US$ 1.200 em 2012, devido a menores contas de energia, bem como os custos de energia mais baixos embutidos em todos os outros bens e serviços. No Brasil, a exploração em terra nunca deslanchou. O setor viveu 45 anos de monopólio da Petrobras e apenas 15 anos de abertura, sendo que 5 deles sem a ocorrência de leilões no governo do PT. Além disso, criou-se o mito de que não temos petróleo e gás em terra, ao mesmo tempo em que a Petrobras desenvolveu uma bem sucedida 56 Visões do Gás Natural Adriano Pires Propostas para Planejar o Mercado de Gás Natural no Brasil campanha exploratória no mar. Não temos gás em terra porque furamos, predominantemente, no mar. Somente em 2013 a ANP fez um leilão exclusivo para blocos em terra e voltado para aumentar a oferta de gás. A hegemonia da Petrobras na prospecção também foi prejudicial ao setor de gás natural, uma vez que sempre considerou o gás natural como subproduto do petróleo e não como uma fonte primária de energia. Por conta disso, a Petrobras não dá a atenção devida para os investimentos de E&P em gás natural e, em particular, em gás não convencional. No entanto, o gás natural onshore pode ter contribuição decisiva para a expansão da oferta de gás natural e o crescimento da economia no Brasil, como ocorreu nos Estados Unidos. No entanto, é preciso que sejam definidas políticas de Estado, como o objetivo de incentivar a expansão da oferta e a demanda por gás natural. No curto prazo: • Realização contínua de leilões anuais para novas áreas de exploração de petróleo e gás natural; • Promover uma desoneração do gás natural, através da redução do PIS/Cofins e ICMS, de forma a tornar o gás natural mais competitivo. • Estabelecimento de uma política, pela Petrobras, de concessão de acesso a sua infraestrutura (gasodutos de escoamento da produção, de transporte, UPGNs e plantas de regasificação); • Estabelecimento do preço único para o gás natural, enquanto a Petrobras for a fornecedora majoritária (atualmente corresponde a mais de 90% do consumo); • Reestabelecer os preços relativos dos diversos energéticos, de forma a favorecer a melhor alocação de capital pelas empresas, governos e sociedade; • Racionalizar e aumentar a eficiência alocativa dos recursos públicos. Para 2014, o custo dos subsídios ao setor energético é estimado em R$ 75,50 bilhões, o que representa 1,42% do PIB. A estimativa considera as ações governamentais para evitar reajustes na tarifa de energia elétrica e para a manutenção da política de preços da gasolina e do diesel. • Reposicionar o GNV como combustível estratégico, através da redução do IPVA, para os consumidores, e de IPI, para a indústria automobilística, além de incentivar as montadoras a produzir veículos 3 flex (GNV, Gasolina, Etanol); • Obrigar o uso do GNV em frotas públicas federais, estaduais e municipais; • Geração de base com térmicas a gás natural e leilões de energia regionais e por fonte, com maior incentivo a geração distribuída de forma geral; Visões do Gás Natural 57 Propostas para Planejar o Mercado de Gás Natural no Brasil Adriano Pires Propostas para Planejar o Mercado de Gás Natural no Brasil Adriano Pires No médio prazo: • Criação de regulação específica para a exploração em terra por médias empresas, com redução de royalties, incentivos fiscais e financiamento; • Benefícios fiscais e a extensão de prazo de concessão para empreendimentos que entrem em produção rapidamente; • Elaboração de um plano estratégico de desinvestimento de médio prazo para a Petrobras, envolvendo a venda de ativos e o desenvolvimento de parcerias em negócios como plantas de regasificação, dutos e participações em concessionarias de distribuição de gás. Assim, a Petrobras voltaria a focar no seu “core business” de exploração e produção; • Viabilizar a constituição de parcerias com dezenas de empresas disponíveis no mundo, detentoras de capital e tecnologia, que querem se associar a empresas no Brasil, detentoras de blocos de prospecção em terra. • Desenvolver uma política governamental que encare a geração distribuída como complemento para a geração centralizada, em especial a cogeração, considerando a futura oferta superavitária do gás natural; • Incentivar a prática da terceirização da cogeração no setor comercial através de arranjos de Build, Operate and Transfer (BOT), sem dispêndios do usuário. A unidade é implantada por um investidor que suprirá calor/refrigeração e eletricidade ao usuário sob condições contratuais pré-acordadas. Após recuperar o investimento, a unidade seria transferida ao usuário. Esta prática é especialmente atrativa no setor comercial (shoppings, hospitais e hotéis); • Usar o critério de segmentação da matriz por regiões, de forma a incentivar os energéticos mais eficientes dependendo da região; • Promover uma melhor integração entre Aneel, ANP e agências reguladoras estaduais, a fim de tirar os entraves regulatórios para promover o uso do gás natural no transporte, energia elétrica, indústria e demais usos; • Estabelecer uma meta para participação do gás natural na matriz energética brasileira em 2020, 2030 e 2050. CONHEÇA O AUTOR > Adriano Pires Adriano Pires é Economista formado pela Universidade Federal do Rio de Janeiro; Mestre em planejamento energético pela Coordenação de Pós-graduação em Engenharia - COPPE/UFRJ e Doutor em economia industrial pela Universidade Paris XIII. A sua última experiência no governo foi na Agência Nacional de Petróleo – ANP onde atuou como Assessor do Diretor-Geral (2001), Superintendente de Importação e Exportação de petróleo, seus derivados e gás natural (abril/1998 a novembro/1998) e Superintendente de Abastecimento (dezembro/1998 a agosto/1999). Na Universidade Federal do Rio de Janeiro, exerceu a função de professor, pesquisador e consultor junto a empresas e entidades internacionais (UNESCO, CEE, BIRD); Aneel; CNPq e Unicamp. Desenvolveu atividades de pesquisa e ensino em áreas tais como: economia da regulação; economia da infraestrutura; aspectos legais e institucionais da concessão dos serviços públicos e tarifas públicas. É sócio-fundador do CBIE - Centro Brasileiro de Infra Estrutura atuando como consultor de empresas no setor de energia elétrica, petróleo e gás natural. 58 Visões do Gás Natural Visões do Gás Natural 59 Análisis y Propuesta para Brasil sobre el futuro de la industria del gas natural Alvaro Rios Análisis y Propuesta para Brasil sobre el futuro de la industria del gas natural renovables, se están convirtiendo cantidad de flotas de vehículos a gas natural y la industria del small LNG y GNC esta 1. VISION SOBRE EL GAS NATURAL también renace y se reabren, amplían y construyen nuevas plantas. El gas natural será el combustible preferido del Siglo XXI, dado el enorme potencial de reservas y recursos a nivel El efecto oferta precio se pueden visualizar claramente en las siguientes dos graficas con respecto al petróleo y al carbón. Así el gas natural ha ido a reemplazar al carbón en el sector eléctrico, ha detenido varios proyectos de energías explosionando y cambiando gradualmente la matriz energética del segmento transporte en USA. La petroquímica mundial, tanto convencional como no convencional, a lo que se añade su flexibilidad para respaldar energías renovables intermitentes, ser más competitivo y económico que los combustibles derivados del petróleo, ser eficiente Histórico de Precios WTI vs. Henry Hub – USA en su combustión, seguro, con sistemas de transporte, distribución y comercialización en franco desarrollo, y sobre todo, el más amigable de los combustibles fósiles con las emisiones de CO2 al medio ambiente durante su combustión. 2. VISION SOBRE NORTEAMERICA Estados Unidos (USA) es un claro ejemplo de esta realidad y del viraje hacia el gas natural, que gracias a la investigación y desarrollo tecnológico en fracturación hidráulica y perforación dirigida y un horizonte elevado de precios comenzó a evidenciar una clarísima tendencia ascendente de producción de shale gas y posteriormente shale oil. Esta elevada oferta de gas natural ha provocado un fuerte desacople de los precio del gas natural con el precio del petróleo y un fuerte equilibrio con los precios del carbón. Los precios en City Gate descendieron de 9.18 USD/ MMBtu en promedio el 2008 a 4.88 USD/MMBtu el 2013. Los usuarios finales, para el 2013, en promedio, pagaron en el sector residencial 10.33 USD/MMBtu, el comercial 8.13 USD/MMBtu, el industrial 4.66 USD/MMBtu y la generación eléctrica 4.49 USD/MMBtu. Fuente: Gas Energy Latin America en base a datos de BP y EIA, 2012 60 Visões do Gás Natural Visões do Gás Natural 61 Análisis y Propuesta para Brasil sobre el futuro de la industria del gas natural Alvaro Rios Costo de Carbón vs. GN para Generación Eléctrica – Caso Pensilvania(USD/MWh) Análisis y Propuesta para Brasil sobre el futuro de la industria del gas natural Alvaro Rios por el desarrollo de los no convencionales y por los proyectos que se vienen planificando para re-direccionar la producción al mercado asiático vía GNL. Canadá y México (mediante la reforma energética), también han decidido continuar con desarrollos de gas convencional y darle un fuerte impulso a los no convencionales para tratar de replicar lo acontecido en Estados Unidos. Norteamérica tiene energía competitiva e integrada en el largo plazo, mano de obra accesible (principalmente México) y un gran desarrollo tecnológico. Esta trilogía sumada a la seguridad jurídica de la región para atraer inversiones y capitales, serán un detónate muy poderoso para darle a esa región una más elevada competitividad en los mercados internacionales, y que sin lugar a ninguna duda golpeara a otras regiones como Europa, Asia, Latinoamérica y dentro de esta última, a Brasil. 3. VISION SOBRE CHINA Y ASIA En el otro extremo del planeta, se tiene a China que a pesar de la fuerte contaminación ambiental ha apostado muy fuerte al carbón con una participación en su matriz energética en 2012 del 68%, mientras que el gas natural representa menos del 5%. Comparado a nivel mundial, China cuenta con el 13% de las reservas de carbón, su producción Fuente: EIA, 2013 representa el 47,5% y su consumo el 50.4%. En estos últimos 5 años el carbón han tenido un crecimiento de más del 30% tanto en su producción y consumo. La producción de gas natural y por ende la demanda subió de 1,468 MMmcd en 2005 a 1,980 MMmcd en 2013 donde la producción de shale gas represento alrededor del 35%. La participación del gas natural en la matriz energética, incremento de 22% en 2005 a 27% en 2012, donde el uso del gas en la generación eléctrica redujo la participación del carbón de 49% a 39% y esta tendencia se prevé que continuara los siguientes años. La alta participación del carbón en la demanda se debe a su abundancia y sobre todo a los bajos precios para generar energía eléctrica. A continuación esta realidad. Costo de Generación Eléctrica a Carbón por Regiones (USD/MWh) Se han venido reduciendo los volúmenes de importación de gas natural ya sea vía GNL o gasoducto. Como efecto también se han multiplicado los proyectos de exportación. Según datos de la Comisión Federal Reguladora de la Energía (FERC) en 2013, se tenían 21 proyectos tanto propuestos como potenciales sumando un volumen de 27 BPCD. Según la EIA, Estados Unidos pasaría a ser un exportador neto de gas natural a partir del 2020. Los precios y la abundancia del gas natural han impulsado muy fuertemente la economía norteamericana permitiendo que la generación de energía sea muy competitiva con niveles de 30 a 40 USD/MWHr, las industrias sean más competitivas y por ende sus productos terminados. La industria petroquímica ha comenzado a reabrir y expandir plantas existentes y la actividad productiva y exportadora toma un auge inusitado. La revolución del shale gas en Estados Unidos ha tenido un efecto directo en Canadá y México por ser un mercado integrado de gas natural. En Canadá la producción de gas se ha visto reducida, pero se espera que la misma repunte Fuente: World Energy Council, 2014 62 Visões do Gás Natural Visões do Gás Natural 63 Análisis y Propuesta para Brasil sobre el futuro de la industria del gas natural Alvaro Rios Alvaro Rios Análisis y Propuesta para Brasil sobre el futuro de la industria del gas natural China es una potencia mundial que continuara creciendo en las próximas décadas, lo que significa una creciente La matriz energética brasileña a finales del 2013 está conformada principalmente por petróleo y sus derivados (39.2%), demanda de energía. Según las agencias internacionales, China continuara demandando carbón aunque bajando el seguido de biomasa – caña (15,4%), energía hidráulica (13.8%) y gas natural (11.5%) seguida de otros energéticos. ritmo, debido a la profunda contaminación ambiental en varias ciudades y de mejoras en la eficiencia energética. La demanda de gas natural se incrementaría notablemente, misma que será abastecida por producción interna convencional y no convencional principalmente, nueva importación vía GNL y gasoductos. Es decir habrá mucho mas oferta diversificada y competitiva y mercados abiertos. China y Asia por ahora pagan los precios mas altos de GNL como se muestra en el grafico a continuación. Comparativa de Precios Gas Natural en los Principales Mercados La participación del gas natural se ha ido incrementando a través de los años debido a una mayor producción interna, la importación de Bolivia y de GNL vía la construcción de 3 regasificadoras. Estas últimas con el fin de dar una mayor flexibilidad y seguridad sobre todo para los picos de requerimiento energético. Las reservas de gas natural se evalúan en 16 TPC según agencias, ubicadas en su mayoría costa afuera y asociadas a los líquidos. Asimismo, según la EIA, el país cuenta con un potencial de 245 TPC de shale gas técnicamente recuperable. La demanda de gas natural el 2013 fue de 90.1 MMmcd y la producción neta fue de 76.78 MMmcd. Después de las reinyecciones, quemas, perdidas, consumo en las unidades E&P y otros la oferta para el mercado nacional fue de 44.33 MMmcd con un crecimiento que se duplico en los últimos 5 años. El 82% de la producción está en manos de Petrobras y según proyecciones del Ministerio de Minas y Energia en Brasil, el crecimiento de la demanda de gas natural continuara con esta misma tendencia y será necesario para compensar la elevada matriz hidráulica en el sector eléctrico. En 2007, Petrobras descubrió los yacimientos en el área Pre-Sal que actualmente vienen siendo desarrollados y que le darán a Brasil un nuevo horizonte petrolero pero no gasífero. La lejanía de los centros de consumo de estos descubrimientos con gas asociado hacen complicado su desarrollo para tener un gas competitivo. A inicios de 2013, estimulada por el gobierno, Petrobras anuncio la creación del Programa Onshore de Gas Natural (PRON-GAS), dirigido a exploración, producción y monetización de gas natural en reservorios convencionales y también no convencionales y generación cercana. La licitación de áreas concitó escaso interés de empresas internacionales y el programa resulto de muy poco éxito, con Petrobras liderando las ofertas. Fuente: Platts y EIA, 2014 Ronda 12 ANP: Bloques Adjudicados por Empresas (Prongas) Carbón competitivo y diversificación de fuentes de suministro de gas natural con unmuy probable nuevo escenario de precios, sumado la mano de obra barata y tecnología, mantendrán a China en la vanguardia competitiva, atrayendo inversiones y capitales. Sin lugar a ninguna duda China continuara golpeando a otras regiones como Europa, Asia, Latinoamérica y dentro de esta última, a Brasil. Resaltar que India y algunos otros países Asiáticos están dentro de esta misma visión que China. 4. VISIÓN SOBRE BRASIL Brasil es el quinto país más grande del mundo, con más de 200 millones de habitantes y una economía que es la mayor de América Latina. El crecimiento económico y la competitividad global de Brasil están siendo seriamente golpeadas por la realidad tecnológica, de mano de obra y sobre todo por los precios de la energía en Norte América y China y lo continuara siendo en las próxima décadas. 64 Visões do Gás Natural Fuente: ANP, 2013 Visões do Gás Natural 65 Análisis y Propuesta para Brasil sobre el futuro de la industria del gas natural Alvaro Rios Alvaro Rios Análisis y Propuesta para Brasil sobre el futuro de la industria del gas natural Como resultado de la gran demanda por gas natural, donde los mayores consumidores son el sector industrial y Las importaciones de Bolivia muy probablemente continuaran y las negociaciones para la extensión del contrato se termoeléctrico, la producción interna no abastece y la infraestructura actual tampoco acompaña a la misma, estando darán vinculadas al precio del petróleo y de los fuel oils y se pueden prever precios en City Gate entre 8 a 10 US$/ básicamente la industria en manos de Petrobras. MMBTU. Es decir que a diferencia de lo que viene aconteciendo en Norte América y también en China, Petrobras continúa Brasil tiene elevados costos de generación de energia eléctrica y de gas natural en la industria y la dejaran con menor monopolizando el mercado de gas natural y no se está dando oportunidad para tener una oferta diversificada grado de competitividad en los mercados vecinos y principalmente con los mercados de Norteamérica y Asia. y competitiva. Esta sitacion si bien beneficia a Petrobras, redunda en una menor competitividad del sector productivo brasilero. Comparativa de Costo de Generación Eléctrica en América Latina y el Caribe (USD/MWh) – 2012 La situación de Petrobras por ciertas intromisiones políticas en su accionar, como los subsidios, y darle demasiadas responsabilidades en el Presal y en el segmento gas natural, la ha puesto en una delicada situación económica y financiera y no podrá ser capaz por sí sola de diversificar rápidamente la oferta y transporte de gas natural y cambiar un escenario de precios via mayor oferta. En la grafica más adelante se presentan los precios de gas natural en Brasil con el Henry Hub con un diferencial de precios de 4 a 6 US$/MMBTU con respecto al mercado de Norte América. Las importaciones que se realizan en Pecém, Bahía de Guanabara representan alrededor del 16% y con la de Bahia incrementara aun más. Esta oferta de GNL importado al presente se realiza a precios de mercado tomador de gas y está en el orden de los 16 USD/MMbtu, comparados con un Henry Hub que se encuentra por los 4 USD/MMbtu. Los precios de GNL para un mercado tomador de precios como Argentina y Brasil oscilaran en el mediano a largo plazo entre 10 a 14 USD/MMBTU y serán similares o iguales a los mercados de Asia. Ronda 12 ANP: Bloques Adjudicados por Empresas (Prongas) Fuente: Bloomberg New Energy Finance, 2013 Fuente: EIA y Petrobras, 2013 66 Visões do Gás Natural Visões do Gás Natural 67 Análisis y Propuesta para Brasil sobre el futuro de la industria del gas natural Alvaro Rios Comparativa de Precio de Electricidad Sector Industrial Brasil vs. USA (USD/MWh) Análisis y Propuesta para Brasil sobre el futuro de la industria del gas natural Alvaro Rios Los precios de gas natural no pueden bajar por orden política a Petrobras sino a través de incrementos en la oferta del energético. Este modelo es el que se tiene en el mercado integrado de Norte América y que está impulsando China y más recientemente Colombia. Gas Energy estima que una reforma profunda al segmento gas natural con apertura y desregulación es necesaria si se quiere dar mayor competitividad en el mediano a largo plazo a Brasil, con el energético del siglo XXI. El modelo Norte Americano, el modelo Chino o el modelo Colombiano muy bien pueden adaptarse a Brasil sin tener que pasar por necesariamente las manos de Petrobras, haciendo de esta empresa un actor de competencia allí donde sus recursos tecnológicos, financieros y de flujo de caja lo permitan. Este modelo muy bien se puede recoger de Ecopetrol. El gas natural juagara un muy importante papel en el futuro de los países y regiones y Brasil debe apostar por tener un mercado con muchos ofertantes, con transportista y distribuidores independientes y con un mercado en competencia de gas natural. Fuente: Gas Energy Latin America en base a datos Ministerio de Minas y Energía y EIA, 2013 En virtud de lo expuesto y por su importancia, la industria del gas natural en Brasil necesita un muy fuerte golpe de timón y en el siguiente punto se hacen recomendaciones conceptuales para Brasil en este tema. 5. SUGERENCIAS Y RECOMENDACIONES Brasil requiere diversificar sus fuentes de abastecimiento de gas natural y principalmente priorizar el desarrollo del enorme potencial de recursos convencionales y no convencionales onshore y offshore que deben explorarse y explotarse masivamente. El marco fiscal y renta gasífera para nueva exploración y descubrimientos debe revisarse y hacerse más atractiva la entrada para nuevos actores en el upstream. Se requiere el ingreso de empresas de talla mundial que deben tener señales adecuadas sobre mercados abiertos y con escasa regulación y control de precios y sobre todo control de mercado por parte de Petrobras. Para que lo anterior ocurra es primordial romper el monopolio de Petrobras y generar competitividad en toda la cadena de la industria del gas natural y principalmente en el segmento de transporte y distribución. Los sistemas de transporte actuales deben ser operados por empresas independientes a Petrobras y las tarifas deben ser open Access y reguladas por la ANP. 68 Visões do Gás Natural CONHEÇA O AUTOR > Alvaro Rios Socio Director de Gas Energy Latin America, lidera estudios y asesoramiento en la cadena de gas natural, energía eléctrica, petroquímica e integración para empresas e instituciones en Bolivia y Perú. Fue Secretario Ejecutivo de OLADE entre 2006 y 2007 y Ministro de Hidrocarburos de Bolivia entre 2003 y 2004. En 2005 fue Gerente Propietario de Mediterranean Energy, empresa establecida en Lima, Perú, para asesoramiento en temas vinculados a la energía y gas natural. De 1993 a 2004 fungió como empresario en Prosertec, vinculado a temas de energía e ingeniería en sus oficinas de Santa Cruz y La Paz, Bolivia, liderando un equipo de 30 funcionarios. De 1991 a 1993 fue asesor/consultor para el Ministerio de Energía en Bolivia en un proyecto financiado por el Banco Mundial para temas de gas natural. De 1983 a 1991 se desenvolvió en cargos internacionales en Houston, Texas en temas de petróleo y petroquímica. Se gradúo como Ingeniero Químico de la Universidad de Texas A&M (1983) y posteriormente realizó estudios de postgrado en Ingeniería Química en la Universidad de Houston. Como académico ha apoyado y diseñado diplomados y postgrados en el área de Petróleo y Gas en la Universidad Privada Boliviana (UPB). Visões do Gás Natural 69 PRODUÇÃO Camila Schoti Coordenadora de Energia Rivaldo Moreira Especialista em Energia Rodolfo Danilow Especialista em Energia Karine Pacheco Designer Gráfico Iniciativa: Apoio: Participantes: