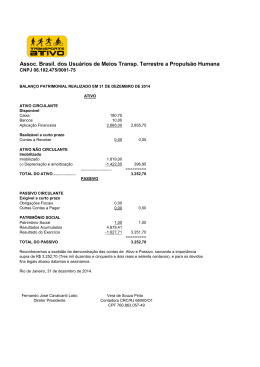

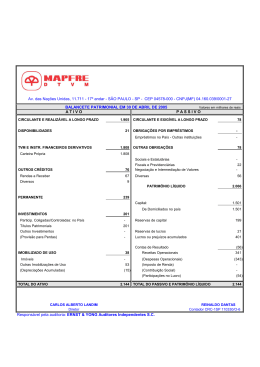

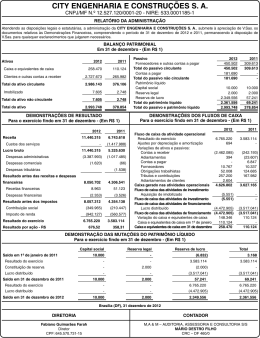

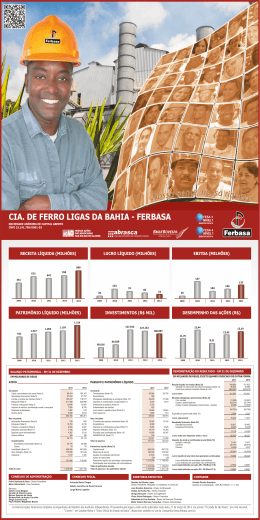

Finanças e Controladoria Brasília-DF, 2010. Elaboração: Alex Del Giglio Produção: Organização Finanças e Controladoria e Implementação da Gestão por Projetos Equipe Técnica de Avaliação, Revisão Linguística e Editoração 2 Apresentação........................................................................................................................................ 4 Organização do Caderno de Estudos e Pesquisa ................................................................................ 5 Organização da Disciplina ................................................................................................................... 6 Introdução ............................................................................................................................................ 7 Unidade I – Controladoria.................................................................................................................... 9 Capítulo 1 – Balanço Patrimonial (BP) .......................................................................................... 9 Capítulo 2 – Decisões em Relação ao Balanço Patrimonial ............................................................ 14 Capítulo 3 – Demonstração de Resultado de Exercício (DRE) ........................................................ 19 Capítulo 4 – Análise das Demonstrações Financeiras .................................................................... 21 Unidade II – Finanças – Métodos de Análise de Projetos de Investimentos.................................... 25 Capítulo 5 – O Papel do Administrador Financeiro e Séries Não Uniformes .................................... 25 Capítulo 6 – Análise de Investimentos .......................................................................................... 28 Unidade III – Finanças – Custo de Capital.......................................................................................... 47 Capítulo 7 – Capital de Terceiros e Capital Próprio ....................................................................... 47 Capítulo 8 – Métodos CAPM e WACC .......................................................................................... 49 Referências ........................................................................................................................................... 52 Pós-Graduação a Distância Sumário 3 Apresentação Caro aluno, Bem-vindo ao estudo da disciplina Finanças e Controladoria. Este é o nosso Caderno de Estudos e Pesquisa, material elaborado com o objetivo de contribuir para a realização e o desenvolvimento de seus estudos, assim como para a ampliação de seus conhecimentos. Para que você se informe sobre o conteúdo a ser estudado nas próximas semanas, conheça os objetivos da disciplina, a organização dos temas e o número aproximado de horas de estudo que devem ser dedicadas a cada unidade. A carga horária desta disciplina é de 40 (quarenta) horas, cabendo a você administrar o tempo conforme a sua disponibilidade. Mas, lembre-se, há uma data-limite para a conclusão do curso, incluindo a apresentação ao seu tutor das atividades avaliativas indicadas. Os conteúdos foram organizados em unidades de estudo, subdivididas em capítulos, de forma didática, objetiva e coerente. Eles serão abordados por meio de textos básicos, com questões para reflexão, que farão parte das atividades avaliativas do curso; serão indicadas, também, fontes de consulta para aprofundar os estudos com leituras e pesquisas complementares. Desejamos a você um trabalho proveitoso sobre os temas abordados nesta disciplina. Lembre-se de que, apesar de distantes, podemos estar muito próximos. Organização Finanças e Controladoria e Implementação da Gestão por Projetos A Coordenação 4 Organização do Caderno de Estudos e Pesquisa Apresentação: Mensagem da Coordenação. Organização da Disciplina: Apresentação dos objetivos e da carga horária das unidades. Introdução: Contextualização do estudo a ser desenvolvido por você na disciplina, indicando a importância desta para sua formação acadêmica. Ícones utilizados no material didático Provocação: Pensamentos inseridos no material didático para provocar a reflexão sobre sua prática e seus sentimentos ao desenvolver os estudos em cada disciplina. Para refletir: Questões inseridas durante o estudo da disciplina para estimulá-lo a pensar a respeito do assunto proposto. Registre sua visão sem se preocupar com o conteúdo do texto. O importante é verificar seus conhecimentos, suas experiências e seus sentimentos. É fundamental que você reflita sobre as questões propostas. Elas são o ponto de partida de nosso trabalho. Textos para leitura complementar: Novos textos, trechos de textos referenciais, conceitos de dicionários, exemplos e sugestões, para lhe apresentar novas visões sobre o tema abordado no texto básico. Sintetizando e enriquecendo nossas informações: Espaço para você fazer uma síntese dos textos e enriquecê-los com sua contribuição pessoal. Sugestão de leituras, filmes, sites e pesquisas: Aprofundamento das discussões. Para (não) finalizar: Texto, ao final do Caderno, com a intenção de instigá-lo a prosseguir com a reflexão. Referências: Bibliografia consultada na elaboração da disciplina. Pós-Graduação a Distância Praticando: Atividades sugeridas, no decorrer das leituras, com o objetivo pedagógico de fortalecer o processo de aprendizagem. 5 Organização da Disciplina Ementa: Contabilidade. Demonstrações Contábeis. Análise Econômico-Financeira. Índices e Indicadores de Avaliação. Finanças Corporativas. Administração Financeira. Capital de Giro. Orçamento Empresarial. Gestão do Valor e Avaliação de Empresas e Processo de Decisão. Objetivos: • Compreender o campo de trabalho do financista (Administrador Financeiro). • Abranger as principais fontes de financiamento das companhias. • Compreender o funcionamento do mercado – eficiência de mercado. • Fornecer os principais conceitos de administração de recursos. • Fornecer conceitos financeiros basilares. • Conceituar a Contabilidade de Custos e Despesas. • Identificar novas tendências no mercado envolvendo gestões estratégicas. • Conhecer métodos de avaliação da performance das empresas. Unidade I – Controladoria Carga horária: 20 horas Conteúdo Organização Finanças e Controladoria e Implementação da Gestão por Projetos Balanço Patrimonial (BP) Decisões em Relação ao Balanço Patrimonial Demonstração de Resultado de Exercício (DRE) Análise das Demonstrações Financeiras 6 Capítulo 1 2 3 4 Unidade II – Finanças – Métodos de Análise de Projetos de Investimentos Carga horária: 10 horas Conteúdo O Papel do Administrador Financeiro e Séries Não Uniformes Análise de Investimentos Capítulo 5 6 Unidade III – Finanças – Custo de Capital Carga horária: 10 horas Conteúdo Capital de Terceiros e Capital Próprio Método CAPM e WACC Capítulo 7 8 Introdução As Finanças Corporativas são muito importantes e estão presentes em todos os setores da economia, compreendendo desde as instituições financeiras até as empresas comerciais e industriais. Em razão disso, é uma área que gera um grande número de oportunidades de emprego. O Departamento Financeiro, dirigido pelo Administrador Financeiro, toma decisões sobre quais os ativos que devem ser adquiridos pelas empresas, como esses ativos devem ser financiados e como a empresa deve gerenciar os seus recursos. Pós-Graduação a Distância Cumprindo essas obrigações de maneira eficiente, o Administrador Financeiro estará contribuindo para maximizar o valor da empresa. 7 Unidade I Controladoria Capítulo 1 – Balanço Patrimonial (BP) A Contabilidade é um excelente instrumento que auxilia os gestores na tomada de decisão. Ela coleta os dados econômicos sumarizando-os em forma de Demonstrações Financeiras que contribuem para a tomada de decisão. Demonstrações Financeiras As Demonstrações Financeiras são os relatórios contábeis exigidos por lei, portanto, obrigatórios. São exigidos para todas as sociedades por ações e, parte deles, estendida a outros tipos societários como, por exemplo, as Sociedades por Quotas de Responsabilidade Limitada. Balanço Patrimonial (BP) A principal Demonstração Financeira é o Balanço Patrimonial (BP) que abordaremos nesta seção. Essa demonstração explana a posição financeira de uma empresa em um dado momento (em regra, término do trimestre, semestre ou ano). O Balanço Patrimonial é formado por duas colunas: a coluna do lado esquerdo é designada de Ativo e a coluna do lado direito é designada de Passivo. Observe a seguir a representação gráfica: ATIVO PASSIVO LADO ESQUERDO LADO DIREITO Ativo (lado esquerdo) O Ativo é formado por todos os bens e direitos de propriedade da empresa. Vejamos alguns exemplos de bens e direitos. • Bens: terrenos, ferramentas, máquinas, equipamentos, estoques, instalações, dinheiro, veículos, edificações, marcas etc. Os bens podem ser divididos em tangíveis (quando têm corpo) e intangíveis (quando não têm corpo). Afora isso, há a divisão em móveis (não são fixos ao solo); e imóveis (são fixos ao solo). Pós-Graduação a Distância BALANÇO PATRIMONIAL 9 Unidade I Controladoria Exemplos: Os terrenos são bens tangíveis (têm corpo) e as marcas e as patentes são bens intangíveis (não têm corpo). As edificações são bens imóveis (fixos ao solo) e os veículos são bens móveis (não são fixos ao solo) • Direitos: contas a receber, duplicatas a receber, investimentos em títulos públicos e privados etc. Passivo e Patrimônio Líquido (lado direito) O Passivo é formado por todas as obrigações (dividas) que a empresa têm com terceiros: contas a pagar, fornecedores, financiamentos, empréstimos etc. O Patrimônio Líquido é formado pelos recursos dos proprietários da empresa. Assim, nenhum recurso entra na empresa se não for por meio do Passivo ou do Patrimônio Líquido. Origens e Aplicações O lado direito do Balanço Patrimonial, Capital de Terceiros (Passivo) mais Capital Próprio (Patrimônio Líquido), representa toda a fonte de recursos da empresa, em outras palavras, representa toda a origem de capital. O lado esquerdo do Balanço Patrimonial representa toda a aplicação de recursos originados no Passivo e/ou Patrimônio Líquido. Desta forma, caso a empresa financie equipamentos junto a uma instituição financeira, terá uma origem de recursos no Passivo: financiamentos. Por sua vez, esses recursos serão aplicados no Ativo: equipamentos. Assim, fica bem fácil entender por que o Ativo será sempre igual ao Passivo + Patrimônio Líquido, pois a empresa só pode aplicar aquilo que têm origem. Se há uma origem (financiamento) de R$200.000 (Passivo), haverá uma aplicação (equipamentos) do mesmo valor R$200.000 (Ativo). Daí, conclui-se que o lado do Ativo será sempre igual ao lado do Passivo + Patrimônio Líquido. Segue, abaixo, a Equação Contábil Básica: Organização Finanças e Controladoria e Implementação da Gestão por Projetos ATIVO = PASSIVO + PATRIMÔNIO LÍQUIDO 10 Grupo de Contas do Balanço Patrimonial Conforme estudamos na seção anterior, o Balanço Patrimonial é formado pelo Ativo (lado esquerdo) e pelo Passivo + Patrimônio Líquido (lado direito). O Ativo é composto de bens e direitos aplicados. O Passivo e o Patrimônio Líquido armazenam, por sua vez, todas as origens de recursos da empresa. O Balanço Patrimonial é uma demonstração contábil utilizada por diversos agentes internos e externos à empresa: diretores financeiros, governo, bancos, fornecedores, sócios etc. Em regra, esses agentes não necessitam ser peritos em Contabilidade. Daí o Balanço Patrimonial ser uma demonstração simples e de fácil compreensão para todos. Para facilitar a análise do Balanço Patrimonial, há uma preocupação invariável dos contabilistas em estabelecer uma apropriada distribuição de contas. São duas regras principais que norteiam a distribuição de contas, a saber: • Prazo: em contabilidade o curto prazo diz respeito, normalmente, ao período de até um ano. Períodos superiores a um ano são classificados como de longo prazo. • Grau de Liquidez: as rubricas que se transformam em dinheiro com mais facilidade são classificadas em primeiro lugar. Por exemplo, entre três contas: Bancos, Terrenos e Duplicatas a Receber, o mais líquido é o caixa; em seguida duplicatas a receber e, por último (menos líquido), terrenos. Controladoria Unidade I Lastreado nessas duas regras principais – prazo e liquidez – vamos compor, os grupos de contas do Ativo, Passivo e Patrimônio Líquido. Grupo de Contas do Ativo a) Ativo Circulante São contas que estão constantêmente em giro – em movimento – sendo que a sua conversão em dinheiro ocorrerá no curto prazo (no máximo, até o próximo exercício social). b) Não Circulante Compreendem todas as contas que não serão realizadas no curto prazo (próximo exercício social). Exemplos: Disponível (Caixa e Bancos), Contas a Receber no Curto Prazo, Estoques etc. – Realizável a Longo Prazo Incluem-se nessa conta bens e direitos que se transformarão em dinheiro após o exercício seguinte. Exemplo: Títulos a Receber no Longo Prazo. – Investimento São as participações permanentes em outras sociedades e os direitos de qualquer natureza, não classificáveis no Ativo Circulante, e que não se destinem à manutenção da atividade da empresa. O fato de uma empresa que têm como atividade a fabricação de medicamentos ter comprado obras de arte em nada vai afetar o seu negócio (de medicamentos). Exemplos: participações em coligadas e controladas, imóveis alugados a terceiros (não de uso, mas para renda), obras de arte etc. – Imobilizado São os bens e direitos que tenham por objeto bens corpóreos destinados à manutenção da atividade fundamental da empresa ou exercidos com essa finalidade, inclusive os decorrentes de operações que transfiram à empresa os benefícios, os riscos e o controle desses bens. Exemplo: prédios de uso, ferramentas, máquinas, veículos etc. Agora, para uma empresa que têm como atividade a fabricação de medicamentos, haverá a necessidade de utilizar prédios, máquinas e veículos para atender à atividade de produzir e de vender medicamentos. – Intangível São os direitos que tenham por objeto bens incorpóreos, que não se pode tocar, destinados à manutenção da empresa. Exemplos: fundo de comércio, marcas e patentes etc. – Diferido Grupo de Contas do Passivo e Patrimônio Líquido a) Passivo Circulante São obrigações exigíveis que serão liquidadas no curto prazo (no máximo, até o próximo exercício social). b) Não Circulante Compreendem todas as obrigações exigíveis que não serão liquidadas no curto prazo (próximo exercício social). Pós-Graduação a Distância São as despesas pré-operacionais e os gastos de reestruturação que contribuirão para o aumento do resultado de mais de um exercício social e que não configurem somente como redução de custos ou acréscimo na eficiência operacional. Exemplo: Gastos pré-operacionais em que a empresa investe recursos antes de começar a funcionar. 11 Unidade I Controladoria – Exigível a Longo Prazo São obrigações exigíveis que serão liquidadas com prazo superior a um ano – dívidas de longo prazo. – Resultado de Exercícios Futuros Serão classificadas como Resultados de Exercícios Futuros as receitas de exercícios futuros, diminuídas dos custos e das despesas a elas correspondentes. – Patrimônio Líquido São recursos dos proprietários aplicados na empresa. Os recursos são constituídos do capital mais o seu rendimento – lucros e reservas. Se houver prejuízo, o total dos investimentos dos proprietários será reduzido. Estrutura de Balanço Patrimonial conforme deliberação CVM nº 488/05. ATIVO Circulante PASSIVO E PATRIMÔNIO LÍQUIDO Circulante Organização Finanças e Controladoria e Implementação da Gestão por Projetos São contas que estão constantêmente em giro – em movimento – sendo que a sua São obrigações exigíveis que serão conversão em dinheiro ocorrerá, no máximo, até o próximo exercício social. liquidadas no próximo exercício social. 12 Não Circulante Não Circulante Compreendem todas as contas que não serão realizadas no próximo exercício social. Compreendem todas as obrigações exigíveis que não serão liquidadas no próximo exercício social. – Realizável a Longo Prazo Incluem-se nessa conta bens e direitos que se transformarão em dinheiro após o – Exigível a Longo Prazo exercício seguinte. São obrigações exigíveis que serão – Investimento liquidadas com prazo superior a um São as participações permanentes em outras sociedades e os direitos de qualquer ano – dívidas de longo prazo. natureza, não classificáveis no ativo circulante, e que não se destinem à manutenção – Resultado de Exercícios Futuros da atividade da empresa. Serão classificadas como resultados – Imobilizado de exercícios futuros as receitas São os direitos que tenham por objeto bens corpóreos destinados a manutenção de exercícios futuros, diminuídas da atividade fundamental da empresa ou exercidos com essa finalidade, inclusive dos custos e despesas a elas os decorrentes de operações que transfiram à empresa os benefícios, os riscos e o correspondentes. controle desses bens. – Patrimônio Líquido – Intangível São recursos dos proprietários São os direitos que tenham por objeto bens incorpóreos, que não se pode tocar, aplicados na empresa. Os recursos destinados à manutenção da empresa. Exemplos: fundo de comércio, marcas e são constituídos do capital mais o patentes etc. seu rendimento – lucros e reservas. Se houver prejuízo, o total dos – Diferido investimentos dos proprietários São as despesas pré-operacionais e os gastos de reestruturação que contribuirão será reduzido. para o aumento do resultado de mais de um exercício social e que não configurem somente como redução de custos ou acréscimo na eficiência operacional. Fonte: Balanço Patrimonial – extraído do Livro Curso de Contabilidade para não Contadores, de Sérgio de Iudícibus e José Carlos Marion. Unidade I Controladoria Estruture o Balanço Patrimonial da Companhia MSC em 31/12/X9 Dados em R$1.000: Caixa: 1.800; Fornecedores: 5.000; Capital Social: 10.000; Máquinas: 3.000; Estoques: 6.500; Financiamentos a Pagar de Longo Prazo: 7.320; Gastos Pré-Operacionais: 200; Lucros Acumulados: 3.400; Duplicatas a Receber: 3.400; Salários a Pagar: 6.500; Participações em Outras Empresas: 7.320; Contas a Pagar: 200; Prédios: 5.000; Impostos a Pagar no Curto Prazo: 1.800; Títulos a Pagar no Longo Prazo: 2.000; Títulos a Receber no Longo Prazo: 9.000. ATIVO Circulante ______________ ______________ ______________ ______________ PASSIVO ______ ______ ______ ______ Não Circulante Realizável a L. Prazo ______________ ______ ______________ ______ Investimentos ______________ ______ ______________ ______ Imobilizado Circulante ______________ ______________ ______________ ______________ ______ ______ ______ ______ Não Circulante Exígivel a L. Prazo ______________ ______ ______________ ______ ______________ ______ Patrimônio Líquido ______________ ______ ______________ ______ ______________ ______ Intangível Diferido ______________ ______ ______ Total ______ Pós-Graduação a Distância Total 13 Unidade I Controladoria Capítulo 2 – Decisões em Relação ao Balanço Patrimonial A Relevância do Passivo e do Patrimônio Líquido Um dos principais aspectos do Passivo é demonstrar a Estrutura de Capital da Empresa formada por Capital de Terceiros (Passivo) + Capital Próprio (Patrimônio Líquido). Quanto maior for o Capital Próprio (Patrimônio Líquido) e menor o Capital de Terceiros (Passivo), menos a empresa estará endividada. Por sua vez, quanto menor o Capital Próprio (Patrimônio Líquido) e maior o Capital de Terceiros (Passivo), mais a empresa estará endividada. O Passivo também apresenta a qualidade da dívida da empresa. Saberemos se os recursos de terceiros (dos credores da empresa) têm seu vencimento em maior parte a Curto Prazo (Circulante) ou a Longo Prazo (Exigível a Longo Prazo). Média de Endividamentos das Empresas (Capital de Terceiros) É do conhecimento geral que, nos últimos anos, o endividamento das empresas (Capital de Terceiros) vem aumentado. Segundo Iudícibus e Marion, o endividamento das empresas brasileiras durante a década de 1970 era de aproximadamente 30% (70% Capital Próprio). No final da década de 1970 e início da década de 1980, a situação praticamente se inverteu: 60% de Capital de Terceiros e 40% de Capital Próprio. Este aumento do endividamento (Capital de Terceiros) se deu em razão do desenvolvimento econômico do Brasil no período, conhecido como “Milagre Econômico”. Na década de 1980, vieram a recessão, os juros altos, a inflação e o medo do empresário se endividar (período conhecido como “Década Perdida”). Com isso o grau de endividamento das empresas brasileiras novamente diminuiu. Resultado: os ativos das empresas brasileiras ficaram obsoletos, haja vista que não foram renovados por falta de captação de recursos. Organização Finanças e Controladoria e Implementação da Gestão por Projetos No final da década de 1990, o endividamento chegou perto de 50% e, em 2002, foi a 58,6%. No momento, as empresas brasileiras apresentam, aproximadamente, 50% de endividamento. 14 Ativo Circulante versus Passivo Circulante O Ativo Circulante é também denominado Capital de Giro. É composto pelas aplicações que estão constantêmente em giro (que têm alto grau de liquidez). O Passivo Circulante, por sua vez, é formado por origens de recurso que, também, estão invariavelmente em giro. Obviamente, o almejado seria que o Ativo Circulante fosse sempre maior que o Passivo Circulante. Enquanto, o primeiro significa dinheiro e valores que se transformarão em dinheiro no curto prazo, o segundo significa dívidas no curto prazo. No entanto, diversas vezes, mesmo que o Ativo Circulante seja maior que o Passivo Circulante, a empresa encontra dificuldade de pagamento de suas dívidas, isso porque as dívidas estão vencendo com rapidez maior do que os valores que se transformam em dinheiro. Quando isso ocorre, a empresa recorre a desconto de duplicatas, empréstimos etc. com a finalidade de aumentar seu caixa e, consequentêmente, honrar os seus compromissos no vencimento. Unidade I Controladoria Capital Circulante Líquido (CCL) O conceito do Capital Circulante Líquido (CCL) é de suma importância para analisar a empresa, pois evidencia a parte do Ativo Circulante que não está comprometido com o Passivo Circulante. Fórmula CCL CCL = Ativo Circulante – Passivo Circulante Exemplificando: Considere que uma empresa tenha um Ativo Circulante de R$15.000 e um Passivo Circulante de R$10.000. Veja que, neste exemplo, se a empresa pagar todo o seu Passivo Circulante (na hipótese de ter dinheiro suficiente nas contas Caixa e Bancos), ainda lhe sobrará R$5.000 (CCL). Logo, os R$5.000 (restantes) não estão afetados com as dívidas da empresa. Repare que, pelo fato de a empresa possuir uma parcela que não será utilizada para pagamento da dívida, há uma folga financeira maior a ela. CCL = Ativo Circulante – Passivo Circulante CCL = R$15.000 – R$10.000 CCL = R$5.000 Conforme conceituado, o Ativo Circulante é denominado, também, de Capital de Giro. Assim, parte do Capital de Giro (Ativo Circulante) que não estiver comprometida com terceiros (Passivo Circulante) será da própria empresa. Daí surge a expressão Capital de Giro Próprio que é sinônimo do Capital Circulante Líquido. O Capital de Giro Próprio representa, tecnicamente, a saúde financeira da empresa. Logo, é um importante indicador financeiro da empresa. Quando o Ativo Circulante for maior que o Passivo Circulante, a saúde financeira da empresa será favorável. Ativo Não Circulante Assim, o montante de aplicações no Imobilizado varia de empresa para empresa, de acordo com o setor de atividade. Entretanto, algumas empresas do setor industrial não possuem um Imobilizado de grande valor. Estas empresas utilizam a terceirização para reduzir o Imobilizado. A Nike, por exemplo, não têm sequer uma máquina produtiva, e terceiros são contratados para fabricar o produto. De qualquer maneira, independentêmente do ramo de atividade da empresa, um aspecto importante é que o Imobilizado seja, sempre, financiado pelo Patrimônio Líquido (Capital Próprio) ou Passivo Exigível a Longo Prazo. Por ser um grupo de retorno lento, financiar o Imobilizado com Passivo Circulante é “dar um tiro no próprio pé”. Pós-Graduação a Distância É importante distinguir o setor da empresa para saber se o seu Ativo Não Circulante deve ser baixo ou alto. Existêm empresas que têm o ativo não circulante bem elevado. As indústrias de maneira geral possuem um Ativo Não Circulante, Imobilizado, de valor alto, pois investêm em bens de capital (máquinas e equipamentos). Uma empresa do setor comercial, no entanto, possui um Imobilizado de pequeno valor; seu investimento concentra-se, sobretudo, na conta Estoque no Ativo Circulante. 15 Unidade I Controladoria Exemplo de Tomada de Decisão no Balanço Patrimonial Fonte: Extraído do livro Exercícios Contabilidade Empresarial, de José Carlos Marion. Balanço Patrimonial, da Cia. Itamar (empresa comercial) em 31-12-X7. ATIVO PASSIVO X7 X7 Circulante Caixa Duplicatas a Receber Estoques Total Circulante 200 300 500 1.000 Exigível a LP 100 Financiamentos Realizável a LP Títulos a Receber Permanente Investimentos Imobilizado Diferido Total Permanente Total Circulante Fornecedores Impostos a Recolher Outras Dívidas Total Circulante Patrimônio Líquido 1.000 Capital 500 Reservas de lucros 500 2.000 Total Patrimônio Líquido 3.100 Total 100 1.000 100 1.200 1.400 400 100 500 3.100 Responda às seguintes questões: a) Qual é o Capital Circulante Líquido da Empresa? b) A empresa conseguirá, sem problemas, pagar as suas dívidas? c) Pressuponha que a empresa esteja atrasando um tipo de obrigação. Qual é? d) A composição do endividamento (Capital de Terceiros) é boa? Organização Finanças e Controladoria e Implementação da Gestão por Projetos e) As aplicações no Permanente são sensatas? 16 f) Você compraria ação desta empresa? Por quê? Admita que as ações sejam muito baratas? g) A proporção de Capital Próprio em relação ao Capital de Terceiros é boa? h) Qual seria sua atitude como administrador desta Empresa? i) O volume de Investimentos dos sócios é satisfatório? Essa é a situação de uma empresa que não conseguirá pagar suas dívidas (b) (Ativo Circulante < Passivo Circulante); que atrasa impostos (veja que o valor dos “Impostos a Recolher” é desproporcionalmente alto em relação a Estoques e Ativo Circulante) (c); que têm um endividamento muito elevado (g) (Passivo/ Passivo + Patrimônio Líquido = 2.600/3.100 = 84%); que aplica demais no Ativo Permanente (e) uma empresa comercial deveria aplicar mais em Estoques; e que o volume de Investimentos dos sócios é insuficiente (i), ou seja, o Capital de Terceiros é excessivamente elevado em relação ao Capital Próprio. Em uma primeira análise, o ponto positivo da empresa é a qualidade (composição) do Capital de Terceiros (d). Note que a maior parte da dívida está no Exigível a Longo Prazo em comparação com o Passivo Circulante. Além de ser menos onerosa (mais barata, juros menores), a dívida de Longo Prazo é vantajosa porque se têm mais têmpo para pagar. Alguém Controladoria Unidade I viu alguma virtude na empresa (no caso, uma Instituição Financeira) ao conceder recursos de Longo Prazo. Mais de 70% das empresas no Brasil são micros e pequenas empresas. Praticamente, todas trabalham com endividamento de Curto Prazo, estão sempre devendo e pagando juros altos. Portanto, a Companhia Itamar têm esse lado positivo: ainda que sua dívida seja elevada (quantidade), possui um excelente perfil de endividamento (qualidade), em que a maior parte da dívida é a Longo Prazo. Um bom administrador identificaria no Balanço Patrimonial que o maior problema da Empresa é de ordem financeira: não têm Capital de Giro Próprio (Capital Circulante Líquido é negativo) (a), não consegue pagar suas contas e atrasa impostos. O problema é que o Passivo Circulante é maior que o Ativo Circulante, ou seja, os valores a pagar no Curto Prazo são maiores que os valores a receber no Curto Prazo. Assim, a saída do administrador é aumentar o Ativo Circulante ou reduzir o Passivo Circulante. Para aumentar o Ativo Circulante, a ideia (h) seria vender parte do investimento e aplicar em Estoque. Estaria melhorando sua atividade comercial sem prejuízo do negócio, pois o “investimento” relaciona-se com aplicações que nada têm a ver com o ramo de atividade da empresa. Para reduzir o Passivo Circulante, a melhor saída (h) seria renegociar os impostos. Ir até o fisco e propor o pagamento em 36 ou 48 meses é plenamente possível e aceitável, ou até mesmo em 60 meses. Assim, a grande parte da dívida de Curto Prazo passaria para Longo Prazo. A confissão espontânea do débito pode amenizar a situação. Para definir se compraríamos ações (f) desta, teríamos que comparar os pontos fracos com os pontos fortes da Empresa: o principal ponto fraco é a situação financeira, pois a empresa não consegue pagar suas contas. Como contrapartida, vimos que há duas saídas (vender Investimentos e/ou renegociar Impostos) que podem corrigir o problema. Outro ponto fraco, aparentêmente muito ruim, é que a empresa atrasa Impostos, neste caso, por se tratar de comércio, é o Imposto sobre Circulação de Mercadorias e Serviços (ICMS). A questão aqui é se uma empresa com situação financeira sofrível deveria optar em atrasar Impostos, ou atrasar dívidas, ou ainda recorrer aos bancos. Se a empresa atrasasse Fornecedores, não teria mais mercadoria para vender. Atrasar salários levaria a empresa à paralisação. Os juros bancários de curto prazo são elevados e absorveriam a margem de lucro de uma empresa comercial, que, normalmente, é baixa. Outro ponto fraco é a quantidade do endividamento, mais de 80%. O ponto forte, nesse itêm, é a qualidade da dívida, que é muito boa (mais da metade da dívida é de Longo Prazo). Por fim, o último ponto fraco é um excesso de aplicação no itêm Investimento, já que se trata de uma empresa comercial. Poderíamos partir do princípio de que a Empresa está investindo em outras empresas; que ela seja uma espécie de holding mista, isto é, administra outras empresas e seu próprio negócio e que é o comércio. Assim, não poderíamos dizer que ela é mal administrada pelo excesso de Investimento no Ativo Não Circulante. Parece que há certo equilíbrio entre os pontos fracos e os pontos fortes. Haveria outro argumento que desempataria esta análise? Sim. A empresa é rentável. Veja que ela têm lucro no Patrimônio Líquido e que este lucro ($100) é relevante perto dos investimentos dos sócios ($400) – 100/400 = 25% de retorno do Patrimônio Líquido. O fato de não ser uma empresa deficitária é extremamente positivo. Por isso, se comprássemos milhões de ações por um valor baixo, isso poderia trazer grandes lucros futuros para o investidor. Pós-Graduação a Distância Para uma empresa com situação financeira precária, atrasar Impostos poderia ser a alternativa menos ruim. Segundo grandes juristas, deixar de pagar Impostos (ICMS, ISS) para arcar compromissos mais urgentes não configura crime contra a ordem tributária. Deixar de pagar por absoluta falta de condições financeiras é diferente de enganar o fisco ou sonegar. Esconder dados, efetuar operações simuladas etc. são práticas criminosas. Partindo desse raciocínio, podemos dizer que em situações de desespero, a Empresa agiu na opção menos ruim. Assim o ponto fraco, negativo, passa a ser um atenuante. 17 Unidade I Controladoria Se conseguíssemos ver uma saída para a Empresa, sendo ela rentável e a ação muito barata, poderia ser viável esta aquisição. 1. Estruture o Balanço Patrimonial da Companhia GHX agrupando as contas: Caixa Investimentos Bancos Financiamentos (LP) Capital Estoque Impostos a Recolher Duplicatas a Receber Diferido Empréstimos a Pagar (CP) Imobilizado Reservas de Lucros Fornecedores Contas a Pagar Organização Finanças e Controladoria e Implementação da Gestão por Projetos ATIVO 18 10.200 1.200 800 10.000 2.000 1.000 1.000 2.000 1.400 1.200 10.000 11.400 200 800 PASSIVO 2. Com base no Balanço Patrimonial da Companhia GHX, responda as seguintes perguntas: a) Qual é a situação financeira da Empresa? b) Qual é o Capital Circulante Líquido da Empresa? c) Qual é a composição do endividamento da Empresa? d) A Empresa está muito endividada? e) A Empresa conseguirá pagar seus compromissos de Longo Prazo? Unidade I Controladoria Capítulo 3 – Demonstração de Resultado de Exercício (DRE) Enquanto se pode pensar no Balanço Patrimonial como um instantâneo no têmpo, a Demonstração de Resultado de Exercício apresenta as operações durante um período de têmpo, por exemplo, durante o exercício de 2007. A Demonstração de Resultado de Exercício pode cobrir períodos de qualquer duração, mas, em geral, são elaboradas por trimestre ou por ano. O objetivo principal da Demonstração de Resultado de Exercício é mostrar o Resultado (lucro ou prejuízo) do período, bem como, em detalhes, como chegar ao referido Resultado. O objetivo desse capítulo é introduzir a DRE, no entanto não pretendemos esgotar o assunto. Receita Bruta (-) Deduções Total Geral de Vendas Neste grupo incluem-se todos os valores que não representam sacrifícios financeiros (esforços) para a empresa, mas que são meros ajustes para se chegar a um valor mais indicativo que é Receita Líquida, como, por exemplo, Impostos cobrados do consumidor, devoluções e descontos comerciais. Receita Líquida (-) Custos do Período São somente os gastos da fábrica (gastos de produção), incluindo matéria-prima, mão de obra, despesas com depreciação de bens da fábrica, aluguel da fábrica, energia elétrica da fábrica etc. Lucro Bruto (-) Despesas São os gastos de escritório, gastos para administrar (despesas administrativas) a empresa como um todo: desde o esforço de colocar os produtos ao cliente (despesas de vendas: propaganda, comissão), até remuneração ao Capital de Terceiros (despesa financeira: juros). Lucro Operacional (-) Perdas Geralmente são os gastos imprevisíveis, que contribuem para a obtenção de Receita (vendas) Lucro antes da Distribuição (-) Partic. dos Terceiros Há pessoas que terão uma parte do lucro: Governo (Imposto de Renda), administradores, empregados etc. Lucro Líquido (-) Partic. dos Donos Sócios/Acionistas Lucro Líquido Retido A seguir, para ilustrar como as informações da DRE estão dispostas, será apresentado um exemplo de DRE da Companhia RGM para os anos de 2007 e 2008. Pós-Graduação a Distância Principais Informações da Demonstração de Resultado de Exercício (DRE) 19 Unidade I Controladoria Exemplo: Companhia RGM Ano Ano 2007 2008 Receita Bruta 15.000 22.500 (-) IPI e ICMS -1.800 -2.700 (-) Devoluções -750 -1500 (-) Descontos Comerciais -450 -300 Receita Líquida 12.000 18.000 (-) Custo do Produto Vendido -3.600 -6.000 Lucro Bruto 8.400 12.000 (-) Despesas Operacionais de Vendas -1.800 -4.500 (-) Despesas Administrativas -1.500 -3.000 (-) Despesas Financeiras -2.100 -2.250 Lucro Operacional 3.000 2.250 -300 -150 Lucro antes do IR 2.700 2.100 (-) Imposto de Renda -750 -600 Lucro depois do IR 1.950 1.500 Empregados -150 -150 Administradores -300 -225 Lucro Líquido 1.500 1.125 (-) Despesas Não Operacionais Organização Finanças e Controladoria e Implementação da Gestão por Projetos (-) Participações 20 O Material Complementar no 1 apresenta uma prova aplicada no Curso de Direito da USP. Essa prova abordou a Demonstração de Resultado de Exercício (DRE), a composição, bem como a forma que cada ocorrência na DRE afeta o Balanço Patrimonial. Esse Material Complementar será muito importante para auxiliá-lo na compreensão da dinâmica desta Demonstração Financeira. Estruture a DRE da Companhia GHX agrupando as contas: Receita Bruta ICMS Despesas Financeiras Despesas Administrativas Custo do Produto Vendido Comissão de Vendedores Imposto de Renda Devoluções Participação dos Administradores Contribuição Social 100.000 15.000 3.000 2.000 20.000 1.500 10.000 3.000 2.000 300 Unidade I Controladoria Capítulo 4 – Análise das Demonstrações Financeiras O principal objetivo deste capítulo é discutir as técnicas utilizadas por investidores e administradores para analisar as demonstrações financeiras. A análise das demonstrações financeiras geralmente começa com o cálculo de um conjunto de índices financeiros, construídos para revelar os potor e para mostrar se a posição da mesma têm melhorado ou piorado no decorrer do têmpo. Índices de Liquidez Os Índices de Liquidez mostram a relação do Ativo Circulante de uma empresa com seus Passivos Circulantes e, assim, sua capacidade de honrar dividas que vão vencer. Dois Índices de Liquidez são largamente utilizados: Liquidez Corrente e Liquidez Seca. Liquidez Corrente A Liquidez Corrente é calculada dividindo-se o Ativo Circulante pelo Passivo Circulante: ÍndicedeLiquidezCorrente= AtivoCirculante PassivoCirculante A Liquidez Corrente é um indicador que demonstra quanto dos direitos dos credores de Curto Prazo estão cobertos por Ativos que, se espera, sejam convertidos em caixa rapidamente. É a medida de solvência de Curto Prazo mais utilizada. Quanto maior o índice em relação às empresas do mesmo setor, melhor. Liquidez Seca A Liquidez Seca é calculada deduzindo-se os estoques do Ativo Circulante e dividindo-se o saldo pelo Passivo Circulante: ÍndicedeLiquidez Seca= AtivoCirculante – Estoques PassivoCirculante Índices de Atividade Os Índices de Atividade medem a eficácia com que uma empresa gera seus ativos. Os Índices de Atividade mais importantes incluem Giro de Estoques e Giro do Ativo. Pós-Graduação a Distância Os estoques são os Ativos Circulantes, normalmente, menos líquidos de uma empresa e, portanto, são os Ativos em que é mais provável ocorrerem perdas, em caso de liquidação. Desta forma, é importante ter uma medida de capacidade da empresa de pagar suas obrigações de Curto Prazo sem contar com a venda de estoques. Quanto maior o índice em relação às empresas do mesmo setor, melhor. 21 Unidade I Controladoria Giro de Estoques O Índice de Giro de Estoques é definido como as vendas divididas pelos estoques: Vendas Ativo Total Este índice determina, de forma aproximada, quantas vezes o estoque é zerado por ano. Quanto mais vezes, melhor. Giro do Ativo O Índice de Giro do Ativo é calculado dividindo-se as vendas pelo ativo total: Este índice mostra se a empresa está gerando um volume de negócios suficientes, dado o total de seu investimento em Ativos. Quanto maior o índice em relação às empresas do mesmo setor melhor. Índices de Endividamento Os Índices de Endividamento revelam até que ponto a empresa é financiada por terceiros e sua probabilidade de não cumprir suas obrigações exigíveis. O Índice de Endividamento mais importante é denominado grau de endividamento. Grau de Endividamento O quociente do total de capital de terceiros em relação ao total dos Ativos, geralmente chamado de grau de endividamento mede a percentagem de fundos fornecida pelos credores. Em outras palavras, é o percentual de Capital de Terceiros aplicados na empresa. GraudeEndividamento= Totalde Capitalde Terceiros TotaldeAtivos Organização Finanças e Controladoria e Implementação da Gestão por Projetos Índices de Rentabilidade 22 Os Índices de Rentabilidade mostram os efeitos combinados das políticas de liquidez, da gestão de ativos e do financiamento sobre os resultados operacionais. Margem Líquida A Margem Líquida, calculada pela divisão do Lucro Líquido pelas vendas, fornece o lucro por unidade monetária de vendas: Margem Líquida= Lucro Líquido Vendas Quanto maior o índice em relação às empresas do mesmo setor, melhor. Retorno Sobre os Ativos O quociente do Lucro Líquido em relação ao total de ativos mede o retorno sobre os Ativos Líquidos de Juros e Impostos: Retorno sobre os Ativos= Lucro Líquido Ativo Total Unidade I Controladoria Quanto maior o índice em relação às empresas do mesmo setor, melhor. Retorno sobre o Patrimônio Líquido O quociente do Lucro Líquido sobre o PL mede o retorno sobre o PL, ou a taxa de retorno sobre o investimento dos acionistas. Quanto maior o índice em relação às empresas do mesmo setor, melhor. Companhia Western Computer (Balanço Patrimonial 31 de dezembro de 2008) em milhares ATIVO PASSIVO Caixa 77.500 Contas a pagar 129.000 Contas a receber 336.000 Notas promissórias 84.000 Estoques 241.500 Outras Contas a pagar 117.000 Total Ativo Circulante 655.000 Total Passivo Circulante 330.000 Ativos Imobilizados 292.500 Dívidas de Longo Prazo 256.500 Patrimônio Líquido 361.000 Total Ativos 947.500 Total Passivo + PL 947.500 Índice Liquidez Corrente Giro de Estoques Giro do Ativo Margem Líquida Retorno Sobre os Ativos Retorno Sobre o PL Grau de Endividamento Western 2,0 6,7 1,7 1,7% 2,9% 7,6% 61,9% Setor 2,0 vezes 6,7 vezes 3,0 vezes 1,2% 3,6% 9,0% 60,0% Pós-Graduação a Distância Companhia Western Computer (DRE 31 de dezembro de 2008) Vendas 1.607.500 Custo dos Produtos Vendidos Materiais 717.000 Mão de Obra 453.000 Aquecimento, Luz e Energia 68.000 Mão de Obra Indireta 113.000 Depreciação 41.500 Lucro Bruto 215.000 Despesas de Vendas 115.000 Despesas Gerais e Administrativas 30.000 Lucro Antes dos Juros e Impostos 70.000 Despesas de Juros 24.500 Lucro Antes dos Impostos 45.500 Imposto de Renda 18.200 Lucro Líquido 23 Controladoria Unidade I Os Índices de Liquidez, o Giro de Estoques, a Margem Líquida e o Endividamento da Cia. Western estão OK comparativamente à média das companhias do mesmo setor. Os retornos sobre o Ativo e PL estão um pouco deficientes. O único índice deficiente da Cia. Western é o Giro do Ativo. Organização Finanças e Controladoria e Implementação da Gestão por Projetos Extraia um Balanço Patrimonial e uma Demonstração de Resultado de Exercício de uma empresa pelo site da Comissão de Valores Mobiliários (CVM) ou por um jornal de grande circulação e proceda a uma análise de demonstrações financeiras. 24 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Capítulo 5 – O Papel do Administrador Financeiro e Séries Não Uniformes Papel do Administrador Financeiro Nas companhias de médio e grande porte, a área financeira é atribuída a um alto dirigente (Diretor Financeiro) e a gerentes de escalões inferiores (Tesoureiro e Controlador). O organograma, a seguir, apresenta uma estrutura organizacional, dando destaque à área financeira da companhia. O Tesoureiro e o Controlador estão subordinados ao Diretor Financeiro. O Tesoureiro é responsável pela gestão de fluxos de caixa, tomada de decisões de investimento e elaboração do planejamento financeiro. O Controlador gerencia as questões fiscais, a contabilidade de custos e financeira e, em algumas companhias, os sistêmas de informação. (ROSS et al., 2001) Diretor Financeiro Tesoureiro Gerente de Caixa Gerente de Crédito Controlador Gerente de Planejametno Fiscal e Gerente de Custos Fonte: Ross (2001) – Simplificada Ross et al. (2001) respondem a esta pergunta. Simplificadamente, o Administrador Financeiro cria valor para a companhia procurando comprar ativos que produzam mais caixa do que custam; e procurando vender obrigações, ações e outros instrumentos financeiros que proporcionem mais caixa do que custam. No entanto, os administradores têm outros objetivos, como, por exemplo, o interesse em sua própria satisfação pessoal, no bem-estar de seus empregados e no bem da sociedade em geral. Quando o Administrador Financeiro pensa apenas em sua própria satisfação pessoal, surge o que se denomina de problema de agência que é um conflito de interesse potencial que surge entre os acionistas e os administradores financeiros. Pós-Graduação a Distância O objetivo mais importante do Administrador Financeiro deve ser o de criar valor aos acionistas (proprietários da companhia) e isso significa maximizar o valor da companhia que ele trabalha. Para atingir esse objetivo, surge uma questão: de que maneira o Administrador Financeiro cria valor para os acionistas? 25 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Existêm muitas maneiras de forçar o Administrador Financeiro a agir de acordo com os interesses dos proprietários da companhia, incluindo, sobretudo: a) Remuneração Variável A remuneração na forma variável (bônus) força o Administrador Financeiro a ter como meta principal a criação de valor para a companhia. Assim, as companhias tendem a oferecer a maior parcela da remuneração na forma variável atrelada à criação de valor para a companhia. b) Imposição de Restrições Um dos problemas defrontados nas companhias são os custos de agência, que se dão quando os administradores e os acionistas têm objetivos diferentes. Tais conflitos têm maior propensão de ocorrer quando os administradores têm capital de giro disponível em demasia. Burrough (1990) mostra que os administradores costumam utilizar o caixa em demasia a sua disposição com a finalidade de financiar certas vantagens, tais como: escritórios melhores, jatinhos corporativos, restaurantes de luxo, os quais fazem pouco no sentido de maximizar o preço das ações de uma companhia. Jensen em artigo publicado, em 1986, no Journal of Finance sob o título “Empirical Test of the Impact of Managerial Self-Interest on Corporate Capital Structure” afirma que um dos benefícios trazidos pelo endividamento está na imposição de restrições à administração. Para Jensen, com a utilização de mais Capital de Terceiros, a administração torna-se mais determinada a ser eficiente, tendo em vista que as necessidades mais altas de recursos para pagamentos dos passivos exigíveis forçam os administradores a tornarem-se mais disciplinados. Conceito de Séries Não Uniformes O que caracteriza uma Série Não Uniforme é ela ter valores não uniformes ou períodos não uniformes entre os valores. A maioria das situações em cálculos financeiros envolve séries não uniformes. Podemos citar alguns exemplos, tais como: o desconto de duplicatas, as operações de venda, os fluxos diários de caixa das companhias, os projetos de investimento e os pagamentos parcelados de uma maneira geral. Organização Finanças e Controladoria e Implementação da Gestão por Projetos Vamos analisar o exemplo que se segue, a fim de compreender a dinâmica do cálculo das séries não uniformes. 26 Exemplo: Uma indústria de vidros desconta as seguintes duplicatas em um banco comercial que cobra uma taxa de 2% ao mês. Duplicata Valor Vencimento 23 R$12.000,00 30 dias 26 R$10.000,00 60 dias 42 R$27.000,00 120 dias Segue o diagrama de fluxo de caixa desta operação segue abaixo: Unidade II Finanças – Métodos de Análise de Projetos de Investimentos 0 12.000 10.000 1 2 0 3 27.500 4 Calculando o valor presente (PV) de cada uma das duplicatas, temos: PV= FV 1+i n 12.000 =11.764,71 1,02 10.000 PV2 = =9.611,69 2 1,02 PV1 = PV3 == 27.500 1,02 4 =25.405,75 3 PV= 46.782,14 Pós-Graduação a Distância 1 27 Finanças – Métodos de Análise de Projetos de Investimentos Unidade II Capítulo 6 – Análise de Investimentos Analisar projetos de investimentos utilizando indicadores econômicos e financeiros permite a comparação entre diferentes fluxos de caixa e a determinação do grau de viabilidade de projetos. Por meio de técnicas é possível se fazer a classificação de oportunidades de investimentos em vários níveis de atratividade e, com isso, facilitar o processo de tomada de decisões. As análises econômico-financeiras são abordagens quantitativas que utilizam Técnicas da Matêmáticas, Ciências Econômicas e Pesquisa Operacional. Há registro na literatura de diversos modelos de técnicas e métodos. Este capítulo versará sobre os indicadores mais frequentêmente utilizados na classificação de projetos de investimentos em condições de certeza, bem como as respectivas considerações sobre as vantagens e desvantagens de cada um. Assim, serão abordadas as técnicas do Valor Presente Líquido (VPL), a Taxa Interna de Retorno (TIR) e o método do Têmpo de Retorno ou Payback. Ressalta-se também que esses métodos de análises geralmente levam em consideração a taxa de desconto denominada de Taxa Mínima de Atratividade (TMA). Organização Finanças e Controladoria e Implementação da Gestão por Projetos Taxa Mínima de Atratividade (TMA) 28 A Taxa Mínima de Atratividade (TMA) é a taxa de juros que reflete o patamar mínimo de retorno esperado por investidores, que quando não atingido ou superado, indica que uma determinada seleção de investimento não deverá receber a aplicação de recursos. Geralmente essa taxa de juros está atrelada à rentabilidade das aplicações de pouco risco. Assim, ao se fazer um investimento, busca-se alternativas cujos prováveis dividendos sejam superiores aos de outras opções. A taxa de juros que o dinheiro investido irá proporcionar deverá ser superior a uma taxa prefixada, a qual utilizamos como referência. A esta taxa denominamos Taxa Mínima de Atratividade. Na condição de Custo de Oportunidade, a TMA pode ser considerada também a taxa de juros que remuneraria um determinado capital investido caso ele tivesse sido aplicado em uma alternativa diferente da oportunidade selecionada. Dessa forma, a TMA passa a ser o valor da diferença entre duas ou mais taxas de juros, que se refiram a diferentes alternativas de investimento. Assim, se há uma determinada aplicação bancária com pequeno índice de risco e que paga 18% a.a., deixar o capital parado equivale a incorrer em um custo de oportunidade de 18% ao ano que este dinheiro deixa de render. O custo de oportunidade depende das alternativas em estudo e acaba sendo o percentual que se paga por não se preferir a oportunidade de maior rendimento. Para Lapponi (2000), existêm três tipos de taxas de juros que são analisadas pelos investidores em projetos: • taxa mínima requerida, que é a TMA de um projeto, em que o investidor estipula a taxa para aceitar ou rejeitar um determinado projeto; Finanças – Métodos de Análise de Projetos de Investimentos Unidade II • taxa esperada, taxa esta originária da projeção dos fluxos de caixa do projeto; • taxa realizada, que identifica a medida exata da rentabilidade do investimento. Como se trata de projeção futura de aplicação de recursos, a TMA serve de parâmetro para cotejamento entre as taxas obtidas pelos projetos durante os períodos de análise. Para alternativas em que haja o uso de capital próprio e de terceiros enquanto fonte de financiamento, indica-se como TMA o Custo Médio Ponderado de Capital (WACC) conforme será visto posteriormente. Payback Simples Trata-se do mais antigo método formal para avaliação de projetos de investimento. É também o meio mais simples de se usar a aritmética para a análise de um investimento. O nome Payback vem do inglês e, em tradução livre, significaria pagar de volta. Representa o número de anos necessários para recuperar o investimento original, que será compensado pelos fluxos de caixa positivos esperados pelo investidor. Em algum momento numa linha do têmpo, após um determinado número de anos a partir do primeiro desembolso, espera-se que o investimento original seja totalmente recuperado. Em outras palavras, quando o lucro (resultado) do investimento pagará (retornará) o que foi investido. Trata-se de um tipo de cálculo do ponto de equilíbrio. Isso porque indicará em que momento as receitas e as depesas do projeto se equivalem. Quanto mais rápido isso acontecer, melhor. A apuração do Payback Simples é feita em 3 passos. 1o passo: desenhar o Fluxo de Caixa em uma linha do têmpo; 2o passo: lançar as expectativas de investimentos e de retornos ano a ano; 3o passo: identificar o período em que a soma dos retornos iguala ou supera o total do investimento. Exemplo – Uma empresa pretende efetuar um investimento de R$10.000,00 no momento inicial de um projeto com taxa de juros de 12% a.a. O retorno Projetado é o seguinte: 1o Ano: R$1.000,00 2o Ano: R$2.500,00 3o Ano: R$2.500,00 4o Ano: R$2.500,00 6o Ano: R$4.500,00 Pós-Graduação a Distância 5o Ano: R$3.500,00 29 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Determine o Payback Simples: Período 1.000 Valor Valor Acumulado 0 R$(10.000,00) R$ (10.000,00) 1 R$ 1.000,00 R$ (9.000,00) 2 R$ 2.500,00 R$ (6.500,00) 3 R$ 2.500,00 R$ (4.000,00) 4 R$ 2.500,00 R$ (1.500,00) 5 R$ 3.500,00 R$ 2.000,00 6 R$ 4.500,00 R$ 6.500,00 2.500 2.500 2.500 3.500 4.500 10.000 No exemplo, a inversão de sinal no valor acumulado ocorre entre o 4o e 5o ano. Dessa maneira, diz-se que o Payback Simples deste investimento é entre o 4o e 5o ano. Organização Finanças e Controladoria e Implementação da Gestão por Projetos O Payback Simples é popular porque até mesmo pessoas sem conhecimento em finanças podem calculá-lo e o compreendem com facilidade. No entanto, pode levar o investidor a tomar uma decisão errada, visto que não leva em consideração o valor do dinheiro no têmpo (o que é uma inconsistência teórica) e também não informa quanto irá retornar e nem a rentabilidade do retorno. 30 Este método é bastante simples, mas deve ser evitado por aqueles que possuem conhecimentos de Matêmática Financeira. Estes devem priorizar o Payback Descontado. EXERCÍCIO RESOLVIDO (1) Os fluxos de caixa líquidos de um projeto de investimento estão indicados no quadro a seguir. Quantos anos precisaremos esperar até que os fluxos de caixa acumulados desse investimento se igualem ou superem seu custo? Período (anos) Fluxo 0 -50.000 1 30.000 2 20.000 3 10.000 4 5.000 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Primeiro e Segundo passos: montar o Diagrama de Fluxo de Caixa e lançar as expectativas de investimentos e de retornos ano a ano. 30.000 20.000 10.000 5.000 50.000 Terceiro passo: calcular o número de anos necessários para se recuperar o investimento inicial. Conforme indicado no Diagrama de Fluxo de Caixa, o investimento inicial é de $ 50.000. Depois do primeiro ano, a empresa recupera $ 30.000, deixando $ 20.000 a descoberto. O Fluxo de Caixa no segundo ano é exatamente igual a $ 20.000; ou seja, o investimento “se paga” em exatamente 2 anos. Portanto, o Payback Simples é de 2 anos. Se exigíssemos um período de recuperação do investimento de 2 anos ou menos, o investimento seria aceitável. EXERCÍCIO RESOLVIDO (2) Os fluxos de caixa líquidos de um projeto de investimento são aqueles indicados no quadro a seguir. Quantos anos precisaremos esperar até que os Fluxos de Caixa acumulados desse investimento se igualem ou superem seu custo? Período (anos) Fluxo 0 -60.000 1 20.000 2 90.000 Primeiro e Segundo passos: montar o Diagrama de Fluxo de Caixa e lançar as expectativas de investimentos e de retornos ano a ano. 90.000 60.000 Conforme indicado no Diagrama de Fluxo de Caixa, o investimento inicial é de $60.000. Depois do primeiro ano a empresa recupera $20.000, deixando $40.000 a descoberto. O Fluxo de Caixa no segundo ano é exatamente igual a $90.000; ou seja, o investimento “se paga” em algum momento do segundo ano. Nesse caso, o têmpo de recuperação do investimento não é exato. O Payback Simples se deu entre o 1o e 2o ano. Se exigíssemos um período de recuperação do investimento de 2 anos ou menos, o investimento seria aceitável. Pós-Graduação a Distância 20.000 31 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos EXERCÍCIO RESOLVIDO (3) Se o período de corte é de 2 anos, quais dos projetos a seguir deverão ser aceitos? Ano A B C D E 0 -100 -200 -200 -200 -50 1 30 40 40 100 100 2 40 20 20 101 3 50 10 10 -200 4 60 Resposta: Deverão ser aceitos os projetos D e E. EXERCÍCIO RESOLVIDO (4) A Companhia Alfa pretende investir $525.000 hoje em um novo projeto de expansão. O projeto gerará fluxos anuais de caixa de $75.000 durante 15 anos. Qual é o período de Payback Simples do projeto? Supondo que a Cia Alfa deseje um período de recuperação do investimento de 13 anos, deve, o projeto, ser aceito? Primeiro e Segundo passos: montar o Diagrama de Fluxo de Caixa e lançar as expectativas de investimentos e de retornos ano a ano. 75.000 Organização Finanças e Controladoria e Implementação da Gestão por Projetos 525.000 32 Terceiro passo: calcular o número de anos necessários para se recuperar o investimento inicial. O Projeto da companhia Alfa precisa de sete anos para recuperar os $525.000 mil de investimento inicial. Veja o quadro seguinte: Período Retorno Retorno Acumulado 1o ano 75.000,00 75.000,00 2o ano 75.000,00 150.000,00 3o ano 75.000,00 225.000,00 4o ano 75.000,00 300.000,00 5o ano 75.000,00 375.000,00 6o ano 75.000,00 450.000,00 7o ano 75.000,00 525.000,00 8o ano 75.000,00 600.000,00 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Resposta: O projeto deve ser aceito, pois o período de Payback (7 anos) é inferior ao período desejado de recuperação do investimento (13 anos). Payback Descontado É similar ao Payback Simples. A diferença reside no fato de neste método o Fluxo de Caixa ser descontado. Assim, os valores recebidos ao longo da linha do têmpo, serão ajustados a valor presente. Considera-se, portanto, o custo de capital ou uma taxa de desconto. Assim, o Payback Descontado é o número de anos necessários para recuperar o investimento original considerando-se Fluxos de Caixa líquidos descontados pelo custo de Capital do Projeto. Pode-se calcular o Payback Descontado em 4 passos: 1o passo: desenhar o Fluxo de Caixa em uma linha do têmpo; 2o passo: lançar as expectativas de investimentos e de retornos ano a ano; 3o passo: descontar cada parcela a valor presente com auxílio da taxa de desconto; 4o passo: identificar o período em que a soma dos retornos a valor presente se iguala ou supera o total do investimento. Exemplo 2 – Para o mesmo exemplo 1, teremos um resultado diferente para o Payback Descontado. Vejamos: 1000 2500 2500 2500 3500 4500 10.000 Valor Valor Presente Valor Acumulado 0 (10.000,00 R$(10.000,00) R$(10.000,00) 1 1.000,00 R$ 892,86 R$ 9.107,14 2 2.500,00 R$ 1.992,98 R$ 7.114,16 3 2.500,00 R$ 1.779,45 R$ 5.334,71 4 2.500,00 R$ 1.588,80 R$ 3.745,91 5 3.500,00 R$ 1.985,99 R$ 1.759,92 6 4.500,00 R$ 2.279,84 R$ 519.92 Para o Payback Descontado, só acontecerá a inversão de sinal no valor acumulado entre 5o e o 6o ano. E esse resultado é mais confiável do que o resultado do Payback Simples. É comum e frequente que hajam diferenças entre os resultados do Payback Simples e do Payback Descontado. Isso evidencia a importância da correção dos valores dos Fluxos de Caixa a partir de uma taxa de desconto. Outro detalhe é a correção dos valores ao valor presente que torna o Payback Descontado teoricamente consistente. Pós-Graduação a Distância Período 33 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Há algumas desvantagens no uso do Payback Descontado. O método não informa a rentabilidade e o valor do retorno, também não leva em consideração os Fluxos de Caixa positivos ou negativos após o período de Payback. Apesar de tais limitações, o Payback dá uma estimativa de têmpo no qual o Capital estará preso a um projeto. EXERCÍCIO RESOLVIDO (5) Utilizando o mesmo enunciado do Exercício Resolvido (4), considere uma taxa anual de desconto apropriada para o projeto igual a 10%. Calcule o período de Payback Descontado do projeto? Primeiro e Segundo passos: montar o Diagrama de Fluxo de Caixa e lançar as expectativas de investimentos e de retornos ano a ano. O Diagrama de Fluxo de Caixa é igual ao do EXERCÍCIO RESOLVIDO (4). Terceiro passo: descontar cada parcela a valor presente com auxílio da taxa de desconto e calcular o número de anos necessários para se recuperar o investimento inicial. O Projeto da companhia Alfa precisa entre doze e treze anos para recuperar os $525.000 mil de investimento inicial, tendo em vista que o Payback Descontado é o número de anos necessários para recuperar o investimento original considerando-se Fluxos de Caixa líquidos descontados pelo custo de Capital do Projeto. Veja o quadro que segue: Organização Finanças e Controladoria e Implementação da Gestão por Projetos Período 34 Retorno Nominal Retorno Real Retorno Acumulado 1o ano 75.000,00 75.000,00/(1+0,10)^1 = 68.181,82 2o ano 75.000,00 75.000,00/(1+0,10)^2 = 61.983,47 3o ano 75.000,00 75.000,00/(1+0,10)^3 = 56.348,61 186.51390 4o ano 75.000,00 75.000,00/(1+0,10)^4 = 51.226,01 237.739,91 5o ano 75.000,00 75.000,00/(1+0,10)^5 = 46.569,10 284.309,91 6o ano 75.000,00 75.000,00/(1+0,10)^6 = 42.335,54 326.644,55 7o ano 75.000,00 75.000,00/(1+0,10)^7 = 38.486,86 365.131,41 8o ano 75.000,00 75.000,00/(1+0,10)^8 = 34.988,05 400.119,46 9o ano 75.000,00 75.000,00/(1+0,10)^9 = 31.807,32 431.926,79 10o ano 75.000,00 75.000,00/(1+0,10)^10 = 28.915,75 460.842,53 11o ano 75.000,00 75.000,00/(1+0,10)^11 = 26.287,04 487.129,58 12o ano 75.000,00 75.000,00/(1+0,10)^12 = 23.897,31 511.026,89 13o ano 75.000,00 75.000,00/(1+0,10)^13 = 21.724,83 532.751,72 68.181,82 130.165,29 Resposta: O projeto deve ser aceito, pois o Payback Descontado ocorreu entre o 12o e 13o anos, inferior ao período desejado de recuperação do investimento (13 anos). Unidade II Finanças – Métodos de Análise de Projetos de Investimentos EXERCÍCIO RESOLVIDO (6) Suponha que um investimento exige um gasto inicial de $5 milhões e tenha Fluxos de Caixa esperados de $1 milhão, $3,5 milhões e $2 milhões para os três primeiros anos, respectivamente. Qual é o Payback Descontado deste investimento se a taxa de retorno exigida é 10%? Período Fluxo 0 ano -5.000.000 1o ano 1.000.000 2o ano 3.500.000 3o ano 2.000.000 Primeiro e Segundo passos: montar o Diagrama de Fluxo de Caixa e lançar as expectativas de investimentos e de retornos ano a ano. 3.500.000 2.000.000 1.000.000 5.000.000 Terceiro passo: descontar cada parcela a valor presente com auxílio da taxa de desconto e calcular o número de anos necessários para se recuperar o investimento inicial. O Projeto precisa entre dois e três anos para recuperar os $5.000.000 de investimento inicial, tendo em vista que o Payback Descontado é o número de anos necessários para recuperar o investimento original considerando-se Fluxos de Caixa líquidos descontados pelo custo de Capital do Projeto. Veja o quadro que segue: Retorno Nominal Retorno Real Retorno Acumulado 1o ano 1.000.000 1.000.000/(1,1)^1 = 909.090,91 909.090,91 2o ano 3.500.000 3.500.000/(1,1)^2 = 2.892.561,98 3.801.652,89 3o ano 2.000.000 2.000.000/(1,1)^3 = 1.502.629,60 5.304.282,49 Resposta: O projeto têm o período de Payback Descontado entre o 2o e 3o anos. Pós-Graduação a Distância Período 35 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Valor Presente Líquido (VPL) A partir do reconhecimento das limitações e desvantagens das técnicas de Payback, surgiram outros métodos mais eficazes para a análise de investimentos. Destacamos aqui a ferramenta do Valor Presente Líquido (VPL). O método é baseado no Fluxo de Caixa descontado e reflete o Valor Presente dos retornos (entradas de caixa) de um investimento menos o Valor Presente dos custos (saídas de caixa) deste mesmo investimento. VPL = VP das entradas de caixa (Receitas Líquidas) – VP das saídas (custos ou investimentos) São 3 os passos para se calcular o VPL. 1o passo: lançar todas as entradas e as saídas de caixa ao longo de uma linha do têmpo. 2o passo: calcular o valor presente de cada Fluxo de Caixa, sejam eles fluxos positivos ou negativos, descontando pelo custo de Capital do Projeto ou pela Taxa de Desconto definida para o projeto. 3o passo: somar os Fluxos de Caixa descontados. O resultado é o VPL do projeto. No caso de um VPL ser positivo, o projeto é considerado viável. Significa que está recebendo mais dinheiro do que foi investido. Se for negativo o VPL, o projeto deve ser rejeitado. Significa que estamos colocando mais dinheiro em termos de investimento do que se têm retorno. Se o VPL é nulo, significa que os Fluxos de Caixa do projeto são somente suficientes para pagar o custo do Capital investido. Ao compararmos projetos mutuamente excludentes de VPL positivo, o de VPL mais elevado deve ser escolhido. Quando os valores forem negativos, o VPL de menor valor em módulo deverá ser elegido. Organização Finanças e Controladoria e Implementação da Gestão por Projetos Exemplo – Um projeto demanda um investimento no momento inicial de R$25.000,00. O sistêma apresentará durante 4 meses consecutivos o Fluxo de Caixa positivo de R$8.000,00 livre de taxas e impostos. Ao fim do 4o mês não haverá valor residual ou valor de revenda para o projeto. O custo de Capital para o levantamento dos $25.000,00 juntos aos bancos de investimento é 2% a.m. Qual é o Valor Presente Líquido deste projeto? 36 R$ 25.000 25.000 + 8.000 + 8.000 + 8.000 + 8.000 0 1 2 3 4 1+2% 1+2% 1+2% 1+2% 1+2% VPL = 25.000 +7.843,14+7.869,35+7.538,58+7.390.76 VPL = VPL =5.461,83 O resultado mostra que, este projeto gera fluxos de caixa suficientes para “pagar” o custo do projeto a 2% a.m. e deixa um resultado líquido (VPL) de $5.461,83 para os investidores. O VPL denota que é viável este projeto de investimento. Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Utilizando a calculadora HP 12C Digitar Visor ON f CLEAR REG 0,00 25.000 CHS g CF0 -25.000,00 8.000 g CFj 8.000,00 8.000 g CFj 8.000,00 8.000 g CFj 8.000,00 8.000 g CFj 8.000,00 2i 2,00 f NPV 5.461,83 Obs.: o comando g Nj pode ser utilizado para não se repetir por 4 vezes a entrada do Fluxo de Caixa R$8.000,00. Nesse caso, teríamos a seguinte sequência de passos. Utilizando a calculadora HP 12C Digitar Visor ON f CLEAR REG 0,00 25000 CHS g CF0 8000 g CFj -25.000,00 8.000,00 4 g Nj 4,00 2i 2,00 f NPV 5.461,83 EXERCÍCIO RESOLVIDO (7) ANO FLUXO DE CAIXA 0 – 1.000.000 1 200.000 2 200.000 3 200.000 4 400.000 5 500.000 Pós-Graduação a Distância Determine o VPL, considerando uma taxa de desconto de 8% ao ano, do Projeto Y, cujo Fluxo de Caixa é mostrado a seguir: 37 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Primeiro e segundo passos: montar o Diagrama de Fluxo de Caixa e lançar as expectativas de investimentos e de retornos ano a ano. 500.000 200.000 1.000.000 Terceiro passo: utilizando a fórmula (1): VPL = -1.000.000 + 200.000/(1,08)1 + 200.000/(1,08)2 + 200.000/(1,08)3 + 400.000/ (1,08)4 + 500.000 /(1,08)5 = 149.722,94 Utilizando a HP 12C Digitar Visor ON f CLEAR REG 0,00 1000000 CHS g CF0 -1.000.000,00 200000 g CFj 200.000,00 3 g Nj 3,00 400000 g CFj 400.000,00 500000 g CFj 500.000,00 8i 8,00 Organização Finanças e Controladoria e Implementação da Gestão por Projetos f NPV 38 149.722,94 Resposta: O VPL é igual a 149.722,94 EXERCÍCIO RESOLVIDO (8) Determine o VPL, considerando uma taxa de desconto de 12% ao ano, dos Projetos A e B, cujos Fluxos de Caixa são mostrados a seguir: ANO PROJETO A PROJETO B 0 -40.000 -50.000 1 10.000 12.000 2 10.000 12.000 3 13.000 16.000 4 13.000 16.000 5 13.000 16.000 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Primeiro e segundo passos: montar o Diagrama de Fluxo de Caixa e lançar as expectativas de investimentos e de retornos ano a ano. Projeto A 13.000 10.000 40.000 Projeto B 16.000 12.000 50.000 Terceiro passo: utilizando a fórmula (1): VPLA = -40.000/(1,12)0 + 10.000/(1,12)1 + 10.000/(1,12)2 + 13.000/(1,12)3 + 13.000/(1,12)4 +13.000/(1,12)5 = 1.791,94 VPLB = -50.000/(1,12)0 + 12.000/(1,12)1 + 12.000/(1,12)2 + 16.000/(1,12)3 + 16.000/(1,12)4 + 16.000/(1,12)5 = 916,22 Utilizando a HP 12C – Projeto A Digitar Visor ON 0,00 40000 CHS g CF0 -40.000,00 10000 g CFj 10.000,00 2 g Nj 13000 g CFj 3 g Nj 12 i f NPV 2,00 13.000,00 3,00 12,00 1.791,94 Pós-Graduação a Distância f CLEAR REG 39 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Utilizando a HP 12C – Projeto B Digitar Visor ON f CLEAR REG 0,00 50000 CHS g CF0 -50.000,00 12000 g CFj 12.000,00 2 g Nj 16000 g CFj 3 g Nj 12 i f NPV 2,00 16.000,00 3,00 12,00 916,22 Respostas: O VPL do projeto A é igual a 1.791,94; e O VPL do projeto B é igual a 916,22. Alternativas com Vidas Úteis Diferentes Projetos com diferentes vidas úteis não são diretamente comparáveis, uma vez que estão sujeitos a conflitos em decorrência das disparidades de tamanho e de têmpo. A melhor abordagem para esse problema é a técnica do Mínimo Múltiplo Comum (MMC). Organização Finanças e Controladoria e Implementação da Gestão por Projetos A técnica do Mínimo Múltiplo Comum (MMC) 40 Sob o ponto de vista econômico, projetos com durações estimadas desiguais não são diretamente comparáveis. O artifício para resolver esse impasse é adotar o MMC dos diferentes horizontes de planejamento das alternativas de investimento em análise. Assim será possível compará-los numa base têmporal uniforme. Neste caso, a comparação de duas alternativas de investimento, com horizontes de planejamento de 3 e 4 anos, respectivamente, resulta numa base têmporal de 12 anos que é o MMC entre 3 e 4. Para efeitos de comparação, repete-se o projeto de 3 anos por 4 vezes numa linha do têmpo de 12 anos. O mesmo se aplica ao projeto de 4 anos que será repetido 3 vezes num horizonte de 12 anos. Em seguida, calcula-se os VPL de cada projeto, já que, agora, todos estão com seus têmpos de duração equalizados. Exemplo – Compare as alternativas K e L pelo método do VPL. Adote uma taxa de juros comum aos dois sistêmas de 12% a.a. A alternativa K possui um horizonte de planejamento de 3 anos. A alternativa L possui um horizonte de planejamento de 4 anos. O MMC entre K e L é de 12 anos. Unidade II Finanças – Métodos de Análise de Projetos de Investimentos 5.000 A alternativa K possui um horizonte de planejamento de 3 anos. A alternativa L possui um horizonte de planejamento de 4 anos. O MMC entre K e L é de 12 anos. Alternativa K 12.000 3.000 Alternativa L 10.000 Solucionando a alternativa K: para se atender ao horizonte de comparação de 12 anos, repete-se 4 vezes o fluxo da alternativa K. 5.000 Alternativa L 12.000 3 12.000 6 12.000 9 12.000 12 Havia um único valor de investimento e agora existêm 4. Haviam 3 fluxos positivos de 3.000 e agora existêm 12. Deve-se neste ponto simplificar o Fluxo de Caixa para que se tenha um único valor associado a cada ano. O Fluxo de Caixa resultante é: 5.000 5.000 Alternativa L 12.000 3 7.000 5.000 6 7.000 5.000 9 7.000 12 Para uma taxa de juros de 12% a.a., têmos o seguinte valor presente líquido: + 12.000 + 5.000 + 5.000 + 7.000 + 5.000 + 5.000 + 7.000 + 5.000 + 5.000 + 7.000 0 1 2 3 4 5 6 7 8 9 1,12 1,12 1,12 1,12 1,12 1,12 1,12 1,12 1,12 1,12 5.000 1,12 10 + 5.000 1,12 11 + 5.000 1,12 12 VPL = (12.000) + 4.464.29 + 3.985,97 + (4.982,46) + 3.177,59 + 2.837,13 + (3.546,42) + 2.261,75 + 2.019,42 + (2.524,27) + 1.609,87 + 1.437,38 + 1.283,38 VPL = 23,61 Pós-Graduação a Distância VPL = 41 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Solucionando a alternativa L: o diagrama já simplificado da alternativa L é como o apresentado a seguir. 3.000 Alternativa L 3.000 4 7.000 3.000 8 7.000 12 Utilizando a calculadora HP 12C Digitar Visor ON f CLEAR REG 10000 CHS g CF0 3000 g CFj 3 g Nj Organização Finanças e Controladoria e Implementação da Gestão por Projetos -10.000,00 3.000,00 3,00 70000 CHS g CFj -7.000,00 3000 g CFj 3.000,00 3 g Nj 42 0,00 3,00 70000 CHS g CFj -7.000,00 3000 g CFj 3.000,00 4 g Nj 4,00 f IRR -1.810,89 Comparando os VPL de K e L têm-se que a melhor opção é o VPL de K= 23,61. O VPL de L é negativo e essa alternativa deverá ser rejeitada. Taxa Interna de Retorno (TIR) A Taxa Interna de Retorno (TIR) é a taxa de desconto que iguala o valor presente dos Fluxos de Caixa positivos ao valor presente de seus custos. É a taxa de desconto que faz o VPL do projeto ser zero. Assim, o VPL de um projeto descontado à TIR é 0 (zero). O cálculo da TIR, diferentêmente do cálculo do VPL, é feito por tentativa e erro (iteração). Quando auxiliado por calculadora financeira ou planilha eletrônica, passa a ser um processo rápido, eficaz e simples. A ideia por detrás da TIR é similar à do VPL. Define-se enquanto taxa de referência o Custo de Capital a ser investido. Se a TIR de um projeto for superior à referência, haverá um excedente (após a remuneração deste capital) que será revertido para os acionistas. Portanto, quando uma empresa implementa um projeto com TIR superior ao Custo de Capital, aumenta a riqueza de seus acionistas. Por outro lado, implementar um projeto com TIR inferior ao Custo de Capital impõe perda aos acionistas. Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Exemplo – Um projeto demanda um investimento único inicial de R$20.000,00. Tal projeto fornece um Fluxo de Caixa, livre de taxas e impostos, de $6.000,00 ao mês, durante 5 meses, após este período não ha valor residual ou de revenda para o projeto. Calcule a taxa Interna de Retorno (TIR). R$ R$ 20.000,00 20.000 + 6.000 + 6.000 + 6.000 + 6.000 + 6.000 0 1 2 3 4 5 1+TIR 1+TIR 1+TIR 1+TIR 1+TIR 1+TIR 20.000 + 6.000 + 6.000 + 6.000 + 6.000 + 6.000 0= 0 1 2 3 4 5 1+TIR 1+TIR 1+TIR 1+TIR 1+TIR 1+TIR VPL = Utilizando a calculadora HP 12C Digitar visor ON f CLEAR REG 0,00 20000 CHS g CF0 -20.000,00 6000 g CFj 6.000,00 5 g Nj 5,00 f IRR 15,24 O maior inconveniente apresentado pela TIR é que poucas calculadoras e poucas planilhas eletrônicas resolvem o problema de mais de uma inversão de sinal que venha a ocorrer em um projeto. Não é incomum que os projetos passem a ter novos investimentos ao longo de uma mesma linha do têmpo. O que acaba ocorrendo é o sistêma passar a apresentar uma TIR diferente para cada inversão de sinal. EXERCÍCIO RESOLVIDO (9) Calcule a taxa interna de retorno dos projetos com os seguintes fluxos de caixa: Ano Projeto A Projeto B 0 1 2 -4.000 3.000 2.000 -8.000 6.000 4.000 Pós-Graduação a Distância Fluxos de Caixa($) 43 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos Primeiro e segundo passos: montar o Diagrama de Fluxo de Caixa e lançar as expectativas de investimentos e de retornos ano a ano. Projeto A 3.000 2.000 – 4.000 Projeto B 6.000 4.000 – 8.000 Cálculo da TIR – Utilizando a HP 12C – Projeto A Digitar Visor ON f CLEAR REG 0,00 4000 CHS g CF0 -4.000,00 3000 g CFj 3.000,00 2000 g CFj 2.000,00 Organização Finanças e Controladoria e Implementação da Gestão por Projetos f IRR 44 17,54 Cálculo da TIR – Utilizando a HP 12C – Projeto B Digitar Visor ON f CLEAR REG 0,00 8000 CHS g CF0 -8.000,00 6000 g CFj 6.000,00 4000 g CFj 4.000,00 f IRR Resposta: A taxa interna de retorno dos dois projetos é igual a 17,54% 17,54 Unidade II Finanças – Métodos de Análise de Projetos de Investimentos EXERCÍCIO RESOLVIDO (10) A empresa WAM têm uma oportunidade de investimento com o seguinte Fluxo de Caixa: Ano Fluxo de Caixa ($) 0 1 2 3 -12.000 4.000 5.000 4.500 Calcule a TIR do projeto. Supondo que a taxa mínima de atratividade do projeto é 8%, deve o projeto ser aceito pela WAM? Primeiro e segundo passos: montar o Diagrama de Fluxo de Caixa e lançar as expectativas de investimentos e de retornos ano a ano. 4.000 5.000 4.500 12.000 Cálculo da TIR – Utilizando a HP 12C Digitar Visor ON f CLEAR REG 12000 CHS g CF0 0,00 -12.000,00 4000 g CFj 4.000,00 5000 g CFj 5.000,00 4500 g CFj 4.500,00 f IRR 6,01 Pós-Graduação a Distância Resposta: A TIR do projeto é igual a 6,01%. Com uma taxa mínima de atratividade de 8%, o projeto deve ser rejeitado pela WAM. 45 Finanças – Métodos de Análise de Projetos de Investimentos Para cada um dos exercícios a seguir, faça o Diagrama de Fluxo de Caixa e solucione o problema utilizando calculadora científica, calculadora financeira ou planilha eletrônica. Quem fizer com calculadora financeira, deve apresentar a sequência de teclas digitadas e o resultado. Quem fizer com calculadora científica, deve apresentar a fórmula utilizada, a substituição dos valores na fórmula e o resultado. Quem utilizar planilha eletrônica, deve apresentar a sintaxe da equação e o resultado. 1. Imagine-se que a Companhia Sigma invista $1 milhão hoje num novo projeto de construção. O projeto gerará fluxos anuais de caixa de $160.000 durante 25 anos. A taxa anual de desconto apropriada para o projeto é igual a 9%. a. Qual é o período de Payback Simples do projeto? Supondo que a Cia. Sigma deseje um período de recuperação do investimento de 10 anos, deve o projeto ser aceito? b. Qual é o período de Payback Descontado do projeto? c. Qual é o VPL do projeto? 2. Calcule a Taxa Interna de Retorno dos projetos com os seguintes Fluxos de Caixa: Organização Finanças e Controladoria e Implementação da Gestão por Projetos Fluxos de Caixa($) Ano Projeto A 0 -3.000 1 2.500 2 1.000 46 Projeto B -6.000 5.000 2.000 3. Para o fluxo abaixo, quais serão os VPL correspondentes às taxas de desconto de 11% e 22%, respectivamente? Quando se dá o Payback Descontado para essas taxas de desconto? Ano 0 1 2 3 4 Fluxos de Caixas ($) 5.000 -2.500 -2.000 -1.000 -1.000 4. Defina cada um dos critérios de investimento. Em sua definição, indique a regra de aceitação ou de rejeição de uma alternativa de investimento de acordo com cada critério. a) Período de Payback b) Taxa Interna de Retorno c) Valor Presente Líquido Unidade II Unidade III Finanças – Custo de Capital Capítulo 7 – Capital de Terceiros e Capital Próprio O Capital de Terceiros vis-a-vis ao Capital Próprio • Vantagens e Desvantagens da dívida – uma abordagem simplificada Em uma abordagem simplificada, dívida representa algo que precisa ser devolvido, resultado da obtenção de dinheiro emprestado. Daí surge a ideia de que a dívida é uma obrigação para com terceiros. Quando as companhias tomam dinheiro emprestado, prometêm fazer pagamentos regulares e programados de juros, bem como devolver o principal. – Vantagens da dívida A principal vantagem na utilização da dívida é o tratamento fiscal diferenciado, no que diz respeito aos juros pagos. Os juros pagos sobre o saldo devedor podem ser deduzidos na Demonstração de Resultado de Exercícios (DRE), na forma de despesa do exercício, reduzindo, portanto, o lucro líquido apurado. Esse fator torna relevante a determinação do grau de endividamento da companhia, de modo a se obter o benefício fiscal. Outra vantagem da dívida foi apontada por Shah apud Ross et al. (2001), em artigo recente, em que examinou o efeito de anúncios de alterações de estrutura de capital sobre o preço das ações da companhia. O estudo inferiu forte correlação positiva entre um anúncio que implica aumento do endividamento e o preço das ações da companhia. Quando a companhia altera sua estrutura de capital elevando o percentual da dívida em relação ao capital próprio há evidências que o valor das ações sobe. Duas conclusões importantes podem ser extraídas do estudo de Shah: • a adição de Capital de Terceiros pode sinalizar fluxos futuros de caixa de valor mais elevado. – Desvantagens da dívida Entre as desvantagens da dívida a literatura aponta como principal desvantagem o denominado custo de abrir falência. A dívida conforme conceituada anteriormente é uma obrigação da companhia para com terceiros. Caso a dívida não seja paga, os credores poderão reclamar legalmente a posse dos ativos da companhia. Essa ação dos credores contra a companhia poderá resultar em liquidação e em falência gerando, por conseguinte, uma série de custos e despesas relacionadas. Pós-Graduação a Distância • o aumento do preço das ações, na ocasião do anúncio de aumento do endividamento é consequência da principal vantagem com o uso de Capital de Terceiros, qual seja: a existência de beneficio fiscal; 47 Unidade III Finanças – Custo de Capital Segundo Ross et al (2001), o aspecto fiscal favorece o uso de Capital de Terceiros, mas o aspecto inadimplência favorece o uso de Capital Próprio. As características do Capital de Terceiros e do Capital Próprio, em termos de controle, são diferentes, mas não significa que uma alternativa seja superior a outra. Alavancagem Financeira A alavancagem financeira diz respeito à utilização de dívida na estrutura de capital da companhia. É importante notar que a alavancagem financeira é muitas vezes importante para aumentar o volume de investimentos e a competitividade das companhias, mas, às vezes, pode ter um efeito adverso causando o denominado Risco Financeiro1 como se notou na crise da Ásia, em 1997. Cláudia Nessi Zonenschain, em artigo publicado em 1998 no periódico do BNDES, aborda os efeitos positivos e negativos da utilização da alavancagem financeira. a) Efeitos Positivos da Alavancagem Financeira Em relação aos efeitos positivos, Zonenschain aborda o modelo adotado pelas companhias do Japão e da Alemanha, que se beneficiaram com a alavancagem financeira, aumentando a competitividade, na medida em que repassaram aos preços o custo inferior derivado da vantagem fiscal, ou utilizaram o diferencial para investir em tecnologia e qualidade. b) Efeitos Negativos da Alavancagem Financeira Em relação aos efeitos negativos, Zonenschain aborda o caso da crise asiática que ocorreu em 1997 e reascendeu a discussão sobre os padrões de financiamento mostrando que a alavancagem financeira pode trazer, também, instabilidades e problemas. A crise asiática foi atribuída, pela maior parte dos analistas, ao excesso de alavancagem financeira, fruto do seu padrão de financiamento (baseado em crédito). Organização Finanças e Controladoria e Implementação da Gestão por Projetos Zonenschain, observando a crise da Ásia, inferiu que o modelo de financiamento por meio de dívida, que permitiu que uma série de países, como Japão e Alemanha, obtivesse taxas de crescimento elevadas por muitos anos seguidos – e com isso financiou forte desenvolvimento tecnológico e socioeconômico – trouxe consigo a instabilidade financeira que mais tarde faria com que o próprio modelo de financiamento fosse contestado. Sugestão de leituras e filmes Zonenschain, C. N. (1998). Estrutura de Capital das Empresas no Brasil. BNDES. 1 48 Risco Financeiro – é o aumento no risco dos acionistas, em decorrência da alavancagem financeira. Unidade III Finanças – Custo de Capital Capítulo 8 – Métodos CAPM e WACC O Custo Médio Ponderado de Capital (WACC) As operações de uma empresa podem ser financiadas por vários tipos de capital, denominados componentes da estrutura do capital. Tipicamente, têm-se as ações ordinárias e preferenciais (Capital Próprio) e a dívida (Capital de Terceiros). Por uma questão de risco, define-se para cada componente do capital uma diferente Taxa de Retorno, que é denominada custo do componente de capital, e o custo de capital a ser utilizado nas análises de investimento de capital deve ser a média ponderada dos custos dos vários componentes de capital empregados. Esta média ponderada é o Custo Médio Ponderado de Capital. A fórmula do Custo Médio Ponderado de Capital (Weighted Average Capital Cost – WACC) é a seguinte: WACC=Re E D +Rd ×1- Tc D+E D+E Onde, Re representa a taxa de retorno do Capital Próprio; Rd a taxa de retorno do Capital de Terceiros; Tc é a alíquota E e de D determinam os pesos de Capital Próprio e de Capital de marginal de imposto de renda. Os valores de D+E D+E Terceiros. Estas proporções são o índice de quociente dívida/capital próprio (ou debt/equity ratio) e medem as contribuições relativas de capital de credores (terceiros) e acionistas (proprietários). O WACC é um custo marginal, sendo o valor médio ponderado o novo capital a ser investido. Não se trata, portanto, do custo do capital já investido. O WACC é a melhor estimativa de como a empresa deverá, na média, captar dinheiro no futuro. É a taxa de desconto que deve ser aplicada para se calcular o valor presente de um projeto ou negócio. É também a taxa referencial com a qual a TIR deverá ser comparada. Neste caso, busca-se situações em que a TIR seja superior ao WACC. E D e dos componentes do capital podem ser determinados a partir do balanço patrimonial, dos custos D+E D+E de mercado ou pelo objetivo de estrutura de capital da empresa, que é uma estimativa de sua estrutura de capital ótima. Basicamente se busca dois objetivos na montagem desta estrutura: maximizar o valor de suas ações ou minimizar seu custo de capital. Dessa maneira, define-se mais Capital de Terceiros ou mais Capital Próprio em busca de um desses E D dois fins. A soma de e sempre será de 100%. D+E D+E A Rd é a taxa de juros exigida pelos credores. Não será o custo de dívida da corporação, pois os pagamentos de juros são dedutíveis para fins de Imposto de Renda. Com esta dedução, o governo paga uma parte das despesas de juros correspondente à alíquota de Imposto de Renda. É um benefício fiscal que torna a dívida mais atraente que o Capital Próprio e têm de ser descontado do custo de dívida da corporação. Consideram-se as principais fontes de Capital Próprio das empresas a emissão de ações ordinárias e a retenção de lucros. A emissão de ações preferenciais é bastante limitada pela legislação brasileira. Da mesma maneira, as emissões e as ofertas públicas de novas ações ordinárias são evitadas, têm-se a retenção de lucros como principal fonte de capital próprio novo para as corporações. Pós-Graduação a Distância Os pesos 49 Unidade III Finanças – Custo de Capital Como os lucros retidos para reinvestimento têm um custo bastante significativo para os acionistas, a empresa deverá compensar o custo de oportunidade, com uma taxa de retorno pelo menos igual à taxa que se obteria sobre investimentos alternativos de risco equivalente. Portanto, Re é o custo do capital próprio novo captado por meio de retenção de lucros e a taxa de retorno que os acionistas esperam obter sobre investimentos de risco equivalente. O cálculo do custo de capital próprio Re é mais complexo que os dos custos de dívida. O Modelo de Precificação de Ativos (CAPM) No início dos anos 1960, os pesquisadores Willian Sharpe e John Lintner desenvolveram estudos sobre o retorno de investimentos em ambiente de risco. Como resultado surgiu o Modelo de Precificação de Ativos (CAPM). O método CAPM descreve a relação entre a taxa de retorno exigida pelos acionistas (Re) e o risco de uma ação ordinária, medido por seu coeficiente de risco beta (). A equação do CAPM é: Re = Rf + (Rm - Rf), onde: Rf é a taxa (de retorno) livre de risco; sendo geralmente a taxa de retorno dos títulos de longo prazo do Tesouro dos EUA; Rm é a taxa de retorno esperada de uma carteira com todas as ações negociadas no mercado, ou de uma ação média correspondente a todo o mercado. Na prática, o desempenho do mercado é medido por índices como o Dow Jones ou o Ibovespa no Brasil. O coeficiente de uma ação quantifica seu risco, ou sua volatilidade, em relação ao mercado, pois o prêmio de risco da ação é o produto de seu e o prêmio de risco do mercado, (Rm-Rf). A diferença entre a taxa de retorno exigida de um ativo e a taxa livre de risco Rf é o prêmio de risco deste ativo. Organização Finanças e Controladoria e Implementação da Gestão por Projetos O risco total de um investimento possui dois componentes: o risco de mercado e o risco diversificável. O risco diversificável deve-se a eventos aleatórios que são particulares de cada empresa, com seus sucessos e seus fracassos, e pode ser eliminado pela diversificação da carteira de ações do investidor. Em uma carteira bem diversificada, os sucessos em uma empresa compensam fracassos em outra. Portanto, a diversificação serve como medida de mitigação deste tipo de risco. 50 Já o risco de mercado se deve a fatores que afetam sistêmaticamente a maioria das empresas e, portanto, causam movimentos gerais no mercado: inflação, altas taxas de juros, recessões. Uma vez que a maioria das ações é afetada por esses fatores, não é possível eliminar o risco de mercado por meio de diversificação. Em termos práticos, uma ação de risco médio, que tende a acompanhar os movimentos do mercado, têm, por definição, igual a 1. E uma ação com superior a 1 têm risco maior que a média do mercado, ou seja, espera-se que os movimentos da ação, para cima ou para baixo, amplifiquem os resultados médios do mercado. Já um inferior a 1 tende a amortecer os efeitos do mercado. Quanto mais elevado for o de uma ação, maior será seu risco. E, consequentêmente, a taxa de retorno ks exigida pelos acionistas também será mais alta. Muitas empresas calculam e publicam os seus . Uma importante base dados aberta ao público é o site “Damodaran Online” em <http://www.damodaran.com> do Prof. Aswath Damodaran da New York University. Finanças – Custo de Capital Unidade III O CAPM é uma ferramenta importante, mas possui limitações. Isso se deve à necessidade de se fazer estimativas sobre o futuro de uma empresa e do Rm. O uso de valores históricos nem sempre constituem indicadores seguros para o futuro. No caso de não se fazer a diversificação dos investimentos, pode-se também chegar a um resultado incorreto de Re, visto que o risco diversificável não foi eliminado ou minimizado pela diversificação. Exemplo 1 – Sabendo que a taxa livre de risco é de 6% a.a., o retorno do mercado é de 10% a.a. e o coeficiente beta da Empresa XWK é 1,5, calcule o retorno (Re): Re = Rf + (Rm - Rf) Re = 6 + 1,5 [10 - 6) Re = 12% a.a. Exemplo 2 – Se a Empresa XWK possuir o quociente Capital de Terceiros em 1/3 e seu custo de Capital de Terceiros for de 8% a.a., qual será o WACC? Suponha I.R =38% E D (1- TC) +Rd D+E D+E 2 1 WACC=12 +8 (1- 0,38) 3 3 WACC= 9,653% a.a WACC=Re 1. Suponha que as ações da Cia. Alfa têm um beta de 0,95. O risco da carteira de mercado é de 15% ao ano e a taxa livre de risco é de 10% ao ano. Qual é o custo do capital próprio da Companhia? (Calcule pelo método CAPM). Pós-Graduação a Distância 2. No problema anterior, se a Cia. Alfa tiver um grau de endividamento de 50% (Capital de Terceiros/Capital Total) e seu custo de Capital de Terceiros for de 7% ao ano antes do I.R., qual será o seu custo médio ponderado de capital (WACC). Suponha a alíquota de I.R. de 35%. 51 Referências BRIGHAM, E. F.; HOUSTON, J. F. Fundamentos da Moderna Administração Financeira. Rio de Janeiro: Campus, 2005. BURROUGH, B. Barbarians at the Gate. Harper & Row, 1990. GITMAN, J. L. Princípios da Administração Financeira. São Paulo: Pearson, 2004. HAZZAN, S.; POMPEO, J. N. Matêmática Financeira. São Paulo: Saraiva, 2007. IUDICIBUS, S.; MARION, J. C. Curso de Contabilidade para não Contadores. São Paulo: Atlas, 2008. JENSEN. Empirical Test of the Impact of Managerial Self-Interest on Corporate Capital Structure. The Journal of Finance, 1986. LAPPONI, Juan Carlos. Projetos de Investimento: Construção e Avaliação do Fluxo de Caixa. São Paulo: Lapponi, 2000. MARION, J. C. Livro de Exercícios Contabilidade Empresarial. São Paulo: Atlas, 2005. MILLER, M. H. Debt and Taxes. The Journal of Finance, 1997. pp. 261-275. MODIGLIANI, F.; MILLER, M. H. Taxes and the Cost of Capital: A Correction, 1963. _____. The Cost of Capital Corporation Finance and the Theory of Investment. American Economic Review, 1958. pp. 261-297. ROSS, S. A.; WESTERFIELD, R. W.; JAFFE, J. F. Administração Financeira. São Paulo: Atlas, 2001. Organização Finanças e Controladoria e Implementação da Gestão por Projetos THUESEN, G. J. Engeneering Economy. 8. ed. New Jersey: Prentice Hall, 1977. 52 ZONENSCHAIN, C. N. Estrutura de Capital das Empresas no Brasil. BNDES, 1998.