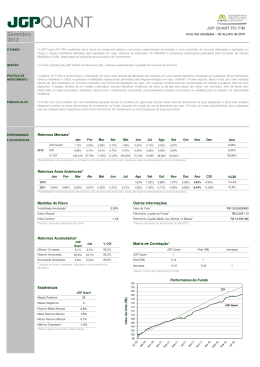

Gestão de recursos Eles querem adrenalina Por Bruna Maia Carrion As aventuras dos gestores brasileiros que investem em junk bonds e créditos judiciais 40 C APITAL A BERTO Novembro 2014 H á muito dinheiro disponível no mundo, principalmente graças à intensa política de recompra de títulos de dívida soberana (quantitative easing) pelo banco central americano (FED). Seu congênere europeu, o BCE, cogita iniciar processo semelhante para reativar a economia do continente. Quando bonds soberanos, tradicionalmente seguros, passam a render tão pouco (a taxa de juros americana está em 0,25%), os títulos de dívida mais arriscados e potencialmente lucrativos, conhecidos como high yield bonds, se tornam atraentes. O interesse por esses ativos foi tão intenso ao longo de 2014 que criou uma bolha, recentemente estourada. De acordo com dados da Dealogic, houve US$ 22 bilhões em resgates líquidos de fundos high yield no ano até 27 de outubro — a maioria após agosto, quando o mercado se tornou mais volátil e Janet Yellen, presidente do FED, afirmou que o preço dos ativos estava um tanto exagerado. Tais questões parecem distantes da nossa realidade. Com uma taxa básica de Ilustração: Marco Mancini/Grau180.com Novembro 2014 C APITAL A BERTO 41 Gestão de recursos juros de 11% ao ano, diversas aplicações de renda fixa, como os títulos públicos, oferecem boa rentabilidade atrelada a baixo risco. Mas não tiremos conclusões precipitadas: o Brasil tem, sim, um pequeno grupo de gestores interessados no nicho de high yield bonds. JGP Crédito, ASK, Vision, Blackwood e G5 Evercore são exemplos de gestoras brasileiras que atuam no setor. Enquanto nos Estados Unidos as firmas voltadas a esse nicho compram, basicamente, bonds com risco maior, aqui, para ter chances de alto retorno, é preciso expandir o cardápio. A JGP, por exemplo, foca títulos de dívida de empresas que podem ou não estar em recuperação judicial. Já a ASK se volta para fundos de investimento em direitos creditórios (FIDCs). E a Vision compra recebíveis de ações judiciais ganhas contra companhias ou o Estado (precatórios) ou de empresas em recuperação judicial. Nos três casos, entretanto, há uma preocupação em ter um pouco de cada um desses investimentos no portfólio. A maioria dessas casas surgiu nos últimos cinco anos e tem uma história similar à de muitas gestoras de recursos criadas recentemente para investir em ações. Foram fundadas por ex-funcionários de instituições financeiras que decidiram juntar seus milhões e gerir os próprios fundos. Uma de suas peculiaridades é contar com departamentos jurídicos robustos, com seis a oito pessoas dedicadas a analisar termos de decisões e sentenças judiciais ou avaliar o risco de perda na compra de um crédito de uma empresa com problemas financeiros, por exemplo. Uma das principais motivações para investir em high yield é o desejo de estar num setor com menos competidores. “Das companhias listadas em bolsa, considero apenas 42 C APITAL A BERTO Novembro 2014 30 realmente boas e líquidas. É muito pouco produto para os milhares de fundos que existem no mercado”, observa Valério Marega, sócio da ASK Brasil, que possui hoje patrimônio de R$ 156 milhões. “Nosso objetivo é montar uma carteira que renda de 25% a 30% ao ano. Pretendemos oferecer mais que os 17% a 25% dos fundos de private equity, já que nosso risco é maior”, acrescenta. Uma das peculiaridades do high yield no Brasil é justamente uma exigência mínima de retorno muito superior à existente em países desenvolvidos. Nos Estados Unidos, por exemplo, os títulos que se encaixam nessa categoria são aqueles com nota de crédito abaixo de BBB, de acordo com o padrão das agências Standard & Poor’s e Fitch, e da categoria BAA da Moody’s. Uma estimativa da corretora e gestora de investimentos Charles Schwab informa que esses títulos rendem, em média, 5,5% ao ano. Por aqui, as notas de crédito ficam em segundo plano; importa mais a rentabilidade dos ativos. “Considero high yield o que rende taxa DI mais 5%”, define Rafael Fritsch, chefe de investimentos da área de crédito da gestora JGP, com R$ 168,5 milhões em ativos sob gestão. Fritsch geriu por dez anos títulos de high yield no exterior, em instituições como J.P. Morgan, Deutsche Bank e Bank of America, e retornou ao Brasil em 2009. “Quando comecei a trabalhar com isso, o mercado de crédito no Brasil ainda era pequeno. Hoje está bem maior, mas ainda há poucas gestoras e profissionais interessados”, diz. De fato, o crédito privado se expandiu no País: estatísticas do Banco Mundial mostram que ele correspondia a 31,7% do PIB em 2000 e cresceu para 70,7% em 2013. Público qualificado Por investir em ativos arriscados e exigir longos períodos para resgate — na Vision, o prazo de maturação do fundo é de até cinco anos —, os high yields locais são destinados a investidores qualificados e exigem aporte mínimo de, pelo menos, R$ 1 milhão. A Vision, que gere cerca de R$ 4,4 bilhões, parte deles investidos em madeira de reflorestamento, em terras e no setor imobiliário, tem como clientes apenas estrangeiros interessados em crédito no Brasil. “Buscamos investidores institucionais, como fundos de pensão, e family offices”, conta Amaury Fonseca Júnior, sócio da Vision. Na ASK e na JGP, os family offices e os investidores institucionais, tanto locais como estrangeiros, também são os principais cotistas dos fundos. “High yield é uma decisão natural de qualquer um que queira fazer uma alocação diversificada”, comenta Christian Sant’Anna, sócio e gestor da Titan Capital, que gere fortuna de famílias. Ele aplica entre 5% e 8% do patrimônio de R$ 106 milhões da Titan em seis gestoras que buscam oportunidades em créditos, principalmente FIDCs. Difícil de recuperar Quem aposta nesse mercado sabe bem que as dificuldades são grandes. Uma delas é comum a todos os que lidam com renda fixa: falta liquidez para negociar os títulos no mercado secundário. Isso se reflete no tempo de resgate do investimento — os fundos da JGP, por exemplo, são fechados para retiradas por dois a cinco anos. Outro desafio diz respeito à resolução de insolvências. O Brasil está em 135o lugar no ranking do Banco Mundial nesse quesito. A Lei 1.1101, conhecida como Lei de Falências, editada em 2005, ajudou a resolver a questão ao criar a figura da recuperação judicial. Ela blinda a empresa contra credores por 180 dias, período em que pode se concentrar na solução de seus problemas financeiros. Dados da consultoria Corporate Consulting publicados em outubro de 2013, contudo, revelavam que apenas 50 das 4,2 mil companhias que entraram com o processo de recuperação desde a edição da lei até outubro de 2013 conseguiram escapar da bancarrota. O Brasil tampouco está bem colocado em relação à recuperação de créditos insolventes. Segundo dados do Banco Mundial, para cada US$ 1 devido no País, apenas US$ 0,195 é recebido pelo credor, em média, depois de quatro anos. Nos Estados Unidos, é US$ 0,815 em um ano e meio; no México, US$ 0,676 em um ano e dez meses; na Argentina, US$ 0,308 em dois anos e meio. “O papel dos credores na renegociação da dívida nos Estados Unidos é mais ativo. Mesmo os sindicatos entram na negociação para resolver passivos trabalhistas rapidamente”, explica Fritsch. A baixa chance de recuperação das companhias não só amplia o risco como prejudica a imagem dos gestores especializados em ativos de alto risco, muitas vezes apelidados de abutres. “A melhor coisa que pode acontecer para nós é a empresa se recuperar. Assim, nosso percentual de ganho aumenta de maneira significativa”, destaca Marega, da ASK. Recentemente, a gestora fez algo até então inédito em sua rotina. Prestou assessoria a uma empresa com dificuldades, cujos créditos havia adquirido. “Fomos cobrá-la e percebemos que a companhia era boa e queria melhorar sua situação. Ajudamos a resolver os problemas, e ela foi vendida com lucro”, relata. Outro problema enfrentado pelos profissionais que administram títulos de dívida arriscados é a pouca especialização do Judiciário nacional para trabalhar com casos de recuperação judicial e com investidores que compram créditos podres. “Aos poucos, os juízes brasileiros estão se acostumando à existência de credores como nós. Há alguns anos, éramos completamente desconhecidos”, lembra Fonseca Júnior, da Vision. Sinal de que, aos poucos, os gestores brasileiros de high yield estão ganhando visibilidade. Tudo o que eles querem é ser reconhecidos por realizar um ofício que não entusiasma a maioria. LL.M. em DIREITO EMPRESARIAL Inscrições abertas início em Março de 2015 Horário diferenciado Duração de 24 meses, com opção de conclusão em 18 meses. Aulas quinzenais durante a semana. www.iics.edu.br Rua Martiniano de Carvalho, 573 | SP tel. +55 (11) 3177.8385/8396 | facebook.com/direitoiics Novembro 2014 C APITAL A BERTO 43

Baixar