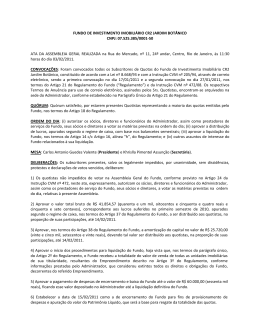

Documento registrado sob nº 2017456 junto ao 10º Oficial de Registro de Títulos e Documentos e Civil de Pessoa Jurídica da Capital do Estado de São Paulo em 21/06/2013 ANEXO DA 40ª ATA DA ASSEMBLEIA GERAL DE QUOTISTAS DO MULTICREDIT FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS REGULAMENTO DO MULTICREDIT FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS CAPÍTULO I - DO FUNDO ARTIGO 1º - O MULTICREDIT FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS, inscrito no CNPJ/MF sob o nº. 05.891.990/0001-19, doravante denominado FUNDO, é um Fundo de Investimento em Direitos Creditórios constituído sob a forma de condomínio fechado, com prazo indeterminado de duração, regido pelo presente Regulamento e pelas disposições legais e regulamentares que lhe forem aplicáveis. Parágrafo 1º - O FUNDO terá prazo de duração indeterminado, sendo que cada emissão de quotas do FUNDO terá prazo determinado de vencimento, ou seja, prazo determinado para resgate. Parágrafo 2º - As quotas representativas do patrimônio do FUNDO serão subscritas única e exclusivamente pelo Banco Rabobank International Brasil S.A. e/ou sociedades integrantes do mesmo grupo econômico, e seus respectivos administradores e acionistas controladores. Parágrafo 3º - A aplicação inicial de cada quotista no FUNDO deverá ser equivalente ao montante de, no mínimo, R$1.000.000,00 (um milhão de reais). Sem prejuízo do disposto neste item, não existe valor mínimo para manutenção de investimentos no FUNDO após a aplicação inicial de cada quotista. Parágrafo 4º - Além das hipóteses previstas na regulamentação aplicável e no presente Regulamento, o FUNDO poderá ser liquidado, mediante deliberação de seus quotistas titulares de quotas reunidos em Assembleia Geral, na ocorrência dos seguintes eventos (os “Eventos de Liquidação”): a) apresentação de proposta de recuperação judicial ou extrajudicial, de autofalência, pedido ou decretação de falência ou, ainda, de qualquer procedimento similar que venha a ser criado por lei, requerido ou decretado contra quaisquer Cedentes (conforme definido adiante); b) término de qualquer Contrato de Cessão (conforme definido adiante); c) a ocorrência de protesto legítimo e reiterado de títulos contra quaisquer das Cedentes, cujo valor agregado ultrapasse 0,02% (dois centésimos por cento) da receita bruta da respectiva Cedente (considerando o último período de 12 meses), salvo se o protesto tiver sido efetuado por erro ou má-fé de terceiros, desde que validamente comprovado pelas Cedentes, ou se for cancelado, em qualquer hipótese, no prazo máximo de 30 (trinta) dias úteis de sua ocorrência; d) a não observância dos limites de diversificação de riscos previstos neste Regulamento, inclusive em função de ocorrência de eventos que impossibilitem a manutenção de tais -1- limites, como fusões ou reorganizações societárias entre os devedores ou ainda por qualquer outra razão; e) rebaixamento do rating das quotas do FUNDO para classificação, de acordo com os critérios de classificação atualmente adotados pela Fitch Ratings Brasil Ltda., em nível inferior a: “AA-(bra)” ou classificação equivalente pelas agências Standard & Poor ou Moodys America Latina; f) flexibilização das regras correntemente utilizadas pelas Cedentes em matéria de cobrança dos devedores dos direitos creditórios do FUNDO e política de concessão de crédito aos seus clientes, em condições julgadas inaceitáveis pelos quotistas representando a maioria das quotas do FUNDO; g) descumprimento pelo FUNDO de manter investimento em direitos creditórios livres e desembaraçados que representem, no mínimo, e a todo momento, 55% (cinquenta e cinco por cento) da carteira do FUNDO, por período igual ou superior a 15 (quinze) dias consecutivos; h) o inadimplemento (observados eventuais períodos de cura), por parte de quaisquer das Cedentes, de obrigações representativas de dívida perante quaisquer terceiros ou qualquer agência ou subsidiária da Cooperative Centrale Raiffeisen-Boerenleenbank B.A., consubstanciadas por meio de contrato de empréstimo ou financiamento, contrato de garantia, nota promissória, aval, ou qualquer outra forma de obrigação financeira (“Contrato com Terceiro”) e que, a exclusivo critério da Instituição Administradora (conforme definido adiante) e/ou dos quotistas representando a maioria das quotas do FUNDO, possa afetar a situação financeira e/ou operacional de quaisquer das Cedentes, exceto se estas estiverem, de boa-fé, judicialmente discutindo a validade de suas respectivas obrigações; e i) a ocorrência de qualquer fato ou evento que cause a aceleração e/ou o vencimento antecipado das obrigações de quaisquer das Cedentes nos termos de um Contrato com Terceiro, ou que permita ao credor das respectivas obrigações acelerar tais obrigações ou requerer o pré-pagamento, a recompra ou resgate da dívida delas decorrentes. Parágrafo 5º - Com relação aos Eventos de Liquidação contidos nos itens “b”, “d” (excetuada a ocorrência de quaisquer eventos que impossibilitem a manutenção dos limites de diversificação de riscos previstos neste Regulamento, inclusive em função de fusões ou reorganizações societárias entre os devedores ou por qualquer outra razão), “e”, e “i”, a Instituição Administradora será responsável por prontamente informar os quotistas de sua ocorrência, bem como por convocar Assembleia Geral para deliberar sobre a liquidação do FUNDO. A Instituição Administradora não terá responsabilidade sobre a observância da ocorrência dos demais eventos elencados no Parágrafo 5º acima que ensejarem a liquidação antecipada do FUNDO, exceto se e à medida que os mesmos sejam notórios ao público em geral. Portanto, tornando-se notórios tais eventos, a Instituição Administradora deverá prontamente comunicá-los aos quotistas e convocar Assembleia Geral para deliberar sobre a liquidação antecipada do FUNDO. Parágrafo 6º - Nas hipóteses descritas no Parágrafo 6º acima, caso a Assembleia Geral delibere pela não liquidação do FUNDO, será facultado aos quotistas dissidentes resgatarem suas quotas, pelo valor das mesmas à época. -2- CAPÍTULO II - DA ADMINISTRAÇÃO ARTIGO 2º - A atividades de administração do FUNDO e gestão de sua carteira serão exercidas pela CONCÓRDIA S.A. CORRETORA DE VALORES MOBILIÁRIOS, CÂMBIO E COMMODITIES, instituição financeira com sede na Cidade de São Paulo, Estado de São Paulo, na Rua Líbero Badaró, nº. 425 – 23º andar, Centro, inscrita no CNPJ/MF sob o nº. 52.904.364/0001-08 e autorizada pela CVM ao exercício profissional de administração de carteiras por força do Ato Declaratório nº. 1055/89, doravante designada “Instituição Administradora”. Parágrafo 1º - As atividades de custódia dos ativos do FUNDO previstas na regulamentação em vigor serão exercidas pelo Itaú Unibanco S.A., instituição financeira com sede na Cidade de São Paulo, Estado de São Paulo, na Praça Alfredo Egydio de Souza Aranha, nº. 100, Torre Itaúsa, Parque do Jabaquara, inscrita no CNPJ/MF sob o nº. 60.701.190/0001-04, doravante designada “ITAÚ”. A atividade de escrituração das quotas do FUNDO prevista na regulamentação em vigor será exercida pela Itaú Corretora de Valores S.A., instituição financeira com sede na Cidade de São Paulo, Estado de São Paulo, na Avenida Brigadeiro Faria Lima, nº. 3.400, 10º andar, inscrita no CNPJ/MF sob o n.º 61.194.353/0001-64. Parágrafo 2° - Tendo em vista a expressiva quantidade de direitos creditórios a serem adquiridos pelo FUNDO e o reduzido valor médio dos direitos creditórios de titularidade das Cedentes, originados no âmbito de expressiva quantidade de operações de venda de produtos e serviços realizadas pelas Cedentes no curso normal dos seus negócios e financiadas por meio de cartão de crédito, o ITAÚ, na qualidade de instituição responsável pela prestação dos serviços de custódia qualificada do FUNDO, está dispensado, nos termos do artigo 38, Parágrafo 3º, da Instrução da CVM n.º 356, de 17 de dezembro de 2001, conforme alterada (“Instrução CVM 356/01”), da verificação por amostragem do lastro dos direitos creditórios adquiridos pelo FUNDO, ou seja, dos documentos que formalizam a origem e a exequibilidade dos direitos creditórios. Parágrafo 3º - Caso a Assembleia Geral delibere por qualquer alteração deste Regulamento relacionada às atividades de custódia, controladoria e/ou escrituração, e o Custodiante e o Escriturador, conforme o caso, por qualquer motivo, não concordem com referida alteração, o Custodiante e o Escriturador poderão requerer, conforme previsto nos contratos de custódia e escrituração (“Contratos de Custódia e Escrituração”), o término de tal contrato em até 30 (trinta) dias contados do recebimento de notificação do Administrador informando ao Custodiante e/ou Escriturador, conforme o caso, sobre a referida alteração do Regulamento. Parágrafo 4º -Na hipótese de requerer o término dos Contratos de Custódia e Escrituração nos termos do parágrafo 3º acima, observadas as disposições de referidos contratos, o Custodiante e ou o Escriturador, conforme o caso, não serão responsáveis pela verificação do atendimento de novas obrigações relacionadas às atividades de custódia, controladoria e escrituração, desde a data da referida alteração até a data da efetiva interrupção da prestação dos serviços ao Fundo ou da substituição do Custodiante e ou do Escriturador. Caso não requeira o término dos Contratos de Custódia e Escrituração no prazo aqui indicado, serão consideradas aceitas tacitamente pelo -3- Custodiante e/ou Escriturador as alterações promovidas pela Assembleia Geral em relação às novas obrigações impostas. ARTIGO 3º - A Instituição Administradora, observadas as limitações legais e regulamentares, assim como aquelas constantes deste Regulamento, terá poderes para praticar todos os atos necessários à administração e gestão da carteira do FUNDO, bem como para exercer todos os direitos inerentes aos ativos que a integrem, inclusive o de ação e o de comparecimento e voto em assembleias gerais ou especiais. ARTIGO 4º - Incluem-se entre as obrigações da Instituição Administradora: I - manter atualizados e em perfeita ordem: a) a documentação relativa às operações do FUNDO; b) o registro dos quotistas; c) o livro de atas de Assembleias Gerais; d) o livro de presença de quotistas; e) os demonstrativos trimestrais do FUNDO; f) o registro de todos os fatos contábeis referentes ao FUNDO; g) os relatórios do auditor independente; II - receber quaisquer rendimentos ou valores devidos ao FUNDO, diretamente ou por meio de instituição contratada; III - entregar ao quotista, gratuitamente, exemplar do Regulamento do FUNDO, bem como cientificá-lo do nome do periódico utilizado para divulgação de informações e da taxa de administração praticada; IV - disponibilizar aos quotistas do FUNDO, diariamente, por meio eletrônico e manter sempre disponíveis, em sua sede e nas instituições que sejam eventualmente contratadas para colocar quotas do FUNDO, o valor do patrimônio líquido do FUNDO e o valor de suas quotas, bem como a relação entre o patrimônio líquido e as quotas; V - publicar, anualmente, no periódico utilizado para divulgações do FUNDO, o valor do patrimônio líquido do FUNDO e o valor de suas quotas; VI – divulgar e manter sempre disponíveis, em sua sede e nas instituições que sejam eventualmente contratadas para colocar quotas do FUNDO, as respectivas rentabilidades acumuladas no mês e no ano civil a que se referirem e os relatórios da agência classificadora de risco contratada pelo FUNDO; VII - custear as despesas de propaganda do FUNDO; VIII - fornecer anualmente aos quotistas documento contendo informações sobre os rendimentos auferidos no ano civil e, com base nos dados relativos ao último dia do mês de dezembro, sobre o número de quotas de sua propriedade e respectivo valor; -4- IX - sem prejuízo da observância dos procedimentos relativos às demonstrações financeiras, previstas na regulamentação em vigor, manter, separadamente, registros analíticos com informações completas sobre toda e qualquer modalidade de negociação realizada entre a Instituição Administradora e o FUNDO; X - providenciar trimestralmente a atualização da classificação de risco das quotas do FUNDO; e XI – manter controle diário do fluxo de pagamentos recebidos pelo FUNDO referentes à liquidação dos direitos creditórios adquiridos pelo FUNDO, devendo comunicar imediatamente os quotistas, caso qualquer pagamento relacionado à liquidação dos direitos creditórios de titularidade do FUNDO seja realizado por agente diverso dos devedores, conforme indicados no Artigo 11 deste Regulamento. Parágrafo Único - A divulgação das informações previstas nos incisos V e VI deste Artigo pode ser providenciada por meio de entidades de classe de instituições do Sistema Financeiro Nacional, desde que realizada em periódicos de ampla veiculação, observada a responsabilidade da Instituição Administradora pela regularidade na prestação dessas informações. ARTIGO 5º - É vedado à Instituição Administradora: I - prestar fiança, aval, aceite ou coobrigar-se sob qualquer outra forma nas operações praticadas pelo FUNDO, inclusive quando se tratar de margens de garantias em operações realizadas em mercados de derivativos; II - utilizar ativos de sua própria emissão ou coobrigação como garantia das operações praticadas pelo FUNDO; e III - efetuar aportes de recursos no FUNDO, de forma direta ou indireta, a qualquer título, ressalvada a hipótese de aquisição de quotas deste. Parágrafo 1º - As vedações de que tratam os incisos I a III deste Artigo abrangem os recursos próprios das pessoas físicas e das pessoas jurídicas controladoras da Instituição Administradora, das sociedades por elas direta ou indiretamente controladas e de coligadas ou outras sociedades sob controle comum, bem como os ativos integrantes das respectivas carteiras e os de emissão ou coobrigação dessas. Parágrafo 2º - Excetuam-se do disposto no Parágrafo anterior os títulos de emissão do Tesouro Nacional, os títulos de emissão do Banco Central do Brasil e os créditos securitizados pelo Tesouro Nacional integrantes da carteira do FUNDO, conforme disposto no Parágrafo 6º, do Artigo 11 deste Regulamento. ARTIGO 6º - É vedado à Instituição Administradora, em nome do FUNDO: I - prestar fiança, aval, aceite ou coobrigar-se sob qualquer outra forma nas operações praticadas pelo FUNDO, exceto quando se tratar de margens de garantias em operações realizadas em mercados de derivativos; II - realizar operações e negociar com ativos financeiros ou modalidades de investimento não previstos neste Regulamento; III - aplicar recursos diretamente no exterior; -5- IV - adquirir quotas do próprio FUNDO; V - pagar ou ressarcir-se de multas impostas em razão de descumprimento de normas previstas neste Regulamento e na regulamentação aplicável; VI - vender quotas do FUNDO a prestação; VII - vender quotas do FUNDO a instituições financeiras e sociedades de arrendamento mercantil cedentes de direitos creditórios; VIII - prometer rendimento predeterminado a investidores; IX - fazer, em materiais de propaganda ou em outros documentos apresentados aos investidores, promessas de retiradas ou de rendimentos, com base em seu próprio desempenho, no desempenho alheio ou no de ativos financeiros ou modalidades de investimento disponíveis no âmbito do mercado financeiro; X - delegar poderes de gestão da carteira do FUNDO, ressalvada a delegação a terceiros devidamente identificados, conforme permitida nos termos da regulamentação em vigor; XI - obter ou conceder empréstimos, admitindo-se a constituição de créditos e a assunção de responsabilidade por débitos em decorrência de operações realizadas em mercados de derivativos; e XII - efetuar locação, empréstimo, penhor ou caução dos direitos e demais ativos integrantes da carteira do FUNDO, exceto quando se tratar de sua utilização como margem de garantia nas operações realizadas em mercados de derivativos. ARTIGO 7º - A Instituição Administradora, por meio de carta com aviso de recebimento endereçada a cada quotista, pode renunciar à administração do FUNDO, desde que convoque, no mesmo ato, Assembleia Geral de quotistas para decidir sobre sua substituição ou sobre a liquidação deste, nos termos deste Regulamento. Parágrafo Único - Nas hipóteses de substituição da Instituição Administradora e de liquidação do FUNDO, aplicam-se, no que couberem, as normas em vigor sobre responsabilidade civil ou criminal de administradores, diretores e gerentes de instituições financeiras, independentemente das que regem a responsabilidade civil da própria Instituição Administradora. CAPÍTULO III - DA REMUNERAÇÃO ARTIGO 8º - A Instituição Administradora receberá, pelos serviços de administração e gestão da carteira do FUNDO, uma Taxa de Administração de 0,06% (seis centésimos por cento) ao ano, incidente sobre o patrimônio líquido do FUNDO deduzido da parcela do patrimônio líquido investida em cotas de fundos de investimentos em direitos creditórios previstas neste regulamento. ARTIGO 9º - A remuneração da Instituição Administradora será calculada e provisionada por dia útil, com base no percentual referido no Artigo 8º, sobre o valor diário do patrimônio líquido do -6- FUNDO deduzido da parcela do patrimônio líquido investida em cotas de fundos de investimentos em direitos creditos previstas neste regulamento, e será paga mensalmente até o 5º (quinto) dia útil do mês subsequente ao vencido. Parágrafo 1º - Para efeitos do disposto neste Regulamento, entende-se por dia útil qualquer dia que não sábado, domingo ou dias declarados como feriados no Estado ou na Cidade de São Paulo, feriados de âmbito nacional ou ainda dias em que, por qualquer motivo, não houver expediente bancário ou não funcionar o mercado financeiro na praça de São Paulo. Parágrafo 2º - Independentemente do disposto acima, será considerado como dia útil, para fins do disposto neste Regulamento, o dia 31 de dezembro de cada ano, exceto se sábado ou domingo. Parágrafo 3º - A Instituição Administradora pode estabelecer que parcelas da taxa de administração sejam pagas diretamente pelo FUNDO aos prestadores de serviço contratados, desde que a somatória dessas parcelas não exceda o montante total da taxa de administração. ARTIGO 10º - O FUNDO não cobrará taxas de ingresso, saída ou performance. CAPÍTULO IV - DA POLÍTICA DE INVESTIMENTO, DA COMPOSIÇÃO E DIVERSIFICAÇÃO DA CARTEIRA ARTIGO 11 - É objetivo do FUNDO proporcionar ao quotista a valorização de suas quotas, através da aplicação preponderante dos recursos do FUNDO na aquisição de direitos creditórios originados no curso normal de negócios por (a) sociedades pertencentes aos segmentos de alimentos e agronegócio (incluídas as empresas de papel e celulose e empresas comerciais), (b) instituições financeiras e (c) varejistas e distribuidores (“Cedentes”) podendo ser representados por: (i) faturas comerciais, (ii) debêntures; (iii) notas promissórias; (iv) cédulas de crédito bancário, certificados de cédulas de crédito bancário, cédulas de crédito imobiliário, letras de crédito imobiliário; (v) notas e cédulas de crédito à exportação; (vi) letras financeiras; (vii) letras de arrendamento mercantil; (viii) letras de crédito do agronegócio; (ix) certificados de recebíveis do agronegócio e certificado de direitos creditórios do agronegócio, e/ou (x) recebíveis de cartão de crédito . Para os fins do disposto neste Regulamento, somente poderão ser objeto de cessão, entre quaisquer das Cedentes e o FUNDO, direitos creditórios oriundos das operações das próprias Cedentes que sejam devidamente amparados por documentação que comprove a originação do crédito para todos os fins de direito. Os direitos creditórios aqui referidos serão adquiridos pelo FUNDO de acordo com os critérios de composição e diversificação de carteira estabelecidos pela legislação vigente e neste Regulamento. A entrada de novas Cedentes e devedores, bem como as características dos direitos creditórios a serem cedidos pelas respectivas Cedentes deverão ser aprovados pela Assembleia Geral. Parágrafo 1º - Não há benchmark para as quotas. Parágrafo 2º - As operações de aquisição dos direitos creditórios pelo FUNDO deverão ser realizadas necessariamente com base nas regras e condições estabelecidas nos “Contratos de Promessa de Cessão e Aquisição de Direitos Creditórios”, a serem celebrados entre o FUNDO, as Cedentes e o ITAÚ, conforme aditados (os “Contratos de Cessão”). -7- Parágrafo 3º - O FUNDO deve alocar, no mínimo, 55% (cinquenta e cinco por cento) e, no máximo, 100% (cem por cento) de seus recursos na aquisição de direitos creditórios originados, de titularidade e cedidos pelas Cedentes. Os recursos não alocados na aquisição de direitos creditórios poderão ser alocados em títulos de emissão do Tesouro Nacional, títulos de emissão do Banco Central do Brasil, créditos securitizados pelo Banco Central do Brasil, depósitos bancários ou outros títulos e valores mobiliários de renda fixa que tenham recebido classificação de baixo risco de crédito concedido por agência de classificação de risco no país, quotas de fundos de investimento em direitos creditórios administrados pela Instituição Administradora, a saber, Minerva FIDC - Crédito Mercantil e Martins FIDC, bem como operações compromissadas, até o limite previsto no quadro abaixo. Parágrafo 4º - O FUNDO deverá observar os critérios de diversificação de carteira e de concentração de risco junto ao respectivo devedor, relativamente aos direitos creditórios que vier a adquirir nos termos deste Regulamento, conforme descrito abaixo (os percentuais indicados abaixo se referem ao total do patrimônio líquido do FUNDO). O FUNDO está dispensado do cumprimento do disposto no Artigo 40-A, caput, da Instrução CVM 356/01. Espécies de Direitos Creditórios (Diversificação de Carteira) Recebíveis de Cartão de Crédito Percentual Máximo de Concentração sobre o patrimônio líquido do Fundo 70,59% Faturas comerciais 100% Debêntures, Notas Promissórias, Cédulas de Crédito Bancário, Certificados de Cédulas de Crédito Bancário 100% Cédulas de Crédito Imobiliário e Letras de Crédito Imobiliário 30% Notas de Crédito à Exportação e Cédulas de Crédito à Exportação 50% Letras Financeiras, Letras de Arrendamento Mercantil e Letras de Crédito do Agronegócio 20% Certificado de Direitos Creditórios do Agronegócio e Certificados de Recebíveis do Agronegócio 100% Volume Máximo de Exposição sobre o patrimônio líquido do Fundo Devedores (Diversificação de Risco) 70,59%, respeitados os limites abaixo Recebíveis de Cartão de Crédito • Cielo (VISA e ELO) 35,29% • Redecard (MASTERCARD) 35,29% • AMEX 7,06% -8- Títulos e valores mobiliários de renda fixa que tenham recebido classificação de baixo risco de crédito 30,0% do patrimônio líquido do Fundo, respeitados os limites abaixo • Martins FIDC (Quotas Seniores) R$ 210.000.000,00 • Minerva FIDC (Quotas Seniores) R$ 90.000.000,00 Banco Rabobank International Brasil S.A., Banco Bradesco S.A., Banco Itau S.A., Banco Itau BBA S.A., Banco do Brasil, Banco Santander S.A., Caixa Econômica Federal (depósitos bancários e operações compromissadas com Instituições Financeiras) 49% do patrimônio líquido do Fundo limitado a 20% por instituição financeira 49% do patrimônio líquido do Fundo Tesouro Nacional e Banco Central do Brasil Parágrafo 5º - O FUNDO poderá realizar operações em mercados de derivativos, desde que com o objetivo de proteger posições detidas à vista, até o limite destas, observado, também, o disposto no Artigo 12, Parágrafos 2º e 3º abaixo. Parágrafo 6º - Qualquer alteração na política de alocação de recursos dependerá de deliberação da Assembleia Geral especialmente convocada para esse fim. Parágrafo 8º - Todos os resultados auferidos pelo FUNDO serão incorporados ao seu patrimônio, de maneira que todos os quotistas deles participem proporcionalmente à quantidade de suas quotas. Parágrafo 9º - Caso sejam realizadas operações compromissadas pelo Fundo, estas somente poderão ser celebradas tendo como contraparte as instituições financeiras definidas no Parágrafo 4º do Artigo 11 acima. ARTIGO 12 - As aplicações do FUNDO mencionadas no Artigo 11, Parágrafo 6º acima, devem estar representadas por ativos financeiros e/ou modalidades operacionais disponíveis no âmbito do mercado financeiro, observados os limites e as restrições previstas na legislação vigente e neste Regulamento. Parágrafo 1º - Os direitos creditórios e os ativos financeiros referidos no Artigo 11 acima, Parágrafo 4º, serão registrados e/ou mantidos (i) em conta de depósito diretamente em nome do FUNDO, ou (ii) em contas específicas abertas no Sistema Especial de Liquidação e de Custódia Selic, ou (iii) em sistemas de registro e de liquidação financeira de ativos autorizados pelo Banco Central do Brasil ou (iv) em outras entidades autorizadas à prestação de serviços de custódia pelo Banco Central do Brasil e/ou pela CVM. Parágrafo 2º - As operações do FUNDO em mercados de derivativos, nos termos do disposto no Artigo 11, Parágrafo 5º acima, podem ser realizadas tanto em mercados administrados por bolsas de mercadorias e de futuros quanto no de balcão, mas neste último caso desde que devidamente registradas em sistemas de registro e de liquidação financeira de ativos autorizados pelo Banco Central do Brasil ou pela CVM. -9- Parágrafo 3º - Devem ser considerados, para efeito de cálculo de patrimônio líquido do FUNDO, os dispêndios efetivamente incorridos a título de prestação de margens de garantia em espécie, ajustes diários, prêmios e custos operacionais decorrentes da manutenção de posições em mercados organizados de derivativos, inclusive os valores líquidos das operações. Parágrafo 4º - No caso dos Recebíveis de Cartão de Crédito, a política de concessão de crédito das Cedentes deverá ser baseada na observância aos procedimentos ajustados com as respectivas companhias emissoras, devendo-se observar que as compras com cartão de crédito devem ser efetuadas apenas através de terminal eletrônico apropriado e dentro dos limites de crédito préaprovados por tais companhias emissoras para a utilização de seus cartões; e Parágrafo 5º - Os direitos creditórios a serem adquiridos pelo FUNDO devem atender às seguintes regras, para serem passíveis de ser adquiridos pelo FUNDO: a) no caso de direitos creditórios representados por Recebíveis de Cartão de Crédito, terem sido eles gerados (i) por sistema eletrônico e (ii) em conformidade com as regras ajustadas entre cada uma das Cedentes e os respectivos devedores de tais Recebíveis de Cartão de Crédito; b) se for o caso, ter(em) o(s) respectivo(s) devedor(es) concordado, prévia e expressamente, com a cessão dos direitos creditórios ao FUNDO, inclusive para fins de creditar os pagamentos devidos na conta que ele, FUNDO, designar; c) terem os direitos creditórios vencimento não posteriores a Data de Pagamento de Resgate das Quotas, conforme estabelecido nos respectivos Suplementos e, no caso de recebíveis de cartão de crédito, prazo médio de vencimento de 60 (sessenta) dias; d) estarem os direitos creditórios livres e desembaraçados de quaisquer ônus, gravames ou restrições de qualquer natureza e não estarem os créditos vencidos na data da respectiva cessão ao FUNDO; e e) a aquisição de tais direitos creditórios não acarretar percentuais (relativamente ao patrimônio líquido do FUNDO) de diversificação de carteira e de concentração de risco junto ao respectivo devedor de tais direitos creditórios fora dos limites referidos no Artigo 11, Parágrafo 4º, acima; f) terem os direitos creditórios representados por títulos de crédito ou financiamento, incluindo, mas não se limitando, a debêntures e cédulas de crédito bancário, obtido rating mínimo equivalente a “AA-(bra)” pela Fitch Rating, Moodys, Standard & Poors ou segundo critérios de avaliação dos quotistas aprovados pela Assembleia Geral. Parágrafo 6º - O ITAÚ será exclusivamente responsável pela verificação e validação do atendimento aos critérios e regras contidos apenas nas alíneas “c” e “e”, do Parágrafo 5º acima (os “Critérios de Elegibilidade”), na forma estabelecida nos Contratos de Cessão. O atendimento às demais regras estabelecidas no Parágrafo 5º acima (as “Condições de Cessão”) será verificado e confirmado pelas Cedentes à Instituição Administradora, também nos termos dos Contratos de Cessão. Parágrafo 7º - O FUNDO não poderá receber pagamento referente à liquidação dos direitos creditórios de sua titularidade que seja realizado por agente diverso dos devedores, nos termos do - 10 - Artigo 4º, inciso XI, deste Regulamento, salvo mediante aprovação, por escrito, dos quotistas. Caso, contudo, o FUNDO receba pagamentos realizados nos termos deste Parágrafo sem a devida aprovação, a Instituição Administradora deverá comunicar imediatamente os quotistas do ocorrido, nos termos do Artigo 4º, inciso XI, deste Regulamento. Parágrafo 8º - As quotas do FUNDO são avaliadas por empresa de rating (classificação de risco) especializada. Esta avaliação é feita periodicamente a cada trimestre, a partir da data da constituição do FUNDO. Parágrafo 9º - Os direitos creditórios adquiridos pelo FUNDO e inadimplidos serão objeto de comunicação pela Instituição Administradora às Cedentes imediatamente após o vencimento (e não pagamento) dos mesmos. As Cedentes, na qualidade de agente de cobrança do FUNDO (com poderes suficientes para tanto, nos termos dos Contratos de Cessão) efetuarão a cobrança extrajudicial e judicial de tais direitos creditórios, segundo o disposto neste Regulamento e em suas respectivas políticas de cobrança. Parágrafo 10 - Sem prejuízo do acima disposto, fica estabelecido que os seguintes procedimentos básicos deverão ser adotados pela Instituição Administradora e pelas Cedentes no que se refere à cobrança dos direitos creditórios inadimplidos (ou títulos que os representam): (I) procedimentos extrajudiciais: no prazo máximo de 5 (cinco) dias após o vencimento e não pagamento de determinado direito creditório, seja ele de que espécie for, a Instituição Administradora instruirá as Cedentes para que notifiquem extrajudicialmente o respectivo devedor para quitar o débito dentro de 3 (três) dias úteis contados do recebimento da notificação; (II) procedimentos judiciais: a. Recebíveis de Cartão - se, mesmo após notificado na forma do item “I” acima, o devedor permanecer inadimplente, o seguinte ocorrerá: (i) a Instituição Administradora instruirá as Cedentes para que contrate escritório especializado em cobrança para cobrar judicialmente os referidos direitos creditórios (inclusive para protestar tais direitos creditórios ou os títulos que os representem), não obstante o disposto na política de cobrança correntemente utilizada pelas Cedentes, e (ii) a partir do 4º (quarto) dia após o vencimento (inclusive) e independentemente do disposto no item (i) acima, caso o devedor do FUNDO ainda esteja em mora, a Instituição Administradora deverá contabilizar tais direitos creditórios vencidos como perda e fazer provisão da integralidade dos valores devidos e não pagos ao FUNDO, observado o disposto no Artigo 20, Parágrafo 5º; Caso os direitos creditórios inadimplidos sejam de alguma forma recuperados (quer mediante pagamento pelos respectivos devedores, cobrança, ou outra maneira) após o provisionamento de perdas acima referido, a Instituição Administradora deverá então (i) reverter a provisão e (ii) outorgar poderes às Cedentes para que providenciem a reabilitação do devedor junto ao SERASA e Serviço de Proteção ao Crédito (SPC), conforme o caso. Parágrafo 11 - As regras e condições de negociação com os devedores do FUNDO acerca do pagamento de direitos creditórios de titularidade do FUNDO e vencidos somente poderão ser flexibilizadas após a devida ratificação da flexibilização pela competente Assembleia Geral de - 11 - quotistas com a correspondente alteração das condições de negociação com os devedores do FUNDO contidas neste Regulamento, se necessário. Nesta ocasião, a Instituição Administradora deverá indicar as razões e os fundamentos que motivaram as Cedentes a alterar as regras e condições de negociação com os devedores do FUNDO. Parágrafo 12 - Respeitado o disposto na regulamentação aplicável, bem como o disposto no Artigo 11 acima e neste Artigo 12, a Instituição Administradora poderá livremente definir o grau de concentração da parcela da carteira do FUNDO não aplicada em direitos creditórios. O total de ativos de emissão e/ou coobrigação de um mesmo emissor, de seu controlador, de sociedades por ele direta ou indiretamente controladas e de coligadas ou outras sociedades sob controle comum ou ainda fundos de investimento financeiro não pode exceder a 20% (vinte por cento) do patrimônio líquido do FUNDO. O percentual estabelecido neste Parágrafo não se aplica aos limites de concentração em direitos creditórios por devedor, posto que o FUNDO está dispensado do cumprimento do disposto no Artigo 40-A, caput, da Instrução CVM 356/01. Parágrafo 13 - A Instituição Administradora, respeitado o disposto neste Capítulo, poderá livremente contratar quaisquer operações para a composição da carteira do FUNDO em que figurem como contraparte a própria Instituição Administradora e suas empresas controladoras, controladas, coligadas e/ou subsidiárias ou ainda quaisquer carteiras, clubes de investimento e/ou fundos de investimento administrados pela Instituição Administradora ou pelas demais pessoas acima referidas. Todas as informações relativas às operações mencionadas neste Parágrafo serão objeto de registros analíticos segregados. Parágrafo 14 - Os percentuais de composição, concentração e diversificação da carteira de investimentos do FUNDO referidos neste Artigo serão cumpridos, diariamente, com base no patrimônio líquido do FUNDO do dia útil imediatamente anterior ao do cálculo dos percentuais de composição, concentração e diversificação da carteira. ARTIGO 13 - Antes de tomar uma decisão de investimento nas quotas do FUNDO, os potenciais investidores devem analisar cuidadosamente, à luz de suas próprias situações financeiras e objetivos de investimento, todas as informações disponíveis neste Regulamento e, em particular, avaliar os fatores de risco descritos a seguir: Riscos de Mercado dos Ativos Financeiros Parágrafo 1º - Os ativos financeiros integrantes da carteira de investimentos do FUNDO estão sujeitos às oscilações de preços e cotações de mercado, e a outros riscos, tais como riscos de crédito e de liquidez, de oscilação de mercados e de precificação de ativos, o que pode afetar negativamente o desempenho do FUNDO e do investimento realizado pelos quotistas. A Instituição Administradora, em hipótese alguma, excetuadas as ocorrências resultantes de comprovado dolo ou má-fé, será responsabilizada por qualquer depreciação dos direitos creditórios e dos ativos financeiros integrantes da carteira do FUNDO, ou por eventuais prejuízos em caso de liquidação do FUNDO ou resgate de quotas. Para maiores detalhes a respeito desses fatores de risco, vide itens (a) a (d) abaixo. a. Os ativos financeiros integrantes da carteira de investimentos do FUNDO estão sujeitos a oscilações nos seus preços em função da reação dos mercados frente a notícias econômicas e políticas, tanto no Brasil como no exterior, podendo ainda responder a notícias específicas a respeito dos respectivos emissores. As variações de preços desses ativos financeiros poderão ocorrer também em função de - 12 - alterações nas expectativas dos participantes do mercado, podendo inclusive ocorrer mudanças nos padrões de comportamento de preços dos ativos financeiros sem que haja mudanças significativas no contexto econômico e/ou político nacional e internacional. b. Os ativos financeiros integrantes da carteira de investimentos do FUNDO estão também sujeitos à capacidade dos seus emissores em honrar os compromissos de pagamento de juros e principal referentes a tais ativos financeiros. Alterações nas condições financeiras dos emissores dos ativos financeiros e/ou na percepção que os investidores têm sobre tais condições, bem como alterações nas condições econômicas e políticas que possam comprometer a sua capacidade de pagamento, podem trazer impactos significativos nos preços e na liquidez dos ativos financeiros. Mudanças na percepção da qualidade dos créditos dos emissores, mesmo que não fundamentadas, poderão também trazer impactos nos preços e na liquidez dos ativos financeiros. c. O FUNDO poderá ainda incorrer em risco de crédito na liquidação das operações realizadas por meio de corretoras e distribuidoras de valores mobiliários que venham a intermediar as operações de compra e venda de ativos financeiros em nome do FUNDO. Na hipótese de falta de capacidade e/ou falta de disposição de pagamento de qualquer dos emissores de ativos financeiros ou das contrapartes nas operações integrantes da carteira do FUNDO, o FUNDO poderá sofrer perdas, podendo inclusive incorrer em custos para conseguir recuperar os seus créditos. d. d. A precificação dos ativos financeiros integrantes da carteira do FUNDO deverá ser realizada de acordo com os critérios e procedimentos para registro e avaliação de títulos, valores mobiliários e demais operações descritos no manual de precificação do custodiante do FUNDO. Referidos critérios de avaliação de ativos, tais como os de marcação a mercado (“mark-to-market”), poderão ocasionar variações nos valores dos ativos financeiros integrantes da carteira do FUNDO, resultando em aumento ou redução no valor das quotas do FUNDO. Riscos de Crédito dos Direitos Creditórios Parágrafo 2º - As Cedentes somente têm responsabilidade pela devida origem e formalização dos direitos creditórios cedidos ao FUNDO, não assumindo qualquer responsabilidade pela solvência dos devedores. O FUNDO somente procederá à amortização ou ao resgate das quotas em moeda corrente nacional, na medida em que os direitos creditórios sejam pagos pelos devedores e os respectivos valores sejam transferidos ao FUNDO, não havendo qualquer garantia de que a amortização ou o resgate das quotas do FUNDO ocorrerá integralmente nas datas previstas nos respectivos Suplementos. Nessas hipóteses, não será devido pelo FUNDO, pela Instituição Administradora e pelo ITAÚ, qualquer multa ou penalidade, de qualquer natureza. Riscos de Liquidez Parágrafo 3º - Os fundos de investimento em direitos creditórios, tal como o FUNDO, enfrentam baixa liquidez no mercado secundário brasileiro. Por conta dessa característica e do fato do FUNDO ter sido constituído na forma de condomínio fechado, ou seja, sem admitir a possibilidade de resgate de suas quotas a qualquer momento, os quotistas podem ter dificuldade em vender suas quotas no mercado secundário ou o preço de alienação das quotas poderá refletir essa falta - 13 - de liquidez, causando perda de patrimônio ao quotista. Adicionalmente, as quotas do FUNDO objeto de Oferta Restrita somente poderão ser negociadas entre Investidores Super Qualificados e, no mercado de balcão organizado, somente depois de decorridos 90 (noventa) dias da respectiva data de subscrição ou aquisição, nos termos da Instrução CVM n.º 476, de 16 de janeiro de 2009 (“Instrução CVM n.º 476/09”). Parágrafo 4º - O investimento do FUNDO em direitos creditórios apresenta peculiaridades em relação às aplicações usuais da maioria dos fundos de investimento brasileiros, haja vista que não existe, no Brasil, mercado secundário com liquidez para tais direitos creditórios. Caso o FUNDO precise vender os direitos creditórios, poderá não haver mercado comprador ou o preço de alienação de tais direitos creditórios poderá causar perda ao patrimônio do FUNDO. Riscos Operacionais envolvendo o FUNDO Parágrafo 5º - Nos termos dos Contratos de Cessão, as Cedentes serão responsáveis pela cobrança dos direitos creditórios adquiridos pelo FUNDO. O descumprimento, pelas Cedentes, de suas obrigações na qualidade de agente de cobrança do FUNDO, pode dificultar ou impossibilitar o recebimento, pelo FUNDO, dos pagamentos referentes aos direitos creditórios, caso em que o FUNDO e os quotistas poderão sofrer perdas significativas. Parágrafo 6º - Nos termos dos Contratos de Cessão, as Cedentes serão responsáveis pela guarda das vias originais dos documentos comprobatórios dos direitos creditórios, na qualidade de fiéis depositárias. A guarda dos documentos comprobatórios pelas Cedentes pode representar uma limitação ao FUNDO de verificar a devida formalização dos direitos creditórios cedidos ao FUNDO. O ITAÚ realizará auditoria periódica, por amostragem, nos direitos creditórios, para verificar a regularidade dos documentos comprobatórios. Tendo em vista que a auditoria acima referida será realizada após a cessão dos direitos creditórios ao FUNDO, a carteira do FUNDO poderá conter direitos creditórios cujos documentos comprobatórios apresentem irregularidades que poderão obstar o pleno exercício, pelo FUNDO, das prerrogativas decorrentes da titularidade dos direitos creditórios. Esse fato poderá trazer perdas ao FUNDO e aos quotistas do FUNDO. Parágrafo 7º - As Cedentes, o FUNDO, a Instituição Administradora e o ITAÚ não serão responsáveis pelo pagamento dos direitos creditórios inadimplidos. As Cedentes, na qualidade de agente de cobrança do FUNDO serão responsáveis por cobrar os direitos creditórios inadimplidos, em observância aos procedimentos descritos no Artigo 12, Parágrafo 10 deste Regulamento, os quais não assegurarão que os valores devidos ao FUNDO relativos a tais direitos creditórios inadimplidos serão recuperados. Riscos de Descontinuidade Parágrafo 8º - Conforme previsto neste Regulamento, o FUNDO poderá resgatar as quotas ou proceder à sua amortização em datas anteriores às datas de amortização e/ou resgate previstas nos respectivos Suplementos, na ocorrência de Eventos de Liquidação ou em caso de determinação da Assembleia Geral. Deste modo, os quotistas poderão ter seu horizonte original de investimento reduzido e poderão não conseguir reinvestir os recursos recebidos com a mesma remuneração buscada pelo FUNDO, não sendo devida pelo FUNDO, pela Instituição Administradora, ou pelo ITAÚ, todavia, qualquer multa ou penalidade, a qualquer título, em decorrência desse fato. - 14 - Parágrafo 9º - As Cedentes não serão obrigadas a ceder direitos creditórios ao FUNDO indefinidamente. Caso as Cedentes decidam terminar o Contrato de Cessão e a Assembleia Geral não resolva continuar as atividades do FUNDO, o FUNDO poderá ter que ser liquidado antecipadamente, sendo que, neste caso, os quotistas terão seu horizonte original de investimento reduzido e poderão não conseguir reinvestir os recursos recebidos quando da liquidação antecipada do FUNDO com a mesma remuneração buscada pelo FUNDO. Outros Riscos Parágrafo 10º - A propriedade das quotas não confere aos quotistas propriedade direta sobre os direitos creditórios. Os direitos dos quotistas são exercidos sobre todos os ativos da carteira do FUNDO de modo não individualizado, proporcionalmente ao número de quotas possuídas. Parágrafo 11 - As aplicações realizadas no FUNDO não contam com garantia da Instituição Administradora, do ITAÚ, das Cedentes, de qualquer mecanismo de seguro e/ou do Fundo Garantidor de Créditos – FGC, podendo ocorrer perda total do capital investido pelos quotistas. Parágrafo 12 - A realização de operações no mercado de derivativos pelo FUNDO poderá acarretar variações no seu patrimônio líquido superiores àquelas que ocorreriam se tais estratégias não fossem utilizadas. CAPÍTULO V - DA ASSEMBLEIA GERAL ARTIGO 14 - Será de competência privativa da assembleia geral de quotistas do FUNDO (“Assembleia Geral”): a. tomar anualmente, no prazo máximo de 4 (quatro) meses após o encerramento do exercício social, as contas do FUNDO e deliberar sobre as demonstrações financeiras desse; b) alterar o regulamento do FUNDO; c) deliberar sobre a substituição da Instituição Administradora; d) deliberar sobre a elevação ou redução da taxa de administração praticada pela Instituição Administradora, inclusive na hipótese de restabelecimento de taxa que tenha sido objeto de redução; e) deliberar sobre a emissão de novas quotas e amortização de quotas em outras datas que não aquelas estabelecidas nos Suplementos; f) deliberar sobre incorporação, fusão, cisão ou liquidação do FUNDO; g) alterar os direitos e vantagens atribuídos às quotas do FUNDO; h) deliberar sobre a eventual necessidade de aportes adicionais de recursos no FUNDO, quando for o caso; - 15 - i) deliberar sobre a aceitação das Cedentes, que deverão firmar com o FUNDO, mediante interveniência do ITAÚ, Contratos de Cessão; e j) deliberar sobre a alteração dos Contratos de Cessão. Parágrafo Único - O Regulamento do FUNDO poderá ser alterado, independentemente de Assembleia Geral, sempre que tal alteração decorrer exclusivamente da necessidade de atendimento às exigências de normas legais ou regulamentares ou de determinação da CVM, devendo ser providenciada, no prazo de 30 (trinta) dias, a necessária comunicação aos quotistas. ARTIGO 15 - A Assembleia Geral pode, a qualquer momento, nomear um ou mais representantes para exercerem as funções de fiscalização e de controle gerencial das aplicações do FUNDO, em defesa dos direitos e dos interesses dos quotistas. Parágrafo Único - Somente pode exercer as funções de representante de quotistas pessoa física ou jurídica que atenda aos seguintes requisitos: (i) ser quotista ou profissional especialmente contratado para zelar pelos interesses dos quotistas; (ii) não exercer cargo ou função na Instituição Administradora, em seu controlador, em sociedades por ele direta ou indiretamente controladas e em coligadas ou outras sociedades sob controle comum; e (iii) não exercer cargo em quaisquer das Cedentes. ARTIGO 16 - A convocação da Assembleia Geral de quotistas do FUNDO far-se-á por meio de carta com aviso de recebimento endereçado a cada quotista, ou, por correio eletrônico, dos quais constarão, obrigatoriamente, o dia, hora e local em que será realizada a Assembleia e, ainda, de forma sucinta, os assuntos a serem tratados. Parágrafo 1º - A convocação da Assembleia Geral deve ser feita com, no mínimo, 10 (dez) dias de antecedência de sua realização contado tal prazo da data do envio de carta com aviso de recebimento, ou, ainda, do envio do correio eletrônico aos quotistas. Parágrafo 2º - Não se realizando a Assembleia Geral, será novamente providenciado o envio de carta com aviso de recebimento ou do correio eletrônico aos quotistas, com antecedência mínima de 5 (cinco) dias. Parágrafo 3º - Salvo motivo de força maior, a Assembleia Geral realizar-se-á no local onde a Instituição Administradora tiver a sede. Quando houver necessidade de efetuar-se em outro lugar, as cartas ou os correios eletrônicos aos quotistas indicarão com clareza o lugar da reunião. Parágrafo 4º - Independentemente das formalidades previstas neste Artigo, será considerada regular a Assembleia Geral a que comparecerem todos os quotistas. Parágrafo 5º - Para efeito do disposto no Parágrafo 2º, admite-se que a segunda convocação da Assembleia Geral seja providenciada juntamente com a carta ou o correio eletrônico de primeira convocação. ARTIGO 17 - Além da reunião anual de prestação de contas, a Assembleia Geral pode reunir-se por convocação da Instituição Administradora ou de quotistas possuidores de quotas que representem, no mínimo, 5% (cinco por cento) do total de quotas emitidas e em circulação. ARTIGO 18 - Na Assembleia Geral, a ser instalada em primeira convocação com a presença de quotistas representando pelo menos 90% do patrimônio líquido do FUNDO, e, em segunda - 16 - convocação, com a presença de pelo menos 1 (um) quotista, as deliberações devem ser tomadas pelo critério da maioria dos quotistas presentes, correspondendo a cada quota um voto, ressalvado o disposto nos Parágrafos 1º e 2º deste Artigo. Parágrafo 1º - As deliberações relativas às matérias previstas nos itens (a), (c) (com relação a este item quando se aplicará o disposto no caput do Artigo 18), (d), (e), (f) (com relação a este item, exceto no que se refere à prorrogação ou liquidação antecipada do FUNDO, quando então se aplicará o disposto no caput do Artigo 18), (g), (h) e (i) do Artigo 14, serão tomadas, em primeira convocação, pelos quotistas representando 90% do patrimônio líquido do FUNDO e, em segunda convocação, pela maioria dos quotistas presentes à Assembleia Geral. Parágrafo 2º - As hipóteses de liquidação antecipada do FUNDO serão tomadas de acordo com o disposto no caput deste Artigo 18. Parágrafo 3º - Têm qualidade para comparecer e votar na Assembleia Geral, além dos quotistas, os seus representantes legais ou procuradores devidamente constituídos há menos de um ano. CAPÍTULO VI - DO PATRIMÔNIO E DO PATRIMÔNIO LÍQUIDO ARTIGO 19 – As quotas do FUNDO correspondem a frações ideais de seu patrimônio. Parágrafo Único – Caso a Assembleia Geral delibere a emissão, amortização ou o resgate de quotas, o patrimônio do FUNDO será ajustado e, conforme o caso, representado por tantas quotas quanto existentes e respectivo valor da quota após a emissão, amortização e/ou resgate, com base no disposto no respectivo Suplemento e neste Regulamento. ARTIGO 20 - Entender-se-á por patrimônio líquido do FUNDO a soma do disponível mais o valor da carteira, mais os valores a receber, menos as exigibilidades. Parágrafo Único - Para efeito da determinação do valor do patrimônio líquido da carteira, devem ser observadas as normas e os procedimentos contábeis previstos na legislação em vigor. CAPÍTULO VII - DA EMISSÃO, DA AMORTIZAÇÃO E DO RESGATE DE QUOTAS ARTIGO 21 - As quotas do FUNDO assumirão a forma de uma só classe. As quotas do FUNDO assumirão a forma escritural e serão mantidas em contas de depósito em nome de seus titulares. Parágrafo 1º - As quotas do FUNDO serão emitidas, distribuídas, subscritas, integralizadas, amortizadas e resgatadas de acordo com o disposto neste Capítulo, sendo que cada emissão de quotas do FUNDO será descrita em suplemento próprio, no modelo constante do Anexo I deste Regulamento (cada, um “Suplemento”). - 17 - Parágrafo 2º - As quotas do FUNDO poderão ser objeto de distribuição pública, (i) por meio dos procedimentos previstos na Instrução CVM nº 400, de 29 de dezembro de 2003, conforme alterada (“Instrução CVM n.º 400/03”), a qual será objeto de registro perante a CVM (“Oferta”), ou (ii) por meio dos procedimentos previstos na Instrução CVM n.º 476/09, sendo que nesse caso a distribuição pública de quotas ocorrerá com esforços restritos de colocação e estará automaticamente dispensada de registro perante a CVM, nos termos da Instrução CVM n.º 476/09 (“Oferta Restrita”). ARTIGO 22 - As quotas do FUNDO terão seu valor unitário calculado em todos os dias úteis para efeito de determinação de seu valor de amortização ou resgate. Parágrafo 1º – Por não terem mercado de negociação oficial, os direitos creditórios integrantes da carteira do FUNDO serão contabilizados com base em seu custo de aquisição, com apropriação de rendimentos (correspondentes ao deságio sobre o seu valor de face líquido) feita em base exponencial, pelo prazo a decorrer até o seu vencimento. Os demais ativos da carteira do FUNDO serão contabilizados e ajustados a valor de mercado, com observância dos procedimentos definidos pelo ITAÚ, desde que de acordo com as regras do Banco Central do Brasil e da CVM aplicáveis ao FUNDO. Parágrafo 2º - O valor unitário das quotas de cada emissão será calculado de acordo com fórmula constante do respectivo Suplemento. ARTIGO 23 – Sem prejuízo das demais disposições estabelecidas neste Regulamento, a emissão, subscrição e integralização de quotas atenderão às seguintes condições: (i) as quotas de cada classe de cada emissão terão valor unitário idêntico em cada data de emissão; (ii) as quotas serão subscritas nos termos do Artigo 26 abaixo e do Suplemento da respectiva emissão; e (iii) as quotas serão integralizadas à vista ou mediante chamada total ou chamadas parciais de capital nos termos de “Instrumento Particular de Compromisso de Investimento para Subscrição e Integralização de Quotas do MULTICREDIT Fundo de Investimento em Direitos Creditórios” (“Compromisso de Subscrição”) a ser celebrado, conforme o caso, entre o FUNDO e cada um dos subscritores, no momento da subscrição de quotas do FUNDO, conforme estabelecido no Suplemento da respectiva emissão. ARTIGO 24 - Não haverá resgate de quotas, a não ser pelo término do prazo de duração da respectiva emissão de quotas ou pela liquidação do FUNDO, ressalvadas, porém, as amortizações previstas nos respectivos Suplementos ou conforme determinado em Assembleia Geral ou, ainda, por força das normas vigentes. Parágrafo 1º - Em todas as amortizações de quotas do FUNDO, conforme previstas nos respectivos Suplementos, a Instituição Administradora deverá atuar diligentemente de forma a compatibilizar tais amortizações com os prazos médios da carteira do FUNDO indicados no Artigo 12, Parágrafo 5º, alínea “c” acima, observado o disposto no Artigo 13. Parágrafo 2º - Observado o disposto no parágrafo 4º abaixo, as quotas serão registradas para distribuição e negociação (1) no SOMA FIX e no BOVESPA FIX, ambos administrados e operacionalizados pela BM&FBOVESPA S.A. – Bolsa de Valores, Mercadorias e Futuros, ou (2) no Módulo de Distribuição de Cotas e no Módulo de Fundos – SF, ambos administrados e operacionalizados pela CETIP S.A. – Balcão Organizado de Ativos e Derivativos, respectivamente, observado que, na hipótese de negociação das quotas em operações conduzidas no mercado secundário, o agente intermediário da respectiva negociação será integralmente responsável - 18 - perante o FUNDO e o antigo quotista por comprovar a classificação do novo quotista como Investidor Qualificado ou Investidor Super Qualificado, conforme o caso. Parágrafo 3º - As quotas do FUNDO objeto de Oferta Restrita somente poderão ser negociadas entre Investidores Super Qualificados assim definidos nos termos do artigo 4º da Instrução CVM n.º 476/09 e, no mercado de balcão organizado, somente depois de decorridos 90 (noventa) dias da respectiva data de subscrição ou aquisição, nos termos da Instrução CVM n.º 476/09. Parágrafo 4º - Exclusivamente para os fins das amortizações previstas no Suplemento correspondente a cada emissão de quotas ou para o resgate das quotas do FUNDO, a Instituição Administradora deverá, em caráter de exceção e somente pelo prazo necessário para tanto, a partir do 60º (sexagésimo) dia anterior a cada data de amortização de quotas, bem como da data de resgate das quotas do FUNDO, (i) interromper a aquisição de novos direitos creditórios cedidos pelas Cedentes, (ii) segregar e manter destacados em sua contabilidade todas as disponibilidades diárias havidas com o recebimento do valor de integralização de quotas e/ou do pagamento dos direitos creditórios e dos demais ativos componentes da carteira do FUNDO, os quais serão destinados única e exclusivamente ao pagamento, conforme o caso, do valor da próxima amortização ou do resgate de quotas, (iii) deixar de observar o limite mínimo de composição de carteira indicado no Artigo 11, Parágrafo 3º, deste Regulamento. Desta forma, eventual desenquadramento de tal limite nos termos aqui indicados não ensejará a liquidação antecipada do FUNDO nem tampouco representará descumprimento pela Instituição Administradora e/ou pelas Cedentes das obrigações a elas cabíveis nos termos deste Regulamento. Parágrafo 5º - Uma vez pagas as amortizações ou feitos os resgates mencionados no Parágrafo anterior, a Instituição Administradora deverá restabelecer o limite mínimo de composição de carteira indicado no Artigo 11, Parágrafo 3º, deste Regulamento o mais rápido possível. Caso tal limite mínimo não seja restabelecido dentro do prazo de 15 (quinze) dias úteis a contar do referido pagamento da amortização ou resgate, a Instituição Administradora deverá observar o disposto neste Regulamento quanto à liquidação antecipada do FUNDO. Parágrafo 6º - Na ocorrência de processo de liquidação antecipada do Fundo, os titulares das cotas poderão receber direitos creditórios e/ou ativos financeiros na amortização e/ou resgate de suas cotas, conforme disposto neste Regulamento. Parágrafo 7º - Os titulares de cotas terão o direito de partilhar o patrimônio do Fundo, na proporção dos valores previstos para amortização e/ou resgate da respectiva série e no limite desses mesmos valores, na data de liquidação, sendo vedado qualquer tipo de preferência, prioridade ou subordinação entre os titulares de cotas. ARTIGO 25 - No resgate e nas amortizações será utilizado o valor da quota em vigor no dia do pagamento respectivo, calculado nos termos do respectivo Suplemento, sendo que, nos casos de amortização, o valor da quota será reduzido pro tanto ao valor amortizado. ARTIGO 26 - No ato da primeira subscrição das quotas do FUNDO, o subscritor (i) assinará boletim de subscrição, que será autenticado pela Instituição Administradora, (ii) firmará o respectivo Compromisso de Subscrição; (iii) receberá exemplar deste Regulamento, declarando, por meio da assinatura de termo de ciência de risco e adesão ao Regulamento (o “Termo de Adesão”), estar ciente, entre outras informações: (a) das disposições contidas neste Regulamento, especialmente aquelas referentes à política de investimento e à taxa de administração cobrada pela Instituição - 19 - Administradora, (b) dos riscos inerentes ao investimento no FUNDO, conforme descritos neste Regulamento, e (c) da possibilidade de perdas decorrentes das características dos direitos creditórios que integram a carteira de investimentos do FUNDO. Parágrafo 1º - Sem prejuízo do disposto no Artigo 25 acima, no caso de subscrição de quotas objeto de Oferta Restrita, o subscritor deverá declarar, por meio da assinatura do Termo de Adesão, sua condição de Investidor Super Qualificado e atestar que está ciente e concorda (a) que a Oferta Restrita não foi registrada perante a CVM, e (b) que as quotas estão sujeitas às restrições de negociação previstas neste Regulamento e na regulamentação aplicável. Parágrafo 2º - Do boletim de subscrição mencionado no item (i) do Artigo 25 acima constarão as seguintes informações: a. nome e qualificação do subscritor; b) número e classe de quotas subscritas; e c) preço e condições para sua atualização e integralização. CAPÍTULO VIII - DOS ENCARGOS DO FUNDO ARTIGO 27 - Constituem encargos do FUNDO, além da remuneração dos serviços prevista no Artigo 8º, as seguintes despesas, que podem ser debitadas pela Instituição Administradora: a. taxas, impostos ou contribuições federais, estaduais, municipais ou autárquicas, que recaiam ou venham a recair sobre os bens, direitos e obrigações do FUNDO; b) despesas com impressão, expedição e publicação de relatórios, formulários e informações periódicas previstas neste Regulamento ou na regulamentação pertinente; c) despesas com correspondências de interesse do FUNDO, inclusive comunicações aos quotistas; d) honorários e despesas do auditor encarregado da revisão das demonstrações financeiras e das contas do FUNDO e da análise de sua situação e da atuação da Instituição Administradora; e) emolumentos e comissões pagas sobre as operações do FUNDO; f) honorários de advogados, custas e despesas correlatas feitas em defesa dos interesses do FUNDO, em juízo ou fora dele, inclusive o valor da condenação, caso o mesmo venha a ser vencido; g) quaisquer despesas inerentes à constituição ou à liquidação do FUNDO, ou à realização de Assembleia Geral; h) taxas de custódia de ativos do FUNDO; i) despesas com a contratação de agência classificadora de risco; - 20 - a contribuição anual devida à entidade do mercado de balcão organizado em que o FUNDO tenha suas quotas admitidas à negociação; e j) despesas com o representante dos quotistas nomeado nos termos do Artigo 15 acima. Parágrafo Único - As despesas decorrentes de serviços de consultoria relativamente à análise e seleção dos ativos e modalidades para integrarem a carteira do FUNDO, bem como quaisquer outras não previstas como encargos do FUNDO, devem correr por conta da Instituição Administradora. CAPÍTULO IX - DA PUBLICIDADE E DA REMESSA DE DOCUMENTOS ARTIGO 28 - A Instituição Administradora deverá divulgar, ampla e imediatamente, qualquer ato ou fato relevante relativo ao FUNDO, tal como, sem prejuízo de outros exemplos previstos na regulamentação em vigor, a eventual alteração da classificação de risco das quotas do FUNDO, bem como, quando houver, dos demais ativos integrantes da carteira de investimentos do FUNDO, de modo a garantir a todos os quotistas acesso às informações que possam, direta ou indiretamente, influir em suas decisões quanto à respectiva permanência no mesmo, se for o caso. Parágrafo Único - A divulgação das informações previstas neste Artigo deve ser feita por meio de publicação no jornal Diário Comércio Indústria & Serviços, utilizado para a divulgação de informações do FUNDO, através de correio eletrônico, por meio da página da Instituição Administradora na internet (www.concordia.com.br) e mantida disponível para os quotistas na sede e agências da Instituição Administradora e nas instituições que coloquem quotas do FUNDO. ARTIGO 29 - A Instituição Administradora deve, no prazo máximo de 10 (dez) dias após o encerramento de cada mês, colocar à disposição dos quotistas, em sua sede e dependências, informações sobre: (i) o número de quotas de propriedade de cada um e o respectivo valor; (ii) a rentabilidade do FUNDO, com base nos dados relativos ao último dia do mês; (iii) o comportamento da carteira de direitos creditórios e demais ativos do FUNDO, abrangendo dados sobre o desempenho esperado e o realizado e outras informações que os quotistas vierem razoavelmente a solicitar. ARTIGO 30 - A Instituição Administradora deve enviar à CVM, através do Sistema de Envio de Documentos disponível na página da CVM na rede mundial de computadores, em até: (i) 15 (quinze) dias após o encerramento de cada mês do calendário civil, com base no último dia útil daquele mês, o informe mensal à CVM, conforme modelo e conteúdo disponíveis na referida página da CVM; e (ii) 90 (noventa) dias após o encerramento do exercício social ao qual se refiram, as demonstrações financeiras anuais do FUNDO. ARTIGO 31 - As demonstrações financeiras do FUNDO estarão sujeitas às normas de escrituração expedidas pela CVM e serão auditadas por auditor independente registrado na CVM. O FUNDO levantará balancete no fim de cada mês e balanço anual em 31 de dezembro de cada ano. CAPÍTULO X - DISPOSIÇÕES FINAIS - 21 - ARTIGO 32 - Fica eleito o foro da Capital do Estado de São Paulo, com expressa renúncia a qualquer outro, por mais privilegiado que possa ser, para propositura de quaisquer ações judiciais relativas ao FUNDO ou a questões decorrentes da aplicação deste Regulamento. São Paulo, 13 de junho de 2013. CONCÓRDIA S.A. CORRETORA DE VALORES MOBILIÁRIOS, CÂMBIO E COMMODITIES - 22 - ANEXO I – MODELO DE SUPLEMENTO Características da [•] Emissão de Quotas do MULTICREDIT Fundo de Investimento em Direitos Creditórios Valor Total da [•] Emissão [•] Quantidade Total de Quotas Emitidas [•] Forma de colocação de Quotas As Quotas serão objeto de [Oferta] [Oferta Restrita], nos termos da regulamentação aplicável. Prazo de Subscrição das Quotas [•] Forma de integralização das Quotas [•] Data de Pagamento de Amortização das Quotas [•] Data de Pagamento de Resgate das Quotas [•] Quantidade Total de Quotas do Fundo após a realização da [•] Emissão [•] Patrimônio Líquido Total do [•] Fundo no ato do registro do Fundo ou antes da [•] Emissão Patrimônio Líquido Total do Fundo se subscritas e integralizadas 100% das Quotas da [•] Emissão [•] Preço de Emissão de cada Quota [•] Forma de cálculo do Valor das Quotas - 23 -

Download