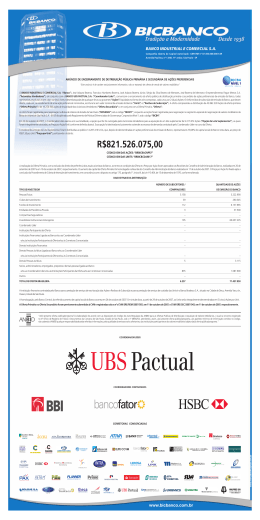

As informações contidas neste Prospecto Preliminar estão sob análise da Comissão de Valores Mobiliários, a qual ainda não se manifestou a seu respeito. O presente Prospecto Preliminar está sujeito a complementação e correção. O Prospecto Definitivo será entregue aos investidores durante o período de distribuição. PROSPECTO PRELIMINAR DE DISTRIBUIÇÃO PÚBLICA PRIMÁRIA DE CERTIFICADOS DE DEPÓSITO DE AÇÕES (“UNITS”) DE EMISSÃO DA Anhanguera Educacional Participações S.A. Companhia Aberta de Capital Autorizado CNPJ/MF n.º 04.310.392/0001-46 Alameda Maria Tereza, n.º 2.000, sala 6 13.278-181 – Dois Córregos - Valinhos, SP 17.000.000 Units Valor da Distribuição: R$[●] Código ISIN das Units: BRAEDUCDAM18 Código de negociação na Bolsa de Valores de São Paulo S.A. - BVSP (“BOVESPA”): AEDU11 Preço por Unit: R$[●] Anhanguera Educacional Participações S.A. (“Companhia” ou “AESA Participações”) está realizando uma oferta que compreende a distribuição pública primária de inicialmente 17.000.000 de Certificados de Depósito de Ações, todos livres e desembaraçados de quaisquer ônus ou gravames, representativos cada um de uma ação ordinária e seis ações preferenciais de emissão da Companhia (“Oferta”), todas nominativas, escriturais, sem valor nominal (“Units”). A Oferta será realizada no Brasil, com esforços de colocação no exterior, conforme deliberações do Conselho de Administração da Companhia em reunião realizada em 9 de abril de 2008. O preço de emissão ou venda das Units (“Preço por Unit”) será aprovado pelo Conselho de Administração da Companhia, antes da concessão do registro da Oferta pela Comissão de Valores Mobiliários (“CVM”). As Units serão colocadas no Brasil pelo Banco de Investimentos Credit Suisse (Brasil) S.A., que será o coordenador líder (“Coordenador Líder”) para os fins da Instrução da CVM n.º 400, de 29 de dezembro de 2003, conforme alterada (“Instrução CVM 400”), pelo Banco Merrill Lynch de Investimentos S.A. (“Coordenador”) e pelo Banco Santander S.A. (“Coordenador” e, em conjunto com o Coordenador Líder e com o outro Coordenador, “Coordenadores” ou “Coordenadores da Oferta”) e por determinadas Corretoras (conforme abaixo definidas), em conformidade com os procedimentos estabelecidos na Instrução CVM 400, em mercado de balcão não-organizado, com esforços de colocação no exterior a serem realizados por Credit Suisse Securities (USA) LLC, Merrill Lynch, Pierce, Fenner & Smith Incorporated e Santander Investment Securities Inc. (“Agentes de Colocação Internacional”) para investidores estrangeiros que sejam registrados na CVM, sendo que, no caso de investidores residentes nos Estados Unidos da América (“EUA”), tais investidores deverão, ainda, ser investidores institucionais qualificados (qualified institutional buyers), conforme definido na Rule 144A (“Regra 144A”) do U.S. Securities Act of 1933 (“Securities Act”), editada pela Securities and Exchange Commission dos EUA (“SEC”), e nos demais países, exceto no Brasil e nos EUA, em conformidade com a Regulation S do Securities Act editada pela SEC (“Regulamento S”), em ambos os casos em operações isentas de registro na SEC em conformidade com o Securities Act, por meio dos mecanismos de investimento regulamentados pelo Conselho Monetário Nacional (“CMN”), Banco Central do Brasil (“BACEN”) e CVM. Não foi e nem será realizado nenhum registro da Oferta ou das Units na SEC, nem em qualquer agência ou órgão regulador do mercado de capitais de qualquer outro país, exceto o Brasil. O Preço por Unit será fixado após a finalização do Procedimento de Bookbuilding, conduzido pelos Coordenadores da Oferta. A quantidade de Units inicialmente ofertadas poderá, a critério da Companhia, de comum acordo com os Coordenadores, ser acrescida de até 3.400.000 novas Units de emissão da Companhia, com as mesmas características das Units inicialmente ofertadas, equivalentes a até 20% do total das Units inicialmente ofertadas, conforme disposto no parágrafo 2º do artigo 14 da Instrução CVM 400 (“Units Adicionais”). Adicionalmente, o Coordenador Líder terá o direito exclusivo, contado da data de assinatura do Contrato de Distribuição e por um período de 30 dias contados a partir do primeiro dia útil (inclusive) após a publicação do Anúncio de Início, de exercer opção de distribuição de lote suplementar (greenshoe) após notificação aos demais Coordenadores, desde que a decisão de sobrealocação das Units no momento da precificação da Oferta tenha sido tomada em comum acordo pelos Coordenadores, de até 2.550.000 novas units de emissão da Companhia, com as mesmas características das Units inicialmente ofertadas, equivalentes a até 15% das Units inicialmente ofertadas (“Lote Suplementar”), conforme opção para subscrição de tais units outorgadas pela Companhia ao Coordenador Líder, nos termos do artigo 24 da Instrução CVM 400, as quais serão destinadas exclusivamente a atender a um eventual excesso de demanda que venha a ser constatado no decorrer da Oferta (“Opção de Lote Suplementar”). Por Unit Total (1) (2) (3) Preço (R$) (1) 26,05 442.850.000,00 Comissões (2) 1,11 18.821.125,00 Recursos Líquidos (3) 24,94 424.028.875,00 Considerando o Preço por Unit com base no valor de R$26,05, preço de fechamento das Units de emissão da Companhia na BOVESPA em 9 de abril de 2008. Sem considerar o exercício da Opção de Lote Suplementar e as Units Adicionais. Sem dedução das despesas da Oferta. A realização da Oferta Primária foi aprovada em reunião do Conselho de Administração da Companhia realizada em 9 de abril de 2008. O Preço por Unit será aprovado pelo Conselho de Administração da Companhia, antes da concessão do registro da Oferta pela CVM. Registros da Oferta na CVM: Distribuição Primária: CVM/SRE/REM/[●]/[●], em [●] de [●] de 2008. “O registro da presente distribuição não implica, por parte da CVM, garantia da veracidade das informações prestadas ou em julgamento sobre a qualidade da Emissora, bem como sobre as Units a serem distribuídas.” Este Prospecto não deve, em nenhuma circunstância, ser considerado uma recomendação de compra das Units. Ao decidir por adquirir as Units, potenciais investidores deverão realizar sua própria análise e avaliação da condição financeira da companhia, de suas atividades e dos riscos decorrentes do investimento nas Units. Os investidores devem ler a seção “Fatores de Risco”, da página 51 a 63 deste Prospecto, para ciência de certos fatores de risco que devem ser considerados quando da aquisição das Units. Coordenador Líder Coordenadores A data deste Prospecto Preliminar é 11 de abril de 2008. [página intencionalemnte deixada em branco] ÍNDICE 1. INTRODUÇÃO DEFINIÇÕES ........................................................................................................................................ 8 SUMÁRIO DA COMPANHIA................................................................................................................ 16 VISÃO GERAL ......................................................................................................................................... 16 NOSSOS PONTOS FORTES ........................................................................................................................... 18 NOSSA ESTRATÉGIA ................................................................................................................................. 19 SUMÁRIO DA OFERTA ....................................................................................................................... 21 RESUMO DAS DEMONSTRAÇÕES FINANCEIRAS ............................................................................... 26 DEMONSTRAÇÃO DE RESULTADO .................................................................................................................. 27 INFORMAÇÕES SOBRE A OFERTA ..................................................................................................... 30 1. COMPOSIÇÃO DO CAPITAL SOCIAL.......................................................................................................... 30 2. CARACTERÍSTICAS DA OFERTA .............................................................................................................. 31 3. PROCEDIMENTO DA OFERTA ................................................................................................................. 33 4. PRAZOS DA OFERTA ........................................................................................................................... 37 5. PREÇO POR UNIT .............................................................................................................................. 37 6. CRONOGRAMA DA OFERTA ................................................................................................................... 38 7. CONTRATO DE DISTRIBUIÇÃO E PLACEMENT FACILITATION AGREEMENT ............................................................ 38 8. RELACIONAMENTO ENTRE A COMPANHIA E AS INSTITUIÇÕES PARTICIPANTES DA OFERTA ....................................... 40 9. CONTRATO DE ESTABILIZAÇÃO .............................................................................................................. 41 10. NEGOCIAÇÃO DAS UNITS E AÇÕES ........................................................................................................ 41 11. VEDAÇÃO À NEGOCIAÇÃO DAS UNITS (LOCK-UP) ...................................................................................... 41 12. INSTITUIÇÕES FINANCEIRAS RESPONSÁVEIS PELA ESCRITURAÇÃO DAS UNITS E OUTROS SERVIÇOS......................... 42 13. INSTITUIÇÃO FINANCEIRA DEPOSITÁRIA DAS UNITS .................................................................................. 42 14. INSTITUIÇÃO FINANCEIRA CUSTODIANTE DAS AÇÕES SUBJACENTES ÀS UNITS................................................... 42 15. ALTERAÇÃO DAS CIRCUNSTÂNCIAS, REVOGAÇÃO OU MODIFICAÇÃO DA OFERTA ................................................. 42 16. SUSPENSÃO E CANCELAMENTO DA OFERTA .............................................................................................. 42 17. INFORMAÇÕES SOBRE A COMPANHIA ..................................................................................................... 43 18. INFORMAÇÕES ADICIONAIS ................................................................................................................ 43 IDENTIFICAÇÃO DE ADMINISTRADORES, CONSULTORES E AUDITORES ........................................ 45 INFORMAÇÕES CADASTRAIS DA COMPANHIA ................................................................................. 47 APRESENTAÇÃO DAS INFORMAÇÕES FINANCEIRAS E OPERACIONAIS .......................................... 48 DEMONSTRAÇÕES FINANCEIRAS ................................................................................................................... 48 PARTICIPAÇÃO NO MERCADO E OUTRAS INFORMAÇÕES ....................................................................................... 49 CONSIDERAÇÕES SOBRE ESTIMATIVAS E PERSPECTIVAS SOBRE O FUTURO ................................. 50 FATORES DE RISCO ........................................................................................................................... 51 RISCOS RELACIONADOS À COMPANHIA E AO SETOR DE ENSINO SUPERIOR ............................................................... 51 RISCOS RELACIONADOS AO BRASIL ............................................................................................................... 59 RISCOS RELACIONADOS À OFERTA E ÀS NOSSAS UNITS ..................................................................................... 60 DESTINAÇÃO DOS RECURSOS .......................................................................................................... 64 3 2. INFORMAÇÕES SOBRE A COMPANHIA CAPITALIZAÇÃO ................................................................................................................................ 67 DILUIÇÃO .......................................................................................................................................... 68 INFORMAÇÕES FINANCEIRAS E OPERACIONAIS SELECIONADAS ................................................... 70 DEMONSTRAÇÃO DE RESULTADO .................................................................................................................. 72 ANÁLISE E DISCUSSÃO DA ADMINISTRAÇÃO SOBRE A SITUAÇÃO FINANCEIRA............................ 75 E O RESULTADO OPERACIONAL ........................................................................................................ 75 CONJUNTURA ECONÔMICA BRASILEIRA .......................................................................................................... 75 DESTAQUES DO TRIÊNIO 2005, 2006 E 2007 ................................................................................................ 76 PRINCIPAIS LINHAS DO NOSSO RESULTADO .................................................................................................... 77 DISCUSSÃO SOBRE AS PRINCIPAIS PRÁTICAS CONTÁBEIS .................................................................................... 81 ANÁLISE DAS DEMONSTRAÇÕES DE RESULTADOS .............................................................................................. 84 EXERCÍCIO ENCERRADO EM 31 DE DEZEMBRO DE 2007 COMPARADO AO EXERCÍCIO ENCERRADO EM 31 DE DEZEMBRO DE 2006 .......................................................................................................................................................... 85 EXERCÍCIO ENCERRADO EM 31 DE DEZEMBRO DE 2006 COMPARADO AO EXERCÍCIO ENCERRADO EM 31 DE DEZEMBRO DE 2005 .......................................................................................................................................................... 87 ANÁLISE DAS PRINCIPAIS CONTAS PATRIMONIAIS ............................................................................................. 91 POSIÇÃO EM 31 DE DEZEMBRO DE 2006 COMPARADO A 31 DE DEZEMBRO DE 2007 .................................................. 92 POSIÇÃO EM 31 DE DEZEMBRO DE 2006, COMPARADO A 31 DE DEZEMBRO DE 2005 ................................................. 94 LIQUIDEZ E RECURSOS DE CAPITAL .............................................................................................................. 97 OPERAÇÕES NÃO REGISTRADAS CONTABILMENTE ........................................................................................... 100 EVENTOS SUBSEQÜENTES A 31 DE DEZEMBRO DE 2007 ................................................................................... 101 DIVULGAÇÕES QUALITATIVAS RELACIONADAS AO RISCO DE MERCADO.................................................................. 102 INVESTIMENTOS E DESINVESTIMENTOS DE CAPITAL ........................................................................................ 102 INVESTIMENTOS E DESINVESTIMENTOS DE CAPITAL EM ANDAMENTO .................................................................... 102 VISÃO GERAL DO SETOR DE ENSINO SUPERIOR BRASILEIRO ...................................................... 103 NOSSAS ATIVIDADES ...................................................................................................................... 108 VISÃO GERAL ....................................................................................................................................... 108 NOSSOS PONTOS FORTES ......................................................................................................................... 110 NOSSA ESTRATÉGIA ............................................................................................................................... 111 ESTRUTURA SOCIETÁRIA .......................................................................................................................... 113 NOSSA REDE DE ENSINO ......................................................................................................................... 116 PROGRAMAS ACADÊMICOS ....................................................................................................................... 118 CONTROLE DE QUALIDADE ....................................................................................................................... 119 CORPO DOCENTE .................................................................................................................................. 119 PERFIL DO ALUNO ................................................................................................................................. 120 MARKETING E ESTRATÉGIA DE MARCA ......................................................................................................... 122 SERVIÇOS AO ALUNO E EQUIPE DE APOIO .................................................................................................... 123 INSTALAÇÕES ....................................................................................................................................... 124 CONCORRÊNCIA .................................................................................................................................... 127 PROPRIEDADE INTELECTUAL ..................................................................................................................... 127 4 TECNOLOGIA ........................................................................................................................................ 128 SEGUROS ............................................................................................................................................ 128 CONTRATOS RELEVANTES ........................................................................................................................ 129 INSTRUMENTOS COLETIVOS DE TRABALHO.................................................................................................... 130 PENDÊNCIAS JUDICIAIS E ADMINISTRATIVAS ................................................................................................. 131 ASPECTOS REGULATÓRIOS DO SETOR ........................................................................................... 136 PLANO NACIONAL DE EDUCAÇÃO................................................................................................................ 136 REGULADORES ...................................................................................................................................... 137 ORGANIZAÇÃO DE INSTITUIÇÕES DE ENSINO SUPERIOR.................................................................................... 139 CREDENCIAMENTO DE INSTITUIÇÕES DE ENSINO SUPERIOR E AUTORIZAÇÃO E RECONHECIMENTO DE CURSOS ................. 142 SISTEMA NACIONAL DE AVALIAÇÃO DO ENSINO SUPERIOR ................................................................................ 144 AVALIAÇÃO DE INSTITUIÇÕES DE ENSINO SUPERIOR........................................................................................ 144 AVALIAÇÃO DE CURSOS DE GRADUAÇÃO TRADICIONAL E GRADUAÇÃO TECNOLÓGICA ................................................ 144 AVALIAÇÃO DE CURSOS DE PÓS-GRADUAÇÃO ................................................................................................ 144 AVALIAÇÃO DO DESEMPENHO ACADÊMICO DO ALUNO ...................................................................................... 145 TRANSFERÊNCIA DE CONTROLE DE ENTIDADES MANTENEDORAS ......................................................................... 145 PROGRAMAS DE INCENTIVO ...................................................................................................................... 145 PROGRAMA DE FINANCIAMENTO ESTUDANTIL – FIES ...................................................................................... 146 REFORMA UNIVERSITÁRIA ........................................................................................................................ 146 ADMINISTRAÇÃO ............................................................................................................................ 148 CONSELHO DE ADMINISTRAÇÃO ................................................................................................................. 148 DIRETORIA .......................................................................................................................................... 149 CONSELHO FISCAL ................................................................................................................................. 150 TITULARIDADE DE AÇÕES ......................................................................................................................... 151 CONTRATOS E OUTRAS OBRIGAÇÕES RELEVANTES ENTRE NÓS E NOSSOS CONSELHEIROS E DIRETORES ............................ 152 RELAÇÃO FAMILIAR ENTRE OS ADMINISTRADORES, BEM COMO ENTRE OS ADMINISTRADORES E OS ACIONISTAS CONTROLADORES DA COMPANHIA ..................................................................................................................................... 152 PROCESSOS JUDICIAIS OU ADMINISTRATIVOS ENVOLVENDO OS ADMINISTRADORES DA COMPANHIA .............................. 152 PLANO DE OPÇÃO DE COMPRA DE UNITS ....................................................................................................... 153 PRINCIPAIS ACIONISTAS ............................................................................................................... 155 ACORDO DE ACIONISTAS ......................................................................................................................... 156 OPERAÇÕES COM PARTES RELACIONADAS .................................................................................... 158 INFORMAÇÕES SOBRE O MERCADO E OS TÍTULOS E VALORES MOBILIÁRIOS EMITIDOS ........... 159 GERAL................................................................................................................................................ 159 NEGOCIAÇÃO NA BOVESPA ..................................................................................................................... 160 REGULAÇÃO DO MERCADO DE CAPITAIS BRASILEIRO ....................................................................................... 160 PRINCIPAIS PRÁTICAS DE GOVERNANÇA CORPORATIVA ............................................................. 161 INFORMAÇÕES PERIÓDICAS ...................................................................................................................... 163 RESPONSABILIDADE SOCIAL E AMBIENTAL .................................................................................. 166 DESCRIÇÃO DO ESTATUTO SOCIAL ................................................................................................ 168 GERAL................................................................................................................................................ 168 5 CAPITAL SOCIAL ................................................................................................................................... 168 OBJETO SOCIAL .................................................................................................................................... 169 DESCRIÇÃO DAS UNITS ........................................................................................................................... 169 DIREITOS CONFERIDOS PELAS AÇÕES ORDINÁRIAS .......................................................................................... 171 DIREITOS DAS AÇÕES PREFERENCIAIS .......................................................................................................... 171 ASSEMBLÉIAS GERAIS ............................................................................................................................. 172 CONSELHO DE ADMINISTRAÇÃO ................................................................................................................. 174 ALOCAÇÃO DO LUCRO LÍQUIDO E DISTRIBUIÇÃO DE DIVIDENDOS ....................................................................... 175 RESERVAS DE LUCROS E DE CAPITAL ........................................................................................................... 176 PAGAMENTO DE DIVIDENDOS E JUROS SOBRE O CAPITAL PRÓPRIO ...................................................................... 177 DIREITO DE RETIRADA ............................................................................................................................ 178 RESGATE ............................................................................................................................................ 179 REGISTRO DE NOSSAS AÇÕES ................................................................................................................... 179 DIREITO DE PREFERÊNCIA........................................................................................................................ 180 SAÍDA DO NÍVEL 2 ................................................................................................................................. 180 ALIENAÇÃO DE CONTROLE ....................................................................................................................... 181 MECANISMO DE PROTEÇÃO À DISPERSÃO ACIONÁRIA ...................................................................................... 182 SUSPENSÃO DOS DIREITOS DO ACIONISTA ADQUIRENTE POR INFRAÇÃO AO NOSSO ESTATUTO SOCIAL .......................... 183 AQUISIÇÃO PELA COMPANHIA DE AÇÕES DE EMISSÃO PRÓPRIA........................................................................... 183 DIVULGAÇÃO DE INFORMAÇÕES ................................................................................................................. 184 OPERAÇÕES VINCULADAS AOS COORDENADORES DA OFERTA ..................................................... 186 3. ANEXOS • Declarações de Veracidade das Informações do Prospecto ............................................................ 189 • Estatuto Social .......................................................................................................................... 197 • Ata da Reunião do Conselho de Administração da Companhia, realizada em 9 de abril de • 2008, aprovando a Oferta .......................................................................................................... 221 • Minuta da ata de Reunião do Conselho de Administração da Companhia que aprovará o Preço por • Unit ......................................................................................................................................... 227 • Informações Anuais relativas ao exercício social encerrado em 31 de dezembro de 2007, somente as informações não constantes do Prospecto ................................................................................... 231 4. DEMONSTRAÇÕES FINANCEIRAS • Demonstrações Financeiras Consolidadas da Anhanguera Educacional Participações S.A. relativas ao exercício social encerrado em 31 de dezembro de 2007 e 2006 e respectivo parecer dos auditores independentes .......................................................................................................................... 273 • Demonstrações Financeiras da Anhanguera Educacional S.A. relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 e respectivo parecer dos auditores independentes .................. 361 6 1. • • • • • • • • • • • INTRODUÇÃO Definições Sumário da Companhia Sumário da oferta Resumo das demonstrações financeiras Informações sobre a oferta Identificação de administradores, consultores e auditores Informações cadastrais da companhia Apresentação das informações financeiras e operacionais Considerações sobre estimativas e perspectivas sobre o futuro Fatores de risco Destinação dos recursos 7 DEFINIÇÕES Os termos indicados abaixo serão identificados para fins do presente Prospecto. Ações Ordinárias Ações ordinárias, todas nominativas, escriturais e sem valor nominal, livres e desembaraçadas de quaisquer ônus ou gravames, de emissão da Companhia. Ações Preferenciais Ações preferenciais, todas nominativas, escriturais e sem valor nominal, livres e desembaraçadas de quaisquer ônus ou gravames, de emissão da Companhia. Administração Conselho de Administração e Diretoria da Companhia. AESA ou Anhanguera Anhanguera Educacional S.A. AESA Publicações Anhanguera Publicações e Comércio de Material Didático Ltda. Agentes de Colocação Internacional Credit Suisse Securities (USA) LLC, Merrill Lynch, Pierce, Fenner & Smith Incorporated e Santander Investment Securities Inc. Anápolis Instituto Latino-Americano de Educação e Cultura Ltda. ANBID Associação Nacional dos Bancos de Investimento. Anúncio de Início O Anúncio de Início de Distribuição Pública Primária de Units da Companhia. Atlântico Sul Sociedade Educacional Noiva do Mar Ltda. Aviso ao Mercado Aviso ao Mercado, a ser publicado no Diário Oficial do Estado de São Paulo e no jornal Valor Econômico. Banco Central Banco Central do Brasil. Banco Itaú ou Itaú Banco Itaú S.A. Bloomberg Bloomberg L.P. BM&F Bolsa de Mercadorias e Futuros S.A. – BM&F. BNDES Banco Nacional de Desenvolvimento Econômico e Social – BNDES. BOVESPA Bolsa de Valores de São Paulo S.A. - BVSP. Brasil ou País República Federativa do Brasil. CADE Conselho Administrativo de Defesa Econômica. CAGR Crescimento composto médio anual. CAMPUS ou Câmpus Unidades próprias que oferecem cursos presenciais e, em alguns casos, 8 também à distância. CAPES Coordenação de Aperfeiçoamento de Pessoal de Nível Superior do MEC. CBLC Companhia Brasileira de Liquidação e Custódia. CDI Certificado de Depósito Interbancário. Centro Hispano-Brasileiro Centro Hispano-Brasileiro de Cultura S.A. CESUP Centro de Ensino Superior de Campo Grande S/S Ltda. CETIP Câmara de Custódia e Liquidação, regulada pelo Banco Central e pela CVM. CFC Conselho Federal de Contabilidade. CMN Conselho Monetário Nacional. CNE Conselho Nacional de Educação. Código Civil Lei n.º 10.406, de 10 de janeiro de 2002, e alterações posteriores. COFINS Contribuição para o Financiamento da Seguridade Social. Companhia ou AESA Participações Anhanguera Educacional Participações S.A. CONAES Comissão Nacional de Avaliação da Educação Superior. Constituição Federal Constituição Federal da República Federativa do Brasil. Conselheiro Independente Conforme o Regulamento do Nível 2, é o membro do Conselho de Administração que se caracteriza por: (i) não ter qualquer vínculo com a Companhia, exceto participação de capital; (ii) não ser acionista controlador, cônjuge ou parente até segundo grau daquele, ou não ser ou não ter sido, nos últimos três anos, vinculado a sociedade ou entidade relacionada ao acionista controlador (pessoas vinculadas a instituições públicas de ensino e/ou pesquisa estão excluídas desta restrição); (iii) não ter sido, nos últimos três anos, empregado ou Diretor da Companhia, do acionista controlador ou de sociedade controlada pela Companhia; (iv) não ser fornecedor ou comprador, direto ou indireto, de serviços e/ou produtos da Companhia em magnitude que implique perda de independência; (v) não ser funcionário ou administrador de sociedade ou entidade que esteja oferecendo ou demandando serviços e/ou produtos à Companhia; (vi) não ser cônjuge ou parente até segundo grau de algum administrador da Companhia; e (vii) não receber outra remuneração da Companhia além da de conselheiro (proventos em dinheiro oriundos de participação de capital estão excluídos desta restrição). Contrato de Distribuição Contrato de Coordenação, Subscrição e Colocação de Certificados de Depósitos de Ações (“Units”) de Emissão da Companhia, a ser celebrado entre a Companhia, os Coordenadores e a CBLC, esta na qualidade de interveniente anuente. 9 Contrato de Estabilização Contrato de Prestação de Serviços de Estabilização de Preço de Certificados de Depósitos de Ações de Emissão da Companhia a ser celebrado entre a Companhia, o Coordenador Líder e a Credit Suisse (Brasil) S.A. Corretora de Títulos e Valores Mobiliários, relativo às atividades de estabilização de preço das Units da Companhia. Coordenador Líder ou Credit Suisse Banco de Investimentos Credit Suisse (Brasil) S.A. Coordenadores Banco de Investimentos Credit Suisse (Brasil) S.A., Banco Merrill Lynch de Investimentos S.A e Banco Santander S.A. CSLL Contribuição Social sobre o Lucro Líquido. Cursos a Distância Ensino preponderantemente a distância, com uso de projeção de aulas via satélite para as salas de aula, atividades presenciais, e metodologias de ensino através de apostilas desenvolvidas internamente e suporte online aos alunos e via tutoria nas Unidades. Cursos Presenciais Cursos compostos principalmente de aulas presenciais, oferecidos em nossos Câmpus. CVM Comissão de Valores Mobiliários. Data de Liquidação Data de liquidação física e financeira da Oferta, prevista para o último dia do Período de Colocação. Dólar norte-americano, Dólar ou Dólar dos Estados Unidos da América. US$ EBITDA O EBITDA, de acordo com o Ofício circular n.º 1/2007, pode ser reconciliado com as demonstrações financeiras como segue: lucro (prejuízo) líquido antes do imposto de renda e contribuição social, resultado financeiro líquido, depreciação e amortização e resultado não-operacional. O EBITDA não é uma medida de demonstrações financeiras elaboradas de acordo com as Práticas Contábeis Adotadas no Brasil, não representa o fluxo de caixa para os períodos apresentados, não devendo ser considerado como base para distribuição de dividendos, alternativa para o lucro líquido como indicador do desempenho operacional ou para o fluxo de caixa ou, ainda, como indicador de liquidez. O EBITDA não tem uma definição padronizada e pode não ser comparável ao EBITDA utilizado por outras companhias. EBITDA Ajustado O EBITDA Ajustado é o resultado do EBITDA excluindo as despesas com a oferta pública de Units realizada em março de 2007. ENADE Exame Nacional de Desempenho de Estudantes. ENEM Exame Nacional do Ensino Médio. Ensino a distância ou EAD Educação a Distância é uma modalidade de ensino prestada aos alunos da educação básica, ensino superior e demais cursos, por meio de ferramentas de aprendizagem remota, tais como Internet, satélite, livros impressos e livros eletrônicos. 10 Estados Unidos ou EUA Estados Unidos da América. Facnet SESLA - Sociedade Educacional de Ensino Superior do Lago Ltda. Faplan Sociedade Educacional Garra Ltda. FATEJ Vide “IESVILLE”. FATESC Vide “IESVILLE”. FEBR Fundo de Educação para o Brasil – Fundo de Investimento em Participações. Fênix União Fênix de Educação e Cultura Ltda. FGV Fundação Getulio Vargas. FIES Financiamento ao Estudante de Ensino Superior. Fizo Faculdade Integração Zona Oeste, mantida pela Organização de Ensino Superior e Tecnologia S/C Ltda. FGTS Fundo de Garantia por Tempo de Serviço. Governo Federal Governo Federal da República Federativa do Brasil. IBGE Instituto Brasileiro de Geografia e Estatística. IBRACON Instituto dos Auditores Independentes do Brasil. IES Instituições de Ensino Superior. IESVILLE EDUCAR – Instituição Educacional S/S Ltda. e INTESC - Instituto Tecnológico de Educação Superior e Pesquisa de Santa Catarina Ltda. IFC International Finance Corporation. IFRS International Financial Reporting Standards. IGP-DI Índice Geral de Preços – Disponibilidade Interna, divulgado pela Fundação Getulio Vargas. IGP-M Índice Geral de Preços de Mercado, divulgado pela Fundação Getulio Vargas. ILAN Instituto Latino-Americano de Educação e Cultura Ltda. Índice BOVESPA ou Ibovespa Um dos indicadores de desempenho do mercado de ações no Brasil. O índice é o valor atual de uma carteira teórica composta pelas ações mais negociadas na BOVESPA representando 80% do número de negócios e do volume financeiro verificados no mercado à vista da BOVESPA e 70% do somatório da capitalização bursátil das empresas listadas na BOVESPA. O Ibovespa é constituído a partir de uma aplicação hipotética, 11 que reflete não apenas as variações dos preços das ações, mas também o impacto da distribuição dos proventos, sendo considerado um indicador que avalia o retorno total das ações que o compõe. INEP Instituto Nacional de Estudos e Pesquisas Educacionais Anísio Teixeira. INPI Instituto Nacional de Propriedade Industrial. Instrução CVM 400 Instrução CVM n.º 400, de 29 de dezembro de 2003, conforme alterada. Instrução CVM 325 Instrução CVM n.º 325, de 27 de janeiro de 2000. Corretoras Corretoras de títulos e valores mobiliários, distribuidoras de títulos e valores mobiliários, bancos de investimentos, bancos múltiplo com carteira de investimentos que tenham acesso aos sistemas de negociação da BOVESPA e que tenham aderido ao Contrato de Distribuição por meio da assinatura de Termo de Adesão ao Contrato de Distribuição. Instituições Participantes da Oferta Os Coordenadores e as Corretoras. Investidores Institucionais Investidores que não sejam Investidores Não-Institucionais. Investidores Não-Institucionais Investidores residentes no País com pedidos de investimento de até R$300.000,00 e que preencham o Pedido de Reserva, de acordo com os procedimentos previstos para a Oferta de Varejo. IRPJ Imposto de Renda Pessoa Jurídica. ISCP Instituto Superior de Comunicação Publicitária. Jacareí Jacareiense e Sapiens, conjuntamente. Jacareiense Jacareiense de Educação e Cultura S/C Ltda. KPMG KPMG Auditores Independentes. Lei das Sociedades por Ações Lei n.º 6.404, de 15 de dezembro de 1976, e alterações posteriores. Lei de Diretrizes e Bases ou LDB Lei n.º 9.394, de 20 de dezembro de 1996, e alterações posteriores. Lei do Inquilinato Lei n.º 8.245, de 18 de outubro de 2001, e alterações posteriores. Lei do Mercado de Capitais Lei n.º 6.385, de 7 de dezembro de 1976, e alterações posteriores. MEC Ministério da Educação. NCD Núcleo Comum de Disciplinas. Nível 2 Segmento especial de listagem da BOVESPA com regras diferenciadas de governança corporativa. Oferta Oferta pública de distribuição primária de Units representativas de ações de emissão da Companhia, em mercado de balcão não organizado, a ser 12 realizada no Brasil nos termos da Instrução CVM 400 e demais disposições legais aplicáveis, e, ainda, com esforços de colocação no exterior, nos Estados Unidos, para investidores institucionais qualificados, conforme definido na Rule 144A, e nos demais países (exceto nos Estados Unidos e no Brasil), com base no Regulation S, em ambos os casos em operações isentas de registro em conformidade com o Securities Act, por meio dos mecanismos de investimento regulamentados pelo CMN, pelo Banco Central e pela CVM. Oferta de Varejo Oferta de Units a ser realizada junto a Investidores Não-Institucionais. Oferta Institucional Oferta de Units a ser realizada junto a Investidores Institucionais. Opção de Lote Suplementar Opção outorgada pela Companhia ao Coordenador Líder para alienação das Units Suplementares a serem destinadas a atender a eventual excesso de demanda que venha a ser constatado no decorrer da Oferta, a ser exercida pelo Coordenador Líder, após notificação aos Coordenadores, desde que a decisão de sobrealocação das Units no momento da precificação da Oferta tenha sido tomada em comum acordo pelos Coordenadores, no todo ou em parte, em uma ou mais vezes, a partir da data de assinatura do Contrato de Distribuição e até 30 (trinta) dias contados do primeiro dia útil após a publicação do Anúncio de Início, inclusive. PAI Programa de Avaliação Institucional. Parcerias Contratos firmados com Parceiros, que disponibilizam centros dotados de infra-estrutura para realização de ensino, podendo incluir escolas privadas de educação, para os quais fornecemos professores e materiais didáticos, metodologias de ensino, consultorias pedagógicas, administrativa e de marketing, além da transferência de nossa tecnologia para ensino. Parceiro Pessoa física ou jurídica gestora dos Pólos por meio de contrato de parceria. Pátria Pátria Investimentos e Participações Ltda. Período de Colocação Prazo para a colocação das Units, que será de até 3 (três) dias úteis a contar da data de publicação do Anúncio de Início. Período de Reserva Prazo para formulação de Pedido de Reserva, exclusivamente no dia 18 de abril de 2008. Pessoas Vinculadas Investidores que sejam, nos termos do artigo 55 da Instrução CVM 400: (i) controladores ou administradores da Companhia; (ii) controladores ou administradores das Instituições Participantes da Oferta; (iii) outras pessoas vinculadas à Oferta; bem como (iv) os cônjuges ou companheiros, ascendentes, descendentes e colaterais até o segundo grau de cada uma das pessoas referidas nos itens (i), (ii) ou (iii). PIB Produto Interno Bruto. PIC Programa de Iniciação Científica. PIS Programa de Integração Social. 13 PLT Programa do Livro Texto. Pólos Locais operados por Parceiros, credenciados pelo MEC, para oferecimento de cursos através de ensino à distância. Poona Poona Administração de Bens S.A. Práticas Contábeis Adotadas no Brasil Princípios e práticas contábeis adotadas no Brasil, em conformidade com a Lei das Sociedades por Ações, as normas e instruções da CVM e as recomendações do IBRACON e resoluções do CFC. Preço por Unit R$26,05, considerando a cotação das Units na BOVESPA em 9 de abril de 2008. Procedimento de Bookbuilding Procedimento conduzido pelos Coordenadores para coleta de intenções de investimento de Investidores Institucionais interessados em subscrever Units, nos termos do artigo 44 da Instrução CVM 400. Prospecto ou Prospecto Preliminar Este Prospecto Preliminar de Distribuição Pública Primária de Units representativas de ações de emissão da Companhia. Prospecto Definitivo O Prospecto Definitivo de Distribuição Pública Primária de Units representativas de ações de emissão da Companhia. Prospectos O Prospecto Preliminar e o Prospecto Definitivo, em conjunto. PROUNI Programa Universidade para Todos Regra 144A Rule 144A do Securities Act. Regulamento S Regulation S do Securities Act. Regulamento do Nível 2 Regulamento de Listagem do Nível 2 da BOVESPA. Resolução CMN 2.689 Resolução do CMN n.º 2.689, de 26 de janeiro de 2000. Sapiens Sapiens Ensino e Educação Ltda. SEC Securities and Exchange Commission dos Estados Unidos. Securities Act Securities Act de 1933 dos Estados Unidos, conforme alterado. SEMESP Sindicato das Empresas Mantenedoras do Estado de São Paulo. Taxa Libor London Interbank Offered Rate (taxa interbancária do mercado de TJLP Taxa de Juros de Longo Prazo, divulgada pelo CMN. TR Taxa Referencial, divulgada pelo Banco Central. UNAES União da Associação Sul–Matogrossense S/S Ltda. Londres). 14 UNESCO Organização das Nações Unidas para a Educação, a Ciência e a Cultura. UniA Instituto de Ensino Superior Senador Fláquer de Santo André S/S Ltda., conjuntamente com UniA Imóveis Administração de Imóveis e Prestação de Serviços Ltda. Unidades Câmpus e/ou Pólos. Uniderp Universidade para o Desenvolvimento do Estado e da Região do Pantanal. Units Certificado de Depósito de Ações, representando, cada um, uma ação ordinária e seis ações preferenciais de emissão da Companhia. Unibero Centro Universitário Ibero-Americano, mantido pelo Centro Hispano Brasileiro, antiga subsidiária da Yanchep e atualmente subsidiária integral da AESA Participações. Viana do Castelo Viana do Castelo Administração de Bens S.A. Yanchep YANCHEP Participações S.A., antiga controladora do Centro Hispano Brasileiro, incorporada pela AESA Participações em 9 de fevereiro de 2007. 15 SUMÁRIO DA COMPANHIA Este sumário contém um resumo de nossas atividades e informações financeiras e operacionais e não apresenta todas as informações que o investidor deve considerar antes de investir nas Units. O investidor deve ler este Prospecto integralmente, incluindo as informações incluídas nas seções “Fatores de Risco” e “Análise e Discussão da Administração sobre a Situação Financeira e o Resultado Operacional” assim como nas demonstrações financeiras e respectivas notas explicativas, antes de tomar uma decisão de investimento. VISÃO GERAL Somos a maior empresa de capital aberto do setor de educação no Brasil em termos de valor de mercado, que em 9 de abril de 2008 era de R$2,6 bilhões, segundo dados do Bloomberg. Estamos presentes em 24 dos 26 estados brasileiros e também no Distrito Federal, oferecemos 69 modalidades de cursos de graduação e graduação tecnológica, que incluem as áreas de administração, direito, engenharia, saúde e outras ciências sociais aplicadas, além de cursos de pós-graduação e extensão. A maioria de nossos alunos são jovens de média e média-baixa renda que trabalham durante o dia e estudam à noite, um segmento pouco atendido pelas instituições de ensino superior do Brasil. De 2005 a 2007, fomos a companhia de capital aberto do setor de ensino no Brasil que mais cresceu, em termos de receita líquida, com uma taxa média de crescimento anual de 83,4%. A tabela a seguir demonstra nossos principais indicadores financeiros e operacionais consolidados para os períodos indicados: Exercício encerrado em 31 de dezembro de CAGR 2005-2007 2006 2007 (R$ milhões, exceto alunos e matrículas) 81,3 112,5 273,6 83,4% 34,3 50,6 121,9 88,5% 14,5 21,6 36,0 57,5% 14,5 21,6 64,4 110,6% 11,1 14,9 34,1 75,4% 17.571 24.527 56.741 79,7% 16.673 29.028 92.253 135,2% 9.653 10.734 24.599 59,6% 2,6 6,9 72,8 429,0% 2,6 6,7 20,3 179,1% 0,2 52,5 - 2005 Receita líquida ................................................. Lucro bruto .................................................... EBITDA (1) ...................................................... EBITDA Ajustado(1) ........................................ Lucro líquido excluindo amortização de ágio(1)(2) Número médio de alunos (3) ............................. Número de alunos em 31 de dezembro ............ Novas matrículas (4)......................................... Endividamento Total ................................. Empréstimos bancários de curto prazo ............. Empréstimos bancários de longo prazo ............ _______ (1) EBITDA, EBITDA Ajustado e lucro líquido excluindo amortização de ágio não são medidas reconhecidas pelas Práticas Contábeis Adotadas no Brasil. O EBITDA, de acordo com o Ofício Circular CVM n.º 1/2007, pode ser reconciliado com as demonstrações financeiras como segue: lucro (prejuízo) líquido antes do imposto de renda e contribuição social, resultado financeiro líquido, depreciação e amortização e resultado não-operacional. O EBITDA Ajustado é resultante do EBITDA excluindo as despesas com a oferta pública inicial de Units da Companhia realizada em 2007. Para calcular o lucro líquido excluindo a amortização de ágio, somamos a amortização de ágio ao nosso lucro ou prejuízo líquido. O lucro líquido excluindo a amortização de ágio não possui um significado padronizado e pode não ser comparável ao EBITDA ou a outras medidas de denominação similar usadas por outras companhias. O EBITDA e o lucro líquido, excluindo a amortização de ágio, não devem ser considerados alternativas ao lucro ou prejuízo líquido como indicadores de nosso desempenho operacional ou uma alternativa ao fluxo de caixa como indicador de nossa liquidez. Para a conciliação do nosso EBITDA e do lucro líquido excluindo a amortização de ágio com o nosso lucro líquido, veja “Apresentação das Informações Financeiras e Outras Informações – EBITDA e Lucro Líquido Excluindo Amortização de Ágio”. (2) O Lucro Líquido Excluindo a Amortização de Ágio não exclui as despesas relativas a nossa oferta pública inicial de Units, que totalizaram R$29,5 milhões, sendo que a partir deste valor, R$28,4 milhões referem-se às despesas gerais e administrativas e R$1,1 milhão refere-se às despesas financeiras, no exercício encerrado em 31 de dezembro de 2007. (3) Alunos matriculados em cada período indicado, calculado como a média de alunos matriculados em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada exercício. (4) Número de alunos entrantes no primeiro semestre de cada curso, excluindo transferências de alunos provenientes de outras instituições e alunos que retornaram após trancamento de matrícula. Procuramos oferecer cursos superiores de qualidade que auxiliem nossos alunos a alcançar uma formação educacional compatível com as exigências do mercado de trabalho e a aumentar suas perspectivas de 16 desenvolvimento profissional. Procuramos oferecer tais cursos por um preço mais acessível do que o de nossos principais concorrentes do setor privado. Para atingirmos estes objetivos, trabalhamos com projetos pedagógicos unificados entre todas as nossas Unidades, cursos focados em atender às demandas do mercado de trabalho e mantemos um corpo docente com experiência prática em seus campos de atuação. Ao mesmo tempo, procuramos atingir a melhor relação custo-benefício para o aluno por meio do nosso modelo de negócio de multi-unidade, que inclui processos acadêmicos e administrativos modernos e padronizados em todas as nossas Unidades, administração centralizada e uma postura rigorosa em relação ao controle de qualidade em todos os nossos cursos. Nossos cursos são oferecidos por meio de dois formatos distintos: (i) Cursos Presenciais, nas modalidades de graduação e graduação tecnológica, com mensalidade média de R$497,8, além de cursos de pós-graduação; e (ii) Cursos a Distância, com predominância de metodologias de ensino à distância, com apoio de aulas presenciais e mensalidade média de R$196,6. A metodologia de ensino de nossos Cursos a Distância compreende: (a) duas aulas semanais lecionadas a partir de um estúdio de gravação central e transmitidas ao vivo via satélite para nossas salas de aula, onde existe também o acompanhamento de professores locais, com o apoio de mediadores eletrônicos que respondem via Internet as dúvidas durante e após as aulas; (b) duas aulas presenciais semanais; (c) material didático para o acompanhamento do curso; e (d) apoio acadêmico via plataforma web, com resumo das aulas, livros eletrônicos e outros materiais pedagógicos de apoio, além de professores disponíveis para auxílio ao aluno. Atualmente, nossa rede de ensino superior é composta de (i) uma rede de unidades próprias ou "Câmpus", formada por 42 Câmpus operacionais, sendo 31 Câmpus existentes até o final de 2007, cujo alunado em 31 de dezembro de 2007 era de 78.284, seis Câmpus abertos em janeiro de 2008 e 5 Câmpus adquiridos em fevereiro de 2008; e (ii) uma rede de 452 Pólos autorizados pelo MEC, cujo alunado em 31 de dezembro de 2007 era de 13.969. O compromisso de oferecer a melhor combinação entre qualidade de ensino e preços acessíveis ao nosso público-alvo tem contribuído para um histórico de crescimento expressivo e consistente nos últimos anos. Partindo de 16.673 alunos em 31 de dezembro de 2005, atingimos 92.253 alunos em 31 de dezembro de 2007, representando um crescimento médio de 135,2% ao ano. Os recursos que captamos através da nossa oferta pública inicial de Units, concluída em março de 2007, contribuíram para a nossa expansão em 2007, que compreendeu a adição de 18 Câmpus, dos quais cinco Câmpus foram fruto de nosso crescimento orgânico, 13 Câmpus foram objeto de aquisição e a adição de 452 Pólos resultados também das aquisições. Em 2007, adquirimos sociedades mantenedoras de instituições de ensino superior que somadas representaram uma média de 55.782 alunos. O segmento de mercado de ensino a distância, atendido por nossos Cursos a Distância, cresceu 91% entre 2005 e 2006, de acordo com o Anuário Brasileiro Estatístico de Educação Aberta e a Distância de 2007 (ABRAEAD/2007). Nossa rede de Pólos de ensino a distância iniciou suas operações em julho de 2005 e apresentou um crescimento médio anual do número de alunos de 182% até julho de 2007. Aquisições Potenciais Atualmente, estamos em estágio avançado de auditoria e processo de fechamento de aquisição com cinco mantenedoras de instituições de ensino superior com Unidades localizadas nas regiões Sudeste e Centro Oeste, com as quais celebramos cartas de intenção não vinculantes de compra e venda. Em conjunto, essas instituições mantinham aproximadamente 18.600 alunos matriculados em março de 2008. Acreditamos que o preço de aquisição destas instituições em conjunto estará entre R$85 milhões e R$110 milhões, e será financiado com uma parcela dos recursos líquidos da Oferta. As aquisições são consistentes com a estratégia de expansão do nosso atual modelo de negócios para novas localidades e com a destinação dos recursos da Oferta, conforme informado na seção “Destinação dos Recursos”. Pretendemos integrar tais instituições de ensino superior à nossa rede e instituir nelas nosso modelo de operação padronizado e escalável, de forma a alcançar ganhos de escala. 17 Muito embora acreditemos que estas aquisições sejam prováveis, poderemos não concluí-las, e, se concluídas, as aquisições poderão não ter os benefícios esperados. Veja seção “Fatores de Risco”, na página 51 deste Prospecto. NOSSOS PONTOS FORTES Acreditamos que estamos em posição privilegiada para competir no mercado de educação superior no Brasil, em conseqüência dos seguintes pontos fortes: Ensino superior de qualidade a preços acessíveis. Desenvolvemos uma estrutura que nos permite oferecer aos alunos ensino de qualidade a um preço mais acessível que o de nossos principais concorrentes. Nossos cursos, corpo docente e instalações têm sido avaliados positivamente de forma consistente pelo MEC e por nossos alunos. Apesar da qualidade semelhante ou até superior, nossos preços são geralmente mais baixos que os de nossos concorrentes diretos nos mercados em que atuamos. Modelo acadêmico e mercadológico voltado para trabalhadores de média e média-baixa renda. Nosso foco está voltado para o segmento dos jovens trabalhadores de média e média-baixa renda, segmento cujo crescimento médio de matrículas no ensino superior entre 2006 e 2010 está estimado em 13,6% ao ano, segundo dados do INEP, IBGE e da consultoria Gismarket, impulsionado (i) pelo crescimento da renda real da população, (ii) por novos requisitos de qualificação de funcionários pelo mercado de trabalho, (iii) pelo aumento do grau de escolarização médio da população, e (iv) pelo aumento dos instrumentos de crédito, dentre outros motivos. Nossos cursos oferecidos, projetos pedagógicos, instalações e corpo docente foram selecionados e desenvolvidos para satisfazer às necessidades desse público-alvo. Por exemplo, (i) nossos cursos são oferecidos em horários que possibilitam que nossos estudantes continuem a trabalhar em seus horários regulares; (ii) priorizamos ter Unidades localizadas próximas ao nosso grupo populacional alvo; (iii) nossos projetos pedagógicos unificados têm como um de seus objetivos oferecer conhecimento e qualificações que proporcionarão benefícios reconhecidos e valorizados no mercado de trabalho; e (iv) nossos docentes que trabalham em tempo parcial são selecionados entre profissionais de mercado que atuam em suas respectivas áreas de formação. Modelo de negócio padronizado e escalonável. Nosso modelo de negócio é baseado em uma operação de multi-unidades, com processos (i) centralizados em nossa sede, tais como o desenvolvimento acadêmico, treinamento de nosso corpo docente e funções gerenciais e administrativas de controle em nossa sede, e (ii) padronizados em nossas Unidades, como atendimento ao aluno, ou nosso projeto pedagógico unificado, que nos permite controlar de forma mais eficiente a qualidade e a consistência do ensino oferecido, disseminar as melhores práticas pedagógicas e oferecer um conteúdo educacional uniforme e melhor por toda a nossa rede de ensino. Essas características nos permitem oferecer ensino de qualidade e gerenciar várias Unidades com eficiência, ao mesmo tempo em que reduzimos os custos de operação. Nossas atividades centralizadas, também nos permitem a implementação rápida e eficaz do plano de expansão de Unidades através da replicação de nosso modelo de negócio em novas localidades, com ganhos de escala cada vez maiores. Capacidade comprovada para implementar um plano de crescimento orgânico e/ou por meio de aquisições. Nos anos de 2006, 2007 e 2008, adicionamos 32 Câmpus à nossa rede de ensino, sendo 12 Câmpus novos e 20 por meio de aquisições, o que representou uma proporção de crescimento anual de 61,3%, em número de Câmpus. Ainda em 2007, adicionamos 452 Pólos autorizados pelo MEC a nossa rede de ensino por meio de aquisições. Modelo de Cursos a Distância que atende ao segmento do ensino superior de maior crescimento. O segmento de ensino a distância cresceu 91%, em número de matrícula, entre 2005 a 2006, quando atingiu 575,7 mil alunos de ensino superior matriculados, de acordo com o MEC. Acreditamos oferecer produtos atrativos nesse segmento por meio de nossos Cursos a Distância, com uma combinação de (i) horários de aula e estudo flexíveis para nossos alunos, (ii) conveniência no suporte acadêmico ao aluno, por meio de call center e Internet, (iii) capilaridade de distribuição para cidades que muitas vezes não são atendidas por outras IES, e (iv) 18 preços ainda mais competitivos que nossos Cursos Presenciais, com uma relação custo e benefício ainda mais atrativa para o aluno. Administração experiente e forte apoio dos acionistas. Nossa administração combina extensa experiência no setor educacional com qualificação gerencial e um alto grau de comprometimento com a nossa Companhia. Nossa equipe de gestão é liderada pelos Professores Antonio Carbonari Netto e José Luis Poli, ambos com mais de vinte anos de experiência como educadores e professores universitários. O Professor Carbonari acumula diversas experiências como executivo e consultor de várias das maiores instituições de ensino superior no Brasil. Contamos também com a vantagem de ter em nosso grupo de acionistas o FEBR, fundo administrado pelo Pátria, um dos maiores gestores de investimentos em participações do Brasil. Nossa administração, em conjunto com nosso grupo de acionistas, foi pioneira em acessar o mercado de capitais brasileiro e introduzir o modelo de empresa de educação listada em bolsa de valores no Brasil. Adicionalmente, alguns de nossos diretores estatutários detêm ações de nossa Companhia e os demais diretores e gerentes são remunerados com salários competitivos e remuneração variável baseada no desempenho de suas áreas, ou, ainda, planos de opção de compra de ações de emissão da Companhia para um desses executivos, estando, portanto, pessoalmente alinhados com a performance da Companhia. NOSSA ESTRATÉGIA Nossa meta é oferecer a melhor combinação de qualidade educacional e preço acessível aos nossos alunos e, conseqüentemente, crescer e desenvolver o reconhecimento da nossa marca e criar valor para nossos acionistas. Para tanto, desenvolvemos e continuaremos a desenvolver as seguintes estratégias: Foco contínuo na oferta de ensino superior de qualidade por um preço acessível aos jovens trabalhadores de média e média-baixa renda. Focamos nos cursos de graduação e os administramos para oferecer, de forma rentável, ensino superior de qualidade aos alunos por um preço mais acessível que o de nossos principais concorrentes. A aprendizagem dos alunos em todos os nossos cursos é assessorada pelo uso de livros-texto e materiais didáticos exclusivos e personalizados. Além de melhorarem a qualidade dos nossos cursos, esses materiais são produzidos e vendidos de maneira a propiciar uma economia de custo substancial para os nossos alunos, em comparação com os livros disponíveis no mercado. Recorremos, também, aos nossos projetos pedagógicos unificados, modelo de administração centralizada e avaliações periódicas da qualidade dos serviços oferecidos. Acreditamos que nosso foco na qualidade do ensino superior por preços acessíveis para jovens trabalhadores de média e média-baixa renda estimulará o aumento do número de matrículas e melhorará os níveis de retenção e satisfação de nossos alunos. O início de nossas atividades no ensino a distância fortalece esta estratégia na medida em que nos permite oferecer cursos de qualidade, com maior comodidade ao aluno, a preços ainda mais acessíveis. Aprimoramento de nossa eficiência operacional. Continuaremos a aperfeiçoar nosso modelo de negócio para gerir várias Unidades com eficiência, aumentar nossos ganhos de escala, manter controle rígido sobre nossos custos e ao mesmo tempo preservar e aumentar a qualidade de nossos cursos e dos serviços de apoio aos alunos. Continuaremos a contar com uma administração centralizada e com nossas avaliações e pesquisas internas para acompanhar e monitorar a qualidade dos nossos cursos. Nossa administração centralizada e nosso projeto pedagógico unificado nos permitirão aproveitar os crescentes ganhos de escala e ao mesmo tempo garantir a qualidade da nossa oferta educacional à medida que crescemos. Expansão do nosso negócio com a captura de diferentes oportunidades. A fim de aumentar as oportunidades de crescimento e consolidação apresentadas pelo mercado brasileiro, pretendemos: • 1 Aumentar o número de alunos matriculados nas Unidades existentes. Com base no ingresso de novos alunos em 2007 e nas nossas taxas históricas de evasão, acreditamos que o amadurecimento das Unidades existentes resultará em uma evolução significativa do número de alunos nos próximos 4 anos. Dos nossos 42 Câmpus operacionais em 2008, 341 ainda não atingiram seu amadurecimento, que ocorre entre três a cinco anos de operação dependendo da duração dos cursos oferecidos. Nesses 34 Câmpus, Os Câmpus adquiridos são considerados não maturados devido à reestruturação implementada pela AESA após a aquisição. 19 a simples inclusão de novas turmas a cada ano até o seu amadurecimento representará um crescimento significativo no número total de matrículas. Adicionalmente, nossos Pólos ainda estão em fase de maturação, uma vez que começaram a operar a partir de 2005. A fim de manter o nível de ingresso de alunos, continuaremos a implementar nossa estratégia de bom relacionamento com os alunos do ensino médio e principais empregadores da indústria e comércios locais, que envolve campanhas de marketing e visitas a escolas e comunidades locais que são importantes fontes de captação de novos alunos. • • Estender o modelo existente para novas localidades. Por meio de uma extensiva análise de mercado que leva em consideração variáveis, tais como tamanho do mercado-alvo, ambiente competitivo, taxa de penetração de educação superior, poder de compra dos alunos em potencial e estratificação do nível de renda, identificamos as cidades potenciais no Brasil com condições atraentes para a implementação do nosso modelo educacional, incluindo 253 cidades potenciais para instalações de Câmpus e 2.706 cidades potenciais para instalação de Pólos. Pretendemos dar continuidade à expansão seletiva que temos implementado nesses mercados, definindo locais para novas Unidades ou adquirindo unidades existentes e aplicando nosso modelo de negócios padronizado a essas unidades. Nosso modelo administrativo operacional padronizado e escalonável foi idealizado para facilitar a sua implementação e para gerar ganhos de escala. Adotamos critérios rígidos na abertura e aquisição de novas Unidades, inclusive a adequação do local e das instalações, conveniência para nossos alunos e ambiente competitivo local. Incrementar o portfolio de cursos superiores em nossas unidades em conformidade com a demanda do mercado local. Reavaliamos regularmente o portfolio de cursos que oferecemos em nossas Unidades com base em pesquisas de mercado, no desenvolvimento econômico de cada região em que atuamos e nas ofertas de nossos concorrentes. Quando a demanda de um novo curso é identificada, procuramos atendê-la utilizando uma de nossas 69 modalidades de cursos de graduação e graduação tecnológica, que são oferecidos em nossas outras Unidades. Nossa equipe acadêmica centralizada desenvolve também, novos projetos de cursos, além daqueles que atualmente oferecemos, quando existe demanda. Em 2005, nossos 10 Câmpus ofereciam um total de 89 cursos o que representa uma média de 8,9 cursos por Câmpus. Em 2007 estes mesmos Câmpus ofereceram 105 cursos, o que representa um aumento de 18,0% e uma média de 10,5 cursos por Câmpus. Contínuo Investimento em tecnologia educacional. Pretendemos continuar desenvolvendo e aperfeiçoando metodologias de ensino com o uso de tecnologia para todos os nossos cursos, melhorando a qualidade do ensino, facilitando o aprendizado e reduzindo os custos. Pretendemos desenvolver e estender para todos os nossos alunos a atual plataforma de interação à distância, por meio de serviços online, como, por exemplo, disponibilização de conteúdo acadêmico e de atendimento ao aluno. Ênfase em cursos de graduação. Continuaremos a focar nos cursos de graduação, que acreditamos ser a principal necessidade dos jovens trabalhadores de média e média-baixa renda e que acreditamos oferecer as melhores oportunidades de crescimento do mercado educacional do Brasil. Ampliação do valor da nossa marca. Juntamente da expansão da nossa rede de Unidades, desenvolveremos ainda mais a marca de nossa rede de ensino “Faculdades da Anhanguera” e sua associação com qualidade de cursos superiores oferecidos com preços acessíveis. Adicionalmente, pretendemos desenvolver a marca Uniderp Interativa para a nossa rede de Pólos em nível nacional, e a marca Uniderp especificamente para nossos Câmpus da Uniderp, em Campo Grande, estado do Mato Grosso do Sul. Acreditamos que as avaliações positivas consistentemente alcançadas pelos nossos alunos e por nós perante o MEC, nosso projeto pedagógico unificado e nossas mensalidades acessíveis continuarão a diferenciar nossas marcas das de nossos concorrentes. Estamos convencidos de que a valorização de nossas marcas aumentará nossa capacidade de atrair e reter mais alunos. INFORMAÇÕES CORPORATIVAS A AESA Participações foi constituída em 2001. Nossa sede está localizada em Valinhos, Estado de São Paulo, Brasil, e o telefone de nosso departamento de atendimento aos acionistas é +55 19 3512-1770. Nosso website é www.unianhanguera.edu.br, onde nosso Prospecto encontra-se disponível para consulta. As informações disponíveis em nosso website, como também aquelas incluídas em qualquer material de marketing publicado na mídia e em propagandas em jornais e revistas não integram este Prospecto. Para maiores informações sobre o histórico da Companhia, veja seção "Nossas Atividades - Histórico", na página 108 deste Prospecto. 20 SUMÁRIO DA OFERTA O presente sumário não contém todas as informações que o potencial investidor deve considerar antes de investir em nossas Units. O potencial investidor deve ler, cuidadosa e atentamente, todo este Prospecto, principalmente as informações contidas na seção “Fatores de Risco” e nas nossas demonstrações financeiras e respectivas notas explicativas, antes de tomar a decisão de subscrever as nossas Units. Segue, a seguir, breve resumo de alguns dos termos da Oferta: Companhia Anhanguera Educacional Participações S.A. Coordenador Líder Banco de Investimentos Credit Suisse (Brasil) S.A. Coordenadores Banco de Investimentos Credit Suisse (Brasil) S.A., Banco Merrill Lynch de Investimentos S.A. e Banco Santander S.A. Corretoras Corretoras de títulos e valores mobiliários, distribuidoras de títulos e valores mobiliários, bancos de investimentos, bancos múltiplo com carteira de investimentos que tenham acesso aos sistemas de negociação da BOVESPA e que tenham aderido ao Contrato de Distribuição por meio da assinatura de Termo de Adesão ao Contrato de Distribuição. Instituições Participantes da Oferta Os Coordenadores e as Corretoras, considerados conjuntamente. Instituição Financeira Depositária das Units e Custodiante das Ações subjacentes às Units Banco Itaú S.A. Oferta Distribuição pública primária de 17.000.000 Units, no Brasil, em mercado de balcão não-organizado, em conformidade com a Instrução CVM 400, a ser coordenada pelos Coordenadores, incluindo esforços de colocação das Units no exterior, para investidores qualificados, residentes e domiciliados nos Estados Unidos da América, definidos em conformidade com o disposto na Regra 144A do Securities Act, e para investidores nos demais países (exceto Estados Unidos da América e Brasil), com base no Regulamento S, editado ao amparo do Securities Act, em operações isentas de registro, de acordo com o Securities Act, que invistam no Brasil em conformidade com os mecanismos de investimento regulamentados pelo Conselho Monetário Nacional (“CMN”), pelo Banco Central do Brasil (“Banco Central”) e pela Comissão de Valores Mobiliários (“CVM”). Units Certificado de depósito de ações de emissão da Companhia, nominativo, escritural, sem valor nominal, livre e desembaraçado de quaisquer ônus ou gravames, representativo, cada um, de uma ação ordinária (as “Ações Ordinárias”) e seis ações preferenciais (as “Ações Preferenciais” e, em conjunto com as Ações Ordinárias, as “Ações”), todas nominativas, escriturais, sem valor nominal, livres e desembaraçadas de quaisquer ônus ou gravames. Units Adicionais Quantidade adicional de até 20% das Units inicialmente ofertadas, sem prejuízo do exercício da Opção de Lote Suplementar, nos termos do artigo 14, parágrafo 2º, da Instrução CVM 400. 21 Lote Suplementar Quantidade de até 2.550.000 Units, de emissão da Companhia, equivalente a até 15% das Units inicialmente ofertadas no âmbito da Oferta. Opção de Lote Suplementar Opção de distribuição de Lote Suplementar a ser concedida nos termos do artigo 24, caput, da Instrução CVM 400, as quais serão destinadas a atender a um eventual excesso de demanda que venha a ser constatado no decorrer da Oferta. O Coordenador Líder terá o direito exclusivo, contado da data de assinatura do Contrato de Distribuição e por um período de 30 dias contados a partir do primeiro dia últil (inclusive) após a publicação do Anúncio de Início, de exercer opção de distribuição de lote suplementar (greenshoe) após notificação aos demais Coordenadores, desde que a decisão de sobrealocação das Units no momento da precificação da Oferta tenha sido tomada em comum acordo pelos Coordenadores. Público Alvo da Oferta As Instituições Participantes da Oferta realizarão a distribuição das Units objeto da Oferta, por meio da Oferta de Varejo e da Oferta Institucional. A Oferta de Varejo será direcionada aos Investidores Não-Institucionais e a Oferta Institucional será realizada junto aos Investidores Institucionais. Oferta de Varejo. Distribuição prioritária de, no mínimo, 10% e, no máximo, 20% da totalidade das Units objeto da Oferta, sem considerar o Lote Suplementar e as Units Adicionais, a Investidores Não-Institucionais, os quais se dividem entre “Com Prioridade de Alocação” e “Sem Prioridade de Alocação”, conforme definidos na seção “Informações Sobre a Oferta”, na página 30 deste Prospecto. Para tais Investidores Não-Institucionais, o valor mínimo de investimento nas Units, no âmbito da Oferta de Varejo, será de R$3.000,00, e o valor máximo de R$300.000,00. Oferta Institucional. As Units não destinadas à Oferta de Varejo, bem como eventuais sobras de Units alocadas prioritariamente à Oferta de Varejo, serão destinadas a Investidores Institucionais. Não serão admitidas para esses investidores reservas antecipadas e não haverá valores mínimos ou máximos de investimentos. Investidores NãoInstitucionais Investidores residentes no País com pedidos de investimento de até R$300.000,00 e que preencham o Pedido de Reserva, de acordo com os procedimentos previstos para a Oferta de Varejo. Pessoas Vinculadas Investidores que sejam, nos termos do artigo 55 da Instrução CVM 400: (i) controladores ou administradores da Companhia; (ii) controladores ou administradores das Instituições Participantes da Oferta; (iii) outras pessoas vinculadas à Oferta; bem como (iv) os cônjuges ou companheiros, ascendentes, descendentes e colaterais até o segundo grau de cada uma das pessoas referidas nos itens (i), (ii) ou (iii). Investidores Estrangeiros Investidores residentes ou domiciliados no exterior, que invistam no Brasil, em conformidade com os mecanismos de investimento regulamentados pelo Conselho Monetário Nacional (“CMN”), pelo Banco Central do Brasil (“Banco Central”) e pela Comissão de Valores Mobiliários (“CVM”). Investidores Institucionais Investidores que não sejam Investidores Não-Institucionais. Pedido de Reserva Formulário específico celebrado em caráter irrevogável e irretratável, para reserva de Units no âmbito da Oferta de Varejo, firmado por Investidores Não-Institucionais. 22 Período de Reserva Prazo para formulação de Pedido de Reserva, exclusivamente no dia 18 de abril de 2008. Participação de Investidores Institucionais que Sejam Pessoas Vinculadas no Bookbuilding Será aceita a participação de Pessoas Vinculadas que sejam consideradas Investidores Institucionais no processo de fixação do Preço por Unit, mediante a participação destas no Procedimento de Bookbuilding, até o limite máximo de 15% do valor da Oferta. Nesta hipótese, os potenciais investidores devem estar cientes de que, em função da aceitação das ordens de Investidores Institucionais que sejam Pessoas Vinculadas durante o Procedimento de Bookbuilding, existe o risco de má formação do Preço por Unit e/ou de liquidez das Units no mercado secundário. Assim, o Preço por Unit não é indicativo de preços que prevalecerão no mercado após a Oferta. Caso seja verificado excesso de demanda superior a um terço das Units (excluídos o Lote Suplementar e as Units Adicionais), será vedada a colocação de Units para Pessoas Vinculadas. A integralização de Units realizadas para proteção (hedge) de operações com derivativos não serão consideradas investimento efetuado por Pessoas Vinculadas para fins da presente Oferta. Listagem na BOVESPA As Units são negociadas na BOVESPA, sob o símbolo “AEDU11”. Nossas ações ordinárias são listadas na BOVESPA, sob o símbolo “AEDU3” e nossas preferenciais sob o símbolo “AEDU4”. Em 9 de fevereiro de 2006, celebramos com a BOVESPA o “Contrato de Participação no Nível 2”. Não foi e nem será realizado qualquer registro da Oferta ou das Units na SEC ou a qualquer outra agência ou órgão regulador do mercado de capitais de qualquer outro país, exceto o Brasil. Aprovações Societárias A Oferta, a autorização para realizar o aumento do capital social da Companhia, com a exclusão do direito de preferência dos atuais acionistas para subscrição das Units e a determinação da quantidade de Units a serem emitidas foram aprovadas pelo Conselho de Administração da Companhia, em reunião realizada em 9 de abril de 2008. O aumento de capital e a correspondente fixação do Preço por Unit serão aprovados em reunião do Conselho de Administração da Companhia, a ser realizada antes da concessão do registro da Oferta pela CVM . Registro da Oferta A Companhia e os Coordenadores solicitaram o registro da distribuição pública primária da Oferta à CVM, em 10 de março de 2008. Não foi e nem será realizado nenhum registro da Oferta ou das Units na SEC ou em qualquer outra agência ou órgão regulador do mercado de capitais, de qualquer outro país, exceto no Brasil. Inadequação da Oferta a Certos Investidores O investimento em Units representa um investimento de risco, posto que é um investimento em renda variável, e, assim, os investidores que pretendam investir em Units estão sujeitos a perdas patrimoniais e riscos, inclusive àqueles relacionados às Units, à Companhia, ao setor em que atua, aos seus acionistas e ao ambiente macroeconômico do Brasil, descritos no Prospecto Preliminar, e que devem ser cuidadosamente considerados antes da tomada de decisão de investimento. O investimento em Units não é, portanto, adequado a investidores avessos aos riscos relacionados à volatilidade do mercado de capitais. Fatores de Risco Os investidores devem ler a seção "Fatores de Risco", contida nas páginas 23 51 a 63 deste Prospecto, para ciência dos riscos que devem ser considerados antes de decidirem investir nas Units. Período de Colocação Prazo para os Coordenadores efetuarem a colocação das Units, de até três dias úteis, contados a partir da data de publicação do Anúncio de Início. Data de Liquidação A liquidação física e financeira da Oferta será realizada no último dia do Período de Colocação. Data de Liquidação do Lote Suplementar A liquidação física e financeira da Opção de Lote Suplementar será realizada em até três dias úteis, contados a partir da data do exercício da referida opção. Plano de Distribuição Os Coordenadores, com expressa anuência da Companhia, elaboraram plano de distribuição das Units, nos termos do parágrafo 3º do artigo 33 da Instrução CVM 400 e do Regulamento de Listagem no Nível 2, no que diz respeito ao esforço de dispersão acionária, o qual leva em conta suas relações com clientes e outras considerações de natureza comercial ou estratégica dos Coordenadores e da Companhia, observado que os Coordenadores deverão assegurar a adequação do investimento ao perfil de risco de seus clientes, bem como o tratamento justo e eqüitativo aos investidores. Contrato de Distribuição Contrato de Coordenação, Subscrição e Colocação de Certificados Depósito de Ações Units de Emissão da Anhanguera Educacional Participações S.A., a ser celebrado entre nós, os Coordenadores e a CBLC, na qualidade de interveniente anuente, a fim de regular a Oferta. Contrato de Estabilização Instrumento Particular de Contrato de Prestação de Serviços de Estabilização de Preço de Units de Emissão da Anhanguera Educacional Participações S.A., a ser celebrado entre nós, o Coordenador Líder e a Credit Suisse (Brasil) S.A. Corretora de Títulos e Valores Mobiliários, o qual consistirá em operação de compra e venda em bolsa de Units de emissão da Companhia e deverá ser aprovado previamente pela CVM e pela BOVESPA, nos termos do artigo 23, parágrafo 3º da Instrução CVM 400. Restrição à Venda de Units ou Ações (Lock-up) A Companhia, seus administradores e acionistas com mais de 5% do capital social concordaram que não irão vender, transferir ou onerar quaisquer Units ou ações de emissão da Companhia no prazo de 90 dias a contar da data do Prospecto Definitivo, sem o consentimento prévio por escrito dos Coordenadores da Oferta. Especificamente, a Companhia, seus administradores e acionistas com mais de 5% do capital social, sujeitos a determinadas exceções, não irão, direta ou indiretamente, durante o aludido prazo de 90 dias: (i) oferecer, vender, comprometer-se a vender ou onerar quaisquer Units ou ações de emissão da Companhia; (ii) conceder opção de compra ou de qualquer outra forma dispor ou comprometer-se a dispor, direta ou indiretamente, de Units ou ações de emissão da Companhia, ou de qualquer outro título que constitua direito de receber indiretamente tais Units ou ações, ou de qualquer outro título conversível em, permutável por, ou que outorgue direito de subscrição daquelas Units ou ações; e (iii) solicitar ou requerer que a Companhia arquive um pedido de registro na CVM de oferta ou venda de Units ou ações, ou celebrar qualquer instrumento ou outros acordos que transfiram a outra pessoa, no todo ou em parte, de qualquer forma, qualquer dos direitos patrimoniais relativos às Units ou ações, independentemente de qualquer destas operações serem efetivamente liquidadas mediante a entrega de tais Units ou ações ou quaisquer outros valores mobiliários, em dinheiro, ou de outra forma. O disposto acima não se aplicará à transferência de Valores Mobiliários a uma corretora, com o consentimento dos Coordenadores da Oferta, no contexto da realização de 24 atividades de formador de mercado, de acordo com a legislação aplicável, inclusive com a Instrução CVM n.º 384, de 17 de março de 2003, e com o Código de Auto-Regulação da Associação Nacional dos Bancos de Investimento ANBID, para as Ofertas Públicas de Distribuição e Aquisição de Valores Mobiliários. Nenhuma autorização será necessária caso as atividades de formador de mercado sejam realizadas por corretoras pertencentes ao grupo econômico dos Coordenadores da Oferta. Não existem acionistas que detenham mais do que 5% de participação no capital social da Companhia que não sejam signatários de acordo de lock-up. Preço por Unit O preço de emissão/venda por Unit será fixado após (i) a cotação das Units na BOVESPA; e (ii) a conclusão do Procedimento de Bookbuilding, em consonância com o disposto no artigo 170, parágrafo 1º, inciso III, da Lei das Sociedades por Ações, e com o disposto no artigo 44 da Instrução CVM 400. Valor Total da Oferta R$442.850.000,00 sem considerar a Opção de Lote Suplementar e as Units Adicionais, e R$597.847.500,00, considerando a Opção de Lote Suplementar e as Units Adicionais, com base no Preço por Unit de R$26,05, que foi a cotação das Units na BOVESPA em 9 de abril de 2008. Regime de Colocação Garantia Firme de Liquidação A garantia firme de liquidação consiste na obrigação de subscrição e integralização da totalidade das Units da Oferta (exceto as Units Adicionais e o Lote Suplementar) pelos Coordenadores após a conclusão do Procedimento de Bookbuilding e da assinatura do Contrato de Distribuição. Caso as Units objeto da Oferta não sejam totalmente subscritas e integralizadas e/ou adquiridas e liquidadas até a Data de Liquidação, os Coordenadores subscreverão e integralizarão e/ou adquirirão e liquidarão, pelo Preço por Unit, na Data de Liquidação, a totalidade do saldo resultante da diferença entre (i) o número de Units da Oferta, objeto da garantia firme de liquidação por eles prestados de forma individual e não solidária entre si; e (ii) o número de Units da Oferta efetivamente liquidada no mercado. O preço de revenda das Units da Oferta no mercado, pelos Coordenadores, durante o Prazo de Distribuição, será o preço de mercado das Units, limitado ao Preço por Unit. Poder de Controle Após a Oferta Após a realização da Oferta, o FEBR continuará sendo o acionista controlador da Companhia. Mecanismos de Garantia à Dispersão Acionária O Estatuto Social da Companhia contém, em seu artigo 25, mecanismo que exige que qualquer acionista que adquira ações ordinárias em quantidade superior a 15% do total de ações ordinárias de emissão da Companhia, sujeito a determinadas exceções, realize oferta pública de aquisição da totalidade das ações de emissão da Companhia, de acordo com as demais condições estabelecidas pelo Estatuto Social. Esta disposição pode ser alterada de acordo com as regras da legislação brasileira relativas a alterações estatutárias. Para maiores informações, veja seção “Descrição do Estatuto Social - Mecanismo de Proteção à Dispersão Acionária”, na página 182 deste Prospecto. Quaisquer comunicados ao mercado serão efetuados por meio de publicação de Aviso ao Mercado no jornal “Valor Econômico” e por meio de aviso na página da Companhia na Internet, que é http://www.unianhanguera.edu.br/. As informações contidas em nosso website não integram este Prospecto. 25 RESUMO DAS DEMONSTRAÇÕES FINANCEIRAS O resumo dos dados do balanço patrimonial e das demonstrações de resultado consolidadas da Companhia e suas controladas relativas ao exercício social encerrado em 31 de dezembro de 2007 derivam das demonstrações financeiras consolidadas da Companhia preparadas de acordo com as Práticas Contábeis Adotadas no Brasil. O resumo dos dados do balanço patrimonial e das demonstrações de resultado consolidadas da AESA e suas controladas relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 derivam das demonstrações financeiras consolidadas da AESA preparadas de acordo com as Práticas Contábeis Adotadas no Brasil. As informações financeiras relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 apresentadas nesta seção referem-se à AESA, e não à AESA Participações, uma vez que, além de ter sido adquirida pelos seus atuais acionistas em 19 de dezembro de 2006, a AESA Participações apresentou resultado inexpressivo durante o exercício encerrado em 31 de dezembro de 2005. O resultado apresentado pela Companhia no exercício encerrado em 31 de dezembro de 2006 foi representado por: (i) equivalência patrimonial da AESA de 1 mês; e (ii) resultado de aplicações financeiras do exercício encerrado em 31 de dezembro de 2006. Anteriormente a dezembro de 2006, a AESA Participações era uma companhia sem atividades operacionais, resultado ou passivos relevantes e seu único ativo era uma aplicação financeira de renda fixa que fora liquidada antes do final do exercício encerrado em 31 de dezembro de 2006, de modo que suas demonstrações financeiras não apresentam qualquer movimentação relevante, e o seu único ativo relevante em 31 de dezembro de 2006 era sua participação na AESA, recebida por meio de aumentos de capital realizados em 29 de dezembro de 2006. Sendo assim, as demonstrações financeiras da AESA e as demonstrações financeiras consolidadas da AESA e suas controladas relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 refletem as atividades operacionais da Companhia nestes períodos em todos os aspectos relevantes. Por esse motivo, as demonstrações financeiras societárias da AESA Participações para estes períodos não foram incluídas neste Prospecto. Veja “Nossas Atividades – Estrutura Societária”, na página 113 deste Prospecto, para maiores detalhes sobre nossa estrutura societária. As demonstrações financeiras societárias da AESA Participações para o exercício social encerrado em 31 de dezembro de 2005 se encontram disponíveis para consulta na rede mundial de computadores nos endereços da Companhia, www.unianhanguera.edu.br, e da CVM, www.cvm.gov.br. As demonstrações de resultado consolidadas da AESA relativas ao exercício social encerrado em 31 de dezembro de 2006 incluem (i) dois meses integrais de resultado da mantenedora Instituto Latino-Americano de Educação e Cultura Ltda., ou Anápolis, na cidade de Anápolis, Estado de Goiás, que passou a ser nossa controlada indireta em 6 de novembro de 2006, quando adquirimos sua controladora Poona, e (ii) um mês integral de resultado das mantenedoras (a) Sapiens e (b) Jacareiense, ou conjuntamente Jacareí, na cidade de Jacareí, Estado de São Paulo, que passaram a ser nossas controladas indiretas em 20 de dezembro de 2006. As demonstrações financeiras consolidadas da Companhia relativas ao exercício social encerrado em 31 de dezembro de 2007 incluem (i) onze meses integrais de resultado da mantenedora Unibero, que passou a ser nossa controlada em 7 de fevereiro de 2007; (ii) dez meses integrais de resultado da mantenedora Fênix, que passou a ser nossa controlada indireta em 9 de março de 2007; (iii) nove meses integrais de resultado da mantenedora FIZO, que passou a ser nossa controlada indireta em 9 de abril de 2007; (iv) cinco meses integrais de resultado da mantenedora Atlântico Sul, que passou a ser nossa controlada indireta em 20 de julho de 2007; (v) três meses integrais de resultado da mantenedora Unaes, que passou a ser nossa controlada indireta em 1º de outubro de 2007; (vi) três meses integrais de resultado da mantenedora Uniderp, que passou a ser nossa controlada em 1º de outubro de 2007; e (vii) um mês integral de resultado da mantenedora UniA, que passou a ser nossa controlada em 10 de dezembro de 2007. 26 Para maiores detalhes sobre as demonstrações financeiras e as premissas de sua elaboração veja seção “Apresentação das Informações Financeiras”, na página 48 deste Prospecto. Os quadros abaixo apresentam um sumário das nossas informações financeiras e operacionais para os períodos indicados. As informações a seguir devem ser lidas e analisadas em conjunto com as demonstrações financeiras da Companhia e da AESA e as demonstrações financeiras consolidadas da Companhia e suas controladas e AESA e suas controladas e respectivas notas explicativas, incluídas neste Prospecto, e com as seções “Apresentação das Demonstrações Financeiras e de Mercado” e “Análise e Discussão da Administração sobre a Situação Financeira e o Resultado Operacional”. DEMONSTRAÇÃO DE RESULTADO 2005 Receita bruta de serviços: Receita de mensalidade Taxas, serviços acadêmicos e outros Receita bruta Deduções: Bolsas Descontos Mensalidades canceladas Impostos e Taxas Total das deduções Receita líquida dos serviços prestados Custos diretos dos serviços prestados Lucro bruto Outras despesas operacionais: Vendas Gerais e administrativas Amortização do ágio Depreciação e amortização Total de despesas operacionais Lucro operacional antes do resultado financeiro Resultado financeiro líquido Lucro operacional Resultado nãooperacional Lucro antes do imposto de renda e contribuição social Imposto de renda e contribuição social Lucro líquido do exercício Exercício social encerrado em 31 de dezembro de % Variação %AV 2006 % AV 2007 %AV 2005/2006 2006/2007 (Em milhares de R$, exceto se indicado de outra forma) 100.059 123,1 144.465 128,4 339.857 124,2 44,4 135,3 2.225 2,7 4.283 3,8 7.386 2,7 92,5 72,5 102.284 125,8 148.748 132,2 347.243 126,9 45,4 133,4 (6.536) (7.347) (8,0) (9,0) (15.592) (11.561) (13,9) (10,3) (34.328) (20.461) (12,5) (7,5) 138,5 57,4 120,2 77,0 (3.400) (4,2) (4.036) (3,6) (10.387) (3,8) 18,7 157,4 (3.704) (20.987) (4,6) (25,8) (5.045) (36.235) (4,5) (32,2) (8.495) (73.671) (3,1) (26,9) 36,2 72,7 68,4 103,3 81.297 100,0 112.514 100,0 273.572 100,0 38,4 143,1 (46.971) (57,8) (61.897) (55,0) (151.620) (55,4) 31,8 145,0 34.326 42,2 50.617 45,0 121.952 44,6 47,5 140,9 (5.399) (14.407) (2.765) (6,6) (17,7) (3,4) (11.219) (17.816) (3.812) (10,0) (15,8) (3,4) (26.818) (59.122) (33.646) (9,8) (21,6) (12,3) 107,8 23,7 37,9 139,0 231,8 782,6 (2,7) (3.987) (3,5) (10.315) (3,8) 80,3 158,7 (24.782) (30,5) (36.834) (32,7) (129.901) (47,5) 48,6 252,7 9.544 11,7 13.783 12,2 (7.949) 2,9 44,4 (157,7) (873) (1,1) (2.131) (1,9) 11.873 4,3 144,0 (657,3) 8.671 10,7 11.652 10,4 3.924 1,4 34,4 (66,3) 421 0,5 (426) (0,4) 29 (0,0) (201,2) (106,8) 9.092 11,2 11.226 10,0 3.953 1,4 23,5 (64,8) (789) (1,0) (104) (0,1) (3.548) (1,3) (86,9) 3.319,8 8.303 10,2 11.122 9,9 405 0,1 34,0 (96,4) (2.211) 27 BALANÇO PATRIMONIAL Em 31 de dezembro de 2005 %AV 2006 % AV % Variação 2007 %AV 2005/ 2006 2006/ 2007 (Em milhares de R$, exceto de indicado de outra forma) Ativo circulante Disponibilidades Mensalidades a receber Estoques Outras contas a receber Impostos a recuperar Despesas antecipadas Total do ativo circulante 118 9.599 436 295 146 54 10.648 0,2 13,0 0,6 0,4 0,2 0,1 14,4 1.834 23.096 570 681 669 281 27.131 1,1 13,9 0,3 0,4 0,4 0,2 16,3 33.843 59.033 2.521 3.165 7.296 2.794 108.652 4,1 7,2 0,3 0,4 0,9 0,3 13,3 1.454,2 140,6 30,7 130,8 358,2 420,4 154,8 1.745,3 155,6 342,3 364,8 990,6 894,3 300,5 638 1.601 2.239 0,9 2,2 3,0 1.850 2.830 4.680 1,1 1,7 2,8 136 3.049 11.545 14.730 0,0 0,4 1,4 1,8 190,0 76,8 109,0 (92,6) 7,7 214,7 Investimentos Imobilizado Diferido Total do permanente 50.869 10.264 61.133 68,7 13,9 82,6 34.640 86.273 13.522 134.435 20,8 51,9 8,1 80,9 417.839 189.360 89.075 696.274 51,0 23,1 10,9 84,9 69,6 31,7 119,9 1.106,2 119,5 558,7 417,9 Ativo total 74.020 100,0 166.246 100,0 819.656 100,0 124,6 393,0 2.603 2.559 5.300 1.914 506 3,5 3,5 7,2 2,6 0,7 6.664 2.700 8.762 2.380 950 4,0 1,6 5,3 1,4 0,6 20.279 10.241 27.302 5.791 3.134 2,5 1,2 3,3 0,7 0,4 156,0 5,5 65,7 23,4 87,7 204,3 279,3 210,9 145,3 229,9 2.409 1.632 669 17.592 3,3 2,2 0,9 23,8 1.474 5.268 5.235 1.648 1.208 36.289 0,9 3,2 3,1 1,0 0,7 21,8 2.489 18.602 69.052 6.734 3.429 167.053 0,3 2,3 8,4 0,8 0,4 20,4 (38,8) 222,8 80,6 106,3 68,9 253,1 1.219,0 308,6 183,9 360,3 445 1.193 1.638 0,6 1,6 2,2 216 198 2.395 4.433 660 488 8.390 0,1 0,1 1,4 2,7 0,4 5,0 52.552 16.633 89.659 8.116 1.228 168.188 6,4 2,0 10,9 1,0 0,1 20,5 438,2 (44,7) 412,2 24.229,6 (100,0) 594,5 1.922,5 1.129,7 151,7 1.904,6 Capital social Reserva legal Lucros acumulados Total do patrimônio líquido 47.815 434 6.541 54.790 64,6 0,6 8,8 74,0 120.452 990 125 121.567 72,5 0,6 0,1 73,1 483.811 74 530 484.415 59,0 0,0 0,1 59,1 151,9 128,1 (98,1) 121,9 301,7 (92,5) 324,0 298,5 Passivo total 74.020 100,0 166.246 100,0 819.656 100,0 124,6 393,0 Depósitos judiciais Partes relacionadas Outras contas a receber Total do realizável a longo prazo Passivo circulante: Empréstimos e financiamentos Fornecedores Salários, férias e encargos sociais Impostos e contribuições a recolher Impostos parcelados Provisão de bônus a diretores funcionários Anuidades antecipadas Compromissos a pagar Imposto de renda e contribuição social Outras contas a pagar Total do passivo circulante Exigível a longo prazo Empréstimos e financiamentos Partes relacionadas Impostos parcelados Compromissos a pagar Provisão para contingências Outros Total do exigível a longo prazo e 28 OUTROS DADOS FINANCEIROS Exercício social encerrado em 31 de dezembro de 2005 2006 CAGR 2007 2005 - 2007 (em R$ milhares) Lucro líquido do exercício Amortização de ágio Lucro líquido excluindo amortização de ágio(1) 8.303 2.765 11.068 11.122 3.812 14.934 405 33.646 34.051 (77,9%) 248,8% 75,4% Lucro líquido do exercício Imposto de renda e contribuição social Resultado não-operacional Resultado financeiro líquido Depreciação e amortização EBITDA(2) Despesas de IPO alocadas em gerais e administrativas EBITDA Ajustado (2) 8.303 789 (421) 873 4.976 14.520 14.520 11.122 104 426 2.131 7.799 21.582 21.582 405 3.548 (29) (11.873) 43.961 36.012 28.382 64.394 (77,9%) 112,1% (73,8%) 197,2% 57,5% 110,6% INFORMAÇÕES OPERACIONAIS Exercício social encerrado em 31 de dezembro de 2005 Média de Alunos Matriculados Novas matrículas (3) (4) Câmpus em operação Mensalidade média (em R$) (5) 2006 2007 CAGR 2005 - 2007 17.571 24.527 56.741 79,7% 9.653 10.734 24.599 59,6% 10 13 31 76,1% 474,5 490,8 499,1 2,6% ______________________________________ (1) O Lucro Líquido Excluindo a Amortização do Ágio não exclui as despesas relativas a nossa oferta pública inicial de Units, que totalizaram R$29,5 milhões, no exercício encerrado em 31 de dezembro de 2007, sendo que a partir deste valor, R$28,4 milhões referem-se às despesas gerais e administrativas e R$1,1 milhão refere-se às despesas financeiras. (2) EBITDA, EBITDA Ajustado e Lucro Líquido Excluindo Amortização de Ágio não são medidas reconhecidas pelas Práticas Contábeis Adotadas no Brasil. O EBITDA, de acordo com o Ofício circular n.º 1/2007, pode ser reconciliado com as demonstrações financeiras como segue: lucro (prejuízo) líquido antes do imposto de renda e contribuição social, resultado financeiro líquido, depreciação e amortização e resultado não operacional. O EBITDA Ajustado é o resultado do EBITDA excluindo as despesas com a oferta pública inicial de Units em realizada em 2007. O EBITDA e o EBITDA Ajustado não são comparáveis a outras medidas de denominação similar usadas por outras companhias, e não devem ser considerados alternativas ao lucro ou prejuízo líquido como indicadores de nosso desempenho operacional ou uma alternativa ao fluxo de caixa como indicador de nossa liquidez. Para a conciliação do nosso EBITDA com o nosso lucro líquido, veja “Apresentação das Informações Financeiras e Outras Informações – EBITDA e Lucro Líquido Excluindo Amortização de Ágio”. (3) Calculado como a média do número de alunos matriculados em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada ano. (4) Número de alunos entrantes no primeiro semestre de cada curso, excluindo transferências de alunos provenientes de outras instituições e alunos que retornaram após trancamento de matrícula. (5) Receita de mensalidades do ano dividida pela média do número de alunos matriculados em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada ano. 29 INFORMAÇÕES SOBRE A OFERTA 1. COMPOSIÇÃO DO CAPITAL SOCIAL 1.1. A composição do nosso capital social na data do presente Prospecto é a seguinte: Subscrito e Integralizado(1) Espécie e Classe das Ações Valor (Em R$)(2) Quantidade Ordinárias 459.989.555 Preferenciais 245.358.665 Total 705.348.220 (1) Todas as ações emitidas foram integralizadas. (2) Todas as ações são nominativas, escriturais e sem valor nominal. 1.2. 315.515.351,51 168.296.050,62 483.811.402,13 Após a conclusão da Oferta, a composição do nosso capital social será a seguinte: Subscrito e Integralizado(1) Espécie e Classe das Ações Valor (Em R$)(2) Quantidade Ordinárias 476.989.555 378.779.637,22 Preferenciais 347.358.665 547.881.764,91 Total 824.348.220 926.661.402,13 (1) Todas as ações emitidas foram integralizadas. (2) Considerando a colocação total da quantidade de Units objeto da Oferta, sem considerar a Opção de Lote Suplementar e as Units Adicionais. 1.3. O quadro a seguir indica a quantidade de ações de nossa emissão, de propriedade de nossos acionistas e de nossos conselheiros e diretores em conjunto, antes e após a conclusão da Oferta: Acionista FEBR2 Antonio Carbonari Netto Conselheiros e Diretores(3) Outros Free float(4) Total Ações ON 359.204.993 32.210.255 19.757.786 20.304.721 28.511.800 459.989.555 Antes da Oferta (%) Ações PN 78,1% 60.623.948 7,0% 5.964.410 4,3% 3.616.713 4,4% 4.082.795 6,2% 171.070.799 100,0% 245.358.665 (%) 24,7% 2,4% 1,5% 1,7% 69,7% 100,0% Após a Oferta (1) (%) Ações PN 75,3% 60.623.948 6,8% 5.964.410 4,1% 3.616.713 4,3% 4.082.795 9,5% 273.070.799 100,0% 347.358.665 Ações ON 359.204.993 32.210.255 19.757.786 20.304.721 45.511.800 476.989.555 (%) 17,5% 1,7% 1,0% 1,2% 78,6% 100,0% (1) Sem considerar o Exercício da Opção de Units Suplementares. (2) Inclui 145.000 ações ON e 870.000 ações PN emprestadas para o Credit Suisse referentes à sua atividade de formador de mercado para o preço de nossas Units. Para maiores informações, veja seção “Informações Sobre o Mercado e os Títulos e Valores Mobiliários Emitidos”, na página 159 deste Prospecto. (3) Excluindo Antonio Carbonari Netto. (4) Não considera ações do FEBR emprestadas ao CS, conforme nota (2). Apresentamos na tabela abaixo a composição dos quotistas com mais de 5% do FEBR: Quotistas Gabriel Mario Rodrigues Ângela Regina Rodrigues de Paula Carmem Silva Rodrigues Maia Gláucia Helena Castelo Branco Rodrigues Educational Investiments LLP Olimpio Matarazzo Neto(1) Outros Total (1) Sócio do Pátria Quotas 32.509 10.000 10.000 10.000 10.000 4.500 5.500 82.509 (%) 39,4 12,1 12,1 12,1 12,1 5,5 6,7 100,0 A linha “Outros” da tabela acima inclui pessoas físicas que são sócias do Pátria mas que têm menos do que 5% das quotas do fundo, a saber, os Srs. Alexandre Teixeira de Assumpção Saigh, Luiz Otávio Reis de Magalhães, Otávio 30 Castelo Branco, Ricardo Leonel Scavazza, André Maurício de Camargo Penalva, Nemer Rahal Neto, Alexandre Borenztein, Marcelo Marques Moreira. A linha “Outros” também inclui o Sr. Renato Massucci Pessoa César que também tem menos do que 5% das quotas do fundo e não é sócio do Pátria. A Educational Investiments LLP é detida 99,99% pelo Highland Investment Fund, um investment fund devidamente constituído em 17 de julho de 2002 nas Ilhas Cayman e o quotista do Highland Investment Fund é o Banco UBS na Suíça, sociedade de capital aberto listada na Swiss Stock Exchange. 2. CARACTERÍSTICAS DA OFERTA 2.1. Descrição da Oferta Será objeto da Oferta a distribuição pública primária de 17.000.000 de certificados de depósito de ações de emissão da Companhia (as “Units”), todos nominativos, escriturais e sem valor nominal, livres e desembaraçados de quaisquer ônus ou gravames, representativos cada um de uma ação ordinária (as “Ações Ordinárias”) e seis ações preferenciais (as “Ações Preferenciais” e, em conjunto com as Ações Ordinárias, as “Ações”), todas nominativas, escriturais e sem valor nominal, livres e desembaraçadas de quaisquer ônus ou gravames, a ser realizada no Brasil e no exterior, a serem emitidas pela Companhia, com a exclusão do direito de preferência dos seus atuais acionistas, nos termos do artigo 172, inciso I da Lei n.º 6.404, de 15 de dezembro de 1976 e alterações posteriores (a “Lei das Sociedades por Ações”), dentro do limite de capital autorizado previsto no Estatuto Social (a “Oferta”). A Oferta compreenderá a distribuição pública de Units no Brasil, em mercado de balcão não-organizado, em conformidade com a Instrução CVM 400, que será coordenada pelos Coordenadores, com a participação de determinadas instituições integrantes do sistema de distribuição de valores mobiliários, conforme indicadas no item 20 a seguir (as “Corretoras” e em conjunto com os Coordenadores, as “Instituições Participantes da Oferta”), incluindo esforços de colocação das Units no exterior, para investidores qualificados, residentes e domiciliados nos Estados Unidos da América, definidos em conformidade com o disposto na Regra 144A (a “Regra 144A”) do Securities Act de 1933 dos Estados Unidos da América, tal como alterado (o “Securities Act”), e para investidores nos demais países (exceto Estados Unidos da América e Brasil), com base no Regulamento S (o “Regulamento S”), editado ao amparo do Securities Act (os “Investidores Estrangeiros”), em operações isentas de registro, em conformidade com o Securities Act, que invistam no Brasil, em conformidade com os mecanismos de investimento regulamentados pelo Conselho Monetário Nacional (“CMN”), pelo Banco Central do Brasil (“Banco Central”) e pela Comissão de Valores Mobiliários (“CVM”). Os esforços de colocação das Units no exterior serão realizados pelos Credit Suisse Securities (USA) LLC, Merrill Lynch, Pierce, Fenner & Smith Incorporated e Santander Investment Securities Inc. O Coordenador Líder terá o direito exclusivo, contado da data de assinatura do Contrato de Distribuição e por um período de 30 dias contados a partir do primeiro dia útil (inclusive) após a publicação do Anúncio de Início, de exercer opção de distribuição de lote suplementar (greenshoe) após notificação aos demais Coordenadores, desde que a decisão de sobrealocação das Units no momento da precificação da Oferta tenha sido tomada em comum acordo pelos Coordenadores. Tal Lote Suplementar será destinado a atender a um eventual excesso de demanda que venha a ser constatado no decorrer da Oferta. Adicionalmente, a quantidade total de Units inicialmente ofertadas, excluído o Lote Suplementar, poderá, a critério da Companhia, em comum acordo com os Coordenadores, ser aumentada em até 20%, na forma do artigo 14, parágrafo 2º, da Instrução CVM 400 (as “Units Adicionais”). As Units objeto da Oferta serão colocadas pelas Instituições Participantes da Oferta em regime de garantia firme de liquidação a ser prestada pelos Coordenadores, de forma individual e não solidária. As Units objeto da Oferta, que forem objeto de esforços de colocação no exterior pelos Coordenadores, de forma individual e não solidária junto aos Investidores Estrangeiros, serão integralmente colocadas no Brasil pelas Instituições Participantes da Oferta e obrigatoriamente subscritas e integralizadas no Brasil, em moeda corrente nacional. 31 A Oferta será registrada no Brasil na CVM, em conformidade com os procedimentos previstos na Instrução CVM 400. Não será realizado nenhum registro da Oferta ou das Units na Securities and Exchange Commission (a “SEC”) ou em qualquer agência ou órgão regulador do mercado de capitais de qualquer outro país, exceto no Brasil, na CVM. As Units não poderão ser ofertadas ou vendidas nos Estados Unidos da América ou a pessoas consideradas U.S. persons, conforme definido no Regulamento S, exceto de acordo com isenções de registro nos termos do Securities Act. 2.2. Quantidade, Valor e Recursos Líquidos Na hipótese de não haver o exercício da Opção de Lote Suplementar: Ofertante Companhia Total (1) Quantidade de Units Montante (Em R$) Recursos recebidos líquidos de comissões (1) (Em R$) 17.000.000 17.000.000 442.850.000,00 442.850.000,00 424.028.875,00 424.028.875,00 Calculado com base no Preço por Unit de R$26,05, que foi a cotação de nossas Units na Bovespa em 9 de abril de 2008. Na hipótese de haver o exercício integral da Opção de Lote Suplementar: Ofertante Companhia Total (1) Quantidade de Units Montante (Em R$) Recursos recebidos líquidos de comissões e despesas (1) (Em R$mil) 19.550.000 19.550.000 509.277.500,00 509.277.500,00 487.633.206,25 487.633.206,25 Calculado com base no Preço por Unit de R$26,05, que foi a cotação de nossas Units na Bovespa em 9 de abril de 2008. 2.2.1. Reserva de Capital Receberemos recursos de R$424.028.875,00, considerando um Preço por Unit equivalente a R$26,05, que foi a cotação de nossas Units na Bovespa em 9 de abril de 2008, descontadas as Comissões, provenientes da emissão de Units objeto da Oferta Primária, sendo que a totalidade dos recursos será destinada à conta de capital social , na forma do artigo 14 da Lei das Sociedades por Ações. 2.3. Direitos, Vantagens e Restrições das Units Objeto da Oferta As Units conferem aos seus titulares todos os direitos assegurados aos titulares de Ações de emissão da Companhia, inclusive a atribuição de dividendos integrais e todos os outros benefícios declarados pela Companhia a partir da Data de Liquidação, nos termos previstos no Estatuto Social da Companhia, na Lei das Sociedades por Ações e no Regulamento do Nível 2, dentre os quais se incluem os seguintes: • direito de voto nas Assembléias Gerais da Companhia; • direito ao dividendo mínimo obrigatório, em cada exercício social, equivalente a 1% do lucro líquido ajustado nos termos do artigo 202 da Lei das Sociedades por Ações; • em caso de alienação a título oneroso do controle da Companhia, tanto por meio de uma única operação, como por meio de operações sucessivas, direito de alienação de suas Units de emissão da Companhia nas mesmas condições asseguradas ao acionista controlador alienante; • todos os demais direitos assegurados às Units de emissão da Companhia, nos termos previstos no Regulamento do Nível 2 da BOVESPA, no Estatuto Social da Companhia e na Lei das Sociedades por Ações; e 32 • atribuição de dividendos integrais, juros sobre capital próprio e todos os outros benefícios que vierem a ser declarados pela Companhia a partir da Data de Liquidação. 2.4. Instituições Participantes da Oferta Os Coordenadores, por conta e em nome da Companhia, convidaram as Corretoras indicadas no item 20 "Informações Adicionais" a seguir para participar da colocação das Units, objeto da Oferta. 2.5. Aprovações Societárias Os termos e condições da Oferta e a autorização para realizar o aumento do capital social da Companhia, com a exclusão do direito de preferência dos seus atuais acionistas para subscrição das Units no contexto da Oferta Primária, foram aprovadas pelo Conselho de Administração da Companhia, em reunião realizada em 9 de abril de 2008. O aumento de capital e a fixação do Preço por Unit serão aprovados na reunião do Conselho de Administração da Companhia a ser realizada antes da concessão do registro da Oferta pela CVM. 3. PROCEDIMENTO DA OFERTA Após o encerramento do Período de Reserva (conforme definido no item 3.1 (a) a seguir), a realização do Procedimento de Bookbuilding (conforme definido no item 5 a seguir), a concessão do registro da Oferta pela CVM, a publicação do Anúncio de Início e a disponibilização do Prospecto Definitivo de Distribuição Pública Primária de Certificados de Depósito de Ações de Emissão da Anhanguera Educacional Participações S.A. (o “Prospecto Definitivo”), as Instituições Participantes da Oferta realizarão a distribuição das Units objeto da Oferta em regime de garantia firme de liquidação a ser prestada pelos Coordenadores, nos termos da Instrução CVM 400, por meio de duas ofertas distintas, quais sejam, a oferta de varejo (a “Oferta de Varejo”), direcionada a Investidores NãoInstitucionais, os quais foram classificados como “Com Prioridade de Alocação” ou “Sem Prioridade de Alocação”, e a oferta institucional (a “Oferta Institucional”), conforme descritas nos itens 3.1 e 3.2 a seguir. Os Coordenadores, com a expressa anuência da Companhia, elaboraram plano de distribuição das Units, nos termos do parágrafo 3º do artigo 33 da Instrução CVM 400 e do Regulamento de Listagem do Nível 2, no que diz respeito ao esforço de dispersão acionária, o qual leva em conta suas relações com clientes e outras considerações de natureza comercial ou estratégica dos Coordenadores, da Companhia, observado que os Coordenadores deverão assegurar a adequação do investimento ao perfil de risco de seus clientes, bem como o tratamento justo e eqüitativo aos investidores. 3.1. Oferta de Varejo A Oferta de Varejo será realizada junto a investidores residentes no País com pedidos de investimento de até R$300.000,00 e que preencham o Pedido de Reserva (conforme definido no item (a) a seguir), de acordo com os procedimentos previstos para a Oferta de Varejo (os “Investidores Não-Institucionais”), no Período de Reserva (conforme definido no item (a) a seguir) destinado à subscrição de Units no âmbito da Oferta, nas condições descritas neste item 3.1. Critério para determinação de prioridade de alocação para Investidor Não-Institucional Caso a totalidade dos Pedidos de Reserva realizados por Investidores Não-Institucionais tenha sido superior à quantidade de Units destinadas à Oferta de Varejo, o procedimento de rateio observará os critérios descritos abaixo: O critério de rateio será aplicado de forma diferenciada, nos termos indicados abaixo, para os Investidores NãoInstitucionais avaliados como “Com Prioridade de Alocação” ou “Sem Prioridade de Alocação”, de modo a permitir 33 que os Investidores Não-Institucionais que tenham um histórico de manutenção de valores mobiliários recebam um tratamento prioritário no rateio da Oferta. Todos os Investidores Não-Institucionais puderam solicitar sua classificação no respectivo Pedido de Reserva. Os Investidores Não-Institucionais que não solicitaram tal classificação serão automaticamente considerados como “Sem Prioridade de Alocação”. Os Investidores Não-Institucionais que solicitaram sua classificação serão classificados em função da manutenção dos valores mobiliários por eles adquiridos nas quatro últimas ofertas públicas de ações ou certificados de depósito de ações liquidadas pela CBLC, e cuja liquidação do 1º dia de negociação na BOVESPA tenha ocorrido antes da data de início do Período de Reserva da presente Oferta (“Ofertas Consideradas”). Ademais, será verificado, para cada investidor que solicitou a classificação acima mencionada, se o saldo dos valores mobiliários das Ofertas Consideradas do respectivo Investidor Não-Institucional, após a liquidação das negociações do 1º dia de negociação de cada uma das Ofertas Consideradas, foi igual ou superior a 80% do volume de valores mobiliários que referido investidor adquiriu na respectiva Oferta Considerada. No contexto da Oferta, é considerado como Sem Prioridade de Alocação o Investidor Não-Institucional que (i) não solicitou a sua classificação nos termos aqui descritos; e/ou (ii) solicitou sua classificação e que, em duas ou mais das quatro Ofertas Consideradas, tiver saldo de valores mobiliários, após a liquidação do 1º dia de negociação, inferior a 80% do total adquirido na alocação da respectiva Oferta Considerada. Todos os demais Investidores Não-Institucionais, inclusive aqueles que não tenham participado em nenhuma das Ofertas Consideradas, que tenham solicitado a sua classificação, serão considerados como Com Prioridade de Alocação. A relação das Ofertas Consideradas para a determinação do perfil de manutenção de valores mobiliários dos Investidores Não-Institucionais, que assim solicitaram em campo específico no Pedido de Reserva, será disponibilizada no site da CBLC (www.cblc.com.br) no dia de início do Período de Reservas. Procedimento da Oferta de Varejo O montante de, no mínimo, 10% e, no máximo, 20% da totalidade das Units objeto da Oferta, sem considerar o Lote Suplementar e as Units Adicionais, será destinado prioritariamente à colocação junto a Investidores NãoInstitucionais. Os Investidores Não-Institucionais preencherão e entregarão seus respectivos Pedidos de Reserva às Instituições Participantes da Oferta, nas condições a seguir: (a) os Investidores Não-Institucionais interessados poderão realizar reservas de Units em uma única Instituição Participante da Oferta, nos endereços indicados no item 20 "Informações Adicionais" a seguir, mediante o preenchimento de formulário específico, a ser celebrado em caráter irrevogável e irretratável, exceto pelo disposto nos itens (i) e (j) a seguir (o “Pedido de Reserva”), exclusivamente no dia 18 de abril de 2008, inclusive, (o “Período de Reserva”), o qual poderá ser estendido por decisão da Companhia e dos Coordenadores, observado o valor mínimo de investimento de R$3.000,00 e o valor máximo de R$300.000,00 (os “Valores Mínimo e Máximo do Pedido de Reserva”) por Investidor Não-Institucional, sem a necessidade de depósito prévio do valor do investimento pretendido; (b) os investidores que sejam (i) controladores ou administradores da Companhia; (ii) controladores ou administradores das Instituições Participantes da Oferta; e (iii) outras pessoas vinculadas à Oferta, bem como (iv) os cônjuges ou companheiros, ascendentes, descendentes e colaterais até o segundo grau de cada uma das pessoas referidas nos itens (i), (ii) ou (iii) (as "Pessoas Vinculadas") e que sejam Investidores Não-Institucionais deverão declarar, no Pedido de Reserva, sua condição de Pessoa Vinculada. Tais investidores terão seus Pedidos de Reserva cancelados na eventualidade de haver excesso de demanda superior em um terço à quantidade de Units inicialmente ofertadas; (c) cada Investidor Não-Institucional poderá estipular, no respectivo Pedido de Reserva, o preço máximo por Unit como condição de eficácia do seu Pedido de Reserva, nos termos do parágrafo 3º do artigo 45 da Instrução 34 CVM 400. Nesse caso, se o Preço por Unit (conforme definido no item 5 a seguir) for fixado em valor superior ao preço máximo por Unit estipulado pelo investidor, o Pedido de Reserva será automaticamente cancelado pela respectiva Instituição Participante da Oferta; (d) após a concessão do registro da Oferta pela CVM, a quantidade de Units subscritas e o respectivo valor do investimento dos Investidores Não-Institucionais serão informados a cada um deles, até às 12 horas do dia seguinte à data de publicação do Anúncio de Início, pela Instituição Participante da Oferta que houver recebido o respectivo Pedido de Reserva, por meio de mensagem enviada ao endereço eletrônico fornecido no Pedido de Reserva ou, na sua ausência, por telefone ou correspondência, sendo o pagamento limitado ao valor do Pedido de Reserva e ressalvada a possibilidade de rateio prevista no item (h) a seguir; (e) cada Investidor Não-Institucional deverá efetuar o pagamento do valor indicado no item (d) acima à Instituição Participante da Oferta com que houver efetuado o respectivo Pedido de Reserva, em recursos imediatamente disponíveis, até às 10h30 da Data de Liquidação (conforme definida no item 4 a seguir). Não havendo pagamento pontual, o Pedido de Reserva será automaticamente cancelado pela Instituição Participante da Oferta na qual o Pedido de Reserva tenha sido realizado; (f) após às 16 horas da Data de Liquidação (conforme definida no item 4 a seguir), a CBLC, em nome de cada Instituição Participante da Oferta na qual o Pedido de Reserva tenha sido realizado, entregará a cada Investidor Não-Institucional o número de Units correspondente à relação entre o valor do investimento pretendido constante do Pedido de Reserva e o Preço por Unit (conforme definido no item 5 a seguir), ressalvadas as possibilidades de desistência prevista no item (i) a seguir e cancelamento previstas nos itens (j) a seguir, e rateio previsto no item (g) a seguir. Caso tal relação resulte em fração de Unit, o valor do investimento será limitado ao valor correspondente ao maior número inteiro de Units; (g) caso a totalidade dos Pedidos de Reserva de Units realizados por Investidores Não-Institucionais seja igual ou inferior ao montante de 10% das Units objeto da Oferta, sem considerar o Lote Suplementar e as Units Adicionais, não haverá rateio, sendo todos os Investidores Não-Institucionais integralmente atendidos em todas as suas reservas, e eventuais sobras no lote ofertado aos Investidores Não-Institucionais serão destinadas a Investidores Institucionais, nos termos descritos no item 3.2 a seguir; (h) caso a totalidade dos Pedidos de Reserva realizados pelos Investidores Não-Institucionais seja superior ao montante das Units destinadas à Oferta de Varejo, sem considerar o Lote Suplementar, será realizado, entre todos os Investidores Não-Institucionais que tiverem realizado Pedidos de Reserva, rateio das Units da seguinte forma (1) entre os Investidores Não-Institucionais Com Prioridade de Alocação, conforme estabelecidos acima, até o limite de R$20 mil, inclusive, a divisão igualitária e sucessiva das Units destinadas à Oferta de Varejo, limitada ao valor individual de cada Pedido de Reserva e ao valor total de Units destinadas à Oferta de Varejo; (2) após o atendimento do critério (1) acima, as Units destinadas à Oferta de Varejo remanescentes serão rateadas entre os Investidores Não-Institucionais que foram considerados Sem Prioridade de Alocação, conforme estabelecidos acima, sendo que até o limite de R$5 mil inclusive, o critério de rateio será a divisão igualitária e sucessiva de tais Units, limitada ao valor individual de cada um dos Pedidos de Reserva e à quantidade total de tais Units; e (3) uma vez atendidos os critérios descritos nos itens (1) e (2) acima, as Units destinadas à Oferta de Varejo remanescentes serão rateadas proporcionalmente aos valores dos Pedidos de Reserva, desconsiderando-se, entretanto, em ambos os casos, as frações de Units. Opcionalmente, a critério dos Coordenadores, de comum acordo com a Companhia, a quantidade de Units destinada prioritariamente a Investidores Não-Institucionais poderá ser aumentada para que os pedidos excedentes dos Investidores NãoInstitucionais possam ser total ou parcialmente atendidos, sendo que, no caso de atendimento parcial, será observado o mesmo critério de rateio previsto neste item (h); (i) exclusivamente na hipótese de ser verificada divergência relevante entre as informações constantes deste Prospecto Preliminar e do Prospecto Definitivo, que altere substancialmente o risco assumido pelo Investidor Não-Institucional, ou a sua decisão de investimento, poderá o referido Investidor Não-Institucional desistir do Pedido de Reserva após o início do Período de Colocação. Nesta hipótese, o Investidor Não-Institucional deverá 35 informar sua decisão de desistência do Pedido de Reserva à Instituição Participante da Oferta que houver recebido o respectivo Pedido de Reserva (por meio de mensagem eletrônica, fax ou correspondência enviada ao endereço da Instituição habilitada, conforme dados a seguir) em conformidade com o estipulado no respectivo Pedido de Reserva, que será automaticamente cancelado pela respectiva Instituição Participante da Oferta; (j) na hipótese de não haver a conclusão da Oferta ou na hipótese de resilição do Contrato de Distribuição, todos os Pedidos de Reserva serão automaticamente cancelados, e cada uma das Instituições Participantes da Oferta comunicará o cancelamento da Oferta, inclusive por meio de publicação de aviso ao mercado, aos Investidores Não-Institucionais que houverem efetuado Pedido de Reserva em tal Instituição Participante da Oferta; e (k) na hipótese de haver descumprimento, por qualquer uma das Instituições Participantes da Oferta, de qualquer norma de conduta prevista na regulamentação aplicável à Oferta, incluindo, sem limitação, as normas previstas na Instrução CVM 400, tal Instituição Participante da Oferta deixará de integrar o grupo de instituições financeiras responsáveis pela colocação de Units no âmbito da Oferta, sendo que serão cancelados todos os Pedidos de Reserva que tenha recebido. A Instituição Participante da Oferta a que se refere este item (k) deverá informar imediatamente os Investidores Não-Institucionais que com ela tenham feito reserva sobre o referido cancelamento. As Instituições Participantes da Oferta somente atenderão aos Pedidos de Reserva feitos por Investidores NãoInstitucionais titulares de conta corrente bancária nelas aberta ou mantida pelo respectivo investidor. Os Investidores Não-Institucionais interessados na realização do Pedido de Reserva deverão ler cuidadosamente os termos e condições estipuladas nos respectivos Pedidos de Reserva, bem como as informações constantes deste Prospecto. 3.2. Oferta Institucional A Oferta Institucional será realizada junto a Investidores que não sejam Investidores Não-Institucionais (os “Investidores Institucionais”). Após o atendimento dos Pedidos de Reserva, as Units serão destinadas à colocação pública junto aos Investidores Institucionais, por meio dos Coordenadores, não sendo admitidas para Investidores Institucionais reservas antecipadas e inexistindo valores mínimos ou máximos de investimento. Caso o número de Units, objeto de ordens de compra, recebidas de Investidores Institucionais durante o Procedimento de Bookbuilding (conforme definido no item 5 a seguir) exceda o total de Units remanescentes após o atendimento, nos termos e condições descritos acima, dos Pedidos de Reserva dos Investidores Não-Institucionais, terão prioridade no atendimento de suas respectivas ordens os Investidores Institucionais que, a critério da Companhia e dos Coordenadores, melhor atendam ao objetivo desta Oferta de criar uma base diversificada de acionistas, formada por Investidores Institucionais com diferentes critérios de avaliação, ao longo do tempo, sobre as perspectivas da Companhia, seu setor de atuação e a conjuntura macroeconômica brasileira e internacional. Os Investidores Institucionais deverão realizar a subscrição e integralização das Units, objeto da Oferta, mediante o pagamento à vista, em moeda corrente nacional, no ato da subscrição das Units. No caso de haver excesso de demanda superior em um terço à quantidade de Units ofertadas, será vedada a colocação de Units em Pessoas Vinculadas, nos termos do artigo 55 da Instrução CVM 400. Será aceita a participação de Pessoas Vinculadas que sejam consideradas Investidores Institucionais no processo de fixação do Preço por Unit, mediante a participação destas no Procedimento de Bookbuilding, até o limite máximo de 15% do valor da Oferta. Caso seja verificado excesso de demanda superior a um terço das Units (excluídos o Lote Suplementar e as Units Adicionais), será vedada a colocação de Units para Pessoas Vinculadas. A integralização de 36 Units realizadas para proteção (hedge) de operações com derivativos não serão consideradas investimento efetuado por Pessoas Vinculadas para fins da presente Oferta. 3.3. Violações de normas de conduta Caso haja descumprimento, por qualquer das Instituições Participantes da Oferta, de qualquer das obrigações previstas no respectivo instrumento de adesão ao Contrato de Distribuição ou em qualquer contrato celebrado no âmbito da Oferta, ou ainda, de qualquer das normas de conduta previstas na regulamentação aplicável à Oferta, incluindo, sem limitação, aquelas previstas na Instrução CVM 400, e, especificamente, na hipótese de manifestação indevida na mídia durante o período de silêncio, conforme previsto no artigo 48 da Instrução CVM 400, tal Instituição Participante da Oferta (i) deixará de integrar o grupo de instituições responsáveis pela colocação das Units no âmbito da Oferta, a critério exclusivo dos Coordenadores da Oferta, devendo cancelar todos os Pedidos de Reserva ou Boletins de Subscrição, conforme o caso, que tenha recebido e informar imediatamente os investidores, que com ela tenham realizado Pedido de Reserva ou ordens para a coleta de investimentos, conforme o caso, sobre o referido cancelamento; e (ii) poderá ser suspensa, por um período de até 6 (seis) meses contados da data da comunicação da violação, de atuar como Instituição Participante da Oferta em ofertas de distribuição pública coordenadas pelos Coordenadores. 4. PRAZOS DA OFERTA O prazo para a distribuição das Units, objeto da Oferta, terá início na data de publicação do Anúncio de Início e se encerrará na data de publicação do Anúncio de Encerramento de Distribuição Pública Primária de Certificados de Depósito de Ações de Emissão da Anhanguera Educacional Participações S.A. (o “Anúncio de Encerramento”), limitado ao prazo máximo de até 6 (seis) meses contados a partir da data da publicação do Anúncio de Início (o “Prazo de Distribuição”). Os Coordenadores terão o prazo de até 3 (três) dias úteis, contados a partir da data de publicação do Anúncio de Início, para efetuar a colocação de Units (o “Período de Colocação”). A liquidação física e financeira da Oferta está prevista para o último dia do Período de Colocação (a “Data de Liquidação”). A data de início da Oferta será divulgada mediante a publicação do Anúncio de Início, em conformidade com o previsto no parágrafo único do artigo 52 da Instrução CVM 400. O término da Oferta e seu resultado serão anunciados mediante a publicação do Anúncio de Encerramento, em conformidade com o artigo 29 da Instrução CVM 400. 5. PREÇO POR UNIT O preço de emissão/venda por Unit, objeto da Oferta (o “Preço por Unit”), será fixado após (i) a cotação das Units na BOVESPA; e (ii) a conclusão do procedimento de coleta de intenções de investimento junto a Investidores Institucionais, a ser realizado no Brasil, pelos Coordenadores e, no exterior, pelos Credit Suisse Securities (USA) LLC, Merrill Lynch, Pierce, Fenner & Smith Incorporated e Santander Investment Securities Inc. (o “Procedimento de Bookbuilding”), em consonância com o disposto no artigo 170, parágrafo 1º, inciso III, da Lei das Sociedades por Ações e artigo 44 da Instrução CVM 400. A escolha do critério de determinação do Preço por Unit é justificada, tendo em vista que tal preço não promoverá diluição injustificada dos atuais acionistas da Companhia, uma vez que o valor de mercado das Units a serem subscritas e integralizadas e/ou adquiridas e liquidadas será aferido com a realização do Procedimento de Bookbuilding, o qual reflete o valor pelo qual os Investidores Institucionais apresentarão suas ordens firmes de subscrição no contexto da Oferta. 37 Os Investidores Não-Institucionais que aderirem à Oferta de Varejo não participarão do Procedimento de Bookbuilding e, portanto, não participarão do processo de determinação do Preço por Unit. 6. CRONOGRAMA DA OFERTA Encontra-se, a seguir, um cronograma das etapas da Oferta, informando seus principais eventos a partir da publicação deste Aviso ao Mercado: Ordem dos Eventos 1. 2. 3. 4. 5. 6. (1) Eventos Publicação do Aviso ao Mercado (sem o logotipo das Corretoras) Disponibilização do Prospecto Preliminar Início do Procedimento de Bookbuilding Início das Apresentações de Road show Republicação do Aviso ao Mercado (com o logotipo das Corretoras) Dia exclusivo para o Período de Reserva Datas previstas (1) 11 de abril de 2008 11 de abril de 2008 11 de abril de 2008 11 de abril de 2008 18 de abril de 2008 18 de abril de 2008 7. Encerramento das Apresentações de Road show 22 de abril de 2008 8. Encerramento do Procedimento de Bookbuilding 22 de abril de 2008 9. Fixação do Preço por Unit 22 de abril de 2008 10. Assinatura do Contrato de Distribuição e de outros contratos relacionados à Oferta 22 de abril de 2008 11. Registros da Oferta pela CVM 23 de abril de 2008 12. Publicação do Anúncio de Início 23 de abril de 2008 13. Disponibilização do Prospecto Definitivo 23 de abril de 2008 14. Início das Negociações das Units na BOVESPA 23 de abril de 2008 15. Início do Prazo de Exercício da Opção de Lote Suplementar 23 de abril de 2008 16. Data de Liquidação 28 de abril de 2008 17. Encerramento do Prazo de Exercício da Opção de Lote Suplementar 23 de maio de 2008 18. Data Máxima para Liquidação do Lote Suplementar 28 de maio de 2008 19. Data Máxima para Publicação do Anúncio de Encerramento 29 de maio de 2008 Todas as datas previstas são meramente indicativas e estão sujeitas a alterações, suspensões ou prorrogações a critério da Companhia e dos Coordenadores. A Companhia e os Coordenadores realizarão apresentações aos investidores (road show), no período compreendido entre a data em que o Prospecto Preliminar for divulgado e a data em que for determinado o Preço por Unit. 7. CONTRATO DE DISTRIBUIÇÃO E PLACEMENT FACILITATION AGREEMENT De acordo com os termos do Contrato de Coordenação, Subscrição e Colocação de Certificados Depósito de Ações de Emissão da Anhanguera Educacional Participações S.A., a ser celebrado entre a Companhia os Coordenadores e a Companhia Brasileira de Liquidação e Custódia (o “Contrato de Distribuição”), os Coordenadores concordarão em, após a concessão dos registros de distribuição pública primária pela CVM, distribuir as Units objeto da Oferta no Brasil, em mercado de balcão não-organizado, em regime de garantia firme de liquidação, em conformidade com a Instrução CVM 400, no montante inicial previsto na tabela a seguir: Quantidade de Units Coordenador Líder . .................................................................................................................... Banco Merrill Lynch de Investimentos S.A. .................................................................................. Banco Santander S.A. ............................. ................................................................................... 9.520.000,0 4.760.000,0 2.720.000,0 O Contrato de Distribuição estabelecerá que a obrigação dos Coordenadores de efetuar o pagamento pelas Units estará sujeita a determinadas condições, como a entrega de pareceres por seus assessores legais e a assinatura de acordos de não disposição das Units de emissão da Companhia pela Companhia e pelos administradores da Companhia (Lock-up). De acordo com o Contrato de Distribuição, a Companhia obriga-se a indenizar os Coordenadores em certas circunstâncias e contra determinadas contingências. Também será celebrado entre a Companhia, o Credit Suisse Securities (USA) LLC, o Merrill Lynch, Pierce, Fenner & Smith Incorporated e o Santander Investment Securities Inc., o Placement Facilitation Agreement, segundo o qual 38 Credit Suisse Securities (USA) LLC, Merrill Lynch, Pierce, Fenner & Smith Incorporated e Santander Investment Securities Inc. realizarão esforços de colocação de Units, no exterior, junto a Investidores Estrangeiros, a serem adquiridas por meio dos mecanismos de investimento regulamentados pelo CMN, pelo BACEN e pela CVM, em conformidade com o disposto nas isenções de registro previstas no Securities Act. O Placement Facilitation Agreement estabelecerá que a obrigação de Credit Suisse Securities (USA) LLC, Merrill Lynch, Pierce, Fenner & Smith Incorporated e Santander Investment Securities Inc. de efetuar o pagamento pelas Units estará sujeita a determinadas condições, como a entrega de pareceres por seus assessores legais e a assinatura de acordos de não disposição das Units de emissão da Companhia pela Companhia e pelos administradores da Companhia (Lock-up). Adicionalmente, o Placement Facilitation Agreement apresenta uma cláusula de indenização em favor de Credit Suisse Securities (USA) LLC, Merrill Lynch, Pierce, Fenner & Smith Incorporated e Santander Investment Securities Inc. para indenizá-los caso venham a sofrer perdas no exterior por conta de incorreções ou omissões relevantes no Preliminary Confidential Offering Memorandum, datado desta data, e no Final Confidential Offering Memorandum, a ser datado da data do Prospecto Definitivo. Caso Credit Suisse Securities (USA) LLC, Merrill Lynch, Pierce, Fenner & Smith Incorporated e Santander Investment Securities Inc. venham a sofrer perdas no exterior em relação a tais questões, eles poderão ter direito de regresso contra a nossa Companhia por conta dessa cláusula de indenização. Além disso, o Placement Facilitation Agreement possui declarações específicas em relação à observância das leis de valores mobiliários dos Estados Unidos, as quais, se descumpridas poderão dar ensejo a outros procedimentos judiciais. Em cada um dos casos indicados acima, procedimentos judiciais poderão ser iniciados contra a Companhia no exterior. Esses procedimentos no exterior, em especial nos Estados Unidos, poderão envolver valores substanciais, em decorrência do critério utilizado nos Estados Unidos para o cálculo das indenizações devidas nestes procedimentos. Nada impede que os valores devidos pela Companhia a título de indenização sejam superiores aos recursos obtidos pela nossa Companhia na Oferta. Para informações adicionais, veja a seção "Fatores de Risco - Riscos Relativos à Oferta e às Nossas Units - Estamos realizando uma oferta pública de distribuição de Units, o que nos poderá deixar expostos a riscos relativos a uma oferta de valores mobiliários no Brasil e no exterior. Os riscos de potenciais procedimentos judiciais relativos a ofertas de valores mobiliários no exterior são potencialmente maiores do que tais riscos relativos a uma oferta de valores mobiliários no Brasil.”, na página 60 deste Prospecto. O Contrato de Distribuição estará disponível para consulta e obtenção de cópias junto aos Coordenadores e à CVM, nos endereços indicados no item 20 “Informações Adicionais” a seguir. 7.1. Informações Detalhadas sobre a Garantia Firme de Liquidação da Oferta A garantia firme de liquidação a ser prestada pelos Coordenadores consiste na obrigação de subscrição e integralização da totalidade das Units da Oferta (exceto as Units Adicionais e o Lote Suplementar) pelos Coordenadores, conforme abaixo. Tal garantia firme de liquidação é vinculante a partir do momento em que for concluído o Procedimento de Bookbuilding e for assinado o Contrato de Distribuição. Caso as Units objeto da Oferta não sejam totalmente subscritas e integralizadas e liquidadas até a Data de Liquidação, os Coordenadores subscreverão e integralizarão, pelo Preço por Unit, a ser fixado de acordo com o Procedimento de Bookbuilding, na Data de Liquidação, proporcionalmente às quantidades referidas no item 7 acima, a totalidade do saldo resultante da diferença entre: (i) o número de Units da Oferta objeto da garantia firme de liquidação por eles prestada; e (ii) o número de Units da Oferta efetivamente liquidada no mercado. O preço de revenda de tal saldo de Units da Oferta no mercado, pelos Coordenadores, durante o Prazo de Distribuição, será o preço de mercado das Units, limitado ao Preço por Unit, ficando ressaltado que as atividades de estabilização descritas no item 10 a seguir, em algumas circunstâncias, não estarão sujeitas a tais limites. 39 7.2. Custos de Distribuição As comissões e as despesas devidas aos Coordenadores relativas à Oferta serão de responsabilidade da Companhia. Segue, a seguir, a descrição dos custos estimados da Oferta: Comissões e Despesas(1) Comissão de Coordenação(3) Comissão de Colocação(3) Comissão de Garantia Firme(3) Total de Comissões(3) Em Relação ao Valor Total da Oferta (Em %) (2) 0,6 1,8 0,6 3,0 Valor (Em R$) 2.657.100,00 7.971.300,00 2.657.100,00 13.285.500,00 Em Relação ao Preço por Unit (em %)(3) 0,16 0,47 0,16 0,78 Despesa de Registro da Oferta 165.740,00 0,0 0,01 Despesas com Auditores(4) 1.000.000,00 0,2 0,06 Despesas com Advogados(4) 2.000.000,00 0,5 0,12 Outras Despesas 1.500.000,00 0,3 0,9 Despesas Totais 4.665.740 1,1 0,27 17.951.240,00 4,1 1,06 Total (1) Além das comissões listadas acima, a Companhia poderá, a seu exclusivo critério, decidir pagar uma comissão de incentivo aos Coordenadores no valor de até 1,25% sobre o produto entre o número total das Units objeto da Oferta (incluindo o Lote Suplementar) e o Preço por Unit. (2) Sem considerar o exercício da Opção de Lote Suplementar. (3) Calculado com base no Preço por Unit de R$26,05, que foi a cotação de nossas Units na Bovespa em 9 de abril de 2008. (4) Custos estimados. 8. RELACIONAMENTO ENTRE A COMPANHIA E AS INSTITUIÇÕES PARTICIPANTES DA OFERTA 8.1. Relacionamento entre a Companhia e os Coordenadores Relacionamento entre a Companhia e o Coordenador Líder Além do relacionamento referente à Oferta, a Companhia mantém relacionamento comercial com o Credit Suisse e/ou sociedades de seu conglomerado econômico e poderá, no futuro, contratar o Credit Suisse ou sociedades de seu conglomerado econômico para assessorá-la, inclusive, para a realização de operações financeiras usuais, incluindo, entre outras, investimentos, emissões de valores mobiliários, prestação de serviços de banco de investimento, formador de mercado, crédito, consultoria financeira ou quaisquer outras operações financeiras necessárias à condução das suas atividades. O Credit Suisse Securities (Europe) Limited e/ou suas afiliadas podem celebrar, no exterior, operações de derivativos de Units com seus clientes. O Credit Suisse Securities (Europe) Limited e/ou suas afiliadas poderão adquirir Units na Oferta como forma de proteção (hedge) para essas operações. Essas operações poderão afetar a demanda, preço ou outros termos da Oferta. Relacionamento entre a Companhia e o Banco Santander S.A. Além do relacionamento referente à Oferta, o Banco Santander S.A. mantém, atualmente, relacionamento comercial com a Companhia, que se resume a um Contrato de Parceria Comercial, pelo prazo de 8 (oito) anos, englobando toda prestação de serviços bancários, principalmente folha de pagamento e cobrança das mensalidades devidas pelos alunos usuários dos serviços oferecidos pela Companhia. Para custear o projeto de novas aquisições da Companhia, o Santander estruturou uma operação de emissão de Notas Promissórias no valor de R$130,0 milhões, pelo prazo de 180 dias, com juros e amortização no final, cujo tomador foi a Companhia. Esta operação deverá ser integralmente liquidada com parte dos recursos obtidos na presente Oferta. 40 Além do relacionamento referente às Notas Promissórias, o Santander emitiu um total de R$10,2 milhões em duas Cartas de Fianças para aluguéis de imóveis (campus) de duas controladas da Companhia em Campo Grande, estado do Mato Grosso do Sul. Relacionamento entre a Companhia e o Banco Merrill Lynch de Investimentos S.A. À exceção dos serviços relacionados à Oferta, o Banco Merrill Lynch de Investimentos S.A., suas controladas, coligadas e sociedades sob controle comum, não mantêm relações comerciais com a Companhia, podendo, contudo, no futuro, prestar-lhes serviços de banco de investimento, consultoria financeira e outros serviços pelos quais poderão receber comissões em termos e condições usuais de mercado. Merrill Lynch International, suas controladas, coligadas e demais sociedades do grupo Merrill Lynch sob controle comum da Merrill Lynch & Co. (“MLI”) podem celebrar operações com derivativos de Ações, agindo por conta e ordem de seus clientes. MLI poderá adquirir Ações na Oferta como forma de proteção (hedge) para essas operações. essas operações poderão afetar a demanda, preço ou outros termos da Oferta. 9. CONTRATO DE ESTABILIZAÇÃO O Coordenador Líder, por intermédio da Credit Suisse (Brasil) S.A. Corretora de Títulos e Valores Mobiliários, poderá, a seu exclusivo critério, conduzir atividades de estabilização do preço das Units no prazo de até 30 dias contados da data de publicação do Anúncio de Início, inclusive. As atividades de estabilização consistirão em operação de compra e venda em bolsa de Units de emissão da Companhia e serão regidas pelas disposições legais aplicáveis e pelo Instrumento Particular de Contrato de Prestação de Serviços de Estabilização de Preço de Units de Emissão da Anhanguera Educacional Participações S.A. (o “Contrato de Estabilização”), o qual será aprovado previamente pela CVM, nos termos do artigo 23, parágrafo 3º da Instrução CVM 400. O Contrato de Estabilização estará disponível para consulta e obtenção de cópias junto aos Coordenadores e à CVM nos endereços indicados no item 20 “Informações Adicionais” a seguir. 10. NEGOCIAÇÃO DAS UNITS E AÇÕES Em 9 de fevereiro de 2007, a Companhia celebrou o Contrato de Adoção de Práticas de Governança Corporativa Nível 2, sendo que as Units de emissão da Companhia são admitidas à negociação no Nível 2 sob o símbolo “AEDU11”. As ações ordinárias de emissão da Companhia são listadas na BOVESPA sob o símbolo “AEDU3” e ações preferenciais de emissão da Companhia são listadas na BOVESPA sob o símbolo “AEDU4”. 11. VEDAÇÃO À NEGOCIAÇÃO DAS UNITS (LOCK-UP) A Companhia, seus administradores e os acionistas com mais de 5% do capital social da Companhia celebraram acordos de restrição à venda de Units ou ações de emissão da Companhia, por meio dos quais concordarão, sujeitos a certas exceções, em não emitir, oferecer, vender, comprar, contratar a venda ou compra ou de outra forma dispor ou se comprometer a dispor, direta ou indiretamente, dentro de até 90 (noventa) dias contados da data do Prospecto Definitivo, de qualquer Unit ou ação de emissão da Companhia, qualquer valor mobiliário conversível em, ou que represente um direito de receber, Units ou ações de emissão da Companhia, exceto o Lote Suplementar e as Units Adicionais. O disposto acima não se aplicará à transferência de Units ou Ações a uma corretora, com o consentimento dos Coordenadores da Oferta, no contexto da realização de atividades de formador de mercado, de acordo com a legislação aplicável, inclusive com a Instrução CVM n.º 384, de 17 de março de 2003, e com o Código de AutoRegulação da Associação Nacional dos Bancos de Investimento - ANBID, para as Ofertas Públicas de Distribuição e 41 Aquisição de Valores Mobiliários. Nenhuma autorização será necessária caso as atividades de formador de mercado sejam realizadas por corretoras pertencentes ao grupo econômico dos Coordenadores da Oferta. 12. INSTITUIÇÕES FINANCEIRAS RESPONSÁVEIS PELA ESCRITURAÇÃO DAS UNITS E OUTROS SERVIÇOS A instituição financeira contratada para a prestação de serviços de: (i) escrituração das ações de emissão da Companhia; (ii) custódia das ações de emissão da Companhia; e (iii) emissão dos certificados de depósito das ações subjacentes às Units é o Banco Itaú S.A. 13. INSTITUIÇÃO FINANCEIRA DEPOSITÁRIA DAS UNITS A instituição financeira contratada por nós para prestação de serviços de depósito das Units é o Banco Itaú S.A. 14. INSTITUIÇÃO FINANCEIRA CUSTODIANTE DAS AÇÕES SUBJACENTES ÀS UNITS A instituição financeira custodiante das Ações subjacentes às Units é o Banco Itaú S.A. 15. ALTERAÇÃO DAS CIRCUNSTÂNCIAS, REVOGAÇÃO OU MODIFICAÇÃO DA OFERTA A Companhia poderá requerer que a CVM os autorize a modificar ou revogar a Oferta caso ocorram alterações posteriores, materiais e inesperadas, nas circunstâncias de fato existentes quando da apresentação do pedido de registro da Oferta ou que o fundamente, que resulte em um aumento relevante nos riscos assumidos pela Companhia e inerentes à própria Oferta. Adicionalmente, a Companhia poderá modificar, a qualquer tempo, a Oferta, a fim de melhorar seus termos e condições para os investidores, conforme disposto no parágrafo 3o do artigo 25 da Instrução CVM 400. Caso o requerimento de modificação nas condições da Oferta seja aceito pela CVM, o prazo para distribuição da Oferta poderá ser adiado em até 90 dias. Se a Oferta for cancelada, os atos de aceitação anteriores e posteriores ao cancelamento serão considerados ineficazes, e os boletins de subscrição, contratos de compra e venda de Units eventualmente firmados serão automaticamente cancelados. A revogação da Oferta ou qualquer modificação na Oferta será imediatamente divulgada no jornal “Valor Econômico”, veículos também usados para divulgação do Aviso ao Mercado e do Anúncio de Início, respectivamente, conforme disposto no artigo 27 da Instrução CVM 400 (o “Anúncio de Retificação”). Após a publicação do Anúncio de Retificação, as Instituições Participantes da Oferta só aceitarão ordens no Procedimento de Bookbuilding e Pedidos de Reserva daqueles investidores que se declararem cientes dos termos do Anúncio de Retificação. Os investidores que já tiverem aderido à Oferta e se mantiverem em silêncio em relação aos termos do Anúncio de Retificação, após o prazo de 5 dias úteis de sua publicação, serão considerados cientes dos termos do Anúncio de Retificação, caso não revoguem expressamente suas ordens no Procedimento de Bookbuilding ou Pedidos de Reserva. Nesta hipótese, as Instituições Participantes da Oferta presumirão que os investidores pretendem manter a declaração de aceitação. Em qualquer hipótese, a revogação torna ineficazes a Oferta e os atos de aceitação anteriores ou posteriores, devendo ser restituídos, integralmente aos investidores aceitantes os valores dados em contrapartida às Units, no prazo de 3 dias úteis da data de divulgação da revogação, sem nenhuma remuneração ou correção monetária, conforme disposto no artigo 26 da Instrução CVM 400, sendo permitida a dedução do valor relativo à CPMF. 16. SUSPENSÃO E CANCELAMENTO DA OFERTA Nos termos do artigo 19 da Instrução CVM 400, a CVM: (1) poderá suspender ou cancelar, em qualquer tempo, uma oferta que (a) esteja se processando em condições diversas das constantes da Instrução CVM 400 ou do registro ou 42 (b) tenha sido considerada ilegal, contrária à regulamentação da CVM ou fraudulenta, ainda que após obtido o respectivo registro; e (2) deverá suspender qualquer oferta quando verificar ilegalidade ou violação de regulamento sanáveis. O prazo de suspensão de uma oferta não poderá ser superior a 30 dias, durante o qual a irregularidade apontada deverá ser sanada. Findo tal prazo, sem que tenham sido sanados os vícios que determinaram a suspensão, a CVM deverá ordenar a retirada da referida oferta e cancelar o respectivo registro. A suspensão ou o cancelamento da Oferta será informado aos investidores que já tenham aceitado a Oferta, sendolhes facultada, na hipótese de suspensão, a possibilidade de revogar a aceitação até o 5º dia útil posterior ao recebimento da respectiva comunicação. Todos os investidores que já tenham aceitado a Oferta, na hipótese de seu cancelamento, e os investidores que tenham revogado a sua aceitação, na hipótese de suspensão, conforme previsto acima, terão direito à restituição integral dos valores dados em contrapartida às Units, conforme disposto no parágrafo único do artigo 20 da Instrução CVM 400, no prazo de três dias úteis, sem nenhuma remuneração ou correção monetária, com a dedução do valor relativo à CPMF. 17. INFORMAÇÕES SOBRE A COMPANHIA O objeto social da Companhia, definido no artigo 3º do Estatuto Social, consiste em: (i) desenvolvimento e/ou administração de atividades e/ou instituições nas áreas de educação de nível superior, educação profissional e/ou outras áreas associadas à educação; (ii) a administração de bens e negócios próprios; e (iii) a participação, na qualidade de acionista ou quotista, em outras sociedades ou empreendimentos, no Brasil ou no exterior. 18. INFORMAÇÕES ADICIONAIS Recomenda-se aos potenciais investidores que leiam este Prospecto Preliminar antes de tomar qualquer decisão de investir nas Units. Os investidores que desejarem obter exemplar do Prospecto Preliminar ou informações adicionais sobre a Oferta deverão dirigir-se aos seguintes endereços e sites, na Internet, dos Coordenadores e das Instituições Participantes da Oferta: Coordenador Líder Banco de Investimentos Credit Suisse (Brasil) S.A. Avenida Brigadeiro Faria Lima, n.º 3.064, 12º, 13º e 14º andares (parte) CEP 01451-000 - São Paulo - SP Brasil Tel.: +55 (11) 3841-6800 Fax.: +55 (11) 3841-6912 http://br.credit-suisse.com/ofertas Coordenadores Banco Merrill Lynch de Investimentos S.A. Avenida Brigadeiro Faria Lima, n.º 3.400, 18º andar CEP 04538-132 – São Paulo – SP Brasil Tel.: +55 (11) 2188-4000 Fax.: +55 (11) 2188-4009 http://www.merrilllynch-brasil.com.br 43 Banco Santander S.A. Rua Hungria, 1.400, 7º andar CEP 04752-901 – São Paulo – SP Brasil Tel.: +55 (11) 3012-7181 Fax.: +55 (11) 3012-7393 http://www.santander.com.br Corretoras Nas dependências das Corretoras credenciadas à CBLC para participar da Oferta. Informações adicionais sobre as Corretoras podem ser obtidas na página da rede mundial de computadores da CBLC (www.cblc.com.br). Além disso, o Prospecto Preliminar também estará disponível nos seguintes endereços e websites: (i) CVM, situada na Rua Sete de Setembro, n.º 111, 5º andar, na Cidade do Rio de Janeiro, no Estado do Rio de Janeiro, e na Rua Cincinato Braga, n.º 340, 2º, 3º e 4º andares, na Cidade de São Paulo, no Estado de São Paulo (www.cvm.gov.br); (ii) CBLC, situada na Rua XV de Novembro, n.º 275, na Cidade de São Paulo, no Estado de São Paulo (www.cblc.com.br); e (iii) Companhia, com sede na Alameda Maria Tereza, n.º 2.000, sala 6 – Dois Córregos, Valinhos, SP (www.unianhanguera.edu.br). Nos termos da Instrução CVM 400, nós e os Coordenadores apresentamos o pedido de registro da Oferta na CVM, em 10 de março de 2008, estando esta Oferta sujeita à prévia aprovação da CVM. “O investimento em Units representa um investimento de risco, posto que é um investimento em renda variável e, assim, investidores que pretendam investir nas Units estão sujeitos à volatilidade do mercado de capitais. Assim, os investidores avessos à volatilidade do mercado de capitais não devem investir nas Units. Ainda assim, não há nenhuma classe ou categoria de investidor que esteja proibida por lei de adquirir as Units ou, mesmo no caso de o investimento ser, em nosso entendimento, inadequado.” 44 IDENTIFICAÇÃO DE ADMINISTRADORES, CONSULTORES E AUDITORES 1. COMPANHIA ANHANGUERA EDUCACIONAL PARTICIPAÇÕES S.A. Alameda Maria Tereza, n.º 2000 Valinhos, SP Ricardo Leonel Scavazza Diretor de Relações com Investidores Tel.: (19) 3512-1770 Fax: (19) 3512-1752 e-mail: [email protected] A Declaração de Veracidade das Informações do Prospecto emitida pela Companhia encontra-se anexa a este Prospecto. 2. COORDENADOR LÍDER BANCO DE INVESTIMENTOS CREDIT SUISSE (BRASIL) S.A. Av. Brigadeiro Faria Lima, n.º 3.064, 13.º andar São Paulo, SP Denis Jungerman Tel.: (11) 3841-6800 Fax: (11) 3841-6912 O Coordenador Líder esclarecerá quaisquer dúvidas referentes à Oferta, inclusive para fins do disposto no artigo 33, parágrafo 3.o, inciso III, da Instrução CVM 400. A Declaração de Veracidade das Informações do Prospecto emitida pelo Coordenador Líder encontra-se anexa a este Prospecto. 3. COORDENADORES E JOINT BOOKRUNNERS Banco Merrill Lynch de Investimentos S.A. Av. Brigadeiro Faria Lima, n.º 3400, 18.º andar São Paulo, SP Rubens Cavalieri Tel.: (11) 2188-4000 Fax: (11) 2188-4009 BANCO SANTANDER S.A. Rua Hungria, n.º1.400, 7º andar São Paulo, SP Glenn Mallett e Fabio Barbieri Tel.: (11) 3012-7181 Fax: (11) 3012-7393 45 4. CONSULTORES LEGAIS 4.1 Consultor da Companhia para Direito brasileiro MATTOS FILHO, VEIGA FILHO, MARREY JR. E QUIROGA ADVOGADOS Alameda Joaquim Eugênio de Lima, n.º 447 São Paulo, SP Carlos Barbosa Mello Tel.: (11) 3147-7600 Fax: (11) 3147-7770 4.2 Consultor da Companhia para Direito dos Estados Unidos da América SIMPSON THACHER & BARTLETT LLP 425 Lexington Avenue Nova Iorque, NY, EUA S. Todd Crider Tel.: (1 212) 455-2000 Fax: (1 212) 455-2502 4.3 Consultor dos Coordenadores da Oferta para Direito brasileiro PINHEIRO NETO ADVOGADOS Rua Hungria, n. 1.100 São Paulo, SP Henrique Silva Gordo Lang e Daniela Anversa Tel.: (11) 3247-8400 Fax: (11) 3247-8600 4.4 Consultor dos Coordenadores da Oferta para Direito dos Estados Unidos da América DAVIS POLK & WARDWELL 450 Lexington Avenue Nova Iorque, NY, EUA Manuel Garciadiaz Tel: (1-212) 450-4000 Fax: (1-212) 450-3800 5. AUDITORES DA COMPANHIA KMPG AUDITORES INDEPENDENTES Rua Dr. Renato Paes de Barros, n.º 33 São Paulo, SP Carlos Augusto Pires Tel.: (11) 2183-3000 Fax: (11) 2183-3001 46 INFORMAÇÕES CADASTRAIS DA COMPANHIA Identificação A Companhia é uma sociedade por ações, inscrita no CNPJ/MF sob n.º 04.310.392/0001-46, com seus atos constitutivos arquivados na Junta Comercial do Estado de São Paulo (JUCESP), sob o NIRE 35.300.184.092. Registro na CVM A Companhia encontra-se registrada na CVM sob o n.º 18.961. Sede Alameda Maria Tereza, n.º 2000, sala 6 Dois Córregos, Valinhos, SP. Prazo de duração A Companhia tem prazo de duração indeterminado. Diretor de Relações com Investidores Ricardo Leonel Scavazza. Atendimento aos acionistas O atendimento aos acionistas da Companhia é feito pelo telefone (19) 3512-1770, pelo fax (19) 3512-1752 e pelo e-mail [email protected]. O atendimento aos acionistas também poderá ser feito pelo Banco Itaú S.A. Auditores independentes Para as demonstrações financeiras relativas ao exercício social findo em 31 de dezembro de 2005, 2006 e de 2007, KPMG Auditores Independentes. Jornais nos quais divulga informações As informações referentes à Companhia são divulgadas no Diário Oficial do Estado de São Paulo e no jornal Valor Econômico. 47 APRESENTAÇÃO DAS INFORMAÇÕES FINANCEIRAS E OPERACIONAIS As informações financeiras do balanço patrimonial e demonstração de resultado relativas ao exercício social encerrado em 31 de dezembro de 2007 incluídas neste Prospecto são derivadas de demonstrações financeiras da Companhia e das demonstrações financeiras consolidadas da Companhia e suas controladas. As informações financeiras do balanço patrimonial e demonstração de resultado relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 incluídas neste Prospecto são derivadas de demonstrações financeiras da AESA, das demonstrações financeiras consolidadas da AESA e suas controladas, preparadas de acordo com as Práticas Contábeis Adotadas no Brasil. As Práticas Contábeis Adotadas no Brasil são baseadas na Lei das Sociedades por Ações, normas emitidas pela CVM, normas contábeis emitidas pelo IBRACON. No presente Prospecto, os termos “Real”, “Reais” e o símbolo “R$” referem-se à moeda oficial do Brasil. Os termos “dólar” e “dólares”, assim como o símbolo “US$” referem-se à moeda oficial dos Estados Unidos. Alguns números constantes do presente Prospecto podem não representar totais exatos em virtude de arredondamentos efetuados. Sendo assim, os resultados totais constantes de algumas tabelas presentes neste Prospecto podem não corresponder ao resultado exato da soma dos números que os precedem. DEMONSTRAÇÕES FINANCEIRAS As demonstrações financeiras da Companhia e as demonstrações financeiras consolidadas da Companhia e suas controladas relativas aos exercícios sociais encerrados em 31 de dezembro de 2007 preparadas de acordo com as Práticas Contábeis Adotadas no Brasil estão incluídas neste Prospecto. As demonstrações financeiras da AESA e as demonstrações financeiras consolidadas da AESA e suas controladas relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 preparadas de acordo com as Práticas Contábeis Adotadas no Brasil estão incluídas neste Prospecto. As informações financeiras relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 apresentadas nesta seção referem-se à AESA, e não à AESA Participações, uma vez que, além de ter sido adquirida pelos seus atuais acionistas em 19 de dezembro de 2006, a AESA Participações apresentou resultado inexpressivo durante os dois exercícios encerrados em 31 de dezembro de 2005 e 2006. Anteriormente a dezembro de 2006, a AESA Participações era uma companhia sem atividades operacionais, resultado ou passivos relevantes e seu ativos eram: (i) uma aplicação financeira de renda fixa que fora liquidada antes do final do exercício encerrado em 31 de dezembro de 2006, de modo que suas demonstrações financeiras não apresentam qualquer movimentação relevante, e (ii) sua participação na AESA, recebida por meio de aumentos de capital realizados em 29 de dezembro de 2006. Sendo assim, as demonstrações financeiras da AESA e as demonstrações financeiras consolidadas da AESA e suas controladas relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 refletem as atividades operacionais da Companhia nestes períodos em todos os aspectos relevantes. Por este motivo, as demonstrações financeiras societárias da AESA Participações para estes períodos não foram incluídas neste Prospecto. Veja seção “Nossas Atividades – Estrutura Societária”, na página 113 deste Prospecto, para maiores detalhes sobre nossa estrutura societária. As demonstrações financeiras societárias da AESA Participações para os exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 se encontram disponíveis para consulta na rede mundial de computadores nos endereços da Companhia, www.unianhanguera.edu.br, e da CVM, www.cvm.gov.br. As demonstrações de resultado consolidadas auditadas da AESA relativas ao exercício social encerrado em 31 de dezembro de 2006 incluem (i) dois meses integrais de resultado da mantenedora Instituto Latino-Americano de Educação e Cultura Ltda., ou Anápolis, na cidade de Anápolis, Estado de Goiás, que passou a ser nossa controlada indireta em 6 de novembro de 2006, quando adquirimos sua controladora Poona, e (ii) um mês de resultado das 48 mantenedoras (a) Sapiens e (b) Jacareiense, ou conjuntamente Jacareí, na cidade de Jacareí, Estado de São Paulo, que passaram a ser nossas controladas indiretas em 20 de dezembro de 2006. As demonstrações financeiras consolidadas da Companhia relativas ao exercício social encerrado em 31 de dezembro de 2007 incluem (i) onze meses integrais de resultado da mantenedora Unibero, que passou a ser nossa controlada em 7 de fevereiro de 2007; (ii) dez meses integrais de resultado da mantenedora Fênix, que passou a ser nossa controlada indireta em 9 de março de 2007; (iii) nove meses integrais de resultado da mantenedora FIZO, que passou a ser nossa controlada indireta em 9 de abril de 2007; (iv) cinco meses integrais de resultado da mantenedora Atlântico Sul, que passou a ser nossa controlada indireta em 20 de julho de 2007; (v) três meses integrais de resultado da mantenedora Unaes, que passou a ser nossa controlada indireta em 1º de outubro de 2007; (vi) três meses integrais de resultado da mantenedora Uniderp, que passou a ser nossa controlada em 1º de outubro de 2007; e (vii) um mês integral de resultado da mantenedora UniA, que passou a ser nossa controlada em 10 de dezembro de 2007. As demonstrações financeiras da Companhia e demonstrações financeiras consolidadas da Companhia e suas controladas relativas ao exercício findo em 31 de dezembro de 2007 foram auditadas pela KPMG Auditores Independentes de acordo com as normas de auditoria aplicáveis no Brasil, conforme parecer incluído neste Prospecto. As demonstrações financeiras da AESA e demonstrações financeiras consolidadas da AESA e suas controladas relativas aos exercícios findos em 31 de dezembro de 2005 e 2006 foram auditadas pela KPMG Auditores Independentes de acordo com as normas de auditoria aplicáveis no Brasil, conforme parecer incluído neste Prospecto, que contém parágrafos de ênfase referindo-se aos seguintes assuntos: (i) emissão em 8 de maio de 2006 de parecer com ressalva sobre as demonstrações financeiras da AESA, concernentes ao exercício findo em 31 de dezembro de 2005, em função da não-constituição em 2005 da provisão de bônus a diretores e funcionários no montante de R$2,0 milhões e o fato de a AESA ter decidido reformular estas demonstrações financeiras reconhecendo integralmente a provisão de bônus a seus diretores e funcionários, para atendimento às práticas contábeis adotadas no Brasil. Dessa forma, em 2 de outubro de 2006, o parecer anteriormente emitido foi emitido novamente, sem ressalvas; (ii) a Companhia reapresentou as demonstrações financeiras de AESA relativas ao exercício findo em 31 de dezembro de 2006 em 11 de janeiro de 2007, em conexão com o pedido de registro de oferta pública inicial na CVM. Em 13 de fevereiro de 2007, a CVM formulou exigências relativamente ao pedido de registro de oferta pública inicial, por meio do Ofício CVM/SER/SEP/Nº9/2007. Dessa forma, a Companhia decidiu reapresentar suas demonstrações financeiras de AESA relativas ao exercício findo em 31 de dezembro de 2006, em atendimento àquele Ofício, sendo a nova reapresentação, datada de 14 de fevereiro de 2007; (iii) conforme solicitado pela administração, e em conexão com o pedido de registro da oferta pública inicial, as datas dos relatórios de auditoria com relação às demonstrações financeiras dos exercícios findos em 31 de dezembro de 2005 e 2004, originalmente emitidos em 8 de maio de 2006, e emitidos novamente em 2 de outubro de 2006 e 4 de abril de 2005, respectivamente, foram alterados para 11 de janeiro de 2007, exceto pelas notas 27 e 28, que são datadas de 14 de fevereiro de 2007. PARTICIPAÇÃO NO MERCADO E OUTRAS INFORMAÇÕES As informações e dados estatísticos relativos ao mercado em que atuamos foram obtidos junto a relatórios de consultorias independentes, órgãos governamentais e publicações em geral, tais como Unesco, MEC/INEP, IBGE, Hoper Educacional e Gismarket. Apesar de o Coordenador Líder e nós acreditarmos na credibilidade de tais fontes de informação, não realizamos qualquer verificação independente quanto àquelas informações ou dados estatísticos, pelo que não podemos garantir sua exatidão e amplitude. 49 CONSIDERAÇÕES SOBRE ESTIMATIVAS E PERSPECTIVAS SOBRE O FUTURO Este Prospecto inclui estimativas e perspectivas para o futuro, principalmente nas seções “Sumário da Companhia”, “Fatores de Risco”, “Análise e Discussão da Administração sobre a Situação Financeira e o Resultado Operacional”, “Visão Geral do Setor de Ensino Superior” e “Nossas Atividades”. As estimativas e perspectivas sobre o futuro têm por embasamento, em grande parte, expectativas atuais e projeções concernentes a eventos futuros e tendências financeiras que afetam ou possam afetar os nossos negócios. Muitos fatores importantes, além daqueles discutidos neste Prospecto, podem impactar adversamente os nossos resultados, tais como previstos nas estimativas e perspectivas sobre o futuro. Tais fatores incluem, entre outros, os seguintes: • • • • • • • • • • • • • • • • • nossa capacidade de obter financiamento para nossos projetos; nossa capacidade de identificar novos endereços para novas Unidades; nossa capacidade de acompanhar e nos adaptar às mudanças tecnológicas no setor educacional; nossa capacidade de investir no desenvolvimento de material didático e a aceitação dos nossos produtos pelo mercado; a disponibilidade, os termos, as condições e a oportunidade para obter autorizações governamentais; nossa capacidade de integrar as empresas que adquirimos recentemente, bem como aquelas que eventualmente adquiriremos; nossa capacidade de aproveitar todos os benefícios esperados das aquisições que realizamos; a disponibilidade de funcionários experientes; as condições comerciais, econômicas e políticas no Brasil; os interesses de nosso acionista controlador; as mudanças na situação financeira de nossos alunos e nas condições competitivas no setor de ensino superior; nosso nível de capitalização e endividamento; a inflação, as flutuações da taxa de juros e mudanças no nível de desemprego; alterações na regulamentação governamental no setor de educação superior; as intervenções do governo no setor de educação superior que poderão resultar em mudanças no ambiente econômico, tributário, tarifário ou regulador no Brasil; a redução no número de alunos matriculados ou no valor de nossas mensalidades; e outros fatores de risco discutidos na seção “Fatores de Risco” deste Prospecto. As palavras “acredita”, “pode”, “poderá”, “deverá”, “visa”, “estima”, “continua”, “antecipa”, “pretende”, “espera” e outras similares têm por objetivo identificar estimativas e perspectivas para o futuro. As considerações sobre estimativas e perspectivas para o futuro incluem informações atinentes a resultados e projeções, estratégia, planos de financiamentos, posição concorrencial, ambiente do setor, oportunidades de crescimento potenciais, os efeitos de regulamentação futura e os efeitos da concorrência. Tais estimativas e perspectivas para o futuro referem-se apenas à data em que foram expressas, e nem nós nem o Coordenador Líder assumimos a obrigação de atualizar publicamente ou revisar quaisquer dessas estimativas em razão da ocorrência de nova informação, eventos futuros ou de quaisquer outros fatores. Em vista dos riscos e incertezas aqui descritos, as estimativas e perspectivas para o futuro constantes neste Prospecto podem não vir a se concretizar. Tendo em vista estas limitações, os investidores não devem tomar suas decisões de investimento exclusivamente com base nas estimativas e perspectivas para o futuro contidas neste Prospecto. 50 FATORES DE RISCO Investir em nossas Units envolve alto grau de risco. Antes de tomar qualquer decisão de investimento, o investidor deve analisar cuidadosamente todas as informações incluídas neste Prospecto, especialmente os riscos descritos abaixo. Tais riscos, bem como outros que atualmente nos são desconhecidos ou que não consideramos relevantes, poderão ter efeito adverso relevante sobre nossos negócios, situação financeira, resultados operacionais ou perspectivas. O preço de mercado de nossas Units poderá cair em razão de qualquer um desses riscos e há possibilidade de o investidor perder todo ou parte de seu investimento. Para fins desta seção, a indicação de que um risco, incerteza ou problema poderá ter ou terá “um efeito prejudicial sobre nós” ou “nos prejudicará” significa que o risco, incerteza ou problema poderá ter um efeito adverso relevante sobre nossos negócios, situação financeira, resultados operacionais e/ou perspectivas e/ou o preço de negociação de nossas Units, exceto conforme de outro modo indicado ou conforme o contexto possa de outro modo exigir. RISCOS RELACIONADOS À COMPANHIA E AO SETOR DE ENSINO SUPERIOR Se não tivermos condições de atrair e reter alunos, ou não conseguirmos assim proceder sem reduzir nossas mensalidades, nossas receitas poderão ser reduzidas e poderemos ser prejudicados. O sucesso de nosso negócio depende essencialmente do número de alunos matriculados em nossos cursos e das mensalidades que eles estão dispostos a pagar. Nossa capacidade de atrair e reter alunos depende essencialmente das mensalidades que cobramos, da conveniência da localização e da infra-estrutura das nossas Unidades e da qualidade de nossos cursos percebida pelos alunos matriculados e potenciais, e é afetada por diversos fatores, tais como nossa habilidade para: (i) responder a pressões competitivas cada vez maiores; (ii) preparar adequadamente nossos alunos para exercer carreiras nas suas respectivas ocupações profissionais; (iii) desenvolver novos cursos e melhorar os existentes, a fim de responder às mudanças nas tendências de mercado e às exigências dos alunos; (iv) implementar com sucesso nossa estratégia de expansão; (v) gerenciar nosso crescimento e, ao mesmo tempo, manter nossa qualidade de ensino; e (vi) oferecer com eficiência nossos cursos para uma base mais ampla de potenciais alunos. Se não tivermos condições de continuar atraindo alunos para que se matriculem em nossos cursos e reter nossos atuais alunos, nossas receitas poderão diminuir e poderemos ser prejudicados. Enfrentamos concorrência significativa em cada curso que oferecemos e em cada mercado geográfico em que operamos, e, se não competirmos com eficiência, poderemos perder nossa participação de mercado e nossa lucratividade poderá ser prejudicada. Concorremos com faculdades, universidades e centros universitários públicos e privados, bem como com alternativas ao ensino superior, tais como as escolas militares. De acordo com o MEC, havia 2.141 instituições de ensino superior privadas e 257 públicas no Brasil em 2006. Veja seção “Nossas Atividades – Concorrência”, na página 127 deste Prospecto. Alguns de nossos concorrentes, inclusive instituições de ensino superior públicas, podem oferecer cursos semelhantes aos oferecidos por nós e, ao mesmo tempo, ter mais prestígio na comunidade acadêmica, unidades com localização mais conveniente e com melhor infra-estrutura ou cobrar mensalidades mais baixas ou até mesmo não cobrar mensalidades. Além disso, nossos competidores também passaram a atuar ou poderão passar a atuar no segmento de educação a distância. Podemos ser obrigados a reduzir nossas mensalidades ou aumentar nossas despesas operacionais em resposta à concorrência, a fim de reter ou atrair alunos ou buscar novas oportunidades de mercado. Conseqüentemente, nossas receitas e lucratividade poderão diminuir. Não podemos garantir que seremos capazes de competir com sucesso com nossos concorrentes atuais e futuros. Se não conseguirmos manter nossa posição competitiva ou de outro modo responder às pressões competitivas com eficiência, nossa lucratividade poderá ser comprometida, poderemos perder nossa participação de mercado e ser prejudicados. Ademais, alguns de nossos concorrentes recentemente acessaram o mercado de capitais e anunciaram planos de expansão. A existência de concorrentes capitalizados pode dificultar ou tornar mais onerosa a implementação dos nossos planos de 51 expansão, caso venhamos a disputar pelos mesmos mercados geográficos ou pelas mesmas oportunidades de aquisição. As dificuldades em abrir, integrar e gerenciar com eficiência um número cada vez maior de unidades podem prejudicar nossos negócios. Nossa estratégia inclui a expansão por meio da abertura de novas unidades e da aquisição de instituições de ensino superior e sua integração à nossa rede de ensino. Nossos planos de expansão criarão desafios significativos em termos de manutenção da consistência de nossa qualidade e cultura de ensino e da garantia de que nossa marca não será prejudicada em decorrência de qualquer queda, real ou percebida, de nossa qualidade de ensino. Caso não sejamos capazes de manter nossos padrões de qualidade atuais e de nos beneficiar de ganhos de escala, poderemos perder nossa participação de mercado e ser prejudicados. A abertura de novas unidades representa desafios únicos e exigirá que façamos investimentos importantes em infraestrutura, marketing pessoal e outras despesas pré-operacionais. Esses desafios incluem a identificação de locais estratégicos, negociação da aquisição ou locação de imóveis, construção ou reforma de instalações (inclusive bibliotecas, laboratórios e salas de aula), obtenção de licenças de funcionamento municipais, contratação e treinamento de professores e funcionários e investimento em administração e suporte. Também somos obrigados a credenciar nossas novas unidades no MEC, antes de abri-las ou operá-las, bem como requerer a autorização de nossos novos cursos no MEC e seu posterior reconhecimento, a fim de expedir diplomas e certificados aos nossos alunos. Veja seção “Aspectos Regulatórios do Setor”, na página 136 deste Prospecto. Podemos ser prejudicados se não conseguirmos obter essas autorizações ou credenciamentos de forma tempestiva. Se não formos capazes de executar nossos planos de expansão por meio da abertura de novas unidades, não conseguiremos implementar integralmente nossa estratégia de crescimento. Poderemos enfrentar riscos significativos no processo de integração das operações de quaisquer unidades adquiridas às operações das unidades existentes, tais como a incapacidade de administrar um número maior de funcionários dispersos geograficamente e criar e implementar controles, procedimentos e políticas uniformes com eficiência, além de incorrermos em custos de integração elevados. Os benefícios que prevemos obter com as aquisições podem não ser alcançados, se não conseguirmos integrar as unidades adquiridas em nossas operações e administrar, divulgar e aplicar a elas nossa estratégia de negócios. Poderemos não ser capazes de integrar o corpo docente e os funcionários com experiência profissional e culturas corporativas diferentes, e nosso relacionamento com os funcionários, atuais e os novos, inclusive professores, pode ser prejudicado. Não podemos garantir que conseguiremos administrar com eficiência um número cada vez maior de unidades e integrá-las totalmente em nossa estrutura centralizada sem comprometer nossa lucratividade. Se não formos capazes de administrar nosso crescimento com eficiência, nosso negócio poderá ser prejudicado significativamente. Podemos não conseguir identificar e adquirir novas instituições de ensino superior ou cumprir nossos objetivos estratégicos e financeiros relativos a qualquer aquisição pretendida. Pretendemos adquirir instituições de ensino superior como parte de nossa estratégia de expansão de nossas operações. Com freqüência, realizamos avaliações de possíveis instituições para aquisição, inclusive avaliações relativas a aquisições que possam ser significativas em tamanho e/ou relevância estratégica. Ademais, com a profissionalização do setor de ensino superior e a capitalização de alguns de nossos concorrentes com o acesso ao mercado de capitais, podemos enfrentar maior dificuldade na implementação de nossa estratégia de expansão. Podemos não ser capazes de continuar identificando instituições de ensino superior que ofereçam oportunidades adequadas de aquisição ou de adquirir tais instituições em termos favoráveis. Além disso, as aquisições realizadas e as futuras envolvem uma série de riscos e desafios que podem ter um efeito prejudicial relevante sobre nossos negócios, especialmente porque, entre outras: • • a aquisição pode não contribuir com nossa estratégia comercial ou com a imagem de nossa instituição; a aquisição pode estar sujeita à aprovação do CADE; 52 • • • • • • podemos enfrentar um passivo contingente relativo a, entre outras, questões civis, tributárias, trabalhistas, previdenciárias e questões de propriedade intelectual, práticas contábeis, divulgações de demonstrações financeiras ou controles internos das instituições-alvo, outras questões regulatórias relativas ao MEC, bem como, questões relativas a contingências tributárias relativas à conversão do status de instituição de ensino que adquirimos de “sem fins lucrativos” para “com fins lucrativos”; o processo de aquisição pode ser demorado e, até certo ponto, a atenção de nossa administração pode ser desviada de nossas operações; os investimentos em aquisições podem não gerar os retornos esperados; a estrutura de custos das instituições adquiridas poderá ser diferente da nossa, e podemos não ser capazes de adequar tais estruturas à nossa; as aquisições podem gerar ágio, cuja amortização resultará na redução de nosso lucro líquido e dividendos; e podemos perder membros do corpo docente das instituições de ensino que viermos a adquirir. Poderemos precisar de recursos adicionais para dar continuidade à nossa estratégia de expansão. Se não conseguirmos obter financiamento adequado para concluir qualquer potencial aquisição e implementar nossos planos de expansão, não teremos condições de implementar integralmente nossa estratégia de crescimento. Nossa estratégia envolve o uso intensivo de tecnologia da informação e dependemos da nossa capacidade de acompanhar e nos adaptar às mudanças tecnológicas no setor educacional para manter nossa posição competitiva atual e implementarmos nossa estratégia com sucesso. Investimos e continuaremos a investir recursos significativos em tecnologia da informação, que é um fator essencial de nossa estratégia de crescimento, especialmente em relação a metodologia à distância e aos nossos Pólos. Nossos sistemas e ferramentas de tecnologia de informação poderão se tornar obsoletos ou insuficientes por nossa ação ou omissão. Por exemplo, podemos adotar novos sistemas e tecnologias que venham a se tornar excessivamente onerosas ou não atingir níveis de qualidade adequados. Podemos ter dificuldades em nos adaptar às mudanças tecnológicas no setor educacional, especialmente no segmento de educação a distância. O segmento de educação a distância apresenta rápidas mudanças nas necessidades e expectativas tecnológicas de nossos clientes e nos padrões de mercado. A tecnologia de produtos a distância está mudando rapidamente e temos que modificar nossos produtos e serviços de forma rápida para nos adaptar a novas práticas e padrões. Nossos competidores podem introduzir produtos ou plataformas de serviços superiores ao que oferecemos. Além disso, nosso sucesso depende da nossa capacidade de melhorar os nossos atuais produtos e desenvolver e introduzir novos produtos que sejam aceitos pelo mercado. Pelos motivos acima destacados, nossos negócios poderão ser afetados adversamente de forma relevante. Nossos negócios dependem de um funcionamento contínuo e satisfatório de nossa infra-estrutura de tecnologia de informação. Nossos negócios dependem do adequado e ininterrupto funcionamento de nossa infra-estrutura de tecnologia de informação. Problemas diversos relacionados à nossa estrutura de tecnologia da informação, tais como vírus, hackers e interrupções em nossos sistemas, poderão afetar adversamente de forma relevante nossos negócios. Nosso segmento de educação a distância está baseado em uma infra-estrutura específica, que está sujeita a diversos riscos, entre os quais destacamos interrupções ou dificuldades técnicas em relação às nossas transmissões via satélite. As transmissões de dados, som e imagem via satélite estão sujeitas a diversos outros riscos, compreendendo desde fenômenos metereológicos e espaciais até problemas relacionados aos operadores dos satélites em terra, a situação regulatória desses operadores, a disponibilidade de bandas de transmissão. Tais fenômenos estão fora de nosso controle e, portanto, representam um risco para nossos negócios e poderão nos afetar adversamente de forma relevante. Não podemos garantir que tais problemas em nossa infra-estrutura tecnológica poderão ser corrigidos a tempo ou corrigidos integralmente e, dessa forma, nossos negócios poderão ser afetados adversamente de forma relevante. 53 Qualquer aumento nas taxas de evasão dos cursos que viermos a enfrentar no futuro poderá prejudicar nossos resultados operacionais. Acreditamos que nossas taxas de evasão estão relacionadas principalmente a motivos e desafios financeiros dos nossos alunos. Em virtude de possíveis desvios em nosso histórico de evasão, o número de matrículas realizadas no início do ano pode não ser suficiente para atingirmos nossas receitas esperadas no futuro. Qualquer aumento nas taxas de evasão que viermos a enfrentar no futuro poderá prejudicar nossos resultados operacionais. Caso não consigamos manter boas relações com nossos Parceiros e aumentar o número de Parceiros, nosso negócio e o nosso crescimento podem ser prejudicados. Uma parte das nossas receitas é proveniente das nossas Parcerias em nossos Pólos. Não temos como assegurar que seremos capazes de manter um relacionamento de longo prazo com nossos Parceiros em nossos Pólos, e podemos não ser capazes de renovar, quando do seu vencimento, nossos contratos com Parceiros em termos favoráveis a nós ou, ainda, podemos simplesmente não ser capazes de renovar tais contratos. A piora por qualquer motivo no relacionamento com nossos Parceiros, bem como dificuldades de atender adequadamente às suas necessidades, assim como a incapacidade de renovar os atuais contratos com tais Parceiros, poderão afetar adversamente nossos negócios, nosso resultado operacional e financeiro e nosso fluxo de caixa. Nosso sucesso depende de nossa capacidade de atualizar e melhorar o projeto pedagógico dos cursos que oferecemos e desenvolver novos cursos com boa relação custo-benefício em momentos oportunos. Nossos currículos estão voltados para a preparação da carreira profissional e para oferecer aos alunos conhecimento teórico e experiência prática. Para garantir que nossos cursos continuem a oferecer aos alunos o conhecimento e as habilidades compatíveis com as exigências do mercado de trabalho, devemos continuar atualizando nossos currículos e, ocasionalmente, desenvolver novos programas de ensino superior. Entretanto, a expansão dos nossos cursos atualmente existentes, o desenvolvimento de novos cursos e o desenvolvimento de cursos e disciplinas relacionadas ao ensino a distância podem não ser, no futuro, aceitos por nossos alunos ou por potenciais empregadores. Mesmo que consigamos desenvolver novos cursos aceitáveis, podemos não lograr introduzir esses cursos de maneira tão rápida quanto nossos concorrentes ou tão rapidamente quanto exigem os empregadores. Se não respondermos de forma adequada às mudanças nas exigências do mercado em virtude de restrições financeiras, mudanças tecnológicas rápidas e incomuns ou outros fatores, nossa capacidade de atrair e reter alunos poderá ser prejudicada, as taxas de aceitação de nossos alunos no mercado poderão ser afetadas e nossas receitas poderão ser prejudicadas. Nosso sucesso também depende, em parte, da eficiência de nossos programas de vendas, marketing e publicidade para a captação de novos alunos. Para manter e aumentar nossas receitas e margens devemos continuar atraindo novos alunos e oferecendo cursos superiores de qualidade com uma relação custo-benefício atraente. Esperamos atingir esse feito, em parte, por meio de programas de vendas, marketing e publicidade. Atualmente, estamos em processo de aumentar nossos esforços de captação. Se não pudermos anunciar ou divulgar nossas Unidades e cursos com sucesso, nossa capacidade de atrair e matricular novos alunos poderá ser prejudicada e, conseqüentemente, nosso desempenho financeiro será afetado. Entre os fatores que podem nos impedir de divulgar e anunciar nossas Unidades e cursos com sucesso, estão a falha de nossas ferramentas de marketing e estratégia para atingir potenciais alunos, alunos atuais e/ou insatisfação dos empregadores com os cursos que oferecemos. Dependemos de membros de nossa administração, os quais podemos não ser capazes de reter ou substituir por pessoas com a mesma experiência e qualificação, afetando negativamente nosso negócio. Grande parte de nosso sucesso futuro depende das habilidades e esforços de nossa administração. Remuneramos nossos administradores com base em salários fixos e bônus de desempenho, oferecendo, ocasionalmente, ações ou 54 planos de opção de compra de ações para recrutar e reter pessoal altamente qualificado. Em geral, celebramos contratos de longo prazo com cláusulas de não-concorrência com nossos diretores. Contudo, os nossos administradores poderão se afastar no futuro. Se qualquer de nossos administradores nos deixar, especialmente nossos co-fundadores, Professores Antonio Carbonari Netto (Diretor-Presidente) e José Luis Poli (Diretor Acadêmico), podemos não ser capazes de substituí-los por profissionais igualmente qualificados. Para mais informações sobre os nossos administradores, veja seção “Administração”, na página 148 deste Prospecto. A perda de qualquer membro de nossa administração e nossa incapacidade de substituí-los por profissionais com a mesma experiência e qualificação poderão ter um efeito prejudicial significativo sobre nosso negócio. Estamos sujeitos a diversas leis e regulamentos e o não cumprimento das leis e dos regulamentos existentes ou futuros poderá prejudicar substancialmente nossos negócios. Estamos sujeitos a diversas leis federais e à ampla regulamentação governamental imposta, entre outros, pelo MEC, pelo CNE, pelo INEP, e pela CONAES. Em 1996, o governo federal promulgou a Lei nº 9.394, que estabeleceu diretrizes para a prestação de serviços de educação no Brasil e delegou poderes ao governo federal para regulamentar o ensino de graduação e pós-graduação, especificamente no que se refere à autorização, reconhecimento, credenciamento, supervisão e avaliação dos cursos superiores. O ensino a distância no Brasil goza de tratamento diferenciado e é regulado pela Lei de Diretrizes e Bases, pelo Decreto 5622, pela Portaria do MEC nº. 4059 e pela Portaria Normativa do MEC nº. 2. Nossas faculdades, nossa universidade e nossos centros universitários dependem de prévio credenciamento no MEC para poder operar, bem como para poder oferecer cursos e programas de educação a distância. Os cursos oferecidos por nossas faculdades devem ser previamente autorizados e a validade nacional dos diplomas ou certificados expedidos aos nossos alunos depende de prévio reconhecimento dos cursos por nós oferecidos pelo MEC. Veja seção “Aspectos Regulatórios do Setor”, na página 136 deste Prospecto. Podemos não ser capazes de cumprir com as leis e regulamentos aplicáveis ao setor de ensino superior e ao ensino a distância, podendo não manter nossos credenciamentos, autorizações e reconhecimentos válidos no futuro. Se não cumprirmos com essas exigências regulatórias, o MEC poderá impor restrições sobre nossas operações, cancelar nossa capacidade de emitir diplomas e certificados e revogar nosso credenciamento, e cada um desses itens poderá prejudicar nossa situação financeira e resultados operacionais. Em 2004 e 2005, iniciamos diversos cursos antes de obter autorização específica do MEC, com base na Portaria n.º 2175 de 1997 do MEC que viria a ser revogada e estabelecia que universidades e centros universitários que tivessem obtido conceitos “A” ou “B” na maioria dos seus indicadores de avaliação por dois anos consecutivos estariam autorizadas a abrir cursos de graduação, fora da sede sem prévia autorização do MEC. Ao todo são 11 cursos, dentre eles, (i) três cursos de graduação tecnológica com duração de dois anos e meio e já foram avaliados pelo MEC, aguardando apenas a publicação da Portaria de Reconhecimento no Diário Oficial da União, (ii) dois de graduação tradicional com a primeira turma de concluintes em dezembro de 2007, cujos reconhecimentos já foram solicitados, aguardando-se a avaliação in loco da comissão verificadora do MEC, e (iii) seis cursos de graduação tradicional que irão formar suas primeiras turmas em dezembro de 2008. Atualmente, existe uma discussão judicial pendente acerca da abertura destes cursos nas nossas Unidades nas cidades de Pirassununga, Leme e Limeira, Estado de São Paulo, contudo, conforme exposto acima, alguns já foram reconhecidos e outros em processo de reconhecimento, o que deverá culminar na extinção da ação. Para maiores detalhes, veja seção “Nossas Atividades - Pendências Judiciais e Administrativas - Civil”, na página 131 deste Prospecto. Adicionalmente possuímos outros cursos que atualmente não possuem reconhecimento do MEC e não podemos garantir que o MEC reconhecerá quaisquer outros cursos ainda não reconhecidos. Caso o MEC não reconheça quaisquer outros cursos, poderemos sofrer restrições relativas à sua continuidade, sem prejuízo do direito dos alunos pleitearem, em juízo, indenização por perdas e danos, o que poderá prejudicar nossa situação financeira, resultados operacionais e imagem. Além disso, o Governo Federal poderá rever as leis e regulamentos que regem os prestadores de serviço de ensino no Brasil ou sugerir alterações nessas leis e regulamentos ao Congresso Nacional, inclusive à legislação relacionada ao ensino a distância, vigente desde o final de 2004, por ser recente e pouco testada. Podemos ser significativamente prejudicados por qualquer alteração nas leis e regulamentos aplicáveis às instituições de ensino superior, especialmente por subsídios, tais como bolsas de estudo, mudanças relativas a (i) descredenciamento de 55 instituições de ensino privadas e de Pólos, (ii) imposição de controles de mensalidades ou restrições sobre os níveis de lucratividade, (iii) exigências de qualificação de membros do corpo docente, (iv) exigências acadêmicas para cursos e currículos, (v) exigências de infra-estrutura das Unidades, tais como bibliotecas, laboratórios e suporte administrativo, entre outras. O Projeto de Lei nº. 7200/2006, também conhecido como Projeto de Reforma Universitária, está atualmente em fase de discussão no Congresso Nacional. Para uma descrição das principais mudanças propostas por esse Projeto de Lei, inclusive a exigência de que, pelo menos, 70% do capital com direito de voto nas sociedades mantenedoras das instituições de ensino superior com fins lucrativos sejam detidos direta ou indiretamente por brasileiros, natos ou naturalizados, veja seção “Aspectos Regulatórios do Setor - Reforma Universitária”, na página 146 deste Prospecto. Não podemos prever se essa reforma será alterada ou aprovada, nem podemos prever seu impacto sobre nossos negócios e sobre o segmento de ensino superior em geral. Se não conseguirmos manter a nossa qualidade de ensino em toda a nossa rede, nem preservar nossas atuais notas de avaliação e as notas de avaliação de nossos alunos, poderemos ser adversamente afetados. Nossos professores são importantes para manter a qualidade de nossos cursos e para nossa reputação, uma vez que interagem com nossos alunos diariamente. Procuramos atrair professores qualificados que tenham conhecimento sólido dos assuntos que abordamos em nossos cursos e que tenham condições de oferecer instrução inovadora e inspiradora aos nossos alunos, nos termos dos nossos projetos pedagógicos. Também oferecemos treinamento freqüente aos nossos professores, a fim de mantê-los atualizados com as tendências e evoluções nos nossos cursos, de acordo com as exigências dos alunos. A qualidade dos projetos pedagógicos de nossos cursos e a infra-estrutura de nossas Unidades são também componentes fundamentais de nossa qualidade de ensino. Não podemos garantir que teremos condições de reter nossos atuais professores ou recrutar novos professores que atendam aos nossos padrões de qualidade, especialmente pelo fato de continuarmos expandindo geograficamente nossas operações. Da mesma forma, não podemos garantir que encontraremos imóveis com infra-estrutura adequada em nosso processo de expansão ou que conseguiremos desenvolver projetos pedagógicos com o mesmo nível de excelência para novos cursos. A falta de professores qualificados, infra-estrutura adequada, projetos pedagógicos de excelência para novos cursos ou a queda na qualidade de nosso ensino, real ou percebida, em um ou mais de nossos mercados, pode ter um efeito prejudicial relevante sobre nossos negócios. Além disso, nós e nossos alunos somos freqüentemente avaliados e pontuados pelo MEC. Veja seção “Aspectos Regulatórios do Setor”, na página 136 deste Prospecto. Podemos ter nossas matrículas reduzidas e sermos prejudicados em virtude da percepção da queda na qualidade do ensino que oferecemos, se nossas Unidades e cursos ou nossos alunos receberem do MEC notas inferiores em qualquer de suas avaliações. O aumento dos níveis de inadimplência no pagamento de nossas mensalidades poderá nos afetar. Dependemos do pagamento pontual das mensalidades que cobramos de nossos alunos. O aumento dos níveis de inadimplência no pagamento de nossas mensalidades por parte de nossos alunos pode comprometer nosso fluxo de caixa e nossa capacidade de cumprir com as nossas obrigações. Para minimizar a desistência de nossos cursos, de forma seletiva permitimos que alunos inadimplentes paguem suas mensalidades em parcelas. Podemos optar por conceder mais parcelamento a determinados alunos inadimplentes como forma de retê-los. O aumento de atrasos dos níveis de inadimplência no pagamento de nossas mensalidades pode afetar nosso fluxo de caixa e nosso negócio. Órgãos governamentais, o MEC e terceiros podem conduzir fiscalizações, propor procedimentos administrativos ou instaurar ações judiciais contra nós. Pelo fato de operarmos em um setor altamente regulamentado, órgãos governamentais, o MEC e terceiros podem conduzir fiscalizações, propor procedimentos administrativos e instaurar ações judiciais contra nós pelo nãocumprimento das normas regulatórias. Se os resultados desses procedimentos ou ações judiciais nos forem 56 desfavoráveis, ou se não pudermos nos defender com sucesso, poderemos ser obrigados a pagar condenações pecuniárias ou estar sujeitos a multas, restrições, liminares ou outras penalidades. Mesmo que abordemos de maneira adequada as questões levantadas pela fiscalização de determinado órgão ou nos defendamos de um procedimento administrativo ou uma ação judicial, poderemos ter de reservar recursos financeiros e administrativos significativos para solucionar questões levantadas por estes procedimentos ou para nos defender desses procedimentos administrativos ou ações judiciais. Os procedimentos administrativos e ações judiciais instaurados contra nós podem prejudicar nossa reputação, mesmo que não tenham fundamento. Atualmente existem duas ações judiciais pendentes que discutem a abertura de alguns cursos sem prévia autorização do MEC nas nossas Unidades nas cidades de Pirassununga, Leme, Limeira e Pindamonhangaba Estado de São Paulo. Para maiores detalhes, veja seção “Atividades - Pendências Judiciais e Administrativas - Civil”, na página 131 deste Prospecto. Se perdermos os benefícios das isenções fiscais federais oferecidas pelo PROUNI, nossos negócios, situação financeira e resultados operacionais poderão ser prejudicados significativamente. Por meio de nossa participação no PROUNI, nos favorecemos atualmente de determinadas isenções fiscais federais de IRPJ, PIS, COFINS e CSLL referentes às receitas de cursos de graduação e graduação tecnológica. Podemos ser desqualificados do PROUNI e perder nossas isenções fiscais se não cumprirmos as suas exigências. Veja seção “Aspectos Regulatórios do Setor – PROUNI”, na página 145 deste Prospecto. Se perdermos nossas isenções fiscais ou se não conseguirmos cumprir com outras exigências mais rígidas que venham a ser introduzidas no futuro, nossos negócios, situação financeira e resultados operacionais poderão ser afetados significativamente. Poderemos ser prejudicados se o governo alterar sua estratégia de investimento em educação. Segundo a Lei de Diretrizes e Bases, o Governo Federal deve priorizar investimentos públicos no ensino fundamental e médio e estimular investimentos no ensino superior por entidades privadas. Historicamente, o apoio do governo ao ensino superior concentra-se em determinadas universidades que atuam como centros de excelência e pesquisa. O número limitado de vagas e processos de admissão altamente competitivos restringem significativamente o acesso a essas universidades. Em razão dessas restrições orçamentárias, os recursos públicos disponíveis para oferecer oportunidades de ensino superior a jovens adultos já inseridos no mercado de trabalho são limitados. O Governo Federal pode alterar essa política e aumentar a concorrência que enfrentamos por meio (i) do aumento do nível de investimentos públicos no ensino superior em geral e (ii) da transferência dos recursos de universidades que atuam como centros de excelência e pesquisa para instituições de ensino superior públicas ou privadas acessíveis a jovens adultos de baixa renda já inseridos no mercado de trabalho. A criação e a expansão, pelas universidades federais e estaduais, das políticas de quotas para instituições de ensino superior públicas utilizando renda, raça ou etnia como critérios socioeconômicos também podem aumentar a concorrência que enfrentamos. Além disso, o Governo Federal pode reduzir o nível de investimentos públicos nos ensinos fundamental e médio, resultando na diminuição do número de novos alunos que buscam o ingresso em instituições de ensino superior depois de concluírem o ensino médio, restringindo, assim, a demanda por nossos cursos. Qualquer alteração da política que afete o nível de investimentos públicos em educação poderá nos prejudicar. Podemos ser responsabilizados por eventos que ocorrem em nossas Unidades. Podemos ser responsabilizados por atos de diretores, professores, funcionários e terceiros em nossas Unidades de ensino. Em caso de acidentes, lesões ou outros danos aos alunos dentro de nossas faculdades, podemos enfrentar reclamações sob a alegação de que fomos negligentes, realizamos supervisão inadequada ou fomos, de outro modo, responsáveis pela lesão. Também podemos enfrentar alegações de que professores ou outros funcionários cometeram assédio sexual ou outros atos ilícitos. Não obstante termos seguro de responsabilidade, nossa cobertura de seguro pode não ser suficiente para nos propiciar proteção contra esses tipos de reivindicações. Ações de responsabilidade podem afetar nossa reputação e prejudicar nossos resultados financeiros. Mesmo que mal sucedidas, essas ações podem causar publicidade negativa, envolver despesas substanciais e desviar tempo e atenção de nossa administração. 57 Parte do conteúdo de nosso material didático é produzido internamente e não há garantia de que tenha sido produzido sem violação de propriedade intelectual de terceiros ou esteja efetivamente protegido por direitos de propriedade intelectual. Além disso, nossos competidores poderão tentar utilizar esse material, duplicar ou de outra forma copiar nosso currículo, ou adotar nossos métodos de ensino, dessa forma prejudicando nossos negócios. Parte do material didático que utilizamos em nossos cursos é desenvolvido internamente de forma exclusiva, e não podemos garantir que tal material seja produzido sem violação da propriedade intelectual de terceiros ou que esteja protegido contra utilização por terceiros. Em qualquer dessas hipóteses, nossos negócios seriam afetados adversamente de forma relevante. Adicionalmente, caso não tenhamos sucesso em proteger nosso material didático, currículo e métodos de ensino contra a utilização por nossos competidores, nossos negócios poderão ser adversamente afetados de forma relevante. Podemos ser prejudicados se não conseguirmos renegociar os acordos coletivos com os sindicatos que representam nossos professores e funcionários ou por greves e outras atividades sindicais. Nossos professores e funcionários são representados por sindicatos com forte representação no segmento. Os acordos coletivos ou os acordos semelhantes que regulam a duração do dia letivo ou do ano letivo, a remuneração mínima, férias e benefícios indiretos dos professores, entre outros, estão sujeitos à renegociação anual e poderão ser alterados substancialmente no futuro. Normalmente, a taxa de inflação é utilizada como referência para discussão do reajuste salarial, inclusive para a remuneração mínima prevista nos acordos coletivos. Nossas despesas com pessoal, principalmente corpo docente, representam a maior parte de nosso custo de serviços prestados. Poderemos não ser capazes de repassar um aumento de custos decorrente da renegociação de contratos coletivos para nossas mensalidades, o que poderá ter um efeito prejudicial significativo sobre nosso negócio. Podemos ser ainda prejudicados se não conquistarmos e mantivermos bom relacionamento com sindicatos de professores ou funcionários ou se enfrentarmos greves, interrupções de trabalho ou outros transtornos trabalhistas por parte de nossos professores ou funcionários. Nossas aquisições futuras devem ser notificadas e podem ser contestadas pelo CADE. Segundo a Lei n.º 8.884/94, qualquer operação que afete o mercado brasileiro e resulte em uma concentração de participação de mercado igual ou superior a 20% de qualquer mercado relevante ou que envolva qualquer empresa ou grupo de empresas com receita bruta anual total de R$400 milhões ou superior, deve ser analisada e aprovada pelo CADE. O CADE deve determinar se a operação específica prejudicaria as condições competitivas nos mercados em que operamos ou prejudicaria os consumidores nesses mercados, sendo certo que o CADE jamais fez tal determinação no setor de ensino superior. O CADE pode desaprovar nossas futuras aquisições ou pode impor obrigações dispendiosas sobre nós como condição à aprovação dessas aquisições, tais como alienação de parte de nossas operações ou restrições sobre como operamos ou comercializamos nossos serviços, fatos que podem prejudicar nossos resultados operacionais e a nossa situação financeira. Parte dos imóveis que ocupamos não possui licenças municipais e do corpo de bombeiros. Para a ocupação e utilização de uma edificação são necessárias licenças que comprovem a regularidade da obra e permitam o desenvolvimento regular de atividades no imóvel. Tais licenças são as seguintes: (i) alvará de conclusão (“habite-se”), ou certificado equivalente, expedido pela autoridade municipal, (ii) auto de vistoria, expedido pelo corpo de bombeiros local, e (iii) alvará de licença de uso e funcionamento, expedido pela autoridade municipal. Parte dos imóveis que ocupamos ainda não possui uma ou mais destas licenças. A falta destas licenças pode implicar penalidades que variam desde a aplicação de multas até, conforme o caso, a obrigação de demolir a área construída de maneira irregular ou o fechamento de nossas Unidades. A imposição de penalidades em relação às nossas Unidades, em especial a de fechamento de unidade, poderá ter um efeito prejudicial sobre nós. 58 RISCOS RELACIONADOS AO BRASIL O governo brasileiro exerceu e continua exercendo influência significativa sobre a economia brasileira. Esse envolvimento, bem como as condições políticas e econômicas brasileiras, pode ter um efeito prejudicial sobre nossas atividades, nossos negócios ou o preço de negociação de nossas Units. O governo brasileiro vem intervindo com freqüência na economia e ocasionalmente faz mudanças drásticas na política econômica. Para influenciar o curso da economia do Brasil, controlar a inflação e implementar outras políticas, o governo brasileiro tem tomado várias medidas, inclusive o uso de controles salariais e de preço, desvalorizações de moeda, controles do fluxo de capitais, limites sobre importações e congelamento de contas bancárias. Não temos como controlar e não podemos prever quais medidas ou políticas o governo brasileiro poderá tomar ou criar no futuro. Nossos negócios, situação financeira, receitas, resultados operacionais, perspectivas e o preço de negociação de nossas Units podem ser prejudicados significativamente por mudanças nas políticas e regulamentos do governo, bem como outros fatores, tais como: • • • • • • • • • • • • flutuação cambial; inflação; taxas de juros; políticas monetárias; mudanças nos regimes fiscais; liquidez dos mercados de capital e de crédito domésticos; política fiscal; instabilidade política; reduções de salários e níveis de renda; aumentos nas taxas de desemprego; controles e restrições cambiais sobre remessas para o exterior; e outras ocorrências políticas, diplomáticas, sociais ou econômicas no Brasil ou que o afetem. No passado, o desempenho da economia brasileira sofreu o impacto da situação política do país. Historicamente, as crises e escândalos políticos afetaram a confiança de investidores e do público em geral e prejudicaram o desenvolvimento da economia e do preço de mercado de valores mobiliários emitidos por companhias brasileiras. Não podemos prever quais políticas serão adotadas pelo Governo Federal brasileiro e se elas prejudicarão a economia, nossos negócios ou desempenho financeiro. Não podemos prever se o governo brasileiro intervirá na economia brasileira no futuro. As medidas governamentais podem prejudicar nossos negócios, provocando redução na demanda por nossos serviços, aumento de nossos custos ou restrição de nossa capacidade de prestar serviços. Ademais, as incertezas e os escândalos políticos, a instabilidade social e outras ocorrências políticas ou econômicas podem ter um efeito prejudicial sobre nós. A inflação e as medidas do governo para combater a inflação poderão ter um efeito prejudicial sobre a economia brasileira, sobre o mercado de valores mobiliários brasileiro, nossas atividades e operações e sobre o valor de mercado de nossas Units. Historicamente, o Brasil registrou taxas de inflação elevadas. De acordo com o IGP-M, publicado pela FGV, as taxas de inflação sobre os preços em geral no Brasil foram de 12,4% em 2004, 1,2% em 2005, 3,9% em 2006 e 7,8% em 2007. A inflação e algumas das medidas tomadas pelo governo brasileiro para controlá-la tiveram efeitos negativos substanciais sobre a economia brasileira. As medidas adotadas pelo governo para controlar a inflação, juntamente da especulação a respeito de possíveis medidas futuras, contribuíram para a incerteza econômica no Brasil e aumentaram a volatilidade do mercado brasileiro de valores mobiliários. As medidas a serem tomadas pelo governo no futuro, inclusive alteração nas taxas de juros, intervenção no mercado de câmbio e medidas para ajustar ou fixar o valor do real poderão provocar aumento da inflação. Se o Brasil apresentar inflação significativa no futuro, nossos custos poderão aumentar e nossas margens operacional e líquida poderão diminuir. O Brasil poderá apresentar altos níveis de inflação no futuro, que poderão levar a novas intervenções do governo na economia, inclusive a introdução 59 de políticas que podem afetar negativamente os nossos resultados operacionais e, conseqüentemente, o valor de mercado das nossas Units. A variação das taxas de juros poderá ter um efeito prejudicial sobre nossas atividades e resultados operacionais. O Banco Central estabelece a taxa básica de juros do sistema financeiro brasileiro por referência ao nível de crescimento econômico, o nível de inflação e outros indicadores. De fevereiro a julho de 2002, o Banco Central reduziu a taxa básica de juros de 19% para 18%. De outubro de 2002 a fevereiro de 2003, o Banco Central elevou a taxa básica de juros em 8,5 pontos percentuais, até alcançar 26,5% em 19 de fevereiro de 2003. A taxa básica de juros continuou a aumentar até junho de 2003, quando teve início o processo de redução. Subseqüentemente, a taxa básica de juros sofreu outras variações e em dezembro de 2006 chegou a 13,25%. Em 31 de dezembro de 2007, aproximadamente 100% de nossos empréstimos em aberto estavam denominados em reais ou sujeitos à flutuação de taxas como a TJLP e o CDI. Qualquer aumento nas taxas de juros poderá elevar o custo dos nossos empréstimos estudantis, inclusive os empréstimos nos termos do FIES, e reduzir a demanda de nossos cursos ou ter um impacto significativo sobre nossas despesas financeiras e resultados operacionais. Qualquer aumento das taxas de juros pode reduzir o ritmo de expansão da economia, elevando o desemprego e por conseqüência diminuindo a demanda pelos nossos cursos por focarem principalmente em jovens trabalhadores de média e média-baixa renda. Acontecimentos em outros países poderão ter um impacto negativo sobre a economia brasileira e sobre o valor de mercado de nossas Units. As condições econômicas e de mercado em outros países, inclusive os Estados Unidos, a América Latina e outros países emergentes, poderão influenciar a economia brasileira e o mercado de valores mobiliários emitidos por companhias brasileiras. Embora as condições econômicas desses países possam diferir significativamente das condições econômicas do Brasil, as reações dos investidores a acontecimentos nesses outros países poderão ter um efeito adverso sobre o preço de mercado dos valores mobiliários de emissoras brasileiras. Crises em outros países emergentes poderão reduzir o entusiasmo do investidor por valores mobiliários de emissoras brasileiras, inclusive os nossos, o que poderia afetar negativamente o valor de mercado das nossas Units. Adicionalmente, a economia brasileira é afetada por condições de mercado e econômicas internacionais em geral, especialmente as condições econômicas dos Estados Unidos. Os preços das ações na BOVESPA, por exemplo, são tradicionalmente sensíveis a flutuações nas taxas de juros dos Estados Unidos e ao comportamento das principais bolsas norte-americanas. Qualquer aumento nas taxas de juros em outros países, especialmente os Estados Unidos, poderá reduzir a liquidez global e o interesse do investidor nos mercados de capital brasileiros, afetando negativamente o preço das nossas Units. RISCOS RELACIONADOS À OFERTA E ÀS NOSSAS UNITS O cancelamento de Units poderá ter efeito adverso significativo sobre o mercado das Units e sobre o valor das Units lastreadas em ações ordinárias e preferenciais. Nos termos do Contrato de Custódia, Emissão e Registro celebrado entre a Companhia e Banco Itaú, os detentores de Units poderão apresentá-las para cancelamento no Brasil em troca das ações ordinárias e preferenciais que compõem tais Units. Se os detentores de Units apresentarem para cancelamento um número significativo de Units em troca de ações ordinárias e preferenciais, a liquidez e o preço das Units e o preço das ações ordinárias e preferenciais que compõem tais Units poderão sofrer um impacto negativo significativo. 60 A venda de uma quantidade substancial de nossas Ações ou Units após esta Oferta poderá afetar negativamente o preço das nossas Units. Nós, nosso acionista controlador e nossos conselheiros e diretores celebraremos contratos de lock-up nos termos dos quais nós e eles não poderemos emitir, oferecer, vender, empenhar ou emprestar nossas Ações ou Units ou outros valores mobiliários conversíveis em nossas Ações ou Units ou que possam ser trocados por elas até 90 dias após a data do Prospecto, exceto com o consentimento prévio e por escrito dos Coordenadores e salvo determinadas exceções. Findo tal prazo, todas as nossas ações ou Units estarão disponíveis para venda no mercado. A venda ou a percepção de uma possível venda de um volume substancial de nossas ações ou Units poderá prejudicar o valor de negociação das nossas Units. Se captarmos recursos adicionais por intermédio de uma oferta de Ações ou Units, a participação do investidor poderá sofrer diluição. A fim de implementar nossa estratégia de expansão e adquirir novos negócios e ativos, poderemos precisar captar recursos adicionais por meio de aumento de capital ou financiamento externo, público ou privado, ou poderemos emitir novas ações para pagar pelas aquisições que pretendemos fazer. Nosso estatuto social nos permite aumentar o capital social até R$5,0 bilhões sem a necessidade de autorização de nossos acionistas. Nossos acionistas poderão ainda decidir autorizar outras emissões de novas ações acima desse limite. Qualquer captação de recursos adicionais pela emissão de ações ou valores mobiliários conversíveis em ações em bolsas de valores ou em ofertas públicas poderá ser realizada, segundo a legislação brasileira, sem direitos de preferência aos detentores de nossas Ações, o que poderá resultar na diluição da participação do investidor em nosso capital social. O valor de mercado de nossas Ações ou Units poderá ser afetado negativamente caso nós, nossos acionistas controladores, conselheiros ou diretores decidamos emitir ou vender um volume substancial de nossas Ações ou Units ou caso haja a percepção de que esses eventos possam ocorrer. Continuaremos a ser controlados por nosso acionista controlador, cujo interesse poderá diferir dos interesses dos outros detentores de nossas Ações ou Units. Após a Oferta, continuaremos a ser controlados pelo FEBR, que deterá 50,9% no nosso capital social, sem considerar o exercício integral da Opção de Units Suplementares. Se esse acionista continuar a deter uma grande quantidade de nossas Ações ou Units, continuaremos sendo controlados por ele e ele poderá, independentemente do consentimento dos outros acionistas, eleger ou destituir a maioria do nosso conselho de administração, controlar nossa administração e políticas, determinar o resultado da maioria das operações societárias e agir em seu próprio interesse, o que poderá conflitar com os interesses dos outros detentores de ações ou Units. Em especial, nossa estrutura de capital admite a emissão de 1/3 de ações ordinárias com direito a voto e 2/3 de ações preferenciais sem direito a voto, o que permite que nosso controle seja exercido com uma menor participação econômica. O FEBR, nosso acionista controlador, é administrado pelo Pátria. Os seguintes quotistas do FEBR são também sócios do Pátria: Olímpio Matarazzo Neto, Alexandre Teixeira de Assumpção Saigh, Luiz Otávio Reis de Magalhães, Otávio Castelo Branco, Ricardo Leonel Scavazza, André Maurício de Camargo Penalva, Nemer Rahal Neto, Alexandre Borenztein e Marcelo Marques Moreira. Atualmente, mantemos com Patrimônio, sociedade controlada pelo Pátria, contratos de prestação de serviços de (i) administração corporativa, e (ii) consultoria e planejamento financeiro na escolha e aquisição de sociedades alvo. Para maiores detalhes, veja seção “Operações com Partes Relacionadas”, na página 158 deste Prospecto. 61 O valor econômico do investimento realizado pelo investidor poderá ser diluído. Esperamos que o Preço por Unit exceda o valor patrimonial líquido de nossas Ações. Conseqüentemente, novos investidores que subscrevam ou adquiram nossas Units na Oferta sofrerão uma diluição imediata e substancial no valor patrimonial líquido. Veja seção “Diluição”, na página 68 deste Prospecto. Os detentores de nossas Units poderão não receber dividendos. A Lei das Sociedades por Ações e nosso estatuto social exigem que paguemos aos detentores de nossas Ações ou Units um dividendo mínimo obrigatório (que poderá vir na forma de juros sobre o capital próprio) de 1% do nosso lucro líquido anual ajustado, a menos que nosso Conselho de Administração determine que esse dividendo ou pagamento de juros sobre o capital próprio não seja aconselhável à luz de nossa situação financeira e anuncie a suspensão na assembléia geral de acionistas. Adicionalmente, como parte do cálculo do nosso lucro líquido nos termos da Lei das Sociedades por Ações para fins de dividendos, são feitos ajustes que incluem alocações a várias reservas, os quais efetivamente reduzem o valor disponível para pagamento de dividendos ou juros sobre o capital próprio. Veja seção “Descrição do Estatuto Social”, na página 168 deste Prospecto. Nosso Estatuto Social contém disposições que podem desestimular a aquisição de controle da Companhia e dificultar ou atrasar operações que poderiam ser do interesse dos investidores. Nosso Estatuto Social contém disposições que evitam a concentração de nossas Units ou Ações em um grupo pequeno de investidores, de modo a promover uma base acionária mais dispersa. Uma dessas disposições exige que qualquer acionista adquirente (com exceção dos acionistas que o sejam na data de publicação do Anúncio de Início e de outros investidores que se tornem nossos acionistas em certas operações especificadas no nosso Estatuto), que venha a ser titular de direitos de sócio relativos a 15% ou mais do total de ações ordinárias de emissão da Companhia (excluídas as ações em tesouraria e os acréscimos involuntários de participação acionária especificados no Estatuto), realize, no prazo de 30 dias a contar da data de aquisição ou do evento que resultou na titularidade de ações ou Units que representem essa quantidade, uma oferta pública de aquisição da totalidade de nossas Ações, ordinárias e preferenciais, bem como certificados de depósito representativos de tais ações, pelo preço estabelecido no nosso Estatuto. Esta disposição pode ter o efeito de dificultar ou impedir tentativas de aquisição da nossa Companhia e pode desencorajar, atrasar ou impedir ou dificultar a fusão ou aquisição de nossa Companhia, incluindo operações nas quais o investidor poderia receber um prêmio sobre o valor de mercado de suas ações ou Units. Estamos realizando uma Oferta Global de Units, o que poderá deixar nossa Companhia exposta a riscos relativos a uma oferta de valores mobiliários no Brasil e no exterior. Os riscos relativos a ofertas de valores mobiliários no exterior são potencialmente maiores do que os riscos relativos a uma oferta de valores mobiliários no Brasil. Nossa Oferta Global de Units compreende, simultaneamente: (i) a oferta de Units realizada no Brasil, em mercado de balcão não-organizado, por meio de uma distribuição pública primária registrada na CVM, que inclui esforços de colocação das Units no exterior, nos Estados Unidos para investidores institucionais qualificados definidos em conformidade com o disposto na Regra 144A do Securities Act e para investidores nos demais países (exceto Estados Unidos da América e Brasil), com base no Regulamento S do Securities Act que invistam no Brasil em conformidade com os mecanismos de investimento autorizados pelo governo brasileiro; e (ii) a distribuição de Units no exterior, exclusivamente para Investidores Estrangeiros, em conformidade com isenções de registro previstas na Regra 144A e no Regulamento S. Os esforços de colocação de Units no exterior da Oferta Brasileira expõem a Companhia a normas relacionadas à proteção destes investidores estrangeiros por conta de incorreções relevantes ou omissões relevantes no Preliminary Confidential Offering Circular datado de 11 de abril de 2008 e no Confidential Offering Circular datado da data do Prospecto Definitivo, inclusive no que tange aos riscos de potenciais procedimentos judiciais por parte de investidores em relação a estas questões. Adicionalmente, a Companhia será parte do Placement Facilitation Agreement que regula os esforços de colocação de Units no exterior da Oferta Brasileira. O Placement Facilitation Agreement apresenta uma cláusula de indenização 62 em favor dos Coordenadores da Oferta Internacional para indenizá-los no caso de que eles venham a sofrer perdas no exterior por conta de incorreções relevantes ou omissões relevantes no Preliminary Confidential Offering Circular datado de 11 de abril de 2008 e no Confidential Offering Circular datado da data do Prospecto Definitivo. Caso os Coordenadores da Oferta Internacional venham a sofrer perdas no exterior em relação a estas questões, eles poderão ter direito de regresso contra a Companhia por conta desta cláusula de indenização. Finalmente, informamos que o Placement Facilitation Agreement possui declarações específicas em relação à observência de isenções das leis de valores mobiliários dos Estados Unidos, as quais, se descumpridas poderão dar ensejo a outros potenciais procedimentos judiciais. Em cada um dos casos indicados acima, procedimentos judiciais poderão ser iniciados contra a Companhia no exterior. Estes procedimentos no exterior, em especial nos Estados Unidos, poderão envolver valores substanciais, em decorrência do critério utilizado nos Estados Unidos para o cálculo das indenizações devidas nestes processos. Além disso, devido ao sistema processual dos Estados Unidos, as partes envolvidas em um litígio são obrigadas a arcar com altos custos na fase inicial do processo, o que penaliza companhias sujeitas a tais processos mesmo que fique provado que nenhuma improbidade foi cometida. A eventual condenação da Companhia em um processo no exterior em relação incorreções relevantes ou omissões relevantes no Preliminary Confidential Offering Circular datado de 11 de abril de 2008 e no Confidential Offering Circular datado da data do Prospecto Definitivo, se envolver valores elevados, poderá ter um impacto significativo e adverso para a Companhia. A participação de Pessoas Vinculadas na Oferta poderá ter um impacto adverso na liquidez das Units e impactar a definição do Preço por Unit. O Preço por Unit será determinado após a conclusão do Procedimento de Bookbuilding. Nos termos da regulamentação em vigor, caso a demanda verificada na Oferta seja inferior a quantidade de Units da Oferta base acrescida de 1/3 (um terço), serão aceitas no Procedimento de Bookbuilding intenções de investimento de Pessoas Vinculadas que sejam consideradas Investidores Institucionais, limitados ao percentual máximo de 15% da Oferta Institucional, o que poderá ter um impacto adverso na liquidez esperada das Units e na definição do Preço por Unit. Portanto, o Preço por Unit poderá diferir dos preços que prevalecerão no mercado após a conclusão desta Oferta. A volatilidade e falta de liquidez do mercado brasileiro de valores mobiliários poderão limitar substancialmente a capacidade dos investidores de vender as Units pelo preço e na ocasião que desejarem. O investimento em valores mobiliários negociados em mercados emergentes, tal como o Brasil, envolve, com freqüência, maior risco em comparação a outros mercados mundiais, sendo tais investimentos considerados, em geral, de natureza mais especulativa. O mercado brasileiro de valores mobiliários é substancialmente menor, menos líquido e mais concentrado, podendo ser mais volátil do que os principais mercados de valores mobiliários mundiais, como os Estados Unidos. Em 31 de dezembro de 2007, a capitalização de mercado da BOVESPA era de aproximadamente R$2,5 trilhões (US$1,4 trilhão), tendo sido negociado no ano, encerrado em 31 de dezembro de 2007, uma média de R$4,9 bilhões (US$2,5 bilhões) por dia. Como comparação, a Bolsa de Nova Iorque (NYSE) teve uma capitalização de mercado, em 31 de dezembro de 2007, de US$27,1 trilhões. Existe uma concentração significativa no mercado de capitais brasileiro. As dez principais ações, em volume de negociação, responderam por aproximadamente 45,4% de todas as ações negociadas na BOVESPA no ano encerrado em 31 de dezembro de 2007. Essas características do mercado de capitais brasileiro poderão limitar substancialmente a capacidade dos investidores de vender as Units pelo preço e ocasião desejados, o que poderá ter efeito substancialmente adverso nos preços das Units. O preço de mercado das Units poderá flutuar por diversas razões, incluindo os fatores de risco mencionados neste Prospecto ou por motivos relacionados à performance da Companhia. 63 DESTINAÇÃO DOS RECURSOS Estimamos que os recursos líquidos da Oferta Primária serão de R$424.028.875,00, considerando o Preço por Unit de R$26,05, com base na cotação das Units de nossa emissão na BOVESPA em 9 de abril de 2008, após a dedução das comissões e as despesas da Oferta, e sem considerar as Units do Lote Suplementar e as Units Adicionais. Um aumento (redução) de R$1,00 no Preço por Unit de R$26,05, com base na cotação das Units de nossa emissão na BOVESPA em 9 de abril de 2008, aumentaria (reduziria), os recursos líquidos da Oferta em R$16,3 milhões, após a dedução das comissões e as despesas da Oferta, e sem considerar as Units do Lote Suplementar e as Units Adicionais. Pretendemos utilizar os recursos líquidos provenientes da Oferta Primária principalmente para financiar a expansão do nosso negócio, por meio de: (i) aquisições, (ii) abertura de novas Unidades, e (iii) pagamento de dívidas no valor de R$130,0 milhões, referentes a emissão de Notas Promissórias estruturada pelo Banco Santander. A tabela abaixo demonstra a destinação que pretendemos dar aos recursos líquidos provenientes da Oferta Primária em percentuais aproximados: Destinação Percentual Aquisições 56% Abertura de novas unidades 14% Pagamento de dívidas 30% Conforme acima mencionado, utilizaremos R$130,0 milhões dos recursos proveniente da Oferta para a quitação das notas promissórias referentes à nossa 1ª emissão para distribuição pública de notas promissórias comerciais, mediante regime de garantia firme, sendo 13 notas no valor nominal de R$10 milhões, totalizando o valor de R$130,0 milhões, com prazo de 180 dias contados da data de sua emissão, em série única, realizada em 31 de janeiro de 2008. Os recursos provenientes desta emissão de notas promissórias foram utilizados para financiar aquisições e a expansão de nossas atividades, bem como para o pagamento das despesas e comissões relativas à emissão destas notas. Para maiores informações sobre as Notas Promissórias, veja seção “Informações Sobre o Mercado e os Títulos e Valores Mobiliários Emitidos – Notas Promissórias”, na página 159 deste Prospecto. Conforme mencionado na tabela acima, pretendemos utilizar 56% dos recursos provenientes da Oferta, ou R$237,4 milhões, para a realização de eventuais aquisições, tais como cinco mantenedoras de instituições de ensino superior, com Unidades localizadas nas regiões Sudeste e Centro Oeste do País, com as quais estamos em estágio avançado de auditoria e processo de fechamento e celebramos cartas de intenção não vinculantes de compra e venda. Em conjunto, essas instituições mantinham aproximadamente 18.600 alunos matriculados em março de 2008. Acreditamos que o preço de aquisição destas instituições em conjunto estará entre R$85,0 milhões e R$110,0 milhões. A destinação dos recursos desta Oferta Primária será influenciada pelas condições futuras dos mercados em que atuamos, da demanda por nossos produtos pelos nossos clientes, pelas oportunidades de investimento que identificarmos, além de outros fatores que não podemos identificar nesta data. Considerando que os Coordenadores da Oferta concederão garantia firme de liquidação da totalidade das Units: (i) caso haja o exercício da Opção de Units Suplementares, nós receberemos a totalidade dos recursos decorrentes da Oferta Primária e destiná-los-emos de forma acima indicada; (ii) caso não haja o exercício da Opção de Units Suplementares, para fins de realizarmos os investimentos pretendidos, conforme indicado na seção “Análise e Discussão da Administração sobre a Situação Financeira e o Resultado Operacional – Liquidez e Recursos de Capital” na página 97 deste Prospecto, utilizaremos os recursos provenientes de nossas atividades e, se necessário, poderemos tomar empréstimos ou utilizar outras formas de financiamento disponíveis no mercado. 64 Veja seção “Fatores de Risco - Se captarmos recursos adicionais por intermédio de uma oferta de ações ou Units, a participação do investidor poderá sofrer diluição” na página 61 deste Prospecto. Veja as seções “Capitalização” e “Análise e Discussão da Administração sobre a Situação Financeira e o Resultado Operacional”, nas páginas 67 e 75, respectivamente, deste Prospecto, para maiores informações sobre o impacto em nossa situação patrimonial dos recursos líquidos auferidos em decorrência da Oferta. 65 2. INFORMAÇÕES SOBRE A COMPANHIA • Capitalização • Diluição • Informações Financeiras e Operacionais Selecionadas • Análise e Discussão da Administração sobre a Situação Financeira e o Resultado Operacional • Visão Geral do Setor de Ensino Superior • Nossas Atividades • Aspectos Regulatórios do Setor • Administração • Principais Acionistas • Operações com Partes Relacionadas • Informações sobre o Mercado e os Títulos e Valores Mobiliários Emitidos • Principais Práticas de Governança Corporativa • Responsabilidade Social e Ambiental • Descrição do Estatuto Social • Informações Vinculadas com os Coordenadores da Oferta 66 CAPITALIZAÇÃO A tabela a seguir descreve o endividamento de curto e de longo prazo da AESA Participações, o seu patrimônio líquido e a sua capitalização total, em 31 de dezembro de 2007, conforme ajustado para esta Oferta. Os ajustes são baseados no Preço por Unit de R$26,05, com base na cotação das Units de nossa emissão na BOVESPA em 9 de abril de 2008, após a dedução das comissões e as despesas da Oferta, e sem considerar as Units do Lote Suplementar e as Units Adicionais. As informações apresentadas abaixo foram extraídas das demonstrações financeiras consolidadas auditadas da AESA Participações em 31 de dezembro de 2007. O investidor deve ler esta tabela em conjunto com as informações das seções “Apresentação das Informações Financeiras e Operacionais”, “Informações Financeiras e Operacionais Selecionadas”, “Análise e Discussão da Administração sobre a Situação Financeira e o Resultado Operacional” e as demonstrações financeiras e notas correspondentes, anexas a este Prospecto. Exercício encerrado em 31 de dezembro de 2007 Capitalização total (1) Empréstimos bancários de curto prazo Empréstimos bancários de longo prazo Endividamento Total Antes da Oferta (em milhões de R$) % do total Antes da Oferta Ajustado(2) (em milhões de R$) % do total(2) Após a Oferta(3) (em milhões de R$) % do total(3) 557,2 100,0% 687,3 100,0% 1.106,7 100% 20,3 3,6% 150,3 21,9% 150,3 13,6% 52,6 9,4% 52,6 7,7% 52,6 4,8% 72,9 13,1% 202,9 29,5% 202,9 18,3% Patrimônio líquido 484,4 86,9% 484,4 70,5% 903,8 81,7% (1) A capitalização total é o resultado da soma do patrimônio líquido com o total de empréstimos bancários de curto e longo prazo. (2) Considera a capitalização integral de aproximadamente R$130,0 milhões referentes à emissão das notas promissórias realizada em janeiro de 2008. Para maiores informações, veja a seção “Análise e Discussão da Administração sobre a Situação Financeira e o Resultado Operacional - Eventos Subseqüentes a 31 de dezembro de 2007”. (3) Ajustado para refletir a destinação dos recursos de R$424.028.875,00 milhões da Oferta Primária, após dedução de despesas e comissões estimadas da Oferta a serem pagas pela Companhia, não considerando o exercício de Opção de Ações Suplementares. Um aumento (redução) de R$1,00 no Preço por Unit de R$26,05, com base na cotação das Units de nossa emissão na BOVESPA em 9 de abril de 2008, sem considerar o exercício da Opção de Units Suplementares e as Units Adicionais, aumentaria ou reduziria o valor do nosso patrimônio líquido em R$16,3 milhões. 67 DILUIÇÃO Em 31 de dezembro de 2007, o nosso patrimônio líquido era de, aproximadamente, R$484,4 milhões. Na data deste Prospecto, o valor patrimonial por Unit era de, aproximadamente, R$4,81. O valor patrimonial de R$4,81 por Unit foi determinado pela divisão do nosso patrimônio líquido em 31 de dezembro de 2007 pelo número total de ações emitidas pela Companhia, na data deste Prospecto, multiplicado por sete. Após efetuar a emissão, no âmbito da Oferta Primária, de 17.000.000 Units, considerando-se o Preço por Unit de R$26,05, com base na cotação das Units de nossa emissão na BOVESPA em 9 de abril de 2008, o valor do nosso patrimônio líquido contábil estimado teria sido de, aproximadamente, R$903,8 milhões, representando, aproximadamente, R$7,67 por Unit. Este valor representa um aumento imediato no valor patrimonial contábil de, aproximadamente, R$2,87 por Unit e uma diluição imediata de R$18,38 por Unit para os investidores que adquirirem as Units no contexto da Oferta. Essa diluição representa a diferença entre o Preço por Unit pago pelos novos investidores e o valor patrimonial contábil por Unit imediatamente após a conclusão da Oferta. O quadro a seguir ilustra a diluição por Unit: R$ Preço por Unit ................................................................................................................ 26,05 Valor patrimonial por Unit antes da Oferta ......................................................................... 4,81 Aumento do valor patrimonial por Unit .............................................................................. 2,87 Valor patrimonial por Unit após a Oferta ............................................................................ 7,67 Diluição do valor patrimonial contábil por Unit dos novos investidores ................................. 18,38 Diluição percentual dos novos investidores(1)...................................................................... 70,5% (1) O percentual de diluição dos novos investidores é calculado dividindo-se a diluição por Unit aos novos investidores pelo Preço por Unit de R$26,05, com base na cotação das Units de nossa emissão na BOVESPA em 9 de abril de 2008. O Preço por Unit não guarda relação com o valor patrimonial de nossas Units e será fixado tendo parâmetro (i) a cotação das Units de nossa emissão na BOVESPA; e (ii) o resultado do Procedimento de Bookbuilding, que refletirá o valor pelo qual os Investidores Institucionais apresentarão suas intenções de investimento no contexto da Oferta. Para uma descrição mais detalhada do procedimento de fixação do Preço por Unit, veja a seção “Informações sobre a Oferta”, na página 30 deste Prospecto. PLANO DE OPÇÃO DE COMPRA DE UNITS Em Assembléia Geral Extraordinária realizada em 12 de janeiro de 2007, nossos acionistas aprovaram a celebração de contrato de opção de compra de Units, com o Diretor Financeiro da AESA, Sr. Marcos Lima Verde Guimarães Junior, através do qual concedemos quatro opções de compra de Units, cada opção representando o direito de adquirir 85.990 Units, totalizando 343.960 Units, cada Unit composta de uma ação ordinária e seis ações preferenciais, ao preço por Unit de R$1,79, corrigido pelo IGPM-FGV, calculado pro rata die, desde 1 de fevereiro de 2005 até a data do efetivo pagamento do preço de exercício. As opções poderão ser exercidas anualmente durante quatro anos consecutivos a contar de 31 de março de 2007. As opções se tornam antecipadamente passíveis de exercício no evento de alienação de ações representativas de mais de 50% do capital social da Companhia. Até a data deste Prospecto, foi exercida opção de compra de 85.990 Units subscritas e integralizadas pelo Diretor Financeiro da AESA nas condições acima mencionadas, totalizando um aumento do capital social da AESA Participações no valor de R$163,15 mil. Considerando-se o exercício das opções com a subscrição da quantidade máxima de Units objeto do plano, na data deste Prospecto, teríamos a emissão de 257.970 novas Units, com base em um preço por Units de R$2,07, e sem considerar as Units do Lote Suplementar e as Units Adicionais, o valor do nosso patrimônio líquido, de acordo com as Práticas Contábeis Adotadas no Brasil, na data deste Prospecto, seria de R$484,9 milhões, ou R$4,80 por Unit de nossa 68 emissão, resultando, portanto, em uma redução imediata do valor patrimonial contábil por Unit de R$0,01 para nossos então acionistas. Abaixo apresentamos duas hipóteses do efeito da outorga de todas as opções previstas para o Plano na demonstração de resultado e no patrimônio líquido da Companhia em 31 de dezembro de 2007: (i) considerando o preço de R$1,79 por Unit, corrigido pelo IGPM-FGV, calculado pro rata die, desde 1 de fevereiro de 2005, conforme estabelecido na Assembléia Geral Extraordinária da Companhia realizada em 12 de janeiro de 2007, ou seja R$2,07; e (ii) considerando a cotação das ações na BOVESPA em 9 de abril de 2008: Considerando o preço de R$2,07 por Unit R$2,07 100.764.031 257.970 R$4,81 Considerando a cotação das Units na BOVESPA em 9 de abril de 2008 R$26,05 100.764.031 257.970 R$4,81 Preço por Unit Quantidade de Units de emissão da Companhia Quantidade de Units outorgadas no âmbito do Plano Valor patrimonial contábil por Unit em 31 de dezembro de 2007 Valor patrimonial contábil por Unit em 31 de dezembro de 2007, considerando o exercício da totalidade das Units que podem ser outorgadas no âmbito do Plano R$4,80 R$4,86 Diluição do valor patrimonial contábil por Unit para os novos investidores considerando o exercício da totalidade das Units que podem ser outorgadas no âmbito do Plano (2,73) 21,19 Diluição percentual dos novos investidores considerando o exercício da totalidade das Units que podem ser outorgadas no âmbito do Plano (1) (132,2) 81,3 (1) O cálculo da diluição percentual dos novos investidores considerando o exercício da totalidade das Units que podem ser outorgadas no âmbito do Plano, é obtido através da divisão da diluição no valor patrimonial por Unit dos novos investidores (i) por R$2,07 por Unit; ou (ii) pela cotação das Units na BOVESPA em 9 de abril de 2008; conforme o caso. Para informações adicionais sobre o nosso Plano de Opção de Compra de Units, veja a seção "Administração - Plano de Opção de Compra de Units", na página 153 deste Prospecto. 69 INFORMAÇÕES FINANCEIRAS E OPERACIONAIS SELECIONADAS As informações financeiras do balanço patrimonial e demonstração de resultado relativas ao exercício social encerrado em 31 de dezembro de 2007 incluídas neste Prospecto são derivadas de demonstrações financeiras da Companhia e das demonstrações financeiras consolidadas da Companhia e suas controladas. As informações financeiras do balanço patrimonial e demonstração de resultado relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 incluídas neste Prospecto são derivadas de demonstrações financeiras da AESA, das demonstrações financeiras consolidadas da AESA e suas controladas, preparadas de acordo com as Práticas Contábeis Adotadas no Brasil. As Práticas Contábeis Adotadas no Brasil são baseadas na Lei das Sociedades por Ações, normas emitidas pela CVM, normas contábeis emitidas pelo IBRACON. No presente Prospecto, os termos “Real”, “Reais” e o símbolo “R$” referem-se à moeda oficial do Brasil. Os termos “dólar” e “dólares”, assim como o símbolo “US$” referem-se à moeda oficial dos Estados Unidos. Alguns números constantes do presente Prospecto podem não representar totais exatos em virtude de arredondamentos efetuados. Sendo assim, os resultados totais constantes de algumas tabelas presentes neste Prospecto podem não corresponder ao resultado exato da soma dos números que os precedem. DEMONSTRAÇÕES FINANCEIRAS As demonstrações financeiras da Companhia e as demonstrações financeiras consolidadas da Companhia e suas controladas relativas aos exercícios sociais encerrados em 31 de dezembro de 2007 preparadas de acordo com as Práticas Contábeis Adotadas no Brasil estão incluídas neste Prospecto. As demonstrações financeiras da AESA e as demonstrações financeiras consolidadas da AESA e suas controladas relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 preparadas de acordo com as Práticas Contábeis Adotadas no Brasil estão incluídas neste Prospecto. As informações financeiras relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 apresentadas nesta seção referem-se à AESA, e não à AESA Participações, uma vez que, além de ter sido adquirida pelos seus atuais acionistas em 19 de dezembro de 2006, a AESA Participações apresentou resultado inexpressivo durante os dois exercícios encerrados em 31 de dezembro de 2005 e 2006. O resultado apresentado pela Companhia no exercício encerrado em 31 de dezembro de 2006 foi representado por: (i) equivalência patrimonial da AESA de 1 mês; e (ii) resultado de aplicações financeiras do exercício encerrado em 31 de dezembro de 2006. Anteriormente a dezembro de 2006, a AESA Participações era uma companhia sem atividades operacionais, resultado ou passivos relevantes e seu ativos eram: (i) uma aplicação financeira de renda fixa que fora liquidada antes do final do exercício encerrado em 31 de dezembro de 2006, de modo que suas demonstrações financeiras não apresentam qualquer movimentação relevante, e (ii) sua participação na AESA, recebida por meio de aumentos de capital realizados em 29 de dezembro de 2006. Sendo assim, as demonstrações financeiras da AESA e as demonstrações financeiras consolidadas da AESA e suas controladas relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 refletem as atividades operacionais da Companhia nestes períodos em todos os aspectos relevantes. Por esse motivo, as demonstrações financeiras societárias da AESA Participações para estes períodos não foram incluídas neste Prospecto. Veja seção “Nossas Atividades – Estrutura Societária”, na página 113 deste Prospecto, para maiores detalhes sobre nossa estrutura societária. As demonstrações financeiras societárias da AESA Participações para o exercício social encerrado em 31 de dezembro de 2005 se encontram disponíveis para consulta na rede mundial de computadores nos endereços da Companhia, www.unianhanguera.edu.br, e da CVM, www.cvm.gov.br. 70 As demonstrações de resultado consolidadas auditadas da AESA relativas ao exercício social encerrado em 31 de dezembro de 2006 incluem (i) dois meses integrais de resultado da mantenedora Instituto Latino-Americano de Educação e Cultura Ltda., ou Anápolis, na cidade de Anápolis, Estado de Goiás, que passou a ser nossa controlada indireta em 6 de novembro de 2006, quando adquirimos sua controladora Poona, e (ii) um mês de resultado das mantenedoras (a) Sapiens e (b) Jacareiense, ou conjuntamente Jacareí, na cidade de Jacareí, Estado de São Paulo, que passaram a ser nossas controladas indiretas em 20 de dezembro de 2006. As demonstrações financeiras consolidadas da Companhia relativas ao exercício social encerrado em 31 de dezembro de 2007 incluem (i) onze meses integrais de resultado da mantenedora Unibero, que passou a ser nossa controlada em 7 de fevereiro de 2007; (ii) dez meses integrais de resultado da mantenedora Fênix, que passou a ser nossa controlada indireta em 9 de março de 2007; (iii) nove meses integrais de resultado da mantenedora FIZO, que passou a ser nossa controlada indireta em 9 de abril de 2007; (iv) cinco meses integrais de resultado da mantenedora Atlântico Sul, que passou a ser nossa controlada indireta em 20 de julho de 2007; (v) três meses integrais de resultado da mantenedora Unaes, que passou a ser nossa controlada indireta em 1º de outubro de 2007; (vi) três meses integrais de resultado da mantenedora Uniderp, que passou a ser nossa controlada em 1º de outubro de 2007; e (vii) um mês integral de resultado da mantenedora UniA, que passou a ser nossa controlada em 10 de dezembro de 2007. As demonstrações financeiras da Companhia e demonstrações financeiras consolidadas da Companhia e suas controladas relativas ao exercício findo em 31 de dezembro de 2007 foram auditadas pela KPMG Auditores Independentes de acordo com as normas de auditoria aplicáveis no Brasil, conforme parecer incluído neste Prospecto. As demonstrações financeiras da AESA e demonstrações financeiras consolidadas da AESA e suas controladas relativas aos exercícios findos em 31 de dezembro de 2005 e 2006 foram auditadas pela KPMG Auditores Independentes de acordo com as normas de auditoria aplicáveis no Brasil, conforme parecer incluído neste Prospecto, que contém parágrafos de ênfase referindo-se aos seguintes assuntos: (i) emissão em 8 de maio de 2006 de parecer com ressalva sobre as demonstrações financeiras da AESA, concernentes ao exercício findo em 31 de dezembro de 2005, em função da não-constituição em 2005 da provisão de bônus a diretores e funcionários no montante de R$2,0 milhões e o fato de a AESA ter decidido reformular estas demonstrações financeiras reconhecendo integralmente a provisão de bônus a seus diretores e funcionários, para atendimento às práticas contábeis adotadas no Brasil. Dessa forma, em 2 de outubro de 2006, o parecer anteriormente emitido foi emitido novamente, sem ressalvas; (ii) a Companhia reapresentou as demonstrações financeiras de AESA relativas ao exercício findo em 31 de dezembro de 2006 em 11 de janeiro de 2007, em conexão com o pedido de registro de oferta pública inicial na CVM. Em 13 de fevereiro de 2007, a CVM formulou exigências relativamente ao pedido de registro de oferta pública inicial, por meio do Ofício CVM/SER/SEP/Nº9/2007. Dessa forma, a Companhia decidiu reapresentar suas demonstrações financeiras de AESA relativas ao exercício findo em 31 de dezembro de 2006, em atendimento àquele Ofício, sendo a nova reapresentação, datada de 14 de fevereiro de 2007; (iii) conforme solicitado pela administração, e em conexão com o pedido de registro da oferta pública inicial, as datas dos relatórios de auditoria com relação às demonstrações financeiras dos exercícios findos em 31 de dezembro de 2005 e 2004, originalmente emitidos em 8 de maio de 2006, e emitidos novamente em 2 de outubro de 2006 e 4 de abril de 2005, respectivamente, foram alterados para 11 de janeiro de 2007, exceto pelas notas 27 e 28, que são datadas de 14 de fevereiro de 2007. Para maiores detalhes sobre as demonstrações financeiras e as premissas de sua elaboração veja seção “Apresentação das Informações Financeiras”, na página 48 deste Prospecto. Os quadros abaixo apresentam um sumário das nossas informações financeiras e operacionais para os períodos indicados. As informações a seguir devem ser lidas e analisadas em conjunto com as demonstrações financeiras da Companhia e da AESA e as demonstrações financeiras consolidadas da Companhia e suas controladas e AESA e suas controladas e respectivas notas explicativas, incluídas neste Prospecto, e com as seções “Apresentação das Demonstrações Financeiras e de Mercado” e “Análise e Discussão da Administração sobre a Situação Financeira e o Resultado Operacional”. 71 DEMONSTRAÇÃO DE RESULTADO 2005 Receita bruta de serviços: Receita de mensalidade Taxas, serviços acadêmicos e outros Receita bruta Deduções: Bolsas Descontos Mensalidades canceladas Impostos e Taxas Total das deduções Receita líquida dos serviços prestados Custos diretos dos serviços prestados Lucro bruto Outras despesas operacionais: Vendas Gerais e administrativas Amortização do ágio Depreciação e amortização Total de despesas operacionais Lucro operacional antes do resultado financeiro Resultado financeiro líquido Lucro operacional Resultado nãooperacional Lucro antes do imposto de renda e contribuição social Imposto de renda e contribuição social Lucro líquido do exercício 100.059 Exercício social encerrado em 31 de dezembro de % Variação %AV 2006 % AV 2007 %AV 2005/2006 2006/2007 (Em milhares de R$, exceto se indicado de outra forma) 123,1 144.465 128,4 339.857 124,2 44,4 135,3 2.225 2,7 4.283 3,8 7.386 2,7 92,5 72,5 102.284 125,8 148.748 132,2 347.243 126,9 45,4 133,4 (6.536) (7.347) (3.400) (3.704) (20.987) (8,0) (9,0) (4,2) (4,6) (25,8) (15.592) (11.561) (4.036) (5.045) (36.235) (13,9) (10,3) (3,6) (4,5) (32,2) (34.328) (20.461) (10.387) (8.495) (73.671) (12,5) (7,5) (3,8) (3,1) (26,9) 138,5 57,4 18,7 36,2 72,7 120,2 77,0 157,4 68,4 103,3 81.297 100,0 112.514 100,0 273.572 100,0 38,4 143,1 (46.971) (57,8) (61.897) (55,0) (151.620) (55,4) 31,8 145,0 34.326 42,2 50.617 45,0 121.952 44,6 47,5 140,9 (5.399) (14.407) (2.765) (6,6) (17,7) (3,4) (11.219) (17.816) (3.812) (10,0) (15,8) (3,4) (26.818) (59.122) (33.646) (9,8) (21,6) (12,3) 107,8 23,7 37,9 139,0 231,8 782,6 (2,7) (3.987) (3,5) (10.315) (3,8) 80,3 158,7 (24.782) (30,5) (36.834) (32,7) (129.901) (47,5) 48,6 252,7 9.544 11,7 13.783 12,2 (7.949) 2,9 44,4 (157,7) (2.211) (873) (1,1) (2.131) (1,9) 11.873 4,3 144,0 (657,3) 8.671 10,7 11.652 10,4 3.924 1,4 34,4 (66,3) 421 0,5 (426) (0,4) 29 (0,0) (201,2) (106,8) 9.092 11,2 11.226 10,0 3.953 1,4 23,5 (64,8) (789) (1,0) (104) (0,1) (3.548) (1,3) (86,9) 3.319,8 8.303 10,2 11.122 9,9 405 0,1 34,0 (96,4) 72 BALANÇO PATRIMONIAL Em 31 de dezembro de 2005 Ativo circulante Disponibilidades Mensalidades a receber Estoques Outras contas a receber Impostos a recuperar Despesas antecipadas Total do ativo circulante % Variação 2005/ 2006/ %AV 2006 % AV 2007 %AV 2006 2007 (Em milhares de R$, exceto de indicado de outra forma) 118 9.599 436 295 146 54 10.648 0,2 13,0 0,6 0,4 0,2 0,1 14,4 1.834 23.096 570 681 669 281 27.131 1,1 13,9 0,3 0,4 0,4 0,2 16,3 33.843 59.033 2.521 3.165 7.296 2.794 108.652 4,1 7,2 0,3 0,4 0,9 0,3 13,3 1.454,2 140,6 30,7 130,8 358,2 420,4 154,8 1.745,3 155,6 342,3 364,8 990,6 894,3 300,5 638 1.601 2.239 0,9 2,2 3,0 1.850 2.830 4.680 1,1 1,7 2,8 136 3.049 11.545 14.730 0,0 0,4 1,4 1,8 190,0 76,8 109,0 (92,6) 7,7 214,7 Investimentos Imobilizado Diferido Total do permanente 50.869 10.264 61.133 68,7 13,9 82,6 34.640 86.273 13.522 134.435 20,8 51,9 8,1 80,9 417.839 189.360 89.075 696.274 51,0 23,1 10,9 84,9 69,6 31,7 119,9 1.106,2 119,5 558,7 417,9 Ativo total 74.020 100,0 166.246 100,0 819.656 100,0 124,6 393,0 Passivo circulante: Empréstimos e financiamentos Fornecedores Salários, férias e encargos sociais Impostos e contribuições a recolher Impostos parcelados Provisão de bônus a diretores e funcionários Anuidades antecipadas Compromissos a pagar Imposto de renda e contribuição social Outras contas a pagar Total do passivo circulante 2.603 2.559 5.300 1.914 506 2.409 1.632 669 17.592 3,5 3,5 7,2 2,6 0,7 3,3 2,2 0,9 23,8 6.664 2.700 8.762 2.380 950 1.474 5.268 5.235 1.648 1.208 36.289 4,0 1,6 5,3 1,4 0,6 0,9 3,2 3,1 1,0 0,7 21,8 20.279 10.241 27.302 5.791 3.134 2.489 18.602 69.052 6.734 3.429 167.053 2,5 1,2 3,3 0,7 0,4 0,3 2,3 8,4 0,8 0,4 20,4 156,0 5,5 65,7 23,4 87,7 (38,8) 222,8 80,6 106,3 204,3 279,3 210,9 145,3 229,9 68,9 253,1 1.219,0 308,6 183,9 360,3 445 1.193 1.638 0,6 1,6 2,2 216 198 2.395 4.433 660 488 8.390 0,1 0,1 1,4 2,7 0,4 5,0 52.552 16.633 89.659 8.116 1.228 168.188 6,4 2,0 10,9 1,0 0,1 20,5 438,2 (44,7) 412,2 24.229,6 (100,0) 594,5 1.922,5 1.129,7 151,7 1.904,6 Capital social Reserva legal Lucros acumulados Total do patrimônio líquido 47.815 434 6.541 54.790 64,6 0,6 8,8 74,0 120.452 990 125 121.567 72,5 0,6 0,1 73,1 483.811 74 530 484.415 59,0 0,0 0,1 59,1 151,9 128,1 (98,1) 121,9 301,7 (92,5) 324,0 298,5 Passivo total 74.020 100,0 166.246 100,0 819.656 100,0 124,6 393,0 Depósitos judiciais Partes relacionadas Outras contas a receber Total do realizável a longo prazo Exigível a longo prazo Empréstimos e financiamentos Partes relacionadas Impostos parcelados Compromissos a pagar Provisão para contingências Outros Total do exigível a longo prazo 73 OUTROS DADOS FINANCEIROS 2005 Lucro líquido do exercício Amortização de ágio Lucro líquido excluindo amortização de ágio(1) Exercício social encerrado em 31 de dezembro de 2006 2007 CAGR 2005 - 2007 (em R$ milhares) 8.303 2.765 11.068 Lucro líquido do exercício Imposto de renda e contribuição social Resultado não-operacional Resultado financeiro líquido Depreciação e amortização EBITDA(2) Despesas de IPO alocadas em gerais e administrativas EBITDA Ajustado (2) 8.303 789 (421) 873 4.976 14.520 14.520 11.122 3.812 14.934 11.122 104 426 2.131 7.799 21.582 21.582 405 33.646 34.051 (77,9%) 248,8% 75,4% 405 3.548 (29) (11.873) 43.961 36.012 28.382 64.394 (77,9%) 112,1% (73,8%) 197,2% 57,5% 110,6% INFORMAÇÕES OPERACIONAIS Exercício social encerrado em 31 de dezembro de 2006 2007 2005 Média de Alunos Matriculados (3) Novas matrículas (4) Câmpus em operação Mensalidade média (em R$) (5) 17.571 9.653 10 474,5 ______________________________________ 24.527 10.734 13 490,8 56.741 24.599 31 499,1 CAGR 2005 - 2007 79,7% 59,6% 76,1% 2,6% (1) O Lucro Líquido Excluindo a Amortização do Ágio não exclui as despesas relativas a nossa oferta pública inicial de Units, que totalizaram R$29,5 milhões, no exercício encerrado em 31 de dezembro de 2007, sendo que a partir deste valor, R$28,4 milhões referem-se às despesas gerais e administrativas e R$1,1 milhão refere-se às despesas financeiras. (2) EBITDA, EBITDA Ajustado e Lucro Líquido Excluindo Amortização de Ágio não são medidas reconhecidas pelas Práticas Contábeis Adotadas no Brasil. O EBITDA, de acordo com o Ofício circular n.º 1/2007, pode ser reconciliado com as demonstrações financeiras como segue: lucro (prejuízo) líquido antes do imposto de renda e contribuição social, resultado financeiro líquido, depreciação e amortização e resultado não operacional. O EBITDA Ajustado é o resultado do EBITDA excluindo as despesas com a oferta pública inicial de Units em realizada em 2007. O EBITDA e o EBITDA Ajustado não são comparáveis a outras medidas de denominação similar usadas por outras companhias, e não devem ser considerados alternativas ao lucro ou prejuízo líquido como indicadores de nosso desempenho operacional ou uma alternativa ao fluxo de caixa como indicador de nossa liquidez. Para a conciliação do nosso EBITDA com o nosso lucro líquido, veja “Apresentação das Informações Financeiras e Outras Informações – EBITDA e Lucro Líquido Excluindo Amortização de Ágio”. (3) Calculado como a média do número de alunos matriculados em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada ano. (4) Número de alunos entrantes no primeiro semestre de cada curso, excluindo transferências de alunos provenientes de outras instituições e alunos que retornaram após trancamento de matrícula. (5) Receita de mensalidades do ano dividida pela média do número de alunos matriculados em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada ano. 74 ANÁLISE E DISCUSSÃO DA ADMINISTRAÇÃO SOBRE A SITUAÇÃO FINANCEIRA E O RESULTADO OPERACIONAL A discussão a seguir é baseada em, e deve ser lida em conjunto com, (i) as demonstrações financeiras consolidadas da Companhia e suas subsidiárias e notas explicativas relativas ao exercício social encerrado em 31 de dezembro de 2007; e (ii) as demonstrações financeiras consolidadas da AESA e suas subsidiárias e notas explicativas relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006, ambas incluídas nesse Prospecto e discutidas nesta seção. Referidas demonstrações financeiras foram elaboradas de acordo com as Práticas Contábeis Adotadas no Brasil. Tal discussão também deve ser lida em conjunto com as seções “Apresentação das Demonstrações Financeiras”, “Resumo das Demonstrações Financeiras e Operacionais”, “Informações Financeiras e Operacionais Selecionadas” e com outras informações financeiras apresentadas nesse Prospecto. Esta seção contém estimativas e declarações futuras que envolvem riscos e incertezas. Os nossos resultados reais poderão diferir significativamente dos resultados discutidos nesta seção no que concernem a estimativas e declarações futuras, em decorrência de diversos fatores inclusive, porém não limitado a fatores descritos na seção “Considerações sobre Estimativas e Perspectivas sobre o Futuro”, “Fatores de Risco” e os assuntos descritos neste Prospecto em geral. CONJUNTURA ECONÔMICA BRASILEIRA Desde a posse do atual Governo Federal, em janeiro de 2003, a economia brasileira tem apresentado maior grau de estabilidade e, de maneira geral, o Governo Federal vem dando continuidade à política macroeconômica do governo anterior, priorizando a responsabilidade fiscal. Entre 31 de dezembro de 2004 e 2005, o Real sofreu apreciação frente ao Dólar de 11,8%. Ainda que tenha havido apreciação, o Brasil teve, em 2005, saldo em conta corrente positivo de US$44,8 bilhões, seu maior superávit já registrado. A medida de desemprego decresceu de 9,6% em 31 de dezembro de 2004 para 8,3% em 31 de dezembro de 2005 nas principais regiões metropolitanas do Brasil, de acordo com estimativas do IBGE. Em 2005, a média de inflação medida pelo IPCA foi de 5,7% e a média da taxa de juros TJLP foi de 9,8%. O PIB cresceu 3,2% no mesmo ano. Em 2006, o Real manteve sua tendência e teve apreciação frente ao Dólar de 8,7% entre 31 de dezembro de 2005 e 2006. Mesmo com a apreciação, o Brasil alcançou saldo em conta corrente positivo de US$ 6,3 bilhões. Pelo quarto ano consecutivo a relação Transações Correntes/PIB, como indicador de vulnerabilidade às crises financeiras internacionais, é positiva, ou seja, mostra uma exposição menor do país ao risco. A medida de desemprego cresceu para 10,0% em 31 de dezembro de 2006 nas principais regiões metropolitanas do Brasil, de acordo com estimativas do IBGE. Em 2006, a inflação medida pelo IPCA foi de 3,1% e a média da taxa de juros TJLP foi de 6,8%. As reservas internacionais também alcançaram patamares históricos e com melhor qualidade, reduzindo a participação de capital especulativo. Os resultados macroeconômicos do ano de 2007 apontaram para uma aceleração do ritmo do crescimento econômico com estabilidade monetária. A desvalorização cambial de 17,2% observada no ano contribuiu para uma redução ainda maior da inflação medida pelo IPCA, que atingiu 4,4%, em linha com a meta estabelecida pelo Copom. No campo externo, o superávit comercial acumulado em 31 de dezembro de 2007, US$ 40,0 bilhões, foi ligeiramente menor que os valores registrados em 2006 e 2005, contudo, as reservas internacionais do país continuaram a se expandir. A medida de desemprego caiu para 7,4% em 31 de dezembro de 2007 nas principais regiões metropolitanas do Brasil, de acordo com estimativas do IBGE. No que diz respeito ao ritmo de crescimento da economia, a aceleração verificada ao final de 2006 parece que se consolidou em 2007. Contribuiu para um crescimento econômico mais forte em 2007, o prosseguimento da redução da taxa básica de juros, até setembro, quando foi estabilizada em 11,25%, concomitante à evolução da oferta de crédito. 75 A tabela abaixo apresenta crescimento do PIB, inflação, taxas de juros e taxa de câmbio para o dólar nos períodos indicados: Exercício Social Encerrado em 31 de dezembro de 2005 2006 2007 Crescimento do PIB(1) 3,2% 3,8% n/a Inflação (IGP-M)(2) 1,2% 3,9% 7,8% (3) Inflação (IPCA) 5,7% 3,1% 4,6% Taxa DI(4) 18,2% 13,1% 11,8% TJLP(5) 9,8% 6,8% 6,2% Valorização (desvalorização) do Real frente ao Dólar 11,8% 8,7% 17,2% Taxa de câmbio (fechamento) R$ por US$1,00 R$2,341 R$2,138 R$1,771 Taxa média de câmbio — R$ por US$1,00(6) R$2,435 R$2,177 R$1,948 (1) O PIB do Brasil informado em tais períodos já utiliza a nova metodologia do IBGE. (2) A inflação (IGP-M) é o índice geral de preço do mercado medido pela FGV, representando os dados acumulados nos últimos 12 meses de cada período. (3) A inflação (IPCA) é um índice de preços ao consumidor medido pelo IBGE, representando os dados acumulados nos últimos 12 meses de cada período. (4) A Taxa DI é a média das taxas dos depósitos interfinanceiros praticados durante o dia no Brasil (acumulada para o mês do fim do período, atualizada). (5) Representa a taxa de juros aplicada pelo BNDES para financiamento de longo prazo (fim do período). (6) Média das taxas de câmbio do último dia de cada ano. Fonte: BNDES, BACEN, FGV e IBGE. DESTAQUES DO TRIÊNIO 2005, 2006 E 2007 Receita Líquida dos Serviços – Nos três exercícios encerrados em 31 de dezembro de 2005, 2006 e 2007, o crescimento composto anual médio de nossa receita líquida foi de 83,4%. Esta taxa de crescimento da receita líquida é resultado (i) da expansão do número de Câmpus em operação que passou de 10 em 31 de dezembro de 2005 para 31 em 31 de dezembro de 2007; (ii) do aumento do número médio de alunos por Câmpus passando de 1,8 mil no exercício encerrado em 31 de dezembro de 2005 para 2,4 mil no período encerrado em 31 de dezembro de 2007, representando um crescimento composto anual médio de 17,4%; (iii) adição de 13.969 alunos matriculados em nossos Pólos em 31 de dezembro de 2007; (iv) crescimento médio anual de 2,6% da mensalidade média, passando de R$474,5 em 31 de dezembro de 2005 para R$499,1 em 31 de dezembro de 2007. Lucro Bruto – A abertura de novas Unidades, que ainda não se beneficiam dos ganhos de escala, e a aquisição de Unidades, que possuem uma estrutura de custo menos eficiente, impactaram negativamente nossa margem bruta, no entanto, esse efeito foi mitigado pela (i) maturação das Unidades existentes, que atingem níveis mais eficientes de custo por aluno, com a diluição dos custos fixos; e (ii) pela introdução de Cursos a Distância, que possuem um custo inferior ao dos Cursos Presenciais. Esses efeitos combinados resultaram em um acréscimo de 2,8 pontos percentuais entre o exercício encerrado em 31 de dezembro de 2005, e o mesmo período de 2006 e uma redução de 0,4 pontos percentuais entre o exercício encerrado em 31 de dezembro de 2006, e o mesmo período de 2007. Assim, a margem bruta entre 2005 e 2007 aumentou em 2,4 pontos percentuais, saindo de 42,2% no exercício encerrado em 31 de dezembro de 2005, para 44,6% no mesmo período de 2007. Despesas com Vendas – Nossas despesas com vendas como percentual da receita líquida aumentaram de 6,6% no exercício encerrado em 31 de dezembro de 2005, para 9,8% no exercício encerrado em 31 de dezembro de 2007, em razão principalmente do crescimento dos nossos esforços com marketing para captação de novos alunos, que, em sua maioria, se matriculam e geram receitas no exercício fiscal subseqüente. 76 Despesas Gerais e Administrativas – Entre os exercícios encerrados em 31 de dezembro de 2005 e 2007, as despesas gerais e administrativas como percentual da receita líquida aumentaram de 17,7% no exercício encerrado em 31 de dezembro de 2005 para 21,6% no exercício encerrado em 31 de dezembro de 2007 principalmente devido às despesas com a oferta pública inicial de Units da Companhia realizada em 2007, em parte alocadas em despesas gerais e administrativas, que totalizaram R$28,4 milhões. Desconsiderando as despesas com a oferta pública inicial de Units da Companhia realizada em 2007, as despesas gerais e administrativas reduziram de 17,7% em 31 de dezembro de 2005 para 11,2% no exercício encerrado em 31 de dezembro de 2007, principalmente devido a ganhos de escala gerados pela estrutura central de gestão acadêmica e administrativa. Lucro Líquido – Nosso lucro líquido diminuiu no período de três anos entre os exercícios encerrados em 31 de dezembro de 2005 e 2007, de R$8,3 milhões para R$0,4 milhão. A queda do lucro líquido no período está relacionada principalmente a dois fatores: (i) crescimento das despesas com amortização de ágio que em 2005 era de R$2,8 milhões e em 2007 atingiu R$33,6 milhões; e (ii) realização de despesas com a abertura de capital que totalizaram R$29,5 milhões. Lucro Líquido Excluindo a Amortização de Ágio – Nosso lucro líquido excluindo as despesas com a amortização de ágio das aquisições aumentou de R$11,1 milhões no exercício encerrado em 31 de dezembro de 2005, para R$34,1 milhões no mesmo período de 2007. O lucro líquido excluindo a amortização de ágio foi impactado negativamente pelas despesas relacionadas com a oferta pública inicial de Units da Companhia realizada em 2007. Desconsiderando este efeito, o lucro líquido excluindo a amortização de ágio, passou de R$11,1 milhões no exercício encerrado em 31 de dezembro de 2005, para R$63,5 milhões no mesmo período de 2007, representando um crescimento composto anual de 139,5%. O lucro líquido excluindo a amortização de ágio não é uma medida reconhecida pelas Práticas Contábeis Adotadas no Brasil. Para calcular o lucro líquido excluindo a amortização de ágio, somamos a amortização de ágio ao nosso lucro ou prejuízo líquido do exercício a fim de eliminar o efeito da amortização de ágio sobre o lucro da Companhia. O lucro líquido excluindo a amortização de ágio não é utilizado como base para distribuição de dividendos e não deve ser considerado uma alternativa ao lucro ou prejuízo líquido como indicadores de nosso desempenho operacional ou uma alternativa ao fluxo de caixa como indicador de nossa liquidez. Para a conciliação do nosso lucro líquido excluindo a amortização de ágio com o nosso lucro líquido, veja seção “Informações Financeiras e Operacionais Selecionadas – Lucro Líquido Excluindo a Amortização de Ágio”, na página 77 deste Prospecto. PRINCIPAIS LINHAS DO NOSSO RESULTADO Receita bruta de Serviços Nossa receita bruta de serviços é composta pelos seguintes itens: Mensalidades: A maior parte de nossa receita provém das mensalidades que cobramos pelos cursos de graduação, graduação tecnológica e pós-graduação que oferecemos aos nossos alunos. Cobramos seis mensalidades por semestre, e o pagamento da primeira mensalidade é considerado confirmação da matrícula. Nos exercícios encerrados em 31 de dezembro de 2005, 2006 e 2007, a receita de mensalidades foi responsável por 97,8%, 97,1% e 97,9% da nossa receita bruta, respectivamente. Taxas, serviços acadêmicos, acadêmicos e outras: O restante de nossa receita provém das taxas por serviços prestados aos alunos, como impressão de documentos, programas de recuperação acadêmica, provas de segunda chamada, requerimentos de revisão de notas, requerimentos de histórico escolar, venda de material didático, taxa de inscrição no vestibular, entre outras. Nos exercícios encerrados em 31 de dezembro de 2005, 2006 e 2007 estas fontes de receita foram responsáveis por 2,2%, 2,9% e 2,1% da nossa receita bruta, respectivamente. Os principais fatores determinantes da nossa receita bruta de serviços são: (i) o número de alunos matriculados em nossos cursos; (ii) os cursos em que nossos alunos estão matriculados; e (iii) o valor das mensalidades para cada 77 curso. Acreditamos que nossos alunos em potencial selecionam sua instituição de ensino superior com base principalmente em uma combinação de cursos oferecidos, conveniência e o valor das mensalidades. Admitimos novos alunos por meio de processos seletivos feitos duas vezes por ano para os Cursos Presenciais e quatro vezes por ano para os Cursos a Distância, sendo que o processo principal é realizado em janeiro e os outros tendem a ser menores e podem não acontecer dependendo da demanda pelo curso. Os números de alunos matriculados e de novos alunos estão diretamente relacionados ao número de unidades de ensino e ao número de cursos e vagas que oferecemos. Entre os exercícios encerrados em 31 de dezembro de 2005 e 2007, nosso número médio de alunos cresceu a uma taxa média anual de 79,7%. Além da graduação de nossos alunos, a evasão de alunos matriculados também influencia a nossa receita bruta. Nos exercícios encerrados em 31 de dezembro de 2005, 2006 e 2007, calculamos que a permanência média dos alunos nos cursos com duração de quatro anos foi de 58% entre o início do curso e a graduação. A evasão de alunos ocorre por conta de diversos fatores, entre eles, problemas financeiros e mudança de cidade de domicílio. Quando acontece a desistência de um aluno antes do final do semestre letivo, cobramos apenas as mensalidades referentes aos meses anteriores à sua desistência. Os valores das mensalidades dos cursos de graduação e graduação tecnológica para 2007 variaram de R$168,0 a R$979,52 de acordo com o curso e com a Unidade selecionada. Os preços das mensalidades geralmente variam conforme a estrutura de custos operacionais e condições locais de mercado. Em 2007, implementamos um aumento médio de 3,2% sobre os valores das mensalidades do ano letivo de 2006 nos cursos de graduação e graduação tecnológica. Historicamente, as variações de preços de mensalidades não foram homogêneas entre cursos e unidades, e poderão também não o ser no futuro, em virtude de suas estruturas de custos e despesas e, principalmente, das condições de cada mercado onde atuamos. No entanto, historicamente temos conseguido repassar o aumento de inflação que impactam nossos custos e despesas operacionais nos valores das mensalidades cobradas. Impostos sobre serviços prestados Os impostos sobre a receita estão ligados diretamente ao volume de nossas receitas. Por estarmos inseridos no PROUNI, desde 2005 gozamos de isenção das contribuições federais (PIS e COFINS) incidentes sobre a receita operacional bruta proveniente das mensalidades de nossos cursos de graduação e graduação tecnológica. Dessa forma, o principal imposto incidente sobre a receita de nossos serviços é o ISS. Imposto sobre Serviços: O ISS é um imposto municipal incidente sobre nossa receita operacional bruta auferida com a prestação de serviços, depois de deduzidas as bolsas de estudo e as mensalidades canceladas. Recolhemos ISS conforme a alíquota do município onde o serviço é efetivamente prestado. As alíquotas de ISS cobradas nos municípios em que atuamos variam entre 2,0% e 5,0%, sendo 2,6% a taxa efetiva média em 2007. Programa de Integração Social: O PIS é um imposto federal incidente às alíquotas de 0,65% ou 1,65% sobre a receita operacional bruta auferida com a prestação de serviços, depois de deduzidas as bolsas de estudo e as mensalidades canceladas. Em razão de nossa adesão ao PROUNI, a partir de 2005 gozamos de isenção do PIS sobre as receitas advindas das mensalidades dos cursos de graduação e graduação tecnológica. Assim, a partir daquele exercício, o PIS passou a incidir apenas sobre as receitas dos cursos de pós-graduação, à taxa de 0,65%, e sobre taxas e serviços acadêmicos prestados aos alunos e de inscrição em vestibulares, à taxa de 1,65%. Contribuição para Financiamento de Seguridade Social: A COFINS é uma contribuição federal incidente às alíquotas de 3,0% ou 7,6%, sobre a receita operacional bruta auferida com a prestação de serviços, depois de deduzidas as bolsas de estudo e as mensalidades canceladas. Em virtude de nossa adesão ao PROUNI, a partir de 2005 gozamos de isenção da COFINS sobre as receitas advindas das mensalidades dos cursos de graduação e graduação 2 Desconsiderando as mensalidades dos cursos de medicina e odontologia que possuem mensalidades de R$2.933,0 e R$1.448,1 respectivamente. 78 tecnológica. Dessa forma, a partir daquele exercício, a COFINS passou a incidir apenas sobre as receitas dos cursos de pós-graduação, à taxa de 3,0%, e sobre taxas e serviços prestados aos alunos e de inscrição em vestibulares, à taxa de 7,6%. Outras deduções sobre a receita bruta Descontos: Concedemos descontos para o pagamento pontual de mensalidades. Esta política era circunscrita a parte de nossas Unidades em 2005 e, a partir de 2006, estendemos tal prática a todas as nossas Unidades em operação. No exercício encerrado em 31 de dezembro de 2007, o desconto médio oferecido para pagamento pontual ponderado pelo número de alunos dos cursos de graduação e graduação tecnológica foi de 11,5%, e representou um percentual sobre a receita bruta de mensalidades de 6,0%. Bolsas: Nossas principais modalidades de bolsas de estudo estão relacionadas ao PROUNI, ao resultado de nossas negociações com os sindicatos de nossos funcionários e a convênios com empresas. Em 31 de dezembro de 2007, tínhamos um total de 29.037 alunos bolsistas, sendo 6.532 bolsistas integrais e 22.505 bolsistas parciais. Nossas principais categorias de bolsas de estudo são: • Programa Universidade para Todos: De acordo com o PROUNI, devemos conceder bolsas integrais e/ou parciais na proporção de uma bolsa integral para cada 10,7 alunos matriculados e pagantes. Quando uma IES adere ao PROUNI, esta deve oferecer bolsas considerando a base de alunos que ingressaram na IES a partir da adesão ao programa. Em 31 de dezembro de 2007, o total de alunos inscritos no PROUNI foi de 5.245, sendo 4.521 integrais e 724 parciais. • Bolsas de Incentivo Sócio-econômico: Concedemos bolsas a alguns alunos que demonstram mérito • Convenção coletiva: Conforme os acordos estabelecidos com os sindicatos que representam nossos • Incentivos municipais: Em alguns municípios, concedemos bolsas de estudo em contrapartida à isenção de ISS e autorização livre de pagamento para ocupação e uso de determinados imóveis. • Incentivo à pesquisa, produção e envolvimento acadêmico dos alunos e bolsas discricionárias: Concedemos • Convênios com empresas: Temos acordos comerciais com algumas empresas, nos quais concedemos acadêmico e preenchem certos critérios de necessidade sócio-econômica. funcionários, docentes e não-docentes têm direito a bolsas de estudo integral em nossas instituições para si e para até um filho ou cônjuge. bolsas de apoio para incentivar alunos a participarem de projetos de pesquisa e trabalhos científicos por meio do PIC e bolsas de estudo parciais para alunos veteranos que trabalhem como monitores. descontos no pagamento de mensalidades para seus funcionários. Mensalidades canceladas: Normalmente o vencimento das mensalidades ocorre no quinto dia útil de cada mês, de modo que as mensalidades são geradas antes do término dos seus meses de competência. O cancelamento de mensalidades acontece essencialmente quando o aluno não obteve presença em aula no mês cobrado em virtude de sua evasão ou desistência do curso. Custos diretos dos serviços prestados e despesas operacionais Custos diretos dos serviços prestados: Nossos custos de serviços prestados estão relacionados aos custos necessários para a operação das nossas Unidades. Nosso custo com docentes é o principal custo dos serviços que prestamos. O custo de docentes inclui principalmente o pagamento de horas ministradas em sala de aula e horas para coordenação de cursos, que compreende, entre outras atividades, a preparação das aulas, bem como atendimento de alunos e coordenação da atividade acadêmica nas unidades, além dos respectivos encargos trabalhistas e provisões de férias e décimo terceiro salário. O gasto com docentes varia principalmente de acordo 79 com o número de cursos e de alunos matriculados, a carga horária de cada um dos cursos e a titulação do corpo docente. Custos de serviços prestados também englobam custo de pessoal de apoio aos cursos, diretoria e pessoal administrativo das unidades, ocupação (principalmente aluguel, IPTU, energia elétrica e água), serviços prestados por terceiros, materiais e outros custos operacionais das nossas unidades como manutenção e transporte. Estes custos variam principalmente de acordo com o número de unidades e com o número de alunos matriculados em cada unidade. Despesas com vendas: Nossas despesas de vendas são compostas de despesas de marketing e de provisão para créditos de liquidação duvidosa. As despesas de marketing estão relacionadas principalmente às campanhas de captação de alunos para os processos seletivos ou vestibulares, concentradas principalmente no último trimestre do ano, quando ocorre nosso processo seletivo principalmente. Desta forma, a despesa de captação é em grande parte relacionada à expectativa do número de novos alunos que iniciarão o semestre letivo subseqüente. Além dos gastos com captação de alunos, também realizamos ações e campanhas com o foco em tornar os nossos atuais alunos fiéis aos cursos que oferecemos, de potencializar a recomendação da nossa instituição, além de campanhas institucionais de fortalecimento da nossa marca. Despesas com marketing incluem: (i) publicidade veiculada em redes de televisão, outdoors, rádio, jornal, entre outros veículos; (ii) equipes internas de vendas e marketing; (iii) publicações de artigos de professores e alunos, (iv) pessoal de apoio ao departamento de marketing, entre outros. A despesa de provisão para créditos de liquidação duvidosa é feita de acordo com a estimativa de recebimento de créditos baseado no histórico de recuperação de créditos vencidos pela nossa administração. Despesas gerais e administrativas: Nossas despesas gerais e administrativas incluem todas as despesas da administração central, inclusive suas despesas operacionais, em Valinhos. A despesa de pessoal da sede inclui o programa de remuneração variável, do qual atualmente participam nossos gerentes de áreas e diretores executivos. Além disso, despesas gerais e administrativas também abrangem outras despesas administrativas, quais sejam provisão para contingências, bem como outras receitas operacionais, como pagamentos por sublocação de espaço em nossas unidades por prestadores de serviços, recuperação de despesas, entre outras. Depreciação e amortização: As despesas com depreciação incluem a depreciação de nossos ativos. As despesas com amortização abrangem a amortização de despesas pré-operacionais de novas Unidades e amortização de projetos específicos. A amortização de tais despesas diferidas vem sendo efetuada em cinco anos. Além disso, desde o exercício encerrado em 31 de dezembro de 2006, as despesas de marketing incorridas no ano relativas à abertura de novas unidades são contabilizadas como despesas diferidas, no ativo diferido, e são amortizadas em doze meses, no exercício subseqüente. Amortização do ágio. Conforme a legislação societária e as Práticas Contábeis Adotadas no Brasil, registramos como ágio o prêmio pago sobre o patrimônio líquido das sociedades que adquirimos de terceiros. Os ágios, registrados nas demonstrações financeiras consolidadas, estão baseados na rentabilidade futura das operações das empresas adquiridas de acordo com as projeções de rentabilidade desenvolvidas por empresa especializada, projetadas para amortização em 5 anos ou de acordo com o prazo de recuperação do valor investido, conforme projeções descritas nos respectivos laudos de avaliação. Resultado financeiro líquido: Nossas receitas ou despesas financeiras refletem principalmente: (i) despesas relacionadas a endividamento de curto e longo prazo; (ii) receita de aplicações financeiras; (iii) receita de juros de mora e multas referentes a mensalidades em atraso; (iv) PIS e COFINS incidentes sobre nossas receitas financeiras; (v) despesas financeiras operacionais (CPMF e despesas bancárias); e (vi) outras taxas e encargos pagos a instituições financeiras. Resultado não-operacional: Nossas receitas e despesas não-operacionais incluem doações recebidas por nossos hospitais veterinários e clínicas de fisioterapia que fazem parte de cursos oferecidos na área de saúde, multas fiscais, lucro ou prejuízo na venda de bens do ativo imobilizado, e ajuste no ativo fixo fruto de inventário realizado por empresa especializada. 80 Impostos de Renda e Contribuição Social: A legislação fiscal determina que efetuemos o recolhimento de IRPJ e de CSLL, os quais, em conjunto, costumam representar até aproximadamente 34% do lucro antes de IR e CSLL, quando positivo. Contudo, desde nossa inserção no PROUNI em 2005, gozamos de isenção do IR e CSLL sobre um percentual do lucro antes de IR e CSLL proporcional à receita proveniente da prestação de serviços de ensino de cursos de graduação e graduação tecnológica. Para maiores informações sobre o PROUNI e os benefícios fiscais do programa, veja seção “Aspetos Regulatórios do Setor”, na página 136 deste Prospecto. Nos exercícios encerrados em 31 de dezembro de 2005, 2006 e 2007, a taxa combinada de IR e CSLL sobre nosso lucro antes de IR e CSLL foi de 8,7%, 0,9% e 89,8%, respectivamente. Em particular, as despesas com IR e CSLL aumentaram em 2007 devido ao ágio das aquisições. DISCUSSÃO SOBRE AS PRINCIPAIS PRÁTICAS CONTÁBEIS As demonstrações financeiras incluídas neste Prospecto incluem as demonstrações financeiras consolidadas da Companhia e suas controladas relativas ao exercício findo em 31 de dezembro de 2007 e a as demonstrações financeiras consolidadas da AESA e suas controladas relativas aos exercícios findos em 31 de dezembro de 2006 e 2005 e foram preparadas de acordo com as Práticas Contábeis Adotadas no Brasil. As principais práticas contábeis aqui descritas são aquelas que têm relevância para retratar a condição financeira e os resultados da Companhia e da AESA, nos aspectos em que sua determinação é mais difícil, subjetiva e complexa, sujeitos à julgamentos, estimativas e presunções, exigindo estimativas sobre questões que ensejam incertezas. Para a elaboração dessas demonstrações financeiras, a nossa administração utilizou estimativas e suposições para registrar ativos, passivos e transações. As demonstrações financeiras da Companhia e da AESA e as demonstrações financeiras consolidadas da Companhia e da AESA e suas controladas incluem várias estimativas, subjetivas e complexas, relacionadas à vida útil dos ativos imobilizados, provisões para passivos contingentes, períodos estimados para recuperação e amortização do ágio de aquisições e investimentos, provisões para tributos, provisões para devedores duvidosos, provisões para bônus de administradores e funcionários e outros itens similares. Para que seja possível descrever a forma como nossa administração realiza as determinações sobre essas estimativas, incluindo variáveis e premissas subjacentes a tais estimativas, ressaltam-se as seguintes práticas contábeis que utilizamos: Reconhecimento da receita As receitas de mensalidades são reconhecidas mensalmente ao resultado do exercício em função da ocorrência do seu fato gerador, independentemente de terem sido efetivamente recebidas. Nossos contratos de prestação de serviços com alunos têm prazo indeterminado, mas devem ser renovados semestralmente com o pagamento da primeira mensalidade referente à renovação de matrícula. Quando ocorre a desistência do aluno antes do final de um semestre, cobramos apenas as mensalidades relativas aos meses em que tal aluno teve presença em sala de aula ou cancelamos mensalidades caso estas já tenham sido geradas para alunos que desistiram. As mensalidades canceladas são contabilizadas como deduções de receita. Anuidades antecipadas As anuidades antecipadas referem-se às matrículas e mensalidades dos exercícios seguintes, recebidas antecipadamente no final do exercício corrente que serão reconhecidas ao resultado do exercício de acordo com o regime de competência. As mensalidades antecipadas são contabilizadas na rubrica “anuidades antecipadas”, no passivo circulante. Esta conta geralmente apresenta um valor relevante em 31 de dezembro, pois as matrículas de novos alunos feitas logo após o vestibular que ocorre no último bimestre do ano são referentes ao mês de janeiro subseqüente. Esta antecipação é então revertida para o resultado em seu mês de competência. 81 Provisão para créditos duvidosos Estabelecemos provisões para créditos de liquidação duvidosa com base na estimativa de nossa administração de perdas prováveis no recebimento de créditos. Nesta determinação, levamos em consideração fatores estatísticos de inadimplência, considerações econômicas e percentuais históricos de recuperação, entre outros. Este processo exige um determinado grau de discricionariedade por parte de nossa administração em razão de incertezas das premissas envolvidas, tais como a situação financeira dos alunos devedores, assim como tendências macroeconômicas. Caso o valor de nossa provisão para créditos de liquidação duvidosa seja diferente dos valores efetivamente recebidos, um aumento de tal provisão no futuro poderá ser necessário e nosso lucro líquido poderá ser afetado. A provisão para créditos duvidosos está sendo apresentada na rubrica de despesas com vendas, na demonstração do resultado do exercício. Propriedades, instalações e equipamentos Contabilizamos nossas propriedades, instalações e equipamentos pelo custo de aquisição, formação ou construção. Depreciamos nossas propriedades, instalações e equipamentos pelo método de depreciação linear, levando em consideração a vida útil de nossos ativos. Pelo fato dos nossos contratos possuírem opções de compra dos ativos, as benfeitorias que realizamos em imóveis de terceiros também são depreciadas levando em consideração a vida útil dos ativos. Na eventualidade de não-renovação ou interrupção destes contratos de locação, contabilizaremos a depreciação remanescente das benfeitorias no resultado do exercício até a data de término dos contratos. A estimativa das vidas úteis de nossas propriedades, instalações e equipamentos é eminentemente subjetiva e incerta, uma vez que modificações tecnológicas e de práticas da indústria podem tornar nossas propriedades, instalações e equipamentos obsoletos antes ou depois de nossa estimativa original. Caso realizemos mudanças relevantes nas estimativas de vida útil de nossos ativos e caso as condições de mercado exijam uma reavaliação de nossas propriedades, instalações e equipamentos, a despesa com depreciação, a obsolescência de nossos ativos e, conseqüentemente, o valor patrimonial de nossas propriedades, instalações e equipamentos poderão ser substancialmente diferentes. Realização do ágio Registramos ágio na aquisição de companhias adquiridas, que está sendo amortizado no prazo de cinco anos, de acordo com as projeções da expectativa de resultado futuro. Na data de cada demonstração financeira, verificaremos se existem elementos que indiquem a potencial realização do ágio. Na medida em que o valor do ágio contabilizado no ativo exceder seu valor de realização, seremos obrigados a reduzir o ágio e reconhecer sua baixa. A determinação da realização do ágio é suportada por laudo de avaliação elaborado por empresas especializadas, o qual utiliza determinadas premissas e estimativas no que tange a projeções relacionadas às receitas, despesas e investimentos futuros. Estas premissas e estimativas podem ser influenciadas por diversos fatores internos e externos, tais como tendências econômicas e tendências do nosso setor de atuação, taxas de juros, alterações na nossa estratégia e modificações em nossos serviços e produtos. O uso de diferentes premissas e estimativas poderá alterar de forma substancial nossas demonstrações financeiras. Por exemplo, se tivéssemos utilizado premissas e estimativas mais conservadoras, nosso fluxo de caixa projetado poderia causar uma realização menor do ágio, o que poderia prejudicar nosso resultado operacional e patrimônio líquido. De acordo com as Práticas Contábeis Adotadas no Brasil, ao usarmos as premissas e estimativas que consideramos adequadas, não seremos obrigados a dar baixa no ágio. Despesas diferidas Nossas despesas pré-operacionais estão relacionadas às despesas de implantação das nossas novas unidades de ensino, de aquisições e ligadas ao desenvolvimento de projetos ainda não operacionais. Amortizamos as despesas préoperacionais em um período de cinco anos. Se mudarmos significativamente as premissas dos períodos de amortização, nossa despesa com amortização e, conseqüentemente, o valor patrimonial líquido de nossas despesas diferidas poderá 82 ser materialmente diferente. Além disso, desde o exercício encerrado em 31 de dezembro de 2006, as despesas de marketing incorridas no ano relativas à abertura de novas unidades são contabilizadas como despesas diferidas, no ativo diferido, e são amortizadas em doze meses, no exercício subseqüente. Provisões para contingências Estamos envolvidos em ações judiciais e procedimentos administrativos resultantes do curso normal de nossos negócios. Estabelecemos provisões em nosso balanço quando temos uma contingência legal ou administrativa cuja perda, de acordo com a opinião de nossos advogados externos, seja considerada provável e os valores envolvidos mensuráveis. Particularmente no caso de contingências trabalhistas, constituímos provisão consoante as perdas que registramos no passado. Avaliamos continuamente nossas provisões para contingências com base em novos fatos e circunstâncias relevantes, tais como decisões judiciais e alterações legislativas, que possam ter um efeito material adverso sobre nosso resultado operacional e patrimônio líquido. Apesar de nossa administração acreditar que a nossa provisão para contingências atual é adequada, não podemos assegurar que os fatos nos quais nossa administração se baseou para estabelecê-la não irão mudar no futuro. Imposto de renda e contribuição social Desde o exercício encerrado em 31 de dezembro de 2005 apuramos o imposto de renda e a contribuição social correntes considerando os critérios estabelecidos pela Instrução Normativa SRF 456, de 5 de outubro de 2004, que dispõe sobre a isenção do imposto de renda e de contribuições aplicável às instituições que aderiram ao PROUNI, levando em conta o lucro da exploração sobre as atividades isentas. Estimativas contábeis A elaboração das demonstrações financeiras de acordo com as práticas contábeis adotadas no Brasil requer que a Administração use de julgamento na determinação e registro de estimativas contábeis. Ativos e passivos significativos sujeitos a essas estimativas e premissas incluem prazos estimados para recuperação e conseqüente amortização dos ágios originados na aquisição de investimentos, o valor residual do ativo imobilizado, provisão para perdas com mensalidades e acordos de liquidação duvidosa, provisões para pagamento de bônus a diretores e funcionários e provisão para contingências. A liquidação das transações envolvendo essas estimativas poderá resultar em valores diferentes dos estimados devido a imprecisões inerentes ao processo de sua determinação. A Companhia revisa periodicamente as estimativas e premissas empregadas no julgamento dessas provisões. Alteração da Legislação Aplicável Recentemente foi sancionada a Lei nº. 11.638, de 28 de dezembro de 2007, que altera e revoga alguns dispositivos da Lei das Sociedades por Ações, em especial o capítulo de demonstrações financeiras, a fim de atualizar as regras contábeis brasileiras, aumentar o grau de transparência das demonstrações financeiras em geral e aproximá-las aos padrões internacionais de contabilidade adotados nos principais mercados de valores mobiliários. Dentre as principais mudanças, destacamos: (i) a alteração da demonstração do resultado do exercício; (ii) a alteração da classificação das contas do ativo e do passivo; e (iii) a criação de novos critérios de avaliação do ativo e do passivo. A nova lei entrou em vigor em 1º de janeiro de 2008 e afetará a forma de elaboração das demonstrações financeiras da Companhia referentes ao exercício social a encerrar-se em 31 de dezembro de 2008 e seguintes, bem como as informações trimestrais daqueles exercícios, as quais estarão sujeitas às novas regras. A Administração da Companhia está estudando os eventuais impactos nas demonstrações financeiras produzidos pela aprovação da nova Lei. 83 ANÁLISE DAS DEMONSTRAÇÕES DE RESULTADOS 2005 Receita bruta de serviços: Receita de mensalidade Taxas, serviços acadêmicos e outros Receita bruta Deduções: Bolsas Descontos Mensalidades canceladas Impostos e Taxas Total das deduções Receita líquida dos serviços prestados Custos diretos dos serviços prestados Lucro bruto Outras despesas operacionais: Vendas Gerais e administrativas Amortização do ágio Depreciação e amortização Total de despesas operacionais Lucro operacional antes do resultado financeiro Resultado financeiro líquido Lucro operacional Resultado nãooperacional Lucro antes do imposto de renda e contribuição social Imposto de renda e contribuição social Lucro líquido do exercício Exercício social encerrado em 31 de dezembro de % Variação %AV 2006 % AV 2007 %AV 2005/2006 2006/2007 (Em milhares de R$, exceto se indicado de outra forma) 100.059 123,1 144.465 128,4 339.857 124,2 44,4 135,3 2.225 2,7 4.283 3,8 7.386 2,7 92,5 72,5 102.284 125,8 148.748 132,2 347.243 126,9 45,4 133,4 (6.536) (7.347) (3.400) (3.704) (20.987) (8,0) (9,0) (4,2) (4,6) (25,8) (15.592) (11.561) (4.036) (5.045) (36.235) (13,9) (10,3) (3,6) (4,5) (32,2) (34.328) (20.461) (10.387) (8.495) (73.671) (12,5) (7,5) (3,8) (3,1) (26,9) 138,5 57,4 18,7 36,2 72,7 120,2 77,0 157,4 68,4 103,3 81.297 100,0 112.514 100,0 273.572 100,0 38,4 143,1 (46.971) (57,8) (61.897) (55,0) (151.620) (55,4) 31,8 145,0 34.326 42,2 50.617 45,0 121.952 44,6 47,5 140,9 (5.399) (14.407) (2.765) (6,6) (17,7) (3,4) (11.219) (17.816) (3.812) (10,0) (15,8) (3,4) (26.818) (59.122) (33.646) (9,8) (21,6) (12,3) 107,8 23,7 37,9 139,0 231,8 782,6 (2,7) (3.987) (3,5) (10.315) (3,8) 80,3 158,7 (24.782) (30,5) (36.834) (32,7) (129.901) (47,5) 48,6 252,7 9.544 11,7 13.783 12,2 (7.949) 2,9 44,4 (157,7) (2.211) (873) (1,1) (2.131) (1,9) 11.873 4,3 144,0 (657,3) 8.671 10,7 11.652 10,4 3.924 1,4 34,4 (66,3) 421 0,5 (426) (0,4) 29 (0,0) (201,2) (106,8) 9.092 11,2 11.226 10,0 3.953 1,4 23,5 (64,8) (789) (1,0) (104) (0,1) (3.548) (1,3) (86,9) 3.319,8 8.303 10,2 11.122 9,9 405 0,1 34,0 (96,4) 84 EXERCÍCIO ENCERRADO EM 31 DE DEZEMBRO DE 2007 COMPARADO AO EXERCÍCIO ENCERRADO EM 31 DE DEZEMBRO DE 2006 Receita bruta de serviços Nossa receita bruta de serviços aumentou 133,4%, passando de R$148,7 milhões no exercício encerrado em 31 de dezembro de 2006 para R$347,2 milhões no exercício encerrado em 31 de dezembro de 2007. Nossa receita de mensalidades cresceu 135,3%, passando de R$144,5 milhões no exercício encerrado em 31 de dezembro de 2006 para R$339,9 milhões no mesmo período de 2007. Nossa receita de taxas e serviços acadêmicos cresceu 72,5%, passando de R$4,3 milhões no exercício encerrado em 31 de dezembro de 2006 para R$7,4 milhões no mesmo período em 2007. O aumento da nossa receita bruta de serviços foi resultado da expansão do número médio de alunos matriculados em nossos cursos em 131,3%, de 24.527 alunos médio no exercício encerrado em 31 de dezembro de 2006 para 56.741 alunos médio no mesmo período em 2007, além do aumento de 1,7% na mensalidade nominal média, calculada pela divisão da receita de mensalidades pelo número médio de alunos do período. O aumento do número médio de alunos ocorreu em razão: (i) da expansão do número de Câmpus de 13 em 31 de dezembro de 2006 para 31 em 31 de dezembro de 2007, por meio da abertura de cinco novos Câmpus e da aquisição de 13 Câmpus; (ii) do aumento do número de alunos médio por Campus devido a maturação de nossos cursos, ao preenchimento de vagas oferecidas em conexão com o PROUNI e à introdução de novos cursos; (iii) adição de 13.969 alunos matriculados em nossos Pólos de ensino à distância em 31 de dezembro de 2007; (iv) inclusão na base de alunos de 12 meses de Anápolis e Jacareí, adquiridas em novembro e dezembro de 2006, respectivamente. Deduções As deduções da receita aumentaram 103,3%, passando de R$36,2 milhões no exercício encerrado em 31 de dezembro de 2006 para R$73,7 milhões no exercício encerrado em 31 de dezembro de 2007. Esta variação decorreu do aumento de 131,3% no número de alunos médio entre os períodos encerrados em 31 de dezembro de 2006 e 31 de dezembro de 2007. Porém, como percentual da receita líquida, as deduções diminuíram de 32,2% (24,4% da receita bruta) no exercício encerrado em 31 de dezembro de 2006, para 26,9% (21,2% da receita bruta) no mesmo período de 2007. Esta variação ocorreu devido a diferença entre a política de bolsas e descontos praticadas nas Unidades adquiridas ao longo do ano de 2007 em relação as nossas políticas. Receita líquida dos serviços prestados Tendo em vista o exposto acima, nossa receita líquida dos serviços aumentou 143,1%, passando de R$112,5 milhões no exercício encerrado em 31 de dezembro de 2006 para R$273,6 milhões no mesmo período em 2007. Neste mesmo período, nosso alunado médio aumentou 131,3%. Custos diretos de serviços prestados Os custos de serviços prestados cresceram 145,0%, passando de R$61,9 milhões no exercício encerrado em 31 de dezembro de 2006 para R$151,6 milhões no exercício encerrado em 31 de dezembro de 2007. Como percentual da receita líquida, tais custos sofreram uma pequena elevação de 0,4%, passando de 55,0% no exercício encerrado em 31 de dezembro de 2006 para 55,4% no mesmo período em 2007. A abertura de novas Unidades, que ainda não se beneficiam dos ganhos de escala, e a aquisição de Unidades, que possuem uma estrutura de custo menos eficiente, impactaram negativamente nossa margem bruta, no entanto, esse efeito foi mitigado pela (i) maturação das Unidades existentes, que atingem níveis mais eficientes de custo por 85 aluno, com a diluição dos custos fixos; e (ii) pela introdução de Cursos a Distância, cujo custo é inferior a dos Cursos Presenciais, dada a estrutura reduzida que tal negócio necessita. Lucro bruto O lucro bruto aumentou 140,9%, passando de R$50,6 milhões no exercício encerrado em 31 de dezembro de 2006 para R$121,9 milhões no mesmo período em 2007. Nossa margem sobre a receita líquida diminuiu de 45,0% no exercício encerrado em 31 de dezembro de 2006 para 44,6% no mesmo período em 2007, em virtude dos fatores acima descritos relativos aos custos de serviços prestados. Despesas operacionais antes do resultado financeiro líquido As despesas operacionais antes do resultado financeiro líquido aumentaram 252,7%, passando de R$36,8 milhões no exercício encerrado em 31 de dezembro de 2006 para R$129,9 milhões no mesmo período em 2007. Como percentual da receita líquida, tais despesas cresceram de 32,7% no exercício encerrado em 31 de dezembro de 2006 para 47,5% no mesmo período em 2007. Despesas de vendas. As despesas de vendas aumentaram de R$11,2 milhões no exercício encerrado em 31 de dezembro de 2006 para R$26,8 milhões no mesmo período de 2007. Esta elevação decorre do incremento da provisão para créditos de liquidação duvidosa em R$6,3 milhões, ou 130,5%, e de outras despesas de vendas em R$9,3 milhões, ou 145,4%, no período. Como percentual da receita líquida, as despesas de vendas excluídas as despesas da provisão para créditos de liquidação duvidosa aumentaram de 5,7% no exercício encerrado em 31 de dezembro de 2006 para 5,8% no mesmo período em 2007. Esta variação está relacionada principalmente aos esforços de marketing realizados no ano de 2007, para captação de novos alunos em 2008. Como percentual da receita líquida, a provisão para créditos de liquidação duvidosa variou de 4,3% no exercício encerrado em 31 de dezembro de 2006 para 4,0% no mesmo período em 2007. Despesas gerais e administrativas. As despesas gerais e administrativas aumentaram 231,8%, passando de R$17,8 milhões no exercício encerrado em 31 de dezembro de 2006 para R$59,1 milhões no mesmo período em 2007. O principal fator para o aumento dos gastos foram as despesas com a oferta pública inicial de Units da Companhia realizada em 2007, em parte alocadas em despesas gerais e administrativas, que somaram R$28,4 milhões. Excluídas estas despesas, as despesas gerais e administrativas como percentual da receita líquida, reduziram de 15,8% no período encerrado em 31 de dezembro de 2006 para 11,2% no mesmo período de 2007. O principal motivo desta redução foi a diluição do gasto com pessoal, nossa principal despesa geral e administrativa. Amortização do ágio. A despesa de amortização de ágio registrou aumento de R$29,8 milhões, passando de R$3,8 milhões no exercício encerrado em 31 de dezembro de 2006 para R$33,6 milhões no mesmo período em 2007, em virtude das sete aquisições realizadas em 2007. Depreciação e amortização. Entre os exercícios encerrados em 31 de dezembro de 2006 e 2007, houve um aumento de R$6,4 milhões, ou 158,7% em despesas de depreciação e amortização, passando de R$3,9 milhões no exercício encerrado em 31 de dezembro de 2006 para R$10,3 milhões no mesmo período em 2007, em razão do aumento de nossa base de ativo imobilizado decorrente principalmente da expansão de Unidades existentes, abertura de 5 novos Câmpus e aquisição de 13 Câmpus. Resultado Financeiro Líquido Nosso resultado financeiro líquido aumentou em R$14,0 milhões, passando de R$2,1 milhões negativos no exercício encerrado em 31 de dezembro de 2006 para uma receita líquida de R$11,9 milhões no mesmo período em 2007. A variação entre os períodos deve-se principalmente ao ganho com as aplicações financeiras dos recursos provenientes 86 da captação com a nossa oferta pública inicial de Units realizada em março de 2007, que totalizou R$330,5 milhões, líquidos de despesas relativas a nossa oferta pública inicial de Units. Resultado não-operacional Nosso resultado não-operacional aumentou em R$0,5 milhão, passando de R$0,4 milhão negativo no exercício encerrado em 31 de dezembro de 2006 para menos de R$0,1 milhão no mesmo período em 2007, em virtude principalmente de um ajuste no saldo de ativo fixo no valor de R$0,6 milhão em 2006. Imposto de renda e contribuição social sobre o lucro líquido Nossas despesas com imposto de renda e contribuição social sobre o lucro líquido aumentaram R$3,4 milhões entre os exercícios encerrados em 31 de dezembro de 2006 e 2007, passando de R$0,1 milhão, ou o equivalente a 0,9% do lucro antes do imposto de renda e contribuição social, no exercício encerrado em 31 de dezembro de 2006, para R$3,5 milhões, ou o equivalente a 89,8% do lucro antes do imposto de renda e contribuição social, no mesmo período em 2007, devido, principalmente, ao crescimento de outras receitas de taxas de serviços acadêmicos e outros. O aumento do percentual do imposto de renda e contribuição social, em relação ao lucro antes do imposto de renda e contribuição social, refere-se essencialmente ao crescimento do ágio das aquisições em 2007. Lucro líquido Registramos uma redução de 96,4% em nosso lucro líquido, passando de R$11,1 milhões no exercício encerrado em 31 de dezembro de 2006 para R$0,4 milhão no mesmo período em 2007. Nossa margem sobre receita líquida passou de 9,9% no exercício encerrado em 31 de dezembro de 2006 para 0,1% no mesmo período em 2007. Lucro líquido excluindo a amortização de ágio Nosso lucro líquido excluindo a amortização de ágio aumentou 128,8%, passando de R$14,9 milhões no exercício encerrado em 31 de dezembro de 2006 para R$34,1 milhões no mesmo exercício em 2007. O lucro líquido excluindo a amortização de ágio foi impactado negativamente pelas despesas relacionadas com a oferta pública inicial de Units da Companhia realizada em 2007. Desconsiderando este efeito, o lucro líquido excluindo a amortização de ágio, aumentou 325,2%, passando de R$14,9 milhões no exercício encerrado em 31 de dezembro de 2006, para R$63,5 milhões no mesmo período de 2007, ou em relação a receita líquida de 13,3% para 23,2% respectivamente, representando um incremento de 9,9 pontos percentuais, sem considerar as despesas relativas a nossa oferta pública inicial de Units. O lucro líquido excluindo a amortização de ágio não é uma medida reconhecida pelas Práticas Contábeis Adotadas no Brasil. O lucro líquido excluindo a amortização de ágio não é utilizado como base para distribuição de dividendos e não deve ser considerado uma alternativa ao lucro ou prejuízo líquido como indicadores de nosso desempenho operacional ou uma alternativa ao fluxo de caixa como indicador de nossa liquidez. Para a conciliação do nosso lucro líquido excluindo a amortização de ágio com o nosso lucro líquido, veja seção “Apresentação das Informações Financeiras e Operacionais Selecionadas – Lucro Líquido Excluindo a Amortização de Ágio”, na página 77 deste Prospecto. EXERCÍCIO ENCERRADO EM 31 DE DEZEMBRO DE 2006 COMPARADO AO EXERCÍCIO ENCERRADO EM 31 DE DEZEMBRO DE 2005 Os resultados de nossas operações durante o exercício encerrado em 31 de dezembro de 2006, em comparação com o exercício encerrado em 31 de dezembro de 2005, se caracterizaram por um aumento de: (i) 38,4% na receita líquida dos serviços; (ii) 47,5% do lucro bruto; (iii) 34,0% do lucro líquido do exercício; e (vi) 34,9% do lucro líquido excluindo a amortização de ágio. Os principais determinantes para a variação do nosso resultado foram o aumento do número médio de alunos matriculados em 39,6%, a centralização de atividades das Unidades em nossa sede 87 administrativa, o aumento do gasto de vendas em decorrência do aumento de novos alunos previstos para o primeiro semestre de 2007 e o incremento da nossa estrutura administrativa para suportar parte do nosso plano de expansão futura. Receita bruta de serviços Nossa receita bruta de serviços aumentou 45,4%, passando de R$102,3 milhões no exercício encerrado em 31 de dezembro de 2005 para R$148,7 milhões no exercício encerrado em 31 de dezembro de 2006. Nossa receita de mensalidades cresceu 44,4%, passando de R$100,1 milhões no exercício encerrado em 31 de dezembro de 2005 para R$144,5 milhões no mesmo período de 2006. Nossa receita de taxas e serviços acadêmicos cresceu 92,5%, passando de R$2,2 milhões no exercício encerrado em 31 de dezembro de 2005 para R$4,3 milhões no mesmo período em 2006. O aumento da nossa receita bruta de serviços foi resultado da expansão do número médio de alunos matriculados em nossos cursos em 39,6%, de 17.571 alunos médio no exercício encerrado em 31 de dezembro de 2005 para 24.527 alunos médio no mesmo período em 2006, além do aumento de 3,4% na mensalidade nominal média, calculada pela divisão da receita de mensalidades pelo número médio de alunos do período. O aumento do alunado médio ocorreu em razão: (i) do preenchimento dos semestres letivos de cursos oferecidos em nossas Unidades existentes; (ii) da expansão do número de Unidades por meio da abertura de uma nova Unidade e da aquisição de duas Unidades existentes (de modo que nossa receita bruta de serviços no exercício encerrado em 31 de dezembro de 2006 inclui dois meses de resultado de Anápolis e um mês de resultado de Jacareí), totalizando 13 Unidades em 31 de dezembro de 2006; (iii) da introdução de novos cursos em nossas Unidades existentes; e (iv) do aumento do número de novos alunos nos cursos existentes, decorrente da elevação da demanda e do preenchimento de vagas oferecidas em conexão com o PROUNI. Além disso, em 2006 continuamos com nossa política de descontos de pontualidade e adequamos nossa mensalidade nominal para nossos novos alunos nas Unidades onde não praticávamos tais descontos em 2005. Esta medida acarretou um aumento de 12,8% no valor sem desconto das mensalidades para os novos alunos em 2006. O número médio de alunos das Unidades de Anápolis e Jacareí (calculados desde suas respectivas datas de aquisição em novembro e dezembro de 2006, respectivamente) representou um acréscimo no nosso número médio de alunos de 1.662 alunos, equivalente a 6,8% do nosso número médio de alunos em 2006. A receita bruta de serviços das Unidades de Anápolis e Jacareí (calculadas desde suas respectivas datas de aquisição) foi de R$7,2 milhões, ou 4,9% nossa receita bruta no exercício encerrado em 31 de dezembro de 2006. Deduções As deduções da receita aumentaram 72,7%, passando de R$20,9 milhões no exercício encerrado em 31 de dezembro de 2005 para R$36,2 milhões no exercício encerrado em 31 de dezembro de 2006. Como percentual da receita líquida, as deduções representaram 25,8% (20,5% da receita bruta) no exercício encerrado em 31 de dezembro de 2005, comparado a 32,2% (24,4% da receita bruta) no mesmo período de 2006. Esta variação decorreu, substancialmente: (i) do aumento de R$9,1 milhões, ou 138,5%, no montante de bolsas de estudo concedidas, incluindo as bolsas no âmbito do PROUNI, que é conseqüência do aumento do número médio de alunos; (ii) do aumento de 57,4% no montante de descontos concedidos em virtude da extensão da política de descontos para mensalidades pagas até o dia do vencimento para todas as novas Unidades da nossa rede de ensino, tal como descrito acima em “Outras Deduções sobre a Receita Bruta – Descontos Concedidos”; (iii) do aumento de 18,7% das mensalidades canceladas, que representaram 4,2% (3,3% como percentual da receita bruta) como percentual da receita líquida em 31 de dezembro de 2005 e 3,6% (2,7%) no mesmo período de 2006; e (iv) do aumento de 36,2% dos impostos incidentes sobre os nossos serviços, reduzindo de 4,6% (3,6%) para 4,5% (3,4%) como percentual da receita líquida (bruta) de 31 de dezembro de 2005 para o mesmo período de 2006. 88 Receita líquida dos serviços prestados Tendo em vista o exposto acima, nossa receita líquida dos serviços aumentou 38,4%, passando de R$81,3 milhões no exercício encerrado em 31 de dezembro de 2005 para R$112,5 milhões no mesmo período em 2006. Neste mesmo período, nosso alunado médio aumentou 39,6%. Custos diretos de serviços prestados Os custos de serviços prestados aumentaram 31,8%, passando de R$46,9 milhões no exercício encerrado em 31 de dezembro de 2005 para R$61,9 milhões no exercício encerrado em 31 de dezembro de 2006. Como percentual da receita líquida, tais custos reduziram de 57,8% no exercício encerrado em 31 de dezembro de 2005 para 55,0% no mesmo período em 2006. O aumento dos custos de serviços prestados ocorreu principalmente em virtude do aumento do número médio de alunos de 39,6% entre os exercícios encerrados em 31 de dezembro de 2005 e 2006. Como percentual da receita líquida, tais custos reduziram principalmente em razão da redução do gasto com pessoal administrativo relativo à receita líquida, por causa da centralização, otimização de processos administrativos das Unidades e ganhos de escala pelo processo de preenchimento dos semestres letivos dos cursos de nossas Unidades. Lucro bruto O lucro bruto aumentou 47,5%, passando de R$34,3 milhões no exercício encerrado em 31 de dezembro de 2005 para R$50,6 milhões no mesmo período em 2006. Nossa margem sobre a receita líquida elevou de 42,2% no exercício encerrado em 31 de dezembro de 2005 para 45,0% no mesmo período em 2006, em virtude dos fatores acima descritos relativos aos custos de serviços prestados. Despesas operacionais antes do resultado financeiro líquido As despesas operacionais antes do resultado financeiro líquido aumentaram 48,6%, passando de R$24,8 milhões no exercício encerrado em 31 de dezembro de 2005 para R$36,8 milhões no mesmo período em 2006. Como percentual da receita líquida, tais despesas cresceram de 30,5% no exercício encerrado em 31 de dezembro de 2005 para 32,7% no mesmo período em 2006. Despesas de vendas. As despesas de vendas foram responsáveis por 48,3%, ou R$5,8 milhões, do aumento das despesas operacionais antes do resultado financeiro líquido no período. Esta elevação decorre do incremento da provisão para créditos de liquidação duvidosa em R$2,3 milhões, ou 93,7%, e de despesas de marketing em R$3,5 milhões, ou 119,8%, no período. Como percentual da receita líquida, as despesas de marketing cresceram de 3,6% no exercício encerrado em 31 de dezembro de 2005 para 5,7% no mesmo período em 2006. Este aumento está relacionado ao esforço de captação de um maior número de novos alunos esperados para o ano subseqüente nas Unidades existentes, por meio de gastos com publicidade em mídia e da estruturação da área interna de vendas e contratação de executivos. Note-se que o aumento das despesas no exercício encerrado em 31 de dezembro de 2006 com captação de alunos está associado às Unidades existentes, já que neste ano os gastos com marketing para captação de alunos para novas Unidades com início de operação previsto para 2007 foram diferidas, como despesas pré-operacionais, e serão amortizadas em 12 meses, com início em janeiro de 2007. Como percentual da receita líquida, a provisão para créditos de liquidação duvidosa cresceu de 3,1% no exercício encerrado em 31 de dezembro de 2005 para 4,3% no mesmo período em 2006. Despesas gerais e administrativas. As despesas gerais e administrativas aumentaram 23,7%, passando de R$14,4 milhões no exercício encerrado em 31 de dezembro de 2005 para R$17,8 milhões no mesmo período em 2006. Entretanto, como percentual da receita líquida, essas despesas reduziram de 17,7% no período encerrado em 31 de 89 dezembro de 2005 para 15,8% no mesmo período de 2006. O principal motivo desta redução foi a diluição do gasto com pessoal, nossa principal despesa geral e administrativa, que cresceu apenas 26,3% no período, enquanto a receita líquida subiu 38,4%. Note-se que, mesmo com a estruturação da nossa administração central para absorver certas atividades administrativas e de desenvolvimento acadêmico de nossas Unidades e dar suporte ao nosso plano de expansão, conseguimos a redução proporcional das despesas gerais e administrativas relativamente à receita líquida entre os exercícios encerrados em 31 de dezembro de 2005 e 2006, resultado da maior expansão da nossa receita líquida. Amortização do ágio. A despesa de amortização de ágio registrou aumento de R$1 milhão, passando de R$2,8 milhões no exercício encerrado em 31 de dezembro de 2005 para R$3,8 milhões no mesmo período em 2006, em virtude das aquisições de Anápolis e Jacareí. Depreciação e amortização. Entre os exercícios encerrados em 31 de dezembro de 2005 e 2006, houve um aumento de R$1,8 milhão, ou 80,3% em despesas de depreciação e amortização, passando de R$2,2 milhões no exercício encerrado em 31 de dezembro de 2005 para R$3,9 milhões no mesmo período em 2006, em razão do aumento de nossa base de ativo imobilizado decorrente da expansão de Unidades existentes, abertura de uma nova Unidade e aquisição de Anápolis e Jacareí. Resultado financeiro líquido Nosso resultado financeiro líquido diminuiu em R$1,3 milhão, ou 144,0%, passando de R$0,9 milhão negativo no exercício encerrado em 31 de dezembro de 2005 para R$2,1 milhões negativos no mesmo período em 2006. A variação entre os períodos deve-se principalmente a: (i) aumento das despesas financeiras com CPMF e taxas bancárias de R$0,7 milhão, ou 98,8%, principalmente em razão da maior movimentação financeira no exercício de 2006 em relação ao ano anterior; (ii) saldo médio de caixa menor no exercício encerrado em 31 de dezembro de 2006 em comparação ao exercício anterior, que resultou na redução de receitas de juros de aplicações financeiras e na maior utilização de empréstimos bancários de curto prazo, para cobrir necessidades de capital de giro; e (iii) despesa de R$0,3 milhão pelo pagamento de IRPJ e CSLL em atraso. Resultado não-operacional Nosso resultado não-operacional reduziu em R$0,8 milhão, passando um ganho de R$0,4 milhão no exercício encerrado em 31 de dezembro de 2005 para R$0,4 milhão negativo no mesmo período em 2006, em virtude principalmente de um ajuste no saldo de ativo fixo no valor de R$0,5 milhão. Em 2006, a administração contratou uma empresa especializada para revisar e implementar processos de controle de ativo fixo, bem como realizar o inventário físico do ativo fixo e revisar sua posição contábil. A conclusão deste trabalho resultou na necessidade de redução da posição contábil de ativo fixo da empresa. Acreditamos que os novos procedimentos de controle físico do ativo e sua contabilização sejam adequados para garantir a manutenção de uma contabilidade precisa. Imposto de renda e contribuição social sobre o lucro líquido Nossas despesas com imposto de renda e contribuição social sobre o lucro líquido reduziram R$0,7 milhão entre os exercícios encerrados em 31 de dezembro de 2005 e 2006, passando de R$0,8 milhão, ou o equivalente a 8,7% do lucro antes do imposto de renda e contribuição social, no exercício encerrado em 31 de dezembro de 2005, para R$0,1 milhão, ou o equivalente a 0,9% do lucro, antes do imposto de renda e contribuição social, no mesmo período em 2006. Lucro líquido Registramos um acréscimo de 34% em nosso lucro líquido, passando de R$8,3 milhões no exercício encerrado em 31 de dezembro de 2005 para R$11,1 milhões no mesmo período em 2006. Nossa margem sobre receita líquida passou de 10,2% no exercício encerrado em 31 de dezembro de 2005 para 9,9% no mesmo período em 2006. Neste período, destaca-se o crescimento do nosso lucro bruto em 47,5%, em contrapartida ao aumento das despesas para 90 suportar o nosso plano de crescimento, em especial a estruturação das nossas áreas centrais e aumento de despesas de captação de um crescente número de novos alunos esperado para o período letivo seguinte. Lucro líquido excluindo a amortização de ágio Nosso lucro líquido excluindo a amortização de ágio aumentou 34,9%, passando de R$11,1 milhões no exercício encerrado em 31 de dezembro de 2005 para R$14,9 milhões no mesmo exercício em 2006. A margem do lucro líquido excluindo a amortização de ágio sobre a receita líquida passou de 13,6% no exercício encerrado em 31 de dezembro de 2005 para 13,3% no mesmo exercício de 2006. As despesas de ágio gerados em aquisições aumentaram de R$2,8 milhões para R$3,8 milhões entre os exercícios encerrados em 31 de dezembro de 2005 e 2006, em virtude da aquisição de Anápolis e Jacareí, em novembro e dezembro de 2006, respectivamente. As aquisições geraram ágios totais de R$26,5 milhões e R$6,2 milhões, respectivamente, e serão amortizadas de maneira linear por um prazo de cinco anos, findas em novembro e dezembro de 2011, respectivamente. O lucro líquido excluindo a amortização de ágio não é uma medida reconhecida pelas Práticas Contábeis Adotadas no Brasil. O lucro líquido excluindo a amortização de ágio não é utilizado como base para distribuição de dividendos e não deve ser considerado uma alternativa ao lucro ou prejuízo líquido como indicadores de nosso desempenho operacional ou uma alternativa ao fluxo de caixa como indicador de nossa liquidez. Para a conciliação do nosso lucro líquido excluindo a amortização de ágio com o nosso lucro líquido, veja seção “Apresentação das Informações Financeiras e Operacionais Selecionadas – Lucro Líquido Excluindo a Amortização de Ágio”, na página 77 deste Prospecto. ANÁLISE DAS PRINCIPAIS CONTAS PATRIMONIAIS Em 31 de dezembro de 2005 Ativo circulante Disponibilidades Mensalidades a receber Estoques Outras contas a receber Impostos a recuperar Despesas antecipadas Total do ativo circulante % Variação 2005/ 2006/ %AV 2006 % AV 2007 %AV 2006 2007 (Em milhares de R$, exceto de indicado de outra forma) 118 9.599 436 295 146 54 10.648 0,2 13,0 0,6 0,4 0,2 0,1 14,4 1.834 23.096 570 681 669 281 27.131 1,1 13,9 0,3 0,4 0,4 0,2 16,3 33.843 59.033 2.521 3.165 7.296 2.794 108.652 4,1 7,2 0,3 0,4 0,9 0,3 13,3 1.454,2 140,6 30,7 130,8 358,2 420,4 154,8 1.745,3 155,6 342,3 364,8 990,6 894,3 300,5 638 1.601 2.239 0,9 2,2 3,0 1.850 2.830 4.680 1,1 1,7 2,8 136 3.049 11.545 14.730 0,0 0,4 1,4 1,8 190,0 76,8 109,0 (92,6) 7,7 214,7 Investimentos Imobilizado Diferido Total do permanente 50.869 10.264 61.133 68,7 13,9 82,6 34.640 86.273 13.522 134.435 20,8 51,9 8,1 80,9 417.839 189.360 89.075 696.274 51,0 23,1 10,9 84,9 69,6 31,7 119,9 1.106,2 119,5 558,7 417,9 Ativo total 74.020 100,0 166.246 100,0 819.656 100,0 124,6 393,0 2.603 2.559 5.300 1.914 506 2.409 1.632 3,5 3,5 7,2 2,6 0,7 3,3 2,2 6.664 2.700 8.762 2.380 950 1.474 5.268 4,0 1,6 5,3 1,4 0,6 0,9 3,2 20.279 10.241 27.302 5.791 3.134 2.489 18.602 2,5 1,2 3,3 0,7 0,4 0,3 2,3 156,0 5,5 65,7 23,4 87,7 (38,8) 222,8 204,3 279,3 210,9 145,3 229,9 68,9 253,1 Depósitos judiciais Partes relacionadas Outras contas a receber Total do realizável a longo prazo Passivo circulante: Empréstimos e financiamentos Fornecedores Salários, férias e encargos sociais Impostos e contribuições a recolher Impostos parcelados Provisão de bônus a diretores e funcionários Anuidades antecipadas 91 Em 31 de dezembro de 2005 Compromissos a pagar Imposto de renda e contribuição social Outras contas a pagar Total do passivo circulante Exigível a longo prazo Empréstimos e financiamentos Partes relacionadas Impostos parcelados Compromissos a pagar Provisão para contingências Outros Total do exigível a longo prazo 669 17.592 %AV 2006 (Em milhares de 5.235 1.648 0,9 1.208 23,8 36.289 % Variação 2005/ 2006/ % AV 2007 %AV 2006 2007 R$, exceto de indicado de outra forma) 3,1 69.052 8,4 1.219,0 1,0 6.734 0,8 308,6 0,7 3.429 0,4 80,6 183,9 21,8 167.053 20,4 106,3 360,3 445 1.193 1.638 0,6 1,6 2,2 216 198 2.395 4.433 660 488 8.390 0,1 0,1 1,4 2,7 0,4 5,0 52.552 16.633 89.659 8.116 1.228 168.188 6,4 2,0 10,9 1,0 0,1 20,5 438,2 (44,7) 412,2 24.229,6 (100,0) 594,5 1.922,5 1.129,7 151,7% 1.904,6 Capital social Reserva legal Lucros acumulados Total do patrimônio líquido 47.815 434 6.541 54.790 64,6 0,6 8,8 74,0 120.452 990 125 121.567 72,5 0,6 0,1 73,1 483.811 74 530 484.415 59,0 0,0 0,1 59,1 151,9 128,1 (98,1) 121,9 301,7 (92,5) 324,0 298,5 Passivo total 74.020 100,0 166.246 100,0 819.656 100,0 124,6 393,0 POSIÇÃO EM 31 DE DEZEMBRO DE 2006 COMPARADO A 31 DE DEZEMBRO DE 2007 Ativo Circulante Nosso ativo circulante cresceu 300,5%, passando de R$27,1 milhões em 31 de dezembro de 2006 para R$108,7 milhões em 31 de dezembro de 2007. As principais variações foram: (i) aumento de R$32,0 milhões em disponibilidades, de R$1,8 milhão para R$33,8 milhões entre os exercícios encerrados em 31 de dezembro de 2006 e 2007; (ii) aumento de R$35,9 milhões, ou 155,6%, nas mensalidades a receber, que passaram de R$23,1 milhões em 31 de dezembro de 2006 para R$59,0 milhões em 31 de dezembro de 2007, em virtude principalmente do incremento de contas a receber advindo das aquisições realizadas em 2007 e do aumento da receita de mensalidades no período decorrente do aumento do número médio de alunos matriculados; (iii) aumento de R$2,0 milhões em estoques; (iv) aumento de R$2,5 milhões em outras contas a receber; (v) aumento de R$6,6 milhões em impostos a recuperar em razão de IRPJ e CSLL pagos no exercício de 2007 a compensar; e (vi) aumento de R$2,5 milhões nas despesas antecipadas. Realizável a longo prazo Nosso realizável a longo prazo aumentou 214,7%, passando de R$4,7 milhões em 31 de dezembro de 2006 para R$14,7 milhões em 31 de dezembro de 2007. As principais variações foram: (i) o saldo de empréstimos com partes relacionadas aumentou R$0,2 milhão entre 31 de dezembro de 2006 e 31 de dezembro de 2007, passando de R$2,8 milhões em 31 de dezembro de 2006 para R$3,0 milhões em 31 de dezembro de 2007, relativos a contratos de mútuo com acionistas minoritários (para mais informações sobre estes contratos, veja seção “Operações com Partes Relacionadas”, na página 158 deste Prospecto); (ii) redução de R$1,7 milhão nos depósitos judiciais, que passaram de R$1,9 milhão em 31 de dezembro de 2006 para R$0,1 milhão em 31 de dezembro de 2007; e (iii) o incremento de R$11,5 milhões de outros realizáveis a longo prazo, que representa principalmente o depósito em conta vinculada em decorrência das parcelas retidas das aquisições da Unibero, da Uniderp e da Unaes. 92 Investimentos O saldo de investimentos, em 31 de dezembro de 2007, foi de R$417,8 milhões, comparado a R$34,6 milhões em 31 de dezembro de 2006, representando uma variação de R$383,2 milhões, resultado do ágio gerado pelas aquisições realizadas ao longo de 2007. Para maiores informações sobre nossas aquisições, veja item “Aquisições Realizadas em 2007” nesta seção. Imobilizado O saldo contábil do nosso ativo imobilizado líquido de depreciação e amortização aumentou R$103,1 milhões, ou 119,5%, passando de R$86,3 milhões em 31 de dezembro de 2006 para R$189,4 milhões em 31 de dezembro de 2007. Esta variação deve-se principalmente: (i) a construção de novos Câmpus; e (ii) a manutenção e expansão dos Câmpus existentes. A depreciação do nosso imobilizado no exercício de 2007 foi de R$27,8 milhões. Diferido Ágio de aquisições O ágio de aquisições de empresas incorporadas, líquido de amortização, aumentou R$44,7 milhões passando de R$5,5 milhões em 31 de dezembro de 2006 para R$50,2 milhões em 31 de dezembro de 2007. Este aumento devese principalmente: (i) ao ágio das empresas incorporadas em 2007, incluindo Jacareí, Anápolis e Fênix e (ii) a amortização do ágio das empresas incorporadas entre 2004 e 2007. Ativo pré-operacional O saldo contábil do nosso ativo pré-operacional aumentou em R$30,8 milhões, passando de R$8,0 milhões em 31 de dezembro de 2006 para R$38,8 milhões em 31 de dezembro de 2007. Esta variação é em razão principalmente de projetos de expansão com desenvolvimento de novas Unidades, à expansão das Unidades existentes, e despesas associadas a projetos de aquisição de empresas de ensino em 2007. Passivo circulante O saldo do nosso passivo circulante aumentou 360,3%, passando de R$36,3 milhões em 31 de dezembro de 2006 para R$167,1 milhões em 31 de dezembro de 2007. As principais variações foram: (i) aumento de R$13,6 milhões em empréstimos bancários, de R$6,7 milhões para R$20,3 milhões entre os exercícios encerrados em 31 de dezembro de 2006 e 2007, utilizados para cobrir necessidades de capital de giro da operação; (ii) aumento de R$7,5 milhões, ou 279,3%, em contas a pagar a fornecedores; (iii) aumento de R$18,5 milhões, ou 210,9%, no saldo de salários, férias e encargos sociais, que passaram de R$8,8 milhões em 31 de dezembro de 2006 para R$27,3 milhões em 31 de dezembro de 2007, em virtude principalmente do aumento do número de funcionários advindo das aquisições e abertura de Unidades realizadas em 2007; (iv) aumento de R$3,4 milhões em impostos e contribuições a recolher, que passou de R$2,4 milhões em 31 de dezembro de 2006 para R$5,8 milhões em 31 de dezembro de 2007; (v) aumento de R$2,2 milhões na rubrica de impostos parcelados, que passou de R$1,0 milhão em 31 de dezembro de 2006 para R$3,1 milhões em 31 de dezembro de 2007, principalmente referente ao parcelamento de impostos das empresas adquiridas; (vi) aumento de R$1,0 milhão na provisão de bônus a diretores e funcionários; (vii) aumento de R$63,8 milhões em compromissos a pagar de R$5,2 milhões para R$69,1 milhões entre os exercícios encerrados em 31 de dezembro de 2006 e 2007, devido ao parcelamento no pagamentos das aquisições realizadas ao longo de 2007; (viii) aumento de R$13,3 milhões em anuidades antecipadas de R$5,3 milhões para R$18,6 milhões entre os exercícios encerrados em 31 de dezembro de 2006 e 2007, principalmente em virtude do crescimento do número de novos alunos; (ix) aumento de imposto de renda e contribuição social a pagar em R$5,1 milhões; e (x) aumento de R$2,2 milhões em outras contas a pagar que passaram de R$1,2 milhão em 31 de dezembro de 2006 para R$3,4 milhões em 31 de dezembro de 2007. 93 Exigível a longo prazo O saldo do nosso exigível a longo prazo aumentou R$159,8 milhões, passando de R$8,4 milhões em 31 de dezembro de 2006 para R$168,2 milhões em 31 de dezembro de 2007. As principais variações decorrem do: (i) aumento de R$85,2 milhões em compromissos a pagar em virtude do parcelamento do pagamento das aquisições realizadas ao longo de 2007; (ii) aumento de R$52,3 milhões na rubrica de empréstimos bancários devido ao empréstimo captado junto ao Banco Bradesco S.A. no valor de R$50,0 milhões; (iii) aumento de R$14,2 milhões em impostos parcelados, que passou de R$2,4 milhões em 31 de dezembro de 2006 para R$16,6 milhões em 31 de dezembro de 2007, principalmente referente a assunção de parcelamento de impostos das empresas adquiridas; (iv) aumento de R$7,5 milhões em provisões para contingências. Patrimônio líquido Nosso patrimônio líquido aumentou 298,5%, passando de R$121,6 milhões em 31 de dezembro de 2006 para R$484,4 milhões em 31 de dezembro de 2007, em decorrência de aumentos de capital no valor total de R$363,4 milhões, distribuição de dividendos de R$0,0 milhão, lucro do exercício de R$0,4 milhão e da diminuição da reserva legal de R$0,9 milhão. POSIÇÃO EM 31 DE DEZEMBRO DE 2006, COMPARADO A 31 DE DEZEMBRO DE 2005 Ativo circulante Nosso ativo circulante cresceu 154,8%, passando de R$10,6 milhões em 31 de dezembro de 2005 para R$27,1 milhões em 31 de dezembro de 2006. As principais variações foram: (i) aumento de R$1,7 milhão em disponibilidades, de R$0,1 milhão para R$1,8 milhão entre os exercícios encerrados em 31 de dezembro de 2005 e 2006, disponíveis em conta corrente no Banco ABN AMRO Real S.A.; (ii) R$13,5 milhões, ou 140,6%, nas mensalidades a receber, que passaram de R$9,6 milhões em 31 de dezembro de 2005 para R$23,1 milhões em 31 de dezembro de 2006, em virtude principalmente do incremento de contas a receber advindo das aquisições de Anápolis e Jacareí e do aumento da receita de mensalidades no período decorrente do aumento do número médio de alunos matriculados; (iii) aumento de R$0,1 milhão em estoques; (iv) aumento de R$0,4 milhão em outras contas a receber; (v) aumento de R$0,5 milhão em impostos a recuperar em razão de IRPJ e CSLL pagos no exercício de 2005 a compensar; e (vi) aumento de R$0,2 milhão nas despesas antecipadas. Realizável a longo prazo Nosso realizável a longo prazo aumentou 109%, passando de R$2,2 milhões em 31 de dezembro de 2005 para R$4,7 milhões em 31 de dezembro de 2006. As principais variações foram: (i) o saldo de empréstimos com partes relacionadas aumentou R$1,2 milhão entre 31 de dezembro de 2005 e 31 de dezembro de 2006, passando de R$1,6 milhão em 31 de dezembro de 2005 para R$2,8 milhões em 31 de dezembro de 2006, relativos a contratos de mútuo com acionistas minoritários (para mais informações sobre estes contratos, veja seção “Operações com Partes Relacionadas”, na página 158 deste Prospecto”); e (ii) aumento de R$1,2 milhão nos depósitos judiciais, que passaram de R$0,6 milhão em 31 de dezembro de 2005 para R$1,9 milhão em 31 de dezembro de 2006. Estes depósitos judiciais foram iniciados em julho de 2005 e são efetuados mensalmente para garantir a ação movida pela Companhia para abertura de cursos com base na Portaria 2.175/97 do MEC. 94 Investimentos O saldo de investimentos, em 31 de dezembro de 2006, foi de R$34,6 milhões, resultado das aquisições de Anápolis e Jacareí, em novembro e dezembro de 2006, que adicionaram duas Unidades à nossa rede de ensino. Aquisição de Anápolis. Em 6 de novembro de 2006, a Companhia adquiriu a totalidade das quotas da Poona, que é a empresa controladora do ILAN, localizado na cidade Anápolis, Estado de Goiás, pelo valor de R$29,4 milhões. A Poona adquiriu, em 2 de outubro de 2006, a totalidade das quotas do ILAN, pelo valor de R$30,7 milhões, correspondendo à parcela fixa do preço de aquisição. Adicionalmente à parcela fixa do preço de aquisição, a Companhia possui o compromisso de pagamento de uma parcela variável do preço de aquisição, cujo montante pode ser de até R$12,1 milhões, a ser paga em cinco parcelas anuais a partir do exercício de 2007, dependendo de determinadas metas a serem atingidas, incluindo EBITDA, número de alunos matriculados e conceitos obtidos em avaliações pelo MEC. Aquisição de Jacareí. As duas empresas que compõem Jacareí foram adquiridas da seguinte forma: (i) em 20 de dezembro de 2006, a Companhia adquiriu a totalidade das quotas da Sapiens, pelo valor de R$2,6 milhões, sendo pago R$0,4 milhão à vista, e o saldo residual de R$2,2 milhões a ser pago em parcelas até 2009 (contabilizados nas rubricas “compromissos a pagar” no passivo de curto e longo prazos”); e (ii) em 20 de dezembro de 2006 a Companhia adquiriu a totalidade das quotas da Jacareiense, pelo valor de R$1,1 milhão a ser pago em parcelas até 2009 (contabilizado nas rubricas “compromissos a pagar” no passivo de curto e longo prazos). Imobilizado O saldo contábil do nosso ativo imobilizado líquido de depreciação e amortização aumentou R$35,4 milhões, ou 69,6%, passando de R$50,9 milhões em 31 de dezembro de 2005 para R$86,3 milhões em 31 de dezembro de 2006. Esta variação deve-se principalmente ao investimento de: (i) R$28,9 milhões na construção de seis novas Unidades nas cidades de Rio Claro, Indaiatuba, São José dos Campos, Campinas (Unidade IV), Piracicaba e Sorocaba, incluindo obras, máquinas e equipamentos, móveis e utensílios, marcas e patentes, livros e a compra do imóvel em São José dos Campos no valor de R$5,8 milhões; (ii) R$7,0 milhões na manutenção e expansão das quatro Unidades não amadurecidas, nas cidades de Campinas (Unidade III), Santa Bárbara, Limeira e Taubaté; (iii) R$3,6 milhões na manutenção das Unidades amadurecidas nas cidades de Leme, Pirassununga, Valinhos, Campinas (Unidades I e II), Jundiaí e Matão. A depreciação do nosso imobilizado no exercício de 2006 foi de R$3,9 milhões. Diferido Ágio de aquisições O ágio de aquisições de empresas incorporadas líquido de amortização reduziu R$2,8 milhões, passando de R$8,3 milhões em 31 de dezembro de 2005 para R$5,5 milhões em 31 de dezembro de 2006. Esta variação se deve às amortizações de ágios das empresas incorporadas em 2004. Ativo pré-operacional O saldo contábil do nosso ativo pré-operacional aumentou em R$6,0 milhões, passando de R$2,0 milhões em 31 de dezembro de 2005 para R$8,0 milhões em 31 de dezembro de 2006. Esta variação é em razão principalmente de projetos de expansão com desenvolvimento de seis novas Unidades, que totalizaram gastos de R$4,0 milhões, sendo o montante restante relacionado à expansão das Unidades existentes e despesas associadas a projetos de aquisição de empresas de ensino e da reestruturação societária da empresa em dezembro de 2006. 95 Passivo circulante O saldo do nosso passivo circulante aumentou 106,3%, passando de R$17,6 milhões em 31 de dezembro de 2005 para R$36,3 milhões em 31 de dezembro de 2006. As principais variações foram: (i) aumento de R$4,1 milhões na rubrica de empréstimos e financiamentos, utilizados para cobrir necessidades de capital de giro da operação; (ii) aumento de R$0,1 milhão, ou 5,5%, em contas a pagar a fornecedores; (iii) aumento de R$3,5 milhões na rubrica de salários, férias e encargos sociais, que passou de R$5,3 milhões em 31 de dezembro de 2005 para R$8,8 milhões em 31 de dezembro de 2006, em virtude principalmente do aumento do quadro de funcionários em 2006, resultado da expansão de nossas operações e aquisições de empresas; (iv) aumento de R$0,5 milhão em impostos e contribuições a recolher, que passou de R$1,9 milhão em 31 de dezembro de 2005 para R$2,4 milhões em 31 de dezembro de 2006, em razão principalmente do imposto de renda de salários de funcionários retidos na fonte; (v) aumento de R$0,5 milhão na rubrica de impostos parcelados, que passou de R$0,5 milhão em 31 de dezembro de 2005 para R$1 milhão em 31 de dezembro de 2006, principalmente referente a parcelamento de impostos de INSS que havia em Jacareí; (vi) redução em R$0,9 milhão na provisão de bônus a diretores e funcionários, efeito principalmente da revisão da política de bônus para a diretoria executiva; (vii) aumento de R$3,6 milhões em anuidades antecipadas, que passou de R$1,6 milhão em 31 de dezembro de 2005 para R$5,3 milhões em 31 de dezembro de 2006, principalmente em virtude do crescimento do número médio de novos alunos; (viii) aumento de compromissos a pagar para R$5,2 milhões, referentes a parcelas de pagamento das aquisições de Anápolis e Jacareí; (ix) aumento de imposto de renda e contribuição social a pagar em R$1,6 milhão, do qual R$0,9 milhão atinente à apuração de impostos de 2006 e R$0,7 milhão da apuração de imposto a pagar de Anápolis, relativo ao exercício encerrado em 31 de dezembro de 2005; e (x) aumento de R$0,5 milhão em outras contas a pagar, que passaram de R$0,7 milhão em 31 de dezembro de 2005 para R$1,2 milhão em 31 de dezembro de 2006, principalmente relativo a aumento em aluguéis dado o incremento de Unidades de ensino, operacionais e em construção, entre 2005 e 2006. Exigível a longo prazo O saldo do nosso exigível a longo prazo aumentou R$6,8 milhões, passando de R$1,6 milhão em 31 de dezembro de 2005 para R$8,4 milhões em 31 de dezembro de 2006. As principais variações decorrem da: (i) aquisição, em 15 de junho de 2006, de imóvel na cidade de São José dos Campos, pelo valor de R$5,7 milhões, que gerou um saldo exigível a longo prazo de R$4,3 milhões em 31 de dezembro de 2006; (ii) aumento de R$2 milhões em impostos parcelados, passando de R$0,4 milhão em 31 de dezembro de 2005 para R$2,4 milhões em 31 de dezembro de 2006, sendo as principais variações de R$1,3 milhão referente ao parcelamento de INSS da Jacareí e R$0,6 milhão a parcelamento de COFINS; (iii) aumento de R$0,1 milhão em compromissos a pagar relacionados ao pagamento de parcelas das aquisições de Anápolis e Jacareí; (iv) aumento de R$0,5 milhão na rubrica de recebimentos antecipados, referentes ao contrato de cessão de uso de áreas em algumas de nossas Unidades para instalação de postos de atendimento eletrônico e bancários pelo Banco ABN AMRO Real S.A.; e (v) redução de provisões para contingências, que passaram de R$1,2 milhão em 31 de dezembro de 2005 para R$0,7 milhão em 31 de dezembro de 2006, em virtude da inscrição de contingências de COFINS no programa de financiamento do governo REFIS III, sendo R$0,1 milhão de contingências cíveis e R$0,6 milhão de contingências trabalhistas. Patrimônio líquido Nosso patrimônio líquido aumentou 121,9%, passando de R$54,8 milhões em 31 de dezembro de 2005 para R$121,6 milhões em 31 de dezembro de 2006, em decorrência de aumentos de capital no valor total de R$72,6 milhões, distribuição de dividendos de R$16,5 milhões, lucro do exercício de R$11,1 milhões e reserva legal de R$1,0 milhão. 96 LIQUIDEZ E RECURSOS DE CAPITAL Demonstrativo de Fluxo de Caixa (Em milhares de R$, exceto de indicado de outra forma) 2005 Disponibilidades líquidas geradas pelas (aplicadas nas) atividades operacionais Exercício encerrado em 31 de dezembro de 2005/ 2006 2007 2006 2006/ 2007 11.812 23.339 218.952 97,6% 838,1% Disponibilidades líquidas aplicadas nas atividades de investimentos (27.411) (81.821) (613.055) 198,5% 649,3% Disponibilidades líquidas geradas pelas atividades de financiamentos 15.202 60.198 426.111 296,0% 607,8% Aumento (redução) nas disponibilidades (397) 1.716 32.008 NA NA Fontes e usos de caixa As nossas principais fontes de caixa compreendem: (i) fluxo de caixa gerado pelas nossas atividades operacionais; (ii) aportes de capital realizados por nossos acionistas; (iii) endividamento de curto e longo prazo; e (iv) a receita financeira proveniente de aplicação financeira dos recursos captados em nossa abertura de capital. Nossos principais usos de caixa envolvem custos e despesas relacionados à operação de nossos negócios, desembolso de capital incluindo o investimento em novas Unidades, aquisições, expansão das Unidades existentes e as exigências de pagamento de nossa dívida. O fluxo de caixa operacional gerado nas operações dos exercícios encerrados em 31 de dezembro de 2005, 2006 e 2007 foi de R$11,8 milhões, R$23,3 milhões e R$218,9 milhões, respectivamente. O crescimento do fluxo de caixa operacional decorre principalmente da expansão realizada pela empresa nos últimos 3 anos, através de abertura de novos Câmpus e aquisições, evidenciada pelo crescimento do lucro líquido ajustado por itens não inclusos no caixa da Companhia, que totalizaram R$17,8 milhões em 2005 e R$19,6 milhões em 2006. Em relação a 2007, o crescimento do fluxo de caixa das operações foi justificado principalmente, pelo lucro líquido ajustado por itens não inclusos no caixa da Companhia, que totalizaram R$51,6 milhões, e o crescimento de montantes a serem recebidos por nós, no valor de R$149 milhões. Além do fluxo de caixa operacional, no exercício encerrado em 31 de dezembro de 2005, as necessidades de caixa foram providas também por aporte de capital por nossos acionistas de R$20,5 milhões, enquanto no exercício encerrado em 31 de dezembro de 2006 as necessidades de caixa foram também supridas por aporte de capital por nossos acionistas de R$72,6 milhões e empréstimos de curto prazo adicionais de R$4,1 milhões. No exercício encerrado em 31 de dezembro de 2007, as necessidades de caixa foram supridas principalmente por uma captação de R$330,5 milhões através de oferta primária de ações, líquidos de despesas relativas a oferta primária de ações, e de empréstimos bancários de R$65,9 milhões. Caixa aplicado em investimentos O capital aplicado em investimentos, compras de imobilizado, despesas pré-operacionais e ágio nos exercícios encerrados em 31 de dezembro de 2005, 2006 e 2007 foi de R$27,4 milhões, R$81,8 milhões e R$613,1 milhões, respectivamente. Nos exercícios encerrados em 31 de dezembro de 2005, 2006 e 2007, nossas alocações de recursos foram direcionadas principalmente para a expansão das nossas operações. No exercício encerrado em 31 de dezembro de 2005 adicionamos 2 novos Câmpus por meio orgânico, e haviam três Câmpus em desenvolvimento ao final do período; no mesmo período de 2006, adicionamos três Câmpus, sendo um por meio orgânico e dois através de aquisições, além de seis Câmpus em fase de desenvolvimento ao final do período; e no mesmo período de 2007, 97 adicionamos 18 Câmpus, sendo cinco por meio orgânico e 13 através de aquisições, sendo que ao final do período haviam oito Câmpus em fase de desenvolvimento. Outros dispêndios de capital No exercício encerrado em 31 de dezembro de 2005 houve redução da posição de empréstimos bancários em R$3,6 milhões o que não ocorreu nos exercícios encerrados em 31 de dezembro de 2006 e 2007. Adicionalmente, nos exercícios encerrados em 31 de dezembro de 2004, 2005 e 2006, a AESA distribuiu dividendos no valor de R$1,8 milhão, R$1,7 milhão e R$16,5 milhões, respectivamente. A AESA Participações distribuiu, no exercício encerrado em 31 de dezembro de 2007 e 2006, um montante inferior a R$0,1 milhão em cada um desses exercícios. Endividamento Em 31 de dezembro de 2007, tínhamos um endividamento bancário total no valor de R$72,8 milhões, sendo: (i) R$20,3 milhões classificados no passivo circulante; e (ii) R$52,6 milhões classificado no passivo de longo prazo. A geração de caixa da empresa e aportes de capital de seus acionistas são as fontes de recurso usadas desde 2004 para efetuar pagamentos de empréstimos bancários contratados. A tabela abaixo detalha nosso endividamento bancário em 31 de dezembro de 2007: (Valores em milhares de Reais em 31 de dezembro de 2007) Instituição Banco ABN AMRO Real S.A. Banco Bradesco C.Giro Banco Bradesco S.A. Financiamento FCO Santander BNDES Banco Brasil Crédito Rural Banco ABN AMRO Real S.A. Banco ABN AMRO Real S.A. Outros Número de parcelas 22 21 5 26 37 73 2 23 Taxa de juros mensal CDI + 0,083% 1,95% CDI + 0,06% 0,90% TJLP + 2,5%aa 2,50% 1,79% 1,62% Valor dos Empréstimos 10.000 1.219 51.481 508 5.068 1.410 509 1.747 889 Parcela do passivo circulante 20.279 Passivo não circulante 52.552 Endividamento Total 72.831 Contratos financeiros relevantes A CESUP celebrou contrato de abertura de crédito do programa BNDES/Automático, com o Banco Santander S.A., no valor de R$6,9 milhões, com taxa de juros de 2,5% ao ano, acima da Taxa de Juros de Longo Prazo (TJLP), visando a concessão de crédito para edificação dos blocos 8 e 9 no Campus I (Matriz), Campo Grande/MS para instalação de 06 cursos seqüenciais de formação específica, cursos de pós graduação strictu sensu – mestrado e cursos de graduação lato sensu – especialização, e também para a aquisição de produtos para a melhoria do campus. Os prazos do contrato são (i) carência: 12 meses, contados a partir do dia 15 subseqüente a data da formalização jurídica da operação; (ii) amortização: 60 meses; totalizando 72 meses. As condições de pagamento incluem parcelas de amortização mensais e consecutivas, totalizando 60 parcelas. O Contrato foi celebrado em 22 de dezembro de 2004 com vencimento em 72 meses, previsto para 16 de janeiro de 2011. As garantias previstas neste contrato compreendem (i) a hipoteca constituída por meio de escritura pública de outorga de garantia hipotecária, garantia essa representada por imóveis localizados em Campo Grande/MS e (ii) a propriedade fiduciária dos bens objeto do contrato. Em 31 de dezembro de 2007 o valor restante deste contrato era R$5,1 milhões. 98 Em dezembro de 2007, celebramos contrato de empréstimo com o Banco Bradesco S.A., no valor de R$50,0 milhões, sendo que os principais termos do contrato são: (i) taxa de juros de 0,7% ao ano acima do Certificado de Depósito Interbancário (CDI); (ii) prazo de amortização do empréstimo em 36 meses; (iii) pagamentos semestrais de principal e juros; (iv) carência de 12 meses para o início do pagamento do principal; e (v) nota promissória em nome da AESA Participações para garantia do empréstimo. Adicionalmente, em 28 de dezembro de 2007, celebramos contrato de empréstimo conta garantida com o Banco ABN AMRO Real S.A., no valor de R$10,0 milhões, sendo que os principais termos do contrato são: (i) taxa de juros de 1,0% ao ano acima do Certificado de Depósito Interbancário (CDI); (ii) prazo de amortização do empréstimo em 22 meses; (iii) pagamentos mensais de principal e juros; e (iv) carência de 2 meses para o início do pagamento do principal. Atualmente, a Companhia não depende de financiamentos para a realização de suas atividades, à exceção para a realização de aquisições e para a construção de novas Unidades. Obrigações contratuais Em 31 de dezembro de 2007, possuíamos empréstimos bancários que totalizavam R$72,8 milhões, sendo: (i) R$20,3 milhões classificados no passivo circulante, e (ii) R$52,6 milhões classificado no passivo de longo prazo. Para informações adicionais sobre nossos empréstimos bancários, veja “Endividamento”, na página 98 deste Prospecto. Adicionalmente, nossas obrigações contratuais de pagamento somavam R$158,7 milhões, dos quais R$113,8 milhões eram referentes a parcelas fixas e R$45,0 milhões eram referentes a parcelas variáveis. Das parcelas fixas: (i) R$3,0 milhões referem-se ao saldo remanescente da aquisição do imóvel de São José dos Campos, (ii) R$1,6 milhão referem-se ao saldo remanescente da aquisição de Jacareí; (iii) R$12,6 milhões referem-se ao saldo remanescente da aquisição da FIZO; (iv) R$1,0 milhão referente ao saldo remanescente da aquisição da Atlântico Sul; (v) R$55,6 milhões referente ao saldo remanescente da aquisição da Uniderp; e (vi) R$32,4 milhões referente ao saldo remanescente da aquisição da UniA. Das parcelas variáveis: (i) R$1,1 milhão referente a Unibero que depende do número de alunos matriculados em 2009 e 2011 no Câmpus adquirido; (ii) R$1,6 milhão referente a parcela variável da Atlântico Sul que depende do alunado da empresa em março de 2008; e (iii) R$42,2 milhões referente a parcela variável da Uniderp que depende do número de alunos matriculados nos cursos a distância. A tabela abaixo apresenta o saldo remanescente de nossas obrigações contratuais de pagamento em 31 de dezembro de 2007: Vencimento por período Obrigações contratuais Endividamento bancário Obrigações de compra e venda Fixo Variável (1) Total de obrigações contratuais (1) Total 2008 2009 (em milhares de reais) 2010 Após 2010 72,8 20,3 29,3 22,4 0,9 113,8 45,0 60,7 1,6 5,6 42,9 3,2 - 44,2 0,6 231,5 82,6 77,8 25,6 45,6 Obrigação de pagamento variável, conforme explicado acima. Adicionalmente, em fevereiro de 2008, o Banco Santander estruturou uma operação de emissão de Notas Promissórias no valor principal de R$130,0 milhões. Além disso, adquirimos a Faplan, a Facnet e a Iesville em fevereiro de 2008, cujo saldo fixo remanescente de pagamento das aquisições é de R$1,7 milhão, R$4,4 milhões e R$10,2 milhões, respectivamente. 99 OPERAÇÕES NÃO REGISTRADAS CONTABILMENTE Não temos operações não registradas contabilmente. AQUISIÇÕES REALIZADAS EM 2007 No período encerrado em 31 de dezembro 2007, realizamos a aquisição de sete mantenedoras. Em todas estas transações, possuímos garantias financeiras para contingências geradas em exercícios anteriores a data das aquisições. Unibero: Em 9 de fevereiro de 2007, adquirimos a totalidade das ações da Yanchep Participações Ltda. pelo valor de R$16,0 milhões, sendo pagos à vista o montante de R$14,0 milhões, adicionais ao adiantamento de pagamento de R$2,0 milhões realizado em 22 de dezembro de 2006. Além disso, existe o compromisso de pagamento de duas parcelas variáveis vincendas em março de 2009 e 2011, que deverão ser pagas com base no número de alunos matriculados nas datas de vencimento das parcelas, multiplicado por 50% do valor da mensalidade média líquida dos tributos nessa mesma data-base. O valor das parcelas variáveis, no montante de R$1,4 milhão, foi calculado a valor presente, com base nos alunos regularmente matriculados no terceiro trimestre de 2007 multiplicado pela mensalidade média nesse mesmo período Além disso, existe o compromisso de pagamento de uma parcela retida sobre a venda da participação acionária da Yanchep Participações S.A., para garantia de obrigações e valores devidos pela controlada Centro Hispano-Brasileiro de Cultura S.A. de responsabilidade dos antigos acionistas, para isso, foi aberta uma conta bancária em nome da Anhanguera Educacional S.A. e da Conditoris Participações Ltda. Contratualmente, o valor foi aplicado em fundos de depósito, sendo os rendimentos auferidos de propriedade da Conditoris Participações Ltda. e serão liberados semestralmente. Na medida em que o Centro Hispano-Brasileiro de Cultura S.A. recebe obrigações a liquidar de responsabilidade dos antigos acionistas, é preparada uma notificação de liberação assinada por ambas as partes para a movimentação do saldo aplicado para liquidação da referida obrigação. Em 31 de dezembro de 2007 o montante de R$4,0 milhões foi transferido da rubrica de compromissos a pagar para a rubrica de provisões para contingências em função de algumas contingências da antiga gestão terem sido avaliadas pelos consultores jurídicos como de risco de perda provável. FIZO: Em 9 de abril de 2007, a Companhia adquiriu a totalidade das ações da Oeste – Organização de Ensino Superior e Tecnologia S/C Ltda. pelo valor total de R$20,6 milhões, sendo pagos à vista o montante de R$3,2 milhões. Além disso, foi pago o montante de R$0,8 milhão em dezembro de 2007. Com a identificação de débitos fiscais com valores superiores ao mencionado no contrato de compra e venda de quotas, em 20 de dezembro de 2007 foi verificado um endividamento superior ao apurado na data da aquisição, sendo assim as parcelas vincendas foram renegociadas a fim de refletir esta nova condição. Sendo assim, os novos valores passaram a ser: 24 parcelas mensais no valor de R$20 mil a partir de janeiro de 2008, 36 parcelas de R$30 mil com vencimento a partir de janeiro de 2010 e um pagamento único em abril de 2013 no valor de R$10,5 milhões. As parcelas a vencer estão sujeitas à variação pelo IPCA divulgado pelo Instituto Brasileiro de Geografia e Estatística – IBGE. Em 31 de dezembro de 2007 o montante de R$1,8 milhão foi transferido da rubrica de compromissos a pagar para a rubrica de provisões para contingências em função de algumas contingências da antiga gestão terem sido avaliadas pelos consultores jurídicos como de risco de perda provável . A Oeste – Organização de Ensino Superior e Tecnologia S/C Ltda. foi condenada judicialmente a indenizar um dos ex-quotistas da entidade e para liquidar a indenização pactuou acordo em 61 parcelas corrigidas pela variação do IGPM desde o ano de 2005 mais juros 0,5% ao mês. Até o exercício findo em 31 de dezembro de 2007, haviam sido liquidadas 30 parcelas. O referido acordo é parte das dívidas assumidas na aquisição da companhia. Atlântico Sul: Em 20 de julho de 2007, adquirimos a totalidade das quotas da Sociedade Educacional Noiva do Mar Ltda. pelo valor fixo de R$18,4 milhões, dos quais R$4,0 milhões foram abatidos de uma dívida da entidade assumida por nós, já liquidada, R$11,8 milhões pagos à vista e R$1,0 milhão referente a uma parcela retida para 100 suprir eventuais contingências que será paga em julho de 2013, corrigida pela variação da SELIC. Adicionalmente, em 10 de março de 2008, efetuamos o pagamento da parcela variável conforme o contrato de compra e venda dessa operação, no valor de R$3,4 milhões. Uniderp: Em 1o de outubro de 2007, adquirimos a totalidade das quotas do Centro de Ensino Superior de Campo Grande S/S Ltda., Farmácia Escola Uniderp Ltda., Editora Uniderp Ltda. e Instituto de Pesquisas de Interesse e Opinião Pública Ltda. pelo valor total de R$204,5 milhões, dos quais R$148,9 milhões foram pagos à vista e R$55,6 milhões com vencimento previsto para outubro de 2008. Além destes valores, existem pagamentos variáveis pagos quando a entidade alcançar metas pré-estabelecidas de alunos regularmente matriculados nos cursos de ensino a distância, que totalizam R$42,2 milhões, dos quais R$31,9 foram pagos em abril de 2008 e os demais R$10,3 milhões serão pagos quando a Uniderp atingir metas de alunos regularmente matriculados nos cursos à distância. Unaes: Em 1º de outubro de 2007, adquirimos a totalidade das quotas da União da Associação Educacional SulMatogrossense Ltda., pelo valor total de R$20,0 milhões, sendo R$16,5 milhões pagos à vista, incluindo R$2,0 milhões retidos em conta escrow, e R$3,5 milhões em dívidas assumidas. Uni-A: Em 10 de dezembro de 2007, adquirimos a totalidade das quotas das holdings Chermann Participações Ltda., Mattei e Belissi Participações Ltda., Uniarte Participações Ltda., Mattei Participações Ltda., além de 25% do capital social das sociedades Unia Imóveis Administração de Imóveis e Prestação de Serviços Ltda. e Instituto de Ensino Superior Senador Fláquer de Santo André Ltda., além do investimento dessa última no Colégio Técnico Comercial Senador Fláquer S/S Ltda. Pela totalidade dessas aquisições, foi acordado o pagamento do montante de R$106,2 milhões, sendo pagos à vista o equivalente a R$73,9 milhões e o compromisso de liquidar o restante da seguinte maneira: i) R$20,0 milhões em parcela única com vencimento em dezembro de 2013 e 72 parcelas de R$170 mil com vencimento a partir de janeiro de 2008. O valor dos valores parcelados e da parcela única serão reajustados pelo IPCA divulgado pelo IBGE. EVENTOS SUBSEQÜENTES A 31 DE DEZEMBRO DE 2007 (i) Aquisições ocorridas em 2008 Em 18 de fevereiro de 2008, adquirimos a Sociedade Educacional Garra Ltda., mantenedora das Faculdades Planalto - FAPLAN ("Faplan"), localizada na cidade de Passo Fundo no Estado do Rio Grande do Sul. O valor pago pela Faplan foi de R$10,3 milhões sendo R$7,9 milhões pagos aos sócios à vista e assunção de dívidas no montante de R$2,3 milhões. O número estimado de alunos matriculados na Faplan para o primeiro semestre letivo de 2008 é 2,5 mil. Em 20 de fevereiro de 2008, adquirimos a totalidade das quotas da SESLA - Sociedade Educacional de Ensino Superior do Lago Ltda., sociedade mantenedora da Faculdade de Negócios e Tecnologias da Informação - FACNET ("FACNET"), localizada na cidade de Brasília no Distrito Federal. O valor negociado para esta aquisição foi de R$5,5 mil por aluno regularmente matriculado em 15 de março de 2008. A estimativa de alunos matriculados da Facnet para o primeiro semestre letivo de 2008 é 3,7 mil, o que resultará em um valor total do negócio de R$20,5 milhões sendo assunção de dívidas no montante de R$11,2 milhões e R$9,2 milhões pagos aos sócios sendo: (i) R$5,1 milhões pagos a vista, (ii) R$1,1 milhão de parcela variável, e (iii) R$3,0 milhões de parcela vincenda que será depositada no prazo de 30 dias a contar da data do primeiro pagamento. Adicionalmente, os vendedores farão jus a pagamentos condicionais e variáveis vinculados à implementação dos cursos de Engenharia Elétrica e Direito, cursos estes que se encontram em fase avançada de autorização pelo Ministério da Educação. Esses pagamentos serão realizados com base no número de alunos regularmente matriculados no primeiro ano letivo de funcionamento destes cursos multiplicado por R$5,5 mil. Em 28 de fevereiro de 2008, adquirimos a totalidade das quotas das sociedades (i) EDUCAR - Instituição Educacional S/S Ltda., sociedade mantenedora (a) do Instituto de Ensino Superior de Joinville - IESVILLE, (b) da Faculdade de Tecnologia Iesville - FATI, (c) da Faculdade de Tecnologia São Carlos - FATESC, (d) do Instituto Superior de Educação de Santa Catarina - ISESC, e (e) da Faculdade de Tecnologia de Jaraguá do Sul - FATEJ; e (ii) INTESC Instituto Tecnológico de Educação Superior e Pesquisa de Santa Catarina Ltda., sociedade mantenedora da 101 Faculdade de Tecnologia Jaraguaense - FATEJA, localizada nas cidades de Joinville e Jaraguá do Sul, no Estado de Santa Catarina. O valor do negócio foi de R$29,6 milhões, dos quais R$4,3 milhões correspondem ao saldo de endividamento líquido e R$25,3 milhões pagos aos sócios da seguinte maneira: (i) R$7,6 milhões à vista, (ii) R$7,6 milhões a ser pago no registro das alterações contratuais, (iii) R$2,6 milhões após em 28 de fevereiro de 2009, (iv) R$2,6 milhões em 28 de fevereiro de 2010 e (v) R$5,0 milhões em 28 de fevereiro de 2014. Para o primeiro semestre de 2008 o número total estimado de alunos matriculados nestas instituições de ensino é de 5,7 mil. (ii) Contratos Relevantes Em 31 de janeiro de 2008, realizamos nossa primeira emissão de Notas Promissórias estruturada pelo Banco Santander, no valor principal de R$130,0 milhões, aprovado pelo nosso Conselho da Administração em 28 de dezembro de 2007. Foram emitidas treze notas promissórias comerciais no valor nominal unitário de R$10,0 milhões, as quais serão distribuídas no mercado primário e registradas para negociação no mercado secundário por meio do Sistema de Nota Promissória, administrado e operacionalizado pela Câmara de Custódia e Liquidação – CETIP e serão pagas com os recursos da Oferta. As referidas notas promissórias farão jus ao pagamento de juros remuneratórios incidentes sobre seu valor nominal unitário e determinados com base na taxa média diária dos depósitos interfinanceiros de um dia, CDI “over extra grupo”, capitalizada de uma sobretaxa de 0,45% expressa na forma percentual ao ano, base 252 dias, calculada e divulgada diariamente pela CETIP, desde a data de emissão até o vencimento das respectivas notas promissórias comerciais, obedecida a fórmula constante do modelo da cártula das notas promissórias comerciais. O vencimento das notas é de 180 dias a partir da data de emissão, ocorrida em 31 de janeiro de 2008. DIVULGAÇÕES QUALITATIVAS RELACIONADAS AO RISCO DE MERCADO Em 31 de dezembro de 2007, nosso endividamento bancário era de R$72,8 milhões, sobre os quais incidem juros calculados com base na taxa do CDI ou da SELIC. Nosso resultado das operações e nossa condição financeira não são diretamente afetados pela taxa de câmbio entre o real e o dólar, ou outra moeda estrangeira. Em 2007, não tínhamos contratos de prestação de serviço ou financeiros atrelados à variação cambial. INVESTIMENTOS E DESINVESTIMENTOS DE CAPITAL A Companhia não realizou desinvestimentos de capital, inclusive referentes a participações em outras sociedades, nos últimos três exercícios sociais. Os investimentos de capital da Companhia, realizados nos últimos três anos, estão descritos no item “Aquisições Realizadas em 2007” e “Liquidez e Recursos de Capital - Caixa aplicado em Investimentos”, desta seção, e na seção “Nossas Atividades – Histórico”, na página 113 deste Prospecto. INVESTIMENTOS E DESINVESTIMENTOS DE CAPITAL EM ANDAMENTO Atualmente, a Companhia está em processo de alienação do Colégio Técnico Comercial Senador Fláquer S/S Ltda., localizado na cidade de Santo André, São Paulo, sendo que este colégio possui aproximadamente 650 alunos. Os investimentos de capital da Companhia em andamento são destinados à manutenção das nossas Unidades atuais, bem como para a construção de novas Unidades, distribuídos geograficamente nas regiões Sul, Sudeste e CentroOeste do Brasil. Atualmente, os recursos utilizados para tais investimentos foram supridos pelo empréstimo tomado com o Banco Bradesco, acima descrito, por nossa 1ª emissão de notas promissórias, realizada em 31 de janeiro de 2008, e pela geração de caixa da nossa operação. Para maiores informações sobre, veja seção “Informações Sobre o Mercado e os Títulos e Valores Mobiliários Emitidos – Notas Promissórias”, na página 159 deste Prospecto. 102 VISÃO GERAL DO SETOR DE ENSINO SUPERIOR BRASILEIRO A população brasileira era de 184 milhões de pessoas em 2007, sendo que em 2006, cerca de um terço era composta por estudantes, somando aproximadamente 60 milhões de alunos matriculados em todos os níveis de ensino, de acordo com o IBGE. Deste total de alunos, cerca de 10% estão matriculados no ensino superior, em cursos de graduação, mestrado e doutorado. O setor de ensino superior brasileiro é amplo, está em fase de crescimento, apresenta baixa penetração em comparação a outros países, é fragmentado e atendido predominantemente por instituições privadas. Segundo dados da UNESCO, em 2005 o Brasil representava o quinto maior mercado de ensino superior do mundo e o maior mercado de ensino superior da América Latina, com aproximadamente 4,3 milhões de matrículas. De acordo com a metodologia adotada pelo Inep/MEC, as matrículas em cursos de graduação no ensino superior aumentaram de 1,9 milhão em 1997 para 4,7 milhões em 2006, representando uma taxa composta de crescimento anual de 10,2%. Grande parte do crescimento no total de matrículas observado nesse período ocorreu no setor privado, que aumentou sua participação no total de matrículas de 61% em 1997 para aproximadamente 74% em 2006, consolidando seu papel de principal provedor de ensino superior no Brasil. Acreditamos que ainda existe um elevado potencial de expansão desse mercado, já que, quando comparado a outros países, inclusive países emergentes, o nível de penetração do setor de educação no Brasil é significativamente baixo. De acordo com as definições e dados da UNESCO, em 2004 somente 24% dos jovens em idade teórica de cursar o ensino superior freqüentavam instituições de ensino superior no Brasil, contra 65% na Argentina e 48% no Chile. Taxa Bruta de Matrículas em 2005 Número de Matrículas no Ensino Superior em 2005 em milhões 83% 21,3 71% 65% 17,3 48% 11,8 9,0 24% 24% 4,3 China EUA Índia (1) Rússia Brasil 4,0 (1)(2) Japão EUA (1) Rússia (1) Argentina Chile (1) (1) México Brasil (1) (2) Fonte: The Global Education Digest 2007 Fonte: The Global Education Digest 2007 (1) Informações sobre o ano de referência ou datas mais recentes são provisionais. (2) Informações de 2004. (3) Informações de 2006. (1) Informações sobre o ano de referência ou datas mais recentes são provisionais. (2) Informações de 2004. Já de acordo com a metodologia adotada pelo Inep/MEC, em 2006 apenas 12,7% da população entre 18 e 24 anos estava matriculada em instituições de ensino superior, um índice ainda abaixo da meta do Governo Federal para 2010 definida em 30% pela Lei de Diretrizes e Bases brasileira. Esperamos que o número de matrículas em instituições de ensino superior no Brasil continue a crescer em conseqüência de determinados fatores, tais como: (i) a perspectiva de ascensão profissional; (ii) o aumento significativo na renda individual daqueles que detém um diploma de ensino superior; (iii) a demanda substancial por trabalhadores qualificados não atendida e em expansão; e (iv) a crescente disponibilidade de alternativas educacionais para a população de média e média-baixa renda, em função do apoio contínuo do Governo Federal ao ensino superior privado e, especificamente, do investimento privado no ensino superior. Anteriormente a 1996, o setor de educação superior no Brasil enfrentava restrições regulatórias que dificultavam a entrada de novos concorrentes e a expansão das instituições privadas então existentes, além da insuficiência dos 103 investimentos públicos nos diversos níveis do setor. A partir da promulgação da Lei de Diretrizes e Bases em dezembro de 1996, diversas medidas foram lançadas para incentivar o investimento privado no setor de educação superior brasileiro. Dentre as principais iniciativas adotadas incluem-se a flexibilização das restrições regulatórias para a abertura de cursos e instituições e a regulamentação da lei que permitiu que instituições de ensino superior fossem constituídas como empresas com fins lucrativos. Ao contrário do segmento de ensino básico, o ensino superior brasileiro é dominado por instituições privadas, capazes de suprir à demanda por cursos superiores não atendida pelas instituições públicas. Enquanto as instituições de ensino superior públicas são direcionadas para servir como centros de excelência e pesquisa, com padrões de admissão extremamente competitivos e capacidade de expansão limitada, as instituições de ensino superior privadas voltam sua atenção para as exigências profissionais impostas pelo mercado de trabalho e desenvolvem programas flexíveis para atender às necessidades dos jovens trabalhadores. Conseqüentemente, acreditamos que as instituições de ensino superior privadas continuarão a satisfazer uma parcela significativa da demanda desses jovens trabalhadores. Muito embora o Governo Federal permaneça comprometido em continuar apoiando as instituições de ensino superior custeadas pelas finanças públicas, no momento a capacidade dessas instituições é limitada e incapaz de atender à grande demanda existente no país. Além disso, os diversos programas governamentais para o desenvolvimento da educação estão predominantemente voltados à educação básica e secundária, desacelerando o aumento da proporção dos investimentos públicos em educação superior. Evolução do Número de Alunos Matriculados no Ensino Superior em milhões 2,7 3,5 3,0 4,2 4,5 4,7 3,9 2,8 3,3 3,5 1,8 2,4 3,0 2,1 0,8 0,9 0,9 1,1 1,1 1,2 1,2 1,2 1999 2000 2001 Públicas 2003 2004 2005 2006 1,9 1,2 2,1 2,4 1,3 1,5 0,8 0,8 1997 1998 2002 Privadas Fonte: MEC/Inep e Hoper Educacional. Segundo dados da Hoper Educacional e do Inep/MEC, o número de alunos matriculados em cursos de graduação no ensino superior privados aumentou de 1,2 milhão em 1997 para 3,5 milhões em 2006, representando uma taxa composta de crescimento anual de 12,4% conforme gráfico acima. Adicionalmente, segundo o MEC, o número de cursos de graduação presenciais oferecidos pelas instituições de ensino superior privadas cresceu a uma taxa composta anual de 15,5% de 2000 a 2006, mais de 82% acima da taxa composta de crescimento anual dos cursos oferecidos por instituições de ensino superior públicas no mesmo período. O aumento das alternativas de financiamento aos alunos e o crescimento do número de instituições e cursos de educação superior destinados à população de média e média-baixa renda podem ser vistos como oportunidades para o crescimento do número de matrículas do ensino superior no Brasil. No momento, existem dois programas do governo destinados a proporcionar financiamento estudantil: — O PROUNI dá isenção de certos tributos federais para as receitas decorrentes de cursos de graduação oferecidos pelas instituições de ensino superior que concedem uma determinada quantidade de bolsas de estudo aos alunos de baixa renda dos seus cursos de graduação e cursos relacionados. Ao fornecer isenções fiscais a instituições com fins lucrativos, o PROUNI também desempenhou o importante papel de estimular o crescimento e o investimento privado no setor de educação superior, possibilitando que as instituições com fins lucrativos 104 oferecessem cursos a preços competitivos comparados àqueles praticados por instituições filantrópicas e sem fins lucrativos; e — O FIES, que foi criado em 1999, oferece financiamento de até 50% das mensalidades junto às instituições de Ensino Superior. Para ter acesso a essa facilidade, o aluno precisa passar por um processo seletivo objetivo e impessoal que é operacionalizado pela Caixa Econômica Federal. O número de alunos que aderiu ao FIES está perto dos 325.000 em todo Brasil com aproximadamente 16.000 instituições de ensino credenciadas. Desse modo, a população de média e média-baixa renda, que historicamente não tinha acesso ao ensino superior, foi a maior responsável pelo aumento no número de alunos matriculados, sendo representados, na sua maioria, por jovens trabalhadores em busca de melhores salários e oportunidades de emprego. De acordo com a Hoper Educacional, a demanda de estudantes para cursos cuja faixa de mensalidades é de R$180,0 a R$450,0 seria de 42,2% do total de alunos no ensino superior em 2004. Essa tendência é confirmada pelo fato de que os alunos com renda familiar de até 10 salários mínimos (equivalente a R$4.150,0 em 01 de março de 2008) aumentaram sua participação no total de matrículas no ensino superior público e privado de 41,5% em 2002 para 57,3% em 2004, segundo dados da Hoper Educacional. A perspectiva de ascensão profissional e o aumento salarial significativo para os trabalhadores com diploma superior são dois fatores centrais associados à expansão do setor de ensino superior brasileiro. De acordo com a consultoria Hoper Educacional, o Brasil é um dos países onde o fato de possuir um diploma superior exerce uma das maiores diferenças salariais no mundo, aumentando em média 171% a renda daqueles que o detém. Ainda segundo a Hoper Educacional, o aumento no número de alunos jovem trabalhadores de média e média-baixa renda, que trabalham durante o dia e estudam à noite, deverá continuar impulsionando o crescimento do setor, com taxa de crescimento anual superior a 14%, e devendo atingir 3 milhões de alunos em 2010. Adicionalmente, o crescimento no número de alunos matriculados em cursos noturnos foi 42,3% superior ao crescimento em cursos diurnos no período de 2002 a 2004. Aumento Salarial para Trabalhadores com Diploma Superior Alunos no Ensino Superior Jovens Trabalhadores (1) 3,0 200% 171% 150% 124% 1,1 2002 62% 2003 2004 2005 2006 2007 2008 Fonte: Hoper Educacional - Análise Setorial do Ensino Privado no Brasil 2009 EUA 2010 México Chile Brasil China Fonte: Hoper Educacional. (1) Segmento de Jovens Trabalhadores definido com estudantes classificados nas classes sociais C e D. O aumento no número de instituições privadas de ensino superior no Brasil nos últimos 10 anos foi estimulado pela proliferação de instituições de pequeno porte, o que resultou em um mercado bastante fragmentado, com mais de 2.022 instituições privadas de ensino superior em 2006, de acordo com o MEC. 105 Evolução do Número de Instituições Públicas e Privadas 1.637 900 973 1.180 1.097 1.859 2.013 2.165 2.270 1.391 689 764 905 1.004 1.208 211 209 192 176 183 1997 1998 1999 2000 2001 Públicas 1.652 1.789 1.934 2.022 1.442 195 207 224 231 248 2003 2004 2005 2006 2002 Privadas Fonte: Deaes, MEC/Inep e Hoper Educacional. Em 2004 (informação mais atual disponível), as 20 maiores instituições privadas de ensino superior no Brasil (responsáveis por 25% do total de alunos matriculados) apresentavam uma média de aproximadamente 37 mil alunos matriculados, ao passo que nas outras 1.769 instituições privadas (responsáveis por 75% do total de alunos matriculados) apresentavam uma média de 1,3 mil alunos matriculados, de acordo com dados do MEC. Acreditamos que essas instituições de pequeno porte sejam, na sua maioria, empresas familiares que carecem de economia de escala e têm acesso limitado a recursos de capital, normalmente com menores condições de atrair e reter profissionais qualificados tanto na área administrativa quanto no corpo docente e experiência e recursos limitados para desenvolver e oferecer novos cursos de qualidade e de interesse dos alunos assim como para abrir novas unidades. Dessa forma, seguindo as tendências mundiais já observadas em mercados mais maduros, o setor de educação brasileiro está iniciando seu processo de consolidação. De acordo com a Hoper Educacional, espera-se que a concorrência entre estas instituições sofra alterações significativas, uma vez que novos elementos são inseridos no cenário competitivo, incluindo as vantagens competitivas que as instituições de maior porte possuem em comparação às de porte menor. Dentre essas vantagens incluem-se ganhos de escala e redução de custos provenientes da centralização operacional e administrativa, maior acesso a capital para financiar investimentos e maior habilidade em atrair talentos para o corpo docente e discente. Faturamento das Instituições Privadas do Ensino Superior Taxa Média Anual de Crescimento de 2002 a 2004 23,5% 15,2% 14,1% 6,7% Entre 4.000 e 5.000 alunos Entre 5.000 e 10.000 alunos Entre 10.000 e 20.000 alunos Mais de 20.000 alunos Fonte: Hoper Educacional, 2004. ENSINO A DISTÂNCIA Segundo o levantamento realizado pela Associação Brasileira de Educação a Distância – ABED publicado no ABRAEAD 2007, no ano de 2006 havia aproximadamente 2,2 milhões de brasileiros matriculados em algum curso de ensino a distância no país. Destes cursos, aproximadamente 27% eram oferecidos por 166 entidades credenciadas 106 junto ao MEC, incluindo universidades públicas e privadas, que seguem uma regulamentação específica para essa modalidade de ensino. Vide “Aspectos Regulatórios do Setor – Ensino a Distância”. Dentre os segmentos do mercado de ensino superior, o ensino a distância foi o que mais cresceu entre 2005 e 2006, apresentando uma taxa de 91%. De acordo com o Anuário Brasileiro Estatístico de Educação Aberta e a Distância de 2007 (ABRAEAD/2007), em 2006, havia aproximadamente 576 mil alunos matriculados em cursos de ensino superior a distância no país. Matrículas em cursos de Ensino Superior a Distância 575,7 300,8 159,4 2004 2005 2006 Fonte: Abraead 2006 e 2007. Segundo estudos da Hoper Educacional, os fatores críticos de sucesso para as instituições que pretendem atuar no ensino superior a distância são (i) capilaridade, ou seja, a quantidade de pólos espalhados pelo país; (ii) a competência competitiva dos gestores dos pólos, de modo a captar novos alunos e reter os alunos já matriculados; (iii) a infra-estrutura dos pólos e a sua adequação às necessidades dos alunos; (iv) visibilidade nacional, através de uma marca forte; e (v) credibilidade institucional e de conteúdo, tal qual a imagem que a instituição tem junto ao público alvo e a existência de alguns professores / autores com certa notoriedade nacional assinando o conteúdo educacional produzido. 107 NOSSAS ATIVIDADES VISÃO GERAL Somos a maior empresa de capital aberto do setor de educação no Brasil em termos de valor de mercado, que em 9 de abril de 2008 era de R$2,6 bilhões, segundo dados do Bloomberg. Estamos presentes em 24 dos 26 estados brasileiros e também no Distrito Federal, oferecemos 69 modalidades de cursos de graduação e graduação tecnológica, que incluem as áreas de administração, direito, engenharia, saúde e outras ciências sociais aplicadas, além de cursos de pós-graduação e extensão. A maioria de nossos alunos são jovens de média e média-baixa renda que trabalham durante o dia e estudam à noite, um segmento pouco atendido pelas instituições de ensino superior do Brasil. De 2005 a 2007, fomos a companhia de capital aberto do setor de ensino no Brasil que mais cresceu, em termos de receita líquida, com uma taxa média de crescimento anual de 83,4%. A tabela a seguir demonstra nossos principais indicadores financeiros e operacionais consolidados para os períodos indicados: Exercício encerrado em 31 de dezembro de 2005 Receita líquida.................................................. Lucro bruto .................................................... EBITDA (1) ...................................................... EBITDA Ajustado(1) ........................................ Lucro líquido excluindo amortização de ágio(1)(2) Número médio de alunos (3) ............................ Número de alunos em 31 de dezembro............ Novas matrículas (4) ........................................ Endividamento Total ................................. Empréstimos bancários de curto prazo............. Empréstimos bancários de longo prazo ............ 2006 2007 (R$ milhões, exceto alunos e matrículas) 81,3 112,5 273,6 34,3 50,6 121,9 14,5 21,6 36,0 14,5 21,6 64,4 11,1 14,9 34,1 17.571 24.527 56.741 16.673 29.028 92.253 9.653 10.734 24.599 2,6 6,9 72,8 2,6 6,7 20,3 0,2 52,5 CAGR 2005-2007 83,4% 88,5% 57,5% 110,6% 75,4% 79,7% 135,2% 59,6% 429,0% 179,1% - _______ (1) EBITDA, EBITDA Ajustado e lucro líquido excluindo amortização de ágio não são medidas reconhecidas pelas Práticas Contábeis Adotadas no Brasil. O EBITDA, de acordo com o Ofício Circular CVM n.º 1/2007, pode ser reconciliado com as demonstrações financeiras como segue: lucro (prejuízo) líquido antes do imposto de renda e contribuição social, resultado financeiro líquido, depreciação e amortização e resultado nãooperacional. O EBITDA Ajustado é resultante do EBITDA excluindo as despesas com a oferta pública inicial de Units da Companhia realizada em 2007. Para calcular o lucro líquido excluindo a amortização de ágio, somamos a amortização de ágio ao nosso lucro ou prejuízo líquido. O lucro líquido excluindo a amortização de ágio não possui um significado padronizado e pode não ser comparável ao EBITDA ou a outras medidas de denominação similar usadas por outras companhias. O EBITDA e o lucro líquido, excluindo a amortização de ágio, não devem ser considerados alternativas ao lucro ou prejuízo líquido como indicadores de nosso desempenho operacional ou uma alternativa ao fluxo de caixa como indicador de nossa liquidez. Para a conciliação do nosso EBITDA e do lucro líquido excluindo a amortização de ágio com o nosso lucro líquido, veja “Apresentação das Informações Financeiras e Outras Informações – EBITDA e Lucro Líquido Excluindo Amortização de Ágio”. (2) O Lucro Líquido Excluindo a Amortização de Ágio não exclui as despesas relativas a nossa oferta pública inicial de Units, que totalizaram R$29,5 milhões, sendo que a partir deste valor, R$28,4 milhões referem-se às despesas gerais e administrativas e R$1,1 milhão refere-se às despesas financeiras, no exercício encerrado em 31 de dezembro de 2007. (3) Alunos matriculados em cada período indicado, calculado como a média de alunos matriculados em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada exercício. (4) Número de alunos entrantes no primeiro semestre de cada curso, excluindo transferências de alunos provenientes de outras instituições e alunos que retornaram após trancamento de matrícula. Procuramos oferecer cursos superiores de qualidade que auxiliem nossos alunos a alcançar uma formação educacional compatível com as exigências do mercado de trabalho e a aumentar suas perspectivas de desenvolvimento profissional. Procuramos oferecer tais cursos por um preço mais acessível do que o de nossos principais concorrentes do setor privado. Para atingirmos estes objetivos, trabalhamos com projetos pedagógicos unificados entre todas as nossas Unidades, cursos focados em atender às demandas do mercado de trabalho e mantemos um corpo docente com experiência prática em seus campos de atuação. Ao mesmo tempo, procuramos atingir a melhor relação custo-benefício para o aluno por meio do nosso modelo de negócio de multi-unidade, que 108 inclui processos acadêmicos e administrativos modernos e padronizados em todas as nossas Unidades, administração centralizada e uma postura rigorosa em relação ao controle de qualidade em todos os nossos cursos. Nossos cursos são oferecidos por meio de dois formatos distintos: (i) Cursos Presenciais, nas modalidades de graduação e graduação tecnológica, com mensalidade média de R$497,8, além de cursos de pós-graduação; e (ii) Cursos a Distância, com predominância de metodologias de ensino à distância, com apoio de aulas presenciais e mensalidade média de R$196,6. A metodologia de ensino de nossos Cursos a Distância compreende: (a) duas aulas semanais lecionadas a partir de um estúdio de gravação central e transmitidas ao vivo via satélite para nossas salas de aula, onde existe também o acompanhamento de professores locais, com o apoio de mediadores eletrônicos que respondem via Internet as dúvidas durante e após as aulas; (b) duas aulas presenciais semanais; (c) material didático para o acompanhamento do curso; e (d) apoio acadêmico via plataforma web, com resumo das aulas, livros eletrônicos e outros materiais pedagógicos de apoio, além de professores disponíveis para auxílio ao aluno. Atualmente, nossa rede de ensino superior é composta de (i) uma rede de unidades próprias ou "Câmpus", formada por 42 Câmpus operacionais, sendo 31 Câmpus existentes até o final de 2007, cujo alunado em 31 de dezembro de 2007 era de 78.284, seis Câmpus abertos em janeiro de 2008 e 5 Câmpus adquiridos em fevereiro de 2008; e (ii) uma rede de 452 Pólos autorizados pelo MEC, cujo alunado em 31 de dezembro de 2007 era de 13.969. O compromisso de oferecer a melhor combinação entre qualidade de ensino e preços acessíveis ao nosso públicoalvo tem contribuído para um histórico de crescimento expressivo e consistente nos últimos anos. Partindo de 16.673 alunos em 31 de dezembro de 2005, atingimos 92.253 alunos em 31 de dezembro de 2007, representando um crescimento médio de 135,2% ao ano. Os recursos que captamos através da nossa oferta pública inicial de Units, concluída em março de 2007, contribuíram para a nossa expansão em 2007, que compreendeu a adição de 18 Câmpus, dos quais cinco Câmpus foram fruto de nosso crescimento orgânico, 13 Câmpus foram objeto de aquisição e a adição de 452 Pólos resultados também das aquisições. Em 2007, adquirimos sociedades mantenedoras de instituições de ensino superior que somadas representaram uma média de 55.782 alunos. O segmento de mercado de ensino a distância, atendido por nossos Cursos a Distância, cresceu 91% entre 2005 e 2006, de acordo com o Anuário Brasileiro Estatístico de Educação Aberta e a Distância de 2007 (ABRAEAD/2007). Nossa rede de Pólos de ensino a distância iniciou suas operações em julho de 2005 e apresentou um crescimento médio anual do número de alunos de 182% até julho de 2007. Aquisições Potenciais Atualmente, estamos em estágio avançado de auditoria e processo de fechamento de aquisição com cinco mantenedoras de instituições de ensino superior com Unidades localizadas nas regiões Sudeste e Centro Oeste, com as quais celebramos cartas de intenção não vinculantes de compra e venda. Em conjunto, essas instituições mantinham aproximadamente 18.600 alunos matriculados em março de 2008. Acreditamos que o preço de aquisição destas instituições em conjunto estará entre R$85 milhões e R$110 milhões, e será financiado com uma parcela dos recursos líquidos da Oferta. As aquisições são consistentes com a estratégia de expansão do nosso atual modelo de negócios para novas localidades e com a destinação dos recursos da Oferta, conforme informado na seção “Destinação dos Recursos”. Pretendemos integrar tais instituições de ensino superior à nossa rede e instituir nelas nosso modelo de operação padronizado e escalável, de forma a alcançar ganhos de escala. Muito embora acreditemos que estas aquisições sejam prováveis, poderemos não concluí-las, e, se concluídas, as aquisições poderão não ter os benefícios esperados. Veja seção “Fatores de Risco”, na página 51 deste Prospecto. 109 NOSSOS PONTOS FORTES Acreditamos que estamos em posição privilegiada para competir no mercado de educação superior no Brasil, em conseqüência dos seguintes pontos fortes: Ensino superior de qualidade a preços acessíveis. Desenvolvemos uma estrutura que nos permite oferecer aos alunos ensino de qualidade a um preço mais acessível que o de nossos principais concorrentes. Nossos cursos, corpo docente e instalações têm sido avaliados positivamente de forma consistente pelo MEC e por nossos alunos. Apesar da qualidade semelhante ou até superior, nossos preços são geralmente mais baixos que os de nossos concorrentes diretos nos mercados em que atuamos. Modelo acadêmico e mercadológico voltado para trabalhadores de média e média-baixa renda. Nosso foco está voltado para o segmento dos jovens trabalhadores de média e média-baixa renda, segmento cujo crescimento médio de matrículas no ensino superior entre 2006 e 2010 está estimado em 13,6% ao ano, segundo dados do INEP, IBGE e da consultoria Gismarket, impulsionado (i) pelo crescimento da renda real da população, (ii) por novos requisitos de qualificação de funcionários pelo mercado de trabalho, (iii) pelo aumento do grau de escolarização médio da população, e (iv) pelo aumento dos instrumentos de crédito, dentre outros motivos. Nossos cursos oferecidos, projetos pedagógicos, instalações e corpo docente foram selecionados e desenvolvidos para satisfazer às necessidades desse público-alvo. Por exemplo, (i) nossos cursos são oferecidos em horários que possibilitam que nossos estudantes continuem a trabalhar em seus horários regulares; (ii) priorizamos ter Unidades localizadas próximas ao nosso grupo populacional alvo; (iii) nossos projetos pedagógicos unificados têm como um de seus objetivos oferecer conhecimento e qualificações que proporcionarão benefícios reconhecidos e valorizados no mercado de trabalho; e (iv) nossos docentes que trabalham em tempo parcial são selecionados entre profissionais de mercado que atuam em suas respectivas áreas de formação. Modelo de negócio padronizado e escalonável. Nosso modelo de negócio é baseado em uma operação de multi-unidades, com processos (i) centralizados em nossa sede, tais como o desenvolvimento acadêmico, treinamento de nosso corpo docente e funções gerenciais e administrativas de controle em nossa sede, e (ii) padronizados em nossas Unidades, como atendimento ao aluno, ou nosso projeto pedagógico unificado, que nos permite controlar de forma mais eficiente a qualidade e a consistência do ensino oferecido, disseminar as melhores práticas pedagógicas e oferecer um conteúdo educacional uniforme e melhor por toda a nossa rede de ensino. Essas características nos permitem oferecer ensino de qualidade e gerenciar várias Unidades com eficiência, ao mesmo tempo em que reduzimos os custos de operação. Nossas atividades centralizadas, também nos permitem a implementação rápida e eficaz do plano de expansão de Unidades através da replicação de nosso modelo de negócio em novas localidades, com ganhos de escala cada vez maiores. Capacidade comprovada para implementar um plano de crescimento orgânico e/ou por meio de aquisições. Nos anos de 2006, 2007 e 2008, adicionamos 32 Câmpus à nossa rede de ensino, sendo 12 Câmpus novos e 20 por meio de aquisições, o que representou uma proporção de crescimento anual de 61,3%, em número de Câmpus. Ainda em 2007, adicionamos 452 Pólos autorizados pelo MEC a nossa rede de ensino por meio de aquisições. Modelo de Cursos a Distância que atende ao segmento do ensino superior de maior crescimento. O segmento de ensino a distância cresceu 91%, em número de matrícula, entre 2005 a 2006, quando atingiu 575,7 mil alunos de ensino superior matriculados, de acordo com o MEC. Acreditamos oferecer produtos atrativos nesse segmento por meio de nossos Cursos a Distância, com uma combinação de (i) horários de aula e estudo flexíveis para nossos alunos, (ii) conveniência no suporte acadêmico ao aluno, por meio de call center e Internet, (iii) capilaridade de distribuição para cidades que muitas vezes não são atendidas por outras IES, e (iv) preços ainda mais competitivos que nossos Cursos Presenciais, com uma relação custo e benefício ainda mais atrativa para o aluno. 110 Administração experiente e forte apoio dos acionistas. Nossa administração combina extensa experiência no setor educacional com qualificação gerencial e um alto grau de comprometimento com a nossa Companhia. Nossa equipe de gestão é liderada pelos Professores Antonio Carbonari Netto e José Luis Poli, ambos com mais de vinte anos de experiência como educadores e professores universitários. O Professor Carbonari acumula diversas experiências como executivo e consultor de várias das maiores instituições de ensino superior no Brasil. Contamos também com a vantagem de ter em nosso grupo de acionistas o FEBR, fundo administrado pelo Pátria, um dos maiores gestores de investimentos em participações do Brasil. Nossa administração, em conjunto com nosso grupo de acionistas, foi pioneira em acessar o mercado de capitais brasileiro e introduzir o modelo de empresa de educação listada em bolsa de valores no Brasil. Adicionalmente, alguns de nossos diretores estatutários detêm ações de nossa Companhia e os demais diretores e gerentes são remunerados com salários competitivos e remuneração variável baseada no desempenho de suas áreas, ou, ainda, planos de opção de compra de Units de emissão da Companhia para um desses executivos, estando, portanto, pessoalmente alinhados com a performance da Companhia. NOSSA ESTRATÉGIA Nossa meta é oferecer a melhor combinação de qualidade educacional e preço acessível aos nossos alunos e, conseqüentemente, crescer e desenvolver o reconhecimento da nossa marca e criar valor para nossos acionistas. Para tanto, desenvolvemos e continuaremos a desenvolver as seguintes estratégias: Foco contínuo na oferta de ensino superior de qualidade por um preço acessível aos jovens trabalhadores de média e média-baixa renda. Focamos nos cursos de graduação e os administramos para oferecer, de forma rentável, ensino superior de qualidade aos alunos por um preço mais acessível que o de nossos principais concorrentes. A aprendizagem dos alunos em todos os nossos cursos é assessorada pelo uso de livrostexto e materiais didáticos exclusivos e personalizados. Além de melhorarem a qualidade dos nossos cursos, esses materiais são produzidos e vendidos de maneira a propiciar uma economia de custo substancial para os nossos alunos, em comparação com os livros disponíveis no mercado. Recorremos, também, aos nossos projetos pedagógicos unificados, modelo de administração centralizada e avaliações periódicas da qualidade dos serviços oferecidos. Acreditamos que nosso foco na qualidade do ensino superior por preços acessíveis para jovens trabalhadores de média e média-baixa renda estimulará o aumento do número de matrículas e melhorará os níveis de retenção e satisfação de nossos alunos. O início de nossas atividades no ensino a distância fortalece esta estratégia na medida em que nos permite oferecer cursos de qualidade, com maior comodidade ao aluno, a preços ainda mais acessíveis. Aprimoramento de nossa eficiência operacional. Continuaremos a aperfeiçoar nosso modelo de negócio para gerir várias Unidades com eficiência, aumentar nossos ganhos de escala, manter controle rígido sobre nossos custos e ao mesmo tempo preservar e aumentar a qualidade de nossos cursos e dos serviços de apoio aos alunos. Continuaremos a contar com uma administração centralizada e com nossas avaliações e pesquisas internas para acompanhar e monitorar a qualidade dos nossos cursos. Nossa administração centralizada e nosso projeto pedagógico unificado nos permitirão aproveitar os crescentes ganhos de escala e ao mesmo tempo garantir a qualidade da nossa oferta educacional à medida que crescemos. Expansão do nosso negócio com a captura de diferentes oportunidades. A fim de aumentar as oportunidades de crescimento e consolidação apresentadas pelo mercado brasileiro, pretendemos: • 3 Aumentar o número de alunos matriculados nas Unidades existentes. Com base no ingresso de novos alunos em 2007 e nas nossas taxas históricas de evasão, acreditamos que o amadurecimento das Unidades existentes resultará em uma evolução significativa do número de alunos nos próximos 4 anos. Dos nossos 42 Câmpus operacionais em 2008, 343 ainda não atingiram seu amadurecimento, que ocorre entre três a cinco anos de operação dependendo da duração dos cursos oferecidos. Nesses 34 Câmpus, a simples Os Câmpus adquiridos são considerados não maturados devido à reestruturação implementada pela AESA após a aquisição. 111 inclusão de novas turmas a cada ano até o seu amadurecimento representará um crescimento significativo no número total de matrículas. Adicionalmente, nossos Pólos ainda estão em fase de maturação, uma vez que começaram a operar a partir de 2005. A fim de manter o nível de ingresso de alunos, continuaremos a implementar nossa estratégia de bom relacionamento com os alunos do ensino médio e principais empregadores da indústria e comércios locais, que envolve campanhas de marketing e visitas a escolas e comunidades locais que são importantes fontes de captação de novos alunos. • Estender o modelo existente para novas localidades. Por meio de uma extensiva análise de mercado que leva em consideração variáveis, tais como tamanho do mercado-alvo, ambiente competitivo, taxa de penetração de educação superior, poder de compra dos alunos em potencial e estratificação do nível de renda, identificamos as cidades potenciais no Brasil com condições atraentes para a implementação do nosso modelo educacional, incluindo 253 cidades potenciais para instalações de Câmpus e 2.706 cidades potenciais para instalação de Pólos. Pretendemos dar continuidade à expansão seletiva que temos implementado nesses mercados, definindo locais para novas Unidades ou adquirindo unidades existentes e aplicando nosso modelo de negócios padronizado a essas unidades. Nosso modelo administrativo operacional padronizado e escalonável foi idealizado para facilitar a sua implementação e para gerar ganhos de escala. Adotamos critérios rígidos na abertura e aquisição de novas Unidades, inclusive a adequação do local e das instalações, conveniência para nossos alunos e ambiente competitivo local. • Incrementar o portfolio de cursos superiores em nossas unidades em conformidade com a demanda do mercado local. Reavaliamos regularmente o portfolio de cursos que oferecemos em nossas Unidades com base em pesquisas de mercado, no desenvolvimento econômico de cada região em que atuamos e nas ofertas de nossos concorrentes. Quando a demanda de um novo curso é identificada, procuramos atendê-la utilizando uma de nossas 69 modalidades de cursos de graduação e graduação tecnológica, que são oferecidos em nossas outras Unidades. Nossa equipe acadêmica centralizada desenvolve também, novos projetos de cursos, além daqueles que atualmente oferecemos, quando existe demanda. Em 2005, nossos 10 Câmpus ofereciam um total de 89 cursos o que representa uma média de 8,9 cursos por Câmpus. Em 2007 estes mesmos Câmpus ofereceram 105 cursos, o que representa um aumento de 18,0% e uma média de 10,5 cursos por Câmpus. Contínuo Investimento em tecnologia educacional. Pretendemos continuar desenvolvendo e aperfeiçoando metodologias de ensino com o uso de tecnologia para todos os nossos cursos, melhorando a qualidade do ensino, facilitando o aprendizado e reduzindo os custos. Pretendemos desenvolver e estender para todos os nossos alunos a atual plataforma de interação à distância, por meio de serviços online, como, por exemplo, disponibilização de conteúdo acadêmico e de atendimento ao aluno. Ênfase em cursos de graduação. Continuaremos a focar nos cursos de graduação, que acreditamos ser a principal necessidade dos jovens trabalhadores de média e média-baixa renda e que acreditamos oferecer as melhores oportunidades de crescimento do mercado educacional do Brasil. Ampliação do valor da nossa marca. Juntamente da expansão da nossa rede de Unidades, desenvolveremos ainda mais a marca de nossa rede de ensino “Faculdades da Anhanguera” e sua associação com qualidade de cursos superiores oferecidos com preços acessíveis. Adicionalmente, pretendemos desenvolver a marca Uniderp Interativa para a nossa rede de Pólos em nível nacional, e a marca Uniderp especificamente para nossos Câmpus da Uniderp, em Campo Grande, estado do Mato Grosso do Sul. Acreditamos que as avaliações positivas consistentemente alcançadas pelos nossos alunos e por nós perante o MEC, nosso projeto pedagógico unificado e nossas mensalidades acessíveis continuarão a diferenciar nossas marcas das de nossos concorrentes. Estamos convencidos de que a valorização de nossas marcas aumentará nossa capacidade de atrair e reter mais alunos. 112 ESTRUTURA SOCIETÁRIA Na data deste Prospecto, nossa estrutura acionária é a seguinte: (2) (1) Os quotistas do FEBR com participação acima de 5% são Gabriel Mario Rodrigues (39,4%), Ângela Regina Rodrigues de Paula (12,1%), Carmem Silva Rodrigues Maia (12,1%), Gláucia Helena Castelo Branco Rodrigues (12,1%), Educational Investiments LLP (12,1%) e Olimpio Matarazzo Neto (5,5%). A Educational Investiments LLP é detida 99,99% pelo Highland Investment Fund, um investment fund devidamente constituído em 17 de julho de 2002 nas Ilhas Cayman e o quotista do Highland Investment Fund é o Banco UBS na Suíça, sociedade de capital aberto listada na Swiss Stock Exchange. Os quotistas do FEBR não são signatários de acordo de quotistas, sendo as decisões levadas à assembléia geral de quotistas aprovadas pela maioria dos votos presentes, em conformidade com o regulamento do FEBR. Desta forma, a Educational Investments LLP não possui ingerência sobre a escolha do Administrador do FEBR, pois tal decisão cabe aos quotistas representando 50% mais uma quota do seu capital. (²) As participações detidas diretamente pelos membros das famílias Carbonari e Poli são: Antonio Carbonari Netto (5,4%), José Luis Poli (3,3%), Alex Carbonari (2,2%), Giulianna Carbonari Meneghello (0,6%), Claudia Maria Fontanesi Poli (0,5%), e Erik Carbonari (0,1%). Histórico Fomos fundados em 1994 por um grupo de professores liderados pelos Professores Antônio Carbonari Netto e José Luis Poli. Iniciamos nossas atividades por meio de uma instituição de ensino superior constituída na cidade de Leme, no estado de São Paulo. Em 2003, tínhamos uma média de 8.848 alunos matriculados em sete Câmpus, localizadas em seis cidades no estado de São Paulo, mantidas por três instituições sem fins lucrativos controladas por nós. Em 2003, nossas instituições sem fins lucrativos foram convertidas em instituições com fins lucrativos. No mesmo ano, o ISCP, entidade mantenedora da Universidade Anhembi Morumbi, tornou-se nosso acionista mediante a integralização de capital e a subscrição de novas ações. Além dos recursos aportados, o ISCP também contribuiu com o conhecimento de seus controladores acerca do setor de educação brasileiro. Em seguida, realizamos uma reorganização societária por meio da qual as três empresas que formavam nosso grupo naquela época foram 113 incorporadas pela AESA, constituída em 15 de julho de 2003. Com os recursos financeiros aportados pelo ISCP, abrimos novos Câmpus em três cidades do interior do estado de São Paulo. Ao final de 2005, nossa rede de ensino já contava com 10 Câmpus. Em 2005, o ISCP permutou sua participação acionária na AESA por quotas do FEBR, um fundo de investimentos criado e administrado pelo Pátria que captou e investiu novos recursos na AESA. Além destes recursos captados, o FEBR também obteve uma linha de crédito de US$12 milhões de dólares junto ao IFC. Esses recursos foram contribuídos à AESA em troca de novas ações e utilizados para financiar nossas estratégias de aquisição e expansão orgânica. Como resultado destas operações, o FEBR se tornou nosso acionista controlador. Em 2006, inauguramos nosso 11º Câmpus, levando o nosso total de alunos matriculados a 23.431 em março de 2006. Nesse mesmo ano, acrescentamos dois Câmpus à nossa rede mediante as aquisições: (i) por meio de uma controlada, do ILAN, mantenedor da Faculdade Latino Americana (“FLA”), localizada no estado de Goiás, com uma média de 4.826 alunos matriculados em 2006; e (ii) Jacareí localizada na cidade de Jacareí e mantida pelas mantenedoras Sapiens e Jacareiense, com uma média de 1.887 alunos matriculados em 2006. Em 19 de dezembro de 2006, os acionistas da AESA, por meio de um veículo específico, a Viana, adquiriram 100% das ações da AESA Participações (à época denominada Mehir Holdings S.A.), sociedade de capital aberto constituída em 2001 e registrada na CVM sob nº 18.961, em preparação para a oferta inicial de ações da Companhia realizada em 2007. Em 29 de dezembro de 2006, o FEBR contribuiu suas ações da AESA em aumento de capital da AESA Participações. Ato subseqüente, o FEBR permutou 19.647.024 de suas ações na AESA Participações pela totalidade das ações detidas pelos acionistas Antonio Carbonari Netto, José Luis Poli, Erik Carbonari, Alex Carbonari e Cláudia Maria Fontanesi Poli da AESA. Em seguida, o FEBR contribui suas recém adquiridas ações da AESA em novo aumento de capital da AESA Participações. Desta forma, a AESA Participações passou a deter a totalidade das ações da AESA. Em março de 2007, concluímos uma oferta primária de ações, com a emissão de 20 milhões de novas Units, ao preço de R$18,00 por Unit, cuja homologação e entrada dos recursos ocorreu em 14 de março de 2007. A operação resultou na captação líquida de R$330,5 milhões. Ao longo de 2007, adquirimos sete mantenedoras de ensino superior, o que ampliou nossa presença em três regiões do País – Centro-Oeste, Sul e Sudeste. Além disso, iniciamos nossa atuação em ensino a distância por meio da aquisição de uma rede de 452 Pólos, com presença em 24 estados e no Distrito Federal. Em 7 de fevereiro de 2007, assumimos o controle do Centro Hispano-Brasileiro, mantenedora da Unibero, localizada na cidade de São Paulo, estado de São Paulo. A aquisição da Unibero marcou a nossa entrada na cidade de São Paulo, maior mercado de ensino superior do Brasil, com 631.852 alunos matriculados em 2006, de acordo com o MEC. Além disso, por ser um centro universitário, a Unibero nos proporcionou autonomia para abertura de cursos e Câmpus na cidade. A Unibero contava com 2,7 mil alunos matriculados em março de 2007. Em 9 de março de 2007, a AESA assumiu o controle da União Fênix de Educação e Cultura Ltda., sociedade mantenedora da Faculdade Fênix de Bauru – FAFEB e do Instituto Superior de Educação Fênix de Bauru – ISEFEB. A aquisição da Fênix propiciou a nossa expansão para mais uma cidade no interior do estado de São Paulo, onde atualmente contamos com 22 Câmpus. Em 9 abril de 2007, assumimos o controle da Oeste Organização de Ensino Superior e Tecnologia S/C Ltda., mantenedora da Faculdade Integração Zona Oeste. A aquisição da FIZO ampliou a nossa presença na região da Grande São Paulo, através da nossa entrada na cidade de Osasco, 10º maior mercado de ensino superior do estado de São Paulo, com 17.201 alunos matriculados em 2006, de acordo com o MEC. Em 20 de julho de 2007, assumimos o controle da Sociedade Educacional Noiva do Mar Ltda., mantenedora da Faculdade Atlântico Sul de Pelotas e da Faculdade Atlântico Sul de Rio Grande. A aquisição da Atlântico Sul marcou a nossa entrada no estado Rio Grande do Sul, o 4º maior estado brasileiro considerando-se o número de alunos matriculados em ensino superior, de acordo com o MEC. As Faculdades Atlântico Sul contavam com 2,9 mil alunos matriculados em março de 2007. 114 Em 1º de outubro de 2007, assumimos o controle do CESUP, mantenedora das instituições de ensino Uniderp; FAD – Faculdade Dourados; FIP- Faculdade Integradas de Ponta Porá; IESD- Instituto de Educação Superior de Dourados; e FIRVE - Faculdades Integradas de Rio Verde. Acreditamos que a aquisição da Cesup, em conjunto com a aquisição da Unaes, nos proporcionou a liderança em número de alunos matriculados em ensino superior na região centrooeste. A CESUP é a mantenedora líder em número de alunos em ensino superior no estado do Mato Grosso do Sul, com 19,6 mil alunos matriculados em Cursos Presenciais, e 14,5 mil alunos matriculados em Cursos a distância em março de 2007. A Cesup contempla, também, a autorização para oferecer cursos na modalidade de ensino à distância por meio de Unidades descentralizadas em 24 estados brasileiros e no Distrito Federal. Na mesma data, assumimos o controle da União da Associação Educacional Sul-Matogrossense Ltda., mantedora da Unaes, com 3.500 estudantes matriculados em março de 2007, número que consolida a nossa liderança no setor, na cidade de Campo Grande, estado do Mato Grosso do Sul, e na região Centro-Oeste, por completo. Em 01 de outubro de 2007, assumimos o controle da União da Associação Educacional Sul-Matogrossense Ltda., mantenedora da UNAES – Centro Universitário de Campo Grande. A aquisição da Unaes, que contava com 3,5 mil alunos matriculados em março de 2007, consolidou a nossa presença dominante na cidade de Campo Grande, estado do Mato Grosso do Sul, e na região centro-oeste. Em 10 de dezembro de 2007, assumimos o controle do Instituto Superior Senador Fláquer de Santo André S/S Ltda., mantenedora do Centro Universitário de Santo André – UniA. A aquisição da UniA marcou nossa entrada no mercado de Santo André 3º maior mercado de ensino superior do estado de São Paulo, com 34.281 alunos, de acordo com MEC, consolidando nossa presença na Grande São Paulo. A UniA contava com 9,3 mil alunos matriculados em março de 2007. Em decorrência de uma reorganização da AESA, alguns veículos das aquisições descritas acima foram incorporados, da seguinte forma: (i) a Jacareiense de Educação e Cultura S/S Ltda. e a Sapiens Ensino e Educação Ltda., mantenedoras da Faculdade Maria Augusta e das Faculdades Integradas de Jacareí, respectivamente, foram incorporadas pela AESA em 30 de abril de 2007; (ii) o Instituto Latino Americano de Educação e Cultura Ltda. foi incorporado pela AESA em 31 de maio de 2007; (iii) a União Fênix de Educação e Cultura Ltda., mantenedora da Faculdade Fênix de Bauru – FAFEB e do Instituto Superior de Educação Fênix de Bauru – ISEFEB, foi incorporada pela AESA em 31 de julho de 2007; e (iv) a Yanchep Participações S.A. foi incorporada pela AESA Participações em 01 de agosto de 2007. Além da incorporação desses veículos, outras sociedades do grupo foram incorporadas para otimizar a estrutura societária, sendo: (i) a Jaisalmer Administração de Bens Ltda., a Rishikesh Administração de Bens Ltda. e a 325 Administração de Bens Ltda. foram incorporadas pela AESA em 31 de maio de 2007; e (ii) a Asilah Administração de Bens Ltda. foi incorporada pela AESA Participações em 17 de julho de 2007. As incorporações foram realizadas sem aumento de capital, tendo em vista que as incorporadoras eram as únicas sócias das sociedades incorporadas no momento imediatamente anterior. Para maiores informações sobre nossas aquisições, veja “Aquisições” abaixo. Em 2008, continuamos a nossa expansão por meio da adição de 11 Câmpus à nossa rede de ensino até a data deste prospecto, sendo 6 Câmpus novos e 5 por meio de aquisições. Em 15 de fevereiro de 2008, adquirimos a Faplan, localizada na cidade de Passo Fundo no estado do Rio Grande do Sul, expandindo nossa presença no estado. O número de alunos de ensino superior previsto da Faplan para o primeiro semestre letivo de 2008 é de 2,2 mil alunos. Em 20 de fevereiro de 2008, adquirimos a Facnet, localizada na cidade de Brasília no Distrito Federal. O Distrito Federal é o 10º maior mercado de ensino superior do Brasil contando em 2006 com 112.870 mil alunos. A previsão da Companhia é que a Facnet atinja 3,5 mil alunos em 15 de março de 2008, quando a operação será liquidada. Em 28 de fevereiro de 2008, adquirimos a Iesville, com 3 Câmpus localizados nas cidades de Joinville e Jaraguá do Sul, no estado de Santa Catarina. Para o primeiro semestre de 2008 o número estimado de alunos matriculados nestas instituições de ensino é de 5,1 mil. Em 31 de janeiro de 2008, a Viana do Castelo, nossa acionista, aprovou em Assembléia Geral Extraordinária uma redução de capital no montante de R$57.618.496,00, passando o seu capital social para R$100 mil, mediante o 115 cancelamento de 57.618.496 ações ordinárias detidas pelos acionistas da sociedade. Essa redução de capital deverá ser concluída antes da data de publicação do Anúncio de Início da Oferta. NOSSA REDE DE ENSINO Em 31 de dezembro de 2007 nossa rede de ensino era formada por 92.253 alunos matriculados, em 31 Câmpus localizados em 18 cidades no estado de São Paulo, duas no estado do Rio Grande do Sul, quatro no estado do Mato Grosso do Sul e uma no estado de Goiás, além de 452 Pólos distribuídos em 24 estados brasileiros e no Distrito Federal. De acordo com o IBGE, esses 24 estados e o Distrito Federal respondem por 95,3% da população do Brasil em 2007 e 97,4% do PIB do país em 2005. O mapa a seguir apresenta as localizações de nossos 42 Câmpus na data deste Prospecto, além dos estados atendidos por nossa rede de Pólos e de nossa sede em Valinhos: Câmpus da AESA Estados com Pólos da AESA Goiás: Anápolis (1). Distrito Federal: Brasília (1). São Paulo: Bauru (2), Campinas (4), Indaiatuba (1), Jacareí (1), Jundiaí (1), Leme (1), Limeira (1), Matão (1), Osasco (1), Pindamonhangaba (1), Piracicaba (1), Pirassununga (1), Rio Claro (1), Santa Bárbara (1), Santo André (2), São José dos Campos (1), São Paulo (2), Sorocaba (1), Sumaré (1), Taubaté (2), Valinhos (1) Mato Grosso do Sul: Campo Grande (3), Dourados (1), Ponta Porã (1), Rio Verde de Mato Grosso (1). Rio Grande do Sul: Rio Grande (1), Pelotas (1), Passo Fundo (1). Santa Catarina: Joinville (2), Jaraguá do Sul (1). Total: 42 Câmpus 116 Nos últimos anos, buscamos nosso crescimento por meio de uma estrutura de multi-unidades instaladas em diferentes mercados. Selecionamos a localização de nossas novas Unidades com base em fatores que incluem tamanho do mercado, ambiente competitivo, taxa de penetração de educação superior, poder de compra dos alunos em potencial e estratificação de renda. Nossa rede de Unidades é dividida em dois formatos distintos: Câmpus Nosso modelo de Câmpus é composto por Unidades próprias, que oferecem cursos de graduação, graduação tecnológica, pós-graduação e extensão, nos formatos de Ensino Presencial e Ensino a Distância abrangendo diversas áreas do conhecimento, incluindo gestão e negócios, direito, licenciaturas, engenharia e saúde, oferecendo em média 11 cursos. Esses Câmpus são dimensionados para atender entre 1.000 e 7.000 alunos, após três a cinco anos, quando geralmente atingem o seu amadurecimento. Em 31 de dezembro de 2007, possuíamos 31 Câmpus com um total de 78.284 alunos. Em 2008, inauguramos seis e adquirimos cinco Câmpus adicionais. Nossos Câmpus são administrados por diretores locais, responsáveis pela supervisão de todo o funcionamento do Campus, do corpo docente, das metas a serem atingidas e do controle da qualidade do ensino e aprendizagem, bem como dos serviços de apoio e da infra-estrutura. A equipe local de funcionários técnico-administrativos fornece serviços de apoio aos alunos, incluindo serviços de pesquisa e orientação acadêmica, orientação profissional, assistência psico-pedagógica, colocação no mercado de trabalho e estágios, e apoio às atividades das bibliotecas. Pólos Nossos Pólos oferecem Cursos a Distância de graduação, graduação tecnológica e pós-graduação, atualmente abrangendo as áreas do conhecimento de gestão e negócios, bem como licenciatura, oferecendo em média quatro cursos. Os Pólos são dimensionadas para atender até 1.000 alunos, após três a cinco anos, quando geralmente atingem o seu amadurecimento. Em 31 de dezembro de 2007 possuíamos um total de 13.969 alunos em nossos Pólos. Nosso modelo de Pólo é administrado por Parceiros locais, que são responsáveis pelo suporte à captação de novos alunos, administração e custeio administrativo, inclusive dos funcionários locais e despesas de ocupação, exceto os professores, bem como o investimento e manutenção da infra-estrutura da Unidade. Em contrapartida à prestação desses serviços, nossos Parceiros locais geralmente recebem um percentual da receita líquida mensal recebida pelo Pólo. Nossas atribuições incluem o desenvolvimento dos cursos e aulas, a contratação, treinamento e controle dos professores locais, a orientação acadêmica e controle de qualidade do ensino, o investimento e manutenção da plataforma tecnológica de ensino, o investimento em marketing, e a gestão financeira das atividades dos Pólos. Dos nossos 452 Pólos, 21 fazem parte do modelo de “Pólos Girassol”, um projeto de cunho social em parcerias com prefeituras. A diferença dos “Pólos Girassol” para o nosso padrão de Pólos são: (i) os professores locais são contratados pelo Parceiro, (ii) o recebimento de mensalidades é de responsabilidade dos parceiros locais, e (iii) somos remunerados a um valor fixo mensal por aluno matriculado, que varia entre R$20 e R$145. Identificamos 253 cidades em todo o Brasil que acreditamos oferecer condições atrativas para a implementação de nosso modelo de Câmpus, e mais de 2.706 cidades em todo o Brasil que acreditamos oferecer condições atrativas para a implementação de nosso modelo de Pólos. Os cursos e os serviços prestados por nossos Câmpus e Pólos são desenvolvidos e supervisionados por nossa sede localizada na cidade de Valinhos, no estado de São Paulo, na qual também está concentrada a maior parte de nossas atividades administrativas, de forma que a equipe local de nossas Unidades possa focar na qualidade dos serviços educacionais prestados aos nossos alunos. 117 PROGRAMAS ACADÊMICOS Nosso foco principal são os cursos de graduação com duração de três a cinco anos, tais como administração, ciências contábeis, direito, enfermagem, fisioterapia, engenharia e pedagogia, os quais, conjuntamente, representavam aproximadamente 82,4% de nosso número médio de alunos em 2007. Oferecemos também (i) cursos de graduação tecnológica com duração de dois a dois anos e meio, tais como análise e desenvolvimento de sistemas, gestão de recursos humanos, marketing e logística, compreendendo aproximadamente 13,9% de nosso alunado médio de 2007; e (ii) cursos de pós-graduação, tais como cursos em logística, finanças, administração estratégica e recursos humanos, com duração de 6 meses a 2 anos, compreendendo aproximadamente 3,7% de nosso alunado médio de 2007. Com base na composição atual de nossos alunos, a duração média dos nossos cursos é de aproximadamente 3,8 anos. Além disso, oferecemos cursos de extensão, com foco em áreas específicas de estudo, a alunos que queiram desenvolver sua qualificação para o mercado de trabalho. Em 31 de dezembro de 2007, possuíamos alunos matriculados em 69 modalidades de cursos de graduação e graduação tecnológica, além de cursos de pós-graduação e extensão. Nossos cursos são geralmente semestrais de regime seriado, com disciplinas obrigatórias. Determinamos os cursos que iremos oferecer em cada uma de nossas Unidades com base na demanda local. Realizamos pesquisas periódicas para identificar oportunidades para criação de novos cursos nas Unidades existentes. Desenvolvemos novos cursos para preencher estas oportunidades e oferecer uma maior variedade de cursos em nossas Unidades. Atualmente oferecemos os 20 cursos de graduação mais procurados no Brasil, identificados pelo MEC em 2006, quais sejam: Administração, Direito, Pedagogia, Ciências Contábeis, Enfermagem, Comunicação Social, Licenciatura em Letras, Fisioterapia, Psicologia, Licenciatura em Educação Física, Sistemas de Informação, Educação Física, Medicina, Normal Superior, Farmácia, Engenharia, Ciência da Computação, Licenciatura em Matemática, Turismo e Economia. A tabela a seguir apresenta nossas ofertas de cursos por área acadêmica e a distribuição do número médio de alunos em 2007, incluindo as novas Unidades adquiridas em 2007: Média de Alunos1 46.748 Duração média (anos) 4.2 Tipos de Curso % de Alunos Graduação 82,4% Graduação Tecnológica 7.882 13,9% 2.2 Pós-graduação 2.111 3,7% 1.0 Total 56. 741 100,0% 3.8 (1) Total da média de alunos matriculados, calculado como a média de alunos matriculados em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de 2007. Currículo Unificado e Formato dos Cursos Nossos cursos e seus currículos unificados são desenvolvidos de forma centralizada por nossa equipe de profissionais altamente qualificados, com amplo conhecimento técnico e experiência em desenvolvimento de cursos. Neste processo são levadas em consideração as informações coletadas em nossas pesquisas com alunos, corpo docente e nos processos internos de avaliação. Desenvolvemos cursos de qualidade que atendem as exigências do MEC e refletem nosso compromisso com a boa prestação de serviços acadêmicos e controle de qualidade de forma eficiente. A avaliação historicamente positiva do MEC sobre nossos cursos, corpo docente e instalações confirmam nosso compromisso com a qualidade da educação. Nossos cursos são planejados para desenvolver competências que serão de extrema importância aos nossos alunos ao longo de suas carreiras profissionais. Além de atender às exigências curriculares do MEC, todos os nossos cursos de graduação tradicional e tecnológica também incluem um Núcleo Comum de Disciplinas (“NCD”), com foco no desenvolvimento pessoal e profissional dos nossos alunos, nos semestres iniciais dos cursos. Este núcleo é composto por disciplinas como Pesquisa Aplicada e Habilidades de Aprendizado, Direito e Legislação, Economia, Direitos 118 Humanos e Relações Internacionais, Responsabilidade Social e Ambiental e Ética Profissional, entre outras matérias. Além de estimular as habilidades e o desenvolvimento pessoal e profissional do aluno, acreditamos que esse núcleo comum também os ajuda a melhorar suas habilidades acadêmicas além de gerar oportunidades de ganhos de escala para a Companhia. Ao se matricular no primeiro ano de nossos cursos de graduação, alguns alunos apresentam deficiências acadêmicas decorrentes da baixa qualidade do ensino médio. A fim de corrigir essas deficiências, oferecemos aos nossos alunos cursos de nivelamento acadêmico gratuitos durante o primeiro ano e programas opcionais de recuperação acadêmica pagos para alunos que não atingem o nível de aproveitamento mínimo exigido ao final de cada semestre letivo. Acreditamos que essa iniciativa melhora os níveis de desempenho dos nossos alunos e nossos índices de retenção. Nossos cursos são oferecidos através de dois formatos distintos: (i) Cursos Presenciais: compreendem 69 cursos de graduação e graduação tecnológica, além de cursos de pós-graduação, mestrado e extensão, nas áreas do conhecimento de gestão e negócios, direito, licenciaturas, engenharia e saúde; e (ii) Cursos a Distância incluem (a) duas aulas semanais lecionadas a partir de um estúdio de gravação central e distribuída ao vivo via satélite para nossas salas de aula, acompanhadas por tutores locais, e com o apoio de mediadores eletrônicos, que respondem via Internet as dúvidas durante e após as aulas; (b) duas aulas presenciais semanais; (c) material didático apostilado para o acompanhamento do curso; e (d) apoio acadêmico via plataforma online, com resumo das aulas, livros eletrônicos e outros materiais pedagógicos de apoio, além de professores disponíveis para auxílio ao aluno. CONTROLE DE QUALIDADE Realizamos avaliações regulares de qualidade que são fundamentais para monitorar e melhorar a qualidade dos serviços prestados aos nossos alunos. Nossa metodologia de ensino, currículos unificados, materiais de apoio padronizados e processos gerenciais auxiliam na padronização da qualidade dos serviços prestados aos nossos alunos. A qualidade de nossos serviços e a satisfação geral de nossos alunos são monitorados por meio do Programa de Avaliação Interna - PAI. Avaliamos a percepção de qualidade dos nossos alunos em vários aspectos, incluindo corpo docente, laboratórios, bibliotecas, coordenadores acadêmicos e serviços, entre outros. Nossa equipe acadêmica central e as equipes locais das Unidades utilizam os resultados das pesquisas do PAI para elaborar planos de melhoria e tomar medidas efetivas que elevem a satisfação dos nossos alunos. Os resultados resumidos do PAI são divulgados ao público em nossa página na Internet. No segundo semestre de 2007, 14.720 alunos de 16 de nossas Unidades, não incluindo as adquiridas, responderam à nossa pesquisa e a nota média do Índice de Satisfação Discente – ISD foi de 74,8%. CORPO DOCENTE Os integrantes do nosso corpo docente têm credenciais acadêmicas e experiência profissional, que oferecem aos alunos uma formação voltada às exigências do mercado de trabalho que complementa a visão acadêmica. A fim de melhorar as capacitações de ensino de nosso corpo docente, oferecemos a todos os seus membros cursos de atualização, treinamento e especialização em metodologias de ensino. A promoção para níveis superiores de carreira docente é medida por acréscimo de titulação, tempo de serviço na instituição e produção acadêmica. Alguns dos integrantes de nosso corpo docente de maior destaque e que apresentam capacidade gerencial e bom desempenho progridem em nosso plano de carreira e se tornam coordenadores de curso e, posteriormente, diretores de Câmpus Acreditamos que nosso plano de carreira é atrativo para os profissionais do setor. 119 Oferecemos uma política de remuneração competitiva para nosso corpo docente que busca atrair e reter talentos, e reconhecer os esforços e as realizações destes profissionais. Também contamos com um programa de remuneração variável para coordenadores de curso, que oferece bônus pelo cumprimento de metas pré-definidas por nosso Conselho de Administração. PERFIL DO ALUNO Nosso público-alvo é o segmento de alunos jovens trabalhadores de média e média baixa renda, por acreditarmos que eles representam o segmento com maior perspectiva de crescimento futuro no número de matrículas. De acordo com uma pesquisa interna realizada em 27 dos nossos Câmpus com 15.446 candidatos do nosso vestibular em dezembro de 2007, 76% trabalham, 54% concluíram o ensino médio há mais de 2 anos, 59% vivem com famílias com renda mensal média de até R$1.520 e 85% tinham idades entre 18 e 30 anos. Processo Seletivo Nosso processo seletivo inclui um exame vestibular, que compreende uma combinação de questões de múltipla escolha, perguntas de respostas curtas e redação para avaliação do candidato em diversas matérias relativas aos conteúdos programáticos do ensino médio ou nota do ENEM. O processo seletivo é realizado tipicamente no último trimestre de cada ano. Os alunos aprovados e classificados para a matrícula são admitidos mediante a apresentação de seus diplomas ou certificados de conclusão do ensino médio e demais documentação pertinente. Após a conclusão do processo de seleção, caso haja vagas remanescentes, uma nova seleção de alunos poderá ser feita. O processo de seleção é feito duas vezes por ano para os Cursos Presenciais e quatro vezes por ano para os Cursos a Distância, sendo que o processo principal é realizado em janeiro e os outros tendem a ser menores e podem não acontecer dependendo da demanda pelo curso. A tabela a seguir apresenta a evolução de nossa base média de alunos e de novas matrículas nos últimos três anos: Exercício encerrado em 31 de dezembro 2006 2007 2005 Número médio de alunos (1) ............. 17.571 24.527 56.741 Novas matrículas (2)......................... 9.653 10.734 24.599 (1) Total da média de alunos matriculados em cada período indicado, calculado como a média de alunos matriculados em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada exercício. (2) Número de alunos entrantes no primeiro semestre de cada curso, excluído transferências de aluno provenientes de outras instituições e alunos que retornaram após trancamento de matrícula. Evasão e Permanência Além de buscarmos recrutar novos alunos, procuramos continuadamente aumentar a permanência dos alunos existentes. Nos últimos seis anos, uma média de 58% de nossos novos alunos matriculados nos Cursos Presenciais de graduação de quatro anos concluiu com sucesso seus estudos e colou grau. Nossos Cursos a Distância foram iniciados a partir de 2005, e ainda não contamos com uma base significativa desses cursos maturados para extrair uma análise estatística confiável sobre comportamento da evasão de tais cursos. Acreditamos que os principais motivos de evasão sejam financeiros, como desemprego e impossibilidade de pagar as mensalidades, seguidos de dificuldades em conciliar trabalho e estudo e, por último, acadêmicos, que incluem perda de interesse em um curso específico ou reprovação continuada. Estamos desenvolvendo ações e iniciativas para aumentar os níveis de satisfação, aumentar a permanência e estimular o retorno aos estudos dos alunos desistentes. Nossos índices de evasão futura poderão divergir daqueles apresentados no passado. Veja seção “Fatores de Risco - Riscos relacionados à companhia e ao setor de ensino superior”, na página 51 deste Prospecto. Qualquer aumento nos índices de evasão que possamos sofrer no futuro poderão prejudicar nossos resultados operacionais. Implementamos também políticas de parcelamento da dívida de alunos para facilitar a cobrança de valores em atraso e reduzir a evasão. Veja “Mensalidades e Taxas” para obter mais informações sobre as políticas de parcelamento de dívida. 120 Mensalidades e Taxas De acordo com nossas pesquisas, o fator mais importante considerado pelos jovens trabalhadores de média e médiabaixa renda ao escolher a instituição de ensino superior é a acessibilidade do valor das mensalidades. Desenvolvemos um modelo de negócio baseado no uso eficiente da rede de multi-unidades, na centralização de atividades e ganhos de escala, o que nos permite oferecer educação de qualidade a preços acessíveis. A fim de determinar o preço dos cursos, analisamos a estrutura de custo de cada uma de nossas Unidades bem como os preços de nossos concorrentes locais dos mercados onde nossas Unidades estão presentes. Tentamos oferecer o melhor custo-benefício aos jovens trabalhadores de média e média-baixa renda, em termos de qualidade de educação e preço. Os preços das mensalidades dos cursos e os descontos variam de acordo com o curso, ou Unidades ou com o semestre acadêmico. Em 2007, a mensalidade média, líquida de desconto de pontualidade, para Cursos Presenciais foi de R$438,9, e para Cursos a Distância foi de R$196,6. Historicamente, a alteração do preço das mensalidades dos cursos não tem sido, e talvez não seja no futuro, uniforme em todos os nossos cursos e Unidades devido a condições de mercado ou alterações nos custos operacionais que têm um impacto sobre ajustes de preço de cursos específicos. Como parte de nossa política, desenvolvemos iniciativas alternativas para reduzir as despesas dos nossos alunos com ensino por meio de iniciativas que se utilizam da nossa escala e que agregam valor ao nosso aluno. Como exemplo, uma de nossas iniciativas pioneiras é o Programa Livro Texto – PLT ao nosso aluno, que com a escala e unificação dos currículos nos permite oferecer aos alunos livros-texto personalizados a preços até 88% menores do que os praticados em livrarias. A iniciativa do PLT foi implementada em 2005 e já compreende 77 títulos exclusivos com quase 140 mil livros vendidos. Cobrança das Mensalidades Os descontos de mensalidades oferecidos aos alunos que efetuam os pagamentos até o vencimento, em 2007 atingiram a média de 11,5% (calculado com base na diferença percentual de mensalidades com desconto de pontualidade de todos os cursos com alunos matriculados em 31 de dezembro de 2007 em todas as Unidades operacionais em 31 de dezembro de 2007). Acreditamos que essa política de descontos incentiva a pontualidade do pagamento e nos permite reduzir os índices de inadimplência. Além de não receberem o benefício do desconto para pagamentos efetuados até o vencimento, os pagamentos em atraso também estão sujeitos a multa de mora de 2% e juros de 1% ao mês. Geralmente, nossos cursos são divididos por semestres e os alunos são obrigados a fazer a rematrícula a cada novo semestre. Cobramos seis mensalidades por semestre, sendo que o pagamento da primeira mensalidade é considerado confirmação da matrícula. Ao final de cada semestre, os alunos que não estiverem com sua situação financeira regularizada, devem negociar seus débitos para estarem aptos a matricular-se para o próximo semestre. Mantemos um sistema de cobrança de mensalidade centralizado, que é atualizado mensalmente com uma lista de alunos com mensalidades em atraso. Temos um processo de cobrança que compreende etapas de negociação internas e externas com o objetivo de buscar negociar termos e condições que permitam a manutenção do aluno e o recebimento destes créditos junto aos alunos. As principais etapas do nosso processo de cobrança são, em ordem de acontecimento: • Cobrança Interna: Quando da inadimplência de uma mensalidade ou de uma parcela de um acordo referente a débitos anteriores, o aluno é convidado a negociar sua dívida pela nossa central de cobrança ou pela própria unidade de ensino. Nossos gestores acadêmicos desenvolvem importante papel no processo de cobrança incentivando o aluno inadimplente através de contatos individuais a regularizar sua 121 situação financeira. Caso não seja possível um acordo ou o aluno não compareça para negociação, a Central de Cobrança inscreve a dívida do aluno junto ao Sistema de Proteção ao Crédito (“SPC”), incentivando o aluno a comparecer e negociar seu débito. Nossa política de cobrança é desenvolvida de acordo com determinados critérios de crédito que incluem o histórico financeiro e acadêmico do aluno. A companhia também se utiliza de informações de bureau de crédito para avaliar formas de pagamento com objetivo de melhor selecionar a qualidade do recebível. • Cobrança Externa: Caso não seja possível renegociar o débito através de nossa central de cobrança, o aluno é automaticamente desligado da nossa organização e seu débito é transferido para cobrança externa a cargo de empresas especializadas em cobrança extrajudicial. • Cobrança Judicial: Caso o processo de cobrança externa não obtenha resultados, a cobrança judicial é utilizada numa fase final para a execução do débito. Contabilizamos uma provisão para devedores duvidosos nos valores de 3,1% em 2005, 4,3% em 2006, e 4,5% em 2007 de nossas receitas líquidas. Veja seção “Análise e Discussão da Administração sobre a Situação Financeira e Resultado Operacional – Discussão sobre as Principais Práticas Contábeis”, na página 81 deste Prospecto. MARKETING E ESTRATÉGIA DE MARCA Nossas atividades de marketing têm como objetivo atrair alunos em potencial, aumentar a permanência dos atuais alunos e consolidar a percepção do valor das nossas marcas. Estruturamos e direcionamos nossas campanhas de marketing de acordo com o público-alvo em questão, que inclui (1) público externo: nosso grupo demográfico, empresas locais e seus funcionários, escolas de ensino médio, comunidades locais e agências reguladoras, e (2) público interno: ex-alunos e alunos matriculados, corpo docente e equipe de apoio. Adotamos campanhas de marketing integradas e diferenciadas em todas as regiões nas quais operamos para atingir os seguintes objetivos: • Recrutamento de novos alunos em potencial: Direcionamos e segmentamos nossos esforços de marketing em cada localidade de acordo com os resultados de pesquisas de demanda local, buscando identificar as aspirações dos alunos em potencial. Nossos anúncios são veiculados em vários veículos de comunicação, inclusive televisão, outdoors, rádio e jornais. Além de implementar campanhas de marketing relacionadas aos nossos processos seletivos, nos esforçamos para construir um relacionamento com escolas de ensino médio e empresas nos locais em que operamos. Ao longo do ano de 2007, nosso pessoal de recrutamento visitou 142 escolas de ensino médio, localizadas próximas aos nossos Câmpus cadastrando 15 mil potenciais novos alunos. • Retenção de alunos: Divulgamos os índices de satisfação auferidos por meio de nossa pesquisa de avaliação de qualidade do PAI a todos os nossos alunos, bem como as melhorias implementadas como resultado dessa pesquisa. Publicamos os resultados dos trabalhos acadêmicos de nossos alunos dentro e fora de nossas Unidades. Oferecemos também apoio psicológico por meio do Serviço de Atendimento ao Aluno (SAE). • Melhorar a percepção do valor de nossa marca: Procuramos melhorar a percepção do valor de nossa marca pelos agentes que influenciam o processo de tomada de decisão de alunos em potencial, como empregadores, e por nossos clientes internos e externos. Mantemos um departamento de relações públicas ativo e implementamos campanhas para divulgar nossa marca, suas vantagens competitivas e nossos objetivos sociais. Também divulgamos a produção acadêmica de nossos alunos e do corpo docente a importantes grupos do setor e a autoridades governamentais. 122 Acreditamos que uma de nossas principais ferramentas de marketing para atrair novos alunos é a recomendação de ex-alunos formados. Segundo uma pesquisa interna realizada em 2006, 92,5% de nossos ex-alunos declararam que recomendariam nossos cursos e Unidades de ensino superior. Procuramos associar a marca “Faculdades da Anhanguera” aos nossos Câmpus, para criar uma unidade de marca para nossa rede de ensino e capitalizar o seu reconhecimento perante o público. Nossa rede de Pólos opera sob a marca “Uniderp Interativa”, oferecendo maior conveniência de horários para seus alunos e preços ainda mais acessíveis que os das Faculdades da Anhanguera. Nossa única Universidade, localizada em Campo Grande, estado de Mato Grosso do Sul, opera sob a marca “Uniderp”, que atende a um público de alta e média-alta renda, diferentemente do público alvo da rede de Faculdades da Anhanguera, que foca no público de média e média-baixa renda. SERVIÇOS AO ALUNO E EQUIPE DE APOIO Os serviços que prestamos aos alunos incluem: • Serviços Acadêmicos: Prestamos aos alunos vários serviços destinados à obtenção de informações • Serviço de Apoio ao Aprendizado: Nossa plataforma de ensino a distância disponibiliza aos nossos alunos • Serviço de Apoio Profissional e Pessoal ao Estudante: Prestamos aos alunos orientação profissional, assistência psico-pedagógica e de apoio aos estudos, orientação para inserção no mercado de trabalho e procura de estágio. • Serviços de Biblioteca e Apoio a Aprendizagem: Cada um de nossos Câmpus tem sua própria biblioteca com salas de estudos individuais e em grupo podendo-se ainda realizar consultas, empréstimos e ter acesso ao acervo bibliográfico de qualquer uma das bibliotecas de nossa rede. Está também disponível em nossas bibliotecas o acesso a internet para consulta e pesquisa. acadêmicas tais como notas e freqüência e expedição de documentos. Os alunos também podem usar a internet ou a intranet para ter acesso a determinados serviços administrativos e acadêmicos, como informações sobre cursos, calendário de provas, consulta de notas e dívidas em atraso. tutores online para auxílio ao aprendizado além de conteúdo online de apoio ao aprendizado. Acreditamos que nosso compromisso em oferecer atendimento receptivo, conveniente e útil contribui para alto índice de satisfação de nossos alunos. Pretendemos continuar a monitorar a satisfação dos nossos alunos e avaliar e refinar nossos serviços de apoio para melhor atender suas necessidades. Nossa equipe de apoio acadêmico também desempenha um papel importante em nosso crescimento e sucesso. Avaliamos e estimulamos consistentemente o desenvolvimento de todos os nossos funcionários, tanto do departamento administrativo quanto de apoio acadêmico. Buscamos contratar profissionais qualificados que atendam nossos padrões éticos. A tabela a seguir apresenta a quantidade total de nossos funcionários que não fazem parte do corpo docente nas datas indicadas: 31 de dezembro de 2005 31 de dezembro de 2006 31 de dezembro de 2007 492 591 2.615 90 582 149 740 306 2.921 Equipe de apoio acadêmico e administrativo nas unidades Equipe do escritório central Total da equipe 123 Além disso, contratamos empresas terceirizadas para desempenhar determinadas funções que não fazem parte de nossas principais atividades, como limpeza, jardinagem, alimentação, segurança e manutenção de edifícios. Adotamos controles rígidos de todas as nossas contratadas terceirizadas, inspecionando regularmente suas rotinas de trabalho para verificar se estão em cumprimento de suas obrigações trabalhistas e previdenciárias. Em 31 de dezembro de 2007, havia aproximadamente 479 funcionários contratados por prestadores terceirizados para auxiliar em nossas operações. Implementamos um programa de prevenção de acidente de trabalho em todos os nossos Câmpus, que inclui prevenção de acidente e adoção de medidas de segurança. Em 31 de dezembro de 2007, tínhamos dois funcionários em licença em conseqüência de acidente de trabalho. INSTALAÇÕES Câmpus Em 31 de dezembro de 2007, possuíamos 31 Câmpus operacionais e 6 Câmpus em fase pré-operacional localizados em 21 cidades no estado de São Paulo, 2 cidades no estado do Rio Grande do Sul, 4 cidades no estado do Mato Grosso do Sul e 1 no estado de Goiás, ocupando um total de 403 mil metros quadrados de área construída. Em 2008 foram incorporados a nossa rede 5 Câmpus por meio de aquisições, localizados em 1 cidade no estado do Rio Grande do Sul, 2 cidades no estado de Santa Catarina e 1 cidade-satélite do Distrito Federal, portanto, na data deste prospecto, possuíamos um total de 42 Câmpus operacionais em 32 cidades. Todos os nossos Câmpus têm infraestrutura adequada para a prestação de serviços de educação de qualidade a nossos alunos, incluindo salas de aula, bibliotecas, laboratórios, auditórios entre outros. Em 97,3% das avaliações do MEC, nossas instalações foram classificadas como “Conceito Muito Bom” e “Conceito Bom”, as duas classificações mais altas em uma escala de quatro níveis, desde 2003. De acordo com o PAI, realizado no segundo semestre de 2007, a satisfação de nossos alunos com a infra-estrutura de nossos Câmpus atingiu a nota média de 75,6%.Ao abrir ou adquirir novos Câmpus, normalmente construímos ou reformamos as instalações existentes a fim de adequá-las aos nossos padrões de qualidade e de características da nossa marca. Adotamos um projeto padrão para nossos Câmpus, o que resulta em otimização de espaço e permite a construção e a manutenção com custo eficiente. Tendo em vista nossa estratégia de expansão, mantemos uma equipe de engenharia interna dedicada a planejar e gerenciar atividades de construção, reforma e expansão de nossos Câmpus, o que nos garante flexibilidade e agilidade nesses processos. Temos contratos de locação de longo prazo, ou autorizações para uso e ocupação de imóveis, para os imóveis utilizados na maioria de nossos Câmpus, à exceção daqueles imóveis de que somos proprietários. Acreditamos que as nossas atuais instalações são adequadas para as nossas necessidades e que poderemos renovar nossos contratos de locação e obter espaço adicional, caso necessário, em termos comercialmente razoáveis para atender necessidades futuras. Veja “Contratos Relevantes“ para maiores detalhes sobre nossos contratos de locação e imóveis próprios. Pólos Temos 452 Pólos credenciados pelo MEC, localizados em 24 estados brasileiros e no Distrito Federal. O investimento e manutenção da infra-estrutura e o custo de ocupação dos Pólos são de responsabilidade do Parceiro local. Muitos de nossos Parceiros possuem Pólos instalados em imóveis ocupados por colégios de ensino médio e fundamental. Controlamos a qualidade das instalações físicas dos Pólos através de vistorias periódicas e cláusulas contratuais de padrões de qualidade com os parceiros. O ciclo de amadurecimento de uma Unidade leva pelo menos quatro anos, dependendo da duração dos cursos oferecidos. A construção e a reforma de nossas Unidades são executadas por fases. Inicialmente, construímos somente as salas de aula e os laboratórios necessários para os dois primeiros semestres dos cursos, além da infra- 124 estrutura, a biblioteca e áreas de conveniência. Durante o primeiro ano letivo, construímos as instalações para o terceiro e quatro semestres e assim sucessivamente, até que nossos investimentos sejam concluídos no ano anterior ao final do ciclo de amadurecimento. Sede Nossa Unidade administrativa central está localizada na cidade de Valinhos, estado de São Paulo, ocupando cinco mil metros quadrados de área construída. Aquisições Nossa estratégia de expansão contempla a aquisição de mantenedoras de instituições de ensino superior. Em 2007, adquirimos sete mantenedoras: Em 19 de dezembro de 2006, os acionistas da AESA, por meio de um veículo específico, a Viana, adquiriram 100% das ações da AESA Participações (à época denominada Mehir Holdings S.A.), sociedade de capital aberto constituída em 2001 e registrada na CVM sob nº 18.961, em preparação para a Oferta. Em 29 de dezembro de 2006, o FEBR contribuiu suas ações da AESA em aumento de capital da AESA Participações, com base em seu valor patrimonial, no valor total de aproximadamente R$100 milhões, corresponde a R$1,096 por ação, recebendo 30.397.745 ações ordinárias e 60.795.489 ações preferenciais. Ato subseqüente, o FEBR permutou 19.647.024 de suas ações na AESA Participações pela totalidade das ações detidas pelos acionistas na AESA. Em seguida, o FEBR contribui suas recém adquiridas ações da AESA em novo aumento de capital da AESA Participações, com base em seu valor patrimonial, no valor total de aproximadamente R$21,5 milhões, recebendo 6.549.008 ações ordinárias e 13.098.016 ações preferenciais. Desta forma, a AESA Participações passou a deter a totalidade das ações da AESA. Em 7 de fevereiro de 2007, acrescentamos 1 Campus à nossa rede, mediante a aquisição, por R$16,0 milhões, da Yanchep Participações S.A., sociedade de propósito específico, controladora do Centro Hispano-Brasileiro, mantenedor da Unibero, localizada na cidade de São Paulo, estado de São Paulo, com 2,6 mil alunos matriculados em março de 2007. A transação envolveu ainda a aquisição dos imóveis utilizados na operação da Unibero por R$10,6 milhões, à exceção de um imóvel, para o qual foi firmada uma opção de venda em favor de seu proprietário no valor de R$6,3 milhões, condicionada a certas obrigações contratuais a serem cumpridas. O contrato estabelece, também, uma remuneração variável a ser paga aos vendedores de acordo com os critérios de quantidade de alunos e mensalidade líquida, cabendo a eles 50% deste resultado com relação aos alunos matriculados em 2009 e 2011. Em 9 de março de 2007, a AESA, por meio da Asilah Administração de Bens Ltda. adquiriu, a União Fênix de Educação e Cultura Ltda., sociedade mantenedora da Faculdade Fênix de Bauru – FAFEB e do Instituto Superior de Educação Fênix de Bauru – ISEFEB, pelo valor final de R$6,5 milhões. As Faculdades mantidas pela Fênix, localizadas no estado de São Paulo, contavam com 1,9 mil alunos matriculados em março de 2007. A aquisição também contemplou uma obrigação de não-concorrência da AESA, estando ela impedida de atuar em ensino fundamental, ensino médio, pré-vestibular (cursinho) e educação infantil na cidade de Bauru e em um raio de 100 km. Em 9 abril de 2007, nossa subsidiária AESA adquiriu a Oeste Organização de Ensino Superior e Tecnologia S/C Ltda., mantenedora da FIZO. O preço de aquisição foi de R$35,6 milhões, incluindo o valor do endividamento, no montante de R$14,7 milhões, composto R$18,2 milhões referentes à aquisição da operação de ensino superior e R$17,4 milhões referentes à aquisição de ativos imobiliários operacionais. A FIZO está localizada no estado de São Paulo, e apresentava 4,2 mil alunos matriculados em março de 2007. A aquisição contemplou para a AESA a obrigação de não-concorrência na cidade de Osasco e envolveu o comodato de áreas dos imóveis adquiridos para os vendedores desenvolverem as atividades de ensino básico, ensino fundamental e pré-vestibular (cursinho). Em 20 de julho de 2007, a nossa subsidiária AESA adquiriu a Sociedade Educacional Noiva do Mar Ltda., mantenedora da Faculdade Atlântico Sul de Pelotas e da Faculdade Atlântico Sul de Rio Grande. O “Preço Final” será calculado pelo resultado do número de alunos matriculados em 07 de março de 2008 multiplicado por R$4,5 mil menos o endividamento da mantenedora. Este valor será pago da seguinte maneira: um pagamento à vista de 125 R$11,8 milhões, um pagamento em julho de 2013 no valor de R$1,0 milhão, assunção de endividamento no valor de R$4,0 milhões, e um pagamento variável referente à diferença entre o Valor do Negócio e as demais parcelas acima, caso positiva, a ser paga em 10 de março de 2008. As Faculdades Atlântico Sul atuam no Rio Grande do Sul e contavam com 2,9 mil alunos matriculados em março de 2007. Em 1º de outubro de 2007, a nossa subsidiária AESA concluiu o processo de aquisição do CESUP, mantenedora das instituições de ensino Uniderp; FAD – Faculdade Dourados; FIP - Faculdade Integradas de Ponta Porã; IESDInstituto de Educação Superior de Dourados; e FIRVE - Faculdades Integradas de Rio Verde, pelo valor fixo de R$204,5 milhões, e três parcelas variáveis adicionais, condicionais a certas metas a serem atingidas referentes a alunos de ensino à distância, que totalizam R$42,2 milhões, dos quais R$31,9 foram pagos em abril de 2008 devido aos resultados do vestibular acima das expectativas e os demais R$10,3 milhões serão pagos quando a Uniderp atingir metas de alunos regularmente matriculados nos cursos à distância. Nossa expectativa era de que o valor seria pago somente no longo prazo. A CESUP é a mantenedora líder em número de alunos em ensino superior no estado do Mato Grosso do Sul, com 19,6 mil alunos matriculados em Cursos Presenciais, e 14,5 mil alunos matriculados em Cursos a Distância em 2007. A Uniderp contempla, também, a autorização para oferecer cursos na modalidade de ensino à distância por meio de Pólos descentralizados em 24 estados brasileiros e no Distrito Federal. Na mesma data, a AESA concluiu o processo de aquisição da União da Associação Educacional Sul-Matogrossense Ltda., mantenedora da UNAES – Centro Universitário de Campo Grande, pelo valor total de R$20,0 milhões. A UNAES contava com 3,7 mil alunos matriculados em março de 2007. Em 10 de dezembro de 2007, adquirimos, participação direta e indireta representando 100% do capital social do Instituto Superior Senador Fláquer de Santo André S/S Ltda., mantenedora do Centro Universitário de Santo André – UniA, além da UniA Imóveis Administração de Imóveis e Prestação de Serviços Ltda e o Colégio Técnico Comercial Senador Fláquer S/S Ltda. O preço pago pela aquisição do Centro Universitário UniA foi de R$60,0 milhões, incluindo o valor do endividamento no montante de R$16,7 milhões. O preço de aquisição dos imóveis foi de R$52,2 milhões e o colégio foi adquirido por R$1,8 milhão. O Centro Universitário de Santo André – UniA atua na região do ABC Paulista e contava com 9,3 mil alunos matriculados em março de 2007. Em 2008, até a data deste Prospecto, havíamos adquirido 4 mantenedoras de instituições de ensino superior: Em 15 de fevereiro de 2008, adquirimos a Sociedade Educacional Garra Ltda., mantenedora das Faculdades Planalto - FAPLAN ("Faplan"), localizada na cidade de Passo Fundo no Estado do Rio Grande do Sul. O valor pago pela Faplan foi de R$10,3 milhões sendo R$7,9 milhões pagos aos sócios e R$3,1 milhões em dívidas assumidas. O número estimado de alunos matriculados na Faplan para o primeiro semestre letivo de 2008 é 2,5 mil. Em 20 de fevereiro de 2008, adquirimos a totalidade das quotas da SESLA - Sociedade Educacional de Ensino Superior do Lago Ltda., sociedade mantenedora da Faculdade de Negócios e Tecnologias da Informação - FACNET ("FACNET"), localizada na cidade de Brasília no Distrito Federal. O valor negociado para esta aquisição foi de R$5,5 mil por aluno regularmente matriculado em 15 de março de 2008. A estimativa de alunos matriculados da Facnet para o primeiro semestre letivo de 2008 é 3,7 mil, o que resultará em um valor total do negócio de R$20,5 milhões sendo R$9,2 milhões pagos aos sócios e R$11,2 milhões em dívidas assumidas. Adicionalmente, os vendedores farão jus a pagamentos condicionais e variáveis vinculados à implementação de alguns cursos que se encontram em fase avançada de autorização pelo Ministério da Educação. Esses pagamentos serão realizados com base no número de alunos regularmente matriculados no primeiro ano letivo de funcionamento destes cursos multiplicado por R$5,5 mil. Em 28 de fevereiro de 2008, adquirimos a totalidade das quotas das sociedades (i) EDUCAR - Instituição Educacional S/S Ltda., sociedade mantenedora (a) do Instituto de Ensino Superior de Joinville - IESVILLE, (b) da Faculdade de Tecnologia Iesville - FATI, (c) da Faculdade de Tecnologia São Carlos - FATESC, (d) do Instituto Superior de Educação de Santa Catarina - ISESC, e (e) da Faculdade de Tecnologia de Jaraguá do Sul - FATEJ; e (ii) INTESC Instituto Tecnológico de Educação Superior e Pesquisa de Santa Catarina Ltda., sociedade mantenedora da Faculdade de Tecnologia Jaraguaense - FATEJA, localizada nas cidades de Joinville e Jaraguá do Sul, no Estado de Santa Catarina. O valor do negócio foi de R$30,0 milhões, dos quais R$4,7 milhões correspondem ao saldo de 126 endividamento líquido e R$25,3 milhões pagos aos sócios. Para o primeiro semestre de 2008 o número total estimado de alunos matriculados nestas instituições de ensino é de 5,7 mil. Para informações adicionais sobre as aquisições de mantenedoras de ensino, veja “- Histórico”, na página 113, e a seção “Análise e Discussão da Administração sobre a Situação Financeira e Resultado Operacional – Eventos Subseqüentes e Aquisições realizadas em 2007”, na página 101 deste Prospecto. CONCORRÊNCIA O setor de ensino superior no Brasil é altamente fragmentado e com concorrentes em todas as localidades em que atuamos. Acreditamos que os fatores que influenciam a concorrência no mercado de ensino superior incluem preço, experiência educacional em geral, tradição da instituição, corpo docente, instalações, localização e portfolio de cursos, entre outros. De acordo com o MEC, em 2006 havia 2.141 instituições particulares de ensino superior no Brasil. Concorremos diretamente com instituições de ensino superior com e sem fins lucrativos e com alternativas ao ensino superior, tais como o serviço militar. Dada a fragmentação do setor, enfrentamos diferentes níveis de concorrência, dependendo de localização de nossas unidades. Tipicamente, nossos principais concorrentes são de pequeno porte com no máximo 10.000 alunos matriculados e estão presentes em apenas uma cidade. Adicionalmente concorremos com alguns grupos nacionais e regionais como a Universidade Paulista – Unip, Universidade Bandeirante – Uniban e Centro Universitário Nove de Julho – Uninove, e com empresas nacionais que recentemente buscaram recursos no mercado de capitais tais como Kroton Educacional S.A., SEB – Sistema Educacional Brasileiro S.A. e Estácio de Sá Participações S.A. Além disso, enfrentamos concorrência no setor de ensino a distância. Em 2006 haviam 576 mil alunos matriculados em cursos de ensino superior, de acordo com a ABRAEAD. Existem diversos provedores e/ou concorrentes que comercializam cursos de ensino superior à distância, dentre os quais destacamos: EADCON, UNOPAR e SEB Sistema Educacional Brasileiro S.A. PROPRIEDADE INTELECTUAL Marcas No Brasil, a propriedade de uma marca adquire-se somente pelo registro validamente expedido pelo INPI (Instituto Nacional de Propriedade Industrial), órgão responsável pelo registro de marcas e patentes no Brasil, sendo então assegurado ao titular seu uso exclusivo em todo o território nacional por um prazo determinado passível de renovações. Durante o processo de registro, o depositante tem apenas uma expectativa de direito para utilização das marcas depositadas aplicadas para a identificação de seus produtos ou serviços. Somos titulares de vários pedidos de registro e registros de marca junto ao INPI. Nossas principais marcas são: Anhanguera, Anhanguera Educacional, Centro Universitário Anhanguera, Centro Universitário de Campo Grande – UNAES, Centro Universitário de Santo André – UniA, Centro Universitário Ibero-Americano de São Paulo – UNIBERO, FACTAU, Faculdades da Anhanguera, Faculdade Atlântico Sul, Faculdade Comunitária, Faculdade de Negócios e Tecnologias da Informação – FACNET, Faculdade de Tecnologia de Jaraguá do Sul – FATEJ, Faculdade de Tecnologia São Carlos – FATESC, Faculdade Fênix de Bauru, Faculdade Integração Zona Oeste, Faculdade Latino Americana, Faculdade Maria Augusta, Faculdade Politécnica de Jundiaí, Faculdade Politécnica de Matão, Faculdade Politécnica de Taubaté, Faculdades de Valinhos, Faculdades Integradas de Jacareí, Faculdades Planalto – FAPLAN, Instituto de Ensino Superior de Joinville – IESVILLE, Universidade para o Desenvolvimento do Estado e da Região do Pantanal – UNIDERP. No tocante à marca Faculdade Comunitária Anhanguera, foi protocolada uma oposição por terceiros ao nosso pedido de registro perante o INPI. Além disso, o pedido de registro da marca “Faculdade Comunitária Limeira - FAC” foi indeferido pelo INPI. Apresentamos recurso e aguardamos a decisão do INPI. 127 Domínios Somos titulares de diversos domínios devidamente registrados perante o Núcleo de Informação e Coordenação do Ponto Br – “NIC.br”, órgão responsável pelo registro de nomes de domínio no Brasil. Dentre eles, destacam-se: anhangueraeducacional.com.br, anhangueraeducacional.edu.br, atlanticosul.edu.br, avaliacaoinstitucional.com.br, facamp.edu.br, facc.edu.br, faculdadecomunitaria.edu.br, faculdadefenix.com.br, faculdadesnda.com.br, faplan.edu.br, fatej.com.br, fatesc.com.br, fav.br, fian.br, fipp.edu.br, fizo.edu.br, iesville.com.br, interativa.uniderp.br, latinoamericana.edu.br, polimatao.edu.br, politecnicadematao.edu.br, unaes.br, unia.br, unianhanguera.edu.br, unibero.edu.br, uniderp.br, unifian.edu.br, vestibulares.br. Direitos Autorais Desenvolvemos um sistema de avaliação de qualidade exclusivo denominado PAI, que avalia a percepção da qualidade por nossos alunos em vários aspectos de sua experiência educacional, inclusive corpo docente, laboratórios, bibliotecas, coordenadores acadêmicos e serviços, entre outros. Além de usar os resultados do PAI para tomarmos medidas efetivas para aumentar a satisfação de nossos alunos, também o licenciamos a outras instituições de ensino, como a Universidade Anhembi-Morumbi. Somos titulares de alguns registros de direito autoral junto à Universidade Federal do Rio de Janeiro - Escola de Belas Artes, referentes a desenhos de nossa logomarca. Por exemplo, somos titulares do registro do desenho do logotipo “Anhanguera Educacional”. Patentes Não temos patentes registradas no INPI. TECNOLOGIA Utilizamos de sistemas de informação exclusivos e de terceiros em nossas operações para (i) automatizar e controlar processos acadêmicos, como novas matrículas, relatórios de notas, grade curricular e biblioteca, bem como cobrança de recebíveis e dívida; (ii) gerenciar contabilidade, contas a pagar, estoque, compras e folha de pagamento; (iii) interagir com alunos por meio de nossa página institucional na internet e extranet com informações sobre os alunos e serviços acadêmicos e financeiros; e (iv) dar suporte a nossa central de atendimento e organizar nosso banco de dados de cobrança e marketing por meio de um sistema de gestão de relacionamento com o cliente (CRM). Os cursos que se utilizam da modalidade de ensino à distância possuem aulas que são transmitidas ao vivo, via satélite com sinal digital, a partir dos nossos estúdios de gravação para as nossas Unidades. Além destas aulas, os alunos de ensino à distância também contam com um portal na Internet que contém ferramentas tais como: tutoria eletrônica (através de e-mail e bate-papo eletrônico), fóruns e banco de perguntas, além dos serviços de secretaria acadêmica. Em algumas unidades de ensino, também existem algumas disciplinas que são oferecidas na modalidade de ensino à distância através da Internet, utilizando-se de sistemas web para disponibilizar o conteúdo para os alunos, que também utilizam estes sistemas para realizar atividades como exercícios e provas. SEGUROS Contratamos seguros que visam à cobertura de nossos principais ativos e de eventuais prejuízos decorrentes de nossas atividades. Neste sentido, a apólice do ramo compreensivo empresarial abrange trinta de nossas localidades e possui coberturas para (i) alagamento ou inundação, (ii) danos elétricos, (iii) desmoronamento, (iv) equipamentos eletrônicos de baixa voltagem, (v) perda ou despesas de aluguel, (vi) quebra de vidros, (vii) recomposição de documentos, (viii) roubo e/ou furto qualificado, (ix) vendaval e/ou fumaça e (xi) lucros cessantes decorrentes da 128 paralisação de nossas atividades em face de qualquer dos riscos ora descritos. Referida apólice garante ainda a cobertura contra eventuais indenizações que sejamos condenados a pagar em virtude da responsabilidade civil decorrente de nossas atividades e operações. Acreditamos que nossas apólices, contratadas junto a renomadas seguradoras, refletem as condições usuais de mercado para os tipos de seguros contratados e abrangem coberturas em escopo e montantes considerados suficientemente adequados pela nossa Administração e por consultores de seguros. Embora mantenhamos contratos de seguro dentro das práticas usuais de mercado, existem determinados tipos de risco que podem não estar cobertos pelas apólices (tais como guerra, caso fortuito e de força maior ou interrupção de certas atividades). Assim, na hipótese de ocorrência de quaisquer desses eventos não cobertos, poderíamos incorrer em custos adicionais para a sua recomposição e reforma. Adicionalmente, não podemos garantir que, mesmo na hipótese da ocorrência de um sinistro coberto por apólices, o pagamento do seguro será suficiente para cobrir os danos decorrentes de tal sinistro. CONTRATOS RELEVANTES IMÓVEIS Desenvolvemos nossas atividades em 97 imóveis, dos quais (i) 69 são alugados, (ii) dois são objeto de autorizações para ocupação e uso das prefeituras, e 26 são próprios, sendo que (a) um está em processo de aquisição, a atualização da escritura com a transferência de titularidade, (b) um está em processo de regularização para transferência de titularidade perante o Cartório de Registro de Imóveis competente, e (c) um foi arrematado em leilão e aguarda cancelamento de gravames. De acordo com a Lei do Inquilinato, o locatário tem direito à ação renovatória que lhe assegura a faculdade de renovar a locação por iguais períodos subseqüentes. De maneira genérica, para a proposição desta ação é necessário que (i) o contrato de locação tenha prazo determinado de duração igual ou superior a cinco anos; (ii) o locatário esteja desenvolvendo a mesma atividade pelo prazo mínimo de três anos; e (iii) seja proposta com antecedência de um ano a seis meses do término do prazo do contrato de locação. No caso de alienação dos imóveis alugados, o locatário tem preferência para aquisição do imóvel em igualdade de condições com terceiros. Todavia, o locatário que não tiver no seu direito de preferência respeitado somente poderá cancelar a venda do imóvel se o contrato de locação estiver averbado no Cartório de Registro de Imóveis competente. No caso de alienação de imóvel locado, se o contrato de locação (i) for por tempo determinado, (ii) contiver cláusula de vigência e (iii) estiver averbado no Cartório de Registro de Imóveis competente, o adquirente do imóvel não poderá denunciar o contrato de locação, exceto sob circunstâncias excepcionais. A maior parte de nossos contratos de aluguel tem prazos de vigência de cinco a 25 anos, exceto por 14 contratos que apresentam prazos menores. Todos os contratos de locação possuem cláusula de vigência que, em caso de alienação do imóvel obriga o adquirente a respeitar os termos do contrato de locação pré-existente, especialmente o seu prazo de sua vigência, exceto quatro contratos, os quais serão regularizados no padrão do Grupo Anhanguera, tendo em vista sua recente aquisição. Dos nossos contratos de locação, sete possuem fianças prestadas por alguns de nossos acionistas pessoas físicas como garantia, onde estão localizadas algumas de nossas Unidades. Tais acionistas não recebem qualquer remuneração pelas fianças prestadas. No caso de inadimplência, o locador poderá exigir destes acionistas o cumprimento das obrigações oriundas dos contratos, e, neste caso, tais acionistas terão direito de regresso. Possuímos também, quatro contratos de locação, onde consta como Fiadora a Companhia. 129 Atualmente encontram-se averbados no Cartório de Registro Imóveis o total de 22 contratos de locação. Os demais contratos de locação (Unidades principais e estacionamento) estão em processo de averbação, nos respectivos cartórios de registro de imóveis. Nossa subsidiária AESA desenvolve suas atividades por meio de 46 imóveis, dos quais: (i) 42 são alugados; (ii) dois são objeto de Contrato de Concessão com Prefeituras, com autorizações para ocupação e uso; (iii) um está em processo de aquisição; (iv) um está em processo de regularização para transferência de titularidade; e (v) um é objeto de contrato de convênio. O Centro Hispano-Brasileiro desenvolve suas atividades por meio de 16 imóveis, sendo que: (i) quatro são alugados, (ii) sete estão com a propriedade regularizada em nome da Companhia; e (iii) cinco estão em processo de transferência para o Centro Hispano. Além disso, (i) o Instituto de Ensino Superior Senador Fláquer de Santo André possui sete imóveis alugados; (ii) a CESUP possui um contrato de locação que abrange matrículas de imóveis de várias Unidades; (iii) a UNAES possui um imóvel locado; (iv) a Sociedade Educacional Noiva do Mar desenvolve suas atividades por meio de cinco imóveis locados; (v) a Oeste Organização de Ensino Superior e Tecnologia S/C Ltda. desenvolve atividades por meio de um imóvel próprio; e (vi) a EDUCAR – Instituição Educacional S/S Ltda. possui três imóveis locados; (vii) a Sociedade Educacional Garra Ltda. possui um imóvel locado; e (viii) a SESLA - Sociedade Educacional de Ensino Superior do Lago Ltda. possui um imóvel locado. Outros A nossa subsidiária AESA celebrou, em 3 de setembro de 2007, um Contrato de Prestação de Serviços de Consultoria com a Master Class Participações e Assessoria Ltda., por meio do qual esta presta serviços de consultoria educacional no estado do Mato Grosso do Sul e auxílio na concretização da aquisição das faculdades de tal estado. O contrato tem prazo de 12 meses a contar de sua assinatura, podendo ser rescindido mediante aviso prévio de 30 dias, e, no caso de ser motivada pela AESA, a contratada terá direito a multa indenizatória no valor equivalente a totalidade dos pagamentos que a ela seriam devidos. A AESA Participações celebrou, em 28 de setembro de 2007, um Contrato Parceria Comercial com o Banco Santander S.A. para a emissão pelo banco de Cartão Universidade para funcionários, alunos e pessoal administrativo da AESA Participações, em parte destinados ao subsídio de bolsas de estudo para nossos alunos. O banco terá exclusividade no processamento de crédito de salário da totalidade dos funcionários e professores administrativos da AESA Participações. O banco também tem exclusividade na prestação de serviços bancários aos alunos dentro das dependências da AESA Participações. O contrato tem prazo de 96 meses, podendo ser rescindido mediante aviso prévio de 180 dias. INSTRUMENTOS COLETIVOS DE TRABALHO Mantemos bom relacionamento com os sindicatos aos quais nossos empregados são afiliados. Nosso relacionamento com empregados está sujeito aos termos e condições definidos nas convenções coletivas de trabalho celebradas entre os sindicatos dos empregados e dos empregadores, representativos da categoria econômica e profissional dos nossos empregados. As convenções coletivas de trabalho são geralmente renegociadas anualmente. Nunca tivemos qualquer greve ou paralisação de trabalho. Todos os nossos empregados são representados por sindicatos. O principal sindicato que representa nossos empregados é a Federação dos Trabalhadores de Ensino do Estado de SP FETEE/SP. Somos representados pelo sindicato patronal, Sindicato dos Estabelecimentos de Ensino Superior – SEMESP. 130 Plano de Previdência Privada Em 01 de Janeiro de 2005, a Anhanguera Educacional S.A. firmou Contrato de Adesão com a Real Vida e Previdência S.A, entidade aberta de previdência privada, para oferecer plano de previdência privada do tipo Contribuição Definida (PGBL) a alguns de seus empregados e dirigentes, sendo os custos assumidos integralmente pela empresa. Durante o exercício de 2007, a AESA contribuiu com R$0,3 milhão ao Plano e, atualmente, existem 68 participantes nesse plano de previdência privada. Nesse tipo de plano não há risco atuarial para a AESA, sendo o risco dos investimentos integralmente assumidos pelos seus participantes. A AESA não disponibiliza o plano de previdência privada a todos os seus empregados e dirigentes, apenas para um grupo de executivos. Conforme determina a legislação previdenciária, a AESA não recolhe contribuição previdenciária sobre os valores pagos a esse título. Desta forma não há valor devido e não recolhido. PENDÊNCIAS JUDICIAIS E ADMINISTRATIVAS Somos parte em diversas ações judiciais, nas esferas cível, tributária, previdenciária e trabalhista, bem como em determinados processos administrativos. Em 31 de dezembro de 2007, o valor total estimado das contingências judiciais era de R$32,3 milhões, sendo que nossas provisões para processos judiciais e administrativos eram de aproximadamente R$8,1 milhões, das quais R$3,2 milhões relacionavam-se a ações trabalhistas, R$0,8 milhão relacionavam-se a ações fiscais e previdenciárias, e R$4,1 milhões relacionavam-se a ações cíveis. Acreditamos que nossas provisões para processos judiciais e administrativos sejam suficientes para fazer face às contingências de processos classificados como perdas prováveis pelos nossos advogados, critério este por nós adotado para o provisionamento de contingências, entendemos que quaisquer decisões desfavoráveis não causariam impacto relevante nas nossas atividades. Adicionalmente, fomos autuados em 9 autos de infrações referentes à IRPJ, CSLL, COFINS e PIS, relativos às empresas incorporadas IJUEC, IESAN e ALEC. Tais autuações das quais nos cientificamos em 21 de dezembro de 2007 deram-se em razão de procedimentos fiscalizatórios que culminaram com a publicação em dezembro de 2007 de atos declaratórios da Receita Federal que suspenderam a imunidade das empresas com relação ao período de 2002 até junho de 2003 no recolhimento de IRPJ, CSLL, COFINS e PIS, pelos seguintes motivos: (i) transformação de associação sem fins lucrativos para sociedade com fins lucrativos, em julho de 2003; (ii) falta de autenticação dos livros diários no exercício de 2003; e (iii) ausência de tributação sobre outras receitas não operacionais quando tributadas pelo Lucro Presumido, bem como de receitas oriundas de prestação de serviços; e (iv) suposta remuneração indireta dos dirigentes, através da constituição de empresas familiares. Apresentamos impugnação nos respectivos processos administrativos, nos quais a contingência monta em R$12,6 milhões, sendo que não constituímos provisão. Acreditamos, com base na opinião de nossos advogados, que as chances de perda em tais processos são remotas. A Companhia foi autuada 4 autos de infrações referentes a IRPJ, CSLL, COFINS e PIS, relativos à Anhanguera Educacional S.A. em 31 de janeiro de 2008 no montante de R$9,6 milhões incluído multa e juros referente a indedutibilidade das doações realizadas para Funadesp nos anos de 2003, 2004 e 2005, além de diferenças apuradas por verificações mensais nos recolhimentos de IRPJ, CSLL, PIS e COFINS entre julho de 2003 e outubro de 2007, bem como decorrentes de variações de valores tendo em vista a aplicação da sistemática “não cumulativa” as receitas oriundas de cursos de extensão e pós-graduação, sendo protocolada impugnação em 03 de março de 2008. Os assessores jurídicos classificaram o montante de R$6,7 milhões como de probabilidade de perda remota sendo que a companhia reconheceu como procedente o valor de R$3,0 milhões incluindo multa e juros o quais foram recolhidos em 29 de fevereiro de 2008. Em 03 de março de 2008 a Companhia reconheceu como devido um montante adicional de R$1,8 milhão, ficando para discussão o valor de 4,9 milhões, classificado por nossos assessores jurídicos como perda remota. Do montante total recolhido espontaneamente no valor de R$4,7 milhões, uma parcela deste será revertida como direito de crédito a compensar em 2008. Desta forma, em 31 de dezembro de 2007 tínhamos um total de 555 processos em trâmite, sendo 342 processos de natureza cível, 42 processos judiciais e administrativos de natureza fiscal e previdenciária, e 171 processos de natureza trabalhista. 131 Podemos vir a ser demandados no futuro, incluindo, sem limitação, por terceiros, trabalhadores (próprios ou disponibilizados por prestadores de serviços) e, inclusive, por órgãos do âmbito federal, estadual ou municipal em face de operações e procedimentos realizados pelas empresas adquiridas antes do início de nossa gestão. Contudo, ainda que essas demandas sejam instauradas contra nós, existe a previsão de ressarcimento e de responsabilidade por parte dos quotistas vendedores das empresas adquiridas, nos termos de todos os contratos de aquisição firmados, na hipótese de eventuais sucumbências. Para informações adicionais, veja na seção "Nossas Aquisições”. Da contingência supramencionada destacamos os processos/procedimentos de maior relevância: Contingências Fiscais Execuções Fiscais Federais Em 31 do dezembro de 2007 a Companhia não tinha nenhum processo relevante. Execuções Fiscais Municipais A Companhia possui duas inscrições em dívida ativa ajuizadas pelo município de Campinas, que perfazem um total aproximado de R$5,0 milhões, bem como uma dívida ativa ajuizada pelo município de Rio Claro, que totaliza aproximadamente R$1,0 milhão. Tais débitos não são de responsabilidade da Companhia, pois são referentes à cobrança de IPTU e taxa de lixo de anos anteriores à data de início dos respectivos contratos de locação. Nossos contratos de locação possuem cláusulas que nos permitem cobrar do locador os débitos originados em períodos anteriores à data do início dos contratos de locação, possibilitando-nos expressamente a compensação de valores eventualmente pagos pela Anhanguera à título de débitos diversos, com o pagamento dos aluguéis vincendos. Contingências Cíveis Anhanguera Educacional S.A. As ações de natureza cível movidas contra a Companhia versam, em sua maioria, sobre: (i) pedidos de indenização por danos materiais e/ou morais promovidas por alunos que alegam que seus nomes foram indevidamente inscritos em órgãos de proteção ao crédito; e (ii) obrigações de fazer promovidas por alunos que foram impedidos de efetuar a matrícula. Em tais ações, a maioria dos alunos obteve a liminar pleiteada para efetivação da matrícula. Tramita perante a Comarca de Limeira, uma Ação Civil Pública proposta pelo Ministério Público Estadual em face da AESA (Centro Universitário Anhanguera – Unifian e Faculdade Comunitária de Limeira), referente à suposta ilegalidade da abertura de novos cursos sem aprovação do MEC com base na Portaria 2175 de 1997 que teria sido revogada pelo Decreto n.º 3801/2001. Foi proferida sentença, com trânsito em julgado, condenando a AESA a restituir a quantia paga a título de inscrição, a reparar eventuais perdas e danos aos inscritos no vestibular, se abster de realizar os cursos oferecidos em Limeira, e, ainda, esclarecer aos consumidores os vícios dos cursos anteriormente oferecidos, sob pena de multa diária de R$30 mil. Em 2006 a AESA obteve a regularização dos cursos, e com o objetivo de suspender a execução da sentença, foi ajuizada Ação Cautelar Preparatória, tendo sido obtida a liminar e posteriormente proposta Ação Rescisória, a qual aguarda julgamento, para anular definitivamente a sentença. O valor envolvido pela aplicação da multa diária, corrigida até agosto de 2006, era de R$10,4 milhões, considerando a data do data do trânsito em julgado da decisão condenatória proferida na referida Ação Civil Pública e a data da concessão da liminar nos autos da Medida Cautelar. Porém, tendo em vista a suspensão da sentença, tal valor não foi provisionado. A liminar ainda está em vigor e os advogados da AESA entendem que a possibilidade de perda da ação é remota. A AESA é ré em outras duas ações cíveis públicas propostas pelo Ministério Público Federal, em trâmite perante as Comarcas de Campinas e de São Carlos, bem como em sete processos administrativos intentados pelo Ministério Público Federal de Piracicaba, Campinas, Araraquara, São Paulo e Osasco, referentes à cobrança de taxa para expedição de diplomas, prática 132 que passou a ser fiscalizada em todo setor educacional. Na ação de Campinas e com base na opinião de nossos advogados externos, a AESA entende que a probabilidade de perda é possível. Na ação de São Carlos, o MP pleiteia, em síntese: (i) a proibição de exigir dos alunos que já concluíram os cursos e dos que irão concluir a taxa de expedição e registro de diploma no modelo básico, bem como de certificado provisório de conclusão de curso; e (ii) a devolução dos valores cobrados indevidamente, acrescido de correção monetária e juros. Houve decisão deferindo o pedido de tutela antecipada determinando a suspensão da cobrança de taxa para expedição de diploma, sob pena de multa de R$20.000,00 por cobrança efetuada. A AESA está cumprindo integralmente a determinação e aguarda o julgamento da ação em primeira instância. Com base na opinião dos advogados externos, a AESA entende que a probabilidade de perda é possível. Em 31 de dezembro de 2007 a contingência estimada para esta ação era de aproximadamente R$11 mil, e seu valor não foi provisionado devido a estimativa de perda ser considerada como possível. Somos ré em duas ações civis públicas propostas pelo Ministério Público Federal em nossas unidades de Jacareí e Bauru, ambas com objeto similar à exposição anterior. No processo da unidade de Jacareí, o Ministério Público pleiteia a devolução em dobro dos valores cobrados a título de taxa de diploma nos últimos cinco anos. O processo aguarda apresentação de defesa, e com base na opinião de advogados externos da AESA, a possibilidade de perda é possível. Quanto à ação envolvendo a unidade de Bauru, esta foi julgada procedente e encontra-se pendente de julgamento de Recurso de Apelação. Com base na opinião de nossos advogados externos, a probabilidade de perda é provável, porém a taxa não foi cobrada dos alunos, não havendo valores a serem devolvidos. Somos ré em Ação Civil Pública movida pela Fundação Universitária Vida Cristã, sob alegação de que diversos cursos da Anhanguera divulgados na cidade de Pindamonhangaba não foram aprovados pelo MEC. Pleiteia-se o cancelamento do vestibular realizado em dezembro de 2007 em todo o País, ou somente nas unidades de Pindamonhangaba, São Paulo, Americana, Bauru, Guaratinguetá, Osasco, São José dos Campos e Sumaré. Ainda não fomos citados desta ação, e, portanto não há subsídios para avaliação de risco e valor envolvido. Na visão de nossa administração, esta ação é improcedente e o risco de perda é remoto. Em 31 de dezembro de 2007, a AESA constituiu provisão de aproximadamente R$49 mil para as contingências cíveis. Centro Hispano Brasileiro de Cultura S.A. As ações existentes são geralmente movidas por alunos que (i) tiveram seus nomes inscritos indevidamente em órgãos de proteção ao crédito; (ii) foram impedidos de matricular-se; ou (iii) pleiteiam a devolução das mensalidade pagas e indenização em decorrência do não reconhecimento de curso de mestrado pelo CAPES, bem como pela não formação de turma. Em 31 de dezembro de 2007, o valor total envolvido nessas ações era de R$4,6 milhões. Em 31 de dezembro de 2007, havíamos provisionado o montante de R$3,6 milhões para contingências cíveis na CHBC. Este montante refere-se a pedidos de indenização em decorrência do não reconhecimento de cursos de mestrado pelo CAPES. Oeste Organização de Ensino Superior As ações existentes referem-se a (i) indenizações por inscrição indevida nos órgãos de proteção ao crédito, (ii) cobrança de parcelas devidas em decorrência de contrato compra e venda de imóveis; e (ii) cobrança de notas promissórias, cheques e duplicatas. Em 31 de dezembro de 2007, havíamos provisionado o montante de R$0,2 milhões para contingências cíveis na OESTE. A OESTE é autora em uma Ação de Declaração de Quitação de Compra e Venda, na qual a ré apresentou reconvenção exigindo o pagamento do valor de R$4,2 milhões. O processo aguarda realização de perícia contábil. O valor envolvido é de R$5,4 milhões e com base na opinião dos advogados externos, a OESTE entende que a probabilidade de perda é remota. 133 Sociedade de Ensino Superior de Campo Grande As ações de natureza cível versam, em sua maioria, sobre: (i) pedidos de indenização por danos materiais e/ou morais promovidas por alunos que alegam que seus nomes foram indevidamente inscritos em órgãos de proteção ao crédito; e (ii) obrigações de fazer promovidas por alunos que foram impedidos de efetuar a matrícula. Há também uma ação de abstenção de prática ilícita cumulada com indenização por danos morais ajuizada pelo Centro de Estratégia em face do Instituto Universidade Virtual Brasileira (“UVB”), mantida da Rede Brasileira de Educação a Distância, da qual a CESUP foi sócia minoritária quando do início da ação. O Centro de Estratégia alega que a UVB teria violado o contrato de licença intransferível de uso de software ao permitir o uso do programa sem autorização por outras 10 instituições, também sócias da UVB. Os advogados entendem que a possibilidade de impacto financeiro para os sócios da UVB é remota. Adicionalmente, a Administração entende que a Companhia tem garantias contratuais suficientes de regresso contra os antigos acionistas que suportam eventual condenação. Há uma Ação Civil Pública em trâmite perante a Comarca de Campo Grande, na qual o Ministério Público pleiteia obstar sanções pedagógicas e nulidades de clausulas abusivas. A ação foi julgada parcialmente procedente, condenado à devolução dos valores pagos pelos alunos que cancelaram a matrícula antes de receberam os serviços educacionais oferecidos. Há apelação do Ministério Público, a qual pende de julgamento. Não foi provisionado qualquer valor para esta ação em função de não ser relevantes. Foi constituída provisão de R$169,0 mil para as contingências cíveis na CESUP. Inquéritos Policiais Existem três inquéritos policiais em andamento, em função de denúncias anônimas, para apuração de eventual prática, por nossa parte e dos nossos principais executivos, de crimes contra a ordem tributária e econômica. Tais inquéritos policiais investigam a suposta comercialização irregular de cotas em Institutos de Ensino Superior, e a suposta prática de indícios de sonegação fiscal por eventual distribuição disfarçada de lucros por meio da remuneração que pagamos aos nossos administradores sócios no período anterior a 2003, quando nossas subsidiárias entidades mantenedoras eram associações sem fins lucrativos e gozavam de benefícios fiscais. Tais inquéritos policiais foram instaurados em 2004, e ainda se encontram em fase de oitivas, sem que nenhuma denúncia oficial da promotoria tenha sido apresentada. A apuração de irregularidades nesses Inquéritos Policiais pode ensejar a cobrança de tributos eventualmente devidos pela Empresa em decorrência desses eventuais ilícitos. Contigências Trabalhistas Em 31 de dezembro de 2007, existiam 171 reclamações trabalhistas ajuizadas contra a Companhia, envolvendo a contingência estimada de, aproximadamente, R$4,8 milhões. Não acreditamos que decisões desfavoráveis nas reclamações trabalhistas ajuizadas contra a Companhia causariam efeito adverso relevante na nossa situação financeira ou resultados operacionais. Em 31 de dezembro de 2007, a Companhia tinha um saldo de provisões no valor de R$3,2 milhões para as contingências trabalhistas. Parcelamentos de Débito Parcelamentos de débitos tributários Incluímos débitos de PIS, COFINS, IRPJ e CSLL referente as empresas AESA, OESTE, Unimóveis e UNI-A no Programa de Parcelamento Extraordinário (“PAEX”) no valor de R$4,0 milhões e no Programa PAES no valor de R$5,2 milhões referente as empresas AESA, UNIMÓVEIS e Colégio totalizando R$9,2 milhões. Ademais, incluímos débitos de ISS, IPTU e Taxas em parcelamentos formalizados perante os Municípios de OSASCO e Campo Grande, no valor de R$1,7 milhões referente as empresas OESTE e CESUP. 134 Parcelamento de débitos previdenciários O valor do saldo em 31 de Dezembro de 2007 de parcelamento de débito previdenciário é de R$9,0 milhões referente a débitos de INSS e FGTS das empresas AESA, OESTE, UNAES e Colégio. No saldo de R$9,0 milhões esta incluído aproximadamente R$6 milhões referente a quatro Ações de Execução Fiscal movidas contra a Oeste. Em 20 de fevereiro de 2008 foi requerido o sobrestamento desses processos, considerando o pedido de parcelamento dos débitos em discussão, apresentado ao INSS. Os valores referentes a estes processos foram objeto de negociação com os vendedores da Oeste, concluído em 20 de Dezembro de 2007 pelo qual os vendedores assumiram as responsabilidades por estas obrigações. Os demonstrativos da Companhia em 31 de dezembro de 2007 refletem os termos e condições deste aditivo contratual. 135 ASPECTOS REGULATÓRIOS DO SETOR A Constituição Federal do Brasil prevê que a educação é um direito de todos os cidadãos e um dever do Estado e da família. Conseqüentemente, o governo deve garantir no mínimo a todos os cidadãos brasileiros acesso ao ensino fundamental obrigatório e gratuito. O artigo 209 da Constituição Federal permite investimento privado em educação, desde que as instituições prestadoras de serviços de educação cumpram as normas e regulamentos aplicáveis, sejam autorizadas a operar pelas autoridades governamentais competentes e tenham a qualidade de seus cursos avaliada e comprovada por essas autoridades. O sistema de ensino brasileiro é organizado segundo um regime de cooperação entre os governos federal, estaduais e municipais. Compete ao Governo Federal: (i) organizar o sistema federal de ensino (instituições públicas federais e instituições de ensino superior particulares); (ii) acompanhar a manutenção e fornecer recursos adicionais, se necessário, para superação de deficiências de instituições federais de educação pública; (iii) exercer em matéria educacional função normativa, redistributiva e supletiva; e (iv) oferecer suporte financeiro e técnico a estados, distrito federal e municípios a fim de garantir iguais oportunidades educacionais e padrão mínimo de qualidade de ensino, mediante assistência técnica e financeira aos estados, ao Distrito Federal e aos municípios. Aos estados e ao Distrito Federal compete oferecer, regulamentar e fiscalizar o ensino fundamental e médio, ao passo que aos municípios cabe prioritariamente oferecer, regulamentar e fiscalizar a educação básica. A regulamentação do ensino superior é competência conjunta dos governos federal e estadual (instituições públicas estaduais e municipais). Além disso, a Lei das Diretrizes e Bases da Educação Nacional prevê as diretrizes para a prestação de serviços de educação no Brasil e estabelece o dever do Governo Federal de: • coordenar a política de educação nacional; • definir o Plano de Educação Nacional (conforme definido abaixo), em coordenação com os estados, o Distrito Federal e os municípios; • oferecer assistência técnica e financeira aos estados, ao Distrito Federal e aos municípios; • estabelecer, em colaboração com os Estados, o Distrito Federal e os Municípios, as competências e diretrizes para a educação infantil, o ensino fundamental e médio que nortearão os currículos e seus conteúdos programáticos mínimos, de modo a assegurar a formação básica comum; • Assegurar processo nacional de avaliação de instituições de educação superior, com a cooperação dos sistemas de avaliação que tiverem responsabilidade sobre este nível de ensino; • instituir um processo de avaliação referente ao desempenho acadêmico do ensino fundamental, médio e superior em colaboração com as instituições de ensino, visando a melhorar a qualidade da educação; expedir normas e regulamentos relativos a cursos de graduação e pós-graduação; e • • autorizar, reconhecer, credenciar, supervisionar e avaliar, respectivamente, os cursos das instituições de educação superior e os estabelecimentos do sistema federal de ensino. PLANO NACIONAL DE EDUCAÇÃO De acordo com a Constituição Federal, o Governo Federal implementou o atual Plano Nacional de Educação por meio da Lei nº 10.172, de 9 de janeiro de 2001, com prazo de duração de dez anos a contar da data de sua publicação. O Plano Nacional de Educação estabelece os seguintes objetivos, dentre outros: • oferecer ensino superior, até 2010, a no mínimo, 30% da população com idade entre 18 e 24 anos; 136 • implementar um amplo e diversificado sistema de avaliação interna e externa de instituições de ensino públicas e privadas, procurando melhorar a qualidade do ensino, da pesquisa e da gestão acadêmica; • estender, com base no sistema de avaliação, diferentes prerrogativas de autonomia às instituições não universitárias públicas e privadas. Veja “Sistema Nacional de Avaliação de Ensino Superior.”; • estabelecer um sistema de recredenciamento periódico das instituições e reconhecimento periódico dos cursos superiores apoiados no sistema nacional de avaliação; • diversificar os serviços de ensino disponíveis promovendo a criação de cursos noturnos com propostas inovadoras, cursos de graduação tecnológica (cursos de ensino superior alternativos baseados em uma combinação de disciplinas, estágio e treinamento prático, conforme previsto na Resolução nº 01/99, da Câmara de Educação Superior, ou CES) e cursos modulares com certificação, permitindo, dessa forma, ofertas de ensino mais flexíveis e abrangentes; • exigir aperfeiçoamento progressivo de laboratórios, equipamentos e bibliotecas, acima dos padrões mínimos estabelecidos pelas autoridades, como condição para o recredenciamento de instituições de ensino superior e a renovação do reconhecimento do curso; e • estabelecer um amplo sistema interativo de ensino à distância e expandir as possibilidades de cursos presenciais e de educação continuada. Além disso, cada qual dos governos federal, estadual e municipal deverá elaborar seus planos de ensino de dez anos, estabelecendo políticas, diretrizes e objetivos aplicáveis à parcela do sistema de ensino brasileiro sob sua responsabilidade. REGULADORES A responsabilidade do Governo Federal de regulamentar, monitorar e avaliar instituições de ensino superior e cursos de graduação é exercida pelo MEC, pelo CNE, pelo INEP, e pela CONAES. MEC – Ministério da Educação O MEC é a autoridade máxima do ensino superior no sistema de educação brasileiro e tem poderes, entre outros, para: • confirmar as decisões do CNE a respeito do credenciamento e recredenciamento de instituições de ensino superior; • confirmar os sistemas e critérios de avaliação adotados pelo INEP; • confirmar pareceres e propostas de regulamentação do CNE; • expedir normas e instruções para o cumprimento de leis, decretos e regulamentos que prevêem questões educacionais; e • regulamentar e monitorar o sistema de ensino superior por meio de suas secretarias. 137 CNE – Conselho Nacional de Educação O CNE é um órgão assessor consultivo e deliberativo do MEC e, compõe-se da Câmara de Educação Básica e da Câmara de Educação Superior, cada qual composta de doze membros nomeados pelo Presidente da República. O CNE é obrigado, entre outras responsabilidades, a: • • expedir regulamentos para implementar as diretrizes do MEC, bem como oferecer aconselhamento e prestar suporte ao MEC em suas atividades e decisões; decidir a respeito dos pedidos de credenciamento e recredenciamento de instituições de ensino superior e aquelas que oferecem ensino à distância, com base no parecer da Secretaria competente; • recomendar medidas à Secretaria de Educação Superior, ou SESU, à Secretaria de Educação Profissional e Tecnológica, ou SETEC e à Secretaria de Educação à Distância, ou SEED, aqui conjuntamente indicadas como secretarias de educação, inclusive a assinatura de termos de compromisso por universidades, centros universitários e faculdades que não cumprirem os padrões de qualidade para credenciamento e recredenciamento; • aprovar os instrumentos de avaliação para credenciamento de instituições elaborados pelo INEP; e • impor penalidades, tais como suspensão temporária de abertura de novos processos seletivos de cursos de graduação, suspensão temporária de credenciamento de instituições de ensino superior, cassação da autorização de funcionamento de instituições de ensino superior e/ou do reconhecimento do curso por elas oferecido. INEP - Instituto Nacional de Estudos e Pesquisas Educacionais Anísio Teixeira O INEP é um órgão federal ligado ao MEC, cujo presidente é indicado pelo Ministro da Educação e nomeado pelo Presidente da República. O INEP tem como responsabilidades, entre outras: • realizar visitas a instituições de ensino superior para avaliações in loco no processo de credenciamento e recredenciamento de instituições de educação superior e nos processos de autorização, reconhecimento e renovação de reconhecimento de cursos de graduação e seqüenciais; • realizar as diligências necessárias à verificação das condições de ensino de instituições e cursos, como subsídio para elaboração de parecer das secretarias competentes; • conduzir pesquisa e análise de dados relacionados à educação no Brasil; e • implementar o Sistema Nacional de Avaliação do Ensino Superior, ou SINAES. CONAES - Comissão Nacional de Avaliação da Educação Superior A CONAES é uma comissão sob supervisão do MEC composta de treze membros, sendo um representante do INEP, um representante da Fundação de Coordenação de Aperfeiçoamento de Pessoal de Nível Superior, ou CAPES, três representantes do MEC, um representante do corpo discente das instituições de ensino superior e um representante do corpo docente de instituições de ensino superior, um representante do corpo técnico-administrativo das instituições de ensino superior, e cinco membros indicados pelo Ministro da Educação escolhidos entre cidadãos com notório saber científico, filosófico e artístico, e reconhecida competência em avaliação ou gestão de educação superior. Entre outras atividades, a CONAES tem como atribuições principais: • coordenar e monitorar o SINAES; 138 • estabelecer as diretrizes a serem seguidas pelo INEP na elaboração de instrumentos de avaliação de cursos de graduação e instituições de ensino; • aprovar os instrumentos de avaliação e submetê-los à homologação pelo Ministro da Educação; e • submeter a lista dos cursos a serem avaliados pelo Exame Nacional do Desempenho dos Estudantes, ou exame ENADE, à aprovação do Ministro da Educação. ORGANIZAÇÃO DE INSTITUIÇÕES DE ENSINO SUPERIOR De acordo com a LDB, a educação superior pode ser oferecida por instituições de ensino superior públicas ou privadas. Uma instituição de ensino superior privada deve ser controlada, administrada e mantida por uma pessoa física ou jurídica, denominada entidade mantenedora, responsável pela obtenção de recursos para atender às necessidades de suas entidades mantidas. A entidade mantenedora, como pessoa jurídica, é legalmente responsável por todas as suas entidades mantidas. As instituições de ensino superior privadas podem ser: • instituições de ensino superior privadas com fins lucrativos criadas e mantidas por uma ou mais pessoas físicas ou jurídicas privadas; e • comunitárias, instituídas por grupos de pessoas físicas ou por uma ou mais pessoas jurídicas, inclusive cooperativas de professores e alunos que incluam na sua entidade mantenedora representantes da comunidade; • confessionais, instituídas por grupos de pessoas físicas ou por uma ou mais pessoas jurídicas que atendem a orientação confessional e ideológica específicas e que incluam na sua entidade mantenedora representantes da comunidade; e • instituições privadas sem fins lucrativos, podendo ser beneficentes e não beneficentes. Historicamente, instituições privadas sem fins lucrativos desfrutam de benefícios fiscais. A instituição do PROUNI, em 2004 nivelou o tratamento fiscal entre instituições de ensino com e sem fins lucrativos. Veja “Programas de Incentivo - Programa Universidade para Todos – PROUNI” De acordo com suas prerrogativas organizacionais e acadêmicas, as instituições de ensino superior podem ser: • Faculdades: As faculdades são instituições de ensino públicas ou privadas que oferecem cursos superiores em uma ou mais áreas de conhecimento; são mantidas por uma única entidade mantenedora e têm administração e direção específicas. As faculdades podem oferecer cursos em diversos níveis, a saber: cursos de graduação tradicional, graduação tecnológica, pós-graduação lato sensu (especialização) e stricto sensu (mestrado e doutorado). As faculdades não têm exigências mínimas relativas à qualificação do corpo docente e seu regime de trabalho, e não podem estabelecer novas unidades ou criar cursos e novas vagas sem autorização prévia do MEC; • Centros Universitários: Os centros universitários são instituições de ensino públicas ou privadas que oferecem vários cursos de ensino superior, programas de extensão universitária e pós graduação lato sensu e stricto sensu e devem oferecer oportunidades de ensino e qualificação para seus professores e condições de trabalho para a comunidade acadêmica. Pelo menos 1/3 do corpo docente de um centro universitário deve ser composto por mestres e doutores. Além disso, pelo menos 1/5 de seu corpo docente deve ser composto de professores que trabalham em período integral. Os centros universitários têm autonomia para criar, organizar e extinguir cursos e programas de ensino superior, assim como remanejar ou ampliar vagas 139 nos seus cursos existentes no município onde se localiza sua sede, sem autorização prévia do MEC. Os centros universitários não podem criar unidades fora do município onde se localiza sua sede; e • Universidades: As universidades são instituições de educação superior, públicas ou privadas, que oferecem vários cursos superiores, atividades de extensão e desenvolvimento de pesquisa institucional. Da mesma forma que os centros universitários, pelo menos 1/3 do corpo docente de uma universidade deve ser composto por mestres e doutores. Além disso, como requisito adicional àqueles exigidos dos centros universitários, pelo menos 1/3 de seu corpo docente deve ser composto de professores que trabalham em regime de tempo integral. Assim como os centros universitários, as universidades têm autonomia para criar, organizar e extinguir cursos e programas de ensino superior, assim como remanejar ou ampliar vagas nos seus cursos existentes no município onde se localiza sua sede, sem autorização prévia do MEC. Adicionalmente, somente as universidades possuem a prerrogativa de, mediante autorização prévia do MEC, solicitar o credenciamento de novas unidades e cursos fora do município onde se localiza sua sede, desde que dentro do mesmo estado. A legislação prevê autonomia didática, científica e administrativa a universidades, centros universitários e faculdades em diferentes graus de forma que outras pessoas e instituições externas não interfiram em sua administração e nem em suas atividades científicas, culturais, didáticas e curriculares, desde que sejam seguidas as diretrizes curriculares educacionais brasileiras. A Lei de Diretrizes e Bases estabelece que os seguintes poderes, sem prejuízo de outros, sejam garantidos às universidades e centros universitários no exercício de sua autonomia: • criar, organizar e extinguir cursos de ensino superior em suas dependências, sujeito à regulamentação aplicável; • estabelecer as grades curriculares para seus cursos e programas, sujeito às diretrizes gerais aplicáveis; • estabelecer planos, cursos e projetos relativos à pesquisa científica, produção artística e atividades extracurriculares; • estabelecer o número de vagas disponíveis; • elaborar e alterar seu estatuto social de acordo com as normas gerais aplicáveis; e • conceder graus, diplomas e outros títulos. A Lei de Diretrizes e Bases estabelece que os seguintes poderes, sem prejuízo de outros, sejam garantidos às faculdades no exercício de sua autonomia: • estabelecer as grades curriculares para seus cursos e programas, sujeito às diretrizes gerais aplicáveis; • estabelecer planos, cursos e projetos relativos à pesquisa científica, produção artística e atividades extracurriculares; • elaborar e alterar seu estatuto social de acordo com as normas gerais aplicáveis; e • conceder graus, diplomas e outros títulos. Embora as faculdades tenham autonomia administrativa, não gozam de autonomia acadêmica e, portanto, dependem de autorização do MEC para criar novos programas e cursos superiores de graduação. Dentre nossas 31 unidades, 25 são organizadas como Faculdades, cinco como Centros Universitários e uma como Universidade. 140 Ensino a Distância O ensino a distância no Brasil é regulamentado pela Lei de Diretrizes e Bases - LDB (artigo 80), pelo Decreto nº. 5622, de 19 de dezembro de 2005, pela Portaria MEC nº. 4059, de 10 de novembro de 2004 e pela Portaria Normativa do MEC nº. 2, de 10 de janeiro de 2007 ("Portaria Normativa nº. 2"). É definido como a modalidade educacional na qual a mediação didático-pedagógica nos processos de ensino e aprendizagem ocorre com a utilização de meios e tecnologias de informação e comunicação, com estudantes e professores desenvolvendo atividades educativas em lugares ou momentos distintos. De acordo com a Lei de Diretrizes e Bases, o ensino a distância goza de tratamento diferenciado, que inclui (i) custos de transmissão reduzidos em canais comerciais de radiodifusão sonora e de sons e imagens, (ii) concessão de canais com finalidades exclusivamente educativas, e (iii) reserva de tempo mínimo, sem ônus para o Poder Público, pelos concessionários de canais comerciais. A educação a distância pode ser ofertada nos seguintes níveis e modalidades educacionais: (i) educação básica, desde que como forma de complementar a aprendizagem ou em situações emergenciais, (ii) educação de jovens e adultos, respeitadas as especificidades legais pertinentes, (iii) educação especial, respeitadas as especificidades legais pertinentes, (iv) educação profissional, abrangendo técnicos, de nível médio e tecnológicos, de nível superior, e (v) educação superior, abrangendo cursos seqüenciais, de graduação, de especialização, de mestrado, e (vi) de doutorado. Os cursos de graduação e educação profissional em nível tecnológico poderão ser oferecidos a distância por instituições de Ensino Superior regularmente credenciadas junto ao MEC, de acordo com a Portaria Normativa (MEC) nº 02, de 10 de janeiro de 2007, devendo a autorização de funcionamento dos referidos cursos ser requerida perante a Secretaria de Educação Superior. O pedido será analisado por uma Comissão de Especialistas na matéria do curso em questão e por outra Comissão de Especialistas em educação a distância. O Parecer dessas Comissões será enviado ao Conselho Nacional de Educação, e a partir de então, o processo seguirá o mesmo trâmite de aprovação dos cursos presenciais. Apesar de ser caracterizado pela ausência de contato direto entre alunos e professores, a regulamentação exige que as seguintes atividades sejam desenvolvidas em momentos presenciais (i) avaliação de estudantes, (ii) estágios obrigatórios, quando previstos na legislação pertinente, (iii) defesa de trabalhos de conclusão de curso, quando previstos na legislação pertinente, e (iv) atividades relacionadas a laboratórios de ensino, conforme o caso. De acordo com o disposto no Decreto nº. 5622 e na Portaria Normativa n.º 2, os momentos presenciais devem ser realizados na sede da instituição de Ensino Superior ou em Pólos de apoio presencial, devidamente credenciados para esta finalidade. Os cursos e programas a distância devem ser projetados com a mesma duração definida para os respectivos cursos na modalidade presencial. A avaliação do desempenho do estudante para fins de promoção, conclusão de estudos e obtenção de diplomas ou certificados deve ser realizada mediante cumprimento das atividades programadas, de exames presenciais, que devem ser elaborados pela própria instituição de ensino credenciada, segundo procedimentos e critérios definidos no projeto pedagógico do curso ou programa. A avaliação dos cursos de educação a distância é realizada da mesma forma que a avaliação dos cursos presenciais. Sendo identificada qualquer irregularidade ou descumprimento de condições originalmente estabelecidas, o órgão competente poderá, em sindicância ou processo administrativo, em que sejam assegurados a ampla defesa e o contraditório, aplicar penalidades de: (i) suspensão do reconhecimento de cursos superiores ou da renovação de autorização de cursos da educação básica ou profissional; (ii) intervenção; (iii) desativação de cursos; ou (iv) descredenciamento da instituição para educação a distância. Os diplomas e certificados de cursos e programas a distância, expedidos por instituições credenciadas e registrados na forma da lei, terão validade nacional. 141 Os convênios e os acordos de cooperação celebrados para fins de oferta de cursos ou programas a distância entre instituições de ensino brasileiras, devidamente credenciadas, e suas similares estrangeiras, devem ser previamente submetidos a análise e homologação pelo órgão normativo do respectivo sistema de ensino, para que os diplomas e os certificados emitidos tenham validade nacional. Somente instituições de ensino, públicas ou privadas, credenciadas podem oferecer cursos e programas na modalidade a distância, sendo que compete ao MEC promover os atos de credenciamento das instituições de Ensino Superior, e às autoridades dos sistemas de ensino estadual e do Distrito Federal promover os atos de credenciamento de instituições para oferta de cursos a distância no nível básico e, no âmbito da respectiva unidade da Federação, nas modalidades de educação de jovens e adultos, educação especial e educação profissional. Para atuar fora da unidade da Federação em que estiver sediada, a instituição deverá solicitar credenciamento no Ministério da Educação. O credenciamento de instituição para a oferta dos cursos ou programas a distância possui prazo de validade de até cinco anos, podendo ser renovado mediante novo processo de filiação. A instituição credenciada deverá iniciar o curso autorizado no prazo de até doze meses, a partir da data da publicação do respectivo ato, ficando vedada, nesse período, a transferência dos cursos e da instituição para outra mantenedora, sendo que caso a implementação de cursos autorizados não ocorra nesse prazo, os atos de credenciamento e autorização de cursos serão automaticamente tornados sem efeitos. O ato de credenciamento de instituições para oferta de cursos ou programas a distância define a abrangência de sua atuação no território nacional, sendo que a solicitação de ampliação da área de abrangência deve ser feita ao órgão responsável do Ministério da Educação. Aplica-se aos cursos ou programas a distância de Ensino Superior as regras de avaliação do SINAES. No caso do Ensino Superior, as universidades e os centros universitários credenciados para oferta de educação superior a distância poderão criar, organizar e extinguir cursos ou programas de educação superior nessa modalidade, mediante comunicação ao MEC, sendo que os cursos ou programas criados somente poderão ser ofertados nos limites da abrangência definida no ato de credenciamento da instituição. As faculdades, por sua vez, deverão solicitar ao MEC autorização para abertura de cursos e programas de educação superior a distância. Os cursos superiores a distância devem ser reconhecidos pelo MEC. Os cursos e os programas de mestrado e doutorado a distância estarão sujeitos às exigências de autorização, de reconhecimento e de renovação de reconhecimento previstas na legislação específica em vigor. Os cursos de pósgraduação a distância foram disciplinadas pela Resolução da Câmara de Ensino Superior (Conselho Nacional de Educação) No. 01, de 03 de abril de 2001 (stricto sensu) e pela Resolução CES/CNE Nº 1, de 08 de junho de 2007 (lato sensu). As instituições que oferecem cursos de pós-graduação stricto sensu (mestrado e doutorado) e lato sensu (especialização) deverão ser obrigatoriamente credenciadas pela União (MEC) e obedecer às exigências de autorização, reconhecimento e renovação de reconhecimento dos cursos em questão. Todos esses cursos deverão incluir, necessariamente, provas presenciais e defesa presencial de monografia ou trabalho de conclusão de curso. CREDENCIAMENTO DE INSTITUIÇÕES DE ENSINO SUPERIOR E AUTORIZAÇÃO E RECONHECIMENTO DE CURSOS O primeiro credenciamento de uma instituição de ensino superior é necessariamente como uma faculdade. O credenciamento como universidade ou centro universitário somente é concedido após a instituição ter operado como faculdade e ter atendido a padrões de qualidade satisfatórios, dentre eles avaliação positiva pelo SINAES, bem como atender às exigências legais aplicáveis a cada tipo de instituição de ensino superior, tais como titulação mínima e regime de trabalho do corpo docente. 142 Atualmente, nos termos da Portaria MEC n.º 2.261, de 29 de junho de 2005, o recebimento pelo MEC de pedidos de credenciamento de universidades está suspenso e deverá ser retomado mediante a edição de nova regulamentação que estabelecerá os novos requisitos necessários para tal credenciamento. A LDB estabelece que o ensino superior deve englobar os seguintes cursos: • cursos de graduação tecnológica que oferecem treinamento específico e concessão de diplomas aos alunos, abertos aos candidatos que atendam às exigências estabelecidas pelas instituições de ensino superior; • cursos de graduação, incluindo graduação tradicional e tecnológica, abertos aos candidatos que concluíram o ensino médio ou equivalente e que tenham sido aprovados no processo seletivo ou vestibular; • cursos de pós-graduação, incluindo mestrado e doutorado, cursos de especialização, cursos de aperfeiçoamento e outros, abertos a candidatos que possuam diploma de um curso de graduação e que atendam às exigências previstas pelas instituições de ensino; e • cursos de extensão com caráter social que concedem certificado aos alunos, abertos a candidatos que atendam às exigências estabelecidas, em cada caso, pelas instituições de ensino. Mesmo depois do credenciamento, por serem instituições de ensino superior, as faculdades dependem da autorização do MEC para oferecer cursos superiores de graduação. O pedido de autorização enviado pelas faculdades deve incluir documentos relativos ao projeto pedagógico do curso, informar número de vagas, lista de professores, períodos, cursos e outros detalhes acadêmicos apropriados. Dentro de sua autonomia, as universidades e os centros universitários não dependem de autorização do MEC para criar cursos na cidade em que se localiza sua sede. Eles somente devem informar o MEC a respeito dos cursos que oferecem para fins de registro, avaliação e reconhecimento posterior. Contudo, a criação de cursos de graduação em direito, medicina, odontologia e psicologia, sejam por faculdades, universidades ou centros universitários, está sujeita à opinião das corporações de classe das profissões referidas. Adicionalmente, e dentro de sua autonomia, as universidades também podem requerer o credenciamento de unidades e a autorização e reconhecimento de cursos fora do município onde se localiza sua sede. As unidades e os cursos não localizados na cidade da sede da universidade não desfrutam de prerrogativas de autonomia e devem ser controlados e supervisionados pela universidade. Uma vez obtida a autorização para um determinado curso, se necessário, as instituições de ensino superior, inclusive os centros universitários e universidades, também devem requerer seu reconhecimento como condição para validação nacional do diploma. O pedido de reconhecimento deve ser feito no mínimo um ano depois do início do curso e no máximo até metade do tempo exigido para sua conclusão, e deve incluir documentos relativos ao projeto pedagógico, número de alunos, lista de professores, períodos e outros detalhes acadêmicos aplicáveis. A autorização e o reconhecimento dos cursos e o credenciamento das instituições de ensino superior permanecem válidos por tempo indeterminado, mas devem ser renovados periodicamente de acordo com as determinações do MEC após processo de avaliação regular. De acordo com a Resolução CES/CNE Nº 1, de 08 de junho de 2007, as instituições de ensino superior já credenciadas perante o MEC não necessitam de credenciamento específico para oferecer cursos de pós-graduação, mas são periodicamente avaliadas pela CAPES, conforme seção “Avaliação dos Cursos de Pós-graduação” deste prospecto. 143 SISTEMA NACIONAL DE AVALIAÇÃO DO ENSINO SUPERIOR A Lei nº 10.861, de 14 de abril de 2004, instituiu o SINAES, que tem por objetivo avaliar as instituições de ensino superior, os cursos de graduação tradicional e graduação tecnológica e o desempenho acadêmico dos alunos. Os esforços de monitoramento e coordenação do SINAES são realizados pela CONAES. Os resultados da avaliação de instituições de ensino superior e seus cursos são colocados à disposição do público pelo MEC. O principal objetivo desse sistema de avaliação é melhorar a qualidade do ensino superior no Brasil. Os resultados dessas avaliações são representados em uma escala de 5 níveis e serão considerados nos processos de autorização, reconhecimento e renovação de reconhecimento de cursos e de credenciamento e recredenciamento de instituições: • os níveis 4 e 5 expressam condições acima das satisfatórias; • o nível 3 expressa condições satisfatórias; e • os níveis 1 e 2 expressam condições insatisfatórias. Em caso de resultado insatisfatório, será celebrado um termo de compromisso entre a instituição de ensino superior e o MEC, contendo, entre outras disposições: (i) o diagnóstico das condições insatisfatórias; (ii) as providências a serem tomadas para corrigir as condições insatisfatórias; e (iii) os prazos e metas para recuperação. O não cumprimento, total ou parcial, das condições previstas no termo de compromisso pode resultar em uma ou mais penalidades aplicadas pelo MEC, a saber: (i) suspensão temporária da abertura de processos seletivo de cursos de graduação; (ii) cassação do credenciamento ou recredenciamento da instituição e da autorização de funcionamento de seus cursos; e (iii) advertência, suspensão ou cassação do mandato dos coordenadores acadêmicos, no caso de instituições de ensino superior públicas. AVALIAÇÃO DE INSTITUIÇÕES DE ENSINO SUPERIOR As avaliações externas de instituições de ensino superior são realizadas pelo INEP em duas situações, quando uma instituição solicita seu primeiro credenciamento e ao final de cada ciclo avaliativo do SINAES. De acordo com a Portaria nº 300 do MEC, de 30 de janeiro de 2006, as instituições de ensino superior são avaliadas com base nos seguintes critérios, entre outros: (i) plano de desenvolvimento institucional; (ii) responsabilidade sócio-institucional; (iii) infra-estrutura; (iv) acompanhamento pedagógico do aluno e sua situação financeira. AVALIAÇÃO DE CURSOS DE GRADUAÇÃO TRADICIONAL E GRADUAÇÃO TECNOLÓGICA A avaliação de cursos de graduação é feita no momento do primeiro credenciamento pelo MEC e deve ser atualizada periodicamente, ao final de cada ciclo avaliativo do SINAES. De acordo com a Portaria nº 563 do MEC, de 21 de fevereiro de 2006, essa avaliação consiste na análise da metodologia acadêmica, do corpo docente, dos corpos discente e técnico-administrativo e da infra-estrutura da instituição. AVALIAÇÃO DE CURSOS DE PÓS-GRADUAÇÃO A avaliação de cursos de pós-graduação, mestrado e doutorado é feita pela CAPES desde 1976 e aprovada pelo CNE. Os cursos são avaliados de acordo com os padrões exigidos estabelecidos para cada curso específico. A CAPES atualiza sua avaliação dos cursos de pós-graduação a cada três anos, que é o período de validade de uma autorização. 144 AVALIAÇÃO DO DESEMPENHO ACADÊMICO DO ALUNO A avaliação do desempenho acadêmico do aluno é conduzida pelo INEP, que exige que o aluno se submeta ao ENADE, com o objetivo de verificar o conhecimento e a habilidade técnica do corpo discente. Cada prova do ENADE é desenvolvida de acordo com o teor e o currículo específicos de cada programa educacional. Os alunos matriculados em cursos superiores de graduação de bacharelado fazem o ENADE a cada três anos, sendo permitida a avaliação de apenas parte dos alunos por amostragem. Neste sistema, os alunos são avaliados ao final do primeiro e do último ano de cada curso. O primeiro ENADE ocorreu em 2004. Antes do ENADE, havia um exame semelhante chamado Exame Nacional de Cursos, ou Provão, o qual foi aplicado a alunos matriculados apenas na última série de cada curso superior e foi realizado no período de 1996 a 2003. A nota geral de cada turma de alunos é calculada com base na média aritmética ponderada de todos os alunos de um determinado curso sorteados para o exame. O INEP avalia o desvio padrão da evolução do aluno em cada curso a fim de compará-lo com os padrões nacionais. O conceito final de um curso, é apresentado pelo MEC após a avaliação do: (i) conceito do ENADE, (ii) conceito da organização didático-pedagógica, (iii) conceito do corpo docente, e (iv) conceito da infra-estrutura. TRANSFERÊNCIA DE CONTROLE DE ENTIDADES MANTENEDORAS Segundo o Decreto n.º 5.773, de 9 de maio de 2006, a alteração de controle de mantenedores de instituições de ensino superior somente deve ser comunicado ao MEC, não precisando de aprovação prévia. No entanto, a transferência de uma instituição de ensino superior para uma nova mantenedora deve ser previamente aprovada pelo MEC. A nova entidade mantenedora deve atender às exigências necessárias para credenciamento de uma instituição de ensino superior e oferecer toda a documentação apropriada, comprovando capacidade econômicofinanceira e acadêmica para tal. A mudança de entidade mantenedora não será permitida se a nova entidade mantenedora tiver recebido penalidades de qualquer autoridade do sistema de educação federal nos últimos cinco anos, seja diretamente ou por meio de qualquer de suas entidades mantidas. A LDB estabelece também que quaisquer alterações estatutárias na entidade mantenedora, devidamente averbadas pelos órgãos competentes, deverão ser comunicadas ao MEC. Com relação à transferência de cursos ou programas oferecidos por instituição de educação superior, nos termos do Regulamento da LDB, tal transferência é vedada se realizada entre Mantenedoras, não existindo qualquer restrição legal ou regulamentar quanto à transferência de cursos ou programas entre instituições de educação superior vinculadas a uma mesma entidade mantenedora. PROGRAMAS DE INCENTIVO Programa Universidade para Todos – PROUNI O PROUNI é um programa de benefícios fiscais criado pela Medida Provisória n.º 213, de 10 de setembro de 2004, posteriormente transformada na Lei n.º 11.096, de 13 de janeiro de 2005, que dispõe sobre a isenção de determinados tributos federais a instituições de ensino superior que concedam bolsas de estudo integrais e parciais a alunos de baixa renda matriculados em cursos de graduação tradicional e graduação tecnológica. As instituições de ensino superior privadas podem aderir ao PROUNI por meio da assinatura de um termo de adesão válido por dez anos e renovável pelo mesmo período. Esse termo de adesão deve prever o número de bolsas de estudo a serem oferecidas em cada curso, unidade e turma, e um percentual de bolsas de estudo para cursos de ensino superior a serem concedidas a indígenas e afro-brasileiros. Para aderir ao PROUNI, uma instituição de ensino deve: 145 • estar em dia com suas obrigações fiscais; e • (i) oferecer no mínimo uma bolsa de estudo integral para cada 10,7 alunos regularmente pagantes devidamente matriculados no final do ano letivo anterior, excluindo bolsas de estudo integrais concedidas pelo PROUNI ou pela instituição; ou (ii) oferecer uma bolsa de estudo integral para cada 22 alunos regularmente pagantes em cursos de graduação tradicional e graduação tecnológica, desde que ela também ofereça 50% ou 25% de bolsas de estudo no valor total equivalente a 8,5% da receita anual de alunos pagantes regulares matriculados em um determinado ano letivo em cursos de graduação tradicional e graduação tecnológica. A relação entre o número de bolsas de estudo e os alunos regularmente pagantes deve ser observada anualmente. Se essa relação não for observada durante um determinado ano letivo devido à saída de alunos, a instituição deve ajustar o número de bolsas de estudo de maneira proporcional para o ano letivo seguinte. Segundo a Instrução Normativa SRF n.º 456, de 5 de outubro de 2004, uma instituição de ensino superior privada que aderiu ao PROUNI fica isenta, total ou parcialmente, dos seguintes impostos, durante o período em que o termo de adesão estiver em vigor: • IRPJ, e CSLL, com relação à parcela do lucro líquido proporcional às receitas provenientes de cursos de graduação tradicional e graduação tecnológica. • Cofins e PIS, referentes às receitas provenientes dos cursos de graduação tradicional e graduação tecnológica; e Se uma instituição de ensino superior solicitar sua exclusão do PROUNI, as isenções fiscais serão suspensas a partir da data da solicitação e deixarão de ser aplicáveis por todo o período da base de cálculo. PROGRAMA DE FINANCIAMENTO ESTUDANTIL – FIES O Programa de Financiamento Estudantil, ou FIES, criado pela Lei n.º 10.260, de 12 de julho de 2001 é um programa do MEC para financiar alunos que não podem arcar com o custo total de sua educação. Para receber os benefícios do FIES, os alunos devem estar regularmente matriculados em uma instituição de ensino superior privada registrada no FIES que tenha avaliação positiva do MEC. Segundo o FIES, a Caixa Econômica Federal, ou CEF, gerencia o financiamento de até 70% das mensalidades dos cursos oferecidos pela instituição de ensino superior. As instituições de ensino superior privadas não gozam de benefícios fiscais relativos ao FIES. Durante o curso de graduação, o aluno deve pagar à instituição de ensino a parcela da mensalidade não coberta pelo FIES, devendo também pagar, trimestralmente, juros de 9% ao ano, incidente sobre o financiamento, que não poderá exceder o montante de R$50,0 a cada três meses. O pagamento do principal deverá ser feito após um ano da conclusão do curso. REFORMA UNIVERSITÁRIA O Congresso Nacional está debatendo atualmente o Projeto de Lei nº 7.200/2006 (também conhecido como Reforma Universitária) que poderá introduzir mudanças no atual regime regulatório, dentre as quais pode-se destacar, no que se refere às instituições privadas: • exigência de que pelo menos 70% do capital com direito de voto das sociedades com fins lucrativos que mantêm as instituições de ensino sejam detidos direta ou indiretamente por brasileiros natos ou naturalizados; 146 • proibição de franquia no setor de ensino superior; • entidades mantenedoras de instituições de ensino superior não poderão mais fazer doações a partidos políticos e candidatos; • somente as instituições de ensino superior credenciadas há no mínimo cinco anos e com desempenho satisfatório na avaliação e supervisão do MEC poderão se tornar universidades e centros universitários; • universidades e centros universitários serão obrigados a ter um comitê interno para fins acadêmicos e comunitários composto por representantes da comunidade, da comunidade acadêmica e por representantes da mantenedora limitado a 20% do colegiado; e • os cursos de graduação com avaliações positivas do MEC poderão aumentar suas vagas em até 50% sem necessidade de aprovação prévia do MEC. Se essa reforma for aprovada, as instituições de ensino superior terão dois anos para se adaptar às novas regras a contar do ano seguinte à publicação da legislação relevante. A reforma ainda está em estágio inicial de debate no Congresso Nacional e não é possível prever se será alterada ou aprovada, nem quais efeitos terá sobre as instituições de ensino superior privadas e suas entidades mantenedoras. Estamos ofertando Units compostas de uma ação com direito de voto e seis ações sem direito de voto, de forma a mantermos nosso capital social em conformidade com eventuais mudanças em nosso atual regime regulatório. 147 ADMINISTRAÇÃO De acordo com nosso Estatuto Social, somos administrados pelo Conselho de Administração, composto atualmente de cinco membros, e por uma Diretoria composta de quatro membros. CONSELHO DE ADMINISTRAÇÃO O Conselho de Administração é o nosso órgão de deliberação colegiada, responsável pela formulação e implantação das nossas políticas e diretrizes gerais de negócios, incluindo nossas estratégias de longo prazo. É responsável também pela designação e supervisão da gestão dos nossos diretores. De acordo com a Lei das Sociedades por Ações, o Conselho de Administração é também responsável pela contratação dos auditores independentes. As decisões do Conselho de Administração são tomadas pela maioria dos votos dos membros presentes. O presidente do Conselho de Administração detém o voto de minerva, ou desempate. Os conselheiros são eleitos em Assembléia Geral Ordinária de acionistas, para um mandato unificado de um ano, sendo permitida a reeleição, podendo ser destituídos a qualquer momento por nossos acionistas reunidos em Assembléia Geral Extraordinária. De acordo com as regras do Nível 2, 20% dos membros do Conselho de Administração devem ser conselheiros independentes, e todos os conselheiros, a partir da assinatura do Contrato de Participação no Nível 2, deverão subscrever, previamente à sua investidura no cargo, termo de anuência dos administradores referido no Regulamento do Nível 2 e às regras da Câmara de Arbitragem da BOVESPA. Em conformidade com a Lei das Sociedades por Ações, membros do Conselho de Administração estão proibidos de votar em qualquer assembléia geral, ou ainda de atuar em qualquer transação ou negócio nos quais tenham conflito de interesses com a Companhia. Veja “Descrição do Estatuto Social – Conselho de Administração”, na página 174 deste Prospecto. A Lei das Sociedades por Ações permite a adoção do processo de voto múltiplo, mediante requerimento por acionistas representando, no mínimo, 10% do capital votante da companhia. Segundo a Instrução da CVM n.º 282, de 26 de junho de 1998, o percentual mínimo do capital votante exigido para que se solicite a adoção do processo de voto múltiplo em companhias abertas pode ser reduzido em função do valor do capital social, variando entre 5% e 10%. Considerando o nosso capital social atual, acionistas detendo 10% do nosso capital votante podem requerer a adoção do sistema de voto múltiplo para eleger membros do Conselho de Administração. Caso não haja solicitação de voto múltiplo, nossos conselheiros serão eleitos pela maioria dos votos dos detentores de ações ordinárias, as quais assegurarão aos acionistas que detenham, individualmente ou em bloco, 15% ou mais das ações ordinárias da Companhia, em votação em separado, o direito de indicar um membro. Adicionalmente, acionistas detendo, em conjunto ou individualmente, no mínimo 10% de nossas ações preferenciais podem eleger um membro do conselho de administração em eleição em separado. Os membros do nosso Conselho de Administração foram eleitos nas Assembléias Gerais realizadas em 19 de dezembro de 2006 e 7 de fevereiro de 2007 para um mandato de um ano, que se encerrou em 19 de dezembro de 2007. Os membros do Conselho de Administração serão reeleitos na Assembléia Geral Ordinária que ocorrerá no presente exercício. Apresentamos na tabela abaixo os nomes, idades, cargos, data de eleição e o tempo de mandato dos membros do Conselho de Administração. Nome Alexandre Teixeira de Assumpção Saigh Luiz Otavio Reis de Magalhães Olimpio Matarazzo Neto Octavio Lopes Castello Branco Neto Sergio Vicente Bicicchi Idade 40 48 48 49 66 Cargo Presidente Vice-Presidente Membro Membro Membro 148 O Sr. Sergio Vincente Bicicchi é nosso conselheiro independente. Apresentamos abaixo as ocupações principais e currículos resumidos de nossos conselheiros. Alexandre Teixeira de Assumpção Saigh: O Sr. Saigh é Presidente do Conselho de Administração. O Sr. Saigh graduou-se em ciências, administração financeira e administração hoteleira pela Universidade de Boston, EUA. Possui pós-graduação em Economia pela Universidade de Harvard. Foi vice-presidente do JPMorgan durante os anos de 1989 a 1994. Integrou o Banco Patrimônio em 1994 como sócio responsável pelo desenvolvimento e execução da área de investimentos em participações. Atualmente é sócio-diretor do Pátria, responsável pela área de investimentos em participações. Luiz Otavio Reis de Magalhães: O Sr. Magalhães é Vice-Presidente do Conselho de Administração. O Sr. Magalhães graduou-se em administração pela Fundação Getulio Vargas e em direito pela Universidade de São Paulo. Entre 1982 e 1989 atuou como advogado no Pinheiro Neto Advogados. Em 1988 foi um dos sócios fundadores do Banco Patrimônio. Atualmente é sócio-diretor do Pátria, responsável pela administração geral e gestão de risco. Olimpio Matarazzo Neto: O Sr. Olimpio graduou-se em administração pela Universidade de São Paulo. Foi managing director do Banco Chase Manhattan durante os anos de 2000 e 2001. Em 1988, foi um dos sócios fundadores do Banco Patrimônio. Atualmente é sócio-diretor do Pátria, responsável pela área de fundos multi-mercados. Octavio Lopes Castello Branco Neto: O Sr. Octavio graduou-se em engenharia de produção pela Universidade de São Paulo. Foi diretor de infra-estrutura do Banco Nacional do Desenvolvimento Econômico e Social (BNDES) entre 2001 e 2002 e co-presidente das operações do JPMorgan no Brasil, responsável pelas áreas de finanças coorporativas, fusões e aquisições entre 1996 e 2001. Atualmente é sócio-diretor do Pátria, responsável pelas áreas de finanças coorporativas, fusões e aquisições. Sergio Vicente Bicicchi: O Sr. Sergio graduou-se em administração pela Fundação Armando Álvares Penteado. Foi diretor comercial da Gradiente S/A entre 1986 e 1989 e diretor comercial e operacional da Curt S/A entre 1989 e 1991. Atua como consultor em gestão empresarial desde 1991. DIRETORIA Nossos Diretores são os nossos representantes legais, responsáveis, principalmente, pela administração cotidiana da Companhia e pela implementação das políticas e diretrizes gerais estabelecidas pelo Conselho de Administração. De acordo com a Lei das Sociedades por Ações, cada membro da nossa Diretoria deve ser residente no país, podendo ser acionista ou não. Além disso, até, no máximo, um terço dos membros do Conselho de Administração poderão ocupar cargo na Diretoria. Os Diretores são eleitos pelo nosso Conselho de Administração com mandato de três anos, permitida a reeleição e podendo, a qualquer tempo, ser destituídos por tal órgão. Nosso Estatuto Social estabelece que nossa diretoria seja composta de três membros, sendo um Diretor Presidente, um Diretor Vice-Presidente Acadêmico, e um Diretor VicePresidente Operacional e de Relações com Investidores. De acordo com as regras do Nível 2, os diretores deverão subscrever, a partir da assinatura do Contrato de Participação no Nível 2, previamente à sua investidura no cargo, termo de anuência dos administradores ao Regulamento do Nível 2 e às regras da Câmera de Arbitragem da BOVESPA. Atualmente, nossa diretoria é composta de três membros, eleitos na reunião do Conselho de Administração realizada em 19 de dezembro de 2006. A nossa Diretoria de Relações com Investidores está localizada na cidade de Valinhos, estado de São Paulo. O responsável por esta diretoria é o Sr. Ricardo Leonel Scavazza. O telefone do nosso departamento de acionistas é (19) 35121770, o fac-símile é (19) 3512-1734 e o endereço de correio eletrônico é [email protected]. Nossa página 149 na internet está localizada no endereço www.unianhanguera.edu.br, onde encontra-se disponível para consulta nosso Prospecto. Apresentamos na tabela abaixo os nomes, as idades, os cargos e a data de eleição dos nossos diretores. Nome Idade Antônio Carbonari Netto ............ 56 José Luis Poli ............................ 51 Ricardo Leonel Scavazza ........... 30 Cargo Diretor Presidente Diretor Acadêmico Diretor Operacional Investidores e de Relações Data de eleição 19.12.06 19.12.06 com 19.12.06 Apresentamos abaixo as ocupações principais e currículos resumidos de nossos diretores, exceto os currículos dos diretores que também pertencem ao Conselho de Administração. Antônio Carbonari Netto: Diretor Presidente e Co-Fundador da AESA. O Sr. Antônio é matemático graduado pela Pontifícia Universidade Católica de Campinas, com mestrado em administração educacional em WIU - Wisconsin. O Sr. Carbonari fundou a AESA em 1994. Com 30 anos de experiência no setor educacional, antes da fundação da AESA, Prof. Carbonari foi professor, executivo e consultor de alguns dos mais importantes grupos educacionais do Brasil, incluindo Unip, Uninove e Anhembi Morumbi, além de líder de órgãos de representação de classe como Semesp e ABMES. José Luis Poli: Diretor Acadêmico e Co-Fundador da AESA. O Sr. Poli é bacharel em matemática pela Universidade São Francisco. É mestre em matemática pela Universidade de São Paulo, tendo mais de 20 anos de experiência como professor universitário e executivo do setor de educação. Anteriormente, atuou como Diretor Financeiro da AESA. Atualmente é o nosso Diretor Acadêmico. Ricardo Leonel Scavazza: O Sr. Scavazza é Diretor Operacional e Diretor de Relação com Investidores, responsável pelas áreas administrativas, financeira, fusões e aquisições, expansão, engenharia, marketing e vendas da Companhia. O Sr. Scavazza graduou-se em administração pela Universidade do Texas e pela Fundação Getulio Vargas. Foi Diretor Financeiro da operação do Rio de Janeiro da Diagnósticos da América S.A. em 2001, responsável pela área de fusões, aquisições e desenvolvimento de novos negócios. Ingressou como sócio do Pátria em 2005. Para obter uma descrição dos contratos e outras obrigações relevantes entre nós e nossos conselheiros e diretores, veja “Contratos e outras obrigações relevantes entre nós, nossos conselheiros e diretores”. Endereço Comercial dos Conselheiros e Diretores O endereço comercial de nossos Conselheiros Alexandre Teixeira de Assumpção Saigh, Olimpio Matarazzo Neto, Luiz Otavio Reis de Magalhães Octavio Lopes Castello Branco Neto é Av. Brigadeiro Faria Lima, n.º 2.055, 7º andar, cidade de São Paulo, estado de São Paulo, e o do nosso conselheiro Sergio Vicente Bicicchi é Rua Oscar Freire, n.º 1.546, cidade de São Paulo, estado de São Paulo. O endereço comercial de nossos Diretores Antônio Carbonari Netto, José Luis Poli e Ricardo Leonel Scavazza é Alameda Maria Tereza, n.º 2.000, sala 6, cidade de Valinhos, estado de São Paulo. CONSELHO FISCAL De acordo com a Lei das Sociedades por Ações, o Conselho Fiscal é um órgão independente da administração e da auditoria externa da Companhia. A responsabilidade principal do Conselho Fiscal é fiscalizar os atos dos administradores e analisar as demonstrações financeiras, relatando suas observações aos acionistas. 150 De acordo com nosso Estatuto Social, o Conselho Fiscal é constituído de 3 membros e suplentes em igual número. Somente poderá ser eleito para o Conselho Fiscal pessoas residentes no Brasil, diplomadas em curso universitário, ou que tenham exercido, pelo prazo mínimo de 3 anos, cargo de administrador de empresa ou de conselheiro fiscal. De acordo com as regras do Nível 2, os membros do Conselho Fiscal deverão subscrever, previamente à sua investidura no cargo, termo de anuência dos membros do Conselho Fiscal referido no Regulamento do Nível 2. Nos termos da Lei das Sociedades por Ações, quando seu funcionamento não é permanente, o Conselho Fiscal poderá ser instalado pela Assembléia Geral, a pedido de acionistas que representem, no mínimo, 10% das ações com direito a voto, com mandato até a primeira Assembléia Geral Ordinária seguinte à sua instalação. Este percentual pode ser reduzido para até 2% do capital social votante dependendo do capital social da Companhia, nos termos da Instrução CVM 324, de 19 de janeiro de 2000. Adicionalmente, se tivermos um acionista majoritário controlador ou grupo de acionistas controlador, os acionistas minoritários que representem, no mínimo, 10% das ações têm direito de eleger separadamente um membro do Conselho Fiscal e seu suplente, e os demais acionistas poderão eleger um membro a mais que o número total de membros eleitos pelos minoritários. Caso o poder de controle seja exercido por um acionista que detenha menos de 50% do nosso capital social ou por acionistas que não sejam membros de um grupo de acionistas, a Lei das Sociedades por Ações prevê que o acionista controlador ou o grupo de acionistas que, isoladamente ou em conjunto, sejam titulares de ações representativas de 10% ou mais do capital social terá direito de eleger, em votação em separado, um membro e respectivo suplente. Igual direito terá o acionista ou o grupo de acionistas diverso daquele que elegeu um membro na forma anteriormente explicitada, observadas as mesmas regras e condições de eleição. Os demais acionistas, excluídos os que votaram na eleição de membros para o Conselho Fiscal por votação em separado na forma mencionada, poderão eleger os membros efetivos e suplentes que, em qualquer caso, serão em número igual ao dos eleitos pelos acionistas pertencentes aos grupos mencionados anteriormente, mais um. O Conselho Fiscal não pode ter membros que façam parte do Conselho de Administração, da Diretoria ou do quadro de colaboradores da Companhia, de uma empresa controlada ou de uma empresa do mesmo grupo, tampouco um cônjuge ou parente dos nossos administradores. Além disso, a Lei das Sociedades por Ações exige que os membros do Conselho Fiscal recebam, a título de remuneração, no mínimo, 10% da média da remuneração paga aos Diretores, excluindo benefícios, verbas de representação e participações nos lucros e resultados. Não possuímos um Conselho Fiscal permanente, contudo, conforme requerimento de nossos acionistas, conforme mencionado acima, o Conselho Fiscal pode ser instalado em qualquer ano fiscal. Atualmente não possuímos um Conselho Fiscal instalado. TITULARIDADE DE AÇÕES A tabela abaixo apresenta o número de ações ordinárias e preferenciais diretamente detidas por nossos conselheiros e diretores na data desta Oferta. Conselheiros e diretores Número de ações ON Alexandre Teixeira de Assumpção Saigh (1) 5 Luiz Otavio Reis de Magalhães (1) 5 Olimpio Matarazzo Neto (1) 5 Octavio Lopes Castello Branco Neto (1) 5 Sergio Vicente Bicicchi 5 Antonio Carbonari Netto (2) 32.210.255 José Luis Poli (2) 19.757.761 Ricardo Leonel Scavazza(1) (1) Excluída a participação indireta detida por meio do FEBR. (2) Excluída a participação indireta detida por meio da Viana do Castelo. 151 Número de ações PN 5.964.410 3.616.713 - Remuneração De acordo com nosso Estatuto e a Lei das Sociedades por Ações, é responsabilidade dos nossos acionistas, em Assembléia Geral Ordinária, fixar, anualmente, o montante global da remuneração dos membros do nosso Conselho de Administração e Diretoria. Cabe ao Conselho de Administração deliberar sobre a forma de distribuição do valor fixado entre os seus membros e os da Diretoria. No exercício findo em 31 de dezembro de 2007, a remuneração global paga aos conselheiros e diretores da AESA Participações totalizou R$1,7 milhão, sendo R$1,4 milhão através de pagamentos fixos e R$0,3 milhão através de pagamentos variáveis. Para o exercício findo em 31 de dezembro de 2008, a remuneração global a ser paga aos conselheiros e diretores da AESA Participações será aprovada em nossa próxima Assembléia Geral Ordinária, a ser realizada em 2008. A Companhia acredita que a proporção das parcelas fixas, variáveis e dos benefícios da remuneração dos Administradores para o exercício de 2008 será equivalente à proporção de 2007. A Companhia não possui um plano de opção de compra de ações de sua emissão para seus Administradores. Nesse sentido, a remuneração dos Administradores da Companhia não está atrelada a qualquer plano de opção de compra de ações de emissão da Companhia. Para maiores informações, vide “Plano de Opção de Compra de Units” abaixo. CONTRATOS E OUTRAS OBRIGAÇÕES RELEVANTES ENTRE NÓS E NOSSOS CONSELHEIROS E DIRETORES Contratos de Mútuo Celebramos contratos de mútuo com nossos acionistas diretos e/ou indiretos Antonio Carbonari Netto, Alex Carbonari, Erik Carbonari, Giulianna Carbonari e José Luis Poli, por meio dos quais concedemos empréstimos não garantidos no valor total de R$2,3 milhões, a uma taxa de juros de 1% ao mês, acrescidos da variação do IOF no período, a serem pagos em 36 parcelas mensais, iguais e consecutivas, a partir de 1º de abril de 2008. Em 31 de dezembro de 2007, o saldo a pagar de tais contratos totalizava R$3,0 milhões. Contratos de Trabalho Os contratos de trabalho celebrados com nossos principais executivos, estabelecem uma remuneração fixa e variável. O componente variável é definido pelo Conselho de Administração com base na performance de tais executivos. Tais contratos geralmente proíbem tais executivos de trabalharem ou investirem em outras instituições de ensino pelo prazo de cinco anos após o seu desligamento da Companhia. RELAÇÃO FAMILIAR ENTRE OS CONTROLADORES DA COMPANHIA ADMINISTRADORES, BEM COMO ENTRE OS ADMINISTRADORES E OS ACIONISTAS Antonio Carbonari Netto, nosso diretor-presidente estatutário é casado com Maria Elisa Ehrhardt Carbonari, nossa diretora de pesquisa, extensão e pós-graduação, e pai de Alex Carbonari, nosso diretor de expansão e desenvolvimento. O nosso Presidente do Conselho de Administração, Alexandre Teixeira de Assumpção Saigh e um dos nossos membros do Conselho de Administração, Olimpio Matarazzo Netto, são primos. PROCESSOS JUDICIAIS OU ADMINISTRATIVOS ENVOLVENDO OS ADMINISTRADORES DA COMPANHIA Existem em andamento, três inquéritos policiais de competência de Polícia Federal, em função de denúncias anônimas para apuração de eventual prática por nossa parte e dos nossos principais executivos, de crime contra a 152 ordem tributária. Para maiores informações, veja seção “Nossas Atividades – Inquéritos Policiais”, na página 134 deste Prospecto. PLANO DE OPÇÃO DE COMPRA DE UNITS Em Assembléia Geral Extraordinária realizada em 12 de janeiro de 2007, nossos acionistas aprovaram a celebração de contrato de opção de compra de Units, representadas por Units com o Diretor Financeiro da AESA, Sr. Marcos Lima Verde Guimarães Junior, através do qual concedemos quatro opções de compra de Units, cada opção representando o direito de adquirir 85.990 Units, totalizando 343.960 Units, cada Unit composta de uma ação ordinária e seis ações preferenciais, ao preço por Unit de R$1,79, corrigido pelo IGPM-FGV, calculado pro rata die, desde 1º de fevereiro de 2005 até a data do efetivo pagamento do preço de exercício. As opções poderão ser exercidas anualmente durante quatro anos consecutivos a contar de 31 de março de 2007. As opções se tornam antecipadamente passíveis de exercício no evento de alienação de ações representativas de mais de 50% do capital social da Companhia. Até a data deste Prospecto, uma opção foi exercida, que resultou na aquisição de 85.990 Units, subscritas e integralizadas pelo outorgado nas condições acima mencionadas, totalizando um aumento do capital social da AESA Participações no valor de R$163,15 mil. Veja seção “Diluição”, na página 68 deste Prospecto, para maiores informações sobre o impacto das opções de compra de Units na base acionária da Companhia. Se computadas (i) as potenciais Units a serem emitidas no âmbito do Plano de Opção de Compra de Units, ou seja, 257.970 Units ou 0,3% do nosso capital social, seriam a diferença entre o valor patrimonial das Units e o preço de mercado em 9 de abril de 2008, no valor de R$6.186.881,58, calculado com base no modelo de “diluição imediata“, considerando-se o exercício da totalidade das opções de compra de Units remanescentes, tomando-se por referência, o valor de R$2,07 por Unit, conforme estabelecida na Assembléia Geral da Companhia realizada em 12 de janeiro de 2007, e a cotação das Units de emissão da Companhia na BOVESPA em 9 de abril de 2008 de R$26,05, que será a referência para o preço de exercício das Units; e (ii) as opções já outorgadas e exercidas no âmbito do Plano de Opção de Compra de Units, ou seja, 85.990 Units ou 0,1% do nosso capital social, seriam a diferença entre o valor patrimonial das ações e o preço de mercado em 9 de abril de 2008, no valor de R$2.062.040,2, calculado com base no modelo de “diluição imediata“, tomando-se por referência o valor da de R$2,07 por Unit, conforme estabelecida na Assembléia Geral da Companhia realizada em 12 de janeiro de 2007, e a cotação das Units de emissão da Companhia na BOVESPA em 9 de abril de 2008 de R$26,05, que será a referência para o preço de exercício das Units, valor este que é acima do valor patrimonial na data deste Prospecto. O modelo de “diluição imediata” apresenta o montante obtido pelo Diretor Financeiro da AESA, Sr. Marcos Lima Verde Guimarães Junior, em decorrência do exercício das opções de compra de Units, subtraindo-se, do valor de mercado da Unit, o preço de exercício de cada opção e, posteriormente, multiplicando-se este valor pela quantidade total de opções exercidas. Caso ocorra o exercício da totalidade das opções no âmbito do Plano de Opção de Units, tomando-se por referência o valor da de R$2,07 por Unit, conforme estabelecida na Assembléia Geral da Companhia realizada em 12 de janeiro de 2007, e a cotação das Units de emissão da Companhia na BOVESPA em 9 de abril de 2008 de R$26,05, o impacto na demonstração do resultado da Companhia seria de R$4.124.080,40. Considerando-se o exercício das opções com a subscrição da quantidade máxima de Units objeto do plano, na data deste Prospecto, teríamos a emissão de 257.970 novas Units, com base em um preço por Units de R$2,07, e sem considerar as Units do Lote Suplementar e as Units Adicionais, o valor do nosso patrimônio líquido, de acordo com as Práticas Contábeis Adotadas no Brasil, na data deste Prospecto, seria de R$484,9 milhões, ou R$4,80 por Unit de nossa emissão, resultando, portanto, uma redução imediata do valor patrimonial contábil por Unit de R$0,01 para nossos então acionistas. Abaixo apresentamos duas hipóteses do efeito da outorga de todas as opções previstas para o Plano na demonstração de resultado e no patrimônio líquido da Companhia em 31 de dezembro de 2007: (i) considerando o preço de R$1,79 por Unit, corrigido pelo IGPM-FGV, calculado pro rata die, desde 1 de fevereiro de 2005, conforme 153 estabelecido na Assembléia Geral Extraordinária da Companhia realizada em 12 de janeiro de 2007, ou seja R$2,07; e (ii) considerando a cotação das ações na BOVESPA em 9 de abril de 2008: Considerando o preço de R$2,07 por Unit Considerando a cotação das Units na BOVESPA em 9 de abril de 2008 Preço por Unit R$2,07 R$26,05 Quantidade de Units de emissão da Companhia 100.764.031 100.764.031 Quantidade de Units outorgadas no âmbito do Plano 257.970 257.970 Valor patrimonial contábil por Unit em 31 de dezembro de 2007 R$4,81 R$4,81 Valor patrimonial contábil por Unit em 31 de dezembro de 2007, considerando o exercício da totalidade das Units que podem ser outorgadas no âmbito do Plano R$4,80 4,86 Diluição do valor patrimonial contábil por Unit para os novos investidores considerando o exercício da totalidade das Units que podem ser outorgadas no âmbito do Plano (2,73) 21,19 Diluição percentual dos novos investidores considerando o exercício da totalidade das Units que podem ser outorgadas no âmbito do Plano (1) (132,2) 81,3 (1) O cálculo da diluição percentual dos novos investidores considerando o exercício da totalidade das Units que podem ser outorgadas no âmbito do Plano, é obtido através da divisão da diluição no valor patrimonial por Unit dos novos investidores (i) por R$2,07 por Unit; ou (ii) pela cotação das Units na BOVESPA em 9 de abril de 2008; conforme o caso. 154 PRINCIPAIS ACIONISTAS A tabela a seguir apresenta nossos principais acionistas na data deste Prospecto, bem como suas respectivas participações após a conclusão desta Oferta, também segue abaixo uma breve descrição de tais acionistas. Acionista FEBR2 Antonio Carbonari Netto Conselheiros e Diretores(3) Outros Free float(4) Total Ações ON 359.204.993 32.210.255 19.757.786 20.304.721 28.511.800 459.989.555 Antes da Oferta (%) Ações PN 78,1% 60.623.948 7,0% 5.964.410 4,3% 3.616.713 4,4% 4.082.795 6,2% 171.070.799 100,0% 245.358.665 (%) 24,7% 2,4% 1,5% 1,7% 69,7% 100,0% Ações ON 359.204.993 32.210.255 19.757.786 20.304.721 45.511.800 476.989.555 Após a Oferta (1) (%) Ações PN 75,3% 60.623.948 6,8% 5.964.410 4,1% 3.616.713 4,3% 4.082.795 9,5% 273.070.799 100,0% 347.358.665 (%) 17,5% 1,7% 1,0% 1,2% 78,6% 100,0% (1) Sem considerar o Exercício da Opção de Units Suplementares. (2) Inclui 145.000 ações ON e 870.000 ações PN emprestadas para o Credit Suisse referentes à sua atividade de formador de mercado para o preço de nossas Units. Para maiores, veja seção “Informações Sobre o Mercado e os Títulos e Valores Mobiliários Emitidos”, na página 159 deste Prospecto. (3) Excluindo Antonio Carbonari Netto. (4) Não considera ações do FEBR emprestadas ao CS, conforme nota (2). FEBR O FEBR é um fundo de investimento em participações constituído sob a forma de condomínio fechado, nos termos da Instrução da CVM nº 391, de 16 de julho de 2003, conforme alterada, inscrito no CNPJ/MF sob o nº 07.305.783/0001-60. O FEBR detém ações representativas de 59,5% do nosso capital social da Companhia e é administrado pelo Pátria. Apresentamos na tabela abaixo a composição dos quotistas com mais de 5% do FEBR: Quotistas Gabriel Mario Rodrigues Ângela Regina Rodrigues de Paula Carmem Silva Rodrigues Maia Gláucia Helena Castelo Branco Rodrigues Educational Investiments LLP Olimpio Matarazzo Neto(1) Outros Total (1) Sócio do Pátria Quotas 32.509 10.000 10.000 10.000 10.000 4.500 5.500 82.509 (%) 39,4 12,1 12,1 12,1 12,1 5,5 6,7 100,0 A linha “Outros” da tabela acima inclui pessoas físicas que são sócias do Pátria mas que têm menos do que 5% das quotas do fundo, a saber, os Srs. Alexandre Teixeira de Assumpção Saigh, Luiz Otávio Reis de Magalhães, Otávio Castelo Branco, Ricardo Leonel Scavazza, André Maurício de Camargo Penalva, Nemer Rahal Neto, Alexandre Borenztein, Marcelo Marques Moreira. A linha “Outros” também inclui o Sr. Renato Massucci Pessoa César que também tem menos do que 5% das quotas do fundo e não é sócio do Pátria. A Educational Investiments LLP é detida 99,99% pelo Highland Investment Fund, um investment fund devidamente constituído em 17 de julho de 2002 nas Ilhas Cayman e o quotista do Highland Investment Fund é o Banco UBS na Suíça, sociedade de capital aberto listada na Swiss Stock Exchange. Os quotistas do FEBR não são signatários de acordo de quotistas, sendo as decisões levadas à assembléia geral de quotistas aprovadas pela maioria dos votos presentes, em conformidade com o regulamento do FEBR. Desta forma, nenhum quotista individualmente possui ingerência sobre a escolha do Administrador do FEBR, pois tal decisão cabe aos quotistas representando 50% mais uma quota do seu capital. 155 Antonio Carbonari Netto Brasileiro, casado, matemático, com endereço comercial na Alameda Maria Tereza, nº 2000, sala 06 Cidade de Valinhos, estado de São Paulo, detendo ações representativas de 5,4% do capital social da Companhia. ACORDO DE ACIONISTAS Em 29 de dezembro de 2006, os acionistas da AESA Participações, Antonio Carbonari Netto, Alex Carbonari, Claudia Maria Fontanesi Poli, Erik Carbonari, Giulianna Carbonari, José Luiz Poli e Fundo de Educação para o Brasil - Fundo de Investimento em Participações, celebraram acordo de acionistas, com prazo de 15 anos, prorrogando-se automaticamente por iguais períodos, a menos que alguma de suas partes o denuncie, mediante carta protocolada endereçada a todas as outras partes, com pelo menos 90 (noventa) dias de antecedência do término de seu prazo inicial ou de qualquer de suas prorrogações. O acordo vincula a totalidade das ações detidas por tais acionistas à época, bem como as ações que futuramente detiverem. Assim, o acordo compreende todas e quaisquer ações ou outros valores mobiliários que vierem a ser emitidos pela Companhia e distribuídos ou subscritos pelos acionistas em decorrência das ações por eles detidas na data de celebração do acordo, incluindo, mas não se limitando, àqueles resultantes de operação de cisão, incorporação, fusão, reorganização societária, compra, subscrição, desdobramento, distribuição de bônus, distribuição de dividendos e lucros como integralização em capital e capitalização dos lucros e outras reservas. Também integra o conceito de ações, todas as ações emitidas pela Companhia e que vierem a ser detidas pelos acionistas em caso de reorganização societária que resulte na incorporação da Viana do Castelo Administração de Bens S.A. pela Companhia. Por sua vez, não integrarão o conceito de ações, todas e quaisquer ações de emissão da Companhia, adquiridas pelos acionistas de terceiros, em negociação privada ou após o IPO. O acordo concede aos acionistas direito de preferência para a compra de ações, em igualdade de condições e proporcionalmente à participação de cada um dos acionistas no capital social da Companhia, no caso de alienação privada de ações a terceiros ou a outros acionistas. Os signatários do acordo possuem ainda o direito de aderir à venda privada realizada fora de bolsa de valores ou mercado de balcão efetuada por outro acionista a terceiros ou a outros acionistas (tag along) sob os mesmos termos e condições. Para os fins do direito de preferência e de tag along não serão consideradas as propostas de aquisição de ações que envolvam o pagamento através de outra forma que não em (a) dinheiro; (b) bens que tenham sido avaliados por instituição financeira independente de primeira linha; ou (c) quaisquer outros ativos financeiros que não gozem de notória liquidez. Caso algum dos acionistas alienantes deseje alienar a terceiros quaisquer ações da Companhia de que seja titular, o acionista alienante deverá comunicar aos demais acionistas, por escrito, o nome e a qualificação completa da parte interessada, bem como o preço e as condições de pagamento oferecidas pela parte interessada como contraprestação à referida alienação de ações. Adicionalmente, de acordo com a cláusula 2.10 do acordo de acionistas, o FEBR, em caráter irrevogável e irretratável, tem o direito de exigir que os demais acionistas alienem suas ações, sob os mesmos termos e condições, no caso de recebimento de uma oferta de terceiros que abranja mais da metade das ações do capital votante da Companhia vinculadas ao acordo (drag along). Se o FEBR vier a exercer seu direito de exigir venda conjunta, a obrigação dos demais acionistas de vender parte ou a totalidade das ações de que forem detentores no capital social da Companhia somente poderá ser exigida pelo FEBR se tiver sido concedido aos demais acionistas prazo não inferior a 60 (sessenta) dias, a contar da data do exercício do direito de exigir a venda conjunta, para que estes apresentem proposta formal, deles próprios ou de um terceiro, interessado em pagar um preço superior àquele já estipulado. Como condição precedente para a validade e eficácia de qualquer venda, transferência, alienação ou cessão privadas de quaisquer ações ou direitos de subscrição detidos por qualquer dos acionistas, a qualquer terceiro ou outro 156 acionista, o adquirente de tais ações deverá, no ato da transferência, aderir e tornar-se parte do acordo de acionistas, assumindo todas as obrigações, responsabilidades e compromissos do respectivo acionista alienante. No caso de transferência de ações através de venda pública realizada em bolsa de valores após o encerramento do IPO, o acionista alienante deverá enviar notificação prévia por escrito aos demais acionistas informando o número de ações que pretende alienar, e os demais acionistas terão direito de aderir proporcionalmente a tal venda, no mesmo lote de ações. No prazo de 15 (quinze) dias contados do recebimento da notificação para a venda pública de ações, qualquer dos acionistas poderá enviar notificação ao acionista alienante em bolsa, informando-o acerca de sua intenção em vender a mesma proporção de suas ações da Companhia, em conjunto com o acionista alienante no mesmo lote de ações (tag along em venda pública). Caso os demais acionistas (i) não se manifestem a respeito do exercício ou não de seu direito de tag along em venda pública; ou (ii) manifestem expressamente sua renúncia ao exercício do direito de tag along em venda pública, as ações do acionista alienante poderão ser livremente alienadas em bolsa de valores. Referida alienação das ações deverá ser feita por meio de uma ou mais vendas organizadas em bloco overnight, com um desconto não excedente a 5% (cinco por cento) do preço médio ponderado verificado na bolsa de valores durante o dia imediatamente anterior em que tenha havido negociação. Nosso acordo de acionistas prevê ainda em que situações, tais como no caso de exercício do direito de venda conjunta (tag along) ou no exercício do direito de exigir a venda (drag along), o FEBR se compromete, mediante substituição e recomposição de suas respectivas garantias, a dispensar o penhor constituído em seu favor sobre as ações da AESA Participações de titularidade dos acionistas, estabelecido como mecanismo de garantia de indenização contra passivos da AESA anteriores a abril de 2005. Na hipótese de qualquer dos acionistas deixar de cumprir qualquer das obrigações assumidas no acordo, e não sanálas dentro do prazo de 30 (trinta) dias do recebimento de comunicação escrita enviada por outro acionista ou pela Companhia, o acionista inadimplente estará sujeito ao pagamento, em favor da parte prejudicada, de multa punitiva de 20% (vinte por cento) sobre o valor atribuído à obrigação inadimplida, sem prejuízo das medidas judiciais cabíveis visando a execução especifica da obrigação inadimplida e a condenação do acionista inadimplente às perdas e danos a que tiver dado causa. Qualquer disputa originária do acordo será definitivamente resolvida por arbitragem, conforme o Regulamento do Centro de Arbitragem da Câmara de Arbitragem da Bolsa de Valores de São Paulo. 157 OPERAÇÕES COM PARTES RELACIONADAS Segue abaixo descrição das nossas principais operações com partes relacionadas. Contratos de Prestação de Serviços Em 9 de setembro de 2003, conforme aditado em 10 de setembro de 2004 e 1º de abril de 2005, celebramos um contrato de prestação de serviços com o Patrimônio Investimentos e Participações Ltda., sociedade controlada pelo Pátria, gestor do nosso acionista controlador FEBR, com vigência por prazo indeterminado e que pode ser rescindido por qualquer das partes mediante notificação escrita com 60 dias de antecedência. Por meio de tal contrato, que foi transferido para Pátria Assessoria Financeira Ltda. (“PAF”), também uma sociedade controlada pelo Pátria, o PAF nos presta serviços de administração corporativa, incluindo a definição, implementação e atualização periódica de nosso plano de negócios, pelos quais recebe atualmente o valor de R$60,0 mil por mês, corrigida pelo IPCA, além do reembolso de eventuais despesas incorridas. Em 28 de março de 2005, conforme aditado em 3 de maio de 2007, celebramos outro contrato de prestação de serviços com o Patrimônio Investimentos e Participações Ltda., o qual nos presta serviços de consultoria e planejamento financeiro na escolha e aquisição de sociedades alvo, incluindo a sua avaliação econômica e de seus ativos, a definição da estrutura de aquisição e o apoio nas investigações de auditoria. Nos termos de tal contrato, pagaremos à Pátria Assessoria Financeira Ltda. uma remuneração equivalente a 2,5% do preço de cada aquisição concluída, com um limite mínimo de R$50.000 por aquisição, além do reembolso de eventuais despesas incorridas. O contrato é válido por prazo indeterminado e pode ser rescindido por qualquer das partes mediante notificação escrita com 60 dias de antecedência. Contratos Financeiros do FEBR Em 25 de maio de 2006, o FEBR obteve uma linha de crédito de R$26,5 milhões junto ao IFC, a uma taxa de juros de LIBOR + 3,25% ao ano, a serem pagos em 14 parcelas semestrais, iguais e consecutivas, a primeira em 15 de março de 2009, e cujos recursos foram contribuídos à AESA em troca de novas ações e foram empregados para financiar nossas estratégias de aquisição e expansão orgânica. De acordo com o contrato de mútuo, conforme aditado, referente a tal linha de crédito, somos obrigados a contratar seguros para nossos ativos e atividades, dentre outras obrigações usuais de mercado. Contratos de Mútuo Celebramos contratos de mútuo com nossos acionistas diretos e/ou indiretos Antonio Carbonari Netto, Alex Carbonari, Erik Carbonari, Giulianna Carbonari, Cláudia Maria Fontanesi Poli e José Luis Poli, por meio dos quais concedemos empréstimos não garantidos no valor total de aproximadamente R$2,3 milhões, a uma taxa de juros de 1% ao mês acrescidos de IOF, a serem pagos em 26 parcelas mensais, iguais e consecutivas, a partir de 1º de abril de 2008. Em 31 de dezembro de 2007, o valor de tais empréstimos totalizavam R$3,0 milhões. A Companhia não tem benefícios diretos advindos destes contratos. No momento da celebração deste contratos a Companhia era uma companhia de capital fechado e todos os acionistas anuíram com tal celebração quando da aprovação das contas da Companhia. Fianças Pessoais Alguns dos acionistas ofereceram fianças pessoais como garantia de sete de nossos contratos de locação de imóveis, onde estão localizadas algumas de nossas unidades, tais como a de Leme e de Limeira. Não pagamos nenhum valor a tais acionistas pelo oferecimento de tais fianças. No caso de inadimplência, o locador poderá exigir de tais acionistas o cumprimento de nossas obrigações nesses contratos, e, neste caso, os acionistas terão direito de regresso contra nós. 158 INFORMAÇÕES SOBRE O MERCADO E OS TÍTULOS E VALORES MOBILIÁRIOS EMITIDOS GERAL Nossas Units, nossas ações ordinárias e nossas ações preferenciais são negociação no Nível 2 da BOVESPA, respectivamente, sob o símbolo “AEDU11”, “AEDU3” e “AEDU4”, conforme o Contrato de Participação no Nível 2, celebrado em 9 de fevereiro de 2007. Além dos valores mobiliários acima mencionados, em 31 de janeiro de 2008, realizamos a emissão de Notas Promissórias, conforme abaixo descrita. NOTAS PROMISSÓRIAS Em 31 de janeiro de 2008, realizamos nossa 1ª emissão para distribuição pública de notas promissórias comerciais, mediante regime de garantia firme, sendo 13 notas no valor nominal de R$10 milhões, totalizando o valor de R$130 milhões, com prazo de 180 dias contados da data de sua emissão, em série única. Os recursos serão utilizados para financiar aquisições e a expansão de nossas atividades, bem como para o pagamento das despesas e comissões relativas à emissão destas notas. Foram constituídas as seguintes garantias: (i) avais de empresas do grupo da Companhia; (ii) cessão fiduciária sobre os direitos creditórios de nossa titularidade e/ou de titularidade de nossas controladas AESA, Unibero, Oeste – Organização de Ensino Superior e Tecnologia S/C Ltda., Atlântico Sul, CESUP, União da Associação Educacional Sul-Matogrossense S/S Ltda. e UniA, oriundos da prestação de serviços educacionais aos alunos das entidades de ensino mantidas por nós e/ou por tais controladas que venham a se constituir durante o prazo da emissão (“Recebíveis”), respeitado o limite de 50% dos Recebíveis; e (iii) cessão fiduciária sobre os direitos de crédito que viermos a possuir e/ou que nossas controladas acima mencionadas possuirão ou venham a possuir no futuro em face dos pagamentos dos Recebíveis, limitados a 50% desses pagamentos. As notas farão jus ao pagamento de juros remuneratórios incidentes sobre seu valor e determinados com base na taxa CDI “over extra grupo”, acrescida de 0,45% ao ano, base 252 dias. As notas promissórias foram distribuídas no mercado primário e registradas para negociação no mercado secundário por meio do Sistema de Nota Promissória, administrado e operacionalizado pela CETIP – Câmara de Custódia e Liquidação. A emissão foi autorizada em reunião do nosso Conselho de Administração realizada em 28 de dezembro de 2007. COTAÇÃO HISTÓRICA DAS UNITS DE NOSSA EMISSÃO As Units de nossa emissão começaram a ser negociadas na BOVESPA em 12 de março de 2007. A tabela abaixo indica as cotações mínima, média e máxima das Units de nossa emissão na BOVESPA, para os períodos indicados. Mínima Primeiro Trimestre 2007 Segundo Trimestre 2007 Terceiro Trimestre 2007 Quarto Trimestre 2007 Setembro 2007 Outubro 2007 Novembro 2007 Dezembro 2007 Janeiro 2008 Fevereiro 2008 Março 2008 Abril (até 8 de abril de 2008) Fonte: Economática. 18,00 23,00 26,84 32,00 29,50 32,90 32,00 33,00 25,01 24,50 22,00 24,00 R$ por Units Média Máxima 21,09 26,14 29,89 34,43 31,40 34,08 34,72 34,55 30,26 27,27 23,33 24,88 22,50 28,50 33,75 38,00 33,75 36,00 38,00 38,00 37,00 29,49 24,00 25,36 Desde 13 de março de 2008, o Coordenador Líder presta serviços de formador de mercado para nossas Units. 159 NEGOCIAÇÃO NA BOVESPA As negociações ocorrem das 10:00h às 17:00h, ou entre 11:00h e 18:00h durante o período de horário de verão no Brasil, em um sistema eletrônico de negociação chamado Megabolsa. A BOVESPA também permite negociações das 17:45h às 19:00h, ou entre 18:45h e 19:30h durante o período de horário de verão no Brasil. O “after market” é o horário após o fechamento do pregão principal da BOVESPA, quando os investidores podem enviar ordens de compra e venda e realizar negócios pelo sistema home broker. As negociações no “after market” estão sujeitas a limites regulatórios sobre volatilidade de preços e sobre o volume de ações negociadas pelas corretoras que operam pela Internet. Quando acionistas negociam ações na BOVESPA, a liquidação acontece três dias úteis após a data da negociação, sem correção monetária do preço de compra. O vendedor deve entregar as ações à BOVESPA na manhã do segundo dia útil após a data da negociação. A entrega e o pagamento das ações são realizados por meio das instalações da CBLC. A fim de manter um melhor controle sobre a oscilação do Índice BOVESPA, a BOVESPA adotou um sistema “circuit breaker” de acordo com o qual a sessão de negociação é suspensa por um período de 30 minutos ou uma hora sempre que o Índice BOVESPA cair abaixo dos limites de 10,0% ou 15,0%, respectivamente, com relação ao índice de fechamento da sessão de negociação anterior. REGULAÇÃO DO MERCADO DE CAPITAIS BRASILEIRO Compete à CVM regulamentar e fiscalizar o mercado de capitais brasileiro, nos termos da Lei de Mercado de Valores mobiliários e da Lei das Sociedades Anônimas. Compete ao Banco Central e ao CMN regular e fiscalizar as atividades da CVM, conceder autorização para constituição e funcionamento de corretoras de títulos e valores mobiliários, e regular os investimentos estrangeiros e as operações de câmbio, conforme disposto na Lei do Mercado de Valores Mobiliários e na Lei n.º 4.595, de 31 de dezembro de 1964. Estas leis em conjunto com outras normas e regulamentos, determinam os requisitos de divulgação de informações aplicáveis a emissoras de valores mobiliários publicamente negociados, as sanções penais por negociação de ações utilizando informação privilegiada e manipulação de preço, e a proteção de acionistas minoritários, os procedimentos para o licenciamento e supervisão das corretoras de valores e a governança das bolsas de valores brasileiras. De acordo com a Lei das Sociedades por Ações, uma companhia pode ser aberta (e listada) ou fechada (e não listada). Todas as companhias listadas estão registradas na CVM e ficam sujeitas a obrigações de divulgação periódica de informações e de divulgação de quaisquer fatos relevantes. Uma companhia registrada na CVM pode negociar seus valores mobiliários na BOVESPA ou no mercado de balcão brasileiro. Ações de companhias listadas na BOVESPA não podem ser negociadas simultaneamente nos mercados de balcão organizado brasileiros. A operação no mercado de balcão não organizado consiste em negociações diretas entre as pessoas, fora da bolsa de valores, com a intermediação de instituição financeira autorizada pela CVM. Nenhuma licença especial, além de registro na CVM (e, no caso de mercados de balcão organizados, no mercado de balcão pertinente), é necessária para que os valores mobiliários de companhia aberta possam ser negociados no mercado de balcão. Para ser listada na BOVESPA, uma companhia deve requerer o registro à BOVESPA e à CVM. A negociação de valores mobiliários na BOVESPA pode ser interrompida mediante solicitação de uma companhia antes da publicação de fato relevante. A negociação também pode ser suspensa por iniciativa da BOVESPA ou da CVM, com base em ou devido a, entre outros motivos, indícios de que a companhia tenha fornecido informações inadequadas com relação a um fato relevante ou forneceu respostas inadequadas a questionamentos feitos pela CVM ou pela BOVESPA. 160 PRINCIPAIS PRÁTICAS DE GOVERNANÇA CORPORATIVA Essa seção contém informações sobre práticas de governança corporativa aplicáveis à Companhia, e deve ser analisada conjuntamente com as Seções “Descrição do Estatuto Social” e “Administração”. INTRODUÇÃO Governança Corporativa é o sistema pelo qual as sociedades são dirigidas e monitoradas, envolvendo os relacionamentos entre acionistas, Conselho de Administração, Diretoria, auditores independentes e Conselho Fiscal. O Nível 2, conforme explicação detalhada abaixo, é um segmento de listagem da BOVESPA destinado à negociação de ações emitidas por empresas que se comprometem, voluntariamente, com a adoção das práticas de governança corporativa e divulgação de informações adicionais em relação ao que é exigido pela legislação. PRÁTICAS DIFERENCIADAS DE GOVERNANÇA CORPORATIVA Em 2000, a BOVESPA introduziu três segmentos especiais para negociação de valores mobiliários no mercado de ações, conhecidos como Níveis 1 e 2 de Práticas Diferenciadas de Governança Corporativa e Novo Mercado. O objetivo foi criar um mercado secundário para valores mobiliários emitidos por companhias abertas brasileiras que sigam melhores práticas de governança corporativa. Os segmentos de listagem são destinados à negociação de ações emitidas por companhias que se comprometam voluntariamente a cumprir práticas de boa governança corporativa e maiores exigências de divulgação de informações em relação àquelas já impostas pela legislação brasileira. Em geral, tais regras ampliam os direitos dos acionistas e melhoram a qualidade da informação a eles fornecida. CÓDIGO DAS MELHORES PRÁTICAS CORPORATIVA - IBGC DE GOVERNANÇA CORPORATIVA DO INSTITUTO BRASILEIRO DE GOVERNANÇA O “Código de Melhores Práticas de Governança Corporativa”, editado pelo IBGC objetiva indicar os caminhos para todos os tipos de sociedade visando (i) aumentar o valor da sociedade; (ii) melhorar seu desempenho; (iii) facilitar seu acesso ao capital a custos mais baixos; e (iv) contribuir para sua perenidade; sendo que os princípios básicos inerentes a esta prática são a transparência, a eqüidade, a prestação de contas e a responsabilidade corporativa. Dentre as práticas de governança corporativa recomendadas pelo IBGC em tal código, adotamos: • Contratação de empresa de auditoria independente para a análise de balanços e demonstrativos financeiros, sendo que esta mesma empresa não é contratada para prestar outros serviços, assegurando a total dependência; • Estatuto Social claro quanto à (i) forma de convocação da Assembléia Geral; (ii) competências do Conselho de Administração e da Diretoria; (iii) sistema de votação, eleição, destituição e mandato dos membros do Conselho de Administração e da Diretoria; • Transparência na divulgação dos relatórios anuais da administração; • Convocações de assembléia e documentação pertinente disponíveis desde a data da primeira convocação, com detalhamento das matérias da ordem do dia, sem a inclusão da rubrica “outros assuntos” e sempre visando a realização de assembléias em horários e locais que permitam a presença do maior número possível de acionistas; • Fazer constar votos dissidentes nas atas de assembléias ou reuniões, quando solicitado; 161 • • Vedação ao uso de informações privilegiadas e existência de política de divulgação de informações relevantes; Previsão estatutária de arbitragem como forma de solução de eventuais conflitos entre acionistas e Companhia; • Dispersão de ações (free float), visando a liquidez dos títulos; • Composição do Conselho de Administração deve ter ao menos 20% de membros independentes (ausente de vínculos com a companhia e com o acionista controlador); • Conselheiros com experiência em questões operacionais e financeiras e experiência em participação em outros conselhos de administração; e • Previsão estatutária de vedação ao acesso de informações e de direito de voto de conselheiros em situações de conflito de interesse. Para informações adicionais sobre as práticas de governança corporativa adotadas pela Companhia, vide as Seções “Descrição do Estatuto Social” e “Administração”. ADESÃO AO NÍVEL 2 Com o propósito de manter elevado padrão de governança corporativa, celebramos um contrato com a BOVESPA visando cumprir com os requisitos de listagem do Nível 2, tendo este sido firmado por ocasião da oferta publica inicial primária e secundária de certificados de depósito de ações de nossa emissão realizada em 9 de março de 2007. As companhias que ingressam no Nível 2 submetem-se, voluntariamente, a determinadas regras mais rígidas do que as presentes na legislação brasileira, obrigando-se, por exemplo, a (i) manter, no mínimo, 25% de ações do capital da Companhia em circulação, (ii) detalhar e incluir informações adicionais nas informações trimestrais e (iii) disponibilizar as demonstrações financeiras anuais no idioma inglês e com base em princípios de contabilidade internacionalmente aceitos. A adesão ao Nível 2 se dá por meio da assinatura de contratos entre a companhia, seus administradores e acionistas controladores e a BOVESPA, além da adaptação do Estatuto Social da Companhia para as regras contidas no Regulamento de Listagem do Nível 2. Ao assinar os contratos, as companhias devem adotar as normas e práticas impostas pelo Nível 2, as quais visam conceder transparência com relação às atividades e situação econômica das companhias ao mercado, bem como mais direitos para os acionistas minoritários. As principais regras relativas ao Nível 2 são sucintamente descritas a seguir, às quais a Companhia aderente também está sujeita. Primeiramente, a companhia que tenha intenção de listar seus valores mobiliários no Nível 2 deve obter e manter atualizado seu registro de companhia aberta na CVM. Além disso, a companhia deve, entre outras condições, firmar Contrato de Adoção de Práticas de Governança Corporativa do Nível 2 e adaptar seu Estatuto Social às cláusulas mínimas exigidas pela BOVESPA. Ações representando 25% do capital social devem ser mantidas em circulação pela companhia. O conselho de administração de companhias autorizadas a terem suas ações negociadas no Nível 2 deve ser composto por no mínimo cinco membros, eleitos pela assembléia geral, com mandato unificado de, no máximo, dois anos, sendo permitida a reeleição. Dos membros do Conselho de Administração, ao menos 20% devem ser Conselheiros Independentes. Todos os novos membros do conselho de administração e da diretoria devem subscrever um Termo de Anuência dos Administradores, condicionando a posse nos respectivos cargos à assinatura desse documento. Por meio do Termo de Anuência, os novos administradores da Companhia responsabilizam-se pessoalmente a agir em conformidade com o Contrato de Adoção de Práticas de Governança Corporativa, com o Regulamento da Câmara de Arbitragem do Mercado e com o Regulamento de Listagem do Nível 2. 162 Dentre outros requisitos impostos às companhias listadas no Nível 2, destacamos: (i) se tiverem emitido ações preferenciais, conferir direito de voto a essa espécie de ações, no mínimo, nas seguintes matérias: (a) transformação, incorporação, fusão ou cisão da Companhia; (b) aprovação de contratos entre a Companhia e o Acionista Controlador, diretamente ou por meio de terceiros, assim como de outras sociedades nas quais o Acionista Controlador tenha interesse, sempre que, por força de disposição legal ou estatutária, sejam deliberados em Assembléia Geral; (c) avaliação de bens destinados à integralização de aumento de capital da Companhia; (d) escolha de empresa especializada para determinação do Valor Econômico da Companhia; e (e) alteração ou revogação de dispositivos estatutários que alterem ou modifiquem quaisquer das exigências previstas nos subitens deste parágrafo, ressalvado que esse direito a voto prevalecerá enquanto estiver em vigor o Contrato de Adoção de Práticas Diferenciadas de Governança Corporativa Nível 2; (ii) a obrigação de efetivar ofertas públicas de aquisição de ações sob determinadas circunstâncias, como, por exemplo, quando do cancelamento do registro de negociação no Nível 2; (iii) dever de realizar ofertas de distribuição de ações sempre de modo a favorecer a dispersão acionária; (iv) extensão para todos os acionistas detentores de ações ordinárias das condições obtidas pelos controladores quando da venda do controle da companhia, e extensão de 80% do valor pago ao controlador na venda de suas ações para os detentores de ações preferenciais; (v) obrigações de prestação de informações não financeiras a cada trimestre, como, por exemplo, o número de ações detidas pelos administradores da companhia e o número de ações em circulação; (vi) dever de maior divulgação de operações com partes relacionadas; e (vii) a Companhia, seus acionistas, administradores e os membros do Conselho Fiscal obrigam-se a resolver por meio de arbitragem, toda e qualquer disputa ou controvérsia que possa surgir entre eles, relacionada ou oriunda, em especial da aplicação, validade, eficácia, interpretação, violação e seus efeitos, das disposições contidas na Lei das Sociedades por Ações, no Estatuto Social da Companhia, nas normas editadas pelo CMN, pelo Banco Central e pela CVM, bem como nas demais normas aplicáveis ao funcionamento do mercado de capitais em geral, além daquelas constantes do Regulamento de Listagem do Nível 2, do Contrato de Práticas Diferenciadas de Governança Corporativa Nível 2 e do Regulamento de Arbitragem da Câmara de Arbitragem do Mercado. Em decorrência da edição da Resolução CMN n.º 3121/03, e posteriores alterações, que estabeleceram novas regras de aplicação dos recursos das entidades fechadas de previdência privada, ações de emissão de companhias que adotam práticas diferenciadas de governança corporativa, tais como aquelas cujos valores mobiliários são admitidos a negociação no segmento especial Novo Mercado ou cuja classificação de listagem seja de Nível 1 ou Nível 2 de acordo com a regulamentação emitida pela BOVESPA, podem ter maior participação na carteira de investimento de tais fundos de pensão. Assim, as ações de companhias que adotam práticas de governança corporativa passaram a ser, desde a edição da Resolução CMN n.º 3121/03 e posteriores alterações, um investimento importante e atraente para as entidades fechadas de previdência privada, que são grandes investidores do mercado de capitais brasileiro. Para informações adicionais sobre as práticas de governança corporativa adotadas pela Companhia, vide as Seções “Descrição do Estatuto Social” e “Administração”. INFORMAÇÕES PERIÓDICAS Demonstrações de Fluxos de Caixa Estipula o Regulamento do Nível 2 que as demonstrações financeiras da companhia e as demonstrações consolidadas a serem elaboradas ao término de cada trimestre e de cada exercício social, devem incluir a demonstração de fluxos de caixa, a qual indicará, no mínimo, as alterações ocorridas no saldo de caixa e equivalentes de caixa, segregadas em fluxos das operações, dos financiamentos e dos investimentos. Demonstrações Financeiras Elaboradas de Acordo com Padrões Internacionais Dispõe o Regulamento do Nível 2 que após o encerramento de cada exercício social a companhia deverá elaborar (i) demonstrações financeiras ou demonstrações consolidadas, quando aplicável, de acordo com os padrões internacionais US GAAP ou IFRS, em reais ou em dólares americanos, as quais deverão ser divulgadas na íntegra, no 163 idioma inglês. Devem ainda ser acompanhadas do relatório de administração, de notas explicativas, que informem inclusive o lucro líquido e o patrimônio líquido apurados ao final do exercício social segundo os princípios contábeis brasileiros e a proposta de destinação do resultado, e do parecer dos auditores independentes; ou (ii) divulgar, no idioma inglês, a íntegra das demonstrações financeiras, relatório da administração e notas explicativas que demonstra a conciliação do resultado do exercício e do patrimônio líquido apurados segundo os critérios contábeis brasileiros e segundo os padrões internacionais US GAAP ou IFRS, conforme o caso, evidenciando as principais diferenças entre os critérios contábeis, e do parecer dos auditores independentes (registrados na CVM e com experiência comprovada no exame de demonstrações financeiras elaboradas de acordo com os padrões internacionais US GAAP ou IFRS). De acordo com o Regulamento do Nível 2 a divulgação dessa informação deve ocorrer a partir da divulgação das demonstrações financeiras referentes ao segundo exercício após a obtenção, pela companhia, de autorização para negociação de ações de emissão da companhia no Nível 2. Informações Trimestrais em Inglês ou elaborada de Acordo com os Padrões Internacionais A companhia deverá apresentar a íntegra das Informações Trimestrais traduzida para o idioma inglês ou, então, apresentar demonstrações financeiras ou demonstrações consolidadas, quando aplicável, de acordo com os padrões internacionais US GAAP ou IFRS. Esta apresentação de Informações deverá ser acompanhada de Parecer ou de Relatório de Revisão Especial dos Auditores Independentes e deverá ocorrer a partir da divulgação da primeira demonstração financeira elaborada de acordo com padrões internacionais US GAAP ou IFRS. Requisitos Adicionais para as Informações Trimestrais – ITR O Regulamento do Nível 2 estipula algumas informações complementares que deverão conter no ITR. São elas: (i) apresentar o balanço patrimonial consolidado, a Demonstração do Resultado Consolidado e o Comentário de desempenho consolidado, se estiver obrigada a apresentar demonstrações consolidadas ao final do exercício social; (ii) informar a posição acionária de todo aquele que detive mais de 5% do capital social da companhia, direta ou indiretamente, até o nível da pessoa física; (iii) informar de forma consolidada a quantidade e as características dos valores mobiliários de emissão da companhia de que sejam titulares, direta ou indiretamente, os grupos de acionista controlador, administradores e membros do Conselho Fiscal; (iv) informar a evolução da participação das pessoas mencionadas no item iii, em relação aos respectivos valores mobiliários, nos doze meses anteriores; (v) incluir em notas explicativas, a demonstração dos fluxos de caixa anteriormente mencionados; (vi) informar a quantidade de ações em circulação e sua porcentagem em relação ao total de ações emitidas; e (vii) a existência e a vinculação à Cláusula Compromissória. Requisitos adicionais para as Informações Anuais - IAN São também requisitos do Nível 2 a inclusão dos itens (iii), (iv), e (vii) do tópico “Requisitos Adicionais para as Informações Trimestrais” nas Informações Anuais da Companhia no quadro “Outras Informações que a Companhia entenda Relevantes”. Reunião Pública com Analistas O Regulamento do Nível 2 estipula que pelo menos uma vez ao ano, a companhia deve realizar reunião pública com analistas e quaisquer outros interessados, para divulgar informações quanto à sua respectiva situação econômicofinanceira, projetos e perspectivas. 164 Calendário Anual O Nível 2 determina que as companhias devem enviar à BOVESPA e divulgar, até o fim de janeiro de cada ano, um calendário anual, informando sobre eventos corporativos programados, contendo informações sobre a companhia, o evento, data e hora de sua realização, a publicação e o envio do documento tratado no evento à BOVESPA. Contratos com o mesmo grupo Segundo o Regulamento do Nível 2, a companhia deve enviar à BOVESPA e divulgar informações de todo qualquer contrato celebrado entre a companhia e suas controladas e coligadas, seus administradores, seu acionista controlador, e, ainda, entre a companhia e sociedades controladas e coligadas dos administradores e do acionista controlador, assim como com outras sociedades que com qualquer dessas pessoas integre um mesmo grupo de fato ou direito, sempre que for atingido, num único contrato ou em contratos sucessivos, com ou sem o mesmo fim, em qualquer período de um ano, valor igual ou superior a R$200 mil, ou valor igual ou superior a 1% sobre o patrimônio líquido da companhia, considerando o maior. Essas informações divulgadas deverão discriminar o objeto do contrato, o prazo, o valor, as condições de rescisão ou de término e a eventual influência do contrato sobre a administração ou a condução dos negócios da companhia. Veja seção “Operações com Partes Relacionadas”, na página 158 deste Prospecto. Cláusula Compromissória de Arbitragem A Companhia, seus acionistas, administradores e os membros do Conselho Fiscal obrigam-se a resolver por meio de arbitragem, toda e qualquer disputa ou controvérsia que possa surgir entre eles, relacionada ou oriunda, em especial da aplicação, validade, eficácia, interpretação, violação e seus efeitos, das disposições contidas na Lei das Sociedades por Ações, no Estatuto Social da Companhia, nas normas editadas pelo CMN, pelo Banco Central e pela CVM, bem como nas demais normas aplicáveis ao funcionamento do mercado de capitais em geral, além daquelas constantes do Regulamento de Listagem do Nível 2, do Contrato de Práticas Diferenciadas de Governança Corporativa Nível 2 e do Regulamento de Arbitragem da Câmara de Arbitragem do Mercado. 165 RESPONSABILIDADE SOCIAL E AMBIENTAL RESPONSABILIDADE SOCIAL, PATROCÍNIO E INCENTIVO CULTURAL Como instituição de ensino, acreditamos que exercemos uma função social essencial ao oferecer uma alternativa educacional acessível e de qualidade a jovens trabalhadores de média e média-baixa renda. Ao mesmo tempo, como instituição, buscamos cumprir nossa responsabilidade social pela integração das comunidades em que atuamos com nossos alunos e corpo docente, estimulando a produção de conhecimento, geração e troca de idéias e promovendo o senso de cidadania e autonomia da comunidade. Nossas ações são orientadas pelos seguintes princípios: (1) a promoção da inclusão social e da igualdade de direitos e oportunidades, com vista a tornar os indivíduos mais bem capacitados para reagir aos desafios de uma sociedade globalizada; e (2) o respeito, a promoção e a proteção dos direitos humanos e do meio ambiente. Atualmente temos 664 projetos comunitários, que beneficiaram mais de 267 mil indivíduos em 2007. Nossas principais ações e programas de responsabilidade social incluem: • Biblioteca aberta à comunidade - incentivo à leitura para alunos do ensino fundamental: 877 alunos do ensino fundamental atendidos, 44 professores e 237 alunos das IES envolvidos; • Faculdade Aberta da 3ª Idade: 614 alunos atendidos, 12 alunos e 48 professores das IES envolvidos; • Alfabetização e Inclusão de Jovens e Adultos - parceria com o Governo do estado de São Paulo: 75 alunos atendidos, 17 alunos e 7 professores das IES envolvidos; • Reforço Escolar - parceria com a rede pública de ensino - 1º ciclo do ensino fundamental: 3.328 alunos atendidos e 43 alunos e 16 professores das IES envolvidos; • Inclusão Digital - parcerias com diversas organizações governamentais e não-governamentais: 3.258 alunos atendidos e 451 alunos e 64 professores das IES envolvidos; • Assistência Jurídica - parceria com o Tribunal de Justiça do estado de São Paulo: 10.346 atendimentos e 648 alunos e 76 professores das IES envolvidos; • Clínica de Fisioterapia: 19.632 atendimentos, 559 alunos e 59 professores da IES envolvidos; • Campanhas de Prevenção e Promoção da Saúde: 38.903 atendimentos, 2.965 alunos e 145 professores envolvidos; • Hospital veterinário e campanhas de saúde animal: 45.000 animais atendidos, 2.585 exames realizados, 840 alunos e 25 professores envolvidos; • Capacitação Profissional: 417.325 pessoas atendidas, 387 professores e 1.882 alunos envolvidos; • Torneios e práticas esportivas: 7.874 alunos atendidos, 4.387 alunos e 51 professores envolvidos; e • Meio Ambiente - Educação Ambiental: 9.883 alunos atendidos, 56 professores e 356 alunos da IES envolvidos. Além disso, fazemos contribuições e doações a organizações filantrópicas nas localizações em que operamos. 166 RESPONSABILIDADE AMBIENTAL Embora a maior parte de nossas atividades não gere resíduos perigosos, algumas delas, principalmente os serviços de saúde humana e animal, incluem o uso de produtos químicos controlados, a operação de laboratórios e clínicas veterinárias e envolvem o descarte de resíduos perigosos gerados por esses estabelecimentos, todos os quais estão sujeitos às leis e aos regulamentos ambientais brasileiros e são monitorados pelas autoridades ambientais federais, estaduais e municipais. As atividades que geram resíduos regulados estão sujeitas a licenciamento e supervisão constante. Atualmente terceirizamos a remoção, o transporte, o tratamento e o descarte de resíduos perigosos. As violações à legislação ambiental podem caracterizar ainda crime ambiental, atingindo tanto os nossos administradores, que podem até ser presos, como a própria pessoa jurídica. Podem, também, acarretar penalidades administrativas, como multas de até R$50 milhões (aplicáveis em dobro ou no seu triplo, em caso de reincidência) e suspensão temporária ou definitiva de atividades. Ressalte-se que tais sanções serão aplicadas independentemente da obrigação de reparar a degradação causada ao meio ambiente e a terceiros afetados. Na esfera civil os danos ambientais implicam responsabilidade solidária e objetiva, direta e indireta. Isto significa que a obrigação de reparar a degradação causada poderá afetar a todos os direta ou indiretamente envolvidos, independentemente da comprovação de culpa dos agentes. Como conseqüência, a contratação de terceiros para proceder a qualquer intervenção nas nossas operações, como a disposição final de resíduos, não exime a nossa responsabilidade por eventuais danos ambientais causados pela contratada. Adicionalmente, a legislação ambiental prevê a possibilidade de desconsideração da personalidade jurídica, relativamente ao controlador, sempre que esta for obstáculo ao ressarcimento de prejuízos causados à qualidade do meio ambiente. A Companhia não faz parte de qualquer acordo referente a padrões internacionais relativos à proteção ambiental. 167 DESCRIÇÃO DO ESTATUTO SOCIAL Segue abaixo sumário descritivo de algumas disposições do nosso Estatuto Social, da Lei das Sociedades por Ações, e das regulamentações da CVM referentes ao capital social da Companhia, administração, informações periódicas e eventuais, bem como de outros aspectos societários que se aplicam à Companhia. Este sumário não é exaustivo com relação a qualquer dos assuntos aqui tratados, descrevendo em linhas gerais algumas disposições de nosso Estatuto Social, da Lei das Sociedades por Ações, das regras da CVM e do Nível 2. GERAL Atualmente, a Companhia é uma sociedade por ações de capital aberto, constituída de acordo com as leis do Brasil. A sede da Companhia está localizada na cidade de Valinhos, estado de São Paulo. A Companhia está devidamente registrada na Junta Comercial do Estado de São Paulo sob o NIRE 35.300.184.092, e na CVM sob o n°18.961. CAPITAL SOCIAL Em 31 de dezembro de 2002, nosso capital social era de R$2.109.000,00, dividido em 2.109.000 ações, sendo 703.000 ações ordinárias e 1.406.000 ações preferenciais, e permaneceu inalterado nos exercícios sociais de 2003, 2004 e 2005. Em 29 de dezembro de 2006, foi realizado um aumento do capital social da Companhia, no valor de R$99.995.726,98, mediante a emissão de 91.193.234 ações, sendo 30.397.745 ações ordinárias e 60.795.489 ações preferenciais, pelo preço de emissão de R$1,0965257 por ação, todas subscritas e integralizadas pelo FEBR, mediante a contribuição de suas ações detidas na AESA, pelo valor patrimonial. Em seguida, foi realizado novo aumento do capital social da Companhia, no valor de R$21.543.467,76, mediante a emissão de 19.647.024 ações, sendo 6.549.008 ações ordinárias e 13.098.016 ações preferenciais, pelo preço de emissão de R$1,0965257, todas subscritas e integralizadas pelo FEBR, mediante a contribuição de suas recém adquiridas ações da AESA. Após esses aumentos, o capital social da Companhia passou a ser de R$123.648.194,74, dividido em 112.949.258 ações, sendo 37.649.753 ações ordinárias e 75.299.505 ações preferenciais e a Companhia passou a deter a totalidade das ações da AESA. Em 06 de fevereiro de 2007, os acionistas ordinaristas e preferencialistas da Companhia aprovaram a conversão de 51.225.177 ações preferenciais em ações ordinárias, à proporção de 1 ação ordinária para cada 1 ação preferencial. Em 12 de fevereiro de 2007, os acionistas ordinaristas e preferencialistas da Companhia aprovaram a conversão de 894.217 ações ordinárias detidas pelo Sr. Erik Carbonari igual número de ações preferenciais da Companhia. Na mesma data, foi aprovado o desdobramento das ações ordinárias e preferenciais da Companhia, à proporção de 1 para 5. Em março de 2007, concluímos uma oferta primária de ações, com a emissão de 20 milhões de novas Units, compostas por 1 ação ordinária e 6 ações preferenciais emitidas em Reunião do Conselho de Administração da Companhia realizada em 08 de março de 2007, ao preço de R$18,00 por Unit, totalizando um aumento de R$330,5 milhões, líquidos das despesas da oferta primária de ações. O capital social da Companhia passou a ser de R$483.648.194,74, dividido em 704.746.290 ações sendo 459.989.555 ações ordinárias e 245.358.665 ações preferenciais. Em 12 de abril de 2007, a fim de atender ao exercício da opção de compras de ações outorgada pela Companhia ao Sr. Marcos Lima Verde Guimarães Junior, o Conselho de Administração autorizou a emissão de 85.990 Units, compostas por 85.990 ações ordinárias e 515.940 ações preferenciais, todas subscritas pelo beneficiário da opção, pelo preço de emissão de R$0,2710477 por ação. 168 Na data deste Prospecto, o capital social da Companhia era de R$483.811.402,13, totalmente subscrito e integralizado, dividido em 705.348.220 ações, sendo 459.989.555 ações ordinárias e 245.358.665 ações preferenciais. De acordo com nosso Estatuto Social, nosso capital social poderá ser aumentado até o limite de nosso capital autorizado de R$5,0 bilhões, independentemente de aprovação dos acionistas, mediante deliberação do Conselho de Administração. Os nossos acionistas deverão aprovar em Assembléia Geral qualquer aumento de capital que exceda o limite do capital autorizado. De acordo com o Regulamento de Listagem do Nível 2, não poderemos emitir partes beneficiárias. OBJETO SOCIAL O objeto social da Companhia, definido no artigo 3º do Estatuto Social, consiste em: (a) a atividade de desenvolvimento e/ou administração de atividades e/ou instituições nas áreas de educação de nível superior, educação profissional e/ou outras áreas associadas à educação, (b) a administração de bens e negócios próprios, e (c) a participação, na qualidade de acionista ou quotista, em outras sociedades ou empreendimentos, no Brasil ou no exterior. DESCRIÇÃO DAS UNITS As Units são Certificados de Depósitos de Ações emitidas por nós, representativos, cada um deles, de seis ações preferenciais e uma ação ordinária, todas elas desembaraçadas e livres de quaisquer ônus ou gravames. As ações representadas pelas Units ficarão registradas em conta de depósito vinculada às Units, e sua propriedade somente será transferida mediante a transferência das Units correspondentes, por ordem escrita de seu titular. Os rendimentos da Units e o valor recebido nos casos de resgate ou amortização somente serão entregues ao titular das Units registrado nos livros do Banco Itaú, na qualidade de instituição custodiante. As Ações, que dão lastro às Units, seus rendimentos e o respectivo valor de resgate ou amortização não poderão ser dados em penhor, gravados ou a qualquer outro título dados em garantia pelo titular das Units, nem poderão ser objeto de penhora, arresto, seqüestro, busca e apreensão, ou qualquer outro ônus ou gravame. As Units têm forma escritural e são mantidas pelo Banco Itaú em conta aberta em nome de seu titular, sendo que a transferência da propriedade das Units opera-se pelo lançamento efetuado pelo Banco Itaú em seus livros, a débito da conta de Units do alienante e a crédito da conta de Units do adquirente, à vista de ordem do alienante, ou de autorização ou de ordem judicial, em documento hábil que ficará em poder do Banco Itaú. O pagamento dos dividendos, juros sobre o capital próprio e/ou bonificação em dinheiro será feito mediante pagamento ao Banco Itaú, que repassará o valor aos agentes de custódia, que efetuarão o pagamento aos detentores da conta de Units. O penhor, o usufruto, o fideicomisso, a alienação fiduciária em garantia e quaisquer outras cláusulas, ônus ou gravames que gravarem as Units deverão ser averbados nos registros do custodiante e serão anotados no extrato da conta de Units. O Banco Itaú fornecerá ao titular das Units extrato de sua conta sempre que solicitado, ao término de todo mês em que for movimentada e, ainda que não haja movimentação, ao menos uma vez por ano. Do extrato constarão o local e a data de emissão, o nome do titular, a indicação de se tratar de extrato de conta de Units, a especificação das ações depositadas, a declaração de que as ações depositadas, seus rendimentos e o valor recebido nos casos de resgate ou amortização somente serão entregues ao titular da conta de Units ou por ordem escrita deste, o nome e qualificação do titular da conta de Units, o preço do depósito cobrado pelo Banco Itaú se for o caso, e os locais de atendimento aos titulares de Units. 169 Mediante ordem escrita dada pelo titular da conta de Units à corretora de Bolsa de Valores em que as Units sejam negociadas, o custodiante bloqueará as Units objeto da ordem, ficando assim autorizado a transferi-las para o comprador quando receber da Bolsa de Valores o comunicado de que as Units foram vendidas. O titular das Units terá o direito de, a qualquer momento, pedir ao Banco Itaú o seu cancelamento e a entrega das ações escriturais que representem, mediante transferência destas para as contas de depósito de ações mantidas pelo custodiante em nome do titular. A prerrogativa de cancelamento das Units poderá ser suspenso por prazo indeterminado nas seguintes hipóteses: • Anúncio pela Companhia de que pretende facultar aos acionistas a conversão de ações de emissão da Companhia em Units, sendo que neste caso o prazo de suspensão não poderá exceder 90 dias; e • Início de oferta pública de distribuição pública de Units, quer no mercado internacional, quer no mercado nacional, sendo que neste caso o prazo de suspensão não poderá exceder 30 dias. Não poderão ser objeto de solicitação de cancelamento as Units que tenham ônus, gravames ou embaraços. No exercício dos direitos conferidos pelas ações representadas pelas Units, serão observados as seguintes normas: • Os dividendos e o valor de resgate ou amortização das ações de emissão da Companhia, entregues ao Banco Itaú /CBLC, na qualidade de depositário das ações, serão por este pagos ao titular das Units; • Competirá exclusivamente ao titular das Units o direito de participar das Assembléias Gerais da Companhia e nelas exercer todas as prerrogativas conferidas aos acionistas destas sociedades pelas ações representadas pelas Units; • Ocorrendo desdobramento, cancelamento, grupamento, ou novas emissões de ações da Companhia durante a existência das Units, serão observadas as seguintes regras: • (i) caso haja alteração da quantidade de ações representadas pelas Units em virtude de grupamento ou cancelamento de ações, realizadas pela Companhia, o Banco Itaú debitará as contas de Units dos titulares das ações canceladas, efetuando o cancelamento automático de Units, guardada sempre a proporção de seis ações preferenciais e uma ação ordinária de emissão da Companhia, representadas por Units, sendo que as ações que não forem passíveis de construir Units serão entregues aos acionistas na CBLC sem as Units; (ii) na hipótese de alteração da quantidade de ações representadas pelas Units em virtude de grupamento ou cancelamento de ações, realizadas pela Companhia, o custodiante registrará o depósito das novas ações emitidas e emitirá novas Units, registrando-as na conta dos respectivos titulares, de modo a refletir o novo número de ações detidas pelos titulares das Units, guardada sempre a proporção de 06 ações preferenciais para 1 ação ordinárias de emissão da Companhia, representadas por Units, sendo que as ações que não forem passíveis de constituir Units serão entregues aos acionistas na CBLC sem as Units. No caso de a Companhia proceder um aumento de capital, mediante emissão de ações passíveis de constituírem novas Units, o titular das Units poderá exercer os direitos de preferência que couberem às ações representadas pelas Units. O Banco Itaú criará novas units no livro de registro de Units escriturais da Companhia e creditará tais Units aos respectivos titulares, de modo a refletir a nova quantidade de ações preferenciais e ordinárias de emissão da Companhia, observada sempre a proporção entre ações vigentes para as Units, sendo que as ações que não forem passíveis de constituir Units serão entregues aos acionistas na CBLC sem as Units; 170 • será assegurado ainda aos titulares de Units o recebimento de ações decorrentes de fusão, incorporação ou fusão que venha a ser deliberada pela Companhia. DIREITOS CONFERIDOS PELAS AÇÕES ORDINÁRIAS Cada ação ordinária confere ao respectivo titular direito a um voto nas Assembléias Gerais Ordinárias e Extraordinárias. De acordo com o nosso Estatuto Social e com a Lei das Sociedades por Ações, é conferido aos titulares das nossas ações ordinárias direito ao recebimento de dividendos ou outras distribuições realizadas relativamente às ações ordinárias na proporção de suas participações no capital social total da Companhia. Veja a item “Alocação do Lucro Líquido e Distribuição de Dividendos – Pagamento de Dividendos e Juros sobre o Capital Próprio” para uma descrição mais detalhada a respeito do pagamento de dividendos e outras distribuições com relação às nossas ações. No caso de liquidação da nossa Companhia, nossos acionistas receberão os pagamentos relativos ao remanescente do nosso capital social, na proporção da sua participação no nosso capital social. Os acionistas têm direito de preferência na subscrição de novas ações emitidas pela Companhia, conforme conferido pela Lei das Sociedades por Ações, mas não estão obrigados a subscrever futuros aumentos de capital em nossa Companhia caso não o desejem. De acordo com o Nível 2, nossas ações ordinárias possuem “tag-along”, que possibilitam aos nossos acionistas, na ocasião da venda de nosso controle, receber por suas ações 100% do valor pago pelas ações do acionista controlador alienante. De acordo com a Lei das Sociedades por Ações, nem o nosso Estatuto Social e nem tampouco as deliberações adotadas por nossos acionistas em Assembléias Gerais podem privar os acionistas dos seguintes direitos: (i) direito a participar na distribuição dos lucros; (ii) direito a participar, na proporção da sua participação no nosso capital social, na distribuição de quaisquer ativos remanescentes na hipótese de liquidação da Companhia; (iii) direito de preferência na subscrição de ações, debêntures conversíveis em ações ou bônus de subscrição, exceto em determinadas circunstâncias previstas na Lei das Sociedades por Ações descritas na seção “Direito de Preferência”; (iv) direito de fiscalizar, na forma prevista na Lei das Sociedades por Ações, a gestão dos negócios sociais; e (v) direito a retirar-se da nossa Companhia nos casos previstos na Lei das Sociedades por Ações, incluindo fusão ou incorporação, conforme descrito na seção “Direito de Retirada e Resgate”. DIREITOS DAS AÇÕES PREFERENCIAIS As ações preferenciais não conferem direito a voto, exceto em algumas matérias específicas determinadas pela Lei das Sociedades por Ações e com relação às seguintes matérias: • Transformação, incorporação, cisão e fusão da Companhia; • Aprovação de contratos entre a Companhia e nosso(s) acionista(s) controlador(es), diretamente ou por meio de terceiros, assim como de outras sociedades nas quais nosso(s) acionista(s) controlador(es) tenha(m) interesse, sempre que, por força de disposição legal ou estatutária, sejam deliberadas em assembléia geral; • Avaliação de bens destinados à integralização de aumento de nosso capital; • Nomeação de empresa especializada para elaboração de laudo de avaliação das ações da Companhia pelo seu valor econômico, para fins de realização de oferta pública de aquisição de ações nos casos de (i) saída do Nível 2; ou (ii) cancelamento do registro de companhia aberta; e • Alteração ou revogação de dispositivos estatutários que resultem no cumprimento, pela Companhia, das exigências previstas na Seção IV, item 4.1, do Regulamento de Práticas Diferenciadas de Governança 171 Corporativa da Bovespa – Nível 2, ressalvado que esse direito a voto prevalecerá enquanto estiver em vigor o Contrato de Participação do Nível 2. De acordo com nosso Estatuto Social é conferido aos titulares das ações preferenciais o direito ao recebimento de dividendos e de outras distribuições realizadas relativamente a essas ações na proporção de suas participações em nosso capital social. De acordo com nosso Estatuto Social, nossas ações preferenciais possuem “tag-along”, que possibilitam aos nossos acionistas, na ocasião da venda de nosso controle, receber por suas ações 100% do valor oferecido aos detentores de ações ordinárias. ASSEMBLÉIAS GERAIS De acordo com a Lei das Sociedades por Ações, nossos acionistas estão autorizados a decidir sobre todos os negócios relativos ao nosso objeto social e a deliberar sobre tudo o que julgarem conveniente à nossa defesa e desenvolvimento, quando reunidos em Assembléias Gerais regularmente convocadas e instaladas. Compete exclusivamente aos nossos acionistas reunidos em Assembléia Geral Ordinária, a qual deverá ocorrer até 120 dias após o fim do exercício fiscal anterior, aprovar as demonstrações financeiras auditadas, deliberar sobre a destinação do lucro líquido e a distribuição de dividendos relativa ao exercício social imediatamente anterior, e eleger os nossos membros do Conselho de Administração e do Conselho Fiscal (quando sua instalação tiver sido solicitada nos termos da legislação aplicável). Assembléias Gerais Extraordinárias podem ser realizadas concomitantemente com Assembléias Gerais Ordinárias, e a qualquer tempo ao longo do ano. Nos termos da Lei das Sociedade por Ações, compete aos nossos acionistas decidir, exclusivamente em Assembléia Geral, as seguintes matérias: • reforma do Estatuto Social; • eleição e destituição, a qualquer tempo, dos administradores e conselheiros fiscais da Companhia, exceto conforme estabelecido no artigo 142, § 2º da Lei de Sociedade por Ações e fixação de sua remuneração ; • tomada anual das contas dos administradores e deliberação sobre as demonstrações financeiras auditadas por eles apresentadas; • autorização para a emissão de debêntures, ressalvado as hipóteses previstas no § 1º do art. 59 da Lei das Sociedades por Ações, em que nestes casos, o Conselho de Administração pode deliberar sobre a emissão de debêntures; • suspensão do exercício dos direitos do acionista; • deliberar, de acordo com a proposta apresentada pelo Conselho de Administração, sobre a destinação do lucro do exercício e a distribuição de dividendos; • deliberação sobre a avaliação de bens com que o acionista concorrer para a formação do capital social; • deliberação sobre transformação, fusão, incorporação e cisão da companhia, sua dissolução e liquidação, eleição e destituição de liquidantes, bem como a revisão de seus relatórios e os do Conselho Fiscal que esteja atuando durante nossa liquidação; 172 • deliberar a saída do Nível 2 da BOVESPA e o cancelamento do registro de companhia aberta, bem como contratar empresa especializada independente quanto ao poder de decisão da Companhia, seus administradores e seu acionista controlador, para elaboração de laudo de avaliação das ações da Companhia, em caso de cancelamento de registro de companhia aberta ou saída do Nível 2; e • autorização aos administradores para confessar falência e iniciar procedimentos de recuperação judicial ou extrajudicial. Quorum Como regra geral, a Lei das Sociedades por Ações prevê que a Assembléia Geral será instalada, em primeira convocação, com a presença de acionistas que detenham, pelo menos, 25% do capital social e, em segunda convocação, caso tal quorum não seja alcançado, com qualquer número de acionistas. Caso os acionistas tenham sido convocados para deliberar sobre a reforma do nosso Estatuto Social, o quorum de instalação em primeira convocação será de pelo menos dois terços das ações com direito a voto e, em segunda convocação, de qualquer número de acionistas. Nossos acionistas podem ser representados na Assembléia Geral por procurador constituído há menos de um ano da data da Assembléia Geral, que seja nosso acionista, administrador ou advogado, ou ainda por uma instituição financeira. De modo geral, a aprovação de matérias deliberadas em Assembléias Gerais de acionistas se dá pelo voto afirmativo da maioria dos acionistas presentes ou representados por meio de procurador, sendo que as abstenções não são levadas em conta para efeito deste cálculo. No entanto, a aprovação de acionistas que representem metade, no mínimo, das ações com direito a voto é necessária, todavia, para a adoção das seguintes matérias: • mudança do objeto da Companhia; • fusão da Companhia ou incorporação em outra companhia; • cisão da Companhia; • participação em grupo de sociedades, como definido na Lei de Sociedades por Ações; • cessação do estado de liquidação da Companhia; • dissolução da Companhia; e • incorporação de todas as nossas ações ao patrimônio de outra companhia. Local da Realização de Assembléia Geral Nossas Assembléias Gerais são realizadas em nossa sede na Cidade de Valinhos, no estado de São Paulo. A Lei das Sociedades por Ações permite que nossas Assembléias Gerais sejam realizadas fora de nossa sede, nas hipóteses de força maior, desde que elas sejam realizadas na cidade de Valinhos e a respectiva convocação contenha uma indicação expressa e inequívoca do local em que a Assembléia Geral deverá ocorrer. Competência para Convocar Assembléias Gerais Compete, ordinariamente, ao nosso Conselho de Administração convocar as Assembléias Gerais, ainda que elas possam ser convocadas pelas seguintes pessoas ou órgãos: (i) qualquer acionista, quando nossos administradores retardarem, por mais de 60 dias, a convocação contida em previsão legal ou estatutária; (ii) acionistas que representem 5%, no mínimo, do nosso capital social, caso nossos administradores deixem de convocar, no prazo de 173 oito dias, uma Assembléia solicitada através de pedido que apresente as matérias a serem tratadas e esteja devidamente fundamentado; (iii) acionistas que representem 5%, no mínimo, do nosso capital social quando nosso Conselho de Administração não atender, no prazo de 8 dias, um pedido de convocação de Assembléia que tenha como finalidade a instalação do conselho fiscal; (iv) o Conselho Fiscal, se instalado, caso nosso Conselho de Administração retarde por mais de um mês da data estabelecida na Lei ou no nosso Estatuto para a realização da Assembléia Geral, a convocação da Assembléia Geral Ordinária, sendo que o Conselho Fiscal poderá também convocar uma Assembléia Geral Extraordinária sempre que ocorrerem motivos graves ou urgentes; e (v) o presidente do Conselho de Administração em até dois dias contados da determinação da Bovespa de que as cotações dos valores mobiliários de emissão da Companhia sejam divulgadas em separado ou que os valores mobiliários emitidos pela Companhia tenham a negociação suspensa no Nível 2 em razão do descumprimento de obrigações constantes do Regulamento de Listagem do Nível 2. Esta Assembléia Geral será convocada com a finalidade de substituir todo o Conselho de Administração. Convocação de Assembléia Geral A Lei das Sociedades por Ações exige que todas as nossas Assembléias Gerais sejam convocadas mediante três publicações no Diário Oficial do Estado de São Paulo, bem como em outro jornal de grande circulação no mesmo estado. Adicionalmente, a Companhia realiza suas publicações no jornal Valor Econômico. O prazo de antecedência da convocação será de, no mínimo, quinze dias da Assembléia, em primeira convocação, e de oito dias de antecedência, se em segunda convocação. Todavia, segundo nosso Estatuto Social as Assembléias Gerais para deliberação sobre a saída da Companhia do Nível 2 ou para cancelamento do registro de companhia aberta deverão ser convocadas com antecedência mínima de 30 dias. A CVM poderá, em determinadas circunstâncias, e a pedido de qualquer acionista, requerer que a primeira convocação para nossas Assembléias Gerais de acionistas seja feita em até 30 dias antes da realização da respectiva Assembléia Geral. A CVM poderá ainda, a pedido de qualquer acionista, interromper, por até 15 dias, o curso do prazo de antecedência da convocação da Assembléia Geral Extraordinária, a fim de conhecer e analisar as propostas a serem submetidas à Assembléia. O edital de convocação de Assembléia geral deverá conter, além do local, data e hora da Assembléia, a ordem do dia e, no caso de reforma do estatuto, a indicação da matéria. Legitimação e Representação As pessoas presentes à Assembléia Geral deverão comprovar, com até 72 horas de antecedência das Assembléias Gerais, a sua qualidade de acionista e sua titularidade das ações com relação às quais pretendem exercer o direito de voto por meio da apresentação do seu documento de identidade, e, conforme o caso, apresentar comprovante expedido pela instituição depositária das ações escriturais. Nossos acionistas podem ser representados na Assembléia Geral por procurador constituído há menos de um ano da data da Assembléia Geral, que seja nosso acionista, administrador ou advogado, ou ainda por uma instituição financeira. CONSELHO DE ADMINISTRAÇÃO De acordo com o nosso Estatuto Social, nosso Conselho de Administração é composto de cinco membros, sendo que destes, no mínimo 20% devem ser conselheiros independentes. Nossos conselheiros são eleitos pelos nossos acionistas reunidos em Assembléia Geral Ordinária para um mandato unificado de um ano, sendo permitida a reeleição. De acordo com a Lei das Sociedades por Ações, cada conselheiro deve ser titular de, pelo menos, uma ação de emissão da Companhia. A Lei das Sociedades por Ações permite a adoção do processo de voto múltiplo, mediante requerimento por acionistas representando, no mínimo, 10% do capital votante da companhia, atribuindo-se para cada ação tantos votos quantos sejam os membros do Conselho de Administração, sendo reconhecido aos acionistas o direito de cumular os votos num só candidato ou distribuí-los entre vários. 174 Segundo a Instrução da CVM n.º 282, de 26 de junho de 1998, o percentual mínimo do capital votante exigido para que se solicite a adoção do processo de voto múltiplo em companhias abertas pode ser reduzido para menos de 10% em função do valor do capital social. Caso não haja solicitação de voto múltiplo, na forma da lei, para eleição dos membros do Conselho de Administração, a Assembléia Geral deverá votar através de chapas registradas previamente na mesa, as quais assegurarão aos acionistas que detenham, individualmente ou em bloco, 15% ou mais das ações ordinárias da Companhia, em votação em separado, o direito de indicar um membro. Adicionalmente, acionistas detendo, em conjunto ou individualmente, no mínimo 10% de nossas ações preferenciais podem eleger um membro do conselho de administração em eleição separada. Caso tenha sido solicitado o processo de voto múltiplo, cada acionista poderá votar em um ou mais membros do Conselho, sendo que cada ação ordinária dará direito a um voto na Assembléia de acionistas, e cada acionista poderá votar em quantos membros desejar. Operações de Interesse para os Conselheiros A Lei das Sociedades por Ações proíbe qualquer conselheiro ou diretor de: • praticar ato de liberalidade à custa da Companhia, salvo por atos gratuitos razoáveis em benefício dos empregados ou da comunidade de que participe a Companhia, sem autorização do Conselho de Administração ou da Diretoria; • receber de terceiros, em razão de seu cargo, qualquer tipo de vantagem pessoal direta ou indireta, sem autorização do Estatuto Social da Companhia ou concedida através de Assembléia Geral; • sem prévia autorização da Assembléia Geral ou do Conselho de Administração, tomar por empréstimo recursos ou bens da Companhia, ou usar, em proveito próprio, de terceiros ou de sociedade em que tenha interesse, os seus bens, serviços ou crédito; • intervir em qualquer operação social em que tiver interesse conflitante com o da Companhia, ou nas deliberações que tomarem a respeito; • usar, em benefício próprio ou de outrem, com ou sem prejuízo para a Companhia, as oportunidades comerciais de que tenha conhecimento em razão do exercício de seu cargo; • omitir-se no exercício ou proteção de direitos da Companhia ou, visando à obtenção de vantagens, para si ou para outrem, deixar de aproveitar as oportunidades de negócio de interesse da Companhia; e • adquirir, para revender com lucro, bem ou direito que sabe ser necessário à Companhia, ou que esta pretenda adquirir. ALOCAÇÃO DO LUCRO LÍQUIDO E DISTRIBUIÇÃO DE DIVIDENDOS Antes de cada Assembléia Geral Ordinária, a nossa administração deverá preparar uma proposta sobre a destinação do lucro líquido do exercício, se existente, do exercício social anterior, que será objeto de deliberação por nossos acionistas. Para fins da Lei das Sociedades por Ações, lucro líquido é definido como o resultado do exercício depois de deduzido o imposto de renda e a contribuição social sobre o lucro líquido para o referido exercício social, líquido de quaisquer prejuízos acumulados de exercícios sociais anteriores e de quaisquer valores destinados ao pagamento de participações estatutárias de colaboradores e administradores no lucro da Companhia. 175 De acordo com a Lei das Sociedades por Ações, o lucro líquido poderá ser destinado à reserva de lucros e ao pagamento de dividendos. RESERVAS DE LUCROS E DE CAPITAL A reserva de lucros compreende a reserva legal, reserva para contingências, reserva para retenção de lucros, reserva de lucros a realizar, e reserva estatutária. Reserva Legal. De acordo com a Lei de Sociedades por Ações e nosso Estatuto Social, estamos obrigados a manter reserva legal, à qual devemos destinar 5% do lucro líquido de cada exercício social até que o valor da reserva seja igual a 20% do nosso capital social. Não obstante, não somos obrigados a fazer qualquer destinação à reserva legal com relação a qualquer exercício social em que a reserva legal, quando acrescida às outras reservas de capital constituídas, exceder 30% do capital social da Companhia. Os valores da reserva legal podem ser utilizados para compensar prejuízos ou aumentar o nosso capital social, não estando, porém, disponíveis para pagamento de dividendos. Em 31 de dezembro de 2006, o saldo da reserva legal era de R$990 mil. Reserva para Contingências. De acordo com a Lei das Sociedades por Ações, parte do lucro líquido poderá ser destinada à reserva para contingências com a finalidade de compensar prejuízos possíveis em exercício futuro. Qualquer valor assim destinado em exercício anterior deverá ser revertido no exercício social em que a perda que tenha sido antecipada, não venha, de fato, a ocorrer, ou deverá ser baixado na hipótese de a perda antecipada efetivamente ocorrer. Em 31 de dezembro de 2006, o saldo de nossa reserva para contingências era de R$660 mil. Reserva de Retenção de Lucros. De acordo com a Lei das Sociedades por Ações, a Assembléia Geral poderá deliberar reter parcela do lucro líquido do exercício prevista em orçamento de capital para a realização de investimentos. Quando as reservas de retenção de lucros perduram por mais de um ano, é necessário que nossos acionistas a revejam. A destinação de parte do lucro líquido para a reserva de retenção de lucros não pode ocorrer em detrimento do pagamento do dividendo obrigatório. Em 31 de dezembro de 2006, não alocamos quaisquer recursos para nossa reserva de retenção de lucros. Reserva de Lucros a Realizar. De acordo com a Lei das Sociedades por Ações, no exercício social em que o valor do dividendo obrigatório ultrapassar a parcela realizada do lucro líquido, o excesso poderá ser destinado à constituição de reserva de lucros a realizar, mediante aprovação pelos nossos acionistas. Considera-se realizada a parcela do lucro líquido do exercício que exceder a soma dos seguintes valores (i) o resultado líquido positivo, se houver, calculado pelo método da equivalência patrimonial para lucros e prejuízos das nossas subsidiárias e certas empresas associadas, se houver; e (ii) o lucro, ganho ou rendimento em operações cujo prazo de realização financeira ocorra após o término do exercício social seguinte. Os lucros registrados na reserva de lucros a realizar devem ser acrescidos ao primeiro dividendo declarado após a sua realização. Em 31 de dezembro de 2006, não alocamos quaisquer recursos para nossa reserva de lucros a realizar. Reserva Estatutária. Segundo a Lei das Sociedades por Ações, nosso Estatuto Social poderá criar reservas estatutárias desde que indique a finalidade, critérios de constituição e limite máximo da reserva. Nosso Estatuto Social atualmente não prevê reserva estatutária. O saldo das reservas de lucros, excetuadas a reserva de lucros a realizar, não poderá ultrapassar o valor do capital social da Companhia. Uma vez atingido esse limite máximo, nossos acionistas poderão deliberar sobre a aplicação do excesso na integralização ou no aumento do nosso capital social, ou na distribuição de dividendos. Reserva de Capital. De acordo com a Lei das Sociedades por Ações, a reserva de capital consiste em (i) absorção de prejuízos que ultrapassarem os lucros acumulados e a reserva de lucros; (ii) o resgate, reembolso ou compra de ações; (iii) o resgate das ações do fundador; (iv) aumento do capital; e (v) pagamento de dividendos referentes a ações preferenciais caso estas especificarem esses dividendos. As quantias destinadas à nossa reserva de capital não são consideradas para efeito da determinação do dividendo obrigatório. 176 PAGAMENTO DE DIVIDENDOS E JUROS SOBRE O CAPITAL PRÓPRIO O Estatuto Social de uma companhia brasileira deve especificar um percentual mínimo do lucro disponível para distribuição que deve ser pago aos acionistas a título de dividendo obrigatório, ainda que ele possa ser pago sob a forma de juros sobre o capital próprio. Em linha com a Lei das Sociedades por Ações, o dividendo obrigatório fixado em nosso Estatuto Social, artigo 21, §único, equivale a um percentual não inferior a 1% do lucro líquido anual ajustado na forma do Artigo 202 da Lei das Sociedades por Ações. O pagamento do dividendo obrigatório, todavia, poderá ser limitado ao montante do lucro líquido do exercício que tiver sido realizado, desde que a diferença seja registrada como lucros a realizar. Veja item “Reserva de Lucros a Realizar”. O cálculo do lucro líquido da Companhia, bem como sua destinação para as reservas de lucro e de capital, é feito com base nas nossas demonstrações financeiras anuais, preparadas de acordo com a Lei das Sociedades por Ações. A participação dos nossos administradores no lucro líquido da Companhia não pode exceder a remuneração anual dos administradores nem um décimo dos lucros, o que for menor. A Lei das Sociedades por Ações permite, entretanto, que uma companhia aberta suspenda a distribuição obrigatória de dividendos, caso a Assembléia Geral aprove a recomendação dos órgãos da administração no sentido de que a distribuição seria desaconselhável em vista da condição financeira da companhia. O conselho fiscal, se em funcionamento, deve dar parecer à recomendação dos órgãos da administração. Nessa hipótese, a nossa administração deverá apresentar justificativa à CVM para a suspensão. Os lucros não distribuídos em razão da suspensão na forma acima mencionada serão destinados a uma reserva especial e, caso não sejam absorvidos por prejuízos subseqüentes, deverão ser pagos, a título de dividendos, tão logo a condição financeira da companhia assim o permita. Por deliberação de nosso Conselho de Administração, o dividendo obrigatório pode ser pago também a título de juros sobre o capital próprio, tratado como despesa dedutível para fins de imposto de renda de pessoa jurídica e contribuição social sobre o lucro líquido. Dividendos. Estamos obrigados pela Lei das Sociedades por Ações e por nosso Estatuto Social a realizar Assembléia Geral Ordinária até o quarto mês subseqüente ao encerramento de cada exercício social na qual, entre outras coisas, os acionistas terão que deliberar sobre a distribuição de dividendo anual. O pagamento de dividendos anuais toma por base as demonstrações financeiras auditadas, referentes ao exercício social imediatamente anterior. Os titulares de ações na data em que o dividendo for declarado farão jus ao recebimento dos dividendos. Nos termos da Lei das Sociedades por Ações, o dividendo anual deve ser pago no prazo de 60 dias a contar de sua declaração, a menos que a deliberação de acionistas estabeleça outra data de pagamento que, em qualquer hipótese, deverá ocorrer antes do encerramento do exercício social em que o dividendo tenha sido declarado. Para reclamar dividendos (ou pagamentos de juros sobre capital próprio) referentes às suas ações, os acionistas têm prazo de três anos, contados da data em que os dividendos ou juros sobre capital próprio tenham sido postos a sua disposição, após o qual o valor dos dividendos ou juros sobre capital próprio não reclamados reverterão em favor da Companhia. Nosso Conselho de Administração pode declarar dividendos intermediários ou juros sobre capital próprio, à conta de lucros apurados em balanço semestral. Adicionalmente, nosso Conselho de Administração pode declarar dividendos ou juros sobre capital próprio com base nos lucros apurados em balanços levantados em menor periodicidade, desde que o total dos dividendos pagos em cada semestre do exercício social não exceda o montante das reservas de capital previstas no parágrafo 1º do art. 182 da Lei das Sociedades por Ações. O Conselho de Administração poderá, ainda, pagar dividendos intermediários ou juros sobre o capital próprio à conta de lucros acumulados ou de reserva de lucros existentes no último balanço anual ou semestral. Os pagamentos de dividendos intermediários ou juros 177 sobre capital próprio constituem antecipação do valor de dividendos obrigatórios relativos ao lucro líquido do final do exercício em que os dividendos intermediários foram pagos. Juros sobre o capital próprio. Desde 1º de janeiro de 1996, as companhias brasileiras estão autorizadas a pagar juros sobre o capital próprio limitados a titulares de participações acionárias e considerar tais pagamentos dedutíveis para efeito do imposto de renda de pessoa jurídica e, desde 1998, também para efeito da contribuição social sobre o lucro líquido. A dedução fica limitada ao que for maior entre (i) 50% do nosso lucro líquido (após a dedução da contribuição social sobre o lucro líquido e antes de se considerar a referida distribuição e quaisquer deduções referentes ao imposto de renda) do período com relação ao qual o pagamento seja efetuado, e (ii) 50% de nossos lucros acumulados. O pagamento de juros sobre o capital próprio é realizado como forma alternativa de pagamento de dividendos. Os juros sobre o capital próprio ficam limitados à variação pro rata da Taxa de Juros de Longo Prazo, ou TJLP. O valor pago a título de juros sobre o capital próprio, líquido de imposto de renda, poderá ser imputado como parte do valor do dividendo obrigatório. De acordo com a legislação aplicável, somos obrigados a pagar aos acionistas valor suficiente para assegurar que a quantia líquida recebida por eles a título de juros sobre o capital próprio, descontado o pagamento do imposto retido na fonte, acrescida do valor dos dividendos declarados, seja equivalente ao menos ao montante do dividendo obrigatório. Política de Dividendos Sem prejuízo do direito da nossa administração de propor a constituição de quaisquer reservas previstas em leis ou estatutárias, e observados o melhor interesse e a saúde financeira da Companhia, de acordo com o artigo 21, §único, inciso (ii) do Estatuto Social, distribuiremos como dividendo entre todas as ações, em cada exercício social, pelo menos 1% do lucro líquido do exercício, ajustado nos termos do artigo 202 da Lei de Sociedades por Ações. Distribuição de Dividendos A AESA distribuiu nos exercícios encerrados em 31 de dezembro de 2005, 2006 e 2007, R$1,8 milhão, R$1,7 milhão e R$16,5 milhões em dividendos, respectivamente, com base nos lucros apurados nos exercícios correntes, exercícios anteriores e nos saldos de lucros acumulados. A AESA Participações distribuiu no exercício encerrado em 31 de dezembro de 2007 e 2006, um montante inferior a R$0,1 milhão em cada um desses exercícios, com base nos lucros apurados no exercício corrente. Não podemos antecipar ou assegurar que distribuiremos dividendos ou juros sobre o capital próprio em valores similares aos distribuídos no passado. DIREITO DE RETIRADA Qualquer um de nossos acionistas dissidentes de certas deliberações tomadas em Assembléia Geral poderá retirar-se da Companhia. De acordo com a Lei das Sociedades por Ações, o direito de retirada poderá ser exercido, nas seguintes circunstâncias: • nossa cisão (conforme descrito a seguir); • redução do nosso dividendo obrigatório; • mudança do nosso objeto social; • nossa fusão ou incorporação em outra sociedade; • incorporação de ações envolvendo a Companhia nos termos do artigo 252 da Lei da Sociedade por Ações; • nossa participação em um grupo de sociedades, conforme tal expressão é utilizada na Lei das Sociedades por Ações; e 178 • aquisição, por nós, do controle de qualquer sociedade caso o preço de aquisição ultrapasse os limites estabelecidos no §2º do artigo 256 da Lei das Sociedades por Ações. A Lei das Sociedades por Ações estabelece, ainda, que a nossa cisão ensejará direito de retirada apenas nos casos em que ela ocasionar: • a mudança do nosso objeto, salvo quando o patrimônio cindido for vertido para sociedade cuja atividade preponderante coincida com a decorrente do nosso objeto social; • a redução do nosso dividendo obrigatório; ou • a nossa participação em um grupo de sociedades, conforme tal expressão é utilizada na Lei das Sociedades por Ações. Nos casos de: (i) nossa fusão ou incorporação, em outra companhia; (ii) nossa participação em um grupo de sociedades; (iii) aquisição, pela Companhia, da totalidade das ações de outra companhia para torná-la nossa subsidiária integral, ou alienação, pelos nossos acionistas, da totalidade de nossas ações para outra companhia para nos tornarmos subsidiária integral desta outra companhia; ou (iv) aquisição, pela Companhia, do controle de qualquer sociedade caso o preço de aquisição ultrapasse os limites estabelecidos no §2º do artigo 256 da Lei das Sociedades por Ações, nossos acionistas não terão direito de retirada caso suas ações (a) tenham liquidez, ou seja, integrem o IBOVESPA ou o índice de qualquer outra bolsa, conforme definido pela CVM, e (b) tenham dispersão, de forma que o acionista controlador, a sociedade controladora ou outras sociedades sob controle comum detenham menos da metade das ações da espécie ou classe objeto do direito de retirada. O direito de retirada deverá ser exercido no prazo de até 30 dias contado da publicação da ata da Assembléia Geral em questão. Adicionalmente, temos o direito de reconsiderar qualquer deliberação que tenha ensejado direito de retirada, nos dez dias subseqüentes ao término do prazo de exercício desse direito, se entendermos que o pagamento do preço do reembolso das ações aos acionistas dissidentes colocaria em risco nossa estabilidade financeira. No caso do exercício do direito de retirada, os acionistas terão direito a receber o valor patrimonial de suas ações, com base no último balanço aprovado pela Assembléia Geral. Se, todavia, a deliberação que ensejou o direito de retirada tiver ocorrido mais de 60 dias depois da data do último balanço aprovado, o acionista poderá solicitar levantamento de balanço especial em data que obedeça ao prazo de 60 dias, para determinação do valor de suas ações. Neste caso, devemos pagar imediatamente 80% do valor de reembolso calculado com base no último balanço aprovado por nossos acionistas, e o saldo no prazo de 120 dias a contar da data da deliberação da Assembléia Geral. RESGATE De acordo com a Lei das Sociedades por Ações, a Companhia poderá resgatar ações de sua emissão, mediante aprovação por acionistas reunidos em Assembléia Geral que representem, no mínimo, 50% do capital social. O resgate de ações deverá ser pago com nossos lucros acumulados, reserva de lucros ou reserva de capital. Na hipótese de o resgate não abranger a totalidade das ações de emissão da Companhia, o resgate será feito mediante sorteio. Sorteadas ações custodiadas, a instituição financeira especificará, mediante rateio, as ações resgatadas, se outra forma não estiver prevista no contrato de custódia. REGISTRO DE NOSSAS AÇÕES Nossas ações são mantidas sob a forma escritural junto ao Banco Itaú. A transferência de nossas ações será realizada por meio de um lançamento pelo Banco Itaú em seus sistemas de registro a débito da conta de ações do 179 alienante e a crédito da conta de ações do adquirente, mediante ordem por escrito do alienante ou mediante ordem ou autorização judicial. DIREITO DE PREFERÊNCIA Exceto nas hipóteses abaixo listadas, nossos acionistas possuem direito de preferência na subscrição de ações em qualquer aumento de capital, na proporção de sua participação acionária à época do referido aumento de capital, exceto nos casos de outorga ou de exercício de qualquer opção de compra ou subscrição de ações, bem como nos casos de conversão de debêntures em ações. Nossos acionistas também possuem direito de preferência na subscrição de debêntures conversíveis e em qualquer oferta de nossas ações ou bônus de subscrição. Concede-se prazo não inferior a 30 dias contado da publicação de aviso aos acionistas para o exercício do direito de preferência, sendo que este direito pode ser alienado ou transferido pelo acionista. Nos termos do artigo 172 da Lei das Sociedades por Ações e do nosso Estatuto Social, o nosso Conselho de Administração poderá excluir ou reduzir o direito de preferência de nossos acionistas nas emissões de ações, debêntures conversíveis e bônus de subscrição até o limite do capital autorizado, cuja colocação seja feita mediante venda em bolsa ou subscrição pública ou através de permuta por ações, em oferta pública de aquisição de controle, com o objetivo de adquirir o controle de outra empresa. CANCELAMENTO DE REGISTRO DE COMPANHIA ABERTA O cancelamento do registro de companhia aberta por decisão do Acionista Controlador ou Grupo de Acionistas Controlador só pode ocorrer caso efetivemos uma Oferta Pública de Aquisição de todas as ações em circulação, de acordo com as disposições da Lei das Sociedades por Ações e observados os regulamentos, normas da CVM e Regulamento do Nível 2. O preço mínimo ofertado pelas ações na Oferta Pública de Aquisição de ações corresponderá, obrigatoriamente, ao valor econômico dessas ações, conforme determinado por laudo elaborado por empresa especializada. O laudo de avaliação será elaborado por sociedade especializada e independente quanto ao poder de decisão da Companhia, seus administradores e acionista controlador. A escolha da instituição ou empresa especializada responsável pela determinação do Valor Econômico da Companhia é de competência privativa da assembléia geral, a partir da apresentação, pelo conselho de administração, de lista tríplice, devendo a respectiva deliberação, não se computando os votos em branco, e cabendo a cada ação, independente da espécie ou classe, o direito a um voto, ser tomada pela maioria dos votos dos acionistas representantes das Ações em circulação presentes naquela assembléia, que se instalada em primeira convocação deverá contar com a presença de acionistas que representem, no mínimo, 20% do total de Ações em circulação, ou que se instalada em segunda convocação poderá contar com a presença de qualquer número de acionistas representantes das Ações em circulação. É assegurada a revisão do valor da oferta, no caso de titulares de no mínimo 10% das ações em circulação no mercado requererem aos nossos administradores que convoquem Assembléia Especial dos acionistas para deliberar sobre a realização de nova avaliação pelo mesmo ou por outro critério, para efeito de determinação do valor de avaliação da nossa Companhia. Tal requerimento deverá ser apresentado no prazo de 15 dias da divulgação do valor das ações da Oferta Pública de Aquisição. Os acionistas que requisitarem a realização de nova avaliação, bem como aqueles que votarem a seu favor, deverão nos ressarcir pelos custos incorridos, caso o novo valor seja inferior ou igual ao valor inicial da oferta. No entanto, caso o valor apurado na segunda avaliação seja maior, a Oferta Pública de Aquisição deverá obrigatoriamente adotar esse maior valor. SAÍDA DO NÍVEL 2 Podemos, a qualquer momento, requerer o cancelamento de nossa listagem no Nível 2, desde que tal deliberação seja aprovada em Assembléia Geral por acionistas que representem a maioria das nossas ações, e desde que a BOVESPA seja informada por escrito com no mínimo 30 dias de antecedência. Tal deliberação deverá especificar se a 180 saída ocorre porque os valores mobiliários por nós emitidos passarão a ter registro para negociação fora do Nível 2, ou se em razão do cancelamento do nosso registro de companhia aberta. Nossa saída do Nível 2 não implicará a perda da nossa condição de companhia aberta registrada na BOVESPA. Se ocorrer a nossa saída do Nível 2 por deliberação dos acionistas reunidos em Assembléia Geral, para que nossas ações passem a ter registro de negociação fora do Nível 2, o Acionista Controlador ou Grupo de Acionistas Controlador deverá efetivar Oferta Pública de Aquisição de ações, no prazo estipulado pela Lei de Sociedade por Ações e no Regulamento do Nível 2, se a saída ocorrer para a negociação das ações fora do Nível 2 ou se decorrer de deliberação aprovando a reorganização societária na qual as ações da Companhia resultante de tal reorganização não sejam admitidas para negociação no Nível 2. O preço mínimo da Oferta Pública De Aquisição de ações corresponderá ao valor econômico apurado, mediante elaboração de laudo de avaliação por sociedade especializada e independente, com experiência comprovada. A escolha da instituição ou empresa especializada responsável pela determinação do Valor Econômico da Companhia é de competência privativa da assembléia geral, a partir da apresentação, pelo conselho de administração, de lista tríplice, devendo a respectiva deliberação, não se computando os votos em branco, e cabendo a cada ação, independente da espécie ou classe, o direito a um voto, ser tomada pela maioria dos votos dos acionistas representantes das Ações em circulação presentes naquela assembléia, que se instalada em primeira convocação deverá contar com a presença de acionistas que representem, no mínimo, 20% do total de Ações em circulação, ou que se instalada em segunda convocação poderá contar com a presença de qualquer número de acionistas representantes das Ações em circulação. Os custos de elaboração de referido laudo deverão ser integralmente suportados pelo ofertante. A Oferta Pública de Aquisição de ações deve ser comunicada à BOVESPA e imediatamente divulgada ao mercado após a Assembléia Geral que aprovou nossa saída do Nível 2. Nos termos do Regulamento de Listagem do Nível 2, caso o nosso controle seja alienado nos 12 meses subseqüentes à nossa saída do Nível 2, o acionista controlador alienante e o comprador, conjunta e solidariamente, deverão oferecer aos demais acionistas a aquisição de suas ações pelo preço e nas condições obtidas pelo acionista controlador alienante, devidamente atualizado. Após uma eventual saída do Nível 2, não poderemos solicitar a listagem de valores mobiliários de emissão da Companhia no Nível 2 pelo período de dois anos subseqüentes ao cancelamento, a menos que ocorra uma alienação do nosso controle após nossa saída do Nível 2. ALIENAÇÃO DE CONTROLE De acordo com o Regulamento de Listagem do Nível 2, a alienação de nosso Controle, tanto por meio de uma única operação, como por meio de operações sucessivas, deverá ser contratada sob condição suspensiva ou resolutiva de que o adquirente do poder de controle se obrigue a efetivar, dentro do prazo estipulado pela Lei de Sociedades por Ações e pelo regulamento do Nível 2, uma Oferta Pública de Aquisição das demais ações dos nossos outros acionistas nos mesmos termos e condições concedidas ao Controlador alienante. A Oferta Pública de Aquisição de ações é exigida, ainda: • quando houver cessão onerosa de direitos de subscrição de ações e de outros títulos ou de direitos relativos a valores mobiliários conversíveis em ações, que venha a resultar na alienação do nosso Controle; • quando ocorrer a transferência indireta do nosso controle; e • quando aquele que já detiver nossas ações, adquirir o Poder de Controle em razão de contrato particular de compra de ações. Nesse caso, o comprador estará obrigado a efetivar Oferta Pública de Aquisição de ações pelos mesmos termos e condições oferecidos ao acionista alienante e ressarcir os acionistas de quem tenha comprado ações em bolsa, nos 6 meses anteriores à data da alienação do Controle. O valor do 181 ressarcimento é a diferença entre o preço pago ao Acionista Controlador alienante e o valor pago em bolsa, por ações, nesse período, devidamente atualizado. O comprador, quando necessário, deverá tomar as medidas cabíveis para recompor, dentro dos seis meses subseqüentes, o percentual mínimo de 25% de ações em circulação no mercado. A Companhia não registrará qualquer transferência de ações para o comprador do poder de controle, ou para aquele que vier a deter o poder de controle enquanto este não subscrever o termo de anuência dos controladores referido no Regulamento do Nível 2. A Companhia não registrará acordo de acionistas que disponha sobre o exercício do poder de controle enquanto os seus signatários não subscreverem o termo de anuência dos controladores acima mencionado. MECANISMO DE PROTEÇÃO À DISPERSÃO ACIONÁRIA Nosso Estatuto Social contém disposição que tem o efeito de evitar a concentração de nossas ações nas mãos de um grupo pequeno de investidores, de modo a promover uma base acionária mais dispersa. A disposição neste sentido exige que qualquer acionista, que adquira ou se torne titular de (i) ações de emissão da Companhia; ou (ii) de outros direitos, inclusive o usufruto e o fideicomisso, sobre ações de emissão da Companhia, em quantidade igual ou superior a 15% do total de ações ordinárias de emissão da Companhia deverá, no prazo máximo de 30 dias a contar da data de aquisição ou do evento que resultou na titularidade de ações em quantidade igual ou superior a 15% do total de ações ordinárias de emissão da Companhia, realizar ou solicitar o registro de uma Oferta Pública de Aquisição da totalidade das ações ordinárias e preferenciais de emissão da Companhia, incluindo Units e ADSs, bem como certificado de depósito de tais ações, observando-se o disposto na regulamentação aplicável da CVM, os regulamentos da BOVESPA e os termos do nosso Estatuto Social. Estão excluídos destas obrigações os acionistas que na data da publicação do Anúncio de Início já sejam titulares de 15% ou mais do total de ações ordinárias da Companhia e seus sucessores, inclusive o acionista controlador da Companhia e os sócios de referido acionista controlador que vierem a sucedê-los na participação direta na Companhia por força de reorganizações societárias, e outros investidores que se tornarem nossos acionistas em certas operações especificadas em nosso Estatuto Social. A obrigação de realizar uma Oferta Pública de Aquisição de ações nos termos aqui descritos não se aplica na hipótese de uma pessoa tornar-se titular de ações de emissão da Companhia em quantidade superior a 15% do total das ações ordinárias de sua emissão em decorrência (i) de sucessão legal, sob a condição de que o acionista aliene o excesso de ações em até 30 dias contados do evento relevante; (ii) da incorporação de uma outra sociedade pela Companhia, e (iii) da subscrição de ações da Companhia, realizada em uma única emissão primária, que tenha sido aprovada em Assembléia Geral de acionistas da Companhia, convocada pelo seu Conselho de Administração, e cuja proposta de aumento de capital tenha determinado a fixação do preço de emissão das ações com base em valor econômico obtido a partir de um laudo de avaliação econômico-financeira da Companhia realizada por empresa especializada com experiência comprovada em avaliação de companhias abertas. Para fins do cálculo do percentual de 15% do total de ações ordinárias de emissão da Companhia, não serão computados os acréscimos involuntários de participação acionária resultantes de cancelamento de ações em tesouraria ou de redução do capital social da Companhia com o cancelamento de ações. A Oferta Pública de Aquisição de ações deverá ser (i) dirigida indistintamente a todos os acionistas detentores de ações ordinárias ou preferenciais da Companhia, incluindo Units, (ii) efetivada em leilão a ser realizado na BOVESPA, (iii) lançada pelo preço determinado de acordo com o procedimento a seguir, e (iv) paga à vista, em moeda corrente nacional, contra a aquisição na Oferta Pública de Aquisição de ações de emissão da Companhia. O preço de aquisição na Oferta Pública de Aquisição de cada ação de emissão da Companhia não poderá ser inferior ao maior valor entre (i) o valor econômico das ações ordinárias ou preferenciais, incluindo Units , apurado em laudo de 182 avaliação; (ii) 100% do preço de emissão das ações ordinárias ou preferenciais, incluindo Units, conforme o caso, em qualquer aumento de capital realizado mediante distribuição pública ocorrido no período de 12 meses que anteceder a data em que se tornar obrigatória a realização da Oferta Pública de Aquisição de ações, devidamente atualizado pelo IPCA até o momento do pagamento; (iii) 100% da cotação unitária média das ações ordinárias ou preferenciais, incluindo Units, de emissão da Companhia durante o período de 90 dias anterior à realização da Oferta Pública de Aquisição de ações, ponderada pelo volume de negociação na bolsa de valores em que houver o maior volume de negociações das ações ordinárias e preferenciais, conforme o caso, de emissão da Companhia; e (iv) 100% do maior valor pago pelo acionista adquirente por ações ordinárias ou preferenciais, incluindo Units, conforme o caso, de emissão da Companhia em qualquer tipo de negociação, no período de 12 meses que anteceder a data em que se tornar obrigatória a realização da Oferta Pública de Aquisição de ações. Caso a regulamentação da CVM aplicável à Oferta Pública de Aquisição de ações prevista neste caso determine a adoção de um critério de cálculo para a fixação do preço de aquisição de cada ação ordinárias e preferenciais, conforme o caso, de emissão da Companhia na Oferta Pública de Aquisição de ações que resulte em preço de aquisição superior, deverá prevalecer na efetivação da Oferta Pública de Aquisição de ações prevista aquele preço de aquisição calculado nos termos da regulamentação da CVM. A realização da Oferta Pública de Aquisição de ações não exclui a possibilidade de outro acionista da Companhia, ou, se for o caso, a própria Companhia, formular uma Oferta Pública de Aquisição de ações concorrente, nos termos da regulamentação aplicável. A alteração que limite o direito dos acionistas à realização da Oferta Pública de Aquisição de ações ou a exclusão deste mecanismo obrigará o(s) acionista(s) que tiver(em) votado a favor de tal alteração ou exclusão na deliberação em Assembléia Geral a realizar a Oferta Pública de Aquisição de ações aqui prevista. SUSPENSÃO DOS DIREITOS DO ACIONISTA ADQUIRENTE POR INFRAÇÃO AO NOSSO ESTATUTO SOCIAL Na hipótese de descumprimento de regras estabelecidas em nosso Estatuto Social, o Acionista Adquirente que deixar de realizar a Oferta Pública de Aquisição de ações prevista na hipótese de alienação de controle e de aquisição de ações representativas de 15% ou mais do total de ações ordinárias de emissão da Companhia estará sujeito à suspensão do exercício dos seus direitos de acionista por deliberação em Assembléia Geral, cuja convocação é obrigatória na hipótese dos referidos descumprimentos. O Acionista Adquirente não poderá votar na Assembléia que deliberar sobre a suspensão do exercício dos seus direitos. AQUISIÇÃO PELA COMPANHIA DE AÇÕES DE EMISSÃO PRÓPRIA A decisão de comprar ações de emissão própria para manutenção em tesouraria ou para cancelamento não pode, dentre outras coisas: • resultar na redução do nosso capital social; • requerer a utilização de recursos superiores ao saldo de lucros ou reservas disponíveis (excluídas a reserva legal, reserva de lucros a realizar e reserva de reavaliação, constantes do último balanço; • criar, direta ou indiretamente, qualquer demanda, oferta ou condição do preço por ação artificial, ou utilizarse de qualquer prática injusta, como conseqüência de uma ação ou omissão; • ser conduzida paralelamente a uma Oferta Pública de Aquisição de ações; ou • ser utilizada para a compra de ações não integralizadas ou detidas por nosso acionista controlador. 183 Não podemos manter em tesouraria mais do que 10% de nossas ações em circulação no mercado, incluindo as ações detidas por nossas subsidiárias e coligadas. Qualquer compra de Units de emissão da Companhia por nossa parte deve ser realizada em bolsa, e não pode ser feita por meio de operações privadas exceto se previamente aprovada pela CVM. O preço de compra das Units não poderá exceder o preço de mercado. Podemos também comprar Units de emissão da Companhia na hipótese de a Companhia deixar de ser uma companhia aberta. Adicionalmente, podemos comprar ou emitir opções de compra ou de venda relacionadas às Units de emissão da Companhia. Atualmente, não possuímos ações de nossa emissão em tesouraria. DIVULGAÇÃO DE INFORMAÇÕES Deveremos atender às exigências relativas à divulgação de informações previstas na Lei das Sociedades por Ações e nos atos normativos expedidos pela CVM. Publicação periódica ou ocasional de informações De acordo com a legislação aplicável, devemos fornecer certas informações à CVM e à BOVESPA periodicamente, inclusive informações anuais e relatórios e informações trimestrais, pela nossa administração e auditores independentes, como publicação de anúncios de assembléias anuais de acionistas, minutas das assembléias de acionistas e quaisquer acordos de acionistas. Divulgação de negociação por parte de acionista controlador, conselheiro, diretor e membro do Conselho Fiscal De acordo com a legislação brasileira e o Regulamento do Nível 2, nosso acionista controlador, administradores e membros do Conselho fiscal, assim como qualquer outro órgão técnico ou consultivo, ficam obrigados a comunicar à CVM e à BOVESPA a quantidade e as características dos valores mobiliários de emissão da Companhia de que sejam titulares, direta ou indiretamente, ou de pessoas a eles relacionadas, inclusive seus derivativos (no caso do acionista controlador), e qualquer negociação subseqüente envolvendo tais valores mobiliários ou derivativos (no caso do acionista controlador). Estas informações, incluindo preço, data de aquisição, entre outros, deverão ser comunicadas em detalhe à BOVESPA e à CVM no prazo de 10 dias a contar do final de cada mês. Divulgação de fatos relevantes De acordo com a legislação brasileira, devemos informar à CVM e à BOVESPA a ocorrência de qualquer ato ou fato relevante que diga respeito aos nossos negócios. Devemos também publicar um aviso sobre tal ato ou fato. Um fato é considerado relevante se puder influenciar a cotação de nossos valores mobiliários, a decisão de investidores de negociar os valores mobiliários de nossa emissão ou a decisão de investidores de exercer quaisquer direitos na qualidade de titulares de valores mobiliários de emissão da Companhia. Em circunstâncias especiais, podemos submeter à CVM um pedido de tratamento confidencial com relação a um ato ou fato relevante. Negociação em Bolsas de Valores As nossas Ações serão negociadas no segmento do Nível 2 da BOVESPA, uma entidade sem fins lucrativos, de propriedade das corretoras que dela são membros. As negociações na BOVESPA são realizadas pelas suas corretoras. A CVM e a BOVESPA possuem autoridade para, discricionariamente, suspender as negociações das ações de emissão de uma companhia aberta específica em determinadas circunstâncias. 184 A liquidação das operações realizadas na BOVESPA ocorre três dias úteis após a data da negociação. A entrega e o pagamento das ações são realizados por intermédio de câmara de compensação independente. A câmara de compensação da BOVESPA é a CBLC. A CBLC é contraparte central garantidora das operações realizadas na BOVESPA, realizando a compensação multilateral tanto para as obrigações financeiras quanto para as movimentações de títulos. Segundo o Regulamento da CBLC, a liquidação financeira é realizada através do Sistema de Transferência de Reservas do BACEN. A movimentação de títulos é realizada no sistema de custódia da CBLC. Tanto as entregas quanto os pagamentos têm caráter final e irrevogável. RESTRIÇÕES DIRETORES À REALIZAÇÃO DE DETERMINADAS OPERAÇÕES POR ACIONISTAS CONTROLADORES, CONSELHEIROS E Os acionistas controladores, conselheiros, diretores e membros do conselho fiscal da Companhia (considerados “insiders“ para efeito da Lei 6.385/76) devem abster-se de negociar valores mobiliários de emissão da Companhia, inclusive no contexto de operações com derivativos que envolvam valores mobiliários de emissão da Companhia, nas seguintes condições, dentre outras: • • • • anteriormente à divulgação ao público de qualquer ato ou fato relevante que diga respeito aos negócios da Companhia; na hipótese de fusão, incorporação ou cisão de parte ou a totalidade de seus ativos ou ainda de sua reorganização; durante o período de 15 dias anteriores à divulgação das ITR – Informações Trimestrais e DFP – Demonstrações Financeiras Padronizadas; ou relativamente aos acionistas controladores, conselheiros e diretores da Companhia, na hipótese de a Companhia comprar ou vender ações de sua própria emissão ou na hipótese de compra ou venda de ações de sua própria emissão por qualquer uma de suas sociedades controladas ou coligadas ou por qualquer outra sociedade sob controle comum com a Companhia. Atualmente, a Companhia não possui uma política de restrição de negociação de valores mobiliários, nos termos do artigo 15 da Instrução CVM 358/02. No entanto, no caso de negociação de valores mobiliários de emissão da Companhia, pela própria Companhia, por seus acionistas controladores, diretos ou indiretos, diretores, membros do Conselho de Administração, do Conselho Fiscal, dentre outras, estes observam a Lei 6.385/76, Instrução CVM 358/02, de demais legislações aplicáveis, a fim de assegurar a observância de práticas de boa conduta na negociação de valores mobiliários de emissão da Companhia. 185 OPERAÇÕES VINCULADAS AOS COORDENADORES DA OFERTA COORDENADOR LÍDER Não existem empréstimos em aberto concedidos pelo Coordenador Líder da Oferta à Companhia, seus Acionistas Controladores ou sociedades controladas pela Companhia vinculados à presente Oferta. Para mais informações sobre outras operações envolvendo a Companhia e os Coordenadores da Oferta, vide seção “Informações Sobre a Oferta – Relacionamento entre a Companhia e as Instituições Participantes da Oferta Brasileira”. COORDENADORES Banco Merrill Lynch de Investimentos S.A. Não existem empréstimos em aberto concedidos pelo Banco Merrill Lynch de Investimentos S.A. à Companhia, seus Acionistas Controladores ou sociedades controladas pela Companhia vinculados à presente Oferta. Para mais informações sobre outras operações envolvendo a Companhia e os Coordenadores da Oferta, vide seção “Informações Sobre a Oferta – Relacionamento entre a Companhia e as Instituições Participantes da Oferta Brasileira”. Banco Santander S.A. Não existem empréstimos em aberto concedidos pelo Banco Santander S.A. à Companhia, seus Acionistas Controladores ou sociedades controladas pela Companhia vinculados à presente Oferta. Para mais informações sobre outras operações envolvendo a Companhia e os Coordenadores da Oferta, vide seção “Informações Sobre a Oferta – Relacionamento entre a Companhia e as Instituições Participantes da Oferta Brasileira”. 186 ANEXOS • • • • • • • • • Declarações de Veracidade das Informações do Prospecto ............................................................ 189 Estatuto Social .......................................................................................................................... 197 Ata da Reunião do Conselho de Administração da Companhia, realizada em 9 de abril de 2008, aprovando a Oferta .......................................................................................................... 221 Minuta da ata de Reunião do Conselho de Administração da Companhia que aprovará o Preço por Unit ......................................................................................................................................... 227 Informações Anuais relativas ao exercício social encerrado em 31 de dezembro de 2007, somente as informações não constantes do Prospecto ................................................................................... 231 Demonstrações Financeiras Consolidadas da Anhanguera Educacional Participações S.A. relativas ao exercício social encerrado em 31 de dezembro de 2007 e 2006 e respectivo parecer dos auditores independentes .......................................................................................................................... 273 Demonstrações Financeiras da Anhanguera Educacional S.A. relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 e respectivo parecer dos auditores independentes .................. 361 187 [página intencionalmente deixada em branco] 188 Declarações de Veracidade das Informações do Prospecto 189 [página intencionalmente deixada em branco] 190 191 192 193 194 195 [página intencionalmente deixada em branco] 196 Estatuto Social 197 [página intencionalmente deixada em branco] 198 Estatuto Social Consolidado da Anhanguera Educacional Participações S.A., conforme aprovado na Assembléia Geral Extraordinária, realizada em 07 de fevereiro de 2007 e alterações posteriores, conforme as seguintes deliberações sociais: (i) Assembléia Geral Extraordinária realizada em 12 de fevereiro de 2007, conforme re-ratificação aprovada em Assembléia Geral Extraordinária de 16 de fevereiro de 2007; (ii) Reunião do Conselho de Administração realizada em 08 de março de 2007, conforme verificado em Reunião do Conselho de Administração realizada em 09 de março de 2007; e (iii) Reunião do Conselho de Administração realizada em 12 de abril de 2007. ESTATUTO SOCIAL DA ANHANGUERA EDUCACIONAL PARTICIPAÇÕES S.A. CAPÍTULO I DA DENOMINAÇÃO, SEDE, OBJETO E DURAÇÃO Art. 1º. A Anhanguera Educacional Participações S.A. (“Companhia”) é uma sociedade por ações regida pelo presente Estatuto Social, pela Lei nº 6.404, de 15 de dezembro de 1976, conforme alterada (“Lei das Sociedades por Ações”) e demais disposições legais e regulamentares aplicáveis. Art. 2º. A Companhia tem sua sede, foro e domicílio na Cidade de Valinhos, Estado de São Paulo, na Alameda Maria Tereza, n.º 2000, sala 06, podendo abrir, transferir e extinguir filiais, agências, escritórios e quaisquer outros estabelecimentos, mediante resolução do Conselho de Administração. Art. 3º. A Companhia tem como objeto social (i) o desenvolvimento e/ou administração de atividades e/ou instituições nas áreas de educação de nível superior, educação profissional e/ou outras áreas associadas à educação; (ii) a administração de bens e negócios próprios; e (iii) a participação, na qualidade de acionista ou quotista, em outra sociedades ou empreendimentos, no Brasil ou no exterior. Art. 4º. O prazo de duração da Companhia é indeterminado. 199 CAPÍTULO II DO CAPITAL SOCIAL Art. 5º. O capital social subscrito e integralizado da Companhia é de R$ 483.811.346,49 (quatrocentos e oitenta e três milhões, oitocentos e onze mil, trezentos e quarenta e seis reais e quarenta e nove centavos) representado por 705.348.220 (setecentos e cinco milhões, trezentos e quarenta e oito mil, duzentas e vinte) ações, sendo 459.989.555 (quatrocentos e cinqüenta e nove milhões, novecentos e oitenta e nove mil, quinhentas e cinqüenta e cinco) ações ordinárias e 245.358.665 (duzentos e quarenta e cinco milhões, trezentos e cinqüenta e oito mil, seiscentas e sessenta e cinco) ações preferenciais, todas nominativas e sem valor nominal. § 1º. As ações representativas do capital social são indivisíveis em relação à Companhia e cada ação ordinária confere ao seu titular o direito a um voto nas Assembléias Gerais. § 2º. A Companhia poderá emitir novas ações ordinárias ou preferenciais, respeitada a limitação legal para emissão de 2/3 (dois terços) de ações preferenciais e 1/3 (um terço) de ações ordinárias. § 3º. Exceto para as matérias especificadas no § 4º deste art. 5º, as ações preferenciais não têm direito a voto, consistindo suas preferências em: (i) percepção de dividendos em valor no mínimo igual aos dividendos pagos às ações ordinárias; (ii) prioridade no reembolso de capital, sem prêmio; e (iii) direito de ser incluída nas ofertas públicas a que se refere o Capítulo VIII do presente Estatuto Social, as quais deverão ser realizadas aos acionistas detentores de ações preferenciais por um valor mínimo de 100% (cem por cento) do valor oferecido aos detentores de ações ordinárias. § 4º. As ações preferenciais terão direito a voto apenas nas seguintes matérias: (i) transformação, incorporação, fusão ou cisão da Companhia; (ii) aprovação de contratos entre a Companhia e seu Acionista Controlador (conforme definido no art. 22, § 1º abaixo), diretamente ou por meio de terceiros, assim como de outras sociedades nas quais seu Acionista Controlador tenha interesse, sempre que, por força de disposição legal ou estatutária, sejam deliberados em Assembléia Geral; (iii) avaliação de bens destinados à integralização de aumento de capital da Companhia; (iv) escolha de empresa especializada para determinação do valor econômico da Companhia, para fins da(s) oferta(s) pública(s) de que trata o Capítulo VIII deste Estatuto; e (v) alteração ou revogação de dispositivos estatutários que alterem ou modifiquem quaisquer das exigências previstas na Seção IV, item 4.1 do Regulamento de Práticas Diferenciadas de Governança Corporativa Nível 2 (o “Regulamento Nível 2”), instituído pela Bolsa de Valores de São Paulo S.A. - BVSP (“BOVESPA”). 200 § 5º. As ações da Companhia serão escriturais, sendo mantidas em conta depósito, em nome de seus titulares, sem emissão de certificados, em instituição financeira devidamente autorizada pela Comissão de Valores Mobiliários – CVM (“CVM”), podendo ser cobrada dos acionistas a remuneração de que trata o § 3º do art. 35 da Lei das Sociedades por Ações. § 6º. O capital social poderá, por deliberação da Assembléia Geral, ser aumentado mediante a emissão de ações, sem guardar proporção com as espécies e/ou classes de ações já existentes, ou que possam vir a existir, desde que o número de ações preferenciais sem direito a voto não ultrapasse o limite legal, nos termos do § 2º deste art. 5º. § 7º. Mediante deliberação do Conselho de Administração, a Companhia está autorizada a aumentar o capital social, independentemente de reforma estatutária, em até R$ 5.000.000.000,00 (cinco bilhões de reais), por meio da emissão de novas ações ou bônus de subscrição, sem guardar proporção entre as diferentes espécies de ações, observado o limite legal aplicável, nos termos do § 2º deste art. 5º. O Conselho de Administração fixará a quantidade, espécie e classe das ações a serem emitidas, o preço de emissão e prazos e condições de subscrição, integralização e colocação. § 8º. Dentro do limite do capital autorizado e de acordo com os planos aprovados pela Assembléia Geral, a Companhia poderá, mediante deliberação do Conselho de Administração, outorgar opção de compra ou subscrição de ações a seus administradores e empregados, assim como aos administradores e empregados de outras sociedades que sejam controladas direta ou indiretamente pela Companhia. § 9º. A critério do Conselho de Administração, poderá ser excluído ou reduzido o direito de preferência nas emissões de ações, debêntures conversíveis em ações e bônus de subscrição, cuja colocação seja feita mediante venda em bolsas de valores ou por subscrição pública, ou ainda mediante permuta por ações, em oferta pública de aquisição de controle, nos termos da Lei. § 10. À Companhia é vedada a emissão de partes beneficiárias. § 11. Nenhuma transferência de ações terá validade ou eficácia perante a Companhia ou quaisquer terceiros, nem será reconhecida nos livros de registro e de transferência de ações, se levada a efeito em violação ao acordo de acionistas arquivado na sede social ou ao Regulamento Nível 2, caso aplicável. 201 CAPÍTULO III DA ASSEMBLÉIA GERAL Art. 6° - A Assembléia Geral reunir-se-á ordinariamente, a cada ano, nos 4 (quatro) primeiros meses seguintes ao término do exercício social e, extraordinariamente, quando os interesses sociais exigirem, mediante convocação na forma da lei. A Assembléia Geral será instalada e presidida pelo Presidente do Conselho de Administração e, na sua ausência, pelo VicePresidente do Conselho de Administração ou, na ausência deste, por qualquer outro membro do Conselho de Administração ou Diretor da Companhia, cabendo ao Presidente da Assembléia Geral escolher o Secretário da Mesa. § 1°. A Assembléia Geral será convocada pelo Conselho de Administração, nos termos da lei, com, no mínimo, 15 (quinze) dias de antecedência contados da publicação do primeiro anúncio de convocação; e com 8 (oito) dias de antecedência em segunda convocação. Será dispensada a convocação se verificada a presença da totalidade dos acionistas na Assembléia Geral. § 2°. Compete ao Presidente e ao Secretário da Assembléia Geral zelar pelo cumprimento de acordos de acionistas arquivados na sede da Companhia, negando cômputo a voto proferido em violação a tais acordos. § 3º. Todos os documentos a serem analisados ou discutidos em Assembléia Geral serão disponibilizados aos acionistas da Companhia na BOVESPA, bem como na sede social, a partir da data da publicação do primeiro edital de convocação referido no § 1º deste art. 6º. Art. 7°. Sem prejuízo das demais competências previstas em lei e neste Estatuto Social, compete à Assembléia Geral deliberar sobre: (i) (ii) (iii) (iv) (v) (vi) alteração do Estatuto Social; aumento ou redução do capital social, acima do limite do capital autorizado, e aprovação de avaliação de bens destinados à integralização de capital; emissão de debêntures pela Companhia, ressalvado o disposto no art. 10º, § 6º, (iv) deste Estatuto Social; transformação, cisão, incorporação e fusão da Companhia, assim como sua dissolução e liquidação, eleição e destituição de liquidantes e julgamento de suas contas; destinação dos lucros e distribuição dos dividendos; aprovação de planos de outorga de opção de compra ou subscrição de ações aos seus administradores e empregados, bem como aos administradores e empregados de outras sociedades que sejam controladas direta ou indiretamente pela Companhia; 202 (vii) (viii) (ix) (x) deliberar sobre a saída do Nível 2 de Governança Corporativa da BOVESPA; definição da remuneração global anual dos membros da Administração, bem como da participação dos administradores nos lucros e resultados da Companhia, participação esta que não poderá exceder os limites do art. 152 da Lei das Sociedades por Ações, observada a proposta do Conselho de Administração que deverá estar contida nas Demonstrações Financeiras submetidas à Assembléia Geral Ordinária; o cancelamento do registro de companhia aberta perante a CVM; e a escolha da empresa especializada responsável pela elaboração do laudo de avaliação das ações da Companhia, em caso de cancelamento do registro de companhia aberta e/ou saída do Nível 2 de Governança Corporativa da BOVESPA, conforme previsto no Capítulo VIII deste Estatuto Social, dentre as empresas indicadas pelo Conselho de Administração. Parágrafo único. Qualquer deliberação da Assembléia Geral será tomada por acionistas que representem, no mínimo, a maioria das ações com direito a voto presentes em tal Assembléia Geral, exceto se maioria qualificada for requerida pela Lei das Sociedades por Ações, observado o disposto no art. 5º, § 4º e no art. 27, § 1º deste Estatuto Social. CAPÍTULO IV DA ADMINISTRAÇÃO Art. 8°. A Companhia será administrada por um Conselho de Administração e por uma Diretoria. § 1º. A investidura dos administradores nos seus cargos far-se-á por termo lavrado em livro próprio, assinado pelo administrador empossado, dispensada qualquer garantia de gestão, e pela prévia subscrição do Termo de Anuência dos Administradores a que alude o Regulamento Nível 2. § 2º. Os membros dos órgãos da administração deverão observar, no que for aplicável, as disposições dos acordos de acionistas arquivados na sede social, e não serão computados os votos proferidos nas reuniões dos órgãos de administração em violação ao disposto em tais acordos de acionistas. Seção I - Do Conselho de Administração Art. 9°. O Conselho de Administração, eleito em Assembléia Geral, será composto de, no mínimo, 5 (cinco) e, no máximo, 9 (nove) membros, dos quais um será nomeado Presidente e outro será o Vice-Presidente. 203 § 1º. No mínimo 20% (vinte por cento) dos membros do Conselho de Administração deverão ser Conselheiros Independentes. Quando em decorrência da observância do percentual acima, resultar número fracionário de conselheiros, proceder-se-á ao arredondamento para o número inteiro: (i) imediatamente superior, quando a fração for igual ou superior a 0,5 (cinco décimos); ou (ii) imediatamente inferior, quando a fração for inferior a 0,5 (cinco décimos). § 2°. Para fins deste Estatuto Social, “Conselheiro Independente” caracteriza-se por: (i) não ter vínculo com a Companhia, exceto participação no capital; (ii) não ser acionista controlador, cônjuge ou parente até segundo grau daquele, ou não ser ou não ter sido, nos últimos três anos, vinculado a sociedade ou entidade relacionada ao acionista controlador (pessoas vinculadas a instituições públicas de ensino e/ou pesquisa estão excluídas desta restrição); (iii) não ter sido, nos últimos três anos, empregado ou diretor da Companhia, do Acionista Controlador ou de sociedade controladas pela Companhia; (iv) não ser fornecedor ou comprador, direto ou indireto, de serviços e/ou produtos à Companhia, em magnitude que implique perda de independência; (v) não ser funcionário ou administrador de sociedade que esteja oferecendo serviços e/ou produtos à Companhia; (vi) não ser cônjuge ou parente até segundo grau de algum administrador da Companhia; e (vii) não receber outra remuneração da Companhia além de conselheiro (proventos em dinheiro oriundos de participação no capital estão excluídos desta restrição). É também considerado Conselheiro Independente aquele eleito mediante a faculdade prevista nos §§ 4º e 5º do art. 141 da Lei das Sociedades por Ações. A qualificação de Conselheiro Independente deverá ser expressamente declarada na ata da Assembléia Geral que o eleger. § 3°. Os membros do Conselho de Administração são eleitos para um mandato unificado de 1 (um) ano, sendo permitida a reeleição. Os membros não reeleitos permanecerão no exercício de seus cargos até a investidura de seus substitutos. § 4°. Em caso de ausência ou impedimento permanente de qualquer membro do Conselho de Administração, caberá à Assembléia Geral a eleição do substituto. Art. 10. O Conselho de Administração reunir-se-á no mínimo semestralmente, com a finalidade de examinar e acompanhar os resultados financeiros e operacionais da Companhia e deliberar sobre todos os assuntos de sua competência, podendo a periodicidade de tais reuniões ser modificada pelo voto favorável da maioria dos membros do Conselho de Administração. As reuniões extraordinárias ocorrerão sempre que necessário. § 1°. Todas as reuniões do Conselho de Administração serão convocadas por seu Presidente ou por quaisquer 2 (dois) de seus membros, mediante aviso por escrito, contra protocolo, com antecedência mínima de 8 (oito) dias, e as convocações deverão indicar a ordem do dia e o horário em que a reunião se realizará, na sede da Companhia. 204 § 2°. Será dispensada a convocação de que trata o caput deste artigo se estiverem presentes à reunião todos os membros em exercício do Conselho de Administração. Os membros do Conselho de Administração poderão participar e votar nas reuniões do Conselho, ainda que não estejam fisicamente presentes nas mesmas, por conferência telefônica, vídeo conferência ou por qualquer outro sistema eletrônico de comunicação disponível no mesmo dia e horário da respectiva sessão. A respectiva ata deverá ser posteriormente assinada por todos os membros que participaram da reunião. § 3°. O quorum de instalação de reunião do Conselho de Administração requer a presença da maioria dos membros em exercício do Conselho de Administração em primeira convocação e, qualquer número de membros, em segunda convocação. § 4°. A reunião do Conselho de Administração será presidida por seu Presidente em exercício e, na sua ausência ou impedimento temporário, pelo Vice Presidente do Conselho de Administração e, em caso de ausência ou impedimento temporário deste, por qualquer outro membro do Conselho de Administração aprovado pela maioria dos membros presentes à reunião. § 5°. As deliberações do Conselho de Administração serão numeradas por ano civil e registradas em ata ou em livro próprio, pelo secretário da reunião, indicado pelo Presidente da reunião. § 6°. Além de outras matérias previstas em lei, compete ao Conselho de Administração, por deliberação tomada pela maioria de seus membros, a aprovação de qualquer das seguintes matérias: (i) (ii) (iii) (iv) (v) (vi) (vii) qualquer proposta para transformação, cisão, incorporação ou fusão da Companhia; qualquer aumento de capital social, até o limite do capital autorizado; pagamento de juros sobre capital próprio; qualquer proposta acerca da emissão de debêntures simples, não conversíveis em ações e sem garantia real; emissão de quaisquer instrumentos de crédito para a captação de recursos, sejam "bonds", "notes", "commercial papers", e outros, de uso comum no mercado, deliberando ainda sobre as suas condições de emissão e resgate; eleição e destituição dos Diretores da Companhia, respeitados os direitos estatutários e o Acordo de Acionistas, quando for o caso; a criação ou extinção de subsidiárias ou unidades educacionais da Companhia, no País e no exterior, não previstos no Orçamento (conforme definido no item (x) abaixo); 205 (viii) (ix) (x) (xi) a celebração ou modificação de quaisquer contratos, verbais ou escritos, pela Companhia, com (a) qualquer de seus acionistas ou das pessoas físicas ou jurídicas que detenham participação no capital social dos acionistas; (b) qualquer pessoa jurídica em que quaisquer de seus acionistas detenham participação societária, direta ou indiretamente; (c) o cônjuge ou parentes até o quinto grau, ou o cônjuge destes, das pessoas físicas que detenham participação no capital social dos acionistas, e quaisquer pessoas jurídicas de cujo capital as referidas pessoas participem, direta ou indiretamente; ou (d) qualquer pessoa, física ou jurídica, que, em conjunto com seus acionistas ou qualquer pessoa mencionada nos incisos anteriores, detenha participação societária em qualquer pessoa jurídica; alteração da forma de representação da Companhia, em casos específicos; aprovação do orçamento anual da Companhia (“Orçamento”); e a assunção de obrigações, responsabilidades, aprovação de despesas, investimentos, desinvestimentos, aquisição de participações societárias ou bens do ativo permanente, a celebração de contratos ou financiamentos que não estejam previstos no Orçamento e que envolvam valor acima de R$1.000.000,00 (um milhão de reais), isoladamente ou numa série de operações relacionadas no prazo de 12 (doze) meses. § 7º. Será necessário o voto favorável de ao menos 1 (um) dos Conselheiros Independentes para a aprovação das matérias descritas no item (viii) do § 6º acima. Seção II - Da Diretoria Art. 11. A Diretoria será composta de 3 (três) Diretores, acionistas ou não, todos residentes no País, sendo 1 (um) Diretor Presidente, 1 (um) Diretor Vice Presidente Acadêmico, 1 (um) Diretor Vice Presidente Operacional. Os Diretores da Companhia serão eleitos pelo Conselho de Administração, sendo facultado a um mesmo Diretor cumular suas funções com as atribuições de Diretor de Relações com Investidores, nos termos da regulamentação aplicável e conforme for definido pelo Conselho de Administração. § 1º. Qualquer Diretor poderá cumular suas funções com as atribuições de Diretor de Relações com Investidores, nos termos da regulamentação aplicável e conforme venha a ser definido pelo Conselho de Administração. A cumulação de cargos da Diretoria não dará direito à duplicação de votos em eventuais deliberações da Diretoria. § 2°. Os diretores serão eleitos para mandato de 3 (três) anos, sendo permitida a reeleição. § 3°. Os membros da Diretoria não reeleitos permanecerão no exercício dos respectivos cargos até a posse dos novos diretores. 206 § 4°. A ausência ou impedimento de qualquer membro da Diretoria por período contínuo superior a 45 (quarenta e cinco) dias, exceto se autorizada pelo Conselho de Administração, determinará o término do respectivo mandato, aplicando-se o disposto no § 5º deste artigo. § 5°. Na hipótese de impedimento definitivo ou vacância do cargo, observar-se-á o seguinte: (i) (ii) quando do Diretor Presidente ou do Diretor de Relações com Investidores, será imediatamente convocada reunião do Conselho de Administração para que seja preenchido o cargo; e nos demais casos, será realizada, dentro de 30 (trinta) dias no máximo, reunião do Conselho de Administração para eleição do substituto, que completará o mandato do diretor substituído. Art. 12. A Diretoria é responsável pela administração dos negócios da Companhia, exercendo seus poderes de acordo com a lei, este Estatuto Social, as deliberações da Assembléia Geral e do Conselho de Administração. Art. 13. Compete ao Diretor Presidente, além das funções, atribuições e poderes a ele determinados pelo Conselho de Administração, e observadas a política e a orientação previamente traçadas pelo Conselho de Administração, bem como o Orçamento da Companhia: (i) superintender e dirigir as atividades de administração da Companhia, coordenando e supervisionando as atividades dos membros da Diretoria; (ii) dirigir e supervisionar a política estratégica organizacional, gerencial e de pessoal da Companhia; (iii) representar a Companhia e seus interesses junto aos órgãos públicos competentes, observado o disposto no art. 17 abaixo; (iv) designar os coordenadores de cursos, programas ou áreas educacionais e os diretores das unidades educacionais mantidas ou de campi; (v) convocar, instalar e presidir as reuniões da Diretoria ; (vi) exercer outras funções delegadas pelo Conselho de Administração. Art. 14. Compete ao Diretor Vice Presidente Operacional, além das funções, atribuições e poderes a ele determinados pelo Conselho de Administração, e observada a política e orientação previamente traçadas pelo Conselho de Administração, bem como o Orçamento da Companhia: (i) superintender e dirigir as atividades das áreas administrativa, financeira, de fusões e aquisições, expansão, engenharia, marketing e vendas da Companhia; 207 (ii) aprovar e submeter para apreciação e aprovação do Conselho de Administração qualquer operação de aquisição de empresas envolvendo valor acima de R$1.000.000,00 (um milhão de reais), isoladamente ou numa série de operações relacionadas no prazo de 12 (doze) meses, observados os termos e condições deste Estatuto Social e das legislação aplicável; (iii) elaborar e preparar o Orçamento e a proposta para distribuição de lucros e dividendos da Companhia, e submetê-los à apreciação e aprovação do Conselho de Administração; (iv) aprovar quaisquer despesas, assunção de obrigações ou pagamentos não previstos no Orçamento, em valor igual ou inferior a R$1.000.000,00 (um milhão de reais); (v) assumir obrigações, responsabilidades, aprovação de despesas, investimentos, desinvestimentos, aquisição de participações societárias ou bens do ativo permanente, a celebração de contratos ou financiamentos que não estejam previstos no Orçamento e que envolvam valor menor ou igual a R$1.000.000,00 (um milhão de reais), isoladamente ou numa série de operações relacionadas no prazo de 12 (doze) meses; e (vi) representar a Companhia em órgãos de representação de empresas controladas. Art. 15. Compete ao Diretor Vice Presidente Acadêmico, além das funções, atribuições e poderes a ele determinados pelo Conselho de Administração, e observadas a política e a orientação previamente traçadas pelo Conselho de Administração, bem como o Orçamento da Companhia: (i) (ii) (iii) substituir o Diretor Presidente, observadas as demais disposições deste Estatuto Social; propor a indicação de coordenadores de cursos ou áreas, ouvidos os diretores de unidades educacionais mantidas ou campi, se for o caso, e encaminhar as propostas de indicação para aprovação da diretoria executiva e designação do Diretor Presidente; cumprir e fazer cumprir todas as normas decorrentes dos Regimentos Internos e demais regimentos e regras que regulam as instituições de ensino superior mantidas pela Companhia. Art. 16. Compete ao Diretor de Relações com Investidores prestar informações ao publico investidor, à CVM e às bolsas de valores e mercados de balcão organizado em que a Companhia estiver registrada, e manter atualizado o registro de companhia aberta da Companhia, cumprindo toda a legislação e regulamentação aplicável às companhias abertas. O Conselho de Administração poderá determinar que as funções do Diretor de Relação com Investidores sejam cumuladas com as funções exercidas por qualquer outro Diretor. 208 Art. 17. Em todo e qualquer ato ou documento que importe em responsabilidade patrimonial para a Companhia, ou que de outra forma a obrigue perante terceiros, incluindo, mas não se limitando à contratação de funcionários, os cheques, as ordens de pagamento, os contratos em geral e quaisquer serviços de terceiros, a Companhia deverá estar representada, obrigatoriamente por (i) dois diretores, sendo um deles necessariamente o Diretor Vice Presidente Operacional; ou (ii) um procurador em conjunto com um Diretor, sendo necessariamente o Diretor Vice Presidente Operacional. § 1º. As procurações serão sempre outorgadas em nome da Companhia por 2 (dois) Diretores em conjunto, sendo um deles obrigatoriamente o Diretor Vice Presidente Operacional da Companhia, e deverão especificar os poderes conferidos e, com exceção daquelas para fins judiciais, terão um período de validade limitado ao máximo de 12 (doze) meses. § 2º. A atividade de representação da Sociedade, em Juízo e fora dele, ativa ou passivamente, perante repartições públicas ou autoridades federais, estaduais ou municipais, bem como autarquias, sociedades de economia mista e entidades paraestatais, compete, isoladamente, a qualquer Diretor ou procurador, isoladamente. CAPÍTULO VI DO CONSELHO FISCAL Art. 18. O Conselho Fiscal, com as atribuições e poderes de lei, funcionará em caráter não permanente, e somente será instalado a pedido de acionistas, conforme o que faculta o art. 161 da Lei das Sociedades por Ações, sendo composto por 3 (três) membros. A Assembléia Geral que eleger o Conselho Fiscal caberá fixar a respectiva remuneração. Parágrafo único. A posse dos membros do Conselho Fiscal está condicionada à prévia subscrição do Termo de Anuência dos Membros do Conselho Fiscal, aludido no Regulamento Nível 2. CAPÍTULO VII DO EXERCÍCIO SOCIAL, BALANÇOS, LUCROS E DIVIDENDOS Art. 19. O exercício social terá a duração de um ano, e terminará no último dia do mês de dezembro de cada ano. Art. 20. Ao fim de cada exercício social serão elaboradas, com base na escrituração mercantil da Companhia, as seguintes demonstrações financeiras previstas em lei: (i) (ii) balanço patrimonial; demonstrações das mutações do patrimônio líquido; 209 (iii) (iv) (v) demonstração do resultado do exercício; demonstração das origens e aplicações de recursos; e demonstração dos fluxos de caixa. § 1º. Juntamente com as demonstrações financeiras do exercício, a Administração apresentará à Assembléia Geral Ordinária proposta sobre a destinação a ser dada ao lucro líquido, com observância do disposto neste Estatuto Social e na Lei. § 2º. O Conselho de Administração poderá determinar o levantamento de balanço semestral ou em períodos menores, respeitados os preceitos legais, e aprovar a distribuição de dividendos com base nos lucros apurados. § 3º. A qualquer tempo, o Conselho de Administração poderá deliberar a distribuição de dividendos intermediários, a conta de lucros acumulados ou de reservas de lucros existentes no último balanço anual ou semestral. § 4º. Dividendos intermediários deverão sempre ser creditados e considerados como antecipação do dividendo obrigatório. § 5º. O Conselho de Administração poderá determinar o pagamento ou crédito de juros sobre o capital próprio nos termos do Art. 9º, § 7º da Lei n.º 9.249/95 e legislação e regulamentação pertinentes, cujos valores totais poderão ser imputados ao dividendo obrigatório. Art. 21. Do resultado do exercício serão deduzidos, antes de qualquer participação, eventuais prejuízos acumulados e a provisão para o imposto de renda. Parágrafo único. Do lucro líquido do exercício, obtido após a dedução de que trata o parágrafo anterior, destinar-se-á: (i) 5% (cinco por cento) para a reserva legal, até atingir 20% (vinte por cento) do capital social integralizado; (ii) do saldo do lucro líquido do exercício, obtido após a dedução de que trata o parágrafo anterior e ajustado na forma do art. 202 da Lei das Sociedades por Ações, destinar-se-á 1% (um por cento) para pagamento de dividendo obrigatório a todos os seus acionistas. Sempre que o montante do dividendo obrigatório ultrapassar a parcela realizada do lucro líquido do exercício, a administração poderá propor, e a Assembléia Geral aprovar, destinar o excesso à constituição de reserva de lucros a realizar, nos termos do art. 197 da Lei das Sociedades por Ações; e (iii) o saldo remanescente terá a destinação que lhe for atribuída pela Assembléia Geral. 210 CAPÍTULO VIII DA ALIENAÇÃO DO CONTROLE ACIONÁRIO, DO CANCELAMENTO DO REGISTRO DE COMPANHIA ABERTA E DA SAÍDA DO NÍVEL 2 Art. 22. A Alienação de Controle (conforme definido abaixo) da Companhia, direta ou indiretamente, tanto por meio de uma única operação, como por meio de operações sucessivas, deverá ser contratada sob condição, suspensiva ou resolutiva, de que o adquirente do Controle se obrigue a efetivar oferta pública de aquisição das ações dos demais acionistas, observando as condições e os prazos previstos na legislação vigente e no Regulamento Nível 2, de forma a lhes assegurar tratamento igualitário ao do Acionista Controlador Alienante. § 1º. Para fins deste Estatuto Social, os termos abaixo iniciados em letras maiúsculas terão os seguintes significados: “Alienação de Controle” significa a transferência a terceiro, a título oneroso, das Ações de Controle. “Ações de Controle” significa o bloco de ações que assegura, de forma direta ou indireta, ao(s) seu(s) titular(es), o exercício individual e/ou compartilhado do Poder de Controle. “Acionista Adquirente” significa qualquer pessoa, incluindo, sem limitação, qualquer pessoa natural ou jurídica, fundo de investimento, condomínio, carteira de títulos, universalidade de direitos, ou outra forma de organização, residente, com domicílio ou com sede no Brasil ou no exterior, ou Grupo de Acionistas. “Acionista Controlador” significa o acionista ou grupo de acionistas vinculado por acordo de acionistas ou sob controle comum que exerça o Poder de Controle da Companhia. “Acionista Controlador Alienante” significa o Acionista Controlador quando este promove a alienação de controle da Companhia. “Controle” (bem como seus termos correlatos, “Poder de Controle”, “Controlador”, “sob Controle comum” ou “Controlada”) significa o poder efetivamente utilizado para dirigir as atividades sociais e orientar o funcionamento dos órgãos da Companhia, de forma direta ou indireta, de fato ou de direito. Há presunção relativa de titularidade do controle em relação à pessoa ou ao grupo de pessoas vinculado por acordo de acionistas ou sob controle comum (“grupo de controle”) que seja titular de ações que lhe tenham assegurado a maioria absoluta dos votos dos acionistas presentes nas três últimas 211 assembléias gerais da Companhia, ainda que não seja titular das ações que lhe assegurem a maioria absoluta do capital votante. § 2º. O Acionista Controlador Alienante, ou o grupo de Acionistas Controladores Alienantes, não poderá transferir a propriedade de suas ações, nem a Companhia poderá registrar qualquer transferência de ações, enquanto o comprador do Poder de Controle ou aquele(s) que vier(em) a deter o Poder de Controle, não subscrever(em) o Termo de Anuência dos Controladores a que alude o Regulamento Nível 2. § 3º. Nenhum Acordo de Acionistas que disponha sobre o exercício do Poder de Controle poderá ser registrado na sede da Companhia sem que os seus signatários tenham subscrito o Termo de Anuência aludido no parágrafo anterior. Art. 23. A oferta pública referida no artigo anterior também deverá ser efetivada: (i) (ii) nos casos em que houver cessão onerosa de direitos de subscrição de ações e de outros títulos ou direitos relativos a valores mobiliários conversíveis em ações, que venha a resultar na Alienação de Controle da Companhia; ou em caso de alienação do Controle de companhia que detenha o Poder de Controle da Companhia, sendo que, nesse caso, o Acionista Controlador Alienante ficará obrigado a declarar à BOVESPA o valor atribuído à Companhia nessa alienação e anexar documentação que o comprove. Art. 24. Aquele que já detiver ações da Companhia e venha a adquirir o Poder de Controle, em razão de contrato particular de compra de ações celebrado com o Acionista Controlador, envolvendo qualquer quantidade de ações, estará obrigado a: (i) (ii) efetivar a oferta pública de aquisição referida no art. 22 deste Estatuto Social; ressarcir os acionistas dos quais tenha comprado ações em bolsa de valores nos 6 (seis) meses anteriores à data da Alienação do Controle da Companhia, devendo pagar a estes a eventual diferença entre o preço pago ao Acionista Controlador Alienante e o valor pago em bolsa de valores por ações da Companhia nesse mesmo período, devidamente atualizado; e (iii) tomar medidas cabíveis para recompor o percentual mínimo de 25% (vinte e cinco por cento) do total das ações da Companhia em circulação, dentro dos 6 (seis) meses subseqüentes à aquisição do Controle, conforme for o caso. Art. 25. Qualquer Acionista Adquirente, que adquira ou se torne titular, por qualquer motivo, de ações de emissão da Companhia, em quantidade igual ou superior a 15% (quinze por cento) do total de ações ordinárias de emissão da Companhia deverá, no prazo máximo de 30 (trinta) dias 212 a contar da data de aquisição ou do evento que resultou na titularidade de ações ordinárias em quantidade igual ou superior a 15% (quinze por cento) do total de ações ordinárias de emissão da Companhia, realizar ou, conforme o caso, solicitar o registro de uma Oferta Pública de Aquisição (OPA) da totalidade das ações ordinárias e preferenciais de emissão da Companhia, bem como certificado de depósito de tais ações, observando-se o disposto na regulamentação aplicável da CVM, os regulamentos da BOVESPA e os termos deste art. 25. § 1º. A OPA deverá ser (i) dirigida indistintamente a todos os acionistas detentores de ações ordinárias e preferenciais da Companhia, (ii) efetivada em leilão a ser realizado na BOVESPA, (iii) lançada pelo preço determinado de acordo com o previsto no § 2º deste artigo, e (iv) paga à vista, em moeda corrente nacional, contra a aquisição na OPA de ações de emissão da Companhia. § 2º. Sujeito ao disposto no § 9º deste artigo, o preço de aquisição na OPA de cada ação de emissão da Companhia não poderá ser inferior ao maior valor entre (i) o valor econômico das ações ordinárias ou preferenciais, conforme o caso, apurado em laudo de avaliação; (ii) 100% (cem por cento) do preço de emissão das ações ordinárias e preferenciais, conforme o caso, em qualquer aumento de capital realizado mediante distribuição pública ocorrido no período de 12 (doze) meses que anteceder a data em que se tornar obrigatória a realização da OPA nos termos deste artigo, devidamente atualizado pelo IPCA até o momento do pagamento; e (iii) 100% (cem por cento) da cotação unitária média das ações ordinárias e preferenciais, conforme o caso, de emissão da Companhia durante o período de 90 (noventa) dias anterior à realização da OPA na bolsa de valores em que houver o maior volume de negociações das ações ordinárias e preferenciais, conforme o caso, de emissão da Companhia. § 3º. A realização da OPA mencionada no caput deste artigo não excluirá a possibilidade de outro acionista da Companhia, ou, se for o caso, da própria Companhia, formular uma OPA concorrente, nos termos da regulamentação aplicável. § 4º. O Acionista Adquirente estará obrigado a atender as eventuais solicitações ou as exigências da CVM, formuladas com base na legislação aplicável, relativas à OPA, dentro dos prazos prescritos na regulamentação aplicável. § 5º. Na hipótese do Acionista Adquirente não cumprir com as obrigações impostas por este artigo, inclusive no que concerne ao atendimento dos prazos máximos (i) para a realização ou solicitação do registro da OPA; ou (ii) para atendimento das eventuais solicitações ou exigências da CVM, o Conselho de Administração da Companhia convocará Assembléia Geral Extraordinária, na qual o Acionista Adquirente não poderá votar, para deliberar sobre a suspensão do exercício dos direitos do Acionista Adquirente que não cumpriu com qualquer obrigação imposta por este artigo, conforme disposto no art. 120 da Lei das Sociedades por Ações, sem prejuízo da 213 responsabilidade do Acionista Adquirente por perdas e danos causados aos demais acionistas em decorrência do descumprimento das obrigações impostas por este artigo. § 6º. Em complementação ao disposto no caput deste artigo, qualquer Acionista Adquirente que adquira ou se torne titular de outros direitos, inclusive usufruto ou fideicomisso, sobre as ações de emissão da Companhia em quantidade igual ou superior a 15% (quinze por cento) do total de ações ordinárias de emissão da Companhia, estará igualmente obrigado a, no prazo máximo de 30 (trinta) dias a contar da data de tal aquisição ou do evento que resultou na titularidade de tais direitos sobre ações em quantidade igual ou superior a 15% (quinze por cento) do total de ações ordinárias de emissão da Companhia, realizar ou solicitar o registro, conforme o caso, de uma OPA, nos termos descritos neste artigo. § 7º. O disposto neste artigo não se aplica na hipótese de uma pessoa se tornar titular de ações de emissão da Companhia em quantidade superior a 15% (quinze por cento) do total das ações ordinárias de sua emissão em decorrência (i) de sucessão legal, sob a condição de que o acionista aliene o excesso de ações em até 30 (trinta) dias contados do evento relevante; (ii) da incorporação de uma outra sociedade, ou de suas ações, pela Companhia; ou (iii) de aquisição de outras sociedades ou empreendimentos mediante a contribuição de ações ou ativos, pelos respectivos vendedores, para o capital social da Companhia, para o recebimento de ações ou outros valores mobiliários de emissão da Companhia. § 8º. Para fins do cálculo do percentual de 15% (quinze por cento) do total de ações ordinárias de emissão da Companhia descrito no caput deste artigo, não serão computados os acréscimos involuntários de participação acionária resultantes de cancelamento de ações em tesouraria ou de redução do capital social da Companhia com o cancelamento de ações. § 9º. Caso a regulamentação da CVM aplicável à OPA prevista neste artigo determine a adoção de um critério de cálculo para a fixação do preço de aquisição de cada ação ordinárias e preferenciais, conforme o caso, de emissão da Companhia na OPA que resulte em preço de aquisição superior àquele determinado nos termos do § 2º deste art. 25, deverá prevalecer na efetivação da OPA prevista neste artigo aquele preço de aquisição calculado nos termos da regulamentação da CVM. § 10. O disposto neste art. 25 não se aplica aos atuais acionistas, ou grupos de acionistas vinculados por Acordo de Acionista arquivado na sede social, que já sejam titulares, isolada ou conjuntamente, de 15% (quinze por cento) ou mais do total de ações de emissão da Companhia e seus sucessores na data da Assembléia Geral Extraordinária realizada em 07 de fevereiro de 2007, aplicando-se exclusivamente àqueles investidores que adquirirem ações e se tornarem acionistas da Companhia após tal Assembléia Geral, sujeito às demais exceções estabelecidas nos §§ 7º e 8º acima. 214 § 11. O disposto neste artigo também não se aplica caso haja, por qualquer motivo (incluindo em casos de sucessão ou reorganização societária), alteração na distribuição das ações dentro de um mesmo grupo de acionistas vinculado por acordo de acionistas que já detenha, na data da Assembléia Geral Extraordinária realizada em 07 de fevereiro de 2007, participação acionária superior a 15% (quinze por cento) do capital social da Companhia, e caso um ou mais membros dentro deste grupo de acionistas ou seus sucessores venha a deter, isoladamente, ações vinculadas ao acordo de acionistas representando mais que 15% (quinze por cento) do capital social total da Companhia, ainda que tal acionista componente do grupo de acionistas não tenha, isoladamente, naquela data, ações representando tal percentual mínimo de 15% (quinze por cento) no capital social da Companhia. § 12. Não obstante o art. 25 deste Estatuto Social, as disposições do Regulamento do Nível 2 prevalecerão nas hipóteses de prejuízo dos direitos dos destinatários das ofertas mencionadas neste Capítulo VIII. Art. 26. Sem prejuízo das disposições legais e regulamentares, o cancelamento do registro de companhia aberta será precedido por oferta pública de aquisição das ações, tendo como preço mínimo o valor econômico apurado mediante laudo de avaliação, na forma dos art. 27 e 28 abaixo. Art. 27. O laudo de avaliação será elaborado por instituição ou empresa especializada, com experiência comprovada e independência quanto ao poder de decisão da Companhia, seus Administradores e/ou Acionista Controlador, além de satisfazer os requisitos do §1º do art. 8º, da Lei de Sociedades por Ações, e conter a responsabilidade prevista no §6º do mesmo artigo. § 1º. A escolha de instituição ou empresa especializada responsável pela determinação do Valor Econômico da Companhia é de competência privativa da Assembléia Geral, a partir da apresentação, pelo Conselho de Administração, de lista tríplice, devendo a respectiva deliberação, não se computando os votos brancos, e cabendo a cada ação, independente de espécie ou classe, o direito a um voto, ser tomada pela maioria dos votos dos acionistas representantes das Ações em Circulação presentes naquela Assembléia, que se instalada em primeira convocação deverá contar com a presença de acionistas que representem, no mínimo, 20% (vinte por cento) do total de Ações em Circulação, ou que se instalada em segunda convocação poderá contar com a presença de qualquer número de acionistas representantes das Ações em Circulação. § 2º. Para fins do disposto neste Estatuto Social consideram-se Ações em Circulação todas as ações emitidas pela Companhia, excetuadas as ações detidas pelo Acionista Controlador, por pessoas a ele vinculadas, por administradores da Companhia e aquelas mantidas em tesouraria. 215 § 3º. Os custos de elaboração do laudo de avaliação serão arcados integralmente pelo ofertante. Art. 28. Quando for informado ao mercado a decisão de se proceder ao cancelamento de registro de companhia aberta, o ofertante deverá divulgar o valor máximo por ação ou lote de mil ações pelo qual formulará a oferta pública. § 1º. A oferta pública ficará condicionada a que o valor apurado no laudo de avaliação não seja superior ao valor divulgado pelo ofertante, conforme disposto no caput deste artigo. § 2º. Se o valor econômico das ações for superior ao valor informado pelo ofertante, a decisão de se proceder ao cancelamento do registro de companhia aberta ficará revogada, exceto se o ofertante concordar expressamente em formular oferta pública pelo Valor Econômico apurado, devendo o ofertante divulgar ao mercado a decisão que tiver adotado. § 3º. O cancelamento do registro de companhia aberta seguirá os procedimentos e atenderá as demais exigências estabelecidas nas normas aplicáveis por força da legislação vigente, especialmente aquelas constantes das normas editadas pela CVM sobre a matéria, e respeitados os preceitos constantes do Regulamento Nível 2. Art. 29. A saída da Companhia do Nível 2 será aprovada em Assembléia Geral e comunicada à BOVESPA por escrito com antecedência prévia de 30 (trinta) dias. Art. 30. Para que as ações da Companhia passem a ter registro para negociação fora no Nível 2 de Governança Corporativa da BOVESPA (com exceção de negociação no segmento Novo Mercado da BOVESPA), o Acionista Controlador deverá efetivar oferta pública de aquisição das ações pertencentes aos demais acionistas da Companhia, no mínimo, pelo respectivo valor econômico, conforme apurado nos art. 27 e 28. Art. 31. Caso a saída do Nível 2 venha a ocorrer em virtude de operação de reorganização societária, na qual a companhia resultante não seja admitida para negociação no Nível 2, o Acionista Controlador deverá efetivar uma oferta pública de aquisição das ações pertencentes aos demais acionistas da Companhia, no mínimo, pelo valor econômico apurado em laudo de avaliação elaborado nos termos dos art. 27 e 28. Parágrafo único. O Acionista Controlador estará dispensado de proceder à oferta pública mencionada no artigo acima se a companhia resultante da operação de reorganização societária estiver registrada no segmento de negociação da BOVESPA denominado Novo Mercado. 216 Art. 32. A Alienação de Controle da Companhia que ocorrer nos 12 (doze) meses subseqüentes à saída do Nível 2 de Governança Corporativa da BOVESPA, obrigará o Acionista Controlador Alienante e o comprador, conjunta e solidariamente, a oferecerem aos demais acionistas a aquisição de suas ações pelo preço e nas condições obtidas pelo Acionista Controlador alienante na alienação de suas próprias ações, devidamente atualizado. Parágrafo único. Se o preço obtido pelo Acionista Controlador alienante na alienação de suas próprias ações for superior ao valor da oferta pública de saída do Nível 2 de Governança Corporativa da BOVESPA, o Acionista Controlador Alienante e o comprador ficarão conjunta e solidariamente obrigados a pagar a diferença de valor apurada aos aceitantes da respectiva oferta pública, nas mesmas condições previstas no art. 31 acima. Art. 33. Na hipótese de haver o Controle Difuso: I. sempre que for aprovado, em Assembléia Geral, o cancelamento de registro de companhia aberta, a oferta pública de aquisição de ações deverá ser efetivada pela própria Companhia, sendo que, neste caso, a Companhia somente poderá adquirir as ações de titularidade dos acionistas que tenham votado a favor do cancelamento de registro na deliberação em Assembléia Geral após ter adquirido as ações dos demais acionistas que não tenham votado a favor da referida deliberação e que tenham aceitado a referida oferta pública; II. sempre que for aprovada, em Assembléia Geral, a saída da Companhia do Nível 2 da BOVESPA, seja por registro para negociação das ações fora o Nível 2, seja por reorganização societária conforme previsto no caput do art. 31 deste Estatuto Social, a oferta pública de aquisição de ações deverá ser efetivada pelos acionistas que tenham votado a favor da respectiva deliberação em Assembléia Geral. Parágrafo único. Para fins deste Estatuto Social, o termo “Controle Difuso” significa o Poder de Controle exercido por acionista detentor de menos de 50% (cinqüenta por cento) do capital social com direito a voto da Companhia. Significa, ainda, o Poder de Controle quando exercido por grupo de acionistas detentor, em conjunto, de percentual superior a 50% (cinqüenta por cento) do capital social com direito a voto, em que cada acionista detenha individualmente menos de 50% (cinqüenta por cento) do capital social com direito a voto, e desde que estes acionistas não sejam signatários de acordo de votos e não estejam sob controle comum e nem atuem representando interesse comum. Art. 34. Na hipótese de haver o Controle Difuso e a BOVESPA determinar que as cotações dos valores mobiliários de emissão da Companhia sejam divulgadas em separado ou que os valores mobiliários emitidos pela Companhia tenham a sua negociação suspensa no Nível 2 em razão do 217 descumprimento de obrigações constantes do Regulamento Nível 2, deverá ser convocada, em até 2 (dois) dias da determinação, computados apenas os dias em que houver circulação dos jornais habitualmente utilizados pela Companhia, uma Assembléia Geral Extraordinária para substituição de todo o Conselho de Administração. § 1º. Caso a Assembléia Geral Extraordinária referida no caput deste artigo não seja convocada no prazo acima estabelecido, a mesma poderá ser convocada por qualquer acionista da Companhia. § 2º. O novo Conselho de Administração eleito na Assembléia Geral Extraordinária referida no caput e no § 1º deste artigo deverá sanar o descumprimento das obrigações constantes do Regulamento Nível 2 no menor prazo possível ou em novo prazo concedido pela BOVESPA para esse fim, o que for menor. Art. 35. Na hipótese de haver o Controle Difuso e a saída da Companhia do Nível 2 ocorrer em razão do descumprimento de obrigações constantes do Regulamento Nível 2 da BOVESPA (i) caso o descumprimento decorra de deliberação em Assembléia Geral, a oferta pública de aquisição de ações deverá ser efetivada pelos acionistas que tenham votado a favor da deliberação que implique o descumprimento e (ii) caso o descumprimento decorra de ato ou fato da administração, a Companhia deverá efetivar oferta pública de aquisição de ações para cancelamento de registro de companhia aberta dirigida a todos os acionistas da Companhia. Caso seja deliberada, em assembléia geral, a manutenção do registro de companhia aberta da Companhia, a oferta pública deverá ser efetivada pelos acionistas que tenham votado a favor dessa deliberação. CÁPITULO IX DO JUÍZO ARBITRAL Art. 36. A Companhia, seus acionistas, Administradores e membros do Conselho Fiscal obrigam-se a resolver, por meio de arbitragem, toda e qualquer disputa ou controvérsia que possa surgir entre eles, relacionada ou oriunda, em especial, da aplicação, validade, eficácia, interpretação, violação e seus efeitos, das disposições contidas no Contrato de Adoção de Práticas Diferenciadas de Governança Corporativa Nível 2, no Regulamento Nível 2, no Regulamento de Arbitragem da Câmara de Arbitragem do Mercado instituída pela BOVESPA, neste Estatuto Social, nos acordos de acionistas arquivados na sede da Companhia, nas disposições da Lei das Sociedades por Ações, nas normas editadas pelo Conselho Monetário Nacional, pelo Banco Central do Brasil ou pela CVM, nos regulamentos da BOVESPA e nas demais normas aplicáveis ao funcionamento do mercado de capitais em geral, perante a Câmara de Arbitragem do Mercado, nos termos de seu Regulamento de Arbitragem. 218 Parágrafo único. Sem prejuízo da validade desta cláusula arbitral, qualquer das partes do procedimento arbitral terá o direito de recorrer ao Poder Judiciário com o objetivo de, se e quando necessário, requerer medidas cautelares de proteção de direitos, seja em procedimento arbitral já instituído ou ainda não instituído, sendo que, tão logo qualquer medida dessa natureza seja concedida, a competência para decisão de mérito será imediatamente restituída ao tribunal arbitral instituído ou a ser instituído. CAPÍTULO X DA LIQUIDAÇÃO DA COMPANHIA Art. 37. A Companhia entrará em liquidação nos casos previstos em Lei e neste Estatuto Social, cabendo à Assembléia Geral eleger o liquidante e o Conselho Fiscal que deverão funcionar nesse período, obedecidas as formalidades legais. Parágrafo único. O Conselho de Administração nomeará o liquidante, as formas e diretrizes a seguir e fixará os seus honorários. CAPÍTULO XI DAS DISPOSIÇÕES GERAIS Art. 38. No cumprimento de todas as disposições contidas neste Estatuto Social deverão ser observados os termos e condições contidos em acordos de acionistas arquivados na sede da Companhia. Art. 39. Os casos omissos neste estatuto serão resolvidos pela Assembléia Geral e regulados de acordo com o que preceitua a Lei das Sociedades por Ações. Art. 40. A Assembléia Geral Extraordinária que aprovar o presente Estatuto Social deverá deliberar o número efetivo de membros do Conselho de Administração e eleger os demais membros necessários para compor o órgão, se for o caso. Art. 41. As disposições contidas nos Capítulos VIII e IX deste Estatuto, bem como as regras referentes ao Regulamento Nível 2 de Governança Corporativa da BOVESPA constantes do art. 8, § 1º e art. 18, parágrafo único deste Estatuto Social, somente terão eficácia a partir da data da publicação do Anúncio de Início da primeira Oferta Pública de Distribuição Primária e Secundária de Certificados de Depósito de Ações de Emissão da Companhia, objeto do pedido de registro nº RJ/2007/358, protocolado na CVM em 15 de janeiro de 2007. * * 219 * [página intencionalmente deixada em branco] 220 Ata da Reunião do Conselho de Administração da Companhia, realizada em 9 de abril de 2008, aprovando a Oferta 221 [página intencionalmente deixada em branco] 222 223 224 225 [página intencionalmente deixada em branco] 226 Minuta da ata de Reunião do Conselho de Administração da Companhia que aprovará o Preço por Unit 227 [página intencionalmente deixada em branco] 228 ANHANGUERA EDUCACIONAL PARTICIPAÇÕES S.A. CNPJ/MF nº 04.310.392/0001-46 NIRE 35.300.184.092 ATA SUMÁRIA DA REUNIÃO DO CONSELHO DE ADMINISTRAÇÃO REALIZADA EM [●] DE [●] DE 2008 LOCAL E HORA: MESA: Alameda Maria Tereza, n.º 2000, sala 6, Cidade de Valinhos, Estado de São Paulo, CEP 13.278-181, às 19:00hs. Antonio Carbonari Netto - Presidente [●] - Secretário QUORUM: Totalidade dos membros eleitos. ORDEM DO DIA: deliberar sobre (a) o aumento do capital social da Companhia, dentro do limite do capital autorizado; e (b) a fixação do preço por Unit. DELIBERAÇÕES TOMADAS POR UNANIMIDADE DE VOTOS: 1. Aumento do Capital Social: (i) Foi aprovado o aumento do capital social da Companhia, dentro do limite do capital autorizado, no montante de R$[●] ([●] reais) o qual passará de R$[●] ([●]) para R$[●] ([●]), mediante a emissão de [●] ([●]) certificados de depósitos de ações, representativos cada um de uma ação ordinária e seis ações preferências, nominativas, escriturais, sem valor nominal (“Units”), que serão objeto de distribuição pública primária a ser realizada no Brasil, em mercado de balcão não organizado em regime de garantia firme de liquidação em conformidade com a Instrução CVM nº.400, de 29 de dezembro de 2003, conforme alterada e, ainda, com esforços de venda no exterior, por meio dos mecanismos de investimento regulamentados pelo Conselho Monetário Nacional, Banco Central do Brasil e Comissão de Valores Mobiliários (“CVM”), nos Estados Unidos da América, para investidores institucionais qualificados, conforme definido na Rule 144A editada pela Securities and Exchange Commission ("SEC"), em operações isentas de registro em conformidade com o disposto no Securities Act de 1933 (“Securities Act”) e nos regulamentos editados ao amparo do Securities Act e, nos demais países, de acordo com a legislação vigente no país de domicílio de cada investidor e em conformidade com a Regulation S editada pela SEC (“Oferta”); (ii) Foi aprovada a exclusão do direito de preferência dos atuais acionistas da Companhia na subscrição das Units da Oferta, em conformidade com o disposto no artigo 172 da Lei nº 6.404/76 (“Lei das Sociedades por Ações”); (iii) As Units da Oferta deverão ser integralizadas à vista, no ato da subscrição, em moeda corrente nacional; 229 (iv) As Units da Oferta terão os mesmos direitos conferidos às demais Units de emissão da Companhia, nos termos da Lei das Sociedades por Ações, do regulamento de listagem do Nível 2 de Práticas Diferenciadas de Governança Corporativa da Bolsa de Valores de São Paulo S.A. BVSP (“BOVESPA”) e do Estatuto Social da Companhia, fazendo jus ao recebimento integral de dividendos e demais proventos de qualquer natureza que vierem a ser declarados pela Companhia; (v) Foi aprovado o inteiro teor do Prospecto Definitivo da Oferta; e (vi) Foi aprovada a utilização dos recursos a serem obtidos mediante o aumento de capital pela Companhia descritos na seção “Destinação dos Recursos” do Prospecto Definitivo da Oferta. 2. Fixação do Preço por Unit: Foi aprovado o preço de emissão das Units da Oferta ao valor de R$[●] ([●]) por Unit. O preço de emissão foi calculado com base na (i) cotação das Units na BOVESPA; e (ii) conclusão do procedimento de coleta de intenções de investimento junto a Investidores Institucionais, realizado no Brasil e no exterior, em consonância com o disposto no artigo 170, parágrafo 1º, inciso III, da Lei das Sociedades por Ações, e artigo 44 da Instrução CVM 400. São Paulo, [●] de [●] de 2008. (aa) Antonio Carbonari Netto – Presidente (aa) [●] – Secretário Conselheiros: (aa) [●]. A presente é cópia fiel da ata lavrada no livro próprio. São Paulo, [●] de [●] de 2008. ______________________________ [●] Secretário 230 Informações Anuais relativas ao exercício social encerrado em 31 de dezembro de 2007, somente as informações não constantes do Prospecto 231 [página intencionalmente deixada em branco] 232 233 234 235 236 237 238 239 240 241 242 243 244 245 246 247 248 249 250 251 252 253 254 255 256 257 258 259 260 261 262 263 264 265 266 267 268 269 270 271 [página intencionalmente deixada em branco] 272 Demonstrações Financeiras Consolidadas da Anhanguera Educacional Participações S.A. relativas ao exercício social encerrado em 31 de dezembro de 2007 e 2006 e respectivo parecer dos auditores independentes 273 [página intencionalmente deixada em branco] 274 Anhanguera Educacional Participações S.A. (Companhia aberta) Demonstrações financeiras em 31 de dezembro de 2007 e 2006 275 Anhanguera Educacional Participações S.A. (Companhia aberta) Demonstrações financeiras em 31 de dezembro de 2007 e 2006 Conteúdo Relatório da administração Parecer dos auditores independentes Balanços patrimoniais Demonstrações de resultados Demonstrações das mutações do patrimônio líquido Demonstrações das origens e aplicações de recursos Demonstrações dos fluxos de caixa - Método indireto Notas explicativas às demonstrações financeiras 276 Relatório da administração Senhores Acionistas, A Administração da Anhanguera Educacional Participações S.A. (“Anhanguera Educacional”, “Anhanguera”, “Companhia”), em observância aos preceitos legais e de acordo com a legislação societária vigente, submete à apreciação de Vs.Sas. os fatos e eventos relevantes do ano, acompanhados das Demonstrações Financeiras Individuais e Consolidadas correspondentes, relativas ao exercício social encerrado em 31 de dezembro de 2007. Mensagem da Administração A Anhanguera Educacional Participações S.A. encerrou o ano de 2007 como um dos maiores grupos educacionais do país, resultado de um excelente desempenho financeiro e operacional, o que reforçou ainda mais o sucesso de nossa estratégia de oferecer cursos de qualidade a preços acessíveis para jovens trabalhadores. Após abertura de capital da companhia e a captação de R$ 360 milhões, a primeira oferta pública de ações de uma empresa do setor de educação na América Latina, investimos para fortalecer nossa rede de unidades, acelerar a execução de nossa estratégia e aprimorar nosso modelo de negócio, buscando cada vez mais uma maior qualidade e eficiência, visando sempre atender um número cada vez maior de jovens trabalhadores em todo o País. Como resultado desses investimentos e iniciativas, ao final do ano de 2007, contávamos com mais de 92 mil alunos matriculados em nossas unidades, um número mais de três vezes superior ao de dezembro de 2006. Tal crescimento, associado a melhorias operacionais e ganhos de escala, fez nosso EBITDA Ajustado crescer 198,3% em relação ao ano anterior, levando-o a R$ 64,4 milhões, com margem de 23,5%. Nosso Lucro Líquido Ajustado foi mais de quatro vezes superior ao de 2006, atingindo R$ 63,5 milhões. A expansão de nossa empresa para novas regiões e estados do País também foi muito importante. Através da aquisição da Uniderp e da Unaes em Mato Grosso do Sul, reforçamos nossa presença no Centro Oeste, onde agora passamos a contar com 7 câmpus. Também iniciamos nossas operações na Região Sul do País, através das Faculdades Atlântico Sul, com unidades em Pelotas e Rio Grande. Acreditamos também que o início de nossa atuação no ensino a distância, por meio da aquisição da Uniderp, será de suma importância para o desenvolvimento de nossa estratégia de expansão no futuro, agregando um promissor novo formato de curso e uma rede de pólos autorizados em todas as regiões do Brasil. Terminamos o ano de 2007 muito satisfeitos pelos resultados qualitativos e quantitativos que obtivemos, o que nos deixa ainda mais confiantes e motivados para buscarmos a liderança nacional do mercado de ensino superior. 277 A Companhia Perfil Somos a maior empresa de capital aberto do setor de educação no Brasil em termos de valor de mercado. Estamos presentes em 24 dos 26 estados brasileiros e também no Distrito Federal, oferecendo 69 modalidades de cursos de graduação e graduação tecnológica, nas áreas de administração, direito, engenharia, saúde e outras ciências sociais aplicadas, além de cursos de pós-graduação e extensão. A maioria de nossos alunos são jovens de média e média-baixa renda que trabalham durante o dia e estudam à noite, um segmento pouco atendido pelas instituições de ensino superior do Brasil. De 2004 a 2006 (último exercício fiscal disponível das companhias do setor de ensino superior listadas na BOVESPA), fomos a companhia de capital aberto do setor de ensino no Brasil que mais cresceu, em termos de receita líquida. No período de 2005 a 2007, nossa receita líquida apresentou uma taxa média de crescimento anual de 83,4%. Cursos Procuramos oferecer cursos superiores de qualidade que auxiliem nossos alunos a alcançar uma formação educacional compatível com as exigências do mercado de trabalho e a aumentar suas perspectivas de desenvolvimento profissional. Procuramos oferecer tais cursos por um preço mais acessível do que o de nossos principais concorrentes do setor privado. Para atingirmos estes objetivos, trabalhamos com projetos pedagógicos unificados entre todas as nossas Unidades, cursos focados em atender às demandas do mercado de trabalho e mantemos um corpo docente com experiência prática em seus campos de atuação. Ao mesmo tempo, procuramos atingir a melhor relação custo-benefício para o aluno por meio do nosso modelo de negócio multi-unidade, que inclui processos acadêmicos e administrativos modernos e padronizados em todas as nossas unidades, administração centralizada e uma postura rigorosa em relação ao controle de qualidade em todos os nossos cursos. Nossos cursos são oferecidos por meio de dois formatos distintos: (i) Cursos Presenciais, nas modalidades de graduação e graduação tecnológica, com mensalidade média de R$506,8, além de cursos de pós-graduação; e (ii) Cursos a Distância, com predominância de metodologias de ensino a distância, com apoio de aulas presenciais e mensalidade média de R$196,6. Rede de Ensino Atualmente, nossa rede de ensino superior é composta de (i) uma rede de unidades próprias ou Câmpus, formada por 42 Câmpus operacionais, sendo 31 Câmpus existentes até o final de 2007, cujo alunado em 31 de dezembro de 2007 era de 78.284, seis Câmpus abertos em janeiro de 2008 e 5 Câmpus adquiridos em fevereiro de 2008; e (ii) uma rede de 452 Pólos autorizados pelo MEC, cujo alunado em 31 de dezembro de 2007 era de 13.969. 278 Pólos Campi Regulares Original Incremento Cid. Pequenas (10-100 mil hab.) Populaç População1 98,6 71,8 170,4 Cidades 253 2,706 2,959 Campi 253 cidades com pop. >100mil 31 campi AESA Pólos 2007 Em milhões; Fonte: IBGE Crescimento O compromisso de oferecer a melhor combinação entre qualidade de ensino e preços acessíveis ao nosso público-alvo tem contribuído para um histórico de crescimento expressivo e consistente nos últimos anos. Partindo de 16.673 alunos em 31 de dezembro de 2005, atingimos 92.253 alunos em 31 de dezembro de 2007, representando um crescimento médio de 135,2% ao ano. Os recursos que captamos através da nossa oferta pública inicial de Units, concluída em março de 2007, contribuíram para a nossa expansão em 2007, que compreendeu a adição de 18 Câmpus, dos quais 5 Câmpus foram fruto de nosso crescimento orgânico, 13 Câmpus foram objeto de aquisição, além da adição de 452 Pólos resultados também das aquisições. Nossa rede de Pólos de ensino a distância iniciou suas operações no segundo semestre de 2005 e apresentou um crescimento médio anual do número de alunos de 182% até o segundo semestre de 2007. Conjuntura Econômica A economia brasileira obteve em 2007 o melhor desempenho desde 2004, registrando crescimento do PIB de 5,2% nos últimos 12 meses até setembro. A despeito do cenário externo desfavorável, com a crise do mercado imobiliário americano, observou-se uma evolução significativa e sustentada dos principais indicadores macroeconômicos do país. A expansão da economia traduziu-se em melhora no mercado de trabalho - a taxa de desemprego encerrou 2007 em 7,4%, contra 8,4% em dezembro de 2006, ao passo que o rendimento médio nominal obteve variação real de 2,5%, terminando o ano em R$ 1.164. Em resposta à deterioração do mercado externo e da aceleração da inflação, que terminou o ano em 4,46% medida pelo IPCA, o Banco Central optou por encerrar a trajetória de queda da taxa básica de juros, que foi mantida em 11,25% desde setembro, contra 13,25% do quarto trimestre de 2006. Apesar dos juros menores, o Real valorizou-se em 17,2% frente ao dólar, cotado a R$ 1,77 em 31 de dezembro de 2006. A balança comercial 279 Total Cidades Médias (>100 mil hab.) registrou superávit de US$ 40 bilhões, 13,8% menor que 2006, resultado de exportações de US$ 160 bilhões e importações 32% maiores, impulsionadas pelo aquecimento da economia. O saldo em transações correntes, embora declinante, foi positivo em 2007, encerrando o ano em US$ 3,3 bilhões. Já os investimentos estrangeiros bateram recorde, alcançando US$ 34,6 bilhões. Em resumo, assistiu-se a um ano bastante favorável para a economia brasileira, especialmente no que tange à atividade econômica, nível de emprego e da massa de salários, resultados que contribuem para a expansão do mercado de ensino superior brasileiro e para as operações da Anhanguera Educacional. Visão do Setor de Educação no Brasil O setor de ensino superior brasileiro é amplo, está em fase de crescimento, apresenta baixa penetração em comparação a outros países, é fragmentado e atendido predominantemente por instituições privadas. Amplo Segundo dados da UNESCO, em 2005 o Brasil representava o quinto maior mercado de ensino superior do mundo e o maior mercado de ensino superior da América Latina, com aproximadamente 4,3 milhões de matrículas. Mercado de Educação Superior - 2005 (milhões) 21,3 17,3 11,8 9,0 2,1 2,4 Argentina México 4,0 4,3 Japão Brasil Rússia Índia EUA China Fonte: The Global Education Digest 2006 (UNESCO) para todos os países, exceto o Brasil. Baixa penetração Acreditamos que ainda existe um elevado potencial de expansão desse mercado, já que, quando comparado a outros países, inclusive países emergentes, o nível de penetração do setor de educação no Brasil é significativamente baixo. De acordo com as definições e 280 dados da UNESCO, em 2004 somente 24% dos jovens em idade teórica de cursar o ensino superior freqüentavam instituições de ensino superior no Brasil, contra 65% na Argentina e 48% no Chile. Taxa Bruta de Alunos Entrantes - 2005 (%) 83,0 71,0 65,0 55,0 48,0 20,0 24,0 24,0 México Brasil 11,0 Índia China Chile Japão Argentina Rússia EUA Fonte: The Global Educacion Digest 2006 (UNESCO) Em crescimento De acordo com a metodologia adotada pelo Inep/MEC, as matrículas em cursos de graduação no ensino superior aumentaram de 1,9 milhão em 1997 para 4,7 milhões em 2006, representando uma taxa composta de crescimento anual de 10,2%. Esse movimento se deve a diversas medidas que foram lançadas pelo Governo a partir de 1996 para incentivar o investimento privado no setor, entre elas a flexibilização das restrições regulatórias para a abertura de cursos e instituições e a permissão para instituições de ensino superior constituírem-se como empresas com fins lucrativos. Assim, o número de alunos matriculados em cursos de graduação no ensino superior privados aumentou de 1,2 milhão em 1997 para 3,5 milhões em 2006, representando uma taxa composta de crescimento anual de 12,6%. 281 Alunos no Ensino Superior Público e Privado (milhões) 1997 – 2006 CAGR: 5,2% Ensino Público 1997 – 2006 CAGR: 12,6% Ensino Privado 3,5 3,3 3,0 2,8 2,4 2,1 1,8 0,8 0,8 1997 1,5 1,3 1,2 1998 0,8 1999 0,9 2000 0,9 2001 1,1 1,1 2002 2003 1,2 2004 1,2 2005 1,2 2006 Fonte: Hoper Educacional e MEC Fragmentado O forte crescimento nas matrículas do ensino superior privado refletiu a proliferação de instituições de pequeno porte, o que resultou em um mercado bastante fragmentado, com mais de 2.022 instituições privadas de ensino superior em 2006, de acordo com o MEC. Em 2004, as 20 maiores instituições privadas de ensino superior no Brasil eram responsáveis por 25% do total de alunos matriculados (média de aproximadamente 37 mil alunos), ao passo que nas outras 1.769 instituições privadas, responsáveis por 75% dos alunos matriculados (média de 1,3 mil alunos), de acordo com dados do MEC. Concentração de Market Share 20 Maiores 25% Market Share Pequenas/Médias 75% Market Share Acreditamos que as instituições de maior porte possuem vantagens competitivas, como ganhos de escala provenientes da centralização operacional e administrativa, maior acesso a capital e maior habilidade em atrair talentos para o corpo docente e discente, enquanto as instituições de pequeno porte carecem de economia de escala e têm acesso limitado a capital. Assim, acreditamos que, seguindo as tendências mundiais observadas em 282 mercados mais maduros, o setor de educação brasileiro passará por um forte processo de consolidação nos próximos anos. Perspectivas Esperamos que o número de matrículas em instituições de ensino superior no Brasil continue a crescer em conseqüência da crescente demanda não atendida por trabalhadores qualificados e do aumento do investimento privado no setor, com apoio do Governo. Adicionalmente, a crescente demanda por mão-de-obra qualificados no Brasil leva a um acentuado diferencial de renda entre profissionais com e sem diploma de ensino superior, o que aumenta a demanda por ensino de nível superior. Crescimento de Renda 3,0 x 2,6 x 2,7 x 2,2 x 1,6 x EUA México Chile Brasil China Fonte: Análise Setorial do Ensino Privado no Brasil – Tendências e Perspectivas 2005 a 2010 (Hoper Educacional) O investimento privado em instituições e cursos de educação superior, bem como alternativas de financiamento aos alunos, como o PROUNI e o FIES, criam oportunidades para o crescimento do número de matrículas do ensino superior no Brasil, particularmente na população de média e média-baixa renda, que historicamente não tinha acesso ao ensino superior e que hoje busca, através do diploma, melhores salários e oportunidades de emprego. Segundo a Hoper Educacional, o aumento no número de alunos jovem trabalhadores de média e média-baixa renda, que trabalham durante o dia e estudam à noite, deverá continuar impulsionando o crescimento do setor, com taxa de crescimento anual superior a 14%, e devendo atingir 3 milhões de alunos em 2010. 283 Ensino Superior - Adultos Empregados (1) (milhões) 3,0 2002 – 2010 CAGR: 14,0% 1,1 2002 2003 2004 2005 2006 2007 2008 2009 2010 E Fonte: Análise Setorial do Ensino Privado no Brasil (Hoper Educacional) (1) Segmento de Adultos que Trabalham definido como estudantes classificados nas classes sociais C e D Ensino a distância Dentre os segmentos do mercado de ensino superior, o ensino a distância foi o que mais cresceu entre 2005 e 2006, apresentando uma taxa de 91%. De acordo com o Anuário Brasileiro Estatístico de Educação Aberta e a Distância de 2007 (ABRAEAD/2007), em 2006, havia aproximadamente 576 mil alunos matriculados em cursos de ensino superior a distância no país. Alunos Matriculados no Ensino a Distância no Ensino Superior (em milhares) 91,4 % 575,7 300,8 2005 2006 Fonte: Anuário Brasileiro Estatístico de Educação Aberta e a Distância Abraed 2007 Segundo estudos da Hoper Educacional, os fatores críticos de sucesso para as instituições que pretendem atuar no ensino superior a distância são (i) capilaridade, ou seja, a quantidade de pólos espalhados pelo país; (ii) a competência dos gestores dos pólos, para captar e reter alunos; (iii) a infra-estrutura dos pólos e a sua adequação às necessidades 284 dos alunos; (iv) visibilidade nacional, através de uma marca forte; e (v) credibilidade institucional e de conteúdo, tal qual a imagem que a instituição tem junto ao público alvo e a existência de alguns professores / autores com certa notoriedade nacional assinando o conteúdo educacional produzido. Desempenho Econômico e Financeiro Em milhões de R$ 2.007 2.006 var % (+) Receitas 347,2 148,7 133,4% 126,9% 132,2% Receitas de Mensalidades 339,9 144,5 135,3% 124,2% 128,4% 7,4 4,3 72,5% 2,7% 3,8% Receita Bruta 347,2 148,7 133,4% 126,9% 132,2% (-) Deduções de Receita (73,7) (36,2) 103,3% -26,9% -32,2% Bolsas (34,3) (15,6) 120,2% -12,5% -13,9% Descontos (20,5) (11,6) 77,0% -7,5% -10,3% Mensalidades Canceladas (10,4) (4,0) 157,4% -3,8% -3,6% (8,5) (5,0) 68,4% -3,1% -4,5% Taxas, Serviços e Outros Impostos 2.007 2.006 Receita Líquida 273,6 112,5 143,1% 100,0% 100,0% (-) Custo dos Seriços Prestados (151,6) (61,9) 145,0% -55,4% -55,0% Lucro Bruto 122,0 50,6 140,9% 44,6% 45,0% (-) Despesas de Vendas * (26,8) (11,2) 139,0% -9,8% -10,0% (-) Despesas Administrativas ** (30,7) (17,8) 72,5% -11,2% -15,8% 64,4 21,6 198,3% 23,5% 19,2% (10,3) (4,0) 158,7% -3,8% -3,5% 12,9 (2,1) na 4,7% -1,9% 0,0 (0,4) na 0,0% -0,4% EBITDA Ajustado (-) Depreciação e Amortização *** (+/-) Resultado Financeiro (+/-) Resultado Não Operacional (-) IR e CS (3,5) (0,1) 3319,8% -1,3% -0,1% Lucro Líquido Ajustado 63,5 14,9 325,2% 23,2% 13,3% (3,8) 782,6% -12,3% -3,4% (-) Amortização de Ágio (33,6) (-) Despesas IPO (29,5) - na -10,8% 0,0% 0,4 11,1 -96,4% 0,1% 9,9% Lucro Líquido * exceto amortização de marketing pré-operacional ** exceto despesas com IPO *** exceto amortização de ágio, inclui amortização de marketing Receita Bruta de Serviços A receita bruta da Companhia apresentou um crescimento de 133,4% em comparação ao ano anterior, atingindo R$ 347,2 milhões em 2007, sendo R$ 339,9 milhões de mensalidades de graduação e pós-graduação e R$ 7,4 milhões de taxas de inscrição para o vestibular, taxas acadêmicas, serviços e venda de livros. 285 O crescimento de 135,3% da receita de mensalidades deve-se principalmente ao crescimento de 131,3% do número de alunos matriculados em 2007, combinado ao aumento da mensalidade média, calculada dividindo-se receita de mensalidades deduzidas de cancelamentos por alunos, que aumentou de R$ 477,1 para R$ 484,1. O número de alunos médio no ano cresceu devido à abertura de 5 novos Câmpus e à aquisição de 13 Câmpus, do crescimento do número médio de alunos matriculados por campus, que atingiu 2.420, 12,7% maior que em 2006, e da adição de 3.492 alunos médio matriculados nos pólos de ensino a distância. 2.007 2.006 Var.(%) 56.741 24.527 131,3% Mensalidade Média 484,1 477,1 1,5% Alunos por Campus em Operação 2.420 2.148 12,7% 22,0 11,4 92,7% 53.249 24.527 117,1% 3.492 - Média de Alunos Matriculados Câmpus em Operação (Médio) Alunos Médio dos Câmpus Alunos Médio dos Pólos n.a Deduções As deduções da receita cresceram 103,3% em 2007 frente a 2006, e totalizaram R$ 73,7 milhões. Como percentual da receita líquida, elas representaram 26,9%, redução de 5,3 ponto percentual em relação ao índice do ano anterior, resultado principalmente (i) da diminuição do nível de descontos, em 2,8 p.p., decorrente das menores taxas de descontos praticadas nas unidades adquiridas em comparação às unidades da Anhanguera; (ii) da diminuição do nível de bolsas em 1,3 p.p.; (iii) da diminuição do nível de impostos em 1,4 p.p., devido à presença em cidades com alíquotas de ISS menores e do crescimento menos expressivo da receita de taxas e serviços acadêmicos, que estão sujeitas ao pagamento de PIS e COFINS. Receita Líquida dos Serviços Conseqüentemente, a Anhanguera Educacional obteve receita líquida de R$ 273,6 milhões em 2007, crescimento de 143,1% no ano, em relação aos R$ 112,5 milhões de 2006. 286 Número de Alunos Matriculados e Mensalidade Média (R$ por aluno) Receita Líquida (R$ MM) 6 56.741 0 0 0 0 143,1% 5 4 3 0 0 0 0 484 477 0 0 0 0 24.527 0 0 0 0 17.571 1 2.004 2007 2.005 Alunos 2.006 2.007 M ensalidade M édia Custo dos Serviços Prestados Em todo o ano de 2007, o custo dos serviços prestados acumulou R$ 151,6 milhões, contra R$ 61,9 milhões em 2006, um crescimento de 145,0%, representando 55,4% da receita líquida, um índice praticamente estável em relação ao observado no ano de 2006. A manutenção do nível de custo dos serviços prestados é resultado: do efeito positivo (i) da maturação dos Câmpus orgânicos, que atingem níveis mais eficientes de custo por aluno, com a diluição dos custos fixos; (ii) da adição de pólos de ensino a distância à rede de unidades da Anhanguera no 4T07, que possuem um custo por aluno inferior ao dos cursos de graduação tradicionais, compensadas pelo efeito negativo (iii) do custo dos novos Câmpus orgânicos, que ainda não se beneficiam dos ganhos de escala, e (iv) do custo por aluno dos Câmpus adquiridos ao longo de 2007, que embora já se beneficiem da melhor eficiência do modelo de gestão da Companhia, ainda não atingiram os mesmos níveis dos Câmpus maturados. Lucro Bruto Em conseqüência do exposto acima, o lucro bruto da Anhanguera Educacional atingiu R$ 122,0 milhões em 2007, crescimento de 140,9% em relação a 2006. Deste modo, a empresa encerra o ano de 2007 com margem bruta de 44,6%, em linha com os 45,0% de 2006. Tal resultado demonstra a capacidade da empresa de executar sua estratégia de expansão, mantendo a eficiência na administração dos seus custos, mesmo com a assunção de operações adquiridas. 287 0 4 9 0 4 7 0 4 5 0 4 3 0 4 1 0 3 9 0 3 7 0 3 5 0 3 3 0 0 0 0 0 0 2006 0 1 0 0 0 0 10.830 112,5 3 5 458 448 273,6 2 5 Despesas Operacionais Despesas de Vendas. A companhia apresentou crescimento de 139,0% em despesas de vendas, que foram de R$ 26,8 milhões em 2007, sendo (i) R$ 14,5 milhões de provisão para perdas com mensalidades de liquidação duvidosa (PDD), compensados por R$ 1,9 milhão de recuperação de créditos baixados e (ii) R$ 14,5 milhões de despesas com campanha e departamento de marketing. Como percentual da receita líquida, essas despesas apresentaram melhoria de 0,2 pontos percentuais, atingindo o índice de 9,8%. Este ganho é explicado por: (i) campanhas conservadoras em mercados relevantes adicionados no 4T07; (ii) maior enfoque em parcerias corporativas e (iii) ações comerciais compartilhadas, que reduzem o custo de captação por aluno. A PDD em 2007, incluindo a recuperação de créditos baixados, representou 4,5% da Receita Líquida, mesmo nível que 2006, quando registramos 4,3%. 2007 Em milhões de R$ Lucro Bruto 122,0 2006 var % 50,6 140,9% 139,0% (-) Despesas de Vendas * (26,8) (11,2) (-) Despesas Administrativas ** (30,7) (17,8) 72,5% 64,4 21,6 198,4% EBITDA Ajustado Margem de EBTIDA ajustado 23,5% 19,2% * exceto amortização de marketing pré-operacional ** exceto despesas com abertura de capital Despesas Administrativas. Em todo o ano de 2007, excluindo as despesas com a oferta inicial de ações, as despesas administrativas foram de R$ 30,7 milhões, 72,6% maiores que o registrado em 2006. Como percentual da receita líquida, foram reduzidas em 4,6 pontos porcentuais, passando de 15,8% para 11,2%. Essa variação reflete os ganhos de escala inerentes ao modelo de negócio da Anhanguera Educacional, que busca continuamente padronizar, otimizar e centralizar seus processos. 288 G&A* (R$ MM) 20% 35,0 18% 30,7 18% 16% 30,0 16% 14% 25,0 14% 11% 12% 17,8 20,0 10% 14,4 15,0 8% 6% 10,0 7,3 4% 5,0 2% - 0% 2004 2005 G&A 2006 2007 % Recelita Líquida * exceto despesas com abertura de capital EBITDA Ajustado Consequentemente, a Anhanguera Educacional, atingiu um EBITDA Ajustado (que exclui despesas não recorrentes da oferta pública de ações) de R$ 64,4 milhões, 198,4 % acima do apresentado em 2006, equivalente a 23,5% da receita líquida, ganho de 4,2 pontos percentuais. EBITDA Ajustado (R$ MM) 24% 85,0 25% 75,0 19% 18% 65,0 55,0 64,4 20% 16% 15% 45,0 CAGR = 98,8% 35,0 10% 21,6 25,0 14,5 15,0 8,2 5% 5,0 (5,0) 2004 2005 EBITDA 2006 2007 % Recelita Líquida 289 0% Depreciação e Amortização No ano, excluída a amortização de ágio, as despesas de depreciação e amortização apresentaram crescimento de 158,7 % contra 2006, acumulando R$ 10,3 milhões. Esta variação é justificada pelo crescimento do número de Câmpus em operação (mais 92,7% no ano), adequações nas operações adquiridas e projetos para melhorias na infra-estrutura administrativa. Resultado Financeiro Líquido Em 2007, o resultado financeiro foi de R$ 12,9 milhões positivo, contra R$ 2,1 milhões negativo em 2006. O aumento deve-se aos rendimentos de aplicações financeiras dos recursos captados na abertura de capital da Companhia em março. Imposto de Renda e Contribuição Social sobre o Lucro Líquido As despesas com pagamento de Imposto de Renda e Contribuição Social sobre o Lucro Líquido foram de R$ 3,5 milhões em 2007, contra R$ 0,1 milhão no ano anterior, variação de 3.319,8%.Aumento provocado pelo efeito de amortização de ágio de empresas não incorporadas e aumento na receita de atividades não isentas, como Pós Graduação e Venda de Livros. Lucro Líquido Ajustado 2007 Em milhões de R$ 64,4 EBITDA Ajustado (-) Depreciação e Amortização *** (+/-) Resultado Financeiro (+/-) Resultado Não Operacional (-) IR e CS Lucro Líquido Ajustado Margem de L. Líquido Ajustado 2006 var % 21,6 198,4% (10,3) (4,0) 158,7% 12,9 (2,1) na 0,0 (0,4) na (3,5) (0,1) 3319,8% 63,5 23,2% 14,9 13,3% 325,2% *** exceto amortização de ágio, inclui amortização de marketing O Lucro Líquido Ajustado, que exclui as despesas com amortização de ágio e com a oferta inicial de ações, alcançou, em 2007, R$ 63,5 milhões, crescimento de 325,2% em relação ao mesmo período de 2006, o que representa 23,2% da receita líquida, 9,9 p.p melhor do que a margem de Lucro Líquido Ajustado de 2006. 290 Lucro Líquido Ajustado (R$ MM) 100,0 90,0 80,0 CAGR = 173,6% 70,0 63,5 60,0 50,0 40,0 30,0 20,0 11,1 10,0 14,9 3,1 - 2004 2005 2006 2007 Lucro Líquido Em conseqüência de despesas de amortização de ágio de R$ 33,6 milhões e de R$ 29,5 milhões de despesas com IPO, a Companhia registrou um lucro líquido de R$ 0,4 milhão em 2007, resultado R$ 10,7 milhões inferior ao registrado no mesmo período de 2006, quando foi obtido Lucro Líquido de R$ 11,1 milhões. O crescimento de 782,6% das despesas com amortização de ágio em comparação a 2006 é resultado do grande número de aquisições realizadas em 2007. Investimentos e CAPEX O CAPEX da companhia no ano de 2007 atingiu R$ 79,5 milhões de reais, crescimento de 95,6% em relação a 2006. Este crescimento deve-se ao investimento realizado na (i) construção de unidades novas e expansão das existentes, (ii) compra de imóveis (associada às aquisições de FIZO e Unibero), (iii) projetos para melhorias na infra-estrutura da sede administrativa e (iv) adequações na estrutura das aquisições. 291 CAPEX (R$ MM) 95,6% 79,5 40,6 2006 2007 Endividamento Ao final do ano de 2007, a Companhia tinha dívida financeira de R$ 72,8 milhões junto a instituições financeiras, composto principalmente pelo mútuo de R$ 50,0 milhões contratado junto ao Banco Bradesco S/A. Todos os nossos empréstimos são denominados em moeda nacional, sendo 27,8% de curto prazo e 72,2% de longo prazo. R$ Milhões 2007 % Empréstimos e Financiamentos Curto Prazo Longo Prazo 72,8 20,3 52,6 Disponibilidades 33,8 Caixa (Dívida) Líquida (39,0) 100,0% 27,8% 72,2% 2006 % 6,7 6,7 0,0 100,0% 100,0% 0,0% 1,8 (4,8) Eventos Subseqüentes 1ª Emissão de Notas Promissórias Em 31 de janeiro de 2008, A Companhia iniciou a distribuição pública de 13 notas promissórias comerciais (NPs) com valor nominal unitário de R$ 10 milhões e valor total de R$ 130 milhões, cuja emissão foi aprovada em Reunião do Conselho de Administração realizada em 28 de dezembro de 2007. As NPs foram destinadas, única e exclusivamente, a investidores qualificados e terão um prazo de vencimento de 180 dias a contar da data de sua emissão. Sua remuneração será realizada através do pagamento de juros incidentes sobre o seu valor nominal unitário e determinados com base no CDI “over extra grupo”, capitalizado de uma sobretaxa de 0,45% ao ano. O Banco Santander atuou como Coordenador Líder da operação. Os recursos captados por meio da distribuição pública das NPs deverão ser utilizados para financiar aquisições e a expansão das atividades da Companhia, bem como para o 292 pagamento das despesas e comissões relativas à emissão destas NPs. Adicionalmente, a Anhanguera se encontra em fase final de negociação de financiamentos adicionais necessários para execução do seu plano de negócios. Aquisição - FAPLAN Em 15 de fevereiro de 2008, a Companhia adquiriu a Sociedade Educacional Garra Ltda., mantenedora das Faculdades Planalto – FAPLAN. O valor pago pela FAPLAN foi de R$ 10,3 milhões, sendo R$ 7,9 milhões pagos aos sócios e R$ 2,4 milhões representados pelo endividamento líquido assumido. O número de alunos de ensino superior previsto da FAPLAN para o primeiro semestre letivo de 2008 é de 2,5 mil alunos, o que representa um múltiplo por aluno de R$ 4,1 mil. Com a aquisição da FAPLAN, localizada em Passo Fundo – RS, a Anhanguera fortalece sua presença no Estado do Rio Grande do Sul, passando a contar com 3 Câmpus de ensino nesta região. Aquisição – FACNET Ainda em fevereiro, a Anhanguera adquiriu a totalidade do capital social da SESLA – Sociedade Educacional de Ensino Superior do Lago Ltda., sociedade mantenedora da Faculdade de Negócios e Tecnologias da Informação - FACNET. O valor negociado para esta aquisição foi de R$ 5,5 mil por aluno regularmente matriculado em 15 de março de 2008. A previsão da Companhia é que a FACNET atinja 3,7 mil alunos nessa data, o que resultará em um valor total do negócio de R$ 20,5 milhões, sendo R$ 9,2 milhões pagos aos sócios e R$ 11,3 milhões de endividamento líquido assumido. Adicionalmente, os vendedores farão jus a pagamentos condicionais e variáveis vinculados à implementação dos cursos de Engenharia Elétrica e Direito, cursos estes que se encontram em fase avançada de autorização do Ministério da Educação. Esses pagamentos serão realizados com base no número de alunos regularmente matriculados no primeiro ano letivo de funcionamento destes cursos multiplicado por R$ 5,5 mil. Com a aquisição da FACNET, a Anhanguera expande sua atuação para o Distrito Federal, 4º maior mercado de ensino superior do país, com 123 mil matrículas no ensino superior em 2006, fortalecendo sua posição na região Centro-Oeste, onde passa a operar 9 Câmpus. Aquisição Joinville Adicionalmente, a Companhia adquiriu em 28 de fevereiro de 2008 a totalidade do capital social das sociedades (i) EDUCAR – Instituição Educacional S/S Ltda., sociedade mantenedora (a) do Instituto de Ensino Superior de Joinville – IESVILLE, (b) da Faculdade de Tecnologia Iesville - FATI, (c) da Faculdade de Tecnologia São Carlos – FATESC, (d) do Instituto Superior de Educação de Santa Catarina – ISESC, e (e) da Faculdade de Tecnologia de Jaraguá do Sul – FATEJ; e (ii) INTESC - Instituto Tecnológico de Educação 293 Superior e Pesquisa de Santa Catarina Ltda., sociedade mantenedora da Faculdade de Tecnologia Jaraguaense – FATEJA. O Valor do Negócio foi de R$ 30,0 milhões, sendo R$ 25,3 milhões pagos aos sócios da seguinte forma: (i) R$ 15,1 milhões pagos à vista, (ii) R$ 2,6 milhões após 12 meses, (iii) R$ 2,6 milhões após 24 meses e (iv) R$ 5 milhões após 72 meses. Além dos valores pagos ao sócios, foi assumido um saldo de endividamento líquido e obrigações nesta data de R$ 4,7 milhões. Com esta aquisição, a Anhanguera expande sua atuação para o estado de Santa Catarina, com dois Câmpus na cidade de Joinville e um campus na cidade de Jaraguá do Sul, fortalecendo ainda mais sua posição na região Sul, onde passa a operar agora 6 Câmpus. Para o primeiro semestre de 2008, o número estimado de alunos matriculados nestas instituições de ensino é de 5,7 mil. Mercado de Capitais Destaques Bovespa - AESA UNIT (AEDU11) Código: AEDU11 Abertura: (R$ por unit) 18,00 Máxima: (R$ por unit) 39,00 Mínima: (R$ por unit) 18,00 Médio: 26,11 Último: (R$ por unit) 27,50 Variação no dia: -4,18% Acumulado: Volume Médio Diário em 2007 (R$ milhões) Capitalização de Mercado (R$ milhões) Free Float Total de Ações (milhões) 52,8% 4,50 2.771,0 28,30% 705,3 Lucro Líquido Ajustado por ação 4T07 (R$) 0,0176 Lucro Líquido Ajustado por ação 2007 (R$) 0,0916 As ações da Anhanguera Educacional Participações S/A, representadas pelo código AEDU11 na BOVESPA, encerraram o último trimestre de 2007 cotadas a R$ 38,00, acumulando valorização de 111,1% desde sua abertura de capital, no dia 12 de março de 2007, atingindo o terceiro lugar no ranking de ações com melhor performance em 2007, e primeiro lugar entre as empresas do setor de educação. As ações foram negociadas em 100% dos pregões, com volume total no ano de R$ 951,2 milhões, equivalente a um volume diário médio de R$ 4,5 milhões. O IBOVESPA acumulou valorização de 44,8%, ao passo que, o IGCX valorizou-se em 29,4%. No dia 7 de março de 2008, o preço de fechamento da unit da companhia foi e R$ 27,50, com volume médio apurado no ano de 2008 de R$ 3,2 milhões. 294 Performance em Bolsa AEDU11 vs Ibovespa vs IGC (12/03/2007 - 07/03/2008) (12 de março de 2007 = 1) 2,2 2,0 1,8 1,6 1,4 1,2 1,0 0,8 12/03/2007 24/04/2007 06/06/2007 20/07/2007 31/08/2007 AEDU11 IBOV 16/10/2007 30/11/2007 18/01/2008 IGCX Governança Corporativa Estrutura Societária Com a abertura de capital da holding Anhanguera Educacional Participações S.A., as participações pertencentes ao Fundo de Educação para o Brasil (FEBR), Viana do Castelo e Pessoas Físicas foram diluídas. As empresas Poona e ILAN foram incorporadas na Anhanguera Educacional S.A, tornando-se a filial Anápolis, assim como as empresas Sapiens e Jacariense, que se tornaram a filial de Jacareí. Em abril adquirimos a Oeste Educacional de Ensino Superior Tec. S/S Ltda (FIZO), por meio da Anhanguera Educacional S.A., que deverá ser incorporadas em 2008. Em julho, adquirimos a Sociedade Educacional Noiva do Mar que foi incorporada tornando-se a filial Atlântico Sul. Em outubro de 2007, adquirimos por meio da Anhanguera Educacional Participações S.A. as seguintes empresas: (i) Instituto de Pesquisa de Interesse de Opinião Pública (instituto de apoio a pesquisa), (ii) Farmácia Escola Uniderp Ltda. (empresa que será descontinuada), (iii) Editora Uniderp Ltda (empresa que terá suas atividades incorporadas a Anhanhguera Publicações Ltda) e (iv) Centro de Ensino Superior Campo Grande S/S Ltda., que detem as seguintes unidades operacionais: Uniderp Interativa (operação de ensino a distância), Faculdades de Rio Verde, Dourados e Ponta Porã e a Universidade UNIDERP. Também em outubro de 2007, a União da Associação Sul –Matogrossense S/S Ltda., unidade operacional UNAES, foi adquirida pela Anhanguera Educacional Participações S.A. Em dezembro de 2007, a Anhanguera Educacional Participações S.A. passou a ser a controladora das 295 05/03/2008 holdings (i) Pendipi Participações Ltda., (ii) Uniarte Participações Ltda., (iii) Javelini Participações Ltda. e (iv) Tipori Participações Ltda., controladoras das empresas Instituto de Ensino Superior Senador Fláquer de Santo André S/S Ltda, unidade operacional UniA e UniA Imóveis Adm. de Imóveis e Prest. Serviços Ltda. (empresa que detém a propriedade do imóveis utilizados pela unidade operacional UniA). Em fevereiro de 2008, tornaram-se controladas a (i) Sociedade Educacional de Ensino Superior do Lago Ltda., unidade operacional FACNET, (ii) Sociedade Educacional Garra Ltda., unidade operacional FAPLAN; (iii) INTESC Inst. Tec. de Educação Sup. e Pesquisa de Santa Catarina Ltda. e EDUCAR - Instituição Educacional S/S Ltda., unidade operacional Iesville. Na data deste relatório, a estrutura societária da Companhia era a seguinte: (1) Os quotistas do FEBR, com participação acima de 5%, são Gabriel Mario Rodrigues (39,4%), Ângela Regina Rodrigues de Paula (12,1%), Carmem Silva Rodrigues Maia (12,1%), Gláucia Helena Castelo Branco Rodrigues (12,1%), Educational Investiments LLP (12,1%) e Olimpio Matarazzo Neto (5,5%). A Educational Investiments LLP é detida 99,99% pelo Highland Investment Fund, investment fund devidamente constituído em 17 de julho de 2002 nas Ilhas Cayman, administrado pelo UBS Fund Services (Cayman) Ltd., detido pelo Banco UBS na Suíça. 296 Os quotistas do FEBR não são signatários de acordo de quotistas, sendo as decisões levadas à assembléia geral de quotistas aprovadas pela maioria dos votos presentes, em conformidade com o regulamento do FEBR. Desta forma, a Educational Investments LLP não possui ingerência sobre a escolha do Administrador do FEBR, pois tal decisão cabe aos quotistas representando 50% mais uma quota do seu capital. (2) Os sócios da Viana do Castelo, com participação acima de 5%, são Antonio Carbonari Netto (44,6%), José Luis Poli (27,4%), Alex Carbonari (17,9%). Administração Conselho de Administração O Conselho de Administração é o órgão de deliberação colegiada, responsável pela formulação e implantação das políticas e diretrizes gerais de negócios, incluindo as estratégias de longo prazo. É responsável também pela designação e supervisão da gestão dos diretores e pela contratação dos auditores independentes. Os membros do Conselho de Administração (vide tabela abaixo) foram eleitos nas Assembléias Gerais realizadas em 19 de dezembro de 2006 e 7 de fevereiro de 2007 para um mandato de um ano, que se encerrou em 19 de dezembro de 2007. Nome Idade Cargo Alexandre Teixeira de Assumpção Saigh 40 Presidente Luiz Otavio Reis de Magalhães 48 Vice-Presidente Olimpio Matarazzo Neto 48 Membro Octavio Lopes Castello Branco Neto 49 Membro Sergio Vicente Bicicchi 66 Membro Os membros do Conselho de Administração serão reeleitos na Assembléia Geral Ordinária que ocorrerá no presente exercício. Diretoria Os Diretores são os representantes legais, responsáveis, principalmente, pela administração cotidiana da Companhia e pela implementação das políticas e diretrizes gerais estabelecidas pelo Conselho de Administração. Os Diretores são eleitos pelo Conselho de Administração com mandato de três anos, permitida a reeleição e podendo, a qualquer tempo, ser destituídos por tal órgão. O Estatuto Social estabelece que nossa diretoria seja composta de três membros, sendo um Diretor Presidente, um Diretor Vice-Presidente Acadêmico, e um Diretor Vice-Presidente Operacional e de Relações com Investidores. 297 Nome Idade Cargo Data de Eleição Antônio Carbonari Netto 56 Diretor Presidente 19.12.06 José Luis Poli 51 Diretor Vice-Presidente Acadêmico 19.12.06 Ricardo Leonel Scavazza 30 Diretor Vice-Presidente Operacional e de Relações com Investidores 19.12.06 Conselho Fiscal A Companhia não possui um Conselho Fiscal permanente, contudo, conforme requerimento dos acionistas, conforme mencionado acima, o Conselho Fiscal pode ser instalado em qualquer ano fiscal. Atualmente não há um Conselho Fiscal instalado. Composição da base acionária Nome Ações ON FEBR (1) Viana do Castelo (2) Antonio Carbonari Netto José Luis Poli Alex Carbonari Outras Ações em Circulação 359.204.993 71.422.513 357.620 212.245 212.245 68.139 28.511.800 78,09% 15,53% 0,08% 0,05% 0,05% 0,01% 6,20% Total 459.989.555 100,00% (1) (%) Ações PN 60.623.948 8.562.570 2.145.719 1.273.476 (%) Total 408.677 171.070.800 24,71% 3,49% 0,87% 0,52% 0,52% 0,17% 69,72% 419.828.941 79.985.083 2.503.339 1.485.721 1.485.720 476.816 199.582.600 59,52% 11,34% 0,35% 0,21% 0,21% 0,07% 28,30% 245.358.665 100,00% 705.348.220 100,00% 1.273.475 Sem considerar o Exercício da Opção de Units Suplementares. (2) Os sócios da Viana do Castelo, com participação acima de 5%, são Antonio Carbonari Netto (44,6%), José Luis Poli (27,4%) e Alex Carbonari (17,9%). Listagem na Bovespa Com o propósito de manter elevado padrão de governança corporativa, além de seguir o Código das Melhores Práticas de Governança Corporativa do Instituto Brasileiro de Governança Corporativa - IBGC, a Companhia celebrou um contrato com a BOVESPA visando cumprir com os requisitos de listagem do Nível 2, tendo este sido firmado por ocasião da oferta publica inicial primária e secundária de certificados de depósito de ações de nossa emissão realizada em 9 de março de 2007. Política de Dividendos Sem prejuízo do direito da nossa administração de propor a constituição de quaisquer reservas previstas em leis ou estatutárias, e observados o melhor interesse e a saúde financeira da Companhia, de acordo com o artigo 21, §único, inciso (ii) do Estatuto Social, 298 (%) distribuiremos como dividendo entre todas as ações, em cada exercício social, pelo menos 1% do lucro líquido do exercício, ajustado nos termos do artigo 202 da Lei de Sociedades por Ações. Cláusula compromissória de arbitragem A Companhia, seus acionistas, administradores e os membros do Conselho Fiscal obrigamse a resolver por meio de arbitragem, toda e qualquer disputa ou controvérsia que possa surgir entre eles, relacionada ou oriunda, em especial da aplicação, validade, eficácia, interpretação, violação e seus efeitos, das disposições contidas na Lei das Sociedades por Ações, no Estatuto Social da Companhia, nas normas editadas pelo CMN, pelo Banco Central e pela CVM, bem como nas demais normas aplicáveis ao funcionamento do mercado de capitais em geral, além daquelas constantes do Regulamento de Listagem do Nível 2, do Contrato de Práticas Diferenciadas de Governança Corporativa Nível 2 e do Regulamento de Arbitragem da Câmara de Arbitragem do Mercado. Recursos Humanos Em 2007 a Anhanguera investiu em capacitação e treinamento com a meta de melhorar a qualidade do atendimento aos alunos, disseminar a cultura da empresa e promover um aprimoramento técnico. Para isso, foram investidas cerca de 3 mil horas em capacitação docente, oferecidas a todos os professores com o intuito de melhorar o ensino oferecido aos alunos. Foram também oferecidas 970 bolsas através do programa de capacitação docente (entre especializações, mestrados e doutorados) e custeadas a participação de 260 pessoas em congressos científicos. Foi investido na capacitação de técnicos administrativos cerca de 14 mil horas de cursos, com mais de 3 mil participantes. Estes treinamentos tiveram por objetivo a disseminação de cultura e estratégia da Companhia que, aliadas ao aprimoramento técnico, se traduziram em ganhos de resultado. Além disso, foram provisionados R$ 2,4 milhões referentes ao pagamento de bonificações a funcionários e diretoria executiva. Estas bonificações são concedidas de acordo com métricas de resultado de cada curso, unidade e desempenho da Companhia como um todo. Assim, com o objetivo de otimizar seu modelo de negócios, foram mapeados e redefinidos vários processos organizacionais envolvendo o escritório central e as unidades de ensino. O resultado destas ações se traduziu na melhoria das nossas margens devido à melhoria na tecnologia e aprimoramento de processos de trabalho. A Anhanguera encerrou 2007 com 2.921 funcionários não docentes, o que representa crescimento de 294,7% em relação a 2006, quando contava com 740 funcionários. 299 Responsabilidade Social, Patrocínio e Incentivo Cultural Como instituição de ensino, a Anhanguera acredita exercer uma função social essencial ao oferecer uma alternativa educacional acessível e de qualidade a jovens trabalhadores de média e média-baixa renda. Ao mesmo tempo, como instituição, busca cumprir sua responsabilidade social pela integração das comunidades em que atua com seus alunos e corpo docente, estimulando a produção de conhecimento, geração e troca de idéias e promovendo o senso de cidadania e autonomia da comunidade. Nossas ações são orientadas pelos seguintes princípios: (1) a promoção da inclusão social e da igualdade de direitos e oportunidades, com vista a tornar os indivíduos mais bem capacitados para reagir aos desafios de uma sociedade globalizada; e (2) o respeito, a promoção e a proteção dos direitos humanos e do meio ambiente. Atualmente temos 506 projetos comunitários, que beneficiaram mais de 110 mil indivíduos em 2007. As principais ações e programas de responsabilidade social incluem: • • • • • • • • • • • • Biblioteca aberta à comunidade - incentivo à leitura para alunos do ensino fundamental: 1.000 alunos do ensino fundamental atendidos, 15 professores e 58 alunos das IES envolvidos; Faculdade Aberta da 3ª Idade: 500 alunos atendidos, 17 alunos e 12 professores das IES envolvidos; Alfabetização e Inclusão de Jovens e Adultos - parceria com o Governo do Estado de SP: 130 alunos atendidos, 27 alunos e 5 professores das IES envolvidos; Reforço Escolar - parceria com a rede pública de ensino - 1º ciclo do ensino fundamental: 1.500 alunos atendidos e 226 alunos e 49 professores das IES envolvidos; Inclusão Digital - parcerias com diversas organizações governamentais e nãogovernamentais: 2.000 alunos atendidos e 42 alunos e 26 professores das IES envolvidos; Assistência Jurídica - parceria com o Tribunal de Justiça do Estado de SP: 13.000 atendimentos e 68 alunos e 39 professores das IES envolvidos; Clínica de Fisioterapia: 10.000 atendimentos, 98 alunos e 14 professores da IES envolvidos; Campanhas de Prevenção e Promoção da Saúde: 10.000 atendimentos, 414 alunos e 38 professores envolvidos; Hospital veterinário e campanhas de saúde animal: 45.000 animais atendidos, 2.585 exames realizados, 840 alunos e 25 professores envolvidos; Capacitação Profissional: 4.000 pessoas atendidas, 22 professores e 212 alunos envolvidos; Torneios e práticas esportivas: 6.000 alunos atendidos, 44 alunos e 18 professores envolvidos; e Meio Ambiente - Educação Ambiental: 8.000 alunos atendidos, 7 professores e 34 alunos da IES envolvidos. Além disso, a Companhia faz contribuições e doações a organizações filantrópicas nas localizações em que opera. 300 Responsabilidade Ambiental Embora a maior parte de suas atividades não gere resíduos perigosos, algumas delas, principalmente os serviços de saúde humana e animal, incluem o uso de produtos químicos controlados, a operação de laboratórios e clínicas veterinárias e envolvem o descarte de resíduos perigosos gerados por esses estabelecimentos, todos os quais estão sujeitos às leis e aos regulamentos ambientais brasileiros e são monitorados pelas autoridades ambientais federais, estaduais e municipais. As atividades que geram resíduos regulados estão sujeitas a licenciamento e supervisão constante. Atualmente a Anhanguera terceiriza a remoção, o transporte, o tratamento e o descarte de resíduos perigosos. As violações à legislação ambiental podem caracterizar ainda crime ambiental, atingindo tanto os administradores, como a própria pessoa jurídica. Podem, também, acarretar penalidades administrativas, como multas. Na esfera civil os danos ambientais implicam responsabilidade solidária e objetiva, direta e indireta. Isto significa que a obrigação de reparar a degradação causada poderá afetar a todos os direta ou indiretamente envolvidos, independentemente da comprovação de culpa dos agentes. Como conseqüência, a contratação de terceiros para proceder a qualquer intervenção de suas operações, como a disposição final de resíduos, não exime a responsabilidade da Companhia por eventuais danos ambientais causados pela contratada. Relacionamento com Auditores Independentes Em atendimento à Instrução CVM 381/2003, a Anhanguera Educacional e suas controladas contrataram serviços não relacionados à auditoria externa, cujos honorários pagos foram de aproximadamente R$ 80,4 mil, representando 7,4% dos honorários totais de auditoria externa contratados em 2007. Estes serviços foram de curta duração, referindo-se a consultoria de recrutamento de pessoal na descrição do perfil de cargos e na triagem de candidatos para integrar o quadro funcional da Companhia. A Anhanguera Educacional, em discussão com seus auditores independentes, concluiu que estes serviços não afetaram a independência e a objetividade entre si. A Anhanguera Educacional adota como política observar e atender às regulamentações que definem as restrições de serviços dos auditores independentes. Agradecimentos A administração da Anhanguera Educacional agradece a todos que possibilitaram os resultados alcançados em 2007 - seus colaboradores, acionistas, fornecedores, instituições financeiras, entidades governamentais e, especialmente, aos alunos que freqüentam seus cursos. A Administração Valinhos, 7 de março de 2008. 301 Parecer dos auditores independentes Ao Conselho de Administração e aos Acionistas da Anhanguera Educacional Participações S.A. Valinhos - SP 1. Examinamos os balanços patrimoniais da Anhanguera Educacional Participações S.A. e os balanços patrimoniais consolidados dessa Companhia e suas controladas, levantados em 31 de dezembro de 2007 e 2006 e as respectivas demonstrações de resultados, das mutações do patrimônio líquido e das origens e aplicações de recursos, correspondentes aos exercícios findos naquelas datas, elaborados sob a responsabilidade de sua administração. Nossa responsabilidade é a de expressar uma opinião sobre essas demonstrações financeiras. 2. Nossos exames foram conduzidos de acordo com as normas de auditoria aplicáveis no Brasil e compreenderam: (a) o planejamento dos trabalhos, considerando a relevância dos saldos, o volume de transações e os sistemas contábil e de controles internos da Companhia e suas controladas; (b) a constatação, com base em testes, das evidências e dos registros que suportam os valores e as informações contábeis divulgados; e (c) a avaliação das práticas e das estimativas contábeis mais representativas adotadas pela administração da Companhia e suas controladas, bem como da apresentação das demonstrações financeiras tomadas em conjunto. 3. Em nossa opinião, as demonstrações financeiras acima referidas representam, adequadamente, em todos os aspectos relevantes, a posição patrimonial e financeira da Anhanguera Educacional Participações S.A. e a posição patrimonial e financeira consolidada dessa Companhia e suas controladas em 31 de dezembro de 2007 e 2006, os resultados de suas operações, as mutações do seu patrimônio líquido e as origens e aplicações de seus recursos, correspondentes aos exercícios findos naquelas datas, de acordo com as práticas contábeis adotadas no Brasil. 302 4. Nossos exames foram conduzidos com o objetivo de formarmos uma opinião sobre as demonstrações financeiras acima referidas, tomadas em conjunto. As demonstrações dos fluxos de caixa referentes aos exercícios findos em 31 de dezembro de 2007 e 2006 representam informações complementares àquelas demonstrações, as quais não são requeridas pelas práticas contábeis adotadas no Brasil e estão sendo apresentadas para possibilitar uma análise adicional. Essas informações complementares foram submetidas aos mesmos procedimentos de auditoria aplicados às demonstrações financeiras e, em nossa opinião, estão apresentadas, em todos os aspectos relevantes, adequadamente em relação às demonstrações financeiras acima referidas, tomadas em conjunto. 7 de março de 2008 KPMG Auditores Independentes CRC 2SP014428/O-6 Carlos Augusto Pires Contador CRC 1SP184830/O-7 Marcos A. Boscolo Contador CRC 1SP198789/O-0 303 304 11 12 Imobilizado Diferido - 121.567 123.950 575.490 687.775 - 34.824 - 121.567 2.188 101.696 540.666 2.188 101.696 As notas explicativas são parte integrante das demonstrações financeiras. 10 8 9 Permanente Investimentos Não circulante Realizável a longo prazo Depósitos judiciais Outras contas a receber Partes relacionadas 195 10.589 8 1 194 - 4.968 3.867 293 1.461 6 7 Circulante Disponibilidades Mensalidades a receber Estoques Impostos a recuperar Outras contas a receber Despesas antecipadas 2006 Controladora 2007 Nota Ativo (Em milhares de Reais) em 31 de dezembro de 2007 e 2006 Balanços patrimoniais (Companhia aberta) Anhanguera Educacional Participações S.A. 819.656 696.274 89.075 189.360 417.839 14.730 136 11.545 3.049 108.652 33.843 59.033 2.521 7.296 3.165 2.794 2007 2006 168.629 134.435 13.522 86.273 34.640 6.868 1.850 5.018 27.326 1.835 23.096 570 863 681 281 Consolidado Patrimônio líquido Capital social Reserva legal Lucros acumulados Não circulante Exigível a longo prazo Partes relacionadas Empréstimos e financiamentos Impostos parcelados Compromissos a pagar Provisão para contingências Outras contas a pagar Circulante Empréstimos e financiamentos Fornecedores Salários, férias e encargos sociais Impostos e contribuições a recolher Impostos parcelados Anuidades antecipadas Compromissos a pagar Imposto de renda e contribuição social Outras contas a pagar Passivo 20 9 13 15 17 18 15 16 17 14 13 Nota 123.950 123.850 484.415 687.775 123.648 54 148 - - 100 51 49 2006 483.811 74 530 133.137 18.293 41.141 73.703 - 70.223 10.340 1.633 500 57.676 74 2007 Controladora 819.656 484.415 483.811 74 530 168.188 52.552 16.633 89.659 8.116 1.228 167.053 20.279 10.241 29.791 5.791 3.134 18.602 69.052 6.734 3.429 2007 168.629 123.850 123.648 54 148 8.390 198 216 2.395 4.433 660 488 36.389 6.664 2.700 10.236 2.380 950 5.268 5.235 1.699 1.257 2006 Consolidado Anhanguera Educacional Participações S.A. (Companhia aberta) Demonstrações de resultados Exercícios findos em 31 de dezembro de 2007 e 2006 (Em milhares de Reais, exceto lucro por ação) Nota Controladora Consolidado 2007 2006 2007 - - 339.857 7.386 15.295 423 - - 347.243 15.718 - (34.328) (20.461) (10.387) (8.495) (1.404) (1.198) (75) (489) - - (73.671) (3.166) Receita líquida dos serviços prestados - - 273.572 12.552 Custos diretos dos serviços prestados - - (151.620) (7.068) Lucro bruto - - 121.952 5.484 Outras despesas operacionais Despesas com vendas Despesas gerais e administrativas Depreciação e amortização Amortização do ágio Resultado de equivalência patrimonial (7) (32.533) (126) (16.949) 33.754 (112) 510 (26.818) (59.122) (10.315) (33.646) - (1.517) (2.522) (97) (568) - Lucro operacional antes do resultado financeiro (15.861) 398 (7.949) 780 16.266 322 11.873 (559) 405 720 3.924 221 - - 29 405 720 3.953 218 (51) (3.548) 451 Receita bruta de serviços prestados Receita de mensalidade Taxas, serviços acadêmicos e outros Deduções Bolsas Descontos Mensalidades canceladas Impostos e taxas - Resultado financeiro líquido Lucro operacional Resultado não operacional Lucro antes do imposto de renda e da contribuição social Imposto de renda e contribuição social 19 - - 2006 (1 mês) (3) Lucro líquido do exercício 405 669 405 669 Lucro líquido por ação - R$ - 0,01 0,00 0,01 112.949.258 705.348.220 112.949.258 Quantidade de ações ao final do exercício 705.348.220 As notas explicativas são parte integrante das demonstrações financeiras. 305 Anhanguera Educacional Participações S.A. (Companhia aberta) Demonstrações das mutações do patrimônio líquido Exercícios findos em 31 de dezembro de 2007 e 2006 (Em milhares de Reais) Capital social Reserva legal Lucros acumulados 2.109 21 - - 121.539 - - 121.539 Lucro líquido do exercício - - 669 669 Destinação do lucro líquido: Reserva legal Distribuição de dividendos - 33 - (33) (6) Saldos em 31 de dezembro de 2006 123.648 54 148 123.850 Aumento de capital em dinheiro 360.163 - - 360.163 Lucro líquido do exercício - - 405 405 Destinação do lucro líquido: Reserva legal Distribuição de dividendos - 20 - (20) (3) 483.811 74 530 Saldos em 1º de janeiro de 2006 Ajuste de exercícios anteriores em investida Aumento de capital por integralização de ações Saldos em 31 de dezembro de 2007 As notas explicativas são parte integrante das demonstrações financeiras. 306 - Total (482) 2.130 (482) (6) (3) 484.415 Anhanguera Educacional Participações S.A. (Companhia aberta) Demonstrações das origens e aplicações de recursos Exercícios findos em 31 de dezembro de 2007 e 2006 (Em milhares de Reais) Controladora Origens dos recursos Nas operações Lucro líquido do exercício Itens que não afetam o capital circulante Depreciações e amortizações Amortização do ágio Baixa de bens do ativo imobilizado Resultado de equivalência patrimonial Recursos (aplicados nas) gerados das operações Consolidado 2007 2006 2007 2006 (1 mês) 405 669 405 669 3.883 13.192 (33.754) (510) 10.315 33.646 7.255 - 411 568 (16.274) 159 51.621 1.648 - De acionistas Aumento de capital 360.163 121.539 360.163 121.539 De terceiros Aumento do exigível a longo prazo 133.137 - 159.798 8.390 477.026 121.698 571.582 131.577 11.339 387.198 38.707 99.508 3 121.539 2.188 6 416.845 81.628 66.788 47.794 7.862 3 35.690 83.540 2.892 1.609 12.165 6.868 6 536.755 123.733 620.920 142.770 Aplicações de recursos Investimentos Ágio na aquisição de investimentos Adição ao imobilizado por aquisição de participação Adição ao imobilizado Adição ao diferido Adição ao diferido por aquisição de participação Aumento do realizável a longo prazo Dividendos propostos Redução do capital circulante líquido (59.729) (2.035) (49.338) (11.193) Variações no capital circulante líquido Ativo circulante No fim do exercício No início do exercício 10.589 195 195 2.408 108.652 27.326 27.326 2.408 10.394 (2.213) 81.326 24.918 Passivo circulante No fim do exercício No início do exercício Redução do capital circulante líquido 70.223 100 100 278 167.053 36.389 36.389 278 70.123 (178) 130.664 36.111 (49.338) (11.193) (59.729) As notas explicativas são parte integrante das demonstrações financeiras. 307 (2.035) Anhanguera Educacional Participações S.A. (Companhia aberta) Demonstrações dos fluxos de caixa Exercícios findos em 31 de dezembro de 2007 e 2006 (Em milhares de Reais) Controladora Fluxos de caixa das atividades operacionais Lucro líquido do exercício Ajustes para conciliar o resultado às disponibilidades geradas pelas atividades operacionais: Depreciação e amortização Amortização de ágio Resultado de equivalência patrimonial Resultado na venda de ativos permanentes Variações nos ativos e passivos (Aumento) em contas a receber (Aumento) nos estoques (Aumento) em impostos a recuperar (Aumento) em outros ativos circulantes (Aumento) no realizável a longo prazo Aumento em fornecedores Aumento em provisão de bonus à funcionários Aumento em compromissos a pagar Aumento em anuidades antecipadas Aumento em salários, férias e encargos sociais Aumento (redução) em outras contas a pagar e provisões Aumento em impostos parcelados Aumento (redução) em partes relacionadas - passivas Disponibilidades líquidas (aplicadas nas) geradas pelas atividades operacionais Fluxos de caixa das atividades de investimentos Investimentos Compras de imobilizado Aumento ao imobilizado por aquisição de participação Adições ao ativo diferido Aumento ao diferido por aquisição de participação Consolidado 2007 2006 2007 2006 (1 mês) 405 669 405 669 10.315 33.646 7.255 411 568 - 3.883 13.192 (33.754) - (510) - (3.673) (1.754) (99.508) 1.267 131.379 366 474 18.293 (67) (2.188) (178) - (35.937) (1.951) (6.433) (4.997) (7.862) 7.541 1.015 149.043 13.334 18.540 18.814 16.422 (198) (23.096) (570) (1.698) (6.868) 2.657 1.474 4.433 26.464 2.395 198 30.570 (2.274) 218.952 7.037 (398.537) (38.707) - (121.539) - (416.845) (66.788) (81.628) (47.794) - (35.690) (2.892) (83.540) (1.609) (12.165) (437.244) (121.539) (613.055) (135.896) 360.163 51.481 (3) 121.539 (6) 360.163 65.951 (3) 121.539 6.880 (6) 411.641 121.533 426.111 128.413 Demonstração das variações nas disponibilidades No início do exercício No fim do exercício 1 4.968 2.281 1 1.835 33.843 2.281 1.835 Aumento (redução) nas disponibilidades 4.967 (2.280) 32.008 Disponibilidades líquidas aplicadas nas atividades de investimentos Fluxos de caixa das atividades de financiamentos Integralização de capital Empréstimos bancários Antecipação e distribuição de dividendos Disponibilidades líquidas geradas pelas atividades de financiamentos As notas explicativas são parte integrante das demonstrações financeiras. 308 (446) Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras Exercícios findos em 31 de dezembro de 2007 e 2006 (Em milhares de Reais) 1 Contexto operacional A Anhanguera Educacional Participações S.A. (antiga Mehir Holdings S.A.) ou “Companhia”, com sede em Valinhos - SP, foi constituída em 10 de janeiro de 2001, tendo seu registro como companhia aberta deferido pela Comissão de Valores Mobiliários - CVM em 8 de junho de 2001 e tem por objetivo, diretamente ou mediante a participação em outras sociedades, nos Estados de São Paulo, Goiás e Rio Grande do Sul, oferecer ensino de nível superior e de pós-graduação. Em 12 de janeiro de 2007, por meio de Ata da Assembléia Geral Extraordinária – AGE, a denominação social de Mehir Holdings S.A. foi alterada para Anhanguera Educacional Participações S.A. A Companhia tem suas ações negociadas na Bolsa de Valores de São Paulo - BOVESPA, na forma de Units. As controladas diretas e indiretas têm por objeto social: o desenvolvimento e a administração de atividades em instituições educacionais de nível superior, educação profissional e outras; o desenvolvimento e administração de cursos de nível superior e profissionalizante, ministrados presencialmente, por correspondência, por transmissão eletrônica de dados ou por qualquer outro método; o preparo, aquisição, venda ou licenciamento, a qualquer título, de conteúdo ligado a educação de nível superior e profissionalizante, bem como a colocação desse conteúdo à disposição dos usuários, por quaisquer meios atualmente existentes ou que venham a ser desenvolvidos; a administração de bens e negócios próprios; e a participação em outras sociedades, nacionais ou estrangeiras, como acionista ou quotista. Em 31 de dezembro de 2007 e 2006 a Anhanguera Educacional Participações S.A., por meio de suas investidas, possuía estabelecimentos de ensino nas seguintes localidades: 309 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 2007 2006 Em operação Em construção Em operação Em construção Leme (SP) Campinas (SP) 4 unidades Matão (SP) Pirassununga (SP) Santa Bárbara D'oeste (SP) Limeira (SP) Taubaté (SP) 8 outras unidades Leme (SP) Campinas (SP) 2 unidades Jundiaí (SP) Valinhos (SP) 6 outras unidades Campinas - 3 (SP) Matão (SP) Pirassununga (SP) Santa Bárbara D'oeste (SP) Limeira (SP) Taubaté (SP) Anápolis (GO) Jacareí (SP) Jundiaí (SP) Valinhos (SP) Bauru (SP) Indaiatuba (SP) Jacareí (SP) Osasco (SP) Piracicaba (SP) Rio Claro (SP) São Paulo (SP) Sorocaba (SP) Santo André (SP) 2 unidades Anápolis (GO) Ponta Porá (MS) Rio Verde (MS) Dourados (MS) Rio Grande (RS) Pelotas (RS) Campo Grande (MS) 3 unidades Total 31 unidades Total 8 unidades Total 13 unidades 310 Total 6 unidades Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 2 Apresentação das demonstrações financeiras As demonstrações financeiras individuais e consolidadas foram elaboradas e estão apresentadas de acordo com as práticas contábeis emanadas da legislação societária brasileira e normas da Comissão de Valores Mobiliários - CVM. Com o objetivo de aprimoramento das informações prestadas ao mercado, a Companhia está apresentando como informação suplementar, a demonstração individual e consolidada dos fluxos de caixa, referentes ao exercício findo em 31 de dezembro de 2007 e 2006, preparados de acordo com a NPC 20 - Demonstração dos fluxos de caixa, emitida pelo IBRACON - Instituto dos Auditores Independentes do Brasil. 3 Resumo das principais práticas contábeis a. Apuração do resultado O resultado do exercício é apurado em conformidade com o regime contábil de competência de exercícios. As receitas de mensalidades são reconhecidas mensalmente ao resultado do exercício em função da ocorrência de seu fato gerador, independentemente de terem sido recebidas. b. Estimativas contábeis A elaboração das demonstrações financeiras de acordo com as práticas contábeis adotadas no Brasil requer que a Administração use de julgamento na determinação e registro de estimativas contábeis. Ativos e passivos significativos sujeitos à estimativas e premissas incluem prazos estimados para recuperação e conseqüente amortização dos ágios originados na aquisição de investimentos, o valor residual do ativo imobilizado, provisão para créditos duvidosos, provisão para bônus a diretores e funcionários e provisão para contingências. A liquidação das transações envolvendo tais estimativas poderá, eventualmente, resultar em valores diferentes aos estimados, devido a imprecisões inerentes ao procedimento empregado em sua determinação, cuja revisão das estimativas e premissas é realizada trimestralmente. 311 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) c. Ativo circulante e realizável a longo prazo • Aplicações financeiras As aplicações financeiras estão avaliadas ao custo, acrescido dos rendimentos auferidos até a data do balanço. • Mensalidades a receber Representam as mensalidades emitidas, porém não recebidas, além de acordos firmados com estudantes de mensalidades vencidas e de cobranças judiciais. • Provisão para créditos duvidosos Constituída em montante considerado suficiente pela Administração para fazer face à eventuais perdas na realização das mensalidades e negociações a receber. A provisão para créditos duvidosos está sendo apresentada na rubrica de despesas com vendas, na demonstração do resultado do exercício. • Estoques Referem-se a materiais de consumo, avaliados ao custo médio de aquisição, não excedendo ao valor de mercado. • Investimentos Investimentos em controladas estão avaliados pelo método da equivalência patrimonial. Os ágios estão baseados na rentabilidade futura das operações das investidas e amortizados de acordo com as projeções de rentabilidade desenvolvidas por empresa especializada, as quais são anualmente revisadas pela Administração da Companhia. 312 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) • Imobilizado Registrado ao custo de aquisição ou construção. A depreciação/amortização é calculada pelo método linear e leva em consideração o tempo de vida útil dos bens e as taxas mencionadas na Nota Explicativa 11. • Diferido Gastos pré-operacionais referem-se àqueles empregados em novas unidades de ensino e em projetos especiais, até o momento em que passam a ser utilizados, sendo amortizados pelo prazo de cinco anos. Os ágios apurados nas aquisições e posteriores incorporações de investimentos estão baseados na rentabilidade futura das operações das investidas e amortizados de acordo com as projeções de rentabilidade desenvolvidas por empresa especializada, as quais são anualmente revisadas pela Administração da Companhia. • Demais ativos circulantes e realizável a longo prazo São apresentados ao valor líquido de realização. d. Passivo circulante e não circulante São demonstrados pelos valores conhecidos ou calculáveis, acrescidos, quando aplicável, dos correspondentes encargos e variações monetárias e/ou cambiais incorridos até a data de fechamento dos balanços. e. Provisões Uma provisão é reconhecida no balanço quando a Companhia possui uma obrigação legal ou constituída como resultado de um evento passado, e quando é provável que um recurso econômico seja requerido para saldar tal obrigação. As provisões são registradas tendo como base as melhores estimativas do risco envolvido, avaliadas por nossos consultores jurídicos. 313 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) f. Imposto de renda e contribuição social O imposto de renda e a contribuição social da controladora são calculados com base nas alíquotas de 15%, acrescida do adicional de 10% sobre o lucro tributável excedente de R$ 240 para imposto de renda e 9% sobre o lucro tributável para contribuição social sobre o lucro líquido. O imposto de renda e a contribuição social nas controladas que aderiram ao Programa Universidade para Todos - PROUNI foram apurados considerando os critérios estabelecidos pela Instrução Normativa da Receita Federal, especificamente aplicáveis ao PROUNI e apurado considerando o lucro da exploração sobre as atividades isentas. De acordo com a Lei 11.096/2005 regulamentada pelo Decreto 5.493/2005 e normatizada pela Instrução Normativa da Secretaria da Receita Federal nº. 456, de 5 de outubro de 2004 e nos termos dos artigo 5º da Medida Provisória nº. 213, de 2004, as entidades de ensino superior que aderiram ao PROUNI ficam isentas, no período de vigência do termo de adesão, entre outros, do imposto de renda da pessoa jurídica e da contribuição social sobre o lucro líquido, devendo a apuração de o referido imposto ser baseada no lucro da exploração das atividades isentas. g. Demonstrações financeiras comparativas As demonstrações financeiras consolidadas do exercício findo em 31 de dezembro de 2006 foram reclassificadas para permitir a comparabilidade e atender ao padrão de divulgação adotado pela Companhia em 31 de dezembro de 2007. 4 Aspectos societários Em 30 de novembro de 2006 a Anhanguera Educacional S.A possuía como acionistas, o Fundo de Educação para o Brasil - Fundo de Investimento em Participações que detinha 81.051.621 ações representando 82,27% do capital social da Anhanguera Educacional S.A., enquanto o saldo remanescente composto por 17.462.083 ações, representando 17,73%, era de propriedade de acionistas minoritários. 314 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Em 29 de dezembro de 2006, por meio de Assembléias Gerais Extraordinárias foi aprovada a reestruturação societária da Anhanguera Educacional S.A., por meio da qual suas ações, avaliadas a valor contábil, segundo laudo emitido por empresa especializada, foram integralizadas ao capital social da Mehir Holdings S.A (atualmente Anhanguera Educacional Participações S.A.). Após a conclusão da reestruturação, as participações societárias anteriormente mencionadas, foram mantidas, por meio da empresa holding Viana do Castelo Administração de Bens S.A.. Assim, a partir dessa data a Mehir Holdings S.A. (atualmente Anhanguera Educacional Participações S.A.) passou a ser controladora integral da Anhanguera Educacional S.A.. Durante o exercício de 2007 a Anhanguera Educacional Participações S.A., realizou diversas operações societárias relacionadas a aquisições de participação em outras sociedades e processos de incorporações de suas investidas. Os principais aspectos societários ocorridos no exercício de 2007 estão relacionados a seguir: Aquisições de participações no exercício: As aquisições de participações ocorridas no exercício, efetuadas pela Anhanguera Educacional Participações S.A. e suas subsidiárias foram as seguinte: Veja dados complementares sobre as aquisições na notas explicativas 10, investimentos e 17 compromissos a pagar. a. Em 9 de fevereiro de 2007, a Anhanguera Educacional Participações S.A. adquiriu a totalidade das ações da holding Yanchep Participações S.A., que por sua vez é detentora da totalidade das ações do Centro Hispano-Brasileiro de Cultura S.A., mantenedora do Centro Universitário Ibero-Americano, localizado na cidade de São Paulo. b. Em 9 de março de 2007, a Anhanguera Educacional Participações S.A. adquiriu por intermédio de sua subsidiária Asilah Administração de Bens Ltda. a totalidade das quotas da União Fênix de Educação e Cultura Ltda., mantenedor da Faculdade Fênix de Bauru - FAFEB e do Instituto Superior de Educação Fênix de Bauru - ISEFEB. c. Em 9 de abril de 2007, a Anhanguera Educacional S.A. adquiriu, por intermédio de sua subsidiária Anhanguera Educacional S.A., a totalidade das quotas do capital social da 315 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) OESTE - Organização de Ensino Superior e Tecnologia S/C Ltda. “Oeste”, mantenedora da Faculdade Integração Zona Oeste - FIZO localizada na cidade de Osasco, Estado de São Paulo. d. Em 20 de julho de 2007, a Anhanguera Educacional Participações S.A. adquiriu, por intermédio de sua subsidiária Anhanguera Educacional S.A., a totalidade das quotas do capital social da Sociedade Educacional Noiva do Mar Ltda., mantenedora das instituições de ensino superior denominadas Faculdade Atlântico Sul de Pelotas e Faculdade Atlântico Sul de Rio Grande localizadas nas cidades de Pelotas e Rio Grande, respectivamente, no Estado do Rio Grande do Sul. e. Em 1 de outubro de 2007, a Anhanguera Educacional Participações S.A. adquiriu a totalidade das quotas do capital social das sociedades Centro de Ensino Superior de Campo Grande S/S Ltda. (CESUP) e União da Associação Educacional Sul-Matogrossense Ltda. (UNAES), em conjunto (Mantenedoras). A operação de aquisição da CESUP também incluiu a Editora Uniderp Ltda., a Farmácia Escola Uniderp Ltda. e o INEPES Instituto de Pesquisas de Interesse e Opinião Pública Ltda.. As mantenedoras possuem seis instituições de ensino superior: i) a Universidade para o Desenvolvimento do Estado e da Região do Pantanal (UNIDERP), com sede em Campo Grande - MS, ii) o Centro Universitário de Campo Grande (UNAES), com sede em Campo Grande - MS, iii) as Faculdades Integradas de Ponta Porá, em Ponta Porá - MS, iv) a Faculdade Dourados, em Dourados - MS, v) o Instituto de Ensino Superior de Dourados, em Dourados – MS e vi) as faculdades Integradas de Rio Verde, em Rio Verde – MS. Em 15 de outubro de 2007 foi formalizada cessão de transferência das quotas dessas sociedades para a Anhanguera Educacional Participações S.A.. f. Em 10 de dezembro de 2007 a Companhia adquiriu a totalidade das quotas do capital social das seguintes sociedades: (i) Pendipi Participações Ltda.; (ii) Uniarte Participações Ltda.; (iii) Javelini Participações Ltda.; e (iv) Tipori Participações Ltda., controladoras do Instituto de Ensino Superior Senador Fláquer de Santo André Ltda., sociedade mantenedora do Centro Universitário de Santo André – UniA (UNIA) e da Unia-Imóveis Administração de Imóveis e Prestação de Serviços Ltda. (UNIMÓVEIS), detentora dos imóveis onde funcionam os estabelecimentos estudantis. 316 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Incorporações no exercício Por meio de protocolo de justificação datado em 31 de março de 2007, a Anhanguera Educacional S.A. incorporou sua subsidiária integral JEC - Jacareiense de Educação e Cultura S/S Ltda. O valor do passivo a descoberto incorporado foi de R$ 3.128 na data-base de 31 de março de 2007, composto pelas seguintes principais contas: Ativo Mensalidades a receber Outras contas a receber Ativo imobilizado líquido Total Passivo 556 37 407 Salário, férias e encargos a pagar Impostos parcelados Partes relacionadas Outras contas a pagar Acervo líquido incorporado 1.000 Total 450 1.867 1.629 182 (3.128) 1.000 Por meio de protocolo de justificação datado em 31 de março de 2007, a Anhanguera Educacional S.A. incorporou sua subsidiária integral Sapiens Ensino e Educação Ltda. O valor do passivo a descoberto incorporado foi de R$ 117 na data-base de 31 de março de 2007, composto pelas seguintes principais contas: Ativo Mensalidades a receber Outras contas a receber Ativo imobilizado líquido Total Passivo 611 406 904 Salário, férias e encargos a pagar Empréstimos bancários Partes relacionadas Outras contas a pagar Acervo líquido incorporado 1.921 Total 437 386 881 334 ( 117) 1.921 Por meio de protocolo de justificação datado em 30 de abril de 2007, a Anhanguera Educacional S.A. incorporou suas subsidiárias integrais Rishkesh Administração de Bens Ltda., a 325 Administração de Bens Ltda. e a Jaisalmer Administração de Bens Ltda. O valor do acervo líquido contábil incorporado de ambas as empresas era de R$ 0 (zero reais) na data-base de 30 de abril de 2007, em decorrência dessas não apresentarem, desde sua criação, qualquer atividade operacional e ou administrativa. 317 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Por meio de protocolo de justificação datado em 30 de abril de 2007, a Anhanguera Educacional S.A. incorporou sua subsidiária integral Poona Administração de Bens S.A.. O valor do acervo líquido contábil incorporado dessa empresa foi de R$ 31.948 na data-base de 30 de abril de 2007, composto pelas seguintes principais contas: Ativo Outras contas a receber Investimentos em controladas Ágio na aquisição de investimento, líquido Total Passivo 58 10.054 24.836 Contas a pagar por aquisição de controlada Partes relacionadas Outras contas a pagar Acervo líquido incorporado Total 34.948 729 1.991 280 31.948 34.948 Por meio de protocolo de justificação datado em 30 de abril de 2007, a Anhanguera Educacional S.A. incorporou sua subsidiária integral Instituto Latino Americano de Educação e Cultura Ltda. O valor do acervo líquido contábil incorporado dessa empresa foi de R$ 10.054 na data-base de 30 de abril de 2007, composto pelas seguintes principais contas: Ativo Passivo Disponibilidades Mensalidades a receber Outras contas a receber 2.391 5.705 178 Ativo imobilizado líquido 4.872 Total Fornecedores Salário, férias e encargos a pagar Impostos e contribuições a recolher Outras contas a pagar Acervo líquido incorporado Total 13.146 413 2.020 306 353 10.054 13.146 Por meio de protocolo de justificação datado em 16 de julho de 2007, a Anhanguera Educacional Participações S.A. incorporou sua subsidiária integral Yanchep Participações S.A. O valor do passivo a descoberto incorporado foi de R$ 2.647 na data-base de 31 de maio de 2007, composto pelas seguintes principais contas: 318 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Ativo Passivo Total - Provisão para passivo a descoberto em investida Partes relacionadas Acervo líquido incorporado Total 2.602 45 (2.647) - Por meio de protocolo de justificação datado em 16 de julho de 2007, a Anhanguera Educacional Participações S.A. transferiu o investimento na subsidiária integral Asilah Administração de Bens Ltda. para a Anhanguera Educacional S.A. O valor do passivo a descoberto transferido foi de R$ 167 na data-base de 31 de maio de 2007. Nessa mesma data, por meio de protocolo de justificação, a Anhanguera Educacional S.A. incorporou a subsidiária integral Asilah Administração de Bens Ltda. O valor do passivo a descoberto incorporado foi de R$ 167 na data-base de 31 de maio de 2007. A partir desse evento a União Fênix de Educação e Cultura Ltda., subsidiária integral da Asilah Administração de Bens Ltda. passou a ser subsidiária integral da Anhanguera Educacional S.A. O passivo a descoberto era composto pelas seguintes principais contas: Ativo Investimentos em controladas Ágio na aquisição de investimento, líquido Diferido Total Passivo 47 6.064 235 6.346 Adiantamento para futuro aumento de capital Partes relacionadas Acervo líquido incorporado Total 6.478 35 ( 167) 6.346 Por meio de protocolo de justificação datado em 30 de junho de 2007, a subsidiária Anhanguera Educacional S.A. incorporou sua subsidiária integral União Fênix de Educação e Cultura. O valor do acervo líquido incorporado foi de R$ 113 na data-base de 30 de junho de 2007, composto pelas seguintes principais contas: 319 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Ativo Passivo Mensalidades a receber Adiantamentos a funcionários 262 155 Outras contas a receber Ativo imobilizado líquido 200 850 Total Salário, férias e encargos a pagar Impostos e contribuições a recolher Partes relacionadas Outras contas a pagar Acervo líquido incorporado 1.467 Total 580 183 389 202 113 1.467 As referidas incorporações tiveram por objetivo a simplificação da estrutura societária da qual fazem parte a Anhanguera Educacional Participações S.A., a Anhanguera Educacional S.A. e suas controladas e resultará em redução com correspondentes benefícios financeiros para o grupo, e consequentemente, para seus acionistas. 5 Demonstrações financeiras consolidadas As demonstrações financeiras consolidadas em 31 de dezembro de 2007 e 2006 incluem as demonstrações financeiras da Anhanguera Educacional Participações S.A. e as seguintes empresas investidas diretas e indiretas. Consolidação Participações Diretas Anhanguera Educacional S.A. (a) Centro Hispano Brasileiro de Cultura S.A. (a) Pendipi Participações Ltda. (a) Uniarte Participações Ltda. (a) Javelini Participações Ltda. (a) Tipori Participações Ltda. (a) Instituto de Ensino Superior Senador Fláquer de Santo André Ltda. (a) UniA Imóveis Administração de Imóveis e Prestação de Serviços Ltda. 320 2006 2007 100% - 100% 100% 100% 100% 100% 100% 25% 25% Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Participações Indiretas Anhanguera Publicações Material Didático S.A. (b) SAPIENS - Ensino e Educação Ltda. (b) JEC - Jacareiense de Educação e Cultura S/S Ltda. (b) Poona Administração de Bens S.A. (b) Instituto Latino Americano de Educação e Cultura Ltda. (a) Oeste Organização de Ensino Superior e Tecnologia S/S Ltda. (a) Sociedade Educacional Noiva do Mar Ltda. (a) União da Associação Sul-Matogrosseense S/S Ltda. (a) Editora Uniderp Ltda. (a) Centro de Ensino Superior de Campo Grande S/S Ltda. (a) Instituto de Pesquisa de Interesse de Opinião Pública Ltda. (a) Farmácia Escola Uniderp Ltda. (a) Instituto de Ensino Superior Senador Fláquer de Santo André Ltda. (a) UniA Imóveis Administração de Imóveis e Prestação de Serviços Ltda. (a) Colégio Técnico Com. Senador Fláquer S/S Ltda. Consolidação 2006 2007 100% 100% 100% 100% 100% - 100% 100% 100% 100% 100% 100% 100% 100% 75% 75% 100% (a) Empresas adquiridas durante o exercício de 2007 (b) Empresas incorporadas durante o exercício de 2007 As políticas contábeis foram aplicadas de forma uniforme em todas as empresas consolidadas e consistentes com aquelas utilizadas no exercício anterior. Descrição dos principais procedimentos de consolidação O processo de consolidação das contas patrimoniais e das contas de resultado corresponde à soma dos saldos das contas do ativo, passivo, receitas e despesas, segundo a sua natureza, complementado com as seguintes eliminações: a. Eliminação dos saldos das contas de ativos e passivos entre as empresas consolidadas; b. Eliminação das participações no capital, reservas e lucros acumulados das empresas controladas; c. Eliminação dos saldos de receitas e despesas de operações realizadas entre as empresas consolidadas. 321 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 6 Disponibilidades Controladora Caixa e bancos Aplicações financeiras Consolidado 2007 2006 2007 2006 45 4.923 1 27.910 5.933 1.835 - 4.968 1 33.843 1.835 As aplicações financeiras referem-se substancialmente a fundos de investimentos em cotas (fundos de investimentos em multimercados) e certificados de depósitos bancários, remuneradas a taxas médias de 9,70% ao ano. 7 Mensalidades a receber - Consolidado 2007 2006 Mensalidades: Vencidas A vencer 31.993 6.569 13.250 69 Acordos: Vencidos A vencer 25.775 5.267 7.036 3.788 - 281 Outros Provisão para créditos duvidosos 322 (10.571) ( 1.328) 59.033 23.096 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Aging list 2007 2006 Mensalidades A vencer 6.569 350 7.100 6.638 5.747 5.473 6.154 881 2.571 2.404 2.372 2.347 3.388 168 31.993 13.250 5.267 3.788 23.041 2.734 6.311 725 25.775 7.036 69.605 24.424 (10.571) ( 1.328) 59.033 23.096 Vencidas Até 30 dias De 31 a 60 dias De 61 a 90 dias De 91 a 120 dias Acima de 120 dias Em exercícios anteriores Acordos A vencer Vencidos No exercício Em exercícios anteriores Total de mensalidades e acordos (-) Provisão para devedores duvidosos 323 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Movimentação da provisão para créditos duvidosos no exercício 8 Saldo em 31 de dezembro de 2006 ( 1.328) Incremento de provisão pela aquisição de novas sociedades: Centro Hispano Brasileiro de Cultura S.A União Fênix de Educação e Cultura Ltda. Oeste organização de Ensino Superior Tec. S/C Ltda. Sociedade Educacional Noiva do Mar Ltda. União da Associação Sul-Matogrossense S/S Ltda. Centro de Ensino Superior de Campo Grande S/S Ltda. Instituto de Ensino Superior Senador Fláquer de Santo André Ltda. Constituição de provisão no exercício Baixa efetiva de títulos vencidos ( 1.213) ( 255) ( 750) ( 1.549) ( 423) ( 8.476) ( 1.361) (12.553) 17.337 Saldo em 31 de dezembro de 2007 (10.571) Outras contas a receber - consolidado Adiantamentos a fornecedores Adiantamentos a funcionários Contas a receber de antigos proprietários Aplicações vinculadas - Yanchep (a) Aplicações vinculadas - CESUP (a) Aplicações vinculadas - UNAES (a) Outras contas a receber Parcela a amortizar no ativo circulante 2007 2006 978 660 1.006 4.481 5.032 2.013 540 97 584 - ( 3.165) Realizável a longo prazo 11.545 324 ( 681) - Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) (a) Refere-se as contas bancárias mantidas em nome da Anhanguera Educacional S.A. e da Conditoris Participações Ltda. em decorrência da parcela retida sobre a aquisição da participação acionária da Yanchep Participações S.A., e dos vendedores do Centro de Ensino Superior de Campo Grande S/S Ltda. (CESUP) e da União da Associação SulMatogrossense S/S Ltda. (UNAES) para garantia de obrigações de responsabilidade dos antigos acionistas. Contratualmente, os valores foram aplicados em fundos de depósito, sendo os rendimentos auferidos de propriedade dos antigos vendedores. Os contratos acima mencionados prevêem a manutenção dessa conta por 6 anos. Em conseqüência, a Administração reconheceu esses ativos em contrapartida a passivos por valores equivalentes, classificados na rubrica compromissos a pagar, do passivo não circulante. 9 Partes relacionadas Controladora 2007 Ativo (a) Contas a receber de acionistas (b) AFAC - Anhanguera Educacional S.A. (c) Viana do Castelo Administração de Bens Ltda. (d) Oeste Organização de Ensino Superior Tec. S/C Ltda. (d) União da Associação Sul-Matogrossense S/S Ltda. (d) Centro Hispano Brasileiro de Cultura S.A. (d) Instituto de Ensino Superior Senador Fláquer de Santo André Ltda. (d) Centro de Ensino Superior de Campo Grande S/S Ltda. 325 Consolidado 2006 2007 2006 79.331 394 2.702 173 - 3.049 2.188 - - 2.665 2.353 - 9.292 - - - 9.804 - - - 101.696 2.188 3.049 5.018 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Controladora 2007 Passivo (e) Anhanguera Educacional S.A. (f) Pendipi Participações Ltda. (f) Uniarte Participações Ltda. (f) Javelini Participações Ltda. (f) Tipori Participações Ltda. (f) Instituto de Ensino Superior Senador Fláquer de Santo André Ltda. Contas a pagar a acionistas Consolidado 2006 2007 2006 9.383 1.426 1.426 1.604 2.227 - - - 2.227 - - - - - - 198 18.293 - - 198 Os principais saldos de ativos, passivos e de resultado em 31 de dezembro de 2007, bem como as transações que influenciaram o resultado do exercício, relativas às operações com partes relacionadas, decorrem de transações entre a Anhanguera Educacional Participações S.A. e suas controladas diretas e indiretas, realizadas em condições usuais de mercado para os respectivos tipos de operação, conforme apresentado a seguir. Praticamente a totalidade as operações descritas a seguir representam envio de recursos financeiros efetuados pela Anhanguera Educacional Participações S.A. à sua investida Anhanguera Educacional S.A. para que essa efetuasse determinadas aquisições de participações conforme mencionado na nota explicativa 4, aspectos societários e também para que fosse provido o volume de caixa necessário para que as empresas recém adquiridas tivessem condições de honrar as obrigações de curto prazo já assumidas na data de aquisição dessas participações. (a) A Anhanguera Educacional S.A. celebrou, originalmente, contratos de mútuo com os acionistas Antonio Carbonari Netto, Alex Carbonari, Erik Carbonari, Giulianna Carbonari e José Luis Poli em abril de 2005, por meio dos quais, concedeu empréstimos no valor total de R$ 1.497 a taxa de juros de 1% ao mês a serem pagos em 12 parcelas mensais, iguais e consecutivas. Novos empréstimos foram concedidos durante o exercício de 2006 e os contratos aditivados postergando o início dos pagamentos para abril de 2008 com uma parcela inicial de R$ 841 e o saldo remanescente em 26 parcelas consecutivas a partir de maio de 2008. 326 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) (b) Os valores a receber da subsidiária Anhanguera Educacional S.A. decorre dos repasses de recursos que foram efetuados pela Anhanguera Educacional Participações S.A. e que serviram, basicamente, para suprir eventuais necessidades de caixa, bem como para o pagamento de determinadas aquisições de entidades educacionais. Conforme termo de intenção assinado pelos representantes legais da Companhia, os valores serão utilizados para futuro aumento de capital social dessa subsidiária. (c) Em 27 de dezembro de 2006, a Anhanguera Educacional Participações S.A. e a Anhanguera Educacional S.A. transferiram recursos no montante de R$ 2.188 e R$ 165, respectivamente, para a empresa Viana do Castelo Administração de Bens S.A. a título de mútuo, formalizado por meio de contratos assinados em 27 de dezembro de 2006, que previam juro mensal de 1% ao mês a partir de 1º de janeiro de 2007, e que possuía prazo de um ano para liquidação da obrigação, sendo tal obrigação quitada integralmente durante o exercício de 2007. (d) Entre os meses de outubro a dezembro de 2007 a Anhanguera Educacional S.A. celebrou contratos de mútuo com algumas de suas investidas indiretas com o objetivo de prover recursos para que essas empresas tivessem condições de honrar suas obrigações de curto prazo. Os contratos prevêem juro mensal de 1% ao mês e prazos de vencimentos em parcelas únicas que variam entre outubro a dezembro de 2008 sendo facultado a realização de amortizações parciais ou totais de forma antecipada. (e) Durante o exercício de 2007 a Anhanguera Educacional S.A., pagou por conta da Anhanguera Educacional Participações S.A., uma série de despesas relacionadas ao processo de aquisição das empresas União da Associação Sul-Matogrosseense S/S Ltda., Editora Uniderp Ltda., Centro de Ensino Superior de Campo Grande S/S Ltda., Instituto de Pesquisa de Interesse de Opinião Pública Ltda., Farmácia Escola Uniderp Ltda. Tais valores foram reconhecidos em contrato de mútuo entre as empresas Anhanguera Educacional S.A. e Anhanguera Educacional Participações S.A. O contrato prevê juro mensal de 1% ao mês e possui prazo de um ano para liquidação da obrigação. (f) Refere-se as obrigações assumidas pela Anhanguera Educacional Participações S.A. com algumas de suas investidas de valores a receber que essas empresas possuíam com os antigos acionistas. Os valores dessas obrigações, formalizados em contratos de mútuo prevêem mensal de 1% ao mês e possui prazo de um ano para liquidação da obrigação. 327 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Em 9 de setembro de 2003, a Anhanguera Educacional S.A. celebrou contrato de prestação de serviços com o Patrimônio Investimentos e Participações Ltda., sociedade controlada pelo Pátria, gestor da controladora indireta Fundo de Educação para o Brasil - Fundo de Investimentos em Participações, por prazo indeterminado e que pode ser rescindido por qualquer uma das partes mediante notificação escrita com 60 dias de antecedência. Por meio de tal contrato, o Patrimônio presta à Anhanguera Educacional S.A. serviços de administração corporativa, incluindo a definição, implementação e atualização periódica do plano de negócios, pelos quais recebe mensalmente o equivalente a R$ 60, corrigidos pelo IPCA-FIPE, além do reembolso de eventuais despesas incorridas. Em 1º de fevereiro de 2006 ocorreu a cessão desse contrato do Patrimônio Investimentos e Participações Ltda., para o Pátria Investimentos e Participações S.A. Em decorrência desses serviços, a Companhia desembolsou R$ 796 classificado nas demonstrações financeiras consolidadas no resultado do exercício. Em 28 de março de 2005, a Anhanguera Educacional S.A. assinou contrato de prestação de serviços com o Patrimônio Investimentos e Participações Ltda., por meio do qual o Patrimônio presta serviços de consultoria e planejamento financeiro na escolha e aquisição de sociedades alvo, incluindo a avaliação econômica e dos ativos, na definição da estrutura de aquisição e no apoio aos trabalhos de auditoria. Nos termos de tal contrato, a Anhanguera Educacional S.A. paga ao Patrimônio uma remuneração a título de taxa de sucesso equivalente a 2,5% do preço de cada aquisição concluída, com um limite mínimo de R$ 50 por aquisição, além do reembolso de eventuais despesas incorridas. O contrato é válido por prazo indeterminado e poderá ser rescindido por qualquer das partes, mediante notificação escrita com 60 dias de antecedência. Em 3 de maio de 2007 ocorreu a cessão desse contrato do Patrimônio Investimentos e Participações Ltda., para o Pátria Investimentos e Participações S.A. Em decorrência desses serviços, a Companhia desembolsou R$ 12.316 sendo R$ 11.446 classificado nas demonstrações financeiras consolidadas como ativo diferido no sub-grupo de despesas pré-operacionais e R$ 870 no resultado do exercício. As operações a seguir, que estão sendo eliminadas para fins de demonstrações financeiras consolidadas, referem-se a operações com partes relacionadas decorrentes, principalmente, das transações financeiras para suporte de caixa de determinadas empresas investidas e algumas poucas transações de compras e vendas, as quais foram realizadas em condições usuais de mercado. 328 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 10 Investimentos Participação em empresa controlada Anhanguera Educacional S.A. Centro de Ensino Superior de Campo Grande S/S Ltda. Centro Hispano-Brasileiro de Cultura S.A. Tipori Participações Ltda. Editora Uniderp Ltda. Farmácia Escola Uniderp Ltda. Instituto de Ensino Superior Senador Fláquer de Santo André Ltda. Javelini Participações Ltda. Pendipi Participações Ltda. UniA Imóveis Administração de Imóveis e Prestação de Serviços Ltda. União da Associação Sul-Matogrossense S/S Ltda. Uniarte Participações Ltda. Ágio na aquisição de participações Centro de Ensino Superior de Campo Grande S/S Ltda. Tipori Participações Ltda. Colégio Técnico Coml Senador Fláquer S/S Ltda. Faculdade Integrada Zona Oeste - FIZO Instituto de Ensino Superior Senador Fláquer de Santo André Ltda. Instituto Latino Americano de Educação e Cultura Ltda. JEC - Jacareiense de Educação e Cultura S/S Ltda. Javelini Participações Ltda. Pendipi Participações Ltda. Sapiens Ensino e Educação Ltda. Sociedade Educacional Noiva do Mar Ltda. UniA Imóveis Administração de Imóveis e Prestação de Serviços Ltda. União da Associação Sul-Matogrossense S/S Ltda. Uniarte Participações Ltda. 329 Controladora Consolidado 2007 2006 2007 2006 121.567 - - - - - - - - - 166.664 121.567 - - 261.045 26.472 - - 261.045 26.472 740 31.549 - 19.854 16.787 16.789 - - 19.854 16.787 16.789 17.557 26.522 3.560 2.661 - 6.089 21.305 18.856 - 6.089 21.305 18.856 - 387.197 - 437.043 32.743 184.440 ( 9.868) ( 5.024) 162 57 40 956 258 258 ( 214) ( 4.769) 368 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Amortização acumulada Centro de Ensino Superior de Campo Grande S/S Ltda. Tipori Participações Ltda. 330 Consolidado 2007 2007 2006 2006 ( 10.583) ( 442) - - ( 10.583) ( 442) ( 28) ( 4.518) 331) 280) 280) - - ( 331) ( ( 280) ( 280) ( ( 1.463) 101) 863) 315) - ( ( ( ( 13.195) - Colégio Técnico Coml Senador Fláquer S/S Ltda. Faculdade Integrada Zona Oeste - FIZO Instituto de Ensino Superior Senador Fláquer de Santo André Ltda. ( JEC - Jacareiense de Educação e Cultura S/S Ltda. Javelini Participações Ltda. ( Pendipi Participações Ltda. ( Sapiens Ensino e Educação Ltda. Sociedade Educacional Noiva do Mar Ltda. UniA Imóveis Administração de Imóveis e Prestação de Serviços Ltda. ( União da Associação Sul-Matogrossense S/S Ltda. ( Uniarte Participações Ltda. ( Adiantamento para aquisição de participação Controladora - 101) 863) 315) (19.204) 44) 59) - ( 103) - - - 2.000 540.666 121.567 417.839 34.640 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) As principais informações sobre a participação no patrimônio líquido na empresa investida são apresentadas da seguinte maneira: Anhanguera Educacional S.A. Centro de Ensino Superior de Campo Grande S/S Ltda. Centro Hispano-Brasileiro de Cultura S.A. Tipori Participações Ltda. Editora Uniderp Ltda. Farmácia Escola Uniderp Ltda. Instituto de Ensino Superior Sen. Fláquer de Santo André Ltda. Javelini Participações Ltda. Pendipi Participações Ltda. Unia Imóveis Adm. de Imóveis e Prest. de Serv. Ltda. União da Associação SulMatogrossense S/S Ltda. Uniarte Participações Ltda. Ações/quota s do capital social % de participaçã o Ações/quot as possuídas Patrimônio líquido (passivo a descoberto) em 31/12/2007 121.263.704 100% 121.263.704 184.440 26.724.344 100% 26.724.344 ( 9.868) 14.586.624 580.000 9.999 29.999 100% 100% 100% 100% 14.586.624 580.000 9.999 29.999 ( 5.024) 162 57 40 20.000 218.000 218.000 100% 100% 100% 20.000 218.000 218.000 100.000 100% 100.000 1.600.090 218.000 100% 100% 1.600.090 218.000 Total Entidade incorporadas 100% Total 331 Lucro (prejuízo) da investida no exercício Resultado da equivalência patrimonial no exercício 31.193 31.193 4.608 4.608 ( 2.418) 146 ( 204) ( 42) ( 2.418) 146 ( 204) ( 42) 956 258 258 116 94 94 116 94 94 ( 214) 31 31 ( 4.769) 368 11 103 11 103 166.664 33.732 33.732 - 22 22 166.664 33.754 33.754 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 11 Imobilizado - consolidado Descrição Edificações Máquinas e equipamentos Móveis e utensílios Biblioteca Instalações Benfeitorias em imóveis de terceiros (ii) Veículos Direito de uso de software Equipamentos de informática Outros Terrenos Imobilizado em andamento Provisão para baixa do ativo imobilizado (i) Total Taxa média de depreciação/ amortização (a.a. %) 2006 2007 Custo Depreciação Líquido Líquido 4 10 10 10 10 20.770 15.012 20.734 19.284 6.281 (3.157) (3.915) (6.345) (6.789) (2.455) 17.613 11.097 14.389 12.495 3.826 8.545 4.686 5.759 5.927 801 4 20 20 20 10 66.915 2.056 4.865 19.481 605 10.772 44.002 (6.218) ( 737) (1.511) (9.166) ( 84) - 60.697 1.319 3.354 10.315 521 10.772 44.002 25.445 439 1.114 5.419 359 250 27.529 (1.040) - ( 1.040) - 229.737 (40.377) 189.360 86.273 (i) O ativo imobilizado da investida indireta, Instituto de Ensino Superior Senador Fláquer de Santo André Ltda., está em processo de inventário físico e cotegamento por empresa especializada. Até o encerramento do exercício findo em 31 de dezembro de 2007 a empresa contratada não havia finalizado o referido inventário, porém, apresentou uma estimativa das potenciais distorções, para as quais foram constituídas provisões para baixas desses ativos, quando aplicável. O efeito líquido adicionado ao ativo imobilizado consolidado foi de R$ 1.344. (ii) As benfeitorias em imóveis de terceiros são amortizadas de acordo com a vida útil dos bens em 25 anos e referem-se as obras que foram executadas nos imóveis de terceiros. O prazo de amortização, de acordo com a vida útil, está baseado no fato da Companhia, historicamente ter renovado todos seus contratos de aluguel quando dos seus respectivos vencimentos e, principalmente, pelo fato da grande maioria dos contratos de locação prever 332 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) prioridade na aquisição desses imóveis pela Companhia, caso os proprietários venham a optar pela sua alienação. Os contratos atualmente em vigor estão sendo renegociados pela Companhia de modo a alongar seus prazos, de acordo com seus interesses de permanência nos imóveis e, em 31 de dezembro de 2007, o prazo de vigência dos contratos varia entre 8 e 25 anos. Além disso, existem outros 2 contratos, de concessão com prazos de 30 e 99 anos de utilização. Movimentação do custo 31/12/0 6 Edificações Máquinas e equipamentos Móveis e utensílios Biblioteca Instalações Benfeitorias em imóveis de terceiros (ii) Veículos Direito de uso de software Equipamentos de informática Outros Terrenos Imobilizado em andamento Provisão para baixa do ativo imobilizado (i) 31/12/0 7 Custo Adições pela aquisição de empresas (*) Adições Baixas Transf. Custo 8.835 6.409 8.065 8.437 880 10.494 12.326 10.142 10.790 3.839 6.379 3.661 3.619 2.261 1.893 ( 8) ( 7.071) ( 556) ( 2.791) ( 1.017) (4.930) ( 313) ( 536) 587 686 20.770 15.012 20.734 19.284 6.281 27.669 632 1.802 11.470 1.749 1.569 51 848 1.976 ( 645) ( 1.156) ( 1.012) 28.370 ( 17) 530 66.915 2.056 4.865 8.306 77 250 27.529 13.170 5.187 1.441 7.580 3.547 224 4.251 38.078 ( 4.913) ( 5.134) ( 356) ( 629) 251 4.830 (28.829) 19.481 605 10.772 44.002 - (8.129) 7.089 - (1.040) 98.891 81.628 (17.570) - 229.737 66.788 (*) Refere-se aos valores acrescidos ao ativo imobilizado consolidado em função das aquisições de empresas ocorridas durante o exercício de 2007 conforme mencionado na nota explicativa 4. 333 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) O imobilizado em andamento refere-se aos desembolsos efetuados pela AESA e suas investidas na construção e na ampliação de suas unidades de ensino e, em 31 de dezembro de 2007 e 2006, estavam assim apresentados: Localidade 2007 2006 UniA Campus II Jacareí São José dos Campos Anápolis Bauru 1 Ribeirão Preto Campinas 3 Santa Bárbara D’Oeste Sumaré Taubaté 2 Campo Limpo Campinas 4 Jundiaí Limeira Rio Grande Pindamonhangaba Pirituba Piracicaba Sorocaba Leme Taubaté Indaiatuba Rio Claro Outros 7.216 4.018 3.740 3.524 2.995 2.968 2.776 2.553 2.380 2.154 1.611 1.204 990 983 666 619 607 364 314 297 222 47 1.754 2.092 1.516 1.433 3.303 663 225 4.547 4.746 628 799 2.778 3.449 1.350 44.002 27.529 334 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 12 Diferido Controladora Gastos pré-operacionais Ágio na aquisição de investimentos Ágios na incorporação de investimentos (Matão, Leme, Jundiaí e CENTEC) Instituto Latino Americano de Educação e Cultura Ltda. SAPIENS Ensino e Educação e Cultura S/S Ltda. JEC - Jacereiense de Educação e Cultura S/S Ltda. Centro Hispano Brasileiro de Cultura S.A. União Fênix de Educação e Cultura Ltda. Amortização acumulada Gastos pré-operacionais Ágio na aquisição de investimentos Ágios na incorporação de investimentos (Matão, Leme, Jundiaí e CENTEC) Instituto Latino Americano de Educação e Cultura Ltda. SAPIENS Ensino e Educação e Cultura S/S Ltda. JEC - Jacereiense de Educação e Cultura S/S Ltda. Centro Hispano Brasileiro de Cultura S.A. União Fênix de Educação e Cultura Ltda. Consolidado 2007 2006 2007 2006 18.763 - 40.981 8.285 - - 13.825 13.825 19.944 - - 28.115 2.661 3.561 19.944 6.383 - 38.707 - 115.470 22.110 ( - (2.143) - (11.060) ( 3.754) - - ( 7.026) ( 577) ( 771) ( 3.754) ( 1.064) ( 3.883) - (26.395) ( 8.588) 34.824 - 89.075 13.522 129) - ( 293) ( 8.295) - Gastos pré-operacionais - Referem-se aos desembolsos efetuados pela Anhanguera Educacional S.A. em futuras unidades operacionais, enquanto as mesmas estão em fase pré-operacional. A amortização é efetuada considerando o prazo de cinco anos a partir da entrada da unidade em funcionamento. Os gastos incorridos com construções de unidades estão sendo apresentados no grupo de imobilizado em andamento. 335 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Projeto Região Centro Oeste Projeto moldura Expansão interativa Indaiatuba Rio Claro Projeto Região Sul São José dos Campos Sorocaba Campo Limpo Projeto ampliação Campinas - 3 Piracicaba Projeto Anápolis Projeto Fizo Taubaté Campinas - 4 Projeto Jacareí Projeto Bauru Projeto comunitário eficaz web Taubaté 2 Projeto Unibero Limeira Outros 2007 2006 14.427 4.099 2.420 1.475 1.464 1.286 1.279 1.230 1.227 1.178 1.154 1.143 908 894 764 609 480 417 393 373 363 3.388 1.475 1.464 375 586 549 544 894 764 363 1.271 40.981 8.285 Ágios gerados nas aquisições de investimentos - Os ágios gerados nas aquisições de investimentos classificados no ativo diferido referem-se aos ágios das empresas adquiridas e incorporadas. As amortizações desses ágios estão sendo realizadas considerando o prazo estimado de cinco anos para o retorno dos investimentos baseado em estudo e nos planos de retorno desenvolvido por empresa especializada. A Administração da Companhia mantém controles para avaliação da rentabilidade das empresas adquiridas como forma de avaliar se os planos e prazos de recuperação mantém-se de acordo com as expectativas. 336 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 13 Empréstimos e financiamentos Encargos Banco ABN Amro Real S.A. Branco Bradesco S.A - capital de giro Banco Bradesco S.A. Financiamento Banco do Brasil S.A. Banco do Brasil S.A. - Crédito rural Banco ABN Amro Real S.A. Banco ABN Amro Real S.A. Banco Santander S.A. - BNDES Banco Real S.A - conta garantida Outros CDI + 1,0% a.a. 1,95% a m. CDI + 0,7% a.a. 0,90 a.m. 2,50% a.m. 1,79% a.m. 1,62% a.m. TJLP + 2,5% a.a. CDI + 0,2% a.m. Parcela a amortizar a curto prazo Exigível a longo prazo Controladora Consolidado 2007 2006 2007 2006 51.481 - - 10.000 1.219 51.481 508 1.410 509 1.747 5.068 889 6.880 - (10.340) - (20.279) (6.664) 41.141 - 52.552 216 Em dezembro de 2007, a Companhia celebrou um contrato de empréstimo junto ao Banco Bradesco S.A., no valor de R$ 50.000, sendo os principais termos do contrato os seguintes: (i) taxa de juros de 0,7% ao ano acima do Certificado de Depósito Interbancário (CDI); (ii) prazo de amortização do empréstimo em 36 meses; (iii) pagamentos semestrais de principal e juros; (iv) carência de 12 meses para o início do pagamento do principal; e (v) nota promissória em nome da AESA Participações para garantia do empréstimo. Em 28 de dezembro de 2007, celebramos contrato de empréstimo conta garantida com o Banco ABN AMRO Real S.A., no valor de R$ 10.000, sendo que os principais termos do contrato são: (i) taxa de juros de 1,0% ao ano acima do Certificado de Depósito Interbancário (CDI); (ii) prazo de amortização do empréstimo em 22 meses; (iii) pagamentos mensais de principal e juros; e (iv) carência de 2 meses para o início do pagamento do principal. A CESUP celebrou contrato de abertura de crédito do programa BNDES/Automático, com o Banco Santander S.A., no valor de R$ 6.900, com taxa de juros de 2,5% ao ano, acima da Taxa de Juros de Longo Prazo (TJLP). Os prazos do contrato são (i) carência: 12 meses, contados a partir do dia 15 subseqüente a data da formalização jurídica da operação; (ii) amortização: 60 meses; totalizando 72 meses. As condições de pagamento incluem parcelas 337 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) de amortização mensais e consecutivas, totalizando 60 parcelas. O Contrato foi celebrado em 22 de dezembro de 2004 com vencimento em 72 meses, previsto para 16 de janeiro de 2011. As garantias previstas neste contrato compreendem (i) a hipoteca constituída por meio de escritura pública de outorga de garantia hipotecária, garantia essa representada por imóveis localizados em Campo Grande/MS e (ii) a propriedade fiduciária dos bens objeto do contrato. Em 31 de dezembro de 2007 o valor restante deste contrato era R$ 5.068. 14 Salários, férias e encargos sociais Controladora 2007 Salários e ordenados a pagar Encargos sociais a recolher Provisão para férias e encargos sobre férias Provisão para bônus a diretores e funcionários (i) Provisão para reestruturação (ii) Consolidado 2006 2007 2006 90 55 221 - 8.630 5.551 8.771 2.660 1.868 4.074 1.267 - - 2.489 4.350 1.474 160 1.633 29.791 10.236 (i) Refere-se à obrigação formal de pagamento de bônus aos seus diretores e funcionários, conforme estabelecido no “Regimento interno da entidade - portaria 16/2006 - bônus” a ser apurado com base em critérios pré-estabelecidos em referência ao resultado do exercício findo em 31 de dezembro de 2007. (ii) A provisão para reestruturação refere-se aos gastos a incorrer com a reorganização de pessoal relacionados ao custo de demissão de alguns funcionários, principalmente nas áreas administrativas, uma vez que as funções que eram desenvolvidas por esses funcionários passarão a ser realizadas pela estrutura administrativa já possuída pela Companhia. 338 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 15 Impostos parcelados - Consolidado Parcelamento Parcelamento Parcelamento Parcelamento Parcelamento Outros INSS de federais de ISS de IPTU de FGTS Parcela a amortizar a curto prazo Exigível a longo prazo 2007 8.684 9.152 818 789 281 43 2006 2.402 943 - ( 3.134) ( 950) 16.633 2.395 - Os parcelamentos de impostos referem-se em sua maior parte aos parcelamentos já existentes quando da aquisição de participações ocorridas principalmente no exercício de 2007 e nos casos em que a Companhia buscou uma forma de regularizar os débitos em aberto dessas empresas na data de aquisição. 16 Anuidades antecipadas - Consolidado Referem-se às matrículas do exercício seguinte recebidas antecipadamente no final do exercício corrente, que serão reconhecidas ao resultado do exercício de acordo com o regime de competência de exercícios. 339 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 17 Compromissos a pagar - consolidado Controladora 2007 (a) Contas a pagar por aquisição de imóvel (b) Contas a pagar por aquisição de investimentos: JEC - Jacareiense de Educação e Cultura S/S Ltda. (c) Sapiens Ensino e Educação Ltda. (d) Instituto Latino Americano de Educação e Cultura Ltda. (e) Yanchep Participações S.A. (f) Conta garantida aquisição Yanchep, CESUP e UNAES (g) Faculdade Integrada Zona Oeste (h) Acordos a pagar (i) Sociedade Educacional Noiva do Mar Ltda. (j) Centro de Ensino Superior de Campo Grande S/S Ltda. (k) Instituto de Ensino Superior Senador Flaquer de Santo André Ltda. Parcela a amortizar no passivo circulante Exigível a longo prazo Consolidado 2006 2007 2006 - - 2.971 4.287 - - 208 1.412 1.110 2.169 1.142 - - 1.142 7.523 10.247 2.313 2.658 2.102 - 97.830 - 97.830 - 32.407 - 32.407 - (57.676) - (69.052) (5.235) 73.703 - 89.659 4.433 (a) Em 1º de junho de 2006 a Anhanguera Participações S.A. adquiriu, por meio de contrato de promessa de compra e venda, 2 imóveis da empresa Thyssenkrupp Elevadores S.A., na cidade de São José dos Campos, com o objetivo de instalação de um novo campus. Os imóveis foram avaliados em R$ 5.728 sendo R$ 928 pagos à vista e o saldo remanescente a ser pago em 40 parcelas mensais, iguais e consecutivas de R$ 73 além de R$ 440 em 15 de março de 2007, R$ 500 em 15 de março de 2008, R$ 550 em 15 de março de 2009 e R$ 386 em 15 de junho de 2009. Em 31 de dezembro de 2007 a Anhanguera Participações S.A. possuía R$ 2.971 a pagar (R$ 4.287 em 2006) relacionado a esse compromisso. 340 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) (b) Refere-se a aquisição pela Anhanguera Educacional S.A. da totalidade das quotas efetuadas da JEC - Jacareiense de Educação e Cultura S/S Ltda. pelo valor de R$ 1.100. O saldo em 31 de dezembro de 2007 no montante de R$ 208 refere-se à parcela remanescente, atualizada pela variação da SELIC, com previsão de pagamento para dezembro de 2009. (c) Refere-se a aquisição pela Anhanguera Educacional S.A. da totalidade das quotas da SAPIENS - Ensino e Educação Ltda., pelo valor de R$ 2.605. O saldo em 31 de dezembro de 2007 no montante de R$ 1.412 refere-se à parcela remanescente, atualizada pela variação da SELIC, com previsão de pagamento para dezembro de 2009, além de 17 parcelas mensais, atualizadas pela variação da SELIC. (d) Durante o exercício de 2006 a Anhanguera Educacional S.A. adquiriu a totalidade das quotas do Instituto Latino Americano de Educação e Cultura Ltda., pelo valor de R$ 30.687 sendo R$ 22.812 pagos à vista, R$ 6.125 por meio de permutas de ações da Anhanguera Educacional S.A. e o saldo remanescente liquidado ao longo do exercício de 2007. (e) Em 9 de fevereiro de 2007, a Companhia adquiriu a totalidade das ações da Yanchep Participações Ltda. pelo valor de R$ 15.967, sendo pagos à vista o montante de R$ 13.967 e amortizado o adiantamento no montante de R$ 2.000 realizado em 22 de dezembro de 2006 para complementar a operação. Além disso, existe o compromisso de pagamento de duas parcelas variáveis vincendas em março de 2009 e 2011, que deverão ser pagas com base no número de alunos matriculados nas datas de vencimento das parcelas, multiplicado por 50% do valor da mensalidade média líquida dos tributos nessa mesma data-base. O valor das parcelas variáveis, no montante de R$ 1.412, foi calculado a valor presente, com base nos alunos regularmente matriculados no terceiro trimestre de 2007 multiplicado pela mensalidade média nesse mesmo período. (f) Refere-se à conta bancária mantida em nome da Anhanguera Educacional S.A. e a Conditoris Participações Ltda. em decorrência da parcela retida sobre a aquisição de participação acionária da Yanchep Participações S.A., ocorrida em 2007, para garantia de obrigações e valores devidos pela controlada Centro Hispano-Brasileiro de Cultura S.A. de responsabilidade dos antigos acionistas. Contratualmente, o valor foi aplicado em fundos de depósito, sendo os rendimentos auferidos de propriedade da Conditoris 341 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Participações Ltda. e serão liberados semestralmente. Na medida em que o Centro Hispano-Brasileiro de Cultura S.A. recebe obrigações a liquidar de responsabilidade dos antigos acionistas, é preparada uma notificação de liberação assinada por ambas as partes para a movimentação do saldo aplicado para liquidação da referida obrigação. Em 31 de dezembro de 2007 o montante de R$ 4.000 foi transferido da rubrica de compromissos a pagar para a rubrica de provisões para contingências em função de algumas contingências da antiga gestão terem sido avaliadas pelos consultores jurídicos como de risco de perda provável. (g) Em 9 de abril de 2007, a Anhanguera Educacional S.A. adquiriu a totalidade das ações da Oeste - Organização de Ensino Superior e Tecnologia S/C Ltda. pelo valor total de R$ 20.594, sendo pagos à vista o montante de R$ 3.194. Além disso, foi pago o montante de R$ 800 em dezembro de 2007. Com a identificação de débitos fiscais com valores superiores aos mencionados no contrato de compra e venda de quotas firmado entre as partes, houve em 20 de dezembro de 2007 foi verificado um endividamento superior ao apurado na data da aquisição, sendo assim as parcelas vincendas foram renegociadas a fim de refletir esta nova condição. Sendo assim, os novos valores passaram a ser: 24 parcelas mensais no valor de R$ 20 a partir de janeiro de 2008, 36 parcelas de R$ 30 com vencimento a partir de janeiro de 2010 e um pagamento único em abril de 2013 no valor de R$10.487 milhões. As parcelas a vencer estão sujeitas à variação pelo IPCA divulgado pelo Instituto Brasileiro de Geografia e Estatística - IBGE. Em 31 de dezembro de 2007 o montante de R$ 1.800 foi transferido da rubrica de compromissos a pagar para a rubrica de provisões para contingências em função de algumas contingências da antiga gestão terem sido avaliadas pelos consultores jurídicos como de risco de perda provável. (h) A Faculdade Integrada Zona Oeste foi condenada judicialmente a indenizar um dos exquotistas da entidade e para liquidar a indenização pactuou acordo em 61 parcelas corrigidas pela variação do IGPM desde o ano de 2005 mais juros 0,5% ao mês. Até o exercício findo em 31 de dezembro de 2007, haviam sido liquidadas 30 parcelas. O referido acordo é parte das dívidas assumidas quando da aquisição da FIZO pela Anhanguera Educacional S.A. (i) Em 20 de julho de 2007, a Anhanguera Educacional S.A. adquiriu a totalidade das quotas da Sociedade Educacional Noiva do Mar Ltda. pelo valor total de R$ 18.450, dos quais R$ 4.000 foram abatidos de uma dívida da entidade assumida pela Companhia, já 342 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) liquidada, R$ 11.840 pagos à vista, R$ 1.000 referente a uma parcela retida para suprir eventuais contingências que será paga em julho de 2013, corrigida pela variação da SELIC. Há também o compromisso de pagar uma parcela variável estimada em R$ 1.658 com vencimento para 10 de março de 2008. A parcela variável dependerá basicamente do número de alunos regularmente matriculados em março de 2008. (j) Em 1º de outubro de 2007, a Companhia adquiriu a totalidade das quotas do Centro de Ensino Superior de Campo Grande S/S Ltda., Farmácia Escola Uniderp Ltda., Editora Uniderp Ltda. e Instituto de Pesquisas de Interesse e Opinião Pública Ltda. pelo valor de (i) R$ 204.504, dos quais R$ 148.879 foram pagos à vista, R$ 55.625 com vencimento previsto para outubro de 2008 e (ii) R$ 42.205 a serem pagos no mês em que a unidade de negócio, Uniderp Interativa, alcançar metas preestabelecidas de alunos regularmente matriculados na modalidade de ensino a distância. O valor referente a parcela variável está sendo apresentada no passivo exigível a longo prazo considerando as previsões da Administração. (k) Em 10 de dezembro de 2007, a Companhia adquiriu a totalidade das quotas das holdings Chermann Participações Ltda. (cuja razão social foi alterada para Tipori Participações Ltda.), Mattei e Belissi Participações Ltda. (cuja razão social foi alterada para Javelini Participações Ltda.), Uniarte Participações Ltda., Mattei Participações Ltda. (cuja razão social foi alterada para Pendipi Participações Ltda.), além de 25% do capital social das sociedades Unia Imóveis Administração de Imóveis e Prestação de Serviços Ltda. e Instituto de Ensino Superior Senador Fláquer de Santo André Ltda., além do investimento dessa última no Colégio Técnico Comercial Senador Fláquer S/S Ltda. Pela totalidade dessas aquisições, foi acordado o pagamento do montante de R$ 106.223, sendo pagos à vista o equivalente a R$ 73.983 e o compromisso de liquidar o restante da seguinte maneira: i) R$ 20.000 em parcela única com vencimento em dezembro de 2013 e 72 parcelas de R$ 170 com vencimento a partir de janeiro de 2008. O valor dos valores parcelados e da parcela única será reajustado pelo IPCA divulgado pelo IBGE. 343 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 18 Provisão para contingências - Consolidado Trabalhistas Fiscais Cíveis 2007 2006 3.119 837 4.160 578 82 8.116 660 Movimentação dos processos no exercício 2006 Trabalhistas Fiscais Cíveis 2007 Saldo inicial Adição a provisã o Utilização Estornos Saldo final 578 82 2.571 837 4.090 (30) (12) - 3.119 837 4.160 660 7.498 (42) - 8.166 A Anhanguera Educacional Participações S.A. não possui nenhum processo em andamento em 31 de dezembro de 2007. A Anhanguera Educacional S.A. e suas investidas possuem em 31 de dezembro de 2007, 555 processos em andamento, sendo 42 de natureza tributária, 171 de natureza trabalhista e 342 de natureza cível. O total envolvido nesses processos movidos contra a Companhia soma o equivalente a R$ 32.300, envolvendo causas com risco provável, possível e remoto e, com base em informações de seus assessores jurídicos e análise das demandas judiciais pendentes constituiu provisão em montante considerado suficiente para cobrir as perdas potenciais com as ações em curso. 344 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Trabalhistas - Em 31 de dezembro de 2007, existiam 171 reclamações trabalhistas ajuizadas contra a Anhanguera Educacional S.A e suas investidas, envolvendo a contingência estimada de, aproximadamente, R$ 4.700. Com base em informações de seus assessores jurídicos que classificaram as ações como de risco de perda provável e análise das demandas judiciais pendentes a Administração constituiu provisão em montante considerado suficiente para cobrir as perdas potenciais com as ações em curso. Fiscais - Em 31 de dezembro de 2007, existiam 42 processos de natureza tributária ajuizadas contra a Anhanguera Educacional S.A e suas investidas. Com base em informações de seus assessores jurídicos que classificaram as ações como de risco de perda provável e análise das demandas judiciais pendentes a Administração constituiu provisão no montante de R$ 837, considerada suficiente para cobrir as perdas potenciais com as ações em curso. Ações cíveis As ações de natureza cível versam sobre pedidos de indenização por danos materiais e/ou morais promovidas por alunos que alegam que seus nomes foram indevidamente inscritos em órgãos de proteção ao crédito, e ainda, outras ações sob argumento de que foram impedidos de efetuar a matrícula. As ações estão com prosseguimento regular, onde foram tempestivamente apresentadas as contestações, e outras se encontram em segunda instância aguardando julgamento de recurso. Nas ações em que os alunos objetivam a matrícula, a maioria dos alunos obteve liminar pleiteada para efetivação da matrícula. Foram devidamente apresentadas as informações necessárias ao juízo e o julgamento é aguardado pela Companhia. Baseado na opinião dos seus assessores jurídicos que classificaram as ações como de risco de perda provável a Anhanguera Educacional S.A. e suas investidas constituíram provisão para contingências relacionadas a essas ações no montante de R$ 4.160, não sendo esperadas perdas além dos valores já provisionados nas demonstrações financeiras. Além dos valores já provisionados nas demonstrações financeiras as seguintes ações cíveis encontram-se em andamento em 31 de dezembro de 2007: (a) Tramita perante a 3ª Vara Cível da Comarca de Limeira, Ação Civil Pública proposta pelo Ministério Público Estadual em face da Anhanguera Educacional S.A. (Centro Universitário Anhanguera - Unifian e Faculdade Comunitária de Limeira), referente à 345 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) suposta ilegalidade da abertura de novos cursos sem aprovação do MEC com base na Portaria 2175 de 1997 que teria sido revogada pelo Decreto n.º 3801/2001. Foi prolatada sentença em 11 de julho de 2005 condenando a Anhanguera Educacional S.A. a restituir a quantia paga a título de inscrição, e eventuais perdas e danos aos inscritos no vestibular, bem como abster-se de realizar os cursos oferecidos em Limeira, e ainda esclarecer aos consumidores os vícios dos cursos anteriormente oferecidos, sob pena de multa diária de R$ 30. Em 2006 a Anhanguera Educacional S.A. obteve a regularização dos cursos, e com o objetivo de suspender a execução da sentença, ajuizou Ação Cautelar Preparatória. Em 8 de julho de 2006 foi obtida a liminar e, posteriormente, proposta Ação Rescisória para anular definitivamente a sentença, pendente de julgamento até a presente data. O valor atribuído ao risco desta ação é de cerca R$ 10.370. Porém, tendo em vista a suspensão da sentença, não foi provisionado o valor para eventual perda, sendo que este é apenas valor estimado, considerando a data do trânsito em julgado da decisão condenatória, o valor culminado a título de multa diária e a data da concessão da liminar nos autos da Medida Cautelar, posto que não há execução da referida decisão. A liminar ainda está vigente e não foi realizada a atualização da pena aplicada. Os assessores jurídicos da Companhia entendem que o risco desta ação é remota, motivo pelo qual nenhuma provisão foi constituída. (b) A Companhia é ré em Ação Civil Pública movida pela Fundação Universitária Vida Cristã, sob alegação de que diversos cursos da Anhanguera Educacional S.A., divulgados na cidade de Pindamonhangaba, não foram aprovados pelo MEC. Pleiteia-se o cancelamento do vestibular realizado em dezembro de 2007 em todo o país, ou somente nas unidades de Pindamonhangaba, São Paulo, Americana, Bauru, Guaratinguetá, Osasco, São José dos Campos e Sumaré. Os autos foram remetidos à Comarca de São Paulo para apreciação do pedido de tutela antecipada. A ação foi distribuída em 29 de novembro de 2007, em trâmite perante a 15ª Vara Federal de São Paulo, sendo que os autos se encontram com o Juiz para despacho/decisão desde 10 de janeiro de 2008. A Companhia ainda não foi citada, não havendo subsídios para avaliação de risco e valor envolvido. Consta como valor da ação para efeitos fiscais e de alçada a quantia de R$ 1. A Companhia defende que a Anhanguera Educacional S.A. e suas controladas transmitem via satélite, em salas localizadas nos Pólos de Apoio Presencial, as aulas transmitidas pelo Centro de Educação Interativa (Uniderp Interativa), mediante Contrato de Parceria realizado entre as partes, devidamente registrado junto ao Ministério da Educação e Cultura, com a satisfação de todas as exigências ministeriais. 346 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Autos de infração A Anhanguera Educacional S.A. possui 13 autos de infração referentes à IRPJ, CSLL, COFINS e PIS, relativos as empresas incorporadas IJUEC, IESAN e ALEC. As 9 primeiras autuações ocorridas em 20 de dezembro de 2007 (as demais 4 estão sendo divulgadas na nota explicativa 27 - eventos subseqüentes) deram-se em razão de ato declaratório da Receita Federal que suspendeu a imunidade das empresas para o período de janeiro de 2002 até junho de 2003 no recolhimento de IRPJ, CSLL, COFINS e PIS, pelos seguintes motivos: (i) transformação de associação sem fins lucrativos para sociedade com fins lucrativos, em julho de 2003; (ii) falta de autenticação dos livros diários no exercício de 2003; e (iii) suposta remuneração indireta dos dirigentes. Apresentamos impugnação nos respectivos processos administrativos, nos quais a contingência monta em R$ 12.573. Segundo informações dos assessores jurídicos da Companhia as chances de perda são remotas. A Anhanguera Educacional S.A. e suas investidas não possuem nenhum processo envolvendo riscos ambientais em 31 de dezembro de 2007. 19 Imposto de renda e contribuição social O imposto de renda e a contribuição social da controladora são calculados com base nas alíquotas de 15% acrescida do adicional de 10% sobre o lucro tributável excedente de R$ 240 para imposto de renda e 9% sobre o lucro tributável para contribuição social sobre o lucro líquido. No exercício de 2006, considerando as premissas anteriores, a Anhanguera Educacional Participações S.A. não apurou base tributável para imposto de renda e contribuição social. Os cálculos de imposto de renda e contribuição social adotados pela controlada direta e controladas indiretas estão baseados, principalmente, no lucro da exploração incidente sobre as atividades isentas em função da aderência dessas empresas ao PROUNI. 347 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) De acordo com a Lei 11.096/2005 regulamentada pelo Decreto 5.493/2005 e normatizada pela Instrução Normativa da Secretaria da Receita Federal nº. 456, de 5 de outubro de 2004 e nos termos dos artigo 5º da Medida Provisória nº. 213, de 2004, as entidades de ensino superior que aderiram ao PROUNI ficam isentas, no período de vigência do termo de adesão, entre outros, do imposto de renda da pessoa jurídica e da contribuição social sobre o lucro líquido, devendo a apuração de o referido imposto ser baseada no lucro da exploração das atividades isentas. A conciliação da despesa consolidada de imposto de renda e contribuição social está descrita a seguir: Controladora Consolidado 2007 2006 2007 2006 (1 mês) 405 720 3.953 218 20.658 40 47.482 3.959 Exclusões permanentes: Receitas isentas de imposto (38.468) (549) ( 9.650) ( 508) Base de cáculo (17.405) 211 41.785 3.669 15% 10% 9% 15% 10% 9% - 51 - - - 51 Lucro contabil antes do imposto de renda e da contribuição social Adições permanentes: Despesas não dedutíveis Alíquota fiscal: Imposto de renda Adicional do imposto de renda ( sobre excedente ) Contribuição social sobre o lucro líquido Total isenção Imposto de renda e contribuição social no resultado do exercício 348 15% 10% 9% 15% 10% 9% 14.207 1.247 (10.659) ( 796) 3.548 451 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 20 Capital social a. Capital social O capital social integralizado em 30 de setembro de 2007 é de R$ 483.811, representado por 705.348.220 ações sendo, 459.989.555 ações ordinárias nominativas e 245.358.665 ações preferenciais. b. Capital autorizado A Companhia está autorizada a aumentar o capital social, independentemente de reforma, até o limite de R$ 3 bilhões, por meio de ações ordinárias e preferenciais. c. Dividendos De acordo com o Contrato Social, é garantido aos acionistas um dividendo mínimo obrigatório não inferior a 1% do lucro líquido do exercício, desconsideradas as parcelas destinadas às reservas legal, além de lucros. 21 Remuneração dos Administradores De acordo com o Estatuto da Companhia e a Lei das Sociedades por Ações, é responsabilidade dos acionistas, em Assembléia Geral Ordinária, fixarem, anualmente, o montante global da remuneração da Diretoria. No trimestre findo em 31 de dezembro de 2007, a remuneração global paga aos diretores da Companhia totalizou R$ 3.328. 22 PROUNI As unidades operacionais da Companhia aderiram ao PROUNI por meio do Termo de Adesão, por meio do qual oferecem bolsas integrais em 100% e bolsas de 50% aos beneficiários do programa. 349 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) A Companhia entende que o número de bolsas oferecidas está de acordo com as regras do PROUNI relacionadas ao número de alunos por vaga, conforme determinação legal. 23 Cobertura de seguros A AESA adota a política de contratar cobertura de seguros para os bens expostos a riscos significativos por montantes considerados suficientes para cobrir eventuais sinistros, considerando a natureza de sua atividade. As premissas de riscos adotadas, dada a sua natureza, não fazem parte do escopo de uma auditoria de demonstrações financeiras, consequentemente não foram examinadas pelos auditores independentes. Em 31 de dezembro de 2007, as apólices de seguros contratadas apresentavam as seguintes coberturas: R$ 94.677 para danos materiais, R$ 3.220 para responsabilidade civil, R$ 2.691 para lucros cessantes e R$ 100 para danos morais. A Companhia contratou em 2007, seguro para cobrir responsabilidades de seus administradores e de suas controladas até o valor indenizatório de R$ 10.500. 24 Instrumentos financeiros Os valores de realização estimados de ativos e passivos financeiros da Companhia foram determinados por meio de informações disponíveis no mercado e metodologias apropriadas de avaliações. Entretanto, considerável julgamento foi requerido na interpretação dos dados de mercado para produzir a estimativa do valor de realização mais adequada. Como conseqüência, as estimativas a seguir não indicam, necessariamente, os montantes que poderão ser realizados no mercado de troca corrente. O uso de diferentes metodologias de mercado pode ter um efeito material nos valores de realização estimados. A administração desses instrumentos é efetuada por meio de estratégias operacionais, visando liquidez, rentabilidade e segurança. A política de controle consiste em acompanhamento permanente das taxas contratadas versus as vigentes no mercado. A Companhia e suas controladas não efetuam aplicações de caráter especulativo, em derivativos ou quaisquer outros ativos de risco. 350 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) a. Composição dos saldos financeiros Em atendimento à Instrução CVM nº. 235/95, os saldos contábeis e os valores de mercado dos instrumentos financeiros inclusos no balanço patrimonial em 31 de dezembro de 2007 estão identificados a seguir: Contábil Valor de mercado Controlador a Consolidad o Controlador a Consolidad o Disponibilidades Impostos a recuperar Partes relacionadas Investimentos avaliados pelo MEP 4.968 7.296 101.696 166.664 33.843 863 3.049 - 4.968 7.296 101.696 166.664 33.843 863 3.049 - Ativos 280.624 37.755 280.624 37.755 Partes relacionadas Empréstimos bancários 18.293 51.481 72.831 18.293 50.939 72.289 Passivos 69.774 72.831 69.232 72.289 Descrição b. Critérios, premissas e limitações utilizados no cálculo dos valores de mercado • Disponibilidades e aplicações financeiras Os saldos em conta corrente mantidos em bancos têm seus valores de mercado idênticos aos saldos contábeis. Para as aplicações financeiras o valor de mercado foi apurado com base nas cotações de mercado desses títulos; quando da inexistência, foram baseados nos fluxos de caixa futuros, descontados às taxas médias de aplicação disponíveis. 351 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) • Mútuos a receber/pagar Apresentados ao valor contábil, uma vez que não existem instrumentos similares no mercado e se tratam de operações com controladas e coligadas. • Tributos a recuperar Apresentados ao valor contábil uma vez que não há parâmetros para apuração de seu valor de mercado. • Investimentos Os valores de mercado para os investimentos são idênticos aos saldos contábeis, uma vez que não possuem cotação de mercado. • Empréstimos e financiamentos Os valores de mercado dos financiamentos foram calculados com base no seu valor presente apurado pelos fluxos de caixa futuro e utilizando-se taxas de juros aplicáveis a instrumentos de natureza, prazos e riscos similares, ou com base nas cotações de mercado desses títulos. Os valores de mercado para o financiamento de BNDES/FINAME são idênticos aos saldos contábeis, uma vez que não existem instrumentos similares, com vencimentos e taxas de juros comparáveis. • Derivativos A Companhia tem como política a eliminação dos riscos de mercado, evitando assumir posições expostas a flutuações de valores de mercado e operando apenas instrumentos que permitam controles e riscos. A Companhia não espera incorrer em perdas nessas operações além do que já foi registrado nas demonstrações financeiras. 352 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) • Limitações Os valores de mercado foram estimados na data do balanço, baseados em “informações relevantes de mercado”. As mudanças nas premissas podem afetar significativamente as estimativas apresentadas. c. Risco de crédito As políticas de vendas da Anhanguera Educacional S.A. e de suas subsidiárias estão subordinadas às regras específicas estabelecidas nos contratos com os alunos e visam minimizar eventuais problemas decorrentes da inadimplência. Este objetivo é alcançado pela Administração por meio do controle rigoroso dos saldos em atraso, renegociações de inadimplências e diversificação das vendas (pulverização do risco). A Companhia possui ainda, a provisão para devedores duvidosos, no montante de R$ 10.571 representativos de 15,19% do saldo de contas a receber em aberto em 31 de dezembro de 2007, para fazer face ao risco de crédito. d. Risco de taxa de câmbio Os resultados da Companhia e suas controladas não estão suscetíveis de sofrer variações significativas, em função dos efeitos da volatilidade da taxa de câmbio sobre os passivos atrelados a moedas estrangeiras, em função da Companhia e suas controladas não realizarem operações em moeda estrangeira. e. Risco de preço Considerando que a Companhia e suas controladas não realizam nenhum tipo de exportação, eventual volatilidade da taxa de câmbio não representa um risco de preço que poderá comprometer os resultados planejados pela Administração. f. Risco de taxa de juros Os resultados da Companhia e suas controladas não estão suscetíveis de sofrer variações significativas decorrentes das operações de financiamento e empréstimos em função de operarem com volume reduzido em contratados com taxa de juros flutuantes. 353 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) 25 Arrendamento mercantil A Companhia e suas investidas praticamente não efetuam operações de arrendamento mercantil. Dessa forma, não existem obrigações relevantes em 31 de dezembro de 2007 e 2006 relacionados a esse assunto. 26 Avais e garantias A Companhia e suas controladas diretas e indiretas são avalistas ou garantidoras de operações de empréstimos e financiamentos bancários sendo os montantes dados em garantias divulgados na nota explicativa 13. 27 Eventos subseqüentes a. Aquisições ocorridas em 2008 i. Conforme contratos de aquisição, em 18 de fevereiro de 2008 a Companhia adquiriu a Sociedade Educacional Garra Ltda., mantenedora das Faculdades Planalto FAPLAN. O valor pago pela Empresa foi de R$ 10.287 sendo R$ 7.936 pagos a vista e assunção de dívida, descontado o saldo em caixa, no valor de R$ 2.350. ii. Conforme contratos de aquisição, em 20 de fevereiro de 2008, a Companhia adquiriu a totalidade das quotas do capital social da SESLA - Sociedade Educacional de Ensino Superior do Lago Ltda., sociedade mantenedora da Faculdade de Negócios e Tecnologias da Informação - FACNET (“FACNET”). O valor negociado foi de R$ 5,5 por aluno regularmente matriculado em 15 de março de 2008. A previsão da Companhia é que a FACNET atinja 3,7 mil alunos nessa data, o que resultará em um valor total do negócio de, aproximadamente, R$ 20.480 com uma assunção de dívida no montante de R$ 11.243 perfazendo o valor de aquisição de R$ 9.237 sendo: (i) R$ 5.082 a vista, (ii) R$ 1.155 parcela variável, (iii) R$ 3.000 parcela vincenda que será depositado no prazo de 30 dias a contar da data do primeiro pagamento. 354 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Adicionalmente, os vendedores farão jus a pagamentos condicionais e variáveis vinculados à implantação dos cursos de Engenharia Elétrica e Direito, cursos estes que se encontram em fase avançada de autorização pelo Ministério da Educação. Esses pagamentos serão realizados com base no número de alunos regularmente matriculados no primeiro ano letivo de funcionamento destes cursos multiplicados por R$ 5,5. iii. Conforme contratos de aquisição, em 28 de fevereiro de 2007 a Companhia adquiriu a totalidade das quotas do capital social das sociedades (i) EDUCAR - Instituição Educacional S/S Ltda., sociedade mantenedora do (a) Instituto de Ensino Superior de Joinville - IESVILLE, (b) Faculdade de Tecnologia Iesville - FATI, (c) Faculdade de Tecnologia São Carlos - FATESC, (d) Instituto Superior de Educação de Santa Catarina - ISESC, e (e) Faculdade de Tecnologia de Jaraguá do Sul - FATEJ; (ii) INTESC - Instituto Tecnológico de Educação Superior e Pesquisa de Santa Catarina Ltda., sociedade mantenedora da Faculdade de Tecnologia Jaraguaense - FATEJA. O valor da aquisição foi de R$ 29.570 sendo forma: (i) R$ 7.587 à vista, (ii) R$ 7.587 contratuais, (iii) R$ 2.558 em 12 meses, (iii) após 72 meses. Além dos valores pagos endividamento líquido no valor de R$ 4.279. 355 R$ 25.290 pagos aos sócios da seguinte a ser pago no registro das alterações R$ 2.558 em 24 meses, e (iv) R$ 5.000 aos sócios foi assumido um saldo de Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) b. Contratos relevantes Em 31 de janeiro de 2008, a Companhia celebrou contrato junto ao Banco Santander S.A. no valor principal de R$ 130.000, aprovado pelo Conselho da Administração em 28 de dezembro de 2007. Como garantia desses empréstimos foram emitidas treze notas promissórias comerciais no valor nominal unitário de R$ 10.000 as quais serão distribuídas no mercado primário e registradas para negociação no mercado secundário por meio do Sistema de Nota Promissória, administrado e operacionalizado pela Câmara de Custódia e Liquidação - CETIP. As referidas notas promissórias farão jus ao pagamento de juros remuneratórios incidentes sobre seu valor nominal unitário e determinados com base na taxa média diária dos depósitos interfinanceiros de um dia, CDI “over extra grupo”, capitalizada de uma sobretaxa de 0,45% expressa na forma percentual ao ano, base 252 dias, calculada e divulgada diariamente pela CETIP, desde a data de emissão até o vencimento da respectiva nota promissória comercial, obedecida a fórmula constante do modelo da cártula das notas promissórias comerciais. O vencimento das notas é de 180 dias a partir da data de emissão, ocorrida em 31 de janeiro de 2008. c. Autos de infração A Companhia foi autuada em 31 de janeiro de 2008 no montante de R$ 9.646, incluindo multa e juros, referente a indedutibilidade das doações realizadas para a FUNADESP nos anos de 2003, 2004 e 2005, além de diferenças apuradas por verificações mensais nos recolhimentos de IRPJ, CSLL, PIS e COFINS entre julho de 2003 e outubro de 2007, sendo protocolada impugnação em 3 de março de 2008. Os assessores jurídicos classificaram o montante de R$ 6.678 como de probabilidade de perda remota sendo que a Companhia reconheceu como procedente o valor de R$ 2.967, incluindo multa e juros, os quais foram recolhidos em 29 de fevereiro de 2008. d. Incorporação de sociedade Por meio de protocolo de justificação datado em 31 de fevereiro de 2008, a subsidiária Anhanguera Educacional S.A. incorporou sua subsidiária integral Sociedade Educacional Noiva do Mar Ltda. O valor do acervo contábil líquido incorporado foi de R$ 3.094 na data-base de 31 de dezembro de 2007, composto pelas seguintes principais contas: 356 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) Ativo Passivo Disponibilidades Mensalidades a receber Outras contas a receber 907 1.669 254 Ativo imobilizado líquido 2.900 Total Salário, férias e encargos a pagar Fornecedores Anuidades antecipadas Impostos e contribuições a recolher Partes relacionadas Outras contas a pagar Acervo líquido incorporado Total 5.730 523 292 432 961 385 43 3.094 5.730 e. Alterações na Lei das SAs (6.404/76) A Lei nº. 11.638 publicada no Diário Oficial da União em 28 de dezembro de 2007 alterou diversos dispositivos da Lei nº.6.404 (Sociedades por Ações). Estas alterações entram em vigor em 1º de janeiro de 2008. Dentre as principais alterações introduzidas, destacamos os seguintes assuntos que na avaliação preliminar da Administração da Companhia poderão modificar a forma de apresentação de suas demonstrações financeiras e os critérios de apuração de nossa posição patrimonial e financeira e do resultado a partir do exercício a findar-se em 2008: • Foi extinta a obrigatoriedade da Demonstração das Origens e Aplicações de Recursos - DOAR, sendo substituída pela Demonstração dos Fluxos de Caixa - DFC. No caso das companhias abertas a Demonstração do Valor Adicionado – DVA também foi introduzida como publicação obrigatória. • Foi criada a rubrica “ajustes de avaliação patrimonial” no Patrimônio Líquido. Serão considerados ajustes de avaliação patrimonial, enquanto não computados no resultado do exercício em obediência ao regime de competência, as contrapartidas de aumentos ou diminuições de valor atribuído a elementos do ativo e do passivo, em decorrência da sua avaliação a preço de mercado. 357 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) • As despesas pré-operacionais e os gastos de reestruturação que contribuirão, efetivamente, para o aumento do resultado de mais de um exercício social e que não configurem tão-somente uma redução de custos ou acréscimo na eficiência operacional serão classificadas no Ativo Diferido. • Adicionalmente foram alterados os critérios de avaliação do ativo e do passivo, com destaque para os seguintes pontos: ⎯ Itens de ativo e passivo provenientes de operações de longo prazo, bem como operações relevantes de curto prazo, serão ajustados a valor presente, de acordo com as normas internacionais de contabilidade; ⎯ O valor de recuperação dos bens e direitos do imobilizado, intangível e diferido deverá ser periodicamente avaliado para que se possa efetuar o registro de perdas potenciais ou uma revisão dos critérios de e taxas de depreciação, amortização e exaustão; ⎯ Os direitos classificados no intangível deverão ser avaliados pelo custo incorrido na aquisição deduzido do saldo da respectiva conta de amortização; ⎯ Instrumentos financeiros “disponíveis para venda” ou “destinados à negociação” passam a ser avaliados a valor de mercado; ⎯ Todos os demais instrumentos financeiros devem ser avaliados pelo seu custo atualizado ou ajustado de acordo com o provável valor de realização, se este for inferior. • Na operação de Transformação, Incorporação, Fusão ou Cisão, entre partes independentes e em que ocorra a efetiva transferência de controle, a avaliação a valor de mercado dos ativos e passivos será obrigatoriamente a valor de mercado. • As participações de debêntures, de empregados e administradores, mesmo na forma de instrumentos financeiros, e de instituições ou fundos de assistência ou previdência de empregados, que não se caracterizem como despesa, deverão ser incluídas na demonstração do resultado do exercício. 358 Anhanguera Educacional Participações S.A. (Companhia aberta) Notas explicativas às demonstrações financeiras (Em milhares de Reais) • Eliminação da possibilidade de registro de reservas de reavaliação para as sociedades por ações. A nova Lei deu opção às companhias para manterem os saldos existentes e realizarem esses saldos dentro das regras atuais ou estornarem esses saldos até o final do exercício de 2008. A Administração da Companhia está em processo de avaliação dos efeitos que as alterações acima mencionadas irão produzir em seu patrimônio líquido e resultado do exercício de 2008, bem como levará em consideração as orientações e definições a serem emitidas pelos órgãos reguladores. Neste momento, a Administração entende não ser possível determinar os efeitos destas alterações no resultado e no patrimônio líquido para o exercício findo em 31 de dezembro de 2007. * * * Antonio Carbonari Netto Diretor-Presidente Marcos Lima Verde Guimarães Junior Diretor Administrativo Financeiro José Armando Silva Pinheiro Contador CRC/SP 1SP119.689/O-0 359 [página intencionalmente deixada em branco] 360 Demonstrações Financeiras da Anhanguera Educacional S.A. relativas aos exercícios sociais encerrados em 31 de dezembro de 2005 e 2006 e respectivo parecer dos auditores independentes 361 [página intencionalmente deixada em branco] 362 363 364 365 366 367 368 369 370 371 372 373 374 375 376 377 378 379 380 381 382 383 384 385 386 387 388 389 390 391 392 393 394 395 396 397 398 399 400 401 402 403 404 405 406 407 408 409 410 [página intencionalmente deixada em branco] 411