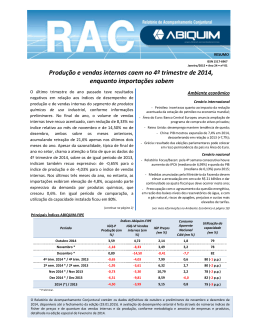

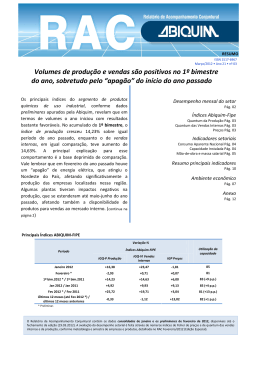

RESUMO ISSN 1517-6967 Setembro/2012 • Ano 21 • nº 09 Produção e vendas crescem nos últimos dois meses e retomam ritmo do início do ano Conforme informações preliminares, os principais índices de volume do segmento de produtos químicos de uso industrial registraram crescimentos expressivos em agosto de 2012 na comparação com o mês anterior. O índice de produção cresceu 3,25% e o de vendas internas exibiu elevação de 9,59%. A produção de agosto deste ano ficou 7,12% acima da de igual mês do ano passado, enquanto as vendas internas, na mesma comparação, exibiram índice 5,24% superior. Após um 2º trimestre atípico, de resultados negativos no setor, os números dos últimos dois meses de análise voltaram aos níveis do que havia sido praticado nos primeiros meses do ano. Tal fato evidencia uma melhora considerável no ambiente de negócios a partir do início do segundo semestre. Tradicionalmente, no segmento de produtos químicos de uso industrial, os meses de julho a outubro são os melhores do ano, em razão das encomendas de final de ano. Mantido esse ritmo para setembro, o 3º trimestre do ano deve encerrar com um dos melhores resultados da série histórica. O índice de preços, por sua vez, teve o segundo recuo consecutivo, apresentando deflação de 1,12% em agosto, em relação a julho. O comportamento de preços no mercado interno vem refletindo a tendência que se observa no mercado internacional, cuja demanda encontra-se retraída. (continua na página 2) Ambiente econômico Cenário internacional - FED americano anuncia medidas de estímulo à economia; Banco Central Europeu atua para restaurar a confiança; - Redução de 0,7% do PIB na Zona do Euro em 2012; - o PIB da China deverá ter crescimento inferior no 3º trimestre; - O Banco Central do Japão divulgou medidas de estímulo ao crescimento econômico; quedas das exportações para a Europa e China; - Manutenção do quadro de instabilidade política no Mercosul. Cenário nacional - Expectativa de retomada da economia no 2º sem. 2012; - Banco Central diminuiu compulsório dos bancos; - Governo atuando com medidas de estímulo: redução dos encargos sobre a tarifa de energia; ampliação dos setores com desoneração da folha de pagamento; continuidade da redução dos juros; investimentos em logística; e divulgação do REIF – Regime Especial de Incentivo ao Desenvolvimento da Infraestrutura da Indústria de Fertilizantes; - Redução das perspectivas para o PIB em 2012 (1,57%); - Greves de algumas categorias trazendo apreensão. (ver mais informações no Ambiente Econômico na página 17) Principais Índices ABIQUIM-FIPE Variação % Julho 2012 Utilização da capacidade Índices Abiquim-FIPE Período IGQ-P Produção IGQ-VI Vendas internas IGP Preços +10,29 +10,33 -0,84 82 Agosto * +3,25 +9,59 -1,12 86 Jan-Ago 2012 * / Jan-Ago 2011 +5,13 +7,82 +8,14 82 (+3 p.p.) Jul 2012 / Jul 2011 +6,23 +5,86 +11,52 82 (+0 p.p.) Ago 2012 * / Ago 2011 Últimos 12 meses (até Ago 2012 *) / últimos 12 meses anteriores +7,12 +5,24 +13,47 86 (+1 p.p.) +2,43 +3,36 +9,99 82 (+2 p.p.) * Preliminar. O Relatório de Acompanhamento Conjuntural contém os dados consolidados de julho e os preliminares de agosto de 2012, disponíveis até o fechamento da edição (17.09.2012). A avaliação do desempenho setorial é feita através de números índices de Fisher de preços e de quantum das vendas internas e da produção, conforme metodologia e amostra de empresas e produtos, detalhada no RAC Fevereiro/2012 (Edição Especial). Relatório de Acompanhamento Conjuntural (RAC) Setembro 2012 • Ano 21 • nº 9 Desempenho mensal do setor Produção e vendas crescem nos últimos dois meses e retomam ritmo do início do ano Os resultados do segmento de produtos químicos de uso industrial são positivos também no acumulado de janeiro a agosto de 2012, sobre igual período do ano anterior: o índice de produção cresceu 5,13% e o de vendas internas teve elevação de 7,82%. Tanto em termos de produção quanto em termos de vendas para o mercado interno, os resultados do acumulado deste ano são os melhores dos últimos seis anos. Na comparação de janeiro a agosto deste ano com igual período de 2007, um dos últimos anos considerados mais dentro do padrão da normalidade, a produção cresce 2,42% e as vendas internas exibem elevação de 2,29% em igual comparação. A taxa de utilização da capacidade instalada ficou em 82% nos primeiros oito meses do ano, três pontos acima daquela registrada em igual período do ano passado. Apesar da melhora da produção e das vendas, o consumo aparente nacional (CAN) teve recuo de 0,08% de janeiro a agosto de 2012, sobre os mesmos meses do ano passado, indicando uma importante redução no padrão de crescimento da demanda por produtos químicos (no acumulado até março, o aumento era da ordem de 6%). No mesmo período, as importações, em volume, tiveram expressiva redução, de 13,11%, enquanto as exportações registraram recuo da ordem de 2,47%. Parcela importante do encolhimento da demanda na ponta é explicada pelo comportamento dos produtos do grupo intermediários para fertilizantes, cujo CAN caiu quase 2% de janeiro a agosto deste ano, puxado pela queda das importações desses produtos, de 14%. Se esse grupo fosse excluído, o CAN teria crescido 1,4%. Nos últimos 12 meses, o índice de produção foi positivo em 2,43% sobre os 12 meses anteriores, enquanto o de vendas internas cresceu 3,36% (nessa comparação, os resultados vêm indicando melhora nos últimos três meses consecutivos). O índice de preços tem alta de 9,99% no acumulado de 12 meses. A utilização da capacidade instalada ficou em 82% na média dos 12 meses encerrados em agosto (dois pontos acima dos 12 meses imediatamente anteriores). Na comparação anualizada, o CAN cresceu 2,07%, enquanto o volume de importações caiu 5,23%. As exportações tiveram recuo de 4,30% em igual período de tempo. Apesar da melhora nos resultados do segmento de produtos químicos de uso industrial nos últimos dois meses, ainda há muita expectativa quanto ao impacto do ambiente internacional sobre a atividade econômica brasileira. Pairam no ar muitas incertezas quanto à desaceleração da economia na Europa (duração e gravidade), problemas no Japão, menor ritmo de crescimento na China e também em relação ao fôlego de retomada nos Estados Unidos. A química é fornecedora de praticamente todas as cadeias industriais e da mesma forma que cresce aceleradamente em períodos de retomada, também se recente mais em períodos de crise. Tradicionalmente, por operar em processos contínuos, não há como reduzir a produção no mesmo ritmo da redução da demanda, o que, em muitos casos, gera excedentes, que acabam chegando ao mercado com preços completamente desalinhados. O cenário externo tem um efeito ainda mais severo no Brasil em razão dos já tradicionais fatores de perda de competitividade com os quais a indústria brasileira se depara: Custo Brasil, infraestrutura deficitária, custos logísticos, carga tributária, altas tarifas de energia, entre outros. Além desses itens, a química sofre ainda com o preço elevado de algumas de suas matérias-primas em relação a outros países competidores, destaque para o gás natural e para a energia, quando utilizados como matéria-prima. Nos últimos dias, o Governo tem sinalizado com medidas importantes e na direção correta. A redução dos encargos sobre a tarifa de energia elétrica, embora não sendo ainda em tamanho suficiente para tornar a energia brasileira competitiva com a americana, por exemplo, é um primeiro e importante passo. No caso da química, todavia, muitas grandes empresas intensivas em energia elétrica encontram-se no mercado livre e não terão o benefício cheio do pacote anunciado, que se restringe, na maioria das medidas, apenas aos consumidores que se encontram no mercado cativo. O Governo também publicou, recentemente, o Regime Especial de Incentivo ao Desenvolvimento da Infraestrutura da Indústria de Fertilizantes (REIF). Tal medida é de extrema importância e relevância para atrair investimentos em um dos grupos mais deficitários e estratégicos da química, que é o de intermediários para fertilizantes (o Brasil importa, atualmente, cerca de 70% do consumo nacional de ureia). Todavia, existem inúmeros outros casos e oportunidades de investimento no setor. Vale lembrar que o documento “Pacto Nacional da Indústria Química” estimou a existência de oportunidades de investimentos de US$ 167 bilhões na atividade química, além da possibilidade de mais US$ 32 bilhões de investimentos em P&D. A inclusão de toda a química nesse regime especial foi uma das medidas mais importantes preconizadas pela indústria durante o trabalho no Conselho de Competitividade da Química. A hora é agora e o Brasil não pode perder essas oportunidades. 2 Relatório de Acompanhamento Conjuntural (RAC) Setembro 2012 • Ano 21 • nº 9 RESUMO PRINCIPAIS INDICADORES DO RAC 2012 Indicadores 2007 2008 2009 2010 2011 Junho (1) IGQ Produção Abiquim-FIPE 128,8 118,1 (+1,58%) (-8,30%) Agosto (*) Últimos 12 meses Acumulado no (até Ago 12) (*) / últimos 12 meses ano (*) anteriores 121,6 (+2,99%) 130,1 125,1 134,32 138,69 131,14 129,37 (+6,96%) (-3,83%) (+10,29%) (+3,25%) (+5,13%) (+2,43%) IGQ Vendas Internas Abiquim(2) FIPE 115,5 104,3 108,9 117,32 128,57 116,20 114,48 (-9,67%) 105,2 (+0,84%) 113,4 (+1,14%) (+7,77%) (-4,00%) (+10,33%) (+9,59%) (+7,82%) (+3,36%) IGP Abiquim-FIPE (%) 1,85 5,87 -20,58 22,23 10,17 -0,84 -1,12 +8,14 (11) 9,99 (12) Preços médios reais das vendas (3) internas 153,9 159,1 145,5 155,19 152,75 150,90 149,43 (+3,37%) 124,2 (-21,92%) 133,3 (-0,23%) (+7,37%) (+9,09%) (-1,81%) (-1,58%) (+4,09%) (+5,88%) Utilização da capacidade (%) 87 81 80 83 80 82 86 13,29 -2,53 11,53 10,61 n.d. - - Indicadores 2007 2008 2009 2010 2011 Julho Agosto IPA-Indústria de Transformação (%) (tradable) 4,60 10,89 -3,47 7,38 3,14 0,98* 0,47* 4,81* 6,08* IPC-FIPE (%) (non-tradable) 4,37 6,17 3,65 6,41 5,80 0,13 0,27 2,21 4,11 INPC-IBGE (%) (non-tradable) 5,16 6,48 4,11 6,47 6,08 0,43 0,45 3,46 5,39 IPCA-IBGE (%) (non-tradable) 4,46 5,90 4,31 5,91 6,50 0,43 0,41 3,18 5,24 -17,15 31,95 -25,48 -4,32 12,58 1,41 -0,62 8,60 Rentabilidade do patrimônio (%) (4) Variação do dólar (%) (5) 82 (9) 82 n.d. (10) - Acumulado no Últimos 12 meses ano (até Ago 12) 28,35 (9) 1,8642 (10) Taxa média do dólar (R$/US$) 1,9479 1,8357 1,9991 1,7608 1,6737 2,0282 2,0276 Variação do euro (%) (5) -7,51 24,13 -22,57 -11,16 9,25 -1,42 1,50 5,25 12,05 Taxa média do euro (R$/EUR) 2,6644 2,6752 2,7709 2,3363 2,3270 2,4935 2,5140 2,4366 (9) 2,4300 (10) Nafta Petroquímica (%) (6) 29,77 -54,11 83,20 16,62 15,54 12,19 13,27 17,86 33,49 Tarifa média energia elétrica – setor cloro (US$/Mwh) (7) 64,1 65,8 60,5 72,7 84,45 79,83 81,38* 80,96* (9) 81,16* (10) Petróleo Brent (US$/b) 72,5 97,0 61,6 78,7 94,8 88,3 94,6 96,5 (9) 95,0 (10) Petróleo Cesta OPEP (US$/b) 69,4 95,4 60,5 78,0 108,1 99,2 109,0 110,3 (9) 109,7 (10) Variação do PIB (%) 6,1 5,1 -0,6 7,5 2,7 - - 0,6 (8) - 1,9046 n.d. = não disponível. * Preliminar. Highlights: 2007: continuidade da apreciação do real em relação ao dólar, mas, apesar disso, resultados favoráveis na balança comercial brasileira; anúncio do PAC – Programa de Aceleração do Crescimento; manutenção do ritmo de redução dos juros; melhora geral da atividade econômica; aumento da disponibilidade de crédito no mercado financeiro; 2008: manutenção do ritmo de crescimento da atividade econômica brasileira; pressões dos preços dos alimentos nos primeiros meses do ano sobre a inflação; retomada da elevação da taxa de juros para conter possíveis altas da inflação; pressão na balança comercial; agravamento da crise financeira nos Estados Unidos e no mundo, com fortes impactos sobre os índices de ações de diversos países, inclusive no Brasil; final do ano com fortes flutuações no valor do dólar, para cima, em relação ao real; e redução nos indicadores de demanda de um modo geral; 2009: principais indicadores econômicos impactados pelos reflexos da crise internacional no País; Banco Central intensificou processo de redução dos juros até julho; governo concedeu algumas isenções de impostos, em segmentos estratégicos, a fim de conter a queda ainda maior da demanda; valorização do real em relação ao dólar; 2010: melhora no ritmo de atividade econômica, com elevação expressiva do PIB; elevação acentuada da parcela de produtos importados, com destaque para os manufaturados; apreciação do real em relação ao dólar; no final do ano aumento dos preços do petróleo e da nafta no mercado internacional; 2011: 1º sem. manutenção do ritmo de aumento das principais commodities; preocupação com a crise no Oriente Médio e com o terremoto, seguido de tsunami, no Japão, com impactos nos preços dos energéticos no mercado internacional; apagão de energia no Nordeste do País, em 4/fev, com fortes efeitos na atividade industrial da região; melhora na competitividade da indústria química americana, com o advento do shale gas; 2º sem.: Presidente Dilma lança, em 2/ago, o Plano Brasil Maior, cujo objetivo é a elevação dos investimentos, principalmente em inovação, e a melhora do ambiente de competitividade da indústria nacional, com estímulos ao desenvolvimento de alguns segmentos industriais; agravamento da crise internacional, com alguns impactos sobre a atividade econômica brasileira; 2012: Presidente Dilma Roussef lança os Conselhos de Competitividade no dia 3 de abril, dentre os quais o de Química, com fortes expectativas para os setores contemplados; redução da taxa de juros no mercado interno; valorização do dólar e do euro no mercado interno, em relação ao real; Governo divulga pacote de incentivos a investimentos privados em infraestrutura e divulga também o início da retirada de alguns encargos que incidem sobre a energia elétrica. Em setembro, divulgação do REIF, Regime Especial de Incentivo ao Desenvolvimento da Infraestrutura da Indústria de Fertilizantes. Ganhos elevados de competitividade da indústria química americana, por conta do shale gas, o que pode pressionar pela elevação das importações de produtos químicos provenientes dos EUA. (1) Base: Dezembro 1998 = 100; (2) Base: 1997 = 100; (3) Deflacionado pelo IPA-Indústria de Transformação, col. 12, da FGV. Base: Dezembro 1998 = 100; (4) Fonte: “Análise de Balanços – 2010”, publicação da Abiquim, agosto de 2011; (5) Em relação ao real; (6) cotação internacional “Europa Spot”, média mensal, em US$/t, convertida em reais, utilizando-se a taxa média mensal do dólar; (7) Fonte: ABICLOR; (8) Fonte: IBGE. Variação de janeiro a junho de 2012, sobre igual período do ano anterior, que, por setores, foi: agropecuária: -3,0%, indústria: -1,2% (transformação: -4,0%) e serviços: +1,5%; (9) Média de janeiro a agosto; (10) Média dos últimos doze meses (setembro de 2011 a agosto de 2012); (11) Acumulado de janeiro a agosto de 2012; (12) Acumulado dos últimos dozes meses (setembro de 2011 a agosto de 2012). 3 Relatório de Acompanhamento Conjuntural (RAC) Setembro 2012 • Ano 21 • nº 9 O Relatório de Acompanhamento Conjuntural é elaborado pela Equipe de Economia e Estatística da ABIQUIM. A edição completa, com dados adicionais e informações sobre diversos segmentos da indústria química, é distribuída mensalmente aos associados da ABIQUIM e também pode ser adquirida por assinatura, por e-mail ou pelos telefones (11) 2148-4766/4767. RAC–RELATÓRIO DE ACOMPANHAMENTO CONJUNTURAL, ISSN 1517-6967, Ano 21, 21 p., setembro de 2012. Periodicidade mensal. Equipe de Economia e Estatística – Fátima Giovanna Coviello Ferreira, Elaine Andreata Azeituno, Rita de Cássia Rodrigues, Alessandra de Sousa Moura e Paula Yuri Tanaka. Estagiário: Matheus Dietrich Pancera. Críticas e Sugestões poderão ser encaminhadas pelo fax (11) 2148-4739 e/ou [email protected] Assinaturas: [email protected] ABIQUIM – Associação Brasileira da Indústria Química – Av. Chedid Jafet, 222 – Bloco C – 4º andar – CEP: 04551-065 – São Paulo – SP Tel.: (11) 2148-4700 – Fax (11) 2148-4739 – www.abiquim.org.br Próxima divulgação do RAC: 31/10/2012 Copyright ABIQUIM 2012. Proibida a reprodução total ou parcial, para fins comerciais, salvo mediante autorização expressa da Abiquim 4

Baixar