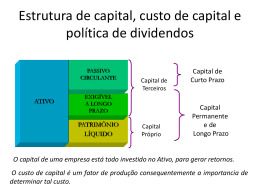

Abrasca teme impacto de IR sobre dividendo Portal Exame - sexta-feira, 05 de dezembro de 2014 Seção: Mercados Angelo Pavini, da Arena do Pavini Dinheiro: projeto de lei do deputado e hoje ministro das Relações Institucionais, Ricardo Berzoini, não recebeu apoio até agora da área econômica São Paulo - A proposta de tributar os dividendos e acabar com a dedução dos juros sobre capital próprio distribuídos pelas empresas aos investidores pode ser um retrocesso e teria impactos negativos no interesse das companhias pelo mercado de capitais, afirmou hoje o presidente da Associação Brasileira das Companhias Abertas (Abrasca), Antônio Castro. “Estamos preocupados, temos de tomar cuidado com esse assunto pois pode ser um retrocesso”, disse, durante evento de balanço de fim de ano na BM&FBovespa. Ele acha “difícil a área econômica do governo estar pensando nisso” e destacou que a proposta, um projeto de lei do deputado e hoje ministro das Relações Institucionais, Ricardo Berzoini, não recebeu apoio até agora da área econômica. A proposta voltou a ser comentada pelo mercado pela necessidade do governo de equilibrar as contas públicas, o que deve passar por aumento de impostos no ano que vem. Hoje, os dividendos distribuídos pelas empresas a pessoas físicas são isentos de imposto, uma vez que a distribuição é feita após a companhia pagar todos os tributos. Já os juros sobre capital próprio, uma espécie de rendimento pago pelas empresas para os acionistas pelo uso do dinheiro, são tributados pelo mesmo imposto das aplicações de renda fixa. A empresa, porém, pode abater o juro sobre capital próprio como despesa e, assim, reduzir o imposto a pagar. Banho de água fria “Seria um banho de água fria no mercado de capitais”, disse, comparando o impacto da medida com as mudanças no setor elétrico anunciadas pelo governo, antecipando a renovação das concessões e que provocou forte queda nas ações dessas empresas. “No caso das elétricas, o governo não consultou o mercado e a medida gerou uma situação difícil para o caixa das empresas e os preços das ações baixaram com força”, lembrou. Os grandes prejudicados nessa época, afirma Castro, foram os fundos de dividendos, que buscam justamente as empresa que distribuem mais lucros, o que era o caso das elétricas até a mudança das regras pelo governo. “Gestores americanos de fundos de dividendos, os chamados fundos de viúvas, reclamaram da medida”, disse. Uma tributação sobre dividendos e juros sobre capital “seria uma segunda rodada de perda para esses investidores, que são investidores de longo prazo, não são investidores agressivos”. Dupla tributação Castro diferencia a ideia de tributar dividendos e os juros sobre capital próprio. Os dividendos são isentos pela ideia de que o lucro da empresa já é tributado antes de ser distribuído. Assim, se o acionista fosse tributado, ele pagaria duas vezes o imposto. “Seria uma bitributação”, diz. Ele acrescenta que em alguns países há imposto sobre dividendos, caso dos Estados Unidos, mas a regra, mesmo lá, não é geral. “Há dividendos nos EUA que pagam imposto e outros que não pagam”, afirma. Fim da isenção beneficiaria empréstimos Já sobre o fim da isenção dos juros sobre capital, Castro lembra que ele poderia levar as empresas a substituir a emissão de ações pela de papéis de renda fixa. Até os anos 1990, as empresas que distribuíssem juro sobre capital próprio aos seus acionistas não abatiam do lucro tributável o valor do imposto. Mas podiam abater o pagamento de empréstimos. “Isso fazia com que as companhias preferissem emitir debêntures e outros instrumentos de renda fixa para se financiar em vez de ações”, lembra. O mercado de capitais brasileiro era muito pequeno e as companhia que precisavam de dinheiro iam emitir ações no exterior. “A Aracruz (hoje Fibria) foi uma das primeiras a emitir ações (ADR) nos Estados Unidos pois o mercado brasileiro só permitia ofertas de US$ 50 milhões”, diz. Foi feito então um trabalho das empresas para que houvesse uma igualdade nas regras entre o abatimento dado aos empréstimos e os juros sobre capital próprio. “As empresa passaram então a usar mais a capitalização via ações e o mercado brasileiro se desenvolveu, com o Novo Mercado e outras medidas”, diz. Castro diz que o fim da dedução dos juros no lucro das empresas chegou a ser proposta em 2001, mas não teve apoio no Congresso. “Seria um retrocesso para o mercado de capitais e as grandes empresas podem passar a se financiar via empréstimos para poder deduzir o juro pago aos investidores”, diz. Expectativa de mais investimentos e margem menor Sobre 2015, Castro espera que seja um ano melhor, com aumento dos investimentos das empresas. “Há seis meses, consultamos os associados sobre o interesse em investir e a resposta negativa foi grande”, lembra. “Isso deve ter uma ligeira mudança este ano, acho que 2014 pode ter sido o fundo do poço e o ânimo das empresas deve melhorar” afirma, lembrando que os nomes escolhidos para comandar a economia no segundo mandato da presidente Dilma Rousseff foram bem aceitos pelos empresários. Mas 2015 ainda deve ser um ano difícil para as empresas. “A inflação cresceu neste ano e muitas empresas não conseguiram repassar os custos para seus preços”, diz Castro. Ao mesmo tempo, no ano que vem, as tarifas, que foram reprimidas neste ano, podem subir e reduzir ainda mais as margens. Mais mercado de acesso Sobre novas empresas no mercado, Castro espera que haja emissões no mercado de acesso, voltado para companhias de menor porte. “A nova resolução 476, que dispensa as empresas de publicar balanço no Diário Oficial, reduz custos e devemos ter mais companhias chegando ao mercado de acesso”, afirma Castro. Programas de opções Um dos temas que a Abrasca pretende tratar em 2015 é a mudança nas regras do formulário de referência das empresas, na parte relacionada aos programas de opções de ações para executivos. Nesses programas, as empresas distribuem aos executivos opções ações para executivos. Nesses programas, as empresas distribuem aos executivos opções que dão o direito de comprar ações da empresa por preços mais baixos que os de mercado. Segundo Castro, hoje esses programas, que preveem a entrega de opções para diretores das companhias, são classificados como remuneração pela Comissão de Valores Mobiliários (CVM) e pela Receita. Mas há casos em que se trata de uma estrutura de incentivo de longo prazo que acaba tributada de maneira indevida, avalia o presidente da Abrasca. “Queremos encontrar uma forma de diferenciar a remuneração extra dada pela empresa via programas de opções de outros incentivos de mais longo prazo que as companhias queiram dar para seus executivos, sem risco depois de problemas com a Receita”, afirma. http://exame.abril.com.br/mercados/noticias/abrasca-teme-impacto-de-ir-sobre-dividendo

Download