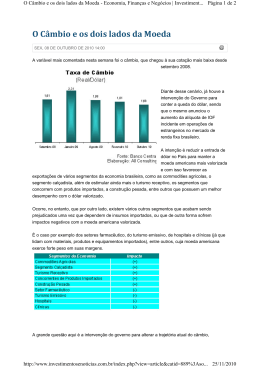

Pensamento do Dia Economistas analisam a Economia, o Brasil e o mundo, mundo, na mídia diária 25 e 26 03 2010 ------------------------------------------------------------------Valor Econômico - 25/03/2010 Câmbio: lições da história, tangos, aranhas e leões Marcelo Curado e João Basílio Pereima Historicamente, a gestão da política cambial é um elemento central da política econômica das nações Ao longo dos últimos anos vem sendo realizado um amplo debate sobre a condução da política cambial no Brasil. Recentemente, o debate intensificou-se em função das declarações do presidente do PSDB sobre possíveis mudanças que seriam feitas na política cambial caso o partido eleja o próximo presidente. Um dos aspectos mais marcantes desse debate é a insistência de um grupo de economistas conservadores em afirmar que a taxa de câmbio deve ser determinada exclusivamente a partir das "livres forças do mercado", ficando o Banco Central restrito a acomodar movimentos especulativos. O problema desse argumento é que historicamente a taxa de câmbio, dada sua importância, é alvo de ações governamentais, particularmente de países desenvolvidos, que na prática impedem que o mercado determine a taxa de câmbio. A história econômica contemporânea é rica em exemplos da importância dispensada pelas nações ao comportamento do câmbio e do seu uso complementar às estratégias de crescimento. Nas décadas de 1920 e 1930 diversas nações, hoje desenvolvidas, desvalorizaram suas moedas como forma de obter ganhos no comércio internacional. Essas práticas ficaram conhecidas na literatura econômica como "política de empobrecimento da vizinhança" e são exemplos concretos da utilização do câmbio com objetivo explícito de ampliar as exportações e promover o crescimento. Nesse período a utilização generalizada da estratégia culminou em práticas agressivas no comércio internacional. Disputas econômicas somaram-se a disputas políticas com a eclosão de guerras. Os países passaram a administrar suas taxas de câmbio como resposta ao período de liberalização financeira, comercial e globalização que vigorou nos anos 1840-1915. A Grã-Bretanha, por exemplo, adotou a partir de 1932 uma política de desvalorização administrada da libra, como complemento à política macroeconômica voltada ao crescimento. A mesma estratégia foi seguida pelos EUA em 1933. No período seguinte, após 1948, durante a era de Bretton Woods, encerrada em 1973, os países desenvolvidos coordenaram suas políticas cambiais com o objetivo de manter as moedas parcialmente fixas e eliminar volatilidade e risco cambial, obtendo condições necessárias para impulsionar o comércio internacional e o desenvolvimento. Esse período de câmbio coordenado foi uma resposta às instáveis décadas de 1920 e1930. No ciclo atual, pós-Bretton Woods, mesmo a adoção de regimes de câmbio flutuante não tem evitado que países interfiram no mecanismo de mercado com a intenção de administrar as taxas. E diversos são os exemplos. Em 1979, a brutal elevação da taxa de juros norte-americana tinha como objetivo, além de amenizar as pressões inflacionárias, promover a atração decapitais e reverter a tendência de desvalorização do dólar verificada entre 1973 e 1979. Após as crises cambiais que assolaram os países emergentes na década de 1990 tem-se observado a ampla utilização - sobretudo nos países asiáticos - da estratégia de crescimento puxado pelas exportações mantidas por câmbio desvalorizado. A política cambial chinesa, num contexto em que as forças de mercado deveriam conduzir para sua valorização, é o exemplo mais bem acabado. A crise que abalou a economia mundial, ainda que tenha aumentado a importância do mercado doméstico para a China, não alterou sua estratégia de forte intervenção com intuito de impedira natural valorização do yuan. A fim de reduzir o imenso desequilíbrio externo, os EUA têm adotado nos últimos anos uma estratégia de desvalorização do dólar como forma de defesa à política cambial chinesa. Num gráfico temporal, as duas moedas descrevem trajetórias idênticas, como se estivessem dançando um tango. Longe de fornecerem um retrato completo do tema, os exemplos elencados evidenciam que a taxa de câmbio na prática não é determinada exclusivamente pelo livre mecanismo de mercado. Pelo contrário, os exemplos alertam que a gestão da política cambial é historicamente um elemento central da política econômica das nações. Seria muito mais salutar, seja com o governo que está saindo, seja com o que vai entrar (ou continuar), que o país adotasse uma política macroeconômica e em especial uma política cambial baseada mais no pragmatismo do que na economia pura. A determinação da taxa de câmbio não é apenas uma questão de teoria econômica e de livre mercado. Ela não depende apenas das leis de oferta e procura de divisas, mas também do que os outros países estão fazendo. Em matéria de câmbio os sinais de mercado importam, mas não são tudo. Mesmo com as intervenções recentes via IOF e compra de divisas o Brasil permanece com uma política acomodatícia. Isso pode conduzir, como de fato está, ao pior resultado: enquanto as forças livres de mercado valorizam a moeda brasileira, EUA, China e diversos outros países desvalorizam as suas, empurrando o Brasil para a "maldição das commodities". O mercado brasileiro não está isolado dos demais mercados cambiais administrados do mundo. O país, assim, é vítima de sua pureza teórica e refém de interesses muito específicos, legítimos apenas do seu ponto de vista individual, para quem o câmbio valorizado é uma bênção. A política cambial no Brasil deve mudar não apenas por motivos teóricos (não abordados neste artigo), mas por razões práticas evidentes e deve seguir um curso semelhante à seguinte passagem de um pronunciamento de Obama em 05/08/2009, quando afirmou: "A história deveria ser nosso guia". Em termos práticos isso significa que o melhor para o país é um sistema de cambio flutuante administrado, cuja flutuação se dê em torno de uma taxa média industrialmente competitiva que viabilize a exportação de manufaturados de conteúdo tecnológico médio e alto. O que o país não pode fazer é deixar o câmbio exclusivamente ao "mercado", no exato momento em que importantes nações estão fazendo o contrário. Deixar tudo ao "mercado" daqui é como fugir da picada da aranha pulando na cova dos leões. Marcelo Curado é doutor em Economia pela Unicamp e vice-diretor do setor de Ciências Sociais Aplicadas da UFPR João Basílio Pereima é professor de Economia da Universidade Federal do Paraná ------------------------------------------Folha de S.Paulo - 25/03/2010 O grande desarranjo europeu Vinicius Torres Freire A ALEMANHA bateu o pé, e a França parecia ter concordado que o FMI tapasse o rombo das contas externas e o do governo da Grécia. Ontem, o caldo das indefinições políticofinanceiras europeias voltou a entornar. Não há acordo sobre ajuda direta europeia à Grécia, sobre "socorro" do FMI ou terceira -e ainda desconhecida- opção. Enquanto a novela se arrasta, o governo grego está praticamente reduzido à situação latinoamericana de não conseguir se financiar a preço razoável no mercado e, assim, ter de apelar a um empréstimo e/ou garantia do Fundo. A União Europeia (UE) está dividida. Francamente, a UE está à beira de reconhecer que não dispõe de instituições capazes de impedir que um dos seus membros chegue a pedir água. Isto é, de que precisa de um empréstimo de emergência, sob duras condições, as do FMI. Fato consumado, a UE se mostrou incapaz de conter e de solucionar tal crise. A opção restante seria a de expulsar um membro que não seja capaz de seguir as normas do bloco. No entanto, ainda que as normas a respeito da exclusão de um membro da eurozona fossem claras, a medida teria sabor de grossa hipocrisia. Quase todos os países da eurozona estão pendurados com cartão amarelo, com dívidas e deficit estourados. Ou melhor, estão mesmo é próximos de um cartão vermelho: sob grande risco de não reduzirem seus deficit e dívidas antes de 2014. A Alemanha não tolera finanças em desordem. Com eleições próximas, o governo alemão endureceu ainda mais, dada a impopularidade do socorro aos gregos. Os alemães dizem agora que só pingarão dinheiro no cofre grego caso a Grécia não consiga captar dinheiro no mercado e, ainda assim, que o FMI chancele um socorro financeiro. Porém, se a Grécia não conseguir captar dinheiro, a vaca já estará no brejo. Os alemães dizem ainda que não houve, há ou haverá tão cedo cúpula europeia para tratar do caso grego e dos próximos candidatos ao cadafalso, como Portugal e Espanha (há uma cúpula europeia começando hoje). Diplomatas franceses, porém, dizem que se procura costurar ao menos um acordo para manter as aparências. Mas a aparência do enrosco europeu está feia. Ontem, uma agência de classificação de risco de calote degradou a nota de Portugal. Tais agências estão mais desacreditadas que de hábito. De resto, o mercado costuma se antecipar às notas que essas instituições ineptas dão a países e a empresas. As agências chegam apenas depois das batalhas findas, para louvar os vencedores e matar os feridos. No entanto, muitos contratos exigem que os devedores tenham tal ou qual nota de risco mínima. Sem isso, o crédito de quem tem "nota baixa" encarece ou desaparece. Na prática, as notas dessas agências importam. O desarranjo político europeu e a degradação creditícia de Portugal derrubaram o valor do euro para o nível mais baixo em dez meses (em relação ao dólar). Os protestos de rua continuam na Grécia e balançam o ânimo dos parlamentares, que têm de aprovar algumas das medidas de arrocho fiscal (cortes de aposentadorias, salários, reformas na saúde, nas leis trabalho etc.). Nas ruas tranquilas de Portugal, a temperatura começa a aumentar. ----------------------------------Folha de S.Paulo - 25/03/2010 Grécia, Alemanha, Europa Paulo Nogueira Batista Jr. HOJE E amanhã haverá reunião de cúpula da União Europeia. A Grécia é o tema central. O leitor poderá perguntar: como é possível que a Grécia, sendo tão pequena, possa ser origem de tantos problemas? Não há mistério. Na vida de cada um de nós, pequenos incidentes, às vezes mínimos, podem dar origem a enormes tragédias. Da mesma forma, no campo econômico, um pequeno país ou uma única instituição financeira (vide Lehman Brothers) pode desencadear crises de proporções continentais e até mundiais. A situação da Europa é frágil. A economia está mais ou menos estagnada, depois de passar por uma grande recessão em 2009. A crise grega, se continuar sendo mal administrada pelos europeus, tem potencial para levar a um segundo mergulho na recessão. A Grécia é um caso extremo em termos de dificuldades fiscais e de financiamento. Mas pelo menos mais quatro economias da área do euro (Espanha, Irlanda, Itália e Portugal) parecem estar se defrontando com graves problemas. Os mercados passaram a olhar as dívidas de países europeus com crescente nervosismo e suspeita. O nervosismo dos investidores alimenta o conservadorismo econômico de alguns países, notadamente da Alemanha. Esse quadro está levando (ou irá levar) não só a Grécia e outros países vulneráveis, mas também o Reino Unido, a França e a Alemanha a um movimento mais ou menos simultâneo de ajustamento das contas públicas, envolvendo cortes de gastos e/ou aumentos de impostos. O risco é que uma contração fiscal, em muitos países e ao mesmo tempo, precipite uma segunda recessão na Europa -com impactos em outras partes do mundo. Um contrarremédio seria um afrouxamento da política monetária do Banco Central Europeu -a forma mais rápida de tentar neutralizar o impacto recessivo das políticas fiscais. Isso parece estar sendo antecipado pelos mercados e vem provocando uma depreciação do euro. Essa depreciação é bem-vinda para as economias estagnadas da área do euro- ela é, na verdade, um dos principais canais de transmissão da política monetária expansiva. Porém, como dizia um filósofo grego pré-socrático, Anaxágoras: "Tudo está em tudo". Tudo se liga, tudo se comunica. A desvalorização do euro em relação ao dólar prejudica a incipiente recuperação americana. Os americanos (assim como os britânicos) precisam que suas moedas se depreciem em relação às dos principais parceiros comerciais. O euro (assim como o nosso real) vinha dando a sua contribuição. Se o euro agora passa a perder valor, os Estados Unidos terão de recrudescer a sua campanha para que a China aceite alguma apreciação do yuan. Não por acaso, o barulho já se intensificou nas semanas recentes com governantes, congressistas e acadêmicos dos Estados Unidos pedindo em coro, e com incrível coordenação, que a China permita a valorização da sua moeda. Os chineses, por enquanto, nada. Nessa confusão, parece que os alemães deram um passo na direção certa. A julgar pelo noticiário, tudo indica que a Alemanha reconheceu, finalmente, que a Grécia precisa de apoio externo, em grande escala, e que a melhor solução é combinar um programa do FMI com ajuda financeira europeia. Solução óbvia, mas que os europeus, por orgulho e autossuficiência, estão (ou estavam) demorando demais a aceitar, agravando a crise desnecessariamente. -----------------------------------O Globo - 25/03/2010 Gregos e portugueses Miram Leitão Portugal rebaixado, e a Grécia às portas do Fundo Monetário Internacional. Isso é uma crise do euro? O professor Dionísio Dias Carneiro acha que não. É melhor eles irem ao FMI do que serem socorridos pela Alemanha, pensa o economista. Dionísio prevê que esta crise vai ser longa, pode provocar nova recessão no ano que vem, mas não nos afeta. O professor da PUC fez um longo relatório no boletim de sua consultoria, a Carta Galanto, sobre esse assunto, juntando artigos de outros economistas e um resumo do que ele falou num debate recente na universidade. Na conversa que tivemos ontem, ele disse que a crise que hoje abala vários países europeus é uma típica consequência de um período de liquidez longa e abundante, com spreads muito baixos: É um problema provocado pelo endividamento excessivo que ocorre nos booms de crédito, crise que atinge empresas, pessoas e países. A origem é a mesma da turbulência do ano passado. O boom de crédito é sempre bom enquanto dura, e tudo vai bem enquanto o mundo está favorável. O tremor que atinge agora os países europeus tem uma complicação: atingir países de uma região que tem uma moeda única, usada tanto pelos encrencados quanto pelas economias poderosas, como a Alemanha. Dionísio não acredita que isso é uma crise do euro, apesar da desvalorização da moeda, que atingiu ontem sua menor cotação em 10 meses frente ao dólar. A máxima nesse período aconteceu dia 25 de novembro do ano passado, quando o euro estava cotado a US$ 1,5134. Agora, está em US$ 1,3321, queda de 12% em quatro meses, e as previsões são de que a redução continue: A moeda se enfraquece para quem achava que ela iria se tornar já a moeda de reserva. Mas o euro é apenas uma das moedas que são usadas para quem quer fazer as contas. Sua cotação está oscilando, mas o dólar também caiu pra burro. O acordo a que se estava chegando ontem entre Alemanha e França com a Grécia, para a ida do país ao FMI, é um passo positivo, na visão de Dionísio, e não significa que o projeto da moeda multinacional se enfraquece. Imagina o que seria a Alemanha monitorando as contas dos gregos, depois dos portugueses, espanhóis, ou outros? Imagina o tempo que tomaria criar um Fundo Monetário Europeu? O mais razoável é que isso seja feito pelo FMI, que está acostumado a ser criticado. No Fundo, inclusive, os europeus têm um poder muito maior do que seu peso econômico no mundo explicou Dionísio. O acordo feito ontem vai significar a imposição de sanções para descumprimento de metas fiscais, que se fossem impostas por uma nação sobre a outra, de fato, provocariam muito mais os brios nacionalistas. O arranjo em que os europeus apenas complementam os empréstimos fica mais manejável politicamente. Dionísio lembrou ao rejeitar a tese de que a ida de um país da Zona do Euro enfraquece a própria ideia de uma moeda internacional que em 1977 a Inglaterra foi ao Fundo Monetário: Era um país só, mas era nada menos que a libra. Ontem, a Fitch anunciou a redução da classificação da dívida de Portugal. A nota do país caiu de AA para AArdquo;. Nenhum rebaixamento é coisa boa, mas é bom lembrar que o Brasil festeja estar no nível BBBrdquo;, o primeiro nível que é considerado grau de investimento. Mesmo com Portugal caindo, e o Brasil numa excelente situação, a dívida brasileira teria que subir seis degraus para chegar onde está Portugal. Dionísio acha que depois da Grécia outros países da região irão ao FMI, e que esta será uma crise longa: É problema para dois ou três anos, para que eles consigam atingir suas metas fiscais. Mas mesmo nos Estados Unidos e grandes países europeus o endividamento público aumentou muito, e os bancos centrais absorveram muitos ativos podres. Vai demorar a retornar à situação anterior. Pior ainda é o caso do desemprego em torno de 10%, que também não terá recuperação fácil. Ele acha que o Brasil está fora desta, neste momento, porque o país tem sido beneficiado pela necessidade que a China tem dos produtos que exportamos minérios e alimentos, principalmente e porque há um enorme interesse dos investidores no Brasil: Voltou a haver fluxo para ativos de risco, dentre eles, os emergentes, e dentro dos emergentes o Brasil aparece como um excelente investimento. Dionísio acha que a crise dos países vulneráveis europeus tem dois bons efeitos: O primeiro é de que ficou claro que a entrada dos países na Zona do Euro não os livrou de restrições fiscais, nem da necessidade de fazêlos. A Espanha, hoje, tem um sistema rodoviário excelente, financiado a custo alemão, apesar de continuar sendo um risco latino. Outra vantagem é estabelecer um certo limite, ou uma redução do processo de crescimento da Zona do Euro: A rigor, não há diferença entre Grécia e Turquia, mas a França ficou contra a entrada da Turquia porque sabia que depois seriam candidatos Egito, Marrocos, Tunísia. E dos países do norte, depois da Hungria, República Checa, viriam Eslováquia, Letônia, Estônia. Os países que vão sendo adicionados poderiam criar novos desequilíbrios. No futuro, podem ser todos membros de uma unidade monetária só, mas o ritmo da entrada deve ser mais lento. No texto que publicou na Galanto, Dionísio sustenta que a crise é grega e resultado das escolhas dos gregos nos últimos 40 anos. O país foi beneficiado por vários choques favoráveis, um deles a entrada na Zona do Euro. Mas esta não é uma crise do euro. O encarecimento da dívida grega revela a precariedade da construção por trás de Maastricht. Ou seja, o foco não está no euro, mas ele tem seus problemas. ----------------------------------Valor Econômico - 25/03/2010 DIs sobem à espera da ata do Copom Eduardo Campos Os contratos de juros futuros subiram no pregão de ontem, reflexo da cautela antes da apresentação hoje da ata do Comitê de Política Monetária (Copom) e do mau humor externo, depois que Portugal teve sua nota de crédito soberano reduzida. Na Bolsa de Mercadorias e Futuros (BM&F), o vencimento janeiro 2011, mais líquido do dia, terminou com alta de 0,05 ponto percentual, marcando 10,32%. O repique também teve motivações técnicas. Segundo operador de contratos de Depósito Interfinanceiro (DI), sempre que o contrato janeiro de 2011 se aproxima de 10,20% a 10,25% os compradores aparecem, já que não há incentivo para novas posições vendidas na iminência de um processo de alta de juros. Para o vice-presidente de Tesouraria do Banco WestLB, Ures Folchini, o aumento nos prêmios de risco foi potencializado por uma realização de lucros na curva futura, ou seja, os investidores aproveitam essa piora de humor para embolsar ganhos recentes. Sobre a ata do Copom, a expectativa é de que o documento traga elementos suficientes para criar um consenso maior sobre o tamanho do aperto monetário esperado para a reunião de 28 de abril. Por ora, o sócio-gestor da Leme Investimentos, Paulo Petrassi, aponta que a precificação embutida na curva futura está no meio do caminho, ou seja, entre alta de 0,5 ponto e 0,75 ponto percentual. O gestor da Global Equity, Octávio Vaz, acredita que os agentes tentam, também por meio da ata, descobrir se as preocupações que levaram três membros do Copom a votar pela alta de meio ponto agora em março podem piorar de forma a mudar esse voto para 0,75 ponto. Vale lembrar que a agenda de indicadores do dia também reserva a taxa de desemprego no mês de fevereiro. As expectativas sugerem alta de 7,2% para 7,7% a 8%. A renovada incerteza sobre como será resolvido o problema do endividamento de alguns membros da zona do euro também bateu no câmbio. O dólar comercial subiu forte e voltou a fechar acima da linha de R$ 1,80. Avessos ao risco, os investidores foram em busca de moeda americana não só por aqui, mas no restante do mundo. O euro, por exemplo, fez mínimas para últimos 10 meses ao ser negociado na faixa de US$ 1,33. Na terça-feira, corriam pelas mesas de operação ingressos de dólar via captações ou oferta de ações. Já ontem, se falou em remessas de moeda. Segundo o gerente de operações da Terra Futuros, Arnaldo Puccinelli, é natural que as empresas que tenham que mandar dinheiro para fora antecipem suas operações para não correr o risco de pagar ainda mais caro pela moeda americana. "A situação é delicada. E a recomendação para o investidor é cautela", diz Puccinelli, alertando que, caso esse cenário de incerteza perdure, o dólar futuro deve buscar, sem dificuldade, a linha de R$ 1,825 a R$ 1,830. Eduardo Campos é repórter de mercado financeiro -----------------------------------Valor Econômico - 25/03/2010 A virada de 2009 Marcio Pochman No final de 2008, a irrupção da maior crise internacional desde a Grande Depressão de 1929interrompeu o mais longo ciclo de expansão de investimentos no Brasil depois do milagre econômico do começo da década de 1970. De fato, os investimentos como proporção do Produto Interno Bruto (PIB) foram reduzidos em 9,9% no ano passado, após o ritmo de crescimento quase três vezes superior à expansão da produção nacional iniciada em 2004. Pelas informações do IBGE, contudo, o segundo semestre de 2009 indicou uma considerável recuperação econômica, não somente pela ocupação da capacidade instalada, mas também pelos investimentos, capazes de permitir que o PIB deste ano cresça acima de 5%. Se diante da grave crise internacional de 2008, o Brasil tivesse optado por repetir o receituário governamental similar ao adotado durante a crise financeira de 1998 (de menor proporção), o comportamento econômico e social nacional teria sido bem diverso do que foi constatado em 2009. Ao invés da situação de relativa estagnação da produção nacional no ano passado (variação negativa de 0,2% em relação a 2008), o Brasil teria passado, provavelmente, por uma profunda recessão econômica, ao redor dos -5%. Isso porque em 1998 o país encontrava-se iludido pela perspectiva da Alca (Acordo de Livre Comércio das Américas), o que implicava, entre outras coisas, a maior concentração das exportações nacionais aos países ricos. Ou seja, o Brasil seguiria na mesma direção do México, que em 2009 registrou mais de 80% do seu comércio externo com os Estados Unidos. Com a crise de 2008, cujo epicentro foi nos países ricos, a forte queda nas exportações mexicanas para os Estados Unidos propulsionou recessão econômica ainda maior, próxima de 7% no ano passado. O Brasil, contudo, mudou a sua trajetória externa a partir de 2003, o que permitiu diversificar os parceiros comerciais e reduzir o peso relativo dos países ricos nas exportações, caindo de mais de 2/3 para atuais menos de 50%. Mesmo com a diminuição das exportações de bens e serviços em 10,3% em 2009, enquanto componente da demanda agregada, observa-se que seu impacto terminou sendo relativamente mitigado pelo avanço do comércio exterior com nações do âmbito Sul-Sul. Da mesma forma, nota-se que na crise financeira de 1998, a concepção governamental prevalecente era a de que o Estado se constituía na parte principal dos problemas da época. Por isso, as opções de política econômica e social entre 1998 e 1999 se concentraram adicionalmente na asfixia do setor público, por meio da contenção do gasto público (custeio e investimento), bem como da elevação da carga tributária em relação ao PIB (em 4,5%), como forma de financiar o pagamento adicional dos encargos do endividamento público originados pelo brutal aumento da taxa de juros em 136,8% (de 19% para 45%). Nessas circunstâncias, as empresas e bancos públicos foram ainda mais estrangulados, com corte de 16,6 mil funcionários públicos federais, enquanto a política social seguiu contrária a sua ação compensatória sobre os efeitos da crise. O tranco econômico e a mordaça do Estado resultaram em elevação do desemprego e da taxa de pobreza, que passou de 49,7%, em 1998, para53,5% dos brasileiros (aumento de 7,6%). Na grave crise internacional de 2008, a concepção governamental predominante foi outra. Ou seja, o Estado seria parte fundamental da solução dos problemas. Coube ao Estado atuar estratégica e ativamente na adoção de medidas que permitissem reduzir a carga tributária em 1,6% (de 34,8% do PIB, em 2008, para 34,3%, em 2009), sem contração das despesas públicas fundamentais diante da diminuição dos gastos financeiros - possibilitada pela prévia queda na taxa de juros em 36,4%(de 13,7%, em 2008, para 8,75%, em 2009). Ademais, houve o imediato reforço das empresas e bancos públicos, com a garantia de recursos adicionais para ampliação do orçamento do BNDES, bem como do reposicionamento da Caixa Econômica Federal e do Banco do Brasil, que atuaram de forma anticíclica diante do encolhimento do crédito nos bancos privados. Com isso, o conjunto das operações de crédito do sistema financeiro nacional não foi reduzido em relação ao PIB, conforme a queda de 4,3% verificada em 1999 (de 28,1% do PIB, em 1998,para 26,8%, em 1999). Também as empresas públicas como Eletrobrás e Petrobras deram sequência ao planejamento de maior prazo reavivado pelo Plano de Aceleração do Crescimento (PAC), que desde 2007 focou na ampliação dos investimentos, sobretudo em energia e infraestrutura nacional e, mais recentemente, em habitação popular. Para além do importante papel das decisões governamentais inovadoras na economia, convém destacar a ousadia nas políticas de renda adotadas na última crise internacional. De um lado, a elevação do valor real do salário mínimo em 5,8% no ano de 2009, contra apenas 0,7% em 1999. Por consequência, o impacto favorável para os beneficiários das políticas sociais (aposentados e pensionistas da Previdência Social), que tiveram ampliações no valor do benefício. Assim também houve aumento no quantitativo de atendidos pelo programa Bolsa Família e pelos receptores do Seguro Desemprego ao longo de 2009. Por força disso, as famílias agregaram, em média, R$ 2,8 mil em 2009 (acréscimo no consumo das famílias em R$ 160 bilhões). Idêntico procedimento anticíclico não se verificou por parte do governo há dez anos. De outro lado, percebe-se que a orientação governamental em defesa da produção doméstica correspondeu ao maior estímulo à geração de empregos formais (saldo líquido de quase um milhão de novas vagas em2009, contra redução de 190 mil postos de trabalho em 1999), bem como a contenção mais rápida do próprio desemprego. Diante disso, o Brasil entrou mais tarde e desvencilhou-se mais cedo da contaminação da crise internacional. A pobreza encolheu, uma vez que mais de 500 mil brasileiros abandonaram essa situação nas regiões metropolitanas, enquanto a desigualdade de renda do trabalho caiu 0,4%. Até a inflação não subiu, mesmo com a desvalorização cambial ocorrida em função da crise, pois terminou regredindo de 5,9%, em 2008, para 4,3%, em 2009. Na época da crise financeira de 1998 e 1999, a taxa de inflação subiu de 1,7% para 8,9%. Sem a crise de 2008, o Brasil, possivelmente, não precisaria ter tomado medidas ousadas, que terminaram por solapar a lógica do tratamento da recessão econômica por meio das receitas neoliberais. É por isso que 2009 se tornou o ano da virada que consolida outro caminho de desenvolvimento que não seja o da reprodução do passado. Marcio Pochmann é presidente do Instituto de Pesquisa Econômica Aplicada (Ipea), professor licenciado do Instituto de Economia e do Centro de Estudos Sindicais e de Economia do Trabalho (Cesit) da Universidade Estadual de Campinas (Unicamp). Escreve mensalmente às quintas-feiras. ---------------------------------Correio Braziliense - 26/03/2010 Ata da transição Antônio Machado Talvez último sob a guarda de Meirelles, relatório do Copom aponta alta da Selic no fim de abril A ata que reporta a discussão da diretoria do Banco Central (BC) sob a capa de Comitê de Política Monetária (Copom) sobre os cenários da economia e seus impactos inflacionários é, habitualmente, copiosa, densa e acessível apenas aos exegetas da economia. Dela se espera mais do que muitas vezes entrega sobre o que será da Selic. A atual, talvez a última sob o comando de Henrique Meirelles, que cogita sair para se candidatar a algum cargo eletivo em outubro, é laudatória sobre o que se desconfia quanto ao ritmo de aquecimento do consumo e, assim, de sua repercussão sobre a meta de inflação 4,5% no ano. Mas é parcimoniosa quanto às causas que levaram, na reunião da semana passada, cinco diretores a votar pela manutenção da Selic, 8,75%, contra três que já queriam elevá-la para 9,25%. Como os votos não são nominados, desconhecem-se os diretores que veem riscos para a convergência da inflação à meta, mais para 2011 dado o atraso entre a alta dos juros e seu reflexo sobre o nível da atividade econômica , que para o ano corrente. Provável é que entre eles estivesse o diretor mais técnico, Mário Mesquita, que veio do mercado financeiro, conforme a tradição no BC de combinar a experiência de quadros externos à dos funcionários de carreira. A previsão é que ele saia antes do próximo Copom, conforme acerto com Meirelles, que ainda avalia seu próprio destino. O presidente Lula o deixou à vontade para decidir. A intenção era que Meirelles fosse o candidato do PMDB a vice na chapa de Dilma Rousseff. Para isso é que ele se filiou ao partido, que está fechado com o presidente da legenda e da Câmara, deputado Michel Temer, para a vaga. Por ora, certo a Meirelles seria a vaga para concorrer ao governo de Goiás, estado em que tem domicílio eleitoral. Ou ficar no BC. Meirelles diz que saberá o que fazer nos próximos dias. A decisão se sai ou se fica é dele, mas a da ata é dos diretores técnicos do BC, Mesquita à frente, que deve manter o seu roteiro e sair, independentemente do que Meirelles faça. O novo BC ainda é só especulação. Meirelles poderia ser substituído pelo diretor de Normas do BC, Alexandre Tombini, funcionário de carreira. O nome do presidente do BNDES, Luciano Coutinho, também está no circuito. Coutinho faz um trabalho julgado de alta qualidade no BNDES e com várias frentes, inclusive de formulação de política econômica para adiante. Assessores influentes de Lula acham que Tombini seria um bom interino, liberando Coutinho para outros vôos visando 2011. Discurso facilitado O discurso do Copom para frente foi facilitado pela ata de agora. O que ela omite sobre a não decisão do último Copom ela esbanja ao construir o cenário que projeta o início do ciclo de alta da Selic no próximo encontro, marcado para 28 de abril. Talvez seja esse o legado de Mesquita: deixar o terreno aplainado para os sucessores. A expectativa consensual é que o aperto começará com o aumento de 0,5 ponto de percentagem da taxa interbancária. Mas há divergência quanto à extensão do ciclo. A consultoria LCA prevê cinco aumentos seguidos de meio ponto, com a Selic indo até 11,25% ao ano. Para o diretor de Mercados Emergentes do Banco Goldman Sachs, Paulo Leme, em outubro a Selic já estaria em 12,50%. A engorda seria rápida. Dúvidas dissipadas A dureza das análises da ata, em franca oposição à decisão pela manutenção da Selic na semana passada, talvez busque dissipar as dúvidas quanto à determinação técnica das próximas deliberações, diz o economista-chefe da Convenção, Fernando Montero. Atribuiu- se a espera, segundo a ata, ao fato de que já está em curso o processo de retirada dos estímulos introduzidos durante a crise. Em outras palavras: o crescimento da demanda poderia se dar a um ritmo menor. Além disso, agora é que começa a repercussão do que o BC decidiu no fim de fevereiro: a retomada do grosso dos depósitos compulsórios da banca liberados no auge da crise global. A rua ditará a rota Os embates até o próximo Copom vão dar-se entre os que vão tentar mostrar a economia crescendo forte, mas não tanto a pedir que o BC desligue o som da festa, e os que farão o oposto. A preocupação do BC, estampada na última ata, será mostrar-se desvinculado do clima eleitoral e do destino político de Meirelles. A ideia é que a rua ditará, mais que qualquer outra influência, a trajetória da Selic. Se a inflação continuar ganhando massa e o déficit externo seguir crescendo, não haverá ao governo, ou seja, ao BC outra decisão que não ir inflando a Selic. Pior será se deixar para 2011. Demanda a 7% ao ano Os excessos da economia geram sequelas. Crescer pouco é ruim, mas crescer muito também, quando o crescimento da oferta não acompanha o da demanda. É como se a economia pudesse correr dentro de bandas para não capotar. A decisão do BC para a Selic, assim, segundo a consultoria LCA, é menos sobre a conveniência de aumentá-la. O que está em avaliação, para a LCA, é com qual ritmo esse aumento terá início. A questão central a debater nas próximas semanas é essa, e ela diz respeito ao que se espera do crescimento econômico. Pelos dados antecedentes do economista Fernando Montero a demanda está girando ao redor de 7% ao ano. Nesse passo, o Copom chegará tarde, e o ciclo de alta dos juros será maior ou mais intenso. -------------------------------Valor Econômico - 26/03/2010 Os códigos do Copom Claudia Safatle Para quem tem alguma familiaridade com os códigos de comunicação do Copom, a ata da última reunião revela um requintado malabarismo para acomodar uma decisão que, de técnica, teve pouco. Todo o texto da ata está voltado para o cenário em que a demanda está em franca expansão, a ocupação da capacidade ociosa está no seu limite, há aumento da taxa de emprego e crescimento da renda. O risco de uma inflação bem acima do centro da meta, portanto, é alto. Houve consenso entre a diretoria do Banco Central quanto à necessidade de aumentar a taxa Selic. Contraditoriamente, esse consenso se traduziu na manutenção da taxa básica em 8,75%. Com base no cenário de referência, que pressupõe manutenção do atual patamar de juros e em uma taxa de câmbio de R$ 1,80, a projeção para a inflação de 2010 "se encontra sensivelmente acima do valor central de 4,50% (que é a meta)". Quando da redação da ata, as palavras são minuciosamente escolhidas. É possível identificar, na linguagem do Copom, algumas gradações. Se a ata diz, por exemplo, que a projeção de inflação está "um pouco acima" da meta, isso pode significar que há um desvio de até 0,25 ponto percentual do centro da meta. Se está "acima", é porque pode superar a meta em até 0,5 ponto percentual. E se está "sensivelmente acima", é alta a probabilidade de os cálculos apontarem para uma inflação já superior a 5% no ano. A mesma expressão, inclusive, foi usada na ata para se referir às expectativas de mercado, que já prenunciam um IPCA de 5,1% este ano e de 4,7% para 2011. Em abril de 2008, quando as condições macroeconômicas eram similares às de hoje e o comitê elevou a taxa Selic de 11,25% ao ano para 11,75%, a ata dizia claramente: "Considerando-se as hipóteses do cenário de referência (...) a projeção para o IPCA (...) encontra-se acima do valor central de 4,50% para a meta fixada pelo Conselho Monetário Nacional (CMN)." Naquela ocasião, os cálculos do Banco Central apontavam que a inflação ainda estava abaixo de 5% e houve aumento dos juros. Algo mudou de lá para cá. O Comitê constatou, na reunião da semana passada, que os efeitos da crise global sobre a economia brasileira já se esgotaram e que o crescimento da demanda é sólido. O parágrafo 25 da ata diz: "Em suma, o Copom avalia que, diante dos sinais de robustez da demanda doméstica, ocasionando redução da margem de ociosidade dos fatores de produção, evidenciada por indicadores de utilização da capacidade na indústria e do mercado de trabalho, e do comportamento recente das expectativas de inflação, aumentaram os riscos para a concretização de um cenário inflacionário benigno", consistente com as metas. "Nesse ambiente", prossegue a ata, "cabe à política monetária manter-se especialmente vigilante para evitar que a maior incerteza detectada em horizontes mais curtos se propague para horizontes mais longos". No parágrafo 26 está escrito: "À luz dessas considerações, houve consenso entre os membros do Comitê quanto à necessidade de se implementar um ajuste na taxa básica de juros, de forma a conter o descompasso entre o ritmo de expansão da demanda doméstica e a capacidade produtiva da economia, bem como para reforçar a ancoragem das expectativas de inflação". O parágrafo 27 vira tudo de cabeça para baixo, deixando a impressão de que foi incluído por descuido, pois ele se referiria a uma outra ata: "Nessas circunstâncias, a maioria dos membros do Copom, tendo em vista as informações disponíveis neste momento, aliado ao fato de que já está em curso o processo de retirada dos estímulos introduzidos durante a crise, entendeu ser mais prudente aguardar a evolução do cenário macroeconômico até a próxima reunião do Comitê, para então dar início ao ajuste da taxa básica." Mas três diretores do Banco Central entenderam que já era hora de agir e votaram por uma elevação imediata de 0,50 ponto percentual na Selic. Prosseguindo na leitura, o parágrafo 30, por seu turno, traz uma indicação de que o aumento dos juros, muito provavelmente na reunião de abril, será superior a meio ponto percentual, podendo chegar a 0,75 p.p. O texto diz: "Note-se, adicionalmente, que também houve consenso entre os membros do Comitê quanto à necessidade de se adequar o ritmo do ajuste da taxa básica de juros à evolução do cenário inflacionário prospectivo, bem como ao correspondente balanço de riscos, de forma a limitar os impactos causados pelo comportamento da inflação corrente sobre a dinâmica subjacente dos preços." Vários analistas de mercado reportaram, em seus relatórios de ontem, as inconsistências da ata, que é um instrumento de política monetária tão relevante quanto o próprio manejo da taxa de juros. O texto é claro para explicar os três votos derrotados, mas é econômico nos argumentos para justificar os votos pelo adiamento da decisão. Uma das explicações seria a de aguardar os efeitos do recolhimento de R$ 71 bilhões em depósitos compulsórios que começou este mês e termina em abril. O compulsório atua sobre o spread e, ao aumentá-los, o Banco Central pretendeu reduzir a contratação de crédito. Como a liquidez do sistema bancário continuará farta mesmo depois desse enxugamento, é bastante provável que o efeito dos compulsórios seja quase nulo. Diante da ambiguidade da ata, é legítimo considerar que houve uma dose de elemento político na votação do Comitê. Como há uma transição esperada no comando do Banco Central, com a saída do presidente Henrique Meirelles e do diretor Mário Mesquita, talvez esteja aí a explicação para a decisão: adiar o aperto monetário para fazer uma troca da direção do BC bastante pacífica, sem ruídos. Claudia Safatle é diretora de redação adjunta e escreve às sextas-feiras ---------------------------------------O Estado de S.Paulo - 26/03/2010 Alguns passos na área do lixo Washington Novaes Afinal, depois de 19 anos de tramitação, a Câmara dos Deputados, em Brasília, aprovou um projeto de Política Nacional de Resíduos Sólidos. Ainda terá de passar pelo Senado. Mas contém princípios interessantes. Como o que recomenda conferir prioridade aos estímulos para as cooperativas de catadores de resíduos - que, segundo as justificativas ao texto, já contam com 800 mil pessoas no País. Também dá preferência a materiais reciclados em compras da administração pública; aprova a chamada logística reversa, em que os responsáveis pelas embalagens devem ser responsabilizados pelo retorno dos resíduos nas áreas dos agrotóxicos, pilhas, baterias, lâmpadas, pneus; define que a responsabilidade pelos resíduos deve ser compartilhada por governos, empresas e sociedade. Tudo para contemplar os objetivos centrais da política, que são a redução dos resíduos, sua reutilização e - caso impossíveis - sua reciclagem. A deposição em aterros deve ser a opção final, pois só recomenda a incineração caso não haja outra possibilidade. E será proibida a catação de lixo em aterros. São, todos eles, princípios interessantes. Mas, além de ainda terem de passar pelo Senado, não criam instrumentos práticos para enfrentar a gravíssima questão dos resíduos no País, principalmente para eliminar os lixões a céu aberto, que ainda recebem mais de metade dos resíduos totais. O projeto recomenda que se criem consórcios intermunicipais para isso e que eles tenham prioridade para receber recursos federais. Além disso, os municípios terão de fazer planos de gestão integrada de resíduos sólidos e estabelecer metas para a coleta seletiva. Paralelamente, o setor empresarial deverá "gerenciar seus resíduos", especialmente criar pontos para receber de volta resíduos problemáticos e/ou perigosos, como pilhas, baterias, lâmpadas fluorescentes, pneus, produtos eletrônicos, além de embalagens. Resíduos do saneamento, industriais, de serviços de saúde, da mineração, de empresas de construção e resíduos perigosos obrigarão os respectivos responsáveis a fazer planos de gerenciamento. São avanços condicionados a que os princípios sejam seguidos por planos em cada Estado, em cada município, em cada setor. E que haja recursos financeiros para enfrentar a situação dramática nesse setor. Porque estamos hoje com uma realidade de cerca de 1,5 quilo de lixo domiciliar por dia por habitante e os 3.639 lixões recebendo 55 milhões de toneladas de resíduos por ano (no País, são 703 aterros adequados e 899 "controlados"). Todas as capitais mais populosas estão com seus aterros esgotados; 25 mil famílias moram em lixões. E os municípios gastam alguns bilhões de reais a cada ano, com a coleta e a deposição dos resíduos, com serviços próprios ou de terceiros (que recebem entre R$ 30 e R$ 60 por tonelada). As licitações para serviços nessa área são apontadas como um dos caminhos mais frequentes para doações ilegais nas campanhas eleitorais. E tudo isso é um enorme desperdício, como já se escreveu aqui tantas vezes. O setor deveria, ao contrário, transformar-se em grande gerador de trabalho e renda para setores desfavorecidos. Para isso o melhor caminho é o das cooperativas de catadores. Mas ele precisa avançar, com o poder público financiando a construção e implantação de usinas de reciclagem (a reciclagem em usinas públicas não passa de 1% do total), a compra de equipamentos de coleta. Por aí é possível - como já o demonstrou em outros tempos, quando teve mais apoio, o Núcleo Industrial da Reciclagem, de Goiânia - reduzir em até 80% a deposição de resíduos em aterros. Compostando todo o lixo orgânico para transformá-lo em fertilizantes para jardins, recomposição de encostas, etc.; transformando todo o papel e papelão em telhas revestidas de betume, que substituem com muitas vantagens as de amianto; reciclando todo o PVC e transformando-o em mangueiras pretas ou pellets para empresas que os utilizam como matéria-prima; prensando latas e moendo vidros para recicladoras. E, last but not least, gerando trabalho e renda para pessoas com pouca educação formal. Sem perigo de desperdiçar o investimento, pois a cessão às cooperativas deve ser feita pelo regime de comodato renovável periodicamente. Por caminhos como esse é possível reduzir fortemente os investimentos multimilionários necessários para novos aterros. E cidades como São Paulo geram mais de 12 mil toneladas diárias de resíduos. Também por aí é possível reduzir muito o desperdício mostrado em estudo da Unesp (Sorocaba) com o lixo de Indaiatuba (125 mil habitantes), onde 91% dos 135 mil quilos de resíduos levados para o aterro a cada dia seriam reutilizáveis ou recicláveis. Há ainda um ponto do projeto aprovado pela Câmara que precisa ser destacado - pela mesma razão, desperdício: o caminho da incineração só deve ser tomado em último caso. Além de caro, o método tem uma contradição insuperável, já enfrentada por vários países europeus: se o objetivo principal de uma boa política para o lixo deve ser reduzir a produção, como se fará com usinas incineradoras, que exigem, no mínimo, a manutenção da quantidade produzida - principalmente se forem utilizadas para gerar energia? Sem falar nos altos custos, já que a incineração de materiais orgânicos exige altíssimas temperaturas, para evitar a liberação de agentes cancerígenos. Hoje estamos desperdiçando (estudos do Cempre, IBGE e WWF) mais de metade do vidro, papel e papelão, embalagens de PET e plásticos levados ao lixo, além de mais de 70% das embalagens longa vida. A recente decisão do Conselho Nacional do Meio Ambiente (Conama) de simplificar as regras para licenciamento de aterros que recebam até 20 toneladas diárias pode ajudar também nos municípios com até 30 mil habitantes. Mas não resolve, sozinha. Será preciso apressar a tramitação no Senado do projeto aprovado na Câmara. E criar os instrumentos práticos para concretizar as decisões. -------------------------------O Estado de S.Paulo - 26/03/2010 A fraqueza do Estado Celso Ming O debate sobre o tamanho do Estado na economia brasileira sempre teve boa dose de falso conteúdo ideológico. As questões de fundo são bem mais pragmáticas. A privatização, tal como aplicada no País no período entre 1993 e 2001, teve como principal motivador a baixa capitalização da empresa estatal brasileira. Ou seja, como o Tesouro não tem poupança suficiente para dar conta da expansão das empresas estatais, não adianta insistir; é preciso contar para isso cada vez mais com o setor privado, daqui e do exterior. Também são razões de outra ordem que mobilizam grande parte das forças do governo Lula a defender o fortalecimento do Estado na economia: quanto mais estatais houver, mais empregos e postos propícios para o exercício do poder os políticos terão para seus amigos. No momento, pelo menos três novidades mostram as dificuldades para levar adiante o projeto do Estado forte na economia brasileira. A primeira delas é a capitalização da Petrobrás. A manobra da cessão onerosa, pela qual a União subscreverá em reservas de petróleo a sua parte no aumento de capital, é, por si só, uma poderosa engenharia financeira construída para contornar a falta de recursos do Tesouro. Mas, há dois dias, o presidente da Petrobrás, José Sergio Gabrielli, teve de admitir que o aumento de capital tem de ser feito, com ou sem a tal cessão onerosa, porque a Petrobrás tem pela frente, até 2014, um programa de investimentos de nada menos de US$ 220 bilhões a US$ 240 bilhões, dos quais US$ 49 bilhões só neste ano. Precisa urgentemente de sangue novo e não pode esperar demais pela aprovação das novas regras pelo Congresso, que podem não sair este ano. Gabrielli não explicou o que seria seu plano B, mas ficou uma vez mais claro que o banco de sangue do Tesouro não tem o que vai ser preciso para tocar seus projetos. A segunda novidade é o que acontece com a pretendida subsidiária do BNDES que se destinaria a fornecer financiamentos aos exportadores brasileiros, mais ou menos nos moldes do Eximbank, dos Estados Unidos. Uma coisa é a ideia e as promessas aos exportadores e outra, bem diferente, o que se pode fazer. Já se sabe que o Tesouro não tem como subscrever o capital da nova instituição financeira. Por isso, em vez do jacarezão pretendido, o que sairá desse ovo será uma lagartixa de nada. O terceiro caso é o do Banco do Brasil. Para garantir sua participação no mercado interno de crédito e financiar a expansão externa - sem o que não conseguirá dar o salto qualitativo - vai ser necessário injetar capital. E, outra vez, o acionista maior, o Tesouro, não tem condições de subscrever sua parte. Isso vai obrigar o Banco do Brasil a lançar ações no exterior. É o capital estrangeiro, quem diria, se encarregando de dar ao Banco do Brasil a força que o Tesouro não será capaz. A mesma situação se repete por aí. É a Eletrobrás tendo que se conter porque não pode contar com vitamina pública. É a Telebrás, ou a estatal que vai cuidar da banda larga, que se mostra incapaz de equacionar a questão do capital necessário para tocar o negócio. E é, enfim, o setor público federal que vai deixando o Tesouro sem poder de fogo porque deu e continua dando prioridade para as despesas correntes em vez de cuidar de aumentar a poupança. Confira Mole demais - Ontem, o presidente do Banco Central Europeu, Jean-Claude Trichet, afinal revelou por que os dirigentes da União Europeia não querem que o Fundo Monetário Internacional (FMI) comande o resgate da Grécia. O FMI não consegue impor disciplina fiscal; qualquer país socorrido por seus financiamentos acaba passando a perna nas condicionalidades impostas. --------------------------------- ECONOMIA & OUTRAS NOTÍCIAS Valor Econômico - 25/03/2010 BC avança na liberalização do câmbio Entre as mais importantes medidas de liberalização do câmbio aprovadas ontem pelo Banco Central (BC) e pelo Conselho Monetário Nacional (CMN)está a autorização para que o Tesouro Nacional compre, no mercado doméstico, dólares equivalentes a suas dívidas vincendas em até 750dias (o prazo era de 360 dias). Empresas brasileiras não financeiras que emitirem Depositary Receipts (DR) também poderão deixar no exterior os recursos captados pelo tempo que desejarem. Pela regra anterior,essas companhias tinham de fechar o contrato de câmbio no prazo decinco dias. Normas do BC simplificam regras para o câmbio Fernando Travaglini e Claudia Safatle, de Brasília O governo divulgou ontem mais uma rodada de alterações nas normas de câmbio, conforme decisões do Conselho Monetário Nacional e do Banco Central, para simplificar os procedimentos relativos ao capital estrangeiro no país. Os 60normativos que tratavam do tema foram reunidos em uma única Resolução (3844), que trata exclusivamente do registro de fluxos de investimentos diretos, créditos externos, royalties, transferências de tecnologia e arrendamentos mercantis externos. Outras 320 normas foram revogadas. O BC destacou que, com as medidas, tanto as transferências financeiras para o exterior como a entrada de capital estrangeiro no país passam a seguir as regras gerais aplicáveis ao mercado de câmbio brasileiro. Com isso, elimina-se a necessidade de autorizações específicas ou manifestações prévias do BC para que uma empresa faça uma operação cambial. Somente no ano passado, a autoridade monetária recebeu mais de 17 mil consultas sobre o tema. Os agentes também foram dispensados de divulgar informações que o próprio BC pode obter de outras fontes. OBC vai permitir que as empresas financeiras que realizem o lançamento de recibos de ações em bolsas no exterior (depositary receipts) possam manter os recursos captados no exterior. Pela regra atual, essas companhias teriam que fechar o contrato de câmbio no prazo de cinco dias. A medida (Resolução 3485) é similar ao que foi feito para as empresas exportadoras. Em outra medida importante, o CMN ampliou de 360 para 750 dias o prazo com que o Tesouro Nacional pode comprar dólares para quitar dívidas vincendas, equiparando o prazo ao das instituições do mercado interbancário. Por fim foi dada a permissão para que distribuidoras e corretoras de câmbio possam manter mais de uma conta em moeda estrangeira na mesma cidade brasileira. OBC também vai dispensar de contratos simultâneos de câmbio os pagamentos de prêmios e indenizações vinculadas a empresas de resseguro internacionais. Portanto, essas companhias poderão ter contas em moeda estrangeira no país sem que tenham que fazer contrato de câmbio simultaneamente. O presidente do Banco Central, Henrique Meirelles, afirmou, ao anunciar ontem esse conjunto de iniciativas, que o objetivo é apenas a modernização dos mercados, seguindo o trabalho que já vinha sendo pelo BC e o CMN, a exemplo do que já havia sido feito com as normas cambiais, em 2005. Esses trabalhos, em estudo há alguns anos, foram interrompidos pela crise global, mas retomados no fim do ano passado. Ele negou que as medidas na área cambial tenham objetivo de influenciar o preço ou o fluxo de moeda, que está negativo em US$ 2,345 bilhões em março, até dia 19. "Já se foi o tempo em que se faziam normas para influenciar a taxa. Isso era herança de um passado de escassez de moeda estrangeira, que se era forçado a tomar decisão para alterar o fluxo de moeda." Meirelles não quis afirmar se a medida vai mexer na cotação do dólar, pois, segundo ele, "o BC não faz projeção de taxa de câmbio", mas disse que "a modernização do mercado, a diminuição de custos e o aumento da agilidade" trazem maior eficiência. "Quanto mais eficiente, melhor a formação de preço, sem distorção", disse. O presidente do BC citou como exemplo as remessas para o exterior, que antes poderiam ficar presas no Banco Central aguardando aprovação, e era um dos pontos que poderia distorcer os preços. De toda forma, essas medidas reduzem a possibilidade de controle do câmbio por meio da burocracia, como se fazia no passado. Meirelles disse que não há mudança na política cambial e que o BC vai "continuar acumulando reservas por ser uma medida benéfica, que aumenta a blindagem do país em época de crise". Quanto perguntado se já havia tomado a decisão de deixar o Banco Central, ele falou que ainda vai ter "um fim de semana inteiro" para pensar. "Em suma, tenho muito tempo para pensar". Ele vai se reunir com o presidente Lula na próxima semana, mas não revelou o teor da conversa. O pacote de medidas de ontem foi mais modesto do que se chegou a estudar nos últimos meses e não atendeu às reivindicações do sistema financeiro que opera no Brasil nem às demandas das bolsas de valores.Concentrou-se basicamente na conta de capitais do balanço de pagamentos. De toda forma, as decisões de ontem representam modificações importantes na regulamentação do mercado de câmbio, que vão dar maior liberdade às operações com moeda estrangeira e, consequentemente, reduzir os custos das transações nessa área. -------------------------------O Globo - 25/03/2010 Novas medidas podem puxar valor do dólar O Banco Central anunciou medidas para simplificar as operações de câmbio e facilitar a saída de recursos do país. O presidente do BC, Henrique Meirelles, prevê pressão sobre o dólar. Medida do BC facilita saída de recursos do país Banco Central simplifica mercado de câmbio, revogando regras ultrapassadas. Cotação do dólar pode subir Vivian Oswald BRASÍLIA. O presidente do Banco Central (BC), Henrique Meirelles, anunciou ontem um conjunto de medidas para simplificar as operações no mercado de câmbio, facilitar a saída de recursos do país e reduzir os custos das instituições financeiras. Empresas não financeiras que emitirem papéis no exterior (Depositary ReceiptsDRs, recibos de ações) já não são mais obrigadas a trazer para o Brasil dólares obtidos com venda dos papéis lá fora. A iniciativa deve reduzir a quantidade de divisas que ingressam no país e, embora considere cedo para avaliar seu impacto sobre o câmbio, Meirelles admite que pode aumentar a pressão sobre a moeda americana. É difícil verificar o efeito líquido. Facilita a saída, sim, mas (o conjunto das medidas) deixa o país mais atraente,pode trazer mais investimentos pela flexibilidade disse. Meirelles afirmou que estão sendo tirados de circulação 320 normativos inaplicáveis ou que caíram em desuso e dificultam as operações no mercado de câmbio hoje. Não fazemos previsão de taxa de câmbio.Mas, quanto melhor funciona o mercado, melhor a formação de preços e menores as distorções. O BC revogou ainda 60 normativos de movimentação no mercado de câmbio, que serão substituídos por um único.A simplificação acaba com a necessidade de autorização prévia do BC para uma série de operações de transferência de recursos para o exterior. Tesouro terá mais tempo para comprar dólares Estão na lista das operações desburocratizadas renovação e empréstimos no exterior, pedido de financiamento de empresa do Brasil no exterior e remessa de resíduos de capital. Todas estas transações precisavam de autorização. Em 2009, o BC recebeu 17,5 mil consultas sobre normas cambiais e teve que analisá-las à luz dos 60 normativos, embora tenha, ao fim, aprovado todas. Além disso, o BC vai suspender a solicitação de informação às quais já tenha acesso em outros bancos dedados de empresas e bancos que realizem transferências de recursos para o exterior. Somente no ano passado, houve 15 mil situações que demandaram este tipo de informação e que não seriam mais necessárias. Outra mudança anunciada por Meirelles é o aumento para 750 dias do prazo para que o Tesouro Nacional compre dólares no mercado interno para quitar dívidas no exterior. Hoje, são 360 dias. A medida permite ao Tesouro avaliar com mais tempo o melhor momento para adquirir divisas a um preço mais razoável. Mudança é estímulo a investimentos, diz analista Para o economista-chefe da Austin Rating, Alex Agostini, o fim da obrigatoriedade de entrar no país com os recursos dos DRs pode pressionar o câmbio, mantendo-o ao redor de R$ 1,80. Mas o conjunto das medidas, por outro lado, deve ter o impacto inverso. Teremos uma situação mais simplificada, o que vai reduzir custos das operações tanto para investimentos no setor produtivo quanto no financeiro. O BC vai tirando amarras que preocupavam o mercado, deixando-o mais flexível. Este é um bom momento para estas mudanças, tendo em vista que o país está consolidando a recuperação econômica e está prestes a receber investimentos para a Copa do Mundo, pré sal, Olimpíadas. As medidas, aprovadas em reunião do Conselho Monetário Nacional (CMN),foram discutidas com corretoras e bancos há cerca de um mês e meio, e não devem causar surpresa no mercado.

Download