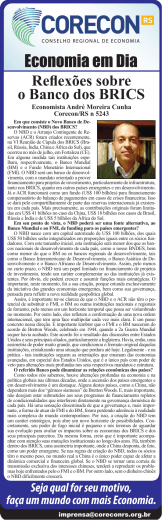

O BANCO DOS BRICS: BREVES CONSIDERAÇÕES Gilmar Mendes Lourenço Em julho de 2014, na cidade de Fortaleza, aconteceu o encontro de cúpula do grupo de novos protagonistas da economia mundial, que reúne Brasil, Rússia, Índia, China e África do Sul, conhecido por Brics, sigla fixada em 2001, pelo banqueiro de investimento Jim O'Neill, do Goldman Sachs, a despeito das enormes discrepâncias econômicas, demográficas e políticas existentes entre os componentes. Pela ótica da renda per capita, há nações pobres (China e Índia) e moderadas (África do Sul, Rússia e Brasil); na inserção externa ressaltam os especializados em commodities (Brasil, Rússia e África do Sul) e os exportadores de manufaturas (China e Índia); no ângulo da dinâmica populacional aparecem as jovens (Índia e África do Sul), velhas (Rússia e China), e média (Brasil); e, na órbita política transitam regimes autoritários e padrões democráticos. Na reunião feita na capital cearense, os cinco chefes de estado instituíram o Novo Banco de Desenvolvimento (NBD) e o fundo comum, ou o Contingent Reserve Arrangement (CRA), e acertaram a utilização, de parcela dos haveres emanados dos membros do bloco, em situações de eclosão e perpetuação de instabilidades financeiras. A agência terá sede em Xangai, na China, e será presidida por um representante indiano, com mandato de cinco anos, com Brasil e Rússia ficando com o comando dos conselhos de administração e de ministros, respectivamente. O banco deverá atender prioritariamente as necessidades de cobertura financeira dos empreendimentos de infraestrutura econômica e social, sustentadas por capital autorizado de US$ 50 bilhões, com integralização em cinco anos e disponibilidade inicial de US$ 10 bilhões, repartido igualmente entre os participantes, sendo o poder de decisão e de veto equivalente entre os integrantes. A alavancagem será de US$ 560 bilhões, superando o montante de US$ 340 bilhões do Banco Nacional de Desenvolvimento Econômico e Social (BNDES) para tal finalidade, o que favorecerá o acesso a linhas de crédito mais baratas nas finanças internacionais, e o correspondente repasse aos projetos tomadores, condicionado à conquista da classificação triplo A, concedida pelas empresas de avaliação de risco. O CRA nasceu com U$$ 100 bilhões, provenientes da China (U$$ 41 bilhões), Brasil, Índia e Rússia (18 bilhões individualmente) e África do Sul (US$ 5 bilhões), sendo as retiradas emergenciais limitadas à metade do depositado pela China, ao total para Brasil, Índia e Rússia, e ao dobro para a África do Sul. Este último representa o principal candidato ao pronto apoio financeiro devido aos prejuízos econômicos provocados pela onda de greves no setor de mineração, âncora produtiva do País. Ademais, a obtenção do total dos haveres do CRA, a qual o beneficiário teria direito, deverá ser precedida de acordo formal com o Fundo Monetário Internacional (FMI), regra semelhante à empregada pela União Europeia para socorro as economia periféricas do continente, no segundo estágio da crise que emergiu em 2008-2009, nos Estados Unidos (EUA). Caso contrário o saque será limitado a 30%. A despeito dos erros cometidos nos anos 1990 e no final do decênio de 2000, o FMI ainda possui tecnologia para a aplicação de programas de recuperação econômica De fato, não obstante os equívocos cometidos nos episódios recessivos dos anos 1990 e final do decênio de 2000, o fundo ainda desfruta da vanguarda tecnológica na aplicação de programas de ajustamento do balanço de pagamentos e das finanças públicas e de recuperação econômica. Mesmo desprovido de chances de ocasionar efeitos econômicos relevantes em curto termo, o evento de Fortaleza assumiu apreciável importância política, na medida em que estabeleceu uma inédita convergência, entre Vitrine da Conjuntura, Curit iba, v. 7, n. 6, agosto 2014 | 1 estes expressivos emergentes, na direção da criação de instrumentos e mecanismos adicionais ao aparato multilateral global, representado especificamente pelo Banco Mundial e o FMI. É conveniente recordar que ambos brotaram da Conferência Monetária e Financeira das Nações Unidas, efetivada em Bretton Woods, em 1944. O FMI foi construído pelos países do ocidente como eixo de superação dos desequilíbrios das contas externas de alguns entes e de redução do grau de exposição dos bancos comerciais privados internacionais em seus empréstimos, sobretudo a nações do terceiro mundo. Mesmo respondendo por mais de 20% do produto interno bruto (PIB) mundial, os Brics possuem somente 11% das cotas do FMI, o que sugere a intensificação das negociações diplomáticas para alterações nos procedimentos de governança daquele organismo. De seu turno, ao Banco Mundial coube amparar financeiramente a reconstrução das nações destruídas pela II Guerra e, posteriormente, as iniciativas voltadas ao progresso econômico e desenvolvimento social, pulverizadas pelo espaço geográfico mundial. Essencialmente, o NBD constitui um esforço financeiro para atuação suplementar aos órgãos multilaterais e designação criteriosa das operações prioritárias a serem bancadas pela instituição, com ênfase para projetos de retorno social em cotejo com o custo de oportunidade das cifras aportadas. Ademais, trata-se de uma empreitada de legítima reivindicação de revisão das práticas obsoletas de gerência e aliança hegemônica de poder prevalecentes nas estruturas do Banco Mundial e do FMI. Vitrine da Conjuntura, Curit iba, v. 7, n. 6, agosto 2014 | 2

Baixar