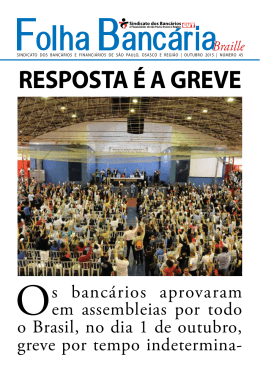

INFORMATIVO DIÁRIO DO SINDICATO DOS BANCARIOS DE MURIAÉ E REGIÃO Começa hoje Encontro Nacional dos Dirigentes Sindicais Bancários 2012 Acontece a partir de hoje e vai até amanhã o Encontro Nacional dos Bancários em João Pessoa na Paraíba A delegação de Minas coordenada pelo presidente desta Federação e do Sindicato dos Bancários de Minas Geraisl Sr. Alfredo Brandão Horsth será composta pelos seguintes sindicatos Sindicato dos Bancários de Muriaé : Sindicato dos Bancários de Barbacena ; Sindicato dos Bancários de Caratinga: Sindicato dos Bancários de Governador Valadares : Sindicato dos Bancários de Manhuaçu: Sindicato dos Bancários de Ponte Nova: Sindicato dos Bancários de Santos Dumont:: Sindicato dos Bancários de Anapolis: Sindicato dos Bancários de Araguari : Sindicato dos Bancários de Araxá; Sindicato dos Bancários de Catalão; Sindicato dos Bancários de Curvelo; Sindicato dos Bancários de Goias; Sindicato dos Bancários de Itajubá ; Sindicato dos Bancários de Itumbiara; Sindicato dos Bancários de Ituiutaba; Sindicato dos Bancários de Jatai; Sindicato dos Bancários de Montes Claros; Sindicato dos Bancários de Poços de Caldas; Sindicato dos Bancários de Rio Verde; Sindicato dos Bancários de Sintec Tocantins; Sindicato dos Bancários de Uberlandia; Sindicato dos Bancários de Varginha; Sindicato dos Bancários de Delegacia Regional GO/TO; Sindicato dos Bancários de Araxá; O Encontro Nacional referendará as pautas de reivindicação (Fenaban, Caixa e Banco do Brasil) que serão entregues na próxima semana ao patronato contendo os pilares de nossa campanha salarial para o período de 2012/2013. No Paraná, um caixa eletrônico é atacado a cada dois dias Os ataques a banco no Paraná neste ano já somam 124 casos, sendo 103 ataques aos caixas eletrônicos, com 61 explosões e 42 arrombamentos, 18 assaltos/tentativa as agências bancárias e 3 saidinhas de banco. Curitiba e Região Metropolitana lideram o ranking com 66 ataques a banco, sendo 59 ataques a caixas eletrônicos, 5 assaltos/tentativa a banco e 2 saidinhas de banco. É um ataque a caixa eletrônico a cada dois dias no Paraná. O levantamento é do Sindicato dos Vigilantes de Curitiba e Região. O último ataque a caixa eletrônico aconteceu na madrugada do dia 31/07 em um supermercado em Campina Grande do Sul, fizeram o vigilante de refém para explodir o caixa eletrônico. Os números de 2012 já ultrapassam 220% em relação ao mesmo período de 2011 onde formam registrados 56 ataques, (32 explosões/arrombamento e 24 assaltos/ tentativa a banco). João Soares presidente da Federação e do Sindicato dos Vigilantes de Curitiba e Região , diz que o motivo do aumento dos ataques é devido a irresponsabilidade dos bancos que se preocupam apenas com a segurança do dinheiro, a falta de lei estadual ou municipal que defina critérios para instalação dos caixas eletrônicos e a facilidade com que os bandidos têm para adquirir os explosivos. A falta de controle na comercialização e transporte desses artefatos tem ajudado a aumentar esses números. O Ministério Público através do inquérito Civil n° 0046.12.000511-4, está investigando a ausência de segurança aos consumidores na utilização de caixas eletrônicos e sugere aos bancos a formalização de um TAC ( Termo de ajuste de conduta), para garantir segurança aos usuários dos caixas eletrônicos em agências e nos estabelecimentos comercias. (Fonte: BemParaná) Bancários cobram PCR do Itaú Unibanco Processo de negociação começou em abril, mas banco ainda não apresentou proposta que valorize trabalhadores Os bancários do Itaú cobram da direção do banco definições em torno do pagamento do PCR (Programa Complementar de Remuneração). Desde o início do processo de negociação, a instituição financeira não apresentou proposta a contento dos trabalhadores. Além de remuneração que valorize os funcionários, maiores responsáveis pelos lucros do Itaú, o movimento sindical reivindica a desvinculação do programa da ROE (retorno sobre o patrimônio) e do pagamento do auxílio-educação. Nesse último caso, para que os empregados não tenham de aguardar meses para serem reembolsados. Também é demanda da entidade abertura de canais de discussão sobre os critérios do Agir, Prad e demais programas próprios, que, muitas vezes, são utilizados como instrumento de assédio moral contra os trabalhadores. “É preciso compreender que o PCR, uma conquista dos trabalhadores do Itaú desde 2003, visa valorizar o desempenho dos profissionais. O banco sabe da importância desses valores para os funcionários e, por isto, o movimento sindical cobra postura séria da empresa para que o pagamento seja feito o mais breve possível”, afirma o diretor do Sindicato dos Bancários de São Paulo Júlio César Silva Santos. (Fonte: SEEB SP) Banco da Amazônia é condenado a pagar mínimo profissional a engenheiro (Lourdes Tavares/CF) O Banco da Amazônia S.A. (Basa) foi condenado pela Sexta Turma do Tribunal Superior do Trabalho a pagar diferenças salariais aos engenheiros de seu quadro de pessoal. A empresa não obedeceu, no momento da contratação, à Lei 4.950-A/66, que estabelece a remuneração mínima obrigatória para os engenheiros de seis salários mínimos vigentes no País, para jornada de seis horas. As diferenças a que se refere a decisão são relativas, contudo, apenas ao salário de ingresso no Basa. Ao ajuizar a reclamação em nome dos engenheiros, o Sindicato dos Empregados em Estabelecimentos Bancários nos Estados do Pará e Amapá argumentou que eles faziam jus ao mínimo profissional fixado em lei, ao invés do salário estipulado pelo edital do concurso público pelo qual foram contratados. Assim, além de requerer que o Basa passasse a pagar aos engenheiros respeitando a lei, pleiteou também o pagamento das diferenças desde seu ingresso na empresa. O processo foi julgado pela Justiça do Trabalho da 8ª Região (PA/AP), que não reconheceu o direito às diferenças salariais com base no mínimo legal, com o fundamento de que a Constituição da República veda essa vinculação para efeito de correção salarial. O sindicato, então, recorreu ao TST, e a Sexta Turma reformou o entendimento regional. Segundo o relator do recurso de revista, ministro Augusto César Leite de Carvalho, "a jurisprudência do TST vem se posicionando no sentido de que o piso salarial profissional previsto na Lei 4.950-A/66 não é incompatível com o artigo 7º, inciso IV, da Constituição", que veda a vinculação. O relator esclareceu que essa lei somente estabelece um mínimo profissional para a categoria, sem vincular os seus reajustes à variação do salário mínimo. Por essa razão, o ministro concluiu que a decisão regional contrariou a Orientação Jurisprudencial 71 da Subseção 2 Especializada em Dissídios Individuais (SDI-2) do TST, ao absolver o Basa do pagamento de diferenças salariais em relação ao salário de ingresso dos engenheiros, por inobservância do salário profissional previsto na Lei 4.950-A/66. A Turma, então, deu provimento parcial ao recurso de revista, e condenou o Banco da Amazônia ao pagamento de diferenças salariais. O Basa interpôs embargos declaratórios contra essa decisão, que aguardam julgamento. Processo: RR-64800-71.2006.5.08.0004 - Fase Atual: ED (Fonte: SCS/TST) Bancos brasileiros podem ser "vítimas do próprio sucesso", diz FMI O Fundo Monetário Internacional (FMI) avaliou que o sistema financeiro brasileiro permanece saudável e bem regulamentado, mas precisa estar alerta para não ser "vítima do sucesso" das políticas que evitaram os efeitos mais graves da crise internacional. Em uma avaliação periódica do sistema brasileiro, o Fundo disse que o setor "é estável, mas a expansão acelerada do crédito nos últimos anos pode gerar riscos" para a economia. "Existe o risco de que o sistema financeiro se torne vítima de seu próprio sucesso", disse o chefe da missão de avaliação, Dimitri Demekas. "A expansão acelerada do crédito nos últimos anos apoiou o crescimento da economia interna e o aumento da inclusão financeira, mas essa expansão também pode gerar vulnerabilidades." Além disso, o país está "preso" em um cenário de taxas de juros elevadas e prazos curtos que prejudicam o financiamento privado de longo prazo, avalia o relatório do Programa de Avaliação do Setor Financeiro (FSAP, na sigla em inglês). Desde 2010, na esteira da crise econômica, o FMI estabeleceu que a verificação seja obrigatoriamente realizada a cada cinco anos em 25 países de importância "sistêmica", ou seja, onde uma crise financeira tem o potencial de se espalhar para outros mercados. Sobre o Brasil, o Fundo avalia que o risco sistêmico é "baixo" por causa de regulamentações "sólidas" e dos colchões de liquidez obrigatórios nos bancos. Estas políticas "inteligentes" e as proteções do sistema fizeram com que país superasse "muito bem" a crise mundial iniciada em 2008, avaliou o Fundo. Entretanto, olhando para o futuro, o país se beneficiará de reformas para "suportar uma variada gama de possíveis choques", nas palavras de Demekas. A avaliação dos técnicos do Fundo é que, se o sistema financeiro brasileiro foi capaz de suportar com sucesso a crise mais recente, isto não indica que teria igual desempenho em uma crise financeira no futuro. O relatório sugere algumas reformas para aumentar a segurança do sistema e fortalecer os mecanismos de ajuda aos bancos. Indica também outras medidas de efeitos mais distantes no horizonte, para "aumentar a contribuição do setor financeiro para o crescimento do Brasil no longo prazo". Para o FMI, o governo deve repensar a atuação do Banco Nacional de Desenvolvimento Econômico e Social (BNDES) – que deu uma espécie de "quase-estímulo fiscal" durante o momento mais difícil da crise, mas que no longo prazo pode acabar sufocando o desenvolvimento do sistema. "O BNDES deve mudar na direção de apoiar o financiamento com base no mercado e o desenvolvimento do mercado de capitais", avaliam os técnicos. O relatório reconhece que o banco é um "pilar" do desenvolvimento brasileiro, mas afirma que à medida que a economia do Brasil cresce, "as restrições de financiamento vão limitar cada vez a sua capacidade de ser o único financiador dos investimentos de investimentos de longo prazo". Na avaliação do FMI, o BNDES pode ajudar a desenvolver o mercado através de financiamentos conjuntos e de gradual retirada das operações de financiamento direto de grandes companhias, como a Petrobras e a Vale, capazes de levantar recursos facilmente no mercado. Os principais riscos são as chamadas "vulnerabilidades domésticas" geradas principalmente pelo crescimento do endividamento dos consumidores. O relatório lembra que há "indícios" de tensão em alguns setores e classes de ativos, com destaque para o endividamento das famílias e o rápido aumento dos preços dos imóveis nas principais regiões metropolitanas, como São Paulo e Rio de Janeiro. Estes riscos são mitigados pela ainda baixa proporção da dívida em relação ao Produto Interno Bruto (PIB) – algo em torno de 50% –, uma "supervisão bancária robusta" e "elevados níveis de proteção em termos de capital e liquidez nos bancos". "Mas é preciso manter a vigilância, aperfeiçoar os dados e estar pronto para intervir e controlar essas fontes de aquecimento se necessário", recomendou o relatório. A avaliação aponta que outra "vulnerabilidade doméstica" poderia vir atrelada à redução dos juros. "À medida que os juros no Brasil continuem a cair e se aproximar de níveis internacionais, a demanda dos investidores internos por rendimentos mais altos pode levar a uma subestimação do preço do risco e à formação de bolhas de preço de ativos", disse o relatório. O documento lembrou também que a economia brasileira está suscetível às mesmas vulnerabilidades de outros países emergentes, sobretudo a volatilidade em torno das exportações de commodities. É a primeira vez que o Brasil permite a publicação das conclusões do Programa FSAP. Para o FMI, isto reflete a confiança do país no seu crescimento, seu papel como uma das maiores economias do mundo, e inclusive um "amadurecimento" de sua relação com o Fundo. (Fonte: Agencia Brasil) Nível de gasto do brasileiro com dívida bancária preocupa o FMI Apesar dos avanços do Brasil nas áreas de regulação e supervisão bancária, o Fundo Monetário Internacional ainda vê riscos decorrentes da expansão acelerada do crédito nos últimos anos e enxerga indícios de tensões em algumas classes de ativos, especialmente nos empréstimos às famílias e no setor imobiliário, que poderiam, no ambiente de queda dos juros, levar à formação de bolhas. De acordo com dados citados pelo FMI, o endividamento do brasileiro não está entre os mais altos, hoje na casa dos 30% de toda a renda disponível. Entretanto, o nível de comprometimento da renda com os serviços da dívida, ou seja, com o pagamento das parcelas mensais, está entre os maiores do continente americano. Por aqui, 23% da renda mensal das famílias é gasta com o pagamento de juros e a amortização da dívida, enquanto no México, na Colômbia e no Peru essa relação está ao redor ou abaixo de 10%. Até mesmo nos Estados Unidos, onde o endividamento total corresponde a 100% da renda disponível, a relação dos gastos mensais com as prestações toma apenas 10% da renda dos americanos a cada mês, ou seja, menos da metade dos brasileiros. Em outras palavras, o brasileiro tem baixo endividamento, mas mesmo assim compromete uma expressiva parcela de seus ganhos mensais com suas dívidas. Por conta disso, qualquer queda na renda ou piora do emprego, em uma conjuntura mais difícil, poderia ser explosiva para as famílias, como alerta o Fundo. "Apesar de parecer sustentável por enquanto, com os altos níveis de emprego e renda, as famílias podem se mostrar altamente endividadas em um cenário de desaquecimento econômico", diz o Fundo. "Além disso, a tendência atual do crédito e da inadimplência sugere que alguns segmentos de dívida podem já estar sob pressão." O que explica a diferença entre os números do Brasil e do restante dos países são as taxas de juros elevadas, quase três vezes maiores do que em países como México e Chile, e os prazos dos empréstimos, bem mais curtos que os demais - nesse caso como consequência do baixo volume de financiamento imobiliário na comparação internacional. E não é apenas o endividamento que preocupa o FMI. "Há indícios de crescente tensão em alguns setores e classes de ativos, com destaque para o endividamento das famílias e o rápido aumento dos preços dos imóveis nas principais regiões, como São Paulo e Rio de Janeiro." A avaliação está no mais recente relatório elaborado dentro do Programa de Avaliação do Setor Financeiro, executado pelo FMI em conjunto com o Banco Mundial em 25 países emergentes. O documento, que reconhece avanços do sistema financeiro do país e elogia a fiscalização do Banco Central, destaca que os ativos do setor financeiro mais do que dobraram ao longo da última década e as autoridades precisam estar atentas os riscos externos e internos. O FMI pondera que as "incertezas são mitigadas pela supervisão bancária robusta e pelos elevados níveis de proteção em termos de capital e liquidez nos bancos, mas é preciso manter a vigilância, aperfeiçoar os dados e estar pronto para intervir e controlar essas fontes de aquecimento se necessário." O documento vai além ao afirmar que até uma bolha de ativos poderia ser causada por um aquecimento acima do usual em um cenário de queda dos juros. "À medida que os juros no Brasil continuam a cair e se aproximar de níveis internacionais, a procura cada vez maior dos investidores internos por rendimentos mais altos pode levar a uma subestimação do preço do risco e à formação de bolhas de preços de ativos", avalia o Fundo, apesar de ressaltar que o risco sistêmico é pequeno hoje. O Banco Internacional de Compensações já havia alertado sobre os riscos do crescimento acelerado do crédito no país em seu informe anual, de junho. Com relação às ameaças externas, o FMI avalia que assim como o restante da economia brasileira, o sistema financeiro está exposto "aos efeitos da volatilidade dos mercados internacionais", sobretudo pelas variações nos preços das commodities e pela mobilidade do capital estrangeiro. "Um novo conjunto de riscos pode ser vislumbrado no horizonte, o que exigirá um monitoramento cuidadoso daqui em diante", diz o diretor assistente do departamento de mercados monetários e de capitais do FMI, Dimitri Demekas, em nota. Para ele, a expansão acelerada do crédito nos últimos anos apoiou o crescimento da economia interna e o aumento da inclusão financeira, mas essa expansão também pode gerar vulnerabilidades. "Existe o risco de que o sistema financeiro se torne vítima de seu próprio sucesso no país", diz Demekas, que chefiou a equipe encarregada da avaliação, realizada entre os dias 6 e 21 de março. Ainda de acordo com o FMI, para afastar o sistema financeiro do atual equilíbrio entre taxas de juros elevadas e prazos médios curtos e ainda atender ao objetivo de crescimento econômico de longo prazo, serão necessárias uma "condução cuidadosa" e amplas reformas. "Em vez de olhar para trás, o sistema deve ser fortalecido para poder suportar uma variada gama de possíveis choques no futuro", diz Demekas. Entre as medidas, está a necessidade de uma regulamentação sobre centrais de avaliação de crédito, o fortalecimento do mecanismo do Banco Central para concessão de financiamento emergencial aos bancos no caso de crise no sistema financeiro e o reforço da proteção jurídica de todos os supervisores do setor. O Fundo lembra que a reforma da governança do Fundo Garantidor de Créditos (FGC) já foi implementada, mas é preciso tornar mais rigorosos os critérios para concessão de ajuda aos bancos e garantir uma fonte de recursos segura e em nível suficiente no caso de uma crise. Nessa mesma linha, o FMI recomenda que se fortaleça a comissão encarregada do monitoramento de riscos sistêmicos e da preparação contra crises e que se inclua nessa comissão o FGC. O FMI vê avanços no sistema bancário brasileiro, incluindo um quadro de gestão de crise que ajudou a proteger o sistema financeiro contra o impacto da crise mundial em 2008. O fundo avalia ainda que o Brasil melhorou a fiscalização de seu sistema financeiro. "[A fiscalização] é profunda e complexa, se baseia no risco e apresenta um elevado grau de conformidade com as normas internacionais." Além de apoiar o sistema contra futuros choques, diz o Fundo, o principal desafio nos próximos anos será aumentar a contribuição do setor financeiro para o crescimento do Brasil no longo prazo. Nesse contexto, o FMI alerta que será preciso tomar medidas para "reformar o crédito imobiliário e modificar o papel dos bancos estatais, sobretudo do BNDES". (Fonte: Valor Econômico) Previdência e Secretaria das Mulheres lançam pacote contra violência doméstica Os ministros Garibaldi Alves Filho (Previdência Social) e Eleonora Menicucci (Secretaria de Políticas para as Mulheres) assinaram na tarde desta terça-feira acordos de cooperação para implantar políticas contra a violência doméstica e familiar. Também participaram dos convênios o INSS (Instituto Nacional do Seguro Social) e o Instituto Maria da Penha, fundado por Maria da Penha Fernandes, vítima de duas tentativas de homicídio cometidas pelo então marido, que a deixaram paraplégica. Entre as medidas previstas, estão ações educativas, a divulgação dos serviços e benefícios concedidos às vítimas e a capacitação dos servidores e médicos-peritos da Previdência para que eles saibam reconhecer os casos de violência doméstica e façam o atendimento adequado. "O acordo assinado hoje é um legado e um exemplo a ser seguido por outras instituições. Nós pretendemos garantir um futuro sem violência para nossas filhas e para nossas netas, porque ninguém está livre da violência doméstica, independentemente de renda ou classe social", afirmou Maria da Penha. No próximo dia 8, serão lançados oficialmente os projetos e uma cartilha, feita em parceria entre o INSS e o Instituto Maria da Penha. O material deve conter informações sobre violência doméstica e apontar serviços de denúncia e proteção às mulheres. De acordo com Alessandro Antonio Stefanutto, procurador-chefe do INSS e autor do projeto, a partir desta semana um recado gravado por Maria da Penha deve ser veiculado em todas as ligações feitas ao telefone 135, a central de atendimento da Previdência. "O objetivo é estimular que as pessoas denunciem casos de violência, que muitas vezes ficam impunes", afirmou o procurador. AÇÕES REGRESSIVAS O convênio prevê ainda o ajuizamento de ações regressivas contra os agressores das mulheres vítimas de violência doméstica e familiar que recebem benefícios do INSS. Isso significa que a Previdência Social cobrará dos agressores o valor gasto com benefícios decorrentes de aposentadorias ou mortes devido à violência doméstica. As primeiras três ações regressivas serão ajuizadas no dia 7. Dois casos são do Distrito Federal - em um, o marido é suspeito de ter matado a mulher por enforcamento; no outro, houve uma tentativa de homicídio que resultou no afastamento da mulher do trabalho. Não é necessária a condenação criminal do acusado para que o INSS peça a reparação financeira. O governo afirma que o objetivo das ações regressivas - que já são utilizadas no caso de acidentes de trânsito e contra empresas que tiveram responsabilidade em acidentes de trabalho - não é ressarcir o INSS, mas ter um caráter educativo. "A reparação financeira é pedagógica. Como se o ministério dissesse: bater em mulher hoje é crime, leva à cadeia, é inadmissível. Quem persiste em bater em nós, mulheres, tem que ser penalizado e tem que ser responsabilizado. Não podemos mais conviver com a impunidade", afirmou a ministra Eleonora Menicucci. O procurador-chefe do INSS afirma que uma decisão recente do Supremo Tribunal Federal estimulou o ajuizamento das ações. O Supremo decidiu que, após ter feito a denúncia de violência doméstica, a mulher não pode desistir do processo, como ocorria anteriormente. O Ministério da Previdência Social não tem previsão de quantas ações poderiam ser ajuizadas -- a ideia, segundo Stefanutto, é usar o próprio projeto para fazer um levantamento adequado, pois a subnotificação dos casos de violência doméstica é muito alta. (Fonte: Folha Online) Impostômetro atinge nesta quinta a marca de R$ 900 bilhões Em 2011, marca foi atingida em em 18 de agosto: 16 dias mais tarde do que neste ano O impostômetro atingirá nesta quinta-feira (2), às 12h, R$ 900 bilhões em tributos pagos pelos brasileiros desde 1º de janeiro, de acordo com a Associação Comercial de São Paulo (ACSP). Em 2011, a marca chegou 16 dias mais tarde do que neste ano - em 18 de agosto. A contagem da associação considera tributos federais, estaduais e municipais. "Embora o Produto Interno Bruto (PIB) tenha sofrido queda, a arrecadação tributária novamente bate recorde. Isso é um alerta para que o governo tenha mais atenção com seus gastos de custeio para evitar aumentar o déficit público, em um momento delicado para toda a economia mundial", afirmou, em nota distribuída à imprensa, o presidente da ACSP, Rogério Amato. A virada para a marca de R$ 900 bilhões pode ser acompanhada tanto no painel que fica na Rua Boa Vista, no centro da capital paulista, quanto no site do Impostômetro na internet. (Fonte: Gazeta do Povo) MRV entra na ‘lista suja’ do trabalho escravo e pode perder crédito na Caixa Ministério do Trabalho flagrou irregularidades em obras da construtora, que é líder em lançamentos do Minha Casa Minha Vida; nome na lista impede acesso da empresa a crédito em bancos públicos (Marina Gazzoni) A construtora MRV, uma das cinco maiores do País, entrou no cadastro de empregadores flagrados com exploração de mão de obra em condições análogas à escravidão. A chamada "lista suja" foi divulgada na noite de segunda-feira pelo Ministério do Trabalho e Emprego. Segundo o órgão, as empresas citadas no cadastro estão impedidas de contratar crédito em bancos públicos, como a Caixa Econômica Federal. A empresa é citada três vezes na lista, com irregularidades em obras de suas filiais de Bauru e de Americana, no interior de São Paulo, e de sua subsidiária Prime Incorporações, em Goiânia (GO). O cadastro contém 398 pessoas físicas e empresas, a maioria fazendeiros e companhias ligadas ao agronegócio. Segundo o Ministério do Trabalho, apenas nas obras de Americanas e Bauru foram resgatados 68 trabalhadores em condições análogas à escravidão em 2011, a maioria deles trazidos de Estados do Nordeste por empresas terceirizadas que prestavam serviço em obras da MRV. Eles não tinham registro de trabalho e ficavam em alojamentos insalubres, sem "lençol, travesseiro ou cobertor", disse o órgão. A MRV é a maior empresa na lista do Ministério do Trabalho. Ela é a principal parceira da Caixa Econômica Federal no programa Minha Casa, Minha Vida - as obras dos empreendimentos recebem o financiamento do banco. Em 2011, lançou 42 mil unidades, 85% delas no programa. A Caixa Econômica informou ao Estado, que é signatária do Pacto Nacional pela Erradicação do Trabalho Escravo no Brasil. "Enquanto o problema que deu origem à inclusão (do nome da empresa no cadastro do Ministério do Trabalho) não for resolvido, o infrator fica impedido de ter acesso a novos créditos", disse o banco. A praxe no banco é, segundo o comunicado, solicitar informações complementares sobre a ação fiscal que deu origem à inclusão do nome da empresa no cadastro antes de implementar as restrições. A Caixa informou também que não tem novas propostas "em vias de ser contratadas com a MRV" e que os contratos antigos serão preservados. "As operações já contratadas não são objeto de restrições, uma vez que uma eventual paralisação de obras já iniciadas, além dos sérios prejuízos econômicos, resultaria, de pronto, em desemprego dos trabalhadores." A MRV disse, em comunicado, que "foi surpreendida" com a inclusão do seu nome da lista. "O Grupo MRV não tolera qualquer prática que configura trabalho precário dentro do seu quadro de empregados e de seus fornecedores", informou a empresa. A empresa ressaltou que, "mesmo não concordando com os apontamentos feitos na fiscalização" das obras citadas, "sanou tudo que foi identificado" pelos fiscais do trabalho na ocasião. A empresa disse que tomará "todas as medidas cabíveis" para excluir seu nome da lista. Mercado A ação da MRV foi a única entre as cinco maiores construtora do País que perdeu valor ontem. Os papéis da companhia chegaram a cair 6,6%, mas fecharam ontem a R$ 10,72, uma queda de 3,85%. Ontem, o Ibovespa subiu 0,35% e Rossi, Cyrela, Gafisa e PDG se apreciaram respectivamente, 9%, 5,2%, 2,4% e 0,3%. "Houve um pouco de exagero do mercado. A MRV deve conseguir reverter essa questão", disse o analista Flávio Conde, da CGD Securities. Segundo o Ministério do Trabalho, os nomes das empresas flagradas em infrações são mantidos no cadastro por dois anos. Mas elas podem recorrer à Justiça para tentar "limpar" seu nome antes. Foi o que fez a Cosan, por exemplo, em 2010, que conseguiu uma liminar para ser retirada do cadastro. (Fonte: Estadão)

Download